Как применять льготную ставку НДС по книгам и журналам

В бераторе «Практическая энциклопедия бухгалтера» появился очень полезный алгоритм, который поможет тем, кто занимается издательским бизнесом, легко подтвердить свое право на льготную ставку НДС.

Виды продукции

Ставка НДС 10% может применяться только при реализации отдельных видов книжной и газетно-журнальной продукции. А каких именно?

НДС по ставке 10% не начисляется при реализации продукции рекламного и эротического характера. А какие издания относятся к тем, которые льготировать запрещено?

Алгоритм от бератора – самая лучшая шпаргалка, которая поможет правильно применить льготную ставку НДС.

В подпункте 4 пункта 2 статьи 164 НК РФ говорится, что НДС по ставке 10% начисляется при реализации:

- книжной продукции, связанной с образованием, наукой и культурой;

- периодических печатных изданий, к которым относятся: газета, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее в свет не реже одного раза в год.

Перечень продукции

Одного только отнесения к видам продукции, упомянутым в Налоговом кодексе, для применения льготной ставки НДС, недостаточно. Нужно также, чтобы издания входили в утвержденный правительством перечень. По книгам и журналам – это постановление Правительства РФ от 23 января 2003 г. № 41.

С 2021 года в него входит книжная продукция, связанная с образованием, наукой и культурой, в электронном виде, в том числе в аудиоформате, распространяемая, в частности, на магнитных носителях, через Интернет, по каналам спутниковой связи (Постановление Правительства РФ от 9 октября 2020 г. № 1643). Это:

- книги на дисках, лентах или прочих физических носителях;

- книги электронные.

Коды продукции

В этом правительственном перечне, кроме наименования, вы найдете коды продукции по ОКПД или ТН ВЭД НДС.

Коды по ОКПД применяются при реализации на территории РФ, а коды по ТН ВЭД – при ввозе на территорию РФ. Если продукция приобретена или произведена в РФ, а ее код приведен в постановлении правительства только по ТН ВЭД, применять ставку 10% нельзя, даже если товар назван в статье 164 НК РФ.

Если продукция приобретена или произведена в РФ, а ее код приведен в постановлении правительства только по ТН ВЭД, применять ставку 10% нельзя, даже если товар назван в статье 164 НК РФ.

Справка Роспечати

Для книжной продукции и периодических изданий, облагаемых НДС по ставке 10%, должна быть справка, выданная Федеральным агентством по печати и массовым коммуникациям. Такие справки не выдаются в отношении периодических печатных изданий и книжной продукции, ввозимых в РФ (п. 2 примечаний к перечню).

Имейте в виду, что с 1 июля в связи с ликвидацией Россвязи полномочия Роспечати передаются Минцифры.

Все эти вопросы вам поможет решить новый алгоритм.

О применении ставки НДС в отношении транспортно-экспедиционных услуг, при организации перевозки импортных товаров по территории РФ автомобильным и железнодорожным транспортом

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 1 июля 2013 г. N 03-07-08/25077 О применении нулевой ставки НДС в отношении транспортно-экспедиционных услуг, оказываемых российской организацией, не являющейся перевозчиком на железнодорожном транспорте, при организации перевозки импортных товаров по территории РФ автомобильным и железнодорожным транспортом.

N 03-07-08/25077 О применении нулевой ставки НДС в отношении транспортно-экспедиционных услуг, оказываемых российской организацией, не являющейся перевозчиком на железнодорожном транспорте, при организации перевозки импортных товаров по территории РФ автомобильным и железнодорожным транспортом.

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о применении нулевой ставки налога на добавленную стоимость в отношении транспортно-экспедиционных услуг, оказываемых российской организацией, не являющейся перевозчиком на железнодорожном транспорте, при организации перевозки импортных товаров по территории Российской Федерации автомобильным и железнодорожным транспортом и сообщает.

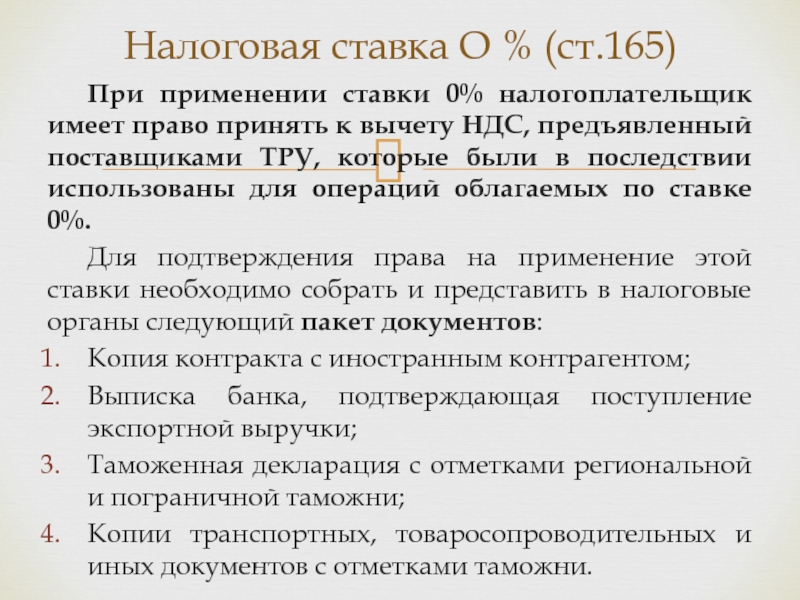

Согласно абзацу седьмому подпункта 2.1 пункта 1 статьи 164 Налогового кодекса Российской Федерации нулевая ставка налога на добавленную стоимость применяется в отношении транспортно-экспедиционных услуг, оказываемых при организации и осуществлении перевозок железнодорожным транспортом от места прибытия товаров на территорию Российской Федерации (от порта или пограничных станций, расположенных на территории Российской Федерации), до станции назначения товаров, расположенной на территории Российской Федерации.

Указанной нормой не предусмотрено применение нулевой ставки налога на добавленную стоимость в отношении транспортно-экспедиционных услуг, оказываемых при организации перевозок товаров по территории Российской Федерации автомобильным транспортом, а также при организации перевозок железнодорожным транспортом по территории Российской Федерации от станции, к которой товары доставлены автомобильным транспортом, до станции назначения товаров. В связи с этим транспортно-экспедиционные услуги, оказываемые российской организацией, не являющейся перевозчиком на железнодорожном транспорте, на основании договора транспортной экспедиции при организации перевозки импортных товаров по территории Российской Федерации в смешанном сообщении с использованием автомобильного транспорта от места прибытия груза на территорию Российской Федерации до железнодорожной станции, от которой товар перевозится железнодорожным транспортом до станции назначения товаров, подлежат налогообложению налогом на добавленную стоимость в соответствии с пунктом 3 статьи 164 Налогового кодекса Российской Федерации по ставке 18 процентов.

Одновременно сообщаем, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

|

Заместитель директора Департамента |

Н.А. Комова |

на имущество и НДС, виды ставок организации

Этим термином называют величину налога на единицу обложения. Что может быть единицей обложения? Как правило, налогом может облагаться:

Содержание

Скрыть- Налоговая ставка ЕНВД

- Налоговые ставки доходов

- Налоговая ставка на имущество

- Налоговые ставки организации

- Виды налоговых ставок

- Налоговые ставки НДС

- Налоговая ставка по транспортному налогу

- Ставка социального налога

- Предельная налоговая ставка

- Налоговый кодекс ставки

- Ставка налога УСН

- Денежная единица, в которой получаются доходы

- Единица площади земли

- Единица, в которой измеряется товар

Иными словами, в каких бы измерениях ни выражался доход, на него всегда найдётся налоговая ставка. Она может быть:

Она может быть:

- Твёрдой – то есть, выраженной в сумме за единицу и не зависящей от размера дохода.

- Пропорциональной – какова бы ни была величина дохода, всегда платится одинаковый процент от него.

- Прогрессивной – возрастающей вместе с ростом дохода.

Налоговая ставка ЕНВД

Это налог, который вводится государством на такие виды деятельности:

- Ремонт, техническое обслуживание, услуги автомоек и автостоянок

- Услуги автомобильной транспортировки

- Услуги бытового характера

- Услуги врачей-ветеринаров

- Услуги, связанные с общественным питанием

- Сдача в аренду жилых и нежилых зданий и помещений, а также торговых точек и участков для организации торговли

- Размещение рекламных объявлений на растяжках, бигбордах, транспорте и т.д.

На всё это распространяется налоговая ставка ЕНВД. Действуя параллельно с обычной системой налогообложения, она заменяет собой уплату некоторых сборов и налогов.

Налоговые ставки доходов

На сегодняшний день налоговые ставки доходов могут начисляться по двум системам, признанным во всём мире:

- Шедулярной

- Глобальной

В первом случае доходы налогоплательщика дробятся на части. Каждая из этих частей изучается индивидуально, после чего облагается подходящим налогом. Получается, что ставка налогообложения предприятия может не раз смениться в течение нескольких лет, если это предприятие периодически меняло специфику деятельности.

Что же касается глобальной системы, то здесь всё гораздо проще: любой доход любого лица (физического, юридического) облагается совершенно одинаковым налогом. Такая упрощённая система характерна для западных стран.

Налоговая ставка на имущество

Если речь идёт об организации, то такой налог считается региональным и не должен превышать 2,2% от стоимости самого имущества. Что же облагается этим налогом? Это недвижимость (даже арендованная или доверенная), а также движимые вещи, приобретённые до 2013 года. Причём плательщиками должны быть не только отечественные фирмы, но и иностранные предприятия, действующие на территории РФ.

Причём плательщиками должны быть не только отечественные фирмы, но и иностранные предприятия, действующие на территории РФ.

Есть и налоговая ставка на имущество физических лиц. В этом случае налог считается местным, а не региональным. Им облагается любая собственная недвижимость: дом, коттедж, квартира или её часть, гараж и другие сооружения. Прерогатива устанавливать ставку принадлежит органам местного самоуправления.

Налоговые ставки организации

Российский портал по применению Международных Стандартов Финансовой Отчётности разъясняет, каким образом распределяются 20-процентные налоговые ставки организации. Они зачисляются:

- В федеральный бюджет государства (2%)

- В бюджеты субъектов Российской Федерации (18%)

В некоторых случаях ставка снижается – например, если предприятие добывает углеводородное сырьё в новом морском месторождении, или контролирует деятельность иностранных компаний.

Существует и специальная, нулевая ставка для медицинских и образовательных учреждений – разумеется, не для всех, а только для тех, чей перечень утверждён Постановлением Правительства от 10 ноября 2011 года.

Виды налоговых ставок

В России действуют такие виды налоговых ставок:

- Касающиеся прибыли организации

- Касающиеся прибыли по УСН

- По транспортному налогу

- По налогу на недвижимую собственность физических лиц

- По земельному налогу

- По сбору, которым облагается имущество организаций

- НДФЛ

- ЕНВД

- НДС

Есть и другие классификации – скажем, для разных предприятий ставка налога может быть базовой, повышенной или пониженной (совокупность льгот и привилегий может снизить ставку вплоть до 0%). Можно разделить ставки и с точки зрения юрисдикции – на федеральные, региональные (на уровне субъекта РФ) и местные (на уровне муниципалитета).

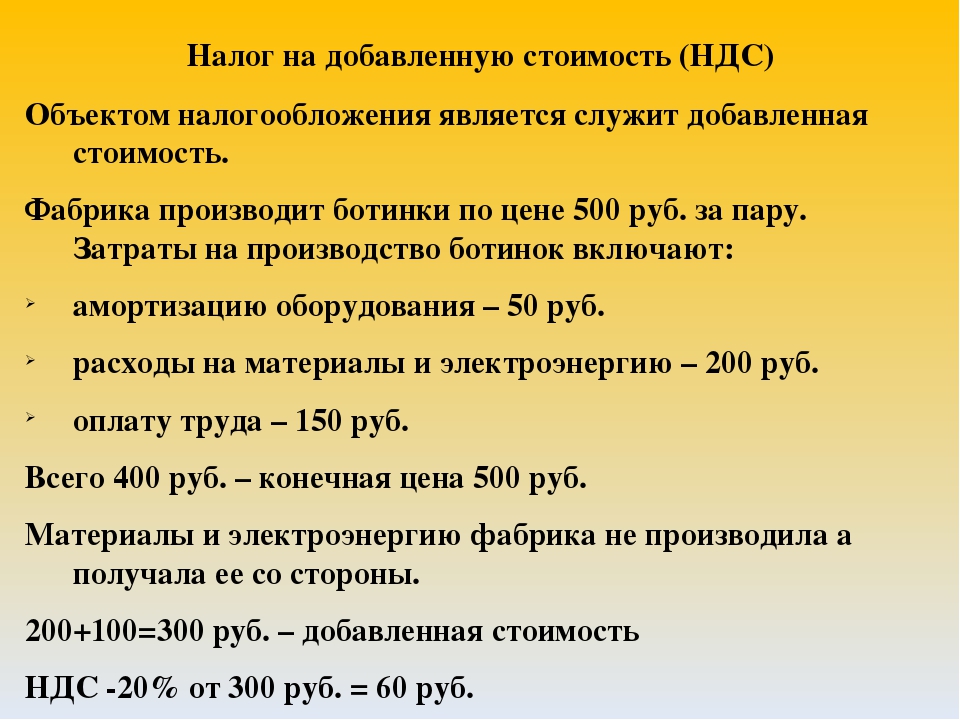

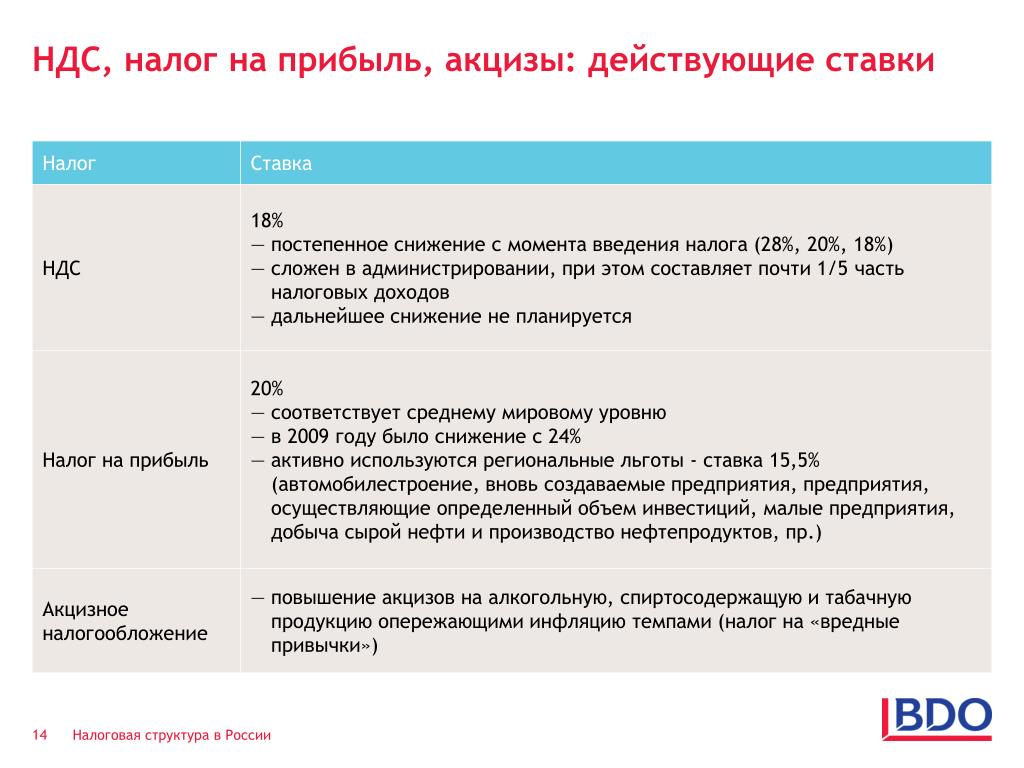

Налоговые ставки НДС

Налог на добавленную стоимость в нашей стране составляет 18% – это стандарт, применяемый по умолчанию. Часть стоимости любых работ, товаров и услуг изымается в государственный бюджет, причём на всех стадиях производства. Фактически, каждый, кто «приложил руку» к выпуску продукта, уплачивает этот налог. Однако из этого правила есть и исключения – налоговые ставки НДС могут быть не базовыми, а относительными. Законом предусмотрено два вида снижения этого взноса: в первом случае – до 10%, а во втором – и вовсе до 0%. Но для этого процесс производства продукта должен подпадать под перечень особых операций.

Однако из этого правила есть и исключения – налоговые ставки НДС могут быть не базовыми, а относительными. Законом предусмотрено два вида снижения этого взноса: в первом случае – до 10%, а во втором – и вовсе до 0%. Но для этого процесс производства продукта должен подпадать под перечень особых операций.

Налоговая ставка по транспортному налогу

За государственную регистрацию любого транспорта предусмотрен налог. Это может быть фактически любая машина – легковое авто, мотороллер, снегоход, катер, гидроцикл. При этом налоговая ставка по транспортному налогу будет зависеть от:

- Года выпуска средства передвижения

- Мощности его двигателя

- Вместимости (то есть, возможного количества перевозимых пассажиров)

Так как технический прогресс не стоит на месте, то и дело изобретаются всё новые виды транспортных средств. В таком случае новинку рассматривает специально созданная комиссия, после чего транспорту присуждается определённая категория, и он облагается соответствующим налогом.

Ставка социального налога

Этот налог – один из способов пополнения бюджета для реализации социальных программ. В нашей стране до 2010 года он был единым, а затем его заменили такие взносы:

- Взнос в Пенсионный фонд РФ

- Взнос в Фонд соц.страхования РФ

- Взнос в Фонд обязательного медицинского страхования

Однако, по данным Газеты «Коммерсантъ», в данный момент российское правительство обсуждает повторное реформирование системы. С 2017 года планируется снова отменить страховые взносы и ввести единый налог, администрируемый ФНС. При этом сама ставка социального налога будет зависеть от размера заработной платы налогоплательщика.

Предельная налоговая ставка

Предельная налоговая ставка (ПНС, MarginalTaxRate) – это размер налога за каждую единицу дохода, полученного дополнительно. Во всём мире принято считать, что при увеличении этой ставки у людей снижается мотивация к работе – ведь каждый доллар дополнительного дохода облагается высоким налогом. А значит, чистый доход будет небольшим.

А значит, чистый доход будет небольшим.

По сути, цель сбора с дополнительного дохода – переместить налоговое бремя на плательщиков с более высокими доходами. Получается так: чем больше зарабатывает налогоплательщик, тем требовательнее становится нему государство. Задача налоговых органов – сфокусировать внимание на лицах с высоким уровнем доходов и применить ПНС именно к ним.

Налоговый кодекс ставки

Теперь рассмотрим, как регулирует Налоговый кодекс ставки по налогу на прибыль в нашей стране. Именно этому вопросу посвящена 284 статья кодекса. В ней сказано, что для российских организаций ставки, за исключением ряда случаев, равны 20 процентам. Исключением же могут стать, к примеру, некоторые медицинские и образовательные учреждения, для которых предусмотрена нулевая ставка налога. Что же касается иностранных компаний, не имеющих представительства в РФ, то с них взимается 20-процентный налог. Если же зарубежная компания фрахтует или содержит судно, самолёт и другой транспорт для международного трансфера, её деятельность подлежит обложению 10-процентным налогом.

Ставка налога УСН

Уже 13 лет в нашей стране действует «Упрощённая система налогообложения». Она предельно упрощает процесс уплаты налоговых взносов и, что особенно важно, является добровольной. По сути, предприниматель сам волен выбирать, перейти ему на режим УСН или вернуться к прежней форме уплаты налогов. Ставка налога УСН зависит от вида деятельности или имущества, с которого уплачивается налог. Внесение этого упрощённого взноса отменяет:

- Уплату организациями налогов на прибыль

- Уплату организациями налогов на имущество

- Уплату НДС (кроме ввозного)

Если же говорить о предпринимателях, то их жизнь тоже облегчается: уплачивая взнос за свой доход по упрощённой системе, они уже не должны платить НДФЛ.

0 процентов | ||

| Продажа товаров, вывозимых из России | Продажа товаров, которые: 1) вывезены в таможенной процедуре экспорта; 2) помещены под таможенную процедуру свободной таможенной зоны; 3) вывезены в таможенной процедуре реэкспорта. Нулевая ставка применяется, если ранее эти товары были помещены под таможенные процедуры переработки на таможенной территории, свободной таможенной зоны или свободного склада. Нулевую ставку можно применять и при вывозе продуктов переработки или отходов, которые образовались в процессе переработки; 4) вывезены на территорию государства — члена ЕАЭС в случаях, которые предусмотрены Договором о ЕАЭС от 29.05.2014 | подп. 1, 1.1 ст. 164 НК |

| Транспортировка товаров и грузов | Международная перевозка товаров любыми видами транспорта. Пункт отправления или пункт назначения находятся за пределами России. Не распространяется на услуги российских перевозчиков на железнодорожном транспорте, которые облагаются НДС по ставке 0 процентов на другом основании | подп. 2.1 п. 1 ст. 164 НК |

| Услуги российских организаций и ИП по транзитной перевозке товаров воздушным транспортом через территорию России. Чтобы применить ставку 0 процентов, должны выполняться условия: · если воздушное судно совершает посадку в России, место прибытия товаров в Россию и место их убытия совпадают | подп. 2.10 п. 1 ст. 164 НК | |

| Услуги российских перевозчиков на железнодорожном транспорте: 1) по перевозке экспортируемых или реэкспортируемых товаров. Нулевую ставку можно применять, если на перевозочных документах проставлены соответствующие отметки таможенных органов; 2) перевозке экспортируемых товаров на территорию государства – члена ЕАЭС; 3) транзитной перевозке товаров через территорию России из одного иностранного государства в другое товаров, порожнего железнодорожного состава и контейнеров | подп. 9, 9.1 п. 1 ст. 164 НК | |

| Услуги, связанные с транспортировкой товаров и грузов | Транспортно-экспедиционные услуги российских организаций и ИП при организации: 1) международных перевозок, в том числе перевозок железнодорожным транспортом товаров от места прибытия до станции назначения на территории России; 2) перевозок экспортируемых или реэкспортируемых товаров по территории России. Нулевую ставку можно применять, если на перевозочных документах проставлены соответствующие отметки таможенных органов; 3) перевозок железнодорожным транспортом товаров, порожнего железнодорожного состава или контейнеров, перемещаемых через территорию России с территории иностранного государства, не являющегося членом ЕАЭС, на территорию другого иностранного государства. Исключение: услуги российских перевозчиков на железнодорожном транспорте, которые облагаются НДС по ставке 0 процентов на другом основании | подп. 2.1 п. 1 ст. 164 НК подп. 2.7 п. 1 ст. 164 НК подп. 3.1 п. 1 ст. 164 НК |

| Услуги российских организаций и ИП по предоставлению железнодорожного подвижного состава или контейнеров: 1) для международных перевозок, в том числе для перевозок железнодорожным транспортом товаров от места прибытия до станции назначения на территории России; 2) для транспортировки экспортируемых или реэкспортируемых товаров по территории России; 3) для транзитных железнодорожных перевозок товаров через территорию России из одного иностранного государства в другое. Исключение: услуги российских перевозчиков на железнодорожном транспорте, которые облагаются НДС по ставке 0 процентов на другом основании | подп. 2.1 п. 1 ст. 164 НК подп. 2.7 п. 1 ст. 164 НК подп. 3.1 п. 1 ст. 164 НК | |

| Услуги, работы по перевалке и хранению в морских и речных портах товаров, которые перемещаются через границу России. Пункт отправления или пункт назначения товаров находится за пределами России. Нулевую ставку могут применить только российские организации, кроме организаций трубопроводного транспорта | подп. 2.5 п. 1 ст. 164 НК | |

| Услуги, работы российских организаций внутреннего водного транспорта при перевозке (транспортировке) товаров, которые вывозятся в таможенной процедуре экспорта (реэкспорта). Перевозка осуществляется на территории России из пункта отправления до пункта выгрузки или перегрузки | подп. 2.8 п. 1 ст. 164 НК | |

| Услуги, работы, связанные с перевозкой товаров, помещенных под таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию России до таможенного органа в месте убытия с территории России | подп. 3 п. 1 ст. 164 НК | |

| Услуги, работы российских перевозчиков на железнодорожном транспорте, которые связаны: 1) с перевозкой экспортируемых или реэкспортируемых товаров. При этом на перевозочных документах проставлены соответствующие отметки таможенных органов; 2) перевозкой экспортируемых товаров на территорию государства – члена ЕАЭС; 3) транзитной перевозкой товаров через территорию России. Нулевая ставка применяется, если стоимость этих услуг, работ указана в перевозочных документах | подп. 9, 9.1 п. 1 ст. 164 НК | |

| Перевозка пассажиров и багажа | Международная перевозка пассажиров и багажа любым видом транспорта. Нулевая ставка применяется, если перевозка оформлена на основании единых международных перевозочных документов | подп. 4 п. 1 ст. 164 НК |

| Внутренняя авиаперевозка пассажиров и багажа при условии, что пункт отправления или пункт назначения расположен в Крыму или в Севастополе. Нулевая ставка действует до 1 января 2025 года (п. 4 ст. 2 Закона от 04.06.2014 № 151-ФЗ) | подп. 4.1 п. 1 ст. 164 НК | |

| Внутренняя авиаперевозка пассажиров и багажа при условии, что пункт отправления или пункт назначения расположен в Калининградской области или Дальневосточном федеральном округе. Нулевая ставка действует до 1 января 2025 года (п. 5 ст. 5 Закона от 03.08.2018 № 303-ФЗ) | подп. 4.2 п. 1 ст. 164 НК | |

| Внутренняя авиаперевозка пассажиров и багажа при условии, что пункты отправления, назначения и промежуточные пункты маршрута расположены за пределами Москвы и Московской области | подп. 4.3 п. 1 ст. 164 НК | |

| Перевозка пассажиров железнодорожным транспортом пригородного сообщения. Ставка НДС 0 процентов действует до 31 декабря 2029 года включительно | подп. 9.2 п. 1 ст. 164 НК | |

| Перевозка пассажиров и багажа железнодорожным транспортом общего пользования в дальнем сообщении, кроме международных перевозок. Ставка НДС 0 процентов действует до 31 декабря 2029 года включительно | подп. 9.3 п. 1 ст. 164 НК | |

| Операции с углеводородным сырьем | Перевозка углеводородного сырья с континентального шельфа, из исключительной экономической зоны России или из российской части дна Каспийского моря в пункт назначения за пределами России | подп. 2.1 п. 1 ст. 164 НК |

| Транспортировка, перевалка и перегрузка нефти, нефтепродуктов: · вывозимых за пределы России, в том числе на территорию стран – участниц ЕАЭС; · помещенных под таможенную процедуру таможенного транзита. Нулевую ставку могут применять только организации трубопроводного транспорта нефти и нефтепродуктов. Исключение: работы, услуги по договорам, сторонами которых являются только организации трубопроводного транспорта нефти и нефтепродуктов. То есть услуги должны оказывать организации, которые заключили внешнеэкономическую сделку по реализации нефти или нефтепродуктов | подп. 2.2 п. 1 ст. 164 НК | |

| Транспортировка трубопроводным транспортом природного газа: · вывозимого из России; · ввозимого в Россию, в том числе для переработки; · помещенного под таможенную процедуру таможенного транзита | подп. 2.3 п. 1 ст. 164 НК | |

| Транспортировка природного газа трубопроводным транспортом в случаях, предусмотренных международными договорами с Россией | подп. 2.3-1 п. 1 ст. 164 НК | |

| Продажа углеводородного сырья, добытого на морском месторождении, а также продуктов его технологического передела, вывезенных за пределы России: · с континентального шельфа; · из исключительной экономической зоны; · с российской части (сектора) дна Каспийского моря. Не распространяется на вывоз таких товаров в соответствии с таможенной процедурой экспорта | подп. 2.9 п. 1 ст. 164 НК | |

| Реализация космической техники, водных и воздушных судов | Продажа товаров, работ, услуг в области космической деятельности: · объектов космической техники и космической инфраструктуры, подлежащих обязательной сертификации; · работ, услуг, связанных с использованием техники в космическом пространстве, наблюдением (исследованием) космического пространства, а также работ, услуг, технологически связанных с этими работами, услугами | подп. 5 п. 1 ст. 164 НК |

| Продажа построенных судов, подлежащих регистрации в Российском международном реестре судов | подп. 10 п. 1 ст. 164 НК | |

| Передача морских судов, судов смешанного плавания (река-море) с экипажами в аренду на определенный срок (фрахт на условиях тайм-чартера) | подп. 12 п. 1 ст. 164 НК | |

| Строительство гражданских воздушных судов | подп. 15 п. 1 ст. 164 НК | |

| Продажа, а также передача в аренду или лизинг гражданских воздушных судов, которые зарегистрированы или подлежат регистрации в государственном реестре | подп. 15, 17 п. 1 ст. 164 НК | |

| Продажа авиационных двигателей*, запчастей и комплектующих для ремонта или модернизации гражданских воздушных судов на территории России. Чтобы применить нулевую ставку, надо получить документ, подтверждающий целевое назначение товаров, выданный Минпромторгом. Порядок выдачи документа Минпромторг утвердил приказом от 08.11.2019 № 4176 | подп. 16. п. 1 ст. 164 НК | |

| * Передачу авиационных двигателей в аренду облагают НДС по ставке 20 процентов (письмо Минфина от 13.03.2020 № 03-07-11/19159) | ||

| Прочие операции | Переработка товаров, помещенных под таможенную процедуру переработки на таможенной территории | подп. 2.6 п. 1 ст. 164 НК |

| Компенсации НДС, уплаченного в России иностранными гражданами (система tax free). Право на нулевую ставку имеют розничные торговые организации, которые включены в специальный перечень, и другие плательщики, уполномоченные этими организациями | подп. 2.11 п. 1 ст. 164 НК | |

| Услуги российских международных аэропортов при обслуживании международных воздушных перевозок по перечню, утвержденному постановлением Правительства от 10.06.2019 № 749 | подп. 2.12 п. 1 ст. 164 НК | |

| Продажа драгоценных металлов, добытых или произведенных из лома и отходов. Применяйте нулевую ставку, если реализуете такие металлы государственным и региональным фондам драгоценных металлов и драгоценных камней, Центробанку, прочим банкам, а также если производите драгоценные металлы из лома и отходов, содержащих драгметаллы, без лицензии на пользование недрами | подп. 6 п. 1 ст. 164 НК | |

| Продажа товаров, работ, услуг для официального и личного пользования: · иностранными дипломатическими и приравненными к ним представительствами; · сотрудниками этих представительств и проживающими вместе с ними членами семьи. Перечень иностранных государств, в отношении представительств которых применяется нулевая ставка, утвержден приказом от 14.12.2011 МИД № 22606, Минфина № 173н | подп. 7 п. 1 ст. 164 НК | |

| Продажа товаров, работ, услуг для официального использования международными организациями и их представительствами. Перечень таких организаций утвержден приказом от 24.03.2014 МИД № 3913, Минфина № 19н. Правила применения нулевой ставки утверждены постановлением Правительства от 22.07.2006 № 455 | подп. 11 п. 1 ст. 164, п. 12 ст. 165 НК | |

| Продажа топлива и горюче-смазочных материалов, вывезенных с территории России в качестве припасов. Ставка НДС 0 процентов применяется, если топливо и горюче-смазочные материалы предназначены для эксплуатации воздушных и морских судов, судов смешанного плавания | подп. 8 п. 1 ст. 164 НК | |

| Продажа товаров, работ, услуг и имущественных прав в связи с проведением в России: · XXII Олимпийских и XI Паралимпийских зимних игр 2014 года; · Кубка конфедераций по футболу 2017 года; · чемпионата мира по футболу 2018 года; · чемпионата Европы по футболу 2020 года. Правила применения нулевой ставки утверждены постановлениями Правительства: · от 31.08.2013 № 757; · от 03.08.2015 № 784; · от 10.10.2019 № 1308* | подп. 13 и 14 п. 1 ст. 164 НК | |

| * Нулевую ставку применяйте при реализации товаров, работ и услуг в связи с подготовкой и проведением в России в 2020 году чемпионата Европы по футболу UEFA, ее дочерним организациям, коммерческим партнерам, поставщикам и вещателям, Российскому футбольному союзу и локальной организационной структуре. Возместить НДС, уплаченный при приобретении товаров, работ, услуг и имущественных прав, можно по заявлению. Его форма рекомендована в письме ФНС от 28.02.2020 № СД-4-3/3424. | ||

10 процентов | ||

| Продажа и передача для собственных нужд товаров по кодам ОКПД2 | Продовольственные товары по перечню, утвержденному постановлением Правительства от 31.12.2004 № 908, включая отдельные виды молокосодержащих продуктов с заменителем молочного жира. Например, сырные и творожные продукты, консервы, мороженое | подп. 1 п. 2 ст. 164 НК |

| Товары для детей по перечню, утвержденному постановлением Правительства от 31.12.2004 № 908 | подп. 2 п. 2 ст. 164 НК | |

| Периодические печатные издания и книжная продукция по перечню, утвержденному постановлением Правительства от 23.01.2003 № 41, включая электронные и аудиокниги, связанные с образованием, наукой и культурой (постановление Правительства от 09.10.2020 № 1643). 10-процентная ставка НДС не распространяется на периодические печатные издания и книги рекламного и эротического характера. К рекламным относят издания, в которых рекламная информация занимает более 45 процентов объема одного экземпляра | подп. 3 п. 2 ст. 164 НК | |

| Медицинские товары по перечню, утвержденному постановлением Правительства от 15.09.2008 № 688 | подп. 4 п. 2 ст. 164 НК | |

| Импорт товаров по кодам ТН ВЭД | Продовольственные товары по перечню, утвержденному постановлением Правительства от 31.12.2004 № 908, включая отдельные виды молокосодержащих продуктов с заменителем молочного жира. Например, сырные и творожные продукты, консервы, мороженое | п. 5 ст. 164 НК |

| Товары для детей по перечню, утвержденному постановлением Правительства от 31.12.2004 № 908 | ||

| Периодические печатные издания и книжная продукция по перечню, утвержденному постановлением Правительства от 23.01.2003 № 41, включая электронные и аудиокниги, связанные с образованием, наукой и культурой (постановление Правительства от 09.10.2020 № 1643). 10-процентная ставка НДС не распространяется на периодические печатные издания и книги рекламного и эротического характера. К рекламным относят издания, в которых рекламная информация занимает более 45 процентов объема одного экземпляра | ||

| Медицинские товары по перечню, утвержденному постановлением Правительства от 15.09.2008 № 688 | ||

20 процентов | ||

| Реализация товаров, работ, услуг, имущественных прав | Реализация и передача для собственных нужд товаров, включая пальмовое масло, работ, услуг или имущественных прав, которые не облагаются по ставке 0 или 10 процентов и не освобождаются от налогообложения | п. 3 ст. 164, ст. 149 НК |

| Импорт | Импорт товаров, реализация которых не облагается по ставке 10 процентов и ввоз которых не освобождается от налогообложения, включая пальмовое масло | п. 5 ст. 164, ст. 150 НК |

| СМР | Выполнение строительно-монтажных работ для собственного потребления | подп. 3 п. 1 ст. 146 НК |

10/110 | ||

| Получение продавцом денежных средств, связанных с оплатой товаров, работ, услуг | Аванс в счет предстоящих поставок товаров, работ, услуг, облагаемых по ставке 10 процентов | п. 4 ст. 164 НК |

| Получение денежных средств в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров работ, услуг, облагаемых по ставке 10 процентов | п. 4 ст. 164, подп. 2 п. 1 ст. 162, п. 1 ст. 155 НК | |

| Процент или дисконт по облигациям и векселям, полученным в счет оплаты за реализованные товары, работы, услуги, облагаемые по ставке 10 процентов | п. 4 ст. 164, подп. 3 п. 1 ст. 162 НК | |

| Проценты по товарному кредиту, по которому товары облагаются по ставке 10 процентов | п. 4 ст. 164, подп. 3 п. 1 ст. 162 НК | |

| Страховые выплаты при неисполнении покупателем своих обязательств по оплате поставленных ему товаров, работ, услуг, облагаемых по ставке 10 процентов | п. 4 ст. 164, подп. 4 п. 1 ст. 162 НК | |

| Операции, по которым НДС рассчитывают с межценовой разницы | Продажа имущества, облагаемого по ставке 10 процентов, учитываемого по стоимости с учетом входного НДС. НДС облагается разница между ценой продажи имущества с учетом НДС и акцизов и его покупной или остаточной стоимостью | п. 4 ст. 164, п. 3 ст. 154 НК |

| Продажа сельскохозяйственной продукции и продуктов ее переработки, облагаемых по ставке НДС 10 процентов, закупленных у физических лиц. Перечень такой сельхозпродукции установлен постановлением Правительства от 16.05.2001 № 383. НДС облагается разница между ценой реализации с учетом налога и ценой приобретения продукции | п. 4 ст. 164, п. 4 ст. 154 НК | |

| Операции, по которым НДС удерживает налоговый агент | Продажа товаров, работ, услуг, облагаемых по ставке 10 процентов, иностранными организациями,не зарегистрированными в качестве налогоплательщика | п. 4 ст. 164, п. 1, 2 ст. 161 НК |

20/120 | ||

| Получение продавцом денежных средств, связанных с оплатой товаров, работ, услуг | Аванс в счет предстоящих поставок товаров, работ, услуг, облагаемых по ставке 20 процентов | п. 4 ст. 164 НК |

| Получение денег в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров, работ, услуг, облагаемых по ставке 20 процентов | п. 4 ст. 164, подп. 2 п. 1 ст. 162, п. 1 ст. 155 НК | |

| Процент или дисконт по облигациям и векселям, полученным в счет оплаты за реализованные товары, работы, услуги, облагаемые по ставке 20 процентов. В налоговую базу включаются проценты в размере, превышающем ставку рефинансирования, действующую в период, за который начислены проценты | п. 4 ст. 164, подп. 3 п. 1 ст. 162 НК | |

| Проценты по товарному кредиту, по которому товары облагаются по ставке 20 процентов. В налоговую базу включаются проценты в размере, превышающем ставку рефинансирования, действующую в период, за который начислены проценты | п. 4 ст. 164, подп. 3 п. 1 ст. 162 НК | |

| Страховые выплаты при неисполнении покупателем своих обязательств по оплате поставленных ему товаров, работ, услуг, облагаемых по ставке 20 процентов | п. 4 ст. 164, подп. 4 п. 1 ст. 162 НК | |

| Операции, по которым НДС рассчитывают с межценовой разницы | Последующая уступка или прекращение денежного требования, вытекающего из договора реализации товаров, работ, услуг, облагаемых НДС. НДС облагается разница между суммой дохода, полученной новым кредитором от должника или при последующей уступке требования, и суммой расходов на приобретение требования | п. 4 ст. 164, п. 2 ст. 155 НК |

| Передача денежного требования, приобретенного у третьих лиц. НДС облагается разница между доходами, полученными от должника или при последующей уступке требования, и расходами на приобретение требования | п. 4 ст. 164, п. 4 ст. 155 НК | |

| Передача имущественных прав на жилые дома, помещения и долей в них, гаражи или машино-места. НДС облагается разница между стоимостью, по которой передаются имущественные права с учетом налога, и расходами на приобретение указанных прав | п. 4 ст. 164, п. 3 ст. 155 НК | |

| Продажа товаров, работ, услуг | Продажа имущества, облагаемого по ставке 20 процентов, учитываемого по стоимости с учетом входного НДС. НДС облагается разница между ценой реализуемого имущества с учетом НДС и акцизов и его покупной (остаточной) стоимостью | п. 4 ст. 164, п. 3 ст. 154 НК |

| Продажа сельскохозяйственной продукции и продуктов ее переработки, облагаемых по ставке НДС 20 процентов, закупленных у физических лиц, не являющихся плательщиками НДС. Перечень сельскохозяйственной продукции и продуктов ее переработки утвержден постановлением Правительства от 16.05.2001 № 383. НДС облагается разница между ценой реализации с учетом налога и ценой приобретения указанной продукции | п. 4 ст. 164, п. 4 ст. 154 НК | |

| Продажа автомобилей, приобретенных для перепродажи у физических лиц, не являющихся плательщиками НДС. НДС облагается разница между ценой реализации с учетом налога и ценой приобретения автомобиля | п. 4 ст. 164, п. 5.1 ст. 154 НК | |

| Продажа материальных ценностей из государственного материального резерва при их выпуске в связи с освежением или заменой, приобретенных ответственными хранителями в порядке заимствования. НДС облагается разница между ценой реализации с учетом налога и ценой приобретения материальных ценностей | п. 4 ст. 164, п. 11 ст. 154 НК | |

| Операции, по которым НДС удерживает налоговый агент | Аренда имущества государственных и муниципальных органов | п. 4 ст. 164, п. 3 ст. 161 НК |

| Продажа товаров, работ, услуг, облагаемых по ставке 20 процентов, иностранными организациями, не зарегистрированными в качестве налогоплательщика, на территории России | п. 4 ст. 164, п. 1, 2 ст. 161 НК | |

| Продажа вторсырья | п. 4 ст. 164, п. 8 ст. 161 НК | |

16,67 процента | ||

| Реализация предприятия в целом как имущественного комплекса | НДС облагается стоимость активов, включенных в имущественный комплекс. Исключение – активы, реализация которых не признается объектом налогообложения или освобождена от налогообложения. Налоговую базу определяют отдельно по каждому виду активов | ст. 158 НК |

| Реализация иностранными организациями услуг в электронной форме | Иностранная организация, которая оказывает услуги организациям и гражданам в электронной форме, должна встать на учет в налоговой инспекции (п. 4.6 ст. 83 НК). Такая обязанность возникает, например, если иностранная организация предоставляет доменные имена, разрешает использовать компьютерные программы, включая игры, размещает рекламу, оказывает услуги хостинга и т. д. Иностранная организация обязана заплатить НДС со стоимости электронных услуг | ст. 174.2 НК |

НДС на продукты питания 🍪 Cтавки НДС на продукты питания — Контур.Бухгалтерия

Ставка НДС 20%

Ставка 20% — базовая, она применяется при расчете НДС на большинство видов пищи согласно п.3 ст. 164 НК РФ, кроме случаев, о которых расскажем далее. Налоговая ставка в размере 20% не требует специального обоснования.

В декларации по НДС прибыль, которую компания получила от продажи своего варенья или колбас, облагаемых по 20% ставке, вносятся в раздел 3, строку 010, графу 3, а сам НДС — в графу 5 той же строки того же раздела.

Ставка НДС 10%

Ставку 10% можно применять, если выполняется каждое из двух следующих условий.

Условие 1. Продукт должен входить в специальный перечень, в соответствии с пп. 1 п. 2 ст. 164 НК РФ. В этот список входят базовые и необходимые для здорового питания виды пищи, но не входят деликатесы. Например, в перечне есть овощи, молоко и изделия из него, мясо и продукты из него, кроме вырезки, языка, колбас, копченостей и консервов.

Состав перечня часто меняется, происходят включения и исключения, и нужно постоянно следить за изменениями. Например, с октября 2019 в него включили ягоды и фрукты, в том числе арбузы.

Для применения ставки 10% нужно, чтобы код продукта присутствовал в любом из следующих перечней:

- Общероссийском классификаторе продукции (ОКПД2) для отечественных товаров, согласно Постановлению Правительства от 31.12.2004 №908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов»;

- Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) – для импортной, в соответствии с письмом Минфина России от 04.07.2012 № 03-07-08/167.

Если кода продукта нет ни в одном из этих перечней, продавец имеет право применить при расчете НДС только налоговую ставку 20%.

Условие 2. Налогоплательщик должен сам подтвердить свое право на ставку 10%. Для этого требуется любой документ, удостоверяющий соответствие продукта питания техническим регламентам, согласно письму ФНС РФ от 07.12.2011 № ЕД-3-3/4036@ и постановлению ФАС Северо-Западного округа от 01.02.2012 № А56-29589/2011).

К таким документам относятся:

- сертификат соответствия;

- декларация соответствия.

К сожалению, есть судебная практика не в пользу налогоплательщиков, которые пытаются документально подтвердить 10% ставку НДС (Постановления ФАС Северо-Западного округа от 28.02.2014 № А56-9963/2013, ФАС Московского округа от 13.03.2008 № КА-А40/1415-08).

В соответствии с приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, налоговая база и налог, исчисленные по ставке НДС 10%, отражаются в строке 020 (графах 3 и 5) декларации по НДС.

Ставка НДС 0%

Нулевая ставка НДС согласно п.1. ст. 164 НК РФ работает при продаже продуктов питания за пределы РФ. Налогоплательщик должен самостоятельно обосновать применение этой ставки и в течение 180 суток со дня прохождения таможни предоставить документы:

- копии таможенных деклараций либо их реестров, включая электронные, в соответствии с п. 15 ст. 165 НК РФ, п. 10 ст. 1 закона от 29.12.2014 № 452-ФЗ «Об изменениях в ст. 165 НК РФ»;

- копии товаросопроводительных/транспортных документов либо их реестров, включая электронные;

- копии договоров с контрагентами.

При применении нулевой ставки налогоплательщик заполняет раздел 4 декларации по НДС. Если он не смог вовремя собрать указанный выше пакет документов, он имеет право только на применение налоговой ставки НДС в размере 20% или (при выполнении соответствующих условий, описанных выше) – 10%. В таких случаях в налоговой декларации по НДС заполняют раздел 6.

Освобождение от расчета и уплаты НДС на продукты питания

Компании и ИП освобождаются от НДС в любом из двух случаев:

- В соответствии с пп 5. п 2. ст. 149 НК РФ — если они произвели или реализовали продукты в столовых образовательных или медицинских учреждений. И все же тогда налогоплательщик тоже обязан самостоятельно обосновать освобождение от расчета и уплаты НДС. Для этого он, в соответствии с письмом Минфина РФ от 03.12.2014 № 03-07-15/61906, должен предоставить лицензии на оказания медицинских либо образовательных услуг.

- Если налогоплательщик находится на специальном режиме и освобожден от работы с НДС. В соответствии с п.2 ст. 346.11 НК РФ налогоплательщик, применяющий УСН, освобождается от уплаты НДС во всех случаях, кроме следующих: продукты ввозятся на территорию РФ или такой налогоплательщик является налоговым агентом. ИП на патенте также освобождены от уплаты НДС, если только они не ведут такие виды деятельности, на которые не распространяется ПСН, не ввозят продукты на территорию РФ и не осуществаляют операции, облагаемые налогом по ст. 174.1 НК РФ.

Стоимость продуктов питания, освобожденных от начисления НДС, отражается по коду 1010232 в разделе 7 налоговой декларации по НДС.

Ведите учет НДС в веб-сервисе Контур.Бухгалтерия: здесь есть встроенная система проверки расчета НДС. Сервис подскажет, какие документы нужно добавить и какие операции проверить, чтобы уменьшить сумму НДС и избежать штрафов. В Бухгалтерии — простой учет, зарплата, отчетность, интеграция с банками и кассами. Первые две недели бесплатны для всех новичков.

Вам будут интересны статьи по теме «НДС»Можно ли внести корректировки в договоры при длительном цикле производства в связи с изменением ставки НДС с 18 до 20%?

В связи с вступлением в силу с 01.01.2019 п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ ставка НДС в размере 20% (п. 3 ст. 164 НК РФ) применяется в отношении товаров (работ, услуг), отгружаемых (выполняемых, оказываемых) после 01.01.2019.При этом исключений в отношении товаров (работ, услуг), имущественных прав, реализуемых по договорам, заключенным до указанной даты, в том числе предусматривающим перечисление авансовых платежей, данным законом не предусмотрено (письма Минфина России от 13.09.2018 № 03-07-11/65700, ФНС России от 23.10.2018 № СД-4-3/20667@).

Поэтому, если реализация произойдет в 2019 году, должна применяться ставка НДС 20%.

Пунктом 1 ст. 168 НК РФ установлено, что при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик обязан предъявить покупателю сумму НДС дополнительно к цене товаров (работ, услуг), имущественных прав. Изменить стоимость товаров (работ, услуг), имущественных прав с учетом новой ставки налога можно только по соглашению сторон.

Пунктом 1 ст. 424 ГК РФ предусмотрено, что исполнение договора оплачивается по цене, установленной соглашением сторон. Условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (п. 4 ст. 421, ст. 422 ГК РФ).

Изменение условий договора относится к компетенции контрагентов. Только стороны договора могут решить, каким образом компенсировать повышение ставки НДС на 2%: будет ли продавец требовать от покупателя доплатить разницу в два процентных пункта или сделает это за счет собственных средств.

Если договор заключен сторонами до 01.01.2019 и в нём указана цена товара (работы, услуги), имущественных прав с учетом НДС по ставке 18%, то стороны вправе заключить дополнительное соглашение, в котором указать цену товара (работы, услуги), имущественных прав, ставку 20% и сумму НДС применительно к правоотношениям сторон, сложившимся начиная с 01.01.2019.

Срок, с которого действует налоговая ставка |

Виды доходов |

Размер налоговой ставки |

Основание |

С 1 января 2002 г. |

доход в виде процентов государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно |

0% |

пп. 3 п. 4 ст. 284НК РФ |

доход в виде процентов облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего внешнего валютного долга Российской Федерации |

0% |

пп. 3 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трёх лет до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доход в виде процентов по государственным ценным бумагам государств-участников Союзного государства, государственным ценным бумагам субъекта РФ и муниципальным ценным бумагам (за исключением ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами РФ, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг РФ, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов |

15% |

пп. 1 п. 4 ст. 284НК РФ ВНИМАНИЕ! Вид дохода изменен с 01.01.2010 п. 8 ст. 1 Федерального закона N 41-ФЗ от 05.04.2010. См. вид дохода, действовавший по 31.12.2009. |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

с 1 января 2006 г. |

доход в виде процентов по государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно |

0% |

пп. 3 п. 4 ст. 284НК РФ |

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации |

0% |

пп. 3 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами РФ, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг РФ, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после1 января 2007 года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

с 1 января 2005 г. |

доход в виде процентов по государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно |

0% |

пп. 3 п. 4 ст. 284НК РФ |

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации |

0% |

пп. 3 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года |

9% |

пп. 2 п. 4 ст. 284НК РФ |

|

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года |

15% |

пп. 1 п. 4 ст. 284НК РФ |

|

с 1 января 2002 г. |

доход в виде процентов государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно |

0% |

пп. 2 п. 4 ст. 284НК РФ |

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации |

0% |

пп. 2 п. 4 ст. 284НК РФ |

|

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов |

15% |

пп. 1 п. 4 ст. 284НК РФ |

Российская Федерация — Корпоративное право — Прочие налоги

Налог на добавленную стоимость (НДС)

НДС — это федеральный налог в России, уплачиваемый в федеральный бюджет.

Налогоплательщики следуют «классической» системе НДС, согласно которой плательщик НДС обычно учитывает НДС по полной продажной цене сделки и имеет право на возмещение входящего НДС, понесенного в связи с затратами на товарно-материальные запасы и другими связанными бизнес-расходами. Российская система НДС, хотя изначально и не основывалась на модели Европейского союза (ЕС), тем не менее в большей степени с ней сблизилась.Однако в настоящее время она по-прежнему отличается от системы НДС ЕС по-разному.

Иностранные компании, предоставляющие электронные услуги российским клиентам (как физическим, так и юридическим лицам), должны получить регистрацию НДС в России и самостоятельно уплатить НДС.

Перечень услуг, считающихся электронными для целей НДС, предусмотрен статьей 174.2 Налогового кодекса РФ и включает, в частности:

- Предоставление прав на использование программ для ЭВМ через Интернет

- оказание рекламных услуг в сети Интернет

- оказание услуг по размещению предложений о приобретении или продаже товаров, работ, услуг или имущественных прав в сети Интернет

- продажа электронных книг, графических изображений и музыки через Интернет, а

- хранение и обработка информации, предоставление доменных имен, услуги хостинга и т. Д.

НДС обычно применяется к стоимости товаров, работ, услуг или имущественных прав, поставляемых в Россию. Стандартная ставка НДС в России составляет 20% (18% до 2019 г.) (более низкая ставка 10% применяется к некоторым основным продуктам питания, детской одежде, лекарствам и медицинским товарам, печатным публикациям и т. Д.). Те же ставки НДС (как и для внутренних поставок) применяются к импорту товаров в Россию.

Экспорт товаров, международные перевозки и другие услуги, связанные с экспортом товаров из России, международными пассажирскими перевозками, а также некоторые другие поставки имеют нулевую ставку с правом возмещения входящего НДС.Применение ставки НДС 0% и возмещение соответствующих сумм входящего НДС подтверждается предоставлением ряда документов в налоговые органы в определенные сроки. Взыскание входящего НДС, связанного с экспортом товаров (кроме экспорта сырья), осуществляется в соответствии с общими правилами взыскания (т.е. до подачи подтверждающих документов в налоговые органы). Для документального подтверждения права облагать экспортные поставки в страны-участницы Таможенного союза особые правила действуют по ставке НДС 0%.С 1 января 2018 года можно отказаться от применения ставки НДС 0% в отношении экспорта товаров, международных перевозок и других услуг, связанных с экспортом товаров из России, и применить стандартную ставку НДС.

Список товаров и услуг, не облагаемых НДС, включает базовые банковские и страховые услуги, услуги, предоставляемые финансовыми компаниями (депозитариями, брокерами и некоторыми другими), образовательные услуги, предоставляемые сертифицированными учреждениями, продажу определенного основного медицинского оборудования, пассажирские перевозки и некоторые другие социально значимые услуги.Большинство аккредитованных офисов ИФВ (а также их аккредитованные сотрудники) могут быть освобождены от уплаты НДС на арендную плату за недвижимость.

С 1 января 2021 года освобождение от НДС, применимое к передаче программного обеспечения и баз данных, включая лицензирование, будет значительно сужено. В результате иностранные поставщики программного обеспечения на российском рынке, вероятно, потеряют право применять это освобождение, и такие поставки будут облагаться российским НДС по ставке 20%.

Освобождение от НДС поставок не влечет за собой право на возмещение относимого входящего НДС.Вместо этого затраты, связанные с невозмещаемым входящим НДС, в большинстве случаев вычитаются для целей КПН.

НДС у источника выплаты

Российское законодательство о НДС предусматривает правила определения места оказания услуг с учетом НДС. Эти правила делят все услуги на разные категории, чтобы определить, где они считаются оказанными для целей НДС. Например, определенные услуги считаются оказанными там, где они выполняются, тогда как некоторые считаются оказанными там, где «покупатель» услуг осуществляет свою деятельность, некоторые — там, где находится соответствующее движимое или недвижимое имущество, и все же другие места, где «продавец» осуществляет свою деятельность и т. д.

В соответствии с механизмом обратного начисления российский покупатель должен учитывать НДС по любому платежу, который он производит не зарегистрированной в налоговой системе иностранной компании, если платеж связан с поставкой товаров или услуг, которые считаются поставленными в Россию, на основании правила места поставки НДС, и которые не подпадают под какие-либо освобождения от НДС в соответствии с внутренним законодательством о НДС. При таких обстоятельствах в соответствии с законодательством российский покупатель должен действовать в качестве налогового агента для целей российского НДС, удерживая российский НДС по ставке 20/120 (18/118 до 2019 г.) из платежей иностранному поставщику и перечисляя такой НДС Российский бюджет.Удержанный НДС может быть возмещен российскими плательщиками в соответствии со стандартными правилами возмещения входящего НДС в соответствии с законодательством.

Возмещение входящего НДС

Налогоплательщики обычно имеют право на возмещение входящего НДС, связанного с покупкой товаров, работ, услуг или имущественных прав, при условии, что они соблюдают набор правил, установленных законодательством о НДС. Входящий НДС потенциально может быть возмещен налогоплательщиком в следующих случаях:

- НДС в отношении товаров, услуг или работ, приобретенных с целью проведения операций, облагаемых НДС.

- Входящий НДС относится к авансовым платежам, перечисленным российским поставщикам товаров (работ, услуг), при условии, что такие приобретенные товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС. Обратите внимание, что налогоплательщики имеют право (а не обязаны) применять это правило, и они могут выбирать, использовать это право или нет.

В ряде случаев необходимо восстановить входящий НДС.

С 1 января 2018 года в России действует безналоговая система.Иностранные физические лица имеют право на возврат НДС, уплаченного при розничной покупке товаров. Возврат возможен, если сумма покупки превышает 10 000 российских рублей (RUB) и место, где был приобретен товар, внесено в специальный список, установленный государством.

Начиная с 1 июля 2019 года, корпоративные налогоплательщики получают право на возмещение входящего НДС в отношении экспорта многих видов услуг, включая разработку программного обеспечения, консалтинговые, юридические и маркетинговые услуги (несмотря на то, что они не платят выходной НДС при оказании таких услуг). Сервисы).Однако новые положения не распространяются на экспорт не облагаемых НДС услуг, перечисленных в статье 149 НК РФ. Например, налогоплательщики, которые передают / лицензируют права на программные продукты, изобретения, ноу-хау и некоторые другие объекты интеллектуальной собственности (ИС) иностранным клиентам или предоставляют определенные виды услуг в области исследований и разработок (НИОКР), по-прежнему не будут право на возмещение входящего НДС.

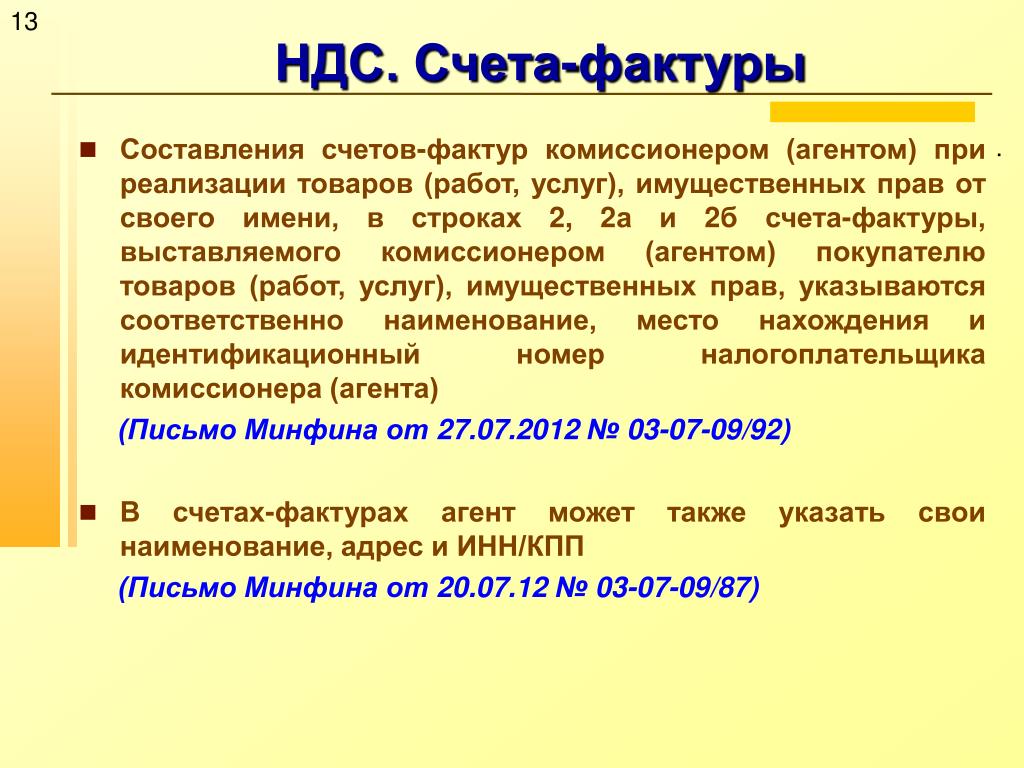

Требования по НДС

Каждый налогоплательщик, осуществляющий облагаемые НДС поставки товаров, работ, услуг или имущественных прав, должен выписывать счета-фактуры и предоставлять их покупателям.Налогоплательщик, поставляющий товары, работы или услуги, облагаемые НДС, покупателю, не являющемуся плательщиком НДС, может отказаться выставлять счет-фактуру по НДС, если это письменно согласовано с покупателем. Счета-фактуры НДС должны быть выставлены в течение пяти дней после поставки. Счет-фактура НДС — это стандартная форма, устанавливаемая правительством. Соблюдение требований к выставлению счетов имеет решающее значение для возможности покупателя возместить входящий НДС.

Входящие и исходящие счета-фактуры НДС обычно должны регистрироваться налогоплательщиками в специальных регистрах НДС покупок и продаж.

декларации по НДС должны подаваться в налоговые органы ежеквартально в электронном виде. НДС должен уплачиваться после окончания каждого квартала тремя частями, не позднее 25-го дня каждого из трех последовательных месяцев, следующих за кварталом, за исключением возврата НДС, удержанного российскими покупателями в соответствии с механизмом обратного начисления, который должен переводиться в дату внешнего платежа.

НДС на импорт

НДС уплачивается таможне при ввозе товаров.Налоговой базой для импортного НДС обычно является таможенная стоимость импортируемых товаров, включая акцизы. При ввозе товаров в Россию может применяться ставка НДС 20% (18% до 2019 г.) или 10%, в зависимости от специфики товаров. Как правило, импортный НДС может быть востребован для возмещения импортером при соблюдении установленных требований для такого возмещения.

Ограниченный ассортимент товаров может быть освобожден от импортного НДС. В перечень таких товаров входят, например, некоторые медицинские изделия и товары, предназначенные для дипломатического корпуса.Освобождение от импортного НДС возможно на определенное технологическое оборудование (включая его комплектующие и запчасти), аналоги которого в России не производятся. Перечень такого оборудования установлен Правительством России.

Ввозные пошлины

Товары, ввозимые в Российскую Федерацию, облагаются таможенными пошлинами. Ставка зависит от типа актива и страны его происхождения (обычно от 0% до 20% от таможенной стоимости). Особое освобождение от таможенных пошлин распространяется на товары, внесенные в уставный капитал российских компаний с иностранными инвестициями.

Россия была принята во Всемирную торговую организацию (ВТО) в 2012 году.

Россия также является членом Евразийского экономического союза (ЕАЭС) (вместе с Беларусью, Казахстаном, Арменией и Кыргызстаном). Союз имеет единую таможенную территорию, и продажи между странами-членами освобождены от таможенных формальностей. Члены ЕАЭС применяют единые таможенные тарифы и методологию таможенной оценки.

Сбор за таможенное оформление

Товары, перемещаемые через таможенную границу Российской Федерации, облагаются таможенным сбором по фиксированной ставке.Размер сбора зависит от таможенной стоимости перевозимых товаров. Комиссия обычно незначительна.

Акцизный сбор

Акцизы обычно уплачиваются производителями подакцизных товаров на свои внутренние поставки. Акцизы также взимаются с импорта подакцизных товаров. Экспорт подакцизных товаров обычно освобождается от акцизных сборов. Подакцизными товарами являются автомобили, табак, алкоголь и некоторые нефтепродукты. Специальные ставки акцизов на каждый вид подакцизных товаров устанавливаются в НКР.Ставки сильно различаются и зависят от различных факторов.

Налог на имущество

Максимальная ставка налога на имущество составляет 2,2%, региональные законодательные органы вправе ее снизить.

Движущееся имущество налогом не облагается. Нет четкого определения того, какое имущество следует считать движимым, а какое — недвижимым. На практике налоговые органы склонны применять широкое толкование недвижимого имущества.

Начиная с 2020 года налог рассчитывается следующим образом:

- Недвижимость, учитываемая как основные средства, облагается налогом по среднегодовой стоимости в соответствии с российскими ОПБУ.

- Некоторые статьи облагаются налогом по кадастровой стоимости (строка баланса не имеет значения). В перечень таких объектов входят: торгово-деловые центры, офисы (перечень объектов утверждается соответствующим регионом России), жилые помещения, объекты незавершенного строительства, гаражи, парковочные места, а также жилые дома, садовые домики. , хозяйственные постройки (сооружения), расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, овощеводства, садоводства или индивидуального жилищного строительства (если это установлено в уставе субъекта Российской Федерации, на территории которого находится имущество).Ставка налога на такую недвижимость не может превышать 2%.

С 2015 по 2034 год нулевая ставка применяется к магистральным газопроводам и сооружениям, составляющим неотъемлемые части таких трубопроводов, а также к объектам добычи газа и объектам производства и хранения гелия при соблюдении определенных условий (например, первоначальный ввод в эксплуатацию после 1 января 2015 года. ).

Трансфертные налоги

В России нет трансфертных налогов.

Транспортный налог

Транспортным налогом облагаются отдельные виды наземного, водного и воздушного транспорта, зарегистрированные в России.Применяются фиксированные ставки (за единицу мощности, валовую вместимость или транспортную единицу), которые могут отличаться в зависимости от мощности двигателя, валовой вместимости и типа транспорта. Фактические ставки в регионах России могут быть максимально увеличены / снижены законодательными органами отдельных субъектов Российской Федерации. Правила отчетности и оплаты установлены региональными законодательными органами.

Множитель (до трех) зависит от возраста и стоимости автомобиля.

Налоги на заработную плату

В дополнение к социальным взносам, за которые несет ответственность работодатель, нет налогов на фонд заработной платы.

Социальные отчисления

Годовая заработная плата всех сотрудников в 2021 году облагается налогом по следующим правилам:

- Взносы в Фонд социального страхования: Облагается налогом только первые 966 000 рублей заработной платы (по ставке 2,9%).

- Взносы в Пенсионный фонд: первые 1 465 000 рублей облагаются налогом по ставке 22%, превышение — по ставке 10%.

- Взносы в фонд медицинского страхования: к общей заработной плате применяется ставка 5,1%.

Вознаграждение иностранных граждан, временно пребывающих в России, покрывается (i) взносами на пенсионное страхование по ставке 22% в пределах порогового значения 1 465 000 руб. И 10% -ным надбавкой к вознаграждению, выплачиваемому сверх порога, и (ii ) взносы на социальное страхование в размере 1.8% в пределах 966 000 рублей. Единственное доступное исключение — для высококвалифицированных специалистов, имеющих соответствующее разрешение на работу.

Начиная с 1 апреля 2020 года и в дальнейшем социальные отчисления для МСП были снижены почти до 15%.

Следующие социальные пособия будут доступны для ИТ-компаний и технологических компаний с 1 января 2021 года при соблюдении определенных критериев:

| 2017-2020 | С 2021 года (бессрочно) | |

| ИТ-компании (не выше верхней границы): отчисления в Пенсионный фонд | 14% | 7.6% |

| ИТ-компании (превышение верхнего предела): взносы в Фонд медицинского страхования | 4% | 0,1% |

| Технологические компании (не выше верхней границы): отчисления в Пенсионный фонд | Без пособий | 7,6% |

| Технологические компании (не превышающие верхнего предела): взносы в Фонд медицинского страхования | Без пособий | 0,1% |

Работодатели также обязаны уплачивать страховой взнос от несчастных случаев на работе и профессиональных заболеваний.Ставка этого взноса варьируется от 0,2% до 8,5% от фонда оплаты труда в зависимости от вида деятельности работодателя.

Налог на добычу полезных ископаемых (MRET)

Расчет MRET зависит от типа минерального ресурса.

MRET для угля, нефти, газа и газового конденсата рассчитывается с использованием извлеченного объема соответствующего ресурса. Ставка налога устанавливается как фиксированная ставка, умноженная на различные коэффициенты, привязанные к мировым ценам и характеристикам отрасли.Нулевая ставка MRET применяется к нефти, добытой с новых месторождений в определенных регионах России (например, Восточная Сибирь, внутренние и территориальные воды в северной полярной зоне, Азовское и Каспийское моря, а также Ненецкий и Ямальский регионы) на начальном этапе их добычи.

MRET для других природных ресурсов зависит от стоимости добытых ресурсов. Ставка налога варьируется от 3,8% до 8%. Например, 3,8% для калийной соли, 4,8% для черных металлов, 6% для продуктов, содержащих золото, и 8% для цветных металлов и алмазов.

Сниженные ставки MRET применяются к инвесторам на Дальнем Востоке России ( см. Региональные льготы в разделе «Налоговые льготы и льготы», чтобы получить более подробную информацию ).

Экологический сбор

Производители и импортеры товаров, подлежащих утилизации, должны уплачивать экологический сбор после того, как они больше не пригодны для использования или потребления из-за износа, с разбивкой по определенным группам товаров. К ним относятся бумага и бумажные изделия, резина и пластмассовые изделия, текстиль и кожа, металлы и электроника.

Следует отметить, что размер сбора технически не является налогом и устанавливается специальным законом, который не является частью НК РФ. Он взимается с предприятий, работающих в определенных отраслях, чья продукция, как установлено, оказывает воздействие на окружающую среду, требующее компенсации.

Сбор рассчитывается путем умножения трех значений: (масса / количество товаров, подлежащих утилизации [или масса упаковки]) * (ставка сбора) * (норма утилизации в относительных единицах).

Следующие группы товаров облагаются наибольшим экологическим сбором: аккумуляторные батареи, компьютерное оборудование, бытовая электроника и некоторые виды промышленного оборудования.

Торговый сбор

Региональные власти могут вводить торговый сбор в своих муниципалитетах (или городах федерального значения). Он должен применяться к активам, используемым в розничной и оптовой торговле.

На сегодняшний день налог введен только Москвой.

Ставки НДС в России — VATupdate

Краткий обзор

| Стандартная ставка | Пониженная ставка | Другие тарифы |

| 20% | 10%; 16,67% |

Местное название НДС в России — Налог на добавленную стоимость (НДС).

В России существует три основных ставки НДС:

- Стандартная ставка НДС 20%

- Пониженная ставка НДС 10% и 16,67%

Последние разработки

Для получения дополнительной информации о (последних) изменениях тарифов в России, пожалуйста, нажмите здесь.

Стандартная ставка: 20%

Эта ставка применяется ко всем транзакциям, которые происходят в России, за исключением случаев, когда применяется исключение (например, пониженная ставка, нулевая ставка или освобождение, либо причина рассматривать транзакцию как выходящую за рамки НДС).

Нулевая ставка (0%)

- Экспорт товаров и сопутствующих услуг, включая логистические услуги

- Международные транспортно-экспедиторские услуги

- Поставки дипломатам (при наличии взаимной договоренности)

- Услуги по перевозке пассажиров за границу

- Работы (услуги), выполняемые российскими железнодорожными перевозчиками по перевозке или транспортировке товаров, вывозимых с территории Российской Федерации, и вывозу с таможенной территории Российской Федерации продуктов переработки на таможенной территории Российской Федерации

- Работы (услуги), связанные с перевозкой или транспортировкой, указанные в пункте выше, стоимость которых указана в перевозочных документах на перевозку вывозимых товаров (вывозимых продуктов переработки)

- Продажа углеводородного сырья, добытого на континентальном шельфе, в исключительной экономической зоне и в российском секторе Каспийского моря, в пункт назначения за пределами России и вывоз товаров (складов) для дальнейшего использования при добыче углеводородов из морских месторождений углеводородов и некоторых связанных с ними транспортировки услуги

Поставки товаров и услуг, освобожденных от НДС

- Финансовые услуги по предоставлению ссуд

- Оказание услуг по страхованию, сострахованию и перестрахованию экспортных кредитов и инвестиций от предпринимательских и / или политических рисков

- Общественный транспорт

- Медицинские услуги

- Аренда офисных помещений и жилья аккредитованным представительствам иностранных юридических лиц (при наличии взаимной договоренности)

- Продажа домов, жилых помещений и долей в них

- Предоставление исключительных прав или лицензионных прав на использование в отношении программного обеспечения и баз данных, включенных в Единый реестр российского программного обеспечения и баз данных (за исключением программного обеспечения или баз данных, позволяющих размещать рекламу в Интернете и иметь доступ к торговым площадкам) (действует с 1 Январь 2021)

- Услуги застройщика по договору долевого строительства по строительству жилых объектов (кроме услуг застройщика по строительству объектов производственного назначения)

- Различные финансовые услуги, предоставляемые лицензированным учреждением

- Определенный импорт, например:

— Товары для коммерческого использования стоимостью менее 200 евро

— Товары для личного пользования стоимостью менее 200 евро

— Товары, ввезенные в качестве безвозмездной помощи согласно правительственному списку

— Медицинские изделия согласно правительственному списку

— Культурные ценности, ввезенные в дар российским учреждениям культуры

— Периодические материалы, ввезенные в дар для российских библиотек

Пониженная ставка: 10%

- Основные продукты питания

- Некоторые детские товары

- Медицинские товары

- Племенной скот

Пониженная ставка: 16,67%

- Электронные услуги

- Передача непрерывно действующего предприятия

Общий обзор ставок НДС / GST можно найти здесь (обратите внимание, что эта работа еще не завершена).

Этот пост последний раз обновлялся 9 мая 2021 г.

Руководство по НДС в России для предприятий

Независимо от того, где вы живете или где находится ваш онлайн-бизнес — если у вас есть клиенты в России, вы должны соблюдать российские правила НДС. Вот для чего это руководство! Это руководство включает в себя все, что вам нужно знать о цифровом налоговом законодательстве в России, независимо от того, живут ли ваши клиенты в Москве или Владивостоке.

Цифровые товары

Сначала давайте подтвердим, что вы пытаетесь продавать в России.Вы продаете цифровые продукты?

Цифровой продукт — это любой продукт, который хранится, доставляется и используется в электронном формате. Это товары или услуги, которые клиент получает по электронной почте, загружая их из Интернета или входя на веб-сайт.

Вы, вероятно, потребляете и используете цифровые продукты в течение всего дня, независимо от того, осознаёте ли вы это или нет. Вот некоторые из распространенных на рынке сегодня:

- Электронные книги, изображения, фильмы и видео , будь то покупка копии в Shopify или использование такой службы, как Netflix.На налоговом языке эти продукты относятся к категории, обычно называемой «Аудио-, визуальные или аудиовизуальные продукты».

- Загружаемая и потоковое воспроизведение музыки , будь то покупка MP3 или использование таких сервисов, как SoundCloud или Spotify. Конечно, эти продукты также относятся к категории аудио.

- Облачное программное обеспечение и продукты как услуга , такие как программное обеспечение как услуга (SaaS), платформа как услуга (PaaS) и инфраструктура как услуга (IaaS) ).

- Веб-сайты, услуги хостинга сайтов и интернет-провайдеры .

- Интернет-реклама и партнерский маркетинг . Доход от этих услуг можно считать облагаемым налогом в соответствии с политикой цифрового налогообложения.

Внимание! Вы также можете услышать о цифровых товарах, называемых «цифровыми услугами», «электронными товарами» или «электронными услугами». Все эти термины относятся к одному и тому же.

Не уверены, что то, что вы продаете, считается «цифровым продуктом»? Ознакомьтесь с нашим объяснением того, что такое цифровой продукт .

Российский НДС для цифровых продуктов

НДС — это потребительский налог на всей территории России, взимаемый практически со всего, что продается в стране.В отношении цифровых продуктов существуют определенные правила, которым вы должны неукоснительно следовать, чтобы соответствовать налоговым требованиям.

Итак, если вы продаете цифровые продукты покупателю в России, вы должны взимать ставку НДС. Все просто, правда?

Теоретически все просто. Но на практике с НДС в России немного сложнее. Необязательно добавлять налог к каждой продаже. Это может зависеть от объема продаж, которые вы совершаете в стране, от того, является ли продажа B2B или B2C, и других вещей. Мы подробно рассмотрим каждый из них в оставшейся части руководства!

Регистрация для плательщика НДС

Есть ли порог регистрации продаж?

Нет, в России нет порога регистрации продаж.Это означает, что даже если вы совершаете только одну продажу в стране, вы должны зарегистрировать свой бизнес для уплаты НДС в России.

Процесс регистрации

Итак, оказывается, вам нужно зарегистрироваться для налоговой в России. Не волнуйся! Просто следуйте этим инструкциям российского налогового органа о том, как зарегистрироваться в качестве плательщика НДС.

В конечном итоге вы получите регистрационный номер плательщика НДС, который сделает вас юридическим лицом в налоговой системе России. Этот номер отслеживает ваш бизнес в системе: налоги, которые вы платите, налоговые льготы, которые вы получаете, плюс налоги, которые вы взимаете с клиентов.

Вам нужен местный налоговый представитель?

Нет, вам не нужен представитель для обработки налогов в России. То есть вам не обязательно его иметь. Некоторые потенциальные иностранные владельцы бизнеса могут нанять налогового представителя для душевного спокойствия. Налоги могут быть пугающей и запутанной темой, особенно на иностранном языке! Имеет смысл.

Но поскольку российский налоговый портал доступен в Интернете, вы можете самостоятельно обрабатывать эти иностранные налоги.Все зависит от вас!

Сбор НДС в России

После того, как вы зарегистрируетесь для уплаты налогов, вы должны будете взимать 20% НДС с каждой продажи резиденту России.

Счета-фактуры НДС в России

В целях соблюдения налогового законодательства вы должны включать в свои счета-фактуры клиентам в России следующую информацию:

- Название и адрес вашей компании

- Номер плательщика НДС вашей компании

- Дата выставления счета

- Порядковый номер счета-фактуры

- Описание товаров или услуг