Совмещение енвд и псн по розничной торговле

]]>Подборка наиболее важных документов по запросу Совмещение енвд и псн по розничной торговле (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Совмещение енвд и псн по розничной торговле Открыть документ в вашей системе КонсультантПлюс:Интервью: Патент, ЕНВД и упрощенка: тонкости совмещения в 2020 году

(«Главная книга», 2020, N 3)- Полагаю, что это правило здесь не действует. Ведь для целей ПСН продажа маркированных товаров уже не будет признаваться розничной торговлей. И поэтому совмещение ЕНВД или ПСН с упрощенкой в одном муниципальном образовании в такой ситуации допустимо. К примеру, в одном городском округе у предпринимателя может быть магазин с площадью торгового зала до 50 кв. м на ПСН, через который он продает товары, относящиеся к рознице, и магазин с площадью торгового зала до 50 кв.

ФНС России от 21.01.2020 N СД-4-3/726

«О порядке применения специальных налоговых режимов ЕНВД и ПСН»При этом если налогоплательщик, применяющий ЕНВД или ПСН, совмещает этот режим налогообложения с УСН или общей системой налогообложения, то полученные им доходы от реализации товаров, не относящейся к розничной торговле в целях применения ЕНВД и ПСН, подлежат налогообложению в соответствии с УСН или общим режимом налогообложения. Открыть документ в вашей системе КонсультантПлюс:

ФНС России от 07.06.2013 N ЕД-4-3/10450

«О применении патентной системы налогообложения»

(вместе с Минфина России от 05.04.2013 N 03-11-10/11254)Если индивидуальный предприниматель имеет магазин (магазины) с площадью торгового зала не более 50 кв.

метров и получил патент на розничную торговлю, осуществляемую через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. метров (подпункт 45 пункта 2 статьи 346.43 Кодекса), а также имеет иной магазин (магазины) с площадью торгового зала свыше 50 кв. метров, но не более 150 кв. метров, он вправе в отношении розничной торговли через этот магазин (магазины) перейти на уплату единого налога на вмененный доход по виду предпринимательской деятельности, предусмотренному подпунктом 6 пункта 2 статьи 346.26 Кодекса, на упрощенную систему налогообложения или на общий режим налогообложения. Если указанный индивидуальный предприниматель имеет также магазин (магазины) с площадью торгового зала свыше 150 кв. метров, он вправе в отношении розничной торговли через этот магазин (магазины) применять упрощенную систему налогообложения или общий режим налогообложения и совмещать один из них с патентной системой налогообложения.

метров и получил патент на розничную торговлю, осуществляемую через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. метров (подпункт 45 пункта 2 статьи 346.43 Кодекса), а также имеет иной магазин (магазины) с площадью торгового зала свыше 50 кв. метров, но не более 150 кв. метров, он вправе в отношении розничной торговли через этот магазин (магазины) перейти на уплату единого налога на вмененный доход по виду предпринимательской деятельности, предусмотренному подпунктом 6 пункта 2 статьи 346.26 Кодекса, на упрощенную систему налогообложения или на общий режим налогообложения. Если указанный индивидуальный предприниматель имеет также магазин (магазины) с площадью торгового зала свыше 150 кв. метров, он вправе в отношении розничной торговли через этот магазин (магазины) применять упрощенную систему налогообложения или общий режим налогообложения и совмещать один из них с патентной системой налогообложения.Как перейти с ЕНВД на ПСН

Отмена ЕНВД

С 01. 01.2021 г. в РФ перестает действовать такая система налогообложения, как ЕНВД (Единый налог на вмененный доход).

01.2021 г. в РФ перестает действовать такая система налогообложения, как ЕНВД (Единый налог на вмененный доход).

Перейти на ПСН могут только индивидуальные предприниматели (ИП).

Подробнее по ссылке

Как перейти с ЕНВД на ПСН

В сервисе «Платформа Госотчёт» реализована функция подачи заявления о переходе на ПСН в электронном виде. Для подачи заявления необходимо активировать любой тариф «Платформа Госотчёт», в т.ч .подойдет тариф «ОТЧЕТЫ В ФНС».

Как подать заявление:

1. Оставьте заявку на подключение сервиса «Платформа Госотчёт»: Перейти

2. Перейдите в сервис по адресу gosotchet.platformaofd.ru или по ссылке с сайта platformaofd.ru/uslugi/platforma-gosotchet

3. Введите логин и пароль на экране входа в программу (Рис.1)

4. Разрешите выполнение криптографических операций (необходимо для подписи и отправки документов) (Рис.2)

5. Для создания заявления о переходе на ПСН:

- Нажмите на кнопку «Новый документ»;

- Выберите раздел «Документы в ФНС»;

- Выберите «Заявление на получение патента (форма № 26.

5-1»;

5-1»; - Откройте уведомление по двойному клику или по кнопке «Создать» (Рис.3)

6. Заполните титульный лист заявления:

- Код ФНС;

- ФИО ИП;

- ОГРНИП;

- Даты действия патента (Рис.4)

7. Заполните Раздел 1 (Рис.5):

Выберите код предпринимательской деятельности (Рис.6)

Из списка выберите есть ли наемные рабочие или нет (Рис.7)

- Заполните среднюю численность наемных рабочих, если они есть или поставьте 0;

- При необходимости укажите налоговую ставку;

- Если предприниматель применяет налоговую ставку, то укажите норму закона субъекта РФ.

8. В зависимости от типа ведения деятельности заполните соответствующий лист. В одном заявлении можно заполнить только один лист. Для активации нужного листа нужно выбрать его слева в меню и нажать на серую область.

Нажмите «Да». После этого можно заполнять лист (Рис.7).

9. Заполнение Листа А (Рис. 8).

8).

Выберите регион ведения деятельности (Рис.9)

Выберите код ФНС по месту осуществления деятельности (Рис.10)

Заполненный лист А (Рис.11).

10. Заполнение Листа Б (Рис.12).

Выберите регион ведения деятельности (Рис.13)

Выберите код ФНС по месту осуществления деятельности (Рис.14)

Добавьте транспортное средство (Рис.15)

- Заполните обязательные поля (Рис.16):

— Код типа транспортного средства

— Строки 020-040 (заполняются данными транспортного средства)

— Строка 050 «Грузоподъемность ТС в тоннах» (заполняется только в том случае, если код транспортного сервиса принимает значение 01 — автомобильный транспорт по перевозке грузов или 04 — водный транспорт по перевозке грузов)

— Строка 060 «Количество посадочных мест» (заполняется только в том случае, если код транспортного средства принимает значение 02 — автомобильный транспорт по перевозке пассажиров или 03 — водный транспорт по перевозке пассажиров) (Рис. 17)

17)

11. Заполнение Листа В (Рис.19).

Выберите регион ведения деятельности (Рис.20).

Выберите код ФНС по месту осуществления деятельности (Рис.21).

Добавьте объект и заполните необходимые поля (Рис.22).

— Строка 010 — код вида объекта. Выберите объект (Рис.23).

— Строка 020 — признак объекта. Выберите необходимый признак объекта (Рис.24).

— Строка 020 – площадь объекта. Заполните при необходимости.

— Заполните адрес объекта. Адрес необязателен для объектов, у которых в строке 010 «Код вида объекта» принимает значение от 16 до 22 и 29. (Рис.25)

12. После заполнения формы нажмите кнопку «Проверить» (Рис.27).

13. После получения положительного ответа нажмите кнопку «Сохранить». После этого заполненное уведомление попадает в папку «Черновики».

14. Перейдите в папку черновики и выберите уведомление для его отправки (Рис.28).

15. Нажмите на кнопку «Отправить» и следуйте указаниям мастера отправки.

Нажмите на кнопку «Отправить» и следуйте указаниям мастера отправки.

16. Документ перемещается в раздел «Отправленные» и меняет статус на «Отправлен».

17. Получите квитанцию от оператора и дождитесь квитанции о принятии заявления налоговой службой. Посмотреть квитанции можно открыв уведомлении двойным кликом мыши.

Скачать инструкцию по переходу с ЕНВД на ПСН

Фаррахов объяснил, что даст бизнесу переход на патентную систему налогообложения

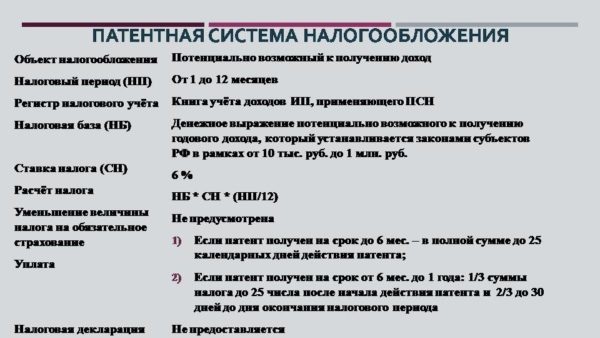

Остаётся меньше двух-трёх недель до прекращения специального налогового режима «Единый налог на вменённый доход» (ЕНВД). Затем предприниматели, в отношении которых применялся этот режим, смогут перейти на патентную систему налогообложения (ПСН), рассказал зампред Комиссии Госдумы по вопросам поддержки малого и среднего предпринимательств Айрат Фаррахов на заседании комиссии 4 декабря.

Депутат напомнил, что несколько дней назад Президент России Владимир Путин подписал федеральный закон, который призван максимально адаптировать и смягчить патентную систему налогообложения и переход на неё для тех индивидуальных предпринимателей, которые пока применяют ЕНВД, а также охватить «патентом» как можно больше других бизнесменов.

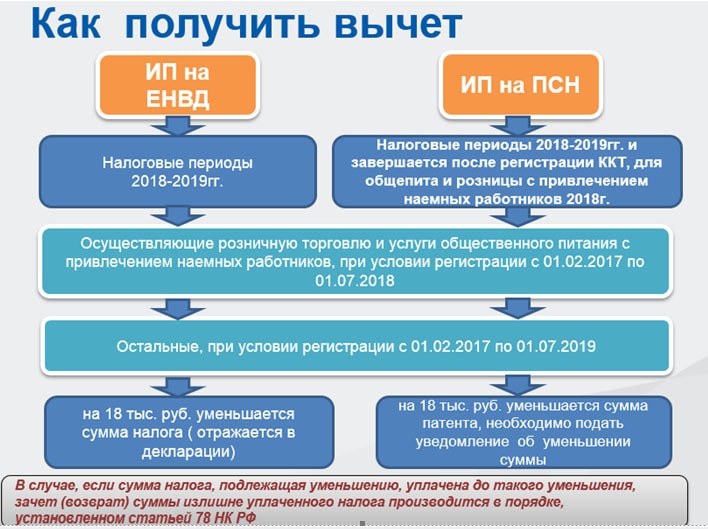

Фаррахов пояснил, что закон распространяет применение ПСН решением субъекта в отношении любых видов предпринимательской деятельности, предусмотренных ОКВЭД, за исключением тех, на которые кодексом установлен запрет. Также закон предоставит налогоплательщикам право уменьшать сумму налога по ПСН на уплаченные страховые взносы по аналогии с ЕНВД.

«Для розницы и общепита, применяющих патентную систему налогообложения, предусмотрено увеличение в три раза площади торговых залов и залов обслуживания посетителей общественного питания — с 50 до 150 кв. м, — добавил депутат. — При этом субъектам РФ предоставляются права на снижение размера таких ограничений».

Парламентарий отметил, что на 2021 год вводится налоговый период, равный одному месяцу или сроку патента. Он напомнил, что сейчас налоговый период для ПСН — год или срок, на который выдан патент (менее года).

«Если субъекты РФ не успеют принять решения о переходе на патентную систему налогообложения, то до 1 января 2021 года, устанавливается переходный период 3 месяца», — добавил Фаррахов.

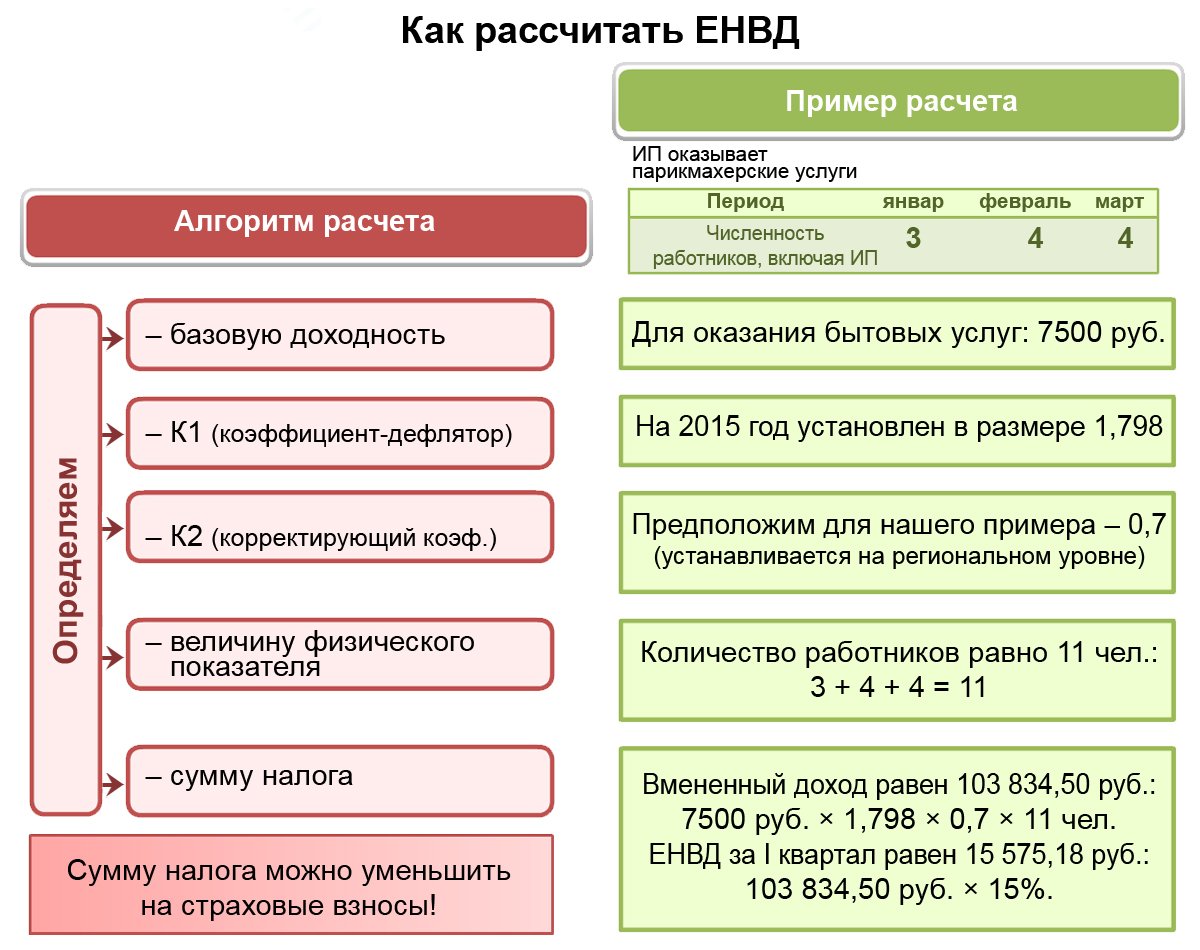

Единый налог на вменённый доход не зависит от полученной выручки. Он рассчитывается исходя из предполагаемого — вменённого дохода по ставке от 7 до 15 процентов в зависимости от субъекта Федерации.

ЕНВД должны отменить с 1 января 2021 года. Он действует с 2012 года для определённых сфер бизнеса — например для общепита и бытовых услуг — и заменяет ряд других налогов и сборов, а также упрощает контакты с фискальными службами.

Ранее сообщалось, уполномоченный при Президенте РФ по защите прав предпринимателей Борис Титов предложил унифицировать снижение ставки по упрощённой системе налогообложения (УСН) для бизнеса, который переходит с ЕНВД).

Также читайте о том, какие законы вступают в силу в ноябре.

Вопросы и ответы о применении патентной системы налогообложения

28 января 2021 09:56

Вопросы и ответы о применении патентной системы налогообложения

Министерство финансов Российской Федерации рассмотрело обращение с вопросами предпринимателей и уполномоченных по защите прав предпринимателей в субъектах Российской Федерации о применении патентной системы налогообложения и направляет ответы на указанные вопросы.

1. При осуществлении в магазине розничной торговли продуктами, пивом и табачными изделиями (подакцизными товарами.) В соответствии с пунктом 1 статьи 34643 Налогового кодекса Российской Федерации (далее — Кодекс) ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

2. При осуществлении в магазине розничной торговли товарами и реализации товаров, подлежащих обязательной маркировке. В соответствии с подпунктом 1 пункта 3 статьи 34643 Кодекса реализация обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками по перечню кодов Общероссийского классификатора продукции по видам экономической деятельности и (или) по перечню кодов товаров в соответствии с Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, определяемых Правительством Российской Федерации, для целей главы 265 «Патентная система налогообложения» Кодекса к розничной торговле не относится. Пунктом 6 статьи 34653 Кодекса установлено, что индивидуальный предприниматель, применяющий ПСН и осуществляющий иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения.

3. О дополнении положений Кодекса, определяющих перечень видов предпринимательской деятельности, в отношении которых применяется ПСН, и праве субъектов Российской Федерации устанавливать размер потенциально возможного к получению индивидуальным предпринимателем годового дохода словом «в частности». В соответствии с пунктом 2 статьи 34643 Кодекса ПСН применяется в отношении видов предпринимательской деятельности, перечень которых устанавливается законами субъектов Российской Федерации, за исключением видов деятельности, установленных пунктом 6 данной статьи Кодекса. Согласно пункту 7 статьи 34643 Кодекса законами субъектов Российской Федерации устанавливаются размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода (далее — ПВД) по видам предпринимательской деятельности, в отношении которых применяется ПСН. До 1 января 2021 года субъекты Российской Федерации вправе были устанавливать ПВД в отношении всех видов предпринимательской деятельности, перечень которых указан в пункте 2 данной статьи Кодекса. С 1 января 2021 года они вправе самостоятельно выбирать из указанного перечня виды предпринимательской деятельности, в отношении которых в их субъекте будет применяться ПСН. Кроме того, в соответствии с подпунктом 2 пункта 8 статьи 34643 Кодекса с 1 января 2021 года субъектам Российской Федерации предоставлено право включать в перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, виды деятельности, предусмотренные Общероссийским классификатором видов экономической деятельности и Общероссийским классификатором продукции по видам экономической деятельности, с учетом ограничений, предусмотренных пунктом 6 статьи 34643 Кодекса. Подпунктом 3 пункта 8 статьи 34643 Кодекса субъекты Российской Федерации вправе устанавливать размер ПВД на единицу физических показателей по видам предпринимательской деятельности, указанных в данном подпункте.

До 1 января 2021 года субъекты Российской Федерации вправе были устанавливать ПВД в отношении всех видов предпринимательской деятельности, перечень которых указан в пункте 2 данной статьи Кодекса. С 1 января 2021 года они вправе самостоятельно выбирать из указанного перечня виды предпринимательской деятельности, в отношении которых в их субъекте будет применяться ПСН. Кроме того, в соответствии с подпунктом 2 пункта 8 статьи 34643 Кодекса с 1 января 2021 года субъектам Российской Федерации предоставлено право включать в перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, виды деятельности, предусмотренные Общероссийским классификатором видов экономической деятельности и Общероссийским классификатором продукции по видам экономической деятельности, с учетом ограничений, предусмотренных пунктом 6 статьи 34643 Кодекса. Подпунктом 3 пункта 8 статьи 34643 Кодекса субъекты Российской Федерации вправе устанавливать размер ПВД на единицу физических показателей по видам предпринимательской деятельности, указанных в данном подпункте. Приведенный в пункте 2 статьи 34643 Кодекса перечень видов предпринимательской деятельности не носит закрытый характер.

Приведенный в пункте 2 статьи 34643 Кодекса перечень видов предпринимательской деятельности не носит закрытый характер.

4. О применении ПСН в сфере общественного питания. В соответствии с подпунктом 13 пункта 3 статьи 34643 Кодекса услуги общественного питания — это услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга. К услугам общественного питания не относятся услуги по производству и реализации подакцизных товаров, указанных в подпункте 3 пункта 1 статьи 181 Кодекса. Согласно подпункту 3 пункта 1 статьи 181 Кодекса к подакцизным товарам относится алкогольная продукция с объемной долей этилового спирта более 0,5 процента, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации. Если через объект организации общественного питания реализуются приобретенные для последующей реализации подакцизные товары, перечисленные в подпункте 3 пункта 1 статьи 181 Кодекса, как в упаковке и расфасовке изготовителя, так и без такой упаковки, то такая предпринимательская деятельность относится к услугам общественного питания, в отношении которых может применяться ПСН.

5. О возможности увеличения средней численности наемных работников в целях применения ПСН. В соответствии с пунктом 5 статьи 34643 Кодекса при применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, в отношении которых применяется ПСН. В ходе обсуждения в Государственной Думе Федерального Собрания Российской Федерации проекта федерального закона «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» рассматривалось, в том числе предложение об увеличении предельной численности наемных работников в целях применения ПСН, которое не было поддержано.

6. О применении ПСН с l января 2021 года по новым видам предпринимательской деятельности, ПВД по которым субъектом Российской Федерации не установлен. В соответствии с пунктом 1 статьи 3 Федерального закона от 23.11.2020 № 373-ФЗ «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Федеральный закон № 373-ФЗ) в период до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего размеры ПВД по видам предпринимательской деятельности, указанным в части 2 данной статьи, в целях выдачи патентов на осуществление таких видов предпринимательской деятельности размер ПВД по соответствующему виду предпринимательской деятельности определяется как произведение 12-кратной базовой доходности по такому виду предпринимательской деятельности, величины физического пок азателя, характеризующего такой вид предпринимательской деятельности, коэффициента-дефлятора , установленного в целях применения главы 263 Кодекса на 2020 год, коэффициента пересчета налоговой ставки 15/6 и уменьшающего коэффициента 0,5. Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД). Иные индивидуальные предприниматели могут применять пен по указанным видам предпринимательской деятельности после установления законом субъекта Российской Федерации по ним размеров ПВД.

Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД). Иные индивидуальные предприниматели могут применять пен по указанным видам предпринимательской деятельности после установления законом субъекта Российской Федерации по ним размеров ПВД.

7. Может ли организация применять ПСН. В соответствии с пунктом 1 статьи 34643 Кодекса ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Применение ПСН юридическими лицами Кодексом не предусмотрено. б) могут ли плательщики ЕНВД перенести расходы на уплату страховых взносов за 2020 год на периоды 2021 года при переходе на ПСН. В соответствии с пунктом 2 статьи 4 Федерального закона № 373-ФЗ страховые платежи (взносы) и пособия, указанные в пункте 2 статьи 34632 Кодекса, уплаченные (в пределах исчисленных сумм) после 31 декабря 2020 года организациями и индивидуальными предпринимателями в пользу работников, занятых в сферах деятельности налогоплательщика, по которым уплачивался ЕНВД, а также индивидуальными предпринимателями в соответствии с пунктом 1 статьи 430 Кодекса, уменьшают сумму ЕНВД, исчисленную за последний налоговый период применения данного режима налогообложения. Уменьшение суммы налога, уплачиваемого в связи с применением ПСН в 2021 rоду, на суммы страховых взносов, начисленных за 2020 год, Кодексом и Федеральным законом № 373-ФЗ не предусмотрено.

Уменьшение суммы налога, уплачиваемого в связи с применением ПСН в 2021 rоду, на суммы страховых взносов, начисленных за 2020 год, Кодексом и Федеральным законом № 373-ФЗ не предусмотрено.

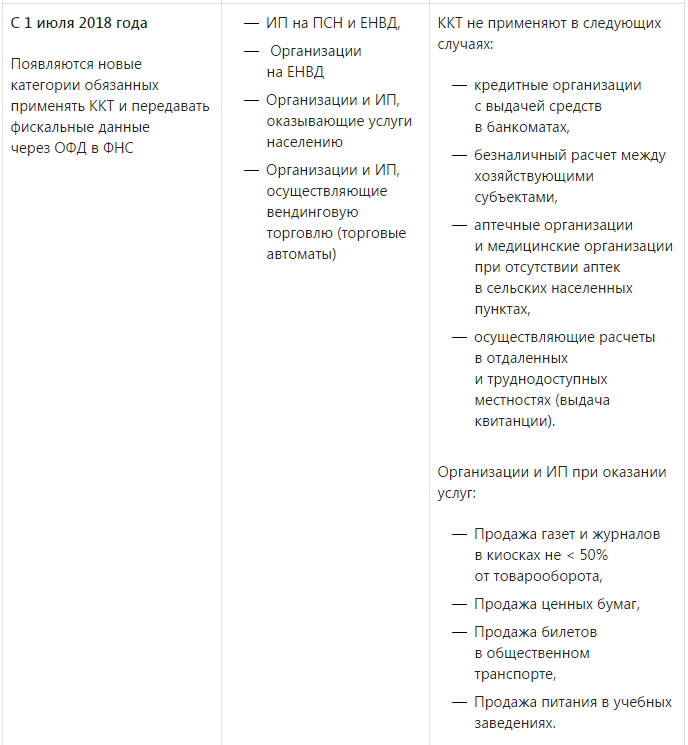

8. Нужно ли будет применять онлайн-кассы индивидуальными предпринимателями, которые перейдут с 1 января 2021 года с системы налогообложения в виде ЕНВД на ПСН. В соответствии с пунктом 1 статьи 2 Федерального закона от 06.06.2019 № 129-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» индивидуальные предприниматели, не имеющие работников, с которыми заключены трудовые договоры, при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 01.07.2021. Вместе с тем обращаем внимание, что статьей 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» определены отдельные категории индивидуальных предпринимателей, в том числе применяющих патентную систему налогообложения, которые вправе осуществлять расчеты без применения контрольно-кассовойтехники.

9. В каком субъекте Российской Федерации должен приобретать патент индивидуальный предприниматель, осуществляющий межрегиональные грузоперевозки. В соответствии с пунктами 1 и 2 статьи 34645 и пунктом 1 статьи 34646 Кодекса индивидуальный предприниматель, планирующий осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором проживает, патент получает по месту постановки на учет в налоговом органе по месту жительства, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность в субъекте Российской Федерации, в котором не проживает, то он может получить патент в любом территориальном налоговом органе этого субъекта Российской Федерации, в который подаст заявление на получение патента. Таким образом, индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере оказания автотранспортных услуг по перевозке пассажиров и грузов, обязаны получить патент в налоговом органе по месту жительства или по месту осуществления предпринимательской деятельности. Вместе с тем индивидуальный предприниматель при осуществлении такой деятельности не ограничен территорией субъекта, в котором он получил патент. Поэтому в рамках полученного патента он может осуществлять перевозки грузов и в другие регионы. Договор на перевозку должен быть заключен в субъекте Российской Федерации по месту получения патента. В таком случае получение патента в других регионах не требуется.

Вместе с тем индивидуальный предприниматель при осуществлении такой деятельности не ограничен территорией субъекта, в котором он получил патент. Поэтому в рамках полученного патента он может осуществлять перевозки грузов и в другие регионы. Договор на перевозку должен быть заключен в субъекте Российской Федерации по месту получения патента. В таком случае получение патента в других регионах не требуется.

10. Подпадают ли международные перевозки грузов под действие ПСН. Глава 265 Кодекса запрет на применение ПСН в отношении предпринимательской деятельности в сфере международных перевозок не содержит.

11. Об уменьшении стоимости патента на сумму уплаченных страховых взносов. В соответствии с подпунктом 1 пункта 12 статьи 34651 Кодекса сумма налога, уплачиваемого в связи с применением пен, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством , обязательное медицинское страхование , обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации. При этом налогоплательщики вправе уменьшить сумму налога на сумму страховых платежей (взносов) и пособий не более чем на 50 процентов. Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса. Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий превысила сумму этого налога, то он вправе уменьшить сумму налога, исчисленную по-другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения. Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН.

При этом налогоплательщики вправе уменьшить сумму налога на сумму страховых платежей (взносов) и пособий не более чем на 50 процентов. Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса. Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий превысила сумму этого налога, то он вправе уменьшить сумму налога, исчисленную по-другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения. Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН. Форма, формат и порядок представления указанного уведомления утверждаются ФНС России. Если у индивидуального предпринимателя несколько патентов, то он вправе подать одно уведомление на уменьшение сумм налога по каждому патенту, на сумму уплаченных (в пределах исчисленных сумм) страховых взносов в периоде действия указанных, в уведомлении патентов. Сроки подачи уведомления не установлены. Если в уведомлении об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) указана сумма страховых платежей (взносов) в размере большем, чем сумма налога, подлежащая уменьшению, налоговый орган отказывает в уменьшении суммы налога в соответствующей части. В соответствии с пунктом 8 статьи 34618 Кодекса налогоплательщики, применяющие УСН, перешедшие по отдельным видам деятельности на уплату налога, уплачиваемого в связи с применением ПСН, ведут раздельный учет доходов и расходов по разным специальным налоговым режимам. В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов.

Форма, формат и порядок представления указанного уведомления утверждаются ФНС России. Если у индивидуального предпринимателя несколько патентов, то он вправе подать одно уведомление на уменьшение сумм налога по каждому патенту, на сумму уплаченных (в пределах исчисленных сумм) страховых взносов в периоде действия указанных, в уведомлении патентов. Сроки подачи уведомления не установлены. Если в уведомлении об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) указана сумма страховых платежей (взносов) в размере большем, чем сумма налога, подлежащая уменьшению, налоговый орган отказывает в уменьшении суммы налога в соответствующей части. В соответствии с пунктом 8 статьи 34618 Кодекса налогоплательщики, применяющие УСН, перешедшие по отдельным видам деятельности на уплату налога, уплачиваемого в связи с применением ПСН, ведут раздельный учет доходов и расходов по разным специальным налоговым режимам. В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов. В аналогичном порядке следует распределять суммы уплаченных страховых взносов.

В аналогичном порядке следует распределять суммы уплаченных страховых взносов.

12. О налоговом периоде при применении ПСН. В соответствии с пунктом 1 статьи 34649 Кодекса налоговым периодом признается календарный год, если иное не установлено пунктами 1, 2 и 3 данной статьи Кодекса. Согласно пункту 11 статьи 34649 Кодекса в 2021 году налоговым периодом признается календарный месяц, если иное не предусмотрено пунктом 2 названной статьи Кодекса. Пунктом 2 статьи 34649 Кодекса установлено, что, если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. Таким образом, сумма налога, уплачиваемого в связи с применением ПСН, определяется исходя из количества календарных дней в налоговом периоде, на который выдан патент. В соответствии с пунктом 3 статьи 34650 Кодекса законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. Указанные индивидуальные предприниматели вправе применять налоговую ставку в размере 0 процентов со дня их государственной регистрации в качестве индивидуального предпринимателя непрерывно не более двух налоговых периодов в пределах двух календарных лет. Если, например, индивидуальный предприниматель, применяющий ПСН, начнет применять налоговую ставку в размере 0 процентов с 1 апреля 2021 года, то он может ее применять в течение 2021 – 2022 годов при условии, что за этот период он не прерывает предпринимательскую деятельность, облагаемую по указанной налоговой ставке. Уплата страховых взносов осуществляется индивидуальными предпринимателями в сроки, установленные главой 34 «Страховые взносы» Кодекса.

Указанные индивидуальные предприниматели вправе применять налоговую ставку в размере 0 процентов со дня их государственной регистрации в качестве индивидуального предпринимателя непрерывно не более двух налоговых периодов в пределах двух календарных лет. Если, например, индивидуальный предприниматель, применяющий ПСН, начнет применять налоговую ставку в размере 0 процентов с 1 апреля 2021 года, то он может ее применять в течение 2021 – 2022 годов при условии, что за этот период он не прерывает предпринимательскую деятельность, облагаемую по указанной налоговой ставке. Уплата страховых взносов осуществляется индивидуальными предпринимателями в сроки, установленные главой 34 «Страховые взносы» Кодекса.

13. Об уплате налога в связи с применением ПСН налогоплательщиками до 1 января 2021 года применявшими систему налогообложения в виде ЕНВД. Статьей 3 Федерального закона № 373-ФЗ установлен особый порядок определения размера ПВД по деятельности стоянок для транспортных средств, а также по предпринимательской деятельности в сфере розничной торговли (общественного питания), осуществляемой через объекты стационарной торговой сети (организации общественного питания) с площадью торгового зала (зала обслуживания посетителей) свыше 50 квадратных метров, но не более 150 квадратных метров по каждому объекту организации торговли (объекту организации общественного питания), и по предпринимательской деятельности в сфере ремонта, технического обслуживания автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойки транспортных средств, полирования и предоставления аналогичных услуг. По вышеперечис ленным видам деятельности патенты выдаются в порядке, установленном статьей 3 названного Федерального закона, до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего размеры ПВД. Патенты могут быть выданы на срок от одного до трех месяцев. При этом патенты действуют до окончания указанного в них срока, но не позднее 31 марта 2021 года. Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде ЕНВД.

По вышеперечис ленным видам деятельности патенты выдаются в порядке, установленном статьей 3 названного Федерального закона, до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего размеры ПВД. Патенты могут быть выданы на срок от одного до трех месяцев. При этом патенты действуют до окончания указанного в них срока, но не позднее 31 марта 2021 года. Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде ЕНВД.

14. О возможности перехода в течении календарного года с УСН на ПСН. В соответствии с пунктом 3 статьи 34613 Кодекса налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено данной статьей Кодекса. Налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения (пункт 6 статьи 34613 Кодекса). В то же время согласно пункту 1 статьи 346443 Кодекса ПСН применяется налогоплательщиками наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Кодекс не содержит запрета на совмещение налогоплательщиками УСН и ПСН. Таким образом, при применении УСН индивидуальный предприниматель вправе в течение года перейти по отдельному виду деятельности на ПСН, оставаясь при этом на УСН.

В то же время согласно пункту 1 статьи 346443 Кодекса ПСН применяется налогоплательщиками наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Кодекс не содержит запрета на совмещение налогоплательщиками УСН и ПСН. Таким образом, при применении УСН индивидуальный предприниматель вправе в течение года перейти по отдельному виду деятельности на ПСН, оставаясь при этом на УСН.

15. О применении пен в отношении розничной торговли в торговых Центрах. В соответствии с подпунктами 45 и 46 пункта 2 статьи 34643 Кодекса ПСН может применяться в отношении предпринимательской деятельности индивидуальных предпринимателей в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети, имеющие торговые залы, через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети. Под стационарной торговой сетью, имеющей торговые залы, понимается торговая сеть, расположенная в предназначенных для ведения торговли зданиях и строениях (их частях), имеющих оснащенные специальным оборудованием обособленные помещения, предназначенные для ведения розничной торговли и обслуживания покупателей. К данной категории торговых объектов относятся магазины и павильоны. Стационарной торговой сетью, не имеющей торговых залов, признается торговая сеть, расположенная в предназначенных для ведения торговли зданиях, строениях и сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи, а также для проведения торгов. К данной категории торговых объектов относятся розничные рынки, ярмарки, киоски, палатки, торговые автоматы. В отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли (магазины и павильоны) и через объекты стационарной торговой сети, не имеющие торговых залов, в том числе расположенные в торговых центрах и торговых комплексах, ПСН применяется в порядке, предусмотренном главой 265 Кодекса.

К данной категории торговых объектов относятся магазины и павильоны. Стационарной торговой сетью, не имеющей торговых залов, признается торговая сеть, расположенная в предназначенных для ведения торговли зданиях, строениях и сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи, а также для проведения торгов. К данной категории торговых объектов относятся розничные рынки, ярмарки, киоски, палатки, торговые автоматы. В отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли (магазины и павильоны) и через объекты стационарной торговой сети, не имеющие торговых залов, в том числе расположенные в торговых центрах и торговых комплексах, ПСН применяется в порядке, предусмотренном главой 265 Кодекса.

16. О рассмотрении вопроса о снятии запрета на применение ПСН при торговле маркированными товарами. В настоящее время указанный вопрос не рассматривается.

Налогоплательщикам в Новосибирской области напоминают о необходимости смены ЕНВД

Те, кто не сделают свой выбор самостоятельно, будут автоматически переведены с 1 января 2021 года на общий режим налогообложения, который подразумевает уплату нескольких налогов, в том числе НДФЛ, НДС и других.

В налоговых органах Новосибирской области в качестве плательщиков ЕНВД, по состоянию на 17 декабря 2020 года, состояли на учете около 30 тыс. индивидуальных предпринимателей и 4 тыс. юридических лиц.

Из указанного числа индивидуальных предпринимателей 8,7 тыс. совмещают ЕНВД с упрощенной системой налогообложения (УСН), патентной системой налогообложения (ПСН), системой налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) и с 2021 года вместо ЕНВД могут применять эти системы налогообложения.

При этом с учетом имеющихся ограничений из индивидуальных предпринимателей, применяющих в настоящее время ЕНВД, 28,6 тыс. ИП имеют право на применение в 2021 году ПСН или УСН, 968 ИП – только на применение УСН, 86 ИП могут применять только общую систему налогообложения.

Из указанного числа применяющих ЕНВД юридических лиц 2,5 тыс. организации совмещают ЕНВД с упрощенной системой налогообложения, 4 организации – с системой налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) и при соблюдении условий применения УСН или ЕСХН смогут их применять в 2021 году без представления в налоговые органы уведомления о переходе на данные специальные налоговые режимы.

Остальные 1332 организации для перехода на другие специальные налоговые режимы (УСН или ЕСХН) должны не позднее 31.12.2020 представить в налоговые органы уведомление о переходе.

УФНС России по Новосибирской области уведомляет: в регионе расширена сфера применения ПСН, а также продлены «налоговые каникулы» для некоторых ИП до конца 2023 года. Данные меры утверждены областным законом № 15-ОЗ «О внесении изменений в отдельные законы Новосибирской области в сфере налогообложения», который принят 10.11.2020 (внесены изменения в областной закон от 16.10.2003 № 142-ОЗ «О налогах и особенностях налогообложения отдельных категорий налогоплательщиков в Новосибирской области»).

Подробная информация – в приложенных файлах.

Для справки

С 1 января 2021 года действие единого налога на вмененный доход прекращается в соответствии с Федеральным законом от 29.06.2012 № 97-ФЗ.

Плательщикам ЕНВД для применения в 2021 году упрощенной системы налогообложения (УСН) необходимо до 31 декабря 2020 года подать в налоговый орган уведомление о переходе на УСН.

Для применения с января 2021 года патентной системы налогообложения (ПСН) индивидуальным предпринимателям необходимо до 31 декабря 2020 года подать в налоговый орган заявление о выдаче патента.

Все налогоплательщики ЕНВД будут автоматически с 01.01.2021 сняты с учета в качестве налогоплательщиков ЕНВД (заявление не требуется), при этом организации и индивидуальные предприниматели, не перешедшие до конца 2020 года с ЕНВД на иные специальные налоговые режимы, будут переведены на общий режим налогообложения.

Подробности можно узнать на сайте ФНС России https://www.nalog.ru/rn77/taxation/taxes/envd2020/.

Подобрать подходящий режим налогообложения можно с помощью сервиса, размещенного на сайте ФНС России https://www.nalog.ru/rn77/service/mp/.

Госдума приняла закон о расширении патентной системы налогообложения для ИП — Экономика и бизнес

МОСКВА, 11 ноября. /ТАСС/. Госдума приняла в третьем, окончательном чтении закон о расширении для индивидуальных предпринимателей (ИП) возможности применения патентной системы налогообложения (ПСН). Документ был инициирован правительством РФ.

Законом предусмотрена унификация формулировок видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, и кодов Общероссийского классификатора видов экономической деятельности (ОКВЭД). Перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, расширяется также за счет включения в него тех видов, по которым сейчас применяется единый налог на вмененный доход (ЕНВД).

Закон предоставит налогоплательщикам право уменьшать сумму налога по ПСН на уплаченные страховые взносы по аналогии с ЕНВД, что позволит обеспечить максимально комфортный переход индивидуальных предпринимателей с системы налогообложения в виде ЕНВД на ПСН, отмечал ранее замглавы Минфина Алексей Сазанов.

Для розницы и общепита, применяющих патентную систему налогообложения, предусмотрено увеличение в три раза площади торговых залов и залов обслуживания посетителей общественного питания — с 50 до 150 кв. м (по аналогии с действующими в настоящее время ограничениями для налогоплательщиков ЕНВД). При этом субъектам РФ предоставляются права на снижение размера таких ограничений.

Индивидуальные предприниматели, у которых есть наемные работники, смогут уменьшать стоимость патента не более чем на 50%. При этом для ИП без наемных работников такого ограничения нет, то есть сумму уплачиваемого налога можно сократить до нуля, если это позволяет сумма уплаченных взносов.

Поправки ко второму чтению

Ко второму чтению документа были уточнены показатели месячной базовой доходности к каждому конкретному виду деятельности, в отношении которого может применяться ПСН. Уточняются переходные положения для предпринимателей, которые раньше работали в рамках ЕНВД и теперь переходят на ПСН, до вступления в силу соответствующих законов субъектов РФ. Уточняется срок действия патентов. При этом патенты, выданные до вступления закона в силу, будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Кроме обозначенных ограничений в отношении розницы и общепита, патентная система налогообложения не будет применяться в отношении видов деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, производства подакцизных товаров, а также добычи и реализации полезных ископаемых, оптовой торговли, а также торговли по договорам поставки, услуг по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве более 20 автотранспортных средств, а также совершения сделок с ценными бумагами и (или) производными финансовыми инструментами и деятельности по оказанию кредитных и иных финансовых услуг.

Закон вступит в силу по истечении одного месяца со дня его официального опубликования, но не ранее первого числа очередного налогового периода.

Госдума приняла закон о расширении патентной системы налогообложения для ИП | 11.11.20

Госдума приняла в третьем, окончательном чтении закон о расширении для индивидуальных предпринимателей (ИП) возможности применения патентной системы налогообложения (ПСН). Документ был инициирован правительством РФ.

Законом предусмотрена унификация формулировок видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, и кодов Общероссийского классификатора видов экономической деятельности (ОКВЭД). Перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, расширяется также за счет включения в него тех видов, по которым сейчас применяется единый налог на вмененный доход (ЕНВД).

Закон предоставит налогоплательщикам право уменьшать сумму налога по ПСН на уплаченные страховые взносы по аналогии с ЕНВД, что позволит обеспечить максимально комфортный переход индивидуальных предпринимателей с системы налогообложения в виде ЕНВД на ПСН, отмечал ранее замглавы Минфина Алексей Сазанов.

Для розницы и общепита, применяющих патентную систему налогообложения, предусмотрено увеличение в три раза площади торговых залов и залов обслуживания посетителей общественного питания — с 50 до 150 квадратных метров (по аналогии с действующими в настоящее время ограничениями для налогоплательщиков ЕНВД). При этом субъектам РФ предоставляются права на снижение размера таких ограничений.

Индивидуальные предприниматели, у которых есть наемные работники, смогут уменьшать стоимость патента не более чем на 50%. При этом для ИП без наемных работников такого ограничения нет, то есть сумму уплачиваемого налога можно сократить до нуля, если это позволяет сумма уплаченных взносов.

Поправки ко второму чтению

Ко второму чтению документа были уточнены показатели месячной базовой доходности к каждому конкретному виду деятельности, в отношении которого может применяться ПСН. Уточняются переходные положения для предпринимателей, которые раньше работали в рамках ЕНВД и теперь переходят на ПСН, до вступления в силу соответствующих законов субъектов РФ. Уточняется срок действия патентов. При этом патенты, выданные до вступления закона в силу, будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Кроме обозначенных ограничений в отношении розницы и общепита, патентная система налогообложения не будет применяться в отношении видов деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, производства подакцизных товаров, а также добычи и реализации полезных ископаемых, оптовой торговли, а также торговли по договорам поставки, услуг по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве более 20 автотранспортных средств, а также совершения сделок с ценными бумагами и (или) производными финансовыми инструментами и деятельности по оказанию кредитных и иных финансовых услуг.

Закон вступит в силу по истечении одного месяца со дня его официального опубликования, но не ранее первого числа очередного налогового периода.

Информационное агентство России ТАССлучший бесплатный vpn macbook air envd

бесплатных vpn, которые разблокируют netflix Это означает, что вы можете отправлять BBC iPlayer через туннель, оставив при этом все остальные приложения. app на свое устройство и обходить геоблоки без какой-либо ручной настройки — это не то, что я вижу очень часто. Круглосуточная поддержка в чате ExpressVPN всегда готова помочь, если у вас возникнут какие-либо проблемы или опасения.ipvanish vpn free downloadЭто означает, что вы можете отправлять BBC iPlayer через туннель, оставив при этом все остальные приложения. Это отлично дает вам большую гибкость, так как я мог делать покупки в Интернете локально во время потоковой передачи.85 Клиент 9.draytek smart vpn не отвечает

exprebvpn samsung smart tv netflix Хотите узнать больше? Ознакомьтесь с нашим обзором NordVPN, чтобы увидеть полные результаты нашего исследования и тестирования. Разделенное туннелирование также может повысить вашу скорость. Только в Великобритании существует более 520 серверов на выбор, так что вы гарантированно найдете много работающих с BBC iPlayer.Загрузите бесплатный VPN для MacВсе три места разблокируют BBC iPlayer, но мне больше всего понравился лондонский сервер по производительности. Хотите узнать больше? Изучите наш обзор ExpressVPN, чтобы увидеть полные результаты нашего исследования и тестирования. Он предлагает 30-дневную гарантию возврата денег без вопросов по всем подпискам, так что вы можете попробовать его без риска. Vpn, чтобы смотреть netflix ru

бесплатных vpn chrome apk CyberGhost — быстрые скорости и выделенный сервер iPlayer 520+ серверов в Великобритании Оптимизированные потоковые серверы для BBC iPlayer Простые в использовании приложения и быстрые подключения Неограниченная пропускная способность и надежная скорость для потоковой передачи в HD 7 одновременных подключений идеально подходят для использования нескольких устройств лучший бесплатный vpn macbook air envd rs Работает с: BBC iPlayer, Netflix, Hulu, Disney +, HBO, Amazon Prime Video, Sling TV Совместимость с: Windows, Android, iOS, macOS, Chrome, Linux, Firefox, маршрутизаторами Когда это будет CyberGhost поможет найти VPN, которую легко настроить и использовать.Хотя скорость ExpressVPN очень высока, где бы вы ни подключались. Моя подписка увеличена на 3.betternet. Пинг соединения — мс Скорость загрузки — Мбит / с Скорость загрузки — Мбит / с Начальная скорость из США 11 55. Эта функция d лучший бесплатный vpn macbook air envd . специально для игровых консолей, то есть вы можете загрузить приложение на свое устройство и обойти геоблоки без какой-либо ручной настройки — это не то, что я вижу очень часто. можно загрузить приложение на свое устройство и обойти геоблоки без какой-либо ручной настройки — это не то, что я вижу очень часто.приватная ссылка vpn

лучший бесплатный vpn macbook air envd по ryycm Эта статья была написана 8716 раз в Твиттере и содержит 692 пользовательских комментария.Образец заполнения декларации ENVD. Декларация UNVD: бланк и образец заполнения

Какие изменения претерпят налогоплательщики с режимом ЕНВД в текущем году? Ознакомим заинтересованных лиц с порядком заполнения и подачи декларации с такой системой налогообложения.

Вы также узнаете, каков порядок его прохождения и какими штрафами грозят нарушители принятого в России налогового кодекса.

Что такое декларация ENVD. Законодательная база

Все налогоплательщики, использующие налоговый режим, обязаны отчитываться о своих доходах и уплате взносов в государственный бюджет ежеквартально.

Подчеркнем, что данный вид налога подлежит начислению и уплате независимо от ведения или отсутствия предпринимательской деятельности в отчетном периоде.

То же самое и с декларацией: это обязательно до тех пор, пока налогоплательщик не будет зарегистрирован в налоговой инспекции по такому налогообложению.

Таким образом, ИП и организации, применяющие налоговый режим для УНВД, налоговая инспекция выставляет такие требования :

- Ежеквартальный отчет о начислении суммы взноса путем подачи декларации.

- Своевременно вносить взносы в бюджет.

Для выполнения таких требований налогоплательщики должны заполнить утвержденную форму.

Последние изменения в форме документа

Отредактированная форма налоговой отчетности ЕНВД, на которую начисляется сумма налоговых сборов по результатам деятельности ИП и организаций, утверждена ФНС 22 декабря 2015 года специальным приказом № ММБ-7-. 3 / 590.

Сделано 3 сдачи :

- Теперь при заполнении титульного листа нет обязательства выставлять печать организации.

- Во второй раздел добавлена строка 105 «Ставка налога».Это было применено в связи с тем, что в этом режиме не один параметр единой ставки в размере 15% (как было ранее), а другое значение, диапазон которого колеблется от 7,5% до 15%. Процент отчислений Налог утверждается местными региональными властями в соответствии с пунктом 2 статьи 346.31 Налогового кодекса Российской Федерации.

- Скорректированы параметры штрих-кода некоторых листов.

Все описанные изменения одинаково отражаются в формате электронной формы декларации.

Если вы не зарегистрировали организацию, то самый простой способ Это делается с помощью онлайн-сервисов, которые помогут бесплатно сформировать все необходимые документы: если у вас уже есть организация, и вы думаете, как облегчить и автоматизируйте бухгалтерский учет и отчетность, на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и автоматически отправляется в режиме онлайн.Идеален для IP или LLC на USN, ENVD, PSN, TC, основан на.

Все происходит в несколько кликов без очередей и стресса. Попробуйте и вы удивитесь , как это стало легко!

Форма и бланк

В течение 2019 года заполненная декларация по UNVD потребуется в новой форме, которую ФНС утвердила в своем приказе № MMMB-7-3 / [Email Protected] 4 июля 2014 года. Новая форма декларации. Он немного изменен по сравнению с предыдущими формами.

Общие правила заполнения

В тексте приказа ФНС говорится о таких общих правилах Путем внесения данных в форму:

Подчеркнем, что на 2019 год в расчетах необходимо использовать значение коэффициента К1, равное 1.915 и К2 необходимо уточнить в местной налоговой инспекции, где зарегистрирована регистрация плательщика ЕНВД.

Пошаговая инструкция заполнения

Первый заполняется на титульном листе. В поле нумерации вводится номер «001». Если налогоплательщик дает отчет впервые, то в графике коррекции нужно поставить «0-». В том случае, если ранее была предоставлена декларация и был предоставлен корректирующий расчет, то в соответствующее поле ставится цифра «1-».

Корректирующий заполненный бланк необходимо передать в том случае, если в декларации были обнаружены ошибки в представленных отчетах. Для налогоплательщика будет лучше, если ошибку обнаружит не инспектор, а вы до ее проверки.

Налоговый период Не меняется постоянно — ежеквартально. По Приложению №1 вводим налоговый период и год предоставленной отчетности.

Кодовое значение налоговой службы вносится в желаемое поле — четырехзначное число.Его можно найти в регистрационных документах. В Приложении № 3 о порядке заполнения формы выберите код по месту учета, где он указан для ИП «120», а организация — «310».

ФИО предприниматель Списывается с паспортных данных в именительном падеже.

Фирмы пишут свое название полностью — «Общество с Ограниченной Ответственностью» и далее под его названием.

Существуют и другие онлайн-ресурсы и организации для оказания услуг в электронной форме, которые ведут к деятельности по налоговой отчетности.Они могут отчитаться о налогоплательщике на основании нотариально заверенного документа.

Если предприниматель немного разбирается в цифровой технике, то заполнение формы анкеты вполне доступно. При этом могут помочь различные онлайн-статьи, в которых наглядно демонстрируются образцы заполненных страниц.

После получения отчета налоговый инспектор принимает документ на проверку. В это время программа формирует протокол для приема параметров, введенных налогоплательщиком.Это может быть отпечатано на бумаге налогоплательщика и развеселить в его документах на хранение. Если в отчете выявляются недостоверные данные, то нужно воспользоваться возможностью, чтобы их исправить. Но эта функция усилится только после проверки в налоговой инспекции. Он направит по этому поводу соответствующее уведомление.

Правила и пример заполнения данной декларации рассмотрены в следующем видеоуроке:

Изменения в 2019 году.

В соответствии с приказом FNS MMB-7-3 / [Email Protected] от 19.10.2016 Начиная с 2017 года, правила заполнения декларации ENVD претерпели некоторые изменения.В новой декларации заменен штрих-код, а также формулировка уплаченных взносов.

О последних нововведениях в Правилах заполнения смотрите в следующем видео:

В соответствии с приказом ФНС от 04.07.2014 налогоплательщики, применяющие единый налог на вмененный доход, с первого квартала 2015 года представляют отчетную декларацию новой формы. В целом он немного отличается от предыдущей формы и состоит из титульного листа и трех разделов.

- Образец заполнения

- Образец заполнения

- Образец заполнения

- Образец заполнения

- Письмо ФНС России,

Общие требования к розливу

Бланк декларации может быть заполнен ручкой черного или синего цвета. При заполнении используются печатные буквы, не выходящие за границы ячеек. При этом исправления и исправления специальными средствами не допускаются.Неразделанные поля следует пометить волокном в середине ячеек.

Декларацию можно заполнить в электронном виде и распечатать на принтере:

- Каждый лист декларации на отдельном листе.

- Поля заполнены шрифтом Courier NEW размером 16-18.

- Ненужные (пустые) ячейки могут отсутствовать.

- Нумерация страниц заполняется полностью в виде 001, 002 и т. Д.

- Остальные поля заполняются, начиная с левого края.В оставшихся пустых ячейках находятся жесткие.

Показатели стоимости указаны в полных рублях с использованием правила округления: значение до 0,5 руб. Округлен в меньшую сторону, 0,5 руб. И еще — в большом.

Заполнение титульного листа

Титульный лист структурно состоит из 2-х частей: одна заполняется налогоплательщиком, другая — налоговым инспектором:

- Inn и КПП (Код причины постановки на учет) налогоплательщика указывается вверху листа.КПП для целей учета единого налога на вмененный доход имеет значение «35».

- Номер настройки. Указывает редакцию объявления. Если декларация подана первично, записывается значение «0-». Вторичное издание — «1-», последующее «2-» и т. Д.

Код налогового периода заполняется в соответствии со следующими данными:

При реорганизации (ликвидации) предприятия код налогового периода заполняется следующим образом:

Отчетный год обозначен четырьмя цифрами.Код налогового органа заполняется в соответствии с местом ведения налогового учета налогоплательщика и к которому применяется декларация.

Код точки обзора заполняется в соответствии со следующей таблицей:

Четыре строки даны под соответствие полного наименования организации или полных наименований, имени и отчества индивидуального предпринимателя, которые заносятся каждая в отдельную строку.

Код реорганизации или ликвидации заполняется в соответствии со следующей таблицей:

Если реорганизация произошла, необходимо будет указать Inn и CAT реорганизуемой организации, то есть те, которые были переданы хозяйствующему субъекту до реорганизации.

Также заполняется телефон налогоплательщика. Задает количество страниц декларации и количество листов прилагаемых документов.

Далее необходимо заполнить раздел достоверности подтвержденной информации. Указываем категорию подтверждающего лица: налогоплательщик, не зависящий от организационной формы, соответствует значению «1», представитель налогоплательщика — «2».

Поля ниже заполнены в соответствии с категорией подтверждения:

- ИП ставит только подпись и дату.

- Руководитель организации указывает фамилию, имя и отчество, поставил подпись, дату, заверяет подпись к печати.

- Представитель, исполняющий роль физического лица, указывает имя, имя и отчество, ставит подпись и дату.

- Представитель, выступающий в роли юридического лица, указывает наименование, имя, отчество физического лица, на которое возложены функции представления, имя представителя представителя; Подпись ставится лицом, на котором указаны фамилия, имя, отчество, дата, которая заверяется печатью представителя представителя.

Заливная секция 1.

Раздел 1 указывает суммы единого налога на вмененный доход. В разделе предусмотрено не более восьми блоков, каждый из которых соотносится с одним кодом муниципального образования — OCTMO, то есть с местом осуществления предпринимательской деятельности.

Строка 010 заполняется непосредственно кодом OCTMO.

В строке 020 помещается сумма единого налога на вмененный доход, соответствующая Кодексу ОСТМО. Эта строка заполняется после расчета налога в разделах 2 и 3.Его значение взято из п. 040 п. 3.

В конце страницы ставится удостоверение подписи декларанта.

Если количество блоков превышено, в раздел деклараций вкладывается дополнительный участок 1 листа.

Заливная секция 2.

Раздел 2 рассчитывает размер единого налога на вмененный доход и заполняется отдельно по каждому виду осуществляемой им предпринимательской деятельности. Если экономическая деятельность осуществляется субъектом в нескольких разных местах, каждому Кодексу OCTMO предоставляется отдельный лист с разделом 2.

В дополнение к стандартным Inn, PPC и номерам страниц раздел 2 содержит следующие строки и поля:

- Строка 010 — код вида деятельности, в котором заполняется данный раздел. Эти коды налоговой службы содержат виды, для которых разрешено использование системы ЕНВД.

- Поле 020 предполагает заполнение полного адреса места осуществления вида предпринимательской деятельности, включая код субъекта Российской Федерации.

- Строка 030 указывает код OCTMO.

- Строка 040 — установленная базовая доходность на единицу физического показателя в месяц.

- Ряд 050 — дефлятор К1 установлен на текущий год.

- Строка 060 — корректирующий коэффициент базовой доходности К2. Этот коэффициент также имеет заданное значение. Коэффициент коррекции К2 округляется после запятой до третьей отметки включительно.

- По строкам 070–090 рассчитывается величина вмененного дохода за каждый месяц квартала.

Строки 070–090 включают следующие столбцы:

- Физический индикатор.Он указывается в целых единицах с использованием правила округления.

- Количество календарных дней в месяце (в случае, если налогоплательщик стоит на учете в налоговом органе не полный месяц). Если налогоплательщик не был снят с учета и не попал в учет, то в этой графе засчитываются дураки.

- Налоговая база, рассчитанная как произведение строк 040, 050, 060 и соответствующей строки 070, 080 или 090.

Строки столбца 070-090 «Налоговая база» суммируются в строке 100.В строке 110 рассчитывается сумма 15% налога от значения в строке 100.

Заливная секция 3.

В данном разделе рассчитывается сумма единого налога на вмененный доход за налоговый период с учетом произведенных страховых взносов:

- Строка 005 указывает так называемый «признак налогоплательщика» по фактору использования наемной рабочей силы. Если налогоплательщик выплачивает вознаграждение работникам, записывается цифра «1». Если нет, то «2».

- Строка 010 равна строке 110 из раздела 2 или сумме строк 110 из всех разделов 2.

- По строке 020 указывается сумма страховых выплат и иных расходов (в соответствии с п. 2 ст. 346.32 Налогового кодекса РФ), которые могут быть учтены при уменьшении суммы налога за налоговый период в в случае их выплаты в пользу работников, занятых в рамках деятельности, по которой уплачивается налог.

- В строке 030 указана сумма фиксированных взносов, уплачиваемых ИП в ПФ РФ и в ФОМС.

- Последняя строка в декларации 040 — отражает окончательную сумму единого налога на вмененный доход

Строка 040 рассчитывается в зависимости от «признака налогоплательщика», указанного в строке 005.

Если налогоплательщик использует сотрудников, строка 020 передается из строки 010. Если не используется, строка 030 вычитается из строки 010. В этом случае в первом случае уменьшение не может произойти более чем 50%. В случае отсутствия наемных работников строка 040 налогоплательщика может быть нулевой.

Пример заполнения расчетных полей в декларации на ЕНВД

Предположим, что декларация распространяется на индивидуального предпринимателя, не использующего труд наемных работников.

Таким образом, налогоплательщик должен заплатить 0 руб. UNVD, поскольку сумма фиксированных выплат в страховые фонды покрывала сумму исчисленного налога.

Плательщики единого налога на вмененный доход должны ежеквартально отчитываться перед налоговой и предоставлять декларацию по УНВД. Декларацию предоставляют как юридические лица, так и индивидуальные предприниматели. При этом необходимо учитывать нюансы заполнения формы организацией и ИП с сотрудниками, и ИП без работников.Рассмотрим на примере образец заполнения Сущности Декларации 2016 года.

Сроки подачи декларации и уплаты налоговых платежей не зависят от организационно-правовой формы собственности ООО или ИП. Для удобства мы добавили эти сроки в таблицу:

Как заполнить декларацию на ЕНВД 2016

В качестве примера рассмотрим пример заполнения декларации ENVD за 2 квартал 2016 года. Индивидуальный предприниматель оказывает услуги по ремонту автомобилей, персонал, в том числе сам ИП — 5 человек.

При заполнении формы необходимо применить коды указанные в приложениях к приказу ФНС № MMB-7-3 / [Email Protected] Утверждено 04.07.14 (в ред. От 22.12.2015) . Далее по тексту укажем «Приложение №_ к заказам».

Важно! Начиная с 1 квартала 2017 года. Образец заполнения описан в статье. А также опубликовал актуальную форму.

Титульный лист

Форма заполнения начинается с титульного листа, вверху которого указывается ИНН предпринимателя, состоящий из 12 цифр, для ООО — 10 цифр.Ниже указан КПП для ООО, для ИП — поле бьется, так как на нем нет КПП. Если в форме впервые предоставляется поле «Номер коррекции» нулевое значение «0», при предоставлении повторного отчета (корректировки) указывается его номер, например, «1-».

Далее необходимо указать код соответствующего налогового периода (из Приложения №1 к приказу).

- За первый квартал «21».

- За второй квартал «22».

- За третий квартал «23».

- За четвертый квартал «24».

- За первый квартал «51».

- За первый квартал «54».

- За первый квартал «55».

- За первый квартал «56».

Далее B. в поле «Отчетный год» указываем год предоставления формы, на 2016 год, соответственно 2016. После «Код налогового органа», который состоит из 4 знаков (как правило, это первые 4 цифры вашего Inn, но лучше).

Далее необходимо указать код «по месту учета» согласно Приложению №3 к заказу:

- ИП — «120».

- Если отчетность предоставляется организацией, не являющейся крупным налогоплательщиком — «214» (просто для ООО).

В следующем поле пишется либо полное наименование компании, согласно ее учредительным документам, либо полное наименование — для ИП. В пустые ячейки ставим док «-». Ниже пишем код ОКВЭД, в соответствии с видом деятельности, который подпадает под деятельность ЯНВД.В нашем случае обслуживание составляет 50,20.

Важно! Код ОКВЭД должен состоять не менее чем из 4-х цифр.

Если в поле «Реорганизация формы, Ликвидация» указываются следующие выписки, ставим док «-» или соответствующий код (согласно Приложению №2 к приказу):

- Исключение равно «0».

- В случае преобразования компании «1».

- Если произойдет слияние компаний «2».

- Если происходит разделение «3».

- При подключении «5».

- Если компания отделяет и одновременно подключает «6».

При штатной отчетности дальше в полях Inn / CPT еще ставить дашборд. Ниже вы вводите номер контактного телефона, количество листов, на которых предоставляется данная форма, в нашем случае это 4 листа, соответственно указываете «4-», далее — сколько приложений прикладывается к форме.

Ниже указываем информацию о лице декларации ENVD, для IP нужно указать «1», поля не заполняются — ставится дата декларации и подписи.Если он предоставляется Директором, ставим «1», указываем его наименование, согласно документу, подтверждающему личность, дату и подпись руководителя.

Если бланк предоставляется представителем, то ставьте «2», его наименование указывается в поле, ниже необходимо указать данные доверенности, а ее копия прилагается к бланку в качестве заявления. Для юридического лица представителя — соответствующее поле заполняется.

Раздел 1 «Уплата налога при платеже»

Вверху страницы помещаются гостиница и контрольно-пропускной пункт, а также на титульном листе после номера страницы.Если у вас один вид вмененной деятельности, то в расчетной сумме налога указывается один код Окатамо, если видов деятельности несколько, налог заполняется отдельно.

Строка 010 — нужно ввести код OCTMO, по которому рассчитывается налог.

Строка 020 — в ней указывается сумма налога, которая должна быть уплачена согласно соответствующему виду деятельности согласно строке Ookatamo, указанной в строке 010. Значение берется из окончательно рассчитанной суммы налога со страницы 40, раздел No.3.

На листе заполняется необходимое количество полей, а при необходимости добавляется нужное количество дополнительных листов.

Раздел 2 «Расчет налога»

Вверху страницы укажите гостиницу и контрольно-пропускной пункт, а затем номер страницы. Затем в п. 010, согласно которому вы являетесь плательщиком ЕНВД. Далее, на странице 020, адрес регистрации указывается для IP и для LLC, которая осуществляется посредством тарификации. Код субъекта Российской Федерации вводится согласно Приложению №6 к заказам, посмотреть можно здесь.

В с. 030 вам необходимо узнать, вы можете посмотреть на нашем сайте по ссылке.

P. 040. — Указано, посмотреть можно здесь. В расчете на техническое обслуживание машины это 12 тысяч.

P. 050 — указывается коэффициент-дефлятор К1, который устанавливается Минэкономразвития, при этом он одинаков для всех налогоплательщиков. К1 на 2016 год установлен в размере 1.798. А вот корректирующий коэффициент К2. Все разные (ограничение слоя).Он устанавливается на местном уровне и зависит от вида деятельности и местоположения. Вы можете уточнить это на сайте FNS, только не забудьте указать свой регион.

Далее для каждого месяца квартала заполняются строки 070-090, порядок их заполнения такой же, рассмотрим на примере страницы 070:

Счетное число 2.

В графе № 2 указывается величина физического показателя, который будет зависеть от вашей деятельности, это могут быть квадратные метры, количество единиц оборудования или количество сотрудников.В нашем случае это 4 механика и сам ИП, всего 5 человек.

Счетное число 3.

Если деятельность ведется целый месяц, то в графе №3 — ставим дашборд. Если вы только начинаете деятельность, например, при регистрации IP, или когда он закрыт, указывается количество потраченных дней.

Счетное число 4.

Если месяц отработан полностью, то:

счет № 4 (п. 070) = р. 040 * стр. 050 * ограничение слоя * Количество подсчетов 2 строки 070,

Если компания проработала неполный месяц, в этом случае необходимо произвести расчет за целый месяц, как описано выше, разделить на количество дней в месяце и умножить на количество потраченных дней, указанное в столбце 3, ряд 070.

Налоговая база, указанная на странице 100, рассчитывается как сумма полученных значений строки 070-090 (график 4).

Ставка налога, указанная в п. 105, обычно устанавливается в размере 15%, но с 2016 года она может варьироваться от 7,5 до 15%. Поэтому его размер следует уточнить в его налоге — возможно, у вас есть преимущества.

В с. 110 указывает размер исчисленного налога на ЕНВД, который рассчитывается по п. 100 * по ставке налога согласно стр.105, т.е. в нашем случае 135 930 * 15% или 135 930 * 15/100, получаем 20 389.Теперь нам нужно уменьшить его на величину уплаченных взносов в ПФР.

Раздел 3 «Уменьшение размера налоговых сборов в ПФР»

P. 005 — указывает знак налогоплательщика:

- Для организации, а также предпринимателя, нанявшего сотрудников, установите «1».

- Если предприниматель работает сам, без наемных работников, ставим «2».

В строке 010 передать значение строки 110 раздела 2.

Далее нам нужно заполнить строки 020-040, в зависимости от того, какой статус мы указали в п.005.

Если в п. 005, вы указали «1»:

P. 020 указывает размер взносов, уплаченных за период в ПФР для сотрудников.

P. 030 в расчете участвовать не будет, поэтому его можно либо не заполнять, либо указывать взносы, перечисленные ИП в ПФР для себя.

P. 040 не может быть уменьшено более чем на 50% от суммы, указанной на странице 020. В качестве примера мы только что взяли такой случай. Мы берем сумму налога на странице 010, делим ее на 2, а затем сравниваем ее со страницы 020.Если пп. 010 больше р. 020, в данном случае берем на уменьшение всю сумму строки 020. Если p. 010 меньше, чем страница 020, тогда будет принято уменьшение значения, указанного на странице 010.

В нашем случае 20 389/2 = 10 194. Сумма взносов для сотрудников составила 21 500 (стр. 020). Мы видим, что страница 010 меньше p. 020, поэтому можно снизить налог только на 10 194. Таким образом, в п. 040 получили 10 195 (20 389 — 10 194 = 10 195). Затем значение страницы 040 вводится на стр.020 раздела № 1 настоящей Декларации.

Если в п. 005, вы указали «2»:

P. 020 Мы ставим скидку, так как вы не указаны для оплаты труда рабочих.

В с. 030 указывает значение перечисленных сумм ПП для себя в ПФР. В нашем случае мы взяли для примера 21000 рублей. Обратите внимание, что сумма налога может быть полностью. Уменьшить сумму налога на эти отчисления в ПФР.

P. 040 рассчитывается путем вычитания p. 030 со страницы 010, п.е стр. 040 = стр. 010 — стр. 030. Для нашего примера — 20 389 — 21 000 = 0. Таким образом, мы видим, что сумма налогового платежа равна нулю, и за период в ProF уплачиваются только взносы.

Важно! Обращаем внимание, что необходимо учитывать только указанные суммы взносов за период, а не начисленные за этот же период. Те. На стр. 020, 030 в ПФР вносятся суммы платежа, которые были фактически оплачены (например, через текущий счет).

Налоговая декларация UNVD подается ИП и соответствующими юридическими лицами.Рассмотрим порядок, особенности заполнения и прохождения детекции на смену, способы и сроки его представления в ИФНС.

Сроки уплаты и сдачи декларации по УНВД

Организации и индивидуальные предприниматели, заявившие в налоговом органе в качестве налогоплательщиков единого налога (УНВД), обязаны подать в налоговый орган по месту учета налоговую декларацию по результатам каждого квартала не позднее 20 числа месяца, следующего за кварталом.

При расчете ENVD размер реального дохода не имеет значения — размер налога зависит от вмененного дохода, что установлено нормами Налогового кодекса РФ.

Следует отметить, что если предпринимательская деятельность не сработала, все равно необходимо сдавать заполненную декларацию — законодательством не предусмотрена подача нулевой декларации на УНВД. Предпринимателям придется платить по единому налогу до тех пор, пока они не будут сняты с бухгалтерского учета как плательщики ЕНВД.

Сдать декларацию на ЕНВД и уплатить налог 4 раза в год:

Способ подачи налоговой декларации

Подача декларации в налоговый орган осуществляется тремя способами:

- в бумажной форме лично или через Представительский — отчетность выдается в двух экземплярах. Копия налогового органа о принятии декларации будет служить подтверждением отчетности;

- прямая в виде письма с описанием вложения. В этом случае отчетное подтверждение будет служить указанием на отправленную декларацию, а дата отправления в почтовой квитанции будет считаться датой доставки декларации;

- перевод в электронном виде по телекоммуникационным каналам связи по договору через оператора Эдо или через сервис на сайте ФНС.

Декларации необходимо подавать в налоговый орган по фактическому местонахождению. За исключением ситуаций, когда невозможно однозначно определить место ведения деятельности (крупная торговля, транспортировка товаров и т. Д.). В таких случаях Организация оформляет декларации EVD в ИФНС по месту нахождения (юридический адрес), IP — по месту регистрации (прописки). Адрес и код вашего налога можно найти на сайте FNS.

Бланк декларации для ЕНВД

Налоговая декларация по УНВД заполняется организациями и ИП, осуществляющими предпринимательскую деятельность по отдельным видам деятельности, которые имеют единый налог на вмененный доход.

Форма декларации и порядок ее заполнения утверждены приказом ФНС России от 04.07.2014 N ММБ-7-3 / [Email Protected].

Инструкция по заполнению декларации на ЕНВД —

Декларация ENVD состоит из следующих разделов:

- Титульный лист;

- Раздел 1 «Размер единого налога на вмененный доход, подлежащий уплате в бюджет»;

- Раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- Раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период.«

Общие требования к заполнению

Все страницы декларации, начиная с титульного листа, должны быть пронумерованы сквозной нумерацией (например, первая страница — «001», вторая — «002» и т. Д.).