Более 50% плательщиков единого налога на вмененный доход перешли на новый режим в Краснодарском крае

О том, на какие режимы налогообложения выгоднее переходить бизнесу, рассказал вице-губернатор Кубани Александр Руппель.

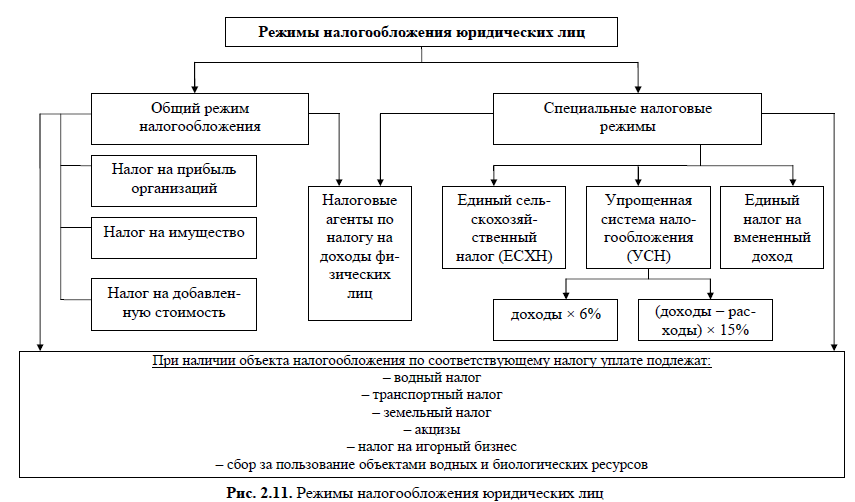

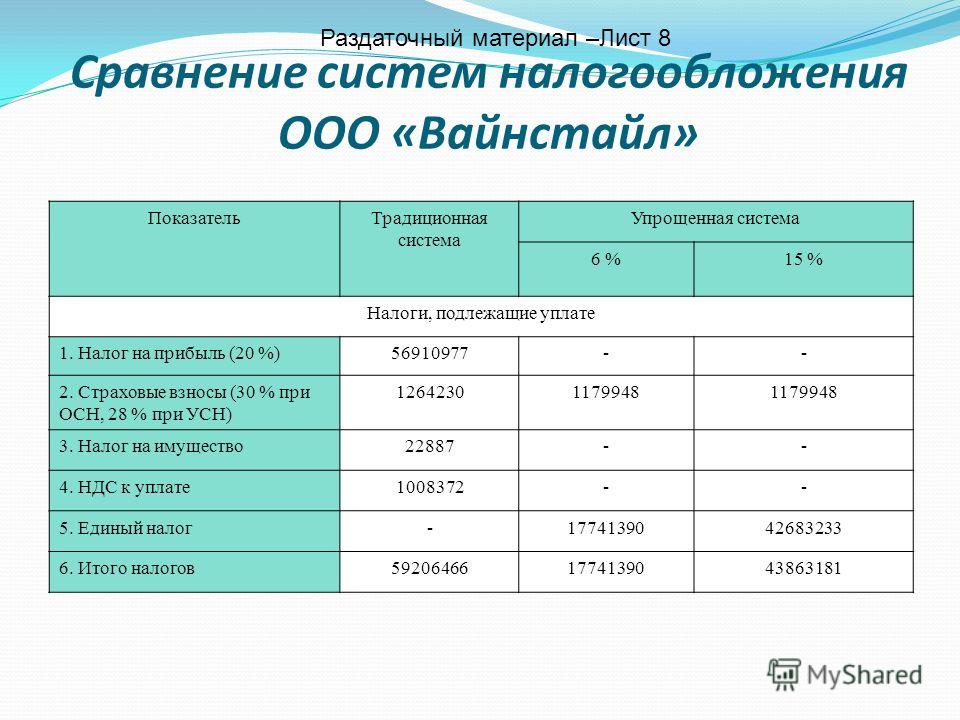

– Единый налог на вмененный доход был очень популярным режимом для бизнесменов, занятых в розничной торговле, общепите, предоставлении услуг, – сказал вице-губернатор Александр Руппель. – Сумма налога была фиксированная и не зависела от выручки предприятия. Сейчас весь бизнес, использующий единый налог на вмененный доход, должен выбрать новый налоговый режим. Исходить надо из собственных характеристик: вида деятельности, годового дохода, численности сотрудников. Неопределившиеся предприниматели будут автоматически переведены на общую систему налогообложения.

Заместитель главы региона также отметил, что общая система налогообложения – весьма непростой режим для малого и среднего бизнеса и предусматривает наиболее высокую налоговую нагрузку по сравнению с другими налоговыми режимами.

Для выбора предлагаются следующие специальные режимы:

-

упрощенная система налогообложения – для индивидуальных предпринимателей и организаций;

-

налог на профессиональный доход – для физлиц и индивидуальных предпринимателей;

-

единый сельскохозяйственный налог – для предпринимателей и организаций и патентная система налогообложения.

– Чтобы сделать переход максимально безболезненным для бизнеса с 2021 года расширятся сферы применения патентной системы налогообложения, увеличатся предельные размеры площади, – добавил Александр Руппель. – Предприниматели, выбравшие патентную систему, будут иметь право уменьшать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения, на страховые взносы за себя и своих работников по аналогии с другими специальными налоговыми режимами.

Напомним, отправить заявление для перехода новый режим необходимо в налоговую службу по месту нахождения организации или по месту жительства предпринимателя. Кроме того, его можно направить по почте заказным письмом или передать в электронной форме с применением электронной подписи, или через личный кабинет налогоплательщика на сайте www.nalog.ru, сообщает пресс-служба администрации Краснодарского края.

1 января 2021 года в России отменяется специальный налоговый режим – единый налог на вмененный доход.

До 31 декабря его плательщикам необходимо выбрать новый режим налогообложения. Предприниматели, не определившиеся с выбором, будут автоматически переведены на общую систему налогообложения с первого дня нового года.

– По результатам 2019 года в Краснодарском крае порядка 146 тысяч предпринимателей применяют единый налог на вмененный доход – больше половины субъектов малого и среднего предпринимательства региона, – рассказал Александр Руппель. – Собственникам бизнеса необходимо принять решение, но многие еще не определились с ним. Для удобства мы собрали на сайте www.mbkuban.ru самую полную информацию о других доступных налоговых режимах и особенностях перехода на них.

– Собственникам бизнеса необходимо принять решение, но многие еще не определились с ним. Для удобства мы собрали на сайте www.mbkuban.ru самую полную информацию о других доступных налоговых режимах и особенностях перехода на них.

ФНС предупреждает: в сети продолжает распространяться фейковое видео о социальном вычете.

Ложный видеоролик с инструкцией о получении социального вычета продолжает вводить в заблуждение граждан. В нем пошагово рассказывается, как любой работающий житель может получить налоговый вычет на обязательное пенсионное страхование.

Налоговые органы Краснодарского края уже предупреждали граждан не попадаться на фейковую информацию, но вал недостоверных деклараций не спадает, запросы на получение несуществующего вычета массово поступают в налоговые инспекции края. Однако все граждане получат отказ.

Согласно действующему законодательству налоговая служба на самом деле предоставляет социальный вычет по расходам на уплату дополнительных страховых взносов на накопительную пенсию. Но его вправе применить налогоплательщик, который за свой счет уплатил дополнительные взносы на накопительную часть трудовой пенсии. Это граждане, решившие самостоятельно увеличить размер пенсии, направившие в ПФР заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную пенсию, заключившие договор с негосударственным пенсионным фондом и самостоятельно уплатившие дополнительные взносы.

Но его вправе применить налогоплательщик, который за свой счет уплатил дополнительные взносы на накопительную часть трудовой пенсии. Это граждане, решившие самостоятельно увеличить размер пенсии, направившие в ПФР заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную пенсию, заключившие договор с негосударственным пенсионным фондом и самостоятельно уплатившие дополнительные взносы.

Вниманию предпринимателей! С 1 января 2021 года отменяется специальный налоговый режим ЕНВД

Дата: 17.12.2020 17:05

В настоящее время в Самарской области 45 663 предпринимателя применяют единый налог на вмененный доход (ЕНВД). С 1 января 2021 года ЕНВД отменяется. В связи с этим до конца декабря предпринимателям необходимо выбрать альтернативный налоговый режим.

В настоящее время в Российской Федерации существует еще четыре специальных налоговых режима: упрощенная и патентная системы налогообложения, система налогообложения для сельскохозяйственных товаропроизводителей, а также налог на профессиональный доход.

В случае, если налогоплательщик не определится с выбором налогового режима и не направит заявление в налоговую, он автоматически будет переведен на общую систему налогообложения (ОСН). ОСН подразумевает уплату сразу нескольких отдельных налогов (в том числе НДФЛ, НДС, и т.д.), а значит – повышение налоговой нагрузки на бизнес, а также необходимость вести бухгалтерский учет и сдавать налоговые декларации.

«Уважаемые предприниматели, сейчас вы можете выбрать именно тот режим налогообложения, который позволит не допустить роста налоговой нагрузки на бизнес в будущем году. До перехода с ЕНВД остается две недели. Напоминаем Вам о необходимости до 31 декабря 2020 года подать заявление о переходе на другой режим налогообложения через налоговую инспекцию или центр «Мой бизнес»»,

Напоминаем Вам о необходимости до 31 декабря 2020 года подать заявление о переходе на другой режим налогообложения через налоговую инспекцию или центр «Мой бизнес»»,

Обращаем внимание, что упрощенная система налогообложения подходит для индивидуальных предпринимателей и организаций, патентная система налогообложения — только для индивидуальных предпринимателей, налог на профессиональный доход — для ИП и физических лиц, единый сельскохозяйственный налог – для индивидуальных предпринимателей и организаций, которые признаются сельскохозяйственными производителями в соответствии с гл. 26.1 НК РФ.

Информацию о применяемом индивидуальным предпринимателем режиме налогообложения можно узнать в Личном кабинете ИП. Документы, которые необходимо предоставить для перехода на другой режим налогообложения, доступны по ссылке: https://www.nalog.ru/html/sites/www.

Подробную информацию о переходе с ЕНВД также можно узнать на едином портале государственной поддержки бизнеса Самарской области https://mybiz63.ru/ в разделе «Полезные материалы», по телефону горячей линии 8 (800) 300-63-63, в центре «Мой бизнес», расположенном по адресу: ул. Главная, 3, на сайте УФНС России https://www.nalog.ru/.

1C Fresh

Бухгалтерский и налоговый учет, сдача отчетности через Интернет — для ИП и организаций: все участки учета, любая система налогообложения (ОСНО, УСН, НПД), любой вид деятельности. Новое в 2020 году: 1С:Электронные трудовые книжки (ЭТК) — включены!

В программе воплощен опыт практической работы бухгалтеров сотен тысяч предприятий и организаций, различных по размеру и направлениям деятельности.

Сдавайте регламентированную отчетность через Интернет

В ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование с помощью встроенного сервиса «1С-Отчетность».

Отражайте любые хозяйственные операции

Учтены особенности и тонкости практической работы бухгалтера на различных участках учета:

- Материально-производственные запасы

- Банковские и кассовые операции, в т.ч. обмен с банками напрямую (включая Сбербанк) или с подключением клиент-банка

- Расчеты с контрагентами

- Склад

- Операции с тарой

- Торговые операции (опт, розница, интернет-магазин), комиссионная торговля и агентские договоры

- Основные средства и нематериальные активы

- Основное и вспомогательное производство, полуфабрикаты

- Косвенные расходы

- НДС в соответствии с нормами гл. 21 НК РФ

- Заработная плата, кадровый и персонифицированный учет

Ведите учет нескольких организаций в одной базе,

если их хозяйственная деятельность тесно связана между собой. Можно использовать общие списки товаров, контрагентов, работников, складов (мест хранения) и др., а отчетность формировать раздельно.

Можно использовать общие списки товаров, контрагентов, работников, складов (мест хранения) и др., а отчетность формировать раздельно.

Поддерживаются разные системы налогообложения.

Для коммерческих организаций и индивидуальных предпринимателей – ОСНО, УСН; кроме того, для индивидуальных предпринимателей – еще и УСН на основе патента, налог на профессиональный доход (самозанятый).

Закрывайте месяц легко и правильно!

Регламентные операции, выполняемые по окончании месяца, в приложении автоматизированы. Это переоценка валюты, списание расходов будущих периодов, определение финансовых результатов и другие.

Анализируйте данные с помощью стандартных отчетов.

В самых различных разрезах, с разными отборами и сортировкой данных.

Проводите экспресс-проверку учета!

В любой момент вы можете получить сводную и детализированную информацию о корректности своих данных.

Используйте сервисные возможности приложения:

- контроль и исключение ошибочных ситуаций,

- всегда актуальный классификатор БИК и адресный классификатор ФНС,

- автоматическая загрузка курса валют с РБК,

- работа с кассовыми аппаратами (фискальными регистраторами),

- обмен с ИС МП,

- интеграция с интернет-магазинами, Яндекс.

Кассой,

Кассой, - интеграция с онлайн-сервисом для бронирования деловых поездок Smartway,

- отправка отчетов в банки и другим заинтересованным получателям.

Мобильное приложение

1С:Мобильная Бухгалтерия для предпринимателей, организаций и самозанятых

Мобильная бухгалтерия совершенно БЕСПЛАТНО:

- Рассчитает и напомнит о налогах: УСН, страховых взносах и патенте, налоге для самозанятых

- Подготовит и отправит платежи напрямую в банк (DirectBank)

- Напомнит о сдаче и заполнит декларации УСН 2021, 2022

- Отправит клиенту Счет, Акт или Накладную

- Отправит контрагентам Акт сверки взаиморасчетов

- Поможет выбрать наиболее выгодный налоговый режим

- Сформирует чеки для самозанятого

- Поможет клиентам оплатить ваши счета картой через Юkassa

Мобильная бухгалтерия подходит:

- Предпринимателю на УСН «Доходы», УСН «Доходы минус расходы» с любой ставкой: 0%, 4%, 6% и 15%, на налоговых каникулах, Патенте и НПД

- Организации на УСН (6% и 15%) и общем режиме (Налог на прибыль и НДС)*

- Самозанятому (плательщику налога на профессиональный доход, зарегистрированному в сервисе «Мой налог»)

* Необходима подписка на сервис 1С:БизнесСтарт

Возможности

Для предпринимателей

- Рассчитать суммы фиксированных страховых взносов за 2021, 2022

- Рассчитать суммы налога и авансовых платежей, уплачиваемых в связи с применением упрощенной системы налогообложения (УСН) за 2021, 2022

- Оплатить налоги и взносы за 2021, 2022 года

- Подготовить Книгу учета доходов и расходов

- Подготовить и сдать декларацию УСН 2021, 2022 года

- Сдать нулевую декларацию УСН за 2021, 2022 года

- Подать уведомление в налоговые органы

- Рассчитать суммы НДФЛ и страховых взносов, уплачиваемых за сотрудников**

- Подготовить отчетность по сотрудникам**: 6-НДФЛ, СЗВ-М, 4-ФСС, РСВ

- Напомнит о приближении срока уплаты налога, выплаты зарплаты или сдачи отчетов

- Отправить отчетность через интернет (1С-Отчетность)**

- Проверит контрагента и сформирует на него досье*

** Платная функция

Для организаций*

- Рассчитать суммы налога и авансовых платежей по НДС

- Подготовить комплект бухгалтерской отчетности для субъектов малого предпринимательств

- И многое другое

* Необходима подписка на сервис 1С:БизнесСтарт

Для самозанятых — интеграция с сервисом «Мой налог»

- Регистрация доходов и получение электронных чеков

- Получение справок

- Получение квитанций на уплату налога

Для всех

- Акты, накладные ТОРГ-12 и товарные чеки

- Возможность вставить в документы свой логотип, подпись и печать

- Акт сверки расчетов с контрагентом

- Учет денег, входящие и исходящие платежи

- Учет расчетов с покупателями и поставщиками

- Учет остатков товаров

- Учет сотрудников**

- Работа с сервисом 1С:Касса**

- Доступ к приложению с компьютера через сервис 1С:БизнесСтарт*

- Подключение к приложениям 1С:Бухгалтерия предприятия, доступным через интернет: развернутыми на фреш, в сервисе 1С:Бухобслуживание, опубликованными через сервис 1c.

link или иными способами

link или иными способами

* Необходима подписка на сервис 1С:БизнесСтарт

** Платная функция

LLC Регистрация в качестве корпорации или партнерства

Компания с ограниченной ответственностью (LLC) — это организация, созданная в соответствии с государственным законодательством. В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца (неучтенное лицо). Местное LLC, состоящее как минимум из двух участников, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Однако с точки зрения налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Однако с точки зрения налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Классификация

Правила классификации юридических лиц классифицируют определенные предприятия как корпорации:

- Субъект хозяйствования, образованный в соответствии с федеральным законом или законом штата или в соответствии с уставом признанного на федеральном уровне индейского племени, если в статуте данное предприятие описывается или упоминается как зарегистрированное или как корпорация, корпоративный орган или политическая организация.

- Ассоциация согласно разделу 301.7701-3 Регламента.

- Субъект хозяйствования, созданный в соответствии с федеральным законом или законом штата, если в уставе данное предприятие описывается или упоминается как акционерное общество.

- Зарегистрированный государством субъект хозяйствования, ведущий банковскую деятельность, если какой-либо из его вкладов застрахован FDIC.

- Субъект хозяйствования, полностью принадлежащий государству или его политическому подразделению, или субъект хозяйствования, полностью принадлежащий иностранному правительству или другому субъекту, описанному в разделе 1 Правил.892.2-Т.

- Субъект хозяйствования, подлежащий налогообложению как корпорация в соответствии с положением кода, отличным от раздела 7701 (а) (3).

- Определенные иностранные организации (см. Инструкции по форме 8832).

- Страховая компания

Обычно LLC не включаются в этот список автоматически, и поэтому их не нужно рассматривать как корпорации. LLC могут подать форму 8832 «Выбор классификации юридических лиц», чтобы выбрать классификацию своих коммерческих организаций.

Согласно правилам классификации юридических лиц, внутреннее юридическое лицо, в состав которого входит более одного участника, по умолчанию вступает в партнерство.Таким образом, LLC с несколькими владельцами может либо принять свою классификацию по умолчанию как товарищество, либо подать форму 8832, чтобы выбрать классификацию как ассоциацию, облагаемую налогом как корпорация.

Форма 8832 также подана для изменения классификации компании LLC. Таким образом, ООО, которое рассматривалось как партнерство в течение нескольких лет, может в перспективе изменить свою классификацию и рассматриваться как корпорация, заполнив форму 8832.

Подача

Если LLC является партнерством, к LLC будут применяться обычные налоговые правила партнерства, и она должна подать форму 1065, U.S. Возврат партнерского дохода. Каждый владелец должен указать свою пропорциональную долю дохода партнерства, кредитов и вычетов в Приложении K-1 (1065), долю дохода партнера, вычеты, кредиты и т.д. свою долю в партнерских доходах.

Если LLC является корпорацией, к LLC будут применяться обычные правила корпоративного налогообложения, и она должна подать форму 1120, налоговая декларация корпорации США. 1120 — это декларация по корпоративному подоходному налогу C, и нет никаких сквозных статей для 1040 или 1040-SR из декларации корпорации C.Однако, если соответствующая LLC выбрала S Corporation, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S Corporation Инструкции, налоговую декларацию США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

Для получения дополнительной информации о типах налоговых деклараций, которые необходимо подавать, о том, как обращаться с налогами на трудоустройство и о возможных проблемах, см. Публикацию 3402 «Налоговые вопросы для компаний с ограниченной ответственностью».

Как компании уплачивают налоги — NerdWallet

Эта статья была проверена налоговым экспертом Эрикой Геллерман, бухгалтером.

При выборе юридического лица для вашей компании налоги имеют первостепенное значение. Сумма налогов, которые вы должны заплатить государству, напрямую связана со структурой вашего предприятия. Компания с ограниченной ответственностью (ООО) — это вид бизнеса, который зарегистрирован в государстве и обеспечивает защиту личной ответственности владельцев.

Как работают налоги LLC?

LLC обычно рассматривается как транзитная организация для целей федерального подоходного налога.Это означает, что само ООО не платит налоги с доходов от бизнеса. Члены ООО платят налоги со своей доли в прибыли ООО. Государственные или местные органы власти могут взимать дополнительные налоги с LLC. Участники могут выбрать, чтобы LLC облагалась налогом как корпорация, а не как сквозное юридическое лицо.

Существует несколько видов налогов LLC. Эти налоги взимаются федеральным правительством, а также правительствами штата и местными властями. Все участники LLC несут ответственность за уплату подоходного налога с любого дохода, который они получают от LLC, а также налогов на самозанятость.В зависимости от того, что вы продаете и нанимаете ли вы кого-либо, вы также можете нести ответственность за уплату налогов на заработную плату и налогов с продаж. Еще больше усложняет ситуацию то, что LLC может выбрать налогообложение в качестве другого субъекта хозяйствования.

В этом руководстве мы рассмотрим весь спектр налогов LLC, то, за что вы будете нести ответственность, и варианты уменьшения суммы вашего налогового счета. Заблаговременное понимание вашего налогового бремени поможет вам принимать более разумные финансовые решения.

Вам нужно срочно финансирование?

Просматривайте предложения от нескольких кредиторов с помощью одного поиска.Некоторые из наших кредитных партнеров предлагают финансирование в течение нескольких дней.

Как ООО платят налог на прибыль

Существует широкий спектр налогов на бизнес, за которые могут нести ответственность владельцы ООО. Федеральные, государственные и местные налоги на прибыль являются самым большим бременем для большинства владельцев бизнеса. То, как вы подаете и платите налог на прибыль, зависит от того, имеет ли ваша LLC одного владельца (LLC с одним участником) или нескольких владельцев (LLC с несколькими участниками).

Налог на прибыль для LLC с одним участником

По умолчанию IRS рассматривает LLC с одним участником как неучтенную организацию для целей федерального подоходного налога.По словам Винсента Портера, сертифицированного аудитора (CPA) MyTexasCPA: «Неучтенное лицо означает, что LLC не обязана подавать отдельную налоговую декларацию о доходах и расходах. Доходы и расходы будут отражаться непосредственно в налоговой декларации члена «.

Другими словами, как единственный владелец LLC, вы будете сообщать о доходах и расходах от бизнеса в форме 1040, Приложение C, аналогично индивидуальному предпринимателю. Если после вычета коммерческих расходов LLC получает прибыль за год, владелец будет должен платить налоги IRS в соответствии со своей ставкой подоходного налога с физических лиц.Если ООО работает в убыток в течение года, владелец может вычесть убытки бизнеса из своего личного дохода.

Этот процесс обычно работает одинаково на уровне штата и на местном уровне. Например, единственный владелец компании New York City LLC будет указывать доход от бизнеса в своих федеральных налоговых декларациях и налоговых декларациях штата. Доход будет облагаться налогом по федеральной, государственной и местной ставке подоходного налога владельца. Ключевым моментом является то, что вы будете облагаться налогом только с доходов, относящихся к штату или местности.По словам Портера, «Штаты будут облагать ООО налогом в зависимости от суммы продаж, заработной платы или активов, которыми владеет этот штат. Другими словами, если федеральный доход составляет 100 долларов, а компания имеет 50 долларов заработной платы в Нью-Йорке и 200 долларов повсюду, Нью-Йорк будет облагать налогом 25 долларов дохода штату (50 долларов / 200 долларов на 100 долларов) ».

В некоторых штатах взимается отдельный налог или сбор с LLC. Калифорния, например, взимает ежегодный налог на LLC в размере 800 долларов плюс ежегодный сбор, размер которого зависит от дохода вашей LLC в Калифорнии.Учитывайте эти налоги LLC при выборе структуры своего бизнеса и принятии бюджетных решений.

Налог на прибыль для ООО с несколькими участниками

ООО с несколькими участниками рассматриваются как транзитные организации для целей федерального подоходного налога. Как и в случае с ООО с одним участником, это означает, что ООО не платит налоги самостоятельно. Вместо этого каждый участник платит налоги на доход бизнеса пропорционально своей доле владения в LLC. Таким образом, налоговая ставка LLC соответствует индивидуальному подоходному налогу каждого участника.

Если, например, два участника LLC имеют долю владения 50-50, каждый владелец будет нести ответственность за уплату налогов с половины прибыли бизнеса. Каждый владелец также может потребовать половину налоговых вычетов и налоговых льгот, на которые имеет право LLC, и списать половину убытков. Этот тип налогообложения работает почти так же, как партнерство.

LLC с несколькими участниками должна подавать определенные налоговые формы в IRS, в том числе форму 1065, U.S. Return of Partnership Income — информационную декларацию, которую необходимо ежегодно подавать в IRS.LLC также должна предоставлять каждому владельцу заполненную Графику K-1 до 15 марта каждого года. В Приложении K-1 суммируется доля каждого владельца в доходах, убытках, кредитах и удержаниях LLC. Каждый владелец приложит свою Таблицу K-1 к своей декларации о подоходном налоге с населения, которая подается в IRS.

Прямое налогообложение продолжается на уровне штата и на местном уровне. В большинстве штатов есть собственный эквивалент формы 1065 и приложения K-1. Как упоминалось выше, в некоторых штатах, таких как Калифорния, взимаются дополнительные налоги на LLC.

Выбор корпоративного налогового статуса для вашего LLC

До сих пор мы обсуждали правила подоходного налога по умолчанию для LLC, но все может быть сложнее. Члены LLC могут выбрать классификацию бизнеса как C-корпорацию или S-корпорацию для целей налогообложения. Процедура голосования и согласие, необходимые для внесения этого изменения, будут отражены в операционном соглашении LLC.

Ваша LLC может выбрать налогообложение в качестве C-корпорации, заполнив форму 8832 в IRS (в вашем штате также могут потребоваться дополнительные формы для изменения налогового статуса).Если вы внесете это изменение, ваша LLC будет облагаться федеральной ставкой корпоративного налога 21%. Вам необходимо подать налоговую декларацию, используя форму 1120 Налоговой декларации корпорации США. Вы также будете платить государственные и местные корпоративные налоги в зависимости от места нахождения вашей компании.

Чтобы выбрать налоговый статус S-корпорации, заполните форму 2553 в IRS. S-корпорация облагается налогом как транзитная организация, как и LLC, с некоторыми различиями в том, как облагаются налогом заработная плата и выплаты от бизнеса. Чтобы подать налоговую декларацию для S-corp, заполните форму 1120S, U.S. Налоговая декларация S-корпорации в IRS.

Обратите внимание, что выбор корпоративного налогового статуса не повлияет на вашу LLC с юридической точки зрения. По закону ваш бизнес будет продолжать работать как ООО. Вам следует проконсультироваться с налоговым специалистом, чтобы узнать, пользуетесь ли вы статусом корпоративного налога. Доходы корпорации облагаются налогом не так, как LLC, и корпорация имеет право на дополнительные вычеты и кредиты.

LLC налоги на заработную плату

LLC, у которых есть сотрудники, должны собирать и платить налоги на заработную плату.Эти налоги включают налоги на безработицу, налоги на социальное обеспечение и налоги на бесплатную медицинскую помощь. Работодатели платят налоги по безработице для финансирования программ пособий по безработице. Работодатели и сотрудники участвуют в уплате налогов на социальное обеспечение и Medicare (в совокупности называемых налогами FICA в соответствии с Федеральным законом о страховых взносах). Работодатели должны удерживать долю этих налогов вместе с подоходным налогом с зарплат своих сотрудников.

Налоги на заработную плату подаются с использованием формы 940 и формы 941 IRS.Форма 940 подается ежегодно и используется для сообщения налоговых обязательств работодателя по безработице. Форма 941 подается ежеквартально. Компании используют эту форму, чтобы сообщить об удержанных налогах на прибыль, а также о доле работодателя и работника по налогам на социальное обеспечение и Medicare.

Следует отметить, что эти налоги не уплачиваются, когда вы заполняете налоговые формы. IRS использует распределительную систему для налогов на заработную плату, поэтому вам нужно будет вносить налоги на заработную плату в течение года в соответствии с графиком, установленным IRS.Депозиты могут быть сделаны в электронной системе федеральных налоговых платежей (EFTPS). Налоги по безработице депонируются ежеквартально, тогда как налоги на социальное обеспечение и медицинскую помощь депонируются ежемесячно или раз в две недели в зависимости от суммы ваших налоговых обязательств. Инструкции IRS для формы 940 и формы 941 могут помочь вам определить график депозита.

Для справки, вот текущие ставки федерального налога на безработицу, налоги на социальное обеспечение и налоги на медицинское страхование:

Наряду с федеральными налогами на заработную плату, штаты и местные органы власти часто взимают дополнительные налоги на заработную плату.Что касается налогов на заработную плату, за которые отвечает сотрудник, вам необходимо произвести необходимые удержания и перечислить платеж в адрес штата или населенного пункта. Вы будете платить налоги работодателя напрямую в налоговую службу.

Налоги на самозанятость ООО

Члены ООО не считаются наемными работниками. Тем не менее, согласно Закону о самозанятых взносах (SECA), вы по-прежнему должны платить налоги на социальное обеспечение и бесплатную медицинскую помощь IRS. Вы будете платить эти налоги непосредственно в IRS в виде налогов на самозанятость.Общий налог на самозанятость составляет 15,3%, и он разбит на несколько частей:

12,4% налог на социальное обеспечение с доходов до 137700 долларов США

2,9% Налог на все доходы по программе Medicare

0,9% Medicare подоходный налог с доходов свыше 200 000 долларов США

Schedule SE поможет вам рассчитать ваши налоговые обязательства и должен быть приложен к вашей налоговой декларации.

LLC налоги с продаж

Если ваша LLC продает налогооблагаемые товары или услуги, вам необходимо будет взимать налог с продаж со своих клиентов и перечислять налог в налоговое агентство штата или местного налогового органа.Какие товары и услуги подлежат налогообложению, зависит от штата и местности, в которой вы ведете бизнес. В сорока пяти штатах введен налог с продаж. Аляска не взимает государственный налог с продаж, но несколько городов Аляски взимают местный налог с продаж.

Юридическая проверка того, нужно ли вам взимать налог с продаж, связана с «нексусом». Связь с налогом с продаж означает, что у вас достаточно связи с государством или местностью, и вы обязаны собирать и перечислять там налог с продаж. Связь может быть физическим магазином в этом районе, нанимать людей в этом районе или отправлять товары в этот район.Интернет-компании могут нести ответственность за сбор налогов с продаж в штате просто на основании того факта, что они отправляют туда товары.

В большинстве штатов соблюдаются правила налогообложения в зависимости от места назначения, что означает, что ставка налога с продаж привязана к конечному месту доставки продукта или услуги. Небольшое количество штатов соблюдают налоговые правила, основанные на происхождении, и в этом случае ставка налога с продаж привязана к месту нахождения бизнеса, который продал товар или услугу. Свяжитесь с отделами доходов в регионах, где вы продаете, чтобы проверить правила, применимые к вашему бизнесу.

Налоговые формы LLC и крайние сроки уплаты налогов для LLC

Точные налоговые формы, которые вам понадобятся для заполнения налоговых деклараций LLC, зависят от трех факторов:

Независимо от того, является ли ваше LLC с одним или несколькими участниками

Независимо от того, выбираете ли вы налоговый статус по умолчанию (сквозной) или корпоративный налоговый статус для своего LLC

Есть ли у вашего LLC сотрудники

Вот часто используемые налоговые формы LLC и соответствующие сроки:

Обратите внимание, что если налог крайний срок выпадает на субботу, воскресенье или государственный праздник, вы можете подать документ на следующий рабочий день.Кроме того, если вы запросите продление срока подачи налоговой декларации, вы получите дополнительные шесть месяцев на подачу налоговой декларации. Например, налоговые декларанты, которые запрашивают расширение для формы 1065, должны сделать это до 15 сентября. Используйте форму 4868, чтобы запросить продление, если вы являетесь ООО с одним участником, которое облагается налогом как юридическое лицо, не являющееся юридическим лицом. Во всех остальных случаях используйте форму 7004, чтобы запросить продление срока подачи налоговой декларации.

Советы по налогообложению LLC для владельцев бизнеса

Легко почувствовать себя подавленным из-за всех налоговых обязательств, которые может иметь LLC.К счастью, есть несколько способов снизить налоговое бремя и упростить подачу налоговой декларации.

Вот несколько советов по подаче налоговой декларации LLC:

Воспользуйтесь любыми налоговыми вычетами и налоговыми льготами, на которые имеет право ваша LLC.

Просмотрите предельные сроки налогообложения бизнеса и отметьте соответствующие сроки.

Наймите сертифицированного аудитора или налогового специалиста, который поможет вам с подачей налоговой декларации.

Поговорите со своим CPA или налоговым специалистом о потенциальных преимуществах выбора корпоративного налогового статуса для вашего LLC.

Ознакомьтесь с налоговыми требованиями вашего штата и местности.

Портер говорит, что понимание налоговой системы вашего ООО с самого начала очень важно. «Распространенные ошибки заключаются в том, что не привлекается CPA, который знаком с налоговыми правилами, касающимися LLC. В конечном итоге гораздо проще и дешевле создать ООО правильно с первого раза и провести действительные выборы для налогообложения ООО в соответствии с желанием владельца бизнеса ».

Итоги

Как вы теперь знаете, существует несколько типов налогов LLC, за которые вы можете нести ответственность.Помня о таком большом количестве обязательств, важно оставаться организованным, чтобы вы заполняли правильные формы и платили налоги LLC в нужное время. Если вам нужно дополнительное время для подачи налоговой декларации LLC, запросите продление, чтобы не платить штрафы. Если вы позаботитесь о налогах, вы сможете сосредоточиться на самом важном — ведении крупного малого бизнеса и удовлетворении ваших клиентов.

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Общества с ограниченной ответственностью (ООО) и товарищества с ограниченной ответственностью (ТОО)

Компания с ограниченной ответственностью (LLC) — это некорпоративная организация с одним или несколькими участниками, каждый из которых несет ограниченную ответственность по договорным обязательствам и другим обязательствам компании, кроме партнерства или траста, созданного для любого законного бизнеса цель согласно Закону об обществах с ограниченной ответственностью штата Нью-Йорк или согласно законам любой другой юрисдикции.

A товарищество с ограниченной ответственностью (LLP) — это товарищество, партнеры которого имеют право предоставлять профессиональные услуги и которое зарегистрировано как товарищество с ограниченной ответственностью в соответствии со статьей 8-B Закона о партнерствах штата Нью-Йорк или в соответствии с законами другой юрисдикции. .

Налоговый режим ООО и ТОО

- Подоходный налог с населения штата Нью-Йорк и налог на корпоративную франшизу соответствуют федеральной классификации подоходного налога для LLC и LLP.

- LLC или LLP, которые рассматриваются как партнерство для целей федерального подоходного налога, будут рассматриваться как партнерства для целей налогообложения штата Нью-Йорк.

- LLC или LLP, которые рассматриваются как корпорация, в том числе S-корпорация, для целей федерального подоходного налога, будет рассматриваться как корпорация для целей налогообложения Нью-Йорка или как корпорация S в Нью-Йорке, если выбрано New York S (или если это уполномоченная корпорация New York S).

- LLC с одним участником (SMLLC), которая рассматривается как неучтенная организация для целей федерального подоходного налога, будет рассматриваться как неучтенная организация для целей налогообложения штата Нью-Йорк.

- Если SMLLC не принимается во внимание и единственным участником является физическое лицо, SMLLC будет рассматриваться как индивидуальное предприятие для целей налогообложения Нью-Йорка.

- Если SMLLC не принимается во внимание и единственным участником является корпорация, в том числе S-корпорация, SMLLC будет считаться подразделением корпорации для целей налогообложения Нью-Йорка.

- Если SMLLC не принимается во внимание и единственный член является партнерством, SMLLC будет считаться подразделением партнерства.

- Для получения информации о налоговом режиме LLC или LLP для целей Налога на коммерческие предприятия города Нью-Йорка, Общего налога на корпорации (GCT) города Нью-Йорка и Налога на некорпоративный бизнес города Нью-Йорка (UBT), пожалуйста, посетите Веб-страница Департамента финансов города Нью-Йорка.

Налоговые обязанности

- LLC, рассматриваемая как индивидуальное предприятие, должна сообщать о своих коммерческих доходах и расходах в налоговых декларациях штата Нью-Йорк физического лица.

- LLC или LLP, которые рассматриваются как партнерство, могут быть обязаны подать форму IT-204, Partnership Return .

- LLC или LLP, которые рассматриваются как корпорация для целей федерального подоходного налога, могут быть обязаны подать налоговую декларацию по франшизе корпорации в штате Нью-Йорк.

- LLC или LLP могут быть обязаны уплатить регистрационный сбор и / или расчетный подоходный налог от имени определенных партнеров или участников.

Для получения дополнительной информации

Обновлено:

США — Корпоративный — Налоги на корпоративный доход

Закон о налоговой реформе США вступил в силу 22 декабря 2017 г. (P.L. 115-97) переместили Соединенные Штаты от «всемирной» системы налогообложения к «территориальной» системе налогообложения. Помимо прочего, П.Л. 115-97 окончательно снизили ставку КПН в размере 35% для корпораций-резидентов до фиксированной ставки в 21% для налоговых лет, начинающихся после 31 декабря 2017 года.

Налогообложение в США дохода, полученного лицами, не являющимися гражданами США, зависит от того, имеет ли доход связь с Соединенными Штатами, а также от уровня и степени присутствия лиц, не являющихся гражданами США, в Соединенных Штатах.

До вступления в силу П.L. 115-97, неамериканская корпорация, занимающаяся торговлей или бизнесом в США, облагалась налогом по ставке КПН США 35% на доход из источников в США, эффективно связанных с этим бизнесом (т.е. фактически связанный доход или ECI). Однако, как отмечалось выше, П.Л. 115-97 существенно изменили федеральный налоговый режим. П.Л. 115-97 навсегда снизили ставку КПН в размере 35% для ECI до фиксированной ставки 21% для налоговых лет, начинающихся после 31 декабря 2017 г. бизнес продолжает облагаться налогом на валовой основе в размере 30%.

Альтернативный минимальный налог (AMT)

AMT ранее был наложен на корпорации, отличные от S-корпораций ( см. Ниже ) и малых C-корпораций (как правило, тех, у которых трехлетняя средняя годовая валовая выручка не превышает 7,5 миллионов долларов США [USD]). Налог составлял 20% от альтернативного минимального налогооблагаемого дохода (AMTI) сверх суммы освобождения от уплаты налогов в размере 40 000 долларов США (при условии поэтапного отказа). AMTI был рассчитан путем корректировки регулярного налогооблагаемого дохода корпорации с помощью указанных корректировок и пунктов «налоговых льгот».Налоговые льготы или корректировки могут возникнуть, например, если у корпорации была существенная ускоренная амортизация, процентное истощение, нематериальные затраты на бурение или необлагаемая налогом прибыль.

P.L. 115-97 отменил корпоративный AMT, действующий для налоговых лет, начинающихся после 31 декабря 2017 года, и предоставил механизм для возврата корпоративных кредитов AMT за предыдущий год до конца 2021 года.

P.L. 116-136, принятый как часть закона о помощи в связи с COVID-19, внес поправки в это положение и предусматривал возврат всех корпоративных кредитов AMT до конца 2019 года.В частности, P.L. 116-136 ускоряет возможность компаний получить возмещение зачетов AMT в налоговые годы, начинающиеся в 2019 году. В качестве альтернативы компании могут потребовать весь возмещаемый зачет AMT в налоговые годы, начинающиеся в 2018 году.

S корпорации

Корпорации со 100 или менее правомочными акционерами, ни одна из которых не может быть корпорацией, которые отвечают определенным другим требованиям, могут выбрать налогообложение согласно подразделу S Налогового кодекса (IRC или «Кодекс») и, таким образом, известны как корпорации S.S-корпорации облагаются налогом аналогично, но не идентично партнерству (т.е. все налоговые статьи [например, доход, отчисления] переходят к владельцам предприятия). Таким образом, корпорации S обычно не облагаются федеральным подоходным налогом США.

Валовой налог на прибыль от перевозки

Иностранные корпорации и иностранные физические лица-нерезиденты ежегодно облагаются налогом в размере 4% от их валового дохода от транспортировки в США (USSGTI), который имеет исключение для определенных доходов, которые считаются фактически связанными с торговлей или бизнесом в США.Транспортный доход — это любой доход, полученный или связанный с (i) использованием (или наймом или сдачей в аренду) морского или воздушного судна, или (ii) предоставлением услуг, непосредственно связанных с использованием морского или воздушного судна. .

Налог на снижение базы и недопущение злоупотреблений (BEAT)

P.L. 115-97 ввел новый федеральный налог США, названный «налогом на размывание базы и недопущение злоупотреблений» (BEAT). П.Л. 115-97 направлены на сокращение налоговой базы США путем введения дополнительных налоговых обязательств корпораций (кроме регулируемых инвестиционных компаний [RIC], инвестиционных фондов недвижимости [REIT] или S-корпораций), которые вместе со своими аффилированными лицами имеют среднегодовые валовая выручка за трехлетний период, заканчивающийся предыдущим налоговым годом, составляет не менее 500 миллионов долларов США, и по которым в течение налогового года производятся определенные уменьшающие базу платежи связанным иностранным лицам в размере 3% (2% для некоторых банков и дилеров по ценным бумагам) или больше всех их вычитаемых расходов, за исключением некоторых исключений.Наиболее заметными из этих исключений являются вычет NOL, новый вычет полученных дивидендов (DRD) для дивидендов из иностранных источников, новый вычет для нематериального дохода, полученного из-за рубежа (FDII), и вычет, относящийся к новой категории глобальных нематериальных доходов с низким доходом. налогооблагаемый доход (GILTI), квалифицированные платежи по производным финансовым инструментам, определенные в положении, и определенные платежи за услуги.

Ставка налога на прибыль взимается в размере 10% (5% за 2018 год) от «модифицированного налогооблагаемого дохода» налогоплательщика (как правило, налогооблагаемый доход в США, определяемый без учета каких-либо налоговых льгот, уменьшающих базу, или процента уменьшения базы NOL. вычет) превышает обычное налоговое обязательство налогоплательщика за вычетом большинства налоговых вычетов.Вышеуказанные процентные ставки изменены до 11% и 6%, соответственно, для некоторых банков и дилеров по ценным бумагам.

Платеж, уменьшающий базу, как правило, представляет собой любую сумму, уплаченную или начисленную налогоплательщиком соответствующему иностранному лицу, которая подлежит вычету или для приобретения имущества, подлежащего амортизации, или для выплат по перестрахованию. В эту категорию также входят определенные платежи «иностранными организациями», подпадающими под действие антиинверсионных правил Раздела 7874.

Резерв действует в отношении платежей по сокращению базы, выплаченных или начисленных в налоговые годы, начинающиеся после 31 декабря 2017 года.Для налоговых лет, начинающихся после 31 декабря 2025 года, процент модифицированного налогооблагаемого дохода, который сравнивается с обычным налоговым обязательством, увеличивается до 12,5% (13,5% для некоторых банков и дилеров по ценным бумагам) и позволяет применять все кредиты при определении регулярных налоговых обязательств корпорации США. налоговое обязательство. Особые правила применяются к банкам, страховым компаниям и «иностранным организациям».

Государственный и местный подоходный налог

Ставки КПНварьируются от штата к штату и обычно составляют от 1% до 12% (хотя в некоторых штатах подоходный налог отсутствует).Наиболее распространенной налогооблагаемой базой является федеральный налогооблагаемый доход, который изменяется в соответствии с положениями штата и обычно распределяется между штатом на основе формулы пропорционального распределения, состоящей из одного или нескольких следующих элементов: материальные активы и расходы на аренду, продажи и другие поступления, и платежная ведомость. Многие штаты отходят от трехфакторной формулы в пользу однофакторной методологии распределения поступлений.

4 Возможности налогообложения для вашего ООО

Общество с ограниченной ответственностью (ООО) — это популярная бизнес-структура для стартапов прямо сейчас по уважительной причине.Он предлагает полную защиту личной ответственности без бюрократизма, бумажной работы и формальностей, которые могут быть обременительными для стартапа, малого бизнеса или индивидуального предпринимателя.

После выбора ООО в качестве юридической структуры многие владельцы малого бизнеса с удивлением узнают, что им нужно решить, как облагаться налогом. Это серьезное решение, поскольку именно налоги, вероятно, в первую очередь побудили вас выбрать эту юридическую структуру.

Поскольку LLC является юридическим лицом, созданным в соответствии с законом штата (а не федеральным правительством), у нее есть гибкость в отношении режима федерального налогообложения.LLC с одним участником может облагаться налогом как индивидуальное предприятие или корпорация (корпорация C или корпорация S). LLC с несколькими участниками может облагаться налогом как партнерство, корпорация C или корпорация S.

Гибкость — это хорошо, но вам нужно знать, какой вариант LLC вам подходит. Вот четыре федеральные налоговые классификации, доступные для LLC.

1. ООО с одним участником как «юридическое лицо, не являющееся юридическим лицом»

ООО с одним участником, по сути, облагается налогом как индивидуальный предприниматель.Как следует из названия, вы должны быть единственным владельцем ООО. Эта классификация попадает в категорию «сквозного» налогообложения — компания не подает никаких налоговых форм. Как владелец LLC, вы указываете коммерческий доход или убыток в своих личных налоговых формах (Приложение C).

Вам необходимо платить налог на самозанятость, если вы занимаетесь активной торговлей или бизнесом, например, предоставляете такие услуги, как копирайтинг или продажа продукта. Если вы создали ООО для пассивной деятельности, например для инвестиций в недвижимость, вы не платите налог на самозанятость с прибыли.(Вы указываете свою пассивную прибыль в Графике E).

Например, Джонатан — внештатный дизайнер пользовательского интерфейса, который основал LLC для своего бизнеса. В 2011 году он заработал 75 000 долларов прибыли. Он указывает этот доход в своей личной налоговой форме и платит подоходный налог с 75 000 долларов по своей индивидуальной налоговой ставке, а также платит налоги на самозанятость.

2. LLC с несколькими участниками как партнерство

Если LLC состоит из двух или более участников, оно будет облагаться федеральным налогом как партнерство, если только оно не решит облагаться налогом как корпорация S или корпорация C (см. Ниже).ООО с несколькими участниками, облагаемое налогом как партнерство, сообщает о своем доходе от бизнеса в отдельной налоговой декларации 1065 партнерства. Затем каждый партнер платит налог на самозанятость со своей доли прибыли партнерства в налоговой форме Schedule SE. Как и в случае с ООО с одним участником, вы платите налоги на самозанятость только в том случае, если ООО занимается активной торговлей или бизнесом.

3. LLC как корпорация C

LLC может выбрать статус корпорации для целей налогообложения, заполнив форму 8832 в IRS. LLC подает налоговую декларацию 1120 и уплачивает налоги с прибыли по ставке корпоративного налога.Если прибыль LLC распределяется между владельцами LLC в виде дивидендов, эти дивиденды снова облагаются налогом по соответствующей ставке дивидендов (это так называемое двойное налогообложение).

Прибыль ООО не облагается налогом на самозанятость. Но LLC, рассматриваемая как корпорация C, несет ответственность за налоги на заработную плату с любой заработной платы, выплачиваемой членам LLC, которые работают на этот бизнес.

Если вы предпочитаете хранить прибыль в компании, а не распределять прибыль на конец года между владельцами, подойдет корпорация C.В этом случае только компания облагается налогом на прибыль; индивидуальные владельцы не несут ответственности за уплату налогов с любых денег, оставшихся в бизнесе.

Например, Джуди владеет консалтинговой компанией, которая заработала 100 000 долларов прибыли. Как LLC, рассматриваемая как корпорация C, бизнес будет платить налоги в размере 34 000 долларов США на этот доход (при условии, что налоговая ставка составляет 34 процента). Если Джуди заберет эту прибыль в качестве дивидендов, она также будет должна платить налоги (по соответствующей ставке дивидендов 15%) на выплату дивидендов.Но если она решит оставить эти деньги в бизнесе (возможно, чтобы расширить свой маркетинговый бюджет в следующем году), она не будет платить никаких личных налогов с прибыли.

4. LLC как S-корпорация

В этом последнем сценарии LLC решает рассматриваться как S-корпорация. Корпорация S подает налоговую декларацию 1120S, но прибыль компании не облагается корпоративным подоходным налогом, как в корпорации C. Вместо этого отдельные владельцы LLC облагаются налогом на их соответствующие доли прибыли компании (и прибыль не облагается налогом на самозанятость).

Если владелец ООО работает в бизнесе, ему должна выплачиваться разумная заработная плата за его деятельность, а ООО должно платить налоги на заработную плату с этой заработной платы.

Допустим, трое друзей основали компанию в социальной сети Интранет, и каждому принадлежит треть компании. Они создают ООО и выбирают налогообложение как S-корпорация. В первый год бизнес приносит 90 000 долларов прибыли. ООО не платит налог на прибыль с прибыли. Вместо этого каждый владелец включает свою долю прибыли (30 000 долларов США) в свой налогооблагаемый доход в своей индивидуальной налоговой декларации.

Если бизнес потерял 60 000 долларов в первый год, каждый владелец включит убыток в размере 20 000 долларов по индивидуальному налогооблагаемому доходу.

Сделайте свою домашнюю работу

Выбор подходящей налоговой организации для вашего ООО — сложный вопрос, который в конечном итоге будет зависеть от всех уникальных аспектов ваших конкретных бизнес-потребностей, видения и обстоятельств. Изучите свои варианты и будьте в курсе изменений, происходящих в федеральном и государственном налогообложении, которые могут повлиять на ваши налоги.

Поскольку решение может иметь значительные финансовые последствия, обсудите вашу конкретную ситуацию с налоговым консультантом или CPA.

Налоговая информация для малого бизнеса | ЮСАГов

Налоги на бизнес

Как владельцу бизнеса важно понимать ваши федеральные, государственные и местные налоговые требования. Это поможет вам точно подавать налоговую декларацию и своевременно производить платежи. От структуры бизнеса, которую вы выбираете при открытии дела, зависит, какие налоги вы будете платить и как их платить.

Идентификационный номер работодателя (EIN)

Большинству предприятий требуется идентификационный номер работодателя (EIN).Ваш EIN — это ваш федеральный идентификационный номер налогоплательщика. Вы должны получить его сразу после регистрации нового бизнеса.

Узнайте в IRS, нужен ли вам EIN, как его получить, что делать, если вы потеряли или потеряли свой, и многое другое.

Подоходный налог

Большинство предприятий должны подавать и платить федеральные налоги с любого дохода, заработанного или полученного в течение года. Однако товарищества подают ежегодную информационную декларацию, но не платят подоходный налог. Вместо этого каждый партнер сообщает свою долю прибыли или убытков партнерства в своей индивидуальной налоговой декларации.

Практически в каждом штате существует налог на прибыль предприятий или корпораций. Однако в каждом штате и районе действуют свои налоговые законы. Узнайте о требованиях к подоходному налогу с предприятий в вашем штате или территории.

Налог на самостоятельную занятость

Если у вас есть собственный бизнес, вы должны платить налоги на социальное обеспечение и медицинскую помощь. В противном случае вы не попадете под действие системы социального обеспечения. Узнайте о том, кто должен платить налог на самозанятость и как его платить.

Налоги на трудоустройство

Если у вас есть сотрудники, существуют федеральные налоговые требования в отношении того, что вы должны платить, и формы, которые вы должны подавать.Эти налоги на занятость включают:

FUTA гарантирует, что люди могут получать пособие по безработице после потери работы.

Предприятия во всех штатах платят государственное страхование компенсации работникам и налоги на страхование по безработице.

Акцизный налог

Федеральное правительство взимает налоги с предприятий, которые производят или продают определенные продукты. Если ваш бизнес использует различные типы оборудования, сооружений или других продуктов, вам может потребоваться уплатить акцизный налог. Узнайте о федеральных требованиях по акцизному налогу и формах, которые вы должны заполнить.

Налог на недвижимость

В каждом штате существует свое определение того, какая собственность подлежит налогообложению. Некоторые штаты взимают налог на недвижимость с предприятий, занимающихся коммерческой недвижимостью. Другие взимают налог на имущество за транспортные средства, компьютерное оборудование и другие коммерческие активы. Сумма уплачиваемого вами налога рассчитывается исходя из общей стоимости имущества или определенного процента от стоимости. Найдите требования по налогу на недвижимость в вашем штате.

Налог с продаж и использования

Государства могут облагать налогом продажу товаров и услуг.Убедитесь, что ваша компания должна регистрироваться для уплаты и / или сбора налога с продаж в вашем штате. Исключения из налога с продаж часто включают продукты питания, одежду, лекарства, газеты и коммунальные услуги.

Штаты могут также облагать ваш бизнес налогом за использование товаров и услуг, если налог с продаж не взимается. Обычно это относится к товарам и услугам, приобретенным за пределами штата, в котором вы ведете бизнес.

Расчетный налог

Вы должны платить федеральный налог с дохода, который не подлежит удержанию.Или, если удерживаемая сумма вашего федерального подоходного налога недостаточна для покрытия ваших налогов, вы должны заплатить ориентировочный налог. Узнайте, должна ли ваша компания платить ориентировочные налоги, и что нужно делать.

Расчетные налоги

Расчетный налог — это метод, используемый для уплаты налогов на прибыль, которая не подлежит удержанию. Это включает доход от самозанятости, проценты и дивиденды. Возможно, вам также придется заплатить расчетный налог, если сумма подоходного налога, удерживаемого из вашей заработной платы, пенсии или другого дохода, недостаточна.

Кто должен платить расчетные налоги?

Физические лица, ведущие собственный бизнес, обычно должны уплачивать расчетные налоговые платежи. Если вы не платите достаточную сумму подоходного налога в виде удерживаемых или расчетных налогов, с вас может взиматься штраф.

Узнайте, нужно ли вам производить расчетные налоговые платежи и как платить.

Когда подлежат уплате расчетные налоги?

Год разделен на четыре периода для уплаты расчетного налога. Каждый период имеет определенный срок оплаты.

Это примерные сроки уплаты федерального налога в 2021 году:

15 апреля

(Несмотря на то, что крайний срок подачи налоговой декларации был продлен до 17 мая 2021 года, расчетные налоги все еще подлежат оплате 15 апреля.)15 июня

15 сентября

15 января следующего года

Каковы потенциальные налоговые преимущества LLC, C corp и S corp?

Как специалист по бухгалтерскому учету вы знаете, что у каждого типа хозяйственной деятельности есть потенциальные преимущества и недостатки, связанные с налогообложением. Важно сообщить об этих соображениях своим клиентам, чтобы помочь им в принятии решения о том, какую юридическую структуру бизнеса создать для своей компании.В дополнение к вашему пониманию, ваши клиенты, конечно, должны также проконсультироваться со знающим бизнес-юристом, который может поделиться юридическими последствиями различных типов хозяйствующих субъектов.

Давайте на минутку расскажем о плюсах и минусах налогообложения таким образом, чтобы вам было легче охватить все основания в разговоре с клиентами.

LLC (общество с ограниченной ответственностью)

В качестве «неучтенного лица» для целей налогообложения прибыль и убытки LLC передаются в личные налоговые декларации его владельцев (известных как «участники»).Обратите внимание, что с юридической точки зрения ООО считается отдельным от своих участников юридическим лицом, поэтому оно обеспечивает некоторую защиту ответственности для своих владельцев. Как правило, личные активы участников LLC не подвергаются риску, если компания подаст в суд или не сможет выплатить свои долги.

Налоговые преимущества структуры ООО:

- Собственники выбирают, как распределять прибыль. членов LLC могут выбирать, как их бизнес будет распределять прибыль и убытки компании между ее владельцами.Это позволяет участникам учитывать не только вложенные деньги, но также вложенные время и труд при распределении прибыли.

- Выбор корпорации S. членов LLC могут выбрать, чтобы их LLC рассматривалась как S-корпорация для налоговых целей. Подробнее об этом позже!

Налоговые недостатки структуры ООО:

- Увеличение налоговой нагрузки на самозанятость. Вся прибыль от бизнеса ООО облагается налогами на социальное обеспечение и медицинское обслуживание.Это может создать неблагоприятную финансовую ситуацию для владельцев LLC, поскольку они должны платить налоги на самозанятость со своей распределительной доли прибыли LLC, даже если они инвестируют эти деньги обратно в бизнес, а не берут на себя распределение этой прибыли.

Корпорация C

Корпорация или «корпорация C» является отдельной юридической и налоговой организацией. Его прибыль, убытки и обязательства связаны с бизнесом, а не с его владельцами (акционерами). Он требует более сложных формальностей, чем структура LLC, но также предлагает высочайший уровень защиты ответственности для владельцев бизнеса.

Налоговые преимущества корпорации C:

- Ставка корпоративного подоходного налога может быть благоприятной. Прибыль A C corp облагается налогом по ставке корпоративного подоходного налога. В некоторых случаях это может сработать в пользу владельцев бизнеса. В зависимости от того, где зарегистрирован бизнес, и от ситуации с личным налогом акционеров, они могут обнаружить, что ставки корпоративного подоходного налога будут стоить им меньше, чем если бы они были созданы как ООО и должны были бы платить ставку индивидуального подоходного налога (и налог на самозанятость). ) по всей их компании.

- Возможно больше возможностей для налогового вычета. Как корпорация C, бизнес может иметь право на большее количество налоговых вычетов, чем если бы он работал как LLC, товарищество или индивидуальное предприятие.

- Опция корпорации S. Приемлемый корпус C может облагаться налогом как корпорация S. Я объясню об этом подробнее ниже. Основное преимущество выборов корпуса S для корпуса C состоит в том, что они могут позволить им избежать «двойного налогообложения».»Это подводит меня к потенциальным налоговым недостаткам корпорации C …

Налоговым недостаткам корпорации C:

- Двойное налогообложение. Прибыль корпорации AC облагается налогом по мере ее получения. Затем , любая прибыль, выплачиваемая акционерам в качестве дивидендов (которая не подлежит вычету из налогооблагаемой базы для корпорации), снова облагается налогом в индивидуальной налоговой декларации акционера.

Корпорация S

Корпорация S не является юридическим лицом сам по себе, а скорее вариант для квалифицируемой LLC или корпорации.IRS объясняет, каким критериям должна соответствовать LLC или корпорация, чтобы получить налоговый режим S corp.

Налоговые преимущества корпорации S:

- Снижает налоговое бремя самозанятости на членов LLC. Основное преимущество, которое получают члены LLC, выбирая статус S corp, заключается в том, что только доход, выплачиваемый членам LLC в фонд заработной платы, подлежит обложению налогом на самозанятость. Прибыль, выплачиваемая в виде распределения, не облагается налогами на социальное обеспечение и медицинскую помощь.Таким образом, члены LLC могут обнаружить, что избрание S corp снизит их личное налоговое бремя.

- Позволяет корпорациям C избегать двойного налогообложения. Как корпорация S, прибыль и убытки корпорации отражаются в личных налоговых декларациях акционеров и облагаются налогом (в соответствии с долей собственности) по применимым ставкам индивидуального налога. Юридическое лицо не платит налог на прибыль. Акционеры, которые являются сотрудниками корпорации C, платят налог на самозанятость только с заработной платы, которую им выплачивает корпорация.Дивидендный доход, выплачиваемый акционерам, не облагается налогом на самозанятость; эти деньги облагаются налогом либо как обычный доход (по ставкам индивидуального подоходного налога), либо как квалифицированные дивиденды (по ставкам налога на прирост капитала).

Налоговые недостатки корпорации S:

- Может ограничить потенциал роста корпорации. Корпорация S может иметь не более 100 акционеров, поэтому корпорации, которые хотят максимизировать свой потенциал роста, могут столкнуться с ограничением опциона S corp.

- Разумная компенсация является ключевым фактором для членов LLC, работающих в качестве сотрудников LLC. ООО должно выплачивать своим владельцам справедливую компенсацию за выполненную ими работу. Если он будет выплачивать своим членам неоправданно низкую заработную плату и выделять большую часть денег в виде распределения, это может вызвать тревогу у IRS и других налоговых органов.

Кассой,

Кассой, link или иными способами

link или иными способами