Срок уплаты налога на имущество для организаций и физических лиц в 2021 году

Срок уплаты налога на имущество:

- для физических лиц — 1 декабря;

- для юридических лиц — устанавливается субъектом Федерации.

Правилам начисления и оплаты налога на имущества в НК РФ посвящены две главы:

Порядок начисления и сроки, до какого числа оплачивают налог на имущество, установленные этими главами, различны. Остановимся отдельно на правилах и сроках оплаты для физических лиц и организаций.

Правила расчета для физических лиц

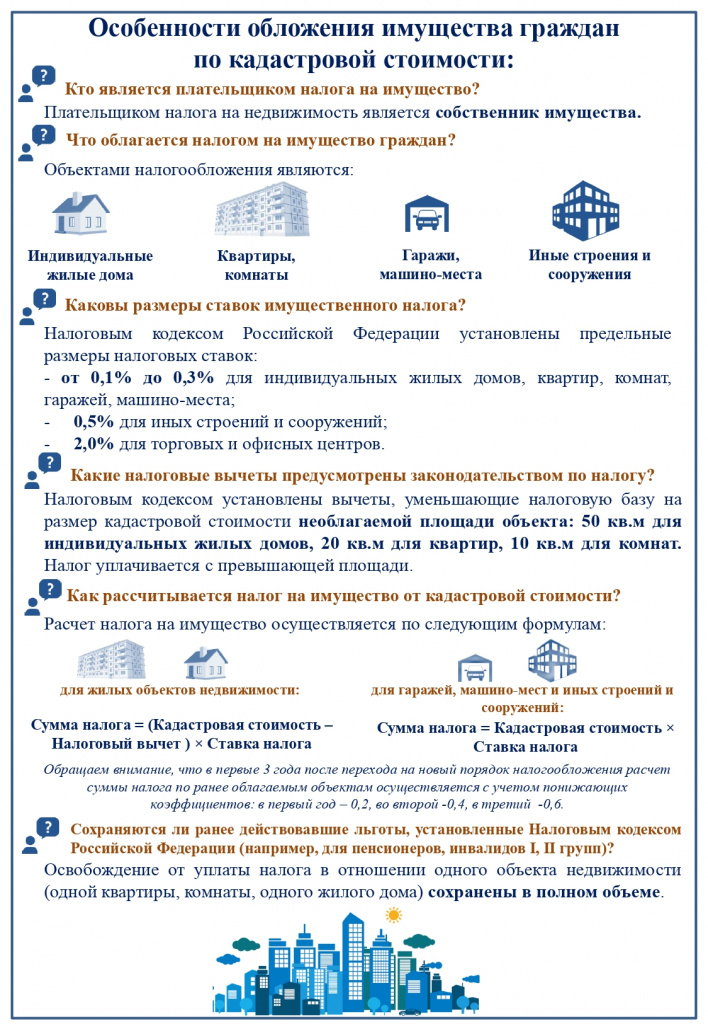

Сбор с собственников недвижимого имущества для физических лиц — местный. Зачисляется он в бюджет муниципальных образований. Исчисляется он исходя из кадастровой оценки стоимости. Объектом обложения являются:

- жилой дом, квартира, комната;

- гараж или машиноместо;

- объект незавершенного строительства;

- иное здание, строение, помещение.

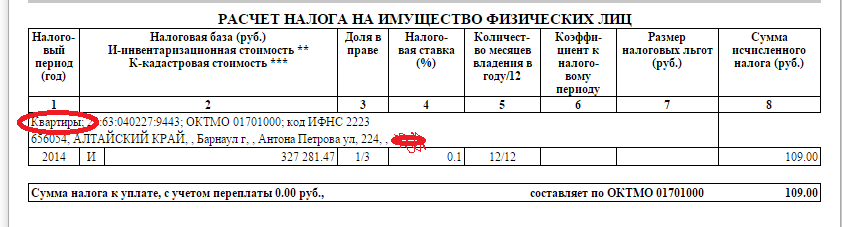

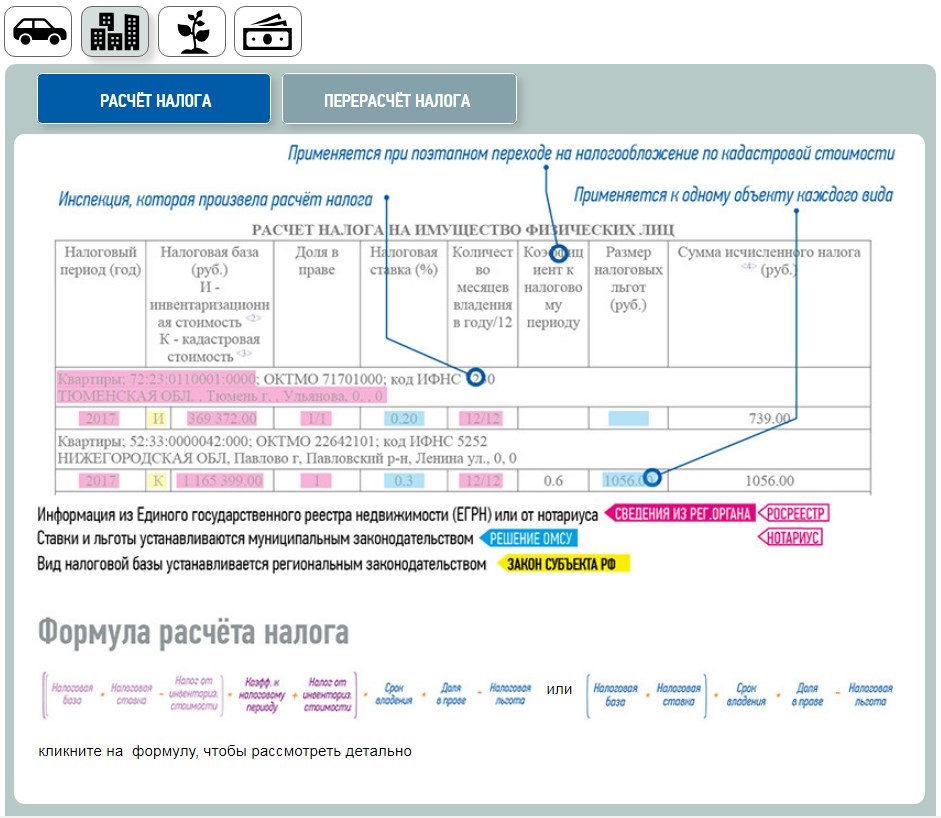

Расчет налогового платежа производят налоговые органы на основании данных из ЕГРН.

Сроки оплаты для физических лиц

О сумме имущественного налога, рассчитанного налоговым органом и подлежащего уплате в бюджет, ФНС обязана известить налогоплательщика. Делает она это путем направления уведомления, утвержденного приказом ФНС от 07.09.2016 № ММВ-7-11/477@. В уведомлении указывается, до какого числа надо заплатить налог за квартиру. Уведомления направляются почтовым отправлением. Если налогоплательщик имеет личный кабинет на сайте nalog.ru, то уведомление размещается в нем. В случае направления электронного уведомления ФНС вправе не направлять бумажную версию. Если гражданин имеет в собственности недвижимость, то следует внимательно следить за извещениями, поступающими посредством электронного документооборота через личный кабинет.

Перечислить налог необходимо не позднее 1 декабря года, следующего за расчетным. Срок уплаты налога на имущество физических лиц в 2021 по итогам 2020 — до 01.12.2021.

Как начисляется имущественный налог организациями

Организации производят расчет налогового платежа сами. С 2020 года налогообложение движимой собственности отменено. Соответствующие изменения внесены в НК РФ Федеральным законом от 03.08.2018 № 302-ФЗ. По недвижимому имуществу расчет производится исходя из кадастровой стоимости (если такое решение примет регион) или из балансовой. Организации предоставляют налоговую декларацию по месту нахождения недвижимости. При наличии недвижимого имущества в разных регионах расчет фискального сбора производится отдельно по каждому объекту, и отчет предоставляется по месту нахождения недвижимости.

Минфин планирует освободить организации от сдачи налоговой декларации по налогу на имущество. Вправе воспользоваться этим освобождением юридические лица с 2022 года в отношении недвижимости, база по которой определяется исходя из кадастровой стоимости (проект Федерального закона ID 02/04/01-21/00112412).

В новый бланк включен раздел 4 со справочными данными о стоимости движимого имущества организации.

Сроки перечисления для юридических лиц

В статье 383 НК РФ прописано, что дата уплаты налога на имущество организаций устанавливается региональным законодательством. Регион вправе установить единовременное перечисление либо предусмотреть авансовые ежеквартальные платежи.

Так, в Санкт-Петербурге установлены следующие сроки (ст. 3 закона от 26.11.2003 № 684-96):

- авансовые платежи — до 30 числа месяца, следующего за отчетным;

- годовой платеж — до 30 марта года, следующего за налоговым периодом.

Оплата производится по месту нахождения каждого объекта недвижимости. При наличии недвижимости в разных регионах перечисление в бюджет производится в сроки уплаты налога на имущество организаций, установленные в субъекте Федерации, где расположена недвижимость.

Правовые документы

Налоговая политика

В налоговой сфере муниципальные нормативные правовые акты принимаются в отношении земельного налога и налога на имущество физических лиц.

Земельный налогЗемельный налог является местным налогом. Регламентируется главой 31 Налогового кодекса Российской Федерации и решением Городской Думы города Каменска-Уральского от 21.09.2011 № 397 «Об установлении и введении в действие земельного налога на территории Каменск-Уральского городского округа».

Решением представительного органа муниципального образования установлены налоговые ставки в разрезе групп видов разрешенного использования земель; налоговые льготы для отдельных категорий налогоплательщиков, основания и порядок их применения, включая размер не облагаемой налогом суммы.

Налог на имущество физических лицНалог на имущество физических лиц является местным налогом. Регламентируется главой 32 Налогового кодекса Российской Федерации и решением Городской Думы города Каменска-Уральского от 13. 11.2019 № 614 «Об установлении на территории Каменск-Уральского городского округа налога на имущество физических лиц».

11.2019 № 614 «Об установлении на территории Каменск-Уральского городского округа налога на имущество физических лиц».

Решением представительного органа муниципального образования установлены налоговые ставки для объектов налогообложения и особенности определения налоговой базы.

На территории муниципального образования город Каменск-Уральский предоставляются льготы по налогу, установленные Налоговым кодексом Российской Федерации. Дополнительные муниципальные налоговые льготы отсутствуют.

В соответствии с Законом Свердловской области от 26 марта 2019 года № 23-ОЗ «Об установлении единой даты начала применения на территории Свердловской области порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения по этому налогу» с 1 января 2020 года осуществлен переход Свердловской области к применению порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов недвижимого имущества. Срок уплаты налога от кадастровой стоимости – 1 декабря 2021 года.

Срок уплаты налога от кадастровой стоимости – 1 декабря 2021 года.

В 2019 году государственным бюджетным учреждением Свердловской области «Центр государственной кадастровой оценки» (ГБУ СО «ЦГКО») проводились мероприятия по формированию экономически обоснованной кадастровой оценки объектов недвижимости, расположенных на территории Свердловской области, в порядке, установленном статьей 14 Федерального закона от 3 июля 2016 года № 237-ФЗ «О государственной кадастровой оценке».

Результаты определения кадастровой стоимости объектов недвижимости, расположенных на территории Свердловской области: зданий, сооружений, помещений, машино-мест, объектов незавершенного строительства, единых недвижимых комплексов утверждены Приказом Министерства по управлению государственным имуществом Свердловской области от 27.09.2019 № 2500.

Порядок урегулирования вопросов кадастровой стоимости

Налоговый калькулятор – расчет земельного налога и налога на имущество физических лиц

Справочная информация о ставках и льготах по имущественным налогам

Налоговая политика в Свердловской области

В 2020 году волгоградский регион перейдет на новую систему исчисления налога на имущество

Единой датой перехода на новую систему расчета решено установить 1 января 2020 года. Соответствующий закон принят сегодня региональным парламентом.

Единой датой перехода на новую систему расчета решено установить 1 января 2020 года. Соответствующий закон принят сегодня региональным парламентом.

При этом впервые уплату налога на имущество исходя из кадастровой стоимости жители Волгоградской области произведут только в 2021 году.

Напомним, что согласно Налоговому кодексу Российской Федерации в 2020 году перейти на исчисление налога на имущество физических лиц исходя не из инвентаризационной, а из кадастровой стоимости должны все регионы страны. Начиная с 2015 года это сделали уже 74 из 85 субъектов РФ.

В Волгоградской области полномочиями по определению кадастровой стоимости объектов недвижимости наделено государственное учреждение «Волгоградтехинвентаризация».

Стоит отметить, что при переходе на новый порядок исчисления налога для граждан сохранятся все льготы, установленные на федеральном уровне. Так, налогоплательщики, которые сейчас относятся к льготным категориям (инвалиды I и II групп, пенсионеры, а также люди предпенсионного возраста — женщины и мужчины, достигшие 55 и 60 лет соответственно), налог на имущество физических лиц по-прежнему уплачивать не будут.

В соответствии с федеральным законодательством до 1 декабря 2019 года всем муниципальным образованиям нашего региона необходимо самостоятельно определить ставки налога на имущество физических лиц. В помощь им разработан проект модельного нормативного правового акта.

Одним из первых эту работу провел город Волгоград. Муниципалитет также воспользовался предоставленным правом устанавливать налоговые льготы и разработал в дополнение к федеральному пакету свой перечень льготных категорий. 44 процента собственников на территории Волгограда будут освобождены от уплаты налога, для остальных установлены дифференцированные ставки в зависимости от категории объектов недвижимости.

Отметим, что переход к новому порядку исчисления также позволит включить в налоговую базу объекты недвижимости, введенные в эксплуатацию с 1 марта 2013 года, сведения об инвентаризационной стоимости которых в налоговые органы ранее не предоставлялись.

«Волгоградская область переходит на новый порядок расчета имущественного налога в числе последних одиннадцати регионов страны. В большинстве краев и областей система налогообложения исходя из кадастровой стоимости применяется на протяжении нескольких лет. Это позволяет нам не только изучить лучшие практики, но и избежать тех трудностей, с которыми пришлось столкнуться регионам, первыми приступившим к исчислению налога на основе кадастровой стоимости, — подчеркнул председатель комитета Волгоградской областной Думы по экономической политике, инновационному развитию, предпринимательству и вопросам собственности

В большинстве краев и областей система налогообложения исходя из кадастровой стоимости применяется на протяжении нескольких лет. Это позволяет нам не только изучить лучшие практики, но и избежать тех трудностей, с которыми пришлось столкнуться регионам, первыми приступившим к исчислению налога на основе кадастровой стоимости, — подчеркнул председатель комитета Волгоградской областной Думы по экономической политике, инновационному развитию, предпринимательству и вопросам собственности

Как рассчитывается налог на недвижимость в 2020 году и когда его платить? — pr-flat.ru

В 2020 году граждане обязаны заплатить налог на имущество, начисленный за 2019 год. При этом собственники недвижимости могут сократить свои расходы, применив соответствующие вычеты и воспользовавшись предусмотренными льготами.

Как рассчитывается налог на недвижимость в 2020 году и когда его платить?

Рассказываем о том, когда платить налог на недвижимость, какие вычеты и льготы можно применить в 2020 году.

Сроки уплаты налога на недвижимость в 2020 годуЕжегодно произвести оплату налога на недвижимость за предыдущий год необходимо до 1 декабря года текущего.

Федеральная налоговая служба аккумулирует данные из УФМС РФ, Росреестра и других государственных ведомств, рассчитывает сумму налога, а затем рассылает уведомления гражданам. Квитанции обычно приходят по почте, но их также можно посмотреть онлайн и скачать в своем личном кабинете налогоплательщика физического лица на сайте ФНС. Ждать уведомление стоит с 1 апреля по 30 ноября.

Отметим, что отсутствие уведомления ни в коем случае не освобождает от уплаты налога. Если квитанция не получена, то необходимо обратиться в налоговую до 31 декабря и сообщить о наличии недвижимости, а также предоставить все необходимые для подтверждения права собственности документы.

Теперь в России налог на недвижимое имущество рассчитывается исходя из кадастровой стоимости объекта. Но не все регионы страны уже перешли на новую систему.

Напомним, что до 1 января 2015 года калькуляция производилась с использованием инвентарной стоимости. Данная оценка недвижимости сильно отличалась от фактической рыночной и приводила к определенным диспропорциям. Так, например, собственник небольшой квартиры в новостройке в спальном районе города мог платить налог на имущество значительно больший, чем собственник трехкомнатной квартиры в центре, расположенной в доме, возведенном несколько лет назад.

В Свердловской области переоценка недвижимости по кадастровой стоимости привела к увеличению налоговой базы для расчета налога на имущество в среднем на 4,85%. При этом стоимость жилых помещений выросла почти на 30%, как сообщали ранее представители регионального Центра кадастровой оценки. Ставка налога составит 0,1–0,3% за минусом налоговых вычетов и понижающих коэффициентов. Фактически платить по новым правилам жители области начнут с 2021 года, то есть налог по кадастровой стоимости первый раз будет начислен за 2020 год.

Ставка налога составит 0,1–0,3% за минусом налоговых вычетов и понижающих коэффициентов. Фактически платить по новым правилам жители области начнут с 2021 года, то есть налог по кадастровой стоимости первый раз будет начислен за 2020 год.

Важно, что при расчете налога с кадастровой стоимости для жилых объектов применяются определенные налоговые вычеты и льготы.

Для жилого дома размер вычета равен кадастровой стоимости 50 кв. м., для квартиры – 20 кв. м, для комнаты – 10 кв. м.

Также предусмотрен переходный период сроком на три года, в течение которых будут применяться понижающие коэффициенты: 0,2 в первый год, 0,4 – во второй, 0,6 — в третий. Начиная с третьего года, предполагается ежегодное ограничение роста величины налога на имущество, он не должен увеличиваться более чем на 10% от прошлогодней суммы.

Также с 2020 года вступает в силу закон, согласно которому для многодетных граждан, имеющих троих и более несовершеннолетних детей, налоговые вычеты увеличены и составят: + 7 кв. м по жилому дому, + 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка.

м по жилому дому, + 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка.

Подать заявление в налоговый орган о праве применения льгот необходимо до 1 ноября. Полный список категорий граждан налогоплательщиков, имеющих право на субсидии, перечислены в статье 407 Налогового Кодекса РФ.

Что делать, если я совершал сделки с недвижимостью в 2019 году?Некоторые сделки с недвижимостью подразумевают необходимость подачи налоговой декларации.

Получение дохода от сделок с недвижимостью в 2019 году

Если вы продавали недвижимость в 2019 году или получали с нее арендный доход, то в 2020 году потребуется подача декларации по форме 3-НДФЛ. Крайний срок ее оформления – до 30 апреля 2020. В одной декларации возможно отразить как доходы, так и расходы от операциям с имуществом, суммы, исчисленные к уплате в бюджет с одной стороны, и к возмещению с другой, будут зачтены друг с другом. Физические лица оплачивают налог в размере 13% (НДФЛ).

Физические лица оплачивают налог в размере 13% (НДФЛ).

О том, как избежать уплаты налога и подачи декларации, а также новых правилах, вступающих в силу в 2020 году, мы уже подробно рассказывали.

Крайний срок для уплаты налога по декларации – 15 июля.

Покупка жилья в 2019 годуЕсли вы купили квартиру в прошедшем году, то законодательством предусматривается право возмещения налогового вычета.

Налоговый вычет — это возврат в виде денежных средств части ранее уплаченного гражданином налога на доходы физических лиц (НДФЛ). Правом на имущественный налоговый вычет обладает налогоплательщик, который приобрел квартиру в новостройке по договору долевого участия (ДДУ, переуступке по ДДУ), в готовом доме по договору купли-продажи или по договору мены с доплатой.

Для максимального упрощения данной процедуры, советуем ознакомиться с подробной инструкцией по возврату налогового вычета в 2020 году онлайн без посещения налоговой.

Подать декларацию и заявление на налоговый вычет можно в любое время, но не позднее трех лет с момента проведения сделки.

Имущественные налоги

Раздел создан в целях повышения эффективности и оперативности информирования налогоплательщиков по вопросам примененения налоговых ставок и льгот по налогу на имущество физических лиц и земельному налогу, сроках их уплаты, а также о принятых органами местного самоуправления нормативных правовых актах по установлению соответствующих элементов налогообложения по имущественным налогам.

Консультирование по вопросам налогового законодательства в рамках полномочий в области налогов и сборов, предусмотренных ст.34.2 Налогового кодекса РФ, производится в разделе «Обратная связь».

Нормативные акты

Решение Ульяновской Городской Думы от 28.04.2021 № 94 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 27. 01.2021 № 4 «О внесении изменения в решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

01.2021 № 4 «О внесении изменения в решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 27.01.2021 № 3 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25.11.2020 № 44 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 10.04.2020 № 33 «О внесении изменений в отдельные решения Ульяновской Городской Думы»

Решение Ульяновской Городской Думы от 27.11.2019 № 123 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 30. 10.2019 № 106 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

10.2019 № 106 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 30.10.2019 № 105 «О внесении изменения в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 24.04.2019 № 42 «О внесении изменений в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 28.11.2018 № 184 «О внесении изменения в решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 26.09.2018 № 150 «О внесении изменения в решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25. 04.2018 № 34 «О внесении изменения в решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

04.2018 № 34 «О внесении изменения в решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25.10.2017 № 118 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 30.08.2017 № 87 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 31.05.2017 № 54 «Об установлении льгот по земельному налогу»

Решение Ульяновской Городской Думы от 31.05.2017 № 53 «О внесении изменений в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 31.05.2017 № 52 «О внесении изменений в решение Ульяновской Городской Думы от 12.11.2014 № 143 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 29. 03.2017 № 20 «Об установлении льготы по земельному налогу организациям авиационной промышленности в 2017 году»

03.2017 № 20 «Об установлении льготы по земельному налогу организациям авиационной промышленности в 2017 году»

Решение Ульяновской Городской Думы от 28.12.2016 № 145 «О признании утратившим силу отдельного положения решения Ульяновской Городской Думы»

Решение Ульяновской Городской Думы от 26.10.2016 № 122 «Об установлении налоговой льготы по земельному налогу организациям, основным видом экономической деятельности которых является производство автомобилей, в 2017 году»

Решение Ульяновской Городской Думы от 29.06.2016 № 67 «О внесении изменений в решение Ульяновской Городской Думы от 14.11.2012 № 189 «Об установлении налоговой льготы по земельному налогу»

Решение Ульяновской Городской Думы от 29.06.2016 № 66 «О внесении изменений в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 27.04.2016 № 44 «О внесении изменений в решение Ульяновской Городской Думы от 12.11.2014 № 143 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 27.04.2016 № 45 «Об установлении льготы по земельному налогу в 2016 году»

Решение Ульяновской Городской Думы от 03.02.2016 № 16 «О внесении изменений в решение Ульяновской Городской Думы от 14.11.2012 № 189 «Об установлении налоговой льготы по земельному налогу»

Решение Ульяновской Городской Думы от 17.12.2015 № 169 «О внесении изменений в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 02.09.2015 № 92 «О внесении изменений в решение Ульяновской Городской Думы от 12.11.2014 № 143 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 24.06.2015 № 63 «О внесении изменений в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25.03.2015 № 16 «Об установлении льготы по земельному налогу в 2015 году»

Решение Ульяновской Городской Думы от 29.01.2014 № 4 «О внесении изменений в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 24.12.2014 № 169 «Об установлении налоговой льготы по земельному налогу»

Решение Ульяновской Городской Думы от 26.11.2014 № 156 «О признании утратившими силу и исключении отдельных положений решения Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск» и признании утратившими силу отдельных решений (отдельного положения решения) Ульяновской Городской Думы»

Решение Ульяновской Городской Думы от 12.11.2014 № 143 «О налоге на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 26.03.2014 № 40 «Об установлении льготы на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 26.03.2014 № 39 «О внесении изменений в решение Ульяновской Городской Думы от 16.11.2005 № 174 «Об установлении налога на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 29.01.2014 № 3 «Об установлении льготы по земельному налогу в 2014 году»

Решение Ульяновской Городской Думы от 25.12.2013 № 196 «Об установлении налоговой льготы по земельному налогу в 2014 году»

Решение Ульяновской Городской Думы от 16.11.2005 № 174 «Об установлении налога на имущество физических лиц на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 27.11.2013 № 158 «О внесении изменений в решение Ульяновской Городской Думы от 25.09.2013 № 111 «О внесении изменении в решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 13.07.2005 № 135 «О земельном налоге на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 13.11.2013 № 152 «О внесении изменения в решение Ульяновской Городской Думы от 25.09.2013 № 109 «О предоставлении налоговой льготы по земельному налогу организациям автомобильной промышленности на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 13.11.2013 № 153 «О внесении изменения в решение Ульяновской Городской Думы от 25.09.2013 № 110 «О предоставлении налоговой льготы по земельному налогу организациям авиационной промышленности на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25.09.2013 № 110 «О предоставлении налоговой льготы по земельному налогу организациям авиационной промышленности на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 25.09.2013 № 109 «О предоставлении налоговой льготы по земельному налогу организациям автомобильной промышленности на территории муниципального образования «город Ульяновск»

Решение Ульяновской Городской Думы от 14.11.2012 № 189 «Об установлении налоговой льготы по земельному налогу»

Решение Ульяновской Городской Думы от 18.07.2012 № 120 «Об установлении налоговой льготы по земельному налогу в 2013 году»

Решение Ульяновской Городской Думы от 30.11.2011 № 205 «Об установлении налоговой льготы по земельному налогу»

Регистрация имущественных прав, процедура оформления разрешения на строительство и ввод объектов в эксплуатацию

Регистрация недвижимости/государственная регистрация прав на недвижимое имущество представляет собой юридическую процедуру признания и подтверждения государством возникновение ограничения, прекращения или перехода прав на недвижимость, которое установлено действующим законодательством РФ. Полученное право на недвижимое имущество оспорить можно только в суде. Регистрация прав на недвижимость производится в ЕГРП – Едином государственном реестре прав на недвижимое имущество. Данная процедура считается состоявшейся по факту внесения соответствующей записи в государственный реестр. Датой государственной регистрации прав на недвижимое имущество признается день, когда была внесена соответствующая запись.

С информацией о государственной регистрации прав на недвижимое имущество и сделок с ним можно ознакомиться на сайте Управления Федеральной службы государственной регистрации, кадастра и картографии по Ульяновской области. В разделе «Информация заявителю» на сайте Управления архитектуры и градостроительства администрации города Ульяновска размещен порядок подачи заявок, пакет докуентов и регламент оформления разрешения на строительство и разрешения на ввод в эксплуатацию. На сайте Управления муниципальной собственностью администрации города Ульяновска в разделе «Получение информации и услуг» размещены информационные материалы по оформлению земельно-правовых документов в аренду или собственность и другим услугам.

Имущественные налоги для физических лиц

Налог на имущество физических лиц

Транспортный налог

Земельный налог

Администрация города Норильска и Межрайонная Инспекция федеральной налоговой службы № 25 по Красноярскому краю напоминают сроки уплаты имущественных налогов для физических лиц.

Сроки уплаты налога на имущество физических лиц, транспортного и земельного налогов – не позднее 01 декабря года, следующего за годом, за который исчислен налог.

Уплата налогов налогоплательщиками производится на основании полученных налоговых уведомлений или на основании данных в сервисе «Личный кабинет налогоплательщика для физических лиц» сайта www.nalog.ru.

Одновременно с налоговым уведомлением плательщикам направляются платежные документы и форма заявления к налоговому уведомлению (заявление заполняется в случае обнаружения налогоплательщиком недостоверной информации в налоговом уведомлении и представляется в налоговый орган).

Следует обратить внимание, что уплата налога по одному и тому же платежному документу несколько раз, либо с использованием одного и того же индекса документа, может привести к «невыясненным» платежам и, соответственно, несвоевременному зачислению платежей по назначению.

В случае неуплаты налогов в установленные сроки начисляется пеня в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый календарный день просрочки в процентах от неуплаченной суммы налога.

При неуплате налогов в срок налогоплательщику направляется требование об уплате налога, а в случае неисполнения требования информация о задолженности передается в суд, и далее судебным приставам для взыскания.

Во избежание взыскания задолженности в судебном порядке рекомендуется своевременно исполнять свои налоговые обязательства.

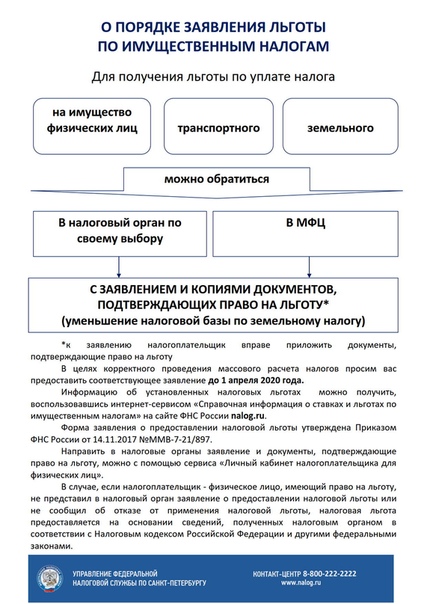

Напоминаем, что льгота по имущественным налогам предоставляется налоговым органом на основании представленного налогоплательщиком заявления. Также физические лица, имеющие право на налоговые льготы, вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу. Перечень льготных категорий граждан размещен на сайте ФНС России в сервисе «Справочная информация о ставках и льготах по имущественным налогам».

По всем возникающим вопросам, связанным с исчислением и уплатой налогов, можно обращаться по адресу: город Норильск, ул. Талнахская, д. 34, операционный зал, 1 окно.

Режим работы:

-

понедельник, среда – с 0900 до 1800,

-

вторник, четверг – с 0900 до 2000,

-

пятница – с 0900 до 1645.

Имущественные налоги: нововведения 2021 года

О значимых для юрлиц налоговых поправках, а также о тенденции неправомерной переквалификации налоговыми органами движимого имущества в недвижимое и неудачных попытках налогоплательщиков оспорить ее, что ведет к существенному увеличению их налоговой нагрузки

Любая компания в процессе осуществления деятельности использует имущество: большим производственным предприятиям нужны земельные участки и производственно-складские комплексы, представители среднего и малого бизнеса обычно нуждаются в офисных помещениях и транспортных средствах. В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В этом году были внесены важные изменения в положения Налогового кодекса РФ, регулирующие исчисление и уплату имущественных налогов. Рассмотрим подробнее нововведения, которые вступят в силу в 2021 г.

Земельный налог

В числе существенных нововведений – отмена налоговых деклараций по земельному налогу и изменение сроков его уплаты.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

Статья 398 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по земельному налогу. Соответственно, декларации за 2020 г. представлять не потребуется. С 1 января 2021 г. налоговые органы будут принимать декларации, в том числе уточненные, только за налоговые периоды, предшествующие 2020 г., а также уточненные декларации, если первоначально налоговые декларации были представлены в этом году в случае реорганизации организации1.

С нового года налоговые органы будут направлять организациям-налогоплательщикам сообщения об исчисленных суммах земельного налога. В случае неполучения такого сообщения налогоплательщик будет обязан передать в налоговый орган информацию о наличии каждого из принадлежащих ему земельных участков до 31 декабря года, следующего за истекшим налоговым периодом (п. 2.2 ст. 23 НК РФ).

2. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменены сроки уплаты земельного налога. Законодательные органы муниципальных образований больше не будут устанавливать эти сроки (п. 2 ст. 387 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по земельному налогу нужно будет уплачивать не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 397 НК РФ).

- Изменен порядок рассмотрения уведомления о выбранном для получения налогового вычета земельном участке (п. 6.1 ст. 391 НК РФ). Теперь такое уведомление рассматривается налоговым органом в течение 30 дней со дня его получения (с правом продления этого срока еще на 30 дней).

- Внесены изменения в п. 1.1 ст. 391 НК РФ относительно учета сведений об изменяемой кадастровой стоимости участков. Изменение кадастровой стоимости, произошедшее в течение налогового периода, более не будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах, за исключением случаев, при которых учет подобных изменений будет предусмотрен п. 1.1 ст. 391 НК РФ и законодательством РФ.

- В случае когда кадастровая стоимость земельного участка будет изменена вследствие установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы по земельному налогу начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 1.1 ст. 391 НК РФ).

Транспортный налог

Из важного – отменены налоговые декларации по транспортному налогу и изменены сроки его уплаты. Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

- Статья 363.1 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по транспортному налогу. Налог они будут уплачивать на основании собственных расчетов.

- Налоговые органы начнут направлять налогоплательщикам-организациям сообщения об исчисленных суммах налога. В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

2. Федеральный закон от 29 сентября 2019 г. № 325-ФЗ.

Законодательные органы субъектов РФ больше не станут определять сроки уплаты транспортного налога (абз. 2 ст. 356 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу нужно будет вносить не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ).

3. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

В случае уничтожения транспортного средства исчисление налога прекращается с 1-го числа месяца, в котором ТС было утрачено. Только для этого налогоплательщику нужно будет подать соответствующее заявление. К нему можно приложить документы, подтверждающие факт уничтожения ТС. Заявление должно быть рассмотрено в течение 30 дней. Затем налогоплательщику будет направлено уведомление о прекращении исчисления налога или сообщение об отсутствии основания для этого.

Налог на имущество организаций

Законодатель обновил условия налогообложения при изменении кадастровой стоимости объекта налогообложения в течение налогового периода и уточнил особенности заполнения налоговой декларации.

1. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменение кадастровой стоимости объекта налогообложения в течение налогового периода будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах только в случае, если это будет прямо предусмотрено п. 15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

- Если кадастровая стоимость объекта налогообложения будет изменена по причине установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 15 ст. 378.2 НК РФ).

- В налоговой декларации должны быть отражены сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 386 НК РФ).

- Согласно п. 1.1 ст. 386 НК РФ налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта РФ, вправе представлять налоговую декларацию в отношении таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ. Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

На фоне нововведений, коснувшихся земельного и транспортного налогов, изменения в части налога на имущество организаций выглядят скромно. В то же время тенденции в судебной практике показывают, что именно этот налог чаще становится причиной споров.

Негативные тенденции в судебной практике: обложение налогом «движимой недвижимости»

Подавляющее большинство споров по налогу на имущество организаций по-прежнему сконцентрировано вокруг утративших силу еще 1 января 2019 г. положений п. 25 ст. 381 НК РФ. Они предусматривали освобождение от налога для движимого имущества, принятого с 1 января 2013 г. на учет в качестве объектов основных средств. После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

Теоретически серьезных проблем при таком разграничении возникать не должно. Разумному налогоплательщику следовало бы напрямую обратиться к ст. 130 ГК РФ, руководствуясь положениями п. 1 ст. 11 НК РФ о том, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, должны применяться в том значении, в каком они используются в этих отраслях. В ст. 130 ГК РФ установлено следующее: к недвижимым вещам относится все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Согласно разъяснениям Верховного Суда РФ, «вещь является недвижимой либо в силу своих природных свойств… либо в силу прямого указания закона, что такой объект подчинен режиму недвижимых вещей»2. Учитывая это, можно заключить, что при квалификации вещи в качестве движимой или недвижимой ключевыми будут следующие факторы: 1) недвижимая вещь имеет прочную связь с землей; 2) наличие у недвижимой вещи прочной связи с землей исключает возможность ее перемещения без причинения несоразмерного ущерба ее назначению. В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

Читайте также

За какое имущество юрлицам не придется уплачивать налоги?

С начала года организации освободили от обязанности платить налоги за движимое имущество. Но разграничить движимые и недвижимые вещи часто оказывается непросто. ФНС разъяснила, как квалифицировать имущество

14 Октября 2019

Однако налоговые органы в спорах о движимом/недвижимом характере вещей стабильно не хотят руководствоваться принципами, установленными в ст. 130 ГК РФ. Они выявляют у спорных объектов (мостов, дорог, кустовых площадок, технологического оборудования, трубопроводов всех видов и т.д.) все новые и новые косвенные признаки, приближающие даже очевидно движимые вещи к объектам недвижимости.

Налоговые органы приводят в составе доводов в поддержку недвижимого характера объекта аргументы, которые сами по себе никак это не подтверждают с точки зрения положений ГК РФ: указывают на опосредованную связь основных средств с землей через эстакады и постаменты, участие объектов в едином технологическом процессе, применение по отношению к ним неверного кода ОКОФ, капитальный характер сооружений, вхождение спорных объектов в состав других, более крупных, основных средств и проч.

В то же время массово отклоняются непротиворечивые доводы налогоплательщиков о движимом характере принадлежащих им объектов основных средств, позволяющие признать их движимым имуществом на основании ст. 130 ГК РФ. Это доводы об отсутствии регистрации права собственности на спорные объекты в ЕГРН, о наличии справок БТИ, подтверждающих движимый характер имущества, о сборно-разборной конструкции и незначительном размере объектов, возможности их демонтажа и перемещения, разборном характере креплений спорного имущества к другим объектам, на которых оно располагается, о принятии каждого спорного объекта к учету в качестве самостоятельного основного средства в соответствии с ПБУ 6/01.

Казалось, что с принятием Верховным Судом РФ Определения от 12 июля 2019 г. по делу № А05-879/2018 (ЗАО «Лесозавод 25») напряжение вокруг переквалификации движимого имущества в недвижимое должно сойти на нет. Ведь Суд однозначно указал, что «определенность налогообложения при взимании налога на имущество организаций обеспечивается за счет использования установленных в бухгалтерском учете формализованных критериев признания имущества налогоплательщика (движимого и недвижимого) в качестве соответствующих объектов основных средств», а «необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

То есть Суд дал понять, что: 1) закрепленные в ст. 130 ГК РФ признаки недвижимого имущества должны быть установлены в отношении каждого отдельного объекта основных средств, а не совокупности объектов; 2) объектом налогообложения по налогу на имущество организаций должен являться самостоятельный объект основных средств, принятый к бухгалтерскому учету в порядке, установленном законодательством; 3) для квалификации имущества как движимого или недвижимого не имеет правового значения факт участия спорных объектов в едином технологическом процессе, осуществление которого без них было бы невозможно.

Читайте также

ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения

Как пояснил Суд, для такого разграничения нужны четкие критерии, понятные любому налогоплательщику, которые не могут базироваться на экспертных заключениях и зависеть от особенностей монтажа и эксплуатации такого имущества

19 Июля 2019

К сожалению, подход ВС РФ не нашел должного отклика в судебной практике.

Сначала в Постановлении АС Волго-Вятского округа от 18 сентября 2020 г. по делу № А29-14394/2018 (АО «Воркутауголь») появилось неоднозначное понимание критерия «ущерба назначению вещи» с упором на причинение ущерба не спорной вещи, а технологическому процессу, в котором она участвует.

Затем было вынесено Постановление АС Московского округа от 23 сентября 2020 г. по делу № А40-317545/2018 (ПАО «МОЭСК»), в котором суд для обоснования недвижимого характера спорного имущества неоднократно использовал как не имеющее отношения к делу понятие единого недвижимого комплекса, так и неприменимый в деле Приказ Министерства промышленности и энергетики РФ от 1 августа 2007 г. № 295 «О перечнях видов имущества, входящего в состав единого производственно-технологического комплекса организации-должника, являющейся субъектом естественной монополии топливно-энергетического комплекса».

В начале октября Арбитражный суд г. Москвы рассмотрел дело № А40-95182/20 (ООО «Газпромнефть-Хантос») по вопросу переквалификации движимого имущества, кустов скважин, в недвижимое в целях применения льготы в порядке п. 25 ст. 381 НК РФ. Суд ошибочно приравнял объекты, квалифицированные по ОКОФ в качестве сооружений, к недвижимому имуществу без достаточных на то оснований.

На это дело стоит обратить особое внимание, поскольку в нем суд предложил неоднозначную трактовку позиции ВС РФ по делу ЗАО «Лесозавод 25». В частности, по мнению суда, ВС РФ дал однозначные указания о том, что объекты, квалифицированные в качестве оборудования, по общему правилу, необходимо относить к движимому имуществу, а объекты, квалифицированные в качестве сооружений, – к недвижимому. В результате, установив, что согласно ОС-1 налогоплательщик присвоил спорным объектам коды ОКОФ, относящиеся к разделу «Сооружения», суд в удовлетворении его требований отказал, считая при этом, что его позиция полностью согласуется с позицией Верховного Суда.

Между строк читается явная судебная ошибка. В указанном определении ВС РФ, вопреки мнению суда, подобная «презумпция» отсутствует. Судебный акт не содержит прямого указания на то, что объекты ОС, классифицированные в качестве сооружений по ОКОФ, безусловно являются объектами недвижимости. ВС РФ, анализируя правовую природу спорного имущества, не фокусировал свое внимание только лишь на положениях классификации ОКОФ, не давал комплексную оценку какому-либо спорному имуществу, входящему согласно ОКОФ именно в раздел «Сооружения», а, напротив, без привязки к конкретным разделам ОКОФ указал, что необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 НК РФ являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету.

Поэтому анализ спорного имущества при определении его движимого/недвижимого характера должен производиться не только через призму ОКОФ, но и с учетом норм гражданского законодательства, в том числе положений ст. 130 ГК РФ. По результатам проведения подобного анализа становится ясно, что наличие кода ОКОФ, отнесенного к разделу «Сооружения», не может служить безусловным основанием для квалификации спорных объектов в качестве недвижимого имущества, если отсутствуют доказательства наличия у них предусмотренных ст. 130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

На этом неудачные попытки налогоплательщиков оспорить неправомерную переквалификацию движимого имущества в недвижимое не закончились. 26 июля 2020 г. Девятый арбитражный апелляционный суд отказал в удовлетворении апелляционной жалобы ООО «ЛУКОЙЛ-ПЕРМНЕФТЕОРГСИНТЕЗ» (дело № А40-318087/2019). Суд использовал «классические» доводы о капитальном характере трубопроводов, вхождении их в единый технологический процесс, уникальности трубопроводов как объекта строительства и невозможности их перемещения в пространстве со ссылкой на упомянутое определение ВС РФ. Кроме того, как и в деле ООО «Газпромнефть-Хантос», суд указал, что приведенные в этом определении выводы «подтверждают, что в целях налогообложения налогом на имущество организаций спорные объекты, являющиеся сооружениями, подлежат квалификации именно в качестве недвижимого имущества».

Вереница подобных дел демонстрирует усилившиеся в последние месяцы негативные тенденции в вопросах налогообложения «движимой недвижимости». Ее разбавляют лишь единичные успехи налогоплательщиков. Например, в деле № А05П-703/2019 (ООО «Совместная компания “РУСВЬЕТПЕТРО”») Арбитражный суд Архангельской области признал движимым имуществом высоковольтные линии электропередачи, автомобильные дороги, площадки кустов, воздушные линии и трубопроводы.

Поэтому открытым остается вопрос о том, как проводить классификацию движимого и недвижимого имущества, какие критерии для этого избрать. Законодатель, выводя движимое имущество из-под налогообложения, не установил в НК РФ такие критерии, а те, что указаны в ст. 130 ГК РФ, в судебной практике почти не работают. В судебных тяжбах позиции налоговых органов и налогоплательщиков чаще подкрепляются выводами строительной экспертизы, о неприменимости которых при квалификации имущества в качестве движимого/недвижимого ВС РФ в своем определении высказался однозначно: необходимость взимания налога не должна зависеть от оценочных суждений экспертов.

Правоприменители оказались в интеллектуальном тупике. Об этом свидетельствуют и необычные законодательные инициативы. Например, показателен законопроект, в котором предлагается признать движимым имуществом кабели связи вне зависимости от места их размещения и способа прокладки.

Наблюдается очевидный парадокс: налогоплательщиков волнует судьба их движимого имущества, они ищут пути для верной и понятной квалификации принадлежащих им объектов основных средств, будь то в судебном порядке или через законодательные инициативы, в то время как законодатель, судя по объему текущих поправок в гл. 30 НК РФ, предпочитает оставаться в стороне от разрешения проблемы.

В таких обстоятельствах остается неясным, нужно ли сохранять в НК РФ спорную льготу в отношении движимого имущества или же лучше выбрать альтернативный вариант: «стабильность» в условиях «без льгот», но с умеренной ставкой налога. Компромисс может устроить как государство, так и налогоплательщиков, которые устали от неопределенности обложения налогом «движимой недвижимости». Однако пока позитивные веяния в этой сфере разглядеть сложно.

1 Письмо ФНС России от 31 октября 2019 г. № БС-4-21/22311@ «Об отмене с 01.01.2021 обязанности представления налоговых деклараций по транспортному налогу и земельному налогу».

2 Пункт 38 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. № 25 «О применении судами некоторых положений раздела 1 части первой ГК РФ».

Ставка налога на имущество

Ставка налога на недвижимость зависит от вашего налогового класса. Есть четыре налоговых класса. Налоговые ставки указаны ниже. Узнайте, как рассчитать годовой налог на недвижимость.

Ставки налога на имущество на 2021 налоговый год

- Класс 1 — 21,045%

- Класс 2 — 12,267%

- Класс 3 — 12,826%

- Класс 4 — 10,694%

Ставки налога на имущество на 2020 налоговый год

- Класс 1-21.167%

- Класс 2 — 12,473%

- Класс 3 — 12,536%

- Класс 4 — 10,537%

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 19/20 | 21,167% | 12,473% | 12,536% | 10.537% |

| 18/19 | 20,919% | 12,6 12% | 12,093% | 10,5 14% |

| 17/18 | 20,385% | 12,719% | 11,891% | 10,5 14% |

| 16/17 | 19,991% | 12,892% | 10,934% | 10,574% |

| 15/16 | 19,5 54% | 12,883% | 10.813% | 10,656% |

| 14/15 | 19,157% | 12,855% | 11,125% | 10,684% |

| 13/14 | 19,191% | 13,145% | 11,902% | 10,323% |

| 12/13 | 18,569% | 13,181% | 12,477% | 10,288% |

| 11/12 | 18,205% | 13.433% | 12,473% | 10,152% |

| 10/11 | 17,364% | 13,353% | 12,631% | 10,312% |

| 09/10 | 17,088% | 13,241% | 12,743% | 10,426% |

| Среднегодовая ставка налога 08/09 | 16,196% | 12,596% | 12,137% | 10,241% |

| 08/09 3-й и 4-й кварталы. | 16,787% | 13,053% | 12,577% | 10,6 12% |

| 08/09 1-й и 2-й кварталы. | 15,605% | 12,139% | 11,698% | 9,870% |

| 07/08 | 15,434% | 11,928% | 11,577% | 10,059% |

| 06/07 | 16,118% | 12,737% | 12.007% | 10,997% |

| 05/06 | 15,746% | 12,396% | 12,309% | 11,306% |

| 04/05 | 15,094% | 12,216% | 12,553% | 11,558% |

| 03/04 | 14,550% | 12,620% | 12,418% | 11,431% |

| 02/03 3-й и 4-й кварталы. | 14.160% | 12,517% | 12,565% | 11,580% |

| 02/03 1-й и 2-й кварталы. | 11,936% | 10,564% | 10,607% | 9,776% |

| 01/02 | 11,609% | 10,792% | 10,541% | 9,712% |

| 00/01 | 11,255% | 10,847% | 10,5 40% | 9,768% |

ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

99/00 | 11.167% | 10,851% | 9,398% | 9,989% |

98/99 | 10,961% | 10,739% | 8,800% | 10,236% |

97/98 | 10,849% | 11,046% | 8.282% | 10,164% |

96/97 | 10,785% | 11,056% | 7,840% | 10,252% |

95/96 | 10,725% | 10,807% | 7,922% | 10,402% |

94/95 | 10.694% | 10,552% | 7,702% | 10,608% |

93/94 | 10.900% | 10,369% | 7,404% | 10,724% |

92/93 | 10,888% | 9,910% | 12.794% | 10,698% |

91/92 | 10,888% | 9,885% | 13,083% | 10,631% |

90/91 | 9,920% | 9,228% | 15.200% | 10,004% |

89/90 | 9.452% | 9,229% | 12,903% | 9,539% |

88/89 | 9,452% | 9,272% | 11,289% | 9,582% |

87/88 | 9,330% | 9,150% | 9,942% | 9.460% |

86/87 | 9,330% | 9,150% | 9,172% | 9,460% |

85/86 | 9.100% | 9,150% | 9,051% | 9,460% |

84/85 | 9.100% | 9,150% | 9,051% | 9,460% |

83/84 | 9.100% | 9,057% | 9,237% | 9,323% |

82/83 | 8,950% | 8,950% | 9,109% | 9.294% |

81/82 | 8,950% | 8,950% | 8,950% | 8,950% |

Ставки школьного налога на 2017/2018 налоговый год

(используется для расчета общих ставок налога на имущество и ветеранов)

- Класс 1 — 11,869%

- Класс 2-7.426%

- Класс 4 — 6,143%

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 16/17 | 11,536% | 7,460% | – | 6,124% |

| 15/16 | 11.506% | 7.603% | – | 6.294% |

| 14/15 | 11,581% | 7,795% | – | 6,485% |

| 13/14 | 11,277% | 7,749% | – | 6.092% |

| 12/13 | 11,457% | 8,158% | – | 6,374% |

| 11/12 | 11.596% | 8,582% | – | 6,493% |

| 10/11 | 10,206% | 7,877% | – | 6.090% |

| 09/10 | 9,469% | 7,367% | – | 5,808% |

| 08/09 | 9,870% | 7,705% | – | 6.271% |

| 07/08 | 10,342% | 8,019% | – | 6,769% |

| 06/07 | 9,182% | 7,288% | – | 6,301% |

| 05/06 | 8,693% | 6,872% | – | 6,276% |

| 04/05 | 8,225% | 6.687% | – | 6.335% |

| 03/04 | 7,761% | 6,764% | – | 6,135% |

| 02/03 3-й и 4-й кварталы. | 7,096% | 6,312% | – | 5,848% |

| 02/03 1-й и 2-й кварталы. | 7,096% | 6,312% | – | 5.848% |

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 2001/2002 | 7,00 2% | 6.543% | – | 5,895% |

| 00/01 | 6.809% | 6.598% | – | 5,949% |

| 99/00 | 6,720% | 6.569% | – | 6.054% |

| 98/99 | 6,195% | 6,112% | – | 5,833% |

| 97/98 | 6,153% | 6,313% | – | 5.809% |

| 96/97 | 5,442% | 5,631% | – | 5,222% |

| 95/96 | 4,837% | 4,925% | – | 4,741% |

| 94/95 | 5,256% | 5.240% | – | 5,268% |

| 93/94 | 5,063% | 4.871% | – | 5,038% |

| 92/93 | 4,513% | 4,160% | – | 4,491% |

| 91/92 | 4,339% | 3,990% | 5,281% | 4,292% |

| 90/91 | 4,164% | 3,923% | – | 4,253% |

| 89/90 | 4.326% | 4,279% | – | 4,423% |

| 88/89 | 4,507% | 4,480% | – | 4,630% |

| 87/88 | 4,430% | 4,406% | – | 4,556% |

| 86/87 | 4,857% | 4,830% | – | 4.994% |

| 85/86 | 4,754% | 4,845% | – | 5,0 10% |

| 84/85 | 4,885% | 4,967% | – | 5,136% |

| 83/84 | 4,909% | 4,944% | – | 5.090% |

| 82/83 | 4,498% | 4.559% | – | 4,734% |

| 81/82 | нет данных | нет данных | нет данных | нет данных |

Ставки налога на освобождение ветеранов

Домовладельцы, получившие освобождение от налога на имущество ветерана, обязаны уплатить ставку школьного налога при освобождении от налога. Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. Ставка налога на имущество для ветеранов, освобожденная от уплаты налогов, — это ставка, применяемая к сумме освобождения от налогообложения для определения налоговой льготы.Ставки освобождения от налога на имущество для ветеранов на 2017/2018 налоговый год

- Класс 1 — 8,516%

- Класс 2 — 5,293%

- Класс 4 — 4,371%

| Класс | Текущие Имущество Ставка налога | MINUS Текущая школа Ставка налога | Налог на имущество Освобождение от налогов для ветеранов |

| Класс 1 | 20.385% | — 11,869% | 8,516% |

| Класс 2 | 12,719% | — 7,426% | 5,293% |

| Класс 4 | 10,5 14% | — 6,143% | 4,371% |

Загрузить все данные о недвижимости NYC

Департамент финансов предоставил данные обо всех объектах недвижимости Нью-Йорка для загрузки на портале открытых данных Нью-Йорка.Посетите страницу открытых данных для получения дополнительной информации.State of Florida.com | Справочник по налогам Флориды

Налоги Флориды — краткий обзор

Основные налоги, собираемые во Флориде, включают налог с продаж и использования, нематериальный налог и налог на прибыль корпораций . Информацию об этих и дополнительных налогах можно найти в списке ниже. Во Флориде нет подоходного налога с физических лиц. .

- Налог с продаж Флориды: Ставка налога с продаж Флориды составляет 6%.

- Налог штата Флорида: во Флориде нет подоходного налога штата.

- Подоходный налог с корпораций Флориды: Корпорации, ведущие бизнес и получающие доход во Флориде, должны подавать декларацию о корпоративном подоходном налоге (если они не освобождены от уплаты налога).

- Налог на недвижимость Флориды: Налог на недвижимость Флориды основан на рыночной стоимости на 1 января того же года.

Разъяснение по налогам во Флориде

По данным независимой исследовательской организации Tax Foundation, на протяжении десятилетий во Флориде было одно из самых низких налоговых бремени в стране. В 2013 году Флорида станет пятой по величине налоговой нагрузкой для своих жителей и предприятий.Но не все налоги одинаковы, и государство собирает их разными способами, о которых жители должны знать.

Подоходный налог

Низкое налоговое бремя Флориды объясняется отсутствием подоходного налога, что делает их одним из семи таких штатов США.Конституция штата запрещает такой налог, хотя жители Флориды по-прежнему должны платить федеральные подоходные налоги.

Налог на наследство

Флорида также не взимает налог на наследство или налог на наследство. Государству не достается никакая часть того, что завещано человеку.

Налог на нематериальные активы

Жителям Флориды больше не нужно платить государству налоги на нематериальные товары, такие как инвестиции. Закон, требующий этого налога, был отменен в 2007 году.

Налог с продаж

Штат взимает ставку налога 6% на продажу или аренду товаров, за некоторыми исключениями, такими как продукты питания и лекарства. Кроме того, округа могут взимать местные налоги сверх суммы штата, и большинство из них так и делают: в 2012 году 55 из 67 округов Флориды добавили местный налог с продаж к налогу штата.Наибольшая сумма, добавленная к налогу с продаж, составила 1,5% в 7 округах в 2012 году, в результате чего общий налог с продаж в этих округах составил 7,5%; количество округов увеличится до 8 в 2013 году. Полный список дополнительных ставок налога с продаж по округам можно найти в налоговом управлении Флориды: http://dor.myflorida.com/Pages/forms_index.aspx

Налог на использование

Штатный налог с продаж должен уплачиваться за Интернет или другие покупки за пределами штата, даже если налог не взимался во время покупки или взимался по ставке ниже, чем ставка налога с продаж и использования во Флориде.Хотя это включает в себя облагаемые налогом предметы, купленные во Флориде, это в основном относится к предметам, купленным за пределами штата, которые были ввезены или доставлены. Жители Флориды обязаны сообщать об этих продажах и платить налог за пользование ими лично.

Налог на недвижимость

Хотя правительство штата не взимает никаких налогов на собственность, местные органы власти получают большую часть своего финансирования за счет этих налогов. Эти ставки оцениваются на местном уровне и могут варьироваться в зависимости от округа, и они основаны на стоимости собственности.Налоги на недвижимость во Флориде — одни из самых высоких в стране, хотя есть несколько исключений, чтобы попытаться облегчить нагрузку на некоторых жителей Флориды.

Освобождение от налога на имущество

Освобождение от налога на усадьбу доступно для основных резиденций во Флориде. Эти льготы могут составлять до 50 000 долларов США. Однако только первые 25 000 долларов из этого освобождения применяются ко всем налогам. Оставшиеся 25 000 долларов относятся только к налогам, не относящимся к школе.

Освобождение от налогов для вдов в размере 500 долларов США могут получить вдовы и вдовцы, не вступившие в повторный брак.Если вы развелись на момент смерти вашего бывшего супруга, вы не имеете права на это освобождение.

Исключения для пенсионеров доступны на http://dor.myflorida.com/dor/property/forms/current/dr501sc.pdf только в некоторых округах и городах. Они оцениваются до 50 000 долларов для жителей 65 лет и старше, чей валовой доход ниже 20 000 долларов в долларах 2001 года с поправкой на инфляцию. Это освобождение является дополнением к освобождению Homestead.

Исключения для слепых в размере 500 долларов США доступны для слепых жителей Флориды.

Освобождение от полной и постоянной инвалидности предоставляется домовладельцам с полной и постоянной инвалидностью. Квадриплегики, использующие свою собственность в качестве приусадебного участка, освобождены от всех налогов на собственность. Другие лица, которым для передвижения необходимо пользоваться инвалидной коляской, или которые по закону слепы и имеют валовой доход ниже 14 500 долларов в долларах 1991 года с поправкой на инфляцию, также могут быть освобождены от всех налогов на собственность.

Исключения для ветеранов существуют в нескольких различных формах.

- Ветеран, имеющий 10% или более инвалидность во время войны или связанных с обслуживанием событий, может получить дополнительное освобождение в размере 5000 долларов США на любую собственность, находящуюся в собственности.

- Почетно уволенный ветеран, который является полностью и навсегда инвалидом или которому требуется инвалидная коляска для передвижения из-за своей службы, может быть освобожден от всех налогов на имущество. В некоторых случаях это пособие может быть передано пережившему супругу.

- Почетно уволенный ветеран-инвалид в возрасте 65 лет и старше, проживавший во Флориде на момент поступления на военную службу, может иметь право на дополнительное освобождение.Инвалидность должна быть постоянной и должна быть получена в результате прохождения военной службы. Налог на имущество будет уменьшен в зависимости от процента инвалидности.

- Военнослужащие, развернутые в течение последнего календарного года, могут получить освобождение в зависимости от процента времени в течение года, в течение которого они были развернуты.

Прочие налоги

Флорида собирает налоги на многие другие товары и услуги, оплачиваемые резидентами. Документальные гербовые сборы начисляются на документы, передающие права собственности на недвижимость Флориды, например, на гарантийные документы и документы о прекращении подачи иска.Дополнительные налоги взимаются за топливо, табачные изделия, услуги связи и многое другое. Полный отчет о налогах, взимаемых во Флориде, см. На веб-сайте Департамента доходов Флориды.

Корпоративный подоходный налог

Хотя физические лица не обязаны платить подоходный налог, это не относится ко всем видам бизнеса во Флориде. Корпорации и искусственные организации, которые ведут бизнес или зарабатывают или получают доход во Флориде, в том числе корпорации за пределами штата, должны подавать декларацию о корпоративном подоходном налоге во Флориде, если они не освобождены.Они должны подать декларацию, даже если налог не взимается. Индивидуальные предприниматели, физические лица, имения потомков и завещательные трасты освобождены от уплаты налогов и не должны подавать декларацию. Корпорации S обычно также освобождаются от уплаты федерального подоходного налога. Ставка корпоративного подоходного налога Флориды составляет 5,5%.

Для получения дополнительной информации о видах бизнеса во Флориде щелкните здесь.

Налог на повторное трудоустройство (ранее — налог на безработицу)

Правомочные предприятия также должны платить налог на повторное трудоустройство.Этот налог, ранее называвшийся налогом на безработицу, до того как был переименован в 2012 году, используется для предоставления частичного временного дохода работникам, которые потеряли работу не по своей вине и которые могут и готовы работать.

Налоговая информация и помощь

Налог на услуги связи

Поиск налоговой ставки на связь по адресу

Информация о коммерческом налоге (все предприятия)

Новые предприятия, отчеты о новых приемах на работу, информация о некоммерческих налогах, удаленная коммерция, регистрация И документы, сертификаты перепродажи, карточки налоговых скобок с продаж, контакты и онлайн-услуги.

Doing Business in Florida — Все виды регистрации бизнеса, лицензирования и выдачи разрешений.

Возможности для бизнеса во Флориде | Налоговые последствия

Информация о корпоративном подоходном налоге (для корпораций)

Документальный гербовый сбор

Налог на наследство

Руководство по завещанию — процесс завещания Флориды и управление имуществом

Файл налоговых деклараций Флориды (подача онлайн)

Налоговая информация Флориды (новые резиденты)

Налог на топливо

Освобождение от налогов на усадьбу

Налоговая служба штата Флорида

Налоговая служба (IRS)

Налог на местный бизнес (ранее налог на лицензию на работу) Информация

Закупки за пределами штата

Налог на загрязняющие вещества

Оценщики имущества (по округам)

Налоги на недвижимость

Оценщики имущества округа , Сборщики налогов (по округам), Освобождение приусадебных участков ion, Освобождения (прочее), Налоговая информация о мобильных домах, Налоговая оценка и ставки ограничения дохода

Рассчитайте налог на имущество

Свидетельство о перепродаже для налога с продаж

Информация о налоге с продаж (налог с продаж и использования)

Florida’s общая ставка налога с продаж составляет 6%.

Дополнительная информация (Руководство по налогу на продажи и использование для владельцев бизнеса — PDF)

Местный вариант налога с продаж (дополнительный налог с продаж округа)

Карта ставок налога с продаж (таблицы для расчета налогов)

Материальное личное имущество Налоги (предприятия)

Рекомендации по оценке

Сборщики налогов (офисы по округам)

Сборщики налогов Флориды

Налоговые формы

Налоговые юрисдикции (по адресу)

Найдите, какие налоги уплачиваются в какой юрисдикции или агентство по адресу собственности во Флориде

Дополнительная информация

Возврат налогов

Налоги на туристическое воздействие 9168 6

Налог на повторную занятость (ранее Налог на безработицу)

Услуги и контакты налогоплательщиков | Местные офисы

Налоговое управление Флориды

Налоговое управление (IRS)

Библиотека налогового права

Билль о правах налогоплательщиков

Чего ожидать во время аудита

Программа вознаграждений — сообщить о тех, кто уклоняется от налогового законодательства штата

Добровольное раскрытие ( Если вы считаете, что у вас есть задолженность по налогам)

Florida Tax Review

Публикация по подписке, посвященная важным налоговым вопросам, касающимся физических лиц, имущественного планирования, бизнеса и дополнительных тем

Федеральная налоговая информация

Внутренняя налоговая служба

Ставки налога на недвижимость | отр

Недвижимость облагается налогом в зависимости от ее классификации.Классификация — это группировка свойств на основе схожего использования. Недвижимость разных классов облагается налогом по разным ставкам.

Налоговая ставка — это сумма налога на каждые 100 долларов оценочной стоимости недвижимости. Ставки устанавливаются Советом округа Колумбия и могут меняться из года в год.

Как рассчитывается налог на недвижимость

Сумма подлежащего уплате налога определяется путем деления оценочной стоимости имущества на 100 долларов и последующего умножения этой суммы на применимую ставку налога на имущество, как указано в таблице ниже.

Например, ваша жилая недвижимость облагается налогом по ставке 1-го класса, которая составляет 0,85 доллара. Если ваш дом оценивается в 500 000 долларов, разделите 500 000 долларов на 100; эта сумма составляет 5000 долларов. Затем умножьте 0,85 доллара на 5000 долларов. Ваш годовой налог составляет 4250 долларов (до вычета приусадебного участка, налоговых льгот для пенсионеров и / или зачетов на мусор).

Если ваша коммерческая недвижимость относится к классу 2, и общая стоимость вашей собственности составляет 5 000 000 долларов или меньше, ваша налоговая ставка составляет 1,65 доллара. Если оценочная стоимость вашей собственности составляет ровно 5 000 000 долларов, разделите эту стоимость на 100; сумма составляет 50 000 долларов.Эта сумма, умноженная на 1,65 доллара, составляет ваш годовой налог в размере 82 500 долларов.

Однако, если ваша собственность класса 2 оценивается, например, в 5 500 000 долларов США, ваш налог рассчитывается с использованием налоговой ставки 1,77 доллара США. Разделите 5 500 000 долларов на 100. Эта сумма составляет 55 000 долларов. Умножьте 1,77 доллара на 55000 долларов. Этот продукт составляет 97 350 долларов США, что составляет ежегодный налог на оценку собственности в размере 5 500 000 долларов США.

Другие ставки, указанные ниже, применяются к коммерческой недвижимости класса 2 стоимостью более 10 000 000 долларов США, незанятой собственности и поврежденной собственности.

Текущие классы и ставкиНиже приведены текущие ставки. Для получения дополнительной информации о налоговых ставках Класса 3 и Класса 4 посетите Вакантную недвижимость.

Ставки налога на недвижимость

| Класс | Ставка налога на 100 долларов США | Описание |

|---|---|---|

| 1 | $ 0,85 | Жилая недвижимость, в том числе многоквартирная |

| 2 | $ 1.65 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость не превышает 5 миллионов долларов |

| 2 | $ 1,77 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 5 миллионов долларов США, но не превышает 10 миллионов долларов США |

| 2 | $ 1,89 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 10 миллионов долларов |

| 3 | 5 долларов.00 | Свободная недвижимость |

| 4 | 10,00 | Испорченная недвижимость |

Штат Орегон: налог на имущество

Система налога на имущество является одним из наиболее важных источников дохода для более чем 1 200 местных налоговых округов в Орегоне. Налоги на имущество полагаются на окружные службы оценки и налогообложения для оценки имущества, расчета и сбора налога и распределения денег между налоговыми округами.Мы обеспечиваем поддержку и надзор за округами для обеспечения единообразия и справедливости в администрировании налога на имущество.

Оценка имущества

Оценка — это процесс определения налогооблагаемой собственности и присвоения ей стоимости. Оценщики округа оценивают большую часть собственности Орегона. Мы оцениваем отдельные крупные промышленные объекты и хозяйственные объекты. Стоимость имущества определяется по состоянию на 1 января каждого года. В период с 1 января по 31 декабря каждого года окружные оценщики собирают данные о продажах для своих исследований соотношения.

Имущество, подлежащее налогообложению, включает всю частную недвижимость (земля, здания и стационарные машины и оборудование), промышленные дома и личное имущество, используемое в бизнесе. Нет налога на имущество на:

- Мебель для дома.

- Личные вещи и автомобили.

- Сельскохозяйственные культуры или сады.

- Опись предприятий.

- Определенное нематериальное имущество.

Налоговая служба

Налоговые округа, подпадающие под действие Закона о местном бюджете штата Орегон, готовят свои бюджеты на предстоящий финансовый год.В ходе этого процесса бюджетный комитет и руководящий орган определяют сумму налогов на имущество, необходимую округу для поддержки бюджета. Публичные собрания проводятся для сбора отзывов сообщества.

Налоговые округа имеют конституционные и законодательные ограничения на размер налога, который они могут взимать:

- Налоги в соответствии с постоянным ограничением ставок налогового округа. После того, как установлен постоянный предел налоговой ставки, он не может быть изменен никакими действиями округа или его покровителей.Законодательное собрание может добавить дополнительные, более низкие законодательные ограничения. Новые округа или округа, с которых ранее не взимались сборы, могут попросить избирателей выбрать постоянный предел ставок для округа. Постоянный предел ставки — это ставка налога на тысячу долларов оценочной стоимости. В местном налоговом округе может быть только одно постоянное ограничение ставок.

- Налоги от местного налогового органа налогового округа. Большинство налоговых округов могут запрашивать у избирателей временные налоговые полномочия сверх постоянного ограничения ставок.Это известно как «местный опционный налог». Местные опционные налоги ограничены пятью годами для эксплуатации и 10 годами для целей капитального строительства.

- Сборы по облигационной задолженности. Большинство налоговых округов могут запросить у избирателей разрешение на выпуск облигаций с общими обязательствами для сбора денег для капитальных проектов. Если облигации одобрены, округ может ежегодно взимать сумму, достаточную для выплаты основной суммы и процентов по облигационному долгу. Поступления от сбора облигаций не могут быть использованы для целей, отличных от той, которая указана в бюллетене для голосования, одобренном избирателями, утвердившими облигации.Утвержденные избирателями залоги, используемые для капитального строительства, не подпадают под лимиты по налогу на имущество в соответствии с Мерами 5.

Ставки налога

Окружной асессор вносит налоги, заверенные налоговыми округами, в налоговую ведомость каждого года осенью. Налог на имущество вносится в налоговую ведомость в виде ставки на 1 000 долларов оценочной стоимости. В большинстве случаев операционные налоги представляют собой постоянные лимиты ставок, утвержденные округами.

Когда округ сертифицировал налоговый сбор в долларах, такой как местный опционный налог или налог на облигации, оценщик должен рассчитать налоговую ставку.Для расчета налоговой ставки сумма налогового сбора делится на налогооблагаемую оценочную стоимость недвижимости в районе. Эта налоговая ставка указывается на счетах налога на имущество физических лиц в округе.

Общая сумма налога на недвижимость рассчитывается путем умножения оценочной стоимости недвижимости на совокупные налоговые ставки всех районов, в которых она расположена, и последующего сложения оценок.

Ограничение налогооблагаемой стоимости

Конституция штата Орегон ограничивает темпы роста стоимости имущества, подлежащего налогообложению.Лимит основан на максимальной оценочной стоимости имущества (MAV). MAV не может увеличиваться более чем на 3 процента каждый год, если в собственности не происходят изменения, такие как добавление новой структуры, улучшение существующей структуры или подразделение или раздел собственности.

Ежегодно рассчитываются MAV и RMV для каждого счета налога на имущество. Затем имущество облагается налогом на меньшую из этих двух значений, которая называется «налогооблагаемой оценочной стоимостью».

Конституция ограничивает сумму налогов на имущество, которые могут взиматься с каждого счета собственности.Для расчета этих лимитов налоги делятся на категории образования и государственного управления.

Если налоги в любой из категорий превышают предел для этого имущества, налоги уменьшаются или «сжимаются» до тех пор, пока предел не будет достигнут. Сначала сжимаются местные опционные налоги. Если местный опционный налог сведен к нулю, а предел все еще не достигнут, другие налоги в категории пропорционально уменьшаются.

Эти лимиты основаны на RMV собственности, а не на облагаемой налогом оценочной стоимости.

Уплата налога на имущество

Налоги на недвижимость уплачиваются в отдельные округа. Для получения дополнительной информации свяжитесь с отделом оценки и налогообложения округа, в котором находится ваша недвижимость.

10 лучших штатов по налогам на недвижимость (и почему)

Налоги на имущество являются ключевым источником дохода для местных органов власти, которые используют деньги для финансирования таких проектов, как школы, строительство дорог, техническое обслуживание, парки и программы отдыха, общественный транспорт и платежные ведомости муниципальных служащих, включая полицию, пожарных и общественное население. заводские отделы.Взаимодействие с другими людьми

В зависимости от того, где вы живете, вы можете заплатить небольшую сумму налога на недвижимость или ваш налоговый счет может конкурировать с размером вашей ипотеки. По данным Tax Foundation, исследовательской организации по налоговой политике, в США средняя эффективная ставка налога на недвижимость — общая сумма уплаченных налогов на недвижимость, разделенная на общую стоимость дома — составила 1,11% за 2018 год. На Гавайях самый низкий показатель в стране — всего 0,30%. Нью-Джерси отличился самым высоким показателем — 2,21%.

В то время как несколько штатов предлагают исключения, позволяющие избежать уплаты налогов на недвижимость, при условии, что вы отвечаете указанным требованиям, в США нет ни одного штата.S., который не взимает минимальный налог на имущество.

Ключевые выводы

- Налоги на недвижимость взимаются штатами и местными органами власти ежегодно, исходя из оценочной стоимости земли и принадлежащих строений.

- Если вам нравится жить на большом участке земли и в большом доме, вы можете подумать о переезде в штат с более низкими ставками налога на имущество, чтобы упростить себе жизнь в кошельке.

- На Гавайях самая низкая эффективная ставка налога на недвижимость — 0,30%, а в Нью-Джерси — самая высокая — 2.21%.