Налоговая система Франции — Википедия

Налоговая система Франции — совокупность общегосударственных и местных налогов и сборов Франции, взимаемых в установленном порядке.

Согласно решению Генеральных штатов в 1314 г. впервые был задекларирован принцип, согласно которому новые налоги вводятся не королевским приказом, а парламентским законом. С 1341 г. вводится налог на соль в форме соляной регалии (позже откупа), а с 1439 г. — налог на земли и здания (талья). Кардинал Ришелье чётко сформулировал главную стратегию фискальной политики: «Не следует перегружать подданных налогами, но не следует и брать с них меньше, чем нужно для нужд государства».

В 1648—1652 гг во Франции разгорелась гражданская война, вошедшая в историю под названием Фронда. Непосредственной причиной Фронды стали непопулярные фискальные меры правительства, в частности введения обременительного налога на дома, что вызвало недовольство всех слоев населения. Подавление Фронды знаменовало победу королевского абсолютизма над оппозиционным ему парламентом, открыв путь к неограниченному произволу в сфере налогообложения.

Во Франции эпохи абсолютизма получила широкое распространение откупная система налогов — передача на договорной основе сбора налогов частным лицам, которые в порядке предоплаты вносили государству оговорённую сумму дохода в обмен на право собирать платежи с налогоплательщиков. Поскольку условия налоговых откупов не подлежали законодательной регламентации, открылись большие возможности для казнокрадства и коррупции. По оценкам современников, в XVIII веке в казну государства поступала лишь половина фактически собранных налогов, остальные оставалась откупщикам[1].

Жан-Батист Кольбер (1619—1683) находясь на посту министра финансов несколько облегчил бремя налогов для бедных и жестоко расправился с казнокрадами. Через сто лет Анн Робер Жак Тюрго (1727—1781) обратил внимание на проблему социальной несправедливости в налогообложении. Он предупреждал, что сословные привилегии в форме налогового иммунитета для дворян и духовенства разрушительны для государственных финансов и, кроме того, оказывают деморализующее влияние на общество. Он отказался от практики подношений генеральному контролёру (министру) финансов взятки в 100 тыс. ливров при ежегодном заключении откупного контракта.

Великая французская революция оказала значительное влияние на развитие налоговой системы Франции. В статье 14 «Декларации прав человека и гражданина» (1789 г.) провозглашалось: «Все граждане имеют право устанавливать сами или через своих представителей необходимость государственного обложения, добровольно соглашаться на его взимание, следить за его расходованием и определять его долевой размер, основание, порядок и продолжительность взимания». Великая французская революция также принесла с собой отмену налоговых иммунитетов и церковной десятины.

В течение 1807—1850 гг во Франции состоялся налоговый кадастр всех земель, охвативший все наделы в пределах государства. В XIX в. во Франции, впервые в Европе, введены акцизы на отдельные виды товаров, а также введён налог на ценные бумаги. Следующее столетие было также отмечено новациями в налоговой системе: были введены налоги на прибыль, на оборот, а в 1954 г. впервые в истории был принят принцип налога на добавленную стоимость.

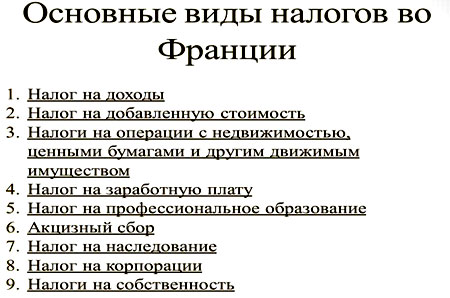

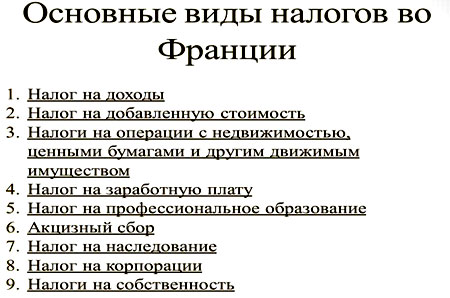

Особенности налоговой системы Франции[править | править код]

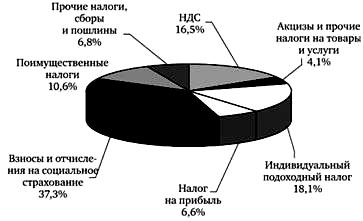

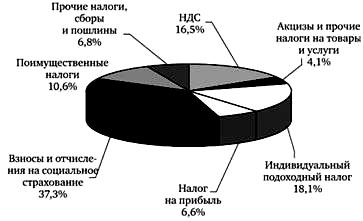

От других стран Западной Европы национальная налоговая система Франции отличается лишь некоторыми, но заметными особенностями. Во-первых, для Франции свойственны высокие социальные налоги — платежи и взносы в фонды социального назначения (более 40 % общей суммы обязательных платежей и налогов по сравнению с около 30 % в среднем по странам Европейского Союза). Во-вторых, структура французской налоговой системы исторически сложилась таким образом, что фискальное значение косвенного налогообложения (налогов на потребление) в общей сумме государственных доходов превышает долю прямых. Не случайно именно Франция — родина налога на добавленную стоимость. В-третьих, в основе бюджетного процесса находится принцип приоритета ресурсов. В отличие от многих других стран, это означает утверждение парламентом сначала доходной части бюджета, а затем расходной. В-четвёртых, вопреки давней традиции централизованного управления с начала 80-х годов правительство проводит политику децентрализации, которая заключается в расширении прав местных органов самоуправления и сопровождается соответствующим перераспределением налоговых поступлений. В-пятых, согласно требованиям унификации налоговых систем в рамках Европейского Союза в последнее десятилетие наблюдается снижение ставок налогообложения с одновременным расширением налоговой базы за счёт отмены льгот.

Все законы Французской Республики, касающиеся введения новых или уничтожения старых налогов, сферы их применения, ежегодно утверждаются парламентом при принятии государственного бюджета. Кроме законов, действуют различные декреты и распоряжения, которые принимаются с целью дополнения, детализации и объяснений действующих законов.

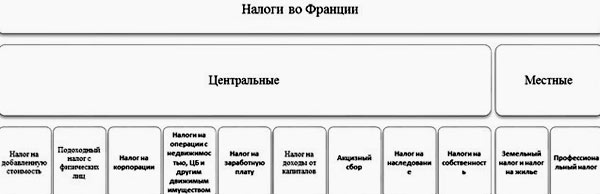

Всего налоги и сборы во Франции составляют около 90 % доходной части бюджета. При достаточно централизованной системе законодательства в сфере налогообложения местным органам самоуправления отводится относительная автономия. Они имеют возможность самостоятельно устанавливать местные налоги, их ставки и порядок взыскания. При этом следует отметить, что во Франции действует достаточно чёткая система распределения налогов за поступлением в центральный и местные бюджеты. Но в последнее время появилась тенденция децентрализации налоговой политики. Это связано с расширением прав местных органов власти в вопросах благоустройства, экологии, градостроительства, профессиональной подготовки специалистов и т. д., что требует дополнительных поступлений в местные бюджеты.

Налоговая служба Франции находится в составе Министерства экономики, финансов и бюджета, возглавляемого министром-делегатом по делам бюджета. Администрирование налогов осуществляют Главное налоговое управление и Главное управление пошлин и других поступлений. Структурно Главное налоговое управление состоит из пяти отделов: 1) отдел подготовки законодательства (функции: разработка проектов законов и других нормативных актов в сфере налогообложения) 2) отдел общего управления налогами (функции: обеспечение аккумуляции налоговых поступлений в государственном бюджете) 3) отдел рассмотрения споров (функции: рассмотрение жалоб и подготовка материалов для уголовного преследования за налоговые правонарушения) 4) отдел по делам земель и государственного имущества (функции: кадастровая оценка земель, управление движимым и недвижимым государственным имуществом), 5) отдел кадров (функции : кадровое обеспечение налоговой службы).

Главное управление учёта определяет объем государственных доходов на основе данных о налоговых поступлениях, поступающих от управлений налогов и пошлин и других государственных ведомств.

Численность налоговой службы составляет около 80 тыс. работников, занятых в 830 налоговых и 16 информационных центрах. Известно, что персонал налоговых органов подбирают путём тщательного отсева. Сотрудники налоговых центров рассчитывают налоговую базу по каждому налогу, собирают налоговые платежи, контролируют правильность уплаты налогов. Взимание налогов регламентируется Налоговым кодексом, который считают образцовым для других стран. Каждый кодекс уточняют при утверждении закона о бюджете и выдают комментарии к кодексу.

О налоговом контроле во Франции дают представление некоторые детали системы наказаний и организации налоговых проверок. Так, за несвоевременное представление декларации налог взимается в полной сумме с одновременным наложением штрафа в размере 0,75 % в месяц (9 % в год). Если доход скрыт умышленно с целью уклонения, то штраф составляет от 40 до 80 % от суммы начисленного налога. В случае регулярного умаления доходов налоги взимают в бесспорном порядке со счетов плательщика. При серьёзных нарушениях налогового законодательства (фальсификация документов и т. п.) предусматривается уголовная ответственность, вплоть до тюремного заключения.

Во Франции обвинения в уклонении от уплаты налогов юридического лица предъявляют только руководителю предприятия, а в случае переплаты налогов соответствующая разница возвращается немедленно с процентами. Списание долгов (налоговая амнистия) проводится во время президентских выборов (один раз в пять лет)[2].

Для Франции свойственны общепринятые в мировой фискальной практике санкции уголовного и административного характера за налоговые правонарушения. Отдельного внимания заслуживает оригинальное исправительно-воспитательное мероприятие: суд, после рассмотрения дела об уклонении от уплаты налогов путём обмана, даёт разрешение на повторяющуюся в течение трёх месяцев публикацию приговора в средствах массовой информации, а также сообщает о вынесении приговора по месту работы или жительства осуждённого.

В процессе сбора и обработки налоговой информации интенсивно применяются компьютеризированные технологии. Налоговая служба имеет специальное подразделение, занимающееся вопросами упрощения документооборота и автоматизации расчётов. Декларации обрабатываются в специальных вычислительных центрах, каждый из которых обслуживает несколько десятков налоговых центров, а также обеспечивает обмен налоговой информацией и услугами. Например, в случае необходимости определённый вычислительный центр может взять на себя обработку деклараций другого центра, перегруженного работой в настоящее время.

Налоговый процесс осуществляется по единой государственной системой бухгалтерского учёта, обязательной для всех категорий налогоплательщиков. При этом допускается упрощённый бухгалтерский учёт для мелких фирм. На всех предприятиях, расположенных в стране, в том числе иностранных, независимо от вида их деятельности (промышленность, строительство, сельское хозяйство, торговля и т. п.) для учёта затрат на производство продукции, выполнение работ и услуг, определения финансовых результатов используется единый план учёта. Это обеспечивает обобщение финансовых показателей по всей стране, что важно для составления прогнозов развития экономики, формирования проектов государственного бюджета, ведения национальной статистики; облегчает проведение анализа финансово-хозяйственной деятельности предприятий, а также осуществления налогового контроля; вносит уверенность в действия предпринимателей; создаёт условия для надлежащей автоматизированной обработки информации.

Работа по пересмотру и совершенствованию плана учёта возложена на национальный Совет бухгалтерского учёта — общественный межведомственный орган, в состав которого входят представители частного бизнеса, государственных институтов, высших учебных заведений, профессиональных союзов. Совет возглавляет ответственный работник Министерства экономики и финансов Франции, которому подчиняется рабочий аппарат, состоящий из высококвалифицированных специалистов в области бухгалтерского учёта.

Основная функция Совета состоит в совершенствовании бухгалтерского и аналитического учёта на предприятиях, приведение его в соответствие с требованиями экономического развития страны и фискальными интересами государства. Важно, что дискуссии по методологии учёта могут вестись до принятия решения, после принятия оно становится нормой, обязательной для всех предприятий и коммерческих организаций. Работа Совета ведётся на основе краткосрочных планов, информационной базой для которых служат материалы парламентских дебатов по проекту бюджета. Наряду с установлением правил учёта затрат и финансовых результатов Совет уделяет большое внимание упрощению учёта, а также вопросам унификации налогообложения и учёта согласно требованиям ЕС. Конечным результатом работы Совета служит периодический выпуск новой редакции плана учёта.

Налоговые доходы центрального бюджета[править | править код]

В 2011 году удельный вес налогов в ВВП Франции равнялся 45,8 %, что примерно на 5 процентных пунктов выше средней нормы налогообложения в странах Европейского Союза. Доля отдельных налогов в ВВП составляла: подоходный налог — 8,1 %; налог на прибыль предприятий (компаний, корпораций) — 2,9 %; взносы на социальное страхование — 14,6 %; налоги на потребление (товары и услуги) — 12,3 %, другие налоги — 7,9 %. Структуру бюджетных доходов от налоговых поступлений, обязательных платежей и взносов составляют (в%): подоходный налог — 12,2; налог на прибыль корпораций — 5,2; взносы в фонды социального назначения — 43,3; налог на заработную плату — 1,8; налог на имущество — 4,8; налоги на товары и услуги — 29,4, другие налоги — 3,3 %[3].

Налог на добавленную стоимость[править | править код]

Важнейшая доходная статья государственного (центрального) бюджета Франции — налог на добавленную стоимость (TVA, taxe sur la valeur ajoutée), введенный в 1954 г. на операции производственного и коммерческого характера.

По состоянию на начало 2001 г. французский НДС взимался по следующим ставкам: стандартной (20 %) и сниженным (2,2 % и 5,5 %)[4]. Налогообложения по сниженной ставке предусмотрено для сельскохозяйственной продукции и продовольствия, медикаментов и медицинского оборудования, книг, грузовых и пассажирских перевозок, культурных и культурно-зрелищных мероприятий, туристических и гостиничных услуг, а также для обедов работников предприятий в течение рабочего дня. Повышенная ставка — 22 % — устанавливается в основном на алкоголь, автомобили, табачные изделия, предметы роскоши.

Льготы, освобождающие от уплаты НДС, распространяются на:

- Малые предприятия — в тех случаях, если их оборот за финансовый год не превышает 70 тыс. евро.

- Все операции, связанные с экспортом. Субъекты предпринимательства, осуществляющие экспортные соглашения, пользуются правом на возмещение уплаченного ими НДС за ценности, купленные у поставщиков и использованные при производстве экспортной продукции или работ и услуг.

- Банковская и финансовая деятельность.

- Услуги частных врачей и преподавателей.

- Сельское хозяйство и рыболовство.

- Государственные учреждения, осуществляющие административные, социальные, культурные и спортивные функции.

НДС уплачивается один раз в месяц согласно представленной декларации. Кроме налога на добавленную стоимость, налогообложение потребления, как правило, осуществляется с помощью акцизов на нефтепродукты; электроэнергию; спиртные напитки и пиво; минеральную воду; табачные изделия, сахар и кондитерские изделия, некоторые продовольственные товары, произведённые из зерновых культур; спички; драгоценные металлы и ювелирные изделия; произведения искусства и антиквариат; страховые и биржевые операции; игорный бизнес; зрелищные мероприятия; телевизионную рекламу.

Налог на доходы[править | править код]

Среди прямых налогов во французской налоговой системе доминирует налогообложения доходов физических и юридических лиц (корпораций).

Подоходный налог с физических лиц обеспечивает около 1/5 доходов государственного бюджета. Налог распространяется на совокупность доходов, полученных физическим лицом в течение года из источников как в самой Франции, так и за рубежом, а именно: заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждения. Плательщиком данного налога считают так называемую фискальную единицу — семью в составе супругов и лиц, находящихся на иждивении. Для одиноких фискальной единицей является соответственно сам человек.

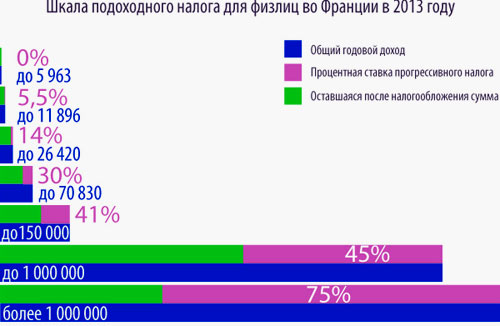

Подоходный налог взимается с лиц, доход которых превышает необлагаемый минимум (25610 евро в год). Применяется шестиразрядная прогрессивная шкала. Минимальная ставка 10,52 %, максимальная — 47 %. Одна из особенностей французского подоходного налогообложения заключается в системе так называемых коэффициентов. Не состоящие в браке плательщики без детей имеют коэффициент 1, супруги без детей — 2, супруги с одним ребёнком — 2,5, с двумя детьми — 3 и т. д. Налог рассчитывается в следующем порядке: общую сумму дохода делят на соответствующий коэффициент, вычисляют налог по ставке, предусмотренной для данной рубрики доходов, а полученную сумму умножают на тот же коэффициент. Например, если семья имеет коэффициент 3 и доход 300 тыс. евро, то определяют налог на 100 тыс., и полученный оклад налога увеличивают в три раза; смысл такой манипуляции — попадание в более низкий разряд при определении процентной ставки. Для некоторых категорий плательщиков (пенсионеров, инвалидов, а также лиц, получающих целевую помощь на питание) также предусмотрены налоговые льготы.

Налоги на операции с недвижимостью, ценными бумагами и другим движимым имуществом[править | править код]

Для Франции свойственны особые правила налогообложения доходов, полученных от операций с недвижимостью, ценными бумагами и другим движимым имуществом. Так, доход, полученный в результате продажи недвижимого имущества, считается налогооблагаемым доходом в год продажи. При этом нулевая ставка действует по отношению к продаже дома или квартиры фактического проживания, от первой продажи, а также от продажи недвижимости, находившейся в собственности не менее 2 лет. Дифференциация ставок зависит от срока нахождения зданий в собственности продавца. По максимальной ставке облагаются доходы от реализации недвижимости, проданной в первые 2 года после её приобретения. Очевидно, что подобный порядок введён с целью препятствования спекулятивным операциям с недвижимым имуществом. Прибыль полученная от операций с ценными бумагами, облагаются по ставке 16 % в случае, если величина прибыли превышает 307600 евро (этот показатель был установлен ещё в 90-е годы и вполне возможно уже пересмотрен). Прибыль, полученная от операций с другим движимым имуществом, (кроме ценных бумаг), облагается налогом в случае, когда сумма сделки превышает 20000 евро. Для произведений искусства установлены две ставки: 4,5 % и 7 % — для предметов искусства, для изделий из драгоценных металлов — 7,5 %.

Налог на заработную плату[править | править код]

Налог на заработную плату взимается на основе годового фонда оплаты труда (ФОТ) определённого работника в денежной и натуральной формах. Установлена прогрессивная шкала налогообложения: при годовом объёме ФОТ до 35,9 тыс. евро — 4,5 %, от 35901 до 71700 евро — 8,5 %, при превышении 71,7 тыс. — 13,5 %.

Налог на профессиональное образование[править | править код]

Основная цель этого налога — нахождение средств на финансирование профессионально-технического образования в стране. Он взимается с фонда оплаты труда по ставке 0,5 % годового фонда оплаты труда предприятия в целом плюс 0,1 %. Если предприятие использует временную рабочую силу, ставка повышается до 2 %. На профессиональную подготовку молодёжи взимается дополнительно ещё 0,3 %. Кроме того, предприятие, на котором работает более 10 сотрудников, обязательно участвует в финансировании жилищного строительства, для чего отсчитывается 0,65 % годового фонда оплаты труда (при этом форма участия может быть любой: от прямого инвестирования до предоставления займа).

Акцизный сбор[править | править код]

.Акцизный сбор является вторым по удельному весу косвенным налогом после НДС. К подакцизным товарам относятся алкогольные напитки, табачные изделия, спички, изделия из драгоценных металлов, сахар, кондитерские изделия. Акцизы являются источником пополнения не только государственного бюджета, но и местных. Некоторые товары, в частности электроэнергия, облагаются ещё и налогом на добавленную стоимость.

Налог на наследование[править | править код]

Налог на наследование и дарение введён в 1798 г. как часть социальных буржуазно-демократических преобразований во времена Великой французской революции. Субъекты налога: резиденты (наследники и реципиенты) во всех случаях перехода права собственности, а также нерезиденты при переходе права собственности на имущество, находящееся на территории Франции. Ставки для имущества, переходящего в собственность как в порядке наследства, так и дарения, едины. Имущество оценивается по рыночной стоимости. Не облагается имущество, которое по завещанию переходит в пользу государства, органов местного самоуправления, благотворительных организаций в самой Франции или в других странах, где действует система налогообложения наследства и дарений, аналогичная французской. Кроме того, из стоимости наследства и дарения подлежат вычету принятые во Франции и в других западных странах так называемые вечные семейные аннуитеты по принципу дожития. То есть, всю сумму выплат получает тот (та) из супругов, который переживёт другого. Необлагаемый минимум для супругов, потомков по прямой линии и родителей составляет 275 тыс. евро (для нетрудоспособных — 300 тыс.), для братьев и сестёр — 100 тыс. Для остальных категорий наследников облагается наследство, стоимостью выше 10 тыс. евро. Ставки налога в диапазоне от 5 до 60 % дифференцированные по двум признакам: в зависимости от стоимости имущества и по трём степеням родства наследников. Оригинальной чертой налогообложения наследства во Франции является неожиданное для данного вида налога экологическая, природоохранная направленность. Так, на 75 % снижается уровень налогообложения, если по наследству переходят леса, лесопосадки, а также земельная собственность, переданная в долгосрочную аренду.

Налог на корпорации[править | править код]

Налогом на прибыль (акционерных) компаний, корпораций (impót sur les societés) облагаются юридические лица, «деятельность которых принимает форму эксплуатации различного рода ресурсов или имеет характер операций, связанных с получением прибыли» . Под эту формулировка французского закона подпадают хозяйствующие субъекты: не только частные акционерные компании и ассоциации, но и государственные предприятия, учреждения, коммунальные организации, которые пользуются финансовой автономией, производят товары и/или предоставляют услуги на предпринимательских началах. Налог распространяется на доходы, полученные от деятельности на территории как резидентами, так и нерезидентами. База налогообложения — задекларированный доход за отчётный (прошлый) год, данные о котором подаются налоговому ведомству не позднее 1 апреля текущего года. До момента окончательного расчёта плательщик ежеквартально вносит авансовые платежи. Базовая ставка налога — 33,33 % чистой прибыли, для компаний, которые реализуют нефть и газ, ставка повышена до 50 %. По сниженной ставке 20,9 % облагаются сельскохозяйственные фермы. По налогу с компаний предусмотрено много льгот. Так новым компаниям предоставляются льготы в течение пяти лет (первые два года налог вообще не уплачивается, на третий год — только 25 % ставки, четвёртый год — 50 %, пятый год — 75 % и только на шестом году ставка составляет 100 %). Действует налоговая льгота 25 % на прирост расходов компании на профессиональную подготовку кадров. Не облагается ускоренная амортизация, в частности, на компьютерное программное обеспечение (списывается 100 % за год), а также на оборудование, предназначенное для улучшения окружающей среды и экономии энергии. Не облагается налогом прибыль, направленная в резервные фонды для покрытия производственных затрат или возможных убытков в будущем, связанными с зарубежными инвестициями, изменениями конъюнктуры рынка, кредитными рисками, списанием безнадёжных долгов. Выручка от продажи активов облагается как обычный доход. Но направленная в резервный фонд выручка от продажи активов, которыми пользовались более двух лет, облагается налогом по сниженной ставке 19 %. Разумеется, такой порядок стимулирует избавление от старого оборудования. В силу интенсивных внешнеэкономических связей, особенно в странах ЕС, тщательно регламентировано налогообложения французских компаний за рубежом и иностранных корпораций во Франции. С целью недопущения двойного налогообложения с другими странами заключены налоговые конвенции, которые предусматривают право исключительного налогообложения в одной из стран по принципу: или по месту происхождения дохода, или по местонахождению получателя (владельца) дохода. Так, доходы промышленного и торгового происхождения, а также доходы от недвижимости, облагаются налогом в той стране, где на постоянной основе расположены субъекты налогообложения или находится их имущество.

Налоги на собственность[править | править код]

Налогообложению подлежат: недвижимое имущество (здания и сооружения, оборудование промышленных и сельскохозяйственных предприятий), движимое имущество (акции и облигации, средства на текущих счетах), права собственности. Некоторые виды имущества полностью или частично освобождены от налога (имущество, используемое с целью профессиональной деятельности, предметы старины и др.). Согласно установленным ограничениям, общая сумма налога на собственность и подоходного налога не должна превышать 85 % дохода плательщика[5].

В 80-х годах ХХ ст. во Франции была проведена реформа местного самоуправления. Законом «О правах и свободах коммун, департаментов, регионов» от 2 марта 1982 г. было урегулировано разграничение полномочий, распределение финансовых ресурсов между органами государственной и местной власти. В результате некоторой децентрализации управления удельный вес местных бюджетов достиг 60 % от общего объёма бюджетных средств государства. При формировании местных бюджетов соответствующие органы самостоятельно определяют ставки налогов, на которые распространены их компетенция, но в пределах установленного актом Национального собрания (парламентом Франции) максимального уровня. К началу XXI в. сложилась система из 16 местных налогов и сборов, а именно: земельный налог на застроенные участки; земельный налог на незастроенные участки; налог (сбор) на уборку территорий; налог на жилье; профессиональный налог, сбор на содержание сельскохозяйственной палаты, сбор на содержание торгово-промышленной палаты, сбор на содержание палаты ремёсел; местный сбор на освоение рудников; сбор на установку электроосвещения, сбор за используемое оборудование; налог на продажу зданий, сбор с автотранспортных средств; налог на превышение допустимого лимита плотности застройки; налог на превышение лимита занятости территории; сбор на озеленение.

Земельный налог и налог на жилье[править | править код]

Земельным налогом на застроенные участки облагается 50 % кадастровой или арендной стоимости недвижимости и земельных участков, предназначенных для промышленного и коммерческого использования. Освобождены от налога: государственная собственность; здания сельскохозяйственного назначения; жилые дома и квартиры, принадлежащие физическим лицам, старше 75 лет, а также лицам, которые получают помощи из социальных фондов или выплаты по инвалидности. Земельный налог на незастроенные участки взимается на основе 80 % кадастровой или арендной стоимости участка под застройку, а также полей, лесов и болот, которые находятся в частной собственности. От данного налога полностью освобождены государственные земли, временно — площади с искусственными лесонасаждениями (вероятно до момента коммерческой эксплуатации леса) и некоторые другие. Налог на жилье платят владельцы и/или арендаторы жилых помещений (домов и квартир). Малообеспеченные полностью или частично освобождаются от данного налога[6]. Ставки земельного налога и налога на жилье определяются каждым органом местного самоуправления частности, но не могут превышать более чем в 2,5 раза среднюю ставку предыдущего года на региональном или общенациональном уровне.

Профессиональный налог[править | править код]

Профессиональный налог (taxe professionnelle, в некоторых источниках переводится как промысловый налог) налагается на лиц, за работу которых заработная плата непосредственно не выплачивается. Самая многочисленная категория плательщиков данного налога — так называемые лица свободных профессий (писатели, журналисты, художники, артисты и др., кроме медицинских сестёр и сиделок, а также владельцев автомобилей, занятых частным извозом). Ставка налога определяется каждой административно-территориальной единицей отдельно в зависимости от двух критериев: от оценочной стоимости помещения, которое плательщик использует для своей деятельности, и величины дохода плательщика. Ставка профессионального налога не может превышать 3,5 % суммы добавленной стоимости, созданной плательщиком в течение года. Добавленная стоимость определяется как разница между суммой полученного дохода и затратами в текущих ценах, связанными с профессиональной деятельностью. Возможны различные скидки в зависимости от состояния используемых помещений, степени амортизации оборудования, динамики цен. Налогоплательщик подаёт декларацию с соответствующей информацией[1].

Борьба с уклонением от уплаты налогов[править | править код]

Во Франции налоговые центры владеют информацией по банковским базам данных: к ним поступает информация о каждом открытии счета, о каждом крупном переводе денег, который формально может стать поводом для дополнительной проверки декларации, заполненной самим налогоплательщиком. Кроме того, налоговые центры пользуются отдельными базами данных по земельному налогообложению, по налогам на жилье, а также базами данных о наличии скаковых лошадей, яхт, самолётов. Налоговые центры обладают также информацией о покупке автомобиля, недвижимости и даже о декларации, которую налогоплательщик заполняет при приёме на работу. Налоговые органы активно сотрудничают и обмениваются информацией с таможней, полицией и такими компаниями, как «Франс-Телеком», «Електрисите де Франс» и «Газ де Франс». Такой объем информации позволяет в любой момент, не вставая с рабочего места, проверить правдивость декларации о доходах, поданной налогоплательщиком, в настоящий момент не возможно втайне от налогового ведомства открыть банковские счета, например, в Париже, Лилле и Марселе. Первичная обработка информации компьютеризирована: каждая декларация тщательно проверяется на компьютере. Привлечь повышенное внимание инспектора может что угодно: даже необъяснимое повышение расходов на уход за детьми. Подозрительное досье снова «загоняется» к компьютер, проверяется по специальной программе, на экране появляются все данные, касающиеся финансового состояния налогоплательщика, включая текущие доходы, адрес его нанимателя, семейное положение за последние три года. Если этого недостаточно, включается ещё одна программа, которая проверяет последние адреса налогоплательщика. Третья программа сообщает о его недвижимости, об актах на куплю-продажу, дарственные и т. д., чтобы оценить, насколько достоверна цена сделки, которая осуществлена. Если цена не совпадает с заявленными доходами — это предмет расследования. Однако самой информатики недостаточно. Специальный отдел Национальной дирекции налоговых расследований, штаб-квартира которой находится в парижском пригороде Пантен, ежедневно обрабатывает прессу: особым вниманием пользуются рубрики объявлений о купле-продаже, найме, а также светская хроника. Другие отделы — общей численностью до 1300 человек — занимаются сбором информации непосредственно на местах, используя контакты в полиции, мэриях, банках, ресторанах и даже торговцев автомобилями. Именно этим отделам удаётся иногда выйти на след преступлениям в теневой экономике. Налоговые инспекторы охотно пользуются и неформальными источниками информации, в частности анонимными письмами, показаниями соседей, информаторов. Налоговая администрация официально премирует информаторов, но лишь после того, как взыщет с неплательщика сумму, которую он задолжал, вместе со штрафами. Сами инспекторы работают только за зарплату — они не получают премий которые бы привязывались к тем средствам которые они сэкономили государственной казне. Нововведением последних лет стал не просто обмен информацией между налоговым ведомством и полицией, но и совместные операции. Почти пятьдесят налоговых инспекторов, которые имеют одновременно удостоверение сотрудника полиции и работника налоговых органов, заняли кабинеты в отделениях криминальной полиции. Кроме того, налоговые инспекторы в соответствии с законодательством имеют право на ознакомление с делом, рассматривается в суде. Особенно их интересуют досье, касающиеся финансовых махинаций и злоупотреблений, тайного финансирования политических партий и функционирования так называемых чёрных касс. Наконец, налоговое ведомство пользуется услугами частных детективов, хотя официально и отрицает эту практику. Чаще всего в «контрольные сети», расставленные налоговыми инспекторами, попадают рядовые налогоплательщики. Досье обычного служащего проверяется примерно раз в 8 лет, нотариуса — в 28 лет, парикмахера — в 40 лет, врача — в 50 лет, а крестьянина — в 134 года. Привилегированными лицами занимается особая служба — Национальная дирекция проверки налоговой ситуации. В её ведении, в частности, находятся крупные политические деятели. Своя градация и у предприятий — малые фирмы (до 5 млн евро оборота) проверяются относительно быстро — достаточно и трёх месяцев. Большими многонациональными компаниями занимается Дирекция национальной международной проверки, где работают около 250 человек. Такие предприятия проверяются основательно раз в 6 — 7 лет. Причём продолжительность проверки может достигать одного года.

Ответственность за неуплату налогов[править | править код]

Налоговые органы не расценивают как преступление нарушения, не превышающие 5 % подоходного налога. Однако эту задолженность нужно оплатить с процентами — 0,75 % в месяц. За несвоевременное представление декларации в налоговые ведомства налагается штраф в размере 10 % налоговой суммы. В случае если срок несвоевременного представления более месяца, штраф составит 40 %, если же декларация не подана и после повторного напоминания, сумма штрафа увеличится ещё вдвое. Теоретически может угрожать даже такое наказание, как лишение водительских прав сроком до 3 лет. Злостное уклонение от уплаты налогов влечёт за собой тюремное заключение сроком от одного до пяти лет и наложение штрафа от 5 до 250 тысяч евро, не считая возврата всей суммы и процентов за просроченный период[7]. Чтобы заставить неплательщика полностью рассчитаться с государством, существуют такие способы, как наложение ареста на банковские счета, зарплату и также арест имущества. Вместе с тем законодательство предусматривает для налогоплательщика возможности обжалования решения налоговых органов, включая обращение в судебные инстанции.

- ↑ 1 2 Андрущенко В. Л., Данілов О. Д. Податкові системи зарубіжних країн. — К., 2004.

- ↑ Онищенко В. Податкова система Франції // Вісник податкової служби України. — 2001 — № 5. — 22-23.

- ↑ Русакова И. Г., Кашин В. А., Толкушкин А. В. Налоги и налогообложение. — М., 2000. — С. 261.

- ↑ Тютюрюков Н. Н. Налоговые системы зарубежных стран: Европа и США. — М., 2002. — С. 70.

- ↑ Налоги и налогообложение / Под ред. М. В. Романовского, О. В. Врублевской. — СПб., 2001. — С. 437.

- ↑ Литвиненко Я. В., Якушик І. Д. Податкові системи зарубіжних країн. — К., 2004. — С. 109.

- ↑ Кирієнко Н. Податкова система Франції //Вісник податкової служби України — 2007. — № 24.

Какие ставки подоходного и других налогов во Франции в 2020 году

Когда человек планирует совершить переезд в другую страну, его в большей степени интересуют налоги. Тема налогов воистину является проблемой насущной для каждого гипотетического эмигранта. Налоги во Франции считаются одними из самых высоких в Европе. Но этот факт едва ли может остановить человека, желающего жить и работать в самом сердце Европейского Союза. Конечно, всегда можно стараться найти лазейку и не платить налоги. Но это противозаконно и власти страны непременно будут принимать суровые меры в отношении нарушителя.

Содержание материала

Общие данные

Франция, несмотря на проблемы, внутри страны и мощное давление извне, продолжает оставаться одной из самых богатых и экономически стабильных стран Европейского Союза.

Структура налоговой системы во Франции

Налогообложение во Франции предполагает социальную направленность, а также весьма обширную систему скидок и всевозможных бонусов от государства. В 2020 году налоги в этом государстве условно делятся на 3 крупные группы:

- Налоги с доходов.

- Налоги на расходы.

- Местные выплаты.

Важно знать, что во французском государстве предполагается двухступенчатая оплата налогов. Это актуально для каждого, кто имеет официальный источник доходов. Первый раз выплачиваются социальные налоги для физических лиц. Эти выплаты могут высчитываться из зарплаты сотрудника французского предприятия.

Из этих налогов власти страны выплачивают компенсации на посещение государственных лечебниц, приобретение медикаментов, а также пособие по безработице. Если сотрудник французского предприятия не является подпольным миллионером, то социальные налоги для физических лиц обойдутся ему в 18 — 20 процентов от «грязной» заработной платы.

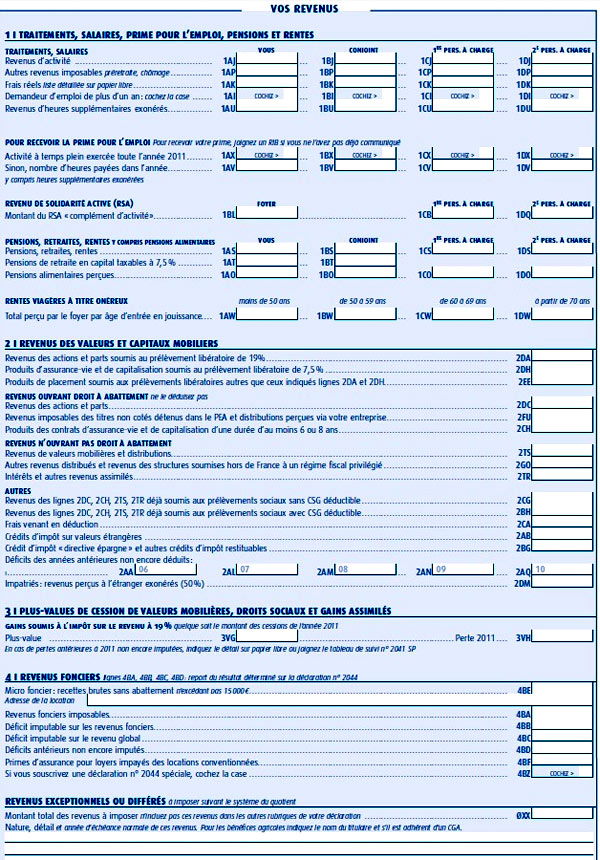

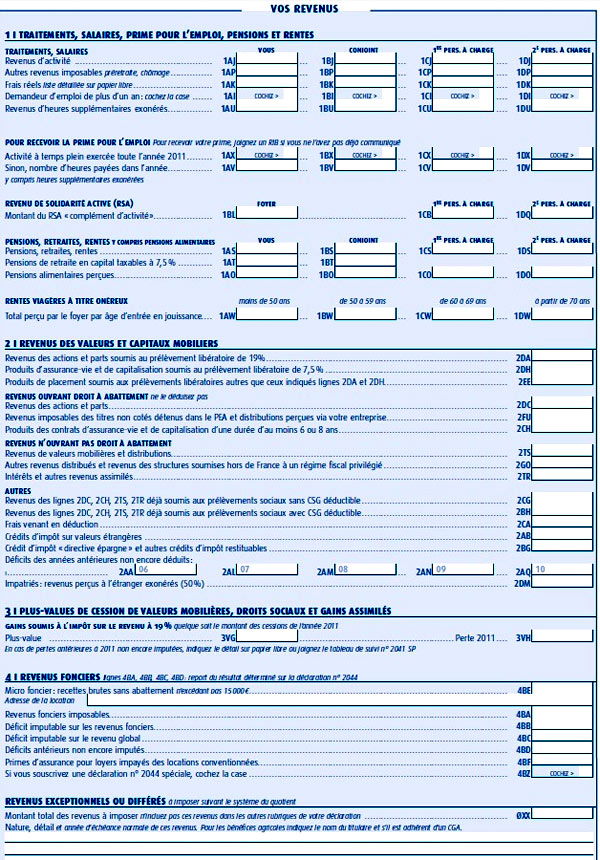

Второй раз налоги для физических лиц выплачиваются с совокупного годового дохода. То есть, платить придется один раз в двенадцать месяцев. Запрос, предполагающий предоставление корректных данных относительно декларации об имеющихся доходах, приходит сотруднику французского предприятия по почте. Обычно это происходит в первой декаде февраля.

Пришедший документ необходимо корректно заполнить и выслать в местный налоговый центр. Этот центр является своеобразным аналогом российской налоговой инспекции. Сделать это нужно как можно скорее. Крайний срок датируется двадцатыми числами марта. Согласно существующему французскому законодательству, последний день подачи документа — 24 марта.

Вернуться к оглавлениюКакие налоги выплачиваются французским властям

В 2020 году власти Франции требуют выплату следующих налогов:

- на прибыль;

- на общества;

- подоходный;

- на богатство;

- НДС.

Особенности оплаты «прибыльного» налога

Налог на прибыль рассчитывается в зависимости от нескольких факторов.

В первую очередь учитывается размер прибыли налогоплательщика. Также учитывается наличие среди членов семьи юридического лица иждивенцев. Ими могут быть как несовершеннолетние дети, так и родители-старики или супруги-инвалиды. Кроме того, налог на прибыль может быть рассчитан в зависимости от типа юридического лица.

Так, 36 процентов предназначено к оплате для крупных юридических лиц. 33 процента должны выплачивать средние и малые организации. Кроме того, это процент актуален для тех организаций, где половина капитала является собственностью физических лиц.

Вернуться к оглавлениюКритерии оплаты подоходного налога

Подоходный налог во Франции актуален вовсе не для отдельных физических лиц, но для всей семьи налогоплательщика. В некоторых случаях этот налог определяется как налог с домашнего хозяйства.

Под семьей налогоплательщика понимаются его дети, не достигшие восемнадцатилетнего возраста, а также супруги.

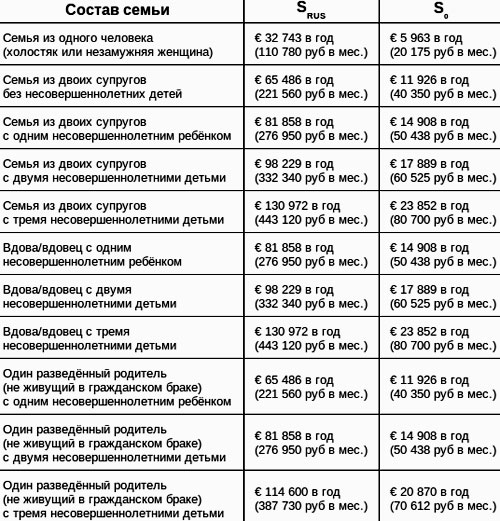

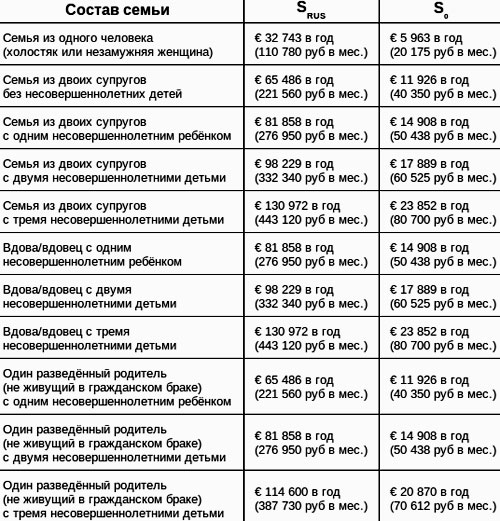

Расчет подоходного налога для французских семей

Также членами семьи считаются молодые люди, не достигшие двадцати одного года и студенты, возраст которых моложе 25 лет. Для всей семьи налогоплательщика может быть вычислена налоговая база. Это определяется как совокупный двенадцатимесячный доход каждого из членов семьи налогоплательщика. При этом учитывается и вычет некоторых расходов. Эти расходы не предназначаются для налогообложения.

Следующим этапом является деление суммарной семейной налоговой базы на коэффициент размера «ячейки общества». В итоге можно говорить об облагаемой налогом доле 1 члена семьи налогоплательщика.

Иными словами, имеется в виду средний доход всех членов французской семьи. Этот коэффициент способствует определению величины ставки актуального налога, который предстоит выплачивать конкретному семейству.

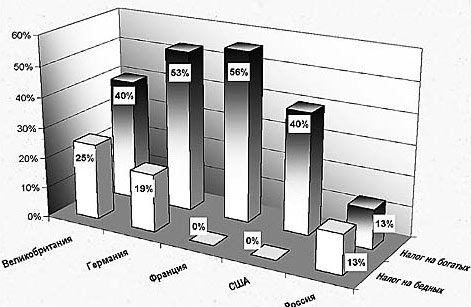

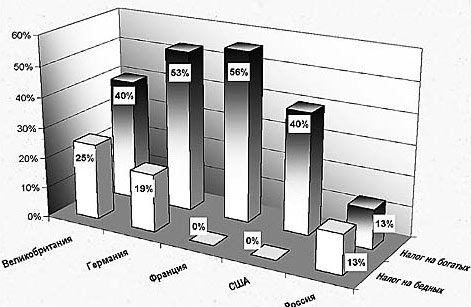

Не так давно говорилось о том, что ставки актуального дохода во французском государстве являются несоразмерно высокими.

Сравнение ставки подоходного налога во Франции с другими странами

Для владельцев миллионов ставки предполагают семьдесят пять процентов.

Вернуться к оглавлениюВычеты французской налоговой системы

Во французском государстве активно применяется система налоговых вычетов. Это способствует снижению налоговой базы, а в некоторых случаях и ставки.

Так, налоговая база подоходного налога в 2020 году предполагает вычитание:

- всех расходов, которые были понесены членами семьи налогоплательщика, имеющими постоянное место работы;

- всех расходов, связанных с приобретением недвижимости для своего семейства;

- всех расходов, необходимых для обеспечения безопасности семье, проживающей в квартире или доме;

- медицинских расходов;

- социальных расходов;

- расходов, предназначающихся для содержания детей в детских садиках или яслях;

- расходов, предназначающихся для обучения детей налогоплательщика в высших школах или колледжах;

- расходов на приобретение медикаментов;

- расходов, необходимых для содержания членов семьи, которые не могут содержать себя сами (инвалиды, тяжелобольные).

Также принимается в расчет вычитывание за детей лица, несущего военную службу. Это актуально даже тогда, когда ребенок достигает восемнадцатилетнего возраста и даже имеет собственную семью.

«Бонусы» для лиц, несущих военную службу могут быть высчитаны точно по такой же схеме. Кроме того, специфические бонусы предназначаются для тех лиц, которые материально активно помогают родителям, также имеющим постоянное место работы. Когда на бонусы претендует человек, активно оказывающий благотворительность, он должен доказать это при помощи выписок с банковского счета.

Вернуться к оглавлениюКритерии оплаты НДС

Французское государство считается родиной НДС. Этот налог является актуальным с середины пятидесятых годов двадцатого столетия. Налогом облагается продающая цена на услуги и товары.

График процентного соотношения различных налогов

Во французском государстве существует ряд лиц, которые могут претендовать на определенные бонусы от налоговой системы. Порядок выплаты НДС для них упрощен. Для таких налогоплательщиков налог рассчитывается по годовым итогам. Квартальные декларации не учитываются. Однако учитываются ежеквартальные внесения выплачиваемых авансов. Такой бонус актуален для предприятий, которые имеют оборот не ниже 230 000 евро.

От выплаты НДС освобождаются:

- Врачи.

- Преподаватели и учителя.

- Меценаты и благотворители.

- Различные виды страхования.

Примечательно, но французское законодательство освобождает от уплаты НДС владельцев казино и различных лотерей.

Вернуться к оглавлениюОсобенности уплаты налога на недвижимость

Особое место в налогообложении французского государства имеет один важный налог. Это налог на недвижимость во Франции. Совершать выплаты необходимо владельцам:

- арендованных помещений, в которых имеется мебель;

- арендуемого имущества, в котором нет мебели;

- имущества на территории французского государства (квартира или дом могут быть предоставлены в аренду любому лицу).

Если владелец квартиры или дома планирует продать свое имущество, то ему также предстоит выплатить налог государству. В этом случае выплата будет определяться как налог на прирост капитала.

Вернуться к оглавлениюОсобенности уплаты налога на прибыль

В налогообложении французского государства существует особый налог. Это налог на прибыль. Сегодня налог на прибыль полностью зависит от организационной и правовой системы любой организации.

После того как была выбрана юридическая структура, владелец организации, обязующийся выплатить налог на прибыль, точно сказочный богатырь на распутье, должен сделать выбор в соответствующем режиме. Всего для налога на прибыль имеется 2 способа выявления прибыли: реальный режим дохода и режим микропредприятий.

Для уточнения факта, с какими еще тонкостями предстоит столкнуться человеку, обязанному выплачивать налог на прибыль, необходимо проконсультироваться с высококвалифицированным юристом.

Вернуться к оглавлениюХорошая новость

Не так давно премьер-министр французского государства высказался относительно того, что процент, который приходится выплачивать многим гражданам страны, является неоправданно высоким. Премьер-министр отметил, что с течением времени желал бы снизить процент подоходного налога.

Премьер отметил, что законопроект, который готовится к подписанию, будет максимально ясным. Наличие некоего скрытого плана не предусматривается.

Важно учесть

В 2020 году необходимо строго учесть факт того, что в приобретение объекта никогда не могут быть включены нотариальные налоги. Также обращается внимание на расходы, состоящие из гонорара, который выплачивается специалисту нотариальных услуг. Кроме того, специалисты не учитывают разнообразные затраты и пошлины за госрегистрирование.

Налог на жилье обязателен для выплат. Это касается как владельцев жилых домов, так и тех, кто арендует помещение. Если лицо позиционируется как малообеспеченное, то оно нередко полностью или частично освобождается от необходимых выплат.

Вернуться к оглавлениюАктуальная информация

Если человек работает во Франции только первый год и налогами еще не облагался, он обязуется самостоятельно посетить соответствующую организацию. Там он должен потребовать, чтобы ему на руки была выдана декларация.

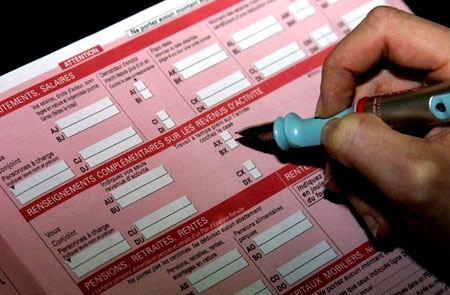

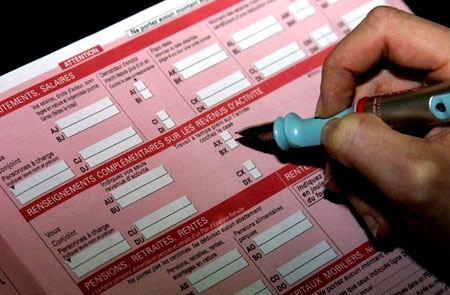

Так выглядит французский бланк налоговой декларации

В противном случае негативных последствий избежать, к сожалению, не удастся. Декларация должна быть тотчас отослана в налоговую службу французского государства. При этом налогоплательщик обязательно должен сделать соответствующую отметку, свидетельствующую о том, что он делает налоговые выплаты впервые.

Сложно будет только в первый год. Второй и все последующие годы предполагают оплату всех необходимых налогов в три этапа. В первый раз налогоплательщик оплачивает одну треть от налога за предшествующие двенадцать месяцев. Второй транш нужно будет выплатить примерно до второй декады мая. Остаток, если он имеется, должен быть оплачен в первых числах сентября. В этом случае предполагается перерасчет налогов за актуальные двенадцать месяцев.

Вернуться к оглавлениюЗадержка выплат

Иногда налогоплательщики задерживают выплаты.

При любой задержке, даже в том случае если она предполагает уважительную причину, налогоплательщик штрафуется на десять процентов. Штраф налагается также и в том случае, если налогоплательщик указал некорректные данные.

Важно понимать, что задекларировать необходимо все имеющиеся доходы. Это касается всех доходов за прошлый год. Принимается во внимание заработная плата, а также доходы от аренды недвижимости. Кроме того, учитываются все проценты по банковским счетам налогоплательщика.

Вернуться к оглавлениюДекларация

Каждый налогоплательщик может самостоятельно скачать бланк декларации о собственных доходах. На официальном сайте налоговой службы имеется также и калькулятор, при помощи которого можно высчитать актуальную сумму. Если знать сумму, то можно без проблем сориентироваться в том, какую конкретно сумму придется оплачивать.

Вернуться к оглавлениюУменьшение годового налога

Важно знать о том, что годовой налог вполне может быть уменьшен. Существует немалое количество легальных вариантов. При этом необходимо учитывать, насколько они могут быть применимы в отношении конкретного индивидуума.

Вернуться к оглавлениюПервый вариант

Неплохим вариантом является возможность выйти замуж за гражданина Франции. Это же касается лиц, желающих найти себе супругу среди привлекательных француженок. Семейная пара в 2020 году обязуется выплачивать налог средней суммы дохода.

То есть если главный налогоплательщик способен зарабатывать не менее 30 000 евро в двенадцать месяцев, в супруга является домохозяйкой, то доход на одного члена семьи может составить не менее 15 000 евро. Выплата налогов осуществляется, исходя из этой суммы. Данный вариант имеет право на жизнь только в том случае, если брак был оформлен официально.

Если же оба супруга проживают в так называемом «гражданском браке», то картина выплаты налогов будет несколько иной. Дело в том, что налоговая служба не интересуется деталями. Это Система. Если налогоплательщик, не сочетавшийся браком с избранницей законным браком, и считает этот союз настоящим, власти страны придерживаются иной точки зрения. В этом случае каждый член семьи будет платить налоги порознь.

Если супруги, состоящие в «гражданском браке», решат оформить свои отношения, то лето является оптимальным временем года. В этом случае налог будет рассчитан исходя из двух частей. Обе части (до и после) будут весьма небольшими.

Это актуально в том случае, если человек не желает «попасть» на выплату большой суммы. Таким образом, платить придется трижды за год. Сначала предстоит подать индивидуальные декларации, свидетельствующие о доходах. Затем семейная пара выплачивает общую декларацию.

Вернуться к оглавлениюВторой вариант

Семья — это ячейка общества и обязательно предполагает наличие детей.

Конечно, сегодня многие пары женятся «для себя», но дело в том, что наличие детей может обернуться весьма выгодно. Так, когда семейная пара обзаводится потомством, то налог, который она должна будет выплачивать, уменьшается. Каждый человек до достижения восемнадцати лет считается на половину члена семьи. Это важно, когда осуществляется расчет дохода на каждого члена «ячейки общества». Когда в семье появляется третий ребенок, он считается уже на одного человека.

То есть, власти страны, таким образом, просто убивают нескольких зайцев. Ведь каждый налогоплательщик заинтересован в том, чтобы платить государству как можно меньше. За рождение ребенка он получает определенные бонусы, да еще и налог снижается в несколько раз. Когда дети подрастают, наступает пора их обучения в колледжах и высших школах. Обучение во Франции детей также может быть задекларировано.

Вернуться к оглавлениюТретий вариант

Этот вариант актуален для тех налогоплательщиков, родители которых проживают вместе с ними и не имеют собственных доходов.

Устройство государственных налогов во Франции

В 2020 году разрешается задекларировать порядка 2800 евро в двенадцать месяцев. Эта сумма актуальна для каждого члена семьи. При этом подтверждения расходов не предполагается.

При этом родители основного налогоплательщика обязательно должны проживать вместе с ним. Иногда это удобно, а в некоторых случаях дети предпочитают жить отдельно от родителей. Неудобство может коснуться тех налогоплательщиков, родители которых не являются французскими резидентами.

Вернуться к оглавлениюЧетвертый вариант

Этот вариант предполагает оказание материальной помощи родителям. Так, налогоплательщик может оформлять ту или иную часть собственных доходов в виде помощи родителям. При этом важно учитывать, что актуальная сумма может быть вычтена из дохода налогоплательщика. Она будет добавлена к доходам лиц, произведших налогоплательщика на свет.

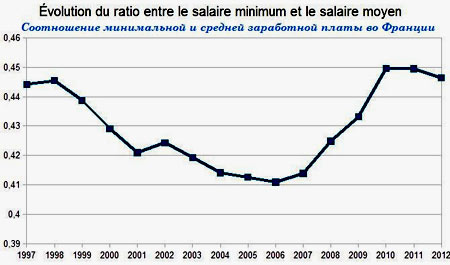

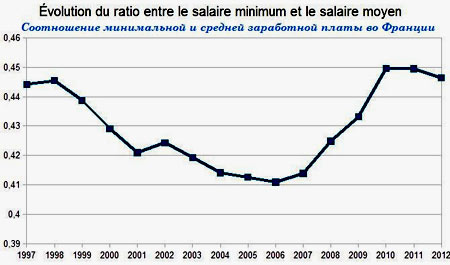

График изменения минимальной и средней зарплаты во Франции

Таким образом, они также будут платить государству определенную сумму. Важно знать о том, что налоговая служба может требовать подтверждения этих налогов. Это может быть осуществлено посредством почтового перевода или банковского счета. Определенные сложности могут возникнуть в том случае, если родители налогоплательщика не проживают на территории Франции и не являются ее резидентами.

Вернуться к оглавлениюПятый вариант

Декларирование расходов предполагается с учетом профессиональной деятельности налогоплательщика.

То есть, налогоплательщик имеет возможность задекларировать некую часть своих доходов в качестве расходов, которые могут быть связаны с профессиональной деятельностью. Это актуально в том случае, если расходы превышают доходы на 10 процентов.

Заполнение налоговой декларации

В этом случае налоговая служба может высчитать не менее десяти процентов годового дохода. Это осуществляется при расчете всех налогов. К таковым налогам следует отнести расходы на транспортировку. Так, если налогоплательщик ездит на место работы на собственном авто, то все это учитывается. Также учитывается расход средств на обед или специальную одежду. Также принимается во внимание получение специального сертификата или приобретение необходимого инструментария.

Так, если расходы налогоплательщика могут превысить десять процентов от годового дохода, то этот вариант имеет смысл. Также нужно быть готовым к тому, что сотрудники налоговой могут попросить представить документы, подтверждающие данные расходы.

Вернуться к оглавлениюШестой вариант

Этот вариант отлично подходит для тех лиц, которые активно занимаются благотворительностью. Налогоплательщик имеет право на декларацию своих расходов в размере 470 евро. Для того чтобы подтвердить эти расходы, нужно представить соответствующие документы.

Благотворительность актуальна только тогда, когда налогоплательщик несколько превышает планку собственных доходов. При превышении этой планки налогоплательщик может попасть в совершенно иную налоговую категорию. Это предполагает, что налоги при этом будут несколько выше.

Средние заработные платы по различным специальностям во Франции

Для того чтобы наверняка не ошибиться при подсчете, рекомендовано воспользоваться специальным калькулятором. Найти его можно на сайте французской налоговой службы.

Вернуться к оглавлениюЗаключение

Облегчить себе жизнь можно при помощи налога на проживание. Этот налог может выплачиваться в пользу бюджета места, в котором проживает налогоплательщик.

Налоговые последствия, если вас считают нерезидентом Франции

Налоги во Франции – одна из наиболее обсуждаемых инвесторами и бизнесменами тем ввиду высоких процентных ставок. При внешней привлекательности в отношении экономики, стабильности банковской системы, развитого здравоохранения и высокого уровня жизни, социального обеспечения, Франция нередко отпугивает иностранцев достаточно высокими налоговыми ставками.

Уже сейчас правительство пересматривает налоговое законодательство и планирует снижение корпоративного налога в ближайшие годы, что приведет к повышенной заинтересованности со стороны международных инвестиционных и других компаний. Сегодня же рассмотрим подробно, какие налоги во Франции должен платить резидент и нерезидент в зависимости от наличия бизнес или иного имущества на французской территории и за ее пределами.

Налоги во Франции – международные соглашения, расположение налогового адреса

В первую очередь отметим, что положение налогового резидента Франции оценивается на уровне каждого члена конкретного домохозяйства. Если вы супружеская пара, вы можете считаться налоговым резидентом Франции, а ваш супруг – нерезидентом.

Если у вас есть доход из французских источников после вашего отъезда из Франции, обязательно уточните, остается ли ваш налоговый адрес в этой юрисдикции.

Чтобы определить место вашего налогового резидентства, что позволит четко понять, нужно ли платить налоги во Франции, международные соглашения между государствами предусматривают основные критерии. Они имеют преимущественную силу в сравнении с внутренним законодательством, но могут различаться в соответствии с конвенциями – нерезидентам следует обратиться к соглашению, применимому к его конкретной ситуации.

В отсутствие соглашения между двумя заинтересованными странами применяется внутреннее законодательство страны проживания или расположения бизнеса.

В соответствии с международными налоговыми соглашениями, гражданин считается резидентом с местом жительство во Франции, если соответствует одному или нескольким из следующих критериев:

- место проживания (включая местонахождение супруги (а) или партнера с детьми) остается во Франции. В том числе в ситуациях, если в связи с профессиональными потребностями граждане обязаны временно остаться в другой стране или пребывать в ней большую часть года. При отсутствии домашнего адреса во Франции налоговый адрес определяется основным местом пребывания налогоплательщика;

- вы осуществляете оплачиваемую или самозанятую профессиональную деятельность во Франции, за исключением случаев, когда она носит случайный характер;

- во французской юрисдикции находится центр экономических интересов иностранца (если государство является местом основных инвестиций, бизнеса, центром профессиональной деятельности или местом получения большей части доходов).

Тем не менее, в случае применения внутреннего законодательства, специфического для каждой страны, приведет к тому, что иностранца будут считать налоговым резидентом нескольких стран. В таком случае налоги во Франции оплачиваются в соответствии с налоговым кодексом страны, а также необходимы взносы в бюджет второго государства, если иное не предусмотрено соглашениями об избежании двойного налогообложения. При необходимости для определения единого места налогового резидентства иностранцам следует обратиться к соглашению, применимому к конкретной ситуации.

Налоги во Франции – если гражданин считается нерезидентом

В ситуациях, когда иностранец считает себя нерезидентом в соответствии с международной налоговой конвенцией, и после его отъезда остается французский источник дохода, облагаемый налогом во Франции в соответствии с законодательным актом, метод налогообложения прибыли следует уточнять в налоговой службе или у наших юристов. Местные налоги останутся в ведении налогового департамента, от которого зависит географическое расположение источника прибыли и проживания.

Внимание: во Франции существует особенность – если иностранец является агентом государства (концепция, которая не распространяется на всех государственных служащих), он вправе не оплачивать налоги в определенных случаях. Подробнее подскажет статья 4 п.2 налогового кодекса.

Налоги во Франции – смешанные пары налогоплательщиков

Определение налогового местожительства во Франции и французского резидента в налоговом смысле определяется для каждого члена домохозяйства. Если вы пара, и один из вас живет за границей, а другой во Франции, вы считаетесь смешанной парой. В этом случае один человек может считаться налоговым резидентом Франции, а супруг или супруга – нерезидентом. В этом случае налоги во Франции их расчет осуществляется иным образом. В частности:

- если оба члена семьи являются резидентами Франции с целью налогообложения, налогом облагается весь доход, включая вознаграждение за деятельность за рубежом. Затем граждане должны подать налоговую декларацию в налоговую службу по месту проживания;

- если в паре только один человек является резидентом Франции для целей налогообложения, а другой не подпадает под действие налогового соглашения, при этом брак официально зарегистрирован или присутствует совместное проживание, необходимо заявить:

- все доходы супруга, детей и членов семьи, проживающих во Франции;

- французский источник дохода супруга (супруги), проживающих за пределами французского государства, при условии, что налогообложение приписывается именно этой юрисдикции налоговым соглашением.

Примечание: доход из иностранного источника лица-нерезидента исключается из налоговой базы и не используется для применения так называемого правила «эффективной ставки». Лица, проживающие в целях налогообложения за пределами Франции, принимаются во внимание при определении семейных отношений.

Также иностранцам следует учитывать такой момент: если один из пары проживает во Франции для целей налогообложения, а другой не подпадает под действие налогового соглашения, и граждане состоит в браке (либо проживают в рамках системы разделения собственности), каждый из них подает декларацию. В документе указывается доход, который получается по основному месту проживания (для резидента), а также расход на оплату налоговых платежей в другой стране (для нерезидентов). То есть, будет два налоговых уведомления, и каждый из членов семьи облагается налогом по-разному – как резидент для одного, как нерезидент для другого.

Прежде, чем рассчитывать и оплачивать налоги во Франции, также стоит учитывать еще одну интересную особенность юрисдикции. А именно – через год после отъезда супруг, ставший нерезидентом, должен подать налоговую декларацию в налоговый департамент, от которого зависело его прежнее основное место жительства, и указать, получает ли он по-прежнему доход из французских источников, облагаемых налогом во Франции.

Только в этом случае компетентным налоговым органом будет отдел для обслуживания физических лиц-нерезидентов, которым будет передан документ в течение года, следующего за датой отъезда, без каких-либо иных формальностей.

Налоги во Франции – определение налогового резидентства

В Европе французская система налогообложения считается самой сложной и запутанной. Поэтому перед получением вида на жительство и гражданства перспективной и развитой страны стоит учесть возможные налоговые последствия. Налоги во Франции распространяются на все виды доходов резидентов, включая зарубежные источники. То есть, при наличии бизнеса, например, в России с гражданством Франции бизнесмен будет оплачивать налог на прибыль, но с учетом положение международного соглашения об избежании двойного налогообложения.

Но давайте будем справедливыми – французские власти проектируют реформы и нововведения, влияющие на снижение налоговых ставок, включая корпоративный налог. Уже сейчас резиденты не будут оплачивать сбор в бюджет на прирост капитала при покупке недвижимости. Что это значит? Продавец вносит сумму, рассчитанную из стоимости жилья на момент приобретения, а не продажи. То есть, здесь достаточно выгодно приобретать жилую недвижимость в курортных зонах или Париже, Монако для дальнейшей перепродажи после подорожания.

Налоги на доход во Франции – не единственный вид взносов, здесь также предстоит оплачивать социальное страхование, а при оформлении вида на жительство обязательно заключается договор на медицинскую страховку для каждого члена семьи. Относительно корпоративного налога, власти обещают снизить стандартные 33% до 25% к 2021-му году.

Выше мы указывали, что супруги, один из которых является резидентом, второй – нерезидентом, заполняют две разные налоговые декларации. Во Франции они называются Déclaration de revenus и имеют определенную форму. А именно:

- Cerfa 2042 NR для нерезидентов;

- Cerfa 2042 для резидентов.

Однако стоит учитывать, что первая декларация служит примером для автоматического заполнения документа в последующие годы. То есть, первый документ подается лично в налоговую службу по месту проживания (сentre des finances publiques), а далее служба присылает уже заполненный документ, который необходимо подкорректировать по собственным доходам. Формы доступны на официальном сайте налоговой службы Франции.

Налоги во Франции – статус студента, находящегося в стране для учебы

В законодательстве страны не предусмотрены какие-либо индивидуальные статусы для иностранных студентов, посещающих страну для получения образования. Но практика свидетельствует о другом – на самом деле находясь в статусе налогового резидента студенты не платят никаких налогов на доходы, полученные из-за рубежа на собственное образование и повседневные расходы (в том числе оплату жилья).

Важно! При отсутствии налогообложения получаемых доходов иностранные студенты все же обязаны подавать заполненную декларацию ежегодно. Однако налоги во Франции они платить не будут.

Налоги во Франции – конкретный пример по резидентству с целью налогообложения

Тем, кто посещают Францию впервые, и желают оформить вид на жительство, необходимо знать, что для получения статус аналогового резидента необходимо проживание в стране минимум 183 за календарный год. Если в связи с профессиональной, инвестиционной деятельностью или ведением бизнеса иностранец провел менее этого срока, он становится резидентом страны, в которой пребывал большую часть года.

Рассмотрим на примере:

Резидент Франции А большую часть времени проводит в России, где зарегистрирован его бизнес. Если срок пребывания на территории РФ превысит 183 дня в совокупности (независимо от количества выездов и въездов за один год), он получает налоговое резидентство РФ. Однако налоги во Франции будут оплачиваться на недвижимое имущество, в котором проживал граждан А, и оно осталось в его собственности. В таком случае налог на доходы от деятельности компании в РФ не подлежат налогообложению во Франции.

Если сохранено резидентство Франции (гражданин А пребывал во французской юрисдикции 183 дня за текущий год), налоги оплачиваются здесь с учетом положений соглашения об избежании двойного налогообложения между РФ и Францией.

Внимание: если речь идет о бизнесе или иных источниках дохода французского резидента из страны, с которой нет указанного соглашения, налог оплачивается одновременно в двух странах.

Если у вас остались вопросы относительно налогов во Франции, а также методов их снижения или оплаты при наличии источников дохода за пределами французской юрисдикции, пишите нашим юристам на электронный адрес [email protected].

Мы детально проработаем ситуацию, а также поможем стать полноценным гражданином Франции с получением французского паспорта и всех благ, доступных резидентам яркого и развитого государства.

Налоги во Франции для юридических и физических лиц

Прямые налоги: основная информация

- Физические лица оплачивают до 45% с собственного дохода.

- Для юридических лиц предусмотрен сбор в размере 33,33%.

- Прирост капитала не считается частью основной базы и оплачивается по ставке 19%.

- Ставка НДС равна 20%. Дополнительно применяются повышенные и пониженные квоты.

Рекомендуем ознакомиться с этапами регистрации компании во Франции

Сколько составляет подоходный налог во Франции?

База состоит из всех видов прибыли как на территории государства, так и за его пределами. В качестве плательщиков выступают местные жители и резиденты страны из числа иностранцев, проводящие внутри государства не менее 182 дней в год. Пошлинами облагаются заработные платы, премии, пенсии, ренты, доходы от инвестиций и вкладов. Особенностью налоговой системы юрисдикции является метод вычисления размера сбора. Если в подавляющем большинстве стран НДФЛ начисляется на каждого контрагента в отдельности, то во Франции – целиком на семью. Если плательщик проживает один и не состоит в браке, он воспринимается государственными органами как семья из одного человека.

Для вычисления актуальной суммы пошлины принимается во внимание состав семейной ячейки, а также ее годовой доход. В понятие «семья» для французского законодательства входит сам плательщик, его супруг или супруга, а также все дети, не достигшие 21 года. Для одиноких пенсионеров предусматриваются льготы. Подробную информацию можно просмотреть ниже.

https://smart-lab.ru/uploads/images/01/27/09/2012/12/25/d8992a99dc.png

В приведенной таблице минимальный уровень квоты составляет 0%, максимальный – 45%. Ранее государство вводило налоги на роскошь, согласно которым граждане и резиденты, получающие более 1000000 евро в год, облагались по ставке 75%, однако после волны возмущений плательщиков, законопроект был упрощен.

Помимо подоходного выплачивается сбор на заработную плату. Он взимается со стороны работодателя и составляет 15,5%. Отчисления предназначены для перевода в:

- Общество медицинского страхования (оплата больничных листов).

- Фонд пенсионной гарантии (выплата пенсий).

- Отдел социального страхования (выплата пособий по безработице).

Подоходные сборы начисляются как для всех частных лиц, так и для предпринимателей, ведущих деятельность в организационно-правовой форме ЧП.

Налог на доходы для юридических лиц во Франции

Базовая квота для всех типов предприятий государства составляет 33,33%. Она распространяется на местные и иностранные компании, занятые во всех сферах деятельности. Полное освобождение от пошлин гарантируется фирмам, которые производят, реализуют или предоставляют в лизинг оборудование для энергосбережения. Льготы предоставляются организациям, проводящим научно-исследовательские работы. В числе особенностей системы:

- Крупные предприятия с большим уровнем годового дохода оплачивают второстепенный побор в размере 3,3% от итогового значения в декларации в фонд социального обеспечения.

- Для малых и средних компаний существуют льготы: если годовой уровень прибыли менее 38120 евро, ставка составляет 15%. Весь заработок свыше этой нормы облагается по базовой квоте.

Налоговый год приравнивается к календарному. Срок подачи декларации заканчивается 1 апреля года, следующего за отчетным. Все компании обязаны вносить авансовые платежи в течение налогового периода. После подсчета и заполнения декларации из полученной суммы вычитается аванс и доплачиваются остатки.

Для корпораций введены особые ставки на операции с ценными активами и коммерческой недвижимостью. Обложению подлежит сумма в разнице от купли-продажи бумаг или между ликвидной стоимостью объекта и количеством финансов, полученных при его продаже. Итоговая ставка равна 40,5% и включает следующие сборы:

- На соцзащиту – 15,5%.

- Добавочный – 6%.

- Прирост капитала – 19%.

Для всех из перечисленных разновидностей льготы по квоте от 1,6 до 9% в зависимости от периода обладания недвижимостью или ценными активами. Для компаний, у которых размер биржевой капитализации материальных ценностей превышает миллиард евро, введен сбор 0,2% за каждую операцию. Если сделка совершена с имуществом, чья стоимость не более 20 тысяч евро, налог упрощается. За сбыт предметов искусства взимается побор от 4,5 до 7%, реализация объектов из драгоценных металлов сопровождается налогом 7,5%.

Ставка НДС во Франции

Применяется для всех видов товаров и услуг, произведенных и реализуемых на территории юрисдикции. Базовый уровень – 20%. Для предметов роскоши, к которым относятся меха, драгоценности, автомобили, антиквариат и прочее подобное, действует повышенная квота – 33%. Она же распространяется на алкогольные напитки и табачную продукцию.

Сниженные пошлины предусмотрены для систем образования и медицины, книг и учебной литературы, медикаментозных препаратов, отпускающихся по рецепту, продуктов питания первой необходимости и подобных групп. Ставки составляют 10%, 5,5%, 1%.

Подробности и НДС и прочих видах налогообложения можно узнать у экспертов группы UraFinance. Доступны личные консультации и переговоры по телефону.

Налоги во Франции составляют 90% от общей доходной части бюджета.

Налоги во Франции: особенности

Налоги во Франции: особенности

Никто не любит платить налоги. Во все времена к сборщикам налогов относились недоброжелательно, а о тех, кто боролся с ними, слагали красивые легенды. Однако в современном мире налоги – плата за цивилизацию. Налоги во Франции не являются исключением. Чтобы жить в чистом, ухоженном городе или ездить по безупречным дорогам, нужно платить налоги. И альтернативы этому человечество, увы, не придумало.

При всей своей внешней схожести, налоговая система Французской республики имеет несколько существенных отличий от налоговых систем других государств Западной Европы.

- Социальный налог Франции заметно выше, чем в остальных странах Евросоюза – почти половина всех взимаемых налогов против 1/3 по средним показателям.

- Косвенное налогообложение, то есть, так называемые налоги на потребление, в общей сумме превышает сбор по прямым налогам. Здесь следует напомнить, что именно во Франции был придуман и впервые введен налог на добавочную стоимость.

- Приоритет ресурсов – основа бюджета. Это значит, что в первую очередь утверждается доходная честь бюджета, на которую, собственно, и собираются налоги во Франции, и уже исходя из имеющихся средств, распределяются расходы.

- Децентрализация налоговых поступлений – тенденция последних тридцати лет во Франции. Органы самоуправления на местах получают все больше прав в распределении средств, взимаемых на подчиненной им территории.

- Унификация налоговой системы – выполняется по требованиям ЕС. Принцип: платят все! В обмен на упразднение налоговых льгот снижаются налоговые ставки.

Законы, регулирующие сбор налогов, введение новых, упразднение старых – все рассматривается французским парламентом вместе с принятием бюджета на следующий год. Налоги Франции составляют 90% от общей доходной части бюджета страны.

Законы, регулирующие сбор налогов, введение новых, упразднение старых – все рассматривается французским парламентом вместе с принятием бюджета на следующий год. Налоги Франции составляют 90% от общей доходной части бюджета страны.

Виды налогов Франции

- НДС

- Имущественный земельный налог

- Имущественный жилищный налог

- Сбор за телевещание

- Гербовый сбор

- Подоходный налог

- Налог на богатство

Налоги во Франции НДС

Именно французы являются авторами налога на добавочную стоимость. Впервые этот вид налогового сбора был введен в 1954-м году. Существует три вида ставок по НДС: стандартная, сниженная и повышенная.

- Повышенная – 22%. Под нее попадают автомобили, алкоголь, сигареты и другие табачные изделия, предметы роскоши.

- Стандартная – 19.6%. Устанавливается на основную часть продаваемых товаров и оказываемых услуг.

- Сниженная – 2,2%, 5,5% и 7%.

Сниженная ставка так же подразделяется на три категории:

- Медицинские препараты, на которые выплачивает субсидии служба социального страхования, попадают под минимальную ставку НДС – 2,2%.

- Питьевая вода, оборудование для школьных столовых, оборудование для инвалидов, безалкогольные напитки и продукты питания – ставка 5,5%.

- Заведения общественного питания, транспортные услуги, ремонт и реставрация, книги, СМИ, лекарства, не попадающие под пункт #1 – 7%

Налоги во Франции предусматривают ряд льгот, при которых от выплаты НДС освобождаются:

- Госучреждения, которые выполняют административную работу, занимаются культурной, социальной или спортивной сферой.

- Экспорт и все, что связано с ним.

- Банки и финансовые учреждения.

- Частные учителя и врачи.

- Сельское хозяйство.

- Рыболовство.

- Малый бизнес при условии, что их оборот не превышает семьдесят тысяч евро в год.

Помимо предприятий, которые выплачивают НДС раз в месяц, косвенные налоги во Франции для физических лиц взимаются в виде акцизов на:

Помимо предприятий, которые выплачивают НДС раз в месяц, косвенные налоги во Франции для физических лиц взимаются в виде акцизов на:

- Спиртное, табак, спички, минеральная вода, кондитерские изделия, сахар, мучные изделия, некоторые крупы.

- Энергоносители.

- Драгметаллы, ювелирные изделия.

- Антиквариат, картины, скульптуры, произведения искусства, зрелищные мероприятия, телереклама, казино, лотереи, игровые автоматы.

- Операции, связанные со страховым бизнесом или биржами.

НДС относится к разряду косвенных налогов, помимо этого существуют прямые налоги Франции.

Имущественные налоги во Франции: налог на недвижимость

Имущественные местные налоги Франции делятся на земельный и жилищный. Облагаются ими все владельцы недвижимости, независимо от того, являются они налоговыми резидентами страны или нет. От налога освобождаются:

- Здания с/х назначения,

- Жилые помещения, которые принадлежат людям старше семидесяти пяти лет, инвалидам или лицам, получающим социальную помощь,

- Имущество, которое принадлежит государству.

Все остальные категории оплачивают налог с 50% от арендной или кадастровой стоимости или с 80%, если речь идет о земельных участках, на которых нет застройки. Земельные налоги во Франции не распространяются на земли, находящиеся в собственности самого государства. Земельные участки с искусственными лесными насаждениями освобождаются от земельного налога до тех пор, пока не начинают приносить коммерческую прибыль владельцам.

Все остальные категории оплачивают налог с 50% от арендной или кадастровой стоимости или с 80%, если речь идет о земельных участках, на которых нет застройки. Земельные налоги во Франции не распространяются на земли, находящиеся в собственности самого государства. Земельные участки с искусственными лесными насаждениями освобождаются от земельного налога до тех пор, пока не начинают приносить коммерческую прибыль владельцам.

Ставка налога определяется местными органами самоуправления, но по закону ее нельзя поднимать более, чем в два с половиной раза по сравнению с предыдущим годом.

Налоги во Франции: налог на доходы

Подоходный налог во Франции наполняет бюджет страны на 20% от общих сборов. Французская система сбора подоходного сбора отличается многоступенчатостью. Кроме того, что ставки налога колеблются от 10,5% до 47%, существует еще и система коэффициентов. Налог на доходы во Франции начисляется на одну фискальную единицу. Таковой единицей может быть семья из нескольких людей или один человек, если он проживает сам. Подоходные налоги Франции исчисляются из такого принципа:

- 1 ФЕ – 1Ч = К1

- 1ФЕ – 2Ч без детей = К2

- 1ФЕ – 2Ч + 1 ребенок – К2,5

- 1ФЕ – 2Ч +2 детей = К3

- И так далее

Где ФЕ – фискальная единица, Ч – человек, К – коэффициент.

Общая сумма всех доходов ФЕ делится на соответствующий коэффициент и с полученной суммы взимается та налоговая ставка, под которую попадает данный резидент.

Налог на наследство во Франции является одним из старейших налогов, он появился еще в 1798-м году. Данный сбор оплачивается субъектами, в собственность которых переходит имущество, находящееся во Франции. Субъект может быть резидентом, оплачивающим все налоги во Франции или нерезидентом. То имущество, которое было передано по наследству благотворительным организациям, муниципальным органам или государству, от уплаты налога на наследство освобождается. Также существует необлагаемый минимум в 275 тысяч евро для наследников первой линии: детей или родителей, 100 тысяч для братьев и сестер и 10 тысяч для остальных категорий. Что касается супругов, то в этой ситуации применяются пожизненные аннулеты, исходя из принципа дожития.

Налог на наследство во Франции является одним из старейших налогов, он появился еще в 1798-м году. Данный сбор оплачивается субъектами, в собственность которых переходит имущество, находящееся во Франции. Субъект может быть резидентом, оплачивающим все налоги во Франции или нерезидентом. То имущество, которое было передано по наследству благотворительным организациям, муниципальным органам или государству, от уплаты налога на наследство освобождается. Также существует необлагаемый минимум в 275 тысяч евро для наследников первой линии: детей или родителей, 100 тысяч для братьев и сестер и 10 тысяч для остальных категорий. Что касается супругов, то в этой ситуации применяются пожизненные аннулеты, исходя из принципа дожития.

Отвечая на вопрос, какие налоги во Франции существуют еще, можно вспомнить скандально известный налог на богатство для лиц, чье имущество превышает стоимость 1,3 миллиарда евро; гербовый сбор, который, как таковой, был отменен в 2006-м году, но остались его отголоски: сбор за выигрыш в лотерею, пошлина за продление вида на жительство, прочее. Гербовый сбор оплачивается специальной почтовой маркой. В обязательные налоги Франции входит и сбор за телевещание. Впрочем, если в доме нет телевизора, нужно отметить это в налоговой декларации, и сбор взыматься не будет.

Налогообложение во Франции — Sovetnik.eu