«У специалистов по банкротству и юристов только начинается звездный час» – Коммерсантъ Санкт-Петербург

Компании подсчитывают потери от вынужденного простоя в работе и говорят, что оказались на грани краха, однако, как известно, кризисы порождают не только проблемы, для кого-то они создают новые возможности. BG обратился к читателям с вопросом: «Кто и как может заработать на пандемии?»

Светлана Мартос, учредитель компании Help Me:

— Хороший шанс заработать на фоне нарастающего экономического кризиса у компаний, оказывающих удаленные юридические услуги, особенно в сфере просроченной кредиторской задолженности. Если государство не примет более кардинальных мер, уже во второй половине мая мы ожидаем наплыв запросов на банкротство от неплатежеспособных граждан и разорившихся предпринимателей. Самостоятельно пройти все бюрократические этапы в процедуре банкротства очень трудно, поэтому люди уже обращаются за консультацией в центры помощи кредитным должникам. Суды сейчас закрыты, а значит, после отмены кредитных каникул нас ждут огромные очереди, в лучшем случае на несколько месяцев. Для заемщиков это будет напряженный этап, поэтому специалисты советуют уже сейчас как минимум активно заниматься подготовкой необходимого пакета документов.

Валерия Минчичова, доцент департамента мировой экономики и мировых финансов Финуниверситета при правительстве РФ:

— Заработают компании с полным циклом внутри страны, минимально включенные в ГЦСС (global supply chains). Они исключат риски невыполнения контрактных обязательств из-за закрытия границ, невозможности передвигаться носителям услуг (консультантам, коучам, наладчикам оборудования). В России выиграют производители и настройщики офисной техники: на удаленке нужны компьютеры, факсы, роутеры, сканеры. Потенциал есть у стриминговых сервисов, онлайн-ТВ и кинотеатров: чтобы занять детей и поработать, взрослые пойдут на все. Заработают и врачи телемедицины: в клиники все боятся ходить, а острая боль требует немедленного разрешения.

Александр Вахтин, управляющий компании «Telecom Биржа»:

— В промышленных зонах и на складах освободятся арендные площади, их могут занять компании на рынке дата-центров (ЦОД), которые уже до пандемии находились в поиске новых площадок. Если ситуация будет развиваться так, то рынок дата-центров может вырасти, а арендодатели по крайней мере уменьшат свои убытки.

Ольга Чебыкина, управляющий партнер компании «HR-Лидер»:

— Из очевидного: уже заработали производители масок, дезинфицирующих средств и резиновых перчаток, фармацевты и лаборатории. В краткосрочном периоде — заработают поставщики имбиря и лимонов, особенно с учетом роста цен на эти позиции. Резко возросла потребность работать онлайн — это возможности для провайдеров и разработчиков. Это войдет в привычку людей и сохранит тенденцию на долгие годы. Рост востребованности IT-профессий неизбежен. Торговые сети зарабатывают в период самоизоляции, когда потребление продуктов первой необходимости обусловлено психоэмоциональным состоянием глубокого шока. В ближайшей перспективе будут зарабатывать психологи. Большая часть населения не умеет справляться с процессом «горевания» самостоятельно. Агробизнес точно будет зарабатывать, так как люди уходят в базовую потребность — выживание, а основной ресурс — это еда. Но есть оговорка: заработать смогут те агрохолдинги, которые подошли к этому кризису с минимальным количеством кредитов, а их мало.

Марина Кочемасова, директор PR Formula:

— Неплохие шансы преуспеть в условиях пандемии есть у всех, кто может или быстро научится продавать и предоставлять свои услуги онлайн. Это прежде всего edTech-компании, производители развлекательного контента, поставщики телемедицинских услуг и другой подобный бизнес. Неплохие шансы заработать есть также и у бизнес-консультантов, готовых помогать компаниям оперативно перестраивать бизнес-процессы и оптимизировать затраты.

Сергей Богданов, CEO венчурного фонда Yellow Rockets:

— Стартапы на ранней стадии редко планируют выйти на безубыточность и полагаются на деньги инвесторов, которые обеспечивают развитие компании. Это позволяет команде сфокусироваться не на прибыли, а на захвате доли рынка. Поэтому многие фонды сейчас направляют ресурсы на помощь портфелю, а новые сделки ставят на стоп. Но есть направления, где инвестиционная активность выросла. Стартапы, которые переводили традиционно офлайновые отрасли в интернет, получили шанс завоевать консервативную аудиторию, до которой раньше было сложно дотянуться. Те, кто раньше жил без интернета, стали пользоваться доставкой еды и онлайн-магазинами, онлайн-играми, образовательными платформами, спортивными приложениями. Остается вопрос, как новых пользователей удержать после карантина? Но многие люди уже попробовали, что такое онлайн, и это станет хорошей базой для роста многих стартапов.

Это позволяет команде сфокусироваться не на прибыли, а на захвате доли рынка. Поэтому многие фонды сейчас направляют ресурсы на помощь портфелю, а новые сделки ставят на стоп. Но есть направления, где инвестиционная активность выросла. Стартапы, которые переводили традиционно офлайновые отрасли в интернет, получили шанс завоевать консервативную аудиторию, до которой раньше было сложно дотянуться. Те, кто раньше жил без интернета, стали пользоваться доставкой еды и онлайн-магазинами, онлайн-играми, образовательными платформами, спортивными приложениями. Остается вопрос, как новых пользователей удержать после карантина? Но многие люди уже попробовали, что такое онлайн, и это станет хорошей базой для роста многих стартапов.

Аскар Багавиев, директор практики по цифровизации бизнеса CROC Digital Insight:

— Для бизнесов, которые готовы выдержать период простоя, время карантина может стать заделом на будущее. Эффект «отложенной выгоды» могут получить компании, которые сейчас проявят гибкость и предоставят особые условия на свои продукты и услуги. С такой инициативой уже вышли некоторые IT-компании и онлайн-сервисы, например, Zoom и Coursera, открыв бесплатный доступ к своим ресурсам. Сейчас они получат существенный приток новых лояльных пользователей, многие из которых, привыкнув к сервисам, будут готовы платить за них в будущем.

Владимир Масленников, вице-президент QBF:

— Больше всех на пандемии заработали биржевые спекулянты, сделавшие в начале февраля 2020 года ставки на падение рынка акций США. Тогда американские индексы находились на историческом максимуме, поэтому опционы (то есть контракты, позволяющие в будущем купить или продать актив по заранее оговоренным условиям) на снижение по многим американским компаниям стоили очень дешево. В результате обвала глобального фондового рынка из-за пандемии, в рамках которого индексы в США снизились на 30%, цена опционов выросла в десятки раз. Спустя месяц, к 20 марта, когда опционы закрывались, американский рынок акций был на минимальных уровнях.

Валерий Емельянов, аналитик ИК «Фридом Финанс»:

— В наибольшем плюсе поставщики медикаментов и медоборудования, аптечные сети, частные универсальные клиники, курьерские службы, онлайн-сервисы развлечений (кино, игры), платформы для обучения и самообучения (посредничество между клиентом и авторами курсов, репетиторами, преподавателями, коучами, наставниками, тренерами), IT-сервисы для организации офисной работы из дома (интеграторы и настройщики единой рабочей цифровой среды), IP-телефония. Фармацевтика и медицинская сфера зарабатывают за счет поставок государству и населению, оказанию дополнительных услуг по диагностике и профилактике вирусных заболеваний. Экспресс-логистика упрощает работу компаний и физлиц в условиях карантина, а также позволяет приобретать товары, не выходя из дома. Онлайн-сервисы развлечений заменяют собой более привычные способы отдыха: кофе, прогулки, рестораны. Прочие IT-службы помогают в принципе работать в текущих условиях.

Евгений Павлов, руководитель VRento.com:

— В этот сложный период значительно возросло количество запросов по аренде загородной и курортной недвижимости, а также электроники, в первую очередь это касается ноутбуков и игровых приставок, что выглядит вполне логичным. Также есть повышенный интерес к другим товаром домашнего использования, например, тренажерам и почему-то швейным машинкам.

Кирилл Плохих, директор Института бизнеса университета «Синергия»:

— У специалистов по банкротству и юристов только начинается звездный час. А вот в торговле ожидается отток: у людей уже есть большой запас непортящихся продуктов, который им и за год не съесть.

Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой»:

— Во время пандемии заработают в первую очередь торговые сети, производители товаров повышенного спроса, аптеки. Но и в секторе недвижимости те, кто оперативно перевел бизнес на дистанционные продажи, практически не пострадают. Так, по итогам марта в Москве оказалось заключено более 7,2 тыс. ДДУ — против 5,5 тыс. годом ранее. Хорошие результаты продаж жилья в первом квартале позволят компаниям сформировать «подушку безопасности».

Так, по итогам марта в Москве оказалось заключено более 7,2 тыс. ДДУ — против 5,5 тыс. годом ранее. Хорошие результаты продаж жилья в первом квартале позволят компаниям сформировать «подушку безопасности».

Эдуард Тиктинский, президент группы RBI:

— Извлекают выгоду те компании, у которых в сравнении с конкурентами лучше развита технологическая составляющая, позволяющая безболезненно перейти на рельсы дистанционного сервиса, перевести в онлайн внутренние бизнес-процессы. В случае с недвижимостью покупатель, при прочих равных, скорее предпочтет того застройщика, который даст возможность максимально удобно подобрать и оценить квартиру дистанционно. Эпидемия коронавируса не принесла каких-то принципиально новых вводных: необходимость развивать онлайн-сервисы и технологии дистанционного взаимодействия была очевидна и раньше. Просто будущее неожиданно наступило быстрее, чем многие планировали.

Виталий Коробов, директор холдинга «Аквилон Инвест»:

— Бизнес переходит в диджитал. Этот процесс продолжается уже давно, однако «штормовые» условия жизни придали многим компаниям ускорение для переориентации на онлайн-аудиторию. Она ощутимо растет за счет людей, ранее редко совершавших заказ товаров или услуг в интернете. В том числе это касается таких крупных покупок, как недвижимость. Наш онлайн-сервис по продаже квартир, которым раньше пользовались в основном региональные клиенты, сегодня активно используется всеми сегментами покупателей. Вновь прибывшим в онлайн нужны понятные и надежные ресурсы. Удобные IT-продукты будут высоко востребованными и после того, как карантин для всех закончится.

Максим Ельцов, генеральный директор Первого ипотечного агентства:

— Во время эпидемии могут заработать продуктовые магазины — продукты нужны всегда и всем, службы доставки готовой еды и продуктов (по той же причине), магазины строительных товаров (многие во время карантина начали делать ремонт в квартирах и на дачах), аптеки (думаю, здесь все очевидно). Также в этот список можно добавить службы такси, поскольку многие отказались от поездок в общественном транспорте, но необходимость передвигаться на большие расстояния остается (например, по работе). Кроме того, заработать могут и продавцы онлайн-курсов и вебинаров (хотя многие на время карантина сделали доступ к своим продуктам бесплатным), и репетиторы.

Также в этот список можно добавить службы такси, поскольку многие отказались от поездок в общественном транспорте, но необходимость передвигаться на большие расстояния остается (например, по работе). Кроме того, заработать могут и продавцы онлайн-курсов и вебинаров (хотя многие на время карантина сделали доступ к своим продуктам бесплатным), и репетиторы.

Анжелика Альшаева, генеральный директор агентства недвижимости ГК «КВС»:

— Очевидно, рост покажут онлайн-службы, аптеки, сервисы доставки. Но большой плюс я вижу и для более инертных и традиционных сфер — образования, недвижимости. Уверена, что последние события подстегнут цифровизацию этих отраслей. В последние годы все говорили про необходимость внедрения новых технологий, но процесс шел неспешно, а сейчас мы вынуждены ускориться. Уже в этом марте о срочном запуске дистанционных продаж рапортовали сразу несколько крупных девелоперов. Предполагаю, что это в большей степени сервисы, чем полноценные интернет-магазины, так как для запуска такого рода системы нужно плотное и долговременное взаимодействие с партнерами из банковской сферы. В современных условиях, когда все стремятся отладить процессы удаленной работы внутри собственных компаний, это очень сложно. Но очевидно, что все эти сервисы продолжат работу, будут развиваться и после завершения эпидемии.

Марк Шерман, управляющий партнер B&C Agency:

— Можно предположить, что подрастет сфера, которая ориентирована на развлечение детей и взрослых на дому,— это игры, книги. Хорошо себя будут чувствовать интернет-магазины по доставке еды и сервисы по логистике. Будут востребованы юридические услуги и услуги по реструктуризации бизнеса, потому что переживут вынужденные простои далеко не все. Что касается сферы коммуникаций, то тяжелые времена переживают ивентщики, однако может вырасти спрос на антикризисный, репутационный PR, как это обычно бывает во время таких нестандартных ситуаций.

Виктория Пантелеева, основатель Digital Generation:

— На пандемии заработают фармкомпании. Сейчас они всеми правдами и неправдами убеждают потребителей купить то или иное волшебное лекарство от коронавируса. Благо во время самоизоляции это можно сделать, не покидая дом: недавно вышел указ об удаленной продаже медикаментов.

Сейчас они всеми правдами и неправдами убеждают потребителей купить то или иное волшебное лекарство от коронавируса. Благо во время самоизоляции это можно сделать, не покидая дом: недавно вышел указ об удаленной продаже медикаментов.

Дмитрий Банчуков, основатель 5 CATS:

— Растут в первую очередь онлайн-школы и дистанционные сервисы, в частности, Zoom вырос с 10 млн пользователей до 200 млн всего за месяц. Медиа также быстро растут, так как новости и контент люди стали потреблять гораздо активнее: во-первых, появилось свободное время, во-вторых, широкий интерес вызывает тема пандемии и ее влияния на разные сферы жизни общества.

Петр Меберт, управляющий партнер TopCEOTeam:

— На мой взгляд, одним из ключевых факторов становится возможность или невозможность уйти в онлайн. В зоне риска те, кто не сможет этого сделать. А выиграют те, кто вовремя смог переориентироваться в онлайн-формат, подстроиться под форс-мажорные обстоятельства и предоставить уникальный продукт. Долгосрочные и стабильные перспективы есть у онлайн-сервисов, приложений, дистанционного обучения и развлечения, софтов, онлайн-магазинов, услуг доставки, в том числе бесконтактной. Мир неизбежно будет уходить в онлайн. Уже сейчас мы видим взрывной рост сервиса видеоконференций Zoom (рост цен на акции Zoom Video Communications к середине апреля составил 71% в течение полугода). Акции видеосервиса Netflix выросли на 39% в течение того же периода, Microsoft Corporation — на 19%. Акции крупнейшего в мире онлайн-ритейлера Amazon.com подорожали на те же 19% (анализ проводился 9 апреля 2020 года). Разумеется, заработают и те, кто производит товары, востребованные именно в период пандемии (защитные костюмы, санитайзеры). Насколько устойчивым будет спрос, зависит от дальнейшего развития эпидемиологической ситуации.

Как зарабатывать на торгах по банкротству?

В последние время из каждого утюга пестрит реклама о заработке на торгах по банкротству. В связи с этим мы хотели бы показать нашим читателям немного «закулисья», что в утверждениях Интернет-тренеров по заработку является правдой, а к чему нужно относиться весьма скептически.

В связи с этим мы хотели бы показать нашим читателям немного «закулисья», что в утверждениях Интернет-тренеров по заработку является правдой, а к чему нужно относиться весьма скептически.

Какое имущество может быть продано на торгах по банкротству?

-

Недвижимость, в том числе коммерческие помещения и земельные участки

-

Транспортные средства: автомобили, сельскохозяйственная и строительная техника

-

Доли участия в ООО, принадлежащие должникам.

-

Акции, ценные бумаги, векселя

-

Оборудование и средства производства

-

Дебиторская задолженность (право требования).

Право требования может быть на денежные средства, на имущество или недвижимость. Возникает в случае, если должник в течение 3-х лет совершил сделку по отчуждению имущества (продал квартиру, автомобиль, передал денежные средства) и она в ходе процедуры банкротства была признана недействительной. В своём определении Суд обязует покупателя передать финансовому или арбитражному управляющему объект недвижимости, а если это невозможно, то денежную сумму, равнозначную рыночной стоимости утраченного имущества. В случае, если сторона по сделке не в состоянии сразу выплатить указанную денежную сумму, то такое право требования может быть реализовано с торгов.

Как имущество должников оказывается на торгах?

Основная цель реализации имущества должника – полное или частичное удовлетворение требований кредиторов. Данный механизм применяется как в отношении физических, так и юридических лиц.

Организацией и проведением торгов в делах о несостоятельности (банкротстве) занимается конкурсный (при банкротстве юридических лиц) или финансовый (при банкротстве физических лиц) управляющий.

Как имущество реализуется на торгах по банкротству?

Система торгов устроена следующим образом:

После того как арбитражный (финансовый) управляющий обнаруживает имущество должника он должен определить его рыночную стоимость. Определять рыночную стоимость самостоятельно управляющий не имеет права, поэтому для оценки имущества управляющий обращается к независимому оценщику, который определяет точную стоимость объекта. Как правило, эта цифра соответствует недалека от действительности, поэтому, если лот имеет необычайно низкую стоимость, то в этом случае имеет смысл ознакомиться с результатами оценки.

Эта стоимость является отправной точкой на всех этапах проведения торгов. Принцип проведения торгов прост – побеждает участник, предложивший наибольшую цену. Эффект «удешевления» создает нижняя граница, которая опускается с каждым этапом.

На первом этапе торгов стоимость лота эквивалентна результатам независимой оценки. Побеждает участник, предложивший наибольшую стоимость. Если заявок в ходе этого этапа торгов не поступило, то в этом случае минимальная стоимость лота снижается на 10% и торги переходят на второй этап. Процедура повторяется с теми же условиями, т.е. победит участник, предложивший самую высокую цену. Если и на втором этапе лот не реализован, то в этом случае торги переходят на третий этап — публичное предложение.

На этапе публичного предложения минимальная стоимость равномерно снижается с течением времени. Например, на 6% от первоначальной цены каждую неделю. Побеждает, опять же, лицо, которое предложило самую высокую цену.

В случае, если на этапе публичного предложения имущество все равно не было реализовано:

-

Если на торгах выставлено имущество должника – физического лица, то в этом случае имущество остается у должника

-

Если на торгах выставлено имущество должника – юридического лица, то в этом случае дальнейшая судьба имущества решается на собрании кредиторов.

Вариантов несколько: либо один из кредиторов может забрать себе это имущество на баланс, либо оно может быть вновь выставлено на торги, либо имущество может быть окончательно утилизировано.

Вариантов несколько: либо один из кредиторов может забрать себе это имущество на баланс, либо оно может быть вновь выставлено на торги, либо имущество может быть окончательно утилизировано.

В чем плюсы приобретения имущества через торги?

-

Юридическая чистота. Не самый очевидный плюс, однако при выставлении имущества на торги управляющий обязан указать на недостатки: наличие арестов или иных обременений;

-

Возможность сэкономить при приобретении имущества на этапе публичного предложения.

В чем минусы?

-

Могут присутствовать скрытые дефекты или выясниться обстоятельства, которые существенно усложняют дальнейшее пользование имуществом. Например, выселением прописанных в квартире или доме людей в судебном порядке будет новый собственник.

-

Для обеспечения взыскания по правам требования необходимо привлекать юристов, специализирующихся на процедурах взыскания. Как правило, такие услуги могут составлять сумму, в несколько раз большую итоговой стоимости лота.

Вообще, как правило, ликвидные объекты уходят с молотка еще на первых этапах аукциона. В нашей практике нередки случаи, когда в результате торгов имущество уходило гораздо дороже рыночной стоимости (из-за присутствия скрытых дефектов, нарушения условий эксплуатации и хранения) и иных естественных причин.

Иногда, в целях снижения суммы финансовых потерь должники разукомплектовывают свое имущество. Например, если речь идет про автомобили, то с них снимаются все неномерные узлы и агрегаты: элементы салона, кузовные элементы и т.д. Банкротство – процесс не быстрый. Поэтому некоторые объекты движимого имущества (средства производства, инструменты, спецтехника, автомобили) к моменту проведения торгов, как правило, находятся в весьма плачевном состоянии. Поэтому каждый лот, который вас заинтересует необходимо внимательно осматривать вместе с профильным специалистом.

Поэтому каждый лот, который вас заинтересует необходимо внимательно осматривать вместе с профильным специалистом.

Можно ли заработать на торгах по банкротству?

Правильным ответом будет «Да, но только в том случае, если вы научитесь правильно выбирать лоты и оценивать их».

Аукционы по банкротству: обзор процедуры + схема заработка

Здравствуйте, уважаемый(ая) коллега! Всем давно известно, что экономика нашей страны уже длительное время не может выйти из кризисного периода, что негативно сказывается, в первую очередь, на крупном бизнесе. Все чаще мы слышим новости о том, что обанкротилась очередная крупная кампания. Но если для данного сектора банкротство значит крах и полную продажу имеющегося имущества, чтобы погасить долги, то для микро- и малого бизнеса, а также физических лиц, это уникальная возможность совершить выгодную покупку. Аукционы по банкротству часто предлагают низкие цены на достаточно дорогостоящие лоты. О том, как проходит процедура аукциона по банкротству и как заработать на этом, мы и поговорим в сегодняшней статье.

Содержание:

1. Что такое аукционы по банкротству?

2. Площадки, на которых проводятся электронные аукционы по банкротству

3. Что можно приобрести на аукционах по банкротству?

4. Как проходит процедура аукциона по банкротству (подробный обзор)?

5. Подробный процесс участия в аукционе по банкротству

5.1 Регистрация на ЭТП и получение электронной подписи

5.2 Выбор лота

5.3 Подача заявки на участие в аукционе

5.4 Участие и итог аукциона по банкротству

6. Как заработать на аукционе по банкротству и где взять денег на участие?

1. Что такое аукционы по банкротству?

В бизнесе часто происходят ситуации, когда проще ликвидировать юридическое лицо и распродать имущество, чтобы погасить долги, чем продолжать работать в убыток. Эта же тема касается и физических лиц. В момент, когда человек понимает, что возможности гасить кредит нет, он подает иск в суд, чтобы его признали банкротом. После чего на торги выставляется его имущество. Процесс продажи имущества обанкротившихся физических или юридических лиц с целью погашения финансовых обязательств перед кредиторами называется аукционы по банкротству.

В момент, когда человек понимает, что возможности гасить кредит нет, он подает иск в суд, чтобы его признали банкротом. После чего на торги выставляется его имущество. Процесс продажи имущества обанкротившихся физических или юридических лиц с целью погашения финансовых обязательств перед кредиторами называется аукционы по банкротству.

Торги и аукционы по банкротству являются последней стадией процесса банкротства юридических или физических лиц.

Весь процесс достаточно трудоемкий и долгий. Для оценки имущества и осуществления организации его продажи судом назначается арбитражный управляющий, в обязанности которого входит весь организационный процесс: от подготовки торгов, подбора имущества для реализации до контроля совершения сделки.

Федеральный закон «О несостоятельности (банкротстве)» четко регламентирует проведение аукционов по банкротству, а также указывает на то, что они должны проводиться на электронных торговых площадках (ЭТП), то есть в электронном виде. Участвовать в аукционах по банкротству могут физические и юридические лица.

В следующем пункте статьи мы поговорим о том, на каких площадках проходят электронные аукционы.

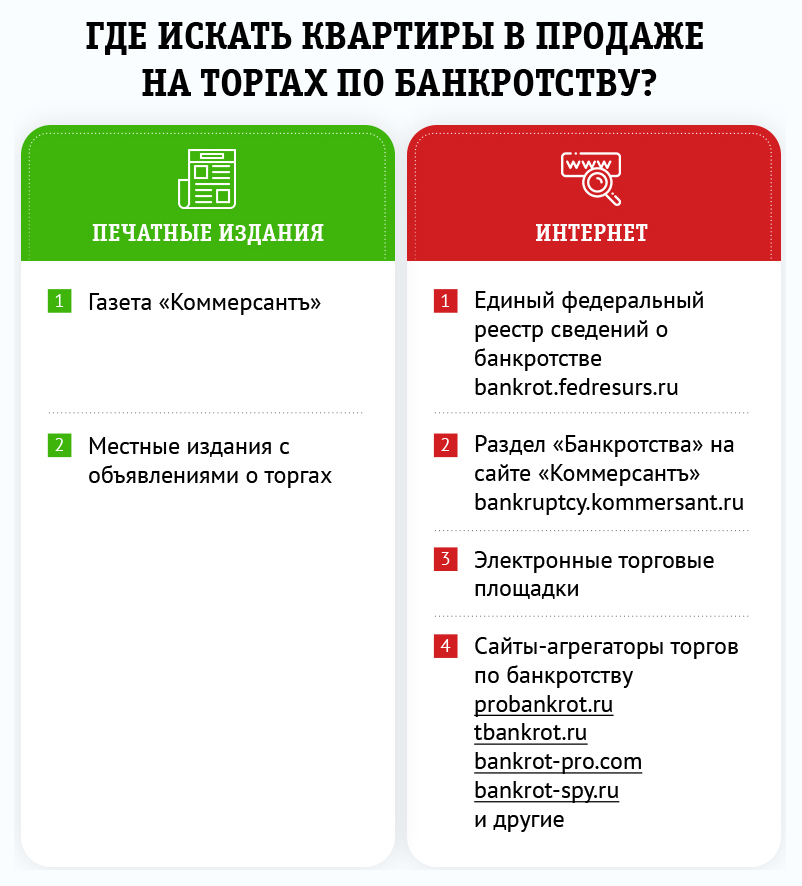

2. Площадки, на которых проводятся электронные аукционы по банкротству

Как мы уже с вами говорили выше, аукционы по банкротству обязаны проводиться на электронных торговых площадках.

Электронные торговые площадки можно подразделить на несколько групп: Федеральные ЭТП; группы площадок; коммерческие торгово-закупочные системы; ЭТП, реализующие имущество (аккредитованные и неаккредитованные), непрофильные активы и международные торговые системы.

Выделяют 5-ть основных мест, осуществляющих публикацию торгов по банкротству. Давайте более подробно рассмотрим каждое из них.

1. Единый федеральный реестр сведений о банкротстве — http://bankrot.fedresurs.ru/

На этой площадке собрана самая полная и актуальная информация о проводимых аукционах по банкротству. Также плюс этой площадки состоит в том, что аукционы по банкротству на ней размещаются заблаговременно, поэтому если вы впервые планируете принять участие в данной процедуре, то единый федеральный реестр сведений о банкротстве поможет вам собрать достоверную и актуальную информацию об интересующих лотах.

2. Сбербанк АСТ — http://www.sberbank-ast.ru/

Это площадка с самым удобным интерфейсом. На площадке Сбербанк АСТ, как правило, публикуются лоты компаний и физических лиц — должников непосредственно самого Сбербанка. Минус этой площадки в том, что аукционы по банкротству на ней публикуются редко. Но, не смотря на это, советую вам обратить на неё внимание, так как она является одной из самых надёжных площадок.

3. Фабрикант.ру — https://www.fabrikant.ru/

Данная площадка представляет собой кладезь электронных аукционов по банкротству, так как на ней собрано максимальное количество процедур.

4. Универсальная ЭТП — http://estp.ru/

Это самая молодая, но самая перспективная площадка, которая динамично развивается и в скором будущем может составить достойную конкуренцию Федресурсу. Лоты на ней публикуются с частой периодичностью, а предоставляемая информация является полной и корректной.

5. Центр реализации — http://www.bankrupt.centerr.ru/

Это площадка, на которой выставляется на торги имущество компаний, официально признанных банкротом.

Также, помимо представленных электронных торговых площадок, информация обо всех проводимых аукционах по банкротству, а также о компаниях, признанных официально банкротом (более подробно о банкротстве юридических и физических лиц вы можете прочитать в соответствующих статьях на сайте) публикуется еженедельно в субботнем выпуске газеты “Коммерсантъ”.

Для того чтобы принять участие в электронном аукционе по банкротству и приобрести понравившийся вам лот, обязательна регистрация на той площадке, на которой он размещен и будет проводиться процедура аукциона. Поэтому прежде чем сломя голову регистрироваться на площадке, внимательно изучите информацию о самой процедуре.

О том, что можно приобрести на аукционах по банкротству мы поговорим в следующем пункте статьи.

3. Что можно приобрести на аукционах по банкротству?

На аукционах по банкротству можно приобрести любое имущество от движимого до недвижимого. Его можно приобретать как для личного пользования, так и для дальнейшей перепродажи в первоначальном виде или отремонтированном.

Его можно приобретать как для личного пользования, так и для дальнейшей перепродажи в первоначальном виде или отремонтированном.

Помимо выставления на аукционах материальных вещей, таких как автотранспорт, коммерческая или частная недвижимость, оборудование и так далее, на аукционах по банкротству выставляют юридические лица, ценные бумаги, активы компаний и многое другое. Можно приобрести грузовые автомобили на аукционах по банкротству по более низкой стоимости, нежели среднерыночная.

Важно! Прежде чем принимать решение об участии в том или ином аукционе, необходимо изучить юридическую состоятельность желаемого лота. Что это значит, давайте объясню подробнее.

Юридическая состоятельность лота, выставляемого на аукционе по банкротству, это своеобразная история данного имущества. Возьмем, к примеру, автомобиль обанкротившейся компании. После того как вы выиграли аукцион, заранее не проверив, данный автомобиль, может оказаться так, что он участвовал в авариях несколько раз, а следовательно весь переделанный.

Также, часто возникают такие ситуации, когда приобретая недвижимость на аукционе по банкротству, уже на стадии вступления нового собственника в права, предыдущий собственник подаёт апелляцию и суд возвращает ему право собственности, а вы уже на тот момент внесли задаток.

Поэтому прежде чем принимать решение участвовать в аукционе по банкротству на приобретение конкретного имущества, ещё раз советую вам обратить внимание на состояние самого лота, а также его юридическую состоятельность и предыдущего хозяина.

О том, как проходит процедура аукциона по банкротству, мы подробно поговорим в следующем пункте статьи.

4.Как проходит процедура аукциона по банкротству (подробный обзор)?

Торги на аукционах по банкротству проводятся в несколько этапов.

Для начала лот публикуется на ЭТП и имеет рыночную стоимость, участники аукциона предлагают цену выше, кто последним предложит самую большую цену, тот и выиграл.

В случае если лот не продан, объявляется повторный аукцион, но начальная стоимость лота будет ниже рыночной на 20% -30%.

Самая интересная фаза аукциона по банкротству — это последняя. Если после первых двух этапов аукцион признан несостоявшимся, тогда объявляют, так называемую, процедуру публичного предложения. Суть ее в том, что изначальная цена лота идет на понижение с определенным интервалом времени и определенным процентом. На данной стадии торгов победителем признается первый подавший ставку участник.

Сама процедура аукционов по банкротству проходит следующим образом:

Пользователь электронной торговой площадки выбирает и изучает понравившийся ему лот, затем подает заявку на участие в аукционе (вся процедура проводится строго на электронной торговой площадке и в электронном виде) и отправляет задаток (как правило, задаток составляет не более 20% стоимости лота и в случае не выигрыша возвращается всем участникам). После того, как задаток отправлен, все формальности соблюдены, начинается непосредственно сам аукцион. Выше мы с вами подробно рассмотрели все стадии прохождения аукциона по банкротству.

В случае если вы стали победителем аукциона, тогда дальше производится выплата остатка суммы и оформляются документы прав на имущество. Если вы не выиграли аукцион, вам возвращается задаток.

Теперь пришло время подробно рассмотреть процесс участия в аукционе по банкротству.

5. Подробный процесс участия в аукционе по банкротству

Как мы уже с вами говорили ранее, процедура участия в аукционе по банкротству достаточно проста. Её можно подразделить на 4-е основных этапа:

- регистрация на электронной торговой площадке и получение электронной подписи;

- выбор лота;

- подача заявки на участие в аукционе;

- участие и итог аукциона по банкротству.

Давайте более подробно рассмотрим каждый этап.

5.1 Регистрация на ЭТП и получение электронной подписи

Конечно же, прежде чем регистрироваться на ЭТП, нужно оформить электронную подпись. Что же это такое?

Что же это такое?

Электронная подпись — это набор символов, которые позволяют идентифицировать подписывающее документ лицо. Выпускается ЭП в форме флеш-накопителя.

Данное устройство позволяет не только участвовать в аукционах или тендерах, но и вести электронный документооборот (более подробно об электронном документообороте рассказано в этой статье). Самой главной функцией электронной подписи является защита документов от подделки, а также передачи файлов по зашифрованным каналам связи с полной конфиденциальностью информации.

У той или иной электронной подписи может быть ограниченный перечень площадок, на которых ее можно применять, поэтому прежде чем обращаться в Удостоверяющий центр, внимательно изучите рынок и площадки, на которых будете участвовать.

После того, как вы определились с площадками и оформили электронную подпись, пришло время регистрации на электронной торговой площадке. Помимо электронного ключа вам также понадобится загрузить определенный перечень документов на площадку в виде скан-копий.

Советую вам внимательно ознакомиться с перечнем необходимых для аккредитации документов, так как отсутствие какого-либо документа, может отсрочить вашу регистрацию на площадке.

5.2 Выбор лота

Это один из самых важных и ответственных этапов. Ранее, мы уже говорили о том, где искать нужный вам лот. Также советую вам сделать упор на ваш регион, чтобы проще было ознакомиться с предметом аукциона и навести справки о предыдущем владельце.

Если планируете участвовать в аукционах по банкротству грузовых автомобилей или похожего вида имущества, не забывайте, что у вас есть право заранее, еще до начала торгов, осмотреть его.

Если же вы планируете покупать ценные бумаги или готовую фирму, тогда советую вам обратиться за консультацией к опытным юристам, чтобы они изучили историю приобретаемых лотов, а также рентабельность предстоящей сделки (подробнее о том, что такое рентабельность и как она рассчитывается, вы можете узнать в этой статье).

5.3 Подача заявки на участие в аукционе

Итак, объект покупки выбран и изучен, аккредитация на ЭТП пройдена, компьютер настроен и исправен. Пришло время подавать заявку.

Важно очень серьезно подойти к подготовке заявки, заранее позаботиться о наличии всех необходимых документов для прикрепления к заявке, а также оплатить задаток и отсканировать квитанцию.

Может случиться так, что потребуется привлечение сторонних специалистов для помощи в участие в торгах.

Важно! Если вы не оплатили задаток, участие в торгах будет НЕВОЗМОЖНО.

Как правило, задаток составляет не более 20% от первоначальной стоимости лота. Реквизиты для внесения задатка будут указаны в документации аукциона. Внимательно изучите все условия аукциона и только потом приступайте к заполнению и отправке заявки. Желательно начать всю подготовку за 3-5 дней, чтобы в случае нехватки каких-либо документов, вы могли своевременно их подготовить.

Сам процесс подачи заявки достаточно прост, после того как подготовлены все документы, достаточно подписать их электронной подписью, а затем отправить.

Условия аукционов могут быть разными. В одних заявку нужно отправить до определенного момента, в других, чем раньше, тем лучше.

Таким образом, вариантов участия может быть масса. Очень важно грамотно и внимательно изучить документацию аукциона.

5.4 Участие и итог аукциона по банкротству

Электронный аукцион может быть закрытым или открытым. В первом случае в определенный момент открываются все поданные заявки, и победителем считается тот участник, который предложил лучшую цену.

Открытый аукцион очень похож на физический. Устанавливается определенный шаг — сумма, и промежуток времени, в котором можно совершить предложение. Все участники видят номера друг друга и ценовые предложения. В этом случае победителем считается тот участник, который последним подал заявку с ценой.

После окончания торгов в течение 3-х дней организаторы публикуют итоговый протокол, а также производят возврат задатков, внесенных участниками аукциона. Если в течение прописанного в документации аукциона срока деньги вам не вернулись, советую связаться с организаторами и выяснить причину.

Если в течение прописанного в документации аукциона срока деньги вам не вернулись, советую связаться с организаторами и выяснить причину.

После публикации вышеуказанного документа, производится процедура оформления договора купли-продажи и вступление победителя в права собственности, а также выплата остатка суммы.

В случае если победитель по каким-либо причинам отказывается от совершения сделки, задаток ему не возвращается, а аукцион считается несостоявшимся и через какое-то время может быть снова проведен.

6. Как заработать на аукционе по банкротству и где взять денег на участие?

В нашей жизни вопрос: “Где взять денег?” уже стал философским и риторическим. Тем не менее, я хочу дать вам несколько советов по данной теме, чтобы уберечь вас от финансовых потерь.

Если свободных финансов для участия в аукционах у вас нет, не торопитесь бежать в банк или занимать у друзей под проценты. Посчитайте рентабельность вашей будущей сделки с учетом всех финансовых издержек. О том, что такое рентабельность мы подробно говорили в этой статье.

Важно учитывать такие факторы, как затраты на транспортировку, услуги юристов и иных специалистов, инфляция, процентная ставка по кредиту и так далее. Если в конечном итоге разница между затратами и выгодой от приобретения лота весома, тогда смело ищите возможность.

Можно взять кредит в банке. Можно обратиться в государственный фонд микрофинансирования. Такие учреждения есть практически в каждом регионе. Они предлагают очень лояльные условия займов для малого бизнеса — порядка 12% годовых. Почему так мало, спросите вы. Потому что они являются полностью государственными.

Теперь давайте вернемся к вопросу как заработать на аукционах по банкротству. Здесь есть три варианта.

Во-первых, можно приобрести лот по низкой цене, а продать по рыночной. В этом варианте важно учесть все издержки на покупку и посмотреть итог — разницу между затратами и конечной ценой продажи. Конечно, в данном случае будет более выгодно, если аукцион будет на понижение.

Конечно, в данном случае будет более выгодно, если аукцион будет на понижение.

Во-вторых, можно тщательно разобраться в теме аукционов по банкротству и стать посредником между участником и организатором аукциона, то есть предлагать свои услуги по участию и брать определенный процент от сделки.

В-третьих, самый прибыльный, но долгосрочный вариант — это приобретать недвижимость или оборудование и использовать его для модернизации своего бизнеса. Таким образом, можно успешно развивать как уже действующее предприятие, так и открыть новое.

Вот, собственно говоря, и все, что я хотел рассказать вам про аукционы по банкротству. Надеюсь, что вышеизложенный материал был для вас полезен.

P.S.: Жмите на звездочки и кнопки, делитесь этой статьей со своими друзьями и коллегами в социальных сетях.

Как заработать на банкротстве

Миллионам наших сограждан, которые не «потянули» заем, новая процедура поможет разобраться с кредиторами. Десяткам, а то и сотням мошенников — откроет новые схемы для заработка.

Алиментщикам не место среди банкротовКодекс по процедурам банкротства вступит в силу 21 октября — через шесть месяцев после официального опубликования. Именно с этой даты граждане смогут воспользоваться новым инструментом защиты от кредиторов. Инициировать процедуру банкротства в отношении себя сможет только физлицо, в том числе и частный предприниматель, – его кредиторы такого права лишены.

Скорее всего, главной причиной большинства будущих обращений в суд будут проблемы с обслуживанием банковских кредитов. Некоторые виды долгов в процедуре банкротства не могут быть списаны. Например, задолженность по уплате алиментов, возмещению ущерба, причиненного жизни и здоровью других граждан, уплате взносов в государственные фонды соцстраха. Сама задолженность должна быть значительной и накопленной давно: необходимая сумма стартует с 30 зарплатных минималок ( в этом году — 125,19 тыс грн), при этом долг не должен обслуживаться больше двух месяцев.

Сама задолженность должна быть значительной и накопленной давно: необходимая сумма стартует с 30 зарплатных минималок ( в этом году — 125,19 тыс грн), при этом долг не должен обслуживаться больше двух месяцев.

Чтобы стать банкротом, физлицо должно официально подтвердить, что, во-первых, не в состоянии дальше обслуживать свой долг. Во-вторых, что у него нет имущества, на которое можно обратить взыскание в счет погашения долга.

Банкротство дает должнику несколько сиюминутных выгод. «Процедура банкротства, особенно на ее начальном этапе, всегда была весьма привлекательна для должника: он получал мгновенную защиту от обращения взыскания на свое имущество, плюс дополнительно бонусом – прекращение начисления процентов, штрафов, пени, другой неустойки, любых финансовых санкций. То есть дальше, конечно, предстоит длительная и сложная процедура, но вот в момент, кода за тобой гонятся по следу кредиторы, это такое хорошее временное (а иногда и постоянное) убежище», — поясняет адвокат АФ «Грамацкий и Партнеры» Андрей Трембич.

Такая «передышка» открывает перед должником и другие возможности. Как показывает опыт, уже наработанный бизнесом, как только предприятие заявляет о своем намерении обанкротиться, кредиторы становятся более сговорчивыми. В случае с физлицами это означает, что тот же банк может, к примеру, предложить более привлекательные условия реструктуризации проблемного кредита. К тому же, пока физлицо находится в процедуре банкротства (а она может длиться годами), законодатели могут ввести очередной мораторий на взыскание долгов и т.д.

Читайте также: Банкротство физлиц: важные нюансы нового Кодекса

Банкротом быть неплохоАндрей Трембич сформулировал основные «плюсы» для человека, решившего избавиться от долгов через банкротство.

Долгов много — дело одно

С момента открытия производства по делу о неплатежеспособности все требования кредиторов могут происходить только в рамках данного процесса. А это еще один уровень защиты: больше неоткуда ждать проблем, теперь все рассматривается в одном деле одним судом, что упрощает защиту на порядок. Особенно, если, скажем, кроме кредита в банке есть еще непогашенные долги перед ломбардом, по коммуналке и т.д.

Особенно, если, скажем, кроме кредита в банке есть еще непогашенные долги перед ломбардом, по коммуналке и т.д.

К слову, как только открывается дело о банкротстве, срок исполнения всех денежных обязательств должника считается наступившим. То есть, если у должника есть еще кредиты, то срок их исполнения наступает досрочно. Но об этом не всякий кредитор может узнать. А значит, их шансы получить свое могут быть сведены к нулю.

Точно также, только в рамках данного производства может арестовываться имущество должника или вводиться другие ограничения на распоряжение его имуществом. Предварительно наложенные аресты и ограничения могут быть сняты. Отдельно закрепляется та же, по сути, гарантия: никаких взысканий или арестов вне процедуры банкротства – все теперь происходит только внутри этого дела.

Кредитные каникулы

С момента открытия производства по делу о неплатежеспособности прекращается начисление штрафов и иных финансовых санкций, а также процентов по обязательствам. Т.е. должник на неопределенный срок получает кредитные каникулы. Еще одна хорошая новость: налоговый долг, возникший в течение трех лет до дня вынесения решения об открытии производства по делу о неплатежеспособности должника, признается безнадежным и списывается в процедуре реструктуризации долгов.

Мораторий на удовлетворение требований кредиторов

Именно это является главным бонусом запуска банкротства: теперь никто не посмеет обидеть должника или взыскать с него деньги или имущество – все будет рассматривать в рамках этой единой процедуры банкротства (спойлер: долго).

Читайте также: Новый Кодекс о банкротстве: что важно знать должникам

Что грозит должнику

Теперь о неприятных моментах. А их тоже есть немало.

— Должнику придется предоставить суду полную информацию о своем финансовом состоянии и иных источниках погашения своей задолженности на условиях утверждённой реструктуризации (если до этого дойдет). Производство по делу тут же закроют, если суд выявит, что потенциальный банкрот банально хочет оставить с носом кредиторов. Например, перед подачей в суд заявления о признании банкротом должник переписал имущество на членов семьи.

Например, перед подачей в суд заявления о признании банкротом должник переписал имущество на членов семьи.

— О свободном распоряжении собственным имуществом на период банкротства можно забыть. Отдельным решением суда может быть также установлен запрет на выезд за границу. Кроме того, нужно быть готовым к раскрытию конфиденциальной информации, как о доходах, счетах, так и о членах семьи. Самый безболезненный сценарий развития событий – договориться с кредиторами о реструктуризации и начать погашать долги.

— Как только суд признает должника банкротом, начнется распродажа имущества для погашения долгов. Не тронут только жилье, в котором проживает должник: квартира не более 60 кв. м общей площади или не более 13,65 кв. м на каждого члена семьи должника либо жилой дом не более 120 кв. м общей площади. Да и то, если она не в залоге. С молотка пойдет и имущество, принадлежащее должнику на праве совместной собственности. В таком случае доля банкрота от продажи такого имущества пойдет кредиторам, остальные деньги возвратят совладельцам.

Читайте также: Где продавать имущество банкротов? «За» и «против»

Правда, кое-что сохранить все же можно. «Одной из главных опасностей Кодекса о банкротстве является территориальная юрисдикция и отсутствие у суда возможности реализовать имущество должника, находящееся за пределами Украины. Таким образом, у должника будет легальная возможность показать отсутствие активов в Украине, добиться списания долгов, при этом абсолютно законно вывести из под угрозы активы, находящиеся на территории других государств», — предупреждает партнер юридической компании «Волхв» Виктор Дубовик.

Новые схемы заработка на банкротствеУхищрения в процедуре банкротства, на которые могут идти заемщики, чтобы не рассчитываться с кредиторами, — лишь верхушка айсберга. Как показывает практика других стран постсоветского пространства, которые раньше Украины дали возможность признавать неплатежеспособными физлиц, новая система породила новые схемы заработка.

Как только физлица получают законодательную возможность признавать себя банкротом, появляются т.н. специализированные юрфирмы, которые обещают избавить любого гражданина от долга, вне зависимости от его суммы, за вознаграждение. При этом гарантируют, что должник сохранит все свое имущество. Мошенники играют на том, что далеко не все должники представляют последствия и нюансы процедуры банкротства.

Если сумма долга невелика, предлагают обзавестись новым кредитом, добрать до 125,19 тыс грн, с которых можно открывать производство по делу о признании физлица неплатежеспособным. С этого нового кредита якобы должник может рассчитаться за юридические услуги. После получения денег мошенники скрываются или долго кормят своего клиента пустыми обещаниями. Итог такого «сотрудничества» один – потеря денег и имущества, которое пойдет в счет погашения долгов.

Схема 2: Профессия банкрот

В этой схеме используется физлицо, изначально не имеющее ликвидного имущества. На такого человека оформляется максимально возможное количество беззалоговых кредитов, которые обычно выдаются под огромные проценты. Поэтому требуемая сумма, с которой может открываться судебное производство, набегает очень быстро. Не исключено, что в такой схеме могут участвовать и сами кредиторы. Гражданин признается неплатежеспособным. Полученный доход делится между организаторами аферы – арбитражным управляющим (он распоряжается имуществом должника пока тот находится в процедуре банкротства), кредиторами и организаторами схемы. Подставной заемщик получает плату за свои услуги.

Схема 3: Родственники в помощь

В этой схеме центральная фигура – зажиточный псевдобанкрот с крупными займами. Перед инициированием процедуры признания финансовой несостоятельности он банально переоформляет все свое имущество на родных и близких. В результате у должника просто нечего взять, что приводит к списанию долговых обязательств в законном порядке.

Но есть и подводные камни — в фиктивном (преднамеренном) банкротстве должны принимать участие все заинтересованные лица, включая арбитражного управляющего и самих кредиторов. В противном случае, все сделки с родными, заключенные в течение последних трех лет перед инициированием банкротства, будут аннулированы.

По словам советника Юридической группы LCF Александра Бирюкова, разработчики Кодекса о процедурах банкротства постарались максимально уменьшить риски мошенничества. Но полностью избежать его не удастся. «Поэтому большие надежды возлагаются на судей, которые должны будут следовать, прежде всего, целям такого законодательства. Иначе, такая система не будет выполнять свою основную функцию – помогать честным, но оказавшимся в сложной жизненной ситуации, лицам разрешить временные трудности», — прогнозирует он.

Тамара Зверухо

Как объявить себя банкротом и списать долги, если вы — физлицо

- Судебная процедура банкротства.

В среднем процесс длится от шести до 12 месяцев.

Если арбитражный суд решит, что заявление должника обоснованно, то на долг перестают начисляться штрафы и пени, а кредиторы больше ничего не могут требовать. Также суд назначит финансового управляющего от саморегулируемой организации арбитражных управляющих — по возможности как раз из той, которая указана в заявлении. Именно этот человек будет распоряжаться деньгами и имуществом потенциального банкрота.

Управляющий может помочь заключить с кредиторами мировое соглашение, при котором долг заемщику простят. Это самый экономичный вариант для должника.

Или управляющий поможет добиться реструктуризации долгов, например пересмотра условий, порядка и срока выплаты кредита.

Если договориться с кредиторами не удалось или должник нарушает график выплат при реструктуризации, суд отменит новые договоренности, а арбитражный управляющий начнет распродавать имущество должника. Вырученные средства получат кредиторы в счет уплаты долга. Остальная задолженность будет списана.

Остальная задолженность будет списана.

- Внесудебная процедура банкротства.

Эта процедура длится полгода, по окончании которых долги гражданина признаются безнадежными, а сам он освобождается от их уплаты.

На это время должнику запрещается брать новые займы, кредиты и выступать поручителем. А если у него появится какое-то имущество, которое можно направить на погашение долга, он должен об этом сообщить в МФЦ в течение пяти рабочих дней, и тогда тот прекратит внесудебное банкротство.

Кроме того, кредиторы получили возможность свернуть упрощенное банкротство и перевести его в судебную плоскость — например, если заемщик занизил размер задолженности или вообще не указал какого-то кредитора в заявлении.

Также ни одна процедура банкротства не позволит списать долги по алиментам или возмещению морального вреда, то есть в тех случаях, когда требования неразрывно связаны с личностью кредитора.

Как заработать на торгах по банкротству?

Торги по банкротству существуют достаточно давно, но долгое время этим занимались лишь определенные компании, сейчас же ситуация стала меняться. Система становится все более открытой и понятной, да и имущество теперь участвует не только юридических лиц, но и физических, признавших себя банкротами. Соответственно, сильно расширяется и список товаров, которые могут быть проданы на данных торгах – если ранее это было чаще всего недвижимое имущество, оборудование, торговые знаки и марки, то сейчас это может быть обычная бытовая техника и антиквариат, ценные ювелирные изделия и многое другое. В целом, область, развивающаяся и очень интересная, однако, стоит понимать, что, как и везде вам придется потратить время и изучить многочисленные нюансы.

Обычно торги проходят в режиме онлайн и все видят последнюю цену, постепенно цена снижается, если нет желающих на данных лот. Но по-настоящему ценные лоты уходят довольно быстро и редко с большими скидками от рыночных цен, но бывают и исключения. Если вы готовы искать и сравнивать, оценивать имущество – кстати, некоторые виды объектов можно посетить перед сделкой и увидеть реальность, то вас ждет успех. Плюс в том, что здесь нет заранее проплаченных сделок, или раздачи по родственникам, все продается честно в ходе официальных торгов, но выигрывает тот, кто владеет большей информацией и оперативно реагирует на происходящее. В дальнейшем вы можете продать дороже данное имущество и получить планируемую прибыль.

Если вы готовы искать и сравнивать, оценивать имущество – кстати, некоторые виды объектов можно посетить перед сделкой и увидеть реальность, то вас ждет успех. Плюс в том, что здесь нет заранее проплаченных сделок, или раздачи по родственникам, все продается честно в ходе официальных торгов, но выигрывает тот, кто владеет большей информацией и оперативно реагирует на происходящее. В дальнейшем вы можете продать дороже данное имущество и получить планируемую прибыль.

Если вам интересно данное направление, но нет лишнего времени, то можно попробовать найти компанию, которая участвует в торгах, объединяя инвестиции своих участников. Таким образом, вы будете получать стабильный процент заработка, обещанный компанией и не тратить время на документацию и поиск. А позже, разобравшись во многих аспектах, можно уйти в самостоятельное плавание, хотя многие изначально предпочитают все делать самостоятельно.

Прибыль в данной сфере значительно выше, чем, если вы просто откроете вклад в банке, а этого цель каждого, кто хочет заставить работать деньги на себя. Ведь стабильный пассивный доход – это отличное подспорье. Для желающих узнать тонкости и получить нужную информацию, в интернете есть многочисленные тренинги, да и просто статьи, которые помогут детально разобраться в вопросе.

Для тех, кто хочет рискнуть и попробовать свои силы, можно дать несколько советов – выбирайте интересные и нужные лоты, но не самые популярные. Лучше те, где будет меньше конкурентов, и можно будет спокойно ждать снижения цены до минимального уровня. Стоит сразу ознакомиться со списком официальных площадок, сайтов, которые дают лоты и информацию по ним. У каждого агрегатора есть свои особенности – они могут быть платные и бесплатные, интерфейс, условия поиска и другое. Прежде, чем делать окончательный выбор стоит поискать отзывы и изучить сами сайты – подобрать нужный именно вам.

Самое трудное – это найти подходящий лот, в плане оформления и документации, все довольно просто и понятно, стоит сразу сделать ЭЦП. При нехватке средств, стоит искать единомышленников и тех, кто готов участвовать совместно с вами.

При нехватке средств, стоит искать единомышленников и тех, кто готов участвовать совместно с вами.

В заключении хочется сделать общий вывод по торгам и возможности заработка. Определенно, это возможно сделать и даже иметь стабильную прибыль, но придется потрудиться и изучить информацию. Со временем можно научиться обходить разные препятствия, не тратить время на проблемные лоты. Кстати, одними из самых прибыльных, но при этом и проблемных, являются долги по дебиторке. Часто участникам в этой области приходится пользоваться услугами специалистов в разных областях. Заработок зависит от самого участника торгов, но с другой стороны, всегда можно найти консультанта. Если есть желание, то надо пробовать свои силы и пытаться. Многие уже успешно зарабатывают в данной отрасли и советуют это другим. В сети есть много комментариев, что бывают сложности, но при этом никто не отказывается от своего заработка, просто люди учитывают ошибки и применяют свои новые знания на новом объекте. Если вас интересует выгодное вложение с целью получения прибыли, то стоит обратить внимание на торги по банкротству – здесь прибыль в разы выше, чем просто банковский вклад.

|

Если вы:

— то наш агент поможет вам с выкупом с торгов по банкротству. Но даже если Вы профессионал в торгах при банкротстве, но увидели лот, торги по которому заканчиваются завтра и не успеваете зарегистрироваться на площадке, или не хотите получать ЭЦП и платить за нее — то и в таком случае агентское участие в торгах банкроства — это Ваш выбор! Участие в торгах через агента абсолютно законно по ст. |

Как проходит работа с агентом

|

Как инвесторы могут получить прибыль от обанкротившихся компаний

Банкротство — юридический процесс для компаний или частных лиц, когда они не могут выплатить свои долги — может быть довольно негативной ситуацией для тех, кто через него проходит. Но для инвесторов, желающих провести какое-то исследование, это может открыть новые возможности. Здесь мы посмотрим, что именно происходит во время банкротства и как инвесторы могут получить от этого прибыль.

Ключевые выводы

- Инвесторам нужно быть осторожными, но не обязательно избегать инвестирования в компанию, вышедшую из банкротства; в некоторых случаях эти компании предлагают хорошие инвестиционные возможности.

- Как и в случае с любыми другими инвестициями, потенциальные инвесторы должны проявить должную осмотрительность и выяснить, находится ли компания в более сильном положении после реорганизации и предлагает ли сейчас хорошие возможности для покупки.

- Риски для инвесторов компаний, находящихся в процессе банкротства, включают возобновление старых проблем и присутствие инвесторов-стервятников, которые покупают акции во время процесса банкротства и бросают их, как только компания возрождается.

Упадок

Компании может потребоваться объявить себя банкротом из-за плохой экономической среды, плохого внутреннего управления, чрезмерного расширения, новых обязательств, новых правил или множества других причин.Процесс банкротства часто бывает длительным и сложным, и может возникнуть много сложностей в отношении сумм расчетов и условий платежа.

Компании могут подавать два типа банкротства:

Глава 7

Этот тип банкротства происходит, когда компания полностью прекращает деятельность и назначает доверительного управляющего для ликвидации и распределения всех своих активов между кредиторами и владельцами компании.

В главе 7 о банкротстве долги разделяются на классы или категории, причем каждый класс получает приоритет для оплаты.В первую очередь оплачиваются приоритетные долги. Затем выплачиваются обеспеченные долги. Затем неприоритетный необеспеченный долг выплачивается за счет любых средств, оставшихся от ликвидации активов.

Глава 11

Это наиболее распространенный вид корпоративного банкротства публичных компаний. При банкротстве по главе 11 компания продолжает нормальную повседневную деятельность, одновременно утверждая план реорганизации своего бизнеса и активов таким образом, чтобы она могла выполнять свои финансовые обязательства и в конечном итоге выйти из банкротства.Взаимодействие с другими людьми

Процесс банкротства по главе 11 выглядит следующим образом:

- Программа попечителей США (подразделение по банкротству Министерства юстиции) сначала назначает комитет, который действует от имени акционеров и кредиторов.

- Назначенный комитет затем работает с компанией над созданием плана реорганизации и выхода из банкротства.

- Затем компания выпускает заявление о раскрытии информации после его рассмотрения Комиссией по ценным бумагам и биржам (SEC).В этом заявлении содержатся предлагаемые условия банкротства.

- Владельцы и кредиторы проголосуют за одобрение или отклонение плана. План также может быть одобрен судом без согласия владельца или кредитора, если он будет признан справедливым по отношению ко всем сторонам.

- После утверждения плана компания должна подать более подробную версию плана в SEC, используя 8-K. Эта форма содержит более подробную информацию о суммах и условиях оплаты.

- Затем план выполняется компанией.Акции «новой» компании могут быть распределены и произведены выплаты.

План

Компании, которые становятся банкротами, часто имеют огромные долги, которые не могут быть полностью погашены наличными. В результате публичные компании обычно аннулируют свои первоначальные акции и выпускают новые акции, чтобы произвести выплаты акционерного капитала на согласованные суммы.

Размещение новых акций происходит в следующем порядке:

- Обеспеченные кредиторы: Это банки, которые ссудили компании деньги с активами в качестве обеспечения.

- Необеспеченные кредиторы: Это банки, поставщики и держатели облигаций, которые снабжали компанию деньгами через ссуды или продукты, но без обеспечения.

- Акционеры: Это акционеры и владельцы компании, которые обычно появляются ни с чем (или почти ничего).

Ряд компаний преуспели после банкротства, включая General Motors, Chrysler, Marvel Entertainment, Six Flags, Texaco и Sbarro.

Как инвестировать в обанкротившуюся компанию

Достижение прибыли выше среднего часто требует нестандартного мышления, но где же можно заработать деньги в случае банкротства? Ответ заключается не в том, что происходило раньше, а в том, что происходит после банкротства компании.

Цена акции — это не только отражение фундаментальных показателей компании, но также результат рыночного спроса и предложения на акции. Иногда колебания спроса и предложения могут привести к отклонениям от истинной фундаментальной ценности компании.В результате цена акций не всегда может точно отражать фундаментальные показатели компании. Это типы ситуаций, в которых разумные инвесторы стремятся инвестировать, и они могут возникать в результате банкротства.

Когда компания объявляет о банкротстве, большинство людей недовольны, потому что владельцы теряют почти все, что у них есть, а кредиторы получают назад лишь часть того, что они ссудили. В результате, когда компания выходит из реорганизации банкротства и выпускает новые акции для этих двух групп заинтересованных сторон, акционеры обычно не заинтересованы в их владении в течение длительного времени.Фактически, большинство из них довольно быстро сбрасывает акции на вторичном рынке.

Как правило, это приводит к избыточному предложению акций, создаваемому апатичными или недовольными заинтересованными сторонами, а не к фундаментальным проблемам. Эти новые акции часто выходят на рынок без особой помпы (без выездных презентаций, IPO, накачки и т. Д.), Что не приводит к дополнительной премии к цене акций. Этот сценарий создает ценность для тех, кто готов купить дешевые акции и держать их до тех пор, пока их стоимость не вырастет.

Компания, которая пережила банкротство по Главе 11, не обязательно является поврежденным товаром; в результате процесса реорганизации он может стать более компактным и целенаправленным, что открывает хорошие возможности для некоторых инвесторов.

Риски инвестирования в компанию после банкротства

Несмотря на то, насколько простым может показаться этот процесс, инвестирование в компании, пережившие банкротство, по-прежнему сопряжено с множеством рисков. Например, новые акции компании могут неточно отражать стоимость новой компании, поэтому продажа может быть оправдана. Проблемы, которые изначально привели компанию к банкротству, могут все еще существовать, и сценарий, вероятно, может повториться.

Проблемы, которые изначально привели компанию к банкротству, могут все еще существовать, и сценарий, вероятно, может повториться.

Еще одна угроза банкротству инвестирования — это так называемые инвесторы-стервятники.Это инвестиционные группы, которые специализируются на покупке крупных пакетов (долговых обязательств и облигаций) в компаниях, действующих в соответствии с Главой 11, до выпуска новых акций, поэтому им гарантируется большое количество акций после банкротства. Эти группы уже осознали ценность и часто оказываются первыми продавцами после того, как акции восстановились после банкротства.

Итак, когда лучше инвестировать? Ключ — это глубокое исследование (или комплексная проверка, как любят называть это инвесторы). Ищите компании с прочными основами, которые обанкротились только из-за чрезвычайных обстоятельств.Неудачные выкупы, неблагоприятные судебные процессы и компании с идентифицируемыми обязательствами (такими как слабая продуктовая линейка) могут сделать хорошие инвестиции после банкротства. Акции с низкой рыночной капитализацией с большей вероятностью будут недооценены после банкротства. Более того, акции с низкой рыночной капитализацией и ликвидностью часто игнорируются инвесторами-стервятниками и, следовательно, могут представлять лучшую стоимость, чем уже приобретенные.

Итог

Процесс реорганизации банкротства длительный и сложный.Однако некоторые публичные компании могут выйти из него и снова стать прибыльными. Эти компании могут представлять собой одни из лучших недооцененных инвестиционных возможностей для инвесторов.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как заработать на банкротстве

Первый долг потерял клеймо, а теперь банкротство теряет свою боль. Два года назад в Великобритании банкротами было объявлено около 45 000 человек. В 2005 году эта цифра превысила 70 тысяч. Это легко превосходит показатель 1992 года, когда экономика Великобритании последний раз переживала рецессию. Около 45 000 прошлогодних банкротов фактически решили объявить себя неплатежеспособными, что вдвое больше, чем их кредиторы подали в суд.

Около 45 000 прошлогодних банкротов фактически решили объявить себя неплатежеспособными, что вдвое больше, чем их кредиторы подали в суд.

Другими словами, банкротство быстро становится выходом из неприятностей, а не высшим финансовым клеймом.И долг, который подпитывает этот новый бум рынка, просто ошеломляет.

Очень британская болезнь

Британские потребители составляют две трети всех займов по кредитным картам во всем ЕС. Непогашенный долг домохозяйств сейчас составляет рекордно высокий уровень в 1,13 миллиарда фунтов стерлингов, что составляет более 140% годового дохода после уплаты налогов. И все же крупные банки очень стремятся предложить дополнительные кредиты тем заемщикам, у которых больше долгов, чем они когда-либо могут надеяться выплатить.

Неудивительно, что Грант Торнтон, специалист по бухгалтерскому учету, считает, что за первые три месяца 2006 года в Великобритании будет зарегистрировано около 20 000 личных банкротств, это самый высокий показатель с момента начала регистрации полвека назад.KPMG заявляет, что общее количество в этом году может составить 100 000 человек.

Но растет не только количество банкротств. Масштабы личной задолженности также зашкаливают. Служба кредитного консультирования (CCS) теперь принимает одного нового клиента в неделю с долгами, исключая ипотечные кредиты, на сумму более 100 000 фунтов стерлингов.

Причины этой эпидемии очевидны. Кредиты более доступны и продаются более активно, чем когда-либо прежде. И кто дважды подумает о том, чтобы положить на свою кредитную карту счет в 1000 фунтов стерлингов? Зачем копить деньги полгода, если можно купить то, что хочешь, прямо сейчас? Где позор жить в кредит? Что наиболее важно, сегодня нечего бояться банкротства.Несмотря на все шевеления пальцами в залах заседаний комитетов Уайтхолла, правительство не сделало ничего, чтобы ограничить чрезмерное кредитование крупных банков.

И чтобы помочь ликвидировать разрыв после того, как пузырь лопнул, банкротство стало намного менее обременительным для потребителей с чрезмерной задолженностью. С апреля 2004 года новые правила, включенные в Закон о предприятиях 2002 года, позволили должникам освобождаться от своих долгов в течение 12 месяцев вместо трех лет.

С апреля 2004 года новые правила, включенные в Закон о предприятиях 2002 года, позволили должникам освобождаться от своих долгов в течение 12 месяцев вместо трех лет.

С тех пор неудивительно, что количество заявлений о банкротстве должников резко возросло.В 2002 году число людей, объявляющих себя банкротами, составляло в среднем около 4000 за квартал. К 2003 году эта цифра выросла до 5000, где оставалась неизменной в первые три месяца 2004 года. Но в 2005 году количество людей, объявивших себя банкротами, достигло 9400 человек. осень.

Волна личных банкротств, захлестнувшая Великобританию, поражает как представителей среднего класса, так и более бедные семьи. Очень заметная группа должников, которая начинает появляться, — это те, кто имеет хорошую работу, получает зарплату выше среднего, но при этом имеет задолженность от 30 000 до 40 000 фунтов стерлингов.Им обычно бывает от 20 до 30 лет. Они начали свою карьеру, обремененные долгами еще со времен учебы в университете: каждый пятый студент теперь выпускается с задолженностью более 15 000 фунтов стерлингов.

Долговой кризис на этот раз другой.

Студенческие ссуды не фигурируют в процедурах банкротства. Но 900 новых выпускников все же предпочли обанкротиться в 2005 году. Среди заявителей был 19-летний молодой человек, и «нередко» для тех, кто зарабатывал 40 000 фунтов стерлингов, имелись необеспеченные долги на сумму до 150 000 фунтов стерлингов. Общее количество заявлений о банкротстве в прошлом году вдвое превысило уровень 2002 года.

И нет никаких признаков того, что бум банкротств закончится в 2006 году, сообщает The Guardian. За первые две недели этого года National Debtline принял 12 000 телефонных звонков от людей, обеспокоенных своими долгами. «Звонки, безусловно, увеличиваются, и мы набираем еще 25 сотрудников», — сказал BBC представитель.

Этот кризис отличается от того, когда в Британии в последний раз наблюдался всплеск количества банкротств. В конце 1990-х годов около 60% банкротств приходилось на несостоятельные фирмы. Но сегодня большинство из них является признаком необеспеченного и невозвратного потребительского долга.Согласно последним данным, в четвертом квартале 2005 года в Англии и Уэльсе произошла 20 461 индивидуальная несостоятельность. Это на 57% больше, чем годом ранее. Однако количество ликвидируемых компаний выросло всего на 8,5% по сравнению с концом 2004 года. А на 0,7% доля активных предприятий, подлежащих ликвидации, не изменилась более 12 месяцев.

Но сегодня большинство из них является признаком необеспеченного и невозвратного потребительского долга.Согласно последним данным, в четвертом квартале 2005 года в Англии и Уэльсе произошла 20 461 индивидуальная несостоятельность. Это на 57% больше, чем годом ранее. Однако количество ликвидируемых компаний выросло всего на 8,5% по сравнению с концом 2004 года. А на 0,7% доля активных предприятий, подлежащих ликвидации, не изменилась более 12 месяцев.

НПА — простейшее решение