Рост производства молока в РФ в 2020 году продолжится — Agrovesti.net

Рост производства товарного молока, а также развитие молочного рынка в России в 2020 году сохранятся, прогнозируют эксперты Института конъюнктуры аграрного рынка (ИКАР).

Основой для этого являются высокий уровень инвестиционной активности в отрасли и сохраняющаяся поддержка государства, считают они.

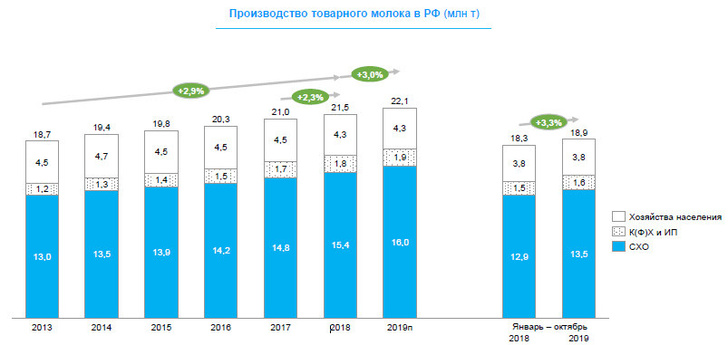

Эксперты отмечают, что по итогам 2019 года рост производства товарного сырого молока в сельхозорганизациях может составить 4-4,5% (официальные итоги пока не подведены), или 650-700 тыс. тонн. Это будет выше результатов 2017 года, когда прирост стал рекордным за последние, как минимум, 10 лет.

При этом поголовье коров в сельхозорганизациях снизилось примерно на 60 тыс. голов, но их продуктивность повысилась примерно на 6%.

Как сообщает Минсельхоз, по данным на 30 декабря 2019 года средний надой молока от одной коровы в сутки составил 16,28 кг, что на 1,35 кг больше, чем годом ранее. Суточный объем реализации молока на эту дату вырос на 7,7% и достиг 45,1 тыс. тонн.

По данным ИКАР, высокая инвестиционная активность в европейской части страны, а также дальнейшая концентрация поголовья в крупных хозяйствах позволили за год увеличить производство молока в центральных регионах на 7% (на 310 тыс. тонн), в Поволжье — на 4,5% (на 230 тыс. тонн).

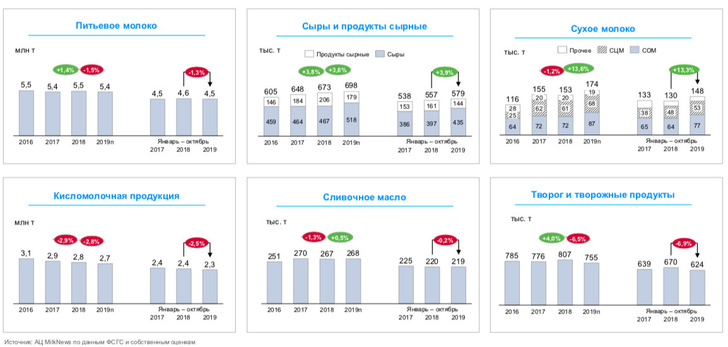

Оценивая рынок молочных продуктов, эксперты ИКАР отмечают изменение его структуры: снижение выработки цельномолочной продукции и увеличение производства молокоемких товаров. Наибольшие темпы роста демонстрирует сектор сухих молочных продуктов — на 16,3%, до 171 тыс. тонн в 2019 году. Так, по их прогнозу, рост производства сухого обезжиренного молока (СОМ) составит 20%. Этот фактор, а также стабильное внутреннее потребление и динамично растущие мировые цены могут привести к сокращению объемов ввоза СОМ. Рост производства сухого цельного молока (СЦМ) по итогам 2019 года достигнет 9-10%. Но его импорт растет на фоне невысоких запасов СЦМ, снизившихся за время ограничения поставок сухого молока из Белоруссии и некоторого смещения спроса с сухого обезжиренного на сухое цельное молоко. По итогам 10 месяцев он вырос более чем в два раза, в основном из Уругвая, Новой Зеландии, а также из Белоруссии после возобновления поставок.

Растет импорт и другой молочной продукции. Так, ввоз сливочного масла, по оценке ИКАР, в 2019 году вырос до 115 тыс. тонн с 90 тыс. тонн годом ранее, импорт сыров и творога — до 272 тыс. тонн с 250 тыс. тонн соответственно. Росту импорта масла способствовало снижение мировых цен, начавшееся в мае, в то время как на внутреннем рынке стоимость масла в 2019 году по сравнению с 2018 годом выросла на 10-13%, отмечают эксперты.

Производство сливочного масла в 2019 году оценивается практически на уровне 2018 года — около 260 тыс. тонн, выработка сыров и творога увеличилась до 981 тыс. тонн с 972 тыс. тонн годом ранее. В частности, по оценке экспертов, производство сыров (без учета сырных продуктов) выросло в среднем на 10%, творога — снизилось на 7-8%.

По результатам десяти месяцев 2019 года общий объем импорта молочной продукции в натуральном выражении вырос на 12%, в стоимостном — на 26%.

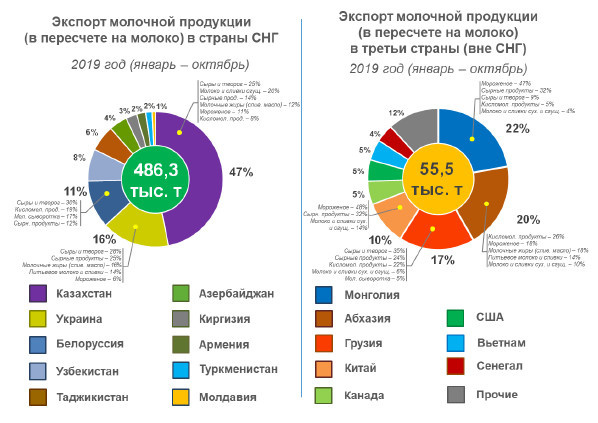

ИКАР также отмечает «определенные успехи» российской молочной отрасли в экспорте. Эксперты ожидают наибольшие темпы роста в экспорте сухого обезжиренного молока (на 20% в натуральном и на 20-25% в стоимостном выражении), а также сыра и творога (на 5% и 20% соответственно). Причем отгрузки сухого молока растут в Казахстан, сыра и творога — на Украину и в Узбекистан, частично — в Китай.

ИКАР напоминает, в частности, что на 10 месяцев 2019 года было экспортировано 21 тыс. тонн сыра и творога (на $67 млн) против 19 тыс. тонн (на $56 млн) за аналогичный период предыдущего года. Экспорт мороженого вырос до 20 тыс. тонн (на $47 млн) с 18 тыс. тонн (на $44 млн) годом ранее.

Импорт молока в Россию достиг пятилетнего максимума — Российская газета

Импорт молочных продуктов в Россию в январе-апреле 2019 года достиг 2,25 миллиона тонн, что на 23 процента выше аналогичного периода прошлого года.

Это максимальные значения за последние пять лет, в течение которых действует продэмбарго. Такие данные приводятся в отчете Национального союза производителей молока (Союзмолоко), с которым ознакомилась «РГ».

В частности, в этом году максимальных с 2014 года показателей достиг импорт сливочного масла, сыров и творога. А вот зарубежные поставки кисломолочных продуктов, сухого цельного молока и мороженого за первые четыре месяца 2019 года вообще вышли на исторический максимум.

Ввозят в Россию молочные продукты из Новой Зеландии и Латинской Америки. Но при этом они все равно дешевле российских.

«Росту импорта молокоемких продуктов способствует слабая позиция российских производителей готовой продукции в ценовой конкуренции с импортом. Сравнительно высокая стоимость сырого молока и часто недостаточная эффективность переработки значительно увеличивают себестоимость готовой продукции, в результате даже при конкурентных ценах на сырье готовая продукция российского производства в отдельных случаях оказывается дороже импортной», — говорится в отчете.

Такой ускоренный рост импорта в начале года объясняется несколькими факторами, пояснил «РГ» генеральный директор Союзмолоко Артем Белов. Во-первых, по его словам, укрепление рубля делает импорт более конкурентоспособным. Во-вторых, происходит замена импорта аналоговых сыров с растительными жирами на традиционные сыры, и в молочном эквиваленте это оказывает статистическое влияние на рост объема ввоза.

Третья причина — повышенный спрос на молочные жиры (сливочное масло) на внутреннем рынке из-за усиления борьбы с фальсификатом. В молочном эквиваленте это также вносит большой вклад в общий рост объемов импорта.

В перспективе, прогнозируют в Союзмолоко, рост производства сырья, умеренный внутренний спрос и развитие экспорта будут способствовать сокращению импорта и увеличению собственного производства молочной продукции.

В Минсельхозе России признают, что по молоку наблюдается отставание от значений продбезопасности. «Однако эффективная реализация мер господдержки, направленных на повышение продуктивности в молочном скотоводстве, проведение технологической модернизации и совершенствование племенной работы, позволила увеличить производство сырья в хозяйствах всех категорий в 2018 году на 1,5 процента к уровню 2017 года, до 30,6 миллиона тонн», — заявили в ведомстве 19 марта. Минсельхоз рассчитывает на продолжение позитивного тренда и достижение показателей продовольственной безопасности по молоку в течение ближайших 7-8 лет.

Белорусская молочка в России: рынок сужается, конкуренты давят

Беларусь в 2019 году остается лидером по поставкам молочной продукции в Россию, но этот успех дается с трудом и удерживать позиции становится все тяжелее.

Все еще ходим в лидерах

Россия давно все никак не может напоить себя собственным молоком. В прошлом году стране не хватало 15% сырого молока, а при производстве товарного молока дефицит оценивался уже в 20%.

Но кризис — это возможность. Беларусь знает об этом не понаслышке и энергично старается расширять русла своих молочных рек, которые текут в Россию.

По итогам первых четырех месяцев 2019 года на Беларусь приходилось около 70% всего российского импорта в категории «молочные продукты». Таковы данные Национального союза производителей молока РФ (Союзмолоко). При этом поставки молочной продукции из нашей страны в Россию выросли на 7% — до 1,5 млн тонн.

Россияне отсекли пятую часть импорта

Но не все так радужно — на этом экономическом фронте очень жарко. Главную угрозу для экспорта нашей молочки представляют даже не регулярные торговые войны (временное ограничение на поставку молочки с начала мая введено в отношении 37 белорусских предприятий), а то, что с 2013 года Россия постепенно снижает импорт молочных продуктов.

Введение продовольственного эмбарго только придало ускорения этому процессу, свидетельствует Союзмолоко.

В результате по итогам 2018 года импорт молока и молочной продукции в Россию упал на 20% и составил 5,69 млн тонн против 7,12 млн тонн годом ранее.

Впишется ли 2019 год в эту тенденцию, пока неизвестно. Однако за четыре первых месяца поставки в Россию молочных продуктов из-за рубежа выросли на 23% по сравнению с аналогичным периодом 2018 года.

Все это происходит на фоне роста внутреннего производства молока. За пять месяцев 2019 года российские сельхозорганизации произвели на 3,1% (или на 211 тысяч тонн) больше молока, чем в такой же период год назад.

«В перспективе рост производства сырья, умеренный внутренний спрос и развитие экспорта будут способствовать сокращению импорта и увеличению собственного производства молочной продукции»,

Новая Зеландия теснит Беларусь

На внутреннем молочном рынке России обострилась конкуренция, следует из материалов Союзмолока. Страны дальнего зарубежья умудрились резко нарастить поставки, перекроив доли на рынке.

Так, если в январе-апреле 2018 года на Новую Зеландию приходилось только 3% импорта, то в этом году — уже 10%. Росту помогло сливочное масло (основная статья новозеландского экспорта), а также сухое цельное молоко.

А ведь в январе-апреле 2018 года именно наша страна завезла в Россию 318 тысяч тонн сухого молока и сливок — поставки из Беларуси в этой категории тогда охватывали около 90% всего российского импорта.

Также существенно вырос импорт молочной продукции из Уругвая (доля этой страны увеличилась с 3% до 7%) и Аргентины (с 3% до 5%). Эти два государства ввозят в Россию сухое молоко, сливочное масло, мороженое.

Кроме того, Аргентина — второй после Беларуси поставщик сыра. На ее долю приходится 4% поставок в этой категории (3,35 тысячи тонн за четыре месяца).

Россия — пройденный этап?

Главным условием выживания для белорусских производителей молочки была и остается диверсификация поставок.

Беларусь добилась некоторых очевидных успехов в этом нелегком деле. Например, стала четвертой в мире по экспорту сыра и творога после ЕС, США и Новой Зеландии.

Что касается России, то терять этот рынок наша страна не намерена. Тем более что между двумя государствами есть ряд четких договоренностей. Хотя в последнее время белорусская сторона все чаще выдвигает претензии об их невыполнении.

«На наших традиционных рынках, вы видите, очень сложно сегодня работать. Тем более Россия себя таким образом ведет — непонятным. Даже планы выработали с ними — балансы поставок молока, мяса, и мы их не выполняем, потому что закрыли рынок… Нам надо обсуждать серьезно на высоком уровне, уровне правительств, эту проблему»,

Главной порукой успеху на восточном направлении остается неизменное качество белорусской молочной продукции, которую, помимо простых россиян, хвалит и рекомендует Росконтроль.

К 2020 году импорт молока превысит 22 млн. т — Агроинвестор

Проблему роста импорта молока и молочных продуктов обсудили председатель правления Национального союза производителей молока («Союзмолоко») Андрей Даниленко и министр по торговле Евразийской экономической комиссии. Об этом говорится в сообщении молочной ассоциации.

По итогам 2013 года общий объём импорта составил 10,2 млн. т в пересчёте на молоко, то есть на 20% выше, чем годом ранее (8,5 млн. т), и на 57% выше показателя 2011 года (6,7 млн. т). Наибольшие темпы роста объёмов поставок у сухой сыворотки (+63,0%), сухого молока (+53,4%), сливочного масла (+36,9%), сырных продуктов (+25%).

При сохранении существующих тенденций (рост импорта на 10-15% в год и снижение производства на 1-2% в год) к 2020 году импорт составит более 22 млн. т в пересчёте на молоко, то есть 73,3% от объёма внутреннего производства и 42,3% от объёма потребления.

Кроме того, сырная продукция, поставляемая в Россию из-за рубежа, зачастую является дешёвым товаром низкого качества, в котором молочные жиры заменены растительными. На таможенных постах такие продукты открыто декларируются как немолочные по коду ТН ВЭД 190190 «прочие», что позволяет избежать ветеринарного и санитарного контроля и снизить уровень пошлины до 14%, а также поставлять продукт на российский рынок с любых заводов, включая те, которые не были аттестованы Россельхознадзором и те, на поставки с которых был наложен запрет.

За 2013 год было ввезено 35 тыс. т «псевдосыра» с учётом поставок из Украины, Польши, Литвы, Латвии, Дании и Франции составил почти 35 тыс. т или 13% от общего объёма импорта сырной продукции. Лидером по экспорту сырпродукта является Украина (более половины), на втором месте Польша. При снижении поставок качественных сыров из Украины и Польши в I квартале 2014 года на 27%, в сравнении с аналогичным периодом 2013 года, рост импорта сырных продуктов вырос в 5 раз и достиг 10 тыс. т (Украина) и 7,8 тыс. т (Польша). Похожая картина наблюдается и в отношении сливочного масла.

В условиях недобросовестной иностранной конкуренции отечественным производителям приходится снижать себестоимость производства любыми способами, чтобы предлагать продукцию по тем ценам, по которым торговые сети готовы покупать. «Союзмолоко» обещает, что в ближайшее время направит в ЕЭК информацию о текущей ситуации на рынке и предлагаемых мерах по защите отечественного бизнеса.

Ранее Agroinvestor.ru сообщал, что на молочном рынке наблюдается острый дефицит сырья, вызванный системным кризисом и временной приостановкой выплат федеральных субсидий. За год рост цены на сырое молоко на ферме в среднем по России составил, по данным аналитического департамента «Союзмолоко», около 37%.

Союз в настоящее время продолжает работу над программой развития молочной отрасли до 2020 года. В ближайшее время планируется завершить подготовку трёх сценариев развития. В конце июня программа будет представлена для общественного обсуждения и направлена в правительство.

Экспорт молочной продукции вырос на 4% — Агроинвестор

Объем экспорта молочной продукции за первые 10 месяцев этого года превысил результаты 2018-го на 4% и составил 541 тыс. т на $263 млн, подсчитал аналитический центр Milknews. Около 90% поставок пришлось на страны СНГ. Также потребителями молочной продукции из России являются Монголия, Абхазия, Грузия и Китай.

В том числе за январь-октябрь на 17% увеличились отгрузки сыров, их основными покупателями стали Казахстан, Украина и Узбекистан, на 22% выросли поставки сырных продуктов преимущественно в Узбекистан, Таджикистан и Украину. Экспорт мороженого прибавил 8%, внешние продажи кисломолочной продукции стали на 3% больше, сухого обезжиренного молока — на 1%. При этом экспорт питьевых молока и сливок упал на 25%, молочной сыворотки — на 16%, сливочного масла — на 19%, сухого цельного молока — на 3%, творога — на 9%, следует из отчета.

Основной экспортный рынок российской молочной продукции — это страны СНГ, подтвердил «Агроинвестору» управляющий партнер консалтинговой фирмы «Стреда консалтинг» Алексей Груздев. «Отрицательная динамика в вывозе молока и сливок, сыворотки, масла и творога связана с усилением конкуренции со стороны Украины и Белоруссии, — пояснил он. — Если посмотреть, на сколько увеличился экспорт белорусских молочных продуктов, то можно увидеть, что он вырос примерно на столько же, сколько потерял российский».

Тенденция снижения экспортных поставок молока, сливок и творога объясняется тем, что Россия не может предложить партнерам сочетание высокого качества, средней цены и продуманной системы продвижения, считает гендиректор Petrova 5 Consulting Марина Петрова. «Очевидно, что ориентированные на конечного потребителя линейки молочных продуктов должны быть адаптированы к особенностям локальных рынков и с точки зрения дизайна, и позиционирования по отношению к ключевым конкурентами, — говорит она. — Многие российские производители выходят на новые рынки без предварительной подготовки и учета особенностей локального рынка, поэтому часто терпят фиаско». Мороженое же стоит «особняком» — российские производители выдерживают высокие стандарты качества и активно конкурируют с локальными производителями. Кроме того, российское мороженое имеет статус «вкусного» еще с советских времен, добавляет Петрова. «А рост экспорта сыра и сырных продуктов связан с увеличением поставок в Украину и Узбекистан, а также Таджикистан. Это страны, которые помнят и любят сыры, произведенные на территории России. Но нужно учитывать, что ключевые объемы в экспортных поставках сыров приходятся на плавленые сыры», — уточняет она.

В следующем году сохранится примерно аналогичная ситуация: молочная продукция будет поставляться на те же рынки, на которых она уже представлена, считает он. «Правда, растет экспорт в Китай, рынок которого открылся для России в прошлом году, но дальше все будет зависеть от государственной организации с точки зрения получения доступов на новые рынки, — говорит Груздев. — Но даже если откроются новые направления, сначала будут пробные поставки, поэтому в следующем году прорывов ждать не стоит». Однако прирост поставок в любом случае будет, потому что конкурентоспособность российской молочной продукции увеличивается, добавил он.

«Если говорить о планах на следующий год, то конкурентоспособность отечественных производителей будет зависеть, в том числе, и от введения цифровой маркировки, — полагает Петрова. — Если она будет введена в обозначенные сроки в середине 2020 года, то экспортные поставки молока, цельно- и кисломолочных продуктов продолжат снижаться, потому что не смогут конкурировать по цене с белорусской продукцией. Поставки же сыра, сырных продуктов и мороженого могут вырасти на 5-7%».

В ходе конференции «Агроинвестора» «Агрохолдинги России» гендиректор Национального союза производителей молока («Союзмолоко») Артем Белов прогнозировал, что по итогам года экспорт молочной продукции увеличится на 3-5%, что, по его словам, является очень неплохой динамикой.

Заместитель председателя комитета Госдумы по аграрным вопросам, президент «Союзмолока» Айрат Хайруллин считает, что когда-нибудь Россия будет кормить всеми видами продовольствия 1,3 млрд человек. «Чтобы это произошло быстрее, нужно очень обдуманно развивать каждое направление сельского хозяйства, — говорит он. — По зерну мы уже самые конкурентноспособные в мире, и в дальнейшем, я думаю, с этим проблем не будет, а с животноводством всегда сложнее». По его словам, развитие экспорта молочной продукции зависит от помощи государства, от инвестиций и грамотно созданных конкурентных условий. «Наша главная задача — научиться производить огромное количество качественного молока с низкой себестоимостью, а без поддержки государства это невозможно. У нас очень хорошие перспективы по молочному животноводству, но нужны значительные инвестиции со стороны бизнеса и государства», — отметил Хайруллин. Также он считает, что у российского рынка молочной продукции высокая конкурентоспособность. «В Китае, например, нашу молочную продукцию считают экологически чистой, потому что, по их представлению, у бедного российского фермера нет денег на пестициды», — комментирует он.

Ранее портал Milknews сообщал, что за первые 10 месяцев этого года импорт молочной продукции вырос на 14% по сравнению с аналогичным периодом 2018-го за счет роста поставок из стран дальнего зарубежья и Белоруссии. В основном Россия закупает за рубежом сыры, на которые пришлось около 40% импорта в стоимостном выражении, сливочное масло (22%), сухие и сгущенные молоко и сливки (16%). В общей сложности за январь-октябрь было ввезено 5,5 млн т продукции почти на $2,3 млрд. То есть экспорт оказался более чем в 10 раз меньше импорта в натуральном выражении и в 8,7 раза — в стоимостном.

Хайруллин подтверждает, что пока Россия все же зависит от импорта по молоку и говядине, но стратегия развития сейчас заключается в том, чтобы стать крупнейшим поставщиком этих продуктов. «Если мы сможем снизить себестоимость своей продукции, то никакой импорт нам не будет страшен. Но пока мы не можем полностью обеспечить себя, хотя каждый год наращиваем производство молока, — сетует он. — Главное — чтобы не прекращали действовать существующие сейчас меры поддержки, и тогда через пять-шесть лет мы не только сможем обеспечить себя, но и появятся какие-то излишки».

В ходе заседания Госсовета по вопросам аграрной политики, которое состоялось 26 декабря, глава Минсельхоза Дмитрий Патрушев сообщил, что экспорт сельхозсырья и продовольствия в 2019 году составит около $25 млрд против $25,8 млрд в 2018-м и плановом уровне в $24 млрд. Также он обратил внимание, что при стабильном снижении импорта объем вывоза продукции АПК за пять лет увеличился на 30%.

Импорт молока в Россию достиг пятилетнего максимума — Внешнеэкономические новости от 19.06.2019

Это максимальные значения за последние пять лет, в течение которых действует продэмбарго. Такие данные приводятся в отчете Национального союза производителей молока (Союзмолоко), с которым ознакомилась «РГ».

В частности, в этом году максимальных с 2014 года показателей достиг импорт сливочного масла, сыров и творога. А вот зарубежные поставки кисломолочных продуктов, сухого цельного молока и мороженого за первые четыре месяца 2019 года вообще вышли на исторический максимум.

Ввозят в Россию молочные продукты из Новой Зеландии и Латинской Америки. Но при этом они все равно дешевле российских.

«Росту импорта молокоемких продуктов способствует слабая позиция российских производителей готовой продукции в ценовой конкуренции с импортом. Сравнительно высокая стоимость сырого молока и часто недостаточная эффективность переработки значительно увеличивают себестоимость готовой продукции, в результате даже при конкурентных ценах на сырье готовая продукция российского производства в отдельных случаях оказывается дороже импортной», — говорится в отчете.

Такой ускоренный рост импорта в начале года объясняется несколькими факторами, пояснил «РГ» генеральный директор Союзмолоко Артем Белов. Во-первых, по его словам, укрепление рубля делает импорт более конкурентоспособным. Во-вторых, происходит замена импорта аналоговых сыров с растительными жирами на традиционные сыры, и в молочном эквиваленте это оказывает статистическое влияние на рост объема ввоза.

Третья причина — повышенный спрос на молочные жиры (сливочное масло) на внутреннем рынке из-за усиления борьбы с фальсификатом. В молочном эквиваленте это также вносит большой вклад в общий рост объемов импорта.

В перспективе, прогнозируют в Союзмолоко, рост производства сырья, умеренный внутренний спрос и развитие экспорта будут способствовать сокращению импорта и увеличению собственного производства молочной продукции.

В Минсельхозе России признают, что по молоку наблюдается отставание от значений продбезопасности. «Однако эффективная реализация мер господдержки, направленных на повышение продуктивности в молочном скотоводстве, проведение технологической модернизации и совершенствование племенной работы, позволила увеличить производство сырья в хозяйствах всех категорий в 2018 году на 1,5 процента к уровню 2017 года, до 30,6 миллиона тонн», — заявили в ведомстве 19 марта. Минсельхоз рассчитывает на продолжение позитивного тренда и достижение показателей продовольственной безопасности по молоку в течение ближайших 7-8 лет.

«Молочная промышленность России в 2019 году в 10 графиках» в блоге «Статистика»

© milknews.ru

© milknews.ru

Российские производители молочной продукции, не использующие заменители молочного жира, могут гордиться своей работой за год. В 2019 году потребители как частные, так и в секторе B2B стали покупать меньше сырных продуктов, маргаринов и спредов, выбрав вместо них продукты БЗМЖ. Однако, по данным АЦ Milknews и Союзмолоко, увеличить рост потребления молока не даёт стагнация реальных доходов населения. Milknews проанализировал аналитические отчёты и отметил самое важное, что касается потребления молока, его производства и международной торговли в 2019 году.

1. Производство товарного молока сохранило положительную динамику

© milknews.ru

© milknews.ru

В 2019 году сохранилась тенденция к росту производства товарного молока. По предварительным данным, в России в уходящем году было произведено 22,1 млн т молока, 16 млн из которых пришлись на СХО. Драйвером роста в 2019 году стал активизировавшийся спрос на сырое молоко.

2. Закупочные цены на сырое молоко в 2019 г. остаются существенно выше уровня 2018 г

© milknews.ru

© milknews.ru

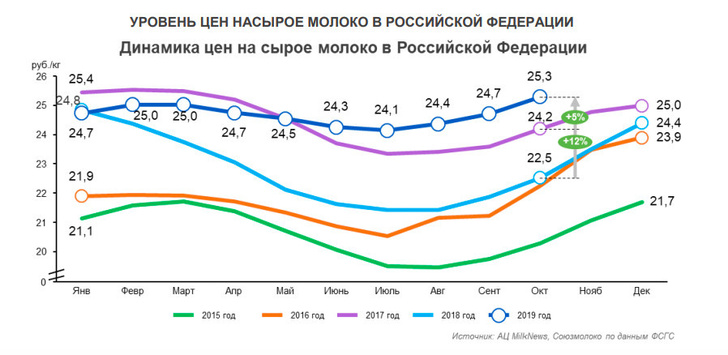

Цены с начала лета ежемесячно обновляют исторические максимумы 2017 года. Поддержку ценам оказывает нормализация запасов молочной продукции, а также повышенный спрос на молочный жир.

Поддержку ценам также оказывает значительный рост себестоимости производства сырого молока. Влияние сезонного фактора в 2019 г. проявлялось достаточно слабо.

3. Себестоимость производства молока тоже растет

© milknews.ru

© milknews.ru

Повышение цен в сырьевом секторе позволило сократить разрыв с выросшей себестоимостью в начале года, однако динамика себестоимости по-прежнему обгоняет динамику цены. Снижение себестоимости залог успешного развития.

4. Поголовье скота выросло на десятую долю процента

© milknews.ru

© milknews.ru

Поголовье коров к октябрю составило 7,99 млн голов, увеличившись в среднем на 0,1% по стране и на 4,1% в К(Ф)Х и ИП. При этом отмечается, что в 2019 году снизилось поголовье скота в СХО (на 0,7%) и в частном секторе (на 0,6%).

5. Надои на корову увеличиваются

© milknews.ru

© milknews.ru

Производители сырья увеличивают объёмы производства не только экстенсивным методом, но и интенсивным. Надой на голову КРС в сельскохозяйственных организациях вырос на 6% в период с января по октябрь 2019 года, до 5 780 кг молока на одну корову.

6. Главный фактор в потреблении молочной продукции стагнация доходов населения

© milknews.ru

© milknews.ru

В 2019 году в России сократилось потребление молочных продуктов. По данным отчета, среднедушевой показатель сократился на 0,4%, до 229 кг молочного эквивалента в год, а общие объемы потребления на 0,5%, до 33,6 млн тонн (27,6 млн тонн приходятся на товарную категорию).

Причина снижения в сокращении реальных доходов населения. В то время, как Росстат предварительно заявляет о росте на 0,2% по итогам 9 месяцев 2019 года (по сравнению с аналогичным периодом 2018 года), Минэкономразвития РФ прогнозирует рост доходов за полный год в 0,1%

7. Производство традиционной молочки падает, а молокоемких и биржевых категорий растет;

© milknews.ru

© milknews.ru

В числе категорий молочной продукции, по которым наметился отметился рост сухое обезжиренное молоко (+20%), питьевые сливки и сыворотка (+10%), йогурты и детское питание (+4%). При этом возросшая потребность в сырье со стороны производителей молокоёмкой продукции привела к спаду производства цельномолочной продукции на 3%

8. Потребители начали предпочитать сыры сырным продуктам.

© milknews.ru

© milknews.ru

Меры по борьбе с фальсификатом, предпринятые в 2019 году, привели к повышению спроса на молочный жир и сухое молоко и снижению спроса на продукты СЗМЖ. К изменениям потребительских предпочтений привели не только регуляторные изменения, но и тренд на здоровое питание, отказ от молочных и сырных продуктов.

Спрос на натуральные сыры вырос на 6%, а на сырные продукты упал на 6,2%. Следовательно, в январе-октябре 2019 года производство сыров выросло на 10%, а сырных продуктов сократилось на 10%

9. Импорт в Россию вырос как по молокоёмким продуктам, так и по всей категории

© milknews.ru

© milknews.ru

2018 год был отмечен наименьшим объёмом импорта молочной продукции за последние 14 лет в страну было ввезено 6,5 млн т молочного эквивалента (МЭ). Если сравнивать первые 10 месяцев 2018 и 2019 года, то можно отметить рост объемов импорта на 14%. Согласно прогнозам, годовой объём импорта в перерасчёте на МЭ вырастет на 10% и составит 7,0–7,1 млн т.

Спрос на молочные жиры привел и к изменениям импортного ландшафта. По предварительным итогам первых 10 месяцев, объём поставок мороженого (13,7 тысяч тонн) и кисломолочной продукции (107,4 тысяч тонн) в 2019 году побил исторический рекорд. Импорт сухого цельного молока вырос на 89%, йогуртов – на 34%, сливочного масла и сыворотки – на 31 и 20 процентов соответственно.

10.Россия поставляет больше сыров в страны ближнего зарубежья

© milknews.ru

© milknews.ru

Аналогично импорту, в 2019 году увеличились и объёмы российского экспорта. С января по октябрь Россия поставила молочных продуктов в зарубежные страны на 263,9 млн долларов и 541,7 тыс. т. МЭ, что на 4% больше аналогичного периода 2018 года. Традиционно основными покупателями российской продукции выступают страны СНГ – на них приходится около 90% поставок.

За первые 10 месяцев 2019 года больше всего выросли отгрузки сырных продуктов и сыров – на 22% и 17% соответственно. Ключевыми покупателями данных видов продукции стали страны Средней Азии (Казахстан, Узбекистан, Таджикистан) и Украина. При этом на объём поставок питьевого молока и сливок сократился на четверть, а масла и сыворотки – на 16 и 19%.