Формула порога рентабельности и примеры

Понятие порога рентабельности

Формула порога рентабельности имеет огромное значение при осуществлении эффективной работы предприятия.Величина порога рентабельности отражает то количество продукции, которое нужно выпустить или реализовать для покрытия всех издержек. Порог рентабельности — объемы товаров или услуг, при которых прибыль предприятия равна нулю и оно не несет убытков.

Показатель порога рентабельности рассчитывается с разных позиций:

- Отражает состояние предприятия, при котором оно не приносит прибыль, но может функционировать;

- Определяет тот барьер, при переходе через который компания начнет приносить прибыль или уйдет в убыток.

Формула порога рентабельности

Любое предприятие может определить порог рентабельности двумя способами:

- В денежном выражении (например, в рублях),

- В натуральном выражении (в штуках).

Формула порога рентабельности в денежном выражении выглядит следующим образом:

ПР = Выр * Зпост / ( Выр — Зпер )

Здесь ПР – порог рентабельности,

Выр – сумма выручки,

Зпост – сумма постоянных затрат,

Зпер – сумма переменных затрат.

В натуральном выражении формула порога рентабельности выглядит так:

ПР = Зпост / ( Ц — СЗпер )

Здесь Ц – цена единицы продукции,

СЗпер – средние переменные затраты на производство каждой единицы продукции.

Графическое определение порога рентабельности

Чаще всего, наряду с порогом рентабельности, используют графический способ его определения. Графическое изображение позволяет наглядно отобразить ситуацию роста эффективности бизнеса или его уменьшение.

Для того, что бы построить график нужно совершить следующие действия:

- Расчет порога рентабельности для нескольких объемов реализации (выпуска),

- Разметить все точки на графике и соединить их в объединяющую кривую.

Значение порога рентабельности

Формула порога рентабельности чаще всего используется при прогнозировании прибылии финансового состояния компании.

Каждый предприниматель должен стремиться к положению превышения выручки над порогом рентабельности, при этом в натуральном выражении произведенное количество товаров должно превышать пороговое значение.

Важно отметить, что сила воздействия производственного рычага увеличивается с приближением производства к порогу рентабельности, и наоборот. Это значит, что есть определенный предел превышения порога рентабельности, за которым непременно последует резкое увеличение постоянных затрат (покупка новых средств труда, новых помещений, рост управленческих издержек).

Каждое новое предприятие должно обязательно пройти порог рентабельности, учитывая, что вслед за увеличением массы прибыли неминуемо наступит период необходимости резкого увеличения постоянных затрат. Это приведет к сокращению получаемой в краткосрочном времени прибыли.

Примеры решения задач

Рентабельность автомобильных грузоперевозок

Организация частного бизнеса требует скрупулезного подхода, грузоперевозки – не исключение. Чтобы не «вылететь в трубу», важно составить грамотный план действий, просчитать расходы и определить себестоимость услуг. Полученные цифры помогут понять, сможет ли компания выдержать конкуренцию и получить прибыль

Полученные цифры помогут понять, сможет ли компания выдержать конкуренцию и получить прибыль

Содержание

Чем обусловлена популярность грузовых автоперевозок?

Развитие экономики стало толчком для увеличения грузопотоков между отдельными городами или государствами. Существуют разные способы доставки товаров и сырья: морской, воздушный, железнодорожный. Львиную долю в общем количестве занимают автомобильно-грузовые перевозки: аренда коммерческого автомобиля. Такой вариант транспортировки:

- Мобилен. В каждом случае составляется индивидуальный маршрут, который отвечает нуждам и запросам клиента.

- Экономичен. Услуга удерживает первенство в рейтинге цен. Стоимость перевозки автомобилем ниже остальных видов транспортировки.

- Оперативен. Отправка самолетов, поездов и пароходов привязана к расписанию, тогда как автомобильная доставка доступна в круглосуточном режиме.

Приобретение транспортных средств, поиск квалифицированного персонала, аренда мест на площадке для хранения машин – создание эффективно действующей компании состоит из решения широкого спектра задач. Когда на кону миллионные затраты, придется продумать все детали до мелочей и точно просчитать рентабельность автоперевозок

Приобретение транспортных средств, поиск квалифицированного персонала, аренда мест на площадке для хранения машин – создание эффективно действующей компании состоит из решения широкого спектра задач. Когда на кону миллионные затраты, придется продумать все детали до мелочей и точно просчитать рентабельность автоперевозокОрганизация бизнеса: как зарабатывать на грузах? ↑

Организация бизнеса с нуля – это всегда риск! На рынке работает немалое количество конкурентов. Чтобы удачно занять свою нишу, придется припасти несколько «козырей», которые помогут выделиться на фоне других компаний. Беспроигрышный вариант – ставка на высокое качество услуг, соблюдение точных сроков, обращение к средствам рекламы. У каждого предпринимателя, решившего открыть новое дело, разный начальный капитал и взгляд на вещи. Но первые шаги по организации фирмы будут идентичными:

- Регистрация юридического лица или оформление частной предпринимательской деятельности.

- Покупка, аренда или лизинг грузового транспорта – это могут быть небольшие газели или фургоны с прицепами. Количество машин зависит от состояния кошелька и планируемого объема работ.

- Аренда или покупка офиса.

- Получение разрешительных документов (лицензии) на грузоперевозки.

- Поиск и наем сотрудников. Компании понадобится ряд специалистов: водители, механики, логисты, бухгалтера и диспетчера.

- Открытие расчетного счета в банке для приема платежей и выплат ежемесячной заработной платы.

- Проведение рекламной компании для привлечения первых клиентов.

Очень важно грамотно составить типовой договор на предоставление услуг – обратитесь за помощью к юристу. Консультация профессионала поможет избежать недоразумений в дальнейшем. В контракте на поставку груза предусматривается маршрут, все особенности транспортировки, варианты оплаты – возможно подписание договора на разовое оказание услуги или долговременное сотрудничество.

От слов к делу: принципы расчета себестоимости ↑

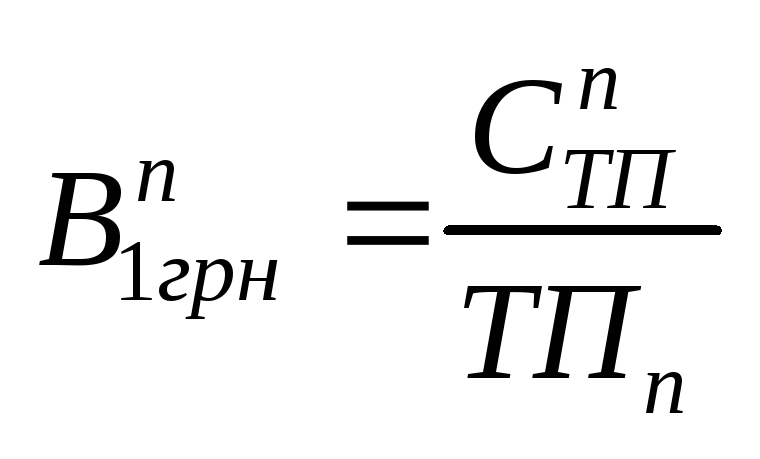

Эффективность работы компании определяется двумя значимыми оценочными показателями: себестоимость и рентабельность грузоперевозок. Они помогут взвесить возможности вашей деятельности, спланировать будущую прибыль и срок окупаемости капиталовложений. На первом этапе важно разобраться с понятиями: чем отличается себестоимость и цена?

- Себестоимость включает все расходы, которые понесло предприятие на 1 км пробега грузового транспорта.

- Цена складывается из себестоимости и определенной накрутки, которая производится с целью получения прибыли от деятельности.

Калькуляция первоначальной стоимости услуги рассчитывается, исходя из 5 основных статей:

- Материальные затраты (горюче-смазочные материалы, шины, комплектующие, «расходники» для технического обслуживания).

- Расходы на оплату труда персонала.

- Налоговые отчисления в государственные фонды.

- Амортизация транспортных средств.

- Накладные расходы: телефонные счета, коммунальные платежи, командировочные.

Чтобы узнать, во сколько реально обходится 1 км пробега машины, используйте простую формулу: разделите суммарные расходы за месячный период на общий пробег автопарка. Это значение поможет правильно установить цену на услуги без убытка для вашего кошелька. Упростить расчеты помогают специальные онлайн-калькуляторы.

Тарифы на перевозки ↑

Установление тарифов на транспортировку груза – сложная задача, имеющая сотню нюансов. Каждый промах в дальнейшем может стоить значительных денежных потерь. Тарифы зависят от целого ряда факторов (расстояния, веса, объема, характеристики имущества и даже сезонности), кроме того, они бывают нескольких видов:

- Сдельные. Цена обозначается за каждую тонну транспортируемого имущества с учетом расстояния перевозки.

- Повременные. Устанавливается почасовая оплата за использование автомобиля определенной грузоподъемности. Тариф востребован, когда нет возможности произвести количественный учет груза, при частых заездах на короткие дистанции.

- Покилометровые. Такса определяется, исходя из пробега машины.

Установить тарифы просто, когда известна себестоимость: нужно к рассчитанному значению добавить желаемый процент прибыли – вот и вся математика!

Рентабельность – результативность бизнеса ↑

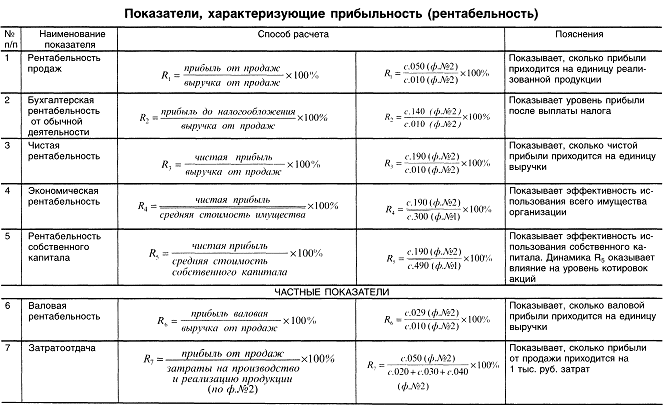

Анализ эффективности работы предприятия тесно связан с показателем рентабельности. Он показывает, какую долю занимает прибыль в соотношении с понесенными затратами. Таблица расчета рентабельности грузоперевозок выглядит следующим образом:

Показатель | Формула | Использованные обозначения |

Прибыль | Птр = Д – С | Птр – прибыль; Д – доходы; С – себестоимость. |

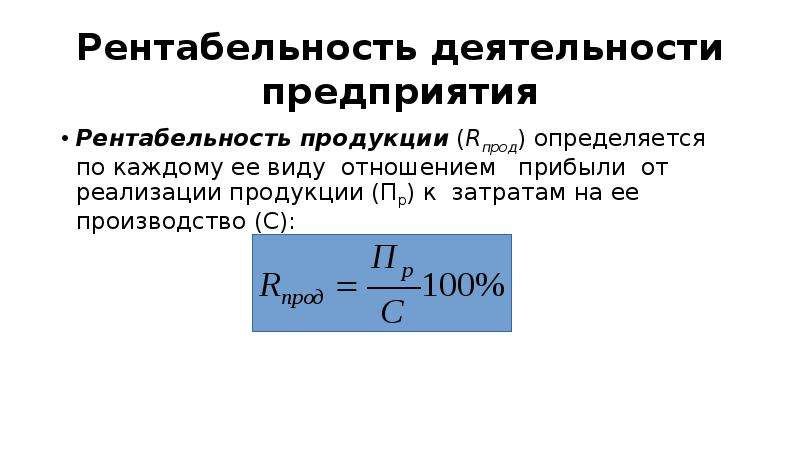

Рентабельность | Рп = Птр/С×100% | Рп – рентабельность; Птр – прибыль; С – себестоимость. |

Получив интересующий коэффициент, сравните его с показателями предыдущего периода. Динамика поможет понять, есть ли перспективы у предприятия или, наоборот, его выручка сократилась. Проведя анализ, можно вовремя среагировать и повысить рентабельность за счет:

- снижения себестоимости;

- рационализации расходов;

- увеличения объема продаж.

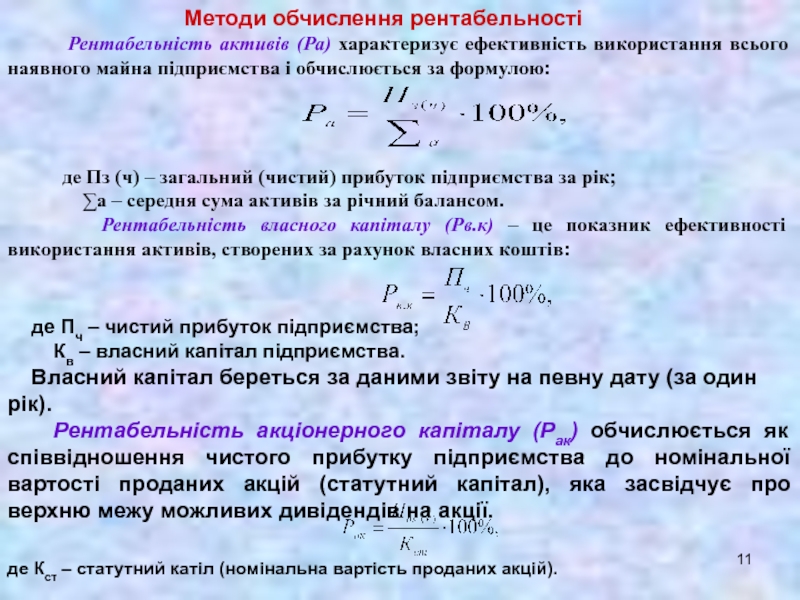

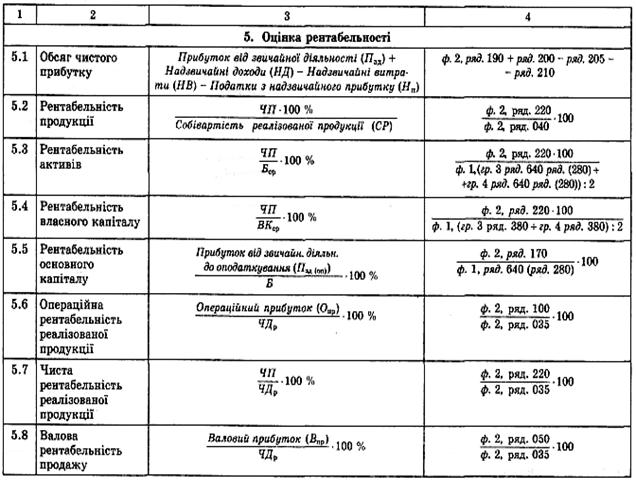

Формула розрахунку рентабельності підприємства в Україні

Займаючись підприємницькою діяльністю, вкрай необхідно знати, наскільки ефективний ваш вид діяльності. За сумою доходу оцінити ефективність вкрай складно. Для отримання прибутку необхідно використати якийсь вид ресурсу (обладнання, гроші й тому подібне).

Важливо виключати з розрахунку вкладені ресурси. Показник рентабельності включає і дохід, і витрати, тому цей показник допомагає визначити, реальний дохід від вашого бізнесу.

Показник рентабельності включає і дохід, і витрати, тому цей показник допомагає визначити, реальний дохід від вашого бізнесу.

Простими словами, рентабельність це показник витрат і прибутку у відсотковому співвідношенні. Цей відносний показник, що дає можливість проаналізувати будь-яку економічну діяльність.

Саме такий показник дозволяє порівняти декілька підприємств і визначити, яке є більш прибутковим.

На рентабельність, крім прибутку і витрат, впливають і такі показники: джерела капіталу, сума виручки, оборотні кошти та багато іншого. Рентабельність дозволяє побачити, скільки ви вкладаєте в бізнес і скільки прибутку ви змогли отримати.

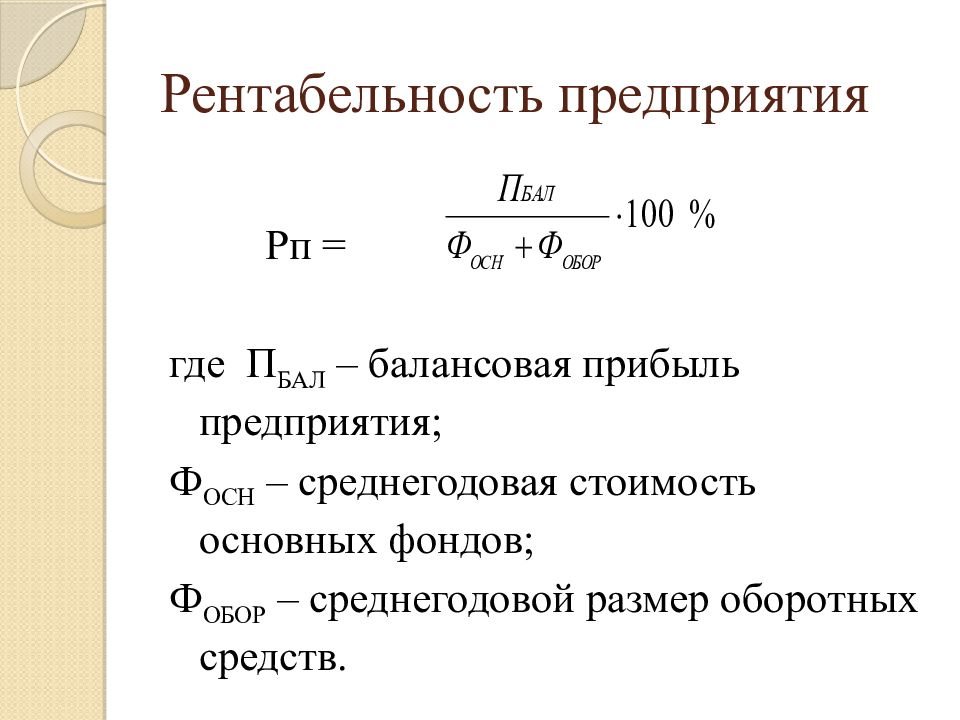

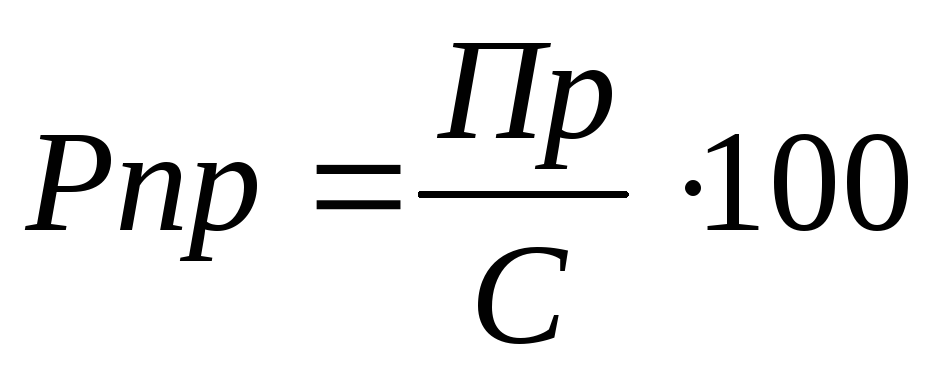

Розрахунок рентабельності підприємстваДля отримання показника рентабельності, слід чистий прибуток поділити на суму загальних витрат. Зрозуміло, що для розрахунку, необхідно брати до уваги однаковий відрізок часу. Розрахункова формула маж наступний вигляд:

РП = БП / СА * 100%, де:

РП – рентабельність;

БП – сума прибутку. Для її отримання знадобиться взяти розмір виручки за розрахунковий період, та відняти всі витрати пов’язані з виробництвом.

Для її отримання знадобиться взяти розмір виручки за розрахунковий період, та відняти всі витрати пов’язані з виробництвом.

СА – вартість активів. Для визначення цієї величини слід підрахувати суми необоротних і оборотних активів.

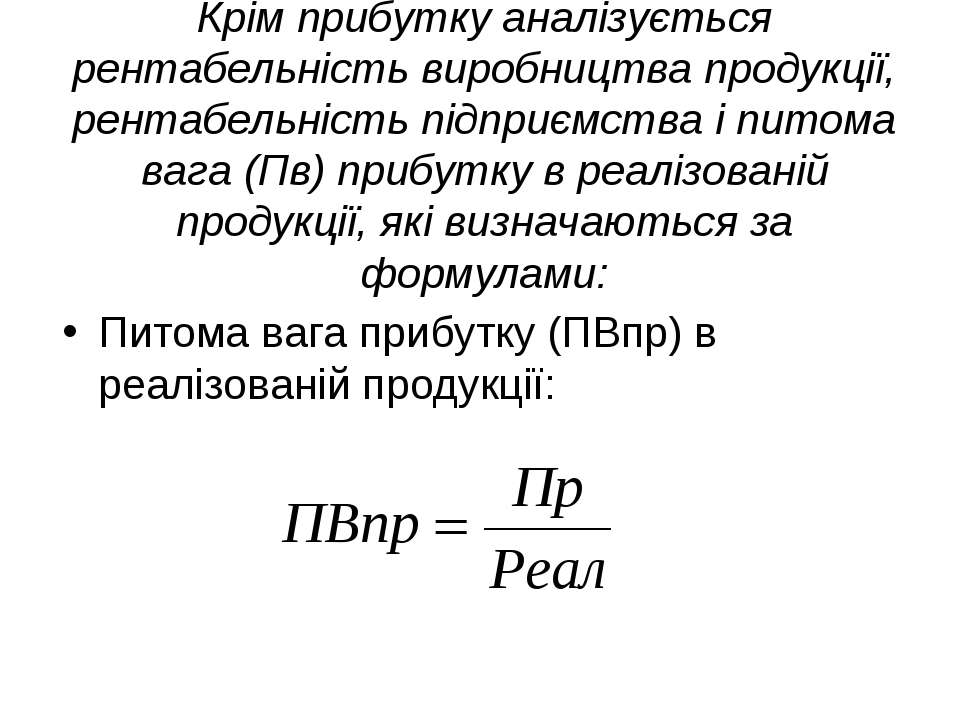

Один лише показник рентабельності не дуже багато розкаже про стан підприємства. Говорити про успішність бізнесу, керуючись одним показником неможливо. Тому слід, аналізувати й інші підвиди ренти, серед них рентабельність виробництва, активів та продажів.

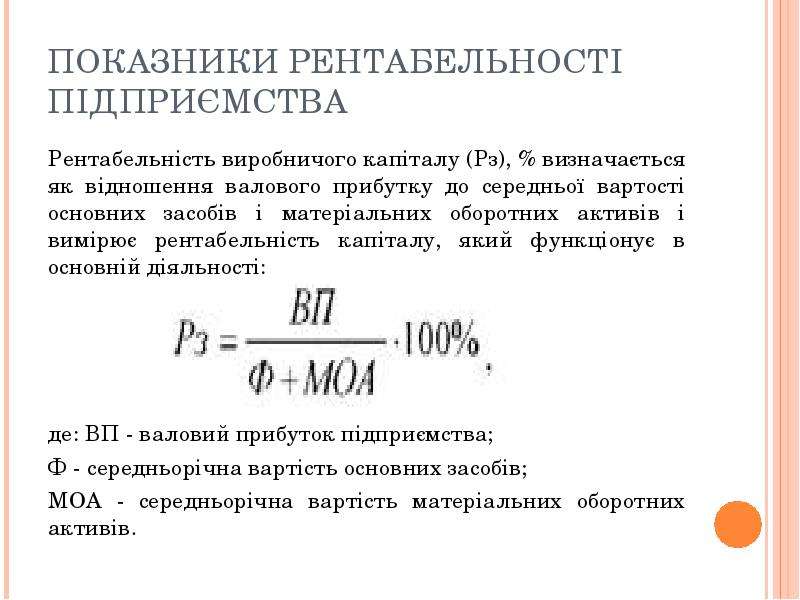

Розрахунки рентабельності виробництваНайголовнішим показником ефективності підприємства являється рентабельність виробництва. Розрахунок рентабельності відбувається за таким алгоритмом:

- З бухгалтерського балансу необхідно визначити балансовий прибуток.

- Наступним кроком слід визначити середню вартість головних фондів. Щоб визначити цей показник, необхідно:

- скласти головні фонди на перше число кожного місяця, додати основні фонди станом на початок і кінець року;

- розділити отриману суму на два;

- отримане число розділити на 12 – кількість місяців в році.

(при розрахунку, наприклад, за квартал слід розділити суму на кількість розрахункових місяців).

(при розрахунку, наприклад, за квартал слід розділити суму на кількість розрахункових місяців).

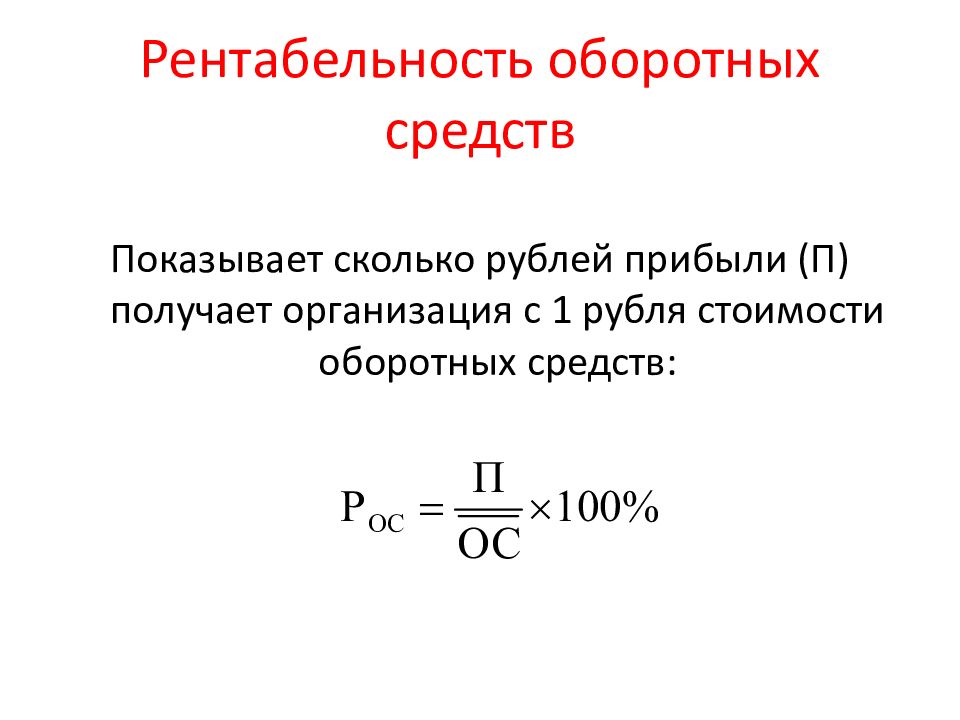

- Визначте середній розміроборотних коштів.

- Перейдемо безпосередньо до розрахунків. Для отримання числового результату слід розділити прибутковий баланс на середню вартість обороту капіталу.

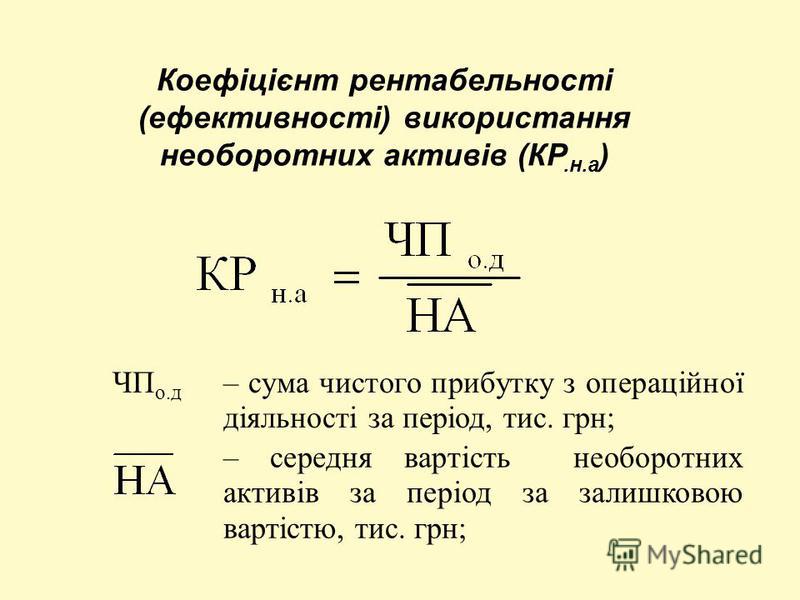

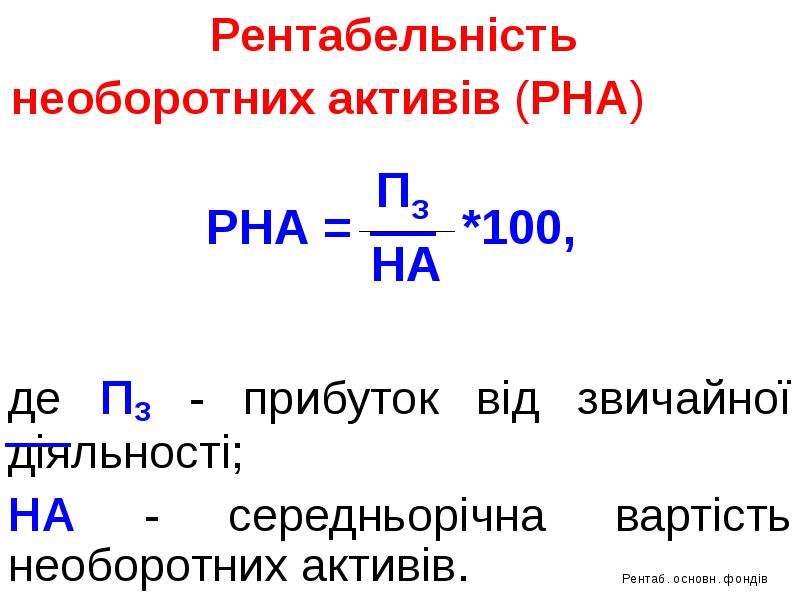

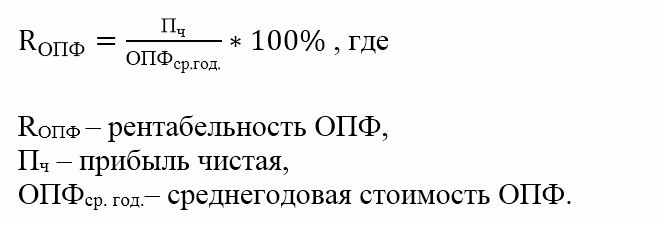

Щоб оцінити працездатність капіталу організації, слід розрахувати рентабельність активів. Цей показник не повинен бути надто високим, оскільки це буде свідчити про відсутність резервів, та надто низьким, що означитиме, що капітал працює недостатньо.Потенціал капіталу ви використовуєте не у повному обсязі.

Рентабельність активів визначають наступним способом:

- З бухгалтерських звітів вираховують обсяги продажів за період звітування.

- Визначають собівартість товарів.

- Розраховуються витрати за весь час.

- До отриманого числа слід додати розмір податкових внесків.

Із всієї суми прибутку слід відняти вище отриману суму. Це і буде чистим прибутком.

Із всієї суми прибутку слід відняти вище отриману суму. Це і буде чистим прибутком. - Із бухгалтерського звіту слід витягнути загальну суму активів. Розмір чистого прибуткуподілити на загальні активи – отримане число буде рентабельністю активів.

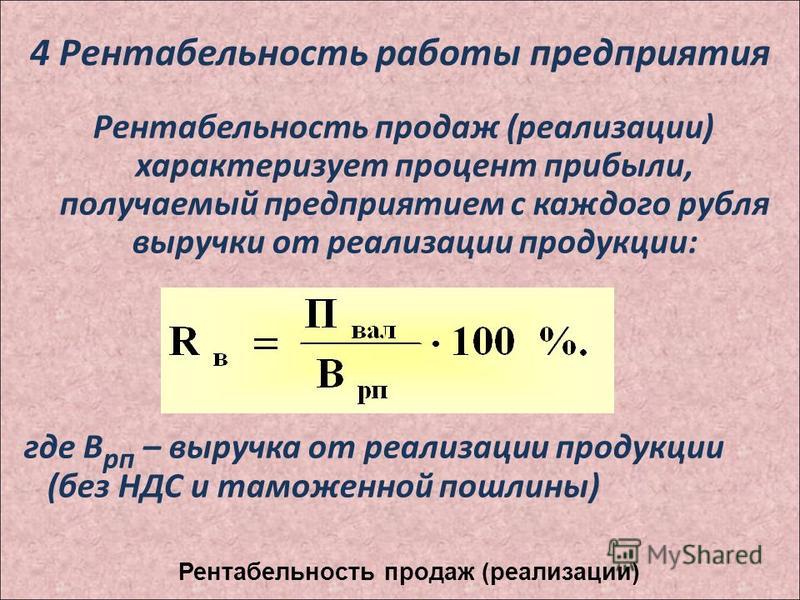

Якщо у вас хороший рівень рентабельності виробництва та оптимальні активи, але загальна рентабельність не задовольняє вас, слід шукати причини в продажах. Для визначення рентабельності реалізації слід дотримуватися наступного алгоритму:

- Вирахувати суму виторгу за необхідний період.

- З бухгалтерських звітів взяти суму чистого прибутку.

- Розмір чистого прибутку розділити на виручку від реалізованого товару- це і буде показник рентабельності продажу.

Щоб отримати повну картину стану підприємства, порівнюйте показники за різні звітні періоди чи квартали. Якщо ви помітили зниження продажів чи зниження було лише в певний період, слід серйозно проаналізувати всі дії підприємства. .

.

📢 Сподобалась стаття? Долучайся до нас у соціальній мережі 👍 Facebook та шукай наш канал у 👉 Telegram. Отримуй цікаві статті та новини відразу у стрічку!

Отчет по валовой прибыли в 1С

Программа 1С хорошо укомплектована инструментами для аналитики данных. Отчет «Валовая прибыль» по своей сути уникальный, поскольку предоставляет информацию об итогах деятельности торговой компании по нажатию кнопки мышки. И это не преувеличение.

НА ЧЕМ СТРОИТСЯ ОТЧЕТ1. Партии товаров — это ваши поступления товаров и услуг. Все знают, что прежде чем что-либо продать нужно что-либо купить. Соответственно в каждой расходной накладной проводимой в 1С обязательно списываются партии поступления товара. В основном списание происходит по методу FIFO. Рекомендуем проверить настройки учетной политики компании.

2. Документ продажи — документы с помощью которых вы оформляете продажу. Соответственно ваша наценка на товары будет давать разницу между ценами по которым вы купили товар и по которым вы его продали. Попросту говоря — доход. Проводимый документ продажи в 1С как раз формирует ваш доход, а отчет по валовой прибыли только выводит результат. Итак мы подошли к последнему итоговому показателю отчета — рентабельности.

Попросту говоря — доход. Проводимый документ продажи в 1С как раз формирует ваш доход, а отчет по валовой прибыли только выводит результат. Итак мы подошли к последнему итоговому показателю отчета — рентабельности.

3. Рентабельность — главное что показывает отчет. Рентабельность формируется по стандартной формуле рентабельности:

Рентабельность = (Выручка — Себестоимость)*100 / Выручка

В отчете также видна и валовая прибыль. Валовая прибыль составляет разницу между выручкой и себестоимостью сделок.

Прелесть отчета в том, что как и во всех отчетах в нем доступны различные группировки, отборы, сортировка и т.д. Например, если вам интересна рентабельность продаж по группам товара или по точкам сбыта, по клиентам — все можно настроить. Для этого нужны, конечно, навыки работы с отчетами, но поверьте, один раз научившись пользоваться инструментами аналитики продаж в 1С вы уже не сможете от них отказаться. Для углубления в тему отчетов рекомендуем цикл наших статей посвященных освоению азов формирования отчетов в 1С.

ВНИМАНИЕ! Отчет может показывать неправильную 100 % рентабельность по сделкам, в случае если: 1) в настройках учетной политики списания товаров не установлена галочка «Списывать партии при проведении документов» 2) по проведенным документом отсутствует партия списания, потому что товар продан «в минус», т.е. без партии. В этом случае нужно исправлять ошибки по проведению товара в минус и перепроводить по партиям учетный период.

Очень важная деталь — настройка программы. В зависимости от того включен или нет НДС в стоимость партий по-разному будет считаться рентабельность продаж. Например, если флаг «Не включать НДС в стоимость партий» снят, то вы на процент ставки НДС повышаете рентабельность продаж.

И второй момент. Рентабельность продаж можно считать по себестоимости, а можно по выручке. Т.е. соотносить валовую прибыль можно к двум величинам. Например:

Выручка Без НДС 128 434,81 Себестоимость 95 625,57 Валовая прибыль 32 809,24 Рентабельность — 32 809, 24 * 100 / 128 434,81 = 25,55 %

Выручка Без НДС 128 434,81 Себестоимость 95 625,57 Валовая прибыль 32 809,24 Рентабельность — 32 809, 24 * 100 / 95 625,57 = 34,31 %

Как видно при одинаковой выручке получается разная рентабельность. Это не ошибка. Как считать рентабельность сугубо-индивидуальное дело каждой компании, но стандартный отчет 1С считает рентабельность по первому варианту.

Это не ошибка. Как считать рентабельность сугубо-индивидуальное дело каждой компании, но стандартный отчет 1С считает рентабельность по первому варианту.

Случается так, что в отчете могут быть показатели отрицательной рентабельности. В этом случае нужно индивидуально проверять ассортимент товара продаваемый в минус. В торговых компаниях часто с отрицательной рентабельностью выявляются распродажные или акционные позиции. Например, может быть устроена распродажа залежавшегося товара ниже себестоимости. В этом случае отрицательный результат — нормальный результат.

Отчет может менять показатели выручки и рентабельности при внесении документов в отчетный период задним числом. Допустим, если в поступления товаров и услуг задним числом был внесен документ с более высокими ценами, то значит и рентабельность продаж должна понизится. Но фокус в том, что 1С устроена таким образом, что пока вы вслед за поступлением не перепроведете реализацию в отчете ничего не изменится. Т.е. нужно как бы перезаписать товарные движения (обновить). Понятное дело что препроводить множество документов реализации трудоемкое занятие, поэтому в 1С есть типовой инструмент который называется «Перепроведение по партиям», который автоматически обновляет движение партий за период. Для перепроведения документов и восстановления последовательностей можно также воспользоваться обработкой «Перепроведение документов», которая находится в меню Операции. Считается, что данные отчета по валовой прибыли будут более точными после процедуры группового перепроведения по партиям.

Т.е. нужно как бы перезаписать товарные движения (обновить). Понятное дело что препроводить множество документов реализации трудоемкое занятие, поэтому в 1С есть типовой инструмент который называется «Перепроведение по партиям», который автоматически обновляет движение партий за период. Для перепроведения документов и восстановления последовательностей можно также воспользоваться обработкой «Перепроведение документов», которая находится в меню Операции. Считается, что данные отчета по валовой прибыли будут более точными после процедуры группового перепроведения по партиям.

Що таке ROI та як цей показник допоможе власникові бізнесу?

Що таке ROI та як цей показник допоможе власникові бізнесу?

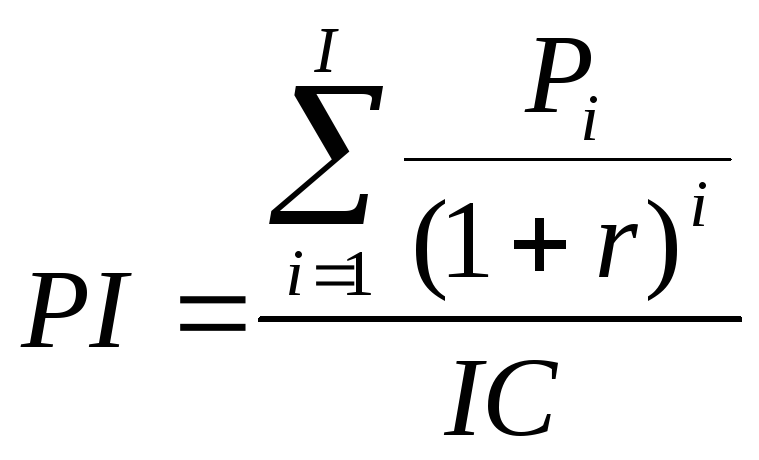

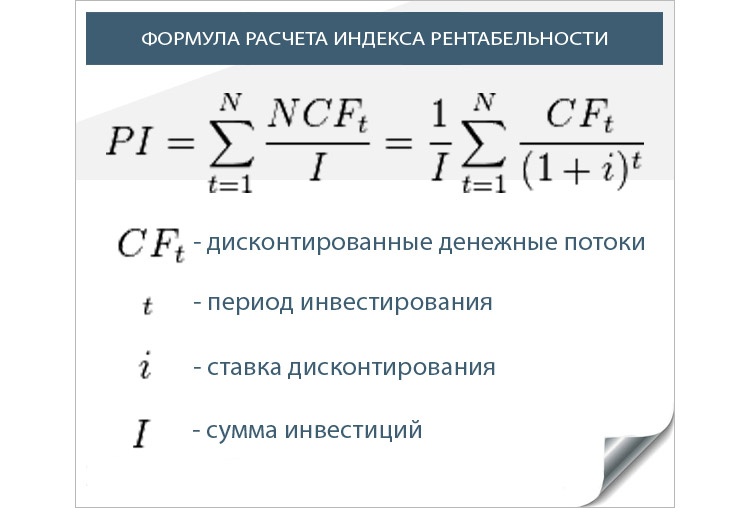

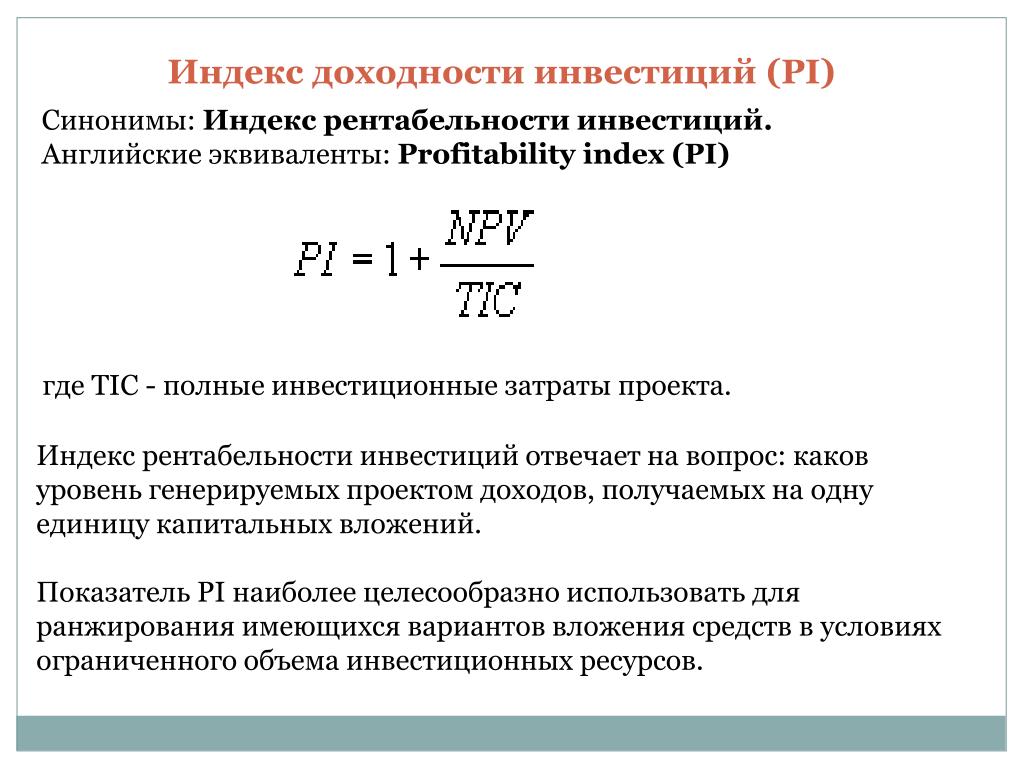

ROI — return on Іnvestment, або окупність, рентабельність інвестицій. Це загальновживаний термін у бізнесі, який використовується для визначення минулих та потенційних фінансових прибутків. Розбираємося, для чого такий показник потрібний та як його рахувати.

Менеджери та керівники звертають увагу на рентабельність інвестицій у проєкті чи певній діяльності, оскільки цей показник може розповісти, наскільки успішним буде результат. Часто ROI виражається у відсотках або співвідношенні й може описати що завгодно — від фінансової віддачі до підвищення ефективності.

Рентабельність інвестицій вимірює зростання або втрату коштів, вкладених у бізнес

Будь-які витрати компанії можуть бути розраховані з точки зору рентабельності інвестицій. Хоча деякі витрати або види діяльності — наприклад, придбання скоб для степлера або ремонт туалетів — можуть не мати прямої фінансової окупності, кожна витрата впливає на ROI. Найм графічного дизайнера для створення реклами, оплата фотографа за фотографування офісу компанії та ребрендинг вебсайту — все це може впливати на ROI.

Часто ROI використовується для обчислення вигоди від інвестування, коли інвестори хочуть дізнатися про потенційну рентабельність інвестицій, перш ніж виділяти будь-які кошти. Розрахунок потенційної або фактичної фінансової рентабельності інвестицій зазвичай передбачає ділення річного доходу або прибутку компанії на величину початкової чи поточної інвестиції.

Розрахунок потенційної або фактичної фінансової рентабельності інвестицій зазвичай передбачає ділення річного доходу або прибутку компанії на величину початкової чи поточної інвестиції.

Рентабельність інвестицій також використовується для опису “альтернативної вартості”, або прибутку, від якого інвестор відмовився, щоб інвестувати в компанію. Тобто якби інвестор вклав свої гроші у фондовий ринок (на депозит тощо), він міг би розраховувати на щорічну прибутковість щонайменше на 5%. Вкладаючи ці самі гроші в бізнес, він очікує побачити подібну, якщо не більшу, рентабельність інвестицій.

Також компанії використовують ROI для вимірювання успіху конкретного проєкту. Коли власник бізнесу вкладає гроші в рекламну кампанію, він аналізує обсяг продажів, згенерованих рекламою, і використовує цю інформацію для визначення рентабельності інвестицій. Якщо зароблені гроші перевищують витрачену суму, бізнес може вважати це прийнятною рентабельністю інвестицій.

Розрахунок середньорічної рентабельності інвестиції показує, наскільки бізнес є вигідним в цілому — оскільки ROI не враховує зберігання інвестиції у своїй формулі. Річна рентабельність інвестицій може допомогти вам проаналізувати та порівняти ефективність ваших інвестицій протягом певного періоду часу.

Річна рентабельність інвестицій може допомогти вам проаналізувати та порівняти ефективність ваших інвестицій протягом певного періоду часу.

У довгостроковій перспективі виживають лише ті компанії, які розумно витрачають кошти та контролюють рентабельність інвестицій. Якщо ви не бачите оптимальної рентабельності інвестицій у певній діяльності або в проєкті, припиніть вкладати в них гроші.

Сприйняття “хорошої” рентабельності інвестицій залежить від того, у що саме ви вкладаєтесь. Наприклад, коли компанія витрачає гроші на обладнання, рентабельність інвестицій виражається у підвищенні продуктивності. А ось маркетингові витрати вимагають збільшення продажів. Тож рентабельність інвестицій, яку ви очікуєте від зусиль з оптимізації сайту під пошукові системи, буде відрізнятися від ROI нового заводу.

Проблеми рентабельності інвестицій

Хтось вважає, що може передбачити рентабельність інвестицій, але ніхто не бачить майбутнього.

Перш ніж інвестувати в партнерські проєкти, зустрінеться з партнерами особисто. Огляньте об’єкт та познайомтесь з бізнесом. Перегляньте якомога більше документації, щоб підтвердити, що все насправді так, як вам розповідають. Будь-хто може зареєструвати бізнес та орендувати торговий простір, але це не означає, що ви отримаєте позитивну рентабельність інвестицій.

Огляньте об’єкт та познайомтесь з бізнесом. Перегляньте якомога більше документації, щоб підтвердити, що все насправді так, як вам розповідають. Будь-хто може зареєструвати бізнес та орендувати торговий простір, але це не означає, що ви отримаєте позитивну рентабельність інвестицій.

Наприклад, якщо ви інвестували в біткойни у 2010 році та продали на початку 2018 року, ви виграли. Але якщо ви купили їх на початку 2018 року і все ще тримаєте, ви не можете сказати напевне, чи це правильне рішення. Два інвестори, які зробили однакові інвестиції, можуть мати різний досвід та погляди на них, залежно від часу.

Пориньте у фінансову історію бізнесу, документацію, щоб не отримати неприємних сюрпризів. Проведення належних досліджень перед вкладанням грошей у бізнес дасть вам більше шансів отримати здорову рентабельність інвестицій.

Обмеження рентабельності інвестицій

Ви можете зробити багато фінансових прогнозів, підрахувавши рентабельність інвестицій, але й вони мають свої обмеження.

Ось три обмеження, на які слід звернути увагу.

- Грошовий потік компанії не відображається безпосередньо у рентабельності інвестицій, тому фінансовий стан вашого бізнесу не завжди можна точно виміряти, використовуючи лише рентабельність інвестицій. Наприклад, рентабельність інвестицій може становити 5%, але вони можуть зменшувати грошовий потік і бути дуже дорогим вкладенням. А інша інвестиція, яка приносить 4%, може водночас позитивно впливати на грошовий потік. Залежно від рентабельності інвестицій, оцінка фінансового стану проєкту дає вам лише частково розуміння того, що впливає на ваші фінанси.

- Щоб розрахувати точну рентабельність інвестицій, вам потрібно чітко зрозуміти ваші майбутні бізнес-витрати. Якщо у вас ще немає точних цифр для майбутніх витрат або якщо цифри є змінними, наприклад, процентні ставки, що можуть змінитися, рентабельність інвестицій може бути неточною.

- Рентабельність інвестицій вимірює лише фінансовий успіх проєкту.

Наприклад, інвестиції у нові комп’ютери та технології для співробітників можуть мати від’ємну рентабельність, але це зробить співробітників щасливішими та збільшить рівень утримання персоналу (і зменшить витрати на HR). ROI проєкту або підприємства не враховує нефінансові вигоди від інвестицій.

Наприклад, інвестиції у нові комп’ютери та технології для співробітників можуть мати від’ємну рентабельність, але це зробить співробітників щасливішими та збільшить рівень утримання персоналу (і зменшить витрати на HR). ROI проєкту або підприємства не враховує нефінансові вигоди від інвестицій.

Переваги показника рентабельності інвестицій

Розуміння вашого прибутку та впливу інвестицій на ваш бізнес є важливим та надзвичайно корисним при ухваленні рішень щодо розвитку компанії.

Ось дві переваги, які дає вам розрахунок рентабельності інвестицій.

- ROI дозволяє власникам компаній відстежувати та аналізувати короткострокові та довгострокові проєкти. Рентабельність інвестицій допоможе визначити, наскільки швидко і легко ви досягаєте цих показників.

- ROI допомагає утримати компанію на правильному шляху, демонструючи, чи бізнес приносить прибуток вище чи нижче середнього. Це гарне нагадування для власників компаній про те, чи правильним шляхом вони рухаються.

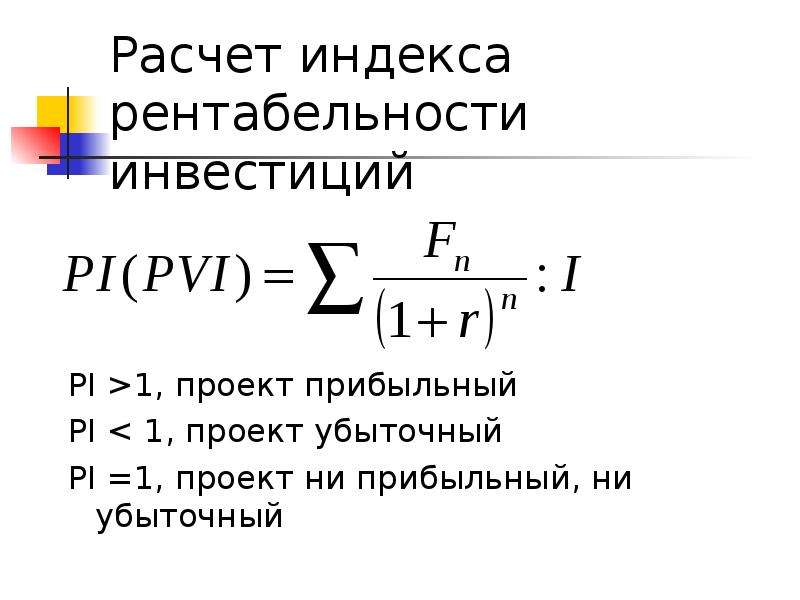

Формула рентабельності інвестицій

Одним зі способів обчислення рентабельності інвестицій є розподіл чистого прибутку на вкладену суму:

Рентабельність інвестицій (%) = (чистий прибуток / інвестиції) х 100

Інший спосіб — взяти прибуток від інвестицій, відняти вартість інвестицій та розділити результат на вартість інвестицій:

Рентабельність інвестицій = (прибутки – витрати) / витрати

Наприклад, ви купуєте будинок за 1 000 000 доларів. Ви прожили у своєму будинку три роки і продаєте його за 1 120 000 доларів. Тобто через три роки ціна на ваш будинок збільшилася на 120 000 доларів.

Якщо слідувати формулі рентабельності інвестицій = (прибуток – витрати) / витрати, ми виявимо, що рентабельність інвестицій становить 12%.

($1 120 000 – $1 000 000) / $1 000 000 = 0,12

Іншим прикладом рентабельності інвестицій є інвестування на фондовому ринку. Якщо ви вкладете в акції Tesla 100 000 доларів, а за 12 місяців вони зростуть до 160 000 доларів, ROI становитиме 60%, оскільки:

($160 000 – $100 000) / $100 000) = 0,6

ROI не можна назвати точним методом вимірювання, але цей показник дозволяє зробити приблизні висновки. Розуміння рентабельності інвестицій будь-якого проєкту чи маркетингової кампанії допомагає обирати успішні ділові практики.

Розуміння рентабельності інвестицій будь-якого проєкту чи маркетингової кампанії допомагає обирати успішні ділові практики.

Багато компаній використовують цей показник для визначення підходів до маркетингу та реклами, які приносять найбільшу віддачу, на основі попередніх успіхів. Таким чином, рентабельність інвестицій стає не лише показником минулого успіху, а й прогнозом на найближчі місяці.

Розрахунки рентабельності інвестицій корисні, оскільки вони допомагають аналізувати прогрес вашого бізнесу, і хоча вони є досить приблизними, але можуть вказати на кращі рішення, які допоможуть компанії зростати.

Читайте інші статті про основи бізнесу в нашому блозі:

Маржинальная прибыль. Формулы и способы расчета доходов

Маржинальная прибыль — это разница между выручкой от продаж и переменными затратами. Итак маржинальная рентабельность — это доход, который формируется от разницы между ценой реализации продукции и ценой ее изготовления.

Переменные расходы отличаются от постоянных тем, что они не включают в себя, например, постоянную оплату офисного помещения. Пример переменных затрат: в прошлом месяце предприятие получило заказ на изготовление 100 единиц продукции со стоимостью сырья на 10000 грн, а в этом месяце на изготовление 200 единиц со стоимостью сырья 20000 грн. Стоимость сырья меняется, значит она и есть переменными затратами.

Как рассчитывается маржинальная прибыль, формула

Маржинальная прибыль может рассчитываться как в абсолютном, так и в единичном соотношении.

Пример абсолютного расчета:

Общая маржинальная прибыль = Доход от реализации — Общие переменные затраты

Пример единичного расчета:

Маржинальная прибыль на единицу = Цена единицы — Переменные затраты на единицу

Чем отличается прибыль от маржинальной прибыли

Прибыль и маржинальная прибыль имеют стратегическое значение в развитии бизнеса. Благодаря этим двум показателям можно оценить эффективность использования ресурсов, финансовый результат работы предприятия и общий результат.

Прибыль — это основная цель бизнеса, поскольку, в случае неэффективной работы предприятия, компания может стать убыточной. Чтобы получить прибыль, необходимо от маржи вычесть все расходы:

Прибыль = Доход — Себестоимость — Коммерческие расходы — Операционные расходы — Уплаченные проценты + Полученные проценты — Внереализационные расходы + Внереализационные доходы — Прочие расходы + Прочие доходы

Полученная цифра подлежит налогообложению, после которого рассчитывается чистая прибыль. В бизнесе рассчитывают несколько видов прибыли, но для владельцев важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет большее номинальное значение и выраженная в денежном эквиваленте, то ко всем остальным расходам относятся и затраты на производство, и налоговые отчисления, акцизы и др.

Также, при расчетах маржинального дохода важно отслеживать не только сумму, но и скорость обращения средств.

Итак, прибылью называется финальное, итоговое значение средств, полученных предпринимателем от продажи продукции и уплаты всех сопутствующих расходов. Именно этот показатель фиксирует, насколько успешно ведется бизнес.

Именно этот показатель фиксирует, насколько успешно ведется бизнес.

Маржа, в свою очередь, показывает, какую наценку в процентах делает компания на свою продукцию и таким образом позволяет делать выводы о рентабельности всей работы организации. Средства, полученные предприятием в виде маржи, могут быть использованы для развития бизнеса.

Для чего нужен расчет маржинальной прибыли

Расчет маржинального дохода необходим для того, чтобы рассчитать насколько он может покрыть постоянные расходы:

- Если маржинальный доход в минус, это означает, что компания еще не достигла точки безубыточности и еще не перекрыла свои переменные расходы. В случае, если удельный маржинальный доход отрицательный, возможно во время ценообразования была допущена ошибка, поскольку цена ниже себестоимости и не может покрыть переменные расходы. Но и доход в плюс не всегда означает, что бизнес прибыльный, поскольку этих средств может не хватить на оплату постоянных расходов.

- Если компания является рентабельной, то в таком случае маржинальный доход будет равен постоянным затратам.

- В случае эффективности бизнеса, маржинальный доход покрывает постоянные расходы и налоги с прибыли, а все остальное — это чистый доход компании.

С помощью маржинального дохода реально определить из какого количества товаров или услуг компания будет получать чистый доход и станет прибыльной. Проведение маржинального анализа способствует эффективному распределению производственных возможностей и ограниченных оборотных средств, помогает оптимизировать состав и объем выпуска и продаж продукции, проанализировать деятельность отдельных подразделений предприятия, а также является неотъемлемой частью ценообразования. В глобальном смысле, по результатам маржинального анализа можно принимать решения о дополнительном развитии компании или ее закрытии.

Как увеличить маржинальный доход

Нормы для маржинальной дохода нет. Ее уровень отличается в зависимости от отрасли предприятия и категории товара. В отличие от дорогих продуктов, товары и услуги по законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

— снизить переменные затраты искать максимально выгодные условия закупки сырья, материалов;

— увеличить доход: повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижа и качества обслуживания. Но постоянно поднимать цены не желательно, так можно пойти и путем роста объемов производства, что позволит понизить общие расходы и увеличенить долю прибыли в структуре маржинального дохода;

— пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации.

Визначення середньозваженого показника рентабельності. Вісник. Офіційно про податки

Постановою № 191 затверджено Порядок визначення середньозваженого значення показника рентабельності для зіставної юридичної особи для цілей трансфертного ціноутворення (далі — Порядок № 191), який набрав чинності з 31.03.2017 р.

Порядок розроблено на виконання абзацу 23 пп. 2 п. 11 розділу І Закону № 1797, яким з 01.01.2017 р. для цілей трансфертного ціноутворення (далі — ТЦ) запроваджено використання в певних випадках фінансової інформації зіставних юридичних осіб. Якщо під час застосування методів ТЦ порівняння ціни або рентабельності контрольованої операції (далі — КО) проводиться з цінами або показниками рентабельності кількох зіставних неконтрольованих операцій або юридичних осіб, обов’язково використовується діапазон цін (рентабельності).

2 п. 11 розділу І Закону № 1797, яким з 01.01.2017 р. для цілей трансфертного ціноутворення (далі — ТЦ) запроваджено використання в певних випадках фінансової інформації зіставних юридичних осіб. Якщо під час застосування методів ТЦ порівняння ціни або рентабельності контрольованої операції (далі — КО) проводиться з цінами або показниками рентабельності кількох зіставних неконтрольованих операцій або юридичних осіб, обов’язково використовується діапазон цін (рентабельності).

Порядок № 191 визначає процедуру розрахунку середньозваженого значення показника рентабельності для цілей ТЦ у разі використання фінансової інформації зіставних юридичних осіб за кілька податкових періодів (років).

Прийняття цього Порядку забезпечує виконання пп. 39.3.2.8 пп. 39.3.2 п. 39.3 ст. 39 Податкового кодексу для встановлення відповідності умов КО принципу «витягнутої руки».

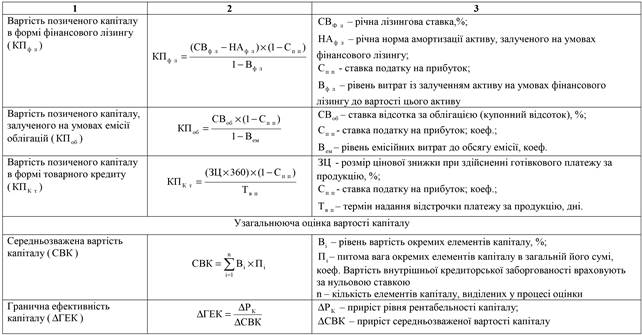

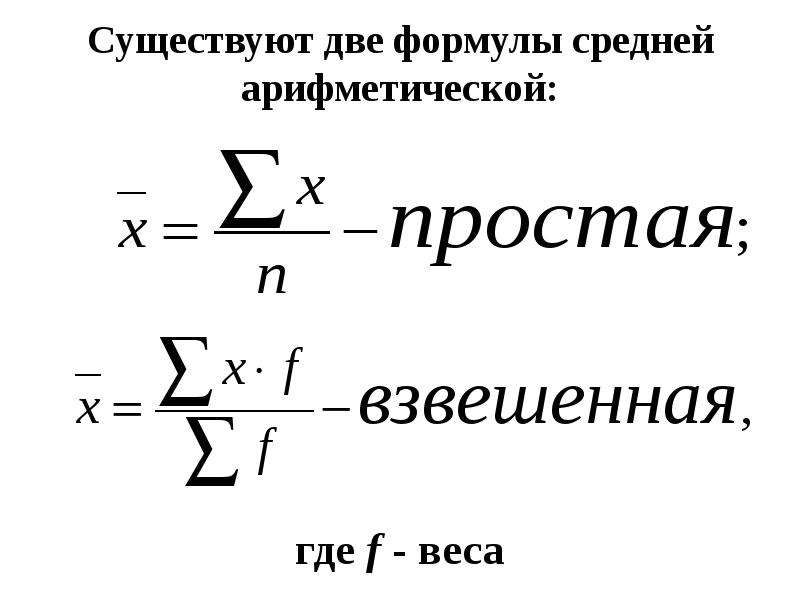

Середньозважене значення показника рентабельності застосовується під час визначення діапазону рентабельності для методів ціни перепродажу, «витрати плюс», чистого прибутку та розподілення прибутку.

Для визначення середньозваженого значення показника рентабельності використовується фінансова інформація за кілька податкових періодів (років) про зіставних юридичних осіб на підставі даних бухобліку та фінзвітності, відображених за ПБО або МСФЗ згідно з пп. 39.5.3.1 пп. 39.5.3 п. 39.5 ст. 39 Податкового кодексу.

Середньозважене значення показника рентабельності зіставної особи визначається як відношення сум відповідних даних бухобліку та фінзвітності за кілька податкових періодів (років) за формулою:

Rcp = ((P1 +…+ Pn) / (D1 +…+ Dn)) × 100,

де: Rcp — середньозважене значення відповідного показника рентабельності;

P — значення даних бухобліку та фінзвітності, що відображаються у чисельнику формули, за якою розраховується відповідний показник рентабельності;

D — значення даних бухобліку та фінзвітності, що відображаються у знаменнику формули, за якою розраховується відповідний показник рентабельності;

1…n — відповідні податкові періоди (роки), за які проведено розрахунок середньозваженого значення показника рентабельності.

У разі відсутності окремих даних бухобліку та фінзвітності, необхідних для розрахунку показника рентабельності окремого податкового періоду (року) зіставної юридичної особи, показники бухобліку та фінзвітності такого періоду (року) не використовуються при розрахунку середньозваженого значення показника рентабельності такої особи.

Відповідно до пп. 39.3.2.5 пп. 39.3.2 п. 39.3 ст. 39 Податкового кодексу можуть бути використані фінансові показники, які забезпечують встановлення відповідності умов КО принципу «витягнутої руки».

Як здійснюється розрахунок середньозваженого значення показника рентабельності при використанні відповідних видів рентабельності, розглянемо у табличному вигляді.

|

Показник рентабельності |

Розрахунок середньозваженого значення показника рентабельності |

|

Валова рентабельність |

Відношення суми значень валового прибутку відповідних періодів, які використані при розрахунку рентабельності, до суми значень чистого доходу (виручки) від реалізації товарів (робіт, послуг), розрахованого без урахування акцизного податку, мита, ПДВ, інших податків та зборів відповідних періодів, що використані при розрахунку рентабельності |

|

Валова рентабельність собівартості |

Відношення суми значень валового прибутку відповідних періодів, які використані при розрахунку рентабельності, до суми значень собівартості реалізованих товарів (робіт, послуг) відповідних періодів, що використані при розрахунку рентабельності |

|

Чиста рентабельність |

Відношення суми значень прибутку від операційної діяльності відповідних періодів, які використані при розрахунку рентабельності, до суми значень чистого доходу (виручки) від реалізації товарів (робіт, послуг), розрахованого без урахування акцизного податку, мита, ПДВ, інших податків та зборів відповідних періодів, що використані при розрахунку рентабельності |

|

Чиста рентабельність витрат |

Відношення суми значень прибутку від операційної діяльності відповідних періодів, які використані при розрахунку рентабельності, до суми значень собівартості реалізованих товарів (робіт, послуг) та операційних витрат (адміністративних витрат, витрат на збут та інших), пов’язаних з реалізацією товарів (робіт, послуг) відповідних періодів, що використані при розрахунку рентабельності |

|

Рентабельність операційних витрат |

Відношення суми значень валового прибутку відповідних періодів, які використані при розрахунку рентабельності, до суми значень операційних витрат (адміністративних витрат, витрат на збут та інших, пов’язаних з реалізацією товарів (робіт, послуг) відповідних періодів, що використані при розрахунку рентабельності |

|

Рентабельність активів |

Відношення суми значень прибутку від операційної діяльності відповідних періодів, які використані при розрахунку рентабельності, до суми значень поточної ринкової вартості необоротних та оборотних активів (крім поточних фінансових інвестицій і коштів та їх еквівалентів), що прямо або опосередковано використовується у КО відповідних періодів, що використані при розрахунку рентабельності |

|

Рентабельність капіталу |

Відношення суми значень прибутку від операційної діяльності відповідних періодів, які використані при розрахунку рентабельності, до суми значень капіталу (суми необоротних та оборотних активів, крім поточних фінансових інвестицій і коштів та їх еквівалентів, крім поточних зобов’язань) відповідних періодів, що використані при розрахунку рентабельності |

|

Інша рентабельність |

Відношення суми значень всіх чисельників, які використані при розрахунку рентабельності зіставної юридичної особи відповідних періодів, до суми значень всіх знаменників, що використані при розрахунку рентабельності відповідних періодів цієї юридичної особи |

ВИКОРИСТАНА ЛІТЕРАТУРА

Податковий кодекс — Податковий кодекс України від 02. 12.2010 р. № 2755-VI. Закон № 1797 — Закон України від 21.12.2016 р. № 1797-VIII «Про внесення змін до Податкового кодексу України щодо покращення інвестиційного клімату в Україні». Постанова № 191 — постанова Кабінету Міністрів України від 29.03.2017 р. № 191 «Про затвердження Порядку визначення середньозваженого значення показника рентабельності для цілей трансфертного ціноутворення»

12.2010 р. № 2755-VI. Закон № 1797 — Закон України від 21.12.2016 р. № 1797-VIII «Про внесення змін до Податкового кодексу України щодо покращення інвестиційного клімату в Україні». Постанова № 191 — постанова Кабінету Міністрів України від 29.03.2017 р. № 191 «Про затвердження Порядку визначення середньозваженого значення показника рентабельності для цілей трансфертного ціноутворення»

Расчет нормы прибыли | Бизнес Квинсленд

Ваша валовая прибыль является ключевым показателем общего состояния вашего бизнеса. Маржа валовой прибыли показывает, достаточно ли средней наценки на ваши продукты или услуги для покрытия ваших прямых расходов и получения прибыли.

Маржа валовой прибыли показывает, достаточно ли средней наценки на ваши продукты или услуги для покрытия ваших прямых расходов и получения прибыли.

Чтобы рассчитать валовую прибыль вашего бизнеса, вам сначала нужно рассчитать валовую прибыль.

Воспользуйтесь следующими интерактивными калькуляторами, чтобы определить размер валовой прибыли. После того, как вы прочитали и поняли примеры, вы можете ввести числа, имеющие отношение к вашему бизнесу, в калькуляторы, чтобы увидеть свою валовую прибыль и маржу валовой прибыли.

Валовая прибыль

Валовая прибыль является ценным показателем вашей ценовой политики, объема продаж и себестоимости проданных товаров.

Валовая прибыльИспользуйте эту формулу для расчета валовой прибыли.

Валовая прибыль = выручка от продаж — себестоимость реализованной продукции

Маржа валовой прибыли

Маржа валовой прибыли — это валовая прибыль, выраженная в процентах от продаж.

Используйте эту формулу для расчета вашей валовой прибыли.

Маржа валовой прибыли = (валовая прибыль ÷ выручка от продаж) x 100

Пример: расчет валовой прибыли

Ниже приведен пример нормы прибыли для пекарни, которая продает сладкие и соленые рулеты и различные буханки хлеба.

Для каждого из их продуктов указаны стоимость проданных товаров (производственные затраты), выручка от продаж (продажная цена), валовая прибыль (выручка от продаж за вычетом стоимости проданных товаров) и валовая прибыль.

| Продукт | Издержки производства | Цена продажи | Валовая прибыль | Маржа валовой прибыли |

|---|---|---|---|---|

| Сладкие роллы | $ 0.50 | 2 доллара США | 1,50 доллара США | 75% |

| Хлебные буханки | 1 доллар США | 3,00 долл. США США | 2 доллара США | 66% |

| Пикантные роллы | 1 доллар.50 | 2 доллара США | 0,50 доллара США | 25% |

Если пекарня продавала 180 буханок хлеба, 106 сладких булочек и 100 соленых булочек в день, валовая прибыль составила бы:

| Продукт | Дневной целевой показатель | Валовая прибыль | Валовая прибыль | Дневная валовая прибыль |

|---|---|---|---|---|

| r1c2″> 106 | 50 | r1c5″> 159 долларов США | ||

| r1c2″> 180 | r1c4″> 66% | r1c1″> Пикантные роллы | r1c3″> $ 0.50 | r1c5″> 50 долларов США |

| r1c2″> 386 | r1c4″> | США |

Как владельцу бизнеса это полезное упражнение, чтобы понять, какие линейки продуктов у вас самые прибыльные и убыточные. Вы даже можете решить прекратить предлагать некоторые убыточные линии и сконцентрироваться на своих наиболее прибыльных продуктах.

Также учтите …

- Последнее обновление: 17 июля 2017 г.

- Последнее обновление: 26 мая 2020 г.

Измерение прибыльности через показатели эффективности

Коэффициенты, упомянутые в этой статье, представляют собой одни из наиболее важных показателей финансового успеха вашего бизнеса.

Инвесторов (включая вас) будут интересовать эти коэффициенты, поскольку они демонстрируют эффективность и потенциал роста бизнеса. Что касается показателей производительности, которые наиболее важны для владельцев малого бизнеса. Вам нужно сосредоточиться на:

Вам нужно сосредоточиться на:

- Коэффициент валовой прибыли

- Маржа чистой прибыли или процент чистой прибыли

- Процент операционной прибыли

- Рентабельность активов

- Рентабельность капитала

Понимание коэффициента маржи валовой прибыли

Ваша валовая прибыль может быть рассчитана по следующей формуле, используя цифры, взятые из вашего отчета о прибылях и убытках:

Валовая прибыль / Объем продаж = Маржа прибыли

Напомним, что валовая прибыль — это сумма в долларах продаж, остающаяся после вычета стоимости проданных товаров.

Если ваша валовая прибыль со временем снижается, это может означать, что вам необходимо улучшить управление запасами или что ваши отпускные цены растут не так быстро, как стоимость продаваемых вами товаров.

Если вы, например, производитель, спад может означать, что ваши производственные затраты растут быстрее, чем ваши цены, и необходимы корректировки с той или иной стороны (или с обеих).

Понимание вашей операционной прибыли в процентах

Процент операционной прибыли можно рассчитать по следующей формуле, используя цифры из вашего отчета о прибылях и убытках:

Операционная прибыль / Продажи = Процент прибыли

Этот коэффициент разработан, чтобы дать вам точное представление о том, сколько денег вы зарабатываете на своих основных бизнес-операциях.Он показывает процент от каждого доллара продаж, оставшийся после всех обычных операционных затрат. Глядя на это соотношение с течением времени, вы можете определить, увеличиваются или падают ваши общие расходы.

Понимание маржи чистой прибыли

Ваша чистая прибыль показывает вам итоговый результат: какая часть каждого доллара продаж в конечном итоге доступна вам, владельцу, для выхода из бизнеса или получения в качестве дивидендов.

Это, наверное, та цифра, на которую вы привыкли смотреть больше всего.Этот коэффициент учитывает все ваши расходы, включая налог на прибыль и проценты.

Пример

Если ваш чистый доход составляет 500 000 долларов, а объем продаж 2 000 000 долларов, ваша маржа прибыли составляет 25 процентов. (500 000/2 000 000 = 0,25. В процентах это 25 процентов.)

Вы должны иметь некоторое представление о диапазоне, в котором вы ожидаете, что ваша прибыль будет определяться в значительной степени отраслевыми стандартами. Если вам не удается достичь своей цели, это может означать, что вы поставили нереалистичную цель, или это может означать, что вы делаете что-то не так.

Однако имейте в виду, что соотношение само по себе не указывает на то, что вы делаете неправильно. Анализ вашей валовой прибыли или операционной маржи — лучший способ решить проблему.

Даже если вы достигли своей цели, вы всегда должны следить за своей прибылью. Если, например, он должен снизиться, это может означать, что вам нужно проверить, не становятся ли ваши расходы слишком высокими.

Понимание вашей рентабельности активов

Рентабельность активов — это отношение чистой прибыли к общей сумме активов. По сути, это показатель того, насколько хорошо ваш бизнес использует свои активы для получения большего дохода. Его можно рассматривать как комбинацию двух других соотношений:

По сути, это показатель того, насколько хорошо ваш бизнес использует свои активы для получения большего дохода. Его можно рассматривать как комбинацию двух других соотношений:

- Маржа чистой прибыли (отношение чистой прибыли к продажам)

- Оборачиваемость активов (отношение продаж к сумме активов)

Высокая рентабельность активов может быть связана с высокой маржой прибыли, быстрой оборачиваемостью активов или сочетанием того и другого.

|

Дополнительные бизнес-показатели для оценки эффективности

Понимание вашей рентабельности капитала

Коэффициент рентабельности собственного капитала можно рассчитать по следующей формуле:

|

Отношение чистой прибыли из отчета о прибылях и убытках к чистой стоимости или акционерному капиталу из баланса показывает, сколько вы заработали от своих инвестиций в бизнес в течение отчетного периода. Банкиры часто называют этот коэффициент рентабельностью инвестиций (ROI).

Банкиры часто называют этот коэффициент рентабельностью инвестиций (ROI).

Вы можете сравнить рентабельность собственного капитала вашего бизнеса с тем, что вы могли бы заработать на фондовом рынке (или даже на простом банковском счете) за тот же период. Со временем ваш бизнес должен приносить, по крайней мере, ту же прибыль, которую вы могли бы получить от более пассивных инвестиций, таких как акции, облигации и банковские компакт-диски. В противном случае, зачем вы тратите на это свое время, хлопоты и капитал?

Высокая рентабельность собственного капитала может быть результатом высокой рентабельности активов, широкого использования заемного финансирования или сочетания этих двух факторов.

Наконечник

Если вы оцениваете рентабельность собственного капитала для корпорации, имейте в виду, что чистый доход отражает ваши расходы на любую заработную плату, выплачиваемую вам или другим сотрудникам-владельцам.

Поскольку многие акционеры-сотрудники закрытых корпораций — для целей налогообложения — получают максимально возможную заработную плату, на самом деле доходность может быть выше, чем указано в этом соотношении. Политика инвентаризации и политика бизнеса в отношении учета пограничных статей расходов / капитала также могут иметь значительное влияние на это соотношение.

Политика инвентаризации и политика бизнеса в отношении учета пограничных статей расходов / капитала также могут иметь значительное влияние на это соотношение.

При анализе как рентабельности капитала, так и рентабельности активов не забывайте учитывать влияние инфляции на балансовую стоимость активов. Хотя в вашей финансовой отчетности все активы показаны по их балансовой стоимости (т. Е. Первоначальной стоимости за вычетом амортизации), восстановительная стоимость многих старых активов может быть значительно выше их балансовой стоимости. Бизнес со старыми активами, как правило, должен показывать более высокий процент доходности, чем бизнес, использующий новые активы.

Использование Solver для определения оптимального ассортимента продукции

Как я могу определить ежемесячный ассортимент продуктов, который максимизирует прибыльность?

Компаниям часто необходимо определять количество каждого продукта, которое нужно производить на ежемесячной основе. В своей простейшей форме проблема ассортимента продукции включает в себя, как определить количество каждого продукта, которое должно быть произведено в течение месяца, чтобы максимизировать прибыль. Ассортимент продукции обычно должен соответствовать следующим ограничениям:

В своей простейшей форме проблема ассортимента продукции включает в себя, как определить количество каждого продукта, которое должно быть произведено в течение месяца, чтобы максимизировать прибыль. Ассортимент продукции обычно должен соответствовать следующим ограничениям:

Для набора продуктов не может использоваться больше ресурсов, чем доступно.

На каждый товар существует ограниченный спрос. Мы не можем производить больше продукта в течение месяца, чем диктует спрос, потому что избыточное производство тратится впустую (например, скоропортящиеся лекарства).

Давайте теперь решим следующий пример задачи о ассортименте продукции. Вы можете найти решение этой проблемы в файле Prodmix.xlsx, показанном на Рисунке 27-1.

Допустим, мы работаем в фармацевтической компании, которая производит шесть различных продуктов на своем предприятии. Производство каждого продукта требует труда и сырья. Строка 4 на рис. 27-1 показывает часы труда, необходимые для производства фунта каждого продукта, а строка 5 показывает фунты сырья, необходимые для производства фунта каждого продукта.Например, для производства фунта Продукта 1 требуется шесть часов труда и 3,2 фунта сырья. Для каждого лекарства цена за фунт приведена в строке 6, себестоимость единицы фунта дана в строке 7, а вклад прибыли на фунт указан в строке 9. Например, Продукт 2 продается по цене 11,00 долларов США за фунт, влечет за собой Стоимость единицы составляет 5,70 долларов за фунт, и приносит прибыль 5,30 долларов на фунт. Спрос на каждый препарат за месяц указан в строке 8. Например, спрос на Продукт 3 составляет 1041 фунт. В этом месяце доступно 4500 рабочих часов и 1600 фунтов сырья.Как эта компания может максимизировать свою ежемесячную прибыль?

Производство каждого продукта требует труда и сырья. Строка 4 на рис. 27-1 показывает часы труда, необходимые для производства фунта каждого продукта, а строка 5 показывает фунты сырья, необходимые для производства фунта каждого продукта.Например, для производства фунта Продукта 1 требуется шесть часов труда и 3,2 фунта сырья. Для каждого лекарства цена за фунт приведена в строке 6, себестоимость единицы фунта дана в строке 7, а вклад прибыли на фунт указан в строке 9. Например, Продукт 2 продается по цене 11,00 долларов США за фунт, влечет за собой Стоимость единицы составляет 5,70 долларов за фунт, и приносит прибыль 5,30 долларов на фунт. Спрос на каждый препарат за месяц указан в строке 8. Например, спрос на Продукт 3 составляет 1041 фунт. В этом месяце доступно 4500 рабочих часов и 1600 фунтов сырья.Как эта компания может максимизировать свою ежемесячную прибыль?

Если бы мы ничего не знали о Excel Solver, мы бы решили эту проблему, построив рабочий лист для отслеживания прибыли и использования ресурсов, связанных с ассортиментом продукции. Затем мы использовали бы метод проб и ошибок, чтобы варьировать ассортимент продукции, чтобы оптимизировать прибыль, не используя больше рабочей силы или сырья, чем доступно, и не производя никаких лекарств сверх спроса. Мы используем Solver в этом процессе только на этапе проб и ошибок. По сути, Solver — это механизм оптимизации, который безупречно выполняет поиск методом проб и ошибок.

Затем мы использовали бы метод проб и ошибок, чтобы варьировать ассортимент продукции, чтобы оптимизировать прибыль, не используя больше рабочей силы или сырья, чем доступно, и не производя никаких лекарств сверх спроса. Мы используем Solver в этом процессе только на этапе проб и ошибок. По сути, Solver — это механизм оптимизации, который безупречно выполняет поиск методом проб и ошибок.

Ключом к решению проблемы ассортимента продукции является эффективное вычисление использования ресурсов и прибыли, связанных с любым заданным набором продуктов. Важным инструментом, который мы можем использовать для выполнения этого вычисления, является функция СУММПРОИЗВ. Функция СУММПРОИЗВ умножает соответствующие значения в диапазонах ячеек и возвращает сумму этих значений. Каждый диапазон ячеек, используемый в оценке SUMPRODUCT, должен иметь одинаковые измерения, что означает, что вы можете использовать SUMPRODUCT с двумя строками или двумя столбцами, но не с одним столбцом и одной строкой.

В качестве примера того, как мы можем использовать функцию СУММПРОИЗВ в нашем примере ассортимента продуктов, давайте попробуем вычислить использование ресурсов. Использование нашей рабочей силы исчисляется

(трудозатраты на фунт лекарственного средства 1) * (произведенные фунты лекарственного средства 1) +

(трудозатраты на фунт лекарственного средства 2) * (произведенные фунты лекарственного средства 2) + …

(трудозатраты на фунт лекарственного средства 6) * (произведено 6 фунтов лекарственного средства)

Мы могли бы вычислить использование рабочей силы более утомительным способом: D2 * D4 + E2 * E4 + F2 * F4 + G2 * G4 + h3 * h5 + I2 * I4 .Точно так же использование сырья можно рассчитать как D2 * D5 + E2 * E5 + F2 * F5 + G2 * G5 + h3 * H5 + I2 * I5 . Однако ввод этих формул в таблицу для шести продуктов занимает много времени. Представьте, сколько времени это заняло бы, если бы вы работали с компанией, которая произвела, например, 50 продуктов на своем заводе. Гораздо более простой способ вычислить использование рабочей силы и сырья — скопировать из D14 в D15 формулу СУММПРОИЗВ ($ D $ 2: $ I $ 2, D4: I4) . Эта формула вычисляет D2 * D4 + E2 * E4 + F2 * F4 + G2 * G4 + h3 * h5 + I2 * I4 (что является нашим трудозатратом), но ввести ее намного проще! Обратите внимание, что я использую знак $ с диапазоном D2: I2, поэтому при копировании формулы я по-прежнему фиксирую ассортимент продуктов из строки 2.Формула в ячейке D15 вычисляет использование сырья.

Представьте, сколько времени это заняло бы, если бы вы работали с компанией, которая произвела, например, 50 продуктов на своем заводе. Гораздо более простой способ вычислить использование рабочей силы и сырья — скопировать из D14 в D15 формулу СУММПРОИЗВ ($ D $ 2: $ I $ 2, D4: I4) . Эта формула вычисляет D2 * D4 + E2 * E4 + F2 * F4 + G2 * G4 + h3 * h5 + I2 * I4 (что является нашим трудозатратом), но ввести ее намного проще! Обратите внимание, что я использую знак $ с диапазоном D2: I2, поэтому при копировании формулы я по-прежнему фиксирую ассортимент продуктов из строки 2.Формула в ячейке D15 вычисляет использование сырья.

Аналогичным образом наша прибыль определяется

(прибыль от лекарства 1 на фунт) * (произведено фунтов лекарства 1) +

(прибыль препарата 2 на фунт) * (произведено фунта препарата 2) + …

(прибыль лекарства 6 на фунт) * (произведено 6 фунтов лекарства)

Прибыль легко вычисляется в ячейке D12 по формуле СУММПРОИЗВ (D9: I9, $ D $ 2: $ I $ 2) .

Теперь мы можем идентифицировать три компонента нашей модели решателя ассортимента продуктов.

Целевая ячейка. Наша цель — максимизировать прибыль (вычисляется в ячейке D12).

Смена ячеек. Количество фунтов, произведенных каждого продукта (указано в диапазоне ячеек D2: I2)

Ограничения. У нас есть следующие ограничения:

Не используйте больше рабочей силы или сырья, чем доступно. То есть значения в ячейках D14: D15 (используемые ресурсы) должны быть меньше или равны значениям в ячейках F14: F15 (доступные ресурсы).

Не производите большего количества препарата, чем требуется. То есть значения в ячейках D2: I2 (фунты, произведенные каждым лекарством) должны быть меньше или равны потребности в каждом лекарстве (перечислены в ячейках D8: I8).

Мы не можем произвести отрицательное количество какого-либо наркотика.

Я покажу вам, как ввести целевую ячейку, изменить ячейки и ограничения в Solver. Затем все, что вам нужно сделать, это нажать кнопку «Решить», чтобы найти ассортимент продуктов, максимизирующий прибыль!

Для начала щелкните вкладку «Данные» и в группе «Анализ» щелкните «Решатель».

Примечание: Как объяснялось в главе 26, «Введение в оптимизацию с помощью Excel Solver», Solver устанавливается путем нажатия кнопки Microsoft Office, затем «Параметры Excel», а затем «Надстройки».В списке «Управление» щелкните «Надстройки Excel», установите флажок «Надстройка решателя» и нажмите кнопку «ОК».

Появится диалоговое окно Solver Parameters, показанное на Рисунке 27-2.

Щелкните поле Set Target Cell и затем выберите нашу ячейку прибыли (ячейка D12). Щелкните поле «Изменяя ячейки», а затем укажите на диапазон D2: I2, который содержит фунты, произведенные каждым лекарством. Диалоговое окно должно теперь выглядеть как рисунок 27-3.

Щелкните поле «Изменяя ячейки», а затем укажите на диапазон D2: I2, который содержит фунты, произведенные каждым лекарством. Диалоговое окно должно теперь выглядеть как рисунок 27-3.

Теперь мы готовы добавить ограничения к модели.Щелкните кнопку Добавить. Вы увидите диалоговое окно «Добавить ограничение», показанное на рисунке 27-4.

Чтобы добавить ограничения использования ресурсов, щелкните поле «Ссылка на ячейку» и выберите диапазон D14: D15. Выберите <= из среднего списка. Щелкните поле «Ограничение» и выберите диапазон ячеек F14: F15. Диалоговое окно «Добавить ограничение» должно теперь выглядеть, как на рис. 27-5.

Теперь мы гарантируем, что когда Solver пробует разные значения для изменяющихся ячеек, только комбинации, которые удовлетворяют как D14 <= F14 (использованная рабочая сила меньше или равна доступной рабочей силе), так и D15 <= F15 (используемое сырье меньше или равно доступному сырью).Щелкните Добавить, чтобы ввести ограничения спроса. Заполните диалоговое окно «Добавить ограничение», как показано на рисунке 27-6.

Заполните диалоговое окно «Добавить ограничение», как показано на рисунке 27-6.

Добавление этих ограничений гарантирует, что когда Solver пробует разные комбинации для изменяющихся значений ячеек, будут рассматриваться только комбинации, которые удовлетворяют следующим параметрам:

D2 <= D8 (количество произведенного лекарства 1 меньше или равно потребности в лекарстве 1)

E2 <= E8 (количество произведенного лекарства 2 меньше или равно потребности в лекарстве 2)

F2 <= F8 (количество произведенного лекарства 3 меньше или равно потребности в лекарстве 3)

G2 <= G8 (количество произведенного лекарства 4 меньше или равно потребности в лекарстве 4)

h3 <= H8 (произведенное количество лекарства 5 меньше или равно потребности в лекарстве 5)

I2 <= I8 (количество произведенного лекарства 6 меньше или равно потребности в лекарстве 6)

Нажмите ОК в диалоговом окне Добавить ограничение. Окно Solver должно выглядеть, как на Рисунке 27-7.

Окно Solver должно выглядеть, как на Рисунке 27-7.

Мы вводим ограничение, что изменение ячеек должно быть неотрицательным в диалоговом окне «Параметры решателя». Нажмите кнопку «Параметры» в диалоговом окне «Параметры решателя». Установите флажки «Предположить линейную модель» и «Предположить неотрицательность», как показано на Рисунке 27-8 на следующей странице. Щелкните ОК.

Установка флажка «Предположить неотрицательность» гарантирует, что поисковая программа будет рассматривать только комбинации изменяющихся ячеек, в которых каждая изменяющаяся ячейка принимает неотрицательное значение.Мы установили флажок «Предположить линейную модель», потому что проблема ассортимента продукции — это особый тип задачи Решателя, называемый линейной моделью . По сути, модель решателя линейна при следующих условиях:

Целевая ячейка вычисляется путем сложения членов формы (изменение ячейки) * (константа) .

Каждое ограничение удовлетворяет «требованию линейной модели».Это означает, что каждое ограничение оценивается путем сложения членов формы (изменение ячейки) * (константа) и сравнения сумм с константой.

Почему эта задача Solver линейна? Наша целевая ячейка (прибыль) рассчитывается как

(прибыль от лекарства 1 на фунт) * (произведено фунтов лекарства 1) +

(прибыль препарата 2 на фунт) * (произведено фунта препарата 2) + …

(прибыль лекарства 6 на фунт) * (произведено 6 фунтов лекарства)

Это вычисление следует шаблону, в котором значение целевой ячейки получается путем сложения членов формы (изменение ячейки) * (константа) .

Наши ограничения на рабочую силу оцениваются путем сравнения значения, полученного из (трудозатраты на фунт лекарства 1) * (произведенные фунты лекарства 1) + (трудозатраты на фунт лекарства 2) * (произведенные килограммы лекарства 2) +… (труд us ed на фунт лекарства 6) * (произведено лекарства 6 фунтов) на имеющуюся рабочую силу.

Таким образом, ограничение по рабочей силе оценивается путем сложения членов формы (изменение ячейки) * (константа) и сравнения сумм с константой.Как ограничение по рабочей силе, так и по сырью удовлетворяют требованиям линейной модели.

Наши ограничения спроса принимают форму

(Произведено лекарство 1) <= (Потребность в лекарстве 1)

(Произведено лекарство 2) <= (Потребность в лекарстве 2)

§

(Произведено лекарство 6) <= (Потребность в лекарстве 6)

Каждое ограничение спроса также удовлетворяет требованиям линейной модели, поскольку каждое из них оценивается путем сложения членов формы (изменение ячейки) * (константа) и сравнения сумм с константой.

Когда мы показали, что наша модель ассортимента продукции является линейной, почему это должно нас волновать?

Если модель решателя является линейной и мы выбираем «Предположить линейную модель», решающая программа гарантированно найдет оптимальное решение для модели решающей программы.

Если модель решателя не является линейной, решающая программа может найти или не найти оптимальное решение.

Если модель решателя не является линейной, решающая программа может найти или не найти оптимальное решение.Если модель решателя является линейной и мы выбираем «Предположить линейную модель», решающая программа использует очень эффективный алгоритм (симплекс-метод) для поиска оптимального решения модели.Если модель Solver является линейной и мы не выбираем Assume Linear Model, Solver использует очень неэффективный алгоритм (метод GRG2) и может столкнуться с трудностями при поиске оптимального решения для модели.

После нажатия OK в диалоговом окне Solver Options мы возвращаемся в главное диалоговое окно Solver, показанное ранее на рисунке 27-7. Когда мы нажимаем «Решить», Solver вычисляет оптимальное решение (если оно существует) для нашей модели ассортимента продукции. Как я говорил в главе 26, оптимальным решением для модели ассортимента продуктов будет набор изменяющихся значений ячеек (фунтов, произведенных каждого лекарства), который максимизирует прибыль по набору всех возможных решений. Опять же, возможное решение — это набор изменяющихся значений ячеек, удовлетворяющий всем ограничениям. Изменяющиеся значения ячеек, показанные на рис. 27-9, являются возможным решением, поскольку все уровни производства неотрицательны, уровни производства не превышают потребности, а использование ресурсов не превышает доступных ресурсов.

Опять же, возможное решение — это набор изменяющихся значений ячеек, удовлетворяющий всем ограничениям. Изменяющиеся значения ячеек, показанные на рис. 27-9, являются возможным решением, поскольку все уровни производства неотрицательны, уровни производства не превышают потребности, а использование ресурсов не превышает доступных ресурсов.

Изменяющиеся значения ячеек, показанные на Рисунке 27-10 на следующей странице, представляют недопустимое решение по следующим причинам:

Мы производим препарата 5 больше, чем требуется.

Мы используем больше рабочей силы, чем имеется в наличии.

Мы используем больше сырья, чем имеется в наличии.

После нажатия кнопки «Решить» Solver быстро находит оптимальное решение, показанное на рис. 27-11. Вам необходимо выбрать «Сохранить решение для решения», чтобы сохранить оптимальные значения решения на листе.

Наша фармацевтическая компания может максимизировать свою ежемесячную прибыль на уровне 6 625 долларов.20, производя 596,67 фунтов лекарства 4, 1084 фунта лекарства 5 и ни одного другого лекарства! Мы не можем определить, сможем ли мы достичь максимальной прибыли в размере 6 625,20 долларов другими способами. Все, в чем мы можем быть уверены, это то, что с нашими ограниченными ресурсами и спросом нет возможности заработать больше 6 627,20 долларов в этом месяце.

Как рассчитать прибыль на единицу с учетом того, сколько нужно продать | Малый бизнес

Тара Кимбалл Обновлено 29 января 2019 г.

Лучший способ обеспечить конкурентоспособность ваших цен без слишком низких цен на продукты для выживания вашего бизнеса — это понять свои затраты и прибыль на единицу продукции.Как только вы сможете подсчитать, сколько вы зарабатываете за штуку, вы сможете контролировать свою прибыль и обеспечивать покрытие основных операционных расходов.

Себестоимость продукции

Чтобы определить прибыль, которую вы получаете от каждого продукта, вам необходимо определить стоимость продукта. Если вы покупаете товары у производителя для перепродажи, это несложный процесс. Стоимость единицы равна тому, что вы платите за каждую деталь от производителя. Если вы производите продукт, для расчета стоимости единицы потребуется еще несколько шагов.Рассчитайте стоимость материалов, необходимых для изготовления изделия.

Например, если вы платите 40 долларов за электронные микросхемы, 20 долларов за краску и 80 долларов за пластик для изготовления 10 штук, вы тратите 140 долларов на производство 10 продуктов или 14 долларов за продукт. Если на изготовление 10 деталей у сотрудника уходит 10 часов, а работник зарабатывает 8 долларов в час, это означает, что вы платите 8 долларов за каждый продукт, увеличивая затраты на производство до 22 долларов. Прямые затраты на рабочую силу и детали для производства продукта составляют 22 доллара.

Расчет прибыли по каждой позиции

После выделения затрат на продукт вы можете определить прибыль, полученную по каждой позиции. Вычтите стоимость товара из продажной цены товара. Например, если вы продаете предмет за 40 долларов, а он стоит вашей компании 22 доллара, ваша прибыль на единицу продукции составит 18 долларов.

Расчет точки безубыточности

Определите количество единиц, которое вам нужно продать, подсчитав общие расходы вашей компании. Если ваши ежемесячные расходы составляют в среднем 28000 долларов, включая зарплату, офисные расходы и накладные расходы, вам нужно продать 1556 штук, чтобы достичь безубыточности.Вы рассчитываете эту цифру безубыточности, разделив свои общие расходы на прибыль, которую вы получаете за штуку.

Если вы зарабатываете 18 долларов за штуку, разделите ваши общие расходы на 18, в этом случае получится 1556 продаж для покрытия операционных расходов вашей компании. Любые дополнительные продажи в течение периода являются прибылью.

Любые дополнительные продажи в течение периода являются прибылью.

Корректировки дополнительных расходов и скидок

Прибыль на единицу продукции и точка безубыточности зависят от затрат на производство или приобретение продукта. Дополнительные расходы уменьшат вашу прибыль за штуку, если вы соответственно не увеличите продажную цену.Если вы предлагаете скидки при продажах, рассчитайте свою прибыль за весь период, сложив все свои расходы за этот период, а затем вычтя их из общей суммы, которую вы заработали на продажах продукции. Разделите прибыль на количество проданных штук, чтобы получить прибыль за единицу.

Например, если вы продали 10 000 штук с некоторыми оптовыми скидками, получив общий доход в размере 380 000 долларов, ваша общая прибыль составит 160 000 долларов, если вычесть 22 доллара за единицу стоимости продукта. Общая прибыль соответствует средней прибыли в размере 16 долларов США на штуку.

Понимание 4 элементов прибыльности

Хотя розничные торговцы рыболовными снастями в основном любят свой вид спорта, их основная мотивация — получение огромной прибыли и накопление богатства с течением времени. Но откуда берется прибыль?

Большинство студентов, изучающих розничную торговлю, скажут, что прибыль — это побочный продукт продаж по сравнению со стоимостью проданных товаров и, следовательно, валовая прибыль в долларах за вычетом всех расходов. Хотя это в корне верно, это не учитывает скорость инвентаря или скорость, с которой инвентарь входит через заднюю дверь и выходит через переднюю.Выражается в качестве альтернативы, как долго инвентарь находится на складе до того, как он будет продан.

Обильная прибыль создается, когда эти четыре элемента прибыльности (продажи, маржа, расходы и скорость складских запасов) работают наилучшим образом. Давайте углубимся и рассмотрим подробнее.

Продажа

Продажи не происходят автоматически и не зависят от времени, потребительского спроса и удачи. Продажи максимальны, когда розничный торговец правильно измерил кривую спроса своей потребительской базы, имеет безупречный выбор времени, предлагает заманчивые продукты и рекламные акции и способен генерировать продажи на квадратный метр в размере 200 долларов за кв./ фут. или выше.

Продажи максимальны, когда розничный торговец правильно измерил кривую спроса своей потребительской базы, имеет безупречный выбор времени, предлагает заманчивые продукты и рекламные акции и способен генерировать продажи на квадратный метр в размере 200 долларов за кв./ фут. или выше.

Продажи оптимизируются только при наличии набора продуктов, достаточного для поддержания такого показателя продаж. Таким образом, если у вас есть в наличии только снасти и аксессуары без дополнительной одежды, обуви и сопутствующих аксессуаров, вы не сможете достичь желаемого количества продаж.

Маржа

Маржа (также известная как валовая прибыль) — это функция того, что вы заплатили за конкретный инвентарь, по сравнению с тем, за что вы его продали, после всех уценок. Вы можете увеличить свою прибыль, продавая по более высокой цене, покупая продукт по более низкой цене или просто продавая больше продукта по любой цене.Здесь важна общая валовая прибыль в долларах, а не обязательно процент валовой прибыли.

Расходы

Из этого пула долларовой валовой маржи мы теперь вычитаем совокупность всех расходов: фиксированных, переменных, наличных и безналичных. В неденежных расходах будут начисляться амортизационные отчисления. Чистый результат всей этой математики — чистая прибыль до вычета налогов. Все это звучит довольно прямолинейно. . . . не совсем.

Скорость инвентаризации

Чего не хватает в этом уравнении, так это скорости складирования запасов в компании и на выходе из нее.Проще говоря, чем медленнее товарные запасы перемещаются в магазин и из него, тем больше общие расходы и, следовательно, ниже общая чистая прибыль компании.

Учтите, что чем медленнее инвентаризация, тем дольше наличные деньги связаны с запасами и, следовательно, возникают денежные затраты (вы заплатили поставщикам, но еще не получили денежные средства от клиентов). Точно так же инвентарь, находящийся в вашем магазине (ах), должен быть застрахован, обработан и подвержен повреждению, устареванию и усадке, и все это стоит розничному продавцу значительных долларов.

Существует также более тонкая стоимость упущенных продаж в результате слишком длительного хранения запасов. Если запасы становятся «устаревшими» или теряют интерес потребителей из-за того, что товар изношен, чрезмерно выставлен на продажу или устарел, то происходит уценка и чистая прибыль уменьшается.

Дополнительным преимуществом быстро движущихся запасов является повышенный интерес потребителей из-за постоянного появления новых продуктов, стилей и цветов. При высокой скорости складских запасов денежный поток становится положительным, и большая часть затрат на содержание снижается, что дает большую прибыль.

Погоня за прибылью, соизмеримой с инвестициями продавца (собственный капитал плюс нераспределенная прибыль), является конечной целью. Прибыль в процентах от инвестиций должна составлять 10% или больше. И чтобы все это произошло, не забудьте тщательно проанализировать четыре компонента прибыли: продажи, маржу, расходы и скорость складских запасов. Сделай это!

Расчет порога рентабельности вашего бизнеса | Блог

Порог рентабельности — это точка безубыточности, при которой бизнес становится прибыльным.Этот порог достигается, когда общие затраты на ведение бизнеса равны его общим доходам. Выше этого порога считается, что бизнес достиг зоны завидной прибыли. Ниже этого порога бизнесу будет сложно получить прибыль или выжить в долгосрочной перспективе. Значение этого порога может быть выражено в количестве единиц проданного продукта, в полученной выручке или в периодах времени (например, в месяцах или годах).

Для предпринимателя бесценно знание порога прибыльности или точки безубыточности своего бизнеса.Это улучшит финансовое планирование для вашего бизнеса, отточит вашу стратегию ценообразования и постановки целей по доходам и предотвратит принятие неверных бизнес-решений. Демонстрация жизнеспособности вашего плана также является хорошим способом убедить инвесторов или банкиров финансировать вашу компанию. Особенно при создании или запуске нового продукта, добавлении нового канала продаж или изменении бизнес-модели.

Рассчитайте порог рентабельностиЭто может показаться несколько более сложным, если вы продаете различные товары.Однако вы можете брать по одному продукту за раз или установить среднюю цену на основе всех проданных продуктов. В такой ситуации лучше принять во внимание несколько сценариев, чтобы убедиться, что вы максимально подготовлены. «Лучше всего рассчитывать на период в один год, чтобы получить лучшее представление обо всех постоянных затратах. Таким образом, вы можете разделить постоянные затраты на валовую прибыль (выручка за вычетом переменных затрат) », — объясняет Мари-Андре Жиру, FCPA, FCMA, президент Cofinia consil inc. Конечный результат — ваш порог прибыльности в долларах. Разделите это число на цену единицы, чтобы получить порог рентабельности в количестве проданных единиц.

Постоянные затраты — это затраты, которые остаются неизменными независимо от количества проданных продуктов. Подумайте о своих административных расходах, таких как аренда, страхование, заработная плата (бухгалтерский учет или прием), услуги по подписке на программное обеспечение и т. Д. Переменные затраты — это затраты, которые варьируются в зависимости от количества проданных продуктов. Например, эти затраты включают затраты на материалы, комиссионные, операционные сборы и рабочую силу.

Укажите свои данныеПрежде всего, составьте список ваших эксплуатационных расходов, то есть затрат на производство вашего продукта, арендной платы и банковских сборов. Перечислите также все другие расходы, которые должны быть понесены. Затем разделите все эти расходы на переменные или постоянные.