формула расчета, характеристики и примеры

Как за 5 минут оценить, насколько успешен ваш бизнес? Рассказываем, как посчитать рентабельность продаж, кому это нужно, где скрывается подвох, и при чем тут вообще SEO.

Содержание

- Что из себя представляет показатель рентабельности продаж

- Что показывает рентабельность продаж

- Как посчитать рентабельность продаж товаров

- Расчет рентабельности продаж услуг

- Показатель рентабельности продаж в онлайне и SEO. Как продвижение сайта влияет на рентабельность

- Что еще влияет на рентабельность онлайн-продаж, как улучшить показатель

- Делимся опытом: как с помощью продвижения сайта наш клиент в 7 раз повысил рентабельность продаж

- Выводы

- FAQ

Что из себя представляет показатель рентабельности продаж

Многие предприниматели ориентируются на показатели доходов и чистой прибыли. Для итоговой оценки этого недостаточно. Две фирмы могут принести одинаковую сумму денег, но одна из них будет эффективнее, потому что вложила меньше.

Что такое рентабельность?

Вы купили свитер и футболку. Свитер вы не надели ни разу. Футболка вам прослужила 3 года, после чего вы ее продали на аукционе за баснословную сумму – брендовая все же вещь. Футболка рентабельнее свитера. Это понятно без цифр, потраченные деньги несколько раз себя окупили.

В бизнесе все то же самое, но здесь не носят, а продают. И главная задача любой компании – вложить меньше, а получить больше. Насколько это удалось конкретно вашей фирме, показывает рентабельность. Коэффициент можно посчитать для чего угодно – от глобальных производственных трат до одного конкретного сотрудника.

Что такое рентабельность продаж?

Это показатель финансовых результатов компании. Определяет, насколько деятельность по реализации окупает расходы на производство и продажу (возможно, не окупает вовсе).

Показатель рентабельности продаж один из ключевых для оценки потенциала компании, поэтому используется не только во внутреннем, но и во внешнем аудите. С помощью этого коэффициента:

С помощью этого коэффициента:

- инвесторы оценивают стартапы и выбирают лучший;

- эксперты определяют стоимость акций;

- кредиторы решают, можно ли компании предоставлять заем, реструктурировать долг.

Показатель рентабельности помогает собственникам холдингов при распределении финансирования и разработке финансовой стратегии сравнивать собственные предприятия.

Что такое рентабельность услуг?

Это индикатор эффективности обслуживания. Для расчета показателя рентабельности используются идентичные формулы, разница лишь в подставляемых значениях.

Что показывает рентабельность продаж

Вот товар А. На его изготовление и продажу потратили 10 «денег», а выручили 15.

Вот товар Б. На его изготовление и продажу потратили 2 «деньги», а выручили 200.

Видим и без подсчета, что второй продукт рентабельнее, эффективнее, его выгоднее запускать в продажу. Но такое сравнение является, скорее, исключением. Обычно разница не столь разительна, поэтому рассчитывают рентабельность продаж, которая помогает узнать:

- получилось ли вернуть то, что вложили;

- оценить, насколько упало/выросло значение в сравнении с другими периодами;

- сравнить со среднестатистическими показателями в нише.

Проще говоря, мы узнаем, сколько денег нам принес каждый вложенный в продажу рубль (гривна, доллар).

Как посчитать рентабельность продаж товаров

Возьмите калькулятор, положите перед собой отчет о прибыли и убытках. Если в компании присутствуют дивиденды по привилегированным акциям, достаньте примечания к финотчетности.

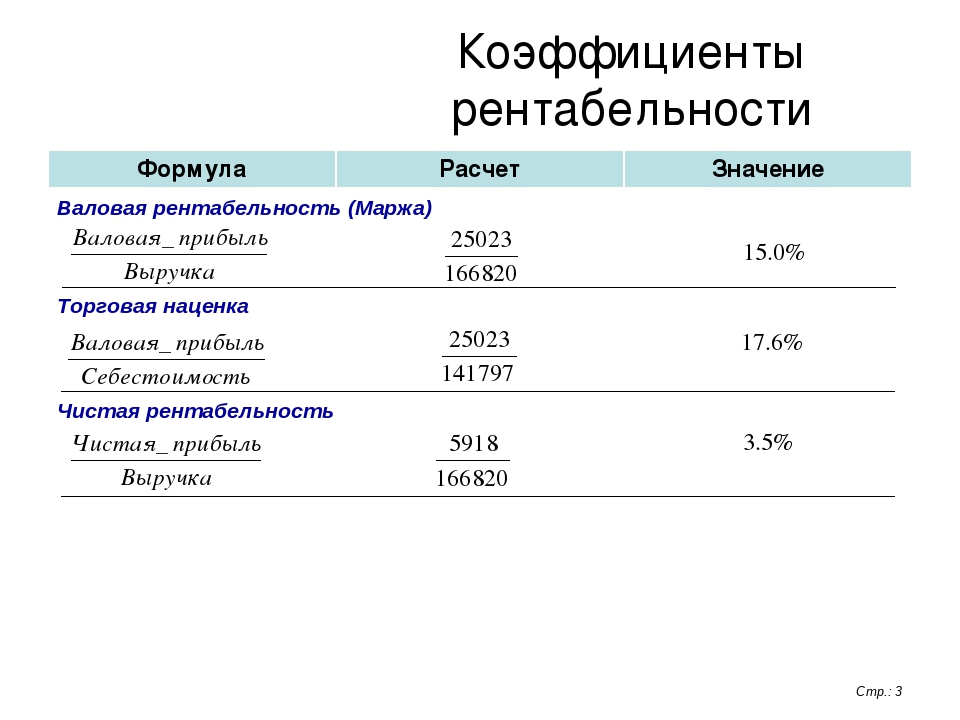

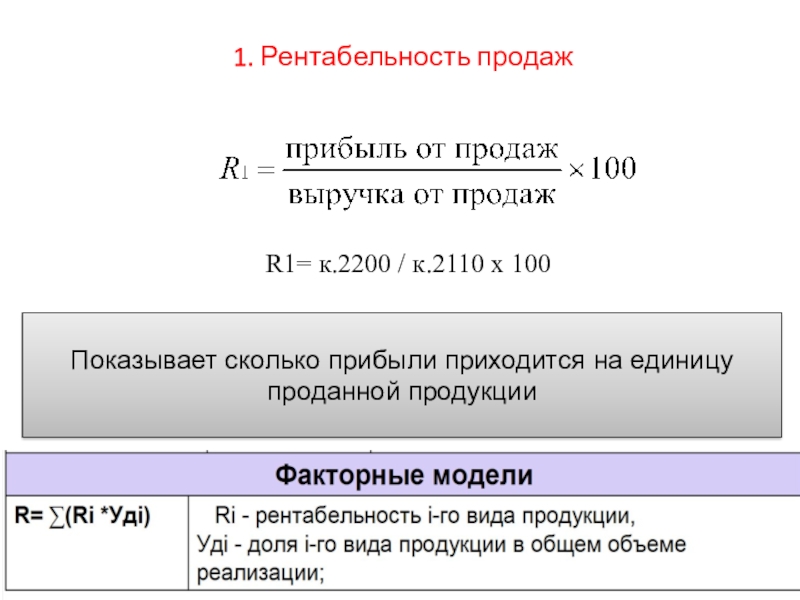

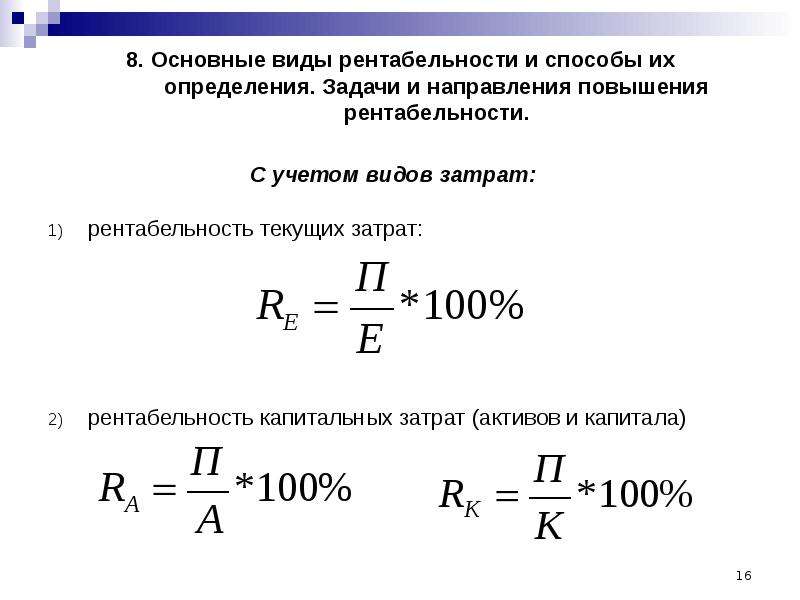

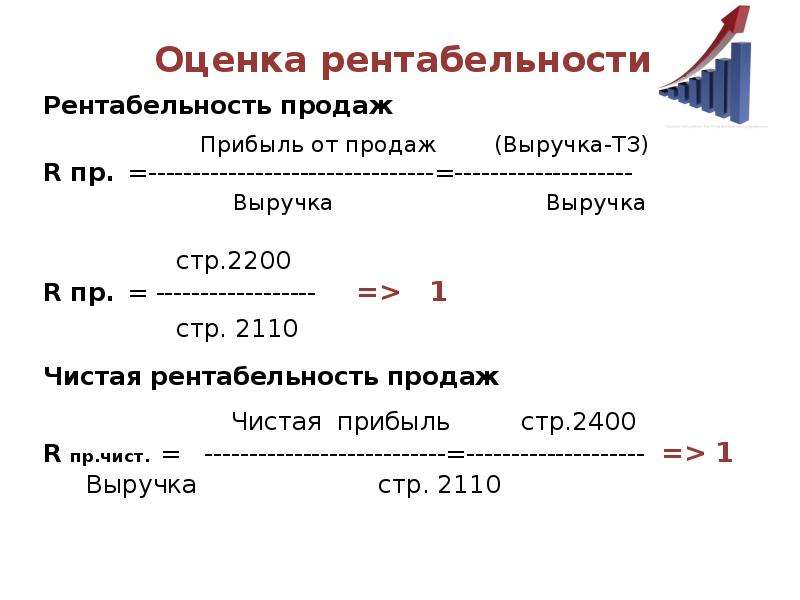

Формула и нормальное значение рентабельности продаж товаров

В большинстве случаев коэффициент определяется по формуле чистой прибыли:

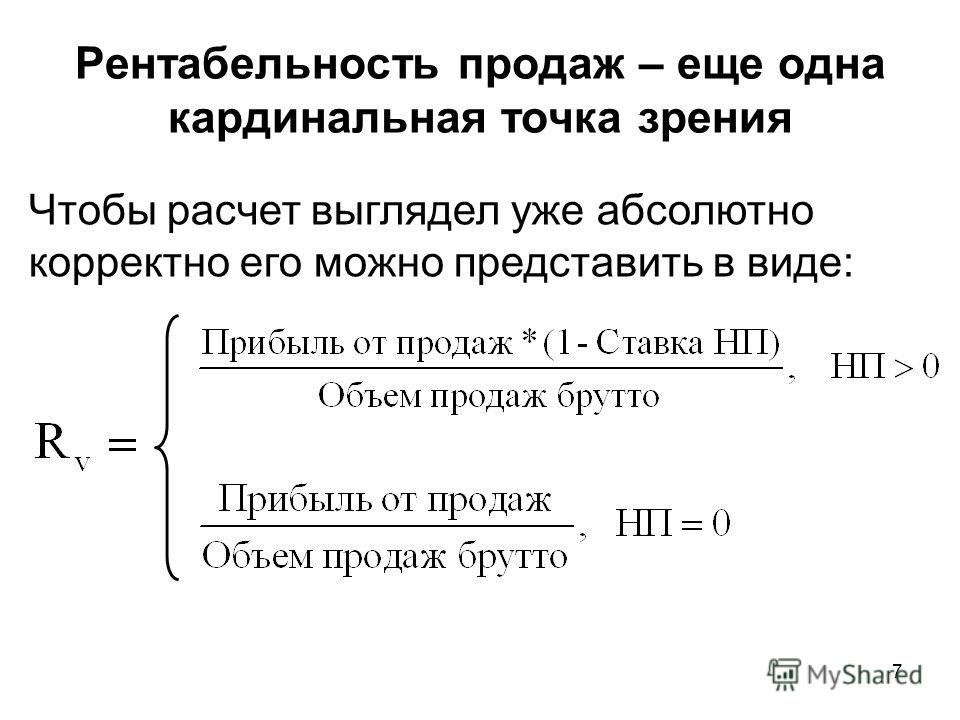

Именно такой расчет помогает увидеть реальную эффективность продаж. Но иногда пользуются и другими способами. Например, чтобы учесть только те факторы, на которые компания может повлиять, применяется такая формула рентабельности продаж по операционной прибыли:

Для сравнения компаний, работающих в различных налоговых форматах, рентабельность продаж считают так:

В норме коэффициент должен быть выше нуля. Это будет означать, что вложения себя окупили. Чем выше процент, тем эффективнее продажи.

Как использовать полученный показатель рентабельности продаж:

- Сравнить со средним значением в отрасли. Статистику можно найти на сайте Госстата.

- Проверить динамику (сравнить с предыдущим периодом).

При оценке рентабельности необходимо учитывать сезонность, региональный признак, размеры компании, наличие долгосрочных инвестиций в текущем периоде. Проще говоря, купальники больше продаются летом, среднестатистическое киевское кафе принесет прибыли больше, чем тернопольское, а существенные вложения в оптимизацию торговли снизят показатель сейчас, но повысят позже.

Простой пример, как рассчитать рентабельность продаж товаров

Рассчитаем рентабельность продаж по первой формуле:

Определим коэффициент по второй формуле, не учитывающей факторы, на которые фирма не может повлиять.

ROS = 55/110 * 100% = 50%

Чтобы посчитать показатель рентабельности продаж для последующего сравнения с коэффициентом компании, находящейся в другой налоговой юрисдикции, применяем такую формулу:

ROS = 58/110 * 100% = 52. 7%

7%

Расчет рентабельности продаж услуг

Нередко предприниматели в сфере услуг при расчете определении стоимости просто перемножают цены расходных материалов на 2 или 3. Результат – отсутствие понимания реальной прибыльности бизнеса.

Определение рентабельности продаж услуг помогает узнать, насколько эффективно работает сервис. С помощью коэффициента можно выявить наиболее прибыльные и убыточные опции.

Рентабельность продаж услуг – формула и пример расчета

Здесь используют такую же формулу, подставляя статьи затрат, характерные для сферы обслуживания. Раскроем ее подробнее:

ROS услуг = (выручка – себестоимость – затраты) / выручка * 100%

Пример: детская стрижка с выездом на дом стоимостью 5 у. е.

За 1 месяц парикмахер получил выручку от этой услуги 300 у. е.

Себестоимость всех предоставленных сеансов составила 80 у. е. В них вошли расходные материалы, амортизация парикмахерского оборудования, процент с выручки наемному работнику, затраты на проезд.

Траты составили 50 у. е. В них вошли зарплата административного персонала и оплата банковского обслуживания.

ROS услуги = (300 – 80 – 50) /300 * 100% = 56,7%

Для сферы услуг красоты это отличный показатель рентабельности продаж.

Показатель рентабельности продаж в онлайне и SEO. Как продвижение сайта влияет на рентабельность

Есть множество способов повысить финансовые показатели, но все они сводятся к одному принципу: уменьшить затраты и увеличить общую сумму выручки. Именно этим и занимается SEO. Грамотная оптимизация в перспективе позволяет получать много органического (бесплатного) трафика и в несколько раз понизить стоимость привлечения 1 покупателя.

Как продвижение сайта увеличивает рентабельность продаж интернет-магазина:

- Повышает позиции сайта в поисковой выдаче по ключевым запросам. Пользователь гуглит товар, который есть у вас в ассортименте. В числе первых ссылок ему попадается ваш интернет-магазин.

- Работает над репутацией и узнаваемостью бренда.

Люди доверяют вам.

Люди доверяют вам. - Улучшает юзабилити сайта. Пользователи получают возможность быстро и комфортно оформить заказ.

В процессе SEO-продвижения происходит отстройка от конкурентов, то есть, создание уникального торгового предложения, которое и будет ключевой составляющей для привлечения клиентов. Это долгоиграющий проект, который окупается в течение нескольких месяцев, поэтому на первый порах за счет значительных инвестиций показатель рентабельности продаж несколько понизится. Как только SEO заработает, в бизнесе будет заметен прогресс.

Не ждать результатов долго помогает контекстная реклама. Платные интернет-объявления – это еще одна опция продвижения. Они помогают повысить рентабельность уже в первые дни после запуска. Контекстная реклама в тандеме с SEO-продвижением является самым эффективным способом сделать онлайн-бизнес рентабельным в 2021 году.

Что еще влияет на рентабельность онлайн-продаж, как улучшить показатель

Их можно использовать в бизнес-стратегии комплексно или по отдельности. Тут все зависит от ниши, уровня конкуренции и особенностей целевой аудитории.

Их можно использовать в бизнес-стратегии комплексно или по отдельности. Тут все зависит от ниши, уровня конкуренции и особенностей целевой аудитории.Увеличение ценности продукта

Искушенный покупатель – особенно это касается женщин – готов заплатить больше, если вы предложите дополнительную ценность к основному продукту. Игра на эмоциях часто приводит к спонтанным покупкам. Как можно увеличить ценность товаров/услуг:

- Запустить интригующий/позитивный слух о продукте.

- Создать искусственный дефицит.

- Добавить секретный ингредиент.

- Запустить акцию «Три продукта по цене двух» или «Бесплатная доставка при заказе на сумму от … у. е.».

- Ввести накопительные карты и бонусы.

- Делать подарки вместо скидок.

Еще один неожиданный, но эффективный прием – повышение цены. На фоне среднего ценового сегмента конкурентных позиций ваш товар будет смотреться более качественным. У такого приема есть еще одна область использования, которая описана ниже.

Незначительное повышение цены

Если товар относительно давно на рынке и имеет свою устоявшуюся базу потребителей, малозаметное увеличение стоимости никак не скажется на принятии решения о покупке, зато в глобальном расчете поможет значительно поднять показатель рентабельности.

Расширение среднего чека

Правильная работа со средним чеком помогает поднять прибыль. Популярные приемы:

- Введение в ассортимент дорогого аналога премиум-класса и склонение клиента в сторону его покупки.

- Внедрение программ лояльности, акций, закрытых распродаж, дегустаций.

- Разработка «товара-локомотива», т. е. полезного продукта по очень выгодной цене, за которым будут приходить, приобретая дополнительные опции.

- Продажа готовых решений, которые не требуют дополнительного выбора и существенно экономят время. Это ланч-боксы, тематические подарочные наборы, комплексные образы из отдельных предметов гардероба и т. д.

Расширить чек помогает введение мелкого опта. Ящик пива будет стоить дешевле одной бутылки, а годовой абонемент в спортзал – меньше месячного.

Ящик пива будет стоить дешевле одной бутылки, а годовой абонемент в спортзал – меньше месячного.

Снижение издержек

Необходимо проанализировать все виды затрат, отсеять полностью оправданные и подумать над тем, как уменьшить стоимость оставшихся. Например:

- Перевести на удаленную работу часть сотрудников.

- Воспользоваться аутсорсингом.

- Автоматизировать ведение учета.

- Найти более выгодных партнеров.

Если в производстве стабильно выявляется ощутимый процент брака, стоит разработать меры по его уменьшению.

Увеличение доли ходовых позиций

Чтобы выявить причину падения рентабельности продаж, рассчитайте коэффициент для каждого продукта по отдельности. Так вы выявите самые неэффективные и ходовые позиции. Разработайте бизнес-стратегию, согласно которой популярные продукты заменят невостребованные.

Важно: следите за тем, чтобы ходовые товары всегда были в наличии на складе. Если они отсутствуют в самый неподходящий момент, компании иногда теряют до 25% прибыли.

Мотивация персонала

Чем можно стимулировать работу сотрудников, помимо зарплат и премий:

- проценты с продаж;

- денежные и подарочные вознаграждения самым эффективным работникам;

- курсы и тренинги;

- предоставление социального пакета;

- корпоративы и совместные вылазки на природу.

Психологический прием: поощряйте персонал в меньших объемах, но чаще. Такой метод больше влияет на эффективность сотрудников, чем распространенная практика награждать крупными подарками и поездками особо ценных работников раз в год.

Делимся опытом: как с помощью продвижения сайта наш клиент в 7 раз повысил рентабельность продаж

Сайт: Gamma Travel.

Ниша: туры в Чернобыль.

Задача: привлечь клиентов из Германии, Великобритании.

Проблема: сайт существует с 2001 года, но результаты конверсии не удовлетворяют собственника, ориентация на зарубежную аудиторию отсутствует.

Решения:

- Корректируем недочеты геотаргетинга, за счет чего добиваемся высоких позиций в рейтинге поисковой выдачи Германии и Великобритании.

- Ускоряем работу сайта. Теперь пользователи не закрывают страницы из-за медленной загрузки.

- Адаптируем интернет-ресурс под удобное использование на гаджетах. Теперь можно легко оформить турпутевку на смартфоне.

- Пишем качественный, полезный контент и оптимизируем его под релевантные ключевые запросы. Это повышает позиции в поисковой выдаче.

- Разрабатываем и внедряем стратегию внешнего продвижения ссылочной массой. Подбираем зарубежные площадки, договариваемся о размещении бэклинков, внедряем контекстную рекламу. Это значительно поднимает рейтинги сайта и репутацию услуги в целом.

Что получил клиент в результате SEO-продвижения:

- 264 посетителя в месяц превратились в 3 998 за полгода;

- показатель рентабельности продаж вырос в 7 раз. Это произошло в основном за счет немецкой и великобританской клиентуры.

На данный момент мы продолжаем работу над проектом и внедряем меры по оптимизации турбизнеса во время кризиса.

Выводы

Показатель рентабельности продаж является способом определения эффективности бизнеса. С ним легко провести экспресс-сравнение компании с конкурентами, с предыдущими результатами и нишей в целом.

SEO-продвижение сайта – один из лучших способов повысить рентабельность продаж в онлайне. Оптимизация эффективна даже в высококонкурентных нишах, для сложных товаров и редких услуг, при направленности на иностранный рынок.

FAQ

Что такое рентабельность продаж?

Величина, которая показывает, сколько процентов чистой прибыли приносит каждый вложенный в производство и процесс продажи доллар (евро, рубль, гривна).

Коэффициент рентабельности и рентабельность – это одно и то же?

Для бизнеса разницы нет. Коэффициент высчитывается в процентах.

Зачем рассчитывать коэффициент рентабельности продаж?

В отличие от абсолютных значений дохода, выручки, чистой прибыли, показатель рентабельности продаж действительно дает понимание, насколько эффективна действующая бизнес-стратегия, как изменилась ситуация в сравнении с предыдущим периодом, в каком положении находится компания с учетом среднестатистических данных по отрасли.

Что влияет на рентабельность продаж?

Эффективность бизнес-стратегии, грамотное SEO-продвижение, производственные затраты, политика ценообразования. Чем выше коэффициент рентабельности продаж, тем правильнее компания распределяет затраты.

У ВАС ОСТАЛИСЬ ВОПРОСЫ?

Оставьте ваши контактные данные. Наш менеджер свяжется и проконсультирует вас.

ПОЛУЧИТЬ КОНСУЛЬТАЦИЮ

Наш менеджер свяжется с Вами в ближайшее время

Отправить заявку

Рентабельность — что это. Формула расчета

Рентабельность – важнейший показатель, по которому можно судить об эффективности фирмы. Отслеживая показатель рентабельности, можно вовремя направить внимание на слабые места и скорректировать действия и планы, избежав таким образом проблем. Но обо всё по порядку.

Для чего рассчитывать рентабельность?

Финансовая рентабельность проекта – один из ключевых показателей при анализе бизнеса. Если простым языком, то рассчитывая рентабельность, вы узнаете, насколько хорошо окупаются вложенные в дело деньги.

Если простым языком, то рассчитывая рентабельность, вы узнаете, насколько хорошо окупаются вложенные в дело деньги.

Также рентабельность прогнозируют в ещё не запущенных проектах, чтобы понять, насколько вообще его будет выгодно запускать. Любой стартап, любая франшиза будет оцениваться по предполагаемой рентабельности. А предполагается она исходя из анализа рынка и самого проекта.

Оценивают рентабельность будущих проектов не только инвесторы. Предприниматель, даже если он собирается открыть собственное дело, а не покупать новую франшизу, должен оценить, насколько его будущий бизнес будет рентабельным. И уже исходя из полученных данных, скорректировать дальнейшие действия. Может быть нужно что-то изменить, или игра вообще не стоит свеч и лучше выбрать другое направление.

Показатель этот считается в виде числового коэффициента. Чем выше число, тем выше рентабельность, тем прибыльнее проект.

Основных причин высчитать рентабельность, кроме того, о чём мы уже упомянули, несколько:

- Чтобы суметь спрогнозировать прибыль следующего периода.

- Чтобы была возможность сравнить показатели с конкурентами.

- Чтобы была возможность обосновать инвестиции. Особенно важно это, когда в сделке участвует третье лицо, которое вкладывает свои деньги с целью получить прибыль в будущем.

- Чтобы определить реальную рыночную стоимость компании. Часто используется при подготовке к продаже.

Рентабельность предприятия

Ещё раз простыми словами определим, что же такое рентабельность для фирмы и для чего она нужна:

Рентабельность предприятия – один из основных экономических показателей, который способен показать прибыльность фирмы от своей деятельности (или предпринимателя). Расчёт рентабельности покажет насколько обоснованным и выгодным является проект, или направление деятельности.

Нужно понимать, что в экономической деятельности фирмы задействовано очень много разных ресурсов – трудовые, экономические, финансовые, природные. Использование каждого из них должно быть обосновано с точки зрения экономической целесообразности. То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

Оценивая рентабельность, можно понять, использование каких ресурсов не приносит нужного результата и скорректировать их использование.

Если попробовать выразиться ещё проще, то рентабельность – это соотношение между затратами на процесс производства и полученной в его результате прибылью. Например, если производственная франшиза решит выпускать новый продукт на своих станках, сначала нужно будет посчитать, какова будет его рентабельность, прежде чем запускать новую линию.

Если за определённый период времени бизнес принёс прибыль, то его называют рентабельным. А соответственно – выгодным для владельца.

Факторы рентабельности

На рентабельность влияет множество факторов. И с ними нужно быть знакомым, чтобы понимать, как этот процесс складывается и как его можно просчитать.

Специалисты выделяют экзогенные и эндогенные факторы.

Экзогенные факторы рентабельности

К экзогенным (возникшим под влиянием чего-то извне) относят, например, налоговую политику государства. Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы.

Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы.

Так, например, недавнее повышение налога на добавленную стоимость (НДС простыми словами) привело к тому, что часть предпринимателей перестали вести свой бизнес. Он стал нерентабельным.

Также, к экзогенным относят географическое расположение предприятия, общий уровень конкуренции на рынке, политическую ситуацию в стране, конъюнктуру рынка и другие факторы.

Ограничительные меры во время пандемии в 2020 году были экзогенными факторами снижения рентабельности, например, туристических франшиз.

Эндогенные (внутренние) факторы

Ясно, что в отличие от экзогенных, эти факторы появляются внутри самой компании. Так, например, условия труда персонала непосредственно влияют на качество выпускаемой продукции.

Логистическая система фирмы имеет прямое влияние на статьи расходов компании, работа маркетингового отдела. Да и в общем, финансовая и управленческая деятельность руководства также имеет ко всему этому отношение.

Нюансов очень много. Практически любое действие фирмы так или иначе сказывается на других процессах. И для понимания нужно проводить анализ.

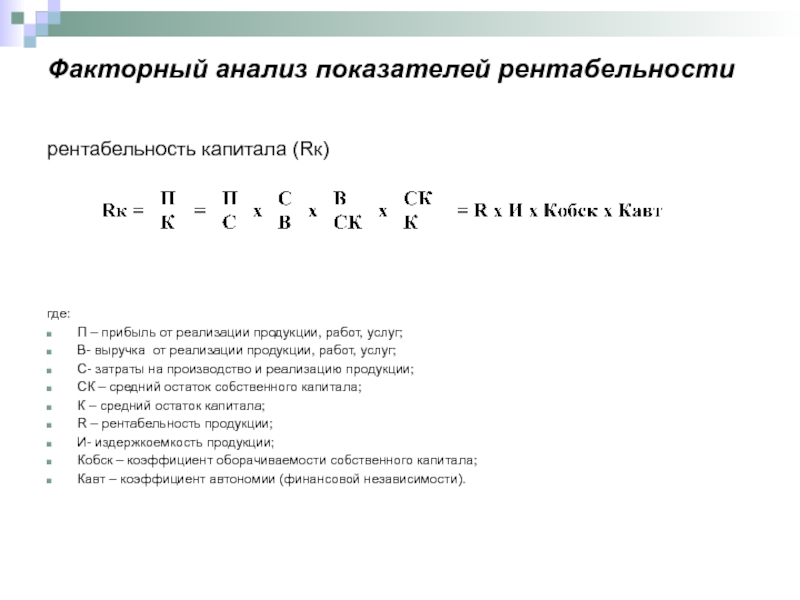

Факторный анализ рентабельности фирмы

Как раз для того, чтобы понимать какие факторы на что влияют и проводится факторный анализ. С помощью него можно определить и точную сумму дохода фирмы, которая была получена под влиянием эндогенных факторов. Для определения есть специальные формулы:

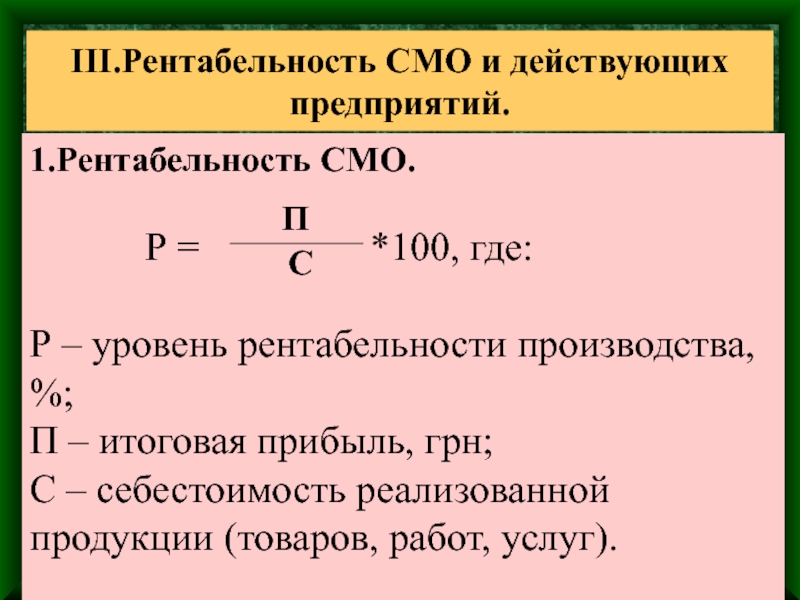

Рентабельность = (Прибыль от реализации продукта или услуг / Себестоимость) * 100%

Есть и другая формула:

Рентабельность = ((Цена товара или услуги – Себестоимость) / Себестоимость)) * 100%

В классическом варианте анализа используется либо три, либо пять факторов. Для трёхфакторного анализа нужно взять прибыльность продукции, фондоёмкость, а также оборачиваемость средств.

Для пятифакторного анализа используется в том числе трудоёмкость, материалоёмкость, амортизация, оборачиваемость капитала.

Благодаря тому, что при анализе все факторы разделяются на количественные показатели и качественные, специалистам удаётся увидеть развитие фирмы с разных сторон.

Но давайте для лучшего понимания, сначала разберёмся, какие виды рентабельности существуют.

Виды рентабельности

Нужно понимать, что показатели рентабельности могут отличаться в зависимости от сферы, в которой действует предприятие. Поэтому экономисты обычно выделяют три группы:

Рентабельность продукции и услуг. Тут главную роль играют затраченные средства на проект, а также прибыль от него. Рассчитывается как для всей фирмы, так и для конкретного товара или услуги.

Рентабельность предприятия. Здесь можно найти множество различных показателей, каждый из которых будет с той или другой стороны давать характеристику происходящим в фирме процессам. Оценка этого вида рентабельности нужна для оценки работы всего проекта инвесторами или владельцами.

Рентабельность активов. Также большой набор разных показателей, способных отразить целесообразность использования фирмой конкретного ресурса. Так, например, предприниматель может увидеть, насколько рационально применять кредитные средства, собственные вложения, или другие активы.

Так, например, предприниматель может увидеть, насколько рационально применять кредитные средства, собственные вложения, или другие активы.

Как правило, анализируется рентабельность не только для внутренних нужд. Это важный этап при подготовке проекта для презентации инвестору или кредитору. Он также используется в подготовке бизнес-плана для получения спонсирования.

Виды показателей рентабельности

Всегда, чтобы получить более полную картину того, как обстоят дела у фирмы, проводится анализ по нескольким показателям. Такой подход даёт возможность взглянуть на процессы, их актуальность и обоснованность под несколькими углами.

Так, например, анализ даст возможность понять – почему и по каким позициям было увеличение расходов. Для того, чтобы было проще ориентироваться и осуществлять анализ, были введены несколько основных коэффициентов.

Расчёт рентабельности

Самый крупный показатель, это, конечно, рентабельность всей фирмы. Чтобы его высчитать, обычно используется бухгалтерские и статистические документы за один период.

Упрощённый вариант расчёта выглядит так:

Р = БП / СА * 100%

Р – рентабельность предприятия

БП – балансовая прибыль. Вычисляется она путём вычета себестоимости продукта из полученной выручки. Но делается это до вычета налогов!

СА – общая стоимость всех активов, как оборотных, так и вне оборотных, а также производственных мощностей и ресурсов. Данные берутся из бухбаланса.

Если по результатам анализа, рентабельность будет невысокой, то предпринимателю срочно следует принимать меры. Может быть нужно будет скорректировать затраты на производство, или пересмотреть методы, которыми пользуется руководство, а может быть найти другого поставщика.

Рентабельность активов (ROA)

Предыдущий анализ показывал полную картину. Но сделать его невозможно без предварительного анализа эффективности использования активов. Потому что их использование непосредственно влияет на прибыль всего предприятия.

Если после анализа результат показывает, что показатель низкий, то можно сделать вывод, что капитал, а также другие активы работают слабо. Точнее – недостаточно. А вот высокий показатель будет свидетельствовать, что фирма использует верную тактику.

Точнее – недостаточно. А вот высокий показатель будет свидетельствовать, что фирма использует верную тактику.

ROA показывает финансовую отдачу всего проекта. Поэтому такой анализ необходимо проводить часто. Это позволит понять, какой из объектов не приносит должной прибыли, принять меры – модернизировать его, или вообще отказаться от использования.

Формула тут простая:

ROA = P / A

Р – прибыль за весь временной отрезок, используемый для анализа

А – среднее значение по видам активов за тот же период

Один из самых нужных и показательных коэффициентов. В случае, если результатом станет значение меньше нуля, это будет означать, что фирма работает себе в убыток.

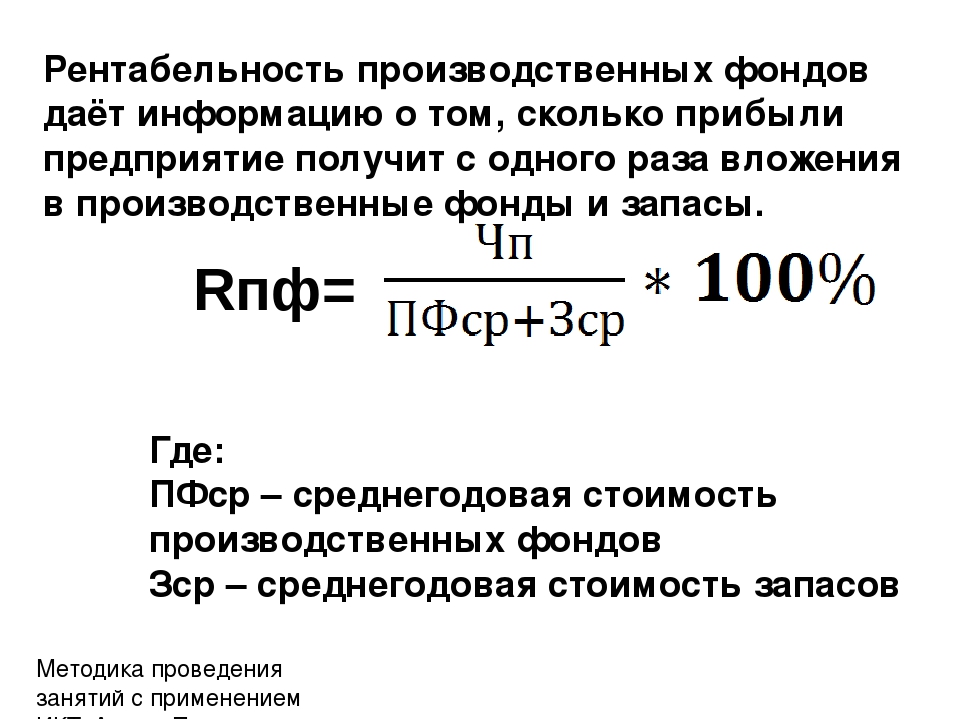

Рентабельность основных средств (ROFA)

К основным средствам обычно относят средства труда, которые используются в процессе работы фирмы. Срок использования таких средств не должен быть более 12 месяцев, а сумма амортизации должна входить в расчёт себестоимость товара или услуги. Чтобы было понятнее, приведём примеры таких средств:

Чтобы было понятнее, приведём примеры таких средств:

- Здания, постройки, где расположены ваши цеха, склады, офисы и т.д.

- Оборудование, которое как раз и производит товар.

- Транспортировочные средства – погрузчики, большегрузы.

- Мебель из офиса или рабочая мебель.

- Остальной транспорт.

- Дорогой инструмент.

Формула для расчёта используется следующая:

R = (ЧП / ОС) * 100%

ЧП – чистая прибыль

ОС – стоимость основных фондов

Такой показатель играет большую роль на коммерческих предприятиях, давая им представление о прибыли, приходящейся на один рубль вложенных средств.

Коэффициент не должен опускаться ниже нуля. Если такое произошло, нужно что-то менять, потому что предприятие работает себе в убыток и нерационально использует основные средства.

Рентабельность реализованной продукции (ROM)

Формула для расчёта этого показателя также проста:

ROM = Чистая прибыль / себестоимость

Значение этого показателя может продемонстрировать, сколько может принести каждый вложенный рубль.

Схема просчёта проста:

- Сначала нужно определить период времени, за который будет проводиться анализ. Обычно берётся промежуток от одного месяца, до одного года.

- Далее идёт просчёт всей прибыли, поступившей от продаж. Для этого складываются доходы.

- Далее определяется чистая прибыль.

- Последним этапом применяется формула ROM.

Чтобы улучшить эффективность анализа, можно сравнить показатели такой рентабельности сразу за несколько периодов. Это даст понимание того, насколько эффективно действует фирма.

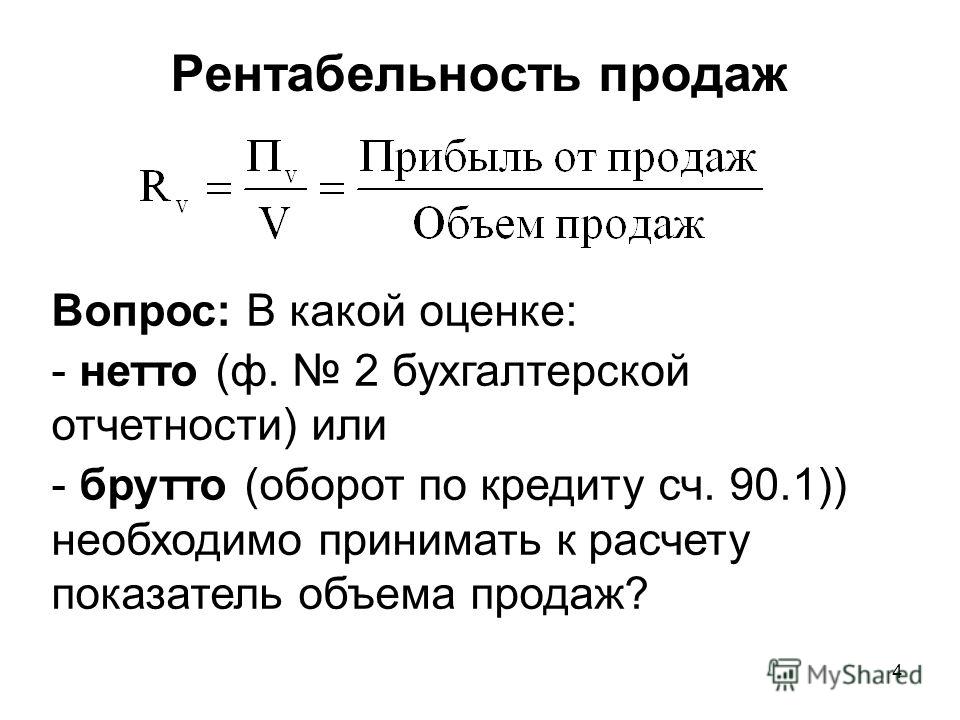

Рентабельность продаж (ROS)

Такой показатель призван отразить процент общей выручки, которой приходится на прибыль предприятия.

Формула для просчёта:

ROS = (Прибыль / Выручка) * 100%

Для просчёта применяются различные виды прибыли, в зависимости от компании. Всё зависит от ассортимента продукции, сферы деятельности и многих других параметров.

Также рентабельность продаж часто называют нормой прибыли. Так как она показывает долю удельного веса прибыли в общей выручке.

Так как она показывает долю удельного веса прибыли в общей выручке.

Сравнение этого показателя за разные отрезки времени также является полезным инструментом для понимания динамики роста или снижения показателей фирмы.

Если же рассматривать краткосрочный период, стоит вычленить операционную рентабельность продаж. Формула для этого:

Операционная рентабельность продаж = (Прибыль до налогов / Выручка) * 100%

Чем выше значение, тем лучше действует компания, и тем больше прибыли получает её владелец.

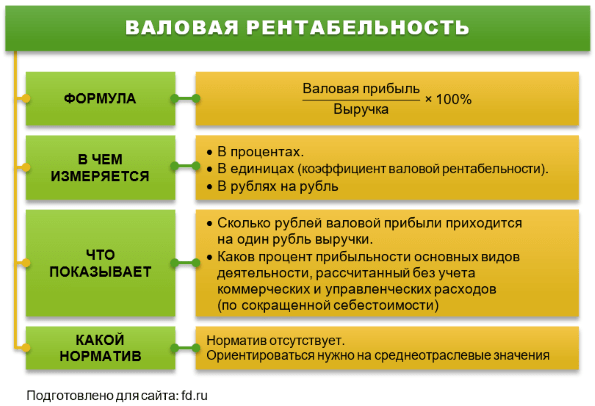

Рентабельность прибыли

Если вы хотите узнать, насколько прибыльным является ваш проект, рассчитывайте этот показатель. Также нужно понимать, что без его расчёта, например, невозможно составить качественный бизнес-план.

Формула:

R = ВП / В

ВП – валовая прибыль (полученная выручка минус себестоимость).

В – выручка от продаж

Рентабельность персонала (ROL)

Это относительный показатель. Но не менее важный. На самом деле, все давно уже поняли, насколько важным в деятельности фирмы является элемент управления трудом. Потому что он влияет на всё производство в целом. И чтобы эффективно управлять персоналом, нужно отслеживать численность, уровень подготовки, навыков, мастерства, повышения квалификации каждого и т.д.

На самом деле, все давно уже поняли, насколько важным в деятельности фирмы является элемент управления трудом. Потому что он влияет на всё производство в целом. И чтобы эффективно управлять персоналом, нужно отслеживать численность, уровень подготовки, навыков, мастерства, повышения квалификации каждого и т.д.

Формула:

ROL = ЧП / ЧШ

ЧП – чистая прибыль

ЧШ – численность персонала

Для более подробного анализа высчитывается соотношение затрат на содержание сотрудников к чистой прибыли. А также проверяется рентабельность одного сотрудника. Делается это с помощью деления затрат, которые уходят на его содержание, на долю прибыли, которую он приносит фирме.

Такие расчёты могут показать состояние управления трудом, открыть слабые и сильные места, указать на необходимость сокращения или расширения штата.

Особенно важно просчитывать этот показатель для небольших предприятий, чтобы можно было эффективнее оптимизировать расчёты.

Порог рентабельности

Этот термин означает минимальный размер продаж, при котором выручка с этих продаж будет перекрывать все расходы на производство и доведение товара / услуги до потребителя. Но прибыль тут не учитывается.

Но прибыль тут не учитывается.

Такой показатель может помочь предпринимателю спланировать количество продаж, которое потребуется ему совершить, чтобы действовать без убытка.

Часто такой показатель называют точкой безубыточности, либо критической точкой (не путать с точкой выхода на чистую прибыль!)

Подробнее об этом вы можете прочитать в материале Точка безубыточности.

Формула для расчёта:

ПР = ПЗ / Квм

ПР – порог рентабельности

ПЗ – постоянные затраты на производство товара / услуги и на их реализацию

Квм – коэффициент валовой маржи. Рассчитать его можно с помощью другой формулы:

Квм = (В – Зпр) * 100%

В – выручка

Зпр – сумма переменных затрат

Огромное значение для этого показателя имеют такие критерии, как цена за товар, а также любые переменные и постоянные расходы фирмы. О них — так же в статье Точка безубыточности.

Рентабельность проекта

Каждый предприниматель стремится к тому, чтобы увеличить масштабы своего дела, чтобы нарастить мощности, развиться и в конечном итоге получить больше прибыли. Оценка рентабельности на каждом из этапов способна показать, в верном ли направлении движется развитие, и какие показатели требуют корректировки и вмешательства.

Оценка рентабельности на каждом из этапов способна показать, в верном ли направлении движется развитие, и какие показатели требуют корректировки и вмешательства.

Чаще всего используется несколько методов расчёта рентабельности:

- Метод, позволяющий рассчитать чистую текущую стоимость, которая поможет определить чистую прибыль от проекта.

- Метод, применяющийся для расчёта индекса доходности. Используется, когда нужно узнать соотношение затрат и доходов.

- Метод, рассчитывающий маржинальную эффективность капитала (внутренняя норма рентабельности). Используется для вычисления возможного уровня капитальных затрат в новый проект.

Формула:

ВНР = (чистая текущая стоимость / сумма стартовых инвестиций) * 100%

Цели, для которых используется расчёт:

- Определить расходы, если проект делается за счёт привлечённых средств.

- Подтвердить рентабельность и выгоду проекта.

Если для реализации проекта берётся банковский кредит, то расчёт внутренней нормы рентабельности покажет, какой будет максимально допустимая процентная ставка. Всё что будет выше этого значения говорит о невыгодности взятого курса.

Всё что будет выше этого значения говорит о невыгодности взятого курса.

Пути повышения рентабельности

Как мы уже выяснили, после анализа рентабельности может случится так, что результаты будут указывать на необходимость мер.

А для того, чтобы определить, как можно повысить рентабельность, нужно сначала разобраться, почему она недостаточно высока.

Чтобы это выяснить, нужно изучить показатели за отчётный период и сравнить их с показателями за предыдущий период. Стоит обратить внимание на такие факторы, как сезонность, конкуренция, простои.

Для увеличения прибыли применяются разные способы:

- Повышается качество продукта или услуги, упаковки, проводится модернизация, переоснащение производства. Конечно на всё это требуются, как правило, инвестиции. Но по плану они должны спокойно окупиться в дальнейшем с помощью снижения количества используемого сырья, повышением спроса и так далее.

- Разрабатывается новая маркетинговая стратегия и политика.

- Снижается себестоимость товара или услуги, чтобы можно было конкурировать с другими фирмами. Но конечно, это не должно наносить вред качеству продукции.

Суть в том, чтобы найти определённый баланс, который поможет снизить издержки и повысить эффективность, не ухудшая качество. Таким образом, показатели рентабельности должны будут оставаться на должном уровне.

Рентабельность

Рентабельность – это важнейшая характеристика эффективности предприятия. Она показывает, насколько правильно и результативно хозяйствующий субъект использует различные ресурсы: денежные, материальные, нематериальные, трудовые и т.д. В общем смысле это отношение прибыли коммерческой организации к тем потокам, которые ее образовывают.

Зачем рассчитывают уровень рентабельности?

Важнейший показатель финансовой успешности любой фирмы — прибыль. Ее отсутствие является важным сигналом для собственников о том, что что-то идет не так, что необходимо предпринимать какие-либо действия. Но как оценить эффективность, в том случае, если финансовый результат больше нуля? Как понять, насколько он велик для данной сферы деятельности?

Но как оценить эффективность, в том случае, если финансовый результат больше нуля? Как понять, насколько он велик для данной сферы деятельности?

Абсолютные значения размера прибыли не способны справиться с этой задачей по двум основным причинам:

- Во-первых, на них влияет инфляция, поэтому их рост может не отражать реальной картины;

- Во-вторых, они зависят от размера компании и выбранной ею политики производства и сбыта.

Гораздо лучше с проблемой оценки результативности справляются относительные величины, одна из которых – уровень рентабельности. Они исключают влияние инфляции и других посторонних факторов и позволяют дать объективную и беспристрастную оценку деятельности.

Такие коэффициенты дают возможность определить эффективность многих моментов:

- Выбранной ценовой политики;

- Процесса производства;

- Осуществленных инвестиций;

- Использования собственного капитала;

- Работы компании в целом и т.

д.

д.

Грамотное определение показателей прибыли и значений рентабельности – это основа для построения аналитических выкладок. Это та база, которая дает возможность руководству коммерческой организации делать выводы о ее текущем состоянии и строить планы на будущее.

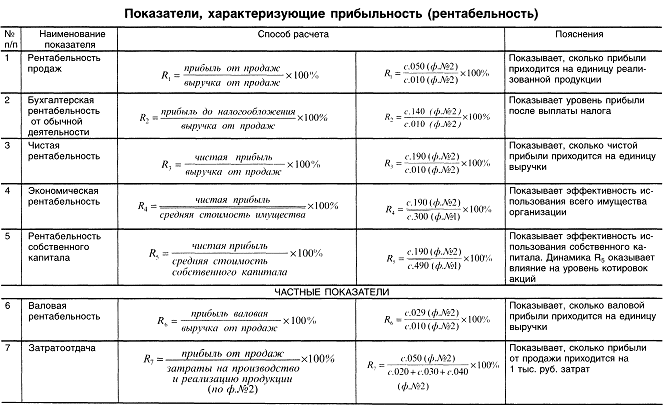

Для разных аналитических целей могут определяться разные показатели рентабельности. Для каждого из них существует своя формула и свой порядок расчета. Рассмотрим их более подробно.

Что такое рентабельность продаж?

Для того чтобы определить эффективность ценовой политики организации и проверить, в какой мере она может контролировать издержки, связанные со сбытом продукции, рассчитывают рентабельность продаж. Этот коэффициент показывает размер чистой прибыли на каждый рубль заработанной выручки.

Для расчета показателя используется следующая формула:

Р = Чистая прибыль / Выручка

Размеры прибыли и выручки берутся в денежном выражении за один и тот же промежуток времени. Источником информации для вычислений может служить «Отчет о прибылях и убытках».

Данный коэффициент может очень существенно различаться у разных компаний. На него влияет ценовая политика, общая стратегия сбыта, особенности продуктовой линейки и другие факторы.

Рентабельность продаж может быть рассчитана на основе разных видов прибыли:

- Чистой;

- До налогообложения;

- EBIT – прибыль до уплаты налогов и процентов по кредитам.

Рентабельность продаж очень важна для целей финансовой аналитики. Она демонстрирует, сколько денег остается в распоряжении предприятия после вычета из прибыли размера себестоимости, величины налогов и процентов по кредитам. Часто этот коэффициент используют для оценки операционной эффективности организации.

Рекомендуемые значения показателя могут существенно различаться в зависимости от отрасли. Он отражает результативность функционирования компании в отчетном периоде, но при этом не в состоянии описать эффект от долгосрочных вложений. Например, если фирма сделала крупные инвестиции в закупку производственных мощностей или в совершенствование производимых товаров, то рентабельность продаж может временно снизиться.

Однако если расчет инвесторов был верен, то уже в скором времени она не только выйдет на прежний уровень, но и превысит его.

Что такое уровень рентабельности предприятия?

Для оценки бизнеса часто используется показатель рентабельности предприятия. Он означает соотношение прибыли и средней рыночной стоимости основных и оборотных активов организации. Этот коэффициент показывает, насколько эффективно работает фирма в целом. Для его определения используется формула:

Р = П / Ф, где:

П – балансовая прибыль;

Ф – средняя стоимость основных и оборотных активов компании.

Данный коэффициент особенно важен для собственников компании. Он отражает, насколько эффективно используется имеющееся в ее распоряжении имущество и оборотные активы, а также каковы перспективы фирмы на будущее.

Для более детального анализа могут быть использованы отдельные показатели:

- Уровень рентабельности основных средств – коэффициент, который демонстрирует, какая часть прибыли получается на единицу стоимости основного капитала. Его получают делением прибыли на стоимостную оценку основных активов;

- Значение рентабельности оборотных активов – показывает, какую прибыль можно получить с одного рубля оборотного капитала. Для расчета используется формула: Р = Чистая прибыль / стоимость оборотных активов.

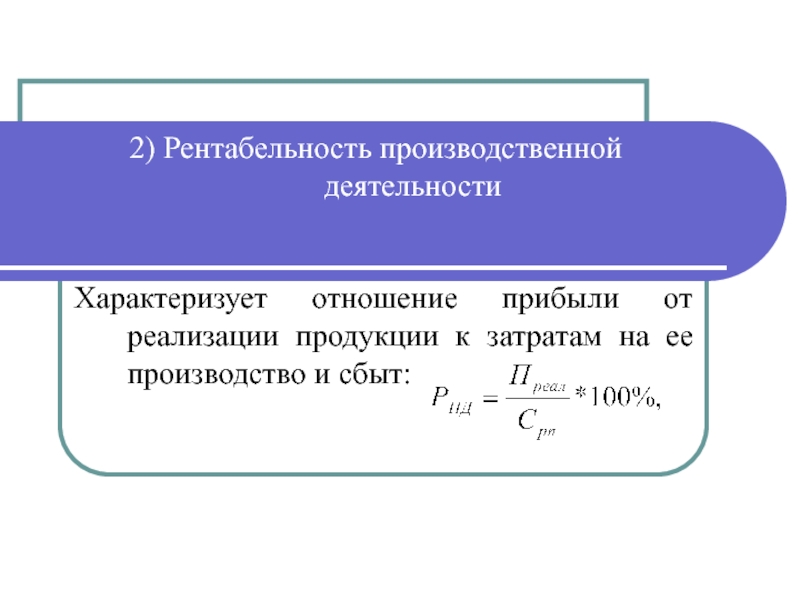

Что такое уровень рентабельности продукции?

Чтобы определить, какой результат дают текущие затраты, аналитики рассчитывают рентабельность продукции. Это отношение полученной прибыли к издержкам производства и сбыта товаров (или их себестоимости). Оно демонстрирует, в какой мере предприятие может покрывать свои издержки прибылью.

Для определения значения рентабельности используется формула:

Р = П / З, где

П – прибыль от реализации товаров и услуг;

З – величина затрат на производство и сбыт (себестоимости).

Как правило, в сумму затрат включаются следующие основные пункты:

- Размер коммерческих расходов;

- Величина управленческих затрат;

- Себестоимость реализованной продукции.

Расчет рентабельности может быть произведен как в целом по компании, так и по отдельным видам продукции.

Данный коэффициент имеет большое значение для аналитики, он позволяет оценить:

- Работу фирмы в целом;

- Правильность выбранной ценовой стратегии;

- Инвестиционную политику;

- Эффективность производства.

Если компания вкладывается в производственные фонды или развитие продукции, то показатель может на какой-то период упасть, однако впоследствии он не только достигнет былого уровня, но и превысит его (если инвесторы все грамотно спланировали).

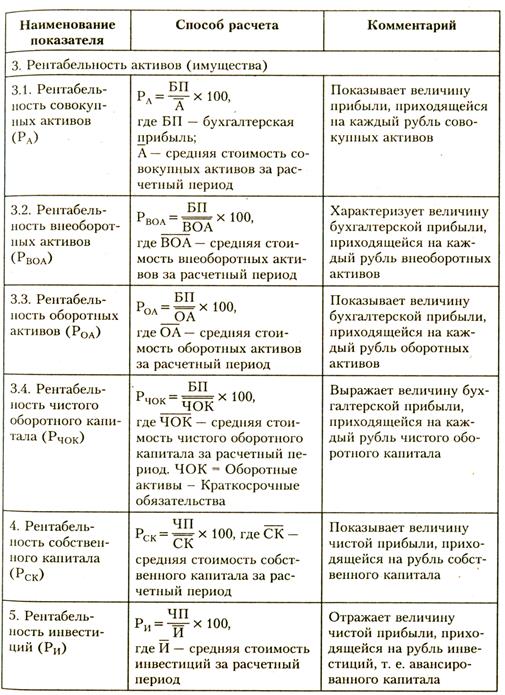

Какие еще показатели рентабельности существуют?

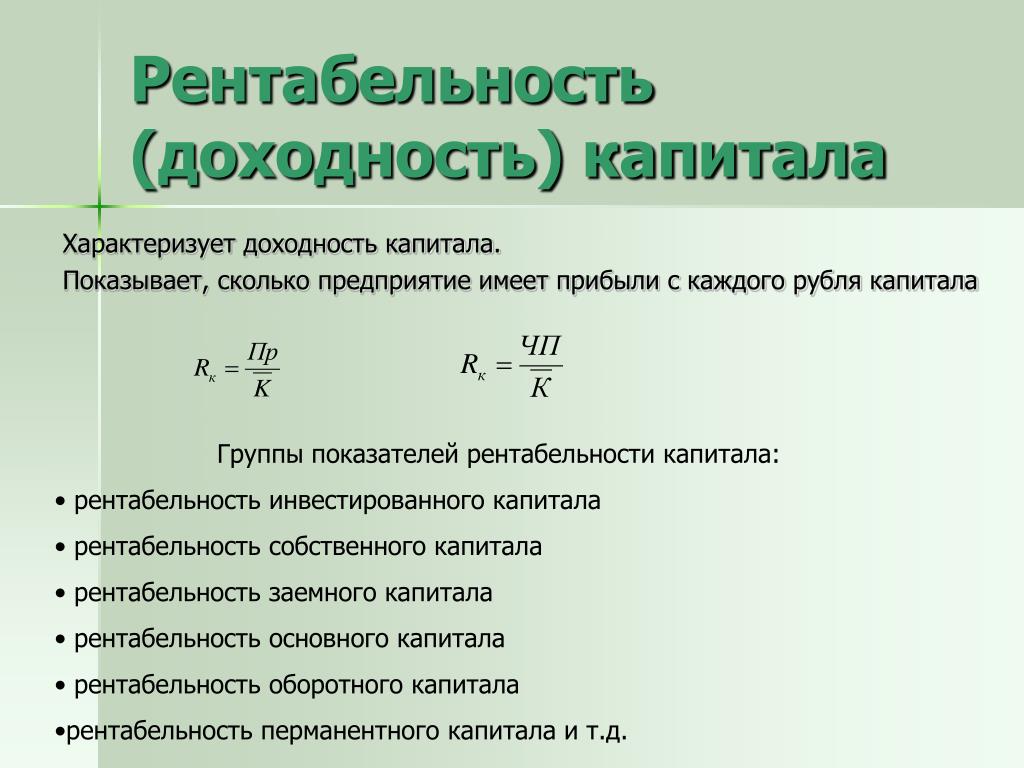

Помимо основных (рентабельность продаж, предприятия и продукции), в экономическом анализе используются дополнительные показатели рентабельности, которые позволяют оценить деятельность компании более детально в том или ином разрезе. К их числу можно отнести:

- Уровень рентабельности капитала – показывает размер прибыли в расчете на единицу стоимости уставного капитала. Этот коэффициент активно используется финансистами развитых стран;

- Значение рентабельности инвестиций – показывает, какую прибыль в пересчете на 1 рубль способны принести вложения в капитал компании. Полученное значение наглядно демонстрирует, были ли инвестиции успешными;

- Рентабельность персонала – это отношение между размером прибыли и среднесписочной численностью персонала. Анализ этого коэффициента показывает, какую численность сотрудников необходимо поддерживать организации для получения максимального дохода.

Что нужно учитывать при анализе рентабельности?

Чтобы экономист мог сделать корректные выводы, анализируя различные показатели рентабельности, он должен учитывать три важных особенности таких коэффициентов:

- Временной аспект работы компании. Прибыльность – это коэффициент, актуальный только для настоящего момента, он не отражает будущие результаты или цели финансового планирования. Возможно, например, что рентабельность продаж снизится в результате осуществления инвестиций в развитие товарной линейки. Было бы неправильно расценивать такое положение дел как негативное, потому что если ориентиры были выбраны верно, то это «проседание» будет носить лишь временный характер;

- Проблема риска. Очень часто руководство компании встает перед выбором, что лучше: высокий уровень рентабельности при серьезном риске проводимых операций или более низкая прибыльность при безрисковой деятельности. Эту проблему очень хорошо иллюстрирует коэффициент финансовой зависимости: если он большой, то предприятие балансирует «на лезвии ножа»;

- Проблема оценки. Формула показателя состоит из числителя и знаменателя, которые выражаются в денежных единицах с разной покупательной способностью. Размер прибыли – это результат отчетного периода, в то время как, например, стоимость собственного капитала формировалась в течение нескольких предыдущих лет. К тому же, закрепленный в балансе показатель может не учитывать престиж марки, современные технологии в производстве и управлении и т.д.

Рентабельность – очень важный показатель, который может помочь провести объективную и беспристрастную оценку деятельности любого предприятия. В этом плане он дает гораздо большие аналитические возможности, чем, например, значения разных видов прибыли. Делая выводы исходя из величин тех или иных коэффициентов, можно принимать грамотные управленческие решения и вести фирму к развитию и благосостоянию.

Анализ рентабельности

Главная задача любого предприятия – выжить. Выжить можно только путем увеличения объема продаж и прибыли. Но прибыль одного предприятия и прибыль другого, даже имеющие один и тот же цифровой показатель, это далеко не одно и тоже. Можно ли зная только величину прибыли сказать, что одно предприятие сработало лучше, чем второе? Ответить сложно, так как не известны размеры вложенного капитала в развитие бизнеса, не оценены масштабы деятельности предприятия. В качестве измерителя в данном случае может выступить уровень рентабельности и коэффициенты доходности.

Показатели рентабельности являются важными для оценки активности компании, эффективности использования капитала. Рентабельность характеризует эффективность деятельности предприятия, ее показатели позволяют оценить, какую прибыль получает предприятие с каждого рубля вложенных средств.

На уровень и динамику показателей рентабельности влияет множество факторов:

Организация производства и управление;

Объем, структура продукции;

Затраты на производство и себестоимость;

Структура капитала и его источников;

Прибыль и ее использование.

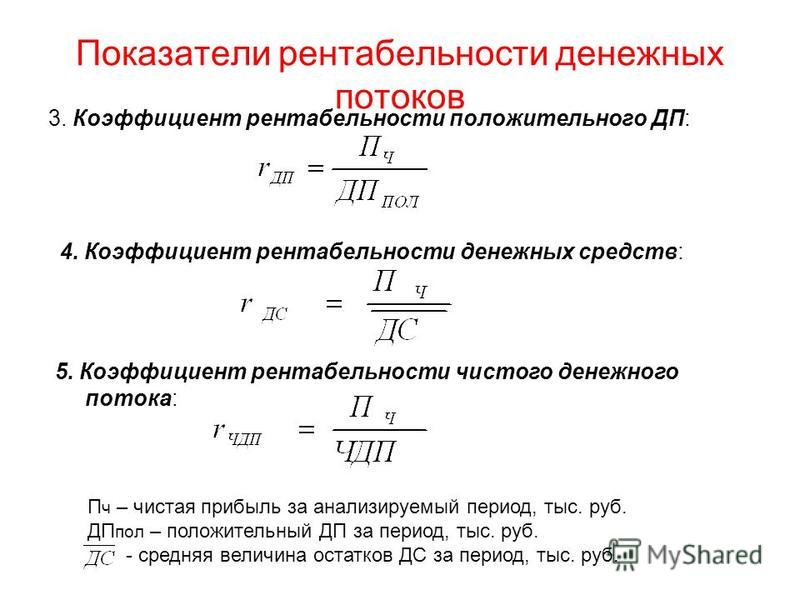

Для различных целей применяют различные методы исчисления показателей рентабельности. Так как деятельность предприятия подразделяется на три вида: на основную (операционную), инвестиционную и финансовую, то следует применять следующие группы:

Рентабельность производимой продукции;

Рентабельность вложенных инвестиций;

Рентабельность финансовых источников.

Рентабельность производимой продукции позволяет определить влияние изменений рентабельности за счет факторов изменения цены и ее себестоимости:

Рентабельность единицы продукции, работ или услуг определяется как процентное отношение прибыли по конкретному виду изделия, услуги к его полной себестоимости. Этот показатель принимается во внимание при установлении или изменения цены продажи на товар или услугу, т.е. при ценообразовании продукта.

Рентабельность произведенной продукции, работ, услуг или рентабельность основной деятельности определяется как процентное отношение прибыли товарной продукции, услуг к полной себестоимости этой продукции или услуги. Этот показатель характеризует насколько эффективны ваши затраты на производство и используется при планировании прибыли, пересмотре ценовой политики.

Рентабельность реализованной продукции, работ, услуг рассчитывается как процентное отношение прибыли от реализации этой продукции или услуг к полной их себестоимости.

Наибольшее распространение получил показатель рентабельности производственной деятельности. Рентабельность производственной деятельности предприятия определяется в процентном отношении прибыли от реализации продукции, услуг к выручке от реализации без НДС, акцизов. Этот показатель может выглядеть и в виде коэффициента. Рентабельность производственной деятельности показывает прибыль на рубль оборота.

Рентабельность финансово-хозяйственной деятельности рассчитывается как процентное отношение прибыли от производственно-хозяйственной деятельности предприятия в целом к выручке от реализации.

Рентабельность продаж ROS рассчитывается как процентное отношение чистой прибыли к выручке реализации без НДС и акцизов. Этот показатель часто называют нормой прибыли, он показывает, сколько прибыли зарабатывает предприятие с каждого рубля реализованной продукции.

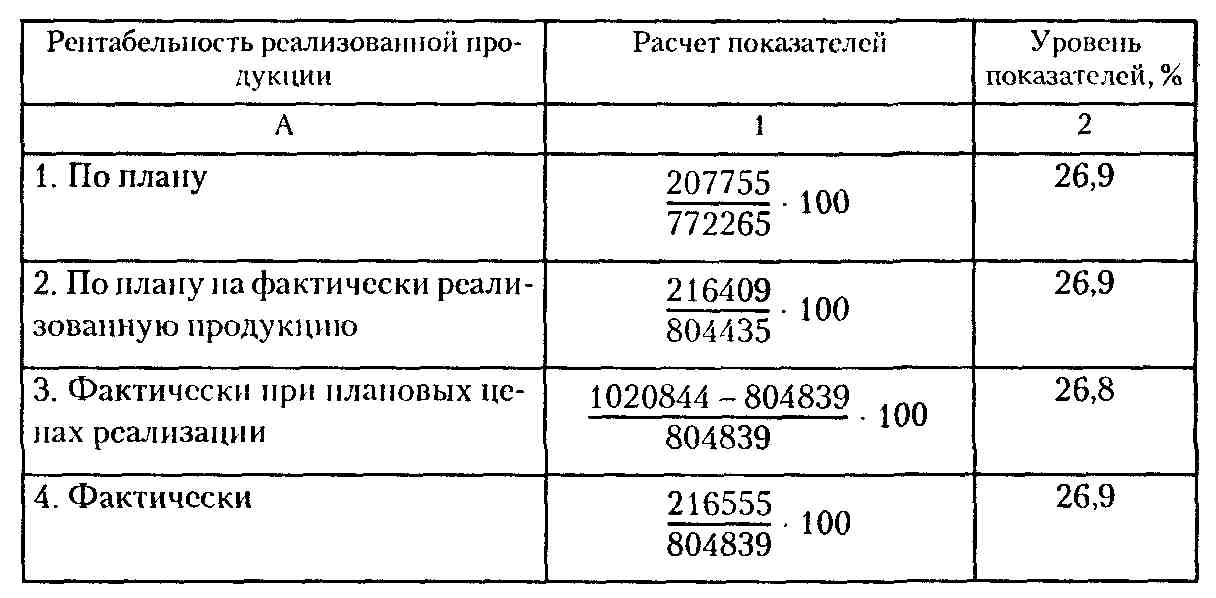

Анализ показателей рентабельности производимой продукции

Анализ показателей рентабельности производимой продукции.и в целом деятельности предприятия лучше производить в динамике, за ряд лет.

Рентабельность вложенных инвестиций или рентабельность авансированного капитала, вложенного в имущество предприятия. Рентабельность активов рассчитывается как процентное отношение чистой прибыли предприятия к среднему значению активов за определенный период времени.

Рентабельность активов показывает сколько чистой прибыли зарабатывает предприятие с каждого рубля, вложенного в активы и отражает эффективность управления предприятием. Между показателем рентабельности активов и рентабельностью продукции существует определенная взаимосвязь. Рентабельность активов может быть повышена за счет улучшения соотношения между доходами и расходами от производственной деятельности или за счет улучшения соотношения объема продаж и использования капитала.

Изменение объема капитала вложенного в активы не оказывают прямого влияния на норму прибыли от продаж, но непосредственно влияет на скорость оборота капитала. Рентабельность активов показывает способность предприятия генерировать прибыль вне зависимости от источников финансирования предприятия. Этот показатель является одним из важнейших для руководителя предприятия, так как показывает эффективность деятельности компании.

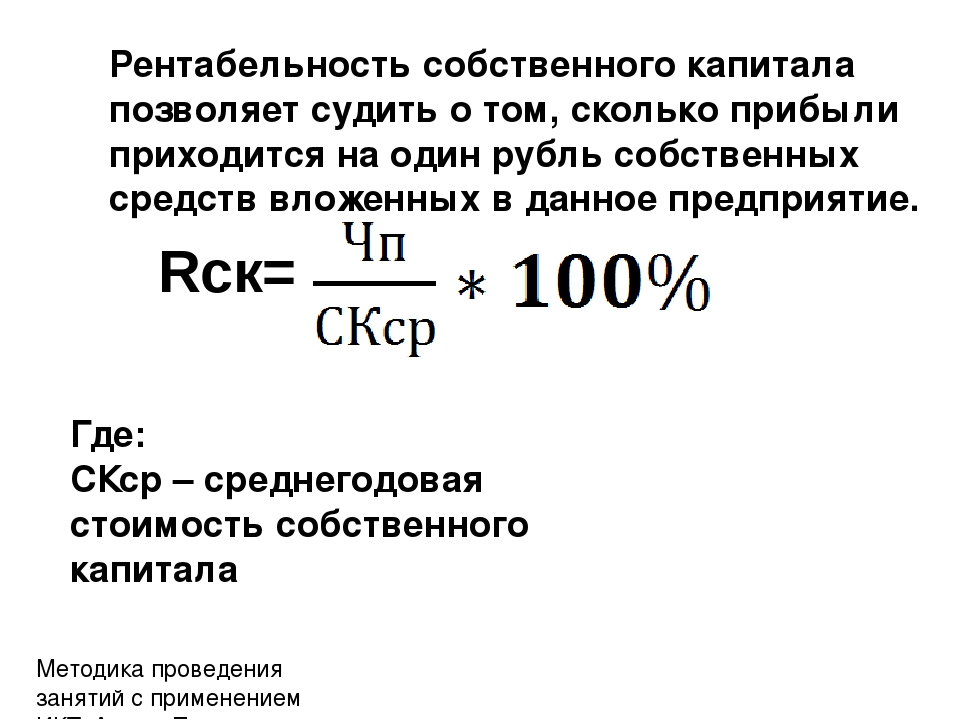

Рентабельность финансовых источников. Рассмотрим рентабельность собственного капитала. Рентабельность собственного капитала показывает уровень доходности, которого добился руководитель предприятия, используя капитал, который инвестировали собственник или собственники бизнеса и определяется как процентное отношение чистой (балансовой) прибыли к среднему значению собственного капитала за определенный период времени.

Рентабельность собственного капитала зависит от трех факторов:

Нормы прибыли от продажи;

Скорости оборота капитала;

Структуры авансированного капитала.

Рентабельность собственного капитала сильно зависит от структуры источников финансирования. Анализ этого показателя позволяет понять насколько предприятие может увеличить свои активы без увеличения привлеченного капитала. Более наглядно в виде формулы рентабельность собственного капитала представлена в формуле Дюпона.

Рентабельность собственного капитала ROE (формула Дюпона)

Рентабельность собственного капитала по этой формуле равна произведению отношений чистой прибыли к стоимости продаж, стоимости продаж к средней величине активов и средней величине активов к средней величине собственного капитала.

Для более детального изучения прибыльности предприятия используются показатели рентабельности основного капитала, рентабельности инвестированного капитала и рентабельности текущих активов.

Рентабельность основного капитала рассчитывается как процентное отношение чистой (балансовой) прибыли к среднему значению основного капитала предприятия за определенный период времени и характеризует эффективность его использования. Среднее значение показателя основного капитала можно найти в первом разделе активов баланса предприятия.

Рентабельность текущих активов ROA рассчитывается как процентное отношение чистой (балансовой) прибыли к среднему значению текущих активов предприятия и характеризует, насколько эффективно используются мобильные активы. Среднее значение текущих активов можно узнать по второму разделу активов баланса предприятия.

Рентабельность инвестиционного капитала ROIC рассчитывается как процентное отношение чистой прибыли к сумме собственного и заемного капитала. Заемный капитал – это только долгосрочные пассивы.

Рентабельность инвестиций — Коэффициенты, формулы, расчет — Методы оценки

Содержание статьи:

- Понятие рентабельности

- Расчет. Используемые индексы и показатели

- Методы оценки

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Рентабельность инвестиций — это отношение прибыли после вычета всех платежей и налогов к стоимости собственного капитала и долгосрочных заемных средств, то есть инвестиций в деятельность.

Поскольку главной целью инвестирования является извлечение прибыли, то показатель рентабельности является ключевой характеристикой, с помощью которой можно принять решение о необходимости и целесообразности вложений.

Понятие рентабельность можно заменить словами доходность, окупаемость, прибыльность проектов. Повышение рентабельности возможно благодаря снижению издержек, рисков, улучшению качества продукции, повышению эффективности инвестиционных стратегий.

Показатель рентабельности характеризует эффективность деятельности в целом. Но рентабельность можно рассчитывать как в целом для проекта, так и для отдельных сфер производства.

Расчет рентабельности

Для расчета рентабельности используют данные бухгалтерского баланса.

Что такое показатель рентабельности?

Это коэффициент, выраженный в процентах. Для его расчета следует использовать формулу.

К рент. = {Прибыль после налогообложения/(стоимость собственного капитала + стоимость долгосрочных обязательств)}*100%

Если мы пользуемся данными отчета о прибылях и убытках, то формула выглядит следующим образом:

К рент. = {строка 140/(строка 490 на начало года + строка 490 на конец года + строка 590 на начало года + строка 590 на конец года)}*100%

Также рентабельность инвестиций обозначают термином ROI (от англ. return on investment) или ROR (англ. rate of return). Общая формула ROI выглядит аналогично предыдущим, но в качестве числителя формулы используют не только показатель чистой прибыли, но и разницу между ценой продажи и приобретения актива.

ROI = чистая прибыль +(цена продажи — цена покупки) / цена приобретения *100%

Коэффициент ROI можно использовать в качестве оценки рентабельности конкретных вложений, этот расчет будет более показательным и удобным.

Также существует понятие индекс рентабельности, который рассчитывается по формуле:

PI = NPV/I

NPV — это чистая стоимость инвестиций, рассчитанная с учетом нормы дисконтирования и срока проекта. А I — это сумма инвестиций.

Чистая стоимость или приведенная стоимость — это величина инвестиций в реальном денежном выражении. Если сегодня покупательная рубля будет равна 100% по отношению к условному товару, то завтра она может снизиться из-за инфляции, и товар будет стоить уже не рубль, а полтора. Этот утрированный пример демонстрирует, зачем считать приведенную стоимость.

NPV рассчитывается по формуле

Где CF — это сумма инвестиций за конкретный период времени, ожидаемый денежный поток за взятый период времени

T — отрезок времени, за который рассчитывается приведенная величина инвестиций.

N — конечная величина периодов, за которую ведется расчет вложений

R — процентная ставка дисконтирования

IC — сумма первоначальных инвестиций

Показатели рентабельности необходимы на любой стадии инвестиционной стратегии. При составлении бизнес-плана с помощью расчетных формул можно определить, какова будет планируемая отдача от проекта. На этапе оценки и анализа можно отследить, какова реальная выгода от инвестиций.

Показатели рентабельности важны практически для любой сферы производства: можно рассчитать выгодность продаж, инвестиции в основной капитал, рентабельность найма персонала и определить многие другие критерии.

Методы оценки рентабельности проекта. Какая рентабельность считается нормой?

Чтобы определить доходность всего проекта, нужно анализировать все ресурсы, а также подсчитать общую рентабельность проекта.

При оценки необходимо учитывать:

- уровень инфляции

- процентные ставки

- дополнительные факторы, которые могут повлиять на доходность.

Важно оценивать в итоге не единичный расчетный показатель, а его изменение в процессе реализации инвестиционного проекта.

Принято считать, что норма уровня рентабельности составляет примерно 20%. Если показатель такой и выше, то проект можно считать выгодным для инвестирования. При этом следует учитывать индекс рентабельности.

В целом, если индекс рентабельности больше единицы, то проект можно рассматривать для инвестиций. Если индекс равен нулю, то следует изучить сферу инвестирования и, возможно, сменить приоритеты. Если индекс рентабельности меньше единицы, инвестировать в проект невыгодно.

Поскольку при расчете индекса во внимание берется ставка дисконтирования, которая обычно снижает реальную стоимость инвестиций, а она может меняться со временем, важно оценить динамику показателя во времени.

Методы оценки рентабельности можно представить в виде таблицы.

Методы оценки рентабельности | ||

Факторный | По схеме формирования | По классам оценки |

По слагаемым формулы | На основании коэффициентов (см. ниже) | На основании прибыли |

По рентабельности отдельных видов производства |

| На основании потоков денежных средств |

|

| На основании использования производственных активов |

Факторная оценка по слагаемым формулы выполняется следующим образом. Производится последовательная замена показателей, благодаря чему определяется степень их воздействия на общую рентабельность. При этом рентабельность выступает как формула сомножителей, каждый из которых количественно влияет на результат.

Факторный анализ по видам производства помогает рассмотреть как общую рентабельность, так и отдельные показатели, чтобы на их основе проанализировать убыточные и узкие места производства.

Оценка рентабельности по схеме формирования — это учет различных коэффициентов. Каждый из них дает возможность проанализировать разные уровни эффективности инвестиций.

Схемы могут быть следующими:

- Коэффициент рентабельности ОК — чистая прибыль соотносится со всем капиталом.

- Коэффициент рентабельности продукции — валовая прибыль делится на объем чистых продаж.

- Коэффициент рентабельности по основной деятельности — валовая прибыль за вычетом издержек делится на сумму всего капитала.

- Коэффициент рентабельности по доходам с учетом внереализационных доходов — сумма прибыли плюс сумма внереализационных доходов делится на сумму капитала.

- Коэффициент чистой прибыли — прибыль до уплаты налогов делится на объем продаж.

- Коэффициент дохода от чистых активов — прибыль до уплаты налогов делится на прибыль от основной деятельности.

Оценка рентабельности по классам — это общепринятая градация оценки рентабельности трех направлений деятельности:

- Основной (операционной).

- Инвестиционной.

- Финансовой.

Под инвестиционной деятельностью понимают операции с ценными бумагами и капвложениями, а под финансовой — дивиденды, проценты по займам и другие внереализационные доходы.

Значимым критерием является градация капитала на собственный, инвестируемый и заемный.

Каждый из видов капиталов следует оценивать отдельно и в совокупности, чтобы отследить эффективность использования собственных, заемных средств, а также целесообразности вложения в производство прибыли от инвестиций.

Как рассчитывается и что показывает рентабельность персонала :: BusinessMan.ru

Рентабельностью называют показатель, иллюстрирующий эффективность и успешность экономической деятельности предприятия, организации или компании. Существует несколько видов рентабельности, каждый из которых рассчитывается с целью выявления степени влияния отдельных факторов на общий результат.

Чтобы оценить доходность предприятия, статьи его доходов делят на сумму расходов. Таким же способом вычисляют показатель рентабельности персонала, инвестиций, продаж, активов и других составляющих хозяйственной деятельности: прибыль или доход делят на количество персонала, объем инвестиций, выручку, объем активов.

Для чего нужны такие вычисления

Каждый из этих показателей (и рентабельность персонала в том числе) является коэффициентом, показывающим, сколько прибыли приходится на каждую затраченную единицу, то есть насколько эффективно используются ресурсы.

Рентабельность может быть положительной или отрицательной. В первом случае это значит, что прибыль превышает расходы, и у владельца предприятия есть повод для радости. Во втором – что расходы не окупились, прибыли нет совсем. Такой вариант наиболее страшит всех предпринимателей и руководителей, именно поэтому они уделяют такое значение экономическому анализу деятельности организации.

Рассматривая показатели рентабельности отдельных факторов, можно установить, что наиболее повлияло на полученную прибыль или понесенные убытки.

Рентабельность персонала: значение показателя для предприятия

Нет таких организаций, где эффективность не зависит от персонала. Пресловутый «человеческий фактор» имеет огромное значение, так как именно люди руководят проектами, звонят клиентам, оформляют заказы и ездят на встречи. Чем выше уровень профессионализма и компетентности сотрудников, тем выше уровень рентабельности.

Психологический климат также важен: слаженная работа коллектива облегчает для отдельных работников выполнение многих трудовых функций, а вот разлад, враждебность и недопонимание неизменно негативно влияют на рентабельность персонала.

Расчет этого показателя выполняют для того, чтобы выяснить, насколько эффективно используются расходы на персонал (заработные платы, поощрения, отпускные, социальные выплаты, содержание рабочих мест).

Анализ рентабельности персонала

Как и многие другие экономические показатели, рентабельность по персоналу (РП) также имеет формулу для расчета. Ее вычисляют, деля общую прибыль компании (ОП), полученную за определенный период, на среднее количество сотрудников, задействованных в ее получении (КС).

Расчет рентабельности персонала (формула):

РП=ОП/КС.

Для удобства полученную цифру переводят в проценты (умножают на 100%).

О чем говорит результат вычислений

Показатель рентабельности персонала, формула для расчета которого приведена выше, может быть больше, меньше или равен нулю:

- РП

- РП=0: расходы на обслуживание штата равны той прибыли, которую он приносит. Грамотная оптимизация поможет организации «выйти в плюс».

- РП>0: затраты окупились и есть прибыль. Чем выше цифра, тем результативнее работает персонал.

Что можно предпринять, чтобы улучшить рентабельность

В тяжелые для компании времена, когда рентабельность персонала показывает неудовлетворительное положение вещей (отрицательный или очень низкий показатель), руководство может предпринять несколько довольно жестких, но действенных мер.

Путь к повышению доходности лежит в сокращении расходов или повышении прибыли.

В первую очередь специалистам поручают проанализировать влияние всех факторов на рентабельность персонала и определить источники утечки финансов. Это может быть неэффективная работа людей или слишком большие расходы на их содержание. К последним относят заработную плату, налоги, покупку и пошив спецодежды, компенсацию транспортных расходов и затрат на мобильную связь.

И та, и другая проблема может быть решена подбором новых кадров или сокращением штата. Однако при этом следует учесть, что количество производимой продукции или услуг должно оставаться на прежнем уровне. Также прежними следует сохранять эффективность и скорость производства. Ни в коем случае не стоит пытаться экономить средства путем отказа от покупки нового оборудования и технологий, сокращения производственных циклов или исключения некоторых из них. Таким образом можно достичь только еще более медленной работы.

Техническое перевооружение, усовершенствование, автоматизация и роботизация процессов требуют начальных вложений, но дают ощутимый результат.

Повышение квалификации работников

Если анализ показал недостаток квалификации персонала, то у руководителя предприятия есть возможность позаботиться об обучении имеющихся работников либо нанять новых с достаточным уровнем знаний. При этом следует рассчитать стоимость альтернативных мероприятий и сравнить полученные суммы. Нередко тот вариант, который казался очевидным и правильным, становится более затратным.

Как сократить расходы на содержание работников

Существует ряд мероприятий, применение которых помогает существенно уменьшить затраты на персонал:

- Введение системы неоплачиваемых отпусков.

- Снижение тарифных ставок и должностных окладов всем категориям работников.

- Приостановление или упразднение выплат премий, надбавок и доплат.

- Установление неполного рабочего времени, при котором сокращение количества рабочих дней может сочетаться с простоями.

Если такие радикальные приемы не привели к ожидаемому результату, повысить рентабельность персонала можно при сокращении численности работников или путем сокращения штата.

Это разные понятия, несмотря на их созвучность:

- Сокращение численности сотрудников – это увольнение или расторжение контрактов с сезонными, временными и внештатными работниками.

- Сокращение штата сопровождается изменениями в штатном расписании.

В любом случае при увольнении сотрудников в связи с финансовыми или организационными проблемами на предприятии всем работникам выплачивается компенсация.

Показатели рентабельности | Школа финансового анализа и инвестиционной оценки Жданова Василия и Жданова Ивана

Автор Administrator На чтение 8 мин. Просмотров 355 Опубликовано

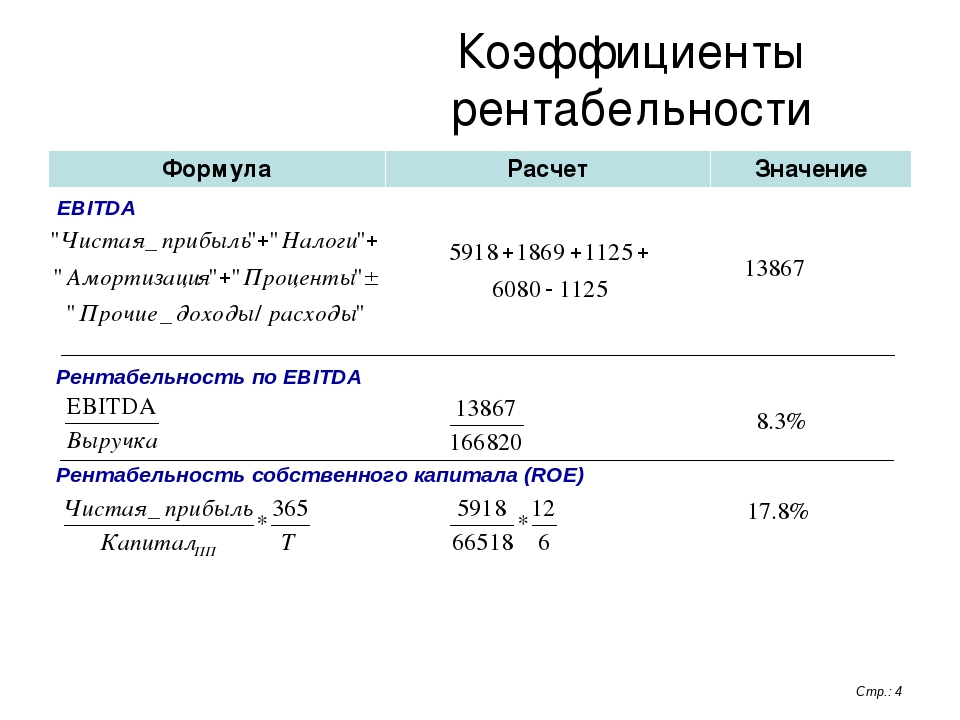

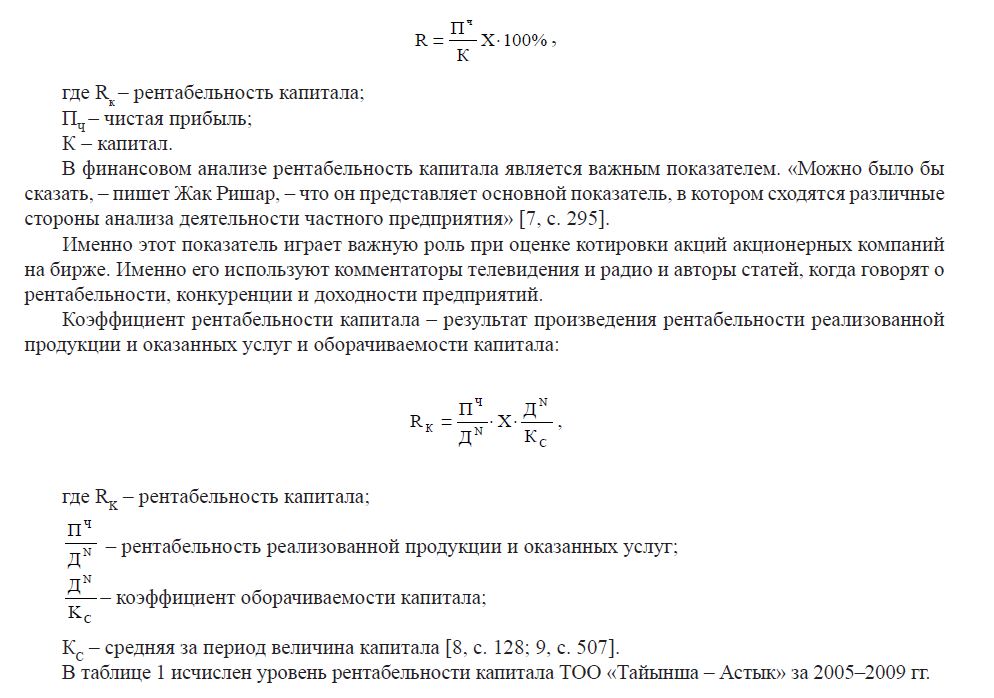

Расчет уровня рентабельности акционерных товариществ имеет современную интерпретацию. Примерами таких показателей есть ряд индикаторов рентабельности.

1. Отношение чистой прибыли (без учета дивидендов по привилегированным акциям) к обычному акционерному капиталу определяет уровень рентабельности акционерного капитала (РАК или ROCE (Return on Capital Employed)). Формула расчета представляет собой выражение:

РАК (ROCE) = ЧП / АК,

где ЧП – чистая прибыль за минусом дивидентов по привилегированным акциям, АК – среднегодовая величина обыкновенного акционерного капитала.

Показатель АК рассчитывается на основании статей баланса как среднеарифметическая величина суммы активов на конец и начало года, или путем нахождения среднеарифметической величины квартальных балансовых итогов за год.

Значение показателя рентабельности акционерного капитала (РАК или ROCE) используют с целью изучения степени прибыльности, которую получает товарищество на инвестированный капитал. Показатель служит основой проведение аналитического сравнения доходности разных видов деятельности, проведения оценки соотношения полученной прибыли и вложенного капитала. В случае отсутствия привилегированных акций в товариществе, следовательно отсутствия гарантии выплат дивидендов, данный показатель аналогичен ROE.

2. Отношение чистой операционной прибыли товарищества (NOPLAT) к средней за год сумме вложенного капитала в процентном выражении представляет собой рентабельность инвестированного капитала ( РИК или ROIC). Формула расчета представляет собой выражение:

РИК (ROIC) = ЧОП(NOPLAT)/ИК * 100%, где

ЧОП (NOPLAT) – чистая операционная прибыль товарищества, за вычетом скорректированных налогов, ИК – инвестированный капитал.

В данном контексте под инвестированным капиталом следует понимать вложение только в основную деятельность. При расчете рентабельности во внимание нужно принимать только капитал, вложенный в основную (уставную) деятельность, аналогично и полученная прибыль от основной деятельности товарищества. В зависимости от специфики учетной политики и составных бизнеса товарищества сумму инвестированного капитала исчисляют одним из таких способов. Общепринятый расчет производят путем суммирования оборотных активов в основной деятельности, основных средств и других активов. Альтернативным есть путь суммирования величин собственного капитала и долгосрочных пассивов.

Основным критерием проведение аналитических расчетов есть использование показателей, которые относятся к одному виду деятельности, деятельности от которой получена прибыль. Для упрощения формирования информационной базы для проведения расчетов упускаю условие причисления показателей строго к основной деятельности, а непосредственный расчет ведут по всей деятельности товарищества. При этом берут во внимание удельный вес прибыли полученной от основной деятельности в общей сумме полученных экономических результатов товарищества. Учитывая такие погрешности, формула расчета РИК (ROIC) видоизменяется:

РИК(ROIC) = ЧПн / (ДК+СК) * 100%, где

ЧПн -чистая прибыль с учетом инвестирования (=чистая прибыль + проценты * (1 – ставка налога)), ДК – долгосрочные кредиты, СК (Net worth) – собственный капитал.

или с учетом проведения альтернативных расчетов:

РИК (ROIC) = ЧПп / (ДК+СК) * 100%, где

ЧПп (EBIT) – прибыль за вычетом налогов и процентов (операционная прибыль) (=EBIT * (1 – ставка налога).

Расчетные суммы инвестиций получают путем деления суммы показателей на начало и конец года на два. Отметим, что расчет основывается на годовых данных ф.2 Отчете о прибыли и убытках. Если расчет проводился по квартально, то полученный индикатор рентабельности должен быть произведен в соответствии с числом расчетных периодов.

3. Отношение полученной чистой прибыли к сумме активов характеризует рентабельность суммарных активов (РСА или ROTA). Использование даного показателя, при принятии управленческих решений, дает возможность находить пути решения таких комплексов вопросов как увеличение выручки, снижение себестоимости и затрат, относящихся на финансовый результат; уменьшать сумму активов, путем снижения доли непроизводственных средств и суммы задолженностей. Формула расчета представляет собой выражение:

РСА (ROTA) = ЧПп (EBIT) / АП, где

ЧПп (EBIT) прибыль за вычетом налогов и процентов (операционная прибыль), АК –активы товарищества.

Отличием индикатора РСА (ROTA) от РАП (ROA) есть база расчетов, при которой используют операционную и чистую прибыль.

Необходимо учитывать обратное значение коэффициента РСА (ROTA) по отношению ситуации увеличение суммы привлеченного капитала. Положительное отношение к показателю не влечет за собой стремление к построению рациональной балансовой структуры активов. Также отрицательный эффект имеет этот показатель при ведении сезонной деятельностью бизнес структуры.

Положительной стороной индикатора РСА (ROTA) есть его применение как дополняющего показателя проведения аналогии между оценкой результативности отдачи активов товарищества в разрезе вертикальной структуры или ассортиментом. Это дает возможность проведение оценки эффективности отдачи инвестиций по данному активу при производстве отдельного вида изделия, стимулировать поиск подходов к рациональной структуре активов для оптимальной структуры производства.

4. Отношение чистой прибыли к собственному капиталу характеризует рентабельность собственного капитала (РСК или ROE), причем полученный результат сравнивают с величиной действующей банковской ставки. Такой подход дает возможность оценить товарищество на предмет эффективности вложений на долгосрочную перспективу. Традиционно индикатор рентабельности используется собственниками предприятия для отображения отдачи каждой вложенной денежной единицы.

Деятельность товарищества является прибыльной, если величина показателя РСК (ROE) ниже или равна банковскому проценту доходности. Индикатор применяют для сравнения эффективности товариществ одной отраслевой ветки. При этом показатель наглядно отображает качество работы управленческого персонала. Формула расчета представляет собой выражение:

РСК (ROE) = (ЧП/СК) * 100%

В данном контексте собственный капитал (Net worth) выступает как часть капитала, зафиксированная в отчетности, которая принадлежит акционерам (акционерный капитал). Исходя, из основной бухгалтерской формулы собственный капитал приравниваю к стоимости активов за вычетом обязательств. Поэтому формула расчета может быть представлена следующим образом:

РСК (ROE) = РАП (ROА)х коэффициент финансового рычага

Формула отображает зависимость финансового рычага от удельного веса привлеченных средств. Следовательно, прибыль может быть получена при значительном превышении кредитной ставки. Значение финансового рычага позволяет получить выводы о целевых направлениях использования заемных средств: для подержания предприятия на плаву или ведения расширенного производства. При качественном управлении значение коэффициента финансового рычага будет больше единицы. Но при высоком удельном весе заемных средств в статях баланса, наблюдается высокий уровень финансового рычага, что увеличивает риск деятельности товарищества. Повышение доли заемных средств может привести к коллапсу, минимизации получения прибыли при возникновении трудностей с расчетами.

5. Отношение прибыли товарищества к активам предприятия характеризует рентабельность активов (РА или ROA). Индикатор показывает, сколько приносит прибыли активы предприятия в денежном эквиваленте. Формула расчета представляет собой выражение:

РА (ROA) = (ЧПн / А)*100%, где

А – активы предприятия.

Для расчета рентабельности активов используют расчетную прибыль до выплаты кредитных процентов, которая отсутствует в информационной базе бухгалтерского учета. Поэтому для получения такого показателя к бухгалтерской чистой прибыли суммируют кредитные проценты с учетом налогообложение прибыли.

В обобщенном виде чистая прибыль (ЧП или Net Profit) рассчитывается путем вычитания из выручки затрат товарищества за период составления отчетности, с учетом расходов на налоги.

Показатель активов предприятия (АП или Аssets) отождествляется с составляющей частью бухгалтерского баланса, куда относят основные средства, нематериальные активы, запасы, денежные средства. Для использования в расчетах исчисляют среднегодовую величину стоимости активов путем нахождение среднеарифметического между данными на конец и начало года.

6. Отношение валовой прибыли к суммарной выручке определяет рентабельность валовой прибыли ( РВП или GPM – Gross margin ratio). Данный показатель отображает вклад валовой прибыли в объем реализации. Формула расчета представляет собой выражение:

РВП (GPM) = ВП (GP)/В (NS),

где ВП (GP) – валовая прибыль, В (NS) – суммарная выручка.

7. Отношение операционной прибыли к выручке товарищества характеризует показатель рентабельности операционной прибыли (РОП или ОPM). Данный показатель отображает удельный вес операционной прибыли в объемах реализации. Формула расчета представляет собой выражение:

РОП (ОPM) = ОП (ОP)/В(NS),

где ОП (ОP) операционная прибыль, В(NS) – выручка.

8. Отношение чистой прибыли и выручки товарищества характеризует рентабельность чистой прибыли (РЧП или NPM). Отображает удельный вес прибыли в выручке товарищества. Формула расчета представляет собой выражение:

РЧП (NPM) = ЧП (NI)/В(NS),

где ЧП (NI) – чистая прибыль.

Расчет индикаторов оценки рентабельности инвестированного капитала, производится на основании средних показателей статей финансовой отчетности. Если базой расчета служат данные полученные в течении года то соответственно показатель прибыли умножается на коэффициент 12 (помесячно), 4 (квартал), 2 (полугодие). Значение по стоимости оборотных активов принимается в среднем за год. Уровень рентабельности выражается в процентном отношении.

9. Отношение чистой прибыли к сумме оборотных средств товарищества характеризует Рентабельность оборотных активов (РОА или RCA). Соответственно данный показатель демонстрирует эффективность использования оборотных средств, повышение данного показателя характеризует положительное использование оборотных средств. Формула расчета представляет собой выражение:

РОА (RCA)= ЧП(NI)/ОА(СА),

где ОА(СА) – оборотные средства.

10. Отношение чистой прибыли к сумме внеоборотных активов характеризует показатель рентабельности внеоборотных активов (РВА или RFA). Характеризует объем прибыли по отношению к эффективному использованию основных средств. Формула расчета представляет собой выражение:

РВА (RFA)= ЧП(NI)/ОС(FА), где

ОС (FА) -внеоборотные активы.

Соответственно более высокое показания индикатора свидетельствует об эффективности использования основных средств товарищества.

Что такое прибыльность? — Определение и анализ — Видео и стенограмма урока

Маржа чистой прибыли

Маржа чистой прибыли измеряет прибыльность вашего бизнеса. Формула:

Маржа чистой прибыли = (чистая прибыль / чистые продажи) * 100 (мы умножаем на 100, чтобы получить результат в процентах)

Допустим, у вас есть чистая прибыль в размере 100 000 долларов США и чистые продажи 1 000 000 долларов США. Какая у вас чистая прибыль?

Что ж, мы знаем, что маржа чистой прибыли = (чистая прибыль / чистые продажи) * 100, поэтому маржа чистой прибыли должна равняться 100 000 долларов, разделенным на 1 000 000 долларов, умноженным на 100.

- (100 000/1 000 000) * 100

- 100 000/1 000 000 = 0,1.

- Норма чистой прибыли равна 0,1 умножить на 100.

- Таким образом, маржа чистой прибыли в этом примере равна 10%.

Это означает, что на каждый доллар, который вы зарабатываете на продажах, вы получаете 10 центов чистой прибыли.

Маржа валовой прибыли

Маржа валовой прибыли измеряет себестоимость продукции. Формула:

Маржа валовой прибыли = (валовая прибыль / чистые продажи) * 100.

Допустим, у вас есть валовая прибыль 125 000 долларов США и чистый объем продаж 3 750 000 долларов США. Какая у вас валовая прибыль? Маржа валовой прибыли = (валовая прибыль / чистые продажи) * 100, поэтому в этом примере:

- Маржа валовой прибыли = (125000 долларов США / 3750 000 долларов США) * 100

- Следовательно, валовая прибыль равна 0,03 умноженной на 100.

- Маржа валовой прибыли = 3%

Валовая прибыль в размере 3% означает, что из каждого доллара, который вы зарабатываете на продажах; вы тратите немногим более 97 центов на производство продукта.

Операционная маржа

Операционная маржа показывает, сколько затрат, не связанных с производством продукта для продажи, сокращает вашу прибыль. Затраты, не связанные с производством, могут включать в себя такие вещи, как общие коммерческие, кадровые и административные расходы предприятия. Чистая операционная маржа часто называется вашей прибылью до вычета процентов и налогов или EBIT . Формула для этого:

Операционная маржа = (операционная прибыль / чистые продажи) * 100

Давайте рассмотрим пример.

Ваша операционная прибыль составляет 90 000 долларов, а чистая сумма продаж — 1 000 000 долларов. Какая у вас операционная маржа? Что ж, мы знаем, что операционная маржа = (операционная прибыль / чистые продажи) * 100, поэтому:

- Операционная маржа = (

долларов США / 1000000 долларов США) * 100

- Операционная маржа равна 0,09 умноженной на 100

- Операционная маржа равна 9%.

Это говорит о том, что вы зарабатываете девять центов с каждого доллара, который вы зарабатываете на продажах, на коммерческие расходы, не связанные с производством.

Рентабельность активов

Рентабельность активов , или ROA, измеряет, насколько эффективно и результативно вы используете свои бизнес-активы для получения прибыли. Формула ROA:

Рентабельность активов = (чистая прибыль / общие активы) * 100

Допустим, у вашего бизнеса активы в размере 5 000 000 долларов США, а чистая прибыль составляет 750 000 долларов США. Какая у вас рентабельность активов? Поскольку рентабельность активов = (чистая прибыль / общие активы) * 100, используйте это соотношение с заданными числами.

- Рентабельность активов = (750 000 долл. США / 5 000 000 долл. США) * 100

- 750 000 долл. США / 5 000 000 долл. США

- Следовательно, рентабельность активов равна 0,15 умноженной на 100

- Ваша рентабельность активов составит 15%.

ROA 15% означает, что ваша компания получает 15 центов прибыли на каждый доллар, который у нее есть в активах. Рентабельность инвестиций — это полезный способ сравнения вашей эффективности с показателями аналогичных предприятий.

Рентабельность капитала

Рентабельность собственного капитала , или ROE, измеряет чистую прибыль на доллар, которую получают владельцы бизнеса.

Формула выглядит следующим образом: