Вернуть НДС… История о том, как налогоплательщики кредитуют государство

Актуальная проблема компаний — возмещение налога на добавленную стоимость. Общеизвестно, что для большинства предприятий и организаций налог на добавленную стоимость (далее — НДС) остается одним из наиболее «проблемных», и значительное число этих проблем связано с возмещением НДС из бюджета при осуществлении налогоплательщиком различных торговых операций (как в пределах России, так и на экспорт), в ходе которых сумма НДС включается в сумму сделки. На первый взгляд все предельно просто, однако…создается впечатление, что государство в лице налоговых органов осознанно запутывает и затягивает процедуру продекларированного возврата НДС, таким образом получая своеобразные кредиты за счет оборотных средств законопослушных предприятий. Сегодня мы проанализируем судебную практику решения на Кубани споров по возмещению НДС при операциях в пределах России.

Как правило, «камнем преткновения» является правильность оформления первичных документов (счетов-фактур), на основании которых производится возмещение НДС из бюджета.

На практике налоговые органы и судебные инстанции чрезвычайно тщательно относятся к вопросу о правильности оформления счетов-фактур, подтверждающих факт оплаты НДС продавцу в составе стоимости приобретаемых товаров. Зачастую налоговые инспекции отказываются возмещать НДС по письменному заявлению предприятий в добровольном порядке, и предприятия вместо того, чтобы заниматься своими прямыми задачами — производить продукцию и развивать бизнес, вынуждены «искать правды в судах». Так, Федеральный арбитражный суд Северо-Кавказского округа (далее — ФАС СКО) отказывал в заявлениях о возмещении НДС из бюджета со ссылками на такие «пороки» в оформлении счетов-фактур, как: указание неверного адреса самого покупателя, продавца, отсутствие номеров платежно-расчетных документов и грузовой таможенной декларации, неверное указание страны происхождения товара, отсутствие адресов и наименований поставщиков, грузоотправителей, грузополучателей, указание недостоверных ИНН поставщиков.

Так, Федеральный арбитражный суд Северо-Кавказского округа (далее — ФАС СКО) отказывал в заявлениях о возмещении НДС из бюджета со ссылками на такие «пороки» в оформлении счетов-фактур, как: указание неверного адреса самого покупателя, продавца, отсутствие номеров платежно-расчетных документов и грузовой таможенной декларации, неверное указание страны происхождения товара, отсутствие адресов и наименований поставщиков, грузоотправителей, грузополучателей, указание недостоверных ИНН поставщиков.

Счета-фактуры, подготовленные и выставленные с нарушением порядка установленного п.п. 5 и 6 настоящей статьи, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению. Невыполнение требований, не предусмотренных этими пунктами не может являться основанием для отказа принять к вычету сумму налога, предъявленные продавцом. Из нормы явствует, что только совокупность нарушений п. 5 и п. 6 является основанием для отказа вычета НДС.

Практика (как судебная, так и внесудебная) показывает, что проблемы с возмещением НДС из бюджета у налогоплательщиков часто возникают из-за того, что первичные документы, подтверждающие осуществление хозяйственной операции (счета-фактуры) оформляются не самим налогоплательщиком, а его контрагентом — поставщиком. А поставщики зачастую относятся к оформлению счетов-фактур весьма поверхностно и невнимательно. В таких случаях покупателям можно порекомендовать включать в договоры купли-продажи условие о том, что поставщик обязуется возместить покупателю весь ущерб, возникший в результате ненадлежащего оформления счета-фактуры поставщиком.

Нередко налоговые инспекции отказываются возмещать НДС, ссылаясь на то, что сам продавец не перечислил суммы налога в бюджет либо перечислил их неправильно. По некоторым сведениям «из информированных источников», налоговые инспектора практически зачастую «рекомендуют в устной, разумеется, форме» финансовым директорам и бухгалтерам предприятий фактически выполнять часть собственных властных функций — контролировать поступление НДС в бюджет и правильность его исчисления поставщиком! Однако, налоговое законодательство на покупателя таких обязанностей не возлагает, на что , в частности, указывал ФАС СКО в постановлении по делу «Гречишкинской зерновой компании» (ст.

Аналогичный вывод сделан судьями кассационной инстанции и по делу ООО «Успех» (г. Анапа). ФАС СКО указал, что если налогоплательщиком подтвержден факт покупки товарно-материальных ценностей для производственных нужд, принятия их на баланс (оприходования), отражения в бухгалтерском учете и оплаты наличными денежными средствами, то доводы налогового органа о том, что компания должна была проверить действительное (фактическое) зачисление налога в бюджет непосредственно продавцом, несостоятельны.

Таким образом, при внимательном отношении к правильности оформления всей первичной документации налогоплательщик имеет гораздо больше шансов получить возмещение НДС, если не напрямую, то хотя бы через судебные процедуры, ссылаясь на свою добросовестность (авт.

Так, например, по делу Ассоциации «Кубаньнефтегазстрой» ФАС СКО в своем постановлении указал, что в соответствии с определением Конституционного Суда РФ от 25.07.01 №138-О, разъяснившим смысл положения, содержащегося в пункте 7 статьи 3 НК РФ, в сфере налоговых отношений действует презумпция добросовестности налогоплательщика. При этом обязанность доказывания его недобросовестности в соответствии с частью 1 статьи 65 и частью 5 статьи 200 Арбитражного процессуального кодекса РФ (далее — АПК РФ) возлагается на налоговые органы.

Тем не менее, это не означает, что налогоплательщику достаточно занять пассивную, «выжидательную» позицию, и НДС возместится «сам собой». В любом случае, идя в суд, следует процессуально грамотно представлять всю имеющуюся документацию и снабжать ее «активным комментарием» с юридической и бухгалтерской точек зрения, чтобы у судей с первого взгляда не осталось и тени сомнения в добросовестности налогоплательщика и справедливости его требований. Так, в упомянутом нами постановлении по делу Ассоциации «Кубаньнефтегазстрой» суд указал, что налогоплательщик обязан доказать правомерность своих требований. Такая обязанность возложена на него не только законодательством о налогах и сборах, но и частью 1 статьи 65 АПК РФ, предусматривающей, что каждое лицо, участвующее в деле, обязано доказать те обстоятельства, на которое оно ссылается как на основание своих требований и возражений.

Так, в упомянутом нами постановлении по делу Ассоциации «Кубаньнефтегазстрой» суд указал, что налогоплательщик обязан доказать правомерность своих требований. Такая обязанность возложена на него не только законодательством о налогах и сборах, но и частью 1 статьи 65 АПК РФ, предусматривающей, что каждое лицо, участвующее в деле, обязано доказать те обстоятельства, на которое оно ссылается как на основание своих требований и возражений.

Не следует забывать и о том, что налоговые органы, как правило, имеют «установку» на бескомпромиссную борьбу во всех судебных инстанциях, и дела о возмещении НДС могут длиться долгие месяцы (а то и годы), в результате чего из оборота организации оказываются «выключенными» значительные финансовые средства. Поэтому чем более обоснованной, можно сказать, «наступательной», будет позиция компании с самого начала спора, тем быстрее суд сможет принять окончательное решение. Как рекомендация — практика показывает, что лучше собирать доказательства более широким перечнем, чем того требует закон уже на первой инстанции суда.

Подводя некоторые итоги, можно с уверенность сделать ряд выводов:

1. Главное условие для принятия положительного решения о возмещении НДС предприятиям и организациям из бюджета — правильное оформление документов, подтверждающих все хозяйственные операции, осуществленные лицом, заявляющим о возмещении налога.

2. В большинстве случаев НДС не возмещается налоговыми органами в «добровольном порядке», поэтому налогоплательщик должен быть готов отстаивать свою правоту в судебных инстанциях, представлять бухгалтерские документы и подробные расчеты по каждому эпизоду и на каждом этапе спора.

3. Большое внимание, как налоговые органы, так и судебные инстанции уделяют вопросу осмотрительности налогоплательщика при выборе партнеров.

4. Достаточно важным вопросом является — тактика работы с налоговой инспекцией и арбитражно-процессуальные технологии. Если инспекторы доначислили НДС по проверке, то надо торопится в суд — накладывать обеспечительные меры.

5. Налогоплательщикам следует помнить о наличии пункта 3 статьи 176 НК РФ, в соответствии с которым при нарушении сроков возврата из бюджета сумм НДС, подлежащих возврату, налогоплательщик вправе потребовать уплаты процентов за период просрочки, рассчитываемых по следующей формуле:

[СУММА_ПРОЦЕНТОВ] = [сумма_налога] / 100 х [ставка_ЦБ] / 360 х [кол-во_дней]

6. Еще одним важным аспектом является — эффективная формулировка предмета заявления в арбитражном суде. Например, компания планирует возместить НДС путем возврата или зачета? И надо так сформулировать требования, чтобы за возмещение НДС постараться госпошлину не платить.

Полагаем, что применение некоторых рекомендации настоящей публикации будет способствовать реальной защите законных интересов предприятий и организаций города Краснодара и Краснодарского края.

Экспертный комментарий к статье:

Людмила Филипьева, Финансовый директор ОАО «Молочный комбинат»

— Проблемы такие действительно, бывают, но не у нашей компании, не в крае. По моему мнению, подобные вещи происходят только в предприятиями, у которых не все ладно с финансовой дисциплиной, — это своего рода «лакмусовая бумага», предупреждение для руководителя… Достаточно правильно оформлять счета-фактуры, вовремя сдавать документы в налоговую, проводить что-то вроде внутреннего аудита – и все будет нормально.

По моему мнению, подобные вещи происходят только в предприятиями, у которых не все ладно с финансовой дисциплиной, — это своего рода «лакмусовая бумага», предупреждение для руководителя… Достаточно правильно оформлять счета-фактуры, вовремя сдавать документы в налоговую, проводить что-то вроде внутреннего аудита – и все будет нормально.

Справочные материалы к статье:

- Календарный месяц «нахождения налогового спора в арбитражном суде» обходится компании в среднем в 2,5 % от объема отвлеченных из хозяйственной деятельности средств (оспариваемой суммы)!

- Система возмещения НДС налогоплательщику неэффективна. Только по объективным причинам возмещение НДС может затянуться в арбитражном процессе на срок от 6 месяцев до полутора лет.

* При подготовке настоящей публикации были использованы в обобщенном виде опубликованные материалы судебной практики Высшего арбитражного суда РФ и Федерального арбитражного суда Северо-Кавказского округа (преимущественно дела, в которых судом первой инстанции являлся Арбитражный суд Краснодарского края), внутрифирменные методики сопровождения налоговых арбитражей Юридической фирмы «Вегас-Лекс» и частично материалы печатных и электронных СМИ.

* Мнение, выраженное авторами статьи, не является официальным меморандумом Юридической фирмы «Вегас-Лекс» и не представляет собой комплексную юридическую консультацию по проблематике возмещения НДС из бюджета, и методикам разрешения арбитражных споров.

Возмещение НДС: проводки, примеры, инструкция 2019

Основанием для возмещения НДС из бюджета служит отправленная в ИФНС налоговая декларация, в которой сумма НДС с закупок превышает сумму НДС с продаж. Регламент возмещения указывают статьи 172, 173, 176 Налогового Кодекса РФ.

На практике бывает сложно вернуть НДС из бюджета, поскольку зачастую организации прибегают к мошенническим схемам, чтобы незаконно получить бюджетные средства.

Порядок возврата НДС из бюджета:

- Отправка в ИФНС налоговой декларации, подтверждающей превышение суммы вычетов над суммой НДС, начисленного с операций по реализации.

- Налоговая инспекция обязательно проводит камеральную проверку, результат которой — решение о возмещении НДС из бюджета или об отказе этой операции.

Основанием для отказа служит акт, в котором налоговики укажут нарушения, допущенные организацией.

Основанием для отказа служит акт, в котором налоговики укажут нарушения, допущенные организацией. - Если дано разрешение на возмещение НДС, то организация получит эти средства на расчетный счет, либо получит возможность погасить задолженности по другим налогам из этих сумм.

Возврат НДС на расчетный счет

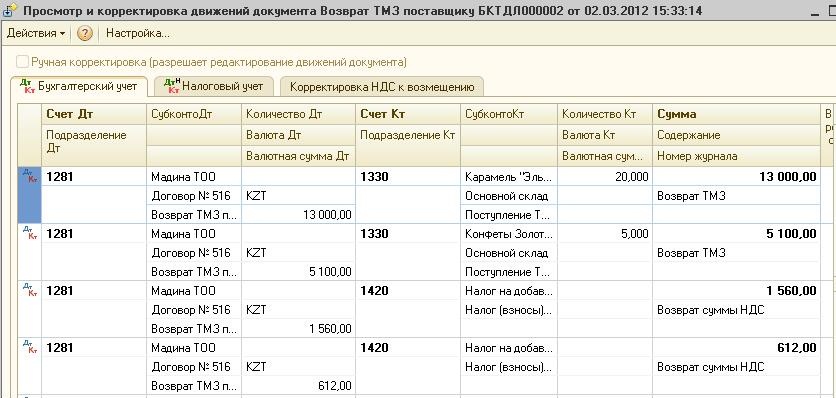

В случае, если ИФНС принято решение о возврата НДС из бюджета, организация может подать заявление о перечислении этой суммы на свой расчетный счет. В этом случае бухгалтерия сделает следующие проводки по НДС:

Дт | Кт | Сумма | Описание хозяйственной операции |

68.02 | 19 | Сумма НДС, подлежащая возмещению из бюджета | Предъявлен НДС к возмещению |

51 | 68. | Сумма НДС, поступившая на расчетный счет | Зачислена на расчетный счет сумма НДС по решению ИФНС о возмещении из бюджета |

Взаимозачет других сумм налогов

В случае, если организацией принято решение погасить из суммы НДС, подлежащей возмещению, другие налоговые обязательства, то после подачи соответствующего заявления в налоговую инспекцию бухгалтерия должна сделать следующие проводки:

Дт | Кт | Сумма | Описание хозяйственной операции |

68 (налог, который зачтён за счет суммы возмещения) | 68 (НДС) | Сумма НДС, подлежащая возмещению из бюджета | Взаимозачет по оплате другого налога из суммы НДС, подлежащего возмещению из бюджета |

Чтобы вернуть НДС из бюджета, необходимо строго следить за наличием всех документов и правильностью их заполнения.

Сбербанк отменяет плату за использование дистанционного сервиса по возмещению налогов из бюджета

Сбербанк сделал бесплатным сервис «Возмещение из бюджета НДС и акцизов». Процедура возмещения происходит полностью в электронном виде. Этот уникальный набор услуг стал возможен благодаря развитию цифровых сервисов Сбербанка и ФНС.

- В текущей ситуации онлайн-сервис Сбербанка – единственная возможность оформить возврат НДС до 30 апреля 2020 года.

- Сервис будет бесплатным до 31 мая 2020 года.

- Все операции осуществляются исключительно онлайн.

- Благодаря сервису Сбербанка время возврата налога сократилось до одной недели.

Возмещение из бюджета НДС и акцизов – уникальный сервис для корпоративных клиентов, позволяющий сократить время возврата налогов для бизнеса с 72 до 7 дней без посещения налоговых органов. Клиент оплачивает только комиссию за выпуск гарантии, а формирование и передача документов на возмещение НДС и акцизов будет осуществляться бесплатно.

Сбербанк выпускает электронную банковскую гарантию и помогает клиенту сформировать пакет документов в личном кабинете Сбербанк Бизнес Онлайн для отправки его в налоговую инспекцию. Налоговая служба возвращает сумму НДС в течение 7 дней.

Напоминаем, что Сбербанк первый и единственный банк в России, представляющий корпоративным клиентам возможность взаимодействия с налоговыми органами по вопросу возврата НДС через удаленные каналы связи.

Анатолий Попов, заместитель Председателя Правления Сбербанка:

«Дни до 30 апреля объявлены в России нерабочими, и мы понимаем, как важно и в этот период клиентам продолжать бесперебойно оформлять возврат своих налоговых платежей. В ситуации, когда офисы Федеральной налоговой службы физически не работают, мы видим большую востребованность нашего онлайн-сервиса по возвращению из бюджета НДС и акцизов. И мы приняли решение до 31 мая дать возможность клиентам пользоваться этим сервисом бесплатно. Конечно, это только одна из мер, которые принял Сбербанк, чтобы поддержать своих корпоративных клиентов. Но мы надеемся, что общими усилиями мы поможем российскому бизнесу справиться с сегодняшней ситуацией».

Но мы надеемся, что общими усилиями мы поможем российскому бизнесу справиться с сегодняшней ситуацией».

Возмещение НДС. Юридическая помощь

СОГЛАСИЕ НА ОБРАБОТКУ ПЕРСОНАЛЬНЫХ ДАННЫХ

ПОЛЬЗОВАТЕЛЕЙ ИНТЕРНЕТ-САЙТА WWW.DELFARVATER.RU

В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» я, субъект персональных данных, именуемый в дальнейшем Пользователь, отправляя информацию через формы обратной связи (далее – Формы) на интернет-сайте www.delfarvater.ru

(далее – Сайт), а также на адреса корпоративной электронный почты Адвокатского бюро «Деловой фарватер», заканчивающиеся на @delfarvater.ru

(далее – Корпоративная почта), свободно, в своей воле и в своем интересе, выражаю Адвокатскому бюро «Деловой фарватер» (ОГРН 1167700058679; ИННН 9705068808), располагающемуся по адресу: 109240, г. Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

1. Моментом принятия Согласия является маркировка соответствующего поля в Форме и нажатие на кнопку отправки Формы на любой странице Сайта, а также нажатие на кнопку отправки электронного письма, содержащего персональные данные Пользователя, на адрес Корпоративной почты Оператора.

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

4. Согласие дается на обработку следующих персональных данных Пользователя, указанных Пользователем в Формах, в файлах, прикрепленных к Формам, а также информации, направленной на адреса Корпоративной почты:

Фамилия, имя, отчество;

Адрес электронной почты;

Контактный телефон;

Возраст;

Иных персональных данных, указанных Пользователем в Формах или файлах, прикрепленных к Формам.

5. Цели обработки персональных данных:

Идентификация Пользователя;

Взаимодействие с Пользователем, в том числе направление уведомлений, запросов и информации, касающихся услуг Оператора, а также обработка запросов и заявок от Пользователя и установление обратной связи Пользователя с Оператором;

Ответы на запросы Пользователей;

Обеспечение работы Пользователя с Сайтом Оператора;

Направление Пользователям аналитических материалов и информирование Пользователей о предстоящих мероприятиях, организуемых Оператором, а также регистрация Пользователей для участия в таких мероприятиях;

Заключение с Пользователем договоров, в том числе трудовых и договоров на оказание юридических услуг;

Направление Пользователям справочной и иной маркетинговой информации, посредством направления сообщений на адрес электронной почты, которая была указана Пользователем.

Предоставление Пользователям консультаций по вопросам, которые касаются оказываемых Оператором услуг, в целях маркетинговой деятельности и поддержки Пользователей, а также в иных целях, которые не противоречат действующему законодательству Российской Федерации и условиям соглашений между Оператором и Пользователями.

6. В ходе обработки персональных данных Оператор вправе осуществлять сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных Пользователя.

7. Оператор принимает необходимые и достаточные организационные и технические меры для защиты персональной информации Пользователей от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

8. Передача персональных данных Пользователя третьим лицам не осуществляется, за исключением правопреемников Оператора при его реорганизации и лиц, осуществляющих обработку персональных данных по поручению Оператора и от его имени. В случае участия Пользователей в мероприятиях, организуемых Оператором, последний вправе раскрыть соответствующие персональные данные Пользователей лицам, участвующим в организации такого мероприятия.

9. Согласие на обработку персональных данных выдается Пользователем на срок, необходимый Оператору для достижения целей обработки персональных данных.

10. Согласие может быть отозвано Пользователем путем направления письменного заявления в адрес Оператора (109240, г. Москва, улица Гончарная, дом 24) или путем направления письменного заявления на следующий адрес Корпоративной электронной почты: [email protected].

11. Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

12. Понятия, которые используются в настоящем Согласии, должны трактоваться в соответствии с их определениями, которые даны в Федеральном законе от 27.07.2006 N 152-ФЗ «О персональных данных».

Юристы раскрывают секреты: как вернуть НДС из бюджета

Если вычеты в налоговом периоде оказались больше самой суммы налога – разницу возмещает государство. С необходимостью подтвердить вычет по НДС и получить возмещение может столкнуться любая компания или предприниматель, которые являются его плательщиками. Тех, кто хочет вернуть средства из бюджета, ждет повышенное внимание налоговой службы и более тщательная налоговая проверка. Поэтому учет обычно стремятся организовать так, чтобы всегда платить налог, а не возвращать его. Если в определенном периоде организация получила право на возмещение, она обычно переносит часть вычетов на другой налоговый период, объясняет гендиректор национальной юркомпании Региональный рейтинг. группа Налоговое консультирование и споры группа Арбитражное судопроизводство группа Банкротство (включая споры) группа Земельное право/Коммерческая недвижимость/Строительство 10-11место По количеству юристов × Юрий Мирзоев. Но это возможно не всегда. Например, исключениями являются те компании, у которых НДС в каждом периоде получается к возмещению, говорит Мирзоев. В особой зоне риска находятся импортеры и экспортеры, строительные, транспортные и другие компании с долгим циклом производства, перечисляет старший партнер юркомпании Региональный рейтинг. группа ВЭД/Таможенное право и валютное регулирование группа Налоговое консультирование и споры группа Разрешение споров в судах общей юрисдикции группа Корпоративное право/Слияния и поглощения группа Арбитражное судопроизводство Профайл компании × Владлена Варшавская.

Столько дел выигрывает ФНС по ее собственным данным 2017 года

НДС – сложный и противоречивый налог. И законность вычетов здесь один из главных вопросов, утверждает советник юрфирмы Федеральный рейтинг. группа ВЭД/Таможенное право и валютное регулирование группа ГЧП/Инфраструктурные проекты группа Цифровая экономика группа Банкротство (включая споры) группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (включая споры) группа Налоговое консультирование и споры (Налоговое консультирование) группа Разрешение споров в судах общей юрисдикции группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (крупные споры — high market) группа Трудовое и миграционное право (включая споры) группа Корпоративное право/Слияния и поглощения 13место По выручке на юриста (более 30 юристов) 16место По количеству юристов 20место По выручке × Игорь Пастухов. Но ситуация другая, чем была 5–10 лет назад. Если тогда споры о возврате НДС были массовыми и налогоплательщики чаще всего выигрывали, то сейчас наоборот. Изменилась политика налоговой, которая, с одной стороны, сосредоточилась на самых крупных и важных делах, с другой – готова слушать налогоплательщика и идти навстречу без суда (подробнее см. «Исследование «Право.ru»: ФНС стала судиться в четыре раза меньше»). Если брать общее число налоговых споров, в 2009 году налоговики выигрывали 32% дел, а сейчас – порядка 80%.

Ведомство пользуется системой АСК-НДС, которая автоматически сопоставляет данные из счетов-фактур контрагентов. Это позволяет выявлять несовпадения и преступные схемы. Ужесточились правила регистрации юрлиц, и число фирм-однодневок упало до исторического минимума в 7%.

Благодаря программам налоговые проверки стали быстрее и качественнее. Но это значит, что и юристы налогоплательщика должны работать более скрупулезно и четко, когда подают апелляцию в вышестоящий налоговый орган.

Старший партнер юркомпании «Варшавский и партнеры» Владлена Варшавская

Реальность операций или формальные недостатки

Государство заинтересовано собирать налоги, а не возвращать деньги из бюджета. Получить вычет никогда не было легким делом, а сейчас это еще сложнее из-за более тщательных проверок, делится Пастухов. По его наблюдениям, много отказов связано с дефектами оформления – например, нет расшифровки подписи, неправильно указан ИНН контрагентов, их руководители на опросе не подтвердили налоговикам, что подписывали эти счета-фактуры. В то же время число формальных отказов постепенно уменьшается.

Отказов из-за формальных недостатков становится меньше. Видимо, налоговые органы решили, что это невыгодно им самим: перегружает налоговые инспекции и суды, портит судебную статистику.

Старший партнер «Пепеляев Групп» Сергей Савсерис

Практика идет по другому пути: реальность операций важнее формальных недочетов. Об этом говорит новая ст. 54.1 НК, которая действует с августа 2017 года. Согласно этой норме, право уменьшить сумму налога зависит от того, исполнил ли свое обязательство контрагент налогоплательщика. «Важно заранее подумать, могут ли вашего контрагента обвинить о том, что у него нет ресурсов для исполнения договора», – объясняет старший консультант налоговой практики Федеральный рейтинг. группа Управление частным капиталом группа Цифровая экономика группа Интеллектуальная собственность (включая споры) группа Налоговое консультирование и споры (Налоговое консультирование) группа Семейное и наследственное право группа ТМТ (телекоммуникации, медиа и технологии) группа Земельное право/Коммерческая недвижимость/Строительство группа Корпоративное право/Слияния и поглощения 19место По количеству юристов 24место По выручке на юриста (более 30 юристов) 42место По выручке Профайл компании × Евгений Панкратов. По его словам, новые правила должны снять пласт формальных претензий. Если документы подписаны неустановленным или неуполномоченным лицом – само по себе это не является основанием отказать в уменьшении НДС к уплате, уверен юрист.

Актуальные темыНо иногда доказать реальность операции недостаточно. Надо обосновать, что ее совершил именно тот контрагент, который указан в документах. Если это не удастся – то получить вычет по НДС не получится, хотя суды признают такие затраты для целей исчисления налога на прибыль, делится Пастухов. По его словам, такая практика сложилась в последнее время.

А по сведениям Савсериса из Федеральный рейтинг. группа ВЭД/Таможенное право и валютное регулирование группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Антимонопольное право (включая споры) группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (включая споры) группа Комплаенс группа Природные ресурсы/Энергетика группа Фармацевтика и здравоохранение группа Экологическое право группа Банкротство (включая споры) группа Корпоративное право/Слияния и поглощения группа Семейное и наследственное право группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право группа Арбитражное судопроизводство (крупные споры — high market) группа Разрешение споров в судах общей юрисдикции × , отказывают чаще всего тогда, когда НДС не уплачен кем-то в цепочке поставок. Это может быть контрагент первого или последующих звеньев. Как рассказывает Савсерис, налоговики стремятся доказать не только этот факт, но и другие обстоятельства:

- налогоплательщик не проявил должной степени осмотрительности и осторожности при выборе контрагента;

- или он имеет отношение к компаниям, которые не уплатили НДС;

- у сделок нет деловой цели.

От налоговых нарушений к уголовным

Учитывая огромную «теневую экономику», большинство компаний когда-либо прибегало к различным незаконным методам возмещения НДС, делится «субъективной оценкой» Пастухов. Преступных схем очень много, но большинство известно налоговым органам, говорит Савсерис. В частности, в цепочку купли-продажи товаров могут встраиваться фирмы-однодневки, которые не платят НДС. По наблюдениям Савсериса, неуплата НДС часто встречается в строительной и рекламной сферах. Участники рынка обычно объясняют ее высокой долей расходов наличными – чтобы оплатить работу исполнителей-физлиц. Для этого в цепочку поставщиков вставляют «обнальные» фирмы-однодневки, которые выставляют счета с НДС, поясняет Савсерис.

Актуальные темыПо его словам, незаконные схемы мешают добросовестным налогоплательщикам. Ведь любой из них может оказаться в конце цепочки по хищению НДС. И если у поставщика нет средств на уплату налога – инспекция сможет доначислить его добросовестному налогоплательщику. «К сожалению, суд может признать такое взыскание НДС законным, даже если налогоплательщик не имел никакого отношения к налоговой экономии», – рассказывает Савсерис.

Пастухов предупреждает, что использовать незаконные схемы стало опаснее, ведь налоговики научились собирать доказательства фиктивности операций и активнее сотрудничают с полицией. Незаконные вычеты при возврате НДС означают риск привлечения к ответственности не по ст. 199 УК (уклонение от уплаты налогов), а по ст. 159 УК (мошенничество). Дело по мошеннической статье, в отличие от 199 УК, нельзя прекратить после выплаты долгов в бюджет.

Идти ли в суд и как готовиться

Если организация заявляет вычет НДС, выставленный компанией, которая его не уплатила (фирмой-однодневкой), то шансов выиграть в суде практически нет, говорит Савсерис. Дело в том, что придется доказывать должную осмотрительность при выборе контрагента. Сейчас для этого уже недостаточно формального набора документов о регистрации контрагента и т. п. По сути, нужно будет доказать реальные отношения с поставщиком, объясняет Савсерис: показать, что были деловые контакты с конкретными людьми, велась переписка, переговоры, согласовывалась текущая работа. По словам Пастухова, быть осмотрительным – означает посещать офис контрагента, его производственные объекты и склады, встречаться с его руководителями, собирать информацию и отзывы о его работе, проверять базы судебных актов.

А если добросовестная компания стала «жертвой» поставщика, который сам привлекал фирмы-однодневки для незаконной налоговой экономии, Савсерис советует ей обращаться в суд. Там надо доказывать, что компания непричастна к необоснованной налоговой выгоде. Например, в деле № А40-222736/2016 это удалось «Агрофирме «Элита». ФНС не смогла доказать, что эта компания причастна к махинациям своего поставщика и его аффилированных лиц. Перед тем как идти в суд, надо оценить перспективы по каждому эпизоду. Если истек трехлетний срок, в течение которого можно было воспользоваться вычетом, суд откажет налогоплательщику в удовлетворении заявления, приводит пример Варшавская.

В суде налогоплательщик не обязан опровергать выводы налоговых органов, говорит закон. Но на практике там нечего делать без доказательств, которые подтверждают вашу позицию. Тем более, согласно судебной практике, какие-то обстоятельства все-таки должен доказывать налогоплательщик.

Советник юрфирмы «ЮСТ» Игорь Пастухов

Если налоговый орган подтвердит «подозрительность» определенных операций, компания должна доказать осмотрительность при выборе контрагента и достоверность обстоятельств, дающих право на льготу, приводит пример Пастухов.

Как уменьшить НДС правильно

Чтобы получить вычет по НДС, бумаги нужно правильно оформить. Надо следить, чтобы реквизиты были указаны верно, проверять доверенности у подписантов и следить за достоверностью подписей. Счет-фактуры должны быть завизированы только лично. Факсимиле не допускается, даже если стороны условились об этом в договоре. «Суды считают, что оформление счет-фактур – это сфера публичных, а не частных интересов», – поясняет Пастухов. Чтобы избежать проблем с возвратом суммы налога, Варшавская рекомендует вести раздельный учет НДС по операциям, а порядок учета закрепить в учетной политике. У компании не должно быть долгов по налогам и сборам, а приобретенные товары надо обязательно использовать в налогооблагаемой деятельности. Не лишне проверять контрагентов второго и третьего звеньев. А во время камеральной налоговой проверки инспекторы могут допросить свидетелей, проверить производство и склады, предупреждает Варшавская.

Она советует заранее подготовить пояснения по таким вопросам:

- Почему суммы НДС к возмещению из бюджета больше, чем суммы к уплате?

- Почему сумма заявлена в текущем налоговом периоде, хотя это можно сделать в течение трех лет?

- Из чего складывается себестоимость товара, изготовления продукции?

Кроме корректного оформления операций, надо следить, чтобы все отношения с поставщиками были реальны, а договор заключался именно с той фирмой, от имени которой действуют менеджеры продавца, советует Савсерис. Стоит сохранять всю электронную переписку. По словам Савсериса, стоит насторожиться, если менеджеры поставщика ведут переписку с бесплатных почтовых сервисов, вам предлагают заключить договор с «операционной компанией», а руководитель избегает встречи или выглядит как подставное лицо. Чтобы не получить отказ в вычете НДС, потому что его не уплатил в бюджет поставщик, нужно контролировать менеджеров по закупкам и документировать все этапы взаимодействия с поставщиками, говорит Савсерис. «Ну и конечно, не стоит ввязываться в сомнительные схемы по хищению НДС», – прибавляет он.

|

Форма предоставления |

гарантийная линия |

|

Срок действия гарантийного лимита |

до 2 лет |

|

Срок гарантии |

не менее 8 месяцев со дня подачи налоговой декларации, в которой заявлена сумма налога к возмещению |

|

Сумма гарантии |

в размере суммы НДС к возмещению |

|

Валюта |

российский рубль |

|

Периодичность предоставления гарантии в налоговый орган |

ежеквартально |

|

Обеспечение |

необходим залог, покрывающий сумму гарантийного лимита. При необходимости оформляются поручительства основных компаний холдинга — владельцев активов и получателей выручки |

Окажем помощь в возмещении НДС из бюджета. Составим декларацию и проверим контрагентов.

Вопрос правомерности возмещения налогоплательщикам налога на добавленную стоимость (НДС) и законности отказов налоговых органов в предоставлении права на вычеты по НДС и права на возмещение НДС из бюджета остается актуальным в судебной практике уже много лет. Помимо неясностей и неточностей в законодательстве о налогах и сборах, целый комплекс проблем таят в себе налоговые проверки.

Анализ арбитражной практики, связанный с процедурой возмещения НДС, говорит о том, что зачастую подход налоговых органов при вынесении решений об отказе бывает в достаточной степени формален. Достаточно много решений судов выносится в пользу налогоплательщиков из-за банального несоблюдения налоговиками формальностей, выраженных в:

- Нарушении порядка истребования документов;

- Несоблюдении процедуры проведения налоговой проверки;

- Невыполнении требований по сбору доказательств о нарушении налогового законодательства;

- Помимо всего вышесказанного, суды отмечают вынесение решений налоговыми органами на основании совершенно формальных «придирок», выраженных в обнаружении очевидных ошибок делопроизводства, опечаток или неточностей, не влияющих на порядок исчисления НДС.

Наша компания предлагает полное сопровождение процедуры возмещения НДС. Практика показывает, что для достижения наилучшего результата целесообразно начинать сопровождение процесса возмещения НДС уже на стадии подготовки налоговой декларации, а не в процессе камеральной проверки.

Типичные проблемы в практике возмещения НДС

- Суммы вычетов заявлены не в тех налоговых периодах, к которым они относятся

- Получены акты о выявленных нарушениях, решения об отказе полностью (частично) в возмещении НДС либо налоговый орган бездействует

- Налоговый орган продлевает камеральную налоговую проверку либо назначает мероприятия дополнительного налогового контроля по итогам камеральной проверки

- Истек 3-месячный срок на обжалование решений налогового органа об отказе в возмещении НДС

- Отказ в возмещении НДС связан с “недобросовестными” контрагентами, дефектами в счетах-фактурах, иных документах, отсутствием реализации и т.п.

- Налоговый орган не исполняет заявление о возврате (зачете) НДС либо допускает просрочку в возврате налога без выплаты соответствующих процентов

- По мнению налогового органа или налогоплательщика, истек 3-летний срок на зачет или возврат НДС либо на представление налоговой декларации

- Проблемы в возмещении НДС при переходе организации на учет в другую налоговую инспекцию

- Налоговый орган не получил подтверждение от контрагента в результате проведения встречной проверки

- Возмещение НДС по счетам-фактурам, составленным с нарушениями статьи 169 НК РФ

- Момент возмещения НДС по исправленным счетам-фактурам

- Возмещение НДС по «сверхнормативным» рекламным расходам

- Возмещение НДС по коммунальным платежам у арендатора и арендодателя, если данные платежи оплачиваются отдельно

- Иные нетипичные ситуации

Этапы оказания услуги по «Возмещению НДС»

| 1 этап | Подготовительный этап – помощь в составлении налоговой декларации, консультирование по вопросам НДС |

| 2 этап | Сопровождение камеральной проверки до момента вынесения Решения по итогам проверки. Включает в себя: консультирование при получении запросов налогового органа по подготовке пояснений и предоставлению документов по Требованию, составление мотивированного возражения на результаты проверки |

| 3 этап | Обжалование решения налогового органа в вышестоящий налоговый орган, включает в себя составление жалобы в вышестоящий налоговый орган |

| 4 этап | Судебное урегулирование – представление интересов в арбитражных судах, в том числе и по вопросу возмещения процентов за несвоевременный возврат НДС, включает в себя прохождение всех судебных инстанций, составление заявлений, жалоб и последующий возврат судебных издержек за счет налогового органа |

Результат оказания услуги «Возмещение НДС»

Наши специалисты сопровождают процесс возмещения НДС на всех стадиях, начиная от составления налоговой декларации и заканчивая началом исполнения налоговым органом судебного акта.

Наша главная задача – оказать комплексное сопровождение в возмещении НДС по приобретенным товарам/услугам. Мы максимально учитываем «спорные моменты» в арбитражной и судебной практике, стараясь найти необходимые «зацепки» для клиента.

Результатом нашей работы станет максимально проработанное возмещение НДС, что значительно повышает шансы на успех в этом нелегком деле!

Стоимость услуги

Стоимость услуг договорная и зависит от конкретной ситуации. В среднем, стоимость наших услуг колеблется от 4 до 7 процентов от реально возмещенной суммы.

Мы поможем решить проблемы вашего бизнеса!

Налоговое консультирование

Налоговое планирование

Налоговый аудит

Сопровождение налоговой проверки

Как TCJA повлиял на перспективы федерального бюджета?

В начале 2017 года республиканцы в Конгрессе часто говорили о налоговой реформе, не влияющей на доходы. Потери доходов от снижения налогов будут компенсированы отменой налоговых льгот или введением других налогов, в первую очередь налога на поток денежных средств в зависимости от места назначения, который иногда называют налогом с поправкой на границу. Налог на движение денежных средств по месту назначения вызвал сильное сопротивление бизнес-групп, особенно розничных торговцев, и в конечном итоге был отменен. Затем законодатели перешли к сочетанию снижения налогов и реформы.Результатом стал Закон о сокращении налогов и занятости (TCJA).

Оценка влияния TCJA на бюджет

Объединенный комитет по налогообложению и Бюджетное управление Конгресса опубликовали несколько оценок ожидаемого воздействия TCJA на бюджет. Все эти оценки показывают, что за первое десятилетие TCJA существенно снизила выручку и увеличила дефицит. Конкретная сумма варьируется — примерно от 1 триллиона долларов до 2 триллионов долларов — по трем причинам.

Во-первых, агентства оценили влияние на бюджет, используя как традиционные методы (которые не учитывают потенциальные изменения в экономике в целом), так и динамические методы (которые учитывают).Во-вторых, агентства первоначально оценили влияние на бюджет по сравнению с базовым бюджетом, установленным в 2017 году, когда закон был обсужден и принят. Позже они опубликовали обновленные цифры с использованием базовых показателей 2018 года, которые включали новую экономическую и бюджетную информацию. В-третьих, официальные оценки обычно не включают новые затраты на обслуживание долга в результате снижения налогов или увеличения расходов. Однако прогнозы для всего бюджета включают обслуживание долга.

Условные оценки

Во время законодательных дебатов наиболее часто цитируемой оценкой было то, что TCJA увеличит дефицит примерно на 1 доллар.5 трлн за 10 лет. Этот показатель взят из стандартной оценки Объединенного комитета по налогообложению (JCT) и Бюджетного управления Конгресса (CBO). JCT прогнозировал, что закон сократит выручку на 1,65 триллиона долларов с 2018 по 2027 год. Это увеличение дефицита будет частично компенсировано, по прогнозам CBO и JCT, сокращением расходов на 194 миллиарда долларов, в первую очередь на медицинское страхование.

В последующем обновлении CBO оценила обычный бюджетный эффект почти в 1,9 триллиона долларов за тот же период. Это увеличение отражает обновленный взгляд на некоторые особенности закона, а также новые экономические прогнозы.

Динамические оценки

Исходная динамическая оценкаJCT показала, что TCJA будет стимулировать экономическую активность (а не рост) в среднем примерно на 0,7 процента в течение бюджетного окна. Такой рост снизит влияние дефицита примерно на 385 миллиардов долларов — прирост доходов на 451 миллиард долларов частично компенсируется дополнительными расходами на 66 миллиардов долларов по более высоким процентным ставкам. С учетом макроэкономических эффектов, TCJA, таким образом, увеличит дефицит чуть менее чем на 1,1 триллиона долларов за десятилетие. Обновление CBO за 2018 год увеличило эту цифру примерно до 1 доллара.4 трлн.

Расходы на обслуживание долга

Для финансирования снижения налогов TCJA правительство выпустит дополнительные казначейские ценные бумаги и оплатит дополнительное обслуживание долга. Включая эти расходы, эффект дефицита TCJA больше. Например, в обновленной версии CBO за 2018 год обычное увеличение дефицита TCJA за первое десятилетие составило почти 2,3 триллиона долларов. Соответствующая динамическая оценка — увеличение на 1,9 триллиона долларов.

Положения с истекающим сроком действия

Чтобы удовлетворить требования бюджетного процесса, законодатели решили отменить некоторые положения TCJA.Например, большинство сокращений индивидуального подоходного налога истекает в конце 2025 года. Расходы на новые инвестиции также являются временными. Таким образом, согласно традиционной оценке, закон увеличил дефицит с 2018 по 2026 год и затем уменьшил его. Однако, если законодатели решат продлить срок действия всех положений, срок действия которых истекает, это добавит около 480 миллиардов долларов к дефициту до 2027 года, а затем будет расти.

Более поздние десятилетия

TCJA был принят в рамках процесса, известного как примирение.Среди прочего, согласование требует, чтобы законопроект не увеличивал дефицит сверх 10-летнего окна бюджета. Тогда JCT и CBO пришли к выводу, что закон удовлетворяет этому требованию на основе стандартной оценки. Действительно, они обнаружили, что закон сократил дефицит, начиная с 2027 года. Однако, если истекающие положения TCJA в конечном итоге станут постоянными, дефицит будет постоянно выше.

Исторический контекст

Как ни крути, TCJA был серьезным снижением налогов.Согласно последним прогнозам CBO, налоговые поступления в период с 2020 по 2024 год составят в среднем всего 16,7 процента ВВП. Это намного ниже среднего показателя в 17,4 процента ВВП с 1970 по 2019 год.

Доходы вырастут до 18,0 процента ВВП к 2030 году, если срок всех временных резервов TCJA истечет в соответствии с графиком. Если эти положения будут продлены, доходы составят 17,5 процента ВВП.

Эти доходы намного ниже ожидаемых расходов, которые, по прогнозам CBO, вырастут с 21 процента ВВП в 2020 году до 23,4 процента в 2030 году.В отсутствие резкого сокращения расходов или увеличения доходов государственный долг будет продолжать расти быстрее, чем экономика.

Обновлено в мае 2020 г.

Что значит внебюджетная государственная программа?

Внебюджетный и бюджетный учет

Бюджет объединяет расходы и поступления практически от всех видов деятельности на федеральном уровне, от оплаты услуг врачам, которые лечат пациентов по программе Medicare, до финансирования Агентства по охране окружающей среды, сбора подоходных налогов и продажи договоров аренды на нефть на федеральной земле.Однако в двух случаях Конгресс отделил программы от остальной части бюджета. Фонд почтовой службы и целевые фонды по инвалидности и пенсионным фондам в системе социального обеспечения официально признаны «внебюджетными», даже если их расходы и доходы включены в единый бюджет.

Законодатели создали этот специальный бухгалтерский учет, чтобы попытаться заблокировать эти программы. Что касается почтовой службы, то целью было дать агентству возможность использовать более эффективные методы, чем позволяет традиционный бюджетный процесс.Но это не помогло почтовой службе избежать финансовых затруднений.

Целью Social Security было защитить любые излишки от использования в других программах. Два целевых фонда социального обеспечения накопили большие излишки с 1983 года. В конечном итоге они будут использованы для выплаты пособий. Поэтому защитники утверждали, что эти излишки должны быть отделены от бюджета для остальной части правительства. Конгресс надеялся, что это разделение вызовет большую финансовую дисциплину в остальной части правительства.

РЕЗУЛЬТАТЫ

Этот бухгалтерский учет дал неоднозначные результаты. Бюджетные правила Конгресса запрещают явное использование сокращения расходов или увеличения доходов в системе социального обеспечения для оплаты увеличения расходов или снижения налогов где-либо еще. В этом смысле внебюджетный учет защитил программу. Но обсуждения бюджета на высоком уровне сосредотачиваются на дефиците единого бюджета и, таким образом, игнорируют различие между внебюджетными и внебюджетными фондами. В результате профициты социального обеспечения эффективно помогли финансировать дефицит в других частях правительства.Насколько это известно, неясно, но за почти три десятилетия, когда Социальное обеспечение было вне бюджета, остальная часть правительства имела профицит всего за два года (1999 и 2000).

Во всяком случае, сегодня эти аргументы не столь актуальны. Ежегодные расходы на социальное обеспечение превышают непроцентный доход с 2010 года. Объединенные целевые фонды по-прежнему имеют профицит в течение 2019 года из-за процентных выплат из казначейства, но эти платежи представляют собой просто переводы из одного государственного учреждения в другое и поэтому не влияют на единый дефицит.Сальдо целевых фондов может начать сокращаться в 2020 году.

Федеральная резервная система

Федеральная резервная система (ФРС) является частью федерального правительства, но явно исключена из бюджета, чтобы защитить разработчиков денежно-кредитной политики от политического давления. Другие развитые страны делают то же самое. Таким образом, ФРС устанавливает свои собственные расходы и финансируется за счет доходов от кредитования банков и своих финансовых активов. ФРС ежегодно перечисляет свою прибыль Казначейству, которую бюджет записывает как поступления, но в остальном агентство работает вне бюджета.

ПРОЧАЯ ДЕЯТЕЛЬНОСТЬ ВНЕ БЮДЖЕТА

Некоторые федеральные мероприятия выходят за рамки бюджета, потому что правительство играет ограниченную роль в том, что в остальном является частной деятельностью. Правительство управляет различными фондами, активы которых принадлежат индейским племенам, федеральным служащим, правообладателям и другим частным лицам. Расходы и поступления в эти фонды обычно не включаются в бюджет.

Финансируемые государством предприятия, такие как федеральные банки жилищной ссуды, также выходят за рамки бюджета, потому что они находятся в частной собственности и их долг не полностью соответствует доверию и кредиту со стороны правительства США.Однако большинство наблюдателей полагают, что их тесные связи с правительством приведут к финансовой помощи, если они столкнутся с финансовыми проблемами.

Это предположение оказалось верным для Fannie Mae и Freddie Mac, гигантских предприятий ипотечного финансирования. Во время финансового кризиса 2008 года они получили значительную финансовую помощь и были переданы в ведение федерального правительства. Это привело к спору об их статусе. Управление управления и бюджета считает, что Fannie Mae и Freddie Mac по-прежнему достаточно частны, чтобы выйти за рамки бюджета.Бюджетное управление Конгресса считает, что федеральный контроль сейчас настолько силен, что эти две организации фактически являются федеральными агентствами, и их расходы и поступления должны быть в бюджете.

Обновлено в мае 2020 г.

Возврат НДС в бюджете 2020 г.

Ожидается, что возмещение НДС повысит покупательские настроения во время китайского Нового года. (Фото Патипат Джантонг)Возврат налога на добавленную стоимость (НДС) для покупок в китайский Новый год в следующем году будет финансироваться из годового бюджета на 2020 год, сообщает глава Управления налоговой политики (FPO).

Те, кто имеет право на возмещение НДС, получат декларацию к ноябрю следующего года, поэтому целесообразно использовать расходы годового бюджета на 2020 год для финансирования схемы, сказал Лаварон Сангснит, генеральный директор FPO. Правительство также не включило возврат НДС в расходную часть бюджета этого года.

Финансовый год 2019 длится с 1 октября 2018 г. по 30 сентября 2019 г.

По оценкам, налоговые льготы на торговлю обойдутся правительству примерно в 9 миллиардов батов упущенной выгоды.

Кабинет министров во вторник утвердил возврат НДС для тех, кто потратит с 1 по 15 февраля 2019 года.

Претенденты на возврат средств должны платить дебетовыми картами со сберегательными счетами, связанными с PromptPay, в магазинах, у которых есть устройства электронного сбора данных, подключенные к кассовым терминалам. Это позволяет направлять информацию об их расходах в налоговый департамент.

Расходы с использованием государственных смарт-карт не предусматривают возмещения НДС.

НДС будет возвращен через государственную систему денежных переводов PromptPay.

Квалифицированные покупатели будут иметь право на возмещение НДС в размере 5% за каждую покупку товаров и услуг, которая включает НДС. Оставшиеся 2% НДС пойдут в казну правительства.

Чтобы получить возмещение НДС в размере не более 1000 бат, покупатели должны потратить 21 400 бат во время действия схемы.

Министр финансов Аписак Тантиворавонг недавно заявил, что надеется, что схема возмещения НДС вызовет рост расходов, помогая поддерживать экономический рост страны на уровне 4% или выше в следующем году.

Правительство хочет поднять внутреннюю экономику, чтобы смягчить глобальный экономический спад, с помощью ряда мер экономического стимулирования, в том числе разорителей в размере 86,9 млрд батов на малообеспеченных, пожилых людей и пенсионеров, а также политику возврата НДС для получателей. государственной программы социального обеспечения и субсидий, а также налоговой льготы на покупки в новогодний период.

Методика прогнозирования поступлений НДС в Государственный бюджет Украины

Автор

Abstract

НДС является основным косвенным налогом в Украине среди других стран, обеспечивая одну из крупнейших статей доходов государственного бюджета.Наличие процедуры возмещения НДС и необходимость покрытия государственных расходов доходами от администрирования НДС требуют использования эффективного метода планирования и прогнозирования поступлений от НДС на новый финансовый год. Целью статьи был анализ эффективности двух методов прогнозирования доходов по НДС, таких как метод скользящей средней и метод корреляции и регрессии. Это было сделано путем анализа эффективности прогнозов, сделанных за предыдущие годы, и сравнения их с фактическими данными для составления прогноза поступлений НДС с использованием этих методов на 2014–2016 годы и выявления основных причин проблем в процессе прогнозирования.Результаты показывают, что прогнозы, основанные на двух методах (корреляционно-регрессионный анализ и двойное скользящее среднее), достаточно точны. После внесения определенных корректировок эти методы можно использовать на национальном уровне.

Рекомендуемая ссылка

Скачать полный текст от издателя

Самые популярные товары

Это элементы, которые чаще всего цитируют те же работы, что и эта, и цитируются в тех же работах, что и эта.- Энтони Дж. Пеллечио и Кэтрин Хилл, 1996. « Эквивалентность методов производства и потребления для расчета базы налога на добавленную стоимость; Применение в Замбии ,» Рабочие документы МВФ 96/67, Международный валютный фонд.

- Дженкинс, Гленн П. и Куо, Чун-Ян, 2000. « Имитационная модель доходов от НДС для налоговой реформы в развивающихся странах », Мировое развитие, Elsevier, vol. 28 (4), страницы 763-774, апрель.

- Дженкинс, Гленн П. и Куо, Чун-Ян, 2000.« Имитационная модель доходов от НДС для налоговой реформы в развивающихся странах », Мировое развитие, Elsevier, vol. 28 (4), страницы 763-774, апрель.

- Робина Атер Ахмед и Марк Райдер, 2008 г. « Налоговый разрыв в Пакистане: оценка с использованием налоговых расчетов и методологии », Серия рабочих документов Международного центра общественной политики, AYSPS, GSU paper0811, Международный центр государственной политики, Школа политических исследований Эндрю Янга, Государственный университет Джорджии.

Подробнее об этом товаре

Ключевые слова

НДС; прогноз; бюджет государства;Все эти ключевые слова.

Классификация JEL:

- C53 — Математические и количественные методы — — Эконометрическое моделирование — — — Прогнозирование и модели прогнозирования; Методы моделирования

- E62 — Макроэкономика и денежно-кредитная экономика — — Макроэкономическая политика, макроэкономические аспекты государственных финансов и общие перспективы — — — Фискальная политика

- h35 — Государственная экономика — — Налогообложение, субсидии и доходы — — — Деловые налоги и субсидии

Статистика

Доступ и загрузка статистикиИсправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами.Вы можете помочь исправить ошибки и упущения. При запросе исправления укажите дескриптор этого элемента: RePEc: ann: inecon: y: 2015: i: 10: p: 81-94 . См. Общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, аннотации, библиографической информации или информации для загрузки, обращайтесь: (International Economics). Общие контактные данные провайдера: http://edirc.repec.org/data/welodpl.html .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь. Это позволяет связать ваш профиль с этим элементом. Это также позволяет вам принимать потенциальные ссылки на этот элемент, в отношении которых мы не уверены.

Если CitEc распознал ссылку, но не связал с ней элемент в RePEc, вы можете помочь с этой формой .

Если вам известно об отсутствующих элементах, цитирующих этот элемент, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого ссылочного элемента.Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, поскольку там могут быть некоторые цитаты, ожидающие подтверждения.

Обратите внимание, что исправления могут занять пару недель, чтобы отфильтровать различные сервисы RePEc.

Союзный бюджет на 2021 год Обзор изменений в соответствии с GST

Сводка бюджета на 2021 г. по налогу на товары и услуги, 2017 г. (GST)

Министр финансов (МФ) представил законопроект о финансах 1 февраля 2021 года во время презентации бюджета Союза на 2021 год.

Посредством бюджета, с точки зрения налога на товары и услуги, для защиты государственных доходов уполномоченному были предоставлены некоторые полномочия. Кроме того, в Закон о налоге на товары и услуги были внесены поправки, включающие ограничение на использование ITC (предварительный налоговый кредит), изменение объема поставки, определенные послабления в подаче годовой декларации, разъяснения по выплате процентных обязательств, возможность экспорта с уплатой налога. или без уплаты налога и возврата будет доступна уведомленная категория налогоплательщиков.

Поправка к Закону о центральном налоге на товары и услуги, 2017 г. (Закон о CGST, 2017 г.)

- Раздел 7 (1) (aa): Объем поставки (добавление нового подраздела): Независимо от поставки, произведенной некорпоративными клубами или ассоциацией своим членам или наоборот, она будет считаться поставкой в GST режим.Он будет подлежать обложению налогом на наличные деньги, полученные от членов. Это изменение будет иметь ретроспективный эффект с даты введения GST, то есть с 01.07.2021.

- Раздел 16 (2) (aa): Право и условия для получения предварительного налогового кредита: С учетом этого эффекта, теперь предварительный налоговый кредит (ITC) будет доступен получателю только для тех счетов, которые поставщик должным образом загрузил в возврат (GSTR-1). Это означает, что счет отражается в автоматически заполняемой Форме GSTR-2A получателя.Для этих счетов только получатель будет иметь право использовать ИТЦ.

- Раздел 44: Годовой отчет: В соответствии с поправкой в разделе 44, теперь годовые отчеты могут быть предоставлены с самозаверяющим актом сверки и сверкой стоимости поставок, заявленной в предоставленной декларации, то есть в форме GSTR 3B и форме GSTR-1 . Кроме того, уполномоченному было предоставлено право освобождать группу лиц от годовой отчетности.

- Отсутствие Раздела 35 (5): Было предложено удалить обязательное требование о проведении аудита годовой отчетности и подачи отчетов о сверке от практикующего специалиста, такого как дипломированный бухгалтер (CA) или бухгалтера по затратам (CMA).

- Раздел 44: Годовой отчет: В соответствии с поправкой в разделе 44, теперь годовые отчеты могут быть предоставлены с самозаверяющим актом сверки и сверкой стоимости поставок, заявленной в предоставленной декларации, т. 1. Кроме того, уполномоченному было предоставлено право освобождать группу лиц от годовой отчетности.

- Раздел 50 (1): Проценты за просрочку уплаты налога: Проценты будут выплачиваться на чистое денежное налоговое обязательство, что означает, что остаток денежных средств, доступный в электронной кассовой книге (ECL), будет вычтен из фактического налога. ответственность, а в отношении оставшейся части, подлежащей зачету, налоговое обязательство будет включать проценты, как указано в Разделе 50 (1) Закона о CGST, 2017.Это соответствует 39-му заседанию совета GST. Это изменение повлияет ретроспективно с 01.07.2017.

- Раздел 75 (12): Общие положения, касающиеся определения налога: Слово «самостоятельный налог» включает налог, подлежащий уплате в отношении исходящих поставок, детали которых были предоставлены в соответствии с разделом 37 (Форма GSTR -1), но не включены в возврат, предоставленный в соответствии с разделом 39 (форма GSTR-3B). Это расширило сферу самооценки и включает поставку, заявленную по форме GSTR-1.

- Раздел 83 (1): Временное наложение ареста для защиты доходов в определенных случаях: Если Комиссар сочтет нужным, он / она может приказать в письменной форме наложить арест на любое имущество, включая банковский счет и принадлежащие ему, даже после возбуждения дела а не рассмотрение дела. Это приложение остается в силе в течение одного года с даты приказа, указанного в Разделе 83 (1) Закона о CGST, 2017.

- Раздел 107 (6): Апелляции в апелляционный орган: Апелляция не может быть подана в случае первой апелляции в апелляционный орган в случае ареста и конфискации товаров и транспортных средств во время перевозки без уплаты предоплаты размер 25% от суммы наложенного штрафа.

- Раздел 151: Право на сбор статистики: Эта поправка расширила полномочия уполномоченного запрашивать любую информацию от любого лица, имеющего отношение к рассматриваемому вопросу.

- Раздел 152: Запрет на раскрытие информации: В соответствии с поправкой, внесенной в раздел 151, комиссар может запросить любую информацию у любого, кто причастен к делу, но перед доступом к любой информации должна быть предоставлена возможность быть выслушанным.

- Поскольку введение нового подраздела (aa) в Раздел 7 (1) объема поставки Закона о CGST, 2017, Приложение II, параграф 7 был исключен из Закона CGST, 2017.

Поправка к Закону о комплексном налогообложении товаров и услуг, 2017 г. (Закон о IGST, 2017 г.)

С учетом этой поправки в разделе 16 Закона о IGST от 2017 года, теперь поставки товаров и услуг только застройщикам особых экономических зон или единицам особых экономических зон для санкционированных операций будут пользоваться преимуществом нулевого рейтинга.

В текущем сценарии в соответствии с разделом 16 (3) Закона о IGST, 2017 существует два способа требования возврата накопленного предварительного налогового кредита (ITC):

- Осуществление поставок с уплатой единого налога и требование его возврата;

- Осуществление поставок без уплаты интегрированного налога и истребование накопленных ITC на основе формулы, упомянутой в Правиле 89 (3) Закона о CGST, 2017.

Принимая во внимание вышеуказанную поправку, он ограничивает предложение с нулевой ставкой при уплате интегрированного налога только уведомленным классом налогоплательщиков или уведомленными поставками товаров или услуг.

Кроме того, было предложено, чтобы в случае возврата без уплаты интегрированного налога, реализация за границей должна была быть получена в срок или раньше срока, установленного в Законе об управлении иностранной валютой 1999 года (FEMA, 1999). В случае нереализации в такой иностранной валюте заявитель обязан внести возмещение в течение тридцати дней после истечения срока, указанного в FEMA, 1999, вместе с процентами, как указано в Разделе 50 Закона о CGST, 2017

.Бюджет 2021 — Блог налогового агента

В среду министр финансов Rt.Достопочтенный Риши Сунак, депутат, представил правительственный бюджет на 2021 год.

В своем выступлении канцлер объявил о расширении ряда действующих схем COVID-19, а также о дополнительной поддержке для частных лиц и предприятий, поскольку Великобритания продолжает бороться с последствиями пандемии, в том числе:

• продление Схемы сохранения рабочих мест в связи с коронавирусом до конца сентября 2021 года

• продолжение Схемы поддержки дохода от самозанятости (SEISS) до сентября 2021 года с расширенным правом на участие в программе самооценки 19/20

• продолжение действия программы самооценки ряд временных сервитутов на COVID-19, включая расходы на домашний офис и тесты на антиген COVID-19 на 2021-22 налоговый год

• инвестиции в размере около 200 миллионов фунтов стерлингов в дополнительные ресурсы и новые технологии для HMRC в 2021-22 годах.

Более подробную информацию о других мерах, связанных с HMRC, включая объявления об изменении налоговых ставок, можно найти ниже. Более подробную информацию обо всех объявленных сегодня мерах можно найти на сайте GOV.UK.

Для обеспечения большей прозрачности и тщательности документов, которые традиционно публиковались в Бюджете, Казначейство Ее Величества также объявило, что 23 марта будет опубликован ряд налоговых консультаций и призывов к представлению доказательств. Некоторые из этих консультаций являются ключевыми для 10-летней стратегии правительства в области налогового администрирования.Мы призываем вас принять участие в их работе — дополнительная информация будет предоставлена, когда вы поделитесь с вами подробностями этих документов после их публикации.

Поддержка COVID-19:

Продление схемы сохранения рабочих мест в связи с коронавирусом (CJRS) до конца сентября 2021 года:

Правительство Великобритании продолжит выплачивать 80% обычной заработной платы сотрудников за не отработанные часы, вплоть до предела в 2500 фунтов стерлингов в месяц, до конца июня 2021 года. На периоды в июле гранты CJRS покроют 70% обычной заработной платы сотрудников за непроработанные часы до предела в 2 187 фунтов стерлингов.50. В августе и сентябре это будет сокращено до 60% от обычной заработной платы сотрудников до 1875 фунтов стерлингов. Работодатели должны будут продолжать выплачивать своим уволенным сотрудникам не менее 80% их обычной заработной платы за часы, которые они не работают в это время, вплоть до предела в 2500 фунтов стерлингов в месяц. Они также должны платить соответствующие взносы работодателя в национальное страхование и пенсионные взносы по субсидируемой оплате отпуска из собственных средств. При подаче заявки на периоды с 1 мая 2021 года и далее соответствующие сотрудники должны быть трудоустроены на 2 марта 2021 года и иметь информацию в реальном времени (RTI) в HMRC, уведомляющую о выплате заработка для этого сотрудника их работодателем в период с 20 марта 2020 года по 2 марта 2021 года. .Вы можете узнать больше о CJRS на GOV.UK.

Схема поддержки дохода от самозанятости(SEISS) будет действовать до сентября с четвертым и пятым грантом:

Четвертый и пятый гранты будут учитывать налоговые декларации за 2019-20 гг. И будут открыты для тех, кто стал самозанятым в 2019-20 налоговом году. Для участия в программе клиенты должны подать налоговые декларации за 2019-20 гг. Не позднее 2 марта 2021 года. Право на получение четвертого гранта SEISS также будет зависеть от того, есть ли у вас основания полагать, что вы испытали значительное финансовое воздействие коронавируса в период с февраля 2021 года по апрель 2021 года.В отношении четвертого гранта правительство Великобритании выплатит налогооблагаемый грант из расчета 80% средней торговой прибыли за три месяца. Он будет выплачиваться единовременно, а общая сумма не должна превышать 7500 фунтов стерлингов. Стоимость гранта основана на средней торговой прибыли за период до 4 налоговых лет в период с 2016 по 2020 год, если таковая имеется. Более подробную информацию о схеме можно найти на сайте GOV.UK, выполнив поиск «Схема поддержки дохода от самозанятости».

Перенос расширенных убытков для бизнеса:

Чтобы помочь жизнеспособным британским предприятиям, которые оказались в убыточной позиции, правило переноса торговых убытков будет временно продлено с существующего одного года до трех лет.Это будет доступно как для зарегистрированных, так и для некорпоративных предприятий. Некорпоративные предприятия и компании, которые не являются членами корпоративной группы, смогут получить компенсацию в размере до 2 миллионов фунтов стерлингов за убытки в 2020-2021 и 2021-22 годах. Компании, которые являются членами корпоративной группы, смогут получить компенсацию в размере до 200000 фунтов стерлингов от убытков в 2020-21 и 2021-22 годах без каких-либо групповых ограничений. Компании, которые являются членами корпоративной группы, смогут получить компенсацию в размере до 2 миллионов фунтов стерлингов убытков в каждом из 2020-21 и 2021-22 годов, но при условии ограничения в 2 миллиона фунтов стерлингов для всей группы в целом.Более подробная информация доступна в нашем руководстве.

Новая схема отсрочки НДС:

Новая схема платежей помогает предприятиям с отсроченным НДС выплачивать свою задолженность небольшими ежемесячными платежами с марта без процентов. Схема теперь открыта, и вы можете делать от 2 до 11 ежемесячных платежей, в зависимости от того, когда вы присоединитесь. Чем позже вы присоединитесь, тем меньше взносов вам будет доступно. Вы можете присоединиться через простую онлайн-службу, не связываясь с HMRC. Присоединиться к схеме нужно до конца июня.Более подробную информацию можно получить на сайте GOV.UK.

Снижение НДС для сектора туризма и гостеприимства Великобритании:

Правительство продлит временную пониженную ставку 5% НДС на товары и услуги, предоставляемые сектором туризма и гостеприимства, до 30 сентября 2021 года. Чтобы помочь предприятиям вернуться к стандартной ставке 20%, будет применяться ставка 12,5%. последующие шесть месяцев до 31 марта 2022 года.

Продолжение сервитута по расходам на оборудование домашнего офиса COVID-19 на 2021-22 налоговый год:

Освобождение от подоходного налога и соответствующее игнорирование сетевых плат были введены на 2020-21 налоговый год.Это позволило работодателям возместить сотрудникам стоимость домашнего офисного оборудования, которое было сочтено необходимым для работы из дома в результате вспышки COVID-19, освобожденной от подоходного налога и сетевых карт класса 1. Исключение должно было закончиться 5 апреля 2021 года, но теперь будет продлено до 5 апреля 2022 года.

Освобождение от подоходного налога для тестов на антиген коронавируса, оплачиваемых работодателем, на 2020-21 и 2021-22 налоговые годы:

Эта мера сохранит освобождение от налога на прибыль для выплат, которые работодатель производит работнику для возмещения стоимости соответствующего антигена коронавируса.Для работника или работодателя не будет никаких обязательств по налогу на прибыль.

Временный гербовый сбор по земельному налогу (SDLT) сокращение:

Правительство продлит временное увеличение диапазона нулевых ставок SDLT для жилых домов до 500000 фунтов стерлингов в Англии и Северной Ирландии до 30 июня 2021 года. С 1 июля 2021 года диапазон нулевых ставок будет сокращен до 250000 фунтов стерлингов до 30 сентября 2021 года, а затем вернется к ним. 125 000 на 1 октября 2021 года.

Изменения налоговой ставки:

Персональное пособие и более высокий порог ставки (HRT):

Пособие по подоходному налогу для физических лиц вырастет с учетом запланированного ИПЦ до 12570 фунтов стерлингов с апреля 2021 года и останется на этом уровне до апреля 2026 года.Подоходный налог HRT вырастет, как и планировалось, до 50 270 фунтов стерлингов с апреля 2021 года и останется на этом уровне до апреля 2026 года. Личное пособие применяется на всей территории Великобритании. HRT для сбережений и дохода в виде дивидендов также будет применяться по всей Великобритании. HRT для доходов без сбережений и дивидендов будет применяться к налогоплательщикам в Англии, Уэльсе и Северной Ирландии.

Корпоративный налог:

Ставка корпоративного налога увеличится с апреля 2023 года до 25% на прибыль свыше 250 000 фунтов стерлингов. Ставка для небольшой прибыли менее 50 000 фунтов стерлингов останется на уровне 19%, а для предприятий с прибылью менее 250 000 фунтов стерлингов будет снижена ставка, так что они будут платить меньше основной ставки.В соответствии с повышением основной ставки ставка налога на отвлеченную прибыль вырастет до 31% с апреля 2023 года, так что она остается эффективным сдерживающим фактором против отвлечения прибыли за пределы Великобритании.

Пенсия Пожизненное пособие:Правительство сохранит пожизненное пособие на текущем уровне в 1 073 100 фунтов стерлингов до апреля 2026 года.

Ежегодный налог на закрытые жилые дома (ATED) и ставка 15% гербового налога на землю (SDLT):

Льготы для жилищных кооперативов: после консультации по законопроекту летом 2020 года правительство введет новые льготы от ATED и 15% -ную ставку SDLT для определенных соответствующих жилищных кооперативов.Для SDLT освобождение может быть востребовано в отношении сделок с землей, дата вступления сделки в силу наступает 3 марта 2021 года или позднее. Для ATED льгота будет применяться к платным периодам, начинающимся 1 апреля 2020 года или после этой даты, что позволяет подходящим жилищным кооперативам кто уже заплатил ATED за этот период, чтобы потребовать возмещения. Здесь опубликована налоговая информация и информация о последствиях.

Другие меры, связанные с HMRC:

Правила обязательного раскрытия информации:

Правительство будет консультировать по вопросам выполнения правил ОЭСР по борьбе с уклонением от уплаты налогов в оффшорах путем содействия глобальному обмену информацией о некоторых трансграничных налоговых соглашениях.

Повышение льгот на топливо для фургонов и для автомобилей и фургонов на 2021 год:

Правительство объявило, что с 6 апреля 2021 года индекс потребительских цен будет завышать размер платы за фургон и за топливо для легковых и фургонов.

Технические изменения в законодательстве о внеплановой работе:

Правительство подтвердило в бюджете, что технические изменения будут внесены в законодательство о работе вне заработной платы в предстоящем Финансовом законопроекте, чтобы гарантировать, что правила работы вне заработной платы будут работать должным образом.Эти изменения вступят в силу с 6 апреля 2021 года и, наряду с остальными правилами, не будут иметь каких-либо дополнительных последствий для обязательств, которые уже подпадали под действие правил. HMRC опубликовала более подробную информацию о налоговой информации и последствиях (TIIN).

Правила отчетности ОЭСР для цифровых платформ:

Правительство будет консультировать по вопросам реализации правил Организации экономического сотрудничества и развития (ОЭСР), которые потребуют от цифровых платформ отправлять информацию о доходах своих продавцов как HMRC, так и самому продавцу.Это поможет налогоплательщикам в экономике совместного потребления и гиг-экономики получить свои налоговые права, а также поможет HMRC обнаруживать и устранять несоблюдение требований.

Согласование процентов и реформа штрафов за несвоевременную подачу и несвоевременную уплату налога:Правительство реформирует режим штрафов для НДС и самооценки подоходного налога (ITSA), чтобы сделать его более справедливым и последовательным. Новый режим поздней подачи заявок будет основываться на баллах, и денежный штраф будет наложен только при достижении соответствующего порога.Новый режим просрочки платежа будет вводить штрафы, пропорциональные сумме причитающегося налога и сроку задержки уплаты налога. Правительство представит новый подход к начислению процентов и выплате процентов, чтобы согласовать НДС с другими налоговыми режимами. Эти реформы вступят в силу: для налогоплательщиков НДС — с периодов, начинающихся 1 апреля 2022 года или после этой даты; для налогоплательщиков в ITSA с доходом от бизнеса или собственности более 10 000 фунтов стерлингов в год с отчетных периодов, начинающихся 6 апреля 2023 года или после этой даты; и для всех других налогоплательщиков в ITSA с отчетных периодов, начинающихся 6 апреля 2024 г. или позднее

Создание налоговой цифровой информации:

Мы продвигаемся к распространению технологии Making Tax Digital (MTD) на другие предприятия и налоги в рамках нашей 10-летней стратегии по созданию современной и надежной системы налогового администрирования.Основываясь на успешном внедрении MTD для НДС в 2019 году, в сегодняшнем бюджете указано, что мы вскоре представим основное законодательство, чтобы выполнить наше обязательство распространить MTD на те предприятия, зарегистрированные в качестве НДС, с доходом ниже порогового значения НДС, начиная с их первого периода НДС, начиная с или после 1 апреля 2022 года. Около четверти предприятий, затронутых этой мерой, уже добровольно присоединились к MTD для уплаты НДС.

Полномочия по борьбе с запретом электронных продаж (ESS):

Правительство введет новые полномочия, чтобы сделать владение, производство, распространение и продвижение программного и аппаратного обеспечения ESS преступлением.Это позволит HMRC бороться с уклонением от уплаты налогов, предпринимаемым теми предприятиями, которые используют программное обеспечение и оборудование для сокрытия или уменьшения суммы транзакций и соответствующих налоговых обязательств. Новые информационные возможности ESS позволят следователям HMRC идентифицировать разработчиков и поставщиков в цепочке поставок ESS и получать доступ к исходному коду разработчиков программного обеспечения.

Налоговые условия:

Лицензирование в Шотландии и Северной Ирландии: с апреля 2023 года правительство будет ставить условие для продления определенных лицензий в Шотландии и Северной Ирландии при условии, что заявители пройдут проверки, подтверждающие, что они надлежащим образом зарегистрированы для уплаты налогов, в соответствии с реформами, которые вступают в силу в Англии и США. Уэльс в апреле 2022 года.В Шотландии это будет применяться к лицензиям на управление такси и частными арендованными автомобилями (PHC) или работу в кассах PHC, а также к лицензиям на работу в сфере торговли металлами. В Северной Ирландии это будет применяться к лицензиям на управление такси. Лицензирующие органы должны будут получить подтверждение того, что заявитель выполнил проверку, прежде чем принимать решение по своей заявке на продление, что затрудняет работу трейдеров в скрытой экономике. Правительство проконсультируется о том, как реализовать эту реформу. Правительство по-прежнему привержено поиску мнений о более широком применении налоговых условий.

налоговых пунктов в свободных портах:

Правительство закрепит за собой полномочия по созданию «налоговых участков» во Фрипортах в Великобритании; он предложит закон, который будет применяться в Северной Ирландии в более поздний срок. Налоговые центры в пределах Freeports должны быть одобрены и подтверждены правительством. Предприятия в этих налоговых зонах смогут воспользоваться рядом налоговых льгот.