Сроки возмещения НДС из бюджета при общем порядке

Как быстро и сколько возмещают НДС зависит от многих факторов, рассказывает Анна Шешенина (Лукша). Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

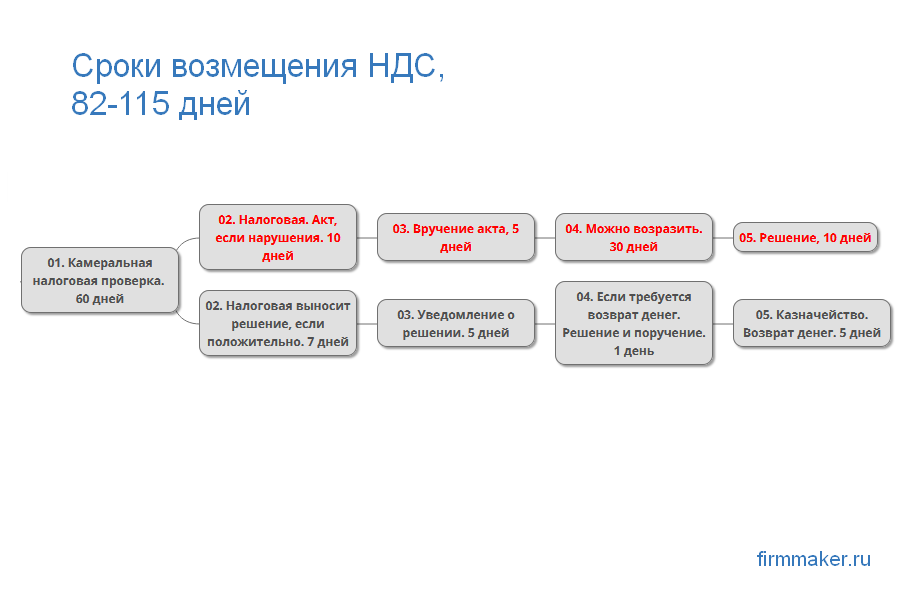

Общий порядок возмещения НДС (ст. 176 НК РФ) предусматривает возврат или зачет налога после проведения камеральной проверки. По нашей практике, если нет нарушений, средний срок 100 дней;

Заявительный порядок (ст. 176.1 НК РФ) предполагает возмещение НДС до завершения камералки при соблюдении определенных условий — примерно 20 дней.

Общий порядок начинается с оформления декларации по окончании отчётного периода и подготовки пакета документов, подтверждающих факт переплаты. Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

Сроки возврата НДС

60 дней на камеральную проверку

С момента подачи налоговой декларации по НДС, начинается камеральная налоговая проверка, которая длится 60 (шестьдесят) календарных дней (ст. 88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

В ходе проверки налоговый инспектор имеет право запрашивать у налогоплательщика любые документы и объяснения. Может обратиться сотрудник ИФНС и к контрагентам проверяемого, и к обслуживающему банку, если некоторые вопросы требуют прояснения. Отказ от предоставления необходимой информации или несвоевременная её подача расценивается в качестве правонарушения, которое влечёт за собой штрафные санкции.

7 дней на решение

Если по итогам проверки претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ). Если проверкой выявлены нарушения, составляется акт камеральной налоговой проверки, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ). Выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности. Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) решение: о полном возмещении НДС из бюджета; о полном отказе в возмещении НДС; о частичном возмещении и частичном отказе в возмещении НДС.

5 дней на уведомление о решении

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ). При наличии у вас недоимки по НДС, иным федеральным налогам, а также обнаружении задолженности по соответствующим пеням или штрафам налоговики самостоятельно зачтут в счет них возмещаемую сумму налога (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ). Если недоимка отсутствует или перекрывается возмещаемой суммой, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

5 дней на возврат

Для возврата и зачета НДС необходимо заявление (п. 6 ст. 176 НК РФ). На следующей день налоговый орган передает поручение о перечислении денег в орган Федерального казначейства, у которого 5 дней на возврат денег на расчетный счет организации. Одновременно с формированием поручения для казначейства налоговый орган обязан в письменном виде сообщить о своем решении налогоплательщику, который в свою очередь оформляет заявление в свободной форме на возврат денег с указанием конкретной суммы и банковских реквизитов. Если заявление о зачете или возврате вы не успеете подать до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ).

На основании решения о возврате инспекция оформляет поручение на возврат и направляет его в территориальный орган Федерального казначейства (это должно произойти на следующий день после дня принятия решения). Казначейство в течение 5 рабочих дней со дня получения поручения обязано перечислить деньги на ваш счет и известить налоговиков о дате и сумме возврата (п. 8 ст. 176 НК РФ).

Проценты за задержку возврата НДС

На практике бывают случаи задержек в поступлении денег из бюджета. Статья 176 пункт 10 НК РФ предусматривает штрафные санкции. При нарушении сроков возврата суммы налога, начиная с 12-го дня после завершения камеральной налоговой проверки, начисляются проценты, исходя из ставки рефинансирования ЦБ РФ. Начислять ли эти проценты, на наш взгляд, зависит от суммы возмещаемого налога, количества дней задержки возврата налога и готовности отстаивать свои права в суде.

Как заказать услугу по возмещению НДС

Воспользуйтесь любым удобным для вас способом:

Напишите онлайн консультанту;

Позвоните нам по телефону (4812) 701-700;

Воспользуйтесь формой ниже

Читать еще на эту тему:

Как ИФНС проверяет налоговую декларацию по НДС

Ускоренный порядок возмещения НДС

Проблемы возврата НДС

Заказать возмещение НДС

Опишите свою ситуацию, поможем с решением

Оставьте заявкуКаков порядок учета и возмещения НДС при экспорте

Возмещение НДС при экспорте предусмотрено ст. 171 НК РФ и регламентируется порядком, прописанным в ст. 165, 176 НК РФ. Как возместить НДС, какие документы для этого нужны, как поступить в конкретных практических ситуациях? Всё это – в нашем материале.

Документы, необходимые для подтверждения нулевой ставки

Как подтвердить экспортный НДС, если товар вывозился из РФ самим иностранным покупателем

Отсутствие таможенных штампов и подтверждение экспорта

Сроки подтверждения нулевой ставки

Подаем декларацию и возмещаем НДС

Как учитывается НДС по неподтвержденному экспорту

Отгрузка товара российским поставщиком из-за рубежа

Итоги

Документы, необходимые для подтверждения нулевой ставки

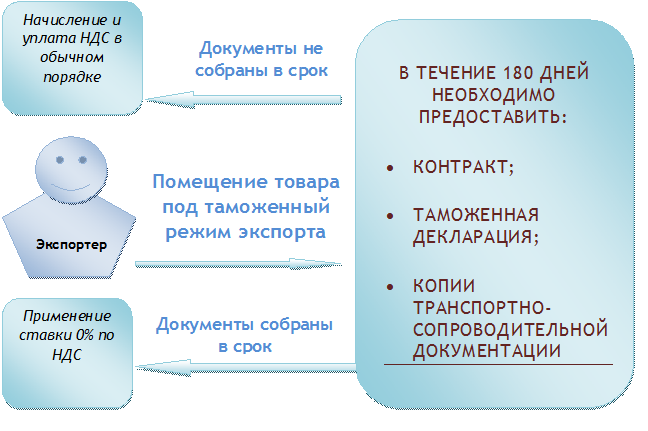

Исчерпывающий перечень документов, которые потребуются для подтверждения ставки 0% при экспорте, приведен в ст. 165 НК РФ. В общем случае это:

- контракт с иностранным поставщиком;

- таможенная декларация с необходимыми отметками таможни;

- сопроводительная, транспортная документация на товар с отметками таможни;

- посреднический договор (если экспорт осуществляется не напрямую).

Что касается транспортных документов, для морских перевозок это могут быть: морская накладная, коносамент или другой подобный документ. По воздушным перевозкам предоставляются грузовые накладные с обязательным наименованием аэропорта погрузки. По автоперевозкам необходимо будет предъявить соответствующий транспортный или товаросопроводительный документ.

Приведенный нами перечень очень общий. Практических ситуаций множество (различные виды товаров, услуг, способы экспорта и т. д.) — неодинаковы и требования налогового законодательства для них. Напомним, что с максимально полной информацией по необходимым подтверждающим документам для экспорта вы сможете ознакомиться в ст. 165 НК РФ.

Ниже рассмотрим несколько практических ситуаций.

Как подтвердить экспортный НДС, если товар вывозился из РФ самим иностранным покупателем

В данном случае следует руководствоваться все тем же перечнем документов, которые устанавливает ст. 165 НК РФ. Если товар вывозится покупателями самостоятельно, российскому экспортеру следует запросить копии необходимых документов у своего зарубежного партнера и далее уже проводить процедуру подтверждения экспорта и возмещения НДС в общем порядке.

Отсутствие таможенных штампов и подтверждение экспорта

Как мы отмечали ранее, наличие отметок таможенников на сопроводительных документах является обязательным условием для подтверждения нулевой ставки при экспорте. Однако ситуация по вывозу товара в третьи страны через территории стран — членов ЕАЭС, с которыми таможенное оформление отменено, является исключением. В этом случае документы предъявляются в налоговый орган с отметкой таможенных органов: «Вывоз разрешен» и без отметки: «Товар вывезен» (абз. 3 подп. 3, подп. 4 п. 1ст. 165 НК РФ, п. 1 письма ФНС России от 10.06.2013 № ЕД-4-3/10481@, письмо Минфина РФ от 04.02.2015 № 03-07-08/4343, от 19.10.2010 № 03-07-08/296 (п. 3)).

См. также наш материал «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля».

Сроки подтверждения нулевой ставки

Подтвердить нулевую экспортную ставку вы обязаны не позднее 180 календарных дней со дня проставления таможенного штампа на документах. Если вы не уложитесь в этот срок, придется не только заплатить НДС по общим ставкам, но и подать декларацию-уточненку, а также заплатить пени за несвоевременную уплату налога. То же самое касается ситуации, когда по каким-либо причинам таможенные штампы на сопроводиловках отсутствуют.

Но даже если сроки вами выдержаны, а пакет документов отвечает требованиям законодательства, это не гарантирует того, что нулевая ставка будет подтверждена, а налоговый орган примет решение о возмещении НДС. Пока что речь идет только о факте подтверждения экспорта. До конечной цели еще далеко: налоговикам нужно проверить достоверность документов, правильность их заполнения и соответствие требованиям закона; убедиться в отсутствии у экспортера задолженности перед бюджетом.

Подаем декларацию и возмещаем НДС

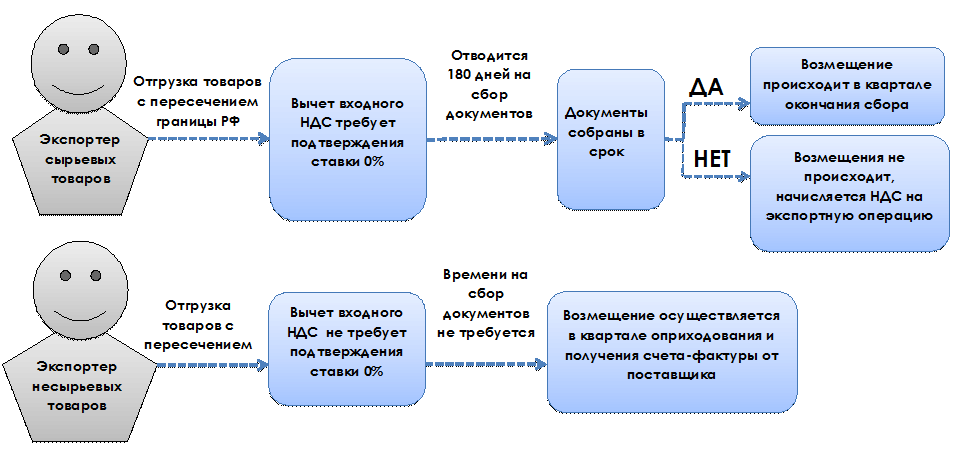

Для подтверждения нулевой ставки НДС экспортер подает в налоговый орган декларацию по НДС. Вместе с этой декларацией представляются все документы, подтверждающие правомерность применения нулевой ставки, (п. 10 ст. 165 НК РФ). Декларация в данном случае составляется за период, в котором собраны все необходимые документы (п. 9 ст. 167 НК РФ). Экспортеры несырьевых и сырьевых товаров (облагаемых по нулевой ставке работ, услуг) производят вычеты входного НДС по разным правилам и в разных налоговых периодах. Однако и те и другие отражают превышение вычетов над суммой начисленного налога в декларации по НДС по строке 050 разд. 1 «Сумма налога к возмещению».

С 01.07.2016 вычет входного НДС при экспорте несырьевых товаров не зависит от подтверждения нулевой ставки и отражается в декларации в общем порядке после принятия этих товаров на учет (работ, услуг) и получения счета-фактуры.

Экспортеры сырьевых товаров (работ, услуг, облагаемых по ставке 0%) заявляют вычет в декларации, составленной за квартал, в которой собраны документы для подтверждения экспорта (если документы, подтверждающие нулевую ставку, собраны в течение 180 дней с момента помещения товаров под таможенный режим экспорта).

После представления декларации, в которой отражена сумма налога к возмещению, нужно дождаться результатов камеральной проверки декларации по НДС. На камеральную проверку инспекторам отводится 3 месяца, по прошествии которых принимается решение о возмещении экспортного НДС или об отказе в нем. Но имейте в виду: если вы подадите корректирующую/уточненную декларацию, проверка начнется заново. В случае положительного решения по проверке деньги поступают на расчетный счет налогоплательщика по его заявлению и при отсутствии недоимки.

Форму заявления о возврате налога вы найдете в статье «Обновлены формы по зачету и возврату налогов и взносов».

Подробности о некоторых тонкостях возмещения налога см. в наших материалах:

В бухгалтерском учете возмещение НДС (получение денег от ИФНС) отражается в учете следующим образом: Дт 51 Кт 68.

Если же в возмещении было отказано, делается проводка: Дт 91 Кт 68.

Как учитывается НДС по неподтвержденному экспорту

Минфин России в своем письме от 27.05.2003 № 16-00-14/177 дает следующие рекомендации по учету экспортного НДС:

Если экспорт своевременно не подтвержден, то по прошествии 180 дней в учете делаются записи:

- Дт 68 (НДС к возмещению), Кт 68 (НДС к начислению) — начислен НДС по неподтвержденному экспорту;

- Дт 99 «Прибыли и убытки», Кт 68 — начислены пени;

- Дт 68 (НДС к начислению), Кт 51 — перечислен НДС и пени в бюджет.

Что касается вычета входного НДС по экспорту сырьевых товаров (работ, услуг), не подтвержденному в установленный срок, то его отражают в декларации за период отгрузки товара на экспорт.

О необходимых действиях при несвоевременном подтверждении экспорта читайте в статье «Что делать, если экспорт не подтвержден в установленный срок».

Отгрузка товара российским поставщиком из-за рубежа

Представим ситуацию. Российский производитель продает иностранному партнеру свою продукцию. При этом завод-изготовитель находится на территории третьего государства, откуда производится отгрузка, минуя российскую территорию. Это экспорт или нет, и как быть с НДС?

Закон говорит следующее. О возникновении объекта обложения НДС можно говорить только при реализации на территории РФ. Россия признается местом реализации только в том случае, если товар в момент совершения отгрузки или транспортировки был на ее территории. В рассматриваемом случае РФ не является местом реализации и, следовательно, ни о каком НДС и его возмещении речь идти не может.

Итоги

Подтверждение экспорта производится на основании пакета документов, предусмотренного ст. 165 НК РФ. Если в пакете документов на таможенной декларации или на товаросопроводительных документах не будет всех необходимых отметок таможенного органа, то налоговый орган откажет в подтверждении нулевой ставки НДС. Но даже если документы надлежащего качества собраны в полном объеме, нарушение срока подтверждения экспорта приведет не только к дополнительной работе по составлению уточенной декларации и начислению НДС по ставке 20% (или 10% в зависимости от вида экспортируемых товаров), но и к уплате пени. Возмещение входного НДС производится после проверки налоговой декларации на основании заявления налогоплательщика при отсутствии у него недоимки.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?

Возмещение НДС по ставке 0 процентов при экспорте сырьевых товаров предусматривает, что вместе с налоговой декларацией необходимо представить пакет документов, подтверждающих правомерность применения льготной ставки. Какими документами можно подтвердить экспорт, каковы последствия нарушения срока его подтверждения, а также процедура возмещения НДС, рассмотрим в настоящей статье.

Документы для подтверждения

Сроки подтверждения

Нужен ли счет-фактура для подтверждения ставки 0%

Возмещение НДС по ставке 0%

Итоги

Документы для подтверждения

Собираясь подтвердить по вывозимым товарам нулевую ставку по НДС, компания-экспортер обязана представить налоговикам следующие документы (ст. 165 НК РФ):

- Контракт (можно также копию), заключенный с иностранным покупателем на поставку товара за пределы ЕАЭС Rонтракт может представлять собой как единственный документ, так и ряд документов, из которых вытекают все существенные условия сделки. Бывает так, что в контракте содержится информация, относящаяся к государственной тайне — в этом случае в налоговую отдается не сам контракт (или его полная копия), а выписка из него, в которой присутствуют данные, необходимые для осуществления контрольных налоговых мероприятий. К таким данным можно отнести информацию о самом товаре, его цене и условиях поставки.

- Таможенную декларацию с отметками российских таможенников об экспортном выпуске товара и месте его выбытия из России (или ее копия). Исключения:

- Вывоз товаров через границу с государством – членом Евразийского экономического союза (ЕАЭС), на которой таможенное оформление отменено. В этом случае таможенная декларация (ее копия) может содержать только отметку таможенного органа РФ, производившего таможенное оформление вывоза (убытия) товаров (подп. 3 п. 1 ст. 165 НК РФ).

- Экспорт в пределах ЕАЭС. В данном случае вместо декларации в налоговую отдается заявление о ввозе товара и уплате косвенных налогов, на котором должна быть отметка налоговиков страны ЕАЭС (страны покупателя). Данное заявление экспортер получает от покупателя.

Как правильно написать заявление по косвенным налогам, читайте здесь.

- Копии транспортных и сопроводительных бумаг с отметками таможенников о месте убытия товара за пределы РФ. Исключение опять-таки составляют случаи экспорта:

- Товаров через границу с государством – членом ЕАЭС, на которой таможенное оформление отменено. В этом случае таможенная декларация (ее копия) может содержать только отметку таможенного органа РФ, производившего таможенное оформление вывоза (убытия) товаров (подп. 4 п. 1 ст. 165 НК РФ).

- В страны ЕАЭС, при которых отметки не проставляются по причине отсутствия таможенного контроля. Допускается замена копий товаросопроводительных документов на их реестры (п. 15 ст. 165 НК РФ), содержащие всю необходимую информацию в отношении этих первичных документов. С этой же даты стало возможным представление реестров в ИФНС в электронном виде.

- При реализации товаров через посредника дополнительно представляется соответствующий договор (агентский, поручения, комиссии) или его копия.

При помещении экспортируемых товаров под процедуру свободной таможенной зоны необходимо представить (подп. 5 п. 1 ст. 165 НК РФ):

- контракт (или копию) с резидентом особой экономической зоны или участником свободной экономической зоны;

- экспортный контракт;

- копию свидетельства о регистрации лица в качестве резидента ОЭЗ или копию свидетельства о включении участника в реестр участников свободной экономической зоны;

- таможенную декларацию с отметками таможенников о выпуске товара (или копию).

Стоит помнить, что приведенный перечень в каждой конкретной ситуации может дополняться другими документами, список которых лучше уточнить в своем налоговом органе.

Сроки подтверждения

Для того чтобы собрать все положенные документы и подтвердить ставку 0%, экспортеру дается 180 календарных дней со дня помещения товара под режим экспорта. Моментом определения налоговой базы в данном случае считается последний день квартала, в котором были полностью собраны все необходимые документы. Они подаются в налоговую одновременно с декларацией по НДС.

Если же бумаги в полном объеме не удастся собрать в указанный срок, на 181 день после осуществления экспорта нулевая ставка признается неподтвержденной, а моментом определения налоговой базы становится дата отгрузки. При этом у компании появляется обязанность подать уточненную декларацию и заплатить НДС в обычном порядке, а также пени.

Если же документы позже все-таки будут собраны, уплаченный НДС подлежит вычету. Однако уплаченные пени не возвращаются.

Что должен сделать экспортер, если нулевая ставка не подтверждена, читайте в статье «Что делать, если экспорт не подтвержден в установленный срок».

Нужен ли счет-фактура для подтверждения ставки 0%

Российское налоговое законодательство для отгрузок на экспорт не делает никаких поблажек в части выставления счетов-фактур: как и во всех других предусмотренных законом случаях, выписать этот документ, согласно п. 3 ст. 168 НК РФ, необходимо в течение 5 дней после совершения экспортной отгрузки.

Но бывает так, что при этом допускаются те или иные ошибки оформления: не указан (или указан неверно) номер платежного документа в случае совершения предоплаты от иностранного покупателя, неправильно обозначен грузоотправитель или грузополучатель и т.д. В таких случаях налоговики могут отказать в подтверждении ставки 0%.

А что же думают суды по этому поводу? К счастью, они нередко встают на сторону налогоплательщика и мотивируют свои решения тем, что ст. 165 НК РФ не называет счет-фактуру документом, необходимым для подтверждения нулевой ставки. Показательным в данном случае является постановление ФАС Центрального административного округа от 16.01.2012 № А08-10185/2009-1, в котором указано, что ошибки, допущенные при выставлении счетов-фактур, не могут быть причиной отказа в предоставлении вычета по ранее приобретенному и далее отгруженному на экспорт товару.

Несмотря на это, советуем все же относиться к заполнению и сбору всех необходимых документов для возмещения НДС очень серьезно: положительная судебная практика в пользу налогоплательщика существует, но как решит суд в каждой конкретной ситуации, предсказать невозможно.

Возмещение НДС по ставке 0%

Входной НДС по товарам (работам, услугам), использованным для экспорта, подлежит вычету (п. 2 ст. 171, п. 3 ст. 172 НК РФ).

Экспортеры несырьевых товаров с 01.06.2017 могут принять его к вычету в общем порядке, то есть после принятия на учет этих товаров (работ, услуг) и получения счета-фактуры. Право на применение вычета входного НДС при экспорте несырьевых товаров не зависит от момента определения налоговой базы по экспортному товару (письмо Минфина России от 12.04.2017 № 03-07-03/21801).

Экспортеры сырьевых товаров принимают входной НДС к вычету в зависимости от того, был ли собран пакет документов, предусмотренный ст. 165 НК РФ, в течение 180 дней с момента помещения товаров под таможенный режим экспорта. Если в установленный срок экспорт подтвержден, то входной НДС принимается к вычету на последнее число квартала, в котором собраны документы для подтверждения экспорта. Если в установленный срок экспорт не подтвержден, входной НДС принимается к вычету на момент отгрузки товаров на экспорт (п. 9 ст. 167, п. 3. ст. 172 НК РФ).

См. также: «Как применять вычет НДС по сырьевым товарам, использованным для экспорта несырьевых?» и «[НДС]: Как отражать вычеты экспортерам-несырьевикам».

В том квартале, в котором применены вычеты, их сумма может превысить сумму начисленного НДС. Сумма превышения вычетов над суммой начисленного налога отражается в декларации по НДС по строке 050 разд. 1 «Сумма налога к возмещению».

Порядок возмещения налога прописан в ст. 176 НК РФ.

Представленная налоговая декларация проверяется налоговым органом в течение 2 месяцев. Срок проверки могут продлить до 3 месяцев, если в ходе нее будут установлены признаки, указывающие на возможное нарушение закона. Если в ходе камеральной проверки декларации и представленных документов налоговый орган не выявит ошибок, он выносит решение о возмещении налога. При отсутствии недоимки налог может быть возвращен на расчетный счет на основании заявления экспортера.

Подробности о некоторых тонкостях возмещения налога см. в нашем материале «Каков порядок учета и возмещения НДС при экспорте?».

Рекомендуем также ознакомиться с материалом «Как возвращается НДС: схема возврата (возмещения)?».

Итоги

Подтвердить факт экспорта возможно, только собрав весь перечень документов, предусмотренных ст. 165 НК РФ. Нарушение установленного срока для подтверждения экспорта влечет не только доначисление налога, но и уплату пени.

Если сумма вычетов превышает сумму начисленного НДС, то она может быть возмещена из бюджета. Возмещение НДС по ставке 0% производится по заявлению экспортера на его расчетный счет при условии, что налоговый орган после проведения камеральной проверки декларации вынес решение о возмещении налога и у экспортера нет недоимки, в счет погашения которой может быть зачтена сумма налога, подлежащая возврату.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Как составить заявление на возврат НДС (образец, бланк)

Заявление на возврат НДС — когда его нужно оформлять? Этот вопрос довольно часто возникает у налогоплательщиков. Расскажем, куда, как и когда подавать заявление на возврат НДС.

Когда подается заявление на возврат НДС

Образец заявления о возмещении НДС путем перечисления на расчетный счет

Итоги

Когда подается заявление на возврат НДС

Если в декларации по НДС за налоговый период сумма налога, предъявляемая к вычету, выше суммы налога, исчисленной к уплате в бюджет, налогоплательщик может подать в налоговые органы заявление на возврат НДС, подлежащего возмещению (п. 2 ст. 173 НК РФ). В целях возмещения НДС организация (или индивидуальный предприниматель) может показать вычеты в налоговой декларации за любой квартал в течение 3 лет, установленных для заявления вычета п. 2 ст. 173 НК РФ.

Также можно подать уточненную декларацию по НДС с отражением в ней налоговых вычетов и при соблюдении указанного трехлетнего срока возместить налог (п. 27 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Возмещение налога из бюджета осуществляется на основании заявления на возврат НДС.

Необходимо помнить, что налоговые органы возместят только ту часть налога, заявленного к вычету, которая не покрывается суммой исчисленного НДС.

Зачастую ситуации с возмещением НДС из бюджета связаны с тем, что:

- деятельность налогоплательщиков связана с экспортом продукции,

- налогоплательщики реализуют свою продукцию с применением ставки НДС 10%, но при этом приобретают материалы или товары (работы, услуги), облагаемые по ставке 20%;

- объемы реализации продукции (работ, услуг) налогоплательщиков в налоговом периоде оказываются ниже объемов закупаемых материалов или товаров (работ, услуг).

В случае подачи налогоплательщиком декларации, в которой сумма НДС подлежит возмещению, налоговые органы проводят камеральную проверку в соответствии с правилами, установленными ст. 88, 100, 101 НК РФ. На основании камеральной проверки налоговики принимают решение о возмещении либо отказе в возмещении налога. Порядок и сроки возмещения НДС регламентируются положениями ст. 176 НК РФ.

Если у налогоплательщика есть недоимка по федеральным налогам либо по пеням и штрафам, то налоговые органы самостоятельно производят зачет суммы НДС, подлежащей возмещению из бюджета, в счет погашения данной недоимки (п. 4 ст. 176 НК РФ).

Если задолженность по налогам, пеням и штрафам у налогоплательщика отсутствует, то сумма возмещаемого налога может быть зачтена в счет будущих платежей по НДС и другим федеральным налогам либо возвращена ему на расчетный счет (п. 6 ст. 176 НК РФ).

Подробнее о возмещении НДС см. в материале «Как возвращается НДС: схема возврата (возмещения)».

Заявление на возврат НДС налогоплательщик может подать в налоговую инспекцию как в письменной, так и в электронной форме по телекоммуникационным каналам связи. В последнем случае заявление на возврат НДС подписывается усиленной квалифицированной электронной подписью (п. 6 ст. 176 НК РФ).

На нашем форуме можно проконсультироваться по любому сложному для вас вопросу по возмещению НДС. Например, здесь разбираем процедуру заявительного порядка возмещения НДС.

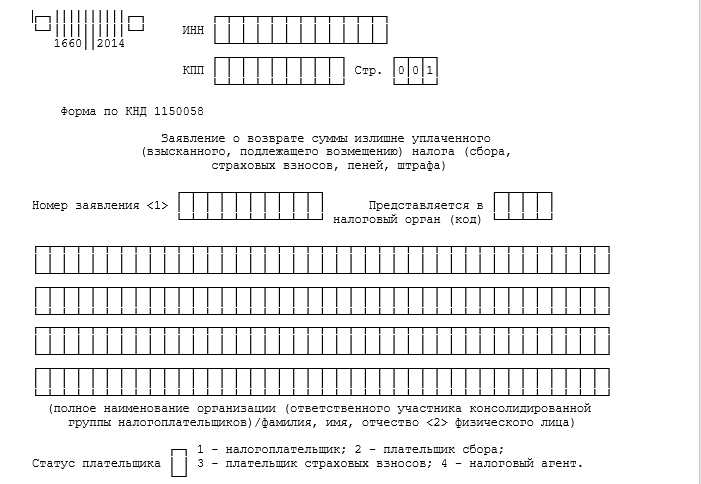

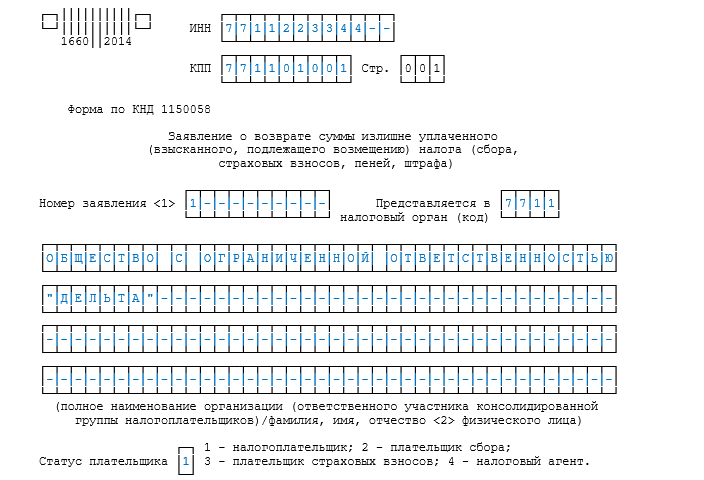

Образец заявления о возмещении НДС путем перечисления на расчетный счет

Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ утверждена форма заявления на возврат налогов, сборов, страховых взносов, пеней и штрафов. С 09.01.2019 эта форма используется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

На нашем сайте можно скачать бланк этого заявления и посмотреть заполненный образец.

Скачать бланк

Скачать образец

Итоги

Если знать процедуру, подать заявление на возмещение НДС не так сложно. Бланк у вас есть. Осталось только его заполнить.

См. также: «Образец заявления о возврате излишне уплаченного налога».

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Предъявлен НДС к возмещению из бюджета: проводка (возврат)

Актуален вопрос, что делать, если предъявлен НДС к возмещению из бюджета, как составляется проводка. Возмещению подлежит часть платежа, которая превышает размер исчисленного сбора. Оно может быть осуществлено после окончания проверки со стороны налоговой службы, обычно исследование проводится в течение двух месяцев. Однако при выявлении нарушений срок может быть продлен до трех месяцев.

Сумма к получению может зачитываться в счет закрытия долга, либо возвращаться на расчетный счет. Плательщиками реализуется право на использование возмещения путем отправки в налоговые органы декларации, а также банковской гарантии. Возврат средств осуществляется в течение 12 суток.

Типовые бухгалтерские проводки по возмещению НДС

Есть некоторые особенности возмещения НДС из бюджета. Лицо должно составить бухгалтерские проводки, а чтобы осуществить получение, предъявить требуемую документацию.

Начисление платежей осуществляется на трех счетах в бухучете – 19, 68.02, 90.03. Когда бухгалтером формируется операция продажи, то в цену закладывается размер налога, данные вносятся в книгу продаж.

Какие проводки составляются:

- ДТ62.01КТ90.01.

- ДТ90.03КТ68.02.

При получении от контрагентов документальных данных по оказанным услугам, поставленным товарам и т.д., следует оформить в бухгалтерии налог к вычету и отразить его в книге покупок.

Какие проводки используются:

- ДТ20КТ60 – поступление продукции, оборудования, списание суммы на затраты.

- ДТ19КТ60 – учет входящего сбора с цены покупки.

- ДТ68.02КТ19 – восстановление возмещаемого сбора.

- ДТ51КТ68.02 – получение НДС.

Чтобы оформить получение, требуется выполнить ряд действий. Необходимо составить и представить в налоговые органы декларацию, которая содержит корректный расчет показателей, приложить книгу покупок и продаж, подать заявление в фискальные органы, представить первичную документацию. Налоговая служба может дополнительно затребовать ряд документации.

Так, при проведении камеральной проверки, ФНС может потребовать представление договоров, счетов-фактур, платежных поручений, актов по выполняемым работам и т.д. При этом есть риск, что налоговая служба откажет в возмещении. Такая ситуация может произойти, если компания намеренно завышает налог к вычету, осуществляет незаконные договоренности с партнерами.

Если у фискальных органов есть основания полагать, что плательщик совершил противоправные действия, в оформлении возврата отказывают. Если в оформленных документах налоговая служба обнаружила ошибки, сумма может быть возмещена в некоторой доле, либо в получении откажут. Могут потребоваться пояснения со стороны плательщика.

Процедура возмещения НДС из бюджета

Возврат НДС из бюджета является ситуацией, которая часто происходит у лиц, занимающихся экспортом. Однако есть возможность предъявить к возмещению части налога и у других плательщиков. Процедура возврата прописывается в НК.

Известно, что у плательщиков есть не только обязательства по внесению платежа, но и право на оформление возврата. Применить вычет можно только в том случае, если соблюдены условия, отображенные в статьях 171 и 172 Налогового Кодекса.

Возмещение платежа может осуществляться в общем порядке, то есть после проведения проверки налоговыми органами, либо до окончания камеральной экспертизы при соблюдении некоторых условий.

Операция по возмещению предполагает выполнение нескольких действий. Первоначально нужно подать в налоговую службу декларацию с размером сбора к возмещению. В течение 2 месяцев в рамках проверки инспекторы проверяют обоснованность возмещения. Если у налоговиков нет претензий, выносится решение о возмещении. Если у плательщика есть недоимки, а также долги по внесению платежа, штрафы и накопившиеся пени, суммы возмещения зачитываются в счет погашения обязательств.

Таким образом, сумма к получению налога из казны возникает, если размер вычетов превышает размер сбора, который был уплачен в бюджет. Проверка декларации производится путем запроса первичной документации, чтобы установить, насколько правильно рассчитан показатель.

Получение процентов при просроченном возврате НДС

Каждый плательщик, имеющий обязанность по уплате налога на добавленную стоимость, имеет право на уменьшение размера выплат. То есть, если сумма вычета больше суммы начисляемых взносов, плательщик может заявить налог к возмещению. Данное действие должно быть отражено в проводках.

Возникновение права на получение средств за уплату НДС может появиться, если по итогам проверки проведен возврат, было подано заявление на оформление возмещения. Чтобы вернуть долю уплаченного взноса, необходимо подать декларацию с отображением суммы к возврату.

Далее проводится камеральная проверка, срок которой обычно составляет 60 дней, но может быть и 90 дней. Если претензий нет, то в течение семи суток выносится решение о возврате. При выявлении проблем составляется акт, на который, по желанию плательщика, может быть подано возражение. Если зафиксирована недоимка, сумма к возврату может быть направлена на погашение долгов.

Если сроки возврата НДС нарушены, предусмотрено начисление процента с 12 дня по окончании камеральной проверки. Проценты переводятся с учетом суток поступления возврата на счет. Ставка определяется исходя из ставки рефинансирования. Для расчета процента за просрочку нужно сумму к возврату умножить на количество суток просрочки и ставку рефинансирования, значение делится на число дней в году.

Право на возмещение НДС: у кого оно есть

Согласно существующим законам, у плательщиков сбора есть не только обязанность по исчислению налога, но и право вернуть часть суммы. Данная процедура называется возмещением.

Право на возврат появляется, когда размер вычетов по платежу становится больше, чем сумма налога. Наиболее часто ситуация возникает при экспорте, из-за применения нулевого тарифа. Возместить сбор может плательщик НДС после представления заявления о возврате налога. Помимо этого, могут потребоваться и иные документы, которые подтверждают сумму заявленных вычетов.

Чтобы вернуть полную сумму, которая заявлена к возврату, нужно, чтобы не было недоимок и долгов. Иначе возмещаемый сбор зачтется в погашение невыполненных ранее обязательств. В перечень обязательных документов, которые нужно представить налоговым органам, чаще всего включен договор, первичная документация, счета-фактуры, книги продаж и покупок.