ФУНКЦИОНАЛЬНЫЕ СХЕМЫ обращения переводных векселей, ОСОБЕННОСТИ ПРОСТЫХ ВЕКСЕЛЕЙ

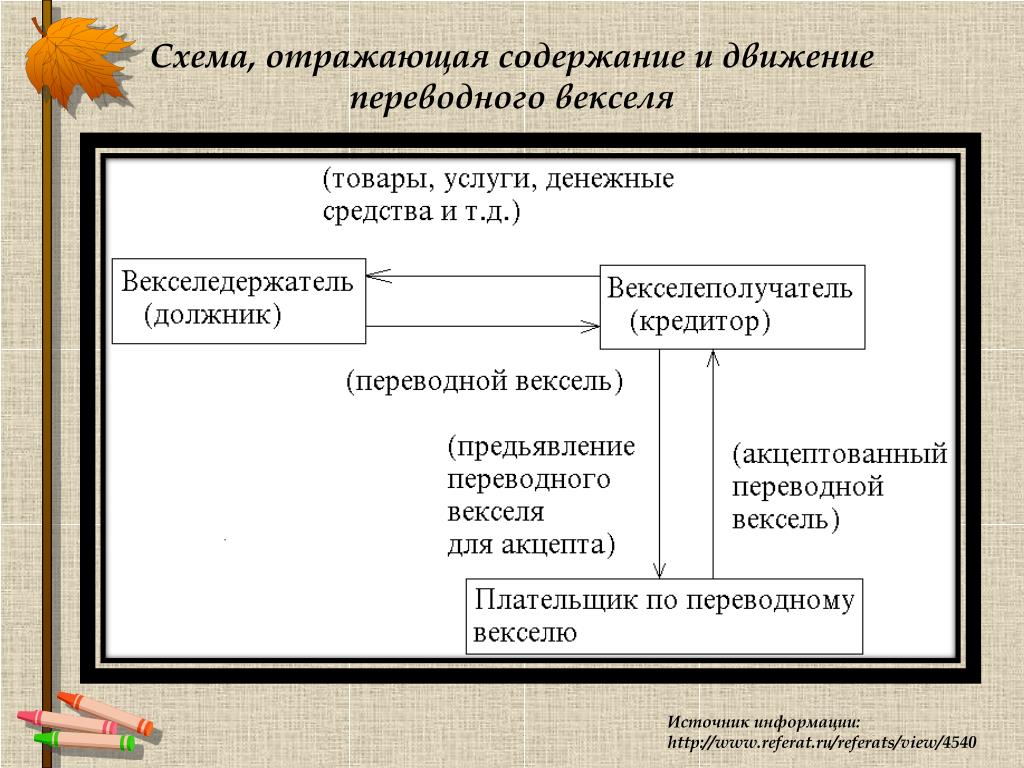

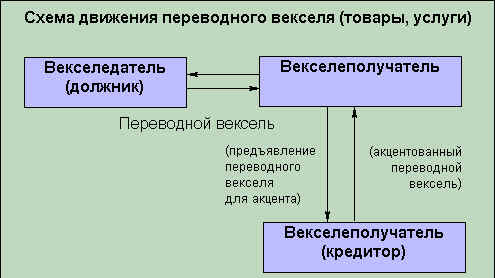

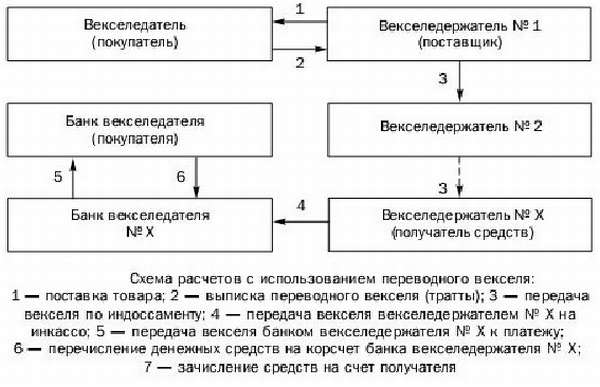

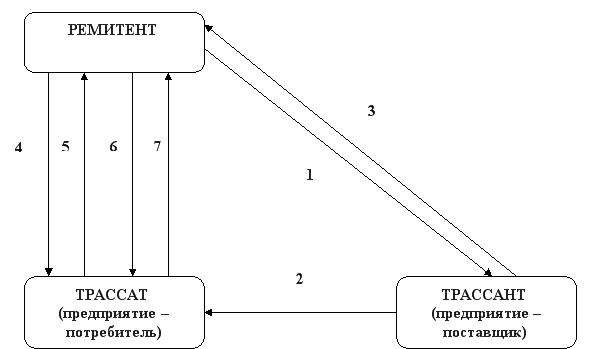

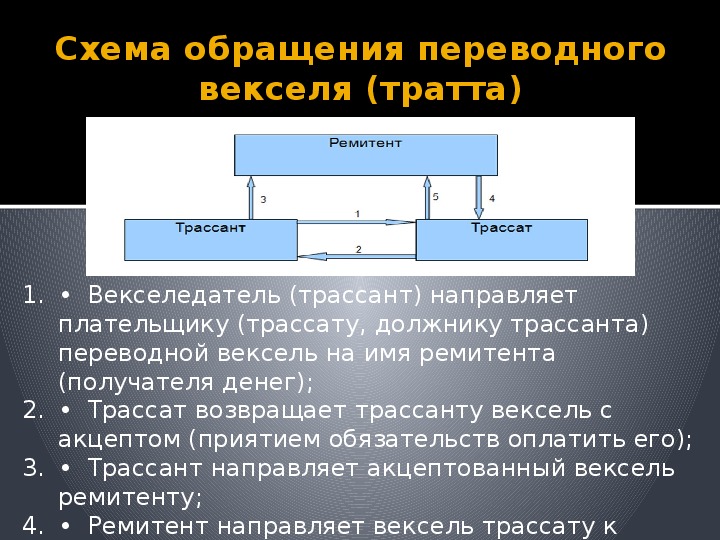

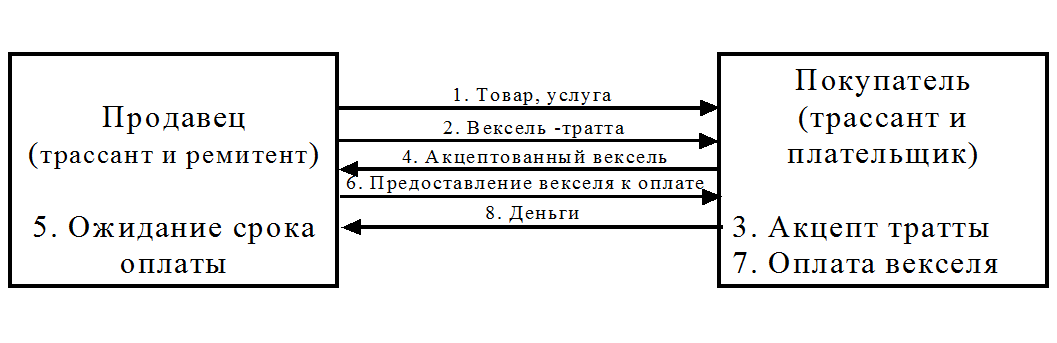

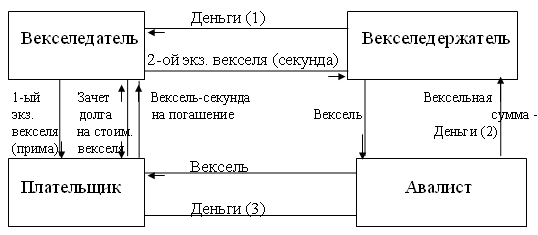

Самый обращение переводного векселя отражает схема 51

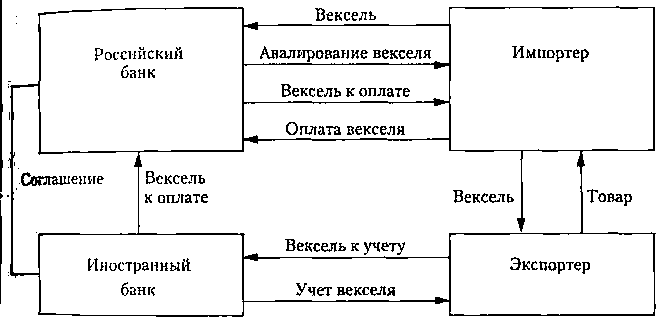

Действия участников обращения переводного векселя усложняются, когда применяется его индоссирования (схема 52)

Еще более сложным является обращение переводного векселя с применением перепоручительського индоссамента. Эта надпись позволяет оформить доверенность, но не делает указанное лицо собственником векселя. При этом он делается только как именной и может опять же перепоручительським индоссаменту передаваться другим лицам. Условия легитимиос-х здесь такие же, как в случае передаточной надписи, и не прекращаются через ликвидацию а потому ограничение правоспособности перепоручителя результате написания перепоручительського индоссамента в вексельном обращении появляется новый участник, которого называют лицом с вексельным полномочиями (схем а 53 5.3).

сложности межхозяйственных отношений иногда создает необходимость введения в схем обращения векселей так называемого особого плательщика (схема 54).

Действия участников вексельного обращения могут состоять также в такую ??цепь, в котором особый плательщик назначается на этапе акцепта переводного векселя последнее держателем. Такой вариант отражает схеме ема 55.

Предварительные операции усложняются в случае привлечения лица с вексельным полномочиями (см. схему 56)

В случае неакцепта схеме обращения переводного векселя прилагается нотариус. Если плательщик отказался от акцепта или оплаты векселя, перед подачей иска векселедержатель должен совершить протест, то есть свидетельствовать ити отказ нотариально. Протест в неакцепте! позицией немедленно оплатить боррг.

Если плательщик отказался от акцепта или оплаты векселя, перед подачей иска векселедержатель должен совершить протест, то есть свидетельствовать ити отказ нотариально. Протест в неакцепте! позицией немедленно оплатить боррг.

Вексельное обращение с отказом от акцепта и реализацией права досрочного удовлетворения через предъявление к протесту и нотариальную требование об оплате показано на схеме 57

Вексельное обращение с неплатежами в срок, пред явлением к протесту и удовольствием за нотариальной требованием отражает схема 58

Порядок вексельного обращения с применением протеста в неакцепте, предъявления иска и осуществлением платежа в порядке регресса показано на схеме 59

Как видим, обращение переводных векселей предусматривает различные действия его участников. Это свидетельствует как о богатстве форм этого обращения, так и о перспективности его дальнейшего развития

ОСОБЕННОСТИ ПРОСТЫХ ВЕКСЕЛЕЙ

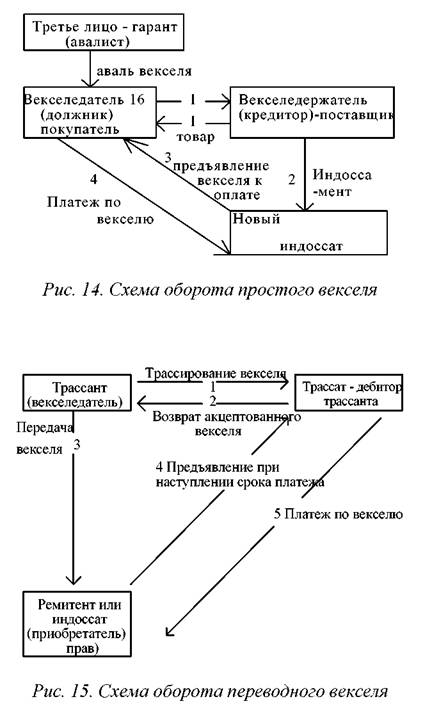

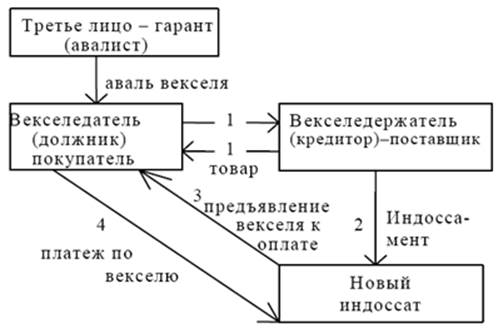

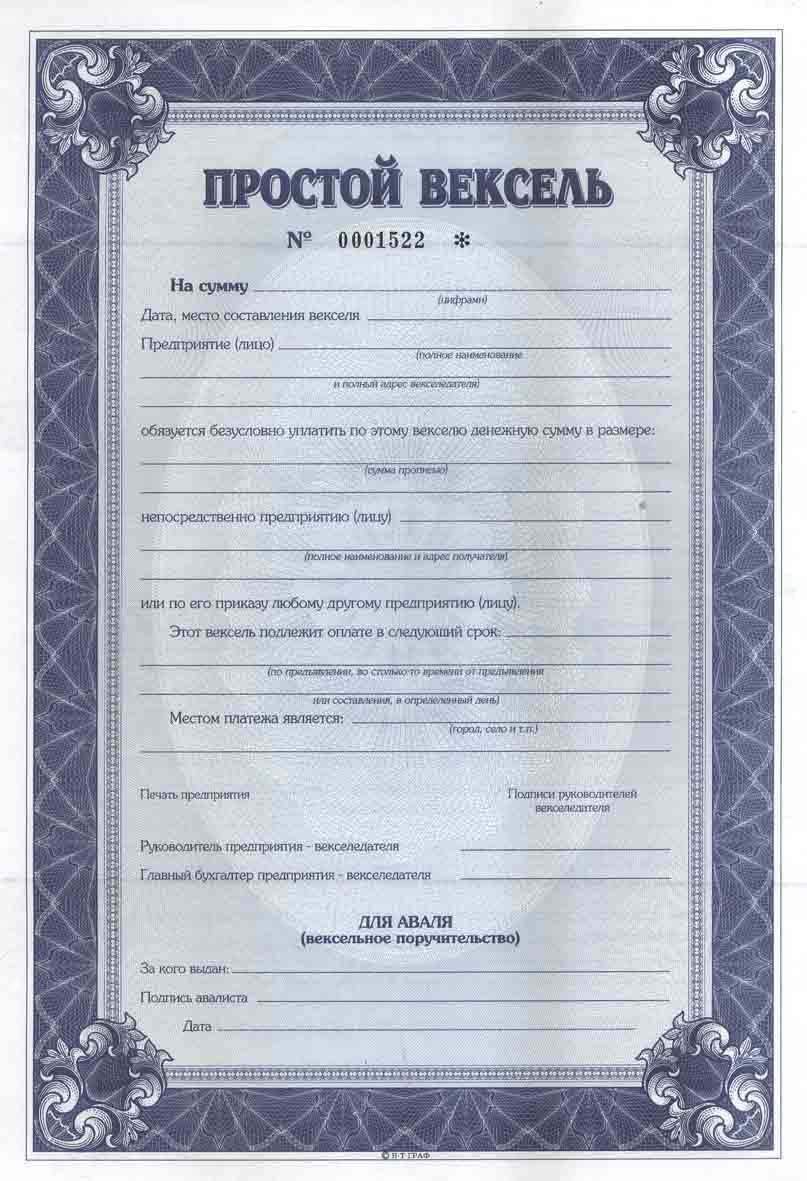

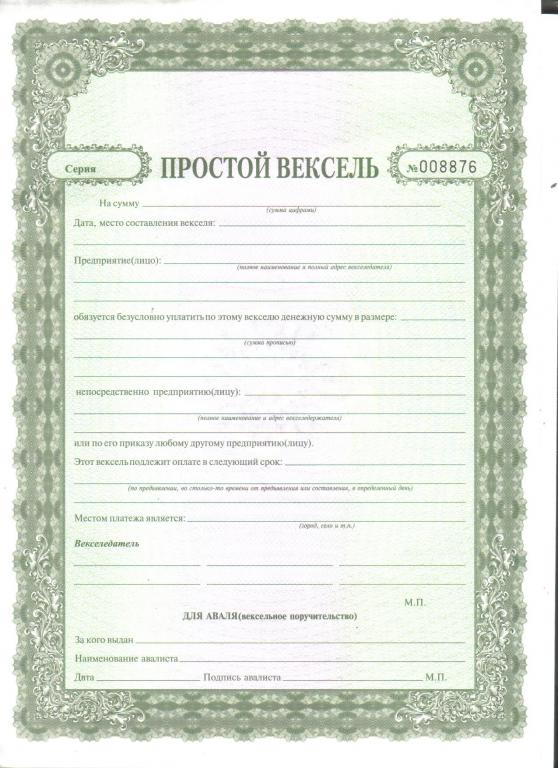

Напомним, что простые векселя (обычные векселя, соло-векселя) — это письменные финансовые документы законодательно установленного образца, содержащих ничем не обусловленное обязательство векселедателя после наступления ния этого срока оплатить указанную сумму векселедержателю или его приказ третьему лицу.

В экономически развитых странах простой вексель охватывает гораздо меньшую сферу кредитных операций, чем переводной. Это обусловлено не только историческими традициями, но и тем, что у хозяйственных субъектов поп передне уже сложились кредиторские отношения с другими контрагентами, кому они могут переводить средства с помощью переводных векселей. К тому же простые векселя по своему экономическому содержанию наближают ься к статусу простого ссудного письма, что также делает их менее привлекательными, чем переводные векселялі.

Практика применения простых векселей свидетельствует, что они выдаются преимущественно для оформления ранее совершенной сделки между поставщиком и должником или в условиях одновременного встречного перехода цинносте ей и векселя, в котором должник принимает на себя безусловное обязательство уплатить при наступлении определенного срока указанную сумму денег. В руках кредитора простой вексель является свидетельством движения стоимостей в кредит, поэтому он выполняет функцию гаранта своевременного получения денежного эквивалентау.

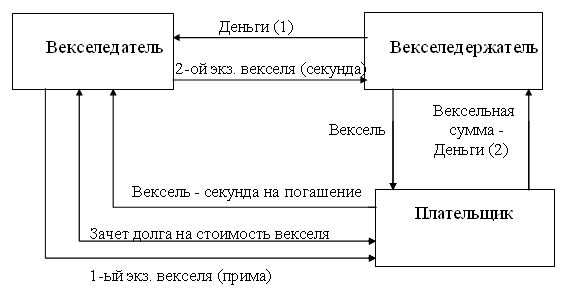

В составлении простых векселей участвуют два лица; векселедатель и первый векселенабувач. Получив товары или услуги на определенную сумму, векселедатель в подтверждение этого выписывает простой вексель, я котором обязуется лично рассчитаться с кредитором после совпадения срока платежа. В данном соглашении первый приобретатель векселя предоставляет ценности, за что получает простой вексельль.

Характерной чертой составления простого векселя является то, что он выдается векселедателем на имя векселедержателя. В вексельном праве данный факт отражается в таком выражении:»Выписать вексель приказу. ВЭКС елетримача».

Плательщиком простого векселя становится и то же лицо, что и выписала его. Согласно вексельным правом первым векселедержателем может быть любое юридическое или физическое лицо, лично предоставила определенные ценности в кред де. Следующие получатели данного векселя могут обладать им путем индоссамента или покупки за бланковым индоссаментомом.

О общие черты простых и переводных векселей уже говорилось (подразделение 3). Теперь целесообразно остановиться на основных различиях между ними вот простой вексель:

Теперь целесообразно остановиться на основных различиях между ними вот простой вексель:

• не содержит указания плательщика;

• яснее выражает долговой характер вексельного обязательства;

• указывает лишь двух человек: векселедателя, выдавшего вексель и одновременно является плательщиком, и ремитента — первого держателя, перед которым плательщик принимает соответствующее обязательство;

• выписывается должником (переводной, — как правило, кредитором). Отсюда. И разная ответственность векселедателей, и разный круг обязанных;

• не подлежит операции акцепта;

• выписывается только в одном экземпляре

В простом векселе к функциям векселедержателя входят следующие:

• отслеживание оговоренного в тексте векселя времени пребывания векселя в обращении и своевременное предъявление векселя должнику для выполнения платежа. Иногда возможна и презентация к акцепту, если обстоятельства в требуют этого или простой вексель выписан сроком оплаты после определенного периода с момента его предъявления;

• своевременное предъявление векселя к оплате, а после платежа — возвращение погашенного векселя с письменным распиской о получении вексельной суммы

В свою очередь должник, выписав простой вексель, берет на себя обязательства. Обязательства лично оплатить указанную сумму, для чего он:

Обязательства лично оплатить указанную сумму, для чего он:

• своевременно накопить и приготовить к платежу соответствующие денежные ресурсы;

• внести их на счет кредитора, выписав соответствующее платежное поручение;

• оплатив вексельную сумму, потребовать от векселедержателя возвращения погашенного векселя

обязанного лица, кроме векселедателя и векселедержателя, в простых векселях могут выступать:

• ремитент — на случай написания передающих индоссаментов;

• особый плательщик — если он уполномочен выполнить вексельное обязательство;

• авалист — в случае гарантийного поручительства;

• посредник — в случаях принятия на себя функций посредника или оплаты опротестованного векселя;

• лицо с вексельным полномочиями, то есть та, что получила вексель за поручительським индоссаменту;

• нотариус (нотариальная контора) или народный судья, официально удостоверяющие протест в неплатеже

зависимости от характера сделок, которые отражаются в простых векселях, различают два вида последних — коммерческие (товарные) и финансовые (банковские) векселя. Коммерческие

Коммерческие

(корпоративные) векселя не только отражают денежное выражение товарных сделок в виде коммерческого кредита, но и выполняют функции расчетного средства, поэтому способны многократно переходить от рук к р рук, заменяя денежные суммы. Вот почему в странах с высокоразвитой рыночной экономикой корпоративные векселя преобладают. Но в Украине пока наблюдается другое. Торможение глубоких экономических рефор м, неопределенность перспектив и правового статуса многих государственных предприятий обусловливают тенденцию роста роли финансовых и банковских простых векселялів.

Ведущими операциям по выписке финансовых простых векселей в Украине являются:

• перечисление налоговых платежей в государственный бюджет;

• ссуды, предоставляемые одним предприятием другому за счет временно свободных средств;

• получение средств за счет бюджетного финансирования;

• обязательства должника по погашению уже полученного кредита;

• оформление просроченной кредиторской задолженности. В свою очередь простые банковские векселя свидетельствуют

В свою очередь простые банковские векселя свидетельствуют

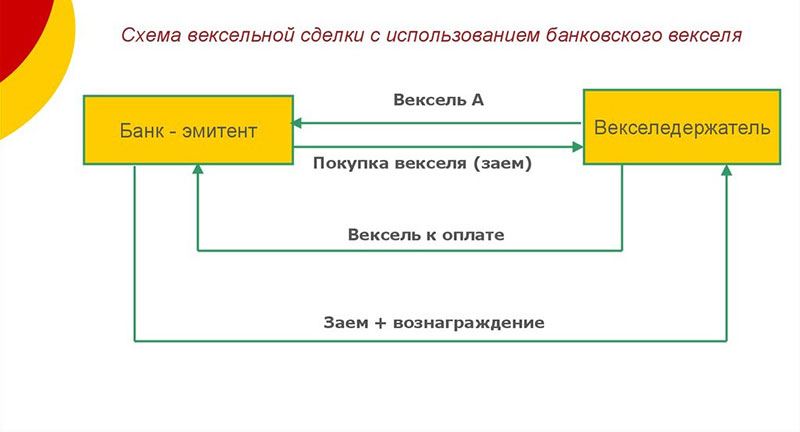

внесения предприятием в депозит банка суммы, отраженной в тексте векселя. Выписав простой банковский вексель, банк берет на себя обязательство оплатить депозитору сумму, вмещающий погашения сумм мы депозита. Чаще финансовые и банковские простые векселя служат средством мобилизации денежных средств и оформление ссуд наличности, которые предоставляют коммерческие банки своим клиентам. Так векселя широк в используются также для оформления ссуд между хозяйственными субъектами, чаще всего банками и предприятиями, когда существует просроченная кредиторская задолженностьсть.

Разновидностью простого векселя можно считать варрант. Варрант — это расписка коммерческой базы (склада), под-подтверждают право владельца груза. Особенно важна роль варрантов в деятельности бирж частности, вар рант, выписанный на предъявителя, позволяет собственнику имущества простым индоссаменту продать его или использовать в качестве залога есть в этих функциях варрант выполняет действия простого векселяселя.

Мы уже приводили перечень обязательных реквизитов как переводных, так и простых векселей. Еще раз напомним, что согласно положению. Женевской. Конвенции № 358 документ, в котором опущено хотя бы один из обовья обязательным реквизитов, не является простым векселем. Но исключением из общих правил есть такие случаии:

• если срок платежа не указан, то простой вексель подлежит оплате в день предъявления;

• если рядом с наименованием плательщика не указано место платежа, то им считается место жительства плательщика;

• если в векселе не указано место его выдачи, то им считается то, что указанное рядом с наименованием векселедателя

К простым векселям применяются все постановления и решения по таким операциям, как: написание индоссаментов и аваля; регулирование норм сроков платежей, порядок проведения иска в неплатеже; изготовлен ния копий; внесении изменений и прочего, что касается функционирования переводных векселя.

Выписывать простой вексель способна лицо, которое в соответствии с требованиями законодательства имеет право участвовать в вексельных отношениях и брать на себя соответствующие обязательства. Постановление. Верховной. Рады. Ук страны»О применении векселей в хозяйственном обороте Украины»от 17 июня 1992 г. в принципе подтверждала требования. Женевской. Конвенции 1930, но другими нормативно-законодательными актами они бул и существенно ограничены. Только. Закон Украины»Об обращении векселей в Украине»с начала 2002 г предоставил право вексельной дееспособности не только юридическим, но и физическим лицособам.

Постановление. Верховной. Рады. Ук страны»О применении векселей в хозяйственном обороте Украины»от 17 июня 1992 г. в принципе подтверждала требования. Женевской. Конвенции 1930, но другими нормативно-законодательными актами они бул и существенно ограничены. Только. Закон Украины»Об обращении векселей в Украине»с начала 2002 г предоставил право вексельной дееспособности не только юридическим, но и физическим лицособам.

Сегодня Украина использует простые векселя преимущественно для:

• взаимозачетов задолженности субъектов хозяйствования всех форм собственности;

• оформление расчетов иностранных заказчиков относительно отсрочки уплаты налога на добавленную стоимость;

• оплаты акцизных сборов с давальческой продукции, которая после переработки в Украине возвращается иностранным заказчикам

Рассмотрим подробнее состояние использования простых векселей в этих сферах

Первой попыткой активизировать обращение простых векселей стал. Указ. Президента Украины»О выпуске и обращении векселей для покрытия взаимной задолженности субъектов предпринимательской деятельности Украины»от 11 ве ересня 1994.

Он предусматривал в этот способ преодолеть платежный кризис, поднять на должный уровень имущественную ответственность всех субъектов предпринимательской деятельности и создать благоприятные условия для глубокого реформува. Ання экономических отношений. Этот документ начинал формирование системы нормативно-законодательного обеспечения цивилизованного покрытия взаимной задолженности и давал реальный шанс избежать злокачественной эмиссии неотоваренных кредитов и инфляционного роста денежной массы. При этом. Национальным банком Украины был разработан достаточно четкий план проведения взаимозачета и эмиссии простых векселяів.

Однако, несмотря на целый ряд директив и санкционированных льгот, взаимозачеты и внедрение через них в обращение простых векселей не принесли ожидаемых результатов. Простой вексель постепенно утратил свои й функции и девальвировал в направлении простого»бумажки»для принудительных зачетов взаимно задолженностиі.

Потерю доверия к простым векселям в Украине обусловили следующие факторы:

• напередзадана узость сферы их применения. Они выписывались только для проведения зачета просроченных платежей, поэтому фактически не становились высоколиквидным средством обмена и платежа, как это свойственно кл ласичним ценным бумагам;

Они выписывались только для проведения зачета просроченных платежей, поэтому фактически не становились высоколиквидным средством обмена и платежа, как это свойственно кл ласичним ценным бумагам;

• простые векселя оформлялись принудительно, под наблюдением и определенным давлением государственных структур. Нелишне добавить, что классические векселя выписываются свободными, равноправными, не зависящими друг от друга контраг. Гент, поддерживающих долгосрочные и взаимовыгодные расчеты. Масштабы выдачи векселей при этом тесно связаны с уровнем ликвидности продукции предприятий-векселедателей и их взаимного доверияи;

• ошибочным было использование простых векселей для покрытия задолженности государственных предприятий. Ведь причины неплатежей были вызваны негативными последствиями гиперинфляции, поэтому руководители предприя тв-должников придерживались выжидательной тактики: мол, средства для погашения их долгов государство когда-нибудь все-таки найдет и т др.н.;

• остался в стороне основное направление преодоления дефицита денежных средств — рынок ценных бумаг. И это несмотря на то, что в мире успешно функционируют две модели организации этого рынка; немецко-Япо. Онского, в которой ведущие позиции занимает высокоразвитая банковская система, и англо-американская, которая создает пространство для активных действий, кроме банков, и другим финансово-кредитным учреждениям. Пр овидне место в таком рынке ценных бумаг могли бы занять корпоративные векселя, предметом которых являются товарно-материальные ценности. Чтобы векселя предприятий лучше гарантировали получение платежа, государство мог а бы усилить контроль за выпуском векселей, разработать условия независимой экспертизы их качества, определять кредитный рейтинг предприятий, обеспечивать его освещение в средствах массовой информации чем до минимума уменьшить возможности появления»вексельных пирамид», когда объемы обязательств не соответствуют реально заключенным сделкам, а получение платежей по векселям становится проблематичнымим;

И это несмотря на то, что в мире успешно функционируют две модели организации этого рынка; немецко-Япо. Онского, в которой ведущие позиции занимает высокоразвитая банковская система, и англо-американская, которая создает пространство для активных действий, кроме банков, и другим финансово-кредитным учреждениям. Пр овидне место в таком рынке ценных бумаг могли бы занять корпоративные векселя, предметом которых являются товарно-материальные ценности. Чтобы векселя предприятий лучше гарантировали получение платежа, государство мог а бы усилить контроль за выпуском векселей, разработать условия независимой экспертизы их качества, определять кредитный рейтинг предприятий, обеспечивать его освещение в средствах массовой информации чем до минимума уменьшить возможности появления»вексельных пирамид», когда объемы обязательств не соответствуют реально заключенным сделкам, а получение платежей по векселям становится проблематичнымим;

• в случае отказа должника оформить свою задолженность векселями кредитору предоставлялось право как безакцептного списания сумм задолженности, так и применение к предприятиям, которые не подлежат прив ватизации, норм санации, а к остальным — объявления банкротом, однако такое право фактически не было реализовано

• наконец, свою негативную роль в последствиях проведения взаимозачета и выписки векселей сыграла также задолженность государственного бюджета и внешнеэкономическая задолженность за энергоносители

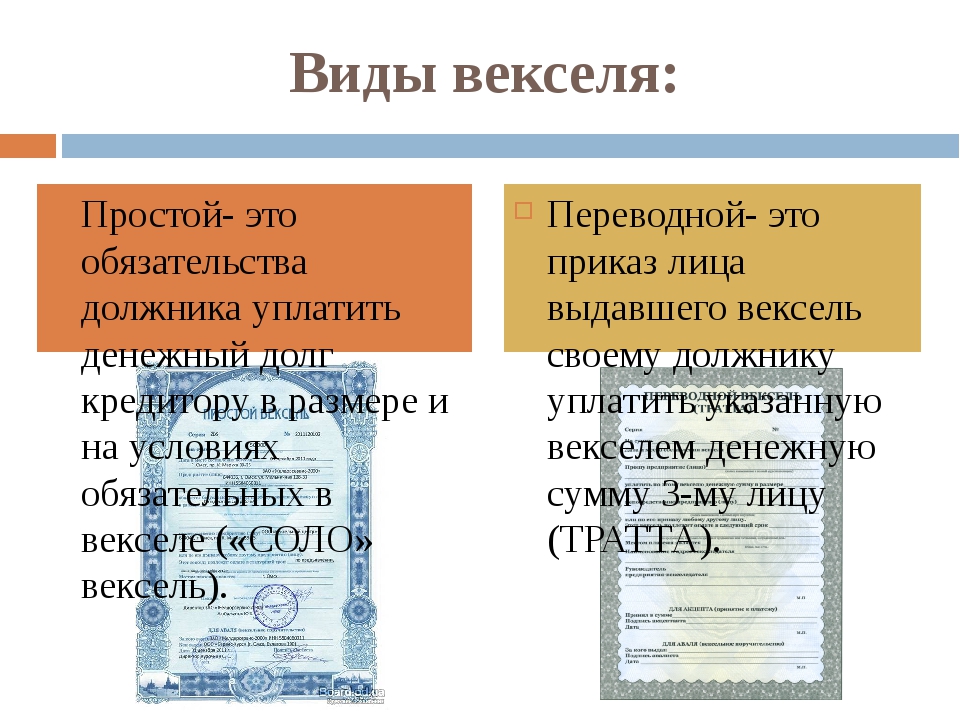

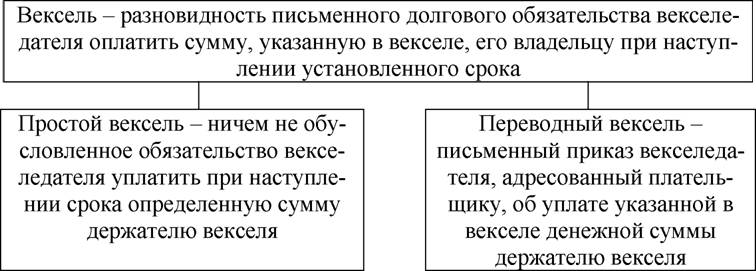

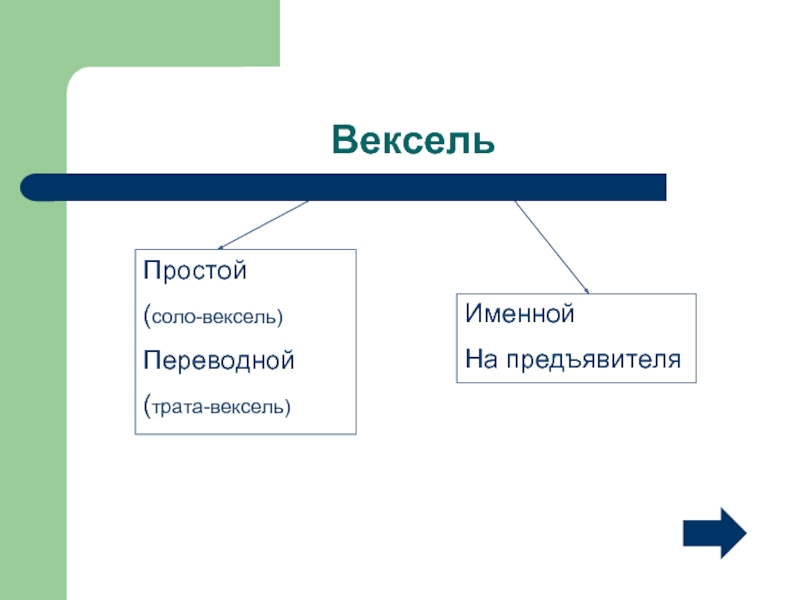

Чем отличается простой вексель от переводного, виды векселей их классификация

Векселя бывают двух основных типов — простые и переводные. В чем особенности тех и других?

В чем особенности тех и других?

Что представляет собой простой вексель?

Под простым векселем принято понимать ценную бумагу, устанавливающую обязательство человека уплатить денежную сумму по текущему долгу в той величине, которая зафиксирована непосредственно в документе. Простой вексель по правовой природе очень близок к долговой расписке: разница между ними, по сути, заключается в том, что последняя не может быть использована в качестве основания для истребования долга третьими лицами.

В простом векселе указывается, что такой-то гражданин или фирма обязуется уплатить по предъявлении соответствующего документа такую-то денежную сумму в пользу такого-то субъекта — другого физлица или же организации. Текст пишется, как правило, от третьего лица («обязуется уплатить»).

В простом векселе обязательно:

Реклама

- указание наименования документа — «вексель»;

- безусловное обещание об уплате конкретной суммы;

- указание даты и места составления документа, осуществления платежа;

- ФИО получателя платежа или наименование фирмы, если она является управомоченной стороной;

- присутствие подписи векселедателя.

Если в простом векселе не указана дата платежа, то оплата по нему осуществляется векселедателем по предъявлении документа.

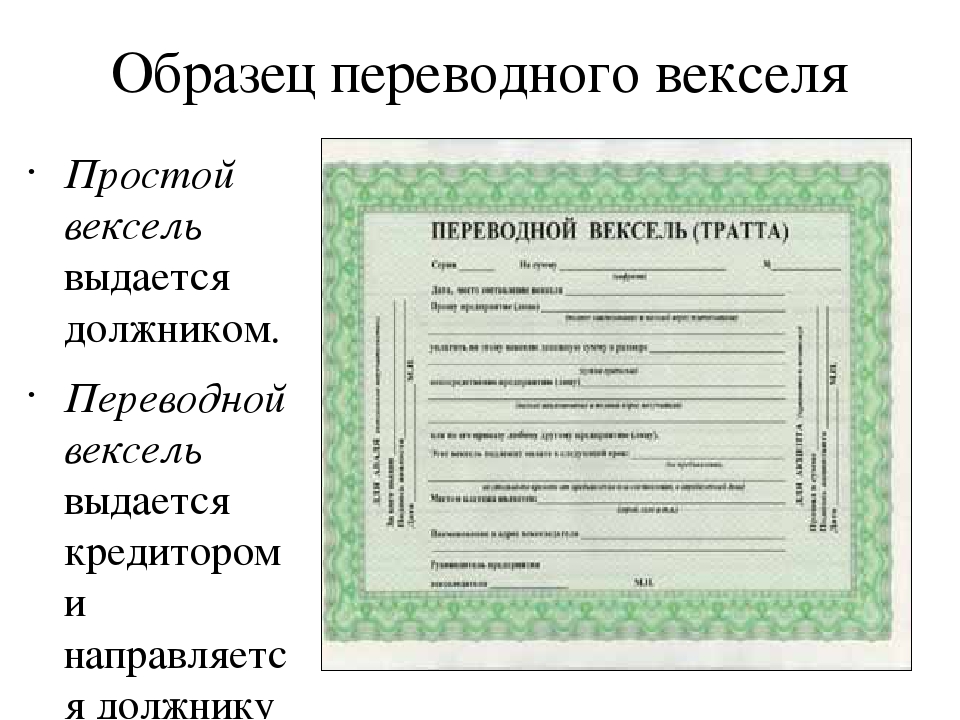

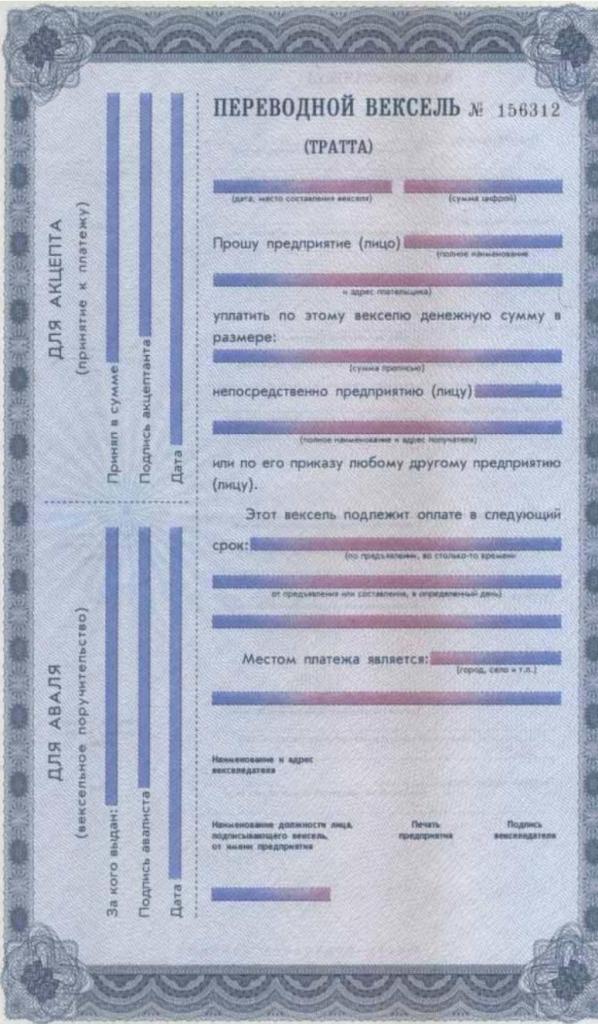

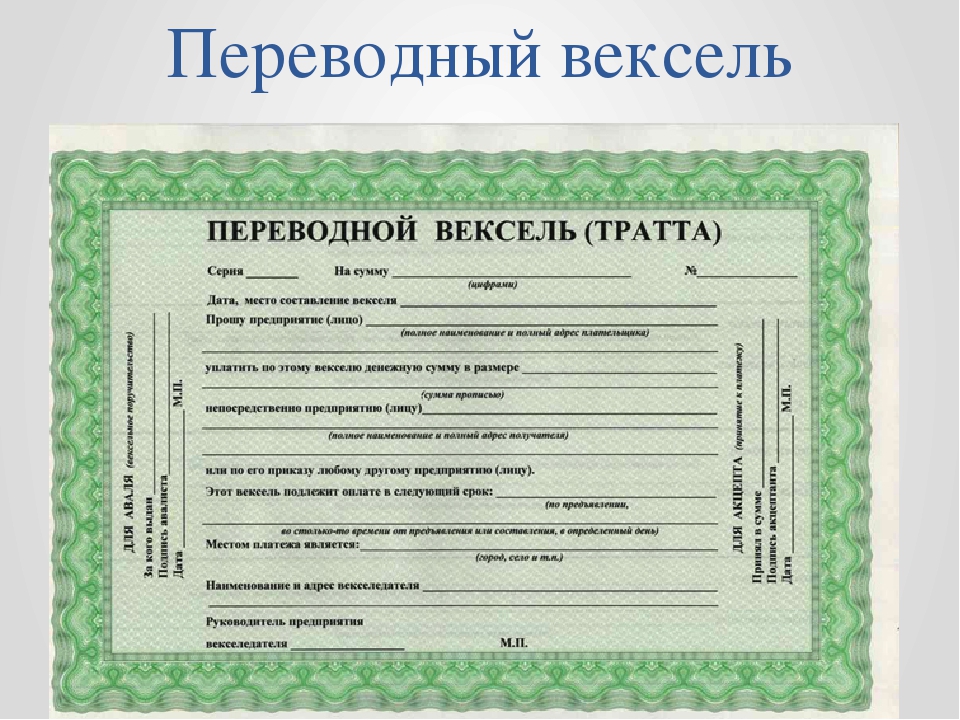

Что представляет собой переводной вексель?

Под переводным векселем принято понимать документ, который подписывается векселедателем и содержит в себе распоряжение об уплате каким-либо другим субъектом денежной суммы, указанной в векселе, по факту предъявления документа векселедержателем. При этом соответствующий субъект должен акцептировать вексель — то есть признать свое обязательство по уплате денежной суммы, указанной в документе. Как правило, субъект соглашается делать это в силу того, что сам должен векселедателю какую-то сумму, и в момент акцептирования переводного векселя «погашает» ее полностью или частично перед ним.

В переводном векселе обычно указывается, что такой-то гражданин или фирма просит такого-то человека или организацию уплатить по предъявлении векселя такую-то сумму в пользу такой-то компании или физлица. Текст пишется, как правило, от первого лица («прошу уплатить»).

Текст пишется, как правило, от первого лица («прошу уплатить»).

В переводном векселе обязательно:

- указание тех же реквизитов, что присутствуют в простом векселе;

- указание ФИО плательщика или наименования организации, которых векселедатель просит исполнить обязательства по документу.

Акцептирование переводного векселя осуществляется простой подписью плательщика на лицевой стороне документа. Также он может написать на документе, что тот акцептирован.

Сравнение

Главное отличие простого векселя от переводного заключается в том, что по первому документу должник обязуется уплатить оговоренную сумму векселедержателю сам, а по второму — просит выполнить соответствующее обязательство другого человека или организацию (которые, скорее всего, сами что-то должны векселедателю).

Определенные различия могут наблюдаться в структуре векселей — в простом документе текст, устанавливающий долговое обязательство, обычно пишется от третьего лица, в переводном — от первого. Но это не главный критерий: важно правильно отразить то, кто именно обязан рассчитаться с векселедержателем. Переводной вексель действителен только по факту его акцептирования человеком или организацией, которых векселедатель просит погасить обязательство по документу.

Но это не главный критерий: важно правильно отразить то, кто именно обязан рассчитаться с векселедержателем. Переводной вексель действителен только по факту его акцептирования человеком или организацией, которых векселедатель просит погасить обязательство по документу.

В остальных аспектах правовые признаки обоих типов векселей совпадают: векселедержатель может передавать их третьим лицам по индоссаменту, правила начисления процентов и истребования долга по обоим документам — одинаковые.

Определив, в чем разница между простым и переводным векселем, зафиксируем выводы в таблице.

Таблица

| Простой вексель | Переводной вексель |

| Что между ними общего? | |

| Оба документа могут быть переданы векселедержателем любому другому лицу в порядке индоссамента | |

| Правила начисления процентов и истребования долга, юридические последствия составления обоих типов векселей — одинаковы | |

| В чем разница между ними? | |

| Текст документа устанавливает обязательство по уплате суммы по векселю за векселедателем | Текст документа устанавливает обязательство по уплате суммы по векселю за лицом, которое акцептирует просьбу векселедателя о погашении долга |

| Текст документа пишется, как правило, от третьего лица («обязуется уплатить») | Текст документа, как правило, пишется от первого лица («прошу уплатить») |

Вексель — это письменное долговое обязательство строго установленной формы, удостоверяющее безусловное обязательство одной стороны уплатить в установленный срок определенную денежную сумму другой стороне и право последней требовать этой уплаты.

Кроме такого определения векселя имеется несколько иное, а именно: вексель — ордерная неэмиссионная ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока обозначенную в нем денежную сумму владельцу векселя (векселедержателю). Вексель как долговое денежное обязательство имеет ряд особенностей:

- o абстрактность, которая заключается в том, что вексель юридически не привязан к конкретному договору, т.е., возникнув как результат определенной сделки, вексель от нее обособляется и существует как самостоятельный документ;

- o бесспорность, заключающаяся в том, что векселедержатель свободен от возражений, которые могут быть выдвинуты другими участниками вексельного договора либо по отношению к ним;

- o право протеста: если должник не оплачивает вексель, то векселедержатель может совершить протест, т.

е. на следующий день после окончания даты платежа официально удостоверить факт отказа от оплаты в нотариальной конторе по месту нахождения плательщика;

е. на следующий день после окончания даты платежа официально удостоверить факт отказа от оплаты в нотариальной конторе по месту нахождения плательщика; - o солидарная ответственность, состоящая в том, что при своевременном совершении протеста векселедержатель имеет право предъявить иск ко всем лицам, связанным обращением этого векселя, и к каждому из них в отдельности, не будучи принужденным при этом соблюдать последовательность.

Экономические функции векселя как универсального финансового инструмента состоят в следующем:

- 1. Посредством векселя можно оформить различные кредитные обязательства: оплатить купленный товар, возвратить полученную ссуду, предоставить кредит, оформить привлечение дополнительного оборотного капитала.

- 2. Возможность отсрочить платеж, т.е. использовать его в качестве средства обеспечения сделок и кредитов.

- 3. Вексель служит средством платежа, кредитной формой денег, при этом вексельное обращение способно многократно ускорять расчеты, проходя через десятки держателей, погашая их денежные обязательства и уменьшая потребность в наличии денежных средств.

- 4. Вексель выступает в роли инструмента рефинансирования и денежно-кредитного регулирования Центрального банка России посредством переучета векселей.

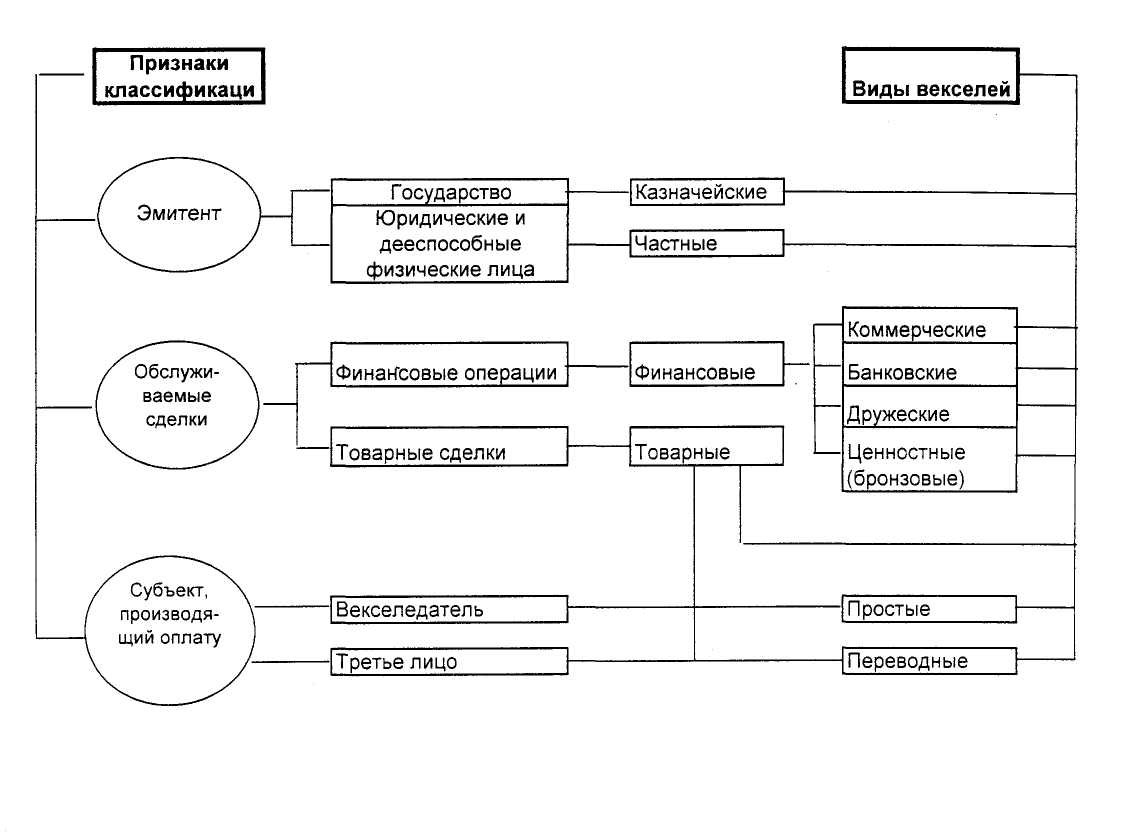

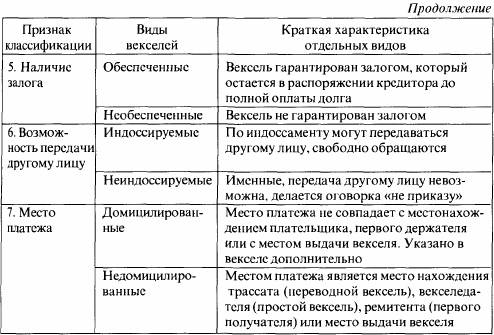

В зависимости от выполняемых функций и условий возникновения долга векселя классифицируются по разным признакам и видам (табл. 12).

Таблица 12

Классификация векселей но признакам и видам

Признак классификации | Виды векселей | Краткая характеристика |

1. Эмитент | Казначейские | Долговые обязательства, выпускаемые от лица государства Центральным банком РФ или Минфином России |

Муниципальные | Выпускаются местными органами власти и управления при согласовании с правительством | |

Частные | Выпускаются корпорациями, финансово-промышленными группами, коммерческими банками, частными лицами | |

2. | Коммерческие | В основе лежит конкретная товарная сделка продажи (поставки) товара (продукции). Сущность — отсрочка платежа, предоставление коммерческого кредита |

Финансовые | В основе — выданная ссуда. Сущность — гарантия возврата полученной ссуды | |

Фиктивные | В основе нет ни движения товара, ни движения денег | |

Признак классификации | Виды векселей | Краткая характеристика |

Банковские (выпускаются только в России) | Суть — привлечение «дешевых» временно свободных денежных средств, отражает отношение займа денег векселедателем у векселедержателя за определенное вознаграждение | |

3. Плательщик по векселю | Простые (соло) | Плательщик и векселедатель — одно лицо. Суть — векселедатель — должник, векселедержатель — кредитор |

Переводные (тратта) | Плательщик и векселедатель — разные лица. Плательщик — должник векселедателя, векселедатель — должник первого векселедержателя | |

4. Срок платежа | Определенно срочные | Можно установить конкретную дату (день) оплаты |

Неопределенно срочные | День платежа заранее не определен и зависит в основном от векселедержателя | |

5. Наличие залога | Обеспеченные | Вексель гарантирован залогом, который остается в распоряжении кредитора до полной оплаты долга |

Необеспеченные | Вексель не гарантирован залогом | |

6. Возможность передачи другому лицу | Индоссируемые | По индоссаменту могут передаваться другому лицу, свободно обращаются |

Неиндоссируемые | Именные, передача другому лицу невозможна, делается оговорка «не приказу» | |

7. | Домицилированные | Место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно |

Недомицилированные | Местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя |

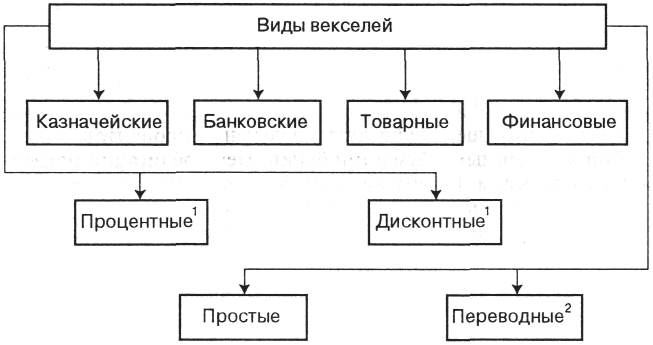

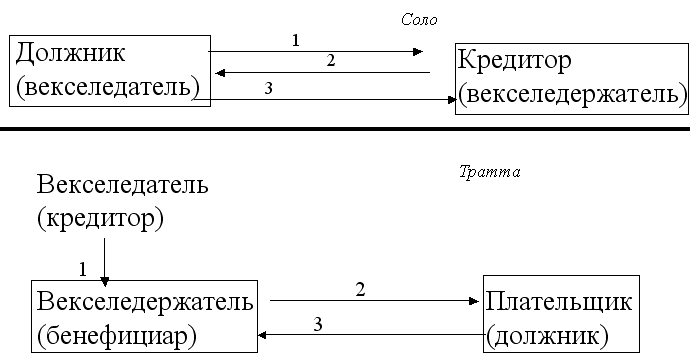

Наибольшее практическое значение имеет подразделение векселей на простые и переводные.

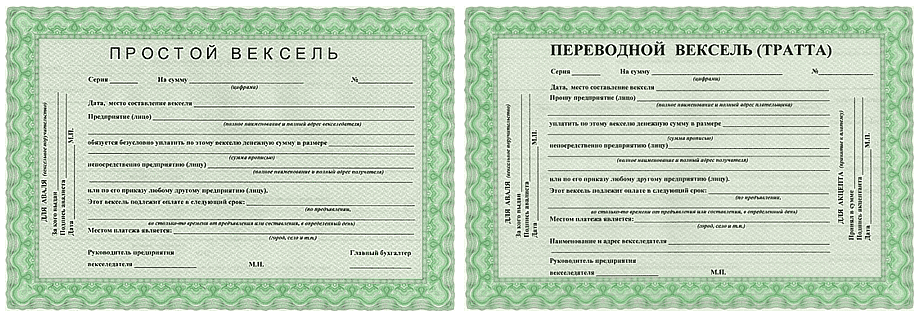

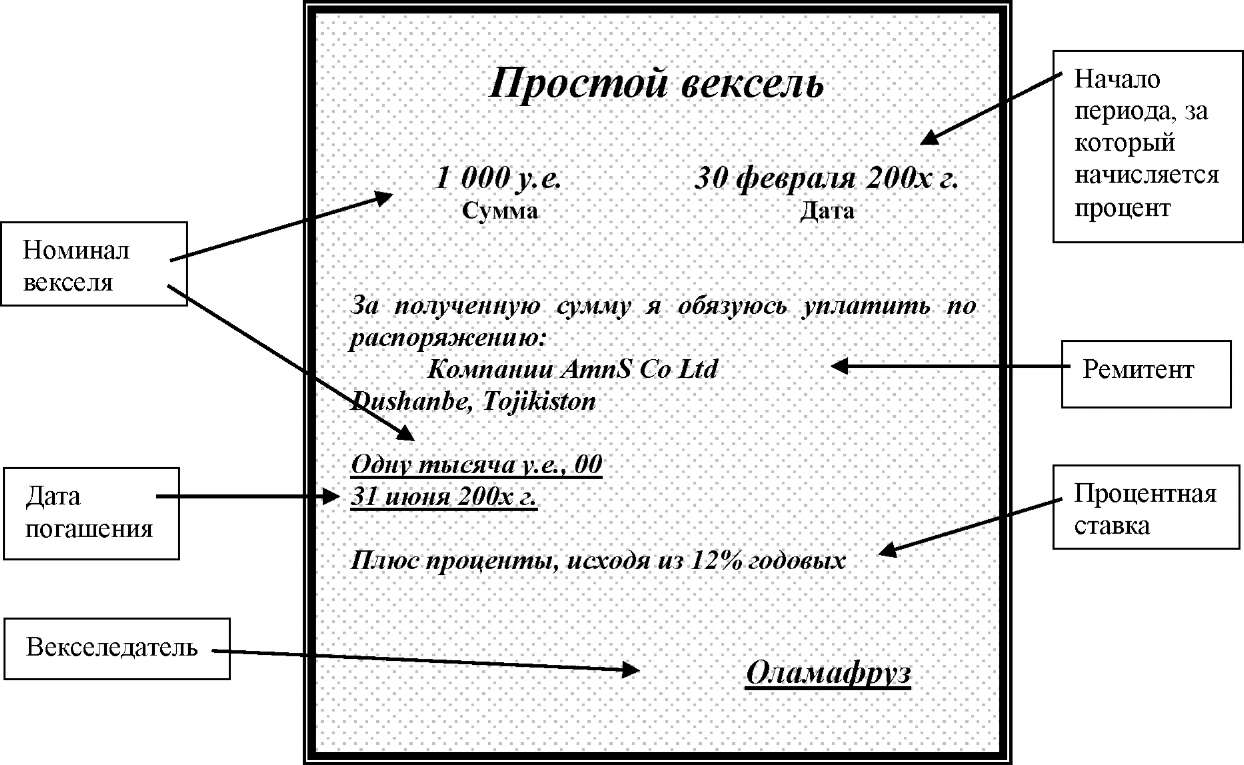

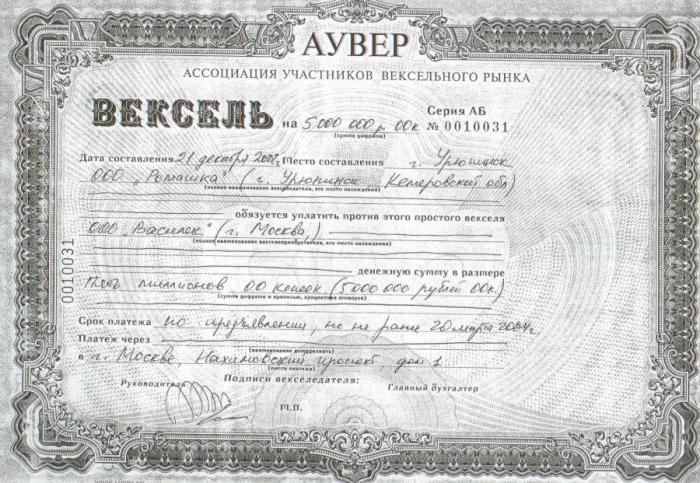

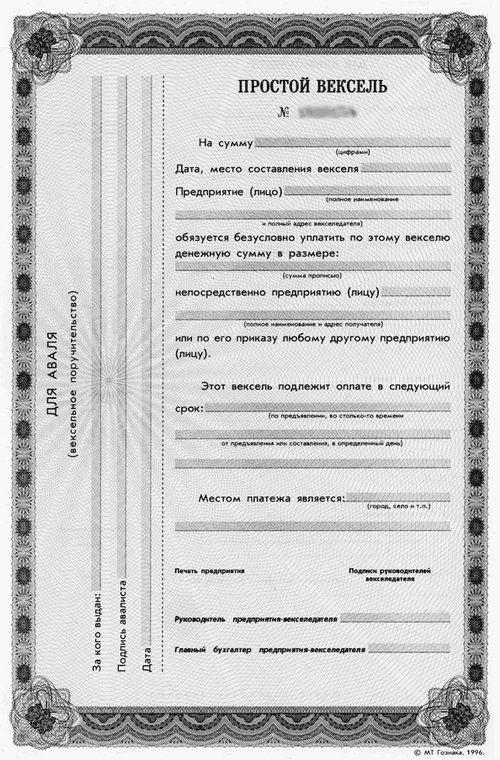

Простой вексель — это письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу (приложение 8).

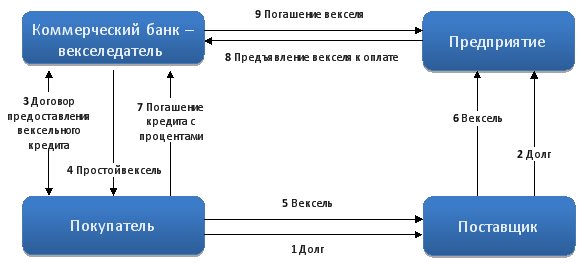

Схема вексельной сделки с использованием простого векселя приведена на рис. 18.

Рис. 18. Схема вексельной сделки с использованием простого векселя

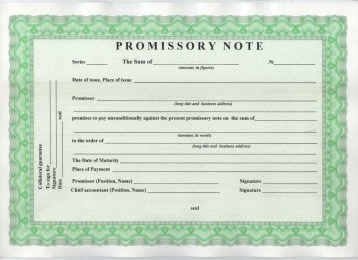

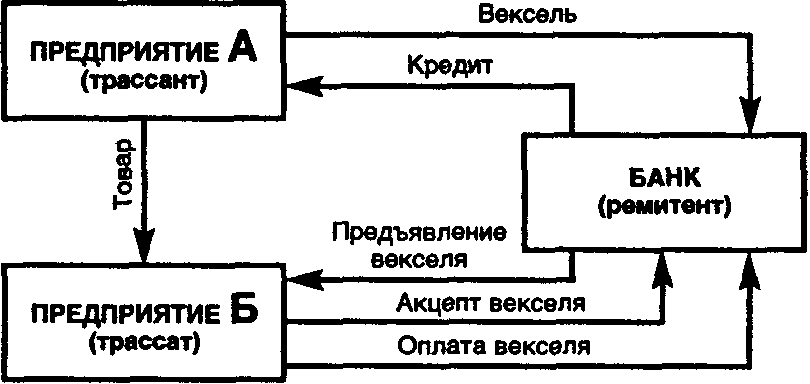

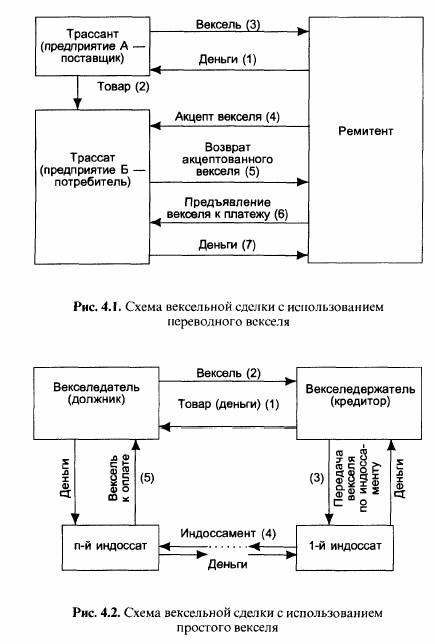

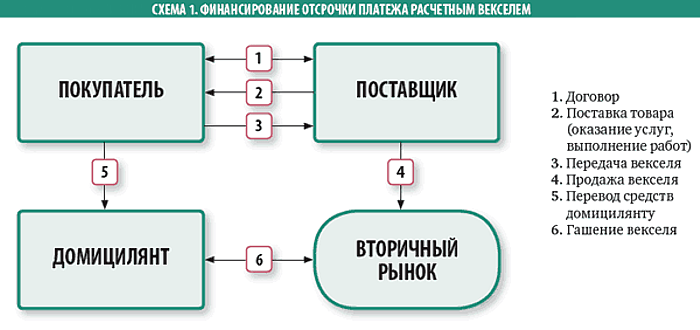

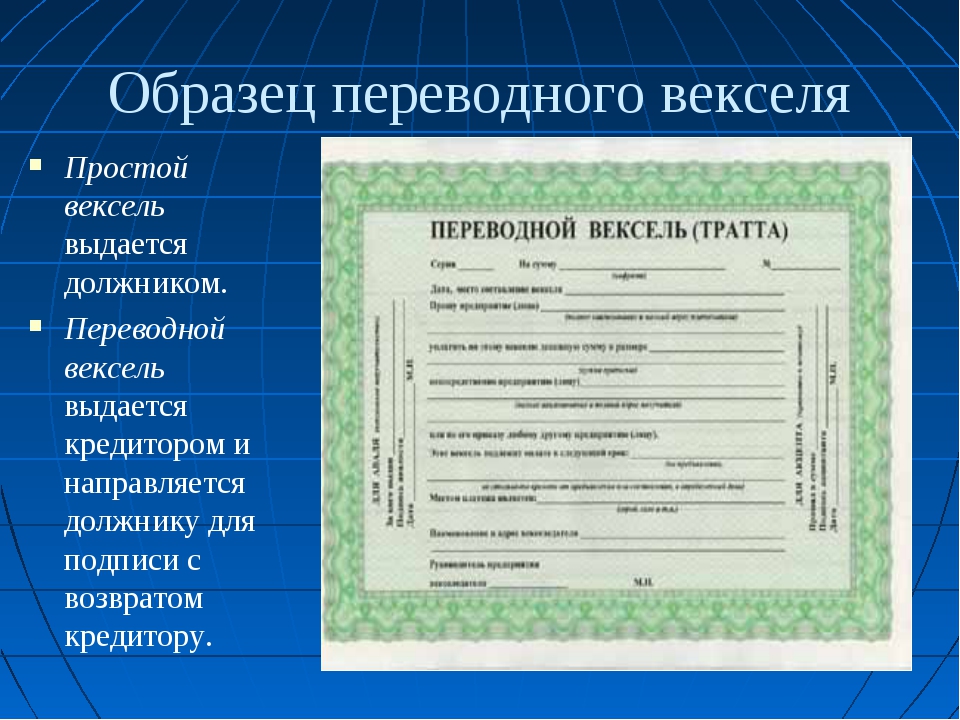

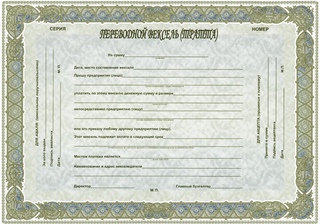

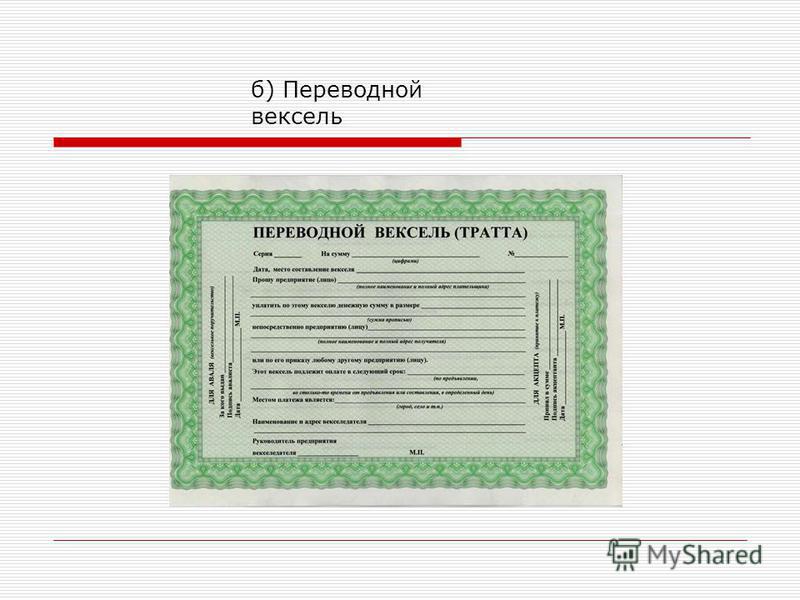

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу (приложение 9). Схема вексельной сделки с использованием переводного векселя приведена на рис. 19.

Схема вексельной сделки с использованием переводного векселя приведена на рис. 19.

Рис. 19. Схема вексельной сделки с использованием переводного векселя: 1, 2, 3, 4, 5, 6, 7 — порядок совершения операций

Как видно из рис. 19, переводной вексель (тратта) — это документ, регулирующий вексельные отношения трех сторон: векселедателя (трассанта), должника (трассата) и векселедержателя — получателя платежа (ремитента). При этом трассант — должник перед ремитентом, трассат — должник перед трассантом. Трассат становится главным плательщиком после соглашения (акцепта) принять на себя платеж по векселю. Закон устанавливает, что векселедатель (трассант) несет ответственность и за акцепт, и за платеж по векселю.

Не менее важное значение имеет подразделение векселей на коммерческие (товарные) и финансовые. Под первыми понимаются векселя, выданные покупателями поставщикам продукции, работ, услуг в качестве средства оформления отсрочки платежа, под вторыми — векселя, выданные заемщиками (кредитополучателями) в удостоверение отношений денежного займа или кредитных отношений.

Коммерческие векселя основаны на реальной сделке купли-продажи товаров с отсрочкой платежа. Они передаются фактически под залог товара и обеспечиваются теми денежными средствами, которые поступят от продажи товаров, приобретенных с помощью векселя.

Финансовые векселя являются непосредственным следствием договора займа, когда одна сторона получает от другой некоторую сумму денег, выдавая взамен вексель. Такие векселя используются в торгово-промышленном обороте для пополнения оборотных средств предприятия.

В отдельных специальных изданиях по рынку ценных бумаг финансовый вексель считается банковским, т.е. векселем, выдаваемым одним банком или объединением банков (эмиссионный синдикат) другому для получения взамен него денег. Однако такое отождествление этих понятий нельзя считать оправданным.

Векселя, используемые в качестве расчетов, подразделяются на собственные и векселя третьих лиц.

Собственные векселя выдаются поставщику за полученные от него материальные ценности, выполненные работы и услуги. Векселя третьих лиц передаются по индоссаменту, т.е. это векселя любой организации, не являющейся контрагентом по данной конкретной сделке.

Векселя третьих лиц передаются по индоссаменту, т.е. это векселя любой организации, не являющейся контрагентом по данной конкретной сделке.

Вексель должен содержать обязательные реквизиты: наименование «Вексель»; простое ничем не обусловленное предложение или обязательство уплатить определенную сумму; наименование и адрес того, кто должен платить; наименование получателя платежа; указание срока и места платежа; указание даты и места составления векселя; наименование и подпись лица, выдавшего вексель; наименование того, кто должен платить по векселю, — трассат (этот реквизит предназначается только для переводного векселя).

Вексель можно хранить до момента наступления срока платежа, а затем предъявить к оплате, передать другому лицу, заложить, перепродать.

Получение платежа по векселю — право держателя, которое может быть реализовано при предъявлении его должнику в установленные сроки. Платеж по векселю должен следовать немедленно за его предъявлением.

При отказе должника от оплаты по векселю совершается вексельный протест, т. е. векселедержатель или его уполномоченное лицо должно предъявить неоплаченный вексель и иные необходимые документы в нотариальную контору по месту нахождения плательщика для предъявления их к оплате.

е. векселедержатель или его уполномоченное лицо должно предъявить неоплаченный вексель и иные необходимые документы в нотариальную контору по месту нахождения плательщика для предъявления их к оплате.

На сегодняшний день в мировой экономике существует огромное количество разнообразных ценных бумаг, которые имеют присущие только им индивидуальные характеристики и предназначение. Порой простой обыватель, не занимающийся углубленным изучением этого сектора деятельности человечества, с трудом может отличить одну ценную бумагу от другой. Например, имеются ли какие-либо конкретные отличия между векселем и облигацией? Ответим на этот вопрос более подробно.

Определение

Вексель представляет собой денежное обязательство, согласно которому векселедатель обязуется выплатить векселедержателю определенную сумму денежных средств в установленный документом срок. На сумму, указанную в документе, может начисляться процент, но только в том случае, если это условие непосредственно указано на бланке векселя. Кроме того, эта ценная бумага может выступать в виде платежного средства за товар или услугу и переходить к нескольким владельцам.

Кроме того, эта ценная бумага может выступать в виде платежного средства за товар или услугу и переходить к нескольким владельцам.

Облигация – ценная бумага, согласно которой эмитент, выпустивший ее, обязуется выплатить держателю либо указанный в ней объем наличных денежных средств, либо эквивалентное ему имущество. В облигациях обязательно указывается купон, то есть доход, который получит владелец облигации. Поскольку облигация является эмиссионной ценной бумагой, ее выпускают большим тиражом.

Как правило, облигаций выпускается достаточно большое количество, в то время как вексель может быть и в единичном экземпляре. Кроме того, вексель всегда носит документарную форму, то есть изготавливается на бумаге, в то время как облигация может иметь и бездокументарную форму. Также необходимо сказать, что вексель предполагает выплату по нему только денежных средств, а по облигации можно получить как деньги, так и любое другое эквивалентное имущество. И в довершение: облигация всегда предполагает наличие купона, то есть определенной доходности или процента, а вексель может такого дохода не иметь, если иное не указано в документе.

Выводы TheDifference.ru

- Облигация всегда выпускается большим тиражом, вексель может быть в единственном экземпляре.

- Облигация в отличие от векселя всегда имеет купон, то есть процент.

- Вексель всегда имеет документарную форму, а облигация может быть и бездокументарной.

- Вексель предполагает выплату наличных денежных средств, а облигация – не только денег, но и иного имущества.

Что такое индоссамент?

Индоссамент — это передаточная надпись на ордерной ценной бумаге, удостоверяющая переход прав на ценную бумагу и прав по ценной бумаге к другому лицу в установленном законодательством порядке. Данное определение приведено в ст. 1 Закона Украины «О ценных бумагах и фондовом рынке» от 23.02.2006 г. № 3480-IV (далее — Закон о ценных бумагах).

Индоссамент может быть бланковым — без указания лица, в отношении которого должны быть выполнены обязательства, или ордерным — с указанием такого лица (п. 4 ст. 4 Закона о ценных бумагах).

При этом владельца ордерной ценной бумаги, совершающего индоссамент (того, кто передает вексель), называют индоссантом, а того, кто получает вексель, — индоссатом.

В соответствии с ч. 1 ст. 5 Закона о ценных бумагах, лицо, разместившее (выдавшее) ордерную ценную бумагу, и индоссанты по нему отвечают перед его законным владельцем солидарно , если иное не установлено законом. При удовлетворении требования законного владельца ценной бумаги о выполнении удостоверенного этой бумагой обязательства одним или несколькими лицами из числа тех, кто имеет данные обязательства, лица, индоссировавшие ценную бумагу, приобретают право обратного требования (регресса) в отношении других лиц, имеющих обязательства по ценной бумаге.

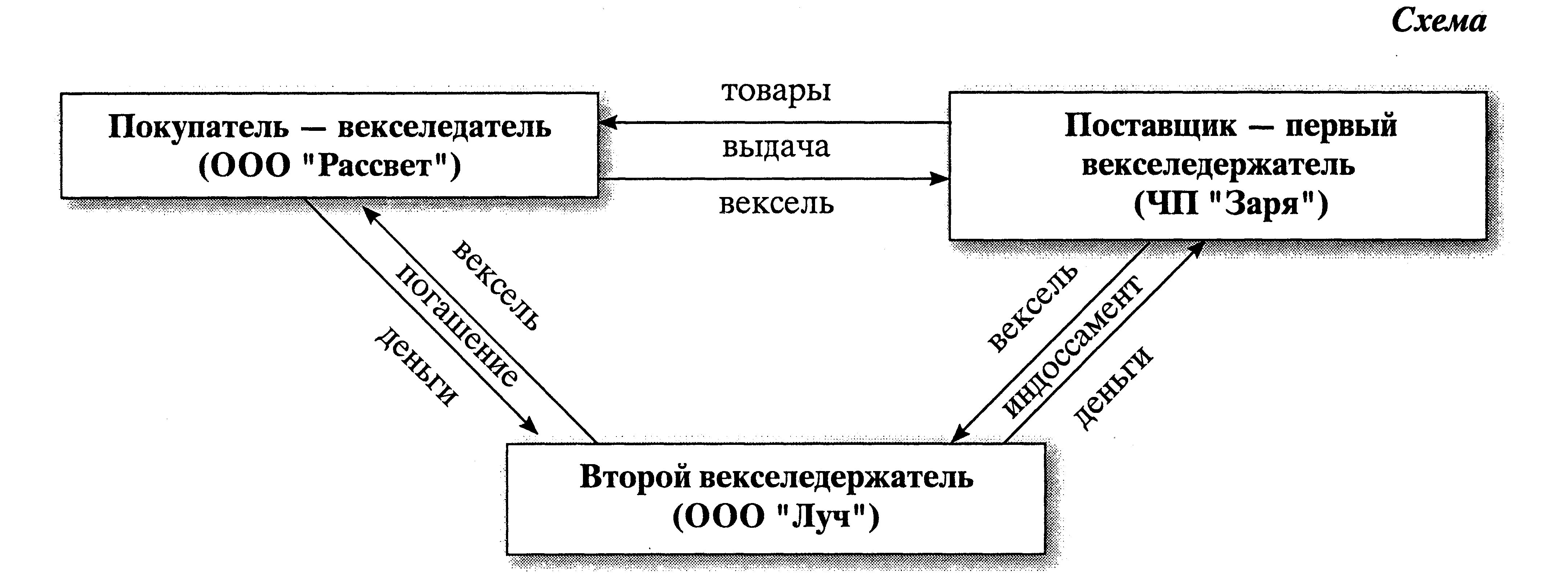

Для лучшего восприятия вышеизложенной информации изобразим индоссамент схематично.

Итак, на схеме показана ситуация, когда за полученные товары покупатель рассчитался векселем, соответственно, поставщик товаров стал векселедержателем. Затем векселедержатель (поставщик товаров) решил продать этот вексель, т. е. совершить его индоссамент. В части осуществления операции по купле-продаже векселя (индоссамента) векселедержатель выступает индоссантом, а покупатель (получатель) векселя — индоссатом. Таким образом, индоссат — это новый векселедержатель.

е. совершить его индоссамент. В части осуществления операции по купле-продаже векселя (индоссамента) векселедержатель выступает индоссантом, а покупатель (получатель) векселя — индоссатом. Таким образом, индоссат — это новый векселедержатель.

Учет у первого векселедержателя — индоссанта

Бухгалтерский учет

Когда речь идет о векселе как ценной бумаге, полученной в счет оплаты за отгруженные товары, выполненные работы или предоставленные услуги, то в бухучете его учитывают на субсчете 182 «Долгосрочные векселя полученные» или на субсчетах счета 34 «Краткосрочные векселя полученные» — в зависимости от срока погашения такого векселя.

Передачу векселя по индоссаменту в бухучете следует отражать как его продажу. В свою очередь:

· на субсчете 719 «Прочие доходы операционной деятельности» обобщается информация о доходах от реализации векселя;

· на субсчете 949 «Прочие расходы операционной деятельности» отражается себестоимость проданного векселя и прочие расходы, связанные с его реализацией (согласно Инструкции о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденной приказом Министерства финансов Украины от 30. 11.1999 г. № 291).

11.1999 г. № 291).

В случае же продажи векселя, который приобретали как финансовую инвестицию (и учитывают на счете 14 «Долгосрочные финансовые инвестиции» или на счете 35 «Текущие финансовые инвестиции»), векселедержатель (индоссант) отражает доход по Кт 741 «Доход от реализации финансовых инвестиций» в размере продажной стоимости векселя, а балансовую стоимость векселя на дату реализации включает в расходы — Дт 971 «Себестоимость реализованных финансовых инвестиций».

Кроме того, при передаче векселя другому лицу (индоссату) первый векселедержатель (индоссант) должен отразить номинальную стоимость векселя на забалансовом счете 042″Непредвиденные обязательства». На данном счете вексель необходимо учитывать до момента его погашения или истечения срока исковой давности для предъявления требований к векселедержателю (индоссанту).

Налог на прибыль

Формы и функции векселей — Онлайн библиотека

Студенты должны знать, что в расчетах задействованы два вида векселей: простые (обыкновенные) и переводные. Данные виды по своему содержанию являются однопорядковыми финансовыми документами, имеют много общих признаков и реквизитов, однако отличаются по своей форме. В простом векселе главным должником является векселедатель, в нем четко и ясно зафиксировано долговое обязательство, к нему векселедержатель может предъявить прямой иск.

Данные виды по своему содержанию являются однопорядковыми финансовыми документами, имеют много общих признаков и реквизитов, однако отличаются по своей форме. В простом векселе главным должником является векселедатель, в нем четко и ясно зафиксировано долговое обязательство, к нему векселедержатель может предъявить прямой иск.

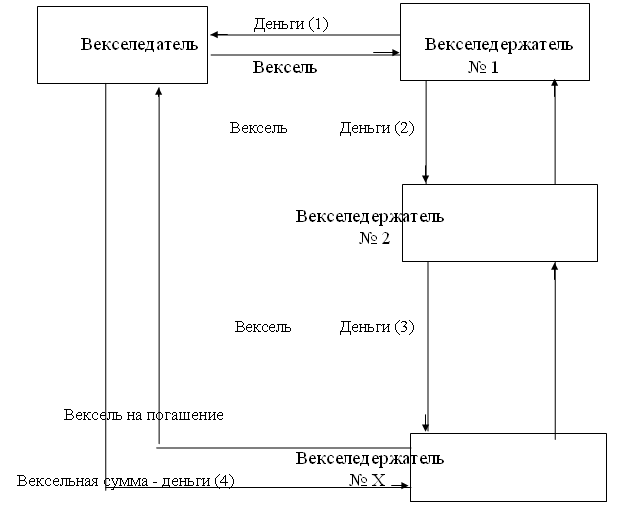

Следующая схема показывает, что кредитор поставил партию товара, а в расчет сдержал долговое обязательство (1). По истечении срока платежа векселедержатель предъявляет простой вексель к оплате (2). Векселедатель платежным поручением переводит указанную в тексте векселя сумму на банковский счет кредитора (3).

Кредитор, убедившись, что деньги получены, возвращает погашен вексель должнику и он изымается из финансового оборота.

Простейшая форма обращения простого векселя

Переводной вексель является более сложным финансово-долговым документом, потому что в нем отражаются фактически два долговых обязательства: плательщика перед векселедателем и задолженность последнего перед получателем вексельного платежа (ремитентом). Если простой вексель преимущественно выписывает должник, то переводные векселя, как правило, выписывают кредиторы, а главным должником становится плательщик лишь после нанесения им согласия о выполнении платежа.

Если простой вексель преимущественно выписывает должник, то переводные векселя, как правило, выписывают кредиторы, а главным должником становится плательщик лишь после нанесения им согласия о выполнении платежа.

Схема обращения переводного векселя

Кредитная схема использования переводного векселя предусматривает, что, получая партию товара, векселедатель в предыдущих операциях имеет своего должника, поэтому свой платеж пересказывает ему переводному векселю, который вручает ремітентові (1) и сообщает плательщика о необходимости выполнить платеж предъявителю векселя. Первый векселедержатель, со своей стороны, предъявляет вексель (представляет) для нанесения согласия выполнить платеж (акцептирования) плательщику (2). Плательщику все равно, кому платить, поэтому он принимает переводной вексель, наносит акцепт на нем и возвращает ремітентові (3). По истечении указанного в тексте срока векселедержатель предъявляет акцептованный вексель плательщику (4). Плательщик уплачивает вексельную сумму (5). Получив вексельную сумму, векселедержатель наносит на переводной вексель расписку и вручает погашен вексель плательщику (6).

По истечении указанного в тексте срока векселедержатель предъявляет акцептованный вексель плательщику (4). Плательщик уплачивает вексельную сумму (5). Получив вексельную сумму, векселедержатель наносит на переводной вексель расписку и вручает погашен вексель плательщику (6).

В современных условиях вексель пригоден для осуществления многих операций, связанных с оплатой товаров и услуг, предоставлением краткосрочных ссуд, возвратом ранее полученных ссуд, оформлением долговых отношений между банками и т.д. В своем кругообороті векселя выполняют три важнейшие функции: оформление краткосрочного кредита, полный пакет учетную функцию, функцию контроля за состоянием хозяйственно-сбытовой деятельности участников хозяйственной жизни.

Законом Украины «Об обращении векселей в Украине» определено, что векселя составляются и издаются за фактически поставленные товары, выполненные работы и предоставленные услуги. При этих условиях оформление долговых отношений краткосрочного кредита векселю правомерно можно назвать также забезпечувальною функцией, которая модифицирует общепризнанную формулу

Т — Г — Т

на две взаимосвязанные действия: T<-W>, а через оговоренный срок W< ->Г. При этом разрыв между временем выдачи векселя и его денежным погашением согласуется должником с кредитором, а его объективную основу составляет период кругооборота оборотного капитала должника и время накопления и перевода вексельной суммы кредитору.

При этом разрыв между временем выдачи векселя и его денежным погашением согласуется должником с кредитором, а его объективную основу составляет период кругооборота оборотного капитала должника и время накопления и перевода вексельной суммы кредитору.

Важным компонентом составление текста векселя является расчет вексельной суммы. Ее размер определяется тремя параметрами вексельной сделки: размером поставленной в кредит партии товара, величине учетной ставки процента коммерческого банка и сроком пользования кредитом.

Данные факторы взаимодействуют на основе формулы:

где К — номинал векселя, то есть денежное выражение оформленной векселю кредитного соглашения; S — денежное выражение реально поставленной под вексель продукции, выполненных работ или оказанных услуг; Т — время в днях, на который выписан вексель, т.е. отсрочено денежный расчет за поставленную в кредит партию товара; П — величина годовой учетной ставки банковского процента, на которую согласился кредитор; 360 — число хозяйственных дней в году; 100 — процентное число.

Расчет векселем за определенную кредитное соглашение делает одинаково выгодное взаимодействие и кредитора, что поставил товар и получил в расчет высоколиквидный и надежно гарантированный финансовый документ, и должник, который получил в кредит реальные материальные ценности, продуктивно-прибыльно их использует, а после завершения кругооборота проводит расчет накопившейся денежной выручки. При этом кредитору одинаково: он немедленно получит стоимость поставленной партии товара, положит ее в коммерческий банк, и по истечению срока погашения векселя будет иметь такую же сумму денег как и за вексель, или он получит от должника вексельное обязательство, которое учитывает аналогичную сумму с поправкой на степень риска. В то же время вексельный расчет позволяет кредитору свободно и неограниченно и целесообразнее использовать этот вексель в любых полный пакет расчетных операциях уже со своими кредиторами.

Функция оформление краткосрочного кредита векселями возникает тогда, когда поставщик заинтересован в реализации своей продукции, она составляет его временно свободные материальные ценности, которые векселю превращаются в кредитные ресурсы. А должник временно нуждается в дополнительных оборотных средств, но на время получения поставки и заключения соглашения как покупатель не обладает должной суммой средств. На этом основании в счет своего будущего платежа он выписывает вексель, в тексте которого согласована вексельная сумма включает стоимость товарной поставки и размер платы за кредит с учетом срока платежа и размера процентов учетной ставки коммерческого банка.

А должник временно нуждается в дополнительных оборотных средств, но на время получения поставки и заключения соглашения как покупатель не обладает должной суммой средств. На этом основании в счет своего будущего платежа он выписывает вексель, в тексте которого согласована вексельная сумма включает стоимость товарной поставки и размер платы за кредит с учетом срока платежа и размера процентов учетной ставки коммерческого банка.

Таким образом, в вексельном обязательстве органично сочетаются закономерности воспроизводства и кредитования, в результате чего существенно ускоряется кругооборот индивидуальных капиталов участников предпринимательской деятельности и удовлетворяются потребительские нужды физических лиц. А главное, векселем снимаются препятствия на пути нормального непрерывного производственно-сбытового процесса и успешно преодолеваются недостатки и ограниченность товарного кредита.

Широкое использование вексельного кредита существенно уменьшает потребности в денежном капитале участников хозяйственной жизни в результате использования функции векселя как средства платежа. В экономической литературе ее еще называют платіжно—учетной функцией. Выполняя ее, вексель становится универсальным высоколиквидным расчетным средством, существенно уменьшает затраты времени на осуществление сделок и в то же время надежно гарантирует получение кредитованных сумм. На основе полный пакет учетной функции векселей реализуются клиринговые взаиморасчеты, происходит списание взаимных долгов, достигается оперативное уменьшение дебиторской задолженности и затоваривание и стимулируется рост продаж определенных видов продукции.

В экономической литературе ее еще называют платіжно—учетной функцией. Выполняя ее, вексель становится универсальным высоколиквидным расчетным средством, существенно уменьшает затраты времени на осуществление сделок и в то же время надежно гарантирует получение кредитованных сумм. На основе полный пакет учетной функции векселей реализуются клиринговые взаиморасчеты, происходит списание взаимных долгов, достигается оперативное уменьшение дебиторской задолженности и затоваривание и стимулируется рост продаж определенных видов продукции.

Реализуя полный пакет учетную функцию, вексель становится объектом учета (дисконта) в банках. Покупая вексельное обязательство, банк досрочно платит дисконтовану вексельную сумму векселедержателю, которая одинаково выгодно и банку, и владельцу векселя. Банк, уплатив текущую цену векселя со скидкой, выдерживает его до дня погашения и получает от плательщика полную вексельную сумму, что и покрывает его затраты и формирует доходность дисконтных операций. А векселедержатель, получив уменьшенные на величину учетной ставки банка денежные средства, прибыльно их использует, получая как минимум средний предпринимательская прибыль, что значительно больше, чем размер учетной ставки. Вот почему содержание векселя одним векселедержателем до дня погашения для него является малоэффективной операцией. То есть вексельная форма кредита стимулирует всех участников вексельного обращения широко использовать полный пакет расчетную функцию векселя. В общем, это увеличивает ликвидность векселей и их влияние на состояние платежей и стимулирует уменьшение размеров денежных расчетов.

А векселедержатель, получив уменьшенные на величину учетной ставки банка денежные средства, прибыльно их использует, получая как минимум средний предпринимательская прибыль, что значительно больше, чем размер учетной ставки. Вот почему содержание векселя одним векселедержателем до дня погашения для него является малоэффективной операцией. То есть вексельная форма кредита стимулирует всех участников вексельного обращения широко использовать полный пакет расчетную функцию векселя. В общем, это увеличивает ликвидность векселей и их влияние на состояние платежей и стимулирует уменьшение размеров денежных расчетов.

Использование векселя в функции средства платежа осуществляется на основе его текущей цены, размер которой определяется величиной учетной процентной ставки банка и оставшегося срока до дня погашения с помощью следующей формулы:

где Ц.в. — текущая цена векселя, которое учитывается как плата за поставленный в кредит товар или денежное выражение дисконтированного в банке векселя; Т — число дней, оставшихся до погашения.

Сумма дисконта (скидки) для коммерческого банка становится выражением уровня доходности учетных операций. Привласнювана им сумма рассчитывается так:

где С — сумма дисконта, присваиваемый банком вследствие хранение векселя до дня погашения. Другие символы выражают содержание указанных выше категорий.

Использовав полный пакет расчетную функцию, векселедержатель при необходимости может в любое время получить денежные средства, не дожидаясь наступления срока платежа, свободно продать вексель на рынке ценных бумаг, заложить в залог для получения залогового кредита, использовать вексель как полный пакет расчетный финансовый документ в любых коммерческих сделках. Преимуществами этих расчетов становятся ускорения оборота капитала и устранения денежных платежей. При этом в вексельных операциях нужна лишь договоренность самих участников сделок, а стоимость конечных расчетов является самой низкой из всех других способов платежей.

В общем, свойства векселя такие, что позволяют через продажу долговых обязательств убыточных предприятий ускорить санации неэффективных производств, максимально ускорить переход прав собственности на материальные ценности и средств производства к эффективных собственников, ускорить вхождение экономики в мировую систему хозяйства и эффективно использовать преимущества международного разделения труда.

Функция контроля за кредитоспособностью участников вексельного кредита позволяет должнику контролировать потребляемую стоимость полученных под вексель товаров, выполненных работ и оказанных услуг, а кредитору осуществлять надлежащий контроль за состоянием хозяйственно-сбытовой деятельности должника. При этом в оборот вексель вступает как свидетельство движения реального капитала, поэтому вексельные расчеты эффективно взаимодействуют с системой других антиинфляционных мер. Заменяя наличные средства в обороте товаров и кругообороті общественного капитала, векселя сокращают денежную и кредитную массу в обращении и другие преимущества.

В частности, будучи формой и неким суррогатом наличной оплаты кредитного контракта, вексель одновременно обладает покупательной способностью денег, стоимостью товара и получает свою определенную курсу стоимость в виде текущей курсовой цены. Если для любого участника хозяйственного жизни мобилизация денежных средств всегда становится трудоемким процессом, который требует определенного периода времени, то текст векселя состоит в любое время и является выражением добровольного соглашения только участников вексельного кредита.

Следовательно, своими функциями вексель не только раскрывает свою сущность как официального письменно оформленного долгового обязательства, но и повышает эффективность национальной экономики, помогает преодолевать платежный кризис, дисциплинирует и упорядочивает взаиморасчеты участников хозяйственной жизни. Без широкомасштабного внедрения вексельного обращения нельзя обеспечить участие в международном разделении труда, потому что из трех форм международных расчетов (платеж наличными, авансовый платеж и платеж в кредит) наиболее привлекательной формой является вексельный расчет. Благодаря ему не требуется перевод за пределы страны платежей наличными, ускоряются и упрощаются экспортно-импортные операции, которые выводятся из-под чрезмерного диктата банков.

Вексель: налоговая оптимизация

Наряду с необходимостью грамотного оформления основных выстраиваемых бизнес-процессов посредством договорных инструментов, порой необходимо использование разовых схем законной налоговой оптимизации. И здесь одним из самых эффективных инструментов выступает вексель.

И здесь одним из самых эффективных инструментов выступает вексель.

Несмотря на часто встречающееся заблуждение по поводу возможности выпуска и использования в ходе предпринимательской деятельности собственных векселей, нельзя недооценивать потенциал и возможности этого инструмента налогового планирования. Более того, в некоторых случаях вексельная схема является чуть ли не единственным законным вариантом поведения, позволяющим снизить налоговую нагрузку, а также отсрочить либо рассрочить уплату налогов с доходов.

Получение такого эффекта становится возможным ввиду двойственной природы векселя, традиционно представляемой теоретиками права в качестве его главной, уникальной особенности.

Двойственность природы векселя состоит в следующем:

-

с одной стороны, вексель — это ценная бумага, удостоверяющая ничем не обусловленное обязательство обязанного по векселю лица (векселедателя или акцептанта) уплатить векселедержателю определенную денежную сумму в определенное время.

ст.143 ГК РФ Вексельное обязательство носит заемный характер и регулируется но только нормами вексельного законодательства (Положением о простом и переводном векселе), но и, дополнительно, нормами о договоре займа;

ст.143 ГК РФ Вексельное обязательство носит заемный характер и регулируется но только нормами вексельного законодательства (Положением о простом и переводном векселе), но и, дополнительно, нормами о договоре займа;

-

с другой стороны, вексель — это имущество, выступающее предметом сделок — купли-продажи, дарения, мены.

Рассмотрим каждую из указанных ипостасей векселя подробнее.

Словосочетание «ничем не обусловленное обязательство» указывает на абстрактный характер вексельного обязательства, т.е. на отсутствие у векселедержателя обязанности доказывать, откуда он получил вексель и рассчитался ли за него; должник в любом случае обязан оплатить предъявленный ему вексель.

Более того, поскольку чаще всего векселя передаются от одного лица к другому на основании бланкового индоссамента (т.е. без указания лица, приказу которого должен платить должник), любое лицо, владеющее векселем, признается его законным держателем, т. е. зачастую невозможно проследить всех владельцев конкретного векселя (особенно если это физические лица, не обязанные вести бухгалтерский учет), что и позволяет предпринимателям решать те или иные задачи.

е. зачастую невозможно проследить всех владельцев конкретного векселя (особенно если это физические лица, не обязанные вести бухгалтерский учет), что и позволяет предпринимателям решать те или иные задачи.

Как любая ценная бумага, вексель должен соответствовать установленной для него форме и содержать совершенно конкретные реквизиты, перечисленные в Положении о простом и переводном векселе. В то же время, вексель может быть составлен на простом листе бумаги, т.е. использование специальных бланков не требуется. Многие бухгалтеры и некоторые юристы до сих пор ошибочно пытаются искать в продаже типографские бланки векселей и транслируют эту «проблему» руководителям, тем самым лишая их возможности применения векселей в хозяйственной практике.

Еще раз подчеркнем: никаких ограничений по выпуску векселей для физических и юридических лиц не существует, а номер векселя не является его обязательным реквизитом. Поэтому любой желающий в любое время может выпустить свой вексель.

Продолжая разбирать определение векселя, содержащееся в ст. 143 ГК РФ, отметим, что денежное обязательство, удостоверенное векселем, имеет заемный характер, т.е. свидетельствует о наличии заемных отношений между должником и векселедержателем. ст. 815 ГК РФ При этом не важно, что конечный векселедержатель — это совсем не то лицо, которому изначально был выдан вексель, — при передаче векселя переходит и право требования по нему.

Однако необходимо помнить, что нормы о займе являются лишь дополнительными по отношению к специальным вексельным нормам, которые всегда имеют приоритет. Более того, правила о займе могут применяться лишь в части, не противоречащей правилам о векселях.

Рассматривая вексель как имущество, необходимо отметить, что бытует заблуждение о возможности продажи собственного векселя. Иными словами, довольно часто договором купли-продажи собственного векселя пытаются прикрыть заемные отношения, чтобы иметь возможность учесть расходы на приобретение ценной бумаги в целях налогообложения прибыли.

Между тем, заключение подобных договоров экономически бессмысленно — как можно продавать собственный долг (вспоминаем заемный характер вексельных отношений). Ну и, конечно, налицо противоречие вышеупомянутой ст.815 ГК РФ, прямо указывающей на экономическую суть вексельного обязательства.

Итак, мы договорились о том, что продажа собственного векселя невозможна. А вот обратная операция — выкуп собственного векселя — как раз оправданна. Прежде всего, такая сделка имеет смысл, если должнику становится известно о нахождении его векселя, по которому срок платежа еще не наступил, у третьего лица. В этом случае должник может предложить векселедержателю выкупить такой вексель ранее срока платежа, что выгодно обеим сторонам — должник избежит уплаты процентов по векселю, а кредитор получит исполнение по денежному обязательству ранее установленного срока.

Вексель выкуплен самим должником (или получен им по иному основанию). Какова его дальнейшая судьба?

Казалось бы, в данном случае имеет место совпадение должника и кредитора в одном лице, что является безусловным основанием для автоматического прекращения вексельного обязательства. ст.413 ГК РФ Однако нельзя забывать о ч.1 ст.142 ГК РФ, которая говорит о том, что осуществление или передача прав по ценной бумаге возможны только при ее предъявлении.

ст.413 ГК РФ Однако нельзя забывать о ч.1 ст.142 ГК РФ, которая говорит о том, что осуществление или передача прав по ценной бумаге возможны только при ее предъявлении.

Таким образом, чтобы прекратить вексельное обязательство («погасить» вексель), должник должен предъявить его самому себе, т.е. выразить свою волю. Осуществление подобной операции невозможно без составления какого-либо распорядительного документа руководителем организации (приказ, распоряжение). Отсутствие подобного документа означает, что вексель не погашен и может использоваться в дальнейших хозяйственных операциях, например, в качестве средства платежа.

С точки зрения налогообложения определенный интерес представляют операции, в которых вексель используется в качестве средства платежа. Причем при расчете собственными векселями и векселями третьих лиц налоговые последствия будут различными.

1. Получение в оплату товаров (работ, услуг) собственного векселя должника.

В этом случае обязательство по оплате товаров (работ, услуг) прекращается (налогообложение данной операции происходит в общем порядке — при методе начисления у поставщика возникает доход от реализации, у покупателя — расход), а между поставщиком и покупателем возникают заемные обязательства, удостоверенные векселем.

В соответствии с п.12 ст.270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются, в том числе, расходы в виде средств, переданных по договорам кредита или займа, включая долговые ценные бумаги, т.е. векселедержатель не сможет отнести на расходы затраты по приобретению векселя, а у векселедателя не возникнет налогооблагаемого дохода. подп.10 п.1 ст.251 НК РФ

Предположим, что векселедержатель не желает ждать наступления срока платежа по полученному векселю и решает его продать. При этом он обязан заплатить налог на прибыль с вырученных сумм на основании п.1 ст.280 НК РФ. Однако как быть с затратной частью, которую мы ранее не учитывали при налогообложении? Абзац 3 п. 2 ст.280 НК РФ позволяет учесть расходы на приобретение векселя одновременно с доходом, т.е. при реализации векселя по номиналу налога к уплате не возникнет.

2 ст.280 НК РФ позволяет учесть расходы на приобретение векселя одновременно с доходом, т.е. при реализации векселя по номиналу налога к уплате не возникнет.

2. Получение в оплату товаров (работ, услуг) векселя третьего лица.

При использовании векселя третьего лица как средства платежа имеют место две встречные сделки — приобретение товаров (работ, услуг) и реализация векселя, не влекущая возникновения заемных отношений между поставщиком и покупателем.

В этом случае налоговые последствия будут обычными — у поставщика возникнут доходы от реализации и, одновременно, расходы на приобретение ценной бумаги, а у покупателя — расходы на приобретение товаров (работ, услуг) и доходы от реализации ценной бумаги. По крайней мере, именно так считают налоговые органы, понуждающие налогоплательщиков отражать в отчетности доход от реализации ценных бумаг, хотя экономический результат (величина налоговой базы) от этого не меняется.Что касается судебной практики, то в Уральском федеральном округе она складывается таким образом: при решении вопроса о наличии/отсутствии реализации векселя при передаче его в оплату товаров (работ, услуг) необходимо отталкиваться от цели такой передачи.

Если цель передачи векселя состояла исключительно в необходимости рассчитаться с поставщиком, т.е. вексель передан как «заменитель денег», суд делает однозначный вывод: реализация ценной бумаги отсутствует. Если же имеет место «мена» — обмен товара на другое имущество, коим выступает вексель, в этом случае происходит встречная реализация.

Очень интересной с точки зрения налогообложения является операция по выплате дивидендов векселями третьих лиц.Сразу оговоримся, что для нас выплата дивидендов собственными векселями предприятия лишена какого-либо экономического смысла, хотя некоторые специалисты допускают подобные варианты поведения, мотивируя это наличием балансовой прибыли, не подкрепленной наличием денежных средств на расчетном счете.

На наш взгляд, в подобных ситуациях, во-первых, отсутствуют объективные основания для принятия решения о выплате дивидендов, а во-вторых, абсурдным выглядит «бумажное» (отраженное только в документах) привлечение заемных средств от участников за счет причитающихся им выплат, с которых, к тому же, будет необходимо уплатить налог с доходов.

Еще один важный момент, который следует отметить до начала рассмотрения налоговых последствий выплаты дивидендов векселями, — что привлекательной такая операция является исключительно при получении дивидендов физическими лицами.

Но обо всем по порядку.

По общему правилу, дивиденды подлежат налогообложению по ставке 13%. подп.2 п.3 ст.284, п.4 ст.224 НК РФ

Если дивиденды выплачиваются векселем юридическому лицу, то с его стоимости необходимо уплатить налог с доходов.

Если же получателем «дивидендного» векселя выступает физическое лицо, то непосредственно в момент получения векселя доход у него не возникает:

Организация-плательщик дивидендов не имеет возможности произвести удержание НДФЛ, как это предписывает п.2 ст.214 НК РФ, вексель в данном случае не рассматривается как доход в натуральной форме, поскольку рассматривается не как имущество, а как долговая ценная бумага.

В этой связи Президиум ВАС РФ указал в своем постановлении от 11.04.2000 г. №440/09, что при получении векселя физическим лицом облагаемый НДФЛ доход возникает у него только в момент фактического получения им денежных средств по векселю.

Таким образом, выплата дивидендов векселями третьих лиц позволяет отсрочить либо рассрочить уплату НДФЛ на срок, приемлемый для физического лица.

Если же физическое лицо-получатель дивидендов имеет статус индивидуального предпринимателя и ведет хозяйственную деятельность, он может не предъявлять вексель к платежу, а использовать его в расчетах как средство платежа. В случае применения ИП УСН налоговые последствия будут следующими:

-

при объекте «доходы» необходимо будет уплатить налог 6% с реализации ценной бумаги, налог с дивидендов не возникнет, т.к. денежные средства по векселю не получены;

-

при объекте «доходы, уменьшенные на величину расходов» возникнет доход от реализации ценной бумаги и расходы на приобретение товаров (работ, услуг), т.

е. налоговая база будет равна нулю.

е. налоговая база будет равна нулю.

В некоторых случаях большую пользу бизнесу могут оказать такие нестандартные операции с векселями, как внесение в уставный капитал, внесение вклада в имущество, передача в целях увеличения чистых активов, безвозмездная передача от дочерней компании материнской.

Рассмотрим несколько практических примеров:

1. В группу компаний входят 2 юридических лица (компания А и компания В) и индивидуальный предприниматель С, одновременно являющийся единственным участником перечисленных компаний.

Компания А постоянно испытывает нехватку оборотных средств, тогда как на компании В аккумулируется операционная прибыль. Простая передача денежных средств от компании В в компанию А невозможна, т.к. дарение между юридическими лицами запрещено.

Для того, чтобы профинансировать компанию А, компания В предоставляет ей займ, а взамен получает векселя компании А.

Затем компания В выплачивает дивиденды своему единственному участнику С в вексельной форме, при этом у С не возникает НДФЛ 9%. постановление Президиума ВАС РФ от 11.04.2000 №440/09

Физическое лицо С, являясь единственным участником компании А, может принять одно из следующих решений:

1) об увеличении уставного капитала и его оплате векселями — у компании А не возникает доход в силу подп.3 п.1 ст.251 НК РФ ;

2) о внесении векселя в качестве вклада в имущество ст.23 ФЗ «Об ООО» — у компании А не возникает доход в силу подп.11 п.1 ст.251 НК РФ.

В результате любой из указанных операций в распоряжении компании А окажутся ее собственные векселя, которые могут быть либо погашены (по приказу директора компании А), либо вновь пущены в хозяйственный оборот. В любом случае, компания А не должна будет возвращать займ компании В, и при этом у нее не возникнет налогооблагаемый доход.

2. Компания В является участником компании А (с долей менее 50%) и получает от своего контрагента в оплату товаров (работ, услуг) вексель компании А, который она когда-то выдала поставщику в качестве средства платежа.

Компания В является участником компании А (с долей менее 50%) и получает от своего контрагента в оплату товаров (работ, услуг) вексель компании А, который она когда-то выдала поставщику в качестве средства платежа.

Для того, чтобы компании А не нужно было оплачивать вексель, компания В передает его компании А в целях увеличения чистых активов, при этом налог на прибыль в силу подп.3.4 п.1 ст.251 НК РФ у получающей стороны не возникает.

Как и в предыдущем примере, компания А может либо погасить полученный вексель, либо пустить его в хозяйственный оборот.

3. Компания В является дочерней по отношению к компании А и аккумулирует в себе операционную прибыль. В свою очередь, компания А привлекала займы под векселя, которые на текущий момент времени находятся у разных векселедержателей и могут быть предъявлены ими к погашению, однако компания А не имеет денежных средств для оплаты указанных векселей.

Простая передача денежных средств от дочерней компании В в материнскую компанию А для целей последующего выкупа векселей сопряжена с риском квалификации указанной операции как скрытой выплаты дивидендов и начисления в связи с этим налога на прибыль по ставке 9% или 15% (если срок владения долей в компании В менее 365 дней либо материнская компания А является иностранной, льгота п. 3 ст.284 НК РФ не применяется).

3 ст.284 НК РФ не применяется).

Поэтому компания В выкупает векселя компании А у известных ей векселедержателей.

Затем компания В передает векселя материнской компании А, которая либо гасит их, либо использует в дальнейшей хозяйственной деятельности.При этом возникают следующие налоговые последствия:

-

компания В получает право на признание в целях налогообложения расходов на выкуп векселей в соответствии с абз.3 п.2 ст.280 НК РФ, т.к. она отчуждает их третьему лицу;

-

у компании А не возникает дохода на основании подп.11 п.1 ст.251 НК РФ. Здесь необходимо отметить, что налоговые органы неоднократно пытались расценить подобные операции по безвозмездной передаче имущества из дочерней компании в материнскую как дарение, запрещенное гражданским законодательством. Однако суды расценили такие отношения не как гражданско-правовые, в которых обе стороны равноправны, а как отношения власти и подчинения, в которых материнская компания принимает административное решение о передаче ей имущества, находящегося в дочерней компании.

При этом директор дочерней компании, ставя свою подпись на акте приема-передаче, выступает лишь проводником воли собственника (в нашем случае им является компания А). В этой связи применение компанией А льготы, предусмотренной подп.11 п.1 ст.251 НК РФ, является абсолютно правомерным.

При этом директор дочерней компании, ставя свою подпись на акте приема-передаче, выступает лишь проводником воли собственника (в нашем случае им является компания А). В этой связи применение компанией А льготы, предусмотренной подп.11 п.1 ст.251 НК РФ, является абсолютно правомерным.

Подводя итог разговора о векселях, еще раз обратим внимание читателей, что данный инструмент в силу своей уникальности в некоторых случаях позволяет достигать значительной налоговой экономии абсолютно законными средствами. Вместе с тем, операции с векселями всегда входили в зону особого внимания налоговых органов, поэтому они могут применяться лишь точечно, после комплексной оценки возможных налоговых рисков и подготовки обоснования деловой цели совершения подобных операций.

Главная страницаБанковское делоГосударственное управление Культурология Журналистика Международная экономика Менеджмент Туризм Философия История экономики Этика и эстетика |

2. Схема движения векселя Схема движения векселя

Векселя могут быть простыми и переводными. Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю. Простой вексель по существу представляет собой долговую расписку, которая выписывается и подписывается должником. В таком векселе с самого начала участвуют два лица: векселедатель, который сам прямо и безусловно обязуется уплатить по выданному им векселю, и первый приобретатель (векселедержатель), которому принадлежит право на получение платежа по векселю. Простой вексель также называется соло-вексель. |

Вексель — презентация онлайн

1.

Лекция 4Вексель

Лекция 4Вексель2. Определение векселя

В соответствии со ст. 815 ГК РФвексель — это ценная бумага,

удостоверяющая ничем не обусловленное

обязательство векселедателя (простой вексель)

либо иного указанного в векселе плательщика

(переводной вексель) выплатить по наступлении

предусмотренного векселем срока полученные

взаймы денежные суммы.

В России отношения сторон по векселю

регулируются Федеральным законом от 11 марта

1997 г. № 48-ФЗ «О переводном и простом

векселе».

3. Схема отношений, лежащих в основе простого векселя

А. Выдача простого векселяТовар или деньги

Кредитор

(векселеполучатель)

Должник

(векселедержатель,

или плательщик)

Б. Последующая возможная продажа простого веселя

Товар или деньги

Следующий

векселеполучатель

Текущий

векселедержатель

Простой вексель (обращение)

В. Погашение простого векселя в установленный в нем срок

Простой вексель (погашение)

Последний

векселедержатель

Деньги

Должник

(векселедатель)

4.

Схема отношений, лежащих в основе переводного векселя А. Движение переводного векселя без его обращения на рынке

Схема отношений, лежащих в основе переводного векселя А. Движение переводного векселя без его обращения на рынкеВЕКСЕЛЕДАТЕЛЬ

(должник векселеполучателя и кредитор плательщика)

Товар

или

деньги

Переводной

вексель

(выдача)

ВЕКСЕЛЕПОЛУЧАТЕЛЬ

(кредитор векселедателя)

Переводной

вексель

(погашение)

Деньги

Акцепт

переводного

векселя

Товар или

деньги

ПЛАТЕЛЬЩИК

(должник векселедателя)

5. Схема отношений, лежащих в основе переводного векселя

Б. Движение переводного векселя с учетом его обращения на рынкеВЕКСЕЛЕДАТЕЛЬ

(должник векселеполучателя и кредитор плательщика)

Товар

или

деньги

ВЕКСЕЛЕПОЛУЧАТЕЛЬ

(кредитор векселедателя)

Товар

или

деньги

Акцепт

переводного

векселя

Переводной

вексель

(выдача)

Товар или

деньги

ПЛАТЕЛЬЩИК

(должник векселедателя)

Переводной вексель

Передача

Погашение

ВЕКСЕЛЕДЕРЖАТЕЛЬ

(последний)

Деньги

Вексельная форма расчетов

Ситуация, сложившаяся в российской экономике, значительные суммы неплатежей привели к необходимости использования вексельной формы расчетов. Вексель — это ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя-должника уплатить по наступлении срока, на который выписан вексель, определенную сумму денег векселедержателю — владельцу векселя. Из этого следует, что вексель выражает приказ дебитору погасить свою задолженность.

Вексель — это ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя-должника уплатить по наступлении срока, на который выписан вексель, определенную сумму денег векселедержателю — владельцу векселя. Из этого следует, что вексель выражает приказ дебитору погасить свою задолженность.

Применение предприятиями векселей в расчетах вызвано преимущественно недостатком оборотных средств и ограниченным кругом банковских услуг. Проведение расчетов с помощью векселей дает возможность существенно увеличить объем оборотных средств. Являясь разновидностью кредитных денег, вексель позволяет без привлечения значительного количества денежных средств произвести погашение взаимных долгов субъектов хозяйственной деятельности.

Во многих странах вексель уже давно широко используется как кредитно-расчетное средство. Используя функцию векселя как инструмента коммерческого кредитования, в рамках реализации которой платеж за поставленные в кредит товары и оказанные услуги осуществляется под определенные гарантии, можно сконструировать замкнутые цепочки прохождения товара по различным предприятиям и тем самым произвести оплату не «живыми» деньгами, а векселем. В результате происходит погашение дебиторско-кредиторской задолженности.

В результате происходит погашение дебиторско-кредиторской задолженности.

В расчетах применяются два вида векселей: простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедержателя уплатить определенную сумму в определенный срок и в определенном месте получателю средств по его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской (рис. 9.6).

Кроме простого векселя в расчетах используется и переводной вексель (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу. В отличие от простого и переводном векселе участвуют не два, а как минимум три лица:

- векселедатель (трассант), выдающий вексель;

- плательщик (трассат), к которому обращен приказ произвести платеж по векселю;

- векселедержатель (ремитент) — получатель платежа по векселю.

Переводной вексель должен быть обязательно акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант Переводного векселя, так же как векселедержатель простого векселя, является главным должником и несет ответственность за оплату векселя в установленный срок. Поскольку вексель является строго формальным документом, он должен содержать все необходимые реквизиты. К обязательным реквизитам векселя относятся:

- вексельная метка, т.е. обозначение документа словом «вексель»;

- место и время составления векселя;

- обещание уплатить определенную сумму;

- указание денежной суммы цифрами и прописью;

- срок и место платежа;

- наименование того, кому или по приказу кого должен быть совершен платеж;

- подпись векселедателя (проставляется им собственноручно).

В отличие от простого векселя, где плательщиком является векселедатель, в переводном векселе плательщиком является особое лицо — трассат. Наименование последнего является дополнительным обязательным реквизитом переводного векселя. Отсутствие хотя бы одного из них лишает вексель юридической силы.

Наименование последнего является дополнительным обязательным реквизитом переводного векселя. Отсутствие хотя бы одного из них лишает вексель юридической силы.

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля). Такое поручительство дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждое другое обязанное по векселю лицо. Аваль оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). Авалирование векселей повышает их надежность и способствует развитию вексельного обращения.