» Еще раз о документах с НДС и без НДС

Извечная тема для предпринимателей. Что нам делать, если клиент просит документы с НДС, а мы работаем без НДС? Где взять документы с НДС?

Как сохранить клиента, что ему рассказать, чтобы не упустить?

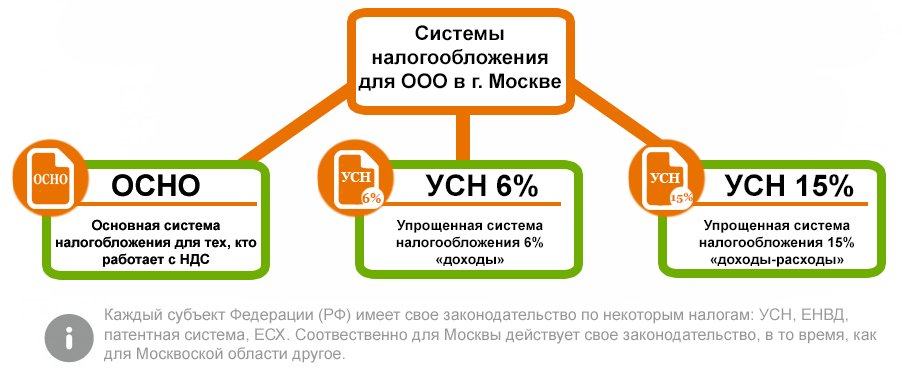

Уважаемые предприниматели. Прежде всего, нужно спокойно объяснить клиенту, что Вы не являетесь плательщиком НДС, потому, что применяете специальный налоговый режим в виде единого налога на вмененный доход (ЕНВД) или упрощенную систему налогообложения (УСН).

И ЕНВД и УСН отличаются от общепринятой системы налогообложения тем, что заменяют часть налогов (налог на прибыль, налог на имущество, НДС) на Единый налог.

При этом не происходит изменения цены конечного продукта. Цена на предлагаемые Вами товары, работы, услуги остается рыночной. Что такое рыночная цена? Это цена, которая сложилась на определенный продукт или на определенную услугу в соответствие со спросом и предложением.

Вся разница для клиента, приобретающего продукт, состоит только в том, по какому из налогов он сэкономит больше: по НДС или по налогу на прибыль.

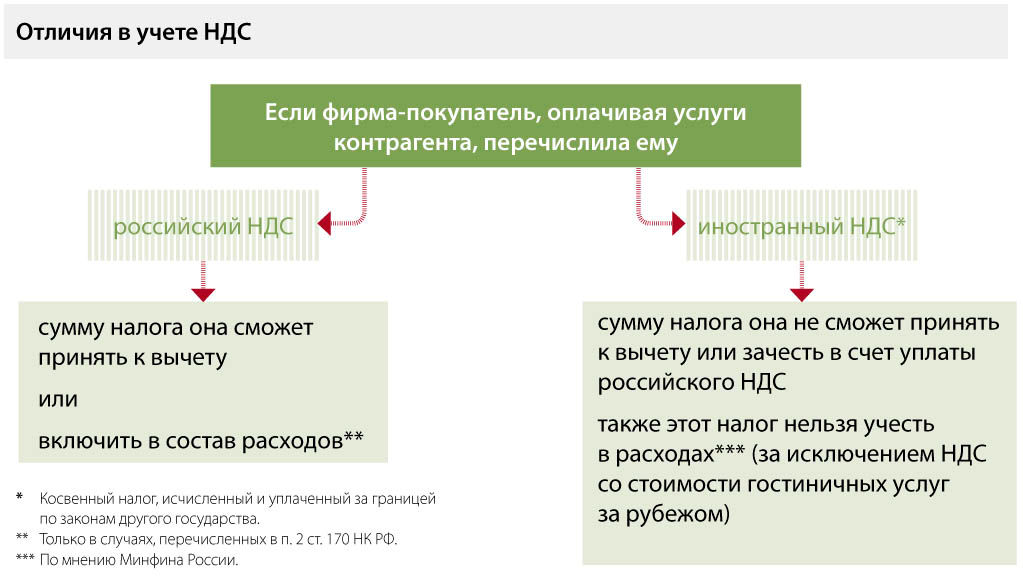

Если стоимость товара (услуги) содержит входной НДС, сумма входного НДС

может принята к вычету. То есть тот НДС, который клиент должен заплатить в бюджет со своей реализации уменьшается на сумму входного НДС.

Если стоимость товара (услуги) не содержит НДС (и при этом товар не стал дешевле, он стоит столько же, сколько стоил с НДС), то неправильно думать, что в этом случае НДС “пропадает”. Вся стоимость товара будет списана в расходы. Расход уменьшает налогооблагаемую прибыль и налог на прибыль.

Ставка НДС 18%, ставка налога на прибыль 20%. По сути дела, для компании-покупателя нет особой разницы: снизить НДС или снизить налог на прибыль. А если компания-покупатель сама находится на ЕНВД или на УСН, то ей вообще все равно.

Вывод: в случаях, когда клиент желает получить документ с НДС, а компания-продавец находится на спецрежиме или на упрощенке и не может выделить НДС в документа, надо объяснить клиенту, что в абсолютном выражении он ничего не потерял, а в относительном выражении — снизил налогооблагаемую прибыль вместо снижения платежа по НДС.

Если у Вас остались вопросы, просим связаться с нами по телефону (812) 309-18-67 или через форму обратной связи.

Налог на добавленную стоимость

Что такое НДС?

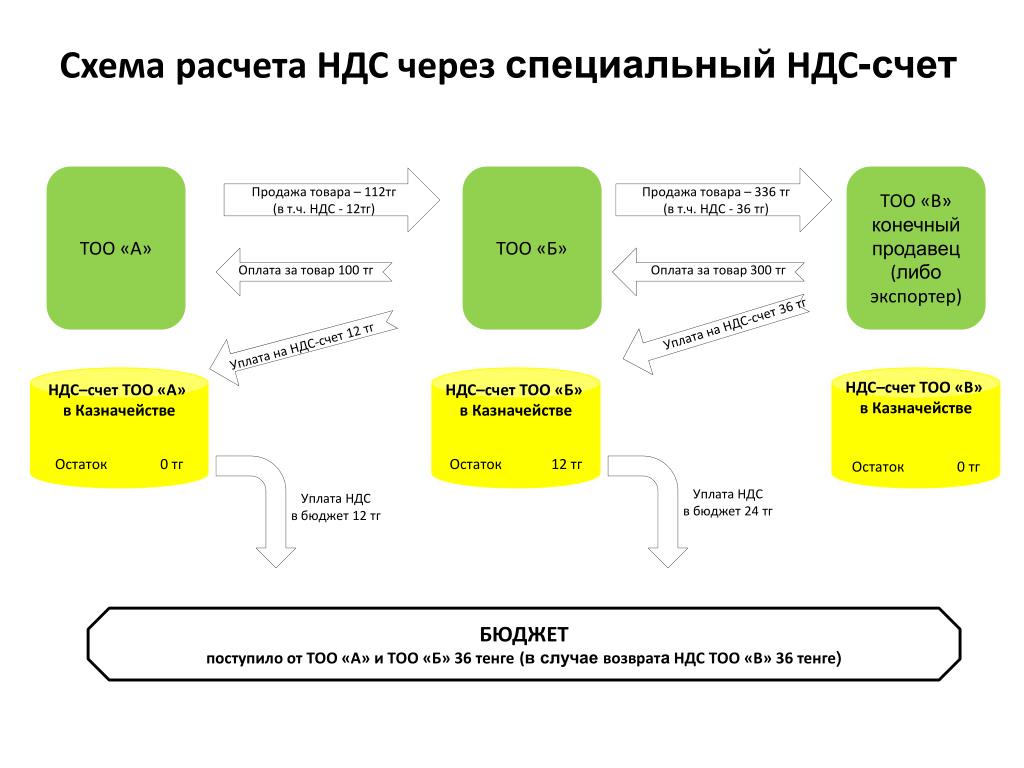

Налог на добавленную стоимость (НДС) представляет собой отчисления в бюджет части стоимости облагаемого оборота по реализации, добавленной в процессе производства и обращения товаров (работ, услуг), а также отчисления при импорте товаров на территорию Республики Казахстан.

НДС, подлежащий уплате в бюджет по облагаемому обороту, определяется как разница между суммами НДС, начисленными за реализованные товары (работы, услуги) и суммами НДС, подлежащими уплате за полученные товары (работы, услуги), т.

Кто является плательщиком НДС?

Лица, которые встали или обязаны встать на учет по налогу на добавленную стоимость в Республике Казахстан индивидуальные предприниматели, юридические лица, за исключением государственных учреждений, нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, структурные подразделения юридического лица, признанные самостоятельными плательщиками налога на добавленную стоимость Плательщиками НДС при импорте товаров являются лица, импортирующие эти товары на территорию Республики Казахстан в соответствии с таможенным законодательством Республики Казахстан.

Что является объектом обложения НДС?

облагаемый оборот — оборот по реализации товаров (работ, услуг) в Республике Казахстан, совершаемый плательщиком НДС, за исключением оборота, освобожденного от НДС. В случае получения работ, услуг от нерезидента, не являющегося плательщиком НДС в Республике Казахстан, указанные работы, услуги включаются в облагаемый оборот получателя.

Какие существуют льготы по НДС?

Если в течение налогового периода, но не более келендарного года, по итогам которого размер оборота по реализации товаров (работ, услуг) не превышает минимум оборота, который составляет 30 000-кратную величину месячного расчетного показателя, установленного на последний месяц периода (МРП в 2011 году 1 512 тенге * 30 000 = 45 360 000 тенге), то на учет по НДС можно не вставать.

Как встать на учет по НДС?

Если оборот по реализации товаров (работ, услуг) превысил минимум оборота, то со дня окончания данного периода, налогоплательщик обязан подать заявление в налоговый орган о постановке на учет по НДС не позднее 15 календарных дней с момента превышения. Если лицо, не подлежащее постановке на учет по НДС, но которое осуществляет или планирует осуществлять реализацию товаров (работ, услуг), подлежащих обложению НДС, может добровольно подать заявление в налоговый орган о постановке на учет по налогу на добавленную стоимость Налоговый орган вправе без заявления налогоплательщика поставить на учет по налогу на добавленную стоимость при установлении случае, когда оборот по реализации товаров (работ, услуг) превысил минимум оборота. Только те лица, которые подали заявление по постановке на учет по НДС, имеют право на зачет сумм НДС по остаткам товаров (включая основные средства) на дату постановки, выставлять счета-фактуры с НДС, брать в зачет суммы НДС за полученные товары (работы, услуги). При этом необходимо представить в налоговый орган инвентаризационную опись остатков на дату постановки на учет. Налоговый орган выдает свидетельство налогоплательщика по налогу на добавленную стоимость, в котором указывается дата начала возникновения налогового обязательства.

Если лицо, не подлежащее постановке на учет по НДС, но которое осуществляет или планирует осуществлять реализацию товаров (работ, услуг), подлежащих обложению НДС, может добровольно подать заявление в налоговый орган о постановке на учет по налогу на добавленную стоимость Налоговый орган вправе без заявления налогоплательщика поставить на учет по налогу на добавленную стоимость при установлении случае, когда оборот по реализации товаров (работ, услуг) превысил минимум оборота. Только те лица, которые подали заявление по постановке на учет по НДС, имеют право на зачет сумм НДС по остаткам товаров (включая основные средства) на дату постановки, выставлять счета-фактуры с НДС, брать в зачет суммы НДС за полученные товары (работы, услуги). При этом необходимо представить в налоговый орган инвентаризационную опись остатков на дату постановки на учет. Налоговый орган выдает свидетельство налогоплательщика по налогу на добавленную стоимость, в котором указывается дата начала возникновения налогового обязательства.

Как определить налоговый период?

Налоговым периодом для НДС является квартал.

В каких случаях НДС берется в зачет?

Получатель товаров (работ, услуг) имеет право на зачет сумм по НДС, подлежащего уплате за полученные товары, включая основные средства, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота, а также, если выполняются следующие условия: получатель товаров (работ, услуг) является плательщиком налога на добавленную стоимость на дату выписки счета-фактуры поставщиком выставлен счет-фактура в случае импорта товаров — налог на добавленную стоимость уплачен в бюджет в случаях если исполнено налоговое обязательство по уплате налога на добавленную стоимость

В каких случаях не требуется оформление счет-фактуры?

Плательщик НДС, осуществляющий реализацию товаров (работ, услуг), облагаемых НДС, обязан выставить лицу, получающему указанные товары (работы, услуги), счет-фактуру с НДС, за исключением следующих случаев: осуществления расчетов за предоставленные коммунальные услуги, услуги связи населению через банки с применением первичных документов, служащих основанием при ведении бухгалтерского учета оформления перевозки пассажиров проездными билетами при предоставлении товаров (работ, услуг), освобождаемых от налога на добавленную стоимость.

Какие сроки подачи декларации по НДС?

Декларация по НДС за каждый налоговый период подается не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом

Снятие с учета по налогу на добавленную стоимость

Плательщик НДС вправе подать в налоговый орган по месту регистрации заявление о снятии его с учета по налогу на добавленную стоимость, если за календарный год предшествуюший году подачи налогового заявления, размер облагаемого оборота не превышал минимум оборота по реализации, таким правом плательщик НДС может воспользоваться не ранее, чем по истечении 2-х лет с момента постановки его на учет по НДС. Такой налогоплательщик признается неплательщиком НДС со следующего налогового периода. В случае если плательщик НДС, прекратил деятельность, связанную с облагаемыми оборотами, он обязан подать заявление о снятии его с учета по НДС не позднее, чем по истечении 6-ти месяцев после налогового периода, в котором была прекращена такая деятельность.

Такой налогоплательщик признается неплательщиком НДС со следующего налогового периода. В случае если плательщик НДС, прекратил деятельность, связанную с облагаемыми оборотами, он обязан подать заявление о снятии его с учета по НДС не позднее, чем по истечении 6-ти месяцев после налогового периода, в котором была прекращена такая деятельность.

В случае обнаружения налоговым органом лица, являющегося плательщиком НДС и не представившего налоговую отчетность в течение 6-ти месячного периода после установленного срока ее представления, снятие с учета по НДС производится налоговым органом без уведомления плательщика НДС. При снятии с учета по НДС остатки товаров (в том числе основных средств), по которым НДС был отнесен в зачет ранее, рассматриваются в качестве облагаемого оборота.

Источник: Налоговый кодекс РК по состоянию на 01.01.2011г. Раздел 8

Перевозка с НДС или без? В чем выгода?

20.09.2019

На рынке логистических услуг много компаний, предлагающих услуги грузоперевозок. Кто-то работает с НДС, кто-то без? Есть ли разница для Клиента по какому формату работать?

Кто-то работает с НДС, кто-то без? Есть ли разница для Клиента по какому формату работать?

Для начала давайте разберемся, что такое НДС? Когда появился налог и как менялась ставка.

НДС – это налог на добавленную стоимость.

Когда появился НДС?

Многие налоги, такие как земельный, акцизы, известны очень давно, но НДС стал применяться только в 20-ом веке. Сначала в Европе, и уже к концу века в России. Предпосылкой для развития налоговой системы явилась нехватка бюджетных средств, а связано это было с большими военными расходами.

В 1957 году был подписан договор о создании Европейского экономического сообщества, который обязывал вступившие в него государства упорядочить свои налоговые системы для создания единого рынка. В последующем законодательный акт менялся, вносились правки, дополнения и уже в 1992 году система обложения НДС была включена во все налоговые законодательства стран-членов ЕЭС. Система стала проще и универсальнее, так как установился единый механизм взимания для всех плательщиков.

Система стала проще и универсальнее, так как установился единый механизм взимания для всех плательщиков.

В России НДС так же действует с 1992 года. Порядок исчисления налога и его уплаты первоначально был одобрен законом «О налоге на добавленную стоимость». С 2001 года налог на добавленную стоимость регулируется главой 21 Налогового кодекса РФ. В момент введения ставка НДС составляла 28%, затем была понижена до 20%, с 1 января 2004 года еще понижена до 18%, а с 1 января 2019 года составляет 20%.

Кто является плательщиком НДС?

Это юридические и физические лица, занимающиеся коммерческой деятельностью. Объектом налогообложения является оборот товара, объем оказанных услуг, а также объем производственных работ. Налогооблагаемая база определяется из расчета стоимости, добавленной на каждой стадии производства и обращения, включая заработную плату с начислениями, амортизацию, проценты за кредит, прибыль и расходы общего характера (рекламу, транспорт, электроэнергию и т. д.), но при этом стоимость средств производства и материальных затрат исключается из облагаемого оборота. Налогообложению подлежит не весь товарооборот, а лишь прирост стоимости. При уплате и расчете НДС предусмотрена система льгот.

д.), но при этом стоимость средств производства и материальных затрат исключается из облагаемого оборота. Налогообложению подлежит не весь товарооборот, а лишь прирост стоимости. При уплате и расчете НДС предусмотрена система льгот.

Перевозки с НДС: в чем выгода для Клиента?

Давайте рассмотрим преимущества работы с транспортными компаниями, которые работают по системе НДС на перевозку грузов:

— Гарантия надежности транспортной компании, так как все декларации подаются в контролирующие органы, где документы тщательно проверяются и сверяются;

— Упорядоченная система бухгалтерского учета, что исключает большое количество ошибок и некорректного оформления первичной документации;

— Возможность ведения электронного документооборота, который облегчает процесс передачи и приема документов;

— Полная страховая ответственность транспортной компании.

И главное преимущество, это возможность заказчика возместить уплаченный налог.

Если транспортная компания осуществляет перевозку грузов без НДС, то риски уплаты налога полностью возлагаются на Клиента!!!

Надеемся наша статья была вам полезна и ответила на вопрос, почему выгоднее сотрудничать с транспортной компанией, работающей с НДС на перевозки по общей системе налогообложения.

Все тарифы на услуги Очаковской Логистической Компании уже включают НДС.

Если вам нужен консультация о транспортных услугах по перевозке грузов с расчетом НДС, вы всегда можете обратиться к нашим специалистам как по телефону, так и через форму обратной связи на сайте ООО «О.Л.К.».

Эксперты: нулевой НДС на авиаперелеты в России повысит рентабельность, но не снизит цены — Экономика и бизнес

МОСКВА, 3 октября. /ТАСС/. Обнуление ставки на налог на добавленную стоимость (НДС) на авиационные перелеты между регионами без стыковок в Москве положительно скажется на пассажиропотоке региональных аэропортов и позволит повысить рентабельность авиакомпаний, но не приведет к снижению цены на билеты. Такое мнение высказали опрошенные ТАСС представители крупных региональных авиакомпаний и аэропортов.

Такое мнение высказали опрошенные ТАСС представители крупных региональных авиакомпаний и аэропортов.

Нулевая ставка начала действовать с 1 октября. Она затронет только те рейсы, которые не следуют через Москву. Раньше для таких перелетов также действовала льготная ставка в 10%. До этого нулевая ставка действовала только на перелеты в Симферополь, Дальневосточный федеральный округ (ДФО) и Калининград, а также на международных рейсах.

Отложенный эффект

Обнуление ставки позволит создать устойчивую экономическую модель для региональных авиаперевозчиков, считают в холдинге «Аэропорты регионов», управляющем аэропортами в Екатеринбурге, Самаре, Ростове-на-Дону, Нижнем Новгороде, Петропавловске-Камчатском, Саратове и Новом Уренгое. По данным компании, без системных мер государственной поддержки региональные рейсы не могут в полной мере конкурировать со стыковочными рейсами через Москву, так как первые выполняются на региональных типах воздушных судов, а столичные — на среднемагистральных. Разница в себестоимости в расчете на кресло-километр достигает 30%.

Разница в себестоимости в расчете на кресло-километр достигает 30%.

Впрочем, отметили в компании, быстрого эффекта от нулевой ставки ждать не стоит. «Положительный эффект от обнуления ставки на рынке авиаперевозок можно будет оценивать не ранее, чем через полгода или год. На его динамику будут влиять наличие или отсутствие свободного регионального флота у авиакомпаний, сезонные изменения спроса на перелеты, изменения стоимости авиатоплива или другие факторы», — рассказали ТАСС в управляющей компании «Аэропорты регионов».

Снижения цен не ожидается

По мнению председателя комитета по туризму, курортам и спорту Госсовета Крыма Александра Черняка, введение льгот, с одной стороны, уменьшит поступление в бюджет, но с другой — позволит привлечь в регионы дополнительные средства.

«Надеемся, что это даст снижение цены на билет, что позволит людям передвигаться, летать. Соответственно, это покупка самих авиабилетов, использование авиатранспорта, гостиниц. Независимо от того, в командировку или в санаторий вы летите, вы все равно будете тратить деньги в этих регионах. Это перераспределение средств внутри страны, что тоже очень хорошо. <…> Надеемся, что это будет поводом приехать, не обязательно в Крым, но в любой другой регион РФ», — сказал он ТАСС.

Это перераспределение средств внутри страны, что тоже очень хорошо. <…> Надеемся, что это будет поводом приехать, не обязательно в Крым, но в любой другой регион РФ», — сказал он ТАСС.

Между тем в региональных авиакомпаниях не все ожидают эффекта от нулевой ставки НДС. «Сегодня уровень операционной рентабельности у авиаперевозчиков на внутренних линиях крайне низкий — буквально 1,5-2%. И любое колебание рынка может привести компанию в зону убытков. Поэтому обнуление НДС — это, конечно, хорошая возможность вывести операционную рентабельность на более или менее приемлемый уровень, хотя бы на процентов пять. Это даст эффект, несомненно, может быть, уведет многие компании от банкротства, на грани которого они сейчас находятся», — высказала мнение ТАСС начальник финансово-экономической службы авиакомпании «Ираэро» Наталья Власова.

Путь к прибыльности

По словам Власовой, к обновлению авиапарка льгота также не приведет, потому что высвобождаемых средств на такую капиталоемкую процедуру не хватит. Но в компании рассчитывают, что льгота позволит вывести на прибыльность убыточные рейсы. У «Ираэро» к таким относятся направления из Иркутска в Барнаул, Омск, Новосибирск, Красноярск.

Но в компании рассчитывают, что льгота позволит вывести на прибыльность убыточные рейсы. У «Ираэро» к таким относятся направления из Иркутска в Барнаул, Омск, Новосибирск, Красноярск.

«[Прямой рейс] Иркутск — Омск мы стали осуществлять в 2016 году, до это связь была прервана в течение длительного времени, добраться из Иркутска до Омска можно было либо на поезде, либо через Москву. А потерянный пассажиропоток отличается тем, что он очень сложно восстанавливается. На первых рейсах у нас было по 9-10 человек. Сейчас пассажиропоток более или менее сформировался, но поднять тарифы мы не можем, потому что люди уйдут на поезд. Я думаю, что здесь обнуление НДС нам поможет», — отметила Власова.

Представитель еще одно региональной авиакомпании на условиях анонимности сообщил ТАСС, что также не ожидает улучшений от нововведения. «Нам от нулевой ставки лучше не станет, мы ее просто не почувствуем. Конечно, хорошая инициатива, но своих целей она не достигнет. На цене билетов это не отразится, потому что есть утвержденные тарифы, и все летают по ним», — отметил собеседник.

Возможное влияние на пассажиропоток

Нулевая ставка НДС для калининградского аэропорта Храброво действует с 2018 года. В прошлом году пассажиропоток по сравнению с 2017 году вырос на 20% до 2,1 млн человек, рост на внутренних перевозках составил 19%. На рост пассажиропотока влиял целый ряд факторов, в том числе чемпионат мира по футболу 2018 года, завершение реконструкции аэропортового комплекса с увеличением пропускной способности аэровокзала и удлинением взлетно-посадочной полосы, которая сейчас может принимать все типы самолетов. «Насколько велико влияние нулевой ставки НДС на рост пассажиропотока, сказать сложно», — сказал ТАСС представитель аэропорта.

Однако в Храброво отмечают, что за два года возросло число авиамаршрутов, связывающих Калининградскую область с другими регионами России. «В 2018-2019 годах авиакомпания «Руслайн» начала выполнять рейсы из Калининграда в Белгород, Липецк, Воронеж, авиакомпания «ЮВТ аэро» — в Казань, Волгоград, Пермь, Нижний Новгород, «Азимут» — в Ростов-на-Дону, Калугу, Краснодар, но наибольшее количество пассажиров перевозится на московском и петербургском направлениях», — уточнил собеседник.

Ждут роста пассажиропотока и в Красноярске. «Безусловно, снижение ставки НДС должно положительно сказаться на росте пассажиропотока. У перевозчиков появится возможность создавать более гибкую сетку тарифов на региональных направлениях, а также появятся дополнительные стимулы к открытию новых направлений. В настоящий момент сложно прогнозировать рост на региональных маршрутах. Основную роль играют субсидированные перевозки», — пояснил ТАСС начальник департамента развития пассажирских авиационных перевозок международного аэропорта Красноярск Александр Иванченко.

Он добавил, что в 2019 году из аэропорта субсидируются 18 маршрутов — это максимальное количество за последние годы. Согласен с тем, что существенным фактором, позволяющим открывать новые региональные рейсы, является государственное субсидирование, и начальник службы авиационной коммерческой деятельности новосибирского аэропорта Толмачево Игорь Леонтьев.

«Обнуление НДС может способствовать принятию авиаперевозчиками решений по увеличению частоты рейсов на существующих региональных маршрутах. Из-за улучшения показателей рентабельности, возможно, получат дополнительное развитие те маршруты, которые авиакомпании не рисковали развивать ранее добавлением дополнительной частоты», — сказал он.

Из-за улучшения показателей рентабельности, возможно, получат дополнительное развитие те маршруты, которые авиакомпании не рисковали развивать ранее добавлением дополнительной частоты», — сказал он.

Новая льгота

Президент России Владимир Путин в июне подписал закон, устанавливающий с 1 октября 2019 года бессрочную ставку НДС в размере 0% для всех внутренних пассажирских авиаперевозок при условии, что пункт отправления и назначения, а также промежуточные пункты маршрута перевозки расположены вне московского авиаузла. Ранее до 1 января 2021 для таких перевозок действовала льготная ставка в 10%.

При этом с введением новой льготы сохранилась и нулевая ставка для Калининградской области, Крыма и Дальнего Востока — там нулевая ставка работает и на московском направлении.

В чем разница между БЕЗ НДС и НУЛЕВЫМ НДС?

Опрос — это список вопросов, направленных на получение конкретных данных от определенной группы людей, чтобы инспектор мог получить знания и понимание различных интересующих тем, а затем в основном обобщить результат. Как разработать анкету для обследования, полностью зависит от цели обследования. В зависимости от цели вопросы оформляются.

Давайте разберемся, геодезист стремится узнать что-либо, основываясь на одном из следующих оснований:

- Они ничего не знают, им любопытно узнать, и они ищут ответы. Пример : Я не знаю, что многие люди курят, и я хочу выяснить это, спросив всех.

- Они думают, что знают, но они не уверены, и они хотят выяснить, правда ли то, что они думают, что они знают. Пример : Я думаю, что 50% непальцев действительно курят, но я еще не уверен и хочу подтвердить свое предположение путем опроса.

- Они твердо верят, что все, что они знают, является фактами, и теперь они хотят интерпретировать мир на основе «фактов», которыми они живут. Пример : Я твердо верю, что курить — это плохо, и повышение налогов и повышение их стоимости — это способ отговорить людей курить. Я хочу провести опрос, чтобы выяснить, сколько непальцев верят в то же самое и соглашаются с повышением налогов и повышением их стоимости, чтобы отбить у людей желание курить.

Какие бы основания вы ни придерживались, вы должны составить анкету в соответствии с ними. Поэтому, прежде чем работать над анкетой, спросите себя, пытаетесь ли вы узнать неизвестное, или вы пытаетесь подтвердить или перепроверить то, что, по вашему мнению, знаете, или вы пытаетесь вынести суждение или взгляды на основе вашей предустановленной теории / гипотезы, на которой основано ваше понимание на.

Вот как это происходит:

У вас уже есть теория, и вы хотите анализировать людей на основе теории.

Возьмем, к примеру, «Опрос удовлетворенности работой». В этом случае, согласно вашей теории / гипотезе, чтобы называться «удовлетворенным», человек должен демонстрировать такие-то черты и взгляды; в противном случае человек недоволен своей работой. На основе этого вы создадите анкету и посмотрите, сколько людей соответствуют критериям, чтобы вынести ваше суждение. Если ваша теория гласит, что у очень довольных людей гибкий рабочий график, один из ваших вопросов будет примерно таким: «Можете ли вы прийти в офис в любое время и уйти по своему желанию, если вы делаете то, что вам платят. для? Да / Нет / Зависит.Точно так же будут заданы и другие вопросы, чтобы вы могли понять, какой процент людей удовлетворен своей работой и работой.

У вас есть теория или гипотеза, которую вы хотите проверить или перепроверить.

В этом случае у вас есть предположение, но вы не уверены в нем, и вы хотите перепроверить или подтвердить его на людях. Например, предположим, вы думаете: «Большинство людей, состоящих в браке по договоренности, недовольны», и вы хотите подтвердить свое утверждение или перепроверить его истинность, проведя опрос среди пар, состоящих в браке по договоренности.Ваши вопросы будут примерно такими: «Если вы должны оценить свой брак с точки зрения радости и счастья в нем, сколько вы будете оценивать по шкале от 1 до 10?» за которыми следуют такие вопросы, как «если бы у вас была машина времени, вы бы вернулись прямо перед свадьбой и не торопились бы найти кого-то, кто будет заключать брак по любви?» Да / Нет / Возможно »

У вас нет теории или гипотезы, и вам нужно только узнать невидимую / неизвестную реальность

В этом случае у вас нет предвзятых мыслей или предположений, и вы просто пытаетесь учиться или узнавать непредубежденно.Например, вы не знаете, сколько образованных молодых людей из Непала на самом деле курят, и вы не знаете, почему они курят, несмотря на его отрицательный эффект, и вы собираетесь узнать ответ путем опроса. В таких опросах ваши вопросы будут такими: «Вы курите? Да нет. «Если вы курите, сколько сигарет вы выкуриваете в день?» «Почему вы все еще курите, несмотря на его негативный эффект?» И т. Д.

Иногда у вас может быть смешанный подход, когда интересующая вас тема, которую вы исследуете, часть ее является чем-то, что вы твердо убеждены в том, что это факт, часть этого — то, в чем вы не уверены, а часть — что-то вы ничего не знаете и хотите учиться.Например, вы твердо убеждены, что счастливые пары проявляют такие-то и такие-то черты, и вы думаете, что пары из любовных браков более счастливы, но вы не уверены в этом, и вы вообще не знаете, ценится ли личное счастье больше в браке или в обязанностях и социальные факторы в контексте Непала. Таким образом, часть ваших анкет будет определяться вашей теорией, которую вы считаете фактом, часть ее будет предназначена для перекрестной проверки вашего предположения, а часть будет направлена исключительно на поиск истины без какой-либо преднамеренной попытки сформулировать ваши предположения. предположение.

Итог: вы должны знать свою почву, цель исследования, что вы собираетесь делать после этого, на основании чего вы должны работать над своими анкетами. Ваши анкеты будут составлены в соответствии с вашим намерением, поэтому нет жесткого правила, но убедитесь, что в конце вы собрали всю необходимую информацию, чтобы сделать вывод, и для этого вам нужно подумать о том, что все нужно попросить заполнить блоки и соединить точки.

Разница между освобождением от НДС и освобождением от НДС

По некоторым товарам и услугам НДС не начисляется.Это потому, что они либо освобождены от НДС, либо освобождены от него.

Исключение

Под исключением из НДС, мы имеем в виду, что правила Закона о НДС не применяются к этому обороту. Это означает, что вы не рассчитываете НДС для конкретного товара или услуги. Исключения из НДС могут применяться к определенной профессиональной группе и быть привязаны к определенным условиям.

Если у вас есть оборот только этого типа, применяется следующее:

- Вы не регистрируете свое предприятие в реестре плательщиков НДС.

- Вы не имеете права на вычет НДС на товары и услуги, приобретенные для предприятия.

- Вы не рассчитываете НДС на продаваемые вами товары и услуги.

- Оборот не следует указывать в налоговой декларации по НДС.

Если ваш бизнес включает в себя как деятельность, освобожденную от НДС, так и деятельность, которая не исключена, вы должны рассчитать, отчитаться и уплатить НДС для той части деятельности, которая не исключена.

Пример услуги, освобожденной от НДС

Обучение обычно не облагается НДС.Поэтому вам не следует добавлять НДС к счету, если вы ведете учебный бизнес.

Исключение

Под освобождением от НДС мы имеем в виду, что к этому обороту применяются правила Закона о НДС, но ставка НДС составляет 0% (освобожден). Следовательно, вам не нужно рассчитывать НДС для конкретного товара или услуги.

Это означает, что:

- Оборот включается, если вы считаете, достигнут ли предел суммы для регистрации в регистре НДС.

- Вы можете иметь право на вычет НДС, уплаченного вами за товары и услуги (входящий НДС) для бизнеса, когда вы зарегистрированы в реестре НДС.

- Оборот, освобожденный от уплаты налога, должен указываться в налоговой декларации по НДС под другой позицией, чем оборот, который не облагается налогом.

Исключения могут применяться к определенной профессиональной группе и быть привязаны к определенным условиям.

Пример освобождения от НДС

Книги, которые продаются потребителям, обычно освобождаются от НДС.Однако вы все равно должны указать такой оборот в налоговой декларации по НДС.

НДС при продажах в электронной коммерции | QuickBooks UK Blog

У вас есть успешный розничный интернет-магазин и вы не уверены в том, сколько НДС облагается вашими продажами в электронной торговле? Если да, то вот наше простое руководство о том, как НДС применяется к интернет-магазинам.

«Вы можете взимать НДС только в том случае, если ваша компания зарегистрирована в качестве плательщика НДС»

Что такое НДС для электронной коммерции?

Для большинства товаров нет разницы между онлайн-продажей (электронная коммерция) и физической розницей с точки зрения НДС.Исключением являются цифровых товаров и услуг , таких как электронные книги и загрузка музыки, на которые распространяется отдельный набор правил НДС.

Что касается HMRC, если вы продаете товары в Интернете, то вы используете Интернет исключительно как инструмент для общения и распространения, а также для получения платежей от ваших клиентов. Это похоже на то, как если бы вы передавали товар покупателям и принимали их деньги в обычном магазине.

И независимо от того, продаете ли вы через Интернет или из физического помещения, применяется это основное правило — вы можете взимать НДС только в том случае, если ваш бизнес зарегистрирован в качестве плательщика НДС.

Стоит ли вам регистрироваться в качестве плательщика НДС?

Вы должны зарегистрироваться в качестве плательщика НДС, если ваш облагаемый НДС оборот превышает 85 000 фунтов стерлингов («порог»). Ваш оборот, облагаемый НДС, — это сумма всего проданного, не освобожденного от НДС.

Если ваш оборот ниже порогового значения, вам не нужно регистрироваться и взимать НДС. Обратите внимание, что порог основан не на обороте за календарный год, а на скользящей 12-месячной основе. По телефону HMRC по вопросам НДС можно получить полезную информацию о регистрации.

«Проверьте ставки НДС HMRC на различные товары и услуги»

Порог НДС для розничных продавцов

Физические и интернет-магазины юридически обязаны зарегистрироваться для уплаты НДС и начать взимать налог на свои товары (обычно в размере 20%), как только поскольку их налогооблагаемый оборот достигает 85 000 фунтов стерлингов. Если ваш оборот меньше этого порога, вам не нужно регистрироваться в качестве плательщика НДС или взимать НДС с каких-либо продуктов или услуг, которые вы продаете.

Если вы предоставляете цифровые услуги в страны ЕС, вам может потребоваться зарегистрироваться в качестве плательщика НДС в каждой стране, в которой вы предоставляете эти услуги, даже если ваш оборот ниже порогового значения UK VAT .Порог составляет 8 818 фунтов стерлингов до НДС в течение календарного года. Чтобы начать работу, вам необходимо зарегистрироваться в государственной службе VAT MOSS.

Какую ставку НДС следует взимать?

В Великобритании действуют следующие различные ставки НДС.

20%. Это ставка НДС для большинства товаров.

5%. Некоторые товары, связанные с энергетикой, товары социального обеспечения и здоровья, такие как средства передвижения, имеют пониженную ставку.

0%. Некоторые товары, например детская одежда, имеют нулевую ставку.

Некоторые вещи полностью освобождены от НДС.

Вы можете проверить ставки НДС HMRC на различных товарах и услугах на странице для получения более подробной информации.

В чем разница между нулевой ставкой и освобождением от НДС?

Важно знать, что нулевой рейтинг не означает освобождение от уплаты налогов. Если товар имеет нулевую ставку, он по-прежнему облагается НДС, просто вы взимаете со своих клиентов 0%. Несмотря на то, что вы списали 0%, вам все равно придется регистрировать продажу и указывать ее в декларации по НДС.

И главное: продажи товаров с нулевой ставкой засчитываются в ваш 12-месячный порог в 85 000 фунтов стерлингов.

Вам не нужно регистрировать продажи товаров, освобожденных от налога, в декларации по НДС, и они не засчитываются в ваш порог НДС.

«Если вы зарегистрированы в качестве плательщика НДС, вам необходимо прояснить это для клиентов на своем сайте электронной розничной торговли»

А как насчет международных сборов НДС?

Если вы проживаете в Великобритании и продаете товары покупателям из ЕС, вы взимаете НДС по ставке Великобритании.Однако, если покупатель зарегистрирован в качестве плательщика НДС, вы можете обнулить товар.

Если вы продаете товары покупателю за пределами ЕС, вы не можете взимать НДС. Однако есть исключения, поэтому убедитесь, что вы сверились с HMRC .

Влияет ли НДС на стоимость доставки?

НДС применяется к стоимости доставки по той же ставке, что и НДС на товар. Таким образом, вы взимаете 20% НДС при доставке для товаров с рейтингом 20% и 0% для товаров с нулевой ставкой. Если вы предлагаете бесплатную доставку, очевидно, что дополнительный НДС не взимается, поскольку все это входит в стоимость товара.

Сообщите своим клиентам

Если вы зарегистрированы в качестве плательщика НДС, вам необходимо прояснить это для клиентов на своем сайте электронной розничной торговли. Отображаемые вами цены могут быть указаны с учетом НДС — вам не нужно указывать НДС отдельно.

Что делать дальше

Отслеживание оборота, облагаемого НДС, является ключевым моментом. Если он превышает порог в 85000 фунтов стерлингов, вам необходимо зарегистрироваться для уплаты НДС и начать взимать его с ваших продаж. Наличие хорошего бухгалтерского программного обеспечения, такого как QuickBooks, поможет вам отслеживать НДС, который вы взимаете, и налог, который вы передаете в HMRC, что более важно, чем когда-либо в свете инициативы HMRC Making Tax Digital .

Вы лучше осведомлены о НДС при продажах через Интернет? Блог QuickBooks охватывает широкий круг тем, связанных с бизнесом — это часть нашей миссии — помогать малому бизнесу расти.

Откройте для себя блог QuickBooks

Ставки НДС в Голландии и освобождение от нее

Голландский режим НДС ( btw, omzetbelasting ) имеет 3 ставки: 0%, 9% и 21%. В некоторых случаях предприятия освобождаются от НДС, а в некоторых случаях существуют особые договоренности относительно НДС.

Ставки НДС

Ставка 0%

Если вы проживаете в Нидерландах и ведете бизнес в других странах, может применяться ставка НДС 0%.Ставка 0% также применяется к услугам, связанным с международными транзакциями. Например, услуги по международной перевозке грузов. Или работайте с товарами, например, ремонтируйте, которые экспортируются в страны, не входящие в ЕС. Ставка 0% применяется также к международным воздушным или водным перевозкам пассажиров.

Ставка 9%

Ставка 9% или низкий тариф применяется к ряду продуктов и услуг, например к продуктам питания, лекарствам, книгам (также электронным), газетам, журналам, онлайн-публикациям, краскам и штукатурные работы на домах.

Ставка 21%

Ставка 21% также называется общим тарифом. Это самая распространенная ставка. 21% применяется ко всем другим продуктам и услугам, если нет причин для освобождения или обратного начисления НДС.

Просмотрите обширный список товаров и услуг на голландском языке, для которых применяются различные тарифы.

Освобождение от НДС

Предприятия в определенных секторах и предприятия, которые осуществляют определенные виды деятельности, освобождаются от НДС. Это означает, что их клиенты не платят НДС.Следующие виды деятельности являются одними из тех, которые освобождены от уплаты НДС:

закрыть все

закрыть НДС на цифровые услуги и дистанционные продажи

Если вы поставляете телекоммуникационные, радиовещательные и электронные услуги, место поставки определяет, где будет взиматься НДС и оплаченный.

Ваша компания (только) учреждена в Нидерландах? Ожидаете ли вы, что ваш оборот от другого государства-члена ЕС по цифровым услугам и дистанционным продажам составит менее 10 000 евро в год? Вы можете выбрать 1 из 2 вариантов:

- Вариант 1: вы рассчитываете голландский НДС и платите его в Нидерландах.Вы превышаете порог в 10 000 евро? С этого момента вам следует рассчитать НДС, который применяется в стране вашего клиента (ЕС).

- Вариант 2: вы можете не использовать порог в 10 000 евро. В этом случае все ваши дистанционные продажи и цифровые услуги будут облагаться налогом в стране ЕС вашего клиента. Вы можете указать это в бланке на голландском языке Melding keuze plaats van prestatie digitale diensten en afstandsverkopen (Выбор уведомления о предоставлении цифровых услуг и дистанционных продажах).

Чтобы вам не приходилось регистрироваться в налоговых администрациях всех стран, в которые вы осуществляете поставки, вы можете использовать службу One Stop Shop (OSS). С помощью OSS вы можете одновременно выполнять все уведомления об уплате НДС и платежи по вашим расходным материалам во всех странах ЕС. Вы также можете использовать OSS для услуг, которые вы предоставляете потребителям в ЕС. Вы также можете обратиться к веб-сайту голландского налогового и таможенного управления (на голландском языке) для получения дополнительной информации.

закрытоОсвобождение от НДС на здравоохранение

Медицинские консультации, направленные на охрану здоровья физических лиц, освобождены от НДС.Это относится, например, к врачам, парамедикам, психологам, стоматологам и домам престарелых. Исключение распространяется на профессии, подпадающие под действие Закона об индивидуальных медицинских профессиях ( Wet op de Beroepen in de Individualuele Gezondheidszorg, BIG) . Исключение распространяется только на услуги в области знаний этих профессий. Однако, если вы управляете агентством временной занятости, которое предоставляет своим клиентам специалистов в области здравоохранения, вы должны взимать НДС (21%). Это также относится к персоналу, зарегистрированному в БОЛЬШОМ реестре.Просмотреть все исключения и требования (на голландском языке).закрытоУслуги по уходу и уход на дому

закрытоОсвобождение от НДС на образование

Образование освобождено от НДС. Это относится к регулируемому законодательством образованию, а также к общему, профессиональному и художественному образованию. Нет никакой разницы, являетесь ли вы независимым предпринимателем.

закрытоОсвобождение для спортивных организаций и клубов

Услуги некоммерческих спортивных организаций и клубов в основном освобождены от НДС.Услуга должна быть связана с занятиями спортом или физическими упражнениями.

закрытоОсвобождение для клубов водного спорта

Клубы водного спорта освобождены от уплаты НДС за причалы для гребных, парусных и моторных лодок. Однако НДС взимается с причалов для прогулочных моторных лодок.

закрытоОсвобождение от аренды причалов для плавучих домов

Аренда причалов для плавучих домов освобождена от НДС.

закрытоОсвобождение от налога на недвижимое имущество

Сдача внаем или продажа недвижимого имущества старше 2 лет освобождается от НДС.Однако существуют определенные правила и исключения для сдачи в аренду и продажи. Вы также можете не применять освобождение.закрыто Исключение для финансовых услуг

Предлагаете ли вы финансовые услуги или страхование? Как правило, они освобождены от НДС. Если вы предлагаете освобожденные от налога финансовые услуги или страхование клиентам за пределами ЕС, вы можете вычесть НДС до налогообложения.

закрыто Освобождение от НДС для деятельности по сбору средств

Деятельность по сбору средств для организаций по уходу, молодежных организаций, спортивных организаций, образовательных организаций, организаций коллективного интереса (таких как благотворительные организации, религиозные организации и организации сотрудников) и социальных и культурных учреждений освобождена от уплаты налога с НДС.Суммы, которые могут собрать эти организации, ограничены.

См. Веб-сайт Налоговой и таможенной администрации Нидерландов ( Belastingdienst ) для получения полного списка налоговых льгот (на голландском языке)

Беспошлинные покупки

Вы продаете товары нерезидентам ЕС, которые хотят делать покупки, налог -бесплатно (на голландском)? Прежде всего, вам необходимо установить, что они проживают за пределами ЕС, проверив их паспорт или удостоверение личности. Изготовление копии паспорта клиента разрешается только при закрытии фотографии паспорта и номера службы гражданства (BSN).Еще одно условие — товар покидает ЕС. Вы взимаете НДС, но позже можете вернуть его своему клиенту. Вы предоставляете своему клиенту счет-фактуру (в котором указываете идентификационный номер клиента), который он должен подписать для экспорта на таможне. После этого они отправят вам счет, и вы сможете вернуть им НДС.

Особые условия НДС

Существует также ряд специальных соглашений об НДС (на голландском языке), в том числе:

закрыть все

closed Маржинальная схема

Если вы имеете дело с подержанными товарами, вы можете иметь право на это соглашение (на голландском языке) .В таком случае вам нужно будет уплатить НДС только с разницы между ценой продажи и ценой покупки: размер прибыли.закрытоУправление путешествием

Если вы работаете в сфере туризма, ваши услуги могут соответствовать условиям соглашения с туристическим агентством (на голландском языке). В этом случае вы платите НДС с маржи прибыли за туристические услуги, а не с общей стоимости.закрыто Соглашения по ваучерам

закрыто Механизм обратной оплаты

Разница между освобожденным от налога и нулевым рейтингом (НДС)

Автор: Admin

Освобожденный от налога с нулевой ставкой (НДС)

НДС — налог на добавленную стоимость, который взимается при продаже товаров и услуг.Цена этих товаров и услуг включает сумму НДС. Существуют разные типы ставок НДС, которые применяются к разным видам товаров и услуг. Также существуют определенные товары и услуги, на которые не взимается НДС. Продавцы товаров и услуг должны знать, какие налоговые ставки применяются к различным товарам и услугам, чтобы можно было взимать и возвращать правильную сумму налога. В статье дается четкое объяснение различных типов товаров и услуг, применяемых налоговых ставок, а также показаны основные сходства и различия между товарами с нулевой ставкой и товарами, освобожденными от налогообложения.

Нулевой рейтинг

Товары с нулевой ставкой — это товары, не облагаемые налогом на добавленную стоимость (НДС). Товары с нулевым рейтингом могут включать в себя определенные продукты питания, товары, продаваемые благотворительными организациями, оборудование, такое как инвалидные коляски для инвалидов, лекарства, воду, книги, детскую одежду и т. Д. В Великобритании обычный НДС на товары составляет 17,5%, но поскольку НДС составляет скрытый налог. Невозможно определить, имеет ли товар нулевую оценку или нет. Розничные торговцы, продающие товары с нулевой ставкой, могут возместить НДС с затрат, понесенных ими при любых покупках, которые напрямую связаны с продажей товаров с нулевой ставкой.Когда розничный торговец заполняет декларации по НДС, он может потребовать предварительные налоговые льготы для возмещения НДС, который они заплатили или задолжали предприятию.

Освобождено

Освобожденные товары — это также товары, не облагаемые НДС. Поскольку освобожденные от налога товары не облагаются НДС, поставщик, поставляющий освобожденные от налогообложения товары, не может требовать возврата НДС на покупки, связанные с освобожденными товарами. Примеры освобожденных от налога товаров включают страхование, определенные виды обучения и образования, определенные услуги, предлагаемые врачами и стоматологами, почтовые услуги, ставки, лотереи, физическое воспитание, произведения искусства, культурные услуги и т. Д.В случае, если розничный торговец поставляет только освобожденные от налогообложения товары или услуги, он не может зарегистрироваться для уплаты НДС или взимать НДС, что означает, что НДС не подлежит возврату. Если розничные торговцы продают некоторые товары, освобожденные от налога, и некоторые товары, облагаемые налогом, они будут известны как «частично освобожденные»; в этом случае розничный торговец может требовать уплаты НДС на проданные налогооблагаемые товары и услуги.

В чем разница с нулевым рейтингом и освобождением от налогов?

Товары с нулевой ставкой и освобожденные от налога товары похожи друг на друга в том, что они не облагаются НДС на проданные товары и услуги.В то время как товары с нулевым рейтингом включают такие предметы, как книги, товары, продаваемые благотворительными организациями, оборудование, такое как инвалидные коляски для инвалидов, лекарства и вода, товары, освобожденные от налога, включают такие предметы, как страхование, определенные виды обучения и образования, определенные услуги, предлагаемые врачами и стоматологами, почтовые услуги, пари, лотереи, физкультура, произведения искусства и т. д. Основное различие между ними не с точки зрения покупателя; это скорее с точки зрения продавца. Розничные продавцы, продающие товары с нулевой ставкой, могут потребовать возмещения НДС с любых покупок, которые напрямую связаны с продажей товаров с нулевой ставкой.С другой стороны, розничные продавцы товаров, освобожденных от налога, не могут требовать возврата НДС с покупок, связанных с товарами, освобожденными от налога.

Резюме:

Нулевой номинальный по сравнению с освобожденным

• НДС — налог на добавленную стоимость, который взимается при продаже товаров и услуг. Цена этих товаров и услуг включает сумму НДС. Существуют разные типы ставок НДС, которые применяются к разным видам товаров и услуг.

• Товары с нулевой ставкой и освобожденные от налога товары похожи друг на друга в том, что они не облагаются НДС на проданные товары и услуги.

• Розничные торговцы, которые продают товары с нулевой ставкой, могут требовать возврата НДС при любых покупках, которые напрямую связаны с продажей товаров с нулевой ставкой. С другой стороны, продавцы товаров, освобожденных от налога, не могут требовать возврата НДС с покупок, связанных с товарами, освобожденными от налога.

Разница между НДС и налогом с продаж | Малый бизнес

Налог на добавленную стоимость или НДС — широко используемая модель налогообложения, используемая во всем мире на всех развитых и развивающихся рынках, за исключением США. Налог с продаж используется только в Соединенных Штатах и применяется местными органами власти и правительствами штатов к различным категориям розничных товаров.Различия в этих двух системах очевидны, хотя в некоторых случаях они частично совпадают.

Как работает НДС

НДС начисляется правительствами на всех этапах производственной цепочки от сырья до полки магазинов. Каждый человек или компания в цепочке несет ответственность за уплату одинаковой ставки налога на свою прибыль, хотя предыдущие уплаченные налоги подлежат вычету на каждом этапе. Например, тот, кто поставляет сырье производителю, должен платить 10 процентов от прибыли, которую он получает.Затем производитель должен выплатить 10 процентов прибыли, которую он получает от продажи продукта магазину, за вычетом налогов, уже уплаченных лицом, поставившим сырье. Все заканчивается тем, что продавец продает товар и платит 10 процентов за вычетом того, что было заплачено на первых двух этапах процесса. Другими словами, если бы НДС составлял 8 процентов, поставщик сырья платил бы 8 процентов своей прибыли, производитель — 8 процентов своей прибыли за вычетом уже уплаченной суммы, а розничный торговец — 8 процентов своей прибыли за вычетом всего этого. приходил раньше.

Как работает налог с продаж

Налог с продаж применяется как процент от всех розничных продаж. Штаты, города и другие местные муниципалитеты определяют, существует ли какой-либо налог с продаж, к каким типам товаров и / или услуг он применяется, а также взимаемые ставки. В некоторых штатах оптовые торговцы, которые продают товары или материалы в отрасли производителям или лицензированным розничным торговцам, освобождены от уплаты налога с продаж. Налог взимается только с розничных продаж и покупок и полностью оплачивается потребителем.Поэтапного постепенного накопления налоговых средств на протяжении всего перехода от сырья к готовой продукции не происходит.

Недостатки

Основным недостатком модели НДС является ее повышенная стоимость для бизнеса и, следовательно, для потребителя. Теоретически НДС распределяет затраты на накопление дополнительных доходов, так что ни одна из сторон не несет основную нагрузку. На самом деле бизнес-издержки так часто перекладываются на потребителя, что модель может работать не так, как планировалось.Недостатки прямого налога с продаж включают потерю доходов для государственных и местных органов власти, которые не взимают сбор с оптовых сделок. Это может привести к снижению общих затрат для потребителя, поскольку дополнительные расходы не добавляются на каждом этапе производственного процесса.

Сходства

И НДС, и налог с продаж применяются к товарам, которые продаются потребителям. В конце концов, оба в большей или меньшей степени оплачиваются потребителем. Хотя НДС может принести больше доходов в государственную казну, он также повышает стоимость ведения бизнеса и покупки розничных товаров.Налоги с продаж также влияют на стоимость товаров и в результате были запрещены в некоторых штатах. Оба собираются в качестве дополнения к подоходному налогу, и оба могут и были отменены для определенных нужд, таких как еда, одежда (до определенной стоимости) и другие предметы первой необходимости.

Ссылки

Ресурсы

Биография писателя

Роберт Морелло имеет обширный опыт путешествий, маркетинга и бизнеса. Он получил степень бакалавра гуманитарных наук в Колумбийском университете в 2002 году и работал в сфере путешествий в качестве гида, старшего корпоративного менеджера по маркетингу и продукции, а также консультанта / эксперта по путешествиям.Морелло — профессиональный писатель и адъюнкт-профессор путешествий и туризма.

В чем разница между налогом с продаж и НДС?

Сегодня борьба за лидерство Консервативной партии будет сужена до двух последних кандидатов. Один из оставшихся четырех кандидатов, министр окружающей среды Великобритании Майкл Гоув, недавно объявил, что, если он будет избран лидером, он откажется от НДС после Brexit. В статье для Sunday Telegraph он утверждал: «Это будет означать сокращение правил, сдерживающих бизнес … использование возможностей жизни за пределами ЕС, чтобы попытаться заменить НДС более низким и более простым налогом с продаж.”

Это предложение было встречено с насмешками в некоторых кругах, но почему? Самая мощная экономика в мире, Соединенные Штаты, предпочитает налог с продаж НДС. Так в чем же разница и что это значит для бизнеса?

Различия между НДС и налогом с продаж

НДС

Компании, входящие в цепочку поставок, платят НДС с отдельных приобретаемых товаров. Затем правительство получает общие налоговые поступления от всей цепочки поставок. Компании отслеживают НДС, который они платят при перепродаже покупок, и могут потребовать возмещения НДС у государства.

Налог с продаж

Налог с продаж платит только конечный потребитель приобретенных товаров. Компании отправляют своим поставщикам сертификаты перепродажи при оплате покупок, которые будут перепроданы, поэтому им не нужно платить налог с продаж. Правительство получает налоговые поступления только тогда, когда конечный продукт продается конечному потребителю.

Налог с продаж в США

Поскольку Гоув описывает предлагаемый им налог как «простой», можно предположить, что он намеревался использовать фиксированную ставку, в отличие от американской модели, где налоги включают федеральные, государственные и местные налоги, взимаемые с определенных товаров.На самом деле это может создать сложность и иногда приводит к эффекту «каскадного налогообложения», поскольку поставщику, возможно, придется применить несколько налоговых ставок к продукту при продаже конечному потребителю. Если вы продаете много разных товаров в разных штатах, это может затруднить точное налогообложение. Кроме того, постоянный обмен сертификатами перепродажи может потребовать значительных дополнительных затрат на администрирование.

Действующий налоговый кодекс США состоит из более чем 74 000 страниц правил и положений.Обычному человеку не всегда так просто осмыслить такой сложный документ.

Что это значит для бизнеса?

Замена НДС налогом с продаж может помочь предприятиям, устраняя многие фискальные сложности. Поскольку уплату налога будет необходимо только конечному потребителю продукта, это упростит для компаний внутреннюю торговлю, поскольку отпадает необходимость взыскивать НДС с товаров, которые перепродаются.

Однако, поскольку сегодня большинство товаров проходит множество различных стадий производства, которыми занимаются разные организации, возникает проблема: как доказать, что вы не обязаны платить налог с продаж? Обычно для этого также требуется много документации, поэтому остается спорным, сколько времени и денег налог с продаж действительно сэкономит вашему среднему малому бизнесу.

Это также может создать каскадный эффект, когда товары не просто перепродаются. Здесь на каждом этапе производства и изготовления применяется более низкий налог, так что конечный потребитель фактически платит больше за те же товары.

Импорт и экспорт

Для сложных продуктов, требующих многоуровневого производства и производства, он может отдавать предпочтение импортерам из-за пределов Великобритании. Для компаний, осуществляющих экспорт в страны с регулируемым НДС, это может означать существенное невыгодное конкурентное положение, поскольку потенциально большая сумма налога будет «каскадом» попадать в конечный продукт.Было бы дешевле покупать только внутри страны, что может повлиять на конкурентоспособность британских компаний.

Аналогичным образом, предприятиям может быть дешевле импортировать продукцию иностранных компаний, чем покупать продукцию внутри страны, когда они намереваются использовать ее в производстве. Поскольку для иностранной компании не будет взиматься НДС и будет применяться каскадный налог с продаж на отечественную продукцию, цены на отечественные компании могут легко снизиться.

Что означает налог с продаж для счетов-фактур?

Налог с продаж упрощает выставление счетов B2B, поскольку в счетах-фактурах между предприятиями нет налоговых расчетов — нет сложных правил для специальных ставок на поставку определенных товаров, нет правил освобождения от НДС, обратных начислений или правил нулевой оценки.Однако расчет и регистрация конечного налога невероятно сложны, поскольку зависят от концепции «взаимосвязи бизнеса».

Продавец несет ответственность за исчисление, сбор и уплату налога в соответствии с местным округом .

Государственные и местные власти взимают налог с продаж, которым управляет продавец, который должен взимать комбинированный налог в% (объединенный между государственным и местным). Торговец должен взимать налог с продаж, если у него есть так называемая «связь» в определенном штате, которая может быть физическим присутствием сотрудников или собственности — несоблюдение (т.е. от не той организации, чтобы избежать Nexus) является уголовным преступлением и влечет за собой огромные штрафы. Вам необходимо убедиться, что вы знаете, в каком штате следует признавать налог, что может быть сложной задачей по распределению, и вы не можете просто выбрать наиболее выгодный (без Nexus).

Почему это сложно?

Если вы ведете бизнес только в одном государстве, это просто. Это становится очень сложным для межгосударственного бизнеса: в каждом штате действует свой собственный режим соответствия. Кроме того, города имеют право взимать налоги; в США буквально тысячи налоговых режимов.Работа с поставщиками с неправильными / нераскрытыми регистрационными номерами приведет к проблемам с SEC. Если Майкл Гоув хочет, чтобы налоги были простыми, ему было бы разумно не слишком сильно придерживаться американской модели.

.