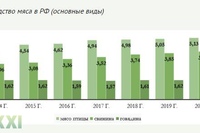

Обзор рынка мяса: 9 месяцев 2020 года

Располагаемые ресурсы мяса за 9 месяцев 2020 года показали прирост: +3%.

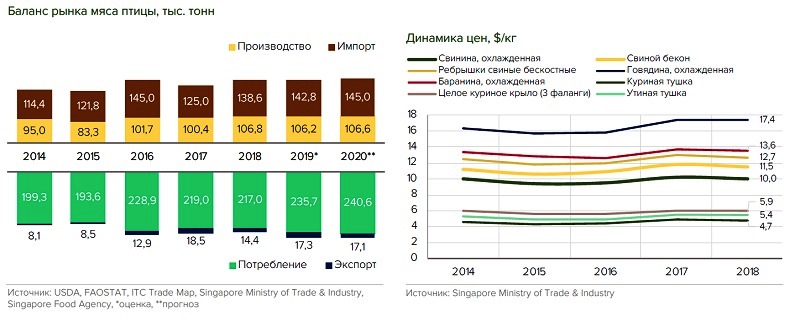

БАЛАНС РАСПОЛАГАЕМЫХ РЕСУРСОВ РЫНКА МЯСА ЗА 9 МЕСЯЦЕВ 2020 ГОДАДинамика баланса по мясу птицы: растут объемы экспорта, за счет чего потребление мяса бройлера сохраняется на уровне прошлого года.

Объемы промышленного производства (здесь и далее в организациях, СХО) и импорта в 2020 году демонстрируют небольшой рост (+1%, здесь и далее — за 9 месяцев, относительно уровня 2019 г.).

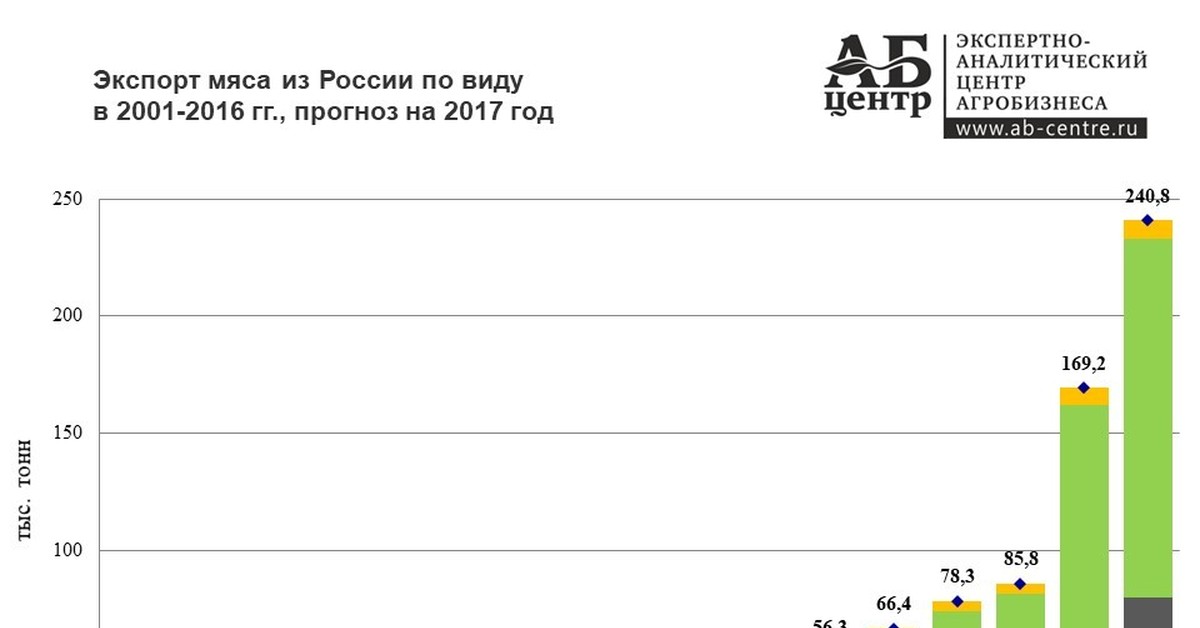

Экспорт мяса птицы быстро растет (+59%).

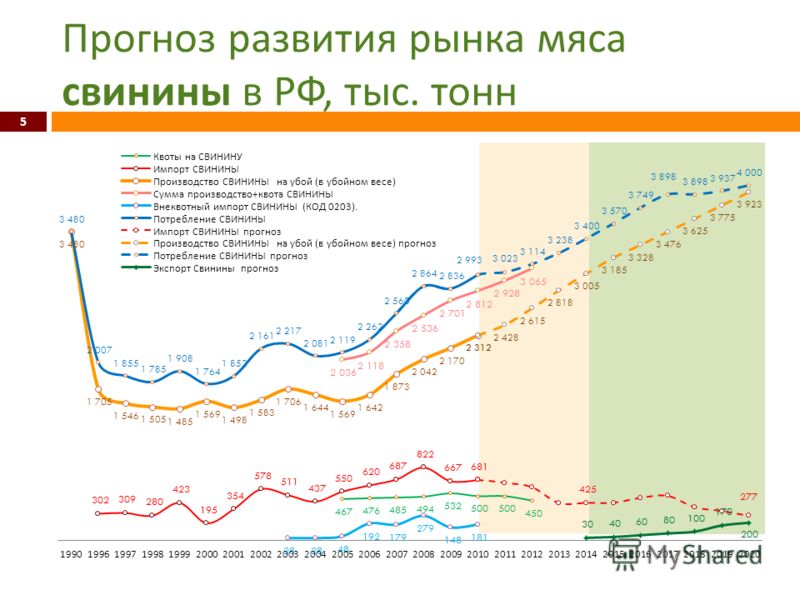

Динамика баланса по свинине: отечественное производство растет, как и экспорт продукции в Азию

За 9 месяцев производство выросло на 12% относительно уровня 2019 г. По прогнозам НСС, объем производства в 2020 году увеличится по сравнению с 2019 годом как минимум на 7% до 4,1 млн т.

Распространение COVID 19, девальвация национальной валюты, а также введение плоской пошлины 25% повлияли на сокращение импорта до 4 тыс.

Экспорт вырос почти в 2,5 раза (+150%). Росту способствуют открытие рынка Вьетнама и девальвация рубля.

Динамика баланса по говядине: объем располагаемых ресурсов показал снижение на 4%.

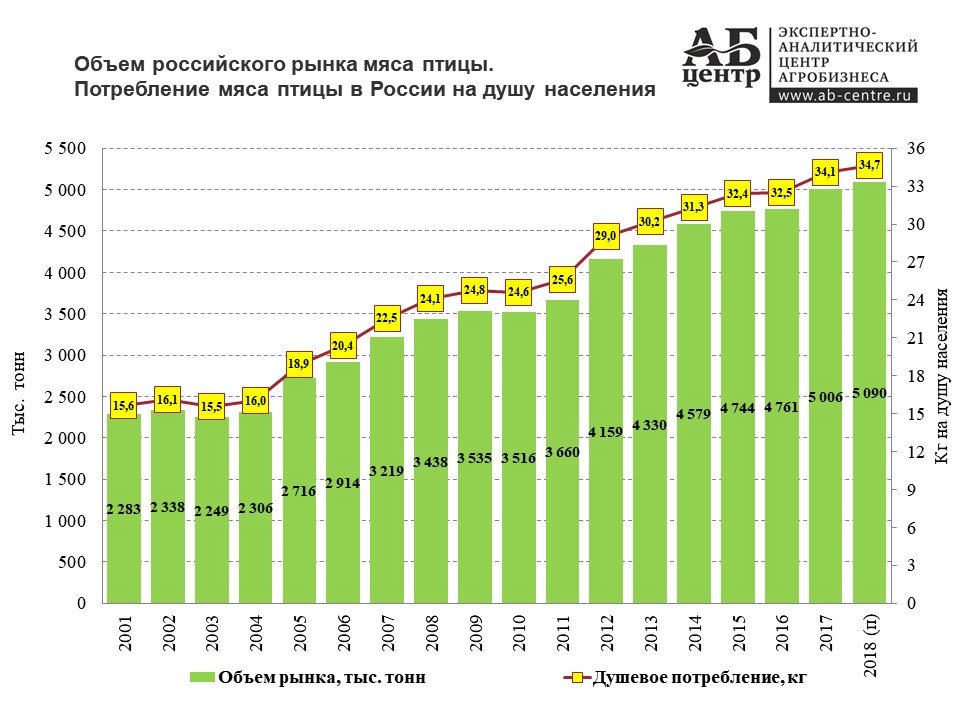

ДИНАМИКА И СТРУКТУРА СОСТАВЛЯЮЩИХ БАЛАНСА РЫНКА МЯСА ПТИЦЫ 9 МЕСЯЦЕВ 2020 ГОДАПроизводство за 9 месяцев с начала года превышают показатели прошлого года. Стагнация связана с достигнутым уровнем самообеспеченности на внутреннем рынке, дальнейший рост производства в большей степени будет зависеть от роста экспортной составляющей, а также замещения импорта.

Объемы импорта также показывают рост. Основные страны-экспортеры мяса птицы в РФ – Беларусь и Бразилия, суммарно на них приходится около 90% импорта РФ.

Объемы экспорта птицы стабильно растут. Основной драйвер роста – Китай.

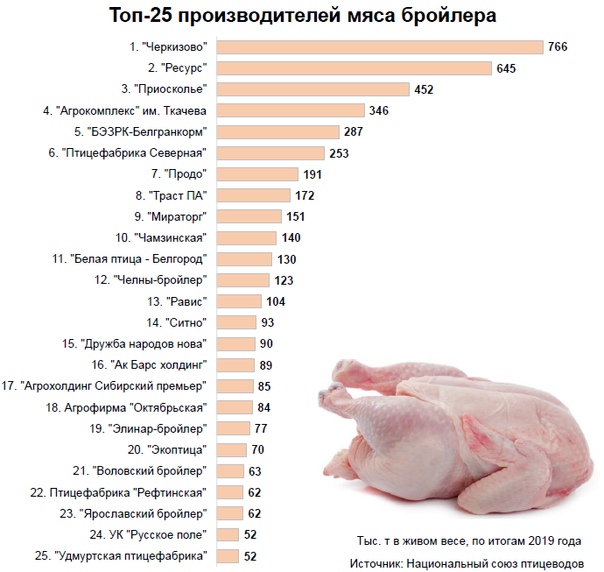

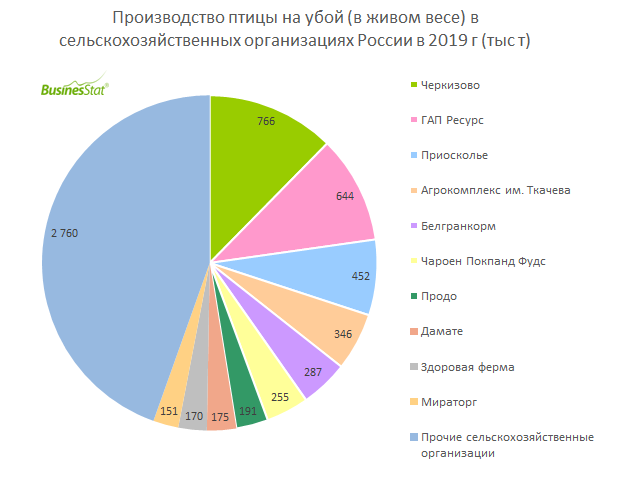

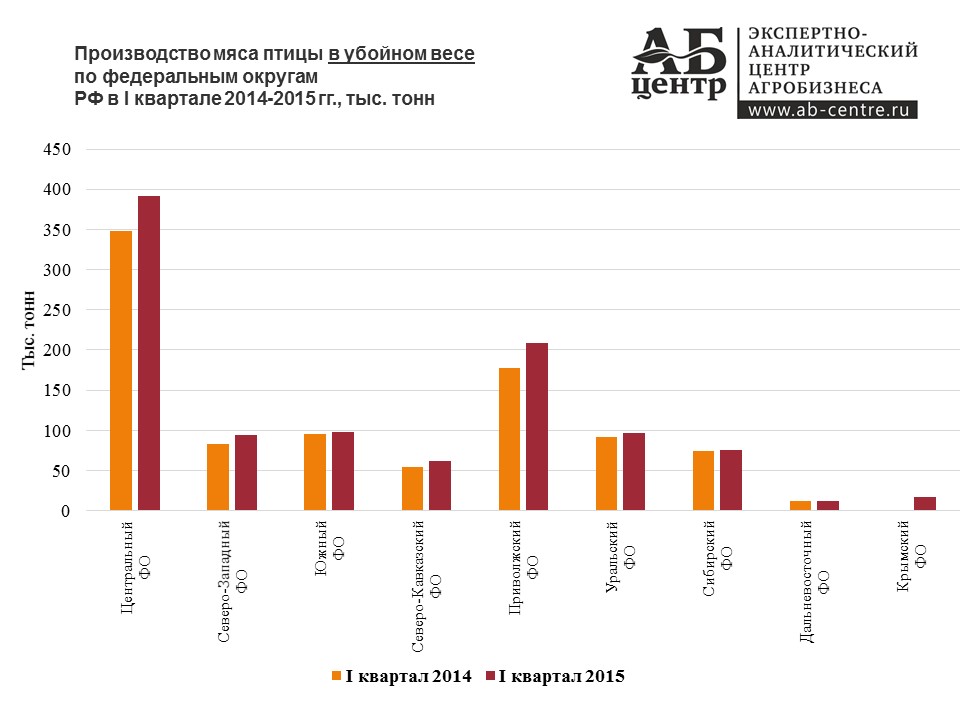

Рост производства мяса птицы за 9 мес. 2020 года составил +1%. Наибольший прирост в абсолютных значениях показала Курская область (+17 тыс. т) и Республика Башкортостан (+16 тыс. т). Наибольшее падение производства в Челябинской (-23 тыс. т) и Ростовской области (-12 тыс. т).

т) и Республика Башкортостан (+16 тыс. т). Наибольшее падение производства в Челябинской (-23 тыс. т) и Ростовской области (-12 тыс. т).

Импорт из стран ДЗ за 9 мес. 2020 г. текущего года выше уровня 2019 г. на +6% в натуральном выражении, но при этом ниже уровня прошлого года на -14% в стоимостном выражении, что связано с изменением структуры импорта продукции и стран экспортеров в РФ.

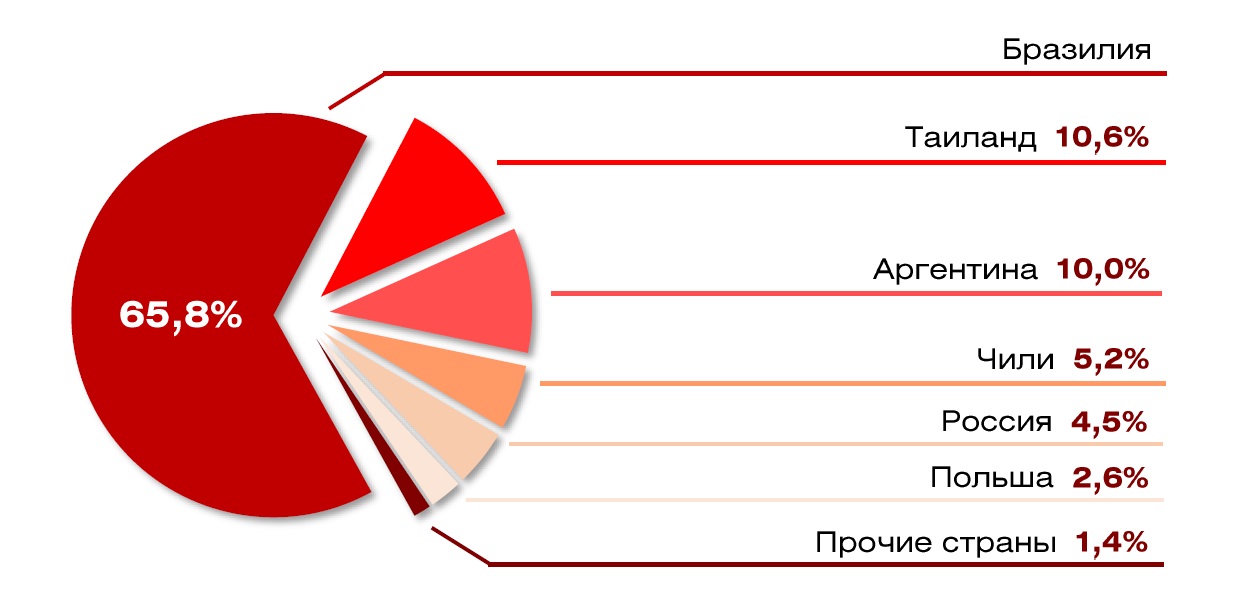

Основной экспортер мяса птицы из дальнего зарубежья в РФ – Бразилия. В структуре импорта из Бразилии за 9 мес. 2020 г. 2 основных категории: обваленное мясо (52%) и половины и четвертины (26%).

ЭКСПОРТ МЯСА ПТИЦЫ В СТРАНЫ ДАЛЬНЕГО ЗАРУБЕЖЬЯ ВЫРОС НА 71% ЗА 9 МЕС. г/г, ЛАП – НА 58%Экспорт за 9 мес. текущего года превышает показатель 2019 г. на 71% в натуральном выражении и на 62% в стоимостном. Основные причины роста — доступ к рынку Китая, рост поставок в африканские Гану, Конго.

Основная экспортная позиция для Китая (за исключением лап) — крылья, на них пришлось 40% поставок за 9 мес. 2020 г.

Экспорт лап также продолжает расти, за 9 мес. 2020 г. он вырос на 58% к аналогичному показателю прошлого года.

Основная экспортная позиция для Конго, Ганы, Либерии — спинки, шейки, спинки вместе с шейкой, гузки и тонкие концы крыльев. Экспорт этих позиций растет ударными темпами – более, чем в 6 раз за 9 мес. 2020 г.

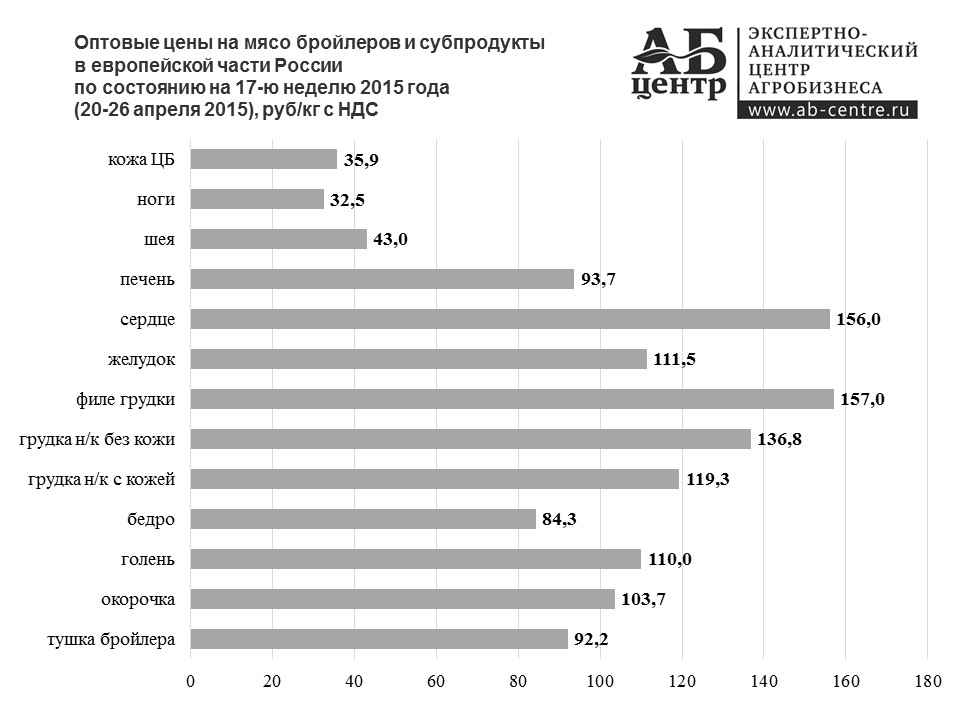

ДИНАМИКА ЦЕН И ФАКТОРЫ ЦЕНООБРАЗОВАНИЯ НА МЯСО БРОЙЛЕРАКолебания спроса во время пандемии усилили волатильность оптовых цен на рынке мяса. По сравнению с прошлым годом в отдельные месяцы цена колебалась от -19% до +8%, суммарно за 9 месяцев цена упала на 8% по сравнению с аналогичным периодом прошлого года.

С января по сентябрь в 5 месяцах из 9 динамика предложения (ресурсы) была отрицательной. Потребительские цены были на относительно низком уровне, стимулируя спрос.

В обычных условиях эти факторы ведут к подъему оптовых цен.

Среднегодовая динамика цен может оказаться отрицательной из-за роста предложения свинины и снижения доходов населения. По прогнозам, снижение составит от -8% до – 4%.

ДИНАМИКА И СТРУКТУРА СОСТАВЛЯЮЩИХ БАЛАНСА РЫНКА СВИНИНЫ ЗА 9 МЕС. 2020 ГОДАПроизводство за 9 мес. 2020 г. выше уровня 2019 года на +12%. Столь значительный прирост связан с вводом в эксплуатацию новых производственных мощностей в текущем году.

Распространение COVID 19, девальвация национальной валюты, а также введение плоской пошлины 25% повлияли на сокращение импорта почти до нуля.

Экспорт вырос в 2,5 раза. Росту способствуют открытие рынка Вьетнама и девальвация рубля.

ДИНАМИКА ПРОИЗВОДСТВА СВИНИНЫ ПО ФО И РЕГИОНАМПрирост производства свинины за 9 мес. +12%. Наибольший рост в абсолютных значениях показали Курская (+57 тыс. т), Тамбовская (+33 тыс. т) и Тверская области (+21 тыс. т). Наибольшее падение производства в Кемеровской области (-15 тыс.

Экспорт продукции свиноводства за 9 мес. текущего года превышает уровень прошлого года в несколько раз, что обусловлено прежде всего открытием рынка Вьетнама в конце 2019 года, а также ростом поставок в Гонконг, Украину, Монголию.

Основная экспортная позиция для Украины – охлажденные туши и полутуши, на них пришлось 80% поставок за 9 мес. Половину поставок во Вьетнам составляют грудинки и отруба из них (47%), четверть — бескостная свинина (30%). Основная экспортная позиция для Гонконга – грудинка (93%).

ДИНАМИКА И СТРУКТУРА СОСТАВЛЯЮЩИХ БАЛАНСА РЫНКА ГОВЯДИНЫ ЗА 9 МЕС. 2020 ГОДАПроизводство говядины в текущем году показывает равномерную динамику прироста производства относительно уровня прошлого года. Также наблюдается снижение импорта и прирост экспорта относительно показателей прошлого года.

2020 ГОДА

2020 ГОДАПроизводство колбасных и мясных кулинарных изделий показывает хорошую положительную динамику, прирост составляет +3-4% к уровню прошлого года за 9 мес. 2020 г.

Производство мясных полуфабрикатов растет «ударными темпами», рост за 9 мес. составил 11% год к году%.

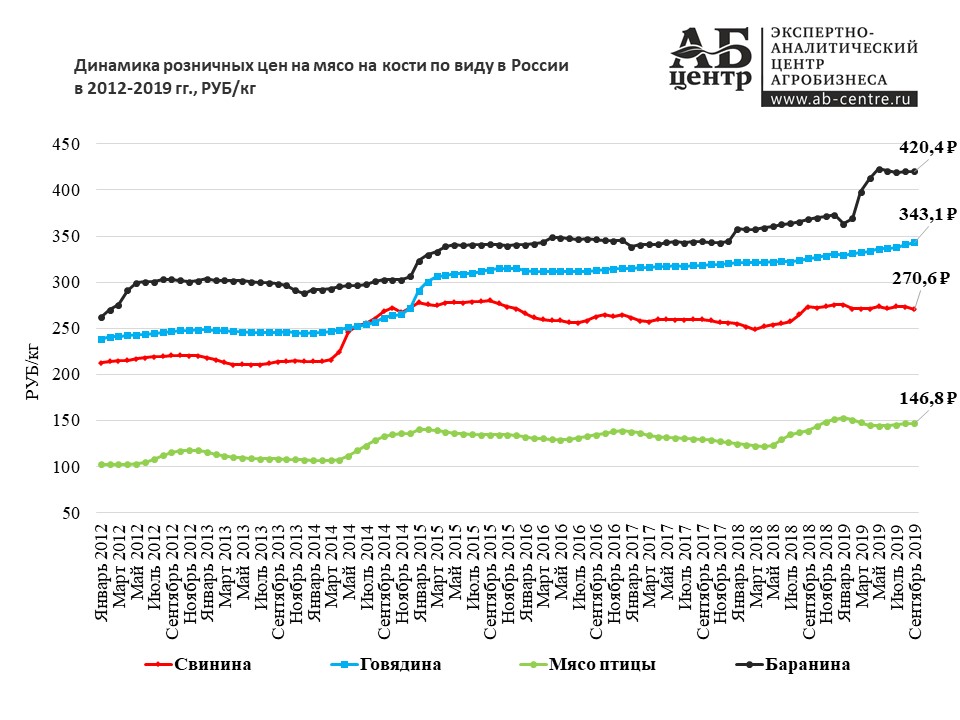

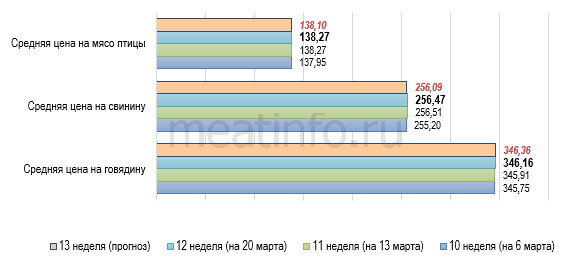

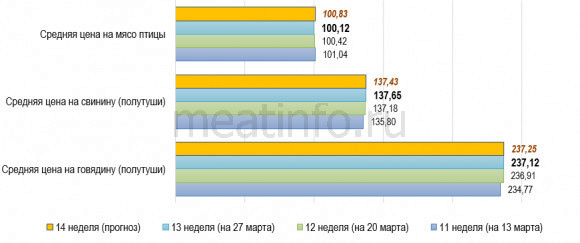

ДИНАМИКА РОЗНИЧНЫХ ЦЕН НА ОСНОВНЫЕ ИСТОЧНИКИ ЖИВОТНОГО БЕЛКА: 9 МЕС. 2020Потребительские цены на свинину и мясо птицы находятся на относительно низком уровне, стимулируя спрос.

Значительный рост цен демонстрируют обе позиции консервов: +8% мясные, +7% рыбные. Рост цен можно объяснить реакцией пищевой отрасли на всплеск эмоциональных закупок на фоне снижения потребительской уверенности и доходов.

Цены на самый дорогой источник животного белка, колбасные изделия, подвержены небольшим колебаниям (от -3% до +2%).

В дальнейшем на динамику цен продолжит влиять переключение спроса с дорогостоящих продуктов животного происхождения на более дешевые и переключение между категориями-субститутами в зависимости от доступных скидок.

Производство свинины в Китае продолжает падать из-за распространения Африканской чумы свиней. По прогнозу МСХ США, в 2020 г в Китае будет произведено 34 млн т свинины, на 37% меньше, чем всего два года назад, до начала эпидемии.

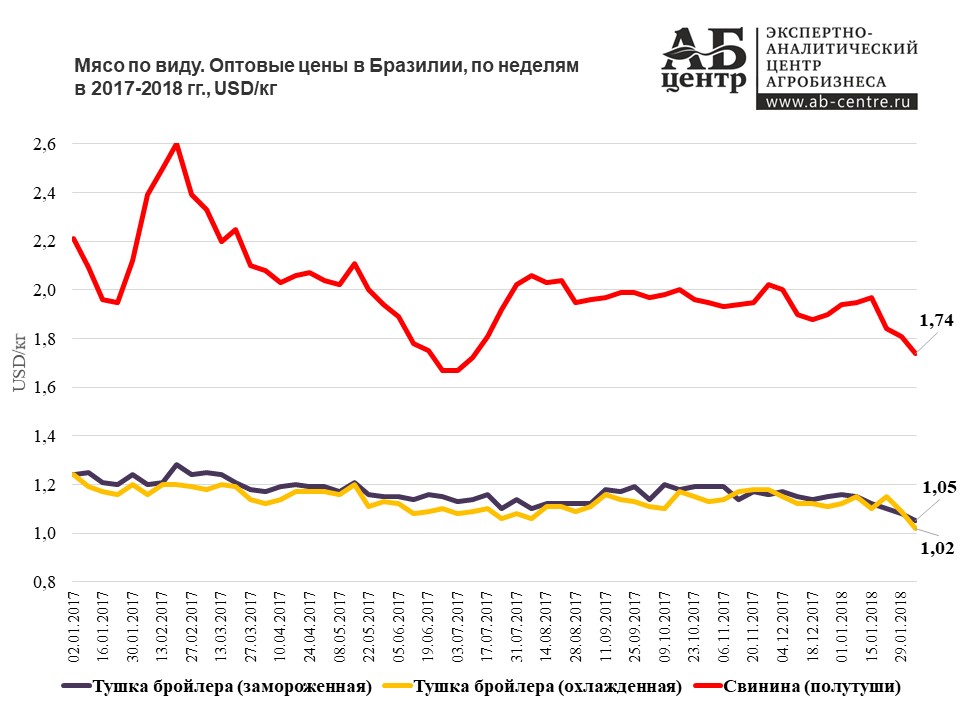

Цены на рынках стран-экспортеров (США, Бразилия, ЕС) находятся на относительно низком уровне из-за снижения внутреннего спроса на фоне пандемии коронавируса.

Обзор рынка мяса: январь – июль 2020

Располагаемые ресурсы мяса за 7 месяцев 2020 года показали небольшой прирост: +1%

Баланс располагаемых ресурсов рынка мяса за 7 месяцев 2020 года

Динамика баланса по мясу птицы: растут объемы экспорта, за счет чего потребление мяса бройлера демонстрирует небольшое снижение:

Объемы промышленного производства (здесь и далее в организациях, СХО) и импорта в 2020 году сохраняются на уровне прошлого года (здесь и далее – за 7 месяцев, относительно уровня 2019 г.

Экспорт мяса птицы быстро растет (+71%).

Динамика баланса по свинине: отечественное производство растет, как и экспорт продукции в Азию

За 7 месяцев производство выросло на 12% относительно уровня 2019 г. По прогнозам НСС, объем производства в 2020 году увеличится по сравнению с 2019 годом как минимум на 7% до 4,1 млн т.

Распространение COVID 19, девальвация национальной валюты, а также введение плоской пошлины 25% повлияли на сокращение импорта до 2 тыс. т за 7 месяцев 2020 года (-97%).

Экспорт вырос почти в 3 раза (+184%). Росту способствуют открытие рынка Вьетнама и девальвация рубля.

Динамика баланса по говядине: объем располагаемых ресурсов снизился на 3% за счет сокращения импорта.

Производство как в июле текущего года, так и за 7 месяцев с начала года сохраняется на уровне прошлого года. Стагнация связана с достигнутым уровнем самообеспеченности на внутреннем рынке, дальнейший рост производства в большей степени будет зависеть от роста экспортной составляющей, а также замещения импорта.

Объемы импорта также стагнируют. Основные страны-экспортеры мяса птицы в РФ – Беларусь и Бразилия, суммарно на них приходится около 90% импорта в РФ.

Объемы экспорта птицы стабильно растут. Основной драйвер роста – Китай.

Динамика и структура составляющих баланса рынка мяса птицы за июнь 2020 годаЭкспорт в июле текущего года превышает показатель 2019 г. на 50% в натуральном выражении и на 32% в стоимостном. Основная причина прироста – доступ к рынку Китая, главного импортера российского мяса птицы, был открыт в 2019 году. Здесь мы наблюдаем эффект низкой базы – в начале прошлого года экспорт был значительно ниже.

Основная экспортная позиция для Китая (за исключением лап) – крылья, на них пришлось 76% поставок в июле. Половину поставок на Украину составляют 65%-ные цыплята. Индейка поставляется в основном в Китай (52% отгрузок), Украину (20%), Конго (8%) и Либерию (8%). Аналогичные страны-получатели и у спинок, шеек и гузок – Либерия (26%), Конго (37%), Украина (22%) и Китай (10%).

Экспорт лап также продолжает расти, в июле он вырос на треть к аналогичному показателю прошлого года.

Динамика и структура составляющих баланса рынка свинины за июль 2020 годаПроизводство в июле текущего года выше уровня 2019 года на +11%, при этом производство за 7 месяцев текущего года превысило показатель 2019 года на +12%. Столь значительный прирост связан с вводом в эксплуатацию новых производственных мощностей в текущем году.

Распространение COVID 19, девальвация национальной валюты, а также введение плоской пошлины 25% повлияли на сокращение импорта почти до нуля.

Экспорт вырос почти в 3 раза. Росту способствуют открытие рынка Вьетнама и девальвация рубля.

Экспорт продукции свиноводства в июле текущего года превышает уровень прошлого года в несколько раз, что обусловлено прежде всего открытием рынка Вьетнама в конце 2019 года, а также ростом поставок в Гонконг и Украину.

Основные страны-импортеры российской свинины из дальнего зарубежья в июле – Украина и Вьетнам.

Основная экспортная позиция для Украины – охлажденные туши и полутуши, на них пришлось 82% поставок в июле. Половину поставок во Вьетнам составляет бескостная свинина (49%),

треть – грудинки и отруба из них (35%), 10% – окорок, лопатка

и отруба из них. Основная экспортная позиция для Гонконга – грудинка (97%), поставки выросли почти в 7 раз в июле год к году.

Производство говядины в текущем году показывает равномерную динамику прироста производства относительно уровня прошлого года, как за июль так и за 7 месяцев. Также наблюдается снижение импорта и прирост экспорта относительно показателей прошлого года, за счет чего объем ресурсов показывает отрицательную динамику.

Динамика розничных цен на основные источники животного белка: июль 2020Потребительские цены на свинину и мясо птицы находятся на относительно низком уровне, стимулируя спрос.

Значительный рост цен демонстрируют обе позиции консервов: +10% мясные, +9% рыбные. Рост цен можно объяснить реакцией пищевой отрасли на всплеск эмоциональных закупок на фоне снижения потребительской уверенности и доходов.

Цены на самый дорогой источник животного белка, колбасные изделия, подвержены небольшим колебаниям (от –3% до +3%).

В дальнейшем на динамику цен продолжит влиять переключение спроса с дорогостоящих продуктов животного происхождения на более дешевые и переключение между категориями-субститутами в зависимости от доступных скидок.

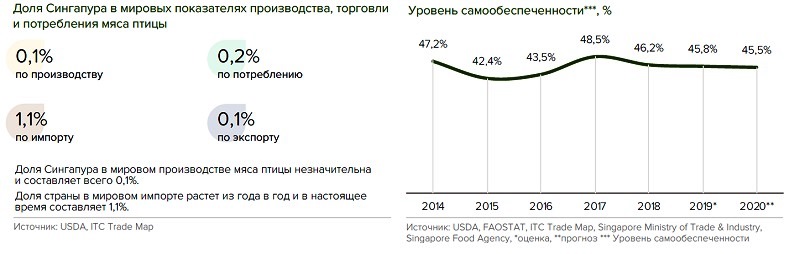

Прогноз мирового рынка куриного мяса на 2020 год

12.11.2019 • Издатель: Marketpublishers

По прогнозам, мировое производство куриного мяса в 2020 году увеличится на 4 процента до рекордных 103,5 млн. тонн, и тем самым превысит производство свинины. На Китай будет приходиться более половины мирового роста производства, что обусловлено улучшением доступа к генной инженерии и ростом цен на мясо, поскольку вспышки африканской чумы свиней (АЧС) сокращают внутренние поставки свинины.

На Китай будет приходиться более половины мирового роста производства, что обусловлено улучшением доступа к генной инженерии и ростом цен на мясо, поскольку вспышки африканской чумы свиней (АЧС) сокращают внутренние поставки свинины.

Повышение спроса на импорт мяса птицы в Китае также приведёт к росту производства в Бразилии и Таиланде, что поспособствует достижению рекордных уровней производства в будущем году. Увеличение выпуска куриного мяса в Бразилии также будет обусловлено ростом внутреннего потребления на фоне улучшения экономической ситуации в стране. Рост спроса в Мексике на фоне растущих доходов населения будет стимулировать производство, в то время как в ЕС и России из-за насыщения рынков существенного роста выпуска куриного мяса не предвидится.

Мировой экспорт куриного мяса прогнозируется на 4 процента выше в 2020 году и составит 12,5 млн. тонн. Увеличение объёма поставок в значительной степени связано с ростом спроса в Китае, что приведёт к значительному увеличению импорта в Поднебесную (+ 20 процентов). Бразилия и Таиланд получат наибольший прирост экспорта в Китай, поскольку на других крупных поставщиков, таких как США, сохраняются ограничения, связанные с высокопатогенным птичьим гриппом (HPAI). Прогнозируется, что импорт на Филиппины увеличится на 27 процентов, поскольку потребители переходят от свинины к курице, которая становится всё более конкурентоспособной по цене.

Бразилия и Таиланд получат наибольший прирост экспорта в Китай, поскольку на других крупных поставщиков, таких как США, сохраняются ограничения, связанные с высокопатогенным птичьим гриппом (HPAI). Прогнозируется, что импорт на Филиппины увеличится на 27 процентов, поскольку потребители переходят от свинины к курице, которая становится всё более конкурентоспособной по цене.

Ожидается, что производство куриного мяса в США в 2020 году увеличится на 2 процента до 20,2 млн. тонн, что соответствует росту спроса на 2 процента. Прогнозируется, что экспорт увеличится на 2 процента до 3,3 млн. тонн, и приблизится к уровню 2014 года (до вспышки HPAI). Рост экспорта США будет сосредоточен на таких рынках, как Мексика и Филиппины.

Отчёты по теме, доступные на сайте MarketPublishers.ru:

КОНТАКТЫ

The Market Publishers, Ltd.

Наталия Астер

Тел: +44 208 144 6009

Факс: +44 207 900 3970

[email protected]

MarketPublishers.ru

Мировое производство птицы достигнет 137 млн тонн в 2020 году — Agrovesti.

net

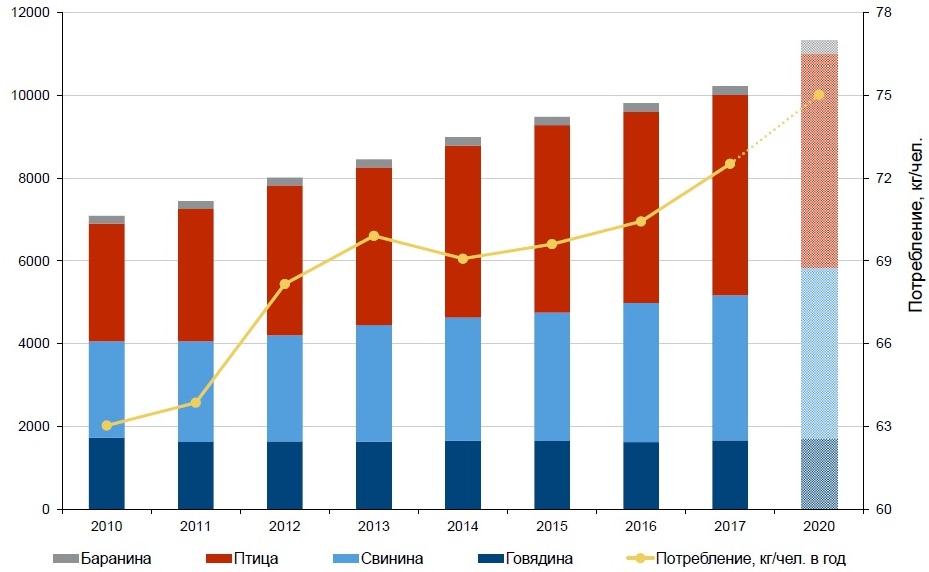

netМировое потребление достигло пика в 2019 году и, как ожидается, сохранит рост в ближайшем будущем.

Потребление птицы по странам

Странами с наибольшими объемами потребления птицы в 2019 году были Китай (20 млн. тонн), США (19 млн. тонн) и Бразилия (12 млн. тонн) с совокупной долей 40% мирового потребления. За этими странами последовали Россия, Мексика, Индия, Япония, Индонезия, Иран, Южная Африка, Малайзия и Мьянма, на которые вместе пришлось еще 21%.

В стоимостном выражении Китай (53,4 млрд долларов) безусловно лидировал на рынке. Вторую позицию в рейтинге заняли США ($ 21,3 млрд). За ним последовала Бразилия.

Странами с самыми высокими уровнями потребления птицы на душу населения в 2019 году были Малайзия (63 кг на человека), США (58 кг на человека) и Бразилия (57 кг на человека).

В период с 2009 по 2019 год Мьянма достигла наиболее заметных темпов роста потребления птицы на душу населения среди ведущих стран-потребителей, в то время как этот показатель в других мировых лидерах демонстрировал более скромные темпы роста.

Прогноз рынка на 2020-2030 гг.

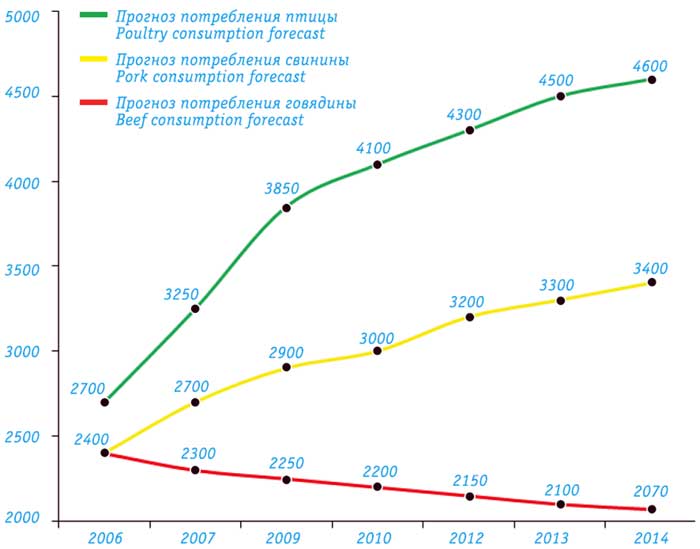

Ожидается, что в результате увеличения спроса на птицу во всем мире в течение следующего десятилетия рынок продолжит тенденцию к росту. Прогнозируется, что показатели рынка замедлятся до CAGR + 2,3% за период с 2020 по 2030 годы, что приведет к увеличению объема рынка до 166 млн. тонн к концу 2030 года.

Согласно обновленным прогнозам ФАО, мировое производство мяса птицы достигнет 137 миллионов тонн в 2020 году, что на 2,4 процента больше, чем в 2019 году. Ожидается рост в Китае, ЕС, Великобритании, Бразилии и Мексике, в то время как падение производства возможно в Индии, Таиланде, Турции и США.

В Китае, по прогнозам, производство мяса птицы будет расти, хотя и медленно, благодаря относительно устойчивому спросу на фоне высоких цен на свинину. Хотя обнаружение в начале года новых случаев ВПГП в некоторых европейских странах заставили Китай запретить импорт живых птиц от этих поставщиков. Впрочем, влияние на внутреннее производство, вероятно, будет ограниченным, поскольку мера совпала с отменой запрета от 2015 года на импорт живой птицы из США.

Ожидается, что новые инвестиции в перерабатывающие мощности увеличат производство мяса птицы в ЕС и Великобритании на 1,2 процента. Тем не менее, позитивный прогноз может стать негативным, если недавнее падение цен, связанное с COVID-19, продолжится. Забой птиц в тех странах, где были диагностированы новые случаи ВПГП, также может препятствовать росту производства в ЕС в этом году.

В Бразилии, по прогнозам, производство мяса птицы увеличится в ответ на высокий спрос на импорт из этой страны, особенно в Китаяй, а также и в другие страны, которых привлекает статус Бразилии как поставщика продукции с высокими стандартами биобезопасности.

Прогнозируется, что рост производства мяса птицы в Южной Африке продолжиться благодаря высокому потребительскому спросу, а в Мексике из-за конкурентных цен на корма для птиц.

В отличие от этого, производство мяса птицы в Индии, вероятно, сократится, поскольку отток рабочей силы из городов из-за пандемии снизил доступность работников в этом секторе, что также привело к снижению потребительского спроса.

Аналогичным образом, в Таиланде резкое падение спроса на мясо птицы со стороны сектора розничной торговли продуктами питания, включая уличную торговлю, обуславливает ожидаемое падением производства. Тем не менее, перспективы производства в 2020 году могут стать позитивными, если усилия, предпринимаемые правительством с целью убедить азиатские страны, особенно Китай, Японию и Республику Корея, импортировать больше мяса птицы, будут успешными.

В США сокращение продаж продуктов питания и нехватка рабочей силы привели к тому, что сектор отказался от планов по расширению мощностей и снизил долю производства крупных птиц домашней птицы, которые пользовались спросом на предприятиях общественного питания. Сообщается также, что требования к соблюдению расстояний между рабочими пространствами на перерабатывающих предприятиях снижают эффективность переработки мяса, что ведет к падению производства.

Производство мяса птицы в мире

В 2019 году объем производства птицы по всему миру увеличился до 130 млн. тонн, что на 3,7% больше по сравнению с показателем предыдущего года. Общий объем производства увеличился в среднем на 3,4% с 2009 по 2019 год; картина оставалась относительно стабильной, с некоторыми заметными колебаниями, наблюдаемыми в течение анализируемого периода. Темпы роста оказались самыми быстрыми в 2010 году — на 4,7% по сравнению с предыдущим годом. Мировое производство достигло пика в 2019 году и, как ожидается, сохранит рост в ближайшие годы.

тонн, что на 3,7% больше по сравнению с показателем предыдущего года. Общий объем производства увеличился в среднем на 3,4% с 2009 по 2019 год; картина оставалась относительно стабильной, с некоторыми заметными колебаниями, наблюдаемыми в течение анализируемого периода. Темпы роста оказались самыми быстрыми в 2010 году — на 4,7% по сравнению с предыдущим годом. Мировое производство достигло пика в 2019 году и, как ожидается, сохранит рост в ближайшие годы.

Производство мяса птицы по странам

Странами с самыми высокими объемами производства мяса птицы в 2019 году были США (23 млн. тонн), Китай (20 млн. тонн) и Бразилия (16 млн. тонн) с совокупной долей 45% в мировом производстве. Россия, Индия, Мексика, Индонезия, Турция, Япония, Иран, Аргентина и Мьянма несколько отстали, вместе составив еще 20%.

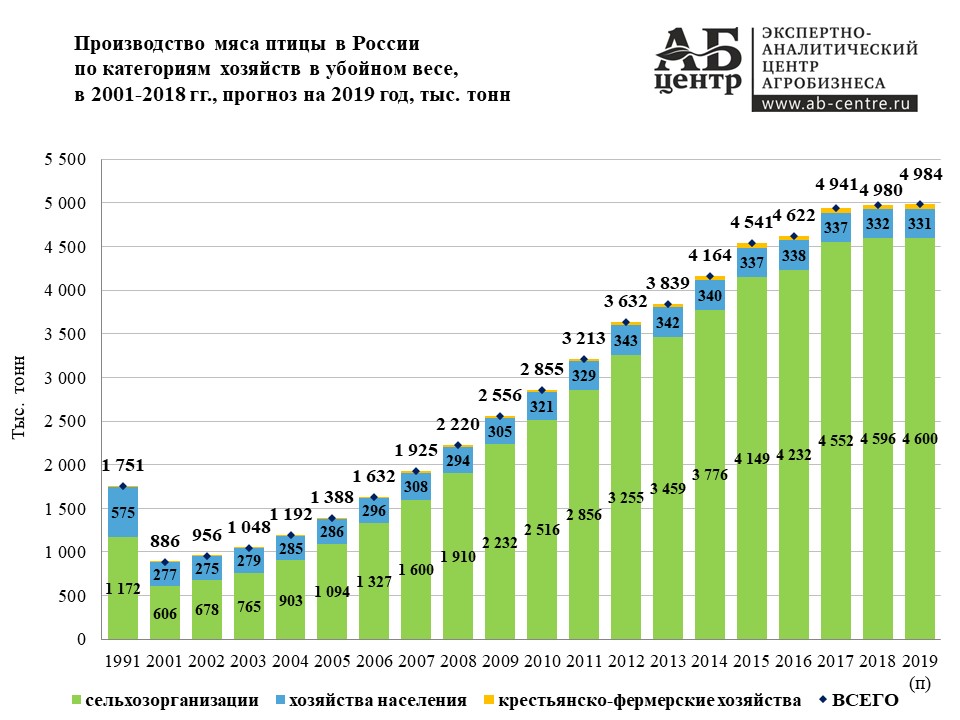

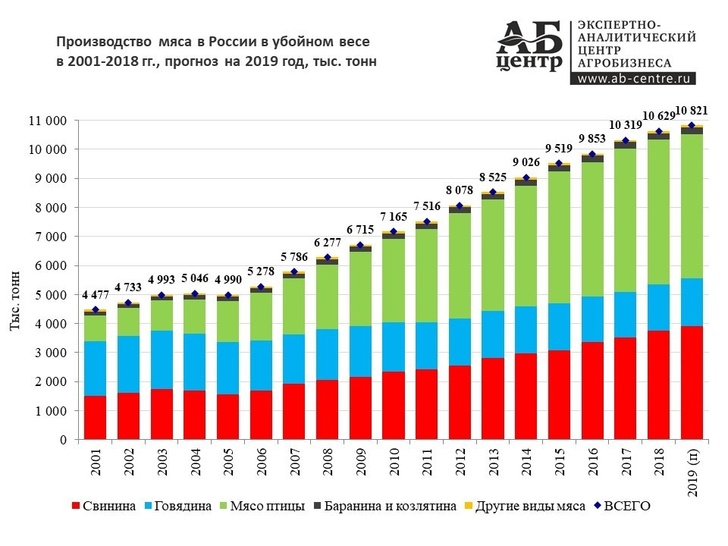

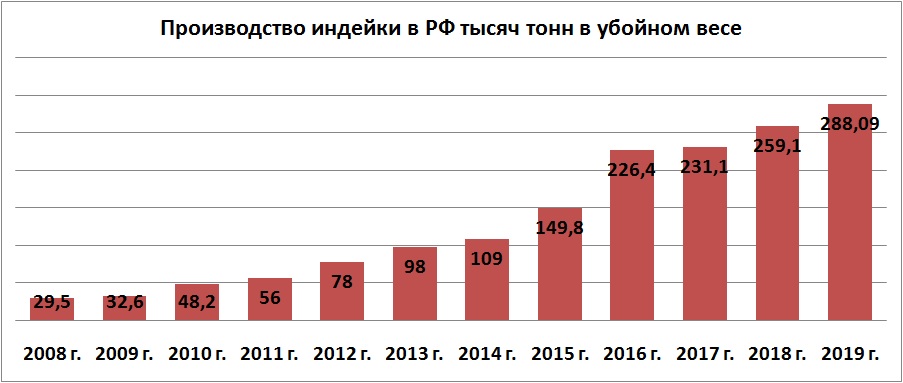

В период с 2009 по 2019 год наиболее заметные темпы роста производства мяса птицы среди ключевых стран-производителей достигли в России, в то время как производство мяса птицы для других мировых лидеров демонстрировало более скромные темпы роста.

Экспорт мыса птицы в мире

Четвертый год подряд на мировом рынке отмечается рост поставок птицы из-за рубежа, который в 2019 году увеличился на 2,2% до 17 млн. тонн. Общий объем экспорта увеличился в среднем на 3,3% в год за период с 2009 по 2019.

В стоимостном выражении экспорт домашней птицы вырос до 27,3 млрд долларов (оценки IndexBox) в 2019 году. За отчетный период мировой экспорт достиг максимума в 28,5 млрд долларов в 2014 году; однако с 2015 по 2019 год экспорт оставался на более низком уровне.

Экспорт по странам

Бразилия (4 млн. тонн) и США (3,6 млн. тонн) представляли основных экспортеров мяса птицы в 2019 году, что составило около 24% и 22% от общего экспорта соответственно. За ним последовали Нидерланды (1,5 млн. тонн) и Польша (1,5 млн. тонн), которые вместе составили 18% в общем объеме экспорта. Далее следуют Бельгия (509 тыс. тонн), Турция (493 тыс. тонн), Германия (473 тыс. тонн), Франция (398 тыс. тонн), Украина (361 тыс. тонн), Великобритания (359 тыс. тонн), Гонконг (328 тыс. тонн) и Таиланд (295 тыс. тонн), — далеко позади лидеров.

тонн), Гонконг (328 тыс. тонн) и Таиланд (295 тыс. тонн), — далеко позади лидеров.

С 2009 по 2019 год наибольший рост был в Украине, тогда как поставки других мировых лидеров демонстрировали более скромные темпы роста.

В стоимостном выражении крупнейшими странами-поставщиками мяса птицы в мире были Бразилия (6,5 млрд долларов США), США (3,7 млрд долларов США) и Польша (2,9 млрд долларов США) с совокупной долей 48% в мировом экспорте. За этими странами последовали Нидерланды, Германия, Франция, Бельгия, Таиланд, Турция, Украина, Гонконг и Великобритания, на которые вместе приходилось еще 31%.

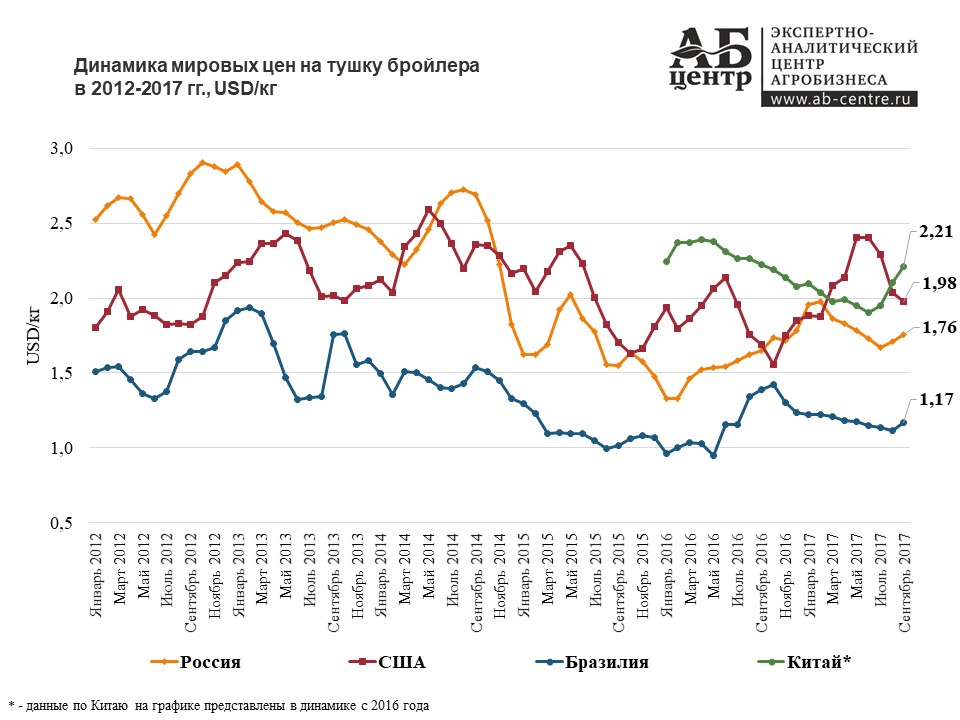

Экспортные цены по странам

Средняя экспортная цена птицы составляла 1644 доллара за тонну в 2019 году, оставаясь относительно неизменной по сравнению с предыдущим годом.

Существовали значительные различия в средних ценах среди основных стран-экспортеров. В 2019 году страной с самой высокой ценой был Таиланд (2683 долл. США за тонну), в то время как США (1045 долл. США за тонну) были одними из самых низких.

США за тонну) были одними из самых низких.

С 2009 по 2019 год наиболее заметные темпы роста цен были достигнуты Таиландом, в то время как другие мировые лидеры испытали более скромные темпы роста.

О ситуации на рынке мяса при пандемии коронавируса

Индексы потребительских цен на разные виды мяса в 2012-2020 гг.

Источник: Росстат, Минсельхоз

Согласно данным Росстата, рост потребительских цен на мясо и мясные изделия в мае 2020 г. заметно замедлился, причем темпы роста на большинство категорий были ниже уровня инфляции (и уровня продовольственной инфляции, в частности). По отдельным категориям наблюдалось даже снижение цен – например, по свинине (-3,4% в годовом выражении), курице (-1,8%), мясу птицы в целом (-0,6%).

Изменение потребительских цен на мясо и продукты из мяса в мае 2020 г. (% к маю 2019 г.).

Источник: Росстат, Минсельхоз

Тем не менее, достаточно существенно выросли цены на говядину (+6,2%). Сложность содержания и разведения КРС, длительный цикл, а также значительная доля импортной продукции на рынке (импорт почти соответствует объемам российского производства) выливаются в установление достаточно высокой цены (сейчас говядина – один из самых дорогих видов мяса на российском рынке).

Сложность содержания и разведения КРС, длительный цикл, а также значительная доля импортной продукции на рынке (импорт почти соответствует объемам российского производства) выливаются в установление достаточно высокой цены (сейчас говядина – один из самых дорогих видов мяса на российском рынке).

Цены на рынке с/х животных и мяса, апрель 2020 г.

Источник: Росстат, Минсельхоз

С учетом снижения реальных доходов населения, высокий спрос, например, на свинину, в ближайшие годы сохранится. Производство в данном сегменте продолжает расти (например, согласно данным Росстата, в январе-апреле 2020 г. производство свиней на убой сельскохозяйственными организациями увеличилось на 11,3%, а поголовье на конец апреля выросло на 9,1% в годовом выражении). В такой ситуации участники рынка допускают дальнейшее снижение цен на свинину не менее, чем на 10-15%. Мясо птицы также является популярным продуктом на внутреннем рынке, однако здесь рост производства замедляется (в январе-апреле 2020 г. производство птицы на убой в сельскохозяйственных организациях выросло лишь на 0,3% в годовом выражении, а в апреле и вовсе сократилось на 3,4%). Проблема в том, что в птицеводстве маржа остается одной из самых низких. Кроме того, в первом квартале 2020 г. в этом сегменте животноводства наблюдалось существенное снижение рентабельности по сравнению с прошлым годом.

производство птицы на убой в сельскохозяйственных организациях выросло лишь на 0,3% в годовом выражении, а в апреле и вовсе сократилось на 3,4%). Проблема в том, что в птицеводстве маржа остается одной из самых низких. Кроме того, в первом квартале 2020 г. в этом сегменте животноводства наблюдалось существенное снижение рентабельности по сравнению с прошлым годом.

Уровень рентабельности (убыточности) проданных товаров, продукции, работ, услуг в январе-марте 2019-го и 2020 гг., %.

Источник: Росстат

Очевидно, подобные тенденции приведут к тому, что диспропорции в структуре потребления мяса будут только нарастать, и качество питания ухудшаться. В принципе, последние годы реальное потребление населением страны разных типов мяса не соответствовало современным требованиям здорового питания. Так, по данным ОЭСР в 2019 г. в среднем россиянин потребил всего 10,3 кг говядины при рекомендованной Минздравом норме 20 кг, а среднее потребление баранины составило всего 1,4 кг при рекомендации в 3 кг. При этом соответственно наблюдалось некоторое превышение нормы потребления по свинине и птице (20,1 кг против 18 кг, рекомендованных по свинине, и 31,7 кг против 31 кг по птице).

При этом соответственно наблюдалось некоторое превышение нормы потребления по свинине и птице (20,1 кг против 18 кг, рекомендованных по свинине, и 31,7 кг против 31 кг по птице).

Некоторым предприятиям удается пережить сложную ситуацию на внутреннем рынке за счет наращивания экспорта. Ведь то же ослабление рубля способствует экспорту мясной продукции, чем многие отечественные производители, судя по статистике ФТС, сейчас пользуются.

Согласно данным ФТС, за январь-апрель 2020 г. экспорт мяса и пищевых мясных субпродуктов в стоимостном выражении вырос более, чем вдвое (+104,3%) по сравнению с аналогичным периодом прошлого года. В частности, экспорт мяса КРС увеличился более, чем в полтора раза, почти в 2,5 раза выросли объемы вывоза свинины и птицы.

Физические объемы производства, импорта и экспорта основных видов мяса (парное/охлажденное/замороженное) в январе-апреле 2020 г.

(изменения в % к январю-апрелю 2019 г.).

Источник: ФТС, Росстат

Дальнейшему увеличению темпов роста экспорта мяса могло бы помочь расширение географии поставок. Однако статистика ФТС показывает, что ставка делается на ключевых игроков. Так, по экспорту свинины, мяса КРС, домашней птицы более 90% объемов приходится всего на пять стран.

Однако статистика ФТС показывает, что ставка делается на ключевых игроков. Так, по экспорту свинины, мяса КРС, домашней птицы более 90% объемов приходится всего на пять стран.

Экспорт мяса и пищевых мясных субпродуктов в стоимостном выражении в янв.- апр. 2020 г. (темпы роста – в годовом выражении).

Источник: ФТС, расчеты ИКСИ

Хотя столь сильная концентрация и рискована, но пока что объемы экспорта удается увеличить – возможно, прибыль от внешнеторговой деятельности и позволяет аграриям не взвинчивать цены и стабилизировать ситуацию на внутреннем рынке.

Однако позволить себе устанавливать относительно невысокие цены внутри страны при росте стоимости производства и иметь выход на внешние рынки могут немногие, — в основном крупные агрохолдинги. В сложившихся условиях особенно тяжело существовать малому и среднему бизнесу. Среди таких предприятий весьма вероятны в скором будущем ликвидации и банкротства. Похоже, цены и общая ситуация на рынке будут определяться крупнейшими игроками.

Похоже, цены и общая ситуация на рынке будут определяться крупнейшими игроками.

Обзор развития мирового рынка мяса в 2019 году — ФАО — Последние новости в свиноводстве

Международные цены на мясо

Источник: ФАО

Цены на мясо, измеряемые Индексом цен на мясо ФАО, в среднем в 2019 году составляли 175,7 пункта, увеличившись на 9,4 пункта (5,6%) по сравнению с 2018 годом и восстановившись с падения в 2,3%, зарегистрированного в 2018 году. В 2019 году мясной сектор характеризовался ужесточением, так как производство свинины рухнуло в следствие крупных потерь в свиноводстве из-за африканской чумы свиней (АЧС) в Китае и странах Восточной Азии. Хотя производство других типов мяса, особенно мяса птицы, выросло, этого не хватило для заполнения пробела, созданного снижением производства свиней. Это, в свою очередь, создало дефицит мяса в Восточной Азии с параллельным всплеском спроса на импорт. Многие страны, производящие мясо, ответили ростом производства и экспортом, но совокупный мировой экспорт был ниже требуемого в силу дефицита, вызвавшего международный рост цен на мясо..jpg)

Мировое производство мяса

В 2019 году мировое производство мяса упало на 1% по сравнению с 2018 годом до 338,8 миллионов тонн (в эквиваленте веса туши). Снижение принципиально было вызвано сокращением мирового производства свинины на 9,2%, так как АЧС уничтожило поголовье свиней в Восточной Азии, в основном в Китае, крупнейшем производителе свинины в мире. В ответ, ключевые мировые производители свинины расширили свои мясные производственные мощности, особенно мясо птицы, воспользовавшись преимуществом более короткого производственного цикла и частично компенсируя сокращение объемов свинины.

Среди других стран Китай поставил рекорд по снижению общего производства мяса на 8.8% (что равно 7,8 миллионам тонн), так как производство свинины рухнуло на 21%, но компенсировалось ростом в других секторах, в основном птицеводстве. Во Вьетнаме наблюдалось 15%-ое снижение производства свинины. Тем не менее, значительное расширение производства мяса было отмечено в Соединенных Штатах Америки, Бразилии, Индии, Мексике, Российской Федерации, Канаде и Аргентине. Резкое увеличение спроса на импорт стало основной причиной подобного увеличения производства мяса.

Резкое увеличение спроса на импорт стало основной причиной подобного увеличения производства мяса.

Мировой экспорт мяса

Источник: ФАО

В 2019 году мировой экспорт мяса увеличился на 6,8% до 36 миллионов тонн, это самый крупным рост, зарегистрированный для свинины, затем следует говядина и мясо птицы. Под воздействием крупного дефицита, в 2019 году Китай импортировал мяса на 37% больше (около 2 миллионов тонн), чем в 2018 году, с ростом закупок среди всех категорий мяса. Напротив, несколько стран, особенно Ангола, Вьетнам, Ирак, Российская Федерация, Южная Африка, Саудовская Аравия и Соединенные Штаты Америки сократили импорт мяса, что основано на росте внутреннего производства, озабоченности болезнями животных, вопросами, связанными с требованиями по сертификации мяса и совокупностью вышеперечисленного. Большая часть увеличившихся отгрузок в 2019 году произошла в Европейском Союзе, Бразилии, Аргентине, Австралии, Мексике, Украине и Тайланде. Несмотря на рост производства мяса, торговые разногласия ослабили расширение экспорта из Соединенных Штатов Америки – второго крупнейшего производителя мяса.

Несмотря на рост производства мяса, торговые разногласия ослабили расширение экспорта из Соединенных Штатов Америки – второго крупнейшего производителя мяса.

Апрель 2020/ ФАО.

http://www.fao.org/

Продуктовый импорт, 6 месяцев 2020: поставки мяса птицы увеличились

По данным Федеральной таможенной службы, за 6 месяцев 2020 год в Россию было завезено 134,2 тыс. тонн свежего и мороженого мяса – на 31,9% меньше аналогичного показателя прошлого года. Свежего и мороженого мяса птицы импортировали 110,7 тыс. тонн – на 0,5% больше, чем в январе-июне 2019 год. Рыбы за отчетный период года было завезено 175,5 тыс. тонн – на 11% меньше, чем за 6 месяцев прошлого года. Поставки изделий и консервов из мяса были на уровне 10 тыс. тонн, что на 37% больше, чем за январь-июнь 2019 года.

Поставки молока и сгущенных сливок по итогам первого полугодия 2020 года достигли 72,5 тыс. тонн – на 17,8% меньше, чем в январе-июне 2019 года. Импорт сливочного масла составил 67,3 тыс. тонн – на 17,7% больше показателя 6 месяцев 2019 года. Импортного сыра и творога в январе-июне этого года завезли 142,6 тыс. тонн – на 11,4% больше, чем за аналогичный период 2019 года.

тонн – на 17,7% больше показателя 6 месяцев 2019 года. Импортного сыра и творога в январе-июне этого года завезли 142,6 тыс. тонн – на 11,4% больше, чем за аналогичный период 2019 года.

Импорт пальмового масла по итогам 6 месяцев 2020 года достиг 473,3 тыс. тонн – на 6,3% меньше показателя аналогичного периода прошлого года.

В январе-июне 2020 года в Россию было ввезено 785,9 тыс. тонн цитрусовых – на 9,8% меньше, чем за аналогичный период прошлого года. Импорт бананов составил 832,4 тыс. тонн – на 0,7% выше уровня января-июня 2019 года. Импортных яблок поставили 611,1 тыс. тонн (плюс 2,8%).

По итогам 6 месяцев поставки сахара-сырца составили 2,8 тыс. тонн – на 17,6% меньше, чем годом ранее. Объем импорта белого сахара составил 103,7 тыс. тонн – на 45,6% ниже уровня 6 месяцев 2019 года.

Поставки кофе на российский рынок за отчетный период 2020 года составили 112,5 тыс. тонн (плюс 5,7%), импорт чая составил 76,2 тыс. тонн (плюс 2,1%).

Отметим, что в июне по сравнению с аналогичным месяцем прошлого года снижение наблюдается в поставках цитрусовых (минус 32,9% до 44 тыс. тонн), пальмового масла (минус 36,3% до 60,7 тыс. тонн), рыбы (минус 25,7% до 19,7 тыс. тонн) и свежего и мороженого мяса (минус 40,2% до 16,5 тыс. тонн). По остальным исследуемым продуктам питания отмечена положительная динамика.

тонн), пальмового масла (минус 36,3% до 60,7 тыс. тонн), рыбы (минус 25,7% до 19,7 тыс. тонн) и свежего и мороженого мяса (минус 40,2% до 16,5 тыс. тонн). По остальным исследуемым продуктам питания отмечена положительная динамика.

По сравнению с маем 2020 года увеличились поставки свежего и мороженого мяса птицы, молока и сгущенных сливок, сливочного масла, изделий и консервов из мяса и сахара-сырца, по другим продуктам питания наблюдается отрицательная динамика.

В июне 2020 года кофе было ввезено 18,9 тыс. тонн – на 36,9% больше аналогичного уровня 2019 года и на 6,8% больше показателя предыдущего месяца. Чая в Россию завезли 12,2 тыс. тонн – на 14% больше, чем в июне прошлого года, но на 12,9% меньше, чем в мае 2020 года.

Прогноз развития мирового птицеводства на 2020 год

Ключевой движущей силой постепенного восстановления будет постоянная активизация торговых потоков в Азию для снабжения пораженных африканской чумой свиней рынков, таких как Китай, Вьетнам, Южная Корея и Филиппины. Эти торговые потоки будут положительными для цен на темное мясо, хотя они будут подвержены растущей волатильности. Повышение цен на говядину (основной заменитель свежей птицы), стабильные средние мировые цены на корма и более сбалансированное предложение также будут способствовать постепенному восстановлению.Обратной стороной является то, что мировые рынки цельной птицы и грудного мяса будут оставаться под давлением и иметь ограниченный потенциал роста цен.

Эти торговые потоки будут положительными для цен на темное мясо, хотя они будут подвержены растущей волатильности. Повышение цен на говядину (основной заменитель свежей птицы), стабильные средние мировые цены на корма и более сбалансированное предложение также будут способствовать постепенному восстановлению.Обратной стороной является то, что мировые рынки цельной птицы и грудного мяса будут оставаться под давлением и иметь ограниченный потенциал роста цен.

«Африканская чума свиней (АЧС) в 2020 году будет все больше подталкивать к экспансии куриного мяса в Азии», — считает Нан-Дирк Малдер, старший глобальный специалист по животным протеинам. «Это поможет заполнить пробел на местных рынках протеина, затронутых АЧС, но также вызывает опасения по поводу избытка предложения в будущем. Сильный рост местного предложения — от птицеводческих компаний и свиноводов, инвестирующих в птицеводство, — и рост импорта стимулируют предложение.Это, вероятно, приведет к волатильности местных цен в 2020 году ».

Мировые рынки будут очень волатильными в 2020 году. Ожидается, что цены на мясо темной курицы останутся на среднем или высоком уровне, но с большей волатильностью. Рост предложения на рынках, затронутых АЧС, повышение доступности темного мяса после выхода России и Украины на мировые рынки, а также возобновление экспорта курицы из США в Китай — все это усугубит нестабильность мировых торговых потоков.

Самыми успешными рынками в 2020 году будут Китай, где ожидается дефицит предложения в следующие четыре-пять лет, и Мексика, где предложение также останется небольшим после вспышки птичьего гриппа (AI) в начале 2019 года.США — и, в меньшей степени, ЕС и Россия — увидят улучшение, если предложение останется сбалансированным.

Несколько подстановочных знаков могут повлиять на рынки в 2020 году, в том числе Brexit, постоянный риск ИИ, волатильность цен на корма (базовый сценарий указывает на ограниченный рост) и потенциальные сбои в торговле. В торговле мы видим больше открытий в Азии (отчасти из-за искусственного интеллекта), но также усиливаются ограничения в Африке и на Ближнем Востоке.

Нажмите здесь, чтобы загрузить отчет

Глобальная торговля мясом птицы столкнется с проблемами на нестабильных рынках

Остальной мир будет работать в условиях сокращающегося производства, говорит Нан-Дирк Малдер, старший аналитик отдела животного белка Rabobank.

В течение четвертого квартала 2020 года и в 2021 году мировая птицеводческая отрасль будет работать в нестабильном рыночном контексте под давлением со стороны предприятий общественного питания и оптовых рынков. Возможные новые волны Covid-19 усугубят рыночные взлеты и падения, а влияние глубокого экономического кризиса сделает рынки более зависимыми от цен, считает банк ежеквартально.

По словам аналитиков, мировая торговля стала сложной, при этом объемы большинства импортных рынков сокращаются.

«Торговля на рынках, затронутых АЧС, таких как Китай, Филиппины и Вьетнам, стала более важной, и это повышает риски по мере восстановления местного производства.Такие экспортеры, как Бразилия, США и Россия, ориентированы на Китай, при этом объемы экспорта быстро растут, но с уступками в цене.

«Основная задача производителей на таких нестабильных рынках — сбалансировать спрос и предложение, и опыт этого года показывает, насколько это сложно».

В глобальном масштабе спрос на птицу немного вырастет из-за замещения свинины на птицу, особенно на рынках, пораженных АЧС, а также на рынках с более зависимым от цен потреблением в условиях экономического кризиса.« Происходит глобальный переход от общественного питания к розничной торговле, что приносит пользу компаниям, ориентированным на розничную торговлю».

Различия в ожидаемых темпах роста производства мяса птицы больше, чем когда-либо, от повышения на 15% в Китае до увеличения на 5% во Вьетнаме. В Таиланде и Индии ожидается спад производства мяса птицы, прогнозируют аналитики.

Многие проблемы влияют на торговлю, и открытие Китая для американских и российских экспортеров стало большим подрывным фактором. Птичий грипп остается еще одним постоянным риском, который снова наблюдается во Вьетнаме и все еще затрагивает Польшу и Украину, заявила команда Rabobank.

Что касается кормов, они отметили, что потенциал роста цен ограничен.

Условия посевов пшеницы, кукурузы и сои выглядят неплохо, хотя восстановление производства мяса в Китае может привести к увеличению спроса со стороны этой страны на кормовое сырье. Европейские посевы пшеницы пострадали от засухи в начале этого года, хотя условия посевов в Восточной Европе выглядят лучше, говорят аналитики.

На некоторых рынках картина цен на корма несколько отличается из-за нестабильности валютных курсов и местных погодных условий — в отраслях животноводства в России, Южной Африке, Бразилии и Мексике цены на корма растут по мере роста цен на сырье Они сказали, что следите за паритетом мирового рынка.

Poultry Quarterly Rabobank Key Market Outlook, сентябрь 2020 г. Перспективы птицеводства в ЕС Ожидается умеренное сокращение птицеводческого сектора в ЕС-27 в 2020 г., а затем восстановление в 2021 г. , по данным авторов отчета USDA FAS GAIN , опубликовано ранее в этом месяце.

, по данным авторов отчета USDA FAS GAIN , опубликовано ранее в этом месяце.

Пандемия Covid-19 и последовавшая за ней изоляция в большинстве стран ЕС-27 привели к падению спроса со стороны сектора общественного питания, что не было полностью компенсировано увеличением домашнего потребления, говорится в отчете.

«В следующем году мы прогнозируем продолжение общей тенденции с увеличением производства за счет медленного, но устойчивого роста внутреннего спроса и увеличения экспорта.

«Таиланд в настоящее время является крупнейшим поставщиком куриного мяса в ЕС-27, вытесняя Бразилию, которая теперь занимает второе место.

«Ожидается, что в 2020 году экспорт куриного мяса из ЕС-27 сократится из-за последствий вспышки Covid-19, прежде чем он возобновит свой рост в 2021 году. Рост обусловлен увеличением экспорта дешевых отрубов темного мяса, разделки на кости и мясо механической обвалки (MDM) в страны Африки к югу от Сахары и Юго-Восточную Азию », — написал группе Министерства сельского хозяйства США (USDA).

Мировая популярность птицеводства сохраняется

В 2019 году мировой рынок мяса птицы увеличился на 6% до 231,5 млрд долларов США, увеличиваясь третий год подряд. Согласно отчету IndexBox, мировое потребление достигло пика в 2019 году, и ожидается продолжение тенденции к росту потребления.

На долю мирового потребления приходится 40%.

Страны с наибольшими объемами потребления мяса птицы в 2019 году:

- Китай (20 миллионов тонн),

- США (19 миллионов тонн) и

- Бразилия (12 миллионов тонн).

За этими странами следовали:

- Россия,

- Мексика,

- Индия,

- Япония,

- Индонезия,

- Иран,

- Южная Африка,

- Малайзия и

- Мьянма,

Что вместе составляет еще 21%.

Самые высокие уровни потребления мяса птицы на душу населения в 2019 году были зарегистрированы в следующих странах:

- Малайзия (63 кг на человека),

- США (58 кг на человека) и

- Бразилия (57 кг на человека).

Самыми заметными темпами роста потребления мяса птицы на душу населения среди стран-лидеров рынка была Мьянма.

Страны, которые зафиксировали самый высокий уровень потребления мяса птицы на душу населения в 2019 году, — это Малайзия (63 кг на человека), США (58 кг на человека) и Бразилия (57 кг на человека). Фото: Герхард Г.

Мировой прогноз по птицеводству на 2020-2030 годы

По данным ФАО, мировое производство мяса птицы в 2020 году достигнет 137 миллионов тонн, при этом ожидается рост в Китае, ЕС, Великобритании, Бразилии и Мексике.Ожидается, что новые инвестиции в перерабатывающие мощности увеличат производство в ЕС и Великобритании, хотя последствия Covid-19, а также HPAI еще предстоит определить.

Отслеживание вспышек птичьего гриппа

Ожидается, что производство мяса птицы вырастет в Бразилии, Южной Африке и Мексике — в Бразилии из-за растущего спроса на импорт (особенно из Китая), в Южной Африке из-за высокого потребительского спроса и в Мексике из-за конкурентоспособных цен на корма.

Covid-19 Обновлено

Какое влияние пандемия оказывает на мировой птицеводческий сектор и как они с этим борются.

Напротив, в Индии и Таиланде производство мяса птицы, вероятно, сократится. В Индии отток рабочей силы из городов после блокировки Covid-19 привел к снижению доступности рабочей силы и снижению потребительского спроса. В Таиланде резкое падение спроса на мясо птицы со стороны сектора розничной торговли продуктами питания, включая уличную еду, является движущей силой ожидаемого сокращения производства. В США снижение продаж продуктов питания и нехватка рабочей силы заставили сектор отказаться от планов расширения.Кроме того, требования к соблюдению расстояний между рабочими местами на перерабатывающих предприятиях снизили эффективность, что привело к падению производства.

Мировое производство мяса птицы

В 2019 году объем производства птицы во всем мире увеличился до 130 миллионов тонн, что на 3,7% больше, чем в 2018 году. Ожидается, что этот рост продолжится..jpg) С совокупной долей в мировом производстве 45%.

С совокупной долей в мировом производстве 45%.

Страны с самыми высокими объемами производства мяса птицы в 2019 году:

- США (23 миллиона тонн),

- Китай (20 миллионов тонн) и

- Бразилия (16 миллионов тонн).

Россия, Индия, Мексика, Индонезия, Турция, Япония, Иран, Аргентина и Мьянма несколько отстали, вместе составляя еще 20%. В России с 2009 по 2019 год наблюдались наиболее заметные темпы роста производства мяса птицы среди основных стран-производителей.

Мировая торговля домашней птицей

За 4 тыс. год подряд на мировом рынке зафиксирован рост зарубежных поставок мяса птицы, которые в 2019 году увеличились на 2,2% до 17 млн тонн.Общий объем экспорта увеличивался в среднем на 3,3% в год в период с 2009 по 2019 год.

Экспорт по странам

Основными экспортерами мяса птицы в 2019 году были Бразилия (4 миллиона тонн) и США (3,6 миллиона тонн) — прим. 24% и 22% от общего объема экспорта соответственно..jpg) За ними следуют Нидерланды (1,5 миллиона тонн) и Польша (1,5 миллиона тонн), на долю которых приходится 18% общего экспорта. Позади были Бельгия (509 000 тонн), Турция (493 000 тонн) и Германия (473 000 тонн).В стоимостном выражении крупнейшими странами-поставщиками мяса птицы в мире были Бразилия (6,5 млрд долларов США), США (3,7 млрд долларов США) и Польша (2,9 млрд долларов США), на которые в совокупности приходилось 48% мирового экспорта.

За ними следуют Нидерланды (1,5 миллиона тонн) и Польша (1,5 миллиона тонн), на долю которых приходится 18% общего экспорта. Позади были Бельгия (509 000 тонн), Турция (493 000 тонн) и Германия (473 000 тонн).В стоимостном выражении крупнейшими странами-поставщиками мяса птицы в мире были Бразилия (6,5 млрд долларов США), США (3,7 млрд долларов США) и Польша (2,9 млрд долларов США), на которые в совокупности приходилось 48% мирового экспорта.

Экспортные цены на мясо птицы

Средняя экспортная цена на мясо птицы в 2019 году составила 1644 доллара США за тонну, оставаясь относительно неизменной по сравнению с 2018 годом. В целом, экспортная цена, однако, продолжает указывать на относительно стабильную тенденцию. Между основными странами-экспортерами наблюдались значительные различия в средних ценах.В 2019 году страной с самой высокой ценой был Таиланд (2683 доллара за тонну), в то время как США (1045 долларов за тонну) были одними из самых низких.

Rabobank: вызовы на рынке мяса птицы в 2021 году | 2020-12-23

УТРЕХТ, НИДЕРЛАНДЫ — Согласно отчету Rabobank по птицеводству за 1 квартал 2021 года, в следующем году в мировой птицеводческой отрасли ожидаются дополнительные проблемы, в значительной степени из-за продолжающегося давления на общественное питание и торговлю.

Rabobank заявил, что медленный экономический рост во всем мире приведет к рыночным условиям, определяемым ценами, и более длительному восстановлению.

«Заглядывая в будущее, мы видим четыре основных вызова для мировой птицеводческой отрасли: продолжающееся воздействие COVID-19 на рынки, высокие и нестабильные цены на корма, восстановление африканской чумы свиней в Китае и кризис птичьего гриппа в Северном полушарии», — говорит Нан Дирк Малдер, старший аналитик по животному белку в Rabobank.

Малдер сказал, что снижение спроса на птицу в Китае и Вьетнаме, вероятно, подтолкнет торговцев к поиску других рынков. В отчете указывается, что мировая торговля будет оставаться конкурентоспособной, а цены на ножки и грудку, как ожидается, останутся низкими.Rabobank советовал трейдерам диверсифицироваться за пределами Азии, но количество импортных рынков так же ограничено, как и экспорт.

Тем не менее, по оценкам Rabobank, во второй половине 2021 года распространение COVID-19 будет в большей степени контролироваться, что приведет к восстановлению на рынках общественного питания.

«Это очень поможет глобальным трейдерам», — говорится в отчете. «Но до того, как начнется восстановление, необходимо ликвидировать большие запасы».

Баланс местного предложения с нестабильным спросом станет большой проблемой в 2021 году.Rabobank сказал, что любой дисбаланс снизит мощность, чтобы покрыть более высокие затраты.

«Операционное превосходство и закупки будут иметь ключевое значение в контексте высоких мировых цен на зерно и масличные, а также высокого давления птичьего гриппа», — говорится в отчете. «Требуется оптимальная эффективность и закупки, а также оптимальная биозащита и планирование для снижения потенциальных рисков».

В Соединенных Штатах Rabobank сообщил, что внутренний рынок восстанавливается, но остаются проблемы с экспортными продажами, поскольку цены на ноги остаются ниже обычных.Группа заявила, что рост цен на корма будет ограничивать потенциал роста маржи в 2021 году.

В Китае производство птицы продолжает расти, при этом к концу 2020 года внутреннее производство увеличится на 12%..jpg) Страна, похоже, сокращает импортный спрос и ускоряет рост. в 2021 году. Ожидается, что цены в Китае будут низкими.

Страна, похоже, сокращает импортный спрос и ускоряет рост. в 2021 году. Ожидается, что цены в Китае будут низкими.

В Европе на континенте наблюдается постоянный избыток предложения, распространение птичьего гриппа и рост цен на корма.

Наконец, Бразилия продемонстрировала стабильный рост предложения во второй половине года, а в третьем квартале производство снизилось.Как и на многих других мировых рынках, цены на корма резко выросли вместе с ценами на курицу. Китай — единственный растущий импортер страны.

Полный отчет доступен здесь.

Индийский рынок мяса птицы 2020-2025: размер, доля, цена. Тенденции прогнозов и исследовательский отчет

Отдел новостей MarketWatch не участвовал в создании этого контента.

5 января 2021 г. (СУПЕР ИССЛЕДОВАНИЕ РЫНКА через COMTEX) —

Согласно последнему отчету IMARC Group под названием «Индийский рынок птицы: тенденции в отрасли, доля, размер, рост, возможности и прогноз на 2019-2024 годы», в 2019 году рынок мяса птицы в Индии достиг примерно 2049 миллиардов индийских рупий. Домашняя птица включает уток, индеек, кур и гусей, выращиваемых внутри страны или в коммерческих целях для получения яиц и мяса. За последние десятилетия птицеводство в Индии радикально изменилось и превратилось в один из основных секторов экономики. Рост отрасли был вызван высоким спросом на эти продукты со стороны эгетарианского и невегетарианского населения страны. Более того, из-за быстрой урбанизации, увеличения располагаемых доходов и растущего сознания потребителей в отношении здоровья традиционная индийская диета, которая в значительной степени зависела от зернобобовых, теперь была заменена другими продуктами питания, богатыми белками, такими как мясо, яйца и молочные продукты.

Домашняя птица включает уток, индеек, кур и гусей, выращиваемых внутри страны или в коммерческих целях для получения яиц и мяса. За последние десятилетия птицеводство в Индии радикально изменилось и превратилось в один из основных секторов экономики. Рост отрасли был вызван высоким спросом на эти продукты со стороны эгетарианского и невегетарианского населения страны. Более того, из-за быстрой урбанизации, увеличения располагаемых доходов и растущего сознания потребителей в отношении здоровья традиционная индийская диета, которая в значительной степени зависела от зернобобовых, теперь была заменена другими продуктами питания, богатыми белками, такими как мясо, яйца и молочные продукты.

Запросить бесплатный образец отчета: https://www.imarcgroup.com/indian-poultry-market/requestsample

Тенденции рынка:

Изменение пищевых привычек и плотный график работающего населения увеличили предпочтение удобной еды, предлагаемой в еде суставы. В дополнение к этому, введение онлайн-каналов доставки еды, таких как Zomato, Swiggy, Food Panda и Uber Eats, улучшило доступ к услугам общественного питания. Поскольку значительная часть спроса на продукты из птицы исходит от сектора общественного питания, его развитие дает толчок к росту индийского рынка.Помимо этого, за последние два десятилетия возникли различные организованные розничные точки с достаточными ресурсами для замораживания и охлаждения продуктов из птицы. По сравнению с местными продуктовыми магазинами, эти торговые точки также предлагают складские единицы (SKU) для демонстрации различных продуктов. Расширение этих торговых точек создает благоприятные перспективы для рынка. Забегая вперед, IMARC Group ожидает, что индийский рынок мяса птицы продемонстрирует сильный рост в 2020-2025 годах.

Поскольку значительная часть спроса на продукты из птицы исходит от сектора общественного питания, его развитие дает толчок к росту индийского рынка.Помимо этого, за последние два десятилетия возникли различные организованные розничные точки с достаточными ресурсами для замораживания и охлаждения продуктов из птицы. По сравнению с местными продуктовыми магазинами, эти торговые точки также предлагают складские единицы (SKU) для демонстрации различных продуктов. Расширение этих торговых точек создает благоприятные перспективы для рынка. Забегая вперед, IMARC Group ожидает, что индийский рынок мяса птицы продемонстрирует сильный рост в 2020-2025 годах.

Обзор рынка:

- В зависимости от конечного использования рынок был разделен на домашние хозяйства и общественное питание.В настоящее время домашние хозяйства представляют собой самый большой сегмент яиц, в то время как услуги общественного питания представляют собой лидирующий сегмент конечного потребления бройлеров из-за растущей тенденции к обеду вне дома среди потребителей.

- На основе каналов сбыта рынок был разделен на традиционную розничную торговлю, бизнес для бизнеса, супермаркеты и гипермаркеты, магазины шаговой доступности, онлайн и другие. В настоящее время традиционная розничная торговля составляет большую часть общей доли рынка как яиц, так и бройлеров, поскольку потребители в основном предпочитают свежезабитую курицу, поставляемую в этих торговых точках.

- В штате Андхра-Прадеш и Махараштра являются ведущими рынками для яиц и бройлеров соответственно. Несколько инициатив, предпринятых властями, во многом способствовали росту рынка в этих штатах.

Спросите у аналитика о мгновенной скидке и загрузите полный отчет с оглавлением и списком рисунков: http://bit.ly/2LcCmxq

Поскольку кризис нового коронавируса (COVID-19) охватывает мир, мы постоянно отслеживаем изменения на рынках, а также отраслевое поведение потребителей во всем мире и наши оценки последних рыночных тенденций и прогнозов делаются с учетом воздействия этой пандемии.

Мы обновляем наши отчеты. Если вам нужны последние первичные и вторичные данные (2021-2026) с модулем затрат, бизнес-стратегией, каналом распределения и т. Д. Нажмите, чтобы запросить бесплатный образец отчета, опубликованный отчет будет доставлен вам в формате PDF формат по электронной почте в течение 24-48 часов после получения полной оплаты.

О нас

IMARC Group — ведущая исследовательская компания, предлагающая стратегии управления и исследования рынка по всему миру. Мы сотрудничаем с клиентами во всех секторах и регионах, чтобы определить их наиболее ценные возможности, решить их наиболее важные проблемы и преобразовать их бизнес.

Информационные продукты IMARC включают основные рыночные, научные, экономические и технологические разработки для лидеров бизнеса в фармацевтических, промышленных и высокотехнологичных организациях. Прогнозы рынка и отраслевой анализ биотехнологий, передовых материалов, фармацевтических препаратов, продуктов питания и напитков, путешествий и туризма, нанотехнологий и новых методов обработки находятся в центре внимания компании.

Свяжитесь с нами

IMARC Group

Электронная почта: Sales @ imarcgroup.com

Тел .: (D) +91 120 433 0800 | www.imarcgroup.com

Америка: — +1 631 791 1145 | Африка и Европа: — + 44-702-409-7331 | Азия: + 91-120-433-0800, + 91-120-433-0800

Linkedin: https://www.linkedin.com/company/imarc-group

Пост Индийский рынок птицы 2020-2025: размер, Цена акции. Тенденции прогнозов и отчет об исследованиях впервые появились в Super Market Research.

COMTEX_377242472 / 2607 / 2021-01-05T06: 44: 20

Есть ли проблемы с этим пресс-релизом? Свяжитесь с поставщиком исходного кода Comtex по адресу editorial @ comtex.com. Вы также можете связаться со службой поддержки клиентов MarketWatch через наш Центр поддержки клиентов.

Отдел новостей MarketWatch не участвовал в создании этого контента.

COVID-19 и АЧС встряхнут мировые рынки птицы

Как и в случае с большинством товарных рынков в настоящее время, на перспективы мирового птицеводства в 2020 году повлияет текущая пандемия COVID-19. Добавьте к этому продолжающиеся проблемы, связанные с африканской чумой свиней (АЧС) в свиноводстве, и, согласно новому отчету группы RaboResearch Food & Agribusiness «Q2 2020 Poultry Quarterly», на мировых рынках появляются уровни сложности.

Добавьте к этому продолжающиеся проблемы, связанные с африканской чумой свиней (АЧС) в свиноводстве, и, согласно новому отчету группы RaboResearch Food & Agribusiness «Q2 2020 Poultry Quarterly», на мировых рынках появляются уровни сложности.

Ситуация продолжает развиваться, но команда ожидает дальнейшего падения производства свинины в Азии в этом году, что, по ее словам, может привести к потенциальному росту местного производства мяса птицы и международной торговли, если удастся справиться с растущими проблемами в цепочке поставок. Спад мировой экономики также может улучшить спрос на птицу из-за ее ценовой конкурентоспособности. Другими словами, Rabobank заявил, что его перспектива на первый квартал о том, что в этом году на мировых рынках будет потенциал роста, остается прежней.

«Что касается рынков, мы ожидаем увеличения потребления домашней птицы и увеличения продаж нескоропортящихся продуктов из птицы», — сказал Нан-Дирк Малдер, старший глобальный специалист по животным белкам Rabobank. Однако он отметил, что наличие рабочей силы и проблемы с логистикой, например, влияющие на распределение, вероятно, повлияют на предложение в ближайшие месяцы. Ожидается, что COVID-19 также повлияет на глобальные поставки материалов для птицеводства, таких как кормовые добавки и продукты для здоровья животных, из-за сбоев у китайских и других поставщиков.

Однако он отметил, что наличие рабочей силы и проблемы с логистикой, например, влияющие на распределение, вероятно, повлияют на предложение в ближайшие месяцы. Ожидается, что COVID-19 также повлияет на глобальные поставки материалов для птицеводства, таких как кормовые добавки и продукты для здоровья животных, из-за сбоев у китайских и других поставщиков.

В целом, изменяющиеся экономические и рыночные условия, вызванные пандемией COVID-19, окажут значительное влияние на мировое птицеводство в 2020 году.

«В этом году мировая торговля столкнется с большей нестабильностью, что затронет как пункты назначения, так и страны происхождения, а также цены», — говорится в отчете. «Общие объемы, вероятно, будут временно затронуты, и торговля в конечном итоге должна выиграть от проблем местного предложения, связанных с коронавирусом. АЧС и птичий грипп ».

Банк ожидает, что наиболее серьезными проблемами, связанными с коронавирусом, станут потенциальные потрясения в спросе и предложении, вызванные проблемами карантина и логистики, а также временными изменениями потребительского спроса в сторону домашнего потребления, нескоропортящихся продуктов и т. Д.«Поскольку это может повлиять на спрос и предложение, это также может повлиять на мировые рынки мяса птицы и цены», — говорится в отчете.

Д.«Поскольку это может повлиять на спрос и предложение, это также может повлиять на мировые рынки мяса птицы и цены», — говорится в отчете.

Rabobank считает, что глобальный экономический рост в 2020 году замедлится до 1,6% по сравнению с 2,9% в 2019 году и восстановится до 3,2% в 2021 году. Китай столкнется с более серьезными последствиями, при этом рост в 2020 году ожидается на уровне 2,4%. с 6,1% в 2019 году.

Хорошая новость заключается в том, что количество новых случаев коронавируса в Китае замедлилось, но плохая новость в том, что вспышки в остальном мире будут продолжать расти в первом полугодии, сообщил Rabobank.

«Глобальный экономический спад повлияет на доверие и поведение потребителей — и, косвенно, на рынки и предложение животного белка — до 2020 года. Хотя Rabobank прогнозирует, что мир вернется к экономическому росту в 2021 году, некоторые проблемы с цепочкой поставок могут иметь более долгосрочный характер. влияет на спрос и предложение », — говорится в отчете..jpeg)

Производство в США превышает ожидания

Специфично для США, Rabobank сказал, что производство курицы продолжает превышать ожидания, увеличившись на 7.8% в годовом исчислении (г / г) до середины февраля. По словам банка, из-за роста цен сложно добиться значительного повышения цен, поскольку составной цыпленок упал на 8,8% г / г.

Согласно отчету, цены на бескостную грудку особенно разочаровывают, в среднем на 12% ниже, чем в первом квартале.

«Цены стабилизировались и выросли в последние дни, поскольку интерес к розничной торговле и общественному питанию возрос и, как ожидается, останется высоким в течение года», — отметил Rabobank.«Мы ожидаем, что цены на бескостную продукцию вырастут во второй половине 2020 года из-за снижения производства».

Более крупные поставки были менее разрушительными для крыльев (рост на 2,5% г / г) и ветвей (рост на 39% г / г), говорится в отчете, добавляя: «Оба продукта начали год намного раньше, чем год назад, но ослабла с начала февраля ».

Кроме того, Rabobank сказал, что перебои в экспорте из-за COVID-19 в период, который, как ожидалось, должен был стать сильным для экспорта, сделали обременительные запасы еще более сложной задачей.

Цены на темное мясо и лапы относительно стабильны, но потенциал роста может быть ограничен до тех пор, пока экспорт не станет более заметным, говорится в отчете. Аналогичным образом, Rabobank сказал, что цены на крылья относительно невысоки и теперь не будут соответствовать ожидаемому сезонному изменению во время сезона студенческих баскетбольных турниров.

В целом, Rabobank ожидает увидеть замедление роста производства в первом квартале (в настоящее время на 5% по убойному и на 2% по весу) во второй половине 2020 года, поскольку промышленность в последнее время замедляется.

На основе текущих размещений аналитики прогнозируют рост производства на 4,8% во втором квартале, но более скромный рост на 3% во второй половине 2020 года. Однако ключом к прогнозу является улучшение экспорта и минимальное влияние COVID-19..jpg) по мировой экономике, говорится в докладе. Кроме того, он отметил, что внутренняя поддержка курятины в розничной торговле и общественном питании хороша при низких ценах, но может ослабнуть из-за увеличения поставок свинины (рост на 5,1% г / г в первом квартале 2020 года) в течение лета.

по мировой экономике, говорится в докладе. Кроме того, он отметил, что внутренняя поддержка курятины в розничной торговле и общественном питании хороша при низких ценах, но может ослабнуть из-за увеличения поставок свинины (рост на 5,1% г / г в первом квартале 2020 года) в течение лета.

Рынок кормов для птицы 2020 Мировой размер, доля, региональное развитие отрасли, тенденции и прогноз 2026

Европейская комиссия, скорее всего, даст зеленый свет разрешению использования белка насекомых в кормах для птицы к 2019 году. С включением белка насекомых спрос на птицу корм должен быть топливом. В связи с этим глобальный «рынок кормов для птицы», вероятно, расширится в течение прогнозируемого периода. Растущий спрос на продукты из мяса птицы является основным фактором роста рынка кормов для птицы.Согласно переписи, проведенной Департаментом животноводства, ожидается, что увеличение поголовья домашней птицы в Индии будет стимулировать спрос на различные продукты птицеводства в ближайшие годы. Несколько ассоциаций, таких как FDA и Ассоциация американских чиновников по контролю кормов (AFCO), прилагают постоянные усилия в области кормов для птицы с целью установить правила для включения ингредиентов кормов для птицы. Более того, FDA уделяет особое внимание увеличению производства кормов для насекомых, которые могут стать устойчивым источником белков.

Несколько ассоциаций, таких как FDA и Ассоциация американских чиновников по контролю кормов (AFCO), прилагают постоянные усилия в области кормов для птицы с целью установить правила для включения ингредиентов кормов для птицы. Более того, FDA уделяет особое внимание увеличению производства кормов для насекомых, которые могут стать устойчивым источником белков.В отчете представлен анализ рынка, чтобы дать более широкий обзор ключевых игроков на рынке. Кроме того, в отчете также рассматриваются ключевые стратегические события на рынке, включая приобретения и слияния, запуск новых продуктов и услуг, соглашения, партнерства, сотрудничество и совместные предприятия, исследования и разработки, а также региональную экспансию основных участников рынка на глобальном уровне. и региональная основа.

Запросить образец отчета об исследовании: https: // www.fortunebusinessinsights.com/enquiry/request-sample-pdf/poultry-feed-market-101187

Корм для птицы Smart Start ™ от Pas Reform для питания только что выведенных цыплят

Растущая глобализация и повышение уровня жизни в развивающихся странах предлагают широкий спектр продуктов из птицы для животных. Возрастающая потребность в питательных продуктах, вероятно, будет способствовать росту рынка. Например, Pas Reform объявила о запуске в 2018 году нового решения для кормления птицы под названием SmartStart.Это решение направлено на обеспечение надлежащего увлажнения и питания только что вылупившихся цыплят. Увеличение инвестиций в корма для птицы, вероятно, придаст значительный импульс росту рынка.

Возрастающая потребность в питательных продуктах, вероятно, будет способствовать росту рынка. Например, Pas Reform объявила о запуске в 2018 году нового решения для кормления птицы под названием SmartStart.Это решение направлено на обеспечение надлежащего увлажнения и питания только что вылупившихся цыплят. Увеличение инвестиций в корма для птицы, вероятно, придаст значительный импульс росту рынка.

Ключевые компании и производители:

- Cargill Inc.

- Alltech, Inc.

- Арчер Дэниэлс Мидленд

- De Heus B.V.

- BASF SE

- Чароен Покфанд Фудс PCL

Рост спроса на мясо птицы для стимулирования рынка в Северной Америке

Среди регионов на долю Северной Америки приходилась самая высокая доля мирового рынка кормов для птицы в 2018 году.Рост связан с ростом спроса на мясо птицы и выявлением болезней у уток и кур. Ожидается, что рынок кормов для птицы в Азиатско-Тихоокеанском регионе значительно вырастет из-за увеличения потребления птицы среди населения. Помимо этих двух регионов, ожидается, что рынок в Европе также продемонстрирует заметный рост в течение прогнозируемого срока. В основном это связано с растущим спросом на корма для птицы. В настоящее время рынок в Латинской Америке, на Ближнем Востоке и в Африке находится на начальной стадии, однако имеет потенциал для роста из-за того, что все большее внимание уделяется профилактике болезней животных.

Помимо этих двух регионов, ожидается, что рынок в Европе также продемонстрирует заметный рост в течение прогнозируемого срока. В основном это связано с растущим спросом на корма для птицы. В настоящее время рынок в Латинской Америке, на Ближнем Востоке и в Африке находится на начальной стадии, однако имеет потенциал для роста из-за того, что все большее внимание уделяется профилактике болезней животных.

Есть вопросы? Спросите наших экспертов: https://www.fortunebusinessinsights.com/enquiry/speak-to-analyst/poultry-feed-market-101187

Сегментация рынка кормов для птицы:

По типу

По добавкам

- Антибиотики

- Антиоксиданты

- Кормовой фермент

- Витамины

- Подкислители кормов

- Другое

Конечным пользователем

- Птицефабрика

- Уход на дому

- Другое

По географии

- Северная Америка (США и Канада)

- Европа (Великобритания, Германия, Франция, Италия, Испания, Скандинавия и остальные страны Европы)

- Азиатско-Тихоокеанский регион (Япония, Китай, Индия, Австралия, Юго-Восточная Азия и остальная часть Азиатско-Тихоокеанского региона)

- Латинская Америка (Бразилия, Мексика и остальные страны Латинской Америки)

- Ближний Восток и Африка (Южная Африка, GCC и остальные страны Ближнего Востока и Африки)

Причины приобрести этот отчет:

- Подробные бизнес-профили, включая предложения продуктов, последние разработки, ключевую финансовую информацию и стратегии, используемые основными игроками рынка.

- Анализ различных регионов и стран, который включает действия, основанные на спросе и предложении, которые, следовательно, имеют большое влияние на расширение рынка.

- Динамика рынка и возможности роста для игроков в ближайшем будущем.

- Конкурентная среда, описывающая доли рынка основных игроков в выручке.

- Анализ сегментации рынка, который касается количественного и качественного исследования, обсуждая влияние политических и экономических аспектов.

Наши проверенные методики и систематический анализ помогают принимать уверенные деловые и стратегические решения.

Исследование рынка, проводимое Fortune Business Insights, может значительно сэкономить средства и время и помочь предотвратить дорогостоящие ошибки.

Связанные отчеты:

Рынок тестов на ревматоидный артрит 2020 | Глобальный размер, спрос, последние тенденции, перспективы и оценка доли к 2026 году с ведущими игроками

Рынок лечения острой почечной недостаточности к 2026 году | Типовой сегмент, отраслевой анализ, динамика рынка, размер рынка, типы и приложения

Анализ роста рынка товаров для домашних животных в 2020-2026 годах по производителям, анализ прогноза валовой маржи

О нас:

Fortune Business Insights ™ предлагает экспертный корпоративный анализ и точные данные, помогая организациям любого размера принимать своевременные решения. Мы разрабатываем инновационные решения для наших клиентов, помогая им решать проблемы, характерные для их бизнеса. Наша цель — предоставить нашим клиентам целостную информацию о рынке, которая дает детальный обзор рынка, на котором они работают.

Мы разрабатываем инновационные решения для наших клиентов, помогая им решать проблемы, характерные для их бизнеса. Наша цель — предоставить нашим клиентам целостную информацию о рынке, которая дает детальный обзор рынка, на котором они работают.

Наши отчеты содержат уникальное сочетание осязаемых идей и качественного анализа, которые помогают компаниям достичь устойчивого роста. Наша команда опытных аналитиков и консультантов использует ведущие в отрасли инструменты и методы исследования для составления всесторонних исследований рынка, дополненных соответствующими данными.

Свяжитесь с нами:

Fortune Business Insights ™ Pvt. ООО

308, Верховный штаб,

Обследование № 36, Банер,

Пуна-Бангалор шоссе,

Пуна — 411045, Махараштра, Индия.

Телефон:

США: +1424 253 0390

Великобритания: +44 2071 939123

APAC: +91744740 1245

Эл. Почта: sales@fortunebusinessinsights.