Рынок молока в Мире

Milknews — новости молочного рынка.

Milknews — ежедневное специализированное информационно-аналитическое агентство, рассказывающее о событиях и тенденциях агропромышленного комплекса и молочной отрасли. Milknews ориентирован в первую очередь на людей, занятых в производстве молочной продукции, и на отраслевых экспертов.

Мы регулярно публикуем новостные сообщения, эксклюзивные интервью на актуальные темы с участниками рынка, комментарии экспертов по злободневным вопросам, собственную аналитику и рейтинги. Наша база по крупнейшим компаниям, работающим в производстве молока, постоянно пополняется и служит основой для составления собственных рейтингов и аналитических записок. Мы постоянно рассказываем о нововведениях и документах, которые повлияют на работу рынка — федеральных законах, приказах Минсельхоза, постановлениях Правительства и прочих нормативных актов, касающихся агропромышленного комплекса.

Ежегодно сайт Milknews посещает около 950 тыс уникальных посетителей, которые более 2 млн раз просматривают материалы нашего сайта.

Аналитический центр Milknews еженедельно готовит свежие аналитические отчеты о ситуации в отрасли. Специальный раздел сайта посвящен актуальной информации об изменении мировой конъюнктуры, динамике биржевых цен, тенденциях на мировом и российском молочных рынках.

Milknews и Союзмолоко при активной помощи органов управления АПК субъектов Российской Федерации ежегодно издают самое большое печатное справочное издание на рынке — Всероссийский справочник “Молочная отрасль”. В справочнике представлены наиболее полные официальные сведения по объемам производства, государственной поддержки, потребления молока и молочных продуктов по субъектам РФ. Приведены данные о месте каждого региона в структуре общероссийского рынка по основным показателям.

Это ежеквартальные встречи руководителей хозяйств и заводов, представителей крупнейших международных и российских компаний, организованные ИА Milknews и Союзмолоко. В рамках сессий ведущие отечественные и мировые эксперты обсуждают совместно с бизнесом глобальные тренды в производстве, переработке и спросе, а также делятся опытом работы на внутреннем и внешних рынках.

Это ежеквартальные встречи руководителей хозяйств и заводов, представителей крупнейших международных и российских компаний, организованные ИА Milknews и Союзмолоко. В рамках сессий ведущие отечественные и мировые эксперты обсуждают совместно с бизнесом глобальные тренды в производстве, переработке и спросе, а также делятся опытом работы на внутреннем и внешних рынках. Рейтинги молочного рынка, производителей молока и мяса

Milknews — новости молочного рынка.

Milknews — ежедневное специализированное информационно-аналитическое агентство, рассказывающее о событиях и тенденциях агропромышленного комплекса и молочной отрасли. Milknews ориентирован в первую очередь на людей, занятых в производстве молочной продукции, и на отраслевых экспертов.

Мы регулярно публикуем новостные сообщения, эксклюзивные интервью на актуальные темы с участниками рынка, комментарии экспертов по злободневным вопросам, собственную аналитику и рейтинги. Наша база по крупнейшим компаниям, работающим в производстве молока, постоянно пополняется и служит основой для составления собственных рейтингов и аналитических записок. Мы постоянно рассказываем о нововведениях и документах, которые повлияют на работу рынка — федеральных законах, приказах Минсельхоза, постановлениях Правительства и прочих нормативных актов, касающихся агропромышленного комплекса.

Аналитический центр Milknews еженедельно готовит свежие аналитические отчеты о ситуации в отрасли.

Специальный раздел сайта посвящен актуальной информации об изменении мировой конъюнктуры, динамике биржевых цен, тенденциях на мировом и российском молочных рынках.

Специальный раздел сайта посвящен актуальной информации об изменении мировой конъюнктуры, динамике биржевых цен, тенденциях на мировом и российском молочных рынках. Milknews также является организатором мероприятия “Молочные сессии”. Это ежеквартальные встречи руководителей хозяйств и заводов, представителей крупнейших международных и российских компаний, организованные ИА Milknews и Союзмолоко. В рамках сессий ведущие отечественные и мировые эксперты обсуждают совместно с бизнесом глобальные тренды в производстве, переработке и спросе, а также делятся опытом работы на внутреннем и внешних рынках.

Наше информационное агентство — ключевой информационный партнер ведущих мероприятий отрасли в России (“Агроферма”, “Молочная и мясная индустрия”, “Росупак”, “Неделя российского ритейла” и тд.) и за рубежом (SPACE, Международной конференции “Молочное скотоводство”).

Рынок молока в России

Milknews — новости молочного рынка.

Мы регулярно публикуем новостные сообщения, эксклюзивные интервью на актуальные темы с участниками рынка, комментарии экспертов по злободневным вопросам, собственную аналитику и рейтинги. Наша база по крупнейшим компаниям, работающим в производстве молока, постоянно пополняется и служит основой для составления собственных рейтингов и аналитических записок.

Ежегодно сайт Milknews посещает около 950 тыс уникальных посетителей, которые более 2 млн раз просматривают материалы нашего сайта. На наши еженедельные и ежедневные рассылки подписаны 2,5 тыс руководителей предприятий, производящих молоко, молочные продукты и товары и услуги для молочной отрасли.

Аналитический центр Milknews еженедельно готовит свежие аналитические отчеты о ситуации в отрасли. Специальный раздел сайта посвящен актуальной информации об изменении мировой конъюнктуры, динамике биржевых цен, тенденциях на мировом и российском молочных рынках.

В справочнике представлены наиболее полные официальные сведения по объемам производства, государственной поддержки, потребления молока и молочных продуктов по субъектам РФ. Приведены данные о месте каждого региона в структуре общероссийского рынка по основным показателям.

В справочнике представлены наиболее полные официальные сведения по объемам производства, государственной поддержки, потребления молока и молочных продуктов по субъектам РФ. Приведены данные о месте каждого региона в структуре общероссийского рынка по основным показателям. Наше информационное агентство — ключевой информационный партнер ведущих мероприятий отрасли в России (“Агроферма”, “Молочная и мясная индустрия”, “Росупак”, “Неделя российского ритейла” и тд.) и за рубежом (SPACE, Международной конференции “Молочное скотоводство”).

Тенденции на рынке молочной продукции: российские и зарубежные тренды

В статье мы расскажем:

- Основные тенденции и тренды на рынке молочной продукции

- Тенденции развития рынка кисломолочных продуктов в России

- Рост экспорта на рынке молочной продукции

- Факторы и тенденции развития рынка молочной продукции по мнению экспертов

- Мировые тенденции на рынке молочной продукции

- Растительные напитки отбирают у молочной продукции потребителей

Тенденции на рынке молочной продукции следуют вслед за общими тенденциями в сфере продуктовых товаров: экологичность, полезность, рост качества не только самого продукта, но и упаковки.

Современный потребитель искушен и обращает особо пристальное внимание на состав продукта. Многие считают калории и думают, как будет в дальнейшем утилизирована упаковка. О том, какие ещё тенденции на рынке молочной продукции в России и мире актуальны, на что делают акценты топовые производители и к чему стоит стремиться, чтобы быть в тренде, читайте в нашем материале.

Основные тенденции и тренды на рынке молочной продукции

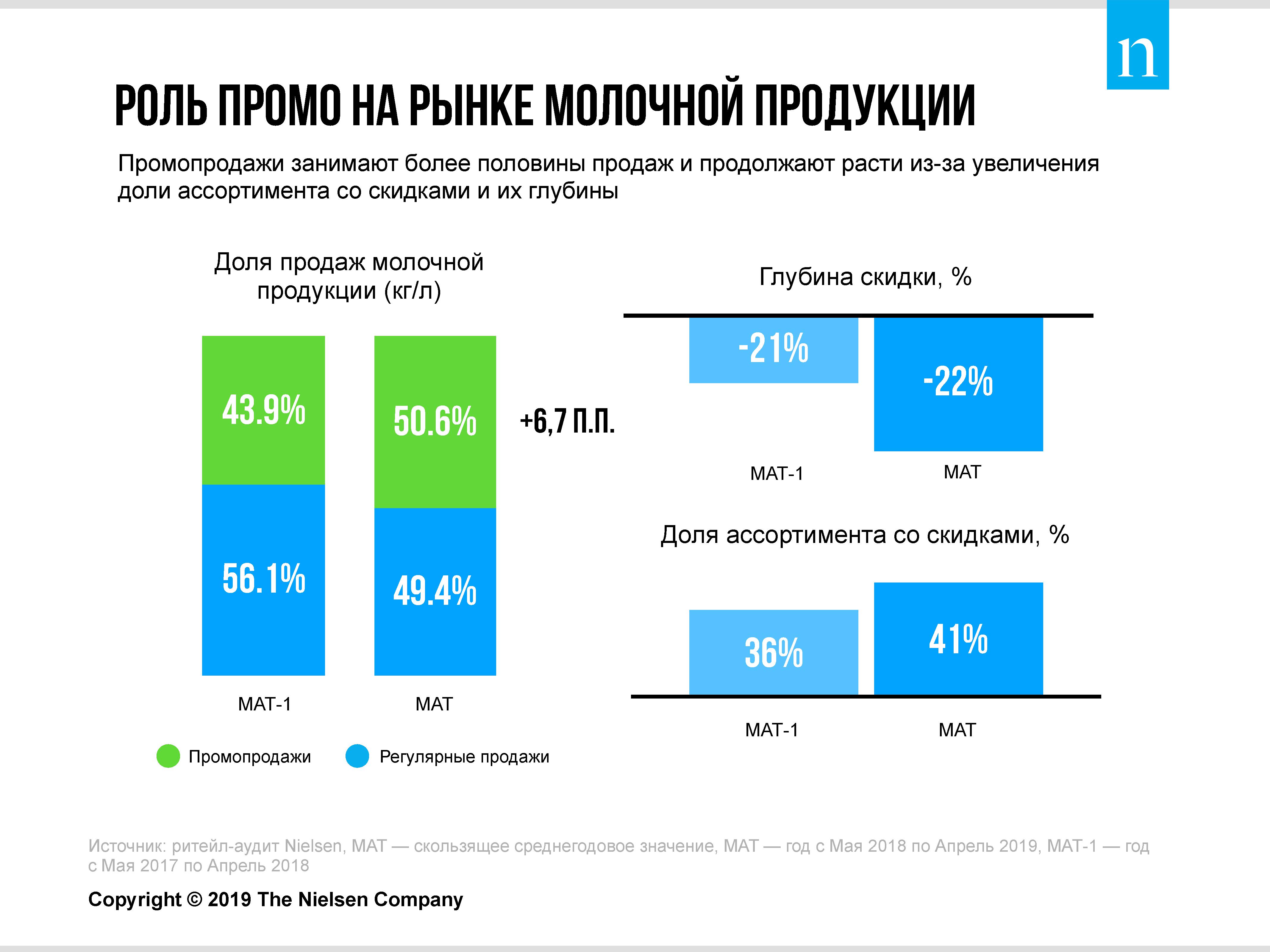

Сегодня рыночная ситуация очень сложная: доходы населения падают, потребительская активность снижается. Негативный тренд повлиял и на объёмы реализации молочной продукции. Однако некоторые товары, несмотря на спад экономики, демонстрируют рост продаж. Это, например, йогуртовые и сывороточные коктейли, завтраки-перекусы, а также творожные десерты.

Проанализировав рыночную ситуацию, можно сказать, что мода на здоровое питание поддерживает продажи некоторых категорий молочных продуктов. Сегмент до конца не занят, его еще можно развивать и заполнять новыми товарами.

Сегмент до конца не занят, его еще можно развивать и заполнять новыми товарами.

- Функциональность продуктов

Функциональными называются такие продукты, которые содержат много полезных для организма веществ: пищевые волокна, витамины, молочнокислые бактерии и пробиотики, аминокислоты, пептиды, белки и т. п.

Исследования, проведенные рекламным агентством PRT Edelman Affiliate, показали, что при производстве функциональных продуктов молочная промышленность ориентируется на суперфуды или пищу с мощными полезными свойствами.

Многие люди, даже не придерживающиеся ЗОЖ, следят за тем, что едят, и состоянием своего организма. Особое внимание зачастую уделяется здоровью кишечника, желудка и всего пищеварительного тракта, поэтому пища, обогащенная пробиотиками и пребиотиками, очень популярна. На фоне существующего спроса растет производство кисломолочных продуктов. За последнее время большинство новинок, вышедших на рынок, именно из этой категории.

За последнее время большинство новинок, вышедших на рынок, именно из этой категории.

- Не только полезно, но и вкусно

Потребитель хочет, чтобы здоровая еда была еще и вкусной. Если уж приходится тратить много денег на полезный продукт, так хочется получать удовольствие от его потребления. Именно поэтому продажи молочных десертов не сократились во время кризиса. Напротив, на рынок постоянно выходят новинки, причем не только в России, но и в других странах. Например, компания Danone презентовала линейку йогуртов VERSA. Новинка отличатся натуральным составом и необычным сочетанием вкусов, среди которых малина/личи/роза или апельсин/ананас/бергамот.

- Удобство в порциях

Порционная упаковка – одна из важных тенденций на рынке молочной продукции. Людям удобно, когда можно перекусить в любом месте. Поэтому чаще всего современные молочные продукты выпускаются в порционных бутылочках, стаканчиках с трубочкой или в баночках, в комплекте с которыми идет ложка.

Рекомендуем

«Что входит в состав молока: основные компоненты» Подробнее- Высокобелковые продукты

Убеждение, которое умело использовали маркетологи – продукты с высоким содержанием белка полезны для здоровья. Раньше такую пищу употребляли в основном спортсмены, так как она способствует наращиванию мышечной массы. Сегодня высокобелковые продукты популярны у самых разных категорий людей. Есть даже товары, предназначенные для детей.

При оценке состава молочных продуктов следует ориентироваться на нормы потребления белка. Так, для женщин это 58-87 гр. в сутки, для мужчин – 65-117 гр. В среднем в 100 гр. обезжиренного йогурта содержится 10 гр. белка – столько же, сколько в 40 гр. белого куриного мяса.

белого куриного мяса.

Однако реальное содержание белка в молочных продуктах сильно колеблется. Таким образом, при выборе товаров всегда нужно смотреть на этикетку. Надпись на упаковке «С высоким содержанием белка» не гарантирует, что так оно и есть.

Одна из тенденций на рынке молочной продукции – производство товаров с чистой этикеткой. Еда из категории Clean Label подвергается лишь минимальной обработке. Она имеет в своём составе мало ингредиентов, в ней отсутствуют компоненты с сомнительной репутацией, например, пальмовое масло, а также химические и искусственные элементы, такие, как глутамин натрия.

Продукты с чистой этикеткой популярны во всем мире. Они отвечают потребности потребителей покупать только натуральную и безопасную еду.

Пример продукции Clean Label – товары белорусского «Горецкого пищевого комбината». Компания выпускает низкокалорийные кисломолочные напитки EXPONENTA ACTIVE, в которых нет сахара и консервантов.

- Семена и злаки

Семена, орехи и злаки полезны для здоровья, улучшают вкус еды и ее питательность. Именно поэтому их часто добавляют в молочные продукты, особенно в йогурты. Помимо традиционных тыквенных семечек и подсолнечника, грецких орехов, фундука и овсяных хлопьев, можно встретить товары с экзотическими семенами чиа, льном и гранолой.

Региональные компании стараются не отставать от федеральных и даже мировых производителей и поддерживают тренд по обогащению молочных продуктов семенами и злаками. Так, Барнаульский молочный комбинат выпустил новинку – йогурты под брендом «ЛАКТ». В линейку входят такие вкусы, как манго/семена чиа и банан/финик/злаки. Товары, отвечающие современным потребностям, позволяют конкурировать с крупными федеральными игроками рынка.

И нельзя забывать о том, что люди любят десерты. Даже приверженцы ЗОЖа не откажут себе в удовольствии съесть что-то вкусное. Поэтому, несмотря на экономический кризис, продажи десертов не падают.

Поэтому, несмотря на экономический кризис, продажи десертов не падают.

При этом потребители отдают предпочтение продуктам с оригинальными, яркими, не избитыми вкусами. Такая еда разнообразит рацион, привносит в него элемент интриги. Традиционные же вкусы теряют свои позиции, уступая место новым.

Тенденции развития рынка кисломолочных продуктов в России

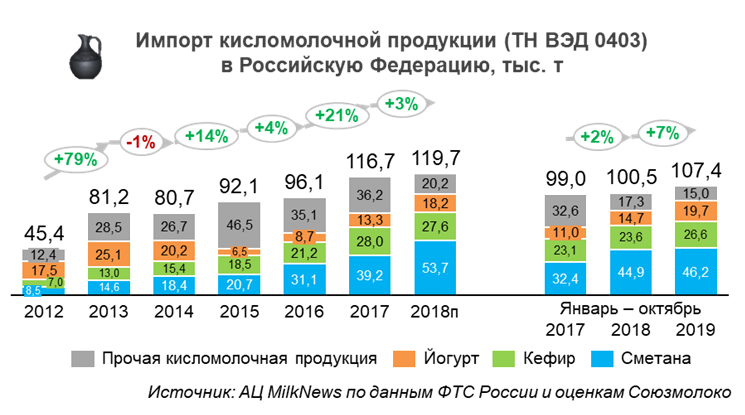

Последние пять лет тенденция на рынке молочной продукции в России такова, что растет импорт товаров. Особенно это касается кисломолочной продукции. В основном товары поставляются из Белоруссии. При этом существенно снизились закупки из Казахстана.

Маркетинговое агентство ROIF Expert в 2020 году провело исследование на тему «Рынок кисломолочных продуктов в России: исследование и прогноз до 2024 года». Согласно полученным данным, суммарный объем импорта кисломолочных продуктов превысил исторический максимум и побил предыдущие рекорды, приблизившись к 190 млн. долларов.

долларов.

Что касается структуры импортируемой кисломолочной продукции, то здесь из года в год наблюдается стабильность: в основном завозятся йогурты и кефир. В 2020 году эти товары составляют 96 % импорта.

Из приведенных цифр становится ясно, что потенциал рынка кисломолочной продукции для отечественных производителей огромен. Наращивать объемы можно за счёт изготовления йогуртов и кефира. В 2020 году на эти товарные группы приходится 65 % от всего объема производимой молочной продукции.

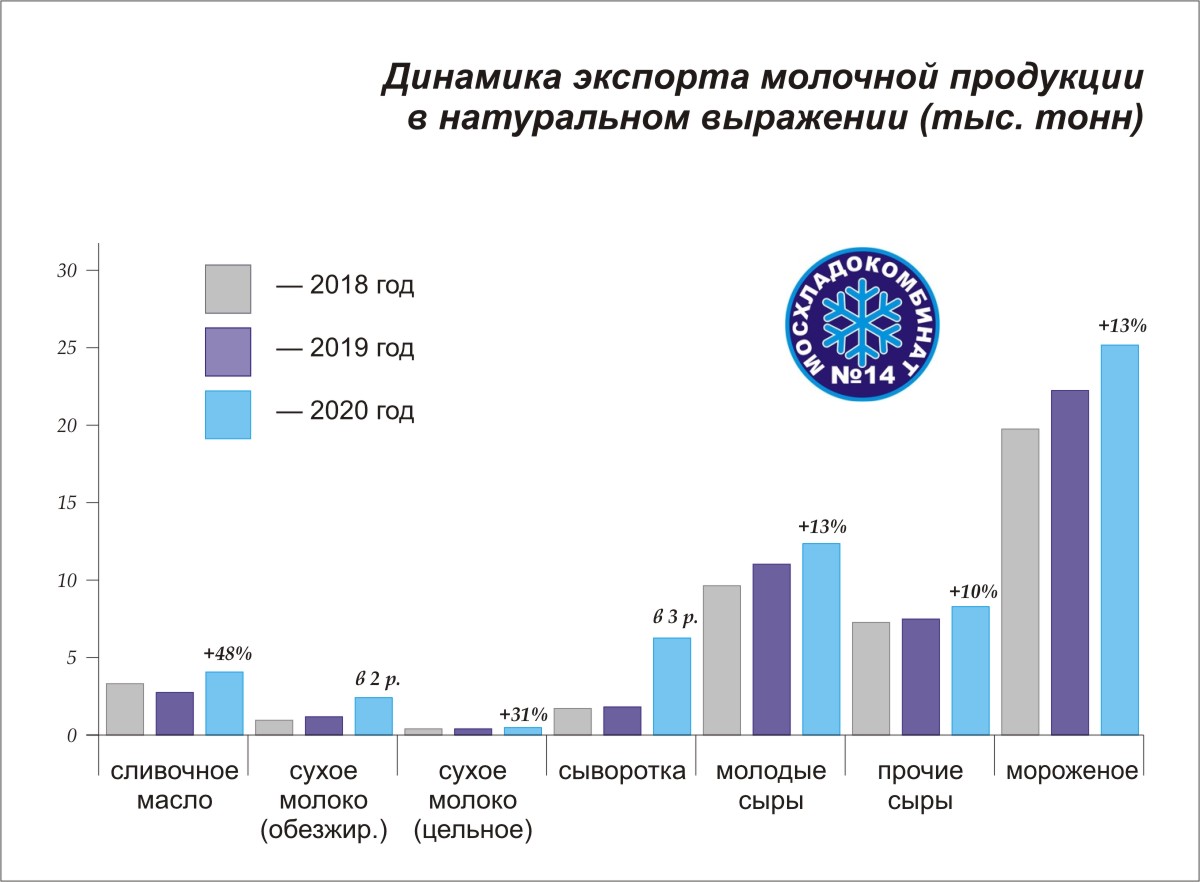

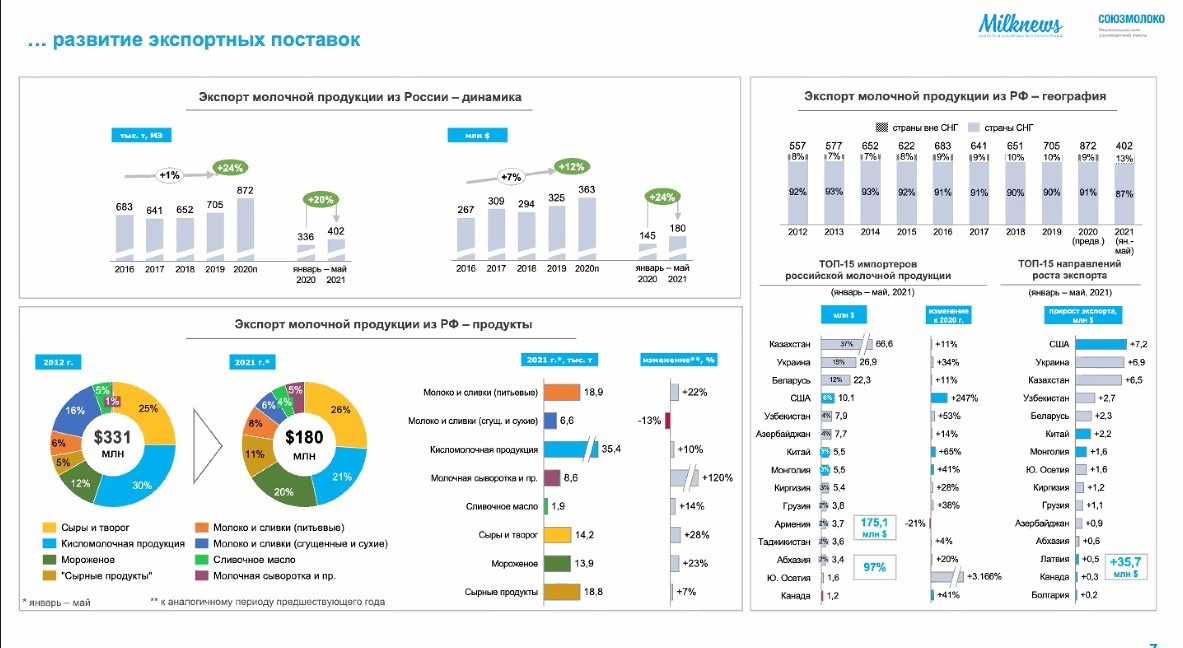

Рост экспорта на рынке молочной продукции

Падение курса рубля и спроса на товары молокоперерабатывающих компаний привело к тому, что предприниматели стараются наладить экспорт своей продукции. За первые пять месяцев 2020 года был установлен новый рекорд: экспорт молочных продуктов вырос на 26 %, до 335 тысяч тонн. Эксперты прогнозируют дальнейшее увеличение показателей, однако предполагают, что мировой экономический кризис может замедлить темпы развития данного коммерческого направления.

Рост экспорта – важная тенденция на рынке молочной продукции. По данным статистки за январь-май 2020 года вывоз российской молочной продукции увеличился на 26 %, до 335 тыс. тонн. В денежном выражении рост составил 16 % или $144,6 млн. Цифры были собраны Национальным союзом производителей молока («Союзмолоко»). В натуральном выражении объем экспорта побил все рекорды и находится на историческом максимуме. Он более чем на треть больше показателей 2014 года, когда еще не было санкций.

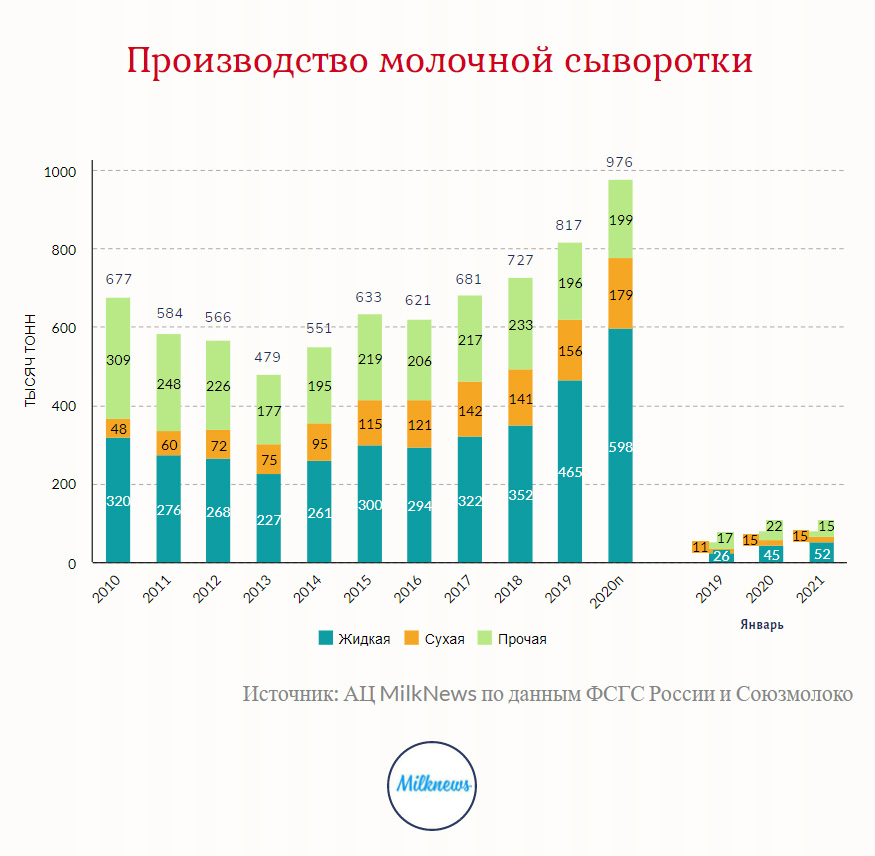

Наиболее экспортируемые продукты — молочная сыворотка и сухое обезжиренное молоко. Их вывоз увеличился за последний год в несколько раз.

Если говорить о росте экспорта других молочных продуктов, то здесь показатели следующие: поставки российского сливочного масла увеличились на 35 %, сырных продуктов — на 30 %, мороженого — на 24 %, питьевого молока и сливок — на 22 %, сыров — на 14 %.

Основные потребители товаров молокоперерабатывающих предприятий РФ – страны СНГ. Также налажен экспорт в Монголию, Абхазию, Грузию, США и Китай.

Также налажен экспорт в Монголию, Абхазию, Грузию, США и Китай.

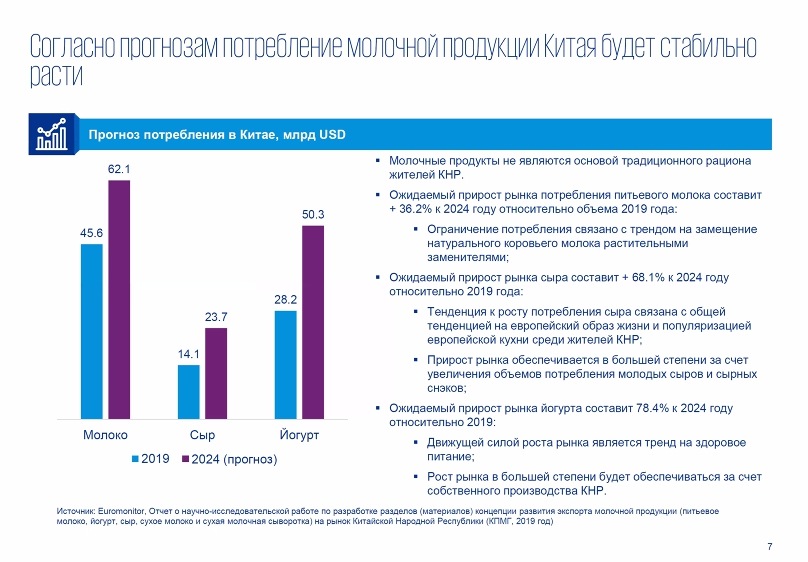

В Национальном союзе производителей молока рост поставок российской продукции за рубеж связывают с ослаблением курса рубля. Низкая стоимость рубля сделала российские товары более конкурентоспособными на рынках других стран. Вторая причина увеличения экспорта – его диверсификация, в первую очередь за счет молочной сыворотки и сухого молока. И третья причина – расширение торговых отношений с Китаем. Так, за в период январь-май 2020 года вывоз российских молочных продуктов в КНР увеличился на 13 %, до 3,6 тыс. тонн, а в денежном выражении — на 32 %, до $3,5 млн. При этом изменился состав экспорта. Если раньше в Китай поставлялось в основном мороженое, то теперь идут активные продажи цельномолочной продукции.

Российские производители вынуждены наращивать экспорт из-за падения внутреннего спроса. По данным Национального союза производителей молока в первом квартале 2020 года продажи молочной продукции сократились на 0,4 %. Причина этого – закрытые из-за карантина кафе, рестораны и гостиницы.

Причина этого – закрытые из-за карантина кафе, рестораны и гостиницы.

Также уменьшился спрос на продукты с высокой рентабельностью: йогурты и фруктовые творожки. При этом выросли продажи традиционных товаров: питьевого молока, кефира, сметаны. Это связано со снижением покупательской способности населения. По информации Росстата реальные доходы россиян во втором квартале 2020 года уменьшились на 8 % в годовом исчислении.

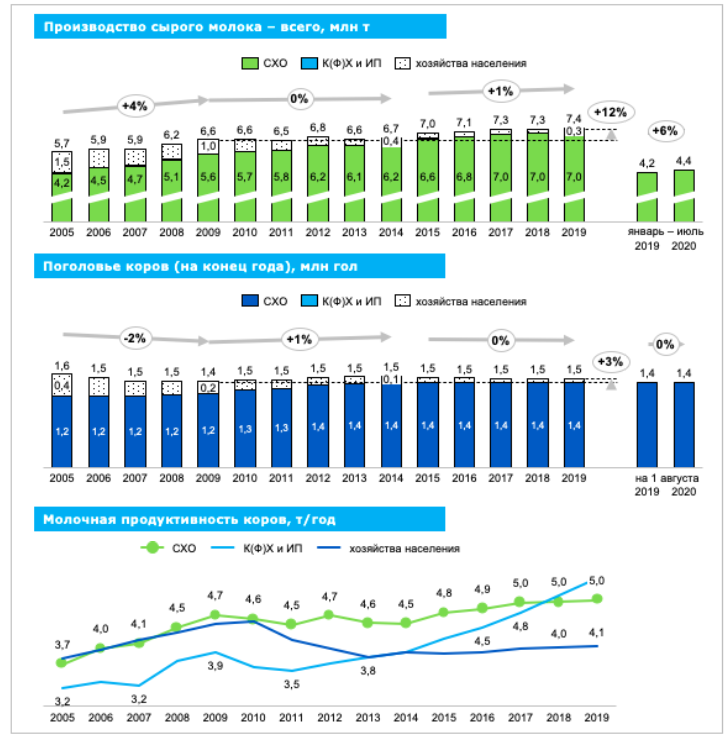

Руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов связывает рост экспорта молочной продукции с расширением сырьевой базы. Так, за последнее время объём производимого сырого молока увеличился на 7 %, до 7,45 млн тонн. Дополнительный фактор, стимулирующий продажи на внешние рынки – высокие мировые цены на сухое обезжиренное молоко. Андрей Дальнов считает, что рост экспорта продолжится при сохранении существующих экономических условий.

По словам заместителя гендиректора ГК «Дамате» (бренд «Молком») Андрея Григоращенко увеличение поставок за рубеж поможет сохранить баланс на рынке молочной продукции и станет определенной «подушкой безопасности» для производителей в условиях ценовых колебаний и нестабильного внутреннего спроса.

А руководитель центра экономического прогнозирования Газпромбанка Дарья Снитко считает, что главная угроза для экспорта российской молочной продукции – снижение оборотов мировой торговли на фоне экономического кризиса из-за пандемии COVID-19. Пока что на рынок продовольствия карантинные меры повлияли слабо, тогда как, например, в энергетическом секторе потери уже ощутимы.

В «Союзмолоке» считают, что из-за пандемии COVID-19 и карантина возможны логистические сложности, однако существенной угрозы они не представляют. Таким образом, можно сказать, что ориентация на экспорт – важнейшая тенденция на рынке молочной продукции в 2020 и последующих годах.

Факторы и тенденции развития рынка молочной продукции по мнению экспертов

Алексей Груздев, директор «Streda consulting», в своей статье рассказал о факторах, влияющих на молокоперерабатывающую отрасль, и о направлениях роста.

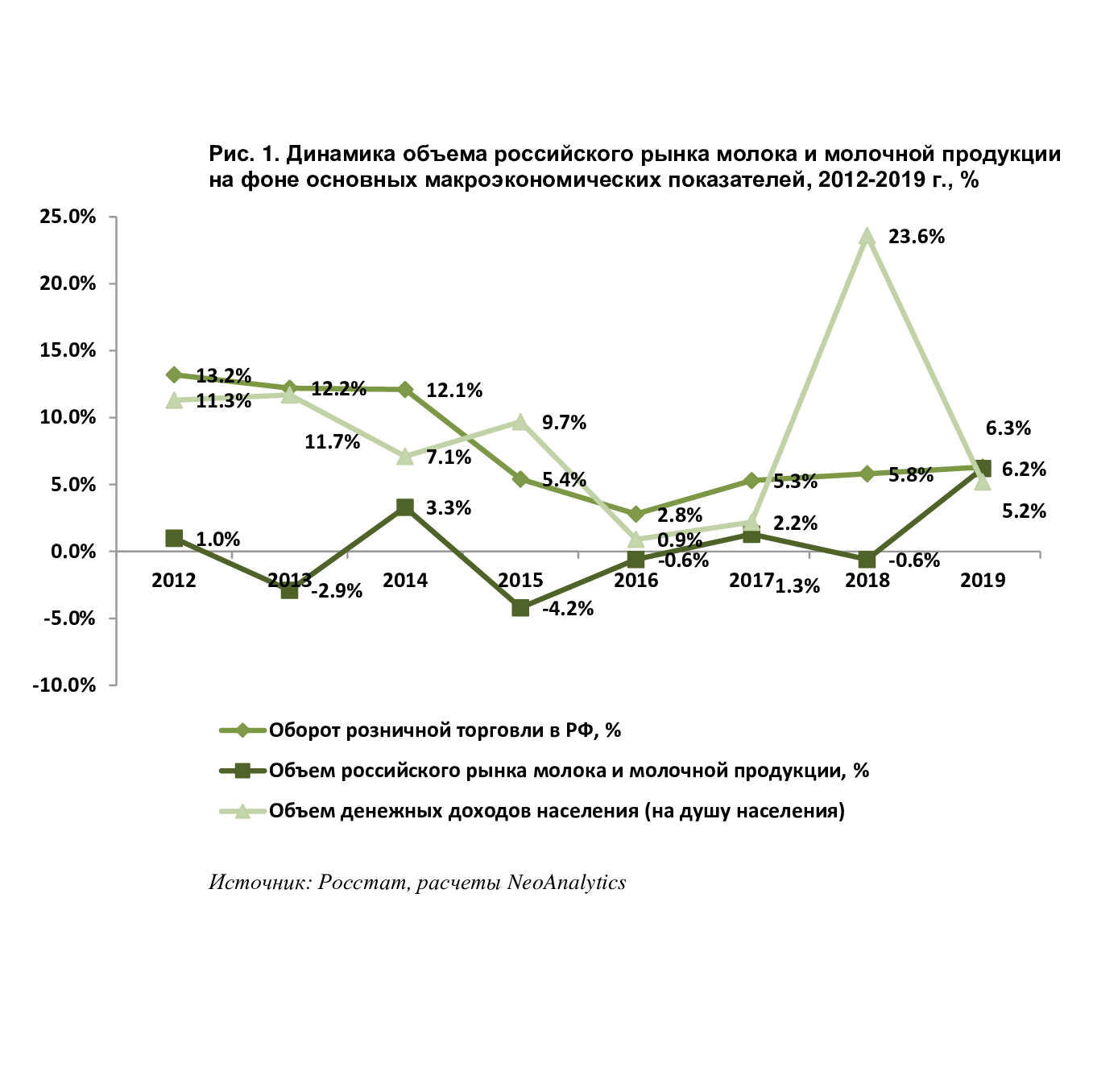

Первый фактор, влияющий, по сути, на весь сегмент продаж – это уровень доходов населения. С одной стороны, молочная продукция – социально значимая категория товаров. Люди пьют молоко и готовят из него регулярно и в довольно больших объемах. С другой стороны, товары этой категории быстро дорожают (за последние несколько лет в два раза), а доходы населения снижаются. На этом фоне сложно ожидать скачка потребительского спроса. Однако большинство игроков рынка видят перспективы развития молочной отрасли.

С одной стороны, молочная продукция – социально значимая категория товаров. Люди пьют молоко и готовят из него регулярно и в довольно больших объемах. С другой стороны, товары этой категории быстро дорожают (за последние несколько лет в два раза), а доходы населения снижаются. На этом фоне сложно ожидать скачка потребительского спроса. Однако большинство игроков рынка видят перспективы развития молочной отрасли.

Как уже говорилось, в России последние годы продажи падают из-за снижения доходов населения. По консервативным оценкам Росстата с 2012 года потребление молочной продукции на душу населения снизилось на 10 кг. Удивил 2019 год: в течение него потребительский спрос падал, а потребление молочной продукции увеличивалось.

Это объясняется мерами поддержки, которые предприняло государство борьбе с фальсификацией молочной продукции. Речь идет о введении электронной ветеринарной сертификации, правках в Техническом регламенте Таможенного союза 033/2013 «О безопасности молока и молочной продукции», новых правилах выкладки молочной продукции в точках продаж. По мнению А. Груздева, все перечисленные меры привели к тому, что «производители, которые раньше концентрировались на производстве молокосодержащих продуктов, сегодня трансформируются в производителей, выпускающих молочную продукцию без заменителей молочного жира. А это провоцирует рост спроса у населения».

По мнению А. Груздева, все перечисленные меры привели к тому, что «производители, которые раньше концентрировались на производстве молокосодержащих продуктов, сегодня трансформируются в производителей, выпускающих молочную продукцию без заменителей молочного жира. А это провоцирует рост спроса у населения».

Развивая тему, эксперт отмечает, что продажи «классических» товаров, например, из категории цельномолочная продукция, продолжают падать. Уверенный рост наблюдается в сегменте В2В. Реализация таких продуктов, как сухое молоко, сливочное масло и сыры, увеличивается за счет того, что производители перестали заменять молочный жир на растительный.

Что же касается розничных продаж, то здесь, как уже отмечалось, наблюдается спад в традиционных категориях и рост в сегменте современных молочных продуктов. Это свидетельствует о том, что в экономический кризис больше всего страдают наименее обеспеченные слои населения, у которых не хватает денег на покупку обыкновенного молока.

По мнению А. Груздева, тенденции на рынке молочной продукции в России зависят от специфики потребления товаров, от покупательского спроса. Исключение – сливочное масло. Здесь отечественным производителям сложно конкурировать с импортными продуктами, так как «при сегодняшних ценах на молоко-сырье сливочное масло отечественного производства немного проигрывает перед импортным. Оно более дорогое». В связи с этим удивляет 2019 год. Он показал увеличение поставок этого продукта за рубеж: «Если предыдущие 4 года импорт стабильно снижался, и все ожидали, что в 2019 году он продолжит свое падение, то уже сегодня виден прирост импорта за счет молочных жиров».

Следующий фактор, повлиявший на сегмент молочной продукции в 2019 году – изменения в экспортной политике. Эксперт отмечает: «это направление может дать колоссальный рывок молочной промышленности России. Но на сегодняшний момент успехи пока не так велики». Отсутствие крупных достижений А. Груздев связывает с тем, что экспорт российской молочной продукции сосредоточен на странах СНГ. Это традиционные рынки, привычные отечественным производителям. И Россия имеет на них неплохие позиции, иногда выигрывая в конкурентной борьбе с Белоруссией.

Это традиционные рынки, привычные отечественным производителям. И Россия имеет на них неплохие позиции, иногда выигрывая в конкурентной борьбе с Белоруссией.

Здесь стоит отметить, что государство и Россельхознадзор разрабатывают и стараются внедрять различные меры по расширению экспортных рынков. Потенциал этого направления огромен, но его развитие зависит от двух факторов: стоимости сырьевого молока и девальвации рубля. Именно эти моменты способны сделать отечественную молочную продукцию конкурентоспособной на мировом рынке. Также они будут стимулировать отечественные компании поставлять товары в другие страны.

И снова вернемся к 2019 году и подчеркнем его уникальность в том, что касается ценовой конъюнктуры. А. Груздев говорит: «Это первый год, когда в России не наблюдалось традиционного летнего снижения цен на молоко-сырье. И цена с начала года остается достаточно стабильной».

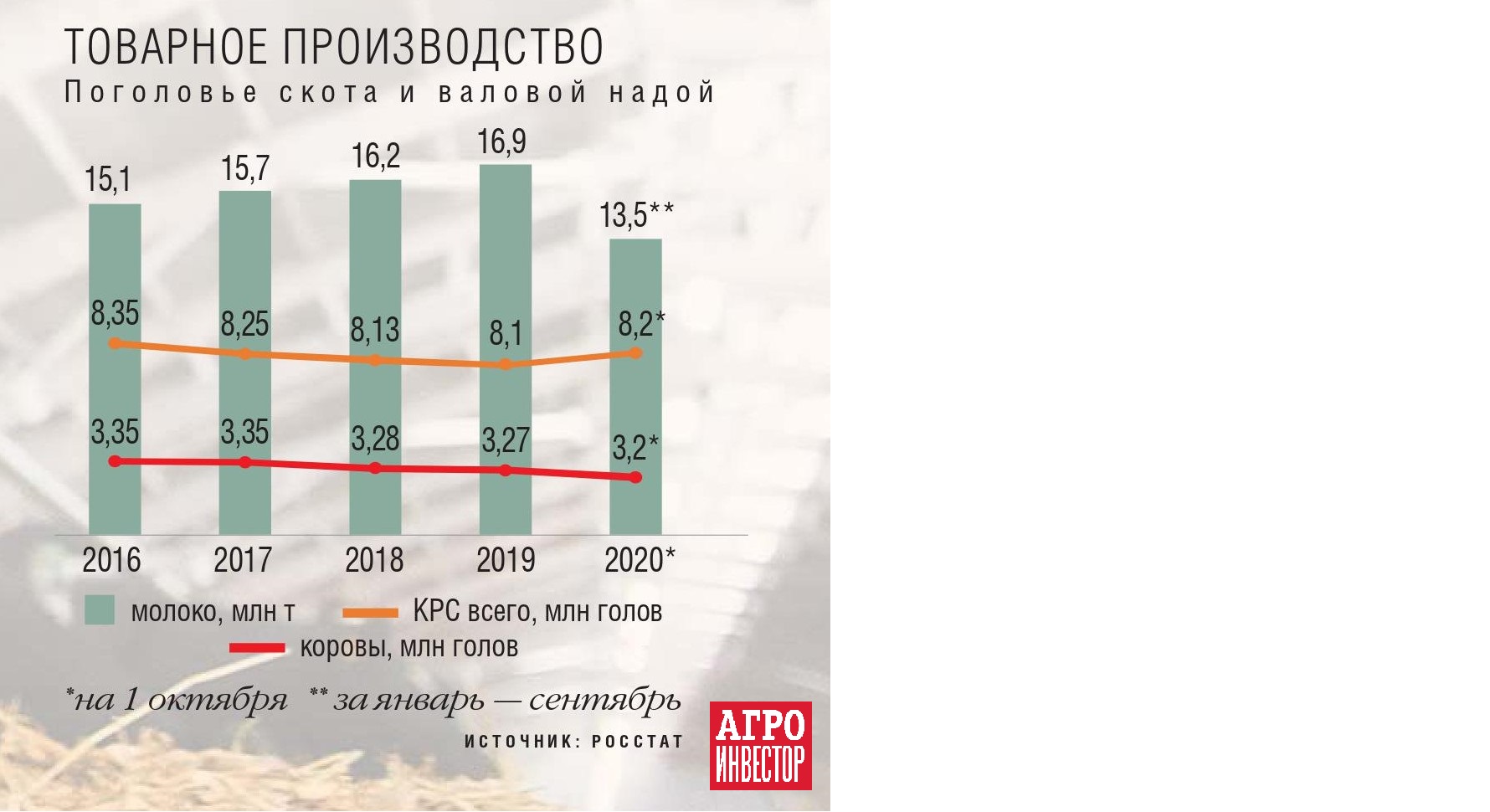

Далее эксперт отмечает, что цены на сырьевое молоко в России все же значительно выше мировых: «Это существенно ограничивает возможности развития переработчиков и как с точки зрения экспорта продукции, и с точки зрения более слабых позиций по отношению к импортной продукции. А все это давит на без того слабый потребительский спрос, однако на фоне всего происходящего производство сырья стабильно растет. Производство молока-сырья вещь достаточно инерционная – проекты, заложенные 1-2 года назад, продолжают реализовываться. И с большой долей вероятности мы в 2019-2020 году будем видеть стабильный прирост производства товарного молока примерно на уровне 2-2,5 % в год».

А все это давит на без того слабый потребительский спрос, однако на фоне всего происходящего производство сырья стабильно растет. Производство молока-сырья вещь достаточно инерционная – проекты, заложенные 1-2 года назад, продолжают реализовываться. И с большой долей вероятности мы в 2019-2020 году будем видеть стабильный прирост производства товарного молока примерно на уровне 2-2,5 % в год».

Таким образом, следующий фактор, влияющий на производство товаров и их стоимость – это себестоимость сырьевого молока. А. Груздев комментирует ситуацию так: «В 2019 году, поскольку цены растут, это позволило производителям молока частично отыграть тот опережающий рост затрат, который происходил в 2016-2017 году».

В заключении статьи эксперт отметил, что все перечисленные тенденции на рынке молочной продукции свидетельствуют о том, что отрасли есть куда развиваться. Так, А. Груздев считает, что из-за того, что многие отечественные производители перестали заменять молочный жир растительным, будет расти спрос на сырьевое молоко, несмотря на спад розничных продаж. Приведем слова эксперта: «По примерным оценкам до конца этого года и в течение следующего мы можем ожидать рост рынка именно в сырье примерно на миллион тонн. Это хороший потенциал для производителей. Также рост цен позволит подтянуть доходность производства, а слабый спрос на молочную продукцию и возможности реализации на рынке со стороны переработчиков дадут небольшой прирост по цене. 2020 год будет стабильным в ситуации более четкого структурирования рынка с точки зрения спроса на молочную продукцию».

Приведем слова эксперта: «По примерным оценкам до конца этого года и в течение следующего мы можем ожидать рост рынка именно в сырье примерно на миллион тонн. Это хороший потенциал для производителей. Также рост цен позволит подтянуть доходность производства, а слабый спрос на молочную продукцию и возможности реализации на рынке со стороны переработчиков дадут небольшой прирост по цене. 2020 год будет стабильным в ситуации более четкого структурирования рынка с точки зрения спроса на молочную продукцию».

Также директор «Streda consulting» перечислил факторы, которые в 2020 году будут определять вектор развития российской молочной отрасли:

- Уровень доходов населения.

- Импорт молочной продукции, особенно из Белоруссии.

- Мировые цены на сырьевое молоко.

- Изменения в себестоимости производства молочных продуктов.

- Внедрение государством мер поддержки молочной отрасли и обеспечение их стабильности.

- Развитие экспорта, расширение списка стран присутствия российской продукции.

- Продолжение борьбы с фальсификацией молочной продукции.

Мировые тенденции на рынке молочной продукции

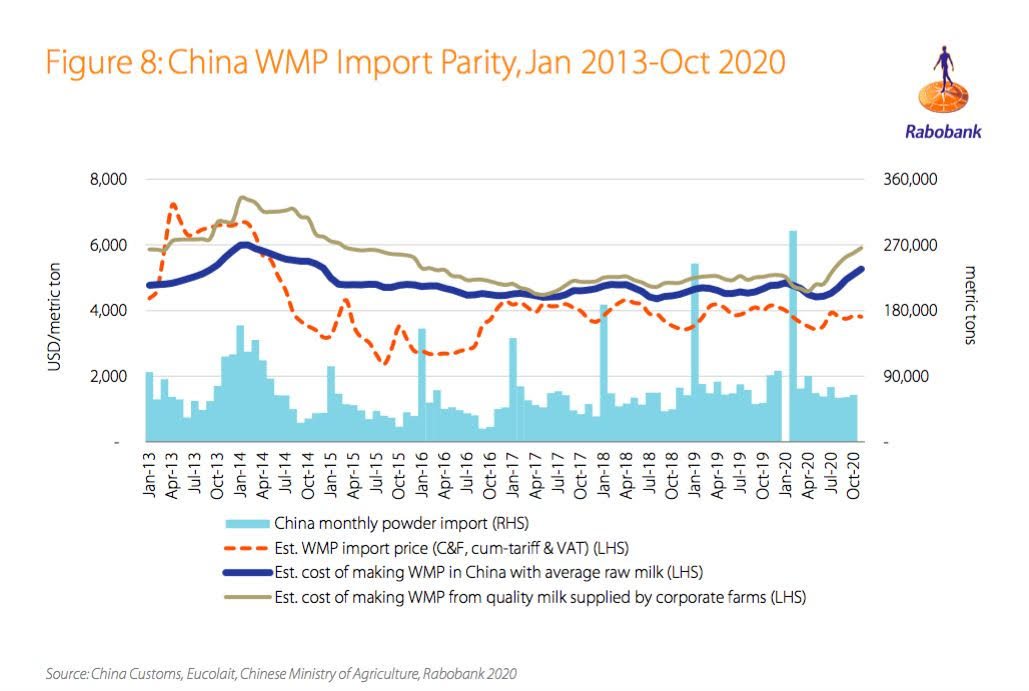

За прошедший 2019 год в мире увеличилось производство молока, однако темпы роста замедлились. В Rabobank ситуацию связали с тем, что у производителей есть проблемы, которые мешают их дальнейшему развитию. Старший аналитик молочного рынка Rabobank Том Бэйли высказал следующее мнение: «Китай показал самый слабый рост ВВП за последние 30 лет, что затронуло рынки Юго-Восточной Азии. Похожие затруднения есть в ЕС, так как в Германии сократилась экономика во втором квартале, если сравнивать квартальные показатели год к году, а это тревожный звонок для всех остальных, особенно ввиду предстоящего Brexit».

Если проанализировать статистические показатели, станет заметно влияние экономического кризиса на отрасль. Например, в июле 2019 в США на 82 тысячи снизилось поголовье коров, и в августе тенденция сохранилась.

Например, в июле 2019 в США на 82 тысячи снизилось поголовье коров, и в августе тенденция сохранилась.

Менеджер EY Максим Никиточкин, специализирующийся на стратегии управления капиталом и исследованиях рынков, так прокомментировал ситуацию в разговоре с Milknews: «Ожидается, что производство четырех ведущих мировых экспортеров (США, Новая Зеландия, Австралия и ЕС) будет расти более медленными темпами, чем в прошлом году. По состоянию на август 2019 года ежемесячные поставки молока снизились на 4,8 % в годовом исчислении в Австралии и остаются на прежнем уровне в ЕС и США».

Рекомендуем

«Типы молока: технологии производства, свойства готового продукта» ПодробнееМедленные темпы роста производства сырьевого молока эксперт связывает со сложными климатическими условиями: «Сухая погода в Австралии и ЕС поставила под угрозу поставку зерновых кормов и, в свою очередь, ежемесячное производство молока. В США также были проблемы с погодой: посевы зерна были затруднены из-за наводнений в начале 2019 года, плюс холодная погода во время сбора урожая (сентябрь-ноябрь 2019 года). Только в Новой Зеландии погода была благоприятна».

Специалисты Rabobank сделали прогноз на 2020 год. В нем они ожидали рецессию на мировом молочном рынке и снижение цен на молочные продукты на 20-40 %.

Растительные напитки отбирают у молочной продукции потребителей

В последнее время на рынке часто появляются новинки – растительные напитки, способные заменить традиционное молоко. И если еще несколько лет назад такие товары причислялись к экзотическим, то сегодня их вполне можно назвать массовыми. Сегмент растительных заменителей молока стремительно развивается.

В разговоре с Milknews ситуацию прокомментировал Максим Никиточкин, старший менеджер группы по оказанию консультационных услуг предприятиям АПК компании EY: «Альтернативы продолжают отбирать долю у традиционных продуктов и оказывать негативное воздействие на молочную отрасль по мере роста опасений, особенно среди молодых потребителей, по поводу благополучия животных и воздействия на окружающую среду».

А Анастасия Сысоева, консультант практики «АПК» компании «НЭО Центр», считает, что «у части населения растительные альтернативы молока ассоциируются с более здоровым образом жизни».

Агентство Mordor Intelligence представило данные о том, что ежегодно европейский рынок растительных напитков вырастает на 14,5 %. Специалисты компании прогнозируют, что тенденция сохранится до 2023 года.

Максим Никиточкин высказал следующее мнение по этому поводу: «По мере роста спроса на эти продукты постоянно появляются новые форматы, выходящие далеко за рамки только напитков, включая те, которые получены из овса и макадамии, а также альтернативы, содержащие пробиотики».

Лидеры среди производителей и потребителей растительных напитков – страны Западной Европы и США. Любопытно, что еще в 2018 году на рынке заменителей молока работало всего несколько десятков компаний. Сейчас счет перевалил за несколько сотен.

Ассортимент товаров в сегменте постоянно расширяется. Производители предугадывают потребности аудитории, такие, как здоровое и вкусное питание. Компания Danone выпустила линейку растительных напитков под брендом Alpro. В нее входят йогурты, десерты и напитки, обогащенные витаминами группы В и Д.

Сегмент В2В также развивается. Это важная тенденция на рынке молочной продукции. Растут продажи молока с растительными (пальмовым или кокосовым) жирами Fat Filled Milk Powders (FFMP). Его чаще всего используют для изготовления кондитерских и хлебобулочных изделий, шоколада, мороженого и напитков.

Market Watch спрогнозировало, что следующие пять лет рынок FFMP будет каждый год увеличиваться на 10,3 % и к 2024 году достигнет $9020 млн. Сегодня сегмент оценивается в $5020 млн.

Традиционным молочным продуктам угрожают не только растительные, но и так называемое молоко из пробирки. Американский стартап Perfect Day привлек около $24 млн инвестиций для развития этого направления. Конечно, речь идет о далекой перспективе, но ведь и растительные заменители молока сначала мало кто воспринимал всерьез.

Молочный рынок в России итоги 2020 года

03.02.2021 13:42 «Московский хладокомбинат №14» (г. Москва) — Аналитики ИКАР подвели итоги года. Несмотря на экономические проблемы, возникшие из-за пандемии COVID-19, сложившуюся к концу года обстановку на рынке молочной продукции можно считать благоприятной.

- Производство растет и расширяется.

- Уровень потребления на внутреннем рынке удалось сохранить.

- Наблюдается уверенный рост экспорта.

При этом в начале 2020 прогнозы были пессимистичными и даже пугающими.

Чего боялись производители молока?

Молочная продукция является товаром повседневного спроса, и ситуация в этой отрасли напрямую зависит от текущих доходов населения. Поэтому к весне 2020 г. участники рынка почувствовали напряжение: доход россиян существенно снизился.

Диаграмма: Уровень текущих доходов населения в сравнении с предыдущим годом (в процентах).

В прошлый раз такое серьезное падение доходов в стране было отмечено в конце 90-х годов. Поэтому производители молочной продукции сильно обеспокоились. Снижение покупательской способности граждан могло очень сильно отразиться на спросе, а соответственно, и на доходности всей молочной сферы.

Но из-за повсеместного закрытия границ и введенного режима самоизоляции россияне гораздо больше времени стали проводить дома — и, как следствие, начали употреблять больше молока. В итоге спрос на молочную продукцию внутри страны остался практически на том же уровне, что и в 2019.

Впрочем, снижение покупательской способности всё-таки повлияло на рынок. Эксперты отмечают увеличение спроса на дешевые продукты, в составе которых присутствуют заменители молочного жира. Возможно, в следующем году некоторым производителям придется пересмотреть свой ассортимент.

Как проблемы в сфере HoReCa повлияли на отрасль?

Разумеется, ограничения, которым подвергся гостинично-ресторанный бизнес, отразились и на производителях молока. Спрос на молочную продукцию со стороны HoReCa ожидаемо снизился. Это, в свою очередь, вызвало рост продовольственных запасов. К концу года в России существенно увеличились запасы масла и сыров.

Диаграмма: Динамика запасов сыров, сырных продуктов и сливочного масла (в % к показателям, зафиксированным на январь 2019 г.).

Увеличение запасов замедлило рост производства. Так, в первой половине 2020 производство сливочного масла увеличивалось примерно на 14–15% в месяц. К последнему месяцу года этот показатель составлял уже около 4,5%.

И всё же год удалось завершить с положительной динамикой производства. Для сливок рост составил около 14%, для творога — 4,5%. Сметана и питьевое молоко тоже «в плюсе» — 3 и 1% соответственно.

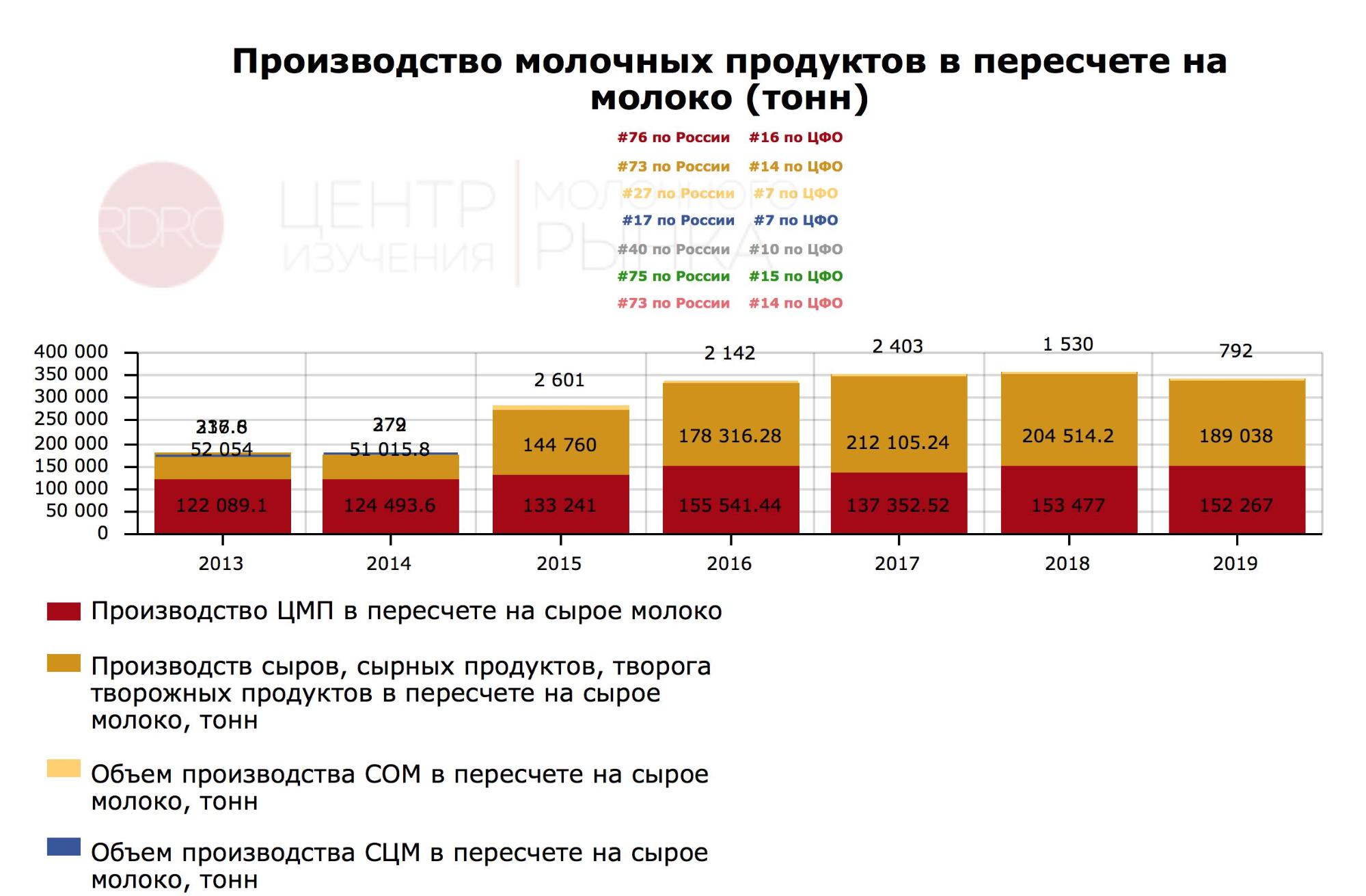

Успехи в импортозамещении

Меры поддержки, призванные помочь производителям сыров, принесли результаты. Несмотря на сложную экономическую ситуацию, в отрасли наблюдался значительный рост интенсивности инвестиционных процессов. Вследствие этого доля отечественной продукции относительно импорта выросла на 6% — с 78 до 84. Ожидается, что в 2021 году рост продолжится.

Диаграмма: Динамика условной ёмкости молочного рынка (в тысячах тонн).

А вот в отношении других молочных продуктов ситуация существенно не изменилась. Как и в прошлом году, условная самообеспеченность государства в сливочном масле сохраняется на уровне 68–70%. Для сухого молока показатель составляет около 55%.

Как менялись цены на молочную продукцию

Для владельцев КРС 2020 год был весьма сложным — из-за плохих погодных условий сильно подорожали корма, как отечественные, так и ввозимые из-за рубежа. В среднем увеличение стоимости составило около 5% (хотя в некоторых регионах цены подскочили и на 45%). Поэтому себестоимость всей молочной продукции ощутимо выросла (по средним оценкам — на 10–15%).

Кроме того, усложнилась ситуация на рынке — молочная продукция попала под программу «системы прослеживаемости», изменились требования к маркировке, упал курс рубля. Всё эти факторы послужили причиной увеличения потребительских цен.

Диаграмма: Изменение индексов цен по данным ИКАР (в % к показателям, зафиксированным в январе 2015 г.).

Конечная стоимость сыров для населения в среднем выросла на 8%, сметаны — на 5%. Средняя цена творога увеличилась на 4%. В целом по отрасли рост цен составил ~3–5%.

Ситуация на внешнем рынке и её влияние на Россию

Весной на мировом молочном рынке случился кризис. Участники не знали, чего ожидать, и их активность существенно снизилась. За летние месяцы обстановка немного прояснилась, и к концу осени спрос на некоторые группы молочных продуктов начал расти.

В частности, Китай начал активно закупать сухое молоко. Цена на этот вид сырья поползла вверх, и к концу года повысилась примерно на 20%.

Спрос на питьевое молоко тоже возрос. Как следствие, средняя закупочная стоимость продукта в России увеличилась на 4,7–4,8%.

Диаграмма: Динамика средних цен на молоко в России и в мире в 2020 году (в долларах за килограмм, в % к данным на январь 2019 г.).

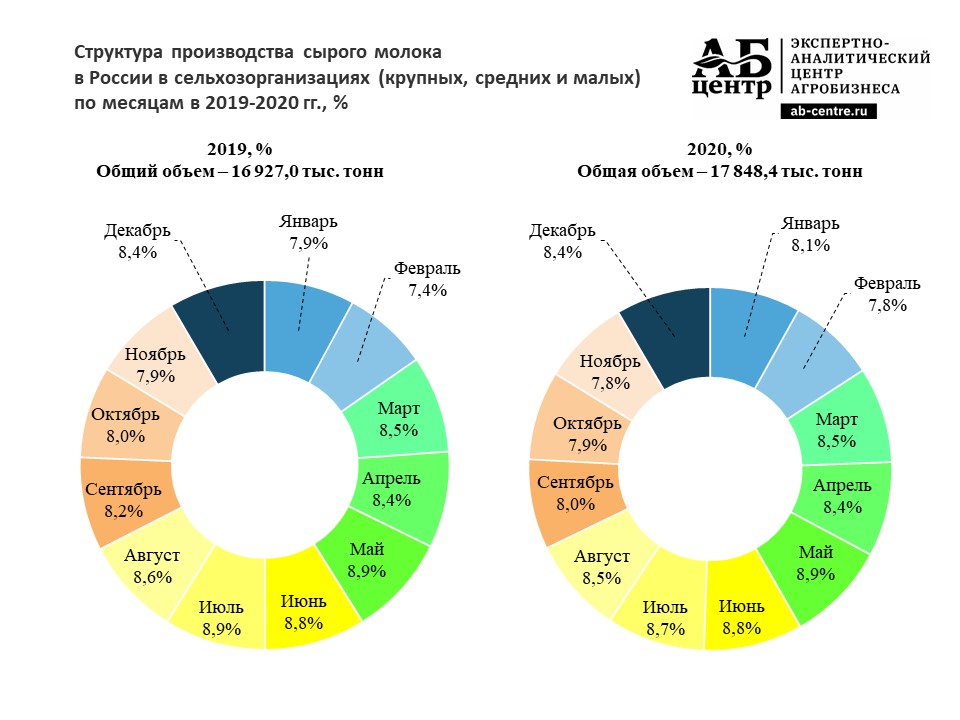

Это спровоцировало рост отечественного производства: количество поставляемого на рынок сырого молока выросло примерно на 5,4% (за 11 месяцев, к концу ноября, было произведено около 16,3 млн. тонн). По предварительным расчетам аналитиков, годовое производство молока может составить около 17,8 млн. тонн.

Так быстро отреагировать на увеличение спроса получилось в основном благодаря своевременной модернизации производственных процессов. За короткие сроки производителям удалось существенно увеличить надои: в среднем каждая корова в 2020 году дала на 400 кг молока больше, чем в 2019. Рост молочной продуктивности к декабрю составил около 6,2%.

Экспорт: динамика и перспективы

Падение курса рубля оказало влияние не только на внутренний рынок. На внешнеторговых отношениях этот фактор тоже отразился, причем в положительную сторону. Российская молочная продукция стала более конкурентоспособной — её цена в долларах уменьшилась. Соответственно, объемы экспорта по всем наиболее важным категориям молочной продукции увеличились.

В натуральном выражении рост составил около 20–23%.

Диаграмма: Динамика экспорта молочной продукции в натуральном выражении (тысяч тонн).

В стоимостном (денежном) выражении процентный показатель чуть ниже — около 17%.

Диаграмма: Динамика экспорта молочной продукции в стоимостном выражении (в млн. долларов).

Укрепились торговые отношения с Китаем. Именно за счет этой страны выросли объемы экспорта мороженого. Также китайцы решили закупать у российских компаний, в частности ГК «Русагро», сухую подсырную сыворотку. Первая партия продукта уже отправлена в Поднебесную.

Также Россия увеличила объемы экспорта сухого молока (как цельного, так и обезжиренного), сыров, сливочного масла. Рост шел в основном за счет расширения географии поставок.

На настоящий момент основными потребителями российской молочной продукции являются Китай, страны СНГ, Абхазия, Украина и Монголия.

Российский и мировой рынок молока, цены, импорт, экспорт

06 октября 2021

Себестоимость производства молока сохраняется на высоком уровне

Индекс операционной себестоимости производства молока (RMCI) в августе 2021 г. составил 100,0%, себестоимость за месяц существенно не изменилась, но по-прежнему заметно (+15,9%) превышала уровень соответствующего периода 2020 г. Такие предварительные данные подготовил аналитический центр Союзмолоко.

02 сентября 2021

Удорожание кормов не позволяет снижать себестоимость производства молока

Индекс операционной себестоимости производства молока (RMCI) в июле 2021 г. составил 104,8%, себестоимость за месяц выросла на 4,8% и превысила соответствующее значение в июле 2020 г. на 18,5%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

30 июля 2021

Темпы снижения себестоимости сдерживаются удорожанием большинства статей затрат

Индекс операционной себестоимости производства молока (RMCI) в июне 2021 г. составил 99,1%, себе-стоимость за месяц снизилась на 0,9%, но превышает соответствующее значение в июне 2020 г. на 16,9%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

05 июля 2021

Себестоимость производства сырого молока сохраняется на высоком уровне

Индекс операционной себестоимости производства молока (RMCI) в мае 2021 г. составил 100,5%, себе-стоимость за месяц выросла на 0,5% и на 16,4% превышает соответствующее значение в мае 2020 г. Такие предварительные данные подготовил аналитический центр Союзмолоко.

10 июня 2021

В России изменилась тройка лидеров по производству молока

В тройку лидеров по производству товарного молока в России вошла компания «Русмолко» с надоем за 2020 год в 131 тыс. т. На первом месте по-прежнему находится “ЭкоНива” Штефана Дюрра (924,7 тыс. т), на втором — Фирма “Агрокомплекс” им. Н.И. Ткачева (312,1 тыс. т). Три компании-лидера вместе надоили в прошлом году около 1,37 млн т молока, или около 6% от общего товарного объема.

28 мая 2021

Высокие цены на корма не позволяют снижать себестоимость производства молока

Индекс операционной себестоимости производства молока (RMCI) в апреле 2021 г. составил 99,7%, себестоимость за месяц снизилась на 0,3%, но по-прежнему остается на очень высоком уровне.

22 апреля 2021

Себестоимость производства молока сохраняется на высоком уровне

Индекс операционной себестоимости производства молока (RMCI) в марте 2021 г. составил 99,4%, себе-стоимость за месяц снизилась на 0,6%, но по-прежнему остается на очень высоком уровне из-за удоро-жания большинства статей затрат в течение 2020 г. и на 18,2% превышает соответствующее значение в марте 2020 г.

25 марта 2021

Рост себестоимости производства молока замедлился

Индекс операционной себестоимости производства молока (RMCI) в феврале 2021 г. составил 98,2%, себестоимость за месяц снизилась на 1,8%, но по-прежнему остается на очень высоком уровне из-за удорожания большинства статей затрат в течение 2020 г. Такие предварительные данные подготовил аналитический центр Союзмолоко.

25 февраля 2021

Себестоимость производства молока снижается в начале года

Индекс операционной себестоимости производства молока (RMCI) в январе 2021 г. составил 97,6%, себестоимость за месяц снизилась на 2,4% после существенного повышения в конце 2020 г. Такие предварительные данные подготовил аналитический центр Союзмолоко.

01 февраля 2021

Себестоимость производства молока в 2020 году выросла на 18%

Индекс операционной себестоимости производства молока (RMCI) в декабре составил 104,1%, себестои-мость за месяц выросла на 4,1%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

28 января 2021

Потребление молочной продукции в 2020 году увеличилось на 800 тыс. т

Потребление молочной продукции в России в 2020 году увеличилось на 3%, до 29,3 млн т в сегменте продукции, произведенной промышленными предприятиями. Это на 800 тыс. т больше, чем в 2019 году.

23 декабря 2020

Себестоимость производства молока растет вслед за ценами на корма

Индекс операционной себестоимости производства молока (RMCI) в ноябре составил 101,8%, себестои-мость за месяц выросла на 1,8%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

24 ноября 2020

Себестоимость производства молока осенью существенно выросла

Индекс операционной себестоимости производства молока (RMCI) в октябре составил 105,9%, себестои-мость за месяц выросла на 5,9%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

23 октября 2020

Темпы роста себестоимости производства молока в сентябре замедлились

Индекс операционной себестоимости производства молока (RMCI) в сентябре составил 101,6%, се-бестоимость за месяц выросла на 1,6%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

01 октября 2020

Рост себестоимости производства молока в августе продолжился

Индекс операционной себестоимости производства молока (RMCI) в августе составил 103,0%, себестоимость за месяц выросла на 3,0%. Такие предварительные данные подготовил аналитический центр Союзмолоко.

Московский экспорт молочной продукции в 2021 году превысил $19 млн — Экономика и бизнес

МОСКВА, 20 сентября. /ТАСС/. Экспорт молочной продукции из Москвы в январе-июне 2021 года превысил $19 млн, что более чем на 50% превышает объем первого полугодия 2020-го и более чем вдвое выше аналогичного показателя 2019 года. Об этом сообщил ТАСС в пятницу заместитель мэра Москвы по вопросам экономической политики и имущественно-земельных отношений Владимир Ефимов.

«В первом полугодии 2021 года Москва поставила на внешние рынки молочной продукции на общую сумму $19,07 млн — по сравнению с первым полугодием 2020 года показатель вырос на 54,9%. Если сравнивать экспорт с соответствующим периодом 2019 года, когда он составлял 8,69 млн долларов, то объем поставок увеличился более чем в два раза — на 119,4%», — рассказал Ефимов.

По его словам, успех московских предприятий объясняется использованием ими современного оборудования и, как следствие, производством качественной продукции. «Столичные предприятия много работают над модернизацией своих производств, привлечением высококлассных специалистов и выпуском качественной продукции как на внутренние рынки, так и на экспорт. Для такой работы в городе созданы оптимальные условия: действуют меры поддержки в виде налоговых льгот и субсидий, есть займы и гранты для обновления оборудования и запуска новых линий», — пояснил заммэра столицы.

По данным ФТС, весь российский экспорт молочной продукции в первом полугодии 2021 года достиг $151,32 млн — это на 19,3% больше первого полугодия 2020 года и на 38,7% выше, чем в том же периоде 2019 года, сообщил Ефимов. Доля Москвы в общероссийском экспорте за половину 2021 года составила 12,6%, отметил он.

Структура и география экспорта

По словам Ефимова, в первом полугодии 2021 года московские производители молочной продукции экспортировали в основном сыры и творог — объем поставок составил $7,77 млн, что на 78,3% выше аналогичного периода 2020 года и на 262,1% больше соответствующего показателя 2019 года.

На втором месте по популярности оказались кисломолочные продукты, в том числе йогурты — их продали за рубеж на сумму $6,12 млн. Замыкают тройку лидеров молоко и сливки с $2,47 млн за весь отгруженный товар. Также заметно вырос экспорт плавленых сыров, сливочного масла и молочной сыворотки.

Лидерами среди стран-потребителей московской молочной продукции стали Казахстан, Белоруссия, Киргизия и Азербайджан — на них приходится 77,8% экспорта. Всего же продукцию поставили в 25 стран, включая США, Китай, Японию, Вьетнам, Панаму.

Перспективные направления

Как показывает анализ российского и, в частности, московского экспорта молочной продукции, этот сегмент в целом находится в стадии развития, поэтому в среднесрочной перспективе столичные предприятия могут занять заметное место на мировом рынке молочной продукции, считает руководитель департамента инвестиционной и промышленной политики Москвы Александр Прохоров.

«Для столичных предприятий остаются перспективными Абхазия, Узбекистан, Армения, Белоруссия, Казахстан и Азербайджан. Возможны поставки и в страны дальнего зарубежья при наличии соответствующего оборудования для транспортировки. Сегодня к ним можно отнести ОАЭ и США. Выход московских компаний на рынок ОАЭ позволит далее реализовывать столичную молочную продукцию на Ближнем Востоке и в Северной Африке», — сказал он ТАСС.

Прохоров также отметил продукцию, которая может в ближайшее время заинтересовать иностранных партнеров. «Если говорить о перспективах столичного экспорта молочной продукции в разрезе продуктов, то иностранных партнеров может заинтересовать молочная сыворотка, а также плавленые сыры, концентрированное молоко и сливки с сахаром, различные кисломолочные продукты», — считает он.

Состояние мирового рынка

Объем мирового рынка молочной продукции по итогам 2020 года составил $515,22 млрд, или 208,80 млн тонн, сообщили ТАСС в центре «Моспром», подведомственном департаменту инвестиционной и промышленной политики Москвы и занимающемся поддержкой московских экспортеров. В центре сослались на данные мировой организации Euromonitor International, которая специализируется на исследовании рынков.

По сравнению с 2019 годом этот сегмент вырос на 4,6% в стоимостном выражении и на 2,8% в натуральном, причем итоги 2020 года оказались максимальными за пятилетний период, отмечают в «Моспроме». Большая часть потребления приходится на молоко и сливки (35%), сыры (26%), кисломолочные продукты (18%).

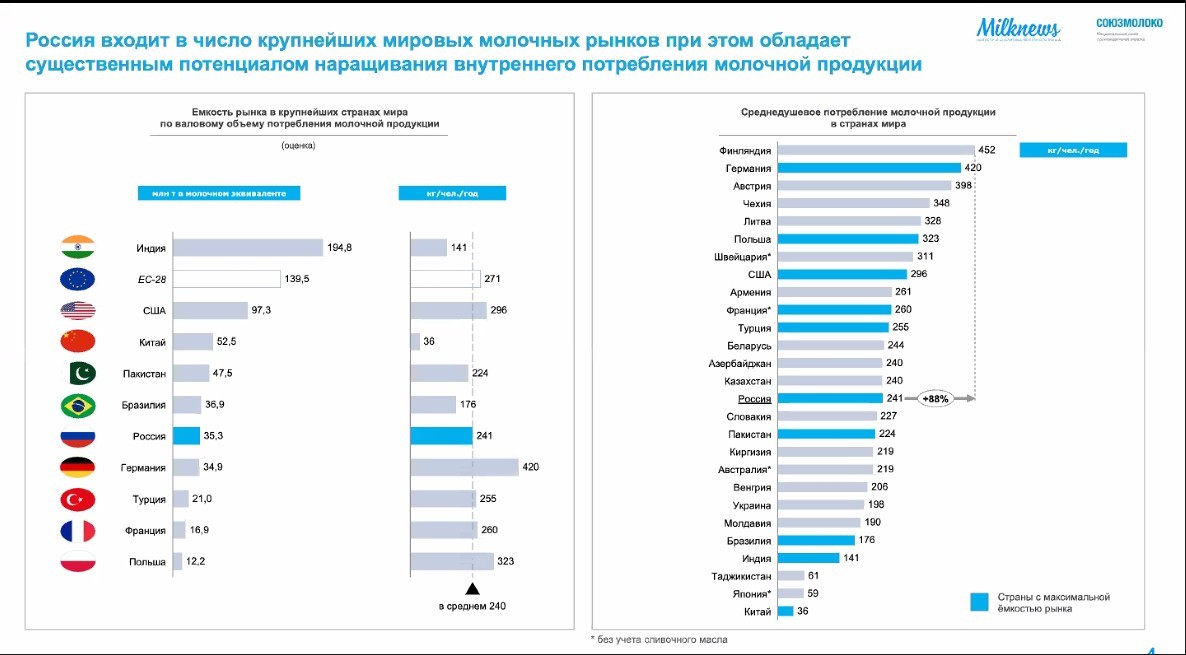

Россия по объему рынка занимает седьмое место в мире ($20,48 млрд), находясь в одной группе с США, Китаем, Индией, Германией, Японией и Францией.

Мировой экспорт молочных продуктов в 2020 году составил $79,72 млрд, первое место по поставкам за сырами и творогом ($32,80 млрд), далее идут молоко и сливки (совокупный экспорт концентрированных и свежих продуктов — $29,06 млрд). Заметная доля мирового экспорта приходится также на сливочное масло и молочные пасты (8,54 млрд), сообщили в центре «Моспром».

Молочный рынок — рост, тенденции и прогноз (2020

Мировой рынок молочных продуктов, по прогнозам, будет расти со среднегодовым темпом роста 5% в течение прогнозируемого периода (2020-2025).В 2018 году мировой объем производства молока оценивался в 843 млн. тонн, что на 2,2% больше по сравнению со стоимостью, зарегистрированной в 2017 году. Это увеличение в первую очередь связано с расширением производства в Индии, Турции, Европейском союзе, Пакистане, США и Аргентине. Однако этот фактор был частично нивелирован падение производства молока, особенно в Китае и Украине.

Растущий спрос на молочные продукты обусловлен ростом населения, более высоким уровнем доходов и растущим вниманием к своему здоровью. На мировом рынке преобладает молочный сегмент, за которым следуют сливочное масло и сыр. Ожидается, что сегменты йогуртов и молочных десертов будут самыми быстрорастущими сегментами в мире.

В 2018 году в мире экспорт сливочного масла увеличился на 7,5%, в основном за счет таких стран, как Новая Зеландия, США и Индия.Однако в Евросоюзе спрос на сливочное масло снизился.

Ключевые тенденции рынка

Ожидается, что безлактозные молочные продукты будут стимулировать рост рынка

В США, Европе и Китае более 5%, 10% и 90% рынка население непереносимо к лактозе, соответственно. На этих рынках безлактозные молочные продукты становятся свидетелями огромной популярности. По мнению большинства населения, продукты с низким содержанием лактозы и сахара считаются полезными для здоровья.Значительно увеличилось количество безлактозных продуктов. Продукты с меньшим содержанием лактозы и безлактозные молочные продукты, такие как йогурт, молоко и сыр, набирают популярность на исследуемом рынке. На Соединенные Штаты приходится 29% всей безлактозной пищи, потребляемой во всем мире. Прогнозируется, что CAGR в категории безлактозных молочных продуктов составит 7%.

Развивающиеся страны вносят вклад в рост рынка

На продажу молочных продуктов в развивающихся странах Азиатско-Тихоокеанского региона и Европейского региона приходится более 50% мировых продаж.Этот западный рынок демонстрирует высокие темпы роста, в первую очередь за счет инновационных продуктов и растущего сознания потребителей в отношении здоровья. В Азиатско-Тихоокеанском регионе доминирует на рынке Индия, за ней следуют Китай и Австралия, тогда как спрос в европейском регионе определяется такими странами, как Беларусь и Украина. Более того, такие факторы, как эффективное и устойчивое производство молочных продуктов в этих странах, влияют на рост мирового рынка. Например, модернизация привела к снижению выбросов парниковых газов, повышению качества молока и коммерческим возможностям для местной переработки молока.

Конкурентоспособность

Молочные продукты — важная часть продуктов питания. Он важен как в сфере общественного питания, так и в категориях расфасованных товаров, будь то конечный продукт (например, молоко или йогурт) или важный ресурс для таких продуктов, как сырная пицца. Учитывая свое внутреннее присутствие, молочные продукты представляют собой микрокосм пищевой промышленности, и предпочтения потребителей молочных продуктов во многом зависят от тех же тенденций, что и в пищевом секторе. Рынок молочной продукции достаточно велик, на нем присутствует множество компаний.Из-за динамичного и основного характера рынка он является высококонкурентным. Кроме того, существуют большие возможности для входа на рынок новых компаний, поскольку входные барьеры недостаточно развиты. Изменение поведения потребителей, конкуренции и торговых действий влияет на рост молочных компаний. Исследование репрезентативной выборки мировых молочных компаний показало снижение совокупной рентабельности инвестированного капитала (ROIC) на 3%, с примерно 9,5% в 2008 году до 6,5% в 2017 году.

Причины для покупки этого отчета:

- лист оценки рынка (ME) в формате Excel

- 3 месяца поддержки аналитика

Этот отчет будет доставлен в течение 2 рабочих дней.

Прогноз рынка молочной продукции на 2021 год

Молочные рынки, как и многие другие сельскохозяйственные рынки, испытали значительную нестабильность из-за пандемии COVID-19 в дополнение к более «благоприятным» факторам спроса и предложения. Как правило, в ноябре мы наблюдаем рост праздничной выпечки, а вместе с ней и потребление сливочного масла в США и домашнее потребление. В более широком плане рыночные обзоры на конец года обычно охватывают такие факторы, как количество коров, производство молока на одну корову, а также сезонные и нетипичные модели потребления и / или покупок.Однако в 2020 году каскадная серия событий, начинающаяся с воздействия COVID-19 на общество в США в марте и апреле 2020 года, доминирует в большинстве дискуссий на рынке продуктов питания.

Основные показатели молочной промышленности

Прогнозируемый общий надой молока на 2020 год растет, при этом некоторые ожидают увеличения количества коров в четвертом квартале в сочетании с более высоким уровнем молока на душу населения. В настоящее время Министерство сельского хозяйства США, ERS прогнозирует общий надой молока на 2020 год на уровне 222.5 миллиардов фунтов, что на 0,2 миллиарда фунтов больше их октябрьского прогноза. Увеличение производства молока само по себе окажет понижательное давление на цены, но, учитывая недавние сигналы спроса, есть некоторые основания для осторожного оптимизма. Цены на молочные продукты в США в настоящее время конкурентоспособны на мировом рынке; мы ожидаем увеличения экспорта сыра, молочного жира и сухих обезжиренных молочных продуктов. Хотя цены на сливочное масло в США были в центре внимания в течение многих лет, они значительно снизились, и в настоящее время даже на U.Цены на сливочное масло С. конкурентоспособны на мировом рынке.

Согласно прогнозу Министерства сельского хозяйства США, ERS по животноводству, молочному животноводству и птицеводству за ноябрь 2020 г., прогноз по молоку на 2020 г. был повышен на 0,25 доллара до 18,25 доллара за ц; В эти ожидания заложено значительное увеличение в четвертом квартале на 0,85 доллара до 19,75 доллара за центнер. Общая цена на молоко в 2020 году выглядит неплохо, но путь к достижению этой цели далек от стабильного. На Рисунке 1 показаны цены на все молоко в США на ежемесячной основе, при этом серьезность последствий быстрых рыночных корректировок в середине-конце марта проявляется в быстром падении цен в апреле и достижении их дна в мае, прежде чем они быстро восстановятся в течение летние месяцы.

Рисунок 1. Полная стоимость молока (ежемесячно; 2017-2020 гг.).

Данные: все цены на молоко, жидкость и промышленное молоко из NASS Ag Price по месяцам. Ссылка http://usda.mannlib.cornell.edu/reports/nassr/price/pap-bb/

Корректировка COVID-19: размышления и нерешенные вопросы

Внезапный переход к принципу «оставаться дома» в середине марта 2020 года привел к значительным изменениям в покупках продуктов питания дома по сравнению с отсутствием дома, что повлияло на все секторы питания в стране и в большинстве стран мира.Для молочных рынков, однако, возникла непонятная проблема: дети возвращаются домой из школ. Жидкое молоко в школах — важный рынок; можно визуально увидеть, как потребление жидкого молока и различных молочных продуктов изменяется синхронно с учебным годом. Снижение потребления жидкого молока, о котором сообщается в настоящее время, объясняется, по крайней мере, частично, снижением посещаемости школы во время пандемии.

По сути, в одночасье спрос на молоко в школах упал (почти до нуля), оставив сырое молоко без дома для переработки и подпитывая сообщения национальных СМИ о демпинге молока.Хотя общественное возмущение было очевидным и фактические масштабы сброса молока были значительно выше, чем обычно, в большей части отчетов не упоминалась относительная локализация массового увеличения сброса на северо-восток (а затем и на юго-восток в указанном порядке). [1] К острому молоку и (в то время) быстрому падению цен на молоко добавились изображения пустых молочных дисплеев в супермаркетах, когда покупатели искали, но не могли найти жидкое молоко. Несомненно, производители молока и молочная промышленность столкнулись с тяжелыми временами в марте-мае 2020 года, как и многие отрасли и общества, борющиеся с COVID-19.

Конечно, никто не хочет, чтобы молоко сбрасывалось; существует эмоциональная реакция на то, что мы воспринимаем то, что мы считаем полезной, полноценной пищей, часто в контексте младенцев и детей, потраченной впустую. Тем не менее, чего в основном не хватало в СМИ, так это устойчивости, продемонстрированной цепочкой поставок и переработки молока в последовавших за этим восстановлении / корректировках. Учитывая масштаб и скорость необходимых корректировок, реакция отрасли была впечатляющей. Продолжительность, когда обработка молока была недоступна для сырого продукта, была достаточно короткой, поскольку U.Молочная промышленность S. работала над перенаправлением продукта на переработку, что включает в себя «тяжелый подъем» с точки зрения логистики скоропортящихся продуктов, требующих охлаждения, в сочетании с производственными мощностями и доступностью упаковки. Был короткий период времени, в течение которого розничные супермаркеты изо всех сил пытались сохранить жидкое молоко на полках, поскольку американские домохозяйства переезжали домой и запасались основными продуктами. Переход к поставке большего количества жидкого молока для домашнего потребления и меньшего — в рестораны и общепита (включая школы) был быстрым, и цепочка поставок показала устойчивость, хотя, по общему признанию, не обошлось без некоторой краткосрочной корректирующей боли.

Потребление молочных продуктов дома просто отличается от потребления в ресторанах или предприятиях общественного питания для большинства потребителей США. Потребление масла и сыров представляет особый интерес для еды дома, а не вдали от дома. Хлебные корзины с маслом, сливками и соусами на основе масла, а также такие продукты, как сыры и сметана в блюдах, как правило, более распространены в ресторанных блюдах или других «роскошных» блюдах, чем в повседневной домашней трапезе. В специальном отчете Министерства сельского хозяйства США о расходах на питание вне дома во время COVID-19 сообщается, что «в апреле и мае 2020 года расходы на еду вне дома снизились на 50.8 и 37,2 процента, соответственно, по сравнению с теми же месяцами год назад ». Безусловно, отказ от ресторанного питания изменил то, как едят американские потребители. Запасы масла в настоящее время остаются достаточно высокими, что оказывает понижательное давление на цены на масло. Пицца — одно из самых распространенных применений сыра моцарелла на рынке США, который представляет собой интересную категорию продуктов питания во время пандемии, поскольку он оставался достаточно востребованным в качестве продукта на вынос, даже несмотря на то, что домохозяйства продолжают оставаться дома, а многие продолжают. избегайте обедов в присутствии гостей, даже если они доступны.Вопреки тенденциям в отношении разнообразных сырных продуктов, сыры американского типа испытали рост спроса в эпоху COVID-19. Повышенный спрос на сыры американского типа вызван приготовлением и потреблением в домашних условиях, что, как считается, в значительной степени связано с приготовлением обычных продуктов повседневного спроса, таких как макароны и сыр.

В ожидании 2021 года

Министерство сельского хозяйства США, ERS опубликовало прогноз молока на корову на 2021 год с увеличением на 20 фунтов (до 24 090 на корову) наряду с увеличением на 10 000 голов (чтобы довести национальное стадо до 9.380 млн голов). Ожидается, что производство молока вырастет в 2021 году, однако многие неизвестные факторы, с которыми сталкиваются зерновые рынки, заставляют задуматься о стоимости кормов. Ожидания более высоких затрат на корма окажут понижательное давление на рост производства молока, хотя остается значительная неопределенность в отношении затрат на производство и / или размера урожая 2020 года, доступных для кормления. [2] Согласно прогнозу Министерства сельского хозяйства США, ERS в области животноводства, молочного животноводства и птицеводства за ноябрь 2020 г., прогноз цен на все молоко на 2021 г. на 2021 г. был повышен до 17 долларов США.70 за центнер, что на 0,10 доллара больше прогноза месяцем ранее. Все прогнозы по молоку являются продуктом множества факторов, включая цены на молоко классов I, II, III, IV, прогнозируемый спрос на молочные продукты внутри страны, молочные продукты в холодильных камерах / хранилищах и ожидания торговли.

[1] Подробную информацию о демпинге с точки зрения% производства и по заказу / региону см. На https://agmoos.com/2020/06/20/northeast-bore-brunt-of-huge-milk- демпинг-апрель /.

[2] Хотя в недавних прогнозах ожидаемые цены на молоко резко увеличивались, себестоимость производства — еще один ключевой фактор, который волнует производителей, поскольку они заглядывают вперед к их ожидаемой рентабельности в 2021 году.Помощь в визуализации прогнозируемой прибыли с учетом ожидаемых цен на молоко и основных производственных затрат, таких как корм, может дать полезную информацию для принятия решений. См. «Инструмент принятия решения о покрытии маржи молочного производства», в котором приведены примеры визуализации и возможности проведения исторического анализа.

Мировая молочная промышленность — статистика и факты

Обзор рынка молока

Что касается производства, подавляющее большинство молочных продуктов производится из коровьего молока.Индия возглавляет список с наибольшим количеством дойных коров среди всех стран — 56,5 миллиона голов, в то время как ведущим производителем коровьего молока в мире является Европа, за которой следуют Соединенные Штаты и Индия. Хотя страны Восточной Азии не имеют долгой истории потребления молока, за последние годы Китай более чем в три раза увеличил объем производства молока внутри страны с 2000 года.Международная торговля

Одним из многих последствий глобализации является то, что молочные продукты теперь потребляются во всем мире, и каждый год огромное количество молока, сыра и других молочных продуктов продается между странами.В 2020 году было экспортировано молочных продуктов на сумму более 55,75 миллиардов долларов США, что является значительным увеличением по сравнению с 39 миллиардами долларов в 2015 году. Европейский Союз, включая такие страны, как Франция, Ирландия и Германия, которые славятся своим сыром и маслом, контролирует 38-процентная доля мирового экспортного рынка молочных продуктов, крупнейшего из всех регионов мира. Только Германия ежегодно экспортирует сыра на 4,6 миллиарда долларов.Ведущие мировые производители молочной продукции

Какими бы очаровательными они ни были, времена небольших семейных молочных ферм давно прошли, и теперь огромные корпорации, такие как Dairy Farmers of America и Fonterra, контролируют значительные доли на мировом рынке молочных продуктов.Группа Nestlé, одна из крупнейших мировых компаний по производству продуктов питания и напитков, заработала около 11 миллиардов швейцарских франков от продаж молочных продуктов в 2020 году, что сделало молочные продукты третьей по величине категорией продуктов для транснационального гиганта.В этом тексте представлена общая информация. Statista не предполагает ответственность за полноту или правильность предоставленной информации. Из-за различных циклов обновления статистика может отображаться более свежей. данные, чем указано в тексте.

Отчет о молочном рынке США 2020-2026

Дублин, 13 ноября 2020 г. (GLOBE NEWSWIRE) — «Молочный рынок США по жидкому молоку (цельному, ароматизированному, с пониженным содержанием жира, пахта и др.), Продуктам (мороженому, замороженному йогурту, щербетам, сырам и т. Сметана), Компании и прогнозы »был добавлен в предложение ResearchAndMarkets.com .

Ожидается, что к концу 2026 года рынок молочных продуктов США достигнет 52 миллиардов фунтов стерлингов.

Потребление жидкого молока на душу населения в Соединенных Штатах сокращается, поскольку люди предпочитают немолочные продукты, такие как соевое молоко, миндальное молоко и другие органические продукты. Многие сегменты молочных продуктов, такие как ароматизированное молоко, творог, нежирное мороженое и свежий йогурт, растут, и в течение прогнозируемого периода они будут расти. Молочный фермер США продолжает бороться за удовлетворение рыночного спроса.

Избыточное предложение — одна из самых больших проблем на рынке молочных продуктов США, поскольку оно вызывает колебания цен и проблемы с маржой.Молочная ферма США не может определить точный спрос для внутреннего потребления и экспортного предложения. Кроме того, многие молочные фермы США закрываются с последней пары лет из-за низкой прибыльности и государственного регулирования.

Поголовье коров в США также сокращается. Среднее количество коров снижалось до 9,336 миллиона в 2019 году с 9,406 миллиона коров в 2017 году. Рост молочной продуктивности на одну корову является одним из основных ключевых факторов молочного рынка США.За последние пару лет молочная промышленность США столкнулась с дефицитом спроса и предложения молока и молочных продуктов.

Таким образом, фактическое прогнозирование молочных продуктов поможет молочному рынку США с точки зрения стабильности колебаний цен и проблем с маржой и т. Д. Потребление цельного молока немного снизилось, но, с другой стороны, цельное молоко с ароматизаторами растет из-за предпочтение среди детей и взрослых при выполнении упражнений. Растут розничные продажи свежезамороженного йогурта.

Молоко производится почти во всех 50 штатах США, западные и северные страны занимают большую долю рынка.В Соединенных Штатах молочная ферма — это семейный бизнес, и они являются членами кооперативного общества производителей. В этом отчете рынок разделен на две части; жидкое молоко и мягкие молочные продукты, которые включают мороженое, йогурт, сыр, сметану и т. д.

Американцы переходят на альтернативные молочные продукты из-за пользы для здоровья, а большая часть населения Соединенных Штатов страдает непереносимостью лактозы. Органическое молоко и молочные продукты являются одними из лучших заменителей обычных молочных продуктов, которые будут препятствовать развитию молочного рынка США в прогнозируемом году.Спрос на сметану в США растет, потому что это основной ингредиент многих рецептов.

Цельное молоко займет самую большую долю рынка в прогнозируемом периоде. Обычное потребление жидкого молока в Соединенных Штатах сокращается, потому что на рынке доступны другие пищевые и функциональные заменители. Спрос на цельное молоко со вкусовыми добавками растет, и эта тенденция сохранится и в будущем.

Ключевые темы:

1. Введение

2.Методология исследования

3. Краткое содержание

4. Динамика рынка

4.1 Драйверы роста

4.2 Вызовы

5. Молочный рынок США

5.1 Обзор

5.2 Розничные продажи

6. США Объем жидкого молока для напитков по сегментам

6.1 Продажи цельного молока

6.2 Ароматизированное цельное молоко

6.3 Обезжиренное молоко

6.4 Пахта

6.5 Прочие жидкие молочные продукты

7.Объем мягких молочных продуктов в США по сегментам

7.1 Мороженое

7.1.1 Обычное

7.1.2 Обезжиренное

7.1.3 Обезжиренное

7.2 Замороженный йогурт

7.3 Щербет

7,4 Другие замороженные молочные продукты

7,5 Йогурт (без заморозки)

7,6 Творог

7,7 Сметана

8. Ключевые участники

8.1 Обзор

8.2 Последние разработки и стратегия

8.3 Выручка

- Nestle USA, Inc,

- Dean Foods Company,

- Danone S.A.,

- Dairy Farmers of America,

- Land O’Lakes, Inc.,

- The Kraft Heinz Company,

- Schreiber Foods Inc.,

- California Dairies, Inc.

Подробнее об этом отчете посетите https://www.researchandmarkets.com/r/333set

Research and Markets также предлагает услуги Custom Research, обеспечивающие целенаправленное, всестороннее и индивидуальное исследование.

Анализ и прогнозы мировых рынков молочных продуктов на сумму более 950 миллиардов долларов США, 2015-2020, 2020-2025F, 2030F

ДУБЛИН, авг.13, 2021 / PRNewswire / — Отчет «Отчет о мировом рынке молочных продуктов за 2021 год: влияние COVID-19 и восстановление до 2030 года» был добавлен к предложению ResearchAndMarkets.com на сайте ResearchAndMarkets.com.

Ожидается, что мировой рынок молочных продуктов вырастет с 675,78 млрд долларов в 2020 году до 722,14 млрд долларов в 2021 году при среднегодовом темпе роста (CAGR) 6,9%. Ожидается, что в 2025 году рынок достигнет 956,26 млрд долларов при среднегодовом темпе роста 7%.

Крупнейшие компании на рынке молочных продуктов включают Nestle; Молочные фермеры Америки; Fonterra Group Cooperative Limited; Danone и Arla Foods.

Рынок молочных продуктов питания состоит из продаж молочных продуктов субъектами (организациями, индивидуальными торговцами и товариществами), которые производят молочные продукты из сырого молока и переработанных молочных продуктов, производят сухие, сгущенные, концентрированные и сгущенные молочные продукты и / или производят некоторые молочные продукты. продукты-заменители.

Компании, работающие в отрасли, упаковывают и распространяют свою продукцию через различные каналы сбыта как отдельным клиентам, так и коммерческим предприятиям. Рынок молочных продуктов разделен на молоко и масло; сыр; сухие, сгущенные и сгущенные молочные продукты, мороженое и замороженные десерты.

Азиатско-Тихоокеанский регион был крупнейшим регионом на мировом рынке молочных продуктов, на который в 2020 году приходилось 42% рынка. Западная Европа была вторым по величине регионом, на который приходилось 25% мирового рынка молочных продуктов. Африка была самым маленьким регионом на мировом рынке молочных продуктов.

Интернет вещей (IoT) все чаще используется для отслеживания молочных продуктов и обеспечения безопасного обращения с ними. Технология Интернета вещей состоит из сети устройств, транспортных средств или других элементов, которые непрерывно обмениваются данными и предоставляют информацию о процессе или системе.

Эта технология используется для отслеживания ингредиентов, используемых в продуктах. Подключенное к Интернету оборудование в грузовиках и холодильных установках можно использовать для мониторинга молочных продуктов и пометить их с указанием условий окружающей среды, таких как температура или местоположение, которые предоставляют информацию о безопасном обращении с продуктом во время транспортировки.

Например, правительство Китая внедрило Национальную платформу отслеживания безопасности пищевых продуктов, используя технологию Интернета вещей для повышения качества и безопасности цепочек поставок продуктов питания.

Ожидается, что растущий спрос на местные экологически чистые продукты питания положительно повлияет на рынок молочных продуктов в течение прогнозируемого периода. При производстве экологически чистых продуктов питания, включая органические молочные продукты, большое внимание уделяется здоровью потребителей, защите окружающей среды и благополучию животных.

Теперь потребители все больше озабочены тем, как выращивают и готовят пищу, и готовы платить немного больше за то, что они считают здоровым. По всей Европе очень высокий уровень импорта (особенно фруктов и овощей), поскольку темпы производства намного ниже, чем потребительские потребности в органической продукции.

Например, по данным Soil Association, продажи органических продуктов в Великобритании в 2019 году выросли на 4,5% и достигли 2,45 миллиарда фунтов стерлингов. Точно так же продажи органических продуктов питания в США увеличились на 5,9% и достигли 47,9 миллиарда долларов, согласно исследованию органической промышленности 2019 года.

Растущий спрос на органические продукты открывает значительные возможности для производителей молочной продукции как в развитых, так и в развивающихся странах, что, вероятно, будет стимулировать рынок в течение прогнозируемого периода.

Ключевые темы:

1. Краткое содержание

2. Структура отчета

3. Характеристики рынка молочных продуктов

3.1. Определение рынка

3.2. Ключевые сегменты

4. Анализ продуктового рынка молочных продуктов

4.1. Ведущие товары / услуги

4.2. Основные характеристики и отличия

4.3. Продукты для развития

5. Цепочка поставок на рынке молочных продуктов

5.1. Цепочка поставок

5.2. Распределение

5.3. Конечные потребители

6. Информация для клиентов молочного рынка

6.1. Предпочтения клиентов

6.2. Размер и рост рынка конечного потребления

7. Тенденции и стратегии рынка молочных продуктов

8. Влияние COVID-19 на молочные продукты

9. Размер и рост рынка молочных продуктов

9.1. Размер рынка

9.2. Исторический рост рынка, стоимость (млрд долларов)

9.2.1. Драйверы рынка

9.2.2. Ограничения на рынке

9.3. Прогноз роста рынка, стоимость (млрд долларов)

9.3.1. Драйверы рынка

9.3.2. Ограничения на рынке

10. Региональный анализ рынка молочных продуктов

10.1. Мировой рынок молочных продуктов, 2020 г., по регионам, стоимость (млрд долл.)

10.2. Мировой рынок молочных продуктов, 2015-2020, 2020-2025F, 2030F, история и прогноз, по регионам

10.3. Мировой рынок молочных продуктов, рост и сравнение доли рынка, по регионам

11.Сегментация рынка молочных продуктов

11.1. Мировой рынок молочных продуктов, сегментация по типу, история и прогноз, 2015-2020, 2020-2025F, 2030F, млрд долларов

- Молоко и масло

- Сыр

- Сухие, сгущенные и выпаренные молочные продукты

- Мороженое и замороженный десерт

11.2. Мировой рынок молочных продуктов, сегментация по каналам распределения, история и прогноз, 2015-2020, 2020-2025F, 2030F, млрд долларов

- Супермаркеты / Гипермаркеты

- Круглосуточные магазины

- Электронная коммерция

- Другое

12.Сегменты молочного рынка

12.1. Глобальный рынок молока и масла, сегментация по типу, 2015-2020, 2020-2025F, 2030F, стоимость (млрд долларов) — Молоко-молочные продукты; Масло сливочное

12.2. Глобальный рынок сыра, сегментация по типу, 2015-2020, 2020-2025F, 2030F, Стоимость (млрд долларов) — Натуральный сыр; Плавленый сыр

12.3. Глобальный рынок сухих, сгущенных и сгущенных молочных продуктов, сегментация по типу, 2015-2020, 2020-2025F, 2030F, стоимость (млрд долларов) — Сухие молочные продукты; Сгущенный молочный продукт; Сгущенный молочный продукт

12.4. Глобальный рынок мороженого и замороженных десертов, сегментация по типу, 2015-2020, 2020-2025F, 2030F, стоимость (млрд долларов) — мороженое; Замороженный десерт

13. Показатели рынка молочных продуктов

13.1. Объем рынка молочных продуктов, процент от ВВП, 2015-2025 гг., Мировой

13.2. Средние расходы на рынке молочных продуктов на душу населения, 2015-2025 гг., В мире

Упомянутые компании

- Nestle

- Молочные фермеры Америки

- Fonterra Group Cooperative Limited

- Danone

- Arla Foods

Для получения дополнительной информации об этом отчете посетите https: // www.researchchandmarkets.com/r/k6m62y

Контактное лицо для СМИ:

Research and Markets

Лаура Вуд, старший менеджер

[адрес электронной почты защищен]

Для работы в офисе EST звоните + 1-917-300-0470

Для бесплатного звонка в США / Канаду + 1-800-526-8630

для офиса по Гринвичу Часы работы Звоните + 353-1-416-8900

Факс в США: 646-607-1904

Факс (за пределами США): + 353-1-481-1716

ИСТОЧНИКИ Исследования и рынки

Ссылки по теме

http: // www.researchchandmarkets.com

Еженедельный дайджест молочной продукции: USDA публикует годовой отчет о рынке и торговле молочной продукции

Новости

Еженедельный дайджест молочной продукции: USDA публикует годовой отчет о рынке и торговле молочной продукции

23 июля 2021 г.Министерство сельского хозяйства США прогнозирует высокие показатели мирового молочного сектора на фоне резкого роста импортного спроса в Китае.

Годовой отчет Министерства сельского хозяйства США о рынке и торговле молочной продукции

Министерство сельского хозяйства США в своем годовом отчете по молочным продуктам сообщило, что мировые цены на молочные продукты относительно высоки, во многом из-за беспрецедентного импортного спроса на молочные продукты со стороны Китая.В этом году, с января по май, импорт молочных продуктов в Китай вырос почти на 17% и достиг 6,4 миллиарда долларов. В Китае резко вырос импортный спрос на широкий спектр молочных продуктов, в частности жидкое молоко, сухое молоко, сыворотку и продукты из сыворотки.

Возможно, самым удивительным стал недавний всплеск импорта сухого обезжиренного молока (SMP), который отошел от традиционной схемы закупок. В прошлом приток SMP был более заметным в первом квартале из-за соглашений о свободной торговле (FTA) с Новой Зеландией и Австралией.После этого они стабилизировались на уровне около 20 000-30 000 тонн в месяц на конец года. В этом году импорт SMP выходит на новую траекторию, неуклонно увеличиваясь с февраля, и в настоящее время он вырос на 50 процентов по сравнению с прошлым годом. Согласно прогнозам, импорт SMP в Китай достигнет рекордных 480 000 тонн.