Особая выкладка на полках за год изменила спрос на молочную продукцию :: Бизнес :: РБК

Снижается ли производство дешевых аналогов

Россияне действительно стали потреблять меньше продуктов с заменителями молочного жира и отказываются, например, от сырных продуктов в пользу традиционных сыров, констатирует гендиректор Национального союза производителей молока (Союзмолоко) Артем Белов. Именно в категории сыров, по его словам, доля товаров с заменителями молочного жира наиболее заметная и составляет сейчас около 20–25% рынка.

Читайте на РБК Pro

Чиновники нашли способ снизить расходы молочников на маркировку

При этом производство сырных продуктов, по данным Союзмолока, снижается уже два года подряд. После введения новых правил продажи за год, с июля 2019-го по май 2020 года, выпуск этих продуктов упал по сравнению с аналогичным периодом предыдущего года почти на 4%, до 163,8 тыс. т. Одновременно производство классических сыров выросло за это же время на 12%, до 498,9 тыс. т. Снижение потребления продуктов с заменителями молока сформировало, по словам Белова, дополнительный спрос на сырое молоко у переработчиков: по итогам 2019 года спрос вырос на 3%, или 1 млн т, и «это неплохой прирост».

На ситуацию с изменением потребления продуктов с заменителями молочного жира в 2019 году повлияло три фактора, отмечает гендиректор Союзмолока Артем Белов.

Во-первых, это полноценное внедрение системы электронной ветеринарной сертификации «Меркурий» в молочной отрасли. С ноября 2019 года система, цель которой — прослеживать продукты животного происхождения «от поля до прилавка» и бороться с фальсификацией, фиксирует все сырье и готовые продукты из молока на рынке. Внедрение этой системы снизило объемы фальсификата на молочном рынке, признает Белов.

Второй фактор — внесение изменений в техрегламент в части наименования продуктов. Производителям, например, запретили называть сырным продуктом молокосодержащие продукты с заменителями молочного жира, произведенные по технологии сыра.

Наконец, третьим повлиявшим на рынок фактором было разделение на полках магазинов продуктов с заменителями молочного жира и без них. Влияние какого-то одного из решений на ситуацию оценить сложно, считает Белов, но их общий эффект он оценивает положительно.

Но в этом году картина уже может быть другой. В мае 2020 года Росстат зафиксировал существенный рост производства сырных продуктов на 16%, до 16,5 тыс. т. Этот рост, который зафиксировал Росстат, может быть обусловлен пандемией коронавируса, вызвавшей рецессию в экономике и падение доходов населения, считает Белов из Союзмолока. Он прогнозирует, что на фоне снижения уровня жизни спрос на более дешевые молокосодержащие продукты с заменителями молочного жира может в этом году опять вырасти.

ВСЕРОССИЙСКИЙ СПРАВОЧНИК “МОЛОЧНАЯ ОТРАСЛЬ 2020”

Информационное агентство Milknews при поддержке Национального союза производителей молока представляет новый выпуск Всероссийского справочника “Молочная отрасль-2020”. Это четвертое издание, подготовленное при содействии органов управления АПК субъектов Российской Федерации и Минсельхоза России.

В справочнике представлены наиболее полные официальные данные по объемам производства молочной продукции каждого региона и производителя, а также сведения об объемах государственной поддержки молочной отрасли по каждому региону в динамике. Также он включает информацию о потреблении молока и молочных продуктов в субъектах РФ. Сведения, представленные в справочнике, базируются на официальных данных и прогнозных расчетах аналитиков Союзмолоко и Milknews.

В издании приведены данные о месте каждого региона в структуре общероссийского рынка по основным показателям. Читатели также найдут в нем колонку генерального директора Союзмолоко Артема Белова, интервью c исполнительным директором управления развития бизнеса по отраслям Департамента развития корпоративного бизнеса блока “Корпоративно-инвестиционный бизнес” ПАО “Сбербанк” Татьяной Крейтор, беседу с технологом компании «Альфа Л Сервис» Игорем Абрамовым, а также статью об эффективной организации молокоперерабатывающего завода.

Справочник можно скачать по ссылке на сайте Milknews и Союзмолоко совершенно бесплатно благодаря поддержке партнеров: генеральный спонсор — “ПАО Сбербанк”, официальный спонсор — “Альфа Л Сервис”, спонсоры — АТЛ, DMP, НовиСтем, IBS, Империал.

Если вы нашли ошибку в справочнике, напишите нам на [email protected], и мы ее исправим! При этом просим вас указывать номер страницы с ошибкой или присылать скриншот, чтобы коректная информация была внесена быстрее и точнее.

Для получения бесплатной копии справочника в формате PDF укажите наименование организации и вашу электронную почту.Справочник можно скачать по ссылке, которая будет отправлена на email после заполнения формы.

О производстве молочных продуктов в России по виду в 2019-2020 гг.

Предлагаем Вашему вниманию аналитическую статью касательно производства молочных продуктов в России по виду в 2019-2020 гг. Материал является выдержкой из исследования Рынок молока и молочных продуктов: отраслевые показатели в 2012-2020 гг. (выпуск за февраль 2020).

Ниже рассмотрена динамика производства сырого молока, переработанного молока, сухого молока, молока и сливок сгущенных, сливок свежих, масла сливочного, сыров, продуктов сырных и творога, кисломолочных продуктов (сметана, кефир, йогурт), сыворотки сухой и мороженного. Статистика по молочным продуктам основана на данных о промышленном производстве. Здесь не учитывается производство молочных продуктов в частных подворьях. По сырому молоку статистика включает в себя как промышленное производство, так и производство в хозяйствах населения.

Важно! Все готовые исследования рынка молока и молочных продуктов публикуются по ссылке База готовых исследований. Молоко и молочные продукты.

Онлайн статистика рынка молока и молочных продуктов представлена по ссылке: Статистика онлайн.

Производство молока

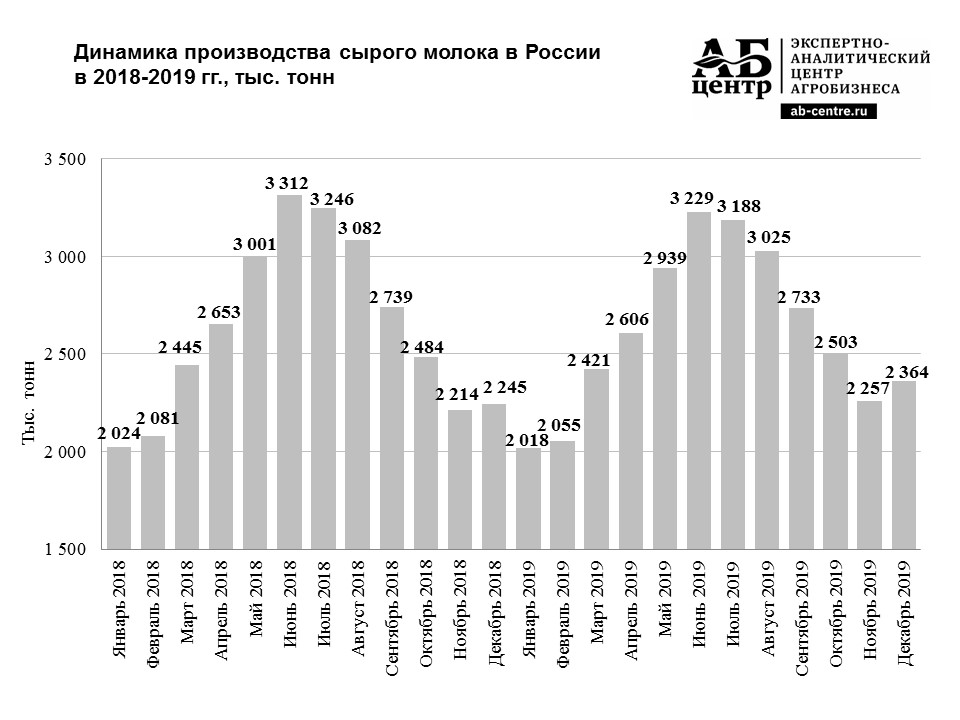

Производство сырого молока. В 2019 году, по отношению к 2018 году, производство сырого молока в России сократилось на 0,6% (на 188,0 тыс. тонн) и составило 31 338,0 тыс. тонн. За два года (к 2017 году) выросло на 0,5% (на 154,0 тыс. тонн), за три года — на 1,9% (на 579,0 тыс. тонн), за пять лет также выросло — на 1,9% (на 591,0 тыс. тонн).

Часть этого объема проходит первичную обработку (переработанное молоко) и направляется в реализацию, часть объема служит сырьём для производства молочных продуктов.

Производство молока (кроме сырого). Объем производства переработанного молока в России, в 2019 году, составлял 5 370,5 тыс. тонн, что на 3,8% (на 211,2 тыс. тонн) меньше, чем в 2018 году. За два года, по отношению к 2017 году, производство молока (кроме сырого) сократилось на 0,8% (на 42,6 тыс. тонн), за три года — на 1,9% (на 106,6 тыс. тонн). За пять лет (к 2014 году) выросло на 1,0% (на 51,0 тыс. тонн).

В январе 2020 года объемы производства переработанного молока в России составляли 457,4 тыс. тонн. Это на 0,4% (1,9 тыс. тонн) больше, чем в январе 2019 года.

См. также: О ценах на молоко в России в 2012-2020 гг., данные на февраль 2020 года

Производство сухого молока

Производство сухого молока. Общая динамика. Суммарные объемы производства сухого молока в России в 2019 году составляли 146,0 тыс. тонн, что на 15,7% (на 19,8 тыс. тонн) больше, чем в 2018 году. За два года, по отношению к 2017 году, они выросли на 9,3% (на 12,4 тыс. тонн), за три года — на 24,5% (на 28,8 тыс. тонн). За пять лет (к 2014 году) суммарные объемы производства сухого молока в России снизились на 1,6% (на 2,4 тыс. тонн).

В январе 2020 года производство сухого молока в России, находилось на отметках в 10,2 тыс. тонн, что на 49,5% (на 3,4 тыс. тонн) больше, чем в январе 2019 года.

Производство сухого молока (жирность менее 1,5%). В 2019 году, по отношению к 2018 году, производство сухого молока (с жирностью менее 1,5%) в России, выросло на 22,1% (на 15,6 тыс. тонн) и составляло 86,1 тыс. тонн. За два года (к 2017 году) выросло на 22,0% (на 15,5 тыс. тонн), за три года — на 36,2% (на 22,9 тыс. тонн). За пять лет (к 2014 году) производство сухого молока (с жирностью менее 1,5%) в России, выросло на 2,2% (на 1,8 тыс. тонн).

В январе 2020 года производство сухого молока (с жирностью менее 1,5%) составляло 5,9 тыс. тонн. Это на 53,1% (на 2,1 тыс. тонн) больше, чем в январе 2019 года.

Производство прочего сухого молока. В 2019 году показатели находились на отметках в 59,9 тыс. тонн. Это на 7,5% (на 4,2 тыс. тонн) больше, чем годом ранее. За два года, по отношению к 2017 году, производство прочего сухого молока сократилось на 5,0% (на 3,1 тыс. тонн), за три года выросло на 10,9% (на 5,9 тыс. тонн). За пять лет, по отношению к 2014 году, производство прочего сухого молока снизилось на 6,7% (на 4,3 тыс. тонн).

В январе 2020 года, производство прочего сухого молока составляло 4,2 тыс. тонн, что на 44,7% (на 1,3 тыс. тонн) больше, чем в январе 2019 года.

В общей структуре производства сухого молока в России, в 2019 году 59,0% пришлось на сухое молоко (с жирностью менее 1,5%) и 41,0% — на прочее.

См. также: О ценах на сухое молоко в России в 2012-2020 гг., данные на январь 2020 года

Производство молока и сливок сгущенных

В 2019 году объем производства молока и сливок сгущенных составлял 263,0 тыс. тонн. Это на 7,2% на (20,4 тыс. тонн), больше чем годом ранее. За два года, по отношению к 2017 году, оно -сократилось на 10,9% (на 32,1 тыс. тонн). За три года (к 2016 году) производство молока и сливок сгущенных В России, также сократилось на 10,9% (на 32,3 тыс. тонн), за пять лет — на 9,5% (на 27,4 тыс. тонн).

В январе 2020 года, производство молока и сливок сгущенных составляло 17,6 тыс. тонн. Это на 10,5% (на 2,1 тыс. тонн) меньше, чем в январе 2019 года.

Производство сливок свежих

Суммарные объемы производства сливок свежих в 2019 году составляли 161,9 тыс. тонн, что на 7,3% (на 11,0 тыс. тонн) больше, чем в 2018 году. За два года, по отношению к 2017 году, они выросли на 5,8% (на 8,8 тыс. тонн), за три года — на 29,3% (на 36,7 тыс. тонн), за пять лет — на 40,2% (на 46,4 тыс. тонн).

В январе 2020 года производство сливок свежих в России, находилось на отметках в 15,1 тыс. тонн, что на 10,8% (на 1,5 тыс. тонн) превышает показатели за январь 2019 года.

Производство масла сливочного

В 2019 году, по отношению к 2018 году, производство масла сливочного выросло на 0,2% (на 0,5 тыс. тонн) и составляло 257,0 тыс. тонн. За два года (к 2017 году) оно сократилось на 4,3% (на 11,5 тыс. тонн), за три года — выросло на 4,4% (на 10,8 тыс. тонн). За пять лет (к 2014 году) производство масла сливочного в России выросло на 2,5% (на 6,3 тыс. тонн).

В январе 2020 года, производство масла сливочного находилось на отметках в 25,1 тыс. тонн, что на 19,9% (на 3,6 тыс. тонн) больше, чем в январе 2019 года.

См. также: О ценах на сливочное масло в России в 2012-2020 гг., данные на февраль 2020 года

Производство сыров, продуктов сырных и творога

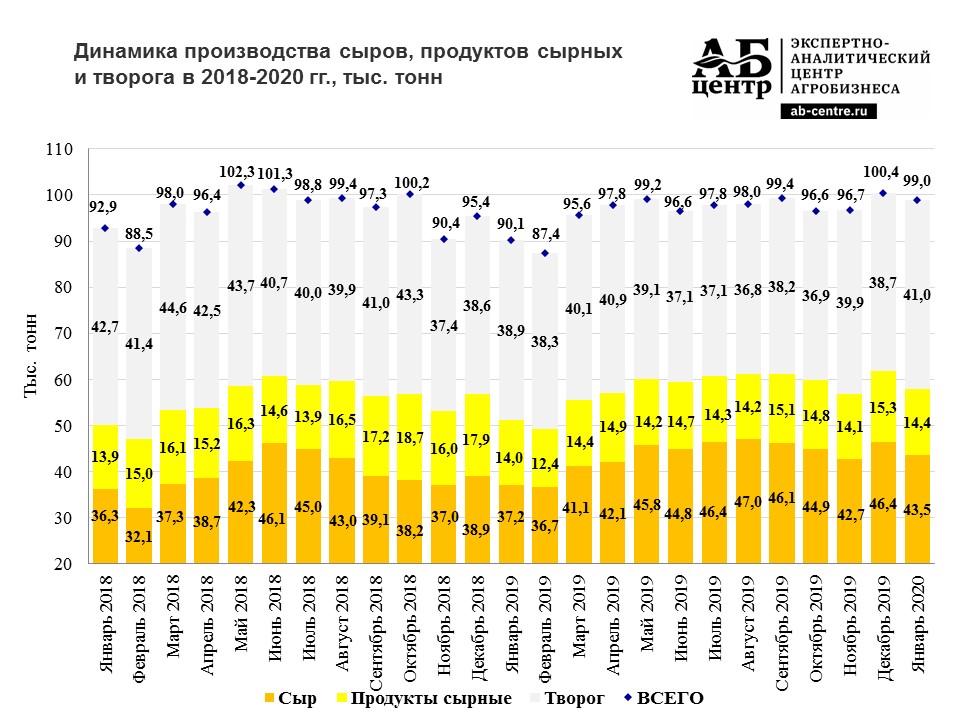

Производство сыров, продуктов сырных и творога. Общая динамика. Суммарные объемы производства сыров, продуктов сырных и творога, по расчетам АБ-Центр, в 2019 году составляли 1 155,7 тыс. тонн, что на 0,4% (на 5,1 тыс. тонн) меньше, чем в 2018 году. За два года, по отношению к 2017 году, они выросли на 1,0% (на 10,9 тыс. тонн), за три года — на 15,3 (на 153,3 тыс. тонн), за пять лет — на 31,9% (на 279,4 тыс. тонн).

В январе 2020 года, суммарные объемы производства сыров, продуктов сырных и творога в России составляли 99,0 тыс. тонн. Это на 9,8% (на 8,8 тыс. тонн) больше, чем в январе 2019 года.

Производство сыров. В 2019 году оно составляло 521,3 тыс. тонн. Это на 10,0% (на 47,3 тыс. тонн) больше, чем годом ранее. За два года производство выросло на 13,1% (на 60,4 тыс. тонн), за три года — на 13,0% (на 59,9 тыс. тонн). За пять лет, по отношению к 2014 году, производство сыров в России выросло на 38,1% (на 143,8 тыс. тонн).

В январе 2020 года, производство сыров составляло 43,5 тыс. тонн. По отношению к январю 2019 года, оно выросло на 17,0% (на 6,3 тыс. тонн).

Производство продуктов сырных. В 2019 году производство сырных продуктов составляло 172,4 тыс. тонн, что на 9,9% (на 19,0 тыс. тонн) меньше, чем годом ранее. По отношению к 2017 году, производство сократилось на 10,8% (на 21,0 тыс. тонн). За три года (к 2016 году) — выросло на 26,3% (на 35,8 тыс. тонн), за пять лет — на 49,1% (на 56,7 тыс. тонн).

В январе 2020 года, производство продуктов сырных в России составляло 14,4 тыс. тонн, что на 2,8% (на 0,4 тыс. тонн) больше, чем в январе 2019 года.

Производство творога. В 2019 году оно составляло 462,1 тыс. тонн. Это на 6,8% (на 33,5 тыс. тонн) меньше, чем годом ранее. За два года, по отношению к 2017 году, производство творога сократилось на 5,8% (на 28,5 тыс. тонн), за три года — выросло на 14,2% (на 57,5 тыс. тонн), за пять лет — на 20,6% (на 78,9 тыс. тонн).

В январе 2020 года, производство творога в России составляло 41,0 тыс. тонн. По отношению к январю 2019 года, оно выросло на 5,4% (на 2,1 тыс. тонн).

В структуре производства сыров, творога и продуктов сырных в 2019 году 45,1% приходилось на сыры, 14,9% — на продукты сырные и 40,0% — на творог.

Производство кисломолочных продуктов

Производство кисломолочных продуктов. Общая динамика. В 2019 году суммарные объемы производства кисломолочных продуктов в России составляли 2 758,3 тыс. тонн, что на 2,2% (на 62,7 тыс. тонн) больше, чем в 2018 году. За два года, по отношению к 2017 году, они сократились 5,2% (на 150,0 тыс. тонн), за три года — на 10,2% (на 314,2 тыс. тонн), за пять лет (к 2014 году) — на 9,6% (на 293,8 тыс. тонн).

В январе 2020 года, суммарное производство кисломолочных продуктов в России находилось на отметках в 231,4 тыс. тонн. Это на 1,9% (на 4,2 тыс. тонн) больше, чем в январе 2019 года.

Производство сметаны. В 2019 году производство сметаны в России, составляло 511,7 тыс. тонн. По отношению к 2018 году, оно сократилось на 5,3% (на 28,5 тыс. тонн), за два года (к 2017 году) — на 10,1% (на 57,8 тыс. тонн), за три года — на 12,5% (на 73,1 тыс. тонн). За пять лет, по отношению к 2014 году, производство сметаны в России сократилось на 6,9% (на 38,1 тыс. тонн).

В январе 2020 года, производство сметаны в России находилось на отметках в 43,2 тыс. тонн. По отношению к январю 2019 года, оно выросло на 2,7% на (1,1 тыс. тонн).

Производство кефира. В 2019 году, по отношению к 2018 году, производство кефира в России сократилось на 5,5% (на 55,8 тыс. тонн), за два года (к 2017 году) — на 6,6% (на 68,0 тыс. тонн), за три года — на 9,4% (на 100,6 тыс. тонн). За пять лет (к 2014 году) производство кефира в России сократилось на 10,8 % (на 117,1 тыс. тонн).

В январе 2020 года, по отношению к январю 2019 года, производство кефира в России выросло на 0,6% (на 0,5 тыс. тонн) и составило 82,0 тыс. тонн.

Производство йогурта. Производство йогурта в России в 2019 году, находилось на отметках в 819,3 тыс. тонн. Это на 4,6% (на 35,8 тыс. тонн) больше, чем годом ранее. За два года (к 2017 году) оно выросло на 3,6% (на 28,5 тыс. тонн), за три года — на 6,8% (на 52,1 тыс. тонн), за пять лет (к 2014 году) — на 5,3% (на 41,4 тыс. тонн).

В январе 2020 года, объемы производства йогурта в России составляли 67,8 тыс. тонн, что на 3,4% (на 2,2 тыс. тонн) больше, чем в январе 2019 года.

Производство прочих кисломолочных продуктов. Объемы производства прочих кисломолочных продуктов в 2019 году, составляли 461,3 тыс. тонн. Это на 3,0% (на 14,2 тыс. тонн) превышает показатели 2018 года. За два года, по отношению к 2017 году, они сократились на 10,3% (на 52,7 тыс. тонн), за три года — на 29,5% (на 192,6 тыс. тонн), за пять лет — на 28,1% (на 180,0 тыс. тонн).

В январе 2020 года, производство прочих кисломолочных продуктов в России, составляло 38,4 тыс. тонн, что на 0,9% (на 0,4 тыс. тонн) превышает показатели за январь 2019 года.

В общей структуре производства кисломолочных продуктов в России в 2019 году 35,0% пришлось на кефир, 29,7% — на йогурт, 18,6% — на сметану и 16,7% на прочие кисломолочные продукты.

Производство сыворотки сухой

В 2019 году производство сыворотки сухойнаходилось на отметках в 150,3 тыс. тонн, что на 12,4% (на 16,6 тыс. тонн) больше, чем годом ранее. За два года оно выросло на 17,7% (на 22,6 тыс. тонн), за три года — на 27,5% (на 32,4 тыс. тонн). за пять лет (к 2014 году) — на 62,1% (на 57,5 тыс. тонн).

В январе 2020 года, объем производства сыворотки сухой В России составляли 14,6 тыс. тонн, что на 29,0% (на 3,3 тыс. тонн) превышает показатели за январь 2019 года.

См. также: О ценах на сухую сыворотку в России в 2012-2020 гг., данные на январь 2020 года

Производство мороженного

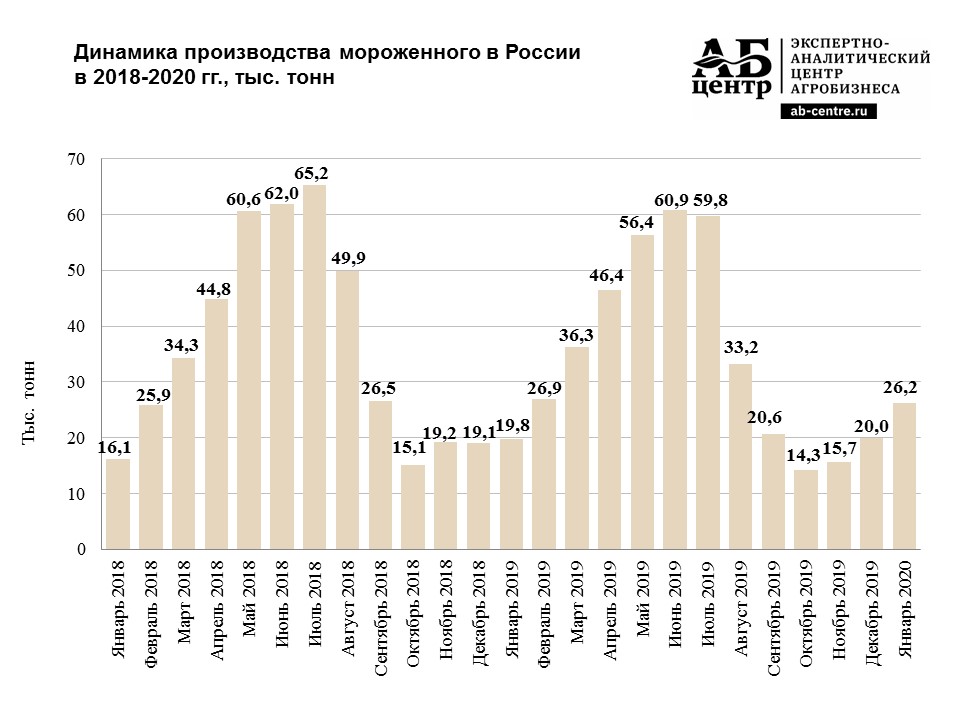

В 2019 году производство мороженного в России составило 410,3 тыс. тонн, что на 6,4% (на 28,3 тыс. тонн) меньше, чем годом ранее. По отношению к 2017 году, производство выросло на 8,9% (на 33,6 тыс. тонн), за три года (к 2016 году) — на 0,9% (на 3,7 тыс. тонн), за пять лет — на 9,2% (на 35,7 тыс. тонн).

В январе 2020 года, по отношению к январю 2019 года, производство мороженного в России выросло на 32,2% (на 6,4 тыс. тонн).

Источник: Экспертно-аналитический центр агробизнеса «АБ-Центр» www.ab-centre.ru. При частичном или полном использовании материалов, активная гиперссылка на данную статью обязательна.

Молочные тренды: чего ждать от отрасли в 2020?

Сибирский регион один из лидеров в производстве сырого молока в России. Он имеет очень высокий потенциал, но, по разным причинам, раскрывает его не так быстро, как бы хотелось, и не в той мере, в которой ожидалось всеми участниками рынка. На площадке агропромышленного форума Артем Белов рассказал о современных трендах в молочной отрасли, об успешном опыте ряда производителей, о причинах проблем и, конечно же, о прогнозах не несколько лет вперед.

В настоящее время во всем мире складывается интересная ситуация, а именно сокращение поголовья, но в то же самое время и прирост суточного надоя. И это глобальный тренд.

В России, Китае, ЕС, Новой Зеландии и США с точки зрения поголовья динамика нулевая или отрицательная. Однако везде отмечается рост продуктивности от 0,5% до 1,5% в год. Например, поголовье Северной Америки сократилось в 3 раза, при этом производство увеличилось на десятки процентов. В связи с этим задача увеличения поголовья больше не стоит. На смену ей пришла необходимость в увеличении продуктивности и повышении эффективности производства.

МОЛОЧНЫЕ БЕРЕГА СИБИРСКОГО ФЕДЕРАЛЬНОГО ОКРУГА

Если говорить о ситуации в Сибирском федеральном округе, то он полностью вписывается в глобальный тренд: фактически все его регионы увеличили объем производства, сократив при этом поголовье (кроме Хакассии, Алтая и Тывы, которые увеличили поголовье, но снизили эффективность производства). По поголовью коров лидером в СФО является Новосибирская область: 127 тыс. голов, среднесуточный удой составляет 12,1 л.

Валовое количество молока по Новосибирской области выросло на 12%. Хотя в сравнении с прошлым годом поголовье в НСО уменьшилось на 92 головы.

«По надою в Новосибирской области мы видим рост 1,3 л, что составляет 12%, отметил Игорь Елесеенко, член правления Национального союза производителей молока. Сегодня область производит 1370 тонн сырого молока, хотя потребление по оценке Минсельхоза в пересчете на сырое молоко 700 тонн в сутки. Это профицит молока, которое мы вывозим в основном в другие регионы. В первую очередь, в Алтайский край. Также в последнее время Томская и Кемеровская области стали активно закупать молоко на новосибирском рынке».

По сравнению с прошлым годом заметна серьезная прибавка по молоку 150 тонн. Драйверами роста являются крупные агрохолдинги «Сибирская нива», «Русское поле» и племзавод «Ирмень».

Однако, по словам генерального директора «Национального союза производителей молока» (СОЮЗМОЛОКО) Артема Белова, далеко не всегда локомотивами развития являются гиганты производства.

«Прирост, который вы получили за последние 5 лет в производстве сырого молока, произошел за счет роста эффективности действующих ферм. За счет модернизации, за счет улучшения рациона кормления, улучшения генетики. Приведу цифры: в среднем по России за последние 6 лет продуктивность выросла на 20–25%. Конечно, новые комплексы дали определенный прирост, но все же ключевую роль сыграли действующие хозяйства», отметил эксперт.

Следуя общемировой тенденции, повышается эффективность российских сельскохозяйственных предприятий, растет продуктивность животных. И на этом фоне снижается общее поголовье.

Например, продуктивность выросла от 5% в Ростовской области и до 30% в Кировской и в Воронежской. Интересен в этом плане вопрос о крупных холдингах: если, например, в Воронежской области прирост по молоку образовался за счет крупных инвесторов, то в Кировской области не было построено практически ни одного объекта. Но в это же самое время продуктивность здесь значительно выросла. Причина такого подъема очевидна и заключается она в том, что сельхозпроизводители сосредоточили внимание на модернизации производства и улучшении генетики поголовья, что привело к экономической эффективности хозяйств. В Кировской области смогли грамотно разработать стратегию и раскрыть потенциал производства. Ее пример здесь показателен: как с минимальными инвестициями можно добиться высоких результатов.

ФАКТОРЫ ПОЛОЖИТЕЛЬНЫЕ И ОТРИЦАТЕЛЬНЫЕ

На данный момент в молочной отрасли России сформировались особые тренды, которые, так или иначе, влияют на ее развитие. К положительным можно отнести девальвацию 2014 года и санкции, которые создали для отрасли тепличные условия. Свою роль сыграла и государственная поддержка. В результате за последние пять лет значительно выросло производство товарного молока, а общий объем увеличился на 2,5 млн тонн — это около 15%.

Однако существует целый ряд факторов, который оказал негативное влияние на развитие. «Отрасль очень чувствительна к доходам населения, которые в последние годы, к сожалению, падают. Это приводит к достаточно прогнозируемым результатам — снижение потребления молока и молочной продукции,— отметил Артем Белов.— В молочном эквиваленте, по данным РОССТАТа, с 2012 по 2018 годы потребление снизилось более чем на 15 кг. Это — одна из серьезных угроз для молочного рынка в среднесрочной перспективе».

Сейчас ожидается увеличение потребления молока за счет обеления рынка, то есть ухода с него фальсифицированной продукции, и перераспределения части производства в традиционные молочные продукты. Поэтому эксперт прогнозирует прирост потребления. По оценкам «СОЮЗМОЛОКО», в текущем году он составит 800–900 тыс. тонн дополнительно за счет спроса на сырое молоко тех производителей, которые ранее не использовали его в производстве молочных продуктов либо использовали, но частично.

«С начала года потребление сырных продуктов на заменителях молочного жира снизилось примерно на 20%. При этом за аналогичный период времени потребление сыров выросло на 8%. То есть, если рассматривать категорию «сыры и сырные продукты», мы будем наблюдать падение. Но если пересчитать на молоко, то увидим рост потребления,— рассказал Артем Белов.— В данном случае серьезное влияние оказала система «Меркурий». Свою роль сыграли изменения в техническом регламенте продуктов с заменителями животных жиров, которые произошли в январе 2018 года. По нашим оценкам, если ничего принципиально не изменится, даже при стагнации доходов населения спрос на качественные молочные продукты может увеличиться».

В целом сейчас наблюдается снижение доли фальсификата на рынке. Эксперты отмечают несколько интересных разнонаправленных тенденций. Так, например, снижается потребление традиционных продуктов (молоко, кефир, творог), несмотря на то, что они входят в категорию самых доступных. Вместе с этим растет потребление таких продуктов как йогурты, молочные десерты и т. д. В качестве одной из причин отмечают расслоение общества.

Общей тенденцией является также снижение производства по кисломолочным продуктам и по питьевому молоку, но при этом, как уже отмечалось, происходит рост производства сыров и сырных продуктов.

Потенциал по производству сыров очень высок. В настоящее время планируется к реализации большое количество проектов, которые приведут к тому, что прирост производства сыров и сырных продуктов составит до 50%, объем производства увеличится практически в 1,5 раза. С точки зрения рыночной конкуренции и места основных игроков такая производственная трансформация сильно повлияет на рынок.

Кроме того, важна роль Республики Беларусь: после запрета на ввоз сухого молока в Россию, белорусы серьезно нарастили производство сыров. В результате в этом году мы видим прирост импорта из Беларуси примерно на 40%. При этом Россия также нарастила производство сыров, и их запасы уже на 15% выше, чем в прошлом году. Получается, что производство сыра — это один из самых существенных факторов, который будет влиять на ситуацию на рынке в краткосрочной и среднесрочной перспективе.

ОБ ИМПОРТЕ И ЭКСПОРТЕ

Еще один очень важный фактор, который влияет на ситуацию на рынке, прежде всего на сырьевом, это импорт. Если в начале года наблюдалось резкое падение цен на сырье, то сейчас, после плавного роста, цены на сырое молоко достигли пиковых значений. Одна из причин серьезное сокращение импорта. Опять же, сыграл роль запрет ввоза сухих продуктов из Беларуси, что помогло стабилизировать и в итоге поднять цены на сырое молоко. Объем импорта упал по сравнению с 2012 и 2014 годами примерно на 40%.

Ситуация на российском рынке во многом зависит от того, насколько будут сбалансированы отношения с Беларусью, доля продуктов которой составляет 80% российского продовольственного импорта.

Эксперт «Национального союза производителей молока» также отметил, что белорусы успешно экспортируют свои продукты не только в Россию. В последние годы они активно осваивают китайский рынок. По итогам 2019 года ожидается, что экспорт белорусской продукции в Китай составит $100 млн. С одной стороны, кажется, что это немного, но с точки зрения регулирования рынка 5% это достаточно существенный объем. Поэтому отсутствие запасов из Беларуси это то, что сейчас влияет на рынок, прежде всего на сырьевой, на стоимость сырого молока, которая сейчас находится на достаточно высоком уровне.

Экспорт молока и молочных продуктов это отдельная тема. В настоящее время объем экспорта составляет $300 млн. При этом наибольшая часть продукции поставляется в страны СНГ. Это продукты B2C, прежде всего, брендованные товары, это десертная группа, мороженое, сгушенное молоко. Экспортный потенциал есть и достаточно неплохой, но нужно очень четко понимать, с каким продуктом и куда выходить. А именно грамотно рассчитывать спрос в соответствии с локацией. Так, продукты, рассчитанные на конечного покупателя постсоветского пространства, скорее всего, будут иметь неэффективные продажи в Китае.

«С другой стороны, есть продукты биржевые продукты В2В. Сейчас мы практически их не экспортируем, но потенциально мировой рынок по этим продуктам порядка $40 млрд, поделился Артем Белов. Это не цифра потребления, это цифра оборота мировой торговли по этим продуктам. Это очень существенная сумма, которая растет достаточно динамично. Мы сейчас уже можем быть конкурентоспособными по сыворотке. Есть определенные резервы по стоимости сырья и экономики переработки этого сырья».

ЧЕГО ЖДАТЬ?

Спрос на молоко по всей России вырос. И для того, чтобы его удовлетворить одним из инструментов является даже не строительство новых комплексов, а работа с эффективностью.

«Мы, все же, ожидаем, что та динамика, которая сейчас набрана, сохранится в производстве сырого молока и в ближайшие годы за счет открытия новых проектов и за счет повышения эффективности. Есть цифры по прогнозу до 2024 года: среднегодовые темпы роста производства товарного молока 600–700 тыс. тонн в России в ближайшей среднесрочной перспективе», подытожил Артем Белов.

В 2020 году прогнозируется рост потребления 600– 700 тыс. тонн за счет легализации и обелении рынка. Будет наблюдаться сокращение потребления продуктов с заменителями животных жиров. В абсолютном выражении прироста рынка не ожидается. Рост потребления молока будет обеспечен приростом товарного молока, которое тоже прогнозируется в следующем году примерно на уровне 2–2,7% или около 600 тыс. тонн в среднем по России.

Ольга СЕКЕРСКАЯ

Обязательная маркировка отдельных видов молочной продукции начнется 1 июня 2020 года — Экономика и бизнес

МОСКВА, 15 ноября. /ТАСС/. Премьер-министр РФ Дмитрий Медведев утвердил введение обязательной маркировки отдельных видов молочной продукции с 1 июня 2020 года. Соответствующее распоряжение премьер-министр подписал 8 ноября. При этом продажа товаров, произведенных до введения обязательной маркировки, возможна до 1 декабря 2020 года.

«Подписанным распоряжением устанавливается срок введения обязательной маркировки отдельных видов молочной продукции — 1 июня 2020 года», — говорится в сообщении на сайте правительства.

При этом Минпромторгу поручено при разработке правил маркировки средствами идентификации отдельных видов молочной продукции предусмотреть, что ввод в оборот такой продукции без нанесения средств идентификации и передачи в информационную систему мониторинга сведений о маркировке, а также оборот и вывод из оборота отдельных видов молочной продукции, не маркированных средствами идентификации, допускается до 1 декабря 2020 года. Планируется, что это позволит обеспечить организациям отрасли плавный переход к новой вводимой системе маркировки продукции и минимизировать риски негативных последствий такого перехода на товарном рынке и в сфере обмена данными.

С 15 июля 2019 года по 29 февраля 2020 года в России проводится эксперимент по маркировке молочных продуктов. Согласно постановлению правительства РФ, маркируются молоко и сливки, сухое молоко и сливки, кисломолочные продукты (кефир, йогурт и др.), молочная сыворотка, сливочное масло, сыры, творог и другие продукты. Полномочия оператора информационной системы, осуществляющего информационное обеспечение эксперимента, закреплены за Центром развития перспективных технологий (ЦРПТ).

Как отметил заместитель гендиректора ЦРПТ Реваз Юсупов, в созданной цифровой системе маркировки сейчас прослеживается 5,8 млрд кодов, в том числе лекарств, сигарет, обуви, шуб. «Система легко адаптируется к новым отраслям, готова к росту нагрузки и количества участников, подключению молочной и других отраслей», — уверен он. В эксперименте по маркировке молочной продукции, по данным оператора, участвуют несколько десятков участников — как производителей, так и дистрибьюторов, и розничных компаний.

Юсупов пояснил, что для производителей найдено решение печати цифровых кодов в типографии, в момент производства упаковки. Компании считали это одним из наиболее сложных элементов подключения к системе. Печать в типографии позволяет снизить до нуля затраты компаний на печатающее оборудование на линиях. Технология успешно апробирована на продукции «Курского молока», добавил он.

О маркировке

Сейчас в России проходят эксперименты по маркировке товаров в нескольких отраслях. В 2019 г. поэтапно вводится обязательная маркировка табака, духов, обуви, шин и пневматических покрышек, фотокамер и ламп-вспышек, а также пяти групп изделий легкой промышленности. 1 января 2020 года станет обязательной маркировка лекарств, 1 июня 2020 года готовой молочной продукции. Для маркировки используется двухмерный код в формате Data Matrix, который наносится непосредственно на упаковку товара или товарный ярлык и содержит детальные данные о продукте: наименование, производитель, дата, время и место выпуска.

К 2024 году в России будет создана единая национальная система маркировки и прослеживания товаров. Оператор системы — Центр развития перспективных технологий, созданный на основе государственно-частного партнерства.

Экономика и бизнес Newsland – комментарии, дискуссии и обсуждения новости.

В 2020 г. на ситуацию на мировом рынке молока будут влиять 8 факторов.

Вице-президент вместе с аналитиком по мировой торговле в Совете по экспорту молочных продуктов США (USDEC), как передает Farmer`s Journal Milk, не торопятся делать новый прогноз на мировой экспорт молока и молочных продуктов. Вместо этого они выводят восемь наиболее вероятных факторов, которые могут повлиять на него, как в сторону повышения, так и понижения.

В 2020 г. из-за американо-японского торгового соглашения объемы продаж американского молока в Японию, которые начали расти в прошлом году, вырастут еще. Его будут активнее покупать после ратификации во всех инстанциях соглашения о свободной торговле между США, Канадой и Мексикой (USMCA). Канада будет покупать больше молока у американских экспортеров и наведет, наконец, порядок в поставках своего сухого обезжиренного молока. По итогам 2019 г., она экспортировала 4 тыс. т сухого обезжиренного молока ежемесячно, тогда как в 2017 и 2018 г. его экспортные продажи были на 2 тыс. тонн больше. Есть основания предполагать, что объемы его продаж восстановятся, а США начнет продавать свой сыр в Японию, если успеет до конца года подписать сделку, так называемой, «второй фазы» с японскими властями.

Из-за продовольственного эмбарго, введенного Россией в 2014 г., Евросоюз накопил огромные запасы сухого молока, которые закончились только в 2019 г. Из-за этого экспорт «молочки» в странах ЕС сократится более чем на 100 тыс. т в годовом исчислении. Большая часть от высвободившегося европейского экспорта перейдет к американским экспортерам, так как только у них есть нужные объемы этой продукции для удовлетворения спроса на мировом рынке.

Мировые продажи молочной продукции изменит «частичная» торговая сделка между США и КНР, подписанная на прошлой неделе. Ее экспорт в Китай восстановится после отмены тарифов. В период с января по ноябрь 2019 г. импортеры покупали 1,3% от общего произведенного в США сухого молока. Из-за этого доля Китая в общем экспорте молока в США составляла только 10%.

Вспышки африканской чумы свиней, охватившие Азию, сократили не только их поголовье, но и производство свинины в ней. Это привело к сокращению спроса на молочных сывороточные продукты в 2019 г. Если Китай восполнит потери в поголовье в 2020 г., то и спрос на них полностью восстановится.

На мировые продажи молока будет влиять спрос на него в странах Азии. С 2016 г. КНР и страны Юго-Восточной Азии покупают более ¾ производимого в мире молока. От того останется ли он таким в них в 2020 г., будет зависеть их рост.

В последнее время потребителей удручает рост цен на «молочку». Если они продолжат расти, то вполне вероятно, что будет снижаться мировой спрос на нее. По итогам прошлого года за тонну цельного сухого молока в странах Океании просили более $3,2 тыс., а сухого обезжиренного – $2,950 тыс. Цена на «молочку» растет из-за ограниченного предложения на рынке.

После восстановления производства молока до докризисных уровней ожидали его роста по итогам каждого года. Между тем, в этом году оно вырастет только на 1%, тогда как предложение на 1,5%.

На продажи молока в мире, как пишет «КазахЗерно.kz», повлияет состояние мировой экономики и геополитические вспышки.

Источник: обязательная маркировка молочной продукции начнется в России с марта 2020 года — Экономика и бизнес

МОСКВА, 18 июля. /ТАСС/. Обязательная маркировка молочной продукции начнется в России с марта 2020 года. Как сообщил ТАСС источник в отрасли, знакомый с текстом распоряжения правительства, соответствующее распоряжение подписал премьер-министр России Дмитрий Медведев.

«Распоряжение правительства о внесении молока в список товаров, обязательных для маркировки, подписано», — сказал он.

Источник добавил, что маркироваться будет та же продукция, что и в пилотном проекте. Как сообщалось ранее, с 15 июля по 29 февраля 2020 года продлится эксперимент по маркировке молочных продуктов. Согласно постановлению правительства России, маркировать планируется молоко и сливки, сухое молоко и сливки, кисломолочные продукты (кефир, йогурт и другое), молочную сыворотку, сливочное масло, сыры, творог и другие продукты. В эксперименте участвуют производители, импортеры отдельных видов молочной продукции, организации оптовой и розничной торговли, сферы питания. Обеспечивать проведение эксперимента уполномочены Минпромторг, Минсельхоз, Минкомсвязь, Россельхознадзор, Роспотребнадзор, ФНС, ФТС, ФСБ России.

Полномочия оператора информационной системы, осуществляющего информационное обеспечение эксперимента, закреплены за Центром развития перспективных технологий (ЦРПТ). «Пилотный проект — оптимальная возможностью для участников рынка в комфортном режиме подготовиться к обязательной маркировке и настроить интеграцию системы электронных ветсертификатов, контролирующих сырье до завода, и цифровой маркировки, которая будет прослеживать готовую продукцию до конечного потребителя», — отметил замгендиректора ЦРПТ Реваз Юсупов.

По его словам, ЦРПТ, как и представители бизнес-сообщества, выступает за интеграцию с электронной ветсертификацией «Меркурий» и выступает против дублирования функций. «Интеграция позволит системам обогащать друг друга, при этом не приведет к дополнительным затратам производителей, а розница, уже работающая с цифровой маркировкой по другим товарам, продолжит пользоваться своими действующими решениями. Обмен данными позволит осуществить полное прослеживание и гарантировать безопасность продукции для населения», — считает он.

В России идут добровольные эксперименты по маркировке товаров в нескольких отраслях. В 2019 году обязательной маркировке подлежат 10 товарных групп: табак, духи, обувь, шины и пневматические покрышки, фотокамеры и лампы-вспышки, а также пять групп изделий легкой промышленности. Для маркировки используется двухмерный код в формате Data Matrix, который наносится непосредственно на упаковку товара и содержит детальные данные о продукте: наименование, производитель, дата, время и место выпуска.

ОБЗОР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ— МАРТ 2020 г.

% PDF-1.4 % 1 0 obj > endobj 4 0 obj > endobj 2 0 obj > поток 2020-03-26T11: 29: 18Z слово 2020-03-26T14: 24: 41 + 01: 00 2020-03-26T14: 24: 41 + 01: 00 Mac OS X 10.13.6 Quartz PDFContext application / pdf ОБЗОР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ

Объем рынка молочных продуктов США, доля, тенденции цен, отчет и прогноз на 2020-2025 гг.

Введение

EMR — одна из ведущих фирм, занимающихся бизнес-аналитикой и исследованиями рынка, с базой данных синдицированных и специализированных отчетов, охватывающих более 100 отраслей на глобальных и региональных рынках. Мы используем знания нашей высококвалифицированной команды, состоящей из более чем 100 аналитиков и более 3000 независимых консультантов, чтобы предоставить нашим клиентам тщательно исследованные и надежные данные, адаптированные к их требованиям.Мы помогаем нашим клиентам, от компаний из списка Fortune 1000 до средних и нишевых, принимать обоснованные стратегические решения с помощью наших разнообразных инструментов и методологий.

Наша методология тщательного исследования глубоко исследует рынок, охватывая макро и микро аспекты отрасли. Мы понимаем особый характер и требования каждого рынка и, таким образом, изменяем нашу методологию, чтобы она лучше соответствовала конкретной отрасли. В нашей методологии исследования используется сочетание передовых аналитических инструментов и опыта нашей высококвалифицированной команды, что позволяет нашим клиентам получать точные и действенные сведения о рынке, которые помогают им оставаться впереди своих конкурентов.Отточенная методология исследования и анализа данных EMR, сформулированная на основе многолетнего межотраслевого опыта нашей команды, гарантирует нашим клиентам:

- Добавленная стоимость и надежная информация о рынке.

- Целостное понимание текущих и ожидаемых колебаний рынка благодаря тщательно собранным данным.

- Проверенная информация о вероятных возможностях и рисках на текущих и прогнозируемых рынках.

- Подтвержденные и тщательно проанализированные идеи, полученные из наших новейших аналитических инструментов и безупречных источников.

Подход к оценке

Наш подход дает нашим клиентам всестороннюю оценку преобладающих и прогнозируемых рыночных условий посредством сбора, сопоставления и анализа данных из надежных источников.

Оценка цен

Мы оцениваем исторические, преобладающие и ожидаемые цены на товары и сырье, анализируя наши тщательно собранные данные из проверенных первичных и вторичных источников.Наши оценки отражают рыночную стоимость соответствующих товаров в регионе, чтобы помочь нашим потребителям понять взаимозависимости и сформулировать прибыльные рыночные стратегии. Наши оценки цен охватывают как средние мировые цены, так и преобладающие региональные цены.

Оценка рынка

Наши рыночные оценки определяют мировое и региональное производство и потребление продукта в зависимости от их стоимости и объема. Мы определяем ключевые драйверы роста, возможности и ограничения, которые могут способствовать или препятствовать будущему росту рынка, а также предоставляем подробный обзор конкурентной среды, чтобы помочь нашим клиентам принимать обоснованные стратегические решения.Мы также принимаем во внимание демографические, экономические, культурные и политические факторы, которые могут повлиять на рынок.

Сбор данных

Мы собираем рыночную информацию с помощью нашей обширной базы данных надежных вторичных источников и исчерпывающих интервью с множеством заинтересованных сторон отрасли. Информация, собранная из наших первичных и вторичных источников, помогает нам проверять и экстраполировать данные, касающиеся цен, торговли и колебаний рынка, а также последних событий на рынке.

Первичные исследования

В рамках нашего первичного исследования мы взаимодействуем с высокопоставленными промышленными профессионалами, обладающими обширным и детальным пониманием рынка. Мы проводим интервью с помощью электронной почты, телефонных разговоров и личных встреч. Таким образом, наши исчерпывающие интервью как с покупателями, так и с потребителями помогают нам предоставить нашим клиентам подтвержденную информацию о размере рынка, доле, факторах, ценах и прогнозе, а также подробную оценку вашей цепочки поставок.

Вторичные исследования

EMR имеет доступ к обширным внутренним и подписным базам данных, которые информируют нас об исторических и преобладающих рыночных условиях и помогают нам прогнозировать рынок на ближайшие несколько лет. Наше вторичное исследование включает в себя широкий спектр источников, от годовых и финансовых отчетов ключевых игроков отрасли до правительственных и регулирующих баз данных. Мы обращаемся к различным научным и отраслевым публикациям и техническим документам, чтобы получить полное представление о продукте и цепочке поставок.В нашем широкомасштабном исследовании также есть ссылки на соответствующие статьи и пресс-релизы, чтобы предоставить нашим клиентам актуальное понимание современного рынка. Мы получаем обширные необработанные данные из наших вторичных исследований, которые затем проходят тщательную проверку и валидацию, чтобы помочь нам сформулировать исчерпывающее представление о рынке, цепочке поставок, конкурентной среде и продукте.

Другие аналитические инструменты и модели данных

Наши обширные и сложные модели данных, разработанные с помощью наших собственных технологических и аналитических ресурсов, помогут вам легко понять обширные рыночные данные и помочь вам в разработке жизненно важных бизнес-стратегий и рыночных стратегий.Наши инструменты дают вам целостное представление об отраслевой перспективе с учетом качественных и количественных рыночных переменных. Наши аналитические инструменты и модели регулярно обновляются в соответствии с изменениями в постоянно меняющихся рыночных сценариях, а также адаптируются к конкретным потребностям наших клиентов. Наши методы исследования включают сочетание лучших технологических инструментов, используемых в отрасли, с опытом наших аналитиков и консультантов, которые могут выявить и оценить последствия неуловимых факторов, влияющих на более сложные рынки.

Приоритизация данных

Наши рыночные оценки учитывают только те данные, которые подтверждены и получены из надежных и прозрачных источников. Таким образом, нашим клиентам предоставляются точные и надежные данные, которые могут быть включены в их бизнес-стратегии.

Проверка данных

Перед тем, как наши данные будут представлены клиентам, они проходят интенсивную перекрестную проверку и валидацию. Мы подтверждаем данные, собранные в ходе наших первичных и вторичных исследований, путем обзора и проверки исходных источников наряду с проверкой данных из других тщательно проверенных источников.

Экстренная оценка данных

Наши качественные и количественные оценки зависят от времени и отражают последнюю стоимость и объем рынка в разных регионах. Постоянно обновляя наши базы данных и отчеты, чтобы отразить изменения, происходящие на рынке, наши рыночные и ценовые оценки точно отражают преобладающие отраслевые условия.

Таким образом, наш тщательный сбор данных, тщательный статистический анализ и специализированные оценки гарантируют, что наши клиенты лучше понимают рыночное пространство, цепочку поставок, колебания цен, конкурентную среду и другие жизненно важные факторы, помогая им стать бесспорными лидерами отрасли. в соответствующих полях.

.Объем рынка альтернативных молочных продуктов | Тенденции — Прогнозы до 2025 года | Влияние COVID-19 на рынок альтернативных молочных продуктов

Содержание

1 ВВЕДЕНИЕ (№ страницы — 37)

1.1 ЦЕЛИ ИССЛЕДОВАНИЯ

1.2 ОПРЕДЕЛЕНИЕ РЫНКА

1.3 ОБЪЕМ РЫНКА

РИСУНОК 1 АЛЬТЕРНАТИВЫ МОЛОЧНЫХ АЛЬТЕРНАТИВОВ СЕГМЕНТАЦИЯ РЫНКА

1.3.1 ГЕОГРАФИЧЕСКИЙ ОБЪЕМ

СОДЕРЖАНИЕ ПЕРИОДА 1.4 СЧИТАЕТСЯ

1.5 РАССМОТРЕННЫЕ ЕДИНИЦЫ

ТАБЛИЦА 1 ОБМЕННЫЕ КУРСЫ ДОЛЛАРОВ США, РАССМАТРИВАЕМЫЕ ДЛЯ ИССЛЕДОВАНИЯ, 20172019 ГОД

1.6 ЗАИНТЕРЕСОВАННЫЕ СТОРОНЫ

2 МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ (Страница № — 41)

2.1 ДАННЫЕ ИССЛЕДОВАНИЯ

РИСУНОК 2 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ: ДИЗАЙН ИССЛЕДОВАНИЯ

2.1.1 ВТОРИЧНЫЕ ДАННЫЕ

2.1.1.1 Ключевые данные из вторичных источников

2.1.2 ПЕРВИЧНЫЕ ДАННЫЕ

2.1. 2.1 Ключевые данные из первичных источников

2.1.2.2 Разбивка первичных интервью

РИСУНОК 3 РАЗДЕЛКА ПЕРВИЧНЫХ ИНТЕРВЬЮ: ПО ТИПУ, НАЗНАЧЕНИЮ И РЕГИОНУ КОМПАНИИ

2.2 ОЦЕНКА РАЗМЕРА РЫНКА

РИСУНОК 4 МЕТОДОЛОГИЯ ОЦЕНКИ РАЗМЕРА РЫНКА: ПОДХОД ВЕРХНИЙ

РИСУНОК 5 МЕТОДОЛОГИЯ ОЦЕНКИ РАЗМЕРА РЫНКА: ПОДХОД «снизу вверх»

2.3 РАЗБЛОКИРОВКА РЫНКА И ТРАКТИРОВКА ДАННЫХ И ИССЛЕДОВАНИЕ ДАННЫХ

ПЕРЕСМОТР ДАННЫХ

ИССЛЕДОВАНИЕ ОГРАНИЧЕНИЯ ДАННЫХ 2.4.1 ДОПУЩЕНИЯ

2.4.2 ОГРАНИЧЕНИЯ

2.5 РАССМАТРИВАЕМЫЕ СЦЕНАРИИ РЫНКА ВЛИЯНИЯ COVID-19

2.5.1 МОДЕЛИРОВАНИЕ НА ОСНОВЕ СЦЕНАРИИ

2.5.2 ОЦЕНКА ЗДОРОВЬЯ COVID-19

РИСУНОК 7 COVID-19 ГЛОБАЛЬНОЕ РАСПРОСТРАНЕНИЕ

РИСУНОК 8 РАСПРОСТРАНЕНИЕ COVID-19: ОТДЕЛЬНЫЕ СТРАНЫ

2.5.3 ЭКОНОМИЧЕСКАЯ ОЦЕНКА COVID-19

РИСУНОК 9 ПЕРЕСМОТРЕННЫЙ ПРОГНОЗ ВВП ДЛЯ ОТДЕЛЬНЫХ СТРАН G20 НА 2020 ГОД

2.5.4 ВЛИЯНИЕ COVID-19 НА ЭКОНОМИКУ СЦЕНАРИИ

РИСУНОК 10 КРИТЕРИИ, ВЛИЯЮЩИЕ НА ГЛОБАЛЬНУЮ ЭКОНОМИКУ

РИСУНОК 11 СЦЕНАРИИ В УСЛОВИЯХ ВОССТАНОВЛЕНИЯ ГЛОБАЛЬНОЙ ЭКОНОМИКИ

3 ИСПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ (Стр.- 55)

РИСУНОК 12 ОБЗОР РЫНКА ПО ИСТОЧНИКАМ, 2020 г. 2025

РИСУНОК 13 РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020 г. 2025

(МЛРД ДОЛЛАРОВ) 57

РИСУНОК 14 АЛЬТЕРНАТИВНЫЙ РАЗМЕР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ,

2020 VS. 2025 г. (МЛРД ДОЛЛАРОВ США) 57

РИСУНОК 15 ЕВРОПА БУДЕТ РАЗВИТЬСЯ САМЫМ ВЕЧНЫМ РОСТОМ НА АЛЬТЕРНАТИВНОМ РЫНКЕ МОЛОЧНЫХ ПРОДУКТОВ, 20202025 г.

РИСУНОК 16 АЛЬТЕРНАТИВНЫЙ РЫНОК МОЛОЧНЫХ ПРОДУКТОВ, ПО РЕГИОНАМ

4 PREMIUM INSIGHTS (Номер страницы — 60)

4.1 ВОЗМОЖНОСТИ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ

РИСУНОК 17 РОСТ СПРОСА НА ПРОДОВОЛЬСТВЕННЫЕ ПРОДУКТЫ И НАПИТКИ без лактозы И РОСТ ВЕГАНИЗМА ДВИГАЮТ РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ

4.2. 2020

4.3 РЫНОК ПО ПРИЛОЖЕНИЮ

РИСУНОК 19 ДОМИНИРОВАНИЕ МОЛОЧНОГО СЕГМЕНТА НА РЫНКЕ ДО 2025 ГОДА

4.4 РАЗВИТИЕ VS. РАЗВИВАЮЩИЕСЯ РЫНКИ МОЛОЧНЫХ АЛЬТЕРНАТИВ

РИСУНОК 20 РАЗВИТЫЕ СТРАНЫ В ЕВРОПЕ РАЗВИВАЮТ ВЫСОКИЕ ТЕМПЫ РОСТА В ПРОГНОЗНЫЙ ПЕРИОД

4.5 ВЛИЯНИЕ COVID-19 НА РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ

РИСУНОК 21 СРАВНЕНИЕ СЦЕНАРИЯ ДО И ПОСЛЕ COVID-19

4.6 РЫНКА, ПО ИСТОЧНИКАМ

РИСУНОК 22 СОЕВЫЙ СЕГМЕНТ, КОТОРЫЙ ДОСТИГАЕТ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ В ПРОГНОЗНОМ ПЕРИОДЕ

РИСУНОК 21 ФОРМУЛИРОВКА

РИСУНОК 23 АРОМАТИЧЕСКИЙ СЕГМЕНТ, ДОМИНИРУЮЩИЙ В ПРОГНОЗНОМ ПЕРИОДЕ

4.8 СЕВЕРНАЯ АМЕРИКА: РЫНКИ, ПО ПРИМЕНЕНИЮ И СТРАНАМ

РИСУНОК 24 НАИБОЛЬШАЯ ДОЛЯ В 2020 ГОДУ В США УЧЕТ НАИБОЛЬШЕЙ ДОЛИ

5 ОБЗОР РЫНКА (Стр.- 66)

5.1 ВВЕДЕНИЕ

5.2 ПИТАТЕЛЬНЫЙ АНАЛИЗ

ТАБЛИЦА 2 СРАВНЕНИЕ ПИЩЕВЫХ И НЕМЛОЧНЫХ МОЛОКОВ

5.3 НОРМАТИВНЫЕ ОРГАНЫ

5.3.1 КОМИССИЯ CODEX ALIMENTARIUS

5.3.2 ПИЩЕВАЯ И НАПРАВЛЕНИЕ ПИТАНИЯ

СОЙФУДС АССОЦИАЦИЯ АМЕРИКИ

5.3.3.1 Классификация соевого молока

ТАБЛИЦА 3 СОСТАВ Соевого молока

5.3.4 ПИЩЕВЫЕ СТАНДАРТЫ АВСТРАЛИЯ НОВАЯ ЗЕЛАНДИЯ (FSANZ)

ТАБЛИЦА 4 НЕКОТОРЫЕ ИЗ ОБЯЗАТЕЛЬНЫХ КОНСУЛЬТАТИВНЫХ ЗАЯВЛЕНИЙ, ПРЕДСТАВЛЕННЫХ FSANZ

5.3.5 ЕВРОПЕЙСКИЙ СУД

5.4 ПАТЕНТНЫЙ АНАЛИЗ

РИСУНОК 25 КОЛИЧЕСТВО ПАТЕНТОВ НА МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ, 20132017 ГОД

ТАБЛИЦА 5 НЕКОТОРЫЕ ИЗ ПРЕДАННЫХ ПАТЕНТОВ НА РЫНОЧНЫЕ АЛЬТЕРНАТИВЫ МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ

ТАБЛИЦА 6 ПОДКЛЮЧЕННЫЕ РЫНКИ ДЛЯ РЫНКА МОЛОЧНЫХ ПРОДУКТОВ

ТАБЛИЦА 6 5.5. РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ

5.5.1 ДРАЙВЕРЫ

5.5.1.1 Рост потребительского предпочтения веганской диеты

РИСУНОК 27 ТЕНДЕНЦИЯ ВЕГАНСКОГО НАСЕЛЕНИЯ В Великобритании

5.5.1.2 Пищевая ценность растительных заменителей молочных продуктов

5.5.1.3 Увеличение случаев непереносимости лактозы и аллергии на молоко

ТАБЛИЦА 7 СОДЕРЖАНИЕ ЛАКТОЗЫ В МОЛОЧНЫХ ПРОДУКТАХ

5.5.2 ОГРАНИЧЕНИЯ

5.5.2.1 Неустойчивые цены на сырье

РИСУНОК 28 СРЕДНИЕ МИРОВЫЕ ЦЕНЫ НА СЫРЬЕ, 2013-2016 гг. (Долл. США / тонна)

5.5.3 ВОЗМОЖНОСТИ

5.5.3.1 Рост спроса на развивающихся рынках

5.5.3.2 Благоприятный маркетинг и правильное позиционирование альтернативных молочных продуктов

5.5.3.3 Изменения в образе жизни потребителей

ТАБЛИЦА 8 ПЯТЬ ПЯТЬ ВВП на душу населения (ППС) в развивающихся странах Азии и Тихого океана, 2013 г.

5.5.4 ПРОБЛЕМЫ

5.5.4.1 Limited доступность сырья

5.5.4.2 Ограниченная осведомленность потребителей

5.5.5 ВОДИТЕЛИ COVID-19

6 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ (Стр.- 80)

6.1 ВВЕДЕНИЕ

РИСУНОК 29 АЛЬТЕРНАТИВНЫЙ РАЗМЕР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ ПО ИСТОЧНИКАМ, 2020 VS. 2025 (МЛН ДОЛЛ. США)

ТАБЛИЦА 9 РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 10 РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ЛИТРОВ)

ТАБЛИЦА 11 РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 12 РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ЛИТРОВ)

6.1.1 ВЛИЯНИЕ COVID-19 НА РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ

6.1.1.1 Оптимистический сценарий

ТАБЛИЦА 13 ОПТИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2018-2021 (МЛН. ДОЛЛАРОВ США)

6.1.1.2 Пессимистический сценарий

ТАБЛИЦА 14 ПЕССИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2018-2021 (МЛН. Долл. США)

6.2 SOY

.1 ЛЕГКАЯ ДОСТУПНОСТЬ И ВЫСОКАЯ ДОСТУПНОСТЬ ПРОДУКТОВ НА ОСНОВЕ СОИ

РИСУНОК 30 ДОЛЯ НА РЫНКЕ (СТОИМОСТЬ) СОИ, ПО РЕГИОНАМ, 2020 VS. 2025 год

ТАБЛИЦА 15 ОБЪЕМ РЫНКА СОЕ, ПО РЕГИОНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 16 РАЗМЕР РЫНКА ПРОИЗВОДНОГО СОИ, ПО РЕГИОНАМ, 20202025 (МИЛЛИОН ДОЛЛ. США) СТРАНА, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 18 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ, ПРОИЗВОДИМЫХ СОИ, ПО СТРАНАМ, 2020-2025 (МЛН ДОЛЛ. США)

ТАБЛИЦА 19 ЕВРОПА: АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОДУКТОВ, ПРОИЗВОДИМЫХ СОИ (В МЛН. )

ТАБЛИЦА 20 ЕВРОПА: МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ ИЗ СОИ: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 21 АЗИИ: ТИХОЛОГИЧЕСКИЙ АЗИЯ: РАЗМЕР РЫНКА, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (900 млн долл. США) 22 АЗИИ: РАЗМЕР РЫНКА СОИ, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 23 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА ПРОИЗВОДНОЙ СОИ, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 24 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА СОИ, ПО СТРАНАМ, 2020-2025 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 25: РАЗМЕР РЫНКА СОИ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 26 СТРОКА: РАЗМЕР РЫНКА СОЕ, ПО РЕГИОН, 20202025 (МЛН ДОЛЛ. США)

6.3 МИНДАЛЬ

6.3.1 РОСТ СПРОСА И ДОСТУПНОСТИ СМЕШАННЫХ ФОРМ ПРОДУКТОВ НА ОСНОВЕ МИНДАЛЯ

ТАБЛИЦА 27 ОБЪЕМ РЫНКА МИНДАЛЬНОЙ ПРОДУКЦИИ, ПО РЕГИОНАМ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 28 РАЗМЕР РЫНКА МИНДАЛЬНОГО ПРОДУКТА, 20202025 ГОДА, ПО РЕГИОНАМ (МЛН ДОЛЛ. США)

ТАБЛИЦА 29 СЕВЕРНАЯ АМЕРИКА: АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОДУКТОВ ИЗ МИНДАЛЯ: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 30 СЕВЕРНАЯ АМЕРИКА: АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОДУКТОВ ИЗ МИНДАЛЯ (ОБЪЕМ РЫНКА, 2020 г. ТАБЛИЦА 31 ЕВРОПА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ИЗВЛЕЧЕННЫХ ИЗ МИНДАЛЯ, ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 32 ЕВРОПА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ИЗВЛЕЧЕННЫХ МИНДАЛЕМ, ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА ПОЛУЧЕННЫЙ РАЗМЕР РЫНКА, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (МЛН. Долл. США)

ТАБЛИЦА 34 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА МИНДАЛЬНОГО ПРОИЗВОДСТВА ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 гг. (МЛН. Долл. США)

ТАБЛИЦА 35 SOUT ГЕРМАНИЯ: РАЗМЕР РЫНКА МИНДАЛЬНОГО ПРОИЗВОДСТВА ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 36 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА МИНДАЛЬНОГО ПРОИЗВОДСТВА ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 37 СТРОКА: ПРОИЗВЕДЕННЫЙ МИНДАЛЬНЫЙ РАЗМЕР , 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 38 СТРОКА: РАЗМЕР РЫНКА СОЕ, ПО РЕГИОНАМ, 2016-2019 (МЛН.4 КОКОС

6.4.1 СВОЙСТВА ВЫСОКИХ ВКУСОВ, УРОВНЯ ПИТАНИЯ И СЕРДЕЧНОГО ЗДОРОВЬЯ КОКОСА

ТАБЛИЦА 39 АЛЬТЕРНАТИВНЫЙ РАЗМЕР РЫНКА КОКОСОВОГО МОЛОЧНОГО ПРОДУКТА, ПО РЕГИОНАМ, 2016-2019 (МЛН ДОЛЛ. США), РАЗМЕР РЫНКА КОКОСА , 20202025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 41 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА КОКОСОВОГО ПОСТАВЛЕНИЯ, ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 42 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА КОКОСОВОГО ПРОДУКТА, ПО СТРАНАМ, 2020-2025 гг. (МИЛЛИОН ДОЛЛАРОВ США)

: РАЗМЕР РЫНКА КОКОСОВОГО ОРЕХА, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 44 ЕВРОПА: РАЗМЕР РЫНКА КОКОСОВОГО ПРОИЗВОДСТВА, ПО СТРАНАМ, 2020-2025 (МИЛЛИОН ДОЛЛАРОВ) , 20162019 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 46 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 47 ЮЖНАЯ АМЕРИКА: COCONUT-DER РАЗМЕР РЫНКА IVED, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 48 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА КОКОСОВОГО ПРОДУКТА, ПО СТРАНАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 49 СТРОКА: РАЗМЕР РЫНКА КОКОСОВОГО ПРОИЗВОДСТВА, ПО РЕГИОНАМ, 2016-2019 )

ТАБЛИЦА 50 СТРОКА: РАЗМЕР РЫНКА КОКОСОВОГО ПРОДУКТА ПО РЕГИОНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ США)

6.5 РИС

6.5.1 НИЗКИЙ РИСК АЛЛЕРГИИ И СРАВНИТЕЛЬНО ЛЕГКИЙ И БЕЛЫЙ ВКУС ПРОДУКТОВ ИЗ РИСА

ТАБЛИЦА 51 МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ ИЗ РИСА: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 52 АЛЬТЕРНАТИВЫ ИЗ РИСА, ПРОИЗВЕДЕННЫЕ ИЗ РИСА РАЗМЕР, ПО РЕГИОНАМ, 2020-2025 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 53 СЕВЕРНАЯ АМЕРИКА: АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОДУКТОВ ИЗ РИСА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 54 СЕВЕРНАЯ АМЕРИКА: АЛЬТЕРНАТИВЫ ИЗ РИСА, АЛЬТЕРНАТИВЫ ДНЕЙ , 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 55 ЕВРОПА: РАЗМЕР РЫНКА РИСА, ПО СТРАНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 56 ЕВРОПА: РАЗМЕР РЫНКА ПОЛУЧЕННОГО РИСА, ПО СТРАНАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 57 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА РИСА, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 58 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНОВ РИСА, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 59 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА РИСА, ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 60 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА РИСА, ПО СТРАНАМ, 2020-2025 гг. (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 61 СТРОКА: РЫНОЧНЫЙ РЫНОК РИСА , ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 62 СТРОКА: ОБЪЕМ РЫНКА РИСА, ПО РЕГИОНАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

6.6 ОВС

6.6.1 ОБОГАЩЕННОЕ ПИЩЕВОЕ СОДЕРЖАНИЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОИЗВОДНЫХ ОВСА

ТАБЛИЦА 63 АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОИЗВОДНЫХ ОВСА: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 64 АЛЬТЕРНАТИВЫ ПРОИЗВОДНОГО ПРОИЗВОДСТВА ОВСА, НА 2020 ГОД2025 (МЛН ДОЛЛ. США)

ТАБЛИЦА 65 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА ОВСА, ПО СТРАНАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 66 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА ПРОИЗВОДНОГО ОВСА, ПО СТРАНАМ, 2020-2025 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 67 ЕВРОПА: ОВЕС -РАЗМЕР ПОСТАВЛЕННЫХ РЫНКОВ, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 68 ЕВРОПА: РАЗМЕР РЫНКА ПОСТРОЕННОГО ОВСА, ПО СТРАНАМ, 2020-2025 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 69 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА ОВСА, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 70 АЗИАТСКО-ТИХООКЕАНСКИЙ ТИХООКЕАН: РАЗМЕР РЫНКА ОВСА, ПО СТРАНАМ / РЕГИОНАМ, 20202025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 71 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА ОВСА, ПО СТРАНАМ, 2016 2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 72 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА ОВЕСА, ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 73 СТРОКА: РАЗМЕР РЫНКА ПРОИЗВОДНОГО ОВСА, ПО РЕГИОНАМ, 2016-2019 гг. (МЛН. Долл. США)

ТАБЛИЦА 74 Строка: ОВЕС -РАЗМЕР ПРЕДОСТАВЛЕННЫХ РЫНКОВ, ПО РЕГИОНАМ, 2016-2019 (МЛН ДОЛЛАРОВ США)

6.7 КОНСОЛЬ

6.7.1 ПОВЫШЕНИЕ ИНФОРМАЦИИ О ПОЛЬЗАХ ДЛЯ ЗДОРОВЬЯ АЛЬТЕРНАТИВЫ МОЛОЧНЫХ АЛЬТЕРНАТИВ НА ОСНОВЕ ДЛЯ ПОТРЕБИТЕЛЕЙ

ТАБЛИЦА 75 АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ПРОДУКТОВ НА ОСНОВЕ: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ. США) ТАБЛИЦА 76 ПО РЕГИОНАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 77 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА КОНСОЛИ, ПО СТРАНАМ, 2016-2019 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 78 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА КОНСОЛИ, ПО СТРАНАМ, 20202025 ГОД (МИЛЛИОН ДОЛЛАРОВ США) 900 79 ЕВРОПА: РАЗМЕР РЫНКА КОНСОЛИ, ПО СТРАНАМ, 2016-2019 гг. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 80 ЕВРОПА: РАЗМЕР РЫНКА КОНСОЛИ, ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 81 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА ИЗ КОНЬЯ / РЕГИОН, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 82 АЗИАТСКИЙ ТИХООКЕАН: РАЗМЕР РЫНКА КОНСОЛИ, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 (МЛН. РАЗМЕР РЫНКА, ПОЛУЧЕННОГО НА ОСНОВЕ, ПО СТРАНАМ, 2016-2019 гг. (МЛН. Долл. США)

ТАБЛИЦА 84 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПОЛУЧЕННОГО НА ОСНОВЕ, ПО СТРАНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США) МИЛЛИОНОВ ДОЛЛАРОВ США)

ТАБЛИЦА 86 СТРОКА: РАЗМЕР РЫНКА КОНСОЛЬНОЙ ПРОМЫШЛЕННОСТИ ПО РЕГИОНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ)

6.8 ПРОЧИЕ ИСТОЧНИКИ

ТАБЛИЦА 87 РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 88 РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО РЕГИОНАМ, 2020-2025 (МЛН. Долл. США) РАЗМЕР, ПО СТРАНАМ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 90 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО СТРАНАМ, 2020-2025 (МЛН ДОЛЛ. )

ТАБЛИЦА 92 ЕВРОПА: РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО СТРАНАМ, 2020-2025 (МЛН. ДОЛЛ. РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 95 ЮЖНАЯ АМЕРИКА: МАРКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ РАЗМЕР ЕТ, ПО СТРАНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 96 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА ДРУГИХ АЛЬТЕРНАТИВНЫХ ИСТОЧНИКОВ МОЛОЧНЫХ ИСТОЧНИКОВ, ПО СТРАНАМ, 2020-2025 (МЛН. ДОЛЛ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 98 СТРОКА: ДРУГИЕ АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ИСТОЧНИКОВ АЛЬТЕРНАТИВЫ МОЛОЧНЫХ ИСТОЧНИКОВ: РАЗМЕР РЫНКА ПО РЕГИОНАМ, 2016-2019 гг. (МЛН. Долл. США)

7 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ПРИМЕНЕНИЮ (Стр.- 118)

7.1 ВВЕДЕНИЕ

РИСУНОК 31 МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020 VS. 2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 99 РАЗМЕР РЫНКА, ПО ПРИЛОЖЕНИЮ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 100 РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 20202025 (МЛН ДОЛЛАРОВ)

7.1.1 ВЛИЯНИЕ COVID-19 НА РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ПРИМЕНЕНИЮ

7.1.1.1 Оптимистический сценарий

ТАБЛИЦА 101 ОПТИМИСТИЧЕСКИЙ СЦЕНАРИЙ: МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2018-2021 (МЛН. ДОЛЛАРОВ)

7.1.1.2 Пессимистический сценарий

ТАБЛИЦА 102 ПЕССИМИСТИЧЕСКИЙ СЦЕНАРИЙ: АЛЬТЕРНАТИВНЫЙ РАЗМЕР РЫНКА МОЛОЧНЫХ ПРОДУКТОВ, ПО ПРИМЕНЕНИЮ, 20182021 (МЛН. ДОЛЛ. США)

7.2 МОЛОКО

7.2.1 ПОВЫШЕНИЕ ИНФОРМАЦИИ О ЗДОРОВЫХ НАПИТКАХ, ЧТОБЫ ДВИГАТЬ РЫНОК МОЛОКА ПРОДАЖА МОЛОЧНЫХ ПРОДУКТОВ

В МОЛОЧНОЙ ПРОДУКЦИИ ПО РЕГИОНАМ, 2020 VS. 2025 (МЛН ДОЛЛ. США)

ТАБЛИЦА 103 ОБЪЕМ РЫНКА МОЛОКА, ПО РЕГИОНАМ, 2016-2019 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 104 ОБЪЕМ РЫНКА МОЛОКА, ПО РЕГИОНАМ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

7.3 МОРОЖЕНОЕ

7.3.1 РОСТ СПРОСА НА ХОЛЕСТЕРИН И ОБЕЗЖИРНЫЕ ДЕСЕРТЫ

ТАБЛИЦА 105 ОБЪЕМ РЫНКА МОРОЖЕНОГО, ПО РЕГИОНАМ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 106 РАЗМЕР РЫНКА МОРОЖЕНОГО, ПО РЕГИОНАМ, 2020-2025 (ДОЛЛ. МЛН.)

7,4 ЙОГУРТ

7.4.1 СПРОС НА БЕЗ МОЛОЧНОГО И КОНФИГУРИРОВАННОГО ЙОГУРТА

ТАБЛИЦА 107 РАЗМЕР РЫНКА В ЙОГУРТЕ, ПО РЕГИОНАМ, 2016-2019 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 108 РАЗМЕР РЫНКА В ЙОГУРТЕ, ПО РЕГИОНАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

7.5 СЫР

7.5.1 СПРОС НА БЕЗ МОЛОЧНЫЙ СПРЕЙ И НЕРАСХОДИМЫЙ СЫР ОТ ПОТРЕБИТЕЛЕЙ ЛАКТОЗЫ

ТАБЛИЦА 109 РАЗМЕР РЫНКА СЫРА, ПО РЕГИОНАМ, 20162019 (МИЛЛИОН ДОЛЛ. США)

ТАБЛИЦА 110 РАЗМЕР РЫНКА В ЧЕГИОНЕ, 2020 ГОД (МЛН ДОЛЛ. США)

7.6 СЛИВКИ

7.6.1 ВЕДУЩИЕ ПРОИЗВОДИТЕЛИ, ИНВЕСТИРУЮЩИЕ В НИОКР, ЧТОБЫ УДОВЛЕТВОРИТЬ Растущий спрос на безмолочные сливки

ТАБЛИЦА 111 РАЗМЕР РЫНКА СЛИВОЧЕК, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ.)

ТАБЛИЦА 112 РАЗМЕР РЫНКА СЛИВОЧНЫХ ПО РЕГИОНАМ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

7.7 ДРУГИЕ ПРИЛОЖЕНИЯ

ТАБЛИЦА 113 РАЗМЕР РЫНКА В ДРУГИХ ПРИЛОЖЕНИЯХ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 114 РАЗМЕР РЫНКА В ДРУГИХ ПРИЛОЖЕНИЯХ, ПО РЕГИОНАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

8 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ФОРМУЛЯЦИИ (Страница № — 129)

8.1 ВВЕДЕНИЕ

РИСУНОК 33 РАЗМЕР РЫНКА, ПО ФОРМАМ, 2020 VS. 2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 115 РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВКЕ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 116 РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2020-2025 (МЛН ДОЛЛАРОВ)

8.1.1 ВЛИЯНИЕ COVID-19 НА РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ФОРМУЛАМ

8.1.1.1 Оптимистический сценарий

ТАБЛИЦА 117 ОПТИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2018-2021 (МИЛЛИОН ДОЛЛАРОВ США)

8.1.1.2 Пессимистический сценарий, размер

ТАБЛИЦА 118 ПЕССИМИСТИЧЕСКИЙ СЦЕНАРИЙ ПО ФОРМУЛИРОВАНИЮ, 20182021 (МЛН ДОЛЛ. США)

8.2 АРОМАТИЧЕСКИЕ

8.2.1 РОСТ ПОТРЕБИТЕЛЬСКОГО СПРОСА НА ЛЮБИМЫЕ, НО ЗДОРОВЫЕ ВАРИАНТЫ

РИСУНОК 34 АЛЬТЕРНАТИВЫ МОЛОЧНЫХ АГРЕГАТОВ: ДОЛЯ РЫНКА (СТОИМОСТЬ), ПО РЕГИОНАМ, 2020 VS.2025

ТАБЛИЦА 119 АЛЬТЕРНАТИВНЫЙ РАЗМЕР РЫНКА МОЛОЧНЫХ АГРЕГАТОВ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ. НАСЕЛЕНИЕ ВЕГАНОВ И ЛАКТОЗЫ

ТАБЛИЦА 121 ОБЪЕМ ОБЫЧНЫХ АЛЬТЕРНАТИВНЫХ РЫНКОВ МОЛОЧНЫХ ПРОДУКТОВ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛ.

9 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ПИТАНИЯМ (Стр.- 136)

9.1 ВВЕДЕНИЕ

ТАБЛИЦА 123 СОДЕРЖАНИЕ НУТРИЕНТОВ В МОЛОЧНЫХ АЛЬТЕРНАТИВАХ

9.2 БЕЛК

9.3 КРАХМАЛ

9.4 ВИТАМИНЫ

9,5 ДРУГИЕ

10 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВОВ, ПО ДИСТАНЦИОННЫМ КАНАЛАМ 100004 ВВЕДЕНИЕ

РИСУНОК 35 РАЗМЕР РЫНКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2020 г. 2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 124 ОБЪЕМ РЫНКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2016-2019 ГОД (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 125 РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 20202025 ГОД (МЛН ДОЛЛАРОВ США)

10.1.1 ВЛИЯНИЕ COVID-19 НА РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ

10.1.1.1 Оптимистический сценарий

ТАБЛИЦА 126 ОПТИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2018-2021 (МИЛЛИОН ДОЛЛАРОВ)

10.1.1.2 Пессимистический сценарий

Пессимистический сценарий РАЗМЕР РЫНКА, ПО КАНАЛАМ ДИСТРИБЬЮЦИИ, 2018–2021 гг. (МЛН. Долл. США)

10.2 СУПЕРМАРКЕТЫ

10.2.1 СУПЕРМАРКЕТЫ НАИБОЛЕЕ ПРЕДПОЧТИТЕЛЬНЫ ИЗ-ЗА НЕСКОЛЬКИХ ВАРИАНТОВ, ПРЕДЛАГАЕМЫХ ПОТРЕБИТЕЛЯМ

РИСУНОК 36 СУПЕРМАРКЕТЫ В ОТНОШЕНИИ ДОЛИ РЫНКА (СТОИМОСТЬ) НА 2020 ГОД.2025

ТАБЛИЦА 128 ОБЪЕМ РЫНКА СУПЕРМАРКЕТОВ, ПО РЕГИОНАМ, 2016-2019 гг. (МЛН. Долл. США)

ТАБЛИЦА 129 РАЗМЕР РЫНКА СУПЕРМАРКЕТОВ, ПО РЕГИОНАМ, 2020-2025 гг. (МЛН. Долл. США) ПРОДОВОЛЬСТВЕННЫЕ МАГАЗИНЫ

ТАБЛИЦА 130 ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ МАГАЗИНОВ ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 131 РАЗМЕР РЫНКА ПРОДОВОЛЬСТВЕННЫХ МАГАЗИНОВ ЗДОРОВЬЯ, ПО РЕГИОНАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

10.4 АПТЕКИ

10.4.1 ПОВЫШЕНИЕ ВОПРОСОВ ЗДОРОВЬЯ И ПРЕДПИСАНИЙ НА АЛЛЕРГИИ УВЕЛИЧЕНИЕ ПРОДАЖ В АПТЕКАХ

ТАБЛИЦА 132 РАЗМЕР РЫНКА АПТЕК, ПО РЕГИОНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 133, РАЗМЕР РЫНКА АПТЕК, К 2020 ГОДУ 10 МЛН ДОЛЛ. УДОБНЫЕ МАГАЗИНЫ

10.5.1 ЛЕГКИЙ ДОСТУП И УДОБСТВО ДЛЯ ПОТРЕБИТЕЛЕЙ ПРИВЕСТИ К РОСТУ ПРОДАЖ ЧЕРЕЗ УДОБНЫЕ МАГАЗИНЫ

ТАБЛИЦА 134 РАЗМЕР РЫНКА УДОБНЫХ МАГАЗИНОВ, ПО РЕГИОНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ США, РАЗМЕР STEGAL, 2020 ГОД)

ТАБЛИЦА 135 МИЛЛИОН)

10.6 ИНТЕРНЕТ-МАГАЗИНЫ

10.6.1 ПРОДАЖИ ЧЕРЕЗ ИНТЕРНЕТ-МАГАЗИНЫ ОБЕСПЕЧИВАЮТ БЫСТРЫЙ ДОСТУП И ЭФФЕКТИВНОСТЬ СТОИМОСТИ 10.7 ДРУГИЕ КАНАЛЫ РАСПРЕДЕЛЕНИЯ

ТАБЛИЦА 138 РАЗМЕР РЫНКА ДРУГИХ КАНАЛОВ РАСПРЕДЕЛЕНИЯ, ПО РЕГИОНАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 139 РАЗМЕР РЫНКА ДРУГИХ КАНАЛОВ РАСПРЕДЕЛЕНИЯ, ПО РЕГИОНАМ, 2020-2025 (МЛН. Долл. США)

11 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО БРЕНДАМ (Стр.- 149)

11.1 ВВЕДЕНИЕ

11.2 ШЕЛК

11.3 DREAM

11.4 МИНДАЛЬНЫЙ БРИЗ

11,5 SUNRISE NATURALS

11,6 ТАК ХОРОШО

11,7 ТАК ВКУСНО

11,8 АВСТРАЛИЯ СОБСТВЕННЫЙ ОРГАНИЧЕСКИЙ

11.9 ECOMILRO

11.9 ECOMILRO

12 РЫНОК МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО РЕГИОНАМ (Номер страницы — 152)

12.1 ВВЕДЕНИЕ

РИСУНОК 37 ФРАНЦИЯ ЗАПИСЫВАЕТ НАИБОЛЬШИЕ ТЕМПЫ РОСТА ЗА ПРОГНОЗНЫЙ ПЕРИОД

ТАБЛИЦА 140 МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО РЕГИОНАМ 2016 ГОДА: МЛН. Долл. США)

ТАБЛИЦА 141 РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 142 РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2016-2019 (МЛН. ЛИТРОВ)

ТАБЛИЦА 143 РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2020-2025 (МЛН. ЛИТРОВ)

12.1.1 ВЛИЯНИЕ COVID-19 НА РЫНОК, ПО РЕГИОНАМ

12.1.1.1 Оптимистический сценарий

ТАБЛИЦА 144 ОПТИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2018-2021 (МИЛЛИОН ДОЛЛАРОВ США)

12.1.1.2 Пессимистический сценарий

ТАБЛИЦА 145 ПЕССИМИСТИЧЕСКИЙ СЦЕНАРИЙ: РАЗМЕР РЫНКА: РЕГИОН, 20182021 (МЛН. ДОЛЛАРОВ)

12,2 СЕВЕРНАЯ АМЕРИКА

РИСУНОК 38 СЕВЕРНАЯ АМЕРИКА: МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ ОБЗОР РЫНКА

ТАБЛИЦА 146 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 20162019 (МИЛЛИОН ДОЛЛ. США), ПО СТРАНАМ РЫНКА: СЕВЕРНАЯ ТАБЛИЦА 147А 20202025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 148 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2016-2019 (МИЛЛИОНЫ ЛИТРОВ)

ТАБЛИЦА 149 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 20202025 (МИЛЛИОН ЛИТРОВ)

ТАБЛИЦА 150 СЕВЕРНАЯ АМЕРИКА, ЮЖНАЯ АМЕРИКА: , 20162019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 151 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 20202025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 152 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2016-2019 гг. (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 153 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 154 СЕВЕРНАЯ АМЕРИКА: ОБЪЕМ РЫНКА, В МИЛЛИОНАХ ДОЛЛАРОВ США, 2016-2019

ТАБЛИЦА 155 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020-2025 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 156 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 157 СЕВЕРНАЯ АМЕРИКА: РАЗМЕР РЫНКА2025, ПО РАСПРОСТРАНЕНИЮ МЛН ДОЛЛАРОВ США)

12.2.1 США

12.2.1.1 Присутствие крупных игроков на рынке альтернатив молочной продукции США

ТАБЛИЦА 158 США: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 159 США: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. USD)

12.2 .2 КАНАДА

12.2.2.1 Рост спроса на заменители молочных продуктов, богатых белком, в Канаде

ТАБЛИЦА 160 КАНАДА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 161 КАНАДА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН.

12.2.3 МЕКСИКА

12.2.3.1 Рост урбанизации и спроса на обогащенные безмолочные продукты в Мексике

ТАБЛИЦА 162 МЕКСИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 163 МЕКСИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. )

12,3 ЕВРОПА

ТАБЛИЦА 164 ЕВРОПА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО СТРАНАМ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 165 ЕВРОПА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2016-2019 (МЛН. ЛИТРОВ)

ТАБЛИЦА 166 ЕВРОПА: К 2020 ГОДУ, РАЗМЕР РЫНКА 25, 2020 (МЛН ДОЛЛ. США)

ТАБЛИЦА 167 ЕВРОПА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2020-2025 (МЛН. ЛИТРОВ)

ТАБЛИЦА 168 ЕВРОПА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 169 ЕВРОПА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (USD МЛН.)

ТАБЛИЦА 170 ЕВРОПА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВКАМ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 171 ЕВРОПА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВКЕ, 2020-2025 гг. ИЛЛИОН)

ТАБЛИЦА 172 ЕВРОПА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 173 ЕВРОПА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020-2025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 174 ЕВРОПА: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2016-2019 )

ТАБЛИЦА 175 ЕВРОПА: РАЗМЕР РЫНКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2020-2025 (МЛН. ДОЛЛАРОВ)

12.3.1 ГЕРМАНИЯ

12.3.1.1 Рост производства продуктов питания и напитков в Германии

ТАБЛИЦА 176 ГЕРМАНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 177 ГЕРМАНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛ.)

12.3. 2 Великобритания

12.3.2.1 В Великобритании растет склонность потребителей к здоровым продуктам

ТАБЛИЦА 178 ВЕЛИКОБРИТАНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 179 Великобритания: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. 12.3.3 ФРАНЦИЯ

12.3.3.1 Увеличение потребления продуктов на основе сои во Франции

ТАБЛИЦА 180 ФРАНЦИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 181 ФРАНЦИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛ.)

12,3 .4 ИТАЛИЯ

12.3.4.1 Массовое потребление сыра в итальянской кухне

ТАБЛИЦА 182 ИТАЛИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 183 ИТАЛИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

12.3.5 ИСПАНИЯ

12.3.5.1 Рост цен на сырое молоко в Испании

ТАБЛИЦА 184 ИСПАНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 185 ИСПАНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛ. США)

12.3. 6 ОСТАЛЬНАЯ ЕВРОПА

ТАБЛИЦА 186 ОСТАЛЬНАЯ ЕВРОПА: МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016–2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 187 ОСТАЛЬНАЯ ЕВРОПА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020–2025 гг. (МЛН. Долл. США)

12.4 Азиатско-Тихоокеанский регион

ТАБЛИЦА 188 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 189 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 ГОДЫ (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА РАЗМЕР, ПО СТРАНАМ / РЕГИОНАМ, 2016-2019 гг. (МЛН. ЛИТРОВ)

ТАБЛИЦА 191 АЗИЯ-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА, ПО СТРАНАМ / РЕГИОНАМ, 2020-2025 (МЛН. ЛИТРОВ)

ТАБЛИЦА 192 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 гг. (МИЛЛИОН ДОЛЛАРОВ США) 193 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 194 АЗИЯ-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 195 АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2020-2025 гг. (МЛН. Долларов США) 900 ТАБЛИЦА 196 Азиатско-Тихоокеанский регион: РАЗМЕР РЫНКА, ПО ПРИЛОЖЕНИЯМ, 2016-2019 гг. (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 197 АЗИЯ-ТИХООКЕАНСКИЙ РЫНОК: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020-2025 гг. (МЛН. Долл. США)

ТАБЛИЦА 198 Азиатско-Тихоокеанский регион: РЫНОК SI ZE, ПО КАНАЛАМ ДИСТРИБЬЮЦИИ, 2016-2019 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 199 АЗИЯ-ТИХОЕ ОПИСАНИЕ: РАЗМЕР РЫНКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2020-2025 ГГ. (МЛН. Долл. США)

12.4.1 КИТАЙ

12.4.1.1 Применение заменителей соевых молочных продуктов в различных китайских кухнях

ТАБЛИЦА 200 КИТАЙ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 201 КИТАЙ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

12.4.2 ЯПОНИЯ

12.4.2.1 Рост спроса на здоровые продукты с высоким содержанием белка в Японии

ТАБЛИЦА 202 ЯПОНИЯ: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 203 ЯПОНИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 ( МЛН ДОЛЛАРОВ США)

12.4.3 ИНДИЯ

12.4.3.1 Рост спроса на безмолочные заменители в традиционных сладостях в Индии

ТАБЛИЦА 204 ИНДИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 205 ИНДИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (долл. США) МИЛЛИОНОВ)

12.4.4 АВСТРАЛИЯ И НОВАЯ ЗЕЛАНДИЯ

12.4.4.1 Рост спроса на продукты питания в Австралии и Новой Зеландии

ТАБЛИЦА 206 АВСТРАЛИЯ И НОВАЯ ЗЕЛАНДИЯ: РАЗМЕР РЫНКА ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 207 АВСТРАЛИЯ И НОВАЯ ЗЕЛАНДИЯ: РАЗМЕР РЫНКА ПО ИСТОЧНИКАМ, 2020-2025 гг. (МЛН ДОЛЛАРОВ США)

12.4.5 ОСТАЛЬНАЯ АЗИАТСКО-ТИХООКЕАНСКИЙ РЕГИОН

ТАБЛИЦА 208 ОТДЫХ В АЗИИ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛАРОВ США)

ТАБЛИЦА 209 ОСТАЛЬНАЯ АЗИЯ: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. Долл. США)

12,5 ЮЖНАЯ АМЕРИКА

ДОЛЯ В ПОТРЕБЛЕНИИ МОЛОЧНЫХ АЛЬТЕРНАТИВ В ЮЖНОЙ АМЕРИКЕ, ПО КЛЮЧЕВЫМ СТРАНАМ, 2017 г.

ТАБЛИЦА 210 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО СТРАНАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ)

ТАБЛИЦА 211 МЛН. ТАБЛИЦА 212 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2016-2019 (МЛН. ЛИТРОВ)

ТАБЛИЦА 213 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО СТРАНАМ, 2020-2025 (МЛН. ЛИТРОВ)

ТАБЛИЦА 214 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, МЛН.

ТАБЛИЦА 215 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020 г. 2025 г. (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 2 16 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2016-2019 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 217 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2020-2025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 218 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2016-2019 гг. (

долларов США) ТАБЛИЦА 219 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2020-2025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 220 ЮЖНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2016-2019 (МЛН. МИЛЛИОН)

12.5.1 БРАЗИЛИЯ

12.5.1.1 Спрос на чистую этикетку и рост производства сои в Бразилии

РИСУНОК 40 БРАЗИЛИЯ: ПРОИЗВОДСТВО СОИ, 2012-2018 (ММТ)

ТАБЛИЦА 222 РАЗМЕР РЫНКА БРАЗИЛИИ: МОЛОЧНЫЕ АЛЬТЕРНАТИВЫ, ПО ИСТОЧНИКАМ, 2016-2019 (МИЛЛИОН ДОЛЛАРОВ США)

ТАБЛИЦА 223 БРАЗИЛИЯ: ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 225 АРГЕНТИНА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

12.5.3 ОСТАЛЬНАЯ АМЕРИКА

ТАБЛИЦА 226 ОСТАЛЬНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 227 ОСТАЛЬНАЯ АМЕРИКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН. ДОЛЛ. США)

12,6 (МЛН. СТРОКА)

ТАБЛИЦА 228 СТРОКА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО РЕГИОНАМ, 2016-2019 (МЛН. Долл. США)

ТАБЛИЦА 229: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2020-2025 (МЛН. Долл. США)

ТАБЛИЦА 230 СТРОКА: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2016-2019 (МЛН. ЛИТРОВ)

ТАБЛИЦА 231 СТРОКА: РАЗМЕР РЫНКА, ПО РЕГИОНАМ, 2020-2025 (МЛН. ЛИТРОВ)

ТАБЛИЦА 232 СТРОКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 233 СТРОКА: РАЗМЕР РЫНКА, ПО ИСТОЧНИКАМ, 2020-2025 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 234 СТРОКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 235 СТРОКА: РАЗМЕР РЫНКА, ПО ФОРМУЛИРОВАНИЮ, 2020-2025 (МЛН ДОЛЛ. США)

ТАБЛИЦА 236 СТРОКА: РАЗМЕР РЫНКА, ПО ПРИМЕНЕНИЮ, 2016-2019 (МЛН. )

ТАБЛИЦА 237 СТРОКА: РАЗМЕР РЫНКА, ПО ПРИЛОЖЕНИЯМ, 2020-2025 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 238 СТРОКА: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 239 СТРОКА: РАЗМЕР РЫНКА, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2020-2025 ГГ. )

12.6.1 БЛИЖНИЙ ВОСТОК

12.6.1.1 Высокая покупательная способность и присутствие потребителей, заботящихся о своем здоровье на Ближнем Востоке

ТАБЛИЦА 240 БЛИЖНИЙ ВОСТОК: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 241 БЛИЖНИЙ ВОСТОК: РАЗМЕР РЫНКА, ПО ИСТОЧНИК, 2020-2025 (МЛН. Долл. США)

12.6.2 АФРИКА

12.6.2.1 Рост урбанизации и рост розничной сети для увеличения спроса на альтернативные молочные продукты в Африке

ТАБЛИЦА 242 АФРИКА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ, 2016-2019 (МЛН. Долл. США) )

ТАБЛИЦА 243 АФРИКА: РАЗМЕР РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО ИСТОЧНИКАМ, 2020 г. 2025 г. (МЛН ДОЛЛАРОВ)

13 КОНКУРСНЫЙ ЛАНДШАФТ (Стр.- 207)

13.1 ВВЕДЕНИЕ

РИСУНОК 41 КАРТА КОНКУРЕНТНОГО ЛИДЕРСТВА МОЛОЧНОГО АЛЬТЕРНАТИВНОГО РЫНКА (ГЛОБАЛЬНЫЙ), 2019

13.2 КОНКУРЕНТНЫЙ ЭТАЛОННЫЙ МАРКИНГ

13.2.1 ПРЕДЛОЖЕНИЕ ПРОДУКЦИИ (ДЛЯ ВСЕХ 25 ИГРОКОВ)

13.2.2 СТРАТЕГИЯ БИЗНЕСА (ДЛЯ ВСЕХ 25 ИГРОКОВ) 13.3 КАРТА КОНКУРЕНТНОГО ЛИДЕРСТВА

13.3.1 ЗВЕЗДЫ

13.3.2 НОВЫЕ ЛИДЕРЫ

13.3.3 ПЕРВАЗНЫЕ ИГРОКИ

13.3.4 НОВЫЕ КОМПАНИИ

13.4 ОТВЕТ КОМПАНИИ НА COVID-19

14 ПРОФИЛИ КОМПАНИИ (Стр.- 213)

(Обзор бизнеса, предлагаемые продукты, последние разработки, SWOT-анализ, представление MNM) *

14.1 THE WHITEWAVE FOODS COMPANY

14.2 HAIN CELESTIAL

РИСУНОК 42 HAIN CELESTIAL: COMPANY SNAPSHOT

14.3 BLUE GROWERS

FIGURE 43 BLUE DIAMONDIAMON ГРАУЗЕРЫ: КОМПАНИЯ SNAPSHOT

14,4 SUNOPTA

РИСУНОК 44 SUNOPTA: COMPANY SNAPSHOT

14,5 SANITARIUM

14,6 FREEDOM FOODS GROUP LIMITED

РИСУНОК 45 FREEDOM FOODS GROUP LIMITED: COMPANY SNAPSHOT

14.7 EDEN FOODS, INC.

14,8 ECOMIL

14,9 EARTHS OWN FOOD COMPANY INC.

14,1 TRIBALLAT NOYAL

14,11 VALSOIA S.P.A.

РИСУНОК 46 VALSOIA S.P.A: ОБЗОР КОМПАНИИ

14.12 DHLER

14.13 PANOS BRANDS

14.14 GREEN SPOT CO., LTD.

14.15 HILAND DAIRY

14.16 RIPPLE FOODS

14.17 KITE HILL

14.18 WAYFARE

14.19 CALIFIA FARMS

14.2 DAIYA FOODS INC.

14.21 PUREHARVEST

14.22 GOODMYLK

14.23 VLY

14.24 MIYOKOS CREAMERY

14.25 OATLY INC.