Интернет-торговля :: РБК Исследования рынков

Все категории

Потребительские товары

Автомобили, мотоциклы

Бытовая и цифровая техника

Книги, печать, канцтовары

Мебель, товары для дома и ремонта

Одежда, обувь, аксессуары

Товары для животных

Ювелирные изделия и часы

Потребительские услуги

Банковские, финансовые услуги

Салоны красоты и SPA

Промышленность

Легкая промышленность

Строительство и недвижимость

Строительство

Транспорт и логистика

Доля онлайн-торговли в РФ удвоилась по итогам 2020 г.

— Росстат

— Росстат 30 апреля. FINMARKET.RU — Доля продаж через интернет в общем объеме оборота розничной торговли в России по итогам 2020 года выросла почти в два раза — до 3,9% с 2% в 2019 году, сообщил Росстат.

На фоне пандемии рост рынка электронной коммерции ускорился (в предыдущие годы доля онлайн-торговли росла медленнее: в 2018 году она составляла 1,7%, в 2017 году — 1,3%, в 2016 году — 1,2%, в 2015 году — 0,9%, в 2014 году — 0,7%).

Москва является лидером среди субъектов РФ по доле онлайн-торговли: по итогам 2020 года этот показатель составил 9,3% (4,3% в 2019 году). В целом в Центральном федеральном округе доля онлайн-торговли составила 6,1% (3,2% годом ранее).

Второе место после Москвы занимает Новосибирск — там доля онлайн-торговли по итогам прошлого года достигла 8% против 5,3% в 2019 году (в Сибирском федеральном округе доля выросла до 3,2% с 1,9% годом ранее).

На долю e-commerce на розничном рынке Санкт-Петербурга пришлось 7,3% (4,5% в 2019 году). В Северо-Западном федеральном округе этот показатель составил 4,4% (2,7% в 2019 году).

Тренды Ecommerce в 2020 году: как будет развиваться рынок

С целью помочь интернет-магазинам улучшить продажи и найти эффективные каналы продвижения в 2020 команда Livepage, вместе с командой платформы по запуску интернет-магазинов Хорошоп, проводили исследование интернет-маркетинга малого и среднего Ecommerce бизнеса.

Мы написали обновленную версию про SEO тренды 2021, рекомендуем к прочтению.

Мы проанализировали ответы почти 100 владельцев интернет-магазинов и поделимся полученными трендами маркетинга интернет-торговли в Украине в этой статье.

Из исследования вы узнаете, какие тенденции помогут Ecommerce бизнесу быть конкурентоспособным в 2020 году:

- Как растет рынок Ecommerce и изменяется оборот интернет-магазинов

- Какие рекламные каналы помогут вам генерировать доход и трафик

- Почему в 2020 году будет важно развивать бренд интернет-магазина в сети

- Как превращать новых покупателей в постоянных клиентов

- Почему вам нужна мобильная версия сайта и гибкие условия оплаты

Для удобства и быстрого доступа скачивайте полную версию исследования.

Как изменился оборот Ecommerce бизнеса в 2019 году по сравнению с 2018 годом?

76% опрошенных владельцев малого и среднего Ecommerce бизнеса сказали, что их оборот вырос. Это один из ключевых факторов, который подтверждает, что рынок Ecommerce находится на стадии активного развития. Люди все больше заинтересованы в мобильности и экономии своего времени, а значит лояльность к покупкам в интернет-магазинах неуклонно растет.

Тренд показывает, что в 2020 году интернет-магазинам важно будет регулярно работать над

Владельцы Ecommerce бизнеса о трендах 2020 года*: «Рынок электронной торговли в Украине будет расти в 2020 году. Offline каналы имеют все меньший вес. Мы ждем усиление роли маркетплейсов и появление большего количества вариантов доставки.»

*Опрос, который мы отправляли владельцам Ecommerce бизнеса, был полностью анонимным, но у них была возможность высказать мнение о трендах и тенденциях рынка интернет-торговли в 2020 году.

Будут ли владельцы среднего и малого Ecommerce бизнеса увеличивать бюджет на маркетинг в 2020 году?

80% опрошенных владельцев малого и среднего е-комерс бизнеса ответили, что увеличат бюджет на каналы интернет-маркетинга (SEO, PPC, реклама в соц. сетях и тд.) в 2020 году.

6% опрошенных ждут утверждения бюджета в декабре и всего 14% сохранят бюджет 2019 года. Текущая ситуация на рынке диктует, что конкуренция среди интернет-магазинов будет только расти. Мы рекомендуем следить за развитием рекламных возможностей для интернет-магазинов, появлением новых рекламных инструментов и использовать их в своем бизнесе.

Совет от Liveopage: Советуем сконцентрироваться на создании маркетинговой стратегии. Управление маркетинговыми инструментами в рамках единой стратегии существенно увеличит эффективность маркетинга в целом и, соответственно, повысит маржинальность вашего бизнеса.

Какой рекламный канал генерирует больше всего трафика?

Некоторые владельцы интернет-магазинов измеряют эффективность интернет-маркетинга по количеству посетителей сайта. Но правильно ли это? Трафик сайта — это не ключевой показатель эффективности. Зачастую владельцы интернет-магазинов видят рост трафика на сайте и ждут аналогичного роста продаж. Получить такую картину удается единицам, так как показатель роста трафика — это одно из условий, но не ключевой параметр эффективности маркетинговой кампании.

Но правильно ли это? Трафик сайта — это не ключевой показатель эффективности. Зачастую владельцы интернет-магазинов видят рост трафика на сайте и ждут аналогичного роста продаж. Получить такую картину удается единицам, так как показатель роста трафика — это одно из условий, но не ключевой параметр эффективности маркетинговой кампании.

Мы рекомендуем анализировать трафик на сайте вместе с другими метриками эффективности, в первую очередь с количеством продаж. Именно рост количества продаж говорит об эффективности интернет-маркетинга для Ecommerce-проектов. Используйте системы аналитики для отслеживания изменений среднего чека, а также для оценки роста продаж через рекламные каналы.

Совет от Livepage: Обратите внимание на прямой трафик. Он показывает, сколько пользователей уже знакомы с вашим брендом. Эти пользователи более лояльны к повторным продажам и работа с ними обойдется дешевле, чем привлечение новых клиентов.

Какой рекламный канал генерирует больше дохода?

В 2020 году лидерство в нише захватят те интернет-магазины, которые знают свою целевую аудиторию и выбирают рекламные каналы, на которые она откликается.

В зависимости от месяца и сезона число продаж может изменяться. Вы сможете поддерживать продажи на соответствующем уровне даже в несезон с помощью продуманной стратегии и гибкого использования маркетинговых инструментов.

Владельцы Ecommerce бизнеса о трендах 2020 года: «Рынок будет расти. Мы будем тестировать и внедрять новые инструменты рекламы и продвижения.»

Совет от Livepage: Разрабатывайте спецпредложения и предлагайте новинки в период спада продаж, а также следите за интересами своих клиентов для создания релевантных торговых предложений.

В какой канал маркетинга будут инвестировать больше всего средств в 2020 году?

Топовый тренд Ecommerce 2020 года — многоканальный маркетинг. Рекламы становится все больше, а значит важно не только выделиться, но и регулярно напоминать о себе потенциальным клиентам. Напоминайте о вашем продукте от 4 до 8 раз перед осуществлением покупки.

Рекламы становится все больше, а значит важно не только выделиться, но и регулярно напоминать о себе потенциальным клиентам. Напоминайте о вашем продукте от 4 до 8 раз перед осуществлением покупки.

Начните с платной рекламы вашего бренда в поиске Google и Яндекс, используйте баннеры на тематических сайтах и в соц. сетях, в органическом поиске, а уведомления об акциях отправляйте на Email.

Те, кто использует этот путь, значительно увеличивают продажи, повышая узнаваемость и лояльность к бренду.

В Livepage мы подходим к задаче комплексно и помогаем клиентам увеличивать прибыль бизнеса с помощью комбинации маркетинговых инструментов. Насколько эффективен данный подход мы описали в одном из Ecommerce-кейсов.

Владельцы Ecommerce бизнеса о трендах 2020 года: «Думаю, что нужно использовать продвижения через соц. сети. Скорое введение в Инстаграм возможности оплаты и осуществление заказа сразу на странице магазина в Инстаграм приведет к росту популярности данного канала продаж. »

»

На какие метрики ориентируются владельцы Ecommerce бизнеса при оценке интернет-маркетинга?

KPI (ключевые показатели эффективности) помогают оценить успешность бизнеса. Для оценки своего интернет-магазина мы рекомендуем каждому бизнесмену пользоваться метриками, приведенными на диаграмме. Среди них можно выделить первостепенные и второстепенные метрики. Первостепенная метрика — это коэффициент возврата инвестиций (ROI). Второстепенные — средний чек, доход, стоимость привлечения клиента (CAC), отказы (Bounce rate) и стоимость заказа (CPA). Отметим, что каждая из метрик, сама по себе не дает целостного представления по рынку, поэтому их лучше отслеживать в комплексе для понимания полной картины.

Позиции сайта в поисковых системах уже давно не стоит рассматривать как KPI бизнеса, только как KPI для SEO-специалистов. Высокие позиции и трафик не могут гарантировать прибыль для компании.

Наши клиенты получают аналитические данные на всех этапах сотрудничества. В зависимости от задачи это может быть аналитика для новых проектов, аналитика для увеличения конверсии сайта, объединение данных из разных источников или автоматизация отчетности. Используйте аналитические данные, чтобы вовремя скорректировать вектор развития бизнеса и повысить эффективность маркетинговых каналов.

В зависимости от задачи это может быть аналитика для новых проектов, аналитика для увеличения конверсии сайта, объединение данных из разных источников или автоматизация отчетности. Используйте аналитические данные, чтобы вовремя скорректировать вектор развития бизнеса и повысить эффективность маркетинговых каналов.

Какую долю в продажах занимают вернувшиеся покупателей?

Только у 2% опрошенных владельцев интернет-магазинов количество вернувшихся покупателей это 80-100%. В 2020 году будет критически важно работать с постоянными клиентами и их лояльностью, так как стоимость привлечения новых клиентов в разы превышает стоимость удержания текущих. В этом вам помогут инструменты Email-маркетинга, программы лояльности (бонусы для постоянных клиентов), ретаргетинг в Google Ads и т.д.

Email-маркетинг в 2020 году станет еще более актуальным. ROI этого инструмента растет каждый год. Например, команда Email-маркетинга Livepage достигла 337% ROI за 6 месяцев работы для интернет-магазина деликатесов в США, что мы описали в кейсе.

Владельцы Ecommerce бизнеса о трендах 2020 года: «Рынок будет расти, конкуренция аналогично. Мы будем работать с аудиториями, строить маркетинг-стратегию по удержанию постоянных клиентов и бороться за новых. Развивать медийную рекламу и тестировать разные стратегии в PPC, извлекать максимум с платных каналов, не боясь перестраивать планы касательно рекламных бюджетов. Будем стараться быть более гибкими и вовремя реагировать на все происходящее, учиться быстро перестраиваться и извлекать максимум от новых возможностей. Нужно понимать, что выйти в 0 с продажи клиенту на этапе первого взаимодействия с ним — тоже не плохо, плохо — не думать о LTV и не улучшать этот показатель. Будем строить и улучшать свою воронку. Возможности интернета огромнейшие, быть развитию онлайн-торговли :)»

Какие устройства используют для покупок в интернет-магазинах?

В 2019 году уже более 60% клиентов интернет-магазинов совершают покупки с мобильных устройств. Можно смело утверждать, что в 2020 году интернет-магазины без мобильной версии сайта могут оказаться неконкурентоспособными. По нашему опыту, адаптивная версия сайта есть у многих екомерс-проектов, но она медленно загружается и неудобна для посетителей. Клиент хочет быстро оформить заказ с телефона и не тратить время на поиск нужных элементов на сайте.

Можно смело утверждать, что в 2020 году интернет-магазины без мобильной версии сайта могут оказаться неконкурентоспособными. По нашему опыту, адаптивная версия сайта есть у многих екомерс-проектов, но она медленно загружается и неудобна для посетителей. Клиент хочет быстро оформить заказ с телефона и не тратить время на поиск нужных элементов на сайте.

С корректно разработанной мобильной версией сайта ваши пользователи получают удобство, а вы — новые возможности продвижения и прямой контакт с пользователями (при условии реализации функции click-to-call). В 2020 году лидировать и получать больше продаж будет тот бизнес, который доступен для максимального количества пользователей на разных устройствах и с которым удобно взаимодействовать.

Совет от Livepage: Если у вас уже есть мобильная версия сайта, то пришло время задуматься о создании чат-ботов, которые сделают ваш сервис более удобным и персонализированным для пользователей.

Владельцы Ecommerce бизнеса о трендах 2020 года: «Рынок онлайн покупок ждет рост персонализации, покупки через мобильные устройства, развитие автоматизации и дополненная реальность. »

»

Какой наиболее популярный способ оплаты среди клиентов интернет-магазинов?

Предоставляйте клиентам более гибкие и широкие возможности для оплаты и доставки товаров.

Совет: Ощутите себя пользователем вашего интернет-магазина и пройдите весь путь от поиска товара до оплаты. Таким образом, вы сможете найти слабые места, повысить удобство для пользователей и ускорить процесс оплаты.

Верят ли владельцы E-commerce бизнеса в увеличение количества продаж за счет развития бренда своего бизнеса в сети (видеореклама, медийная реклама, PR)?

Более 70% владельцев Ecommerce малого и среднего бизнеса ждут увеличения количества продаж за счет развития бренда в сети и 61% будут инвестировать в это направление в 2020 году.

Развитие бренда и создание уникального позиционирования будет трендом Ecommerce бизнеса в 2020 году. Правильное позиционирование поможет вам отстроиться от конкурентов на рынке, удовлетворить потребности и решить боли клиента.

Мы рекомендуем вам регулярно общаться со своими клиентами, получать обратную связь и выстраивать стратегию привлечения клиентов на основании полученных отзывов. Это поможет с позиционированием, написанием месседжей на сайте и при выборе контент-стратегии.

В Livepage мы всегда стараемся найти и понять уникальную идею и ценность каждого бизнеса. Мы не только изучаем конкурентов, а и глубоко прорабатываем ключевые сегменты бизнеса, создавая универсальную стратегию коммуникации исходя из потребностей клиентов бизнеса. Таким образом, мы решаем сразу несколько задач, от повышения узнаваемости до увеличения лояльности, что в результате приводит к интенсивному росту обращений и продаж.

Владельцы Ecommerce бизнеса о трендах 2020 года: «В 2020 году мы будем делать упор на позиционирование, бренд, выделение среди конкурентов, вау-эффект для клиентов, автоматизация рекламных кампаний и разработка голосового поиска на сайте.»

Совет: Используйте Youtube для продвижения своего бренда. Конкуренция среди интернет-магазинов, которые используют Youtube для развития своего бренда, пока очень низкая. Поэтому он может стать идеальным местом для формирования позиционирования и усиления бренда компании.

Конкуренция среди интернет-магазинов, которые используют Youtube для развития своего бренда, пока очень низкая. Поэтому он может стать идеальным местом для формирования позиционирования и усиления бренда компании.

На что обращают внимание при выборе платформы для разработки интернет-магазина?

Владельцы интернет-магазинов при выборе платформы чаще всего обращают внимание на SEO-возможности (61,9%), стоимость (59,5%), наличие мобильной верстки (57,1%), удобный каталог (56%) и функционал (54,8%).

Платформа для интернет-магазинов в 2020 году должна быть функциональной, простой в использовании, а главное, заточенной под SEO-продвижение и использование рекламных инструментов.

Хорошоп отслеживает требования клиентов к возможностям интернет-магазинов и старается оперативно внедрять в платформу новые инструменты. К примеру, интеграции с 1С, Нова Пошта и LiqPay, фиды для выгрузки на Rozetka и Prom.ua, seo-возможности и многое другое.

Владельцы Ecommerce бизнеса о трендах 2020 года: «Качество сайтов в 2020 году будет определять количество конверсий и продаж. »

»

В 2020 году мы советуем обратить особое внимание на:

Позиционирование и брендинг

С помощью позиционирования вы сможете донести главные преимущества своего бренда и создать положительные ассоциации с вашим продуктом.

Если вы хотите укрепить свою позицию на рынке, то поймите какую потребность удовлетворяет ваш продукт и какую выгоду приносит покупателю. Ответы на эти вопросы помогут сформировать стратегию общения с потенциальными покупателями и подчеркнуть индивидуальность вашего бренда.

Аналитику

С помощью систем аналитики, вы можете узнать количество посетителей, которые совершают заказ, стоимость привлечения нового клиента, прибыль, которую компания получает от каждого клиента за время сотрудничества и многое другое.

Анализируя пути пользователя на сайте, вы начнете лучше понимать поведение своей целевой аудитории и узнаете основные проблемы клиентов на пути до совершения покупки.

Еще один тренд Ecommerce 2020— аналитика для оптимизации конверсий (Conversion Rate Optimization). Часто бизнес сталкивается с проблемой низкой конверсии сайта и не знает в какие каналы интернет-маркетинга стоит вкладывать больше, а какие не приносят результат. CRO — это система процессов, которая направлена на повышение конверсии. Эти процессы включают в себя изучение поведения пользователя на сайте, действия и причины отказа от покупки.

Часто бизнес сталкивается с проблемой низкой конверсии сайта и не знает в какие каналы интернет-маркетинга стоит вкладывать больше, а какие не приносят результат. CRO — это система процессов, которая направлена на повышение конверсии. Эти процессы включают в себя изучение поведения пользователя на сайте, действия и причины отказа от покупки.

Все эти данные помогут эффективно определить бизнес-задачи и планировать развитие интернет-магазина.

Retention-маркетинг

Retention-маркетинг — это совокупность действий, направленных на повышение лояльности пользователей.

Главные инструменты удержания, которые вы можете начать использовать уже сейчас это Email-маркетинг, CRM, программы лояльности, чат-боты и SMM.

Персонализированные Email-рассылки повышают лояльность клиента, а понимание аудитории помогает выработать собственный “tone of voice” общения с клиентами. Поддерживайте доверие и любовь к бренду, сформировав дружественную Email-коммуниканию.

CRM-системы помогают хранить все данные о клиенте в единой базе данных. Анализ этих данных способствует улучшению сервиса, уменьшению оттока клиентов, получения полной картины взаимодействия с клиентом.

Анализ этих данных способствует улучшению сервиса, уменьшению оттока клиентов, получения полной картины взаимодействия с клиентом.

Чат-боты помогают бизнесу продвигать бренд, повышать лояльность и собирать необходимые данные от клиентов. С другой стороны, для клиентов наличие чат-ботов повышает удобство, так как они быстрее получают нужную информацию и совершают простые действия прямо в приложении.

SMM — отличный инструмент для продвижения товаров, который позволяет удерживать интерес и напоминать о себе существующим клиентам с помощью рекламных публикаций.

Правильно разработанные программы лояльности вызывают желание работать с брендом снова и снова. Поощряйте клиентов за покупки и распространение информации о вашем интернет-магазине. Положительный опыт и чувство удовлетворенности сервисом всегда приносят дополнительные продажи.

Остались вопросы? Интернет-магазины получают больше продаж с маркетингом от Livepage. Свяжитесь с нами, и мы ответим на любые вопросы о продвижении вашего бизнеса.

как в 2020 году росли рынки e-commerce в разных странах мира – Асоціація рітейлерів України

Взрывной рост онлайн-продаж из-за пандемии и карантинных ограничений по-разному проявился в странах с разным уровнем развития интернет-торговли. Аналитика электронной коммерции в США, Германии, Польше, Украине и других странах.

Читати українською

В прошлом году наблюдался активный рост электронной коммерции во всех странах. В целом мировой объем этого рынка вырос на 25,7%, составив $2,44 трлн. Belretail.by собрал информацию о том, как развивался сегмент онлайн-торговли в различных странах в 2020 году.

СШАПо оценкам Digital Commerce 360, в 2020 году рынок электронной коммерции в США вырос на 44%, составив $861,12 млрд. Это самый высокий годовой рост e-commerce в США по крайней мере за два десятилетия. Доля онлайн-продаж в общем объеме доходов ритейлеров в 2020 году составила 21,3% по сравнению с 15,8% в 2019 году и 14,3% в 2018 году.

Рост онлайн-покупок, связанный с COVID-19, принес в 2020 году дополнительные $174,87 млрд. Если бы не всплеск онлайн-продаж в результате пандемии, результат в размере $861,12 млрд не был бы достигнут до 2022 года.

Общий объем розничных продаж в США увеличился на 6,9%, до $4,04 трлн. На онлайн-продажи пришелся 101% всего прироста розничной торговли в 2020 году. Это означает, что продажи через все другие каналы (магазины, каталоги и колл-центры) снизились.

ГерманияВ 2020 году объем электронной торговли в Германии вырос на 14,6% и составил 83,3 млрд евро, согласно данным ассоциации Bevh. Средний рост за предыдущие три года составлял 11,3%.

В прошлом году примерно каждый восьмой евро из расходов домохозяйств на товары был потрачен в интернете. Значительное увеличение онлайн-продаж связано со вспышкой коронавируса и ограничениями. Почти каждый третий онлайн-покупатель в 2020 году был старше 60-ти лет. Год назад на эту возрастную группу приходилось менее четверти онлайн-продаж в Германии.

В 2020 году рынок онлайн-торговли Польши стал самым быстрорастущим в Европе. По данным Statista, объем рынка оценивается в 22 млрд евро.

На основные категории товаров: одежду, бытовую электронику, мебель, продукты питания и игрушки, онлайн-расходы достигли 10 млрд евро. Рост по сравнению с 2019 годом составил около 25%. Доля электронной торговли в розничных продажах страны значительно выросла и достигла 8%. Однако это значительно ниже, чем в странах Западной Европы.

ГрецияСогласно недавним оценкам Конфедерации торговли и предпринимательства Греции, оборот электронной коммерции в этой стране в 2020 году утроился по сравнению с позапрошлым годом до 15 млрд евро.

Греция отставала от других стран-членов ЕС, но в последние месяцы предприняла значительные шаги в направлении цифровой трансформации своей экономики, и потребители чаще совершают покупки в электронном виде.

Во время первого локдауна (весной 2020 года) зафиксирован рост продаж интернет-магазинов на 70-80%. Летом тенденция сохранилась, продажи выросли на 40% по сравнению с 2019 годом. Во время второго локдауна (начался 7 ноября) спрос на онлайн-покупки резко вырос более чем на 85%. В Греции каждый второй потребитель совершил хотя бы одну покупку в интернете с момента вспышки COVID-19. В декабре доля людей, совершающих онлайн-покупки, выросла до 61%. Для сравнения: в июне 2020 года показатель составлял 51%, а в декабре 2019 года — 21%.

Летом тенденция сохранилась, продажи выросли на 40% по сравнению с 2019 годом. Во время второго локдауна (начался 7 ноября) спрос на онлайн-покупки резко вырос более чем на 85%. В Греции каждый второй потребитель совершил хотя бы одну покупку в интернете с момента вспышки COVID-19. В декабре доля людей, совершающих онлайн-покупки, выросла до 61%. Для сравнения: в июне 2020 года показатель составлял 51%, а в декабре 2019 года — 21%.

По оценкам группы компаний EVO, в 2020 году украинцы приобрели через интернет товаров и услуг на сумму 107 млрд грн. Это на 41% больше, чем в 2019-м. В результате рост украинского рынка e-commerce превзошел прогнозы экспертов почти в три раза. При этом выросло и количество онлайн-оплат — минимум на 50%.

Теперь почти 9% всех покупок в Украине происходит онлайн — на маркетплейсах, в онлайн-магазинах и соцсетях.

Южная КореяПо данным Министерства торговли, промышленности и энергетики Южной Кореи, в 2020 году выручка крупных местных ритейлеров выросла на 5,5% по сравнению с предыдущим годом. При этом продажи интернет-магазинов увеличились на 18,4%, а выручка офлайн-магазинов снизилась на 3,6%.

При этом продажи интернет-магазинов увеличились на 18,4%, а выручка офлайн-магазинов снизилась на 3,6%.

Спрос в интернете на продукты питания и предметы домашнего обихода подскочил на 51,5% и 25,3% соответственно.

В миреСогласно отчету Digital 2021, опубликованному We Are Social и Hootsuite, во всем мире за последний месяц 76,8% интернет-пользователей в возрасте от 16 до 64 лет совершали онлайн-покупки с любых устройств. Искали в сети продукт или сервис для покупки 81,5% интернет-пользователей, посещали интернет-магазины — 90,4%, использовали приложения для шопинга — 69,4%.

Самый большой процент онлайн-покупателей в Индонезии (87,1%), Великобритании (85,5%), Таиланде (83,6%). Меньше всего — в России (60%), Южной Африке (57,7%), Египте (56,6%).

В среднем в мире онлайн-покупки с мобильных устройств совершают 55,4% пользователей. Самый большой процент — в Индонезии (79,1%), Таиланде (74,2%), на Филиппинах (69,6%). Меньше всего — в России (32,5%), Японии (32,1%), Бельгии (31,2%).

Потребительские товары в интернете в 2020 году приобретали 3,47 млрд людей во всем мире. Объем этого рынка вырос на 25,7%, составив $2,44 трлн. В среднем один пользователь потратил в интернете на потребительские товары в прошлом году $703.

В 2020 году онлайн-расходы в секторе туризма и проживания сократились на 51%, до $593,6 млрд. В категории «мода и красота» онлайн было потрачено $665,6 млрд (+27% г/г). Сектор продуктов и средств гигиены вырос на 41%, до $413,8 млрд. Онлайн-продажи мебели и товаров для дома выросли на 20%, до $330,9 млрд, а игрушек, товаров для хобби и рукоделия — на 25%, до $525,6 млрд.

Читайте также –

Цифровая трансформация ритейла: ретроспектива и прогнозы развития на 2021 год

Российский e-commerce: мал, да удал

В период действия карантинных ограничений ретейлеры экстренно начали осваивать онлайн-каналы сбыта, если до сих пор этого не сделали. Причем наибольшее число «новичков» на рынке интернет-торговли – из сегмента непродуктовой розницы, следует из данных аналитического отчета международной компании ANCOR «Как розничные компании реагируют на кризисные явления сегодняшнего дня». Одни ретейлеры запускают собственные онлайн-магазины, другие предпочитают выставляться на витринах крупных маркетплейсов с налаженной логистикой. Кто-то использует комбинированную схему.

Все вышесказанное вызывает следующие вопросы:

- • Как ретейлеры борются за свое место под e-commerce солнцем?

- • Какие уроки вынесли компании по итогам пандемии?

- • Каким образом изменилось количество поставщиков маркетплейсов, в чем исчисляются их инвестиции в развитие?

- • А также, какой станет доставка «последней мили» по итогам пандемии?

Ответить на эти вопросы помогли эксперты «Логируса» и участники онлайн-конференции «Новые алгоритмы электронной торговли и логистики», организованной изданием «Ведомости»:

директор по инфраструктуре и каналам доставки Ozon

Нил Спикетт

директор департамента продаж федеральным клиентам «СберЛогистики»

Мария Зайцева

исполнительный директор компании TopDelivery

Алексей Прыгин

управляющая электронной коммерцией «Вкусвилл»

Лариса Романовская

директор по маркетингу сервиса доставки продуктов «Самокат»

Игорь Рожков

генеральный директор ГК «Красный Яр»

Анжела Рябова

партнер аналитического агентства Data Insight

Борис Овчинников

В российском e-commerce пока не тесно

Во время карантина компании, ранее не уделявшие должного внимания онлайн-каналам сбыта, были вынуждены в экстренном порядке осваивать новый для себя рынок.– Число обращений по поводу начала сотрудничества в апреле-мае было в три раза больше, чем обычно. Большинство запросов поступало от компаний, которые занимались продажей средств индивидуальной защиты. Однако были обращения и от интернет-магазинов, которые искали новые курьерские компании, так как их партнеры не справлялись с пиковыми нагрузками, – отметил исполнительный директор компании TopDelivery Алексей Прыгин.

В апреле розничные офлайн-продажи непродовольственных товаров сократились на 35-40%, а продовольственных – на 10-15%, сообщил научный сотрудник НИУ ВШЭ, один из авторов исследования «Российский рынок интернет-торговли: итоги 2019 года, тренды 2020-го» Марсель Салихов. В то время как онлайн-продажи в этих категориях увеличились в продовольственных товарах и снизились на 3-5% в непродовольственных товарах в целом.

– Пандемия – стала реальным уроком для многих. Если вас нет на какой-то онлайн-площадке из серии Ozon или ей подобных, у вас нет бизнеса, – уверен директор по инфраструктуре и каналам доставки Ozon Нил Спикетт.

По данным международной стаффинговой компании ANCOR, в продуктовом ритейле в 2019 году доля онлайн-продаж составляла 0-5%, а в апреле 2020-го этот показатель составил 5-7%. В секторе непродуктовой розницы доля онлайн-продаж в 2019-м оценивалась в 40%, а в апреле 2020-го – уже в 50%; в сегменте DIY на онлайн в 2019-м приходилось около 20% продаж, а в апреле 2020-го – 30%.

Рост доли онлайн продаж в апреле 2020 года по сравнению с 2019 годом

Самостоятельно онлайн-продажи во время режима самоизоляции, согласно данным ANCOR, начали развивать 100% компаний непродуктовой розницы и DIY, 50% – из продуктовой розницы и 66% – из сегмента одежды и обуви.

– Работать с клиентом, вести его, удерживать мы предпочитаем самостоятельно. Это позволяет собирать данные о покупателях и их предпочтениях как в онлайне, так и в оффлайне, повышая индекс проникновения категорий и частоту покупок. Такова наша концепция. Поэтому в ближайшее время со «СберМаркетом» работать мы не хотим, – уверенно заявила генеральный директор ГК «Красный Яр» Анжела Рябова.

ГК «Красный Яр» – это крупная региональная сеть гастрономов, значительная часть которых базируется в Красноярске. После снятия карантинных ограничений, по словам Рябовой, планируется сделать ставку на динамичное развитие услуги pickup: сбор базовой продуктовой корзины на сайте магазина.

Вместе с этим многие ретейлеры начали искать партнерские каналы сбыта, отмечается в исследовании ANCOR. Так, например, согласно статистике Wildberries, в первой половине мая количество поставщиков выросло в 11 раз – до 30 000. А число компаний и предпринимателей, которые решили присоединиться к торговой площадке Ozon для продажи своих товаров онлайн, в марте увеличилось в два раза. Только за один день, 24 марта, на площадку маркетплейса пришли больше 600 продавцов.

Несмотря на появление новых игроков на внутрироссийском рынке e-commerce, «места хватит всем», уверен Нил Спикетт. В настоящий момент доля интернет-торговли в России, по словам эксперта, составляет порядка 6%. Для сравнения: в Китае этот показатель равен 28%, а в США – 15%. Таким образом, внутрироссийский e-commerce еще может вырасти в 2-4 раза.

Воздастся каждому по инвестициям его

Кратный рост числа заказов в период режима самоизоляции потребовал серьезных инвестиций со стороны участников рынка в развитие инфраструктуры. Так, например, только Ozon в первом квартале 2020-го привлек $150 млн. Эти средства будут направлены на реализацию стратегии по расширению логистической и технологической инфраструктуры. Маркетплейс ставит перед собой задачу открыть не менее пяти новых фулфилмент-центров в регионах и расширить собственную логистическую сеть доставки «последней мили» как минимум втрое в течение ближайших двух лет.– За время пандемии мы уже выросли на 100%. В то время как обычный рост не превышает 20-30% в год. В связи с этим нам пришлось ускорить запуск некоторых инфраструктурных проектов, – прокомментировал Нил Спикетт. При этом Оzon не опасается, что вложенные в развитие, в том числе инфраструктуры, инвестиции останутся невозвратными.

Сервис экспресс-доставки продуктов на дом «Самокат» по сравнению с 2019 годом увеличил число dark store в Москве и Санкт-Петербурге в 50 раз: с четырех до двухсот, добавил директор по маркетингу «Самокат» Игорь Рожков. Благодаря этому сервис смог справиться с ростом числа обрабатываемых заказов (после пандемии более 1 млн в месяц), уверен эксперт, а также сохранить 15-минутные сроки доставки. Данный игрок использует механизм гиперлокальности, осуществляя доставки с большого количества мини-площадок в Москве и Санкт-Петербурге.

В июне «Перекресток» досрочно открыл в Нижнем Новгороде свой пятый dark store. По оценкам ретейлера, его запуск позволит увеличить совокупную мощность одноименного онлайн-супермаркета в среднем на 30%.

Самовывоз отвоевывает потерянные позиции

В июне динамика роста объемов доставок «на дом» начала падать. Об этом свидетельствуют данные оперативной статистики «Почты России», которые обобщены в информационном бюллетене «Почта.Барометр». Согласно данным за период 1-7 июня, прирост доставок «на дом» из-за смягчения карантинных мер сократился на 6% относительно предыдущей недели 25-31 мая. А на неделе с 8 по 14 июня показатель упал уже на 27% по сравнению с периодом 1-7 июня. Это может являться косвенным доказательством постепенного восстановления спроса на услуги самовывоза.При этом логистические компании вовсе не переставали делать ставку на самовывоз. Например, количество постаматов в России продолжит расти, прогнозирует директор департамента продаж федеральным клиентам «СберЛогистики» Мария Зайцева.

– Мы свои планы не снижаем. В 2020 году будет установлен более 2 000 постаматов в магазинах «Дикси», 2 500 – в отделениях «Сбербанка» и еще порядка 5 000 – в 800 городах России. Поэтому рост однозначно будет, мы его обеспечим, – подчеркнула эксперт.

По состоянию на начало 2020 года у Ozon насчитывалось около 8 000 постаматов, у PickPoint – боле 5 000, у «Халвы» – более 1 200. При этом емкость внутрироссийского рынка, по оценкам CEO PickPoint Надежды Романовой, составляется порядка 25 000 терминалов.

Динамика индексов доставки на внутреннем рынке e-commerce

Пандемия пройдет, а привычка расти останется

Снятие ограничений не отменит как минимум два ключевых приобретения e-commerce за прошедшие 2,5 месяца, считает партнер аналитического агентства Data Insight Борис Овчинников.Во-первых, десятки миллионов покупателей или получили первый опыт онлайн-покупок, или существенно его расширили в период пандемии, отмечает эксперт. Люди либо освоили новые для себя категории, либо установили мобильные приложения интернет-магазинов, либо привыкли к онлайн-оплате покупок. И этот опыт увеличивает вероятность того, что и в дальнейшем россияне будут чаще обращаться к онлайн-покупкам, чем до марта 2020 года.

Во-вторых, ретейлеры повысили качество доставки. За счет наращивания инфраструктуры, оптимизации маршрутов и консолидации точек доставки. И если магазин, условно, научился обслуживать 5 000 заказов в сутки вместо прежней 1000, то обидно обратно сворачивать инфраструктуру до прежнего уровня, уверен Борис Овчинников. Логичнее замотивировать клиентов так, чтобы сохранить хотя бы 3 000 онлайн-заказов.

По оценкам Data Insight, до конца года или как минимум до осени внутренний рынок электронной коммерции будет расти быстрее, чем рос в 2019-м.

– Об этом мало говорится, но на самом деле «взрывные» темпы роста рынок набрал задолго до эпидемии, – подчеркнул Борис Овчинников. – По нашим оценкам, в 2019 году внутрироссийский e-commerce по количеству онлайн-заказов увеличился на рекордные 50%. В январе-феврале аналогичные темпы роста сохранялись. Притом относительно уже высокой базы начала 2019 года.

Конечно, эпидемия подстегнула рост, разогнав его до плюс 65% в среднем за март-май относительно весны 2019 года, добавил эксперт. Но разница в скорости в целом по рынку электронной коммерции незначительная, резюмировал собеседник «Логируса».

Читайте также

как в 2020 году росли рынки e-commerce в разных странах мира — All Retail

В прошлом году наблюдался активный рост электронной коммерции во всех странах. В целом мировой объем этого рынка вырос на 25,7%, составив $2,44 трлн. Belretail.by собрал информацию о том, как развивался сегмент онлайн-торговли в различных странах в 2020 году.

США

По оценкам Digital Commerce 360, в 2020 году рынок электронной коммерции в США вырос на 44%, составив $861,12 млрд. Это самый высокий годовой рост e-commerce в США по крайней мере за два десятилетия. Доля онлайн-продаж в общем объеме доходов ритейлеров в 2020 году составила 21,3% по сравнению с 15,8% в 2019 году и 14,3% в 2018 году.

Рост онлайн-покупок, связанный с COVID-19, принес в 2020 году дополнительные $174,87 млрд. Если бы не всплеск онлайн-продаж в результате пандемии, результат в размере $861,12 млрд не был бы достигнут до 2022 года.

Общий объем розничных продаж в США увеличился на 6,9%, до $4,04 трлн. На онлайн-продажи пришелся 101% всего прироста розничной торговли в 2020 году. Это означает, что продажи через все другие каналы (магазины, каталоги и колл-центры) снизились.

Германия

В 2020 году объем электронной торговли в Германии вырос на 14,6% и составил 83,3 млрд евро, согласно данным ассоциации Bevh. Средний рост за предыдущие три года составлял 11,3%.

В прошлом году примерно каждый восьмой евро из расходов домохозяйств на товары был потрачен в интернете. Значительное увеличение онлайн-продаж связано со вспышкой коронавируса и ограничениями. Почти каждый третий онлайн-покупатель в 2020 году был старше 60-ти лет. Год назад на эту возрастную группу приходилось менее четверти онлайн-продаж в Германии.

Польша

В 2020 году рынок онлайн-торговли Польши стал самым быстрорастущим в Европе. По данным Statista, объем рынка оценивается в 22 млрд евро.

На основные категории товаров: одежду, бытовую электронику, мебель, продукты питания и игрушки, онлайн-расходы достигли 10 млрд евро. Рост по сравнению с 2019 годом составил около 25%. Доля электронной торговли в розничных продажах страны значительно выросла и достигла 8%. Однако это значительно ниже, чем в странах Западной Европы.

Греция

Согласно недавним оценкам Конфедерации торговли и предпринимательства Греции, оборот электронной коммерции в этой стране в 2020 году утроился по сравнению с позапрошлым годом до 15 млрд евро.

Греция отставала от других стран-членов ЕС, но в последние месяцы предприняла значительные шаги в направлении цифровой трансформации своей экономики, и потребители чаще совершают покупки в электронном виде.

Во время первого локдауна (весной 2020 года) зафиксирован рост продаж интернет-магазинов на 70-80%. Летом тенденция сохранилась, продажи выросли на 40% по сравнению с 2019 годом. Во время второго локдауна (начался 7 ноября) спрос на онлайн-покупки резко вырос более чем на 85%. В Греции каждый второй потребитель совершил хотя бы одну покупку в интернете с момента вспышки COVID-19. В декабре доля людей, совершающих онлайн-покупки, выросла до 61%. Для сравнения: в июне 2020 года показатель составлял 51%, а в декабре 2019 года — 21%.

Украина

По оценкам группы компаний EVO, в 2020 году украинцы приобрели через интернет товаров и услуг на сумму 107 млрд грн. Это на 41% больше, чем в 2019-м. В результате рост украинского рынка e-commerce превзошел прогнозы экспертов почти в три раза. При этом выросло и количество онлайн-оплат — минимум на 50%.

Теперь почти 9% всех покупок в Украине происходит онлайн — на маркетплейсах, в онлайн-магазинах и соцсетях.

Южная Корея

По данным Министерства торговли, промышленности и энергетики Южной Кореи, в 2020 году выручка крупных местных ритейлеров выросла на 5,5% по сравнению с предыдущим годом. При этом продажи интернет-магазинов увеличились на 18,4%, а выручка офлайн-магазинов снизилась на 3,6%.

Спрос в интернете на продукты питания и предметы домашнего обихода подскочил на 51,5% и 25,3% соответственно.

В мире

Согласно отчету Digital 2021, опубликованному We Are Social и Hootsuite, во всем мире за последний месяц 76,8% интернет-пользователей в возрасте от 16 до 64 лет совершали онлайн-покупки с любых устройств. Искали в сети продукт или сервис для покупки 81,5% интернет-пользователей, посещали интернет-магазины — 90,4%, использовали приложения для шопинга — 69,4%.

Самый большой процент онлайн-покупателей в Индонезии (87,1%), Великобритании (85,5%), Таиланде (83,6%). Меньше всего — в России (60%), Южной Африке (57,7%), Египте (56,6%).

В среднем в мире онлайн-покупки с мобильных устройств совершают 55,4% пользователей. Самый большой процент — в Индонезии (79,1%), Таиланде (74,2%), на Филиппинах (69,6%). Меньше всего — в России (32,5%), Японии (32,1%), Бельгии (31,2%).

Потребительские товары в интернете в 2020 году приобретали 3,47 млрд людей во всем мире. Объем этого рынка вырос на 25,7%, составив $2,44 трлн. В среднем один пользователь потратил в интернете на потребительские товары в прошлом году $703.

В 2020 году онлайн-расходы в секторе туризма и проживания сократились на 51%, до $593,6 млрд. В категории «мода и красота» онлайн было потрачено $665,6 млрд (+27% г/г). Сектор продуктов и средств гигиены вырос на 41%, до $413,8 млрд. Онлайн-продажи мебели и товаров для дома выросли на 20%, до $330,9 млрд, а игрушек, товаров для хобби и рукоделия — на 25%, до $525,6 млрд.

что еще Москва поставляет в Восточную Европу / Новости города / Сайт Москвы

В 2020 году столичная продукция поставлялась в 183 страны мира, а главными торговыми партнерами Москвы стали Казахстан, Белоруссия, США, Китай и Германия. Но столичные компании продолжают открывать для себя новые направления экспорта. Перспективные для торговли страны могут находиться совсем рядом с Москвой, например в Восточной Европе. Этот рынок, по мнению специалистов центра поддержки и развития экспорта «Моспром», обладает хорошим потенциалом для наращивания сбыта.

«В январе — мае 2021 года несырьевой неэнергетический экспорт Москвы в страны Восточной Европы составил 1,49 миллиарда долларов США, что на 135,8 процента больше, чем за аналогичный период 2020 года и на 130,8 процента больше, чем в 2019-м. При этом большая часть поставок — более 95 процентов — приходится на промышленные товары. Так, по итогам первых пяти месяцев 2021 года промышленный экспорт составил 1,44 миллиарда долларов», — отметил заместитель Мэра Москвы по вопросам экономической политики и имущественно-земельных отношений Владимир Ефимов.Экспорт для здоровья

В период пандемии коронавируса в Восточной Европе, как и во всем мире, вырос спрос на фармацевтические препараты.

«В первую очередь, это относится к расфасованным лекарствам и иммунологическим препаратам для розничной торговли. В ключевых покупателях столичной фармацевтики находится Молдавия. По итогам 2020 года экспорт таких товаров в страну составил 8,84 миллиона долларов. Это на 42,3 процента больше, чем в 2019 году, когда экспорт был равен 6,21 миллиона долларов. Также в числе покупателей столичной иммунологической продукции для розничной торговли — Латвия. По итогам прошлого года объем экспорта составил 6,16 миллиона долларов, что на 30,5 процента больше показателя 2019-го», — рассказал руководитель Департамента инвестиционной и промышленной политики города Москвы Александр Прохоров.

При этом эксперты отмечают увеличение московского экспорта фармацевтики в такие страны, как Сербия (рост на 7,5 процента по сравнению с 2019 годом), Словакия (на 51,6 процента) и Болгария (на 91,3 процента).

Москва поставляет за рубеж более половины российского медоборудования и лекарств, идущих на экспортВода, газировка, сок: какие безалкогольные напитки экспортирует Москва

От шоколада до железных дорогНесмотря на небольшую долю продукции агропромышленного комплекса в структуре несырьевого неэнергетического экспорта, в странах Восточной Европы по-прежнему хорошим спросом могут пользоваться шоколадные кондитерские изделия. Наибольшие надежды в этом сегменте эксперты связывают со странами Балтии, Молдавией и Болгарией.

А вот столичные компании, работающие в сфере железнодорожного строительства, открывают для себя венгерский рынок.

«Рынки Восточной Европы — довольно перспективное направление для московского экспорта. Особенно в сфере участия в крупных инфраструктурных проектах. Например, в 2021 году Венгрия планирует строительство двух железнодорожных сетей, среди которых венгерский участок высокоскоростной железной дороги Будапешт — Варшава. Я думаю, что это может заинтересовать московских поставщиков железнодорожной техники и оборудования», — отметила Наталья Шувалова, генеральный директор центра «Моспром».

До 2020 года Москва вообще не поставляла железнодорожную технику в Венгрию. А по итогам прошлого года ее экспорт составил 1,68 миллиона долларов. В январе — мае 2021-го объем поставок частей железнодорожной техники и контейнеров вырос почти до 2,5 миллиона долларов, что на 46,9 процента больше, чем за весь 2020 год.

Онлайн-торговля как катализатор развитияЭксперты «Моспрома» выделяют ряд интересных экспортных направлений для столичных производителей. По их оценкам, в странах Балканского полуострова будут востребованы телекоммуникационная продукция, а также бытовые товары, одежда, средства зубной гигиены и бытовая химия.

Так, московские компании существенно увеличили экспорт в Сербию. По итогам первых пяти месяцев 2021-го поставки достигли 150,56 миллиона долларов, в то время как за аналогичный период прошлого года этот показатель равнялся 8,36 миллиона. В частности, московские предприниматели экспортировали на сербский рынок специальные электрические устройства и приборы автоматического регулирования.

По мнению экспертов, московские производители кабельной и телекоммуникационной продукции могут выйти и на польский рынок. Он не столь насыщенный, как рынки соседних стран. При этом в Польше из-за пандемии активно развивается онлайн-торговля и услуги. Так, по итогам 2020 года московский экспорт кабельной продукции в эту страну показал значительный рост и составил 1,98 миллиона долларов, тогда как в 2019-м было поставлено товаров всего на 179 тысяч долларов.

Московские предприятия поставляют телекоммуникационную технику в 91 страну Турбодвигатели и телекоммуникации: составлен рейтинг популярных за рубежом высокотехнологичных товаров столицы

Автопром и планы на будущееСогласно международной статистике, сегодня Словакия является крупнейшим в мире производителем автомобилей на душу населения. Московские компании поставляют туда автозапчасти, шины, электронное вспомогательное оборудование и другие товары. И в дальнейшем они смогут наращивать и диверсифицировать поставки, уверена Наталья Шувалова.

В прошлом году «Моспром» организовал для промышленных предприятий Москвы две бизнес-миссии — в Чехию и Венгрию. Компаниям помогали с поиском каналов сбыта продукции и проведением переговоров с потенциальными покупателями.

«Моспром» занимается индивидуальной поддержкой промышленного экспорта и экспорта продукции агропромышленного комплекса. Специалисты центра анализируют целевые рынки и предоставляют экспортерам индивидуальную аналитику, которая определяет наиболее эффективную стратегию выхода на зарубежные рынки.

Эксперты центра бесплатно помогают московским компаниям с поиском контрагентов и проведением переговоров с потенциальными покупателями за рубежом, обеспечивают участие в международных выставках и бизнес-миссиях.

Внешнеторговую активность столичных компаний также поддерживает Московский экспортный центр. Его специалисты помогают экспортерам готовить документы на получение субсидий и грантов и проводят персональные исследования зарубежных рынков, а также организуют бизнес-миссии за рубежом.

Более того, с 2016 года действует программа «Сделано в Москве», призванная повышать узнаваемость столичных брендов. Благодаря ей московские производители могут бесплатно принять участие в российских и зарубежных выставках под единым брендом Made in Moscow и найти там новых покупателей. Только в 2020 году столичные компании на деловых встречах в рамках таких выставок заключили свыше 30 экспортных контрактов.

Рынок электронной коммерции в России в 2020–2024 гг.

Екатерина ХовардПрогнозы роста Data Insight и ключевые факторы, способствующие росту рынка электронной коммерции

ЭкспертыData Insight опубликовали новый прогноз роста рынка электронной коммерции в России. В этом прогнозе учитываются только российские компании с интернет-магазинами, у которых также есть склады в России.Оценка рынка электронной коммерции не учитывает онлайн-продажи услуг, контента или розыгрыши. Данные также не включают покупки товаров россиянами в зарубежных интернет-магазинах, а также покупки, сделанные иностранцами в российских интернет-магазинах.

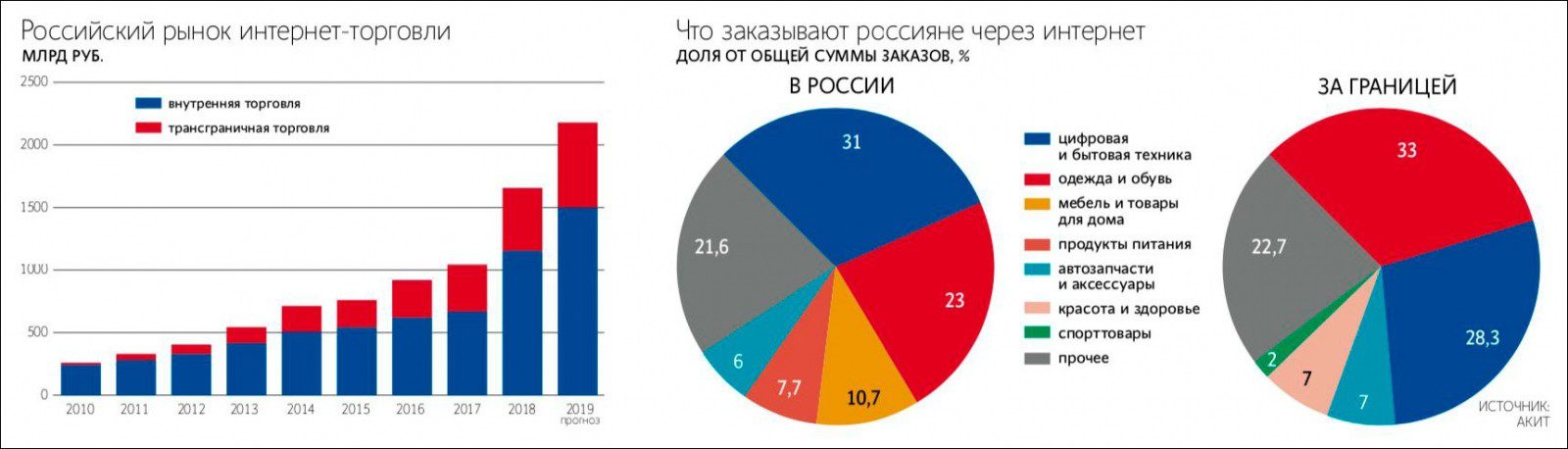

Рынок электронной коммерции в России в 2011–2019 гг.

В 2011–2019 годах рост рынка электронной коммерции в России был обусловлен увеличением количества активных пользователей Интернета. Чем больше у них опыта использования различных онлайн-сервисов, тем больше они открыты для покупок в Интернете.

Вот основные показатели роста российского рынка электронной коммерции в 2011–2019 гг .:

- CAGR — 28% Объем онлайн-продаж

- (с учетом налогов) — с 235 млрд руб. До 1,72 трлн руб.

В 2019 году темпы роста рынка электронной коммерции были выше, чем раньше, в первую очередь за счет телевизионной и онлайн-рекламы, а также инвестиций в инфраструктуру. Крупнейшие игроки рынка смогли привлечь новых клиентов и повторно привлечь клиентов, которым не нравился их предыдущий опыт покупок в Интернете.

Рост рынка электронной коммерции в России в 2020–2024 годах: прогноз Data Insight. Источник: Data Insight

.Прогноз роста рынка электронной коммерции в России в 2020–2024 гг.

ЭкспертыData Insight ожидали, что российский рынок электронной коммерции продолжит расти, с ожидаемым среднегодовым темпом роста 26,6% в 2020–2024 годах. Учитывая изменения в поведении потребителей в 2020 году (мы рассмотрели их ранее в этом обзоре), теперь они ожидают среднегодовой темп роста 33,2% при росте продаж с 1,7 трлн до 7,2 трлн рублей.

Рынок электронной коммерции в России, доля розничных продаж в%. Источник: Data Insight

.Факторы, способствующие росту рынка электронной коммерции в России

В своем прогнозе эксперты Data Insight обновили свои оценки с учетом следующих факторов:

- Рост пула российских потребителей, которые начали покупать товары в Интернете в 2020 году.

Большинство этих клиентов попробовали бы покупать товары в Интернете в следующие 5 лет, независимо от изменений в поведении потребителей.Кроме того, они будут менее активны, чем россияне с большим опытом покупок в Интернете. - Переход покупок из офлайн в онлайн.

В 2020 году в интернет-магазинах наблюдался значительный рост продаж и среднего объема продаж.

Ожидается, что темпы роста в 2021 году не будут такими высокими, как в 2020 году, но эксперты Data Insight прогнозируют, что большинство потребителей продолжат покупать онлайн в 2020 и 2021 годах. - Удаленная работа, ведущая к переезду из крупных городов.

Поскольку работа на дому становится все более распространенной среди российских компаний, многие сотрудники, вероятно, переедут из крупных городов в города, где в магазинах может не оказаться тех товаров, к которым они привыкли.

Ожидается, что это приведет к росту онлайн-продаж. - Рост онлайн-продаж FMCG.

Это один из секторов рынка с наибольшим потенциалом роста ( Русский поисковый маркетинг писал об этом здесь и здесь).

Российский рынок электронной коммерции, прогноз объемов продаж, трлн руб.Источник: Data Insight

.Резюме: чего ожидать от рынка электронной коммерции в России в 2020–2024 годах

- 10 миллионов новых онлайн-покупателей

- 5–7 миллионов россиян, работающих удаленно и совершающих покупки в Интернете

- рост продаж с 1,7 трлн до 7,2 трлн рублей

- CAGR 33,2%

Заинтересованы в развитии электронной коммерции на российском рынке? Подпишитесь на нашу ежемесячную новостную рассылку, чтобы оставаться в курсе.

Чтобы получить дополнительную информацию о тенденциях рынка электронной коммерции в России, просмотрите прошлые статьи и ресурсы здесь.

Об авторе

bne IntelliNews

Извините, но вы использовали все свои бесплатные статьи для в этом месяце для bne IntelliNews. Подписаться продолжить чтение всего за 119 долларов в год.

Ваша подписка включает:

- Полный доступ к ежедневному контенту bne на bne интернет сайт

- Цифровая подписка на нашу ежемесячную флагман bne IntelliNews журнал, доставленный на ваш почтовый ящик

- Цифровая подписка на «редакторский выбирает «электронные письма» три раза в неделю выделение наших лучших статей

- Полный доступ к 10-летнему архиву bne статьи

bne IntelliNews

119 долларов в год

А пока мы также предлагаем бесплатный подписка на BNE цифровая еженедельная газета подписчикам онлайн-пакет.

Нажмите здесь, чтобы узнать больше о вариантах подписки, в том числе в печатную версию нашего флагманский ежемесячный журнал:

Дополнительная подписка опции

Оцените наши ежедневные новости премиум-класса сервис, ориентированный на профессиональных инвесторов, которые охватывает 30 стран с формирующимся рынком Европа:

Получать IntelliNews PRO

По любым другим вопросам о наших товары или корпоративные скидки пожалуйста свяжитесь с нами по продажи @ intellinews.ком

Если вы больше не желаете получать наши электронные письма, отпишитесь здесь.

Электронная коммерция в России процветает

Джулио Гарджулло объясняет, почему Россия входит в десятку самых быстрорастущих онлайн-рынков в мире.

РИМ, ИТАЛИЯ / ACCESSWIRE / 11 февраля 2021 г. / Оборот электронной коммерции в России достиг 2.5 миллиардов рублей (33 миллиарда долларов) в 2020 году, согласно отчету Data Insight, что на 44% больше, чем в предыдущем году, с увеличением на 10 миллионов новых онлайн-покупателей.

В отчете той же компании прогнозируется, что в 2021 году российский цифровой рынок будет иметь оборот в 3,3 миллиарда рублей (44,5 миллиарда долларов) вместо ранее оцененных 2,8 (37,8 миллиарда долларов). В целом объем электронной коммерции в России в период с 2020 по 2024 год будет стоить 23,4 триллиона рублей, или 310 миллиардов долларов при среднегодовом темпе роста 33.2% за этот период, благодаря новой ситуации. По оценкам Morgan Stanley, в 2018 году цифровой рынок будет стоить 30 миллиардов долларов в 2020 году и 52 миллиарда долларов в 2023 году, при этом рост составит 170% всего за несколько лет.

Джулио Гарджулло, который более 15 лет является экспертом в области цифрового бизнеса в России, объясняет: «Стоимость электронной коммерции составляла всего 1,4% от традиционной торговли, поэтому есть много возможностей для развития рынка и для новых операторы, желающие выйти на него, на рынке, где иностранные операторы практически отсутствуют.Ожидается, что в 2024 году доля электронной коммерции в розничной торговле достигнет 19%. Это рынок, несомненно, полон потенциальных покупателей, желающих совершать покупки в Интернете как в отечественных, так и в зарубежных интернет-магазинах. Как известно, россияне любят качественные международные бренды и со временем остаются к ним очень лояльны. Хотя российская электронная коммерция не сопоставима по размеру с американской или китайской, это крупнейший онлайн-рынок в Европе, который растет в 10 раз быстрее, чем традиционная розничная торговля, и входит в 10 самых быстрорастущих онлайн-рынков в мире ».

Г-н Гаргиулло добавляет: «Чтобы выйти на российский цифровой рынок, необходимо работать с людьми, которые знают язык, культуру и целевой рынок: в Российской Федерации есть собственная экосистема веб-сайтов, в которой в большинстве случаев доминируют Российские, а не международные веб-сайты. Важно разработать интернет-магазин на русском языке, локализованный для русской культуры. Для этого важно разработать первоначальный технико-экономический анализ, цифровой бизнес-план, адекватный цифровой маркетинговый план, включая ваш собственный. цифровой магазин, и рассмотрите возможность продажи своих товаров в Интернете на внутренних рынках.Некоторые из этих отечественных сайтов предлагают возможность трансграничных продаж, давая россиянам возможность покупать товары из-за границы с быстрой доставкой из других стран в города Российской Федерации в течение нескольких дней ».

Россия — крупнейшая страна в мире. , и доступ к его большому рынку возможен с твердой стратегией цифрового маркетинга.

Для получения дополнительной информации о Джулио Гарджулло и электронной коммерции в России посетите: https://www.giuliogargiullo.com/ecommerce-russia/

О Джулио Гарджулло

Джулио Гарджулло — менеджер по интернет-маркетингу, который на протяжении многих лет работал в Италии и России, а также на международном уровне с компаниями и другими ведущими предприятиями, связанными с различными секторами в сфере роскоши.Он выступает на ведущих конференциях и мероприятиях по цифровому маркетингу, посвященных маркетингу в России и стратегиям на рынке предметов роскоши. Джулио Гарджулло свободно говорит на итальянском, русском и английском языках и участвует в привлечении новых клиентов и бизнес-возможностей для компаний по всему миру с помощью передовой деловой активности и цифрового маркетинга. Он также отвечает за построение привилегированных отношений между деловыми партнерами.

Контакт для СМИ:

Джулио Гарджулло

[адрес электронной почты]

www.giuliogargiullo.com

Телефон: +39 069838136

ИСТОЧНИК: Giulio Gargiullo

Электронная коммерция в России процветает

Джулио Гарджулло объясняет, почему Россия входит в 10 самых быстрорастущих онлайн-рынков в мире.РОМ, ИТАЛИЯ / ACCESSWIRE / 11 февраля 2021 г. / Оборот электронной коммерции в России достиг 2,5 миллиарда рублей (33 миллиарда долларов) в 2020 году, согласно … Джулио Гарджулло

Джулио Гарджулло объясняет, почему Россия входит в 10 самых быстрорастущих онлайн-рынков в мире.

РИМ, ИТАЛИЯ / ACCESSWIRE / 11 февраля 2021 г. / Оборот электронной коммерции в России в 2020 году, согласно отчету Data Insight, достиг 2,5 млрд рублей (33 млрд долларов), что на 44% больше, чем в в прошлом году, когда число новых онлайн-покупателей увеличилось на 10 миллионов.

В отчете той же компании прогнозируется, что в 2021 году российский цифровой рынок будет иметь оборот в 3,3 миллиарда рублей (44,5 миллиарда долларов) вместо ранее предполагавшихся 2.8 (37,8 миллиарда долларов). В целом объем электронной коммерции в России в период с 2020 по 2024 год будет составлять 23,4 триллиона рублей, 310 миллиардов долларов с среднегодовым темпом роста 33,2% за этот период благодаря новой ситуации. По оценкам Morgan Stanley, в 2018 году цифровой рынок будет стоить 30 миллиардов долларов в 2020 году и 52 миллиарда долларов в 2023 году, при этом рост составит 170% всего за несколько лет.

Джулио Гарджулло, который более 15 лет является экспертом в области цифрового бизнеса в России, объясняет: «Электронная коммерция составляла всего 1,4% от традиционной торговли, поэтому есть много возможностей для развития рынка и для новые операторы, желающие выйти на рынок, где иностранные операторы практически отсутствуют.Ожидается, что в 2024 году доля электронной коммерции в розничной торговле достигнет 19%. Это рынок, несомненно, полон потенциальных покупателей, желающих совершать покупки в Интернете как в отечественных, так и в зарубежных интернет-магазинах. Как известно, россияне любят качественные международные бренды и со временем остаются к ним очень лояльны. Хотя российская электронная коммерция не сопоставима по размеру с американской или китайской, это крупнейший онлайн-рынок в Европе, который растет в 10 раз быстрее, чем традиционная розничная торговля, и входит в 10 самых быстрорастущих онлайн-рынков в мире ».

Г-н Гаргиулло добавляет: «Чтобы выйти на российский цифровой рынок, необходимо работать с людьми, которые знают язык, культуру и целевой рынок: в Российской Федерации есть собственная экосистема веб-сайтов, в которой в большинстве случаев доминируют Российские, а не международные веб-сайты. Важно разработать интернет-магазин на русском языке, локализованный для русской культуры. Для этого важно разработать первоначальный технико-экономический анализ, цифровой бизнес-план, адекватный цифровой маркетинговый план, включая ваш собственный. цифровой магазин, и рассмотрите возможность продажи своих товаров в Интернете на внутренних рынках.Некоторые из этих отечественных сайтов предлагают возможность трансграничных продаж, давая россиянам возможность покупать товары из-за границы с быстрой доставкой из других стран в города Российской Федерации в течение нескольких дней ».

Россия — крупнейшая страна в мире. , и доступ к его большому рынку возможен с помощью твердой стратегии цифрового маркетинга

История продолжается

Для получения дополнительной информации о Джулио Гарджулло и электронной коммерции в России посетите: https: //www.giuliogargiullo.com / ecommerce-russia /

О Джулио Гарджулло

Джулио Гарджулло — менеджер по интернет-маркетингу, который много лет работал между Италией и Россией, а также на международном уровне с компаниями и другими ведущими организациями, связанными с различными секторами в этой области роскоши. Он выступает на ведущих конференциях и мероприятиях по цифровому маркетингу, посвященных маркетингу в России и стратегиям на рынке предметов роскоши. Джулио Гарджулло свободно говорит на итальянском, русском и английском языках и участвует в привлечении новых клиентов и бизнес-возможностей для компаний по всему миру с помощью передовой деловой активности и цифрового маркетинга.Он также отвечает за построение привилегированных отношений между деловыми партнерами.

Контактное лицо для СМИ:

Джулио Гарджулло

[email protected]

www.giuliogargiullo.com

Телефон: +39 069838136

ИСТОЧНИК: Джулио Гарджулло

Версия исходного кода на accesswire.com: /

/www.accesswire.com/629414/E-Commerce-in-Russia-is-Booming—Giulio-Gargiullo-Responds-To-Data-Insights-Study

Вот что вам нужно знать

Рынок электронной коммерции в России постоянно растет в течение последних десяти лет.Его объем в 2019 году составил 31,4 миллиарда долларов. Пандемия COVID-19 запустила процесс быстрого роста спроса на онлайн-заказы, тем самым способствуя дополнительному росту онлайн-продаж в первой половине 2020 года.

Российская ассоциация онлайн-ритейла (АКИТ) прогнозирует рост на 30% при общем объеме 41 млрд долларов в 2020 году, а к 2025 году рынок вырастет до 128,8 млрд долларов.

Во времена закрытых границ, карантинных ограничений, запретов на свободное передвижение и просто страха перед выходом на улицу онлайн-продажи демонстрируют беспрецедентные темпы роста.Российский рынок электронной коммерции уже привлек множество международных компаний. Тем не менее, есть еще достаточно места для малого иностранного бизнеса, поскольку рынок еще далек от перенасыщения.

Вебинар и подробный отчет о том, как использовать цифровые каналы для расширения вашего бизнеса в России

Что нужно знать швейцарскому экспортеру, чтобы успешно работать на российском рынке электронной коммерции? Посмотрите запись нашего вебинара или скачайте отчет ниже, чтобы узнать все об основных правилах игры, особенностях, преимуществах, подводных камнях и крупнейших игроках на рынке электронной коммерции в России.Особое внимание будет уделено вопросам сертификации, оплаты, возврата продукции и анализа кейсов.

Содержание вебинара

- Приветствие, общая информация о S-GE и теме от Михаэля Кюна, старшего консультанта по России, СНГ, Северной Европе

- Презентация исследования Лоренца Видмера, главы Swiss Business Hub Russia и Алины Соболевой-Данель, старшего советника по торговле, Swiss Business Hub Russia

- Презентация электронной коммерции в России Андреасом Фреем, главным операционным директором, Zimmerli, Швейцария, и Ириной Свиридовой, директором по продажам, Galser

- Работа с российским дистрибьютором Ирина Свиридова, директор по продажам, Galser

- Вопросы и ответы + заключение

Загрузите отчет, чтобы узнать о следующих темах.

- Общая информация о российском рынке электронной коммерции: основные показатели, влияние covid-19, трансграничная торговля между Россией и Швейцарией, возможности B2B

- Основные игроки российского рынка электронной коммерции: ТОП-20 интернет-магазинов, ТОП-10 торговых площадок России

- FAQ: веб-страница, сертификация и маркировка, налоги, товарный знак, логистика, законодательство, интернет-магазин по сравнению с торговой площадкой

Конкуренция на российском рынке электронной коммерции растет — Реальное время.com

Весенний карантин заставил миллионы россиян делать покупки в Интернете. Между тем местный рынок электронной коммерции все еще молод, раздроблен и не имеет явного лидера. За этот титул могут претендовать как минимум четыре крупных розничных торговца.

Гонка за то, чтобы стать российской компанией Amazon, накаляется, поскольку COVID-19 привлек в Интернет около 10 миллионов российских потребителей, сообщает Bloomberg. На данный момент крупнейшим национальным интернет-ритейлером является Wildberries, но даже с учетом двукратного увеличения продаж в январе-сентябре на его долю приходится всего 13% российского рынка.Для сравнения, Amazon контролирует около половины рынка США.

Хотя в России больше пользователей Интернета, чем в Германии, на втором по величине рынке Amazon, электронная коммерция здесь всегда отставала из-за укоренившихся привычек потребителей и логистических проблем. Одна из главных сложностей — доставка в такую большую страну. Еще одна проблема — широко распространенное нежелание платить за товары до их получения.

Однако двухмесячная изоляция во время первой волны COVID-19 весной не оставила потребителям иного выбора, кроме как попробовать электронную коммерцию.Исследовательское агентство Data Insight ожидает, что продажи в Интернете вырастут на 44% в 2020 году до 2,5 триллиона рублей (32 миллиарда долларов). Тем не менее, по данным отраслевой лоббистской группы АКИТ, в 2020 году онлайн-покупки составят около 10% розничных продаж в России. В прошлом году продажи через Интернет составили 6% от общего объема в России, 16% в США и 37% в Китае.

Рынок электронной коммерции в России остается раздробленным и наводненным тысячами интернет-магазинов, включая предложения традиционных розничных продавцов, но также наблюдается тенденция к созданию крупных торговых площадок в стиле Amazon.Самый крупный из них — Wildberries, который продает различные товары, от продуктов питания до электронных товаров. У компании есть сеть из 26 000 пунктов самовывоза по всей России, где покупатели могут примерить товары перед тем, как забрать их домой.

AliExpress, Ozon и Яндекс — другие претенденты на звание российского ответа Amazon. AliExpress, совместное предприятие китайской Alibaba Group и российской Mail.ru Group Ltd, потеряла долю рынка из-за длительных сроков доставки заказов из Китая.Для повышения конкурентоспособности он начал работать с местными поставщиками. Теперь компания предоставляет услуги доставки некоторых товаров в тот же день в рамках партнерства с государственной почтовой службой.

Ozon также предлагает доставку на следующий день 40% населения, в то время как доставка в Сибирь может занять до пяти дней. Доставка осуществляется через сеть почтовых ящиков рядом с квартирами клиентов, а также предлагается прямая доставка через партнеров. В октябре ритейлер объявил, что подал заявку на продажу акций в США для финансирования дальнейшего роста.

Самый маленький конкурент — Яндекс — занимает 2% рынка онлайн-торговли. Компания также управляет ведущей поисковой системой и службой такси в России. Партнерство Яндекса со Сбербанком по созданию торговой площадки в Интернете закончилось в начале этого года, но компания намерена развивать свой сервис электронной коммерции.

Анна Литвина

ТОП-30 популярных интернет-магазинов в России в 2020 году

Brand Analytics представила рейтинг компаний электронной коммерции, которые наиболее активно обсуждались пользователями русскоязычных социальных сетей в 2020 году.

Блокировка стала одним из самых мощных стимулов для развития электронной коммерции, укрепив позиции игроков электронной коммерции в российской экономике, а также изменив сценарии поведения потребителей. Резкое увеличение спроса на онлайн-покупки вызвало резкий рост разговоров об интернет-магазинах. В результате в 2020 году было 26 миллионов сообщений с упоминанием участников рейтинга.

Лидеры рейтинга

AliExpress стал самой обсуждаемой компанией.Существенно лидирует интернет-гигант: за последний год пользователи упомянули AliExpress более 12,42 миллиона раз. В глазах клиентов эта платформа прошла путь от «Я просто закажу пару чехлов для телефонов» до внушительного рынка. Обязательства по развитию в России были подтверждены созданием в 2019 году AliExpress Россия, совместного предприятия Alibaba Group, Mail.ru Group, МегаФона и Российского фонда прямых инвестиций.

На втором месте находится интернет-магазин Ozon, «Амазонка России».Год оказался для компании удачным: за девять месяцев 2020 года ритейлер продемонстрировал рост количества заказов на 130% по сравнению с аналогичным периодом 2019 года, а только с апреля по май рост счета составил 84%. 2020. В конце ноября Ozon развил достигнутый успех, завершив IPO на бирже NASDAQ, результаты которого превзошли ожидания экспертов. Лидирующая позиция на рынке также подтверждена вниманием общественности (2,25 млн упоминаний в течение года и 2-е место в нашем рейтинге).

Третье место занимает торговая площадка Wildberries с 1,96 миллиона упоминаний. По данным самой компании, ежедневно на торговой площадке производится более 1,4 миллиона заказов: на сайте или в приложении можно заказать еду, бытовую технику и даже … авиабилеты. Интересно, что пользователи ВКонтакте чаще других обсуждали покупки в Wildberries, это 52% от общего количества сообщений.

В то время как лидирующие позиции маркетплейсов в рейтинге вполне ожидаемы, присутствие некоторых других компаний стало неожиданностью.Интерес потребителей к чтению и активное закрепление бренда в социальных сетях позволили книжному онлайн-магазину Labirint.ru занять 5-е место в рейтинге. Действительно, все будут искать свою чашку чая во время блокировки, но количество упоминаний компании заставило пыль задуматься даже над такими агентами по доставке, как Eda.Yandex (7-е место) и Delivery Club (12-е место). К тому же ювелирный бренд Sokolov находится на 15-м месте — активная маркетинговая политика позволила компании опередить таких знаменитостей электронной коммерции, как Lamoda (16-е), M.Видео (18-е) и Золотое яблоко (23-е).

Динамика интереса к покупкам в Интернете: как менялось внимание к покупкам в Интернете на протяжении года

При построении динамического рейтинга категорий товаров электронной коммерции мы опустили данные о торговых площадках, чтобы просмотреть динамику в определенных категориях. Сразу отметим, что динамика упоминаний маркетплейсов в 2020 году была минимальной. Итак, какие направления пошли вверх, а какие потеряли привлекательность в глазах потребителей?

Яркий рост продемонстрировала розничная торговля продуктами питания.Интересно, что взрыв соответствующего концерна совпал с самой второй половиной 2020 года, а не с весенней локацией. Начав год с 26 000 сообщений в месяц, интерес к онлайн-покупкам продуктов питания достиг 114 000 упоминаний в октябре в зените.

В конце года последний рывок позволил доставке еды взять верх за месяц — в декабре эта категория получила почти 133 000 упоминаний. Учитывая это, интерес к Delivery Club и Eda.Yandex колебался в течение года, начав тенденцию к устойчивому росту только в сентябре 2020 года.

Электроника, упав в начале года, восстановила спрос к концу весны — началу лета. Во второй половине года ситуация в социальных сетях для категории оставалась стабильной. По детским товарам весь год выдался стабильным, а книги заметно выросли во время первой волны карантинных ограничений.

Однако есть категории, которые потерпели убытки, и интерес пользователей к ним то и дело падал. Наибольшее падение произошло в модном шоппинге: начав год с 170 000 упоминаний в месяц, к декабрю модный сегмент сохранил лишь 68 000 сообщений.Падение отметили и товары для здоровья и домашнего обихода. Ситуацию не спасли даже сезонные распродажи и традиционный рост внимания в преддверии новогодних праздников.

Рейтинг в категории электронной коммерции в 2020 году

Торговых площадок (7 позиций) — категория с наибольшим количеством упоминаний: 19,34 миллиона в течение года. Площадки электронной коммерции — лидеры рейтинга: сразу 6 представителей категорий входят в ТОП-10 популярных интернет-магазинов. Пользователи выбирают AliExpress (1), Ozon (2), Wildberries (3), Sima Land (4), Яндекс.Market (6), Ebay (11), goods.ru (30) за возможность купить все необходимые товары по привлекательной цене в одном месте. Пользователям нравятся регулярные предложения и скидки, конкурентоспособные цены и разнообразие продуктов.

Книги (2 позиции). Блокировка стала прекрасной возможностью для саморазвития: интерес к книгам переживал второе Возрождение. В 2020 году русскоязычные онлайн-пользователи оставили 1,35 миллиона сообщений с упоминанием крупнейших книжных интернет-магазинов Labirint.ru (5) и Литера (8).Люди активно делились ссылками на свои любимые книги и публиковали подборки литературы на все случаи жизни.

Электроника и бытовая техника (5 позиций). В категории представлены крупнейшие игроки офлайн-сегмента, которые начинали свою деятельность как наземные предприятия с торговыми площадями, кассовыми линиями и товарными фразами, произносимыми продавцами в корпоративных рубашках-поло. Всего упоминаний «М.Видео» (18), «Ситилинк» (19), «Эльдорадо» (20), «DNS» (21), «Связной» (22) — 1,1 млн.

Любопытно, что это гонка по шее. Отсутствие четкого лидера означает высокую конкуренцию, когда выбор того или иного магазина осуществляется из более выгодных условий и предложений.

(Нет) Человек — остров: тенденции развития электронной коммерции

Торговые площадкипродолжали оставаться в центре внимания пандемии — они уже долгое время предлагают покупателям удобные покупки, большое разнообразие, адекватные цены и удобную доставку. Резкое сродство стало точкой роста как для торговых площадок, так и для брендов — распространение и эффективные продажи через такие каналы стали ключевым элементом стратегии выживания брендов, но не единственным.

Вторая тенденция — это вложение обширных ресурсов в прямые онлайн-продажи, темные магазины и службы доставки.

Третий — слияния / поглощения и размещение топ-игрока.

Особенности расчета данных в аналитике бренда

Для рейтингового анализа было проанализировано более 28 миллиардов русскоязычных сообщений в социальных сетях за период с 1 января по 31 декабря 2020 года. Данные включают сообщения из таких социальных сетей, как ВКонтакте, Одноклассники, Instagram, TikTok, YouTube, Facebook, Twitter, а также блоги, форумы, сайты обзоров, публичные каналы мессенджеров, комментарии к новостным статьям и другие источники.

Участниками рейтингастали интернет-магазины, которые дают возможность покупать и заказывать товары с доставкой по территории России, а также имеют интерфейс на русском языке. В исследовании проанализирована популярность всех компаний из ТОП-100 крупнейших российских интернет-магазинов, рейтинг, опубликованный Data Insight, а также популярность ряда новых игроков отрасли. Не были включены компании, предлагающие цифровой мультимедийный контент (музыка, фильмы).

Что касается компаний, представленных как онлайн, так и офлайн, при анализе популярности учитывались только сообщения, связанные с онлайн-продажами.На результаты рейтинга влияет популярность компании среди пользователей, а также ее маркетинговая активность.

Источник: Brand Analytics, 30 крупнейших интернет-магазинов в социальных сетях в 2020 г.