Риск-менеджмент и Управление капиталом в Трейдинге

Во время торговли на бирже необходимо знать хотя бы об азах риск-менеджмента, но лучше разбираться в нем профессионально, ведь главный атрибут любых сделок, совершаемых на финансовых рынках – это риск.

Без грамотного, профессионального управления, без риск-менеджмента на подобных рынках удержаться сколько-нибудь продолжительное время невозможно. Чтобы быть успешным трейдером, следует научиться оценивать риски, балансировать и снижать их. Только в этом случае капитал будет не только сбережен, но и приумножен.

Основы риск-менеджмента

Чтобы грамотно управлять капиталом, необходимо знать о следующих принципах:- Не следует инвестировать даже в самый заманчивый проект больше чем половину от всего капитала.

Среди финансовых экспертов этот принцип также называется «не кладите яйца в одну корзину» или «диверсификацией». То есть, для того, чтобы успешно продолжить свою деятельность на финансовом рынке, лучше всего не вкладывать все средства только в одно начинание.

Некоторые экономисты рекомендуют инвестировать не менее 50%, а менее 5–30% в зависимости от рисков, которые сопровождают сделку.

- Вкладывайте в одну позицию не более 10–15% от общей располагаемой вами суммы средств.

Еще один совет из разряда диверсификации, который страхует от разорения. Он предупреждает, что в одну сделку нельзя вкладывать сразу много своих средств, лучше их грамотно распределить и ограничить свои риски, а прибыль сделать более стабильной.

Если соблюдать этот принцип, то убыточность любого трейдера будет меньше 5% от суммы его всего капитала. Это равно, или даже меньше, инфляции. В зависимости от того, в какой области инвестирования происходят торги, процент риска может снижаться до 1,5 %.

- Открывать позицию по группе инструментов следует на сумму гарантийного обеспечения, составляющих менее четверти от всей суммы капитала.

Инструменты из одной группы, когда начинают меняться общие тенденции на рынках, ведут себя в своем большинстве одинаково: если упала одна акция второго эшелона, скорее всего, упадут и другие. Поэтому открывать крупные позиции только для одной группы не следует. Средства необходимо дислоцировать так, чтобы все сделки, прошедшие с убытками, оказались скомпенсированными более прибыльными. Для того чтобы остаться на плаву, достаточно, чтобы прибыльные перекрывали убыток чуть больше чем нужно.

- Между диверсификацией и концентрацией должен быть соблюден баланс.

Хотя диверсификация – один из самых надежных методов риск-менеджмента для уменьшения рисков, даже в ее применении должна быть мера. Необходимо балансировать диверсификацию и концентрацию средств. Не нужно превращать ваш портфель в «фарш» инвестиционных инструментов, вам будет необходимо всего лишь открыть позиции по 5–7 группам инструментов. Перед составлением портфеля необходимо определить корреляцию между торговыми инструментами.

- Выставляйте стоп-приказы.

- Определите нормы прибыли.

Для любой, даже гипотетической, операции на рынке следует определить, каково будет отношение норм прибыли и убыток.

В финансовом мире хорошим соотношением считается 3:1.

При оценке риска сделки следует пользоваться всеми инструментами риск-менеджмента, и если сделка под них не подходит, то лучше от нее отказаться. Простейший пример: если трейдер рискует 200 $, то его прибыль от сделки должна быть не меньше 600 $ (600:200 так же, как и 3:1). Если по какой-то причине подобного соотношения добиться невозможно, от сделки следует отказаться вообще.

Реально существенный доход приносит лишь крайне небольшое число операций, поэтому следует постараться сделать так, чтобы он оставался высоким. Для этого нужно сохранять прибыльные позиции насколько возможно дольше, одновременно заботясь об уменьшении потерь. Это убережет ваш капитал в том случае, если сделка станет убыточной.

- Открывайте несколько позиций.

Если на рынке открыты несколько позиций и в них при этом используется один и тот же инструмент, то тогда трейдеру заранее нужно выделить, какие из них будут торговые, а какие – трендовые. Торговые нужны для краткосрочной торговли, поэтому их Stop Loss расположены близко. У трендовых, рассчитанных на долгосрочную перспективу, стоп-приказы расположены дальше. Это необходимо для того, чтобы сохранить позицию, если разброс цен окажется небольшим.

Торговые нужны для краткосрочной торговли, поэтому их Stop Loss расположены близко. У трендовых, рассчитанных на долгосрочную перспективу, стоп-приказы расположены дальше. Это необходимо для того, чтобы сохранить позицию, если разброс цен окажется небольшим.

Только благодаря грамотной работе с открытием нескольких позиций можно максимально сократить риски и начать получать значительную прибыль.

Отличное видео о том что такое риск-менеджмент и как им пользоваться

Стратегии риск-менеджмента

Чтобы заработать на рынке, нужно выбрать правильную торговую стратегию управления капиталом.

Абсолютное большинство инвесторов начинают с того, что пытаются поглотить как можно больше информации. Они читают новости, находят статьи и аналитические отсчеты о той или иной компании, пытаются выяснить, что происходит с выбранным для анализа фирмой, заходят на форумы, читают то, что пишут эксперты, после чего выдают свой ответ: покупать или продавать.

Подобный интуитивный трейдинг хорош тем, что об определенной компании действительно становиться довольно много известно. Но он плох тем, что в результате такого прогнозирования можно добиться только сделок «мимо рынка».

Кроме знаний об объекте инвестирования, необходимо также разбираться в методах действия на финансовом рынке. На рынке трейдер редко может себе позволить ждать больше месяца, выслеживая необходимое ему стечение обстоятельств. Деньги должны крутиться быстрее. Стратегия «купи и держи» хороша только на самых прибыльных рынках, там она будет даже выгоднее инсайдерской информации и спекуляции. Однако, когда время «бума» заканчивается, нужно будет очень точно выбрать момент, когда от ценных бумаг придется избавиться.- Скальпинг. Совершается множество маленьких положительных сделок, во время которых трейдер получает небольшую, но почти безрисковую прибыль. Главным минусом является то, что некоторые сделки, прерванные не вовремя, на самом деле могли бы дать выигрыш трейдеру.

Кроме того, даже одна серьезная отрицательная сделка может свести на нет все маленькие положительные сделки.

Кроме того, даже одна серьезная отрицательная сделка может свести на нет все маленькие положительные сделки. - Торговля внутри дня. Ваша торговая сделка не выходит за пределы одного торгового дня. Главный минус этого метода в том, что положительные результаты необходимо показывать каждый день, что приводит к психологическим трудностям, которые могут вызывать неправильные решения.

- Позиционная торговля. Считается одной из самых популярных, практически все трейдеры, оставшиеся на рынке в течение долгого времени, приходят именно к этому методу торговли.

Чтобы правильно пользоваться инструментами торговли и узнавать, каким образом в очередной раз изменится тренд, необходимы действительно глубокие знания о том, что происходит на рынке. Для тех, кто стремиться зарабатывать большие суммы, потребуется много энтузиазма, сил и времени, чтобы узнать все необходимое.

Риск-менеджмент для защиты капитала

Во время торгов нужно уделить особое внимание защите торгового капитала от сделок, не приносящих доход. Управление капиталом (или мани-менеджмент) – одна из тех идей, без постижения которых вы не сможете сохранить ваш торговый счет.

Управление капиталом (или мани-менеджмент) – одна из тех идей, без постижения которых вы не сможете сохранить ваш торговый счет.

Впрочем, самая основная идея управления рисками очень проста: нельзя рисковать крупными суммами. Каждый раз за одну сделку нужно рисковать лишь малой частью ваших денег. Профессионалы на рынке советуют не рисковать средствами, которые составляют более чем 1% от вашего капитала.

Подобное ограничение значительно уменьшит ваши полосы неудач, ведь большинство денег останется при вас.

Например, если вы разбили вашу сумму на 100 частей и при каждой операции рискуете только одной этой частью (то есть, 1% от общей суммы капитала), вы сможете провести 20 провальных сделок, и у вас на руках останется еще 80% от всей суммы. Но если вы разобьете всю сумму капитала на 20 частей по 5% каждая, то рискуя одинаковыми суммами по 5% раз за разом, то вы останетесь ни с чем.

Рекомендованные для вас статьи:Соотношение риска и прибыли

Соотношение риска к прибыли – это то, какой суммой готов рискнуть трейдер, ожидая потенциальную выгоду. Это соотношение можно выражать как в денежном эквиваленте, так и в пунктах.

Это соотношение можно выражать как в денежном эквиваленте, так и в пунктах.

Например, если вы рискуете 1$ для того, чтобы получить прибыль в 2$, то соотношение будет выглядеть следующим образом: 1:2. А если есть риск потерять 30 пунктов, а ваша цель в этой сделке – 360 пунктов, то соотношение будет 30:360. Но их нужно подсокращать, как дроби, и тогда получим 1:12.

Общее правило: отношение риска к прибыли должно быть 1:2, но это минимум, лучше больше. Если вы придерживаетесь соотношения 1:2, то это значит, что вы должны совершать 1 сделку с прибылью из 3. Но если ваше соотношение 1:12, то вам, чтобы держаться на плаву, достаточно иметь прибыль в 1 сделке из 13.

Принцип Риск-менеджмента: Перед тем как входить в сделку, следует убедиться, что предполагаемая прибыль больше возможных убытков.

Чтобы оградить себя от провалов, заранее определитесь со стоп-лоссом и уровнем прибыли, после которых вы будете уходить с торгов, а также выберите точку входа. Все эти три параметра дадут вам нужную информацию для расчетов риска и потенциальной прибыли.

Хорошим методом регуляции соотношения риска и прибыли являются скользящие стоп-лоссы, которые помогут в большинстве прибыльных сделок потерять значительно меньше, чем вы могли бы потерять.

Бесплатные шаблоны и примеры для скачивания | РИСК-АКАДЕМИЯ

На нашем портале регулярно публикуются примеры и шаблоны инструментов и методик управления рисками. Это поможет начинающим риск менеджерам сэкономить время при внедрении элементов управления рисками в ключевые процессы организации.

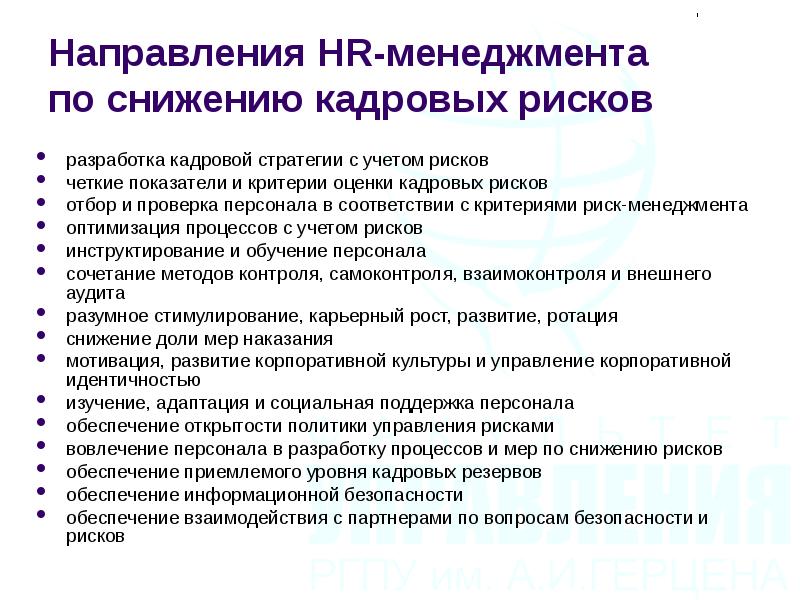

Политики и процедуры

Наибольший эффект можно достичь внося необходимые изменения / элементы управления рисками в существующие регламенты компании. Изменения могут быть незаметными или существенными, при этом должны позволять выявлять, оценивать и учитывать риски в процессе принятия решений. Необходимо встроить элементы управления рисками во все регламенты, связанные с принятием решений. Тем не менее существуют ряд типовых документов по управлению рисками, которые рекомендуется внедрить компаниям малого и среднего бизнеса.

Нормативные документы

Политики и процедуры по управлению рисками. Примеры РМ1 и РМ2

Выявление рисков

Выявление рисков – Процесс обнаружения, распознавания и описания рисков. Идентификация включает распознавание источников риска, событий, их причин и возможных последствий. Идентификация риска может использовать исторические данные, теоретический анализ, обоснованную точку зрения и экспертные мнения и потребности заинтересованных сторон (ГОСТ Р ИСО 31000:2018). Риски, которые не будут выявлены на этом этапе, не смогут быть минимизированы впоследствии. Выявлять риски необходимо в процессе принятия решений, при планировании, бюджетировании и при реализации других процессов компании.

Выявление рисков

Шаблоны для выявления рисков в процессе принятия решений. Примеры РМ1 и РМ2

Оценка рисков

Анализ риска (risk analysis) – Процесс понимания природы риска и определения уровня риска. Анализ риска обеспечивает основу для оценивания риска и решений, касающихся воздействия на риск. Анализ риска включает определение степени риска (ГОСТ Р ИСО 31000:2018). Анализ и приоритизация рисков позволяет выделить узкий спектр потенциальных рисков на которых руководству необходимо фокусироваться при принятии решений.

Анализ риска обеспечивает основу для оценивания риска и решений, касающихся воздействия на риск. Анализ риска включает определение степени риска (ГОСТ Р ИСО 31000:2018). Анализ и приоритизация рисков позволяет выделить узкий спектр потенциальных рисков на которых руководству необходимо фокусироваться при принятии решений.

Анализ и оценка рисков

Шаблоны для анализа и оценки рисков в процессе принятия решений. Примеры РМ1 и РМ2

Воздействие на риск

Воздействие на риск (risk treatment) – Процесс модификации (изменения) риска. Воздействие на риск, имеющий отрицательные последствия, иногда называют «смягчением риска», «устранением риска», «предупреждением риска» и «снижением риска» (ГОСТ Р ИСО 31000:2018). При этом, воздействие на риск может создавать новые риски или изменять существующие риски.

Воздействие на риск

Способы управления рисками

Мониторинг и отчетность о рисках

Мониторинг (monitoring) – Постоянная проверка, надзор, критическое наблюдение или определение состояния, с целью идентифицировать изменения относительно требуемого или ожидаемого уровня. Мониторинг можно применять к инфраструктуре менеджмента риска, процессу менеджмента риска, риску или контролю риска (ГОСТ Р ИСО 31000:2018).

Мониторинг можно применять к инфраструктуре менеджмента риска, процессу менеджмента риска, риску или контролю риска (ГОСТ Р ИСО 31000:2018).

Отчетность о рисках должна быть интегрирована в существующую управленческую отчетность компании. Информация о рисках должна показываться в контексте целей и КПЭ компании (например Х% цели находится под риском). Оптимально, когда информация о рисках докладывается не риск менеджером, а менеджментом компании. По отдельным критичным рискам могут быть отдельные отчеты.

“Руководство и совет директоров должны получать два отчета: отчет, помогающий им понять достигают ли они своих целей и другой, который освещает отдельные риски, где их агрегация невозможна” Норман Маркс

Мониторинг и отчетность

Примеры отчетов и презентаций по результатам анализа рисков

Культура управления рисками

Риск-менеджмент учитывает человеческие и культурные факторы – один из принципов ГОСТ Р ИСО 31000:2018. Культура управления рисками – создание в организации такой среды, которая бы способствовала выявлению, оценки и снижению рисков, а также открытой коммуникации о рисках. Каким бы хорошим или простым процесс управления рисками ни был, если сотрудники и руководители его отвергают, компания не сможет управлять рисками.

Культура управления рисками – создание в организации такой среды, которая бы способствовала выявлению, оценки и снижению рисков, а также открытой коммуникации о рисках. Каким бы хорошим или простым процесс управления рисками ни был, если сотрудники и руководители его отвергают, компания не сможет управлять рисками.

Культура управления рисками

Примеры инструментов для оценки и развития культуры управления рисками

Исследования по управлению рисками

Исследования и оценка зрелости, проводимые порталом РИСК-АКАДЕМИЯ, АНО ДПО “ИСАР” и нашими партнерами.

Исследования

Исследования и оценка зрелости, проводимые порталом РИСК-АКАДЕМИЯ, АНО ДПО ИСАР и нашими партнерами.

Книги и публикации по управлению рисками

Наши книги и публикации на русском языке. Здесь представленны только файлы для скачивания, все остальные публикации и статьи читайте на нашем сайте.

Книги

Книги и публикации РИСК-АКАДЕМИЯ, АНО ДПО ИСАР и наших партнеров.

ENGLISH templates

Templates and sample documents available in English. Translation of some of our most popular templates, as well as us our famous risk management book that is available for free download.

English templates

Templates and sample documents available in English. Translation of some of our most popular templates, as well as us our famous risk management book that is available for free download

Методы риск менеджмента, с примерами

Классификация методов управления рисками

Ни одно предприятие, целью которого является долгосрочное развитие, не может обойтись без реализации инновационных проектов, важной характеристикой которых является повышенный риск.

Первостепенная задача любой активной компании — управление рисками, от успешности которого зависят результаты реализации всех инновационных проектов. Для эффективной работы всей системы применяются методы риск менеджмента, которые может взять на вооружение любое современное предприятие.

Существует несколько основных методов риск менеджмента, среди которых можно назвать избегание рисков, снижение его степени и принятие.

Методы управления рисками

Методы риск менеджмента включают в себя избегание риска, означающее отказ от реализации мероприятий, связанных с риском. Избегание риска является простейшим и радикальным методом риск менеджмента, позволяющим в полной мере исключить возможные потери и неопределённость.

Снижение степени риска включено в методы риск менеджмента, оно предполагает уменьшение размеров возможного ущерба или снижение вероятности проявления неблагоприятного события.

Принятие (сохранение) рисков представляет собой оставление всего или части риска на ответственности предпринимателя, при этом сохранение риска не всегда является отказом от любых действий, направленных на компенсацию ущерба (тем не менее, такая возможность предусматривается).

Страхование как метод риск менеджмента

Методы риск менеджмента могут включать в себя страхование, которое является одним из самых распространенных и используемых методов. Страхование представляет собой соглашение, в соответствии с которым страховщик за некоторое установленное вознаграждение может принять на себя обязательство возмещения страхователям убытков или их части. Убытки могут происходить по причине предусматриваемых в страховых договорах опасностей или случайностей, которым может быть подвержен страхователь или застрахованное им имущество.

Страхование представляет собой соглашение, в соответствии с которым страховщик за некоторое установленное вознаграждение может принять на себя обязательство возмещения страхователям убытков или их части. Убытки могут происходить по причине предусматриваемых в страховых договорах опасностей или случайностей, которым может быть подвержен страхователь или застрахованное им имущество.

Одна из форм страхования имущественного интереса – хеджирование, включающее в себя систему мер, которые дают возможность исключения или ограничения рисков финансовых операций в процессе неблагоприятного изменения курса валют, цен на продукцию, процентных ставок и др.

Резервирование и диверсификация

Методы риск менеджмента также могут включать в себя резервирование средств в качестве способа минимизации негативных последствий наступления рискового события. Резервирование средств состоит в том, что предприниматель может создать обособленные фонды возмещения убытка за счёт некоторой доли собственных оборотных средств. Некоторые рассматривают резервирование в качестве страхование. Резервирование предприниматель может использовать в тех случаях, когда затраты на него будет меньше, чем стоимость страховых взносов в процессе страхования.

Некоторые рассматривают резервирование в качестве страхование. Резервирование предприниматель может использовать в тех случаях, когда затраты на него будет меньше, чем стоимость страховых взносов в процессе страхования.

Диверсификация представляет собой еще один метод риск менеджмента, который заключается в распределении инвестируемых средств между определенными объектами вложения, при этом данные объекты не связаны между собой непосредственно.

Диверсификация основана на понимании и реализации системного принципа взаимной связи и взаимной обусловленности явлений в сложных системах. Минимизация риска обеспечивается через сознательное распределение активных средств различных направлений или способов.

Лимитирование

Методы риск менеджмента предусматривают также лимитирование, которое представляет собой установку системы ограничений как сверху, так и снизу. Эта система ограничений способствует минимизации степени риска. Лимитирование считается также более мягкой формой избегания рисков.

Система риск-менеджмента включает в себя две группы управленческих методов: методы принятия решения и методы воздействий на риски. Знание данных методов дает возможность понять и применять их в конкретных ситуациях. Это дает возможность формирования оптимального пакета методов воздействия на риск (в рамках реализации инновационных проектов), учитывая индивидуальные особенности предприятия.

Примеры решения задач

Концепции риск-менеджмента, с примерами

Концепции риск-менеджмента заключаются в том, что сам риск-менеджмент является относительно молодым направлением, которое призвано улучшить деятельность предприятия. Несмотря на это, данное направление быстро набирает темп.

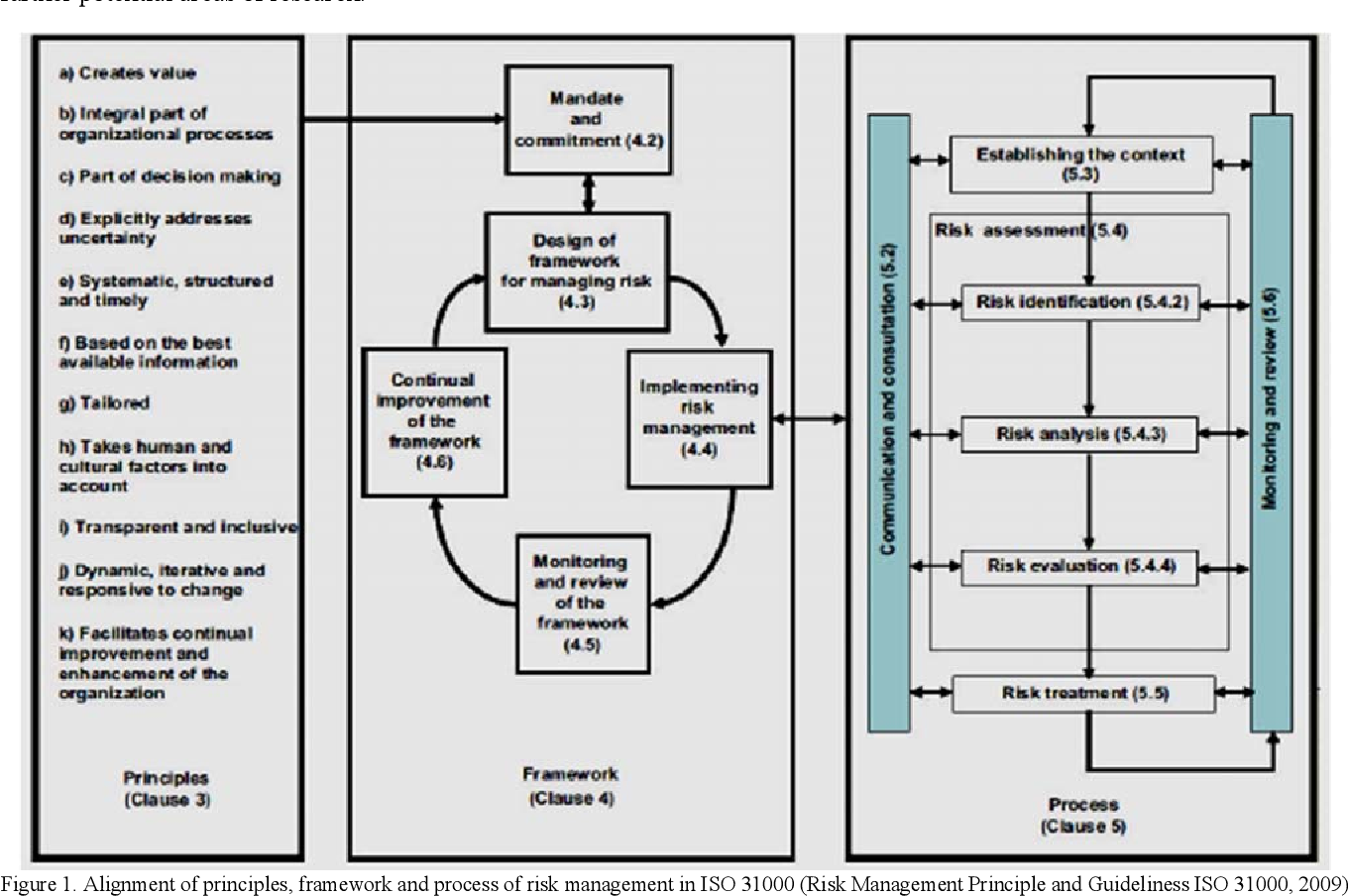

Концепции риск-менеджмента находят свое отражение в специальных стандартах, таких как:

- ISO 31000:2010 Менеджмент риска. Принципы и руководство,

- ISO 73:2009 Менеджмент риска. Словарь,

- AS/NZS 4360:2004 «Риск-менеджмент» и др.

В нашей стране концепции риск-менеджмента пока не находят широкого применения, в отличие от зарубежных стран. Крупнейшие европейские компании давно внедрили концепции «риск-менеджмента» в свою работу и продолжают это делать.

Сущность риск-менеджмента

Риск-менеджмент включает в себя систему управленческих решений, которые сконцентрированы на минимизации вероятного возникновения неблагоприятных результатов и уменьшение возможных потерь. Риск-менеджмент дает возможность компании предусматривать риски проекта, определять их вероятность, разрабатывать стратегии поведения в ситуациях риска. Концепция способствует экономии ресурсов и росту деловой репутации.

Первоначально концепции риск-менеджмента были затронуты в статье, которую опубликовали в 1956 году в Америке. Основная мысль статьи заключалась в том, что предприятиям для уменьшения экономических потерь необходимо использовать труд специалистов управления рисками. Особую интенсивность размышления о риске приняли во второй половине 20 века.

Так, с целью прогнозирования поведения компании в рисковых условиях, стали использовать методы математической статистики. В бизнесе концепции риск-менеджмента начали завоевывать популярность в 70-е годы 20 века. Тогда происходило зарождение услуг в сфере оказания консультаций по оценке риска, при этом основной упор делали на воздействие факторов экономической нестабильности в определенном государстве.

Риск и принципы риск-менеджмента

Исследователи дают разнообразные определения понятию риска. Так, многие называют риском сочетание объективной возможности и последствий появления неблагоприятного события, способного приносить ущерб или убытки. В экономике риск чаще всего относят к финансовой категории.

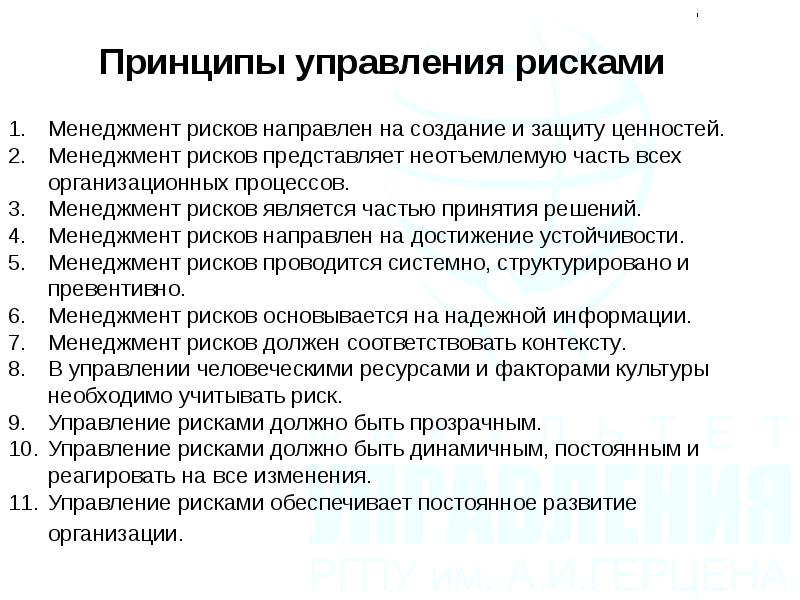

В основу риск-менеджмента заложены 11 принципов, приведенных в стандарте ISO 31000:2010. В соответствии с этими принципами концепции риск-менеджмента призваны:

- создавать и защищать ценность;

- стать неотъемлемой частью всех процессов в организации;

- стать частью процессов принятия решений;

- быть связанными с неопределенностью;

- обладать систематичностью, структурой, быть своевременными и адаптируемыми;

- иметь в основе наилучшую доступную информацию;

- учитывать человеческие и культурные факторы;

- быть прозрачными и учитывать интересы сторон и др.

Особенности концепции риск-менеджмента

В риск-менеджменте используется большое количество методов, среди которых можно отметить мозговую атаку, метод Дельфи, контрольные листы, анализ эффективных затрат. Вся совокупность методов риск-менеджмента фиксируется в соответствующем стандарте ISO.

При рассмотрении концепции риск-менеджмента в сравнении с концепциями Всеобщего управления качеством (TQM), можно отметить их общность. Обе концепции сконцентрированы на совершенствовании качества продукции и призваны увеличивать конкурентоспособность предприятий. При этом концепция TQM больше направлена на улучшение всех процессов предприятия в совокупности, а концепция риск-менеджмента оценивает риски и предотвращает неблагоприятные события.

Ограничение концепции заключается в том, что все риски невозможно предусмотреть, при этом не любая рисковая ситуация приводит к потере средств. Есть возможность, что риски приведут к успеху и выигрышу. По этой причине оценивать риски в современной экономике крайне необходимо.

Примеры решения задач

Риск менеджмент в трейдинге Формулы и примеры

Риск при торговле на Форексе – это вероятность потерять все или часть денег. Риск менеджмент представляет собой умение управлять рисками, с которыми трейдер сталкивается при открытии любой сделки на рынке форекс. Это важно, т.к. от умения их просчитывать зависит напрямую зависит прибыль трейдера. Сегодня подробнее разберем, что такое риск менеджмент в трейдинге, разберем стратегии риск менеджмента и научимся управлять рисками, чтобы увеличить прибыль.

Содержание:

- Риск менеджмент в трейдинге что это

- Стратегии риск менеджмента

- Правила риск менеджмента в Форексе

- Применение на личном опыте

Быстрая навигация

Риск менеджмент в трейдинге определение

Любые торговые сделки, вне зависимости от типа стратегии и длительности срока, стоит заключать после оценки их степени риска. Риск-менеджмент в трейдинге определяет, каким объемом лотов входить в рынок и какой процент потери депозита не критичен для дальнейшей торговли. Таким образом, риск менеджмент при торговле позволяет контролировать допустимое соотношение убытка и прибыли. Умение рассчитывать и придерживаться таких соотношений необходимо трейдеру для сохранения и приумножения капитала.

Риск-менеджмент в трейдинге определяет, каким объемом лотов входить в рынок и какой процент потери депозита не критичен для дальнейшей торговли. Таким образом, риск менеджмент при торговле позволяет контролировать допустимое соотношение убытка и прибыли. Умение рассчитывать и придерживаться таких соотношений необходимо трейдеру для сохранения и приумножения капитала.

Для примера грамотного и неграмотного управления рисками возьмем 2-х трейдеров:

- один торгует по агрессивной стратегии, используя в каждой сделке 25% от депозита,

- другой — по консервативной, используя только 5%.

Оба применяют стратегию с вероятностью получения профита в 50% сделок из 100%. Среднее соотношение риска и прибыли при этом будет равным 1 к 2.

Поскольку успешность торговли основана на законе вероятности, предположим оба трейдера совершили по восемь сделок, из которых получили подряд четыре минусовых, а потом четыре плюсовых. В этом случае:

В этом случае:

- Агрессивный трейдер, рискующий каждый раз 25% депозита за четыре минусовых сделки неминуемо потеряет весь свой депозит. Его серия попыток может оказаться слишком короткой и закон вероятности просто не успеет сработать.

- Консервативный, рискующий 5% за сделку, окупит первые четыре минусовые позиции последующими плюсами (-5%-5%-5%-5%+10%+10%+10%+10%). Итоговый результат +20%.

Грамотное управление рисками в долгосрочной перспективе дает гарантию прибыльности при соблюдении соотношения риска к прибыли хотя бы 1:2. Аналогично, не соблюдая пропорции риск-менеджмента, рано или поздно трейдер сольет весь депозит, даже если его торговая стратегия — самая лучшая в мире.

Стратегии риск менеджмента форекс

- Консервативная.

Данный подход сводит убытки к минимуму и отлично подходит для начинающих трейдеров, позволяя им сохранять депозит длительное время даже при убыточной торговле. Главные условия консервативной стратегии:

Главные условия консервативной стратегии:

- риск на 1 сделку должен составлять не более 0,5-1% от депозита,

- max просадка — не превышать 10% в месяц и 30% за год.

При таком подходе прогнозируемая прибыль составит 30-60% годовых при открытии сделок с соотношением прибыль/убыток 3:1 и 2:1. В худшем варианте развития событий убыточная серия составит 10 сделок в месяц (10%).

Стратегия подойдет трейдерам с весьма скромным депозитом, которые, несмотря на этот факт, хотят заработать больше и готовы на определенную долю риска.

При оптимальной стратегии:

- риск составляет 2-3%,

- максимальная просадка — 20% за месяц и 60% за год.

Прибыль можно ожидать на уровне 50-80% годовых. Эта стратегия более экстремальна по сравнению с консервативной и требует умения держать себя в руках.

Данная стратегия не рекомендуется неопытным трейдерам, да и опытные на такой подход решаются лишь в исключительных случаях. Зачастую в агрессивном методе ставки высоки, но и ожидаемая прибыль тоже, полагаться здесь приходится более на удачу, чем на анализ. Агрессивными видами стратегий чаще всего пользуются опытные трейдеры на конкурсах по трейдингу, где они не рискуют реальным депозитом. В реальности агрессивные трейдеры рано или поздно просто теряют все средства.

Зачастую в агрессивном методе ставки высоки, но и ожидаемая прибыль тоже, полагаться здесь приходится более на удачу, чем на анализ. Агрессивными видами стратегий чаще всего пользуются опытные трейдеры на конкурсах по трейдингу, где они не рискуют реальным депозитом. В реальности агрессивные трейдеры рано или поздно просто теряют все средства.

- Риск на сделку при агрессивном подходе увеличивается до 5-7%,

- Максимальная просадка за месяц может достигать 100% депозита, азартные игроки часто попросту идут «Ва-банк».

- При удачном исходе прибыль достигает 200-300% и теоретически ничем не ограничена.

Агрессивный трейдинг скорее азартная игра, чем стратегия, поэтому нецелесообразно рассматривать такой подход, как стратегию в полном смысле слова.

Выбор одной из рассмотренных стратегий риск-менеджмента делается не просто так, а исходя из стиля торговли, которых довольно много.

Риск менеджмент в трейдинге: основы

Выбирая стратегию, нужно обратить внимание на:

1. Процент прибыльных сделок.

Процент прибыльных сделок.

Если ваши позиции в более 90% случаев прибыльны, хотя далеко не каждый трейдер может этим похвастаться, то риск 0,5% не оправдан и вы будете зарабатывать меньше, чем могли бы.

2. Соотношение риска к прибыли.

Чтобы определить соотношение потенциальных прибыли и убытка, нужно сравнить расстояние между точкой входа и стоп лоссом (ограничителем убытков) и точкой входа и тейк профитом (фиксатором прибыли).

Опытные трейдеры советуют использовать соотношение 1 к 3, когда тейк профит примерно в 3 раза больше стоп лосса.

Но возможны и другие, менее традиционные, соотношения. Трейдер может взять высокий тейк профит при жестком стоп лоссе, в таком случае он чаще будет терять, но прибыльные сделки будут крупными и окупающими потери. Или же другой вариант — широкий стоп лосс и жесткий тейк профит 2/1. Здесь заработки будут чаще, но небольшими суммами.

3. Время удержания позиции.

Время удержания позиции.

Это время, в течение которого сделка остается открытой. Оно напрямую связано с соотношением риска и прибыли — для достижения высокого тейк-профита цене потребуется длительное время, поэтому у краткосрочных позиций цель по профиту невысока. На первый взгляд кажется, что высокий тейк профит принесет много прибыли, но на практике с этим возникают сложности — морально непросто оставаться долгое время в прибыльных позициях. У большинства трейдеров возникает страх, что цена может в любой момент развернуться и они потеряют потенциальную прибыль. Потому многие спешат зафиксировать ее «досрочно». Большую цель по прибыли на практике часто забирают только трейдеры с крепкими нервами.

4. Эмоциональная стабильность.

Как бы странно это не звучало, но существует психология торговли и в выборе стратегии риск-менеджмента нужно учитывать особенности своего темперамента. Многие люди психологически тяжело переносят потери. Следует учесть, что состоявшиеся трейдеры зачастую торгуют, выбирая высокое соотношение риска к прибыли и много теряют, прежде чем окупить все одной сделкой. Они имеют крепкую психику и могут оставаться в прибыльных позициях долгое время, претерпевая просадки и убытки по другим позициям. В итоге одна крупная прибыльная сделка покрывает предыдущие потери.

Следует учесть, что состоявшиеся трейдеры зачастую торгуют, выбирая высокое соотношение риска к прибыли и много теряют, прежде чем окупить все одной сделкой. Они имеют крепкую психику и могут оставаться в прибыльных позициях долгое время, претерпевая просадки и убытки по другим позициям. В итоге одна крупная прибыльная сделка покрывает предыдущие потери.

Не все обладают подобным типом темперамента, кому-то больше подойдут другие соотношения риска к прибыли, например, 2:1. Это позволит им гораздо быстрее заработать, не закрывая сделки раньше времени.

5. Частота заключения сделок.

Если вы торгуете редко и заключаете одну сделку в год, то нецелесообразно рисковать в ней на 0,5%. Описанные выше стратегии риск-менеджмента — классические и подходят для стандартной схемы торговли с частотой 5-10 сделок в неделю с соотношением 1 к 2 или 1 к 3, 40-50% из которых прибыльные. В иных случаях стратегию нужно подбирать индивидуально, хотя новичкам лучше руководствоваться традиционными системами торговли. Более опытный трейдер сможет выработать на их основе свой собственный стиль.

Более опытный трейдер сможет выработать на их основе свой собственный стиль.

При разработке индивидуальной концепции торговли не стоит забывать, что рискуя 10-20% депозита, с 99% вероятностью вы просто его сольете. По статистике, предоставляемой брокерами, безопасным считается вступление в сделку с максимум 1-2% от депозита. Это принцип консервативной торговли, но иногда можно допустить оптимальную с ее 2-3% риска.

Основной ошибкой начинающих трейдеров является игнорирование основных правил риск-менеджмента или попросту отсутствие осведомленности об их существовании.

Правила риск менеджмента на фондовом рынке

Существует несколько общих правил, которые помогут повысить эффективность торговли и избежать безрассудных потерь.

1. Планирование.

Хаотичность — не лучший подход к трейдингу. Риск менеджмент в трейдинге подразумевает наличие перед началом работы торгового плана на день и, если это возможно, на более длинную перспективу. План должен отражать:

План должен отражать:

- в какие сделки вы вступите,

- с каким риском и ожидаемой прибылью.

Это поможет избежать спонтанных, а значит, с большой вероятностью, ошибочных решений, совершаемых под воздействием эмоций.

2. Выбор надежной брокерской компании для торговли.

Выбор брокера для торговли тоже является частью риск менеджмента. Не гонитесь за крупными бонусами, которые часто предлагают брокеры-однодневки. Начинающим трейдерам для старта лучше зарегистрироваться и протестировать на демо-счете работу 2-3 брокеров, чтобы понять:

- Есть ли расхождения котировок. Нечестные брокеры могут дорисовывать свечи, например для выбивания вашего стоп лосса.

- Скорость исполнения ордеров. Сравните, как быстро исполняются ордера (открытие/закрытие).

- Стабильность работы сервера. При постоянных сбоях связи торговать нормально не получится.

- В случае проблем с одной из компаний вы не потеряете все свои средства.

- Общее впечатление от работы с брокером.

Я торгую у нескольких проверенных брокеров, которые работают на рынке форекс более 7-10 лет:

Робофорекс — лучший для новичков и скальперов- Более 10-лет работы на рынке форекс,

- Доверие 1 000 000 клиентов в 170 странах,

- Минимальный депозит 10$,

- Бонус за регистрацию в 30$ с возможностью вывода заработанной прибыли,

- 4 вида демо-счетов для тестирования, включая NND для скальпига с выводом на межбанковский рынок и молниеносным исполнением ордеров,

- Моментальный автоматический вывод средств,

- Свыше 1000 положительных отзывов трейдеров.

- Более 12 лет успешной работы на финансовых рынках,

- Крутые аналитики с ежедневными прогнозами,

- Акция: проверенные годами управляющие со стабильной доходностью 1-5% в неделю,

- Новый сервис по RAMM-инвестированию

- Пополнение счета без комиссии,

- Вывод средств за 2-3 мин.

,

, - 98% положительных отзывов клиентов.

- Успешно работает с 2006 года,

- 11,06 миллисекунды — средняя скорость исполнения

- Платформа cTrader для высокоскоростного и точного трейдинга,

- Бесплатные обучающие вебинары по торговле,

- 4 лицензии от авторитетных регуляторов,

- 24/5 — круглосуточная техподдержка клиентов,

- Отсутствие комиссий за вывод денег,

- 100$ — стартовая сумма на любом счете.

- Более 4 лет на рынке,

- Лучшие условия,

- P2P торговля,

- Возможности для бизнеса,

- Сервис для инвестиций,

- Техподдержка 24/7,

- Минимальные комиссии,

- Доступ ко всем криптоактивам.

3. Открытие позиции только на сильных сигналах.

Если вы сомневаетесь в сигнале — лучше отказаться от сделки. Необходимо определить сильный тренд и искать точки для входа по его направлению, а не против него. Торговля на небольших случайных коррекциях непредсказуема.

4. Риск менеджмент в трейдинге подразумевает установку ограничителей.

Ограничение устанавливается выставлением стоп лосса и Take Profit при открытии любой сделки. Игнорирование установки стоп лосса опасно и легкомысленно. Всегда может произойти непредвиденная ситуация. Например, может дать сбой интернет, а цена в этот момент резко пойдет в невыгодную вам сторону. В итоге просадка может оказаться критической, потому что убыток не был ограничен.

- При консервативной торговле рекомендуется ограничиваться 2% потери капитала за сделку.

- Выбирая умеренную торговлю допускается рисковать 5%.

- При агрессивной – 10%.

Допустим, депозит составляет 10 000$. Тогда максимальный риск потери по одной торговой сделке (стоп лосс) не должен превышать 200$. При этом открывать сделку рекомендуется в случае, если соотношение прибыль убыток прогнозируется 3:1 и 2:1. Об этом подробнее я писал в статье «Мани менеджмент в Форексе».

Игнорирование тейк профита может обернуться потерей потенциальной прибыли, если цена уйдет от желаемого значения, не будучи зафиксированной. Даже если вы закрываете сделки вручную, ограничители должны стоять всегда.

5. Установка рисков потери депозита за торговый день, неделю, месяц.

Определяется заранее на основе эмоционального состояния трейдера. Эмоциональная составляющая ищется экспертным путем – это сумма, при потере которой вы сможете хладнокровно закрыть сделку, проанализировать ситуацию и открыть другую без подавленного состояния от просадки.

Если вы торгуете осторожно и любое движение в минус портит вам настроение, лучше установить депозит на торговый день путем деления 2% от депозита в валюте на среднее количество открываемых сделок в день.

Ориентируясь на данные из предыдущего примера, если в течение дня вы одной или несколькими сделками слили 200$ торговлю следует прекратить. При расчете рисков потери капитала за неделю при консервативной торговле старайтесь не превышать 5% от депозита, за месяц -15-20%. Т.е. если вы стабильно 3-4 дня подряд сливаете, то торговлю лучше прекратить, успокоиться, переключить внимание на другие дела, и на следующей неделе вернуться к торговле. Аналогично, несколько неудачных торговых недель подряд с потерей 15-20% от общей суммы говорят о том, что вы торгуете против рынка. Нужно остановиться, проанализировать сделки на ошибки, отработать их и входить в рынок только в следующем месяце.

6. Уменьшение объемов торгуемых лотов после серии просадок.

Еще один инструмент риск менеджмента. После нескольких дней просадок, проанализировав ситуацию и передохнув, рекомендуется на время снизить лотность открываемых сделок в 0,5-2 раза в зависимости от стиля торговли. Заработаете вы меньше, но это защитит депозит в случае потери контроля над ситуацией. В этом и состоит главная цель риск менеджмента – защита депозита.

7. Не передерживать убыточные позиции.

Закрывать убыточные сделки морально сложно, но необходимо научиться это делать, если прогноз на сделку оказался ошибочным. Когда закрыть ее не может трейдер, закроет заранее выставленный стоп лосс.

Многие совершают ошибку: видя движение против ожидаемого, они сдвигают стоп лосс, рассчитывая на откат цены через некоторое время. Но часто тренд не возвращается, а все активнее меняет свое направление. В итоге трейдер сливает крупную сумму или депозит полностью.

8. Не применять агрессивные стратегии.

Особенно не имея опыта. Даже очень опытные трейдеры придерживаются по большей мере консервативных методов и не встают в сделку более 2% от депозита. Практически нет случаев, когда агрессивная стратегия могла бы быть рекомендована.

Пренебрежение правилами управления рисками часто становится причиной слитых депозитов и разочарования в трейдинге. Большинству новых трейдеров необходимо повышать свой профессиональный уровень, изучая правила торговли и, в частности, риск-менеджмента.

9. Временная приостановка торговли на рынке форекс после серии просадок.

Используется, как крайняя мера после всех вышеперечисленных и предназначена для защиты от слива всей суммы депозита. Если человек продолжительное время сливает капитал и общий убыток составляет 40-60% от депозита, в большинстве случаев это означает, что трейдер находится в депрессивном состоянии. Лучше прекратить торговлю на пару недель (месяцев).

Применение на практике

До знакомства с мани менеджментом и риск менеджментом я слил на 50%-70% около 3 депозитов. Инстинктивно понимая, что в таком состоянии дальнейшая торговля ничего хорошего не принесет, прекращал торговлю на 1-3 месяца (т.е. использовал 8-ый способ). Оставшуюся часть денег переводил в ПАММ-счета.

Инстинктивно понимая, что в таком состоянии дальнейшая торговля ничего хорошего не принесет, прекращал торговлю на 1-3 месяца (т.е. использовал 8-ый способ). Оставшуюся часть денег переводил в ПАММ-счета.

Начав торговать 4-ый раз стал придерживаться всех вышеописанных правил риск менеджмента в трейдинге и, о чудо, несколько месяцев все шло отлично – хорошая стабильная прибыль. Но до того момента, когда я нарушил основное правило. Забыв выставить стоп лосс, я хорошо поплатился практически всей заработанной прибылью. Так, что определитесь со стратегией и следуйте правилам риск менеджмента всегда.

В целом, риск менеджмент в трейдинге обеспечивает стабильную торговлю, помогая трейдеру снизить количество и размер убыточных сделок, и максимизируя прибыль. Это основа основ обучения торговле на форекс.

Основы и методики менеджмента риска, ISO 31000, IEC 31010

Неопределенность является частью нашей жизни. Бизнес возможности (положительные риски) всегда сопровождаются рисками с негативными последствиями. Поначалу это может обескураживать, но выигрывают именно компании, которые находят правильный баланс между возможностями и рисками. Пройдите обучение в DNV GL о том, как «рисковать грамотно».

Бизнес возможности (положительные риски) всегда сопровождаются рисками с негативными последствиями. Поначалу это может обескураживать, но выигрывают именно компании, которые находят правильный баланс между возможностями и рисками. Пройдите обучение в DNV GL о том, как «рисковать грамотно».

- Основы менеджмента риска, ISO 31000. Сколько стоит проект с нулевым риском? Обычно ничего не стоит. Высокие риски обещают сказочную доходность, но могут быть причиной и чрезвычайных потерь. Как рационально определить золотую середину? Как научиться управлять своими рисками, и что вам следует знать и уметь в первую очередь, – об этом наш двухдневный курс «Основы управления рисками».

- Методики оценки рисков, IEC 31010. При реализации механизмов управления рисками в организации (Enterprise Risk Management) существенным вопросом является выбор адекватных методик оценки рисков. Повсеместное использование даже простых методик уже дает положительный результат. В то же время, для некоторых видов деятельности существует потребность в более тщательной методологии. Только популярных методик в стандарте IEC 31010:2019 перечислено около четырех десятков, поэтому мы предлагаем двухдневный курс для тех, кто хочет сориентироваться в этом многообразии. Кроме того, несколько ключевых методик (FMECA/FMEA, HAZOP, FTA) мы рассматриваем очень подробно с использованием большого количества примеров и упражнений.

- HAZOP для руководителей исследования. DNV GL разработало курс по одной из самых продвинутых и востребованных методик риск-менеджмента, которая прошла значительный эволюционный путь и доказала свою адекватность для применения в критичных производствах различных отраслей. Двухдневный курс по методике HAZOP включает как теоретические положения, так и освоение навыков практического применения. А упражнения и ролевые игры позволят закрепить эти навыки до их практической реализации.

Курсы по системам менеджмента могут быть проведены у нас в офисах или на вашей площадке.

Рисками нужно и можно управлять или что такое профессия риск-менеджера

Рисками нужно и можно управлять или что такое профессия риск-менеджера

Исполнительный директор РусРиска,

к.э.н. Шемякина Т. Ю.

Осознание важности управления рисками приходит и в российский бизнес.

Как известно, под риском понимается вероятность получения неблагоприятного результата, который может привести к потерям, и поэтому управление риском должно включать процессы идентификации, оценки и оптимизации его уровня с последующим мониторингом.

По данным журналов «Риск-менеджмент» и «Компания» за последние три года спрос на специалистов в области управления рисками возрос почти в семь раз. Рынок этих услуг растет минимум на десятки процентов в год, предприятия все больше внимания уделяют не текущим проблемам, а возможным завтрашним рискам.

Специфику современного восприятия российским бизнесом возможных угроз можно проиллюстрировать данными опросов.

Источник: Отчет по конференции «Страхование и перестрахование в системе риск-менеджмента крупного бизнеса», организованной компанией «Русский полис Информационная группа» при поддержке Русского общества управления рисками (РусРиск).

По данным журнала «Риск-менеджмент», в ближайшие пять лет наиболее существенное значение приобретут следующие риски (в порядке убывания):

- репутационные,

- регуляторные,

- риск упустить стратегические возможности для развития бизнеса и опасности, связанные с привлечением провайдеров услуг аутсорсинга,

- политические риски,

- риски стратегического партнерства,

- последствия климатических изменений,

- IT-угрозы нового поколения,

- опасность возникновения пандемий,

- экономическую нестабильность,

- угрозы терроризма,

- рост организованной преступности,

- усиление конкуренции из-за рубежа.

Экспертный опрос «Оценка развития риск-менеджмента в России» выявил главные проблемы роста уровня и качества управления рисками (приведен % от числа опрошенных):

Источник: Журнал «Русский полис».

Согласно опросу Британского журнала StrategicRISK, в будущем многие вопросы будут решаться за рамками традиционных способов передачи рисков. Через пять лет риск-менеджмент сконцентрирует свои усилия в первую очередь на управлении операционными рисками.

Шире будет использоваться более агрессивный подход к управлению рисками в отличие от простого снижения уровня риска. Значительная часть ответственности будет передана линейным менеджерам. Роль риск-менеджеров в основном будет заключаться в координации действий по анализу рисков, предотвращению убытков и выработке стратегий переноса рисков. Риск-менеджмент будет восприниматься как специализированный вид деятельности, не относящийся к компетенции аудиторов, а риск-менеджеры получат более высокий статус в организации — на уровне совета директоров — и смогут решать более широкий круг вопросов, связанных со стратегическим планированием, выработкой политики организации, производством, управлением качеством и принятием решений.

Профессия риск-менеджер

Двадцать лет назад на должности риск-менеджеров президенты компаний стремились нанять профессионалов страхового бизнеса, чтобы он мог быть буфером между руководством компании и загадочным миром страховщиков. Согласно отчету «Тиллингаст-Тауэрс Перрин» «Риск-менеджмент на предприятиях: тенденции и новые методики» типичные современные руководители служб управления рисками предприятий не являются узкими специалистами по риск-менеджменту — их карьера развивалась в большинстве случаев в более общих функциях управления (в том числе — внутренний аудит). Это подтверждает, что от риск-менеджера требуется превентивное мышление руководителя-стратега и тренера.

В сфере риск-менеджмента формируется еще и профессия риск-менеджера специалиста. Специалисты по идентификации, анализу, мониторингу и по конкретным видам риска помогают сформировать и обосновать программу интегрированного управления рисками.

В коммерческих, финансовых, правительственных организациях, учебных заведениях, практически во всех организациях риск-менеджеры в основном работали со страхуемыми рисками. В то же самое время линейные руководители интересуются прежде всего такими рисками бизнеса, как конкурентные, операционные и кадровые неопределенности. Отсюда следует, что любой менеджмент в бизнесе так или иначе является риск-менеджментом, а любой линейный руководитель в значительной мере является риск-менеджером.

В рыночном обществе именно фирма отвечает за выплату всех ущербов, которые произошли из-за ее действия или бездействия. И претензии по таким ущербам могут быть значительными. В современном мире каждый работник в значительной мере становится риск-менеджером, сам риск-менеджмент в хорошо управляемой компании становится «разделенной коллективной профессией». Именно такой подход позволяет решить противоречие между расширением потребности в риск менеджерах и высокими требованиями к ним предъявляемыми.

Каковы конкретные требования к профессиональным риск-менеджерам.

Критерий 1. Эффективность программы риск-менеджмента, разработанная и внедренная в организации.

Критерий 2. Одна или несколько крупных проблем организации, которые обнаружил и решил риск-менеджер.

Критерий 3. Способность изобретательно применять широкий спектр инструментов риск-менеджмента и страхования.

Критерий 4. Примеры творческого и эффективного использования возможностей страхового рынка для создания системы защиты организации.

Критерий 5. Участие в создании системы разведки внутри и вне организации, которая эффективно собирает и хранит информацию о рисках, событиях и действиях, влияющих на управление рисками и страхованием организации.

Критерий 6. Способности квалифицированно управлять подразделением риск-менеджмента и осуществлять функцию риск-менеджмента в других подразделениях организации.

Критерий 7. Достижение наиболее экономически эффективной работы программы управления рисками в долгосрочной перспективе.

Критерий 8. Достижение высшей квалификации в одной или нескольких широких областях, что приводит к улучшению управления основными операциями организации.

Критерий 9. Проявление отношения и активные действия пo укреплению и развитию профессии «риск-менеджер».

Критерий 10. Продолжение образования в области управления рисками.

Для того чтобы обрисовать современное состояние профессии в развитых странах, приведем немного статистики. По данным исследования Центра риск-менеджмента на предприятиях штата Джорджия и агентства «Тиллингаст-Тауэрс Перрин» 85% CRO (Сhief Risk Officer — на российских предприятиях аналогичные функции сегодня выполняют руководители отделов риск-менеджмента или отделов внутреннего контроля и аудита, такие специалисты работают в энергетике, коммунальном обслуживании, страховании, банках и сфере финансовых услуг), 50% опрошенных организаций сообщили, что имеют должность CRO только в последние 2 года, 20% — в последние 3 года и только 1% — в последние 5 лет.

Существует три основные причины создания такой должности на предприятиях и в компаниях российского бизнеса: 1) централизация и координация управления рисками; 2) внедрение интегрированного подхода к управлению рисками; 3) улучшение информированности руководства, совета директоров и других заинтересованных групп о рисковой позиции организации.

Наиболее важными квалификационными составляющими для занятия должности CRO являются: коммуникабельность (18%), способность управлять (8%), знание учета и отчетности (эккаунтинга) (15%), знание финансов (22%), знание математики и статистики (24%), образование в области риск-менеджмента (13%).

Службы риск-менеджмента чаще формируются в виде небольших подразделений, способных на достижение достаточно высокой безопасности бизнеса минимальными средствами. Это требует от риск-менеджеров все большего уровня профессионализма. Штатные сотрудники этих подразделений должны быть хорошо образованными и активными сотрудниками фирмы. В малых фирмах функциям риск-менеджмента все больше внимания будут уделять их владельцы и руководители.

Подчиненость службы риск менеджмента может быть различной: 45% CRO непосредственно подчинены высшему руководителю организации; 35% — высшему финансовому руководителю организации и 20% — другим должностным лицам.

В обозримом будущем должности CRO создадут: финансовые и инфраструктурные, торговые фирмы, телекоммуникационные компании и большие многонациональные компании, а также службы интегрированного риск-менеджмента будут формироваться во множестве фирм большинства отраслей.

Процесс управления рисками

Управление рисками обеспечивает достижение целей и задач компании и, соответственно, способствует ее капитализации, развитию и имиджу в силу:

- применения системного подхода, позволяющего планировать и осуществлять долгосрочную деятельность организации.

- улучшения процесса принятия решений и стратегического планирования путем формирования понимания структуры бизнес процессов, происходящих в окружающей среде изменений, потенциальных возможностей и угроз для компании.

- вклада в процесс наиболее эффективного использования/ размещения капитала и ресурсов организации.

- защиты имущественных интересов компании.

- оптимизации бизнес процессов.

- Повышение квалификации сотрудников и создание организационной базы «знаний».

Управление рисками является центральной частью стратегического управления компании. Это процесс, следуя которому компания системно анализирует риски каждого вида деятельности с целью достижения максимальной эффективности своей деятельности и, соответственно, увеличения стоимость компании.

Управление рисками как единая система управления включает в себя программу контроля над выполнением поставленных задач, оценку эффективности проводимых мероприятий, а также систему поощрения персонала на всех уровнях управления компанией.

Управление рисками должно быть инкорпорировано в общую культуру компании, принято и одобрено руководством, а затем донесено до каждого сотрудника компании как общая программа развития с постановкой конкретных задач.

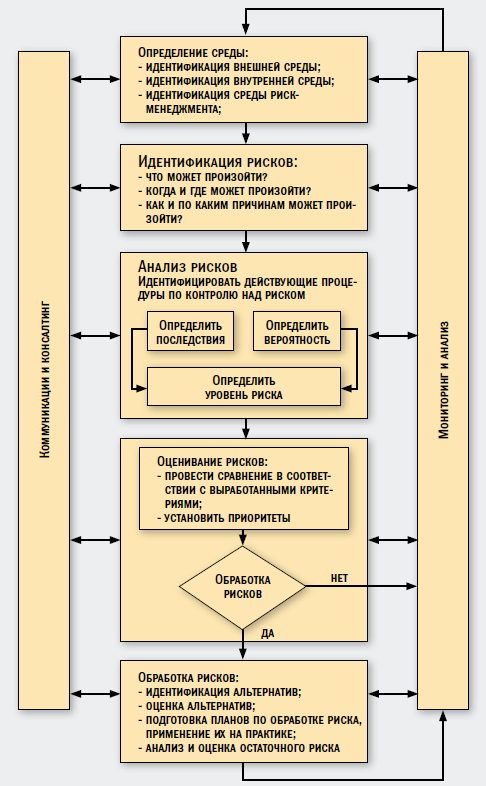

Процесс управления рисками включает последовательность задач по разработке стратегических целей и задач компании; проведению диагностики рисков и идентификации, описанию и измерению; оценке рисков и составлению отчета о рисках; разработке программы управления рисками и распределению функций управления рисками в компании; проведению мониторинга процесса управления рисками (Рис.1).

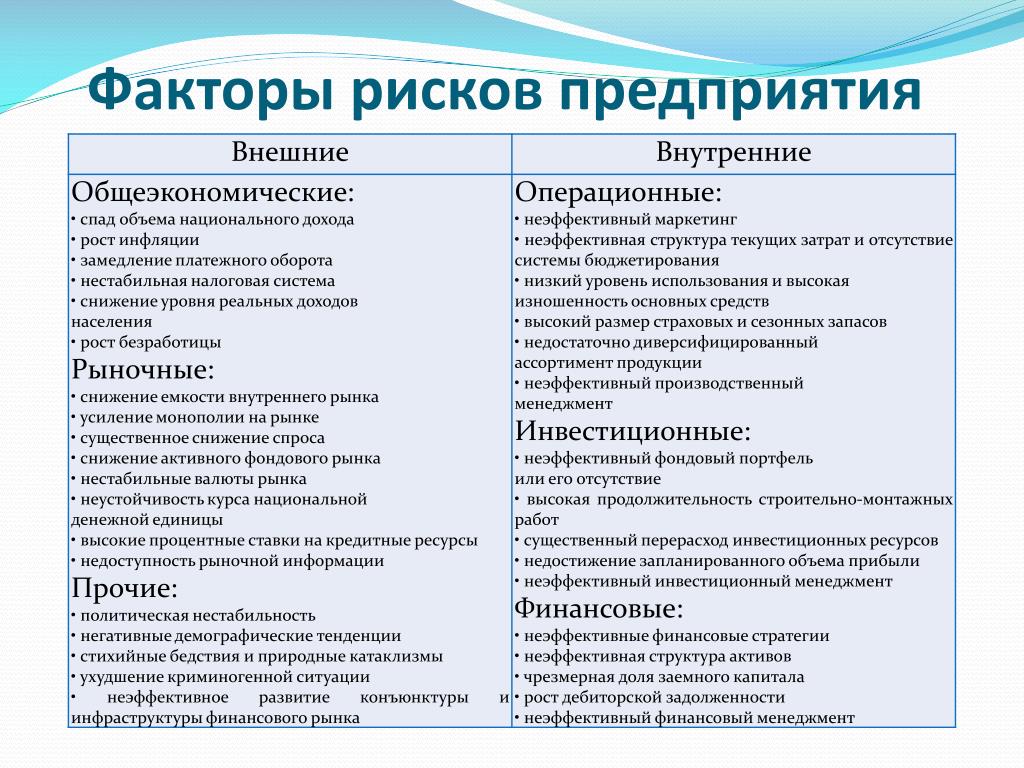

Риски, которым подвержена компания, могут возникать в силу как внутренних, так и внешних факторов. Нижеприведенная диаграмма (Рис.2) показывает ключевые риски, возникающие в силу внутренних и внешних факторов. Риски дифференцированы по следующим категориям — стратегические, финансовые, операционные, опасности.

Рис.1

Рис.2

Различные уровни управления компанией требуют различной детализации информации о рисках:

Совет директоров (акционеры) должен знать о рисках, с которыми сталкивается компания; следить за выполнением программы управления рисками; знать антикризисную программу; поддерживать имидж компании.

Структурная единица компании должна четко знать риски, которые попадают в сферу ее непосредственной деятельности; иметь четкие индикаторы процесса, которые позволяют осуществлять постоянный мониторинг эффективности программы управления рисками; систематически отчитываться перед руководством о работе в рамках выполнения программы управления рисками.

Каждый сотрудник должен понимать свой вклад в общую программу управления рисками, понимать значение системы управления рисками для корпоративной культуры, своевременно докладывать своему непосредственному руководству обо всех изменениях или отклонениях в программе управления рисками.

Какие специалисты работают в службе управления рисками компании

1. Специалист по организации процесса управления рисками

Должен иметь хорошие организационные и координационные навыки, т.к. в основном выполняет административные функции, например, оформление реестра и карты рисков, осуществляет сбор комитета по рискам, отслеживание формирования планов мероприятий по управлению рисками. При этом в своей деятельности должен руководствоваться исключительно утвержденным корпоративным стандартом по управлению рисками и указаниями компании.

2. Специалист по оценке рисков

Должен иметь хорошие навыки в математическом моделировании, а также хорошие знания теории вероятности и математической статистики. На начальном этапе не обязательно иметь какую-либо квалификацию в риск менеджменте. Так как процесс реализации цикла корпоративного управления рисками неизбежно проходит через этап оценки рисков, то в службе управления рисками обязательно должен быть сотрудник, имеющий достаточные для этого навыки и знания. Как и другие сотрудники подразделения по управлению рисками должен руководствоваться имеющейся в компании нормативно-методической базой по управлению рисками и указаниями руководства.

3. Эксперт (аналитик) по производственным рискам

С одной стороны, деятельность каждой компании реального сектора уникальна и специфична. С другой стороны, основными внутренними рисками компании являются операционные риски, к которым относятся производственные риски компании реального сектора. Качественно выявлять производственные риски и участвовать в процессах планирования мероприятий по управлению производственными рисками может лишь тот сотрудник, который является экспертом именно в той производственной деятельности, которая присуща конкретной компании. Этот сотрудник может быть привлечен либо из соответствующих производственных бизнес-единиц компании, либо из других компаний отрасли, но в любом случае должен обладать именно производственным опытом.

По мере получения необходимого опыта и квалификации в управлении рисками, деятельность сотрудников по организации процесса риск менеджмента, по оценке рисков и по производственным рискам может быть объединена, а количество этих сотрудников оптимизировано. При этом, безусловно, это зависит исключительно от мотивации каждого отдельно взятого сотрудника к получению смежных компетенций, т.е. от их устремлений к собственной универсализации в рамках управления рисками компании и собственного участия в этом процессе.

Если в компании внедрена и функционирует комплексная система управления рисками (КСУР), то могут быть привлечены также следующие специалисты.

1. Сотрудник по IT поддержке КСУР

Если компания планирует внедрить, либо уже внедрила IТ-систему, поддерживающую процессы управления рисками в соответствии с корпоративным стандартом управления рисками, то администратор этой системы должен быть в составе подразделения по управлению рисками. Тем не менее, обязанности администратора IT-системы по управлению рисками должны лежать на сотруднике по организации процесса управления рисками.

2. Сотрудник по рискам охраны труда и промышленной безопасности

3. Сотрудник по экологическим рискам

4. Сотрудник по рискам информационной безопасности

Система охраны труда и промышленной безопасности, система экологического менеджмента, система управления информационной безопасностью должны являться подсистемами корпоративной системы управления рисками, тем более что методология управления рисками является единой, к каким бы рискам она не относилась.

При этом системы управления охраной труда и техникой безопасности, экологического менеджмента и информационной безопасности являются одними из самых внедряемых в мире и РФ стандартов, по частоте внедрений в компаниях (наряду со стандартами менеджмента качества). С другой стороны, если исследовать соответствующие базовые стандарты этих систем, то речь в них идет именно об управлении рисками. В российских компаниях еще до внедрения корпоративной системы управления рисками часто можно встретить наличие внедренных или внедряемых вышеперечисленных систем. Безусловно, сотрудники, отвечающие за эти системы, идеологически должны отчитываться руководителю службы управления рисками компании. Тем не менее, в силу специфики и уникальности ситуации в каждой отдельно взятой компании, на начальном этапе эта подотчетность может быть реализована лишь функционально, т.е. без непосредственного организационного вхождения в подразделение по управлению рисками.

После того, как КСУР будет внедрена, а риск менеджеры наберут достаточную квалификацию (компетенцию) для управления и этими тремя системами должны произойти соответствующие организационные изменения, ведущие к органичному входу этих систем в единую корпоративную систему управления рисками.

5. Сотрудник по рыночным рискам

Это сотрудник, занимающийся так называемыми рыночными рисками: валютным; процентным; ценовым (товарным). То есть, рисками колебаний курсов иностранных валют, колебаний процентных ставок, а также колебаниями рыночных цен на продукцию компании и на потребляемые компанией сырьевые материалы, электроэнергию и т.п.

Управление этими рисками часто сопровождается работой с форвардами, фьючерсами, опционами, свопами и другими инструментами управления рыночными рисками для компаний реального сектора экономики.

При этом часто встречается, что управление рыночными рисками с применением указанных выше методов осуществляется одним из подразделений «финансового блока» компании задолго до начала внедрения КСУР.

Профессия риск-менеджер в России за последние годы все больше заявляет о своей необходимости, поскольку неопределенность и возможные потери нужно предвидеть и ограничивать их воздействие на бизнес, а не бороться с имеющимися последствиями.

Этому нужно и можно учиться!

Литература

- М. А. Рогов Концепция развития Русского общества управления рисками. — М., 2009

- Риск-менеджмент: Учебник/ Под ред. И. Юргенса.- М.: «Дашков и К», 2003

- Стандарты управления рисками. ФЕРМА, 2003

Cеминар «Компетенции риск-менеджера»

Семинар пройдет 10 июня с 10:00 до 13:00.

Докладчиками от РусРиска выступят:

- Шемякина Татьяна (исполнительный директор)

- Любовь Белоусова

Участие в семинаре бесплатно.

Просим Вас принять участие в опросе РусРиска.

примеров управления рисками, которые вы должны знать

Риски существуют во всех отраслях. Организации из разных секторов должны понимать различные угрозы, с которыми они сталкиваются сейчас и в будущем, и примеры управления рисками, чтобы находить различные способы управления этими рисками. Когда дело доходит до управления рисками, у разных компаний разные задачи и приоритеты.

Например, когда дело доходит до банков, согласно недавнему исследованию, было отмечено, что банки ранжируют свои самые большие проблемы управления рисками следующим образом:

- Операционный риск, который будет включать риски кибербезопасности и другие риски третьих лиц

- Риск, связанный с соблюдением нормативных требований

- Кредитный риск

Эти примеры представляют собой лишь несколько типов рисков, которые необходимо учитывать организациям, когда они хотят внедрить свою систему управления рисками.Когда у компаний есть свои приоритеты в области управления рисками, это поможет им найти систему, наилучшим образом отвечающую их потребностям. Например, когда речь идет о финансовых учреждениях, их высшими приоритетами в области управления рисками считаются:

- Повышение качества данных

- Повышение доступности данных

- Повышение своевременности данных о рисках

- Улучшение существующего риска информационные системы, а также технологическая инфраструктура для борьбы с ним

Управление рисками

Теперь, когда есть лучшее понимание того, какие компании сталкиваются с типами рисков и что считается приоритетом, было бы выгодно, только если бы компании имели лучше понять примеры рисков, с которыми они могут столкнуться.Упомянутые ниже в статье, у нас есть некоторые из наиболее распространенных примеров управления рисками и их значения.

Часто используемые примеры управления рисками

Избегание рисков

Лучшим способом объяснить избегание рисков было бы на примере инвестора, пытающегося управлять своим риском в компании, в которую он инвестировал. компания, в которую они инвестировали, терпит убытки и решает продать свои инвестиции (акции) в компанию, они могут исключить ее из своего списка инвестиций, это считается уклонением от риска.

Управление кредитными рисками клиентов

Когда дело доходит до розничной торговли, всегда существует риск из-за вовлеченных внешних факторов. Одним из таких внешних факторов является кредитование клиентов, которое действительно может повлиять на прибыль компании. Если компании проводят анализ кредитного риска клиентов и обнаруживают, что дела идут не так хорошо, они могут управлять своим риском. Это может быть сделано путем прекращения продления счетов-фактур клиентам, которые компания рассматривает как группу повышенного риска, чтобы исключить дальнейший риск.

Отраслевая стратегия

Возьмем, к примеру, обрабатывающую промышленность. Одна организация хочет произвести новый продукт. Прежде чем они смогут начать производство того же самого, они должны провести тщательный анализ рисков, чтобы понять уровень риска, с которым может столкнуться компания. Затем они могут решить, могут ли выгоды от производства нового продукта перевесить связанные с ним риски или нет.

Устранение контрактного риска

Когда инвесторы осуществляют инвестиции за рубежом, для компании могут возникать внешние риски.Курсы валют могут упасть, что может привести к убыткам, что считается большой угрозой для инвестора. Чтобы справиться с этим риском, инвестор может заключить контракты в долларах США и обезопасить себя.

Риски соответствия

Соблюдение нормативных требований — действительно важный аспект любой организации, который, в свою очередь, может стать огромным риском. Компаниям необходимо обеспечить наличие средств контроля для регулярного мониторинга соблюдения их организациями. Им необходимо отслеживать все существующие процессы, процедуры и технологии и соблюдать их.Это можно эффективно сделать с помощью системы управления рисками.

Риски безопасности

Может существовать риск для безопасности операций внутри компании. Это также необходимо анализировать и регулярно принимать во внимание. Все процессы технического обслуживания необходимо регулярно проверять на предмет скрытых человеческих ошибок в процессах. Этим также можно очень эффективно заниматься, если компании внедряют систему управления рисками.

Риск информационной безопасности

Это часть кибербезопасности.Данные любого предприятия — это один из его самых ценных активов, и его необходимо защищать. Существуют разные способы кражи данных, и кража данных представляет собой серьезный риск для любой организации. Один из многих способов борьбы с этим риском — наличие средств контроля для всех входящих сообщений, например электронной почты. Их необходимо сканировать, чтобы убедиться, что в компанию не приходят подозрительные сообщения, и даже если они есть, о них немедленно позаботятся.

Рыночный риск

Рыночный риск — это общий риск практически для всех отраслей.Нет никакой гарантии, что в будущем стоимость продукта или услуги, которые предоставляет компания, будет такой же. Многие компании управляют этим риском, заключая ранние и долгосрочные контракты с различными инвесторами, чтобы их будущее было в некоторой степени обеспечено, независимо от рыночных условий.

Передача риска

Когда компании не очень хорошо разбираются во всех аспектах своего риска, но все же хотят уменьшить его, они перекладывают риск. Например, розничный бренд может быть не полностью оборудован для управления всеми рисками кибербезопасности для компании, но угроза все еще существует.Чтобы управлять им более эффективно, они могут передать все свои возможности в области информационных технологий третьей стороне, возложив на них ответственность и тем самым перенеся свой риск.

Есть много других типов рисков, с которыми ежедневно сталкиваются компании из разных отраслей. Это означает, что существует все больше и больше способов управлять этими рисками. Они могут включать принятие риска, рисков для цепочки поставок, создание различных моделей для понимания серьезности рисков, рисков для закупок и других внешних рисков, таких как политический климат, волатильность доллара, различные факторы окружающей среды и т. Д.

Управление рисками — сложный процесс, потому что существуют сотни различных типов рисков, о которых необходимо знать компаниям. Многие программы обучения и сертификации передадут знания корпоративным командам, которые помогут компаниям успешно снизить риски и помогут организации улучшить все свои процессы и увеличить прибыль.

Управление рисками: важность и примеры | 5 Программное обеспечение для управления рисками

ВведениеРиск !!!

Что нам приходит в голову, когда мы слышим это слово? Мы пугаемся, начинаем сомневаться в том, что мы собираемся сделать, и пытаемся исключить из этого риск.

Но просто подумайте о вещах, где риск — это то, что нельзя устранить, и что-то, что должно оставаться в любой ситуации. Что делать в таких ситуациях? В таких ситуациях нельзя просто исключить риск.

Необходимо знать, как продолжить работу после анализа и устранения влияния риска. Нужно знать прогнозирование рисков. Здесь обсуждаемые ситуации в основном касаются бизнеса, где «управление рисками» — одна из самых необходимых вещей.

Управление рисками — это процесс разработки и реализации решений, снижающих негативное влияние риска на компанию. Негативные последствия риска могут быть объективными и количественными, например страховые взносы и расходы по претензиям, или субъективными и невозможными для измерения, такими как репутационный ущерб или снижение производительности.

Фирма защитит себя от неопределенности, минимизирует расходы и повысит вероятность преемственности и успеха компании, концентрируя внимание на рисках и выделяя необходимые ресурсы для контроля и снижения рисков.

(Связанный блог: Типы финансовых рисков)

Существует риск, когда есть возможность получить прибыль или потерять деньги. Риски обычно называют подверженностью убыткам или просто подверженностью рискам с точки зрения убытков. Пожар — один из примеров воздействия. Риски ответственности включают бракованную продукцию и клевету. Поврежденная конструкция или испорченная репутация могут привести к потере бизнеса, что также является разоблачением.

Степень риска можно определить, просто умножив вероятность на серьезность, т.е.е.

Риск = вероятность * серьезность.

Итак, что мы подразумеваем под эффективным управлением рисками ?

Эффективное управление рисками направлено на максимальное влияние на будущие события, действуя проактивно, а не реагируя. В результате хорошее управление рисками может снизить как вероятность возникновения риска, так и его влияние.

Теперь, чтобы понять управление рисками, давайте попробуем взглянуть на процессы, которые в нем задействованы.

Все процессы управления рисками включают в себя одни и те же пять шагов, только для их описания используются разные формулировки. Вместе эти пять процессов управления рисками составляют единый эффективный процесс управления рисками.

Шаг 1: Определите опасность: Вы и ваша команда выявляете, определяете и определяете риски, которые могут повлиять на результат вашего проекта.Вы можете использовать различные методы для определения рисков проекта. Здесь вы начинаете составлять реестр рисков проекта.

Шаг 2: Оценка риска: После идентификации рисков необходимо определить вероятность и последствия каждого риска. Здесь вы разовьете понимание риска, которому вы подвергаетесь, и его способности повлиять на цели и задачи компании.

Шаг 3: Ранжируйте риск: Величина риска, которая представляет собой сочетание вероятности и последствий, используется для оценки или ранжирования риска.Вы принимаете решение о том, является ли риск приемлемым или достаточно серьезным, чтобы потребовать лечения. Эти рейтинги рисков также добавляются в реестр рисков вашего проекта.

Шаг 4: Устранение риска: Планирование реагирования на риски — другое название для этого. Этот этап включает в себя оценку ваших опасностей наивысшего ранга и разработку стратегии их лечения или модификации для достижения приемлемого уровня риска.

Как снизить вероятность плохих рисков, увеличивая при этом шансы на положительный результат? Здесь вы разрабатываете методы снижения риска, профилактические программы и планы действий в чрезвычайных ситуациях.

Шаг 5: Мониторинг и анализ риска: Здесь вы берете свой Реестр рисков проекта и используете его для мониторинга, отслеживания и анализа связанных с ним рисков.

Давайте теперь попробуем понять, почему так важно управление рисками.

Управление рисками — важная процедура, поскольку она предоставляет компании инструменты, необходимые для правильного выявления и управления возможными опасностями.Снизить риск после его выявления просто. Кроме того, управление рисками дает фирме основу для принятия обоснованных решений.

Оценка и управление рисками — лучший способ для компании спланировать события, которые могут помешать прогрессу и росту. Когда компания оценивает свой план по устранению возможных опасностей, а затем реализует структуры для их устранения, это увеличивает ее шансы на успех.

Прогрессивное управление рисками гарантирует, что первоочередные опасности устраняются как можно быстрее.Кроме того, менеджмент будет обладать необходимыми знаниями, чтобы принимать обоснованные решения и гарантировать, что компания останется прибыльной.

(Обязательно прочтите: Что такое кредитный рейтинг?)

7 примеров управления рисками- Избежание рисков

Самый простой подход к описанию избежания риска — использовать пример инвестора, пытающегося контролировать свой риск в фирме, в которую он вложил средства.Если фирма, в которую они инвестировали, теряет деньги, и они решают продать свои инвестиции (акции) в фирму, они могут удалить их из своего списка инвестиций; это известно как предотвращение риска.

(Также проверьте: Преимущества фондового рынка)

- Управление кредитными рисками клиентов

В розничном бизнесе всегда есть риск из-за вовлеченных внешних сил.Кредитование клиентов — это один из таких внешних аспектов, который может существенно повлиять на прибыль компании.

Компании могут контролировать свои риски, если они проведут анализ кредитных рисков клиентов и обнаружат, что дела идут не так хорошо. Этого можно достичь, остановив продление счетов для клиентов, которых организация считает высоким, чтобы исключить дополнительный риск.

- Отраслевая стратегия

Возьмем, к примеру, обрабатывающую промышленность.Новый продукт разрабатывает одна компания. Они должны сначала провести тщательный анализ рисков, чтобы определить степень риска, с которым может столкнуться фирма, прежде чем они смогут начать производство.

Затем они могут оценить, превышают ли выгоды от производства нового продукта связанные с ним опасности.

(упомянутый блог: большие данные в обрабатывающей промышленности)

- Устранение договорных рисков

Когда инвесторы делают инвестиции в других странах, фирма может столкнуться с иностранными рисками.Курсы иностранной валюты могут снизиться, что приведет к убыткам, что рассматривается как значительный риск для инвестора. Чтобы снизить этот риск, инвестор может заключать контракты в долларах США и быть защищенными.

- Риски соответствия

Соблюдение нормативных требований является важным компонентом любой организации, но также может представлять собой значительный риск. Компании должны убедиться, что у них есть меры для регулярной проверки соблюдения их бизнесом.

Они должны отслеживать все существующие процессы, процедуры и технологии, чтобы соответствовать требованиям. Система управления рисками может помочь вам в этом успешно.

- Риски безопасности

Существует риск того, что деятельность компании может быть поставлена под угрозу. Это тоже необходимо изучать и решать на регулярной основе. Все процессы технического обслуживания следует регулярно проверять на предмет скрытых человеческих ошибок.Компании, использующие систему управления рисками, также могут справиться с этим чрезвычайно эффективно.

- Риск информационной безопасности

Это часть процесса кибербезопасности. Данные — один из самых важных активов компании, и их необходимо беречь. Кража данных может происходить разными способами, и это значительный риск для любой фирмы.

Контроль за всеми входящими сообщениями, например электронной почтой, является одной из нескольких стратегий снижения этого риска.Они должны быть отсканированы, чтобы гарантировать, что в фирму не поступят никакие сомнительные документы, и если они это сделают, с ними нужно будет поступить соответствующим образом.

Есть еще несколько примеров управления рисками, и мы будем сталкиваться с ними по мере перехода от одной отрасли к другой. В результате появляется все больше возможностей для управления этими рисками.

Принятие риска, риски цепочки поставок, использование нескольких моделей для оценки серьезности рисков, рисков закупок и других внешних рисков, таких как политический климат, волатильность валюты, различные экологические проблемы и т. Д. — вот лишь несколько примеров.

(Обязательно к прочтению: Темные стороны ИТ-индустрии)

Поскольку существуют сотни различных видов опасностей, о которых компании должны знать, управление рисками — сложный процесс. Многие программы обучения и сертификации позволят корпоративным командам получить экспертные знания, что позволит им успешно минимизировать риски, улучшить все свои процессы и увеличить доход.

Теперь, когда мы говорим о различных отраслях, мы должны знать, что происходит, когда эти методы управления рисками объединяются с технологиями и превращаются в программное обеспечение.