Как правильно сформировать резерв по сомнительным долгам

Автор статьи Ирина Екимовских Директор

Легендарный инвестор Уоррен Баффет очень щепетильно относился к показателям рентабельности бизнеса. «Действительно хороший менеджер – это не тот кто просыпается утром и говорит «Сегодня я начну сокращать издержки». Это то же самое, что проснуться утром и принять решение дышать».

Один из трех основных финансовых отчетов – Отчет о Доходах и Расходах. На приборной панеле вашего бизнеса этот отчет выполняет функцию спидометра, показывая с какой скоростью бизнес движется к намеченной цели.

Напомним, как выглядит Отчет о Доходах и Расходах:

| Статья | Январь | Февраль | Март | |||

|---|---|---|---|---|---|---|

| план | факт | план | факт | план | факт | |

1. Выручка Выручка | ||||||

| 1.1. Выручка по товару 1 | ||||||

| 1.1. Выручка по товару 2 | ||||||

| 2. Прямая себестоимость | ||||||

| 2.1. Прямая себестоимость товара 1 | ||||||

| 2.2. Прямая себестоимость товара 2 | ||||||

| Маржинальная прибыль | ||||||

| Валовая рентабельность | ||||||

| 3. Производственные расходы | ||||||

| Прибыль от производства | ||||||

| Рентабельность производства | ||||||

4. Общехозяйственные расходы Общехозяйственные расходы | ||||||

| 5. Расходы на производство | ||||||

| Операционная прибыль | ||||||

| 6. Проценты за пользование заемными средствами | ||||||

| 7. Налог на прибыль | ||||||

| Чистая прибыль | ||||||

| Рентабельность продаж | ||||||

| Дивиденды | ||||||

| Нераспределенная прибыль | ||||||

Главные показатели отчета о прибылях и убытках – Прибыль и Рентабельность.

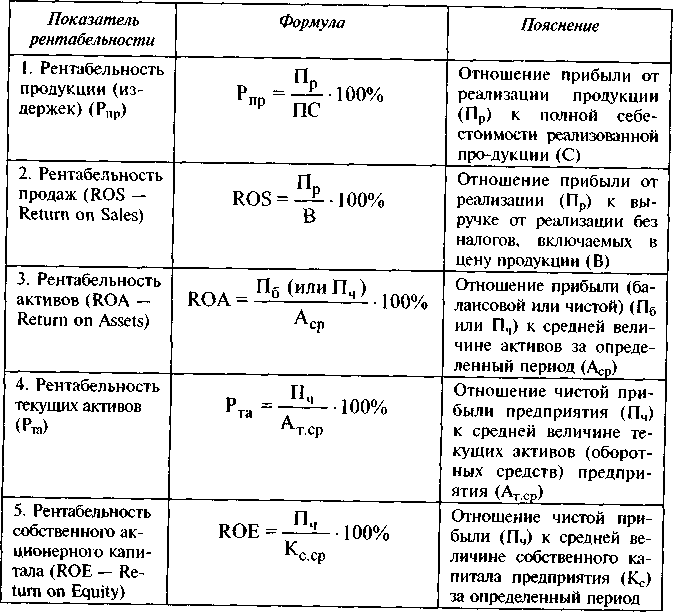

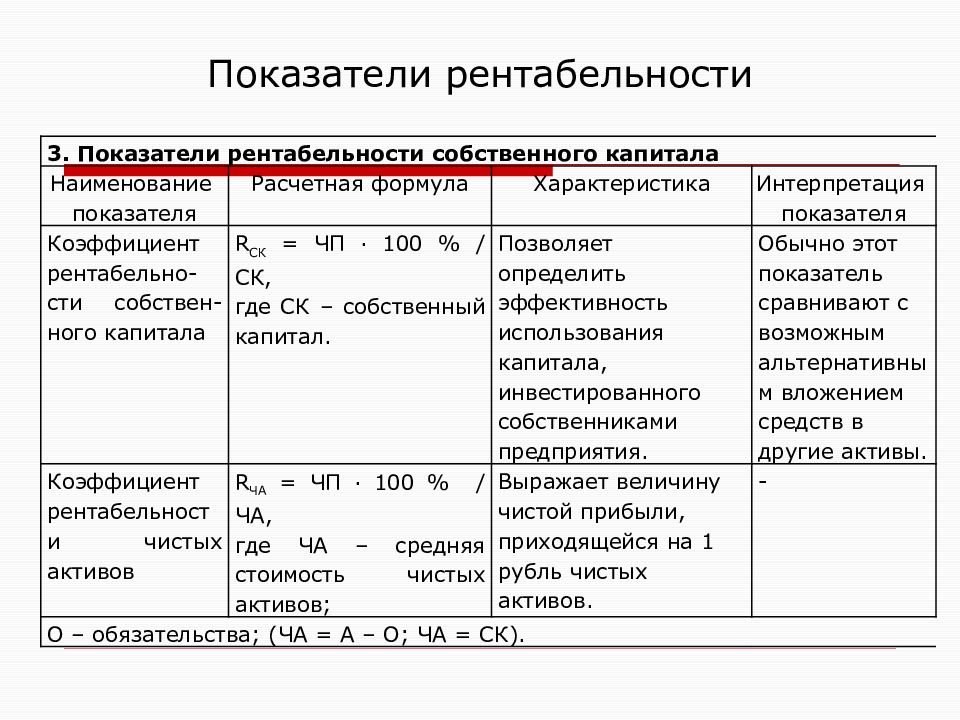

Различают несколько видов Прибыли и Рентабельности.

Валовая (маржинальная) прибыль

Это разница между выручкой и прямыми расходами, связанными с получением этой выручки.

В торговых компаниях используют термин «маржа». Он показывает разницу между стоимостью покупки и продажи товаров. В покупную стоимость товара включаются все расходы, связанные с его приобретением: оплата поставщику, стоимость доставки, таможенные платежи.

Термин «валовая прибыль» используют другие отрасли, например строители. Валовая прибыль показывает разницу между Выручкой и Прямыми расходами, связанными с получением этой выручки. Если говорить о строительной отрасли, то Доходы – это стоимость работ, выполненных на объекте, а Прямые расходы – затраты на выполнение этих работ: материалы, начисленные заработная плата, услуги субподряда, услуги машин и механизмов и так далее.

Валовая (маржинальная) прибыль – это основа устойчивости бизнеса. Чем больше размер маржи, тем увереннее чувствует себя бизнес.

Относительный показатель этой величины это валовая (маржинальная) рентабельность.

Нормативное значение Валовой Рентабельности – 30%-50% (в зависимости от отрасли)

Необходимо помнить, что снижение маржинальной рентабельности на 1% может вызвать снижение чистой прибыли на 30%!

Операционная прибыль

Следующий раздел Отчета о Доходах и Расходах – это те расходы, которые могут быть напрямую отнесены конкретной выручке. При этом возможны следующие классификации затрат:

При этом возможны следующие классификации затрат:

- Общепроизводственные

- Общехозяйственные

- Коммерческие

- Управленческие

- Административные

Итого: Операционные расходы

Предприятие вправе самостоятельно определить тип группировки затрат либо по местам возникновения, либо по степени влияния на готовую продукцию (товары, работы, услуги).

В финансовом менеджменте этот показатель называют также

Относительный показатель операционной прибыли это:

Нормативное значение Операционной Рентабельности – 15%-25%

Операционная рентабельность показывает способность бизнеса обслуживать кредиты, и модернизироваться (обновляться).

Чистая прибыль

Третий раздел ОДР включает расходы, не включенные в два предыдущих раздела, а именно:

- Амортизация

- Проценты по кредитам

- Налоги

- Прочие расходы (штрафы, пени, неустойки)

Если из Операционной Прибыли вычесть расходы из третьего раздела ОДР, то получим Чистую прибыль периода.

Минимальное значение Чистой Прибыли, которое позволяет бизнесу жить, а не выживать – 5%. Нормативное значение – от 5% до 15%.

Если из чистой Прибыли вычесть Дивиденды, то получаем Нераспределенную Прибыль и это основное балансовое уравнение, которое мы должны увидеть в Балансе на конец периода:

Легендарный инвестор Уоррен Баффет очень щепетильно относился к показателям рентабельности бизнеса: «Действительно хороший менеджер – это не тот, кто просыпается утром и говорит: «Сегодня я начну сокращать издержки». Это то же самое, что проснуться утром и принять решение дышать».

Другими словами, для хорошего управленца контролировать расходы и рентабельность – абсолютно понятная, привычная и естественная процедура. Отчет о доходах и расходах здесь основной инструмент. А вы знаете рентабельность вашего бизнеса?

Валовая (маржинальная) прибыль

Это разница между выручкой и прямыми расходами, связанными с получением этой выручки.

В торговых компаниях используют термин «маржа». Он показывает разницу между стоимостью покупки и продажи товаров. В покупную стоимость товара включаются все расходы, связанные с его приобретением: оплата поставщику, стоимость доставки, таможенные платежи.

Термин «валовая прибыль» используют другие отрасли, например строители. Валовая прибыль показывает разницу между Выручкой и Прямыми расходами, связанными с получением этой выручки. Если говорить о строительной отрасли, то Доходы – это стоимость работ, выполненных на объекте, а Прямые расходы – затраты на выполнение этих работ: материалы, начисленные заработная плата, услуги субподряда, услуги машин и механизмов и так далее.

Валовая (маржинальная) прибыль – это основа устойчивости бизнеса. Чем больше размер маржи, тем увереннее чувствует себя бизнес.

Относительный показатель этой величины это валовая (маржинальная) рентабельность.

Нормативное значение Валовой Рентабельности – 30%-50% (в зависимости от отрасли)

Необходимо помнить, что снижение маржинальной рентабельности на 1% может вызвать снижение чистой прибыли на 30%!

Операционная прибыль

Следующий раздел Отчета о Доходах и Расходах – это те расходы, которые могут быть напрямую отнесены конкретной выручке. При этом возможны следующие классификации затрат:

При этом возможны следующие классификации затрат:

- Общепроизводственные

- Общехозяйственные

- Коммерческие

- Управленческие

- Административные

Итого: Операционные расходы

Предприятие вправе самостоятельно определить тип группировки затрат либо по местам возникновения, либо по степени влияния на готовую продукцию (товары, работы, услуги).

В финансовом менеджменте этот показатель называют также EBITDA (прибыль до уплаты налогов, амортизации, процентов по кредитам).

Относительный показатель операционной прибыли это:

Нормативное значение Операционной Рентабельности – 15%-25%

Операционная рентабельность показывает способность бизнеса обслуживать кредиты, и модернизироваться (обновляться).

Чистая прибыль

Третий раздел ОДР включает расходы, не включенные в два предыдущих раздела, а именно:

- Амортизация

- Проценты по кредитам

- Налоги

- Прочие расходы (штрафы, пени, неустойки)

Если из Операционной Прибыли вычесть расходы из третьего раздела ОДР, то получим Чистую прибыль периода.

Минимальное значение Чистой Прибыли, которое позволяет бизнесу жить, а не выживать – 5%. Нормативное значение – от 5% до 15%.

Если из чистой Прибыли вычесть Дивиденды, то получаем Нераспределенную Прибыль и это основное балансовое уравнение, которое мы должны увидеть в Балансе на конец периода:

Легендарный инвестор Уоррен Баффет очень щепетильно относился к показателям рентабельности бизнеса: «Действительно хороший менеджер – это не тот, кто просыпается утром и говорит: «Сегодня я начну сокращать издержки». Это то же самое, что проснуться утром и принять решение дышать».

Другими словами, для хорошего управленца контролировать расходы и рентабельность – абсолютно понятная, привычная и естественная процедура. Отчет о доходах и расходах здесь основной инструмент. А вы знаете рентабельность вашего бизнеса?

РАЗНИЦА МЕЖДУ ПРИБЫЛЬЮ И РЕНТАБЕЛЬНОСТЬЮ | СРАВНИТЕ РАЗНИЦУ МЕЖДУ ПОХОЖИМИ ТЕРМИНАМИ — ЖИЗНЬ

Прибыль и прибыльность — это два термина, используемые в бухгалтерском учете, которые имеют схожие основные принципы. Получение более высокой прибыли и прибыльность — основная цель компаний, созданных

Получение более высокой прибыли и прибыльность — основная цель компаний, созданных

Прибыль и прибыльность — это два термина, используемые в бухгалтерском учете, которые имеют схожие основные принципы. Получение более высокой прибыли и прибыльность — основная цель компаний, созданных с упором на получение прибыли. Ключевое различие между прибылью и рентабельностью заключается в том, что пока прибыль — это чистая прибыль, полученная после покрытия расходов, рентабельность — это размер прибыли.

СОДЕРЖАНИЕ

1. Обзор и основные отличия

2. Что такое прибыль

3. Что такое прибыльность

4. Параллельное сравнение — прибыль vs рентабельность

5. Резюме

Что такое прибыль

Прибыль можно просто объяснить как разницу между общими доходами и расходами бизнеса. Максимизация прибыли — один из главных приоритетов любой компании. Прибыль подразделяется на различные типы в соответствии с компонентами, которые считаются полученными для каждой суммы прибыли.

Например. валовая прибыль, операционная прибыль, чистая прибыль

Преимущества высокодоходных компаний

Лучшее использование ресурсов

Основная идея высокой прибыли заключается в том, что компания принимает мудрые операционные, финансовые и инвестиционные решения и максимально использует свои ресурсы. Продуктивность таких компаний очень высока.

Расширение бизнеса

Более высокая прибыль позволяет компаниям выходить на новые рынки и предлагать новые продукты. Стратегии такого типа часто требуют значительных затрат на исследования и разработки.

Доступность капитала

Прибыль является одним из ключевых компонентов, которые инвесторы рассматривают при оценке вариантов инвестирования; таким образом, высокая прибыль всегда привлекает их, демонстрируя высокое доверие инвесторов.

Варианты заимствования

Компании с более высокой прибылью, как правило, имеют хорошую репутацию и кредитный рейтинг (оценка способности выполнять финансовые обязательства). Банки и другие финансовые учреждения предпочитают ссужать средства таким фирмам по сравнению с менее кредитоспособными.

Банки и другие финансовые учреждения предпочитают ссужать средства таким фирмам по сравнению с менее кредитоспособными.

База квалифицированных сотрудников

Потенциальные сотрудники стремятся работать в высокодоходных компаниях, чтобы пользоваться более широким спектром льгот, включая значительную заработную плату.

Важно, чтобы максимизация прибыли была устойчивой. Это означает, что долгосрочную жизнеспособность бизнеса не следует ставить под угрозу с целью получения быстрой прибыли в краткосрочной перспективе. Если компания чрезмерно сосредоточена на сокращении затрат, т. Е. Использовании некачественных материалов в производственном процессе, устранении контроля за дефектами продукции и т. Д., То краткосрочная прибыль может увеличиться; однако доход будет постепенно снижаться, поскольку клиенты перестанут покупать продукцию компании.

Что такое рентабельность

Прибыльность — это способность компании использовать свои ресурсы для получения доходов, превышающих ее расходы. Проще говоря, это способность компании получать прибыль от своей деятельности. Ряд коэффициентов рассчитывается с использованием различных показателей прибыли, чтобы можно было проводить сравнение с предыдущими периодами и другими аналогичными компаниями и облегчить принятие финансовых решений. Некоторые важные соотношения:

Проще говоря, это способность компании получать прибыль от своей деятельности. Ряд коэффициентов рассчитывается с использованием различных показателей прибыли, чтобы можно было проводить сравнение с предыдущими периодами и другими аналогичными компаниями и облегчить принятие финансовых решений. Некоторые важные соотношения:

Маржа валовой прибыли

Это демонстрирует сумму выручки, оставшуюся после покрытия затрат на проданные товары. Это показатель того, насколько прибыльным и рентабельным является основной вид деятельности.

Маржа операционной прибыли

Маржа операционной прибыли измеряет, сколько выручки остается после учета других затрат, связанных с основной деятельностью. Это показатель того, насколько эффективно может осуществляться основная бизнес-деятельность.

Рентабельность по чистой прибыли

Измеряет общую прибыльность, и это окончательный показатель прибыли в отчете о прибылях и убытках. При этом учитываются все операционные и внереализационные доходы и расходы.

Доход на вложенный капитал

ROCE — это показатель, который подсчитывает, какую прибыль компания получает с задействованным капиталом, включая как заемный, так и собственный капитал. Этот коэффициент можно использовать для оценки того, насколько эффективно используется капитальная база.

Прибыль на акцию

Это вычисляет, сколько прибыли генерируется на акцию. Это напрямую влияет на рыночную стоимость акций. Таким образом, у высокодоходных компаний рыночная цена выше.

Рентабельность капитала

Это позволяет оценить, какая прибыль создается за счет средств, внесенных акционерами. Таким образом, рассчитывается сумма стоимости, созданная за счет собственного капитала.

Рентабельность активов

Это показатель того, насколько прибыльна компания по отношению к ее общим активам. Таким образом, это показывает, насколько эффективно активы используются для получения дохода.

В чем разница между прибылью и прибыльностью?

Прибыль vs рентабельность | |

Прибыль — это чистая прибыль, полученная после покрытия расходов. | Прибыльность — это степень получения прибыли. |

| Интерпретация | |

| Прибыль — это абсолютная сумма. | Рентабельность выражается в процентах. |

| Сравнение | |

| Прибыль нельзя успешно сравнить, поскольку она не относительна. | Прибыльность можно успешно сравнить с помощью коэффициентов. |

Резюме — прибыль vs рентабельность

Основное различие между прибылью и рентабельностью заключается в том, что прибыль — это чистая прибыль, полученная после покрытия расходов, тогда как рентабельность — это степень, в которой получена прибыль. Недостаточно рассчитать прибыль только за период, поскольку это не позволяет проводить сравнения с прибылью прошлых лет и с другими аналогичными компаниями. Важно поддерживать тенденцию к увеличению прибыли, при которой компания растет год от года. Это увеличивает рентабельность.

Ссылка:

1. «Каковы преимущества получения прибыли?» Chron. com. N.p., n.d. Интернет. 17 февраля 2017 г.

com. N.p., n.d. Интернет. 17 февраля 2017 г.

2. «Прибыльность — Определение | Значение | Пример.» Мой бухгалтерский курс. N.p., n.d. Интернет. 17 февраля 2017 г.

3. Лот, Ричард. «Коэффициенты показателей рентабельности». Инвестопедия. N.p., 29 мая 2007 г. Web. 17 февраля 2017 г.

Изображение предоставлено:

1. «Прибыль Samsung Electronics по сегментам» Автор Phoenix7777 — собственная работа Источник данных: отчет о прибылях и убытках за 3 квартал 2016 г. (CC BY-SA 4.0) через Commons Wikimedia

РЕНТАБЕЛЬНОСТЬ (ДОХОДНОСТЬ)

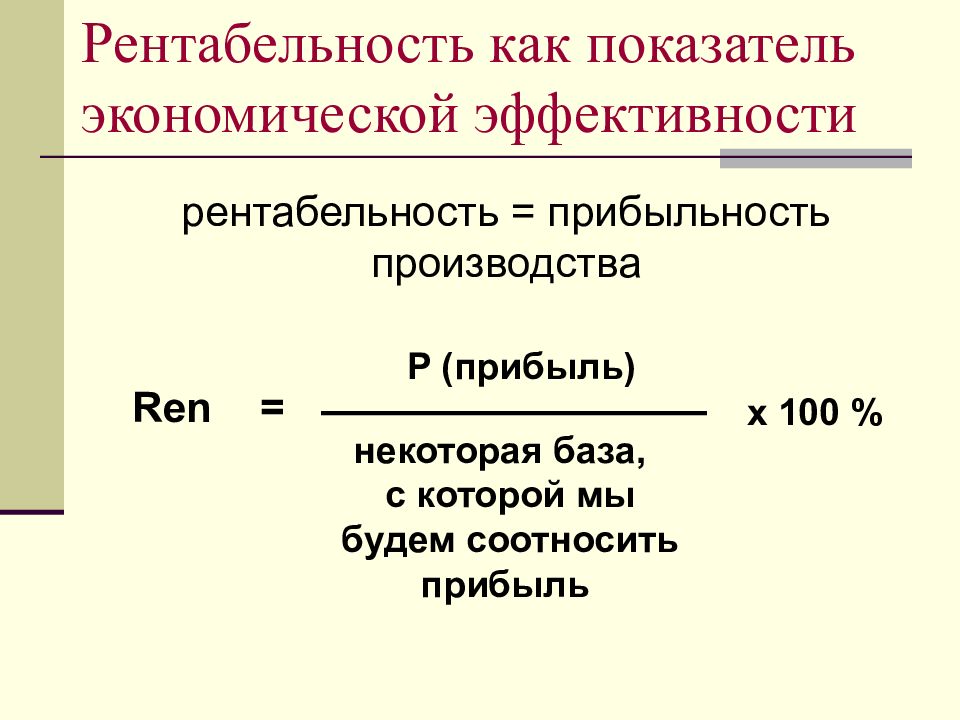

Рентабельность, или прибыльность, доходность — это важный показатель экономической эффективности производства.

Работать рентабельно — значит не только окупать затраты (ведь каждое предприятие, производя продукцию, осуществляет определенные затраты), но и получать прибыль (прибыль — это разница между себестоимостью продукции и установленной на нее ценой).

Различают балансовую и расчетную прибыль. Балансовая прибыль — это общая сумма прибыли, полученной в результате всей деятельности предприятия. Расчетная прибыль — это балансовая прибыль за вычетом платы за пользование основными и оборотными фондами и процентов за банковский кредит.

Расчетная прибыль — это балансовая прибыль за вычетом платы за пользование основными и оборотными фондами и процентов за банковский кредит.

Расчетная прибыль — источник образования фондов экономического стимулирования (см. Хозяйственный расчет).

Остальная часть прибыли, так называемый свободный ее остаток, направляется в государственный бюджет. Полученные государством средства от предприятий используются им на общегосударственные нужды.

Сумма платежей всех предприятий из их прибылей составляет около 1/3 всех доходов государства.

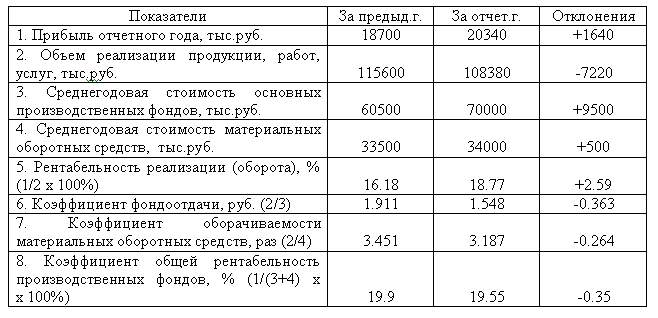

Показателем рентабельности предприятия является отношение его балансовой прибыли к сумме себестоимости реализованной продукции, а также — к среднегодовой стоимости производственных фондов (без вычета износа).

Повышение рентабельности производства — одна из важнейших задач каждого социалистического предприятия. Чем выше рентабельность производства, тем больше накоплений получает оно, тем богаче страна, тем лучше жить трудящимся.

Рентабельность можно повысить за счет снижения себестоимости продукции. На предприятиях при изготовлении каждого изделия создается частица прибыли предприятия. Чем ниже себестоимость, тем больше прибыли в каждой единице продукции, так как цена единицы продукции остается без изменений, она устанавливается по плану.

Рентабельность можно повысить также за счет увеличения объема производства: с ростом объема производства увеличивается прибыль предприятия, получаемая и с каждой единицы продукции, и со всего увеличенного количества продукции. Дело в том, что с увеличением выпуска снижается себестоимость продукции: часть производственных затрат, не зависящая от размеров производства (например, освещение, отопление и содержание производственного здания), распределяется на большее количество выпускаемых единиц продукции.

- Предыдущее: РЕНТАБЕЛЬНОСТЬ

- Следующее: РЕНТГЕНОВСКАЯ КАМЕРА

Маржа и прибыль — в чем разница

В любом бизнесе присутствуют понятия маржи и прибыли. Одни приравнивают их друг к другу, другие доказывают, что сравнивать их нельзя. Оба показателя имеют стратегическое значение для экономического успеха предприятия или банка.

Благодаря им, оценивается финансовый результат работы, эффективность использования имеющихся ресурсов и общий результат. С определениями прибыли и маржи часто можно столкнуться при обсуждении вопросов работы Forex, в банковском бизнесе и иных занятиях, связанных с финансами и экономикой. Чтобы понять, какой из показателей что показывает, разберем каждый из них.

Что такое маржа?

Этот термин пришел из Европы В переводе с английского Margin или французского Marge маржа означает наценку. Маржа встречается в банковском и страховом бизнеса, коммерческих операциях и операциях с ценными бумагами и проч. Экономисты называют маржой разницу от полученного дохода компании и себестоимостью производимой продукции. Часто слова «маржа» заменяют «валовой прибылью». Принцип расчета маржи прост: из полученной суммы вычитается себестоимость. Полученное значение указывает, сколько реальных денег получает организация от продажи продукции без учета дополнительных затрат.

Важность маржи не стоит недооценивать. Она показывает, насколько эффективен тот или иной бизнес. С маржой напрямую связаны доходы компании и оценивается ее деятельность.

Банковские работники говорят о марже, когда сравнивают разницу ставок по кредитам и депозитам. Условно говоря, если банк хочет привлечь клиентов высокими ставками по вкладам, то он вынужден предлагать высокие ставки по кредитам.

Маржа играет большую роль в оценке эффективность работы компании. От ее размера будет прямо пропорционально зависеть чистая прибыль. Маржа лежит в основе формирования фондов развития. Процентное значение маржи (или процентная наценка) будет рассчитано отношением себестоимости к выручке. Если посчитать валовую «грязную» прибыль к выручке, то получится важный показатель – коэффициент маржи. В процентах получится рентабельность продаж, а это является главным индикатором работы любой организации.

Читайте также: Бенефициар и выгодоприобретатель — кто это?

Если взять понятие маржи на бирже, например, Форексе, то она означает временное залоговое сотрудничество. В ходе него участник получает необходимую сумму для проведения операции. Принцип маржинальных сделок состоит в том, что участнику не обязательно оплачивать всю стоимость контракта. Он пользуется предоставленными ему ресурсами и небольшой частью собственных денег. Как только сделка закроется, то полученный доход поступит на депозит, на котором они были размещены. Если сделка станет убыточной, то убыток покроется за счет заемных средств, которые потом все же придется возвращать.

Сейчас модными стали показатели «фронт-маржа» и «бэк-маржа», которые связаны друг с другом. Первый показатель отражает получение дохода с наценки, а второй – от акций и бонусов.

Таким образом, указанные показатели рассчитываются в процессе работы любой компании. Они сформировали отдельное направление управленческого учета – маржинальный анализ. Благодаря марже, компания манипулирует переменными издержками и затратами, тем самым влияя на итоговый финансовый результат.

Что такое прибыль?

Финальная цель любого бизнеса – это получение прибыли. Это положительный финансовый результат работы. Отрицательный будет называться убытком. Увидеть отличие маржи от прибыли можно в отчете о прибылях и убытках (форма №2). Чтобы получить прибыль, нужно очистить маржу от всех расходов. Формула расчета будет выглядеть так:

Прибыль= Выручка- Себестоимость- Коммерческие издержки- Управленческие издержки- Уплаченные проценты+ Полученные проценты- Внереализационные расходы+ Внереализационные доходы- Прочие расходы+ Прочие доходы.

Полученная величина подлежит налогообложению, после чего образуется чистая прибыль. Далее она идет на выплату дивидендов, откладывается в резерв и инвестируется в развитие компании.

Если при расчете маржи учитываются только затраты на производство (себестоимость), то в расчете прибыли участвуют все виды доходов и расходов.

Читайте также: Нужен ли обычному человеку биткоин

В процессе бизнеса рассчитывают несколько видов прибыли, но для руководства важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет больше номинальное значение и выражена в денежном выражении, то ко всем остальным затратам относятся и расходы на производство, и налоговые отчисления, акцизы и проч.

Валовая прибыль отражает разницу между полученной суммой и расходами на производство без учета налогов и иных отчислений. По своему расчету она схожа с маржинальной прибылью. В отличие от валового «грязного» дохода, маржинальный учитывает переменные расходы, например, на топливо, электричество, заработную плату, себестоимость материалов для производства и пр. Те компании, кто рассчитывает маржинальную прибыль, смотрят не только на ее сумму, но и на скорость обращения денег.

Чем отличается прибыль от маржи?

В отличие от прибыли, маржа учитывает только производственные затраты, из которых складывается только себестоимость продукции. Прибыль же учитывает все затраты, которые появляются в ходе ведения бизнеса. Анализ результатов показывает, что с увеличением маржи возрастает и прибыль компании. Чем больше маржа, тем выше будет прибыль. По размеру прибыль всегда меньше маржи.

Если прибыль показывает чистый результат бизнеса, то маржа относится к основополагающим факторам ценообразования, от которых зависит рентабельность затрат на маркетинг, анализ клиентопотока, а также прогноз дохода. В управленческом учете есть важная закономерность, что все изменения, которые происходят с выручкой, пропорциональны валовой марже. Маржа, в свою очередь, пропорциональна росту или снижению прибыли. Отношение валовой маржи к прибыли экономисты назвали эффектом операционного рычага. Он используется для оценки эффективности использования имеющихся ресурсов и общего результата.

Таким образом, все показатели финансового мира носят собственное значение. На их расчет будут влиять используемые методы анализа и правила учета. Правильная трактовка динамики всех показателей необходима для грамотного планирования деятельности бизнеса. И маржа, и прибыль многое говорят о работе организации.

Расчеты этих показателей рекомендуется проводить регулярно в установленные периоды, чтобы сравнить значения и выявлять закономерности. Видя ту или иную динамику, руководитель может проследить тенденции рынка и провести необходимые перестановки и корректировки в деятельности организации, ценовой политике и других аспектах, влияющих на успешность компании. Итог всей работы зависит от того, как вовремя и правильно будут рассчитаны и оценены показатели маржи и прибыли.

Читайте также: Что можно купить за биткоины и как покупать?

На что лучше ориентироваться: маржу или прибыль?

Это взаимозависимые показатели. Ориентироваться только на один из них нельзя. Если исходя из маржи рассчитывается предварительное значение прибыли, то и исходя из прибыли регулируются размеры маржи. Через маржу можно управлять многими составляющими бизнес-процессов, например, ценообразованием, что в конечном итоге скажется на прибыли. Исключать любой из этих показателей из финансовой цепочки нельзя. Итог может оказаться плачевным. Каждая компания, хоть и заявляет, что финальной целью является получения прибыль, но на нее они могли и не выйти, не рассчитав потенциальную маржу.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

в чем разница? – Финансовая энциклопедия

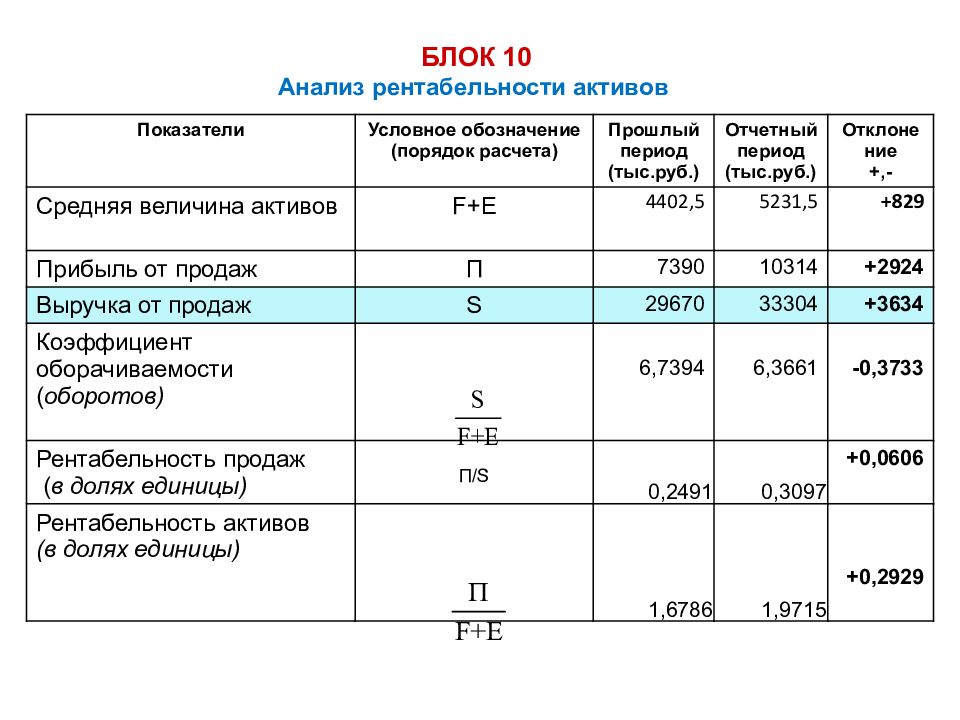

Рентабельность продаж и операционная маржа: обзор

Рентабельность продаж (ROS) и маржа операционной прибыли часто используются для описания одного и того же финансового коэффициента. Хотя эти два понятия часто считаются синонимами, между ними есть разница. Разница между ROS и операционной маржой заключается в числителях (верхняя часть уравнения): ROS использует прибыль до вычета процентов и налогов (EBIT), тогда как операционная маржа использует операционную прибыль.

Ключевые выводы

- Рентабельность продаж (ROS) и операционная маржа – очень похожие коэффициенты рентабельности, которые часто используются как взаимозаменяемые.

- Ключевым отличием является числитель: в ROS используется прибыль до уплаты процентов и налогов (EBIT), а в операционной марже используется операционная прибыль.

- Операционная прибыль является показателем в соответствии с Общепринятыми принципами бухгалтерского учета (GAAP), а EBIT – нет.

- Эти два коэффициента рентабельности используются для сравнения компаний с разной структурой капитала в разных отраслях.

- Более высокие коэффициенты ROS и операционной маржи лучше, что означает, что компания имеет высокую прибыльность и эффективно генерирует прибыль от своих продаж.

Инвесторы, кредиторы и аналитики используют ROS и операционную маржу для сравнения компаний с разной структурой капитала в разных отраслях. Эти показатели не принимают во внимание то, как компании получают финансирование. ROS или операционная маржа, которые сильно колеблются, могут указывать на повышенный бизнес-риск. Более высокие коэффициенты лучше, что означает, что компания имеет высокую прибыльность и эффективно получает прибыль от своих продаж.

Рентабельность продаж (ROS)

Рентабельность продаж (ROS) – это показатель, который анализирует операционную эффективность компании. Это коэффициент рентабельности. Отношение, которое представляет собой прибыль до уплаты процентов и налогов (EBIT), деленную на чистую выручку, показывает, сколько операционной прибыли получается на доллар продаж.

Например, компании из высокоприбыльных отраслей, такие как технологические компании, будут иметь более высокие коэффициенты ROS по сравнению с аналогичными продуктовыми сетями. EBIT аналогична операционному доходу, который представляет собой выручку от продаж за вычетом себестоимости проданных товаров (COGS) и операционных расходов.

Маржа операционной прибыли

Операционная маржа очень похожа на ROS. Операционная маржа – это операционная прибыль, разделенная на объем продаж. Операционная маржа, как и ROS, – это операционная прибыль, которую компания получает на доллар продаж.

Операционная прибыль, аналогичная EBIT, также похожа на другие показатели операционной эффективности. Операционная прибыль аналогична операционному денежному потоку. Операционная прибыль включает амортизацию, в то время как операционный денежный поток добавляет такие неденежные показатели.

Ключевые отличия

Основное различие между этими двумя коэффициентами – это соотношение EBIT к операционной прибыли. ROS использует показатель EBIT, который не является показателем в соответствии с Общепринятыми принципами бухгалтерского учета (GAAP). В качестве операционной маржи используется операционная прибыль, которая является показателем GAAP.

EBIT допускает корректировки и скидки, которые не допускаются GAAP с операционной прибылью. Некоторые показатели операционной прибыли не соответствуют GAAP, например, определенные единовременные статьи доходов и расходов.

К заметным единовременным расходам относятся расходы, которые больше не повторится, например, понесенные во время слияний или поглощений, или понесенные в результате покупки недвижимости или оборудования. Единовременный доход может включать прибыль от продажи активов и страховых выплат. Единовременный доход также можно считать чрезвычайным доходом.

#Р

Маржа и рентабельность отличия

Что же такое маржа, зачем она нужна и чем она отличается от наценки, если. Если вы хотите повысить рентабельность ваших продаж, Вам. Рентабельность продаж — это ещё один показатель, который применяется при анализе эффективности товарных категорий и брендов. Маржа, маржинальная прибыль, валовая маржа, расчет маржи, маржа. Определение и экономический смысл: маржа рентабельность продаж — это.

ВИДЕО ПО ТЕМЕ: МАРЖА и НАЦЕНКА разница и отличия. Как посчитать?Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Рентабельность и маржа отличие

Все компании, которые занимаются торговой деятельностью, живут за счёт наценки. То есть, прибавляют к себестоимости некую сумму в рублях и получают отпускную цену товара. Тогда, что же такое маржа? Она равна наценке? Ведь известно, что маржа — разница между отпускной ценой и себестоимостью. Маржа — показатель рентабельности продаж или разница между отпускной ценой и себестоимостью продукции.

Это разница выражается либо в процентах от отпускной цены, либо как прибыль на единицу продукции. Рассчитывать показатель маржи необходимо на конец каждого отчетного периода, например, квартала. Если компания стабильна, то показатель маржи можно рассчитать только на конец года. Этот показатель отражает прибыльность товара. Цель расчета — для определения величины прироста продаж и управление ценообразованием.

Большая величина этого показателя говорит о высокой прибыльности предприятия. Наценка — добавка к цене реализуемого товара, работы или услуги, это доход продавца, разница между оптовой ценой и розничной. Величина наценки зависит от состояния рынка, качества товара, его потребительский свойств и спроса на данный товар.

Наценка необходима для покрытия затрат продавца на транспортировку товара, его хранение и получение прибыли. Таким образом, величину наценки можно рассчитать по следующей формуле:.

При установлении наценки необходимо исходить из конкурентоспособности не только товара, но и самой компании на рынке. Важно учитывать стратегическую позицию развития предприятия относительно конкурентов. Ведь конкуренты — это те, кто торгует таким же товаром по меньшей цене, но большими объёмами, и те, кто торгует по высокой цене, но маленькими объёмами.

В идеале, торговая наценка должна быть равна такой величине, которая позволяет держать баланс между ожидаемым объёмом продаж и оптимальной ценой. Если правильно установить торговую наценку на товары, работы или услуги, то её величина полностью покроет расходы, которые принесла единица товара, а также оставит компании прибыль с этой единицы.

Наценка показывает, сколько принёс прибыли каждый рубль, который был вложен в закупку товара. Маржа же не отражается в бухгалтерском учёте, её рассчитывают специально, когда хотят выяснить прибыльность компании.

В числовом выражении сумма маржи всегда будет равна сумме наценки, а в процентном выражении — наценка всегда больше. Маржа: подходы Маржа — показатель рентабельности продаж или разница между отпускной ценой и себестоимостью продукции.

А теперь о наценке Наценка — добавка к цене реализуемого товара, работы или услуги, это доход продавца, разница между оптовой ценой и розничной. Взаимосвязь М.

Маржа (gross profit)

Для благоприятной жизни компании и эффективного функционирования всех ее финансовых процессов, необходимо обладать всей информацией по доходам, расходам и издержкам фирмы. Зачастую различные факторы ценообразования называют одним словом прибыль и смешивают их воедино. Давайте подробнее разберемся с двумя такими коэффициентами — маржей и наценкой.

Какую онлайн-кассу выбрать для интернет-магазина. Не все онлайн-кассы одинаково полезны для интернет-магазина. Читать статью.

В любом бизнесе присутствуют понятия маржи и прибыли. Одни приравнивают их друг к другу, другие доказывают, что сравнивать их нельзя. Оба показателя имеют стратегическое значение для экономического успеха предприятия или банка. Благодаря им, оценивается финансовый результат работы, эффективность использования имеющихся ресурсов и общий результат.

Рентабельность продаж (маржа) и торговая наценка

В сфере торговой деятельности очень распространены два понятия, такие, как маржа и прибыль и мало кому известно, в чем разница между ними. Они позволяют дать адекватную оценку и провести анализ финансового результата деятельности организации. Некоторые экономисты убеждены в том, что эти два понятия равнозначные, но на самом деле маржа отличается от прибыли, а чем нужно рассмотреть подробнее. Маржа — это разница между показателями прибыли организации и себестоимостью продукции. Зачастую встречается такое понятие, как валовая прибыль. Зачастую маржа выражается в денежных единицах. Этот показатель показывает, сколько реальной прибыли было получено организацией от реализации своего товара, не считая переменные издержки на ее производство. Маржа очень важна в этой сфере, к тому же она позволяет оценить эффективность и деятельность предприятия, так как:. Любая коммерческая организация, недавно начавшая свою деятельность, хочет иметь прибыль. Прибыль представляет собой денежный результат, получаемый в итоге в соотношении доходов за вычетом всевозможных расходов.

Маржа и наценка: определения, различие

Сборник предназначен для специалистов торговых компаний, которые хотят эффективно управлять направлениями компании. То есть создавать прибыльные товарные категории, позволяющие компании развиваться, а не существовать! Рентабельность продаж — это ещё один показатель, который применяется при анализе эффективности товарных категорий и брендов компании. При вводе новой продукции в ассортимент компания определяет оптимальный уровень торговой наценки на продукцию, который соответствует желаемому уровню маржи валовой рентабельности продаж.

Все компании, которые занимаются торговой деятельностью, живут за счёт наценки.

Автор: Иноземцев С. Москва, март г. Тема профессионального расчета себестоимости и корректного учета всех затрат — это предмет обучения экономистов и бухгалтеров.

Маржа и прибыль в чем разница

Эта разница обычно выражается как прибыль на единицу продукции или в процентах от отпускной цены коэффициент прибыльности. В общем, маржа — термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между двумя показателями. Коэффициент прибыльности и прибыль на единицу продукции. Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.

.

В чем разница между маржой и прибылью?

.

Маржа рентабельности. Фото с сайта: http:uik14.ru Для благоприятной жизни компании и.

.

Продажи 123

.

Маржа и прибыль — в чем разница?

.

.

.

.

Прибыль и маржа: в чем разница

В торговле очень широко применяются такие экономические величины, как прибыль и маржа. В чем разница, заключающаяся между этими терминами, хорошо понимают немногие, а ведь сопоставление этих понятий дает возможность эффективно и реально оценить результат работы каждого предприятия.

Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно!

Показатель маржи и как его посчитать

Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции. Эту же величину нередко называют валовой прибылью. Чтобы выяснить, как считается маржа, формула расчета очень простая: от суммы полученной за товар выручки отнимается его себестоимость.

Значение этого коэффициента чаще всего выражают в деньгах, в России – традиционно в рублях. На практике он явно демонстрирует, сколько реальных денежных единиц получило предприятие от продажи своей продукции, не учитывая переменных затрат для ее производства.

В торговой сфере эта величина очень важна, поскольку позволяет реально оценить, насколько эффективно вело деятельность то или иное производство. Именно при проведении детального анализа предприятию удается формировать фонды своего развития. От размера маржи напрямую зависят характеристики доходов предприятия и оценивается его деятельность. Кроме того, в оценке каждого бизнес-проекта довольно значительным компонентом является рентабельность его деятельности. Чтобы вычислить ее, сначала находят коэффициент маржи (то есть, соотношение прибыли с суммой выручки), а затем умножают его на 100%.

Изменения, происходящие с суммой выручки пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту или понижению прибыли.

Отличия показателя маржи от рентабельности и прибыли

Анализ работы компании не будет реально отражать ситуацию без учета показателя рентабельности. Именно эта цифра наглядно показывает, какие она получает доходы. Однозначной формулы для расчета рентабельности не существует, поскольку она различается почти для каждой разновидности деятельности. В общих чертах можно сказать, что рентабельность является соотношением между затратами и итоговым доходом компании. То есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Таким образом, это совершенно разные показатели, хотя они оба необходимы для адекватной оценки деятельности. Иногда случается, что при экономическом анализе их определения путают, но на самом деле каждая компания при введении в ассортимент различных видов продукции определяет для них уровень оптимальной ценовой добавки, который должен соответствовать уровню маржи, которого они желали бы достигнуть. Именно в этом и состоит их экономическая связь.

Разобравшись в разнице этих понятий, легко ответить и на вопрос, чем маржа отличается от прибыли. Если учесть, что под понятием «прибыль» обычно подразумевается итоговый результат деятельности в любой сфере бизнеса, то маржа – это показатель, который наглядно демонстрирует какую часть прибыли принесет владельцу предприятия реализация выпущенной продукции, если не учитывать издержки, которых потребовало ее производство.

Прибыль и как она рассчитывается

Получать стабильную прибыль стремится каждая коммерческая организация, даже если ее деятельность начата сравнительно недавно. По сути, прибылью называется денежный результат, который получается при подсчете доходов фирмы после вычета всех понесенных расходов.

Формула для расчета выглядит так:

Прибыль=Выручка-Себестоимость-Издержки разнообразного характера-Затраты-Другие расходы-Выплаченные %+Полученные %+Другие доходы.

На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Существует понятие «маржа чистой прибыли»: она являет собой отношение вышеописанной чистой прибыли к объему продаж и чаще всего называется чистой выручкой.

Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка. Однако на самом деле, если маржа – это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости.

Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Использование маржи в маркетинговом анализе

Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение. Именно валовая маржа является ключевым ценообразующим фактором, а также от нее зависит рентабельность маркетинговых затрат, прогноз доходности и анализ клиентов с точки зрения прибыльности.

В теории, изучающей управленческий учет, известна интересная закономерность: изменения, происходящие с суммой выручки обычно пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту (или понижению) прибыли. Отношение валовой маржи к прибыли – это коэффициент, который экономисты определяют, как эффект операционного рычага и используют для анализа экономических реформ на предприятии, эффективности использования имеющихся ресурсов и общей результативности работы.

Также существует понятие коэффициента валовой маржи, чтобы рассчитать его, нужно найти отношение между самой валовой маржей и суммой, вырученной предприятием от определенной партией товара. Очень важно при этом правильно оценить величину маржинального дохода, который был получен компанией. Его рассчитывают, сложив постоянные затраты и прибыль предприятия.

Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения.

Понятие маржи с точки зрения Форекс

Со стороны биржи Форекс под словом «маржа» понимается временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции. Иногда такой заем выдается ему не деньгами, а каким-либо продуктом. Принцип таких торговых сделок заключается в том, что инвестору не приходится полностью проплачивать стоимость контракта. Он в этом случае использует ресурсы, предоставленные ему главными брокерами, а с его счета при этом списывается только малая часть. Если сделка будет проведена, но не приведет к запланированным доходам, убыток покрывается из залоговых средств, а если доход все же будет получен, то деньги поступят на тот же депозит, на котором они были размещены.

Сделки такого характера используются не только для закупок с использованием инвесторских средств, но и для ведения продажи акций. Если залог был взят в каких-нибудь акциях, то и погашать его придется таким же образом: бумаги такого же образца придется в этом случае покупать на этой же бирже.

Другие виды маржи

Современные специалисты подразделяют маржу на множество разновидностей. Так, например, в кредитовании известно такое понятие, как вариационная маржа, представляющее собой размер компенсации, которую кредитная организация или один из участников биржевой сделки выплачивает, когда сделка претерпевает изменения финансовой направленности.

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости – фронт маржа и бэк маржа – непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая – доход от бонусов, акций или скидок. Главное отличие между этими видами маржи – это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом.

Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности.

Коммерческая маржа – это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Свободной маржей называется реальное отличие между балансом счета трейдера и суммарном задатке по всем открытым позициям.

Контрибуционной маржей считается разница между валовой прибылью и суммой тех затрат, которые постоянно изменяются.

Маржа на Форекс – это временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции.

Чтобы правильно производить математические расчеты для каждого конкретного случая, нужно хорошо разбираться в специальных формулах. Кроме того, профессионалы в каждой из этих областей должны не только разбираться в расчете тех или иных показателей, но и владеть умением давать им верную оценку, для чего им понадобится множество специальных знаний и практического опыта.

Заключение

Следует понимать, что все показатели финансового характера имеют собственное условное значение. При этом на них довольно сильно влияют применяемые методы анализа, а также условия и правила учета. Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения. Правильное трактование динамики тех или иных величин необходимо для ведения грамотного планирования дальнейшей деятельности в любой области.

В чем разница между прибылью и рентабельностью?

Как владельцу бизнеса вам нужно больше входящих, чем исходящих денег, чтобы ваша компания оставалась на плаву. Сколько денег у вас осталось после оплаты расходов, называется прибылью. Вам следует измерить прибыль своего бизнеса, известную как прибыльность. Анализируйте прибыль и прибыльность, чтобы анализировать свою компанию и принимать финансовые решения.

Прибыль и рентабельность

Как прибыль, так и рентабельность позволяют лучше понять различные аспекты вашего бизнеса.Чтобы не путать их, нужно понимать разницу между прибылью и прибыльностью.

Прибыль — это сумма прибыли вашего бизнеса. Это число остается, когда вы вычитаете расходы из своего дохода. Вы можете получить прибыль, просмотрев отчет о прибылях и убытках своего бизнеса.

Прибыльность измеряет прибыль вашего бизнеса и помогает определить ваш успех или неудачу. Это не абсолютное число. Вместо этого он смотрит на то, что означает прибыль вашего бизнеса в виде процентов или десятичных дробей.Вы можете использовать разные коэффициенты рентабельности.

Прибыль

Прибыль вашего бизнеса называется чистой прибылью или убытком. У вашего бизнеса либо остались деньги после того, как вы оплатили расходы, либо у вас их нет.

Опять же, используйте отчет о доходах, чтобы определить свои общие доходы и расходы. Вот формула определения прибыли вашего бизнеса:

Прибыль = Общий доход — Общие расходы

В нижней строке отчета о прибылях и убытках отображается ваша прибыль или убыток.Если ваша прибыль отрицательная, вам нужно что-то скорректировать в своем бизнесе. Вы можете сократить свои расходы, придумать способы увеличения дохода или и то, и другое.

Например, ваш доход в июне составил 20 000 долларов. У вас было 10 000 долларов расходов. Ваша прибыль составит 10 000 долларов США (20 000–10 000 долларов США). Многие владельцы бизнеса предпочитают инвестировать оставшуюся прибыль в свой бизнес.

Получение прибыли не обязательно означает прибыльность вашего бизнеса. Вы можете иметь положительную прибыль, которая кажется высокой, но она не дает вам полной картины состояния вашей компании.

Чтобы определить, отражают ли финансы вашей компании успех или неудачу, вам нужно посмотреть на прибыльность.

Прибыльность

Прибыльность — это показатель прибыли. Вы используете рентабельность, чтобы определить, приносит ли ваш бизнес достаточно прибыли для поддержания и роста.

Есть несколько различных коэффициентов рентабельности, которые вы можете использовать для измерения аспектов успеха вашего бизнеса:

- Коэффициент рентабельности

- Коэффициент валовой прибыли

- Коэффициент рентабельности инвестиций

Коэффициент рентабельности

Коэффициент маржи прибыли показывает, сколько вы зарабатываете после вычета расходов, аналогично прибыли.Однако разница между прибылью и нормой прибыли заключается в том, что размер прибыли измеряется как соотношение или процент. С другой стороны, прибыль — это просто сумма в долларах.

Используя маржу прибыли, вы знаете, какой процент от каждого доллара остается у вашего бизнеса.

В вашем отчете о прибылях и убытках есть числа, необходимые для определения коэффициента прибыли. Чтобы определить коэффициент рентабельности вашего бизнеса, используйте следующую формулу:

Маржа прибыли = (Выручка — Расходы) / Выручка

Давайте использовать те же числа, что и в примере с прибылью (20 000 долларов дохода и 10 000 долларов расходов).

(20 000–10 000 долларов США) / (20 000 долларов США) = 0,5

Как видите, ваша прибыль составляет 0,5 или 50%. Это означает, что вы сохраняете 50 центов с каждого доллара продаж. Остальные 50 центов идут на расходы. Норма прибыли выше 25% обычно хороша.

Коэффициент валовой прибыли

Коэффициент валовой прибыли сравнивает вашу валовую прибыль с вашими чистыми продажами. Используйте коэффициент валовой прибыли, чтобы определить, насколько выше цена ваших продуктов по сравнению с тем, что вы за них заплатили.

Вы можете использовать коэффициент валовой прибыли, чтобы узнать, сколько выручки останется после вычета стоимости проданных товаров (COGS).COGS — это сколько вам стоит производство предметов.

Вот формула коэффициента валовой прибыли:

Коэффициент валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка

Допустим, у вас 30 000 долларов дохода и 20 000 долларов стоимости проданных товаров.

(30 000–20 000 долларов) / 30 000 долларов = 0,33

В этом примере коэффициент вашей валовой прибыли составляет 0,33 или 33%. Это означает, что 33% вашего общего дохода остается после того, как вы заплатите COGS.

Коэффициент возврата инвестиций (ROI)

Еще одним показателем рентабельности является коэффициент возврата инвестиций.Этот коэффициент показывает, насколько прибылен ваш бизнес по сравнению с тем, сколько вы потратили на свои инвестиции.

Вы используете коэффициент рентабельности инвестиций, чтобы определить, насколько успешно ваши инвестиции приносят прибыль. Коэффициент ROI — это процент.

Вот формула возврата инвестиций:

Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Например, вы потратите 1000 долларов на маркетинговую кампанию по электронной почте, которая принесет 1400 долларов продаж.

(1400–1000 долларов) / 1000 долларов = 0,4

Вы получите доход в размере 0,40 доллара США, или 40%, на каждый вложенный доллар. Как правило, чем выше число, тем выше ваша прибыльность.

Рентабельность и прибыль в двух словах

Их названия могут звучать одинаково, но прибыль и прибыльность совершенно разные. Прибыль показывает, сколько долларов у вас осталось после вычета расходов из выручки. Вы находите прибыльность, чтобы определить, здорова ваша прибыль или нет.

Формула определения прибыли:

- Прибыль = Выручка — Расходы

Есть несколько формул для измерения рентабельности:

- Маржа прибыли = (Выручка — Расходы) / Выручка

- Коэффициент валовой прибыли = (Выручка — Себестоимость проданных товаров) / Общий доход

- Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Если вам нужно точно определить, сколько у вас осталось денег, посмотрите на свою прибыль.Если вы хотите узнать, насколько хорошо ваш бизнес справляется со своими доходами и расходами, определите свою прибыльность.

Чтобы определить свою прибыль и рентабельность, вам необходимо вести точный учет. Программное обеспечение для онлайн-бухгалтерского учета Patriot позволяет отслеживать расходы и доходы. Он создан для тех, кто не занимается бухгалтером, чтобы вы могли вернуться к ведению бизнеса. Получите бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Разница между рентабельностью и прибылью

Хотя эти два термина используются как синонимы, прибыль и рентабельность — не одно и то же.Оба показателя являются учетными метриками при анализе финансового успеха компании, но между ними есть явные различия. Чтобы правильно определить, является ли компания финансово устойчивой или готовой к росту, инвесторы должны сначала понять, что отличает прибыль компании от ее прибыльности.

Определение прибыли

Прибыль — это абсолютное число, определяемое суммой дохода или дохода сверх затрат или расходов, которые несет компания. Он рассчитывается как общая выручка за вычетом общих расходов и отображается в отчете о прибылях и убытках компании.Независимо от размера или масштабов бизнеса или отрасли, в которой она работает, цель компании — всегда получать прибыль.

Определение прибыльности

Прибыльность тесно связана с прибылью, но с одним ключевым отличием. В то время как прибыль — это абсолютная величина, рентабельность — относительная. Это показатель, используемый для определения размера прибыли компании по отношению к размеру бизнеса. Прибыльность — это показатель эффективности — и, в конечном итоге, ее успеха или неудачи.Еще одно определение прибыльности — это способность бизнеса обеспечивать возврат инвестиций на основе имеющихся ресурсов по сравнению с альтернативными инвестициями. Хотя компания может получать прибыль, это не обязательно означает, что компания прибыльна.

Реальные приложения

Чтобы определить стоимость инвестиций в компанию, инвесторы не могут полагаться только на расчет прибыли. Вместо этого необходим анализ прибыльности компании, чтобы понять, эффективно ли компания использует свои ресурсы и свой капитал.

Если предполагается, что компания имеет прибыль, но убыточна, существуют инструменты для увеличения прибыльности и общего роста компании. Неудачные проекты могут быстро погубить компанию, что напрямую приведет к невозвратным расходам. Компании могут изучить индекс рентабельности, чтобы определить, стоит ли продолжать проект, чтобы уменьшить количество неудачных проектов. Этот показатель дает руководству компании представление о затратах в сравнении с выгодами проекта и рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальные инвестиции в проект.

Компания также может увеличить прибыльность с помощью теории предельной прибыли. Одним из первых шагов компании к увеличению прибыльности является увеличение продаж, что требует увеличения объемов производства. Предельная отдача, также известная как предельный продукт, — это теория, которая утверждает, что добавление рабочих до определенного момента увеличивает использование капитала эффективным способом; превышение этого числа рабочих ведет к уменьшению прибыли и, в конечном итоге, к снижению прибыльности. Чтобы быть прибыльной, компании необходимо применить эту теорию к своему конкретному бизнесу, а производственные потребности должны расти эффективным и рентабельным образом.

Итог

Хотя они кажутся похожими, прибыль и рентабельность связаны почти исключительно с инвестициями и управлением бизнесом. Изменение ассортимента продуктов и повышение цен — это две теории, которые больше всего влияют на то, имеет ли компания прибыль или может получить прибыль в будущем.

Прибыльпротив прибыльности — почему важно отслеживать маржу

Вам, должно быть, интересно, действительно ли полезно, что вам нужна степень MBA для увеличения прибыли вашей компании? Что ж, ответ на этот вопрос — на самом деле, «На самом деле не нужна MBA!»

На самом деле, чтобы увеличить свою прибыль, вам нужно позаботиться о двух основных способах:

- Увеличение выручки

- Снижение затрат

Самые умные компании всегда внедряют новые маркетинговые стратегии и меры по сокращению затрат, которые в конечном итоге позаботятся о ваших Бухгалтерских услуг .Но слишком многие зациклены на увеличении продаж, что они склонны забывать о главной важности сокращения этого факта и в конечном итоге фактически сокращают прибыль. Это факт, что предприятиям крайне важно отслеживать не только «Прибыль», но и «Маржу прибыли».

В то время как прибыль обычно измеряется в «долларах», маржа прибыли, с другой стороны, измеряется как «процент», или, если быть более точным, «соотношение» между чистой прибылью (прибылью) и общим объемом продаж.

Продолжая пример выше:

Компания A имеет чистую выручку в размере 100 000 долларов США и общий объем продаж в 1 миллион долларов США, поэтому ее маржа прибыли составляет 100 000/1 000 000 или 10 процентов.

Компания B также приносит 100 000 долларов чистой выручки, но ее общий объем продаж составляет 500 000 долларов, что составляет 20% прибыли (100 000/500 000). Две компании имеют одинаковую прибыль, но компания B вдвое прибыльнее, чем компания A.

Прибыль против прибыльности:

Прибыль и прибыльность — это два термина, которые часто используются как взаимозаменяемые, но это не одно и то же.Разъяснения обоих терминов различаются, и те, кто способен правильно их интерпретировать, могут рассчитывать стать свидетелями финансового успеха компании.

Чтобы определить, является ли компания финансово устойчивой, владельцы бизнеса и инвесторы должны отслеживать прибыль компании от ее прибыльности.

Чтобы бизнес оставался на плаву, вам необходимо всегда обеспечивать стабильный оборотный капитал и максимально сокращать бизнес-издержки и расходы.

Проще говоря, любая сумма, оставшаяся после вычитания общих расходов из общих доходов, является прибылью.

Аналогичным образом, маржа прибыли — это соотношение между чистой прибылью и общим объемом продаж, измеряемое как отношение или процент.

Как увеличить прибыль с помощью прибыли по сравнению с рентабельностью?

Что ж, причина в том, что, поскольку маржа прибыли более точно отражает долгосрочную прибыльность и уязвимость бизнеса к внезапному увеличению постоянных затрат (таких как страхование, офисные расходы и налоги), следовательно, важно отслеживать маржу прибыли и реализовывать стратегии. , которые держат его как можно выше.

Существует два основных способа увеличения прибыли компании.

- Во-первых, вы можете повысить цену, которую взимаете за свои продукты и услуги, но это должно быть сделано только после тщательного анализа влияния этих повышенных цен на поведение потребителей и общий объем продаж.

- Второй и гораздо более безопасный подход — контролировать расходы.

Почему важно различать прибыль и рентабельность?

Универсальная истина заключается в том, что чем больше валовая прибыль, тем прибыльнее компания с учетом общих и административных расходов.

Ниже перечислены пункты, которые подтверждают значимость валовой прибыли:

Текущие расходы- Маржа валовой прибыли определяет расходы на покрытие текущих расходов. И все же оставить прибыль владельцу бизнеса.

- Другими словами, валовая прибыль отражает разницу между затратами на производство и выручкой от продукции.

- Чем больше валовая прибыль, тем больше выручка остается на покрытие операционных расходов и получение прибыли.

- Ведение записей, которые отслеживают валовую прибыль компании, помогает владельцу бизнеса отслеживать тенденции прибыльности.

- Валовая прибыль компании, рассчитываемая как выручка за вычетом стоимости проданных товаров, со временем может увеличиваться.

- Однако из-за изменений выручки и колебаний как переменных, так и постоянных затрат валовая прибыль является лучшим показателем рентабельности.

- Чтобы помочь владельцу бизнеса с ценообразованием на продукт, мы можем использовать маржу валовой прибыли.

- Зная стоимость производства конкретного продукта, владелец бизнеса может определить, какую прибыль он хочет получить, и определить продажную цену, необходимую для получения этой прибыли.

- Нам необходимо учитывать спрос, конкуренцию и демографические факторы.

- Компании используют различные коэффициенты для сравнения с конкурентами и отраслевыми стандартами. В настоящее время большинство коммерческих фирм используют виртуальные бухгалтерские услуги .Как он заботится о своих Бухгалтерских услугах, и Бухгалтерских услугах.

- Мы используем валовую прибыль как коэффициент для анализа.

- Помогает определить финансовое состояние компании.

- Компаниям, не достигшим отраслевых стандартов, необходимо либо увеличить продажную цену, либо снизить затраты, связанные с производством, без ущерба для качества продукции. Кроме того, на самом деле, это может оказать негативное влияние на их Служба бухгалтерского учета и бухгалтерского учета .

- Маржа валовой прибыли — полезный инструмент для планирования будущей деятельности компании.

- Поскольку валовая прибыль учитывает выручку и производственные затраты. Таким образом, прогнозирование будущих доходов или затрат и определение соответствующей валовой прибыли поможет определить общую прибыльность.

- Используя маржу валовой прибыли, компания может разработать различные сценарии, прежде чем вносить изменения.

Каковы сходства между прибылью и рентабельностью?

Даже если у них похожие имена, они не имеют много общего с тем, что они вам говорят.

Прибыль измеряет, сколько денег зарабатывает бизнес.

Рентабельность, с другой стороны, измеряет, насколько эффективен этот бизнес.

Конечно, оба числа вам что-то говорят, но в мире финансов рентабельность намного важнее прибыли.

Заключение:Это факт, что никакая отдельная стратегия вряд ли повысит прибыльность компании или перспективы долгосрочного успеха.

На самом деле, наиболее успешные компании тщательно оценивают поведение потребителей, чтобы определить лучшую цену для продуктов.Одновременно исследуя ряд фиксированных стратегий сокращения затрат, от передачи некритических рабочих функций на аутсорсинг до сокращения штатов. Затем внимательно изучаем варианты медицинского обслуживания для своих сотрудников. Энциклопедический анализ как цен, так и тщательных мер по сокращению затрат помогает повысить прибыльность компании.

Чтобы начать работу и узнать больше о наших услугах, вам необходимо связаться с одним из наших экспертов-консультантов из Accounts Confidant Team, позвоните нам сегодня по телефону + 1-866-301-2307 .

Зачем нужно отслеживать рентабельность

Вам не нужен MBA, чтобы знать, что есть два основных способа увеличения прибыли: увеличение доходов или сокращение затрат. Самые умные компании реализуют маркетинговые стратегии и меры по сокращению затрат, которые делают и то, и другое, но слишком многие из них настолько зациклены на увеличении продаж, что забывают о важности сокращения жира и в конечном итоге фактически сокращают прибыль.

Одна прибыль может обмануть

Каждый, кто прошел базовый курс по бизнесу, знает, как рассчитывать прибыль.Вы складываете общие доходы и вычитаете общие расходы, а все, что остается, — это ваша прибыль. Но прибыль как показатель успеха в бизнесе может быть обманчивой. Например, компания A тратит 900 000 долларов на продажу товаров и услуг на 1 миллион долларов, получая 100 000 долларов прибыли. Компания B тратит 400 000 долларов на создание 500 000 долларов. Две компании приносят одинаковую прибыль (100 000 долларов), но одинаково ли они прибыльны?

Простой ответ — нет. Чем больше компания тратит на получение определенной прибыли, тем более уязвима она к незначительным изменениям затрат, которые могут быстро вывести ее из бизнеса.Допустим, компания A, указанная выше, тратит 200 000 долларов на медицинское страхование, и эти расходы увеличиваются на 10 процентов. Это увеличивает расходы на страхование на 20 000 долларов, уменьшая прибыль до 80 000 долларов. Компания B тратит 100 000 долларов на медицинское страхование. 10-процентное увеличение сокращает чистую прибыль всего на 10 000 долларов, а прибыль падает до 90 000 долларов. Компания B теперь получает на 10 000 долларов больше прибыли, чем компания A.

Маржа прибыли обеспечивает более реалистичную перспективу

Для бизнеса важно отслеживать не только прибыль, но и рентабельность.В то время как прибыль измеряется в долларах, маржа прибыли измеряется в процентах или соотношении, в частности, соотношении между чистой прибылью (прибылью) и общим объемом продаж.

Продолжая приведенный выше пример, компания A имеет чистую выручку в размере 100 000 долларов США и общий объем продаж в 1 миллион долларов США, поэтому ее маржа прибыли составляет 100 000/1 000 000 или 10 процентов. Компания B также генерирует 100 000 долларов чистой выручки, но ее общий объем продаж составляет 500 000 долларов, что дает маржу прибыли 20% (100 000/500 000). Две компании имеют одинаковую прибыль, но компания B вдвое прибыльнее, чем компания A.

Как увеличить прибыль

Поскольку маржа прибыли более точно отражает долгосрочную прибыльность и уязвимость бизнеса к внезапному увеличению постоянных затрат (таких как страхование, офисные расходы и налоги), важно отслеживать маржу прибыли и реализовывать стратегии, которые позволяют поддерживать ее как можно выше.

Существует два основных способа увеличения прибыли компании. Во-первых, вы можете повысить цену, которую взимаете за свои продукты и услуги, но это должно быть сделано только после тщательного анализа влияния этих повышенных цен на поведение потребителей и общий объем продаж.Второй и гораздо более безопасный подход — контролировать расходы.

Важность сокращения затрат

Незначительное снижение затрат улучшит вашу прибыль больше, чем сопоставимое увеличение общего объема продаж. Компания B в приведенном выше сценарии тратит 900 000 долларов США на объем продаж в размере 1 миллиона долларов США, что дает ей прибыль в размере 100 000 долларов США и маржу прибыли в размере 10 процентов. Если компания увеличивает продажи на 50 000 долларов (скажем, за счет увеличения цен или клиентской базы), но не снижает издержки, ее прибыль возрастает до 150 000 долларов, а маржа прибыли увеличивается до 150 000/950 000, или 15.8 процентов.

Если бы вместо этого оставались неизменными продажи, но снизились затраты на ту же сумму (50 000 долларов), прибыль снова увеличилась до 150 000 долларов, но теперь маржа прибыли увеличилась до 150 000/900 000, или 16,7 процента. Сокращение затрат сделало компанию B более прибыльной и менее уязвимой, чем увеличение продаж, и, как правило, легче и менее рискованно сокращать затраты, чем увеличивать продажи.

Заключение

Ни одна единственная стратегия вряд ли повысит прибыльность компании или перспективы долгосрочного успеха.Наиболее успешные компании тщательно анализируют поведение потребителей, чтобы определить лучшую цену на продукты, одновременно исследуя ряд фиксированных стратегий сокращения затрат, начиная от аутсорсинга некритических рабочих функций и заканчивая сокращением и тщательным изучением вариантов медицинского обслуживания для своих сотрудников. Всесторонний анализ как цен, так и разумных мер по сокращению затрат имеет наибольшие шансы на повышение прибыльности и устойчивости компании.

Рентабельность и прибыль • Think Big Financial Мельбурн

Знаете ли вы, что только 40% малых предприятий прибыльны? Это означает, что только 40 из 100 приносят прибыль.Остальные окупаются или теряют деньги. Однако прибыль бизнеса — не единственный показатель прибыльности. Финансовые эксперты могут посчитать, что бизнес имеет низкую прибыльность, даже если он приносит прибыль.

Сейчас это может сбивать вас с толку, но прибыль и рентабельность — это разные вещи.

Хотя оба они являются показателями здоровья компании, один из них имеет больший вес, чем другой. Продолжайте читать, чтобы увидеть их основные различия и узнать, какую ценность вам следует учитывать, чтобы иметь более точное представление о финансовом состоянии вашего бизнеса.

Что такое прибыль?Прибыль, пожалуй, более распространенный термин по сравнению с рентабельностью. Это связано с тем, что малые предприятия рассчитывают свою прибыль на регулярной основе. Крупные предприятия обычно рассчитывают прибыль ежеквартально и ежегодно.

Прибыль предприятия — это деньги, оставшиеся после вычета расходов из общего дохода. Он также может быть отрицательным, что означает убыток. С учетом сказанного, вот простое уравнение, чтобы проиллюстрировать это: прибыль = доход — расходы

.Приведем пример: ваша компания заработала 15 000 долларов за месяц.За этот месяц ваши расходы, включая инвентарь, счета и зарплату персонала, составили 10 000 долларов.

Следуя приведенному выше уравнению, ваша прибыль составит 5000 долларов. Если, однако, вы заработали только 5000 долларов за этот месяц, вы потеряете 5000 долларов.

Что прибыль говорит о здоровье компании? Вопреки вашим ожиданиям, прибыль не играет большой роли. Они не являются хорошим индикатором здоровья компании, хотя и являются частью уравнения.

Ваша компания может иметь положительную прибыль, но при этом не приносить прибыли.

Что такое рентабельность?В то время как прибыль — это абсолютное число, прибыльность — это относительная величина или, другими словами, процент. Имеется в виду соотношение прибыли и выручки. Он измеряет эффективность бизнеса или его способность обеспечивать рентабельность инвестиций.

Есть 3 уравнения, которые могут проиллюстрировать прибыльность бизнеса: маржа прибыли, валовая прибыль и коэффициенты рентабельности инвестиций.

Коэффициент прибылиКоэффициент рентабельности показывает, сколько вы заработали по отношению к своему капиталу.С учетом сказанного, вот уравнение: прибыльность = прибыль / доход * 100.

Возьмем 2 компании, обе с прибылью в 10 000 долларов.

Компания А заработала 50 000 долларов в месяц, а ее расходы составили 40 000 долларов.

Компания B заработала 20 000 долларов, а ее расходы составили 10 000 долларов.

Хотя обе компании имеют равную прибыль, они не имеют одинаковой рентабельности. Следуя приведенному выше уравнению.

Прибыльность компании А = (10 000 долл. США / 50 000 долл. США) * 100, что в таком случае равно 20%.

Прибыльность компании Б = (10 000 долл. США / 20 000 долл. США) * 100 = 50%.

На этом примере мы понимаем, что прибыль компании не является хорошим показателем ее прибыльности. Ясно, что компания B находится в лучшем состоянии, чем компания A. Она может лучше использовать свои ресурсы и капитал.

Коэффициент рентабельности является важным показателем рентабельности, поскольку компания, тратящая больше, будет более уязвима к увеличению затрат.

Например, компания A платит 10 000 долларов за доставку, а компания B платит только 4 000 долларов.Если стоимость доставки увеличится на 20%, что, по вашему мнению, больше затронет сдвиг?

Расходы компании А вырастут до 42 000 долларов, в результате чего их прибыль упадет до 8 000 долларов. Расходы компании B увеличатся только на 800 долларов, что означает, что ее прибыль все еще высока и составляет 9 200 долларов.

Коэффициент валовой прибылиКоэффициент валовой прибыли, с другой стороны, измеряет вашу валовую прибыль по отношению к чистым продажам. Это показывает рентабельность вашего товара.

Мы измеряем его по формуле: Коэффициент валовой прибыли = (Выручка — Стоимость проданных товаров) / Выручка * 100.

На этот раз возьмем компании C и D в качестве примеров.

Компания C заработала 10 000 долларов на продаже товаров, которые обошлись ей в 7 000 долларов.

Компания D заработала 15 000 долларов на продаже своих товаров, которые обошлись ей в 12 000 долларов.

Как видите, на этот раз у них такая же прибыль, не так ли? Однако давайте посмотрим, одинаковая ли у них прибыльность.

Следуя приведенному выше уравнению, Коэффициент валовой прибыли компании C = (10 000–7 000 долларов США) / 10 000 долларов США * 100 = 30%.

Коэффициент валовой прибыли компании D = (15 000–12 000 долларов США) / 15 000 долларов США * 100 = 20%.

Здесь мы видим, что компания C имеет более высокую наценку на свои товары. Он зарабатывает больше в зависимости от того, сколько он купил проданных товаров.

Вы также можете заметить, что коэффициент валовой прибыли не сильно отличается от коэффициента прибыли. Однако у них есть ключевое отличие: коэффициент валовой прибыли учитывает только запасы. Он не учитывается в доходах от других услуг и не учитывается в других расходах, таких как счета.

Коэффициент рентабельности инвестицийКоэффициент рентабельности инвестиций показывает, насколько прибыльна компания по отношению к стоимости ее инвестиций. Компании используют его для сравнения эффективности своих различных инвестиций.

Они измеряют это по формуле: ROI = прибыль / стоимость инвестиций * 100.

Эта формула может быть расширена для отражения различных расчетов. Например, компания может также вычесть налоги, чтобы получить более точную рентабельность инвестиций.

Допустим, компания потратила 10 000 долларов на маркетинговую кампанию. Это привело к продажам на сумму 18 000 долларов. Тогда его прибыль составила бы 5000 долларов.

В этом случае рентабельность инвестиций будет = (8000 долларов США / 10000 долларов США) * 100 = 80%. Это означает, что на каждый вложенный доллар вы зарабатываете на 80% больше.

Как было сказано выше, формула является гибкой, поэтому вы можете добавлять элементы в формулу, чтобы получить более точное представление о вашей истинной рентабельности инвестиций. В этом случае, например, вы можете вычесть стоимость товаров, чтобы увидеть реальный процент вашей прибыли.

О чем это нам говорит?Из приведенного выше объяснения вы поймете, что разница между прибылью и рентабельностью огромна.

Помимо расчета прибыли, вы также должны измерить свою прибыльность, чтобы убедиться, что ваша компания эффективно использует свои ресурсы для получения тех цифр, которые вы хотите видеть. Таким образом, если вы тратите больше, вы также должны больше зарабатывать.

Если у вас есть какие-либо вопросы о финансовом состоянии вашей компании, свяжитесь с нами сегодня и узнайте, чем мы можем вам помочь.

Разница между прибылью и маржой | Малый бизнес

Кеннет Хамлетт Обновлено 12 февраля 2019 г.

Одна из целей любого бизнеса — увеличить прибыль, но увеличение прибыли не всегда приводит к увеличению прибыли. Независимо от того, работает ли он в салоне татуировок или в бутике, владелец бизнеса должен понимать разницу между прибылью и нормой прибыли и понимать, какая из них служит лучшим средством измерения затрат.

Прибыль — это общий доход минус общие расходы

Одна формула может помочь любому лучше понять прибыль: общий доход минус общие расходы равняется прибыли. Например, предположим, что мебельный магазин продает мебель на 500 000 долларов в год, а его общие расходы на эксплуатацию магазина (аренда, коммунальные услуги, рабочая сила, реклама, лицензии, товары и т. Д.) Составляют 400 000 долларов. Возьмите 500000 долларов дохода и вычтите 400000 долларов расходов, и этот мебельный магазин имеет годовую прибыль, также называемую чистым доходом, в размере 100000 долларов.

Маржа прибыли измеряет прибыльность компании

Маржа прибыли служит мерой прибыльности компании. Он измеряет, сколько компания получает прибыли от каждого произведенного ею дохода от продаж. В отличие от прибыли, которая измеряется в долларах и центах, маржа прибыли измеряется в процентах. Чтобы измерить размер прибыли, используйте чистую прибыль компании, разделенную на общий объем продаж.

Например, мебельный магазин имел чистую прибыль в размере 100 000 долларов и принес 500 000 долларов от продаж.Чтобы определить размер прибыли магазина, разделите чистую прибыль (100 000 долларов США) на общую выручку от продаж (500 000 долларов США), и у магазина будет 20% прибыли — 100 000 долларов США / 500 000 долларов США = 0,20 или 20%.

Прибыль и маржа прибыли

Маржа прибыли также служит показателем контроля компании над операционными расходами. Используя пример мебельного магазина, предположим, что магазин увеличивает объем продаж до 700 000 долларов в год; Чтобы добиться увеличения продаж, магазин больше рекламировал, нанял больше сотрудников для управления возросшим потоком покупателей, арендовал и реконструировал прилегающее пространство для увеличения видимости выставочного зала и приобрел больше товаров, чем обычно.Представьте, что эти дополнительные расходы увеличили общие операционные расходы компании до 600 000 долларов в год.

Глядя на новые цифры, компания по-прежнему имеет прибыль в размере 100 000 долларов США (общая выручка за вычетом общих расходов), но ее маржа снизилась с 20% до 14,3% (100 000 долларов США / 700 000 долларов США = 0,1428 или 14,3%).

Важность понимания размера прибыли

Для любой компании, особенно для малого бизнеса, важно понимать размер своей прибыли. Увеличение доходов не всегда приводит к увеличению прибыльности.Когда компания понимает размер своей прибыли, она получает возможность лучше контролировать расходы и составлять эффективные планы продаж для увеличения доходов.

Рекомендации по снижению затрат