Расчет прибыли

Прибыль – основополагающее понятие в мире бизнеса, цель, основная мера и, одновременно, источник развития бизнеса. Для разных целей и уровней анализа экономисты изобрели несколько вариантов расчета прибыли, которые мы и рассмотрим в статье.

Согласно Адаму Смиту, прибыль – это остаток от прибавочного продукта после вычета заработной платы работникам, ренты владельцам земли и процента владельцам финансового капитала. Этот остаток – то, ради чего предприниматель, владелец средств производства, берет на себя риски и вкладывает свои ресурсы. В результате прибыль – получаемое бизнесменом вознаграждение за его предпринимательские способности и усилия. С этой точки зрения прибыль – абсолютное добро: свою долю от прибавочного продукта получают все, кто принял участие в процессе производства – рабочие, владельцы ресурсов и предприниматель. Однако свою точку зрения на прибыль имеют и представители альтернативных экономических взглядов – так Карл Маркс понимал под прибылью неоплаченную, присвоенную владельцем капитала стоимость труда рабочих.

В современном подходе к бизнесу под прибылью понимают остаток после вычета из доходов всех расходов, в том числе зарплаты, затрат на приобретение деталей, сырья и материалов, оплаты коммунальных услуг и энергии и услуг сторонних организаций, других расходов предприятия. А кроме этого, из доходов при формировании прибыли вычитают налоги, штрафы и другие платежи в бюджет государства, оплату процентов за пользование капиталом финансовых организаций.

Виды прибыли

Бухгалтерская и экономическая прибыль

Понятие «прибыль» можно трактовать в узком понимании, так, как ее рассчитывает и принимает к учету бухгалтер, а именно как разницу между учтенными доходами и расходами. Это определение соответствует бухгалтерской прибыли.

Но «прибыль» можно понимать и шире – инвестор или владелец, вкладывая в дело, получает прибыль, но теряет доход от альтернативных вариантов использования активов. Например, производственная компания получает прибыль от основной деятельности – и это будет бухгалтерская прибыль, но, если бы она использовала площади более эффективно, оптимизировала внутрипроизводственную и складскую логистику – остались бы возможности для сдачи площадей в аренду и получения дополнительной прибыли.

Экономическая прибыль – это разница между бухгалтерской и упущенной выгодой от сдачи в аренду или дохода на депозиты. Недополученные доходы и альтернативная выгода – это так называемые неявные издержки.

По сути явные издержки – расходы на приобретение ресурсов, которых нет в распоряжении бизнеса – сырье, энергия, труд, а неявные связаны с собственными ресурсами бизнеса, он мог их использовать иначе и получить другой доход от их использования.

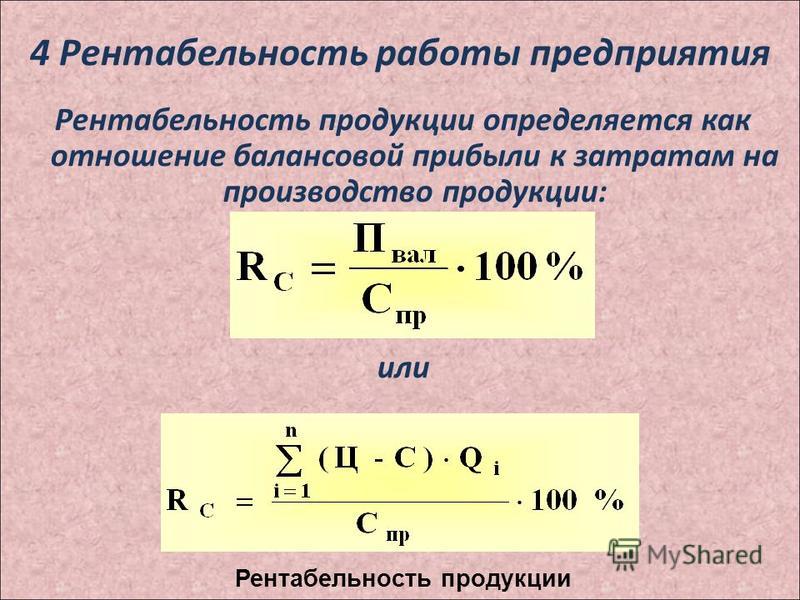

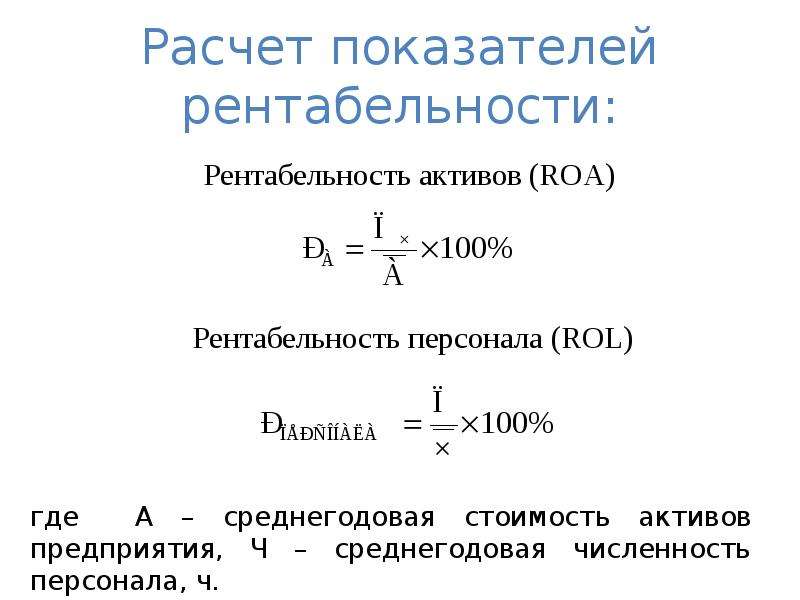

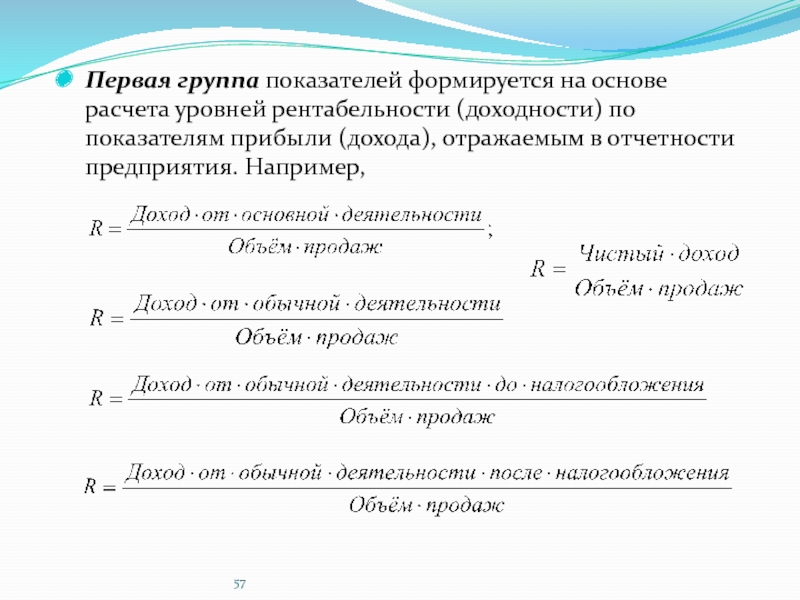

Классификация видов прибыли по методу расчета

Для разных целей и уровней анализа экономисты изобрели несколько вариантов расчета прибыли. Эта классификация в какой-то степени отражает историческое развитие экономического инструментария анализа и ведения бизнеса.

Выручка (Revenue) – все деньги, полученные или ожидаемые к получению (возможны ведь отсрочки) за отгруженные покупателям товары. Это еще не прибыль, но многие до сих пор путаются в терминах. Как иллюстрация – крестьянин приехал на ярмарку в один из городов Ганзы и продал телегу товаров за N-ую сумму, что и есть выручка.

Как иллюстрация – крестьянин приехал на ярмарку в один из городов Ганзы и продал телегу товаров за N-ую сумму, что и есть выручка.

Валовая прибыль (Gross Profit) – самое прозрачное и легко объяснимое понятие – разница между выручкой и понесенными прямыми издержками на производство проданной продукции, себестоимостью проданных товаров (Cost Of Goods Sold – COGS). Именно так считали выгоду от заморских походов купцы, которые тогда еще не имели больших «офисов», не вкладывались в рекламу, не клали деньги на депозиты и не брали кредитов.

Прибыль до выплаты налогов и процентов (Earnings Before Interest and Taxes – EBIT) – рассчитывается, как разница между валовой прибылью и всеми расходами компании, в том числе учитываются не относящиеся к операционным или прочие доходы и расходы. С использованием этого показателя анализируют эффективность компаний, оставляя за скобками анализа схему финансирования. Прибыль до выплаты налогов и процентов также дает возможность сравнивать компании из одной отрасли, но с разной кредитной нагрузкой и из разных налоговых режимов.

Прибыль до уплаты налогов (Earnings Before Taxes – EBT) – разница между валовой прибылью и всеми расходами бизнеса. Как следует из названия, показатель не включает налог на прибыль, все остальные налоги учтены. Такое построение показателя дает возможность сравнить результаты бизнесов с разными налоговыми режимами, например ИП и ООО. «Купцы» уже ведут бизнес в большой степени не на свои, а на заемные средства, инвестируя прибыль в другие активы, что позволяет извлекать дополнительную прибыль за счет финансового рычага.

Чистая прибыль – то, что остается в распоряжении собственника после уплаты налогов, та сумма из которой он либо реинвестирует в текущий бизнес, инвестирует в другие проекты или бизнесы, либо выводит часть ее из оборота в виде дивидендов и расходует на личные цели.

Операционная прибыль – разница между операционной прибылью и операционными расходами, показатель прибыли от основного вида деятельности, куда не входят прочие доходы и расходы, и не вычтен налог на прибыль. Это очень важный показатель для анализа основной деятельности компании, анализируя его, мы увидим, насколько эффективно работает предприятие. Возвращаясь к исторической аналогии – капиталист может узнать какая из двух его мануфактур работает успешно, если посчитает по каждой из них операционную прибыль – разницу между доходом, полученным от продажи продукции каждой мануфактуры, и соответствующих издержек. Или другой пример, сравнивают две акционерные компании, экспортирующие пряности из Индии, чтобы купить акции, но у одной из компаний в последнем анализируемом году прибыль существенно выше, чем у другой. Сравнили по операционной прибыли, и картина кардинально изменилась, оказывается та, у которой была выше прибыль, продала часть своих кораблей и тем самым увеличила чистую прибыль, а на самом деле ее дела пошатнулись и доходы от основного бизнеса снизились.

Прибыль до выплаты процентов налогов и амортизации – (Earning Before Interests, Taxes, Depreciation and Amortization – EBITDA) оценивает прибыль до того, как из нее вычли проценты, налоги и амортизацию ОС и НМА. EBITDA – аналитический показатель, задача которого приблизить оценку прибыли к оценке операционного денежного потока, так как амортизация и списания – это не денежные операции. После возврата амортизации и списаний можно определить, сколько средств может направить бизнес на выплату процентов по кредитам, что важно для принятия решения о приобретении компании на заемные средства в сделках LBO (Leveraged Buy-Out – выкуп предприятия в кредит под залог приобретаемого бизнеса). Этому показателю исторических примеров в далеком будущем уже не найти, это инструментарий 20-ого века, когда банки активно начали финансировать сделки по приобретению активов, активно развивался рынок прямого инвестирования и производные финансовые инструменты.

Операционная прибыль до выплаты налогов, процентов, амортизации и списаний (Operation Income Before Interests, Taxes, Depreciation and Amortization – OIBDA), показатель, которым аналитики стали заменять последние годы EBITDA, так как он лучше отражает рентабельность основного бизнеса, так как не включает неповторяющиеся и не профильные доходы и расходы.

Взаимосвязь видов прибыли

Все показатели прибыли суть комбинация разных видов доходов и расходов, то есть один показатель можно получить из другого, и такое их многообразие порождено лишь задачами аналитиков и бухгалтеров.

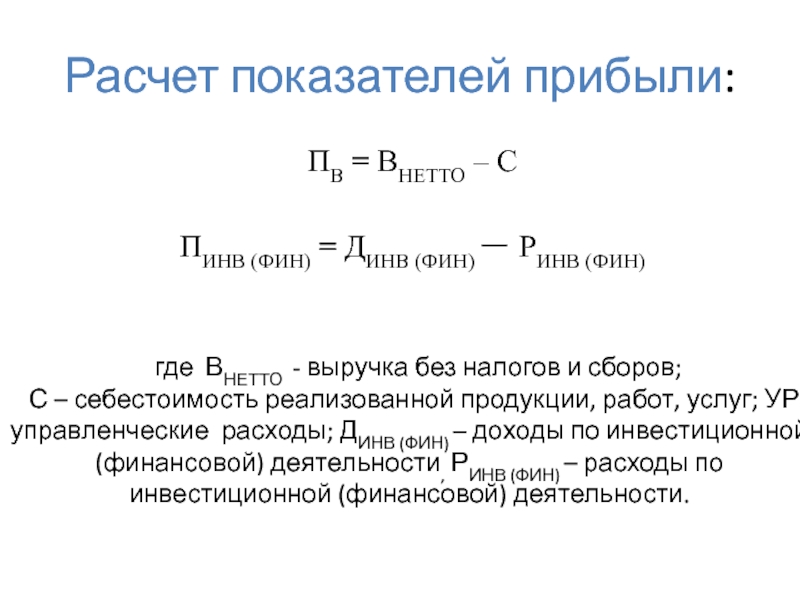

Первичными являются выручка и расходы, через них можно построить все показатели прибыли, и с их помощью можно связать все показатели между собой. Ниже приведена таблица, показывающая все формулы для расчета показателей прибыли и их взаимосвязи.

|

Показатель |

Формула |

|

Валовая прибыль |

= Выручка — Себестоимость |

|

Чистая прибыль |

= Выручка — Все расходы = Валовая прибыль — Общехозяйственные расходы + Сальдо прочих доходов и расходов – Налог на прибыль |

|

Прибыль до выплаты налогов и процентов (EBIT) |

= Выручка – Все расходы + Налог на прибыль + Проценты = Чистая прибыль + Налог на прибыль + Проценты |

|

Прибыль до выплаты налогов (EBT) |

= Чистая прибыль + Налог на прибыль = EBIT — Проценты |

|

Прибыль до выплаты налогов, процентов, амортизации и списаний (EBITDA) |

= EBIT + Амортизация и списания = EBT + Проценты + Амортизация и списания = Чистая прибыль + Налог на прибыль + Проценты + Амортизация и списания |

|

Операционная прибыль |

= Валовая прибыль – Общехозяйственные расходы = Чистая прибыль + Сальдо прочих доходов и расходов + Налог на прибыль |

|

Операционная прибыль до амортизации и списаний (OIBDA) |

= Операционная прибыль + Амортизация и списания = EBITDA + Сальдо прочих доходов и расходов |

Надо обратить внимание, что сальдо прочих доходов и расходов содержит в себе проценты, но не исчерпывается только ими, там могут, например, оказаться доходы от продажи активов. Но надо также понимать, что приведенная схема несколько упрощена для понимания основных ординарных взаимосвязей. Могут быть отклонения, например, кто-то в операционных расходах может учитывать проценты по обслуживанию кредитной линии, которая используется для финансирования кассовых разрывов и оплаты закупок.

Но надо также понимать, что приведенная схема несколько упрощена для понимания основных ординарных взаимосвязей. Могут быть отклонения, например, кто-то в операционных расходах может учитывать проценты по обслуживанию кредитной линии, которая используется для финансирования кассовых разрывов и оплаты закупок.

Прибыль (чистая прибыль и ее производные) до недавнего времени повсеместно использовалась в качестве ключевого показателя эффективности, и это совпадало с целями, которые ставили перед собой руководители и собственники. Но новый век несет новые веяния, согласно которым прибыль уступает место показателям, характеризующим устойчивость бизнеса и его влияние на окружающую среду и общество. Бизнес озабочен будущим, как самого себя, так и мира в котором он работает.

Как считать прибыль, чтобы не иметь проблем с деньгами

Когда собственник знает заработанную сумму, он понимает, все ли хорошо у бизнеса. Если не хорошо — решает, что с этим делать: урезает расходы или закрывается.

Разбираемся, как считать прибыль правильно.

Выручка

Для продавца в магазине это сумма, которую он наторговал за день, неделю, месяц. Для собственника не все так просто. Выручка — это общая стоимость обязательств, которые бизнес выполнил перед клиентами за период — день, неделю, месяц, год.

Оказали услугу клиенту и подписали акт об этом — это ваша выручка. Продали в октябре товара на $20 тыс. — это тоже выручка. Живыми деньгами она может зайти и в следующем месяце или даже позже.

Все стараются получить свое быстрее, но бывают разные ситуации. Скажем, в строительстве подрядчик зачастую получает расчет после сдачи объекта, особенно если заказчик объекта — государство.

Бывает и наоборот. Сперва вы получаете предоплату, затем исполняете заказ и получаете остаток суммы. Собственник рассуждает: «Раз я получил деньги, значит, они мои». А это не так. Пока услугу не оказали полностью или товар не отгружен, это деньги клиента, которые временно находятся на вашем счете. Вашими они станут, когда исполните обязательства, под которые их получили.

Вашими они станут, когда исполните обязательства, под которые их получили.

Другая распространенная ситуация — собственник просто берет из кассы деньги на личные расходы, например, покупку жилья. А потом удивляется, когда попадает в кассовый разрыв — ситуацию, когда пришло время платить, а нечем. Приходится брать кредит. Если бы он усвоил управленческий учет, этого не случилось бы.

Операционные расходы

Это расходы бизнеса, которые он должен понести, чтобы получить прибыль:

- аренда помещений

- оплата коммунальных услуг

- закупка сырья или товара

- канцтовары для офиса

- оплата услуг связи

- зарплата сотрудников с налогами и социальными начислениями на нее

У каждого бизнеса своя специфика, поэтому расходы отличаются.

Операционные расходы можно посчитать скопом. Но обычно их делят на постоянные и переменные. Переменные зависят от выручки, а постоянные — нет.

Если ваши продажники сидят на голом проценте, их зарплата — переменные расходы. Если в ней предусмотрена фиксированная часть, она относится к постоянным расходам, а проценты — к переменным. А вот у бухгалтера зарплата, как правило, одинаковая, независимо от того, сколько фирма заработала. Значит, это постоянный расход.

Если в ней предусмотрена фиксированная часть, она относится к постоянным расходам, а проценты — к переменным. А вот у бухгалтера зарплата, как правило, одинаковая, независимо от того, сколько фирма заработала. Значит, это постоянный расход.

Переменные расходы — это закупка сырья и товара. Чтобы больше продавать, вы должны больше покупать. В производственной компании к переменным относятся и расходы на коммунальные услуги, которые растут вместе с нагрузкой на производство. Чтобы больше продать, надо больше произвести. Для этого — чаще включать станок, потреблять больше электроэнергии и оплачивать больше киловатт.

Еще расходы делятся на прямые и косвенные. Это актуально, когда собственник ведет несколько направлений бизнеса или владеет сетью заведений.

Владелец сети кафе платит за аренду каждого помещения, оплачивает коммунальные услуги, покупает продукты, выплачивает зарплату сотрудникам конкретного заведения. А офиса ему достаточно одного. Аналогично с магазинами.

Аналогично с магазинами.

Оплата расходов по конкретному заведению — это его прямые расходы. Аренда офиса, оплата за коммунальные услуги и связь, зарплата офисного персонала — косвенные.

Считать прямые расходы полезно, чтобы оценить прибыль каждого направления. Возможно, какие-то работают в минус и тянут деньги от более успешных.

Расходы надо считать за период, к которому они относятся. Допустим, аренда офиса стоит $400 в месяц. Но собственник платит на полгода вперед. В январе заплатил $2400. Фактические расходы понес в январе. Но оплатил за шесть месяцев. Значит, когда считаем прибыль за месяц, пишем в расходы на аренду $400.

Операционная прибыль

Когда мы знаем выручку и операционные расходы, осталось рассчитать операционную прибыль. Это разница между этими двумя показателями. Вычитаем из выручки расходы.

Если результат отрицательный, у вас проблемы. Если нулевой — значит, бизнес ничего не заработал.

Если больше нуля, ваш бизнес зарабатывает. Но вытаскивать из него всю операционную прибыль рано. Мы еще не учли цифры, которые составляют разницу между операционной и чистой прибылью — налоги, проценты по кредитам и амортизацию. И вот тут возможны сюрпризы. Если эти траты съедают всю прибыль, получается, ваш бизнес что-то заработал, а вы — ничего.

Но вытаскивать из него всю операционную прибыль рано. Мы еще не учли цифры, которые составляют разницу между операционной и чистой прибылью — налоги, проценты по кредитам и амортизацию. И вот тут возможны сюрпризы. Если эти траты съедают всю прибыль, получается, ваш бизнес что-то заработал, а вы — ничего.

Налоги

Зависят от государства и выбранной системы налогообложения. Любое государство хочет, чтобы бизнес платил налоги и делал это вовремя.

Ваши цифры из отчета о прибылях и убытках его при этом не интересуют. В зависимости от системы налогообложения оно хочет получать разницу между доходом и расходом или процент от выручки.

Налоги в большинстве случаев платятся раз в квартал. Но знать, какие обязательства появились перед государством по итогам месяца, тоже полезно. Не будет неприятным сюрпризом, когда придет время платить. А некоторые перечисляют налог в бюджет сразу по итогам месяца.

Если время платить налоги еще не пришло, можете потратить сумму, которая получилась при их расчете, на нужды бизнеса или личные расходы. На время, пока государству эти деньги не нужны, возьмете их взаймы. Это своего рода беспроцентный кредит. Чтобы не платить пени и штрафы, отдайте его вовремя.

На время, пока государству эти деньги не нужны, возьмете их взаймы. Это своего рода беспроцентный кредит. Чтобы не платить пени и штрафы, отдайте его вовремя.

Проценты по кредитам

Если у вас нет обязательств по кредитам, вычитать из прибыли вам нечего. Этот расход для вас равен нулю.

Если кредиты есть, платежи по ним состоят из двух частей. Одна — тело кредита. Это сумма, на которую после очередного платежа уменьшается ваша общая задолженность перед банком. Вторая — проценты. Проценты — это ваша плата за пользование чужими деньгами.

Вы купили для магазина витрину-холодильник за $5 тыс. Деньги на покупку взяли в кредит. Теперь у вас есть холодильник и $5 тыс. долга, которые вы выплачиваете равными долями. Пусть это будет по $600 в месяц в течение года. Из них $500 списывается с тела кредита, а $100 — проценты.

Тело кредита при расчете прибыли не учитываем. Мы взяли деньги, купили холодильник, он уже приносит нам прибыль. И будет приносить дальше, когда мы долг отдадим. А вот проценты — это расходы бизнеса. Просто мы не учитываем их в операционных, так принято в управленческом учете. Но нашу прибыль они все-таки уменьшают. Только не операционную, а чистую.

А вот проценты — это расходы бизнеса. Просто мы не учитываем их в операционных, так принято в управленческом учете. Но нашу прибыль они все-таки уменьшают. Только не операционную, а чистую.

Амортизация

Срок эксплуатации любой техники, оборудования и транспорта ограничен. Рано или поздно такие активы выйдут из строя — потребуют ремонта, модернизации, а со временем — замены.

Допустим, вы купили станок со сроком эксплуатации 15 лет и заплатили за него $18 тыс. Умножаем 15 на 12, получаем 180. Это значит, что вы будете использовать станок в течение 180 месяцев.

Мы знаем, сколько стоит станок и сколько месяцев он нам прослужит. Этого достаточно, чтобы рассчитать амортизацию за месяц:

Делим $18 тыс. на 180 месяцев и получаем $100. Эти $100 и вычитаем из чистой прибыли за месяц.

Как поступить с суммой, которая получилась при расчете амортизации, решать собственнику. Можно ее откладывать на новый актив. Через 180 месяцев накопим $18 тыс. и купим новый станок. Их, правда, может и не хватить. Ведь все годы, пока станок работает, инфляция тоже не дремлет. А еще могут появиться более производительные, экономичные, лучше обеспечивающие безопасность работ станки. Но стоить они будут дороже. Однако $18 тыс. уже будут на счету.

Их, правда, может и не хватить. Ведь все годы, пока станок работает, инфляция тоже не дремлет. А еще могут появиться более производительные, экономичные, лучше обеспечивающие безопасность работ станки. Но стоить они будут дороже. Однако $18 тыс. уже будут на счету.

Весь бизнес-контент в удобном формате. Интервью, кейсы, лайфхаки корп. мира — в нашем телеграм-канале. Присоединяйтесь!

Но эти деньги можно и потратить. Просто мы должны помнить, что со временем понадобятся деньги на ремонт или замену станка. Но в любом случае показатель важен для расчета чистой прибыли.

Распространенная ошибка таксистов, которые работают с агрегаторами, — они не считают амортизацию автомобиля. А ведь такси изнашивается быстрее, чем семейный автомобиль.

Если считать амортизацию, да еще делать на основе этих расчетов денежный запас, деньги на ремонт авто и даже покупку нового найти будет легче.

Чистая прибыль

Когда мы вычли из выручки операционные расходы, налоги, проценты по кредитам и амортизацию, оставшееся — и есть наша чистая прибыль. Эту разницу бизнес заработал — и мы вправе распоряжаться ею, как сочтем нужным.

Хотите получать дайджест статей?

Одно письмо с лучшими материалами за неделю. Подписывайтесь, чтобы ничего не упустить.

Спасибо за подписку!

Последние материалы

Apollo Tyres наращивает объемы выручки и прибыли

Настоящим я выражаю свое согласие ООО «Пауэр Интернэшнл–шины» (ОГРН 1027739435570, ИНН 7703247653) при оформлении Заказа товара/услуги на сайте www.4tochki.ru в целях заключения и исполнения договора купли-продажи обрабатывать — собирать, записывать, систематизировать, накапливать, хранить, уточнять (обновлять, изменять), извлекать, использовать, передавать (в том числе поручать обработку другим лицам), обезличивать, блокировать, удалять, уничтожать — мои персональные данные: фамилию, имя, номера домашнего и мобильного телефонов, адрес электронной почты.

Также я разрешаю ООО «Пауэр Интернэшнл–шины» направлять мне сообщения информационного характера о товарах и услугах ООО «Пауэр Интернэшнл–шины», а также о партнерах.

Согласие может быть отозвано мной в любой момент путем направления ООО «Пауэр Интернэшнл–шины» письменного уведомления по адресу: 129337, г. Москва, ул. Красная Сосна, д.30

Конфиденциальность персональной информации

1. Предоставление информации Клиентом:

1.1. При оформлении Заказ товара/услуги на сайте www.4tochki.ru (далее — «Сайт») Клиент предоставляет следующую информацию:

— Фамилию, Имя, Отчество получателя Заказа товара/услуги;

— адрес электронной почты;

— номер контактного телефона;

— адрес доставки Заказа (по желанию Клиента).

1.2. Предоставляя свои персональные данные, Клиент соглашается на их обработку (вплоть до отзыва Клиентом своего согласия на обработку его персональных данных) компанией ООО «Пауэр Интернэшнл–шины» (далее – «Продавец»), в целях исполнения Продавцом и/или его партнерами своих обязательств перед Клиентом, продажи товаров и предоставления услуг, предоставления справочной информации, а также в целях продвижения товаров, работ и услуг, а также соглашается на получение информационных сообщений. При обработке персональных данных Клиента Продавец руководствуется Федеральным законом «О персональных данных» и локальными нормативными документами.

1.2.1. Если Клиент желает уничтожения его персональных данных в случае, если персональные данные являются неполными, устаревшими, неточными, либо в случае желания Клиента отозвать свое согласие на обработку персональных данных или устранения неправомерных действий ООО «Пауэр Интернэшнл–шины» в отношении его персональных данных, то он должен направить официальный запрос Продавцу по адресу: 129337, г. Москва, ул. Красная Сосна, д.30

1.3. Использование информации предоставленной Клиентом и получаемой Продавцом.

1.3.1 Продавец использует предоставленные Клиентом данные в целях:

· обработки Заказов Клиента и для выполнения своих обязательств перед Клиентом;

- для осуществления деятельности по продвижению товаров и услуг;

- оценки и анализа работы Сайта;

- определения победителя в акциях, проводимых Продавцом;

· анализа покупательских особенностей Клиента и предоставления персональных рекомендаций;

· информирования клиента об акциях, скидках и специальных предложениях посредством электронных и СМС-рассылок.

1.3.2. Продавец вправе направлять Клиенту сообщения информационного характера. Информационными сообщениями являются направляемые на адрес электронной почты, указанный при Заказе на Сайте, а также посредством смс-сообщений и/или push-уведомлений и через Службу по работе с клиентами на номер телефона, указанный при оформлении Заказа, о состоянии Заказа, товарах в корзине Клиента.

2. Предоставление и передача информации, полученной Продавцом:

2.1. Продавец обязуется не передавать полученную от Клиента информацию третьим лицам. Не считается нарушением предоставление Продавцом информации агентам и третьим лицам, действующим на основании договора с Продавцом, для исполнения обязательств перед Клиентом и только в рамках договоров. Не считается нарушением настоящего пункта передача Продавцом третьим лицам данных о Клиенте в обезличенной форме в целях оценки и анализа работы Сайта, анализа покупательских особенностей Клиента и предоставления персональных рекомендаций.

2.2. Не считается нарушением обязательств передача информации в соответствии с обоснованными и применимыми требованиями законодательства Российской Федерации.

2.3. Продавец получает информацию об ip-адресе посетителя Сайта www.4tochki.ru и сведения о том, по ссылке с какого интернет-сайта посетитель пришел. Данная информация не используется для установления личности посетителя.

2.4. Продавец не несет ответственности за сведения, предоставленные Клиентом на Сайте в общедоступной форме.

2.5. Продавец при обработке персональных данных принимает необходимые и достаточные организационные и технические меры для защиты персональных данных от неправомерного доступа к ним, а также от иных неправомерных действий в отношении персональных данных.

Intel теряет деньги. Ее чистая прибыль рухнула на 41%

| ПоделитьсяIntel отчиталась о I квартале 2021 г., оказавшемся для нее провальным. Ее чистая прибыль за год упала на 41%, выручка – на 1%, а норма прибыли – на 5,4 процентных пункта. Хуже всего проявило себя корпоративное подразделение Intel – ее операционная прибыль рухнула на 64%, а вслед за ней – и акции компании на бирже.

Неудачное начало года

Компания Intel опубликовала финансовый отчет за I квартал 2021 г., в котором зафиксировала внушительное падение чистой прибыли – более чем на 40% год к году. При этом аналитики компании рассчитывали на еще более плохие результаты. С февраля 2019 г. и по середину I квартала 2021 г. компанией управлял ее бывший финансовый директор Роберт Свон (Robert Swan).

Чистая прибыль Intel по итогам I квартала 2021 г. составила $3,4 млрд против $5,66 млрд годом ранее, что эквивалентно падению на 41%. Выручка компании за отчетный период составила $19,7 млрд по GAAP (падение на 1% год к году) и $18,6 млрд при подсчете без использования методики GAAP (за год изменений нет). Это на $1,1 млрд больше прогнозов самой Intel, опубликованных в январе 2021 г. Норма прибыли снизилась на 5,4 процентных пункта – до 55,2%.

I квартал 2021 года оказался для Intel провальным

Отчет Intel спровоцировал резкое падение акций компании на бирже NASDAQ. Как пишет портал WCCFTech, основной причиной тому стало не колоссальное снижение чистой прибыли компании – инвесторы негативно отреагировали на 20-процентное сокращение выручки Intel в серверном сегменте (за него отвечает подразделение Data Center Group, DCG) по сравнению с показателями годичной давности. Операционная прибыль этого направления рухнула еще сильнее – на целых 64%, остановившись на отметке $1,3 млрд.

Прочие достижения Intel

DCG стало единственным подразделением Intel, которое по итогам I квартала 2021 г. показало падение выручки, к тому же еще и столь колоссальное. Клиентский бизнес (Client Computing Group, CCG) за отчетный период принес ей $10,6 млрд выручки (8-процентный рост год к году), то есть больше половины от всей выручки Intel за первую четверть 2021 г. В то же время нельзя сбрасывать со счетов и показатели операционной прибыли CCG, которые, в отличие от выручки, упали, хотя и всего на 2% — до $4,1 млрд. Intel объяснила это возросшими затратами на исследования и разработки, а также на инвестиции в 10-нанометровый техпроцесс – бывший СЕО Intel Роберт Свон еще осенью 2020 г. утверждал, что прибыль Intel обеспечивают именно 14-нанометровые нормы производства, которые, на фоне 7 и 5 нанометров у TSMC, в 2021 г. морально устарели.

Итоги деятельности всех подразделений Intel в I квартале 2021 года

Выручка бизнеса Intel в сфере интернета вещей (Internet of Things Group, IOTG) увеличилась на 4%, достигнув $914 млн, при прогнозе аналитиков в $774,9 млн. Хорошую динамику показала и выручка Mobileye – за год она выросла на 48 % и составила $377 млн. Направление программируемых матриц (Programmable Solutions Group, PSG) нарастило выручку на 6 % до $486 млн.

Объемы поставок

Согласно статистике Statista.com, суммарная доля Intel на мировом рынке процессоров составляет по итогу I квартала 2021 г. 60,6%, остальные 39,4% удерживает AMD. Годом ранее разрыв между компаниями был заметно боле значительным – 66,7% у Intel и 33,2% у AMD.

AMD стремительно догоняет Intel

В финансовом отчете Intel указан 19-процентный рост выручки в сегменте ноутбуков при одновременном падении на 23% средней цены реализации на фоне роста спроса на недорогие лэптопы в период пандемии коронавируса и самоизоляции. В натуральном выражении поставки чипов для мобильных ПК выросли на 54% в сравнении с I кварталом 2020 г.

Показатели CCG- и DCG-подразделений Intel

В настольном сегменте Intel сократила поставки на 4% год к году и на 19% на фоне IV квартала 2020 г. Средняя цена реализации показала годовое 5-процентное падение и 4-процентный квартальный рост.

Рынок комплектующих перекосило, а нас ждет импортозамещение. Что дальше?

ИнтеграцияВыручка Intel в настольном сегменте за год упала на 7% и за тот же период выросла на 19% в сегменте десктопов.

Инвесторы ошибок не прощают

DCG-подразделение Intel, отчитавшись о 64-процентном падении операционной прибыли и о 20-процентном сокращении выручки, также сообщило о снижении за год поставок на 13%, а средних цен – на 14%. Наихудшие показатели – у облачного направления (снижение выручки на 29%), за ним следует корпоративный сегмент (минус 20%), и на их фоне сильно выделяется телекоммуникационный сектор – он сумел поднять выручку на 5%.

Оптимистичные прогнозы и планы на будущее

Роберт Свон оставил пост гендиректора Intel в феврале 2021 г., уступив его настоящему ветерану компании – Патрику Гелсингеру (Patrick Gelsinger). Как сообщал CNews, он посвятил этой компании более 30 лет своей жизни.

Патрик Гелсингер (слева) и Роберт Свон

В конце марта 2021 г. под руководством нового СЕО Intel инициировала стратегию по своему восстановлению. Компания построит два новых завода за три года и вложит в них $20 млрд. также она хочет перейти на 7 нм в 2023 г. и стать партнером многих крупных производителей чипов, которые помогут ей в выпуске ее собственных процессоров.

В своем финансовом отчете, несмотря на отрицательную динамику основных показателей, Intel опубликовала вполне оптимистичные прогнозы как отдельно на II квартал 2021 г., так и на весь год в целом. По оценке ее аналитиков, ее выручка во II квартале составит $18,9 млрд в целом, или $17,8 млрд без учета результатов бизнеса в сфере чипов памяти. Как сообщал CNews, в конце октября 2020 г., еще под руководством Свона, Intel приняла решение продать эту часть своего бизнеса корейской компании SK Hynix за $9 млрд, и сделку стороны собираются закрыть не позднее марта 2025 г.

По итогам 2021 г. выручка Intel, согласно ее прогнозам, должна составить $72,5 млрд при норме прибыли 56,5 %. Для сравнения, выручка процессорного гиганта весь 2020 г. выросла на 8% на фоне 2019 г., составив $77,9 млрд. При этом чистая прибыль компании уменьшилась на 1%, до $20,9 млрд долларов.

Что такое прибыль, как и для чего считать её в вашем предприятии

Финансовое самоубийство владельцев бизнесаВ прошлом году ко мне за консультацией обратился один бизнесмен.

……

Беглый анализ состояния предприятия показал, что его бизнес медленно, но уверенно движется к закату. Самый простой показатель проблемы – чистая прибыль предприятия ниже банковского процента, который мог бы получать владелец, вложив деньги просто в банк…

Подробнее…

Введение

Частный бизнес развивается в России немногим больше 20 лет. За столь малый срок не успела сформироваться внятная система обучения предпринимателей основам ведения бизнеса. И часто из-за этого малый бизнес работает по интуиции, делает ошибки и выдумывает велосипед, давно описанный в учебниках. Тем самым владельцы предприятий сами загоняют себя в рамки ремесленников, обменивающих своё время на деньги для проживания. Даже ремесленник может получать солидный доход, но иногда это может сослужить ему плохую службу – человек перестает учиться, воспринимать информацию извне.

Термины

Для того чтобы правильно понимать показатели вашего предприятия, а также научиться влиять на них, сначала необходимо определиться с терминами.

Выручка

Деньги, принесенные клиентами за некоторый период, во всех их проявлениях: наличные в кассу, платежи на расчетный счет, платежи по кредитным картам.

Доход

Обязательства, которые перед нами стали нести наши клиенты после оказания нами услуг и передачи товара. Именно эти обязательства наши клиенты и закрывают платежами. В большинстве автосервисов деньги за услуги и товар берут день в день, поэтому выручка почти равна доходу. Однако очень важно понимать различия между этими терминами, так как прибыль считается именно по доходу.

Валовая прибыль (маржинальная, грязная)

Разница между стоимостью услуг и товаров, переданных клиентом и себестоимостью этих товаров и услуг.

Отметим, что себестоимость товаров интуитивно понятна — её можно считать по-разному (FIFO, LIFO, по среднему), но всегда есть цена поступления товара. Сложнее с оценкой себестоимости услуг. При использовании самой простой, процентной системы начисления зарплаты для слесарей — всё настолько же интуитивно, как и с товарами. Однако доказано, что эффективность мотивации процентной схемой самая низкая. При использовании других схем мотивации нецелесообразно доходить в расчете себестоимости до уровня документа заказ-наряда или конкретной услуги. Более правильным подходом будет считать себестоимость суммовым методом — отношение суммы оказанных услуг к начислению заработной платы. При этом эффективность оказания тех или иных услуг опять же считать не через себестоимость работ, а через соотношение вырученных от этих услуг средств за вычетом прямых затрат (например, на материалы) на потраченное время.

Операционная прибыль

Прибыль после учета всех постоянных и переменных затрат, но без учета налогов, пеней и штрафов, процентов по кредитам.

Чистая прибыль

Результат деятельности предприятия за период, после всех постоянных и переменных расходов за этот период.

Распределение чистой прибыли

Часто руководители и владельцы бизнеса считают, что в конце месяца (а иногда и дня) могут забрать на личные нужды живыми деньгами всю полученную за этот месяц (или день) чистую прибыль. Однако, это ошибочный подход.

Во-первых, в формировании прибыли не участвуют платежи клиентов. Попытка считать прибыль предприятия на основании платежей — одна из самых распространенных проблем владельцев малого бизнеса. Связано это с естественным желанием забрать вечером из кассы деньги «из прибыли» на личные нужды. Однако оказав услуг по ремонту автомобиля по договору с отсрочкой платежа прибыль ваш автосервис уже получил, но эта прибыль «ушла» в задолженность клиентов, а не в выручку. Поэтому в вашем предприятии необходимо разделять денежные потоки и потоки обязательств.

Во-вторых, чистую прибыль практически невозможно пускать только на дивиденды. Из чистой прибыли увеличиваются оборотные средства, создаются резервы, инвестируется дальнейшее развитие бизнеса.

Стоит отдельно заметить, что во многих предприятиях расходование чистой прибыли может быть бесконтрольным. Чаще всего это происходит за счет закупа товаров и расходных материалов. Если за период вы получили товаров на сумму больше, чем себестоимость товаров, проданных в этом же периоде, то вы автоматически вложили часть чистой прибыли в увеличение оборотных средств.

Учетная политика, рекомендации

Одни и те же действия могут быть описаны в разных предприятиях разными документами, а также могут означать для собственника или управленца разные вещи.

Так, например, одна из простейших политик — себестоимость товара. В общеупотребимых есть три основные политики: FIFO (первый на приход – первый на уход), LIFO (первый на приход – последний на уход) и средневзвешенная.

В зависимости от вашего выбора по учетной политике показатели будут отличаться от периода к периоду.

Рекомендуемые учетные политики для использования Нетикс Трицепс в вашем предприятии:

- Себестоимость товара — FIFO (реализовано в системе, не подлежит перенастройке)

- Учет транспортных расходов в виде отдельной статьи затрат, без разнесения на стоимость товаров

- Статьи расходов необходимо определять для каждого предприятия индивидуально. Из рекомендаций:

- Не стоит дробить статьи до уровня, когда затраты по статье составляют менее 0.1% от выручки

- Не укрупняйте статьи до уровня больше 10% от выручки

Список общеупотребимых категорий затрат:

- Фонд оплаты труда

- Аренда

- Налоги

- Реклама

- Транспортные

- Внешние услуги

- Корпоративные

- Хозяйственные

- Прочие

Получение данных в учетной системе Нетикс Трицепс

Для правильной настройки Нетикс Трицепс необходимо внести категории в тип начислений в соответствии с учетной политикой предприятия.

Сколько денег заработает или потеряет компания, внедрив автоматизацию маркетинга

Сколько денег заработает или потеряет компания, внедрив автоматизацию маркетинга | Журнал Mindbox об автоматизации маркетинга- Продукт

Первый вопрос — как расшифровать переменные этой формулы для конкретного изменения: автоматизация, новый маркетолог в штат или наружная реклама. Второй — как измерить факт и сравнить с прогнозом. Стандартная формула ROI Как бизнес считает ROI в реальной жизни В статье описываем методику прогнозирования прибыли от автоматизации маркетинга через прогноз прироста трафика, конверсии, частоты и среднего чека, а также сокращения затрат. А в конце предлагаем методику измерения […]

20 июня 2019

Перед тем, как принимать решение о внедрении автоматизации, да и любого другого изменения в бизнесе, нужно рассчитать ROI. На первый взгляд, формула простая. Но есть сложности.

Первый вопрос — как расшифровать переменные этой формулы для конкретного изменения: автоматизация, новый маркетолог в штат или наружная реклама. Второй — как измерить факт и сравнить с прогнозом.

Стандартная формула ROI

Как бизнес считает ROI в реальной жизни

В статье описываем методику прогнозирования прибыли от автоматизации маркетинга через прогноз прироста трафика, конверсии, частоты и среднего чека, а также сокращения затрат. А в конце предлагаем методику измерения факта относительно контрольной группы.

Такой подход позволяет поставить правильные цели внедрения и выбрать, какую часть маркетинга улучшать в первую очередь.

Если этот способ расчета кажется вам слишком сложным, мы написали другую статью. В ней рассказываем о калькуляторе окупаемости Mindbox. Калькулятор рассчитывает ROI автоматизации на основе нашей статистики.

Последовательность расчета

Чтобы посчитать ROI, нужно пройти следующие шаги:

- Выбрать период, за который считаете окупаемость.

- Рассчитать дополнительную прибыль:

- сначала прирост выручки,

- затем прибыльность дополнительных продаж,

- и экономию.

- Затраты:

- сложить стоимость сервиса и затраты на новых сотрудников,

- с часами работы IT и маркетинга, потраченные на интеграцию.

- Рассчитать ROI из дополнительной прибыли и затрат.

Выбрать период

Перед расчетом определите период, за который считаете окупаемость автоматизации: месяц, полгода или год. От этого зависит соизмеримость вложений и пользы. Например, если считать окупаемость Mindbox за месяц, неизбежно выйдете в минус. Потому что на внедрение и разработчиков потратите больше, чем заработает сервис.

Еще период пригодится, когда будете рассчитывать переменные формулы ROI. Например, для расчета добавленной прибыли понадобится значение конверсии в первую покупку. Чтобы понять, за какой период считать конверсию, вспомните, за какой период считаете ROI. Нужен ROI за год — берете годовое значение. За полгода — смотрите на конверсию за последние шесть месяцев.

Рассчитать дополнительную прибыль

Чтобы рассчитать дополнительную прибыль, используйте формулу:

Прирост выручки

Прирост выручки считается из двух переменных — выручка которая была до автоматизации и выручка после внедрения автоматизации. Вот формула:

Чтобы рассчитать новую выручку, используйте формулу:

Дельта в формуле — это прогноз, на сколько улучшится трафик, конверсия или частота покупок благодаря автоматизации. Например, до автоматизации конверсия в покупку была 20%, а станет на 5% больше; 5% — это дельта.

За прогнозом обращайтесь к маркетологу, который рекомендует внедрить сервис. Если на какую-то переменную автоматизация не влияет — ставьте вместо дельты ноль.

Переходим к следующему шагу — указать прибыльность дополнительных продаж.

Прибыльность дополнительных продаж

Какая прибыльность у добавленной выручки — это вопрос финансового учета. Мы советуем поговорить с генеральным или финансовым директором, потому что каждый бизнес рассчитывает прибыльность индивидуально.

Например, автоматизацию маркетинга внедряют в интернет-магазине производства кухонь ручной работы и в сервисе продаж билетов на вебинары. Прогноз роста — плюс 100 продаж в месяц. Чтобы продать дополнительно 100 кухонь, магазину нужно их изготовить — вложиться в материалы, сборку и доставку. Прибыльность таких кухонь не сильно отличается от тех, что продавались до этого, т. к. основные затраты в производстве, экономия на маркетинге и продажах. А чтобы сервису продать дополнительно 100 билетов с помощью рассылок, нужно заплатить только за сам сервис автоматизации. Так как электронные билеты ничего не стоят, прибыльность дополнительных продаж может составить и 100%.

Когда определитесь, какой из примеров расчета прибыльности дополнительных продаж подходит именно вам, переходите к экономии.

Экономия

Условно экономию можно разделить на:

- Сокращение внешних затрат — стоимость сервисов, которыми пользовались до автоматизации.

- Сокращение внутренних затрат — освободившиеся часы разработчиков и маркетологов, которые можно потратить на другие задачи.

Внешние трудозатраты

Результатом автоматизации маркетинга часто становится отказ от нескольких отдельных маркетинговых сервисов. Например, отдельные сервисы отправки рассылок для разных каналов плюс сервис для товарных рекомендаций на сайте — посчитайте, сколько вы на них тратили, и отнесите эти деньги к прибыли.

Внутренние

Внутренние затраты — это освободившиеся человекочасы специалиста, который раньше работал руками, а теперь его работа автоматизирована. Относить эти часы к прибыли или нет — нужно разобраться.

Например, в компании целый отдел руками расставляет рекомендации на главной странице сайта. После внедрения автоматизации с этой задачей справляется алгоритм. Если уволите весь отдел — это прямая экономия денег. Если вышеупомянутый отдел займется развитием нового направления, это принесет компании дополнительный доход. Такой доход можно отнести к экономии, но это вопрос интерпретации бизнеса. Вот пример из реальной практики.

Когда мы рассчитываем окупаемость Mindbox, объясняем клиентам, что внедрение автоматизации экономит силы программистов. Программист — дефицитная профессия, они всегда делают что-то полезное для компании. Мы относим сэкономленные часы разработчика к прибыли, потому что он больше не тратит время на мелкие задачи, а занимается крупными, которые точно принесут больше денег, чем стоимость его рабочих часов.

Складываем внешние и внутренние затраты:

Рассчитать затраты

Когда закончили с прибылью, переходите к затратам. Если сравнивать с предыдущими расчетами, то тут все относительно просто: постоянные и капитальные. Постоянные — сколько денег потратите на сервис с налогами. Если покупаете сервис на год, то умножаете его стоимость на 12 и т. д. Капитальные затраты — разовые. Это общая стоимость часов IT и маркетинга, которые уйдут на интеграцию, чтобы сервис начал приносить деньги.

Постоянные

Стоимость сервиса вместе с налогами — это постоянные затраты. Еще к прямым относят работу дизайнеров, верстальщиков и копирайтеров, если до этого в штате никто не занимался маркетингом.

Капитальные

Капитальные затраты — разовые. Это часы, которые ваши разработчики и маркетологи один раз потратят на подключение нового сервиса. Например, IT-отделу понадобится 50 часов на интеграцию, а маркетологам 20 часов на знакомство с новым интерфейсом. Если вы покупаете сервис на год, эти часы не нужно умножать на 12 месяцев, потому что труд разработчиков и маркетологов понадобится только на старте. Капитальные затраты можно не учитывать или амортизировать, если задача — посчитать окупаемость на длинном периоде.

Добавляем эти значения в формулу:

Рассчитать ROI из дополнительной прибыли и расходов

После того, как у вас на руках будут значения доп. прибыли и затрат, рассчитайте ROI.

Результат расчетов — это прогноз прибыли за выбранный период. Столько денег вы начнете зарабатывать в среднем через n-количество времени.

Если ROI больше нуля, значит, прибыль от изменений будет больше инвестиций, то есть вложения окупятся и дополнительно принесут прибыль. ROI 0% — вложения окупятся, но не принесут дополнительной прибыли. Отрицательный ROI говорит о том, что вложения не окупятся, изменения принесут убытки.

Показатель ROI помогает решить, что выгоднее: например, внедрить изменения в маркетинге или открыть депозит в банке. Также ROI рассчитывают, что понять, какие изменения в маркетинге нужно сделать в первую очередь.

Я внедрил автоматизацию, прошло полгода и что дальше

Спустя полгода или год после внедрения автоматизации нужно сравнить план с фактом, чтобы подтвердить или опровергнуть ожидания. Надежный способ измерения прироста — это контрольные группы.

Контрольные группы работают так: для измерения прироста конверсии, частоты покупок и чека выделяется группа людей, которые не подвергаются изменениям. Когда эксперимент закончится, сверьте показатели двух групп. Это и будут данные для расчета фактического ROI. После сравнения плана и факта можно найти слабые места в маркетинге и запустить еще один цикл улучшений.

Например, в Mindbox есть отчет, который работает на основе контрольных групп и называется «Эффективность CRM». Здесь можно посмотреть, как автоматизация влияет на средний чек, конверсию, выручку и количество заказов. Салатовые столбики — это реакция контрольной группы. Для них Mindbox не существует. Зеленые — те, на кого влияет автоматизация. Такой отчет поможет подтвердить ожидания или, наоборот, понять, где маркетинг проседает:

Выделить контрольную группу для измерения прироста трафика нельзя, поэтому предлагаем оценить его экспертно или на основе Яндекс. Метрики или Google Analytics.

Запомнить: как рассчитать ROI автоматизации маркетинга самому

Выбрать период, за который считаете окупаемость автоматизации. Год, полгода или три месяца.

Рассчитать дополнительную прибыль:

где:

Прирост выручки = Новая выручка − Старая выручка

Экономия = Сокращение внешних затрат + Внутренних

Прибыльность дополнительных продаж — спросить у генерального или финансового генерального директора

Рассчитать ROI из прибыли и затрат по формуле:

где:

Постоянные = Стоимость сервиса + Зарплата дополнительного маркетолога и копирайтера

Капитальные = Стоимость часов работы IT и маркетинга на внедрение

Рассчитать ROI из прибыли и затрат по формуле:

Валовая прибыль как процент от выручки от продаж | Малый бизнес

Финансовые аналитики используют широкий спектр коэффициентов для измерения эффективности компании как бизнеса и ее прибыльности как инвестиций. Одним из самых основных из этих расчетов является валовая прибыль, часто называемая просто валовой прибылью. Этот коэффициент выражает валовую прибыль компании как процент от выручки от продаж.

Маржа валовой прибыли

Компания определяет свою валовую прибыль, беря выручку от продаж, а затем вычитая затраты на приобретение проданных товаров.Например, если книжному магазину стоило 7 долларов, чтобы получить книгу от издателя, а затем магазин продал эту книгу покупателю за 12,50 доллара, его валовая прибыль от продажи составит 5,50 доллара. Чтобы рассчитать маржу валовой прибыли для товара, просто разделите валовую прибыль на выручку от продаж. В этом случае валовая прибыль составит 5,50 долл. США / 12,50 долл. США, или 44 процента.

Обеспечение точности

Чтобы валовая маржа была точной, компания должна быть уверена, что цифры, которые используются в расчетах, верны.Выручка от продаж не так уж и сложна, но стоимость проданных товаров может быть обманчива. В бухгалтерском учете стоимость проданных товаров представляет собой все затраты, связанные с их получением или производством. Например, если в книжном магазине указана стоимость товаров, проданных по цене 7 долларов за книгу, эти 7 долларов могут включать 5,75 доллара для издателя за фактическую книгу плюс 1,25 доллара на доставку. Если бы магазин включил в свои затраты только цену физической книги, он бы сильно завысил свою валовую прибыль и, следовательно, свою валовую прибыль.Кроме того, при расчете валовой прибыли стоимость проданных товаров представляет собой только те товары, которые фактически выходят на рынок. Если книжный магазин покупает три книги по 7 долларов каждая и продает две из них по 12,50 долларов каждая, его валовая прибыль составляет 11–5,50 долларов с каждой проданной книги. Третья книга не входит в уравнение.

Интерпретация маржи

Хорошая или плохая валовая прибыль компании зависит от нескольких факторов. Один из них — это отрасль, в которой работает компания. Например, согласно исследованию, проведенному консультантом по маркетингу Полом Вейландом, продуктовые магазины работают с валовой прибылью около 20 процентов, шинные магазины — около 38 процентов, а ювелирные магазины — около 50 процентов.Компания может оценить свои успехи, сравнив свою маржу со средней по отрасли. Второе соображение — это другие расходы компании на ведение бизнеса, такие как аренда, коммунальные услуги и заработная плата сотрудников. Компания может иметь валовую прибыль в размере 70 процентов, но если ее другие расходы в сумме составят более 70 процентов выручки, она потеряет деньги. Точно так же компания с маржой всего 10 процентов могла бы получить прибыль, если бы другие ее расходы были незначительными.

Маржа чистой прибыли

Смежное понятие — это маржа чистой прибыли компании, часто называемая просто «маржой прибыли».«Чтобы получить его, сложите выручку компании, а затем вычтите все ее расходы, а не только стоимость проданных товаров. Результатом является ее чистая прибыль. Разделите ее на общую выручку от продаж, и вы получите чистую прибыль. В отличие от валовой маржа прибыли, которую можно рассчитать для отдельных продаж и отдельных продуктов, чистая маржа обычно применяется в широком смысле для всей компании или ее операционных подразделений. Финансовые аналитики обращают пристальное внимание на маржу чистой прибыли, потому что она сообщает им, какой процент денег это приходит в дверь, останется в виде прибыли для акционеров.

Ссылки

Биография писателя

Кэм Мерритт — писатель и редактор, специализирующийся на бизнесе, личных финансах и домашнем дизайне. Он участвовал в публикациях USA Today, The Des Moines Register и Better Homes and Gardens. Мерритт имеет степень журналистики в Университете Дрейка и получает степень магистра делового администрирования в Университете Айовы.

Маржа прибыли — Руководство, примеры, способы расчета Маржа прибыли

Что такое маржа прибыли?

В бухгалтерском учете и финансах маржа прибыли является мерой прибыли (или прибыли) компании по отношению к ее выручке. предоставление услуг.В бухгалтерском учете используются термины «продажи» и. Три основных показателя маржи прибыли: маржа валовой прибыли (общая выручка минус себестоимость проданных товаров (COGS)), маржа операционной прибыли (выручка минус COGS и операционные расходы) и маржа чистой прибыли (выручка минус все расходы. , включая проценты и налоги). В этом руководстве будут рассмотрены формулы и примеры, и даже будет предоставлен шаблон Excel, который вы можете использовать для самостоятельного расчета чисел.

Формула прибыли

При оценке прибыльности компании необходимо учитывать три основных коэффициента маржи: валовая, операционная и чистая.Ниже приводится разбивка каждой формулы прибыли.

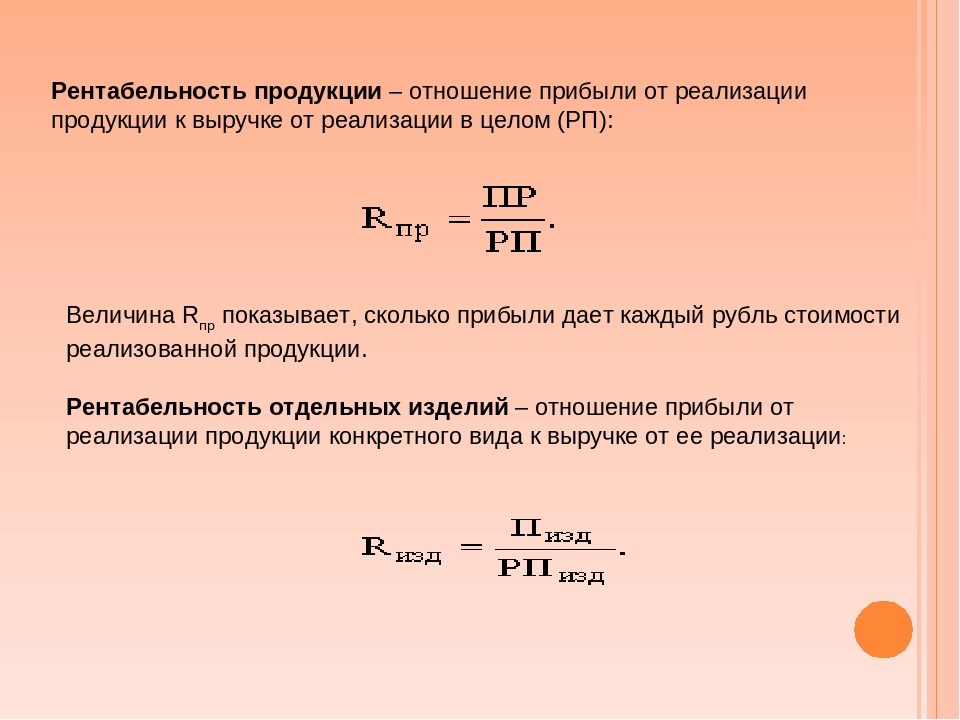

Маржа валовой прибыли = Валовая прибыль / Выручка x 100

Маржа операционной прибыли = Операционная прибыль / Выручка x 100

Маржа чистой прибыли = Чистая прибыль / Выручка x 100

Как видно из приведенного выше примера, разница между брутто и нетто довольно велика. В 2018 году валовая прибыль составляет 62%, то есть 50 907 долларов, разделенные на 82 108 долларов.Чистая маржа, напротив, составляет всего 14,8%, то есть сумма в 12 124 доллара чистой прибыли, деленная на 82 108 долларов дохода.Пример прибыли

Давайте рассмотрим пример и воспользуемся приведенными выше формулами. Компания XYZ занимается розничной онлайн-продажей футболок с индивидуальными принтами. Выручка от продажи рубашек в 2018 году составила 700 тысяч долларов, стоимость проданных товаров Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Сюда входят затраты на материалы, прямые (прямые затраты на производство рубашек) составляют 200 тысяч долларов, а все другие операционные расходы (такие как коммерческие, общие, административные (SG&A), проценты и налоги) составляют 400 тысяч долларов. Рассчитайте маржу валовой и чистой прибыли для компании XYZ в 2018 году.

Отчет о прибылях и убытках:

Доход в размере 700 000 долларов США

(200 000 долларов США) стоимость проданных товаров

500 000 долларов США валовая прибыль

(400 000 долларов США) прочие расходы

100 000 долларов США чистая прибыль

Исходя из приведенных выше цифр отчета о прибылях и убытках, ответы таковы:

Валовая прибыль равна 500 тысячам долларов валовой прибыли, разделенным на 700 тысяч долларов дохода, что равняется 71.4% .

Чистая маржа — это 100 тысяч долларов чистой прибыли, разделенные на 700 тысяч долларов дохода, что равняется 14,3% .

Что такое хорошая норма прибыли?

Вы можете спросить себя: «Какова хорошая норма прибыли?» Хорошая маржа будет значительно варьироваться в зависимости от отрасли, но, как правило, маржа чистой прибыли 10% считается средней, маржа 20% считается высокой (или «хорошей»), а маржа 5% — низкой. Опять же, эти правила сильно различаются в зависимости от отрасли и размера компании и могут зависеть от множества других факторов.

Формула прибыли в Excel (и калькулятор)

Ниже приведен снимок экрана калькулятора прибыли CFI в Excel. Как видно из изображения, файл Excel позволяет вводить различные предположения за пятилетний период. Все ячейки с синим шрифтом и светло-серой заливкой можно использовать для ввода собственных чисел. Все ячейки, выделенные черным шрифтом, являются формулами и не нуждаются в редактировании.

Как видно на скриншоте, если вы введете выручку компании, стоимость проданных товаров и другие операционные расходы, вы автоматически получите маржу для валовой прибыли, EBITDAEBITDAEBITDA или прибыли до вычета процентов, налога, амортизации, амортизации — это прибыль компании. до того, как будет произведен какой-либо из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры и чистая прибыль. EBIT (прибыль до уплаты процентов и налогов) — это то же самое, что и операционная прибыль; EBITDA немного уточнена, ближе к чистой прибыли.

Для редактирования калькулятора Excel вы можете вставлять или удалять строки по мере необходимости в зависимости от имеющейся у вас информации.Например, чтобы добавить дополнительные статьи расходов, такие как «Заработная плата», просто вставьте строку для каждой и добавьте соответствующие числа.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон прибыли

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Дополнительные показатели эффективности компании

При анализе компании хороший аналитик будет смотреть на широкий диапазон коэффициентов, финансовых показателей и других показателей эффективности.Ниже приведен список часто используемых показателей производительности, которые аналитики часто рассматривают для проведения полного и тщательного анализа бизнеса.

Дополнительные показатели эффективности включают:

- Скорость роста выручки

- Рентабельность капитала (ROE)

- Рентабельность активов (ROA)

- Внутренняя норма прибыли (IRR)

- Доходность денежного потока

- Дивидендная доходность

- Чистая Текущая стоимость (NPV)

Какие финансовые показатели являются наиболее важными, зависит от компании и отрасли.Например, ROE может быть ключевым показателем при определении эффективности компании A, в то время как наиболее полезным показателем при анализе компании B может быть темп роста выручки.

Ключевыми показателями часто являются показатели, в которых эффективность компании — на что указывает показатель — существенно отличается (лучше или хуже) от показателей большинства ее конкурентов. Принимая во внимание вышеперечисленные факторы наряду с показателями рентабельности, описанными в этой статье, вы будете на правильном пути к выполнению полного финансового анализа.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального аналитика финансового моделирования и оценки (FMVA). Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить необходимую уверенность в своей финансовой карьере. Зарегистрируйтесь сегодня! ® Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA) ® Сертификат CFVA «Аналитик финансового моделирования и оценки» (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, ознакомьтесь с этими дополнительными ресурсами CFI:

- Методы оценки Методы оценки При оценке компании как непрерывно действующей компании используются три основных метода оценки: DCF-анализ, сопоставимые компании и предыдущие транзакции.

- Анализ финансовой отчетности. Финансовая отчетностьКак проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках,

- Маржа EBITDA Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры и загружаемый шаблон.

- Проектирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого акционерного капитала и чистой прибыли.В этом руководстве подробно рассказывается, как рассчитать

Как рассчитать маржу прибыли (с формулой и советами) — Zippia

Маржа прибыли — один из наиболее широко используемых финансовых коэффициентов в индустрии корпоративных финансов. Бизнес рассчитывает свою прибыль на трех уровнях в своих отчетах о прибылях и убытках. Это начинается с самой основной прибыли, валовой прибыли.

Далее идет операционная прибыль, и последняя и самая полная — чистая прибыль.Все три вида прибыли имеют маржу. Обеспечение маржи прибыли покажет относительную прибыльность деятельности компании. Он учитывает все затраты, связанные с производством и продажей продукта.

Что такое маржа валовой прибыли?

Маржа валовой прибыли — это показатель, используемый финансовыми аналитиками для оценки финансового состояния компании. Этот показатель рассчитывает сумму денег, оставшуюся от продаж после вычитания стоимости проданных товаров. Этот показатель также можно назвать коэффициентом валовой прибыли.

Маржа прибыли помогает организации выразить, сколько из каждого доллара продаж компания сохраняет в своей прибыли. Он учитывает затраты на обслуживание, чтобы найти число, наиболее близкое к фактической прибыли.

Формула маржи валовой прибыли

Для расчета любой прибыли, включая валовую, операционную и чистую, вы можете рассчитать маржу прибыли, разделив прибыль (выручка за вычетом затрат) на выручку. Если вы умножите это на 100, вы можете получить процент от вашей прибыли.

Валовая прибыль — это показатель прибыли по отношению к производственным затратам. Чтобы рассчитать размер прибыли, вам нужно рассчитать ее как валовую прибыль. Валовая прибыль представляет собой весь ваш доход за вычетом стоимости проданных товаров, что означает, что эта цифра покрывает затраты на производство вашего продукта, включая рабочую силу, материалы и другие связанные с этим затраты.

Формула для расчета маржи валовой прибыли выглядит следующим образом:

Маржа валовой прибыли = Чистые продажи — Себестоимость проданных товаров / Чистые продажи

Итак, если вы заплатили 10 000 долларов за товары и продали их за 12 000 долларов, ваша валовая прибыль составила бы 2 000 долларов.Если разделить цифры на общую выручку, то валовая прибыль составит 0,2. Умножьте это число на 100, и вы получите процент от прибыли, равный 20 процентам.

Прибыль и выручка

В финансах, бухгалтерском учете, экономике и праве прибыль и доход можно определить как очень разные вещи. Но когда мы думаем об основах, прибыль — это сумма денег, остающаяся после того, как все расходы и накладные расходы сняты в определенный период. Под выручкой понимается общая сумма, заработанная компанией без вычета стоимости проданных товаров или расходов на услуги в течение того же периода.

Если мы углубимся в анализ доходов, мы поймем, что прибыль компании зависит от ее бизнеса. Это относится к любому доходу, полученному от коммерческой деятельности. Выручка также считается увеличением активов или уменьшением определенных обязательств, вызванных услугами, предоставляемыми клиентам.

Что означает «процент валовой прибыли»?

После того, как вы определите процент валовой прибыли, вы захотите понять, что это такое и что из него можно понять.

Для тех, кто не работает с вашей компанией или для нее, процент валовой прибыли показывает, насколько эффективен ваш бизнес, поскольку он производит свои товары и услуги. Это обычная просьба многих компаний. Большинство людей рассчитывают валовую прибыль как в долларах, так и в процентах для своих годовых финансовых показателей.

Самое главное, ваш годовой процент валовой прибыли говорит вам, какая часть вашего дохода доступна для покрытия накладных расходов компании, налогов компании на прибыль и чистой прибыли.

Конечно, определение финансовых показателей не всегда бывает черным по белому. При расчете процента валовой прибыли могут возникать вопросы, которые нужно задавать себе каждый месяц. Вы можете спросить себя или свою команду, был ли это типичный месяц для вашей компании? Были ли какие-либо препятствия или проблемы, которые могли повлиять на ваши финансовые результаты в этом месяце?

Каковы прогнозируемые доходы на весь год? Вы все еще на пути к достижению своих целей или необходимо внести изменения? Будет ли прогнозируемый доход в сочетании с процентом валовой прибыли достаточным для покрытия накладных расходов бизнеса и налоговых расходов при сохранении прибыли?

Что вам скажет ваша валовая прибыль?

Рассчитанная вами валовая прибыль может сказать вам несколько вещей о бизнесе.Если валовая прибыль организации непостоянна и постоянно колеблется, это может быть признаком плохой практики управления или плохого продукта на рынке. Однако, как упоминалось ранее, важно видеть полную картину.

Например, компания может оправдать колебания в тех случаях, когда она могла внести существенные изменения в свою бизнес-модель или операции. В таком случае не было бы причин для беспокойства, поскольку волатильность носит временный характер.

В разных случаях маржа валовой прибыли может дать представление о функциях цепочки поставок компании. Например, если организация решит автоматизировать функции в своей цепочке поставок, у нее могут быть большие инвестиции, но стоимость товаров со временем снизится. Благодаря автоматизации более низкие затраты на рабочую силу компенсируют первоначальные вложения.

Кроме того, возможны расхождения из-за корректировки цен на продукты. В зависимости от компании структура цен может отличаться.Но если компания продает свою продукцию по более высокой цене, она будет иметь более высокую валовую прибыль при прочих равных условиях.

Однако все это нужно правильно сбалансировать. Если цена продукта слишком высока, у организации могут возникнуть проблемы с его продажей, что может повлиять на долю рынка.

Почему важна маржа валовой прибыли?

Для владельцев бизнеса показатели прибыльности невероятно важны. Эти показатели могут выявить слабые места в операционной модели бизнеса и рассказать историю с помощью показателей за год.Это невероятно важно для организаций, которые полагаются на инвесторов, поскольку они ориентированы на цифры и будут внимательно следить за показателями прибыльности.

Эти показатели имеют большое значение для будущего роста и инвестиций. Кроме того, использование валовой прибыли позволит руководству и инвесторам увидеть, насколько конкурентоспособна компания на рынке.

В конечном итоге, размер прибыли показывает, насколько хорошо руководство компании генерирует прибыль. Сравнивая размер прибыли за разные периоды с показателями других компаний отрасли, компания может увидеть, где им нужно улучшить, а где они могут преуспевать.

Например, любые деньги, оставшиеся после покрытия стоимости товаров, используются для оплаты других операционных расходов. Если он высокий, компания экономит больше на каждом долларе продаж, чтобы покрыть дополнительные операционные расходы и деловые обязанности.

С другой стороны, если компания не может заработать адекватный процент валовой прибыли, ей может быть трудно оплатить свои операционные расходы.

Никогда не упускайте возможность, которая подходит именно вам.

Начать

Понимание формулы маржи валовой прибыли

5 мин.Читать

- Концентратор

- Бухгалтерский учет

- Понимание формулы маржи валовой прибыли

Для расчета валовой прибыли вычтите стоимость проданных товаров (COGS) из общего дохода и разделите это число на общий доход (валовая прибыль = (общий доход — стоимость проданных товаров) / общий доход). Формула для расчета валовой прибыли в процентах: Валовая прибыль = (Общий доход — Стоимость проданных товаров) / Общий доход x 100.

Маржа валовой прибыли показывает доход, который компания оставила после оплаты всех прямых расходов, связанных с производством продукта или предоставлением услуг.

Вот что мы расскажем:

Что такое валовая прибыль?

Как рассчитать валовую прибыль в долларах?

Что такое хорошая валовая прибыль?

У какого бизнеса самая высокая прибыль?

Почему следует рассчитывать операционную маржу?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое валовая прибыль?

Валовая прибыль — это показатель того, работает ли компания эффективно и достаточно ли хороши ее продажи.

Валовая маржа также известна как валовая прибыль. Однако сам по себе термин «Маржа прибыли» может относиться к любой из следующих марж:

- Маржа операционной прибыли

- Маржа прибыли до налогообложения

- Маржа чистой прибыли

Каждая из этих величин прибыли взвешивает затраты на ведение бизнеса с определенными факторами затрат или без них.Например, маржа операционной прибыли рассчитывается без процентов или налога, а маржа чистой прибыли учитывает все расходы, связанные с производством продукта (это также известно как «чистая прибыль»). Для получения подробного объяснения каждой нормы прибыли и того, как ее рассчитать, ознакомьтесь с разделом «Как вы рассчитываете маржу прибыли для своего стартапа».

Как рассчитать валовую прибыль в долларах?

Вы можете рассчитать валовую маржу в долларах по следующей формуле:

Валовая прибыль = выручка — стоимость проданных товаров.

Большинство предприятий используют проценты. Формула для расчета валовой прибыли в процентах:

Валовая прибыль = (Общий доход — Стоимость проданных товаров) / Общий доход x 100.

Давайте возьмем пример, который рассчитывает и то, и другое. Tina’s T-Shirts из города Кармел-бай-зе-Си, штат Калифорния. Ее бизнес работает не очень долго, всего год, и она хочет получить лучшее представление о том, насколько расходы влияют на прибыль ее компании. Итак, она вызывает свою бухгалтерскую программу и начинает некоторые вычисления.

Ее общий годовой доход от продаж составляет 400 000 долларов.

Стоимость проданных товаров составила 325 000 долларов. Себестоимость проданных товаров включает в себя оплату труда, материалов и накладные расходы на производство продукции (другими словами, «прямые затраты»).

Чтобы рассчитать валовую прибыль в долларах, она сделала бы следующий расчет:

Выручка — Стоимость проданных товаров = Валовая прибыль

долларов СШАили

400 000–325 000 = 75 000

Это означает, что Тина заработала 75 000 долларов валовой прибыли.

Тине может понадобиться это число в процентах. Итак, теперь она повторяет расчет следующим образом:

(общий доход — стоимость проданных товаров) / общий доход x 100 = валовая прибыль%

или

(400 000–325 000 долл. США) / 400 000 долл. США x 100 = 18,75%

Валовая прибыль от футболки Тины составляет 18,75%.

Что такое хорошая валовая прибыль?

Хорошая валовая прибыль…

В приведенном выше примере Тина задается вопросом, 18.75% вполне достаточно. Должна ли она быть лучше? Ей нужно взвесить два фактора:

ПРИБЫЛЬ ВАЛОВОЙ ПРИБЫЛИ ОСОБЕННО ДЛЯ ОТРАСЛИ

Высокая рентабельность — это показатель, превышающий средний показатель по отрасли. По данным Houston Chronicle, рентабельность розничной торговли одеждой в 2018 году колеблется от 4 до 13%.

Это означает, что бизнес Тины идет исключительно хорошо: валовая прибыль составляет 18,75%. Ее бизнес может стать образцом для подражания другим компаниям.Однако ее магазин находится в популярном туристическом районе, и она взимает большую плату за свою одежду. Эти высокие цены напрямую повлияют на ее валовую прибыль.

ВАЛОВАЯ ПРИБЫЛЬ МОЖЕТ БЫТЬ МЕНЬШЕЙ ДЛЯ СТАРТАПНОЙ КОМПАНИИ

Маржа прибыли для стартапа, как правило, ниже, потому что операция является новой, и обычно требуется время для повышения эффективности. Однако отец Тины тоже был производителем одежды, поэтому она уже знала многие уловки этого ремесла еще до того, как занялась бизнесом.

Тем не менее, есть вероятность, что она сможет повысить эффективность и, возможно, получить еще более высокую прибыль. В последнее время она подумывает также о расширении своей линии одежды. Во-первых, ей нужно подумать, принесут ли ей дополнительные деньги на рабочую силу и производство для производства этих новых продуктов ту маржу прибыли, которой она в настоящее время пользуется. Она может подумать о том, чтобы произвести небольшую партию новой одежды и сначала посмотреть, как они будут продаваться. Затем снова просчитайте числа, чтобы определить, будут ли новые линии одежды постоянным пополнением.

У какого бизнеса самая высокая прибыль?

Компании с самой высокой рентабельностью обычно ориентированы на оказание услуг. Это потому, что у них нет затрат, связанных с производством продукта.

Inc.com перечислил самые прибыльные и наименее прибыльные отрасли по размеру чистой прибыли.

Почему некоторые предприятия производят продукцию, когда предприятия, явно ориентированные на оказание услуг, получают больше прибыли? Что ж, если бизнес большой, то это может быть связано с объемом.

Более крупный бизнес может больше двигаться и получать больше прибыли.

Почему следует рассчитывать операционную маржу?

Расчет валовой прибыли позволяет руководству компании лучше понять ее прибыльность в общем смысле. Но в нем не учитываются такие важные финансовые факторы, как административные расходы и расходы на персонал, которые включаются в расчет операционной маржи.

Эти косвенные затраты действительно могут съесть прибыль компании, если ими не управлять должным образом.Часто администрация и расходы на персонал в первую очередь сокращают расходы, поскольку такие сокращения не влияют на основные операции компании, которые имеют жизненно важное значение для выживания бизнеса.

СТАТЬИ ПО ТЕМЕ

Маржа чистой прибыли: определение и способ расчета

Есть много способов измерить прибыльность компании. Одним из ключевых показателей является маржа чистой прибыли, которая количественно определяет, какой доход компания сохраняет после оплаты всех своих расходов.

Мы подробнее рассмотрим этот показатель рентабельности, изучив:

- Что такое маржа чистой прибыли?

- Как рассчитать размер чистой прибыли.

- Как использовать маржу чистой прибыли для оценки компании.

- Каковы ограничения чистой прибыли?

Источник изображения: Getty Images.

Что такое маржа чистой прибыли?

Норма чистой прибыли, также известная как маржа чистой прибыли или чистая маржа, представляет собой отношение прибыли, которую получает компания или бизнес-подразделение, к общей сумме выручки (чистых продаж), которую генерирует компания или бизнес-подразделение.Маржа чистой прибыли выражается в процентах. Чистая прибыль — это то, что остается после учета всех расходов, включая операционные расходы, проценты и налоги. В двух словах, чистая маржа — это процент от выручки компании, который она сохраняет в качестве прибыли.

Расчет чистой прибыли компании помогает инвесторам оценить относительную величину прибыли, которую компания получает от своей выручки. Ключевой показатель общего финансового состояния, чистая маржа, также является отличным показателем для сравнения компании с ее конкурентами.Этот показатель может сигнализировать о том, сравнительно лучше или хуже справляется бизнес с контролем над своими расходами.

Как рассчитать маржу чистой прибыли

Расчет чистой прибыли компании за любой отчетный период относительно прост. Маржа чистой прибыли равна чистой прибыли компании, которая либо указана как таковая в ее финансовом отчете, либо может быть рассчитана как выручка за вычетом стоимости проданных товаров, операционных и других расходов, процентов и налогов, разделенных на выручку.Этот результат умножается на 100, чтобы преобразовать коэффициент чистой прибыли в процент.

Вот формула чистой прибыли:

Формула чистой прибыли

Допустим, компания генерирует 1 миллиард долларов выручки и 225 миллионов долларов чистой прибыли в течение отчетного периода. Чистая маржа компании равна ее чистой прибыли (225 миллионов долларов), разделенной на ее выручку (1 миллиард долларов). Умножение этого результата на 100 дает значение чистой прибыли компании в размере 22,5%.

Стоит отметить, что чистая маржа может быть положительной или отрицательной.Отрицательная маржа чистой прибыли означает, что компания или бизнес-единица были убыточными в течение отчетного периода.

Как использовать маржу чистой прибыли для оценки компании

Чистая маржа может помочь инвесторам сравнить результаты деятельности компании за отчетные периоды и среди ее конкурентов. Если компания реализует стратегическую инициативу по увеличению своей прибыльности, инвесторы могут рассчитать размер чистой прибыли, чтобы оценить, приносит ли эта инициатива результаты. Если чистая маржа компании снижается, инвесторы могут использовать эту информацию для распознавания ухудшения финансового состояния.

Компания с более высокой маржой чистой прибыли, чем у ее аналогов, более эффективно конвертирует выручку в прибыль. Если чистая маржа компании ниже, чем у ее коллег по отрасли, это может быть признаком того, что она финансово слабее или менее эффективна, чем ее конкуренты.

Какие ограничения на чистую прибыль?

Хотя чистая прибыль является полезным показателем, у нее есть некоторые ограничения. Например, это не лучший показатель для сравнения компаний в разных секторах.Это связано с тем, что в некоторых отраслях рентабельность чистой прибыли, измеряемая однозначными числами, считается вполне хорошей, в то время как в других секторах норма чистой прибыли, выражаемая двузначными числами, является нормой.

Еще одним ограничением показателя чистой маржи является то, что он может сильно варьироваться в разные отчетные периоды из-за потенциально чрезмерных последствий разовых событий. Продажа активов может временно увеличить доход, увеличивая чистую маржу. Точно так же единовременные расходы могут сильно повлиять на прибыльность компании за отчетный период.В связи с этим важно понимать факторы, влияющие на чистую прибыль в течение любого периода, чтобы определить, подходит ли расчет чистой прибыли для оценки компании.

Норма чистой прибыли — это лишь один из многих показателей, которые инвесторы могут использовать для анализа компании, и, конечно же, не единственный показатель, определяющий ценность инвестиций в акции.

Норма чистой прибыли — важный показатель рентабельности

Инвесторы могут рассчитать размер чистой прибыли, чтобы понять, насколько хорошо компания конвертирует выручку в чистую прибыль.Кроме того, несмотря на свои ограничения, маржа чистой прибыли является хорошим сравнительным показателем для измерения того, способствует ли стратегическая инициатива повышению прибыльности или же компания лучше генерирует чистую прибыль, чем ее конкуренты.

Маржа против прибыли | 4 основных различия (с инфографикой)

Разница между маржой и прибылью

Как маржа, так и прибыль — это способы, которые помогают в оценке производительности и здоровья компании, при этом в случае маржи производительность и здоровье компании оцениваются в процентном выражении, тогда как в случае прибыли производительность и здоровье компании оценивается в долларах.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Margin vs Profit (wallstreetmojo.com)