Вексель на предъявителя

Вексель на предъявителя – долговая ценная бумага, составляемая с указанием обязательных реквизитов на специальном бланке или листе бумаги. Она предполагает, что лицо, взявшее деньги взаймы, будет обязано вернуть их тому, кто предъявит письменное обязательство, ФИО кредитора не указывается.

Вексель на предъявителя – долговая ценная бумага, составляемая с указанием обязательных реквизитов на специальном бланке или листе бумаги. Она предполагает, что лицо, взявшее деньги взаймы, будет обязано вернуть их тому, кто предъявит письменное обязательство, ФИО кредитора не указывается.Вексель на предъявителя и российское законодательство

Вексель – юридически сложная категория, которая одновременно регулируется положениями вексельного и гражданского права. В ст. 143.1 ГК РФ прописано, что ценная бумага обязательно должна содержать перечень реквизитов, обозначенных федеральным законодательством. Отсутствие любого из них служит основанием для ее признания недействительной.

Перечень обязательных реквизитов ценной бумаги приведен в Постановлении №104/1341, действующем с 1937 года. Нормативный акт оговаривает, что ценная бумага должна содержать наименование лица, которое будет получать средства. Указано, что документ, где отсутствует ФИО кредитора, не имеет силы переводного векселя.

Согласно положениям ст. 143.1 ГК РФ, если заполненный сторонами бланк признается недействительным, он сохраняет силу письменного доказательства. Это значит, что лицо, владеющее векселем на предъявителя, вправе истребовать с должника возврат выданной ранее суммы в судебном порядке. Ценная бумага будет использоваться в качестве расписки о получении средств.

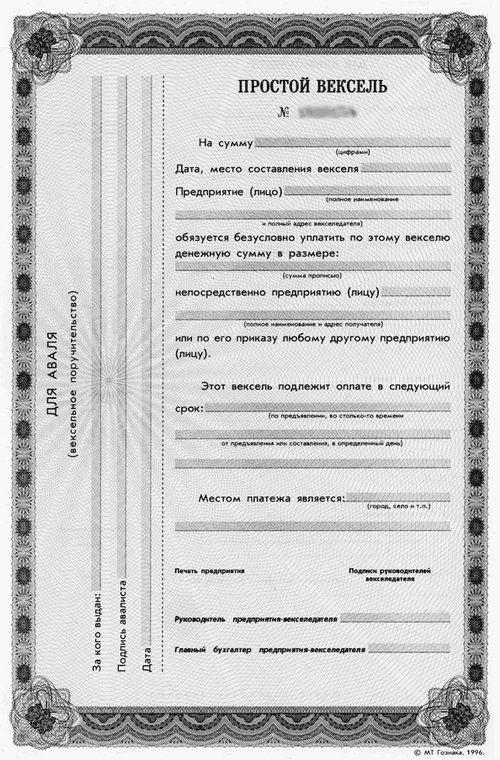

Обязательные реквизиты векселя

Согласно положениям Постановления №104/1341, вексель должен содержать следующие реквизиты:

• специальная метка – прописывается слово «Вексель», использование синонимов не допускается;

• безусловное обязательство заплатить – указывается твердая сумма, использование каких-либо формул расчета недопустимо;

• данные о плательщике – прописывается его наименование, ИНН, место нахождения, банковские реквизиты;

• информация о получателе – проставляются данные лица, которому будут выданы средства;

• дата составления ценной бумаги;

• подпись векселедателя.

Российское законодательство не предусматривает возможности первоначальной выдачи векселей на предъявителя: на лицевой стороне бланка обязательно должны содержаться сведения о должнике и кредиторе.

Индоссамент на предъявителя

Кредитор вправе передать долговую ценную бумагу третьим лицам, для этого на бланк наносится специальная надпись – индоссамент. Она делается на лицевой стороне векселя или на отдельном листке – аллонже.

Согласно нормам вексельного права, каждый индоссамент имеет уникальный номер, заверяется собственноручной подписью векселедержателя. Он закрепляет переход прав по ценной бумаге третьему лицу. Передаточная надпись оформляется тремя способами:

1. На конкретное лицо

Если получателем долга будет организация, прописывается ее наименование и банковские реквизиты. Если индоссатом будет ИП или физическое лицо, указывается ФИО, паспортные данные.

2. На предъявителя

Индоссамент содержит фразу «Платите по приказу предъявителя векселя» или иную аналогичную по смыслу формулировку.

3. Бланковый индоссамент

Не содержит ФИО получателя средств или каких-либо указаний относительно выбора этого лица, состоит из одной подписи индоссанта. Должник будет обязан перечислить закрепленную ценной бумагой сумму тому, кто предъявит бланк векселя.

Передаточная надпись на третье лицо или на предъявителя делается векселедержателем в ситуации, если ему потребовались средства ранее, чем наступает срок платежа, обозначенный в ценной бумаге. Как правило, вексель продается с дисконтом, его потенциальные покупатели – банки, компании, частные инвесторы.

Вексель на предъявителя — Answr

Ордерное долговое обязательство, держатель ценной бумаги устанавливается фактом предъявления векселя.

Вексель — долговая расписка, относящаяся к категории ценных бумаг и имеющая установленную форму. Вексель не является эмиссионной ценной бумагой и не требует государственной регистрации.

Вексель — долговая расписка, относящаяся к категории ценных бумаг и имеющая установленную форму. Вексель не является эмиссионной ценной бумагой и не требует государственной регистрации.

Владелец векселя — векселедержатель, а организация, выдавшая вексель — векселедатель.

Вексель может быть простым и переводным. В простом векселе плательщик — векселедатель, в акцепте, процедуре исполнения обязательства, участвуют только две стороны. В переводном векселе плательщик — третье лицо (трассат), связанное иными обязательствами с векселедателем.

Вексель должен содержать ависто — надпись о форме оплаты по предъявлении, или в указанный срок. Срок исполнения векселя может быть указан абсолютной или относительной датой. Относительная дата ведет отсчет от даты составления. Закон требует своевременного погашения вексельных обязательств, в противном случае инициируется процедура протеста по векселю, которая, в упрощенной форме, приводит к возбуждению исполнительного производства.

Лицевая сторона векселя может содержать аваль — подпись поручителя. На оборотной стороне находятся передаточные подписи, которые называются индоссаментом и являются средством передачи обязательств. По форме индоссамента вексель может быть бланковым или именным и на предъявителя. Держателем векселя на предъявителя может быть любое лицо, при передаче индоссамент не требуется.

Использование

Вексельный оборот переводит обязательства в безусловную категорию, где обстоятельства возникновения долга не имеют значения, а факт его существования доказан наличием векселя.

Вексель на предъявителя используют для:

- обхода формальностей при передаче прав наследования;

- работы с векселем в условиях ограниченной физической доступности векселедержателя;

- для сокращения времени при зачете требований.

Вексель должен содержать следующие поля:

- название с пометкой «Вексель»;

- организация, выдавшая вексель;

- дата и место составления;

- подписи сторон при составлении.

Вексельные обязательства можно перепродавать неограниченное число раз, при этом ценность бумаги будет зависеть от платежеспособности авалистов.

В банковском секторе вексель схож с депозитом, он предусматривает начисление процентов, но не защищен системой страхования вкладов.

Преимуществами векселей на предъявителя являются простота и доступность, основной недостаток — высокий риск мошенничества.

Предъявительский вексель

Предъявительский вексель – это финансовый инструмент, выплата по которому производится в момент предъявления его держателем. Противоположностью предъявительского векселя является срочная тратта, держатель которой должен обратиться за деньгами в точно определенное время. Предъявительские векселя часто используются экспортерами как наиболее целесообразная форма оплаты за организацию доставки товаров при международной сделке.

В некоторых случаях предъявительский вексель поставляется вместе с другими документами, имеющими отношение к сделке, например, с переговорными документами, определяющими условия продажи, а также инструкциями по доставке и бумагами, необходимым для таможни. Таким образом, экспортер получает все необходимое, чтобы подготовить и отгрузить заказ импортеру.

Преимущества предъявительского векселя

Одним из основных преимуществ предъявительского векселя является то, что экспортер может быть уверенным в оплате заказа. Получив сопроводительные документы, экспортер должен сверить условия соглашения и убедиться в способности оправдать ожидания импортера. Если есть какие-то разногласия, например, по цене поставки, стороны ищут компромисс еще до того, как груз отправляется. В итоге и экспортер, и импортер экономят массу времени благодаря такому подходу к реализации сделки.

Одним из основных преимуществ предъявительского векселя является то, что экспортер может быть уверенным в оплате заказа. Получив сопроводительные документы, экспортер должен сверить условия соглашения и убедиться в способности оправдать ожидания импортера. Если есть какие-то разногласия, например, по цене поставки, стороны ищут компромисс еще до того, как груз отправляется. В итоге и экспортер, и импортер экономят массу времени благодаря такому подходу к реализации сделки.

Когда происходит оплата?

Несмотря на то что вексель должен быть оплачен по предъявлении, оплата может не произойти немедленно. В некоторых ситуациях банку требуется время на проверку подлинности документа. Это вовсе не значит, что банк подозревает предъявителя в мошенничестве – возможно, у него есть основания полагать, что вексель поддельный (о способах выявления подделки рассказывает этот материал http://utmagazine.ru/posts/13652-poddelnyy-veksel). Если же все в порядке, предъявитель получает полную сумму в течение срока от 1 до 3 рабочих дней. Когда между предъявителем и банком существуют тесные и долгосрочные отношения, срок может составлять несколько часов.

Вексель предъявительский — Энциклопедия по экономике

ВЕКСЕЛЬ ПРЕДЪЯВИТЕЛЬСКИЙ — вексель, который подлежит оплате немедленно по требованию предъявителя. [c.48]На основе двух названных типов ценных бумаг может быть образовано значительное число производных или так называемых «гибридных» финансовых документов. Наряду с акциями и облигациями к ценным бумагам относятся также казначейские обязательства, векселя, сберегательные сертификаты и другие документы. Они могут быть предъявительскими и именными. Порядок и условия выпуска и обращения ценных бумаг определяются законодательством страны. Организации, ответственные за практическое выполнение этих законодательных актов, как правило, подотчетны парламенту страны. [c.27]

Права на ордерные ценные бумаги передаются путем индоссамента — передаточной надписи на оборотной стороне ценной бумаги. К таким бумагам относится вексель. Ордерные занимают промежуточное положение между именными и предъявительскими с точки зрения защищенности прав инвестора и по показателю ликвидности. [c.246]

Бланковый индоссамент. Держатель векселя ставит на обороте только свою подпись, в результате чего вексель становится предъявительским документом. [c.389]

Вексель может быть именным («Платите предприятию»), ордерным («Платите предприятию или по его приказу любому другому предприятию»), предъявительским («Платите предъявителю»). [c.464]

Предъявительский вексель — вексель на предъявителя [c.364]

Более сложный, но более надежный способ, — получение письменного обязательства клиента заплатить деньги, т.е. получение векселя. Векселя разделяют на обычные, когда покупатель в письменной форме признает свою задолженность и обязуется заплатить определенную сумму к определенному сроку, и переводные, или коммерческие. Коммерческие векселя широко используются в международной торговле. При этом продавец выписывает покупателю (или его агенту) какую-то сумму к оплате к определенному сроку. Если производится немедленная оплата по предъявлению, то выписывается предъявительский переводный вексель, в других случаях — переводный вексель на срок, который акцептируется либо покупателем, либо его банком. [c.250]

Чек бывает именной (выписанный на определенное лицо), предъявительский (выписанный на предъявителя), ордерный. Ордерный чек выписывается в пользу определенного лица или по его приказу, т.е. чекодержатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента. Чековый индоссамент выполняет функции, подобные функциям вексельного индоссамента. Индоссамент — специальная надпись на оборотной стороне чека (векселя), свидетельствующая о передаче чека (векселя) новому владельцу. Поручительство за оплату чека, оформляемое гарантийной надписью, называется авалем. Платеж по чеку может быть гарантирован авалистом полностью или частично посредством аваля. Гарантия платежа по чеку может даваться любым лицом, за исключением плательщика. Аваль проставляется на лицевой стороне чека или на дополнительном листе путем записи «считать за [c.281]

По характеру права владения выделяют следующие виды ценных бумаг 1) ценные бумаги на предъявителя, для реализации и подтверждения прав владельца которых достаточно предъявления ценной бумаги к ним относятся акции и облигации на предъявителя, предъявительские чеки и входные свидетельства, простые складские свидетельства (варранты), коносамент (документ, подтверждающий прием грузов к перевозке) на предъявителя и др. 2) именные ценные бумаги, права держателей которых подтверждаются на основе имени владельца, внесенного в текст ценной бумаги, и записи в соответствующей книге регистрации ценных бумаг или на основе электронной регистрации, которую в соответствии с требованиями законодательства обязан вести эмитент среди именных ценных бумаг следует выделить прежде всего именные акции, облигации и сертификаты 3) ордерные, ценные бумаги, права держателей которых подтверждаются предъявителем ценных бумаг и наличием соответствующих передаточных записей с подписями и печатями на этих бумагах важнейшее место среди них занимают векселя. [c.321]

В странах общей системы права для документов, аналогичных ценным бумагам в континентальной системе права, не выделяется в качестве наиболее существенного признака необходимость предъявления бумаги для осуществления выраженного в ней права. В силу допущения векселей на предъявителя на основе вексельного права объединены положения о ряде документов не только ордерных, но и предъявительских. [c.374]

Оборотными документами в Англии являются документы денежные по содержанию, предъявительские или ордерные по форме. Это простые и переводные векселя, чеки и т.д. С точки зрения английского права чек является видом переводного векселя, выписанного на банкира. Облигации по своей природе часто представляют собой простой вексель и признаются оборотными, если составлены в виде бумаги на предъявителя. Паевые свидетельства компаний и свидетельство об акциях, свидетельство на получение диви- [c.374]

ОБОРОТНЫЕ ДОКУМЕНТЫ -денежные документы, передача прав по которым производится простым вручением или вручением, дополненным индоссаментом, без оформления договора об уступке требования по обязательству другому лицу. К О.Д. относятся векселя (простые и переводные), чеки, депозитные сертификаты, предъявительские акции и облигации, казначейские векселя. [c.459]

Как и векселя, депозитные сертификаты очень мобильны и в высокой степени унифицированы. Банки эмитируют процентные депозитные сертификаты, дисконтные (продающиеся со скидкой) депозитные сертификаты и сертификаты с плавающей ставкой (ставка меняется каждые шесть месяцев). Различают именные и предъявительские сертификаты (именные могут передаваться другому лицу посредством передаточной надписи/цессии, а предъявительские — простым вручением). [c.523]

Валюта — государственные наличные и безналичные деньги — это бессрочные по предъявлению государственные предъявительские векселя на себя с бланковым индоссаментом, обязательные к приему на всей территории страны в соответствии с нормами ее публичного права. [c.7]

Но даже в этом исключительном случае есть аргумент в пользу признания предъявительской ценной бумаги обязательством. Дело в том что само слово вексель пришло в русский язык из немецкого языка, где оно звучало очень похоже — [c.39]

Если вам необходимо четкое обязательство покупателя, полезно получить его до того, как вы доставите товары. В этом случае самое простое — оформить сделку коммерческим векселем4. Он действует следующим образом. Продавец составляет вексель, обязующий покупателя оплатить товар, и посылает его в банк покупателя вместе с документами об отгрузке. Если требуется немедленный платеж, то такой вексель определяется как предъявительский переводной вексель, оплачиваемый немедленно по предъявлении. В противном случае он определяется как срочный переводной вексель, оплачиваемый через определенное время. В зависимости от того, является ли вексель предъявительским или срочным, покупатель либо платит, либо признает задолженность, добавляя слово акцептовано (принято) и свою подпись. Банк затем передает отгрузочные документы покупателю, а деньги или акцептованный торговый вексель — продавцу5. Последний может держать акцептованный торговый вексель до даты погашения или использовать его в качестве обеспечения займа. [c.825]

ИНДОССАМЕНТ — передаточная надпись, совершаемая на векселях, чеках, коносаментах и других ценных бумагах надпись с целью передачи прав требования по этим документам или обеспечения каких-либо иных требований. ИНДОССАМЕНТ должен быть ничем не обусловлен и подписан совершившим его лицом (индоссантом). ИНДОССАМЕНТ не может быть частичным, он переносит на приобретателя все содержащиеся в данном документе права. ИНДОССАМЕНТ бывает именным или ордерным, т.е. с указанием лица, которому передается документ, и бланковым (предъявительским), когда он состоит только из подписи индоссанта. Лицо, которому передается вексель, чек и другая ценная бумага по именному ИНДОССАМЕНТУ, может в свою очередь передать соответствующий документ путем именного или бланкового ИНДОССАМЕНТА. При наличии бланкового ИНДОССАМЕНТА дальнейшая передача может осуществляться без оформления передаточной надписи путем простой фактической передачи, и любой предъявитель предполагается его законным держателем. Вексельный и чековый ИНДОССАМЕНТ возлагают на индоссанта ответственность за платеж по соответствующему документу. Это означает, что при неоплате векселя или чека лицом, обязанным произвести платеж, законный держатель вправе предъявить требование к каждому из инкассантов как к солидарным должникам. [c.80]

Помимо этого, в стране имеют хождение дисконтные краткосрочные векселя, выпускаемые Банком Англии на три—шесть месяцев. Они являются предъявительскими ценными бумагами номинальной стоимостью от 5 тыс. ф. ст. и выше. Эти бумаги предназначены для любых юридических и физических лиц, однако минимальная сумма заявки на еженедельно проводимых торгах составляет 50 тыс. ф. ст. Для пополнения валютньж резерюв Банк Англии выпускал также краткосрочные казначейские векселя, среднесрочные казначейские ноты и облигации, номинированные в экю. [c.291]

ДОКУМЕНТЫ ПРОТИВ ПЛАТЕЖА (do uments against payment (D/P) — вид платежа, используемый обычно во внешнеторговых операциях, при котором отгрузочные документы на товар передаются покупателю (импортеру) после того, как он произведет платеж по предъявительской тратте (переводному векселю). [c.70]

ЦЕННЫЕ БУМАГИ НА ПРЕДЪЯВИТЕЛЯ (bearer se urities) -ценные бумаги, на которых не указано имя владельца или которые не имеют владельца, чье имя занесено в регистр эмитента (акции и облигации на предъявителя, предъявительские чеки, складские свидетельства и др.). Ц.б. на п. передается другому лицу путем вручения. В соответствии с российским законодательством разрешен выпуск (зглиссия) следующих Ц.б. на п. банковских (депозитных и сберегательных) сертификатов, векселей (простых и переводных), казначейских обязательств, коносаментов, облигаций, лотерейных билетов, опционов, сберегательных книжек, чеков. [c.275]

Чек носит абстрактный и безусловный характер. Он может быть ордерным (наиболее распространенная за рубежом форма), предъявительским, именным. Предъявительский чек как самый оборотоспособный передается со всеми вытекающими правовыми последствиями путем простого вручения. По чеку, как и по векселю, не могут быть выдвинуты возражения. Он может обращаться посредством индоссирования (переуступки права получения денег другому лицу). Чек, как и вексель, содержит ряд обязательных реквизитов, предусмотренных ГК РФ (ст. 878), и отсутствие какого-либо из них лишает чек силы. [c.313]

Предъявительский кредит открывается для учета передаваемых клиентом банку векселей, ] ыданных различными векселедателями. Эти кредиты используются тем и предприятиями и организациями, которые имеют солидный вексельный портфель, т.е. предоставляют своим покупателям отсрочку платежа, оформленную векселями. Эти векселя и передаются для учета в банк. I [c.207]

Отличие между эг ими формами кредитования в том, что, во-первых, при векселедательском кредите заемщик является векселедателем, а при предъявительском —f векселедержателем и, во-вторых, при предъявительском кредите денежные средства получает непосредственно заемщик, и уже потом распоряжается ими по своему усмотрению, а при век-селедательском кредите денежные средства получает владелец векселя. [c.207]

Банковский вексель — ордерная ценная бумага, и большинство Цн-ков сохраняют такую его сущность. Однако вполне допустим выпуск как именных векселей (путем внесения в них слов по этому именнрму векселю или не по приказу ), так и векселей на предъявителя (путем предъявления банковского или предъявительского индоссамента). [c.218]

В период мирового экономич. кризиса 1929—1933 гг. участвовал в санировании трех немецких гроссбанков, временно скупив их акции на 127 млн. марок. Принимал также участие в создании Акцептно-гарантийного банка, который в период наибольшего кризисного напряжения выдал гарантий на сумму в 1,5 млрд. рейхсмарок. С установлением фашистской диктатуры деятельность банка была целиком подчинена задачам военного финансирования. В период второй мировой войны св. 90% его средств было иммобилизовано в казначейские векселя и мефо-векселя (см.). После разгрома фашистской Германии Н. з. б. прекратил свою деятельность. Старые акции продолжают котироваться на бирже. Закон о ликвидации банка издан в ФРГ только в 1961 г., а со 2 мая 1962 г. Немецкий федеральный банк (см.) приступил к выкупу акций Н. з. б. за счет государственного бюджета. Выкупная цена 120 марок (к номиналу в 100 рейхсмарок) за предъявительские и 170 марок за привилегированные акции. [c.108]

Различают несколько видов чеков предъявительские, именные и ордерные. Предъявительский чек выписывается на предъявителя (он передается простым вручением) именной — на определенное лицо с указанием его фамилии, имени и отчества на лицевой стороне чека ордерный — в пользу определенного лица или по его приказу. Держатель ордерного чека может передать его новому владельцу с помощью индоссамента [ценной бумаги, удостоверяющей переход прав по этому документу к другому лицу и выполняющий функции, подобные функциям вексельного индоссамента. Итак, ордерный чек можно выписать в пользу любого физического или юридического лица. Однако ордерный чек может быть передан новому владельцу исключительно при наличии индоссамента, т.е. надписи на оборотной стороне. При 328 [c.328]

Кредиты по учету векселей могут быть предъявительскими и век-селедательскими. Первый открывается для учета передаваемых клиентами банку векселей. Хозорганы, обладающие большим количеством покупательских векселей, используют предъявительские кредиты. [c.130]

ОБОРОТНЫЕ ДОКУМЕНТЫ (англ, negotiable instruments) — группа денежных документов, передача прав по которым другому лицу производится либо простым вручением, либо вручением, дополненным индоссаментом (передаточной надписью на документе), без оформления договора об уступке требования по обязательству тому лицу, которому передается документ. К оборотным документам относят векселя, чеки, депозитные сертификаты, предъявительские акции и облигации. [c.255]

Бланковый индоссамент отличается от остальных видов передаточных надписей тем, что в нем не содержится наименование индоссанта и фактически вексель с таким индоссаментом является предъявительским. Индоссат имеет возможность самостоятельно вписать наименование нового векселедержателя или передать вексель, не делая больше никаких запи- [c.72]

Предъявление простого векселя к оплате

Векселедержатель предъявляет вексель к оплате векселедателю.

Отношения, связанные с оборотом векселей регулируются:

Постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»;

Федеральным законом от 11.03.1997 N 48-ФЗ «О переводном и простом векселе».

Вексель должен соответствовать формальным требованиям статьи 75 Положения о переводном и простом векселе, позволяющим рассматривать его в качестве ценной бумаги.

Протест

Для предъявления иска к векселедателю о взыскании долга по векселю, совершение протеста векселя не является обязательным условием.

Прямыми должниками являются векселедатель в простом векселе и акцептант в векселе переводном. Требования к ним, а также к авалистам данных лиц (при их наличии) могут быть предъявлены как в срок платежа, так и в течение всего срока вексельной давности безотносительно к наличию или отсутствию протеста. Основанием требований к прямым должникам является сам вексель, находящийся у кредитора.

(п. 21 Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Срок предъявления к оплате

Срок для предъявления течет со дня составления векселя. Если в векселе сроком по предъявлении установлено, что он не может быть предъявлен к платежу ранее определенной даты, то в этом случае срок для предъявления течет с этой даты.

(п. 18 Постановления Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Векселя, подлежащие оплате в определенный срок от предъявления, должны быть предъявлены к акцепту в течение одного года со дня их выдачи.

Вексель сроком по предъявлении оплачивается при его предъявлении. Он должен быть предъявлен к платежу в течение одного года со дня его составления.

Векселедатель может установить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее определенного срока. В таком случае срок для предъявления течет с этого срока.

(п. 34 Постановления ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Проценты векселя

В векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, векселедатель может обусловить, что на вексельную сумму будут начисляться проценты.

Проценты начисляются со дня составления векселя, если не указана другая дата.

(п. 5. Постановление ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Начисление процентов на сумму векселя со сроком платежа по предъявлении заканчивается в момент предъявления векселя к платежу, но не позднее чем в момент истечения срока, установленного частью 1 статьи 34 Положения. Начисление процентов на сумму векселя со сроком платежа во столько-то времени от предъявления заканчивается в момент предъявления векселя для проставления датированной отметки о предъявлении, но не позднее чем в момент истечения срока, установленного статьей 23 Положения, то есть в течение 1 года с даты наступления возможности для предъявления векселя к оплате.

(п. 19. Постановления Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Штрафные проценты и пени

На основании подпункта 2 статьи 48 Положения векселедержатель может требовать от того, к кому он предъявляет иск, уплаты процентов и пени на вексельную сумму.

Указанные проценты и пеня начисляются со дня, следующего за днем платежа, и по день, когда векселедержатель получил платеж.

В соответствии со статьей 3 Федерального закона «О переводном и простом векселе» в отношении векселя, выставленного к оплате и подлежащего оплате на территории Российской Федерации, проценты и пеня, указанные в статьях 48 и 49 Положения, выплачиваются в размере учетной ставки Центрального банка Российской Федерации по правилам, установленным статьей 395 Кодекса для расчета процентов.

(27 Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Судебная практика:

— Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»;

— Постановление Девятого арбитражного апелляционного суда от 17.02.2016 года № 09АП-61905/2005 по делу А40-179336/15;

— Новосибирский областной суд, апелляционное определение от 25 мая 2017 г. по делу N 33-4926/2017;

— Приморский краевой суд, определение от 28 сентября 2015 г. по делу N 33-8728;

— Пленум ВС РФ N 3, Пленум ВАС РФ N 1, постановление от 5 февраля 1998 года.

Срок векселя — максимальный и минимальный

Приветствую, дорогие читатели! Сейчас я расскажу вам, когда можно получить деньги по долговой ценной бумаге (ДЦБ). Точнее, речь пойдет о том, каков срок векселя.

Способы обозначения срока векселя

Вексель обязывает вернуть долг тому, кто его предъявит (держателю).

ДЦБ бывает двух видов:

- Простой (соло-вексель) оплачивается выдавшим его лицом (векселедателем).

- Переводной (тратта) погашается третьим лицом по просьбе должника.

Бланк обязательно включает реквизит «Срок платежа», без которого долговая расписка теряет юридическую силу. Погашение задолженности происходит:

- по предъявлении;

- через установленное время после предъявления;

- через установленное время от составления;

- в конкретный день.

Указание других периодов или нескольких не разрешается.

По предъявлении

Таким образом погашается задолженность, даже если графа «Срок платежа» не заполнена. ДЦБ предъявляется держателем в течение года с момента составления. Должник вправе уменьшить или увеличить этот срок.

Вариант неудобен для плательщика, так как он должен быть готов передать необходимую сумму в любой момент.

Через установленное время после предъявления

Такая ценная бумага предъявляется к акцепту или протесту в течение года после выдачи. Факт представления подтверждает подпись плательщика в разделе акцепта.

Если плательщик расписался, но не отметил число, то считается, что согласие на оплату было дано в последний день периода, оговоренного для предоставления ДЦБ к акцепту. Либо определяется момент протеста – обращения к нотариусу для фиксирования факта подписания плательщиком.

Время к оплате после предъявления векселя исчисляется аналогично времени, предусмотренному для платежа с момента составления.

Через установленное время от составления

В отличие от предыдущего варианта указания срока, момент составления фиксируется на бланке.

Погашение долга может оговариваться по-разному:

- Через несколько месяцев. Период начинается со дня, следующего за датой составления (или предъявления) и оканчивается числом месяца, совпадающим с числом начала срока. Например, если ЦДБ включает условие «в течение 3 месяцев», при этом представлен (или составлен) он был:

- 23 апреля 2019, то оплачен он должен быть 24 июля 2019, но не ранее;

- 29 ноября 2018, то возврат долга произойдет 28 февраля 2019, так как 30 февраля не существует;

- 31 января 2019, то оплата последует 6 мая 2019 (ближайшая рабочая дата, так как 1-5 мая – выходные).

- Через полмесяца. В этом случае считаются 15 суток.

- Через несколько дней. Задолженность выплачивается в последний из них.

- Назначение оплаты на начало, середину или конец конкретного месяца означает соответственно первое, пятнадцатое или последнее число/

В конкретный день

Возврат долга может назначаться на выбранную дату. Если календари места выдачи ДЦБ и места ее оплаты различаются, то дата погашения задолженности определяется исходя из календаря, принятого в месте перечисления долга.

Максимальный срок действия простого векселя

Ограничение периода вексельное законодательство не предусматривает.

Для простого, как и переводного, векселя существует лишь такие исключения:

- Бумага по предъявлении предоставляется в течение года с момента оформления.

- Предъявить бланк для акцепта или протеста можно в течение года после выдачи, если долг должен быть оплачен в течение определенного периода после предоставления.

- Держатель ДЦБ должен предъявить бумагу в день возврата долга или в течение 2 следующих рабочих суток, если в ней обозначен период с момента предоставления (составления) или конкретная дата.

Способы продления срока векселя

Порядок пролонгации действия ценной бумаги законодательно не урегулирован. На практике встречаются варианты:

- Меняется дата, новые условия отображаются в ДЦБ и заверяются подписями должника и кредитора.

- Векселедатель выпускает новый бланк с актуальным сроком и передает его держателю.

Что происходит при пропуске срока платежа

По истечении времени, связанного с фактом предъявления, держатель теряет права против должника, но сохраняет их в отношении плательщика, расписавшегося в акцепте. Значит, простой вексель оплате не подлежит, так как акцептант имеет отношение только к тратте.

Но п. 78 Постановления ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341 приравнивает плательщика к должнику по соло-векселю. Получается, что права держатель может отстоять в суде в период вексельной давности:

- 3 года с даты, когда должен был произвестись платеж, отводится на иск против плательщика.

- 1 год с момента протеста – на иск против должника.

Возможно ли досрочное погашение векселей

Держатель не обязан принимать средства, поступившие ему до наступления оговоренной даты. Перечисление денег досрочно производится плательщиком на свой страх и риск.

При оплате в назначенный день обязательства по векселю считаются исполненными.

Заключение

Сроки, на которые выдаются долговые ценные бумаги, отвечают установленным законом правилам. Их пропуск не влечет утери прав держателя до истечения исковой давности, но обращение в суд отнимает много времени, поэтому день платежа стоит запомнить. Ставьте лайк, если моя статья оказалась полезна, и делитесь с друзьями!