какие действия предпринимать после регистрации

После оформления статуса ИП гражданин не может сразу начать работать, не осуществив еще ряд важных действий. Что же необходимо для ведения бизнеса? Если человек открыл ИП, что дальше делать, в какие инстанции идти — об этом далее.

Что делать после открытия ИП

Каждый предприниматель задумывается после открытия ИП, что делать дальше в 2020 году, в какие инстанции идти, какие документы готовить. Ведь после оформления гражданин получает соответствующее свидетельство и больше никаких инструкций, что нужно еще для успешного запуска предпринимательства.

Действия в налоговой

В налоговом органе требуется заявить о намерении использовать тот или иной режим оплаты налогов. Для предпринимателей существует несколько систем:

- Общая (ОСНО). Это самый сложный вариант оплаты налога, который требует от ИП строгой отчетности, ведения учета многих документов. Поэтому важно иметь грамотного бухгалтера. Размер сбора большой — 13%.

- Упрощенная (УСН). Упрощенка — наиболее оптимальный выбор для предпринимателей, так как платить меньше (6%) и документооборот более простой. Требуется только вести учет того, сколько приходит денег и сколько уходит.

- На вмененный доход (ЕНВД). Этот режим отличается тем, что не учитывает реальную прибыль бизнесмена. В налоговую инспекцию выплачивается только фиксированная сумма, устанавливаемая местными властями для каждого вида деятельность отдельно.

- Сельскохозяйственный налог (ЕСХН). Схож с предыдущим вариантом, но воспользоваться данным режимом вправе ИП, получающие свыше 70% дохода от сельского хозяйства.

- Патент (ПСН). В этом случае просто нужно получить патент на ведение той или иной деятельности. Но остается обязанность по учету расходов и доходов.

Важно! Гражданину автоматически устанавливается общая система оплаты налога. Если он желает перейти на другой режим, он должен сделать это в конкретные сроки.

Периоды перехода для разных режимов:

- УСН — в течение 30 дней;

- ЕНВД — 5 дней;

- ПСН — 10 дней.

Можно подать заявление о желаемом типе налога еще при оформлении статуса. Тогда налоговая служба сразу установит выбранную бизнесменом систему.

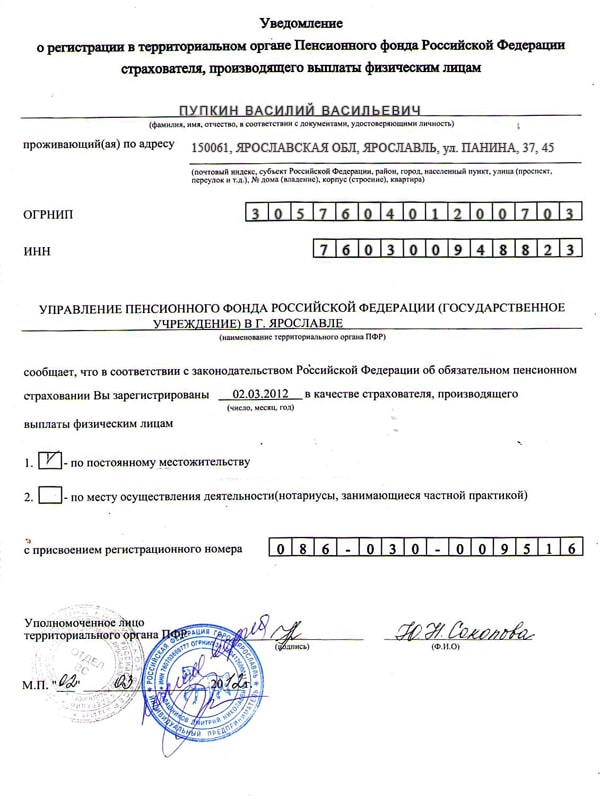

Постановка на учет в фондах

Следующим шагом, что делать после регистрации ИП, является регистрация в ПФ РФ и ФСС. С недавних пор вставать на пенсионный учет самостоятельно стало не нужно. Теперь налоговая служба сама передает сведения в ПФ.

Ранее же новоиспеченному бизнесмену приходилось самостоятельно посещать ПФ РФ, чтобы оформить пенсионное и медицинское страхование.

Для оформления соцстрахования требуется обращаться лично.

Обратите внимание! Регистрация в ФСС необязательна, если у владельца собственного дела нет подчиненных. При наличии работников требуется становиться на учет в течение месяца со дня найма первого сотрудника.

При обращении в данный фонд при себе нужно иметь:

- Заявление с просьбой поставить на учет.

- Паспорт заявителя.

- Свидетельство, удостоверяющее регистрацию ИП.

- Разрешение на ведение деятельности, если это требуется.

- ИНН.

- Трудовой договор с работником.

Процедура постановки на учет занимает около 5 дней. По завершении процесса заявителю выдают регистрационный номер.

Уведомление органов государственного надзора

Следующим этапом, что делать гражданину после открытия ИП, является обращение в Роспотребнадзор для уведомления о начале работы нового предпринимателя. Это обязаны делать бизнесмены, планирующие трудиться в сфере обслуживания.

Направить уведомление можно, как лично, так и через почтовое отделение, официальный сайт данного органа или портал «Госуслуг».

Также следует обратиться в Росстат для получения статистических кодов. Запросить их можно с помощью официального сайта данного органа. Требуется ввести ИНН и ОГРНИП заявителя. Впервые коды выдают безвозмездно.

Банковские процедуры

Не стоит забывать, что дальше, после того, как зарегистрировал ИП, необходимо открыть расчетный счет в банке. Но это обязательно не для всех бизнесменов. К примеру, если ИП работает с физическими лицами, то разрешается не открывать р/с. Совсем другое дело при сотрудничестве с фирмами. В этом случае без счета не обойтись.

Предприниматель вправе обратиться в любой банк для РКО. Порядок открытия счета следующий:

- Проанализировать предложения разных учреждений.

- Собрать необходимый пакет документации.

- Отправить заявку онлайн на открытие счета или лично прийти офис выбранного банка с заявлением.

- Подписать договор.

Из бумаг обычно требуют следующее:

- паспорт;

- документ об ИП;

- ИНН;

- разрешение на ведение деятельности.

Важно! Уведомлять налоговую службу и ПФ РФ об открытии счета необязательно. Банковские учреждения самостоятельно отправляют сведения в указанные структуры.

Помимо р/с всем ИП требуется использовать кассовые аппараты для расчетов с клиентами. Это также делается в банке, но на учет оборудование ставят в налоговой инспекции. Кассы разрешается покупать или арендовать.

Для максимального удобства расчетов и привлечения клиентов, особенно в торговой сфере, применяют эквайринг. Он позволяет принимать платежи с банковских карт. Подключить услугу также можно в любом желаемом банке.

Таким образом, есть несколько важных действий, что нужно делать дальше после регистрации ИП в 2020 году, без которых невозможно начать предпринимательскую деятельность. Уточнить дальнейшую пошаговую инструкцию всегда можно в налоговой службе.

После регистрации ИП что делать дальше: инструкция 2019

Предпринимательство не так широко развито на территории Российской Федерации, как в странах вроде Германии или США. Поэтому некоторым начинающим бизнесменам в России сложно развиваться потому, что они банально не знают, как это делается: как стартует и масштабируется бизнес – так как нет примеров рядом. После регистрации ИП что делать дальше 2019? Какие шаги необходимо предпринять, чтобы бизнес не закрылся через несколько месяцев после его основания?

Налогообложение ИП

Сначала стоит разобраться с тем, как стать индивидуальным предпринимателем. Первое действие, которое должен совершить гражданин – подать в ФНС определённый пакет документов. Сделать это можно лично или через почту, а также с помощью интернета (на официальном сайте Налоговой службы).

Что входит в данный пакет документов:

- Заявление, которое нужно оформить по шаблону Р21001.

- Копия всех страниц паспорта.

- Копия идентификационного номера налогоплательщика (ИНН).

- Чек об оплате государственной пошлины.

Спустя 5 дней заявитель получает свидетельство о госрегистрации, что подтверждает его статус ИП. В этот же момент в едином госреестре индивидуальных предпринимателей (ЕГРИП) появляется выписка о том, что данный гражданин получил статус ИП и поставлен на налоговый учёт.

Прежде, чем выяснить, после получения свидетельства о регистрации ИП что нужно делать дальше, стоит рассмотреть такой аспект, как выбор системы налогообложения.

Дело в том, что по умолчанию с момента регистрации каждый предприниматель встаёт на общую систему налогообложения, если он заранее (или в течение определённого времени) не уведомляет ФНС о переходе на льготный режим обложения налогами.

Общая система налогообложения (СН) или ОСНО – самый неперспективный вариант для начинающих бизнесменов. Она требует строго учёта всех налоговых документов, а также сдачу большого количества отчётности. Чтобы грамотно работать на ОСНО, нужно иметь в штате бухгалтера-профессионала. Во-первых, таких не просто найти на рынке кадров, а во-вторых, их услуги стоят достаточно дорого.

Куда целесообразнее ещё на этапе подачи документов уведомить ФНС о переходе на другую систему сбора налогов.

Какие СН предусмотрены для индивидуальных предпринимателей:

- Упрощённая система налогообложения / УСН / упрощёнка. Из названия следует, что ИП на УСН может вести упрощённый документооборот, а также выплачивать минимальный налог. При этом не стоит забывать о книге учёта доходов и расходов (КУДиР), которую ИП должен обязательно вести.

- Единый налог на вменённый доход / ЕНВД / вменёнка. В данном случае ИП выплачивает фиксированную ставку налога, которую правительство региона, где ведётся деятельность, устанавливает самостоятельно для каждого вида бизнеса. Важно отметить, что ЕНВД доступен далеко не для всех видов предпринимательства.

- Единый сельскохозяйственный налог / ЕСХН / сельхозналог. Полный аналог ЕНВД за тем исключением, что на ЕСХН могут перейти только те предприниматели, которые получают 70% и более прибыли от деятельности, связанной с сельхозпродукцией (производство, обработка).

- Патентная система налогообложения / ПСН / патент. Как таковой налог платить не нужно вообще. Никуда не делась необходимость вести КУДиР. Как и ЕВНД, патент распространяется не на все виды бизнеса.

Стоит несколько подробнее рассмотреть УСН, она делится на два вида:

- «6%».

- «15%».

Если предприниматель выбирает первый тип УСН, то он должен будет выплачивать налог, равный шести процентам от его дохода. Если бизнесмен перейдёт на второй тип «упрощёнки», то с него будет взиматься налог в размере пятнадцати процентов от разницы между доходами и расходами.

Виды деятельности на патентной системе обложения налогом (ПСН / патент) утверждены на федеральном уровне (с ними можно ознакомиться в статье 346.43 НК РФ), но они могут быть дополнены региональными властями.

Если уведомление о переходе на один из вышеперечисленных льготных режимов не было подано в ФНС сразу, то:

- на «упрощёнку» можно перейти в течение 30 дней с момента регистрации ИП;

- на «вменёнку» можно перейти в течение 5 дней с момента применения режима;

- на патент можно перейти не позднее 10 дней с момента применения режима.

Если, например, на УСН не удалось перейти ни в момент регистрации, ни в течение 30 дней после, то ИП останется на ОСНО до первого квартала следующего года и только потом сможет заново попытаться перейти на УСН.

Причём у «упрощёнки» есть некоторые ограничения, которые также должны учитывать предприниматели. Да, для начинающих бизнесменов они вряд ли будут актуальны, но для тех, кто видит значительную перспективу в своём деле – точно будут.

Ограничения:

- В штате ИП на УСН не может быть больше 100 сотрудников.

- Годовой доход ИП на УСН не должен превышать 150 000 000.

- ИП на УСН не может заниматься разработкой подземных недр, производством акцизной продукции, адвокатской или нотариальной деятельностью.

При этом никто не отменял обязательные платежи ИП за себя в Пенсионный Фонд (ПФР) и Фонд соцстрахования (ФСС). В каком размере нужно вносить подобные платежи в фонды?

Рекомендуем к изучению! Перейди по ссылке:

Чтобы узнать сумму взносов, нужно воспользоваться следующими формулами:

- МРОТ х 12 х 26%. Получится сумма, которую нужно платить в ПФР.

- МРОТ х 12 х 5.1%. Таким будет взнос в ФСС.

Таким образом, в 2019 году ИП должны вносить за себя 29 606 р. в ПФР, а также 6 028 р. в ФСС. Нужно учесть следующее: если доход индивидуального предпринимателя превышает 300 000 р., то в ПФР он должен вносить дополнительную сумму, составляющую 1% от превышения лимита 300 000 р.

Встаёт логичный вопрос: «открыл ИП что дальше?»

Законодательно уже утверждены размеры взносов в фонды на следующие два года: 2019 –29 354 в ПФР и 6 884 в ФСС, 2020 – 32 448 в ПФР и 8 426 в ФСС.

Бюрократические аспекты деятельности ИП

Так что делать после открытия ИП? Согласно последовательности, далее нужно узнать регистрационный номер индивидуального предпринимателя, который может понадобиться, в частности, при заполнении декларации 3-НДФЛ. Его можно получить из ЕГРИП, отправив запрос в ФНС.

Также ИП необходимо наладить работу с различными государственными службами и фондами.

В частности:

- С ПФР и ФСС.

- С ИФНС.

- Со службой статистики.

Работа ИП с Пенсионным Фондом и Фондом Соцстрахования сведена к минимуму. Если раньше ИП был обязан самостоятельно вставать на учёт в эти организации, то теперь эта обязанность передана Налоговой службе.

Работа ИП с Пенсионным Фондом и Фондом Соцстрахования сведена к минимуму. Если раньше ИП был обязан самостоятельно вставать на учёт в эти организации, то теперь эта обязанность передана Налоговой службе.Хотя если в штате индивидуального предпринимателя точно будут сотрудники, то ему обязательно нужно встать самостоятельно на учёт в Фонд Соцстрахования в качестве работодателя, а в дальнейшем – перечислять взносы в эту организацию за сотрудников по несчастным случаям и профзаболеваниям.

Когда нужно вставать на учёт в ФСС? Желательно, с момента заключения первого трудового договора между ИП и работником.

Для этого нужно предоставить в ФСС следующие документы:

- заявление о постановке на учёт в Фонде;

- паспорт;

- индивидуальный номер налогоплательщика;

- свидетельство о госрегистрации ИП;

- выписка из единого госреестра ИП;

- копия приказа о приёме на работу первого наёмного сотрудника.

Документы рассматриваются в Фонде Соцстрахования 5 дней, по истечении которых предприниматель встаёт на учёт в данном госоргане как работодатель.

По закону индивидуальному предпринимателю даётся срок в 30 дней на то, чтобы зарегистрироваться в Фонде Социального Страхования после подписания трудового договора с первым сотрудником.

По закону индивидуальному предпринимателю даётся срок в 30 дней на то, чтобы зарегистрироваться в Фонде Социального Страхования после подписания трудового договора с первым сотрудником.Следующий шаг многие предприниматели игнорируют. И очень зря. Далее ИП необходимо посетить службу статистики, которая в форме письма выдаёт бизнесмену коды и другую информацию, необходимую для эффективной деятельности в будущем (например, для открытия расчётного счёта в банке).

Чтобы повысить значимость ИП в глазах клиентов и партнёров, можно обзавестись печатью. По закону предприниматель не обязан приобретать её, но сделать это всё же стоит в силу уже перечисленных причин.

Печать используют на товарных чеках, накладных, в трудовых книжках или при открытии всё того же расчётного счёта в банковских учреждениях.

Чтобы получить печать, индивидуальный предприниматель должен подать в специализированную компанию, занимающуюся изготовлением такой продукции, следующие документы:

Рекомендуем к изучению! Перейди по ссылке:

- Паспорт.

- ИНН.

- Свидетельство о госрегистрации ИП.

По желанию печать можно зарегистрировать в ФНС. Важно, что предприниматель вправе иметь неограниченное число печатей, каждую из которых можно приспособить для отдельных категорий документов. Хотя практика показывает: чем меньше печатей, тем проще.

Следующий атрибут ИП, которым обзаводиться не обязательно, но желательно – расчётный счёт (р/с) в банке. С его помощью можно будет осуществлять безналичные денежные операции (с клиентами или партнёрами), быстро оплачивать налоги и производить взносы в госфонды, сотрудничать с юрлицами.

Следующий атрибут ИП, которым обзаводиться не обязательно, но желательно – расчётный счёт (р/с) в банке. С его помощью можно будет осуществлять безналичные денежные операции (с клиентами или партнёрами), быстро оплачивать налоги и производить взносы в госфонды, сотрудничать с юрлицами.Чтобы открыть р/с, нужно обратиться в один из банков и запросить соответствующую услугу. Необходимо учесть, что каждая банковская организация открывает счёт на своих условиях, которые могут различаться абонентской платой, списком предоставляемых услуг и прочим. Также стоит обратить внимание на наличие мобильного приложения: с его помощью вести бизнес и распоряжаться собственными финансами намного удобнее. Какие документы нужно предоставить в банк, чтобы открыть счёт?

Чаще всего пакет необходимых бумаг выглядит так:

- Заявление на открытие р/с.

- Паспорт ИП.

- Свидетельство о госрегистрации.

- ИНН.

- Выписка из Службы статистики.

- Выписка из госреестра ИП.

- Образцы подписей и печатей.

Важно, что индивидуальный предпринимать не обязан уведомлять Налоговую службу об открытии р/с. При этом банки самостоятельно оповещают Пенсионный Фонд и ФНС об открытии расчётного счёта данным ИП.

Лицензирование деятельности

Индивидуальные предприниматели могут заниматься некоторыми видами бизнеса в России только при наличии соответствующей лицензии, выданной госорганами. Что это за виды предпринимательской деятельности? Полный список представлен в статье 12 ФЗ за номером 99, датированного 04.05.11.

Индивидуальные предприниматели могут заниматься некоторыми видами бизнеса в России только при наличии соответствующей лицензии, выданной госорганами. Что это за виды предпринимательской деятельности? Полный список представлен в статье 12 ФЗ за номером 99, датированного 04.05.11.Причём лицензию на осуществление того или иного бизнеса выдают самые разные госорганы, начиная с МЧС и заканчивая, например, Росздравнадзором.

ИП, работающим в сфере обслуживания и общепита, нужно получить разрешение от Роспотребнадзора (РПН). Сделать это можно, подав соответствующее заявление (в 2х экземплярах) лично, через доверенное лицо, по почте или с помощью портала госуслуг или сайт РПН.

Очередной этап развития ИП – приобретение контрольно-кассового аппарата (ККА или ККМ).

С 2017 года ККА обязаны приобрести индивидуальные предприниматели, использующие следующие режимы обложения налогами:

- «упрощёнка»;

- общая система сбора налогов;

- сельхозналог.

В 2019 году список бизнесменов, попадающих под категорию владельцев ККА, заметно расширился.

ККА нужно не только купить, но и зарегистрировать, сделать это можно в том же отделении инспекции ФНС, где и производилась регистрация индивидуального предпринимательства гражданина.

ККА нужен потому, что каждый клиент в результате финансовой сделки вправе потребовать от продавца документ (проще говоря, чек), в котором содержатся:

ККА нужен потому, что каждый клиент в результате финансовой сделки вправе потребовать от продавца документ (проще говоря, чек), в котором содержатся:- Наименование чека и его порядковый номер.

- Дата выдачи.

- Название компании или ФИО ИП.

- Индивидуальный номер налогоплательщика.

- Наименование товара или услуги и количество.

- Сумма сделки.

- ФИО и подпись лица, выдавшего чек.

Отдельным пунктом в деятельности индивидуального предпринимателя считается документооборот.

Есть мнение, что чёткая структуризация документов – далеко не самый важный аспект бизнеса. Это не так. Во-первых, к индивидуальному предпринимателю всегда могут прийти с проверкой контролирующие гососрганы (даже после закрытия ИП). Во-вторых, упорядоченными бумагами намного легче распоряжаться, из-за чего работать получается эффективнее.

Так выглядит развёрнуый ответ на вопрос «Что делать после регистрации ИП, какова пошаговая инструкция в 2019 году».

Распространённые ошибки ИП в начале деятельности

В итоге довольно часто индивидуальные предприниматели, которые только открыли свой бизнес, допускают следующие ошибки:

- Не переходят вовремя на льготный режим налогообложения. Этот аспект не считается ошибкой для тех, кто решил остаться на общей системы сбора налогов, но предпринимателей с подобными намерениями не так много. Поэтому, чтобы не обрести лишних забот в виде дополнительной отчётности и налогов, бизнесменам лучше заранее (на этапе подачи документов) уведомить Налоговую службу о переходе на льготный режим обложения налогами.

- Несвоевременная регистрация в госфондах при наличии персонала. Если в предыдущем случае предприниматель за собой никаких обязательств перед государством не нёс, то в данном аспекте всё наоборот: за просрочку регистрации в обязательных госфондах бизнесмен понесёт административную ответственность.

- Игнорирование Росстата. Хотя среди предпринимателей Служба статистики не так известна, как, например, Пенсионный Фонд или Фонд Соцстрахования, о ней не рекомендуется забывать никому из бизнесменов. За игнорирование требований Росстата начисляются штрафы.

- Несвоевременная подача отчётности. Налоговая служба почти во всех случаях требует от предпринимателей отчитываться о выплате налогов при помощи подачи деклараций. Бизнесмены – либо по незнанию, либо по неопытности – иногда не подают отчётность в ФНС. За такие нарушения к ним применяются административные санкции, ведь это нарушение прямых обязанностей ИП после регистрации.

- Отсутствие структуризации документов. Как и в первом случае, государство предпринимателя за безответственность в отношении деловых бумаг никак не наказывает. Проблемы наступят сами, когда возникнет череда проверок или серьёзная необходимость в быстром доступе ко всем бумагам. Не стоит испытывать судьбу и надеяться на случай. Лучше подготовиться ко всему заранее.

Если индивидуальному предпринимателю избегать выше перечисленных ошибок, то он сможет быстро начать бизнес и управлять им без проблем с государственными контролирующими органами.

Ответственное отношение к бизнесу – ключ к успеху.

первые шаги после получения документов

После регистрации индивидуальный предприниматель рассматривается как лицо, приносящее в казну доход за счет уплаты налогов. Важно своевременно оформить все бумаги и зарегистрироваться в основных государственных организациях, чтобы не нарушить закон и не получить штраф. Для этого необходимо предпринять несколько основных шагов.

Обязательные шаги после открытия

Итак, у многих возникает вопрос: открыл ИП, что дальше? Инструкция по дальнейшим шагам:

- Выбрать удобную систему налогообложения.

- Получить лицензию и сертификаты на осуществление деятельности.

- Зарегистрироваться в ПФ и ИФНС.

- Получить коды статистики.

- Оформить печать.

- Установить и зарегистрировать кассовый аппарат.

Основные действия после открытия ИП

Желательно пошаговое выполнение этих действий.

Что желательно сделать после получения документов на ИП

Первое, что нужно сделать, узнать, есть ли необходимость в получении лицензии на осуществление выбранного вида деятельности. В частности, она может понадобиться, если товары могут повлиять на здоровье людей. Потребуется сертификат для предприятий, работающих в сфере медицины, гостиничного и туристического бизнеса, пищевой и текстильной промышленности.

Важно! Список видов деятельности, для которых необходима лицензия, указан в ст. 12 ФЗ № 99 от 04.05.11 г.

Если лицензия нужна, необходимо обратиться в организацию, которая ответственна за их выдачу. Так, МЧС предоставляет лицензию для фирм, связанных с пожарной деятельностью, Росздравнадзор — медицинской.

Для получения лицензии необходимо предоставить оригиналы и копии следующих документов:

- свидетельства о регистрации;

- ИНН;

- выписка их ЕГРИП.

Что делать после открытия ИП еще? Необходимо посетить отдел статистики и получить письмо со статистическими данными и кодами ИП. Они понадобятся при открытии расчетного счета в банке.

Законодательно ИП не обязан открывать счет в банке. Он необходим лишь в случае, если предполагается работа с другими организациями и есть возможность безналичного расчета.

Важно! Банки должны самостоятельно оповестить ПФР и ИФНС об открытии бизнесменом банковского счета. Это их обязанность, а не предпринимателя.

Важно открыть счет в банке

Для открытия счета понадобятся следующие бумаги:

- заявление;

- паспорт;

- ОГРНИП;

- ИНН;

- справка из Росстата;

- выписка ЕГРИП;

- образцы печатей и подписей.

Если выручка будет приниматься через терминалы по банковским картам, то необходима онлайн-касса.

Кассовый аппарат может понадобиться в зависимости от выбранной системы налогообложения. ККТ обязателен при работе с системами налогообложения УСН, ОСНО и ЕСХН. Необходима постановка аппарата на учет в ИФНС, где было открыто ИП. Важно, чтобы был также заключен договор на обслуживание со специальным центром.

Уведомление о начале деятельности подается в двух экземплярах на бумаге лично или через доверенное лицо. Также допускается подача по почте или в электронном виде.

Говоря о вопросе, зарегистрировал ИП и что дальше, нужно отметить необходимость оформления печати. Ее можно заказать сразу после оформления. Хотя ИП имеет право работать без нее. Для получения понадобиться предоставить:

- паспорт;

- ИНН;

- ОГРНИП.

Важно! Наличие печати позволяет быстрее завоевать доверие партнеров и заказчиков услуг.

После получения ИП что надо делать дальше, если все формальности соблюдены? Один из важнейших шагов, который редко выполняют предприниматели — организация документооборота. Важно сразу разделить документы на отдельные папки, так как при любой проверке отсутствие кого-то или долгие поиски необходимого могут стать существенной проблемой. Можно выделить несколько основных папок:

- государственные справки и лицензии;

- банковские документы;

- договоры с поставщиками;

- кадровая документация;

- кассовые документы и бланки строгой отчетности.

Оформление всех необходимых бумаг не должно занять много времени, максимум несколько недель.

Когда нужно уведомить Пенсионный фонд

Еще один ответ на вопрос, что делать дальше после регистрации ИП в налоговой — это обязательная постановка на учет в фонды. Обычно ИФНС и ПФР ставят на учет ИП самостоятельно. Но это касается только ситуации, когда лицо работает самостоятельно, не привлекая к работе третьих лиц. Если же решено нанять сотрудников, придется поставить Пенсионный фонд в известность и стать на учет самостоятельно.

Регистрация в фондах

В течение 30 дней с момента подписания первого трудового договора необходимо обратиться в ПФ и ИФНС с оригиналами и копиями следующих документов:

- заявление о постановке на учет;

- свидетельство о регистрации;

- лицензия на осуществление деятельности;

- паспорт;

- ИНН ИП;

- первый трудовой договор, заключенный с работником.

В течение пяти дней бизнесмена поставят на учет. В дальнейшем он обязан платить налоги и на своих сотрудников.

Выбор системы налогообложения

Что же еще нужно делать после получения ИП? Один важный момент — выбор подходящей системы налогообложения. После регистрации ИП автоматически попадает на ОСНО, которая является не самой гибкой и выгодной. Желательно сразу выбрать более подходящую систему налогообложения и перейти на нее. Возможные варианты:

- Основная система налогообложения, или ОСНО;

- Единый налог на вмененный доход, или ЕНВД;

- Упрощенная система налогообложения, или УСН;

- Единый сельскохозяйственный налог, или ЕСХН;

- Патентная система налогообложения, или ПСН.

Важно! При выборе стоит помнить, что для перехода на УСН дается всего 30 дней после регистрации. Если этот срок будет упущен, перейти можно будет только после окончания календарного года. Заявление на перевод подается по форме 26.2-1.

На другие системы можно перейти в любое время вне зависимости от даты регистрации.

Когда можно получать прибыль после регистрации ИП

Несмотря на то, что прибыль можно получать едва ли не сразу и тратить ее на свое усмотрение, лучше сначала предпринять описанные выше шаги: получить лицензии и сертификаты, установить кассовый аппарат и лишь затем приступать непосредственно к оказанию услуг и получению средств.

Получать прибыль можно только по окончании оформления всех бумаг

Частые ошибки после получения ИП: что надо делать дальше

Наиболее частые ошибки, которые допускают новички при оформлении ИП:

- пропуск даты подачи заявки перехода на режим налогообложения, что приводит к необходимости работы по невыгодной системе уплаты налогов;

- нарушение сроков регистрации в ПФ или ИФНС, что приводит к административной ответственности и штрафам;

- игнорирование посещения отдела статистики, что также приводит к штрафу;

- неорганизованный документооборот на предприятии.

Таким образом, теперь понятно, что нужно делать после получения ИП: пройти обязательную регистрацию в фондах и оформить недостающие бумаги. В противном случае можно нарушить законы и получить соответствующее административное наказание или штраф.

Что делать после регистрации ИП

Старт коммерческого дела — ответственное время, когда важно ничего не забыть и всё сделать правильно. Поэтому многие начинающие коммерсанты интересуются каждым шагом, который им предстоит сделать на пути к запуску бизнеса. Поэтому ниже будут рассмотрены основные дела, которыми придётся заняться ИП.

Шаг № 1. Выбрать систему налогообложения

После того, как будущий предприниматель подаст все документы, необходимые для регистрации его как ИП, ему выдают свидетельство ОГРНИП. А также уведомление о том, что он теперь состоит на учёте и выписку из реестра ЕГРИП.

Далее нужно будет сделать выбор — оставаться на общей системе налогообложения, либо же подать заявление для перевода на одну из специальных. Всего таких режимов на данный момент четыре:

- ОСНО. Та самая основная, которая обязывает полностью вести отчётность и декларировать доходы.

- ЕНВД. «Вменёнка», как её называют в народе.

- УСН. Упрощённая система.

- ПСН. Патентная система без деклараций и налогов с единым платежом на лицензию.

Ещё есть ЕСХН. Но это налог для предпринимателей сельскохозяйственной ниши.

Как уже было сказано, после регистрации вы автоматически ставитесь в разряд ИП работающих по основному режиму. Но чаще всего для начинающего эта система слишком затратна и сложна. Поэтому многие выбирают «упрощёнку». Чтобы перейти на другую систему налогообложения, нужно в течение месяца с момента получения свидетельства о регистрации ИП подать новое заявление о переводе. Так, в случае УСН, это будет заявление по бланку 26.2-1. Для остальных режимов способы перехода также подразумевают заявления и определённое время, но уже не так жёстко регламентированные.

Шаг № 2. Узнать собственный регистрационный номер

Этот номер будет нужен вам при подаче декларации 3-НДФЛ. Чтобы узнать номер территориального фонда и собственный регномер, достаточно написать заявление на предоставление выписки из реестра ЕГРИП. Подаётся оно также в отделении ФСН в течение месяца после получения свидетельства. Услуга эта бесплатная, а сама выписка не приравнивается к документу.

Шаг № 3. Встаём на учёт в пенсионном фонде

Здесь важно разделять два момента. Первый — если вы зарегистрировались как ИП и не имеете наёмных сотрудников, то делать вам ничего не придётся. Потому что после изменения регламента, налоговая служба сама подаёт все документы в ПФР за вас. И вы, не появляясь там, будете поставлены на учёт.

Второй момент — если вы как ИП стали ещё и работодателем. То есть наняли по трудовому договору сотрудников. В таком случае, вам уже обязательно нужно будет посетить отделение пенсионного фонда и зарегистрироваться именно как работодатель. У вас на это есть месяц, если вы нанимаете работника сразу после получения разрешения на деятельность от налоговой.

Шаг № 4. Встаём на учёт в ФСС

Фонд социального страхования — следующий после ПФР шаг. И здесь происходит всё точно также. В случае, когда вы просто ИП без сотрудников, то приходить в отделение ФСС не нужно, вас и так зарегистрируют. А когда работники есть — приходите и регистрируйтесь.

Шаг № 5. Посещаем отделение статистики

Идти туда нужно также после получения свидетельства от ФСН. И на основании этого свидетельства вам в отделе статистики дают письмо! Здесь внимательнее, потому что многим кажется, что этот документ не несёт никакой смысловой нагрузки и лучше его убрать подальше, чтобы не потерялся.

Но на самом деле в этом письме будет прописана информация, которую обязательно потребуется использовать тогда, когда вы будете открывать собственный лицевой счёт.

Также там будет обозначен код подразделения, который часто также носит важную функцию. Например, он будет непосредственно влиять на размер транспортного налога в бизнесе грузоперевозок. В общем, не теряйте это письмо.

Шаг № 6. Открываем расчётный счёт.

Сразу стоит оговориться, что это действие не обязательно для индивидуального предпринимателя. Есть множество сфер деятельности мелкого бизнеса, где счёт не требуется.

Но вот, например, если вы планируете осуществлять действия в нише крупной оптовой торговли, либо же вам нужно будет заключать договор с крупными компаниями-производителями товара, то без расчётного счёта вряд ли обойтись.

Для того, чтобы открыть счёт, подойдёт любое отделение банка. Здесь советовать нечего, выбирайте сами, какой больше нравится, или какой предлагает, на ваш взгляд, более выгодные условия.

Однако помните вот что. Если вы открываете счёт в региональном банке, то готовьтесь к возможным трудностям при переводах на иностранные счета. Для работы с партнёрами из-за границы лучше всё-таки воспользоваться услугами банков федерального значения.

Когда будете открывать счёт, у вас попросят:

- Свидетельство о регистрации ИП

- Свидетельство о постановке на учёт

- ИНН (копия)

- Выписку из ЕГРИП

Шаг № 7. Регистрируем печать

Опять же, как и в случае расчётного счёта, печать — необязательный атрибут индивидуального предпринимателя. Однако часто она бывает необходима. А в дальнейшем, когда речь будет идти о росте бизнеса, без печати вам не обойтись. Да и коммерческая деятельность без печати выглядит не так внушительно.

Шаг № 8. Получаем лицензию

Лицензию нужно получать только на определённые виды деятельности, которыми нельзя заниматься без специального разрешения. Перечисление видов этих деятельностей можно обнаружить в 99-ФЗ (п.1, ст.12).

Так, например, для фармацевтики нужно будет разрешение от Росздравнадзора, для ниши пожарной безопасности — от МЧС. И так далее.

Для получения лицензии нужен будет тот же пакет документов — свидетельство, ИНН, выписка из реестра индивидуальных предпринимателей.

На заметку. Существуют также отдельные виды деятельности, о занятии которыми нужно специально уведомлять государственный орган согласно 584 федеральному закону. Обычно это делается, когда речь идёт о медико-биологической сфере.

Шаг № 9. Регистрация кассового аппарата

Ещё один спорный пункт, который не накладывает обязательств на ИП в некоторых случаях. Но здесь всё будет зависеть от того, какой выбор вы сделали на первом шаге — то есть от действующей системы налогообложения. На ОСНО, на УСН, на ЕСХН от предпринимателя всё же требуют ККМ.

Причём просто купить аппарат будет не достаточно, его необходимо также и зарегистрировать в ФСН. Подробнее о том, как выбрать, как купить, какие при этом договора заключать и как правильно ставить на учёт ККМ вы можете прочить в другой статье на нашем сайте.

Итог

Как вы можете видеть, действий, которые предстоит совершить предпринимателю после того, как он получает на руки свидетельство из налоговой службы, немного. Некоторые из них вообще имеют факультативный характер, особенно для новичков.

Однако каждое из этих действий имеет свои нюансы. Часто это серьёзные временные рамки, которые нужно соблюдать. Поэтому, чтобы не бегать с вопросом, куда вам дальше идти, заранее приготовьтесь к этим простым процедурам. На всё про всё, если вы знаете, что делать уйдёт не больше недели реального времени. А нервов это сэкономит на годы.

первые шаги и действия после оформления

Зарегистрировать ИП и получить свидетельство – это только начало пути в предпринимательство. Долгожданный документ на руках, и что дальше? Поговорим о том, что делать после регистрации ИП и о чем важно не забыть на самом старте.

Такова пошаговая инструкция действий предпринимателя после регистрации ИП.

1. Выбираем систему налогообложения

Первый шаг после открытия ИП – выбор режима налогообложения. Первоначально в налоговой инспекции предприниматель получает документы: свидетельство о государственной регистрации ИП (ОГРНИП), уведомление о постановке на учет в качестве физического лица и выписку из Единого государственного реестра ИП (ЕГРИП).

Индивидуальному предпринимателю в 2017 году доступны следующие налоговые режимы:

- ОСНО – основная система налогообложения.

- ЕНВД – единый налог на вмененный доход.

- УСН – упрощенная система налогообложения.

- ЕСХН – единый сельскохозяйственный налог.

После регистрации предприниматель автоматически попадает на ОСНО. Но этот вариант не самый удобный для новичков, поэтому рекомендуем выбрать другой режим.

Желающим перейти на УСН нужно подать заявление по форме 26.2–1 в течение 30 дней (п. 2 ст. 346.13 НК РФ). Для остальных видов налогообложения жестких правил нет, и перейти на выбранную систему ИП сможет в любое удобное время.

После регистрации индивидуальный предприниматель автоматически попадает на ОСНО.

2. Узнаем свой регистрационный номер

Номер территориального фонда и ваш личный присвоенный код необходимы при заполнении 3-НДФЛ декларации. Для получения информации необходимо в течение 4 недель после приобретения свидетельства написать заявление на выписку из Единого государственного реестра ИП (ЕГРИП) в налоговой инспекции. Выписка предоставляется бесплатно и не является документом.

3. Регистрируемся в Пенсионном фонде (ПФР)

Инспекция Федеральной налоговой службы (ИФНС) все собранные данные об ИП передает в Пенсионный фонд России (ПФР). Система оформления упрощается, так как отдельно заполнять документацию и тратить свое время в ПФР не нужно – все произойдет автоматически. Но этот этап имеет свои особенности. В Пенсионном фонде автоматически регистрируются только предприниматели, которые не имеют сотрудников.

Если будущий бизнес предусматривает наем работников, то необходимо посетить Пенсионный фонд и встать на учет как работодатель. Не стоит тянуть резину, так как для регистрации работодателя со дня получения ИП установлены свои сроки – 30 дней.

4. Регистрируемся в Фонде социального страхования (ФСС)

После Пенсионного фонда следующий шаг – Фонд социального страхования (ФСС). Если вы планируете нанять работников, то необходимо встать на учет как работодатель. При работе на себя без нанятых людей регистрация в ФСС произойдет автоматически.

Если вы хотите нанять рабочих, то нужно зарегистрироваться ПФР и ФСС в качестве работодателя. Если работников у вас не будет, то регистрация произойдет автоматически.

5. Идем в отдел статистики

После получения свидетельства о регистрации ИП предприниматель должен посетить отдел статистики. Там на основании свидетельства о регистрации вам предоставят письмо. Документ на первый взгляд кажется бесполезным. Но в нем находятся коды и данные, которые понадобятся при открытии лицевого счета в банке. Если бизнес связан с перевозками, то при расчете транспортного налога из него берут код подразделения. Письмо не стоит терять, так как в дальнейшем оно вам пригодится.

6. Открываем расчетный счет

Открытие счета – необязательный этап. Если вы собираетесь продавать товар в небольшом магазине или предоставлять услуги населению, то собственный счет не понадобится. Но если торговля будет крупной или в планах партнерские отношения с предприятиями-изготовителями, то расчетный счет необходим.

Открыть его можно в любом банке. Выбирайте тот, который вам по душе. Но есть небольшой нюанс: если счет открыть в региональном банке, то могут возникнуть трудности с переводами при работе с зарубежными партнерами. Для открытия счета нужно предоставить копию свидетельства о регистрации ИП, уведомления о постановке на учет, копию ИНН, выписку из ЕГРИП.

7. Регистрируем печать

Стоит отметить, что осуществлять свою деятельность индивидуальный предприниматель сможет и без печати. Но мы рекомендуем индивидуальным предпринимателям её приобрести. Если вы планируете расширять свой бизнес и заключать договоры с банками или другими крупными компаниями, то будет необходимо закреплять подпись личной печатью. Более того, в глазах партнеров вы будете выглядеть перспективнее.

8. Получаем лицензию

Некоторые виды деятельности требуют оформления лицензии. Список этих видов закреплен в п.1 ст. 12 99-ФЗ. Если вы хотите заняться фармацевтической деятельностью, то за лицензией идите в Росздравнадзор, а если, например, хотите работать в сфере обеспечения пожарной безопасности – в МЧС. Не забудьте взять с собой копию свидетельства о регистрации ИП, копию ИНН и выписку из ЕГРИП.

9. Регистрируем кассу

Нужен или нет кассовый аппарат (ККМ), зависит от выбранной предпринимателем системы налогообложения. Контрольно-кассовая техника необходима для тех, кто находится на УСН, ЕСХН или ОСНО. Кассовый аппарат необходимо не только приобрести, но и поставить на учет в налоговой службе.

Индивидуальному предпринимателю необязательно открывать расчетный счет и регистрировать печать.

Теперь вы знаете порядок действий, которого необходимо придерживаться после получения свидетельства о регистрации ИП. На первый взгляд, программа дел настолько обширна, что справится не хватит и месяца, но это не так. Возьмите себя в руки и пройдите каждый этап нашей пошаговой инструкции. Поверьте, процесс займет не больше недели.

Что делать после регистрации ИП?|Первые шаги после регистрации ИП

Доброго времени суток! В прошлой статье я уже рассмотрел вопрос о том как пройти регистрацию в качестве индивидуального предпринимателя , теперь встает закономерный вопрос «А что дальше ?», какие шаги должен сделать ИП после своей регистрации в налоговой ?

Давайте рассмотрим несколько основных и важных шагов которые должен сделать после своей регистрации каждый ИП.

Действия ИП после регистрации в ИФНС

Порядок действий будет зависеть от некоторых факторов, разберем их:

Регистрация в ПФР и ФСС

После регистрации предпринимателя ИФНС (инспекция федеральной налоговой службы) автоматически передает данные в ПФР (пенсионный фонд России) и ИП нет необходимости проходить регистрацию в ПФР.

Но здесь есть некоторый нюанс, регистрацию в ПФР нет необходимости проходить тем предпринимателям у которых нет работников.

В случае если у Вас есть работники, то Вам необходимо встать на учет в ПФР как работодатель. Регистрация в ПФР как работодателя производится в течении 30 дней.

Относительно ФСС (фонд социального страхования) ситуация аналогичная, если у Вас нет работников, то Вы не становитесь на учет.

В случае если Вы берете на работу людей, то так же необходимо встать на учет ФСС как работодатель (на это отводится 10 дней с момента заключения трудового договора с человеком).

Выбрать систему налогообложения ИП

После регистрации в качестве ИП необходимо определиться с системой налогообложения которую Вы будете использовать.

ИП в своей деятельности может пользоваться следующими системами налогообложения:

ОСНО, ЕНВД , ПСН, УСН, ЕСХН. Более подробно о системах налогообложения ИП Вы можете ознакомиться в рубрике «Налогообложение для бизнеса».

После регистрации предприниматель автоматически находится на налоге ОСНО и Вы можете использовать для своей деятельности любой другой налоговый режим.

Из перечисленного списка нас интересует налог УСН, дело в том что по закону отводится всего 30 дней с момента регистрации для того чтобы встать на данное налогообложение.

В случае если не успеете, то придется ждать конца календарного года и только после этого можно будет на него перейти.

Так что если Вы решили что будете работать на налоге УСН, то тогда Вам после регистрации ИП необходимо в течении 30 дней сдать в налоговую уведомление о переходе на налог УСН по форме №26.2-1

У остальных систем налогообложения нет жестком привязки к сроку регистрации ИП и открыть Вы сможете их в любой момент.

Совет: В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную «Интернет-бухгалтерию». Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую. Мне также удалось достать подарочный промокод для подписчиков моего сайта, по которому Вы сможете получить 3 месяца сервиса бесплатно, чтобы по достоинству оценить его. Для этого просто введите промокод 74436115 на странице активации подарка.

Заказать изготовление печати

Сразу оговорюсь: Индивидуальный предприниматель по закону имеет полное право работать без печати ( в таких случаях на месте печати просто ставят б/п, что расшифровывается как БЕЗ ПЕЧАТИ).

Но несмотря на это я рекомендую всем без исключения индивидуальным предпринимателям после регистрации обязательно заказать изготовление печати!

Во первых — это придаст Вашему бизнесу некоторую солидность и во вторых Вы будете уверены, что никто не сможет провернуть с Вашими документами никаких махинаций. Так что не пожалейте денег и закажите себе печать.

Письмо из отдела статистики

После своей регистрации ИП должен посетить так называемый ОТДЕЛ СТАТИСТИКИ и получить там на свое ИП письмо со всеми статистическими данными и кодами.

Данное письмо может Вам потребоваться в дальнейшем, например, для того чтобы открыть расчетный счет в банке, как раз требуют это письмо.

Открыть расчетный счет в банке

Ситуация та же что и с печатью — расчетный счет для ИП открывать не обязательно. И на самом деле он не всегда нужен.

Допустим если Вы просто оказываете услуги частным гражданам, то расчетный счет просто ни к чему.

В случае если Вы оказывая услуги планируете работать с организациями, а так же при торговле и производстве РАСЧЕТНЫЙ СЧЕТ ПРОСТО НЕОБХОДИМ.

Так что стоит позаботиться об его открытии, для этого достаточно обратиться в любой банк который больше придется Вам по душе.

Уведомлять об открытии расчетного счета предприниматель никого не должен. Банки самостоятельно оповещают ИФНС и ПФР.

Приобретение и постановка на учет кассового аппарата

В зависимости от того какую систему налогообложения Вы выберете может потребоваться приобретение ККТ (контрольно-кассовой техники).

ККТ нужен только при торговле на налогах УСН, ОСНО и ЕСХН. В случае если Вы используете один из перечисленных видов налогообложения, то приобретайте и ставьте на учет кассовый аппарат.

Постановка кассового аппарата на учет происходит в ИФНС где предприниматель открыл свое ИП.

Регистрация ИП в Роспотребнадзоре

Для некоторых видов деятельности предприниматель перед тем как начать ими заниматься должен подготовить и сдать комплект документов в Роспотребнадзор. Подробнее в статье «Регистрация ИП в Роспотребнадзоре».Вот такие шаги необходимо предпринять после того как Вы зарегистрируете ИП. Сложного тут ничего нет, но лучше эти вопросы решить сразу, чтобы в последующем не отвлекаться на это от своего бизнеса.

Процедура государственной регистрации индивидуального предпринимателя теперь стала еще проще, подготовьте документы на регистрацию ИП совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: «Регистрация ИП бесплатно за 15 минут».

В случае если что-то не понятно и у Вас возникли сложности и вопросы Вы можете задать их в группе ВК «Секреты бизнеса для новичка», консультации для новичков совершенно бесплатны.

Теперь Вы стали еще на один шаг ближе к своему, я уверен, успешному бизнесу.

На этом все! Удачного бизнеса и пока!

Что делать дальше после регистрации ИП (открытия)

Регистрация индивидуального предпринимателя предполагает не только обращение в налоговую инспекцию, но также и другие государственные структуры.

Иначе деятельность бизнесмена будет осуществляться с нарушением закона, и по отношению к нему в перспективе могут быть применены различные наказания.

Поэтому каждому физическому лицу, решившему стать ИП, следует предварительно ознакомиться с полным списком действий, которые обязательно следует совершить после получения документов из отделения ФНС.

Порядок открытия

Открыть ИП согласно законодательству Российской Федерации можно в Налоговой инспекции по месту регистрации физлица.

Обращаться туда следует после того, как был подготовлен полный пакет документов, обязательных для предоставления в ФНС.

Обращение в Налоговую инспекцию

Перед тем как обратиться в Налоговую инспекцию для регистрации ИП, физическим лицам необходимо заполнить заявление и оплатить госпошлину.

После этого следует сдать эти документы в отделение ФНС, к которому относится адрес основной прописки человека, дополнив их копией паспорта.

Сотрудники налоговой будут рассматривать заявление в течение пяти рабочих дней, после чего:

- либо будет вынесено решение об отказе;

- либо физлицо будет зарегистрировано как индивидуальный предприниматель и внесено в государственный реестр.

Перечень документов

Для того чтобы получить свидетельство о статусе индивидуального предпринимателя, физическим лицам необходимо предоставить в налоговую инспекцию следующие бумаги:

- заявление, которое заполняется по форме Р21001;

- квитанция об оплате пошлины государству;

- копии первых страниц паспорта.

При переходе на систему упрощенного налогообложения можно сразу уведомить налоговую инспекцию об этом действии с помощью специального заявления.

Бланк заявления на регистрацию ИП тут,

образец заполнения заявления на регистрацию ИП тут.

Правовое регулирование

Законодательная база, регулирующая регистрацию и деятельность индивидуальных предпринимателей, включает в себя следующие нормативно-правовые акты:

- Конституцию РФ, в которой прописано право граждан осуществлять предпринимательскую деятельность;

- Гражданский кодекс России;

- Налоговый кодекс России;

- ФЗ № 129 «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Что делать дальше после регистрации ИП?

После того как физлицу были выданы документы из налоговой инспекции, подтверждающие регистрацию статуса индивидуального предпринимателя, расслабляться не стоит.

С этого момента ИП должен совершить ряд действий, для которых государством установлены четкие сроки.

За нарушения периода обращения в соответствующие органы по отношению к индивидуальным предпринимателям будут применяться штрафные санкции.

Действия после получения свидетельства

После получения свидетельства из ФНС и внесения в государственный реестр, физлицо должно обратиться в соответствующие внебюджетные фонды, оформить расчетный счет и сделать печать.

С приемом на работу сотрудников возникают новые обязанности ИП, который с этого момента должен зарегистрироваться в определенных государственных учреждениях в качестве работодателя.

Переход в УСН

Если вы не знаете, какие дальнейшие действия необходимо сделать после регистрации ИП, то обратите свое внимание на выбор системы налогообложения.

Большинство индивидуальных предпринимателей в настоящее время работает по системе упрощенного налогообложения.

Для того чтобы перейти на нее, бизнесменам дается тридцать дней после регистрации.

Если в установленный государством срок ИП не подал уведомление в налоговую инспекцию, то он автоматически работает по общей системе.

Возможность подать заявление о переходе на упрощенку появляется только в четвертом квартале, после чего предприниматель начинает платить налоги по другой схеме с первого января следующего года.

Образец заполнения заявления о переходе на УСН для ИП здесь,

бланк заявления о переходе на УСН для ИП здесь.

Обращение в Пенсионный и другие фонды

Если вы не знаете, что делать после регистрации ИП, то вспомните о внебюджетных фондах.

В обязательном порядке бизнесмен регистрируется в пенсионном фонде, сведения в который передаются сотрудниками Налоговой инспекции.

В этом случае автоматически вносятся сведения о самом предпринимателе.

После приема первого сотрудника он должен будет вновь обратиться в ПФР, чтобы:

- зарегистрироваться как работодатель;

- внести данные о своих работниках.

Кроме этого, ИП регистрируются также в фонде соцстрахования. В этом случае обязательным является обращение в этот внебюджетный государственный орган только в том случае, когда был заключен первый трудовой договор.

Себя предприниматель регистрирует только добровольно, чтобы гарантировать себе соответствующие выплаты при наступлении страховых случаев.

Выписка из ЕГРИП

Для осуществления работы и обращения в другие государственные учреждения предприниматель должен получить выписку из государственного реестра.

Она представляет собой документ, в котором имеется вся основная информация об ИП, подтверждающая его статус.

Для того чтобы получить эту бумагу, бизнесмен должен обратиться в налоговую инспекцию с заявлением.

Если документ необходим срочно, то ее могут сделать за один день, хотя обычно такие запросы обрабатываются в течение пяти рабочих дней.

Оформление работников

Законодательством определен порядок действий, которые совершаются индивидуальным предпринимателем во время приема на работу сотрудников.

Все сотрудники могут оформляться разными способами, в зависимости от характера выполняемых ими услуг. Они могут быть приняты по трудовому и гражданско-правовому договору.

В обоих случаях после приема на работу первого подчиненного ИП необходимо:

- зарегистрироваться в ПФР в течение тридцати дней;

- в ФСС – в течение десяти.

Нарушение этих сроков предусматривает выплату штрафа.

Изготовление печати

Изготовление печати для индивидуальных предпринимателей осуществляется специальными фирмами.

Работа начинается после того, как ИП обратится в компанию, предоставив ей следующие документы:

- ИНН;

- свидетельство о регистрации;

- паспорт.

Как правило, печать изготавливается в течение нескольких рабочих дней.

Образец свидетельства о регистрации ИП тут.

Расчетный счет

Для того чтобы начать работу, индивидуальному предпринимателю необходимо открыть расчетный счет. Это можно сделать в любом банке, поэтому бизнесмен может выбрать ту организацию, которая предлагает наиболее выгодные условия.

Для открытия счета ИП необходимо обратиться в кредитную организацию с выпиской из государственного реестра, паспортом и заявлением.

После рассмотрения этих документов банк может потребовать дополнительные бумаги.

После открытия расчетного счета следует сообщить сведения о нем в Налоговую инспекцию и Пенсионный фонд.

Кассовый аппарат

В настоящее время ИП могут получать доход за осуществление своей работы только по безналичному расчету, через кассовый аппарат или бланки строгой отчетности.

Если предприниматель выбрал второй вариант как наиболее подходящий, то ему следует после приобретения кассы зарегистрировать ее в Налоговой инспекции.

Уведомление органов госконтроля

В некоторых случаях индивидуальные предприниматели должны уведомлять о своей регистрации и начале работы органы государственного контроля. Самым распространенным среди них является Роспотребнадзор.

Чтобы узнать какие работы требуют выполнения этого пункта, необходимо обратиться к постановлению Правительства РФ № 584 от июля 2009 года.

Бланки строгой отчетности

Вы все еще сомневаетесь в своих знаниях о том, что делать после регистрации ИП? Пошаговая инструкция 2020 года предполагает, что предприниматели могут получать бланки строгой отчетности, если планируют работать без кассового аппарата.

В этом случае на бланках обязательно должны быть указаны:

- данные ИП, такие как ФИО, ИНН, место регистрации;

- название услуги и ее стоимость.

На видео о первых шагах после регистрации

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.