прямой или косвенный налог (на добавленную стоимость)

Для многих изготовителей и потребителей актуальный вопрос, является ли НДС прямым или косвенным налогом. НДС представляет собой непрямой платеж на часть от цены товаров или работ. По итогам применения конечный потребитель товара или работ платит

продавцу сбор со стоимости товара. Данная сумма переводится в бюджет раньше окончательной реализации продукта или работы.

Виды налогов: прямые и косвенные налоги

Налог представляет собой обязательство лиц перед государством, которое подлежит к исполнению согласно установленным срокам. Всего выделяется два вида налогообложения – выделяются прямые и косвенные взносы. Они имеют принципиальные отличия.

К прямым взносам относят те, которыми облагаются доходы граждан – например, заработная плата. К этим же платежам относят внесение средств за использование имущества – например, квартиры, земли, автомобиля и т.д. Эти средства уплачиваются лицом.

Требуется также вносить пошлину на имущество, которое было получено гражданином при наследовании или процедуре дарения. Прямые платежи в бюджет юридические лица платят на некоторые виды бизнеса, добычу ископаемых, использование водных источников и т.д. Размер к оплате устанавливается с учетом уровня дохода гражданина. Так, чем выше заработная плата, тем больше отчислений потребуется уплатить в бюджет.

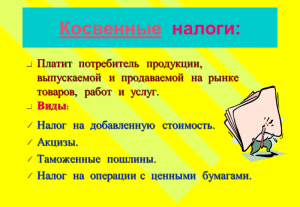

Формальными плательщиками непрямого взноса являются изготовители, но по факту их вносят потребители изготовленной продукции, работ и т.д. Сумма к оплате входит в итоговую цену товаров. Средства перечисляются продавцом после оплаты потребителем продуктов.

К непрямым взносам относят НДС. Добавленная стоимость представляет собой сумму, которая играет важную роль при формировании прибыли продавца или изготовителя. По данным статистики, доля НДС от всех налоговых взносов составляет примерно 40%. Ставка устанавливается в зависимости от вида товара. Акциз тоже включается в окончательную цену.

Примеры прямых налогов

К прямым налогам относятся платежи, которые берутся с физлиц, а также компаний, с дохода и имущества. Фактическим плательщиком является получатель дохода, который имеет обязательство по внесению средств в бюджет.

Примеры прямых сборов:

- На доходы и прибыль организаций.

- С наследства, дарения.

- На добычу ископаемых и т.д.

Объектом для обложения может быть доход – оплата труда, рента и т.д., цена имущества – земли, дома, ТС, ценных бумаг и т.д.

Примеры косвенных налогов

Непрямым называется сбор на товары и работы, он устанавливается в виде надбавки с цены. Всего выделяется несколько видов косвенных обязательных взносов.

Виды сбора:

- Индивидуальный (акциз) – рассчитывается в процентах от продажной цены на продукт или услугу. Чаще всего применяется на высокорентабельные товары.

- Универсальный – к таковым относят налог на добавленную стоимость.

- Фискальная монополия – платеж, который должны вносить лица за услуги, предоставляемые им государственными учреждениями – например, за лицензии, оформление некоторых видов документов.

НДС – это косвенный налог, исчисление его осуществляется при реализации товаров конечному покупателю.

Соотношение прямых и косвенных налогов

Чтобы разработать функциональную систему обложения, обязательно нужно установить качественное взаимодействие прямых и непрямых платежей. Воздействие в виде взноса должно быть оптимальным для граждан.

В настоящее время выделяется несколько систем по соотношению прямых и косвенных налогов (например, НДС). Так, англосаксонская модель предполагает прямое обложение лиц, доля непрямых взносов при этом незначительна.

Евроконтинентальная система предполагает большую долю платежей для обеспечения социального страхования, высока доля непрямых взносов. Латиноамериканская модель основывается преимущественно на непрямое обложение. Смешанные модели сочетают черты разных моделей.

Отличия прямых налогов от косвенных

Есть принципиальные отличия прямых налогов от непрямых платежей. В случае уплаты прямого платежа плательщиком будет являться физическое или юридическое лицо, при уплате непрямого сбора (например, на добавленную цену), платить сбор будет потребитель.

При выплате прямого взноса выплата производится непосредственно государству напрямую, начисление косвенных сборов осуществляется с использованием посредников – владельцев организаций, производителей.

Объектом обложения при выплате прямого платежа является собственность плательщика и доход. Объектом обложения при выплате косвенного платежа будет товар или услуга. На размер прямого платежа влияет размер дохода, цена имущества, косвенного – цена на товары, ставки тарифов.

Порядок и сроки уплаты налога

Исчисление косвенного сбора – НДС, осуществляется продавцом при реализации товаров или работ покупателю. Плательщиками сбора признаются организации и ИП. В случае реализации продукции в пределах РФ уплачивается внутренний сбор. При ввозе товаров в

РФ вносится ввозной сбор.

Для расчета размера платежа выделяется сумма НДС при реализации, размер вычетов, суммы к восстановлению. Оплата производится по итогам периода и вносится равными долями не позже 25 числа месяца, который следует за окончившимся периодом.

Ответственность за налоговые правонарушения

Налоговое правонарушение является противоправным деянием плательщика, за которое предусмотрена ответственность. Всего есть несколько основных видов нарушений внесений выплат.

Примеры – задержка подачи декларации, невыплата сумм сбора, невыполнение агентом обязанностей по удержанию, перечислению сбора, непредставление данных для выполнения контроля фискальных органов, нарушение сроков по перечислению и т.д.

За невнесение НДС предусмотрен штраф. Он может составить 20% от невыплаченной суммы, если нет данных, свидетельствующих о преднамеренном правонарушении. Иначе размер санкции составит 40% от неуплаченного сбора.

Просрочка сопровождается дополнительным переводом пени, которые перечисляются за каждый день неуплаты просрочки. На итоговый размер пени влияют такие факторы, как период задолженности, ее сумма и размер ставки рефинансирования.

Чтобы избежать начисления штрафов и пени, следует своевременно отправлять декларации и правильно указывать все данные, а при нахождении ошибки сразу сообщить об этом в фискальный орган.

Прямые и косвенные налоги. Какие налоги относятся к прямым и косвенным? Примеры

Налоги — это обязательные платежи физических и юридических лиц государству. По способу взимания налоги делят на два основных типа: прямые и косвенные.

Прямые налоги — это обязательные платежи с доходов или имущества. Например, налог на доходы физических лиц, налог на прибыль предприятий, налог на имущество, транспортный налог и т.п. Их налогоплательщик вносит непосредственно в казну.

Косвенные налоги — это надбавки к цене товаров и услуг. Например, акцизы, таможенные пошлины, налог на добавленную стоимость. Формально эти налоги уплачивает государству продавец. Но в итоге продавец включает эти налоги в конечную цену, так что реально их платит покупатель.

Прямые налоги. Примеры

Прямые налоги — это обязательные платежи, которые государство взимает непосредственно с доходов или с имущества налогоплательщика.

В России к прямым налогам относятся:

Прямые налоги с физических лиц.

Подоходный налог (налог на доходы физических лиц — НДФЛ). Налог на доходы физических лиц в России составляет 13% — по европейским меркам это низкая ставка.

Налог на наследование и дарение.

Транспортный налог.

Налог на недвижимость.Прямые налоги с юридических лиц.

Налог на прибыль предприятия — корпоративный налог.

Налог на имущество предприятий.

Налог на добычу полезных ископаемых. НДПИ дает наибольшие доходы российскому бюджету — более 50% налоговых поступлений.

Важнейшим прямым налогом является налог на прибыль предприятий. Его платят юридические лица. Объектом обложения выступает валовая прибыль предприятия.

Косвенные налоги. Примеры

Косвенные налоги — это налоги на товары и услуги. Они могут быть универсальными (НДС, налог с продаж) и индивидуальными (на бензин, на табак).

Косвенные налоги уплачивает в казну производитель, поставщик или продавец. Чтобы не терять деньги, он включает эти налоги и в цену товаров и услуг, так что в результате косвенные налоги оплачивает из своего кармана потребитель.

В России к косвенным налогам относятся:

Акцизы — косвенные налоги в процентах от продажной цены товара. В России действуют акцизы на топливо, на легковые автомобили, на табачные изделия, алкоголь.

Таможенные пошлины — экспортные, импортные и транзитные.

Налог на добавленную стоимость (НДС). В России он составляет 20%.

Фискальные монополии — плата за государственные лицензии и разрешения, сборы и пошлины за оформление документов.

Преимущества и недостатки косвенных налогов

Главный плюс косвенных налогов для государства — высокая собираемость. Покупатель не может уклониться от уплаты этих налогов. Приобретая товар или услугу, гражданин автоматически уплачивает акцизы, пошлины, НДС и прочие косвенные налоги.

Другим плюсом косвенных налогов иногда называют их добровольность. Если человек не покупает алкогольные напитки, то соответствующий акциз его никак не затрагивает.

В то же время многих косвенных налогов избежать невозможно. НДС уплачивается почти со всех товаров и услуг, и это ведет к повышению цен. При этом уровень доходов покупателей не играет роли, поэтому для бедных бремя косвенных налогов оказывается тяжелее.

При относительно невысоких размерах косвенные налоги дают значительные поступления в государственный бюджет. Это создает для властей искушение повышать «незаметные» косвенные налоги, что подстегивает инфляцию — ведет к повышению цен и снижению уровня жизни.

Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению.

Карл Маркс

Соотношение прямых и косвенных налогов

В зависимости от ориентации на прямые и косвенные налоги выделяют четыре системы налогообложения.

Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна. Примеры стран с такой системой: США, Великобритания, Канада, Австралия.

Евроконтинентальная модель предусматривает высокие отчисления на социальное страхование и высокие косвенные налоги. Примеры: Бельгия, Германия, Нидерланды, Франция.

Латиноамериканская модель отдает предпочтение косвенным налогам в условиях высокой инфляции. Примеры: Боливия, Перу, Чили.

Смешанная модель комбинирует различные виды налогов, что позволяет избежать зависимости бюджета от отдельных групп налогов. Примеры: Италия, Россия.

Прямые и косвенные налоги в российском бюджете

Основные налоговые поступления в российскую казну приходятся на прямые налоги с юридических лиц. Экономика РФ ориентирована на торговлю нефтью и газом, и больше 50% поступлений дает Налог на добычу полезных ископаемых (НДПИ). НДПИ относится к прямым налогам.

На втором месте — налог на прибыль, также прямой налог с юридических лиц. Далее в списке — косвенный налог на добавленную стоимость (НДС) и прямой налог на доходы физических лиц (НДФЛ). Затем идут имущественные налоги и акцизы, свидетельствует статистика Федеральной налоговой службы.

Читайте также: Что такое налоговый резидент и нерезидент? Кто считается налоговым резидентом России

Косвенные налоги перечень и пояснения по их оплате

Предпринимательская деятельность влечёт за собой необходимость выполнения определённых условий, которые установлены законодательством. Одним из них является оплата налогов. Отказ перечислять их влечёт за собой серьёзные последствия. Косвенные налоги помогают наполнять бюджет, при этом они не приводят к уменьшению прибыли компании.

Предпринимательская деятельность влечёт за собой необходимость выполнения определённых условий, которые установлены законодательством. Одним из них является оплата налогов. Отказ перечислять их влечёт за собой серьёзные последствия. Косвенные налоги помогают наполнять бюджет, при этом они не приводят к уменьшению прибыли компании.

Перечень косвенных налогов точно указан в Налоговом кодексе РФ. Они представляют собой финансовые поступления, которые направляются в бюджет. Формируются в качестве надбавки стоимости за предоставляемые услуги либо реализуемые товары. Фискальная система в 2020 году обязует продавцов включать в стоимость товаров долю платежа, который не относится к прибыли организации, а направляется в бюджет государства. Продавец, устанавливающий надбавку, является лишь посредником. Это не влияет на его прибыль, а государство с помощью таких налогов наполняет свой бюджет.

Чем косвенные налоги отличаются от прямых

| Показатель | Прямой налог | Косвенный налог |

| Кто в конечном счёте оплачивает налог | Собственник имущества | Конечный потребитель |

| Объект налогообложения | Движимое и недвижимое имущество плательщика | Предоставляемая услуга либо продаваемый товар |

| Уровень открытости | Плательщик заранее знает об обязанности его оплаты и сумме платежа | Скрытый характер, потребителю обычно не известно, что стоимость продукции включает налог |

| Зависимость от сопутствующих факторов | Имеется | Отсутствует |

| Связь с государством | Прямая | Через посредника (продавец) |

| Факторы, влияющие на налоговую ставку | Величина дохода гражданина, вид собственности, которая облагается налогом | Стоимость продукции |

| Сложность выполнения расчётов | Высокая | Низкая |

Примеры косвенных налогов, их перечень

Первое место по вкладу в бюджет среди косвенных налогов занимают Налог на добавленную стоимость и акцизы. Последние в соответствии с законодательством РФ устанавливаются на табачную продукцию, спиртные напитки, топливо и т.д. При установке на товар дополнительную стоимость правительство повышает поступления в бюджет.

Первое место по вкладу в бюджет среди косвенных налогов занимают Налог на добавленную стоимость и акцизы. Последние в соответствии с законодательством РФ устанавливаются на табачную продукцию, спиртные напитки, топливо и т.д. При установке на товар дополнительную стоимость правительство повышает поступления в бюджет.

Благодаря налоговому процессу удаётся наладить получение взносов от работы разных финансовых организаций, которые будут направлены в госбюджет.

Косвенные налоги, с перечнем которых можно познакомиться на правительственном сайте, накладываются в области потребления. Другими словами, при обороте товаров либо движении доходов. Они фигурируют в качестве надбавки в стоимость продукции и тарифа на выполнение услуг либо проведение работы, оплата производится потребителями. Собственник продукции, услуги либо работы получает требуемую сумму и размер налогов. Последние в будущем будут перечислены государству.

Косвенные налоги часто называют фискальными платежами на потребление, с их помощью реальное налоговое бремя переносится на конечного потребителя. Субъект налогообложения в этом случае – продавец продукции, который выполняет функцию посредника между реальным плательщиком и государством.

НДС в Российской Федерации

Налог на добавленную стоимость оплачивается, если законодательство не освобождает российский субъект хозяйствования от его уплаты. Примером может служить ЕНВД либо УСН.

Начисление НДС осуществляется в процентах от цены на продукцию либо услугу. В Российской Федерации действует несколько ставок: 18%, 10% и нулевая.

Ставка 10% устанавливается по отношению к таким услугам и товарам:

Что нужно знать об акцизе

Акциз обычно представлен фиксированным налогом, его величину устанавливает законодательство с учётом определённого вида продукции. Так, на алкоголь действует один акциз, на табачные изделия и топливо – иной.

Что нужно знать о косвенном налогообложении

Юридический налогоплательщик обязан произвести сбор, ведь реальный плательщик не должен что-то рассчитывать и производить платёж. Плательщик косвенного налога имеет право использовать механизм ограничения фискальной нагрузки. В правовой системе РФ данными механизмами выступают:

Юридический налогоплательщик обязан произвести сбор, ведь реальный плательщик не должен что-то рассчитывать и производить платёж. Плательщик косвенного налога имеет право использовать механизм ограничения фискальной нагрузки. В правовой системе РФ данными механизмами выступают:

Другими словами, производится снижение размера акцизов и НДС с реализованной продукции на сумму данных налогов на приобретённую продукции.

Портал investtalk.ru предоставляет много полезной информации о налогах. Так, на странице https://investtalk.ru/nalogi/podohodnyj-nalog-v-2019-godu-kakie-izmeneniya рассказывается о последних изменениях в начислении и оплате подоходного налога. По этой ссылке вы сможете прочитать, как рассчитать налог на квартиру. Представленная у нас информация поможет оптимизировать расходы и избежать появления задолженности перед налоговыми органами.

Другие статьи на нашем сайте

Косвенные налоги 2020: примеры, перечень, виды

Косвенные налоги — это налоговое обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги. Примеры рассмотрим в нашей статье.

Налоговые обязательства — это платежи в бюджетную систему, которые взимаются с доходов, имущества и иных объектов, признанных налогооблагаемыми. Все обязательства перед бюджетом можно разделить на прямые и косвенные налоги.

Общая характеристика

Ключевая группировка налоговых обязательств подразумевает разделение всех бюджетных платежей на две большие группы: прямые и косвенные налоги, перечень которых приведем ниже. Разберемся, с ключевыми понятиями.

Так, к прямым обязательствам следует относить все платежи, которые взимаются напрямую с имущественных активов налогоплательщика либо с полученных им доходов. Иными словами, налогоплательщик самостоятельно исчисляет и уплачивает транши в бюджет. Причем перечисления осуществляются за счет собственных средств собственника имущества или доходов. Примерами таких НО могут выступать: НДФЛ, ННО, обязательства по имуществу, транспорту, земельным участкам и прочим активам.

К косвенным налогам относится обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги. Простыми словами, продавец при определении конечной цены реализации товара закладывает определенный тариф налогового обязательства. Следовательно, косвенные налоги взимаются с покупателя при осуществлении расчетов за приобретенный товар. Именно покупатель оплачивает учтенный в цене дополнительный тариф. После чего этот тариф, оплаченный покупателем, продавец товаров перечисляет в бюджет.

Иными словами, ключевое отличие заключается в характере изъятия. То есть прямые сборы применяются именно к имущественным или доходным активам налогоплательщика. А непрямые исчисляются как определенная надбавка. В большинстве случаев надбавка устанавливается к стоимости реализуемых активов или услуг. Однако к КН можно отнести и фиксированные платежи, которые определяются независимо от налогооблагаемой базы.

Что такое косвенный налог: определение

Фактически, косвенным налогом является дополнительный тариф, который продавец включил в стоимость реализуемых ценностей или услуг. Однако оплачивать эту наценку приходится покупателю. Продавец — всего лишь посредник, который устанавливает наценку и уплачивает ее в бюджет по окончании расчетов.

Также можно сказать, что к косвенным налогам относят обязательства на потребление. То есть такие платежи в бюджет уплачиваются с объектов, приобретаемых для собственных нужд, то есть для нужд потребления. Такие обязательства еще называют сборы за потребление.

Теперь определим, какой налог является косвенным?

Виды косвенных налогов

Согласно действующему фискальному законодательству, чиновники определили, какие налоги относятся к косвенным. Так, главы 21 и 22 НК РФ устанавливают ключевые нормы применения НДС и акцизов. Именно эти платежи считаются косвенными налогами, обязательными для уплаты в бюджет.

Отметим, что все КН зачисляются в федеральный бюджет. То есть ставки и порядок налогообложения устанавливаются Правительством РФ.

Помимо НДС и акцизных платежей, в пользу государства уплачиваются другие КН: это таможенные сборы и косвенные налоги на бизнес. Рассмотрим особенности каждого НО подробнее.

НДС

Самое распространенное налоговое обязательство, которое устанавливается практически на все виды товаров, работ или услуг, реализуемых на территории нашей страты. Также НДС применяют при определении стоимости товаров при ввозе их на территорию России из других государств.

Ставка НДС имеет три ключевых значения: 0 % — льготная, 10 % — для определенного рода продукции, 20 % — распространяется на все остальные товары.

Как мы отметили выше, обязательства оплачивают покупатели реализуемых товаров, работ, услуг. Однако у данного НО имеется обязательное условие — наличие посредника между покупателем и государственным бюджетом. В роли этого посредника выступает продавец.

Акциз

Обязательство, которое распространяется только на определенные виды товаров и произведенной продукции. Например, акцизы включаются в стоимость:

- бензина;

- этилового спирта;

- сигарет;

- алкоголя;

- легковых автомобилей;

- спиртосодержащей продукции;

- дизельного топлива.

Единой ставки по акцизам не существует, так как значение устанавливается в индивидуальном порядке. То есть отдельно для каждой группы подакцизной продукции. Причем значения утверждаются на календарный год и на 2 последующих.

Таможенные сборы

Платежи, которые уплачивают компании и индивидуальные предприниматели, осуществляющие ввоз товаров на территорию РФ. Для косвенного налога не характерно наличие фиксированной тарифной ставки. Объем платежей по таможенным пошлинам определяется исключительно из действующих условий соглашений, заключенных между РФ и странами-импортерами.

Расчеты осуществляются на основании деклараций, которые заполняют импортеры. Напомним, что при ввозе продукции в нашу страну необходимо подать декларацию в установленной форме не позднее 15 дней с момента ввоза.

Лицензирование бизнеса

Косвенные налоги, наряду с прочими, включают в себя лицензирование бизнеса. Что это такое? Определенный вид обязательств, который нельзя отнести к прямым. Так, например, для осуществления определенного рода деятельности компания обязана получить соответствующее разрешение. Простыми словами, пройти лицензирование.

Государственные пошлины

Данный вид сборов также можно отнести к непрямым платежам в бюджет. Почему? Государственная пошлина взимается за определенную юридическую услугу, которая оказывается госорганом. Платеж не является обязательным, то есть он оплачивается только тогда, когда налогоплательщику требуется оформить определенное юридическое действие. Значит, к прямым бюджетным траншам отнести госпошлину никак нельзя.

Также размер госпошлины имеет фиксированные значения, которые устанавливаются вне зависимости от имущественных и материальных характеристик экономического субъекта.

Прямые и косвенные налоги — таблица 2020

Прямые и косвеннные налоги — это два основных типа налогов, которые различаются между собой по способу взимания. Это ключевой признак, на котором основана классификация налоговых обязательств на прямой налог и косвенный; примеры того, какие налоги косвенные, а какие прямые, рассмотрим в нашей статье.

Характеристика прямых и косвенных налогов

Ключевое отличие прямых налогов от косвенных заключается в способе их изъятия у налогоплательщиков. Так, чтобы определиться с отличиями, нужно раскрыть понятия данных групп налоговых обязательств.

Прямыми называют те налоговые обязательства, которые изымаются у налогоплательщиков напрямую с их имущественных активов или полученных доходов. Условия данного вида налогообложения предусматривают конкретные ставки либо фиксированные платежи в пользу государственного бюджета. Причем экономический субъект самостоятельно исчисляет и уплачивает обязательства за счет своих собственных средств и капиталов.

Косвенные же взимаются не напрямую, а учитываются в определенных величинах. Такой вид обязательств представляет собой специальную наценку на стоимость товара либо работы или услуги, реализуемой на территории нашего государства. Если говорить простым языком, то эта торговая наценка включается в стоимость товара продавцом, но оплачивает ее уже конечный покупатель. Следовательно, продавец в данной цепочке выступает в роли посредника: он начисляет надбавку, он же ее и уплачивает в государственный бюджет. А вот оплачивает надбавку потребитель. Именно поэтому такие обязательства называют сборами за потребление.

Итак, чем отличаются прямые налоги от косвенных? Основное отличие прямого налога от косвенного заключается в способе изъятия: напрямую с объекта обложения либо в виде потребительской наценки.

Прямые и косвенные налоги: таблица

Все действующие налоги и сборы по способу взимания бывают только двух видов. Эти виды налогов: прямые и косвенные. Для наглядности представим группировку в виде таблицы.

Итак, классификация налогов по методу взимания:

Прямые | Косвенные | ||

Наименование | Описание | Наименование | Описание |

НДФЛ | Взимается с дохода, который был начислен в качестве вознаграждения за труд физическому лицу. То есть с дохода гражданина удерживается 13 % (исключения — 9 %, 35 %) в пользу государства. В большинстве случаев НДФЛ удерживает работодатель сотрудника, то есть налоговый агент. | НДС | Представляет собой торговую наценку, которая применяется практически ко всем видам продукции, а также к услугам и работам, реализуемым на территории РФ. Помимо российских товаров, НДС включается в стоимость продукции, ввозимой на территорию России из других государств. Ключевая ставка по НДС — 18 % — устанавливается в большей части продукции. Однако чиновники предусмотрели льготные ставки в 10 и 0 %. |

ННПО | Рассчитывается с прибыли, полученной организациями в отчетном периоде. Размер платы — 20 % в пользу государственной казны. Отметим, что налогооблагаемой базой признаются доходы, уменьшенные на сумму произведенных расходов. | Акцизы | Отдельный вид наценки, который включается в стоимость товаров, определенного рода продукции (бензин и топливо, спирт и алкогольная продукция, табачные изделия). Наценка устанавливается в фиксированном виде, причем отдельно для каждой категории товаров. |

Имущественный | Определяется как процентная ставка к кадастровой и(или) оценочной стоимости имущества. Отметим, что имущество должно находиться в собственности граждан или организаций. Ставки определяются региональными властями в индивидуальном порядке для каждого субъекта РФ. | Таможенные пошлины | Устанавливается вне зависимости от стоимости и вида ввозимой продукции. Рассчитывается исходя из договоренностей, заключенных между РФ и странами-импортерами. Исчисляется на основании декларации, которую импортеры должны подать в течение 15 дней с момента ввоза продукции на территорию нашей страны. |

Земельный | Исчисляется по отношению к земельным участкам, переданным в собственность граждан и организаций. Порядок налогообложения устанавливают на муниципальном уровне | Государственные пошлины | Уплачивается за осуществление действий юридического характера. Установлены в фиксированном размере. |

Транспортный | Размер налогового обязательства определяется в зависимости от мощности транспортного средства. Причем для разного рода объектов установлены отдельные фиксированные ставки. | Лицензирование бизнеса | Для получения разрешения на ведение отдельного вида деятельности субъекту необходимо пройти процедуру лицензирования. Стоимость лицензирования не зависит от ожидаемого дохода, наличия имущественных активов и прочих показателей. |

Специальные налоговые режимы (патент, УСН, ЕНВД, ЕСХН) | Устанавливаются как процент от полученной прибыли либо к полученным совокупным доходам. Отдельные спецрежимы представляют собой фиксированный платеж в пользу государственного бюджета. | ||

Сравнительный анализ

Как мы отметили выше, налоги бывают прямыми и косвенными, то есть разделяются по способу изъятия налоговых обязательств у плательщиков. Однако, помимо особенностей изъятия обязательств, КН и ПН имеют множество дополнительных отличий.

Так, например, ПН собираются в бюджете государства с большими затруднениями. То есть по имущественным и доходным обязательствам имеются большие задолженности за налогоплательщиками. Помимо уклонения от уплаты, некоторые экономические субъекты умышленно занижают налогооблагаемую базу, чтобы снизить размеры платежей.

Однако имущественные и доходные сборы оправданны, так как взимаются с конкретного объекта. Сумма рассчитывается в зависимости от объема налогооблагаемого объекта, выраженного в денежном эквиваленте.

А вот КН не оправданны, они устанавливаются в виде торговой наценки, которой могло и не быть. В то же время проблем с уплатой таких обязательств возникает намного меньше. Следовательно, КН довольно быстро собираются, что позволяет направлять денежные средства на бюджетные расходы. Отметим, что объем и процентное соотношение прямых и косвенных налогов регулируются на законодательном уровне. Это позволяет своевременно сокращать разницу между доходной и расходной частями бюджета.