Кто должен платить транспортный налог

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Юрист разъяснил, нужно ли наследникам ИП платить налоги

МОСКВА, 30 мая — ПРАЙМ. В России наследование индивидуальных предприятий по закону невозможно, в отличие от юридических лиц, пишет «Российская газета».

В России наследование индивидуальных предприятий по закону невозможно, в отличие от юридических лиц, пишет «Российская газета».

Россиян предупредили о росте цен на сахар

Поэтому после смерти владельца ИП прекращается любая предпринимательская деятельность его предприятия, рассказал в беседе с изданием адвокат Антон Зимарин.

При этом, отметил специалист, в действующем законодательстве крайне слабо урегулированы финансовые вопросы в случае смерти индивидуального предпринимателя.

«По общему правилу по долгам умершего лица (в данном случае — индивидуального предпринимателя) отвечают наследники. Однако в отношении уплаты налогов имеется ряд нюансов. В ч.3 ст.44 Налогового кодекса РФ указано, что в случае смерти налогоплательщика, являющегося физическим лицом, на наследников возлагается обязанность по уплате таких налогов, возникших при жизни наследодателя, как транспортный налог, земельный налог, налог на имущество физических лиц. При этом отвечать по налоговым обязательствам наследники будут только в размере имущества, полученного в качестве наследства», — отметил эксперт.

Юрист пояснил, что относительно других налогов и взносов, то со смертью физического лица обязанность по их уплате аннулируется.

То есть, объясняет он, органы Федеральной налоговой службы (ФНС) не могут истребовать с наследников НДФЛ с доходов ИП, в том числе — подоходный налог с зарплат сотрудникам и налоги согласно системе налогообложения, на базе которой действовал предприниматель.

Помимо этого, с имущества умершего не могут быть востребованы страховые взносы за себя либо сотрудников. В частности, взносы на пенсионное или медицинское страхование.

В случае, если обязанность по уплате этих налогов и взносов была передана по доверенности (например, бухгалтеру ИП), то данный документ также считается расторгнутым. Наследники могут обратиться к лицу, указанному в доверенности, с заявлением о взыскании неправомерно использованного имущества.

Поддержка для ИП в период карантина в 2021 году

Поддержка для ИП в период карантина — это целый пакет мер, предусмотренных федеральным центром для оказания помощи бизнесу в связи с эпидемией коронавируса. В него вошли бюджетные субсидии, кредиты на выплату зарплаты, освобождение от уплаты налогов и страховых взносов, отсрочки на сдачу отчетности, мораторий на проверки и другие. Регионы решили поддержать предпринимателей дополнительно.

В него вошли бюджетные субсидии, кредиты на выплату зарплаты, освобождение от уплаты налогов и страховых взносов, отсрочки на сдачу отчетности, мораторий на проверки и другие. Регионы решили поддержать предпринимателей дополнительно.

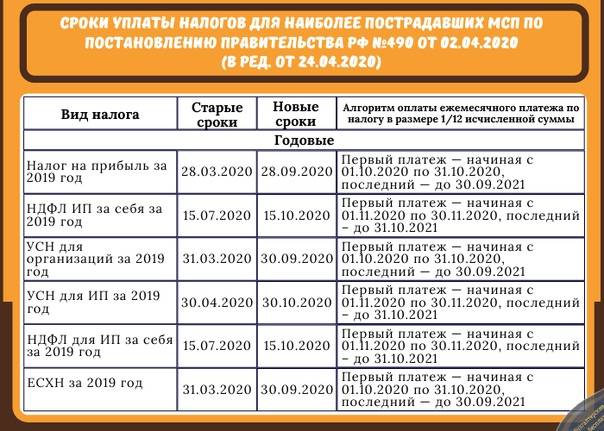

Решение регионов

Российские регионы определили, какая поддержка для ИП во время карантина особенно нужна предпринимателю, и решили дополнительно поддержать пострадавших от коронавируса индивидуальных предпринимателей и предоставили им льготы на местном уровне. Часто региональные льготы перекликаются с федеральными. Чиновники перенесли сроки налоговых платежей. Также в качестве антикризисной меры снизили тарифы по страховым взносам, увеличили сроки сдачи документов по требованию налоговиков, продлили срок сдачи отчетности, отменили штрафы (Федеральный закон от 01.04.2020 №102-ФЗ, постановление Правительства от 02.04.2020 №409).

На региональном уровне приняты решения об отмене и снижении налогов, которые ИП и организации платят в местный бюджет. Кроме того, всех бизнесменов временно освободили от арендной платы на пользование муниципальным имуществом. ФНС России в письме от 13.05.2020 рассказала о региональных льготах для ИП.

Кроме того, всех бизнесменов временно освободили от арендной платы на пользование муниципальным имуществом. ФНС России в письме от 13.05.2020 рассказала о региональных льготах для ИП.

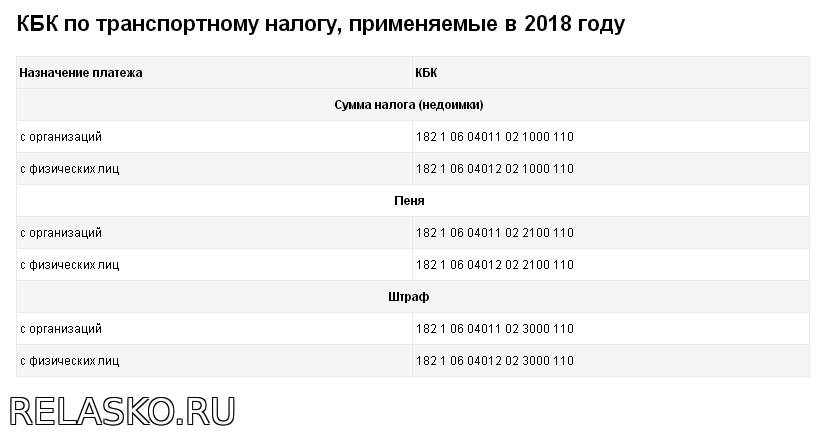

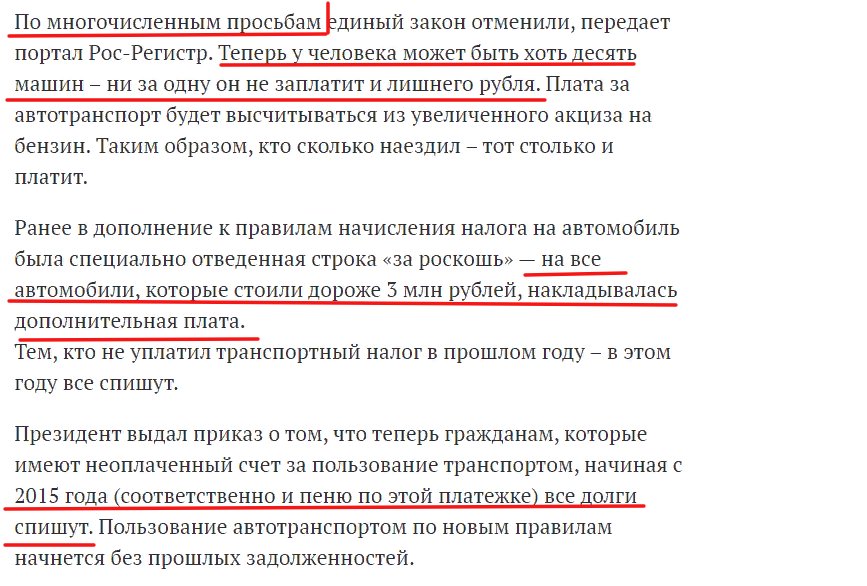

Освобождение от транспортного налога и поддержка ИП во время карантина

Некоторые субъекты РФ освободили некоторых ИП от уплаты транспортного налога за 2019 год. Льготы получили предприниматели из 10 российских регионов. В разных субъектах предусмотрены разные условия для получения льготы:

- В Республике Адыгея освободили от уплаты транспортного налога ИП, которые по состоянию на 01.03.2020 года являются субъектами МСП и ведут одну из 38 видов деятельности из перечня, утвержденного законом Республики Адыгея от 27.04.2020 №341. Например, его не придется платить предпринимателям, которые продают в розницу легковые автомобили, осуществляют услуги по предоставлению мест для временного проживания или занимаются грузовыми перевозками.

- В Республике Саха (Якутия) ИП вправе не платить транспортный налог, если их основным видом деятельности по состоянию на 01.

03. 2020 года являются регулярные перевозки пассажиров автобусами в городском и пригородном и междугородном сообщении (ОКВЭД 49.31.21 и 49.39.11). Такая поддержка ИП на время карантина предусмотрена законом Республики Саха (Якутия) от 23.04.2020 № 2232-З №375-VI.

03. 2020 года являются регулярные перевозки пассажиров автобусами в городском и пригородном и междугородном сообщении (ОКВЭД 49.31.21 и 49.39.11). Такая поддержка ИП на время карантина предусмотрена законом Республики Саха (Якутия) от 23.04.2020 № 2232-З №375-VI. - В Магаданской области ИП региональным законом от 30.04.2020 №2491-ОЗ освободили от транспортного налога за 2020 год. Главным условием для льготы является запись об ИП в реестре МСП по состоянию на 01.03.2020 года, и основной вид деятельности «Деятельность сухопутного пассажирского транспорта: перевозки пассажиров в городском и пригородном сообщении» или «Деятельность сухопутного и трубопроводного транспорта».

- В Новгородской, Саратовской, Тюменской, Челябинской, Ярославской областях и Ямало-Ненецком автономном округе предоставили льготы по транспортному налогу ИП, которые ведут деятельность в пострадавших отраслях экономики из федерального перечня, утвержденного правительством РФ.

Не все регионы освободили ИП от транспортного налога полностью.

Кроме того, в некоторых регионах РФ принято решение снизить для ИП из пострадавших отраслей экономики потенциально возможный доход для расчета уплаты налога по патентной системе налогообложения (ПСН), ставок ЕНВД и УСН за текущий год. Так, например, собираются поступить власти Республики Бурятия.

Полную и актуальную информацию о том, какая будет поддержка от государства при карантине в своем регионе, ИП могут получить в специальном сервисе на сайте ФНС России.

Обычно для применения общей налоговой льготы не обязательно дополнительно обращаться в ИФНС с заявлением. Их будут предоставлять в беззаявительном порядке всем ИП, которые отвечают установленным критериям. Если же ИП хочет получить субсидию, отсрочку или рассрочку платежей, ему следует обратиться с заявлением в ИФНС по месту регистрации. Форма заявления содержится в приказе ФНС от 14.11.2017 №ММВ-7-21/897.

Если же ИП хочет получить субсидию, отсрочку или рассрочку платежей, ему следует обратиться с заявлением в ИФНС по месту регистрации. Форма заявления содержится в приказе ФНС от 14.11.2017 №ММВ-7-21/897.

Правовые документы

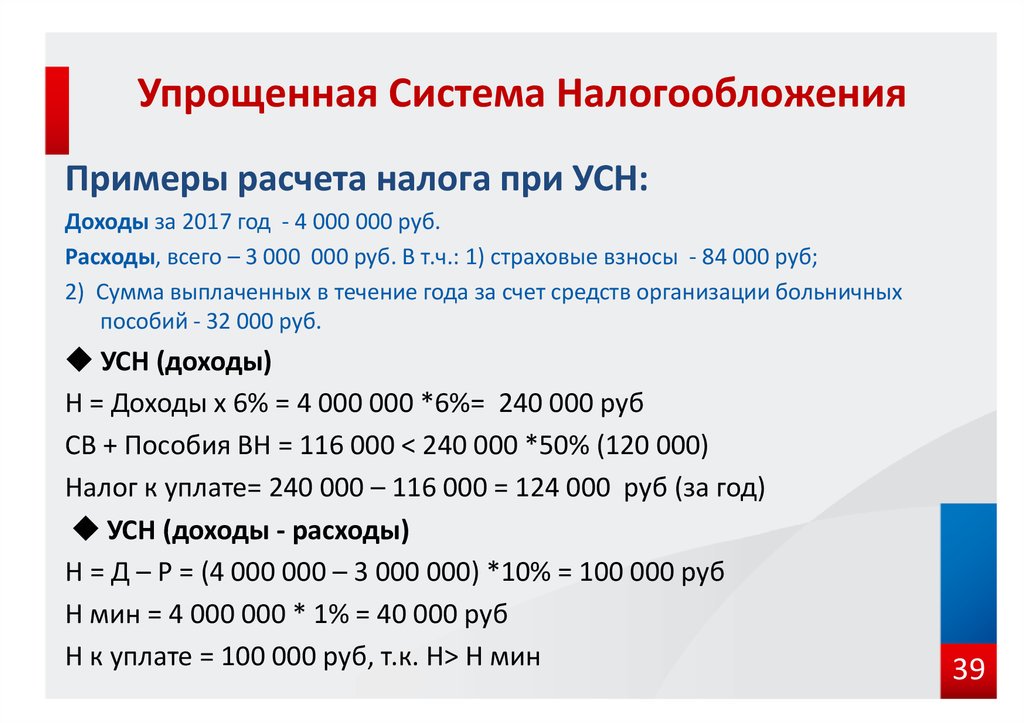

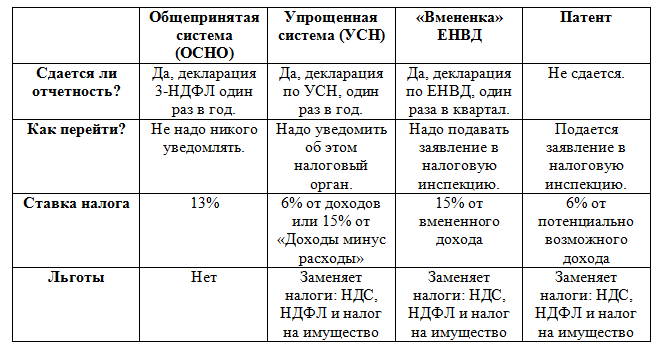

Налоги для малого бизнеса в 2021 году

Срок уплаты этих налогов для малого бизнеса

с 2021 года станет единым — до 1 марта. Если начисленные суммы вызовут

вопросы, вы можете пересчитать платёж, написать заявление и отправить его

в налоговую. Если инспекторы ФНС примут возражения, то пришлют новую квитанцию.

В противном случае сумма останется прежней, а ещё могут прибавиться пени, если налоговая

не успеет рассмотреть возражение до 1 марта.

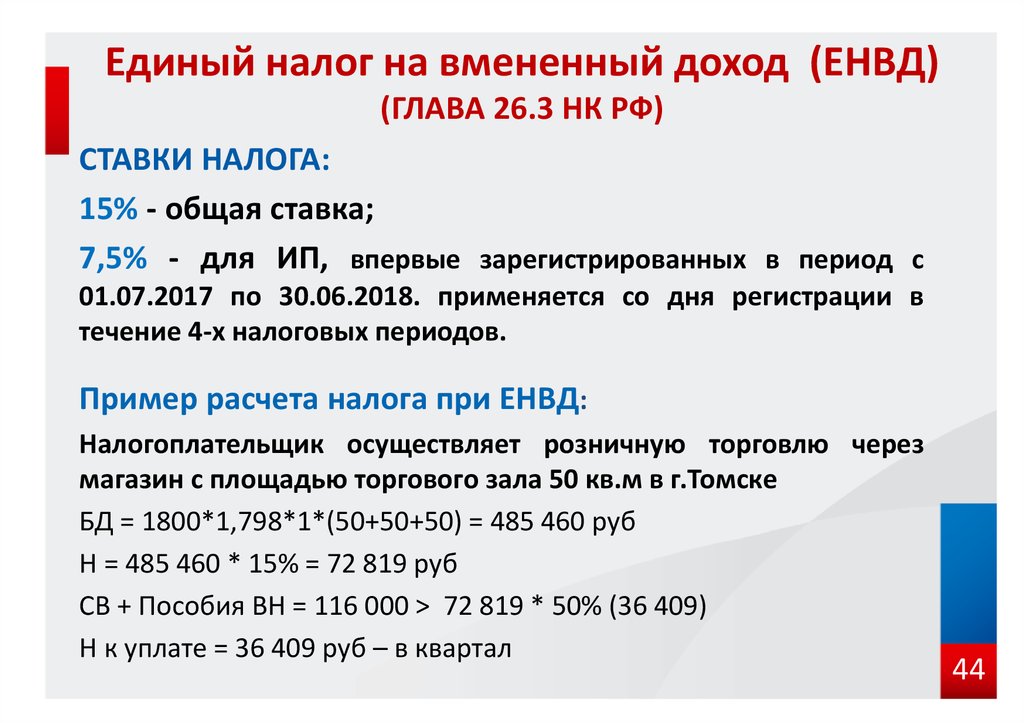

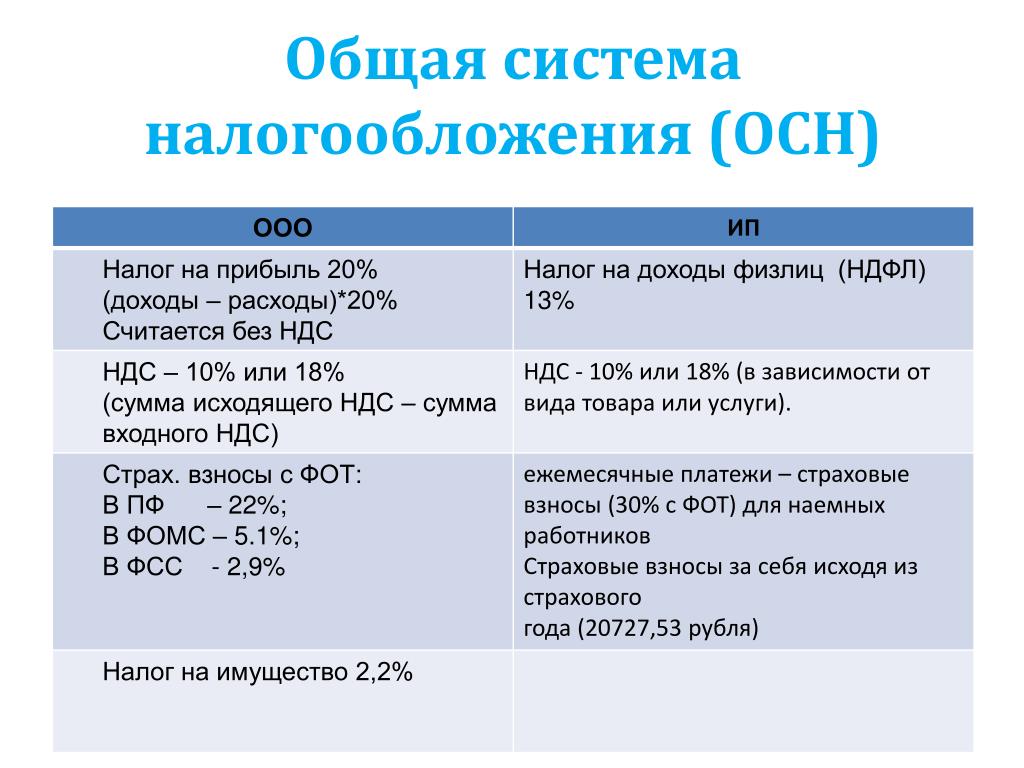

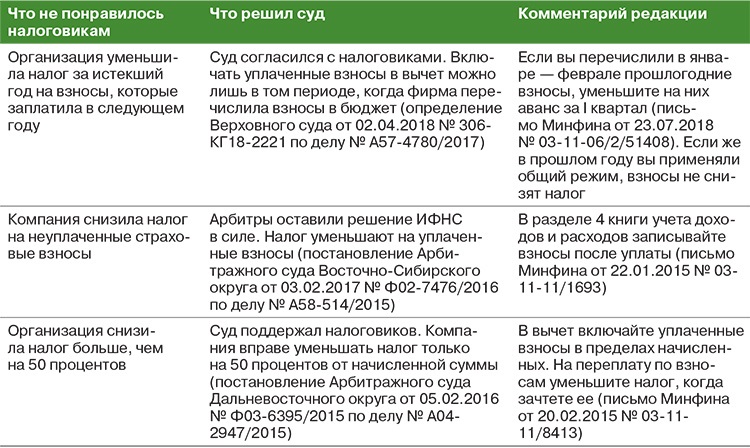

С 1 января 2021 года ЕНВД отменят, а организации и ИП автоматически переведут с этих режимов на общую систему налогообложения. Чтобы не платить НДС, налог на прибыль или НДФЛ, до начала года выберите другой спецрежим. Например, «упрощёнку», патент или налог на профессиональный доход. Рассказали в этой статье, кому что подойдёт.

С 2021 года новым ИП разрешат не платить налоги в течение первых двух налоговых периодов до конца 2023 года. Правила касаются только работающих на упрощённой или патентной системах. Ставка налога снизится до 0 % при соблюдении двух условий:

- В регионе регистрации ИП приняли закон о налоговых каникулах.

- ИП зарегистрировался после того,

как в регионе приняли закон о налоговых каникулах, и сделал это впервые.

Предпринимателя освободят от налогов, если он работает в производственной, научной, социальной сфере, оказывает бытовые услуги населению или сдаёт жильё в аренду как ИП. Доходы от такого бизнеса должны составлять не менее 70 % от общего заработка.

«Налоговый манёвр» в сфере IT снизит ставки по налогу на прибыль с 20 до 3 %, по страховым взносам — с 14 до 7,6 %. Льготы получат компании, у которых есть госаккредитация в качестве отечественного разработчика и не меньше 7 человек в штате. Мы рассказали в этой статье, какие скидки положены таким предпринимателям и какие требования им нужно соблюдать.

Чтобы компенсировать потери федерального бюджета, парламент отменил «нулевой»

НДС для IT-компаний. Теперь от налога освобождаются только организации, которые продают ПО,

включённое в Единый реестр российских программ.

Особенности уплаты транспортного налога индивидуальным предпринимателем

Индивидуальные предприниматели, переведенные на ЕНВД, освобождены от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом) (п. 4 ст. 346.26 НК РФ).

От уплаты транспортного налога применение ЕНВД не освобождает.

Плательщиками транспортного налога признаются организации и физические лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом обложения этим налогом (ст. 357 НК РФ).

Для целей главы 28 НК РФ не имеет значения, есть у физического лица статус предпринимателя или нет.

Сумма налога, подлежащая уплате налогоплательщиками – физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ (п. 1 ст. 362 НК РФ).

1 ст. 362 НК РФ).

На основании п. 12 Порядка регистрации транспортных средств, утвержденного приказом МВД РФ от 24.11.2008 № 1001, регистрация в ГИБДД МВД России транспортных средств, принадлежащих физическим лицам, зарегистрированным в качестве индивидуальных предпринимателей, производится в порядке, предусмотренном для регистрации транспортных средств за физическими лицами.

Из сказанного можно сделать вывод, что для целей исчисления транспортного налога к индивидуальному предпринимателю могут быть применены только те положения, которые имеют отношение к физическим лицам, несмотря на то, что транспортные средства применяются им в предпринимательской деятельности.

Таким образом, учитывая, что в целях применения налогового законодательства под индивидуальными предпринимателями понимаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, индивидуальные предприниматели при уплате транспортного налога (в том числе в части применения льгот) должны руководствоваться порядком, установленным для налогоплательщиков – физических лиц, а не для налогоплательщиков-организаций (п. 2 ст. 11 НК РФ, постановление ФАС Уральского округа от 15.12.2008 № Ф09-9419/08-С3).

2 ст. 11 НК РФ, постановление ФАС Уральского округа от 15.12.2008 № Ф09-9419/08-С3).

Повторим, что сумма налога, подлежащая уплате налогоплательщиками – физическими лицами, исчисляется налоговыми органами (п. 1 ст. 362 НК РФ).

Исчислив налог, налоговый орган направляет соответствующее налоговое уведомление налогоплательщику – физическому лицу, который уплачивает транспортный налог на основании этого уведомления (п. 3 ст. 363 НК РФ).

Согласно п. 2 ст. 52 НК РФ, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление.

Уведомление направляется одновременно с платежными документами на уплату физическими лицами налогов в бюджетную систему РФ (п. 8 приказа ФНС РФ от 05.10.2010 № ММВ-7-11/479@ «Об утверждении формы налогового уведомления»).

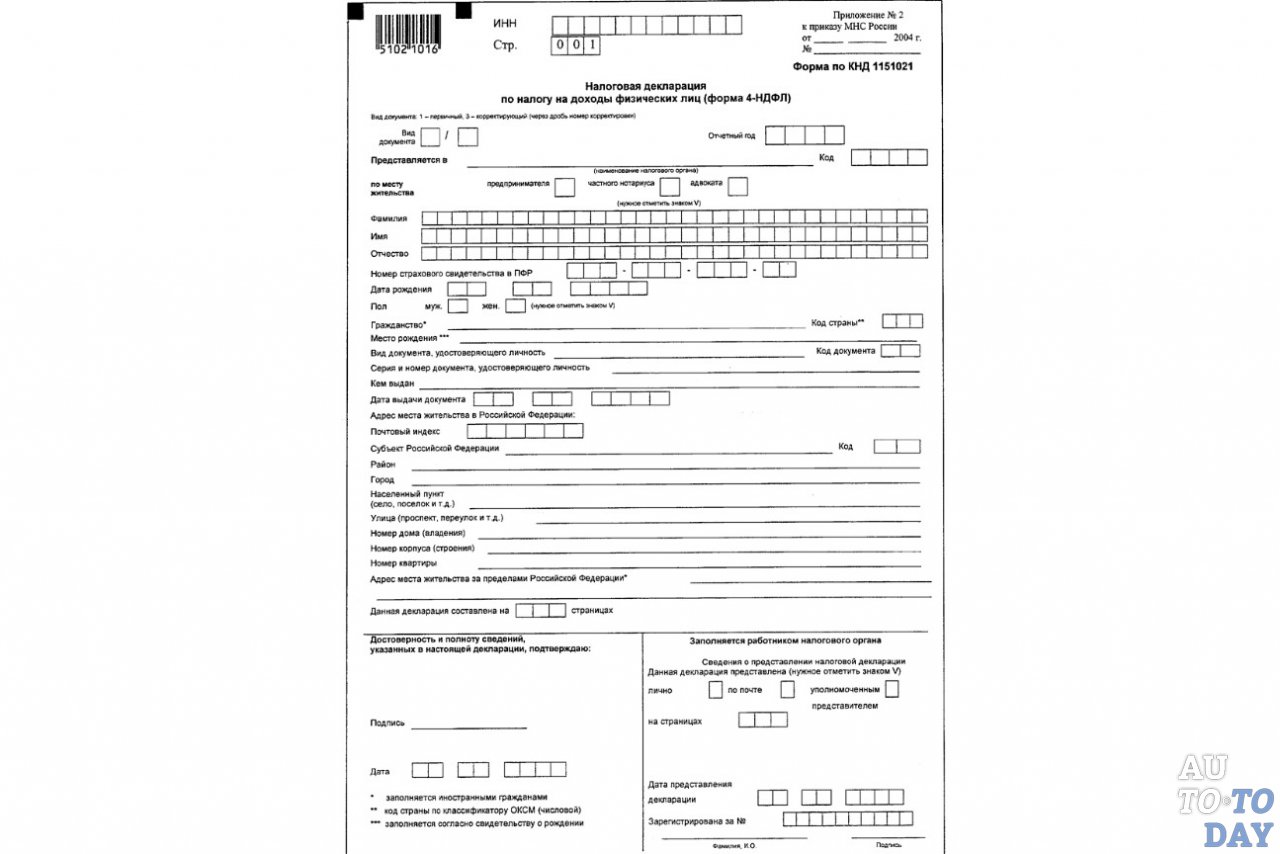

На налогоплательщиков, являющихся физическими лицами (в том числе индивидуальными предпринимателями), ст. 363.1 НК РФ не возлагает обязанность по представлению в налоговый орган налоговой декларации.

363.1 НК РФ не возлагает обязанность по представлению в налоговый орган налоговой декларации.

Поэтому индивидуальный предприниматель не обязан сдавать декларацию по транспортному налогу.

На территории Московской области транспортный налог устанавливается, вводится в действие в соответствии с главой 28 НК РФ, Законом Московской области от 16.11.2002 № 129/2002-ОЗ «О транспортном налоге в Московской области» (далее – Закон № 129/2002-ОЗ).

Сумма налога исчисляется по окончании налогового периода в порядке, установленном ст. 362 НК РФ, и с учетом налоговых льгот, установленных Законом Московской области от 24.11.2004 № 151/2004-ОЗ «О льготном налогообложении в Московской области».

Согласно п. 2 Закона № 129/2002-ОЗ уплата транспортного налога налогоплательщиками, являющимися физическими лицами, производится по месту нахождения транспортных средств в срок не позднее 10 ноября года, следующего за налоговым периодом.

Налоговым периодом по транспортному налогу признается календарный год (п. 1 ст. 360 НК РФ).

1 ст. 360 НК РФ).

Как заплатить налоги за другого человека? — Урай.ру

О том как оплатить налоги либо имеющуюся налоговую задолженность расскажет заместитель начальника Межрайонной ИФНС России № 2 по ХМАО – Югре Виктория Ткаченко

По закону можно платить налоги за кого угодно. Есть несколько способов, как это сделать.

С 2016 года можно платить налоги не только за себя, но и за третьих лиц. Например, дети могут платить за родителей, а муж — за жену. Если один человек платит за другого и правильно указывает данные платежа, то платеж зачтут не тому, кто платит, а тому, за кого платят.

По индексу документа (УИН)

Индекс документа или УИН — это длинный код, который есть на квитанции. Если известен этот код, больше вообще ничего не нужно. Его можно продиктовать, сфотографировать и переслать в виде смс. Платить по УИН можно на портале Госуслуг и на сайте nalog.ru. Для оплаты через портал нужно авторизоваться — то есть иметь учетную запись тому, кто платит налоги за кого-то другого.

Используйте любой вариант:

Если есть индекс документа, можно заплатить налоги за кого угодно: суммы попадут по назначению. Даже если деньги уйдут с вашей карты, но УИН будет с квитанции родителей, бабушки или коллеги, платеж погасит именно их задолженность.

По квитанции или данным налогоплательщика

Этот способ подойдет тем, у кого нет личного кабинета или нужно заплатить налоги наличными. Можно взять квитанцию родственника и оплатить за него любые суммы. Деньги могут дать они или вы заплатите своими — для налоговой это не имеет значения. Квитанции приходят вместе с налоговым уведомлением. Или их можно распечатать из личного кабинета на сайте nalog.ru. Там есть авторизация через Госуслуги.

С квитанцией можно сходить в банк или на почту. Там оформят платеж: он погасит задолженность того человека, который указан в квитанции.

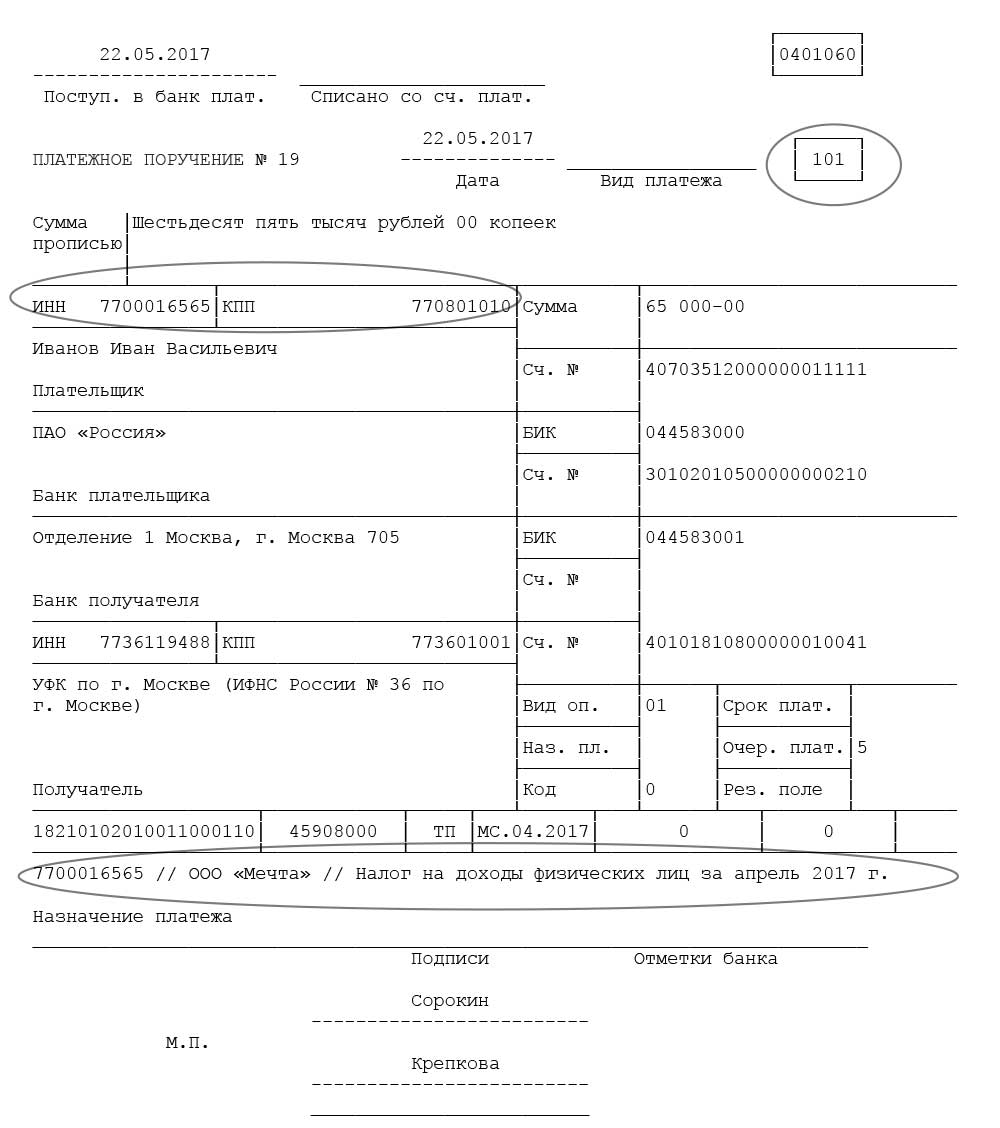

Заполнить платежные документы самостоятельно

Если вы хотите заплатить налоги со счета в банке, но не по индексу документа и не по квитанции, можно заполнить данные по реквизитам. Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Если не уверены, что сможете правильно оформить платежное поручение, обратитесь в банк или узнайте УИН и платите через Госуслуги.

Что нужно знать при уплате налогов за третьих лиц?

По закону можно платить налоги за кого угодно. Но так можно не со всеми налогами, а иногда уплата приводит к образованию выгоды и начислению дополнительных налогов. Все имущественные налоги по уведомлению можно платить без проблем.

Еще можно переплатить, а вернуть деньги не получится. Если платите за других, учтите такие нюансы из Налогового кодекса и писем Минфина:

- Платить можно за другого человека. Но вернуть переплату или зачесть ее в счет другого налога может только тот, за кого платили. Тот, кто платил, не может потребовать деньги из бюджета назад или как-то ими распорядиться.

2. Если муж заплатил налог за жену, у нее при этом не возникает доход, облагаемый НДФЛ. Так со всеми физлицами, которые платят налоги за других людей.

Так со всеми физлицами, которые платят налоги за других людей.

3. Если организация или ИП заплатят налоги за физлицо, то у этого физлица возникает налогооблагаемый доход. Придется начислить НДФЛ.

Нужно ли показывать паспорт того, за кого платят налоги?

Нет, Минфин объяснял, что паспорт показывать не нужно. Если муж платит налог на имущество за жену, то паспорт жены в банке или на почте просить не должны. Доверенность тоже не нужна.

За каких родственников можно платить налоги?

Платить налоги можно за кого угодно. Родственные или гражданско-правовые отношения не имеют значения и подтверждать их не нужно.

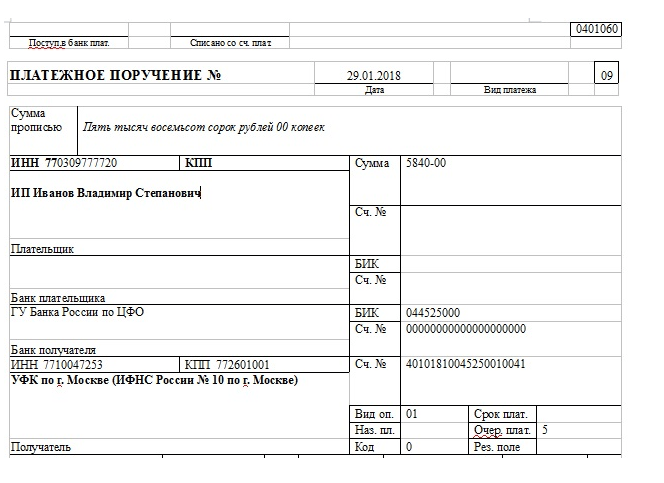

Уплата транспортного налога с расчетного счета предпринимателя (ИП)

Добрый день, уважаемый читатель.

В этой статье речь пойдет про уплату транспортного налога с расчетного счета индивидуального предпринимателя (ИП).

У предпринимателей, как правило, по этому поводу возникают следующие вопросы: «А можно ли оплачивать с расчетного счета личные налоги?», «А примут ли в налоговой подобный платеж» и т. д.

д.

Спешу Вас успокоить, в этом году я оплачивал транспортный налог именно с расчетного счета. Оплата дошла быстро, никаких проблем не возникло. Ну а сегодня я расскажу, как правильно заполнить поля платежного документа, чтобы Ваш платеж дошел куда надо. Приступим.

Отмечу, что описанным в этой статьей способом можно оплачивать не только транспортный налог, но и любой другой личный налог (на недвижимость, земельный и т.д.).

В первую очередь, рассмотрим преимущества, которые дает оплата с расчетного счета.

1. Это экономия на комиссии банка, обслуживающего Ваш расчетный счет.

Например, чтобы заплатить по классической схеме (используя платежную квитанцию Сбербанка), Вам потребуется сначала снять деньги с расчетного счета (заплатить за это комиссию в районе нескольких процентов), а лишь затем оплатить транспортный налог в Сбербанке.

2. Экономия времени. Вам не потребуется лично посещать Сбербанк, оплату можно провести через интернет-клиент (при его наличии).

Естественно, если на Вашем расчетном счете нет суммы, достаточной для уплаты транспортного налога, то докладывать ее может оказаться невыгодно.

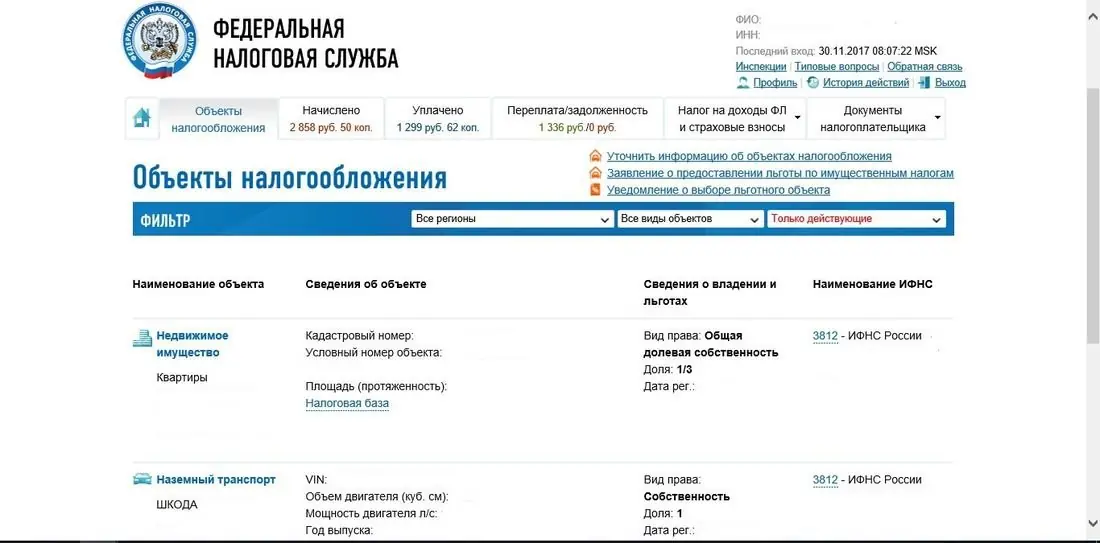

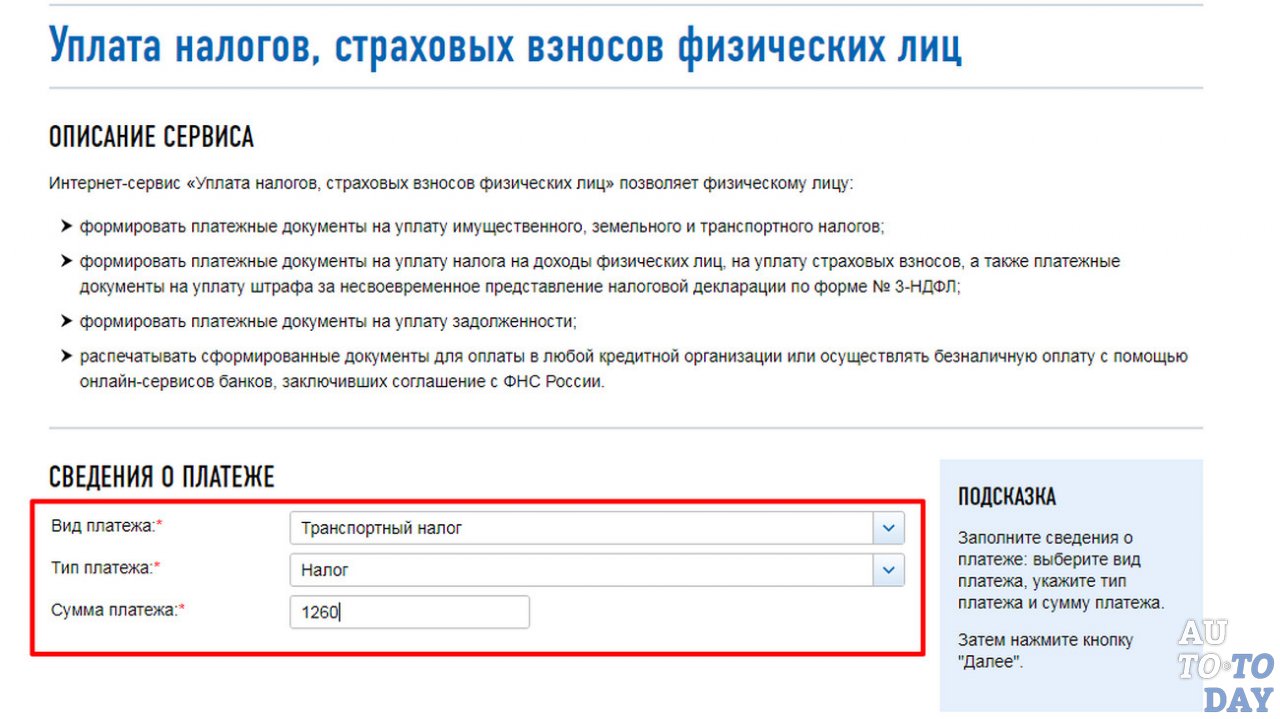

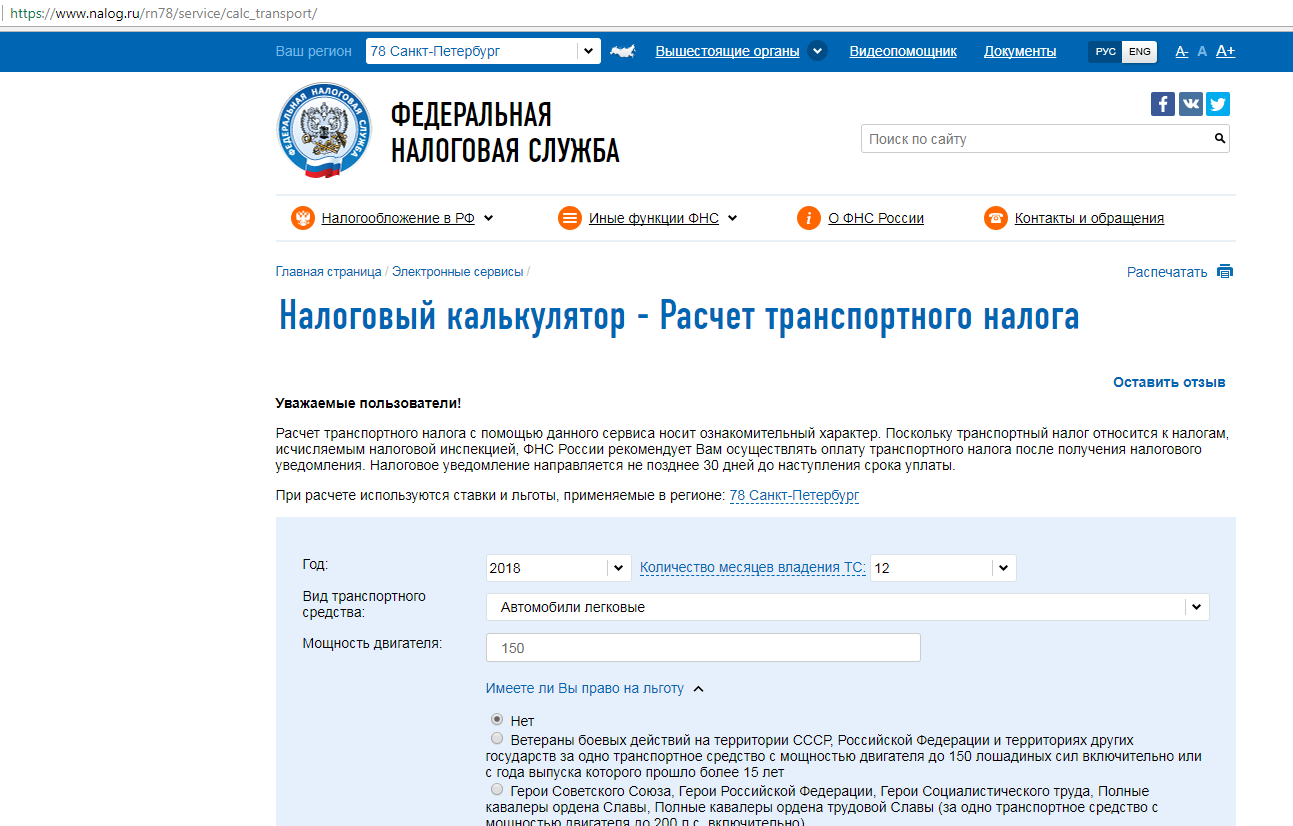

Порядок уплаты налога с расчетного счета ИП

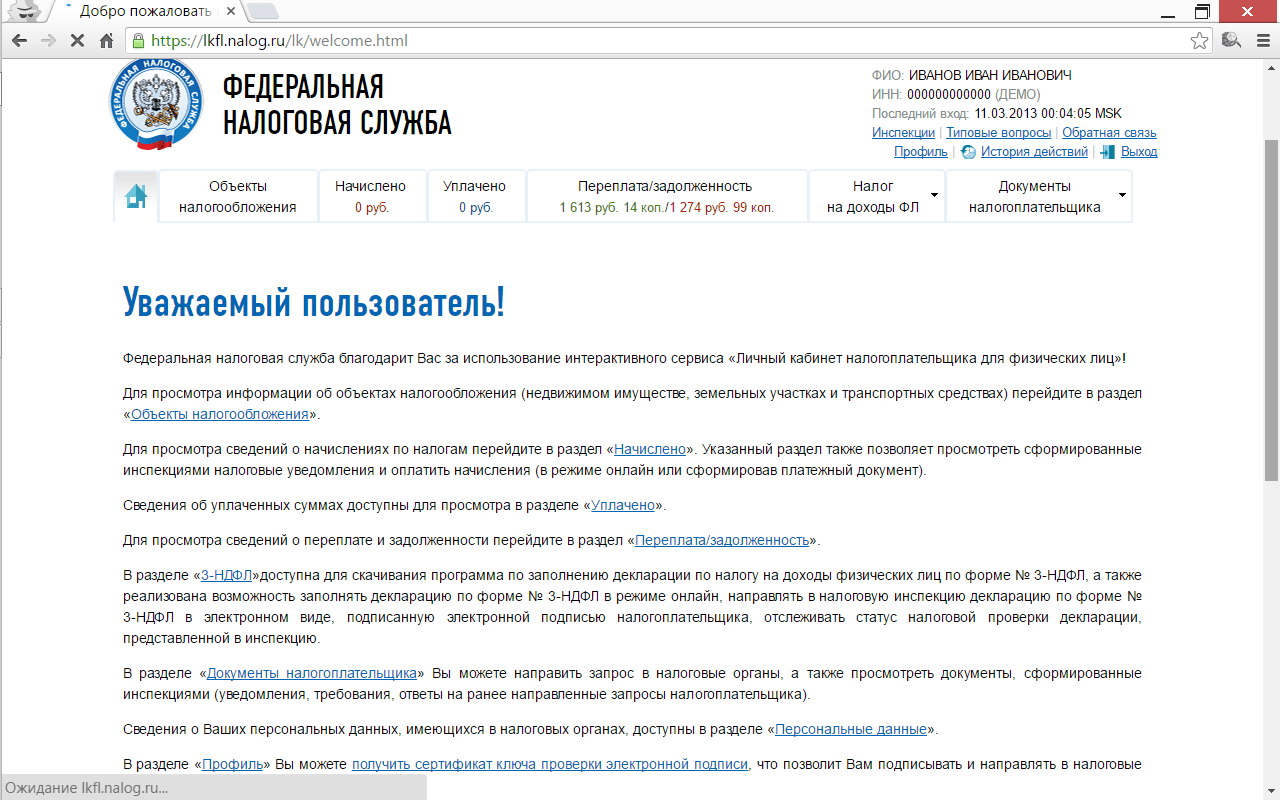

Итак, для начала Вам потребуются реквизиты для оплаты. Проще всего получить их, используя личный кабинет налогоплательщика. Здесь Вы можете найти инструкцию по регистрации на этом сервисе.

Также реквизиты должны ежегодно приходить Вам по почте заказным письмом.

Выберите в личном кабинете налогоплательщика налог, за который будете платить:

Нажмите на кнопку «Оплатить начисления». В открывшемся окне поставьте галочку напротив строки «Транспортный налог»:

Нажмите на кнопку «Сформировать платежные документы». Сразу после этого Вы получите файл в формате pdf, содержащий все необходимые реквизиты для оплаты налога:

Обратите внимание, что реквизиты у каждой налоговой свои, поэтому для каждого налога нужно сформировать отдельный файл.

Ну а теперь самое время перейти непосредственно к уплате транспортного налога с расчетного счета ИП. Скорее всего, поля Вашей программы «интернет-клиент» будут отличаться от моей, однако в целом все должно быть очень похоже. Выберите пункт «Создать платеж» и заполните появившуюся на экране форму:

Информацию для всех полей Вы можете найти в платежной квитанции. Тем не менее на некоторых полях остановлюсь поподробнее:

Сумма: Сумма начисленного транспортного налога

Реквизиты получателя: Эта группа полей содержит данные банка налоговой инспекции и реквизиты самой налоговой. Все поля нужно заполнять с особой тщательностью. Дело в том, что цифр много, а ошибившись лишь в одной, Вы отправите деньги туда, куда не надо.

Назначение платежа: На это поле следует обратить особое внимание. Впишите в него всю информацию, для которой не нашлось отдельных полей. А именно: номер автомобиля, свои ФИО и ИНН, собственный адрес. Можете заполнить это поле по образцу, приведенному выше.

Можете заполнить это поле по образцу, приведенному выше.

Налоговые поля: Информацию для данных полей также можно найти в платежной квитанции. Обратите внимание, что у полей этой группы есть коды (101, 104, 105, 106, 107, 108, 109, 110). По ним искать легче.

Обратите внимание, что иногда поля невозможно заполнить точно так же, как в платежной квитанции. Связано это с тем, что в налоговой могут допустить ошибку при заполнении. Например, в квитанции поля могут быть заполнены так: 106 — ТП, 107 — 05.11.2014. Однако данные значения не могут применяться совместно. Поэтому при уплате транспортного налога поля следует заполнить следующим образом: 106 — ТП, 107 — ГД.00.2013. В этом случае платеж дойдет туда, куда нужно.

В общем-то заполнение не должно вызвать особых трудностей. Если что-то непонятно, еще раз посмотрите на образец выше. Главное — при заполнении не допустить ошибок в цифрах. Поэтому рекомендую перед нажатием на кнопку «Сохранить» еще раз все перепроверить.

После сохранения документ нужно отправить в банк (нажать на соответствующую кнопку). На этом оплата транспортного налога с расчетного счета ИП окончена. Остается лишь через 2-3 дня проверить, что деньги дошли в налоговую (через личный кабинет налогоплательщика).

Если же данный способ показался Вам сложным, то Вы всегда можете оплатить транспортный налог через форму, представленную ниже. В данном случае вводить нужно гораздо меньше данных, поэтому оплата занимает считанные минуты.

Удачи на дорогах!

Транспортный Налоговый Центр | Налоговая служба

Что нового

Теперь вы можете использовать кредитную или дебетовую карту для оплаты налога на использование большегрузных транспортных средств. См. Информацию в разделе «Готовы подать? Вот как »ниже.

Нужно ли мне платить налог за использование большегрузных транспортных средств? — это короткое интерактивное собеседование, которое поможет вам определить, требуется ли вам платить налог за пользование автомагистралью с автомашины по шоссе.

Важные напоминания

Налог на использование большегрузных транспортных средств

Любой, кто зарегистрировал или должен зарегистрировать тяжелый шоссейный автотранспорт с облагаемой налогом полной массой 55 000 фунтов или более на свое имя во время первого использования на дорогах общего пользования в течение отчетного периода, должен заполнить форму 2290 «Тяжелый шоссейный транспорт». Используйте налоговую декларацию.

Сроки подачи

Сезон подачи заявок для подателей формы 2290 — с 1 июля по 30 июня. Крайний срок подачи формы 2290 зависит от месяца, в который вы впервые используете облагаемое налогом транспортное средство на дорогах общего пользования в течение отчетного периода.

- Для автомобилей, которые вы впервые используете на шоссе в июле, заполните форму 2290 в период с 1 июля по 31 августа.

- Налог за текущий регистрационный сезон будет пропорционально распределен для транспортных средств, которые вы впервые используете на дорогах общего пользования после июля.

Подайте форму 2290 до последнего дня месяца, следующего за месяцем, в котором вы впервые использовали транспортное средство на дороге общего пользования. См. «Когда подавать форму 2290» для получения более подробной информации.

Подайте форму 2290 до последнего дня месяца, следующего за месяцем, в котором вы впервые использовали транспортное средство на дороге общего пользования. См. «Когда подавать форму 2290» для получения более подробной информации.

Регистрация автомобиля

Срок подачи не привязан к дате регистрации транспортного средства. Независимо от даты продления регистрации транспортного средства, налогоплательщики должны подать форму 2290 до последнего дня месяца, следующего за месяцем, в котором налогоплательщик впервые использовал транспортное средство на шоссе общего пользования в течение налогового периода.

Готовы подать? Вот как

- Соберите информацию

- Идентификационный номер работодателя . Вы не можете использовать свой номер социального страхования. Если у вас еще нет EIN, подайте заявку сейчас; нам потребуется около четырех недель, чтобы установить ваш новый EIN в наших системах.

- Используйте то же имя в вашей форме 2290, которое было присвоено вам с вашим EIN.

Ваше имя в форме 2290 должно соответствовать вашему EIN.

Ваше имя в форме 2290 должно соответствовать вашему EIN. - Идентификационный номер автомобиля каждого автомобиля.

- Налогооблагаемая полная масса каждого автомобиля. Используйте таблицу расчета налогов на второй странице формы 2290, чтобы рассчитать ваш налог на основе налогооблагаемой массы брутто каждого транспортного средства.

- Файл

- Электронное дело . Требуется, если вы указываете 25 или более транспортных средств в форме 2290, рекомендуется для всех для более быстрой обработки; Вы можете получить Schedule 1 с водяными знаками в течение нескольких минут. Чтобы избежать проблем, убедитесь, что водяной знак в вашем Приложении 1 читаем, прежде чем отправлять его в департамент автотранспортных средств вашего штата.Возможно, вам придется перепечатать свежими чернилами или на другом принтере, чтобы водяной знак был разборчивым.

- Заполните и отправьте по почте форму 2290. См. Правильный почтовый адрес в Инструкции по форме 2290 .

Ожидайте получения Приложения 1 с печатью в течение 6 недель после того, как мы получим вашу Форму 2290.

Ожидайте получения Приложения 1 с печатью в течение 6 недель после того, как мы получим вашу Форму 2290.

- Плата

Необходимо подать и уплатить налог за использование большегрузных транспортных средств за предыдущие налоговые периоды?

Если по какой-либо причине вам необходимо заполнить форму 2290 и заплатить налог на использование большегрузных транспортных средств за предыдущие налоговые периоды , посетите страницу 2290 поставщиков электронных файлов в IRS.губ. Если вы предпочитаете подавать документы на бумаге, посетите форму 2290 на IRS.gov, выберите «Все изменения формы 2290» и заполните форму (ы) 2290 для налоговых периодов, которые вам необходимо подать.

Приложение 1 Копии поданных форм 2290

Чтобы получить копию текущего Приложения 1, убедитесь, что вы уже заполнили форму 2290 и полностью уплатили налог (если какой-либо налог подлежал уплате). Вы можете отправить запрос по факсу на номер 855-386-5124. Вы должны приложить копию ранее поданной формы 2290 и Приложения 1. Пожалуйста, приложите подписанный титульный лист и отметьте «Ускорьте запрос по графику 1».”Включите свое имя, номер телефона, номер факса, дату подачи формы 2290 и количество отправленных по факсу страниц. Ваш запрос должен быть подписан уполномоченным лицом, имеющим право связывать компанию. Вы также можете отправить письменный запрос по адресу: Министерство финансов, Налоговая служба, Цинциннати, Огайо 45999-0031.

Вы должны приложить копию ранее поданной формы 2290 и Приложения 1. Пожалуйста, приложите подписанный титульный лист и отметьте «Ускорьте запрос по графику 1».”Включите свое имя, номер телефона, номер факса, дату подачи формы 2290 и количество отправленных по факсу страниц. Ваш запрос должен быть подписан уполномоченным лицом, имеющим право связывать компанию. Вы также можете отправить письменный запрос по адресу: Министерство финансов, Налоговая служба, Цинциннати, Огайо 45999-0031.

Изменения статуса автомобиля

- Заявите о подвеске для транспортных средств, которые вы планируете использовать не более 5 000 миль (7 500 для сельскохозяйственных машин) в течение отчетного периода.Если подвешенное транспортное средство превышает лимит использования пробега в течение отчетного периода, налог подлежит уплате.

- Требуйте возмещения налога, уплаченного за уничтоженное, украденное или проданное транспортное средство, или транспортное средство, которое использовалось не более 5000 миль (7 500 для сельскохозяйственных транспортных средств).

Возможно, вам придется подождать окончания налогового периода, чтобы подать заявку.

Возможно, вам придется подождать окончания налогового периода, чтобы подать заявку. - При подаче электронных документов вы можете изменить только вес и пробег транспортных средств, указанных в первоначально поданной форме 2290. Вы должны подать бумажную форму, чтобы сообщить о других изменениях.

- Если вам по какой-либо причине необходимо изменить VIN вашего автомобиля, указанный в форме 2290, приложите письменное заявление с указанием причины.

Для получения дополнительной информации о вышеуказанных и других ситуациях см. Инструкции по форме 2290.

Кредит или возврат средств за участие в государственной программе замены транспортных средств

Вы можете иметь право на получение кредита или возмещения налога на использование большегрузных транспортных средств, если вы одобрены и участвуете в государственной программе поощрения замены транспортных средств.Чтобы подать заявку на кредит на текущий год, заполните строку 5 формы 2290, следуя инструкциям по включению необходимой информации и заполнению декларации. Чтобы подать заявку на возмещение, заполните форму 8849 с приложением 6 (форма 8849), следуя инструкциям для каждой формы. Чтобы получить помощь, вы можете позвонить на сайт для звонков по форме 2290 по номерам и часам, указанным ниже.

Чтобы подать заявку на возмещение, заполните форму 8849 с приложением 6 (форма 8849), следуя инструкциям для каждой формы. Чтобы получить помощь, вы можете позвонить на сайт для звонков по форме 2290 по номерам и часам, указанным ниже.

Есть вопросы?

Возможно, мы ответили на ваши вопросы в разделе «Часто задаваемые вопросы для водителей грузовиков, которые подают электронную почту» (также доступно на испанском языке), или в разделе «Часто задаваемые вопросы для правительств индейских племен относительно налога на использование автомагистралей».

Просмотрите короткое интерактивное интервью «Нужно ли мне платить налог за использование большегрузного автотранспорта?», Чтобы определить, требуется ли вам платить налог за использование автомагистрали для шоссейных транспортных средств.

Нужна дополнительная помощь? Позвоните в форму 2290. Позвоните на сайт с понедельника по пятницу с 8:00 до 18:00. По восточному времени.

Публикации по грузовой отрасли

Что такое вычеты до уплаты налогов? | Определение, список и пример

Нужно ли вам удерживать деньги из заработной платы сотрудников помимо налогов (например,г. , украшения или льготы)? Тогда вам может быть интересно, когда именно вы вычитаете взносы сотрудника — до или после уплаты налогов. Смотря как. Для точного удержания необходимо понимать, что такое вычеты до налогообложения.

, украшения или льготы)? Тогда вам может быть интересно, когда именно вы вычитаете взносы сотрудника — до или после уплаты налогов. Смотря как. Для точного удержания необходимо понимать, что такое вычеты до налогообложения.

Не знаете, что это означает или как это влияет на ваши налоговые расчеты? Мы вас прикрыли.

Что такое вычеты до налогообложения?

Вычет до налогообложения — это деньги, которые вы удаляете из заработной платы сотрудника до удержания денег для уплаты налогов, что снижает его налогооблагаемый доход.Отчисления до налогообложения идут на выплаты сотрудникам. Не все льготы являются вычетами до уплаты налогов.

Многие льготы спонсируются работником и работодателем, что означает, что обе стороны вносят вклад в любой страховой взнос, счет или программу, имеющуюся у сотрудника. Но когда вы вычитаете взнос работника из его заработной платы, вы делаете это либо до, либо после уплаты налогов, в зависимости от типа пособия.

Если вы предлагаете ряд льгот для сотрудников, скорее всего, вы столкнетесь с вычетом до вычета налогов. И вы, вероятно, столкнетесь с вычетами после уплаты налогов, которые являются льготами, которые вы удерживаете после уплаты налогов.

И вы, вероятно, столкнетесь с вычетами после уплаты налогов, которые являются льготами, которые вы удерживаете после уплаты налогов.

В отличие от вычетов после уплаты налогов, вычеты до налогообложения приносят пользу сотрудникам несколькими способами. Сотрудники получают выгоду и уменьшают сумму налоговой задолженности. Не говоря уже о том, что работодатели также пользуются снижением налогов.

Как вычеты до налогообложения влияют на налоги?

Опять же, вычеты до налогообложения уменьшают налогооблагаемую заработную плату работника. Это часто дает сотрудникам больше денег на расходы.

Итак, какие налоги уменьшает вычет до налогообложения? Вычеты до вычета налогов могут уменьшить федеральные, государственные и местные налоги работника:

Вычеты из заработной платы до налогообложения также снижают федеральный налог на безработицу (налог FUTA), который платят только работодатели.Кроме того, эти отчисления могут снизить государственный налог на безработицу, который платят только работодатели (за некоторыми исключениями штата).

Имейте в виду, что не все вычеты до вычета налогов полностью освобождены от налогов. Некоторые вычеты освобождены от федерального подоходного налога, но не от налогов FICA и FUTA.

Пример

Допустим, у вас есть сотрудник с вычетом до налогообложения. Удержание составляет 50 долларов из расчета на заработную плату, и вы платите сотруднику брутто-зарплату в размере 1000 долларов за двухнедельный период оплаты.

Во-первых, вычтите удерживаемые до вычета налогов 50 долларов из общей заработной платы работника (1000 долларов):

1000–50 = 950

Налогооблагаемый доход работника составляет 950 долларов за период выплаты заработной платы.Теперь вы можете удерживать налоги с 950 долларов, а не с 1000 долларов.

Будущее налогообложение

Несмотря на то, что сейчас налога нет, сотрудники могут иметь задолженность по налогам на льготы до налогообложения позже, например, когда они пойдут использовать льготы.

Например, у сотрудника есть пенсионный счет до вычета налогов. Вы удерживаете деньги до уплаты налогов и вносите их на счет. Когда сотрудник выходит на пенсию и использует сэкономленные средства, он должен платить налоги с этой суммы.

Вы удерживаете деньги до уплаты налогов и вносите их на счет. Когда сотрудник выходит на пенсию и использует сэкономленные средства, он должен платить налоги с этой суммы.

Пределы

Некоторые льготы производятся только до уплаты налогов до определенной суммы.Это означает, что вычет освобождается от налогообложения до тех пор, пока сотрудник не достигнет суммы взноса IRS или лимита освобождения от налогов. Лимит IRS для каждого типа вычета до налогообложения с пороговым значением может изменяться ежегодно.

Например, отчисления на счет сбережений здоровья имеют годовой лимит взносов в IRS, который не облагается налогами.

Список вычетов до налогообложения

Итак, какие вычеты производятся до вычета налогов? Ряд дополнительных льгот позволяет производить вычеты до уплаты налогов. Ниже приведен список общих выплат сотрудникам до вычета налогов.

Взносы в пенсионный план

Некоторые пенсионные планы имеют право на вычеты до вычета налогов, например, определенные IRA и типы планов 401 (k). Это позволяет сотрудникам откладывать на пенсию и сокращать налогооблагаемый доход.

Это позволяет сотрудникам откладывать на пенсию и сокращать налогооблагаемый доход.

Пенсионные счета до налогообложения обычно освобождаются от всех налогов на трудоустройство. Для получения более подробной информации проверьте конкретный план, который вы предлагаете.

Пенсионные планы имеют требования и лимиты взносов IRS, которые меняются ежегодно. Существует дополнительный лимит взносов для работников старше определенного возраста.

Хотя некоторые пенсионные планы являются вычетами до налогообложения, сотрудники должны платить налоги при получении выплат.

Имейте в виду, что не все пенсионные планы указаны до вычета налогов. Взносы Roth IRA и Roth 401 (k) являются вычетами после уплаты налогов. Это требует, чтобы сотрудники уплатили с них налоги, прежде чем вы их удержите. Однако работник не должен платить налоги с выплат.

Взносы по страхованию здоровья

Вы можете удерживать взносы на медицинское страхование до вычета налогов, особенно если медицинские льготы являются частью плана по разделу 125.

Общие медицинские страховые выплаты до налогообложения включают:

- Медицинское страхование

- Страхование от несчастных случаев

- Стоматологическая страховка

- Страхование зрения

По большей части льготы по здоровью не уплачиваются до вычета налогов. Некоторые медицинские льготы имеют ограничения по взносам или особые правила удержания налогов.

Взносы в HSA и FSA

Делают ли ваши сотрудники вклад на счет медицинских сбережений (HSA) или счет гибких расходов (FSA)? Если это так, их взносы вычитаются до вычета налогов.

И HSA, и FSA являются счетами, на которые сотрудники могут вносить вклад и использовать для финансирования соответствующих медицинских расходов, таких как доплаты и удержания. Эти счета помогают сотрудникам экономить на медицинских расходах, которые не покрывает страховка, и уменьшать налогооблагаемый доход.

IRS устанавливает годовой лимит взносов для HSA и FSA. Как и в случае с пенсионными планами, люди старше определенного возраста могут вносить больший вклад на свой счет.

Взносы по страхованию жизни

Групповое страхование жизни освобождено от всех налогов на оплату труда.Однако он освобождается от налогов FICA только в размере 50 000 долларов США.

Премии должны идти на страхование жизни, которое:

- Предоставляет общее пособие в случае смерти

- Предоставляется группе не менее 10 штатных сотрудников

- Работодатель прямо или косвенно несет

Взносы в транспортную программу

Транспортные или пригородные льготы — это вычеты до налогообложения, которые могут покрыть транспортные расходы работника.

Соответствующие транспортные расходы включают:

- Проездные на общественный транспорт (например, автобусы, поезда, метро и т. Д.)

- Расходы на парковку (например, парковка на работе или рядом с ней)

В зависимости от типа предлагаемых вами льгот для поездок на работу могут существовать ограничения. Как только пособие достигает этого предела, оно больше не освобождается от налогов.

Не рассчитывайте вычеты до вычета налогов самостоятельно. Онлайн-служба расчета заработной платы Patriot Software сделает все расчеты за вас с гарантированной точностью.Начните бесплатную пробную версию прямо сейчас.

Эта статья была обновлена с момента ее первоначальной публикации 25 апреля 2012 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.Заработок и льготы | Министерство внутренних дел США

В OCIO мы стремимся обеспечивать конкурентоспособную заработную плату и льготы для наших сотрудников. Следующая информация представляет собой краткий обзор заработной платы и льгот, предлагаемых DOI и федеральным правительством.Для получения дополнительной информации о заработной плате и льготах обратитесь к руководству по льготам или свяжитесь с OCIO HCO.

Платежный календарь

сотрудников DOI получают зарплату раз в две недели по вторникам. В календаре отображается день выплаты жалованья, конец периода выплаты заработной платы и федеральные праздники на весь год. Получите доступ к календарю заработной платы и другим темам расчета заработной платы.

Получите доступ к календарю заработной платы и другим темам расчета заработной платы.

Таблица заработной платы

Была обсуждена ваша заработная плата (серия, класс и ступень), и вы согласились на нее, приняв решение о приеме на работу. Чтобы просмотреть свою текущую зарплату и другие зарплаты, см. Таблицу зарплат.В таблице окладов показаны Общий график (GS), Служба старших должностных лиц (SES) и другие программы оплаты, доступные в федеральном правительстве.

Счет с гибкими расходами

Счет гибких расходов (FSA) — это счет, на который вы вносите деньги из своей зарплаты до удержания налогов. После этого вам будут возмещены ваши личные расходы на медицинское обслуживание и уход за иждивенцем. Если вы заинтересованы в этом преимуществе, вы должны зарегистрироваться в течение 60 дней с даты начала .Все сотрудники могут зарегистрироваться, повторно зарегистрироваться или отказаться от этого преимущества во время сезона открытых дверей. Зайдите на сайт FSA прямо сейчас или свяжитесь с OCIO HCO.

Сотрудник Экспресс

Employee Express — это онлайн-система, используемая федеральным правительством, которая позволяет сотрудникам получать доступ к информации о своей заработной плате. Сотрудники могут просматривать свою выписку LES, обновлять и изменять информацию о прямом депозите и распределениях, просматривать / распечатывать W-2, обновлять план сбережений (TSP), изменять свой адрес и выполнять многие другие действия.Employee Express отправит ваше имя пользователя и пароль на ваш домашний адрес в течение первых нескольких недель после даты начала, когда вы сможете получить доступ к системе.

Пособия по охране здоровья федеральных служащих (FEHB)

Как новый сотрудник, вы имеете право участвовать в нашей программе медицинского страхования федеральных служащих (FEHB). Эта программа включает в себя: здоровье, стоматологию, зрение, гибкий счет расходов, страхование жизни, долгосрочное обслуживание и другие льготы. У вас будет 60 дней, чтобы зарегистрироваться в программе FEHB. Вы можете выбрать один из множества планов, которые лучше всего подходят вам и потребностям вашей семьи. По прошествии 60-дневного окна единственный другой раз, когда сотрудник может зарегистрироваться, — это во время открытого сезона или если произошло соответствующее жизненное событие (QLE). Посетите веб-сайт Программы медицинского страхования федеральных служащих, чтобы получить подробную информацию о FEHB, QLE и вашем руководстве по льготам, или свяжитесь с OCIO HCO.

Вы можете выбрать один из множества планов, которые лучше всего подходят вам и потребностям вашей семьи. По прошествии 60-дневного окна единственный другой раз, когда сотрудник может зарегистрироваться, — это во время открытого сезона или если произошло соответствующее жизненное событие (QLE). Посетите веб-сайт Программы медицинского страхования федеральных служащих, чтобы получить подробную информацию о FEHB, QLE и вашем руководстве по льготам, или свяжитесь с OCIO HCO.

Членство в федеральном кредитном союзе DOI

Возможность быть участником федерального кредита внутренних дел считается одним из многих преимуществ работы сотрудником внутренних дел, как и другие льготы, такие как страхование здоровья / зрения / стоматологии / жизни / долгосрочного ухода, транзитные субсидии и экономия. экономия.Федеральный кредитный союз Министерства внутренних дел (DOIFCU) — это финансовый кооператив, принадлежащий и управляемый его членами. Члены вносят деньги, и эти деньги распределяются между другими членами в виде ссуд. После удовлетворения операционных расходов и требований к резервам доход возвращается всем участникам в виде более высоких дивидендов по акциям, более низких ставок по кредитам и других недорогих финансовых услуг. Вот как стать участником.

После удовлетворения операционных расходов и требований к резервам доход возвращается всем участникам в виде более высоких дивидендов по акциям, более низких ставок по кредитам и других недорогих финансовых услуг. Вот как стать участником.

Транзитная субсидия

Транзитная субсидия — это программа, предлагаемая сотрудникам DOI для субсидирования их транспортных расходов.Сотрудникам выплачивается стандартное ежемесячное пособие. Сумма зависит от того, сколько дней вы едете на работу, где находится ваш дом, и от вида транспорта, которым вы добираетесь до работы. Пожалуйста, подождите две-три недели после даты начала подачи заявки на это пособие. Для получения дополнительной информации посетите Программу льгот по транзитным субсидиям

Местные и районные налоги

«Местный налог» — это общий термин для налогов с продаж и использования, взимаемых в соответствии с Законом Брэдли-Бернса о едином налоге с продаж и использования.Базовая ставка налога с продаж и использования в масштабе штата составляет 7,25% и делится следующим образом:

«Окружные налоги» взимаются на местном уровне в соответствии с Законом о налогах на операции и использование. Ставка налога в вашем районе может быть выше 7,25% в зависимости от применяемых там районных налогов.

Ставка налога в вашем районе может быть выше 7,25% в зависимости от применяемых там районных налогов.

Информация на этой странице в основном посвящена местным налогам. Дополнительную информацию о налоговых ставках и районных налогах можно получить в нашем центре обслуживания клиентов по телефону 1-800-400-7115.

Правила и процедуры распределения местных налоговмогут различаться в зависимости от бизнеса. операции или тип проданных товаров.Следующие расписания и дополнительная информация должны быть полезны:

Таблицы и инструкции по распределению местных налогов Если вы представляете город, округ, город и округ или специальный налоговый округ, нижеследующее поможет вам понять процесс распределения местных налогов. Дополнительная информация доступна ниже. Процедуры проверки юрисдикции записей CDTFA и проверки CDTFA петиций о перераспределении местных и районных налогов доступны в главе 9 «Разное», в разделе «Политика и процедуры соблюдения нормативных требований».

Квартальная сводка по распределению местного налога и добавленного налога

Вы можете найти ежеквартальные сводки распределения на портале Open CDTFA Data Portal.

Доступна дополнительная историческая информация (файлы Excel).

Календарь выплат

ФормыРуководство для предполагаемых специальных налоговых юрисдикций

Какую помощь может предоставить Департамент налогов и сборов Калифорнии (CDTFA) юрисдикциям, рассматривающим новые или расширенные транзакции и налог на использование (окружной налог)?

Отдел распределения местных доходов CDTFA (LRAU) может:

- Отвечайте на вопросы и помогайте районам в этом процессе.

- Предоставьте образцы постановлений для города, округа или организации специального назначения (включая транспортную администрацию).

- Изучите предложенные постановления юрисдикций до их утверждения местными руководящими законодательными органами, чтобы убедиться, что все законодательные требования были соблюдены.

Пожалуйста, свяжитесь с нами по телефону 916-309-5800 для получения помощи или получения образцов постановлений.

Кто может взимать районный налог?

Округ или город могут взимать районный налог для общих или специальных целей.Они могут быть наложены либо напрямую, либо через организацию специального назначения. Округ также может создать транспортную администрацию для взимания районных налогов.

Дополнительная информация доступна в разделах с 7285 по 7290 Налогового и налогового кодекса. Информация о транспортных властях доступна в Кодексе коммунальных услуг (PUC), начиная с раздела 24501. Персонал CDTFA может предоставить помощь по телефону 916-309-5800.

Может ли районный налог взиматься только в части города или округа?

Есть .Действующий закон предусматривает только целый округ (который включает в себя как зарегистрированные, так и некорпоративные территории), некорпоративную территорию округа или инкорпорированный город. Для получения информации о законах, применимых к округам, см. Разделы 7285 и 7285.5 Налогового кодекса, а для городов — разделы 7285.9 и 7285.91.

Для получения информации о законах, применимых к округам, см. Разделы 7285 и 7285.5 Налогового кодекса, а для городов — разделы 7285.9 и 7285.91.

Какой раздел закона разрешает взимание районных налогов?

| Организация | Назначение | Правила усыновления | Законодательство |

|---|---|---|---|

| Округ | Универсальный налог | 2/3 голосов Наблюдательного совета и большинство проголосовавших | 7285 |

| Целевой налог (требуется план расходов) | 2/3 голосов Наблюдательного совета и 2/3 большинства голосов | 7285.5 | |

| Город | Универсальный налог | 2/3 голосов горсовета и большинство избирателей | 7285,9 |

| Целевой налог (требуется план расходов) | 2/3 голосов горсовета и 2/3 большинства избирателей | 7285,91 | |

| Окружное управление | Транспортное управление | 2/3 голосов Наблюдательного совета и 2/3 большинства голосов | Подразделения 10-25 PUC |

Специальные юрисдикции также могут быть созданы, если это разрешено особым и особым законодательством.

Какие налоговые ставки могут применяться?

Суммарная ставка всех районных налогов, взимаемых в любом округе, не должна превышать 2%. Как правило, минимальная ставка налога может составлять 0,125% и с приращением 0,125% до 2% верхнего предела в округе. Этот формат может быть изменен специальным законодательством.

Ниже приводится пример того, как применяется ограничение в размере 2%. В округе Сан-Бернардино действуют три районных налога (округ Сан-Бернардино, город Монклер и город Сан-Бернардино)

.| Налоги округа Сан-Бернардино | Текущая ставка | Математические вычисления | Доступен тариф в любой город | Математические вычисления | Всего |

|---|---|---|---|---|---|

| 031 — Округ Сан-Бернардино (SBER) (a) | 0.50% | + | 1,50% | = | 2% крышка |

| Налоги округа Сан-Бернардино | Текущая ставка | Математические вычисления | Доступный тариф для округа | Математические вычисления | Всего |

| 107 — Город Монклер (MTGR) (b) | 0. 75% 75% | + | 1,25% | = | 2% крышка |

Банкноты

- Любой зарегистрированный город в округе Сан-Бернардино может взимать налог до 1,50%.

- Однако графство Сан-Бернардино ограничено дополнительным налогом до 1,25%.

Примечание. Любое повышение налога округом приведет к увеличению налоговой ставки во всех городах этого округа.

Когда вступает в силу новый районный налог?

«Дата вступления в силу» означает первый день первого календарного квартала, начинающийся более чем через 110 дней после принятия постановления избирателями.

Например, налог, утвержденный избирателями 4 ноября 2014 г., будет действовать с 1 апреля 2015 г., когда розничные торговцы, ведущие бизнес в округе, будут обязаны собирать налог. В этом случае 1 апреля является первым днем календарного квартала более чем через 110 дней после выборов.

Может ли юрисдикция проводить выборы по почте?

Да , если соблюдены все положения разделов 4000-4004 Избирательного кодекса. В настоящее время юрисдикция, в которой зарегистрировано менее 5000 избирателей, согласно последнему сообщению Государственному секретарю, может провести выборы по почте. Информацию о датах выборов по почте см. В разделе 1500 Кодекса о выборах.

В настоящее время юрисдикция, в которой зарегистрировано менее 5000 избирателей, согласно последнему сообщению Государственному секретарю, может провести выборы по почте. Информацию о датах выборов по почте см. В разделе 1500 Кодекса о выборах.

Понесет ли юрисдикция какие-либо расходы по введению районного налога?

Есть .В соответствии с разделом 7272 Кодекса доходов и налогообложения CDTFA выставит счет новой специальной налоговой юрисдикции для предварительных сборов для администрирования нового окружного налога на основе фактических затрат после того, как налог будет одобрен избирателями. В результате мы не можем предоставить конкретные затраты до тех пор, пока все сборы не будут представлены различными подразделениями CDTFA и другими государственными агентствами. Фактические расходы, подлежащие выставлению счетов, включают обновление отчетов, программирование обработки данных, разработку и принятие нормативных актов, разработку процедур, обновление публикаций, уведомление налогоплательщиков и другие необходимые расходы, которые включают прямые и косвенные расходы CDTFA, как указано в разделе 11256 Правительственного кодекса.

Установленная максимальная сумма подготовительных расходов не должна превышать 175 000 долларов.

Каковы текущие административные расходы юрисдикции, взимающей районный налог?

Текущие затраты рассчитываются с помощью модели калькуляции, в которой используются различные факторы рабочей нагрузки.

По вопросам о конкретных юрисдикциях или оценках обращайтесь в Бюджетную секцию CDTFA по телефону 916-445-3811.

Что происходит после проведения выборов и утверждения налога избирателями?

Представители юрисдикции должны немедленно связаться с нами.Мы проверим результаты выборов, чтобы убедиться, что они соответствуют требованиям законодательства. Уведомление юрисдикции как можно раньше после выборов обеспечит своевременное введение нового районного налога.

Мы отправим по электронной почте два контракта, которые должны быть подписаны и возвращены нам юрисдикцией для утверждения до даты вступления в силу налога. Контракты включают:

- Соглашение о подготовке к администрированию и эксплуатации налога, и

- Договор о государственном администрировании налога

Юрисдикция должна вернуть следующее:

- Пять оригинальных приготовлений для администрирования контрактов, подписанных уполномоченным должностным лицом,

- Пять оригинальных действующих контрактов на администрирование, подписанных уполномоченным должностным лицом,

- Пять сертифицированных постановлений,

- Пять заверенных резолюций, уполномочивающих должностное лицо подписывать контракты,

- Одна заверенная копия результатов выборов и

- Форма почтового адреса для юридической, финансовой и гарантийной корреспонденции.

Когда подписанные контракты и другие документы получены нами, исполнительным директором или назначенным лицом Департамента налогов и сборов Калифорнии выдается письмо с подтверждением, и контракты направляются в Департамент общих служб (DGS) для окончательной одобрение.

Как только контракты одобрены DGS, одобренный оригинал пакета возвращается в юрисдикцию для их учета. Юрисдикции будет предоставлена возможность принять резолюцию, уполномочивающую должностных лиц города / округа проверять налоговые записи округа и представлять соглашение (CDTFA- 555-LJ Authorization Agreement EFT ), разрешающее оплату посредством электронного перевода средств.

Как применяется районный налог?

См. Публикацию 44, Советы по налогообложению районных налогов и публикацию 105, Районные налоги и фактические продажи для полного обсуждения и примеров. Как правило, районный налог следует за товарами. Налог распределяется по району, где товары доставляются и предположительно используются. Однако есть исключение для продажи или аренды транспортных средств, судов и самолетов. Как правило, районный налог с этих продаж распределяется по округу в зависимости от адреса, по которому зарегистрирован автомобиль, судно или самолет.

В чем разница между местным налогом с продаж и налога за пользование и районным налогом?

Дополнительную информацию см. В публикации 28, «Налоговая информация для государственных служащих города и округа ». Нет прямой зависимости между местным налогом с продаж и налогом за пользование и районными налогами. Как правило, местный налог с продаж относится к месту нахождения предприятия розничной торговли в Калифорнии, где происходит продажа, даже если собственность может никогда не находиться в месте ведения деятельности. Если розничный торговец имеет несколько офисов в Калифорнии, местный налог с продаж распределяется на место, где проводятся основные переговоры, независимо от того, находится ли когда-либо продаваемое имущество в юрисдикции, в которой находится коммерческое предприятие продавца.Местный налог на использование распределяется по месту, где товары впервые функционально используются, обычно через общегородские пулы.

Как указывалось ранее в вопросе № 12, районный налог распределяется по району, в который товары доставляются или предположительно используются. В некоторых случаях розничный торговец может распределять местный налог, но не сообщать районный налог в юрисдикцию, если товар был доставлен за пределы района, где он был продан. С другой стороны, если товар доставляется в район, розничный торговец может сообщать районный налог и не распределять местный налог по юрисдикции.

Существуют ли другие особые требования к районным городским налогам?

Есть . Городам, желающим ввести районный налог, настоятельно рекомендуется создать и поддерживать на своих веб-сайтах текущие списки улиц для использования розничными торговцами. Во многих городах есть границы, которые налогоплательщику трудно определить для сбора районного налога. Некоторые розничные торговцы прибегают к использованию почтовых индексов, которые не соответствуют границам города. Это приводит к тому, что покупатели, живущие за пределами города, но в пределах почтового индекса города, получают завышенную плату со стороны розничных продавцов.

Комментарии или предложения по поводу этой информации можно направить в местный отдел распределения доходов по телефону 916-309-5800.

Общие сведения о выписке о заработной плате | Управление людских ресурсов

Чтобы просмотреть выписку о заработной плате

- Войдите в MyU.

- Нажмите My Pay .

- Нажмите Просмотреть / распечатать все платежные ведомости внизу страницы.

- В столбце View Paycheck щелкните выписку по зарплате, которую хотите просмотреть.

Образец отчета о заработной плате

Подробное описание каждого пронумерованного раздела см. По ссылкам ниже. Краткую справочную версию этой веб-страницы см. В Сводке отчета о заработной плате.

Пояснение к выписке о заработной плате

Раздел:

1-4: Общая информация

5: Налоговые данные

6: Часы работы и прибыль

7: Налоги

8, 9: Вычеты до и после налогообложения

10: Выплачиваемые работодателем пособия

11: Итого

12: Отпуск остатки

13: Распределение чистой заработной платы

14: Сообщение

Общая информация

Раздел 1

Информация о плательщике: Показывает название и адрес организации, ответственной за платеж.

Раздел 2

Платежная информация

- Бизнес-единица: Код вашей бизнес-единицы

- Номер совета: Номер чека. Если у вас есть прямой депозит, он покажет ноль.

- Дата извещения: Дата выписки чека.

Раздел 3

Ваше имя и адрес

Раздел 4

Платежные реквизиты

- Идентификационный номер сотрудника: Идентификационный номер вашего сотрудника

- Местонахождение: Место работы

- Группа заработной платы: Продолжительность вашей годовой занятости

- Дата начала выплаты: Первый день периода выплаты для данной выписки по зарплате

- Дата окончания платежа: Последний день платежного периода для данной выписки по зарплате

Обновление вашей личной информации

- Чтобы изменить свое имя : Обратитесь к администратору заработной платы / отдела кадров вашего отдела.

- Для изменения адреса:

- Перейдите на вкладку «Моя информация» в MyU.

- Щелкните значок карандаша в разделе «Адрес», чтобы изменить свой домашний или почтовый адрес. (Чтобы изменить адрес своего кампуса, обратитесь к администратору заработной платы / отдела кадров вашего отдела.)

- Примечание для иностранных граждан: Укажите свой домашний адрес в США. Не меняйте его на адрес своей страны, пока не вернетесь в свою страну. Ваш последний чек и налоговые документы будут отправлены по почте на ваш домашний адрес в вашей стране.

В начало

Налоговые данные

В разделе «Налоговые данные» вашей платежной ведомости указано, что вы указали в своей форме W-4:

- Ваше семейное положение

- Количество налоговых льгот

- Дополнительные суммы, которые вы выбрали для удержания из своей зарплаты

Штатом, указанным в верхней строке, будет Миннесота, если вы не заполнили форму соглашения о взаимности MW-R для Мичигана или Северной Дакоты или не живете и работаете в другом штате, где университет зарегистрирован для удержания налогов — Калифорния, Колорадо, Иллинойс, Вашингтон или Висконсин.Тогда это состояние будет указано.

Семейное положение

Ваш W-4 покажет одну из трех категорий семейного положения:

- Одноместный

- женат

- Женат, но удерживает по более высокой ставке Единый тариф

Если вы выбрали категорию 1 или 3, ваши налоги рассчитываются по единой ставке. Категория 2 рассчитывается по ставке женатых. Вот как категории семейного положения отображаются в разделе «Налоговые данные» вашей выписки по заработной плате:

Что вы заявляете в своем W-4 | Федеральный регистр | Описание штата Миннесота |

Одинарный | Одноместный | Одноместный; Женат, но проживает раздельно; или супруг (а) является иностранцем-нерезидентом |

женат | женат | женат |

Женат, но удерживает более высокую ставку Единая ставка | Одноместный | M — S курс |

Прибавки

Количество надбавок, заявленных вами в W-4, определяет, сколько налогов удерживается из вашей заработной платы.Чем больше надбавок вы запрашиваете, тем меньше удерживается налогов. См. Страницу формы W-4 для получения информации о том, как определить количество пособий, на которые вы должны претендовать.

Доп. Процент и доп. Количество

В дополнение к удержанию на основе заявленных вами надбавок вы можете выбрать, чтобы из вашей зарплаты вычитались дополнительные налоги в виде процента от вашей заработной платы или фиксированной суммы в долларах. Выбранная вами сумма будет показана в Addl. Процентов или доп. Количество строк .

В начало

Часы и прибыль

Описание: Тип получаемой вами оплаты. Эта область может также включать любые дополнения, разовые награды или другие формы компенсации.

Ставка: Ваша почасовая оплата (этот столбец отображается только для сотрудников, получающих почасовую оплату).

Часы: Для тех, кто получает почасовую оплату, в этом столбце отображается количество часов, за которые вам оплачивают в течение этого периода оплаты. Для наемных сотрудников это поле пусто.

Прибыль: Сумма брутто, которую вам заплатили за этот период оплаты, за тип оплаты, указанный в разделе «Описание».

С начала года Часы работы: Общее количество часов, оплаченных вам за год до настоящего времени, для типа оплаты, указанного в разделе «Описание».

Прибыль с начала года: Общая сумма, которую вы получили за год до настоящего времени, для типа оплаты, указанного в разделе «Описание».

Виды доходов

Определения заработка: Чтобы узнать больше о типе заработка, указанном в разделе «Описание», см. Полный список определений типа заработка.

Налогооблагаемые дополнительные льготы: Налогооблагаемые дополнительные льготы не включены в раздел «Часы и прибыль» раздела «Доходы или доходы с начала года». Тем не менее, они включены в налогооблагаемую валовую прибыль ФРС, отображаемую в разделе «Итоги» в нижней части выписки по заработной плате.

Некоторые из этих дополнительных льгот, предоставляемых университетом, такие как автомобили, бесплатные билеты и помощь в оплате обучения для выпускников, облагаются налогом. Список этих налогооблагаемых льгот см. На странице «Описание дополнительных льгот, облагаемых налогом».

В начало

Налоги

В этом разделе отображается сумма налогов, удерживаемых из вашей заработной платы, как за текущий платежный период, так и за текущий календарный год (YTD).

Вот что означают описания:

Удержание у источника выплаты: Федеральный подоходный налог

Fed Med / EE: Федеральный налог на медицинское обслуживание для сотрудников

Федеральный налог OASDI / EE: Федеральный налог на пособие по нетрудоспособности (социальное обеспечение) по старости для сотрудников

Fed 1042: Удержание для иностранцев-нерезидентов

MN (или другой штат) Удержание: Государственные подоходные налоги

В начало

Вычеты до и после налогообложения

Вычеты до налогообложения из вашей заработной платы уменьшают вашу налогооблагаемую заработную плату.Некоторые вычеты до налогообложения уменьшат вашу заработную плату на федеральном уровне и уровне штата или W-2, в то время как другие также уменьшат вашу заработную плату в системе социального обеспечения и Medicare.

Вычеты после уплаты налогов не уменьшают вашу налогооблагаемую заработную плату. Они взимаются только после удержания налогов из вашей налогооблагаемой заработной платы.

В этом разделе вашей платежной ведомости указано:

Описание: Вид удерживаемого удержания.

Сумма: Сколько вычитается как из текущего платежного периода, так и за календарный год до даты (YTD).

Виды удержаний

Вычеты до налогообложения

Эти вычеты не облагаются федеральным подоходным налогом и налогом штата:

- 457 План отложенных выплат: План пенсионных накоплений и инвестиций с отсрочкой налогообложения

- Пенсионный план преподавателей: Требуемый пенсионный план преподавателей, профессиональных и административных сотрудников

- Государственная пенсионная система Миннесоты (MSRS): Требуемый пенсионный план для государственных служащих и сотрудников переговорных пунктов

- Местный 880 Здравоохранение и социальное обеспечение

- Дополнительный пенсионный план: Добровольный пенсионный накопительный и инвестиционный план

- Ассоциация пенсионного обеспечения государственных служащих (PERA): Требуемый пенсионный план для сотрудников полиции Университета Миннесоты

- План сбережений: План 401K для федеральных служащих

Эти вычеты не подлежат удержанию федерального подоходного налога и подоходного налога штата или удержания из системы социального обеспечения и медицинской помощи:

- Парковка

- Метропасс

- Медицинский

- Федеральная медицинская служба

- Стоматологическая

- Счета с гибким расходом:

- Компенсация за медицинские услуги

- Возмещение по уходу за иждивенцем

- Медицинское возмещение врачам Университета Миннесоты

- Компенсация иждивенцам врачей Миннесотского университета

Вычеты после уплаты налогов

Вычеты после уплаты налогов включают, но не ограничиваются:

- Союзные взносы

- Страхование жизни

- Общественный фонд Драйв

- Разрешение на оздоровительный спорт

- Спортивные билеты

- Страхование инвалидности

- Страхование на случай длительного ухода

- Серия Northrop Dance

- Украшения (см. Ниже)

Чтобы получить дополнительную информацию о конкретном вычете, обратитесь в соответствующую область, например, в области льгот для сотрудников, услуги парковки и транспорта, развлекательные виды спорта, Департамент легкой атлетики или концерты и лекции Northrup.Для получения информации о отчислениях из фонда Community Fund Drive обращайтесь в Службу расчета заработной платы.

Украшения

Гарнитуры — это удержания по решению суда из заработной платы работника. Служба расчета заработной платы необходима для вычетов для выполнения постановления о выплате алиментов, налоговой задолженности или решения суда. Самые распространенные виды украшений:

- Взыскание кредитора : Юридический приказ об удержании части заработной платы работника для погашения долга перед кредитором

- Удержание алиментов на ребенка : Удержание из-за постановления суда или государственного агентства по обеспечению алиментов на содержание детей

- Налоговый сбор : вычет для погашения федерального или государственного налогового долга.Налоговые сборы должны удерживаться перед всеми другими постановлениями о возмещении ущерба, кроме алиментов.

- Распоряжения о банкротстве : Эти дополнения, выданные в соответствии с главой XIII Закона о банкротстве, имеют приоритет над другими требованиями к заработной плате, включая налоговые сборы и распоряжения о выплате алиментов, полученные до банкротства. Все другие украшения прекращены, потому что доверительный управляющий оплатит их по заявлению о банкротстве.

- Студенческие ссуды : В 1991 году Конгресс разрешил удержание заработной платы для погашения просроченных студенческих ссуд по Федеральной программе ссуд на семейное образование или Программе гарантированных студенческих ссуд.Распоряжения о выплате алиментов имеют приоритет над выплатами по студенческой ссуде.

В начало

Выплаты работодателю

В этом разделе показан вклад университета в стоимость ваших льгот. Никакие выплаты, выплачиваемые работодателем, не вычитаются из вашей заработной платы.

Описание: Тип пособия, выплачиваемого Университетом. Сюда могут входить:

- Медицинский УМ

- UPlan Dental

- Основная жизнь сотрудника

- Базовая продолжительность жизни сотрудника *

- Дополнительная жизнь сотрудника *

- Страхование жизни детей *

- Педагогический инвалидность

- Пенсионный план преподавателей

- Государственная пенсионная система Миннесоты (MSRS)

Текущие: Сумма, выплаченная Университетом за текущий платежный период

YTD: Общая сумма, выплаченная Университетом с начала года

* Облагаемый налогом: Выплачиваемые работодателем льготы, помеченные звездочкой (*), облагаются налогом и подлежат удержанию федеральным налогом, налогом штата, социальным страхованием и медицинским страхованием.Эти суммы добавляются к вашей налогооблагаемой валовой сумме (см. Что такое налогооблагаемая валовая сумма) для целей удержания. Например, стоимость предоставляемого работодателем группового страхования жизни (базового) более 50 000 долларов США считается налогооблагаемой выгодой. Он добавляется к вашей налогооблагаемой заработной плате и указывается в вашей форме W-2.

В начало

Всего

В разделе «Итоги» в нижней части выписки о заработной плате отображается общая сумма заработной платы и удержаний как за текущий платежный период, так и за текущий год (с начала года).

Итого брутто: Ваша общая валовая заработная плата (из раздела «Часы работы и заработок» вашего платежного ведомости). Примечание. Налогооблагаемые дополнительные льготы не включаются в валовую прибыль.

ФРС, брутто: Сумма, используемая для расчета подоходного налога. Ваша налогооблагаемая валовая заработная плата может быть меньше вашей валовой заработной платы, поскольку часть вашей валовой заработной платы не облагалась налогом. См. Более подробную информацию в разделе «Общая сумма налогообложения» ниже.

Общая сумма налогов: Общая сумма налогов, удерживаемых из вашей заработной платы.Он включает удержания на федеральном уровне и уровне штата.

Всего удержаний: Общая сумма ваших вычетов до налогообложения и вычетов после уплаты налогов, удержанных из вашей заработной платы.

Чистая зарплата: Ваш валовой заработок за вычетом общих налогов и вычетов равен вашей чистой заработной плате.

Общие сведения о налогооблагаемой валовой прибыли

Ваша валовая сумма, облагаемая федеральным налогом, указана в разделе «Итоги» в нижней части выписки о заработной плате. Это сумма, которая будет отображаться в графе 1 вашего W-2.Ваша облагаемая федеральным налогом заработная плата определяется следующим расчетом.

1. Начать с Итого брутто (Итоговый раздел)

2. Добавьте дополнительных налоговых льгот (раздел «Часы работы и заработок»)

- Налогооблагаемые дополнительные льготы — это , а не , включенные в общую сумму брутто, поэтому вы должны добавить их к своей общей заработной плате брутто. Если у вас есть налогооблагаемые дополнительные льготы, они будут указаны в разделе «Часы работы и заработок» вашего отчета о заработной плате.

- Облагаемые дополнительные льготы включают, но не ограничиваются:

- Стипендия Риджентс Пособие на обучение

- Льгота по автолизингу

- Подарочные карты

- Транспортные расходы

3. Добавить Облагаемые налогом выплаты работодателю

- Облагаемые налогом льготы, уплачиваемые работодателем, отмечены звездочкой (*) в разделе «Выплачиваемые работодателем пособия» вашей выписки по заработной плате. Они подлежат удержанию федерального налога, налога штата, социального страхования и Medicare.

- Стоимость группового страхования жизни, предоставляемого работодателем, превышает 50 000 долларов США, считается налогооблагаемой льготой, которая добавляется к вашей налогооблагаемой заработной плате и указывается в вашей Форме W-2.

4. Вычесть вычетов до налогообложения Итого

- Вычеты до налогообложения уменьшат вашу облагаемую федеральным налогом заработную плату брутто и налоги штата, а некоторые также уменьшат вашу заработную плату в системе социального обеспечения и Medicare.

- Вычеты до налогообложения включают, но не ограничиваются:

- Пенсионный план преподавателей

- Государственная пенсионная система Миннесоты

- Дополнительный пенсионный план

- Медицинские и стоматологические

- Парковка

5. Равно , федеральная налогооблагаемая валовая сумма

В начало

Отпускные остатки

Остаток: Количество часов, которые у вас есть, отображается для отпуска, отпуска по болезни и рабочего времени.

Дополнительная информация

Вы можете проверить остаток на отпуске в любое время. Перейдите на вкладку «Мое время» в MyU, чтобы увидеть доступные вам часы:

- Отпуск

- Больничный

- Время комп.

- Персональный отпуск

Посетите веб-страницу Vacations and Leaves для получения более подробной информации (включая правила профсоюзного договора) по телефону:

- Отпуск и больничный

- Календари университетских праздников

- Семейный отпуск и отпуск по болезни

- Присяжные заседатели и явки в суд

- И многое другое

В начало

Распределение чистой заработной платы

В этом разделе отображается ваша чистая зарплата и счета, на которые она была зачислена напрямую.Это может включать более одной учетной записи. Совет № относится к номеру чека.

В начало

Сообщение

Обычно пусто. Если вы не используете прямой депозит, то здесь будет ваш отделяемый чек.

NJ MVC | Таблички с символами инвалидных колясок и таблички для лиц с ограниченными возможностями

Общая информация

Лица, отвечающие медицинским требованиям, могут выбрать один из трех вариантов:

- Один (1) набор номерных знаков с символом инвалидной коляски

- Один (1) человек с табличкой инвалидности

- Один (1) набор табличек и одна табличка

Квалифицированные кандидаты получают один комплект номерных знаков с символом инвалидной коляски для транспортного средства, зарегистрированного либо на квалифицированное лицо с ограниченными возможностями, либо на одного члена семьи, который предоставляет квалифицированному лицу транспорт (также известный как Водитель).См. Страницу квалификаций для получения подробной информации.

Табличка для лиц с ограниченными возможностями разрешает водителю парковать любое транспортное средство на парковочном месте с символом инвалидной коляски, пока квалифицированное лицо, указанное в номере Лицо с удостоверением личности с ограниченными возможностями , находится в транспортном средстве и имеет свое удостоверение личности их.

Лицо, имеющее номер Лицо с удостоверением личности с ограниченными возможностями , должно постоянно находиться в транспортном средстве или с водителем в качестве доказательства инвалидности.Карта не подлежит передаче другому лицу и должна быть на физическом лице. всегда использовать парковочные права, обозначенные символом инвалидной коляски. Любое злоупотребление или неправильное использование этой привилегии приведет к немедленному аннулированию удостоверения личности, таблички и табличек.

В соответствии с законодательством штата Нью-Джерси (N.J.S.A. 2C: 21-4a) ложное заявление или предоставление дезинформации в заявке на получение или облегчение получения номерных знаков или табличек для лиц с ограниченными возможностями является четвертой степенью преступление, и лицо, которое было осуждено за преступление, может быть подвергнуто выплате штрафа, размер которого не превышает 10 000 долларов США, и тюремному заключению на срок до 18 месяцев.

Лицам с ограниченными возможностями парковочные привилегии действительны в течение трех лет, после чего необходимо подать новое заявление и справку от утвержденного практикующего врача.

Как обращаться

Чтобы подать заявку на номерные знаки или табличку, заполните Заявление на получение номерных знаков транспортного средства и / или таблички для лиц с ограниченными возможностями (форма SP-41). Плата ни за одну лицензию не взимается. тарелки или плакат.

Эту транзакцию можно совершить, посетив агентство по продаже автомобилей или отправив запрос по почте. Если вы решите отправить по почте, отправьте на:

Комиссия по автотранспортным средствам Нью-Джерси

Группа специальных номеров

225 East State Street

Почтовый ящик 015

Трентон, штат Нью-Джерси 08666-0015

Копия регистрации транспортного средства должна быть приложена к заявке на номер.

Кандидаты без водительских прав или идентификационной карты (ID), не являющейся водителем, должны подтвердить свою личность, выполнив требования проверки 6 Points of ID .

Примечание. Таблички с символом инвалидной коляски не могут быть выданы для транспортных средств, принадлежащих компаниям, организациям или группам или арендованных для них

Контрольный список инструкций (форма SP-41A) доступен, чтобы убедиться, что у вас есть вся необходимая информация для полного заполнения заявки и избежания задержек в обработке.

Как переосвидетельствовать и продлить