Экономический показатель: отношение прибыли к себестоимости продукции, 14 букв

Большая Советская Энциклопедия Значение слова в словаре Большая Советская Энциклопедия

(буквально ≈ доходность, прибыльность; от нем. rentabel ≈ доходный, выгодный, прибыльный), важный показатель экономической эффективности производства на предприятиях, в объединениях, отраслях экономики и в народном хозяйстве в целом. Р. комплексно отражает…

Новый толково-словообразовательный словарь русского языка, Т. Ф. Ефремова. Значение слова в словаре Новый толково-словообразовательный словарь русского языка, Т. Ф. Ефремова.

ж. Отвлеч. сущ. по знач. прил.: рентабельный.

Толковый словарь русского языка. Д.Н. Ушаков Значение слова в словаре Толковый словарь русского языка. Д.Н. Ушаков

рентабельности, мн. нет, ж. (экон.). Отвлеч. сущ. к рентабельный. Рентабельность предприятия. — На рентабельность нельзя смотреть торгашески, с точки зрения данной минуты. Рентабельность надо брать с точки зрения общенародного хозяйства в разрезе нескольких…

Википедия

Рента́бельность , относительный показатель экономической эффективности .

Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается…

Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается… Словарь финансовых терминов Значение слова в словаре Словарь финансовых терминов

Энциклопедический словарь, 1998 г. Значение слова в словаре Энциклопедический словарь, 1998 г.

РЕНТАБЕЛЬНОСТЬ (от нем. rentabel — доходный, прибыльный) показатель экономической эффективности производства. Рассчитывается как отношение прибыли к затратам или себестоимости продукции. Комплексно отражает использование материальных, трудовых и денежных…

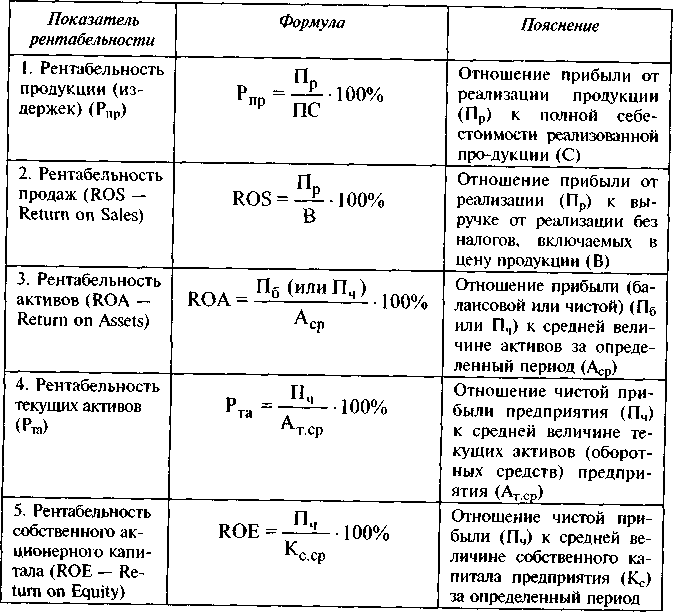

Система показателей рентабельности предприятия

Рентабельность – это относительный показатель прибыли, который отражает отношение полученного эффекта с имеющимися или использованными ресурсами.

Рентабельным является такое состояние деятельности, когда на протяжении определенного периода денежные поступления компенсируют понесенные расходы, создается и накапливается прибыль. Противоположным состоянием является убыточность, когда денежные поступления не компенсируют понесенные расходы.

Показатели эффективности характеризуют способность понесенных расходов окупиться, что является основой

дальнейшей деятельности предприятия.

Показатели рентабельности деятельности предприятия более полно, чем прибыль, отражают результаты деятельности предприятия, они используются как инструменты инвестиционной, ценовой политики и т.д.

Анализ эффективности деятельности предприятия проводится по группам относительных показателей.

Расходные показатели рентабельности

Данная группа показателей характеризует доходность понесенных расходов в процессе деятельности. К таким показателям относятся:

Рентабельность продукции – рассчитывается как отношение валовой прибыли от продажи к себестоимости реализованной продукции, показывает, сколько получено валовой прибыли на 1 рубль понесенных расходов;

Рентабельность операционной деятельности – рассчитывается как отношение финансового результата от операционной деятельности к операционным расходам, показывает, сколько получено прибыли от операционной деятельности с 1 рубля операционных расходов;

Рентабельность обычной деятельности – показывает, сколько получено прибыли от обычной деятельности с 1 рубля обычных расходов; рентабельность хозяйственной деятельности;

Коэффициент покрытия производственных расходов рассчитывается как отношение чистого дохода к себестоимости реализованной продукции, показывает на какую величину 1 рубль чистого дохода покрывает производственные расходы;

Коэффициент окупаемости – рассчитывается как отношение себестоимости проданной продукции к чистому доходу, показывает величину производственных расходов, которая осуществляется для того, чтоб получить 1 рубль чистого дохода.

Ресурсные показатели рентабельности

Ресурсные показатели рентабельности рассчитываются, если необходимо определить доходность ресурсов или капитала предприятия. К этим показателям относятся:

Рентабельность предприятия, которая показывает величину чистой прибыли, которая приходится на 1 рубль активов;

Рентабельность собственного капитала

Рентабельность привлеченного капитала, рентабельность перманентного капитала, рентабельность внеоборотных активов, рентабельность оборотных активов, которая показывает величину чистой прибыли, которая приходится на 1 рубль активов;

Коэффициенты покрытия активов, окупаемости активов, покрытия собственного капитала,

окупаемости собственного капитала.

Доходные показатели рентабельности

Данная группа показателей рентабельности рассчитывается как отношение прибыли от реализации продукции к чистой прибыли предприятия. Этот показатель характеризует эффективность коммерческой деятельности и отражает, какую сумму прибыли получает предприятие с каждого рубля выручки. Сюда относится:

Рентабельность реализации рассчитывается в целом по предприятию и по отдельным видам продукции. Для расчета приведенных показателей рентабельности в числителе показателей может отражаться не только сумма прибыли но и сумма чистого прироста денежных средств.

Отдельные формулы для расчета показателей по бухгалтерскому балансу рассмотрены в статье «Показатели рентабельности»

Рентабельность Продукции — это… Что такое Рентабельность Продукции?

- Рентабельность Продукции

-

отношение прибыли от производства и реализации продукции к ее полной себестоимости, выраженное в процентах.

Словарь бизнес-терминов. Академик.ру. 2001.

- Рентабельность Продаж

- Рентабельность Производства

Смотреть что такое «Рентабельность Продукции» в других словарях:

РЕНТАБЕЛЬНОСТЬ ПРОДУКЦИИ — отношение прибыли от реализации продукции к полным издержкам (себестоимости) ее производства и обращения. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с.. 1999 … Экономический словарь

Рентабельность продукции

рентабельность продукции — Отношение прибыли от реализации продукции к полным издержкам (себестоимости) ее производства и обращения.

[http://slovar lopatnikov.ru/] Тематики экономика EN product profitability … Справочник технического переводчика

[http://slovar lopatnikov.ru/] Тематики экономика EN product profitability … Справочник технического переводчикаРЕНТАБЕЛЬНОСТЬ ПРОДУКЦИИ — измеряется отношением прибыли от производства и реализации продукции к ее полной себестоимости и выражается в процентах. Рассчитывается по каждому виду продукции отдельно и в целом по всей товарной продукции предприятия. При характеристике Р.п.,… … Большой экономический словарь

РЕНТАБЕЛЬНОСТЬ ПРОДУКЦИИ — отношение прибыли от реализации продукции к себестоимости (полным издержкам) ее производства и обращения … Энциклопедический словарь экономики и права

рентабельность продукции — отношение прибыли от реализации продукции к полным издержкам (себестоимости) ее производства и обращения … Словарь экономических терминов

Рентабельность — (нем. rentabel[1] доходный, полезный, прибыльный), относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также… … Википедия

Рентабельность собственного капитала — Рентабельность (нем. rentabel[1] доходный, прибыльный), относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных… … Википедия

Рентабельность продаж — Рентабельность (нем. rentabel[1] доходный, прибыльный), относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных… … Википедия

Рентабельность — – показатель эффективности использования денежных средств или иных ресурсов. Выражается как коэффициент или в форме процента. Для оценки предприятия или банка принято использовать несколько показателей рентабельности: рентабельность активов (ROA) … Банковская энциклопедия

Книги

- Экономика предприятия.

Учебник для прикладного бакалавриата, Кузнецов В.И.. В учебнике представлены комплексная система показателей для оценки ресурсного потенциала предприятия (основные и оборотные средства, персонал), а также показатели затрат и результатов… Подробнее Купить за 1545 грн (только Украина)

Учебник для прикладного бакалавриата, Кузнецов В.И.. В учебнике представлены комплексная система показателей для оценки ресурсного потенциала предприятия (основные и оборотные средства, персонал), а также показатели затрат и результатов… Подробнее Купить за 1545 грн (только Украина) - Комплексный экономический анализ хозяйственной деятельности (CDpc), Алексеева А. И., Васильев Ю.В., Малеева Анна Викторовна, Ушвицкий Л. И.. Раздел I. Роль комплексного анализа в управлении. Содержание комплексного управленческого анализа и последовательность его проведения. Характеристика комплексного экономического анализа.… Подробнее Купить за 1337 руб

- Экономика производства. Себестоимость, прибыль, рентабельность, Олег Юзов. В пособии рассматриваются вопросы калькулирования себестоимости продукции, оценки влияния различных факторов на себестоимость продукции, расчета важнейших показателей деятельности предприятий… Подробнее Купить за 392 руб электронная книга

Анализ показателей прибыли и рентабельности

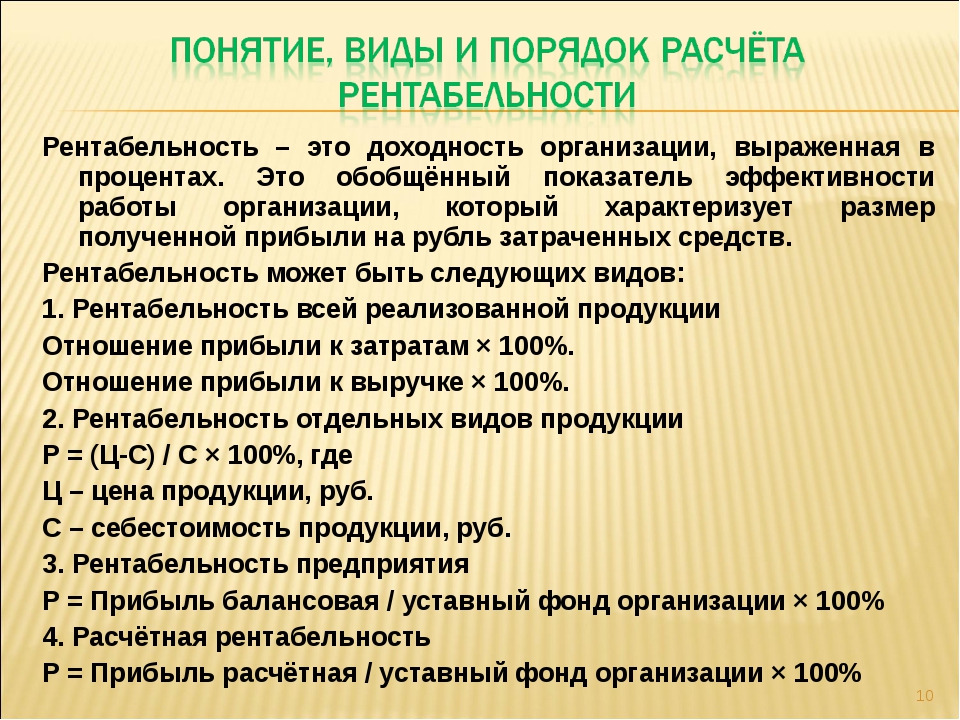

АНАЛИЗ ПОКАЗАТЕЛЕЙ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ [c.336] Анализ выполнения плана по прибыли и себестоимости производства проводится по данным статистической отчетности предприятия (формы № 8 и 1-п, форма № 5, форма № 6, формы № 12 и 2-кв, 1-с и форма № 20). Обобщающим показателем эффективности работы предприятия является рентабельность. Различают рентабельность предприятия, рентабельность реализованной продукции и рентабельность отдельных видов продукции. Рентабельность предприятия подразделяется на общую и расчетную. Общая рентабельность рассчитывается в виде отношения балансовой прибыли предприятия к среднегодовой стоимости основных фондов и нормируемых оборотных средств. При определении расчетной рентабельности берется отношение расчетной прибыли (т. е. балансовой прибыли за минусом платы за фонды и процентов за банковский кредит и фиксированных платежей) к стоимости производственных фондов за вычетом льготных фондов, не облагаемых платежами в бюджет. [c.277]

[c.277]

Анализ показателей прибыли и рентабельности. [c.337]

На величину прибыли и уровень рентабельности оказывают влияние многие факторы, которые можно подразделить на народнохозяйственные и внутрипроизводственные (основные). Народнохозяйственные не зависят от усилий коллектива предприятия, например, изменение цен на топливо, материалы, запасные части, тарифов на перевозки грузов и пассажиров, норм амортизации и т. д. Такие мероприятия проводятся в общегосударственном масштабе и оказывают заметное воздействие на обобщающие показатели хозяйственной и финансовой деятельности предприятия. Главная задача анализа этих показателей сводится к отделению влияния факторов, не зависящих от предприятия, и к глубокому изучению и определению степени влияния факторов основных, зависящих от предприятия. Такой анализ позволяет выявить резервы и пути повышения размера прибыли и уровня рентабельности. Изучение показателей прибыли и уровня рентабельности немыслимо в отрыве от объема выполненной работы по всем видам деятельности и полученных при этом доходах. [c.181]

При анализе рентабельности отдельных видов продукции не потерял своего значения показатель рентабельности, выражаемый отношением прибыли от производства и реализации каждого вида продукции к полной ее себестоимости. [c.321]

При анализе формирования фондов экономического стимулирования обращает внимание тот факт, что электродные заводы ориентируются на рентабельность как основной фондообразующий показатель. Нормативы установлены так, что доля отчислений от прибыли в фонды экономического стимулирования а рост реализации в [c.9]

Отправным моментом в определении величины платы за фонды и других взносов в бюджет, с одной стороны, и той части прибыли, которая останется у предприятия на образование фонда развития производства и поощрительных фондов — с другой, будет размер прибыли и сумма основных средств и оборотных фондов, закрепленных за предприятием. Поэтому представляет интерес анализ величины рентабельности предприятий по отношению к указанным фондам. Методически данный показатель определяется путем деления годового объема прибыли к сумме среднегодовой стоимости основных фондов и оборотных средств. [c.6]

Поэтому представляет интерес анализ величины рентабельности предприятий по отношению к указанным фондам. Методически данный показатель определяется путем деления годового объема прибыли к сумме среднегодовой стоимости основных фондов и оборотных средств. [c.6]

Широко распространена точка зрения, что при анализе использования основных фондов показатели фондоотдачи являются наиболее важными стоимостными показателями [31. Отношение стоимости выпущенной продукции к стоимости основных производственных фондов, нам кажется, не будет характеризовать использование фондов с точки зрения создания потребительных стоимостей, продукции, которая находит спрос у общества. Ошибочность преувеличения роли этого показателя заключается в невозможности определить, была ли целесообразной измеренная им отдача фондов. Показатель фондоотдачи не ориентирует предприятия на производство продукции, необходимой обществу, и поэтому не гарантирует целесообразную загрузку оборудования, хотя безусловно он играет большую роль как аналитический, дающий более высокую ступень обобщения оценки использования фондов, по сравнению с частными (экстенсивными и интенсивными) показателями. Экономисты, подчеркивающие роль фондоотдачи, иногда не видят важной роли показателя рентабельности, хотя отношение прибыли к основным фондам полнее отражает их эффективность, чем показатель фондоотдачи. [c.23]

Однако методические вопросы оценки экономической эффективности энергоиспользования в нефтепереработке разработаны недостаточно. При оценке работы энергохозяйства практически не учитывается его конкретное влияние на формирование основных экономических показателей работы нефтеперерабатывающего завода прибыли и рентабельности. Работа нефтеперерабатывающих заводов в новых условиях совершенствования экономического механизма предъявляет повышенные требования не только к учету этих показателей в целом по предприятию, но и к определению доли каждого производства и службы в их формировании. На базе такого анализа открывается возможность для разработки технических и организационных мер, нацеленных на конкретное улучшение конечных экономических показателей работы. [c.10]

На базе такого анализа открывается возможность для разработки технических и организационных мер, нацеленных на конкретное улучшение конечных экономических показателей работы. [c.10]

Для анализа рентабельности отдельных видов товарной продукции используют показатель, рассчитываемый как отношение прибыли на единицу продукции (разница между оптовой ценой предприятия (Цо) и полной себестоимостью (Сп)) к полной себестоимости изделия [c.242]

Оперативная выходная информация об изменениях норм и отклонениях от них позволяет также анализировать ход выполнения плана по основным оценочным показателям работы предприятия общему объему реализуемой продукции, в том числе по выполнению договорных обязательств по поставкам, выпуску товарной продукции, ускорению оборачиваемости оборотных средств, соблюдению планового фонда заработной платы, выполнению заданий по прибыли и рентабельности и т.д. Следует, однако, отметить, что для анализа выполнения плановых заданий по этим показателям с помощью оперативных данных требуется ряд дополнительных аналитических расчетов по фильтрации ее содержания по уровням управления, сопоставления и накапливания с начала отчетного периода. [c.122]

Наряду с показателями общей и расчетной рентабельности в процессе анализа хозяйственной деятельности предприятий и объединений, а также при определении цен на отдельные изделия используют показатель рентабельности продукции, исчисляемый как отношение прибыли к полной себестоимости изделия. [c.66]

Это второй после фонда материального поощрения по величине и значимости фонд коллективного материального стимулирования. Источник его образования — прибыль предприятия. Порядок отчислений в этот фонд такой же, как и для фонда материального поощрения. Поэтому в процессе анализа необходимо, как и при анализе фонда материального поощрения, выяснить степень влияния на размеры образования фонда таких показателей, как выполнение плана по прибыли и уровню расчетной рентабельности, выполнение плана перевозок по клиентуре, утвержденной автотранспортному предприятию. [c.200]

[c.200]

В связи с этим повышается роль анализа хозяйственной деятельности в выявлении резервов увеличения плановых показателей по объему производства и реализации продукции, прибыли и рентабельности. [c.319]

В работе А. И. Бояринова и В. В. Кафарова [19] экономический критерий оптимизации процесса сформулирован в виде функции от производительности, объема капитальных вложений, эксплуатационных затрат и качественных показателей выпускаемого продукта. Указывается, что конкретный вид этой функциональной зависимости может быть различным для разных вариантов постановки оптимизационной задачи. Общим для всех случаев выражения критерия оптимальности является то, что его записи в конкретной форме должен предшествовать тщательный всесторонний анализ оптимизируемого процесса. Приводятся аналитические формулы для подсчета отдельных составляющих себестоимости продукции и описываются условия, при выполнении которых может быть решена задача выбора оптимальной производительности оборудования при использовании различных экономических оценок (прибыли, нормы прибыли, нормы рентабельности) в качестве критерия оптимальности. [c.30]

Предложенную методику оценки эффективности хозяйственной деятельности предприятий в условиях полного хозрасчета, когда обобщающим показателем оценки становится прибыль, можно применять, во-первых, в отрасли для межзаводского анализа эффективности работы предприятий отрасли с получением объективной оценки, дополняющей показатели рентабельности и прибыли во-вторых, на предприятиях для решения задач внутрихозяйственного расчета и организации экономического соревнования между подразделениями и цехами с установлением зависимости фондов оплаты труда и поощрения от эффективности их работы, выраженной предложенным комплексным показателем. [c.132]

Среди экономистов есть мнение о необходимости планирования и оценки деятельности этих подразделений по показателям объема услуг в стоимостном выражении, цеховой прибыли и цеховой рентабельности. Предлагается установить внутризаводские цены на все виды услуг пар, воду, электроэнергию, лабораторный анализ и т. д. Однако это не совсем правильно. Подразделение подсобно-вспомогательного хозяйства влияет на прибыль предприятия путем сокращения затрат или выполнения услуг в достаточном объеме, качественно и в установленный срок. Это довольно полно учитывается планированием сметы расходов подразделения и введением в качестве условия премирования бесперебойного обеспечения основного и вспомогательного производства. [c.341]

Предлагается установить внутризаводские цены на все виды услуг пар, воду, электроэнергию, лабораторный анализ и т. д. Однако это не совсем правильно. Подразделение подсобно-вспомогательного хозяйства влияет на прибыль предприятия путем сокращения затрат или выполнения услуг в достаточном объеме, качественно и в установленный срок. Это довольно полно учитывается планированием сметы расходов подразделения и введением в качестве условия премирования бесперебойного обеспечения основного и вспомогательного производства. [c.341]

Однако при таком расчете не улавлив1ается влияние на уровень рентабельности ряда экономических процессов. В частности, изменений в эффективности иопользования основных фондов и оборотных средств, в размерах планируемой и полученной прибыли на рубль реализации, т. е. необходим более глубокий анализ воздействия на рентабельность указанных факторов. Влияние на рентабельность изменений в использовании основных фондов можно определить через показатель фондоотдачи и фондоемкости, а оборотных средств — через показатель их оборачиваемости. Для подхода К анализу рентабельности через так назьшаемые частные показатели эффективности (перечисленные выше) преобразуем формулу рентабельности, разделив все ее составляющие на объем реализованной продукции. Техника расчета и вычисленные значения (с использованием исходных данных табл. 4.6.9) приводятся в табл. 4.6.10. [c.381]

Олпако прн таком расчете нельзя установить влияние на рентабельность использования основных фондов и оборотных средств, размера планируемой и полученной прибыли на 1 рубль реализации и др. Влияние на рентабельность использования основных фондов можно определить через показатель фондоотдачи и фондоемкости, а оборотных средств — через показатель их обора иваемости. Для подхода к анализу рентабельности через так называемые частные показатели эффективности (перечисленные выше) необходимо преобразовать формулу рентабельности, разделив все ее составляющие на объем реализованной продукции. Расчет (с использованием исходных данных т,1бл, 4,14) приведен в табл, 4,15, [c.269]

Расчет (с использованием исходных данных т,1бл, 4,14) приведен в табл, 4,15, [c.269]

Технологические средства решения перечисленных задач непрерывно развиваются, но в основном они давно определились. Это известный набор процессов висбрекинг, каталитический крекинг, каталитический риформинг, гидрокрекинг, алкилирование, полимеризация, изомеризация, гидроочистка, коксование, газификация остатков. Ввод этих процессов усложняет технологическую структуру НПЗ, делает ее более гибкой н адан гируе] к рыночным условиям. Степень ее совершенства становится показателем технической подготовленности НПЗ к выпуску продукции, удовлетворяющей требованиям рынка. Вместе с тем она существенно влияет на экономическую эффективность производства нефтепродуктов. Поэтому перспективная стратегия должна разрабатываться в единстве двух аспектов технологического и экономического. Если в первом из них налицо полная определенность, то второй изучен недостаточно. Иногда наблюдается тенденция к снижению уровня рентабельности продукции и капитала по мере углубления переработки нефти, в других случаях дело обстоит наоборот. Действует сложная система взаимосвязей технологических и экономических факторов, которая может приводить к неоднозначным результатам при различных стратегиях развития технологической схемы НПЗ. Поэтому при формировании концепции структурной модернизации отрасли необходима опора на систему показателей, позволяющих оценить фактически сложившуюся технологическую структуру в сравнении с образцовым нефтеперерабатывающим комплексом, который соответствует выявленной общемировой тенденции. Они могут найти применение для выбора рациональной последовательности ввода прогрессивных процессов в схему конкретного НПЗ. Методически важно упорядочить анализ взаимосвязи структурно-технологических усовершенствований и их экономических последствий с помощью специального показателя. Желательно, чтобы он компактно, информативно, в то же время теоретически обоснованно и реалистически характеризовал экономическое преимущество той или иной технологической структуры предприятия. Очень известный емкий показатель глубины переработки нефти на эту роль не вполне подходит, поскольку различные процессы, направленные на его увеличение, неравнозначны в экономическом отношении они дают разные приросты прибыли или чистой продукции (ЧП) на каждый процент их мощности, исчисленный относительно мощности первичной переработки нефти. К тому же показатель глубины переработки нефти не отражает многих прогрессивных изменений в структуре технологических процессов. Это видно из способа его расчета [c.446]

Очень известный емкий показатель глубины переработки нефти на эту роль не вполне подходит, поскольку различные процессы, направленные на его увеличение, неравнозначны в экономическом отношении они дают разные приросты прибыли или чистой продукции (ЧП) на каждый процент их мощности, исчисленный относительно мощности первичной переработки нефти. К тому же показатель глубины переработки нефти не отражает многих прогрессивных изменений в структуре технологических процессов. Это видно из способа его расчета [c.446]

Подсистема текущего планирования п экономического анализа производствепной деятельности отрасли составляет годовые и квартальные планы производства и сбыта товарной продукции. Это же подсистема определяет квартальные плановые задания по труду и заработной плате, прибыли, уровню рентабельности и другим отчетным показателям. В задачи подсистемы входит также анализ причин невыполнения плановых заданий. [c.22]

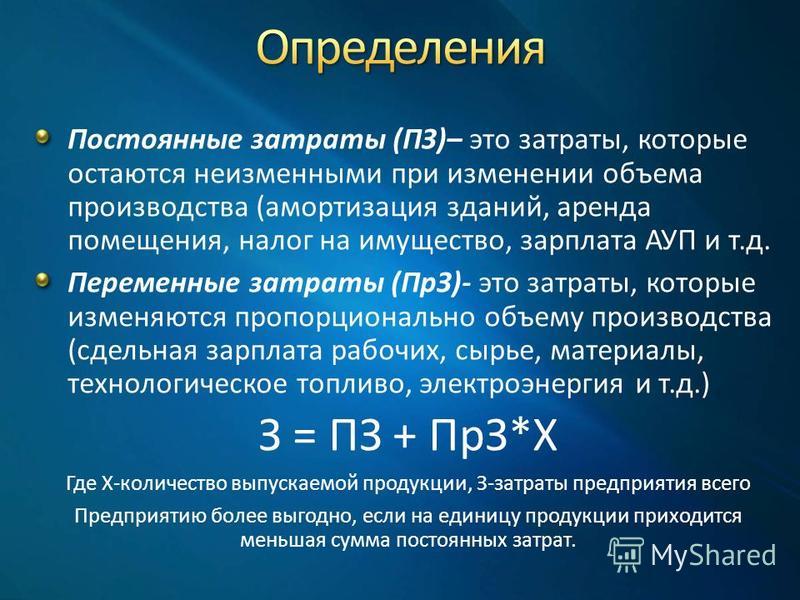

Расчёт себестоимости и рентабельности производства

Сущность себестоимости и рентабельности производства

Определение 1

Себестоимость – это совокупные затраты, понесенные компанией при создании продукции, оказании услуг или проведении работ.

Определение 2

Рентабельность – это показатель, отражающий эффективность использования ресурсов предприятия.

Рыночная экономика заставляет предприятия конкурировать между собой за рынки сбыта, а также за доступ к факторам производства. Каждая компания стремится оптимизировать затраты, чтобы получить максимально возможные доходы. При этом использование имеющихся ресурсов и мощностей так же организуется рационально, чтобы минимизировать дополнительные затраты, и получить наилучший результат.

Себестоимость позволяет оценить понесенные в ходе производства затраты. Она охватывает все расходы с учетом факторов внешнего и внутреннего влияния. Чтобы эффективно управлять себестоимостью, необходимо различать ее виды, понимать ее структуру. Кроме того, анализ факторов, влияющих на конечный результат, так же позволяет оценить размер конечной себестоимости. Ее расчет определяет цену реализации. Выручка является основным источником дохода компании. Неточность определения цены сбыта может привести к проблемами в покрытии текущих и будущих расходов. Предприятие не дополучает прибыль, что в долгосрочной перспективе может привести к росту задолженностей и банкротству.

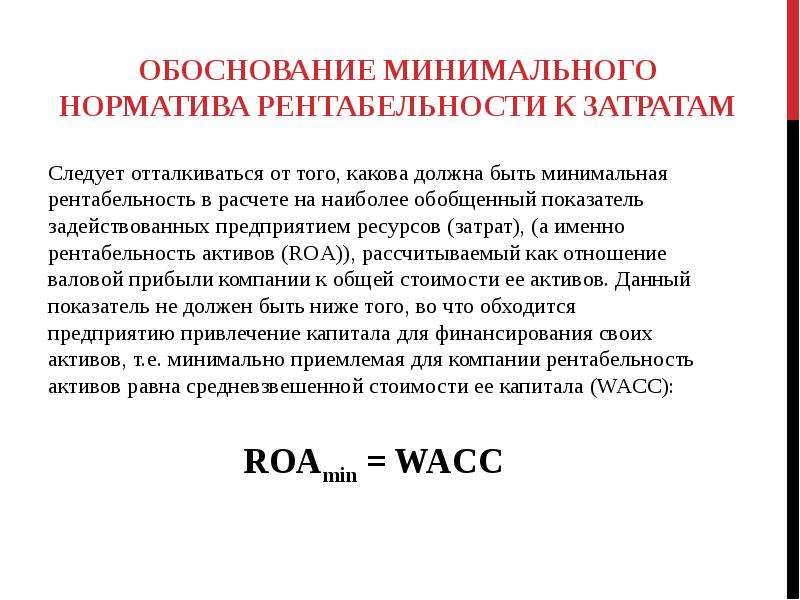

Рентабельность является относительно новым экономическим показателем. Она рассчитывается как отношение прибыли к потокам или активам, которые ее формируют. Считается, что рентабельность демонстрирует способность приносить прибыль. Если производство нерентабельно, то оно несет убытки, а значит, находится на пути к банкротству. Показатели рентабельности условно делят на две группы – рентабельность продаж и рентабельность активов. Первая группа показывает долю прибыли в каждом полученном рубле. Рентабельность активов оценивает отношение прибыли к средней стоимости активов предприятия.

Расчет себестоимости производства

Расчет себестоимости зависит от особенностей производства, учетной политики предприятия. Так же на нее влияют методы, применяемые для получения конечного результата. В современном учете используют следующие из них:

- Нормативный метод. Он применяется на массовом, мелкосерийном или серийном производстве. Ежемесячно на предприятии вырабатывают производственные нормы, по которым происходит сверка выработки продукции за период. Анализ отклонения позволяет выявить перерасход, либо эффективность использования ресурсов.

- Позаказный метод. Он применяется для индивидуального производства, которое подразумевает определение стоимости каждого заказа в отдельности. Для каждого из них присваивается код, а затем, для каждого заказа рассматриваются расходы отдельно.

- Попередельный метод. Этот метод применяется на массовом производстве, где сырье проходит поэтапную переработку, т. е. сначала оно получает форму полуфабриката, который далее применяется для собственной производственной деятельности. В этом случае затраты разносят по переделам, то есть для каждого передела ведется свой расчет.

- Попроцессный метод — расчет ведется по каждому процессу выработки, а все издержки относятся на полный объем выпуска.

- Директ-костинг учитывает только переменные затраты. Он может быть простым и развитым. Простой учитывает исключительно переменные прямые расходы. Развитой определяет прямые и косвенные переменные расходы.

- Стандарт-костинг — считается подвидом нормативного метода. Сверхнормативные расходы метод относит на финансовые результаты, либо списывает на виновных лиц.

Полная себестоимость (ПС) может быть рассчитана по следующей формуле:

ПС = ПрС + РР, где:

- РР – расходы на сбыт,

- ПрС – производственная себестоимость.

Замечание 1

Расчет себестоимости позволяет провести ее анализ и выявить резервы ее снижения.

Расчет рентабельности производства

Расчет рентабельности проводится с целью выявления ее коэффициента. Он высчитывается как отношение прибыли к вложенным ресурсам. Результат выражается в конкретной величине прибыли, либо в процентах. Для оценки эффективности работы предприятия применяют различные показатели рентабельности. Среди наиболее применяемых выделяют:

- Рентабельность активов (ROA). Отношение прибыли к активам.

- Рентабельность продаж (POS). Отношение прибыли к выручке.

- Рентабельность основных фондов (ROFA). Отношение прибыли к основным средствам.

- Рентабельность инвестиций (ROI). Отношение прибыли к инвестициям.

- Рентабельность собственного капитала (ROE). Отношение прибыли к собственному капиталу.

Замечание 2

Порог рентабельности показывает минимальный размер прибыли, который сможет покрыть понесенные затраты.

Повышение рентабельности является одной из главных задач управления предприятием. Если рентабельность – это отношение прибыли к любому другому производственному показателю, то ее повышение будет зависеть от увеличения числителя, либо уменьшения знаменателя. То есть, снижение затрат на разных участках работы сможет увеличить прибыль. Так же как и увеличение прибыли будет способствовать повышению отдачи от производства. Примером может послужить улучшение рентабельности продаж за счет повышения качества продукции, либо разработки эффективной стратегии сбыта. Еще одним вариантом может стать снижение себестоимости, в этом случае рентабельность возрастет при текущем уровне спроса.

Расчет рентабельности является частью финансового анализа. Он повышает качество управления предприятием, так как руководитель формирует реальное представление о каждом участке производственного процесса. Те участки, которые не приносят должного дохода могут быть ликвидированы, либо модернизированы с целью повышения их отдачи. Производственные участки являются высокорентабельными могут быть дополнены за счет технологий, инноваций и иных элементов, способствующих росту их участия в финансовом результате.

Таким образом, себестоимость и рентабельность являются ключевыми показателями деятельности предприятия. Их расчет лежит в основе эффективного функционирования предприятия. Сохранение конкурентных преимуществ так же зависит от сохранения приемлемого уровня себестоимости и рентабельности.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

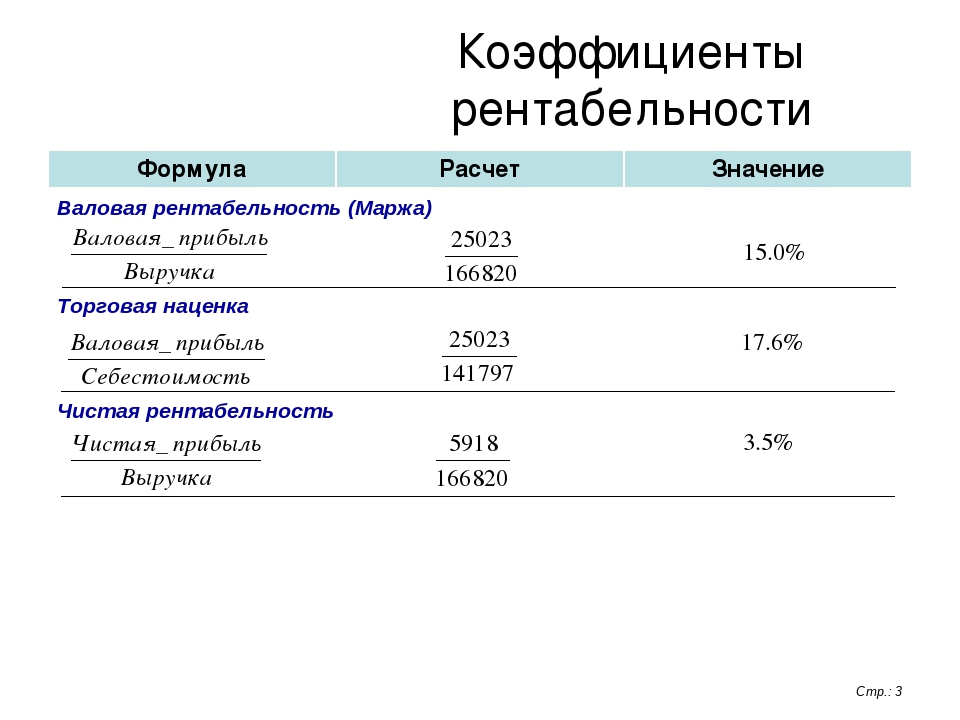

В чем разница между нормой прибыли и коэффициентом рентабельности? | Малый бизнес

Понимание разницы между нормой прибыли и коэффициентом рентабельности имеет решающее значение для владельца малого бизнеса. Одно дело — получать прибыль, но тот факт, что ваш доход превышает ваши расходы, не обязательно означает, что бизнес является жизнеспособным. Расчет коэффициента маржи вашей прибыли полезен для определения величины получаемой вами прибыли по отношению к затратам, особенно если вы надеетесь продать акции предприятия инвестору.

Норма прибыли

Норма прибыли — это процент от вашего дохода, который составляет прибыль. Вы можете рассчитать это, вычтя свои общие расходы из общего дохода и взяв оставшуюся сумму как свою прибыль. Разделите прибыль на ваши общие затраты, и результатом будет ставка или процент прибыли, которую вы получаете от своих продаж.

Пример

Домашний малый бизнес приносит 5000 долларов в месяц от продаж одежды и аксессуаров для собак. Стоимость проданных товаров, включая закупку материалов и оптовых товаров, стоимость рабочей силы для производства и продажи продукции, а также накладные расходы предприятия составляют в сумме 3500 долларов в месяц.Вычтите общие расходы из общего дохода, и прибыль составит 1500 долларов в месяц. Чтобы рассчитать норму прибыли, разделите 1500 долларов на 3500 долларов, и в результате получится 43 процента прибыли.

Коэффициент рентабельности

Коэффициент рентабельности — это отношение валовой прибыли бизнеса к продажам. Используя приведенный выше пример, ваш чистый доход составляет 1500 долларов в месяц. Разделите эту цифру на общий доход в 5000 долларов в месяц, и ваш процент дохода, составляющий прибыль, составит 30 процентов.Это означает, что коэффициент прибыли составляет 0,30: 1, или 30 процентов от каждого заработанного доллара. Это говорит потенциальным инвесторам, что 30 центов с каждого доллара, который вы зарабатываете на продажах, — это прибыль, что помогает определить, прибыльный ли ваш бизнес.

Использование финансовых коэффициентов

Используйте финансовые коэффициенты для анализа эффективности вашего бизнеса. Коэффициент безубыточности означает, что вы покрываете свои расходы, но не получаете прибыли. Знание коэффициента рентабельности может помочь вам определить цены на ваши товары и услуги, а также определить, когда пора искать более дешевых поставщиков.Это также может помочь вам снизить цены и при необходимости предложить специальные предложения без потерь.

Ссылки

Ресурсы

Биография писателя

Трейси Сэндилэндс профессионально пишет с 1990 года, освещая бизнес, домовладение и домашних животных. Она имеет квалификацию профессионального управления бизнесом, степень бакалавра в области коммуникаций и диплом по связям с общественностью и журналистике. Сандиландс — бывший редактор международного портала новостей о недвижимости, опытный собаковод и дрессировщик.

Как рассчитать коэффициент рентабельности

Коэффициенты рентабельности неоценимы при определении общего финансового состояния компании. Эти расчеты чрезвычайно распространены в корпоративных финансах, но они также могут быть полезны для измерения прибыльности вашей компании. В этой статье мы объясняем, что такое коэффициент прибыли, исследуем, как рассчитывать и интерпретировать результаты, перечисляем различные типы коэффициентов прибыли и приводим пример использования этой концепции.

По теме: Узнайте о том, как стать бухгалтером

Какова норма прибыли?

Маржа прибыли — это отношение прибыли, остающейся от продаж после оплаты всех расходов. Вы можете рассчитать коэффициент рентабельности, вычтя общие расходы из общего дохода, а затем разделив это число на общие расходы. Формула: (Общий доход — Общие расходы) / Общий доход. Коэффициент рентабельности указан в процентах. Другие названия нормы прибыли — это коэффициент рентабельности, коэффициент валовой прибыли и коэффициент продаж.Коэффициент рентабельности компании может показать, насколько хорошо компания управляет своими финансами в целом.

Коэффициент маржи прибыли часто используется инвесторами и кредиторами для определения способности компании конвертировать прибыль, полученную от продаж, в чистую прибыль. Кредиторы интересуются этими цифрами, чтобы гарантировать, что компания зарабатывает достаточно денег для погашения своих ссуд, в то время как инвесторы ищут уверенности в том, что прибыли достаточно для распределения дивидендов. Другими словами, эти внешние источники ищут доказательства того, что организация работает эффективно.В случаях, когда размер прибыли особенно низок, это свидетельствует о том, что компании необходимо сократить свои расходы за счет более строгого бюджета.

Как рассчитать коэффициент рентабельности

Хотя существует три различных способа расчета коэффициента рентабельности компании, вот шаги для расчета в простейшей форме:

1. Расчет чистых продаж

Во-первых, вам необходимо определить чистые продажи компании по следующей формуле:

Чистые продажи = выручка — возврат, возврат и скидки

2.Определите чистую прибыль

Затем вы рассчитаете чистую прибыль по следующей формуле:

Чистая прибыль = выручка — общие расходы

3. Найдите коэффициент маржи прибыли

Наконец, после расчета чистой прибыли и чистые продажи, вы можете найти коэффициент маржи прибыли, используя этот расчет:

Маржа прибыли = (чистая прибыль / чистые продажи) x 100

Связано: 6 основных навыков бухгалтерского учета

Как интерпретировать результаты

Коэффициент рентабельности определяет, какой процент продаж компании составляет чистая прибыль.Проще говоря, он обеспечивает измерение того, сколько прибыли получают от продаж компании. Это число полезно для определения того, насколько хорошо управляются финансы организации.

Компании стремятся к более высоким коэффициентам рентабельности, что означает, что их прибыль превысит их расходы. Они достигают этих более высоких коэффициентов либо за счет снижения расходов, либо за счет увеличения доходов. Хотя получение большего дохода было бы предпочтительным решением, часто это труднее, чем сокращение бюджетных расходов.Поэтому большинство компаний сокращают расходы, чтобы повысить свою прибыльность.

Кроме того, этот показатель можно использовать для сравнения текущих и прошлых результатов компании, а также для сравнения компаний аналогичного размера в той же отрасли.

Связано: Как анализ данных может улучшить процесс принятия решений

Типы маржи прибыли

Существует три основных уровня для расчета прибыли компании по ее отчету о прибылях и убытках:

- Маржа валовой прибыли

- Маржа операционной прибыли

- Норма чистой прибыли

Валовая прибыль — это самый базовый уровень нормы прибыли, а чистая прибыль — наиболее полный.Эти финансовые коэффициенты просты и чрезвычайно распространены в корпоративных финансах. Хотя все три уровня различаются своим точным методом, все они имеют соответствующую норму прибыли, которую можно найти путем деления показателя прибыли на выручку компании и последующего умножения результата на 100. Вот более подробный взгляд на все три типа маржи прибыли:

Маржа валовой прибыли

Маржа валовой прибыли — это самый простой и основной способ расчета рентабельности, поскольку он определяет прибыль как любой доход, остающийся после учета стоимости проданных товаров, часто называемый COGS или переменными затратами. .

Себестоимость проданных товаров относится к любым расходам, которые напрямую связаны с производством или производством продукта, таким как выплаченная заработная плата и сырье, используемое на протяжении всего процесса. Однако в эту цифру не включены налоги, задолженность, постоянные затраты, накладные расходы и единовременные расходы. Точно так же переменные затраты — это затраты, которые возникают на протяжении всего процесса и могут колебаться в зависимости от производительности или объема производства. Компании, которые не участвуют в производстве или производстве, используют стоимость выручки или затраты, необходимые для совершения продажи, вместо переменных затрат или стоимости проданных товаров.

Чтобы рассчитать маржу валовой прибыли, вам необходимо выполнить три шага:

1. Рассчитать валовую прибыль

Это можно сделать по следующему уравнению:

Валовая прибыль = выручка — (прямые материалы + прямые трудозатраты + заводские накладные расходы)

2. Определение чистых продаж

Вы рассчитываете чистые продажи по следующей формуле:

Чистые продажи = выручка — себестоимость скидок, возвратов и скидок

3.Рассчитайте маржу валовой прибыли

Затем вы определите маржу валовой прибыли, выполнив следующий расчет:

Маржа валовой прибыли = (валовая прибыль / чистые продажи) x 100

Маржа операционной прибыли

Расчет операционной прибыли Маржа немного сложнее, чем валовая прибыль, потому что она учитывает повседневные бизнес-расходы, такие как продажи, административные, операционные и накладные расходы. Он также включает амортизацию активов компании, но все же не включает неоперационные расходы, такие как долги и налоги.Этот показатель прибыльности делит операционную прибыль компании на ее выручку, что дает четкое представление о процентной доле каждого доллара, который остается после оплаты операционных расходов компании. Расчет маржи операционной прибыли осуществляется в два этапа:

1. Рассчитайте стоимость проданных товаров

Формула для расчета одинакова независимо от отрасли. Однако задействованные элементы могут быть разными.

Себестоимость проданных товаров = начальные запасы + закупки — окончательные запасы

2.Определите маржу операционной прибыли

Затем вы можете рассчитать маржу операционной прибыли по следующей формуле:

Маржа операционной прибыли = ((выручка + COGS — административные и коммерческие расходы) / выручка) x 100

Чистая прибыль маржа

Самым сложным и исчерпывающим показателем рентабельности является маржа чистой прибыли. Он показывает общую выручку, оставшуюся после учета всех потоков доходов и расходов, включая себестоимость и операционные расходы.Однако, в отличие от двух предыдущих коэффициентов, коэффициент чистой прибыли также учитывает доход от инвестиций, разовые платежи, налоги и задолженность. Таким образом, этот расчет дает точное представление об общей способности компании конвертировать свой доход в прибыль.

Есть два шага для определения чистой прибыли компании:

1. Рассчитайте чистую прибыль

Вы найдете это по следующей формуле:

Чистая прибыль = выручка — (COGS + амортизация + амортизация + проценты расходы + налоги + прочие расходы)

2.Определите маржу чистой прибыли

Чтобы рассчитать маржу чистой прибыли, выполните этот расчет:

Маржа чистой прибыли = (чистая прибыль / выручка) x 100

Пример отношения маржи прибыли

Вот пример Используемый коэффициент рентабельности:

Компания Kayla’s Cleaning Supplies продает чистящие средства промышленного класса ресторанам и барам. Кайла начала свой бизнес 10 лет назад, и в прошлом году у нее были лучшие продажи.Ее чистый объем продаж составил 1 000 000 долларов, а чистая прибыль — 100 000 долларов.

Используя эти цифры, вот коэффициент ее рентабельности за прошлый год:

10% = (100000 долларов США / 1000000 долларов США) x 100

Как показывает соотношение, Кайла смогла преобразовать 10% своей прибыли. продажи в прибыль. Однако в этом году чистые продажи Кайлы составили 800 000 долларов, а чистая прибыль — 200 000 долларов. Вот ее коэффициент рентабельности в этом году:

25% = (200000 долларов США / 800000 долларов США) x 100

Хотя Кайла сделала меньше продаж, она смогла сократить свои расходы, что позволило ей конвертировать больше. продажи, которые она принесла в прибыль.

Определение, типы, формула и влияние

Маржа прибыли — это отношение прибыли компании (продажи за вычетом всех расходов) к ее выручке. Коэффициент рентабельности сравнивает прибыль с продажами и показывает, насколько хорошо компания управляет своими финансами в целом. Всегда выражается в процентах.

Есть три других типа нормы прибыли, которые полезны при оценке бизнеса. Маржа валовой прибыли, маржа чистой прибыли и маржа операционной прибыли.

Маржа чистой прибыли показывает прибыль, которую можно получить от общих продаж, маржа операционной прибыли показывает прибыль от операционной деятельности, а маржа валовой прибыли — это прибыль, остающаяся после учета затрат на услуги или проданные товары.

Как рассчитать маржу прибыли

Формула маржи прибыли просто берет формулу прибыли и делит ее на выручку. Формула размера прибыли:

((Продажи — Общие расходы) ÷ Выручка) x 100

Маржа валовой прибыли

Эта маржа сравнивает выручку с переменными затратами.Он сообщает вам, какую прибыль приносит каждый продукт без фиксированных затрат. Переменные затраты — это любые затраты, понесенные во время процесса, которые могут варьироваться в зависимости от производительности (производительности). Фирмы используют его для сравнения продуктовых линеек, таких как модели автомобилей или сотовые телефоны.

Сервисные компании, такие как юридические фирмы, могут использовать стоимость выручки (общую стоимость продажи) вместо стоимости проданных товаров (COGS).

Определите валовую прибыль по:

Выручка — (Прямые материалы + Прямой труд + Заводские накладные расходы)

И чистые продажи с использованием:

Выручка — себестоимость возвратов, надбавок и скидок

Тогда формула валовой прибыли:

(Валовая прибыль ÷ Чистый объем продаж) x 100

Маржа операционной прибыли

Эта маржа включает как стоимость проданных товаров, так и расходы, связанные с продажей и администрированием, и накладные расходы.Формула COGS одинакова для большинства отраслей, но то, что входит в каждый из элементов, может различаться для каждой из них. Формула:

Начальный инвентарь + Покупки — Конечный инвентарь

Затем вы складываете все свои коммерческие и административные расходы и используете их с COGS и выручкой по следующей формуле:

((Выручка + COGS — Коммерческие и административные расходы) ÷ Выручка) x 100

Маржа чистой прибыли

Коэффициент маржи чистой прибыли — это процент от выручки компании, оставшейся после вычета всех расходов из общего объема продаж, деленный на чистую выручку.Чистая прибыль — это общая выручка за вычетом всех расходов:

Общая выручка — (себестоимость + износ и амортизация + процентные расходы + налоги + прочие расходы)

Затем вы используете чистую прибыль в уравнении:

Чистая прибыль ÷ Общий доход x 100

Это дает вам чистую прибыль компании.

Этот коэффициент не является хорошим инструментом для сравнения в разных отраслях из-за разных финансовых структур и затрат, которые используются в разных отраслях.

Как норма прибыли влияет на экономику

Норма прибыли имеет решающее значение для рыночной экономики, движимой капитализмом. Маржа должна быть достаточно высокой по сравнению с аналогичными предприятиями, чтобы привлекать инвесторов. В каком-то смысле маржа прибыли помогает определить предложение для рыночной экономики. Если продукт или услуга не приносят прибыли, компании не будут их поставлять.

Маржа прибыли — важная причина, по которой компании передают работу на аутсорсинг, потому что рабочие в США дороже, чем рабочие в других странах.Компании хотят продавать свою продукцию по конкурентоспособным ценам и поддерживать разумную прибыль. Чтобы удерживать продажные цены на низком уровне, они должны переводить рабочие места на более дешевых рабочих в Мексике, Китае или других зарубежных странах.

Эта маржа прибыли также может помочь компаниям в разработке ценовых стратегий на продукты или услуги. Компании основывают свои цены на затратах на производство своей продукции и на сумме прибыли, которую они пытаются получить.

Например, розничным магазинам нужна валовая прибыль в размере 50% для покрытия расходов на распространение плюс возврат инвестиций.Эта маржа называется краеугольной ценой. Каждая организация, участвующая в процессе доставки продукта на полки, удваивает цену, в результате чего розничные торговцы получают 50% валовой прибыли для покрытия расходов.

Коэффициент рентабельности| Анализ | Формула

Коэффициент рентабельности, также называемый коэффициентом рентабельности продаж или коэффициентом валовой прибыли, представляет собой коэффициент рентабельности, который измеряет сумму чистой прибыли, полученной на каждый доллар продаж, полученного путем сравнения чистой прибыли и чистых продаж компании.Другими словами, коэффициент рентабельности показывает, какой процент продаж остается после того, как бизнес оплачивает все расходы.

Кредиторы и инвесторы используют этот коэффициент для измерения того, насколько эффективно компания может конвертировать продажи в чистую прибыль. Инвесторы хотят убедиться, что прибыль достаточно высока для распределения дивидендов, в то время как кредиторы хотят убедиться, что у компании достаточно прибыли для выплаты ссуд. Другими словами, внешние пользователи хотят знать, что компания работает эффективно.Формула крайне низкой рентабельности будет означать, что расходы слишком высоки, и руководству необходимо составить бюджет и сократить расходы.

Коэффициент рентабельности продаж часто используется внутренним руководством для постановки целей производительности на будущее.

Формула

Формулу коэффициента рентабельности можно рассчитать, разделив чистую прибыль на чистую выручку.

Чистый объем продаж рассчитывается путем вычитания любых возвратов или возмещений из валовых продаж. Чистая прибыль равна общей выручке за вычетом общих расходов и обычно является последним числом, указанным в отчете о прибылях и убытках.

Анализ

Коэффициент рентабельности напрямую определяет, какой процент продаж составляет чистая прибыль. Другими словами, он измеряет, сколько прибыли получается при определенном уровне продаж.

Этот коэффициент также косвенно измеряет, насколько хорошо компания управляет своими расходами по отношению к чистым продажам. Вот почему компании стремятся достичь более высоких показателей. Они могут сделать это либо за счет увеличения доходов, сохраняя расходы постоянными, либо за счет сохранения доходов постоянными и снижения расходов.

Поскольку в большинстве случаев получение дополнительных доходов намного сложнее, чем сокращение расходов, менеджеры обычно сокращают расходы, чтобы улучшить коэффициент прибыли.

Как и большинство коэффициентов рентабельности, этот коэффициент лучше всего использовать для сравнения компаний одного размера в одной отрасли.

[http://slovar lopatnikov.ru/] Тематики экономика EN product profitability … Справочник технического переводчика

[http://slovar lopatnikov.ru/] Тематики экономика EN product profitability … Справочник технического переводчика Учебник для прикладного бакалавриата, Кузнецов В.И.. В учебнике представлены комплексная система показателей для оценки ресурсного потенциала предприятия (основные и оборотные средства, персонал), а также показатели затрат и результатов… Подробнее Купить за 1545 грн (только Украина)

Учебник для прикладного бакалавриата, Кузнецов В.И.. В учебнике представлены комплексная система показателей для оценки ресурсного потенциала предприятия (основные и оборотные средства, персонал), а также показатели затрат и результатов… Подробнее Купить за 1545 грн (только Украина)