учет в расходах компании, налогового агента, в выплатах физическим лицам — Контур.Бухгалтерия

НДФЛ в расходах налогового агента

При выплате доходов физлицу, компания является налоговым агентом по НДФЛ и удерживает налог в пользу бюджета. Например, это происходит при выплате зарплаты, когда компания удерживает 13 % НДФЛ. Сам налог — это не расходы компании, так как юрлицо его не платит, а удерживает с доходов физлица. А вот выплата физлицу — это затраты.

Компания может покупать услуги у физлица, которое не зарегистрировано как ИП. Но в таком случае возникает вопрос: в каком размере компания признает стоимость оказанных услуг в составе налоговых расходов.

Минфин полагает, что в качестве расходов признается только цена услуг после вычета НДФЛ. Однако выводы ведомства неясны по некоторым причинам:

- цена фиксируется в договоре с физлицом с учетом всех налогов;

- в НК РФ нет положений для непризнания НДФЛ в расходах.

В пп.

Верховный суд РФ занял позицию бизнеса, опровергнув аргументы Минфина. Само дело касалось включения в состав судебных расходов НДФЛ с вознаграждения физического лица. В Решении отметили, что выплата дохода физлицу невозможна без удержания НДФЛ, а значит налог — это часть стоимости услуг (Определение ВС РФ от 09.08.2018 № 310-КГ16-13086 по делу № А36-3766/2015). В случае вопросов о правомерности включения НДФЛ в расходы со стороны инспекторов, можно ссылаться на Определение ВС РФ.

НДС в выплатах физическим лицам

В выплатам физическим лицам-«не предпринимателям» налоговики могут найти НДС. Разберем на примере. Компания арендует помещение у физического лица по договору аренды. Ежемесячные платежи включают в налоговые расходы. Все хорошо до первой налоговой проверки.

Для налоговиков сдача недвижимости в аренду имеет ключевые признаки предпринимательской деятельности:

- систематичность — лицо неоднократно и систематически получает доход в виде ежемесячных арендных платежей;

- самостоятельность — у физлица есть имущество для сдачи в аренду, которое он по собственной воле сдает.

Деятельность лица расценивается как предпринимательская. А услуги по сдаче в аренду подпадают под обложение НДС. А значит физлицо, даже не являясь ИП, должно уплатить налог в бюджет.

Кроме того, проблемы возникают и у компании-арендатора. Ведь бухгалтер, не зная о том, что в арендных платежах нужно вычленять НДС, незаконно завысил сумму налоговых расходов на сумму налога, который в затраты попадать не должен.

Позицию ФНС поддержал Арбитражный суд Уральского округа в Постановлении от 24.08.2018 № Ф09-5053/18 по делу № А34-8975/2017. Арендодатель даже заявлял свой доход в декларации 3-НДФЛ, но это не спасло его от обязанности уплачивать НДС.

Чтобы обезопасить себя, заранее узнайте у физлица, которое оказывает вам услуги, заключает ли он аналогичные договора с кем-либо еще. Выясните причину, по которой он не регистрируется как ИП или ООО. При работе с такими лицами можно заранее исключить «предполагаемый» НДС из налоговых расходов. Если дело дойдет до суда, ссылайтесь на ст. 143 НК РФ, в соответствии с которой физлица не являются плательщиками НДС.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе удобно вести учет налогов: удерживать НДФЛ, начислять НДС, формировать декларации, проверять их и отправлять в ИФНС. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Учет НДФЛ и НДС в расходах компании — СКБ Контур

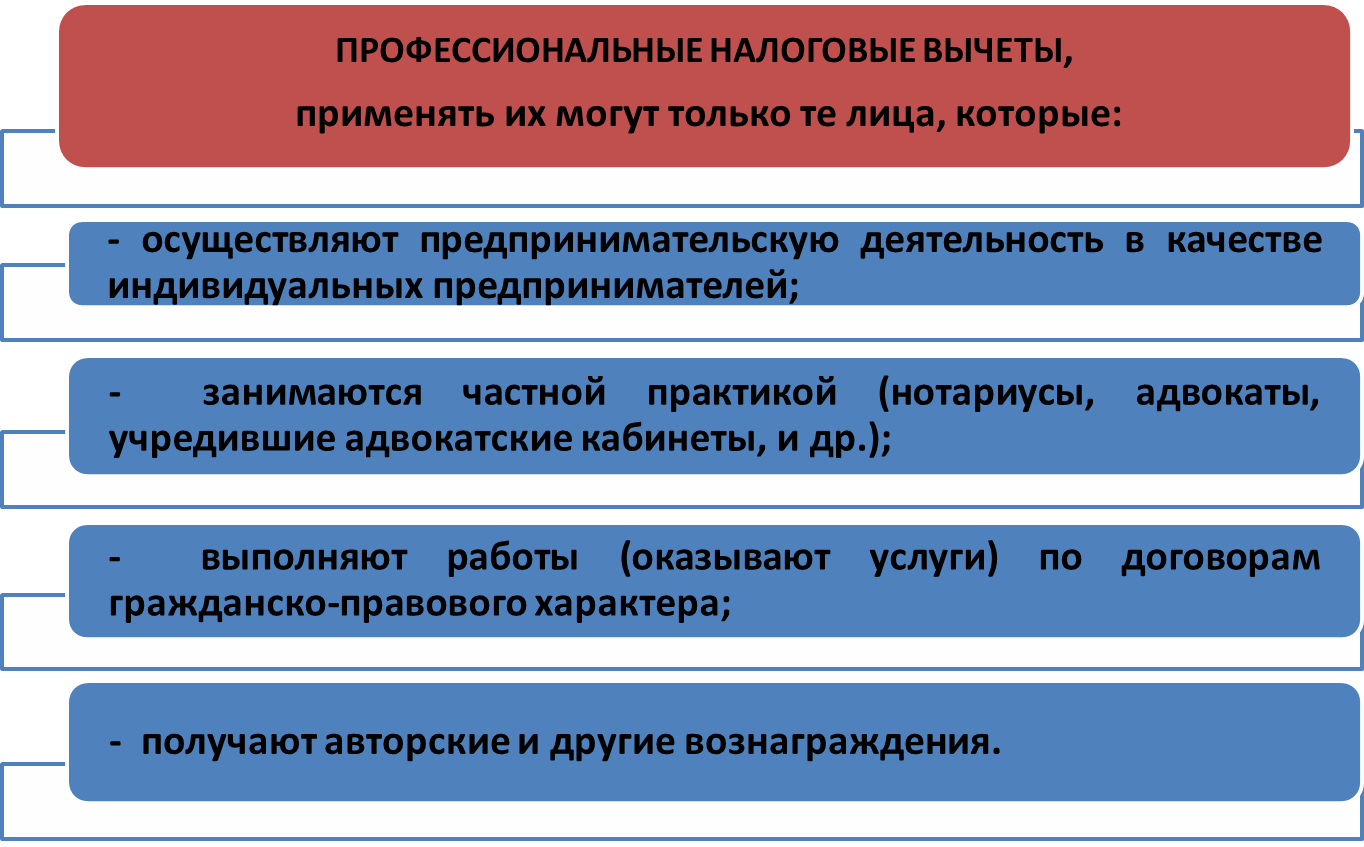

Исключение НДФЛ из расходов налогового агента

В Минфине считают, что по договору с физлицом (не ИП) компания может признать в качестве налоговых расходов стоимость работ (услуг) только после вычета НДФЛ, уплата которого за счет средств налогового агента не допускается. Правда, о каких ситуациях идет речь, в Минфине не уточнили. Вероятно, речь идет о случаях, когда у компании-заказчика нет возможности удержать НДФЛ (например, если расчеты идут не денежными средствами), и компания сочтет возможным начислить его за счет собственных средств.

Правда, о каких ситуациях идет речь, в Минфине не уточнили. Вероятно, речь идет о случаях, когда у компании-заказчика нет возможности удержать НДФЛ (например, если расчеты идут не денежными средствами), и компания сочтет возможным начислить его за счет собственных средств.

Вопрос в том, как это толковать: нельзя уплачивать НДФЛ за счет средств компании, когда налог не был удержан из доходов физлица, либо в подобных случаях недопустимо рассматривать сумму НДФЛ как расход компании.

Позиция ведомства довольно странная. Даже если вспомнить о том, что стоимость услуг прописывается сторонами в договоре с учетом всех налогов, в НК РФ нет ни одной нормы, которая бы регламентировала непризнание НДФЛ в налоговых расходах. В соответствии с пп. 19 п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются налоги, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав) при реализации. Однако по такой схеме покупателям не предъявляется НДФЛ.

Недавно Верховный Суд РФ вынес решение, опровергающее данную позицию Минфина. В Определении ВС РФ от 09.08.2018 № 310-КГ16-13086 по делу № А36-3766/2015 отмечено, что выплата вознаграждения невозможна без перечисления НДФЛ в бюджет. Эти отчисления — часть стоимости услуг физлица. В вердикте рассматривался вопрос о включении в состав судебных издержек НДФЛ с вознаграждения представителя-физлица. На наш взгляд, решение вполне можно экстраполировать на ситуации с иными выплатами физлицам по договорам на выполнение работ, оказание услуг или аренды их личного имущества.

Упростите работу с требованиями ФНС. Формализованный документооборот и письма ФНС теперь в одном разделе: удобно отслеживать, можно выбирать способ ответа и прикреплять подтверждающие документы в любом формате.

НДС внутри выплат физлицам и завышение налоговых расходов

Если в отношении НДФЛ компании получили своего рода поддержку от ВС РФ, то в отношении НДС такого сказать нельзя — в последнее время участились попытки найти НДС внутри выплат физлицам.

Допустим, компания арендует у физлица (не ИП) некий объект. Полная сумма арендной платы уплачивается арендодателю и включается в налоговые расходы компании. Затем ФНС выявляет и доказывает в суде, что данное имущество сдается в аренду неоднократно, а деятельность физлица содержит признаки предпринимательской. Услуги по предоставлению в аренду имущества, которые оказывает физлицо, подпадают под определение ИП и облагаются НДС независимо от количества объектов, которые находятся у этого человека в собственности (ст. 11 НК РФ).

В результате физлицо обязывают исчислить и уплатить в бюджет НДС со своих доходов, в том числе и с тех, которые ему выплатила компания.

Летом 2018 года в Арбитражном суде Уральского округа обсуждался вопрос: есть или нет предпринимательская деятельность в действиях физлица, которое неоднократно сдавало в аренду свою недвижимость (Постановление Арбитражного суда Уральского округа от 24.08.2018 N Ф09-5053/18 по делу № А34-8975/2017). Суд установил, что заявитель в проверенные периоды являлся собственником нежилых помещений, которые сдавал в спорном периоде в аренду. Заявитель не оспаривал, что получал от этого доход, который даже отражал в налоговых декларациях по форме 3-НДФЛ.

Однако суд поддержал ФНС и постановил, что физлицо должно уплатить НДС с полученных арендных доходов, причем по ставке 18 %, а не с использованием расчетной ставки.

При заключении договоров с физлицами уточняйте предысторию намерений и действий последних. Если выяснится, что аналогичные договоры физлицо заключает регулярно, но при этом не регистрируется в установленном порядке в качестве ИП, то риск переквалификации такого договора для физлица в его регулярную предпринимательскую деятельность будет высоким и, возможно, компании стоит исключить НДС из налоговых расходов.

Однако если компания не произведет таких действий, в ее защиту есть весьма интересный аргумент: а по какой ставке нужно изъять НДС? Для налогообложения должны «встретиться трое» — объект, налоговая база и ставка, — и если с первыми двумя еще как-то можно смириться, то по поводу ставки возникает спор (см. ст. 143 НК РФ). Оснований для применения расчетной ставки 20/120 для извлечения НДС из суммы выплат физлицу нет, ведь данная ставка предназначена только для налоговых агентов по НДС, но таковым компания в данном случае не является (п. 4 ст. 164 НК РФ). Обвинениям ФНС можно также противопоставить положения ст.

Светлана Смирнова, кандидат экономических наук, налоговый консультант I категории, аудитор

Налоговая база по ндфл без НДС \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Налоговая база по ндфл без НДС (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Налоговая база по ндфл без НДС Открыть документ в вашей системе КонсультантПлюс:Определение Верховного Суда РФ от 06.07.2021 N 304-ЭС21-10022 по делу N А46-11484/2019

Требование: О пересмотре в кассационном порядке судебных актов по делу о признании недействительным решения налогового органа в части.

Решение: В передаче дела в Судебную коллегию по экономическим спорам Верховного Суда РФ отказано, поскольку, как следует из судебных актов, основанием для принятия решения в оспариваемой части послужил вывод налогового органа об утрате предпринимателем права на применение единого сельскохозяйственного налога в связи с несоответствием критериям налогоплательщика ЕСХН, установленным ст.

346.2 НК РФ, и неправомерном применении специального налогового режима в спорный период.Кроме того, судами произведен перерасчет налогов, с учетом которого налоговые обязательства предпринимателя по НДС определены инспекцией посредством выделения налога из выручки с применением расчетной ставки налога, НДФЛ исчислен с налоговой базы без включения в нее НДС, а при расчете штрафа по НДС по статье 119 Налогового кодекса учтены суммы НДС, исчисленные посредством выделения налога.Статьи, комментарии, ответы на вопросы: Налоговая база по ндфл без НДСНормативные акты: Налоговая база по ндфл без НДС Открыть документ в вашей системе КонсультантПлюс:

346.2 НК РФ, и неправомерном применении специального налогового режима в спорный период.Кроме того, судами произведен перерасчет налогов, с учетом которого налоговые обязательства предпринимателя по НДС определены инспекцией посредством выделения налога из выручки с применением расчетной ставки налога, НДФЛ исчислен с налоговой базы без включения в нее НДС, а при расчете штрафа по НДС по статье 119 Налогового кодекса учтены суммы НДС, исчисленные посредством выделения налога.Статьи, комментарии, ответы на вопросы: Налоговая база по ндфл без НДСНормативные акты: Налоговая база по ндфл без НДС Открыть документ в вашей системе КонсультантПлюс:ФНС России от 13.07.2017 N ЕД-4-2/13650@

«О направлении методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов (сборов)»

(вместе с «Методическими рекомендациями «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)», утв.

СК России, ФНС России)Пример 3. Установлены обстоятельства, свидетельствующие о согласованности действий предпринимателя и его контрагентов, направленных на создание видимости соблюдения требований Кодекса, с целью предъявления к вычету налога на добавленную стоимость (далее — НДС) и отнесения затрат в состав профессиональных налоговых вычетов: отсутствие реальной возможности поставки товара, отсутствие подтверждения доставки товара, отсутствие участия контрагентов в движении товара, транзитный характер расчетов, обналичивание денежных средств. Участником контрагентов является сам предприниматель. Занижая налоговую базу по спорным налогам, предприниматель осознавал противоправный характер своих действий и желал наступления вредных последствий таких действий в виде неуплаты НДС, налога на доходы физических лиц и единого социального налога. При таких обстоятельствах инспекция правомерно привлекла предпринимателя к налоговой ответственности по пункту 3 статьи 122 Кодекса (постановление АС СКО от 12.

СК России, ФНС России)Пример 3. Установлены обстоятельства, свидетельствующие о согласованности действий предпринимателя и его контрагентов, направленных на создание видимости соблюдения требований Кодекса, с целью предъявления к вычету налога на добавленную стоимость (далее — НДС) и отнесения затрат в состав профессиональных налоговых вычетов: отсутствие реальной возможности поставки товара, отсутствие подтверждения доставки товара, отсутствие участия контрагентов в движении товара, транзитный характер расчетов, обналичивание денежных средств. Участником контрагентов является сам предприниматель. Занижая налоговую базу по спорным налогам, предприниматель осознавал противоправный характер своих действий и желал наступления вредных последствий таких действий в виде неуплаты НДС, налога на доходы физических лиц и единого социального налога. При таких обстоятельствах инспекция правомерно привлекла предпринимателя к налоговой ответственности по пункту 3 статьи 122 Кодекса (постановление АС СКО от 12. 05.2015 N Ф08-2263/2015 по делу N А32-11646/2013). Открыть документ в вашей системе КонсультантПлюс:

05.2015 N Ф08-2263/2015 по делу N А32-11646/2013). Открыть документ в вашей системе КонсультантПлюс:ФНС России

В ходе выездной проверки инспекция установила, что ИП сдавал в аренду подконтрольному ООО недвижимое имущество, в том числе склад для хранения товарно-материальных ценностей. ООО заключило со сторонней компанией (АО) договор ответственного хранения, по которому она перечисляла плату за оказываемые услуги. При этом ООО не оплачивало ИП аренду склада, не располагалось по юридическому адресу, а также не имело материально-технической базы для ведения предпринимательской и финансово-хозяйственной деятельности ввиду отсутствия имущества и персонала. По результатам анализа его расчетного счета инспекция выявила, что все поступавшие от АО денежные средства ООО перечисляло организациям с признаками проблемных контрагентов. Фактически услуги по хранению оказывал сам ИП, подконтрольная компания же являлась участником «схемы обналичивания» получаемых средств за услуги хранения.

Поэтому инспекция доначислила налог по УСН, НДФЛ, НДС, пени и штраф.

Поэтому инспекция доначислила налог по УСН, НДФЛ, НДС, пени и штраф.Сверка | СБИС Помощь

СверкаСБИС поможет проверить отчеты перед отправкой, сверить данные с контрагентами, налоговой инспекцией и пенсионным фондом. Для этого в системе используется несколько тысяч контрольных соотношений и сервисы сверок. Такая проверка позволит вам сдать отчет с первого раза и избежать санкций от госорганов.

Виды сверок в СБИС

- Сверка НДС — позволяет сверить данные своих счетов-фактур со сведениями контрагентов, которые формируют отчетность в СБИС. Ее можно выполнить внутри одного отчета или проверить сразу все ваши НД по НДС в сервисе «Сверка НДС».

- Сверка сотрудников — сверяет данные отчетов РСВ, СЗВ-М, СЗВ-СТАЖ и СЗВ-КОРР. Проверяет, все ли сотрудники попали в отчет, у всех ли указаны актуальные персональные данные, правильно ли рассчитаны суммы РСВ. Выполняется внутри отчета РСВ или в сервисе «Сверка сотрудников».

- Сверка с бюджетом — позволяет контролировать, все ли налоги и штрафы вы уплатили в НИ, уточнять в ПФ реквизиты сотрудников, а также проверять, есть ли у них права на льготы и социальную поддержку. Запросы можно формировать вручную или настроить автоматическую сверку с налоговой, чтобы еженедельно или ежемесячно получать актуальную информацию.

- Сверка 6-НДФЛ с выпиской из налоговой — проверяет, правильно ли в отчете указаны суммы уплаченных налогов. Вы можете исправить ошибки перед тем, как отправить отчет в НИ. Это уменьшит вероятность, что госорган отклонит отчет. Выполняется внутри отчета 6-НДФЛ или в сервисе «Сверка НФДЛ».

- Камеральная проверка — проверяет все отчеты, сформированные в СБИС, включая данные за предыдущие периоды.

Посмотреть общий результат сверок

В разделе «Отчетность/Сверка» или «Учет/Сверка» (в зависимости от конфигурации) можно посмотреть результат сразу четырех сверок: НДС, НДФЛ, сотрудников и автосверки. Нажмите название, чтобы увидеть подробности.

Нажмите название, чтобы увидеть подробности.

Статус «» означает, что расхождений нет. Если сумма выделена красным — есть ошибки. Нажмите строку с расхождением, чтобы посмотреть более подробную информацию.

Если у вас несколько организаций, то по умолчанию данные отображаются по всем. Чтобы посмотреть сверку по конкретному плательщику, нажмите «Все юрлица» и выберите организацию.

Лицензия

Расширение «Суперсверка (сотрудников, налогов, 6-НДФЛ)» сервиса «Отчетность через интернет». Приобретается вместе с тарифом «Базовый», «Корпоративный» или «Уполномоченная бухгалтерия» сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Сложные вопросы исчисления НДС, налога на прибыль и НДФЛ в свете разъяснений фискальных органов и арбитражной практики. Практические рекомендации экспертов — Челиндбанк

1. СЛОЖНЫЕ ВОПРОСЫ ИСЧИСЛЕНИЯ НДС

- Прослеживаемость товаров: новые обязанности налогоплательщиков.

- Новая форма счетов-фактур с 01.07.2021 года – влияние режима прослеживаемой товаров на исчисление НДС.

- Арендные каникулы – начислять ли НДС за период предоставления помещения без взимания арендной платы?

- Организация подала заявление на банкротство – с какого момента реализация ее имущества не облагается НДС?

- Акт подрядчика датирован одним кварталом, а счет-фактура другим – есть ли риски для вычета входного НДС?

- Проблемы с вычетом входного НДС, если контрагенты «второго» звена оказались недобросовестными (письмо ФНС от 06.04.2021 № БВ-4-7/4549@).

2. СЛОЖНЫЕ ВОПРОСЫ ИСЧИСЛЕНИЯ НАЛОГА НА ПРИБЫЛЬ В 2021 ГОДУ

- Налоговые последствия перехода на ФСБУ 5/2019 (списание неликвидных запасов, налоговый учет потерь от брака, сверхнормативных потерь и т.п.)

- Как определить показатели, необходимые для исчисления налога на прибыль, если у обособленного подразделения нет амортизируемого имущества? (письмо Минфина РФ от 20.

02.2021 № 03-03-06/1/12084)

02.2021 № 03-03-06/1/12084) - Компания выиграла суд по налоговому спору – увеличивают ли возвращенные ИФНС налоги и проценты по ст.78-79 базу по налогу на прибыль?

- Включение неотделимых улучшений в расходы арендатора после завершения срока аренды в свете определения ВС РФ от 01.02.2021 № 309-ЭС20-16872.

- Какие документы могут попросить налоговики – позиция арбитражного суда (определение ВС РФ от 19.01.2021 № 305-ЭС20-21500, постановление АС Северо-Западного округа от 18.01.2021 № А56-38742/2020).

3. ОСОБЕННОСТИ ИСЧИСЛЕНИЯ НДФЛ В 2021 ГОДУ

- Новый социальный вычет на фитнес – особенности применения.

- Как получить имущественный и инвестиционный вычет в упрощенном порядке?

- Как заполнить 6-НДФЛ, если заработная плата за декабрь выплачена в январе 2021?

- Как заполнить 1 раздел 6-НДФЛ, если заработная плата выплачена в последний день квартала?

- Как определить ставку НДФЛ и налоговую базу при выплате заработной платы и дивидендов?

- Налоговые последствия по договору с самозанятым, если до этого он работал в компании по договору ГПХ.

4. НЕРАБОЧИЕ ДНИ В 2021 ГОДУ

- Как быть, если срок уплаты налога приходится на нерабочие дни?

- Срок ответа на требование налоговых органов истекает в нерабочие дни – в какой день подать ответ налоговикам?

- Положен ли «отгул» за нерабочие дни?

- Переносится для отпуск, приходящийся на период нерабочих дней?

- Нерабочие дни по решению руководителя оплачиваются в двойном размере – как решение работодателя влияние на исчисление базы по налогу на прибыль?

Присоединяйтесь к вебинару по ссылке.

Работать с НДС в сервисе Контур.Эльба

Эльба создана для налоговых режимов, которые освобождены от НДС, но и тут без исключений не обошлось.

Налоговые агенты по НДС

О случаях, когда на УСН, ЕНВД и патенте нужно платить НДС, мы рассказывали в статье «Налоговые агенты по НДС».

А с декларацией и оплатой по НДС поможет Эльба.

Для начала выставьте счёт-фактуру в разделе Документы → Исходящие с одним из этих типов операций:

- Аренда или покупка гос. имущества

- Заказ услуг у иностранной фирмы, которая не состоит на учёте в России

- Оплата электронных услуг Апворк и других иностранных фирм, которые не состоят на учёте в России

- Оплата электронных услуг Апворк и других иностранных фирм, которые не состоят на учёте в России

- Покупка товаров у иностранной фирмы, которая не состоит на учёте в России

По итогам квартала в разделе Отчётность появится задача, в которой вы сможете отправить декларацию по НДС и выгрузить платёжку на оплату.

Важно: если вы заказываете работы или услуги у иностранцев, заплатите НДС раньше — одновременно с выплатой денег иностранному лицу. В банке сразу подайте две платежки: на оплату налога и на оплату услуг контрагенту. В этом случае Эльба не сможет подготовить платёжку вовремя.

Как выставить НДС по просьбе клиента

Для начала выставьте счёт-фактуру в разделе Документы → Исходящие. Тип операции «Продажа с НДС по просьбе клиента».

Тип операции «Продажа с НДС по просьбе клиента».

По итогам квартала в разделе Отчётность появится задача «Заплатить налог и отчитаться по НДС». С её помощью вы отправите декларацию по НДС и выгрузите платёжку на оплату.

Как сдать нулевую декларацию по НДС

Может понадобится в двух случаях:

- когда вы не знали, что на основной системе налогообложения (ОСНО),

- если у вас только ЕНВД/патент и налоговая просит нулевки по ОСНО.

Эльба не подходит бизнесу на ОСНО, но нулевую декларацию по НДС в ней подготовить всё же можно, только хитро.

Действуйте так:

1. Выставите фиктивный счёт-фактуру с ненулевым НДС и датой нужного квартала в разделе Документы.

2. По итогам квартала в разделе Отчётность появится задача. Откройте задачу и на первом шаге нажмите «Не учитывать в декларации» напротив фиктивного счёта-фактуры.

3. Отправьте декларацию на последнем шаге.

В такой ситуации вам придётся подать ещё и 3-НДФЛ.

3-НДФЛ

3-НДФЛ в Эльбе подготовить не получится, потому что мы не подходим для ОСНО.

Оплата питания работников: налог на прибыль, НДС, НДФЛ и страховые взносы | News Flash

Расходы на питание работников, установленные трудовыми и (или) коллективными договорами, рассматриваются в налоговом законодательстве в качестве расходов, уменьшающих размер налоговой базы, только если они являются частью системы оплаты труда, поскольку включение сумм в состав расходов на оплату труда, как и в случае иных начислений по оплате труда, предполагает возможность выявить конкретную величину доходов каждого работника с начислением НДФЛ. Такой вывод следует из положений гл. 25 Налогового кодекса РФ, а именно: ст. 252, 255 и 270 НК РФ. В противном случае расходы на питание в целях налогообложения прибыли не включаются в состав расходов на оплату труда (Письмо Минфина России от 08.05.2019 № 03-04-09/33763). Что касается выплат, произведенных на удовлетворение собственных нужд работников (за счет личных доходов персонала), то, по мнению Минфина России, выраженном все в том же письме от 08. 05.2019 № 03-04-09/33763, такие выплаты являются социальными и не могут быть связаны с производственной деятельностью компании.

05.2019 № 03-04-09/33763, такие выплаты являются социальными и не могут быть связаны с производственной деятельностью компании.

Стоимость питания может быть учтена в налоговой базе по налогу на прибыль также и в случае, когда специальное питание для отдельных категорий работников предусмотрено действующим законодательством РФ. Так, согласно положениям ст. 222 Трудового кодекса РФ на работах с особо вредными условиями труда работникам предоставляется лечебно-профилактическое питание бесплатно и по установленным нормам. Нормы и условия выдачи должны соответствовать порядку, утвержденному Правительством РФ с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

Перечень производств и должностей, предоставляющих право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, определен Приказом Минздравсоцразвития России от 16.02.2009 № 46н.

Таким образом, при предоставлении работникам лечебно-профилактического питания в соответствии с действующим законодательством РФ, такие расходы разрешается учитывать при расчете налога на прибыль. Основание – п. 4 ст. 255 НК РФ. На иные случаи это не распространяется (Письмо Минфина России от 03.12.2020 № 03-04-09/105656, Письмо Минфина России от 05.10.2020 № 03-03-06/3/86891, Письмо Минфина России от 21.08.2020 № 03-03-06/1/73500).

Основание – п. 4 ст. 255 НК РФ. На иные случаи это не распространяется (Письмо Минфина России от 03.12.2020 № 03-04-09/105656, Письмо Минфина России от 05.10.2020 № 03-03-06/3/86891, Письмо Минфина России от 21.08.2020 № 03-03-06/1/73500).

С этим согласны судьи. В Постановлении АС Центрального округа от 07.07.2020 № Ф10-1469/20 по делу № А09-6867/2019 было указано, что единственным условием для правомерного включения в состав расходов суммы оплаты бесплатного питания является наличие в трудовом договоре (коллективном, ином локальном акте организации) положения о предоставлении работнику такого питания или соответствующее законодательное требование.

Если работодатель планирует компенсировать работнику удорожание стоимости питания, то необходимо учитывать следующее: Налоговый кодекс РФ запрещает учитывать при расчете налога на прибыль расходы в виде компенсаций удорожания стоимости питания в столовых и буфетах либо предоставления его по льготным ценам либо бесплатно (п. 25 ст. 270 НК РФ, Письмо Минфина России от 23.07.2018 № 03-03-07/51494). Принцип тот же: это не распространяется на бесплатное или льготное питание, предусмотренное трудовыми договорами и/или коллективными соглашениями, а также специальное питание для отдельных категорий работников в случаях, установленных действующим законодательством РФ.

270 НК РФ, Письмо Минфина России от 23.07.2018 № 03-03-07/51494). Принцип тот же: это не распространяется на бесплатное или льготное питание, предусмотренное трудовыми договорами и/или коллективными соглашениями, а также специальное питание для отдельных категорий работников в случаях, установленных действующим законодательством РФ.

Объектом налогообложения НДС являются операции по реализации товаров, работ, услуг, а также передача имущественных прав (подп. 1 п. 1 ст. 146 НК РФ). При этом под реализацией товаров, работ, услуг следует понимать передачу на возмездной основе права собственности на товары, результаты выполненных работ одним лицом для другого лица, а в случаях, определенных Налоговым кодексом РФ, передачу права собственности на товары, результаты выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу на безвозмездной основе (п. 1 ст. 39 НК РФ).

В 2014 году Минфин России считал, что операции по бесплатному предоставлению питания работникам не облагаются НДС только в тех случаях, когда предоставление питания обусловлено положениями трудового законодательства (Письмо Минфина России от 16. 10.2014 № 03-07-15/52270). Основание – п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33. Если работодатель передает своему персоналу продукты питания согласно коллективному договору, а затем возмещает данную сумму путем удержания из заработной платы, то передача продуктов питания все равно попадает по НДС. «Входящий» налог можно зачесть по условиям ст. 171 и 172 НК РФ (Письмо Минфина России от 16.10.2020 № 2014 № 03-07-15/52270). Федеральная налоговая служба согласилась с таким подходом и довела письмо финансового ведомства до нижестоящих инспекций (Письмо ФНС России от 31.10.2014 № ГД-4-3/22546@). В 2019 году ФНС России подтвердила правильность такой позиции: операции по предоставлению питания работникам не облагаются НДС только в тех случаях, когда предоставление питания обусловлено положениями трудового законодательства (Письмо ФНС России от 04.03.2019 № СД-4-3/3817).

10.2014 № 03-07-15/52270). Основание – п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33. Если работодатель передает своему персоналу продукты питания согласно коллективному договору, а затем возмещает данную сумму путем удержания из заработной платы, то передача продуктов питания все равно попадает по НДС. «Входящий» налог можно зачесть по условиям ст. 171 и 172 НК РФ (Письмо Минфина России от 16.10.2020 № 2014 № 03-07-15/52270). Федеральная налоговая служба согласилась с таким подходом и довела письмо финансового ведомства до нижестоящих инспекций (Письмо ФНС России от 31.10.2014 № ГД-4-3/22546@). В 2019 году ФНС России подтвердила правильность такой позиции: операции по предоставлению питания работникам не облагаются НДС только в тех случаях, когда предоставление питания обусловлено положениями трудового законодательства (Письмо ФНС России от 04.03.2019 № СД-4-3/3817).

По мнению Минфина России следует учитывать также персонификацию (Письмо Минфина России от 27.01.2020 № 03-07-11/4421, Письмо Минфина России от 12. 10.2020 № 03-04-09/88865, Письмо Минфина России от 08.04.2019 № 03-07-11/24632, Письмо Минфина России от 06.03.2015 № 03-07-11/12142). Так, при предоставлении работникам и посетителям организации продовольственных товаров в общедоступных помещениях офиса объекта для налогообложения НДС не возникает. Вычет также не полагается (Письмо Минфина России от 25.08.2016 № 03-07-11/49599, Письмо Минфина России от 06.03.2015 № 03-07-11/12142, Постановление Девятого ААС от 27.06.2017 № 09АП-22608/17).

10.2020 № 03-04-09/88865, Письмо Минфина России от 08.04.2019 № 03-07-11/24632, Письмо Минфина России от 06.03.2015 № 03-07-11/12142). Так, при предоставлении работникам и посетителям организации продовольственных товаров в общедоступных помещениях офиса объекта для налогообложения НДС не возникает. Вычет также не полагается (Письмо Минфина России от 25.08.2016 № 03-07-11/49599, Письмо Минфина России от 06.03.2015 № 03-07-11/12142, Постановление Девятого ААС от 27.06.2017 № 09АП-22608/17).

Если осуществляется персонификация работников, то бесплатное питание следует облагать налогом. «Входящий» НДС (с суммы покупки продуктов питания) разрешается принять к вычету в порядке и на условиях ст. 171 и 172 НК РФ (Письмо Минфина России от 27.01.2020 № 03-07-11/4421, Письмо Минфина России от 08.05.2019 № 03-04-09/33763).

В отношении расходов на питание в сторонних организациях, начисляемых работникам на пластиковые смарт-карты на основании коллективного и трудовых договоров, то Минфин России считает, что в таком случае объекта налогообложения НДС нет (Письмо Минфина России от 23. 10.2017 № 03-15-06/69405).

10.2017 № 03-15-06/69405).

При определении налоговой базы для расчета НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой по правилам ст. 212 НК РФ (п. 1 ст. 210 НК РФ).

Статья 41 Налогового кодекса РФ определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемую для физических лиц в соответствии с гл. 23 «Налог на доходы физических лиц» Налогового кодекса РФ.

В соответствии с подп. 1 п. 2 ст. 211 Налогового кодекса РФ доходом, полученным налогоплательщиком в натуральной форме, в частности, является оплата за него (полностью либо частично) организациями товаров, работ, услуг, включая оплату питания.

Налоговой базой при получении физическим лицом дохода в натуральной форме в виде товаров, работ, услуг от организаций признается стоимость этих товаров, работ, услуг, исчисленная исходя из их цен, определяемых в порядке, аналогичном установленному ст. 105.3 НК РФ (п. 1 ст. 211 НК РФ).

105.3 НК РФ (п. 1 ст. 211 НК РФ).

Перечень доходов, не подлежащих обложению НДФЛ, содержится в ст. 217 НК РФ. Так, согласно п. 44 ст. 217 Налогового кодекса РФ не подлежат налогообложению доходы в натуральной форме в виде обеспечения питанием работников, привлекаемых для проведения сезонных полевых работ. Условие о сезонном характере деятельности трудовой деятельности лица должно содержаться в трудовом договоре (ст. 294 ТК РФ). При соблюдении требований трудового законодательства доходы в виде питания работников, привлекаемых для проведения сезонных полевых работ, разрешается не облагать НДФЛ на основании п. 44 ст. 217 НК РФ (Письмо Минфина России от 03.03.2020 № 03-04-06/15768). Положений, предусматривающих освобождение от налогообложения стоимости питания, предоставляемого работникам организации, в случае если обязанность по предоставлению такого питания не установлена законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, ст. 217 НК РФ не содержит.

217 НК РФ не содержит.

На основании изложенного, со стоимости доходов в натуральной форме, полученных физическими лицами, в том числе со стоимости питания, предоставляемого организацией своим сотрудникам, необходимо удерживать НДФЛ (Письмо Минфина России от 03.12.2020 № 03-04-09/105656, Письмо Минфина России от 11.12.2019 № 03-04-05/96827, Письмо Минфина России от 08.05.2019 № 03-04-09/33763, Письмо Минфина России от 17.05.2018 № 03-04-06/33350).

При возникновении у физических лиц дохода в натуральной форме в виде оплаты за них питания организацией данное юридическое лицо становится в отношении таких доходов налоговым агентом на основании ст. 266 Налогового кодекса РФ. В целях исполнения обязанностей налогового агента организация должна выполнить все возможные меры по оценке и учету экономической выгоды (дохода), получаемой физическим лицом. При оплате питания работников, в том числе организованного в виде шведского стола, доход можно установить на основе стоимости предоставляемого питания в расчете на одного человека (Письмо Минфина России от 17. 05.2018 № 03-04-06/33350).

05.2018 № 03-04-06/33350).

Что касается компенсации работодателем своим работникам расходов на питание, то положений, позволяющих освободить данную выплату от налога, в ст. 217 Налогового кодекса РФ нет, а значит, что и компенсация расходов на питание подлежит обложению НДФЛ (Письмо Минфина России от 13.03.2018 № 03-15-06/15287).

Страховые взносыВ соответствии с подп. 1 п. 1 ст. 420 Налогового кодекса РФ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подп. 2 п. 1 ст. 419 НК РФ), в частности, в рамках трудовых отношений.

Не подлежат обложению страховыми взносами все виды компенсационных выплат, установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления (в пределах норм, установленных законодательством РФ), связанных, в том числе с оплатой стоимости питания (абз. 3 подп. 2 п. 1 ст. 422 НК РФ).

3 подп. 2 п. 1 ст. 422 НК РФ).

Если оплата питания работникам осуществляется работодателем из собственных средств на основе локального нормативного акта организации, а не в соответствии с законодательством РФ, то стоимость такого питания подлежит обложению страховыми взносами в общеустановленном порядке (Письмо Минфина России от 03.03.2020 № 03-04-06/15768, Письмо ФНС России от 10.04.2020 № БС-4-11/6061).

Аналогичный вывод применяется:

- в случае выплаты работникам компенсации расходов на питание на основании коллективного договора (Письмо Минфина России от 10.05.2018 № 03-04-07/31223 доведено до территориальных налоговых инспекций Письмом ФНС России от 16.05.2018 № БС-4-11/9257@)

- в случае оплаты питания работникам на основе положений дополнительных соглашений к трудовым договорам (Письмо Минфина России от 23.09.2020 № 03-15-06/83269).

Если же оплата питания работникам осуществляется работодателем в соответствии с законодательством РФ, законодательными актами субъекта РФ, решениями представительных органов местного самоуправления, то стоимость такого питания не подлежит обложению страховыми взносами (Письмо Минфина России от 12.10.2020 № 03-04-09/88865).

Zero Accounting в России | Бухгалтер Россия

Автор: Ирина Бочина, Главный бухгалтер, Бухгалтер Россия

Что такое нулевой учет?

Нулевой бухгалтерия — это отчетность по нулевым счетам.

Такая отчетность обычно представляется, если компания не имеет подлежащего уплате налога на конец налогового периода из-за отсутствия деятельности. Например, не было движения денежных средств, операций с банковскими счетами, кредитных поступлений, а также объектов налогообложения прибыли и НДС.Такая организация известна как бездействующая, поскольку у нее нет ни доходов, ни расходов, таких как, в частности, фонд заработной платы, налог на имущество, транспортный налог.

Какова процедура сообщения о нулевых счетах?

Нулевые счета подаются одновременно с обычными отчетами, и только структура отчета меняется в зависимости от юридической формы организации и выбранной системы налогообложения. При соблюдении вышеуказанных условий (отсутствие движения денежных средств и объектов налогообложения) также возможно подать в Федеральную налоговую службу единую (упрощенную) налоговую декларацию, заменяющую декларацию по налогу на прибыль и НДС.Эта упрощенная налоговая декларация должна быть представлена в бумажной или электронной форме не позднее 20-го числа месяца, следующего за завершившимся кварталом. Требования к электронной форме декларации по НДС не распространяются на данную упрощенную налоговую декларацию (Письмо ФНС России № ЭД-3-15 / 679 от 19 февраля 2016 г.).

Если компания решит подавать декларацию по каждому налогу отдельно или если она не соответствует вышеуказанным требованиям, в Федеральную налоговую службу необходимо будет подать следующие декларации:

- Декларация по НДС : подается ежеквартально только в электронном виде не позднее 25 числа месяца, следующего за окончанием налогового периода.

- Налоговая декларация о прибыли : подается ежеквартально в бумажной или электронной форме не позднее 28 числа месяца, следующего за окончанием налогового периода.

- Балансовые отчеты должны подаваться один раз в год 31 марта. Что касается балансов, нет нулевой отчетности, поскольку в них должен быть указан как минимум акционерный капитал организации.

- Еще один важный момент: балансы с печатью государственных органов должны быть представлены в Росстат до 31 марта (не позднее трех месяцев после окончания отчетного года).

А как насчет отчетности о заработной плате, когда заработная плата не выплачивается?

По-прежнему необходимо сдавать отчеты о заработной плате, даже если нет сотрудников.

- Застрахованная история (CZV-M / на русском языке: СЗВ-М): подается ежемесячно в Пенсионный фонд не позднее 15 числа месяца, следующего за отчетным месяцем

- Расчет взносов на социальное страхование : подается ежеквартально в ФНС

- Форма квартальной отчетности в Фонд социального страхования (4-ФСС / на русском языке: 4-ФСС): предоставляется ежеквартально в Фонд социального страхования не позднее 20 числа месяца, следующего за окончанием отчетного квартала

- Справка по подоходному налогу с населения (6-НДФЛ / на русском языке: 6-НДФЛ): по желанию подается в ФНС не позднее последнего числа месяца, следующего за отчетным периодом.Однако, когда все показатели равны нулю, это означает, что налогооблагаемый доход получен не был, поэтому не нужно ничего подавать. В этом случае единственное, что нужно сделать, — это отправить письмо в налоговые органы о том, что компания не обязана подавать 6-НДФЛ. В противном случае ФНС может заблокировать расчетный счет компании.

Если компания не имеет прибыли, но продолжает платить сотрудникам (например, главе зарубежного офиса), является ли это также случаем нулевого учета?

Если компания не имеет доходов, но продолжает выплачивать заработную плату и налоги, связанные с заработной платой, компания не может подавать нулевые отчеты.Такая компания действительно будет проводить ряд операций, которые будут отражены в ее декларации по налогу на прибыль, и, возможно, некоторые из ее операций могут быть отражены в декларации по НДС. Такие отчеты, как 6-НДФЛ, 4-ФСС и расчеты взносов на социальное страхование, необходимо будет подавать независимо от юридической формы организации. Также необходимо будет подавать отчеты о заработной плате в Росстат.

Если представительство, финансируемое иностранной организацией, также не имеет заработка, но выплачивает зарплату, например, руководителю представительства, то ситуация с отчетами о заработной плате такая же, хотя в данном случае декларация по налогу на прибыль ( подается ежеквартально не позднее 28 числа месяца, следующего за окончанием налогового периода), а декларация по НДС будет подаваться с нулевыми показателями.

Чем мы можем помочь?

Из нашей статьи видно, что учет неактивных компаний довольно сложен, поэтому гораздо дешевле и безопаснее передать такой учет профессионалам. У нас большой опыт ведения бухгалтерского учета бездействующих компаний, поэтому, если вы хотите узнать больше об этой услуге, свяжитесь с нами.

Налог на прибыль: НДФЛ

Налоги — это обязательные и законодательно регулируемые платежи, которые государство учитывает для граждан и Организации с целью предоставления денег от муниципалитетов.По ст. 8 Налогового кодекса РФ Налоги — безвозмездные индивидуальные платежи, которые взимаются с денег гражданско-правовых правоотношений.

Знаки налогов

В соответствии с п. 1 ст. 8 НК РФ, характерными признаками налогов являются:

- обязательный;

- разделительный;

- специального назначения;

- универсальность.

Налоги теоретически разделены на налоговые льготы для 2 огромных групп:

Прямое начисление напрямую с доходов физических и юридических лиц, а косвенное — всевозможные пошлины, акцизы, облагаются ресурсами: услугами, продуктами, видами деятельности.

В соответствии с принятой в нашей стране трехуровневой системой налогообложения, в России существует 3 группы в зависимости от полномочий органов власти:

- местный;

- федеральный;

- региональный.

НДФЛ — вид налога, которым облагаются доходы физических лиц. Альтернативное название — налог на прибыль. Полное наименование — налог на доходы физических лиц. Размер определяется в% от общего дохода гражданина за вычетом подтвержденных расходов.

Важно! Ставка зависит от статуса плательщика.

В 2018 году размер установлен в пределах от 13 до 35%:

- 13% — резидентам;

- 30% — для нерезидентов.

Согласно законодательству РФ гражданином признается резидент, непрерывно находящийся в России 183 дня и более.

Ndfl — прямой или косвенный налог?Прям. Другой типичный пример — прямой налог на недвижимость.В отличие от косвенных, в которые входят НДС и акцизы, плательщики прямых налогов перечисляются в бюджет РФ за счет собственных средств. В случае косвенных они уже включены в стоимость товаров или услуг.

Пример: стоит 10 000 руб. С учетом НДС необходимо определиться с размером косвенного налога. При ставке 18% вам нужно 100000, чтобы разделить на 1,18. Получается 8 475 руб. Вычитаем из 10 000 до 8475, получается 1525 — это сумма НДС, которую плательщик платит в бюджет.В случае НДФЛ — прямой, налог не включается в сумму, но выплачивается «превышение» его. Итак, налог 10 000 руб. Для резидента составляет 1300 рублей, а с учетом НДФЛ 11300.

НДФЛ — федеральный или региональный налог?Чтобы узнать, какой налог является НДФЛ федеральным или местным, необходимо понимать, что он начисляется по всем субъектам РФ. Это означает, что он включен в категорию федеральных налогов в гл.23 Налогового кодекса. Это означает, что это обязательно для всех граждан, получающих средства в России. Требование уплаты этого налога закреплено Налоговым кодексом Российской Федерации.

Пример: транспортный налог или налог с продаж являются региональными. Это означает, что они обязательны к оплате в определенном субъекте России. При этом размер налогов у разных субъектов разный. Например, проезд на легковой машине мощностью до 100 л.с. Москва стоит 12 рублей. За 1 л.с. в Новосибирской области — 6 рублей, а в Приморском крае может достигать 18 рублей.Пока НДФЛ является федеральным, и его ставка фиксированная по всей России — 13%.

Кому применяется: концепция доходаСогласно ст. 217 Налогового кодекса России Любые денежные средства, полученные физическим лицом, приравненные к доходу, за исключением:

Важно! Суммы свыше 3 тыс. Руб. в искусстве. 575 ГК РФ признается доходом, даже если гражданин получил денежную / материальную ценность в подарок.

Средства, полученные от сдачи квартиры в аренду, выигрыша в лотерею, репетиторства, оказания услуг маникюра, изготовления тортов и других подручных товаров, подлежат налогообложению в соответствии с действующим законодательством.

Если квартира находилась в собственности менее 3-х лет, то при ее продаже прежний собственник уплачивает 13%. При владении недвижимостью более 3-х лет и при документальном подтверждении этого факта, выручка, полученная от продажи квартиры, доход не учитывается.

Как рассчитать НДФЛНа основании п. 3 ст. 226 НК РФ, все работодатели российских компаний ожидают простого НДФЛ при осуществлении выплаты заработной платы своим работникам за месяц и уменьшают доход по следующей схеме:

- База определена.NB = сумма дохода, облагаемого по ставке 13% с начала этого года, — это размер социальных, имущественных и стандартных отчислений.

- Рассчитать. НДФЛ на год = база на год * 13%.

- Сумма удержания из заработной платы работника определяется по формуле:

НДФЛ за месяц = НДФЛ с начала года — исчисляется с начала года по предыдущий месяц от доходов сотрудников.

Важно! В соответствии с п. 6 ст.52 Налоговый кодекс РФ Налог считается с учетом округления: 50 коп. Округлили до рубля, меньше 50 коп. — Не учтено.

Пример: Заработная плата Ивановой О.В. в 2018 году составляет 30 тыс. Руб. в месяц. Ему дают вычет на ребенка 1400 руб. в месяц. Кроме того, Иванову был начислен приз в размере 3 тысяч рублей. в марте. Налоговая база за январь-март составит 30000 * 3 мес. + 3000 — (1400 * 3 мес) = 88800 руб.

Размер дохода за первый квартал составит: 88800 * 13% = 11 544

НДФЛ, проводимых в январе-феврале, составит: (30000 * 2 мес.- (1400 * 2 мес) * 13% = 8164.

НДФЛ от дохода за март составит: 11544 — 8164 = 3380 руб.

Кто должен заполнять и сдавать декларацию о доходах физических лиц по НДФЛСправка о доходах и расходах — это личный отчет физического лица о полученных доходах, который должен быть указан за определенный период — месяц, квартал, календарный год. Список лиц, необходимых для подачи справки, вы можете увидеть в ст.227-228 НК России.

К лицам, освобожденным от уплаты, в том числе:

- неработающие пенсионеры;

- отключен;

- безработных;

- человек в отпуске по уходу за ребенком.

Примечание! Если пенсионер не имеет дохода, кроме пенсии, он не сможет воспользоваться вычетами, например, на оплачиваемую медицинскую помощь, так как у него нет дохода, о котором идет речь.

Вы можете заполнить 4 вида документации:

- 6-НДФЛ — содержит расчет взятых агентом сумм — 2 страницы;

- 3-НДФЛ — Налоговая декларация — 20 страниц;

- 2-НДФЛ — справка о доходах СИЗ.лиц — 1 шт .;

- 4-НДФЛ — Документ о предполагаемом доходе Пиз. Человек — 1 шт.

Можно подать декларацию:

- лично;

- с доверенным лицом;

- заказным письмом;

- через Интернет.

Важно! Ответственность в виде штрафа за непредставление декларации 3-НДФЛ составляет 5-30% от суммы налога, но не менее 1000 руб.

Методы декларирования — Форма NDFL-3Заполнить документ можно как вручную, так и в текстовом редакторе на компьютере.

Важно! При заполнении декларации необходимо использовать только черные и синие чернила. Заполнить важные документы нужно шариковой ручкой.

Вы можете воспользоваться сервисом NALOG.RU — сайтом ФНС России и программой декларирования, либо на сайте «Госвусв. В Личном кабинете Плательщика + на сайте есть расшифровка.

Важно! Для подачи через сайт «ГосСервис» необходима электронно-цифровая подпись, которая необходима для 1.5 тыс. Руб. На едином портале электронной подписи, либо через удостоверяющий центр КЦ. Для покупки электронной подписи физическое лицо представляет наименование гостиницы, СНИЛС и паспорт. ИП — паспорт, СНИЛС, гос. регистрация и регистрация.

Оптимальный вариант сделать 3-х инкрементную форму онлайн без электронной подписи — это Раздел Сайта ФНС: Персональные данные в программе заполняются автоматически. Остается указать источники выплаты дохода и размер, а также стандартные отчисления, если таковые имеются.

Бланк декларации можно распечатать и предоставить по месту жительства в налоговую инспекцию. Есть специальные учреждения, предлагающие услуги по оформлению любой документации.

Последние изменения в законодательствеС 1 января 2018 года корректировка: выигрыш в лотерее менее 4 тысяч рублей. НДФЛ не подлежит. Референсеры ликвидируемой организации теперь выдают 2-НДФЛ, если ликвидация произошла в связи с реорганизацией.Организаторы лотереи удерживают суммы от дохода более 15 тысяч с выигрышем от 4 до 15 тысяч рублей. (подпункт 5. 1 ст. 228 НК) выплачивает самостоятельно выигранные данные деньги гражданину. Сумма НДФЛ с компенсацией в случае банкротства застройщика не выплачивается — п. 71 ст. 217 НК. Реже было случаев, когда ссуду нужно выплатить НДФЛ с материальной выгодой.

НДФЛ Что такое — это одни из самых простых для понимания налогов, которые поступают во внебюджетные фонды и в консолидированный бюджет нашей страны.За счет этих средств формируется значительная часть казны — около 77%. С помощью современных средств автоматизации это не составит большого труда даже самому ленивому пользователю.

Налоговый кодекс России на 2021 год — Accace

Новые соглашения об избежании двойного налогообложенияВ 2020 году Россия подписала протоколы к Соглашениям об избежании двойного налогообложения (DTT) с Кипром, Люксембургом и Мальтой, которые предусматривают повышение ставки налога у источника выплаты на дивиденды и процентные выплаты с 1 января 2021 года до 15%. .Планировалось внести аналогичные поправки в ДИДН с Нидерландами, но пока переговоры не привели к соглашению между сторонами. В связи с этим 4 декабря 2020 года Минфин России объявил о денонсации ДИДН с Нидерландами.

Новые дополнения к списку состояний с автоматическим обменом финансовыми даннымиФедеральная налоговая служба России утвердила новый перечень штатов (территорий), с которыми будет осуществляться автоматический обмен финансовой информацией (Приказ ФНС России №ЭД-7-17 / 788 @ от 03.11.2020). По состоянию на 21 декабря 2020 года в этом списке 79 государств (Австралия, Андорра, Австрия, Антигуа и Барбуда, Азербайджан, Аргентина, Аруба, Багамы, Барбадос, Бахрейн, Белиз, Бельгия, Болгария, Бразилия, Вануату, Вена, Гана. , Германия, Гренада, Греция, Дания, Доминика, Израиль, Индия, Индонезия, Ирландия, Исландия, Испания, Италия, Катар, Кипр, Китай, Колумбия, Республика Корея, Коста-Рика, Кувейт, Латвия, Ливан, Лихтенштейн, Люксембург, Маврикий, Маршалловы острова, Малайзия, Мальта, Мексика, Монако, Науру, Нигерия, Нидерланды, Новая Зеландия, Норвегия, Объединенные Арабские Эмираты, Пакистан, Панама, Польша, Португалия, Румыния, Самоа, Сан-Марино, Саудовская Аравия, Сейшельские острова, Сент-Винсент и Гренадины, Сент-Люсия, Сент-Китс и Невис, Сингапур, Словакия, Словения, Турция, Уругвай, Финляндия, Франция, Хорватия, Чешская Республика, Чили, Швейцария, Швеция, Эстония, Южная Африка, Япония), а также 12 территорий :

- Бермудские острова

- Британские Виргинские острова

- Гибралтар

- Гонконг

- Гренландия

- Кюрасао

- Макао

- Монтсеррат

- Каймановы острова

- Острова Кука

- Острова Теркс и Кайкос

- Фарерские острова

ФНС России также скорректировала Перечень иностранных государств (территорий), с компетентными органами которых она обменивается страновой отчетностью (Приказ ФНС России №ED-7-17 / 789 @ от 03.11.2020). По состоянию на 21 декабря 2020 года в этом списке 63 страны: (Австралия, Австрия, Андорра, Аргентина, Багамы, Белиз, Бельгия, Болгария, Бразилия, Венгрия, Германия, Греция, Дания, Индия, Индонезия, Ирландия, Исландия, Испания, Италия, Катар, Кипр, Китай, Колумбия, Республика Корея, Республика Коста-Рика, Латвия, Литва, Лихтенштейн, Люксембург, Маврикий, Малайзия, Мальта, Мексика, Монако, Нигерия, Нидерланды, Новая Зеландия, Норвегия, Объединенные Арабские Эмираты. Эмираты, Пакистан, Панама, Перу, Польша, Португалия, Румыния, Сан-Марино, Саудовская Аравия, Сейшельские острова, Сингапур, Словакия, Словения, Великобритания, Уругвай, Финляндия, Франция, Хорватия, Чехия, Чили, Швейцария, Швеция, Эстония, ЮАР, Япония), а также 8 территорий:

- Ангилья

- Бермудские острова

- Британские Виргинские острова

- Гонконг

- Кюрасао

- Каймановы острова

- Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии (остров Мэн и Нормандские острова)

- Острова Терке и Кайкос

Активы.Анализ. Налоги. НДС. НДФЛ. Составление отчетов. Сотрудники. Расчеты. USN Finance

Амортизация основных средств: правила начисления и учетаВы приобрели какие-либо продукты для компании или фирмы, затем произвели формирование первичной стоимости, определив период в течение…

Порядок и случаи ускоренной амортизации в бухгалтерском и налоговом учете — Формулы и примеры Экспресс-амортизация основных средств вУскоренная амортизация делает возможной хорошую налоговую оптимизацию.Но если не будут выполнены все условия, компания предъявит обвинение …

Новый лимит на основные средства — разбираемся в нюансахУчет основных средств в бухгалтерском и налоговом учете в 2017 году претерпел изменения.Об основных положениях Постановления …

Как бороться с амортизацией после переоценкиСогласно основному документу об основных средствах ПБУ 6/01 (п. 15), Организации могут быть переоценены на основные средства….

Ипотека и выселение несовершеннолетнего ребенка из ипотечной квартирыПродажа или обмен квартиры, как и другие операции с недвижимостью, являются одними из тех, которые вызывают наибольшее количество вопросов….

Что такое овердрафт: для чего он нужен и как грамотно его использоватьБанковская отрасль не стоит на месте, постоянно демонстрируя клиентам новые тарифные предложения, технические и программные…

Лицензия на право оказания финансовых услугВ последние дни валютный рынок демонстрировал головокружительную динамику, и многие работали на рефлекс «бега на обменник».Для кого-то …

Расчет налоговой нагрузки: формулы, методы, примеры Налоговая нагрузка в строительстве за годПри решении вопроса о проведении выездного аудита организации IFSS исследует различные факторы.Основным из них является …

Предоплаченная проводка от покупателяКакие правила отражения операций по полученным авансам следует помнить компаниям? Разберемся в актуальной информации в 2020 году.Теории …

СТ 145 Освобождение от уплаты НДС»1. Организации и индивидуальные предприниматели имеют право на освобождение налогоплательщика от исполнения обязанностей, связанных с…

0 НДС с полученных авансовВ этой статье, которая среди прочего была размещена на диске ИТС, методисты компании «1С» рассказывают о том, как в редакции 4.2 …

Когда я должен платить НДС, когда плакал?О том, как можно сравнить налоговые системы, чтобы правомерно снизить отчисления в бюджет при ведении бизнеса, читайте в статье…

Особенности уплаты НДС при реализации закупленной у населения сельхозпродукцииЕсли фирма продает сельхозпродукцию, закупленную у населения, НДС должен уплачиваться, как если бы это требовалось 4 статьи 154…

Общие налоги в России — Россия

Узнайте о различных налогах, которые может взиматься с человека, проживающего в России…

НДС

Налог на добавленную стоимость ( Налог на добавленную стоимость / ????? ?? ??????????? ????????? ) взимается при продаже товаров и услуг по адресу: стандартная ставка 18 процентов. Некоторые предметы облагаются более низкой ставкой — 10 процентов. К ним относятся определенные продукты питания, детская одежда и обувь, а также некоторые медицинские принадлежности. Цена на товары всегда будет включать НДС. Иностранные граждане должны платить эту сумму при всех покупках, и при выезде из страны запрос на возврат невозможен.

Подоходный налог

Все иностранные граждане с личным доходом из российских и / или иностранных источников, проживающие в России, должны платить подоходный налог ( Налог на доходы физических литов — НДФЛ / ????? ?? ??????? ????????? ??? — ???? ) на весь доход, полученный за время, проведенное в стране. Те, кто работает на работодателя, обычно вычитают эту сумму из ежемесячной заработной платы и должны подавать налоговую декларацию только в случае дополнительного дохода от дивидендов или заработной платы за рубежом.

Автомобильный налог

Автомобильный налог ( Транспортный налог / ???????????? ????? ) на частные автомобили устанавливается местными властями, и ставка варьируется в зависимости от региона. В Москве ежегодные платежи за автомобили зависят от объема двигателя, а не от уровня выбросов.

Расчет налога к уплате равен: (ставка налога) x (количество л.с.) x (количество месяцев владения, разделенное на месяцы года).

Требование об оплате ежегодно рассылается Федеральной налоговой службой по почте на адрес зарегистрированного владельца транспортного средства.

В 2012 году была предложена дополнительная плата за автомобили повышенной комфортности, что означало бы плату в размере 300 рандов за дополнительную мощность для всех транспортных средств с объемом двигателя более 410 л.с., хотя еще ничего не согласовано.

Оплату автомобильного налога можно произвести в режиме онлайн через официальный сайт ФНС , через онлайн-сервисы банка, банкоматы или ближайший офис ФНС.

- Для получения информации о порядке уплаты налога на автомобили: Щелкните здесь (на русском языке)

- Чтобы узнать уровни автомобильного налога и оплатить онлайн: Щелкните здесь (на русском языке)

- Чтобы узнать о законах, касающихся налога на автомобили ( ??????????? ????? ): Щелкните здесь (на русском языке)

Аудиовизуальные налоги

В настоящее время в России нет аудиовизуальных налогов, применимых к частным домам, например, телевизионных лицензий.

Налоги на имущество и земельные налоги

Налог на имущество ( Налог на имущество физических лиц / ????? ?? ????????? ?????????? ??? ) уплачивают только собственники имущества. Для иностранных резидентов, арендующих недвижимость в России, никаких платежей не требуется, так как это будет делать арендодатель.

Для владельцев собственности (не земли, на которой она расположена) максимальная ставка налога составляет 2,2 процента от стоимости, которая должна выплачиваться ежегодно как часть поданной налоговой декларации.

- Подробнее о налоге на имущество физических лиц на сайте Федеральной налоговой службы: Нажмите здесь

Земельный налог

Земельный налог( Земельный налог / ????????? ????? ) уплачивается владельцем любой земли, помимо любого имущества, расположенного на ней.Ставки устанавливаются местными властями и варьируются в зависимости от района, но обычно не превышают 0,3 процента от стоимости земли, используемой для сельскохозяйственных нужд или жилищного строительства. Платежи производятся ежегодно аналогично налогу на имущество.

- Информацию об этом можно получить в ФНС: Нажмите здесь

- Дополнительную информацию о налогах, подлежащих уплате в России, см. В публикации «Ведение бизнеса в России, 2012 г.» (стр. 29), доступной в Интернете по адресу KPMG: Щелкните здесь

Гербовый сбор

Несмотря на отсутствие налога на продажу недвижимости, гербовый сбор ( Гасударственная пошлина / ??????????????? ??????? ) уплачивается местным властям. в связи со сделками с имуществом до его передачи.Точные суммы к оплате зависят от местоположения и стоимости.

- Подробнее о гербовом сборе на сайте ФНС: Нажмите здесь

Налоговые службы

Для получения подробной информации о налоговых службах ( Федеральная налоговая служба / ??????????? ????????? ?????? ) в Санкт-Петербурге и Москве, которые могут помочь как за рубежом юридические лица и иностранные граждане с вопросами и всеми налоговыми вопросами, см. ниже:

- Москва

: Походный проезд, 3, стр. 1, 5 этаж, Москва, 125373

Тел. : (495) 955 9987 - Санкт-Петербург

По адресу : Садовая ул., 55/57, Санкт-Петербург, 1

Тел. : (812) 740 4390

Налоговая проверка

Каждый, кто занимается какой-либо коммерческой деятельностью — предприниматели или международные корпорации — задумывался о проведении налоговой и юридической проверки (налоговой проверки).

Во-первых, налоговое законодательство постоянно меняется, а контроль со стороны налоговых органов усиливается. Во-вторых, стремясь сократить расходы, компании стараются сэкономить на уплате налогов, поскольку налоговые платежи составляют значительную часть их расходов. В этих условиях налогоплательщик особенно заинтересован в проведении налоговой и правовой проверки (налоговой проверки) своей хозяйственной деятельности.

Налоговая и юридическая проверка (налоговая проверка) — это внутренняя проверка, в ходе которой налоговые и юридические эксперты проверяют, правильно ли налогоплательщики рассчитывают налоги и сборы и актуальны ли налоговые оптимизации, используемые клиентами.

В ходе налогово-правовой проверки (налоговой проверки) выполняются следующие работы:

- Проверка расчета налогооблагаемой базы по основным налогам: подоходный налог, НДС, ЕСН, личный налог. Подоходный налог (НДФЛ), налог на имущество и транспортный налог;

- Оценка соответствия системы исчисления налогов действующему законодательству;

- Анализ применяемых налогоплательщиками методов налоговой оптимизации;

- Развитие новых возможностей снижения налоговых обязательств.

Корпус Права имеет большой опыт проведения налоговых и юридических проверок (налоговых проверок). По запросу клиента Корпус права проведет налоговую и юридическую проверку либо отдельного налога, либо системы налогового учета в целом, включая все налоговые платежи компании. Кроме того, объектом налогово-правовой проверки (налоговой проверки) может стать как отдельное направление деятельности, так и совокупное налоговое обязательство группы компаний в целом. Кроме того, налоговая проверка (юридическая и налоговая проверка) может проводиться не только в отношении текущей деятельности клиента, но и в отношении его планируемой деятельности.

По завершении проверки клиенту предоставляется отчет с ответами на вопросы о текущей или будущей деятельности компании:

- Налоговые последствия хозяйственной деятельности;

- Ошибки, допущенные при исчислении налогооблагаемой базы; рекомендации по исправлению ошибок;

- Налоговые и имущественные риски текущей деятельности;

- Рекомендации по построению системы документооборота и оптимальной структуры компании или группы компаний, которые помогут снизить налоговые и имущественные риски (в том числе расчет предполагаемой налоговой нагрузки).

По запросу клиента Корпус права также может проводить регулярные налоговые и юридические проверки. Налоговая проверка (налоговая и юридическая проверка) может проводиться как самостоятельная работа, так и как специальное аудиторское задание. Кроме того, налоговая и правовая экспертиза может служить подготовительным этапом к реорганизации или реструктуризации бизнеса.

По завершении проверки специалисты Корпуса Права окажут поддержку клиентам в выполнении разработанных рекомендаций по другим проектам реструктуризации, а также на текущих консультациях и / или аудите.

Бухгалтерская консультация в Харькове. Бухгалтерское консультирование

Консультации бухгалтера в г. Ха ркв, Бухгалтерское консультирование — направление бухгалтерских услуг фирмы АГТЛ Харьков, Киев, Одесса. В деловой жизни постоянно возникают новые обстоятельства, адаптироваться к которым нужно быстро. Высокий уровень конкуренции не дает предпринимателям права ошибаться в любой сфере деятельности — это случай с бухгалтерией. Грамотное отражение всех операций, правильное толкование законодательства и рекомендаций госорганов — залог спокойствия для компаний.Количество претензий налогового органа, санкций и т. Д. Зависит от того, насколько удачно выбрана налоговая модель или учетная политика. Часто даже профессиональные, опытные сотрудники, работающие в штате компании, сталкиваются с непонятной ситуацией. Частные предприниматели, владельцы компаний тоже могут его потрогать — тогда нужны консультации по вопросам налогообложения и бухгалтерского учета. Обращаясь к профильной фирме, клиенты получают быстрый и грамотный ответ, поскольку в ней работают специалисты, специализирующиеся в разных областях, а в дополнение — юристы, аудиторы, аудиторы и другие компетентные лица.

Внутреннее законодательство имеет «привычку» меняться внезапно, и для быстрой адаптации сил персонала может не хватить. Консультации по бухгалтерскому учету помогают сэкономить драгоценное время и уберечь себя от риска совершить непоправимую ошибку.

[цвет кнопки = «синий» размер = «средний» ссылка = «https://www.agtl.com.ua/konsultaciya-buhgaltera#zakaz» icon = «» target = «false»] ЗАКАЗАТЬ СОВЕТ БУХГАЛТЕРА [ / button]

Консультационная служба по учету абонентов

Консультации проводятся в устной и письменной форме.В процессе обслуживания подготавливаются ответы на вопросы, анализ документов и договоров. Абонентское обслуживание включает консультации по вопросам налогообложения и бухгалтерского учета, корпоративного и хозяйственного права, трудового права. Стоимость абонентской бухгалтерской консультации определяется независимо от количества дел.

Консультации бухгалтера и консультации по бухгалтерскому учету

Консультации — это распространенный вид услуг, популярность которого обусловлена удобством взаимоотношений, оперативностью и высоким уровнем компетентности сотрудников специализированных компаний.

Специалисты, которые консультируют по бухгалтерскому учету, проходят переподготовку, максимально углубляются в своей сфере — ЖКХ, ЖНВЛ, малый бизнес и так далее — и знают, как донести идею до заказчика.

Последнее важно: клиенты за свои деньги должны получать информацию, достаточную

для принятия осознанного и правильного решения.

Консультации по бухгалтерскому учету являются неотъемлемой частью повседневной работы и не должны восприниматься

как чрезвычайная, вынужденная мера.

[цвет кнопки = «синий» размер = «средний» ссылка = »https: // www.agtl.com.ua/konsultaciya-buhgaltera#zakaz ”icon =” ”target =” false ”] ЗАКАЗАТЬ БУХГАЛТЕРСКИЕ КОНСУЛЬТАЦИИ [/ button]

Профессиональные бухгалтерские консультации

У нас большой опыт оказания бухгалтерских консультационных услуг.

Гарантируем достоверность, полноту информации и конфиденциальность для каждого покупателя.

Получить консультацию по бухгалтерскому учету у нас может любой предприниматель,

вне зависимости от специфики, размера его компании, объема работ.

Мы поддерживаем создание зарубежных представительств, заполнение деклараций, проводим экспертизы, чтобы помочь принять решение об эффективности деятельности.

Получить консультацию по бухгалтерскому учету можно при личной встрече в Харькове, Киеве, Одессе или удаленно, удобно

для заказчика в пути.

Цены на консультации по бухгалтерскому учету гибкие. Мы учитываем, насколько однозначным может быть ответ

, сколько времени займет поиск, как часто придется связываться с заказчиком,

сколько законодательных источников будет обработано и другие факторы.

[цвет кнопки = «синий» размер = «средний» ссылка = «https://www.agtl.com.ua/konsultaciya-buhgaltera#zakaz» icon = «» target = «false»] ЗАКАЗАТЬ СОВЕТ БУХГАЛТЕРА [ / button]

Консультации бухгалтера — самые популярные вопросы

К самым популярным консультациям относятся:

- Вопросы бухгалтерского учета по видам деятельности.Вопросы бухгалтерского учета в отдельных видах бизнеса.

- Электронные регистры. Отражение операций в электронных регистрах.

- Оптимизация налогообложения. Оптимизация налогообложения, планирование и выбор правильной модели.

- Сопровождение проверок налоговыми органами, подготовка к ним.

- Разработайте и скорректируйте свою учетную политику.

- Разъяснение изменений в законе.

- Консультации по НДС, НДФЛ, ECE и прибыли.

- Применение налогового законодательства в разрезе по каждому налогу.

- Отражение хозяйственных операций, выполненных соответствующими бухгалтерскими операциями.

- Расчет заработной платы и отчислений во внебюджетные фонды.

- Лизинг и лизинговые операции.

- Первичная бухгалтерская документация.

- Как применить упрощенную систему налогообложения и т. Д.

[цвет кнопки = «синий» размер = «средний» ссылка = »https://www.agtl.com.ua/konsultaciya-buhgaltera#zakaz» значок = ”” Target = ”false”] ЗАКАЗАТЬ СОВЕТ ПО БУХГАЛТЕРИИ [/ button]

Нужна консультация по бухгалтерскому учету?Консультации по бухгалтерскому учету, ser недостатки бухгалтеров являются неотъемлемой частью бухгалтерского процесса каждого предприятия и особенно необходимы, когда бухгалтер сталкивается с необычными, нетипичными или незнакомыми ситуациями, когда необходимо срочно решить вопрос, и время найти ответ в нет.

02.2021 № 03-03-06/1/12084)

02.2021 № 03-03-06/1/12084)