доводы «за» и «против» (Институт Гайдара)

Для консолидированного бюджета Российской Федерации НДС – один из основных источников налоговых поступлений. В 2006 г. доля НДС превысила 20%-ный рубеж. По данным ФНС России, за 11 месяцев 2007 г. доля поступлений НДС составила уже 16,96%.

Однако, несмотря на достаточно высокую собираемость данного налога, колеблющуюся около 90%1, проблема его администрирования остается актуальной. При том, что многие добросовестные экспортеры испытывают серьезные трудности с получением возмещения НДС из бюджета, широкое распространение «серых» схем возмещения НДС наносит ощутимый урон бюджету.

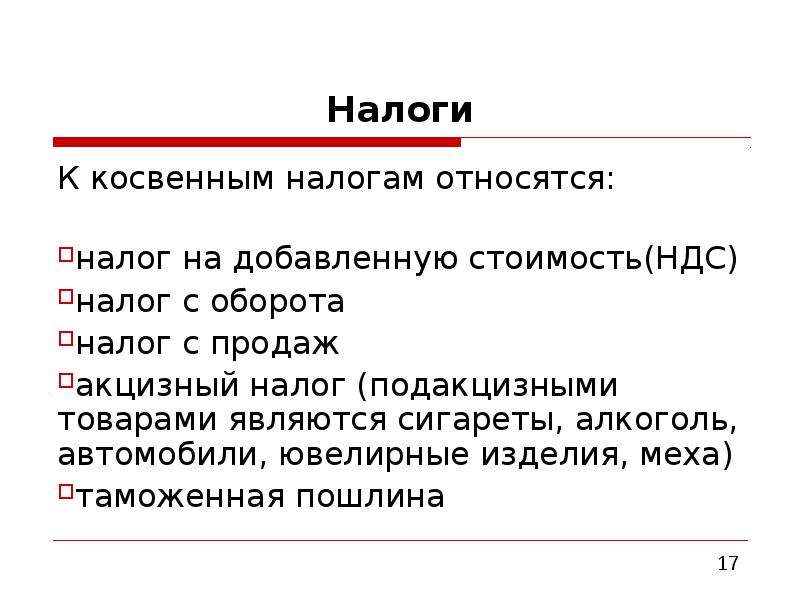

В последнее время ряд специалистов в области налогового законодательства настаивают на альтернативном варианте борьбы с уклонением от уплаты НДС – замене НДС оборотным налогом, по примеру налога с продаж. Главный аргумент в пользу такой реформы – простота и дешевизна администрирования оборотного налога, что обусловлено как отсутствием сложной цепочки вычетов, применяемых при обложении налогом на добавленную стоимость, так и простотой исчисления.

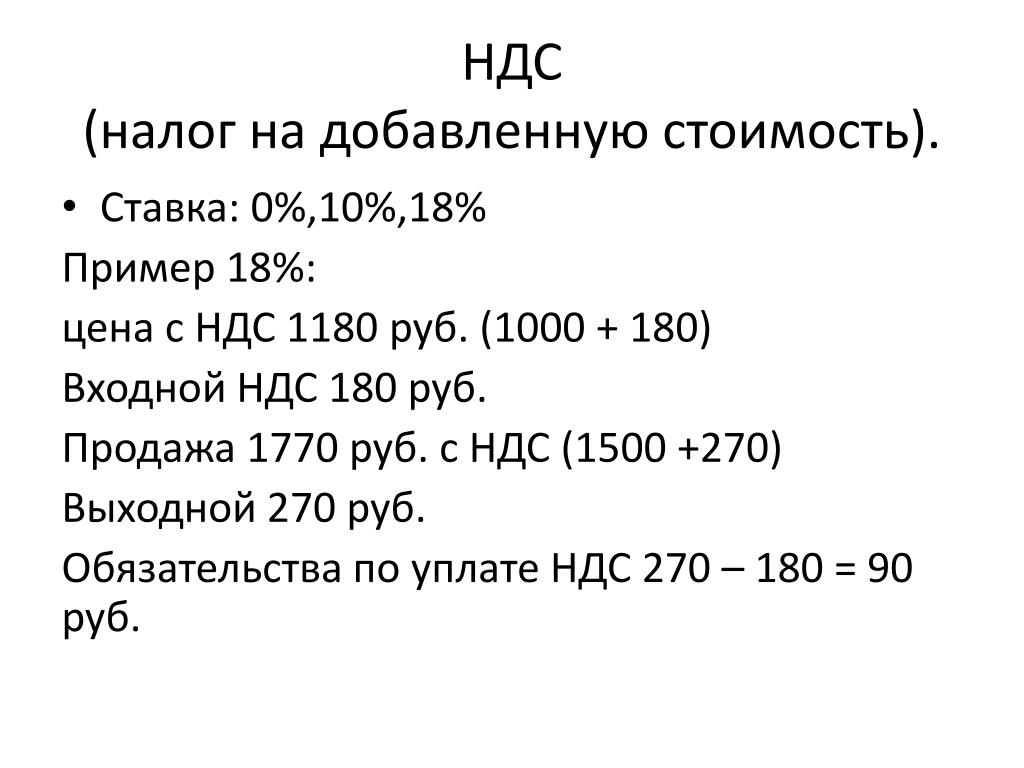

НДС в Российской Федерации был установлен Законом от 6 декабря 1991 г. № 1991-I «О налоге на добавленную стоимость», которым был применен принцип места назначения. НДС определялся как форма изъятия в бюджет части прироста стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере их реализации.

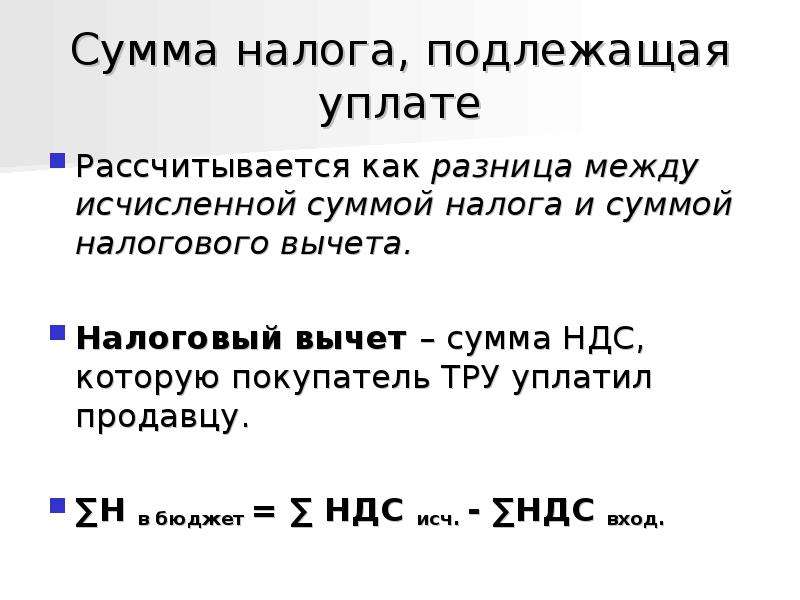

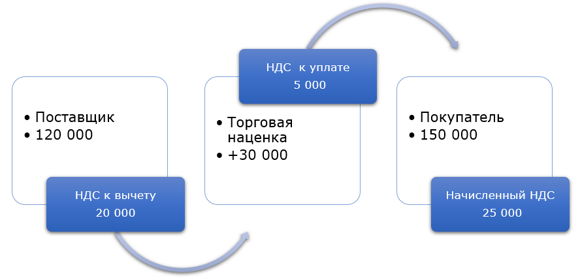

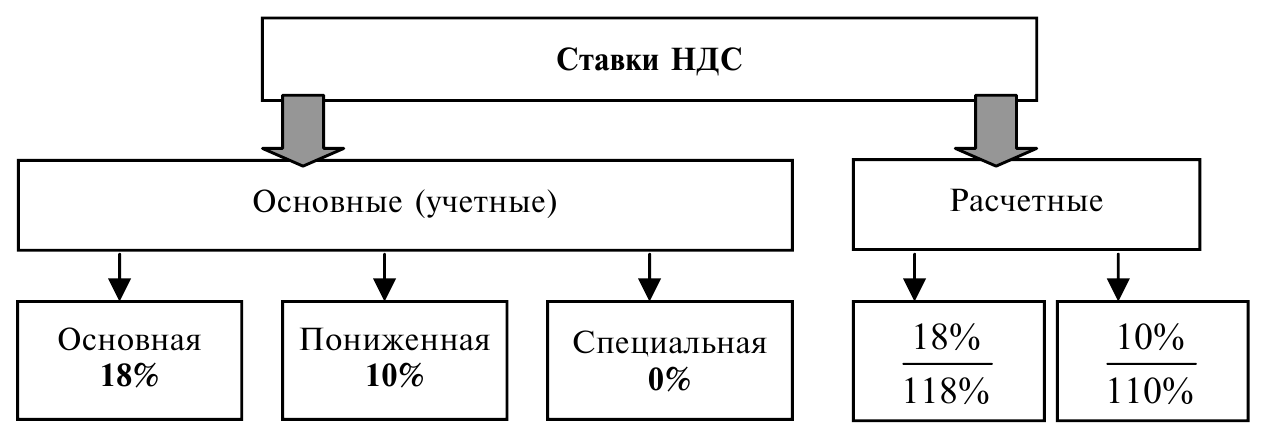

Система взимания НДС, используемая в России в настоящее время, не предусматривает непосредственного определения добавленной стоимости, т.е. суммы, добавленной производителем товара к стоимости сырья, материалов, других затрат, понесенных в связи с производством. Вместо этого ставка применяется к компонентам добавленной стоимости: к стоимости реализованного товара и к стоимости произведенных затрат. Этот метод расчета НДС называется методом зачета по счетам или инвойсным.

Преимущества НДС

Поскольку большинство государств, взимающих налог на добавленную стоимость, ввели НДС в качестве альтернативы различным налогам с продаж, можно сформулировать несколько основных причин, по которым дилемма налоги с продаж – НДС решалась именно в пользу последнего:

1. Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

2. Потенциально широкая база обложения НДС позволяет равномерно распределять нагрузку на все стадии экономического цикла и увеличивать государственные доходы.

3. Плательщиками НДС являются практически все юридические лица, что обеспечивает его устойчивость.

4. Расходы конечных потребителей облагать всегда предпочтительней, так как собираемость налога сразу упрощается.

5. При исчислении налоговой базы для НДС в расчет принимается только часть стоимости товара, и притом только новая, появившаяся на очередной стадии прохождения товара, в то время как для налога с продаж – валовая стоимость товаров (продукции, работ, услуг).

6. Концепция налогообложения добавленной стоимости предполагает, что, несмотря на занижение объемов продаж в розничной торговле, доход обеспечивается за счет сбора налога вдоль всей производственно-коммерческой цепочки. Это важно для России из-за высокого уровня уклонений от уплаты налогов, особенно в розничной торговле.

7. При многократном обложении фискальные органы имеют возможность получать оперативную информацию и осуществлять налоговый контроль за всеми стадиями производства и обращения товара. При однократном обложении только последней стадии (налогом с продаж) такая возможность теряется, что повышает риск налоговых махинаций со стороны налогоплательщиков.

8. НДС на импорт обеспечивает взимание налога в первом пункте ввоза в страну и позволяет собрать значительные доходы с импорта, не создавая протекционизма.

9. Обычно 80% доходов собираются с 20% или менее налогоплательщиков, поскольку есть некое пороговое значения для оборота, ниже которого предприятия не облагаются НДС. Таким образом, неформальный сектор и малые предприятия освобождаются от уплаты НДС. Соответственно бремя уплаты НДС возлагается либо на импортеров, либо на крупные предприятия в современных секторах промышленности.

10. В России НДС является крупнейшим по объему доходов налогом, за счет которого обеспечивается четверть доходов консолидированного бюджета (без учета ЕСН).

11. Применение НДС позволяет создать систему, совместимую с европейскими странами, если используется принцип страны назначения, и является необходимым условием вступления в Европейский Союз (многие страны Центральной и Восточной Европы рассматривают вступление в ЕС как следующий этап своей экономической реформы).

12. Применительно к российской практике к числу преимуществ НДС можно отнести также накопленный правовой опыт налогоплательщиков и налоговых инспекторов.

Сравнение НДС и налога с продаж

Практическая разница между одноступенчатым налогом с продаж и НДС заключается в административных издержках, расходах налогоплательщиков и уклонении от уплаты налогов. Уклонение от уплаты налога характерно и для НДС, и для налога с продаж. На ситуацию, безусловно, влияют общая налоговая дисциплина в стране и способность налоговых органов к эффективному администрированию.

При определенных условиях, основными различиями являются:

1. Риск неуплаты при одноступенчатом налоге с продаж концентрируется на одной стадии производственно-коммерческой цепочки, и вся сумма налога может быть полностью потеряна, поскольку розничные продажи являются слабым звеном производственной цепи. НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

2. НДС предоставляет возможность уклонения от уплаты, которой нет при других налогах.

3. Налог с продаж взимается на стадии розничной реализации товаров (работ, услуг), т.е. на том этапе, когда уклонение от налогообложения является весьма легким. В этой связи администрирование налога с продаж становится более дорогостоящим по сравнению с администрированием НДС.

4. При взимании налога с продаж весь доход будет собираться на конечном этапе торговой цепочки, состоящей, в основном, из субъектов малого и среднего бизнеса. В настоящее время данные субъекты предпринимательской деятельности не признаются плательщиками НДС. Вовлечение же малых предприятий в налоговую систему оборотного налога может привести к непомерному увеличению налогового беремени для них. Освобождение же данного сектора экономики от налога с продаж приведет к сокращению налогооблагаемой базы, тогда как при существующей системе «освобождения» малого бизнеса от НДС, этот налог все равно учитывается в цене приобретаемых ими товаров.

5. Потери от уклонения от уплаты налога с продаж на импортируемые товары выше, т.к. НДС взимается непосредственно при таможенном оформлении товара, а налог с продаж поступает в бюджет после первой продажи внутри страны;

6. С точки зрения фискальной функции налоговой системы, преимуществом НДС является то, что бремя доказательства права на возмещение уплаченного НДС лежит на налогоплательщике, а доказательство факта занижения обязательств по налогу с продаж входит в обязанности налоговых органов.

7. Эффективное применение налога с продаж возможно при его сравнительно небольших ставках. В подавляющем большинстве стран налог с продаж ниже или равен 10%, а НДС, как правило, выше 10%. Если вводить налог с продаж со ставкой не более 10%, это повлечет существенные потери бюджета, а найти безболезненные и быстродействующие способы компенсации выпадающих в связи с отменой НДС доходов не представляется возможным.

Доводы в пользу замены НДС на налог с продаж

Несмотря на достоинства НДС, существуют и недостатки, связанные с этим налогом. Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

1. Поскольку косвенные налоги в конечном итоге оплачивает потребитель, то чем раньше налог будет уплачен, тем больше оборотных средств будет отвлечено из экономики. По мнению специалистов, НДС, взимаемый на каждой стадии производства, угнетающе действует на экономику. В условиях, когда товарная масса отстает от объема имеющихся на руках денег, введение и функционирование НДС может способствовать мобилизации денег в бюджет. Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

2. Чрезвычайно распространены схемы уклонения от НДС и необоснованного получения возмещения из бюджета (в частности, лжеэкспорта), что требует тщательного контроля за его применением.

3. Соответственно, взимание НДС влечет довольно высокие административные расходы (по оценкам, в развитых странах средние административные издержки, связанные с взиманием НДС, оцениваются в размере 100 долл. на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

4. Существующий порядок возмещения НДС несовершенен, в результате чего, с одной стороны, честные налогоплательщики несут дополнительные издержки по получению возмещения, с другой – у недобросовестных налогоплательщиков есть возможность незаконно получать возмещение из бюджета (в частности, по схемам лжеэкспорта).

5. В случае освобождения от НДС налогоплательщиков в середине производственно-коммерческой цепочки возможен каскадный эффект, свойственный оборотным налогам, т.е. многократного обложения одной налоговой базы, в том числе уже начисленного на предыдущих стадиях налога. Однако и налог с продаж при определенных условиях может порождать каскадный эффект, что приведет к существенному удорожанию товаров и, как следствие, к всплеску инфляции.

* * *

Таким образом, при сравнительном анализе НДС и налога с продаж выясняется, что, несмотря на некоторые недостатки, НДС имеет целый ряд преимуществ перед налогом с продаж. По нашему мнению, замена НДС налогом с продаж негативно отразится на стабильности налогового законодательства, как следствие – уменьшится инвестиционная привлекательность экономики Российской Федерации.

Для того, чтобы провести подобное реформирование с минимальными издержками, необходимо оценить финансово-экономические последствия такой реформы, причем во взаимосвязи с другими элементами налоговой системы государства, адекватность налогового администрирования.

Отмена НДС и замена его налогом с продаж будет сильнейшим шоком для экономики. При этом, кроме очевидного внутреннего шока для бюджета и предприятий, имеет место и эффект восприятия России со стороны остального мира (впрочем, это может относиться и к введению НДС-счетов). Как показывает международная практика, в мире процесс имеет обратный характер, т. е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

Н.Ю. Корниенко – к.ю.н., зав. лабораторией налоговой политики,

М.С. Головнева – научный сотрудник АНХ при Правительстве РФ

1 Под собираемостью понимается отношение фактически поступившего НДС на товары, реализуемые на территории РФ, к начисленному, согласно отчетности ФНС России за период. По итогам 2003 г. собираемость составила 92,6%, в 2004 г. – 70,1%, в 2005 г. – 103,2%, в 2006 г. – 88,2%.

Отменить НДС (налог на добавленную стоимость), вместо этого увеличить налог на прибыль организаций

Налог на добавленную стоимость фактически платим мы, как потребители товаров (продукции, услуг). Это звучит странно, но давайте отследим ход движения налога на добавленную стоимость – организация свой товар выставляет к продаже вместе с указанным НДС (стоимость плюс налог), мы приобретая товар платим этот налог продавцу (поставщику) вместе со стоимостью товара, продавец как налоговый агент, полученный НДС учитывает в книге продаж и перечисляет государству в виде уплаты налога на добавленную стоимость в соответствии со ст. 174 НК РФ.

174 НК РФ.

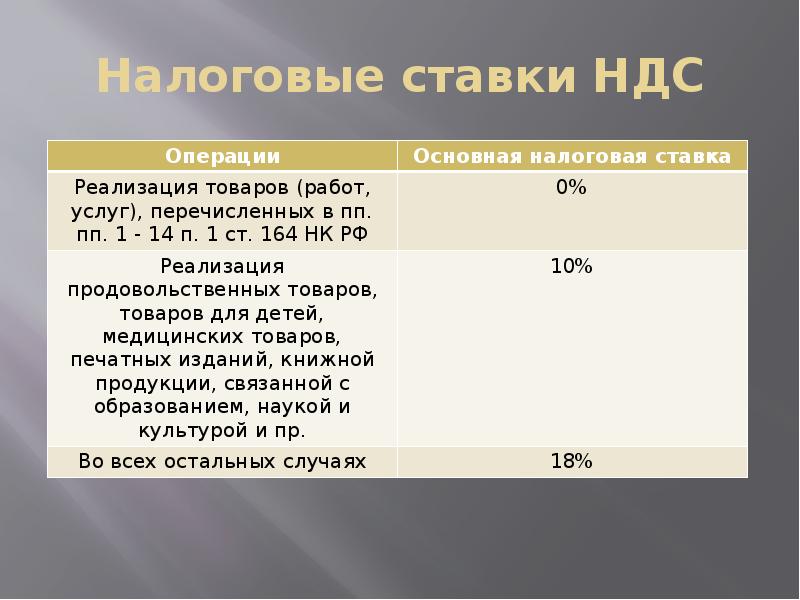

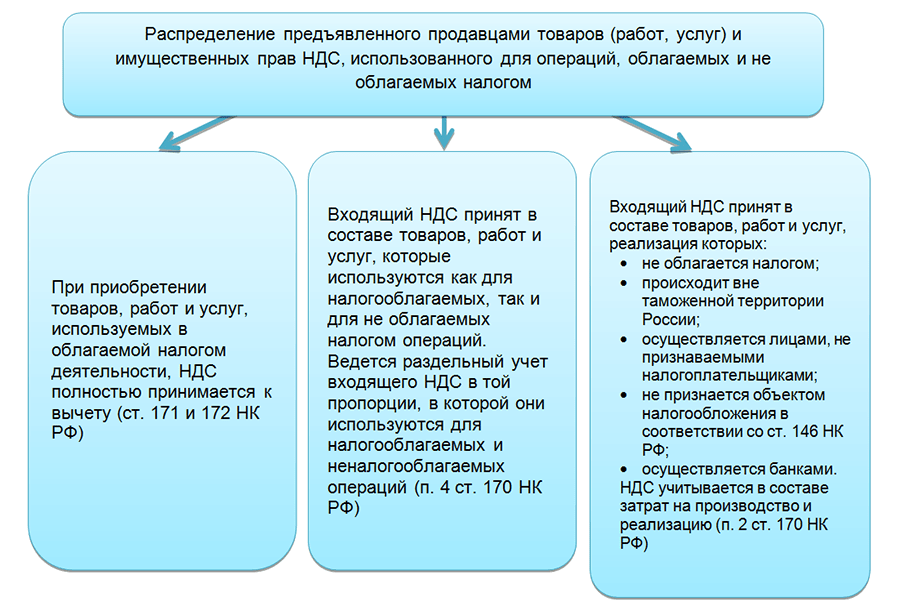

Организация может вычесть из суммы образовавшихся НДС к уплате в бюджет, сумму НДС по приобретенным ценностям (товары, услуги, сырье, продукции), отраженную в книге покупок организации. Неоспоримое преимущество есть у организаций, чья деятельность подпадает под 0% ставку НДС. У этих организаций как бы обязательств по оплате налога нет, так как ставка 0%, при этом они имеют право по приобретенным ценностям (товары, услуги, сырье, продукции) отделять НДС и направлять его к возмещению, руководствуясь ст.171 «Налоговые вычеты» НК РФ. Отсюда и возникают странности с возвратом переплаченного НДС из бюджета при корректировке налоговой декларации и закрытые схемы (по фиктивным счетам-фактурам фирм-однодневок, «лжеэкспорт») по возмещению НДС из бюджета страны. Здесь отдельный вопрос вызывает пункт 4 ст.171 НК РФ «Вычету подлежат суммы налога, предъявленные продавцами налогоплательщику — иностранному лицу, не состоявшему на учете в налоговых органах РФ, при приобретении указанным налогоплательщиком товаров (работ, услуг) имущественных прав или уплаченные им при ввозе товаров на таможенную территорию РФ для его производственных целей или для осуществления им иной деятельности».

Практический результат

Отмена налога на добавленную стоимость будет предпосылкой к снижению стоимости товара, продукции, услуги, что существенно повлияет на конкурентоспособность товара на рынке сбыта. Также исчезнут такие понятия, как возврат НДС из бюджета в силу переплаты налога и закрытых схем по возмещению НДС из бюджета страны. Вместо налога на добавленную стоимость государство может увеличить налог на прибыль предприятия с внесением обязательных авансовых платежей по нему при квартальном бухгалтерском отчете в налоговой инспекции. При таком раскладе равновесие пополняемости бюджета страны сохраняется, соответственно снижается риск в связи с многомиллионными возмещениями НДС из бюджета РФ (исчезнут всякого рода махинации с налогом на добавленную стоимость).

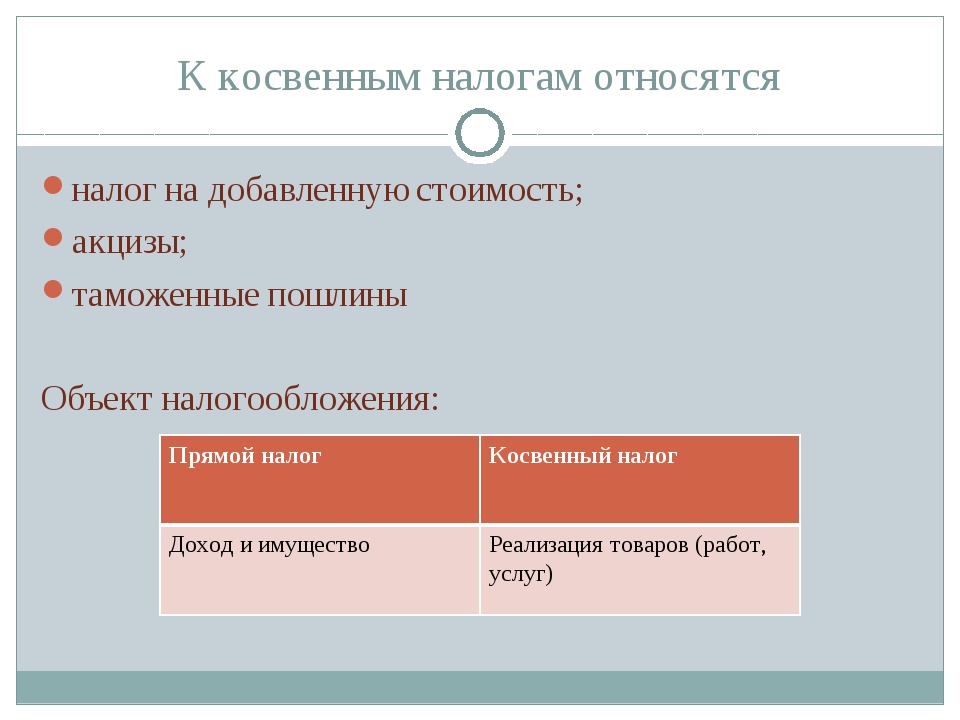

Система налогов и сборов в Российской Федерации

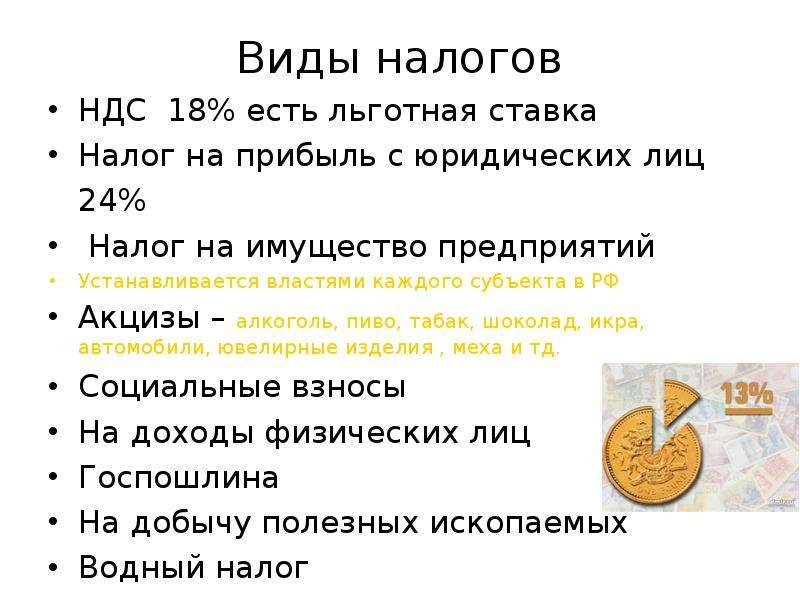

В Российской Федерации установлены следующие виды налогов и сборов:

федеральные

региональные

местные

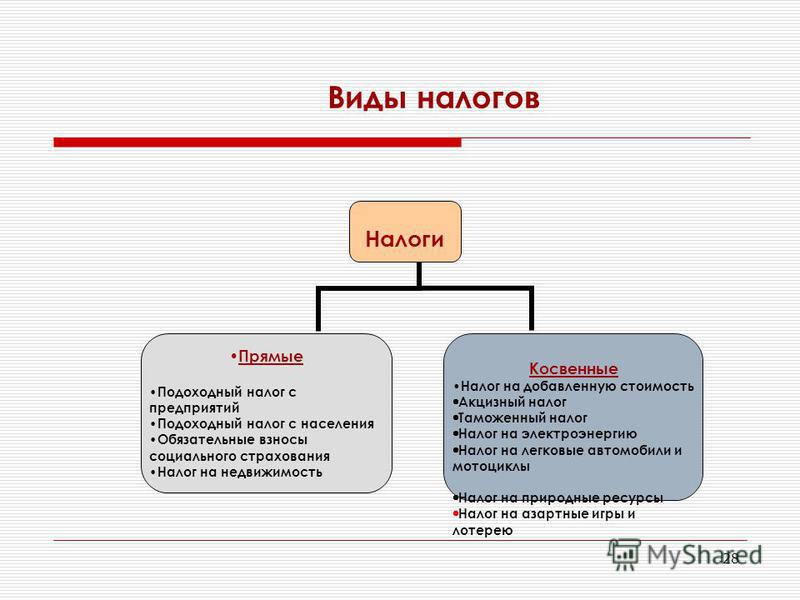

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом Российской Федерации и обязательны к уплате на всей территории России: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, водный налог, государственная пошлина, налог на добычу полезных ископаемых.

Региональными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации: транспортный налог, налог на игорный бизнес, налог на имущество организаций.

Местными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований: земельный налог, налог на имущество физических лиц.

По региональным и местным налогам законами субъектов Российской Федерации (нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов) устанавливаются налоговые ставки, порядок и сроки уплаты налога. Также в пределах, предусмотренных Налоговым кодексом Российской Федерации, могут устанавливаться налоговые льготы, основания и порядок их применения. Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

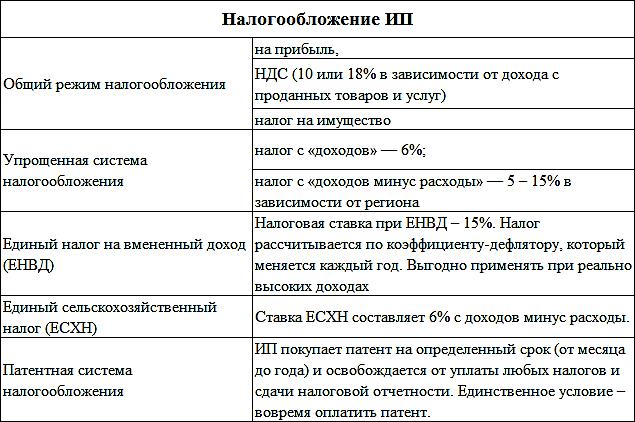

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать введение федеральных налогов, не указанных выше: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

Эксперт ООН: повышение налоговой ставки для богатых и на предметы роскоши – путь к преодолению вопиющего неравенства

В своем докладе, представленном на рассмотрение Совета ООН по правам человека, Альфарарги отмечает, что сегодня, в период пандемии COVID-19, государства как никогда ранее сталкиваются со значительными трудностями при мобилизации ресурсов для финансирования развития. Это ощущается как на национальном, так и на международном уровне.

Система прогрессивного налогообложения

Специальный докладчик по вопросу о праве на развитие Саад Альфарарги уверен, что, внедрив систему прогрессивного налогообложения и расширив помощь развивающимся странам, государства смогут выполнить свои обязательства по максимальному использованию имеющихся ресурсов на цели развития.

В своем докладе правозащитник уделяет особое внимание сбору налогов как одному из основных источников мобилизации внутренних ресурсов. Он с сожалением отмечает, что многие государства регулярно применяют регрессивные налоговые меры, такие как льготы для предприятий и высокие налоги на потребление, что, по его мнению, представляет собой систематическую дискриминацию неимущих.

В последние годы развивающиеся страны во всем мире фактически понизили подоходный налог для наиболее богатых групп населения, одновременно повысив налоги на потребление, такие как НДС [налог на добавленную стоимость]. Саад Альфарарги предлагает пересмотреть эту стратегию и сделать систему налогообложения более прогрессивной – увеличивать долю налогов с частного сектора и состоятельных групп населения, в частности за счет более высоких ставок корпоративного налога, налога на недвижимость, налогов на богатство и на финансовые операции.

При этом он рекомендует снижать налоги на потребление, в частности НДС, которые ложатся тяжелым бременем на бедных людей. У них на уплату этих налогов уходит более значительная доля дохода, чем у богатых. Среди прочего эксперт предлагает не брать налоги при покупке основных продуктов питания, предметов женской гигиены, медикаментов и других необходимых в повседневной жизни товаров.

Правозащитник отметил, что скептически относится к обещаниям налоговых каникул и специальных условий, призванных привлечь иностранные инвестиции. Понимая важность привлечения таких инвестиций для развития отечественной экономики, он, тем не менее, обеспокоен тем, что в некоторых случаях такие специальные льготы приводят к непропорционально низким бюджетным поступлениям, что ограничивает возможности государств по оказанию социальной помощи беднякам.

Отметив, что каждая страна вправе сама определять свой путь развития, эксперт подчеркнул, что при этом все граждане имеют право активно участвовать в этом выборе и решать, куда направлять ограниченные ресурсы.

Международную помощь на цели развития и сокращение бремени международной задолженности

Отметив серьезные негативные последствия пандемии COVID-19, Спецдокладчик призвал все страны мира не сокращать международную помощь на цели развития и сокращать бремя международной задолженности для бедных стран.

В своем докладе эксперт напомнил о важности облегчения и реструктуризации бремени задолженности наименее развитых стран через Парижский клуб стран-кредиторов. Россия является одним из членов этого клуба и ее доля, как говорится в докладе ООН, «составляет 51 млрд из 583 млрд долларов США, регулируемых Парижским клубом с момента его создания».

Говоря о взносах на цели развития, Саад Альфарарги с сожалением отметил, что в последние несколько лет они сократились, и, вероятно, еще больше уменьшатся после кризиса, связанного с COVID-19. В 2018 году чистый объем этих взносов составил 149 млрд долл., что в реальном выражении на 2,7 процента меньше, чем в 2017 году, причем такое снижение пришлось на долю наиболее нуждающихся стран.

Сегодня, например, в беднейшие страны мира поступает менее 10 процентов помощи, предоставляемой Европейским союзом.

НДС (Налог на добавленную стоимость)

Налог на добавленную стоимость представляет собой один из наиболее распространенных видов косвенного налога. Он начисляется на всех этапах движения товара от производителя к потребителю. Налог исчисляется от добавочной стоимости товара, работы или услуги.

Плательщиками НДС выступают все предприятия и предприниматели в цепочке

При использовании НДС конечный потребитель уплачивает продавцу всю сумму налогового платежа, которая формировалась на пути движения от производителя. Однако перечислению в бюджет конкретным налогоплательщиком подлежит только та часть, которая сформировалась на конкретном этапе. Таким образом, плательщиками выступают все предприятия и предприниматели в цепочке.

Как НДС впервые доказал свою эффективность

Впервые НДС был предложен для использования работником Министерства Финансов Франции Морисом Лоре и опробован на французской колонии в Африке.

Чем НДС отличается от налога с оборота или продаж

Суть состоит в том, что сумму платежа в бюджет продавец добавляет к стоимости товара при формировании цены. Однако, если лицо или предприятие, которое купило продукт, тоже выплачивает НДС, сумма налоговых обязательств продавца уменьшается. Поэтому налог относится к косвенным, то есть реально его сумму уплачивают конечные потребители.

Использование НДС позволяет решить сразу несколько важных задач:

- Эффективное распределение налоговых платежей на всей цепочки поставки товара или услуги от производителя к потребителю. Благодаря НДС налоговый платеж не взимается каждый раз при перепродаже товара, что приводит к каскадному увеличению налогового бремени и цены продукции. Размер налога не зависит от количества стадий, которые проходит товар. Облагается налогом только добавленная на конкретном этапе стоимость.

- Распределение налоговой нагрузки между участниками цепочки позволяет избежать уклонения от уплаты налогов. Так как суммы платежей каждого участника небольшие, им легче выплатить обязательный платеж. Кроме того, если один участник цепочки уклонится от уплаты налога, он будет дополучен бюджетом от следующего участника.

- «Очистка» товаров, которые поступают из-за границы от налогов, начисленных и уплаченных в стране-производителе. Экспортер получает возмещение уплаченных сумм налогов. Что позволяет уменьшить стоимость товара и сделать его конкурентоспособным не только на местном, но и на международном рынке.

Некоторые специалисты подвергают критике НДС, так как он представляет собой инструмент неправомерного получения денежных средств из государственных бюджетов в процессе возмещения при выполнении фиктивных экспортных операций товаров по завышенной цене.

Возврат к списку

Что такое НДС и как он применяется ко мне?

Налог на добавленную стоимость или НДС — это налог, начисляемый на поставку товаров и услуг. Airbnb взимает НДС с платы за свои услуги для клиентов из Албании, Беларуси, Чили, Колумбии, Исландии, Мексики, Норвегии, России, Саудовской Аравии, Сербии, Южной Африки, Швейцарии, Тайваня, Багамских островов, Европейского Союза, Уругвая и США. Арабские Эмираты.

В Мексике и на Тайване НДС применяется к стоимости проживания плюс любые сборы за другие предметы, такие как уборка, дополнительные гости и плата за обслуживание гостей.Для объявлений и Airbnb Experiences, расположенных в Мексике и Южной Корее, НДС взимается с платы за обслуживание гостей и хозяев (если иное не освобождено).

Airbnb также обязан взимать НДС со своих сервисных сборов со всех пользователей, заключивших договор с Airbnb China.

В Японии вместо НДС применяется японский потребительский налог. В Японии JCT применяется к хозяевам (через систему «обратной оплаты») и гостям.

В Австралии, Новой Зеландии и Сингапуре вместо НДС применяется налог на товары и услуги или GST.GST распространяется на хозяев и гостей. В Малайзии вместо НДС или НДС применяется налог на услуги. Сборы за услуги для гостей и хозяев в Малайзии облагаются малазийским налогом на услуги.

СтавкиНДС, JCT и GST обычно рассчитываются в соответствии с местной ставкой страны проживания клиента или места поставки.

Гости

НДС, JCT, GST или налог на услуги взимается в момент оплаты и основывается на общей стоимости обслуживания гостя при бронировании. Если вы изменяете свое бронирование, НДС, JCT или GST корректируются с учетом любых изменений платы за обслуживание.Airbnb взимает JCT с гостей, проживающих в Японии (а затем Airbnb сообщает и выплачивает JCT). В связи с этим Airbnb (Airbnb Ireland) зарегистрирован как зарегистрированный иностранный бизнес в соответствии с законом JCT (регистрационный номер 00046).

Airbnb взимает НДС с гостей, проживающих на Тайване, в счет платы за обслуживание гостей. Airbnb также взимает НДС с полной стоимости проживания плюс любые сборы за другие предметы, такие как плата за уборку или плату за дополнительных гостей, если применимо, со всех гостей, остановившихся в тайваньских объявлениях (т.е. внутренние и прибывающие путешественники) и мексиканские списки. Airbnb обязан взимать НДС со всех гостей, чьи данные о бронировании находятся в Южной Корее.

Airbnb также взимает НДС с полной стоимости проживания плюс любые сборы за другие предметы, такие как плата за уборку или плату за дополнительных гостей, если применимо, со всех гостей, остановившихся в тайваньских объявлениях (т.е. внутренние и прибывающие путешественники) и мексиканские списки. Airbnb обязан взимать НДС со всех гостей, чьи данные о бронировании находятся в Южной Корее.

Хосты

НДС, налог на товары и услуги или налог на услуги вычитается из вашей выплаты и основывается на общей стоимости услуг хоста для бронирования (если иное не освобождено). Если бронирование изменено, НДС или GST корректируются, чтобы отразить любое изменение платы за обслуживание.

Для хозяев, которые проживают в Японии, каждый хозяин обязан отчитаться и оплатить JCT, потому что услуги хостинга, предоставляемые Airbnb, подлежат системе «обратных сборов» в соответствии с законом JCT (Airbnb не взимает и не сообщает / не платит такой JCT). .Что касается оплаты JCT посредством системы «обратного сбора», см. Пояснения на веб-сайте Национального налогового агентства Японии.

Пояснения на веб-сайте Национального налогового агентства Японии.

Пожалуйста, проконсультируйтесь с ближайшими местными налоговыми органами или вашим налоговым консультантом относительно ваших конкретных налоговых последствий.

ЕС — налог на добавленную стоимость (НДС)

Система НДС ЕС частично гармонизирована. Хотя руководящие принципы изложены на уровне ЕС, реализация политики НДС является прерогативой государств-членов. Директива ЕС по НДС позволяет государствам-членам применять ставку НДС не менее 15 процентов.Однако они могут применять пониженные ставки для определенных товаров и услуг или временные отступления. Поэтому настоятельно рекомендуется проверить ставки НДС в государствах-членах. Эти и другие правила изложены в Директиве по НДС.

ЕС применяет налог на добавленную стоимость (НДС) к продажам компаниями, не зарегистрированными в ЕС, услуг, предоставляемых электроникой (ESS), некоммерческим клиентам из ЕС. Американские компании, на которые распространяется это правило, должны собирать и подавать НДС в налоговые органы ЕС. С 1 января 2015 года все поставки телекоммуникационных, радиовещательных и электронных услуг облагаются налогом по месту нахождения заказчика.В случае бизнеса это означает либо страну, в которой он зарегистрирован, либо страну, где у него есть постоянные помещения, получающие услуги. В случае потребителей это место, где они зарегистрированы, имеют свой постоянный адрес или обычно проживают.

С 1 января 2015 года все поставки телекоммуникационных, радиовещательных и электронных услуг облагаются налогом по месту нахождения заказчика.В случае бизнеса это означает либо страну, в которой он зарегистрирован, либо страну, где у него есть постоянные помещения, получающие услуги. В случае потребителей это место, где они зарегистрированы, имеют свой постоянный адрес или обычно проживают.

В рамках законодательных изменений 2015 г. Комиссия ввела в действие схему «единого окна» (MOSS), использование которой не является обязательным. Он предназначен для облегчения продаж ESS от облагаемых налогом лицам, не облагаемым налогом (B2C), расположенным в государствах-членах, в которых продавцы не имеют представительства для учета НДС.В 2021 году эта услуга будет распространена на онлайн-продажу товаров и услуг, отличных от ESS. Для получения дополнительной информации ознакомьтесь с официальным руководством по MOSS, выпущенным Европейской Комиссией.

Этот (дополнительный) план позволяет налогоплательщикам (продавцам) избежать регистрации в каждом государстве-члене потребления. Облагаемое налогом лицо, которое зарегистрировано в мини-центре одного окна в государстве-члене (государстве-члене идентификации), может в электронном виде подавать ежеквартальные декларации по НДС в мини-службу одного окна с подробным описанием поставок ESS или других товаров для лиц, не облагаемых налогом в других государствах-членах ( Государства-члены потребления) вместе с причитающимся НДС.12 февраля 2020 года ЕС принял Исполнительный регламент Комиссии (ЕС) 2020/194, касающийся НДС в электронной торговле. Регламент предоставляет подробную информацию для регистрации в Едином центре НДС, в том числе в Едином центре импорта, и для возврата в Единое окно по НДС.

Облагаемое налогом лицо, которое зарегистрировано в мини-центре одного окна в государстве-члене (государстве-члене идентификации), может в электронном виде подавать ежеквартальные декларации по НДС в мини-службу одного окна с подробным описанием поставок ESS или других товаров для лиц, не облагаемых налогом в других государствах-членах ( Государства-члены потребления) вместе с причитающимся НДС.12 февраля 2020 года ЕС принял Исполнительный регламент Комиссии (ЕС) 2020/194, касающийся НДС в электронной торговле. Регламент предоставляет подробную информацию для регистрации в Едином центре НДС, в том числе в Едином центре импорта, и для возврата в Единое окно по НДС.

Кроме того, в ноябре 2019 года Совет принял новые подробные меры, которые проложат путь для плавного перехода к новым правилам НДС для электронной коммерции, например:

- Директива Совета (ЕС) 2019/1995 о внесении поправок в Директиву 2006/112 / EC в отношении положений, касающихся дистанционной продажи товаров и определенных поставок товаров на внутреннем рынке.

- Имплементирующий регламент Совета (ЕС) 2019/2026, вносящий поправки в Имплементирующий регламент (ЕС) № 282/2011 в отношении поставок товаров или услуг с помощью электронных интерфейсов и специальных схем для налогооблагаемых лиц, предоставляющих услуги необлагаемым налогам лиц, осуществляющих дистанционную продажу товаров и некоторые внутренние поставки товаров.

8 мая 2020 года из-за практических трудностей, созданных мерами изоляции, принятыми для сдерживания пандемии коронавируса, Комиссия предложила отложить введение новых правил НДС для электронной коммерции на шесть месяцев.После принятия Советом правила будут применяться с 1 июля 2021 года вместо 1 января 2021 года, что даст государствам-членам и предприятиям достаточно времени для подготовки.

Дополнительная информация, касающаяся НДС в ESS:

https://ec.europa.eu/taxation_customs/business/vat/telecommunications-broadcasting-electronic-services/

Роль НДС в налоговом обеспечении

Письмо Оценка сообщения

Фирмы, получившие письмо о сдерживании, увеличили свои платежи по НДС, но со временем этот эффект уменьшился . Фирмы, получившие письмо о сдерживании, увеличили свои медианные ежемесячные декларации по НДС в среднем на 1326 песо (2,65 доллара США), что на 7,6 процента больше, чем в группе сравнения 17 518 песо (35,04 доллара США). Напротив, получение письма с плацебо не оказало значительного влияния на выплаты фирм по НДС. Эти результаты показывают, что содержание письма о сдерживании, а не просто получение почты от налогового органа, увеличило налоговые платежи фирм.

Фирмы, получившие письмо о сдерживании, увеличили свои медианные ежемесячные декларации по НДС в среднем на 1326 песо (2,65 доллара США), что на 7,6 процента больше, чем в группе сравнения 17 518 песо (35,04 доллара США). Напротив, получение письма с плацебо не оказало значительного влияния на выплаты фирм по НДС. Эти результаты показывают, что содержание письма о сдерживании, а не просто получение почты от налогового органа, увеличило налоговые платежи фирм.

Эти результаты подтверждают, что письмо о сдерживании эффективно увеличивало предполагаемую вероятность аудита фирм и что фирмы имели возможность увеличить свои налоговые платежи в ответ на усиление сдерживания.Затем исследователи смогли оценить влияние бумажного следа, изучив, как письмо о сдерживании взаимодействует с системой НДС.

Документальный след по НДС успешно предотвратил уклонение от уплаты налогов по сделкам между фирмами . Письмо о сдерживании не изменило заявленных фирм затрат на вводимые ресурсы, которые были покрыты бумажным следом, но увеличило их налоговые платежи с продаж, которые не всегда покрывались бумажным следом. Письмо о сдерживании увеличило вероятность того, что фирмы заявят о большем объеме продаж по сравнению с предыдущим годом, на 1.17 баллов по сравнению с 55,39 в группе сравнения, но не оказали значительного влияния на вероятность того, что фирма заявит о более высоких затратах на вводимые ресурсы по сравнению с предыдущим годом.

Письмо о сдерживании увеличило вероятность того, что фирмы заявят о большем объеме продаж по сравнению с предыдущим годом, на 1.17 баллов по сравнению с 55,39 в группе сравнения, но не оказали значительного влияния на вероятность того, что фирма заявит о более высоких затратах на вводимые ресурсы по сравнению с предыдущим годом.

Кроме того, при различении различных типов продаж письмо о сдерживании не повлияло на посреднические продажи другим фирмам, которые были охвачены бумажным следом, но значительно увеличило количество деклараций конечных продаж потребителям, которые не были охвачены бумажным следом. . Более мелкие фирмы больше откликнулись на письмо о сдерживании, чем более крупные, но этот эффект в значительной степени объяснялся их более высокой долей продаж конечным потребителям.Взятые вместе, эти результаты позволяют предположить, что фирмы уклонялись от уплаты налогов с конечных продаж в большей степени, чем с операций с другими фирмами, прежде чем они столкнулись с более высоким риском проведения аудита.

Изучая реформы электронной торговли НДС в ЕС

Концепция покупок в Интернете — Сервис покупок в Интернете. с оплатой кредитной картой и предлагает … [+] доставка на дом. посылка или картонные коробки с логотипом корзины на клавиатуре ноутбука

gettyЛиз Армбруестер, старший вице-президент Avalara по международному соответствию, обсуждает недавние реформы электронной коммерции ЕС по НДС и их влияние на бизнес и потребителей во всем мире.

Эта стенограмма была отредактирована для большей ясности.

Дэвид Д. Стюарт: Добро пожаловать на подкаст. Я Дэвид Стюарт, главный редактор Tax Notes Today International . На этой неделе: обновление НДС.

1 июля вступили в силу радикальные реформы Европейского Союза в отношении налога на добавленную стоимость. Изменения, которые наиболее заметно влияют на онлайн-покупки в некоторых странах-членах ЕС, были отложены на шесть месяцев из-за пандемии COVID-19.

Как предприятия в ЕС реагируют и приспосабливаются к этим новым правилам НДС? Как реформы повлияют на потребителей как в Европе, так и в США?

Вот, чтобы поговорить об этом подробнее: Tax Notes юридический репортер Киарра Строко. Киарра, добро пожаловать обратно на подкаст.

Киарра Строко: Спасибо, Дэйв. Здесь здорово.

Дэвид Д. Стюарт: Вы освещали этот вопрос для Tax Notes . Не могли бы вы рассказать нам, почему произошли эти реформы и их значение?

Киарра Строко: Конечно.Пакет электронной коммерции с НДС был принят Советом ЕС в декабре 2017 года с целью снижения административного бремени, влияющего на торговлю внутри ЕС, а также снижения мошенничества с НДС. Эти новые правила также направлены на то, чтобы уравнять предприятия из ЕС и за пределами ЕС, что способствует справедливой конкуренции.

Как вы упомянули, изначально предполагалось, что правила вступят в силу 1 января, но из-за недавних проблем в этом году они были перенесены на 1 июля. Эти правила важны, потому что они отражают рост трансграничной электронной торговли. и повлияет на большинство предприятий по всему миру.

Новые меры включают правило, согласно которому онлайн-торговые площадки, облегчающие трансграничные продажи, несут ответственность за сбор и перевод налога с предполагаемых транзакций с поставщиками. Кроме того, их формы исключают освобождение от НДС для импорта товаров с низкой стоимостью, поэтому теперь все товары, импортируемые в ЕС, облагаются НДС.

Эти новые правила очень важны, потому что в соответствии с традиционными правилами предприятиям, которые продают товары в Интернете, необходимо регистрировать учетную запись для уплаты НДС в государстве-члене потребителя, когда продажи превышают определенный порог.Но теперь предприятия могут регистрироваться и подавать НДС в одном государстве-члене.

Дэвид Д. Стюарт: Вы недавно с кем-то говорили об этом. Не могли бы вы рассказать мне о своем госте и о чем вы говорили?

Киарра Строко: Я разговаривал с Лиз Армбруестер, старшим вице-президентом по глобальным комплаенс-операциям в Avalara. Она рассказала о нюансах системы НДС ЕС и общих последствиях внесенных изменений. Нам показалось интересным, что последний раз система НДС в ЕС обновлялась в 1993 году, а теперь эти изменения НДС происходят на фоне замедления пандемии и переговоров о соглашении по двухкомпонентному плану глобальной налоговой реформы.

Мы также обсудили причины, стоящие за реформами НДС, их потенциал для устранения дефицита НДС в электронной коммерции, а также общий дефицит НДС в ЕС в размере 140 миллиардов евро, о котором сообщалось в 2018 году. Мы также сосредоточили внимание на последствиях для крупных и малых и действительно ли компании, не входящие в ЕС и ЕС, готовы через шесть месяцев к новым изменениям.

Это было хорошо, потому что Лиз привела примеры того, как онлайн-магазины могут стать предполагаемым поставщиком и применить изменения к различным бизнес-сценариям.Она также представила обзор системы единого окна НДС (OSS) и системы единого окна для импорта (IOSS) и обсудила уроки, извлеченные из мини-центра единого окна (MOSS), который был запущен в 2015 году и позволил решить любые проблемы. мы можем смотреть вперед.

Дэвид Д. Стюарт: Хорошо. Пойдем на то интервью.

Киарра Строцко: Добро пожаловать на подкаст, Лиз. Как здорово, что ты здесь. Какое идеальное время для обсуждения реформ НДС в ЕС и их последствий с учетом вступающих в силу новых правил в начале этого месяца.Потенциально с точки зрения реализации это затишье перед бурей.

Лиз Армбруестер: Спасибо, Киарра. Приятно быть здесь с вами сегодня и говорить об этом действительно значительном изменении, которое повлияет на множество продавцов по всему миру.

Kiarra Strocko: В результате некоторых реформ НДС в ЕС, таких как введение схемы единого окна НДС, компаниям ЕС теперь разрешено декларировать и уплачивать НДС в одном государстве-члене.Какие последствия это имеет для продавцов электронной коммерции? Означает ли это, что теперь некоторые продавцы окажутся в невыгодном положении?

Лиз Армбруестер: Я думаю, что это отличный вопрос, и я думаю, что фраза: «Эй, послушайте, у нас не было столь значительных изменений в капитальном ремонте с 1993 года», действительно говорит о последствиях того, насколько быстро меняется торговля. . Реформам ЕС и режиму потребовалось немного времени, чтобы ускорить темпы, признать это и действительно вернуть всех на равные условия.

Но когда мы думаем об универсальном магазине и импортном универсальном центре, широко известном как OSS и IOSS, важно прежде всего признать, что когда вы слышите эти термины, это на самом деле не то, что создает сами сбои. Верно? Это методы. Это инструменты, если хотите, которые продавцы смогут использовать, чтобы упростить изменения, которые произойдут в результате реформ, которые вступят в силу 1 июля.

Европейская концепция НДС

gettyКогда я думаю об этом до 1 июля, в первую очередь приходит в голову одна вещь — это пороги дистанционных продаж.Верно? Они существовали и в основном действовали, чтобы требовать от иностранных компаний регистрироваться по НДС после того, как они превысили порог продаж, характерный для этой страны, который варьировался. Они стоили от 35000 до 100000 долларов.

Начиная с первого июля пакет НДС фактически снимает эти пороговые значения для дистанционной продажи. Трансграничные продавцы должны взимать ставку НДС страны проживания покупателя при самой первой продаже и переводить ее в иностранные налоговые органы. На первый взгляд это выглядит так: «Вау.Это огромная нагрузка для продавцов. Им приходится выходить и регистрировать НДС везде, где они продают ».

Но в пакете реформ сказано: «Нет. Мы действительно собираемся внести здесь некоторые упрощения». Это похоже на расширение единой декларации по НДС. Это универсальный магазин для электронной коммерции, трансграничных продаж, дистанционной продажи товаров. Это заменяет обязательство регистрировать НДС в каждой стране, где продавцы осуществляют продажи потребителям из ЕС. Это, опять же, упрощает, и тогда существующее обязательство регистрироваться во всех странах снимается.Это большое изменение.

Киарра, продавцам может быть действительно сложно усвоить это. Я думаю, что ключевой призыв здесь, и вы подчеркнули его во введении, — это действительно подумать о том, к кому это относится и какие типы транзакций действительно подпадают под эту упрощенную схему OSS и IOSS.

Первый — это продажа товаров, поставляемых в пределах ЕС, от бизнеса к потребителю [B2C], а затем есть продажа от бизнеса к потребителю товаров, отправленных из-за пределов ЕС. Если у вас есть продажи B2C из ЕС, здесь снова вступают в игру преимущества OSS.Если у вас есть товары B2C, отправленные из-за пределов ЕС, здесь в игру вступает IOSS. Это упрощает регистрацию и уплату НДС.

Один ключевой момент: если вы попадаете в эту последнюю категорию, вы находитесь за пределами ЕС, вы должны учитывать необходимость посредника, а именно представителя, учрежденного в государстве ЕС. Это похоже на требования к налоговой репутации, которые существуют сегодня во многих странах-членах ЕС. Я не знаю, есть ли какие-либо продавцы из Великобритании, которые потенциально слушают, но сейчас есть некоторые реальные сложности с тем, относится ли этот посредник к U.К. бизнес или нет. Итак, просто хотел бы обратиться к тем людям, которые все еще работают над тем, применимо это или нет.

Но, наконец, помимо OSS и IOSS, есть еще один аспект этой реформы, который повлияет на продавцов, и это касается предполагаемого рынка. Эти реформы, конечно же, коснулись и первого июля. В этой конкретной ситуации правила торговой площадки, которые считаются поставщиками, применяются к рынкам, которые созданы за пределами ЕС, или они ввозят товары в ЕС.

Согласно этим правилам, торговые площадки будут нести ответственность за обработку НДС, указанного для продаж, осуществленных третьими сторонами на их платформах. Это множество изменений, направленных на то, что вы упомянули, а именно на сокращение мошенничества и создание равных условий для игры. Но для бизнеса, даже с моделями упрощения, это все еще может быть тяжелой задачей.

Киарра Строко: Еще одно важное изменение заключается в том, что теперь, как вы сказали, онлайн-торговые площадки, которые способствуют трансграничным продажам, будут нести ответственность за сбор и перевод этих средств по сделкам с предполагаемыми поставщиками.Не могли бы вы дать нам краткий обзор этого изменения и любых последствий этого с точки зрения стран, не входящих в ЕС?

Лиз Армбруестер: Конечно. Счастлив. Правила торговых площадок, которые считаются поставщиками, применяются к торговым площадкам, созданным за пределами ЕС или доставляющим товары в ЕС. Согласно правилам, торговые площадки будут нести ответственность за обработку отчетов по НДС для продаж, произведенных третьими сторонами на их платформах.

После того, как эта торговая площадка определена как предполагаемый поставщик, продажа, которая происходит между продавцом и покупателем, теперь рассматривается как две отдельные транзакции для целей НДС.Первая часть выглядит так, будто продавец продает товар на бирже. Это самый простой способ объяснить это. Это становится продажей, освобожденной от налога между предприятиями, и НДС в ЕС не взимается.

Вторая часть транзакции — это когда торговая площадка продает товары покупателю, и это становится продажей между бизнесом и потребителем, при этом торговая площадка теперь несет ответственность за сбор НДС, подлежащего уплате в зависимости от страны проживания клиента. Что-то вроде той идеи поиска мест назначения, которую многие люди в США.С. хорошо разбираются в.

Вот пример, чтобы помочь аудитории это закрепить. Если до реформы продавец из США продает товары французскому и немецкому покупателям через онлайн-торговую площадку, продавец должен быть зарегистрирован в качестве плательщика НДС во Франции и Германии, чтобы взимать 20 процентов НДС с французского покупателя и 19 процентов. НДС немецкому клиенту.

«UK НДС, форма налога на добавленную стоимость, для налогов и таможни Ее Величества, с калькулятором, manilla… [+] коричневый конверт и старинная перьевая ручка на рабочем столе. НДС или налог на добавленную стоимость — это налог на покупную цену товаров и услуг. Налог уплачивается государству зарегистрированными предприятиями и представляет собой продажную цену товаров или услуг за вычетом кроватей с материалами и другими налогооблагаемыми ресурсами. В большинстве случаев этот налог уплачивается ежеквартально в год ».

gettyНачиная с первого июля, согласно новым правилам, продавец становится в основном основным поставщиком, а вспомогательная торговая площадка становится предполагаемым поставщиком.Они покупают товар у продавца. Они перепродают их покупателям из ЕС. Они взимают НДС. Они сообщают о продаже либо через местную регистрацию НДС, либо через единую импортную OSS ЕС для этих продаж.

Что важно для торговых площадок, так это, конечно, то, что они должны вести подробный учет операций этих продавцов, чтобы показать, что НДС был правильно учтен. Согласно правилам, они должны хранить эти записи в электронном виде в течение 10 лет.

Кроме того, я считаю важным то, что торговая площадка не будет нести ответственность за недоплаченный НДС, если продавец не предоставит правильную информацию, необходимую для расчета НДС, и упрощающая торговая площадка может обоснованно показать, что она не знала об ошибке.

Есть несколько действительно важных нюансов, чтобы убедиться, что продавец позаботится о этой двухчастной транзакции, если он продает товары через рынок и считает, что поставщик является используемой методологией.

Киарра Строко: Большое спасибо, Лиз. Это кажется очень сложной частью новых правил. Похоже, что компании искренне стараются соответствовать требованиям. Как вы думаете, были ли им предоставлены адекватные ресурсы для обеспечения беспрепятственного внедрения? Я знаю, что комиссия выпустила пояснительные записки и подробно изложила изменения, но достаточно ли этого?

Лиз Армбруестер: Что ж, я думаю, основываясь на количестве предприятий, которые сегодня соответствуют требованиям, я бы сказал, что это тяжелый подъем для предприятий.Я думаю, что есть инструменты, упрощающие то, как вы отчитываете.

Но если мы вернемся в прошлое и подумаем о том факте, что эти реформы изменили способ, которым компании выставляют счета клиентам, когда и как они рассчитывают налог, а не только то, как они его перечисляют, это, как я уже сказал, большой подъем. для предприятий, чтобы попытаться выяснить, как это сделать. Они должны установить правильный расчет налогов, и сегодня это может быть изменением в их системе.

Для импортеров, у которых не было порогового значения импорта, которые теперь имеют и имеют модель IOSS, позволяющую упростить импорт товаров с низкой стоимостью, теперь они обязаны рассчитывать налог в точке продажи.Опять же, это другое.

Трудно сказать, есть ли у них инструменты или нет, потому что они возвращаются на всем протяжении цепочки поставок до того момента времени, когда происходит транзакция. Дело не только в том, когда бизнес должен выйти и сообщить о своих транзакциях.

Настройка точных налоговых расчетов. Номер два, обеспечение точности ценообразования онлайн-товаров для тех продавцов, которые будут нести обязательства IOSS. Эти продавцы, опять же, должны взимать НДС во время транзакции.Получив правильную ставку для каждой страны, у них могут быть инструменты в своей системе, чтобы сделать это сегодня. Они могут не с точки зрения правил.

Да, я бы сказал, что у них есть инструменты для этого, но реальная реализация этого для бизнеса может быть действительно очень сложной.

Есть ли у них инструменты для понимания требований к отчетности? Есть ли у них модели, позволяющие консолидировать транзакции и получать эти данные там, где они должны быть? Я бы сказал, что да, но это тяжелый подъем.

Я бы сказал, что, возможно, для некоторых существующих предприятий влияние может заключаться в том, что сложность этих правил может привести их к тому, что они скажут: «Эй, я даже не хочу продавать ЕС больше не из-за сложности «. Я не говорю, что это большое количество предприятий, но я думаю, что это необходимо учитывать, потому что это сложно не только понять, но и фактические затраты на это.

Бизнес Запуск концепции малого и среднего бизнеса. Молодой начинающий предприниматель, владелец малого бизнеса, работающий на дому… [+] упаковка и доставка.

gettyЕсли вы вернетесь к моему примеру, когда вы должны установить налоговую ставку прямо в тот момент времени, когда вы совершаете продажу, там могут быть некоторые затраты на соблюдение требований. Для этого бизнеса может быть подъём, чтобы гарантировать, что они смогут делать правильные расценки. Если эти затраты на соблюдение требований слишком высоки, для этого бизнеса может не иметь смысла продолжать такие виды продаж.

Если этот процесс оформления заказа не включает в себя правильную стоимость, и они ошибаются, в конце концов, клиент, который сейчас находится в ЕС, может столкнуться с дополнительными расходами.Они могут отказаться от продукта. Теперь бизнесу приходится иметь дело с возвратом. В некоторых случаях некоторые продавцы могут не хотеть административных хлопот для этих прямых продаж. Возможно, эти компании захотят продавать только через торговые площадки.

Думаю, ваш вопрос может иметь очень много разных направлений. Как я только что сказал, это действительно зависит от точки зрения. Думаю норм, да. Понимание, я думаю, мы получаем ясность. Я думаю, что реализация этого для многих предприятий может быть довольно сложной, и компаниям потребуется некоторое время, чтобы соответствовать требованиям.

Это мало чем отличается от того, что произошло в США с Wayfair . Предприятиям любого размера, не только маленьким, но и предприятиям любого размера требуется время, чтобы действительно соответствовать новым экономическим условиям.

Киарра Строко: Спасибо, Лиз. Абсолютно. Есть ли у вас какие-либо рекомендации для предприятий, особенно небольших? Вы говорили о расходах и трудностях, связанных с соблюдением нормативных требований, и о том, знаете ли вы, что может быть полезно для бизнеса в этом сценарии.

Лиз Армбруестер: Ну, без сомнения. Я имею в виду, что этот уровень подъема для предприятий любого размера может быть значительным. И просто ручной характер попытки справиться с налоговой сложностью кажется мне немного сумасшедшим, когда у вас есть цифровые технологии, которые могут работать в вашу пользу.

Существует множество автоматизированных решений, которые могут охватывать весь жизненный цикл соблюдения требований НДС, включая регистрацию, расчеты и отчетность, и предприятия, безусловно, могут извлечь из этого выгоду.Я думаю, что в этом конкретном случае технология действительно является другом бизнесу. Это становится важным компонентом, помогающим предприятиям не просто соответствовать, но и оставаться в соответствии с ними.

Поскольку я думаю, что это одна из самых сложных проблем, связанных с налогом, само по себе это то, что он не статичен. Он изменится точно так же, как и реформа. Будут причины, по которым мы увидим налоговую реформу в будущем. Мы знаем, что есть предстоящие изменения, которые повлияют на будущие продажи в ЕС.Итак, опять же, использование автоматизированных решений, использование технологий, которые помогут бизнесу не просто соответствовать требованиям, но и оставаться в соответствии с будущими изменениями, действительно могут стать значительным подъемом.

Почему я считаю, что это так полезно для этого периода времени, так это по причинам, которые я уже говорил ранее. Компании должны теперь управлять процессом оформления заказа, чего им, скорее всего, не приходилось делать раньше для этих недорогих товаров, которые импортируются в ЕС. Вы хотите убедиться, что компания может рассчитывать эти налоги точно, потому что в конечном итоге, если они сделают это неправильно, у них не только возникнет проблема с соблюдением требований, но и возникнет проблема с удовлетворенностью клиентов.Вот что движет бизнесом. Они хотят быть уверенными, что удерживают своих клиентов, продают больше и так далее. Если они подвергают это риску, тогда у них есть совсем другая проблема, кроме как просто убедиться, что их налоговое соответствие.

Kiarra Strocko: Говоря о технологиях, мне нравится ваше замечание о том, что One-Stop Shop и Import One-Stop Shop — это методы и инструменты, которые будут использовать продавцы. Мне было интересно, предвидите ли вы возникновение каких-либо технических проблем или проблем с передачей этих возвратов и возврата через защищенную сеть связи?

Лиз Армбруестер: Ага.Каждый раз, когда в игру вступает эта новая технология, мы можем столкнуться с небольшими сбоями и небольшой нормализацией процессов. Это можно сказать о любой технологии; способ реализации, использования, передачи данных и так далее. На пути может быть несколько неровностей, но я думаю, что чем больше мы видим рост принятия, мы начинаем видеть, как эти проблемы начинают сглаживаться.

Женщина в кафе делает покупки в Интернете с ноутбуком

gettyВы увидите быстрое внедрение, я думаю, в течение следующих шести месяцев, и все больше и больше компаний будут подключаться к Интернету, чтобы сделать это.Я думаю, это те моменты времени, когда у нас возникают технологические проблемы или проблемы другого рода, когда бизнес не полностью понимает, как соответствовать требованиям, не говоря уже о том, как использовать технологию как таковую для механизма отчетности. Я думаю, что это сгладит.

С введением любых чистых новых изменений возникают даже некоторые непредвиденные проблемы. На их проработку уйдет немного времени.

Киарра Строко: Ага. Это действительно интересно. Можно ли извлечь какие-либо уроки из внедрения дополнительной схемы НДС MOSS ?

Лиз Армбруестер: Я думаю еще раз, когда вы думаете об этом с точки зрения правительства, уровень усыновления, верно? Насколько прозрачно мы можем быть с информацией с изменением? Насколько легко мы можем сделать это для бизнеса? Теоретически иногда вы можете представить, что сидите в комнате с кучей людей, у вас возникает идея и вы говорите: «Да, это звучит очень просто.«Но с практической точки зрения реализация этого иногда может быть очень сложной. Я говорю не только о налогах.

Я думаю, что наряду с этим то, что многие компании и правительство видели на бумаге, это выглядит действительно хорошо, но с практической точки зрения, возможно, у нас были некоторые непредвиденные препятствия. Некоторые из них были проработаны, когда они расширили MOSS до OSS и IOSS, и это было связано с обменом информацией. Сколько информации было доступно? Сколько времени было доступно? Как мы уже говорили, по известным причинам здесь было небольшое расширение.

Но я думаю, что все это привело к тому, что люди стали известными и помогли предприятиям понять, как они могут соответствовать требованиям, и использовать инструменты, которые на самом деле действительно могут делать то, для чего была задумана реформа ЕС. Я не думаю, что кто-то еще полностью успокоился, так это того, сколько времени это займет.

Я имею в виду, опять же, если я вернусь к законам об упрощении торговых операций, сейчас мы отмечаем третью годовщину Wayfair. Я полагаю, что большинство людей сказали в июне 2018 года, что потребуется год, может быть, два, чтобы получить большую маржу нашего бизнеса в Интернете и соответствовать требованиям.Я не думаю, что кто-то ожидал даже на третий год после выхода Wayfair , что значительное число предприятий все еще не соблюдают требования.

Я думаю, что здесь так и есть. Я думаю, что ожидание того, насколько быстро предприятия будут соблюдать требования, вероятно, не оправдает ожиданий того, чего хотели бы правительства. Думаю, они хотели бы, чтобы это произошло раньше. Я думаю, это займет немного больше времени. Но я действительно думаю, что опять же, некоторые уроки, извлеченные в процессе, помогли этому.

Если компании могут перевыпустить технологии, которые помогут им освоиться с этими изменениями, а затем подготовят, если хотите, следующий раунд изменений, которые произойдут и будут поддерживать их соответствие требованиям по мере роста их бизнеса, они ‘ буду в лучшей форме.

Киарра Строко: Совершенно верно. Еще одним большим изменением стала отмена освобождения от НДС на импорт малоценных товаров. Освобождение от НДС в размере 22 евро фактически позволило продавцам занижать импортную стоимость товаров.Мой вопрос: как вы думаете, было ли это разумным шагом для устранения исключения НДС на отправку товаров с низкой стоимостью?

Лиз Армбруестер: Давайте сначала оглянемся назад, чтобы ответить на этот вопрос. Как он выглядел до 1 июля? Как вы сказали, любая посылка стоимостью менее 22 евро прошла бы таможенный контроль без взимания импортного НДС или таможенных пошлин. С точки зрения ЕС, я думаю, что это освобождение побудило торговцев, не соблюдающих правила, искажать стоимость своих отправлений, чтобы избежать досмотра для прохождения посылок.Теперь товары любой стоимости должны облагаться импортным НДС и инспектироваться, но это устранение, отмена этого порогового значения действительно создает проблемы для продавцов, которые ранее получали выгоду от этого освобождения от партии товаров с низкой стоимостью.

Вот почему была представлена IOSS. Мы собираемся отменить порог. Это может вызвать небольшую боль, но вот лекарство от этого. 1 июля при продаже импортных партий товаров, стоимость которых не превышает 150 евро, будет взиматься импортный НДС при оформлении заказа, а не в пункте ввоза покупателя.Продавцы или содействующие торговые площадки действительно имеют возможность использовать возврат IOSS для сообщения об этих транзакциях.

Поскольку им не нужно проходить процесс проверки, я думаю, что в целом это подтолкнет больше предприятий к соблюдению требований. Он просто преодолевает первое препятствие: «Хорошо. Как мне зарегистрироваться? Нужен ли мне посредник? И как потом делать это ежемесячно?» Немного неприятностей для этих продавцов, но в долгосрочной перспективе, я думаю, им это на самом деле пойдет на пользу.

Киарра Строко: Мой следующий вопрос — о причинах этих реформ. Еще одна цель — бороться с злоупотреблениями в отношении НДС и потерями налоговых поступлений. Какое влияние реформа НДС может оказать на устранение дефицита НДС в электронной коммерции, который, согласно отчетам, составил примерно 5 миллиардов евро, и общего дефицита НДС в ЕС в размере 140 миллиардов евро, который был зарегистрирован в 2018 году? Или здесь есть другие проблемы, которые не обязательно были учтены в новых правилах?

Лиз Армбруестер: Отличный вопрос.В первую очередь, я считаю, что цель — борьба с мошенничеством. Я думаю, это также будет способствовать развитию трансграничной онлайн-торговли. В начале интервью мы говорили о том, что коммерция изменилась. Как мы продаем, кому мы продаем, правила, которые у нас были, были старыми. Они не отражали новую коммерческую модель, которая у нас есть, новые бизнес-модели, которые у нас есть сегодня, включая прямые поставки и интернет-продажи, и даже то, как мы рекламируем продукты, которые существуют, например, в социальных сетях. Все это привело к изменениям в приграничной торговле.

Элемент выравнивания игрового поля, конечно же, должен быть рассмотрен и здесь, когда обычные магазины столкнулись с иной ситуацией в конкуренции с удаленными онлайн-продажами. Когда вы думаете об этом с точки зрения бизнеса и среды, в которой они продают, я не думаю, что кто-то действительно намеревался быть мошенническим и не соблюдающим правила.

Я думаю, что способ создания правил, опять же, не отражает того, как бизнес продает сегодня.Я действительно думаю, что эта реформа приведет к значительным изменениям в соблюдении нормативных требований и, в конечном итоге, в борьбе с мошенничеством, потому что используемая ими методология соответствует тому, как компании выходят на рынок.

Интернет-магазины / электронная коммерция и концепция розничных продаж: тележка для покупок, автофургон, кредитная карта, … [+] логотип земного шара на клавиатуре ноутбука, изображающий клиентов, заказывающих вещи на сайтах розничных продавцов через Интернет.

gettyЕсли это мыслительный процесс, то предприятия могут довольно легко увидеть — я бы не стал говорить, что легко увидеть, — как они могут соответствовать требованиям, поскольку в этом есть сложность.Но я думаю, что это согласуется с тем, как они выходят на рынок, и, следовательно, у них есть улучшенные возможности и повышенные шансы действительно сделать все правильно и точно и своевременно перевести налоговые обязательства в налоговые органы, где они должны быть.

Если бы рассмотрение ЕС пошло другим путем, где оно действительно не было хорошо согласовано с тем, как компании выходят на рынок, будь то через рынок, через электронную торговлю, через рассмотрение, конечно, кирпича и раствора, Думаю, это не так эффективно в борьбе с мошенничеством.Но поскольку они действительно приняли это во внимание, я думаю, что шансы на сокращение значительного дефицита НДС, который существует, существовал в течение последних нескольких лет, изменится к лучшему.

Киарра Строко: Совершенно верно. Это подводит меня к следующему вопросу о некоторых статистических данных, которые использовались при оценке воздействия комиссии. Они заявили, что новые правила НДС сократят затраты на соблюдение требований на 95 процентов для компаний, продающих товары удаленно в несколько стран ЕС, и будут приносить 7 миллиардов евро ежегодно в виде доходов от НДС.Мне было интересно, думаете ли вы, что эти статистические данные были амбициозными или эти цифры достижимы?

Лиз Армбруестер: Что ж, я снова думаю, что ответ — с точки зрения бизнеса. Конечно, есть и моя точка зрения. Когда я смотрю на бизнес-ландшафт, может быть, для малых предприятий снижение затрат? Я не знаю. Мы говорили о том, что некоторые продавцы могут посчитать это слишком обременительным, а затраты на соблюдение требований — слишком высокими. Для них не будет смысла продолжать делать тот тип продаж, который они делают сегодня.

Они рискуют не располагать инструментами, возможно, не смогут обеспечить желаемый уровень удовлетворенности клиентов. Это может быть слишком много для малого бизнеса. Я думаю, что в целом, когда вы смотрите на ландшафт среднего и крупного бизнеса, где компании продают и кому, и откуда будут исходить их затраты на соблюдение требований, я действительно думаю, что в целом затраты должны снизиться.

Целью реформ является снижение затрат на соблюдение нормативных требований и общее сокращение нормативных обязательств.Если вы можете ограничить количество регистраций, ограничьте количество отчетов, которые в конечном итоге должны произойти. Да, я бы сказал, что, хотя это может быть немного амбициозно, я действительно думаю, что со временем эти затраты на соблюдение требований снизятся.

Но, как я сказал ранее, я думаю, что сначала мы должны преодолеть небольшой подъемник. Это подъем, а затем небольшой спад, и поэтому в целом я думаю, что затраты для большинства предприятий должны быть немного ниже, а также продвигать торговлю в ЕС и внутри него.

Киарра Строко: Спасибо, Лиз. Это отличное понимание. Поскольку правила были введены в действие в начале июля, я подумал, что было бы уместно обсудить, как мы пришли к этой дате вступления в силу. Считаете ли вы, что перенос сроков реализации с даты 1 января был необходим для государств-членов? Я знаю, что, похоже, существует разная степень того, насколько сильно пандемия поразила разные государства-члены ЕС, а также США. Считаете ли вы, что это была необходимая и желанная неудача, так сказать?

Лиз Армбруестер: Да, я бы сказал, что с точки зрения большинства компаний задержка, вероятно, приветствовалась.Если подумать об общем воздействии пандемии, то для каждого бизнеса оно было разным. Некоторые справились немного лучше, чем другие. Некоторые изо всех сил пытались остаться в бизнесе. Их ударила очень важная налоговая реформа — и по всем причинам, о которых мы говорили, включая затраты на соблюдение требований, понимание правил и так далее. Да, я думаю, что это было своего рода долгожданным глотком свежего воздуха, когда я сказал: «У меня есть еще шесть месяцев, прежде чем мне нужно будет убедиться, что я согласен с этими изменениями».

Я тоже думаю, честно говоря, на самом деле у некоторых стран-членов было немного времени, чтобы дать некоторые разъяснения.В некоторой степени мы все еще работаем над этим разъяснением.

Как я уже упоминал, конкретно для Великобритании, если британские продавцы здесь слушали, я думаю, что важно, когда вы говорите о том, нужен ли им посредник или нет, некоторые из этих правил все еще разрабатываются.

Я думаю, что такая задержка не только была облегчением для предприятий, но и иногда в некоторой степени я думаю, что правительствам некоторых стран-членов действительно требовалось немного больше времени, чтобы убедиться, что у них есть политики, руководящие принципы и т. д., чтобы предприятия знали, как они могут соблюдать эти новые правила.

Киарра Строко: Спасибо, Лиз. Теперь я должен задать этот вопрос. Так много внимания уделяется усилиям ОЭСР по реформированию международных правил корпоративного налогообложения с целью решения проблем цифровой экономики. Говоря о работе с НДС, считаете ли вы, что работа ОЭСР в области НДС была успешной? Могут ли они назвать свою работу по НДС выигрышной независимо от того, могут ли страны договориться о компонентах 1 и 2?

Лиз Армбруестер: Мне придется отказаться отвечать на этот вопрос, потому что у меня нет данных по этому поводу.

Киарра Строко: Я очень ценю ваше время сегодня. Было очень приятно поговорить с вами на все эти очень, очень интересные и важные темы.

Лиз Армбруестер: Спасибо. Было приятно быть здесь.

Как вообще работает «налог на добавленную стоимость»?

Как сказал мне сегодня Уильям Гейл, одна из самых важных составляющих в картине федеральных доходов — налог на потребление. Это делает его между тысячным и десятитысячным налоговым экспертом, которого я знаю, который говорит, что нам нужно присоединиться к остальному промышленно развитому миру в категории «Богатые страны с налогом на добавленную стоимость».«Но что такое НДС и как он работает на самом деле?

В первой части нашего интервью Гейл объяснил мне, почему мы должны научиться любить IRS. Во второй части он объяснил, почему хорошая налоговая политика сегодня и хорошая налоговая политика завтра — это совершенно разные вещи. Теперь, в заключительной части нашей трилогии о налоговой трансформации — также известной как «утренний чат» — мы обсудили НДС по телефону, а последующие действия — по электронной почте.

Нам нужен налог на широкой основе по низкой ставке для увеличения доходов государства.Очевидный кандидат — налог на добавленную стоимость (НДС). Так в чем же смысл поддержки НДС, который чем-то похож на налог с продаж?

НДС подобен налогу с розничных продаж, но взимается по частям по всей производственной цепочке. Причина, по которой нам нужно это сделать, заключается в том, что нам необходимо увеличить доходы на несколько процентных пунктов в ВВП в течение следующих 10 лет. Есть не так много способов сделать это без нового налога. Это сложно сделать с подоходным налогом, потому что вы не можете получить так много, закрывая лазейки и вычеты по политическим соображениям.

Быстрое отклонение: бывший директор CBO Руди Пеннер предположил, что радикальное реформирование налоговых расходов может пойти даже дальше, чем НДС, с точки зрения закрытия нашего дефицита. Что вы думаете?

Это очень сложно с политической точки зрения. Технически можно закрыть все лазейки и поднять ставки. Но ни одна страна этого не делала. В налоговой системе каждой страны есть субсидии. Но в большинстве промышленно развитых стран также действует налог на прибыль, фонд заработной платы, налог на потребление и .Я знаю, что нам нравится думать, что мы особенные и разные в США, но это не похоже на то, что наша налоговая и фискальная политика была настолько чертовски хорошей, что нам нечему научиться на этой другой политике.

Мне немного неловко признаться, что я не понимаю, как именно НДС работает на каждом этапе «производственной цепочки»? Вы можете привести мне пример?

Конечно. В качестве примера я всегда использую буханку хлеба, которую вы покупаете в магазине за доллар — таким образом, у вас есть фермер, пекарь и супермаркет в производственной цепочке.Давайте поставим НДС в размере 10 процентов.

1) Фермер выращивает пшеницу и продает ее пекарю за 20 центов. НДС составляет 2 цента. Пекарь платит фермеру 22 цента, а фермер отправляет 2 цента НДС в правительство.

2) Пекарь делает буханку и продает ее в супермаркет за 60 центов. НДС составляет 6 центов. Теперь супермаркет платит пекарю 66 центов, из которых 6 — НДС. Пекарь посылает правительству 4 цента — он платит 6 центов НДС, но получает от правительства кредит в два цента.

3) В магазине мне продают буханку за доллар. Я плачу 1,10 доллара. Магазин отправляет правительству всего 4 цента — 10 центов, которые он получил в виде НДС с продаж, за вычетом 6 центов, уплаченных пекарем в виде НДС, которые он получает обратно в виде кредита. В общей сложности правительство получает 2 цента от фермера, 4 цента от пекаря, 4 цента от магазина. Это 10 центов от последней продажи доллара — 10 процентов НДС.

{Примечание редакции: если вы предпочитаете мыслить в терминах уравнений:

Чистый НДС для каждого продавца =

[НДС (цена, по которой вы продали продукт) — НДС (цена, которую вы заплатили за продукт)].}

НДС звучит сложно, с различными налоговыми платежами по производственной линии и налоговыми льготами для компенсации налогов. Почему не проще ввести единовременный налог с розничных продаж?

Его проще собрать, чем налог с розничных продаж, потому что он состоит из различных этапов, встроенных в бумажную работу. Налога с розничных продаж было бы очень легко избежать, потому что по сделке нет контрагента. Посмотрите на пекаря в НДС. Пекарь хочет избежать уплаты НДС, но знает, что продуктовый магазин сообщит о покупке.Правительство может пойти к пекарю и сказать: «Вы забыли сообщить о своих 60 центах продаж». Это контр-механизм. В налоге с продаж с розничных продаж нет встречного механизма. Многочисленная история свидетельствует о том, что трудно обеспечить соблюдение налогов с продаж, когда вы доходите до ставок выше 6–10 процентов, потому что люди находят способы их обойти.

Итак, как следует вводить НДС?

Нам нужно сделать две вещи. Нам нужно увеличить доходы, и нам нужно стимулировать экономику прямо сейчас.Нам нужно, чтобы американцы тратили больше сейчас и меньше — позже. Нам нужно, чтобы американцы экономили меньше сейчас и больше откладывали позже. Мы хотим объявить о будущем введении этого НДС, который начинается на относительно низком уровне, с 5 процентов. Но мы не хотим, чтобы ставка была слишком низкой, потому что ее установка требует фиксированных затрат — на установку оборудования уйдет пара лет. Итак, мы скажем, что он начнется с 5 и вырастет до 10 процентов в следующие пять лет. Это, вероятно, приведет к увеличению доходов на 3–4 процента ВВП, поэтому мы ставим фискальную ответственность на второй план на следующие 10 лет.Мы не собираемся решать нашу фискальную проблему одним махом.

Так, например, супермаркет в приведенном выше сценарии платит 4 цента нетто, потому что: 0,1 (1 доллар) — 0,1 (6 долларов) = 0,4 доллара

Почему налог, который США не приняли, пользуется популярностью во многих странах. World

Возможно, вам не нравится платить налоги, но ваше бремя будет еще выше, если другие не будут платить свою справедливую долю.

Это, вкратце, во многом объясняет, почему налог на добавленную стоимость или НДС используется практически во всех крупных странах мира, кроме Соединенных Штатов.

Хотя эта концепция никогда не прижилась в этой стране, НДС был мощным, хорошо воспитанным оружием для прогресса. Это особенно верно в отношении менее богатых стран, поскольку это снижает уклонение от уплаты налогов относительно эффективным и щадящим способом, как показывают новые исследования.

Богатые страны собирают в среднем 34 процента валового внутреннего продукта в виде налогов (Соединенные Штаты собирают около 27 процентов). Но большинство стран с низким и средним уровнем дохода — от Мали до Малайзии — собирают гораздо меньше, обычно от 10 до 20 процентов G.Д.П. Основная причина в том, что сбор налогов сложнее в менее развитых странах, где большая часть экономической деятельности является неформальной, что облегчает уклонение от уплаты налогов. Однако налоговые поступления, которые позволяют правительствам предоставлять такие общественные блага, как дороги и школы, не менее важны для более бедных стран.

Укажите НДС, при котором доходы физических лиц облагаются косвенным налогом, взимаемым с предприятий. Налог на добавленную стоимость также имеет встроенную функцию саморегулирования.

Вот как это работает.

По сути, НДС облагается налогом на стоимость, которую бизнес добавляет к товару или услуге в процессе их производства. Добавленную стоимость можно представить как цену, по которой предприятие продает свой продукт, за вычетом затрат на его производство.

Например, оптовая пекарня получает доход от продажи хлеба продуктовым магазинам. Вычтите из этого расходы пекарни на муку, дрожжи и другие ингредиенты. Разница заключается в добавленной стоимости, с которой облагается пекарня. Кроме того, мукомольная компания будет платить НДС с выручки от своей муки за вычетом того, что она платит за пшеницу и тому подобное.

Когда вы подсчитываете добавленную стоимость на каждой остановке в цепочке поставок, от фермера, выращивающего пшеницу, до хлебоеда, вы получаете розничную цену на хлеб. Таким образом, НДС — это налог на потребление, и его легче администрировать, чем подоходный налог с населения.

Во-первых, правительство взимает НДС с предприятий (которых относительно немного), а не с домашних хозяйств (которых много). С другой стороны, особенно в менее развитых странах, системы подоходного налога с физических лиц изобилуют проблемами, потому что очень много людей работают не по найму, и у них есть возможность фальсифицировать свой заявленный доход.

По оценкам Налоговой службы США, доходы от самозанятости и фермерских хозяйств занижены более чем на 60 процентов. Даже в этом случае система подоходного налога с населения в Соединенных Штатах работает довольно хорошо, потому что у большинства людей есть работодатель. Во многих других странах дело обстоит иначе.

НДС похож на налог с продаж, но с одним важным отличием: он уплачивается на каждом этапе производства, а не только в точках продаж.Это делает НДС на удивление самообеспечивающим, потому что налоговые вычеты одной фирмы являются налоговым обязательством другой фирмы.

Когда пекарь покупает муку, в ее финансовых интересах информировать налоговый орган о покупке, чтобы она могла вычесть стоимость из своей налоговой базы. Эта информация предупреждает налоговый орган о доходах производителя муки.

Эти теоретические преимущества хорошо известны, но Дина Померанц, экономист из Цюрихского университета, нашла способ проверить, насколько они важны на практике.В исследовании, опубликованном в American Economic Review в 2015 году, она сотрудничала с налоговым органом Чили, используя возможность проведения аудиторских проверок, чтобы выявить, где процветало мошенничество.

Чилийские налоговые органы разослали письма случайно выбранным фирмам, каждая из которых была обязана платить НДС, информируя их о том, что они находятся под особой тщательностью. Профессор Померанц обнаружил, что после того, как письма были получены, отчетность о продажах между предприятиями практически не изменилась, что позволяет предположить, что доходы уже сообщались точно.

Напротив, такие предприятия, как продуктовые магазины, которые продают потребителям, начали сообщать о большем доходе и платить больше НДС.

Почему была разница? С НДС возникает проблема последней мили: покупатель в магазине, покупающий хлеб, не имеет стимула просить квитанцию, потому что он не может вычесть стоимость из своего дохода, как это могут сделать предприятия, поэтому многие транзакции между бизнесом и потребителем были занижены.