Гарантия в пользу налоговых органов (возврата НДС)

Гарантия предназначена для налогоплательщиков, применяющих заявительный порядок возмещения НДС.

Выдается в порядке, предусмотренном ст. 176.1 Налогового Кодекса РФ.

Гарантия предоставляется по поручению Экспортера (Принципала) в пользу ФНС и обеспечивает возврат Принципалом суммы НДС, заявленной к возмещению и полученной из бюджета авансом, в случае, если решение о возмещении суммы НДС в заявительном порядке по результатам камеральной налоговой проверки будет отменено ФНС полностью или частично.

Условия предоставления:

В зависимости от финансового состояния Принципала Гарантия может быть выдана в рамках установленного лимита (без обеспечения) либо при предоставлении следующих видов обеспечения:

- Денежное обеспечение;

- Залог имущества (недвижимость, оборудование, автотранспорт, ТМЦ и др.)

- Поручительство собственников Принципала;

- Поручительство третьих лиц;

- Гарантия другого банка;

- Другие виды обеспечения, приемлемые для банка.

Размер оплаты за предоставление гарантии:

Ставка комиссионного вознаграждения по гарантии определяется в индивидуальном порядке в зависимости от соответствия финансового состояния компании клиента параметрам, установленными внутренними нормативными документами банка, а также от вида гарантии и предоставляемого обеспечения.

Валюта гарантии:

Российский рубльКак получить услугу

-

Авторизуйтесь на портале

Для получения услуги вам необходимо авторизоваться.

-

Нажмите на кнопку «Получить продукт»

Обсудите детали с сотрудником РЭЦ и получите услугу

Получить услугу

Заполнить НД по НДС | СБИС Помощь

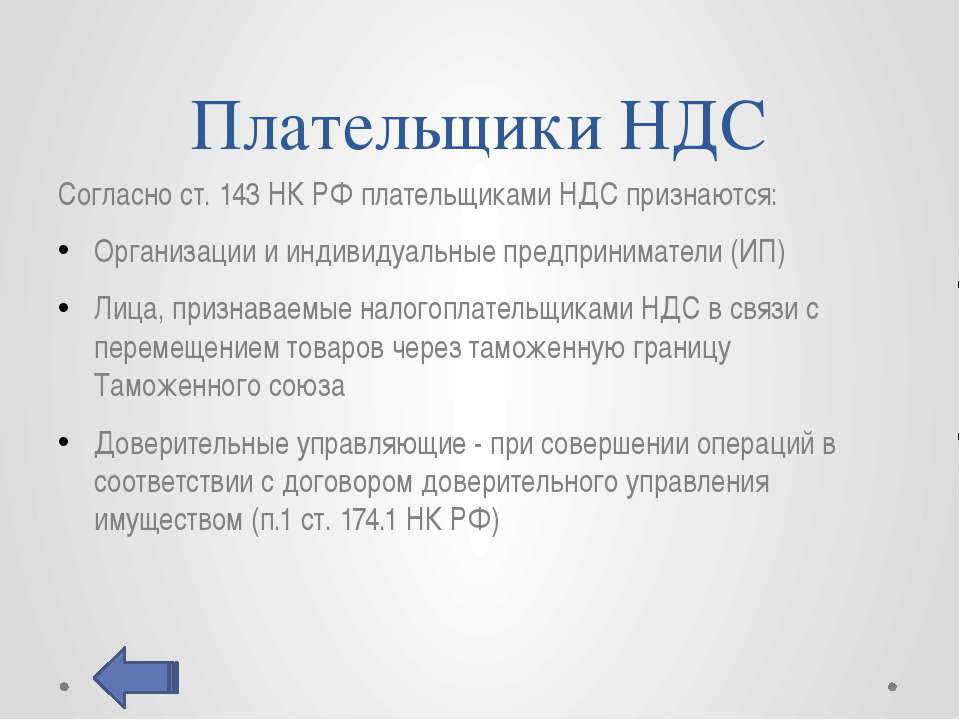

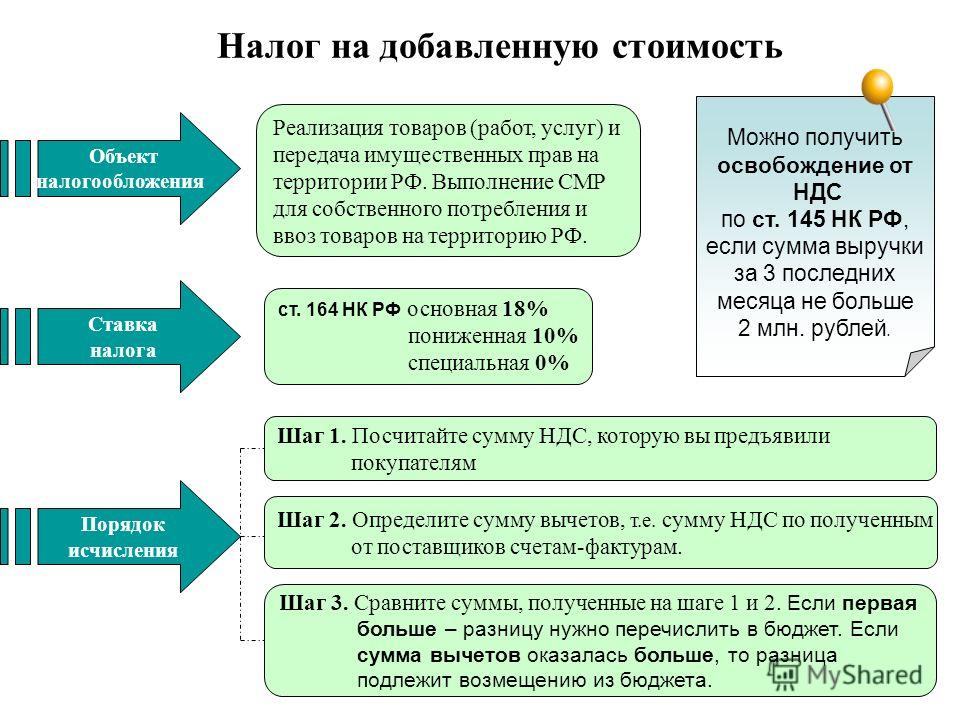

Заполнить НД по НДСДекларацию по налогу на добавленную стоимость должны сдавать:

- организации и ИП, которые осуществляют финансово-хозяйственные операции — продают товары, оказывают услуги, выполняют работы;

- налоговые агенты, которые удерживают и перечисляют НДС за другие организации — например, при покупке или аренде имущества у госорганов, иностранных компаний и т.д.

Срок сдачи

Отчет сдается ежеквартально до 25 числа месяца, следующего за отчетным периодом.

Ответственность за несданную отчетность

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «НД по НДС».

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Создайте разделы 2-7 в зависимости от вашей деятельности. Заполните суммы.

- В Разделе 1 проверьте суммы в строках 040 и 050 — они заполняются автоматически на основе данных в разделах 2-7.

Если в декларации есть раздел 12, укажите сумму налога в строке 030.

- В разделах 8-12 укажите сведения о счетах-фактурах.

- Сверьте данные счетов-фактур с контрагентами.

- Проверьте и отправьте отчет.

Когда инспекция пришлет извещение о вводе, отчет считается принятым.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

- В разделе «ФНС» создайте отчет «НД по НДС».

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

- На титульном листе проверьте реквизиты организации.

- Создайте разделы 2-7 в зависимости от вашей деятельности. Для этого установите флаг рядом с названием раздела и нажмите «Применить» либо кликните «Редактировать Раздел». Заполните суммы.

- В Разделе 1 проверьте суммы в строках 040 и 050 — они заполняются автоматически на основе данных в разделах 2-7. Если в декларации есть раздел 12, укажите сумму налога в строке 030.

Нажмите «Далее».

- На вкладке «Разделы 8-12» нажмите «Добавить», выберите раздел и нажмите «Сохранить».

- Откройте созданную папку, нажмите «Добавить» и заполните сведения о счетах-фактурах.

Чтобы добавить еще один раздел, нажмите «

- Сверьте данные счетов-фактур с контрагентами.

- Проверьте и отправьте отчет.

Когда инспекция пришлет извещение о вводе, отчет считается принятым.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Подача отчетов по НДС в налоговые органы — Business Central

- Чтение занимает 6 мин

В этой статье

В этом разделе описываются отчеты в Business Central, которые можно использовать для подачи сведений о суммах налога на добавленную стоимость (НДС) для продаж и покупок в налоговые органы региона.

При этом можно пользоваться следующими отчетами:

- В отчете Список продаж EC списка продаж в ЕС перечисляются суммы налога на добавленную стоимость (НДС), который был собран по продажам клиентам, зарегистрированным для НДС, в странах Европейского Союза (ЕС).

- Отчет Возврат НДС содержит НДС для продаж и покупок клиентам и от поставщиков во всех странах, в которых используется НДС.

Если требуется просмотреть полную историю операций с НДС, каждая проводка, имеющая отношение к НДС, создает операцию на странице Операции НДС. Эти операции используются для расчета суммы расчетов по НДС, то есть суммы оплаты и возврата, для конкретного промежутка времени. Для просмотра операций НДС выберите значок , введите Операции НДС, затем выберите соответствующую ссылку.

Примечание

Каждая среда Business Central предназначена для обработки нормативной отчетности в одной стране. Например, нидерландская версия Business Central обрабатывает отчетность по НДС в Нидерландах, но не в других странах. Точно так же, версия Business Central для Соединенных Штатов обрабатывает отчетность по форме 1099 в Соединенных Штатах и не поддерживает требование отчетности по НДС в других странах, за исключением случаев, когда это предоставлено расширением, предоставляемым нашей партнерской экосистемой, или модификацией кода для конкретного клиента.

Об отчете «Список продаж EC»

В Великобритании все организации, которые продают товары и услуги клиентам, зарегистрированным для НДС, включая клиентов в других странах Европейского Союза (ЕС), должны подавать электронную версию списка продаж ЕС в формате XML через веб-сайт HMRC (Her Majesty’s Revenue and Customs). Список продаж ЕС применим только к странам-членам ЕС.

Отчет содержит одну строку для каждого типа транзакций с клиентом и отображает общую сумму для каждого типа транзакций. Есть три типа транзакций, которые могут входить в отчет:

- Товары B2B

- Услуги B2B

- Товары B2B с триангуляцией

Товары и услуги B2B определяет, что вы продали товар или услугу, и задаются параметром Сервис ЕС в настройке учета НДС. Товары B2B с триангуляцией показывают, что вы участвовали в торговле с посредником и задаются параметром Торговля вне ЕС в документах продажи, таких как заказы на продажу, счета, кредит-ноты и т. д.

Товары B2B с триангуляцией показывают, что вы участвовали в торговле с посредником и задаются параметром Торговля вне ЕС в документах продажи, таких как заказы на продажу, счета, кредит-ноты и т. д.

После проверки отчета в налоговом органе, они отправят сообщение электронной почты контактному лицу вашей компании. В Business Central контактное лицо указывается на странице Информация об организации. Перед отправкой отчета убедитесь, что выбрано контактное лицо.

Об отчете о возврате НДС

Используйте этот отчет для представления документов по НДС для покупки и продажи, например заказов на покупку и продажу, счетов и кредит-нот. Информация в отчете отображена в том же формате, что и в форме декларации из таможенных и налоговых органов.

НДС рассчитывается на основании настройки учета НДС и учетных групп НДС, настроенных ранее.

Для возврата НДС можно указать включаемые операции:

- Отправлять только открытые транзакции либо открытые и закрытые. Это удобно, например, если готовится окончательный ежегодный возврат НДС.

- Отправка только операций из указанных периодов или также включение операций из предыдущих периодов. Это удобно для обновления возврата НДС, который уже был отправлен, например, если поставщик поздно отправил счет.

Подключение к веб-службе налогового органа

Business Central предоставляет служебные подключения к веб-сайтами налоговых органов. Например, если организация расположена в Великобритании, то можно включить подключение к сервису GovTalk для отправки отчетов «Список продаж ЕС» и «Возврат НДС» в электронном виде. Если вы хотите отправить отчет вручную, например путем ввода данных на веб-сайте налогового органа, это не требуется.

Для подачи отчетности по НДС в налоговый орган в электронном необходимо подключить Business Central к веб-службе налогового органа. Для этого нужно настроить учетную запись в налоговом органе. После настройки этой учетной записи вы можете создать подключение к службе через Business Central.

Выберите значок , введите Подключения к службе, затем выберите соответствующую ссылку.

Заполните обязательные поля. Наведите указатель на поле, чтобы увидеть короткое описание.

Примечание

Рекомендуется проверить подключение. Чтобы это сделать, установите флажок Тестовый режим, затем подготовьте и отправьте отчет по НДС, как описано в разделе Подготовка и отправка отчета по НДС. В тестовом режиме служба проверяет, может ли налоговый орган принимать ваш отчет, и статус отчета покажет, была ли тестовая передача успешной. Важно помнить, что это не фактическая передача. Чтобы по-настоящему отправить отчет, необходимо снять флажок Тестовый режим, затем повторить процесс отправки.

Настройка отчетов по НДС в Business Central

- Выберите значок , введите Настройка отчета НДС, затем выберите соответствующую ссылку.

- Чтобы разрешить пользователям изменять и повторно отправлять этот отчет, установите флажок

- Выберите серию номеров для использования для каждого отчета.

Подготовка и отправка отчета по НДС

Выберите значок , введите Список продаж ЕС или Возврат НДС, затем выберите соответствующую ссылку.

Выберите Создать, а затем заполните обязательные поля. Наведите указатель на поле, чтобы увидеть короткое описание.

Для генерации содержимого отчета выберите действие Предложить строки.

Примечание

В отчете «Список продаж EC» можно просмотреть транзакции, включенные в строки отчета, перед отправкой отчета. Для этого выберите строку, а затем выберите действие

Для проверки и подготовки отчета к отправке выберите действие Выпустить.

Примечание

Business Central проверяет, настроен ли отчет правильно.

Если обнаружены ошибки, они будут показаны в разделе Ошибки и предупреждения, чтобы вы знали, что требуется исправить. Обычно если сообщение связано с отсутствующей настройкой в Business Central, можно нажать сообщение для открытия страницы, содержащей информацию, которую нужно исправить.

Если обнаружены ошибки, они будут показаны в разделе Ошибки и предупреждения, чтобы вы знали, что требуется исправить. Обычно если сообщение связано с отсутствующей настройкой в Business Central, можно нажать сообщение для открытия страницы, содержащей информацию, которую нужно исправить.Для отправки отчета выберите действие Отправить.

После отправки отчета Business Central следит за службой и фиксирует ваши коммуникации. Поле Состояние указывается, на каком этапе находится обработка отчета. Например, после обработки отчета налоговыми органами состояние отчета изменяется на Успешно. Если налоговый орган нашел ошибку в отправленном отчете, отчет будет иметь состояние Ошибка. Ошибки можно просмотреть в разделе Ошибки и предупреждения, исправить их, а затем подать отчет заново. Чтобы просмотреть список всех отчетов «Список продаж ЕС», перейдите на страницу Отчеты по списку продаж EC.

Просмотр взаимодействий с налоговыми органами

В некоторых странах при отправке отчета вы обмениваетесь сообщениями с налоговыми органами. Вы можете просмотреть первое и последнее отправленное или полученное сообщение с помощью действий Загрузить сообщение отправки и Загрузить сообщение отклика.

Отправка отчетов по НДС вручную

Если используется другой способ подачи отчета, например путем экспорта XML и его отправки на веб-сайт налогового органа, можно потом выбрать Отметить как отправленное, чтобы закрыть отчетный период. При отметке отчета как отправленного, он становится недоступным для редактирования. Если необходимо изменить отчет после его отметки как отправленного, его нужно повторно открыть.

Зачет НДС

Необходимо периодически предоставлять в налоговые органы данные о чистой сумме НДС. Если требуется часто выполнять зачет НДС, можно выполнить пакетное задание Вычисление и учет зачета НДС, чтобы закрыть открытые операции НДС и передать суммы НДС по продажам и покупкам на счет расчетов по НДС.

При переносе сумм НДС на счет расчетов счет НДС по покупкам кредитуется, а счет НДС по продажам дебетуется на суммы, рассчитанные для указанного периода. Чистая сумма кредитуется или дебетуется, если сумма НДС по покупкам больше, по счету расчетов по НДС. Расчетную сумму можно сразу учесть, либо сначала распечатать тестовый отчет.

Примечание

Если при использовании пакетного задания Вычисление и учет зачета НДС не указаны параметры НДС бизнес-группа и НДС товарная группа, включаются операции со всеми кодами бизнес-групп и товарных групп.

Настройка собственных отчетов об НДС

Вы можете использовать готовый отчет «Список продаж в ЕС» или создать собственные отчеты. При этом создается несколько модулей codeunit. Если требуется помощью, обратитесь к партнеру Майкрософт.

В следующей таблице описываются модули codeunit, которые необходимо создать для отчета.

| Модуль Codeunit | Что должен делать |

|---|---|

| Предложить строки | Получить сведения из таблицы операций НДС и показать их в строках отчета по НДС. |

| Содержимое | Контролировать формат отчета. Например, выбрать между JSON и XML. Используемый формат зависит от требований веб-службы налогового органа. |

| Отправка | Определяет как и когда подается отчет на основе требований налоговых органов. |

| Обработчик отклика | Обработка отклика от налогового органа. Например, он может отправить сообщение электронной контактному лицу в вашей организации. |

| Отмена | Отправить отмену отчета по НДС, который ранее был подан в налоговый орган. |

Примечание

При создании модулей codeunit для отчета следует следить за значением поля Версия отчета по НДС. Это поле должно отражать версию отчета, которая требуется налоговыми органами. Например, в этом поле можно ввести 2017 для указания того, что отчет соответствует требованиям, действующим в этом году. Чтобы узнать текущую версию, обратитесь в свой налоговый орган.

Чтобы узнать текущую версию, обратитесь в свой налоговый орган.

См. также

Настройка методов расчета и учета налога на добавленную стоимость

Работа с НДС по продажам и покупкам

Настройка продаж

Выставление счетов продажи

Для подтверждения применения нулевой ставки НДС в налоговые органы представляется копия накладной CMR

Департамент налоговой и таможенно-тарифной политики Министерства финансов Российской Федерации о документальном подтверждении правомерности применения нулевой ставки налога на добавленную стоимость в отношении услуг по международной перевозке товаров, оказываемых российскими организациями, письмом от 11 января 2013 г. N 03-07-08/02 разъясняет следующее.

Вопрос: ООО, зарегистрированное в РФ, осуществляет международные перевозки грузов автомобильным транспортом по направлениям Европа — Россия, Россия — Европа.

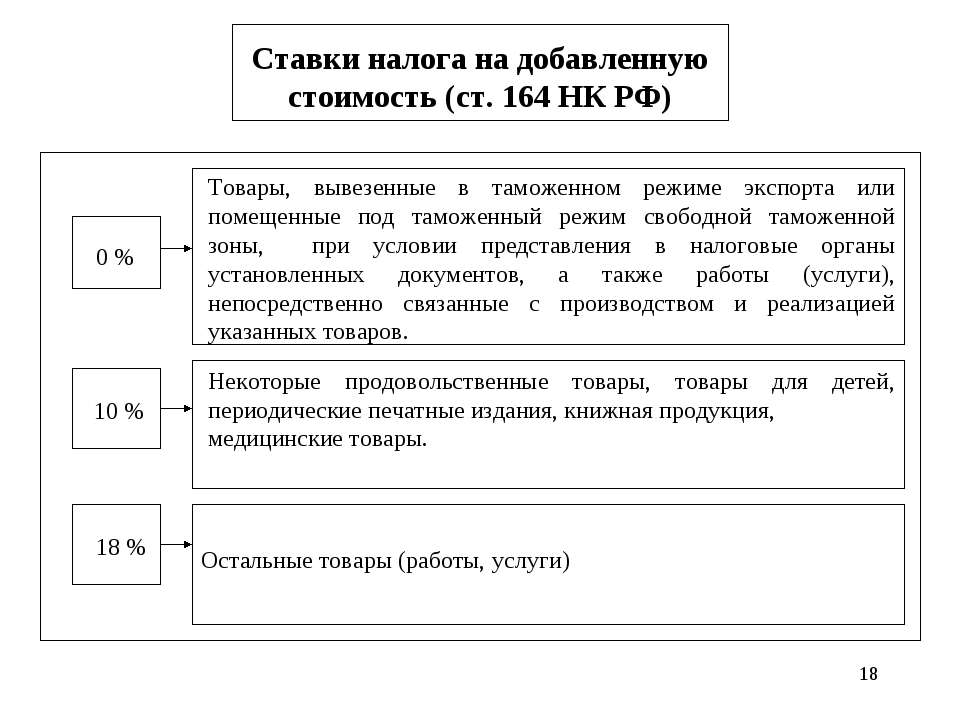

Согласно пп. 2.1 п. 1 ст. 164 НК РФ налогообложение НДС производится по ставке 0% при реализации услуг по международной перевозке товаров.

В целях данной статьи под международными перевозками товаров понимаются перевозки товаров морскими, речными судами, судами смешанного (река — море) плавания, воздушными судами, железнодорожным транспортом и автотранспортными средствами, при которых пункт отправления или пункт назначения товаров расположен за пределами территории РФ.

Согласно ст. 165 НК РФ для подтверждения обоснованности применения налоговой ставки 0% представляются копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз товаров за пределы территории РФ.

Согласно ст. 5 Конвенции о договоре международной дорожной перевозки грузов накладная составляется в трех оригиналах, подписанных отправителем и перевозчиком, причем эти подписи могут быть отпечатаны типографским способом или заменены штемпелями отправителя и перевозчика, если это допускается законодательством страны, в которой составлена накладная. Первый экземпляр накладной передается отправителю, второй сопровождает груз, а третий остается у перевозчика.

Первый экземпляр накладной передается отправителю, второй сопровождает груз, а третий остается у перевозчика.

Согласно п. 9 Решения Комиссии Таможенного союза от 18.06.2010 N 330 «О порядке подтверждения таможенным органом, расположенным в месте убытия, фактического вывоза товаров с таможенной территории Таможенного союза» разрешение на убытие товаров с таможенной территории Таможенного союза оформляется путем проставления на лицевой стороне таможенной декларации, а также в двух экземплярах транспортных (перевозочных) документов соответствующих отметок, предусмотренных законодательством государств — членов Таможенного союза. При этом один экземпляр транспортных (перевозочных) документов остается в таможенном органе, выдавшем разрешение на убытие товаров, другой экземпляр возвращается перевозчику. Проставленные отметки и произведенные записи заверяются личной номерной печатью и подписью должностного лица таможенного органа места убытия.

Таким образом, из трех экземпляров транспортных накладных, оформленных при погрузке груза, одну забирает отправитель, одну — таможенный орган, осуществляющий выпуск товара с территории Таможенного союза, одна сопровождает груз до места разгрузки и передается грузополучателю.

Правомерно ли требование налоговых органов о представлении копии и наличии оригинала транспортной накладной у перевозчика для целей подтверждения права применения ставки НДС 0%?

Ответ: Согласно пп. 2.1 п. 1 ст. 164 Налогового кодекса Российской Федерации (далее — Кодекс) нулевая ставка налога на добавленную стоимость применяется в отношении услуг по международной перевозке товаров, при которой пункт отправления или пункт назначения товаров расположен за пределами территории Российской Федерации. Правомерность применения указанной ставки налога подтверждается документами, предусмотренными п. 3.1 ст. 165 Кодекса, в том числе копиями транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз товаров за пределы Российской Федерации (ввоз товаров в Российскую Федерацию), которые на основании п. 10 данной статьи Кодекса представляются в налоговые органы одновременно с налоговой декларацией.

10 данной статьи Кодекса представляются в налоговые органы одновременно с налоговой декларацией.

Что касается истребования налоговыми органами документов при проведении камеральной проверки деклараций, в том числе по налогу на добавленную стоимость, то в соответствии с положениями ст. 88 Кодекса такая проверка проводится на основе налоговых деклараций и документов, представляемых налогоплательщиками, в том числе документов, которые согласно нормам Кодекса должны прилагаться к налоговым декларациям, а также других документов о деятельности налогоплательщиков, имеющихся у налоговых органов. При этом п. 7 ст. 88 Кодекса предусмотрено, что при проведении камеральной проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей Кодекса или если представление таких документов вместе с налоговой декларацией не предусмотрено Кодексом.

Таким образом, налоговый орган при проведении камеральной проверки вправе истребовать у налогоплательщика дополнительные сведения только в случаях, предусмотренных ст. 88 Кодекса.

Одновременно сообщаем, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с Письмом Минфина России от 07.08.2007 N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

ФНС сокращает сроки проведения камеральных проверок деклараций по НДС

ФНС сокращает сроки проведения камеральных проверок деклараций по НДС

ФНС запустила новый пилотный проект по сокращению сроков камеральной проверки деклараций по НДС до одного месяца. Ранее срок проверки был 2 месяца с момента представления декларации. Особенности проведения проверки в сокращенный срок приведены в письме ФНС от 06.10.2020 № ЕД-20-15/129@.

Ранее срок проверки был 2 месяца с момента представления декларации. Особенности проведения проверки в сокращенный срок приведены в письме ФНС от 06.10.2020 № ЕД-20-15/129@.

В письме отмечается, что в отношении деклараций по НДС, в которых заявлено право на возмещение сумм налога из бюджета, предусмотренное статьей 176 НК РФ, камеральная проверка может быть завершена по истечении месяца со дня представления декларации.

Днем представления декларации по НДС назначено 25-е число месяца, следующего за истекшим налоговым периодом, либо день представления уточненной декларации по НДС.

Не позднее 10 календарных дней со дня представления декларации по НДС, налоговые органы должны осуществить оценку на соответствие следующим условиям:

представление заявления о применении заявительного порядка возмещения НДС;

сумма уплаченных налогов за три года, предшествующих налоговому периоду, за который представлена налоговая декларация по НДС, превышает сумму налога заявленной к возмещению из бюджета по такой декларации.

По истечении месяца со дня представления декларации, налогоплательщики, соответствующие указанным условиям оцениваются на одновременное соответствие следующим условиям:

отсутствие ошибок в декларации и противоречий между сведениями, содержащимися в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, приводящих к изменению налоговых обязательств;

отсутствие противоречий между сведениями об операциях, содержащихся в декларациях по НДС, представленных налогоплательщиком и его контрагентами;

отсутствие признаков нарушений законодательства о налогах и сборах, приводящих к завышению суммы налога, заявленной к возмещению из бюджета либо к занижению суммы налога, подлежащей уплате в бюджет.

При проведении камеральной проверки оценка целесообразности проведения мероприятий налогового контроля в отношении контрагентов низкого и среднего уровня налогового риска, по которым налогоплательщиком заявлены налоговые вычеты по НДС, определяется с учетом сведений, имеющихся в распоряжении налоговой.

В ФНС уверены, что сокращение срока камеральных проверок по НДС позволит бизнесу эффективнее распоряжаться оборотными капиталами и улучшит деловой климат.

Встречайте! Новые формы налоговой накладной и декларации по НДС

Напоминаем, с 1 марта плательщики НДС получили новые формы налоговой накладной и расчета корректировки.

В тот же день Минфином были приняты очередные изменения. Приказом Минфина от 01.03.2021 г. № 131 вновь внесены изменения в форму налоговой накладной, расчета корректировки и декларации по НДС.

Во исполнение положений приказа № 131 ГНС разработала электронную форму обновленной налоговой накладной. Регистрировать ее будем с кодом J (F) 1201012, РК к НН — J (F) 1201212.

Новые формы налоговой накладной и расчета корректировки уже доступны в Электронном кабинете.

Изменения связаны с принятием Законов от 04.11.2020 г. № 962-IX «О внесении изменений в Налоговый кодекс Украины относительно государственной поддержки культуры, туризма и креативных индустрий» и от 17.12.2020 г. № 1115-IХ «О внесении изменений в Налоговый кодекс Украины относительно ставки налога на добавленную стоимость по операциям по поставке отдельных видов сельскохозяйственной продукции».

Приказом № 131 формы и Порядок заполнения налоговой отчетности по НДС и формы и Порядок заполнения налоговой накладной приведены в соответствие с требованиями НКУ, с учетом изменений, внесенных Законами №№ 962, 1115. Указанные документы изложены в новой редакции, с целью практической реализации налоговых механизмов в части применения ставки НДС в размере 14% к операциям по поставке отдельных видов сельскохозяйственной продукции и в размере 7% к операциям по поставке услуг в сферах культуры, туризма и сектора креативных индустрий.

Приказ № 131 вступает в силу со дня официального его опубликования и применяется к налоговым периодам, начиная с 1 числа месяца, в котором опубликован этот приказ. Опубликован приказ в газете «Официальный вестник Украины» № 19 12 марта 2021 года. То есть, налоговые накладные с новыми ставками НДС действуют с 1 марта 2021 года.

Напоминаем, что согласно п. 46.6 НКУ до определения новых форм деклараций (расчетов), которые вступают в силу для составления отчетности за налоговый период, следующий за налоговым периодом, в котором произошло их обнародование, действуют формы деклараций (расчетов), действующие до такого определения.

Итак, за февраль 2021 года отчитываемся по старым формам декларации по НДС.

У наших читателей возникают вопросы: как быть с зарегистрированными НН (РК) за март по старым формам и когда впервые будем отчитываться по новой форме декларации по НДС? На эту тему предлагаем Вам материал от эксперта журнала «Налоги & бухучет».

Дробление, обнал, маскировка: 10 ошибок, на которых налоговая ловит предпринимателей

Марат Самитов, руководитель бухгалтерской компании «Авирта», рассказал, за что чаще всего штрафуют организации и как правильно взаимодействовать с налоговой.

Дробление, обнал, маскировка: 10 ошибок, на которых налоговая ловит предпринимателей

Ирина ПечёрскаяОшибка №1. Неправильный выбор организационно-правовой формы

Главная ошибка, которая может предопределить неудачу вашего проекта на самом старте, — неверно выбранная форма организации. Не ищите удобный вариант — ищите оптимальный для себя. Отличий между ИП и ООО много — еще больше условий, влияющих на ваш выбор. Собранность и грамотность на начальном этапе не только сэкономит средства, но, возможно, даже сохранит бизнес и вложения в непростое время.

Ошибка №2. Нарушение сроков сдачи декларации

О горящих дедлайнах в современном мире много говорить не приходится. Особенно внимательно к срокам нужно относиться бухгалтерам. Ведь в случае нарушений к ответственности и штрафам могут привлечь не только организацию, но и их самих.

Не стоит откладывать отчетность на последний день. Однако если это все же произошло, шанс уменьшить штраф у вас есть — найдите «смягчающие обстоятельства». Налоговики могут пропустить их мимо ушей, а вот суд внимательно выслушает историю об отсутствии злого умысла, рассмотрит документы о предбанкротном состоянии компании или примет во внимание незначительность периода просрочки.

Ошибка №3. Оформление бывших сотрудников как самозанятых

Это напрямую противоречит федеральному закону о налоге на профессиональный доход, который гласит: если сотрудник работал в вашей компании, он не может в течение двух лет заключать с вами договор в качестве самозанятого.

Если кадр очень ценный, а лишнее общение с налоговой не входит в ваши планы, вам нужно оформить самозанятым его родственника. Или наоборот: сотрудник должен заключить договор на оказание услуг с каким-то другим вашим юридическим лицом или индивидуальным предпринимателем. В противном случае налоговая инспекция при проверке доначислит вам НДФЛ и страховые взносы со всех платежей. Придется платить все 43%.

Ошибка №4. Аванс без НДС

Один из самых популярных способов попасться налоговой инспекции — не начислять НДС с аванса, замаскировав его под обеспечительный платеж. Налоговая инспекция прекрасно знает эту схему и отслеживает ее по просмотрам банковских выписок, по договорам и вашим операциям. Тем не менее схема еще живет. Применять ее мы не советуем — если только вы не решили бросить налоговой вызов.

Ошибка №5. Покупка «бумажного НДС»

На дворе 2021 год, а малый бизнес по-прежнему оптимизирует налоги, используя агрессивные способы вывода наличных и безналичных денежных средств через бумажный НДС. Налоговая инспекция, обладая мощным программным комплексом, замечает таких предпринимателей и заставляет платить налог в бюджет за своих же бумажных поставщиков. Эта схема скоро однозначно уйдет в прошлое, но пока у нее есть свои поклонники — ведь это просто, быстро, да и шансы, что «пронесет» все же сохраняются.

Налоговая инспекция, обладая мощным программным комплексом, замечает таких предпринимателей и заставляет платить налог в бюджет за своих же бумажных поставщиков. Эта схема скоро однозначно уйдет в прошлое, но пока у нее есть свои поклонники — ведь это просто, быстро, да и шансы, что «пронесет» все же сохраняются.

Ошибка №6. Взаимозависимость компаний и дробление бизнеса

Само по себе дробление бизнеса не ошибка. Эта абсолютно легальная схема ведения дел, однако некоторые предприниматели все же используют ее незаконно. Руководители любят «разбивать» компанию на несколько маленьких, регистрируя новые юрлица или ИП и получая значительную налоговую экономию.

Используя свои информационные ресурсы, налоговики отслеживают подозрительных бизнесменов и интересуются причинами дробления компании. Если грамотно их сформулировать и подкрепить слова реальными бизнес-процессами, то в нелегком споре с налоговой можно выиграть.

У дробления бизнеса должна быть деловая цель, не связанная с экономией на налогах. Например, вам легче управлять делами при такой структуре. Дробить бизнес можно и из географических соображений, а также в целях оптимизации производства. Если вскроется фиктивность дробления, вероятность выигрыша в суде — 10%. Налоговые доначисления в этом случае могут исчисляться миллионами, поэтому не дробите бизнес, не озаботившись деловой целью.

Ошибка №7. Продажа за наличку

Схема, которую наиболее часто используют предприниматели, — торговля втемную: официально закупаете товар, но продаете его за наличные средства, не отражая нигде. При этом по данным бухгалтерского учета у вас в остатках числится большое количество товара.

Налоговые инспекторы будут настаивать, что он реализован и его нужно включить выручку и, соответственно, доначислить НДС и налог на прибыль. Если вы прибегаете к таким способам, озаботьтесь «списанием» товара. Остатки на вашем складе должны хотя бы стремиться к реальным.

Ошибка №8. Неуплата налога на имущество

Многие предприниматели или даже крупные организации имеют недвижимость, но оттягивают момент ее регистрации в Росреестре, чтобы не платить налог на имущество. Однако отсутствие регистрации не спасет вас от начисления налогов.

Если налоговые инспекторы докажут, что это имущество находится в эксплуатации — вы сдаете его в аренду или используете в качестве склада — налоговые инспекторы доначислят вам пени, штрафы и налог на имущество. Верховный суд встанет на сторону органов. Доказать свою правоту у вас не получится.

Ошибка №9. НДС на упрощенке

Упрощенная система налогообложения абсолютно законна. Но в ней, как и в случае с дроблением бизнеса, есть свои нюансы — этот режим не для всех. Работать «на упрощенке» могут и ИП, и ООО, но с ограничениями — по виду деятельности, по количеству сотрудников, по оборотам и филиалам (их, например, вообще быть не должно). Проверить эту информацию несложно, поэтому, решив действовать по такой схеме, изучите все ее условия.

Ошибка №10. ИП-управляющий

Решение само по себе неоднозначное: кто-то успешно работает в этом формате, кто-то обжигается. К неудачам чаще всего приводит так называемая подмена понятий. Оформив ИП вместо директорской позиции, руководители начинают отправлять на него большие суммы. Так они экономят на страховых взносах, уменьшают налог на прибыль и выводят кеш. Никакого экономического эффекта от внедрения этой схемы организация не получает.

Налоговая инспекция легко докажет то, что это не реальное управление бизнесом, а просто вывод средств и обход налогов, но есть нюансы. Если вы все-таки решили поставить во главе своей организации ИП-управляющего, вам нужно заключить договор, прописать KPI и мотивацию этого управляющего.

Затем ежемесячно нужно показывать в актах, почему именно эта сумма выплачивается управляющему и от каких достигнутых бизнес-показателей она зависит. Такая деятельность будет прозрачна не только для вас и сотрудника, но и для налогового органа. Вас не смогут обвинить в аффилированности с этим ИП.

Такая деятельность будет прозрачна не только для вас и сотрудника, но и для налогового органа. Вас не смогут обвинить в аффилированности с этим ИП.

Несмотря на разницу компаний, ошибки, которые они совершают, очень схожи, поэтому внимательно изучайте чужой опыт.

Фото на обложке: REDPIXEL.PL/shutterstock.com

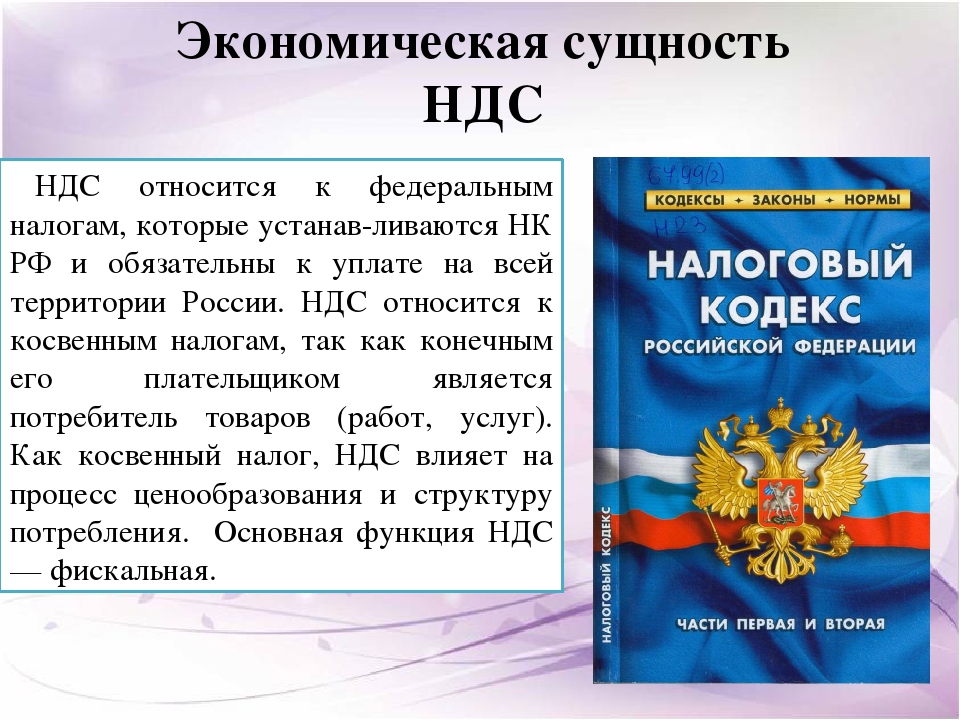

Налог на добавленную стоимость (НДС) | Что такое налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) — это потребительский налог, начисляемый на добавленную стоимость на каждом этапе производства товара или услуги. Каждое предприятие в цепочке создания стоимости получает налоговый кредит на уже уплаченный НДС. Конечный потребитель этого не делает, что делает его налогом на конечное потребление.

Механика НДС и налога с продаж

Каждое предприятие в производственной цепочке должно уплачивать НДС на стоимость произведенного товара / услуги на этом этапе, при этом НДС, ранее уплаченный за этот товар / услугу, вычитается на каждом этапе.Однако конечный потребитель платит НДС, не имея возможности вычесть ранее уплаченный НДС, что делает его налогом на конечное потребление. Кредитная система, встроенная в НДС, гарантирует, что только конечное потребление может облагаться НДС.

Налоги с продаж, для сравнения, взимаются продавцом только в точке конечного потребления. Однако налоги с продаж часто применяются к производственным ресурсам, которые также могут использоваться в качестве потребительских товаров, таких как офисное оборудование, увеличивая затраты для предприятий, а не облагая налогом конечное потребление.

Ставки НДС

Средняя мировая ставка НДС составляет около 15 процентов, при этом средние показатели по региону колеблются от примерно 12 процентов в Азии до 20 процентов в Европе. США уникальны среди крупных стран тем, что взимают государственные и местные налоги с продаж вместо общенационального НДС. Средняя ставка налога с продаж в штате и в США составляет 6,6% в 2020 году.

База НДС

Чтобы свести к минимуму экономические искажения, в идеале существует единая ставка НДС, которая взимается со всего конечного потребления.Однако большинство стран взимают пониженные ставки и освобождают определенные товары и услуги от НДС.

Одной из основных причин снижения ставок НДС и товаров / услуг, освобожденных от НДС, является поощрение справедливости, поскольку домохозяйства с низкими доходами, как правило, тратят большую долю дохода на товары и услуги, такие как продукты питания и общественный транспорт. Другие причины включают поощрение потребления «благородных товаров» (например, книг), продвижение местных услуг (например, туризм) и устранение внешних факторов (например, экологически чистой энергии).

Однако исследование ОЭСР показало, что снижение ставок НДС и освобождение от НДС часто неэффективны для достижения этих политических целей, а в некоторых случаях даже могут иметь регрессивный характер. Вместо этого для решения проблем справедливости ОЭСР рекомендует меры, непосредственно направленные на увеличение реальных доходов более бедных домохозяйств.

Поступления от НДС

Доходы от НДС в размересоставляют значительную долю общих налоговых поступлений в странах, взимающих такой налог (более 140 стран мира и все страны ОЭСР, кроме США).В 2018 году поступления от НДС в среднем составляли почти 21 процент от общих налоговых поступлений в странах ОЭСР с НДС.

Налог на добавленную стоимость (НДС) | Налоговый фонд

НДС аналогичен налогу с продаж, за исключением того, что он уплачивается постепенно на всех уровнях производства, только на добавленную стоимость на каждом уровне, чтобы предотвратить пирамидирование и устранить необходимость разделения бизнес-ресурсов и розничных продаж.

Например, возьмите деревянный стол, продаваемый в розницу, и ставку НДС 10 процентов.Компания по производству пиломатериалов продает древесину производителю мебели за 50 долларов, выплачивая 5 долларов (10% от 50 долларов) правительству. Производитель мебели продает стол розничному продавцу за 120 долларов, отправляя правительству 7 долларов (120 — 50 долларов = 70 долларов X 10% = 7 долларов). Розничный торговец продает готовый стол покупателю за 150 долларов, отправляя 3 доллара правительству (150 — 120 долларов = 30 долларов X 10% = 3 доллара). Общая сумма уплаченного налога составляет 15 долларов США или 10% от окончательной розничной цены.

Производитель мебели продает стол розничному продавцу за 120 долларов, отправляя правительству 7 долларов (120 — 50 долларов = 70 долларов X 10% = 7 долларов). Розничный торговец продает готовый стол покупателю за 150 долларов, отправляя 3 доллара правительству (150 — 120 долларов = 30 долларов X 10% = 3 доллара). Общая сумма уплаченного налога составляет 15 долларов США или 10% от окончательной розничной цены.

Сторонники НДС говорят, что такая структура снижает вероятность уклонения от уплаты налогов, поскольку трем организациям труднее избежать уплаты налога в размере 15 долларов США, чем одной.Это, в свою очередь, позволяет устанавливать установленные законом ставки НДС намного ниже, чем ставки обычных налогов с продаж, что позволяет более эффективно повышать ту же сумму дохода.

Избранные исследования

Информация о налоговых системах скандинавских стран

24 февраля 2021 г.

Европейская комиссия и налогообложение цифровой экономики

4 февраля 2021 г.

Налоговая политика на потребление в странах ОЭСР

26 января 2021 г.

Италия может платить фиксированный налог

12 июня 2019

Зависимость от налогов на потребление в Европе

16 мая 2019 г.

Детали и анализ Rep.Предложение Джима Реначчи о налоговой реформе

14 июля 2016

Статьи по теме

Законопроект Нью-Гэмпшира направлен на снижение налоговой нагрузки на бизнес

Зависимость от налогов на потребление в Европе

Увеличение инвестиций в бюджет Великобритании на 2021 год

Информация о налоговых системах скандинавских стран

Британцы готовятся к налоговой реформе

Европейская комиссия и налогообложение цифровой экономики

Налог на добавленную стоимость в период пандемии

Пробелы в политике НДС в Европе, требующие принятия мер

Налоговая политика на потребление в странах ОЭСР

Ставки НДС в Европе на 2021 год

Отчет ОЭСР: налоговые поступления в африканских странах

Бюджет восстановления Испании с повышением налогов

Основы будущего: реформирование налоговой системы Великобритании

Новый отчет Европейской комиссии: разрыв НДС

Вопреки распространенному мнению, налог на добавленную стоимость оказался несколько прогрессивным

Прирост доходов в странах Азиатско-Тихоокеанского региона, вероятно, компенсируется COVID-19

Германия принимает временное снижение НДС

Отчет ОЭСР: налоговые поступления как процент от ВВП ниже среднего в странах Латинской Америки и Карибского бассейна

Базы НДС в Европе

Пороги освобождения от НДС в Европе

Как НДС может облагать налогом богатых и платить за универсальный базовый доход

Бюджетное управление Конгресса только что спрогнозировало дефицит бюджета в 1 триллион долларов — насколько хватит глаз. Сокращение этого дефицита потребует не только сокращения расходов и экономического роста, но и новых налогов. Одно из решений, которое я изложил в новом документе Hamilton Project «Повышение доходов с помощью прогрессивного налога на добавленную стоимость», — это 10-процентный налог на добавленную стоимость (НДС) в сочетании с универсальным базовым доходом (UBI) — фактически оплата наличными в каждую семью США.

Сокращение этого дефицита потребует не только сокращения расходов и экономического роста, но и новых налогов. Одно из решений, которое я изложил в новом документе Hamilton Project «Повышение доходов с помощью прогрессивного налога на добавленную стоимость», — это 10-процентный налог на добавленную стоимость (НДС) в сочетании с универсальным базовым доходом (UBI) — фактически оплата наличными в каждую семью США.

Этот план принесет значительный чистый доход, будет очень прогрессивным и будет так же способствовать экономическому росту, как и любой другой новый налог. НДС будет дополнять, а не заменять любые новые прямые налоги на зажиточные домохозяйства, такие как налог на богатство или реформы на прирост капитала.

НДС — это национальный налог на потребление, подобный налогу с розничных продаж, но взимаемый небольшими частями на каждом этапе производства. Он приносит большой доход без искажения экономических решений, таких как сбережения, инвестиции или организационная форма бизнеса. И это может быть проще администрировать, чем налоги с розничных продаж.

Американский НДССтруктура американского НДС должна отражать структуру наиболее эффективных существующих НДС в мире. Его следует строить на широкой потребительской базе.Он должен регулировать (вводить или снижать) налоги на границе, чтобы он применялся только к товарам и услугам, приобретенным в США, независимо от того, где они производятся. Малые предприятия должны быть освобождены от уплаты налога, хотя они должны иметь возможность присоединиться к системе НДС. Социальное обеспечение и государственные программы с проверкой нуждаемости, такие как временная помощь нуждающимся семьям, должны быть скорректированы с учетом цены соответствующих покупок после уплаты НДС.

Пограничные корректировки повсеместно применяются в отношении НДС по всему миру и не являются тарифами.И почти все страны НДС освобождают малый бизнес (как-то определено). Ограничение НДС для фирм с валовой выручкой более 200 000 долларов освободит 43 миллиона малых предприятий.

Наконец, оплата UBI устранит бремя НДС и предоставит дополнительные ресурсы домашним хозяйствам с низким и умеренным доходом. Моя версия установила бы UBI на уровне федеральной черты бедности, умноженной на ставку НДС (10 процентов), умноженную на два. Например, семья из четырех человек будет получать около 5200 долларов в год. Мое предложение UBI похоже на версию, предложенную кандидатом в президенты от Демократической партии Эндрю Яном, но меньше ее.

Эффекты10-процентный НДС принесет около 2,9 триллиона долларов за 10 лет, или 1,1 процента валового внутреннего продукта, даже после покрытия расходов на UBI.

Как и в случае любого налога, его влияние на экономику будет зависеть от того, как правительство использует доходы. Но при прочих равных это было бы лучше для экономики (то есть менее искажающим), чем повышение ставок подоходного налога.

Чтобы избежать подрыва экономики в краткосрочной перспективе, поступления от НДС следует использовать в первые годы для стимулирования экономики, а ФРС следует учесть НДС, допустив повышение уровня потребительских цен.

Центр налоговой политики считает, что НДС в сочетании с UBI будет чрезвычайно прогрессивным. Это увеличит доход после уплаты налогов для 20 процентов домохозяйств с самым низким доходом на 17 процентов. Налоговое бремя для людей со средним доходом не изменится, а доходы 1 процента самых богатых домохозяйств упадут на 5,5 процента.

Это может показаться нелогичным, но НДС действует как 10-процентный налог на существующее богатство, потому что будущее потребление может быть профинансировано только за счет существующего богатства или будущей заработной платы.В отличие от налога, взимаемого с накопленных активов, скрытого налога на имущество очень трудно избежать или уклониться от него, и он не требует оценки активов.

НДС также может быть выгоден штатам. Хотя штаты не должны будут подчиняться новому федеральному закону, это может улучшить структуру их потребительских налогов, которые, как правило, освобождают от уплаты услуг и предметов первой необходимости и часто облагают налогом предприятия. Провинции Канады являются примером того, как национальные и субнациональные НДС могут «гармонизироваться».

Провинции Канады являются примером того, как национальные и субнациональные НДС могут «гармонизироваться».

Сто шестьдесят восемь стран имеют НДС.Но примет ли Конгресс когда-нибудь такое? Возможно, это не так уж надумано. В последние годы такой налог (под другими названиями) был предложен ведущими республиканцами, такими как сенаторы Тед Круз из Техаса и Рэнд Пол из Кентукки, бывший спикер Палаты представителей Пол Райан и другие.

Много лет назад бывший министр финансов Ларри Саммерс язвительно заметил, что НДС мало пользуется политической поддержкой, потому что либералы считают его регрессивным, а консерваторы — денежной машиной. Он был прав.

Но либералы должны понимать, что НДС может быть прогрессивным, особенно в сочетании с UBI.Было бы еще более прогрессивно, если бы из доходов финансировалось, скажем, здравоохранение или уход за детьми.

Есть преимущества и для консерваторов. Несмотря на утверждения об обратном, существует мало свидетельств того, что НДС когда-либо увеличивает общие государственные расходы. А в США НДС может быть введен в действие как часть более широкого бюджетного соглашения, которое со временем явно замедлит рост федеральных расходов.

В конечном итоге настоящая дискуссия будет о том, как использовать деньги, полученные от НДС. Но если новые доходы являются неизбежной частью любых усилий по контролю над федеральным бюджетом, НДС с UBI может быть одним из лучших вариантов политики.

Я хотел бы поблагодарить Грейс Энда и Клэр Холдеман за ценную помощь в исследованиях.

Налог с продаж и налог на добавленную стоимость (НДС) для покупок Vimeo On Demand — Справочный центр Vimeo

Платите ли вы налог с покупок Vimeo On Demand, зависит от того, где вы находитесь.

Vimeo взимает налог на добавленную стоимость (НДС) или GST (налог на товары и услуги) с продаж VOD покупателям в следующих странах, взимающих НДС или GST:

Австралия, Австрия, Бахрейн, Беларусь, Бельгия, Болгария, Колумбия, Хорватия, Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Исландия, Индия, Ирландия, Италия, Япония, Латвия, Литва, Люксембург, Мальта, Малайзия, Нидерланды, Новая Зеландия, Нигерия, Норвегия, Польша, Португалия, Румыния, Россия, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Южная Африка, Южная Корея, Испания, Швеция, Швейцария, Тайвань, Турция, Объединенные Арабские Эмираты, Великобритания и Узбекистан.

Покупатели, расположенные в вышеуказанных странах, видят цены с учетом НДС или GST, что означает, что их местная налоговая ставка будет автоматически вычитаться из установленных вами цен (НДС и GST не будут добавляться отдельно к ценам, указанным в вашем VOD). Таким образом, покупатель не увидит НДС, указанный отдельно во время оформления заказа — соответствующая сумма налога будет просто вычтена из выручки от продаж. Вы можете Google «Ставка НДС [страна]» или «Ставка GST [страна]», чтобы определить ставку для каждой страны.Если вы ожидаете, что большой процент ваших покупателей будет из стран, взимающих НДС или GST, вы можете подумать о том, чтобы учесть это в установленной вами цене.

Vimeo управляет всем сбором и переводом НДС и GST, поэтому вам не нужно беспокоиться об этом. Vimeo рассчитает вашу долю дохода (чистый доход) на основе выручки без НДС. Другими словами, НДС и GST не засчитываются в ваш доход. Vimeo вычитает выручку без НДС и GST, транзакционные издержки продажи и комиссию за обслуживание Vimeo (10%) из вашего валового дохода, чтобы определить чистый доход, который вам выплачивается.

Обратите внимание, что НДС и GST не связаны с удержанием налогов, о чем вы можете прочитать здесь.

Настройки налогообложения в зависимости от местоположения · Справочный центр Shopify

Эта страница была напечатана 24 марта 2021 г. Для получения текущей версии посетите https://help.shopify.com/en/manual/taxes/location.

Примечание

Это руководство предназначено для продавцов, которые продают за пределами США, Канады, Европейского Союза, Великобритании, Норвегии, Швейцарии, Австралии или Новой Зеландии.Вы обязаны проконсультироваться с местными налоговыми органами или налоговым специалистом, чтобы убедиться, что вы взимаете с клиентов правильные налоговые ставки, а также чтобы убедиться, что вы подаете и перечисляете свои налоги правильно.

Налоги устанавливаются на основании постановки на учет в следующих регионах:

Если вы не проживаете в одном из этих регионов и вам необходимо взимать налоги, то налоги применяются на уровне страны или региона в зависимости от местного налогового законодательства.

Установить налоговые ставки в зависимости от местоположения

Многие страны взимают налоги в зависимости от места назначения заказа, что означает, что вы взимаете налог с продаж по ставке, определенной для региона, в который доставляется ваш продукт.Если вы не уверены в этих деталях, проконсультируйтесь с налоговым экспертом.

Прежде чем устанавливать налоги в зависимости от места назначения, проверьте, обязаны ли вы взимать с клиентов налоги с продаж и облагается ли ваш продукт налогом.

Шагов:

- Убедитесь, что адрес вашего магазина не находится в регионе, где используются налоги на основе регистрации, и что вы установили зону доставки для страны назначения.

- От администратора Shopify перейдите к Настройки > Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

В разделе Налоговые регионы щелкните название страны.

В разделе Базовые налоги введите ставки, применяемые в стране и любых регионах.Вы можете выбрать, будет ли налог в регионе использоваться вместо федерального налога или добавлен к федеральному налогу или будет добавлен к нему. Для получения дополнительной информации об этих параметрах обратитесь к Убедитесь, что налоги не дублируются .

Нажмите Сохранить .

Включить налоги в цены на товары

В некоторых странах, например в Великобритании, вам необходимо включать налог с продаж в отображаемые цены на большинство типов товаров.

Примечание

С 22 октября 2020 г. новые магазины, расположенные в Японии, по умолчанию будут включать налог в цены на товары.

Если вы включите эту функцию, то налог будет рассчитываться по формуле Налог = (Ставка налога X Цена) / (1 + Ставка налога) . Вы и ваши клиенты по-прежнему будете видеть налог как строку, даже если налоги не будут добавлены. Промежуточный итог и итоговая сумма будут такими же, но также будет указана сумма налога, которую необходимо уплатить за заказ.

Шагов:

- От администратора Shopify перейдите к Настройки > Налоги .

- Чек Все цены включают налог .

- Необязательно: если вы хотите использовать местную налоговую ставку вашего клиента, установите флажок Включить или исключить налог в зависимости от страны вашего клиента . Включение или исключение налога в зависимости от страны вашего клиента в настоящее время находится на стадии бета-тестирования и может быть недоступно для всех магазинов.

- Нажмите Сохранить .

После того, как вы настроили цены с учетом налогов, оставьте отметку Charge tax on this product на страницах ваших продуктов, чтобы налоги были включены в отображаемую цену.Клиенты будут видеть включенную сумму налога рядом с общей суммой на кассе.

Установка цен с учетом налогов не влияет на вашу налоговую отчетность.

Примечание

Если вы устанавливаете для клиента освобождение от налога, но используете цены с включенным налогом, то с клиента все равно будет взиматься полная указанная цена продукта.

Например, Майя и Габриэль живут в одном регионе, и у обоих есть интернет-магазины. В регионе действует ставка налога в размере 10%, что позволяет владельцам бизнеса выбирать, включать ли налоги в свои цены.

Майя не включает налоги в свои цены. Если она выставляет товар за 100 долларов, то налог рассчитывается как 10 долларов при общей продажной цене 110 долларов.

. Формула для этого:

Формула для этого: Итого = прейскурантная цена X (1 + налоговая ставка):100 долларов X (1 + 0,1) = 100 долларов X 1,1 = 110 долларов

Габриэль решает включить все налоги в свои цены. Чтобы получить общую указанную цену в размере 100 долларов США, которая включает налог, для расчета налоговой части используется формула с учетом налогов.Формула для этого:

Налог = (Налоговая ставка X Цена) / (1 + Налоговая ставка):Налоговая часть цены = (0,1 X 100 долларов США) / (1 + 0,1) = 10 долларов США / 1,1 = 9,09 долларов США

Доля продукта в цене = 100 $ — 9,09 $ = 90,91 $

Эти вычисления выполняются автоматически. Сумма налога отображается в деталях всех заказов, так что и Габриэль, и его клиенты видят фактическую сумму налога.

Включите или исключите налог в зависимости от страны вашего клиента

Если вы продаете на международном рынке, вы можете включать или исключать налоги в цены на продукты в зависимости от местонахождения вашего покупателя.Если вы включите этот параметр, клиенты в таких странах или регионах, как Великобритания, будут видеть цены с учетом местного налога на добавленную стоимость (НДС) или без налогов в странах или регионах, таких как США, где покупатели ожидают увидеть налоги. добавлено при оформлении заказа.

Если вы используете переопределение налогов для определенных продуктов или коллекций продуктов, это может повлиять на вашу маржу. Узнайте больше о том, что нужно учитывать при включении или исключении налога в зависимости от страны вашего клиента.

Например, Габриэль живет в регионе с 10% налогом, в его цены включены налоги, и он продает товары нескольким регионам за пределами его собственного.Он активирует Включить или исключить налог в зависимости от настройки страны вашего клиента. Он продает товар за 100 долларов.

- В его родном регионе товар стоит 100 долларов. Используя формулу

Налог = (Ставка налога X Цена) / (1 + Ставка налога), часть цены продукта составляет 90,91 доллара США, а налоговая часть цены составляет 9,09 доллара США.

- В регионах, где Габриэль — , а не , требующий взимания налога, цена продукта при оформлении заказа составляет 90,91 доллара США, что составляет часть цены продукта.

- В регионе, где Габриэль — это , требуемый для взимания налога по ставке налога 20%, цена продукта при оформлении заказа составляет 109,09 доллара. Эта цена рассчитывается путем применения региональной налоговой ставки 20% к части цены продукта.

Адрес вашего магазина в админке Shopify используется для определения ставки домашнего налога, которая вычитается из ваших цен с учетом налогов, когда вы продаете товары в другую страну или регион, в которые включены налоги. Изменение адреса вашего магазина в админке на другую страну или регион изменит ставку домашнего налога.

Рекомендации по включению или исключению налога в зависимости от страны вашего клиента

Перед включением Включите или исключите налог в зависимости от страны вашего клиента , ознакомьтесь со следующими соображениями.

- Включение или исключение налога в зависимости от страны или региона вашего клиента не поддерживается в следующих случаях:

- магазинов в плане Shopify Plus, которые используют Avalara AvaTax.

- Магазины, использующие сторонние приложения, предлагающие дополнительные продажи после покупки.

- Ускоренные способы оплаты, такие как Google Pay или Apple Pay, поддерживаются только продавцами, использующими Shopify Payments. Ускоренные способы оплаты не поддерживаются для продавцов, использующих другие платежные шлюзы.

- Кнопки динамической оплаты не поддерживаются для использования с включением или исключением налогов в зависимости от страны вашего клиента. Если вы хотите включить или исключить налог в свои цены в зависимости от местоположения вашего клиента, отключите кнопки динамической проверки.

- Ваша ставка налога на жилье определяется адресом вашего магазина.

Это может повлиять на ваши налоговые льготы. Например, если у вас есть переопределение для продукта со ставкой налога 10%, но ставка домашнего налога в вашем магазине выше, то при международной доставке с этих продуктов будет вычтена более высокая ставка домашнего налога. Это может повлиять на вашу прибыль. Если вы хотите предотвратить международную доставку таких товаров, используйте профили доставки.

Это может повлиять на ваши налоговые льготы. Например, если у вас есть переопределение для продукта со ставкой налога 10%, но ставка домашнего налога в вашем магазине выше, то при международной доставке с этих продуктов будет вычтена более высокая ставка домашнего налога. Это может повлиять на вашу прибыль. Если вы хотите предотвратить международную доставку таких товаров, используйте профили доставки. - Ставка налога на недвижимость используется для расчета цены при оформлении заказа. Это может вызвать неточности, если у вас есть пункты выполнения заказов в регионах с разными налоговыми ставками.

- После того, как вы активируете Включите или исключите налог на основе настройки страны вашего клиента, цены при оформлении заказа будут отображаться правильно. Однако на страницах продуктов или в корзине цены отображаются неправильно, если не выполняется одно из следующих условий:

- Вы продаете в нескольких валютах и используете платежи Shopify. В этом случае цены корректно отображаются при оформлении заказа, на страницах товаров и в корзине.

- Покупатели совершают покупки, используя адрес, расположенный в регионе, который имеет право на корректировку цен, у которых включены файлы cookie, не очищен кеш браузера и они не посещают магазин в режиме инкогнито.В этом случае цены корректно отображаются при оформлении заказа, на страницах товаров и в корзине при последующих посещениях магазина.

Примечание

Если вы устанавливаете цены на определенные продукты с использованием международных цен, то добавьте цены точно на ту сумму, которую вы хотите, чтобы они взимались. Корректировки конкретных цен для каждого региона не производятся.

Включите включение или отключение налога в зависимости от страны вашего клиента

- В админке Shopify перейдите в Настройки > Налоги .

- Чек Включите или исключите налог в зависимости от страны вашего клиента .

Налоги на доставку

В некоторых регионах необходимо взимать налоги на доставку. Если ваш магазин находится за пределами Канады, США, Европейского Союза или Великобритании, выполните следующие действия, чтобы взимать налоги с стоимости доставки.

Примечание

Для магазинов, использующих автоматический расчет налога в Канаде, США, Европейском союзе или Великобритании, параметр Charge tax on shipping rate не нужно проверять.Обязательные налоги на стоимость доставки взимаются автоматически.

Шагов:

- От администратора Shopify перейдите к Настройки > Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

Чек Налог на доставку .

Нажмите Сохранить .

Убедитесь, что налоги не дублируются

Если вы устанавливаете налоги для страны и ее субрегионов, вам необходимо указать, будет ли региональный налог добавлен или добавлен к любому федеральному налогу или будет использоваться вместо федерального налога. Если с ваших клиентов в стране взимаются налоги дважды, возможно, вы настроили субрегиональные налоги для добавления к общей сумме налога для этой страны.

Например, предположим, что у вас есть товар стоимостью 100 долларов США. Покупатель покупает этот товар в районе, где действуют национальные и региональные налоговые ставки по 10%.

Если вы выберете добавлено к , то страна и регион будут взиматься и добавляться вместе.

В этом случае сумма национального налога составляет 10 долларов США, а регионального налога — 10 долларов США. Их общая стоимость составляет 120 долларов США.

В этом случае сумма национального налога составляет 10 долларов США, а регионального налога — 10 долларов США. Их общая стоимость составляет 120 долларов США.Если вы выберете вместо , то будет взиматься региональная сумма, а сумма для страны — нет.В этом случае нет национального налога, а региональный налог составляет 10 долларов США. Общая стоимость предмета — 110 долларов.

Если вы выберете , сложенный поверх , тогда будет определена сумма налога для страны, а затем региональная сумма начисляется на эту промежуточную сумму. В этом случае сумма национального налога составляет 10 долларов США. Затем к промежуточной сумме в 110,00 долларов применяется региональный налог, в результате чего сумма регионального налога составляет 11,00 долларов. В сумме общая цена составляет 121,00 долларов США.

Вы можете проверить или изменить настройки налога для региона.

Шагов:

- От администратора Shopify перейдите к Настройки > Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

В разделе Налоговые регионы щелкните Изменить рядом с названием страны.Налоги указаны для страны и субрегионов по штатам или провинциям.

Выберите вариант в раскрывающемся меню под субрегиональной налоговой ставкой, чтобы указать, как вы хотите взимать налоги.

Нажмите Сохранить .

Изменить имя по умолчанию для НДС

Для стран, в которых действует налог на добавленную стоимость, налогу по умолчанию присваивается название НДС . Краткая форма

Краткая форма НДС отображается на странице оформления заказа, в квитанциях клиентов и в разделе заказов Детали заказа .

Если вы находитесь в стране, в которой используется другая сокращенная форма налога, вы можете изменить название на странице Налоги . Например, в некоторых странах используется IVA вместо VAT . Вы можете изменить имя, только если субрегионы включены для страны в админке Shopify, например, для Италии и Испании. Вы не можете изменить название, если субрегионы не включены, например, для Австрии и Норвегии.

Шагов:

- От администратора Shopify перейдите к Настройки > Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

- В приложении Shopify перейдите в Магазин > Настройки .

- В разделе Настройки магазина коснитесь Налоги .

В разделе Налоговые регионы щелкните страну.

Для каждого региона измените

VATна краткую форму, которую вы хотите использовать.Название индивидуально для каждого региона, поэтому вам нужно изменить его для каждого из них.Нажмите Сохранить .

Налоги Великобритании и Brexit

Примечание

Законы Великобритании о НДС, вступившие в силу 1 января 2021 г., приводят к новым требованиям по НДС для продаж, равных или менее 135 фунтов стерлингов.

- Если сумма продажи товаров равна или меньше 135 фунтов стерлингов, вы должны зарегистрироваться в качестве плательщика НДС в Великобритании. В этом случае НДС взимается в точке продажи и переводится продавцом.

- Если сумма продажи товаров превышает 135 фунтов стерлингов, возможно, вам не потребуется взимать НДС в точке продажи. В этом случае НДС и пошлины оплачиваются импортером. Если вы решите, вы можете взимать с клиента НДС и пошлины во время продажи, а затем предоставить эти средства отправителю или импортеру, используя транспортную этикетку. В качестве альтернативы вы можете отправлять заказы без взимания НДС и пошлин, и ваш клиент заплатит дополнительные средства во время доставки. Узнайте больше об обработке НДС и пошлин.

Узнайте больше о последствиях Brexit для вашего бизнеса.

Соображения по поводу налоговых льгот для цен с налогом

Если вы включаете налоги в цены на продукты, вы не можете отображать освобожденные от налогов цены для определенных клиентов, например, освобождение от уплаты налога на товары и услуги для клиентов за пределами Австралии и Новой Зеландии.

Если вам необходимо предоставить освобождение для определенных клиентов, рассмотрите следующие варианты:

- Не включайте налоги в цены.

- Измените свою тему, чтобы в вашем магазине отображались цены, не облагаемые налогом, и используйте скрипты Shopify, чтобы применить 20% освобождение от НДС во время оформления заказа.

- Используйте магазин расширения, чтобы позволить международным покупателям платить неналоговую цену.

Чилийский налог на добавленную стоимость (НДС)

Если ваша компания находится в Чили, узнайте, как HubSpot обрабатывает НДС и как вы можете обновить HubSpot с помощью вашей информации, связанной с НДС.

Налог на добавленную стоимость (НДС) обычно уплачивается при продаже и / или поставке товаров и / или услуг.НДС применяется к большинству товаров и услуг, которые покупаются и продаются для использования или потребления в Чили. Как правило, счет по НДС выставляется поставщиком товаров или услуг, а затем взимается с клиента. Затем поставщик отчитывается и перечисляет собранный НДС в налоговые органы.

Ниже приведены часто задаваемые вопросы по НДС для клиентов в Чили.

Кто должен платить НДС?

Облагается ли вы НДС за услуги HubSpot, зависит от того, осуществляете ли вы деятельность, облагаемую НДС в Чили.

HubSpot будет взимать НДС, если ваша компания не осуществляет деятельность, которая облагается НДС в Чили. Если ваша компания действительно осуществляет деятельность, которая облагается НДС в Чили, вам необходимо самостоятельно рассчитывать НДС в соответствии с механизмом обратного начисления.

Вы обязаны платить НДС, если не предоставите HubSpot следующую информацию:

1. Адрес в Чили в качестве основного адреса вашей компании; и

2. Ваш идентификационный номер налогоплательщика; и

3. Подтверждение того, что вы являетесь плательщиком НДС в Чили.

HubSpot взимает НДС, если детали для пунктов 1 и 2 не будут предоставлены своевременно.

Используйте приведенную ниже таблицу, чтобы определить, обязаны ли вы платить НДС:

Как мне обновить HubSpot, указав мою информацию об НДС?

Чтобы обновить HubSpot информацией об НДС, отправьте свой чилийский идентификационный номер налогоплательщика и статус налогоплательщика на адрес [email protected]. После подтверждения ваших данных в чилийском налоговом органе НДС больше не будет начисляться на ваш счет при выставлении счетов в будущем.Чтобы изменения в выставлении счетов НДС были применены к вашему следующему счету, вы должны уведомить HubSpot в течение 5 рабочих дней с даты следующего выставления счета.

HubSpot не может задним числом зачислить или возместить НДС с любых текущих или ранее выставленных счетов.

Что произойдет, если у меня нет идентификационного номера налогоплательщика?

Налоговый идентификационный номер — это уникальный 9-значный номер (XX.XXX.XXX-X), который идентифицирует физическое или юридическое лицо

как зарегистрированное для целей НДС и других налоговых целей в Чили.

Если вы не можете предоставить действительный идентификационный номер налогоплательщика или если вы не подтверждаете свой статус налогоплательщика НДС (как налогоплательщик НДС, так и налогоплательщик без НДС), HubSpot будет взимать, собирать и переводить чилийский НДС на Чилийские налоговые органы о своих услугах.

Почему в моем счете HubSpot стоит НДС?

HubSpot требуется для сбора и перечисления чилийского НДС для клиентов, которые не осуществляют деятельность, которая облагается НДС в Чили.

Если ваша компания осуществляет деятельность, которая облагается НДС в Чили, вам может потребоваться самостоятельно рассчитать НДС за услуги, приобретенные у HubSpot.

Что делать, если я занимаюсь деятельностью, облагаемой НДС в Чили, и забываю предоставить чилийский идентификационный номер налогоплательщика и статус налогоплательщика?

Обратитесь к billing @ hubspot.com, указав свой чилийский идентификационный номер налогоплательщика и статус налогоплательщика как можно скорее. Затем HubSpot подтвердит ваши данные в чилийском налоговом органе и обновит вашу учетную запись. При наличии действующего номера плательщика НДС и статуса налогоплательщика НДС не будет начисляться на ваш счет при выставлении счетов в будущем. HubSpot не может задним числом зачислить или возместить НДС с текущих или прошлых счетов.

Существует ли порог НДС для услуг, предоставляемых электронным способом (ESS)?

Нет. НДС применяется ко всем продажам услуг HubSpot в Чили, где клиент не осуществляет деятельность, облагаемую НДС в Чили.

Существуют ли какие-либо льготы для благотворительных организаций, при которых НДС не взимается?

Нет. НДС будет взиматься со всех услуг, оказываемых благотворительным организациям, если вы не предоставите идентификационный номер налогоплательщика и не подтвердите, что являетесь налогоплательщиком НДС.

Предоставляет ли HubSpot освобождение от НДС для услуг, не облагаемых НДС?

Если вы предоставите доказательства того, что вы осуществляете деятельность, которая облагается НДС в Чили, предоставив идентификационный номер налогоплательщика и подтвердив, что они являются налогоплательщиком НДС, с вас не будет взиматься НДС с HubSpot. В настоящее время нет других доступных исключений.

В настоящее время нет других доступных исключений.

Что такое НДС и как он применяется ко мне?

Налог на добавленную стоимость или НДС — это налог, взимаемый с поставки товаров и услуг. Airbnb взимает НДС с платы за свои услуги для клиентов из Албании, Беларуси, Чили, Колумбии, Исландии, Мексики, Норвегии, России, Саудовской Аравии, Сербии, Южной Африки, Швейцарии, Тайваня, Багамских островов, Европейского Союза, Уругвая и США. Арабские Эмираты.

В Мексике и на Тайване НДС применяется к стоимости проживания плюс любые сборы за другие предметы, такие как уборка, дополнительные гости и плата за обслуживание гостей.Для объявлений и Airbnb Experiences, расположенных в Мексике и Южной Корее, НДС применяется к оплате услуг гостя и хозяина (если иное не освобождено).

Airbnb также обязан взимать НДС со своих сервисных сборов со всех пользователей, заключивших договор с Airbnb China. В Японии вместо НДС применяется японский потребительский налог. В Японии JCT применяется к хозяевам (через систему «обратной оплаты») и гостям.

В Австралии, Новой Зеландии и Сингапуре вместо НДС применяется налог на товары и услуги или GST.GST применяется к хозяевам и гостям. В Малайзии вместо НДС или НДС применяется налог на услуги. Сборы за услуги для гостей и хозяев в Малайзии облагаются малазийским налогом на услуги.

СтавкиНДС, JCT и GST обычно рассчитываются в соответствии с местной ставкой страны проживания клиента или места поставки.

Гости

НДС, JCT, GST или налог на услуги взимается в момент оплаты и основывается на общей стоимости обслуживания гостя при бронировании. Если вы изменяете свое бронирование, НДС, JCT или GST корректируются с учетом любых изменений платы за обслуживание.Airbnb взимает JCT с гостей, проживающих в Японии (а затем Airbnb сообщает и выплачивает JCT). В связи с этим Airbnb (Airbnb Ireland) зарегистрирован как зарегистрированный иностранный бизнес в соответствии с законом JCT (регистрационный номер 00046).

Если обнаружены ошибки, они будут показаны в разделе Ошибки и предупреждения, чтобы вы знали, что требуется исправить. Обычно если сообщение связано с отсутствующей настройкой в Business Central, можно нажать сообщение для открытия страницы, содержащей информацию, которую нужно исправить.

Если обнаружены ошибки, они будут показаны в разделе Ошибки и предупреждения, чтобы вы знали, что требуется исправить. Обычно если сообщение связано с отсутствующей настройкой в Business Central, можно нажать сообщение для открытия страницы, содержащей информацию, которую нужно исправить.

Формула для этого:

Формула для этого:

Это может повлиять на ваши налоговые льготы. Например, если у вас есть переопределение для продукта со ставкой налога 10%, но ставка домашнего налога в вашем магазине выше, то при международной доставке с этих продуктов будет вычтена более высокая ставка домашнего налога. Это может повлиять на вашу прибыль. Если вы хотите предотвратить международную доставку таких товаров, используйте профили доставки.

Это может повлиять на ваши налоговые льготы. Например, если у вас есть переопределение для продукта со ставкой налога 10%, но ставка домашнего налога в вашем магазине выше, то при международной доставке с этих продуктов будет вычтена более высокая ставка домашнего налога. Это может повлиять на вашу прибыль. Если вы хотите предотвратить международную доставку таких товаров, используйте профили доставки.

В этом случае сумма национального налога составляет 10 долларов США, а регионального налога — 10 долларов США. Их общая стоимость составляет 120 долларов США.

В этом случае сумма национального налога составляет 10 долларов США, а регионального налога — 10 долларов США. Их общая стоимость составляет 120 долларов США.