Что такое ИНН, его расшифровка и зачем он нужен

Любой человек хоть раз слышал такое понятие как номер ИНН. Эта аббревиатура означает «идентификационный номер налогоплательщика». Его получает каждая компания, ИП и физлицо во время постановки на учет в налоговой службе.

Присваивается он один раз, и даже когда организация прекращает свое существование, присвоить его другому лицу невозможно.

Основное назначение ИНН — это идентификация компании или ИП. Поскольку многие организации могут иметь аналогичные наименования, а физические лица одинаковые ФИО, может возникнуть путаница с налогоплательщиками. Чтобы этого не случалось, и существует ИНН.

Где используется ИНН

Указывается ИНН в свидетельстве, которое выдает налоговая служба при постановке на учет.

Каждая организация указывает этот номер при оформлении целого ряда документов, например:

- расчетных листов;

- заявлений в налоговую;

- платежек на уплату взносов;

- счетов-фактур и других.

С помощью идентификационного номера налогоплательщик может узнать большое количество информации из ЕГРИП/ЕГРЮЛ о контрагентах.

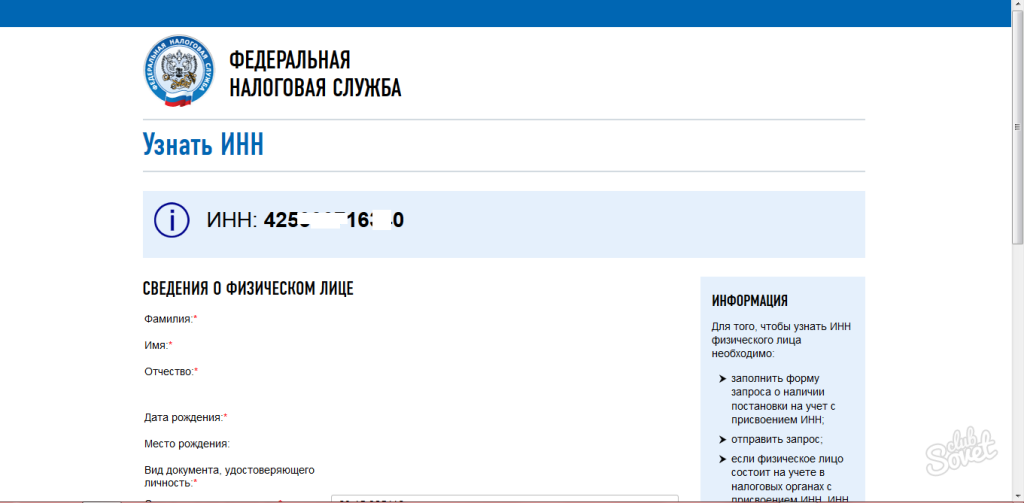

Как узнать информацию ИНН онлайн

Компания «Выписка-Налог» оказывает услуги по предоставлении данных о фирмах и индивидуальных предпринимателях их государственных реестров ЕГРИП/ЕГРЮЛ.

Наиболее распространенный вариант получения информации – это поиск по ИНН.

На сайте Vypiska-Nalog.Com можно пробить по ИНН адрес контрагента, сведения о его финансовом состоянии, виде деятельности и прочее. Выписка формируется в течение нескольких минут и заверяется печатью ФНС.

Идентификационный код налогоплательщика имеет строго регламентированную структуру. Для физических лиц или ИП расшифровка ИНН выглядит следующим образом:

|

Р |

Р |

Н |

Н |

В |

В |

В |

В |

В |

В |

П |

П |

|

|

ИНН |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

Идентификатор имеет следующую структуру:

- Р (1-2) – код субъекта РФ, в котором произведено присвоение гражданину ИНН;

- Н (3-4) – код налогового органа, которым присвоен идентификатор;

- В (5-10) – номер по порядку, под которым данные о гражданине занесены в налоговый реестр;

- П (11-12) – проверочное число, которое рассчитывается по специальному алгоритму и используется для контроля корректности кодировки.

Для ЮЛ расшифровка ИНН имеет следующий вид:

|

Р |

Р |

Н |

Н |

В |

В |

В |

В |

В |

П |

|

|

ИНН |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

- Р (1-2) – код субъекта РФ, в котором была зарегистрирована организация;

- Н (3-4) – код налогового органа, осуществляющего регистрации юрлица;

- В (5-9) – номер по порядку, под которым данные об организации внесены в налоговый реестр;

- П (10) – проверочное число, которое рассчитывается по специальному алгоритму и используется для контроля корректности кодировки.

Очевидно, что идентификационные номера налогоплательщика для физических лиц и организаций имеют идентичную структуру. Разница заключается в количестве цифр в составе кода. ИНН физлиц формируется из 12 цифр, а юрлиц – из 10. Это объясняется тем, что количество регистраций граждан намного превышает регистрации организаций.

Индивидуальный идентификатор присваивается человеку при рождении, а предприятию – при регистрации. Осуществляет присвоение региональный налоговый орган, который выдает свидетельство, напечатанное на бланке строгой отчетности. В случае смены фамилии, имени или отчества человеком возникает необходимость оформления нового свидетельства. При этом сам идентификационный код не меняется. Так же происходит процедура замены при утере свидетельства: физическому или юридическому лицу выдается дубликат документа, а его ИНН остается неизменным в базе данных.

Налоговый номер является обязательным реквизитом своего носителя, который указывается в налоговых декларациях, отчетности, платежных, юридических и других документах.

Помимо этого, ИНН человека или предприятия может служить источником необходимой информации о своем носителе, что бывает необходимо для проведения разнообразных проверок. Например, по данному коду можно легко узнать о том, в каком регионе и в какой налоговой инспекции был зарегистрирован его носитель. Дополнительно он позволяет получить данные о годе рождения человека или годе регистрации юридического лица путем анализа порядкового номера.

ИНН — это… Что такое ИНН?

Инн — (река) река в центральной Европе. Инн (округ) округ в Швейцарии. ИНН Идентификационный номер налогоплательщика Спи … Википедия

Инн — река, пп Дуная; Швейцария, Австрия, Германия. Гидроним Inn от кельт, inn быстрина . Географические названия мира: Топонимический словарь. М: АСТ. Поспелов Е.М. 2001. Инн … Географическая энциклопедия

ИНН — ИДЕНТИФИКАЦИОННЫЙ НОМЕР НАЛОГОПЛАТЕЛЬЩИКА (ИНН) … Юридическая энциклопедия

ИНН — нескл. м. Идентификационный номер налогоплательщика. Толковый словарь Ефремовой. Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

инн — сущ., кол во синонимов: 2 • номер (33) • река (2073) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

ИНН — [иэн эн], нескл., муж. (сокр. : индивидуальный номер налогоплательщика) … Русский орфографический словарь

ИНН — идентификационный номер налогоплательщика Словарь: С. Фадеев. Словарь сокращений современного русского языка. С. Пб.: Политехника, 1997. 527 с … Словарь сокращений и аббревиатур

Инн. — Инн. Иннокентий имя … Словарь сокращений и аббревиатур

Инн — (Inn) река в Швейцарии, Австрии и ФРГ, правый приток Дуная. Длина 517 км, площадь бассейна 26,1 тыс. км2. В верховьях течёт в Альпах, в троговой долине; ниже г. Розенхейма пересекает Баварское плато. Перед впадением в Дунай прорезает… … Большая советская энциклопедия

Идентификационные номера налогоплательщиков (ИНН)

Идентификационный номер налогоплательщика (ИНН) формируется как цифровой код, состоящий из 12 последовательности цифр для физического лица.

Присвоенный физическому лицу идентификационный номер налогоплательщика (ИНН) не может быть повторно присвоен другой организации или другому физическому лицу.

Идентификационный номер налогоплательщика (ИНН) присваивается налоговым органом по месту жительства физического лица при постановке на учет физического лица или учете сведений о физическом лице.

В соответствии с пунктом 1 статьи 83 Налогового Кодекса налогоплательщики – физические лица в целях налогового контроля подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным Налоговым Кодексом.

Обращаем внимание, что при приеме на работу Трудовой Кодекс РФ не предусматривает обязанности работника представлять документ, подтверждающий присвоение ему идентификационного номера налогоплательщика.

Для получения ИНН физическому лицу (в том числе законному представителю ребенка в возрасте до 14 лет) по месту жительства необходимо подать заявление по форме № 2-2-Учет и предъявить паспорт (свидетельство о рождении ребенка, выписку с домовой книги).

Образец заполнения заявления для получения ИНН для граждан РФ

Образец заполнения заявления для получения ИНН для иностранных граждан

Постановке на учет в налоговых органах в целях налогового контроля подлежат иностранные граждане, зарегистрированные органами миграционного учета по месту жительства (пребывания) в Российской Федерации, а также собственники недвижимого имущества и иностранные граждане, в отношении которых оформлено право на наследство на недвижимое имущество (в том числе земельный участок), не имеющие регистрации по месту жительства (пребывания) на территории Российской Федерации.

Документы, необходимые для получения ИНН иностранного гражданина

или лица без гражданства

Документы, необходимые для постановки на учет иностранных граждан, представляются в налоговые органы на русском языке или на иностранном языке с переводом на русский язык. Верность перевода и подлинность подписи переводчика должны быть нотариально удостоверены.

Верность перевода и подлинность подписи переводчика должны быть нотариально удостоверены.

Категория лиц

Перечень документов

1.иностранный гражданин, имеющий вид на жительство

1.заявление о постановке на учет формы № 2-2-учет

2.паспорт иностранного гражданина

3.вид на жительство иностранного гражданина с отметкой о регистрации по месту жительства в российской федерации

2.лицо без гражданства, имеющее вид на жительство

1. Заявление о постановке на учет формы № 2-2-учет

2. Вид на жительство иностранного гражданина с отметкой о регистрации по месту жительства в российской федерации

3.иностранный гражданин, имеющий разрешение на временное проживание в российской федерации

1. Заявление о постановке на учет формы № 2-2-учет

2. паспорт иностранного гражданина с отметкой о разрешении на временное проживание в российской федерации и отметкой о регистрации по месту проживания в российской федерации

паспорт иностранного гражданина с отметкой о разрешении на временное проживание в российской федерации и отметкой о регистрации по месту проживания в российской федерации

4.лицо без гражданства, имеющее разрешение на временное проживание в российской федерации

1. Заявление о постановке на учет формы № 2-2-учет

2. Разрешение на временное проживание лица без гражданства в российской федерации с отметкой о регистрации по месту проживания в российской федерации

5.иностранный гражданин, зарегистрированный по месту пребывания

1. Заявление о постановке на учет формы № 2-2-учет

2.паспорт иностранного гражданина

3.отрывную часть бланка уведомления о прибытии с отметкой органа миграционного учета

Получить можно в 21 окне 4 операционного зала налоговой инспекции каждый день.

Образец заполнения заявления для получения ИНН для иностранных граждан

Единый стандарт обслуживания налогоплательщиков

Налоговый навигатор в помощь населению (КБК 2011)

Как получить разъяснение по налоговому законодательству

Таблица кодов бюджетной классификации, вводимых с 1 января 2011 года

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Реквизиты для перечисления налогов и сборов, администрируемых налоговым органом (МРИ ФНС России № 11 по РТ)

Почему отчеты нужно сдавать через Интернет

Как подписаться на «Налоговые известия РТ»

О подписке на журнал «Налоговые известия РТ»

Бланки для оформления подписки

Счета для оформления подписки на почте:

Абонементы (гНИ)

Абонементы (жНИРТ)

Абонементы (СР)

Счета для оформления подписки через банк:

Счет для оформления подписки на журнал «Налоговые известия РТ» на первый квартал 2011 г.

Счет для оформления подписки на журнал «Налоговые известия РТ» на первое полугодие 2011 г.

Счет для оформления подписки на журнал «Спецрежим» на первый квартал 2011 г.

Счет для оформления подписки на журнал «Спецрежим» на первое полугодие 2011 г.

Контактная информация

Межрайонная инспекция ФНС России № 11 по Республике Татарстан

Адрес: г. Нижнекамск, пр. Шинников, 4.

Факс: 8 (8555) 30-96-75

- Телефон справочной службы для налогоплательщиков: для юр. лиц (8555) 49-33-49; 49-33-50; 49-34-16; физ. лиц.(8555)49-33-52; 49-33-56; 49-34-66.

8(85558)5-68-98 ТОРМ Заинск

8(85559)2-54-34 ТОРМ Сарманово

8(85556) 2-55-33 ТОРМ Муслюмово

- Телефон «горячей линии» для населения: (8555) 49-33-53; 49-33-56;

49-33-47; 49-33-52;

e-mail: ifns1651@016. ru

ru

Официальный сайт ФНС России: www.nalog.ru

Официальный сайт УФНС РФ по РТ: www.r16.nalog.ru

Начальник: Байрамов Айдар Ильгизович

жителей штата Нью-Йорк: выплаты в фонд исключенных работников

IRS будет помогать имеющим на это право жителям штата Нью-Йорк, которые также являются заявителями ITIN, выполнять требования по выплатам в фонд исключенных работников штата Нью-Йорк (EWF). EWF предоставляет чеки на замену дохода работникам, которые не имеют страховки по безработице, чаще всего из-за иммиграционного статуса. Чтобы претендовать на максимальную сумму от EWF, кандидаты должны предоставить действующий ITIN. Лица, которые уже получили свой ITIN, могут представить уведомление IRS, содержащее действующий ITIN, чтобы выполнить это требование.

IRS в настоящее время работает над инвентаризацией приложений ITIN. Однако, чтобы помочь жителям Нью-Йорка получить право на получение средств EWF, 14 специализированных центров помощи налогоплательщикам (TAC) IRS в штате открыты для оказания помощи, предоставляя услуги аутентификации документов ITIN. Налогоплательщики, которым еще не назначен ITIN, могут назначить встречу для посещения TAC, чтобы подать заявку на его получение и получить копию своего заявления с печатью для подачи на оплату EWF. Налогоплательщики, которые ранее подавали заявление, но еще не получили свой ITIN, могут назначить встречу, чтобы принести копию своего заявления в TAC.IRS проштампует их копию как полученную для заявки на EWF.

Эти офисы уполномочены проверять 11 из 13 документов, удостоверяющих личность первичных и вторичных заявителей. Каждый документ должен быть актуальным и содержать дату истечения срока действия. IRS примет документы, выданные в течение 12 месяцев с момента подачи заявления, если обычно нет даты истечения срока действия. В документах должно быть указано ваше имя, фотография и подтверждено ваше заявление о личности и иностранном статусе. Сотрудники TAC не могут просматривать школьные или медицинские записи.

Все кандидаты должны явиться лично. Для зависимых заявителей сотрудники TAC могут проверять паспорта, свидетельства о рождении и национальное удостоверение личности ТОЛЬКО для подтверждения подлинности удостоверения личности как приемлемого. См. Приложение для конкретных местоположений.

После завершения процесса аутентификации документации сотрудники TAC поставят дату в заявке заявителя по форме W-7 и предоставят ее копию и первую страницу любой применимой федеральной налоговой декларации. Это приемлемое доказательство соответствия требованиям EWF Tier 1.

Чтобы обеспечить безопасность населения и сотрудников IRS, налогоплательщикам, желающим получить личную помощь в TAC, необходимо позвонить по телефону 844-545-5640, чтобы записаться на прием. Пожалуйста, соблюдайте любые действующие протоколы, связанные с COVID.

Фактов об индивидуальном идентификационном номере (ITIN)

СЕНТЯБРЬ 2012 г.

Что такое ITIN?

Индивидуальный идентификационный номер налогоплательщика (ITIN) — это номер налоговой обработки, выдаваемый Налоговой службой США (IRS).IRS выдает ITIN лицам, которые не имеют права на получение номера социального страхования (SSN). К этим налогоплательщикам относятся нелегальные иммигранты, а также законно присутствующие лица, такие как некоторые пережившие домашнее насилие, кубинские и гаитянские иммигранты, а также супруги и дети лиц, имеющих рабочие визы. В 2010 году было подано 3,02 миллиона налоговых деклараций по системе ITIN.

Почему федеральное правительство выдает ITIN?

Федеральный закон требует от лиц с доходом в США, независимо от их иммиграционного статуса, платить U.С. налоги. IRS предоставляет ITIN лицам, не имеющим права на получение SSN, с целью улучшения соблюдения налогового законодательства.

Для чего используется ITIN?

ITIN предназначены для уплаты федеральных налогов и открытия процентного банковского счета. ITIN не разрешает физическому лицу работать в США и не дает права на получение пособий по социальному обеспечению.

Платят ли налоги заявители ITIN?

- ДА! В 2010 году налоговые декларации ITIN составили более 9 миллиардов долларов в виде налогов на заработную плату (социальное обеспечение и медицинское обслуживание) и 870 долларов.07 миллионов налога на прибыль.

- К 2007 году трастовый фонд социального обеспечения получил до 240 миллиардов долларов от поставщиков ITIN, что составляет до 10,7 процента от общих активов трастового фонда в размере 2,24 триллиона долларов. Накопительный вклад сейчас выше.

- Взносы ITIN помогли предотвратить кризис платежеспособности Целевого фонда социального обеспечения.

Почему иммигранты без документов платят налоги?

Они обязаны это делать по закону. Кроме того, иммигранты хотят подавать налоговые декларации, потому что они видят в этом возможность внести свой вклад и доказать свой экономический вклад в США.С. и документально подтвердить свое место жительства.

Какие недавние изменения в ITIN?

В июне 2012 года IRS объявило о временном изменении политики, которое ограничивает тип документации, которую новые заявители ITIN могут использовать для установления своей личности. Это изменение ложится дополнительным бременем на лиц, имеющих право на получение помощи.

Налоговая информация :: Государственный секретарь штата Калифорния

Есть несколько агентств, которые администрируют различные налоги для предприятий в штате Калифорния.В то время как другие государственные и местные агентства могут выдавать лицензии и разрешения и оценивать сборы или налоги, ниже приводится список агентств, которые могут помочь вам в определении ваших налоговых обязательств и предоставить вам информацию о налоговой отчетности и правах налогоплательщиков.

Государственные агентства и программы

Департамент налогообложения франшизы

Калифорнийский налоговый совет по налогам на франшизу управляет личными и корпоративными подоходными налогами и налогами на франшизу в штате Калифорния.

Департамент налогов и сборов Калифорнии

Департамент налогов и сборов Калифорнии (CDTFA) управляет более чем 30 программами налогов и сборов, которые приносят существенный доход нашему штату, включая налоги с продаж и использования.

Отдел развития занятости

Отвечает за регулирование ценных бумаг, франшиз, внебиржевых товаров, инвестиций и финансовых услуг, независимого условного депонирования, потребительского и коммерческого кредитования и жилищного ипотечного кредитования.

Калифорнийский центр налоговой службы

Предоставляет универсальную помощь по налогам, включая информацию о подоходном налоге, налоге на заработную плату, налоге с продаж и использовании, а также других налогах и сборах для предприятий.

В начало

Федеральное агентство

Налоговая служба

Налоговая служба выдает работодателю федеральные идентификационные номера и управляет федеральными налогами на заработную плату и подоходным налогом, включая социальное обеспечение, Medicare, федеральное страхование от безработицы и удержание федерального подоходного налога.

- Веб-страница идентификационных номеров работодателей (EIN) предоставляет конкретную информацию о подаче заявки на получение EIN, внесении изменений в заявку на получение EIN или отмене EIN.

- На веб-странице «Налоговая информация для пенсионных планов» представлена информация для сообщества пенсионных планов, практикующего специалиста по льготам, участника плана / сотрудника и спонсора / работодателя плана.

В начало

| 9.15.2021 | Налоговые льготы в штате Нью-Джерси для жертв урагана Ида |

| 9.09.2021 | Казначейство объявляет, что налоговое управление штата Нью-Джерси продлевает сроки подачи документов и выплат для жертв тропического шторма Ида |

| 8.25.2021 | TB-98 (R) Федеральная декларация, а также формы и таблицы для включения в налоговую декларацию корпорации в соответствии с P.Л. 2020, С. 118 |

| 8.3.2021 | Удаленная работа — Окончание периода временной приостановки действия COVID-19 для целей связи и удержания. |

| 5.24.2021 | Уведомление: обновление, касающееся стандартизированного возврата CBT для определенных подателей документов |

| 5.17.2021 | Уведомление: доходность за короткий период в контексте комбинированной отчетности |

| 5.11.2021 | TB-87 (R) Начальное руководство для подателей налоговых деклараций корпораций и ограничение IRC § 163 (j) |

| 4.27.2021 | TB-102 (R) Чистые операционные убытки (NOL) и чистые операционные убытки после перерасчета (PNOL) с определенными слияниями и поглощениями |

| 3.23.2021 | Налоговые льготы в штате Нью-Джерси для жертв зимнего шторма в Техасе |

| 3.19.2021 | Крайний срок подачи налоговой декларации 2020 автоматически продлен до 17 мая 2021 г. |

| 3.18.2021 | TB-90 (R) Налоговые льготы и комбинированные отчеты |

| 3.16.2021 | TB-103 Первоначальное руководство по соответствию штата Нью-Джерси требованиям раздела 1502 IRC для комбинированных возвратов |

| 3.11.2021 | Уведомление: Корпоративный налог на прибыль 2020: автоматическое продление для определенных подателей |

| 3.02.2021 | TB-102 — Чистые операционные убытки (NOL) и чистые операционные убытки после перерасчета (PNOL) при определенных слияниях и поглощениях |

| 2.09.2021 | Учет займов / расходов в рамках ГЧП в рамках CBT и GIT (см. Пресс-релиз) |

| 2.08.2021 | TB-101 Методы отчетности и учета доходов за пределами США. Корпорации, входящие в объединенную группу |

| 1.25.2021 | TB-100 Объединенная группа в качестве налогоплательщика в соответствии с Законом о корпоративном налоге |

| 1.14.2021 | TB-99 Отчетность о прибылях и убытках для банковских корпораций за периоды льгот, заканчивающиеся 31 июля 2020 г. и позднее |

| 01.13.2021 | TB-98 TB-98 Федеральная декларация, а также формы и таблицы для включения в корпоративную налоговую декларацию в соответствии с P.L. 2020, С. 118 |

| 13.01.2021 | TB-89 (R) Комбинированные методы групповой подачи заявок — исправлено с целью включения информации от P.L. 2020, С. 118 |

| 13.01.2021 | Уведомление: Всемирные выборы и выборы аффилированных групп на 2019/2020 гг. CBT-100U возвращает |

| 12.30.20 | Снова продлен срок возмещения налога на имущество для пожилых людей (см. Пресс-релиз) |

| 12.14.20 | TB-97 Изменения и исправления корпоративного налога на прибыль и других налогов / сборов в соответствии с P.L. 2020, С. 118 |

| 12.9.20 | Мандат на подачу электронных документов для всех документов W-2 и 1099 |

| 11.05.20 | Уведомление: CBT-100U Schedule R |

| 10.29.20 | Казначей Муойо призывает жителей воспользоваться продленным сроком для подачи заявки на возмещение налога на имущество при замораживании старшего возраста |

| 10.15.20 | Губернатор подписал указ о продлении срока подачи налоговой декларации по корпоративному налоговому календарю на 2019 год (см. Пресс-релиз) |

| 10.2,20 | Новый подоходный налог и ставка удержания для дохода от 1 до 5 миллионов долларов |

| 29.09.20 | Транзитный альтернативный подоходный налог для бизнеса — часто задаваемые вопросы |

| 25.09.20 | Корпоративный налог на прибыль 2019: 30-дневное освобождение от штрафа за расширенный возврат |

| 24.07.20 | Важная информация о розничных сборах за COVID-19 и налоге с продаж |

| 06.24.20 | Упрощенный сертификат соответствия и обновление матрицы налогообложения 22 июня 2020 г. |

| 19.06.20 | Уведомление: изменение ставки налога на продажу медицинской марихуаны |

| 29.05.20 | Уведомление: Срок подачи апелляции по налогу на имущество в налоговых советах округа продлен до 1 июля 2020 г. |

| 05.06.20 | Telecommuter COVID-19 Часто задаваемые вопросы работодателей и сотрудников |

| 24.04.20 | Уведомление: предоплата 50% по налогу на страховые взносы до 1 июня 2020 г. |

| 04.20.20 | Специальное положение об утверждении корпоративного налога на прибыль было окончательно доработано и 8 апреля было отправлено в Управление административного права (OAL) для публикации в Реестре штата Нью-Джерси 4 мая 2020 года.Обратите внимание, что эти правила вступили в силу немедленно 8 апреля 2020 года. |

| 04.17.20 | Уведомление: Закон о смягчении налоговых последствий COVID-19 |

| 04.07.20 | Уведомление: продление срока подачи административных протестов и апелляций в налоговый суд |

| 03.30.20 | Tele-Commuting and Corporate Nexus — В связи с тем, что COVID-19 заставляет людей работать из дома в целях общественного здравоохранения, безопасности и благополучия, Отдел временно откажется от воздействия юридического порога в N.J.S.A. 54: 10A-2 и N.J.A.C. 18: 7-1.9 (а), в котором присутствие служащих, работающих на дому в Нью-Джерси, рассматривается как достаточная связь для корпораций за пределами штата. В случае, если сотрудники работают из дома исключительно в результате закрытия из-за вспышки коронавируса и / или политики социального дистанцирования работодателя, порог не будет считаться достигнутым. |

| 24.02.20 | TB-96 Учет чистых отложенных налоговых обязательств и комбинированный доход |

| 02.18.20 | TB-95 Чистые операционные убытки и комбинированная прибыль |

| 18.02.20 | TB-94 (R) Общая информация о новом режиме чистых операционных убытков за налоговые годы, закончившиеся 31 июля 2019 г. и позднее |

| 02.10.20 | Уведомление: запрещенное налогом использование купонов на сигареты / табак и паровые изделия, рекламные акции по снижению цен и скидки |

| 02.07.20 | Уведомление: Налог на валовой доход / Закон о переносе налога на прибыль предприятий Альтернативный закон о подоходном налоге |

| 16.01.20 | Уведомление: налог с продаж и использования — освобождение от производства — стойки для выпечки |

| 12.23.19 | Автоматическое продление для налоговых деклараций корпораций за 2019 год для отдельных лиц, подающих декларацию за финансовый налоговый год |

| 12.19.19 | Уведомление: Мандат на электронную подачу годовой отчетности и отчетности работодателя |

| 19.12.19 | NJ-WT — Инструкции по удержанию подоходного налога штата Нью-Джерси |

| 16.12.19 | TB-86 (R) — Включенные и исключенные хозяйствующие субъекты в объединенной группе и минимальный налог налогоплательщика, который является членом объединенной группы |

| 12.13,19 | Обновленное руководство по подаче заявок на медицинское страхование для работодателей и поставщиков страхового покрытия |

| 12.09.19 | TB-81 (R) Налоги на аренду временного жилья |

| 12.05.19 | Процентная ставка на период с 1 января по 31 декабря 2020 г. |

| 22.11.19 | Составителю налоговой инспекции и ее мужу грозят тюремные сроки за налоговое мошенничество, в ходе которого они украли почти 250 000 долларов из штата Гавайи. |

| 10.31,19 | TB-92 (R) Источник IRC §951A (GILTI) и IRC §250 (FDII) |

| 10.17.19 | TB-93 Принцип унитарного бизнеса и комбинированная прибыль |

| 10.04.19 | УВЕДОМЛЕНИЕ: сообщение FDII по графику A |

| 16.09.19 | Временное размещение Часто задаваемые вопросы |

| 09.11,19 | Мужчина из Хаммонтона обвинен в краже, подаче налоговой декларации и отмывании денег |

| 09.09.19 | Автоматическое 30-дневное освобождение от штрафа за подачу налоговой декларации корпорации до 15 октября 2019 г. |

| 26.08.19 | Уведомление для литейных и других предприятий металлообработки |

| 08.26,19 | Обновления для TB-92 Sourcing IRC §951A (GILTI) и IRC §250 (FDII) |

| 16.06.19 | Большое жюри вынесло обвинительное заключение по 30 пунктам обвинения в незаконном обороте наркотиков в даркнете |

| 08.12.19 | Новые сертифицированные налоговые инспекторы |

| 08.05.19 | 2 человека осуждены за лидера сети, занимающейся торговлей наркотиками, по обвинению в хранении оружия |

| 08.02.19 | Уведомление: Повышение ставки оценки поставщика услуг дома престарелых |

| 08.01.19 | Увеличение налогового кредита для бизнес-ангелов |

| 19.07.19 | TB-91 Банковские корпорации и комбинированная прибыль |

| 28.06.19 | TB-89 (R) Комбинированные методы групповой подачи |

| 06.21.19 | TB-90 Налоговые льготы и комбинированные декларации |

| 20.06.19 | Департамент доходов Пенсильвании выдает предупреждение о мошеннических звонках, направленных на получателей налогов на недвижимость и скидок с арендной платы |

| 18.06.19 | Бывший бухгалтер фитнес-клуба осужден за кражу |

| 06.06.19 | 06.06.2019 Наша система онлайн-платежей не будет работать с 18:00 пятницы, 21 июня, до 12:00 субботы, 22 июня.Мы приносим извинения за все неудобства, которые могут возникнуть. |

| 21.05.19 | TB-89 Комбинированные методы групповой подачи |

| 16.05.19 | TB-86 (R) — Включенные и исключенные хозяйствующие субъекты в объединенной группе и минимальный налог налогоплательщика, который является членом объединенной группы |

| 24.04.19 | 24.04.2019 Информация о телевидении и кино |

| 04.24,19 | 4/24/2019 Уведомление: обращение с предприятиями и сотрудниками за пределами штата во время объявленного бедствия или чрезвычайной ситуации |

| 23.04.19 | TB-88 Комбинированные группы: исключение двойного включения GILTI и лечение добавок связанных сторон |

| 04.12.19 | 4/12/2019 TB-87 Начальное руководство для подателей налоговых деклараций корпораций и ограничение IRC § 163 (j) |

| 04.10,19 | Федеральный закон о сокращении налогов и занятости (TCJA) Вопросы и ответы |

| 04.05.19 | Процедуры для управляющих членов объединенной группы |

| 04.05.19 | Отдел налогообложения штата Нью-Джерси переносит крайние сроки для жертв урагана в Алабаме |

| 28.03.19 | Муж и жена Хиллсборо арестованы за отмывание денег |

| 03.15,19 | Исправление: 2018 Приложение A-4 CBT-100 и BFC-1 |

| 03.02.19 | Она выкачала 850 тысяч долларов со своей работы за 9 лет, и судья только что приговорил ее к почти такому же количеству тюремных заключений. |

| 20.02.19 | Уведомление: Требуется дополнительное приложение к форме CBT-DIV 2017 |

| 02.05.19 | Уведомление: Федеральный закон о сокращении налогов и занятости (TCJA) — зоны возможностей |

| 01.31,19 | Уведомление: Дополнение к форме CBT-DIV 2017, если вносятся поправки в федеральные заявления о репатриации |

| 30.01.19 | Уведомление — Форма CBT-R — Краткосрочный возврат и инструкции |

| 01.11.19 | Бывший продавец подержанных автомобилей в Томс-Ривер приговорен к тюремному заключению за неуплату государству 185 000 долларов налога с продаж, который он получил от покупателей |

| 01.03.19 | Автоматическое продление для файловых систем CBT-100 и CBT100-S в штате Нью-Джерси 2018 с датами оплаты 15 ноября 2018 г. и 15 декабря 2018 г. или января 2019 г. |

Персональный идентификационный номер налогоплательщика штата Вирджиния (PIN)

Персональный идентификационный номер налогоплательщика штата Вирджиния (PIN) — это уникальный идентификатор, присваиваемый правомочным налогоплательщикам штата Вирджиния для защиты от мошенничества с возвратом налогов.

Что нужно знать

- Мы отправляем новые PIN-коды соответствующим налогоплательщикам каждый год в конце декабря или начале января.Вам не нужно запрашивать новый каждый год. Мы отправим его автоматически.

- Ваш PIN-код активен только в течение календарного года, для которого он был назначен. Не указывайте в налоговой декларации ПИН-код с истекшим сроком действия.

- Если вы не укажете PIN-код при подаче заявки, это вызовет задержку в обработке.

- Если вы не указали PIN-код в своих последних двух налоговых декларациях, мы удалим вас из списка PIN-кодов. Вы не получите новый, если не попросите его. См. Как запросить налоговый PIN-код Вирджинии .

- Ваш PIN-код предназначен только для подачи налоговой декларации штата Вирджиния. Не используйте свой PIN-код для защиты личности (IP-PIN), выданный IRS, в налоговой декларации штата Вирджиния.

- Никогда не сообщайте свой PIN-код никому, кроме налогового специалиста, заполняющего вашу налоговую декларацию.

Как использовать свой PIN-код

- Вы должны использовать свой PIN-код штата Вирджиния и номер социального страхования во всех декларациях о доходах в штате Вирджиния, которые вы подаете в течение календарного года.

- Если вы подаете в электронном виде через Free File или другое утвержденное программное обеспечение для подготовки налоговых деклараций, ваше налоговое программное обеспечение предложит вам ввести свой PIN-код.

- Если вы подаете документы на бумаге или используете бесплатные заполняемые формы, введите текущий ПИН-код в поле «ПИН-код кражи удостоверения личности».

- Вы должны подавать отчеты за предыдущий год на бумаге. Для налоговых лет после 2017 года введите свой ПИН-код в поле «ПИН-код кражи удостоверения личности». Для более ранних налоговых лет введите свой ПИН-код в поле «Только для офисного использования».

- Вам нужно использовать только один PIN-код в совместной налоговой декларации, даже если вам и вашему супругу был выдан PIN-код. Допускается любой PIN-код.

Что делать, если вы потеряли PIN-код или не получили новый по почте

- Если мы выдали вам PIN-код, и вы его потеряли или не получили новый по почте, позвоните в службу поддержки клиентов по номеру 804.367.8031. Мы проверим вашу личность и отправим вам новый PIN-код в течение 15 дней.

- Если мы выдадим новый PIN-код, все ранее выданные PIN-коды будут деактивированы. Если вы найдете свой исходный PIN-код после запроса нового, вам следует отказаться от него и дождаться прибытия нового.

- Если вы укажете старый или неправильный PIN-код при возврате, это вызовет задержку в обработке.

Как запросить PIN-код налога штата Вирджиния

Если вы стали жертвой кражи личных данных и вам необходимо подать налоговую декларацию о доходах штата Вирджиния и вам нужна дополнительная защита налогового PIN-кода штата Вирджиния, отправьте нам следующее:

- Письмо с объяснением того, как ваша личная информация была скомпрометирована.

- Ваше полное имя

- Ваш номер социального страхования или идентификационный номер налогоплательщика, выданный IRS

- Ваш текущий адрес

- Четкая копия выданного правительством удостоверения личности, например водительских прав штата Вирджиния, удостоверения личности штата Вирджиния, выданного DMV, или карточки регистрации избирателя с вашим настоящим именем и адресом

- Документы, подтверждающие, что вы стали жертвой кражи личных данных. Это может быть письмо от работодателя, страховой компании, больницы, брокера или заявление из полиции, если оно было подано.

- Дневной телефон, по которому с вами можно связаться

Куда отправить запрос PIN-кода:

Департамент налогообложения

Отдел соблюдения нормативных требований, Подразделение 1 ПДП

Почтовый ящик 27003

Ричмонд, Вирджиния 23261-7003

После того, как мы рассмотрим вашу информацию, мы свяжемся с вами, если у нас возникнут вопросы, или отправим PIN-код на указанный адрес до начала сезона подачи заявок.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица.Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Подоходные налоги с физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9.3 процента от всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода.Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили 10% налог с первых 9 075 долларов, которые вы заработали (907,50 долларов). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3 доллара.446,25). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 9 325 | 10% |

| 9,325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 18 650 | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | $ 153 100 | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | $ 50 800 | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государственный | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | $ 500 | $ 3 001 | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | $ 10 179 | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | $ 537 498 | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | $ 7 001 | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1 454 | $ 10 905 | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | $ 1 573 | $ 70 785 | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | $ 50 001 | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1000 долларов США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | $ 156 911 | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | $ 10 001 | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | $ 17 600 | |

| Небраска | 2,46% | 6,84% | 4 | $ 3 090 | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | $ 5 500 | $ 16 001 | |

| Нью-Йорк | 4% | 8,82% | 8 | $ 8 500 | $ 1 077 550 | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | $ 208 500 | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов США | 7 200 долл. США | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | $ 61 300 | $ 139 400 | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | $ 14 600 | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11 230 | $ 247 350 | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога с физических лиц.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Персональные льготы, 2015 г. | |||

|---|---|---|---|

| Государственный | Одноместный | женат | иждивенцев |

| Алабама | $ 1 500 | 3000 долларов США | $ 500 |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долл. США | $ 4 200 | 2300 долларов |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Коннектикут | $ 14 500 | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | $ 220 | $ 110 |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | $ 2 700 | $ 5 400 | 3000 долларов США |

| Гавайи | $ 1,144 | $ 2 288 | $ 1 144 |

| Айдахо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2000 долларов |

| Индиана | 1000 долларов США | 2 000 долл. США | 2500 долларов США |

| Айова | $ 40 | $ 80 | $ 40 |

| Канзас | 2250 долларов США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | $ 20 |

| Луизиана | 4500 долларов США | 9 000 долл. США | 1 000 долл. США |

| Мэн | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Мэриленд | 3 200 долл. США | $ 6 400 | 3 200 долл. США |

| Массачусетс | $ 4 400 | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1500 долларов США |

| Миссури | 2100 долл. США | $ 4 200 | 1 200 долл. США |

| Монтана | 2400 долларов США | $ 4 800 | 2400 долларов США |

| Небраска | $ 132 | $ 264 | $ 132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | ||

| Нью-Джерси | 1000 долларов США | 2 000 долл. США | 1500 долларов США |

| Нью-Мексико | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Огайо | 2250 долларов США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1000 долларов США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без исключений | $ 00 | $ 00 |

| Род-Айленд | $ 3 900 | $ 7 800 | 3 900 долл. США |

| Южная Каролина | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый вычет |

| Вермонт | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Вирджиния | $ 930 | $ 1 860 | $ 930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2000 долларов |

| Висконсин | $ 700 | $ 1,400 | 700 долл. США |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Личное + подоходный + налог «.

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного налога на прибыль в 2000-2015 гг.», По состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

International Student Services — Индивидуальный идентификационный номер налогоплательщика (ITIN)

Имейте в виду, что из-за рекомендаций по социальному дистанцированию, связанных со вспышкой COVID-19, ISS временно приостанавливает оказание помощи с процессом ITIN.

Индивидуальный идентификационный номер налогоплательщика (ITIN) — это девятизначный налоговый номер, выдаваемый иностранцам-нерезидентам; которые не имеют права на получение номера социального страхования (SSN), но имеют налогооблагаемый доход из источника, отличного от работы, Службой внутренних доходов (IRS).

Номера ITIN предназначены только для федеральной налоговой отчетности и не предназначены для других целей. IRS выдает ITIN, чтобы помочь физическим лицам соблюдать налоговое законодательство США и предоставить средства для эффективной обработки и учета налоговых деклараций и платежей для лиц, не имеющих права на получение номеров социального страхования (SSN).

ITIN не разрешает работу в США и не дает права на получение пособий по социальному обеспечению или налоговой льготы на заработанный доход.

Если у вас в настоящее время есть номер социального страхования, вы НЕ имеете права на получение ITIN.

Распространенные случаи, для которых подходят заявки ITIN

- У студента есть стипендия / стипендия / грант, включающий любой доход, который будет считаться облагаемым налогом.

- Часто включает студентов-спортсменов или тех, кто получает стипендии, которые покрывают что-либо, кроме квалификационного обучения и платы, но не работают в Техасском университете A&M.

- Студент или супруг (а) является резидентом для целей налогообложения, и они подают вместе

- Если студент или его супруга не имеют права на получение SSN, физическое лицо будет иметь право на получение ITIN

- Иждивенцы, заявленные в налоговой декларации, которые не имеют права на получение SSN, имеют право на получение ITIN

- Включает иждивенцев резидентов для целей налогообложения, которые не имеют права на получение SSN

- Включает иждивенцев нерезидентов для целей налогообложения, основной держатель визы которых является гражданином Канады, Индии, Мексики или Южной Кореи.

Когда мне следует подавать заявление на получение ITIN?

ВАЖНО !!! ISS рекомендует всем, кто знает, что им необходимо подать заявку на получение ITIN, сделать это сейчас! Лучшее время для подачи заявления на получение ITIN — осенний семестр. Ожидание до окончания сезона подачи налоговой декларации (т.е. весеннего семестра) для подачи заявления на получение ITIN может задержать обработку вашего U.S. федеральная налоговая декларация.

Как мне подать заявление на получение ITIN?

Форма W-7 IRS используется для подачи заявления на получение ITIN. Щелкните ссылку IRS Form W-7, чтобы получить доступ к версиям формы и инструкциям для текущего и предыдущего года. Если вы используете Sprintax для заполнения своей налоговой декларации и решили использовать помощь Sprintax с ITIN, форма W-7 будет автоматически сгенерирована для каждого заявителя ITIN. Есть 3 способа подать заявку на получение ITIN:

1. Подать заявку по почте

Вы можете подать заявку на получение ITIN по почте, если вы сначала получите заверенную копию паспорта для каждого заявителя ITIN.Это свидетельство должно быть заполнено правительством страны проживания заявителя. Вы можете попробовать связаться с вашим посольством или консульством здесь, в США, за помощью. Чтобы сделать ваш процесс еще проще, я рекомендую вам заранее связаться с Администрацией социального обеспечения и запросить документ для каждого заявителя ITIN, чтобы убедиться, что он не имеет права на получение SSN: https://www.ssa.gov/agency/ контакт/. Включите этот документ в материалы, которые вы отправляете в IRS. У вас также есть возможность отправить по почте оригинал паспорта заявителя ITIN, но это не рекомендуется.Преимущество подачи заявки по почте заключается в том, что вы можете подать заявителя (ов) ITIN и налоговую декларацию одновременно.

2. Подать заявку лично

Вы можете посетить центр помощи налогоплательщикам IRS: http://www.irs.gov/uac/Contact-Your-Local-IRS-Office-1. Обязательно выберите офис, который может помочь с процессом подачи заявки на ITIN. Ближайший центр находится в Хьюстоне, штат Техас. Чтобы сделать ваш процесс еще проще, мы рекомендуем вам заранее связаться с администрацией социального обеспечения и запросить документ для каждого заявителя ITIN, чтобы убедиться, что он не имеет права на получение SSN: http: // ssa.