Налог на имущество за 2020 год изменится

20 апреля 2020, 00:00

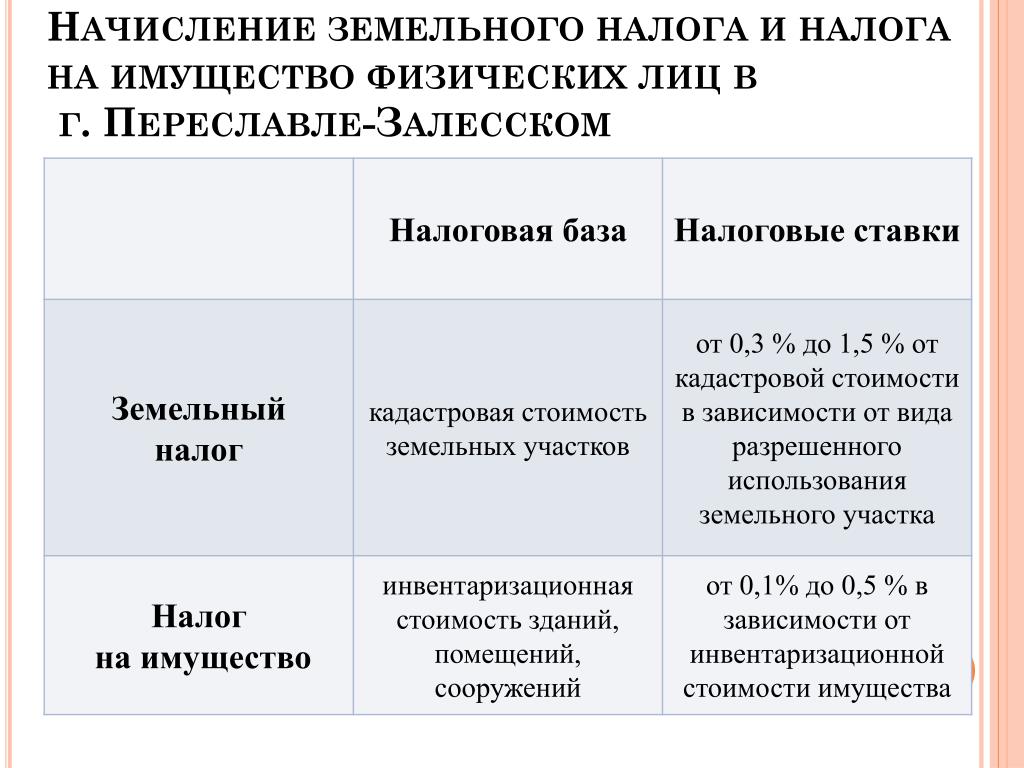

С 1 января 2020 года на территории Приморского края применяется новый порядок исчисления налога на имущество, при котором база для исчисления налога определяется как кадастровая стоимость объекта. Таким образом, в 2021 году при расчете налога на имущество за налоговый период 2020 года налоговой базой будет являться кадастровая стоимость объекта налогообложения.Порядок исчисления налога на имущество физических лиц исходя из кадастровой стоимости установлен с 1 января 2015 года (глава 32 Налогового кодекса Российской Федерации).

Налог на имущество физических лиц рассчитывает налоговая инспекция по месту нахождения имущества по истечении календарного года и направляет налогоплательщику налоговое уведомление. Самостоятельно рассчитывать налог не нужно.

Кадастровую стоимость принадлежащего вам имущества можно узнать на официальном сайте Росреестра (www.

Однако уже сейчас вы можете узнать примерную сумму налога на имущество физических лиц с помощью сервиса «Налоговые калькуляторы» на сайте ФНС России (www.nalog.ru)

Чтобы перейти в сервис, нужно на главной странице сайта выбрать закладку «Физические лица», затем «Все сервисы для физических лиц», выбрать «Калькулятор земельного налога и налога на имущество физических лиц», заполнить данные для расчета и всё, в итоге сервис выдаст вам сумму налога к уплате.

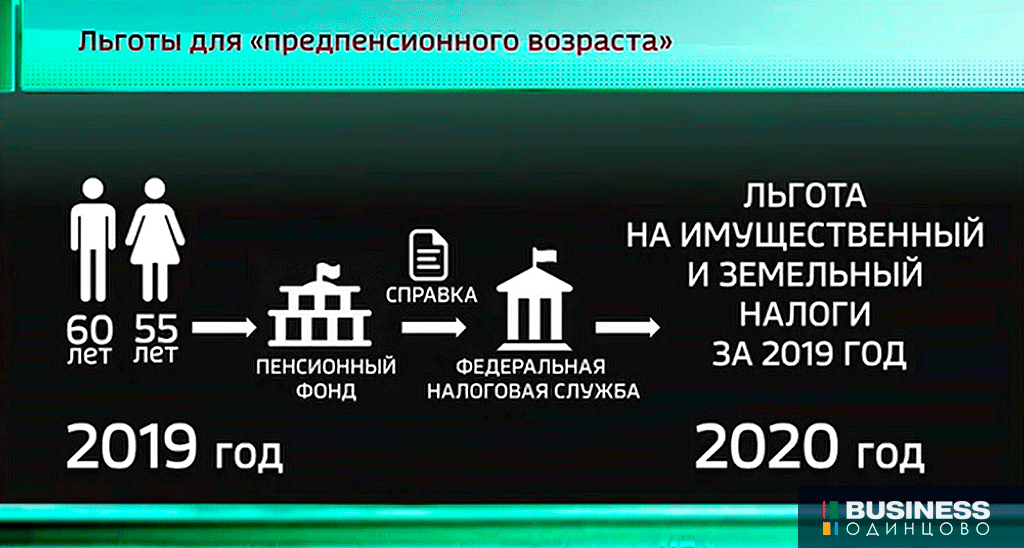

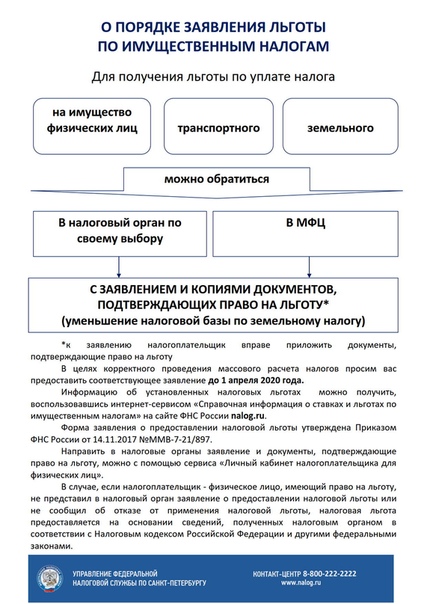

Налоговая льгота предоставляется в размере суммы налога, подлежащей уплате, и только если имущество не используется в предпринимательской деятельности. Получение льготы носит заявительный характер. Например, пенсионерам, самая многочисленная категория льготников, предоставляется освобождение от уплаты налога на имущество в отношении одного объекта каждого из налогооблагаемых видов имущества. Если пенсионер владеет несколькими квартирами, то льгота предоставляется только в отношении одной квартиры, а в отношении других будет применен налоговый вычет.

м, для квартир размер вычета равен кадастровой стоимости 20 кв. м, для комнат — 10 кв. м.

м, для квартир размер вычета равен кадастровой стоимости 20 кв. м, для комнат — 10 кв. м. Налогоплательщики — физические лица также могут воспользоваться такими сервисами сайта ФНС России, как: «Личные кабинеты», «Сведения об ИНН», «Уплата налогов и пошлин» и многими другими.

Налогия — Налог на имущество

12 ноября 2020

55Налог на имущество физических лиц

Налоговый консультант

Алина Сокол

5 минут чтения

15 661

СтатьиНалог на имущество – это обязательное денежное обременение, устанавливаемое на муниципальном уровне. Нормы его использования регулируются Налоговым Кодексом РФ (ст. 32). Налог на имущество физических лиц (НИФЛ) напрямую зависит от стоимости объекта налогообложения.

Кто должен платить

Обязанность уплачивать НИФЛ возлагается на всех физических лиц, которые являются собственниками налогооблагаемых объектов.![]()

- Жилые строения (либо доли в них).

- Квартиры, комнаты (Либо доли в них).

- Машиноместо, временный или капитальный гараж.

- Объект, находящийся на стадии строительства.

- Комплекс коммерческих помещений.

- Прочее.

Из этого списка исключаются помещения, предназначенные для общего пользования всех собственников жилья в многоквартирном доме, например, подвал, лифт, лестница и пр.

Важно учесть, что любые постройки на земле, выделенной под огородничество-садоводство или ИЖС, так же расцениваются как жилая недвижимость.

Обратите внимание: если объект признан налогооблагаемым, собственнику полагается уплачивать НИФЛ, даже если его пользование этим объектом не подтверждено. Проще говоря, если гараж временно пустует, это не освобождает его владельца от уплаты налога. То же самое относится к активам, которые перешли по наследству.

Если налогооблагаемым активом владеют несколько человек в долевой собственности, уплачивать пошлину предписано каждому из них.

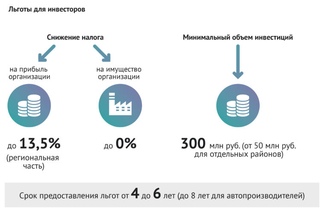

Кому положены льготы

Закон предусматривает различные льготы, уменьшающие размер НИФЛ или вовсе освобождающие от уплаты такового. Их перечень может быть дополнен властью местного самоуправления.

Получить льготу допустимо только в отношении одного объекта имущества каждого вида. Причем собственник вправе самостоятельно выбрать, какой из активов признать налогооблагаемым.

Льготными принято считать следующие категории граждан:

- Герои СССР, РФ, награжденные орденом Славы любой степени.

- Лица, принимавшие участие в ликвидации последствий Чернобыльской катастрофы.

- Лица с врожденной либо приобретенной нетрудоспособностью (1,2 гр.).

- Ветераны боевых действий.

- Граждане, принимавшие участие в проверке ядерного оружия.

- Некоторые другие категории военнослужащих, члены их семей.

- Лица возрастной категории 60-65 лет (женщины и мужчины соответственно), которым на законодательном уровне положена ежемесячная материальная помощь от государства.

- Физические лица – собственники строений площадью менее 50 кв. м. Последние должны быть возведены на земле, предназначенной под садоводство или личное подсобное хозяйство.

- Граждане, которые профессионально занимаются творческими видами деятельности и выполняют свою работу в специально отведенных для этого местах (художественные студии, концертные залы и пр.).

Чтобы инспекция учла все положенные льготы при расчете налога, необходимо подать в ФНС соответствующее заявление. Бумагу стоит подкрепить сопроводительными документами, которые подтвердят заявленное право. В автоматическом режиме, без обращения плательщика, данный перерасчет не осуществляется.

Имея в собственности несколько объектов, необходимо заранее выбрать налогооблагаемый актив, в отношении которого следует применить право на льготу. В противном случае, таковым будет признан актив с наибольшей ставкой.

Подать заявление в ФНС и воспользоваться своим правом на льготу рекомендуется до 1/11 текущего года, что позволит уменьшить размер обязательной пошлины за актуальный налоговый период.

Обратите внимание: использование имущественного актива в предпринимательской деятельности отменяет право на получение льготы.

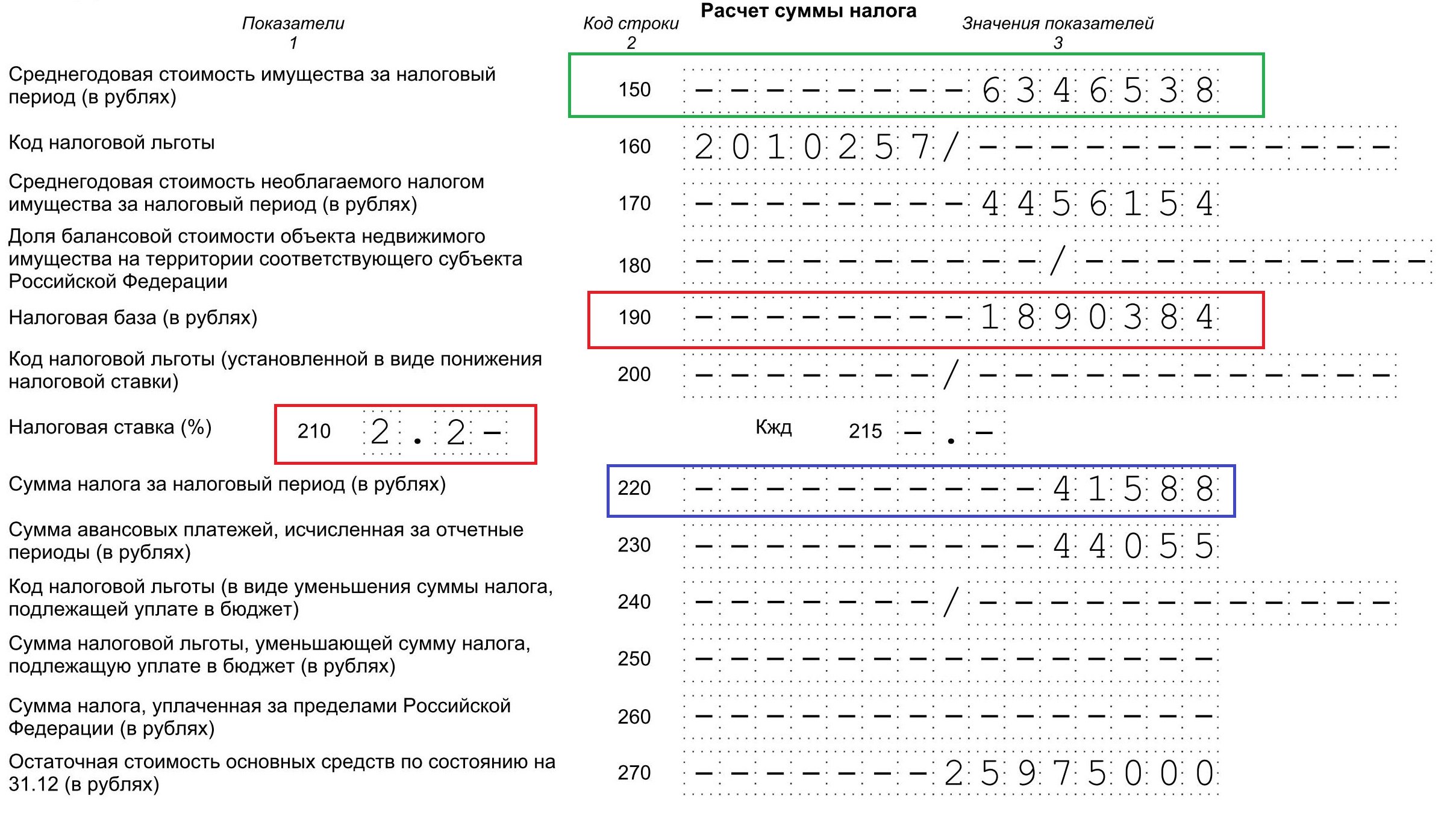

Схема расчета налога

Исчисление налога на имущество физ. лиц осуществляется поэтапно:

- Сначала устанавливается налоговая база.

- Второй этап – расчет с учетом полагающихся плательщику льгот и вычетов.

- Применение налоговой ставки, актуальной для конкретного муниципального округа.

При расчете НИФЛ за основу берется кадастровая стоимость (КС) налогооблагаемого объекта. Поскольку это решение актуально не для вех субъектов страны, некоторые МО используют для расчета инвентаризационную стоимость (ИС) в совокупности со специальными коэффициентами. Однако данный подход применим только до конца текущего года. С января 2020 г. все субъекты РФ обязаны исчислять НИФЛ только по КС объекта.

Налоговая ставка

Налоговая ставка непосредственно взаимосвязана с типом объекта, в отношении которого осуществляется исчисление финансовых обязательств. Если в конкретном регионе расчет осуществляется по кадастровой стоимости, налогообложение составит 0,1 %.

Если в конкретном регионе расчет осуществляется по кадастровой стоимости, налогообложение составит 0,1 %.

Чтобы несколько снизить размер пошлины, следует воспользоваться предусмотренным на законодательном уровне вычетом. Таковым является площадь, которая не подлежит налогообложению. Для каждого типа объекта размер вычета разнится:

- Дом – 50 кв. м.

- Комната – 10 кв. м.

- Квартира – 20 кв. м.

Проще говоря, имея дом площадью 75 кв. м., уплачивать пошлину придется только с 26 кв. м.

Поскольку НИФЛ является местным налогом, ставка может варьироваться в конкретном регионе по решению местной власти. Вместе с тем размер ставки налога на имущество физических лиц строго регламентируется НК РФ (ст. 406) и не может превышать установленные законом пределы.

Уведомление и срок оплаты

После определения размера обязательной к уплате пошлины налоговая инспекция (которая и занимается расчетами) обязана известить налогоплательщика. Последнему направляется официальное уведомление посредством Почты России.

Последнему направляется официальное уведомление посредством Почты России.

Лица, прошедшие регистрацию на сайте ФНС, получат уведомления в личном кабинете. Обратите внимание: в этом случае направление бумажного извещения считается необязательным. Чтобы не пропустить срок оплаты пошлины, необходимо регулярно проверять поступившие в рамках электронного документооборота уведомления.

Срок уплаты начисленного налога также регламентирован соответствующей статьей Кодекса. Пошлина, рассчитанная за текущий год, подлежит оплате до 1 декабря следующего года, независимо от региона.

Если не внести оплату в обозначенный период, к ранее рассчитанной сумме добавится штраф. Санкциями предусмотрен размер 1/300 от нынешней ставки рефинансирования ЦБ РФ. Кроме того, налоговый орган вправе сообщить по месту работы неплательщика об имеющихся у него задолженностях. В дальнейшем их автоматически спишут в счет его заработной платы.

Получите налоговый вычет

Выберите удобный тариф

и получите налоговый вычет быстро и просто

Налог на имущество в 2020 году для юридических лиц: изменения для организаций

28 Октября 2019

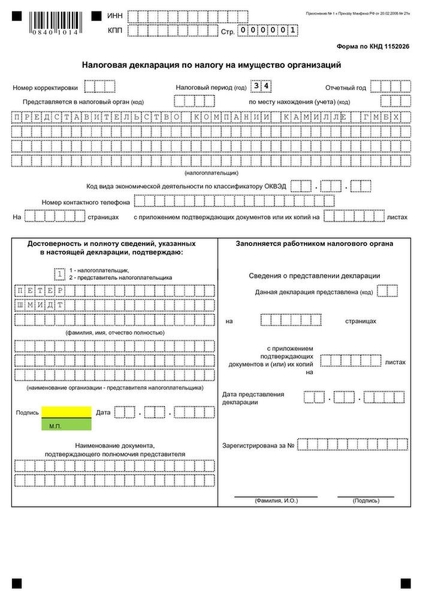

Налог на имущество в 2020 году для юридических лиц сильно поменялся – чиновники утвердили много важных изменений для организаций. Самое основное – отмена расчетов по авансам, новая форма декларации и обновленный перечень активов для налога по кадастровой стоимости. Обо всех изменениях читайте в новости.

Самое основное – отмена расчетов по авансам, новая форма декларации и обновленный перечень активов для налога по кадастровой стоимости. Обо всех изменениях читайте в новости.Изменения по налогу на имущество для юридических лиц в 2020 году

Изменения в налоге на имущество с 2020 года внес Федеральный закон от 29.09.2019 №325-ФЗ и Федеральный закон от 15.04.2019 № 63-ФЗ. Начнем с позитивного изменения в налоге на имущество ООО в 2020 году.

Изменение №1

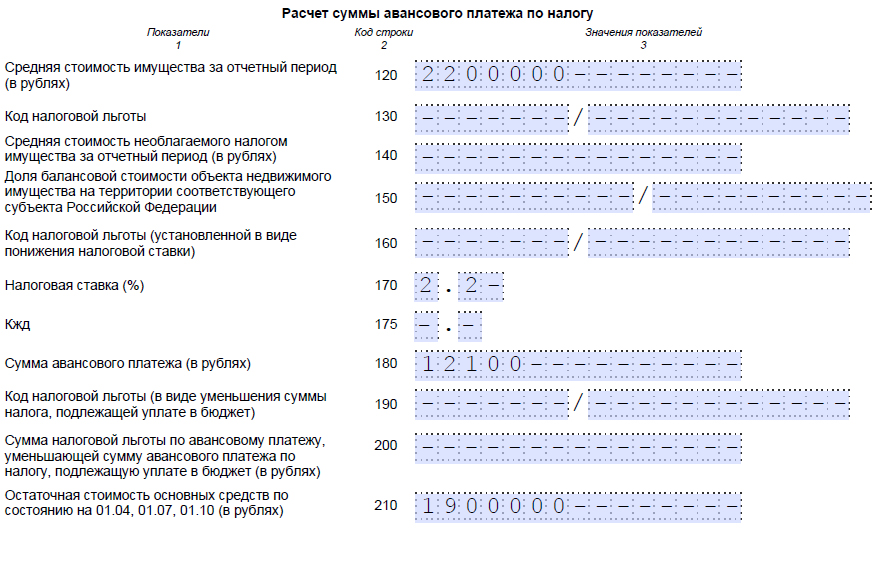

Бухгалтерам больше не придется сдавать авансовые расчеты по налогу на имущество организаций в 2020 году. С 1 января 2020 эту отчетность отменили.

В налоговую понадобится представлять только годовую декларацию. ФНС уже разрабатывает новую форму. В ней появятся строки для авансовых платежей. Перечислять их в бюджет будете по старым правилам.

Но не стоит расслабляться – декларацию по налогу на имущество 2020 года обновили. Организации, которые отчитываются по налогу на имущество после 1 января, должны составлять декларации по новой форме. ФНС утвердила новый бланк, порядок его заполнения и электронный формат (приказ от 14.08.2019 № СА-7-21/405). Новую декларацию сдавайте с отчетности за 2019 год.

Организации, которые отчитываются по налогу на имущество после 1 января, должны составлять декларации по новой форме. ФНС утвердила новый бланк, порядок его заполнения и электронный формат (приказ от 14.08.2019 № СА-7-21/405). Новую декларацию сдавайте с отчетности за 2019 год.

Бланк декларации по налогу на имущество изменили незначительно. В верхней части титульного листа и остальных разделов поменяли штрихкоды. В разделе 1 добавили новые строки для исчисленного налога к уплате и авансовых платежей за I квартал, полугодие и 9 месяцев (строки 021-027). В разделах 2 и 3, где считают годовой налог по недвижимости со среднегодовой и кадастровой стоимостью, авансовые платежи больше отражать не надо.

В разделе 2.1 добавили новые коды для водных и воздушных судов.

Изменение №2

А теперь к изменениям в НК РФ по налогу на имущество 2020 года, которые не сильно обрадуют бухгалтеров.

Чиновники расширили перечень объектов недвижимости, которые облагают налогом по кадастровой стоимости. С 2020 года по всем объектам, которые облагаются налогом на имущество физических лиц, нужно делать расчет налога на имущество по кадастровой стоимости.

С 2020 года по всем объектам, которые облагаются налогом на имущество физических лиц, нужно делать расчет налога на имущество по кадастровой стоимости.

В НК появилось условие, что налоговой базой по налогу на имущество в 2020 году является кадастровая стоимость для иных объектов недвижимости, признаваемые объектами налогообложения в соответствии с главой 32 Налогового кодекса, не предусмотренные в подпунктах 1 — 3 пункта 1 статьи 378.2 НК.

Формулировка размытая, поэтому мы обратились в ФНС за комментарием. Оказывается, иные объекты недвижимости – это жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства и т.д.

Однако компании в 2020 году будут делать оплату налога на имущество по таким объектам по кадастровой стоимости, если регионы предусмотрели эти виды объектов в своих законах. Если же закон субъекта будет принят, но какого-либо из видов объектов не будет прописано в законе, то такие объекты облагаться налогом по кадастру не будут.

Если же какой-либо вид объектов из главы 32 будет указан в региональном законе, но по нему не определена кадастровая стоимость, то налоговую базу по налогу на имущество организации по этим объектам будут считать по среднегодовой стоимости. Конечно при условии, что они являются объектами налогообложения в соответствии с подпунктом 1 пункта 1 статьи 374 НК РФ в новой редакции.

Помимо этого право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости. То есть организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости.

Таблица изменений по налогу на имущество в 2020 году

|

Что изменилось |

Как применять |

С какой даты действует, основание |

|

Расширили состав объектов недвижимости, которые облагают налогом по кадастровой стоимости |

По всем объектам, которые облагаются налогом на имущество физических лиц, нужно платить налог на имущество организаций по кадастровой стоимости. |

С 1 января 2020 г. подп. «а» п. 70 ст. 2 Закона от 29.09.2019 № 325-ФЗ |

|

Право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости |

Организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости. |

С 1 января 2020 г. подп. «а» п. 69 ст. 2 Закона от 29.09.2019 № 325-ФЗ |

|

Составлять и сдавать расчеты авансовых платежей больше не требуется |

Организации не должны сдавать расчеты авансовых платежей по налогу на имущество. Последний раз расчеты сдают за девять месяцев или III квартал 2019 года. |

С 1 января 2020 г. п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ |

|

Декларацию за 2019 год нужно сдавать на новых бланках |

Организации, которые отчитываются по налогу на имущество после 1 января 2020 года, должны составлять декларации по новой форме. |

С 1 января 2020 г. Приказ ФНС от 14.08.2019 № СА-7-21/405 |

|

Налоговую декларацию можно сдавать централизованно |

Узаконили централизованный порядок подачи налоговой отчетности. При определенных условиях организации вправе представлять единые декларации в ИФНС по своему выбору. |

С отчетности за 2019 год п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ |

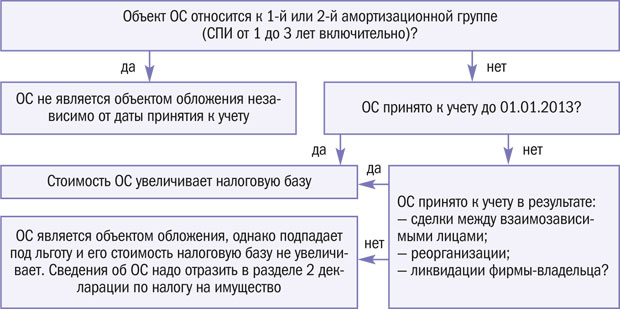

С какого имущество надо платить налог

Российские организации платят налог на имущество:

-

с недвижимости, которую учли на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности». Исключение – имущество, которое не является объектом налогообложения или попадает под льготу в виде освобождения;

-

с жилых домов и жилых помещений, не учтенных в составе основных средств;

-

с недвижимого имущества, которое получили по концессионному соглашению и учли за балансом.

Налог платите независимо от того, используете такое имущество в деятельности организации или нет (письмо Минфина от 17. 12.2015 № 03-05-05-01/74010). С 2020 года платите налог на имущество с недвижимости независимо от того, учитываете ли ее в составе основных средств. Кроме того, Налоговый кодекс теперь требует от организаций платить налог с кадастровой стоимости со всех объектов, которые подпадают под налог на имущество физлиц. Это касается и упрощенцев, ведь они освобождены только от налога со среднегодовой стоимости имущества (п. 2 ст. 346.11 НК).

12.2015 № 03-05-05-01/74010). С 2020 года платите налог на имущество с недвижимости независимо от того, учитываете ли ее в составе основных средств. Кроме того, Налоговый кодекс теперь требует от организаций платить налог с кадастровой стоимости со всех объектов, которые подпадают под налог на имущество физлиц. Это касается и упрощенцев, ведь они освобождены только от налога со среднегодовой стоимости имущества (п. 2 ст. 346.11 НК).

По каким объектам налог не платят

Налог не платите с имущества, которое:

В первую группу попадают активы из пункта 4 статьи 374 НК:

-

земельные участки, водные объекты и природные ресурсы;

-

основные средства, предназначенные для обеспечения безопасности и обороны, числящиеся на балансах силовых структур, в которых предусмотрена военная и приравненная к ней служба;

-

объекты культурного наследия федерального значения;

-

ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

-

ледоколы, атомоходы и суда атомно-технологического обслуживания;

-

космические объекты;

-

корабли, зарегистрированные в Российском международном реестре судов.

Вторая группа активов перечислена в статье 381 НК.

Источник: glavbukh.ru/art/98800-nalog-na-imushchestvo-v-2020-godu-dlya-yuridicheskih-lits-izmeneniya-dlya-organizatsiy

О переходе с 01.01.2020 года на расчет налога на имущество физических лиц исходя из кадастровой стоимости

17 октября 2019

Налоговая информирует

О переходе с 01.01.2020 года на расчет налога на имущество физических лиц исходя из кадастровой стоимости

Расчет налога на имущество для физических лиц производится налоговыми органами. Сейчас для расчета налога в Свердловской области используется информация об инвентаризационной стоимости объектов недвижимости. Информация об инвентаризационной стоимости перестала поступать в налоговые органы после 01.03.2013 года, в связи с этим за объекты, возникшие (построенные) после этой даты, налог на имущество не может быть рассчитан. Для более справедливого распределения налоговой нагрузки по уплате налога на имущество, начиная с налогового периода 2020 года, расчет будет производиться исходя из кадастровой стоимости объектов. Этот показатель является наиболее точной стоимостной оценкой недвижимого имущества, который при этом является неотъемлемым атрибутом для каждого объекта. Впервые налог с использованием кадастровой стоимости будет произведен за 2020 год в 2021 году.

Для более справедливого распределения налоговой нагрузки по уплате налога на имущество, начиная с налогового периода 2020 года, расчет будет производиться исходя из кадастровой стоимости объектов. Этот показатель является наиболее точной стоимостной оценкой недвижимого имущества, который при этом является неотъемлемым атрибутом для каждого объекта. Впервые налог с использованием кадастровой стоимости будет произведен за 2020 год в 2021 году.

Федеральный законодатель предусмотрел целый комплекс мер, призванных исключить возможность резкого увеличения налоговой нагрузки на налогоплательщиков физических лиц. Так предусмотрен трехлетний переходный период, в течение которого к сумме, на которую увеличится налог (в случае если такое увеличение произойдет) будет применяться специальный понижающий коэффициент – 0,2 в первый год, 0,4 – во-второй, 0,6 — в третий год исчисления налога с кадастровой стоимости. Кроме этого, начиная с третьего года использования кадастровой стоимости для расчета налога, будет действовать норма, в соответствии с которой ежегодное увеличение суммы налога не может превышать 10 процентов.

Важно знать, что при расчете налога с кадастровой стоимости для таких объектов как жилой дом, квартира, комната применяется налоговый вычет. Для жилого дома размер вычета равен кадастровой стоимости 50 кв. м., для квартиры или части жилого дома – 20 кв. м, для комнаты или части квартиры – 10 кв. м. Дополнительные вычеты получат родители, имеющие 3 и более несовершеннолетних детей. Размер дополнительного вычета для квартир и комнат составит стоимость 5 квадратных метров, а для жилого дома стоимость 7 квадратных метров за каждого несовершеннолетнего ребенка.

При переходе на расчет налога на имущество с кадастровой стоимости сохранятся все действующие в настоящее время налоговые льготы.

Управление ФНС России по Свердловской области

Свежие публикации данной категории

Налог на имущество организаций согласно ст. 378.2 НК РФ

Налог на имущество организаций установлен Налоговым кодексом России. Это региональный налог — он вводится в действие НК РФ и законами субъектов РФ. Основы налога на имущество организаций установлены главой 30 НК РФ. Субъекты Российской Федерации имеют право определять налоговую ставку, порядок и сроки уплаты налога — в рамках, указанных в Налоговом кодексе.

Это региональный налог — он вводится в действие НК РФ и законами субъектов РФ. Основы налога на имущество организаций установлены главой 30 НК РФ. Субъекты Российской Федерации имеют право определять налоговую ставку, порядок и сроки уплаты налога — в рамках, указанных в Налоговом кодексе.

Налоговая база определяется как кадастровая стоимость имущества в отношении следующих видов недвижимого имущества, признаваемого объектом налогообложения:

1) административно-деловые центры и торговые центры (комплексы) и помещения в них;

2) нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

3) объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

4) жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2016 год утверждена приказом Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2016 г. № 111 (полный печень имущества на сайте http://minprom.gov39.ru/Kadastr/index.php)

Закон Калининградской области от 27.11.2003 г. №336 «О налоге на имущество организаций» (в редакции от 11.04.2016 г. №520) установил налоговую ставку в отношении таких объектов в следующих размерах: в 2016 г.- 0,75%, в 2017 году – 1,0%, 2018 г. – 1,5%, 2019 г. — 1,5% и последующие годы – 2,0 %.

Во Владимирской области налог на имущество организаций будет взиматься по-новому

Владимирская область осталась одним из немногих российских субъектов, где переход на новую систему налогообложения отдельных видов недвижимости не был произведён. Новый порядок начнёт действовать с 1 января 2021 года.

В областной закон «О налоге на имущество организаций» внесены изменения, которые предполагают «привязку» налогового платежа к кадастровой, а не к остаточной, как ранее, стоимости объекта в отношении отдельных видов недвижимого имущества.

Новый порядок начнёт действовать с 1 января 2021 года. При этом переход будет поэтапным. На первом облагаться налогом, исходя из кадастровой стоимости, будут объекты, площадь которых превышает 3000 квадратных метров, с 2022 года новый порядок распространится на объекты с площадью от 1000 до 3000 квадратных метров, в 2023 году новшество будет касаться и объектов с площадью от 500 до 1000 квадратных метров. При этом даже небольшие помещения, являющиеся частями крупного объекта, подпадут под действие нового закона.

«Речь идёт о торговых и офисных центрах и помещениях в них, а также о прочих нежилых помещениях, предназначенных для размещения торговых и офисных объектов, объектов общепита и бытового обслуживания населения. Балансовая, или остаточная, стоимость не отражает реальную стоимость того или иного объекта недвижимости. Владимирская область осталась одним из немногих российских субъектов, где этот переход на новую систему налогообложения отдельных видов недвижимости не был произведён. Теперь закон принят, переход будет мягким и комфортным. Так, базовая ставка в 2 процента, установленная Налоговым кодексом для тех, кто использует общий режим налогообложения, будет применяться только с 2023 года: два первых года в качестве налога будет взиматься 1,5 процента от кадастровой стоимости объекта. Для тех, кто использует упрощённую систему налогообложения, предусмотрена льготная ставка в 0,1 процента.

Владимирская область осталась одним из немногих российских субъектов, где этот переход на новую систему налогообложения отдельных видов недвижимости не был произведён. Теперь закон принят, переход будет мягким и комфортным. Так, базовая ставка в 2 процента, установленная Налоговым кодексом для тех, кто использует общий режим налогообложения, будет применяться только с 2023 года: два первых года в качестве налога будет взиматься 1,5 процента от кадастровой стоимости объекта. Для тех, кто использует упрощённую систему налогообложения, предусмотрена льготная ставка в 0,1 процента.

Важно, что такой же порядок расчёта налога по этим объектам с 2021 года будет применяться и для индивидуальных предпринимателей. Однако ставки налога для ИП устанавливать будет муниципалитет. Рассчитываем, что муниципальные власти установят для индивидуальных предпринимателей налоговые ставки аналогичные утверждённым для организаций», – прокомментировал первый заместитель директора департамента финансов, бюджетной и налоговой политики областной администрации Максим Васенин.

Расчет платежей по налогу на имущество организаций

Данный калькулятор рассчитывает сумму налога и суммы авансовых платежей по налогу согласно главе 30 Налогового Кодекса РФ.

Некоторые статьи главы 30, на основании которых был сделан расчет, приведены ниже. Калькулятор выполнен в двух вариантах: в первом пользователь сам заносит в таблицу значения остаточной стоимости имущества на указанную дату (для этого надо нажать на картинку карандаша в самом правом столбце таблицы), во втором требуется указать только полную (восстановительную) стоимость имущества, срок полезного использования, метод амортизации и число уже прошедших начислений амортизации — промежуточные значения остаточной стоимости калькулятор посчитает сам.

Расчет платежей по налогу на имущество организаций.

Остаточная стоимость основных средств

Размер страницы: Остаточная стоимость основных средств

Сохранить ОтменитьИмпортировать данныеОшибка импорта

Для разделения полей можно использовать один из этих символов: Tab, «;» или «,» Пример: Lorem ipsum;50. 5

5

Загрузить данные из csv файла

Импортировать Назад ОтменитьОстаточная стоимость на 1-е января

Остаточная стоимость на 1-е февраля

Остаточная стоимость на 1-е марта

Точность вычисленияЗнаков после запятой: 2

Среднегодовая стоимость имущества

Общая сумма налога на имущество за год

Сумма авансовых платежей

Сумма налога к доплате

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить

Ссылка Сохранить Виджет

Расчет платежей по налогу на имущество организаций с учетом амортизации

Первоначальная (восстановительная) стоимость имущества

Число прошедших месяцев начисления амортизации на начало налогового периода

Срок полезного использования, месяцев

Метод амортизациинелинейныйлинейныйТочность вычисленияЗнаков после запятой: 2

Остаточная стоимость имущества на начало налогового периода

Остаточная стоимость имущества на конец налогового периода

Среднегодовая стоимость имущества

Общая сумма налога на имущество за год

Сумма авансовых платежей

Сумма налога к доплате

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

Ссылка Сохранить Виджет

Выдержки из главы 30 «Налог на имущество организаций» налогового кодекса РФ.

Статья 376. Порядок определения налоговой базы.

- Налоговая база определяется налогоплательщиками самостоятельно в соответствии с настоящей главой.

- Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Статья 379. Налоговый период. Отчетный период.

- Налоговым периодом признается календарный год.

- Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

- Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Статья 380. Налоговая ставка.

- Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента.

- Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Статья 382. Порядок исчисления суммы налога и сумм авансовых платежей по налогу.

- Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

- Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной в соответствии с пунктом 1 настоящей статьи, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

- Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период в соответствии с пунктом 4 статьи 376 настоящего Кодекса.

Расчет предполагаемого налога на недвижимость | Сент-Чарльз Каунти, Миссури

Чтобы определить ваши предполагаемые налоги на личную собственность или недвижимость:

- Сначала зайдите в архив налоговых ставок сборщика налогов и выберите документ налоговой ставки за соответствующий год. Например, для налогов 2020 года вы должны выбрать документ «Налоговые ставки 2020 года (PDF)» на этой странице. Налоговые ставки за каждый год обычно публикуются к середине ноября этого года по ссылке выше.

- Затем обратитесь к столбцу «Общий налог» в этом документе для комбинации политических подразделений, в которых вы проживаете / где находится недвижимость, и запишите эту сумму.

Обратите внимание, что к политическим подразделениям относятся школьные округа, пожарные округа, округа скорой помощи и т. Д. Чтобы определить политические подразделения, введите адрес собственности в Поиске в базе данных оценщика. Кроме того, если вы живете в городе, который не взимает собственные налоги, запишите и рассчитайте ставку налога на 100 долларов оценочной стоимости в столбце «Города» в документе и добавьте эту сумму к общей сумме налога. Это общая налоговая ставка, которую вы будете использовать в формулах ниже.

Обратите внимание, что к политическим подразделениям относятся школьные округа, пожарные округа, округа скорой помощи и т. Д. Чтобы определить политические подразделения, введите адрес собственности в Поиске в базе данных оценщика. Кроме того, если вы живете в городе, который не взимает собственные налоги, запишите и рассчитайте ставку налога на 100 долларов оценочной стоимости в столбце «Города» в документе и добавьте эту сумму к общей сумме налога. Это общая налоговая ставка, которую вы будете использовать в формулах ниже. - Затем вам потребуется приблизительная рыночная стоимость типа собственности, для которой вы хотите определить расчетные налоги на собственность, и запишите эту сумму. Чтобы лучше определить это:

- Для личного имущества: обратитесь к оценке, указанной в Форме оценки личного имущества, отправляемой оценщиком в начале каждого налогового года, или обратитесь к Уведомлению об изменении оценки личного имущества, которое отправляется Оценщик, если вы представили изменение / исправление в форме оценки личного имущества в налоговом году.ИЛИ,

- Для недвижимости: см. Ваше последнее Уведомление об оценке недвижимости и Уведомление о предполагаемой налоговой ответственности, которые Оценщик рассылает владельцам недвижимости каждый нечетный год. В Уведомлении о предполагаемых налоговых обязательствах указаны ваши предполагаемые налоги, и вам не нужно углубляться в дальнейшие расчеты. ИЛИ,

- Если у вас нет ни одного из упомянутых выше документов, обратитесь / запишите оценку, указанную в вашей налоговой декларации о движимом имуществе или недвижимости за предыдущий год, чтобы получить наилучшую оценку.

- Если вы покупаете новый дом и хотите определить расчетный налог на недвижимость, обратитесь к расчетной рыночной стоимости или запишите ее.

- Используйте эти суммы в формулах ниже.

Обратите внимание: ни оценщик, ни сборщик доходов не несут ответственности за установление бюджетов в каждом политическом подразделении или за установление налоговой ставки каждого отдельного политического подразделения. В приведенных ниже примерах приведенных ниже формул используется расчетная рыночная стоимость недвижимости в размере 100 000 долларов США для обеспечения единообразия и ясности.

Формула расчета налога на личную собственностьТекущая ставка налогообложения личного имущества в масштабе штата составляет 33 1/3%. Чтобы определить размер вашей задолженности, выполните следующий расчет, состоящий из двух частей:

- Оценочная рыночная стоимость собственности X Коэффициент оценки (33 1/3%) = Оценочная стоимость

- Оценочная стоимость / 100 X Общая налоговая ставка = Расчетная налоговая накладная

Вот пример того, как работает эта формула —

Для расчета налогов, причитающихся с автомобиля на 100000 долларов, при 6.Общая налоговая ставка 5694 на 100 долларов оценочной стоимости:

- 100000 X 0,333333 (33 1/3%) = 33 333 доллара

- 33 333 / 100 X 6,5694 = 2189,58 доллара причитающихся налогов.

Текущая ставка налогообложения жилой недвижимости в масштабе штата составляет 19%. Чтобы определить размер вашей задолженности, выполните следующий расчет, состоящий из двух частей:

- Оценочная рыночная стоимость собственности X Коэффициент оценки (19%) = Оценочная стоимость

- Оценочная оценочная стоимость / 100 X Итого Налоговая ставка = расчетный налоговый счет

Вот пример того, как работает эта формула —

Для расчета налогов, причитающихся с дома за 100000 долларов, на 6.5694 Общая налоговая ставка на 100 долларов оценочной стоимости:

- 100000 X ,19 (19%) = 19000 долларов США

- 19000 / 100 X 6,5694 = 1248,19 долларов США, причитающихся по налогам

Текущая ставка налогообложения коммерческой недвижимости в масштабе штата составляет 32%. Чтобы определить размер вашей задолженности, выполните следующий расчет, состоящий из двух частей:

1. Оценочная рыночная стоимость собственности X Коэффициент оценки (32%) = Оценочная стоимость

2.Оценочная стоимость / 100 X Общая налоговая ставка = Расчетная налоговая накладная

Вот пример того, как работает эта формула —

Для расчета налогов, причитающихся с коммерческой недвижимости в размере 100000 долларов по общей налоговой ставке 6,5694 плюс коммерческий дополнительный налог 0,53 при общей налоговой ставке 7,0994 на 100 долларов оценочной стоимости:

- 100000 X 0,32 (32%) = 32000 долларов

- 32000 / 100 X 7,0994 = 2271,80 долларов США по налогам

Вопросы?

С вопросами об оценках и оценочной стоимости обращайтесь к оценщику по телефону 636-949-7425 или по электронной почте.

По вопросам о налоговых счетах или для оценки, пожалуйста, свяжитесь с налоговым инспектором по телефону 636-949-7470 или по электронной почте.

Налог на недвижимость | Анализ налога на имущество

Налог на имущество — это налог на рыночную стоимость частной собственности, включая землю, автомобили, коммерческий инвентарь и т.д. независимо от того, являются ли налоги на имущество регрессивными, пропорциональными или прогрессивными.

Обязательства по налогу на имущество рассчитываются путем умножения номинальной ставки налога на имущество на коэффициент оценки (процент от стоимости имущества, облагаемого налогом), на стоимость имущества.

Избранные исследования

Где люди платят больше всего налогов на недвижимость?

1 сентября 2021 г.

Налогообложение капитала — международное сравнение

11 мая 2021 г.

Эти государства будут платить вам за переезд.Имеет ли смысл эта стратегия?

30 апреля 2021 г.

Факты и цифры 2021: как сравнить ваше состояние?

10 марта 2021 г.

Источники налоговых поступлений: США по сравнению с ОЭСР

17 февраля 2021 г.

Источники государственных доходов в ОЭСР

11 февраля 2021 г.

Статьи по теме

Что если бы мы обложили налогом церкви?

9 сентября 2021 г.

Где люди платят больше всего налогов на недвижимость?

1 сентября 2021 г.

Насколько высоки налоги на недвижимость в вашем штате?

7 июля 2021 г.

Профицит штата Висконсин дает возможность для первоначального взноса в связи с будущим экономическим ростом

9 июня 2021 г.

Сколько в вашем штате собирают налоги на недвижимость на душу населения?

19 мая 2021 г.

Налогообложение капитала — международное сравнение

11 мая 2021 г.

Эти государства будут платить вам за переезд.Имеет ли смысл эта стратегия?

30 апреля 2021 г.

Луизиана стремится к всеобъемлющей налоговой реформе

28 апреля 2021 г.

Насколько высок уровень собираемости налогов в штате и на местном уровне в вашем штате?

14 апреля 2021 г.

Налоговые предложения МВФ: сокращение неравенства или снижение постпандемического восстановления?

12 апреля 2021 г.

Опора на налоги на недвижимость в Европе

11 марта 2021 г.

Факты и цифры 2021: как сравнить ваше состояние?

10 марта 2021 г.

Свидетельство: Приоритет всесторонней модернизации налоговой системы в Небраске

4 марта 2021 г.

Источники налоговых поступлений: U.S. против OECD

17 февраля 2021 г.

Присоединяйтесь к нам для бесплатного «Учебного курса по государственной налоговой политике»

12 февраля 2021 г.

Источники государственных доходов в ОЭСР

11 февраля 2021 г.

Тринадцать приоритетов модернизации налогообложения в интересах роста в Небраске

2 февраля 2021 г.

В какой степени ваше государство полагается на налоги на имущество?

19 января 2021 г.

Изменения в государственных налогах с 1 января 2021 г.

5 января 2021 г.

Налоги на имущество в Европе

17 декабря 2020

Налоговые ставки на недвижимость| Налоговая администрация

Приведенные ниже ставки для налогового года 2021 являются ставками из утвержденного бюджета на 2022 финансовый год.

Не все ставки применимы к каждой посылке. В вашем ежегодном уведомлении об оценке указаны ставки, применимые к налоговому округу вашей собственности, или, если у вас нет уведомления об оценке за 2021 год, вы можете определить набор ставок для своей отдельной посылки, выполнив следующие действия:

Если у вас есть какие-либо вопросы по поводу вашего налогового счета, пожалуйста, свяжитесь с нашим офисом.

НАЛОГОВЫЙ РАЙОН КОММЕРЧЕСКОГО ТРАНСПОРТА

Сессия Генеральной Ассамблеи Вирджинии в 2007 г. приняла закон штата, который предоставил несколько новых источников дохода для транспортных целей.Среди прочего, это законодательство установило отдельную классификацию для определенной коммерческой и промышленной собственности в Управлении транспорта Северной Вирджинии (NVTA) и Управлении транспорта Хэмптона. Населенные пункты в пределах этих двух транспортных властей могут теперь облагать налогом коммерческую и промышленную собственность, и доходы от любого такого сбора должны использоваться исключительно для транспортных целей, которые приносят пользу населению, налагающему сбор.

Округ Фэйрфакс находится в пределах границ NVTA, и в соответствии с законодательством штата 2007 года округ уполномочен законом отдельно классифицировать определенную коммерческую и промышленную собственность для уплаты транспортного налога.10 сентября 2007 г. и с поправками, внесенными 3 декабря 2007 г., Наблюдательный совет округа Фэрфакс объявил и провел общественные слушания с целью принятия местного постановления о применении этой новой классификации.

Закон штата разрешает взимать этот налог по максимальной ставке до 0,125 доллара за 100 долларов оценочной стоимости. Полученный доход используется для транспортных целей в округе Фэйрфакс при условии ассигнования Наблюдательного совета. Этот налог взимается в то же время и по тому же счету, что и обычные налоги Общего фонда (т.е. двумя частями до 28 июля и 5 декабря).

Жилая недвижимость, в том числе квартиры, дома на колесах и недвижимость для престарелых, не облагается этим налогом. Все коммерческие и промышленно используемые земельные участки, в том числе свободные земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом. Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если недвижимость используется как для жилого, так и для коммерческого / промышленного использования (смешанное использование), часть собственности, используемая для коммерческого / промышленного использования, будет облагаться налогом.

В начало

ФАЗА 1 И 2 РАЙОН УЛУЧШЕНИЯ ЖЕЛЕЗНОДОРОЖНЫХ ПЕРЕВОЗОК ДЮЛЛЕС

Фаза 1

В этом специальном налоговом округе взимается сбор в размере 0,090 доллара за каждые 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Фаза 2

Этот специальный налоговый округ имеет ставку налога в размере 0,200 долларов США за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспортной инфраструктуры был одобрен Наблюдательным советом на заседании правления 21 декабря 2009 года.

Более подробная информация доступна на странице проекта Silver Line.

В начало

ТАЙСОНСКИЙ СЕРВИСНЫЙ РАЙОН

Этот район охватывает примерно 6000 владельцев коммерческой и жилой недвижимости в Тайсоне. Деньги, полученные округом, могут быть использованы только для улучшения транспорта в обслуживающем районе и будут использованы для:

- Планирование и строительство инфраструктуры и транзитных маршрутов

- Покупка права проезда для строительства, улучшения и / или эксплуатации дорог или других объектов транспортной инфраструктуры

- Оснащение, эксплуатация и техническое обслуживание транзитных служб

В начало

ПРОФИЛАКТИКА ИНФЕСТАЦИИ (КОНТРОЛЬ НАЛОЖЕНИЯ ВРЕДИТЕЛЕЙ — СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ ОКРУГ)

Специальный налоговый округ по борьбе с насекомыми-вредителями — это общенациональный налоговый сбор, который поддерживает Комплексную программу борьбы с вредителями.

Комплексная программа борьбы с вредителями включает в себя две отдельные программы: программу борьбы с вредителями в лесах, управляемую Отделом управления городскими лесами Департамента общественных работ и экологических служб, и Программу по насекомым-переносчикам, управляемую Департаментом здравоохранения.

Программа борьбы с вредителями леса в настоящее время направлена на предотвращение распространения определенных лесных насекомых и болезней в округе. В настоящее время в списке, который ведется Министерством сельского хозяйства и быта Вирджинии, пять насекомых и две болезни: цыганская моль, язвенный червь, изумрудный ясеневый мотылек, болиголов шерстистый адельгид, азиатский длиннорогий жук, внезапная гибель дуба и тысяча язв.

Программа по насекомым-переносчикам направлена на борьбу с распространением вируса Западного Нила, болезни Лайма и других болезней, передаваемых комарами и клещами.

В начало

ПЛАТА ЗА ОБСЛУЖИВАНИЕ

Для некоторых объектов к основному налогу на недвижимость добавляется дополнительная плата за обслуживание. Ваше оценочное уведомление показывает, подлежит ли ваша собственность какой-либо из этих сборов за обслуживание. По всем вопросам обращайтесь в наш офис.

Leaf Collection — 0 руб.012 за 100 долларов оценочной стоимости жилой, коммерческой и промышленной собственности в некоторых районах.

Сбор мусора — 400 долларов в год в некоторых районах.

Служба водоснабжения:

- Springfield Water Service District 1 — 661 доллар в год, начиная с 1 июля 1993 г. и заканчивая 30 июня 2023 г., для обеспечения водоснабжения Клифтон-Форест, группы домов в заповеднике Линкольн-Льюис-Ванной.

- Springfield Water Service District 3 — 959 долларов в год, начиная с 1 января 2003 г. и заканчивая 31 декабря 2032 г., для обеспечения водоснабжения парка Колчестер-Роуд-Льюис, группы домов в заповеднике Линкольн-Льюис-Ванной .

В начало

Расчет налога на имущество— Округ Боулдер

Фактическая стоимость, оценочная ставка и заводской сбор

Налоги на недвижимость рассчитываются с использованием фактической стоимости собственности, ставки оценки и заводского сбора по формуле: Фактическая стоимость x Ставка оценки = Оценочная стоимость x Миллионный сбор = Налоги к уплате . Более подробная информация доступна в листовке «Расчет налогов на недвижимость». Например:

Для жилой недвижимости с фактической стоимостью $ 350,00 , оценочная ставка — 7.15%,

и Миллионный сбор в размере 86 составит $ 2152 подлежащих уплате налогов.

Дополнительная информация о ставке налогообложения и миллереи приводится ниже. Пожилые люди и ветераны-инвалиды могут иметь право на определенные льготы по налогу на имущество.

Более подробная информация о налогах на недвижимость, включая поиск налога на имущество, сроки платежа и уплату налогов в Интернете, доступна на странице казначея округа Боулдер.

Оценка оценки

В настоящее время оценочная стоимость недвижимости рассчитывается путем умножения фактической стоимости на 7.На жилую недвижимость на 15%, на нежилую — на 29%. Эти процентные числа определяются законом штата.

Налоговая ставка или заводской сбор

Налоговая ставка и Миллионный сбор — это два разных способа выражения одной и той же информации. Ставка налога выражается в процентах, а заводской сбор выражается в мельницах (1 миллион = 1 доллар налога на имущество на каждые 1000 долларов оценочной стоимости)

Как правило, на недвижимость влияют несколько налоговых органов. Каждая налоговая организация определяет, какие доходы потребуются для работы в предстоящем финансовом году.Затем необходимая выручка делится на общую оценочную стоимость, чтобы определить ставку налога / заводской сбор для каждой компании. Чтобы определить общую налоговую ставку для собственности, добавьте налоговые ставки для каждого объекта, который влияет на собственность.

Заводской сбор Пример:

- Оценщик определяет общую оценочную стоимость округа в 100 000 000 долларов.

- Совет уполномоченных графства определяет, что необходимые бюджетные поступления от налога на имущество составляют 1 398 000 долларов.

- 1 398 000 долларов США (налоговые поступления), разделенные на 100 000 000 долларов США (оценочная стоимость) = 1.Ставка налога 3980%, или 13,98 Миллс (Миллс)

- Окружная налоговая ставка составляет 13,98 долларов дохода, необходимого на каждую 1000 долларов оценочной стоимости

Ставка налога на собственность для образования | Департамент налогов

Обзор

Приведенные ниже таблицы ставок городского налога и ресурсы относятся к текущему, 2021-2022, налоговому году на имущество (FY2022). Пожалуйста, ознакомьтесь с письмом Комиссара о годовой ставке налога на образование для получения информации о прогнозируемой урожайности и ставке вне дома на 2022 финансовый год.

Ставки налога на усадьбу

Ставка налога на образование в усадьбе основана в первую очередь на расходах на образование в расчете на одного равноправного ученика всех учеников, проживающих в вашем городе.Многие городские районы также являются членами профсоюзных школьных округов. Ставка налога в каждом городке и профсоюзном школьном округе будет зависеть от их расходов на ученика. Для городов с несколькими школьными округами ставка налога представляет собой комбинацию этих ставок.

FY2022 Таблица ставок налога на имущество для образования

Сводка на 18 августа 2021 г.

FY2022 Ставки налога на образование были установлены и опубликованы ниже для городов, в которых есть:

- Утвердили школьный бюджет и представили его в Агентство образования и

- Завершили переоценку (в случае переоценки в 2021 г.).

Обратите внимание: Ставки налога на образование для дополнительных городов будут доступны на этом веб-сайте, когда будут установлены их ставки налога на имущество для образования.

| ГОРОД | 2021 Переоценка | Общий уровень оценки | Ставка налога на усадьбу | Налоговая ставка вне дома | Дата расчета |

|---|---|---|---|---|---|

| Эддисон | 98,91 | 1,6929 | 1.6298 | 29.06.2021 | |

| Олбани | 106,49 | 1,1734 | 1,5138 | 29.06.2021 | |

| Албург | 101,67 | 1.4725 | 1,5855 | 29.06.2021 | |

| Андовер | 101,05 | 1,5009 | 1,5952 | 29.06.2021 | |

| Арлингтон | ✔ | 108.93 | 1.4507 | 1.4798 | 14.07.2021 |

| Афины | 111,59 | 1,5750 | 1.4446 | 29.06.2021 | |

| Аверилл | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Аверис Гор | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Бейкерсфилд | 93.03 | 1.4789 | 1,7328 | 29.06.2021 | |

| Балтимор | 97,08 | 1,5623 | 1,6605 | 29.06.2021 | |

| Барнард | 93,26 | 1,7326 | 1,7285 | 29.06.2021 | |

| Барнет | 99,59 | 1.7041 | 1,6186 | 29.06.2021 | |

| Барре Сити | 94.97 | 1.4268 | 1.6974 | 14.07.2021 | |

| Барре Таун | ✔ | 110,26 | 1,2289 | 1.4620 | 18.08.2021 |

| Бартон | 93,72 | 1,3539 | 1,7200 | 29.06.2021 | |

| Belvidere | 91,61 | 1,6600 | 1.7596 | 29.06.2021 | |

| Беннингтон | 93.8 | 1.4828 | 1,7186 | 29.06.2021 | |

| Бенсон | 99,29 | 1,4481 | 1,6235 | 29.06.2021 | |

| Беркшир | 101,9 | 1,3501 | 1,5819 | 29.06.2021 | |

| Берлин | 108,77 | 1,5772 | 1.4820 | 29.06.2021 | |

| Вефиль | 101.8 | 1,5636 | 1,5835 | 29.06.2021 | |

| Блумфилд | 104,02 | 1.4728 | 1,5497 | 29.06.2021 | |

| Болтон | 89,61 | 1.6498 | 1,7989 | 29.06.2021 | |

| Брэдфорд | 95,74 | 1,6648 | 1,6837 | 29.06.2021 | |

| Брейнтри | 101.13 | 1,5627 | 1,5940 | 29.06.2021 | |

| Брэндон | 98,56 | 1,3862 | 1,6356 | 29.06.2021 | |

| Брэттлборо | 98,81 | 1,7401 | 1.6314 | 14.07.2021 | |

| Бриджуотер | 96,5 | 1.6744 | 1,6705 | 29.06.2021 | |

| Бридпорт | 92.13 | 1,7893 | 1,7497 | 29.06.2021 | |

| Брайтон | 108,09 | 1.4984 | 1.4913 | 29.06.2021 | |

| Бристоль | 92,25 | 1,7641 | 1,7474 | 29.06.2021 | |

| Брукфилд | 100,86 | 1,5669 | 1,5983 | 29.06.2021 | |

| Brookline | 100.45 | 1,8093 | 1,6048 | 29.06.2021 | |

| Браунингтон | 107,97 | 1,1676 | 1.4930 | 29.06.2021 | |

| Brunswick | 94,67 | 1,6183 | 1,7028 | 29.06.2021 | |

| Buels Гор | 92,63 | 1.0796 | 1,7403 | 29.06.2021 | |

| Берк | 93.7 | 1,5211 | 1,7204 | 29.06.2021 | |

| Берлингтон | ✔ | 105,32 | 1.4553 | 1,5306 | 14.07.2021 |

| Кабот | 97,25 | 1,7175 | 1.6576 | 28.07.2021 | |

| Кале | 93,93 | 1.8264 | 1,7162 | 29.06.2021 | |

| Кембридж | 91.65 | 1,5984 | 1,7589 | 29.06.2021 | |

| Ханаан | 108,02 | 1,5416 | 1,4923 | 29.06.2021 | |

| Каслтон | 93,74 | 1,5338 | 1,7197 | 29.06.2021 | |

| Кавендиш | 100,25 | 1,5129 | 1,6080 | 29.06.2021 | |

| Чарльстон | 98.66 | 1,4603 | 1,6339 | 29.06.2021 | |

| Шарлотта | 94,99 | 1,5409 | 1,6970 | 29.06.2021 | |

| Челси | 98,91 | 1,6564 | 1,6298 | 29.06.2021 | |

| Честер | 100,84 | 1,5041 | 1,5986 | 29.06.2021 | |

| Читтенден | 96.54 | 1,5793 | 1.6698 | 29.06.2021 | |

| Кларендон | 99,22 | 1,5665 | 1,6247 | 29.06.2021 | |

| Колчестер | 86,29 | 1,5982 | 1,8681 | 29.06.2021 | |

| Конкорд | 98,22 | 1.4511 | 1,6412 | 29.06.2021 | |

| Коринф | 102.41 | 1.4546 | 1,5741 | 29.06.2021 | |

| Корнуолл | 94,51 | 1,7443 | 1.7056 | 29.06.2021 | |

| Ковентри | ✔ | 133,87 | 1.0505 | 1,2042 | 14.07.2021 |

| Крафтсбери | 97,44 | 1,6864 | 1,6544 | 29.06.2021 | |

| Дэнби | 112.17 | 1,3871 | 1,4371 | 29.06.2021 | |

| Данвилл | ✔ | 106,16 | 1.4612 | 1,5185 | 29.06.2021 |

| Дерби | 99,43 | 1,3405 | 1,6212 | 29.06.2021 | |

| Дорсет | 103,02 | 1,5103 | 1,5647 | 29.06.2021 | |

| Дувр | 101.58 | 1,6931 | 1,5869 | 29.06.2021 | |

| Даммерстон | ✔ | 106,46 | 1,6151 | 1,5142 | 14.07.2021 |

| Даксбери | 90,25 | 1,8295 | 1.7861 | 29.06.2021 | |

| Ист-Хейвен | 92,62 | 1,6541 | 1,7404 | 29.06.2021 | |

| Ист Монтпилиер | 94.18 | 1.8215 | 1,7116 | 29.06.2021 | |

| Эдем | 93.09 | 1,6336 | 1,7317 | 29.06.2021 | |

| Элмор | 99,36 | 1,5147 | 1.6224 | 29.06.2021 | |

| Эносбург | 97,31 | 1,3782 | 1,6566 | 29.06.2021 | |

| Эссекс Таун | 89.05 | 1.6555 | 1,8 102 | 29.06.2021 | |

| Fair Haven | 110,98 | 1,2955 | 1.4525 | 29.06.2021 | |

| Fairfax | 85,93 | 1,5042 | 1,8759 | 29.06.2021 | |

| Fairfield | 87,55 | 1,7027 | 1.8412 | 29.06.2021 | |

| Fairlee | 91.51 | 2,1380 | 1,7616 | 29.06.2021 | |

| Файстон | 92,63 | 1.7825 | 1,7403 | 29.06.2021 | |

| Фердинанд | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Феррисбург | 98,22 | 1,7047 | 1,6412 | 29.06.2021 | |

| Флетчер | 86.34 | 1,7366 | 1.8670 | 29.06.2021 | |

| Франклин | 96,1 | 1,4036 | 1.6774 | 29.06.2021 | |

| Грузия | 89,8 | 1,5719 | 1,7951 | 29.06.2021 | |

| Гластенбери | 95,11 | 1.0514 | 1,6949 | 29.06.2021 | |

| Гловер | ✔ | 109.43 | 1,1674 | 1.4731 | 01.07.2021 |

| Гошен | 93,38 | 1.4631 | 1,7263 | 29.06.2021 | |

| Графтон | ✔ | 103,73 | 1,6942 | 1,5540 | 29.06.2021 |

| Гранби | 99,8 | 1,2179 | 1,6152 | 29.06.2021 | |

| Гранд-Айл | 95.41 | 1,6717 | 1,6896 | 29.06.2021 | |

| Гранвиль | 95,92 | 1.7837 | 1,6806 | 29.06.2021 | |

| Гринсборо | 95,66 | 1,7521 | 1,6851 | 29.06.2021 | |

| Гротон | 101,17 | 1.4760 | 1,5934 | 29.06.2021 | |

| Ратуша | 103.8 | 1,1710 | 1,5530 | 29.06.2021 | |

| Гилфорд | 97,34 | 1,7664 | 1,6561 | 14.07.2021 | |

| Галифакс | ✔ | 105,17 | 1,4387 | 1,5328 | 29.06.2021 |

| Хэнкок | 105,25 | 1,6256 | 1,5316 | 29.06.2021 | |

| Hardwick | 94.15 | 1.7782 | 1,7122 | 29.06.2021 | |

| Хартфорд | 93,33 | 1,6324 | 1,7272 | 29.06.2021 | |

| Хартленд | 100,6 | 1.7367 | 1,6024 | 29.06.2021 | |

| Хайгейт | 97,41 | 1,3848 | 1,6549 | 29.06.2021 | |

| Хайнсбург | 93.9 | 1,5588 | 1,7167 | 29.06.2021 | |

| Голландия | 89.09 | 1,5473 | 1,8094 | 29.06.2021 | |

| Hubbardton | 95,47 | 1,5060 | 1,6885 | 29.06.2021 | |

| Хантингтон | 89,88 | 1,6449 | 1.7935 | 29.06.2021 | |

| Гайд-Парк | 92.65 | 1,6413 | 1.7399 | 29.06.2021 | |

| Ира | 96,09 | 1.4968 | 1.6776 | 29.06.2021 | |

| Ирасбург | 99,36 | 1,2704 | 1.6224 | 29.06.2021 | |

| Isle La Motte | 97,11 | 1.6425 | 1,6600 | 29.06.2021 | |

| Ямайка | 96.69 | 1.8796 | 1,6672 | 29.06.2021 | |

| Джей | 103,27 | 1,5249 | 1,5610 | 29.06.2021 | |

| Иерихон | 93.09 | 1,5881 | 1,7317 | 29.06.2021 | |

| Джонсон | 99,25 | 1,5322 | 1,6242 | 29.06.2021 | |

| Киллингтон | 89.24 | 1,8 106 | 1,8064 | 29.06.2021 | |

| Кирби | 101,17 | 1,5143 | 1,5934 | 29.06.2021 | |

| Landgrove | 98,41 | 1,5810 | 1,6380 | 29.06.2021 | |

| Лестер | 98,74 | 1,3836 | 1,6326 | 29.06.2021 | |

| Лемингтон | 104 | 1.4639 | 1,5 500 | 29.06.2021 | |

| Льюис | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Линкольн | 106,6 | 1,5266 | 1,5122 | 29.06.2021 | |

| Лондондерри | 97,36 | 1,5981 | 1.6557 | 29.06.2021 | |

| Лоуэлл | 94.18 | 1,5735 | 1,7116 | 29.06.2021 | |

| Ладлоу | ✔ | 100,99 | 1,6207 | 1,5962 | 21.07.2021 |

| Луненбург | 100,2 | 1.4225 | 1,6088 | 29.06.2021 | |

| Линдон | 96,61 | 1,4753 | 1,6686 | 29.06.2021 | |

| Мейдстон | 94.99 | 1,2796 | 1,6970 | 29.06.2021 | |

| Манчестер | 100,22 | 1,5525 | 1,6085 | 29.06.2021 | |

| Мальборо | 105,95 | 1,6389 | 1,5215 | 29.06.2021 | |

| Маршфилд | 87,95 | 1,8241 | 1,8329 | 29.06.2021 | |

| Мендон | ✔ | 131.69 | 1,1578 | 1,2241 | 14.07.2021 |

| Миддлбери | 100 | 1,6485 | 1,6120 | 29.06.2021 | |

| Миддлсекс | 95,89 | 1.7890 | 1,6811 | 29.06.2021 | |

| Мидлтаун Спрингс | 98,75 | 1,5822 | 1,6324 | 29.06.2021 | |

| Милтон | 91.57 | 1,5520 | 1,7604 | 29.06.2021 | |

| Монктон | 93.09 | 1,7482 | 1,7317 | 29.06.2021 | |

| Монтгомери | 101,36 | 1,3573 | 1,5904 | 29.06.2021 | |

| Монтпилиер | 84,44 | 1.7744 | 1.9090 | 29.06.2021 | |

| Мортаун | 92.94 | 1.7765 | 1,7345 | 29.06.2021 | |

| Морган | 98,26 | 1,3054 | 1,6405 | 29.06.2021 | |

| Морристаун | 94,39 | 1,5944 | 1,7078 | 29.06.2021 | |

| Маунт Холли | 106,43 | 1,5378 | 1,5146 | 29.06.2021 | |

| Крепление Табор | 102.82 | 1,5132 | 1,5678 | 29.06.2021 | |

| Нью-Хейвен | 91,42 | 1,7801 | 1,7633 | 29.06.2021 | |

| Ньюарк | 100,9 | 1,4126 | 1,5976 | 29.06.2021 | |

| Ньюбери | 100,38 | 1,5879 | 1,6059 | 29.06.2021 | |

| Ньюфейн | 96.42 | 1.8849 | 1,6719 | 29.06.2021 | |

| Ньюпорт Сити | 96,55 | 1,5787 | 1.6696 | 29.06.2021 | |

| Ньюпорт Таун | 106,04 | 1,5127 | 1,5202 | 29.06.2021 | |

| Норт-Беннингтон | 93,59 | 1,6453 | 1.7224 | 29.06.2021 | |

| Северный герой | 92.9 | 1,7169 | 1,7352 | 29.06.2021 | |

| Нортфилд | 91,96 | 1,5669 | 1,7529 | 29.06.2021 | |

| Нортон | 90,4 | 1,6947 | 1.7832 | 29.06.2021 | |

| Норвич | 90,28 | 1.8625 | 1.7856 | 29.06.2021 | |

| Оранжевый | 96.36 | 1,4387 | 1,6729 | 29.06.2021 | |

| Орлеан ID | 93,56 | 1,3426 | 1,7230 | 29.06.2021 | |

| Оруэлл | 98,7 | 1.4567 | 1.6332 | 29.06.2021 | |

| Пантон | 97,24 | 1.7219 | 1.6578 | 29.06.2021 | |

| Полоска | 105.84 | 1,3347 | 1,5231 | 29.06.2021 | |

| Пичем | 103,62 | 1,7239 | 1,5557 | 29.06.2021 | |

| Перу | 100,91 | 1,5419 | 1,5975 | 29.06.2021 | |

| Питтсфилд | 109,15 | 1.2005 | 1.4769 | 29.06.2021 | |

| Питтсфорд | 94.69 | 1.4428 | 1.7024 | 29.06.2021 | |

| Плейнфилд | 91,16 | 1,7599 | 1,7683 | 29.06.2021 | |

| Плимут | 96,97 | 1.6663 | 1,6624 | 29.06.2021 | |

| Помфрет | 107,5 | 1,5031 | 1,4995 | 29.06.2021 | |

| Поултни | 97.5 | 1,4807 | 1,6533 | 29.06.2021 | |

| Pownal | 103,78 | 1,3478 | 1,5533 | 29.06.2021 | |

| Проктор | 99,87 | 1,4456 | 1,6141 | 29.06.2021 | |

| Putney | 96,74 | 1.7730 | 1.6663 | 14.07.2021 | |

| Рэндольф | 100.95 | 1,5655 | 1,5968 | 29.06.2021 | |

| Чтение | 107,69 | 1,5004 | 1.4969 | 29.06.2021 | |

| Ридсборо | ✔ | 110 | 1,2725 | 1,4655 | 29.06.2021 |

| Ричфорд | 112,34 | 1,1938 | 1,4349 | 29.06.2021 | |

| Ричмонд | 85.65 | 1,7261 | 1.8821 | 29.06.2021 | |

| Риптон | 89,78 | 1,8362 | 1.7955 | 29.06.2021 | |

| Рочестер | 102,98 | 1,5886 | 1,5654 | 29.06.2021 | |

| Рокингем | 95,55 | 1,9323 | 1,6871 | 29.06.2021 | |

| Роксбери | 102.19 | 1,4662 | 1,5775 | 29.06.2021 | |

| Роялтон | 94,98 | 1.6758 | 1.6972 | 29.06.2021 | |

| Руперт | 103,46 | 1,3654 | 1,5581 | 29.06.2021 | |

| Ратленд-Сити | 93,39 | 1,6402 | 1,7261 | 29.06.2021 | |

| Ратленд Таун | 100.02 | 1,4751 | 1,6117 | 29.06.2021 | |

| Райгейт | ✔ | 101,85 | 1,4662 | 1,5827 | 29.06.2021 |

| Солсбери | 87,88 | 1,8759 | 1,8343 | 29.06.2021 | |

| Sandgate | 102,22 | 1,3790 | 1,5770 | 29.06.2021 | |

| Сирсбург | 101.19 | 1,4176 | 1,5930 | 29.06.2021 | |

| Шафтсбери | 103,98 | 1,3481 | 1,5503 | 29.06.2021 | |

| Shaftsbury ID | 102,2 | 1,5067 | 1,5773 | 29.06.2021 | |

| Шарон | 94,93 | 1.6764 | 1.6981 | 29.06.2021 | |

| Шеффилд | 92.02 | 1,5489 | 1,7518 | 29.06.2021 | |

| Шелберн | 91,47 | 1,6002 | 1,7623 | 29.06.2021 | |

| Шелдон | 94,2 | 1,4605 | 1,7113 | 29.06.2021 | |

| Shoreham | 98,3 | 1.6770 | 1,6399 | 29.06.2021 | |

| Шрусбери | 98.83 | 1,5727 | 1.6311 | 29.06.2021 | |

| Сомерсет | 98,85 | 1.0116 | 1,6308 | 29.06.2021 | |

| Саут-Берлингтон | ✔ | 112,03 | 1,3249 | 1,4389 | 21.07.2021 |

| Южный герой | 97,28 | 1,6357 | 1.6571 | 29.06.2021 | |

| Спрингфилд | 94.78 | 1,7004 | 1,7008 | 29.06.2021 | |

| Сент-Олбанс-Сити | 89,23 | 1,6706 | 1,8066 | 29.06.2021 | |

| Сент-Олбанс Таун | 95,02 | 1,5688 | 1,6965 | 29.06.2021 | |

| Святой Георгий | 84,8 | 1,7261 | 1.9009 | 29.06.2021 | |

| ул.Джонсбери | 99,06 | 1,4048 | 1,6273 | 29.06.2021 | |

| Стэмфорд | 92,07 | 1,4996 | 1,7508 | 29.06.2021 | |

| Стандарт | 90,45 | 1.7988 | 1.7822 | 29.06.2021 | |

| Старксборо | 93,07 | 1,7486 | 1.7320 | 29.06.2021 | |

| Стокбридж | 101,36 | 1,6140 | 1,5904 | 29.06.2021 | |

| Стоу | 87,51 | 1,7198 | 1.8421 | 29.06.2021 | |

| Страффорд | 97,67 | 1,6638 | 1,6505 | 29.06.2021 | |

| Страттон | 95.8 | 1.4838 | 1,6827 | 29.06.2021 | |

| Садбери | 109,4 | 1,2488 | 1.4735 | 29.06.2021 | |

| Сандерленд | 98,8 | 1,2303 | 1,6316 | 29.06.2021 | |

| Саттон | 108,33 | 1,3211 | 1.4880 | 29.06.2021 | |

| Swanton | 98.39 | 1,3710 | 1,6384 | 29.06.2021 | |

| Тетфорд | 92,18 | 1.8848 | 1,7488 | 29.06.2021 | |

| Тинмут | 98,25 | 1,5820 | 1,6407 | 29.06.2021 | |

| Топшэм | 100,72 | 1.4791 | 1,6005 | 29.06.2021 | |

| Тауншенд | 99.79 | 1.8615 | 1,6154 | 29.06.2021 | |

| Троя | 97,33 | 1,4641 | 1,6562 | 29.06.2021 | |

| Танбридж | 103,22 | 1,5872 | 1,5617 | 29.06.2021 | |

| Андерхилл | 89,37 | 1,6542 | 1,8037 | 29.06.2021 | |

| Vergennes | 91.9 | 1.8220 | 1,7541 | 29.06.2021 | |

| Вернон | 105,62 | 1,4753 | 1,5262 | 14.07.2021 | |

| Вершир | 91,33 | 2,1422 | 1.7650 | 29.06.2021 | |

| Победа | 101,12 | 1,7621 | 1,5941 | 29.06.2021 | |

| Уэйтсфилд | 96.09 | 1,7183 | 1.6776 | 29.06.2021 | |

| Walden | 96,72 | 1,6628 | 1,6667 | 29.06.2021 | |

| Уоллингфорд | 99,42 | 1,5634 | 1,6214 | 29.06.2021 | |

| Уолтем | 97,03 | 1,7257 | 1,6613 | 29.06.2021 | |

| Уордсборо | 95.08 | 1,8089 | 1,6954 | 29.06.2021 | |

| Уорнерс Грант | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Уоррен | 92,4 | 1.7869 | 1,7446 | 29.06.2021 | |

| Уоррен Гор | 97,28 | 1.0280 | 1.6571 | 29.06.2021 | |

| Вашингтон | 97.85 | 1,4168 | 1.6474 | 29.06.2021 | |

| Уотербери | 91,8 | 1.7986 | 1,7560 | 29.06.2021 | |

| Уотерфорд | ✔ | 104,94 | 1,6172 | 1,5361 | 14.07.2021 |

| Вотервиль | 91,97 | 1,6535 | 1,7527 | 29.06.2021 | |

| Уэзерсфилд | 93.11 | 1,9482 | 1,7313 | 29.06.2021 | |

| Уэллс | 94,87 | 1,6253 | 1,6992 | 29.06.2021 | |

| Уэллс Ривер | 101,72 | 1.4680 | 1,5847 | 29.06.2021 | |

| West Fairlee | 101,71 | 1,9236 | 1,5849 | 29.06.2021 | |

| West Haven | 96.57 | 1.4889 | 1.6693 | 29.06.2021 | |

| Вест Ратленд | 105,64 | 1,3666 | 1,5259 | 29.06.2021 | |

| Вест Виндзор | 95,79 | 1.4576 | 1,6828 | 29.06.2021 | |

| Вестфилд | 102,32 | 1,3708 | 1,5754 | 29.06.2021 | |

| Вестфорд | 89.8 | 1,6416 | 1,7951 | 29.06.2021 | |

| Вестминстер | 95,75 | 1,8361 | 1,6836 | 29.06.2021 | |

| Вестмор | 106,66 | 1,1572 | 1,5113 | 29.06.2021 | |

| Вестон | 96,86 | 1,6063 | 1,6643 | 29.06.2021 | |

| Вейбридж | 96.62 | 1.7062 | 1,6684 | 29.06.2021 | |

| Колесико | 98,85 | 1.4419 | 1,6308 | 29.06.2021 | |

| Уайтинг | 105,29 | 1,2976 | 1,5310 | 29.06.2021 | |

| Уитингем | 100,64 | 1,6852 | 1,6017 | 29.06.2021 | |

| Уильямстаун | 101.37 | 1.4214 | 1,5902 | 29.06.2021 | |

| Уиллистон | 92,03 | 1,5905 | 1,7516 | 29.06.2021 | |

| Уилмингтон | 100,31 | 1,6908 | 1,6070 | 29.06.2021 | |

| Виндхэм | 97,83 | 1,6402 | 1.6478 | 29.06.2021 | |

| Виндзор | 98.67 | 1.4150 | 1,6337 | 29.06.2021 | |

| Винхолл | 98,24 | 1.7793 | 1,6409 | 29.06.2021 | |

| Винуски | 79,57 | 1.9024 | 2,0259 | 29.06.2021 | |

| Уолкотт | 94,21 | 1.6757 | 1,7111 | 29.06.2021 | |

| Вудбери | 98.33 | 1.7022 | 1,6394 | 29.06.2021 | |

| Вудфорд | 100,93 | 1,3760 | 1,5971 | 29.06.2021 | |

| Вудсток | 90,39 | 1,7876 | 1.7834 | 29.06.2021 | |

| Вустер | 99,55 | 1,7233 | 1,6193 | 29.06.2021 |

Статусная клавиша

| Статус | Определение |

|---|---|

| (А) | Указывает ожидающие результаты переоценки. |

| (В) | Указывает, что данные о расходах на образование отсутствуют. В соответствии с 32 V.S.A. § 5402, промежуточные ставки могут быть предоставлены в налоговом департаменте по запросу. |

Тарифы предыдущего года

Рыночная стоимость |

| Уравнивание округов и школ

2022 г.Ставка налога ОТСУТСТВИЕ ОКРУГА ДАЛЛАС НЕТ ОКРУГА |

| Город НЕПРЕДНАЗНАЧЕНАДДИСОН БАЛЧ-СПРИНГС КЕРРОЛЛТОН СЕДАР-ХИЛЛ КОКРЕЛЛ-ХИЛЛ КОМБАЙН КОППЕЛЛ ДАЛЛАС ДЕСОТО ДУНКАНВИЛЛ ФЕРМЕРС ФИЛИАЛ ФЕРРИС ГАРЛЕНД ГЛЕНН ХАЙТС ГРАНД ПРЕЙРИ ГРАПЕВИН ПАРВИН ХАЙТЧЛЕНД LEWISVILLE MESQUITE NO TOWN OVILLA RICHARDSON ROWLETT SACHSE SEAGOVILLE SUNNYVALE UNIVERSITY PARK WILMER WYLIE |

| ISD UNASSIGNEDCARROLLTON-FARMERS BRANCH ISD CEDAR HILL ISD COPPELL ISD DALLAS ISD DESOTO ISD DUNCANVILLE ISD FERRIS ISD GARLAND ISD GRAND PRAIRIE ISD GRAPEVINE-COLLEYHILLE ISD ISD ISD ISD, GRAPEVINE-COLLEYHILLE ISD, ЛАНДШАФТ ИСД ИСД, ЛАНДШАФТ |

| Особый район НЕПРЕДНАЗНАЧЕННЫЙ ОКРУГ ДАЛЛАС FCD1 ОКРУГ ДАЛЛАС MUD4 ОКРУГ ДАЛЛАС URD DENTON CO LEVEE IMPR DIST1 DENTON CO LID1 И RUD1 DENTON CO ROAD UTILITY DIST1 GRAND PRAIRIE METROPOLITAN SUBRINI FCD, IRVCAD, IRVC, IRVC, ЛАНДШАФТ, ИРВИОН, ЛАНДШАФТ, ИРВ. ДОКУМЕНТЫ VALWOOD УЛУЧШЕНИЕ УЛУЧШЕНИЯ |

| Больница ПАРКЛАНДСКАЯ БОЛЬНИЦА |

| Колледж НЕ НАЗНАЧЕН ДАЛЛАСКИЙ КОЛЛЕДЖ |

Калькулятор и оценщик налога на имущество 2021

Надежный и прозрачный WOWAНалог на имущество — это сборы, которые государство использует в качестве источника налоговых поступлений.Их можно рассчитать, используя оценочную стоимость недвижимости и ставку налога на недвижимость в определенном регионе или муниципалитете.

Налоги на имущество

Налоги на имущество — это сборы, которые государство использует в качестве источника налоговых поступлений. Обычно они рассчитываются с использованием оценочной стоимости недвижимости и ставки налога на недвижимость в определенном регионе или муниципалитете.

Однако оценка жилой недвижимости обычно проводится в частном порядке и известна только владельцу. Это может затруднить для покупателей жилья оценку налога на недвижимость, который им придется заплатить при покупке нового дома.Если вы инвестор и покупаете недвижимость в аренду, налог на недвижимость может означать разницу между положительным и отрицательным денежным потоком, особенно в регионах с высокими налогами на недвижимость.

Оценка стоимости недвижимости

Большинство объектов недвижимости, от жилых домов до сельскохозяйственных угодий и промышленных зданий, проходят регулярную оценку. В процессе оценки можно принять во внимание множество факторов. Для определения оценочной стоимости жилой недвижимости обычно используется рыночная стоимость, а не размер или квадратные метры собственности, в то время как другие факторы, такие как получение дохода и производственная стоимость, могут использоваться для коммерческой недвижимости и сельскохозяйственных угодий.

Каждая провинция имеет свой собственный оценочный орган, который контролирует и регулирует оценку собственности. В Онтарио Корпорация по оценке муниципальной собственности (MPAC) отвечает за оценку собственности каждые четыре года. Аналогичным образом, в Британской Колумбии BC Assessment ежегодно оценивает недвижимость в масштабах всей провинции. В Альберте каждый муниципалитет несет ответственность за свою собственную оценку собственности, но ее деятельность регулируется провинциальным отделом аудита оценки.

оценочная стоимость недвижимостиProvinceAlbertaBritish ColumbiaManitobaNew BrunswickNewfoundland и LabradorNova ScotiaOntarioPrince Эдвард IslandQuébecSaskachewan

CityAjaxAuroraBarrieBellevilleBramptonBrantBrantfordBrockBrockvilleBurlingtonCaledonCambridgeClarence-RocklandClaringtonCornwallDrydenEast GwillimburyElliot LakeGeorginaGreater SudburyGuelphHaldimand CountyHalton HillsHamiltonKawartha LakesKenoraKingKingstonKitchenerLondonMarkhamMiltonMississaugaNewmarketNiagara FallsNorfolk CountyNorth BayOakvilleOrilliaOshawaOttawaOwen SoundPembrokePeterboroughPickeringPort ColbornePrince Эдвард CountyQuinte WestRichmond HillSarniaSault Ste.MarieScugogSt. CatharinesStratfordSt. ThomasTemiskaming ShoresThoroldThunder BayTimminsTorontoUxbridgeVaughanWaterlooWellandWhitbyWhitchurch-StouffvilleWindsorWoodstock

Рассчитать

Оценочная стоимость недвижимости по сравнению с рыночной стоимостью

Несмотря на то, что она основана на рыночной стоимости, оценочная стоимость недвижимости может значительно отличаться от ее рыночной стоимости. Это особенно актуально для недвижимости в районах с высоким спросом, таких как GTA.

Налог на недвижимость оценщик 2020

CityAjaxAuroraBarrieBellevilleBramptonBrantBrantfordBrockBrockvilleBurlingtonCaledonCambridgeClarence-RocklandClaringtonCornwallEast GwillimburyElliot LakeGeorginaGreater SudburyGuelphHaldimand CountyHalton HillsHamiltonKawartha LakesKingKingstonKitchenerLondonMarkhamMiltonMississaugaNewmarketNiagara FallsNorfolk CountyNorth BayOakvilleOrilliaOshawaOttawaOwen SoundPembrokePeterboroughPickeringPort ColbornePrince Эдвард CountyQuinte WestRichmond HillSarniaSault Ste.MarieScugogSt. CatharinesSt. ТомасСтратфордTemiskaming ShoresТорольдТандер-БейТимминсТоронтоУксбриджВоганВатерлооВелландУитбиВичёрч-СтоуффвильWindsorWoodstock

ПровинцияABAtlanticBCMBONQCSK

Тип недвижимости

о Кондо Цена на квартиру в городе 9000Квартирный дом с кондоминиумом 2?Узнайте, сколько вы можете себе позволить.

Ваша оценка налога на недвижимость

1,7241,72 тыс. Долларов США

Ваша оценка варьируется от

1,5531 долларов США.55 тыс. — 1,8951,89 тыс. Долл. США