Макаронная промышленность — FoodSMI

Планируемые и вступившие в силу изменения в законодательстве макаронной промышленности:

| Название документа | Дата | Информация об изменениях | Ссылка для скачивания |

| СанПиН 989-72. Санитарные правила для предприятий макаронной промышленности | 29.08.1972 | Документ применяется в части требований, не противоречащей действующим Техническим регламентам Таможенного союза Актуализирован 17.06.2011 г. | Скачать |

| ТР ТС 021/2011 О безопасности пищевой продукции | 01.07.2013 г. | IV квартал 2015 г. изменения № 3 в части установления дополнительных требований к шоколаду, шоколадным изделиям и какао-продуктам | Скачать |

| ТР ТС 021/2011 О безопасности пищевой продукции | 01.07.2013 г. | I квартал 2015 г. Изменения № 2 в части приведения к единообразию обязательных требований к пищевой продукции, установленных в техническом регламенте и единых санитарно-эпидемиологических и гигиенических требованиях к товарам, подлежащим санитарно-эпидемиологическому надзору (контролю). | Скачать |

| ТР ТС 005/2011 О безопасности упаковки | 1.07.2012 г. | I квартал 2015 г. Изменения № 3 в части установления требований к утилизации упаковки и уточнения отдельных требований технического регламента по результатам практики его применения. Принято решение №96 от 18.10.2016 г. о внесении изменений в технический регламент Таможенного союза «О безопасности упаковки». Принято решение №4 от 16.01.2017 г. о порядке введения в действие изменений в технический регламент Таможенного союза «О безопасности упаковки». | Скачать |

| ТР ТС О безопасности материалов, контактирующих с пищевой продукцией | II квартал 2015 г. | Планируется разработка Технического регламента Таможенного союза..jpg) | Скачать |

| ТР ТС 022/2011 Пищевая продукция в части ее маркировки | 01.07.2013 г. | 7 июля 2014 г. принято решение ЕЭК №101 о внесении изменения в п.2 — 1 Решение Комиссии Таможенного союза от 28 мая 2010 года № 299. Дополнены раздел 1 «Требования безопасности и пищевой ценности пищевых продуктов» и разделы 22 «Требования безопасноти пищевых добавок и ароматизаторов» и 23 «Требования безопасности технологических вспомогательных средств». Решение вступает в силу по истечении 30 календарных дней с даты официального опубликования. Принято решение №90 от 20.12.2017 г. о внесении изменений в технический регламент Таможенного союза «Пищевая продукция в части ее маркировки» (ТР ТС 022/2011). | Скачать |

| СанПиН 2.3.2.1078-01. Гигиенические требования безопасности и пищевой ценности пищевых продуктов | 14.11.2001 г. | Дополнения и изменения N 25 от 06.07.2011 N 90: изменены допустимые уровни содержания патогенных и условно-патогенных микроорганизмов, дрожжей. Изменено название пункта 1.9.15 – «Готовые кулинарные изделия, в том числе продукция для общественного и социального питания». | Скачать |

Макаронная мечта Ставропольского края: ожидания и реальность

Каково современное состояние макаронной промышленности Ставропольского края и каковы ее перспективы на региональном и федеральном уровне, NewsTracker рассказали ученые, эксперты «Роскачества» и сами производители.

Настоящее и будущее макарон

Доцент кафедры кафедры технологии продуктов питания и товароведения Института сервиса, туризма и дизайна (филиал) СКФУ в Пятигорске Татьяна Гвасалия отмечает, что производство макаронных изделий в Ставропольском крае развито достаточно хорошо.

«Имеется ряд крупных производителей: компания «Байсад», «Петровские нивы», «Гео-простор». На этих предприятиях макаронные изделия хорошего качества вырабатываются в широком ассортименте на современном импортном оборудовании. Предприятия работают стабильно, все время расширяют ассортимент изделий за счет постоянного оснащения высокомеханизированным оборудованием», – сообщила ученый.

На этих предприятиях макаронные изделия хорошего качества вырабатываются в широком ассортименте на современном импортном оборудовании. Предприятия работают стабильно, все время расширяют ассортимент изделий за счет постоянного оснащения высокомеханизированным оборудованием», – сообщила ученый.

По ее словам, продукция этих предприятий отличается достаточно демократичными ценами. При этом небольшие макаронные цеха Ставрополья, пытаясь конкурировать с крупными производителями в ценовом сегменте, теряют в качестве.

«На Ставрополье работает также множество небольших макаронных цехов, качество продукции которых оставляет желать лучшего. Но в связи с тем, что такая продукция имеет очень невысокие цены, она пользуется спросом у определенных групп населения», – сообщила Гвасалия.

Самой главной проблемой она называет использование хлебопекарной муки из мягких сортов пшеницы, что, в основном, характерно для небольших производителей.

«Такая пшеница является не самым лучшим сырьем для производства макаронных изделий. Поэтому один из важнейших показателей качества – варочные свойства макаронных изделий не всегда соответствует нормативным. Особенно это касается макаронных изделий, выпускаемых небольшими цехами и предприятиями малой мощности», – поделилась мнением собеседница.

newstracker.ru / ru.freepik.com

Причиной этого она назвала небольшое количество посевных площадей, на которых выращивается пшеница твердых сортов.

«К сожалению, посевные площади, занятые пшеницей твердых сортов, из которых получаются макаронные изделия самого высокого качества, невелики как в целом в России, так и на Ставрополье. К тому же мука из твердых сортов пшеницы дороже муки общего назначения из мягких сортов пшеницы, что естественно сказывается на стоимости готовых изделий», – отметила эксперт.

Говоря о приоритетных направлениях для развития макаронной промышленности в Ставропольском крае, она выделила четыре.

«Во-первых, это совершенствование технологии производства макарон. Во-вторых – оборудование предприятий более современной техникой. В-третьих – расширение ассортимента выпускаемой продукции с учетом возросшей потребности в лечебном и профилактическом питании для населения. В-четвертых – экспертная разработка ассортимента для каждого из регионов с учетом их особенностей», – прокомментировала Гвасалия.

Во-вторых – оборудование предприятий более современной техникой. В-третьих – расширение ассортимента выпускаемой продукции с учетом возросшей потребности в лечебном и профилактическом питании для населения. В-четвертых – экспертная разработка ассортимента для каждого из регионов с учетом их особенностей», – прокомментировала Гвасалия.

Собеседница рассказала, что крупные ставропольские предприятия успешно реализуют свою продукцию за пределы региона и страны, а импорт лишь способствует конкуренции, а, значит, развитию ставропольских производителей.

«Все достаточно крупные производители макаронных изделий: «Байсад», «Петровские нивы», «Гео-простор» достаточно долго и успешно работают на Российском рынке, а также экспортируют свою продукцию в страны бывшего СССР. Что касается ввоза в Ставропольский край макаронных изделий из других регионов страны, а также из-за рубежа, то здоровая конкуренция никогда не мешает развитию производства», – уверена ученый.

В погоне за качеством

Людмила Викулова, директор департамента исследований Роскачества, поделилась информацией о стандарте качества макаронной продукции, принятой Роскачеством.

«Стандарт Российской системы качества в сравнении с действующим ГОСТом устанавливает более строгие требования к влажности макарон, кислотному числу жира, наличию в составе посторонних примесей и содержанию в продукте муки из мягких сортов пшеницы. В отличие от ГОСТа стандарт Роскачества впервые устанавливает требования к массовой доле белка, который позволяет определить использование при производстве товара низкосортного сырья. Также повышенный стандарт не допускает наличия лома или крошки в упаковке, то есть высококачественные спагетти должны представлять собой цельный, не ломаный продукт», – отметила эксперт.

По ее словам, российские стандарты устанавливают достаточно строгие требования к внешнему виду, вкусу и цвету спагетти.

«Высококачественный продукт должен иметь свойственные только ему органолептические показатели. Поверхность на изломе – гладкая, стекловидная, а форма – строго в виде длинных (более 200 мм) одинарных нитей, имеющих форму круга в поперечном сечении. Вкус, запах, цвет должны соответствовать данной товарной категории, все эти характеристики, заложенные в ГОСТ, были включены в повышенный стандарт Российской системы качества», – сообщила Викулова.

Поверхность на изломе – гладкая, стекловидная, а форма – строго в виде длинных (более 200 мм) одинарных нитей, имеющих форму круга в поперечном сечении. Вкус, запах, цвет должны соответствовать данной товарной категории, все эти характеристики, заложенные в ГОСТ, были включены в повышенный стандарт Российской системы качества», – сообщила Викулова.

Она подчеркнула, что спагетти должны выглядеть соответствующим образом и до приготовления, и после варки.

«Рассеченные концы и перепады диаметра по всей длине соломки свидетельствуют о недостаточном качестве продукта. Причем это требование является максимально строгим: продукт после приготовления должен иметь форму, на сто процентов идентичную той, какую он имел в упаковке», – указала эксперт.

Среди других требований к качеству макаронных изделий она указала чистоту переработки муки, из которой изготавливается продукт, свежесть муки, а также упомянула важность изготовления изделий из муки твердых сортов пшеницы.

«Многим знакомы трудности при приготовлении макарон, изготовленных из муки мягких сортов пшеницы: они сильно развариваются, слипаются и не слишком хорошо держат форму. Спагетти, сделанные из муки твердых сортов пшеницы, этого недостатка практически лишены. Однако некоторые производители при производстве макарон добавляют к муке твердых сортов пшеницы муку мягких сортов, иногда примесь можно обнаружить на этапе покупки макарон», – отметила Викулова.

При этом она назвала необоснованным миф о повсеместной фальсификации продукции при помощи использования мягких сортов пшеницы.

«В нашей стране при изготовлении спагетти из твердых сортов пшеницы некоторые производители добавляют в состав более доступную пшеницу мягких сортов, чтобы снизить стоимость производства. Визуально это заметить практически невозможно, более того, даже лабораторные испытания не помогут вычислить ее точное количество в продукте. Миф о том, что большинство российских производителей фальсифицируют свою продукцию с помощью использования мягких сортов пшеницы, можно считать неоправданным», – подчеркнула эксперт.

Еще одним параметром, влияющим на срок и условия хранения макарон, она назвала влажность изделия.

«Как и любой другой продукт, изготовленный из муки, спагетти должны быть «сбалансированной влажности». В том случае, если образец будет слишком сухим, макароны сломаются еще до попадания на кухню покупателя, а если влажным – резко возрастет риск развития микрофлоры и плесени. Требования к влажности макарон, заложенные в ГОСТ, составляют 13%, стандарт Российской системы качества в этой части стал незначительно строже: он установил требование не более 12,5%», – сообщила Викулова.

Мнение производителя

Одним из ведущих производителей макаронной продукции в Ставропольском крае и Юге России является компания «Байсад», выпускающая её под маркой «Кисловодские». Директор департамента продаж Владимир Мирошников сообщил, что с ноября 1990 года и по настоящее время компания прошла путь от маленького завода по производству майонеза до агропромышленного холдинга.

«Сейчас «Байсад» включает в себя заводы по производству макаронных и кондитерских изделий, по производству майонеза, томатной пасты и кетчупов, по производству колбасных изделий, по производству картофеля фри и картофельных хлопьев, животноводческий комплекс, собственные посевные площади, птицефабрику и птицекомбинат. Благодаря эффективному сотрудничеству продукция представлена во всех основных сегментах рынка: опт, розница, федеральные и локальные торговые сети. Мы имеем широкую географию продаж: СКФО, ЮФО, ЦФО, ПФО, Якутск, Южно-Сахалинск, Армения, Грузия и продолжаем активно продвигать ассортимент на рынки других регионов страны и ближнего зарубежья», – отметил собеседник.

По его словам, основные производственные мощности «Байсада» расположены в Ставропольском крае.

«Производственные мощности компании позволяют изготавливать 5000 тонн макаронных изделий «Кисловодские» в месяц. Потребителям мы предлагаем широкий ассортимент и фасовку: это 13 различных видов весом по 400 граммов и 6 видов весом по 1 и 3 килограммов. Это продукция группы «А», высший сорт, имеющая срок годности два года», – добавил Мирошников.

Это продукция группы «А», высший сорт, имеющая срок годности два года», – добавил Мирошников.

Директор департамента продаж «Байсада» отметил, что макаронные изделия «Кисловодские» производят по оригинальной технологии в соответствии с требованиями ГОСТ и мировыми стандартами качества. Главными преимуществами своей продукции он назвал наличие собственных полей с пшеницей и контроль за каждым этапом производства.

Фото:«Байсада»

«Благодаря собственному производству компания «Байсад» гарантирует высокое качество продукта: мы следим за этим на всех этапах производства, начиная с заготовки сырья, которое проходит тщательные лабораторные исследования. Для приготовления используется мука из твердых сортов пшеницы и кисловодская артезианская вода. Пшеница твердых сортов выращивается на полях компании и обрабатывается с точным соблюдением технологических требований», – подчеркнул Мирошников, также отметив, что за счет собственного производства продукции обеспечиваются и доступные для населения цены.

Эксперт сообщил, что технологическая часть является одной из приоритетных для выпуска макаронных изделий «Кисловодские».

«Наше производство оснащено современным оборудованием: у нас стоят высокотехнологические итальянские линии. Мы постоянно совершенствуем технологические процессы, внедряем новое оборудование и повышаем квалификацию своих сотрудников, чтобы покупатели получали безопасную и полезную продукцию. Также мы предоставляем полный пакет сопроводительных документов, в том числе сертификаты и декларации соответствия, качественные удостоверения», – поделился информацией собеседник.

С его точки зрения, сочетание собственного производства, современного оборудования, а также тщательного контроля за производством позволило компании занять весьма серьезное место на рынке.

«Благодаря вышеперечисленным факторам макаронам «Кисловодские» удалось завоевать доверие потребителей во многих регионах, а «Байсад» стал одним из лидеров среди производителей макаронных изделий на Юге России. Наша продукция удостоена наград ведущих международных выставок «Продэкспо» и World Food», – рассказал Мирошников.

Наша продукция удостоена наград ведущих международных выставок «Продэкспо» и World Food», – рассказал Мирошников.

Материалы по теме:

Нашли опечатку в тексте? Выделите её и нажмите ctrl+enter

Кондитерская и макаронная промышленность СССР

Купить Кондитерская и макаронная промышленность СССР

Редкое довоенное издание, посвящённое организации кондитерской и макаронной отраслей в СССР в 1920-30-е годы. Книга издана Высшим советом народного хозяйства СССР.

Издание состоит из нескольких разделов, тексты для которых написаны коллективом специалистов. Первая часть книга посвящена экономике кондитерской промышленности. В этом разделе приводятся сведения о себестоимости продукции, рассказано о применении советскими предприятиями таких продуктов, как сахар, патока, кунжут, кедровых орех, арахис, виннокаменная кислота, какао-бобы и т.д. Уделено внимание подготовки технических кадров, принципам территориального распределения кондитерских фабрик, финансовому состоянию макаронной и кондитерской отраслей.

Вторая часть книги освещает вопросы техники кондитерской промышленности. Описано техническое описание ведущих столичных фабрик «Красный Октябрь», «Большевик», фабрики им. П.А. Бабаева, «Моссельпром», пастильно-мармеладной фабрики «Культурная революция», «Марат», кондитерской фабрики Центросоюза. Описана работа и состояние региональных фабрик, среди которых бисквитная фабрика в Пензе, фабрика Розы Люксембург в Одессе и фабрика им. К. Маркса в Киеве.

Помимо описания фабричного хозяйства, исследуются различные показатели макаронной промышленности: территориальное распределение макаронных фабрик, выработка, себестоимость, реализация и основной капитал. Описано техническое состояние фабрик макаронной промышленности.

Текст издания сопровождают наглядные таблицы, в цифрах иллюстрирующие состояние кондитерских и макаронных фабрик в конце 1920-х годов. Таблицы показывают, какова, например, была выработка и стоимость кондитерских изделий по цензовой кондитерской промышленности в те годы, и др.

В качестве приложений приводятся стандарты на карамель, леденцовое монпасье, мармелад, пастилу, а также на тот момент официально не принятые, но готовящиеся проекты стандартов на шоколад, какао-порошок, бисквит, различные макаронные изделия.

Издание редкое, малотиражное. Приятный «полочный» экземпляр отличной сохранности с сохранением обложки эпохи, в современном цельнокожаном переплёте.

Показать все описание >>>

Макаронная промышленность

Местоположение.Местоположение не указано

.Германия

.Грузия

.Испания

.Латвия

.Российская Федерация

..Архангельская область

..Астраханская область

..Белгородская область

..Владимирская область

..Волгоградская область

..Воронежская область

..Забайкальский край

..Кабардино-Балкарская Республика

..Калининградская область

..Кемеровская область

..Костромская область

..Краснодарский край

..Красноярский край

..Крым

..Курганская область

..Ленинградская область

..Липецкая область

..Москва

..Московская область

..Мурманская область

..Нижегородская область

..Новгородская область

.

..Орловская область

..Пензенская область

..Пермский край

..Приморский край

..Республика Адыгея

..Республика Алтай

..Республика Башкортостан

..Республика Дагестан

..Республика Карелия

..Республика Марий Эл

..Республика Мордовия

..Республика Татарстан

..Ростовская область

..Рязанская область

..Самарская область

..Санкт-Петербург

..Саратовская область

..Сахалинская область

..Свердловская область

..Тверская область

..Тульская область

..Тюменская область

..Удмуртская Республика

..Ульяновская область

..Хабаровский край

..Ханты-Мансийский автономный округ

..Чукотский автономный округ

.Сербия

.Таиланд

.Украина

.Черногория

.Швеция

.Шри-Ланка

.Другая страна

Макаронная промышленность — Большая Советская энциклопедия

отрасль пищевой промышленности, вырабатывающая Макаронные изделия. В 1913 в России имелось 39 макаронных фабрик с общей годовой выработкой около 30 тысяч т изделий. В 1972 М. П. СССР насчитывала более 100 предприятий и производств, оснащенных передовой техникой, общей производительностью 1328 тысяч т изделий в год. Данные о выработке макаронных изделий приведены в таблице. Производство макаронных изделий в СССР, тысяч т ———————————————————————————————————— | 1940 | 1950 | 1960 | 1970 | 1972 | |————————————————————————————————————| | 324 | 440 | 1007 | 1184 | 1328 | ———————————————————————————————————— По выработке макаронных изделий СССР занимает 2-е место в мире после Италии.

В 1913 в России имелось 39 макаронных фабрик с общей годовой выработкой около 30 тысяч т изделий. В 1972 М. П. СССР насчитывала более 100 предприятий и производств, оснащенных передовой техникой, общей производительностью 1328 тысяч т изделий в год. Данные о выработке макаронных изделий приведены в таблице. Производство макаронных изделий в СССР, тысяч т ———————————————————————————————————— | 1940 | 1950 | 1960 | 1970 | 1972 | |————————————————————————————————————| | 324 | 440 | 1007 | 1184 | 1328 | ———————————————————————————————————— По выработке макаронных изделий СССР занимает 2-е место в мире после Италии.

Потребление на душу населения в СССР в 1972 составило 5,4 кг. В М. П. СССР применяются шнековые макаронные прессы и сушилки непрерывного действия, на базе которых созданы механизированные поточные линии, внедряются прессы-автоматы непрерывного действия, конвейерные сушилки и автоматы для расфасовки готовой продукции. Крупные макаронные фабрики построены в Москве, Ленинграде, Горьком, Уфе, Челябинске, Днепропетровске. Горьковская макаронная фабрика мощностью 30 тысяч т изделий в год полностью оснащена автоматическими линиями и выпускает изделия, которым присвоен Государственный знак качества. Проводится реконструкция ряда действующих предприятий с заменой разрозненного оборудования специализированными автоматическими поточными линиями по производству различных макаронных изделий.

Осуществляются мероприятия по концентрации производства, увеличению выработки изделий в расфасовке по 250, 500 и 1000 г, а также по улучшению качества и ассортимента продукции в соответствии со спросом населения. Растет выпуск макаронных изделий в других социалистических странах. Уровень производства их на душу населения составил (1971, кг). В Венгрии 2,9, ГДР 2,7, Югославии 2,4, Чехословакии 2,1. Производство макаронных изделий в расчёте на душу населения в 1971 (кг). В Италии 31,2, Франции 5,8, ФРГ 3,2. Лит. Назаров Н. И., Технология макаронного производства, М., 1969. М. И. Никольский..

Производство макаронных изделий в расчёте на душу населения в 1971 (кг). В Италии 31,2, Франции 5,8, ФРГ 3,2. Лит. Назаров Н. И., Технология макаронного производства, М., 1969. М. И. Никольский..

На нашем сайте Вы найдете значение «Макаронная промышленность» в словаре Большая Советская энциклопедия, подробное описание, примеры использования, словосочетания с выражением Макаронная промышленность, различные варианты толкований, скрытый смысл.

Первая буква «М». Общая длина 25 символа

Хлебопекарная и макаронная промышленности — Veller Group

Трансглютаминаза используется для укрепления клейковины. Улучшает хлебопекарное качество и текстурные свойства хлеба. Уменьшает залипание теста. Оказывает положительное влияние на стабильность теста, задерживает углекислый газ и ароматические вещества. Увеличивает выход готовой продукции, замедляет очерствение. Используется в макаронной промышленности.

Благодаря применению трансглютаминазы повышаются технологические свойства теста со слабой клейковиной, значительно улучшаются его хлебопекарные характеристики.

Трансглютаминаза осуществляет «сшивание» белковых цепей между собой, обеспечивая более эффективное введение белков улучшителя за счет образования связей с собственными клейковинными белками муки, способствуя усилению клейковинного каркаса. Особенно эффективен фермент при использовании слабой муки, а также для восстановления белковой структуры в муке, пораженной клопом-черепашкой. Трансглютаминаза способствует улучшению текстуру при использовании не вызревшей или не отлежавшейся муки.

Использование фермента значительно уменьшает липкость теста, что позволяет использовать машинный способ и сократить количество работающего персонала.

При использовании трансглютаминазы повышается время стабилизации брожения до 20%. При этом хлебобулочные изделия имеют очень хорошую форму./DEA-P_MARTINI-573091693df78c038e33a301.jpg) Увеличивается эластичность, улучшается способность теста к удержанию газообразных веществ. В ржаном и других видах хлеба, благодаря усиленной глютеновой сетке, лучше задерживаются углекислый газ и ароматические вещества, образовавшиеся в процессе ферментации и выпекания. Хлебобулочные изделия получаются с ярким вкусом и ароматом.

Увеличивается эластичность, улучшается способность теста к удержанию газообразных веществ. В ржаном и других видах хлеба, благодаря усиленной глютеновой сетке, лучше задерживаются углекислый газ и ароматические вещества, образовавшиеся в процессе ферментации и выпекания. Хлебобулочные изделия получаются с ярким вкусом и ароматом.

При применении трансглютаминазы белки, содержащиеся в муке, активнее связывают воду, что позволяет добавлять больше воды и увеличивать объем готовой продукции. Набухание белков положительно влияет на скорость черствения хлеба. Потребительская свежесть хлеба продлевается минимум на сутки. Препараты трансглютаминазы приводят к улучшению реологических свойств теста и увеличению объема хлеба, что способствует сохранению показателей сжимаемости мякиша на высоком уровне. Мякиш тостового хлеба становится более плотным, что позволяет без усилий намазать масло по всей поверхности. Заметно улучшается качество круассанов, выпекаемых по традиционной рецептуре с добавлением к муке трансглютаминазы. Хлебобулочные изделия приобретают более аппетитный вид, что сказывается на увеличении продаж готовой продукции.

В макаронных изделиях трансглютаминаза повышает эластичность теста, что благоприятно сказывается на внешнем виде изделий и состоянии после варки.

Промышленность – фронту! — Областная газета OGIRK.RU

Иркутская область находилась в глубоком советском тылу и была важным резервом людских и материально-технических ресурсов воюющей страны. В первые месяцы войны десятки предприятий перешли к производству военной продукции.

В Иркутской области выпускалось 50 наименований продукции оборонного назначения: стрелковое оружие, минометы, гранаты, деревянные части для самолетов, инженерное снаряжение, лыжи. Швейные и обувные фабрики шили обувь и одежду для Красной Армии, стекольные заводы готовили ампулы для лекарств. Макаронные фабрики и мясокомбинаты выпускали сухари, а еще противотанковые бутылки с горючей жидкостью, сухой спирт, медикаменты и пищевые концентраты. Бюро обкома ВКП(б) 30 октября 1941 года приняло решение о выпуске вооружения для Красной Армии предприятиями области 50 мм и 82 мм мин, противотанковых мин ТМД-40, минных взрывателей УВ, РОКС-2, ФОГ-1, гранат РГД-33 и взрывчатки. Их производство развернуто на заводе тяжелого машиностроения имени Куйбышева, Заводе № 39, ремесленном училище № 1.

Бюро обкома ВКП(б) 30 октября 1941 года приняло решение о выпуске вооружения для Красной Армии предприятиями области 50 мм и 82 мм мин, противотанковых мин ТМД-40, минных взрывателей УВ, РОКС-2, ФОГ-1, гранат РГД-33 и взрывчатки. Их производство развернуто на заводе тяжелого машиностроения имени Куйбышева, Заводе № 39, ремесленном училище № 1.

«Рельсы морозные, стыками клацая, гонят теплушки за снежный Урал…»

С августа 1941 года в Иркутскую область начинают прибывать эшелоны с оборудованием и кадрами промышленных предприятий, эвакуированных из районов СССР, которым угрожало вражеское нашествие. К январю 1942 года прибыла основная часть грузов: пятнадцать заводов и фабрик и десять тысяч рабочих и членов их семей, однако эшелоны шли вплоть до 1943 года. Всего согласно плану Всесоюзного совета по эвакуации область приняла 22 крупных предприятия и десяток трестов и сырьевых баз, которые размещались в Иркутске, Черемхово, Усолье, Свирске.

На завод имени Куйбышева прибыло кузнечно-прессовое оборудование и станки для производства металлопроката Старо-Краматорского и Ново-Краматорского заводов тяжелого машиностроения. На производственных площадках Иркутского авиазавода и в здании ремесленного училища № 2 развернуто оборудование Московского авиационного завода.

В Черемхово, на производственную площадку Черемховского горнотехнического завода треста «Востсибуголь», перебазированы металлорежущие станки завода имени Карла Маркса Наркомугля из Варварополья Ворошиловградской области. Чтобы обеспечить предприятие энергией, в Черемхово же перебазировалась Веневская электростанция из Тульской области. Чтобы ускорить ввод оборудования, в цехах в первую очередь монтировались станки, а уже потом над работающими станками возводилась крыша. За 20 дней было пущено 20 станков, завод быстро освоил выпуск шахтного оборудования и оборонной продукции и уже в январе 1942 года полностью вступил в строй, а уже в следующем году вошел в число передовых предприятий страны.

В Свирск прибыл аккумуляторный завод из Ленинграда, а в Иркутск – патронный и абразивный заводы. Приехали сразу четыре швейные фабрики: имени Воровского и имени Лозовского (головных уборов) из Одессы, швейная фабрика «Ревтруд» из Тулы и часть оборудования Смоленской швейной фабрики. Они были размещены в Иркутске на базе местной фабрики, а часть оборудования передана швейным цехам в Усолье и пос. Тельма. В Иркутскую трикотажную фабрику влилась Воронежская трикотажная. В Иркутскую область перебазированы три обувных предприятия, из Ленинграда прибыла спичечная фабрика «Пролетарское знамя», которая влилась в Усольский спичечный комбинат, и три макаронных фабрики. Макаронные фабрики № 1 и № 2 из Одессы укрепили материальную базу Иркутской макаронной фабрики, а Кременчугская макаронная фабрика, мощностью 18 тонн продукции в сутки, прибыла в Черемхово.

Появление новых производственных мощностей потребовало увеличения энергетической базы. В Иркутске в годы войны пущена электростанция в Ленинском районе Иркутска, запущены новые турбины на теплоисточниках завода имени. Куйбышева и Иркутской ЦЭС, реконструированы Черемховская ЦЭС и Усольский энергетический узел.

Перебазирование промышленных предприятий не только увеличило производственно-технические мощности региона, но и привлекло квалифицированные кадры машиностроителей, металлургов, обувщиков из Подмосковья, Ленинграда и Украины. Важной задачей было размещение эвакуированных специалистов и членов их семей. Небольшая часть из них осталась жить в вагонах, большинство же расселялось в имеющемся жилом фонде за счет «уплотнения». Необходимо было так же решить бытовые проблемы: снабжение дровами, медицинское обслуживание и так далее.

«…Сегодня трудно себе представить, как нам удалось справиться с размещением прибывающих рабочих заводов и фабрик. Резервных домов в городе не было, жилищная проблема и без того была самой острой. Иркутяне проявили подлинный героизм и в этом деле, большинство семей еще сильнее потеснились, и кто в отдельную комнату, а кто и в ту же, где сам жил, приняли прибывших по эвакуации людей.

Но все равно всех прибывших таким путем разместить было невозможно, ведь кроме организованной эвакуации людей с заводами и фабриками, в Иркутск приезжало много неорганизованного населения из западных районов страны. Ехали родственники и знакомые, вынужденно останавливались люди, направляющиеся в какие-то другие места. У всех было горе, всем необходимо было помогать, и иркутяне еще больше уплотнялись, чтобы облегчить положение тех, кто вынужден был бежать от фашистского нашествия».

Из воспоминаний Анны Геннадиевны Цукановой, в годы войны – секретаря Иркутского горкома ВКП(б), «Иркутск на фронте и в тылу (по материалам ГАНИИО)», Иркутск, 2015.

«Я засыпал под шум работающих станков…»

Потребность в квалифицированных кадрах в условиях мобилизации мужского населения потребовало приема на работу и обучения людей, ранее не работающих в промышленности. Например, в Черемхово в годы войны принято на работу дополнительно 720 рабочих, из них 354 женщины.

В школы фабрично-заводского обучения, ремесленные и железнодорожные училища городская и сельская молодежь направлялась на основе обязательного призыва, причем за нарушения дисциплины и за самовольный уход из училища предусматривалось наказание вплоть до заключения сроком до одного года. В Иркутской области за годы войны призвано на трудовую вахту 23300 человек.

Повсеместно возвращались на предприятия пожилые рабочие и мастера, находящиеся на пенсии. Несмотря на преклонный возраст, они выполняли норму на 115–120%. Например, в сентябре 1941 года в шахтах Черембасса уже работало 196 пенсионеров. Знание и опыт использовались в первую очередь при обучении молодых рабочих, женщин и подростков. Например, на заводе имени. Куйбышева мастер Соболь в 1941 году обучил разным профессиям 84 человека, мастер Остроушко подготовил 17 квалифицированных рабочих, каждый из которых сдал экзамены на уровне не ниже четвертого разряда.

«В Иркутске нас разместили в здании по улице Литвинова (угол К. Маркса и Литвинова) в большом зале второго этажа. Сестра стала работать на ТЭЦ, а я – учеником токаря в механическом цехе № 5 металлургического завода имени Куйбышева. В учениках долго не задержался. Моего учителя забрали в армию. Я стал работать самостоятельно на двух-трех станках. Изготавливал казенники и стволы для миномета 82-го калибра под термообработку. Завод в то время был огорожен высоким бетонным забором, сверху – колючая проволока. По краям забора стояли вышки с вооруженными людьми. Заводской гудок извещал три раза о начале рабочего дня. Вход на завод и в цеха был по пропускам. За опоздание на работу на 20 минут оформляли в суд. Наказание – три месяца платить из зарплаты 25%. Выходной день давали по усмотрению руководства завода. А если давали два дня отдыха, то военкомат забирал нас на учения. Учили стрелять, бросать гранаты, собирать и разбирать оружие.

Маркса и Литвинова) в большом зале второго этажа. Сестра стала работать на ТЭЦ, а я – учеником токаря в механическом цехе № 5 металлургического завода имени Куйбышева. В учениках долго не задержался. Моего учителя забрали в армию. Я стал работать самостоятельно на двух-трех станках. Изготавливал казенники и стволы для миномета 82-го калибра под термообработку. Завод в то время был огорожен высоким бетонным забором, сверху – колючая проволока. По краям забора стояли вышки с вооруженными людьми. Заводской гудок извещал три раза о начале рабочего дня. Вход на завод и в цеха был по пропускам. За опоздание на работу на 20 минут оформляли в суд. Наказание – три месяца платить из зарплаты 25%. Выходной день давали по усмотрению руководства завода. А если давали два дня отдыха, то военкомат забирал нас на учения. Учили стрелять, бросать гранаты, собирать и разбирать оружие.

Дети работали наравне с взрослыми по 12 часов, иногда сутками не выходили из цеха. Особенно было тяжело работать во второй смене, с восьми вечера до восьми утра – глаза закрывались сами к трем-четырем часам ночи. Были случаи, когда я, держась за голову резцедержателя токарного станка руками, засыпал под шум работающих станков. Мастер разрешил мне спать 30 минут сидя у станка, а сам следил за работой моих станков».

Из воспоминаний Владимира Николаевича Потравко, «Иркутск на фронте и в тылу (по материалам ГАНИИО)», Иркутск, 2015.

Черное золото Черембасса

Принятые меры дали впечатляющий результат. Например, производственные площади крупнейшего машиностроительного предприятия региона, завода имени Куйбышева, к 1944 году выросли в полтора раза, в два раза увеличилось количество металлорежущих станков, были организованы механосборочные цеха № 1 и № 5, прокатный, чугунолитейный, сталелитейный, кузнечный и инструментальный, завод освоил производство легированной стали и горячий прокат меди. Выпуск промышленной продукции, имеющей оборонное и народнохозяйственное значение, вырос с 1941 по 1944 годы на 258%, расширилась ее номенклатура.

Была перестроена угольная промышленность. За счет новых производственных мощностей на шахтах Черембасса были капитально отремонтированы неисправные механизмы и изготовлены недостающие, что позволило расширить и реконструировать действующие шахты. В результате до конца 1941 года черемховцы дали сверх плана 235 тыс. тонн угля, что позволило бесперебойно снабжать топливом оборонные предприятия и транспорт.

Свой вклад в Победу внесли работники рыбной промышленности. Здесь, по существу, была заново создана производственно-техническая база. Из городов области в рыболовецкие бригады направлено 200 комсомольцев и членов партии. Уже к концу 1941 года добыча рыбы возросла в пять раз, и по итогам третьего квартала Иркутский рыбтрест получил премию Союзнаркомрыбпрома. Суровая необходимость заставляла в годы войны вести рыбодобычу без оглядки на восстановление популяции. В годы войны рыбным запасам рек, и особенно озера Байкал, был нанесен огромный урон.

Эвакуация и воинские перевозки легли колоссальной нагрузкой на железнодорожный транспорт. На железной дороге был введен особый график военного времени: каждые 20 минут требовалось пропускать товарные и пассажирские поезда, увеличилась среднесуточная скорость движения.

От самолетов до патронов…

Особое внимание уделялось производству военной продукции. Иркутские авиастроители завода № 39 освоили выпуск пикирующего бомбардировщика Пе-2, а в марте завод начал осваивать его модификации: Пе-3 – двухмоторный тяжелый истребитель, Пе-3-бис – фронтовой фоторазведчик. В августе 1942-го завод получает новое задание – производство двухмоторного дальнего бомбардировщика Ил-4. В 1942 году было выпущено 53 такие машины, а в 1943 году – 698. В сентябре 1943 года на заводе было начато производство бомбардировщика Ер-2 (ДБ-240), разработанного КБ В.Г. Ермолаева.

Другая важнейшая отрасль оборонной промышленности – патронная. В октябре 1941 года в Иркутске на основе оборудования и кадров эвакуированных патронных предприятий – Ворошиловградского № 60, Ленинградского № 539 и Витебского № 540 патронных заводов, был создан Иркутский патронный завод № 540 Главного патронного управления Наркомата вооружений СССР. Завод разместился в учебных корпусах горно-металлургического института на улице Ленина. Здесь выпускался винтовочный патрон калибра 7,62 мм, наиболее распространенный патрон стрелкового оружия периода Великой Отечественной войны. За годы войны завод выпустил более 700 млн патронов.

Завод разместился в учебных корпусах горно-металлургического института на улице Ленина. Здесь выпускался винтовочный патрон калибра 7,62 мм, наиболее распространенный патрон стрелкового оружия периода Великой Отечественной войны. За годы войны завод выпустил более 700 млн патронов.

В сложнейших условиях военного времени промышленность работала буквально на износ, и в первую очередь – за счет перенапряжения сил и возможностей людей. Советский народ, движимый чувством патриотизма, все усилия отдавал на защиту Отечества, не считаясь с материальными и физическими лишениями.

При подготовке использованы материалы книг «Иркутский край, четыре века: история Иркутской губернии (области), XVII–XXI вв.», Иркутск, 2012; «Иркутск на фронте и в тылу (по материалам ГАНИИО)», Иркутск, 2015.

МАТЕРИАЛ ПОДГОТОВЛЕН ПРИ ПОДДЕРЖКЕ АО «ПОЛЮС ВЕРНИНСКОЕ»

Рынок макаронных изделий | Глобальные отраслевые тенденции, рост, анализ, 2020-2025 годы

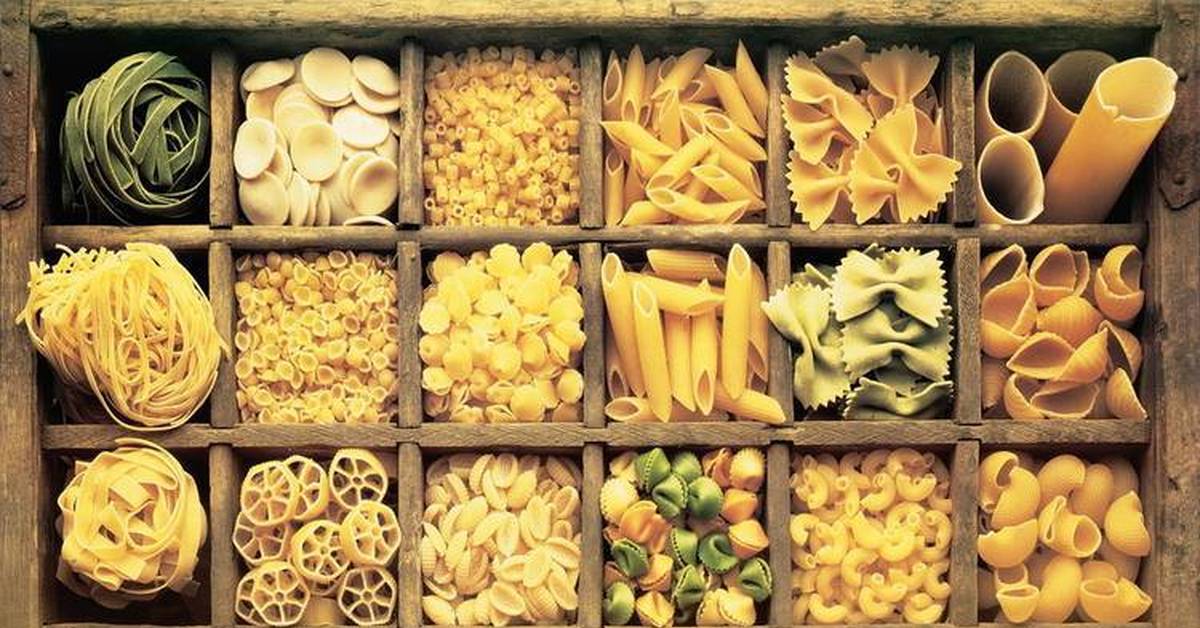

Объем мирового рынка макаронных изделий в 2019 году достиг 21,3 миллиарда долларов США. Макаронные изделия — это традиционное итальянское блюдо, которое представляет собой один из самых доступных и полезных для здоровья продуктов, богатых углеводами. Его готовят из пресного теста, состоящего из муки твердых сортов пшеницы и воды или яиц. Существует большое разнообразие макаронных изделий, обычно они доступны в разных размерах и формах. Его можно добавлять в супы; вареные и подаются с соусом; подается холодным с другими ингредиентами в салате; и фаршированные мясом, сыром или овощами, а затем вареные и запеченные.Потребление макаронных изделий среди потребителей, заботящихся о своем здоровье, во всем мире увеличилось, поскольку они не содержат холестерина и содержат мало натрия.

Из-за быстрой урбанизации, беспокойного образа жизни и влияния Запада потребители переходят на продукты, которые легко готовить, для приготовления которых требуется ничтожно мало времени и навыков. Поскольку макаронные изделия — это удобный и полезный продукт питания, потребление макаронных изделий растет, особенно вермишели, фузилли и макарон. Помимо этого, несколько региональных и международных производителей представляют широкий ассортимент макаронных изделий на развивающихся и потенциальных рынках для удовлетворения меняющихся вкусов и предпочтений потребителей.Они также экспериментируют с различными ингредиентами, такими как морковь, шпинат, свекольный сок и травы, и запускают инновационные варианты макаронных изделий, включая органические, веганские и безглютеновые макароны, чтобы привлечь потребителей. Однако растущая популярность низкоуглеводных диет может поставить под угрозу рост рынка. Заглядывая вперед, IMARC Group ожидает, что мировой рынок макаронных изделий будет демонстрировать устойчивый рост в течение следующих пяти лет.

Поскольку макаронные изделия — это удобный и полезный продукт питания, потребление макаронных изделий растет, особенно вермишели, фузилли и макарон. Помимо этого, несколько региональных и международных производителей представляют широкий ассортимент макаронных изделий на развивающихся и потенциальных рынках для удовлетворения меняющихся вкусов и предпочтений потребителей.Они также экспериментируют с различными ингредиентами, такими как морковь, шпинат, свекольный сок и травы, и запускают инновационные варианты макаронных изделий, включая органические, веганские и безглютеновые макароны, чтобы привлечь потребителей. Однако растущая популярность низкоуглеводных диет может поставить под угрозу рост рынка. Заглядывая вперед, IMARC Group ожидает, что мировой рынок макаронных изделий будет демонстрировать устойчивый рост в течение следующих пяти лет.

Разбивка по типу продукта:

- Сушеные макаронные изделия

- Паста охлажденная / свежая

- Консервированные макаронные изделия

- Прочие

В настоящее время сушеные макаронные изделия представляют собой ведущий вид продукции благодаря доступной цене, более длительному сроку хранения и удобству как во время приготовления, так и при хранении.

Разбивка по сырью:

- Манная крупа из твердых сортов пшеницы

- Пшеница

- Микс

- Ячмень

- Рис

- Кукуруза

- Прочие

В настоящее время манная крупа из твердых сортов пшеницы составляет большую часть от общей доли рынка.

Распределение по каналам сбыта:

- Супермаркеты

- Гипермаркеты

- Дискаунтеры

- Независимые небольшие продуктовые магазины

- Интернет-магазины

- Прочие

Супермаркеты представляют собой доминирующий сегмент, так как они предлагают достаточно места на полках и широкий ассортимент товаров разных групп. Это обеспечивает потребителям удобство выбора продукта из одного места.

Это обеспечивает потребителям удобство выбора продукта из одного места.

Региональные исследования:

- Европа

- Северная Америка

- Азиатско-Тихоокеанский регион

- Латинская Америка

- Ближний Восток и Африка

С географической точки зрения Европа занимает лидирующее положение на рынке благодаря высокому спросу на экологически чистые и более полезные для здоровья варианты макаронных изделий.

Конкурентная среда:

Конкурентная среда отрасли была проанализирована вместе с подробными профилями ключевых игроков, действующих на рынке. Некоторые из ведущих игроков:

- Barilla Holding

- Grupo Ebro Puleva

- Nestle

- De Cecco

- Макфа

Ключевые вопросы, на которые даны ответы в этом отчете:

- Как обстоят дела на мировом рынке макаронных изделий и как он будет выглядеть в ближайшие годы?

- Каковы основные региональные рынки в мировой индустрии макаронных изделий?

- Какое влияние COVID-19 оказал на мировую макаронную промышленность?

- Какое сырье является основным в мировой макаронной промышленности?

- Какие основные виды продукции используются в мировой индустрии макаронных изделий?

- Каковы основные каналы сбыта в мировой индустрии макаронных изделий?

- Каковы тенденции цен на макаронные изделия?

- Каковы различные этапы производственно-сбытовой цепочки в мировой индустрии макаронных изделий?

- Каковы основные движущие факторы и проблемы мировой индустрии макаронных изделий?

- Какова структура мировой индустрии макаронных изделий и кто является ключевыми игроками?

- Какова степень конкуренции в мировой индустрии макаронных изделий?

- Какова норма прибыли в мировой индустрии макаронных изделий?

- Каковы основные требования для открытия завода по производству макаронных изделий?

- Как изготавливают макаронные изделия?

- Какие различные единичные операции задействованы на заводе по производству макаронных изделий?

- Какой общий размер земли требуется для открытия завода по производству макаронных изделий?

- Какое оборудование требуется для открытия завода по производству макаронных изделий?

- Каковы требования к сырью для открытия завода по производству макаронных изделий?

- Каковы требования к упаковке макаронных изделий?

- Каковы требования к транспортировке макаронных изделий?

- Каковы требования к коммунальным предприятиям для открытия завода по производству макаронных изделий?

- Какие кадровые требования необходимы для открытия завода по производству макаронных изделий?

- Каковы затраты на инфраструктуру для открытия завода по производству макаронных изделий?

- Каковы капитальные затраты на открытие завода по производству макаронных изделий?

- Каковы операционные расходы на открытие завода по производству макаронных изделий?

- Каковы будут доходы и расходы предприятия по производству макаронных изделий?

- Сколько времени нужно на безубыточность

1 Предисловие

2 Объем и методология

2. 1 Цели исследования

1 Цели исследования

2.2 Заинтересованные стороны

2.3 Источники данных

2.3.1 Первичные источники

2.3.2 Вторичные источники

2.4 Оценка рынка

2.4.1 Подход снизу вверх

2.4.2 Подход сверху вниз

2.5 Методология прогнозирования

3 Краткое содержание

4 Введение

4.1 Обзор

4.2 Ключевые отраслевые тенденции

5 Мировой рынок макаронных изделий

5.1 Обзор рынка

5.2 Рыночные показатели

5.2.1 Тенденции объемов

5.2.2 Тенденции ценностей

5.3 Воздействие COVID-19

5.4 Анализ цен

5.4.1 Ключевые ценовые индикаторы

5.4.2 Структура цен

5.4.2 Ценовые тенденции

5.5 Распределение рынка по регионам

5.6 Разделение рынка по типу

5.7 Разделение рынка по сырью

5.8 Разделение рынка по каналам сбыта

5.9 Прогноз рынка

5.10 Анализ цепочки создания стоимости

5.10.1 Закупка сырья

5.10.2 Производство

5.10.3 Распространение

5.10.4 Розничная торговля / экспорт

5.10.5 Конечное использование

5.11 SWOT-анализ

5.11.1 Обзор

5.11.2 Сильные стороны

5.11.3 Слабые стороны

5.11.4 Возможности

5.11.5 Угрозы

5.12 Анализ пяти сил Портера

5.12.1 Обзор

5.12.2 Сила покупателей на переговорах

5.12.3 Сила поставщиков на переговорах

5.12.4 Степень соперничества

5.12.5 Угроза новых участников

5.12.6 Угроза замены

5.13 Ключевые факторы успеха и риска

6 Эффективность ключевых регионов

6.1 Европа

6.1.1 Тенденции рынка

6.1.2 Прогноз рынка

6,2 Северная Америка

6.2.1 Тенденции рынка

6.2.2 Прогноз рынка

6.3 Азиатско-Тихоокеанский регион

6.3.1 Тенденции рынка

6.3.2 Прогноз рынка

6.4 Латинская Америка

6.4.1 Тенденции рынка

6.4.2 Прогноз рынка

6.5 Ближний Восток и Африка

6. 5.1 Тенденции рынка

5.1 Тенденции рынка

6.5.2 Прогноз рынка

7 Рынок по типу

7.1 Сушеные макаронные изделия

7.1.1 Тенденции рынка

7.1.2 Прогноз рынка

7.2 Охлажденные / свежие макаронные изделия

7.2.1 Тенденции рынка

7.2.2 Прогноз рынка

7.3 Консервированные / консервированные макаронные изделия

7.3.1 Тенденции рынка

7.3.2 Прогноз рынка

7.4 Прочие

7.4.1 Тенденции рынка

7.4.2 Прогноз рынка

8 Рынок сырья

8.1 Манная крупа из твердых сортов пшеницы

8.1.1 Тенденции рынка

8.1.2 Прогноз рынка

8.2 Пшеница

8.2.1 Тенденции рынка

8.2.2 Прогноз рынка

8.3 Микс

8.3.1 Тенденции рынка

8.3.2 Прогноз рынка

8.4 Ячмень

8.4.1 Тенденции рынка

8.4.2 Прогноз рынка

8.5 Рис

8.5.1 Тенденции рынка

8.5.2 Прогноз рынка

8.6 Кукуруза

8.6.1 Тенденции рынка

8.6.2 Прогноз рынка

8.7 Прочее

8.7.1 Тенденции рынка

8.7.2 Прогноз рынка

9 Рынок по каналам сбыта

9.1 Супермаркеты

9.1.1 Тенденции рынка

9.1.2 Прогноз рынка

9.2 Гипермаркеты

9.2.1 Тенденции рынка

9.2.2 Прогноз рынка

9.3 Дискаунтеры

9.3.1 Тенденции рынка

9.3.2 Прогноз рынка

9.4 Независимые мелкие бакалейные лавки

9.4.1 Тенденции рынка

9.4.2 Прогноз рынка

9.5 Интернет-магазины

9.5.1 Тенденции рынка

9.5.2 Прогноз рынка

9.6 Прочие

9.6.1 Тенденции рынка

9.6.2 Прогноз рынка

10 Конкурентная среда

10.1 Конкурентная структура

10.2 Разделение рынка по ключевым игрокам

11 Процесс производства макаронных изделий

11.1 Обзор продукта

11.2 Подробная схема процесса

11.3 Участвующие в работе различные подразделения

11.4 Требования к массовому балансу и сырью

12 Подробная информация о проекте, требования и затраты

12. 1 Требования и расходы на землю

1 Требования и расходы на землю

12.2 Требования и затраты на строительство

12.3 Заводская техника

12.4 Фотографии оборудования

12.5 Требования и расходы на сырье

12.6 Фотографии сырья и готовой продукции

12.7 Требования к упаковке и расходы

12.8 Транспортные требования и расходы

12.9 Требования и расходы на коммунальные услуги

12.10 Требования к персоналу и затраты

12.11 Прочие капитальные вложения

13 Завод по производству макаронных изделий: ссуды и финансовая помощь

14 Экономика проекта

14.1 Капитальные затраты по проекту

14.2 Технико-экономические параметры

14.3 Цены на продукцию и маржа на различных уровнях цепочки поставок

14.4 Прогноз доходов

14.5 Прогнозы расходов

14.6 Налогообложение и амортизация

14.7 Финансовый анализ

14.8 Анализ прибыли

15 Профилей ключевых игроков

15.1 Barilla Holding

15.2 Grupo Ebro Puleva

15.3 Nestle

15.4 De Cecco

15.5 Макфа

Список рисунков

Рисунок 1. В мире: макаронная промышленность: основные движущие силы и проблемы

Рисунок 2: Мировой рынок: рынок макаронных изделий: объем продаж (в миллионах тонн), 2014-2019 гг.

Рисунок 3: Мировой рынок: рынок макаронных изделий: объем продаж (в миллиардах долларов США), 2014-2019 гг.

Рисунок 4: Рынок макаронных изделий: структура цен (долл. США / тонну)

Рисунок 5: Мировой рынок: рынок макаронных изделий: средние цены (в долларах США за тонну), 2014-2019 гг.

Рисунок 6: Мировой: прогноз рынка макаронных изделий: средние цены (в долларах США за тонну), 2020-2025 гг.

Рисунок 7: Мировой рынок: рынок макаронных изделий: разбивка по регионам, 2018 г.

Рисунок 8: Мировой рынок: рынок макаронных изделий: разбивка по типам (в%), 2019 г.

Рисунок 9: Мировой рынок: рынок макаронных изделий: разбивка по сырью (в%), 2019 г.

Рисунок 10: Мировой рынок: рынок макаронных изделий: распределение по каналам сбыта (в%), 2019 г.

Рисунок 11: Глобальный: прогноз рынка макаронных изделий: объем продаж (в миллионах тонн), 2020-2025 гг.

Рисунок 12: Глобальный: прогноз рынка макаронных изделий: объем продаж (в миллиардах долларов США), 2020-2025 гг.

Рисунок 13: В мире: макаронная промышленность: анализ цепочки создания стоимости

Рисунок 14: В мире: макаронная промышленность: SWOT-анализ

Рисунок 15: В мире: макаронная промышленность: анализ пяти сил Портера

Рисунок 16. Европа: Рынок макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 17: Европа: прогноз рынка макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 18: Северная Америка: Рынок макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 19: Северная Америка: прогноз рынка макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 20: Азиатско-Тихоокеанский регион: рынок макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 21: Азиатско-Тихоокеанский регион: прогноз рынка макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 22: Латинская Америка: Рынок макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 23: Латинская Америка: прогноз рынка макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 24: Ближний Восток и Африка: рынок макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 25: Ближний Восток и Африка: прогноз рынка макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 26: Мировой рынок: рынок сушеных макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 27: Мировой: прогноз рынка сушеных макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 28: Мировой рынок: рынок охлажденных / свежих макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Тонн), 2014 и 2019 гг.

Рисунок 29: Глобальный прогноз рынка охлажденных / свежих макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 30: Мировой рынок консервированных / консервированных макаронных изделий: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 31: Мировой: Прогноз рынка консервированных / консервированных макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 32: Мировой рынок: прочие макаронные изделия: объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 33: Глобальный: Прогноз рынка прочих макаронных изделий: объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 34: Мировой рынок макаронных изделий (манная крупа из твердых сортов пшеницы): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 35: Мировой: прогноз рынка макаронных изделий (манная крупа из твердых сортов пшеницы): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 36: Мировой рынок: рынок макаронных изделий (пшеница): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 37: Мировой: прогноз рынка макаронных изделий (пшеница): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 38: Мировой рынок: рынок макаронных изделий (смешанный): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 39: Мировой: прогноз рынка макаронных изделий (смешанный): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 40: Мировой рынок: рынок макаронных изделий (ячмень): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 41: Мировой: прогноз рынка макаронных изделий (ячмень): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 42: Мировой рынок: рынок макаронных изделий (рис): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 43: Мировой: прогноз рынка макаронных изделий (рис): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 44: Мировой рынок: рынок макаронных изделий (кукуруза): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 45: Мировой: прогноз рынка макаронных изделий (кукуруза): объем продаж (в тыс. Тонн), 2020-2025 гг.

Тонн), 2020-2025 гг.

Рисунок 46: Мировой рынок: рынок макаронных изделий (прочее сырье): объем продаж (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 47: Глобальный: прогноз рынка макаронных изделий (прочее сырье): объем продаж (в тыс. Тонн), 2020-2025 гг.

Рисунок 48: Мировой рынок: рынок макаронных изделий: продажи через супермаркеты (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 49: Глобальный: прогноз рынка макаронных изделий: продажи через супермаркеты (в тыс. Тонн), 2020-2025 гг.

Рисунок 50: Мировой рынок: рынок макаронных изделий: продажи через гипермаркеты (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 51: Глобальный: прогноз рынка макаронных изделий: продажи через гипермаркеты (в тыс. Тонн), 2020-2025 гг.

Рисунок 52: Мировой рынок: рынок макаронных изделий: продажи через дискаунтеры (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 53: Мировой: прогноз рынка макаронных изделий: продажи через дискаунтеры (в тыс. Тонн), 2020-2025 гг.

Рисунок 54: Мировой рынок: рынок макаронных изделий: продажи через независимых мелких бакалейных лавок (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 55: Глобальный: прогноз рынка макаронных изделий: продажи через независимых мелких бакалейных лавок (в тыс. Тонн), 2020-2025 гг.

Рисунок 56: Мировой рынок: рынок макаронных изделий: онлайн-продажи (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 57: Мировой: прогноз рынка макаронных изделий: онлайн-продажи (в тыс. Тонн), 2020-2025 гг.

Рисунок 58: Мировой рынок: рынок макаронных изделий: продажи через другие каналы сбыта (в тыс. Тонн), 2014 и 2019 гг.

Рисунок 59: Глобальный: прогноз рынка макаронных изделий: продажи через другие каналы сбыта (в тыс. Тонн), 2020-2025 гг.

Рисунок 60: Мировой рынок: рынок макаронных изделий: распределение по ключевым игрокам (в%), 2019 г.

Рисунок 61: Производство макаронных изделий: подробная технологическая схема

Рисунок 62: Макаронная промышленность: маржа на различных этапах цепочки поставок

Рисунок 63: Производство макаронных изделий: разбивка производственных затрат (в%)

Список таблиц

Таблица 1: Мировой рынок: рынок макаронных изделий: основные показатели отрасли, 2019 и 2025 годы

Таблица 2: Глобальный: прогноз рынка макаронных изделий: разбивка по регионам (в тыс. Тонн), 2020-2025 гг.

Тонн), 2020-2025 гг.

Таблица 3: Глобальный: прогноз рынка макаронных изделий: разбивка по типу (в тыс. Тонн), 2020-2025 гг.

Таблица 4: Глобальный: прогноз рынка макаронных изделий: разбивка по сырью (в тыс. Тонн), 2020-2025 гг.

Таблица 5: Глобальный: прогноз рынка макаронных изделий: распределение по каналам распределения (в тыс. Тонн), 2020-2025 гг.

Таблица 6: Мировой рынок: рынок макаронных изделий: структура конкуренции

Таблица 7: Мировой рынок: рынок макаронных изделий: ключевые игроки

Таблица 8: Завод по производству макаронных изделий: затраты, связанные с земельными участками и застройкой (в долларах США)

Таблица 9: Завод по производству макаронных изделий: затраты, связанные с общестроительными работами (в долларах США)

Таблица 10: Завод по производству макаронных изделий: затраты на оборудование (в долларах США)

Таблица 11: Завод по производству макаронных изделий: потребности в сырье (в тоннах / день)

Таблица 12: Завод по производству макаронных изделий: затраты, связанные с заработной платой (в долларах США)

Таблица 13: Завод по производству макаронных изделий: затраты, связанные с другими капитальными вложениями (в долларах США)

Таблица 14: Подробная информация о финансовой помощи, предлагаемой финансовыми учреждениями в Индии

Таблица 15: Завод по производству макаронных изделий: капитальные затраты (в долларах США)

Таблица 16: Завод по производству макаронных изделий: технико-экономические параметры

Таблица 17: Завод по производству макаронных изделий: прогноз доходов (в долларах США)

Таблица 18: Завод по производству макаронных изделий: прогноз расходов (в долл. США)

Таблица 19: Завод по производству макаронных изделий: налогообложение (в долларах США)

Таблица 20: Завод по производству макаронных изделий: Амортизация (в долл. США)

Таблица 21: Завод по производству макаронных изделий: анализ денежных потоков без учета налоговых обязательств (в долларах США)

Таблица 22: Завод по производству макаронных изделий: анализ денежных потоков с учетом обязательств по налогу на прибыль (в долларах США)

Таблица 23: Завод по производству макаронных изделий: отчет о прибылях и убытках (в долларах США)

Рынок макаронных изделий — глобальный отраслевой анализ, размер, доля в 2024 г.

На рынке макаронных изделий наблюдается значительный рост популярности во всем мире

Паста — это популярная итальянская еда, которая в основном готовится из пресного теста из твердых сортов пшеницы и яиц или воды, которые штампуются или экструдируются в различные формы и обычно готовятся в кипящей воде.

Паста считается идеальной основой для сытной, питательной и здоровой еды. Паста — идеальный компаньон для других продуктов, таких как рыба, нежирное мясо и птица, насыщенный томатный соус, бобы и овощи, а также сыр. Глобальный рынок макаронных изделий, вероятно, будет определяться его растущей популярностью во всем мире. Паста, хотя и является основным продуктом итальянской кухни, сейчас является чрезвычайно популярным блюдом, которое можно найти в разных частях мира.

Польза для здоровья, связанная с ростом рынка топлива в прошлом

Иногда вместо пшеничной муки используются бобовые, такие как чечевица или фасоль, для придания другой текстуры и вкуса.Также доступна альтернатива без глютена. Доступность такого большого количества разновидностей макаронных изделий, по оценкам, является еще одним фактором, стимулирующим рост мирового рынка макаронных изделий. Паста имеет следующие преимущества

- Устойчивая энергия — Макаронные изделия являются богатым источником сложных углеводов, которые медленно и постепенно высвобождают энергию на устойчивом уровне. Это важно для питания мышц и мозга.

- Низкое содержание натрия и холестерина — макаронные изделия с низким содержанием холестерина и натрия делают их идеальным выбором для тех, кто следит за уровнем холестерина.

- Фолиевая кислота — Макаронные изделия, обогащенные фолиевой кислотой, необходимы женщинам детородного возраста. Порция сухой пасты дает около 100 микрограммов фолиевой кислоты, что составляет около 25% от рекомендуемой суточной нормы.

- Сбалансированная диета — Макаронные изделия считаются частью хорошо сбалансированной диеты.

Растущая популярность здоровой и здоровой пасты набирает обороты, что, вероятно, будет способствовать развитию мирового рынка макаронных изделий. Этот конкретный тип макаронных изделий включает варианты продукта без глютена, с пониженным содержанием углеводов и с высоким содержанием клетчатки.

Мировой рынок макаронных изделий: обзор

Макароны родом из Италии, теперь они считаются мировой кухней. Обычно изготавливается из пресного теста из муки твердых сортов пшеницы, смешанной с яйцами или водой, он доступен на рынке в различных формах. Чтобы соблазнить потребителей, мелкие и крупные производители в настоящее время экспериментируют с различными ингредиентами, от муки из нута и рисовой муки до томатного, шпинатного, морковного или свекольного сока, а также с различными травами и специями для улучшения вкуса и цвета.

Мировой рынок макаронных изделий можно разделить на спагетти, макароны и лапшу. Его также можно разделить на свежие и сушеные макароны. В то время как первое готовится из простого теста из яиц и муки, второе — из мелко измельченной манной муки и воды, в основном без яиц. Срок годности свежих макарон сравнительно короче, чем у сушеных, и, следовательно, они дороже. Сушеные макаронные изделия составляют доминирующую долю по сравнению с продажами на мировом рынке макаронных изделий.Ожидается, что в ближайшие годы общий мировой рынок макаронных изделий будет умеренно расти.

Мировой рынок макаронных изделий: тенденции и возможности

Благодаря тому, что пасты — легкое блюдо, которое можно приготовить без особых усилий, они стали популярными во всем мире. Это, в сочетании с более длительным сроком хранения, до сих пор стимулировало рост этого рынка. Другими факторами, оказывающими влияние на рынок, являются высокий коэффициент питательности макаронных изделий и надежные каналы сбыта, такие как супермаркеты / гипермаркеты и универмаги.Чтобы еще больше повысить рентабельность, проницательные игроки производят макароны не только с добавлением ароматизаторов, но и с добавленной стоимостью, такой как больше клетчатки, меньше углеводов, без глютена и обогащенные. Некоторые крупные компании также объявили об использовании в своих продуктах только натуральных добавок. Ожидается, что эта недавняя тенденция к производству более здоровых сортов макаронных изделий существенно ускорит рост в ближайшие годы.

Некоторые крупные компании также объявили об использовании в своих продуктах только натуральных добавок. Ожидается, что эта недавняя тенденция к производству более здоровых сортов макаронных изделий существенно ускорит рост в ближайшие годы.

Однако производителям макаронных изделий под маркой, как и многим другим основным продуктам питания, трудно защитить свою долю рынка от частных торговых марок, особенно на консолидированных рынках.Частные торговые марки крадут марш с товарами более или менее приличного качества по более низким ценам.

Мировой рынок макаронных изделий: региональный прогноз

Географически глобальный рынок макаронных изделий разделен на Азиатско-Тихоокеанский регион, Европу, Северную Америку и остальной мир. Среди них на Европу приходится максимальная процентная доля с точки зрения потребления, а за ней следует Северная Америка. Рынки Китая и Индии, стран с развивающейся экономикой, темпы роста которых превышают темпы роста всех других стран мира, оказались трудными для взлома.Продажи макаронных изделий на душу населения в Индии и Китае низкие из-за более дешевых региональных основных продуктов питания, таких как рис и лапша. Помимо отсутствия доступности и культурных предпочтений, доступность макаронных изделий в изобилии является еще одним фактором, сдерживающим рост азиатских рынков. Однако в будущем ситуация может измениться из-за роста доходов на душу населения в странах с развивающейся экономикой, особенно в Индии и Китае. Ожидается, что это, в сочетании с растущей урбанизацией, приведет к значительному росту в ближайшем будущем.

компаний, упомянутых в отчете

Для изучения рынка поставщиков в отчете были представлены такие компании, как American Italian Pasta Company, Armanino Foods of Distinction Inc., Campbell Soup Company, Nissin Foods Holdings Co., Ltd., Fiori-Bruna Pasta Products, ConAgra Foods. , Inc., Strom Products Ltd. и General Mills. Их последние разработки и историческая дорожная карта подробно рассмотрены в отчете.

Это исследование TMR представляет собой всеобъемлющую структуру динамики рынка.В основном он включает критическую оценку пути потребителей или клиентов, текущих и новых направлений деятельности, а также стратегическую основу, позволяющую руководителям по управлению бизнесом принимать эффективные решения.

Нашей ключевой основой является 4-квадрантная структура EIRS, которая предлагает подробную визуализацию четырех элементов:

- Клиент E Карты опыта

- I Наблюдения и инструменты, основанные на исследованиях на основе данных

- Практичность R Соответствует всем бизнес-приоритетам

- S Трагические рамки для ускорения пути роста

В исследовании делается попытка оценить текущие и будущие перспективы роста, неиспользованные возможности, факторы, определяющие их потенциальный доход, а также структуру спроса и потребления на мировом рынке, разбив его на региональную оценку.

Исчерпывающе охвачены следующие региональные сегменты:

- Северная Америка

- Азиатско-Тихоокеанский регион

- Европа

- Латинская Америка

- Ближний Восток и Африка

Структура квадранта EIRS в отчете суммирует наш широкий спектр основанных на данных исследований и рекомендаций для CXO, чтобы помочь им принимать более обоснованные решения для своего бизнеса и оставаться лидерами.

Ниже приведен снимок этих квадрантов.

1. Карта впечатлений клиентов

Карта впечатлений клиентов

Исследование предлагает всестороннюю оценку различных путешествий клиентов, имеющих отношение к рынку и его сегментам. Он предлагает различные впечатления клиентов о продуктах и использовании услуг. Анализ позволяет более внимательно изучить их болевые точки и опасения в различных точках контакта с клиентами. Решения для консультаций и бизнес-аналитики помогут заинтересованным сторонам, включая CXO, определить карты клиентского опыта, соответствующие их потребностям.Это поможет им нацелиться на повышение взаимодействия клиентов с их брендами.

2. Анализ и инструменты

Различные идеи в исследовании основаны на тщательно продуманных циклах первичных и вторичных исследований, с которыми аналитики участвуют в ходе исследования. Аналитики и советники TMR применяют отраслевые инструменты количественного анализа клиентов и методологии прогнозирования рынка для получения результатов, что делает их надежными.В исследовании предлагаются не только оценки и прогнозы, но и лаконичная оценка этих цифр в динамике рынка. Эти идеи объединяют основанные на данных исследовательские рамки с качественными консультациями для владельцев бизнеса, CXO, политиков и инвесторов. Эти идеи также помогут их клиентам преодолеть свои страхи.

3. Практические результаты

Выводы, представленные в этом исследовании TMR, являются незаменимым руководством для выполнения всех бизнес-приоритетов, в том числе критически важных.Результаты при внедрении продемонстрировали ощутимые преимущества для заинтересованных сторон бизнеса и отраслевых субъектов в повышении их производительности. Результаты адаптируются к индивидуальной стратегической структуре. Исследование также иллюстрирует некоторые из недавних тематических исследований по решению различных проблем компаниями, с которыми они столкнулись на пути к консолидации.

4. Стратегические рамки

Исследование дает предприятиям и всем, кто интересуется рынком, возможность сформировать широкие стратегические рамки.Это стало более важным, чем когда-либо, учитывая нынешнюю неопределенность из-за COVID-19. В исследовании обсуждаются консультации по преодолению различных подобных прошлых сбоев и предвидятся новые, чтобы повысить готовность. Эти рамки помогают предприятиям планировать свои стратегические согласования для восстановления после таких разрушительных тенденций. Кроме того, аналитики TMR помогут вам разобраться в сложном сценарии и обеспечить отказоустойчивость в неопределенные времена.

Отчет проливает свет на различные аспекты и дает ответы на актуальные вопросы рынка.Вот некоторые из наиболее важных:

1. Какие варианты инвестиций могут быть наилучшими при освоении новых продуктов и услуг?

2. К каким ценностным предложениям следует стремиться предприятиям при финансировании новых исследований и разработок?

3. Какие нормативные акты будут наиболее полезны для заинтересованных сторон в расширении их сети цепочки поставок?

4. В каких регионах в ближайшем будущем может наблюдаться рост спроса в определенных сегментах?

5.Каковы одни из лучших стратегий оптимизации затрат с поставщиками, с которыми некоторые хорошо зарекомендовавшие себя игроки добились успеха?

6. Какие ключевые перспективы использует топ-менеджер, чтобы вывести бизнес на новую траекторию роста?

7. Какие правительственные постановления могут поставить под сомнение статус ключевых региональных рынков?

8. Как новые политические и экономические сценарии повлияют на возможности в ключевых областях роста?

9. Каковы некоторые из возможностей получения прибыли в различных сегментах?

Каковы некоторые из возможностей получения прибыли в различных сегментах?

10. Что будет препятствием для входа на рынок новых игроков?

Global Pasta Industry

Нью-Йорк, 20 августа 2020 г. (GLOBE NEWSWIRE) — Reportlinker.com объявляет о выпуске отчета «Global Pasta Industry» — https://www.reportlinker.com/p05818015/?utm_source= GNW

1 миллиард к 2027 году, при этом среднегодовой темп роста составит 2.2% за анализируемый период 2020-2027 гг. Сушеные макаронные изделия, один из сегментов, проанализированных в отчете, по прогнозам, покажет среднегодовой темп роста на 2,3% и достигнет 12,3 млрд долларов США к концу периода анализа. После раннего анализа последствий пандемии и вызванного ею экономического кризиса для бизнеса рост сегмента охлажденной / свежей пасты скорректирован до пересмотренного среднегодового роста в 1,3% на следующий 7-летний период.

Рынок США оценивается в 3,5 миллиарда долларов, в то время как в Китае прогнозируется рост на 4,1% CAGR

Рынок макаронных изделий в США.S. оценивается в 3,5 миллиарда долларов США в 2020 году. По прогнозам, Китай, вторая по величине экономика мира, достигнет прогнозируемого размера рынка в 3 миллиарда долларов США к 2027 году, при этом среднегодовой темп роста составит 4,1% за анализируемый период 2020 года. до 2027 года. Среди других примечательных географических рынков — Япония и Канада, каждый из которых прогнозирует рост на 0,4% и 1,5% соответственно в период 2020-2027 годов. В Европе прогнозируется среднегодовой рост Германии примерно на 0,9%.

Сегмент консервированных / консервированных макаронных изделий для записи 1.8% CAGR

В глобальном сегменте консервированных / консервированных макаронных изделий США, Канада, Япония, Китай и Европа будут стимулировать среднегодовой темп роста 1,5% для этого сегмента. Эти региональные рынки, на которые в совокупности приходится 584,7 миллиона долларов США в 2020 году, достигнут прогнозируемого размера в 648,2 миллиона долларов США к концу периода анализа. Китай останется одним из самых быстрорастущих в этом кластере региональных рынков. Рынок Азиатско-Тихоокеанского региона, возглавляемый такими странами, как Австралия, Индия и Южная Корея, к 2027 году достигнет 2 миллиардов долларов США, в то время как Латинская Америка вырастет на 2.4% CAGR за период анализа. В этом 20-м издании нашего отчета мы привносим многолетний исследовательский опыт. В 339-страничном отчете представлена краткая информация о том, как пандемия повлияла на производство и покупательскую способность в 2020 и 2021 годах. Также рассматривается краткосрочное поэтапное восстановление по ключевым географическим регионам.

Китай останется одним из самых быстрорастущих в этом кластере региональных рынков. Рынок Азиатско-Тихоокеанского региона, возглавляемый такими странами, как Австралия, Индия и Южная Корея, к 2027 году достигнет 2 миллиардов долларов США, в то время как Латинская Америка вырастет на 2.4% CAGR за период анализа. В этом 20-м издании нашего отчета мы привносим многолетний исследовательский опыт. В 339-страничном отчете представлена краткая информация о том, как пандемия повлияла на производство и покупательскую способность в 2020 и 2021 годах. Также рассматривается краткосрочное поэтапное восстановление по ключевым географическим регионам.

Конкуренты, идентифицированные на этом рынке, включают, среди прочего,

- Barilla G. e R. Fratelli SpA

- De Cecco di Filippo SpA

- Ebro Foods SA

- Makfa JSC

- Nestle SA

Прочитать полный отчет : https: // www.reportlinker.com/p05818015/?utm_source=GNW

I. ВВЕДЕНИЕ, МЕТОДОЛОГИЯ И ОБЪЕМ ОТЧЕТА

II. КРАТКОЕ ОПИСАНИЕ

1. ОБЗОР РЫНКА

Доли на мировом рынке конкурентов

Сценарий доли рынка макаронных изделий в мире (в%): 2019 и

2028

Влияние Covid-19 и надвигающаяся глобальная рецессия

2. ФОКУСИРОВАНИЕ ОТБОРНЫХ ИГРОКОВ

3. ТЕНДЕНЦИИ НА РЫНКЕ И ДИНАМИКИ

4. ПЕРСПЕКТИВА МИРОВОГО РЫНКА

Таблица 1: Оценки и прогнозы мирового рынка макаронных изделий в

млн долларов США по регионам / странам: 2020-2027 гг.

Таблица 2: Сценарий глобального ретроспективного рынка макаронных изделий в

долларов США Миллионы по регионам / странам: 2012-2019

Таблица 3: Изменение доли рынка макаронных изделий в ключевых географических регионах

В мире: 2012 VS 2020 VS 2027

Таблица 4: Мировой рынок сушеных макаронных изделий (тип) по регионам / странам в

млн долларов США : С 2020 по 2027 год

Таблица 5: Исторический анализ рынка сушеных макаронных изделий (тип) по

регионам / странам в миллионах долларов США: с 2012 по 2019 год

Таблица 6: Распределение доли рынка сушеных макаронных изделий (тип) во всем мире

Продажи по регионам / странам: 2012 VS 2020 VS 2027

Таблица 7: Охлажденные / свежие макаронные изделия (тип) Потенциальный рост рынков

Во всем мире в миллионах долларов США: с 2020 по 2027 год

Таблица 8: Охлажденные / свежие макаронные изделия (тип) Исторические данные Перспективы рынка

по регионам / странам в миллионах долларов США: с 2012 по 2019 год

Таблица 9: Распределение рыночных продаж охлажденных / свежих макаронных изделий (тип) по регионам / странам в процентах: 2012 VS 2020 VS 2027

Таблица 10: Консервы / Консервированные макаронные изделия (тип) Географический рынок

Распространение по всему миру в миллионах долларов США: с 2020 по 2027 год

Таблица 11: Консервированные / консервированные макаронные изделия (тип) Разбивка по регионам

глобального исторического спроса в миллионах долларов США: с 2012 по 2019 год

Таблица 12 : Консервированные / консервированные макаронные изделия (тип) Доля рынка

Распределение в процентах по регионам / странам: 2012 VS 2020 VS

2027

Таблица 13: Другие типы (тип) оценки мирового рынка и прогнозы

по регионам / странам в миллионах долларов США: С 2020 по 2027 год

Таблица 14: Исторический обзор рынка других типов (типов) по

регионам / странам в миллионах долларов США: с 2012 по 2019 год

Таблица 15: Другие типы (типы) доли рынка в разбивке по

регионам / странам: 2012 VS 2020 VS 2027

III. АНАЛИЗ РЫНКА

АНАЛИЗ РЫНКА

ГЕОГРАФИЧЕСКИЙ АНАЛИЗ РЫНКА

СОЕДИНЕННЫЕ ШТАТЫ

Факты и цифры рынка

Доля рынка макаронных изделий в США (в%) по компаниям: 2019 и 2025 гг. по типу: с 2020 по 2027 год

Таблица 17: Рынок макаронных изделий в США по типам: Исторический обзор

в миллионах долларов США за 2012-2019 годы

Таблица 18: Доля рынка макаронных изделий в США по типам:

2012 VS 2020 VS 2027

КАНАДА

Таблица 19: Оценки и прогнозы канадского рынка макаронных изделий в

млн долларов США по типам: с 2020 по 2027 год

Таблица 20. Исторический обзор канадского рынка макаронных изделий по типам в

млн долларов США: 2012-2019

Таблица 21: Рынок макаронных изделий в Канаде: процентная доля продаж

по типам в 2012, 2020 и 2027 годах

ЯПОНИЯ

Таблица 22: Японский рынок макаронных изделий: годовые оценки продаж и проект

в миллионах долларов США по типам на период 2020-2027 гг.

Таблица 23: Рынок макаронных изделий в Японии: исторический анализ продаж в

млн. долларов США по типам за период 2012-2019 гг.

Таблица 24: Анализ доли рынка макаронных изделий в Японии по Тип: 2012 VS

2020 VS 2027

КИТАЙ

Таблица 25: Перспективы роста китайского рынка макаронных изделий в миллионах долларов США

по типам на период 2020-2027 годов

Таблица 26: Исторический анализ рынка макаронных изделий в Китае в

миллиона долларов США по Тип: 2012-2019

Таблица 27: Китайский рынок макаронных изделий по типам: Процентное распределение продаж

за 2012, 2020 и 2027 годы

ЕВРОПА

Факты и цифры рынка

Европейский рынок макаронных изделий: Сценарий доли рынка конкурентов (в%)

на 2019 и 2025 годы

Аналитика рынка

Таблица 28: Сценарий спроса на европейском рынке макаронных изделий в миллионах долларов США

по регионам / странам: 2020-2027 годы