5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина (Фото: Станислав Красильников / ТАСС)

По словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

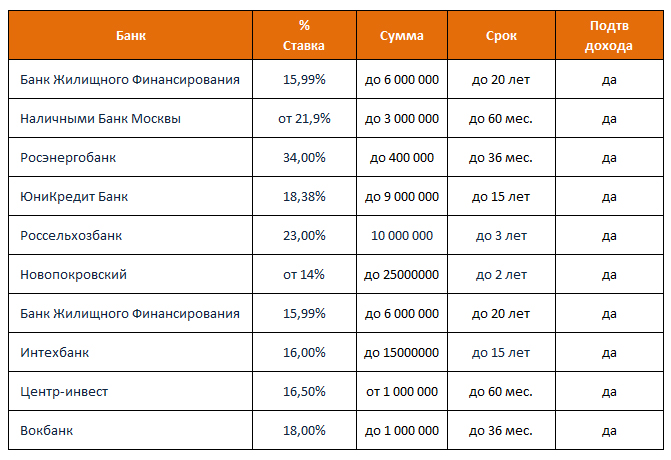

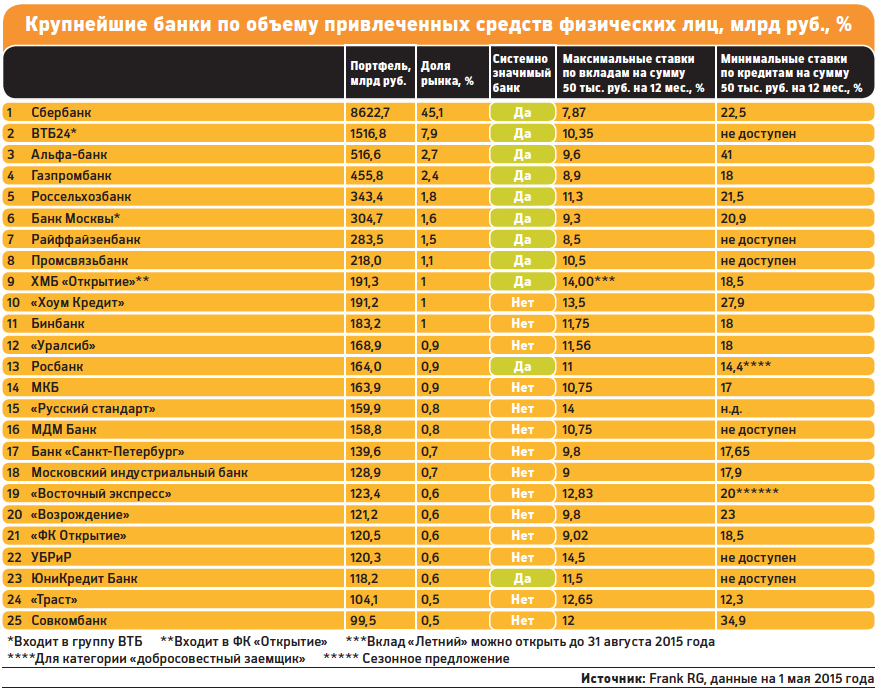

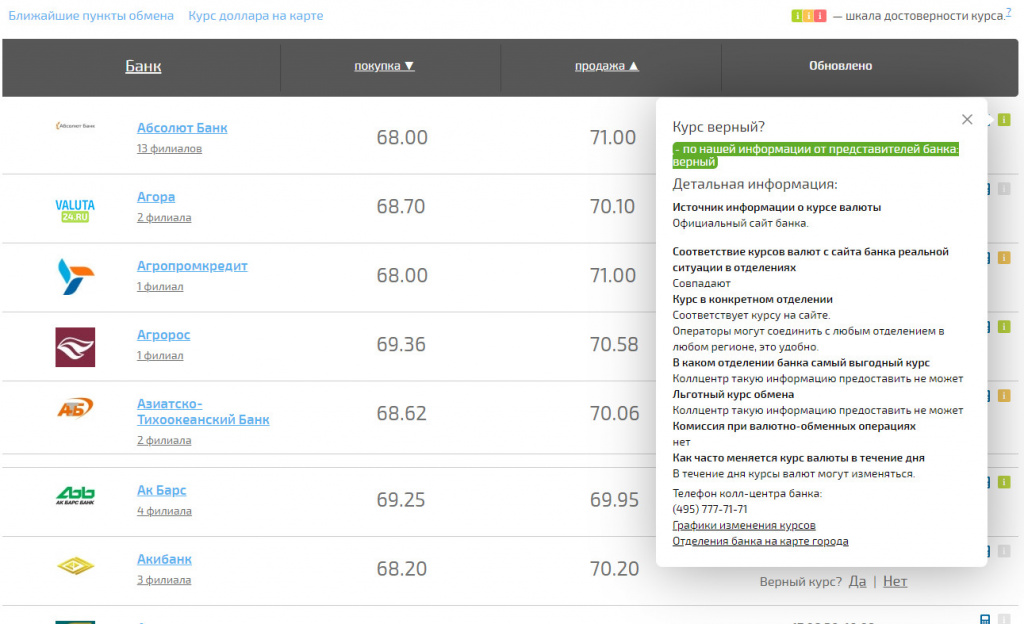

Мы сравнили ставки по вкладам с помощью порталов «Банки.

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на фьючерс. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани (Фото: Егор Алеев / ТАСС)

Банк «Ак Барс»Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советовБанк «РЕСО кредит»На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееТри крупнейших банка России выбыли из рейтинга лучших по версии Forbes :: Финансы :: РБК

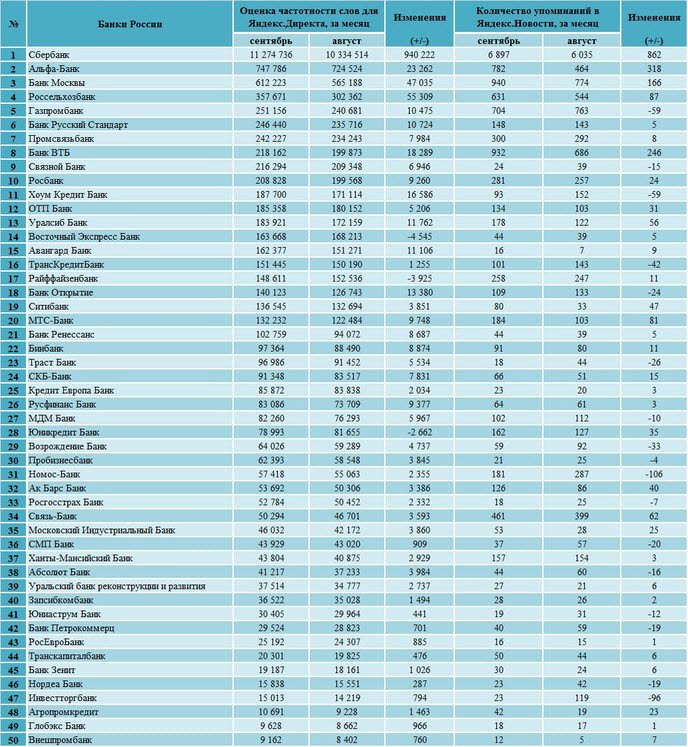

В общей сложности в рейтинг вошли 450 банков из 23 стран мира, в том числе 15 — из России. Годом раньше в список входили 20 российских банков

Годом раньше в список входили 20 российских банков

Фото: Ярослав Чингаев / ТАСС

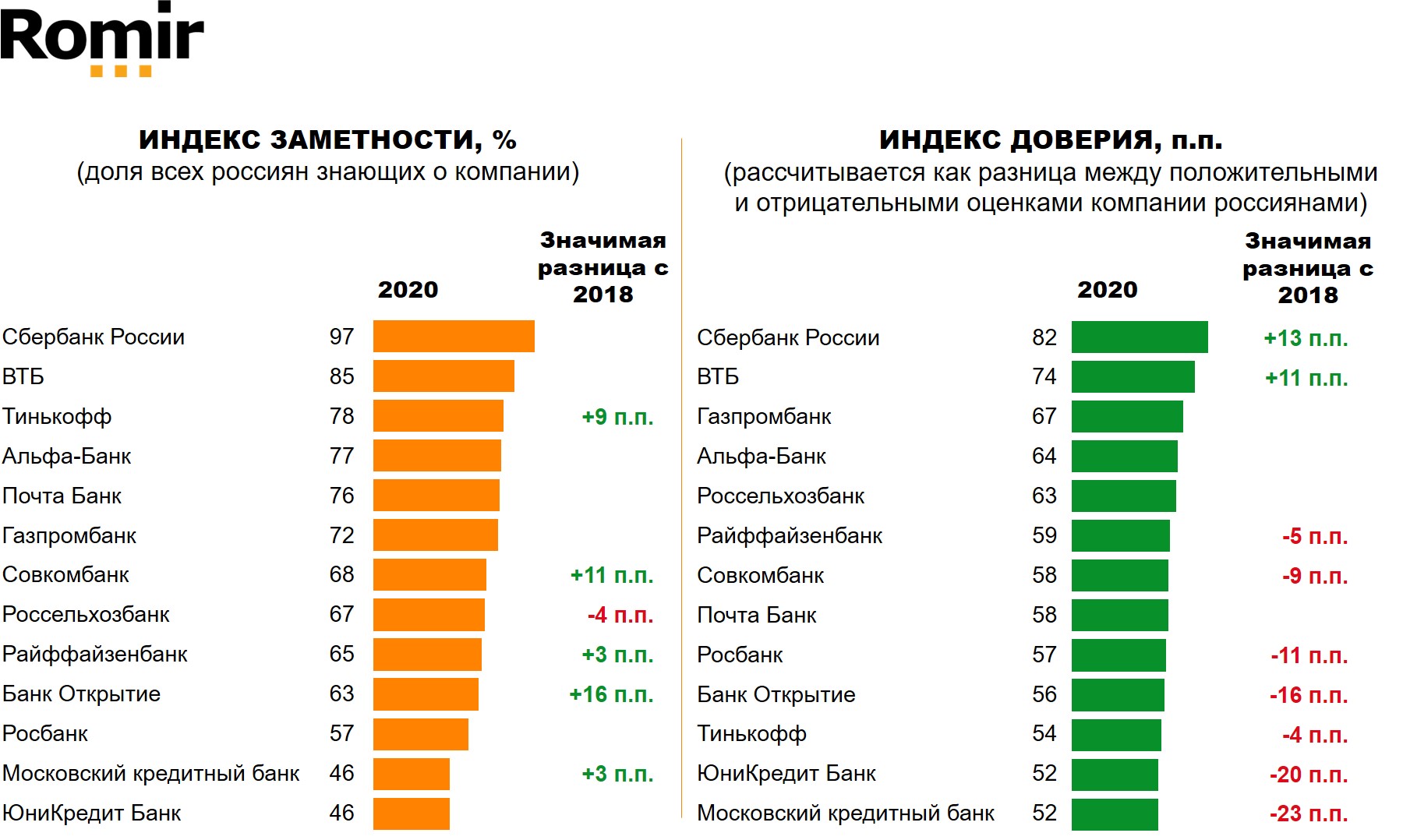

В новую версию рейтинга лучших банков мира, составляемого журналом Forbes, вошли 15 банков из России — на пять меньше, чем было годом ранее. В отличие от других похожих списков рейтинг The World’s Best Banks составляется на основе оценок, данных клиентами в ходе проведенного компанией Statista опроса.

Участники исследования оценивали общую удовлетворенность услугами банков, а также давали оценку финансовым организациям по пяти отдельным показателям:

- доверие — можно ли доверять банку, насколько он верен своим обещаниям и т.д.;

- условия работы — доступность банкоматов, в которых можно бесплатно снять наличные, разумные ставки по кредитам, прозрачные правила начисления комиссий и т.д.;

- уровень обслуживание клиентов — время ожидания, дружелюбность сотрудников банка, возможность бесконфликтного разрешения проблем и т.д.;

- цифровые услуги — простота использования сайта банка и полнота представленной на нем информации, удобство использования сервиса онлайн-банкинга и банковского приложения и т.д.;

- качество финансовых консультаций — консультанты банка компетентны, при даче рекомендаций клиенту указывают на размер комиссий, стоимость услуг и риски и др.

В общей сложности в рейтинг вошло 450 банков из 23 стран мира, в том числе 75 — из США, 50 — из Японии, 40 — из Германии, по 30 — из Индии и Италии, по 20 — из Китая, Австралии и Швейцарии.

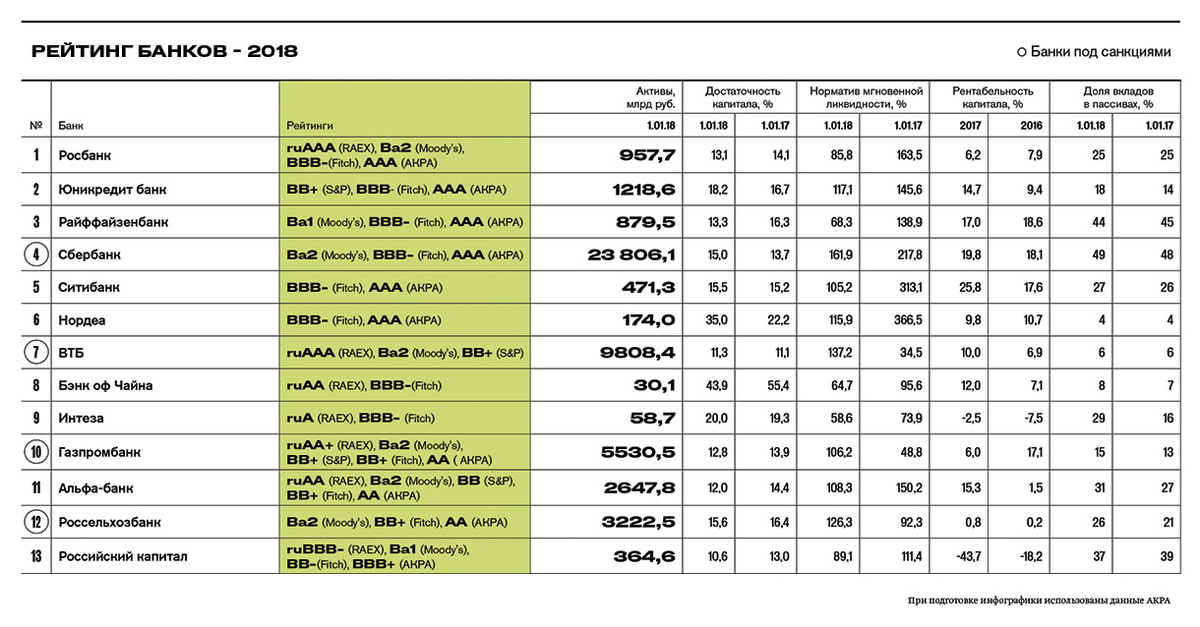

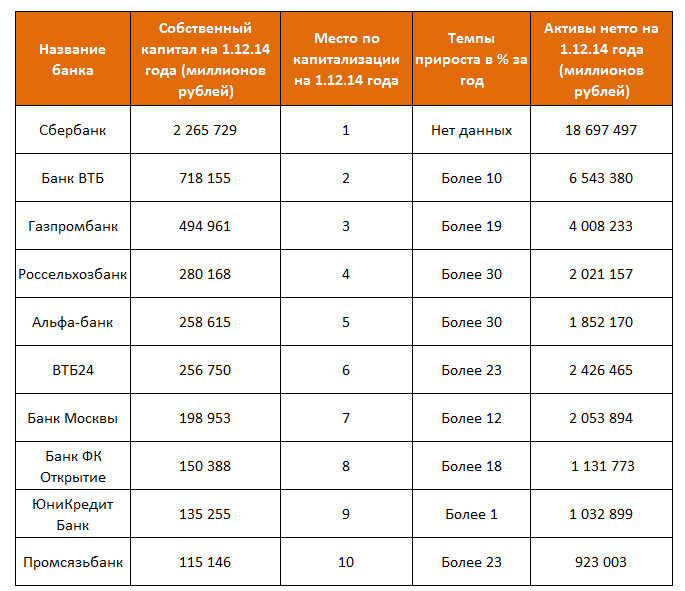

Греф назвал Путину самый трудный период своей работы в Сбербанке| Место | Банк | Рейтинги | Активы, млн руб | Темп прироста, % | Достаточность капитала, % | Норматив мгновенной ликвидности, % | Доля вкладов в пассивах, % |

| 26 | АЛЬФА-БАНК | BB+ (Fitch), BB+(S&P), Ba1 (Moody’s), AA+ (АКРА), ruAA (Эксперт РА) | 3614253 | 7,7% | 12,7% | 162,0% | 33,8% |

| 27 | СОВКОМБАНК | BB+ (Fitch), BB (S&P), Ba2 (Moody’s), A+ (АКРА), ruA (Эксперт РА), AA-. ru (НКР) ru (НКР) | 1154681 | 16,9% | 13,0% | 110,2% | 37,9% |

| 28 | ОТП БАНК | BB+ (Fitch), A+ (АКРА), ruA (Эксперт РА) | 146346 | -3,7% | 13,7% | 153,8% | 44,8% |

| 29 | БАНК ВОЗРОЖДЕНИЕ | Ba1 (Moody’s), A-(АКРА), ruA- (Эксперт РА) | 248241 | -9,8% | 12,4% | 156,8% | 63,0% |

| 30 | РОСЭКСИМБАНК | Ba1 (Moody’s), ruAA (Эксперт РА) | 141834 | 12,2% | 30,6% | 151,9% | н/д |

| 31 | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | BB (Fitch), BB- (S&P), Ba3 (Moody’s), A (АКРА), ruA (Эксперт РА) | 2436741 | 10,2% | 17,0% | 133,6% | 19,5% |

| 32 | МСП БАНК | Ba2 (Moody’s), BB- (S&P), A+ (АКРА), ruA+ (Эксперт РА) | 116416 | 3,6% | 19,2% | 42,9% | 0,0% |

| 33 | ТИНЬКОФФ | BB (Fitch), Ba3 (Moody’s), А(АКРА), ruA (Эксперт РА) | 555156 | 36,8% | 12,1% | 76,8% | 61,1% |

| 34 | БАНК САНКТ-ПЕТЕРБУРГ | BB (Fitch), Ba3 (Moody’s), A (АКРА), ruA- (Эксперт РА) | 673535 | -1,0% | 14,8% | 268,5% | 35,5% |

| 35 | БАНК ДОМ. РФ РФ | BB (Fitch), BBB (АКРА), ruA (Эксперт РА), AA-.ru (НКР) | 277871 | 14,6% | 24,9% | 64,7% | 23,0% |

| 36 | БАНК ЗЕНИТ | BB (Fitch), Ba3 (Moody’s), ruA-(Эксперт РА) | 238320 | -5,9% | 16,1% | 221,1% | 47,0% |

| 37 | БАНК «ФК ОТКРЫТИЕ« | Ba2 (Moody’s), AA- (АКРА), ruAA- (Эксперт РА) | 2351585 | 53,9% | 13,5% | 187,0% | 38,3% |

| 38 | ВБРР | Ba2 (Moody’s), AA- (АКРА), ruAA (Эксперт РА) | 656223 | -2,3% | 17,3% | 84,2% | 13,3% |

| 39 | СДМ БАНК | BB (Fitch), ruA- (Эксперт РА), BBB+ (АКРА) | 72601 | 8,5% | 16,2% | 110,9% | 55,9% |

| 40 | ЧЕЛИНДБАНК | BB (Fitch), ruA+ (Эксперт РА) | 54397 | 6,0% | 18,4% | 349,4% | 60,2% |

| 41 | БАНК АВЕРС | BB (Fitch), ruA- (Эксперт РА) | 107872 | -22,2% | 32,0% | 141,3% | 24,8% |

| 42 | БАНК ЛЕВОБЕРЕЖНЫЙ | BB (Fitch), ruA- (Эксперт РА) | 69250 | 16,0% | 13,0% | 115,4% | 57,5% |

| 43 | ПРИМСОЦБАНК | BB (Fitch), ruBBB+ (Эксперт РА) | 63957 | 5,5% | 12,4% | 256,2% | 56,4% |

| 44 | АБ РОССИЯ | ruAA (Эксперт РА), A+ (АКРА) | 959246 | -12,2% | 12,8% | 34,0% | 12,7% |

| 45 | АЙСИБИСИ БАНК | ruAA (Эксперт РА) | 59733 | -7,8% | 38,0% | 55,6% | 0,1% |

Вопросы и ответы | Банк России

Отзыв лицензии не означает освобождение заемщиков банков от обязанности исполнять своевременно и в полном объеме, в соответствии с условиями ранее заключенных договоров, свои обязательства перед кредитной организацией.

В период после дня отзыва лицензии на осуществление банковских операций и до дня вступления в силу решения арбитражного суда о признании кредитной организации несостоятельной (банкротом) или о ее ликвидации кредитная организация имеет право взыскивать и получать задолженность, в том числе по ранее выданным кредитам. В последующем, после признания судом кредитной организации несостоятельной (банкротом) или принятия решения о ее ликвидации, взыскание задолженности осуществляется конкурсным управляющим (ликвидатором), который обязан предъявить к лицам, имеющим задолженность перед кредитной организацией, требование о ее взыскании.

При этом основания требовать от заемщика досрочного погашения кредитов в случае, если это не предусмотрено договором, отсутствуют. Вопрос досрочного погашения задолженности может быть решен исключительно по согласованию сторон.

Денежные средства в погашение ссудной задолженности в период деятельности временной администрации, назначенной после отзыва у кредитной организации лицензии, могут вноситься заемщиками как в наличной форме в кассы подразделений банка, расположенные по адресам, указанным временной администрацией на официальном сайте кредитной организации, либо в безналичной форме путем перечисления денежных средств по банковским реквизитам, размещенным на том же сайте.

Кроме того, порядок погашения задолженности можно уточнить у представителей временной администрации.

В ходе конкурсного производства или ликвидации банка при погашении заемщиками ссудной задолженности также применяется как наличная, так и безналичная форма расчетов. Однако в данном случае необходимо учитывать, что не все ликвидируемые кредитные организации располагают технической возможностью для применения кассовой формы расчетов. В связи с этим информацию о реквизитах и способах погашения кредитов заемщиками банка можно получить у конкурсного управляющего (ликвидатора) кредитной организации.

В случае если конкурсным управляющим (ликвидатором) кредитной организации является государственная корпорация «Агентство по страхованию вкладов», информация о реквизитах и формах погашения кредитов также размещаетсяна сайте агентства.

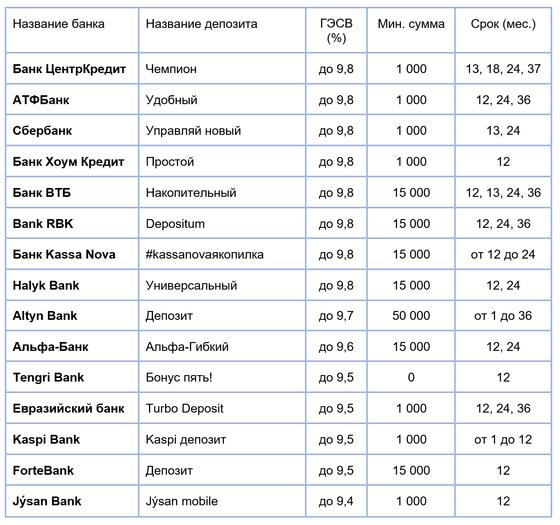

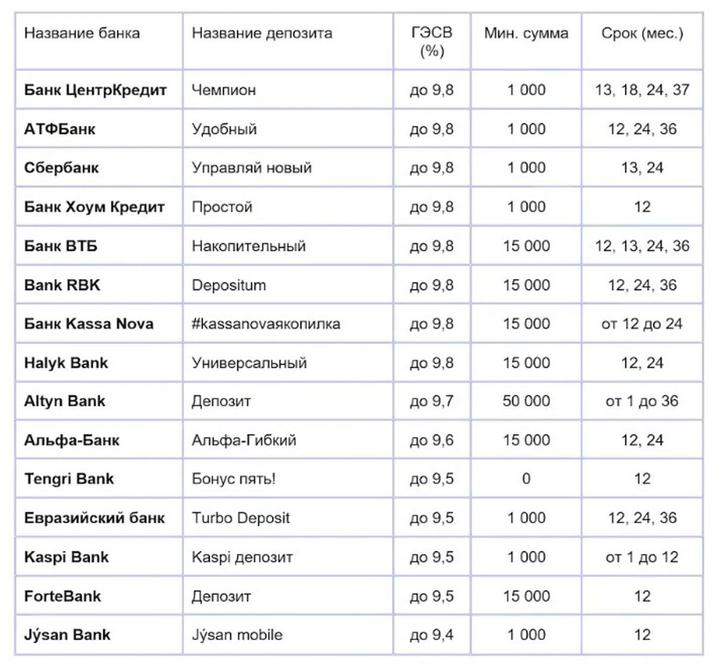

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов..jpg) Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,3% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Куда лучше вложить деньги под проценты в 2020?

Никто не хочет рисковать собственным капиталом, который был накоплен тяжелым трудом. Но и хранить его в условиях растущей инфляции невыгодно. Что в такой ситуации делать? Куда лучше вложить деньги под проценты? У непрофессиональных инвесторов небольшой выбор в этом плане. Самые популярные варианты:

вложить под проценты в банк;

купить валюту;

приобрести драгоценные металлы;

инвестировать в акции и облигации;

купить готовый бизнес.

Каждый из них имеет свои преимущества и недостатки. Чтобы сделать правильный выбор, нужно подробно разобрать каждый вариант инвестирования денег под проценты.

Открытие депозита в банке

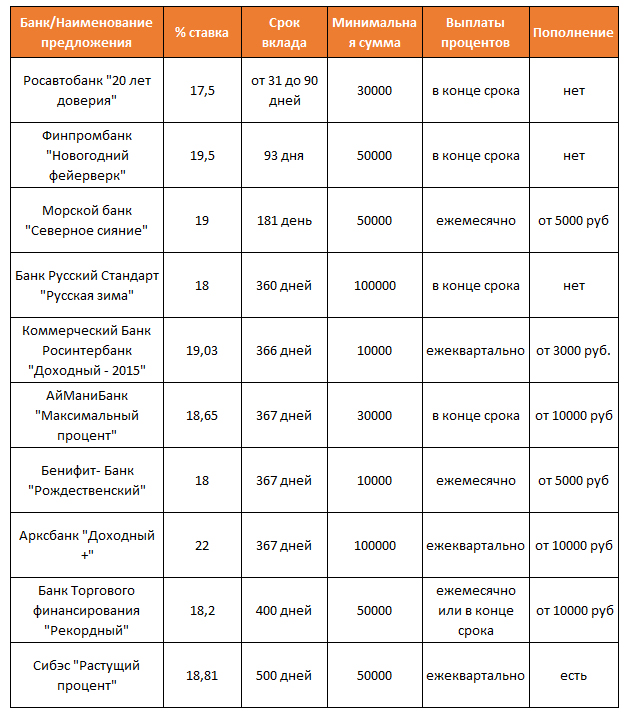

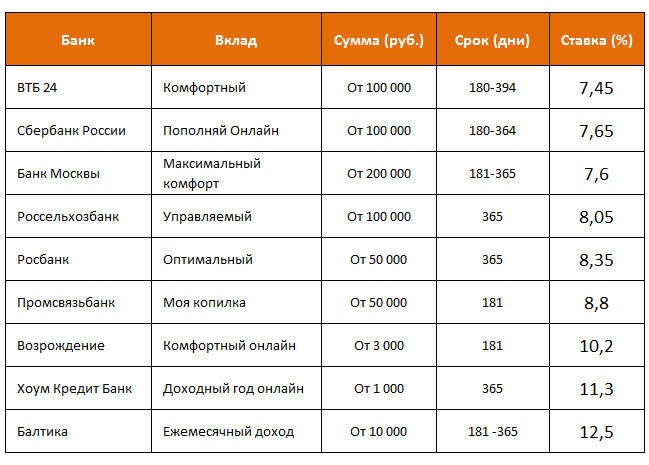

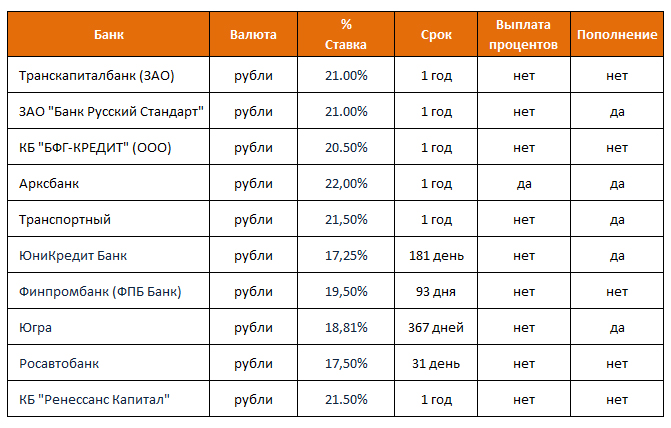

Финансовая организация устанавливает низкие проценты на вклады. Они постоянно снижаются, хотя раньше банки боролись за вкладчиков, предлагая им нереальные на сегодняшний день 17-19 % годовых. Тогда им нужны были ликвидные средства. Сейчас же ЦБ снижает общий процент и остальным финансовым организациям приходится играть по этим правилам. Банки с самыми высокими годовыми:

Тинькофф – до 5 %;

Кредит Европа Банк – 6 %;

Почтобанк – 4,8 %;

Банк Россия – 5 %;

БКС – 4,8 %;

Металлинвестбанк – 4,8 %.

Учитывая вышеуказанные цифры, можно сказать, что это малоприбыльный способ вложения денег под проценты. Он подойдет людям, не ждущим большой прибыли в ближайшие годы и желающим получать стабильный доход без лишнего риска. Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

Покупка валюты

Курс валют зависит от множества объективных факторов – решений ЦБ, выборов, экономических кризисов, значимых политических событий. Заработать на подобных вложениях достаточно сложно. Ведь резкие скачки стоимости иностранной валюты случаются редко, а стабильное падение происходит часто. При этом, покупая валюту (доллары, евро и др.), инвесторы защищают себя от неожиданной девальвации национальной валюты.

Приобретение драгоценных металлов

В их число входят палладий, золото, платина, серебро. Покупка металлов сопровождается минимальными рисками. Этот вариант подходит для тех, кто хочет сохранить капитал и получить прибыль в долгосрочной перспективе (чрез 5-15 лет).

Можно купить драгоценные металлы у банка. Правда, они останутся на хранении у финансового учреждения. Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Акции и облигации

Чтобы купить акции компании на фондовой бирже, физическому лицу нужно заключить соглашение с брокером, имеющим лицензию на ведение торговли. Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Облигации менее рискованные. Они приносят среднюю прибыль. Их продает государство по определенной стоимости. Любой гражданин может приобрести облигации, тем самым дав в долг государству. За это владельцу облигаций будет начисляться процент (он превосходит годовые по банковским вкладам).

Готовый бизнес

При покупке следует детально изучить несколько аспектов – период создания бизнеса, его развитие, занимаемый сектор рынка, ассортимент товаров/услуг, перспективы. Небольшие проекты можно приобрести через доски объявлений, а более крупные – на официальных площадках. При таком инвестировании нужно быть готовым к решению различных проблем. Это не самый перспективный вариант вложения капитала.

Партнерский материал

| Банк | ||

|---|---|---|

| Ситибанк | Абсолют Банк | АВАНГАРД |

| АГРОПРОМКРЕДИТ | Агросоюз | Азиатско-Тихоокеанский Банк |

| АК Банк | АК БАРС БАНК | АКИБАНК |

| АКРОПОЛЬ | Аксонбанк | АКТИВ БАНК |

| Акцент | Алма Банк | Алмазэргиэнбанк |

| Алтайкапиталбанк | АЛТЫНБАНК | Альба Альянс |

| АЛЬФА-БАНК | АО Банк ЗЕНИТ Сочи | АРЕСБАНК |

| АСПЕКТ | Ассоциация | АТБ Банк |

| Байкалкредобанк | БАЛАКОВО-БАНК | Балтийский Банк |

| БАЛТИНВЕСТБАНК | Банк Таатта | Банк Аверс |

| Банк АГОРА | Банк Агророс | Банк АЛЕКСАНДРОВСКИЙ |

| Банк БКФ | Банк БФА | Банк ВБРР |

| Банк Венец | Банк Возрождение | Банк Вологжанин |

| Банк Воронеж | Банк ВТБ | Банк ГПБ |

| Банк Екатеринбург | Банк Ермак | Банк ЗЕНИТ |

| Банк Инноваций и Развития | Банк Интеза | Банк ИПБ |

| Банк Йошкар-Ола | Банк ККБ | Банк Кремлевский |

| Банк КУБ | Банк Кузнецкий | Банк Левобережный |

| Банк МБА-МОСКВА | Банк МОСКВА-СИТИ | Банк МПБ |

| Банк МСКБ | Банк Нальчик | Банк Национальный стандарт |

| Банк НБС | Банк НБТ | Банк Новый Символ |

| Банк Оранжевый | Банк ОРЕНБУРГ | Банк Первомайский |

| Банк Прайм Финанс | Банк Премьер Кредит | Банк Прохладный |

| Банк ПСКБ | Банк ПТБ | Банк Раунд |

| Банк РМП | Банк РСИ | Банк Русский Стандарт |

| Банк Санкт-Петербург | Банк СГБ | Банк СЕРВИС РЕЗЕРВ |

| Банк СНГБ | Банк Снежинский | Банк Солидарность |

| Банк СОЮЗ | Банк Стандарт-Кредит | Банк Таврический |

| Банк ТКПБ | Банк ТРАСТ | Банк УРАЛСИБ |

| Банк ФИНАМ | Банк Финсервис | Банк ФК Открытие |

| Банк ХОЛМСК | Банк Элита | Банк ЮГРА |

| Банкхаус Эрбе | БАШКОМСНАББАНК | ББР Банк |

| Белгородсоцбанк | БИНБАНК | БИНБАНК Диджитал |

| БИНБАНК Смоленск | БИНБАНК Сургут | БКС Банк |

| БНП ПАРИБА БАНК | Братский АНКБ | БТФ |

| БУМ-БАНК | БыстроБанк | Взаимодействие |

| Витабанк | ВКАБАНК | Владбизнесбанк |

| Внешэкономбанк | Восточный | ВТБ 24 |

| ГАЗБАНК | Газэнергобанк | Гарант-Инвест |

| Геобанк | Глобал Эксчейндж | ГЛОБУС |

| ГЛОБЭКСБАНК | ГОРБАНК | ГТ банк |

| ГУТА-БАНК | ДАЛЕНА | Дальневосточный банк |

| Данске банк | Девон-Кредит | Джей энд Ти Банк |

| Долинск | ДОМ-БАНК | Донкомбанк |

| ЕАТПБанк | ЕВРОФИНАНС МОСНАРБАНК | Енисейский объединенный банк |

| ЕРП | Жилкредит | Запсибкомбанк |

| Заубер Банк | ЗЕМКОМБАНК | Земский банк |

| Златкомбанк | ИВАНОВО | Ижкомбанк |

| Инбанк | Инвестиционный Банк ВЕСТА | ИНВЕСТСОЦБАНК |

| ИНКАРОБАНК | ИНТЕРПРОМБАНК | ИРС |

| Камкомбанк | Канский | КБЦА |

| КИВИ Банк | КОЛЬЦО УРАЛА | Конфидэнс Банк |

| КОСМОС | Костромаселькомбанк | КОШЕЛЕВ-БАНК |

| Кранбанк | Кредит Европа Банк | Кредит Экспресс |

| Кредитинвест | Кредпромбанк | Крокус-Банк |

| Крыловский | КС БАНК | Кубань Кредит |

| Кузнецкбизнесбанк | Курскпромбанк | Лайтбанк |

| Ланта-Банк | Легион | Липецккомбанк |

| ЛОГОС | ЛОКО-Банк | Мастер-Капитал |

| Мегаполис | МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ | Металлинвестбанк |

| Металлург | МЕТКОМБАНК | МИА |

| МИнБанк | МКБ | МКБ им. С. ЖИВАГО С. ЖИВАГО |

| Модульбанк | МОНЕТА.РУ | МОРСКОЙ БАНК |

| МОСКВА | Московский Вексельный Банк | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК |

| МОСКОМБАНК | Москоммерцбанк | МОСОБЛБАНК |

| Мосуралбанк | МПСБ | МТИ-Банк |

| МТС-Банк | Муниципальный Камчатпрофитбанк | МФБанк |

| Народный банк | Нацинвестпромбанк | НБД-Банк |

| НВКбанк | НДБанк | Невский банк |

| НИБ | НИКО-БАНК | НК Банк |

| НМБ | НоваховКапиталБанк | НОВИКОМБАНК |

| Новобанк | НОВОЕ ВРЕМЯ | НОВОКИБ |

| Новый век | Новый Кредитный Союз | НОКССБАНК |

| Норвик Банк | Нордеа Банк | НРБанк |

| НС Банк | Нэклис-Банк | О.К. Банк |

| Объединенный капитал | ОРБАНК | ОРГБАНК |

| ОТП Банк | ОФК Банк | Первый Дортрансбанк |

| ПЕРЕСВЕТ | ПИР Банк | ПКД |

| Платежный Стандарт | Платежный Центр | ПЛАТИНА |

| Пойдём! | Почта Банк | Почтобанк |

| Приморье | Примсоцбанк | Примтеркомбанк |

| Прио-Внешторгбанк | Приобье | ПРИПОЛЯРКОМ |

| Проинвестбанк | Промсвязьбанк | Промсельхозбанк |

| Профессионал Банк | РАДИОТЕХБАНК | Райффайзенбанк |

| Рапида | РГС Банк | Ренессанс Кредит |

| Республиканский Кредитный Альянс | РИАБАНК | РКБ |

| РМБ БАНК | РОСБАНК | РосДорБанк |

| РосЕвроБанк | Россельхозбанк | РОССИЙСКИЙ КАПИТАЛ |

| РОССИТА-БАНК | РостФинанс | Роял Кредит Банк |

| РТБК | РУБЛЕВ | РУНА-БАНК |

| РУСБС | РУСНАРБАНК | Русский ипотечный банк |

| Русский Национальный Банк | РУССОБАНК | Русь |

| Русьуниверсалбанк | РФИ БАНК | САРОВБИЗНЕСБАНК |

| Сбербанк | Связь-Банк | СДМ-Банк |

| Северный Кредит | Северный Народный Банк | Сельмашбанк |

| Сетевая Расчетная Палата | Сетелем Банк | СИАБ |

| Синергия | СИНКО-БАНК | СИСТЕМА |

| СКБ-банк | СЛАВИЯ | Славянский кредит |

| Совкомбанк | Солид Банк | Солидарность |

| Социнвестбанк | СОЮЗНЫЙ | Спиритбанк |

| Спурт | Спутник | Ставропольпромстройбанк |

| Сталь Банк | Столичный Кредит | СТРОЙЛЕСБАНК |

| СЭБ Банк | Тагилбанк | ТАТСОЦБАНК |

| Тексбанк | ТЕНДЕР-БАНК | Тимер Банк |

| Тинькофф Банк | ТКБ БАНК | Трансстройбанк |

| ТРОЙКА-Д БАНК | УБРиР | Углеметбанк |

| Урал ФД | Флора-Москва | ФОНДСЕРВИСБАНК |

| ФОРА-БАНК | ФорБанк | ФПК |

| Хакасский муниципальный банк | ХКФ Банк | Хлынов |

| ХОВАНСКИЙ | Центр-инвест | ЦентроКредит |

| ЧЕЛИНДБАНК | ЧЕЛЯБИНВЕСТБАНК | ЧУВАШКРЕДИТПРОМБАНК |

| Экономбанк | Экономикс-Банк | Эксперт Банк |

| Экспобанк | ЭЛЬБИН | Энергобанк |

| Энергомашбанк | ЭНЕРГОТРАНСБАНК | ЮГ-Инвестбанк |

| ЮНИАСТРУМ БАНК | ЮниКредит Банк | ЮРБ |

Яндекс. Деньги Деньги | ЯР-Банк | ЯРИНТЕРБАНК |

Лучшие банки и кредитные союзы 2021 года

Выбор лучшего банка, кредитного союза или небанковского учреждения для вас зависит от того, для чего вы находитесь: сберегательный счет, текущий счет или и то, и другое.

NerdWallet провел более 200 часов, сравнивая и оценивая десятки финансовых учреждений, включая банки, небанковские организации и кредитные союзы, чтобы определить те, у которых есть лучшие депозитные счета. (Небанковские организации предоставляют многие из тех же услуг, что и традиционные учреждения, но технически сами не являются банками.)

Лучшие в целом: семь поставщиков финансовых услуг получили отличные оценки как в нашей категории чеков, так и в категории сбережений. Если вы хотите хранить свои текущие и сберегательные счета в одном учреждении, воспользуйтесь одним из этих вариантов.

В нашем списке есть несколько кредитных союзов. Вообще говоря, кредитные союзы уделяют больше внимания обслуживанию клиентов, чем банки, и платят более высокие процентные ставки, хотя онлайн-счета, подобные тем, что указаны в этом списке, также, как правило, платят по более высоким ставкам. Прочтите нашу статью, чтобы узнать больше о кредитных союзах vs.банки.

Прочтите нашу статью, чтобы узнать больше о кредитных союзах vs.банки.

Лучшие сберегательные счета: если вы хотите разделить свои счета между разными поставщиками услуг, рассмотрите возможность использования одного из этих сберегательных счетов. У них есть годовая процентная доходность, которая намного выше, чем в среднем по стране 0,05%. Это важно, потому что люди обычно используют сберегательные счета, чтобы откладывать деньги на цели, такие как поездка или первоначальный взнос за дом. С одним из этих счетов ваши сбережения будут расти быстрее. Подробнее читайте в нашей статье о сберегательных счетах.

Самые популярные текущие счета. Если вас больше интересуют текущие счета, эти поставщики предлагают дополнительные услуги, такие как возмещение процентов или комиссии за банкомат.И, что особенно важно, у них есть большие сети банкоматов и они не взимают ежемесячную плату. Поскольку на текущих счетах хранятся ежедневные траты большинства людей, они должны быть легкодоступными и дешевыми в обслуживании. Подробнее читайте в нашей статье о проверке счетов.

Подробнее читайте в нашей статье о проверке счетов.

+ См. Сводку лучших банков и кредитных союзов NerdWallet

Лучшие банки и кредитные союзы:

Лучший в целом, лучший для обслуживания клиентов: Ally Bank

Лучший в целом, лучший для вознаграждений с возвратом денег : Discover Bank

Лучший в целом, лучший для банкоматов: Alliant Credit Union

Лучший в целом, лучший для вариантов овердрафта: One Finance

Лучший в целом, лучший по ставкам: Varo Bank

Лучший В целом, лучше всего подходит для инструментов: Chime

Лучшее в целом, лучше всего для проверки интересов: Connexus Credit Union

Лучшее для экономии, 0.50% APY (годовая процентная доходность) по состоянию на 17.11.2020: Marcus by Goldman Sachs

Лучшее для экономии, 0,40% APY: Barclays

Лучшее для проверки, 0,25% APY: FNBO Direct

Лучшее для проверки, 0,25% APY: NBKC Bank

Лучшее для проверки, до 1,25% APY: Axos Bank

Некоторые из наших лучших общих учреждений

Рейтинг NerdWallet Определяются рейтинги NerdWallet нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.Прочитать обзор |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор | |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Chime, депозиты застрахованы FDIC |

|

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

Некоторые из наших лучших сберегательных счетов

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. у Маркуса, Goldman Sachs, член FDIC | |

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

Некоторые из наших лучших текущих счетов

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Axos Bank®, член FDIC | |

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор | |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в банке nbkc, член FDIC |

Вы имели в виду что-то более конкретное? Если да, ознакомьтесь со следующими статьями:

Сберегательные счета и счета денежного рынка

Текущие счета

Банки, кредитные союзы и счета управления денежной наличностью

Лучшие банки и кредитные союзы

В целом, обслуживание клиентов | |

В целом, вознаграждение за возврат наличных | |

В целом, доступность банкоматов | |

В целом, гибкие варианты овердрафта | |

В целом, проценты за проверку | |

Экономия, 0. | |

Проверка, круглосуточная поддержка по телефону |

Узнайте, как APY works

Узнайте, как работает начисление сложных процентов, в этом быстром и полном руководстве по годовой процентной доходности.

Лучшие банки 2021 года

Какие бывают банки?

Банки включают многие типы финансовых учреждений.К наиболее популярным типам банков относятся:

Когда большинство людей обращается к банкам, они думают о розничных банках или кредитных союзах, которые специализируются на нацеливании на потребителей для удовлетворения их личных финансовых потребностей. В этих типах банков потребители могут хранить свои деньги в безопасности, делать сбережения для определенных целей, получать консультации по финансовым вопросам и подавать заявки на получение ссуд.

Какие услуги предлагает банк?

Услуги, которые предлагает банк, зависят от типа банка. Банк может предложить что угодно: от счета для защиты ваших денег до ссуды на покупку автомобиля или дома.Если вы хотите инвестировать в финансовые инструменты, например в акции, вам понадобится инвестиционный банк. Если вы владелец бизнеса и хотите получить ссуду или открыть счет для своего бизнеса, вам нужно будет найти коммерческий банк.

Банк может предложить что угодно: от счета для защиты ваших денег до ссуды на покупку автомобиля или дома.Если вы хотите инвестировать в финансовые инструменты, например в акции, вам понадобится инвестиционный банк. Если вы владелец бизнеса и хотите получить ссуду или открыть счет для своего бизнеса, вам нужно будет найти коммерческий банк.

Как мне решить, какой банк использовать?

Выбор подходящего банка зависит от того, какой банк вам нужен. Как только вы поймете, что ищете розничный банк, например, тогда вам нужно будет найти тот, который вам удобен, имеет опыт обслуживания ваших конкретных потребностей и имеет успешную историю управления капиталом.Важно чувствовать себя уверенно в банке, с которым вы работаете. Вам также следует учитывать процентные ставки по любым интересующим вас продуктам. Если вы ищете компакт-диски, сравните ставки компакт-дисков, чтобы решить, с каким банком работать.

Сколько стоят банковские услуги?

Банковские услуги обычно доступны по цене. Для человека, открывающего текущий или сберегательный счет, вы можете платить ежемесячную плату, но многие банки отказываются от нее, если вы соответствуете таким критериям, как поддержание установленного баланса счета.За такие услуги, как внесение чека или снятие средств, в большинстве учреждений не взимается дополнительная плата.

Для человека, открывающего текущий или сберегательный счет, вы можете платить ежемесячную плату, но многие банки отказываются от нее, если вы соответствуете таким критериям, как поддержание установленного баланса счета.За такие услуги, как внесение чека или снятие средств, в большинстве учреждений не взимается дополнительная плата.

Если вам нужна ссуда, поищите в нескольких банках, чтобы найти банк, предлагающий самые низкие процентные ставки и комиссии. Большинство традиционных банковских услуг включаются при открытии любого счета в банке.

Как мы выбирали лучшие банки

Мы рассмотрели более двух десятков лучших банков по всей стране и сузили список до восьми лучших, основываясь на нескольких факторах и услугах.Факторы, которые помогли нам выбрать лучший, включали опыт банка, услуги, которые каждый предлагает, размер их комиссионных, размер APY на стандартном текущем и сберегательном счете и минимальные суммы счета для получения процентов. Большинство лучших банков не имеют требований к минимальному балансу и имеют процентную доходность выше 0,30%.

Лучшие банки 2021 года

Чикагский Alliant Credit Union считается лучшим кредитным союзом третий год подряд. Счета Alliant предлагают стабильную конкурентоспособную доходность.Он предлагает бесплатный текущий счет, который приносит проценты, а клиенты имеют бесплатный доступ к тысячам банкоматов. Кроме того, Alliant имеет гибкие требования к членству, поэтому присоединиться к нему может любой желающий.

Лучший сберегательный счет: Все депозитные продукты Alliant приносят очень конкурентоспособную прибыль, чтобы помочь вкладчикам достичь своих целей.

Бесплатная проверка и банкоматы: Клиенты Alliant имеют бесплатный доступ к тысячам банкоматов, а кредитный союз предлагает скидки до 20 долларов в месяц за использование банкоматов вне сети.

Гибкие требования к членству: Если вы не отвечаете определенным критериям, указанным на его веб-сайте, вы можете стать участником программы Foster Care to Success (FC2S), чтобы получить право на членство в Alliant. Alliant уплатит FC2S членский взнос в размере 5 долларов от вашего имени.

Alliant уплатит FC2S членский взнос в размере 5 долларов от вашего имени.

: американцы держат свой основной текущий счет в течение

лет. Согласно новому исследованию Bankrate среди 2339 взрослых, имеющих текущий счет,американцев, как правило, остаются в одном финансовом учреждении.Кроме того, респонденты, на семейный доход которых негативно повлияла пандемия COVID-19, ежемесячно платят более чем в четыре раза больше сборов, чем те, кто утверждает, что доход их семьи не пострадал.

Согласно результатам опроса, средний владелец счета работает в одном и том же банке или кредитном союзе в течение 14 лет. Опрос также показал, что респонденты, пострадавшие от пандемии коронавируса, платят больше ежемесячных взносов, чем те, кто утверждает, что их доход не пострадал.Для тех из домохозяйств, доход которых снизился во время пандемии, среднемесячные расходы на текущий счет превышают 11 долларов США. И наоборот, те, кто говорит, что отчет о пандемии не повлиял на доход их семьи, платят в среднем менее 3 долларов в месяц.

«Те, чьи личные финансы пострадали от пандемии, получили двойной удар в виде более высоких банковских комиссий, — говорит Марк Хэмрик, старший экономический аналитик Bankrate. «Безработица или потеря дохода могут иметь разрушительные последствия, но следует стараться избегать добавления финансового оскорбления к травмам, выплачивая слишком большие банковские сборы, когда существует так много менее дорогих вариантов.”

Не забудьте поискать и сравнить финансовые учреждения, чтобы убедиться, что вы получаете доступ к конкурентоспособным продуктам и полезным функциям, а также не тратите деньги на комиссионные. Среди перечисленных здесь банков и кредитных союзов вы можете найти учреждения, предлагающие бесплатную проверку, высокодоходные депозитные продукты, бесплатный доступ к банкоматам и многое другое.

Подробнее о результатах нашего исследования читайте в статье.

Методика для лучших банков и кредитных союзов 2021 года

Bankrate собрал данные о текущих счетах, сберегательных счетах, счетах денежного рынка и компакт-дисках от десятков обычных банков, кредитных союзов и онлайн-финансовых учреждений. При этом мы изучили тысячи точек данных, изучив комиссии, которые взимает каждое учреждение, и предлагаемые им ставки по депозитам. У крупных банков обычно более 500 отделений в разных штатах и регионах. Региональные банки обычно имеют менее 500 отделений, расположенных в одном штате или регионе. Интернет-банки — это банки, не имеющие отделений или работающие как цифровые финансовые учреждения, чьи продукты широко доступны в Интернете. Кредитные союзы — это основанные на членстве организации, деятельность которых регулируется Национальной администрацией кредитных союзов.Редакция использовала свое суждение в тех случаях, когда не было четкого разграничения между категориями. Исследовательская группа собрала данные с 11 сентября по октябрь. 14 января 2020 г., а затем данные APY были собраны во второй раз с 7 по 10 декабря 2020 г.

При этом мы изучили тысячи точек данных, изучив комиссии, которые взимает каждое учреждение, и предлагаемые им ставки по депозитам. У крупных банков обычно более 500 отделений в разных штатах и регионах. Региональные банки обычно имеют менее 500 отделений, расположенных в одном штате или регионе. Интернет-банки — это банки, не имеющие отделений или работающие как цифровые финансовые учреждения, чьи продукты широко доступны в Интернете. Кредитные союзы — это основанные на членстве организации, деятельность которых регулируется Национальной администрацией кредитных союзов.Редакция использовала свое суждение в тех случаях, когда не было четкого разграничения между категориями. Исследовательская группа собрала данные с 11 сентября по октябрь. 14 января 2020 г., а затем данные APY были собраны во второй раз с 7 по 10 декабря 2020 г.

Мы выбрали по одному текущему счету, сберегательному счету, счету денежного рынка и CD от каждого учреждения. Если учреждение не предлагало определенный продукт, он не оценивался. Однако наша методология учитывала количество продуктов, доступных в окончательном рейтинге.Когда учреждение предлагало более одного текущего счета, мы выбирали тот, который предлагал бесплатную проверку или наименьшее количество препятствий, чтобы избежать ежемесячной платы. В тех случаях, когда учреждение предлагало несколько бесплатных текущих счетов, мы выбирали тот, который платит самый высокий APY. Если он предлагал более одного сберегательного счета и / или счета денежного рынка, мы выбирали тот, который предлагал самую высокую процентную ставку при минимальной ежемесячной плате с минимальным депозитом в размере 25 000 долларов США или меньше. Мы выбрали лучшее предложение учреждения по компакт-дискам со сроком действия от семи до 17 месяцев, когда минимальный депозит составлял 25 000 долларов или меньше.

Однако наша методология учитывала количество продуктов, доступных в окончательном рейтинге.Когда учреждение предлагало более одного текущего счета, мы выбирали тот, который предлагал бесплатную проверку или наименьшее количество препятствий, чтобы избежать ежемесячной платы. В тех случаях, когда учреждение предлагало несколько бесплатных текущих счетов, мы выбирали тот, который платит самый высокий APY. Если он предлагал более одного сберегательного счета и / или счета денежного рынка, мы выбирали тот, который предлагал самую высокую процентную ставку при минимальной ежемесячной плате с минимальным депозитом в размере 25 000 долларов США или меньше. Мы выбрали лучшее предложение учреждения по компакт-дискам со сроком действия от семи до 17 месяцев, когда минимальный депозит составлял 25 000 долларов или меньше.

Мы присвоили балл каждой категории продуктов, учитывая критерии, включая комиссии, APY, минимальные требования к депозиту, требования к минимальному балансу, доступные условия CD, доступ к банкоматам, мобильные функции и многое другое. После оценки каждого продукта мы разделили общую оценку на количество продуктов, предлагаемых для достижения окончательной оценки банка. В методологии каждому продукту был присвоен разный вес. В случае ничьей финансовое учреждение с более высоким APY на своем сберегательном счете во время последнего раунда сбора данных APY Bankrate (дек.7-10, 2020) получил более высокий рейтинг.

После оценки каждого продукта мы разделили общую оценку на количество продуктов, предлагаемых для достижения окончательной оценки банка. В методологии каждому продукту был присвоен разный вес. В случае ничьей финансовое учреждение с более высоким APY на своем сберегательном счете во время последнего раунда сбора данных APY Bankrate (дек.7-10, 2020) получил более высокий рейтинг.

Чтобы определить победителей конкурса Readers ’Choice, Bankrate провел через SurveyMonkey опрос, чтобы наша аудитория могла проголосовать за свои любимые финансовые учреждения. Избиратели могли выбирать из тех же банков и кредитных союзов, которые были рассмотрены Bankrate. Голосование проходило с 1 по 31 декабря 2020 г.

Лучшие банки Америки в 2021 году

Поиск лучших банков в 2021 году

В SmartAsset мы изучили различные варианты банковского обслуживания по всей стране, чтобы определить, какие из них будут лучшими на 2021 год.Мы выбрали банки, которые упрощают доступ к вашим деньгам, не взимают плату за обслуживание вашего счета и имеют хорошие процентные ставки. Ниже мы разбиваем лучшие банки в шести категориях: онлайн-банк, крупный банк, кредитный союз, малый бизнес, студенты и сберегательные счета.

Ниже мы разбиваем лучшие банки в шести категориях: онлайн-банк, крупный банк, кредитный союз, малый бизнес, студенты и сберегательные счета.

Как мы определяем лучшие банки

Команда экспертов по личным финансамSmartAsset составила исчерпывающий список банков, наиболее доступных для вас. Мы оценили каждого в соответствии с их доступом к счету, стоимостью обслуживания вашего счета, процентными ставками, поддержкой клиентов, предложениями продуктов и опытом работы с клиентами.

Лучший интернет-банк: Ally Bank

Плюсы- Конкурентные процентные ставки

- Мобильное приложение с чеком

- Широкий выбор счетов

- Пользователи, которые предпочитают онлайн-банкинг с конкурентоспособными тарифами и различными вариантами счетов

Ally — это онлайн-банк, предлагающий широкий спектр банковских, автомобильных, жилищных кредитов и инвестиционных продуктов. Ключевые продукты компании включают сберегательные счета, текущие счета, индивидуальные пенсионные счета (IRA), депозитные сертификаты (CD) и счета денежного рынка.

Ключевые продукты компании включают сберегательные счета, текущие счета, индивидуальные пенсионные счета (IRA), депозитные сертификаты (CD) и счета денежного рынка.

Ally может похвастаться годовой ставкой 0,50% без ежемесячной платы за обслуживание и требований к минимальному балансу. Но на этом счете взимается комиссия за овердрафт в размере 25 долларов США и чрезмерная комиссия за транзакцию в размере 10 долларов США. На веб-сайте банка также указано, что он взимает с пользователей плату за ускоренную доставку, исходящие внутренние переводы, исследование счетов и возвращенные депозитные элементы.

Ally компенсирует отсутствие физического присутствия за счет мобильных предложений, инструментов онлайн-банкинга и круглосуточной поддержки клиентов, работающей без выходных. Мобильное приложение банка, имеющее рейтинг 4,8 в магазине приложений для iOS, позволяет пользователям совершать переводы, проверять депозиты и многое другое.

Лучший крупный банк: Chase

Сберегательный счет

0. 01% годовых Минимальный депозит: 25 долларов Плюсы

01% годовых Минимальный депозит: 25 долларов Плюсы - Тысяч отделений и банкоматов

- Удобные банковские льготы

- Полный интернет-банкинг и мобильный банкинг

- Низкодоходные процентные ставки

- Ежемесячная плата за обслуживание

- Клиенты, которым нужно удобство работы с крупным банком

Chase bank предлагает самый исчерпывающий банковский опыт в Америке для тех, кто предпочитает личные банковские операции.Вы можете найти Chase в 28 штатах и округе Колумбия с более чем 5 100 отделениями и более 16 000 бесплатных банкоматов. Единственный сопоставимый банк — Wells Fargo (у которого больше всего филиалов). Однако у Чейза есть небольшое преимущество по нескольким причинам.

Единственный сопоставимый банк — Wells Fargo (у которого больше всего филиалов). Однако у Чейза есть небольшое преимущество по нескольким причинам.

Во-первых, несмотря на то, что у Chase меньше отделений, у него больше банкоматов. Возможность беспрепятственного доступа к своим деньгам является важным фактором при выборе банка. У вас будет больше возможностей для бесплатного вывода средств с помощью Chase, особенно если вы живете в Нью-Йорке, Чикаго или Лос-Анджелесе.Еще одна причина — мобильное приложение. Приложение Chase имеет 4,5 звезды в магазине приложений и, возможно, является самым интуитивно понятным и простым в использовании банковским приложением из доступных. Вы можете управлять всеми своими счетами на ходу, включая сберегательные счета, текущие счета, кредитные карты и даже свою ипотеку.

Кроме того, если вы никогда раньше не выполняли банковские операции с помощью Chase, вы также имеете право на бонус в размере 200 долларов США при внесении соответствующего депозита на основной текущий счет. По этой причине мы рекомендуем вам подумать о Chase, если у вас меньше 2000 долларов для депозита.Даже при годовом доходе 1,30% потребуется почти восемь лет, чтобы заработать более 200 долларов в виде процентов в другом банке. Единственным недостатком проверки Чейза является ежемесячная плата в размере 12 долларов. Поэтому мы не рекомендуем Chase, если у вас есть менее 1500 долларов для депозита, поскольку это порог, позволяющий избежать комиссии (ежемесячные депозиты на 500 долларов также отменяют сбор).

По этой причине мы рекомендуем вам подумать о Chase, если у вас меньше 2000 долларов для депозита.Даже при годовом доходе 1,30% потребуется почти восемь лет, чтобы заработать более 200 долларов в виде процентов в другом банке. Единственным недостатком проверки Чейза является ежемесячная плата в размере 12 долларов. Поэтому мы не рекомендуем Chase, если у вас есть менее 1500 долларов для депозита, поскольку это порог, позволяющий избежать комиссии (ежемесячные депозиты на 500 долларов также отменяют сбор).

Лучший кредитный союз: Alliant Credit Union

Сберегательный счет

0.55% APY Минимальный депозит: 5 долларов Плюсы- Без абонентской платы

- Более 80 000 бесплатных банкоматов

- Мобильный и онлайн-банкинг

- 100 долларов, необходимых для получения процентов

- Должен иметь право на членство в кредитном союзе

- Филиалы в Калифорнии, Колорадо, Иллинойсе, Техасе и Вирджинии

- Клиенты, которые могут претендовать на членство и проживают рядом с филиалом

Alliant — лучший кредитный союз в США. S. Ставки и структура комиссий равны, а в некоторых случаях даже превосходят то, что предлагают другие перечисленные нами банки. Вы найдете 0,55% годовых на сберегательном счете и 0,25% на текущем счете. Обе эти учетные записи также не имеют минимального остатка или ежемесячной платы за обслуживание.

S. Ставки и структура комиссий равны, а в некоторых случаях даже превосходят то, что предлагают другие перечисленные нами банки. Вы найдете 0,55% годовых на сберегательном счете и 0,25% на текущем счете. Обе эти учетные записи также не имеют минимального остатка или ежемесячной платы за обслуживание.

Alliant также обеспечивает гибкость, которую предлагают крупные банки, несмотря на то, что у них всего лишь филиалы в пяти штатах. Alliant не только имеет 80 000 банкоматов, что в пять раз больше, чем у Chase, но и возмещает вам до 20 долларов за внесение в сеть банкоматов.Однако по большей части Alliant будет онлайн-учреждением для большинства участников.

Кроме того, в отличие от большинства других кредитных союзов, Alliant позволяет легко стать членом. У Alliant есть список организаций и сообществ, частью которых вы можете стать, чтобы стать участником. Однако, если вы не соответствуете этим требованиям, вы все равно можете присоединиться, просто пожертвовав 10 долларов организации Foster Care to Success. Наконец, учитывая, что кредитные союзы являются некоммерческими, они, как правило, лучше обслуживают клиентов, чем некоторые банки.Кредитные союзы, как правило, подчеркивают общественный аспект своей организации и стремятся создать положительный банковский опыт для всех клиентов.

Наконец, учитывая, что кредитные союзы являются некоммерческими, они, как правило, лучше обслуживают клиентов, чем некоторые банки.Кредитные союзы, как правило, подчеркивают общественный аспект своей организации и стремятся создать положительный банковский опыт для всех клиентов.

В то время как Alliant считается лучшим, банковские эксперты SmartAsset подробно описали другие ведущие кредитные союзы, исходя из конкретных потребностей владельцев счетов.

Лучший банк для сбережений: Tab Bank

Сберегательный счет

0.65% годовых Минимальный депозит: $ 0 Плюсы- Отличный APY, который ежедневно составляет

- Очень мало комиссий

- Нет минимума для открытия

- Всем комфортно банковское дело преимущественно онлайн

TAB Bank — надежный универсальный банк, но он действительно выделяется своим онлайновым сберегательным счетом с высокой доходностью. Этот счет получает процентную ставку 0,65% годовых, что значительно выше среднего показателя по стране и является одним из самых высоких показателей на рынке. Чтобы улучшить ситуацию, с этого сберегательного счета ежедневно начисляются проценты, благодаря чему ваши деньги растут с максимально возможной скоростью. Вам нужно всего лишь 1 доллар, чтобы получить эту ставку, и нет никаких других минимумов или ежемесячных сборов за обслуживание.

Этот счет получает процентную ставку 0,65% годовых, что значительно выше среднего показателя по стране и является одним из самых высоких показателей на рынке. Чтобы улучшить ситуацию, с этого сберегательного счета ежедневно начисляются проценты, благодаря чему ваши деньги растут с максимально возможной скоростью. Вам нужно всего лишь 1 доллар, чтобы получить эту ставку, и нет никаких других минимумов или ежемесячных сборов за обслуживание.

С помощью TAB вы сможете управлять своими деньгами в Интернете или через мобильное приложение банка, которое высоко ценится в магазинах приложений Apple и Android.Вы можете делать все, что вам нужно, через приложение или со своего компьютера, от внесения и перевода средств до открытия новых счетов или обращения в службу поддержки.

Клиенты также будут иметь доступ к большому количеству банкоматов по всей стране. TAB предлагает множество других банковских продуктов, включая текущие счета по процентам и вознаграждениям, счета денежного рынка, компакт-диски и многое другое.

Лучший банк для малого бизнеса: Wells Fargo

Экономия для бизнеса

0.01% годовых Минимальный депозит: 25 долларов Плюсы- Тысячи отделений и банкоматов в США

- Тщательные онлайн и мобильные предложения

- Разнообразные счета

- Другие банки предлагают более высокие процентные ставки

- Большинство аккаунтов имеют ежемесячную плату, хотя часто не подлежат отмене

- Минимальные требования к депозиту

- Клиенты, которым требуется удобство онлайн-банкинга, мобильного и личного банкинга

Wells Fargo отлично справляется с основными потребностями банка для малого бизнеса: кредитованием, банковскими счетами и торговыми услугами. Что касается кредитования, то ни один банк не проявляет большей активности с кредитами SBA, чем Wells Fargo. Фактически, ближайший конкурент банка в Чейза все еще сумел выдать только примерно на 20% меньше, чем у Wells Fargo.

Что касается кредитования, то ни один банк не проявляет большей активности с кредитами SBA, чем Wells Fargo. Фактически, ближайший конкурент банка в Чейза все еще сумел выдать только примерно на 20% меньше, чем у Wells Fargo.

Что касается депозитных счетов, мы действительно думаем, что текущие счета для малого бизнеса Chase немного лучше, но вы все равно получите хороший продукт с проверкой бизнеса Wells Fargo. У вас есть выбор между четырьмя типами счетов: Business Choice Checking, Platinum Business Checking, Simple Business Checking и Analyzed Business Checking.Каждый из них предназначен для малых предприятий разных размеров и рынков. Барьер для отказа от ежемесячной платы в размере 15 долларов невелик, так что это, по сути, бесплатная учетная запись.

Последний элемент, который делает Wells Fargo лучшим банком для малого бизнеса, — это услуги для торговых предприятий, которые легко интегрируются с текущими счетами. Wells Fargo настроит вас на систему для отслеживания входящего денежного потока, а также доступ к Clover для приема кредитных и дебетовых карт. Вы можете подключить его к своему текущему счету, чтобы вы могли легко отслеживать приток и отток средств.

Вы можете подключить его к своему текущему счету, чтобы вы могли легко отслеживать приток и отток средств.

Лучший банк для студентов: Varo Bank

Сберегательный счет

0,40% годовых Минимальный депозит: $ 0 Плюсы- С функциями проверки и сбережения

- Простой интернет-банк

- Студенты, желающие получить базовый банковский опыт

Хотя технически Varo не имеет каких-либо учетных записей для конкретных студентов, в нем есть множество функций, которые делают его очевидным выбором для студентов, которые хотят контролировать свои финансы. Банковский счет Varo, который является банковской версией текущего счета, не дает процентов, но практически бесплатен. У вас также будет доступ к сети из более чем 55 000 банкоматов, и вы сможете получать зарплату на два дня раньше. Varo предлагает сберегательный счет, на который начисляются проценты по ставке 0,40%, хотя вы можете повысить эту ставку при выполнении определенных требований.

Банковский счет Varo, который является банковской версией текущего счета, не дает процентов, но практически бесплатен. У вас также будет доступ к сети из более чем 55 000 банкоматов, и вы сможете получать зарплату на два дня раньше. Varo предлагает сберегательный счет, на который начисляются проценты по ставке 0,40%, хотя вы можете повысить эту ставку при выполнении определенных требований.

Varo также предлагает денежные авансы до 100 долларов за определенную плату. Все, что вам нужно сделать, это вернуть ссуду в течение 15–30 дней посредством автоматического платежа.Вскоре банк также предложит то, что он называет «Varo Believe», программу кредитования, идеально подходящую для студентов, плохо знакомых с миром кредитных карт. С помощью Varo Believe, Varo будет контролировать ваш кредитный рейтинг и расходы, помогая вам оставаться в курсе событий при создании своего кредита.

В целом Varo — отличный банк для студентов. Он не только загружен функциями, которые можно найти во многих крупных учебных заведениях, но также помогает студентам, которые могут не очень хорошо разбираться в личных финансах, управлять своими деньгами. Услуги Varo полностью онлайн, поэтому у вас не будет возможности посетить филиал, но у вас будет доступ к отличной поддержке клиентов онлайн или через приложение Varo.

Услуги Varo полностью онлайн, поэтому у вас не будет возможности посетить филиал, но у вас будет доступ к отличной поддержке клиентов онлайн или через приложение Varo.

Лучший банк для банкоматов: Fidelity

Расчетный счет

0,01% годовых Минимальный депозит: $ 0 Плюсы- Безлимитный U.S. Возмещение комиссии за банкомат

- Безупречное соединение с вашим брокерским счетом Fidelity

- Комиссия за зарубежную транзакцию 1%

- Всем, кто хочет избежать расходов, связанных с банкоматом

Fidelity — нетипичный банк, так как у него есть свои руки во многих областях финансов: инвестирование, финансовое планирование, сбережения в колледже и т. Д.Однако счет управления денежными средствами Fidelity — отличный вариант для тех, кто хочет фантастически дешевый доступ к банкоматам. Когда вы используете свою дебетовую карту Fidelity в любом банкомате с логотипами Visa®, Plus® или Star® в США, Fidelity возместит вам любые комиссии, взимаемые оператором банкомата. Имейте в виду, что для дебетовых транзакций, совершаемых за пределами страны, взимается комиссия за иностранную транзакцию в размере 1%. Это также относится к снятию средств в банкоматах, хотя Fidelity все равно возместит вам любые комиссии.

Д.Однако счет управления денежными средствами Fidelity — отличный вариант для тех, кто хочет фантастически дешевый доступ к банкоматам. Когда вы используете свою дебетовую карту Fidelity в любом банкомате с логотипами Visa®, Plus® или Star® в США, Fidelity возместит вам любые комиссии, взимаемые оператором банкомата. Имейте в виду, что для дебетовых транзакций, совершаемых за пределами страны, взимается комиссия за иностранную транзакцию в размере 1%. Это также относится к снятию средств в банкоматах, хотя Fidelity все равно возместит вам любые комиссии.

На этом возможности аккаунта Fidelity не заканчиваются. Вы будете получать 0,01% годовых, что является стандартным для большинства текущих счетов с процентными ставками. Вы можете открыть счет без минимального остатка и не платить ежемесячную плату за обслуживание. Также нет комиссии за овердрафт.

Fidelity почти полностью работает в Интернете, поэтому убедитесь, что вам это удобно, прежде чем открывать счет. Тем не менее, его возможности в Интернете и на мобильных устройствах высоко оценены, поэтому у вас не должно возникнуть проблем с навигацией по аккаунту после открытия.

Как найти лучший банк для вас

Выбор лучшего банка часто зависит от конкретных жизненных обстоятельств, знания сбережений и географии. Если ни один из рассмотренных выше банков не кажется вам подходящим, мы предлагаем вам принять во внимание следующее:

- Каковы мои финансовые цели?

- Я хочу делать банковские операции онлайн или лично?

- Какие банки находятся в моем районе?

Вы должны честно рассказать о своем финансовом положении.У вас есть большая сумма денег, которую вы хотите сохранить и получить небольшую сумму процентов, или вы только начинаете накапливать богатство? Если вы придерживаетесь первого сценария, вам следует подумать о банке с высокой процентной ставкой. Если вы относитесь ко второму типу, вы можете подумать о банке, который предлагает образовательные инструменты и инструменты планирования для отслеживания ваших средств.

Еще одно соображение, которое вам необходимо принять, — это решение об открытии банковского счета лично или в Интернете. Онлайн-банки предлагают преимущества, недоступные обычным банкам, а именно высокие процентные ставки и отсутствие комиссий.При этом нормально чувствовать себя некомфортно, храня свои средства в учреждении, которое вы физически не можете посетить. Рекомендованные выше онлайн-банки имеют отличный опыт обслуживания клиентов и застрахованы FDIC, поэтому риск минимален, если вы выберете один из них.

Онлайн-банки предлагают преимущества, недоступные обычным банкам, а именно высокие процентные ставки и отсутствие комиссий.При этом нормально чувствовать себя некомфортно, храня свои средства в учреждении, которое вы физически не можете посетить. Рекомендованные выше онлайн-банки имеют отличный опыт обслуживания клиентов и застрахованы FDIC, поэтому риск минимален, если вы выберете один из них.

В конечном итоге ваше решение может зависеть от местоположения. Доступ к банковским отделениям или внутрисетевым банкоматам может быть для вас более удобным и поможет избежать назойливых комиссий. Не забудьте проверить местный банк и кредитные союзы или крупные национальные банки с филиалами в вашем районе.

Экономьте больше с этими ставками, которые превосходят средний национальный показатель

Лучшие национальные банки 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Ниже вы найдете нашу подборку лучших национальных банков в каждом регионе США: Северо-Восток, Юго-Восток, Средний Запад, Юго-Запад и Запад. Мы также перечислили наш выбор лучшего общенационального национального банка (для путешественников и людей, которые часто переезжают) и наш выбор лучшего онлайн-банка.

Каждый из этих банков застрахован FDIC, упрощает доступ к вашим деньгам, имеет хорошее приложение и предлагает множество продуктов.

Наша группа экспертов для этого руководства

Мы проконсультировались с экспертами по банковскому делу и финансовому планированию, чтобы сообщить об этих выборах и дать их советы по поиску лучших национальных банков для ваших нужд. Вы можете прочитать их мнение внизу этого поста.

Инсайдер Мы фокусируемся на том, что сделает национальный банк наиболее полезным, включая обслуживание клиентов, комиссии, ставки и многое другое.

Отделения и банкоматы: TD Bank имеет более 1300 отделений в 16 штатах и примерно 1900 банкоматов.

Чем он выделяется: Многие отделения открыты семь дней в неделю, и это здорово, если вам сложно добраться до банка в течение рабочего дня. TD Bank также занял четвертое место в Национальном исследовании удовлетворенности банковской деятельностью США за 2020 год, проведенном JD Power.

На что обращать внимание: Комиссия за банкомат. Комиссионные за банкомат TD Bank не обязательно выше, чем у других банков, но его мелкий шрифт может повлиять на то, какой текущий счет вы решите открыть.Просто имейте в виду, что банковский счет TD Bank Beyond Checking является единственным текущим счетом TD Bank, который не взимает комиссию, если вы используете банкоматы, отличные от TD Bank, и для того, чтобы TD Bank мог возместить комиссии, взимаемые операторами банкоматов вне сети. , ваш баланс должен быть не менее 2500 долларов США.

Посетить сайт TD Bank »

Алисса Пауэлл / ИнсайдерФилиалы и банкоматы: Regions имеет около 1500 филиалов в 15 штатах и около 2200 банкоматов.

Чем он выделяется: Regions предлагает множество банковских счетов, так что вы, вероятно, сможете найти тот, который соответствует вашим потребностям. Сберегательный счет LifeGreen® не взимает ежемесячную плату и выплачивает годовой денежный бонус.

На что обращать внимание: Несмотря на то, что в регионах имеется множество офисов на юго-востоке, в Вирджинии, Западной Вирджинии или Вашингтоне нет отделений. Люди в тех регионах, которые ищут национальный банк, могут рассмотреть альтернативы, такие как Chase, PNC Bank или BB&T.

Посетить сайт регионов »

Алисса Пауэлл / ИнсайдерОтделения и банкоматы: US Bank имеет около 3000 отделений в 26 штатах и примерно 5000 банкоматов.

Почему он выделяется: Если вы хотите открыть компакт-диск с национальным банком, US Bank — отличный выбор. Банк предоставляет больше типов компакт-дисков, чем большинство крупных банков, в том числе компакт-диски Step Up, которые повышают вашу ставку каждые семь месяцев, и компакт-диски Trade Up, которые повышают вашу ставку один раз в течение срока, если ставки банка США повышаются.

На что обращать внимание: Ежемесячная плата. Хотя можно отказаться от ежемесячной платы за обслуживание, с US Bank сделать это немного сложнее, чем со многими конкурирующими национальными банками. В Мичигане в настоящее время также нет филиалов. Жители Мичигана могут рассмотреть национальные банки, такие как Chase, Bank of America или PNC Bank.

В Мичигане в настоящее время также нет филиалов. Жители Мичигана могут рассмотреть национальные банки, такие как Chase, Bank of America или PNC Bank.

Посетить сайт банка США »

Алисса Пауэлл / ИнсайдерОтделения и банкоматы: Bank of America имеет более 4200 отделений в 37 штатах и 16 000 банкоматов.

Почему он выделяется: Хотя Bank of America имеет меньше отделений, чем Wells Fargo, у него действительно больше банкоматов — фактически, Bank of America связан с Chase по количеству банкоматов национальным обычным банком. . У него также есть филиалы в большем количестве штатов, чем у Чейза.

На что обращать внимание: Комиссия за овердрафт. Вы заплатите комиссию за овердрафт в размере 35 долларов, если вы перейдете со своего текущего счета, и с вас может взиматься плата до четырех раз в день. Вы можете оформить защиту от овердрафта, но каждый раз, когда вы подключаетесь к услуге, взимается комиссия в размере 12 долларов.

Вы заплатите комиссию за овердрафт в размере 35 долларов, если вы перейдете со своего текущего счета, и с вас может взиматься плата до четырех раз в день. Вы можете оформить защиту от овердрафта, но каждый раз, когда вы подключаетесь к услуге, взимается комиссия в размере 12 долларов.

Посетите веб-сайт Bank of America »

Алисса Пауэлл / ИнсайдерОтделения и банкоматы: Chase имеет более 4700 отделений в 33 штатах и около 16000 банкоматов.

Почему он выделяется: Chase имеет разветвленную сеть отделений и банкоматов и занимает 2-е место в Национальном исследовании удовлетворенности банковской деятельности США, проведенном J. D. Power. Хотя Wells Fargo имеет больше филиалов в большем количестве штатов, Better Business Bureau ставит Wells Fargo F по надежности, а JPMorgan Chase имеет A- по надежности.

D. Power. Хотя Wells Fargo имеет больше филиалов в большем количестве штатов, Better Business Bureau ставит Wells Fargo F по надежности, а JPMorgan Chase имеет A- по надежности.

Денежные бонусы за регистрацию также отличают Chase от других национальных банков. Если вы соответствуете определенным требованиям, вы можете заработать бонус в размере 200 долларов с помощью Chase Total Checking®.Эта учетная запись также входит в число лучших расчетных счетов Insider для вознаграждений. Вы можете заработать бонус за регистрацию в размере 150 долларов США со счетом Chase Savings℠ и объединить эту акцию с бонусом текущего счета, чтобы заработать до 350 долларов США.

На что обращать внимание: Ежемесячная плата за обслуживание. У Chase хорошие текущие счета, но некоторые из них взимают высокие ежемесячные комиссии. Вы можете иметь право отказаться от комиссии, но с некоторыми учетными записями это сложнее, чем с другими. У Чейза также нет филиалов в некоторых штатах.

Посетить веб-сайт Chase »

Алисса Пауэлл / ИнсайдерОтделения и банкоматы: Как онлайн-банк, Ally не имеет отделений. У Ally нет собственных банкоматов, но вы можете бесплатно использовать более 43 000 банкоматов в сети Allpoint в США.

Почему он выделяется: Ally входит в число наших лучших высокодоходных сберегательных счетов. Этот банк уже несколько лет является сильным игроком в сфере высокодоходных сбережений и постоянно получает высшие награды в области онлайн-банкинга. Его мобильное приложение имеет функции, которых не хватает многим банковским приложениям, например, мобильный чек и локатор банкоматов в сети. В отличие от многих онлайн-банков, у Ally круглосуточная служба поддержки клиентов по телефону и через онлайн-чат.

На что обращать внимание: Филиалов нет.Если вы предпочитаете личные банковские операции, онлайн-банк, вероятно, не для вас. Также имейте в виду, что Ally предлагает широкий выбор типов компакт-дисков, поэтому, если вы хотите открыть компакт-диск в этом банке, обязательно выберите тот, который вам нужен.

Подробнее об Ally »

Другие национальные банки, которые мы рассмотрели, и почему они не сделали этого.

- Если вас интересует онлайн-банк, прочтите Инсайдерское руководство по лучшим онлайн-банкам.

- Wells Fargo (член FDIC): Wells Fargo имеет наибольшее количество филиалов в большинстве штатов США, но его оценка удовлетворенности клиентов и надежности ниже, чем у Chase.

- Citizens Bank (член FDIC): Citizens Bank — хороший вариант для жителей Северо-Востока, но он не так широко распространен, как TD Bank.

- Santander Bank (член FDIC): Как и Citizens Bank, Сантандер — достойный выбор для жителей Северо-Востока, но у TD Bank больше мест.

- Huntington Bank (член FDIC): вы можете получать проценты на остаток на текущем счете в Хантингтоне, но это доступно только в некоторых штатах.

- SunTrust (член FDIC): SunTrust имеет сильное присутствие на юго-востоке, но у Regions больше мест.

- BB&T (член FDIC): у этого банка есть отделения на юго-востоке, северо-востоке и Среднем Западе, но он не доминирует в одном регионе.

- Woodforest (член FDIC): Woodforest имеет множество местоположений на северо-востоке, юго-востоке и в некоторых частях Среднего Запада, но имейте в виду, что мобильное приложение не так популярно, как те, которые мы выбрали.

- BBVA (член FDIC): BBVA — надежный традиционный банк, но у него есть отделения только в семи штатах.

- PNC Bank (член FDIC): Вы можете найти отделения PNC Bank в кусках северо-востока, юго-востока и Среднего Запада, но он не доминирует в определенной области.

- Пятый третий банк (член FDIC): Вам может понравиться Пятый третий банк, если вы живете в определенных штатах на Юго-Востоке и Среднем Западе, но у него есть отделения только в 10 штатах.

- KeyBank (член FDIC): вы найдете отделения KeyBank, разбросанные по США, но это не распространено в определенном регионе.

- Ситибанк (член FDIC): У этого банка есть бесплатные банкоматы по всему миру, но отделения расположены только в 10 штатах, и его «пакетная» система может сбивать с толку.