ИНН плательщика и получателя в платёжном поручении

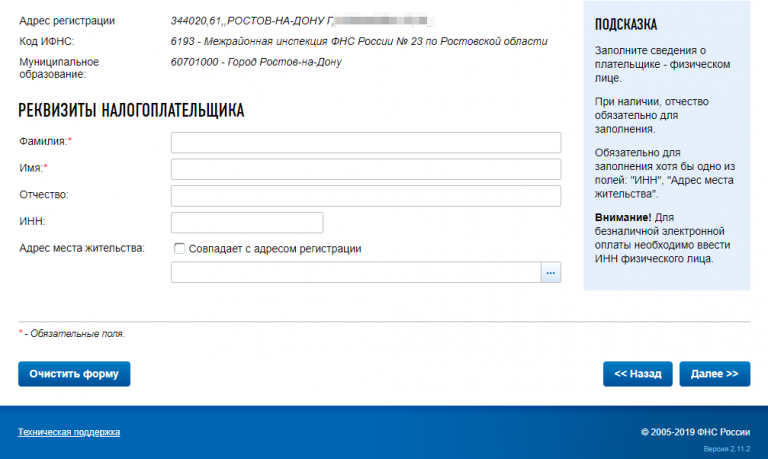

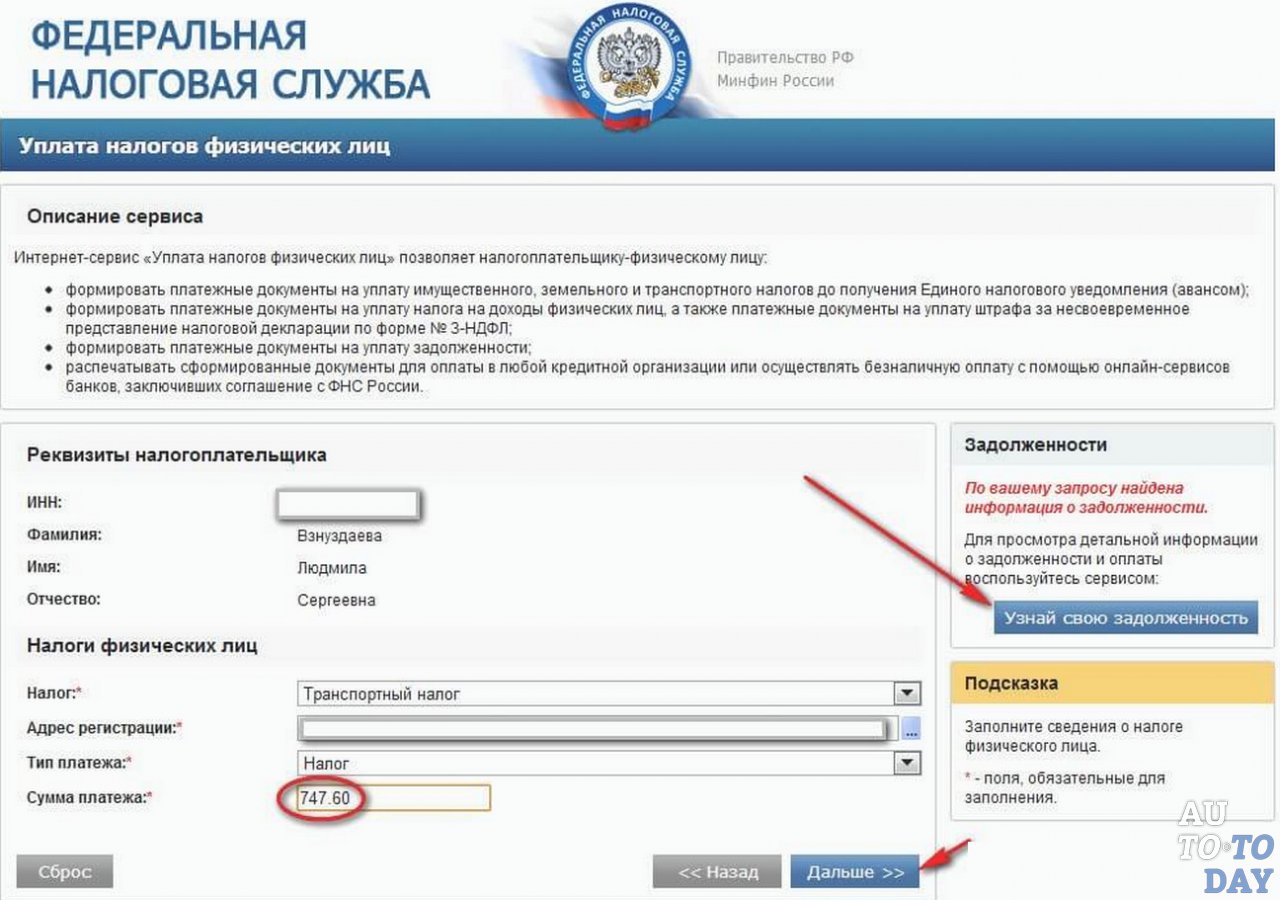

Заполнение платёжного поручения на перевод денежных средств предусматривает наличие у плательщика реквизитов, как самого плательщика, так и реквизитов получателя средств. Клиентам банка может потребоваться и такой реквизит, как:- Реквизит 60 – ИНН (ИНН плательщика)

- Реквизит 61 – ИНН (ИНН получателя средств)

Почему я написала, что «может потребоваться»? Значит ли это, что платёжное поручение банки принимают без заполнения реквизитов 60 и 61? Моя оговорка не случайна, так как отдельные клиенты банков ИНН в платёжных поручениях могут и не заполнять. Вопрос – кто относится к этим клиентам!

При описании значений реквизитов в Приложении 1 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств» говорится следующее:

- Реквизит 60 — ИНН плательщика. Указывается ИНН (при наличии) или КИО (при наличии).

- Реквизит 61 — ИНН получателя средств.

Секрет оговорки Банка России — «при наличии» — становится понятен, после изучения п. 7 ст. 84 Налогового Кодекса РФ, который звучит так:

Каждому налогоплательщику присваивается единый на всей территории Российской Федерации по всем видам налогов и сборов идентификационный номер налогоплательщика.Налоговый орган указывает идентификационный номер налогоплательщика во всех направляемых ему уведомлениях.

Каждый налогоплательщик указывает свой идентификационный номер в подаваемых в налоговый орган декларации, отчёте, заявлении или ином документе, а также в иных случаях, предусмотренных законодательством, если иное не предусмотрено настоящей статьёй.

Порядок и условия присвоения, применения, а также изменения идентификационного номера налогоплательщика определяются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать идентификационные номера налогоплательщиков в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 настоящего Кодекса.

Итак, именно в п.7 НК чётко прописано, что физические лица, не являющиеся индивидуальными предпринимателями, имеют законное право не заполнять в платёжном поручении, да и во всех остальных платёжных документах тоже, ИНН плательщика и ИНН получателя средств. А для остальных клиентов банка – заполнение реквизита «ИНН» обязательно.

Однако, существует требование Банка России о заполнении всех реквизитов платёжного поручения или требования. Поэтому, в п.4 Приложения № 1 к Приказу Минфина России от 12 ноября 2013 г. № 107н определено, что:

При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»)

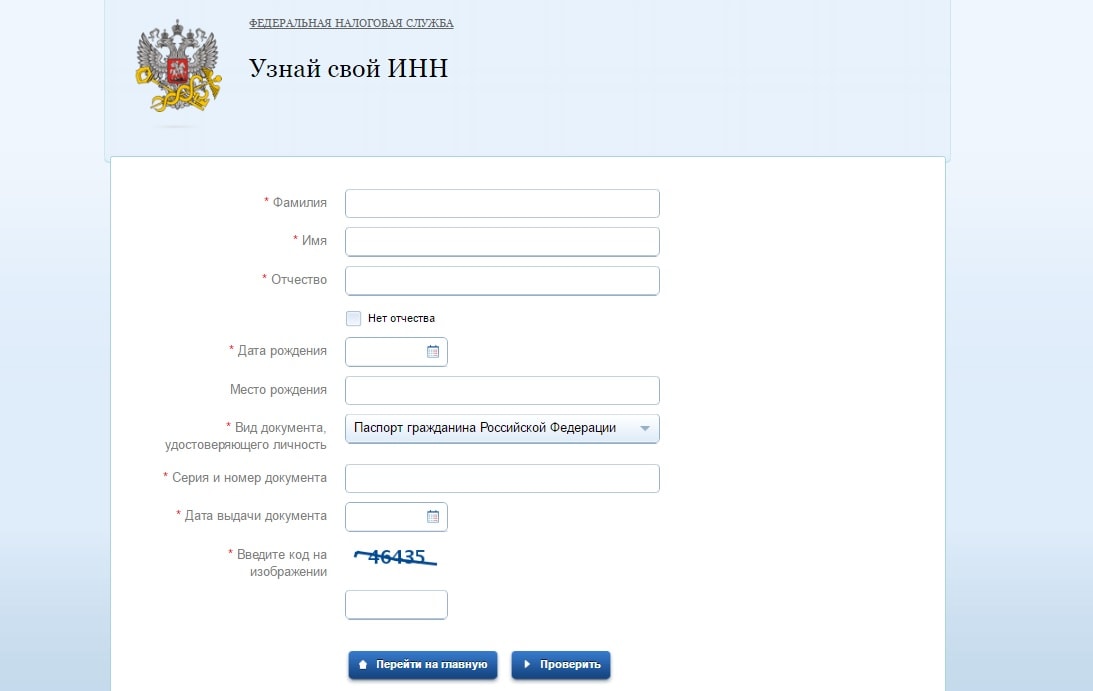

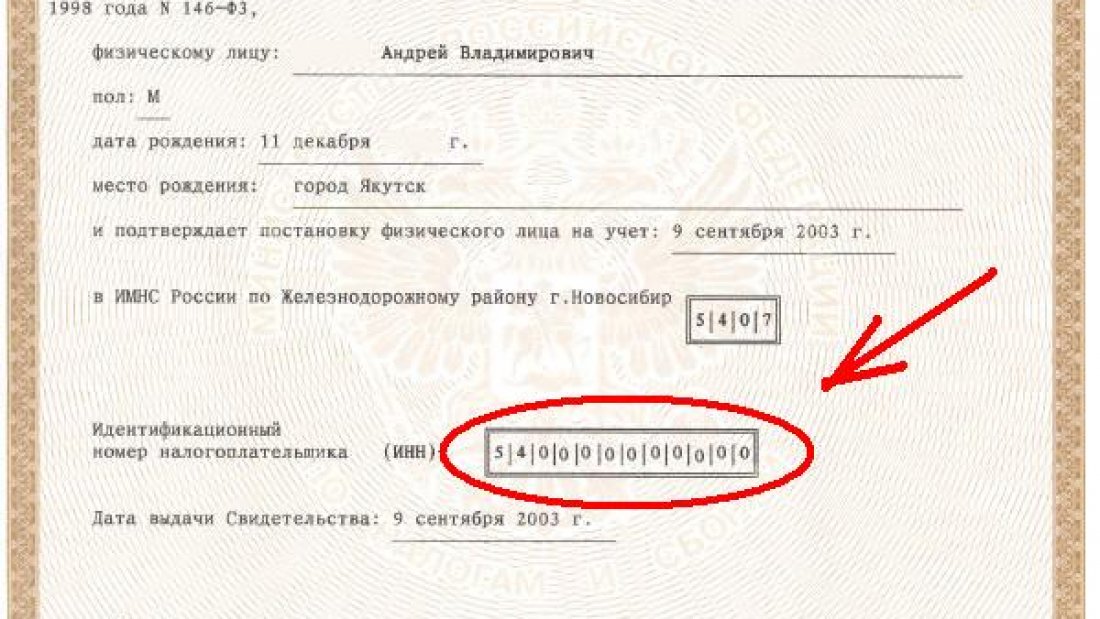

ИНН налогоплательщика

Пример сведетельства ИНН

ИНН налогоплательщика — это цифровой код налогоплательщика, необходимый для его учёта в налоговых органах, который присваивается каждому налогоплательщику — как юридическому, так и физическому лицу.

Присвоение соответствующего ИНН подтверждается выдачей налогоплательщику соответствующими налоговыми службами «Свидетельства о постановке на налоговый учёт».

КИО – это код иностранной организации, который является частью ИНН налогоплательщика и присваивается налоговой инспекцией иностранной организации при постановке на налоговый учёт в Российской Федерации. Оформление КИО необходимо для полноценной работы иностранной организации на территории РФ, и его применение обязательно при открытии расчётного счета в российских банках, а также при проведении каких-либо налоговых операций на территории РФ.

Структура ИНН

Структура ИНН (идентификационного номера налогоплательщика) определена Приказом Федеральной налоговой службы (ФНС России) от 29 июня 2012 г. N ММВ-7-6/435@ «Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика «.

Структура идентификационного номера налогоплательщика (далее — ИНН) состоит из следующего количества разрядов:

- для организации — десятизначный цифровой код:

NNNN ХХХХХ С — (10 разрядов)

- для физического лица — двенадцатизначный цифровой код:

NNNN ХХХХХХ СС — (12 разрядов)

Последовательность цифр означает следующее:

- NNNN (NNNN) – эти 4 знака означают:

- для российских организаций и физических лиц — код налогового органа, который присвоил ИНН;

- для иностранных организаций — индекс, определяемый Федеральной налоговой службой;

- ХХХХХ (ХХХХХХ) – это 5 знаков (для организации) и 6 знаков (для физического лица) означают:

- для российской организации (физического лица) — порядковый номер записи о лице в территориальном разделе Единого государственного реестра налогоплательщиков (далее — ЕГРН) налогового органа, который присвоил ИНН

- для иностранной организации — код иностранной организации (КИО) согласно Справочнику «Коды иностранных организаций», формируемому в соответствии с порядком, установленным Порядком формирования и применения в налоговых органах справочника «Коды иностранных организаций», утверждённым приказом Министерства Российской Федерации по налогам и сборам от 28.

07.2003 N БГ-3-09/426 «Об учёте иностранных организаций в налоговых органах»

07.2003 N БГ-3-09/426 «Об учёте иностранных организаций в налоговых органах»

- С (СС) – это контрольное число (1 знак — для организации, 2 знака — для физического лица), рассчитанное по специальному алгоритму, установленному Федеральной налоговой службой.

Например:

- ИНН ОАО «Банк Москвы» — 7702000406

- ИНН ВТБ 24 (ЗАО) — 7710353606

- ИНН Иванова Ивана Васильевича — 0

Как указать идентификационный номер плательщика НДС в своем аккаунте Dropbox

В зависимости от вашего местоположения вам, возможно, потребуется оплачивать налог на добавочную стоимость (НДС) за свою ежемесячную или ежегодную подписку Dropbox Business или Professional. Если ваша компания зарегистрирована для уплаты НДС, вы можете в любой момент указать свой идентификационный номер плательщика НДС в своем аккаунте Dropbox.

Если ваша компания освобождена от уплаты НДС, но по ошибке вы оплатили этот налог, вы сможете запросить возврат средств в налоговом управлении своей страны.

При необходимости вы можете скачать нашу налоговую форму W-9 и использовать наш американский идентификационный номер налогоплательщика (Taxpayer Identification Number, или TIN). Регистрационный номер плательщика НДС Dropbox International Unlimited Company: IE 9852817J.

В аккаунтах Dropbox Professional

Чтобы указать в своем аккаунте идентификационный номер плательщика НДС:

- Зайдите со своим логином и паролем на сайт dropbox.com.

- Нажмите на свою фотографию профиля или на серый кружок в правом верхнем углу.

- Нажмите Настройки.

- Перейдите на вкладку Оплата.

- В разделе Реквизиты счета нажмите Обновить.

- В разделе Номер плательщика НДС (необязательно)

В аккаунтах Dropbox Business

Администратор рабочей группы в аккаунте Dropbox Business может указать в нем идентификационный номер плательщика НДС. Для этого:

Для этого:

- Войдите в свой аккаунт администратора рабочей группы на сайте dropbox.com.

- Нажмите на Консоль администрирования слева.

- Перейдите на вкладку Оплата.

- Нажмите Способ оплаты.

- Нажмите на ссылку Чтобы изменить свой рабочий адрес электронной почты, нажмите здесь.

- В разделе Номер плательщика НДС (необязательно)

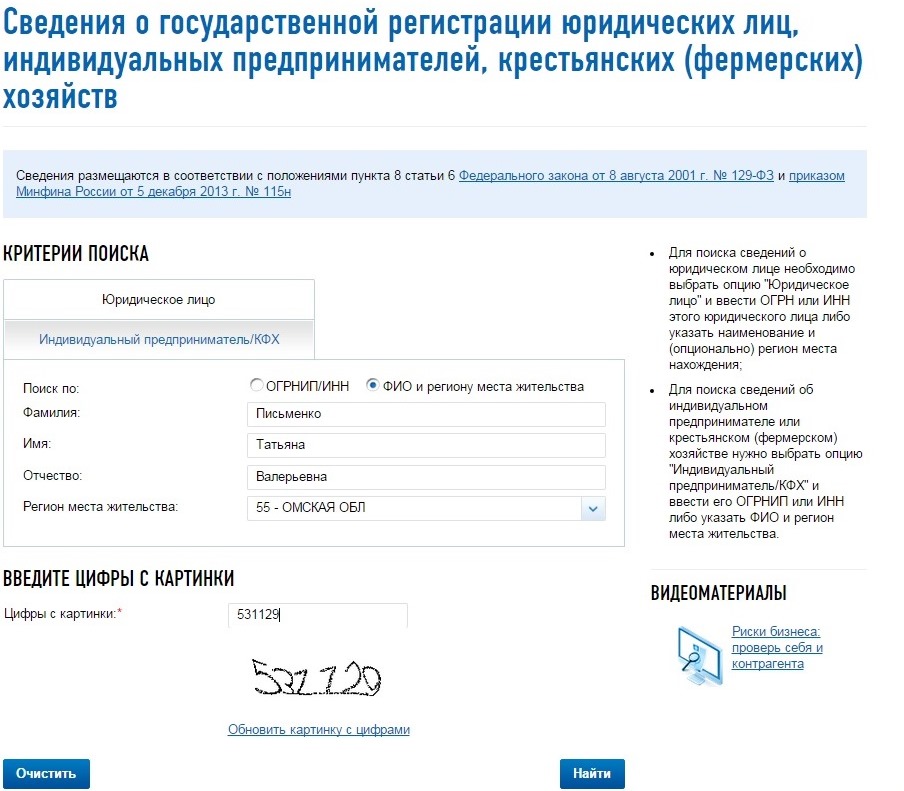

Быстрая проверка налогоплательщика по ИНН — YouControl

Поиск и проверка налогоплательщика по ИННРаботая в бизнес-среде, очень сложно не анализировать деятельность контрагентов, так как именно это помогает определить конкурентоспособность вашей компании. А еще сложнее не проверять потенциальных партнеров на надежность, дабы избежать возможных рисков при заключении договоров с мошенниками.

Обязательным условием при поиске необходимого контрагента по ИНН является то, что компания должна быть плательщиком налога на добавленную стоимость.

Если контрагент по какой-либо причине не является плательщиком НДС, а ваша компания — налогоплательщик НДС, соответственно, вы не сможете в дальнейшем воспользоваться налоговым кредитом и возместить потраченные деньги за уплату НДС вместо вашего партнера, т.к. она является обязательной.

Всю необходимую информацию про контрагентов можно с легкостью найти в системе YouControl.

Как совершить поиск налогоплательщика по ИННОдним из плюсов поиска контрагента по ИНН в системе YouControl является точное попадание в цель. Он выдает только один верный и необходимый вам результат: находит нужную компанию за несколько секунд, не предлагая несколько похожих вариантов.

Найти контрагента по ИНН очень просто:

1. Введите в поисковую строку код ИНН предприятия;

2. Готово! Перед вами полное досье на выбранное вами предприятие.

Мы собрали самые популярные критерии, которые используют пользователи системы для проверки потенциальных партнеров на возможные риски для того, чтобы избежать сотрудничества с мошенниками.

1. Статус контрагента. Компания обязательно должна иметь статус “не находится в процессе прекращения», т.к. это свидетельствует о том, что предприятие сейчас работает в полном объеме. Также, если вы заметили процедуру прекращения или банкротства в досье контрагента — это повод отказаться от сотрудничества;

2. Штрафы и санкции. Если компания числится под санкциями (международными или местными) либо добавлена в «черные списки» — это означает, что могут возникнуть последствия в виде: блокировки банковских операций, запрета участия в торгах, штрафов и т.д;

3. Судебные решения. Огромное количество судебных решений, в которых компания присутствует в статусе ответчика может означать, что контрагент не выполняет свои обязательства должным образом.

Узнайте больше о 19 рисковых факторах при анализе досье контрагента от экспертов YouControl.

Совершая проверку нужного контрагента в системе, вы можете сравнить его реквизиты: адрес, руководителей и подписантов, контактные номера, индекс, код ЕГРПОУ с данными из Единого государственного реестра юридических лиц, физических лиц-предпринимателей и общественных формирований. Таким образом, вы сможете убедиться в том, что система показывает в режиме онлайн ту информацию, которую можно найти в открытых государственных источниках, при условии огромного количества затраченного времени на поиски.

Ваши партнеры — это ваша репутация, ресурсы и удовлетворение всех прописанных обязательств. Тщательно проверяйте ваших контрагентов, чтобы защитить от риска себя и свой бизнес.

Личный кабинет плательщика | Министерство по налогам и сборам Республики Беларусь

ВНИМАНИЕ: С 01.04.2021 БУДЕТ ОТКЛЮЧЕНА СТАРАЯ ВЕРСИЯ ЛИЧНОГО КАБИНЕТА.

Для сведения: к настоящему моменту в новой версии личного кабинета, введенной в эксплуатацию с 4 июля 2019 года, реализованы новые функции, которых нет в старой версии личного кабинета, а именно:

— выписка из данных учета МНС;

— обратная связь;

— подача жалобы;

— предварительная регистрация;

— узнать о жалобе;

— ход исполнения заявлений о совершении административных процедур, а также модернизована функция «Документы из МНС» (ранее была «Инициативные документы из ИМНС»), в состав которой добавлена новая функция «Сообщения предварительного этапа камеральной проверки»,

— модернизованы иные функции в отношении передачи и просмотра деклараций и иных документов.

При успешной авторизации плательщика в данном функционале в главном меню отобразятся те электронные сервисы, которые относятся к соответствующей категории плательщиков: юридических лиц либо физических лиц и индивидуальных предпринимателей.

Для организаций будет сформировано главное меню с электронными услугами для юридических лиц с аутентификацией посредством ЭЦП.

Для физических лиц и индивидуальных предпринимателей будет сформировано меню, в котором объединены функциональные электронные услуги, как физических лиц, так и для индивидуальных предпринимателей, с возможностью аутентификации посредством учетной записи и пароля, ЭЦП либо мобильной ЭЦП.

Новая версия личного кабинета плательщика с использованием ключа ЭЦП требует установки на рабочем месте пользователя браузера Internet Explorer версии 11. Старые версии браузера Internet Explorer (версии 8, 9 и 10) в данном функционале не поддерживаются.

Старые версии браузера Internet Explorer (версии 8, 9 и 10) в данном функционале не поддерживаются.

Новая версия личного кабинета плательщика с использованием для входа учетной записи и пароля либо мобильной ЭЦП для такой категории плательщиков как физические лица и индивидуальные предприниматели будет доступна на рабочем месте пользователя с браузером Internet Explorer версии 11. Если на рабочем месте используются более ранние версии браузера Internet Explorer, для входа по учетной записи и паролю, либо по мобильной ЭЦП рекомендуется установить иные общедоступные браузеры (Google Chrome, Mozilla Firefox).

Интернет-сервис для физических лиц» позволяет:

- получать актуальную информацию о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

- контролировать состояние расчетов с бюджетом;

- получать и распечатывать извещения на уплату налога на недвижимость и земельного налога с физических лиц, подоходного налога с физических лиц;

- оплачивать налоговую задолженность и налоговые платежи посредством Интернет-банкинга Беларусбанка, Белгазпромбанка, Альфабанка, Белинвестбанка и Приорбанка;

- заполнить декларации и направлять в налоговую инспекцию декларации в электронном виде, подписанную электронной подписью плательщика;

- записаться на прием в инспекцию по месту постановки на учет без личного визита в налоговую инспекцию.

Доступ к сервису «Личный кабинет плательщика для физических лиц» осуществляется одним из существующих способов:

- С помощью логина и пароля. Получить логин и пароль можно лично в любой инспекции, независимо от места постановки на учет. При обращении в инспекцию при себе необходимо иметь документ, удостоверяющий личность.

- С помощью ключа электронной цифровой подписи (далее — ЭЦП). Сертификат открытого ключа проверки электронной цифровой подписи выдается удостоверяющим центром, аккредитованным в Государственной системе управления открытыми ключами проверки электронной цифровой подписи Республики Беларусь и храниться на USB-ключе.

Электронные услуги, представляемые через «Личный кабинет плательщика» для физических лиц:

1. Получение документов:

- сведения о недоимках, переплатах и пене;

- справка о расчетах с бюджетом;

- выписка из лицевых счетов;

- о проведенных зачетах; (при наличии ЭЦП)

- реестр платежей;

- извещение на уплату земельного налога и налога на недвижимость.

2. Визуализация электронного документа.(при наличии ЭЦП).

3. Запись на личный прием к руководству инспекций МНС.

4. Заполнение деклараций (расчетов) :

- по подоходному налогу с физических лиц;

- по подоходному налогу с физических лиц с доходов плательщиков, не признаваемых налоговыми резидентами Республики Беларусь.

Кроме того, можно просмотреть список ранее поданных деклараций.

5.Уплата налогов в «Личном кабинете» посредством использования интернет-банкинга Беларусбанка, Белгазпромбанка, Альфабанка, Белинвестбанка и Приорбанка.

6. Подача заявлений на осуществление административных процедур в электронном виде в налоговый орган (при наличии ЭЦП):

- заявление о зачете (возврате) излишне уплаченных (взысканных) сумм налогов, сборов (пошлин), пеней.

7. Подача уведомления об осуществлении деятельности для расчета единого налога.

8. Просмотр сообщений, поступающих от налоговых органов (при наличии ЭЦП).

9. Извещения на уплату:

- налога на недвижимость с физических лиц;

- земельного налога с физических лиц;

- подоходного налога с физических лиц.

10. Предварительная регистрация на прием в инспекции, где внедрена электронная очередь, просмотр информации о количестве человек в очереди и возможности информирования о качестве обслуживания.

11. Редактирование персональных данных плательщика.

12. Возможность оценить работу налоговых органов воспользовавшись сервисом «Анкетирование».

Обновление идентификатора плательщика НДС или налога на товары и услуги

При создании рекламного аккаунта вам нужно подтвердить, что вы платите налоги как юридическое лицо. Бизнес-статус означает, что вы хотите извлекать из рекламы экономические преимущества, такие как повышение доходов, объема продаж или увеличение количества регистраций пользователей. Дочерние и аффилированные компании, продавцы, являющиеся индивидуальными предпринимателями, партнерства и другие подобные субъекты относятся к категории организаций. Объявления могут использоваться только в целях продвижения бизнеса.

Бизнес-статус означает, что вы хотите извлекать из рекламы экономические преимущества, такие как повышение доходов, объема продаж или увеличение количества регистраций пользователей. Дочерние и аффилированные компании, продавцы, являющиеся индивидуальными предпринимателями, партнерства и другие подобные субъекты относятся к категории организаций. Объявления могут использоваться только в целях продвижения бизнеса.

Регистрационный номер плательщика НДС или налога на товары и услуги

Большинство организаций обязаны регистрироваться в качестве плательщиков налога на добавленную стоимость (НДС) или налога на товары и услуги (НТУ). После регистрации они получают номер НДС или НТУ, с которым могут собирать налоги и выплачивать их соответствующим налоговым органам. Этот номер представляет собой состоящий из букв и цифр идентификатор, являющийся уникальным для каждого человека или предприятия, ведущего бизнес. Номера НДС и НТУ также используются для определения статуса налогоплательщика и места уплаты налогов.

Информация, предоставленная Pinterest в справочном центре, не должна рассматриваться как альтернатива консультации специалиста по налогообложению. Pinterest не может давать рекомендации по вопросам НДС. При возникновении вопросов по поводу регистрации в качестве плательщика НДС или НТУ обратитесь к налоговому консультанту или в соответствующий налоговый орган.

НДС и налог на товары и услуги

Будет ли взиматься НДС или НТУ при покупке рекламы в Pinterest, зависит от вашей страны проживания.

Налоги в Ирландии

Если ваша организация зарегистрирована в Ирландии, мы будем добавлять НДС к стоимости оплаты объявлений в размере, установленном для Ирландии. Таким образом, сделка будет рассматриваться как произошедшая на территории Ирландии, с уплатой соответствующего НДС.

Если ваша организация освобождена от уплаты НДС в соответствии со статьями 13b или 56b, поставьте соответствующий флажок в разделе «Налоговая информация» и укажите номер справки об освобождении от уплаты НДС. В этом случае НДС начисляться не будет.

В этом случае НДС начисляться не будет.

Налоги в ЕС (кроме Ирландии)

Если ваша организация зарегистрирована в какой-либо стране-члене ЕС (за исключением Ирландии), ирландский НДС не будет начисляться при оплате размещения объявлений, и сделка будет рассматриваться как произошедшая за пределами территории Ирландии, без уплаты соответствующего НДС. Однако, в соответствии со статьями 44 и 196 Директивы Совета, вам может потребоваться указать свой номер плательщика НДС и самостоятельно отчитаться по этому налогу в связи с оплатой наших услуг по ставке, рассчитанной для вашей страны-члена ЕС.

Налоги за пределами ЕС

Если ваша организация зарегистрирована за пределами ЕС, ирландский НДС не будет начисляться при оплате размещения объявлений. Сделка будет рассматриваться как произошедшая за пределами территории Ирландии, без уплаты соответствующего НДС. Однако от вас может потребоваться указать свой номер плательщика НДС или идентификационный номер НТУ, а также самостоятельно отчитаться по НДС в связи с оплатой наших услуг по ставке, рассчитанной для вашей страны. Рекомендуем проконсультироваться с налоговым органом по месту жительства.

Рекомендуем проконсультироваться с налоговым органом по месту жительства.

Налоги в Канаде

Согласно последним изменениям налогового законодательства, которые вступят в силу 1 июля 2021 года, налог должны будут платить все клиенты из Канады, которые не указали в своих профилях для оплаты регистрационный номер плательщика налога на товары и услуги или объединенного налога с продаж и налога с продаж провинции Квебек (только для Квебека).

Если счета-фактуры выставляются вам ежемесячно, обратитесь в нашу службу поддержки, чтобы обновить налоговую информацию. Если вы используете автоматические платежи или оплачиваете счета вручную, вы можете обновить сведения о налогах в настройках оплаты.

Текущую ставку налога на товары и услуги, объединенного налога с продаж и налога с продаж провинции Квебек для конкретного региона можно узнать в местном налоговом органе.

Клиентам, которые выбрали ежемесячное выставление счетов, необходимо связаться с нашей службой поддержки и предоставить регистрационный номер плательщика налога на товары и услуги, объединенного налога с продаж и налога с продаж провинции Квебек (только для Квебека), чтобы мы могли внести эти сведения в их профили для оплаты.

Клиенты, использующие автоматические платежи или предоплату, могут обновить свою налоговую информацию, следуя приведенным ниже инструкциям.

Обновление идентификатора плательщика НДС или налога на товары и услуги

Идентификатор плательщика НДС или налога на товары и услуги можно обновить в настройках бизнес-аккаунта.

- Войдите в бизнес-аккаунт Pinterest.

- В верхней части страницы Pinterest нажмите Объявления.

- Выберите пункт Оплата.

- Перейдите к разделу Настройки оплаты и укажите свой номер плательщика НДС, налога на товары и услуги, объединенного налога с продаж или налога с продаж провинции Квебек (только для Квебека) в разделе сведений о налоге.

- Установите отметку в поле Я подтверждаю, что моя компания зарегистрирована в базе плательщиков налога на товары и услуги, объединенного налога с продаж или налога с продаж провинции Квебек.

- Нажмите Сохранить.

Частой ошибкой является ввод индивидуального номера налогоплательщика вместо идентификационного номера плательщика НДС. В ЕС такой номер начинается с идентификатора страны, за которым следует до 12 знаков (цифр или букв). На сайте Европейской комиссии можно проверить свой идентификационный номер плательщика НДС в ЕС.

Австралийским организациям необходимо вводить свой ABN (номер коммерческой организации Австралии) — уникальный идентификатор, состоящий из 11 цифр.

Организациям из Новой Зеландии необходимо вводить свой NZBN (номер коммерческой организации Новой Зеландии) — уникальный идентификатор, состоящий из 13 цифр.

Канадские организации должны указать номер плательщика налога на товары и услуги, объединенного налога с продаж или налога с продаж провинции Квебек.

Организациям не обязательно регистрироваться в качестве плательщика НДС или налога на товары и услуги

В рекламном аккаунте Pinterest можно не указывать номер плательщика НДС или идентификационный номер НТУ в приведенных ниже случаях.

- Ваша организация не является плательщиком НДС или НТУ.

- Вы приняли решение не регистрировать вашу организацию в качестве плательщика НДС или НТУ.

- Ваша организация находится за пределами Швейцарии. Если организация находится в Швейцарии, вы обязаны указать номер плательщика НДС для создания рекламного аккаунта Pinterest.

Чтобы настроить рекламный аккаунт без номера плательщика НДС или налога на товары и услуги, оставьте поле налогового идентификатора пустым. Вам необходимо будет указать свой юридический адрес и подтвердить, что вы собираетесь использовать свой аккаунт для ведения бизнеса.

Для более подробной информации о том, кто обязан регистрироваться в качестве плательщика НДС или НТУ, а кто может делать это по собственному желанию, а также о процедуре регистрации обратитесь в налоговый орган по месту жительства.

Счета-фактуры с НДС и НТУ

После успешного снятия средств с кредитной карты Pinterest высылает счет-фактуру на электронный адрес, указанный в вашем аккаунте для выставления счетов. Обычно это происходит в течение 48 часов после транзакции. Этот счет-фактуру можно учитывать при расчете налогов.

Обычно это происходит в течение 48 часов после транзакции. Этот счет-фактуру можно учитывать при расчете налогов.

Как узнать свой ИНН в Украине, методы получения ИНН

Начнем с того, что идентификационный номер могут получить только физические лица, то есть люди. Юридические лица (предприятия, организации, учреждения) тоже имеют конкретный номер, но совсем другой, который содержится в другом реестре – едином государственном реестре юридических лиц и физических лиц-предпринимателей.

Порядок приобретения идентификационного номера закреплен положениями Закона Украины «О государственном реестре физических лиц – плательщиков налогов …».

Идентификационный номер в разнообразных нормативных актах имеет множество синонимов: идентификационный код, индивидуальный налоговый номер, номер карточки учета. В этой статье мы будем называть код аббревиатурой ИНН, что означает идентификационный номер налогоплательщика.

ИНН является номер, содержащийся в Государственном реестре физических лиц. Он присваивается всем налогоплательщикам, являющимися физическими лицами, для оплаты налогов, сборов и иных платежей.

Он присваивается всем налогоплательщикам, являющимися физическими лицами, для оплаты налогов, сборов и иных платежей.

ИНН присваивается один раз и на всю жизнь, не подлежит корректировке.

Получить ИНН может любое физическое лицо вне зависимости от возраста или гражданства

ИНН состоит из 10 цифр, которые присваиваются конкретному физическому лицу по специальной формуле:

- ервые 5 цифр означают дату рождения физического лица;

- последующие 4 цифры определяют порядковый номер лица, родившегося в этот день;

- предпоследняя цифра (четное/нечетное число) указывает пол человека: соответственно, мужской или женский;

- последняя цифра определяется случайно.

Как узнать свой ИНН

Если вы хотите узнать свой идентификационный номер и получить об этой соответствующую справку, вам необходимо обратиться в налоговую инспекцию по месту жительства и предъявить паспорт либо иной документ, удостоверяющий личность.

Сотрудник налоговой инспекции должен предоставить вам бланк заявления и сообщить дату готовности справки.

Соответствующая справка вам понадобится для совершения платежей в пользу бюджета, открытия банковского счета, получения статуса предпринимателя и для многих других действий.

Законодательством Украины предусмотрена возможность отказаться от получения идентификационного номера по религиозным соображениям, тогда для совершения платежей и иных юридически значимых действий используются серия и номер паспорта физического лица, о чем можно получить справку, а если у вас есть паспорт в форме книжечки – поставить в него штамп.

При обращении в налоговую, вы должны будете заполнить заявление формы 1ДР.

Информация для граждан Украины – крымчан и жителей зоны АТО

Физические лица, имеющие регистрацию в зоне АТО или в АР Крым, для получения ИИН или внесения отметки об отказе от ИНН по религиозным соображениям, могут обратиться в любую налоговую инспекцию на территории Украины, вне зависимости от адреса зарегистрированного места проживания или пребывания.

При порче или утере справки о присвоении идентификационного номера налогоплательщика человеку необходимо обратится в соответствующую налоговую инспекции и заполнить заявление о восстановлении справки.

Получение ИНН иностранцем

Все иностранцы, пребывающие в Украине на законных основаниях, имеют возможность оформить ИНН. Однако, получение идентификационного номера в Украине является обязательным для иностранцев и лиц без гражданства в следующих случаях:

- при оформлении на работу;

- при приобретении корпоративных прав, доли в юридическом лице, акций;

- при регистрации в качестве предпринимателя;

- при поступлении в учебное заведение;

- при оформлении вида на жительство;

- при оформлении украинского гражданства;

- при оформлении банковского счета.

Что такое КПП организации, расшифровка, поиск КПП по ИНН — Контур.Бухгалтерия — СКБ Контур

Что такое КПП организации

КПП — это набор цифр, дополняющий ИНН. По нему определяют, на основании чего юрлицо поставлено на учет. Включает 9 знаков. Расшифровывается КПП в реквизитах организации так:

- первые две цифры — код региона или области РФ, где стоит на учете фирма;

- вторая пара цифр — номер ИФНС, которая поставила на учет компанию или обособленное подразделение по месту их регистрации, местонахождения недвижимости или транспорта.

Также это может быть номер инспекции, которая совершала иные действия по регистрации;

Также это может быть номер инспекции, которая совершала иные действия по регистрации; - пятый и шестой знаки — непосредственно причина учета. Для российских организаций доступны значения от 01 до 50, для иностранных компаний — от 51 до 99. В отличие от всех остальных знаков, здесь могут быть и латинские буквы;

- последние цифры в КПП организации — порядковый номер.

По расшифровке можно понять как присваивается КПП организации. Важные моменты — место регистрации и причина.

Что можно узнать по КПП организации

В первую очередь можно узнать налоговую по КПП организации. Для этого достаточно взглянуть на цифры 1-4 — это и есть код ИФНС. Следовательно, по номеру можно узнать регион, где работает юрлицо.

Важную информацию скрывают знаки 5 и 6. Например, комбинация 01 говорит, что КПП присвоен юрлицу при регистрации по местонахождению. Комбинации 06-08 — КПП присвоен по месту нахождения недвижимости. Для крупнейших налогоплательщиков пятая и шестая цифры — 5 и 0 соответственно.

Для крупнейших налогоплательщиков пятая и шестая цифры — 5 и 0 соответственно.

Найти организацию по КПП на сайте налоговой нельзя, потому что это не уникальный номер. Для проверки контрагента используйте ИНН или ОГРН.

Узнать КПП организации по ИНН можно онлайн. Для этого откройте сайт ФНС и получите выписку из ЕГРЮЛ. В ней будет указан нужный номер.

Кому присваивается КПП

Код есть только у организаций. Предприниматели обходятся без него. А кредитные организации часто упускают свой КПП, даже при его наличии. Вот перечень документов, где есть КПП организации:

- налоговых декларациях;

- платежных поручениях;

- счет-фактурах, накладных, УПД и так далее.

КПП всегда рядом с ИНН, но есть ряд отличий. Во-первых, у двух компаний может быть один код, если они стоят на учете в одной ИФНС и по одному основанию. С ИНН такое невозможно.

С ИНН такое невозможно.

Во-вторых, КПП не постоянен. Например, код необходимо изменить при смене места регистрации или при становлении крупнейшим налогоплательщиком.

В-третьих, номеров КПП у организации может быть несколько. Самый частый пример — крупнейшие налогоплательщики. Один КПП присвоен при постановке на учет в ИФНС по месту регистрации, второй — при постановке в качестве крупнейшего плательщика налогов. У таких фирм КПП начинается с 99 — это код межрегиональной инспекции по крупнейшим налогоплательщикам.

идентификационных номеров налогоплательщиков (ИНН) | Налоговая служба

Идентификационный номер налогоплательщика (ИНН) — это идентификационный номер, используемый налоговой службой (IRS) при соблюдении налогового законодательства. Он выдается Администрацией социального обеспечения (SSA) или IRS. Номер социального страхования (SSN) выдает SSA, тогда как все остальные TIN выдает IRS.

Идентификационные номера налогоплательщика

- Номер социального страхования «SSN»

- Идентификационный номер работодателя «EIN»

- Индивидуальный идентификационный номер налогоплательщика «ИНН»

- Идентификационный номер налогоплательщика для U.С. Усыновления «АТИН»

- Регистрационный номер налогоплательщика «ПТИН»

Нужен ли он мне?

ИНН должен указываться в декларациях, выписках и других налоговых документах. Например, необходимо указать номер:

- При подаче налоговой декларации.

- При обращении за льготами по соглашению.

ИНН должен быть указан в свидетельстве об удержании, если бенефициарный собственник требует любое из следующего:

- Льготы по налоговому соглашению (кроме доходов от обращающихся ценных бумаг)

- Освобождение от эффективно связанного дохода

- Освобождение от уплаты определенных аннуитетов

При подаче заявления об освобождении от уплаты налогов для иждивенцев или супругов

Как правило, вы должны указать в своей индивидуальной налоговой декларации номер социального страхования (SSN) любого лица, в отношении которого вы подаете заявление об освобождении от налогов. Если ваш иждивенец или супруг (а) не имеет и не имеет права на получение SSN, вы должны указать ITIN вместо SSN. Вам не нужен SSN или ITIN для ребенка, который родился и умер в том же налоговом году. Вместо SSN или ITIN прикрепите копию свидетельства о рождении ребенка и напишите Died в соответствующей строке налоговой декларации.

Если ваш иждивенец или супруг (а) не имеет и не имеет права на получение SSN, вы должны указать ITIN вместо SSN. Вам не нужен SSN или ITIN для ребенка, который родился и умер в том же налоговом году. Вместо SSN или ITIN прикрепите копию свидетельства о рождении ребенка и напишите Died в соответствующей строке налоговой декларации.

Как получить ИНН?

SSN

Вам нужно будет заполнить форму SS-5, заявление на получение карты социального обеспечения в формате PDF (PDF).Вы также должны предоставить доказательства своей личности, возраста и гражданства США или законного иностранного статуса. Для получения дополнительной информации посетите веб-сайт Администрации социального обеспечения.

Форму SS-5 также можно получить, позвонив по телефону 1-800-772-1213 или посетив местный офис социального обеспечения. Эти услуги бесплатны.

EIN

Идентификационный номер работодателя (EIN) также известен как федеральный налоговый идентификационный номер и используется для идентификации хозяйствующего субъекта. Он также используется имениями и трастами, имеющими доход, который необходимо указывать в форме 1041, U.S. Налоговая декларация о доходах от имущества и трастов. См. Идентификационные номера работодателя для получения дополнительной информации.

Он также используется имениями и трастами, имеющими доход, который необходимо указывать в форме 1041, U.S. Налоговая декларация о доходах от имущества и трастов. См. Идентификационные номера работодателя для получения дополнительной информации.

Следующая форма доступна только для работодателей, расположенных в Пуэрто-Рико, Solicitud de Número de Identificación Patronal (EIN) SS-4PR PDF (PDF).

ИНН

ITIN или индивидуальный идентификационный номер налогоплательщика — это номер для налоговой обработки, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить номер социального страхования (SSN).Это 9-значное число, начинающееся с цифры «9», в формате SSN (NNN-NN-NNNN).

Чтобы получить ITIN, вы должны заполнить форму IRS W-7, заявление IRS для получения индивидуального идентификационного номера налогоплательщика. Форма W-7 требует документов, подтверждающих иностранный / иностранный статус и истинную личность каждого человека. Вы можете отправить документацию вместе с формой W-7 по адресу, указанному в инструкциях к форме W-7, предъявить ее в офисах IRS или обработать вашу заявку через агента по приему, уполномоченного IRS.Форма W-7 (SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos, доступна для использования носителями испанского языка.

Вы можете отправить документацию вместе с формой W-7 по адресу, указанному в инструкциях к форме W-7, предъявить ее в офисах IRS или обработать вашу заявку через агента по приему, уполномоченного IRS.Форма W-7 (SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos, доступна для использования носителями испанского языка.

Агенты по приему — это юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы и т. Д.), Которые уполномочены IRS оказывать помощь заявителям в получении ITIN. Они просматривают документацию заявителя и направляют заполненную форму W-7 в IRS для обработки.

ПРИМЕЧАНИЕ : Вы не можете претендовать на кредит заработанного дохода, используя ITIN.

Иностранные лица, являющиеся физическими лицами, должны подать заявление на получение номера социального страхования (SSN, если разрешено) в форме SS-5 в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN) в форме W-7. Начиная с немедленного вступления в силу, каждый заявитель ITIN должен теперь:

Начиная с немедленного вступления в силу, каждый заявитель ITIN должен теперь:

Подать заявление, используя обновленную форму W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика в IRS; и

Приложите федеральную налоговую декларацию к форме W-7.

Кандидаты, которые соответствуют одному из исключений из требования подачи налоговой декларации (см. Инструкции к форме W-7), должны предоставить документацию, подтверждающую исключение.

Новые правила W-7 / ITIN были выпущены 17 декабря 2003 г. Краткое изложение этих правил см. В новой форме W-7 и инструкциях к ней.

Более подробную информацию об ITIN можно найти по адресу:

АТИН

Идентификационный номер налогоплательщика при усыновлении (ATIN) — это временный девятизначный номер, который выдается IRS лицам, которые находятся в процессе юридического принятия U.S. ребенок-гражданин или постоянно проживающий ребенок, который не может получить SSN для этого ребенка вовремя, чтобы подать свою налоговую декларацию.

Форма W-7A, Заявление на получение идентификационного номера налогоплательщика для ожидающих усыновления в США, используется для подачи заявления на получение ATIN. ( ПРИМЕЧАНИЕ: Не используйте форму W-7A, если ребенок не является гражданином или резидентом США.)

ПТИН

Начиная с 1 января 2011 г., если вы платный составитель налоговых деклараций, вы должны использовать действующий идентификационный номер налогоплательщика (PTIN) в составляемых вами декларациях.Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны получить его, используя новую систему регистрации IRS. Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 г., вы должны подать заявление на получение нового или обновленного PTIN, используя новую систему. Если вся ваша аутентификационная информация совпадает, вам может быть выдан тот же номер. У вас должен быть PTIN, если вы для получения компенсации готовите всю или практически всю федеральную налоговую декларацию или требование о возмещении.

Если вы не хотите подавать заявление на получение PTIN через Интернет, используйте форму W-12, Заявление на получение идентификационного номера налогоплательщика IRS.Обработка бумажной заявки займет 4-6 недель.

Если вы являетесь иностранным составителем налоговой декларации и не можете получить номер социального страхования США, ознакомьтесь с инструкциями в разделе «Новые требования к составителям налоговой декларации: часто задаваемые вопросы».

Иностранные лица и идентификационные номера работодателя IRS

Иностранные юридические лица, не являющиеся физическими лицами (например, иностранные корпорации и т. Д.), Которые должны иметь федеральный идентификационный номер работодателя (EIN), чтобы требовать освобождения от удержания в связи с налоговым соглашением (заявлено в форме W-8BEN). ), необходимо подать форму SS-4 «Заявление на получение идентификационного номера работодателя» в Налоговую службу, чтобы подать заявку на получение такого EIN.Те иностранные организации, которые заполняют форму SS-4 с целью получения EIN, чтобы требовать освобождения от налогового соглашения и которые в противном случае не имеют требований к подаче декларации о подоходном налоге в США, декларации по налогу на работу или декларации по акцизному налогу, должны соблюдать следуя особым инструкциям при заполнении формы SS-4. При заполнении строки 7b формы SS-4 заявитель должен написать «N / A» в блоке, запрашивающем SSN или ITIN, если у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 формы SS-4 кандидат должен отметить блок «Другой» и сразу после него написать или ввести одну из следующих фраз, как наиболее подходит:

«Только для целей W-8BEN»

«Только для целей налогового соглашения»

«Требуется в соответствии с Рег.1.1441-1 (e) (4) (viii) «

» 897 (i) Выборы «

Если вопросы с 11 по 17 формы SS-4 не относятся к заявителю, поскольку у него нет требований к подаче налоговой декларации в США, такие вопросы должны быть помечены как «N / A». Иностранная организация, заполняющая форму SS-4 описанным выше способом, должна быть внесена в записи IRS как не имеющая требований к подаче налоговых деклараций США. Однако, если иностранное юридическое лицо получает письмо от IRS с просьбой подать налоговую декларацию США, иностранное юридическое лицо должно немедленно ответить на письмо, заявив, что оно не обязано подавать какие-либо U.С. налоговые декларации. Отсутствие ответа на письмо IRS может привести к процедурной оценке налогов со стороны IRS в отношении иностранного юридического лица. Если позднее иностранное юридическое лицо обязано подавать налоговую декларацию в США, иностранное юридическое лицо не должно подавать заявку на новый EIN, а должно вместо этого использовать EIN, который был впервые выдан во всех налоговых декларациях США, поданных после этого.

Чтобы ускорить выдачу EIN для иностранного юридического лица, позвоните по телефону (267) 941-1099. Это не бесплатный звонок.

Ссылки / связанные темы

EIN Lookup: Как найти идентификационный номер налогоплательщика для вашего бизнеса

Эта статья была проверена налоговым экспертом Эрикой Геллерман, CPA.

Идентификационный номер налогоплательщика, также называемый идентификационным номером работодателя (EIN) или федеральным налоговым идентификатором, представляет собой уникальный девятизначный номер, который идентифицирует вашу компанию в IRS. Владельцам большинства типов юридических лиц требуется идентификационный номер налогоплательщика для подачи налоговой декларации, открытия коммерческого банковского счета, получения бизнес-лицензии или подачи заявки на получение бизнес-кредита.

Большинство людей знают свой номер социального страхования наизусть, но не все владельцы бизнеса знают свой идентификационный номер налогоплательщика. Ваш EIN — это не то, что вы используете каждый день, поэтому держать этот номер в памяти не так просто, как запоминать номер телефона или адрес вашей компании.

Однако ваш EIN необходим для некоторых очень важных деловых операций, таких как подача налоговой декларации и получение ссуд для малого бизнеса. В таких ситуациях важны точность и скорость. Отсутствие налогового идентификатора компании может помешать вам получить необходимое финансирование для вашего бизнеса или уложиться в крайний срок налогообложения бизнеса.

В идеале вы должны запомнить свой идентификационный номер налогоплательщика или хранить его в легко доступном месте. Поскольку все конкурирует за ваше внимание как владельца малого бизнеса, вы можете не осознавать, что не знаете свой EIN, пока не заполните налоговую декларацию на полпути.Не беспокоиться! Найти забытый, утерянный или потерянный налоговый идентификатор компании на самом деле довольно просто и ничего вам не стоит. Вот руководство по беззаботному поиску федерального налогового идентификатора. Мы также расскажем, как найти EIN для другого бизнеса.

Как найти идентификационный номер налогоплательщика компании:

Проверьте свое письмо с подтверждением EIN

Проверьте другие места, где можно зарегистрировать свой EIN

Поиск идентификационного номера налогоплательщика: 3 лучших варианта

Часто владельцы малого бизнеса застревают на полпути при рассмотрении заявки на ссуду, налоговой декларации или банковского счета, потому что они не знают свой налоговый идентификационный номер.К счастью, найти свой EIN довольно просто.

Вот три лучших способа найти свой идентификационный номер налогоплательщика:

Вариант 1. Проверьте свое письмо с подтверждением EIN

Самый простой способ найти свой EIN — это откопать письмо с подтверждением EIN. Это исходный документ, выданный IRS, когда вы впервые подали заявку на получение EIN. В письме будет указан налоговый номер вашей компании и другая информация, позволяющая идентифицировать вашу компанию.

Если бы вы подали онлайн-заявку на получение EIN, IRS сразу же отправило бы ваше подтверждающее письмо, доступное онлайн.У вас также была возможность выбрать получение обычной почтой.

Если вы подали заявку по факсу, вы получили бы письмо с подтверждением по факсу обратной связи.

Если бы вы подали заявку по почте, вы бы получили письмо с подтверждением по обратной почте.

Ваше письмо с подтверждением EIN является важным налоговым и деловым документом, поэтому в идеале вы должны хранить его вместе с другими ключевыми документами, такими как информация о вашем банковском счете и учредительные документы.

В этом образце письма с подтверждением EIN вы можете найти свой EIN вверху страницы, а также в первом абзаце. (Источник: IRS)

Вариант 2: проверьте другие места, где может быть записан ваш EIN.

Если вы потеряли письмо с подтверждением EIN, вам нужно проявить немного больше творчества, чтобы найти идентификационный номер налогоплательщика. . К счастью, как только вы получаете EIN, ваш налоговый идентификатор обычно не меняется на протяжении всей жизни вашего бизнеса. Это упрощает поиск EIN.

Это несколько дополнительных мест, где вы можете найти свой EIN:

1. Старые федеральные налоговые декларации

2. Официальные налоговые уведомления от IRS

3. Бизнес-лицензии и разрешения, а также соответствующие приложения

4 . Выписки с банковского счета предприятия или онлайн-профиль счета

5. Старые заявки на получение ссуды

Источник: Управление малого бизнеса

6. Кредитный отчет вашего предприятия

7. Оформление заработной платы (например, формы 1099, которые вы получили в качестве независимого подрядчика или выдается независимым подрядчикам)

Обратите внимание, что ваш EIN обычно не отображается в документах о создании бизнеса, таких как учредительные документы, учредительные документы или документ с вымышленным названием компании (DBA).Эти документы подтверждают юридическое оформление вашего бизнеса, но не содержат идентификационного номера налогоплательщика.

Вариант 3. Позвоните в IRS, чтобы узнать свой EIN.

Вы сможете отследить свой EIN, открыв один или несколько документов, перечисленных выше; но если вам все еще не повезло, IRS может помочь вам с поиском федерального налогового идентификатора. Вы можете позвонить в Налоговую службу Налогового управления США по вопросам налогообложения предприятий и специалистов, и представитель предоставит вам ваш EIN прямо по телефону.Налоговая линия для предприятий и специалистов открыта с понедельника по пятницу с 7:00 до 19:00. ET. Однако это должно быть вашим последним средством, потому что время ожидания вызова иногда может быть очень большим.

Прежде чем позвонить, имейте в виду, что IRS необходимо доказать, что у вас действительно есть право на получение идентификационного номера налогоплательщика. Например, вам нужно будет доказать, что вы являетесь корпоративным руководителем, индивидуальным предпринимателем или партнером в партнерстве. Представитель IRS задаст вам вопросы, чтобы подтвердить вашу личность.

Не расстраивайтесь: это просто мера предосторожности, которая поможет защитить конфиденциальные данные вашего бизнеса. В конце концов, вы же не хотели бы, чтобы IRS выдавало ваш номер социального страхования любому, кто звонит, не так ли? После того, как вы нашли свой идентификационный номер налогоплательщика, мы рекомендуем положить его в надежное место, например в запертый картотечный шкаф или в защищенное облачное хранилище, чтобы вам не пришлось повторять эти шаги снова.

Зачем вам нужно знать идентификационный номер налогоплательщика

IRS требует, чтобы большинство предприятий подавали заявку на получение EIN.Исключение составляют некоторые индивидуальные предприниматели и владельцы ООО с одним участником, которые могут использовать свой номер социального страхования вместо EIN. Но даже владельцы малого бизнеса, которым не нужно получать EIN, часто выбирают его, чтобы иметь возможность разделить свой бизнес и личные финансы.

Если IRS требует, чтобы вы получили EIN или если вы решите его получить, вот некоторые из ситуаций, когда вам нужно будет указать свой идентификационный номер налогоплательщика:

При подаче налоговых деклараций или ведении бизнеса налоговые платежи

При подаче заявки на бизнес-ссуду

При открытии коммерческого банковского счета

При подаче заявления на получение бизнес-кредитной карты

При выдаче Формы 1099s независимым контрагентам

Хотя каждый из этих транзакций не происходит регулярно, если вы рассматриваете их все вместе, вам нужно будет указывать свой EIN хотя бы несколько раз в год.Итак, это число стоит сохранить в памяти и безопасно хранить. В идеале вам следует получить свой налоговый идентификатор до того, как вы завершите какую-либо из транзакций, указанных выше.

Как найти EIN другой компании

Обычно владельцам малого бизнеса необходимо найти идентификационный номер налогоплательщика своей компании, но предприятиям иногда нужно искать EIN другой компании. Например, вы можете использовать EIN для проверки информации о новом поставщике или клиенте. Кроме того, в таких отраслях, как страхование, вам могут потребоваться EIN-коды других компаний во время вашей повседневной деятельности.

Используйте один из следующих вариантов, чтобы найти федеральный налоговый идентификационный номер другого предприятия:

1. Спросите компанию

Кто-то из отдела расчета заработной платы или бухгалтерии должен знать налоговый идентификатор компании.

2. Найдите документы SEC

Если компания является публичной, посмотрите веб-сайт Комиссии по ценным бумагам и биржам и введите название компании. В документах SEC должен быть указан идентификационный номер налогоплательщика (указан как «IRS No.»).

3. Обратитесь в кредитное бюро.

Кредитные бюро позволяют вам приобрести собственный отчет о кредитных операциях или просмотреть отчет о кредитных операциях другой компании за определенную плату, но эти отчеты не всегда показывают EIN компании. Перед заказом убедитесь, что рассматриваемый вами отчет будет содержать EIN.

4. Использование платной базы данных EIN

Другой вариант — поиск в коммерческой базе данных EIN, которая будет взимать плату за доступ к EIN компании.Некоторые базы данных даже связывают EIN с другой информацией, например размером компании и отраслью. Это может помочь вам найти новых потенциальных клиентов.

5. Использование базы данных Melissa для некоммерческих организаций

База данных Melissa обеспечивает бесплатный поиск федерального налогового идентификатора для некоммерческих организаций.

Если у вас есть законная необходимость найти EIN для другого предприятия, вы можете использовать один из этих вариантов, чтобы найти номер. Просто убедитесь, что ваш собственный EIN в безопасности. Сообщайте это число только ограниченному кругу людей — кредиторам, потенциальным поставщикам, банкирам и т. Д.Вы должны охранять EIN своего бизнеса так же, как и свой номер социального страхования.

Как изменить или отменить EIN

После того, как вы получите EIN для своей компании, этот идентификационный номер налогоплательщика останется с вашей компанией в течение всего срока ее службы. Однако в некоторых ситуациях вам может потребоваться новый идентификационный номер налогоплательщика.

Вот когда вам нужно будет подать заявку на новый EIN:

Вы впервые регистрируетесь или меняете свой бизнес

Вы покупаете существующий бизнес или наследуете бизнес

Ваш бизнес становится дочерняя компания другой компании

Вы являетесь индивидуальным предпринимателем и подлежите процедуре банкротства

Вы являетесь индивидуальным предпринимателем и учредили пенсионный план, план участия в прибыли или пенсионный план

Вы получаете новый чартер от государственного секретаря вашего штата

В вашу структуру собственности произошли изменения

У IRS есть подробный список ситуаций, когда вам нужен новый EIN.Новый EIN заменяет ваш старый EIN, поэтому, как только вы получите новый налоговый идентификатор, вы сможете использовать его в налоговых декларациях и других деловых документах, которые будут продвигаться вперед.

Как только ваша компания получает EIN, IRS технически не может «отменить» налоговый идентификатор. Даже если вы закроете свой бизнес и никогда не подадите налоговую декларацию, ни один другой бизнес никогда не получит такой же номер. Если вы когда-нибудь решите открыть свой бизнес, вы можете использовать старый номер. Если вы решите, что вам не нужен EIN, на который вы подали заявку — возможно, потому, что вы на самом деле никогда не начинали бизнес или потому что вы его закрыли, — вы закрываете свой бизнес-счет в IRS, написав письмо.Если вы закроете свою учетную запись и в будущем откроете другой бизнес, вам понадобится новый EIN.

Часто задаваемые вопросы

1. Как получить идентификационный номер налогоплательщика для малого бизнеса?

Получить идентификационный номер налогоплательщика очень просто. После того, как вы определили свое право на участие, вы можете подать заявление на получение EIN через IRS онлайн или по почте, факсу или телефону. Этот процесс подачи заявки бесплатный. Вы также можете использовать онлайн-юридическую службу, чтобы подать заявку на EIN, но они будут взимать плату за эту услугу.

2. Идентификационный номер налогоплательщика совпадает с EIN?

Да, идентификационный номер налогоплательщика также известен как идентификационный номер работодателя или EIN.

3. Можно ли вести бизнес без EIN?

Да, в зависимости от типа бизнеса. Индивидуальные LLC и индивидуальные предприниматели не нуждаются в EIN, потому что они облагаются налогом как физические лица. Однако, если вы планируете открыть коммерческий банковский счет в качестве другого юридического лица, помимо тех, которые облагаются налогом как физические лица, EIN требуется чаще, чем нет.

4. Нужен ли мне EIN, если я работаю не по найму?

Если вы работаете не по найму и являетесь официальным индивидуальным предпринимателем, то по закону вам не нужен EIN. Однако есть ряд преимуществ получения EIN, в том числе для разделения ваших личных и деловых финансов.

Итог

Знание идентификационного номера налогоплательщика важно, но при всем внимании владельца малого бизнеса вы можете забыть или потерять свой налоговый идентификатор.

Вот что вам следует знать, если вам нужно найти EIN:

Найдите свой EIN, прежде чем вам нужно будет подавать налоговую декларацию, подавать заявку на получение бизнес-кредита или открывать банковский счет для бизнеса, потому что это ускорит процесс.

Вы можете найти свой EIN в письме-подтверждении от IRS, в старых налоговых декларациях, старых заявках на ссуду, кредитном отчете по бизнесу или в документах для расчета заработной платы.

Вы также можете позвонить в IRS, чтобы узнать свой федеральный идентификационный номер налогоплательщика.

Если вам нужно найти EIN другой компании, вы можете начать с запроса компании. Существуют также бесплатные и платные базы данных, которые помогут вам найти идентификационный номер налогоплательщика.

После того, как вы подадите заявку на EIN вашей компании, вам не понадобится новый для изменения названия компании или изменения местоположения. Однако при изменении формы собственности или структуры вашего бизнеса вам, вероятно, понадобится новый EIN от IRS.

Идентификационный номер налогоплательщика вашей компании важен для многих этапов развития бизнеса.Убедитесь, что вы сохранили этот номер, чтобы он всегда был у вас при необходимости.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая20.99% переменная годовая процентная ставка | обычная годовая процентная ставка13,24% — 19,24% переменная годовая процентная ставка | |

вступительная годовая процентная ставка0% начальная годовая процентная ставка за покупки в течение 12 месяцев с даты открытия счета | Годовая процентная ставка | |

В предыдущей версии этой статьи не было указано, будет ли во всех кредитных отчетах компании указываться EIN компании.Здесь это было исправлено.

Идентификационный номер налогоплательщика (ИНН): как и где получить

Когда вы подаете налоговую декларацию или вам нужно поговорить с IRS, вам, вероятно, придется предоставить идентификационный номер налогоплательщика, который также называется ИНН или налогом. Идентификационный номер. Вот что такое идентификационный номер налогоплательщика и как его подать.

Что такое идентификационный номер налогоплательщика?

Налоговый идентификационный номер (ИНН) — это уникальный девятизначный номер, который идентифицирует вас в IRS. Это требуется в вашей налоговой декларации и запрашивается при других взаимодействиях IRS.Номера социального страхования являются наиболее популярными идентификационными номерами налогоплательщиков, но также популярны четыре других вида: ITIN, EIN, ATIN и PTIN.

Индивидуальный идентификационный номер налогоплательщика (ITIN)

Что это такое: Индивидуальный идентификационный номер налогоплательщика (ITIN) — это девятизначный налоговый идентификационный номер для иностранцев-нерезидентов и резидентов, их супругов и их иждивенцев, которые не могут получить социальное обеспечение номер. IRS выдает ITIN.

Как получить ITIN: Чтобы получить ITIN, заполните форму IRS W-7.Вы должны подтвердить свой иностранный / иностранный статус и личность. Кроме того, вы должны предоставить декларацию о федеральном подоходном налоге к своей форме W-7 (есть некоторые исключения; подробности указаны в инструкциях к W-7). Организации, называемые «агентами по приему», имеют разрешение IRS на помощь людям в получении ITIN.

ITIN всегда начинаются с цифры 9.

Индивидуальный налоговый идентификационный номер со средними цифрами 83, 84, 85, 86 или 87 истек в конце 2019 года. Срок действия индивидуальных налоговых идентификационных номеров со средними цифрами 88 истек в конце 2020 года.

ITIN со средними цифрами 90, 91, 92, 94, 95, 96, 97, 98 или 99, которые были присвоены до 2013 года и не были продлены, также истекли в конце 2020 года.

Любой индивидуальный идентификационный номер налогоплательщика не использовался в налоговой декларации в течение последних трех лет, истек в конце 2020 года.

Идентификационный номер работодателя (EIN)

Что это такое: Идентификационный номер работодателя (EIN) — это идентификационный номер налогоплательщика для предприятий у которых есть сотрудники; являются корпорациями или товариществами; удерживать налоги с доходов, выплачиваемых иностранцам-нерезидентам; есть планы Кио; связаны с определенными типами организаций; или подавать налоговые декларации о занятости, акцизах или алкогольных напитках, табачных изделиях и огнестрельном оружии.Основной бизнес должен находиться в Соединенных Штатах или на территории США, и лицо, подающее заявку на EIN (это должно быть физическое лицо, а не юридическое лицо), должно уже иметь номер социального страхования, ITIN или другой EIN. IRS может потребовать имущество или траст для получения EIN.

Как получить EIN: Вы можете подать заявление на получение этого идентификационного номера налогоплательщика онлайн в IRS. Вы также можете заполнить форму IRS SS-4 и отправить ее по факсу или почте в IRS. Международные заявители могут позвонить по телефону 1-267-941-1099, чтобы получить EIN.

Примечание. Вашему предприятию также может потребоваться отдельный государственный идентификационный номер работодателя.

Идентификационный номер налогоплательщика при усыновлении (ATIN)

Что это такое: Идентификационный номер налогоплательщика при усыновлении (ATIN) — это временный девятизначный идентификационный номер налогоплательщика, который IRS дает людям, которые находятся в процессе усыновления ребенка. IRS предоставляет номер, если усыновляющие родители не могут получить номер социального страхования для ребенка вовремя, чтобы подать налоговую декларацию. Число идентифицирует ребенка, а не родителя, и необходимо родителю, чтобы заявить ребенка как иждивенца.

Как получить ATIN: Чтобы получить ATIN, заполните форму IRS W-7A. Вам нужно будет приложить копию документации по месту размещения. Ребенок должен быть законно помещен в ваш дом для усыновления. Если вы усыновляете ребенка из другой страны, вы все равно можете получить ATIN, но есть другие правила (подробности см. Здесь).

Вы не можете претендовать на налоговый кредит на заработанный доход с этим идентификационным номером налогоплательщика (для этого можно использовать только номер социального страхования).

Чтобы получить ATIN, потребуется от четырех до восьми недель после того, как IRS получит вашу форму W-7A, поэтому попросите его задолго до подачи налоговой декларации.

Если вы не уведомите IRS о том, что принятие еще не завершено, IRS автоматически деактивирует ATIN через два года.

PTIN (идентификационный номер налогоплательщика)

Что это такое: PTIN — это идентификационный номер налогоплательщика. IRS требует, чтобы любой, кто готовит или оказывает помощь в подготовке федеральных налоговых деклараций о компенсации, имел PTIN. Составители налоговой декларации должны указывать свои номера PTIN в налоговых декларациях клиентов.

Как получить PTIN: Составители могут получить PTIN от IRS онлайн примерно за 15 минут. Кроме того, они могут заполнить и отправить по почте форму IRS W-12. Этот метод занимает от четырех до шести недель.

Информация об ИНН / EIN | NIST

По состоянию на февраль 2003 г., Внутренние клиенты SRM должны предоставить свой идентификационный номер налогоплательщика (ИНН). Пожалуйста, просмотрите следующие часто задаваемые вопросы (FAQ) для получения информации.

Что такое ИНН / EIN?

Идентификационный номер налогоплательщика (TIN) и идентификационный номер работодателя (EIN) определяются как девятизначный номер, который IRS присваивает организациям.IRS использует этот номер для идентификации налогоплательщиков, которые должны подавать различные налоговые декларации. TIN / EIN используются работодателями, индивидуальными предпринимателями, корпорациями, товариществами, некоммерческими ассоциациями, трастами, имениями потомков, государственными учреждениями, некоторыми физическими лицами и другими коммерческими структурами.

Начало страницы

Я запутался, TIN / EIN — это одно и то же?

Федеральный налоговый идентификационный номер, также известный как «номер 95», «номер E.I.N.» или «налог I.D. Номер «, все относятся к девятизначному номеру, выданному IRS. Это разные названия для одного и того же номера.

Начало страницы

Зачем вам наш номер TIN / EIN?

NIST внедряет новую систему управления финансами и будет объединять записи о клиентах из многих различных источников. Стремясь сохранить управляемость центральной базы данных, мы пытаемся ограничить количество повторяющихся записей в нашей базе данных клиентов. однозначно идентифицировать бизнес-объект, когда точное название бизнес-объекта неизвестно или когда его трудно отличить от других предприятий с похожими названиями.

Начало страницы

Наша компания освобождена от уплаты налогов на покупки; можете ли вы принять наш номер / свидетельство об освобождении от уплаты налогов?

Нет, мы не используем этот номер в налоговых целях, и номер налогового освобождения не предоставит нам необходимую информацию, чтобы определить, являетесь ли вы существующим клиентом в нашей базе данных.

Начало страницы

Наша компания освобождена от уплаты налогов на покупки; поэтому вам не нужен мой номер ИНН / EIN.

Наш запрос не имеет отношения к налоговому статусу. Наша основная цель при получении и хранении информации TIN / EIN — сделать нашу централизованную базу данных клиентов NIST как можно более эффективной.

Начало страницы

Мы освобождены от налогов; Если мы предоставим наш ИНН / EIN, будете ли вы рассчитывать налог с наших покупок?

№

Начало страницы

Я не знаю, какой у меня номер TIN / EIN, как мне узнать?

Проконсультируйтесь с финансовым отделом, секретарем компании или финансовым директором.

Начало страницы

У меня нет номера TIN / EIN.

Вы уверены? Номера TIN / EIN используются местными работодателями, индивидуальными предпринимателями, корпорациями, товариществами, некоммерческими ассоциациями, трастами, имениями потомков, государственными учреждениями, некоторыми физическими лицами и другими коммерческими структурами. Если ваша компания попадает в одну из этих категорий, у вас должен быть номер ИНН / EIN.

Начало страницы

Я разместил только один заказ на SRM и не собираюсь заказывать что-либо еще.Вам все еще нужен мой номер ИНН / EIN?

Да. Лаборатории NIST будут предоставлять централизованный доступ к файлам клиентов. Следовательно, если вы или другой представитель вашей компании используете любую из других программ NIST, это также упростит процесс для этих заказов.

Начало страницы

Придется ли мне предоставлять эту информацию каждый раз при размещении заказа?

№

Начало страницы

Кто будет иметь доступ к этой информации?

Эти данные будут храниться в нашей системе финансового управления как конфиденциальная информация.Он будет поддерживаться центральным ресурсом. Наши лаборатории смогут запросить номер ИНН, но не смогут получить список всех номеров ИНН в нашей базе данных.

Начало страницы

Как мне указать этот номер?

Мы можем предоставить вам официальный запрос и форму W9, если вы хотите. Мы также будем рады записать вашу информацию по телефону.

Начало страницы

Как найти федеральный идентификационный номер плательщика

••• designer491 / iStock / GettyImages

Если вы потеряли свой федеральный идентификационный номер трудоустройства или EIN, вы можете найти его в налоговых декларациях или других документах налоговой службы.Вы можете найти федеральный идентификационный номер компании в налоговых формах, в ведомстве заработной платы компании или в других отделах, а также в базах данных, поддерживаемых Комиссией по ценным бумагам и биржам или Melissa Data. Любой бизнес, в котором есть сотрудники, должен получить девятизначный федеральный EIN, который позволяет IRS идентифицировать бизнес для целей налогообложения.

Найдите свой EIN

Вы можете найти свой потерянный или потерянный EIN в исходном подтверждении IRS вашего заявления на получение EIN. Если вы уже подали налоги для своей компании, используя свой EIN, вы можете найти номер в ранее поданной налоговой декларации.Если вы открыли банковский счет или подали заявку на лицензию для своего бизнеса, вы также можете получить EIN в банке или лицензионном агентстве.

Если вы по-прежнему не можете найти свой EIN, позвоните в налоговую службу IRS для предприятий и специалистов по телефону 800-829-4933, чтобы запросить поиск по номеру. Эта линия помощи доступна с понедельника по пятницу с 7:00 до 19:00. Вам нужно будет предоставить идентифицирующую информацию, чтобы подтвердить, что вы имеете право получать эту информацию.

Подробнее: Как узнать номер EIN компании

Найти EIN третьей стороны

Вам может потребоваться найти EIN третьей стороны для целей налогообложения или других законных целей.Вы можете найти EIN вашего работодателя в своей последней форме W-2 или в платежной ведомости, отделе кадров или бухгалтерии вашего работодателя. Если вы являетесь независимым подрядчиком, ваша последняя форма 1099 должна содержать EIN плательщика.

Некоторые инструменты поиска федерального идентификационного номера доступны в Интернете. Комиссия по ценным бумагам и биржам поддерживает систему электронного сбора, анализа и поиска данных, известную как EDGAR, где вы можете найти EIN публично торгуемой компании в таких формах, как документы компании 8-K или 10-K.Найдите компанию по названию и выберите документ, который хотите просмотреть. EIN компании появится в выбранном документе.

Вы можете найти EIN некоммерческой организации на сайте Melissa Data. Выберите некоммерческие организации на вкладке федеральных ресурсов. Введите название организации, чтобы найти EIN на информационной странице организации. Если вы выполняете поиск по почтовому индексу, вам нужно будет выбрать организацию из списка некоммерческих организаций с этим почтовым индексом.

Какой у меня ИНН? Как узнать свой идентификационный номер налогоплательщика

Причина, по которой некоторым может показаться пугающей возможность узнать свой идентификационный номер налогоплательщика, может заключаться в том, что существует три основных типа сокращений, которые относятся к идентификационному номеру налогоплательщика, и вы можете не знать, какие из них тот, который вам нужен.Эти три сокращения: ИНН , ИНН и EIN . ИНН обозначает идентификационный номер налогоплательщика, который является общим термином для того, о чем мы говорим. Если вы являетесь гражданином США, который платит налоги, вам будет выдан ИНН, идентичный вашему номеру социального страхования (SSN). Какой у вас SSN? Вы можете запросить замену карты SSN на веб-сайте SSA, чтобы узнать свой номер социального страхования.

Однако, если вы являетесь работодателем, вам может быть интересно узнать, какой у вас EIN.Вам нужно будет подать заявление на получение идентификационного номера работодателя или EIN. Этот номер выдается физическим и юридическим лицам в зависимости от юридической структуры бизнеса. IRS выдает этот номер различным бизнес-структурам, включая индивидуальных предпринимателей, товарищества и корпорации (включая LLC). Дополнительную информацию об идентификационных номерах работодателя можно получить в этом PDF-файле в IRS: Публикация IRS 1635, Информация о вашем EIN. Обратите внимание, что вам понадобится EIN в дополнение к вашему SSN; один функционирует как ваш индивидуальный номер, другой как ваш номер работодателя.

До сих пор мы видели, что ваша информация TIN может быть такой же, как ваш SSN, или это может быть ваш SSN и EIN. Однако может оказаться, что вы не имеете права на получение SSN. Что же тогда делать? Какой у вас идентификационный номер налогоплательщика, если у вас нет номера социального страхования? В этом случае вам нужно будет запросить ITIN , который означает индивидуальный идентификационный номер налогоплательщика. Он выдается только тем иностранцам-нерезидентам и резидентам, их супругам и иждивенцам, которые не имеют и не могут получить SSN.Этот номер можно запросить независимо от иммиграционного статуса.

Подводя итог, можно сказать, что существует несколько различных типов ИНН в зависимости от вашего статуса:

- Для физического лица: Ваш ИНН совпадает с вашим номером социального страхования.

- Как юридическое лицо: Ваш ИНН, скорее всего, является идентификационным номером работодателя (EIN) юридического лица. Однако, например, организация с юридической структурой корпорации S-corp может иметь ИНН владельца.Особенности вашего ИНН как юридического лица следует обсудить с юрисконсультом.

- Как физическое лицо без SSN: Ваш ИНН оформлен в виде 9-значного номера, который вы получаете от IRS.

Налоговый идентификационный номер (ИНН) Определение

Что такое идентификационный номер налогоплательщика (ИНН)?

Идентификационный номер налогоплательщика (ИНН) — это девятизначный номер, используемый налоговой службой в качестве номера для отслеживания. Это обязательная информация по всем налоговым декларациям, поданным в IRS.Все идентификационные номера налогоплательщика США (ИНН) или налоговые идентификационные номера. номера выдаются непосредственно IRS, за исключением номеров социального страхования (SSN), которые выдаются Управлением социального обеспечения (SSA). Иностранные налоговые идентификационные номера (иностранные TIN) также не выдаются IRS; они скорее выдаются страной, в которой налогоплательщик, не являющийся гражданином США, платит налоги.

ИНН

Ключевые выводы

- Налоговые идентификационные номера — это девятизначные номера для отслеживания, используемые IRS в соответствии с налоговым законодательством.

- IRS выдает все налоговые удостоверения США. номера, за исключением номеров социального страхования, которые выдаются Управлением социального обеспечения.

- Лица, подающие налоговую декларацию, должны указать свой идентификационный номер налогоплательщика в налоговых документах и при подаче заявления на получение льгот.

- ИНН также требуются при подаче заявления на получение кредита и трудоустройства.

- Существуют различные типы идентификационных налоговых номеров, такие как идентификационный номер работодателя, индивидуальный идентификационный номер налогоплательщика и идентификационный номер налогоплательщика для усыновления.

Информация о налоговом идентификационном номере (ИНН)

Идентификационный номер налогоплательщика — это уникальный набор чисел, который идентифицирует физических лиц, корпорации и другие организации, такие как некоммерческие организации (НКО). Каждое физическое или юридическое лицо должно подать заявку на получение ИНН. После утверждения агентство присваивает заявителю специальный номер.

ИНН, который также называют идентификационным номером налогоплательщика, является обязательным для всех, кто подает ежегодные налоговые декларации в IRS, которые агентство использует для отслеживания налогоплательщиков.Заявители должны указать количество налоговых документов и при подаче заявления на получение льгот или услуг от государства.

ИНН нужны и для других целей:

- Для кредита: Банки и другие кредиторы требуют номера социального страхования в заявках на получение кредита. Затем эта информация передается в кредитные бюро, чтобы убедиться, что заявку заполняет нужный человек. Агентства кредитной информации также используют TIN, особенно SSN, для составления отчетов и отслеживания кредитной истории человека.

- Для трудоустройства: Работодателям требуется SSN от любого, кто подает заявление на работу. Это необходимо для того, чтобы это лицо получило разрешение на работу в Соединенных Штатах. Работодатели сверяют цифры с агентством-эмитентом.

- Для государственных органов: Предприятиям также требуются государственные идентификационные номера для целей налогообложения, чтобы подавать в налоговые органы штата. Государственные налоговые органы выдают удостоверение личности. номер напрямую к подателю.

Идентификационные номера налогоплательщика или идентификационные номера налогоплательщика бывают разных форм.Физическим лицам присваиваются ИНН в виде номеров социального страхования (SSN), а предприятиям (например, корпорациям и товариществам) присваиваются идентификационные номера работодателя (EIN). Другие типы ИНН включают индивидуальный идентификационный номер налогоплательщика (ITIN), идентификационный номер налогоплательщика при усыновлении (ATIN) и идентификационный номер налогоплательщика (PTIN). Более подробная информация об этих типах приведена ниже.

Особые соображения

Практически каждая страна использует ИНН по разным причинам.Например, в Канаде номера социального страхования (SIN) используются для целей трудоустройства, налогообложения, льгот и кредитов. Как и SSN в США, SIN представляет собой уникальный девятизначный идентификатор в формате XXX-XXX-XXX. .

Страны Европейского Союза также используют ИНН. Они помогают государственным органам идентифицировать налогоплательщиков и позволяют организациям инвестировать свои деньги по всему Союзу.

Виды налоговых идентификационных номеров (ИНН)

Номер социального страхования (SSN)

Номер социального страхования (SSN) — это наиболее распространенный идентификационный номер налогоплательщика.SSN выдаются физическим лицам — США. граждане, постоянные жители и некоторые временные жители — Управлением социального обеспечения. Эти числа имеют формат XXX-XX-XXXX.

Номер SSN необходим для обеспечения легальной работы в США и для получения пособий по социальному обеспечению и других государственных услуг. Ребенок должен иметь SSN, прежде чем родитель сможет подать заявление на его иждивенцев для целей подоходного налога, что означает, что родители подают заявление по собственному желанию. за номер от имени своих детей.Ребенок с ИНН может считаться иждивенцем. SSA обрабатывает заявки бесплатно, но есть также платные услуги, которые предлагают заполнить заявки для молодых родителей.

Ваш номер социального страхования — это уникальный идентификатор, которым могут злоупотреблять мошенники, поэтому убедитесь, что вы предоставляете его только тем, кому вы обязаны, включая IRS, работодателей и кредиторов.

Индивидуальный идентификационный номер налогоплательщика (ITIN)

IRS выдает индивидуальный идентификационный номер налогоплательщика (ITIN) некоторым иностранцам-нерезидентам и резидентам, их супругам и иждивенцам, если они не имеют права на получение SSN.Оформленный в том же формате, что и SSN (XXX-XX-XXXX), ITIN начинается с 9. Чтобы получить индивидуальный идентификационный номер налогоплательщика, заявитель должен заполнить форму W-7 и предоставить документы, подтверждающие его или ее статус резидента. Определенные агентства, включая колледжи, банки и бухгалтерские фирмы, часто помогают заявителям получить их ITIN.

Идентификационный номер работодателя (EIN)