Как снять с учета онлайн-кассу — Контур.ОФД — СКБ Контур

Снятие с учета ККТ необходимо, если касса больше не нужна (например, из-за закрытия ИП), передается другому юрлицу или ИП, похищена или потеряна.

Есть три способа снять кассу с учета: подать заявление лично в налоговой инспекции, на портале ФНС или в личном кабинете (ЛК) оператора фискальных данных. Пользователи Контур.ОФД могут снять кассу с учета в налоговой самостоятельно в ЛК.

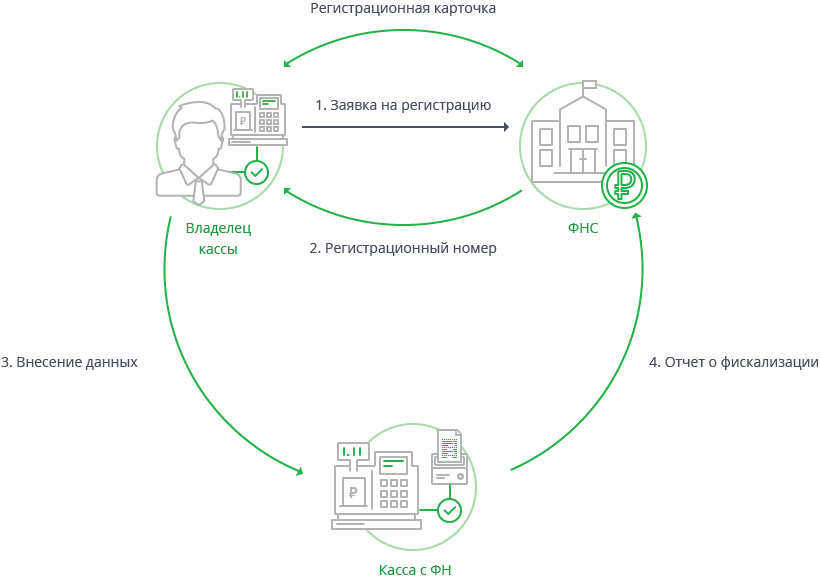

Перед снятием кассы с учета сформируйте на кассе отчет о закрытии фискального накопителя (ФН). Если ФН сломался и отчет не сформирован, снять кассу с регистрационного учета можно только через ФНС. Закрыть ФН можно с помощью утилиты для регистрации кассы на компьютере.

Если касса украдена или утрачена, подайте заявление в полицию и получите справку о регистрации заявления. Эта справка нужна при перерегистрации кассы через отделение ФНС.

Подайте заявление на снятие ККТ с регистрационного учета за один рабочий день с момента получения справки в полиции.

В остальных случаях рекомендуется подать заявление максимально оперативно.

Если вы подаете заявление онлайн, подтверждающие справки не нужны.

Снятие с учета онлайн-кассы через ФНС

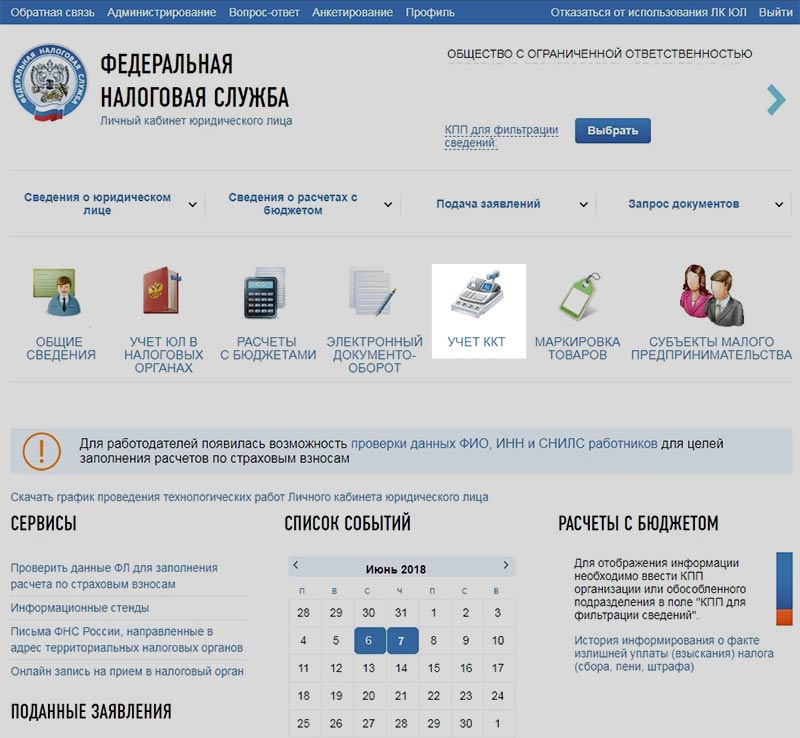

Чтобы снять кассу через портал ФНС, в разделе учета ККТ выберите заявление о снятии.

Снятие кассового аппарата в Контур.ОФД

Порядок действий

- Сформируйте на кассе отчет о закрытии ФН. Данные из отчета, необходимые для снятия кассы, в заявление подтянутся автоматически.

Подробнее о закрытии ФН — в справке.

- В разделе «Кассы» в ЛК Контур.ОФД зайдите в карточку ККТ и нажмите кнопку «Снять с учета в ФНС».

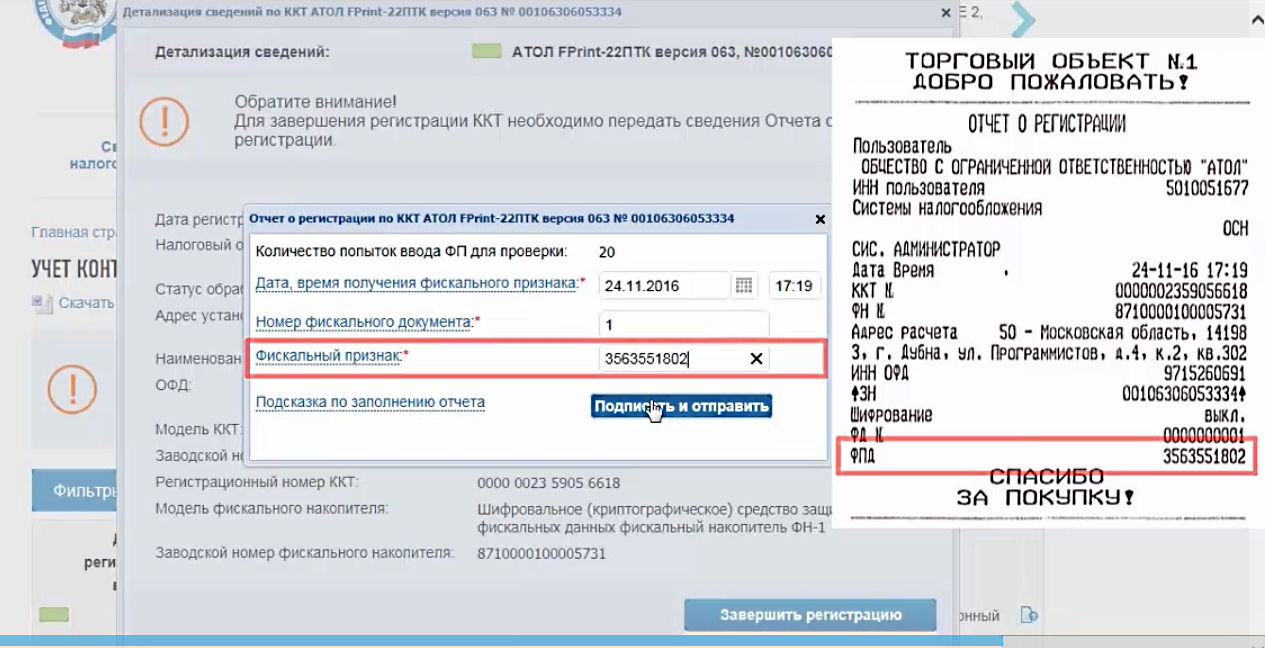

- Введите код ИФНС. Данные отчета о закрытии фискального накопителя появятся в заявлении автоматически, если у кассы есть связь с ОФД и выход в интернет.

- Если у кассы нет связи с ОФД и отчет о закрытии ФН не появился в заявлении, вы можете указать его параметры вручную.

Дату, время и прочие параметры нужно взять из распечатанного отчета о закрытии ФН.

- Если нет возможности сформировать отчет о закрытии ФН из-за потери или похищения кассы, укажите это.

- Подпишите заявление электронной подписью руководителя компании и отправьте.

На ответ у органа есть 10 рабочих дней с подачи заявления в Контур.ОФД.

Когда ФНС одобрит заявление, в ЛК ОФД придет карточка о снятии. Для завершения процесса нажмите кнопку «Завершить снятие с учета». Все данные по кассе и документы, сформированные на ней, будут храниться в личном кабинете.

Все данные по кассе и документы, сформированные на ней, будут храниться в личном кабинете.

Снимайте кассы с учета без обращения в ФНС. Пробуйте сервис Контур.ОФД — 3 месяца бесплатно.

Тест-драйвСнятие с учёта контрольно-кассовой техники | ФНС России

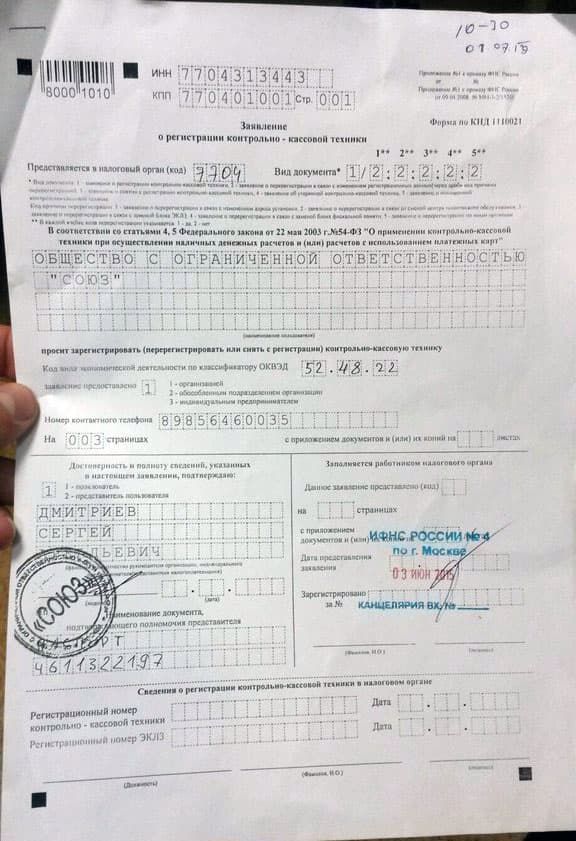

Снятие с регистрации контрольно-кассовой техники в налоговых органах осуществляется в соответствии с Административным регламентом предоставления ФНС России государственной услуги по регистрации контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 29.06.2012 № 94н.

Часто задаваемые вопросы

Какой срок применения контрольно-кассовой техники, включенной в Государственный реестр контрольно-кассовой техники, в случае истечения нормативного срока амортизации?

В соответствии с пунктом 5 статьи 3 Федерального закона от 22. 05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» в случае исключения из Государственного реестра контрольно-кассовой техники (далее — Государственный реестр) ранее применявшихся моделей контрольно-кассовой техники их дальнейшая эксплуатация осуществляется до истечения нормативного срока их амортизации.

05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» в случае исключения из Государственного реестра контрольно-кассовой техники (далее — Государственный реестр) ранее применявшихся моделей контрольно-кассовой техники их дальнейшая эксплуатация осуществляется до истечения нормативного срока их амортизации.

Согласно пункту 19 Положения о регистрации и применении контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями, утвержденного постановлением Правительства Российской Федерации от 23.07.2007 № 470, в случае истечения нормативного срока амортизации модели контрольно-кассовой техники, исключенной из Государственного реестра, ее снятие с регистрации может осуществляться налоговым органом самостоятельно. При этом налоговый орган уведомляет пользователя о снятии с регистрации указанной контрольно-кассовой техники не позднее дня, следующего за днем истечения нормативного срока ее амортизации.

Действующее законодательство Российской Федерации не содержит ограничений по применению контрольно-кассовой техники, включенной в Государственный реестр, в случае истечения нормативного срока амортизации, в связи с чем снятие с регистрации такой техники налоговыми органами в одностороннем порядке не предусмотрено.

Снятие ККМ с учета — порядок снятия онлайн кассы с учета в налоговой (ИФНС)

Работаем ежедневно

Работа офиса: с 9:00 до 19:00

Снятие кассы с учета

С внедрением онлайн касс спектр возможностей по перерегистрации или снятию ККМ с учёта расширился. Это можно сделать при личном визите в налоговую или онлайн через Личный кабинет на сайте ИФНС.

Компания Рустехпром предлагает услуги по перерегистрации или снятие кассы с учёта в налоговой службе. Наши опытные специалисты в сжатые сроки выполнят эту кропотливую работу за Вас.

Владелец кассы может сам принять решение о снятии с учёта кассового аппарата, либо это может произойти по инициативе ИФНС.

Причины для снятия ККМ с учёта по инициативе владельца могут быть такими:

- передача ККМ другому субъекту хозяйствования;

- потеря или хищение кассового аппарата;

- выход контрольно кассовой техники из строя.

Причины для снятия ККМ с учёта по инициативе ИФНС:

- выявление нарушений при использовании ККМ;

- истечение срока эксплуатации фискального накопителя.

Порядок снятия кассы с учёта в ИФНС по инициативе владельца

В первую очередь необходимо направить в ИФНС заявление в установленной форме о снятии онлайн кассы с учёта. Сделать это необходимо не позднее рабочего дня, следующего за тем, в котором появился повод для снятия.

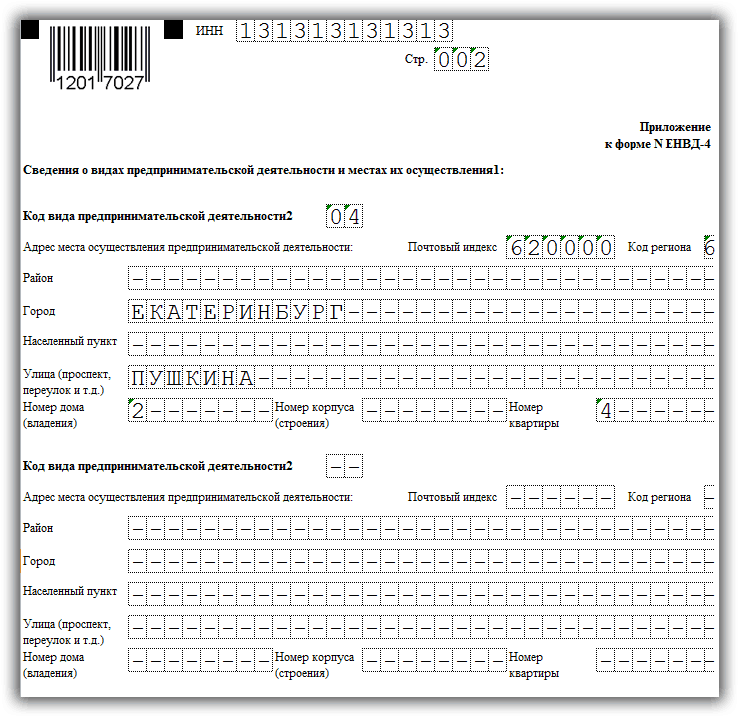

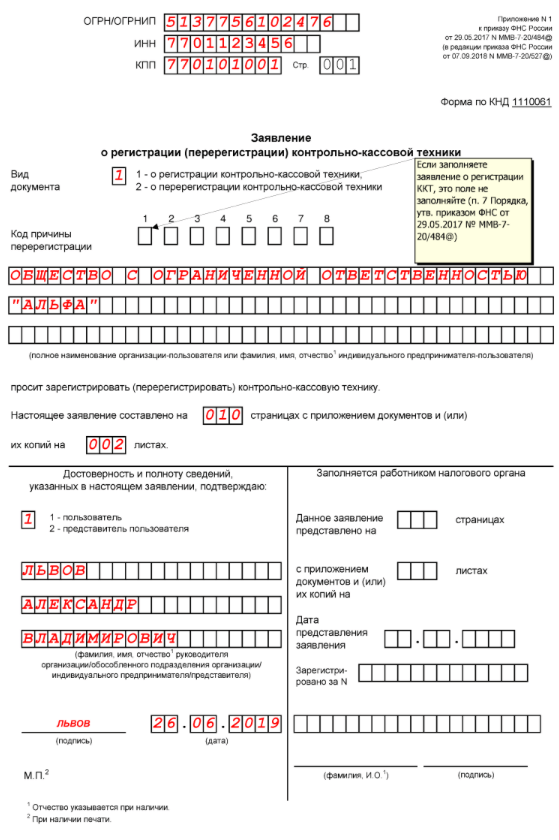

Форма заявления и порядок его заполнения представлены и расписаны в Приказе ИФНС России от 29.05.2017 № ММВ-7-20/484@ (Приложение №2 и Приложение №6).

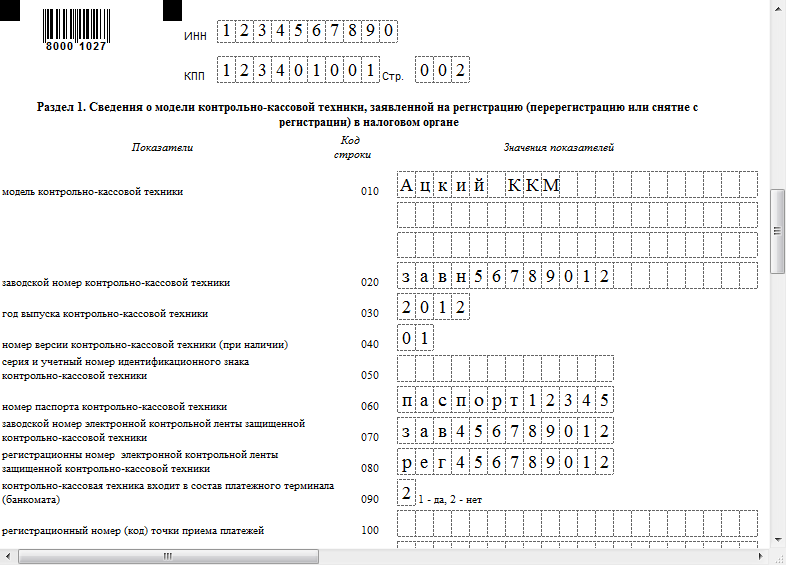

Для заполнения заявления необходимо знать:

- название компании или ФИО ИП, которому принадлежит ККМ;

- ИНН;

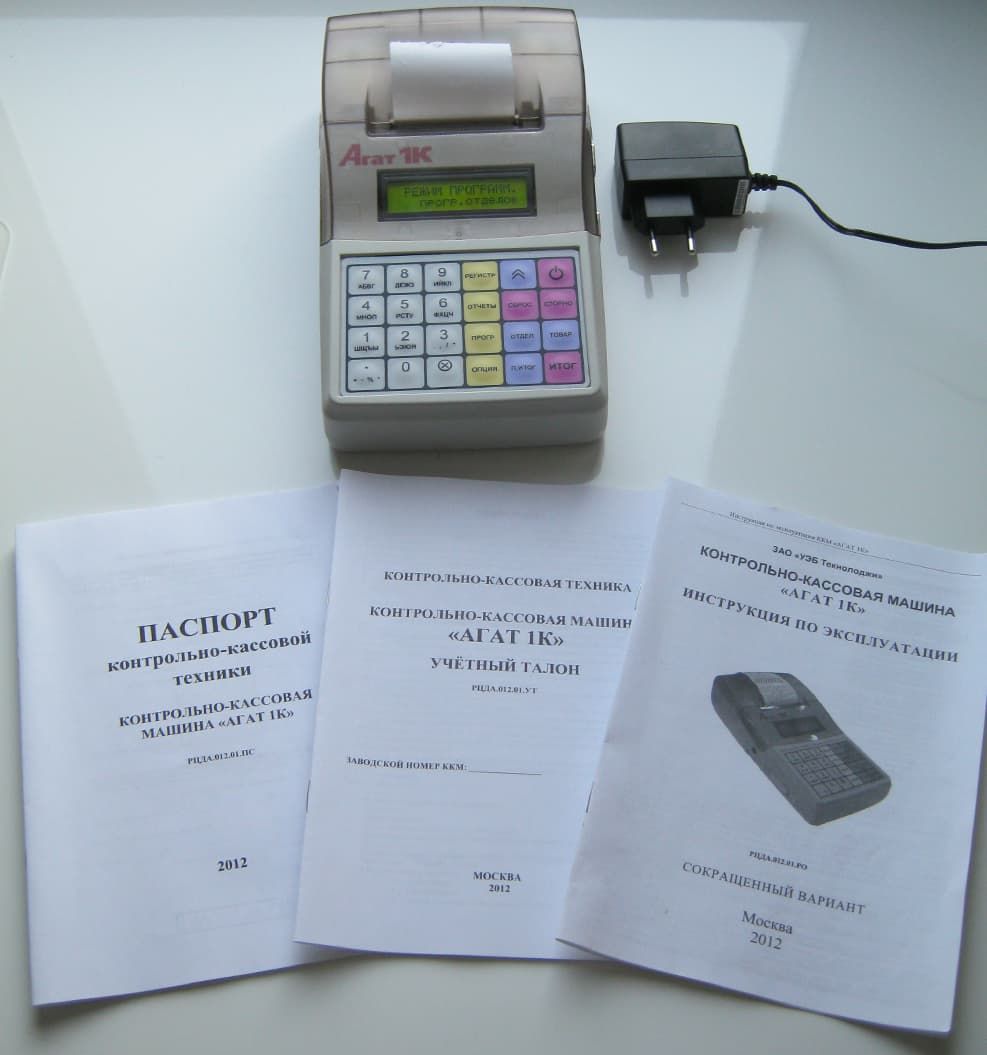

- наименование модели ККМ;

- заводской номер изделия;

- в случае утери или хищения ККМ, подробную информацию о происшествии.

Передать заявление в ИФНС можно на бумажном носителе, либо онлайн посредством Личного кабинета на сайте ИФНС nalog.ru.

Во многих случаях, требуется предоставить также отчёт о закрытии фискального накопителя. Отчёт о закрытии ФН следует сформировать при смене этого компонента или выходе его из строя (если сохраняется техническая возможность). По итогу формирования отчёта, ФН перестаёт регистрировать фискальные операции, но из его памяти возможно считать данные о произведённых транзакциях. Чтобы закрыть ФН, необходимо войти в специальное меню онлайн ККМ.

Если онлайн касса работала в местности, официально признанной труднодоступной для подключения ККМ к интернету и фискальные данные не передавались в ОФД, к заявлению и, в некоторых случаях, к отчёту о закрытии ФН необходимо приложить полный массив фискальных данных, записанных в его память.

После предоставления в ИФНС всех необходимых сведений, нужно дождаться, когда ИФНС предоставит карточку о снятии с учёта ККМ.

- В карточке будут указаны следующие сведения:

- наименование компании или ФИО ИП;

- ИНН;

- наименование ККМ;

- заводской номер контрольно-кассовой техники;

- дата снятия ККМ с учёта.

Порядок действий при снятии ККМ с учёта в ИФНС по инициативе ФНС

В этом случае писать заявление о снятии с учёта ККМ писать не требуется.

Если причиной для снятия ККМ с учёта стало ненадлежащее её использование, повторную регистрацию можно будет произвести после устранения всех выявленных нарушений.

Если причиной для снятия ККМ с учёта стало истечение срока эксплуатации фискального накопителя, в течение 1 месяца после снятия ККМ с учёта необходимо предоставить отчёт о закрытии ФН, предоставить все фискальные данные, записанные в его памяти.

Перерегистрация ККМ

Если Вы не желаете, чтобы работа Вашей ККМ была заблокирована из-за истечения срока эксплуатации фискального накопителя, необходимо заблаговременно его заменить. Однако, эта процедура потребует перерегистрации ККМ.

Для этого необходимо подать заявление о перерегистрации в Личном кабинете на сайте ФНС или лично в любое отделение ИФНС. Заявление о перерегистрации подаётся также, как и заявление о снятии с учёта ККМ не позднее, чем за один рабочий день после внесения изменений в учётную карточку ККМ. Согласно п. 4 ст. 4.2 Федерального закона № 54-ФЗ в заявлении должны быть отражены данные, представленные во время регистрации ККМ, которые претерпевают изменения. Также необходимо сформировать отчёт о закрытии ФН и направить его в ИФНС.

После проверки предоставленных сведений, налоговая служба в течение 5 рабочих дней направит в Личный кабинет на сайте ФНС или посредством ОФД карточку перерегистрации ККМ. Вы имеете право также запросить копию на бумажном носителе, если требуется.

Если необходимо перерегистрировать ККМ, которая работает в труднодоступной местности без возможности подключения к интернету, также, как и в случае снятия с учёта ККМ, необходимо предоставить ИФНС весь массив фискальных данных с ФН вместе с заявлением на перерегистрацию.

Какой бы ни была причина потребности в перерегистрации или снятии Вашей контрольно-кассовой техники с учёта, компания Рустехпром поможет сделать это без ошибок и временных затрат.

Обращайтесь!

Что делать с кассой при закрытии ИП: как снять онлайн-кассу с учета в налоговой

Нередко предприниматель задается вопросом, как закрыть онлайн-кассу при закрытии ИП? Что будет, если при закрытии ИП не списать кассу с регистрации в ФНС?

Снятие с регистрации кассы требуется не только, если деятельность прекращена, но и при продаже устройства, его хищении или потере. Как вообще происходит снятие кассы с регистрационного учета? Изначально, вся процедура по снятию с учета онлайн кассы была конкретизирована № 54 ФЗ (статье 4. 2). Временные рамки снятия с учета онлайн-кассы не прописаны законодательством, однако отмечен момент, если касса продается или передается другому предпринимателю в пользование, а также в случае потери или кражи кассы – следует обратиться в налоговую службу в течение одного рабочего дня.

2). Временные рамки снятия с учета онлайн-кассы не прописаны законодательством, однако отмечен момент, если касса продается или передается другому предпринимателю в пользование, а также в случае потери или кражи кассы – следует обратиться в налоговую службу в течение одного рабочего дня.

Как снять с учета онлайн-кассу? Два простых способа:

- обратиться в налоговую службу онлайн через личный кабинет налогоплательщика на сайте ФНС;

- лично посетить любое отделение налоговой инспекции.

При обращении в ФНС, налогоплательщик должен заполнить заявление о снятии кассы с регистрационного учета, которое должно содержать:

- ФИО владельца кассы;

- ИНН владельца кассы;

- полное наименование онлайн кассы;

- заводской номер онлайн кассы, который применялся при регистрации в ФНС;

- информацию о хищении или утрате онлайн кассы (если такое бывало).

Законодательством установлено, что ФНС обрабатывает заявление владельца кассы за десять рабочих дней, после чего выдает налогоплательщику карточку о снятии онлайн кассы с учета. Данная карточка отображает всю информацию, прописываемую в заявлении (ФИО, ИНН, полное наименование кассы и т.д.), и дату снятия контрольно-кассового устройства с учета. При этом если карточка была получена в электронном виде, налогоплательщик всегда может обратиться в налоговую службу за бумажной версией документа.

Данная карточка отображает всю информацию, прописываемую в заявлении (ФИО, ИНН, полное наименование кассы и т.д.), и дату снятия контрольно-кассового устройства с учета. При этом если карточка была получена в электронном виде, налогоплательщик всегда может обратиться в налоговую службу за бумажной версией документа.

Помимо заявления о снятии с учета онлайн кассы в ФНС, следует направить и отчет о закрытии фискального накопителя, который обязателен во всех случаях, за исключением ситуаций: хищения онлайн кассы; неисправности из-за заводского брака; отсутствия технической возможности формирования отчета. При этом наличие технической неисправности необходимо документально подтвердить.

Следует отметить, что для предпринимателей, которые могут работать в офлайн режиме, без оперативной передачи фискальной информации ОФД, необходимо сохранить информацию со всех фискальных документов и передать ее в электронном виде в ФНС вместо отчета о закрытии накопителя.

Нужно ли снимать кассу с учета?

Итак, снятие кассы с регистрации является достаточно простым, но вместе с тем затратным по времени процессом. Следует ли снимать кассу с учета в налоговой службе, если предпринимательская деятельность уже прекращена?

В поправках №54-ФЗ, внесенных в 2018, имеется пункт, согласно которому при завершении предпринимательской деятельности ФНС снимает контрольно-кассовую технику с регистрационного учета самостоятельно, в одностороннем порядке. При этом, необходимость предоставления заявления и отчета о закрытии накопителя не отмечена в законодательстве. Проще говоря, теперь индивидуальный предприниматель может просто закрыть ИП, а ФНС автоматически снимет с учета его контрольно-кассовую технику. Данная поправка была принята в июле 2018 года, и направлена на улучшение условий для налогоплательщиков и сокращение бумажной волокиты. Однако эксперты все еще рекомендуют снимать кассы с учета через заявление, для подстраховки.

Снятие онлайн кассы (ККМ) с налогового учета | БИЗНЕС-РЕГИСТРАТОР

СНЯТИЕ ОНЛАЙН КАССЫ (ККМ) С НАЛОГОВОГО УЧЕТА

Оформим необходимые документы и снимем с налогового учета в ИФНС Ваш онлайн ККМ

Стоимость снятия онлайн ККМ с налогового учета

Снятие с учета онлайн ККМ — 2 500 руб

Дополнительные услуги

оформление налоговой декларации для ИП — 2 500 руб

регистрация в качестве ИП — от 2 500 руб

получение патента для ИП

— от 2 500 руботкрытие в банке расчетного счета — 3 000 руб

уведомление Роспотребнадзора о начале деятельности — 6 000 руб

Где и как снять онлайн кассовый аппарат (ККМ) с налогового учета в 2020 году

Причины снятия кассового аппарата с учёта

прекращение деятельности ИП или организации

кража аппарата или выявление в нем каких-либо неисправностей

окончание срока службы ККМ (по закону – 7 лет с начала эксплуатации)

покупка новой модели ККМ и т.

д.

д.

Снятие онлайн ККМ с учета в ИФНС происходит в ИФНС

Инспектор в ИФНС проверяет предоставленные документы. В ходе проверки составляются акты и выносится решение о снятии ККМ с налогового учёта

Закрытие деятельности ИП

Снимать ККМ с учёта можно как до, так и после закрытия ИП

Почему необходимо снять с учёта контрольно-кассовую машину?

Некоторые предприниматели после завершения деятельности своей фирмы или ИП перестают пользоваться ККМ. Однако закон обязывает владельца снимать с учёта свой кассовый аппарат аппарат, так как есть риск, что им могут воспользоваться посторонние лица

Онлайн-кассу можно снять с учета

1. по заявлению владельца

2. по решению налогового органа

В первом случае онлайн-кассу снять с регистрации придется, если кассовый аппарат

Во втором случае налоговая инспекция самостоятельно снимет с учета ККТ, если

обнаружено несоответствие требованиям законодательства РФ.

Повторная регистрация такой ККТ возможна при устранении выявленных нарушений

Повторная регистрация такой ККТ возможна при устранении выявленных нарушенийпо истечении срока действия ключа фискального признака в фискальном накопителе. В течение одного месяца с даты снятия ККТ с учета следует представить в инспекцию все фискальные данные, которые хранятся в фискальном накопителе

Подача заявления на снятие с учета онлайн ККТ

Заявление о снятии с регистрации онлайн-кассы необходимо подать в налоговую инспекцию не позднее одного рабочего дня со дня передачи ККТ другому пользователю или утери (хищения)

Заявление можно подать (п. 1, 10 ст. 4.2 Закона № 54-ФЗ)

в любую налоговую инспекцию – в бумажном виде

в электронной форме через кабинет ККТ. Датой подачи заявления будет дата его размещения в кабинете ККТ

через оператора фискальных данных. Датой подачи заявления будет дата его передачи оператору фискальных данных

В заявлении га снятие с учета следует указать (п. 6 ст. 4.2 Закона № 54-ФЗ):

6 ст. 4.2 Закона № 54-ФЗ):

полное наименование организации или Ф.И.О. индивидуального предпринимателя

ИНН налогоплательщика

наименование модели ККТ

заводской номер экземпляра ККТ, зарегистрированного в налоговом органе

сведения о случаях хищения или потери ККТ (при наличии таких фактов)

Форму заявления о снятии с регистрации кассовой техники утверждает ФНС России (п. 12 ст. 4.2 Закона № 54-ФЗ). В настоящее время такая форма отсутствует.

Вместе с заявлением о снятии с регистрации ККТ (за исключением случая утраты или хищения) необходимо представить в инспекцию отчет о закрытии фискального накопителя (п. 8 ст. 4.2 Закона № 54-ФЗ).

ККТ можно применять в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы, например, если торговля происходит в удаленных от услуг связи местностях. В этом случае следует считать фискальные данные всех фискальных документов, содержащихся в фискальном накопителе, и представить данные в инспекцию вместе с заявлением (п. 7 ст. 2, п. 14 ст. 4.2 Закона № 54-ФЗ).

7 ст. 2, п. 14 ст. 4.2 Закона № 54-ФЗ).

Формирование карточки о снятии ККТ с учета

Датой снятия с регистрации ККТ является дата формирования карточки о снятии ККТ с регистрационного учета. Такая карточка формируется налоговым органом и выдается (направляется) в течение 5 рабочих дней с даты подачи заявления (п. 7 ст. 4.2 Закона № 54-ФЗ).

В ней налоговая инспекция должна указать (п. 9 ст. 4.2 Закона № 54-ФЗ):

полное наименование организации или Ф.И.О. индивидуального

предпринимателяИНН налогоплательщика

наименование модели ККТ

заводской номер экземпляра ККТ

дату снятия ККТ с регистрационного учета.

Карточку контролеры должны направить в течение 5 рабочих дней с даты снятия ККТ с регистрации. Инспекция вправе это делать (п. 11 ст. 4.2 Закона № 54-ФЗ)

Также карточку о снятии ККТ с регистрации можно получить в налоговом органе в бумажном виде (п. 12 ст. 4.2 Закона № 54-ФЗ)

12 ст. 4.2 Закона № 54-ФЗ)

Звоните и мы поможем Вам

Снятие ККТ с учета в налоговой в Пензе и Пензенской области

Мы поможем снять вашу кассу с учёта в налоговой инспекции. Мы сделаем за вас всю кропотливую работу по снятию необходимых отчётов и заполнению форм для ФНС. Но если Вы решили это сделать сами, то статья, написанная далее для Вас.

Порядок снятия онлайн-кассы с учёта в налоговой службе.

Снятие с регистрации контрольно-кассовой техники в налоговых органах осуществляется в соответствии с Административным регламентом предоставления ФНС России государственной услуги по регистрации контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 29.06.2012 № 94н.

Основания для снятия ККТ с учёта.

Касса может быть снята с учёта в двух случаях:

1) По инициативе владельца кассового аппарата. Например, Вы продаете свой бизнес или закрываете его. Еще возможны случаи кражи и выхода из строя устройства. В этом случае обязательно нужно снимать ККМ с учета в ФНС.

Например, Вы продаете свой бизнес или закрываете его. Еще возможны случаи кражи и выхода из строя устройства. В этом случае обязательно нужно снимать ККМ с учета в ФНС.

2) По инициативе налоговой службы. Они редкие, но бывают, например, нарушение правил использования ККТ или прекращение хозяйствующим субъектом деятельности (в ЕГРЮЛ или ЕГРИП появляется соответствующая запись, а касса с учета не снята, то на основании записи ФНС снимает кассу с учета).

Как снимать онлайн-кассу с учёта в Налоговой службе РФ?

Перейдем к порядку действий. Начнем с того, что существует два варианта, как и при постановке на учёт, снятия с учёта. Первый вариант, это самостоятельно явиться в отделение ФНС и написать заявление о снятии с учета. Форма заявления о снятии контрольно-кассовой техники с регистрационного учёта и порядок его заполнения указаны в Приказе ФНС России от 29.05.2017 № ММВ-7-20/484@ (приложения №2 и №6).

Второй вариант, когда данное заявление подается в электронном виде (через Личный кабинет пользователя кассы на официальном сайте Налоговой службы). В этом случае заявление подписывается той же электронной подписью, что и при постановке на учёт.

В этом случае заявление подписывается той же электронной подписью, что и при постановке на учёт.

К заявлению в обязательной форме прикладывается отчёт о закрытии фискального накопителя. Если ККТ сломалась или произошло хищение устройства, а также сломался фискальный накопитель, то отчет не требуется. Потребуется объяснительная записка от владельца ККТ почему не был приложен отчёт о закрытии ФН и экспертиза производителя ФН, что данные нельзя считать с устройства. Если касса использовалась в тех местностях, где передача данных не велась, то к заявлению прикладывается файл со всеми фискальными данными хранящиеся на накопителе. Снять в этом случае фискальные данные можно только в авторизованных сервисных центрах. Для этого нужно специальное оборудование. Наш сервисный центр «А2» обладает таким оборудованием и может снять данные с любого вида фискальных накопителей.

Все пункты соблюдены? Отлично! Отправляем данные и ждём рассмотрения заявления налоговой службой. При положительном решении ФНС формирует Карточку снятия с учёта ККТ. Она является документом, подтверждающим факт снятия с учёта кассового аппарата. В данной карточке указывается модель и серийный номер кассы кому она принадлежала и дата снятия с учёта.

Она является документом, подтверждающим факт снятия с учёта кассового аппарата. В данной карточке указывается модель и серийный номер кассы кому она принадлежала и дата снятия с учёта.

Напомним, что фискальный накопитель, который стоял в Вашей кассе должен хранится у Вас в течении пяти лет с даты окончания использования в контрольно-кассовой технике. Ответственность за это несет пользователь аппарата.

Если у Вас нет времени или желания разбираться со всеми нюансами снятия с учёта кассовых аппаратов, то обращайтесь в наш сервисный центр «А2». У наших специалистов большой опыт снятия с учёта кассовых аппаратов, имеем всё необходимое оборудование для этого. В случае если у Вас нет электронно-цифровой подписи, то в течении 30 минут мы её изготовим и оперативно снимем с учёта Вашу кассу.

Снятие ККМ с учета — в ИФНС документы, как снять в налоговой, документы, доверенность в 2020 году

Законодательные нормы устанавливают необходимость использования индивидуальными предпринимателями, юридическими лицами контрольно-кассовых механизмов.

Данный момент регламентируется специальными нормативно-правовыми документами. Прежде, чем приступить к использованию ККМ, требуется его зарегистрировать в специализированных органах.

Аналогичным образом обстоит дело в случае прекращения использования кассового оборудования. Требуется снять его с регистрации. Это действие требует обращения в налоговую службу, сбора некоторых документов.

Применение контрольно-кассовой техники при реализации товаров, услуг строго обязательно при ведении деятельности ИП, юридическими лицами. Не распространяется данное правило лишь на отдельные виды получения прибыли.

Например, возврат кредитных средств, начисление процентов по вкладам. Контрольно-кассовая техника служит для реализации одновременно большого количества задач. Необходима постановка её на учет, а также снятие.

Ведется специальный государственный реестр ККМ. Избежать всевозможных сложностей, связанных с регистрацией и снятия с учета ККМ можно лишь заранее изучив все аспекты процедуры.

Наиболее важные вопросы:

- основные понятия;

- какие могут быть причины;

- законодательная база.

Основные понятия

За нарушение законодательных норм, связанных с применением контрольно-кассовых машин, полагается достаточно серьезная ответственность. Она выражается в наложении административного взыскания на должностных и иных лиц.

Избежать подобных инцидентом можно будет путем изучения законодательства. Для верного понимания информации в законодательных актах необходимо будет ознакомиться с основными терминами.

Наиболее часто применяются следующие:

- контрольно-кассовая техника;

- наличные денежные расчеты;

- банкомат;

- государственный реестр ККТ;

- платежный терминал;

- фискальная память;

- фискальный режим и данные;

- наличные денежные расчеты.

| Контрольно-кассовая техника | Специализированное оборудование для выполнения всевозможных денежных операций и печати платежных документов. Осуществляется как наличный, так и безналичный расчет. Подобные машины на текущий момент времени обязательно оснащаются фискальной памятью |

| Наличные денежные расчеты | Оплата услуг, товаров наличными средствами с применением специального кассового оборудования |

| Банкомат | Полностью автоматизированное устройство для приема и выдачи наличных средств, выполнения безналичной оплаты услуг. Главной особенностью является отсутствие необходимости присутствия оператора для выполнения разных действий. Передает распоряжения об использовании средств специальным кредитным организациям. Такие устройства классифицируются как ККМ |

| Государственный реестр ККТ | Специальный документ, который представляет собой полный перечень со всеми сопутствующими данными устройств, используемых на территории Российской Федерации. Внесение в него всей информации выполняет Федеральная налоговая служба. Именно через неё осуществляется постановка на учет, а также снятие с него |

| Платежный терминал | Оборудование для выполнения различного рода денежных расчетов в полностью автоматическом режиме. Присутствие уполномоченного лица не требуется. Также, как и банкомат, классифицируется как ККМ |

| Фискальная память | Специальный комплекс программных и аппаратных средств, который входит в состав ККМ. Он обеспечивает постоянную (непрерывную) запись всех операций, процедуры и данных. Запись выполняется вне зависимости от типа расчета. Память является энергозависимой, доступ к ней возможно получить только зная специальный код. Он устанавливается в момент регистрации оборудования к налоговой |

| Фискальный режим | Работа ККМ осуществляется с занесением всех необходимых данных в память рассмотренного выше типа |

| Фискальные данные | Информация о расчетах, осуществленных с применением наличного и безналичного расчета |

| Наличные денежные расчеты | Оплата товаров/услуг наличными |

Какие могут быть причины

Процедура снятия с регистрации ККМ через органы ИФНС может понадобится в различных случаях.

Причинами тому может послужить следующее:

- ликвидация индивидуального предпринимателя или юридического лица;

- устройство будет ликвидировано или же заменено других;

- необходимо осуществить его ремонт, инные действия;

- осуществляется замена кассового аппарата;

- вышел срок использования устройства;

- другое.

Прежде, чем обращаться в налоговую службу, стоит заранее рассмотреть основные законодательные нормы, связанные с регистрацией ККМ. Не допускается самостоятельно вмешиваться в работу подобного оборудования.

Законодательная база

Законодательная база, регулирующая постановку на учет оборудования, а также его снятия с него, относительно невелика. Потому по возможности стоит ознакомиться с ней целиком.

Это позволит избежать типичных ошибок при составлении документов, реализации иных действий при перерегистрации, снятии с учета.

Каждый год проводятся реформы законодательных норм. Актуальная информация по этому поводу всегда отражается на официальном сайте ИФНС.

Нормативно-правовые документы, содержимое которых следует учитывать обязательно:

- Приказ ФНС РФ №ММВ-7-2/891@ от 21.11.11 г.

- Приказ ФНС РФ №ММВ-3-2/152@ от 09.04.08 г.

- Приказ Министерства финансов РФ №132н от 17.10.11 г.

Основополагающим является Федеральный закон №54-ФЗ от 22.05.03 г. Он включает в себя следующую информацию:

| Ст.№1 | Перечень используемых основных терминов |

| Ст.№2 | В каких сферах деятельности использование техники данного типа строго обязательно |

| Ст.№3 | Основные правила ведения государственного реестра с перечнем ККМ |

| Ст.№4 | Перечень требований к контрольно-кассовой технике |

| Ст.№5 | Перечень обязанностей индивидуальных предпринимателей, организаций, которые обязаны использовать контрольно-кассовую технику |

| Ст.№7 | Как осуществляется контроль за применением ККМ |

| Ст.№7.1 | Перечисляются особенности применения данных законодательных норм в отдельных регионах Российской Федерации |

Приказ Министерства финансов РФ №132н от 17.10.11 г. регламентирует порядок надзора в сфере использования контрольно-кассовой техники.

Данный документ включает в себя следующие основополагающие разделы:

| гл.№1 | Обозначаются основные положения рассматриваемого типа законодательного акта |

| гл.№2 | Основные требования к порядку осуществления рассматриваемой государственной функции |

| гл.№3 | Каков состав, а также последовательность, сроки реализации всевозможных административных процедур |

| гл.№4 | Порядок, а также формы различного контроля за выполнением данной государственной функции ФНС |

| гл.№5 | Отражается судебный и досудебный порядок осуществления обжалования решения органов государственного контроля |

Процедура снятия с учета контрольно-кассовой машины должна осуществляться в соответствии с установленным законодательством регламентом. Имеются некоторые важные особенности реализации процедуры.

При отсутствии опыта стоит проконсультироваться с сотрудником налоговой службы. Наиболее важные вопросы:

- необходимые документы при обращении в налоговую;

- пошаговая инструкция действий;

- в какие сроки нужно успеть;

- нюансы при проведении процедуры через доверенность.

Необходимые документы при обращении в налоговую

Первое, что необходимо сделать для осуществления снятия с учета – подготовить обязательный пакет документов. Наиболее важным является бланк снятия с учета ККМ.

Скачать его можно с официального сайта Федеральной налоговой службы или же распечатать прямо в региональном отделении налоговой.

Перечень требуемых документов включает в себя:

Весь перечень обозначенных выше документов должен иметься в наличии у ИП, юридического лица, в чьи обязанности входит использование ККМ.

В случае, если ведение обязательной документации осуществлялось в соответствии с законодательными требованиями, сложностей возникнуть не должно.

Пошаговая инструкция действия

Алгоритм снятия оборудования с учета выглядит следующим образом:

| Осуществляется проверка | Наличия требуемых документов |

| Необходимо обратиться в региональное отделение налоговой службы по месту регистрации юридического лица/индивидуального предпринимателя | Для получения бланка заявления |

| После выполнения обозначенных действий нужно вызвать инженера ЦТО | Он сформирует фискальный отчет (он должен быть составлен в день подачи заявления – это строго обязательно) |

| В результате работы с аппаратом должен быть сформирован специальный акт | По форме №КМ-2 «О снятии показаний контрольных счетчиков» |

| После составления акта можно приступить к заполнению бланка заявления, в нем требуется отразить следующее |

|

| Далее формируется итоговый комплект документов |

Важно помнить, что предоставление самого прибора для снятия его с учета не требуется.

В какие сроки нужно успеть

В законодательных нормах, отражающих необходимость снятия с учета, устанавливаются определенные сроки осуществления данной процедуры. Процесс внесения всех обновленных данных в специальный реестр составляет не более 5 дней.

За этот отрезок времени налоговая должна выполнить все необходимые процедуры. В то же время срок обращения ИП, юридического лица после возникновения определенных оснований для снятия с учета не установлен.

Нюансы при проведении процедуры через доверенность

В некоторых случаях самолично осуществить данную процедуру ответственное лицо не может. В таком случае допускается составление доверенности на доверенное лицо.

Она должна формироваться в соответствии с установленными в законодательстве нормами и быть удостоверена нотариально.

При отсутствии нотариального удостоверения доверенность недействительна. При обращении в налоговую потребуется представить документ, удостоверяющий личность.

Алгоритм снятия с учета рассматриваемого типа оборудования установлен на законодательном уровне, при этом имеются некоторые существенные нюансы, связанные с подобной процедурой.

Ознакомиться с ними необходимо будет заблаговременно, это позволит избежать множества различного рода затруднений.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Когда он вам нужен, а когда нет

О, налог с продаж. Потребители постоянно жалуются на это, но это также является препятствием для владельцев бизнеса. Фактически, если вы продаете что-нибудь (а вы, вероятно, и продаете), вы должны отдать должное налоговой службе штата.

Пока вы, возможно, стонете и волочите ноги, думайте об этом так: у вас есть задатки для бизнеса, и вы надеетесь вскоре получить прибыль. Это здорово!

Знание, как собирать налог с продаж, что такое лицензия по налогу с продаж, и когда изменять или уничтожать лицензию, является ключом к запуску нового бизнеса.Итак, приступим.

Что такое лицензия по налогу с продаж?

Лицензия по налогу с продаж, также известная как разрешение на налог с продаж или регистрация в некоторых штатах, представляет собой соглашение с налоговым агентством штата о сборе и перечислении налога с продаж на товары, продаваемые вашим бизнесом.

Имея лицензию на налог с продаж, вы должны собирать государственный и местный налог с продаж в штате, который выдает лицензию, а затем переводить эти деньги в соответствующий налоговый орган штата или местного органа власти. В штатах, которые взимают налог с продаж, эта лицензия является обязательной, если вы формируете связь или связь налога с продаж с этим штатом.

Наличие нексуса в штате и отсутствие налоговой лицензии может привести к крупным штрафам, судебным тяжбам и полному закрытию вашего бизнеса. По сути, важно зарегистрироваться и собрать, когда вы соответствуете требованиям.

А как насчет мультигосударственных предприятий или интернет-продавцов?

Как и многие бизнес-лицензии, лицензия по налогу с продаж зависит от штата. Это означает, что вам понадобится по одному для каждого штата, в котором вы планируете вести бизнес. Это отлично подходит для бизнеса, расположенного в одном месте, но для бизнес-структур, желающих разветвляться, это означает получение многочисленных налоговых лицензий с продаж и соблюдение законов о налогах с продаж для всех этих штатов.Это даже не касается местных жителей, которые могут иметь отдельное требование регистрации.

Для онлайн-продавцов в сфере электронной коммерции дела обстоят немного туманно. Если у вас есть физическое присутствие в продажах в определенном штате, вам придется собирать и платить налоги с продаж для этого штата. Любое физическое место, в котором вы действительно продаете, например, небольшое торговое помещение или стойка продавца на рынке, или любое место, где вы храните запасы, представляет собой физическое присутствие.

Для предприятий, которые полностью работают в сети, возможно, вам не придется взимать налог с продаж, но вы, вероятно, все равно будете облагаться налогом на использование в одной из двух ситуаций.Налог на использование, как правило, дополняет налог с продаж, то есть он устанавливается по той же ставке, что и налог с продаж, и подлежит уплате в тех случаях, когда он не взимался при продаже и штат страны происхождения покупателя взимает налог с продаж.

В первой ситуации налог на использование будет взиматься с ваших деловых покупок, если с вас не взимался налог с продаж и вы не имели права на освобождение от налога. Это означает, что ваш онлайн-бизнес должен будет подать налоговую декларацию за совершенные им покупки.

Во втором случае вам, возможно, придется взимать с покупателя налог за использование, потому что он просит вас сделать это.

Например, предположим, что вы работаете в Делавэре, где нет налога с продаж. Кто-то из Калифорнии, где существует налог с продаж, покупает в вашем магазине и хотел бы заплатить налог на свои товары, чтобы им не приходилось иметь дело с налогом на использование. Здесь вы не собираете налог с продаж в Делавэре, но взимаете налог на использование с клиента в Калифорнии. Вы, как продавец, собираете эти деньги, а затем отправляете их в Калифорнию.

В связи с этими двумя случаями, предприятия, планирующие работать за пределами штата, должны также получать лицензию на использование налога в любом штате, где они имеют физическое присутствие.Опять же, это означает наличие розничного магазина или хранилища продуктов. Это позволит вам собирать и перечислять налог за использование, если вы попадете в сценарий, подобный двум только что упомянутым.

Налоговое законодательство часто меняется, поэтому обязательно ознакомьтесь с налоговой информацией для вашего основного бизнеса и любых других лиц, с которыми вы имеете дело.

Хорошее практическое правило — поговорить с финансовым или налоговым консультантом и выяснить, есть ли у вас обязанность взимать налог с продаж и где. Со временем ваша деловая деятельность может измениться или даже прекратиться, что делает посещение финансового консультанта еще лучшей идеей.

Собирайте налог с продаж только там, где ваша компания зарегистрирована

Этот момент требует повторения и дальнейшего пояснения.

Когда компания связана с государством, обычно она должна зарегистрироваться для расчета, сбора и перечисления налога с продаж. Что квалифицируется как связь или нексус, зависит от штата.

При отсутствии формальной связи штат часто также разрешает добровольную регистрацию для уплаты налога с продаж. Однако независимо от того, добровольно это или нет, бизнес, как правило, не должен собирать налог с продаж от имени штата или местной юрисдикции, если бизнес не зарегистрирован для сбора налогов.

После регистрации для уплаты налога с продаж государство или местное правительство выдает лицензию или свидетельство о полномочиях по сбору и перечислению налогов. Если сведения о малом предприятии меняются, как правило, предприятие должно предпринять активные действия по изменению, передаче или уничтожению лицензии или сертификата по налогу с продаж.

Когда вносить изменения в вашу налоговую лицензию на продажи или использование

Лицензия на налог с продаж — это не разовая сделка. В большинстве юрисдикций требуется, чтобы компания вносила поправки в свою налоговую лицензию в течение определенного периода времени, обычно 20 дней, при изменении данных о бизнесе.Сведения, требующие изменения, включают любое из следующего:

- Наименование фирмы

- Юридический адрес, включая новый дополнительный офис

- Федеральный идентификационный номер

- Рабочий телефонный номер

- Информация о владельце, должностном лице или ответственном лице

- Деловая активность

Для некоторых изменений требуется, чтобы государство выдало новую лицензию. Например, если предприятие меняет название, штат выдаст новую лицензию.В качестве альтернативы, когда изменяемая бизнес-деталь фактически не отображается в лицензии (например, номер рабочего телефона, ответственное лицо или коммерческая деятельность), штат обычно не выдает новую лицензию, а просто сохраняет изменения в своих бизнес-файлах. .

В случае сомнений обратитесь к бизнес-консультанту или в налоговую службу штата. В худшем случае у вас нет времени для телефонного звонка. В лучшем случае вы просто сэкономите на огромных штрафах.

Когда сдавать или уничтожать вашу налоговую лицензию на продажи или использование

Подобно тому, как в определенных ситуациях необходимо изменить вашу налоговую лицензию на продажи или использование, бывают случаи, когда вам необходимо уничтожить ее все вместе.Как правило, вы должны сдать или уничтожить свою лицензию, если, среди прочего, вы:

- Прекратить заниматься бизнесом

- Продать, передать или передать свой бизнес другому лицу

- Измените форму своего бизнеса (например, перейдите с индивидуального предприятия на корпорацию)

Эти изменения требуют отмены регистрации компании. Когда вы отменяете регистрацию, некоторые штаты аннулируют лицензию, когда компания просто отмечает «окончательная» при последнем возврате, в то время как другие штаты предоставляют формальный процесс отмены регистрации.

Во всех юрисдикциях вы несете ответственность за подачу документов до завершения отмены регистрации, независимо от того, что возврат будет нулевым. Непредставление даже нулевой долларовой декларации может привести к проблемам со сбором, а также помешать высвобождению денег по облигациям, уплаченных за исходную лицензию. Порядок отмены регистрации зависит от юрисдикции.

На уровне штата, как правило, лучше всего проконсультироваться с отделом налоговой регистрации каждого штата.Ниже приведены ссылки на веб-страницы государственного налога с продаж и веб-страницы регистрации налогоплательщика:

Создание и управление настройками налога с продаж | Центр поддержки Square

С помощью Square вы можете создавать налоги и управлять ими из приложения Square и онлайн-панели инструментов. Комиссии Square вычитаются из общей суммы каждой транзакции, включая налоги и чаевые.

Чтобы отслеживать налогооблагаемые и необлагаемые налогом продажи, посетите свою онлайн-панель Square Dashboard.

Создать товар Налог с продаж онлайн

Посетите Налоги с продаж на своей онлайн-панели Square Dashboard.

Нажмите Создать налог в правом верхнем углу страницы.

Введите налоговую информацию и не забудьте включить Включить налог . Примечание: Вы можете выбрать Добавить налог к цене товара , который добавляет налог как отдельную строку к цене, или Включить налог в цену товара , который показывает одну сумму — объединенный налог с продаж и цену товара. .

Выберите подходящие места.

Нажмите Сохранить .

Применить налог к вашим товарам> Применить к товарам .

Выберите отдельные элементы или щелкните Выбрать все > Применить к элементам .

Вы также можете настроить налоги на уровне позиции:

Посетите Элементы на своей онлайн-панели Square Dashboard.

Щелкните элемент, чтобы открыть страницу сведений об элементе. В разделе «Налоги»> «Нет налогов» или выберите название, указанное для вашего налога.

Укажите налоговые ставки, которые вы хотите применить.

Примечание. Налоги будут автоматически применяться к продажам, если введена произвольная сумма. Чтобы отключить налоги для пользовательских сумм, перейдите в настройки налогов в приложении Square.

Создание налога с продаж товаров из приложения

С помощью приложения Square вы можете создать несколько налоговых ставок и настроить, как налог будет применяться к вашим товарам.

Коснитесь трех горизонтальных линий в правом верхнем углу, чтобы перейти в меню.

Нажмите Настройки > Касса > Налог .

На iPhone коснитесь значка + в правом верхнем углу. На iPad нажмите Добавить новый налог , а на устройстве Android нажмите Создать налог .

Введите налоговую информацию и включите Включено , чтобы автоматически применять этот налог при оформлении заказа.

Нажмите Применимые товары , чтобы выбрать, к каким товарам будет автоматически применяться этот налог.Включите Custom Amounts , чтобы применить этот налог к суммам, введенным во время продажи.

Нажмите стрелку назад> Цена товара . Выберите, будет ли этот налог включен в цену товара или добавлен к цене во время продажи.

Не забудьте сохранить обновления.

Изменить налоги на момент продажи

В приложении Square коснитесь Текущая распродажа и коснитесь элемента.

В разделе «Налоги» включите или отключите применимые налоговые ставки.

Примечание: На экране «Продажа» вы также можете нажать Налог , чтобы просмотреть все налоговые ставки, примененные к текущей продаже. Коснитесь значка с красным минусом, чтобы убрать ставку налога с применимых товаров в рамках продажи.

Вы можете разрешить своим сотрудникам редактировать налоги во время продажи через разрешения своих сотрудников.

Отключить налоговую информацию в приложении

Коснитесь трех горизонтальных линий в правом верхнем углу, чтобы перейти в меню.

Нажмите Настройки > Касса > Налог и выберите налог, который нужно удалить.

Выключить Включено или коснитесь Удалить налог , чтобы удалить его.

Сохраните изменения.

Настройка налогов на товары

В CStoreOffice® вы можете использовать различные способы применения налогов к товарам в зависимости от местного налогообложения. Вы можете применять налоги к позициям либо на уровне отдела, либо на уровне позиции.

Перед настройкой налогов для предметов убедитесь, что налогообложение правильно настроено на федеральном уровне, уровне штата, округа и муниципалитета.Подробнее см. Настройка налогообложения.

Для настройки налогов на товары необходимо выполнить следующие действия:

- Настроить стратегию налогообложения для кассы.

- Настройте налоги на товары.

Настройка налоговой стратегии для кассового аппарата

Для настройки стратегии налогообложения для кассы, подключенной по адресу:

- Войдите в CStoreOffice®, используя системную роль.

- Перейдите к Data Entry > Dashboard > Station Options > Cash Register .

Результат: Форма Кассовый аппарат открывается для местоположения.

- В форме Кассовый аппарат в разделе с названием кассового аппарата щелкните Налоговые комбинации .

- В окне Комбинации налогов в столбце Идентификатор налоговой стратегии введите идентификаторы стратегии для комбинаций налогов, которые вы будете использовать при настройке налогов для товаров, а затем нажмите Сохранить , чтобы сохранить изменения.

- Перейдите в раздел Shared Options > Apply CR Taxation , а затем выберите уровень, с которого налоги на товары должны быть отправлены в кассу:

Настройки в разделе Apply CR Taxation поддерживаются только Сияющие кассовые аппараты.

- По отделам : выберите этот уровень, если вам нужно отправить налоги на товары, установленные на уровне отдела.

- По товарам : выберите этот уровень, если вам нужно отправить налоги на товары, установленные на уровне товара.

- В нижней части формы Кассовый аппарат нажмите Сохранить .

Настройка налогов на товары

Вы можете установить налоги для товаров на следующих двух уровнях:

Настройка налогов на предметы на уровне отдела

Если вам нужно применить налоги ко всем позициям, входящим в один отдел CR, вы можете установить налоги для всего отдела сразу.

Чтобы настроить налоги на товары на уровне отдела:

- Перейти к Прейскурант > Отделения CR .

Результат: Откроется список CR Departments .

- Выберите отдел, для которого нужно настроить налоги, и нажмите Изменить .

Результат: Откроется форма настройки CRDepartment . - В форме настройки CRDepartment установите флажок Taxable и затем нажмите Сохранить . Если для этого отдела уже выбран Taxable , переходите к шагу 4.

- Вернитесь к списку CR Departments , а затем в разделе Связанная информация щелкните Departments Taxes .

Результат: Форма настроек Департаменты налогов открывается для текущего местоположения.

- В форме настроек Налоги отделов перейдите к списку расположений и выберите уровень, на котором настройки налогов отделов будут применяться к элементам. Доступны следующие уровни:

- Уровень учетной записи : выберите этот параметр, чтобы применить настройки налогов отдела к элементам на всей учетной записи и во всех ее местоположениях.

- Уровень местоположения : выберите местоположение, к элементам которого будут применяться только настройки налогов отдела.

- В списке Департаменты найдите необходимый отдел, а затем в следующих столбцах установите или снимите флажки, чтобы активировать или деактивировать налоги для этого отдела:

- В нижней части формы настроек Departments Taxes нажмите Save .

Чтобы просмотреть значения налогов, указанные для каждого из вышеперечисленных вариантов налогообложения, перейдите на страницу Общие > Настройки > Настройка налогообложения > Штат .Дополнительные сведения см. В разделе «Настройка налогов на уровне штата».

Чтобы просмотреть стратегию налогообложения для каждого из этих вариантов, перейдите на страницу Ввод данных > Панель управления > Параметры станции > Кассовый аппарат . Дополнительные сведения см. В разделе «Настройка налоговых настроек для кассового аппарата».

Настройка налогов на предмет на уровне предмета

Эта функция поддерживается только кассовыми аппаратами Radiant.

Если вам необходимо применить к одному отдельному элементу настройки налога, которые отличаются от настроек, настроенных для всего отдела CR, вы можете настроить налоги для конкретного элемента в форме элемента.

Налоги на отдельные позиции можно установить одним из следующих способов:

Налоги для конкретной позиции можно скорректировать только в том случае, если для стратегии налогообложения местоположения задан уровень позиции .Для получения дополнительной информации см. Настройка стратегии налогообложения для кассового аппарата.

Настройка налогов по местоположениям

По умолчанию налоги на определенные товары устанавливаются в зависимости от местоположения. Этот метод можно использовать, если вы хотите указать налоговые настройки для какого-либо товара детально, то есть индивидуально для каждого местоположения.

Чтобы изменить настройки налога для позиции по местоположению:

- Перейти к Прайс-лист > Предметы .

Результат: Откроется список Элементы .

- В списке Элементы выберите элемент, для которого вы хотите настроить налоги, а затем нажмите Изменить .

Результат: Форма элемента открывается в режиме редактирования.

- В форме позиции перейдите в раздел Taxation Settings и разверните его.

- В таблице Taxation Settings выполните следующие действия:

- Проверьте поле Set by и убедитесь, что выбран параметр Location .

- Выберите расположение, для которого вы хотите изменить налоги на номенклатуру.

- Справа от строки местоположения щелкните изменить .

- В столбцах таблицы установите или снимите флажки, чтобы активировать или деактивировать налоги для этого местоположения:

- Нет налогов : выберите этот параметр, чтобы освободить товар от налогов для данного местоположения.

- Налог 1

- Налог 2

- Налог 3

- Налог 4

- Справа от строки местоположения щелкните введите .

- В правом верхнем углу формы элемента нажмите Сохранить .

Если для позиции не задано значение отдела CR, раздел Настройки налогообложения не может быть расширен.

Кнопка изменить отключена, если уровень отдела установлен для стратегии налогообложения местоположения в Ввод данных > Панель управления > Параметры станции > Кассовый аппарат . Дополнительные сведения см. В разделе «Настройка налоговых настроек для кассового аппарата».

Чтобы просмотреть стратегию налогообложения для каждого из этих вариантов, перейдите на страницу Ввод данных > Панель управления > Параметры станции > Кассовый аппарат .Дополнительные сведения см. В разделе «Настройка налоговых настроек для кассового аппарата».

Настройка налогов по тегам местоположения

При необходимости вы можете настроить налоги по тегам местоположения.Этот метод может быть полезен, если вы назначаете какой-либо тег нескольким местоположениям и хотите настроить для них одинаковые налоговые параметры одновременно.

Чтобы изменить настройки налога для товара по тегу местоположения:

- Перейти к Прайс-лист > Предметы .

Результат: Откроется список Элементы .

- В списке Элементы выберите элемент, для которого вы хотите настроить налоги, а затем нажмите Изменить .

Результат: Форма элемента открывается в режиме редактирования.

- В форме позиции перейдите в раздел Taxation Settings и разверните его.

- В таблице Taxation Settings выполните следующие действия:

- В поле Задано выберите Тег местоположения .

- В списке справа выберите родительский тег (критерий), по которому группируются местоположения, для которых вы хотите настроить налоги.

- В списке Уровень тега местоположения выберите уровень в иерархии дерева тегов, на котором вы хотите настроить налоги.

- В таблице Настройки налогообложения выберите тег, назначенный местоположениям, для которых вы хотите настроить налоги.

- Справа от строки тегов нажмите , изменить .

- В столбцах таблицы установите или снимите флажки, чтобы активировать или деактивировать налоги для местоположений, которым присвоен тег:

- Нет налогов : выберите этот параметр, чтобы освободить товар от налогов для местоположений, которым присвоен тег.

- Налог 1

- Налог 2

- Налог 3

- Налог 4

- Справа от строки местоположения щелкните введите .

- В правом верхнем углу формы элемента нажмите Сохранить .

Если для позиции не задано значение «Отдел CR», раздел «Настройки налогообложения» не может быть расширен.

Кнопка редактирования отключена, если уровень отдела установлен для стратегии налогообложения местоположения в Ввод данных > Панель управления > Опции станции > Кассовый аппарат . Дополнительные сведения см. В разделе «Настройка налоговых настроек для кассового аппарата».

Чтобы просмотреть стратегию налогообложения для каждого из этих вариантов, перейдите на страницу Ввод данных > Панель управления > Параметры станции > Кассовый аппарат .Дополнительные сведения см. В разделе «Настройка налоговых настроек для кассового аппарата».

Касса в одном регистре, и продажа не облагается; используйте другой, и он облагается налогом — Wacky Tax Wednesday

Прошло несколько месяцев с момента нашей последней публикации «Дурацкая налоговая среда».В связи с тем, что компании, сообщества и отдельные лица по всей стране отшатываются от воздействия пандемии коронавируса, акцент на дурацких элементах налогового законодательства казался неуместным. По мере того, как мы смотрим на выздоровление, кажется, пора вернуть немного чудачества. Мы надеемся, что это заставит вас улыбнуться.

Первый раз, когда я наткнулся на продуктовый магазин с обеденной зоной, еще в конце 1980-х, я даже представить себе не мог, что когда-нибудь буду есть в таком месте. Зачем есть в продуктовом магазине, если можно пойти в настоящий ресторан или приготовить дома?

Это было тогда.До карантина я регулярно заходил в свой любимый продуктовый магазин пообедать, когда гулял с семьей: мы брали еду с собой, если времени было мало, или делали паузу и наслаждались там. Атмосфера на удивление приятная, и мы также сможем совершать еженедельные покупки. Это беспроигрышный вариант.

Я обычно проверяю товар в кассе, расположенной в зоне ресторана, и меня никогда не отворачивали, когда у меня в одной руке был готовый салат, а в другой — дюжина яиц. По крайней мере, там, где я предпочитаю делать покупки, кажется, что все идет к кассе.

Это не обязательно так в Массачусетсе, где то, что разрешено через кассу, может повлиять на налогообложение всех продаж, сделанных в этом регистре.

Поскольку блюда, продаваемые в ресторане (или в ресторанной зоне продуктового магазина), как правило, облагаются налогом с продаж Массачусетса, супермаркет обратился за консультацией в налоговое управление штата Массачусетс. Каким образом, по его мнению, следует облагать налогом продукты, когда мошенники-покупатели / посетители проводят их через кассы в ресторане?

В ответе Налоговое управление штата Массачусетс учло:

- Как супермаркет отслеживает продажи блюд и продуктов супермаркета

- Разрешает ли супермаркет покупать продукты и блюда в одних и тех же кассах

Как правило, в письме отмечается, что «все предметы, предлагаемые для продажи в таких частях ресторана, облагаются налогом» и «все продажи, сделанные в ресторане или части ресторана, являются продажей обедов, облагаемых налогом.Однако может быть сделано исключение, если продажи обедов и продуктов из супермаркетов будут отдельно отслеживаться на всех кассах.

В данном случае супермаркет обещал отдельно отслеживать продажи обедов и продуктов супермаркета на всех кассах в своих заведениях. Этого можно добиться с помощью:

- Прикрепление всех продуктов, продаваемых в зоне ресторана, к облагаемым налогом универсальным кодам продуктов или UPC (продуктовые продукты уже помечены UPC)

- Обеспечение предложения блюд на продажу только в ресторанной части, а все остальные предметы (например,г., товары супермаркетов) предлагаются к продаже только в площадях супермаркетов

- Обеспечение налогообложения продуктов, продаваемых в зоне ресторана, независимо от того, какой кассовый аппарат используется

- Ведение бухгалтерских книг и записей, идентифицирующих и описывающих все проданные товары, а также их UPC и налоговые обозначения UPC

- Предоставление общей суммы собранных и перечисленных налогов

Поощряя покупателей покупать ресторанные обеды в ресторанах и покупать другие продукты за пределами ресторана, эти меры позволили бы магазину правильно облагать налогом товары, которые попадают в «неправильный» регистр.

Основываясь на этом анализе и предполагая, что супермаркет выполняет свой план по «внедрению различных средств контроля для отдельного отслеживания продаж еды и продуктов из супермаркетов на всех кассовых аппаратах в своих заведениях супермаркета», департамент пришел к выводу, что «в противном случае супермаркет, освобожденный от налогов. товары не облагаются налогом при покупке в кассе в одном из ресторанов супермаркета ».

Обратите внимание, что данное буквенное определение применяется к определенному стечению обстоятельств, объясненных одним налогоплательщиком.Различные обстоятельства могут привести к другому решению.

Фактически, сноска 2 постановления объясняет, как отдельный ресторан, обслуживаемый супермаркетом, обычно «должен взимать налог с продуктов супермаркета, не облагаемых налогом, если только [] супермаркет не разработал меры контроля, эквивалентные тем, которые рассматриваются в этом постановлении. , чтобы налог был обложен только объектами налогообложения ».

Дополнительная информация содержится в Письме № 20-1: Продажи в кассах, расположенных в ресторанах супермаркета.

Аналогичные проблемы с налогом с продаж могут возникать и в пекарнях, которые могут работать без продажи ресторанов, как ресторан или с ресторанной частью.

В Массачусетсе пекарня, не имеющая продаж в ресторанах, обычно не должна взимать налог с продаж хлебобулочных изделий для потребления за пределами помещений, независимо от количества проданных хлебобулочных изделий.

Однако пекарня, работающая как ресторан, считается рестораном с точки зрения налога с продаж. Таким образом, все продажи товаров для потребления в помещении облагаются налогом, как и все продажи хлебобулочных изделий для потребления вне помещений, за исключением продажи единиц из шести или более штук.

Пекарня с ресторанной частью должна отделять продажи в ресторанах от продаж хлебобулочных изделий. Если все продажи производятся с одного и того же прилавка, бизнес будет считаться рестораном и должен будет облагать налогом «продажи напитков и выпечки в единицах по пять или меньше… даже если продажа осуществляется без напитка».

Тем не менее, если пекарня отделяет продажу хлебобулочных от продаж в ресторане (т. Е. Ведет отдельный реестр), продажа хлебобулочных изделий из секции пекарни будет освобождена от налога независимо от проданного количества, в то время как продажи из части ресторана будут облагаться налогом — за исключением выпечки. в единицах по шесть и более.

Для получения дополнительной информации см. 830 CMR 64H.6.5: Налог с продаж на питание. Чтобы улучшить соблюдение требований и перестать беспокоиться о налоге с продаж, попробуйте автоматизировать сбор и перевод налога с продаж.

Закусочная в моем любимом продуктовом магазине все еще закрыта из-за COVID-19, но скоро откроется. Я с нетерпением жду этого дня, даже если мне придется платить налог со всего, что я покупаю.

Часто задаваемые вопросы по налогу с продаж и налогу за пользование

Категории налога с продаж и использования:

Регистрация для счета налога с продаж и использования

Как я могу получить налоговый номер с продаж и использования?

Чтобы получить номер налогового счета с продаж и использования, вы должны зарегистрироваться онлайн на портале онлайн-регистрации бизнеса или отправить заполненную форму NC-BR, Business Registration Application, по адресу, указанному в нижней части заявки.Вы можете получить форму NC-BR онлайн, по почте или связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный). После обработки вашего заявления вам будет отправлена информация, касающаяся идентификатора вашего налогового счета с продаж и использования, а также первоначальная бумажная декларация.

Сколько времени нужно, чтобы получить налоговый номер?

Большинство заявителей, регистрирующихся через портал онлайн-регистрации бизнеса, мгновенно получат номер своего счета. Остальные получат номер своего счета в течение десяти рабочих дней.Если регистрация не осуществляется в электронном виде, это может занять до четырех недель. Налоговые номера не могут быть получены по телефону.

Как мне получить налоговые декларации с продаж и использовать?

Всем зарегистрированным лицам, независимо от частоты подачи, предоставляется первоначальная налоговая декларация в бумажном виде; однако новым участникам налоговой регистрации, которые должны подать форму E-500, налоговую декларацию с продаж и использования, не отправляются автоматически распечатанные буклеты с купонами. Ежемесячно с предоплатой налоги с продаж и использования зарегистрированные лица должны подавать форму E-500, налоговую декларацию с продаж и использования, в электронном виде и производить платежи в электронном виде.Ежемесячно и ежеквартально зарегистрированные налоговые органы с продаж и использования имеют возможность подавать форму E-500, налоговую декларацию с продаж и использования в электронном виде и производить платежи в электронном виде, или они могут запросить буклет купонов с заранее распечатанными декларациями, связавшись с Департаментом по телефону 1-877-252 -3052 (бесплатно).

Взимается ли плата за получение налогового номера?

За Свидетельство о регистрации плата не взимается.

Должен ли я перерегистрироваться для получения нового номера в случае переезда?

№Исправление служебного адреса, форма NC-AC, включенная в купонную книгу форм возврата, должна быть заполнена и отправлена.

Как мне зарегистрировать сезонный бизнес?

Чтобы получить номер налогового счета с продаж и использования, вы должны зарегистрироваться онлайн на портале онлайн-регистрации бизнеса или отправить заполненную форму NC-BR, Business Registration Application, по адресу, указанному в нижней части заявки. Розничный торговец, который ведет бизнес в течение шести или менее месяцев в году, должен указать месяцы, в которые он ведет бизнес, при регистрации, чтобы зарегистрироваться в качестве сезонного подателя.Розничный торговец, зарегистрированный как сезонный податель заявок, не обязан подавать декларацию за межсезонный отчетный период, в течение которого розничный торговец не вел коммерческую деятельность.

Вернуться к началу страницы

Подача налоговой декларации с продаж и использования

Как я могу подавать продажи и использовать налоговые декларации?

Вы можете подать налоговую декларацию онлайн или по почте. Если оплата осуществляется посредством электронного перевода денежных средств (EFT), для завершения подачи все равно требуется подать бумажный отчет.Ежемесячно при наличии предоплаты заявители обязаны подавать свои отчеты в электронном виде.

Когда следует подавать квартальные и ежемесячные налоговые декларации с продаж и использования?

Квартальные отчеты подлежат оплате не позднее последнего дня января, апреля, июля и октября за предшествующий трехмесячный период. Ежемесячные отчеты подлежат оплате не позднее 20 числа месяца, следующего за концом месяца.

Как мне подать заявление, если я не получил свой налоговый номер или формы?

Вы должны заполнить пустую налоговую декларацию с продаж и использовать налоговую декларацию с пометкой «Номер, на которую подана заявка» и указать перевод причитающейся суммы налога.Форму E-500 можно получить онлайн или заказать по почте. Формы также можно получить, связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный).

Как мне подать возврат, если я потерял буклет с купонами?

Вы можете подать онлайн-заявку или получить пустую форму E-500. Не используйте старые формы или форму с другим периодом подачи. Использование неправильных форм приведет к ошибкам и задержкам в обработке возвратов. Вы можете заказать замену бланков, связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный).

Как мне подать декларацию, если моя компания не занимается продажей или покупками?

Розничный торговец, который не осуществляет продаж в течение отчетного периода, должен подать декларацию за этот период и указать 0,00 в строке «Итого к оплате». Точно так же компания, которая не совершает налогооблагаемых покупок в течение отчетного периода, должна подать декларацию за этот период и указать 0,00 в строке «Общая сумма к оплате».

Куда мне отправить налоговую декларацию?

Налоговое управление Северной Каролины

Почтовый ящик 25000

Роли, Северная Каролина 27640-0700

Вернуться к началу страницы

Онлайн-подача налоговой декларации с продаж и налога на использование

Могу ли я подать свою налоговую декларацию о продажах и использовании и оплатить налог онлайн?

Вы можете подавать налоговые декларации о продажах и использовать налоговые декларации, а также производить оплату через электронные услуги для предприятий или позвонить в справочную службу электронных услуг по телефону 1-877-308-9103 (бесплатно) или 919-733-1674 с 8:00 до 17:00 с понедельника по пятницу.Система E-File предлагает удобство подачи деклараций и уплаты налогов 24 часа в сутки, 7 дней в неделю.

Вернуться к началу страницы

Периодичность и сроки подачи заявок

Как мне определить частоту подачи и сроки подачи?

Если ваши налоговые обязательства постоянно превышают 100 долларов, но меньше 20 000 долларов в месяц, вы должны ежемесячно подавать декларацию и платить налоги не позднее 20 числа каждого месяца по всем налогам, подлежащим уплате за предыдущий календарный месяц.

Если ваше налоговое обязательство постоянно меньше 100 долларов в месяц, вы должны подавать декларацию ежеквартально и платить налоги, подлежащие уплате в последний день месяца или раньше, по всем налогам, подлежащим уплате за предыдущий календарный квартал.

Если ваше налоговое обязательство составляет не менее 20 000 долларов в месяц, вы должны ежемесячно подавать декларацию и платить налоги не позднее 20 числа каждого месяца по всем налогам, причитающимся за предыдущий календарный месяц, и включать предоплату по налоговым обязательствам за следующий месяц. Ежемесячно с возвратом предоплаты необходимо подавать онлайн

Для получения дополнительной информации см. Веб-страницу «Периодичность и сроки подачи».

Когда следует подавать налоговую декларацию с продаж и использования, если срок платежа приходится на субботу, воскресенье или официальный праздник?

Возврат должен производиться в рабочий день, следующий за субботой, воскресеньем или официальным праздником.Обратитесь к Директиве TA-16-1 для получения дополнительной информации о том, когда декларация считается поданной своевременно или налог считается уплаченным своевременно, если срок платежа приходится на субботу, воскресенье или официальный праздник.

Вернуться к началу страницы

Бизнес-требования

Какова ставка налога с продаж и использования в Северной Каролине?

Информацию о ставках налога с продаж и использования см. На веб-странице «Ставки налога с продаж и использования и другая информация».

Обязаны ли оптовые торговцы подавать декларацию?

Лицо, которое занимается исключительно бизнесом по оптовым продажам, не обязано подавать декларацию, но обязано получить свидетельство о регистрации до того, как лицо начнет заниматься бизнесом в штате, за исключением случаев, указанных ниже.Лицо, которое два или более раз в течение двенадцатимесячного периода либо осуществляет налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование, не занимается исключительно бизнесом по оптовым продажам и должно начать регистрацию продаж и использовать налоговые декларации. Оптовый торговец, который не обязан подавать налоговую декларацию с продаж и использования и который только один раз в течение двенадцатимесячного периода либо совершает налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование должны подать декларацию только за этот месяц и уплатить причитающийся налог в течение 20 дней после окончания месяца, в котором была совершена продажа или покупка.Оптовый торговец должен вести записи, которые включают в себя счет продажи для каждого покупателя, который содержит имя и адрес покупателя, дату покупки, купленный предмет и цену, по которой оптовый торговец продал предмет. Оптовый торговец должен получить сертификат об освобождении от уплаты налогов или необходимые элементы данных, чтобы подтвердить, что это оптовая продажа покупателю. Неспособность оптового торговца вести эти записи о продаже предмета налагает на оптового торговца ответственность за уплату налога по ставке, которая применяется к розничной продаже предмета.

Если у меня сезонный бизнес, могу ли я подать заявление только за те месяцы, в которые я работаю?

Розничный торговец, который ведет бизнес в течение шести или менее месяцев в году, должен указать месяцы, в которые он ведет бизнес, при регистрации, чтобы зарегистрироваться в качестве сезонного подателя. Розничный торговец, зарегистрированный как сезонный податель заявок, не обязан подавать декларацию за межсезонный отчетный период, в течение которого розничный торговец не вел коммерческую деятельность.

Если я в настоящее время зарегистрирован как частное предприятие или партнерство, что мне нужно делать, если я инкорпорируюсь?

Корпорация должна подать заявку на получение нового налогового номера, чтобы подавать и уплачивать налог с продаж и использования.Лицо также должно закрыть устаревший номер налога с продаж для собственности или партнерства.

Если я куплю существующий бизнес, могу ли я использовать налоговый номер предыдущего владельца?

Нет. Новый владелец должен получить свой собственный налоговый номер.

Как мне отменить или деактивировать налоговый номер?

Заполните и отправьте Уведомление об отсутствии бизнеса, форму NC-BN, которое можно найти в Интернете или включить в буклет с купонами.

Можно ли аннулировать свидетельство о регистрации за бездействие?

Да.Свидетельство о регистрации, выданное розничному продавцу, становится недействительным, если в течение 18 месяцев розничный торговец не подает декларации или декларирует декларации об отсутствии продаж. Ежегодно Департамент проверяет налоговые счета с продаж и использования и отменяет регистрационные номера налогоплательщиков с продаж и использования тех счетов, которые подали декларации, показывающие отсутствие продаж за последние 18 месяцев. Если ваша учетная запись будет закрыта для этой цели, вы получите уведомление по почте и возможность повторно активировать свою учетную запись.

Нужно ли продавцам барахолки получать свидетельство о регистрации?

Да.Продавцы блошиного рынка должны получить Свидетельство о регистрации, и оно должно быть вывешено по месту их нахождения. Дополнительную информацию см. На веб-странице с обзором специализированных рынков или других событий.

Облагаются ли какие-либо услуги налогом?

В настоящее время облагаются налогом следующие услуги:

Облагаются ли налогом продажи лотерейных билетов?

Нет. Продажа лотерейных билетов не облагается налогом с продаж или налогом на использование; однако эти продажи должны быть включены в налоговую декларацию с продаж и использования, форму E-500, строка 1, валовые поступления Северной Каролины, наряду с другими продажами, осуществленными в течение отчетного периода.Продажи лотерейных билетов также должны быть включены в строку 3 «Квитанции, освобожденные от государственной пошлины».

Вернуться к началу страницы

Штрафы и начисления

Есть ли штраф, если я опоздал с возвратом налогов и не причитался по налогам?

Нет. Пени и проценты не подлежат уплате, но необходимо подать декларацию.

Есть ли штраф за несвоевременную подачу налоговой декларации?

Да. Если налоги подлежат уплате, будут применяться как неуплата штрафа в размере 5% в месяц или его часть, но не более 25%, так и неуплата штрафа в размере 10%.Проценты начисляются на сумму налога, подлежащую уплате, с даты уплаты налога до момента его выплаты.

Информация об изменении имени

Как мне изменить свое имя в Департаменте?

Для получения информации о том, как изменить свое имя в Департаменте, просмотрите информацию на нашей странице изменения имени.

Вернуться к началу страницы

Налоговый справочник для розничных продавцов за пределами штата

* Начиная с 1 апреля 2019 г., розничные продавцы, расположенные за пределами Калифорнии, должны зарегистрироваться в Управлении налогов и сборов Калифорнии (CDTFA), взимать налог на использование в Калифорнии и уплачивать налог в CDTFA в зависимости от суммы их продаж. в Калифорнию, даже если они не имеют физического присутствия в штате.Для получения дополнительной информации см. Наше онлайн-руководство «Использование требований к сбору налогов на основе продаж в Калифорнию в соответствии с решением Wayfair».

Мы создали это руководство, чтобы помочь компаниям за пределами штата лучше понять свои налоговые обязательства и налоговые обязательства при ведении бизнеса в Калифорнии. Мы понимаем, что понимание налоговых вопросов в Калифорнии может занять много времени и быть сложным. Мы хотим предоставить вам необходимую информацию, чтобы вы могли сосредоточиться на запуске и развитии своего бизнеса в этом состоянии.

Как использовать это руководство

Каждый раздел этого руководства содержит информацию, относящуюся к ведению бизнеса с Калифорнией. В разделе «Регистрация » представлена важная информация, связанная с регистрацией, типами учетных записей, которые могут потребоваться, заполнением отчетов, обслуживанием учетной записи и другой важной информацией, которая вам может понадобиться.

Раздел Doing Daily Business охватывает наиболее распространенные темы в кратком формате, который может быть расширен для предоставления более подробной информации, если она вам нужна.

Наконец, раздел Resources предоставляет ссылки на множество информации, включая веб-семинары, формы и публикации, законодательную и нормативную информацию, а также доступ к оперативной помощи от наших представителей службы поддержки клиентов.

Обратите внимание, что представленная информация носит общий характер и не предназначена для замены какого-либо закона или постановления.

Если вам нужна помощь

Если в любое время вам понадобится помощь по темам, включенным в это руководство, или другим темам, которые мы, возможно, не затронули, не стесняйтесь обращаться к нам по телефону или электронной почте.Контактная информация и часы работы доступны в разделе Ресурсы.

Если у вас есть предложения по улучшению этого руководства, свяжитесь с нами по электронной почте.

Несмотря на то, что вы не проживаете в Калифорнии, вам может быть необходимо для регистрации в Департаменте налогов и сборов Калифорнии (CDTFA) для сбора и отчетности о налогах с ваших продаж клиентам из Калифорнии.

Нужно ли вам регистрироваться в Калифорнии?

Вам требуется для регистрации в CDTFA, если вы считаете, что «ведете бизнес» в Калифорнии.

Даже если для регистрации вам не требуется , вы можете добровольно зарегистрироваться для получения Свидетельства о регистрации — налога на использование для сбора и уплаты налога за использование для удобства клиентов из Калифорнии. Посетите нашу страницу регистрации / продления и следуйте инструкциям, чтобы зарегистрировать свой бизнес в CDTFA.

Существует пять основных причин, по которым вас можно рассматривать как ведущий бизнес в Калифорнии. Если к вам относится какая-либо из следующих ситуаций, вам требуется для сбора и уплаты налога с продаж и / или налога за пользование.