4. Порядок исчисления налога на добавленную стоимость / КонсультантПлюс

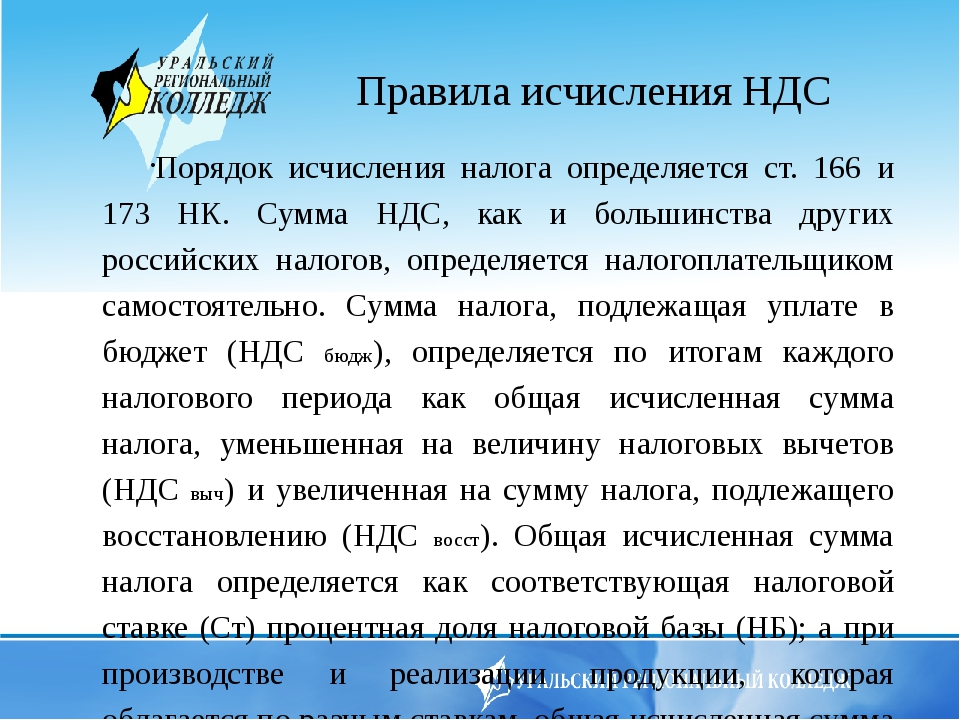

4. Порядок исчисления налога на добавленную стоимость

5. Налоговая база для исчисления налога на добавленную стоимость при ввозе товаров (за исключением товаров, указанных в пункте 6 настоящей Инструкции) на таможенную территорию Российской Федерации определяется как сумма:

— таможенной стоимости товаров;

— подлежащей уплате таможенной пошлины;

— подлежащих уплате акцизов (по подакцизным товарам и подакцизному минеральному сырью).

При освобождении от уплаты таможенных пошлин или акцизов в налоговую базу для исчисления налога на добавленную стоимость условно начисленные суммы таможенных пошлин и акцизов не включаются.

В случае освобождения от уплаты налога на добавленную стоимость, для целей учета в налоговую базу для исчисления включаются условно начисленные суммы таможенных пошлин и акцизов.

6. При ввозе на таможенную территорию Российской Федерации продуктов переработки товаров, ранее вывезенных с нее для переработки вне таможенной территории Российской Федерации в соответствии с таможенным режимом переработки вне таможенной территории, налоговая база определяется как стоимость такой переработки.

7. Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки, ввозимой на таможенную территорию Российской Федерации.

Если в составе одной партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют как подакцизные товары (подакцизное минеральное сырье), так и неподакцизные товары и минеральное сырье, налоговая база определяется отдельно в отношении каждой группы указанных товаров. Налоговая база определяется в аналогичном порядке в случае, если в составе партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют продукты переработки товаров, ранее вывезенных с таможенной территории Российской Федерации для переработки вне таможенной территории Российской Федерации.

8. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по следующей формуле:

Сндс = (Ст + Пс + Ac) x H, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

9. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

Сндс = (Ст + Пс) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Н — ставка налога на добавленную стоимость в процентах.

10. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по формуле:

Сндс = Ст х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Н — ставка налога на добавленную стоимость в процентах.

11. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами, но подлежащих обложению акцизами, исчисляется по формуле:

Сндс = (Ст + Ас) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

12. Общая сумма налога на добавленную стоимость при ввозе товаров на таможенную территорию Российской Федерации исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии с пунктами 5 — 11 настоящей Инструкции.

Если в соответствии с пунктом 7 настоящей Инструкции налоговая база определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных налоговых баз сумма налога на добавленную стоимость исчисляется отдельно в соответствии с порядком, установленным абзацем первым настоящего пункта. При этом общая сумма налога на добавленную стоимость исчисляется как сумма, полученная в результате сложения сумм налогов на добавленную стоимость, исчисленных отдельно по каждой из таких налоговых баз.

«День страхователя и налогоплательщика» — ГУ

01.01.1970

ГУ – Саратовское РО Фонда социального страхования РФ и

Журнал «Российский налоговый курьер»

приглашает на «День страхователя и налогоплательщика»

22 мая 2013 года. г. Саратов

г. Саратов

1 часть

Тема: «Сложные вопросы исчисления налогов и взносов,

а также практика применения новшеств 2013 года»

9.00 – 10.00 – начало регистрации на семинар

10.00 – 13.00 – проведение семинара

1. Изменения внесенные в Часть I Налогового кодекса РФ : новое в порядке сдачи бухгалтерской отчетности, введение коэффициента – дефлятора.

2. Налог на добавленную стоимость: изменения внесенные Федеральными законами от 02.10.2012 N 161-ФЗ, от 29.11.2012 N 206-ФЗ, в части применения ставки 10 %, новые операции не облагаемые НДС.

3. Сложные вопросы исчисления НДС в 2013

году: исчисление НДС и принятие вычета по НДС при применении

«корректировочных счетов-фактур», при исчисления налоговой базы по

операциям уступки права требования первоначальным кредитором; риски при

неправильном ведении раздельного учета в части операций облагаемых и

необлагаемых НДС, анализ арбитражной практики, основания для ведения или

неведения раздельного учета.

4. Налог на имущество организаций: изменения Федеральным законом от 29.11.2012 N 202-ФЗ: исключение из расчета налоговой базы движимого имущества, применение новых льготных ставок к отдельным видам имущества.

5. Новации законодательства по налогу на прибыль, внесенные Федеральными законами от 02.10.2012 N 161-ФЗ, от 29.11.2012 N 206-ФЗ, действующие в 2013 году: нормирование процентов по кредитным обязательствам, применение амортизационной премии, основания для списания безнадежных задолженностей, и другие сложные вопросы в исчислении налога.

Лектор — Новикова Татьяна Александровна

канд,экон,наук, доцент МГУУ Правительства Москвы, ген, директор аудиторской фирмы «ТЕРРАФИНАНС», консультант по налогам и сборам.

2 часть

(выступают специалисты ГУ – Саратовского РО Фонда социального страхования РФ)

Тема: «Изменения в социальном страховании на случай временной нетрудоспособности и

в связи с материнством в 2013 году»

14. 00 – 17.00 – проведение семинара

00 – 17.00 – проведение семинара

Программа семинара

1. «Расчет пособий по материнству и детству в 2013 году».

2. «Порядок оформления листков нетрудоспособности».

3. «Администрирование страховых взносов. Уплата страховых взносов по обязательному социальному страхованию и предоставление отчетности в территориальные органы Фонда социального страхования. Применение штрафных санкций к плательщикам страховых взносов».

Вход СВОБОДНЫЙ при предварительной регистрации

Зарегистрироваться сейчас!

по тел. (8452)33-89-90, (8452)52-44-36

E-mail: [email protected]

Место проведения: ул.Радищева,89,актовый зал Саратовского Государственного социально-экономического университета.

К списку »

Метод исчисления налогов следует изменить

Снова в российской экономике кризис, и эксперты обсуждают необходимые меры поддержки бизнеса, среди которых налоговые каникулы, отсрочка уплаты налогов, мораторий на проверки и штрафы. ..

..

Но многие забывают, что в российском налоговом законодательстве существуют нормы, которые сами по себе создают крайне несправедливые обременения для бизнеса. Это все те случаи, когда налогоплательщик обязан уплатить налог, еще не получив дохода, выручки.

Пример такой «вредной» нормы – правило учета курсовых разниц по валютным ценностям. Налогоплательщик должен ежеквартально переоценивать стоимость валютных активов (это, например, права требования, выраженные в валюте, собственно валюта). При регулярных падениях курса рубля это означает, что у компаний возникает «бумажный» доход, который не имеет никакого отношения к фактическим поступлениям. Но с него требуется заплатить налог.

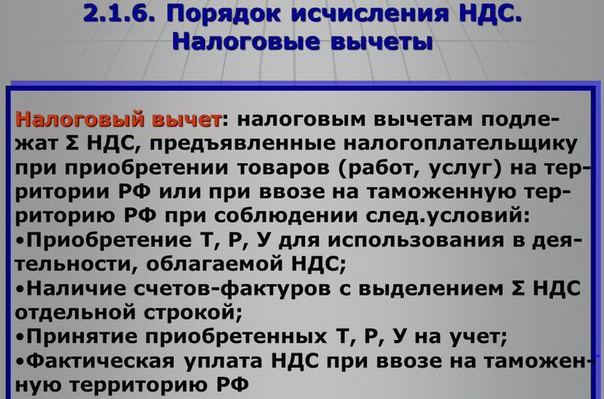

Но самое существенное обременение для налогоплательщиков – метод начисления, применяемый для расчета двух основных федеральных налогов: налога на прибыль и НДС. По этому методу в налоговую базу должна включаться выручка не в момент ее получения (как это происходит при кассовом методе), а сразу же в момент отгрузки товара (работ, услуг). В экономике преобладают отсрочки оплаты поставок, а значит, компании должны внести в бюджет налоги, еще не получив выручки.

В экономике преобладают отсрочки оплаты поставок, а значит, компании должны внести в бюджет налоги, еще не получив выручки.

От этого в наибольшей степени страдают предприятия малого и среднего бизнеса. Покупатели их продукции настаивают на очень существенных беспроцентных отсрочках платежей. В договорах крупнейших компаний с поставщиками срок оплаты достигает 60, а то и 90 дней. При выполнении госконтрактов задержка оплаты также существенна, в том числе и из-за бюрократической волокиты. Поэтому мелкий и средний бизнес обычно платит налог на прибыль и НДС «авансом», часто за счет кредитных средств, – задолго до получения реальных денег.

При исчислении налога на прибыль действуют специальные компенсирующие правила, которые отчасти сглаживают негативный эффект (бухгалтер вправе формировать резерв сомнительных долгов). Однако для НДС таких правил не существует. НДС безвозвратно уплачивается в бюджет и не возвращается даже в том случае, если выручка поставщику так и не поступила.

Совсем недавно премьер-министр Михаил Мишустин разъяснял, что от НДС не стоит отказываться, он более справедливый налог, чем все остальные, поскольку уплачивается лишь с добавленной стоимости. Возможно, премьер имел в виду некую идеальную модель. Но в ситуации, когда покупатели существенно задерживают оплату или вообще от нее отказываются, этот нейтральный по своей природе налог всей своей тяжестью падает на производителя, поставщика. В кризисные периоды негативный эффект существенно усиливается из-за еще большего увеличения задержек в оплате.

Такие правила исчисления НДС стимулируют поставщиков уходить в тень, искать различные, в том числе и незаконные, методы завышения налоговых вычетов, чтобы уменьшить базу для уплаты налога. В этом им «помогают» предприимчивые люди, которые предлагают фальсифицировать вычеты по НДС.

Обратная сторона метода начисления – право покупателя уменьшить налоговые обязательства при получении от поставщика счета-фактуры, не оплатив поставку (налоговый вычет). У него нет стимула быстрее оплачивать приобретенные товары, работы, услуги. Ведь помимо удержания сумм, причитающихся поставщику, он еще получает и 20%-ную выгоду от вычета НДС . Это означает, что фактически поставщик кредитует покупателя еще и на сумму налога.

У него нет стимула быстрее оплачивать приобретенные товары, работы, услуги. Ведь помимо удержания сумм, причитающихся поставщику, он еще получает и 20%-ную выгоду от вычета НДС . Это означает, что фактически поставщик кредитует покупателя еще и на сумму налога.

Метод начисления вреден не только с экономической точки зрения. Он противоречит основным принципам налогообложения, которые закреплены в ст. 3 Налогового кодекса: принципу учета фактической способности к уплате налога, принципу экономической основанности налога, недопустимости налогов, препятствующих реализации гражданами своих конституционных прав.

Если момент уплаты налога привязан не к поступлению налогоплательщику выручки (финансовому источнику налога), то налог нарушает все три приведенных принципа. Не учитываются возможность налогоплательщика уплатить налог, экономические характеристики деятельности налогоплательщика. Нарушается конституционное право налогоплательщика на свободное распоряжение своим имуществом, поскольку он фактически должен уплатить налог из личных средств.

Выводы очевидны: необходимо отказаться от «метода начисления» как в отношении НДС, так и налога на прибыль. Исчисление налогов по кассовому методу существенно облегчит налоговое бремя без какого-либо негативного эффекта для бюджета. Кассовый метод применялся при исчислении налога на прибыль до 2001 г. и НДС – до 2006 г. Поэтому предлагаемые меры – не революционны. Они возвращают нас к старым, проверенным, более справедливым практикам.

16 апреля 2020 г. президент России дал поручение правительству рассмотреть вопрос изменения порядка исчисления и уплаты налога на добавленную стоимость. Никаких деталей того, что же именно имелось в виду, не сообщается. Надеемся, что речь идет именно об отказе от метода начисления.

Автор – кандидат юридических наук, адвокат, старший партнер «Пепеляев групп»

Исчисление НДС при реорганизации | Вопросы — ответы, разъяснения актов налогового законодательства

07.06.2018

Вопрос. Организация осуществила поставку товаров в адрес резидента Российской Федерации, после чего была реорганизована в форме присоединения. Обязана ли организация до момента реорганизации и до истечения 180 дней с момента отгрузки товара, исчислить НДС по оборотам реализации, по которым не получены заявления об уплате косвенных налогов?

Ответ. В соответствии с подп. 1.1.1 п. 1 ст. 102 Налоговым кодексом Республики Беларусь (далее – НК) при реализации товаров, помещенных под таможенную процедуру экспорта, а также вывезенных (без обязательств об обратном ввозе на территорию Республики Беларусь) в государства — члены ЕАЭС (в том числе товаров, вывезенных по договорам (контрактам) лизинга, договорам займа, договорам (контрактам) на изготовление товаров), при условии документального подтверждения фактического вывоза товаров за пределы территории Республики Беларусь применяется ставка НДС в размере ноль процентов.

Пунктом 7 ст. 102 НК, пунктом 4 Протокола определен перечень документов (в т.ч. договор (контракт), заявление о ввозе товаров и уплате косвенных налогов (перечень заявлений)) для подтверждения обоснованности применения нулевой ставки НДС налогоплательщиком государства — члена ЕАЭС, с территории которого вывезены товары.

Документальное подтверждение фактического вывоза товаров с территории Республики Беларусь на территорию государств — членов ЕАЭС в соответствии с пунктом 7 ст. 102 НК производится в течение 180 календарных дней с даты отгрузки (передачи) этих товаров. Отражение в налоговой декларации (расчете) по НДС оборотов по реализации товаров (работ) производится применительно к указанному сроку в порядке, определенном частями восьмой одиннадцатой пункта 2 статьи 102 НК.

В соответствии с п. 9 ст. 102 НК для подтверждения обоснованности применения ставки НДС в размере ноль (0) процентов в отношении операций по реализации указанных в подпункте 1.1 пункта 1 статьи 102 НК товаров (работ, услуг), которые были осуществлены реорганизованной организацией и по которым на момент завершения реорганизации не применена ставка НДС в размере ноль (0) процентов, правопреемником (правопреемниками) представляются в налоговый орган по месту постановки на учет документы, в том числе с реквизитами реорганизованной организации, подтверждающие обоснованность применения ставки налога на добавленную стоимость в размере ноль (0) процентов по таким операциям.

Следовательно, обязанности у реорганизованной организации по исчислению НДС по вышеуказанным оборотам до момента реорганизации не возникает.

Управление информационно-разъяснительной работы

инспекции МНС по Витебской области

C 1 января 2019 г. налоговая ставка НДС составит 20%

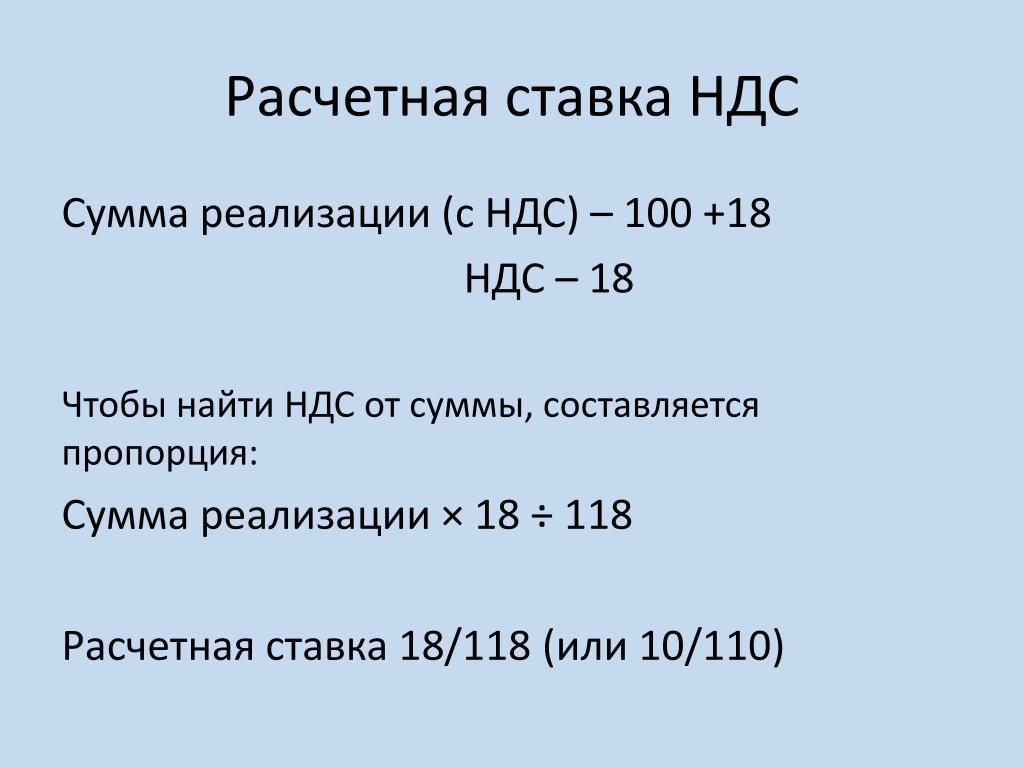

Как уточняет ФНС РФ, в случае реализации товаров, работ, услуг или имущественных прав с 1 января 2019 г. применяется налоговая ставка НДС в размере 20% независимо от даты и условий заключения договоров. Продавец дополнительно к цене отгружаемых начиная с 1 января товаров, работ, услуг и передаваемых имущественных прав обязан предъявить к оплате покупателю сумму налога, исчисленную по налоговой ставке в размере 20%.

При отгрузке товаров, работ, услуг и имущественных прав с 1 января 2019 г., если предварительная оплата получена до 1 января, продавец исчисляет НДС по ставке 18/118%, а при отгрузке после 1 января – по ставке 20% и производит налоговый вычет суммы НДС с суммы предоплаты по налоговой ставке 18/118%.

ФНС РФ рекомендует продавцам при возврате с 1 января 2019 г. всей или части партии товаров выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем. Если товары оплачены лицами, не являющимися налогоплательщиками НДС, то корректировочный документ регистрируется в книге покупок.

Если покупатель принял к вычету предъявленные ему суммы налога по принятым на учет товарам, то он восстанавливает сумму НДС на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров.

Если оплата в счет предстоящих поставок товаров, работ, услуг, отгружаемых с 1 января 2019 г. перечислена иностранному лицу, не состоящему на учете в налоговых органах, до этой даты, то исчисление НДС налоговым агентом производится на дату перечисления оплаты с применением налоговой ставки 18/118 процента. При отгрузке в счет перечисленной ранее оплаты исчисление НДС не производится. Если оплата за товары, работы, услуги, отгруженные до 1 января, производится налоговым агентом с 1 января, то исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118%.

ФНС РФ разъяснила, что если оплата за услуги иностранных юридических лиц в электронной форме поступила начиная с 1 января 2019 г. и они оказаны до 1 января 2019 г., то исчисление НДС производится по расчетной налоговой ставке в размере 15,25%, а если услуги оказаны начиная с 1 января – по расчетной налоговой ставке в размере 16,67%.

Налоговые аспекты неисполнения или изменения договорных

В связи с особой эпидемиологической и экономической ситуациями многие компании сталкиваются с различными формами неисполнения, ненадлежащего исполнения или изменения договорных обязательств. Наиболее распространенными случаями являются:

- расторжение или изменение условий договоров, в том числе отмена или изменение срока поставок, изменение графика выполнения работ и оказания услуг;

- просрочка исполнения обязательств, неявка клиента, оплатившего услугу;

- начисление/выплата штрафов, неустоек, возмещение убытков или другие аналогичные платежи.

Недостаточная проработка документального оформления таких событий может приводить к налоговым рискам или излишней уплате налогов (например, исчисление НДС на полученные суммы, невозможность вычета НДС или признании расходов для целей налога на прибыль).

Команда КПМГ предоставит услуги по комплексному сопровождению компании в случаях неисполнения, ненадлежащего исполнения, расторжения или изменения условий договоров одной из сторон для снижения налоговых рисков. Услуги КПМГ включают в себя выработку оптимального подхода для случаев излишней уплаты налогов, в том числе:

- анализ необходимости исчисления НДС, если отгрузка товаров, выполнение работ или оказание услуг не состоялись;

- анализ необходимости исчисления НДС на сумму неустойки, штрафа и иные платежи, полученные при неисполнении или изменении договорных обязательств;

- анализ возможности вычета НДС по авансовым платежам при изменении или расторжении договора;

- анализ возможностей учитывать для целей налога на прибыль суммы уплаченных штрафных санкций, а также иные расходы, понесенные компанией в связи с досрочным расторжением или изменением условий договоров;

- подготовка и изменение проектов и шаблонов документов (дополнительного соглашения к договору, первичных документов, претензий, искового заявления).

Команда КПМГ обладает богатым опытом консультирования по вопросам НДС и налога на прибыль в случаях ненадлежащего исполнения или изменения условий договоров для компаний из различных отраслей.

Как облагаются НДС электронные услуги иностранных компаний? новость от 10.03.2021

Сегодня услуги, оказываемые иностранными контрагентами, заказывает большинство российских компаний. Кто уплачивает НДС при таком сотрудничестве, есть ли право у иностранных контрагентов на использование льготы и как облагаются НДС услуги Google, Apple, Zoom – читайте в статье Татьяны Исайкиной, эксперта по вопросам бухгалтерского учёта и налогообложения.

Всё более широкое распространение получают услуги, оказываемые иностранными контрагентами через интернет. Такие услуги принято называть электронными. Российские компании и ИП, которые покупают электронные услуги у иностранных продавцов, не должны платить НДС. Это правило действует с 1 января 2019 года.

Налогоплательщиками НДС признаются, в частности, иностранные организации (п. 2 ст. 11, п. 1 ст. 143 НК РФ)[1]. Реализация работ, услуг на территории РФ, а также передача имущественных прав признаются объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ)[2]. Порядок определения места реализации работ (услуг) в целях применения НДС установлен статьёй 148 НК РФ[3].

В пункте 1 статьи 174.2 НК РФ[4] перечислены услуги, оказываемые в электронной форме. К ним относятся интернет-услуги, предоставление прав на использование программ для ЭВМ, баз данных через сеть «Интернет», в том числе путём предоставления удалённого доступа к ним, включая обновления к ним и дополнительные функциональные возможности.

Соответственно, с учётом положений пункта 1 статьи 174.2, подпункта 4 пункта 1 статьи 148 НК РФ[5] услуга в электронной форме оказывается иностранной организацией на территории РФ. Поэтому при оказании указанных услуг у иностранной организации возникает объект налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ).

С 01.01.2019 обязанность по исчислению НДС возложена на иностранную организацию, оказывающую электронные услуги, независимо от того, кто является покупателем: физическое лицо, ИП или юридическое лицо. Российские организации — непосредственные покупатели таких услуг теперь не признаются налоговыми агентами (п. 3 ст. 174.2 НК РФ, письма Минфина России от 24.10.2018 № 03-07-08/76139, от 13.09.2018 № 03-07-05/65680, от 03.09.2018 № 03-07-08/62624, ФНС России от 29.05.2019 № СД-4-3/10374@)[6].

Иностранная организация, оказывающая услуги в электронной форме, указанные в пункте 1 статьи 174.2 НК РФ, местом реализации которых признаётся территория РФ, подлежит постановке на учёт в налоговом органе на основании пункта 4.6 статьи 83 НК РФ[7]. Об этом также говорится в Письме Минфина России от 28.03.2019 № 03-07-08/21484[8]. Постановка на учёт иностранной организации, оказывающей услуги в электронной форме, местом реализации которых признаётся территория РФ, и осуществляющей расчёты непосредственно с покупателями этих услуг, производится налоговым органом на основании заявления о постановке на учёт.

Налог определяют как соответствующую расчётной ставке в размере 16,67 % — процентная доля налоговой базы (п. 5 ст. 174.2 НК РФ[9]).

Таким образом, российские компании не должны исполнять обязанности налогового агента.

В рамках оказания электронных услуг может быть предусмотрен расширенный перечень услуг, которые оказывает иностранная компания. Например, установлена единая цена за комплекс услуг, которые невозможно отделить от услуг в электронной форме. В этом случае налоговики пришли к выводу, что если условиями договора на оказание комплекса услуг, включающих как услуги в электронной форме, так и иную реализацию на территории РФ, при этом «иная реализация» является сопутствующей по отношению к основным услугам, то по такой «иной реализации» допустимо исчислять и уплачивать НДС в порядке, установленном статьёй 174.2 НК РФ (Письмо ФНС России от 29.05.2019 № СД-4-3/10374@).

Кто уплачивает НДС и порядок применения вычетаСогласно Письму Минфина России от 24.10.2018 № 03-07-08/76139, если иностранная организация, реализующая услуги в электронной форме, не встала на налоговый учёт в России, ответственность за неуплату НДС несёт данная иностранная организация. Отметим, что налоговый орган не имеет права требовать от российского покупателя электронных услуг уплаты НДС за иностранного контрагента по причине того, что последний не встал на налоговый учёт в РФ.

Вместе с тем если российская организация добровольно изъявит желание заплатить налог за своего иностранного контрагента, то налоговая инспекция не будет оспаривать право этой российской организации заявить уплаченную в бюджет сумму налога к вычету (либо включить её в расходы). Кроме того, в этом случае российские налоговые органы не будут иметь никаких претензий к иностранному контрагенту (в части повторной уплаты налога) (Письмо ФНС России от 24.04.2019 № СД-4-3/7937[10]). Если покупатель действует по старым правилам, то иностранная организация (в том числе иностранная организация-посредник) должна представить нулевую декларацию по НДС. Это верно, если она не проводила других операций, которые нужно отражать в отчётности.

Следует отметить, что такая позиция ФНС России о добровольной уплате НДС в качестве налогового агента российской организацией не согласуется с положениями пунктов 1 и 2 статьи 161 НК РФ[11].

Кроме того, в случае самостоятельной уплаты НДС в бюджет российской организацией в качестве налогового агента при приобретении электронных услуг у иностранной компании, не состоящей на налоговом учёте в Российской Федерации, не соблюдается обязательное условие, установленное пунктом 2.1 статьи 171 НК РФ[12] для применения вычета по НДС, ввиду отсутствия в договоре и (или) расчётном документе указания сведений об ИНН и КПП иностранного поставщика.

При этом позднее Минфин России высказался, что в настоящее время при оказании иностранной организацией услуг в электронной форме исчисление и уплата НДС российской организацией в отношении данных услуг в качестве налогового агента НК РФ не предусмотрены (Письмо Минфина России от 10.04.2020 № 03-07-14/28744[13]).

Ранее Минфином России неоднократно давались разъяснения, в которых при решении вопроса о применении НДС при оказании иностранными организациями услуг в электронной форме рекомендовано руководствоваться указанным Письмом ФНС России № СД-4-3/7937@, размещённым на официальном сайте ФНС России в сети «Интернет» (письма Минфина России от 17.07.2019 № 03-07-08/53049, от 13.06.2019 № 03-07-08/43050[14]).

Таким образом, если иностранная организация встанет на учёт в налоговых органах, то российская организация-покупатель сможет принять к вычету НДС.

Если иностранная организация не встанет на учёт в налоговых органах, а российская организация-покупатель самостоятельно уплатит НДС в бюджет, то с учётом разъяснений Минфина России это может повлечь налоговые риски для российской организаций в виде отказа в вычете.

В общем же случае для принятия к вычету НДС при приобретении услуг в электронной форме у иностранной организации в книге покупок регистрируется договор или расчётный документ, в которых указаны ИНН и КПП иностранной организации, и сумма НДС. Также указываются реквизиты документа о перечислении оплаты иностранной организации.

Это означает, что теперь, покупая электронные услуги у иностранных компаний, у российских покупателей появится право на вычет этого НДС по-прежнему без счёта-фактуры от иностранной компании (Письмо Минфина России от 13.04.2020 № 03-07-08/29267[15]).

О применении льготыРанее иностранные компании, как и российские, пользовались льготой, предусмотренной в подпункте 26 пункта 2 статьи 149 НК РФ[16], — услуги по предоставлению иностранной организацией прав на использование программ для электронных вычислительных машин через сеть «Интернет» на основании лицензионного договора освобождались от обложения НДС.

С 2021 года данной преференцией пользуются только российские компании. Федеральным законом от 31.07.2020 № 265-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»[17] в подпункт 26 пункта 2 статьи 149 Налогового кодекса Российской Федерации[18] внесены изменения, согласно которым с 1 января 2021 года освобождение от налогообложения налогом на добавленную стоимость применяется в отношении услуг по передаче исключительных прав на программы для электронных вычислительных машин и базы данных, включённые в единый реестр российских программ для электронных вычислительных машин и баз данных, прав на использование таких программ и баз данных (включая обновления к ним и дополнительные функциональные возможности), в том числе путём предоставления удалённого доступа к ним через информационно-телекоммуникационную сеть «Интернет».

Интересные примеры по электронным услугамК числу услуг в электронной форме среди прочего отнесено оказание через сеть «Интернет» услуг по предоставлению технических, организационных, информационных и иных возможностей, осуществляемых с использованием информационных технологий и систем, для установления контактов и заключения сделок между продавцами и покупателями. Именно за такие услуги Google и Apple взимают с разработчиков комиссию при продаже их приложений через свои площадки.

В число услуг в электронной форме на основании статьи 174.2 НК РФ, помимо прочего, попали следующие операции с резидентами России:

- предоставление прав на использование программ для электронных вычислительных машин (включая компьютерные игры), баз данных через сеть «Интернет», в том числе путём предоставления удалённого доступа к ним, включая обновления к ним и дополнительные функциональные возможности[19];

- оказание через сеть «Интернет» услуг по предоставлению технических, организационных, информационных и иных возможностей, осуществляемых с использованием информационных технологий и систем, для установления контактов и заключения сделок между продавцами и покупателями (включая предоставление торговой площадки, функционирующей в сети «Интернет» в режиме реального времени, на которой потенциальные покупатели предлагают свою цену посредством автоматизированной процедуры и стороны извещаются о продаже путём отправляемого автоматически создаваемого сообщения)[20].

Первое относится к продаже приложений разработчика через iTunes, второе – к оказанию разработчиком услуг по продаже таких приложений указанным способом. Теперь при реализации приложений пользователям на территории России Apple действует в качестве комиссионера и отвечает за сбор и уплату НДС в России. Поэтому разработчики не несут налоговой ответственности за уплату НДС со стоимости продаж приложений через iTunes. Это обязанность Apple, которую компания признаёт и выполняет.

С 2019 года иностранные организации при продаже услуг в электронной форме российским лицам (неважно — физическим, юридическим или ИП) должны самостоятельно платить НДС. Поэтому при покупке услуг в электронной форме у Google или Apple российские организации и предприниматели освобождаются от обязанностей налогового агента и не уплачивают НДС.

Поскольку услуги по организации продаж приложений через iTunes отнесены к услугам в электронной форме, Apple должен платить НДС с суммы комиссионного вознаграждения. Однако Apple может уплатить НДС только с продаж услуг в пользу разработчиков — физических лиц без статуса ИП. В остальных случаях компания это не делает, поскольку не имеет на территории России представительства.

И здесь вступают в действие положения о налоговом агенте, установленные пунктом 2 статьи 161 НК РФ. Российские организации и ИП, приобретающие услуги в электронной форме у иностранной организации, не состоящей на учёте в России, обязаны исчислять и уплачивать НДС со стоимости таких услуг. Другими словами, разработчики ИП и организации должны удержать из комиссионного вознаграждения Apple российский НДС при его выплате в пользу Apple.

Очень популярной в последнее время как для компаний, так и для физических лиц стала программа Zoom для проведения онлайн-конференций. Отметим, что даже если оплата за пользование программой прошла через сотрудника компании, то в данной ситуации ни сотрудник, ни компания не являются налоговыми агентами по НДС. Проведение платежа за Zoom через корпоративную платёжную карту означает, что сотрудник действовал в интересах организации в рамках уполномоченного на совершение корпоративных расчётов в соответствии с должностными обязанностями, что исключает его собственный посреднический интерес.

[1] Ст. 143, ст. 11 НК РФ.

[2] Ст. 146 НК РФ.

[3] Ст. 148 НК РФ.

[4] Ст. 174.2 НК РФ.

[5] Ст. 148 НК РФ.

[6] Ст. 174.2 НК РФ, Письмо Минфина России от 24.10.2018 № 03-07-08/76139, Письмо Минфина России от 13.09.2018 № 03-07-05/65680, Письмо Минфина России от 03.09.2018 № 03-07-08/62624, Письмо ФНС России от 29.05.2019 № СД-4-3/10374@.

[7] П. 4.6 ст. 83 НК РФ.

[8] Письмо Минфина России от 28.03.2019 № 03-07-08/21484.

[9] П. 5 ст. 174.2 НК РФ.

[10] Письмо ФНС России от 24.04.2019 № СД-4-3/7937

[11] П. 1, п. 2 ст. 161 НК РФ.

[12] П. 2.1 ст. 171 НК РФ.

[13] Письмо Минфина России от 10.04.2020 № 03-07-14/28744.

[14] Письмо Минфина России от 17.07.2019 № 03-07-08/53049, Письмо Минфина России от 13.06.2019 № 03-07-08/43050.

[15] Письмо Минфина России от 13.04.2020 № 03-07-08/29267.

[16] Пп. 26 п 2 ст. 149 НК РФ (в ред. до 31.07.2020).

[17] Ст. 1 ФЗ от 31.07.2020 № 265-ФЗ.

[18] Пп. 26 п. 2 ст. 149 НК РФ (в ред. после 31.07.2020).

[19] Абз. 2 п. 1 ст. 174.2 НК РФ.

[20] Абз. 5 п. 1 ст. 174.2 НК РФ.

Текущие ставки НДС по странам — Vatulator

Афганистан

Албания

Алжир

Андорра

Ангола

Ангилья

Аргентина

Аруба

Австралия

Австрия

Азербайджан

Багамы

Бахрейн

Бангладеш

на 10% или на 7.5% или 5% или 4,5% или 2,25% или 1,5%

Барбадос

Беларусь

Бельгия

Бермудские острова

Боливия

Босния и Герцеговина

Бразилия

Болгария

Камерун

Канада

Кабо-Верде

Чили

Китай

Колумбия

Острова Кука

Коста-Рика

Хорватия

Кюрасао Верде

Кипр

Чешская Республика

Дания

Джибути

Доминика

Доминиканская Республика

Эквадор

Египет

Эстония

Эфиопия

Фиджи

Финляндия

Франция

на 10% или на 5.5% или 2,1% или 0%

Германия

Гана

Гибралтар

Греция

Гуам

Гвинея

Гайана

Гондурас

Венгрия

Исландия

Индия

Индонезия

Иран

13.5% или 9% или 4,8% или 0%

Израиль

Италия

Ямайка

Япония

Иордания

Казахстан

Кения

Косово

Кувейт

Кыргызстан

Латвия

Ливан

Либерия

Литва

Люксембург

Македония

Мадагаскар

Малави

Малайзия

Мальта

Маврикий

Мексика

Молдова

Монако

Черногория

Марокко

Намибия

Непал

Нидерланды

Новая Зеландия

Нигерия

Норвегия

Оман

Пакистан

Панама

Парагвай

Перу

Филиппины

Польша

Пуэрто-Рико

Катар

Румыния

Сан-Томе и Принсипи

Саудовская Аравия

Сербия

Сейшельские острова

Сингапур

Словакия

Словения

Южная Корея

Южный Судан

Испания

Шри-Ланка

Сент-Люсия

Суринам

Швеция

Швейцария

Тайвань

Танзания

Таиланд

Того

Тринидад и Тобаго

Тунис

Турция

Уганда

Объединенные Арабские Эмираты

Соединенное Королевство

Уругвай

Узбекистан

Вануату

Венесуэла

Вьетнам

Замбия

Афганистан

Налог на добавленную стоимость (определение, формула)

Что такое налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это косвенный налог, который взимается во время потребления товаров и услуг и взимается, когда добавленная стоимость была добавлена на различных этапах производства / распределения, от покупки сырья до конечная продукция реализуется розничным потребителям.

НДС взимается со стоимости продуктов на каждом этапе, и его полное бремя ложится только на конечного потребителя, поскольку производитель продукта или участники цепочки поставок могут получить кредит на уплаченный ими НДС. (т.е.) до тех пор, пока покупатель не является конечным пользователем, закупленные товары являются расходами для бизнеса, и налог, уплачиваемый с этих покупок, может быть уменьшен из налога, который они взимают со своих клиентов.

Взимается в соответствии с потреблением товаров, а не с доходов потребителей.

Расчет налога на добавленную стоимость

НДС к уплате государству = исходящий НДС — входящий НДС

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Налог на добавленную стоимость (НДС) (wallstreetmojo.com)

- Выходной НДС = Это налог, взимаемый с продажи товаров. Начисляется от продажной цены товара.

- Входящий НДС = Это налог, уплачиваемый при покупке товаров. Оплачивается по себестоимости товара.

Примеры

Пример # 1

Theo — шоколад, производимый и продаваемый в США. В США действует 10% налог на добавленную стоимость.

- Производитель Theo’s закупает сырье по цене 10 долларов плюс НДС в размере 1 доллара, подлежащий уплате правительству США. Общая уплаченная цена составляет 11 долларов.

- Производитель продает Тео розничному продавцу за 20 долларов плюс НДС в размере 2 долларов на общую сумму 22 доллара.Однако Производитель платит правительству США только 1 доллар, так как это общая сумма НДС, подлежащая уплате на данный момент, потому что выходной НДС 2 доллара уменьшается на входящий НДС в размере 1 доллара, уплаченный во время закупки сырья. Уплаченный 1 доллар представляет собой НДС на добавленную стоимость, произведенный по себестоимости в размере 10 долларов (20 долларов — 10 долларов)

- Затем розничный торговец продает Тео конечному потребителю за 30 долларов плюс НДС в размере 3 долларов, что в сумме составляет 33 доллара. Розничный торговец платит 1 доллар правительству США (выходной НДС 3 доллара за вычетом входящего НДС, уплаченного Производителю 2 доллара).Уплаченный 1 доллар США представляет собой НДС на добавленную стоимость, произведенную по себестоимости в размере 10 долларов США. (30–20 долларов)

Пример № 2

Polo — это брендовая рубашка в США. Ставка НДС / налога с продаж в США составляет 10%.

Без налогов:

Производитель Polo тратит 20 долларов на сырье для производства рубашки, затем то же самое продается розничному продавцу за 30 долларов, а затем розничный торговец, наконец, продает рубашку конечному потребителю за 40 долларов.

С налогом с продаж:

В приведенном выше примере стоимость ввода для производителя составит 20 долларов.То же самое будет продано розничному продавцу по цене 30 долларов, а окончательная цена, взимаемая с потребителей, составляет 44 доллара (себестоимость 40 плюс НДС при 10% составляет 4 доллара, итого 44 доллара). При этом потребитель платит налог с продаж в размере 4 долларов. Розничный торговец взимает налог с потребителя и платит его правительству.

С НДС:

В приведенном выше примере производитель заплатит 22 доллара за сырье (20 долларов затрат плюс 2 доллара НДС), а производитель возьмет НДС в размере 2 долларов в качестве входящего кредита. То же самое будет продано розничному продавцу производителем по цене 33 доллара (себестоимость + добавленная стоимость = 20 долларов + 10 долларов = 30 долларов плюс НДС при 10% составляет 3 доллара, итого 33 доллара).Здесь производитель платит 1 доллар правительству (3 доллара на выходе — 2 доллара на входе НДС), а окончательная цена, взимаемая с потребителя, составляет 44 доллара (себестоимость + добавленная стоимость = 30 долларов + 10 долларов = 40 долларов плюс НДС при 10% — 4 доллара, итого 44 доллара). ). Здесь розничный торговец будет платить правительству 1 доллар (4 доллара на выходе — 3 доллара на входе). Хотя налог взимается на разных этапах, конечный потребитель несет полную сумму налога в размере 4 долларов США.

Таким образом, как по НДС, так и по налогу с продаж сумма налога остается неизменной, и он оплачивается только конечным потребителем, но предпочтение отдается НДС, поскольку он взимается на каждом этапе, и каждый участник механизма действует как сборщик налогов. для правительства и уклонение от уплаты налогов в нем минимально.Это более изощренно, чем налог с продаж.

Преимущества

- Поступления в правительство в рамках системы НДС будут постоянными, поскольку это налог, основанный на потреблении.

- Он обеспечивает лучшее соблюдение налоговых требований и сокращение уклонения от уплаты налогов в максимально возможной степени за счет эффекта наверстывания.

- Доходы, получаемые государством от НДС, огромны, так как это низкая ставка налога, применяемая к потреблению товаров.

- НДС можно контролировать и администрировать более эффективно по сравнению с другими действующими налогами.

- Считается нейтральным налогом, поскольку он взимается со всех видов бизнеса.

- Его законы и правила очень прозрачны, а налог собирается на различных этапах меньшими частями.

- Этот налог взимается с добавленной стоимости на каждом этапе, а не с общей цены, поэтому каскадный эффект отсутствует.

- Существует количество налогоплательщиков Налогоплательщик — это физическое или юридическое лицо, которое должно платить налог государству в зависимости от своего дохода, и в техническом смысле они несут ответственность, обязаны или обязаны платить налог государству. в соответствии с налоговым законодательством страны.подробнее об этой системе, поскольку она взимается на разных этапах, и все конечные потребители платят налог на потребление независимо от их дохода.

- Преимущество для правительства состоит в том, что даже за товары, которые остаются на складе дистрибьютора или розничного продавца, государство получает часть налога.

Недостатки

Ограничения

Поскольку НДС является налогом на потребление, он является дополнительным бременем для конечных потребителей. Этот налог добавляется к цене продуктов, и конечный потребитель не может воспользоваться каким-либо кредитом или зачесть уплаченный им НДС.Следовательно, это может повлиять на структуру потребления потребителей, а спрос и предложение на товары могут варьироваться. Хотя он приносит доход государству, он может снизить покупательную способность потребителей и вызвать потерю доходов для экономики в целом. Налог будет считаться неэффективным, если доход, потерянный из-за изменения спроса, превышает доход, полученный государством от взимания НДС. Это также известно как безвозвратная потеря: когда две фундаментальные силы спроса и предложения экономики не сбалансированы, это приводит к безвозвратной потере.Безвозвратный убыток можно рассчитать, построив график спроса и предложения. читать далее.

Заключение

НДС — одна из самых эффективных налоговых систем. В слаборазвитых и развивающихся странах он приносит значительный доход правительству, так как он представляет собой налог на потребление. Налог на потребление — это вид косвенного налога, который вы платите за использование или «потребление» товаров и услуг. Также называемый налогом на расходы, он включает в себя налоги с продаж, акцизы, тарифы или некоторые налоги на имущество.читать далее. В случае НДС уклонения от уплаты налогов можно избежать, в отличие от налога с продаж. Правительство взимает налог с продаж с потребления различных товаров и услуг в виде процентной доли, добавленной к продуктам и услугам, от которых государство получает доход и способствует благосостоянию компании. В Соединенных Штатах 38 разных штатов имеют разные налоги, от Аляски (1,76%) до Теннесси (9,45%). Подробнее, где легко повозиться. Это приносит в страну сбалансированную налоговую систему. Это также обеспечивает справедливость и единообразие процесса.

Рекомендуемые статьи

Эта статья была руководством к тому, что такое налог на добавленную стоимость и его определение. Здесь мы предлагаем вам формулу для расчета НДС с примерами, преимуществами и недостатками. Вы можете узнать больше о фиксированном доходе из следующих статей —

Расчет НДС при экспорте товаров

* Нет таможенных деклараций / регистра для экспортных продаж в ЕАЭС, так как на территории ЕАЭС нет таможни.

Это требования к документам в специальном пакете документов:

- Договор купли-продажи должен быть заключен с иностранным покупателем и должен быть надлежащим образом оформлен. Применимо к экспорту как в ЕАЭС, так и за пределами ЕАЭС

- Таможенная декларация должна иметь таможенные отметки — отметку экспортного оформления и таможенное подтверждение того, что товары пересекли границу Российской Федерации. Применимо только для экспорта в страны, не входящие в ЕАЭС

- Налоговый орган страны ЕАЭС, в которую были экспортированы товары, должен «подписать» Уведомление об импорте товаров и уплате косвенных налогов.Применимо только к экспорту в ЕАЭС.

Это полный список подтверждающих документов, поэтому налоговые органы не имеют права запрашивать какие-либо дополнительные документы, подтверждающие ставку НДС 0% при экспортных продажах. при подаче декларации по НДС.

Если в ходе налоговой проверки декларации по НДС налоговые органы обнаруживают ошибки или неточности в предоставленных документах, могут быть запрошены дополнительные документы и информация — например, платежные документы, транспортные документы (накладные) и другие документы.

Срок подачи декларации по НДС и пакета документов для подтверждения ставки НДС 0% составляет:

- При экспорте в страну ЕАЭС — в течение 180 дней с даты отправки товара продавцом на экспорт.

- Для вывоза за пределы ЕАЭС — в течение 180 дней с даты оформления товаров на экспорт таможенными органами.

Таким образом, налоговая база НДС для экспортных продаж и НДС по ставке 0% (подтвержденный экспорт) обычно декларируются в декларации по НДС за период, когда налогоплательщику удается получить полный и правильный документальный пакет, подтверждающий экспортные продажи.

Учет экспортных продаж в иностранной валюте

Если экспортные продажи должны оплачиваться в иностранной валюте, налоговая база по НДС в рублях (RR) рассчитывается по обменному курсу на дату фактической экспортной отгрузки, независимо от условий оплаты (т. Е. Тот же подход для предварительной или экспортные продажи с оплатой по факту) и статус подтверждения ставки НДС 0%.

Обратите внимание, что «дата отгрузки» для целей расчета налоговой базы по НДС означает дату, когда:

и.Товар отгружается от продавца, или

ii. Право собственности переходит к покупателю (, в зависимости от того, что наступит раньше, ),

— не дата таможенного оформления товаров.

Курсовые разницы при экспортных продажах (при наличии) не влияют на расчет налоговой базы по НДС.

ПРИМЕР 1

ООО «Фэнтези» подписало договор купли-продажи с немецкой компанией ООО «Мове» от 1 июня 2020 г. и осуществило экспортную партию автозапчастей в ООО «Мове» на сумму 15000 евро 29 июня 2020 г., которые были растаможены таможней 20 июня 2020 г. Июль 2020.

Таможенная декларация с отметкой о таможенном оформлении и подтверждением перемещения товаров через границу была получена 5 января 2021 года.

Курс обмена рубль / евро (условный)

29 июня 2020 г.-80

20 июля 2020 г.- 82

Требуется:

Объясните, когда и почему ООО «Фантазия» имеет право декларировать 0% НДС при экспортной продаже и рассчитывать налоговую базу по НДС за соответствующий период.

Ответ

1.Срок декларации по НДС при экспортной продаже

НДС на экспорт по ставке 0% может быть заявлен в декларации по НДС за 1 квартал 2021 года как:

- 180-дневный срок для получения подтверждающего пакета документов начинается 21 июля 2020 года и истекает 16 января 2021 года, поскольку товары были экспортированы в Германию, страну, не входящую в ЕАЭС, и

- ООО «Фантазия» получило необходимые подтверждающие документы (действующий договор купли-продажи и таможенная декларация с обязательными отметками; другие документы не требуются) 5 января 2021 года.

2. Расчет налоговой базы по НДС за 1 квартал 2021 г.

Создайте простой калькулятор НДС

Опубликуйте калькулятор в Интернете

SpreadsheetConverter предлагает общий доступ к публикации с помощью Publish to Cloud , встроенной облачной службы. Publish to Cloud предлагает бесплатную 7-дневную тестовую публикацию для всех пользователей и постоянную производственную публикацию для платных пользователей.

После преобразования таблицы в веб-формат вы можете сразу же сделать ее доступной в Интернете, нажав кнопку Опубликовать в облаке на ленте SpreadsheetConverter внутри группы Sharing .

Нажмите Загрузить и получить тестовую ссылку в течение 7 дней. Кнопка (светло-голубая), если вам нужно дополнительно протестировать калькулятор, или нажмите кнопку «Загрузить и получить производственную» кнопку (золотисто-желтая), чтобы заменить производственную версию страница.

Если вы не знакомы с функцией публикации в облаке, возможно, вы захотите прочитать страницу справки по публикации в облаке, прежде чем продолжить.

Скопируйте код iframe

С помощью iframe теперь мы можем показывать наш калькулятор практически на любой другой странице в Интернете или блоге.Iframe похож на «область просмотра», которая импортирует содержимое другой веб-страницы.

Когда загрузка в Publish to Cloud завершится, в нижней части окна должны появиться варианты открытия или копирования ссылки калькулятора и другие элементы. Щелкните ссылку Копировать iframe… , и он должен скопировать код iframe опубликованного калькулятора в буфер обмена, чтобы вы могли вставить его куда угодно.

В коде iframe нам может потребоваться отрегулировать высоту и ширину iframe, чтобы избежать прокрутки.В итоге оператор iframe выглядел так:

Этот метод работает, даже если вы загрузили преобразованную веб-страницу на другой веб-сервер. Просто замените URL-адрес калькулятора в приведенном выше примере ссылкой на свой веб-калькулятор.

Вставка калькулятора на сайт

Для этого примера мы опубликуем калькулятор в Интернете с WordPress . Если вы используете другую среду веб-дизайна, проверьте ссылки ниже. Возможно, есть лучший учебник для вашей конкретной среды. В противном случае сообщите нам, и мы вам поможем.

В WordPress мы вставили исходный код iframe прямо в представление HTML. Перед возвратом к визуальному представлению важно нажать кнопку « Обновить », поскольку в противном случае WordPress может удалить iframe.

Заключение

Spreadhseet Converter может принять практически любую электронную таблицу с формулами и всем остальным и преобразовать ее в живую веб-страницу, которая по-прежнему выполняет все вычисления точно так же, как в Excel.

Чтобы проверить калькулятор, измените цену и нажмите клавишу Tab. Цена с учетом НДС будет обновлена немедленно. Попробуйте калькулятор НДС здесь!

Расчет НДСв ОАЭ с примером — Bens Auditors

Поделиться

Копировать ссылку

НДС — это форма налога на потребление, который применяется на каждом этапе ко всем товарам и услугам в соответствии с требованиями НДС Закон или Федеральный декрет-закон №8 от 2017 года. С момента внедрения в январе. 2018, все предприятия в ОАЭ несут ответственность за регистрацию за НДС или грозят огромные штрафы согласно правилам FTA.

Поскольку НДС является обязанностью каждого бизнесу необходимо научиться рассчитывать НДС.

Как владельцы предприятий могут рассчитать НДС в ОАЭ?Ставка НДС в ОАЭ установлена в размере 5%, один из самых низких показателей в мире. Правительство ОАЭ не собирает налог напрямую; компании взимают плату с клиентов и получают ее от имени властей.

Формула расчета НДС:

НДС = исходящий налог — предварительный налог

Выход НалогВыходной налог — это сумма, полученная продавца в процентах от продажной цены конечного продукта. В контексте НДС ОАЭ ставка составляет 5%. Например, продажная цена продукта / услуги. составляет 200 дирхамов ОАЭ, то выходной налог (НДС, взимаемый при перепродаже) составит 200×5% = AED 10.00. Исходящий НДС также называется НДС к оплате.

Ввод НалогСумма, уплачиваемая покупателем в процентах себестоимости товаров / услуг, используемых для изготовления конечного продукта. В ОАЭ НДС стандартная ставка составляет 5% от стоимости счета (исключая особые случаи, например, прибыль схема маржи).

Например, себестоимость товаров / услуг. = 100 дирхамов ОАЭ, зная, что ставка НДС составляет 5%, тогда входящий НДС (НДС уплачен в течение покупка) будет 100×5% = 5.00 AED. Входной НДС также называется НДС или Возмещаемый НДС.

НДС К оплатеВсе предприниматели должны взимать НДС на продаж, также называемый выходным налогом, и возмещение суммы НДС, уплаченной при покупке товары, называемые входным налогом. Вычитание входящего налога из выходного налога даст сумма, которая должна быть уплачена правительству.

Расчет НДС на примереЕсли собираетесь подавать Возврат НДС, у вас должна быть четкость расчета точной суммы добавленной стоимости. Налог.Чтобы помочь вам лучше понять Расчет НДС; ниже приведен пример, который может помочь вам лучше понять идею:

Компания А закупила сырье для на общую сумму 500 000 дирхамов ОАЭ. Таким образом, предварительный налог составит 5% от общей суммы. т.е.

500 000 дирхамов ОАЭ x 5% = 25 000 дирхамов ОАЭ

Компания А продает товары, состоящие из закупленное сырье, предположим, что общая сумма продаж составляет 800 000 дирхамов ОАЭ. Таким образом, налог на продукцию в размере 5% от общей суммы составит:

AED 800 000 x 5% = 40 000 AED

В этом случае окончательная сумма НДС нетто, подлежащая уплате в размере Компания A правительству будет:

НДС = исходящий налог — предварительный налог

НДС = 40 000–25 000 дирхамов ОАЭ

НДС = 15 000 дирхамов ОАЭ

Помощь специалиста по расчету НДСТрудно понять концепцию НДС в один идет, потому что это новый налог в ОАЭ.Поэтому обязательно получите помощь в вычислении НДС с максимальной точностью, чтобы избежать огромных штрафов и правовые последствия FTA в ОАЭ.

Чувствуете ли вы, что числа могут сбивать с толку? Вы? Позвольте нашим специалистам по НДС помочь вам с точностью расчетов для улучшенных финансовый менеджмент. Свяжитесь с нами для соблюдение действующего законодательства по НДС.

Налогооблагаемая сумма

Что такое налогооблагаемая сумма?

Налогооблагаемая сумма — это сумма налогооблагаемой операции, по которой облагается НДС (обычно цена товаров или услуг).

В простейшей ситуации, если A продает товары B без рецепта за 50 евро, то налогооблагаемая сумма составляет 50 евро, с которой A должен взимать НДС B по соответствующей ставке, а B платит A 50 евро плюс НДС.

Чтобы охватить более сложные операции и обстоятельства, Директива по НДС содержит ряд положений, определяющих и разъясняющих, что составляет налогооблагаемую сумму. Он различает три различных типа операций:

Поставка товаров или услуг

Основное правило

Налогооблагаемая сумма в случае поставки товаров и услуг должна включать

|

(Статья 73 Директивы по НДС )

Таким образом, если сантехник взимает с клиента плату за обслуживание стиральной машины плюс стоимость проезда к нему, налогооблагаемая сумма включает, наряду с плата за услугу, пополнение командировочных расходов.

Что должно быть включено, а что не включено в налогооблагаемую сумму?

Включено в налогооблагаемую сумму | Не включено в налогооблагаемую сумму |

|---|---|

|

|

( Статья 73, 78, 79 Директива об НДС )

Валютные соображения

Если в документах, необходимых для расчета налогооблагаемой суммы, используется иностранная валюта, будет использоваться последний зарегистрированный обменный курс. курс продажи на момент наступления срока уплаты НДС на наиболее представительном валютном рынке (ах) этой страны ЕС.Страны ЕС также могут использовать ставку, определяемую для этого рынка (-ов).

Предприятия могут использовать вместо этого последний опубликованный обменный курс Европейского центрального банка (с использованием обменного курса евро для конвертации между валютами, отличными от евро). Страны ЕС могут потребовать уведомить их об использовании этой опции.

Для определенных категорий операций или определенных категорий облагаемых налогом лиц страны ЕС могут принять решение использовать обменный курс, основанный на таможенных правилах ЕС для расчета таможенной стоимости.

( Статья 91 Директивы по НДС )

Возвратный упаковочный материал

Если товары поставляются с возвратным упаковочным материалом, страны ЕС могут выбрать из следующих:

- без учета стоимости этого материала из налогооблагаемой суммы и принятия мер необходимо скорректировать сумму, если материал не возвращается или

- , включая стоимость этого материала в налогооблагаемой сумме и принятие мер, необходимых для корректировки суммы, если материал возвращается

( Статья 92 Директивы по НДС )

Аннулирование или неуплата

Если поставка отменена или отклонена, или оплата товаров или услуг полностью или частично удерживается, или цена снижается после того, как поставка имеет место, налогооблагаемая сумма должна быть соответственно уменьшена.Условия таких сокращений определяются странами ЕС. Однако

страны ЕС могут отступить от этого правила в случае частичной или полной неуплаты.

( Статья 90 Директивы по НДС )

Исключения

К основному правилу применяется ряд исключений, касающихся переводов за границу, предварительного вычета входящего НДС и операций со связанными лицами. К ним относятся:

Операции, учитываемые как поставка товаров или услуг

Тип операции | Налогооблагаемая сумма |

|---|---|

Налоговая передача товаров внутри ЕС | Налогооблагаемая сумма составляет:

Статья 76 Директива по НДС |

Самостоятельная поставка товаров:

[операции, облагаемые налогом по ссылке] | Налогооблагаемая сумма составляет

Статья 74 Директива по НДС |

Самостоятельная поставка услуг:

[операции, облагаемые ссылками] | Налогооблагаемая сумма представляет собой полную стоимость налогооблагаемой лицо, предоставляющее услуги. |

Самостоятельная поставка услуг для коммерческого использования | Налогооблагаемая сумма представляет собой открытую рыночную стоимость предоставляемая услуга. |

Операции со связанными лицами

На что распространяется это исключение?

Это исключение из основного правила определения налогооблагаемой суммы поставки товаров или услуг можно рассматривать как эквивалент НДС правил трансфертного ценообразования для прямых налогов.

По сути, он предусматривает, что страны ЕС могут заменять рыночную стоимость налогооблагаемой суммы в отношении определенных сделок, не связанных с коммерческой деятельностью, осуществляемых между связанными лицами.

Правило таково:

- В целях предотвращения уклонения от уплаты налогов

- Страны ЕС могут принять меры для обеспечения

- налогооблагаемой суммы в отношении определенных поставок товаров или услуг

- между лицами с семьей

- или другие тесные личные связи или

- управленческие, имущественные, членские, финансовые или другие юридические связи

— это рыночная стоимость.

( Статья 80 Директивы по НДС )

Какие операции охватывает правило рыночной стоимости?

Операции, в которых вознаграждение ниже рыночной стоимости и:

- покупатель не имеет полного права на вычет входящего НДС или

- поставщик не имеет полного права на вычет, и поставка освобождена или

- поставщик не имеет полного права на вычет.

( Статья 80 Директивы по НДС )

Что подразумевается под «рыночной стоимостью»?

Открытая рыночная стоимость означает:

полную сумму, которую для получения товаров или услуг, о которых идет речь, в то время, покупатель на том же этапе маркетинга, на котором осуществляется поставка товаров или услуг, должен был бы заплатить, в условиях добросовестной конкуренции независимому поставщику на территории страны ЕС, в которой поставка подлежит налогообложению.

Если сопоставимые поставки товаров или услуг не могут быть установлены, «открытая рыночная стоимость» означает:

- в отношении товаров, сумму, которая не меньше покупной цены товаров или аналогичных товаров или, в случае отсутствия закупочной цены — себестоимость, определяемая на момент поставки;

- в отношении услуг, сумма, которая не меньше полной стоимости предоставления услуги налогоплательщику.

(Статья 72 Директивы по НДС)

Что подразумевается под «юридическими связями»?

Юридические связи могут включать отношения между работодателем и работником, семьей работника или любыми другими тесно связанными лицами.

Операции с инвестиционным золотом

На что распространяется это исключение?

Поставка, приобретение внутри ЕС и импорт инвестиционного золота обычно освобождаются от налога без права вычета ( Статья 346 Директивы по НДС ).

Если товары или услуги поставляются клиенту, который предоставил поставщику освобожденное от налогообложения инвестиционное золото, которое будет использоваться в качестве основы для работы (в результате чего золото теряет статус освобожденного от налога), страны ЕС могут выбрать , чтобы предписать, что налогооблагаемая сумма в отношении поставки должна включать рыночную стоимость инвестиционного золота на момент этой поставки.

( Статья 82 Директивы по НДС )

Импорт товаров

Какова сумма налога при импорте товаров?

Налогооблагаемая сумма, с которой уплачивается НДС на импорт, когда товары импортируются из-за пределов ЕС, составляет стоимость для таможенных целей товаров, включая пошлины, налоги, другие сборы и непредвиденные расходы, которые еще не были включены в таможенную стоимость.

( Статья 85 Директивы по НДС )

Что должно быть включено, а что не включено в налогооблагаемую сумму?

Включено в налогооблагаемую сумму | Не включено в налогооблагаемую сумму |

|---|---|

Если не включено в таможенную стоимость:

|

|

( Статья 86, Директива 87 НДС )

Какое первое место назначения?

Для этих целей «первое место назначения» означает место, указанное в накладной или в любом другом документе, в соответствии с которым товары импортируются в ЕС.

Если такое упоминание не делается, первым местом назначения считается место первой передачи груза в стране импорта ЕС.

Реимпорт переработанных товаров

Если товары, которые были временно экспортированы из ЕС для ремонта, обработки, адаптации, сборки или переделки, затем повторно импортируются, налогооблагаемая сумма при реимпортации должна быть такой же, как применялась бы если ремонт, обработка, адаптация, верстка или переделка производились в той стране ЕС, в которую товары реимпортируются.

( Статья 88 Директивы по НДС )

Валютные соображения

Если в документах, необходимых для расчета налогооблагаемой суммы, используется иностранная валюта, обменный курс определяется таможенными правилами ЕС при расчете таможенной стоимости.

( Статья 91 Директивы по НДС )

Приобретение товаров внутри ЕС

Основное правило

Тип операции | Налогооблагаемая сумма | Основное правило состоит в том, что должны использоваться те же факторы, что и для поставки товаров или услуг (см. Налогооблагаемая сумма: поставка товаров или услуг) в стране ЕС, в которой происходит приобретение. |

|---|

Особые правила

Тип операции | Налогооблагаемая сумма |

|---|---|

Операции, облагаемые статьей 21 | Налогооблагаемая сумма составляет:

Статья 83 Директива по НДС |

Приобретение товаров, облагаемых акцизом внутри ЕС | Акцизный сбор включен в налогооблагаемую сумму для приобретения. |

Простые формулы Excel (расчет с НДС)

Последнее обновление Автор: Irene Burn .

В этой статье мы кратко рассмотрим простых формул в Excel , особенно расчет НДС, и , включая продажную цену (включая налог) для покупной цены без НДС (налога).

Метод

Дважды щелкните значок Excel на рабочем столе или в меню «Пуск» => Все программы .

Появляется новый документ Excel : мы составим итоговый счет покупки компьютерной компании Kioskea.

Компания купила : 4 ПК за 395,75 евро, 2 телефона за 869,50 евро, 6 USB за 22,50 евро, 4 плоских экрана за 315,00 евро и 4 массива памяти за 58,00 евро. Мы поместим результат Total Cost HT , например, в ячейку D13 .

Итак, для этого примера мы будем использовать функцию: = СУММ (B13 * C13)

Объяснение : = сумма (цена за единицу, умноженная на ht (*) количество), затем щелкните ввод с клавиатуры.

Примените формулу : щелкните ячейку D13 (в нашем примере) и затем перейдите в правый нижний угол ячейки до черного квадрата, курсор превратится в черный крест. Удерживая левую кнопку мыши, перетаскивайте маркер, пока ячейка D17 не освободит , тогда у нас будет результат Totals HT <жирный>.

Рассчитать НДС : в ячейку E13 поместим, например, результат НДС .Итак, введите формулу = СУММ (D13 * 19,6%) , а затем щелкните ввод с клавиатуры и выполните ту же процедуру, что и на предыдущем шаге.

Расчет НДС по каждой позиции: В ячейку F13 выведем результат Налоги на цену .

- 1-е решение : введите формулу = СУММ (D13: E13) .

- 2-е решение : используйте инструмент Автосумма и выберите ячейку для добавления.

Расчет общего счета-фактуры НДС: мы поместим в ячейку F18 (в нашем примере) результат Total Taxes . Введите формулу = СУММ (F13: F17) .

Фото: © Everypixel

.