Минимальный налог на УСН «Доходы минус расходы» в 2021 году

Организации и предприниматели должны заплатить минимум 1% от доходов

На первых порах бизнеса предприниматели часто работают в ноль, а то и в убыток. Когда расходы превышают доходы или равны им, налог УСН, рассчитанный по общим правилам, оказывается нулевым. Государство решило, что налог не может быть меньше 1% от доходов. Это и есть минимальный налог, который нужно заплатить, если расходы превысили или сравнялись с доходами.

Как рассчитывается минимальный налог

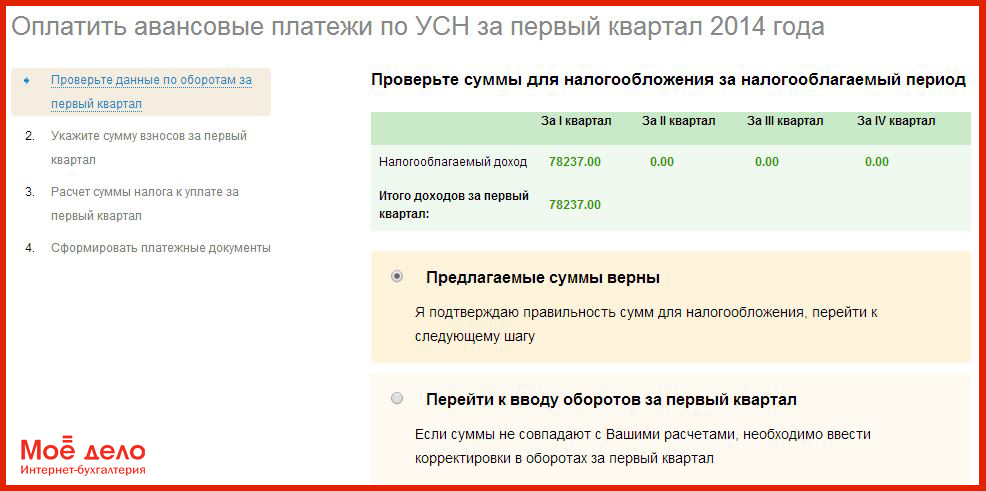

Минимальный налог возникает только по итогам года. Каждый квартал нужно рассчитывать и платить налог как обычно: из доходов с начала года вычитаете расходы, умножаете на налоговую ставку УСН «Доходы — Расходы» в вашем регионе и получаете налог, который нужно заплатить.

Что делать по итогам года:

- Считаете налог как обычно.

- Сравниваете полученную сумму с минимальным налогом — 1% от годовых доходов.

- Если посчитанный как обычно налог больше 1% от дохода или равен этой сумме, вы платите обычный налог УСН. Если налог получился меньше 1% от дохода, тогда платите минимальный налог. Проще всего понять расчет на конкретном примере.

КБК для минимального налога в 2021 году

Не отличается от КБК обычного налога при УСН «Доходы минус расходы» 182 1 05 01021 01 1000 110. Только минимальный налог за 2015 и предыдущие годы платили на отдельный КБК.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноАвансовые платежи учитываются в счёт минимального налога

Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога.

Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога. Подавать заявление о зачёте авансовых платежей в счёт минимального налога не нужно. Налоговая поймёт это из вашей декларации по УСН.

С вам не нужно разбираться с расчётом налога УСН, сравнивать обычный налог с минимальным. Эльба рассчитает все платежи в соответствии с действующим законодательством и напомнит, когда нужно заплатить и отчитаться.

Статья актуальна на 04.02.2021

Налогообложение индивидуальных предпринимателей | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

ИП в сфере такси в Подмосковье будут платить меньше благодаря регистрации самозанятыми

Александр Кожохин

С 1 января 2019 года в четырех субъектах РФ, в том числе в Московской области, стартовал эксперимент по применению нового налогового режима «Налог на профессиональный доход».

«Индивидуальные предприниматели могут добровольно перейти на специальный налоговый режим – платить только налог на профессиональную деятельность. Минимальная ставка налога – 4% для физических лиц, 6% — для ИП и юридических лиц. В случаях отсутствия заказов у водителя такси налог не оплачивается», – отмечается в материале.

Не перешедшие на новый режим налогоплательщики будут платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке, чтобы избежать ответственности за незаконную предпринимательскую деятельность.

Регистрация самозанятых осуществляется без посещения налоговых органов через мобильное приложение «Мой налог». Такой налоговый режим не требует представления отчетов и декларации в налоговые органы. Всю необходимую информацию можно получить на сайте npd. nalog.ru.

nalog.ru.

«В случае принятия ИП решения о переходе на режим для самозанятых необходимо в течение одного месяца со дня постановки на учет в качестве плательщика налога на профессиональный доход уведомить налоговый орган о прекращении применения других специальных налоговых режимов», – уточняется в материале.

С самозанятых в Литве хотят собрать больше налогов: 4 предложения

Эти предложения 29 сентября представил вице-министр Социальной защиты и труда Аудрюс Битинас.

«Первое, чего мы хотим — пересмотреть исключения. Те, что потенциально снижают справедливость и прогрессивность налогообложения.

Он рассказал, что с 2017 по 2020 г. количество самозанятых увеличилось на 43,1%.

«Большая часть самозанятых платит налоги с доходов ниже минимума. Значит, они меньше платят, но больше получают, а ведь социальная справедливость должна оставаться в силе», – сказал вице-министр.

Битинас предложил уравнять «потолок» социальных взносов для самозанятых и работающих по трудовому договору. Сейчас для самозанятых «потолок» составляет 43 средних зарплаты в год (58 000 евро), а для работающих по трудовому договору — 60 (81 000 евро).

«Из-за этой разницы «Содра» недополучает около 4,7 млн. евро. Предлагаем уравнять «потолок». Пока речь о работающих по бизнес удостоверениям не идет», – сказал докладчик.

Второе предложение – пересмотр базы социальных взносов. «Работающие по трудовому договору платят налоги со 100% доходов, а остальные платят с разных доходов. МП, ИП — с 50%, работающие по справке с 90%, семейства — со 100%.Трудно сказать, почему. Из-за этого не поступает 19,71 млн. евро. Здесь также предлагается уравнять требования. Работающих по бизнес-удостоверениям это касаться не будет», – сказал он.

МП, ИП — с 50%, работающие по справке с 90%, семейства — со 100%.Трудно сказать, почему. Из-за этого не поступает 19,71 млн. евро. Здесь также предлагается уравнять требования. Работающих по бизнес-удостоверениям это касаться не будет», – сказал он.

Третье предложение – вовлечь самозанятых в страхование на случай безработицы.

«Сейчас этот налог платят только некоторые группы самозанятых. Это владельцы ИП, члены малых товариществ и члены хозтоварищ. Работающие по справке и фермеры — не застрахованы от безработицы, это 51 000 человек. Кстати, выплаты самозанятым во время первого и второго карантинов составили 243,7 млн. евро. Их получали 77 000 человек. Предлагается вовлечь в это страхование всех самозанятых. Тариф этого взноса составляет 1,31%. Это даст в бюджет около 7 млн. евро в год. Работающих по бизнес-удостоверениям это касаться не будет, зато от безработицы будут застрахованы 51 000 жителей», – сказал Битинас.

Четвертое предложение – введение минимальных взносов в «Содру».

«Сейчас минимум установлен и для работающих по трудовому договору (не меньше, чем с минимума). Самозанятые платят взносы от полученных доходов в течение года или в конце года, а работающие по трудовому договору — ежемесячно. 80 000 самозанятых платят налоги с доходов меньше минимальных. Самозанятые могут работать и по трудовому договору. У 55 000 самозанятых нет трудовых договоров (без работающих по бизнес-удостоверению). Из-за отсутствия минимальных взносов бюджет не получает 12,6-20,9 млн. евро в год. Предлагается ввести минимальные взносы — не меньше, чем с минимальной зарплаты», – сказал вице-министр.

«Это на пользу самозанятым, они получили бы хотя бы минимальные гарантии и право на социальных выплаты. Это коснется 48 000 человек», – сказал Битинас.

Представитель Соцмина Эгле Чепоните сказала, что сейчас готовят план Национального прогресса, в котором поставлены задачи снижения неравенства. В план входит и программа по совершенствованию законодательной базы в планах налогов.

Глава Соцмина Моника Навицкайте сказала, что до сих пор еще все сферы открыто не пересмотрены.

Дмитрий Кийко: Новый проект Налогового кодекса: какие изменения ждут бизнес и владельцев жилья

В Беларуси подготовлен законопроект о внесении изменений в Налоговый кодекс. Он предусматривает как новации по традиционным направлениям, так и изменения концептуального характера, которые касаются налогообложения предпринимательской деятельности. О планируемых новшествах рассказал сегодня журналистам первый заместитель министра финансов Дмитрий Кийко.

Среди традиционных направлений — индексация ставок налогов, всех социальных налоговых вычетов в целях их адаптации к инфляционным процессам. Отдельный блок касается мер фискальной направленности. Это вызвано необходимостью консолидации доходов бюджетов на уровне снижающейся централизации доходов, которая обусловлена и внешней конъюнктурой, в первую очередь влиянием российского налогового маневра, а также необходимостью финансирования ряда расходов, в частности по противодействию коронавирусной инфекции.

В законопроекте предусмотрена отмена отдельных налоговых льгот и предоставление права местным Советам депутатов повышать стандартную ставку налога на прибыль в пределах 2 процентных пунктов с направлением полученных средств на реализацию инфраструктурных проектов.

Налоги для владельцев квартир

Одно из основных изменений — отмена налоговой льготы в отношении квартир в многоквартирных жилых домах. «Цель этого нововведения — уравнять условия налогообложения граждан, которые являются владельцами индивидуального жилья, а также повысить ресурсную базу местных бюджетов», — сказал Дмитрий Кийко.

Предполагается, что в качестве налоговой базы будет расчетная стоимость квартир, которая будет определяться Налоговым кодексом. К ней будет применяться стандартная ставка в размере 0,1% (к первой и последующим квартирам). На данный момент применяется большая ставка — 0,2% — ко второй и последующим квартирам. «Расчетная стоимость будет дифференцирована по городам, а также по типам квартир. По расчетам средняя сумма налога по стандартной квартире для граждан в Минске составит около Br50 в год, в регионах — порядка Br25″, — отметил первый замминистра.

По расчетам средняя сумма налога по стандартной квартире для граждан в Минске составит около Br50 в год, в регионах — порядка Br25″, — отметил первый замминистра.

При этом сохранятся льготы в отношении пенсионеров, инвалидов, многодетных семей и других незащищенных слоев населения.

Изменения для бизнеса

Проектом Налогового кодекса предусмотрен ряд мер, направленных на стимулирование деловой активности. Прежде всего это касается расширения возможностей по применению инвестиционного налогового вычета, а также увеличения его размеров. Предусмотрены меры по упрощению налогового администрирования, прежде всего они связаны с цифровизацией административных процедур.

Отдельный блок касается системных изменений по налогообложению предпринимательской деятельности. «Это вызвано рядом обстоятельств. В настоящее время у нас индивидуальная предпринимательская деятельность может применяться в различных организационно-правовых формах. Это самозанятые граждане, индивидуальные предприниматели, отчасти микроорганизации. Все эти субъекты применяют различные системы налогообложения. В результате такого многообразия сегодня отмечается излишняя конкуренция между самими субъектами, а также использование ИП в схемах по налоговой оптимизации. Помимо неравной конкурентной среды, это соответствующим образом отражается и на доходах бюджета. За последние годы отмечается такая тенденция, что, несмотря на рост количества субъектов предпринимательской деятельности, доля доходов от этих категорий в бюджете не увеличивается и традиционно не превышает примерно 2,5%», — отметил Дмитрий Кийко.

Все эти субъекты применяют различные системы налогообложения. В результате такого многообразия сегодня отмечается излишняя конкуренция между самими субъектами, а также использование ИП в схемах по налоговой оптимизации. Помимо неравной конкурентной среды, это соответствующим образом отражается и на доходах бюджета. За последние годы отмечается такая тенденция, что, несмотря на рост количества субъектов предпринимательской деятельности, доля доходов от этих категорий в бюджете не увеличивается и традиционно не превышает примерно 2,5%», — отметил Дмитрий Кийко.

Поэтому выработана концепция, целью которой является четкое разграничение субъектного состава (самозанятые, ИП, микроорганизации). В соответствии с этой концепцией в кодексе предусмотрены подходы по изменению налогообложения.

Самозанятые

Основные изменения касаются самозанятых граждан. «Предлагается значительно расширить возможности для деятельности в данной форме. Такое расширение произойдет с 2023 года. Предполагается, что будет реализован заявительный принцип. Будут определены виды деятельности, которыми самозанятые не смогут заниматься. А остальные виды будут разрешены. Основной нюанс в том, что эта деятельность должна осуществляться без привлечения наемных работников», — рассказал первый замминистра.

Будут определены виды деятельности, которыми самозанятые не смогут заниматься. А остальные виды будут разрешены. Основной нюанс в том, что эта деятельность должна осуществляться без привлечения наемных работников», — рассказал первый замминистра.

В планах разработка цифрового мобильного приложения для самозанятых. Оно будет предназначено для регистрации и уплаты всех налоговых обязательств. «Установив и используя это приложение, самозанятый гражданин может вести предпринимательскую деятельность без дополнительных административных процедур, без предоставления какой-либо дополнительной отчетности. Цифровой продукт позволит самозанятым работать с использованием безналичной оплаты. Будет возможно их взаимодействие как с физическими лицами, так и с организациями с отдельными ограничениями. Основная ставка предполагается в размере 10% от полученного дохода. Расчет налоговых обязательств будет проводиться автоматически через цифровое приложение. Важное нововведение: эта совокупная ставка будет включать в себя в том числе отчисления в ФСЗН», — пояснил Дмитрий Кийко.

Индивидуальные предприниматели

В связи с таким расширением возможностей для самозанятых с 2023 года также предполагается сокращение видов деятельности, которые можно осуществлять индивидуальным предпринимателям. «Здесь будет реализован обратный подход: будут определены несколько видов деятельности, при осуществлении которых можно будет регистрироваться как ИП с привлечением наемных лиц не более трех человек. С учетом сокращения сфер деятельности индивидуальных предпринимателей и того, что основная их масса перейдет в самозанятые, предполагается корректировка условий налогообложения для ИП. С 2022 года для отдельных видов деятельности ограничивается возможность применения упрощенной системы налогообложения, сокращаются сферы применения единого налога. Предполагается, что с 2023 года для ИП останется возможность применения только общей системы налогообложения, то есть с уплатой подоходного налога с разницы между доходами и расходами», — проинформировал первый замминистра.

Микроорганизации

Индивидуальным предпринимателям с наемными работниками предлагают альтернативу — возможность перехода в микроорганизации. Для микроорганизаций сохраняется возможность применения упрощенной системы налогообложения, для этого устанавливаются единые критерии. «При этом в части выручки эти критерии расширяются. Предельный критерий будет порядка Br2,15 млн в год. При достижении этой выручки будет возможно применение упрощенной системы налогообложения. Предполагается установить численность работников в количестве 50 человек, а также единую ставку налога при упрощенной системе в размере 6%», — добавил Дмитрий Кийко.

Для микроорганизаций сохраняется возможность применения упрощенной системы налогообложения, для этого устанавливаются единые критерии. «При этом в части выручки эти критерии расширяются. Предельный критерий будет порядка Br2,15 млн в год. При достижении этой выручки будет возможно применение упрощенной системы налогообложения. Предполагается установить численность работников в количестве 50 человек, а также единую ставку налога при упрощенной системе в размере 6%», — добавил Дмитрий Кийко.

Ожидаемые результаты

«Мы полагаем, что совокупность всех предложений позволит четко разграничить состав субъектов предпринимательства, устранить предпосылки для применения схем по налоговой оптимизации, сохранить понятные и простые условия для бизнеса, а также повысить уровень участия граждан в формировании доходов бюджета», — подчеркнул первый замминистра.

Минфин не ожидает, что сразу же будет получен фискальный эффект от планируемых мер. Дмитрий Кийко заявил: «Мы понимаем, что должен пройти трансформационный период, пока субъекты распределятся по предлагаемым категориям — самозанятые, ИП, микроорганизации. Тем не менее, после того, как эта система полностью заработает, ее потенциальный эффект оценивается нами в размере Br100-200 млн в год, в том числе с учетом отчислений в ФСЗН. Прежде всего это будет способствовать повышению ресурсной базы местных бюджетов, которые смогут направлять средства на инфраструктурные и иные социальные цели».

Тем не менее, после того, как эта система полностью заработает, ее потенциальный эффект оценивается нами в размере Br100-200 млн в год, в том числе с учетом отчислений в ФСЗН. Прежде всего это будет способствовать повышению ресурсной базы местных бюджетов, которые смогут направлять средства на инфраструктурные и иные социальные цели».

Мнение бизнеса

Сопредседатель правления, директор Бизнес-союза предпринимателей и нанимателей им. профессора М.С. Кунявского Жанна Тарасевич поделилась с журналистами своей оценкой проекта о внесении изменений в Налоговый кодекс. «Это попытка выровнять конкурентную среду между субъектами хозяйствования независимо от организационно-правовой формы собственности, стимулировать рост бизнеса от более мелкого к более крупному. Если посмотреть на предусмотренные проектом ставки, мы видим, что когда бизнес будет расти, то скорее всего будет платить налогов меньше. С точки зрения администрирования тоже есть свои плюсы. Упрощаются некоторые моменты по вопросам электронного декларирования, личного кабинета и другим», — отметила она.

Представитель бизнеса обратила внимание на необходимость оценки влияния предлагаемых изменений на цены, занятость, а также оценки связанных с новациями административных расходов. «Также важно, насколько удобно и просто самозанятым будет работать с цифровой платформой, так как среди них есть не только молодежь, которая хорошо управляется со смартфонами. Кроме того, необходимо провести разъяснительную работу с населением и рассказать о преимуществах той или иной организационно-правовой формы предпринимательской деятельности. Сейчас идут консультации с бизнесом, все эти вопросы будут еще обсуждаться», — добавила Жанна Тарасевич.

Председатель Республиканского союза промышленников и предпринимателей Александр Швец отметил, что предлагаемые изменения в Налоговый кодекс имеют под собой объективные предпосылки и направлены на борьбу с недобросовестной конкуренцией. Однако он высказал опасения по поводу того, насколько быстро и эффективно бизнес адаптируется к планируемым новациям.

Дмитрий Кийко заверил, что будут приняты меры для упрощения адаптационного, трансформационного периода, когда индивидуальные предприниматели должны будут принять решение перейти в новую категорию (самозанятых либо микроорганизаций). По его словам, предполагается разработка отдельного порядка, который будет регламентировать такой упрощенный переход. За ИП будут автоматически сохраняться все разрешения, лицензии, будут решаться вопросы, связанные с юридическим адресом, с наличием обязательств. Все это предполагается урегулировать в отдельном законодательном акте, чтобы сделать такой переход максимально безболезненным.

БЕЛТА.-0-

сокровищниц невиданных ранее рекордов показывают, как самые состоятельные люди избегают подоходного налога — ProPublica

ProPublica — это некоммерческий отдел новостей, который расследует злоупотребления властью. Секретные файлы IRS — это постоянный отчетный проект. Подпишитесь, чтобы получать уведомления о выходе следующего взноса.

Секретные файлы IRS — это постоянный отчетный проект. Подпишитесь, чтобы получать уведомления о выходе следующего взноса.

В 2007 году Джефф Безос, в то время мультимиллиардер, а ныне самый богатый человек в мире, не заплатил ни цента федерального подоходного налога.Он снова совершил подвиг в 2011 году. В 2018 году основатель Tesla Илон Маск, второй по величине человек в мире, также не платил федерального подоходного налога.

Майклу Блумбергу удалось сделать то же самое в последние годы. Инвестор-миллиардер Карл Икан сделал это дважды. Джордж Сорос не платил федерального подоходного налога три года подряд.

ProPublica получила огромное количество данных налоговой службы по налоговым декларациям тысяч самых богатых людей страны за более чем 15 лет. Эти данные дают беспрецедентный взгляд на финансовую жизнь американских титанов, включая Уоррена Баффета, Билла Гейтса, Руперта Мердока и Марка Цукерберга. Он показывает не только их доходы и налоги, но также их вложения, операции с акциями, выигрыши в азартных играх и даже результаты проверок.

Эти данные дают беспрецедентный взгляд на финансовую жизнь американских титанов, включая Уоррена Баффета, Билла Гейтса, Руперта Мердока и Марка Цукерберга. Он показывает не только их доходы и налоги, но также их вложения, операции с акциями, выигрыши в азартных играх и даже результаты проверок.

В совокупности он развенчивает краеугольный миф американской налоговой системы: каждый платит свою справедливую долю, а самые богатые американцы платят больше всех.Записи IRS показывают, что самые богатые могут — совершенно законно — платить налоги на прибыль, которые составляют лишь крошечную долю от сотен миллионов, если не миллиардов, их состояния растут каждый год.

Многие американцы живут от зарплаты до зарплаты, накапливая небольшое состояние и выплачивая федеральному правительству процент от своего дохода, который возрастает, если они зарабатывают больше. В последние годы средняя американская семья зарабатывала около 70 000 долларов в год и платила 14% федеральных налогов.Самая высокая в этом году ставка подоходного налога — 37% — применяется для пар, если доход превышает 628 300 долларов.

В последние годы средняя американская семья зарабатывала около 70 000 долларов в год и платила 14% федеральных налогов.Самая высокая в этом году ставка подоходного налога — 37% — применяется для пар, если доход превышает 628 300 долларов.

Конфиденциальные налоговые отчеты, полученные ProPublica, показывают, что сверхбогатые эффективно обходят эту систему.

Вы можете платить более высокую налоговую ставку, чем миллиардер

0″> Американские миллиардеры используют стратегии уклонения от уплаты налогов, недоступные для обычных людей.Их богатство происходит от стремительно растущей стоимости их активов, таких как акции и собственность. Эта прибыль не определяется законодательством США как налогооблагаемый доход, если и до тех пор, пока миллиардеры не продадут ее.Чтобы охватить финансовую реальность самых богатых американцев, ProPublica провела анализ, которого раньше никогда не делали. Мы сравнили, сколько налогов ежегодно платят 25 самых богатых американцев, с тем, насколько, по оценке Forbes, их богатство выросло за тот же период времени.

Мы назовем это их настоящей налоговой ставкой.

Результаты поразительны. По данным Forbes, с 2014 по 2018 год общее состояние этих 25 человек выросло на 401 миллиард долларов. По данным IRS, за эти пять лет они заплатили в общей сложности 13,6 миллиарда долларов в виде федерального подоходного налога. Это ошеломляющая сумма, но настоящая налоговая ставка составляет всего 3,4%.

По данным IRS, за эти пять лет они заплатили в общей сложности 13,6 миллиарда долларов в виде федерального подоходного налога. Это ошеломляющая сумма, но настоящая налоговая ставка составляет всего 3,4%.

Совершенно иная картина для американцев среднего класса, например, для наемных работников в возрасте от 40 лет, которые накопили типичное состояние для людей их возраста.С 2014 по 2018 год чистая стоимость таких домохозяйств увеличилась в среднем примерно на 65000 долларов после уплаты налогов, в основном из-за роста стоимости их домов. Но поскольку большую часть их заработков составляла зарплата, их налоговые счета за этот пятилетний период составили почти столько же, почти 62000 долларов.

Сверхбогатые в цифрах

Состояние, доходы и налоги четырех самых богатых людей страны с 2014 по 2018 год.

Прочтите нашу полную методологию. Кредит:

Агнес Чанг / ProPublica

Кредит:

Агнес Чанг / ProPublicaНи один из 25 самых богатых людей не избежал стольких налогов, как Баффет, дедушка-миллиардер. Это, возможно, удивительно, учитывая его публичную позицию сторонника повышения налогов для богатых. По данным Forbes, с 2014 по 2018 год его состояние выросло на 24,3 миллиарда долларов. Данные показывают, что за эти годы Баффет заплатил 23,7 миллиона долларов налогов.

Уоррен Баффет

Berkshire Hathaway Inc.

2014-2018 Рост благосостояния:

$ 24,3B

Общий отчетный доход:

125 миллионов долларов (0,51% состояния)

Всего уплаченных налогов:

23,7 млн долларов (0,10% богатства)

Примечание. Значения на рисунке округлены. Получается, что истинная ставка налога составляет 0,1%, или менее 10 центов на каждые 100 долларов, которые он добавил к своему богатству.

В ближайшие месяцы ProPublica будет использовать данные IRS, которые мы получили, чтобы подробно изучить, как сверхбогатые люди избегают налогов, используют лазейки и избегают проверки со стороны федеральных аудиторов.

Эксперты уже давно поняли в общих чертах, насколько мало налогами облагаются богатые в Соединенных Штатах, и многие непрофессионалы давно подозревали то же самое.

Но мало что конкретно о людях когда-либо раскрывается публично.Налоговая информация — одна из самых рьяно охраняемых тайн в федеральном правительстве. ProPublica решила раскрыть индивидуальную налоговую информацию о некоторых из самых богатых американцев, потому что только увидев детали, общественность может понять реалии налоговой системы страны.

0″> Рассмотрим 2007 год Безоса, когда он не платил никаких федеральных подоходных налогов. Акции Amazon выросли более чем вдвое. Состояние Безоса подскочило на 3,8 миллиарда долларов, согласно Forbes, оценки состояния которого широко цитируются.Каким образом человек, переживающий такой взрыв богатства, в конечном итоге не платит подоходный налог?Джефф Безос

Amazon.com Inc.

2014-2018 Рост благосостояния:

$ 99,0B

Общий отчетный доход:

4,22 млрд долларов (4,26% состояния)

Всего уплаченных налогов:

973 млн долларов (0,98% богатства)

В том году Безос, подавший налоговую декларацию вместе со своей тогдашней женой Маккензи Скотт, сообщил о ничтожных (для него) 46 миллионах долларов дохода, в основном от выплат процентов и дивидендов по внешним инвестициям.Он мог компенсировать каждую заработанную копейку убытками от побочных инвестиций и различных вычетов, таких как процентные расходы по долгам и неопределенная общая категория «прочие расходы».

В 2011 году, когда его состояние оставалось примерно стабильным на уровне 18 миллиардов долларов, Безос подал налоговую декларацию о потере денег — его доход в том году был более чем компенсирован инвестиционными потерями. Более того, поскольку, согласно налоговому законодательству, он зарабатывал так мало, что даже потребовал и получил налоговый кредит в размере 4000 долларов для своих детей.

Его уклонение от уплаты налогов еще более поразительно, если вы изучите период с 2006 по 2018 год, за который ProPublica располагает полными данными. По данным Forbes, состояние Безоса увеличилось на 127 миллиардов долларов, но его доход составил 6,5 миллиардов долларов. 1,4 миллиарда долларов, которые он заплатил в виде личных федеральных налогов, — это огромная сумма, но это составляет 1,1% реальной налоговой ставки при росте его состояния.

Сравните финансовое положение Безоса с типичным американским домохозяйством

Хотя состояние Безоса за последнее десятилетие астрономически выросло, и он заплатил мизерную часть его в виде налогов, типичная американская семья платит больше налогов, чем накапливает богатство.

Типичное американское домохозяйство

Прочтите нашу полную методологию. Кредит: Агнес Чанг / ProPublica Разоблачения, предоставленные данными IRS, происходят в решающий момент. Неравенство в богатстве стало одной из определяющих проблем нашей эпохи. Президент и Конгресс рассматривают возможность самого амбициозного повышения налогов за последние десятилетия для лиц с высокими доходами. Но в разговоре о налогах в США преобладали дебаты о постепенных изменениях, например о том, должна ли максимальная ставка налога составлять 39. 6%, а не 37%.

6%, а не 37%.

ProPublica показывают, что, хотя некоторые богатые американцы, такие как менеджеры хедж-фондов, будут платить больше налогов в соответствии с текущими предложениями администрации Байдена, подавляющее большинство из топ-25 мало что изменится.

Налоговые данные были предоставлены ProPublica после того, как мы опубликовали серию статей, посвященных анализу IRS. В статьях было показано, как годы сокращения бюджета препятствовали способности агентства обеспечивать соблюдение закона и как крупнейшие корпорации и богатые извлекли выгоду из слабости IRS.Они также показали, что люди из бедных регионов теперь чаще подвергаются аудиту, чем люди из богатых.

Почему мы публикуем налоговые секреты домена. 001%

001%

Краткая форма секретных файлов IRS: краткое руководство к тому, что мы обнаружили

Как мы рассчитывали истинные налоговые ставки для самых богатых

ProPublica не раскрывает, как она получила данные, которые были предоставлены нам в необработанном виде, без каких-либо условий или выводов.Репортеры ProPublica потратили месяцы на обработку и анализ материала, чтобы преобразовать его в пригодную для использования базу данных.

Затем мы проверили информацию, сравнив ее элементы с десятками уже публичных налоговых подробностей (в судебных документах, финансовых раскрытиях политиков и новостях), а также проверив ее среди лиц, налоговая информация которых содержится в сокровищнице. Каждого человека, чья налоговая информация описана в этой истории, попросили прокомментировать.Те, кто ответил, в том числе Баффет, Блумберг и Икан, заявили, что уплатили причитающиеся налоги.

Представитель Сороса заявил в заявлении: «В период с 2016 по 2018 год Джордж Сорос потерял деньги на своих инвестициях, поэтому в те годы он не должен был платить федеральный подоходный налог. Г-н Сорос уже давно поддерживает повышение налогов для богатых американцев ». Персональные и корпоративные представители Безоса отказались получать подробные вопросы по этому поводу. ProPublica пыталась связаться со Скоттом через своего адвоката по разводам, личного представителя и членов семьи; она не ответила.Маск ответил на первоначальный вопрос одиночным знаком препинания: «?» После того, как мы отправили ему подробные вопросы, он не ответил.

ProPublica пыталась связаться со Скоттом через своего адвоката по разводам, личного представителя и членов семьи; она не ответила.Маск ответил на первоначальный вопрос одиночным знаком препинания: «?» После того, как мы отправили ему подробные вопросы, он не ответил.

Один из миллиардеров, упомянутых в этой статье, возражал, утверждая, что публикация личной налоговой информации является нарушением конфиденциальности. Мы пришли к выводу, что общественный интерес в получении этой информации в этот решающий момент перевешивает эту законную озабоченность.

Если позволить самым зажиточным людям играть с налоговой системой, то это будет иметь серьезные последствия.Федеральные бюджеты, помимо военных расходов, были ограничены на протяжении десятилетий. Дороги и мосты рухнули, социальные службы высохли, а платежеспособность социального обеспечения и медицинской помощи постоянно находится под вопросом.

Есть еще более фундаментальный вопрос, чем то, какие программы финансируются или нет: налоги — это своего рода коллективная жертва. Никто не любит отдавать свои кровно заработанные деньги правительству. Но система работает только до тех пор, пока считается справедливой.

Наш анализ налоговых данных для 25 самых богатых американцев дает количественную оценку того, насколько несправедливой стала эта система.

К концу 2018 года эти 25 компаний стоили 1,1 триллиона долларов.

Для сравнения, чтобы получить такое же богатство, потребуется 14,3 миллиона обычных американских наемных работников, вместе взятых.

Счет федерального личного налога для 25 крупнейших в 2018 году: 1,9 миллиарда долларов.

Счет для наемных работников: 143 миллиарда долларов.

Идея регулярного налога на доход, а тем более на богатство, не фигурирует в учредительных документах страны. Фактически, статья 1 Конституции США прямо запрещает «прямые» налоги с граждан в большинстве случаев. Это означало, что на протяжении десятилетий правительство США в основном финансировалось за счет «косвенных» налогов: тарифов и сборов на потребительские товары, такие как табак и алкоголь.

С надвигающейся гражданской войной Конгресс ввел национальный подоходный налог в 1861 году.Богатые помогли добиться его отмены вскоре после окончания войны. (Их раздражение могло быть усугублено только тем фактом, что закон требовал публичного раскрытия информации. Годовой доход магнатов того времени — 1,3 миллиона долларов для Уильяма Астора; 576 000 долларов для Корнелиуса Вандербильта — был указан на страницах The New York Times в 1865. )

)

К концу 19-го и началу 20-го века неравенство в материальном достатке стало острым, и политический климат изменился. Федеральное правительство начало расширяться, создавая агентства по защите продуктов питания, рабочих и многого другого.Для этого требовалось финансирование, но тарифы ущемляли простых американцев больше, чем богатых. Верховный суд отклонил закон 1894 года, который устанавливал подоходный налог. Поэтому Конгресс внес поправки в Конституцию. 16-я поправка была ратифицирована в 1913 году и дала правительству право «устанавливать и собирать налоги на доходы из любого источника».

В первые годы подоходный налог с населения работал так, как задумал Конгресс, и падал прямо на самых богатых.В 1918 году только 15% американских семей имели задолженность по налогам. По словам историка У. Эллиота Браунли, верхний 1% выплатил 80% собранных доходов.

Но оставался вопрос: что считать доходом, а что нет? В 1916 году женщина по имени Миртл Макомбер получила дивиденды за свои акции Standard Oil of California. Она задолжала налоги благодаря новому закону. Однако дивиденды не были получены в денежной форме. Это произошло в виде дополнительной доли за каждые две акции, которые она уже владела.Она заплатила налоги, а затем обратилась в суд: да, она стала немного богаче, но денег не получила. Следовательно, утверждала она, она не получала «дохода».

Четыре года спустя Верховный суд согласился. В деле Eisner v. Macomber высокий суд постановил, что доход получен только от доходов. Человеку нужно было продать актив — акции, облигации или здание — и заработать немного денег, прежде чем их можно будет облагать налогом.

0″> С тех пор концепция о том, что доход исходит только от выручки — когда выгода «реализована» — стала краеугольным камнем U.С. налоговая система. Заработная плата облагается налогом. Денежные дивиденды облагаются налогом. Прибыль от продажи активов облагается налогом. Но если налогоплательщик ничего не продал, дохода нет, а значит, нет и налога.Современные критики Макомбера были многочисленны и дальновидны. По словам ученого Марджори Корнхаузер, Корделл Халл, конгрессмен, известный как «отец» подоходного налога, оспорил это решение. Халл предсказал, что уклонение от уплаты налогов станет обычным явлением. Постановление открыло зияющую лазейку, предупредил Халл, позволяя промышленникам создавать компании и брать взаймы под залог акций для оплаты расходов на проживание.По его словам, любой может «жить за счет стоимости» акций своей компании, «не продавая их и, конечно же, никогда не платя» налогов.

0″> Предсказание Халла достигнет своего расцвета только спустя десятилетия, подстегнутые серией эпохальных экономических, правовых и культурных изменений, которые начали набирать силу в 1970-х годах. Антимонопольные органы все чаще соглашались на слияния и перестали пытаться разделить огромные корпорации. Со своей стороны, компании зациклились на стоимости своих акций, исключив почти все остальное.Благодаря этому за последние 40 лет возникла серия корпоративных монолитов — начиная с Microsoft и Oracle в 1980-х и 1990-х годах и заканчивая Amazon, Google, Facebook и Apple сегодня, — которые часто имели концентрированное владение, высокую маржу прибыли и богатую долю. Цены. Экономика, в которой победитель получает все, создала состояния, которые по некоторым параметрам затмевают состояния Джона Д. Рокфеллера, Дж. П. Моргана и Эндрю Карнеги. Здесь и сейчас сверхбогатые используют целый ряд методов, которые недоступны для людей с меньшим достатком, чтобы обойти налоговую систему.

Безусловно, среди них есть нелегальные уклоняющиеся от уплаты налогов, но оказывается, что миллиардерам необязательно уклоняться от уплаты налогов экзотическим и незаконным образом — они могут уклоняться от уплаты налогов регулярно и законно.

Большинству американцев, чтобы жить, нужно работать. Когда они это делают, им платят и облагают налогом. Федеральное правительство считает почти каждый доллар, заработанный рабочими, «доходом», а работодатели снимают налоги непосредственно с их зарплаты.

Мирским Безосам не нужно платить зарплату. Заработная плата Безоса на Amazon уже давно установлена на уровне среднего класса — около 80 000 долларов в год.

0″> В течение многих лет между элитными основателями и генеральными директорами существовала конкуренция за то, чтобы они опустились еще ниже. Стив Джобс получил 1 доллар зарплаты, когда вернулся в Apple в 1990-х годах. Цукерберг из Facebook, Ларри Эллисон из Oracle и Ларри Пейдж из Google сделали то же самое.Тем не менее, это не тот жест самоуничижения, которым кажется: заработная плата облагается налогом по высокой ставке. Согласно данным IRS, в 2018 году 25 самых богатых американцев получили заработную плату в размере 158 миллионов долларов. Это всего лишь 1,1% от того, что они указали в своих налоговых формах в качестве их общего зарегистрированного дохода. Остальное в основном поступило от дивидендов и продажи акций, облигаций или других инвестиций, которые облагаются налогом по более низким ставкам, чем заработная плата.

Богатство и доход влияют на очень богатых людей иначе, чем на большинство людей. Это составляет 100 долларов дохода для типичного американского домохозяйства, получающего зарплату.

Это составляет 100 долларов дохода для типичного американского домохозяйства, получающего зарплату.

Подоходные налоги федерального правительства. Типичная американская семья может платить около 14%.

Для многих домашних хозяйств остаток их дохода ежегодно идет на расходы, и, возможно, небольшая сумма остается на сбережения.

Типичное домашнее хозяйство может также владеть домом, стоимость которого со временем часто растет. Такой прирост активов составляет большую часть прироста благосостояния этого домохозяйства за любой год.

Такое соотношение роста богатства к налогам было типичным для американцев среднего возраста с середины 2000-х годов. Однако для сверхбогатых он перевернут.

Это составляет 100 долларов дохода Безоса. С 2006 по 2018 год его налоги составляли около 21% от его дохода.

Но для людей в этой стратосфере доход не имеет значения. Акции Amazon Безоса резко выросли в цене с 2006 года. В большинстве лет его богатство росло намного больше, чем доход, который он сообщал в IRS.

В период с 2006 по 2018 год состояние Безоса выросло более чем на 120 миллиардов долларов, при этом он заплатил ничтожную долю налогов.

Между тем, типичные американцы его возраста платили больше налогов, чем они видели прирост богатства за тот период.

То есть на каждые 100 долларов прироста богатства за этот период типичные американцы платили 160 долларов в виде налогов.

Безос заплатил всего 1,09 доллара.

Прочтите нашу полную методологию. Кредит: Агнес Чанг / ProPublica Как давно предвидел конгрессмен Халл, сверхбогатые люди обычно держатся за акции основанных ими компаний.Многие титаны 21 века сидят на горах так называемых нереализованных прибылей, общий размер которых колеблется каждый день по мере роста и падения цен на акции. По словам экономистов Калифорнийского университета в Беркли Эммануэля Саеза и Габриэля Зукмана, из 4,25 триллиона долларов богатства американских миллиардеров около 2,7 триллиона не реализованы.

Баффет, как известно, владел акциями основанной им компании Berkshire Hathaway, конгломерата, владеющего Geico, Duracell и значительными пакетами акций American Express и Coca-Cola.Это позволило Баффету в значительной степени избежать превращения своего богатства в доход. С 2015 по 2018 год он сообщил о годовом доходе от 11,6 до 25 миллионов долларов. Это может показаться много, но Баффет занимает примерно шестое место в списке самых богатых людей в мире — его состояние составляет 110 миллиардов долларов по оценке Forbes на май 2021 года. По крайней мере, 14000 налогоплательщиков США в 2015 году сообщили о более высоком доходе, чем он, согласно данным IRS.

Есть также вторая стратегия, на которую опирается Баффет, сводящая к минимуму доход и, следовательно, налоги.Berkshire не выплачивает дивиденды — сумму (теоретически часть прибыли), которую многие компании выплачивают ежеквартально тем, кто владеет их акциями. Баффет всегда утверждал, что лучше использовать эти деньги, чтобы найти инвестиции для Berkshire, которые еще больше увеличат стоимость акций, принадлежащих ему и другим инвесторам. Если бы Berkshire предлагал дивиденды, близкие к среднему в последние годы, Баффет получил бы более 1 миллиарда долларов дохода в виде дивидендов и задолжал бы сотни миллионов налогов ежегодно.

Баффет всегда утверждал, что лучше использовать эти деньги, чтобы найти инвестиции для Berkshire, которые еще больше увеличат стоимость акций, принадлежащих ему и другим инвесторам. Если бы Berkshire предлагал дивиденды, близкие к среднему в последние годы, Баффет получил бы более 1 миллиарда долларов дохода в виде дивидендов и задолжал бы сотни миллионов налогов ежегодно.

Многие компании Кремниевой долины и информационные технологии подражают модели Баффета, отказываясь от дивидендов по акциям, по крайней мере, на время. В 1980-х и 1990-х годах такие компании, как Microsoft и Oracle, предлагали акционерам стремительный рост и прибыль, но не выплачивали дивиденды. Google, Facebook, Amazon и Tesla не выплачивают дивиденды.

В подробном письменном ответе Баффет защищал свою практику, но прямо не касался истинного расчета налоговой ставки ProPublica. «Я по-прежнему считаю, что налоговый кодекс следует существенно изменить», — написал он, добавив, что, по его мнению, «огромное династическое богатство нежелательно для нашего общества».

«Я по-прежнему считаю, что налоговый кодекс следует существенно изменить», — написал он, добавив, что, по его мнению, «огромное династическое богатство нежелательно для нашего общества».

Решение не платить дивиденды Berkshire было поддержано подавляющим большинством его акционеров. «Я не могу представить себе крупную публичную компанию с акционерами, столь объединенными в своих убеждениях в отношении реинвестирования», — написал он. И он отметил, что Berkshire Hathaway платит значительные корпоративные налоги, на которые приходится 1.5% от общих корпоративных налогов США в 2019 и 2020 годах.

Баффет повторил, что он начал раздавать свое огромное состояние и в конечном итоге планирует пожертвовать 99,5% его на благотворительность. «Я считаю, что деньги принесут больше пользы обществу, если они будут потрачены на благотворительность, чем если они будут использованы для небольшого сокращения постоянно растущего долга США», — написал он.

Купи, займи, умри: как сверхбогатство Америки остается таким

Кредит: Маурисио Родригес Понс, Надя Сассман и Альмудена Торал / ProPublicaИтак, как мегабиллионеры оплачивают свои мегасервисы, выбирая зарплату в 1 доллар и держась за свои акции? Согласно официальным документам и экспертам, для некоторых ответ — это займы денег, причем в больших количествах.

Обычные люди часто занимают деньги по необходимости, например, для покупки машины или дома. Но для сверхбогатых это может быть способом получить доступ к миллиардам без получения дохода и, следовательно, подоходного налога.

Налоговая математика дает для этого явный стимул. Если вы владеете компанией и получаете огромную зарплату, вы будете платить 37% подоходного налога с большей ее части. Продайте акции, и вы заплатите 20% налога на прирост капитала — и потеряете часть контроля над своей компанией.Но возьмите ссуду, и в наши дни вы будете платить однозначную процентную ставку без налогов; поскольку ссуды должны быть возвращены, IRS не считает их доходом. Банки обычно требуют залога, но у богатых его предостаточно.

Продайте акции, и вы заплатите 20% налога на прирост капитала — и потеряете часть контроля над своей компанией.Но возьмите ссуду, и в наши дни вы будете платить однозначную процентную ставку без налогов; поскольку ссуды должны быть возвращены, IRS не считает их доходом. Банки обычно требуют залога, но у богатых его предостаточно.

Подавляющее большинство ссуд сверхбогатых не фигурируют в налоговых отчетах, получаемых ProPublica, поскольку они, как правило, не раскрываются в IRS. Но иногда ссуды раскрываются в документации по ценным бумагам. Например, в 2014 году Oracle сообщила, что ее генеральный директор Эллисон имеет кредитную линию, обеспеченную его акциями на сумму около 10 миллиардов долларов.

В прошлом году Tesla сообщила, что Маск заложил около 92 миллионов акций на сумму около 57,7 миллиардов долларов по состоянию на 29 мая 2021 года в качестве обеспечения по личным займам.

Илон Маск

Тесла Инк.

2014–2018 Рост благосостояния:

$ 13.9B

Общий отчетный доход:

1,52 млрд долларов (10,94% состояния)

Всего уплаченных налогов:

455 миллионов долларов (3.27% богатства)

За исключением одного года, когда он реализовал опционы на акции на сумму более миллиарда долларов, налоговые счета Маска никоим образом не отражают состояние, которым он располагает. В 2015 году он заплатил 68 000 долларов федерального подоходного налога. В 2017 году он составлял 65 тысяч долларов, а в 2018 году он не платил федерального подоходного налога. С 2014 по 2018 год у него действительная налоговая ставка составляла 3,27%.

Записи IRS дают представление о других крупных займах. Как в 2016, так и в 2017 году инвестор Карл Икан, который занимает 40-е место в списке самых богатых американцев в списке Forbes, не платил федеральных подоходных налогов, несмотря на то, что сообщил в общей сложности 544 миллиона долларов скорректированного валового дохода (который IRS определяет как прибыль за вычетом таких статей, как студент процентные платежи по кредиту или алименты).Согласно данным IRS, у Икана была непогашенная ссуда в размере 1,2 миллиарда долларов в Банке Америки. Технически это была ипотека, потому что она была обеспечена, по крайней мере частично, квартирами в пентхаусах на Манхэттене и другой недвижимостью.

Как в 2016, так и в 2017 году инвестор Карл Икан, который занимает 40-е место в списке самых богатых американцев в списке Forbes, не платил федеральных подоходных налогов, несмотря на то, что сообщил в общей сложности 544 миллиона долларов скорректированного валового дохода (который IRS определяет как прибыль за вычетом таких статей, как студент процентные платежи по кредиту или алименты).Согласно данным IRS, у Икана была непогашенная ссуда в размере 1,2 миллиарда долларов в Банке Америки. Технически это была ипотека, потому что она была обеспечена, по крайней мере частично, квартирами в пентхаусах на Манхэттене и другой недвижимостью.

Заимствование дает Икану множество преимуществ: он получает огромные транши наличных, чтобы увеличить доходность своих инвестиций. Затем он должен вычесть проценты из своих налогов. В интервью Икан объяснил, что он сообщает о прибылях и убытках своей бизнес-империи по своим личным налогам.

Икан признал, что он «крупный заемщик. Я занимаю много денег ». На вопрос, берет ли он ссуды еще и для снижения налоговых расходов, Икан ответил: «Нет, совсем нет. Мой заем — чтобы выиграть. Мне нравится соревнование. Мне нравится побеждать ».

Он сказал, что скорректированный валовой доход вводит его в заблуждение. По его словам, после вычета сотен миллионов процентов по своим кредитам он зарегистрировал налоговые убытки за оба года.«Я не заработал денег, потому что, к сожалению для меня, мои проценты были выше, чем весь мой скорректированный доход».

На вопрос, было ли уместно, что он не платил подоходный налог в определенные годы, Икан сказал, что он озадачен этим вопросом. «Есть причина, по которой это называется подоходным налогом», — сказал он. «Причина в том, что если вы бедный человек, богатый человек, если вы Apple — если у вас нет дохода, вы не платите налоги». Он добавил: «Как вы думаете, богатый человек должен платить налоги, несмотря ни на что? Не думаю, что это уместно.Как вы можете задать мне этот вопрос? »

«Причина в том, что если вы бедный человек, богатый человек, если вы Apple — если у вас нет дохода, вы не платите налоги». Он добавил: «Как вы думаете, богатый человек должен платить налоги, несмотря ни на что? Не думаю, что это уместно.Как вы можете задать мне этот вопрос? »

Скептики могут усомниться в нашем анализе того, насколько мало сверхбогатые платят налоги. Во-первых, они могут утверждать, что владельцы компаний пострадают от корпоративных налогов. Они также могут возразить, что некоторые миллиардеры не могут избежать доходов — и, следовательно, налогов. А после смерти, по общему мнению, есть последняя оговорка, которой нельзя избежать: налог на наследство, который устанавливает высокую ставку налога на суммы, превышающие 11,7 миллиона долларов.

ProPublica обнаружила, что ни один из этих факторов не меняет фундаментальную картину.

Возьмите корпоративные налоги. Когда компании платят им, экономисты говорят, что эти расходы перекладываются на владельцев компаний, рабочих или даже потребителей. Модели различаются, но, как правило, они предполагают, что львиная доля принадлежит крупным акционерам.

Корпоративные налоги, однако, резко упали в последние десятилетия, что стало золотым веком ухода от корпоративных налогов. Отправляя прибыль за границу, такие компании, как Google, Facebook, Microsoft и Apple, часто платят мало или совсем не платят U.S. корпоративный налог.

Для некоторых самых богатых людей страны, в частности Безоса и Маска, добавление корпоративных налогов к уравнению вряд ли что-то изменит. Другие компании, такие как Berkshire Hathaway и Walmart, платят больше, а это означает, что для таких людей, как Баффет и Уолтоны, корпоративный налог может значительно увеличить их бремя.

Верно и то, что некоторые миллиардеры не избегают налогов, избегая доходов.В 2018 году девять из 25 самых богатых американцев сообщили о доходе более 500 миллионов долларов, а трое — более 1 миллиарда долларов.

Однако в таких случаях данные, полученные ProPublica, показывают, что у миллиардеров есть набор вариантов уклонения от уплаты налогов, чтобы компенсировать свою прибыль за счет кредитов, вычетов (которые могут включать благотворительные пожертвования) или убытков для снижения или даже обнуления своих налоговых счетов. Некоторые владеют спортивными командами, которые предлагают такие выгодные списания, что владельцы часто в конечном итоге платят гораздо более низкие налоговые ставки, чем их игроки-миллионеры.Другим принадлежат коммерческие здания, стоимость которых постоянно растет, но, тем не менее, их можно использовать для компенсации бумажных потерь, компенсирующих доход.

Майкл Блумберг, 13-й самый богатый американец в списке Forbes, часто сообщает о высоких доходах, потому что прибыль частной компании, которую он контролирует, в основном поступает к нему.

Майкл Блумберг

Bloomberg LP

2014-2018 Рост благосостояния:

22 руб.5Б

Общий отчетный доход:

10,0 млрд долларов (44,53% состояния)

Всего уплаченных налогов:

292 миллиона долларов (1,30% богатства)

В 2018 году он сообщил о доходе в 1,9 миллиарда долларов. Когда дело дошло до налогов, Блумбергу удалось сократить свой счет, используя вычеты, которые стали возможными благодаря снижению налогов, принятому при администрации Трампа, благотворительным пожертвованиям в размере 968,3 миллиона долларов и кредитам за уплату иностранных налогов. В итоге он заплатил 70 долларов.7 миллионов налога на прибыль с этих почти 2 миллиардов долларов дохода. Это составляет всего лишь 3,7% условной ставки налога на прибыль. В период с 2014 по 2018 год реальная налоговая ставка Bloomberg составляла 1,30%.

В итоге он заплатил 70 долларов.7 миллионов налога на прибыль с этих почти 2 миллиардов долларов дохода. Это составляет всего лишь 3,7% условной ставки налога на прибыль. В период с 2014 по 2018 год реальная налоговая ставка Bloomberg составляла 1,30%.

В своем заявлении представитель Bloomberg отметил, что в качестве кандидата Bloomberg выступал за повышение налогов для богатых. «Майк Блумберг платит максимальную ставку налога на весь федеральный, государственный, местный и международный налогооблагаемый доход в соответствии с законом», — написал представитель.И он процитировал благотворительные пожертвования Bloomberg, предложив расчет, согласно которому «вместе взятые, то, что Майк дает на благотворительность и платит налоги, составляет примерно 75% его годового дохода».

В заявлении также отмечалось: «Публикация налоговых деклараций частных лиц должна вызывать серьезные опасения в отношении конфиденциальности, независимо от их политической принадлежности или взглядов на налоговую политику. В Соединенных Штатах частные лица не должны опасаться незаконного освобождения своих налогов. Мы намерены использовать все имеющиеся в нашем распоряжении законные средства, чтобы определить, какое физическое или государственное учреждение допустило утечку информации, и убедиться, что они несут ответственность.”

В Соединенных Штатах частные лица не должны опасаться незаконного освобождения своих налогов. Мы намерены использовать все имеющиеся в нашем распоряжении законные средства, чтобы определить, какое физическое или государственное учреждение допустило утечку информации, и убедиться, что они несут ответственность.”

В конечном счете, после десятилетий накопления богатства налог на наследство должен служить опорой, давая властям возможность, наконец, забрать кусок гигантского состояния, прежде чем он перейдет к новому поколению. Но на самом деле подготовка к смерти больше похожа на последний этап уклонения от уплаты налогов для сверхбогатых.

Профессор налогового права Университета Южной Калифорнии Эдвард Маккаффери резюмировал всю дугу с помощью крылатой фразы «покупай, занимай, умри.”

0″> Представление о смерти как налоговой льготе кажется парадоксальным. Обычно, когда кто-то продает актив, даже за минуту до смерти, он должен заплатить 20% налог на прирост капитала. Но со смертью все меняется. Любой прирост капитала до этого момента налогом не облагается. Это позволяет сверхбогатым и их наследникам не платить миллиарды налогов. «Повышение базиса» широко признано экспертами по всему политическому спектру как изъян в кодексе.Затем идет налог на наследство, который составляет 40% и является одним из самых высоких в федеральном кодексе.Этот налог должен дать правительству последний шанс получить часть всех тех нереализованных прибылей и других активов, которые самые богатые американцы накапливают в течение своей жизни.

Тем не менее, из совокупных данных IRS, налоговых исследований и того, что мало известно общественности о планировании имущества богатых, очевидно, что они могут легко избежать передачи почти половины стоимости своего имения. Многие из самых богатых создают фонды для благотворительных пожертвований, которые предоставляют крупные налоговые вычеты на благотворительность в течение их жизни и обходят налог на наследство в случае их смерти.

Многие из самых богатых создают фонды для благотворительных пожертвований, которые предоставляют крупные налоговые вычеты на благотворительность в течение их жизни и обходят налог на наследство в случае их смерти.

Управляющие частным капиталом предлагают клиентам ряд непрозрачных и сложных трастов, которые позволяют самым богатым американцам отдавать крупные суммы своим наследникам без уплаты налогов на наследство. Данные IRS, полученные ProPublica, дают некоторое представление о планировании недвижимости сверхбогатых, показывая сотни таких трастов.

В результате большие состояния могут в значительной степени неприкосновенными переходить от одного поколения к другому. Из 25 самых богатых людей современной Америки около четверти — наследники: трое — Уолтоны, двое — отпрыски конфетного состояния Марса и один — сын Эсте Лаудер.

За последние полтора года сотни тысяч американцев умерли от COVID-19, а миллионы остались без работы. Но один из самых мрачных периодов в американской истории оказался одним из самых прибыльных для миллиардеров. По данным Forbes, с января 2020 года по конец апреля этого года они увеличили свое состояние на 1,2 триллиона долларов.

Эта неожиданная удача является одним из многих факторов, которые привели страну к переломному моменту, который восходит к полувековому росту неравенства в благосостоянии и финансовому кризису 2008 года, который нанес многим долгий экономический ущерб.Американская история богата такими поворотами. Были известные акты налогового сопротивления, такие как Бостонское чаепитие, которому противодействовали менее известные попытки заставить богатых платить больше.

Один такой инцидент, произошедший более полувека назад, казалось, может вызвать большие перемены. Уходящий в отставку министр финансов президента Линдона Джонсона Джозеф Барр шокировал нацию, когда сообщил, что 155 американцев, зарабатывающих более 200 000 долларов (около 1,6 миллиона долларов сегодня), не платили налогов.Он сообщил сенату, что в эту группу входит 21 миллионер.

«Сейчас мы сталкиваемся с возможностью восстания налогоплательщиков, если мы не проведем в ближайшее время серьезные реформы в наших налогах на прибыль», — сказал Барр. В том году члены Конгресса получили больше яростных писем о нарушениях налогового законодательства, чем о войне во Вьетнаме.

Конгрессдействительно провел некоторые реформы, но долгосрочная тенденция заключалась в восстании в противоположном направлении, которое затем усилилось с избранием Рональда Рейгана в 1980 году.С тех пор благодаря сочетанию политических пожертвований, лоббирования, благотворительных пожертвований и даже прямых заявок на политические должности сверхбогатые помогли сформировать дебаты о налогообложении в свою пользу.

Одно очевидное исключение: Баффет, который порвал со своей когортой миллиардеров, чтобы призвать к повышению налогов для богатых. В известной статье «Нью-Йорк Таймс» в 2011 году Баффет написал: «Меня и моих друзей достаточно долго нянчил дружелюбный к миллиардерам Конгресс.Нашему правительству пора серьезно задуматься о совместных жертвах ».

Баффет сделал в этой статье то, что делают немногие американцы: он публично показал, сколько он заплатил в виде личных федеральных налогов в предыдущем году (6,9 миллиона долларов). Кроме того, Forbes оценил, что его состояние в том году выросло на 3 миллиарда долларов. Используя эту информацию, наблюдатель мог бы рассчитать свою истинную налоговую ставку; это было 0,2%. Но тогда, как и сейчас, обсуждение налогов было сосредоточено на традиционной ставке подоходного налога.

В 2011 году президент Барак Обама предложил закон, известный как правило Баффета. Это повысило бы ставки подоходного налога для людей, сообщающих более миллиона долларов в год. Не прошло. Однако даже если бы это было так, правило Баффета не привело бы к значительному повышению налогов Баффета. Если вы можете избежать дохода, вы можете избежать налогов.

Сегодня, всего через несколько лет после того, как республиканцы приняли масштабное снижение налогов, которое несоразмерно выгодно для богатых, страна может столкнуться с новым поворотом маятника, возвращающимся к популярному требованию повышения налогов для богатых.Перед лицом растущего неравенства и амбиций в отношении расходов, которые соперничают с амбициями Франклина Д. Рузвельта или Джонсона, администрация Байдена предложила ряд изменений. К ним относятся повышение налоговых ставок для людей, зарабатывающих более 400 000 долларов, и повышение максимальной ставки подоходного налога с 37% до 39,6%, с соответствующей максимальной ставкой для долгосрочного прироста капитала. Администрация также хочет повысить ставку корпоративного налога и увеличить бюджет IRS.

Некоторые демократы пошли дальше, выдвигая идеи, бросающие вызов налоговой структуре, существовавшей в прошлом веке.Сенатор от штата Орегон Рон Уайден, председатель финансового комитета сената, предложил обложить налогом нереализованный прирост капитала, что является ударом в самое сердце Macomber. Сенсоры Элизабет Уоррен и Берни Сандерс предложили налоги на богатство.

Новые агрессивные законы, вероятно, вдохновят на новые, изощренные методы избегания. В некоторых странах, включая Швейцарию и Испанию, налоги на богатство взимаются в небольших размерах. Некоторые из них, совсем недавно Франция, отказались от них как от неработающих.Противники утверждают, что ими сложно управлять, поскольку сложно оценить активы, особенно частных компаний и собственность.

Что потребуется для коренного пересмотра налоговой системы США, не ясно. Но данные IRS, полученные ProPublica, показывают, что все эти разговоры происходили в вакууме. Ни политические лидеры, ни общественность никогда не имели точного представления о том, как самые богатые американцы избегают уплаты налогов.

Баффет и его коллеги-миллиардеры знали этот секрет давно. Как сказал Баффет в 2011 году: «Классовая борьба идет последние 20 лет, и мой класс победил».

Помогите нам сообщить о налогах и сверхбогатстве

У вас есть опыт в налоговом праве, бухгалтерском учете или управлении капиталом? У вас есть советы, которыми можно поделиться? Вот как с нами связаться.Нам нужны как конкретные советы, так и более широкий опыт.

Я могу кое-что знать о вашем расследовании. Отправьте совет через нашу форму Мы серьезно относимся к конфиденциальности. Любые советы, которые вы отправляете через приведенная выше форма зашифрована на нашей стороне. Но если вы желаете для дополнительной анонимности, свяжитесь с нами одним из следующих способов: Я разбираюсь в одной из этих областей и могу ответить вопросы или помочь вам разобраться в технических деталях. Поделитесь своим опытомДорис Берк, Карсон Кесслер и Эллис Симани подготовили репортажи.

Авторы дополнительных изображений: Илон Маск (Бритта Педерсен / POOL / AFP через Getty Images), Джефф Безос (Ли Фогель / Getty Images), Майкл Блумберг (Йоханнес Эйзеле / AFP через Getty Images), Уоррен Баффет (Джейми Маккарти / Getty Images)

Как уменьшить налогооблагаемый доход и не платить налоги

Большинство людей никогда не привыкают к большой части федерального подоходного налога, удерживаемой с каждой зарплаты.Чем больше вы зарабатываете, тем больше удерживает IRS.

Как старший специалист по налогам в Personal Capital, мне часто задают вопрос: можно ли уменьшить налогооблагаемый доход так, чтобы выплата налога составила 0 долларов?

Тщательное налоговое планирование может значительно снизить ваше налоговое бремя почти до нуля, даже если у вас достаточно высокий доход. Вот как.

Команда преданных своему делу консультантов Personal Capital может помочь вам составить эффективный с точки зрения налогообложения финансовый и инвестиционный план. Подпишитесь на наши бесплатные финансовые инструменты , чтобы назначить встречу с консультантом.

Сколько американцы платят налоги?

В течение 2020 финансового года IRS собрало около 3,5 триллиона долларов США, обработало более 240 миллионов налоговых деклараций и других форм и возвратило более 736 миллиардов долларов США в виде налоговых возмещений (включая 268 миллиардов долларов США в виде платежей, оказывающих влияние на экономику).

IRS исторически собирал самые общие налоги из Калифорнии, Нью-Йорка и Техаса; в этих штатах также было произведено наибольшее количество возвратов.

Большая часть налогового бремени легла на лиц с самыми высокими доходами.Согласно последним данным IRS по федеральному подоходному налогу, верхние 50 процентов всех налогоплательщиков заплатили 97,1 процента всех индивидуальных подоходных налогов, а нижние 50 процентов уплатили оставшиеся 2,9 процента в 2018 году.

Вы инвестор? Узнайте, как потенциально снизить налог на прирост капитала, превратить проигравших в победителей с помощью сбора налоговых убытков, максимизировать налоговые декларации и многое другое с помощью нашего бесплатного загружаемого руководства «5 налоговых приемов, которые должен знать каждый инвестор».

Государственный налоговый кодекс

Налоговый кодекс сложен.Однако основная структура проста. Ваша налоговая ставка становится все выше по мере увеличения вашего дохода. Сложность возникает из-за различных видов доходов, а также вычетов и кредитов , доступных налогоплательщикам, которые тщательно планируют.

Еще один уровень сложности возникает, когда эти отчисления и кредиты постепенно прекращаются по мере увеличения доходов. Налоговая система настолько сложна по многим причинам: от лиц, которые пользуются лазейками в кодексе (побуждая к созданию дополнительных правил), до инициатив и стимулов, инициированных государством.А радикальные изменения в налоговом кодексе, последовавшие за принятием президентом Дональдом Трампом Закона о налоговой реформе и Законе о рабочих местах от 2017 года, еще больше запутывают ситуацию.

Как средний американец может уменьшить свой налогооблагаемый доход и не платить налоги

Итак, перейдем к делу! Может ли средний американец не платить налоги? Действительно, некоторые налогоплательщики, даже с инвестиционным доходом более 100 000 долларов, могут платить нулевой налог. Но независимо от вашего дохода или чистой стоимости, с финансовой точки зрения целесообразно использовать любые доступные налоговые вычеты в размере и кредиты в размере , на которые вы имеете право.

Иоанн: 23 года, недавний выпускник колледжа

В первом примере у нас есть Джон, 23-летний мужчина, который хочет, чтобы его налоговые счета были равны нулю. Джон только что закончил колледж и недавно начал работать полный рабочий день с зарплатой начального уровня в 30 000 долларов. Во время учебы в школе ему удавалось жить скромно, и он готов вести образ жизни студента колледжа еще несколько лет. К счастью для него, он изучал финансы в колледже и знает силу увеличения прибыли от инвестиций. Он знает, что инвестиционные взносы, сделанные, когда ему уже за двадцать, будут расти в ближайшие десятилетия, обеспечивая тем самым безопасный выход на пенсию.

Поскольку у Джона есть соседи по комнате, которые делят квартплату и коммунальные услуги, Джон чувствует себя комфортно, живя на 1300 долларов в месяц из своей ежемесячной зарплаты 2500 долларов. Джон участвует в плане своего работодателя 401k, делая ежемесячный вклад в размере 1000 долларов США. Это оставляет 200 долларов с каждой зарплаты для покрытия удержания налогов в системе социального обеспечения и медицинской помощи.

| Одинокий человек, 23 года, детей нет | |

|---|---|

| Годовая зарплата | 30 000 долл. США |

| 401k взносов | –12 000 долл. США |

| Скорректированный валовой доход | 18 000 долл. США |

| Стандартный вычет | –12 550 долл. США |

| Налогооблагаемый доход | 5 450 долл. США |

| Федеральные налоги | 545 долларов США |

| Кредит пенсионных взносов | –545 долларов США |

| Итого налоговый счет за 2021 год | $ 0 |

Для целей налогообложения то, что начиналось с зарплаты в 30 000 долларов, становится скорректированным валовым доходом в 18 000 долларов после вычета 12 000 долларов, которые Джон вносит в свои 401 000 долларов в течение года.В 2021 налоговом году индивидуальный налогоплательщик, не имеющий иждивенцев, будет должен 545 долларов США с дохода в размере 18 000 долларов США. Поскольку Джон финансирует свой счет в размере 401k в течение года, он имеет право взять кредит для пенсионных сбережений . Кредит для пенсионных взносов Джона составит 545 долларов. Этот кредит уменьшит его налоговый счет до нуля.

Кредит для пенсионных сбережений или сберегательный кредит предлагает налогоплательщикам кредит в размере 10%, 20% или 50% от взносов на пенсионные сберегательные счета, такие как 401k или IRA.

Вот пределы скорректированного валового дохода (AGI) для востребования сберегательного кредита для подачи налоговой декларации в 2021 году:

- 50% -ный кредит , или до 1000 долларов США для физических лиц или 2000 долларов США для супружеских пар, подающих совместно — AGI ниже 19750 долларов США для физических лиц, 29 625 долларов США для глав семьи или 39 500 долларов США для супружеских пар, подающих совместную регистрацию.

- 20% кредит , или до 400 долларов для физических лиц или 800 долларов для супружеских пар, подающих совместно — AGI от 19 751 до 21 500 долларов для физических лиц, от 29 626 до 32 250 долларов для глав семьи и от 39 501 до 43 000 долларов для супружеских пар, подающих совместную регистрацию.

- 10% -ный кредит , или до 200 долларов для физических лиц или 400 долларов для супружеских пар, подающих совместно — AGI от 21 501 до 33 000 долларов для физических лиц, от 32 251 до 49 500 долларов для главы семьи и от 43 001 до 66 000 долларов для супружеских пар, подающих совместно.

Сумма кредита ограничена общей суммой налога, причитающейся налогоплательщику. В случае с Джоном он имеет право на получение до 1000 долларов в качестве сберегательного кредита. Поскольку его налоговый счет без учета сбережений составляет всего 545 долларов, размер сберегательного кредита ограничен 545 долларами.В отличие от некоторых зачетов (таких как зачет заработанного дохода и дополнительный налоговый зачет на ребенка), накопительный зачет не возвращается, если зачет превышает налоговые обязательства налогоплательщика.

Джон может сохранить свой налоговый счет на нулевом уровне, даже если он получит прибавку. Если он ежегодно увеличивает свои 401k взносов на на сумму своего повышения, его скорректированный валовой доход останется на уровне 18 000 долларов, и он продолжит получать кредит для пенсионных накоплений.

Налоговый счет Джона: 0

долларов СШАКузнецы: супружеская пара, 40 лет, двое детей

Семья Смитов — наш второй пример семьи, которая не платит федеральный подоходный налог.Мистеру и миссис Смит обоим по 40 лет, и у них двое детей в начальной школе. Вместе Смиты зарабатывают 103 250 долларов в год, работая полный рабочий день.

The Smiths уделяют большое внимание пенсионным сбережениям, вкладывая максимум в своих 401k (19 500 долларов США каждый) и традиционных IRA (6000 долларов США каждый) 90 346. В общей сложности они вносят на свои пенсионные счета 51 000 долларов.

Поскольку у Смитов двое детей в начальной школе, они должны оплачивать услуги по уходу за детьми после школы в течение учебного года и некоторые услуги по уходу за детьми в летние месяцы.Общие расходы по уходу за ребенком составляют 5000 долларов в год. Смиты вносят 5000 долларов на счет гибких расходов по уходу за детьми, предоставленный работодателем миссис Смит, и эта сумма вычитается из ее зарплаты до вычета налогов.

Точно так же г-жа Смит вносит 2750 долларов в год на свой счет гибких расходов на здравоохранение, которые также вычитаются из ее зарплаты до вычета налогов. Учитывая типичные медицинские и стоматологические расходы семьи, они наверняка будут тратить 2750 долларов в год.

| Супружеская пара, 40 лет, 2 детей | |

|---|---|

| Годовая зарплата | 104 300 долл. США |

| 401k взносов (x2) | –39 000 долл. США |

| Традиционные взносы IRA (x2) | –12 000 долл. США |

| Счет гибких расходов на здравоохранение | –2 750 долл. США |

| Счет гибких расходов по уходу за детьми | –5 000 долл. США |

| Скорректированный валовой доход (AGI) | 45 550 долл. США |

| Стандартный вычет | –25 100 долл. США |

| Налогооблагаемый доход | 20 450 долл. США |

| Федеральные налоги | $ 2,056 |

| Налоговый кредит по уходу за детьми | –2056 долл. США |

| Возвращаемый детский кредит | –1944 долл. США |

| Итого возврат налогов за 2021 год | –1944 долл. США |

После вычета этих вычетов из их валового дохода их совокупная заработная плата в размере 104 300 долларов сокращается до скорректированного валового дохода в размере 45 550 долларов.Супружеская пара с двумя детьми должна будет заплатить подоходный налог в размере 2056 долларов на 45 550 долларов скорректированного валового дохода. The Smiths могут получить налоговую скидку на ребенка в размере 4000 долларов США (2000 долларов США на ребенка). Сумма кредита в размере 2056 долларов США представляет собой невозвратный кредит, который компенсирует обязательство по подоходному налогу, и им также разрешается взять 1 944 доллара США в качестве возвращаемого кредита.

Их налоговые льготы на общую сумму 2056 долларов полностью компенсируют налоговые обязательства, которые в противном случае они имели бы в отношении их скорректированного валового дохода в размере 45 550 долларов. Смиты не будут должны платить налоги и получат возвращаемый налоговый кредит.Несмотря на то, что Смиты имеют шестизначный валовой доход, им все же удается свести свой федеральный подоходный налог к нулю, воспользовавшись несколькими налоговыми льготами и вычетами.

Налоговый счет г-на и миссис Смит: 0 долларов США, а общий возврат налогов составляет 1 944 доллара США

Джексоны: супружеская пара, 55 лет, пустые гнезда

Семья Джексонов будет нашим третьим примером того, как обычные домохозяйства могут избежать уплаты федерального подоходного налога. Общая годовая зарплата Джексонов составляет 105 550 долларов.

Мистер и миссис Джексон вырастили двух замечательных детей и теперь с нетерпением ждут выхода на пенсию через пять лет. Двое детей Джексона закончили колледж и больше не являются иждивенцами своих 55-летних родителей. Джексоны также гордятся тем, что недавно выплатили 30-летнюю ипотеку за дом, который они купили, когда были молодоженами.

После того, как дети вышли из дома, и дом был оплачен, Джексоны обнаруживают, что располагаемый доход больше. Поскольку мистер и миссисДжексон приближается к пенсионному возрасту, они хотят заставить располагаемый доход работать на себя, увеличивая свои пенсионные сбережения.

| Супружеская пара, 55 лет, без иждивенцев | |

|---|---|

| Годовая зарплата | $ 113 750 |

| 401k взносов (x2) | –52 000 долл. США |

| Традиционные взносы IRA (x2) | –14 000 долл. США |

| Перенос капитальных убытков | –3 000 долл. США |

| Взносы на сберегательный счет здравоохранения | –8 200 долл. США |

| Скорректированный валовой доход (AGI) | 36 550 долл. США |

| Стандартный вычет | –25 100 долл. США |

| Налогооблагаемый доход | $ 11450 |

| Федеральные налоги | –1 145 долл. США |

| Кредит для пенсионных накоплений | –1 145 долл. США |

| Итого налоговый счет за 2021 год | $ 0 |

Джексонам повезло, потому что правила IRS позволяют налогоплательщикам в возрасте 50 лет и старше делать «наверстывающие» взносы в свои 401k и IRA.Человек в возрасте 50 лет и старше может сделать дополнительный взнос в размере 6500 долларов к своим 401000 долларов и дополнительный взнос в размере 1000 долларов в свой IRA. Это означает, что налогоплательщики в возрасте 50 лет и старше могут вносить в общей сложности 26000 долларов в год в 401k и 7000 долларов в IRA. Супруги в возрасте 50 лет и старше также имеют право вносить эти дополнительные взносы. Джексоны вносят максимальный вклад (включая дополнительные взносы) в свои 401s и свои традиционные IRA, что составляет 66000 долларов на 2021 год.

Подробнее: Пенсионное планирование

г.и у миссис Джексон сейчас нет серьезных проблем со здоровьем, но они хотят убедиться, что у них есть достаточные сбережения для оплаты медицинских расходов после выхода на пенсию. Г-н Джексон вносит максимум 8 200 долларов на свой сберегательный счет на здоровье, предлагаемый его работодателем.

Большинство семей могут внести не более 7200 долларов на сберегательный счет для здоровья (или HSA). Тем не менее, положения о компенсации для налогоплательщиков в возрасте 55 лет и старше позволяют внести дополнительный взнос в размере 1000 долларов США при общем максимальном размере взноса в размере 8 200 долларов США.Суммы, внесенные в HSA, остаются на счете из года в год, если они не израсходованы (в отличие от счетов с гибкими расходами, остатки которых в основном аннулируются в конце года).

У Джексонов есть некоторые инвестиции в брокерский счет, которым они управляют самостоятельно. Миссис Джексон нравится наблюдать за индивидуальными владениями, и она «собирает урожай налоговых убытков» не менее 3000 долларов в год из этих облагаемых налогом инвестиций.

Подробнее: Руководство по сбору налоговых убытков

После вычета взносов 401k и IRA, взносов на счет сбережений здоровья и вычета капитальных убытков Джексонам удается снизить свой заработанный доход в размере 113 750 долларов до скорректированного валового дохода в 36 550 долларов!

Для супружеской пары без дополнительных иждивенцев налоговое обязательство по доходу в размере 36 550 долларов (после стандартного вычета) составляет 1145 долларов.Семья Джексонов имеет право взять кредит на пенсионные накопления для дальнейшего уменьшения своих налоговых счетов.

При скорректированном валовом доходе до 36 550 долларов супружеские пары могут взять кредит в размере 50% от пенсионных взносов в размере до 4000 долларов. Это дало бы Джексонам налоговую льготу в размере 2000 долларов. Кредит ограничен налогом, причитающимся с налогоплательщиков, который составляет 1145 долларов для Джексонов. Джексоны берут кредит на пенсионные накопления в размере 1145 долларов и сокращают свои налоговые счета до нуля.

Общая сумма налогового счета Джексона: 0 долларов США

Миллеры: семейная пара 30-летнего возраста, 3 маленьких ребенка

Миллеры, пара в возрасте 30 лет с тремя маленькими детьми, заработают примерно 150 000 долларов в 2021 году между зарплатой и умеренным инвестиционным доходом.