Формула рентабельности собственного капитала в Excel

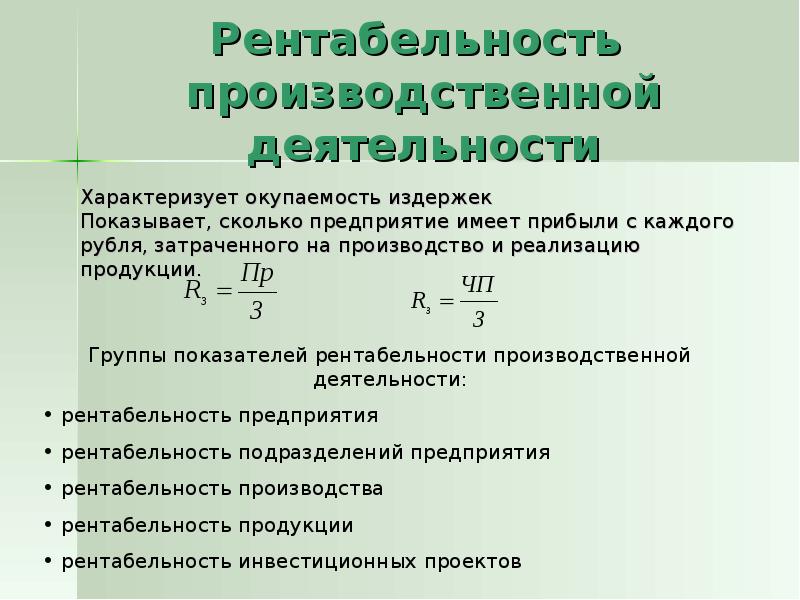

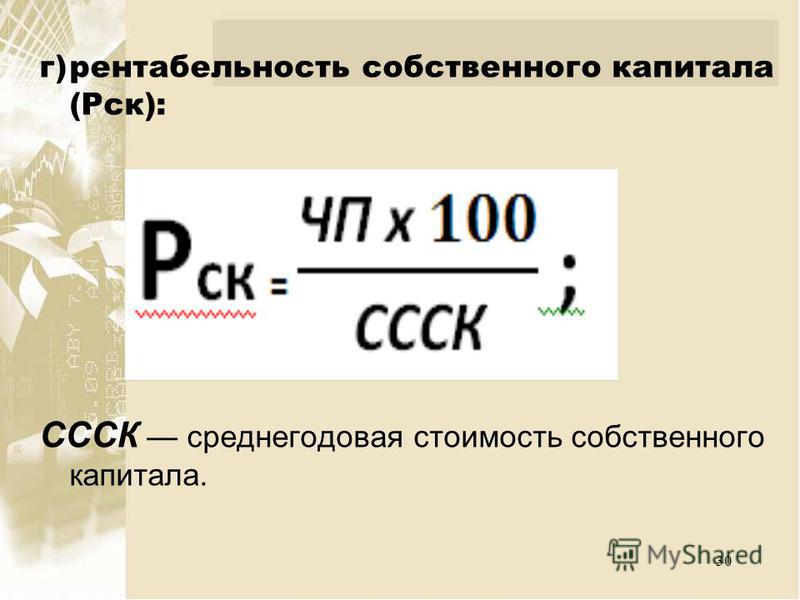

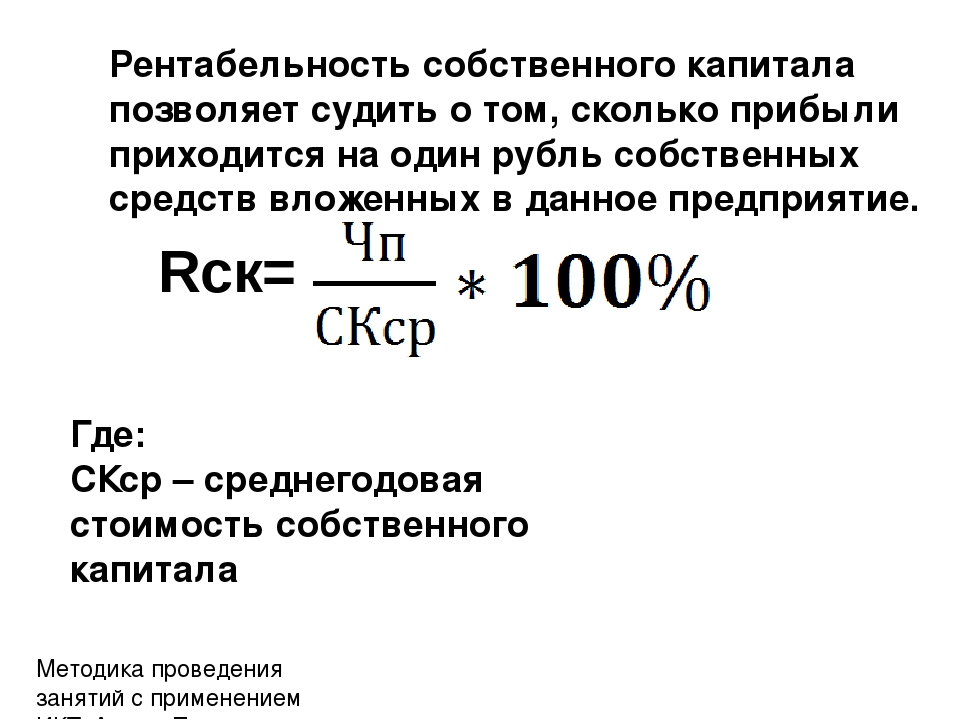

Рентабельность собственного капитала отражает отношение чистой прибыли от реализации к среднему объему собственных средств.

Данные для расчета берутся из бухгалтерского баланса. Коэффициент рентабельности обозначается «ROE».

Экономический смысл финансового показателя «ROE»

Коэффициент рентабельности показывает, насколько эффективно использовались в отчетном периоде инвестированные деньги. Понятно, что данный показатель чрезвычайно важен для инвесторов и собственников бизнеса.

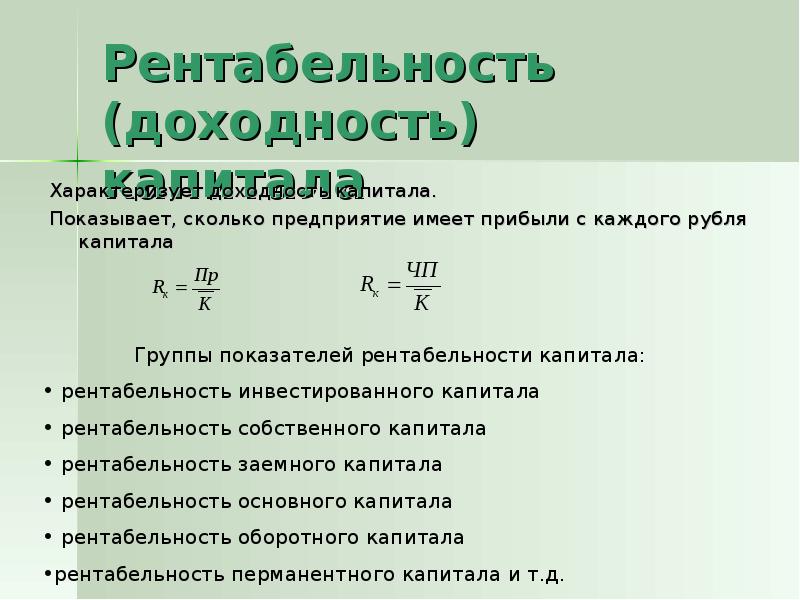

Существует несколько коэффициентов доходности. Нас же будет интересовать рентабельность собственного капитала. То есть тех активов, которые принадлежат фирме на правах собственности.

Как оценивать результат расчетов:

- Чем выше коэффициент, тем эффективнее использовались вложенные средства. Инвестиции более доходные.

- Слишком высокий показатель – «страдает» финансовая устойчивость организации.

- Коэффициент ниже нуля – целесообразность инвестиций в данное предприятие сомнительна.

Коэффициент рентабельности собственного капитала сопоставляют с другими вариантами вкладывания свободных денег в активы и ценные бумаги иных фирм. Или с банковским процентом по депозитам, на крайний случай.

Значение доходности собственного капитала.

Формула расчета показателя ROE в Excel

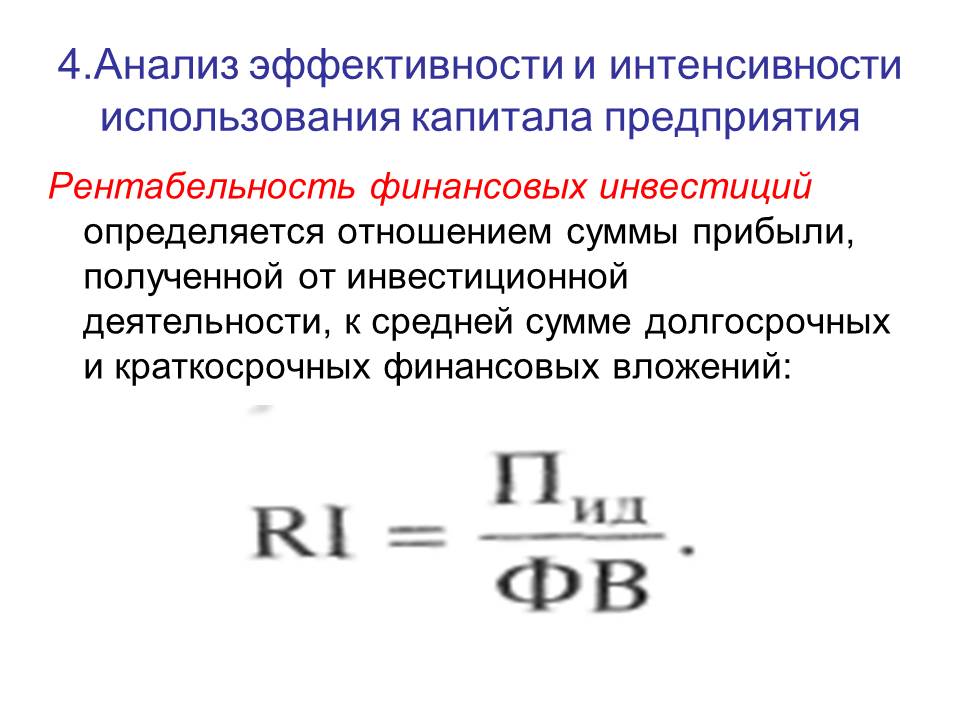

Показатель доходности собственных средств рассчитывается как частное от чистой прибыли к среднему размеру собственных капиталовложений. Данные берутся за определенный временной интервал: месяц, квартал, год.

Формула для расчета коэффициента рентабельности собственных средств:

ROE = (Чистая прибыль / Средняя величина собственных средств) * 100%.

Цифры для расчетов должны быть взяты из отчета о финансовых результатах (итоговый показатель) и пассива баланса (итоговый показатель).

Средняя величина собственного капитала – формула расчета:

СК = (СК начала периода + СК конца периода) / 2.

Рентабельность собственного капитала – формула по балансу:

ROE = (стр. 2110 + стр. 2320 + стр. 2310 + стр. 2340) / ((стр. 1300 нг + стр. 1300 кг + стр. 1530 нг + стр. 1530 кг) / 2) * 100%.

2110 + стр. 2320 + стр. 2310 + стр. 2340) / ((стр. 1300 нг + стр. 1300 кг + стр. 1530 нг + стр. 1530 кг) / 2) * 100%.

В числителе – данные из отчета о финансовых результатах (форма 2). В знаменателе – из итогового баланса (форма 1).

Для расчета рентабельности средствами Excel введем данные для финансовой отчетности компании «Х»:

И отчет о финансовых результатах («по-старому»: о прибылях и убытках):

В таблицах выделены значения, которые понадобятся для расчета коэффициента рентабельности собственного капитала.

- Коэффициент рентабельности за 2015 г.: = (6695 / 75000) * 100% = 8,9%.

- Коэффициент рентабельности за 2014 г.: = (2990 / 65000) * 100% = 4,6%.

Автоматизируем расчет с помощью формул Excel. Вообще, можно сделать отдельную таблицу с важными экономическими показателями. Ввести формулы со ссылками на значения в соответствующих отчетах – и быстро получать данные для статистического анализа, сопоставления и принятия управленческих решений.

Формулы Excel для расчета рентабельности собственного капитала:

Элементы формулы – ссылки на ячейки с соответствующими значениями. Чтобы коэффициент сразу отображался в процентах, установили процентный формат и оставили один знак после запятой.

Выводы:

- Наблюдается рост показателя рентабельности собственных средств с 4,6 процентов до 8,9 процентов.

- Вкладывать свободные средства в акции компании «Х» не выгодно. Та же банковская ставка по депозитам в 2015 году составила 9,5%.

- Целесообразно рассмотреть другие предложения от предприятий или положить деньги на депозит под проценты (в крайнем случае).

Скачать рентабельность собственного капитала в Excel

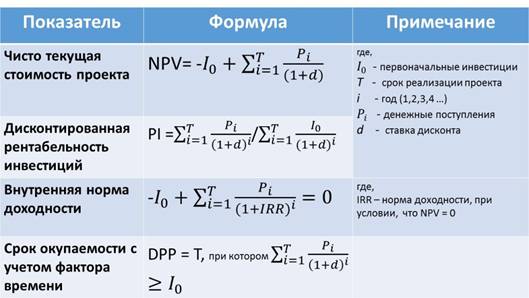

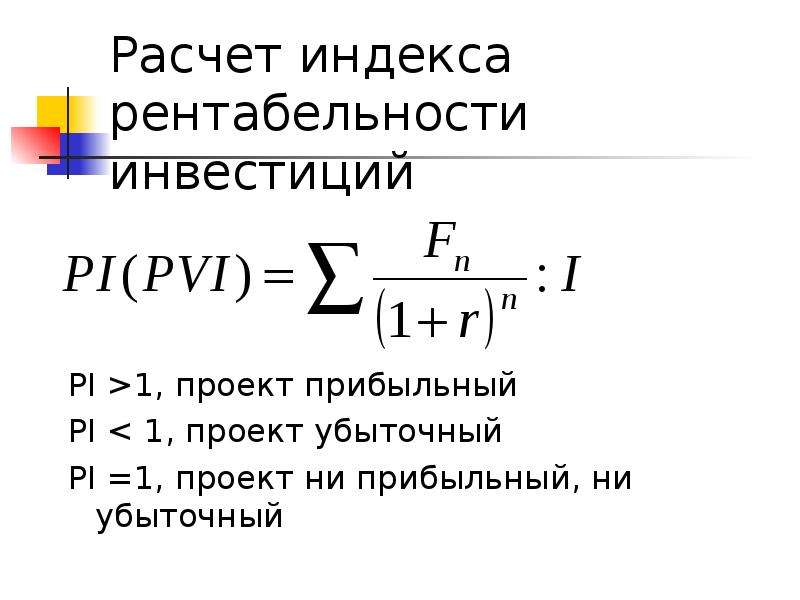

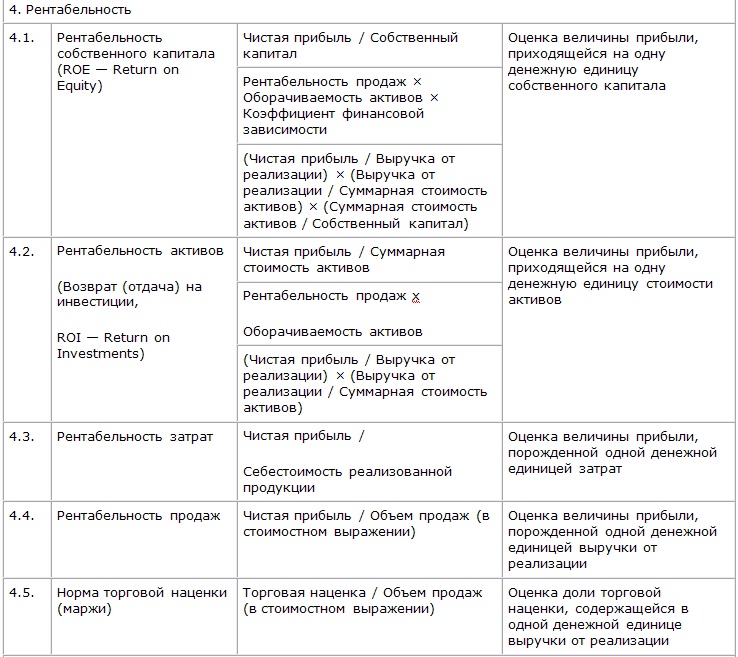

Инвестиционную привлекательность проекта не оценивают только по доходности капиталовложений. Принимая решение, инвестор смотрит рентабельность активов, продаж и другие критерии эффективности работы предприятия.

Финансовый рычаг предприятия. Формула и расчет на примере ОАО «Русгидро»

Рассмотрим финансовый рычаг предприятия, экономический смысл, формулу расчета эффекта финансового рычага и пример его оценки для компании ОАО “Русгидро”.

Инфографика: Финансовый рычаг предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсФинансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага

Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.Финансовый рычаг. Экономический смысл

Эффект финансового рычага объясняется тем, что привлечение дополнительных денежных средств позволяет повысить эффективность производственно-хозяйственной деятельности предприятия. Ведь привлекаемый капитал может быть направлен на создание новых активов, которые увеличат как денежный поток, так и чистую прибыль предприятия. Дополнительный денежный поток приводит к увеличению стоимости предприятия для инвесторов и акционеров, что является одной из стратегических задач для собственников компании.

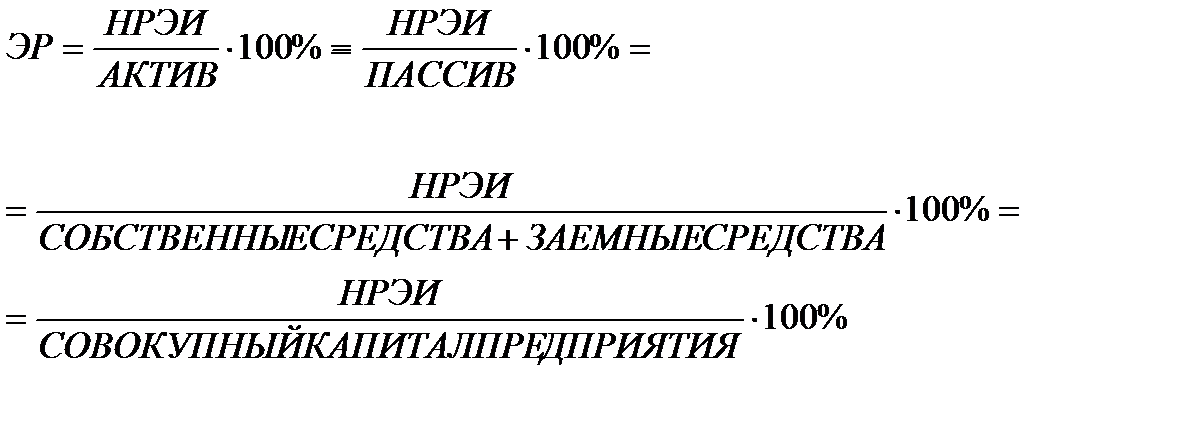

Эффект финансового рычага. Формула расчета

Эффект финансового рычага представляет собой произведение дифференциала (с налоговым корректором) на плечо рычага. На рисунке ниже показана схема ключевых звеньев формирования эффекта финансового рычага.

Если расписать три показателя, входящих в формулу то она будет иметь следующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

Итак, разберем более подробно каждый из элементов эффекта финансового рычага.

Налоговый корректор

Налоговый корректор показывает как влияет изменение ставки налога на прибыль на эффект финансового рычага. Налог на прибыль платят все юридические лица РФ (ООО, ОАО, ЗАО и т.д.), и его ставка может изменяться в зависимости от рода деятельности организации. Так, например, для малых предприятий занятых в жилищно-коммунальной сфере итоговая ставка налога на прибыль составит 15,5%, тогда как ставка налога на прибыль без поправок составляет 20%. Минимальная ставка налога на прибыль по закону не может быть ниже 13,5%.

Диффереренциал финансового рычага

Дифференциал финансового рычага (Dif) представляет собой разницу между рентабельностью активов и ставки по заемному капиталу. Для того чтобы эффект финансового рычага был положителен необходимо чтобы рентабельность собственного капитала была выше, чем проценты по кредитам и ссудам. При отрицательном финансовом рычаге предприятие начинает терпеть убытки, потому что не может обеспечить эффективность производства выше, чем плата за заемный капитал.

Значение дифференциала | Комментарии |

Dif <0 | Предприятие быстро накапливает убытки |

Dif >0 | Предприятие увеличивает размер получаемой прибыли за счет использования заемных средств |

Dif=0 | Рентабельность равна процентной ставки по кредиту, эффект финансового рычага равен нулю |

Коэффициент финансового рычага

Коэффициент финансового рычага (аналог: плечо финансового рычага)

Оптимальный размер плеча для эффекта финансового рычага

На основе эмпирических данных был рассчитан оптимальный размер плеча (соотношения заемного и собственного капитала) для предприятия, который находится в диапазоне от 0,5 до 0,7. Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

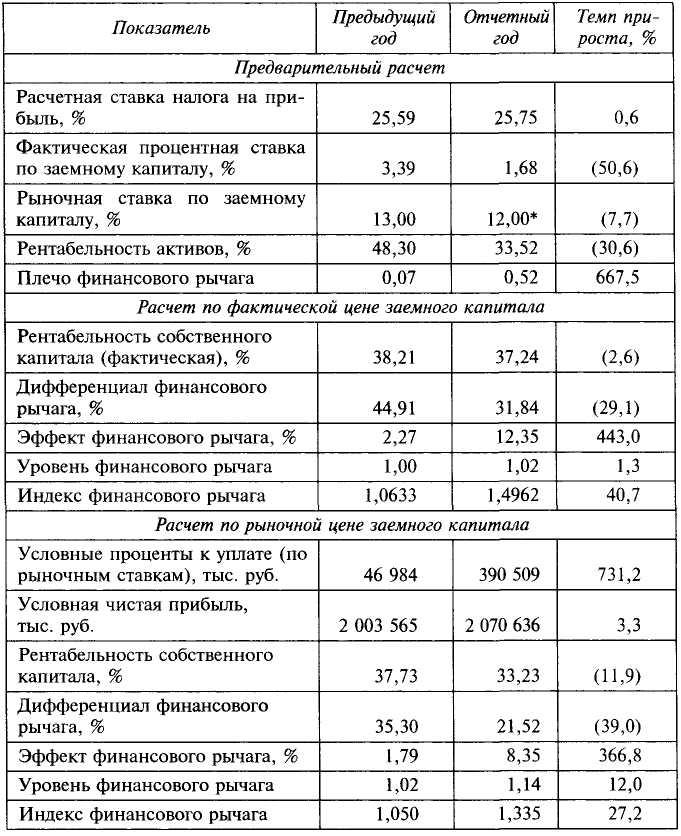

Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

Одной из формул расчета эффекта финансового рычага является превышение рентабельности капитала (ROA, Return on Assets) над рентабельностью собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA) показывает прибыльность использования предприятием, как собственного капитала, так и заемного капитала, тогда как ROE отражает только эффективность собственного. Формула расчета будет иметь следующий вид:

где:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

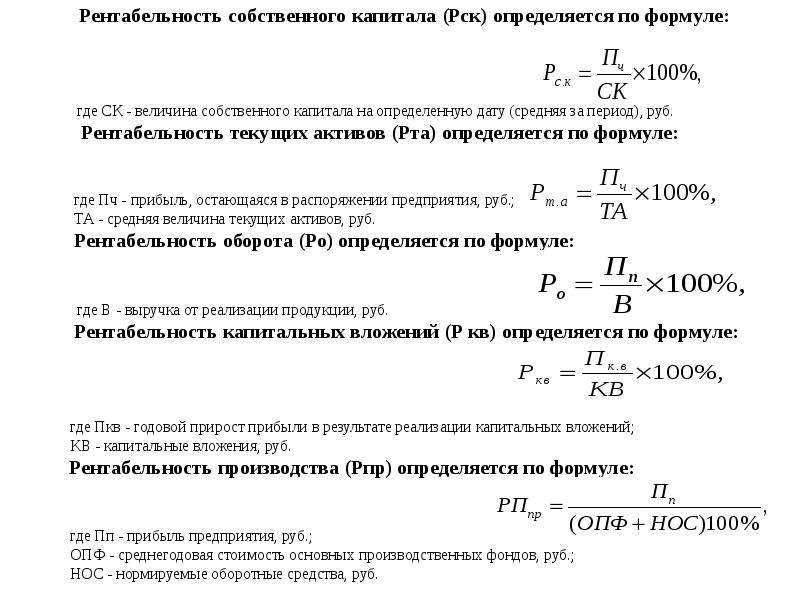

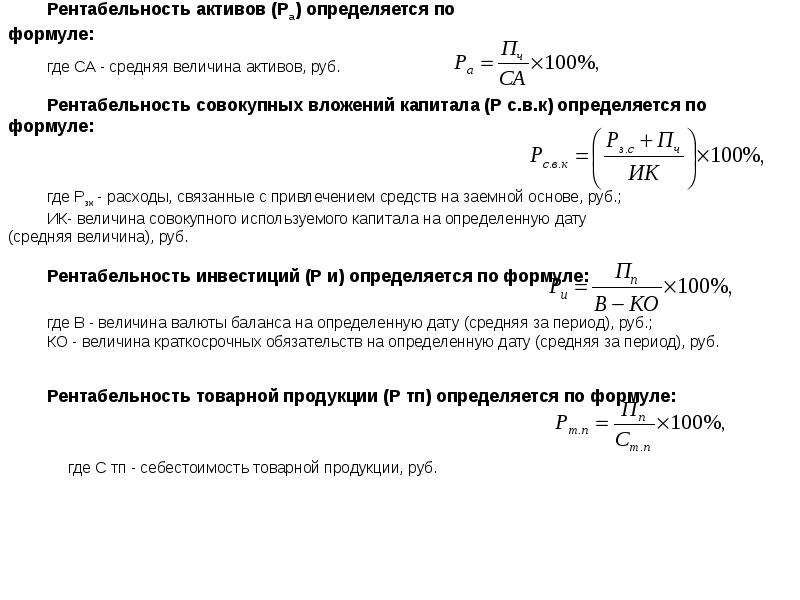

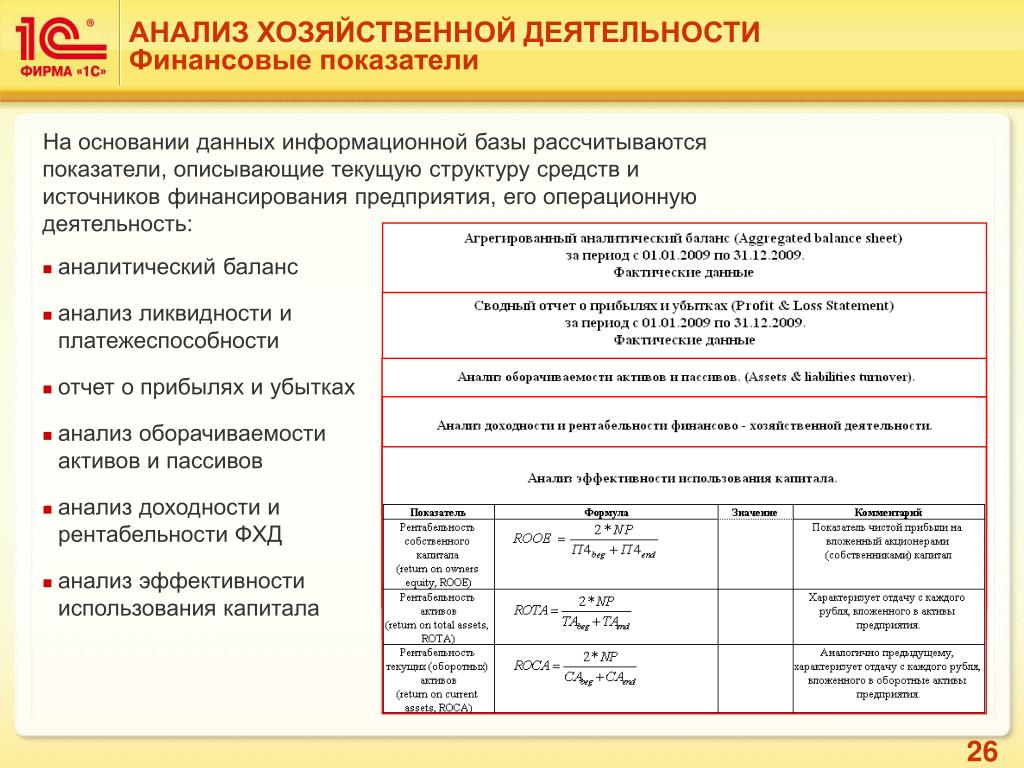

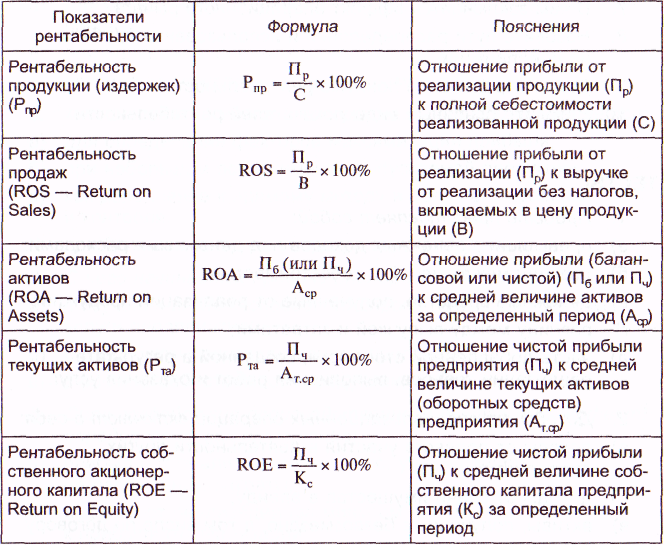

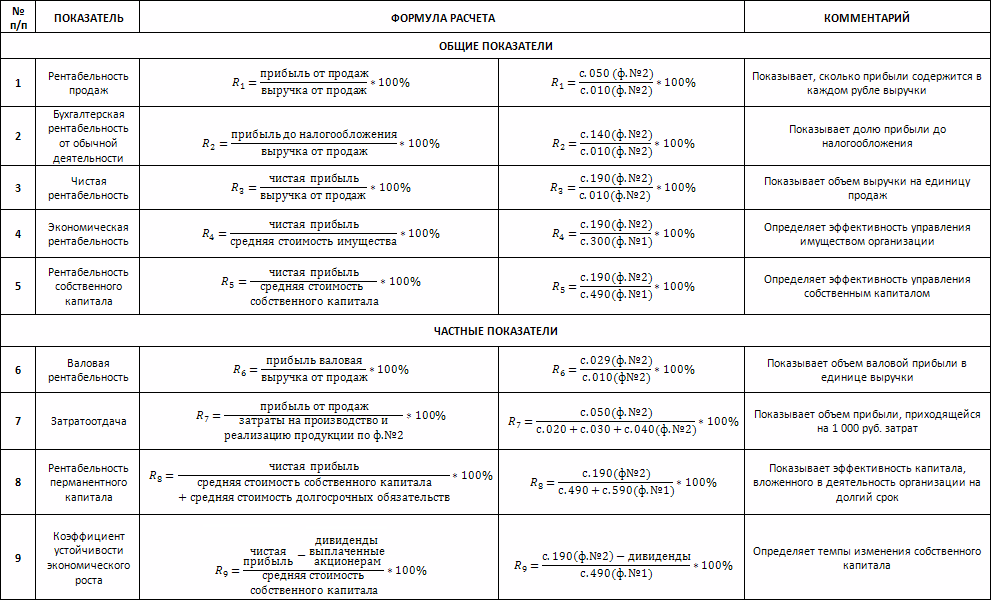

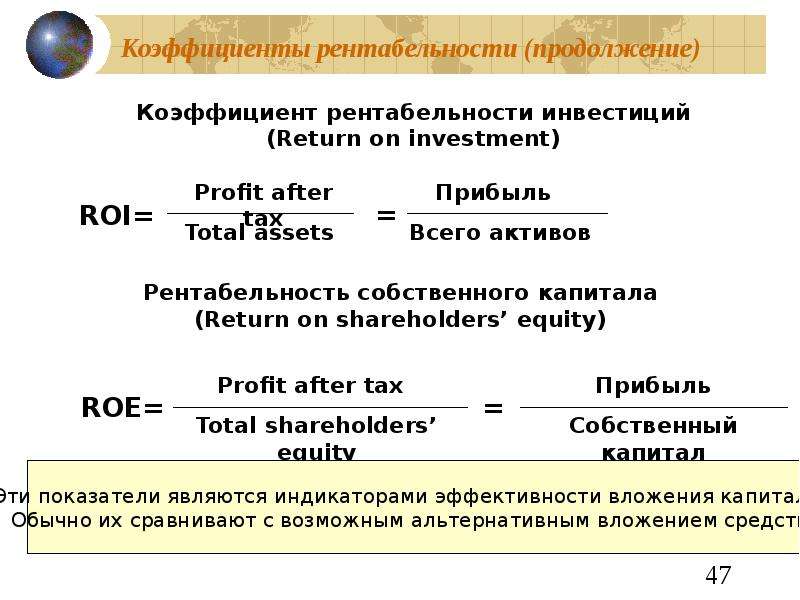

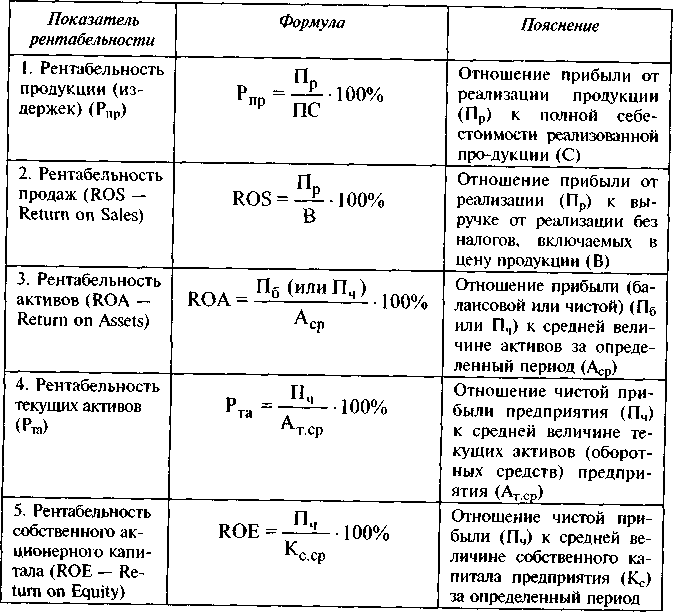

Рассчитаем эффект финансового рычага для предприятия ОАО «Русгидро» по балансу. Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Расчет коэффициента рентабельности активов (ROA) по балансу

Расчет коэффициента рентабельности собственного капитала (ROE) по балансу

Баланс ОАО «Русгидро» был взят с официального сайта предприятия.

Отчет о финансовых результатах представлен ниже:

Более подробно про рентабельность активов читайте в статье: “Рентабельность активов (ROA). Формула. Пример расчета для ОАО “КБ Сухой”“.

Расчет эффекта финансового рычага для ОАО «Русгидро»Рассчитаем каждый из коэффициентов рентабельности и оценим эффект финансового рычага для предприятия ОАО “Русгидро” за 2013 год.

ROA = 35321 / 816206 =4,3%

ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

Эффект показывает, что использование заемного капитала предприятием ОАО “Русгидро” позволило увеличить прибыльность деятельности на 1,3%. Размер эффекта финансового рычага от рентабельности капитала составляет около ~30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Размер эффекта финансового рычага от рентабельности капитала составляет около ~30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Резюме

Эффект финансового рычага показывает эффективность использования заемного капитала предприятием для роста его эффективности и прибыльности. Повышение прибыльности позволяет реинвестировать средства в развитие производства, технологии, кадрового и инновационного потенциала. Все это позволяет повысить конкурентоспособность предприятия. Неграмотное же управление заемным капиталом может привести к быстрому росту неплатежеспособности и возникновению риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

ROE. Коэффициент рентабельности собственного капитала (Return on Equity)

Рентабельность собственного капитала (Return on Equity, Return on Shareholders’ Equity,

ROE) показывает эффективность использования собственных

вложенных средств и рассчитывается в процентном соотношении. Рассчитывается по формуле:

Рассчитывается по формуле:

ROE = Net Income / Average Shareholder’s Equity

ROE = Net Income / Average Net Assets

Где, Net Income — чистая прибыль до выплаты дивидендов по обыкновенным акциям, но после выплаты дивидендов по привилегированным акциям, так как собственный капитал не включает привилегированные акции.

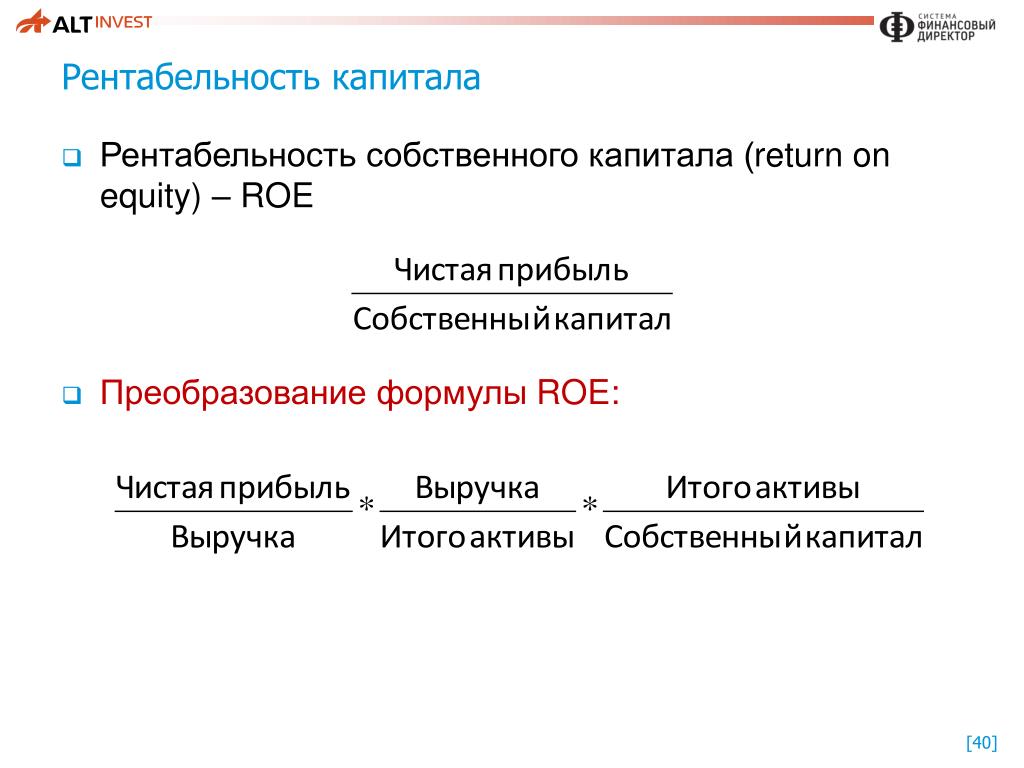

ROE также можно представить в следующем виде:

ROE = ROА * Коэффициент финансового рычага

Из соотношения видно, что правильное использование заёмных

средств позволяет увеличить доходы акционеров за счёт эффекта

финансового рычага. Такой эффект достигается за счёт того,

что прибыль, получаемая от деятельности компании, значительно выше

ставки кредита. По величине финансового рычага можно определить, как

используются привлечённые средства – для развития

производства либо для латания дыр в бюджете. Очевидно, что при хорошем

управлении компанией значение этого показателя должно быть больше

единицы. С другой стороны, слишком высокое значение финансового рычага

тоже плохо, так как оно может быть сопряжено с высоким риском,

поскольку указывает на высокую долю заёмных средств в структуре

активов. Чем выше эта доля, тем больше вероятность того, что компания

вообще останется без чистой прибыли, если вдруг столкнётся с

какими-нибудь даже незначительными трудностями.

С другой стороны, слишком высокое значение финансового рычага

тоже плохо, так как оно может быть сопряжено с высоким риском,

поскольку указывает на высокую долю заёмных средств в структуре

активов. Чем выше эта доля, тем больше вероятность того, что компания

вообще останется без чистой прибыли, если вдруг столкнётся с

какими-нибудь даже незначительными трудностями.

Особым подходом к расчету показателя является использование формулы Дюпона, которая разбивает ROE на составляющие, позволяющие глубже понять полученный результат:

ROE (формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал)

или

ROE (формула Дюпона) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж

В российской системе бухгалтерского учета формула коэффициента рентабельности собственного капитала принимает вид:

ROE = Чистая прибыль / Среднегодовая стоимость собственного капитала * 100%

ROE = стр.

2400 / ((стр. 1300 + стр. 1530)на начало периода + (стр. 1300 + стр. 1530)на конец периода)/2 * 100%

Чтобы рассчитать коэффициент за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

ROE = Чистая прибыль * (365/Кол-во дней в периоде) / Среднегодовая стоимость собственного капитала * 100%

По мнению многих экономистов-аналитиков, при расчете коэффициента целесообразно использовать показатель чистой прибыли. Это объясняется тем, что рентабельность собственного капитала характеризует уровень прибыли, которую получают собственники на единицу вложенного капитала.

Показатель характеризует эффективность использования собственных источников финансирования предприятия и показывает, сколько чистой прибыли зарабатывает компания с 1 рубля собственных средств.

ROE позволяет определить эффективность использования капитала,

инвестированного собственниками, и сравнить этот показатель с возможным

получением дохода от вложения этих средств в другие виды деятельности.

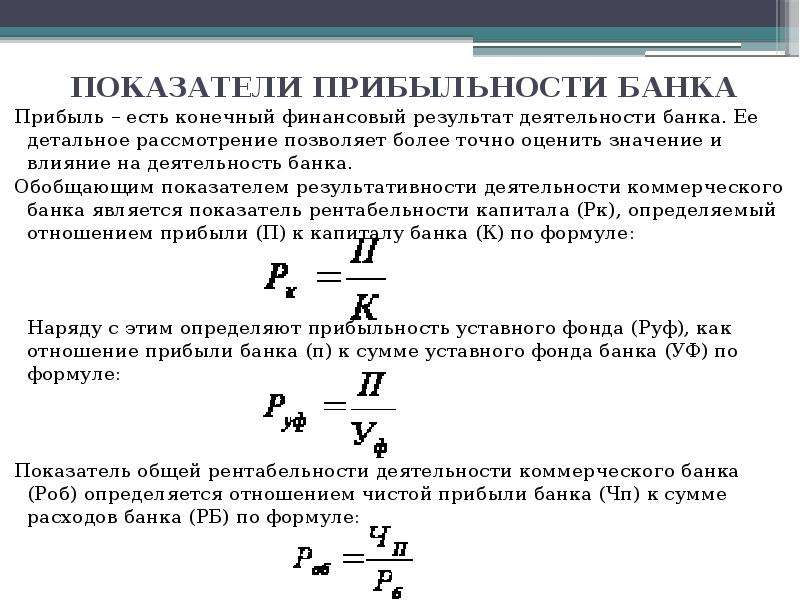

Кстати, в мировой практике показатель ROE используется как один из главных индикаторов конкурентоспособности банков.

Экономическая и финансовая рентабельность — Энциклопедия по экономике

Анализ экономической и финансовой рентабельности [c.199]Экономическая и финансовая рентабельность [c.225]

Финансовая устойчивость организации зависит от доли прибыли, направляемой на реинвестирование и не распределяемой по дивидендам, а также от структуры капитала, привлечения заемного капитала, что формирует экономическую и финансовую рентабельность капитала. [c.225]

На практике следует различать показатели экономической и финансовой рентабельности. Экономическая рентабельность — параметр, исчисленный исходя из величины прогнозной (потенциальной) прибыли, отраженной в бизнес-плане инвестиционного или инновационного проекта (программы). Финансовая рентабельность определяется на базе реальной прибыли, включенной в финансовую (бухгалтерскую) отчетность предприятия. [c.175]

[c.175]

С позиции логистики прежде всего интересен экономический и финансовый анализ-аудит, позволяющий оценить принимаемые логистическими менеджерами фирм решения, сказывающиеся в конечном итоге на уровне общих затрат, прибыли, рентабельности и других результирующих показателях. Выделяют следующие основные задачи стратегического и оперативного логистического анализа [c.375]

Пересчет текущей и будущей сумм в эквивалентные стоимости путем дисконтирования позволяет специалистам по экономическому и финансовому анализу определить ценность проектов на основании текущих и будущих затрат или результатов. Затраты и результаты, подсчитанные за каждый год жизни проекта, дисконтируются и затем суммируются для получения общего показателя ценности проекта. Если чистый дисконтированный доход положителен, специалист по проектному анализу придет к выводу о рентабельности проекта, а при отрицательной величине делается вывод о том, что ресурсы, требуемые для проекта, разумнее направить на другие цели. [c.114]

[c.114]

Комплексная программа научно-технического прогресса, предусматривающая взаимосвязанные задания по всем этапам разработки и внедрения научно-технических достижений, материально-техническое и финансовое обеспечение, экономическое стимулирование, увязку с основными показателями всех разделов и т. д., должна стать составной частью народнохозяйственного пятилетнего плана. Задания по техническому совершенствованию производства и повышению его эффективности следует сделать столь же обязательными, как и задания по реализации продукции, прибыли и рентабельности. [c.23]

Руководствуясь этими заданиями, предприятия разрабатывают свои пятилетние планы, обеспечивающие выполнение заданий пятилетки с наименьшими затратами трудовых и материальных ресурсов. s В состав плана входят следующие разделы общие «показатели, производство и реализация продукции, техническое развитие предприятия и повышение эффективности производства, нормы и нормативы, капитальное строительство, потребность в основных материальных ресурсах, труд и заработная плата, прибыль, рентабельность производства и себестоимость продукции, фонды экономического стимулирования, финансовый план, социальное развитие коллектива предприятия. [c.145]

[c.145]

С показателем реализованной продукции непосредственно связан показатель прибыли, который из элементов финансового плана превращен теперь в один из основных оценочных показателей производственной деятельности предприятия. Это вполне соответствует той роли, которую играет прибыль в системе результативных показателей предприятий. Прибыль не только отражает результаты реализации продукции, но и служит основным источником образования фондов экономического стимулирования и по отношению к производственным фондам характеризует степень их использования (через показатели общей и расчетной рентабельности). Y 1 l-iM [c.139]

Пятилетний план экономического и социального развития отрасли (подотрасли) разрабатывают в составе следующих разделов Производство продукции и услуг (производственная программа)», «Научно-техническое развитие, совершенствование производства и управления», Повышение эффективности производства», Капитальное строительство», Материально-техническое обеспечение», Труд и кадры», Себестоимость, прибыль и рентабельность производства», Фонды экономического стимулирования», Социальное развитие коллектива», Охрана окружающей среды и рациональное использование природных ресурсов», Финансовый план». [c.154]

[c.154]

Правильно построенный хозрасчет побуждает предприятие к наиболее эффективному ведению хозяйства в соответствии с требованиями экономических законов социализма. Принцип самоокупаемости затрат, а также материальной заинтересованности в зависимости от рентабельности производства заставляет предприятия наиболее экономично и эффективно использовать представленные в его распоряжение материальные, трудовые и финансовые ресурсы, строго контролировать соответствие оплаты каждого работника его трудовому вкладу. Хозяйственный расчет тесно связан с законом накопления, так как прибыль, получаемая предприятием,— важнейший источник накопления государства. [c.370]

Новая система экономического стимулирования построена так, что создает у коллективов предприятий заинтересованность в разработке и установлении напряженных плановых заданий, предусматривающих полное использование производственных фондов, рабочей силы, материальных и финансовых ресурсов, совершенствование техники производства и повышение качества продукции. Высокие нормативы отчислений от прибыли в фонды предприятия устанавливаются за плановый рост объема реализации продукции (или прибыли) и уровень рентабельности, предусмотренный в плане. За повышение указанных показателей, учтенных в плановых заданиях, работники предприятий поощряются в большей степени, чем за перевыполнение плана.

[c.336]

Высокие нормативы отчислений от прибыли в фонды предприятия устанавливаются за плановый рост объема реализации продукции (или прибыли) и уровень рентабельности, предусмотренный в плане. За повышение указанных показателей, учтенных в плановых заданиях, работники предприятий поощряются в большей степени, чем за перевыполнение плана.

[c.336]

Планирование повышения экономической эффективности производства непосредственно связано с разработкой всех разделов плана экономического и социального развития и опирается на высокие темпы роста продукции, предусматриваемые в разделе плана по производству на возрастающие темпы роста производительности труда — в разделе плана по труду на рост прибыли и рентабельности — в разделе плана по себестоимости, прибыли и рентабельности на повышении эффективности использования основных фондов и капитальных вложений — в планах технического развития и капитального строительства на улучшение использования сырьевых и материальных ресурсов — в разделе плана по себестоимости на ускорение оборачиваемости оборотных средств — в финансовом плане. [c.126]

[c.126]

Следовательно, для достижения финансовой устойчивости необходим вполне конкретный размер собственного капитала, допустимое соотношение собственного и заемного капитала, финансовых и нефинансовых активов. В этом случае соблюдается и условие рентабельности предприятия, и его финансовой устойчивости. В свою очередь, структура собственного капитала становится благоприятной для экономического роста, а собственные резервы в денежной форме достаточны для погашения долгов и обязательств. При этом даются конкретные способы установления величины составных частей собственного капитала в денежной и неденежной форме — точные значения для развернутого анализа и области изменения для экспресс-анализа. [c.8]

Понятно, что приоритет рентабельности предприятия и доходности проекта является необходимым условием функционирования любой бизнес-единицы. Условие же достаточности соблюдается тогда, когда данное предприятие или проект являются еще и финансово устойчивыми. При этом уровень собственного капитала должен превышать точку финансово-экономического равновесия. [c.25]

[c.25]

Следовательно, для достижения финансовой устойчивости необходим вполне конкретный размер собственного капитала, допустимое соотношение собственного и заемного капитала, финансовых и нефинансовых активов. В этом случае соблюдается и условие рентабельности предприятия, и его финансовой устойчивости. В свою очередь, структура собственного капитала становится благоприятной для экономического роста, а собственные резервы в денежной форме достаточны для погашения долгов и обязательств. [c.58]

Глубокий анализ положения заемщика и проверка обеспечения кредита. Изучаются все представленные заемщиком документы (копии учредительных документов, бухгалтерская, статистическая и финансовая отчетность бизнес-план, планы маркетинга, производства и управления, прогноз денежных потоков заемщика технико-экономическое обоснование, характеризующее сроки окупаемости и уровень рентабельности кредитуемой [c.413]

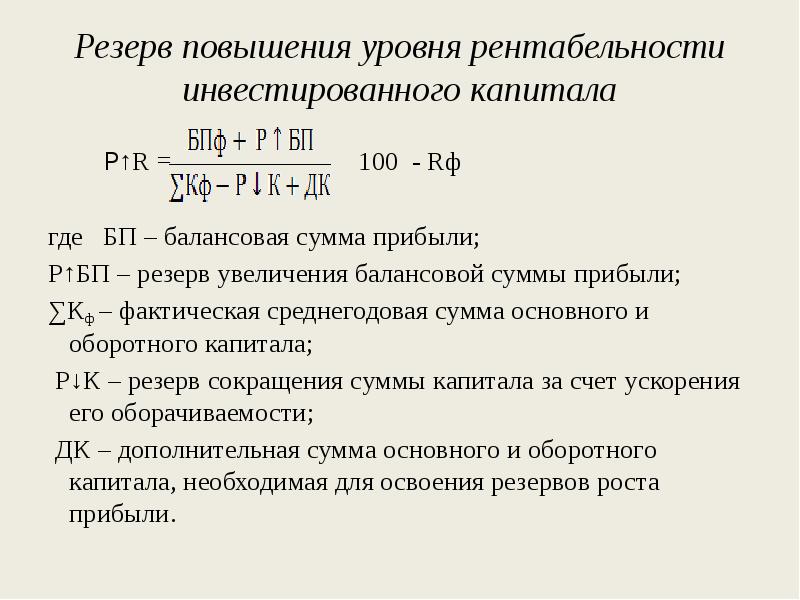

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности является одной из основных задач в любой сфере бизнеса. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу, основными задачами которого являются

[c.209]

Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности является одной из основных задач в любой сфере бизнеса. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу, основными задачами которого являются

[c.209]

Аудиторские фирмы по заказам предприятий или коммерческих банков производят регулярные проверки и анализ состояния платежеспособности и финансовой устойчивости, экономической эффективности и рентабельности оценивают реальность статей баланса, реальность финансового отчета. Без положительного заключения аудиторской фирмы ни один банк не вступит в кредитно-коммерческие отношения с предприятием, товариществом, акционерным обществом и т. д. [c.42]

Наряду с государственной финансовой политикой существует и финансовая политика предприятий, представляющая собой целенаправленную деятельность финансовых менеджеров по достижению целей ведения бизнеса. Целями финансовой политики предприятия могут быть (а) выживание предприятия в условиях конкурентной борьбы (б) избежание банкротства и крупных финансовых неудач (в) лидерство в борьбе с конкурентами (г) максимизация рыночной стоимости предприятия (д) устойчивые темпы роста экономического потенциала предприятия (е) рост объемов производства и реализации (ж) максимизация прибыли (з) минимизация расходов (и) обеспечение рентабельной деятельности и т. д. [Ковалев, 1999, с. 31].

[c.23]

Целями финансовой политики предприятия могут быть (а) выживание предприятия в условиях конкурентной борьбы (б) избежание банкротства и крупных финансовых неудач (в) лидерство в борьбе с конкурентами (г) максимизация рыночной стоимости предприятия (д) устойчивые темпы роста экономического потенциала предприятия (е) рост объемов производства и реализации (ж) максимизация прибыли (з) минимизация расходов (и) обеспечение рентабельной деятельности и т. д. [Ковалев, 1999, с. 31].

[c.23]

Расчет уставного капитала входит в проект бизнес-плана и выполняется в такой последовательности. На основе маркетинговых исследований прогнозируется потребность в продукции или услугах, и с учетом производственных и рыночных факторов назначается проектная мощность нового предприятия. Далее выполняются технико-экономические и сметно-финансовые расчеты, необходимые для минимальной производственной мощности. По сумме инвестиций определяется первая предварительная оценка уставного капитала. Для приближенных расчетов могут быть использованы данные, полученные из опыта аналогичных предприятий удельные капитальные вложения, себестоимость и рентабельность единицы продукции или услуг того же вида. Рассчитанная сумма прибыли анализируется с позиций ее дальнейшего распределения на реинвестирование в производство, в специальные фонды и на выплаты дивидендов. Для инвесторов более ценной является информация о планируемых дивидендах. При этом возникает вопрос достаточна ли получающаяся сумма дивидендов для того, чтобы заинтересовать инвесторов вкладывать свои средства путем покупки акций АО Чтобы ответить на этот вопрос, нужно определить норму дивиденда, т.е. какой процент составляет дивидендный фонд по отношению к уставному капиталу и как соотносится он со ставкой дохода.

[c.189]

Рассчитанная сумма прибыли анализируется с позиций ее дальнейшего распределения на реинвестирование в производство, в специальные фонды и на выплаты дивидендов. Для инвесторов более ценной является информация о планируемых дивидендах. При этом возникает вопрос достаточна ли получающаяся сумма дивидендов для того, чтобы заинтересовать инвесторов вкладывать свои средства путем покупки акций АО Чтобы ответить на этот вопрос, нужно определить норму дивиденда, т.е. какой процент составляет дивидендный фонд по отношению к уставному капиталу и как соотносится он со ставкой дохода.

[c.189]

Предложенные методики факторного анализа прибыли от продаж, экономической и чистой прибыли (см. табл. 9.7, 9.11 и 9.12) позволяют разработать программу повышения прибыльности (рентабельности) производственно-финансовой деятельности, мобилизовав выявленные резервы. [c.309]

Дайте определение следующим ключевым понятиям доходы, расходы, прибыль, задаток, аванс, залог, управленческий и финансовый учеты, признание дохода (расхода), экономическая и бухгалтерская прибыль, маржинальная прибыль, чистая прибыль, нераспределенная прибыль, себестоимость, калькулирование себестоимости, экономический элемент затрат, калькуляционная статья, нормативы расходов, рентабельность. [c.201]

[c.201]

Приведенная факторная модель описывает как производственную (второй и третий факторы), так и финансовую (первый и четвертый факторы) деятельности коммерческой организации, причем коммерческая организация может выбрать один из двух подходов в наращивании своего экономического потенциала. Первый подход заключается в ориентации на сложившиеся пропорции в структуре и динамике производства, при этом темп роста объемов производства задается текущим или усредненным в динамике значением коэффициента kg. Согласно второму подходу предполагаются более быстрые темпы развития. При этом, как следует из модели, коммерческая организация может использовать определенные экономические рычаги снижение доли выплачиваемых дивидендов, совершенствование производственного процесса (снижение фондоемкости, повышение рентабельности), изыскание возможности получения экономически оправданных кредитов, дополнительная эмиссия акций. [c.322]

В экономическом анализе первостепенное внимание уделяется эффективности использования технических, материальных и финансовых ресурсов, повышению производительности труда, ускорению оборачиваемости оборотных средств, увеличению рентабельности производства. Поэтому экономический анализ как научную дисциплину относят к важнейшему средству руководства и контроля производственно-хозяйственной деятельности предприятий и организаций.

[c.3]

Поэтому экономический анализ как научную дисциплину относят к важнейшему средству руководства и контроля производственно-хозяйственной деятельности предприятий и организаций.

[c.3]

Финансовая политика предприятия — это целенаправленное использование финансов для достижения стратегических и тактических задач, например усиления позиций производителя на рынке товаров достижения приемлемого объема продаж, прибыли и доходности (рентабельности) активов увеличения собственного капитала сохранения платежеспособности и ликвидности баланса. В условиях нестабильной экономической среды, высокой инфляции, непредсказуемой налоговой и денежно-кредитной политики государства многие предприятия вынуждены проводить политику выживания, т. е. ограничиваться решением текущих, сиюминутных финансовых проблем. Подобная реакция на неопределенные макроэкономические установки властных структур порождает конфликт интересов предприятий и государства, собственников и менеджеров, обусловливает противоречие между ценой внешних заимствований и рентабельностью производства, доходностью собственного производства и фондового рынка. [c.307]

[c.307]

Экономический анализ. Анализ финансовой рентабельности и экономический анализ дополняют друг друга в том смысле, что первый проводится с позиций отдельных участников проекта, а второй — с позиции общества в целом. Экономический анализ проверяет разумность выделения ресурсов на осуществление данного проекта с общественной точки зрения, имея в виду, что в любой стране можно обеспечить рост производства той или иной конкретной продукции, но нельзя произвести больше всех видов продукции одновременно. Поэтому приходится выбирать между конкурирующими вариантами использования ресурсов. Страна, последовательно инвестирующая так, чтобы достигнуть максимальных экономических результатов при разумных затратах ограниченных ресурсов, тем самым гарантирует рациональное использование своих ресурсов. [c.33]

В курсе Экономика электронной промышленности рассматриваются особенности развития электронной промышленности, формы общественной организации промышленного производства, состав и степень использования производственных фондов, методы прогнозирования потребности и определения экономической эффективности новой техники и капитальных вложений, проблемы управления и планирования промышленного производства, принципы формирования себестоимости продукции и цены, вопросы финансов, прибыли и рентабельности. Курс Экономика электронной промышленности выявляет источники и резервы повышения эффективности производства, условия и методы наиболее рационального использования производственных фондов предприятий, материальных, трудовых и финансовых ресурсов, снижения себестоимости продукции, увеличения прибыли и рентабельности производства.

[c.7]

Курс Экономика электронной промышленности выявляет источники и резервы повышения эффективности производства, условия и методы наиболее рационального использования производственных фондов предприятий, материальных, трудовых и финансовых ресурсов, снижения себестоимости продукции, увеличения прибыли и рентабельности производства.

[c.7]

Бюджет капиталовложений зависит от набора факторов будущих возможностей, показателей рентабельности на инвестиции, объема продаж, продуктивности, прибыльности, производительности, использования производственных мощностей, периода окупаемости вложенных средств, выбора моментов инвестирования, риска, технологического устаревания, диверсификации, вопросов безопасности, финансового положения с учетом денежного потока, налоговых льгот, доли рынка, разработки новых товаров, обслуживания и замены оборудования, проблем, возможностей по модернизации, отраслевых особенностей, экономических и политических условий, законов и государственного регулирования (к государственному регулированию относятся, например, борьба с загрязнением окружающей среды, ограничения по использованию активов). [c.216]

[c.216]

Определенную роль в создании зарубежного производства сыграло также стремление ТНК к обеспечению производства стабильными и дешевыми источниками сырья, находящимися в развивающихся странах, для снижения себестоимости выпускаемой ими продукции и, следовательно, повышения рентабельности производства. В этом же направлении действовало стремление ТНК к расширению экономического и политического влияния в мире, что поощрялось различными мерами финансового и организационного содействия со стороны государств. Эти и другие факторы обусловили стремительный рост прямых заграничных капиталовложений ТНК в создание собственных производственных предприятий. [c.455]

Общеобязательными, хотя далеко не исчерпывающими критериями экономической оптимальности в сфере материального производства могут считаться удовлетворение всевозрастающих потребностей социалистического общества, облегчение условий труда, максимальное ускорение технического прогресса, наиболее рациональное и эффективное использование материальных, трудовых и финансовых ресурсов, природных богатств, устранение непроизводительных издержек и потерь и тем самым снижение себестоимости продукции и увеличение ее прибыльности и рентабельности. [c.233]

[c.233]

Величина амортизационного фонда ежегодно рассчитывается путем умножения балансовой стоимости основных фондов на норму амортизации. Экономически обоснованные нормы амортизации имеют большое значение. Они позволяют, с одной стороны, обеспечить полное возмещение стоимости выбывающих из эксплуатации основных фондов, а с другой — установить подлинную себестоимость продукции, составным элементом которой выступают амортизационные отчисления. С точки зрения коммерческого расчета одинаково плохо как занижение норм амортизации (ибо оно может привести к недостатку финансовых ресурсов, необходимых для простого воспроизводства основных фондов), так и их необоснованное завышение, вызывающее искусственное удорожание продукции и снижение рентабельности производства. Нормы амортизации периодически пересматриваются, так как изменяются сроки службы основных фондов, ускоряется процесс переноса их стоимости на изготовляемый продукт под воздействием научно-технического прогресса и других факторов. Также периодически производится и переоценка основных фондов ее цель состоит в том, чтобы привести балансовую стоимость основных фондов в соответствие с действующими ценами и условиями воспроизводства. Последняя переоценка проводилась по состоянию на 1 июля 1992 г., причем восстановительная стоимость основных фондов определялась путем умножения их балансовой стоимости на коэффициенты пересчета, дифференцированные в зависимости от вида основных фондов и времени ввода их в эксплуатацию.

[c.78]

Также периодически производится и переоценка основных фондов ее цель состоит в том, чтобы привести балансовую стоимость основных фондов в соответствие с действующими ценами и условиями воспроизводства. Последняя переоценка проводилась по состоянию на 1 июля 1992 г., причем восстановительная стоимость основных фондов определялась путем умножения их балансовой стоимости на коэффициенты пересчета, дифференцированные в зависимости от вида основных фондов и времени ввода их в эксплуатацию.

[c.78]

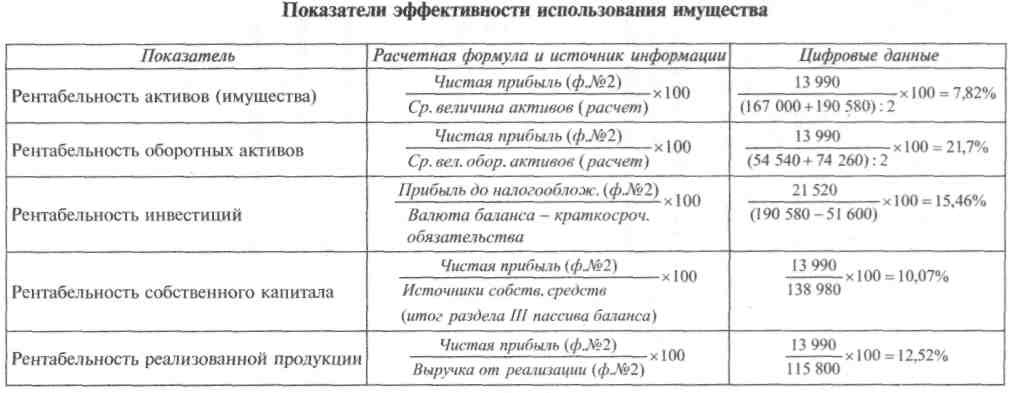

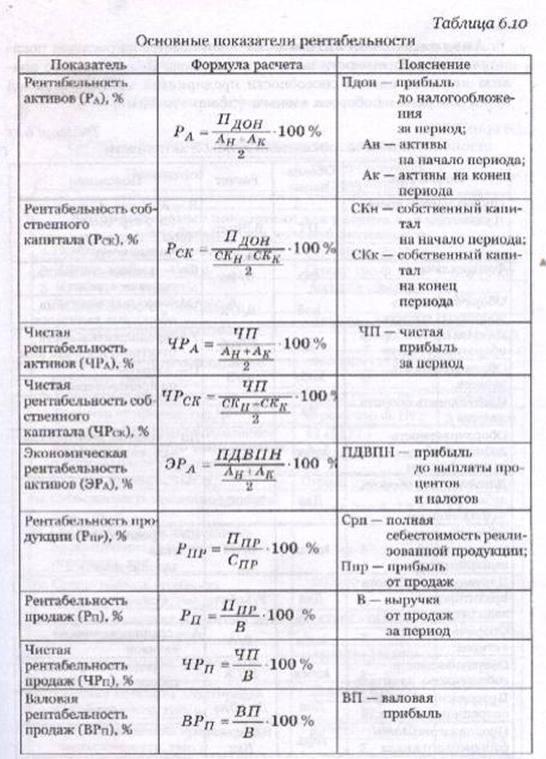

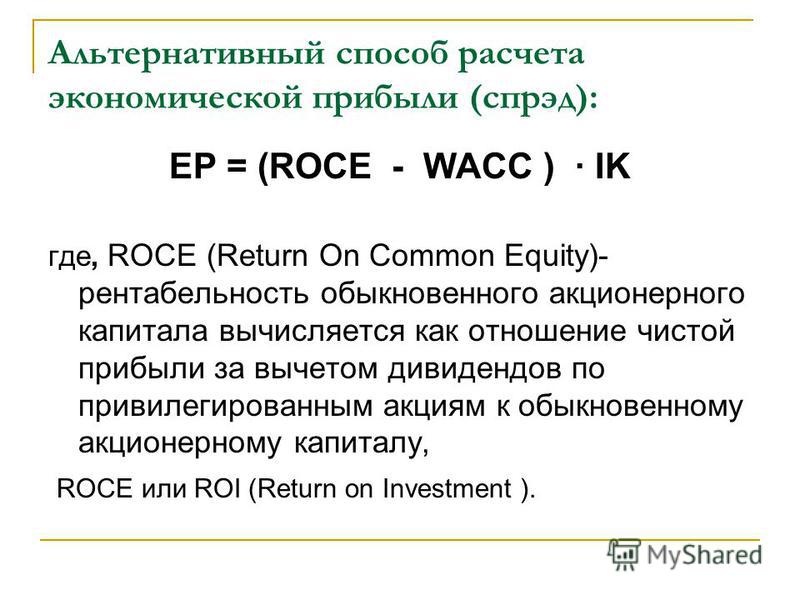

Анализ рентабельности собственного капитала н взаимосвязи экономической и финансовой рентабельности. Методы факторного анализа рентабельности собственного капитала (финансовой рентабельности) имеютсвои особенности. Двухфакторную модель финансовой рентабельности (Р/КС) можно рассмотреть в таком виде (прибыль можно брать как до налогообложения, так и чистую) [c.301]

Во-первых, логика построения отчетности определяется прежде всего необходимостью дать развернутую характеристику экономического и финансового потенциала коммерческой организации и эффективности его использования. Основные формы отчетности — бухгалтерский баланс и отчет о прибылях и убытках — отражают две стороны коммерческой организации как функционирующей социально-экономической системы статическую и динамическую. Поэтому отсут-ствир любой из этих форм в годовом отчете существенно обеднило бы его, сделало невозможным получить полное представление о финансовом и имущественном положении коммерческой организации, ее рентабельности, перспективности развития.

[c.173]

Основные формы отчетности — бухгалтерский баланс и отчет о прибылях и убытках — отражают две стороны коммерческой организации как функционирующей социально-экономической системы статическую и динамическую. Поэтому отсут-ствир любой из этих форм в годовом отчете существенно обеднило бы его, сделало невозможным получить полное представление о финансовом и имущественном положении коммерческой организации, ее рентабельности, перспективности развития.

[c.173]

Пятилетний план предприятия, объединения газо-, нефте- и нефтепродуктопроводного транспорта носит комплексный характер. В соответствии с типовой методикой разработки пятилетнего плана в нем должны быть отражены следующие разделы план транспортировки по магистральным трубопроводам нефти, нефтепродуктов и газа техническое развитие предприятий и организация производства повышение экономической эффективности производства плановые нормы и нормативы план капитального строительства потребность в основных материальных ресурсах труд и кадры прибыль рентабельность, издержки обращения фонды экономического стимулирования финансовый план социальное развитие коллектива предприятия, объединения охрана природы и рациональное использование природных ресурсов. [c.136]

[c.136]

Экономические задачи, решаемые на макро- и микроуровне по своей сути являются многокритериальными. Свидетельством тому служит и многочисленная критика методов оптимизации (нахождения оптимального -точечного — критерия), и сложность, многофакторность процессов в экономике, особенно в производственных системах. Например, если решается вопрос об инвестициях, связанных с расширением основной деятельности, необходимо учесть ряд таких факторов, как возможность изменения положения фирмы на рынке товаров, доступность материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и пр. Например, при рассмотрении вариантов развития производства, последние сравниваются между собой по целому ряду показателей объем капиталовложений, ожидаемая прибыль, рентабельность, экологический ущерб и т.д. Как правило, критерии являются противоречащими друг другу, то есть, невозможно одновременно достичь наилучших результатов по каждому из рассматриваемых критериев. Отсутствие разработанных математических методов, позволяющих наиболее адекватно отображать экономические процессы приводит к тому, что при решении задач учитывают наиболее существенные факторы, что неизбежно приводит к искажению полученных результатов. Учесть влияние всех факторов в большинстве случаев не представляется возможным из-за увеличения сложности решаемой задачи.

[c.44]

Учесть влияние всех факторов в большинстве случаев не представляется возможным из-за увеличения сложности решаемой задачи.

[c.44]

В свою очередь, соблюдение этих условий гарантирует и рост собственного капитала, а, следовательно, и рост рентабельности собственного капитала, и сохранение зоны финансовой устойчивости. В результате появляется критерий, который необходимо учитывать при анализе финансово-экономического состояния предприятия — действие одного и того же фактора (финансовый рычаг) должно быть однонаправленным как в сторону увеличения ROE, так и в сторону повышения финансовой устойчивости. [c.176]

Результат экономического анализа позволяет так ответить на поставленный вопрос предприятию целесообразно продолжить производство четырех наиболее рентабельных витаминных добавок, а производство витаминных добавок Стерх и Витахол необходимо остановить, заменив их на более рентабельные Старт и Рост. Это приведет к наибольшей экономической эффективности финансово-хозяйственной деятельности организации и укреплению ее финансовой устойчивости. [c.342]

[c.342]

Финансовый рычаг показывает влияние финансовых издержек, связанных с заимствованием капитала, на величину чистой прибыли. Если он является величиной положительной, то увеличивает рентабельность собственных средств. Положительным финансовый рычаг будет при условии, если экономическая рентабельность капитала выше ставки ссудного процента. В рыночной экономике ставка ссудного процента определяется, кроме всех прочих условий, размером заемного капитала чем выше размер заемного капитала в структуре источников средств предприятия, тем выше ставка ссудного процента и тем ниже величина чистой прибыли и соответственно рентабельность собственных средств. Использование чистой прибыли на потребление увеличивает потребности предприятия в заемном капитале. При высокой цене ресурсов и низкой рентабельности активов это приводит к отрицательному эффекту финансового рычага и снижению рентабельности собственных средств, ограничиьаел внутренние темпы роста предприятия. [c.399]

Выросшее значение ценообразования с начала 90-х гг. определялось такими факторами, как экономическая нестабильность, инфляционные процессы, неблагоприятная динамика цен на сырьевые и финансовые ресурсы, обострение конкурентной борьбы, снижение покупательной способности, мощь консъюмеристского движения. И если до последнего времени решения по ценам принимались в основном исходя из финансовых соображений (издержки, рентабельность), то к середине 90-х гг. заметной стала переориентация продуцентов-продавцов на иные стратегии ценообразования, которые сведены в схему на рис. 15.3.

[c.384]

определялось такими факторами, как экономическая нестабильность, инфляционные процессы, неблагоприятная динамика цен на сырьевые и финансовые ресурсы, обострение конкурентной борьбы, снижение покупательной способности, мощь консъюмеристского движения. И если до последнего времени решения по ценам принимались в основном исходя из финансовых соображений (издержки, рентабельность), то к середине 90-х гг. заметной стала переориентация продуцентов-продавцов на иные стратегии ценообразования, которые сведены в схему на рис. 15.3.

[c.384]

Формула рентабельности собственного капитала по балансу

Понятие рентабельности собственного капитала

Показатель рентабельности собственного капитала – определяющий показатель для стратегических инвесторов, определяющих собственные вложения на долгосрочный период свыше одного года. Формула рентабельности собственного капитала по балансу показывает, как руководители и собственники компании осуществляют управление капиталом, и какая норма прибыли создается ими на имеющийся капитал.

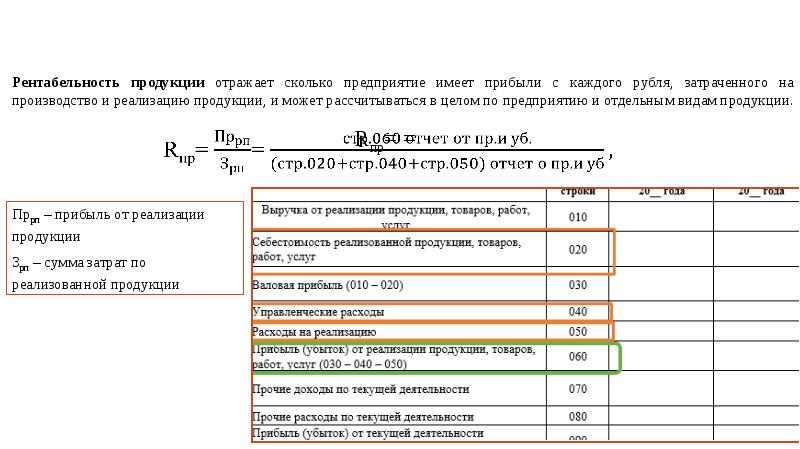

Формула рентабельности собственного капитала по балансу

Показатель рентабельности собственного капитала может быть рассчитан в соответствии с данными формы бухгалтерской отчетности №2 – отчета о прибылях и убытках. Формула рентабельности собственного капитала по балансу (новая форма бухгалтерского баланса):

ROE=(стр.2400 / стр. 1300) * 100%

В данной формуле строка 2400 берется из отчета о финансовых результатах (форма №2), а строка 1300 из бухгалтерского баланса (форма №1).

Общая формула рентабельности собственного капитала по балансу выглядит следующим образом:

ROE = ЧП / СК

Здесь ЧП – чистая прибыль,

СК – собственный капитал.

По старой форме баланса формула выглядит так:

ROE = (строка190) / (1/2 *(строка 490 на начало года + строка 490 на конец года)

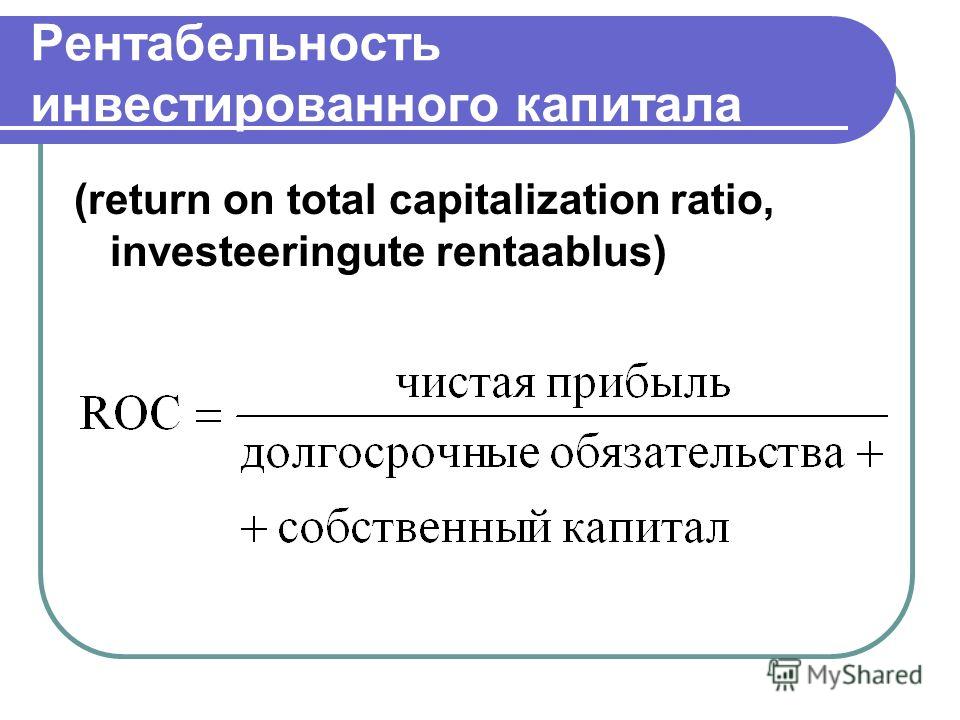

Рентабельность собственного капитала также может быть расписана через рентабельность активов, при этом формула примет следующий вид:

ROE = ROA/((1-ЗС)/ АПсг)

Здесь ЗС – заемные средства,

АПсг – среднегодовой размер активов и пассивов.

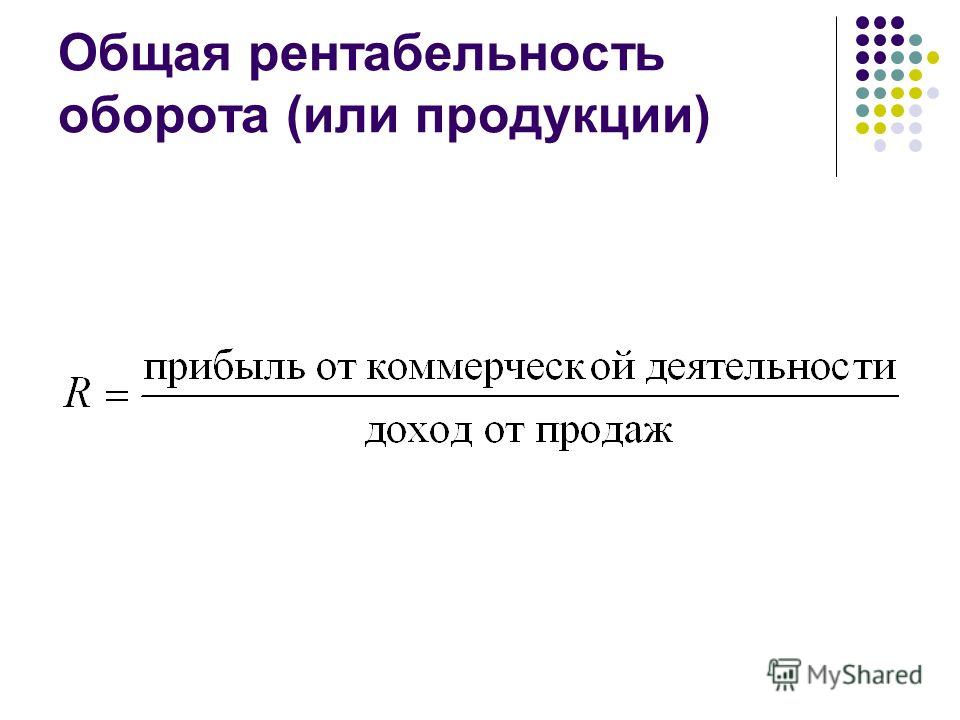

Показатель ROA показывает количество прибыли, которую приносит компании ее имущество. ROA находится в зависимости от коэффициента рентабельности продаж (ROS), отражающий норму чистой прибыли в соответствии с объемом реализованной продукции.

ROA = ЧП/Сакт

Здесь ЧП – чистая прибыль,

Сакт – среднегодовая стоимость активов.

ROA = строка 190 / (1/2 *(строка 300 на начало года + строка 300 на конец года))

ROS =Пп / Q

Пп – прибыль от продаж,

Q – объем продаж товара.

ROS = строка 50 (Ф№2)/ строка 010 (Ф№2)

Что показывает формула рентабельности собственного капитала

При увеличении продаж продукции повышение рентабельности продаж вызывает рост рентабельности активов и рентабельности собственного капитала. Вслед за этим растет и инвестиционная привлекательность предприятия.

Формула рентабельности собственного капитала по балансу отражает размер прибыли, полученной организацией на единицу стоимости собственного капитала.

ROE используется при сопоставлении предприятий и выборе максимально инвестиционно привлекательных объектов для инвестиций. Стратегическими инвесторами осуществляются вложения непосредственно в уставные капиталы предприятий в обмен на часть прибыли компании. По этой причине показатель ROE – важнейший показатель инвестиционной привлекательности предприятий и эффективности управленческой работы.

Примеры решения задач

CFA — Анализ Дюпона: разложение ROE на составные коэффициенты | программа CFA

Как уже отмечалось выше, коэффициент ROE оценивает долю прибыли, которую компания получает за счет собственного капитала. Для того, чтобы понять, какие факторы движут ROE компании, аналитики применяют метод разложения ROE на составные части.

Разложение ROE на составные части иногда называют анализом Дюпона (а также моделью Дюпона формулой Дюпона или уравнением Дюпона, англ. ‘DuPont analysis’, ‘DuPont model’, ‘DuPont equation’), поскольку этот метод анализа первоначально был разработан в компании DuPont.

Разложение ROE (англ. ‘decomposition of ROE’) означает выражение основного соотношения (т.е. отношения чистой прибыли к среднему собственному капиталу) в виде произведения нескольких компонентов, представляющих собой другие коэффициенты.

Поскольку каждый из этих составляющих коэффициентов является показателем отдельного аспекта деятельности компании, влияющего на ROE, разложение позволяет оценить, как эти различные аспекты деятельности влияют на рентабельность компании, которую оценивает ROE.

Для целей анализа ROE, этот метод, как правило, использует средние коэффициенты по балансовому отчету. Однако, математически корректно использовать во всех коэффициентах остатки на начало или конец периода. В определенных ситуациях эти альтернативные методы могут быть целесообразными.

Анализ Дюпона полезен при определении причины изменений ROE на протяжении нескольких периодов для данной компании, а также для анализа различий в рентабельности собственного капитала различных компаний за определенный период. Полученная информация также может быть использована руководством для определения областей, позволяющих улучшить ROE.

Полученная информация также может быть использована руководством для определения областей, позволяющих улучшить ROE.

Разложение ROE не составляющие также показывает, почему общая рентабельность компании, оцениваемая ROE, является функцией ее эффективности, операционной рентабельности, налогов, а также использования финансового рычага.

Анализ Дюпона показывает взаимосвязь между различными категориями коэффициентов, рассмотренных в этом чтении, и то, как все они влияют на доходность инвестиций владельцев компании.

Финансовые аналитики разработали несколько различных методов разложения ROE на коэффициенты. Описанная ниже методика является одной из наиболее часто используемых, в том числе в финансовых базах данных, таких как Bloomberg.

Базовая двухфакторная модель Дюпона: рентабельность и долговая нагрузка.

Рентабельность собственного капитала (ROE) рассчитывается как:

\( \large \textbf{ROE} = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \)

Методика разложения ROE использует простую алгебру и иллюстрирует взаимосвязь между ROE и ROA.

Мы можем выразить ROE как произведение только двух компонентов следующим образом:

\( \large \textbf{ROE} = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \\ = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} } \times { \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \) (Формула 1a — двухфакторная модель)

которую можно интерпретировать как:

\( \large \textbf{ROE} = \textbf{ROA} \times \substack{\textbf{Финансовый рычаг} \\ \textbf{(Leverage)}} \)

Другими словами, ROE компании является функцией ROA и использования компанией финансового рычага. Компания может улучшить рентабельность собственного капитала за счет улучшения ROA или более эффективного использования заемных средств.

В соответствии с определением, приведенным ранее, финансовый рычаг или кредитное плечо (или просто рычаг или леверидж) — это отношение средних совокупных активов к среднему общему собственному капиталу.

Если компания не имеет рычага (т.е. долговых обязательств), то ее коэффициент финансового рычага равен 1.0, а ROE точно равен ROA. Когда компания получает деньги в долг, ее финансовый рычаг увеличивается.

Пока компания может занимать по процентной ставке ниже ее операционной рентабельности, она способна зарабатывать прибыль, вкладывая заимствованные деньги в свой бизнес. Эффективность использования заемных средств и ROE будут возрастать по мере увеличения кредитного плеча.

Если затраты по заимствованиям компании превышают ее операционную рентабельность, она может заработать, инвестируя заимствования в свой бизнес. При этом ROE будет снижаться из-за увеличения финансового рычага, поскольку эффект заимствования будет сдерживать ROA.

Используя данные из Примера 14 для компании Anson Industries, аналитик может проанализировать тенденцию ROE и определить, является ли увеличение ROE c -0. 625% процентов в FY2 до 5.925% в FY5 функцией ROA или использования финансового рычага (фактора долговой нагрузки):

625% процентов в FY2 до 5.925% в FY5 функцией ROA или использования финансового рычага (фактора долговой нагрузки):

|

ROE = |

ROA \(\times\) |

Финансовый рычаг |

|

|---|---|---|---|

|

FY5 |

5.92% |

3.70% |

1.60 |

|

FY4 |

1.66% |

1.05% |

1.58 |

|

FY3 |

1.62% |

1.05% |

1.54 |

|

FY2 |

-0. |

-0.39% |

1.60 |

В течение четырех периодов долговая нагрузка компании была относительно стабильной. Основной причиной увеличения ROE является увеличение рентабельности, оцениваемой коэффициентом ROA.

Трехфакторная модель Дюпона: рентабельность, эффективность и долговая нагрузка.

ROA, так же, как и ROE, можно разложить отдельные компоненты.

Разложив ROA, мы можем выразить ROE как произведение трех коэффициентов (что также называется трехфакторной моделью ROE):

\( \large \textbf{ROE} = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \\ = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Выручка} \\ \textbf{(Revenue)}} } \times { \substack{\textbf{Выручка} \\ \textbf{(Revenue)}} \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} } \\ \times { \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \) (Формула 1b — трехфакторная модель)

что можно интерпретировать как:

\( \large \textbf{ROE} = \substack{\textbf{Чистая рентабельность} \\ \textbf{(Net profit margin)}} \\ \times \substack{\textbf{Оборачиваемость активов} \\ \textbf{(Total asset turnover)}} \times \substack{\textbf{Финансовый рычаг} \\ \textbf{(Leverage)}} \)

Первый член в правой части этого уравнения является коэффициентом чистой рентабельности (т. е. рентабельностью по чистой прибыли): он показывает, сколько прибыли компания получает на одну денежную единицу выручки.

е. рентабельностью по чистой прибыли): он показывает, сколько прибыли компания получает на одну денежную единицу выручки.

Второй компонент в правой части уравнения — это коэффициент оборачиваемости активов, являющийся показателем эффективности (т.е. деловой активности): он показывает, сколько прибыли компания получает на каждую денежную единицу активов.

Обратите внимание, что ROA раскладывается на эти две составляющие: рентабельность по чистой прибыли и общую оборачиваемость активов. ROA компании является функцией рентабельности (рентабельность по чистой прибыли) и эффективности (оборачиваемость активов).

Третий член в правой части уравнения в Формуле 1b является коэффициентом финансового рычага, т.е. показателем платежеспособности: это отношение общей суммы активов компании к ее собственному капиталу.

Это разложение на факторы показывает, что ROE компании является функцией от ее рентабельности чистой прибыли, эффективности и финансового рычага.

Опять же, используя данные из Примера 14 для Anson Industries, аналитик может оценить более детально причины тенденции в ROE:

|

ROE = |

Чистая рентабельность \(\times\) |

Оборачиваемость активов \(\times\) |

Финансовый рычаг |

|

|---|---|---|---|---|

|

FY5 |

5.92% |

3.33% |

1.11 |

1.60 |

|

FY4 |

1.66% |

1.11% |

0.95 |

1.58 |

|

FY3 |

1. |

1.13% |

0.93 |

1.54 |

|

FY2 |

-0.62% |

-0.47% |

0.84 |

1.60 |

Примечание: Составные коэффициенты округлены до двух знаков после запятой. Таким образом, ROE не может быть точным произведением трех коэффициентов.

Разложение на составные коэффициенты подтверждает, что увеличение рентабельности (по чистой прибыли) действительно являются важным фактором, способствующим увеличению рентабельности собственного капитала за четырехлетний период.

Тем не менее, оборачиваемость активов Anson также постоянно увеличивается. Сама по себе ROE тоже увеличивается, следовательно, повышается и рентабельность и эффективность.

Как было отмечено выше, разложение ROE на коэффициенты также можно использовать для сравнения ROE аналогичных компаний, как показано в Примере 15.

Пример 15. Сравнение финансовых коэффициентов двух компаний (1).

По данным для Anson Industries и Clarence Corporation из Примера 14, какой из следующих вариантов наилучшим образом описывает разумные выводы, которые аналитик может сделать о рентабельности собственного капитала этих компаний?

- A. Оборачиваемость запасов Anson в 76.69 указывает, что эта компания более рентабельна, чем Clarence.

- B. Главным фактором более высокой ROE Clarence в FY5 (9.28%) является более эффективное использование активов.

- C. Основными факторами более высокой ROE Clarence в FY5 (9.28%) являются более широкое использование заемных средств и более высокая чистая прибыль.

Решение:

Ответ C является правильным.

Основные факторы более высокой ROE Clarence (9.28% по сравнению с 5.92% у Anson) в FY5 заключаются в более широком использовании заемных средств (леверидж 2.00 по сравнению с левериджем 1.60 у Anson) и более высокой рентабельностью по чистой прибыли (4.38% по сравнению с только 3.33% у Anson).

Ответ A неверен, так как оборачиваемость запасов не является прямым показателем рентабельности.

Увеличение оборачиваемости запасов может свидетельствовать о более эффективном использовании запасов, что в свою очередь, может повлиять на рентабельность. Однако, увеличение оборачиваемости запасов также будет наблюдаться, если компания продаст больше продукции без получения операционной прибыли или с убытком.

Ответ B неверен потому, что Clarence менее эффективно использует активы, чем Anson, поскольку оборачиваемость активов Clarence в 1.06 ниже оборачиваемости Anson в 1.11.

Пятифакторная модель Дюпона: налоговая и процентная нагрузка, рентабельность, эффективность и долговая нагрузка.

Для того, чтобы отделить влияние налогов и процентов, мы можем далее разложить показатель рентабельности по чистой прибыли и представить уравнение в виде пятифакторной модели:

\( \large \textbf{ROE} = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \\ = { \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \textbf{EBT} } \times { \textbf{EBT} \over \textbf{EBIT} } \times { \textbf{EBIT} \over \substack{\textbf{Выручка} \\ \textbf{(Revenue)}} } \\ \times { \substack{\textbf{Выручка} \\ \textbf{(Revenue)}} \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} } \times { \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \over \substack{\textbf{Средний собственный капитал} \\ \textbf{(Average shareholders’ equity)}} } \) (Формула 1c — пятифакторная модель)

которую можно интерпретировать как:

\( \large \textbf{ROE} = \substack{\textbf{Налоговая нагрузка} \\ \textbf{(Tax burden)}} \times \substack{\textbf{Процентная нагрузка} \\ \textbf{(Interest burden)}} \\ \times \substack{\textbf{Рентабельность по EBIT} \\ \textbf{(EBIT margin)}} \\ \times \substack{\textbf{Оборачиваемость активов} \\ \textbf{(Total asset turnover)}} \times \substack{\textbf{Финансовый рычаг} \\ \textbf{(Leverage)}} \)

Такое разложение ROE на пять факторов можно встретить во многих финансовых базах данных, таких как Bloomberg.

Первый член в правой части этого уравнения оценивает влияние налогов на ROE. По сути, он равен единице за вычетом средней ставки налога на прибыль. Этот коэффициент можно выразить в десятичном или процентном виде. Таким образом, ставка налога в 30% даст коэффициент 0.70 или 70%.

Более высокое значение коэффициента налоговой нагрузки означает, что компания может поддерживать более высокую долю прибыли до уплаты налогов, что указывает на более низкую налоговую ставку.

Снижение коэффициента налоговой нагрузки подразумевает противоположное (то есть, более высокая налоговая ставка оставляет компанию с меньшим размером прибыли до уплаты налогов).

Второй фактор отражает влияние процентной ставки по заимствованиям на ROE. Более высокие затраты по заимствованиям уменьшают ROE.

Некоторые аналитики предпочитают использовать операционную прибыль вместо EBIT для этого фактора и следующего фактора. Использование, как операционной прибыли, так и EBIT приемлемо до тех пор, пока выбранный показатель прибыли применяется последовательно.

При использовании операционной прибыли, второй фактор будет оценивать влияние процентных расходов и внереализационных доходов на ROE.

Третий коэффициент отражает эффект операционной рентабельности (если в числителе используется операционная прибыль) или рентабельности по EBIT (если используется EBIT) на ROE. В любом случае, этот фактор в основном оценивает влияние операционной рентабельности на ROE.

Четвертый фактор повторяет трехфакторную модель, описанную выше, и является коэффициентом оборачиваемости общих активов, т.е. показателем общей эффективности компании (который показывает, сколько выручки компания получает на единицу совокупных активов).

Пятый фактор представляет собой коэффициент финансового рычага, также описанный выше, — это отношение общей суммы активов компании к ее собственному капиталу.

Эта пятифакторная модель отражает зависимость ROE от ее налоговой и процентной нагрузки, операционной рентабельности, эффективности использования активов и финансового рычага.

Аналитик может использовать эту модель, чтобы определить, какие факторы являются определяющими для ROE компании.

Разложение ROE на совокупность факторов может также быть полезным при прогнозировании рентабельности собственного капитала, основанном на прогнозировании каждого составляющего ее фактора-коэффициента.

Взаимосвязь отдельных факторов, таких как ROA, с общим ROE, также можно представить в виде древовидной схемы ROE для изучения влияния каждого из пяти факторов, как показано в Иллюстрации 17 для Anson Industries.

Дерево уравнения ROE для пятифакторной модели Дюпона.

Обратите внимание, что разбивка по чистой рентабельности не была показана в Примере 14, но добавлена здесь.

Иллюстрация 17 показывает, что ROE Anson в 5.92% за FY5 можно разбить на ROA в 3.70% и финансовый рычаг в 1.60. Далее можно разложить ROA чистую рентабельность в 3.33% и оборачиваемость активов 1.11.

В свою очередь чистую рентабельность можно разложить на налоговую нагрузку 0. 70 (при средней налоговой ставке в размере 30%), процентную нагрузку 0.90 и рентабельность по EBIT 5.29%. В целом ROE раскладывается на пять компонентов.

70 (при средней налоговой ставке в размере 30%), процентную нагрузку 0.90 и рентабельность по EBIT 5.29%. В целом ROE раскладывается на пять компонентов.

Иллюстрация 17. Анализ Дюпона для ROE Anson Industries за период FY5.

Анализ Дюпона для ROE Anson Industries за период FY5.

Пример 16 демонстрирует, как можно использовать пятифакторную модель для определения причин, лежащих в основе тенденции в ROE компании.

Пример (16) анализа Дюпона с использованием пятифакторной модели.

Финансовый аналитик рассматривает Amsterdam PLC (гипотетическая компания), пытаясь понять движущие факторы тенденции в ROE в течение четырех лет.

Аналитик получает и вычисляет следующие данные из годовых отчетов компании:

|

2017 |

2016 |

2015 |

2014 |

|

|---|---|---|---|---|

|

ROE |

9. |

20.78% |

26.50% |

24.72% |

|

Налоговая нагрузка |

60.50% |

52.10% |

63.12% |

58.96% |

|

Процентная нагрузка |

97.49% |

97.73% |

97.86% |

97.49% |

|

Рентабельность по EBIT |

7.56% |

11.04% |

13.98% |

13.98% |

|

Оборачиваемость активов |

0. |

1.71 |

1.47 |

1.44 |

|

Финансовый рычаг |

2.15 |

2.17 |

2.10 |

2.14 |

Какие выводы может сделать аналитик?

Решение:

Показатель налоговой нагрузки был изменчивым, без очевидного тренда.

В последнем 2017 году доля налогов несколько снизилась. Поскольку налоговая нагрузка отражает отношение прибыли после уплаты налогов к прибыли до уплаты налогов, ее увеличение с 52.10% в 2016 году до 60.50% в 2017 году указывает на то, что налоги снизились как процент от прибыли до уплаты налогов.

Это снижение средних налоговых ставок может быть результатом более низких налоговых ставок по новому законодательству или переводом части деятельности в другие юрисдикции.

Процентная нагрузка оставалась практически неизменной в течение четырехлетнего периода. Это указывает на то, что компания поддерживает довольно стабильную структуру капитала.

Операционная рентабельность (рентабельность по EBIT) снизилась за период, что указывает на то, что деятельность компании была менее прибыльной. Это снижение в целом согласуется со снижением цен на нефть в 2017 году и снижением валовой прибыли в нефтеперерабатывающей промышленности в 2016 и 2017 годах.

Эффективность компании (оборачиваемость активов) уменьшилась в 2017 году.

Долговая нагрузка компании оставалась неизменной, о чем свидетельствует постоянный коэффициент процентной нагрузки.

В целом, тенденция ROE (резкое снижение в основном в последние 2 года) вызвана уменьшением операционной прибыли и более низкой оборачиваемостью активов.

Необходимо дальнейшее исследование причин этих изменений, чтобы сформировать ожидания в отношении будущих результатов компании.

Наиболее подробное разложение ROE на составные части, которое мы представили, — это пятифакторная модель. Тем не менее, аналитик может дополнительно разложить отдельные компоненты этой модели.

Тем не менее, аналитик может дополнительно разложить отдельные компоненты этой модели.

Например, рентабельность по EBIT (EBIT / Выручка) может быть дополнительно разложена на внереализационный компонент (EBIT / Операционная прибыль) и операционную составляющую (Операционная прибыль / Выручка).

Финансовый аналитик может также рассмотреть, какие другие факторы способствовали этим пяти компонентам.

Так, например, повышение эффективности (оборачиваемости активов), может быть вызвано более эффективным управлением запасами (коэффициент DOH) или более эффективным сбором дебиторской задолженности (коэффициент DSO).

Экономическая рентабельность — расчет по формуле

Экономическую рентабельность можно рассчитывать по формуле:

R = P/Aср × 100%, где

R – Рентабельность;

Aср – средняя величина активов.

Экономическая рентабельность – главный объект интересов управляющего персонала организации, так как данный коэффициент показывает тенденцию развития и увеличения всех ресурсов производственного и финансового процессов в динамике предприятия. Данный показатель дает отражение возможности организации получению прибыли.

Данный показатель дает отражение возможности организации получению прибыли.

Коэффициент рентабельности активов (ROA)

Данный индекс отражает возможности организации результативное использование активов с целью получения прибыли, а также, характеризуется средняя доходность от всех источников средств.

Расчет данного показателя имеет вид:

ROA = (Pч + Perc (1 — N)) / Aсс × 100%, где

ROA–индекс рентабельности активов;

Pч – чистая прибыль;

Perc – кредитные проценты;

N – налоговая ставка;

Aсс– средний размер суммы активов за год.

[box type=»download»] Величины кредитных процентов и чистой прибыли складывают для их исключения из показателя. Впоследствии, подсчет становится независим от способов финансовой деятельности, и облегчает сравнение показателей разных компаний. [/box]

[/box]

При расчете данного показателя все данные используются из годового отчета о прибыли и убытке. Если же расчет ведется на период, менее года, то ROA нужно умножить на количество периодов в году.

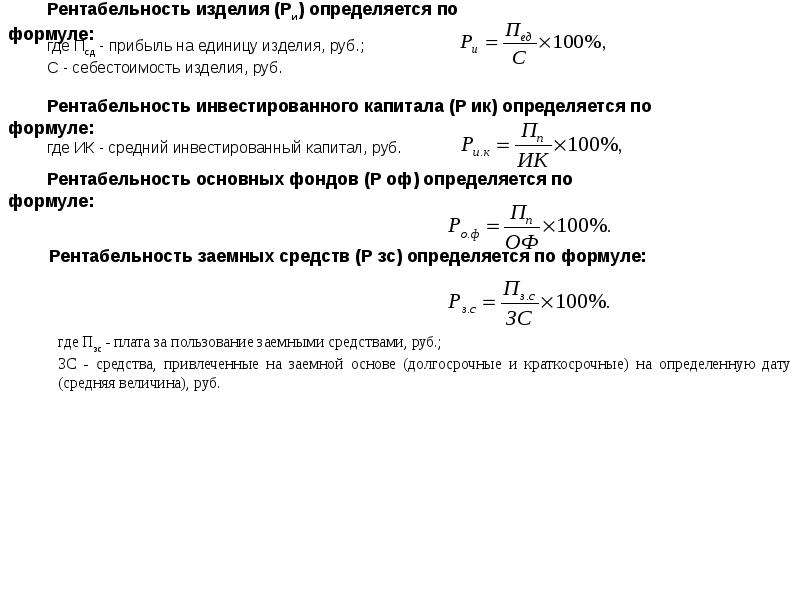

Существует несколько видов показателей, характеризующих рентабельность.

Рассмотрим подробнее разновидности показателей рентабельности, которые присутствуют в финансовых расчетах организации.

Показатель рентабельности чистых активов

Под чистыми активами подразумевается реальная стоимость имущества, определяемого каждый год минус долги.

Чистые активы рассчитывают по следующей формуле:

Aч= Pб – I, где

Aч – активы чистые;

Pб – стоимость по балансу;

I – обязательства по долгам.

- При Aч ≤ 0 суммарные обязательства по долгам превосходит стоимостную величину имущества организации, происходит «недостаточность имущества».

- Aч рассчитывают по бухгалтерскому балансу.

- Aч< УК (уставной капитал) – организация должна их сравнять.

- УК < установленной законом суммы, то может следовать ликвидация организации.

Индекс рентабельности чистых активов можно найти по данной формуле:

Rча = Pч /V, где

Rча – рентабельность чистых активов;

Pч – прибыль чистая;

V – доход от реализации товаров.

Данный показатель дает понятие прибыльности организации в доле чистой прибыли на реализованный товар.

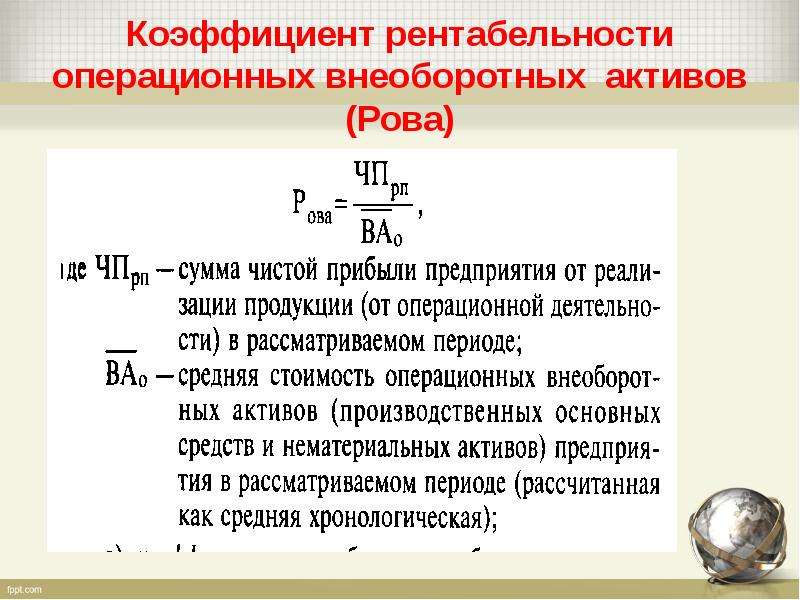

Показатель рентабельности активов (расчет по балансу предприятия)

Для того, чтобы рассчитать показатель рентабельности совокупных активов по балансу, нужно взять величины чистой прибыли и активов.

Далее нужно подставить их в формулу:

Rба = Pч × 360/t × 1/ val, где

Rба – рентабельность активов по балансу;

Pч – прибыль чистая;

t – период расчета;

val – балансовая валюта.

Крупным и средним организациям для облегчения вычисления данного показателя нужно рассчитать среднее арифметическое данных величин:

- Внеоборотные активы (стр. 190, 1 раздел, « Итого»).

- Оборотные активы (стр. 290, 2 раздел, «Итого»).

Для менее крупных и малых предприятий эти данные рассчитываются иначе:

- Внеоборотные активы – стр. 1150 + 1170.

- Оборотные активы – стр. 1210 + стр. 1250 + стр. 1230.

[box type=»download»] Для получения среднегодовых значений необходимо суммировать значения на конец и начало года. Рентабельность найти из основной формулы. Внеоборотные оборотные активы нужно сложить.[/box]

При необходимости вычисления рентабельности оборотной (внеоборотной) раздельно, расчет происходит по формулам:

Rвн = P/Aвн и

Rоб = P/сс где

Rвн и Rоб – внеоборотная и оборотная рентабельность;

P – прибыль;

Aвн и Aоб – среднегодовые значения активов внеоборотных и оборотных соответственно.

Формула рентабельности оборотных активов

Данный показатель является одним из самых весомых, так как только этот вид активов дает гарантированную непрерывность экономико – финансовых оборотов.

Оборотные средства включают в себя совокупности предварительных инвестиций для приобретения оборотных фондов, а также фондов обращения, влияющих на обороты производства.

К ним относятся:

- Предметы труда (ресурсы, детализация и др.).

- Средства труда (служба менее 1 года).

- Будущий ущерб и неоконченное производство.

Данный индекс рентабельности показывает процентное обеспечение удовлетворительным количеством прибыли по отношению к оборотным средствам.

Данная разновидность рентабельности отражает обеспечение нормальной величины прибыли к оборотным активам организации. С ростом данного показателя повышается и результативность предприятия.

В ходе движений оборотных активов происходят 3 стадии кругооборота:

- Финансовая стадия.

- Производственная стадия.

- Продукционная стадия.

Финансовая – обращает денежные средства в производственный запас;

Производственная – себестоимость произведенных товаров носит авансированный характер, но только в размерах истощенного остатка, также происходит авансирование издержек на заработную плату и перенесение долей производственных фондов.

Продукционная – произведенные товары еще являются авансируемыми, но после трансформации продукционной формы в денежную произойдет возобновление инвестированных средств за счет дохода от реализованных товаров.

Представим формулу коэффициента рентабельности оборотных активов:

Rоа= Pч/ Aо ср, где

Rоа – рентабельность оборотных средств;

Pч – прибыль чистая;

Aо ср – среднегодовая стоимость оборотных активов.

[box type=»download»] С помощью рентабельности оборотных активов происходит большое влияние на производственные процессы, результативность управления финансами в целях выполнения планов производства.[/box]

Оборотные средства экономично и рационально повышают объемы производства и рационализацию продукции, дают толчок для покорения более высокоуровневых и прибыльных рынков.

Показатель рентабельности текущих активов

Коэффициент рентабельности текущих активов показывает возможность организации по обеспечению нормальным объемом прибыли в отношении используемых оборотных средств предприятия. Индекс охарактеризовывается эффективностью каждого рубля, который был вложен в оборотные средства организации.

Если показатель рентабельности текущих активов повышается, то растет эффективность использования капиталовложений в производство, и наоборот, когда индекс уменьшается, то и эффективность использования капиталовложений падает.

Для проверки и оценки совокупной результативности применения оборотных активов учитывается показатель рентабельности текущих средств по чистой прибыли.

Rта = Pс / Aт ср, где

Rта – рентабельность текущих активов;

Pс – чистая прибыль;

Aт ср – среднегодовая стоимость текущих активов.

Индекс рассчитывается обычно как ежегодный показатель. Если же его необходимо рассчитать за более короткий период, то значение прибыли нужно умножить на коэффициенты 12, 4, 2 соответственно. Вдобавок, необходимо рассчитать средний показатель оборотных средств за данный период.

Для повышения уровня прибыльности от продаж товаров, предприятие должно постоянно проводить маркетинговые исследования, ориентируясь на постоянно меняющуюся конъюнктуру рынков, проводить наблюдение за изменением цен товаров, производить непрерывную проверку уровня производственных издержек и реализации товаров. Постоянно организовывать увеличение производственного ассортимента в областях выпусков, производства и продаж товаров.

Постоянно организовывать увеличение производственного ассортимента в областях выпусков, производства и продаж товаров.

При расчете прибыльности организации коэффициенты рентабельности можно объединить в 2 группы:

- Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

- Коэффициенты, которые рассчитываются для оценивания прибыльности товаров, использования ресурсов в производстве и ущерба. Сюда входят показатели, которые, также, отражают прибыльность продаж товаров, чистую прибыль, а также суммарный ущерб на производство, заработную плату работникам, производственные площади и т. д.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена