Методика ЕБРР Онлайн курс Кредитование малого бизнеса по методике ЕБРР

1 урок Характеристика целевой группы клиентов малого бизнеса

Вы изучите специфику группы клиентов малого бизнеса и узнаете ключевые факторы финансового анализа по методике ЕБРР

2 урок Алгоритм сбора данных для финансового анализа

Вы узнаете, что нужно запрашивать у потенциального заемщика и изучите алгоритм сбора и обработки первичной информации при проведении финансового анализа

3 урок Финансовые отчеты. Аналитический баланс

Вы изучите структуру и особенности составления баланса и разберётесь в тонкостях учёта и анализа его статей. Вы научитесь:

• самостоятельно формировать отчёт и делать аналитические выводы по балансу

• выявлять взаимосвязи между составляющими отчёта

• находить причины изменения собственного капитала компании

• видеть зоны риска и оценивать эффективность ведения бизнеса по балансу

• определять потенциал кредитования компании по балансу и многому другому

4 урок Финансовые отчеты. Аналитический Отчет о прибылях и убытках (ОПиУ)

Аналитический Отчет о прибылях и убытках (ОПиУ)

Вы изучите структуру, ключевые функции, особенности формирования и оценки статей ОПиУ и разберётесь в тонкостях их учёта и анализа. Вы научитесь:

• самостоятельно формировать отчёт и делать аналитические выводы по ОПиУ

• выявлять причины прибыльности и убыточности бизнеса

• проводить расчёт средневзвешенной наценки в различных видах бизнеса

• видеть зоны риска и оценивать эффективность ведения бизнеса по ОПиУ

• определять потенциал кредитования компании по данным отчета и многому другому

5 урок Финансовые отчеты. Аналитический Отчет о движении денежных средств (Cash-flow)

Вы изучите ключевые функции и способы построения Cash-flow, разберётесь в особенностях учёта и анализа всех его статей. Вы научитесь:

• самостоятельно формировать отчёт о движении денежных средств и делать аналитические выводы

• оценивать основные сегменты денежных потоков бизнеса

• определять ликвидность анализируемого бизнеса

• выявлять причины возникновения просрочек по кредитам даже у прибыльного бизнеса

• видеть зоны риска и оценивать эффективность ведения деятельности по данным Cash-flow

• определять возможность кредитования по данным отчета и многому другому

6 урок Перекрёстная проверка данных

Вы изучите основные принципы перепроверки финансовой и прочей информации об анализируемом бизнесе для повышения качества финансового анализа. Вы научитесь:

Вы научитесь:

• задавать клиенту правильные вопросы для выявления обмана

• применять экспресс-методы проверки первичной информации

• выявлять связи между отчётами и видеть нестыковки данных

• перепроверять выручку, запасы, деньги и прочие данные клиента

• проводить проверку достоверности финансовых данных

• находить скрытые задолженности бизнеса

• проводить сравнительный анализ собственного капитала и других показателей

7 урок Финансовые коэффициенты

Вы изучите, как использовать основные показатели финансовой деятельности предприятий малого бизнеса для оценки их кредитоспособности. Вы научитесь:

• проводить оценку рисков кредитования с помощью коэффициентного анализа

• использовать формулы, нормативные значения и финансовые условия применения коэффициентов для разных видов бизнеса

• оценивать эффективность ведения бизнеса потенциального заемщика

• делать аналитические выводы по значениям коэффициентов для принятия решений по кредитным заявкам

Вы изучите основы бухгалтерского учёта и разберётесь, как использовать эти данные для финансового анализа предприятий малого бизнеса. Вы научитесь:

Вы научитесь:

• понимать типовые бухгалтерские проводки торговых и производственных предприятий

• использовать в кредитной работе основные бухгалтерские документы и отчётность

• понимать принципы отражения НДС по основным операциям

• трансформировать данные бухгалтерского учета в формы аналитической отчетности

• консолидировать и «очищать» финансовые данные связанных компаний и многому другому

9 урок

Вы изучите подробный алгоритм структурирования кредитной сделки для принятия решения по кредитам для малого и среднего бизнеса. Вы научитесь:

• определять финансовые и нефинансовые параметры кредитной сделки

• находить зоны риска, которые влияют на качество принимаемых решений

• оценивать наличие стоп-факторов для кредитования

• проверять достоверность данных на основе комплексного анализа всей полученной информации при проведении финансового анализа

• использовать проверенные методы минимизации рисков

• определять целесообразность финансирования и предлагать оптимальные условия кредитования для каждого заемщика

первый банк на рынке онлайн-кредитования МСБ

R&L: Какие еще банковские продукты пользуются популярностью среди клиентов из числа МСБ?

Р. Гаврилов: Обычно все начинается с расчетно-кассового

обслуживания (РКО). Мы стараемся предоставить каждому клиенту тариф, который будет

наиболее подходящим для его бизнеса, учитывая его особенности. Так, для сегмента

совсем небольших компаний есть ряд бесплатных продуктов и сервисов, в том числе

и РКО. Мы не пытаемся повысить компании тариф, пока она не выросла, не встала уверенно

на ноги. Это наша инвестиция в дальнейшие отношения.

Гаврилов: Обычно все начинается с расчетно-кассового

обслуживания (РКО). Мы стараемся предоставить каждому клиенту тариф, который будет

наиболее подходящим для его бизнеса, учитывая его особенности. Так, для сегмента

совсем небольших компаний есть ряд бесплатных продуктов и сервисов, в том числе

и РКО. Мы не пытаемся повысить компании тариф, пока она не выросла, не встала уверенно

на ноги. Это наша инвестиция в дальнейшие отношения.

Но РКО – это всего лишь начало. Есть множество банковских продуктов, которые

делают бизнес клиента проще, удобнее, прибыльнее. Это и корпоративные карты, на

которых могут копиться мили авиакомпаний, формироваться кешбэк, это и зарплатные

проекты, которые будут для компании бесплатными и при этом повысят ее прозрачность

в глазах банка, это и эквайринг, который становится дешевле с запуском СБП (оплата

с помощью QR-кодов) и с переходом на считывание данных карт с использованием обычного

смартфона, а не терминала.

Важный момент – как и когда предложить клиенту продукт. Мы хотим полностью уйти

от подхода, когда банк предлагает «все всем». Наша цель – умные продажи. С помощью

Big Data мы стараемся определить момент, когда у клиента возникает потребность в

том или ином продукте, и ему предлагаем именно его, причем в том канале, который

для клиента наиболее удобен. Так, мы искренне верим в “mobile first”, вкладываемся

в мобильный банк, видим, как растет его проникновение. И что особенно важно, статистически

видно, что вероятность совершения покупки клиентом по предложению, сделанному в

мобильном банке, пожалуй, самая высокая. Особенно это справедливо для клиентов,

работающих только с мобильным банком (“mobile only”). Таких у нас уже больше 10%.

Для себя мы таргетируем такие показатели, как заходы клиента в мобильное приложение

в день и в неделю, отслеживаем, как меняется количество активных пользователей.

Мы поняли, что важно не только вовремя удовлетворять возникшую потребность клиента, но иногда и помогать в ее формировании. Таким образом появился наш продукт по онлайн-регистрации бизнеса с последующим онлайн-открытием счета в банке. Опять же много времени мы уделили «вылизыванию» клиентского пути. Находили места, на которых клиент бросал оформление из-за неудобства или непонимания, правили их, экспериментировали. В результате мы пришли к тому, что нашим продуктом воспользовалось существенно больше клиентов, чем мы планировали, и пришлось в срочном режиме докупать КЭП (квалифицированная электронная подпись), чтобы не подвести обратившихся к нам новых бизнесменов.

Бизнес план по стандартам ЕБРР (Европейский банк реконструкции и развития)

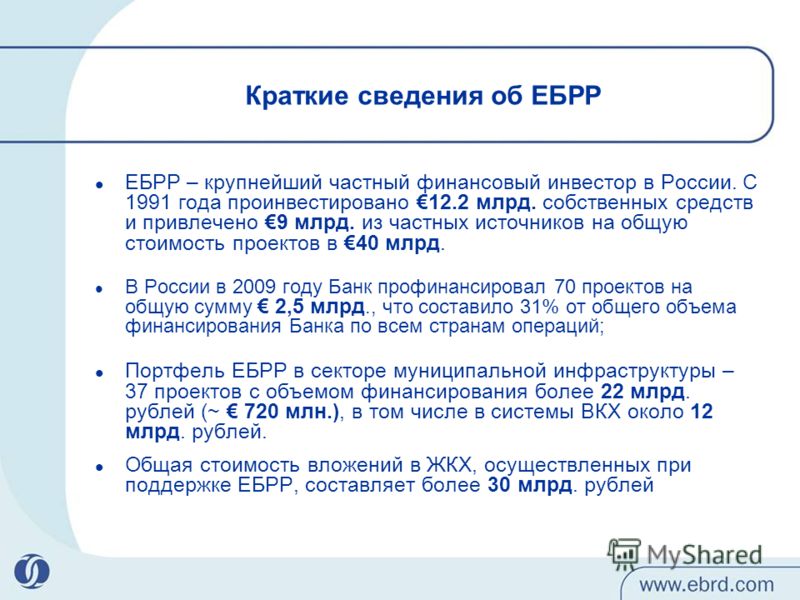

Одним из общепринятых стандартов в бизнес-панировании является структура, разработанная Европейским банком реконструкции и развития. Данная организация является одним из самых крупных инвесторов в Европе и центрально-азиатском регионе.

European Bank for Reconstruction and Development (EBRD) — основан в 1991 году как инвестиционный механизм, по инициативе 61 государства и двух международных организаций. Предназначен для поддержки демократии и рыночной экономики в 29 развивающихся странах.

Стандарты бизнес-плана, предлагаемые ЕБРР:

- Титульный лист

- Меморандум о конфиденциальности

- Резюме

- Предприятие

4. 1. История развития предприятия и его состояние на момент создания бизнес-плана, описание текущей деятельности

1. История развития предприятия и его состояние на момент создания бизнес-плана, описание текущей деятельности

4.2. Собственники, руководящий персонал, работники предприятия

4.3. Текущая деятельность

4.4. Финансовое состояние

4.5. Кредиты - Проект

5.1. Общая информация о проекте

5.2. Инвестиционный план проекта

5.3. Анализ рынка, конкурентоспособность

5.4. Описание производственного процесса

5.5. Финансовый план

5.6. Экологическая оценка - Финансирование

6.1. Графики получения и погашения кредитных средств

6.2. Залог и поручительство

6.3. Оборудование и работы, которые будут финансироваться за счет кредитных средств

6.4. SWOT — анализ

6.5. Риски и мероприятия по их снижению - Приложения

Мы будем рады помочь Вам в решении Ваших вопросов.

Сотрудники компании «Верное решение» оказывают услуги консультационного сопровождения проектов, разрабатывают стратегии и программы развития, планы — программы мероприятий (дорожные карты) развития, другую необходимую документацию, проводят исследования консультируют по вопросам бизнеса.

Мы предлагаем Вам воспользоваться комплексом услуг Компании:

- консультационная и информационная поддержка участников государственных конкурсов на соискание государственной поддержки в виде налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах Министерств, ведомств, фондов, иных организаций РТ и РФ,

- разработка концепции развития (стратегии), бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту,

- проведение исследований рынков (маркетинговых) — поиск ниш, оценка рынка

- привлечение стратегических и финансовых партнеров, инвесторов в проект, бизнес

Управленческий Баланс. Учебник по финансовому анализу малого бизнеса для кредитных специалистов

© Олег Иванов, 2021

ISBN 978-5-0050-5759-4

Создано в интеллектуальной издательской системе Ridero

Учебная платформа «Технология кредитования малого бизнеса онлайн» www. tkmb-online.ru

tkmb-online.ru

Для обучения кредитных специалистов действует платформа tkmb-online.ru – специализированная учебно-информационная платформа, посвященная обучению технологии кредитования малого бизнеса. На платформе представлены обучающие материалы для финансовых организаций и всех заинтересованных лиц. Учебные материалы основаны на принципах кредитования, которые известны в банковском сообществе как «методика ЕБРР». Эта технология используются большинством банков в России и СНГ.

Цель платформы – предоставить постоянный доступ к уникальным обучающим мероприятиям любому количеству заинтересованных в обучении сотрудников финансовых организаций в удобное время. Каждый пользователь платформы найдет для себя полезные материалы для получения новых и углубления имеющихся знаний.

1. Управленческий баланс

Термин баланс (от французского balance – буквально «весы»; от латинского bilanx – «имеющий две весовые чаши») означает равновесие, уравновешивание или соотношений взаимно связанных показателей деятельности.

Первое в истории документальное подтверждение применения прототипа современного годового бухгалтерского баланса было обнаружено в конце 14 века в архивах торговой компании Франческо Датини.

При этом теоретические сведения о балансе были получены только в 1494 году, когда вышла в свет работа Луки Пачоли «Трактат о счетах и записях», содержавшая первое описание не только баланса, но и бухгалтерии в целом.

Согласно традиционному определению, бухгалтерский баланс – это система показателей, сгруппированных в сводную таблицу, характеризующих в денежном выражении состав, размещение, источник и назначение средств предприятия на отчетную дату.

Управленческий баланс в финансовом анализе

Официально утвержденная форма бухгалтерского баланса не позволяет в полной мере провести необходимый финансово-экономический анализ предприятия. Есть и другая особенность: индивидуальные предприниматели и компании, использующие некоторые специальные налоговые режимы, освобождены от необходимости составления бухгалтерского баланса.

Как же быть в такой ситуации? Ответ прост: нам нужен управленческий баланс.

Для финансового анализа малого бизнеса принято составлять управленческий баланс единого формата для всех предприятий, независимо от их размера, вида деятельности, наличия или отсутствия бухгалтерского/внутреннего учета.

В данном учебнике рассматриваются базовые принципы составления баланса без особенностей учета НДС – налога на добавленную стоимость. Все статьи отчета отражаются по их конечной стоимости (в том числе НДС). Особенности баланса при анализе предприятий-плательщиков НДС рассматриваются в учебнике «Основы бухгалтерского учета и финансовый анализ малого бизнеса».

Форма управленческого баланса

Единая форма управленческого баланса позволяет выработать единый подход к оценке рисков при проведении финансового анализа любого заемщика малого бизнеса.

В управленческом балансе статьи традиционного баланса могут быть переформатированы и представлены так, чтобы их можно было легко читать и анализировать любому кредитному специалисту. При этом группировка статей активов и пассивов сохраняет логику финансовой отчетности, принцип равновесия между активами и пассивами остается неизменным.

При этом группировка статей активов и пассивов сохраняет логику финансовой отчетности, принцип равновесия между активами и пассивами остается неизменным.

Единый подход к составлению управленческого баланса подразумевает, что любой специалист, обладающий навыками финансового анализа, сможет «прочитать» управленский баланс любого предприятия.

Далее в тексте учебника под словом «баланс» мы будем подразумевать управленческий баланс, составляемый кредитными специалистами банка.

!Необходимо помнить, что если анализируемый бизнес состоит из нескольких связанных компаний1, то рассматриваемый в учебнике подход к кредитованию малого бизнеса подразумевает обязательное проведение консолидированного анализа группы всех связанных компаний. В этом случае необходима консолидация2 и составление консолидированного управленческого баланса с помощью финансовых данных всей группы.

2. Особенности баланса

Баланс представляет собой двухстороннюю таблицу: левая сторона – актив, отражает средства предприятия, используемые в бизнесе, а правая – пассив, отражает источники образования данных средств.

Баланс составляется на конкретную дату и отражает состояние дел на предприятии в данный момент времени. В финансовом анализе баланс принято называть «фотографией бизнеса».

!При проведении финансового анализа микропредприятий баланс составляется на дату выезда на место ведения бизнеса клиента. При анализе малых предприятий из-за большого объема информации и особенностей ведения учета на предприятии составить баланс на дату выезда бывает затруднительно, в таких случаях рекомендуется составлять баланс на последнюю «закрытую» отчетную дату (обычно на начало одного из последних месяцев).

При составлении баланса, «средства» и «источники» объединяются по методу однородности в группы и образуют статьи Баланса.

Суммы активов и пассивов называются валютой баланса и по определению равны между собой. Равенство сторон баланса объясняется тем, что в активе отражаются средства по составу и размещению, а в пассиве – источники формирования этих же средств. Другими словами, активы сформированы из пассивов.

Все данные, отраженные в соответствующих статьях баланса, должны быть подтверждены визуально, документально (согласно бухгалтерскому и/или управленческому учету – выписки, справки, накладные и пр.) и перепроверены кредитными специалистами с помощью методик перекрестной проверки.

Однако в процессе финансового анализа могут быть получены данные, которые не удалось подтвердить или перепроверить. В таком случае рекомендуется отражать их отдельной строкой за балансом. К таким данным могут быть отнесены не подтвержденные или временно не участвующие в бизнесе активы, просроченная и сомнительная дебиторская задолженность, несезонный товар или неликвидный товар и т. п.

Данные, отражаемые за балансом, не влияют на итоговое значение валюты баланса, а также не участвуют в расчете коэффициентов, но могут помочь при оценке рисков и принятии решения по кредиту.

Структура баланса

Типовая структура баланса предприятия малого бизнеса выглядит следующим образом:

Пример формы Управленческого Баланса малого бизнеса приведен в Приложении в конце учебника.

Особенности активов

Активы – это результат перераспределения источников финансирования с целью получения прибыли.

Активы, которые оборачиваются в течение короткого срока, объединяются в раздел под названием Оборотные средства.

Активы, которые предназначены для использования в течение более длительного периода, объединяются в разделе Основные средства.

Традиционно статьи активов располагаются в балансе по степени убывания ликвидности сверху вниз, от наиболее ликвидных к наименее ликвидным. То есть, чем выше ликвидность (возможность обращения в деньги) у объекта статьи, тем выше в таблице находится данная статья.

Особенности пассивов

Пассивы представляют собой источники формирования активов предприятия. Любой бизнес начинает работу с привлечения капитала как собственного, так и заемного в виде различного рода кредитов и займов, которые становятся обязательствами предприятия.

Обязательства группируются по категориям и подразделяются на краткосрочные (сроком погашения до 12 месяцев) и долгосрочные. Срок обязательств определяется не с момента возникновения и до полной оплаты, а со дня составления баланса и до полного погашения задолженности.

Срок обязательств определяется не с момента возникновения и до полной оплаты, а со дня составления баланса и до полного погашения задолженности.

Собственные средства отражаются в разделе Собственный капитал и представляют собой источник формирования активов из средств учредителей/участников бизнеса.

Статьи пассива располагаются по степени срочности сверху вниз, от краткосрочных к долгосрочным обязательствам, то есть чем выше в отчете статья, тем короче срок исполнения обязательства.

Краткие правила соответствия активов и пассивов

Напомним, что в балансе суммы активов и пассивов всегда совпадают.

Говоря о формировании средств (активов) с помощью источников (пассивов), следует помнить, что основные средства обладают низкой ликвидностью и используются в бизнесе в течение длительного времени, поэтому они должны финансироваться за счет долгосрочных ресурсов (долгосрочные займы, собственный капитал).

Оборотные средства, напротив, обладая высокой оборачиваемостью и окупаемостью, могут финансироваться за счет краткосрочных заемных/ привлеченных средств, которые, как правило, более доступны и более дешевы для бизнеса.

При оценке любой статьи баланса рекомендуется применять консервативный подход и следовать простому правилу:

«Активы оценивать по разумному минимуму, пассивы по разумному максимуму».

При проведении финансового анализа, все статьи баланса и то, как они соотносятся между собой, должны быть подробнейшим образом изучены и сопоставлены. Конкретные способы оценки будут описаны ниже в соответствующих главах.

3. Актив. Оборотные средства

Оборотные средства на практике также могут иметь и другие названия: оборотный капитал, краткосрочные активы, текущие активы и пр.

3.1. Касса

Статья оборотных средств Касса отражает все имеющиеся наличные денежные средства предприятия на момент составления баланса.

По определению денежные средства в наличной форме являются наиболее ликвидными средствами в любом бизнесе.

!Для многих микропредприятий наличные деньги до сих пор могут оставаться основным источником ликвидных средств.

Источники информации

– Имеющиеся остатки денежных средств в наличной форме

– Бухгалтерский учет: регистры счета 50

Особенности учета и финансового анализа

Кредитный специалист должен убедиться в существовании и сумме наличных денежных средств: клиент в присутствии специалиста должен пересчитать наличность.

!В балансе учитываются только те наличные денежные средства, в наличии которых можно убедиться визуально.

Кредитный специалист должен постараться выяснить, за какой период сформированы данные остатки денежных средств. Анализ соответствия имеющихся остатков наличности и реальной возможности заработать такой объем средств за данный период, позволяет выявить так называемое искусственное завышение денежных остатков, целью которого может быть повышение общей привлекательности бизнеса.

В случае составления баланса на последнюю «закрытую» отчетную дату (например, на начало текущего квартала) кредитный специалист лишен возможности визуальной перепроверки. В таком случае все наличные денежные средства должны быть подтверждены документально (например, подтверждение поступления наличных денежных средств на расчетный счет после инкассации). В противном случае их необходимо отразить в статье за балансом.

Не менее важным является понимание того, как используются клиентом денежные средства и на какие цели. Нецелевое использование денежных средств может привести к различным финансовым осложнениям в будущем.

Нецелевое использование денежных средств может привести к различным финансовым осложнениям в будущем.

Задача

Анализ кредитоспособности малого бизнеса / События на TimePad.ru

Регистрация на событие закрыта

Извините, регистрация закрыта. Возможно, на событие уже зарегистрировалось слишком много человек, либо истек срок регистрации. Подробности Вы можете узнать у организаторов события.

Другие события организатора>

B&G Group Ltd. (г. Москва)

(г. Москва)

2018 дней назад

16 марта 2016 c 10:00 до 17:00

Москва

Ленинский пр-т, д. 4а

4а

Кредитование малого бизнеса имеет отдельную специфику. Так, например, в малом бизнесе большие экономические риски, часто применяются схемы налоговой оптимизации, деятельность зависит от харизмы владельца. Также в малом бизнесе более упрощенный вариант бухгалтерской отчетности по сравнению с другими видами бизнеса, поэтому очень часто применяется методика управленческой отчетности Европейского банка реконструкции и развития (ЕБРР). На семинаре слушатели получат обширные знания по анализу кредитоспособности малых предприятий, в т. ч. ИП. Семинар даст возможность на практике посмотреть различные особенности анализа, решить отдельные бизнес-кейсы.

ч. ИП. Семинар даст возможность на практике посмотреть различные особенности анализа, решить отдельные бизнес-кейсы.

Расскажите друзьям о событии

~~1. Кредитование малого бизнеса и отдельные проблемы функционирования малого бизнеса.

•Критерии признания малого бизнеса в России и в других странах.

•Особенности функционирования индивидуальных предпринимателей.

•Отдельные экономические риски функционирования малого бизнеса.

•Формы государственной поддержки малого бизнеса.

•Специфика кредитования малого бизнеса.

2. Особенности бухгалтерской отчетности и учета на малых предприятиях.

•Упрощенные требования к учету малых предприятий.

•Особенности кассового метода учета для малых предприятий, его влияние на бухгалтерскую отчетность. План счетов малого предприятия.

•Упрощенные формы бухгалтерской отчетности для малых предприятий: подробное описание.

•Кто может применять упрощенные формы бухгалтерской отчетности.

•Требования и практические особенности бухгалтерского учета ИП.

3. Управленческая отчетность малого предприятия по методике ЕБРР.

•Особенности формата управленческой отчетности по модели ЕБРР для малых предприятий. Зачем нужен управленческий отчет при анализе кредитоспособности.

•Основные источники информации для управленческого отчета по методике ЕБРР.

•Формат управленческого баланса в модели ЕБРР, подробное описание, общая логика построения. Особенности оценки отдельных активов.

•Формат управленческого отчета о прибылях и убытках по методике ЕБРР. Различные способы моделирования доходов и расходов. Особенности отраслевого отчета о прибылях и убытках.

Особенности отраслевого отчета о прибылях и убытках.

•Формат управленческого отчета о движении денежных средств по модели ЕБРР. Распределение денежных потоков по операционной, инвестиционной и финансовой видам деятельности малого предприятия.

•Особенности подготовки управленческой отчетности для ИП.

•Проверка качества управленческого отчета: связь с официальной отчетностью, логическая проверка, метод связи трех отчетов, метод косвенного анализа.

•Риски выводов по управленческой отчетности малого предприятия.

4. Особенности налогообложения и анализ налоговых рисков малого предприятия.

•Особенности спецрежимов налогообложения: УСН, ЕНВД, ЕСХН, ПСН. Некоторые особенности налогообложения ИП.

•Связи и отличия бухгалтерского и налогового учетов.

•Применение налоговых деклараций для анализа кредитоспособности.

•Налоговое планирование и противозаконные налоговые схемы в малом бизнесе, как это влияет на риски кредитования.

•Анализ налоговой нагрузки бизнеса. Анализ коэффициентов налогообложения.

•Методика расчета вероятности налоговой проверки.

•Методика расчета последствий налоговой проверки для заемщика.

5. Анализ кредитоспособности малого предприятия.

•Что такое кредитоспособность, и как она взаимодействует с другими показателями финансового анализа.

•Анализ показателей ликвидности и финансовой устойчивости.

•Анализ структуры дебиторской задолженности.

•Анализ рентабельности и оборачиваемости.

•Анализ структуры финансирования, собственных оборотных средств и рабочего капитала.

•Моделирование деятельности малого предприятия с учетом кредитов.

•Анализ вероятности задержки возврата кредитов.

•Анализ вероятности дефолта для малых предприятий. Особенности разработки скорринг-моделей.

•Формирование комплексных выводов о кредитоспособности малого предприятия. Проблемы ошибочных выводов и как их минимизировать.

Основы бизнес-планирования. как составить бизнес-план?

array(3) {

[0]=>

array(48) {

[0]=>

string(113) "f07c9b7f769713caeed710e7d735a947.jpg"

[1]=>

string(113) "938f6f7acd871188aa3e14b97623938d.jpg"

[2]=>

string(113) "db78077f6c18a43d1a1e6f87434c5760.png"

[3]=>

string(113) "3f3bbc97b368e7ca458d82dbb61d06c9.jpg"

[4]=>

string(113) "dd7f3c73a1cc7a677e330d0f7a436f81.jpg"

[5]=>

string(113) "ee6b36d32a778060c1f20d03e5caf96b.gif"

[6]=>

string(113) "cd4bc2c32149e77986078d3788250db0.png"

[7]=>

string(115) "bff6fb00e1b125a1c6550bac2c8dd7b3.jpeg"

[8]=>

string(115) "757afff830326e88739fee838291aca6.jpeg"

[9]=>

string(115) "f5bf0632cdb4659fc7000b334bdb385f. jpeg"

[10]=>

string(115) "efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(115) "9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(115) "7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(115) "856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(115) "63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(115) "3a1c8ddf8ab32ee8505670a2fc79ce70.jpeg"

[16]=>

string(113) "aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(113) "d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(113) "91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(113) "b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(115) "39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(113) "9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(115) "bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(115) "10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(113) "a5241dc3048454715a21d5b0f1bffe86.

jpeg"

[10]=>

string(115) "efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(115) "9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(115) "7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(115) "856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(115) "63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(115) "3a1c8ddf8ab32ee8505670a2fc79ce70.jpeg"

[16]=>

string(113) "aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(113) "d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(113) "91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(113) "b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(115) "39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(113) "9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(115) "bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(115) "10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(113) "a5241dc3048454715a21d5b0f1bffe86. gif"

[25]=>

string(115) "f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(115) "4d5935ff6c43ce6b7d6a57b89ed876b4.jpeg"

[27]=>

string(115) "baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(115) "7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(115) "79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(115) "73a2e7726ac2d6c0773c9ea9298094c7.jpeg"

[31]=>

string(115) "2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(115) "b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(113) "a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(115) "d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(115) "c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(113) "91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(115) "013fe750ed6c6901ad281ad476841712.jpeg"

[38]=>

string(115) "f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(115) "082a90f21c8c0663f42a88e08b39a6fd.

gif"

[25]=>

string(115) "f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(115) "4d5935ff6c43ce6b7d6a57b89ed876b4.jpeg"

[27]=>

string(115) "baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(115) "7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(115) "79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(115) "73a2e7726ac2d6c0773c9ea9298094c7.jpeg"

[31]=>

string(115) "2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(115) "b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(113) "a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(115) "d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(115) "c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(113) "91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(115) "013fe750ed6c6901ad281ad476841712.jpeg"

[38]=>

string(115) "f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(115) "082a90f21c8c0663f42a88e08b39a6fd. jpeg"

[40]=>

string(113) "614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(115) "3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(115) "0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(113) "d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(115) "dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(113) "3070b56b0554893d172c3367695a054e.png"

[46]=>

string(115) "f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(113) "4feb9b6ab6545e20f00c967febd4e6f2.png"

}

[1]=>

array(48) {

[0]=>

string(62) "/wp-content/uploads/f/0/7/f07c9b7f769713caeed710e7d735a947.jpg"

[1]=>

string(62) "/wp-content/uploads/9/3/8/938f6f7acd871188aa3e14b97623938d.jpg"

[2]=>

string(62) "/wp-content/uploads/d/b/7/db78077f6c18a43d1a1e6f87434c5760.png"

[3]=>

string(62) "/wp-content/uploads/3/f/3/3f3bbc97b368e7ca458d82dbb61d06c9.jpg"

[4]=>

string(62) "/wp-content/uploads/d/d/7/dd7f3c73a1cc7a677e330d0f7a436f81.

jpeg"

[40]=>

string(113) "614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(115) "3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(115) "0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(113) "d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(115) "dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(113) "3070b56b0554893d172c3367695a054e.png"

[46]=>

string(115) "f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(113) "4feb9b6ab6545e20f00c967febd4e6f2.png"

}

[1]=>

array(48) {

[0]=>

string(62) "/wp-content/uploads/f/0/7/f07c9b7f769713caeed710e7d735a947.jpg"

[1]=>

string(62) "/wp-content/uploads/9/3/8/938f6f7acd871188aa3e14b97623938d.jpg"

[2]=>

string(62) "/wp-content/uploads/d/b/7/db78077f6c18a43d1a1e6f87434c5760.png"

[3]=>

string(62) "/wp-content/uploads/3/f/3/3f3bbc97b368e7ca458d82dbb61d06c9.jpg"

[4]=>

string(62) "/wp-content/uploads/d/d/7/dd7f3c73a1cc7a677e330d0f7a436f81. jpg"

[5]=>

string(62) "/wp-content/uploads/e/e/6/ee6b36d32a778060c1f20d03e5caf96b.gif"

[6]=>

string(62) "/wp-content/uploads/c/d/4/cd4bc2c32149e77986078d3788250db0.png"

[7]=>

string(63) "/wp-content/uploads/b/f/f/bff6fb00e1b125a1c6550bac2c8dd7b3.jpeg"

[8]=>

string(63) "/wp-content/uploads/7/5/7/757afff830326e88739fee838291aca6.jpeg"

[9]=>

string(63) "/wp-content/uploads/f/5/b/f5bf0632cdb4659fc7000b334bdb385f.jpeg"

[10]=>

string(63) "/wp-content/uploads/e/f/d/efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(63) "/wp-content/uploads/9/3/2/9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(63) "/wp-content/uploads/7/e/2/7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(63) "/wp-content/uploads/8/5/6/856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(63) "/wp-content/uploads/6/3/0/63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(63) "/wp-content/uploads/3/a/1/3a1c8ddf8ab32ee8505670a2fc79ce70.

jpg"

[5]=>

string(62) "/wp-content/uploads/e/e/6/ee6b36d32a778060c1f20d03e5caf96b.gif"

[6]=>

string(62) "/wp-content/uploads/c/d/4/cd4bc2c32149e77986078d3788250db0.png"

[7]=>

string(63) "/wp-content/uploads/b/f/f/bff6fb00e1b125a1c6550bac2c8dd7b3.jpeg"

[8]=>

string(63) "/wp-content/uploads/7/5/7/757afff830326e88739fee838291aca6.jpeg"

[9]=>

string(63) "/wp-content/uploads/f/5/b/f5bf0632cdb4659fc7000b334bdb385f.jpeg"

[10]=>

string(63) "/wp-content/uploads/e/f/d/efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(63) "/wp-content/uploads/9/3/2/9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(63) "/wp-content/uploads/7/e/2/7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(63) "/wp-content/uploads/8/5/6/856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(63) "/wp-content/uploads/6/3/0/63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(63) "/wp-content/uploads/3/a/1/3a1c8ddf8ab32ee8505670a2fc79ce70. jpeg"

[16]=>

string(62) "/wp-content/uploads/a/e/c/aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(62) "/wp-content/uploads/d/6/6/d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(62) "/wp-content/uploads/9/1/f/91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(62) "/wp-content/uploads/b/3/0/b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(63) "/wp-content/uploads/3/9/d/39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(62) "/wp-content/uploads/9/d/0/9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(63) "/wp-content/uploads/b/c/7/bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(63) "/wp-content/uploads/1/0/a/10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(62) "/wp-content/uploads/a/5/2/a5241dc3048454715a21d5b0f1bffe86.gif"

[25]=>

string(63) "/wp-content/uploads/f/9/e/f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(63) "/wp-content/uploads/4/d/5/4d5935ff6c43ce6b7d6a57b89ed876b4.

jpeg"

[16]=>

string(62) "/wp-content/uploads/a/e/c/aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(62) "/wp-content/uploads/d/6/6/d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(62) "/wp-content/uploads/9/1/f/91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(62) "/wp-content/uploads/b/3/0/b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(63) "/wp-content/uploads/3/9/d/39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(62) "/wp-content/uploads/9/d/0/9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(63) "/wp-content/uploads/b/c/7/bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(63) "/wp-content/uploads/1/0/a/10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(62) "/wp-content/uploads/a/5/2/a5241dc3048454715a21d5b0f1bffe86.gif"

[25]=>

string(63) "/wp-content/uploads/f/9/e/f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(63) "/wp-content/uploads/4/d/5/4d5935ff6c43ce6b7d6a57b89ed876b4. jpeg"

[27]=>

string(63) "/wp-content/uploads/b/a/f/baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(63) "/wp-content/uploads/7/b/1/7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(63) "/wp-content/uploads/7/9/0/79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(63) "/wp-content/uploads/7/3/a/73a2e7726ac2d6c0773c9ea9298094c7.jpeg"

[31]=>

string(63) "/wp-content/uploads/2/b/f/2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(63) "/wp-content/uploads/b/1/7/b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(62) "/wp-content/uploads/a/8/5/a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(63) "/wp-content/uploads/d/3/5/d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(63) "/wp-content/uploads/c/2/9/c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(62) "/wp-content/uploads/9/1/b/91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(63) "/wp-content/uploads/0/1/3/013fe750ed6c6901ad281ad476841712.

jpeg"

[27]=>

string(63) "/wp-content/uploads/b/a/f/baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(63) "/wp-content/uploads/7/b/1/7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(63) "/wp-content/uploads/7/9/0/79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(63) "/wp-content/uploads/7/3/a/73a2e7726ac2d6c0773c9ea9298094c7.jpeg"

[31]=>

string(63) "/wp-content/uploads/2/b/f/2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(63) "/wp-content/uploads/b/1/7/b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(62) "/wp-content/uploads/a/8/5/a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(63) "/wp-content/uploads/d/3/5/d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(63) "/wp-content/uploads/c/2/9/c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(62) "/wp-content/uploads/9/1/b/91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(63) "/wp-content/uploads/0/1/3/013fe750ed6c6901ad281ad476841712. jpeg"

[38]=>

string(63) "/wp-content/uploads/f/8/9/f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(63) "/wp-content/uploads/0/8/2/082a90f21c8c0663f42a88e08b39a6fd.jpeg"

[40]=>

string(62) "/wp-content/uploads/6/1/4/614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(63) "/wp-content/uploads/3/5/6/3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(63) "/wp-content/uploads/0/b/4/0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(62) "/wp-content/uploads/d/1/c/d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(63) "/wp-content/uploads/d/f/c/dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(62) "/wp-content/uploads/3/0/7/3070b56b0554893d172c3367695a054e.png"

[46]=>

string(63) "/wp-content/uploads/f/8/0/f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(62) "/wp-content/uploads/4/f/e/4feb9b6ab6545e20f00c967febd4e6f2.png"

}

[2]=>

array(48) {

[0]=>

string(36) "f07c9b7f769713caeed710e7d735a947.

jpeg"

[38]=>

string(63) "/wp-content/uploads/f/8/9/f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(63) "/wp-content/uploads/0/8/2/082a90f21c8c0663f42a88e08b39a6fd.jpeg"

[40]=>

string(62) "/wp-content/uploads/6/1/4/614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(63) "/wp-content/uploads/3/5/6/3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(63) "/wp-content/uploads/0/b/4/0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(62) "/wp-content/uploads/d/1/c/d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(63) "/wp-content/uploads/d/f/c/dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(62) "/wp-content/uploads/3/0/7/3070b56b0554893d172c3367695a054e.png"

[46]=>

string(63) "/wp-content/uploads/f/8/0/f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(62) "/wp-content/uploads/4/f/e/4feb9b6ab6545e20f00c967febd4e6f2.png"

}

[2]=>

array(48) {

[0]=>

string(36) "f07c9b7f769713caeed710e7d735a947. jpg"

[1]=>

string(36) "938f6f7acd871188aa3e14b97623938d.jpg"

[2]=>

string(36) "db78077f6c18a43d1a1e6f87434c5760.png"

[3]=>

string(36) "3f3bbc97b368e7ca458d82dbb61d06c9.jpg"

[4]=>

string(36) "dd7f3c73a1cc7a677e330d0f7a436f81.jpg"

[5]=>

string(36) "ee6b36d32a778060c1f20d03e5caf96b.gif"

[6]=>

string(36) "cd4bc2c32149e77986078d3788250db0.png"

[7]=>

string(37) "bff6fb00e1b125a1c6550bac2c8dd7b3.jpeg"

[8]=>

string(37) "757afff830326e88739fee838291aca6.jpeg"

[9]=>

string(37) "f5bf0632cdb4659fc7000b334bdb385f.jpeg"

[10]=>

string(37) "efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(37) "9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(37) "7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(37) "856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(37) "63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(37) "3a1c8ddf8ab32ee8505670a2fc79ce70.

jpg"

[1]=>

string(36) "938f6f7acd871188aa3e14b97623938d.jpg"

[2]=>

string(36) "db78077f6c18a43d1a1e6f87434c5760.png"

[3]=>

string(36) "3f3bbc97b368e7ca458d82dbb61d06c9.jpg"

[4]=>

string(36) "dd7f3c73a1cc7a677e330d0f7a436f81.jpg"

[5]=>

string(36) "ee6b36d32a778060c1f20d03e5caf96b.gif"

[6]=>

string(36) "cd4bc2c32149e77986078d3788250db0.png"

[7]=>

string(37) "bff6fb00e1b125a1c6550bac2c8dd7b3.jpeg"

[8]=>

string(37) "757afff830326e88739fee838291aca6.jpeg"

[9]=>

string(37) "f5bf0632cdb4659fc7000b334bdb385f.jpeg"

[10]=>

string(37) "efd0267e4cf937131f625b2e45df6c29.jpeg"

[11]=>

string(37) "9322db7c8e2eca4797d842febf9b2c09.jpeg"

[12]=>

string(37) "7e22117c17a3d9240ff3c3032d030e84.jpeg"

[13]=>

string(37) "856a0ffa8ba9137d286fd7b1eb0118f5.jpeg"

[14]=>

string(37) "63055ced0f97f7f274471e3ad2efb102.jpeg"

[15]=>

string(37) "3a1c8ddf8ab32ee8505670a2fc79ce70. jpeg"

[16]=>

string(36) "aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(36) "d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(36) "91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(36) "b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(37) "39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(36) "9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(37) "bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(37) "10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(36) "a5241dc3048454715a21d5b0f1bffe86.gif"

[25]=>

string(37) "f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(37) "4d5935ff6c43ce6b7d6a57b89ed876b4.jpeg"

[27]=>

string(37) "baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(37) "7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(37) "79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(37) "73a2e7726ac2d6c0773c9ea9298094c7.

jpeg"

[16]=>

string(36) "aec3a8537a14634e0aafdc9e4d461de5.png"

[17]=>

string(36) "d6655f560bc53f4d1e33f3461d2f2df9.png"

[18]=>

string(36) "91fa267bf3a7168c6bcbd57036ba0d0b.png"

[19]=>

string(36) "b3018c56b4e000a29288a5ca0b42df2f.gif"

[20]=>

string(37) "39d557e933511931b2c081f994b8171f.jpeg"

[21]=>

string(36) "9d0c8a813faafc4371cf27422bb8b6ac.bmp"

[22]=>

string(37) "bc7442e04bdf4b6274c0e1599ce25e61.jpeg"

[23]=>

string(37) "10a34646f3a7827aa4c75f3d68db8418.jpeg"

[24]=>

string(36) "a5241dc3048454715a21d5b0f1bffe86.gif"

[25]=>

string(37) "f9e6334ba22124e20c2746f9f7223658.jpeg"

[26]=>

string(37) "4d5935ff6c43ce6b7d6a57b89ed876b4.jpeg"

[27]=>

string(37) "baf7c302151a3c4d920484e92772bf7f.jpeg"

[28]=>

string(37) "7b1451c1250ef31e33b08f8c279e591b.jpeg"

[29]=>

string(37) "79072d0dbb5eb4239f6279085e1af2fa.jpeg"

[30]=>

string(37) "73a2e7726ac2d6c0773c9ea9298094c7. jpeg"

[31]=>

string(37) "2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(37) "b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(36) "a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(37) "d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(37) "c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(36) "91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(37) "013fe750ed6c6901ad281ad476841712.jpeg"

[38]=>

string(37) "f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(37) "082a90f21c8c0663f42a88e08b39a6fd.jpeg"

[40]=>

string(36) "614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(37) "3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(37) "0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(36) "d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(37) "dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(36) "3070b56b0554893d172c3367695a054e.

jpeg"

[31]=>

string(37) "2bf79aaab8c4a1702f82f8faaa620222.jpeg"

[32]=>

string(37) "b17725ad6d593573f49e8551319f81f1.jpeg"

[33]=>

string(36) "a854d7815e5b87fb0fb161c6629c908b.gif"

[34]=>

string(37) "d3517b837fb46db9a47bcf10f211f172.jpeg"

[35]=>

string(37) "c2933f60f65143ab5c03ad17811586a5.jpeg"

[36]=>

string(36) "91b8e8903c7c9d90802785cb2d90afaa.gif"

[37]=>

string(37) "013fe750ed6c6901ad281ad476841712.jpeg"

[38]=>

string(37) "f89fcc5f1e3266550baf5052312ee152.jpeg"

[39]=>

string(37) "082a90f21c8c0663f42a88e08b39a6fd.jpeg"

[40]=>

string(36) "614d350d0e0396538740570a6787c0d1.png"

[41]=>

string(37) "3563aa9788f80f6b216e825390a1cc3f.jpeg"

[42]=>

string(37) "0b4c6230dc71364183d116ea17581a2a.jpeg"

[43]=>

string(36) "d1c72f2a59ef4a348fe43534492a0705.png"

[44]=>

string(37) "dfc6d89a5d087d56acc6ef741ec2cd28.jpeg"

[45]=>

string(36) "3070b56b0554893d172c3367695a054e. png"

[46]=>

string(37) "f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(36) "4feb9b6ab6545e20f00c967febd4e6f2.png"

}

}

png"

[46]=>

string(37) "f8096b7bd3487d360c0ae2b523e546db.jpeg"

[47]=>

string(36) "4feb9b6ab6545e20f00c967febd4e6f2.png"

}

}

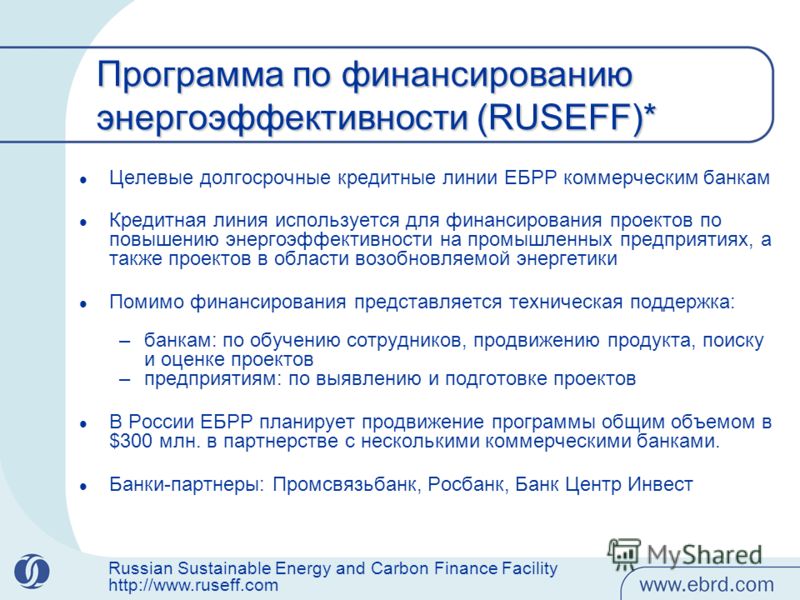

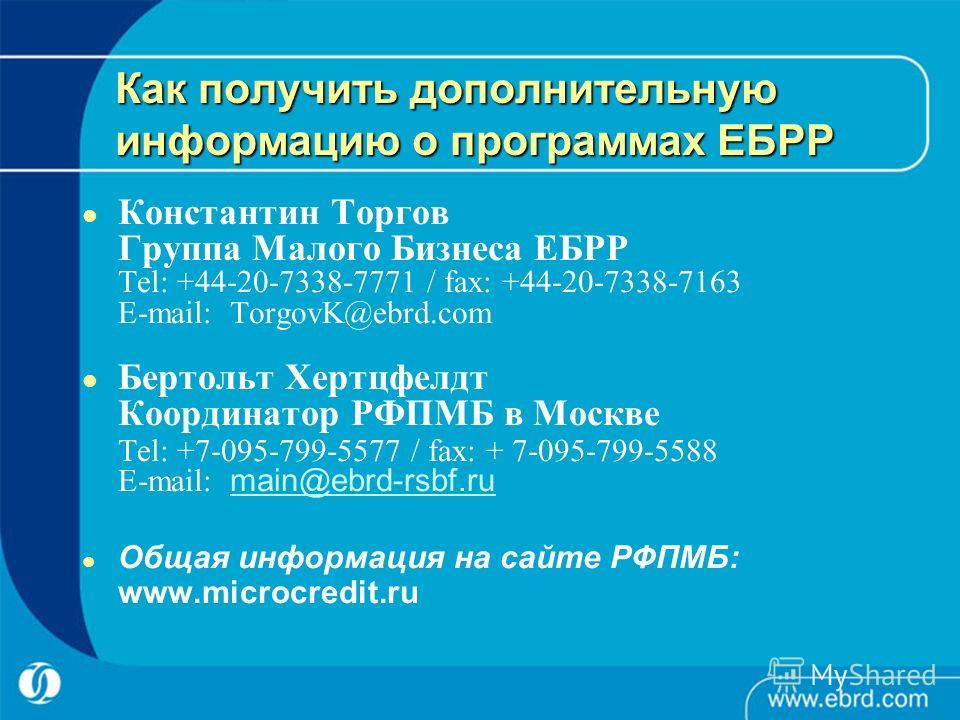

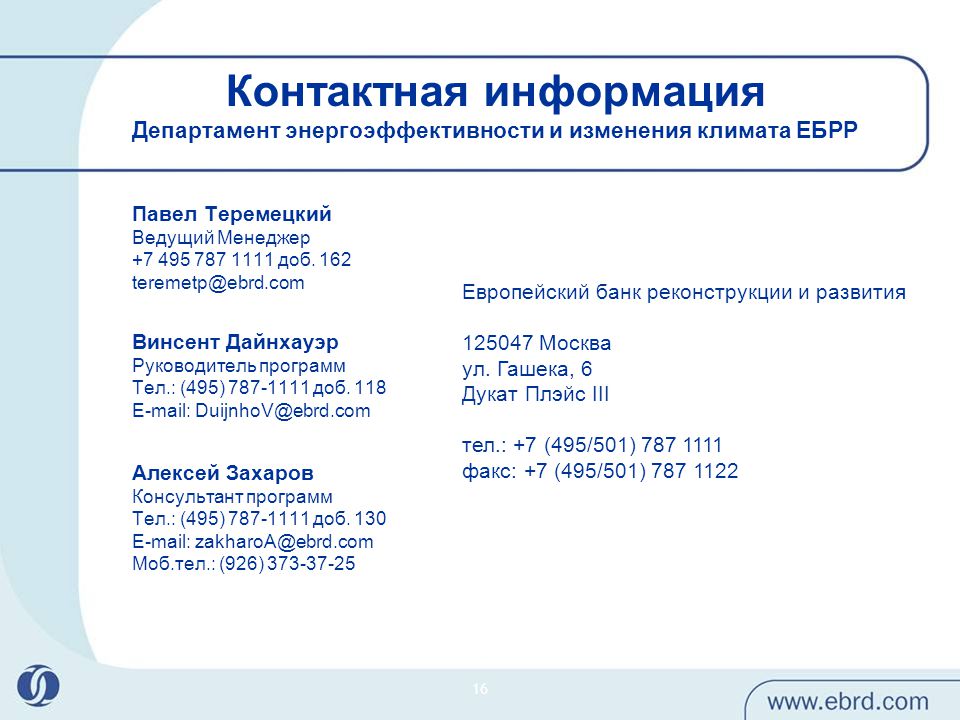

Европейский банк реконструкции и развития

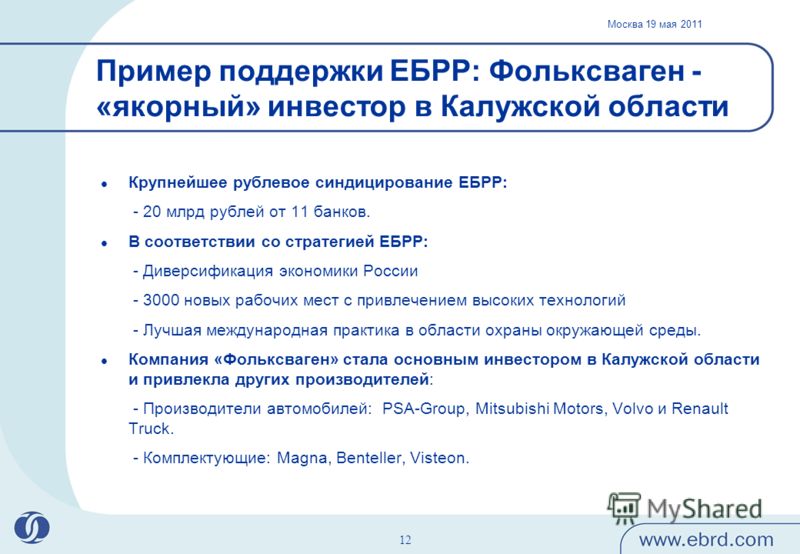

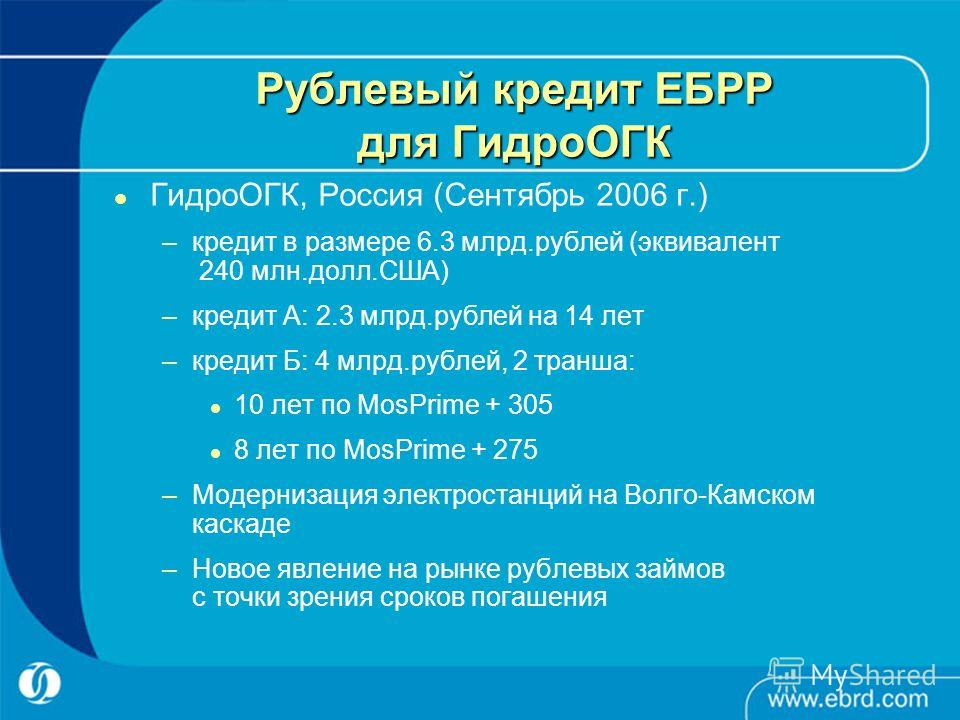

Данная организация была сформирована в годы падения коммунистического режима, для того, чтобы оказать поддержку становлению и укреплению частного сектора в условиях демократии. В современном мире ЕБРР применяет инвестиции как неотъемлемый инструмент содействия утверждению рыночной экономики и демократии в 29 государствах – от Центральной Европы до Центральной Азии. Инициатива создать такой банк возникла тогда, когда в странах Центральной и Восточной Европы происходила смена социалистического политического режима и государствам бывшего Восточный блока необходима была поддержка для формирования обновленного частного сектора в условиях перехода к рыночной экономике. ЕБРР – это самый крупный инвестор в европейском регионе. Кроме предоставления личных активов банк занимается привлечением существенных объемов прямых зарубежных инвестиций. Несмотря на то, что его акционерами являются представители государства, ЕБРР инвестирует чаще всего в частные компании наравне со своими коммерческими партнёрами. Банк финансирует другие банки, предприятия и компания, инвестируя как в новые проекты, так и в развивающиеся компании. Кроме этого, ЕБРР сотрудничает государственными корпорациями для того, чтобы оказывать поддержку процедуре приватизации и структурной реорганизации в них. Аналогично МБРР, банк ЕБРР привлекает активы при помощи эмиссии облигаций. Главная особенность операций ЕБРР заключается в широком привлечении активов в национальных валютах государств Восточной Европы, среди которых и российский рубль.

Несмотря на то, что его акционерами являются представители государства, ЕБРР инвестирует чаще всего в частные компании наравне со своими коммерческими партнёрами. Банк финансирует другие банки, предприятия и компания, инвестируя как в новые проекты, так и в развивающиеся компании. Кроме этого, ЕБРР сотрудничает государственными корпорациями для того, чтобы оказывать поддержку процедуре приватизации и структурной реорганизации в них. Аналогично МБРР, банк ЕБРР привлекает активы при помощи эмиссии облигаций. Главная особенность операций ЕБРР заключается в широком привлечении активов в национальных валютах государств Восточной Европы, среди которых и российский рубль.

Место работы и специальность

ЕБРР – это уникальная международная финансовая организация, которая оказывает помощь в осуществлении проектов на трех континентах. Инвестируя средства главным образом в клиентов частного сектора, удовлетворение потребностей которых не может быть полностью обеспечено рынком, Банк поощряет развитие предпринимательства и содействует переходу к открытой и демократичной рыночной экономике.

Мы стремимся набирать людей, искренне разделяющих наши ценности и любящих нашу работу. Кем бы Вы ни были – банкиром, аналитиком, экономистом, специалистом по информационным технологиям или исследователем, – существует целый ряд возможностей для оказания Банку помощи в его операциях: от связей с клиентами до сферы коммуникаций.

Если Вы являетесь гражданином одной из стран-акционеров или стран операций, Вы имеете право подать заявление о приеме на работу. Наши сотрудники имеют самое разное образование и специальности и говорят на целом ряде языков, но все вместе они помогают сформировать диверсифицированный, мотивированный и перспективно мыслящий персонал.

Изучайте имеющиеся вакансии и подавайте заявления о приеме на работу на нашей веб-странице «Карьера».

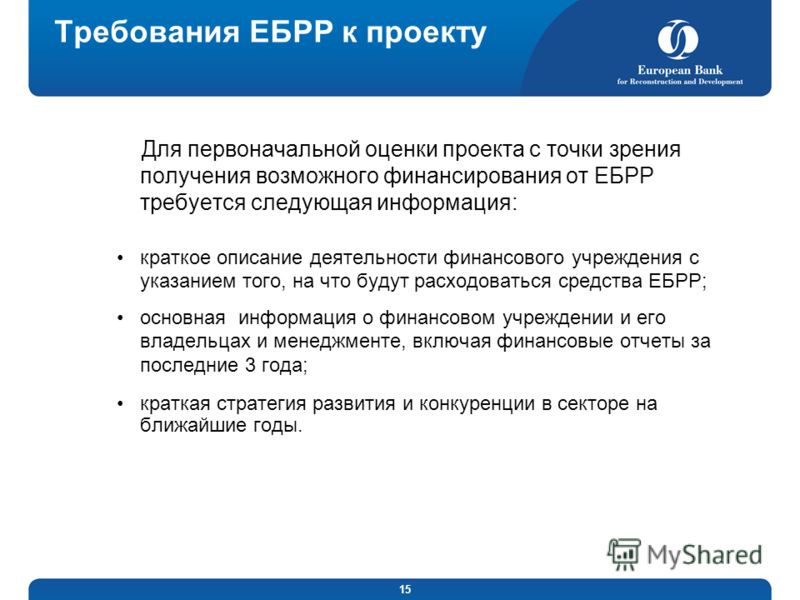

Методика кредитования европейского банка реконструкции и развития

Разработанные и утвержденные Советом директоров банка принципы финансирования каждой отдельной страны являются основой для принятия решения о предоставлении кредитов. Стратегия, на основании которой ЕБРР предоставляет финансирование, строится на обзоре политической, экономической ситуации в стране. Методика европейского банка учитывает все возможные риски потенциальных инвестиционных проектов.

Стратегия, на основании которой ЕБРР предоставляет финансирование, строится на обзоре политической, экономической ситуации в стране. Методика европейского банка учитывает все возможные риски потенциальных инвестиционных проектов.

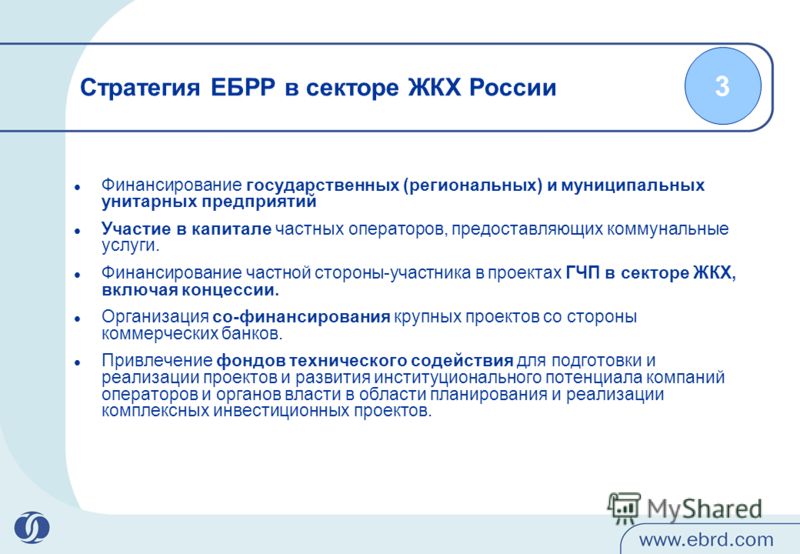

Кредиты развивающимся странам

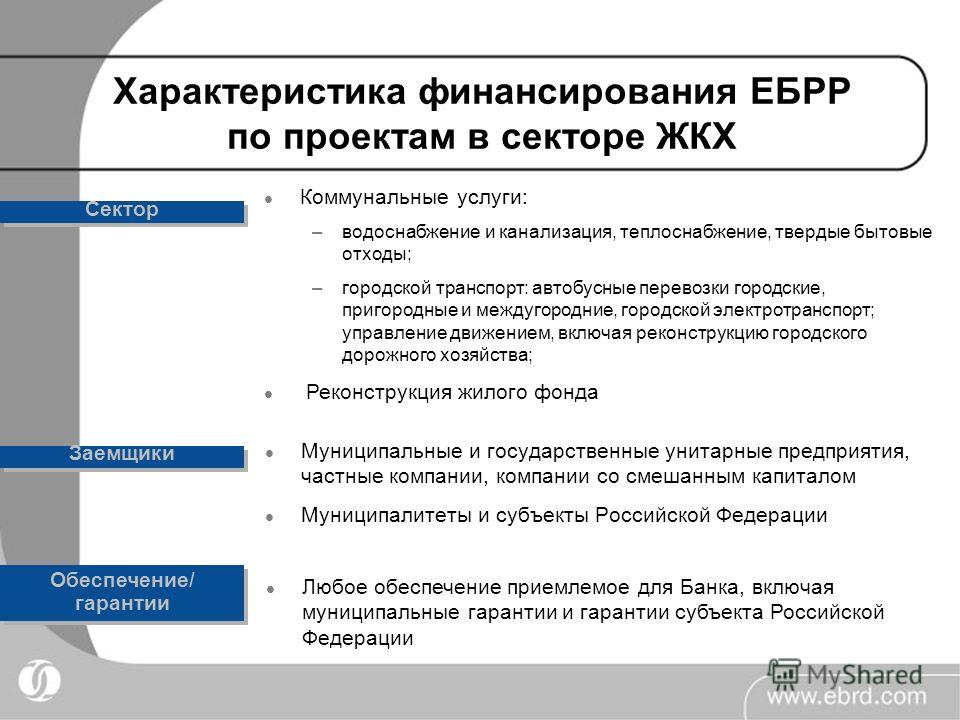

Для содействия переходу стран постсоциалистической Европы к открытой экономике, ЕБРР выделяет им крупные инвестиции и берет на себя высокие кредитные риски. При реализации операций преимущество отдается частному сектору, на долю которого должно приходиться не менее 60% ресурсов. Гарантии со стороны государства для того, чтобы профинансировать проект, банку развития не нужны. Основными критериями для принятия решения о кредитовании являются степень рискованности вложений, окупаемость проектов.

Инвестиции в частные бизнес-проекты

Получить экономическую помощь от ЕБРР могут мелкие и средние предприятия, испытывающие трудности с финансированием из других источников. Финансовыми инструментами для реализации целевой поддержки частного предпринимательства выступают:

- Прямое финансирование бизнес-проектов (кредитование, инвестиции в акции и акционерный капитал, предоставление гарантий потенциальным инвесторам).

- Финансовое посредничество (к числу посредников относятся банки, фонды, подписавшие соглашение с ЕБРР).

Общие сведения о методиках

Для составления бизнес-плана предприятия разработана методология и организация планирования бизнеса, которая включает в себя несколько различных методов разработки стратегии развития предприятия. Все их объединяют следующие общие черты:

- в основу положена определенная структура;

- каждый раздел посвящен отдельной области жизнедеятельности предприятия;

- рассчитаны на руководящий состав предприятия;

- основываются на текущих показателях результатов работы компании.

Выбор конкретной методики, как правило, зависит от объема предполагаемых инвестиций и специфики самого инвестора, цели написания бизнес-плана, намерения вкладывать собственные средства в развитие предприятия.

Что такое европейский банк реконструкции и развития

European Bank for Reconstruction and Development (EBRD) представляет собой финансовый институт, который обеспечивает механизм инвестирования, разработанный с целью поддержки свободного предпринимательства и демократических ценностей на территории развивающихся стран. Штаб-квартира банка находится в мировом финансовом центре – Лондоне. Сотрудникам банка реконструкции предоставлена юридическая неприкосновенность, как членам международной организации.

Штаб-квартира банка находится в мировом финансовом центре – Лондоне. Сотрудникам банка реконструкции предоставлена юридическая неприкосновенность, как членам международной организации.

История создания

Возникновение банка реконструкции было обусловлено необходимостью поддержки частного сектора в условиях смены политического режима стран Восточного блока. ЕБРР создан в 1991 г., когда началась реорганизация постсоветского пространства. У истоков создания стояла 61 страна, 2 международные организации, а впервые идея образования банка реконструкции была выдвинута в 1989 году президентом Франции Франсуа Миттераном.

Приверженность к экологическому аспекту

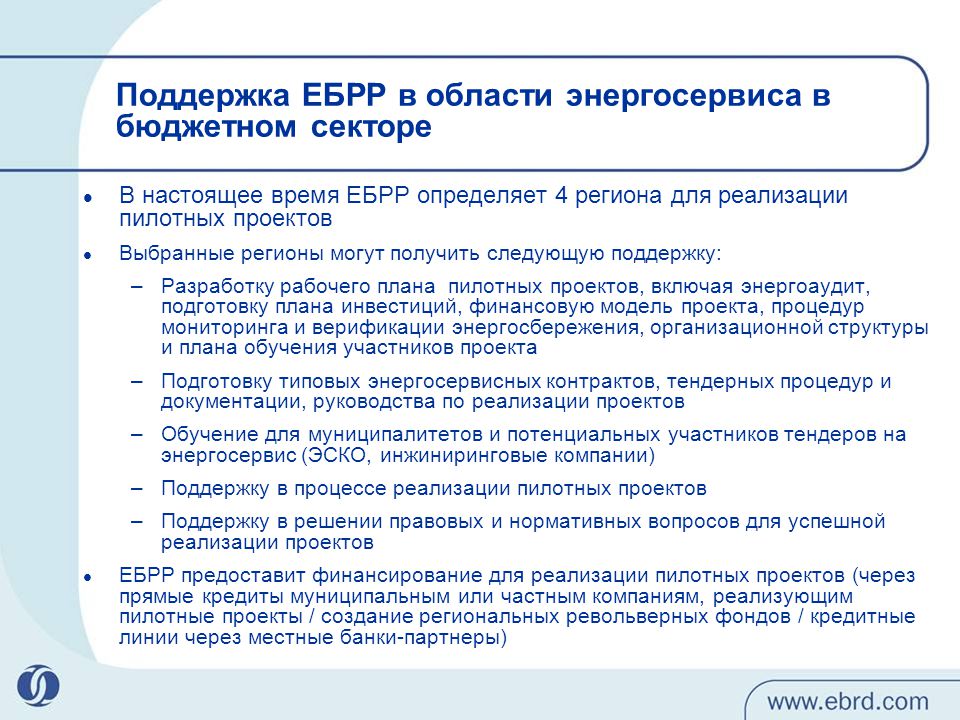

Помимо многостороннего кредитования, ЕБРР является активным приверженцем экологически чистого процветания. К каждому из проектов банка предъявляются жесткие требования в аспекте охраны природы. Систематически осуществляется финансирование улучшения муниципальных и прочих инфраструктур. Финансово поощряются энергосберегающие технологии. Область ядерной безопасности – еще одна приоритетная сфера деятельности ЕБРР. Россия и некоторые другие страны в данном вопросе находятся у банка под пристальным контролем. Финансовый институт отвечает за распределение фондов, которые созданы с целью минимизации опасностей при работе АЭС в разных регионах мира. Международный банк, работая одновременно со многими странами мира, к каждому государству имеет свой подход. Он не только разрабатывает, но и реализует программы под потребности каждого государства-участника системы.

Область ядерной безопасности – еще одна приоритетная сфера деятельности ЕБРР. Россия и некоторые другие страны в данном вопросе находятся у банка под пристальным контролем. Финансовый институт отвечает за распределение фондов, которые созданы с целью минимизации опасностей при работе АЭС в разных регионах мира. Международный банк, работая одновременно со многими странами мира, к каждому государству имеет свой подход. Он не только разрабатывает, но и реализует программы под потребности каждого государства-участника системы.

Методика кредитования малого и среднего бизнеса

Одной из таких стала методика кредитования малого и среднего бизнеса. На её основе российские банки разрабатывают свои программы, отвечающие реалиям экономической обстановке в стране. По сравнению с ранее используемыми программами, такая схема, благодаря большому числу параметров даёт более детальный анализ бизнеса потенциального заёмщика. Применение схемы также помогает спрогнозировать дальнейшее развитие и решить вопрос о кредитовании, лимитах, процентных выплатах.

Методика базируется на четырёх ступенях:

- Экспресс-оценка бизнеса.

- Детальная оценка.

- Оценка доходности/рисков.

- Заключение экспертов банка или другой организации, принимающей решение о выдаче кредитов.

В первых двух пунктах оценивается текущее состояния бизнеса. Упитываются технологии, сети сбыта, квалификации сотрудников, доступ к источникам сырья и даже наличие транспортной инфраструктуры, Оценки этих пунктов могут принимать три варианта:

Если оценка «очень плохая», дальнейшего анализа не производится. Работа с проектом сразу переходит к пункту четыре. В заключении экспертов будет отказ.

Хорошая оценка на первом этапе позволяет пропустить детальный анализ и перейти к третьему пункту — расчёту рисков.

Когда проект не подходит ни под одну из категорий — схема стандартна. При этом минус на любом из участков проверки тут же переводит оценку в очень плохую со всеми вытекающими. Плюс на этой ступени анализа не влияет на общую оценку, позволяя переходить к расчётам рисков.

ЕБРР и Россия

ЕБРР на фоне последних событий и экономической ситуации в России представил обновленный, но ухудшенный прогноз развития экономики. В 2015 году, по словам представителей банка, предполагается спад ВВП на порядка 4,8%. Нездоровая инвестиционная обстановка, сформировавшаяся после наложения санкций на государство в 2014 году, только усугубилась снижением стоимости нефти. Потребительский спрос буде снижен из-за обесценивания национальной валюты, из-за увеличения процентных ставок по кредитам. Недоступные розничные ссуды будут неподъемными для простых семей, что станет причиной снижения и так упавшего на 50% в прошлом году спроса. Рушащаяся экономика России наложит в 2015 году негативный отпечаток на развитие таких стран, как Казахстан и Азербайджан, Туркмения и Белоруссия, Армения. По прогнозам ЕБРР, Россия может попасть в куда худшую ситуацию, если цены на нефть продолжат падать, а конфликт с Украиной усугубится.

Тонкости работы ЕБРР

В качестве расчетной единицы банка используется американский доллар и ЭКЮ вместе с японской иеной. Отделения финансового гиганта открываются и предоставляют полный комплекс услуг во всех странах, которые принимали участие в учреждении института. Офисы работают на территории России и Украины. Банк тщательно контролирует целевое использование всех средств, которые он предоставляет в качестве ссуд. Помимо финансирования, Международный банк выдает рекомендации и организовывает самые разнообразные курсы по обучению банкиров, менеджеров. Институт оказывает профессиональную помощь в распределении продовольствий. Стоит сказать, что финансовый институт не имеет собственных средств для того, чтобы предоставлять техническую поддержку. Он аккумулирует для данной цели средства через фонды, работающие на территории стран ЕС.

Отделения финансового гиганта открываются и предоставляют полный комплекс услуг во всех странах, которые принимали участие в учреждении института. Офисы работают на территории России и Украины. Банк тщательно контролирует целевое использование всех средств, которые он предоставляет в качестве ссуд. Помимо финансирования, Международный банк выдает рекомендации и организовывает самые разнообразные курсы по обучению банкиров, менеджеров. Институт оказывает профессиональную помощь в распределении продовольствий. Стоит сказать, что финансовый институт не имеет собственных средств для того, чтобы предоставлять техническую поддержку. Он аккумулирует для данной цели средства через фонды, работающие на территории стран ЕС.

Функции и не только

Международный банк оказывает странам-участникам всестороннюю поддержку при проведении не только структурных, но и отраслевых реформ с демонополизацией и приватизацией включительно, которые направлены на интегрирование частной экономики в мировую экономику. Для реализации данной задачи осуществляется активное содействие.

Для реализации данной задачи осуществляется активное содействие.

- Малым и средним предприятиям помогают в организационных вопросах, в аспекте модернизации и расширения производства, в построении конкурентоспособной политики.

- Банк способствует мобилизации и иностранного, и национального капитала. Оказывается поддержка в грамотном управлении средствами.

- Организация способствует инвестированию в производство для создания конкурентоспособности и для улучшения качества жизни, повышения производительности.

- Помогает в технической подготовке, в финансировании, в реализации проектов, в стимулировании рынка капиталов, в экологически стабильном развитии, в воплощении в реальность масштабных проектов, в которых задействованы одновременно несколько стран-реципиентов.

Методики

Собственно, на какую из методик падет выбор предпринимателя в процессе составления бизнес-плана, большой роли не играет

Важно, чтобы готовый документ содержал все необходимые разделы, в которых бы анализировались все аспекты стратегии развития, достоверные показатели, основанные на документальном подтверждении. И главное, чтобы он был понятен всем тем лицам, для которых он составлен

UNIDO

Методика UNIDO представляет собой некий универсальный язык общения, которым могут пользоваться специалисты в сфере финансового анализа, инвестиционного проектирования, а также менеджеры различных направлений работы. Стоит отметить, что даже большая часть компьютерных программ, созданных с целью облегчения составления бизнес-плана, основаны именно на данной методике, разработанной Организацией промышленного развития ООН.

План развития предприятия по методике UNIDO состоит из следующих глав:

- Резюме.

- Предыстория и ключевая идея проекта.

- Анализ рынка, маркетинговая стратегия.

- Сырье, материалы.

- Место реализации проекта, экологическая оценка.

- Технология, инженерное проектирование.

- Производство и расходы на него.

- Сотрудники.

- Смета стоимости работ.

- Финансовый анализ.

- Экономическая оценка прибыли и расходов.

Составление плана развития предприятия на основании данной методики должно проходить с учетом российских реалий предпринимательской деятельности.

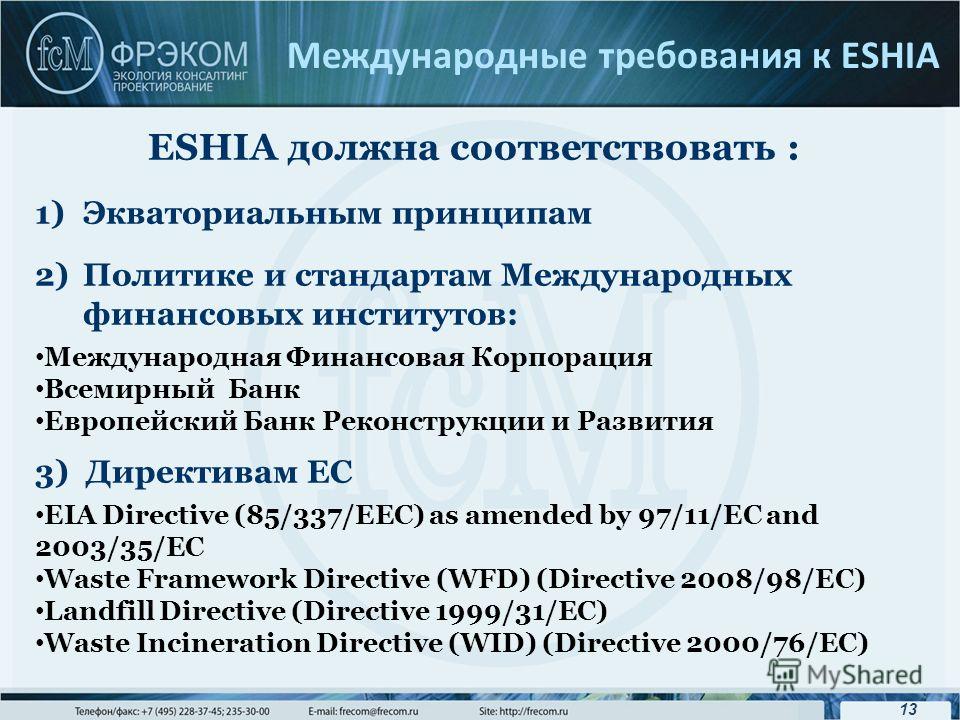

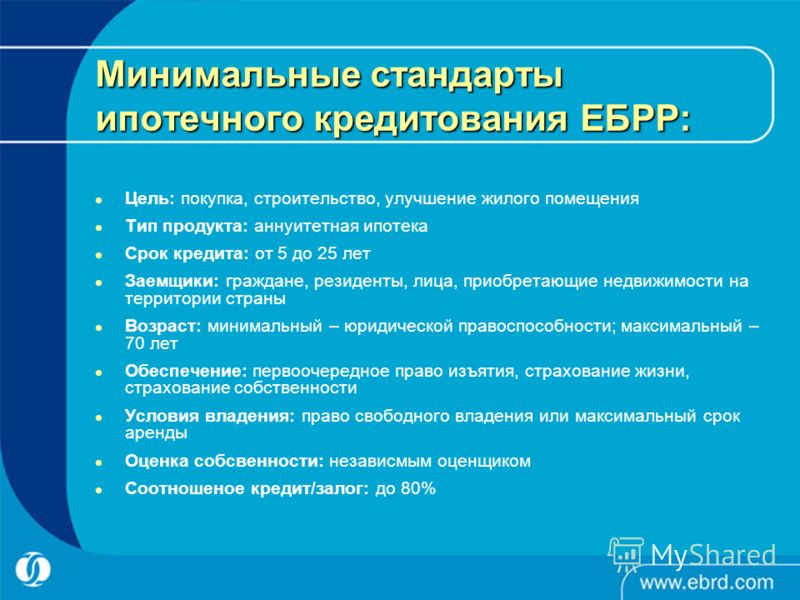

Методика ЕБРР

Еще одна популярная методика бизнес-планирования принадлежит Европейскому банку реконструкции и развития. Как известно, данная организация является самым крупным инвестором в Европе на сегодняшний день. Деятельность ее основана как на привлечении иностранных инвестиций, так и на использовании собственных.

Методика разработки бизнес-стратегии ЕБРР основывается на финансовых вопросах, а также отличается своей краткостью. Структура ее выглядит так:

- Титульный лист.

- Конфиденциальность.

- Резюме.

- Информация о предприятии (история создания и развития, руководящий состав, текущая деятельность, состояние финансов, кредиты).

- Информация о проекте (общие сведения, инвестиционный план, маркетинговый анализ, описание процесса производства, план привлечения финансов, оценка экологии).

- Финансирование (графики поступления средств и погашения кредитов, информация о залоге и поручительстве, описание деятельности, на которую будет потрачен кредит, анализ SWOT, возможные риски и пути их предотвращения).

Разработка плана развития бизнеса – это процесс трудоемкий, кропотливый и длительный. Обычно он требует привлечения усилий всего коллектива предприятия, а так же сбора полной информации по всем вопросам, которые будут освещены в документе.

Реквизиты

ИНН

9909084766КПП

773863001ОКПО

46524895

Профиль

| Европейский банк реконструкции и развития (ЕБРР, англ. European Bank for Reconstruction and Development, EBRD) — инвестиционный механизм, созданный в 1991 году 61 странами и двумя международными организациями для поддержки рыночной экономики и демократии в 29 странах — от Центральной Европы до Центральной Азии. Как международная организация, ЕБРР пользуется рядом привилегий, таких как юридическая неприкосновенность сотрудников. Он осуществляет проектное финансирование банков, предприятий и компаний, вкладывая средства как в новые производства, так и в действующие фирмы. Он также работает с государственными компаниями в целях поддержки процессов приватизации и структурной реорганизации на них, а также совершенствования коммунального хозяйства. ЕБРР использует установившиеся у него тесные связи с правительствами стран региона в целях реализации курса на создание благоприятных условий для предпринимательской деятельности. . Штаб квартира банка находится в Великобритании по адресу: One Exchange Square London EC2A 2JN United Kingdom |

- ЕБРР (Санкт-Петербургское представительство)

- EBRD

Посмотреть все

Новости и документы

| 28.11.2016 | ЕБРР намерен выделить $10 млн «Мист Экспресс» |

| 16.06.2016 | ЕБРР погасил облигационный выпуск серии 09 |

| 27.05.2016 | ЕБРР намерен финансировать «Южный газовый коридор» — Вести Экономика |

| 10.05.2016 | ЕБРР: спад экономики России повлиял на экономику Азии и Восточной Европы — РИА Новости |

| 22.04.2016 | ЕБРР заявляет о готовности финансировать обновление подвижного состава «Укрзализныци» |

| 16.12.2015 | ЕБРР допускает выпуск гривневых облигации в 2016 |

| 15.12.2015 | «Укрпродукт групп» согласовал перенос даты погашения кредита ЕБРР с декабря 2018 на декабрь 2024 |

| 25.09.2015 | ЕБРР поддерживает регенерацию городских территорий во Львове |

| 15.09.2015 | ЕБРР намерен выделить GNT кредит $40 млн на увеличение мощностей зернового терминала в Одессе |

| 13.08.2015 | ЕБРР и Фонд чистых технологий намерены выделить «Черновцытеплокоммунэнерго» €10 млн на улучшение энергоэффективности |

все новости

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

Долговые обязательства

| Бумага | Объем, млн | Статус |

|---|---|---|

| EBRD, 77.5% 1dec2021, ARS | 1 250 ARS | В обращении |

| EBRD, 0.5% 25nov2025, USD | 1 500 USD | В обращении |

| EBRD, 10.4% 23nov2022, USD | 25 USD | В обращении |

| EBRD, FRN 20nov2025, GBP | 500 GBP | В обращении |

| EBRD, 0.5% 19may2025, USD | 2 315 USD | В обращении |

| EBRD, FRN 13mar2023, USD | 650 USD | В обращении |

| EBRD, 0.25% 20nov2023, PLN | 400 PLN | В обращении |

| EBRD, FRN 15oct2024, USD | 1 140 USD | В обращении |

| EBRD, 6.7% 16nov2021, PKR | 800 PKR | В обращении |

| EBRD, 3.75% 15jul2021, ZAR (ECP) | 2 500 ZAR | В обращении |

все выпуски эмитента

Участие в сделках

| Кредит | Объем, млн | Статус |

|---|---|---|

| Нефтегазовые системы, 02.2014 | 123 USD | Организатор |

| РОСБАНК, A, 12.2012 | 60 USD | Организатор |

| Западный скоростной диаметр, A, 06.2012 | 200 EUR | Организатор |

| Банк Русский стандарт, 08.2011 | 4 000 RUB | Организатор |

| Кредит Европа Банк, A, 08.2011 | 100 USD | Организатор |

| РусВинил, 06.2011 | 750 EUR | Организатор |

| Ренессанс Капитал, 06.2011 | 2 200 RUB | Организатор |

| Brunswick Rail Ltd, A1, 12.2010 | 100 USD | Организатор |

| ЕПК, A, 07.2010 | 70 USD | Организатор |

| Транскапиталбанк, A, 07.2010 | 60 USD | Организатор |

все кредиты

Инструкция по составлению бизнес-плана

Теперь перейдем непосредственно к составлению резюме. Основные и важные моменты по соответствующим разделам бизнес-плана, я коротко опишу ниже.

Не следует составлять слишком сложный и запутанный бизнес-план — это не нужно ни комиссии центра занятости, ни вам.

Главное — просто с точки зрения финансовых показателей доказать, что проект будет прибыльным и кроме этого социально значимым. Примеры подробного описания каждого раздела и расчетов, вы можете скачать в конце статьи. Итак, продолжим!

4.1. Титульный лист, резюме и цель проекта

Далее следует кратко описать суть, цель и преимущества проекта

В данных разделах, уделите внимание тому, какие отличия от конкурентов будет иметь ваш проект, какие товары и/или услуги он будет производить, какова будет его социальная значимость, то есть какую он пользу и выгоду принесет обществу

Здесь также рекомендую упомянуть о создании новых рабочих мест и о возможности решения определенных социальных проблем.

4.2. Анализ рынка

Следующий этап — это анализ положения дел в вашей отрасли, то есть анализ рынка. В этом разделе мы определяем тенденцию развития отрасли (можно дать обоснованные прогнозы), ее влияние на наш проект, объем рынка, характер спроса и предложения. По объему следует ориентироваться на 2-4 страницы.

Также здесь необходимо указать аналоги производимой продукции/услуг, будущих конкурентов, описать их сильные и слабые стороны, разделить и проанализировать рынок по сегментам.

4.3. Производственный план

Далее переходим к составлению производственного плана.

Основу производственного плана составляет описание производственных и рабочих процессов, а также программы реализации продукции. В данном разделе следует указать:

- каким образом будет организован производственный процесс, как и где будет приобретаться оборудование и техника, расходные материалы, сырье — конкретные поставщики, цены и условия;

- сколько планируется создать рабочих мест, какие будут затраты на выплату заработной платы работникам;

- обоснование стоимости производственных фондов, амортизации, себестоимости продукции/услуг, соблюдение технической и экологической безопасности.

4.4. Маркетинговый план

Также в этом разделе необходимо описать каким способом будет реализовываться продукция/услуга, какова будет ее цена, рекламная кампания и стратегии конкурентной борьбы.

4.5. Финансовый план

Суть финансового плана состоит в отображении входящих и исходящих денежных потоков бизнеса, то есть доходов и расходов.

В этом разделе вам следует рассчитать объемы финансирования, предполагаемый доход по периодам, срок окупаемости, точку безубыточности, рентабельность, постоянные и переменные издержки, налоговые платежи.

4.6. Анализ рисков

- Рыночных (колебания цен, снижение доли рынка, конкуренция),

- Финансовых (снижение дохода, повышение издержек),

- Производственных (сокращение запланированного объема производства).

Как и обещал, ниже вы можете скачать примеры успешных бизнес-планов, по которым были получены субсидии от центра занятости. Выберите тот, который больше всего соответствует вашей сфере бизнеса и переделайте его под себя (учитывая критерии, рассмотренные в данной статье), и вы гарантировано получите государственную субсидию на открытие своего дела.

| Бизнес-план парикмахерской |

Применение и стандарты методики ЕБРР

В четвёртом пункте основное внимание будет уделяться состоянию финансов и кредитам ранее полученным предприятием. Шестой, в отличие от него описывает финансирование новой идеи, бизнеса, раздела

Кроме этого, четвёртая глава содержит краткую историческую справку о создании компании, текущем развитии и руководстве, можно добавить информацию о текущей деятельности.

Пятый пункт должен включать несколько пунктов. Соискатель представляет инвестиционный и маркетинговый анализ, оценку влияния на экологию, процесс производства и способы привлечения средств.

В шестом пункте инвестор должен увидеть подробный план производства, на которое будут потрачены средства, график погашения кредитов, желаемый график поступления средств, данные о залоге и информация о поручителях, а также о возможных рисках проекта и путях их разрешения.

Положительному решению поспособствует результаты SWOT анализа как действующего предприятия, так и создаваемого бизнеса. Их также включают в шестой пункт. Аббревиатура переводится как сильные и слабые стороны, возможности и угрозы.

Кредитование малого и среднего бизнеса

Планирование — начало любого действия. Если речь идёт о запуске бизнеса — хозяин или заказчик должен задать себе четыре вопроса:

- Примерный путь развития — рост, расширение, выход на городской, областной, региональный уровень?

- Как будет реализоваться продукция, где найти покупателя?

- Какое будущее у этого плана?

- Что делать в условиях кризиса?

Далеко не на все вопросы можно ответить сразу. Решать проблемы нужно по мере поступления — гласит народная мудрость, но основные задачи такой план может осветить.

- область бизнеса, чёткие цели и пути достижения;

- товар и финансовые затраты на его производство. Здесь же следует учесть и возможности затрат;

- пути преодоления возможных проблем;

- маркетинг.

Если финансовые затраты предполагают получение займа в банке или привлечение инвесторов такой план позволит отвечать на возникающие в переговорах вопросы. Хорошим тоном будет предоставление готового бизнес-плана, составленного по методике UNDO или более простой от банка ЕБРР.

Методика UNDO

У этого варианта планирования есть несколько существенных плюсов:

- её применение не упускает никаких тонкостей;

- она создаёт благоприятное впечатление как на отечественных, так и на зарубежных инвесторов;

- является своеобразным сленгом, который используется финансовыми аналитиками, специалистами в области инвестиций и менеджерами различного звена;

- именно её использует большая часть компьютерных программ, разработанных для составления бизнес-планов различной сложности.

Создание плана развития по этой методике состоит из 11 глав.

Методика ЕБРР

Являясь самым крупным инвестором Европы, эта организация создала короткий план, основанный на финансовых вопросах. Не считая общих формальных требований оформления, план, составленный по ней включает всего 3 главы. Но каждая из трёх прорабатывается аналитиками потенциального инвестора по вышеприведённой схеме, и любая недоработка в одной из них тут же переводит оценку в «очень плохую».

Формальные данные также состоят из трёх глав. Это:

- Титульная страница

- Соглашение о конфиденциальности.

- Общее резюме

Кроме них, бизнес-план должен освещать следующие вопросы:

- Информация о предприятии

- Информация о проекте

- Финансирование

Международная программа подготовки специалистов

Мы приглашаем лучших выпускников университетов подавать заявки на участие в нашей Международной программе по подготовке специалистов (МППС). Если у Вас есть степень магистра (или эквивалентная степень) в области, связанной с нашей работой, от одного до трех лет стажа работы в соответствующей сфере и Вы свободно пишете и говорите по-английски, то просим обращаться к нам.

Обучаться в рамках МППС нелегко: Вам придется столкнуться с совершенно непривычными для Вас культурными, географическими и интеллектуальными проблемами. Если Вы обладаете требуемыми качествами, то МППС изменит Ваше представление о мире.

23-месячное обучение в рамках МППС позволит 12 бесстрашным выпускникам университетов попробовать свои силы на поистине необычном поприще. Ваше участие в этой программе начнется и завершится в нашей штаб-квартире в Лондоне, где Вы на протяжении трех отдельных семестров будете выполнять различные функции. Кроме того, Вы проработаете пять месяцев в региональном представительстве в одной из стран наших операций.

МППС не похожа на обычную программу стажировки. Кандидатам приходится сразу же начинать работать самостоятельно, и им быстро начинают поручать важные задания. Это отражается и в уровне выплат и вознаграждения. Участникам МППС выплачивается весьма конкурентоспособный оклад, предоставляется 25 дней ежегодного отпуска и предлагается полная медицинская страховка, а особо отличившиеся получат предложение перейти на работу в Банк в качестве штатных сотрудников.

Для получения дополнительной информации и подачи заявок обращайтесь на микросайт МППС (на английском языке).

Возможности трудоустройства в Южном и Восточном Средиземноморье

ЕБРР был учрежден после распада Советского Союза и падения Берлинской стены, поэтому нам понятны проблемы, с которыми сталкивается регион на этапе масштабных преобразований. Мы расширяем нашу деятельность по оказанию помощи странам региона Южного и Восточного Средиземноморья – или ЮВС, как мы его называем, – и нуждаемся в талантливых кандидатах для работы в этих странах, которые помогли бы нам развивать деятельность Банка в этом новом интересном регионе.

Кардинальные политические преобразования в последние годы породили целый ряд проблем для деловых кругов. Задачи, которые придется решать в этих новых странах операций, возможно, будут включать реализацию инициатив по диверсификации экспорта, приватизации существующих корпораций, решению проблемы высокого уровня безработицы среди молодежи и побуждению предпринимателей к переходу к экологически приемлемым методам.

За дополнительной информацией обращайтесь на наш веб-сайт SEMED careers (на английском языке).

ЕБРР в Украине