Брокер Открытие отзывы контакты и тарифы на 11.12.2021 и ценные бумаги

В последние годы интерес к инвестициям в России постоянно растёт. Инвестирование в ценные бумаги и валюту стало разумной, а зачастую и более выгодной, альтернативой хранению сбережений дома или на банковском депозите. В этом отношении отличным помощником станет «Открытие Брокер». У компании множество профессиональных наград, а также высший рейтинг надежности, который уже много лет подряд подтверждает Национальное рейтинговое агентство (НРА).

На сегодняшний день «Открытие Брокер» обслуживает более 250 тысяч инвесторов разных категорий. Деловой успех компании обеспечивается совокупностью следующих факторов:

- Высокая квалификация персонала и уровня сервиса;

- Качественная аналитика;

- Широкая линейка тарифных планов и финансовых решений;

- Возможность дистанционного открытия счета и удобное мобильное приложение для торговли;

- Наличие собственного учебного центра и образовательного проекта об инвестициях – «Открытого журнала».

Начало работы с «Открытие Брокер»

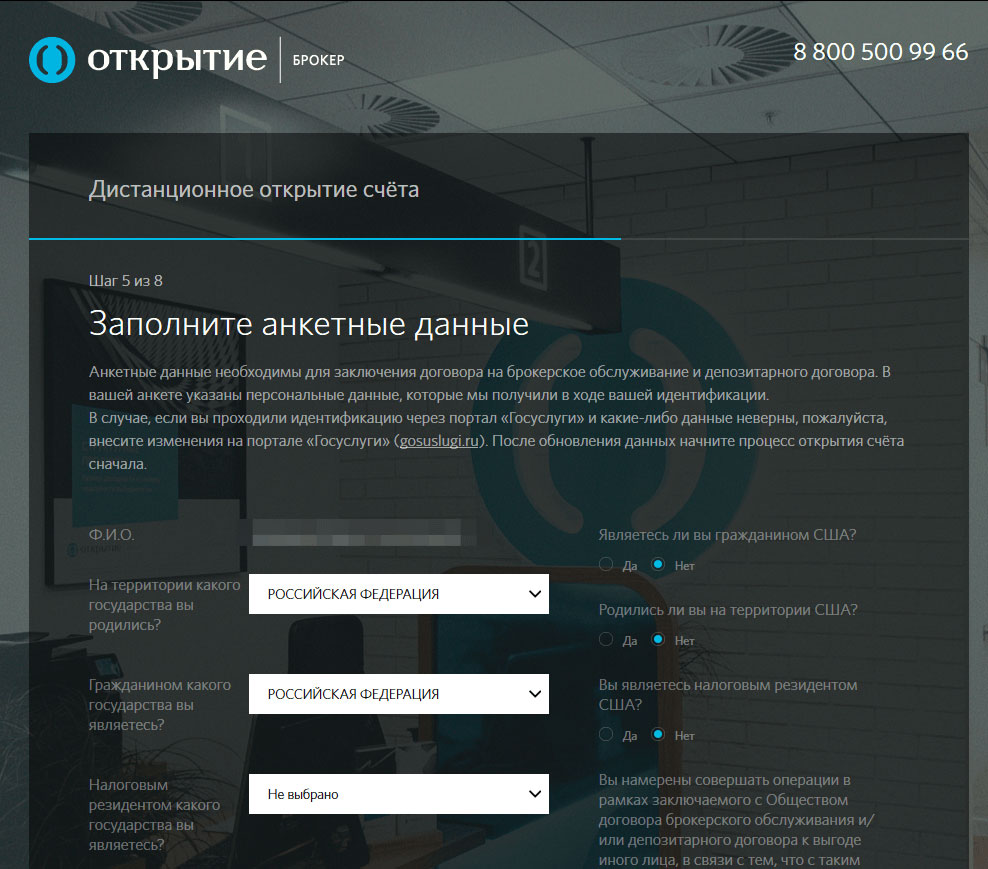

Чтобы открыть счёт, вам не нужно приезжать в офис — всё можно сделать онлайн. Кроме того, у «Открытие Брокер» отсутствует «порог входа» — начать инвестировать можно с любой суммы. При открытии брокерского счёта вам по умолчанию доступны единый брокерский счет, совершение операций с российскими и иностранными ценными бумагами, валютой, деривативами, а также можете открыть индивидуальный инвестиционный, который позволит получать налоговые вычеты от государства.

После открытия счёта вам будет предоставлен прямой доступ на все площадки Московской биржи:

- Фондовый рынок;

- Валютный рынок;

- Срочный рынок (FORTS).

Если вам интересна торговля иностранными акциями, то вы можете приобрести их напрямую на иностранных торговых площадках или на Санкт-Петербургской бирже.

Преимущества «Открытие Брокер»

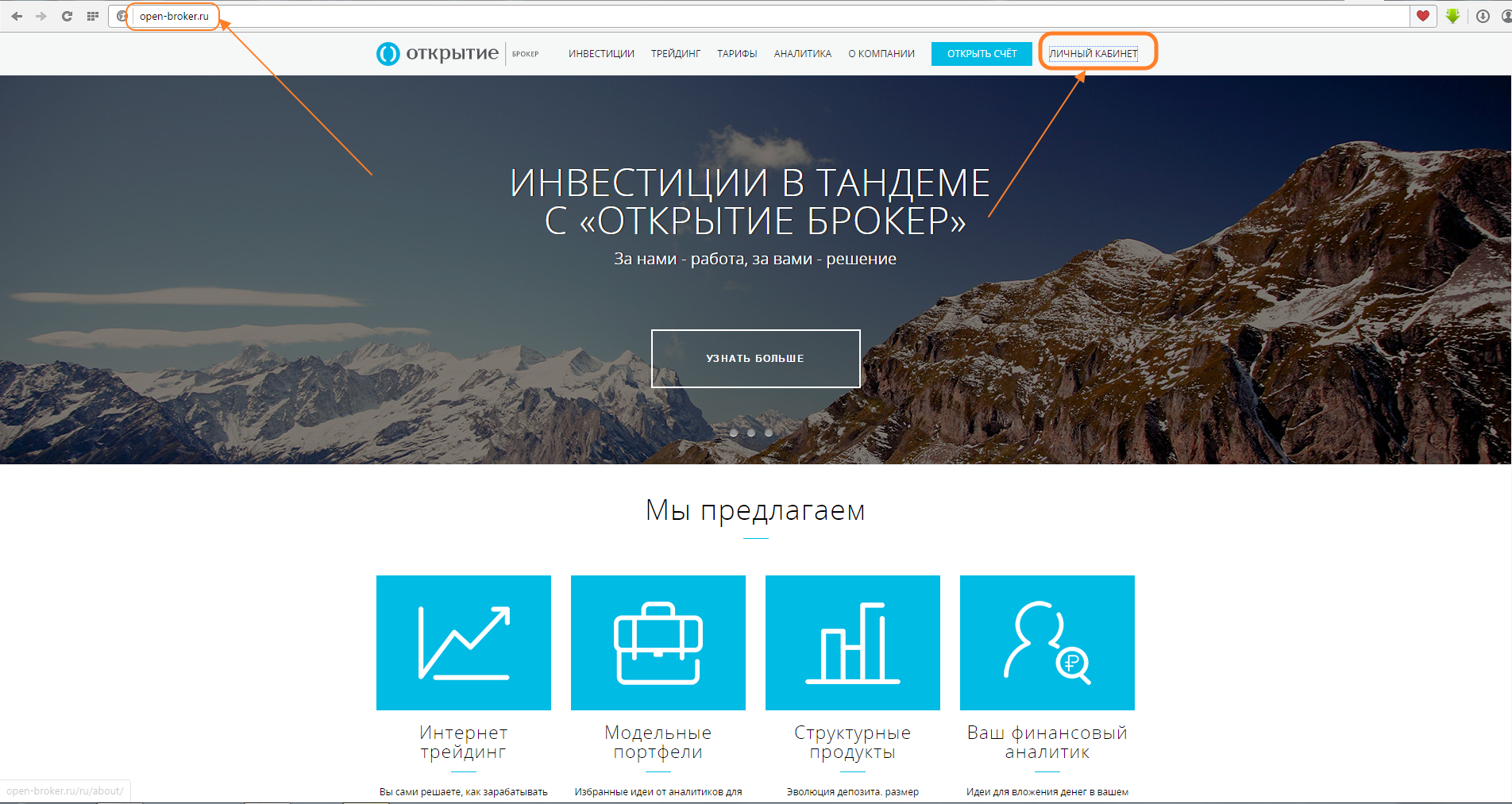

Личный кабинет и мобильное приложение

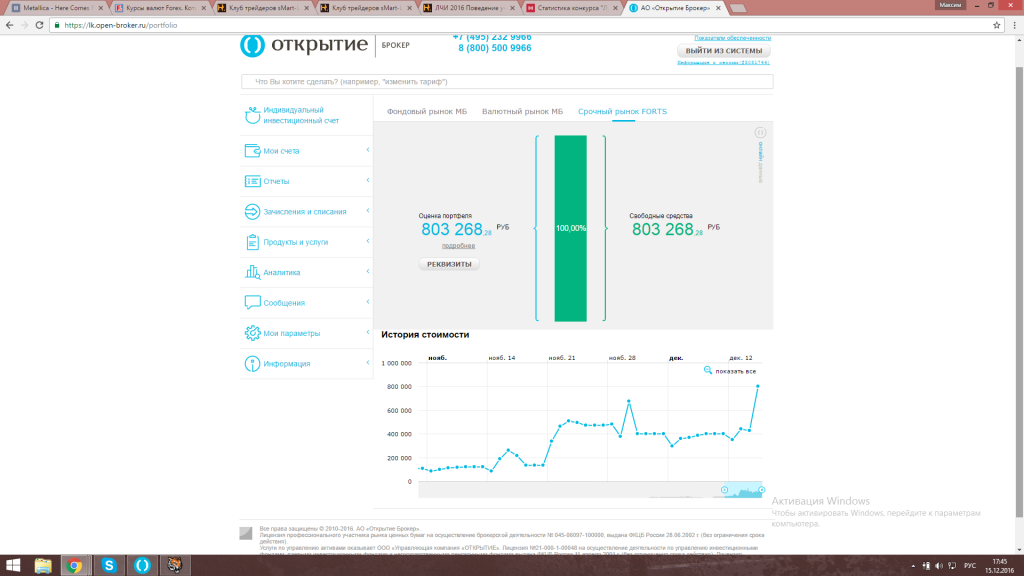

Цифровые продукты «Открытия Брокер» остаются одними из лучших на рынке, что подтверждается различными наградами. Например, в 2019 году «Открытие Брокер» получил главную премию Tagline Awards за разработку мобильного личного кабинета. Для совершения сделок можно использовать личный кабинет и мобильное приложение. Личный кабинет позволяет совершать торговые операции, следить за состоянием счёта и быть в курсе последних событий на российском и зарубежных финансовых рынках. Большинство функций личного кабинета доступно в мобильном приложении, чтобы все необходимые операции клиент мог совершать со своего смартфона. Команда разработчиков постоянно работает над обновлением личного кабинета и мобильного приложения с точки зрения расширения функционала и удобства использования.

Например, в 2019 году «Открытие Брокер» получил главную премию Tagline Awards за разработку мобильного личного кабинета. Для совершения сделок можно использовать личный кабинет и мобильное приложение. Личный кабинет позволяет совершать торговые операции, следить за состоянием счёта и быть в курсе последних событий на российском и зарубежных финансовых рынках. Большинство функций личного кабинета доступно в мобильном приложении, чтобы все необходимые операции клиент мог совершать со своего смартфона. Команда разработчиков постоянно работает над обновлением личного кабинета и мобильного приложения с точки зрения расширения функционала и удобства использования.

Прозрачные тарифы без скрытых комиссий

«Открытие Брокер» предлагает широкую линейку тарифных планов. И новички, и опытные инвесторы могут подобрать подходящий тариф, который будет отвечать выбранной стратегии. В ответ на изменение запросов клиентов «Открытие Брокер» постоянно улучшает условия тарифов, чтобы торговля на тех или иных площадках была выгоднее для клиентов.

Качественная аналитика

Постоянный мониторинг ситуации на рынке позволяет команде аналитиков своевременно выпускать качественные идеи по перспективным бумагам российских и зарубежных компаний. В 2019 году аналитики «Открытия Брокер» предложили 138 идей, 89% из которых оказались прибыльными, а 79% продемонстрировали результат лучше бенчмарка.

Первая в России программа лояльности для инвесторов и трейдеров «O.InveStore!».

За совершение сделок участники программы лояльности получают кешбэк в виде баллов, которые можно обменять на подарки с витрины вознаграждений. Бонусные баллы также можно получать за каждый год работы с компанией, за рекомендации «Открытие Брокер» своим друзьям и близким и за участие в акциях. В перечень вознаграждений для участников программы лояльности входят десятки тысяч наименований в различных категориях: автомобили, каршеринг, путешествия, одежда, рестораны, спорт, бытовая техника и электроника, книги, игрушки, косметика, сертификаты на предоставление различных услуг и сервисов и т.

Образовательный проект об инвестициях – «Открытый журнал»

«Открытый журнал» – это интернет-проект, который доступно рассказывает, как устроен мир финансов. В статьях рассматриваются вопросы, связанные с прикладной стороной инвестиций и трейдинга. Читатели «Открытого журнала» могут применять полученные знания для эффективного инвестирования и планирования личного бюджета. По данным «Яндекс. Метрика», в 2019 году количество посетителей сайта проекта выросло в три раза и на 120% увеличилось число подписчиков на рассылки журнала. Проект насчитывает свыше 1500 размещенных материалов, более 80 авторов и около 200 тысяч посетителей сайта.

Портал дистанционного обучения OpenTrainer

«Открытие Брокер» предлагает разнообразные формы обучения: очные, дистанционные, индивидуальные. Пошагово освоить принципы инвестирования можно с помощью видеокурсов, которые можно смотреть в любое удобное время на портале дистанционного обучения.

Обучение (видео)

Открытие брокер — новости и информация о компании

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

App Store: Открытие Инвестиции — брокер

“Открытие Инвестиции” — современная и технологичная брокерская компания, которая успешно работает на рынке уже более 25 лет и имеет максимальный рейтинг надёжности «ААА. iv».

iv».

Почему “Открытие Инвестиции”?

• Демократичные комиссии.

Мы не навязываем ненужные услуги, а наше вознаграждение зависит от активности на бирже. Наша сетка тарифных планов – гибкая и конкурентная. Вы не платите за наши инвестиционные идеи и получение рыночной информации.

• Ориентированность на потребности клиентов.

Наши инвесторы получают доступ к самым перспективным решениям на рынке. Например, мы предлагаем различные форматы работы на индивидуальных инвестиционных счетах, единый счет, актуальные структурные продукты, удобные сервисы для работы.

• Идем в ногу со временем.

Современный сервис значит комфортный. Откройте счет, не выходя из дома. Пользуйтесь одним из самых удобных на рынке личных кабинетов. Покупайте ценные бумаги прямо со своего смартфона — через мобильное приложение.

Главные преимущества мобильного личного кабинета клиента «Открытие Инвестиции»:

1. Просматривайте информацию о состоянии ваших брокерских счетов, переводите денежные средства, совершайте торговые операции онлайн и многое другое.

2. Открывайте брокерский счет дистанционно, в режиме онлайн из мобильного приложения.

3. Отслеживайте графики в режиме реального времени и легко совершайте сделки. В личном кабинете доступны операции с акциями, облигациями, валютой, фьючерсами.

4. Создавайте список наиболее интересных для вас инструментов, чтобы наблюдать за ними.

5. Просматривайте свежую аналитику и инвестиционные идеи в соответствующем разделе кабинета. Сохраняйте настройки фильтров, чтобы быстро и легко находить нужную информацию.

6. Контролируйте активы. На главной странице отображается самая важная информация — динамика изменения ваших активов за выбранный период, их общий объём, есть разбивка по инструментам и портфелям.

7. Просматривайте детальную информацию по своим портфелям и инструментам. Вам доступны информативные карточки всех счетов и конкретных активов с рыночной информацией и дивидендами.

8. Пополняйте счета, переводите и выводите денежные средства. Не беспокойтесь о безопасности — мы позаботились об этом. Кстати, вы самостоятельно выбираете уровень приемлемой для вас безопасности.

Кстати, вы самостоятельно выбираете уровень приемлемой для вас безопасности.

9. А ещё вы всегда можете связаться с компанией, отправив нам сообщение в личном кабинете.

Брокерский счёт — открытие брокерского счёта физическим лицам, брокерское обслуживание в «Альфа-Банк»

Брокерское обслуживание позволяет инвестировать накопления в акции, облигации и валюту, зарабатывая на изменении стоимости бумаг и разнице курсов. Это инструмент, позволяющий контролировать и приумножать капитал.

—

Открытие счёта и обслуживание в большинстве тарифных планов бесплатное.

—

Удобное мобильное приложение Альфа‑Инвестиции: сделки из любой точки мира, наглядная информация по портфелю, всем инструментам, купонным выплатам и дивидендам. Бесплатные инвестиционные советы, аналитика, обучение для начинающих владельцев брокерских счетов.

—

Брокерский счёт можно открыть в четырёх валютах (российский рубль, доллар США, евро, фунт стерлингов) и пополнять моментально с помощью мобильного приложения банка.

—

Операция по выводу средств доступна практически круглосуточно: технический перерыв ежедневно с 00:00 до 2:00 по московскому времени.

—

Начать инвестировать можно с любой суммы. Комиссия — от 0,014% до 0,3% за сделку. Выбирайте подходящий тариф, отталкиваясь от опыта инвестирования и частоты покупки и продажи ценных бумаг.

—

Инвесторам с крупным капиталом доступна услуга «Персональный брокер»: эксперты помогут составить сбалансированный портфель.

—

Широкий выбор финансовых инструментов: более 3000 ценных бумаг, доступ к Московской и Санкт-Петербургской биржам.

—

Информация по счёту и ценным бумагам всегда доступна онлайн. Есть поддержка специалистов по телефону, чат с экспертами, почтовые рассылки с информацией о брокерских событиях, трендах и инвестиционных идеях.

—

Альфа‑Банк как налоговый агент автоматически рассчитывает и удерживает налоги. Налог списывается в конце календарного года или в течение года при выводе денег с брокерского счёта.

Налог списывается в конце календарного года или в течение года при выводе денег с брокерского счёта.

Счёт можно оформить лично в отделении банка или онлайн. Для этого нужно заполнить форму на сайте или в приложении Альфа-Банка или в приложении Альфа-Инвестиции. Если вы уже являетесь клиентом Альфа-Банка, то для активации брокерского счёта можно подписать документы с помощью кода из смс или пуш-сообщения.

Брокерское обслуживание, открыть брокерский счет физическому лицу онлайн в Газпромбанке

Банк является налоговым агентом по операциям клиентов брокерского обслуживания – физических лиц и иностранных организаций.Предлагаем ознакомиться с ответами на наиболее частые вопросы по налогообложению:

В каких случаях брокер рассчитывает и удерживает НДФЛ?

Банк удерживает НДФЛ при наступлении одного из трех случаев (п. 7 ст. 226.1 НК РФ):

1) по окончании календарного года;

2) при расторжении брокерского договора до окончания календарного года;

3) при поступлении заявки на вывод денежных средств с брокерского счета или на изъятие ценных бумаг с торгового счета на любой другой счет клиента.

Как рассчитывается налог по окончании календарного года?

По итогам календарного года брокер рассчитывает финансовый результат отдельно по разным группам операций:

1) с ценными бумагами, обращающимися на ОРЦБ;

2) с ценными бумагами, не обращающимися на ОРЦБ;

3) с финансовыми инструментами срочных сделок, обращающимися на ОРЦБ;

4) с финансовыми инструментами срочных сделок, не обращающимися на ОРЦБ.

Стоимость расходов по сделкам с ценными бумагами определяется по методу ФИФО. Если банк не участвовал в качестве брокера в сделках на приобретение ценных бумаг, то доходы клиента могут быть уменьшены на величину произведенных расходов только в случае предоставления копий документов, подтверждающих произведенные расходы. Копии документов можно запросить у предыдущих брокеров, доверительных управляющих.

Статьями 214.1 и 220.1 НК РФ установлен ряд особенностей по вопросам, связанным с переносом убытков на будущее, по вопросам зачета убытков по разным группам операций за один год. При этом основные нормы заключаются в том, что убытки по разным группам операций нельзя покрыть за счет прибылей по другим группам операций. Убыток, полученный по операциям с ценными бумагами, обращающимся на ОРЦБ, допустимо складывать с доходом, полученным по таким же ценным бумагам в течение следующих 10 лет, однако такой зачет осуществляется при подаче Налоговой декларации 3-НДФЛ, а не при расчете НДФЛ брокером.

При этом основные нормы заключаются в том, что убытки по разным группам операций нельзя покрыть за счет прибылей по другим группам операций. Убыток, полученный по операциям с ценными бумагами, обращающимся на ОРЦБ, допустимо складывать с доходом, полученным по таким же ценным бумагам в течение следующих 10 лет, однако такой зачет осуществляется при подаче Налоговой декларации 3-НДФЛ, а не при расчете НДФЛ брокером.

При осуществлении операций с ценными бумагами иностранных эмитентов, в какой валюте формируется налоговая база?

Доходы и расходы в целях налогообложения рассчитываются в рублях. Доходы пересчитываются в рубли по курсу Банка России на дату продажи ценных бумаг, а расходы – на дату осуществления расходов. Таким образом, если финансовый результат от продажи ценных бумаг сформирован частично за счет изменения курса иностранной валюты, то такой доход облагается НДФЛ.

Какие бумаги являются обращающимися на ОРЦБ?

К ценным бумагам, обращающимся на ОРЦБ, относятся:

1) ценные бумаги, допущенные к торгам российскими биржами;

2) инвестиционные паи открытых ПИФов, управление которыми осуществляют российские управляющие компании;

3) ценные бумаги иностранных эмитентов, допущенные к торгам на иностранных фондовых биржах.

Как исчисляются убытки от операций с ценными бумагами, обращающимися на ОРЦБ при расчете налоговой базы?

Если по сделке получен убыток, то осуществляется исчисление расчетного убытка, с учетом предельной границы колебаний рыночной цены ценных бумаг. Для налогообложения принимается наименьший из этих двух убытков (фактически полученный или расчетный с учетом предельной границы колебаний).

По какой ставке брокер удерживает НДФЛ?

Ставка НДФЛ для физических лиц – резидентов РФ составляет 13%, ставка НДФЛ для физических лиц – нерезидентов РФ составляет 30% (ст. 224 НК РФ).

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы территории РФ для краткосрочного (менее 6 месяцев) лечения или обучения (п. 2 ст. 207 НК РФ).

Из каких средств брокер удерживает НДФЛ?

Сумма налога удерживается из выводимых денежных средств.

По окончании календарного года, при расторжении брокерского договора или при изъятии ценных бумаг НДФЛ удерживается из остатка денежных средств на брокерском счете клиента.

Возможно ли заключение сделок РЕПО в рамках заключенного брокерского договора, и каков порядок налогообложения по подобным операциям?

Да, заключение сделок РЕПО возможно. Главной особенностью налогообложения РЕПО является отсутствие по РЕПО правил об ограничении убытков исходя из рыночных цен.

Как учитываются купонные доходы, суммы погашений?

Доходы в виде купона, выплаченного эмитентом (а не полученного по сделкам продажи), а также суммы от погашения формируют доход в разрезе групп операций в момент зачисления купонного дохода, суммы погашения на брокерский счет. В случае зачисления указанных денежных средств на текущий счет, с купонного дохода/суммы погашения удерживается НДФЛ.

НКД, уплаченный при приобретении облигаций, формирует стоимость ценных бумаг (часть расходов) и поэтому вычитается для целей НДФЛ в момент продажи облигаций.

Как облагаются дивиденды по акциям иностранных эмитентов?

Дивиденды по акциям иностранных эмитентов признаются доходами, полученными от источников за пределами РФ (пп. 1 п. 3 ст. 208 НК РФ). Брокер не признается налоговым агентом по НДФЛ при перечислении дивидендов физическим лицам. Поэтому физические лица – налоговые резиденты РФ в отношении такого дохода исчисляют и уплачивают НДФЛ самостоятельно по ставке 13% (п. 1 ст. 214, пп. 3 п. 1 ст. 228 НК РФ).

Как облагаются дивиденды по акциям российских эмитентов?

В отношении дивидендов по акциям российских эмитентов налоговыми агентами по НДФЛ являются те организации, которые участвуют в перечислении дивидендов: эмитент, депозитарий и брокер. Брокер признается налоговым агентом, если эмитент и депозитарий не удержали по каким-либо причинам НДФЛ.

В рамках брокерского обслуживания Банк предоставляет сервис по налоговой поддержке, которым клиент может воспользоваться, обратившись в свой офис обслуживания.

Клиент может получить информацию:

О планируемой к удержанию величине НДФЛ при выводе клиентом денежных средств (ценных бумаг)

Исходя из планируемой суммы денежных средств (количества ценных бумаг) к выводу с брокерского счета, рассчитывается НДФЛ, который будет удержан в случае подачи клиентом соответствующего поручения на возврат денежных средств (ценных бумаг). Для клиента может быть также рассчитана сумма к выводу с брокерского счета, которую необходимо указать в поручении на возврат денежных средств, исходя из требуемой клиенту суммы к получению после налогообложения.

О налоговых обязательствах клиента в течение налогового периода

Налоговая база в течение налогового периода рассчитывается без учета сальдирования доходов/убытков, допустимого по окончанию налогового периода. Клиенту предоставляется информация о размере его налоговых обязательств, в соответствии с которыми будет удерживаться НДФЛ в течение года в случае подачи клиентом поручения на возврат денежных средств (ценных бумаг).

О налоговых обязательствах клиента по окончанию налогового периода

В соответствии с данным запросом налоговая база рассчитывается с учетом допустимого сальдирования доходов/убытков по окончанию налогового периода. Информация о налоговых обязательствах может быть получена клиентом, как по итогам налогового периода, так и в течение налогового периода. В последнем случае рассчитываются налоговые обязательства, которые возникли бы у клиента, если дата запроса являлась бы датой окончания налогового периода.

О налоговом портфеле клиента

В налоговом портфеле отражаются ценные бумаги, учитывающиеся на брокерском счете клиента с указанием цены/стоимости приобретения, в соответствии с которыми будут рассчитываться налоговые обязательства клиента в случае реализации клиентом данных ценных бумаг.

отзывы, адреса, телефоны, цены, фото, карта. Владивосток, Приморский край

Описание

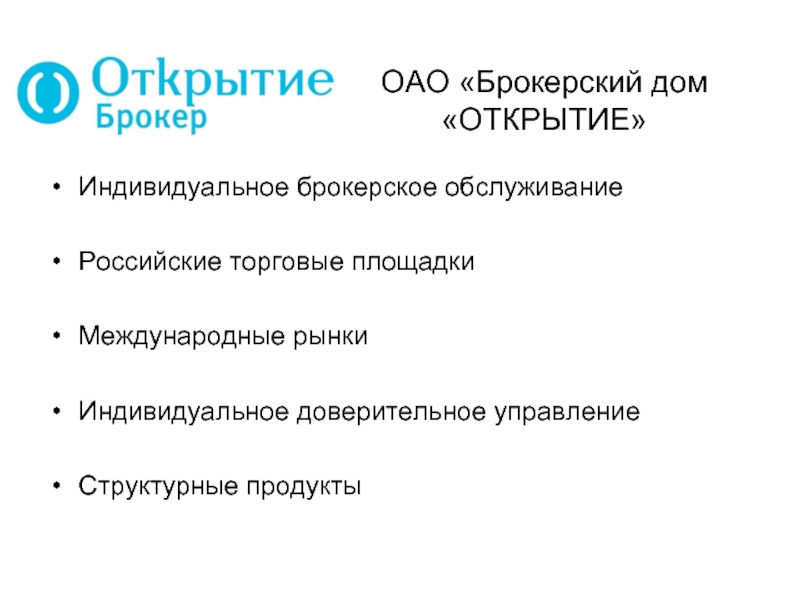

АО «Открытие Брокер».

Финансовая Корпорация «Открытие Брокер» — полнофункциональная финансовая корпорация, которая предоставляет частным, корпоративным и институциональным клиентам доступ к широкому спектру банковских, инвестиционных, страховых и пенсионных решений. В состав Корпорации входят: ОАО Банк «Открытие» (объединил в себе ранее существовавшие банки: ОАО Инвестбанк «Открытие», ЗАО «Коммерческий банк Открытие» и ОАО Банк «Петровский»), НОМОС-Банк, ОАО Брокерский дом «Открытие», ООО УК «Открытие», Otkritie Securities Limited, Otkritie Finance (Cyprus) Limited (Кипр).

В состав Корпорации входят: ОАО Банк «Открытие» (объединил в себе ранее существовавшие банки: ОАО Инвестбанк «Открытие», ЗАО «Коммерческий банк Открытие» и ОАО Банк «Петровский»), НОМОС-Банк, ОАО Брокерский дом «Открытие», ООО УК «Открытие», Otkritie Securities Limited, Otkritie Finance (Cyprus) Limited (Кипр).

- Банк «Открытие Брокер» предлагает своим клиентам линейку традиционных банковских продуктов, а также инвестиционные, пенсионные и страховые услуги.

- Управляющая Компания «Открытие Брокер» предлагает широкий спектр услуг для частных и институциональных клиентов. Одним из приоритетных направлений деятельности является работа с негосударственными пенсионными фондами.

- Инвестиционный банк «Открытие Капитал» — один из ведущих инвестиционных банков на российском рынке. Компания предоставляет своим клиентам доступ к развивающимся рынкам и фокусируется на прайм брокерских услугах и аналитике.

- Брокерский Дом «Открытие» предлагает российским частным и институциональным клиентам полный спектр финансовых услуг по инвестированию на фондовых рынках.

- «Открытие Страхование» предоставляет полный перечень страховых услуг юридическим и физическим лицам.

Офисы ФК «Открытие Брокер» расположены в 23 крупнейших городах России, а также в Великобритании, Германии и на Кипре.

Компания «Открытие Брокер» была основана в 1995 году и стала одним из первых российских брокеров, предоставляющих продукты и услуги, соответствующие лучшим международным стандартам, в том числе прямой доступ к торговле ценными бумагами на ММВБ через интернет. Это позволило компании занять и удерживать лидирующие позиции по объему транзакций на российском фондовом рынке.

Филиал находится в БЦ «Dinas».

«Открытие Брокер» и УК «Открытие» продолжат работу под обновленным брендом «Открытие Инвестиции»

«Открытие Брокер» и УК «Открытие» (входят в группу банка «Открытие») объединили продукты и решения брокера и управляющей компании на общей онлайн-витрине под брендом «Открытие Инвестиции». Синергия компетенций, ресурсов, инфраструктуры и разработок компаний в рамках единого пространства позволит обеспечить широкий спектр финансовых предложений для всех категорий инвесторов.

Синергия компетенций, ресурсов, инфраструктуры и разработок компаний в рамках единого пространства позволит обеспечить широкий спектр финансовых предложений для всех категорий инвесторов.

Бренд «Открытие Инвестиции» был запущен в конце 2019 года в рамках фабрики инвестиционных продуктов на базе банка «Открытие», «Открытие Брокер» и управляющей компании «Открытие». Реализация проекта позволила отработать процессы взаимодействия между компаниями и сформировать общую продуктовую инфраструктуру. Логическим продолжением совместной работы в этом направлении стала консолидация продуктов и сервисов «Открытие Брокер» и УК «Открытие» под единым брендом.

Переход под бренд «Открытие Инвестиции» отражает стремление «Открытие Брокер» и УК «Открытие» меняться в соответствии с потребностями клиентов, становиться ближе, развивая при этом долгосрочные партнерские отношения, основанные на доверии и открытости. Главная задача бренда «Открытие Инвестиции» — предлагать максимально широкий спектр инвестиционных решений. В соответствии с этим принципом слоганом бренда стала фраза: «Любые цели достижимы».

В соответствии с этим принципом слоганом бренда стала фраза: «Любые цели достижимы».

Объединение всех доступных решений и инструментов на онлайн-витрине «Открытие Инвестиции» позволит достичь своих целей всем категориям клиентов — от консервативных инвесторов до тех, кто готов принимать высокие риски в расчете на высокую потенциальную прибыль.

При этом особый акцент сделан на максимальное упрощение процесса инвестирования. В распоряжении клиентов будут готовые решения, возможность самостоятельно торговать на российских и зарубежных площадках, доверительное управление, инвестирование в паевые фонды, а также аналитическая поддержка, консультации специалистов, обучение инвестированию и другие продукты и услуги.

Бренд «Открытие Инвестиции» не меняет статуса работающих в его рамках юридических лиц. Таким образом, изменения никак не повлияют на действующие договоры, соглашения и обязательства перед клиентами и партнерами «Открытие Брокер» и УК «Открытие».

Ребрендинг повлек за собой качественные изменения в коммуникации с клиентами —запущена новая версия сайта «Открытие Инвестиции» (ранее «Открытие Брокер»), на котором представлены продукты как брокера, так и управляющей компании. Такие же изменения коснулись и мобильного приложения «Открытие Инвестиции» (ранее «Открытие Брокер. Инвестиции») — пользователи, помимо брокерских продуктов, уже могут приобретать в нем БПИФы УК «Открытие».

Такие же изменения коснулись и мобильного приложения «Открытие Инвестиции» (ранее «Открытие Брокер. Инвестиции») — пользователи, помимо брокерских продуктов, уже могут приобретать в нем БПИФы УК «Открытие».

«Объединение решений брокера и управляющей компании на одной витрине — это новый этап в развитии инвестиционного бизнеса группы „Открытие“. Наша главная цель — упростить клиентский путь и повысить удобство взаимодействия с компанией. Принцип „одного окна“, который мы вводим, снимает лишние барьеры в распоряжении своими активами для инвесторов», — отметил Константин Церазов, председатель совета директоров «Открытие Брокер».

«Формирование единой среды происходит, прежде всего, в интересах клиентов — инвесторы получили новый, более удобный функционал, возможность одним инструментом создавать инвестиционные стратегии с включением в портфель продуктов брокера и управляющей компании. Новый бренд делает акцент на мобильность управления капиталом — наша платформа позволит инвестору постоянно быть в курсе событий и мгновенно реагировать на конъюнктуру рынка. Мы создаем среду, в которой просто, удобно и комфортно любому человеку, независимо от его опыта работы с финансами и практических навыков», — подчеркнул Юрий Маслов, генеральный директор «Открытие Брокер».

Мы создаем среду, в которой просто, удобно и комфортно любому человеку, независимо от его опыта работы с финансами и практических навыков», — подчеркнул Юрий Маслов, генеральный директор «Открытие Брокер».

«За десятилетия работы мы приобрели хороший опыт сотрудничества с брокером и выпуска совместных продуктов. Сейчас, когда работа наших компаний приобрела характер синергии, в линейке „Открытие Инвестиции“ появляются уникальные продукты, которые отличаются особой эффективностью в условиях повышенного интереса к инвестициям и отсутствия стабильности на рынках. Приоритетом для нас, как и раньше, остается доверие каждого клиента. Ребрендинг сделает нас с клиентами еще ближе друг к другу», — считает Константин Федулинский, генеральный директор УК «Открытие».

Что такое брокерский счет и как его открыть?

Что такое брокерский счет?

Брокерский счет — это тип счета, используемый для покупки и продажи ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета предоставляют вам доступ к фондовому рынку и другим инвестициям.

Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета предоставляют вам доступ к фондовому рынку и другим инвестициям.

Вы также увидите брокерские счета, называемые налогооблагаемыми счетами, поскольку инвестиционный доход на брокерском счете облагается налогом как прирост капитала.Это можно сравнить с пенсионными счетами (такими как IRA), которые имеют другой набор правил налогообложения и снятия средств, и могут быть лучше для пенсионных сбережений и инвестиций.

Как работают брокерские счета?

Существует целый ряд лицензированных брокерских фирм — от более дорогих брокеров с полным спектром услуг до брокеров со скидками онлайн с низкими комиссиями — где вы можете открыть брокерский счет.

Многие брокеры позволяют вам быстро открыть брокерский счет онлайн, и вам обычно не нужно для этого много денег — на самом деле, многие брокерские фирмы позволяют вам открыть счет без начального депозита. Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Вы владеете деньгами и инвестициями на своем брокерском счете, и вы можете продать их в любое время. Брокер держит вашу учетную запись и действует как посредник между вами и инвестициями, которые вы хотите приобрести.

Не существует ограничений на количество брокерских счетов, которые вы можете иметь, или сумму денег, которую вы можете ежегодно вносить на налогооблагаемый брокерский счет.За открытие брокерского счета комиссия не взимается.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Комиссии$ 0 за сделку для онлайн-U.S. акции и ETFs | ||

Брокерские счета и пенсионные счета

Стандартный брокерский счет или налогооблагаемый счет не дает никаких налоговых преимуществ для инвестирования через счет — в большинстве случаев ваш инвестиционный доход будет облагаться налогом. С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите.(Вот наш выбор лучших брокерских счетов.)

С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите.(Вот наш выбор лучших брокерских счетов.)

Но если вы инвестируете на пенсию, вам нужно открыть пенсионный счет, а не налогооблагаемый брокерский счет. Пенсионный счет, такой как Roth или традиционный IRA, — это инвестиционный счет с льготным налогообложением, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также на то, сколько вы можете вносить каждый год.(Вот наш выбор лучших счетов IRA.)

В таблице ниже представлен краткий обзор того, как брокерские счета сравниваются с пенсионными счетами.

Может взиматься налог на прирост капитала на инвестиционный доход | Обычно прирост капитала отсутствует; Отсроченный или не облагаемый налогом рост | |

Ограничения на годовые взносы | ||

Штрафы за отказ до определенного возраста, если не соблюдаются исключения | ||

Торговля акциями, торговля опционами, дополнительные долгосрочные инвестиции после максимального количества пенсионных счетов | Долгосрочный рост, пенсионные накопления |

Совет ботаника: возможно, вы уже инвестируете для выхода на пенсию через своего работодателя — многие компании предлагают работодателю- спонсируемый план, как 401 (k), и соответствовать вашим вкладам. Вы все еще можете открыть IRA, но мы рекомендуем внести как минимум достаточно средств в ваш 401 (k), чтобы сначала заработать этот матч.

Вы все еще можете открыть IRA, но мы рекомендуем внести как минимум достаточно средств в ваш 401 (k), чтобы сначала заработать этот матч.

Как выбрать провайдера брокерского счета

После того, как вы определились, хотите ли вы пенсионный счет или налоговый брокерский счет, вы захотите выбрать провайдера счета. Есть два основных варианта, которые удовлетворяют потребности большинства инвесторов: онлайн-брокеры и робо-советники. Оба предлагают пенсионные счета и налогооблагаемые брокерские счета.

Счет онлайн-брокера

Если вы хотите покупать и управлять своими собственными инвестициями, брокерский счет у онлайн-брокера для вас.

Инвестиционный счет в онлайн-брокерской компании позволяет покупать и продавать инвестиции через веб-сайт брокера. Дисконтные брокеры предлагают широкий спектр инвестиций, включая акции, паевые инвестиционные фонды и облигации.

Управляемый брокерский счет

Управляемый брокерский счет поставляется с управлением инвестициями от консультанта по человеческим инвестициям или робо-консультанта. Робо-консультант представляет собой недорогую альтернативу найму менеджера по человеческим инвестициям: эти компании используют сложные компьютерные алгоритмы для выбора и управления вашими инвестициями за вас, исходя из ваших целей и сроков инвестирования.

Робо-консультант представляет собой недорогую альтернативу найму менеджера по человеческим инвестициям: эти компании используют сложные компьютерные алгоритмы для выбора и управления вашими инвестициями за вас, исходя из ваших целей и сроков инвестирования.

Робо-консультанты, вероятно, подойдут вам, если вы не хотите, чтобы ваши инвестиции были в значительной степени невмешательствами. У нас есть полный список лучших робо-советников.

Как открыть брокерский счет

После того, как вы открыли инвестиционный счет, вам нужно будет инициировать депозит или перевод средств. Это звучит сложно, но в наши дни это довольно простой процесс, чтобы связать ваш банковский счет с брокерским счетом, и это можно сделать в Интернете.

Некоторые брокеры могут потребовать от вас подтверждения транзакции.В таком случае вам придется подождать, пока брокер внесет на ваш банковский счет небольшую сумму — обычно несколько центов — и вы подтвердите транзакцию, сообщив брокеру точную сумму, которая была депонирована. Если у вас есть какие-либо вопросы, брокер проведет вас через весь процесс. После завершения перевода и пополнения вашего брокерского счета вы можете начинать инвестировать.

Если у вас есть какие-либо вопросы, брокер проведет вас через весь процесс. После завершения перевода и пополнения вашего брокерского счета вы можете начинать инвестировать.

Вас могут спросить, хотите ли вы иметь счет наличными или маржинальный. Маржинальный счет позволяет вам занимать деньги у брокера для совершения сделок, но вы будете платить проценты, а это рискованно.Как правило, сначала лучше придерживаться денежного счета.

Часто задаваемые вопросыКакой брокерский счет лучше всего подходит для новичков?

Лучшие брокерские счета для новичков, как правило, имеют нулевой минимальный счет, отличную поддержку клиентов и простую в использовании платформу. Из обзоров брокеров NerdWallet, TDAmeritrade, InteractiveBrokers, Fidelity и Charles Schwab получили самые высокие оценки в нашем списке лучших онлайн-брокеров для начинающих.

Есть ли минимум для открытия брокерского счета?

Большинству брокеров не требуется минимальная учетная запись для начала работы. Так что, если вас это беспокоит, ищите брокера, у которого его нет — существует множество отличных вариантов, для которых не требуется минимум. Однако помните, что минимум на счете отличается от минимума инвестиций. Минимальная сумма счета — это сумма, которую вам нужно будет внести на брокерский счет только для того, чтобы открыть его. Минимальный инвестиционный минимум можно найти в индексном фонде, в котором вам нужно будет купить, скажем, 1000 долларов акций, чтобы принять участие в фонде.

Так что, если вас это беспокоит, ищите брокера, у которого его нет — существует множество отличных вариантов, для которых не требуется минимум. Однако помните, что минимум на счете отличается от минимума инвестиций. Минимальная сумма счета — это сумма, которую вам нужно будет внести на брокерский счет только для того, чтобы открыть его. Минимальный инвестиционный минимум можно найти в индексном фонде, в котором вам нужно будет купить, скажем, 1000 долларов акций, чтобы принять участие в фонде.

Должен ли я открыть счет IRA или брокерский счет?

Следует ли вам сначала открыть счет IRA или налогооблагаемый брокерский счет, зависит от вашей ситуации и инвестиционных целей.Специалисты по финансовому планированию часто рекомендуют, в первую очередь, внести по крайней мере достаточно средств в план 401 (k) компании, чтобы заработать соответствующую компанию, если это возможно.

В противном случае, возможно, имеет смысл открыть IRA перед брокерским счетом, поскольку IRA имеют значительные налоговые преимущества и созданы для долгосрочного роста. Если у вас есть IRA, и вы уже достигли максимума, и либо у вас нет доступа к 401 (k) через работу, либо вы уже вносите достаточно, чтобы, по крайней мере, соответствовать вашей компании, то следующим шагом может стать брокерский счет.

Если у вас есть IRA, и вы уже достигли максимума, и либо у вас нет доступа к 401 (k) через работу, либо вы уже вносите достаточно, чтобы, по крайней мере, соответствовать вашей компании, то следующим шагом может стать брокерский счет.

Нужно ли платить налоги с брокерского счета?

Открытие брокерского счета не означает, что вам придется платить дополнительные налоги. Но как только вы покупаете акции через брокерский счет, вам, вероятно, придется заплатить налог на прирост капитала, если вы позже продадите их для получения прибыли.

Если акции или фонд, которые вы покупаете через брокерский счет, приносят дивиденды, вам придется платить налоги с этих дивидендов, даже если вы решите реинвестировать их. В этом случае ваш брокер отправит относительно несложную налоговую форму DIV-1099 для включения в вашу налоговую декларацию.

Если вы инвестируете через пенсионный счет, вам обычно не о чем беспокоиться.

Могу ли я снять деньги со своего брокерского счета?

Есть несколько уровней вывода денег с вашего брокерского счета. Если он вкладывается в акции, вам сначала придется продать эти акции. Затем, когда деньги появятся на вашем счету в виде наличных (что в наши дни происходит практически мгновенно), вам, вероятно, все равно придется подождать несколько дней, прежде чем вы сможете их снять.Как только сделка «рассчитана», вы можете снять наличные, что может занять еще несколько дней, прежде чем они появятся на вашем банковском счете.

Если он вкладывается в акции, вам сначала придется продать эти акции. Затем, когда деньги появятся на вашем счету в виде наличных (что в наши дни происходит практически мгновенно), вам, вероятно, все равно придется подождать несколько дней, прежде чем вы сможете их снять.Как только сделка «рассчитана», вы можете снять наличные, что может занять еще несколько дней, прежде чем они появятся на вашем банковском счете.

Таким образом, при нормальных обстоятельствах не должно возникнуть проблем с снятием наличных с вашего брокерского счета, но имейте в виду, что может пройти несколько дней, прежде чем они будут фактически доступны на вашем банковском счете. Для брокерских контор, которые помимо брокерских услуг предлагают управление денежными средствами, этот процесс проходит намного быстрее.

Как открыть брокерский счет: пошаговое руководство

Выбор подходящего брокерского счета может показаться сложным процессом, но это не обязательно.Решив, какой тип учетной записи вы хотите, а затем сравнив несколько онлайн-биржевых брокеров, вы сможете выбрать тот, который лучше всего соответствует вашим потребностям.

Вот пошаговое руководство по открытию брокерского счета:

- Определите тип брокерского счета, который вам нужен

- Сравните затраты и льготы

- Рассмотрите предлагаемые услуги и удобства

- Выберите брокерскую фирму

- Заполните заявку на открытие нового счета

- Пополните счет

- Начать поиск инвестиций

1.Определите, какой тип брокерского счета вам нужен

Каковы ваши инвестиционные цели? Если вы просто хотите инвестировать в дождливый день или для определенной относительно краткосрочной цели и не обязательно хотите, чтобы ваши деньги были связаны до тех пор, пока вы не выйдете на пенсию, традиционный брокерский счет — это ваш путь. У этих счетов нет налоговых преимуществ — возможно, вам придется платить налог на инвестиционную прибыль и дивиденды — но вы можете снимать свои деньги, когда захотите. По этой причине традиционный или стандартный брокерский счет часто называют налогооблагаемым брокерским счетом.

По этой причине традиционный или стандартный брокерский счет часто называют налогооблагаемым брокерским счетом.

Если вы выберете традиционный брокерский счет, ваш брокер, скорее всего, спросит, нужен ли вам денежный или маржинальный счет. Если вы решите подать заявку на маржинальные привилегии, это в основном означает, что вы можете занимать деньги для покупки акций, а акции в вашем портфеле служат в качестве обеспечения. Вы будете платить проценты по заемным деньгам, и есть некоторые неотъемлемые риски, связанные с инвестированием с маржой, о которых вам следует знать.

С другой стороны, если ваша цель — сэкономить деньги для выхода на пенсию, лучшим вариантом будет IRA.Традиционные IRA могут дать вам налоговые вычеты, когда вы вносите в них взносы, но вы не сможете использовать свои деньги, пока не достигнете 59-1 / 2. Взносы в IRA Roth не дают вам налоговых льгот, когда вы их делаете, но квалифицированные выплаты IRA Roth не облагаются налогом. Кроме того, вы можете снимать взносы Roth IRA (но не свою инвестиционную прибыль), когда захотите. Наконец, если вы работаете не по найму, для вас есть несколько специальных возможностей, например SIMPLE IRA, SEP-IRA или индивидуальный 401 (k). Вы можете прочитать более подробное руководство, которое также поможет вам выбрать лучшую IRA.

Кроме того, вы можете снимать взносы Roth IRA (но не свою инвестиционную прибыль), когда захотите. Наконец, если вы работаете не по найму, для вас есть несколько специальных возможностей, например SIMPLE IRA, SEP-IRA или индивидуальный 401 (k). Вы можете прочитать более подробное руководство, которое также поможет вам выбрать лучшую IRA.

Также стоит отметить, что многие люди предпочитают открывать несколько брокерских счетов, таких как налогооблагаемый счет и IRA, чтобы хранить свои деньги в отдельных корзинах.

Обязательно ознакомьтесь с нашим списком лучших учетных записей Roth IRA, чтобы найти подходящий вариант.

2. Сравните затраты и стимулы

В наши дни практически все основные дисконтные брокеры предлагают торговлю без комиссии. Они также могут предложить вам скидку, чтобы вознаградить вас за определенные действия, такие как перевод крупного инвестиционного счета от другого брокера.

Тем не менее, важно проверять полный ценовой график каждой онлайн-брокерской фирмы, особенно если вы планируете торговать чем-либо, кроме акций (опционы, паевые инвестиционные фонды, ETF, облигации и т. Д.), Поскольку они часто связаны с собственными расходами. Например, многие брокеры взимают комиссию в диапазоне от 0,50 до 0,75 доллара за опционный контракт, поэтому даже если брокер не взимает базовую комиссию, торговля опционами точно не будет бесплатной.

Наконец, многие брокеры предлагают стимулы для привлечения бизнеса, и вам не нужно быть миллионером, чтобы ими воспользоваться.Я не говорю, что хороший стимул сам по себе должен повлиять на ваше решение, но это определенно часть головоломки, которую стоит принять во внимание.

Чего ожидать при открытии брокерского счета

Если вы читаете это, возможно, вы планируете открыть брокерский счет. Возможно, вы захотите вложить деньги на пенсию или образование ребенка или просто попытаться вырастить немного денег, которые вы отложили. В этой публикации объясняется, чего ожидать, если вы все же решите открыть брокерский счет, в том числе какую информацию вас попросят предоставить, какие решения вас попросят принять, какие вопросы вы должны задать своему зарегистрированному финансовому специалисту и каковы ваши права в отношении клиент брокерско-дилерской фирмы.

В этой публикации объясняется, чего ожидать, если вы все же решите открыть брокерский счет, в том числе какую информацию вас попросят предоставить, какие решения вас попросят принять, какие вопросы вы должны задать своему зарегистрированному финансовому специалисту и каковы ваши права в отношении клиент брокерско-дилерской фирмы.

Информация, которую вас попросят предоставить

Когда вы решите открыть счет, вам нужно будет заполнить документы. Это будет включать приложение для нового счета , которое брокерско-дилерские фирмы могут также называть формой нового счета, формой открытия счета или чем-то подобным. Эта форма заявки потребует от вас предоставить некоторую информацию о себе, а также попросит вас принять определенные решения в отношении вашей учетной записи. Как более подробно объясняется ниже, зарегистрированные финансовые специалисты брокерско-дилерской фирмы используют эту информацию для нескольких целей, включая получение информации о вас и ваших финансовых потребностях и выполнение определенных нормативных обязательств. Хотя заполнение заявки может занять некоторое время, важно точно ответить на вопросы в заявке. Так что не забудьте внимательно прочитать заявление, сопроводительные соглашения и другие документы, которые дает вам брокерская фирма, и задавайте вопросы о том, чего вы не понимаете.

Хотя заполнение заявки может занять некоторое время, важно точно ответить на вопросы в заявке. Так что не забудьте внимательно прочитать заявление, сопроводительные соглашения и другие документы, которые дает вам брокерская фирма, и задавайте вопросы о том, чего вы не понимаете.

В заявке на новую учетную запись, наряду с другой информацией, вас, вероятно, попросят указать:

- Номер социального страхования или другой идентификационный номер налогоплательщика: Правила Комиссии по ценным бумагам и биржам (SEC) и Регулирующего органа финансовой индустрии (FINRA), которые регулируют отрасль ценных бумаг, требуют, чтобы брокерские фирмы запрашивали эту информацию по нескольким причинам.Подобно банкам, кредитным союзам и другим финансовым учреждениям, брокерские фирмы должны сообщать Налоговой службе о доходах, которые вы получаете от своих инвестиций. Кроме того, в соответствии с Законом USA PATRIOT от 2001 года финансовые учреждения могут использовать ваш номер социального страхования для подтверждения вашей личности при открытии брокерских счетов, чтобы помочь предотвратить отмывание денег и финансирование терроризма.

- Информация о водительских правах или паспорте, или информация из другого государственного удостоверения личности: Это также может помочь зарегистрированному финансовому специалисту выполнять свои обязательства в соответствии с Законом США PATRIOT.

- Статус занятости, финансовая информация — например, ваш годовой доход и чистая стоимость — и инвестиционные цели: Сбор этой информации помогает зарегистрированному финансовому специалисту выполнять нормативные обязательства. Например, если ваш зарегистрированный финансовый специалист рекомендует вам инвестиции, правила SEC и FINRA требуют, чтобы ваш зарегистрированный финансовый специалист собирал эту информацию. Кроме того, эта информация может помочь зарегистрированному финансовому специалисту определить для вас подходящие инвестиционные рекомендации.

Обратите внимание, что термины, используемые для описания инвестиционных целей, часто различаются в зависимости от брокерско-дилерских фирм и приложений для новых счетов.

Вы можете услышать такие термины, как «доход», «рост», «консервативный», «умеренный», «агрессивный» и «спекулятивный». Если вы не понимаете различий между терминами, попросите своего зарегистрированного финансового специалиста объяснить или привести примеры. Убедитесь, что вы описали свои финансовые цели, какой риск вы готовы взять на себя со своими инвестициями и когда вы ожидаете, что вам потребуется доступ к средствам на вашем счете как можно более полно.

Вы можете услышать такие термины, как «доход», «рост», «консервативный», «умеренный», «агрессивный» и «спекулятивный». Если вы не понимаете различий между терминами, попросите своего зарегистрированного финансового специалиста объяснить или привести примеры. Убедитесь, что вы описали свои финансовые цели, какой риск вы готовы взять на себя со своими инвестициями и когда вы ожидаете, что вам потребуется доступ к средствам на вашем счете как можно более полно. - Доверенное контактное лицо: Начиная с 5 февраля 2018 г., новые формы учетной записи могут включать раздел с просьбой предоставить информацию для доверенного контактного лица. Ваш зарегистрированный финансовый специалист может запросить эту информацию в разговоре или по электронной почте. Ожидайте, что вас попросят указать имя, адрес и номер (а) телефона доверенного контактного лица, с которым ваша фирма может связаться по поводу вашей учетной записи. Хотя от вас не требуется предоставлять эту информацию для открытия учетной записи, это может быть хорошей идеей.

Выбирая предоставление этой информации, вы разрешаете фирме связаться с таким лицом и раскрыть информацию о вашей учетной записи при определенных обстоятельствах, в том числе для решения проблемы возможной финансовой эксплуатации, а также для подтверждения ваших текущих контактных данных, состояния здоровья или личности. любого законного опекуна, исполнителя, доверенного лица или держателя доверенности. Вы также получите письменное уведомление от фирмы, в котором излагаются эти детали.

Выбирая предоставление этой информации, вы разрешаете фирме связаться с таким лицом и раскрыть информацию о вашей учетной записи при определенных обстоятельствах, в том числе для решения проблемы возможной финансовой эксплуатации, а также для подтверждения ваших текущих контактных данных, состояния здоровья или личности. любого законного опекуна, исполнителя, доверенного лица или держателя доверенности. Вы также получите письменное уведомление от фирмы, в котором излагаются эти детали.

Будьте точны, предоставляя информацию, запрошенную в этих формах.Ваши зарегистрированные финансовые специалисты будут использовать эту информацию, чтобы понять ваши финансовые потребности и выполнить определенные нормативные обязательства. Кроме того, вы подтверждаете, что предоставленная вами информация верна, когда вы подписываете заявку на новую учетную запись.

решений, которые вас попросят принять

В новой форме учетной записи вам также будет предложено принять некоторые важные решения в отношении вашей учетной записи, в том числе о том, как вы будете оплачивать свои транзакции, как будут управляться неинвестированные денежные средства и кто будет контролировать вашу учетную запись и иметь доступ к ней.

- Вы хотите иметь счет наличными или ссуду под залог? Большинство фирм предлагают по крайней мере два типа счетов — кассовый счет и счет маржинальной ссуды (обычно известный как «маржинальный счет»). На денежном счете вы должны полностью оплатить свои ценные бумаги в момент покупки. В случае маржинального ссудного счета, хотя вы должны в конечном итоге полностью оплатить свои ценные бумаги, ваша брокерская фирма может ссудить вам средства во время покупки, а ценные бумаги в вашем портфеле служат в качестве обеспечения по ссуде.Это называется покупкой ценных бумаг «с маржой». Разница между покупной ценой и суммой денег, которую вы вложили, представляет собой ссуду от фирмы, и вы понесете процентные расходы, как и в случае любой другой ссуды.

Существуют риски, связанные с покупкой ценных бумаг с маржой, которых нет в большинстве других типов ссуд. Например, если стоимость ваших ценных бумаг значительно снизится, вам может потребоваться «маржинальное требование».

Это означает, что брокерская фирма может либо (1) потребовать от вас немедленно внести наличные деньги или ценные бумаги на ваш счет, либо (2) продать любые ценных бумаг на вашем счете, чтобы покрыть любую недостачу — без предварительного уведомления распродажа. Фирма решает, какие из ваших ценных бумаг продать. Даже если фирма уведомит вас о том, что у вас есть определенное количество дней для покрытия дефицита, она все равно может продать ваши ценные бумаги до истечения этого срока. Кроме того, фирма может в любой момент изменить пороговое значение, при котором клиенты могут быть подвергнуты маржинальному требованию.

Это означает, что брокерская фирма может либо (1) потребовать от вас немедленно внести наличные деньги или ценные бумаги на ваш счет, либо (2) продать любые ценных бумаг на вашем счете, чтобы покрыть любую недостачу — без предварительного уведомления распродажа. Фирма решает, какие из ваших ценных бумаг продать. Даже если фирма уведомит вас о том, что у вас есть определенное количество дней для покрытия дефицита, она все равно может продать ваши ценные бумаги до истечения этого срока. Кроме того, фирма может в любой момент изменить пороговое значение, при котором клиенты могут быть подвергнуты маржинальному требованию.Не забудьте внимательно прочитать заявку на открытие нового счета и любые другие документы, которые дает вам зарегистрированный финансовый специалист по счетам маржинального кредита.Убедитесь, что вы понимаете, как работают эти учетные записи, прежде чем регистрировать их. В некоторых компаниях вы по умолчанию регистрируете счет маржинального кредита, если вы не укажете иное в заявке.

Если вы открыли маржинальный счет, но полностью оплачиваете ценные бумаги во время покупки, вы не несете больше рисков, чем при наличном счете. Для получения дополнительной информации о маржинальных ссудных счетах прочтите Предупреждение для инвесторов FINRA, Инвестирование заемных средств: Нет «маржи» за ошибку.

Если вы открыли маржинальный счет, но полностью оплачиваете ценные бумаги во время покупки, вы не несете больше рисков, чем при наличном счете. Для получения дополнительной информации о маржинальных ссудных счетах прочтите Предупреждение для инвесторов FINRA, Инвестирование заемных средств: Нет «маржи» за ошибку. Примечание: Хотя соглашения о маржинальном ссуде обычно используются, чтобы позволить инвесторам покупать ценные бумаги с маржой, некоторые фирмы позволяют своим клиентам брать ссуды для других целей.В связи с этими кредитами фирма может попросить клиента подписать маржинальное соглашение. Прежде чем брать деньги в долг у брокерской фирмы по любой причине, убедитесь, что вы полностью понимаете условия, затраты и последствия.

- Как вы хотите управлять своими неинвестированными денежными средствами? Иногда на вашем счету есть наличные, которые не были вложены. Например, вы, возможно, только что внесли деньги на свой счет, не дав инструкции, как их инвестировать, или вы, возможно, получили денежные дивиденды или проценты.

Ваша фирма обычно автоматически помещает — или «сметает» — эти деньги в программу управления денежными средствами (обычно известную как программа «зачистки»).

Ваша фирма обычно автоматически помещает — или «сметает» — эти деньги в программу управления денежными средствами (обычно известную как программа «зачистки»).В заявлении на открытие нового счета ваша компания может попросить вас выбрать программу управления денежными средствами. Программы управления денежными средствами предлагают разные преимущества и риски, включая разные процентные ставки и страховое покрытие. Убедитесь, что вы понимаете различные особенности программ управления денежными средствами, которые предлагает ваша фирма, чтобы вы могли принять обоснованное решение, если вас попросят выбрать одну из них.

- Кто будет принимать окончательные решения по вашему счету? Вы будете принимать окончательное решение об инвестициях в ваш счет, если только вы не предоставите «дискреционные полномочия» в письменной форме другому лицу, например финансовому специалисту. Обладая дискреционными полномочиями, это лицо может инвестировать ваши деньги, не консультируясь с вами о цене, сумме или типе безопасности или времени сделок, которые размещаются для вашей учетной записи.

Некоторые фирмы позволяют указывать, кто имеет дискреционные полномочия в отношении учетной записи, непосредственно в заявке на создание новой учетной записи, в то время как для других требуется отдельная документация.Могут быть и другие типы полномочий, которые вы можете предоставить для своей учетной записи, включая доверенность и авторизованные торговые привилегии. Обязательно продумайте риски, связанные с предоставлением кому-либо возможности принимать решения о ваших деньгах.

Прочие документы для открытия счета

К заявке на создание новой учетной записи могут быть приложены другие документы, такие как «Клиентское соглашение», «Положения и условия» и т.п. Эти документы, наряду с применимыми законами штата и федеральными законами, а также правилами SEC и FINRA, регулируют отношения между вашими клиентами и фирмой.Обязательно запрашивайте копии, если вы их не получили, и загрузите или распечатайте их для своих записей, если вы ведете дела со своей брокерской фирмой в Интернете.

Обязательно найдите время, чтобы внимательно изучить всю информацию в этих документах, независимо от того, открываете ли вы свой счет лично в офисе зарегистрированного финансового специалиста или заполняете формы дома или через Интернет. И не подписывайте их, если вы полностью не понимаете и не соглашаетесь с условиями, которые они вам навязывают.

Проверьте свой зарегистрированный финансовый специалист

Если вы еще этого не сделали, убедитесь, что вы ознакомились с предысторией своего зарегистрированного финансового специалиста и фирмы, прежде чем открывать в них счет. Хотя история без проблем с регистрацией или лицензированием, дисциплинарными мерами или банкротством не является гарантией того же в будущем, предварительная проверка вашего зарегистрированного финансового специалиста и фирмы может помочь вам избежать проблем. Найдите своего зарегистрированного финансового специалиста и фирму на FINRA Brokercheck, перейдя по ссылке https: // brokercheck.finra.org или по бесплатному телефону (800) 289-9999.

Также убедитесь, что номера телефонов и адреса, которые ваш зарегистрированный финансовый специалист и фирма предоставляют вам в качестве их контактной информации, соответствуют указанным в Brokercheck. Известно, что мошеннические организации и физические лица крадут личности законно зарегистрированных финансовых специалистов и брокерско-дилерских фирм, чтобы получить доступ к вашей личной информации!

Вопросы, которые стоит задать

Задавая вопросы, вы сможете грамотно инвестировать и избежать проблем.Независимо от вашего уровня инвестиционного опыта, не стесняйтесь и не пугайтесь — это ваши деньги. Вот список, с которого можно начать.

- Это маржинальный или денежный счет? Можете ли вы объяснить разницу между ними?

- Какие у меня есть варианты относительно программ вывоза наличных? Каковы различные функции, включая процентные ставки и федеральное страховое покрытие? Если фирма предлагает и банковские депозиты, и фонды денежного рынка, каковы преимущества и недостатки выбора одного по сравнению с другим?

- Кто будет контролировать принятие решений в моем аккаунте?

- Как часто я буду получать выписки со счета? Кто будет предоставлять отчеты, и будут ли они в Интернете или в бумажном виде?

Совет: Фирма, в которой вы открываете счет, может не быть той, которая отправляет выписки по вашему счету.Вы можете открыть счет в представительной фирме , которая дает рекомендации, принимает и выполняет ваши приказы и имеет договоренность с клиринговой и транспортной фирмой , которая должна завершить («урегулировать» или «очистить») ваши торгует и хранит ваши средства или ценные бумаги. Есть также фирмы, которые принимают и исполняют заказы и совершают сделки. Если вы работаете с представляющей фирмой, вы можете получать отчеты от клиринговой фирмы. Узнайте, в какой фирме вы открываете счет и кто будет отправлять вам выписки со счета.Вы будете получать выписку со счета не реже одного раза в календарный квартал.

- Будут ли мои ценные бумаги зарегистрированы на мое имя или на имя фирмы? Можете ли вы объяснить разницу между ними?

Совет: Регистрация ценных бумаг на ваше имя или на имя брокерско-дилерской фирмы может повлиять на то, как скоро вы получите свои дивиденды и проценты, на легкость, с которой вы сможете продать свои ценные бумаги, и на типы сообщений, которые вы получаете непосредственно от эмитента ценных бумаг, в том числе.Для получения дополнительной информации см. «Хранение ваших ценных бумаг — узнайте факты» на веб-сайте SEC по адресу http://www.sec.gov/investor/pubs/holdsec.htm.

- Каковы все комиссии, относящиеся к этой учетной записи? Сколько стоят комиссии? Есть ли другие комиссии за транзакции или консультации? Комиссия за несоблюдение минимального баланса? Обслуживание учетной записи, перевод учетной записи, бездействие учетной записи, комиссия за банковский перевод или любые другие комиссии?

- Какие услуги я получаю с этой учетной записью?

- С кем мне связаться, если у меня возникнут вопросы или опасения относительно моей учетной записи? Как я могу связаться с представителем моего аккаунта или его менеджером? Телефон? Электронное письмо? Местный филиал?

Как вы контролируете свою учетную запись

После того, как вы откроете счет, вам следует регулярно следить за его активностью.Убедитесь, что вы просматриваете все выписки со своего счета и подтверждения сделок на предмет ошибок или транзакций, которые вы не санкционировали. Если вы видите какие-либо доказательства несанкционированной торговли или ошибок, немедленно сообщите об этом зарегистрированному финансовому специалисту, надзорному органу финансового профессионала или отдел нормативно-правового соответствия фирмы для дальнейшей защиты ваших прав. Обязательно записывайте все разговоры, которые вы ведете с вашей фирмой по поводу таких споров, отправляйте свои жалобы в письменной форме и храните копии этих заметок и всех сообщений, связанных с такими спорами, для своих записей.

Спросите себя, соответствуют ли ваши инвестиции вашим ожиданиям и целям и изменились ли ваши цели. Кажется, что ваши инвестиции по-прежнему подходят вам, и по каким критериям вы будете решать, когда продавать?

Как открыть свой первый брокерский счет

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, как мы думаем, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Если вы хотите начать инвестировать, но не знаете, с чего начать, скорее всего, вы потратили некоторое время на поиск в Google «как открыть брокерский счет».

Итак, что такое брокерский счет? А что нужно для открытия?

Брокерский счет дает вам доступ к фондовому рынку, позволяя покупать и продавать акции, облигации, ETF и паевые инвестиционные фонды, чтобы увеличить свое богатство (принимая на себя риск).

Брокерские счета предлагают крупные финансовые фирмы, такие как Charles Schwab и Fidelity, а также онлайн-брокеры, такие как Ally Invest.Брокеры, по сути, действуют как посредники между вами и вашими инвестициями. Они хранят деньги, которые вы используете для покупки инвестиций, и могут совершать сделки от вашего имени. Многие брокеры также предлагают пользователям полный комплекс услуг по планированию инвестиций, от индивидуальных консультаций до рыночной информации.

В отличие от пенсионного счета, такого как 401 (k) или IRA, вы можете получить доступ к деньгам, которые вкладываете в брокерский счет в любое время — вам не нужно ждать, пока вам исполнится 65. Но новые инвесторы должны знать, что вы может платить налоги с вашего заработка.Когда вы продаете акции и хотите отозвать свою прибыль, вы можете сделать это в любое время, но с наступлением налогового сезона вам нужно будет заплатить налоги с доходов или дивидендов, которые вы получаете. Вот почему брокерские счета часто называют «налоговыми счетами».

Вот основные сведения, которые необходимо знать каждому при открытии своего первого брокерского счета.

Чего ожидать при открытии брокерского счета

Вам не нужно много времени или денег, чтобы открыть и пополнить брокерский счет. Открытие новой учетной записи в Интернете может занять около 15 минут.Как правило, вы заполняете онлайн-форму, содержащую информацию о вашей занятости, чистой стоимости, инвестиционных активах, инвестиционных целях, а также основную информацию, такую как ваши водительские права и номер социального страхования.

Чтобы пополнить свой счет, вам необходимо перевести деньги со связанного банковского счета, например, с вашего чекового или сберегательного счета. Вы также можете переводить деньги банковским переводом, вносить чек или переводить инвестиции от другого брокера.

Брокер может спросить, хотите ли вы иметь денежный счет или маржинальный счет.Маржинальный счет действует почти как ссуда, когда брокер ссужает вам деньги для совершения сделок, и вы платите проценты, в то время как денежный счет означает, что вы пополняете свой счет собственными деньгами.

Инвесторы могут иметь столько брокерских счетов, сколько они хотят, и нет ограничений на то, сколько денег вы можете ежегодно вносить на свой налогооблагаемый брокерский счет.

На что обращать внимание при открытии брокерского счета

Обратите внимание на комиссию при открытии брокерского счета. Брокеры получают вознаграждение в виде комиссионных, хотя многие теперь предлагают торговлю акциями без комиссии.Брокеры, предлагающие бесплатную торговлю акциями, включают TD Ameritrade, E * TRADE и Vanguard. Но часто вам придется платить за другие вещи, например, за управление и консультационные услуги. Не забудьте также отметить любые расходы, связанные с торговлей за пределами акций, такими как паевые инвестиционные фонды, ETF, облигации и опционы.

У большинства брокеров нет требований к минимальному депозиту для открытия счета. Однако вам может потребоваться достичь минимума для осуществления инвестиций, например, приобрести минимальное количество акций в долларах для инвестирования в индексный фонд.

Что делать, если вы мало разбираетесь в инвестировании?

Если вас одолевает идея инвестирования, подумайте о платформе роботов-консультантов. Самостоятельное инвестирование через брокерскую фирму требует, чтобы вы знали хотя бы основы того, как правильно выбирать акции, облигации или фонды. С помощью робо-советника вы можете получить хорошо диверсифицированный портфель благодаря алгоритмам, которые учитывают лучшие инвестиции на основе ваших финансовых целей.

SoFi Invest®, например, предлагает автоматизацию инвестирования, и вам не нужно достигать минимального депозита или поддерживать определенный баланс.SoFi также выделяется тем, что позволяет вам также участвовать в IPO компаний без минимальных затрат.

Если вам нравится идея робо-консультанта, но вы бы чувствовали себя более комфортно, зная, что есть реальный финансовый консультант, с которым вы можете поговорить, когда вам нужно, подумайте о Betterment. Подписка на премиальный план Betterment дает вам неограниченный доступ к финансовому консультанту. Если вы не являетесь участником премиум-класса, плата за разовую консультацию консультанта составляет от 199 до 299 долларов.

Итог

Создание вашего первого брокерского счета — увлекательный шаг в вашем инвестиционном путешествии.Вы действительно можете начать наращивать свое богатство, вкладывая деньги на рынок, где они частично растут благодаря сложным процентам.

Но прежде чем вы погрузитесь в инвестирование, вам нужно рассмотреть свою общую финансовую картину. Убедитесь, что ваш долг находится под контролем (особенно долг по кредитной карте с высокими процентами), вы инвестируете в пенсионный счет (и встречаетесь с любым работодателем 401 (k)), у вас есть срочный сберегательный счет и — это очень важно — вы понимать риски и при этом чувствовать себя комфортно при инвестировании.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как открыть брокерский счет — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Открытие брокерского счета может показаться сложным процессом, но это не обязательно.Прежде чем начать, вам необходимо понять, какие типы брокерских счетов доступны и какие функции наиболее важны для ваших инвестиционных целей.

«Чего вы пытаетесь достичь с помощью учетной записи? Чем вы хотите торговать? Некоторые хранители лучше подходят для определенных задач, — говорит Чарльз Фаилла, сертифицированный специалист по финансовому планированию в Sovereign Financial Group в Нью-Йорке.

Давайте подробнее рассмотрим брокерские счета и то, что вам нужно, чтобы выбрать правильный счет для ваших инвестиционных нужд.

Что такое брокерский счет?

Брокерский счет — это счет, который вы можете использовать для покупки и хранения инвестиций, таких как акции, облигации, биржевые фонды (ETF) и паевые инвестиционные фонды. Когда вы открываете брокерский счет в брокерской фирме, она покупает и продает инвестиционные активы на рынке от вашего имени. Фирма также является хранителем ценных бумаг, которыми вы владеете на своем брокерском счете.

Существует два типа брокерских счетов: налогооблагаемые инвестиционные счета и пенсионные счета.Вы можете открыть оба типа в брокерской фирме, но вложения, которые вы держите на любом счете, разделены для налоговых целей.

Имея налогооблагаемый брокерский счет, вы платите обычный подоходный налог и налог на прирост капитала с дивидендов, процентов и прибыли от продажи ваших инвестиций. Вы можете внести на свой налогооблагаемый брокерский счет столько или меньше денег, сколько захотите. Ознакомьтесь с нашим обзором лучших онлайн-брокерских счетов.

Имея пенсионный счет, вы вносите деньги на традиционный индивидуальный пенсионный счет (IRA) или Roth IRA.Если вы работаете не по найму, вы можете открыть индивидуальный 401 (k) или SEP IRA. Все эти планы имеют разные правила в отношении налогов и лимитов взносов, которые вам необходимо понять. У них также есть правила относительно того, кто имеет право открывать такие счета и вносить в них средства.

Денежный брокерский счет против маржинального счета

Налогооблагаемые брокерские счета бывают двух видов: денежные счета и маржинальные счета. Имея денежный счет, вы покупаете инвестиции на деньги, которые вы положили на счет.Если у вас есть 500 долларов на счету, вы можете купить ценных бумаг на 500 долларов — и не более того.

Маржинальный счет позволяет вам занимать деньги у брокера для увеличения ваших инвестиций. Некоторые инвесторы используют маржинальные счета для выполнения более сложных торговых стратегий.

«Покупка с маржой» означает, что вы взяли взаймы деньги для покупки инвестиций. Вы платите проценты по кредиту, а приобретаемые вами вложения выступают в качестве залога. Кроме того, вам необходим маржинальный счет, чтобы заниматься короткими продажами.

Использование долга в вашей торговой стратегии сопряжено с риском.Если рынок падает и инвестиции, купленные с маржой, теряют слишком большую стоимость, брокерская служба может потребовать, чтобы вы выплатили свой долг немедленно — это называется «маржинальным требованием». Брокерская компания также может продать ваши инвестиции, чтобы покрыть дефицит счета, не сообщая вам заранее.

Если вы хотите покупать и держать акции, облигации или ETF, денежный счет — это все, что вам нужно. «Я думаю, что для любого, кто только начинает, маржа — это просто способ быстро попасть в неприятности», — говорит Мишель Фейт, сертифицированный специалист по финансовому планированию из Satori Financial в Сиэтле.«Я думаю, что большинству инвесторов было бы лучше с некоторыми ограждениями, и все мы знаем, что долг может доставить вам неприятности, если вы не будете умны в том, как его использовать».

Комиссии и сборы за брокерский счет

Многие брокерские счета сегодня рекламируют свои комиссионные сделки в размере 0 долларов, но имейте в виду, что это не означает, что вся торговля бесплатна. Помимо комиссионных, существуют другие расходы и сборы, и вы должны понимать другие сборы и расходы, взимаемые вашим брокером. Это особенно верно, если вы планируете заняться такими инвестициями, как опционы или паевые инвестиционные фонды.

Take Fidelity, одна из ведущих онлайн-брокерских компаний. Fidelity не взимает комиссию за торговлю акциями, опционами и ETF. Однако Fidelity взимает комиссию в размере 0,65 доллара США за каждую сделку по контракту с опционами и 1 доллар за облигацию или CD при торговле на вторичном рынке. Рассматривая брокерский счет, найдите график комиссий и поймите затраты, связанные с различными видами транзакций.

Некоторые брокерские конторы также могут предлагать вам стимулы для открытия счета. Хотя это не единственное, что вам следует учитывать при сравнении фирм, если вы остановились на двух в основном идентичных вариантах, хороший стимул для адаптации может склонить чашу весов.Например, в мае 2020 года и E-Trade, и Ally Invest предложили новым инвесторам бонус в размере 50 долларов, если они внесут от 10 000 до 24 999 долларов новых денег.

Брокерский счет vs. Робо-советник

Если вы начинающий инвестор, внимательно подумайте, может ли робот-советник лучше удовлетворить ваши потребности, чем брокерский счет. Робо-консультанты используют алгоритмы инвестирования, чтобы предложить портфель, который соответствует вашим потребностям, а затем управлять портфелем за вас, взимая ежегодную плату за услугу.

Когда вы открываете учетную запись с помощью робо-советника, платформа задает вам ряд вопросов о ваших инвестиционных целях, временном горизонте и допуске к риску. В зависимости от этих факторов робот-советник предлагает один или несколько инвестиционных портфелей, обычно состоящих из недорогих ETF.

Если вы чувствуете, что вам нужно дополнительное руководство по инвестированию, робот-советник может быть хорошим вариантом. Ежегодная комиссия робо-консультанта может составлять 0,25% или более от стоимости вашего портфеля, и вам, возможно, также придется оплачивать коэффициенты расходов для ETF.

«Роботы могут быть вариантом для людей, которые знают, что им нужно инвестировать, но на самом деле не хотят в этом участвовать», — говорит Фейт. Если вы хотите принять более активное участие в создании своего инвестиционного портфеля, выберите брокерский счет.

Характеристики брокерского счета

Комиссии — важный фактор при выборе брокерского счета, но это еще не все. При выборе брокерского счета учитывайте следующие ключевые особенности:

- Технологии: Как сайт компании? Как приложение? Загляните на сайт и подумайте о загрузке приложения, чтобы увидеть, насколько легко им пользоваться.«Каков их интерфейс?» — говорит Фаилла. «Я уверен, что все они неплохие, так что это скорее вопрос предпочтений».

- Образование: Какие ресурсы предлагает компания? Есть учебные статьи? Вам нужен совет — и они его предлагают? Предлагают ли они вебинары или другие учебные пособия? Если вы хотите узнать об инвестировании, возможно, вам понадобится брокерская компания с предложениями «Investing 101».

- Исследование: Если вы более опытный инвестор, вам может потребоваться больше инструментов для исследования и анализа.Некоторые брокерские компании предлагают обширные рейтинги аналитиков, а также доступ к сторонним исследованиям и средствам проверки, которые помогут вам выбрать среди множества имеющихся вариантов инвестирования.

- Знакомство: У вас уже есть там учетная запись, например, 401 (k) вашего работодателя? «У вас есть счет в крупной фирме, и вам нравится эта платформа?» Фейт говорит. «С идеей о том, чтобы людям было как можно проще и плавнее, если они уже онлайн в брокерской компании, это может быть хорошим началом.”

- Варианты собственных фондов: Многие более крупные фирмы предлагают свои собственные паевые инвестиционные фонды с низкой или бесплатной комиссией и ETF в качестве вариантов инвестирования. Если вы положили глаз на чью-то семью, которая занимается домашним фондом, это может иметь значение. «Я обычно рекомендую Fidelity или Vanguard, потому что я думаю, что семейства фондов, которые приходят с ними, предлагают несколько хороших вариантов пассивного инвестирования в плане индексных фондов или отраслевых инвестиций», — говорит Фейт.

- Филиал Доступность: Если вам нравится работать только в Интернете, это нормально.Но некоторым людям, особенно молодым инвесторам, может понадобиться фирма с филиалами, которые они могут посетить, если им понадобится дополнительная помощь или понимание.

Как подать заявку на открытие брокерского счета