На сегодняшний день особенно остро стоит тема блокировки счетов банками в рамках исполнения требований закона №115-ФЗ, принятого в целях противодействия финансированию терроризма и отмыванию незаконно полученных денежных средств. О причинах блокировки и способах борьбы с ними мы уже писали ранее (активные ссылки на прошлые статьи), пришло время поговорить о последствиях отключения счетов на основании требований закона 115-ФЗ.

Увы, многие компании и в особенности предприниматели весьма равнодушно относятся к блокировке счетов по положениям «антитеррористического». Каждый считает, что легко сменит банк на менее подозрительный и с более простыми требованиями (читать: нарушающий закон), после чего свободно продолжит свою работу в дальнейшем.

Но не все так просто!

Мгновенные последствия блокировки счета по 115-ФЗ

Если банк приостанавливает операции по основаниям «антиотмывочного» закона, то компания или предприниматель тут же получают достаточно серьезный удар по своей деятельности.

- Замораживаются текущие операции;

- Затрудняется ввод и вывод денег со счетов;

- Страдают операции с контрагентами;

- «Подвисают» денежные средства, размещенные на счетах.

Если компания использует один единственный счет, на котором находятся все доступные для нее деньги, то блокировка счета по ст. 115-ФЗ буквально парализует ее работу. А решение вопросов с банком займет не менее 3 рабочих дней или даже больше.

Если владелец счета сможет обосновать экономический смысл операции и представить все имеющиеся документы, то обслуживание счета будет возобновлено.

В остальных же случаях банк откажет в обслуживании. Денежные средства или будут возвращены отправителю, или могут остаться в «замороженном» виде, после чего их владелец долго и нудно через суд будет доказывать отсутствие нарушений.

Какие последствия блокировки счета грозят в дальнейшем?

Если счет заблокирован – это не просто отказ в обслуживании в конкретном банке. Это – серьезное пятно на репутации, которое скажется как на физическом лице, если оно ведет деятельность как ИП, так и на всей компании в целом при блокировке счетов фирмы.

В случае серьезных проступков, а именно не подтверждения законности происхождения подозрительных средств и очень сомнительного контрагента, с кем фирма или ИП проводили операции, есть серьезный риск оказаться в «черных списках», которые ведутся Росфинмониторингом и ЦБ РФ.

Если предприниматель или компания попадут в такой список по подозрению в финансировании терроризма или отмывании денежных средств, то:

- В обслуживании в любом мало-мальски серьезном и соблюдающем законы банке вам будет отказано;

- Ни один контрагент не захочет ни получать от вас деньги, ни отправлять их вам, поскольку рискует попасть «на прицел» только лишь из-за операций с вами.

И вовсе необязательно действительно иметь связи с терроризмом – достаточно просто совершить несколько сделок «не с тем» контрагентом, ранее замеченным в подозрительных операциях, или же по доброте душевной согласиться принять и обналичить крупную сумму денег от партнера или знакомого.

В итоге:

- ИП получает «черную метку» на обозримые 3-5 лет, при этом сложности с банковским обслуживанием возникнут не только в качестве бизнесмена, но и в качестве физического лица. Банки не смогут открывать ему частные счета, продлевать действия имеющихся карт и даже кредитовать гражданина, «попавшегося» в рамках 115-ФЗ.

- Компании придется свернуть деятельность, так как без действующих счетов фирме работать практически невозможно. Перерегистрация будет возможна лишь с новым учредителем, поскольку сведения о них так же попадают в списки ЦБ РФ и Росфинмониторинга.

Какая еще ответственность грозит за нарушение 115-ФЗ?

Возможные варианты ответственности зависят от истинной роли и осведомленности о сомнительных операциях.

Если компания или ИП сознательно участвовала в серой схеме обналички, то стоит ожидать как налоговых санкций, так и привлечения к ответственности в административном или даже уголовном порядке.

В случае же неосмотрительных операций, по которым просто не было возможности представить документацию или вовремя выполнить требования банка, можно отделаться лишь отказом в обслуживании в отдельно взятом банке.

В любом случае блокировка счета по 115-ФЗ крайне серьезна и если вы с ней столкнулись – обязательно проконсультируйтесь с нашими юристами как можно скорее!

Сразу оговорюсь, что мы не оцениваем эффективность рассматриваемых структур с позиции их полезности и положительного/отрицательного эффекта для государства. Мы будем рассматривать их деятельность только в части их влияния на работу реального сектора и «серого» сегмента.

Для того, чтобы понимать, где «оседает» информация о ваших транзакциях, кто, что, кому, и в каком порядке передает, ну и вообще, с кем и о чем договариваться 😊, необходимо четко разделять следующие Службы:

1) Федеральная служба по финансовому мониторингу — это федеральный орган исполнительной власти, с которым бизнес соприкасается довольно редко, но, тем не менее, деятельность данной структуры прямо касается бизнеса.Структура занимается сбором информации и мониторингом, по большей части, внешнеторговых контрактов. Находят подозрительные сделки, собирают по ним информацию и передают в УЭБиПК МВД России, СЭБ ФСБ России, ФНС России и пр. (в зависимости от круга участников, наличия госструктур (является ли одной из сторон сделки какой-нибудь ФГУП) и суммы) или в ФТС России. Фактически, работа данной структуры заключается в следующем:

- Собирают информацию непосредственно из банков о подозрительных операциях и передают по одной им ведомой логике тем или иным «погонам» для принятия дальнейшего решения.

- Именно им пишут запросы все наши уважаемы органы, названия которых состоит из трех букв, а заканчивается на … Российской Федерации. Причем, что самое интересное, запросы, зачастую, пишутся как в сам обслуживающий банк (с просьбой предоставить распечатку счета, информацию о карточке подписей/печати, доверенностях, IP-адресах с которых осуществлялся вход в банк-клиент, привязанном номере, лицах, которые ходили в банк от лица компании и пр.), так и в Росфинмониторинг (вопросы почти те же самые, только просят еще рассказать, что они думают по поводу транзакций и не усматривают ли они там состава преступления). Потом все вместе отчитываются о «сбитых самолетах» и надевают себе медальки.

- Также Росфинмониторинг может передавать информацию «куда следует» в инициативном порядке, если усмотрели нарушения действующих законов. Т.е. они посчитали, что есть некие нарушения и передали информацию со своими комментариями.

- Если в отношении вас не возбуждено уголовное дело и ваши транзакции не носят откровенно криминальный характер (входящие платежи — за кокаин, исходящие – на взятки чиновникам), то данная структура для вас угрозы никакой не несет по целому ряду причин:

- Это очень инертная структура. Если срок жизни ваших компаний не более 2-3 месяцев, то, вероятнее всего, они даже не попадут в поле зрения в виду отсутствия перспектив их «изучения». Обратная сторона данного аспекта заключается в том, что под пресс этой структуры, зачастую, попадает т.н. реальный сектор (т.е. те, кто реально ввозит/вывозит товары, и занимается настоящей деятельностью), поскольку реальный сектор старается беречь свои компании, вовремя их не закрывает и до последнего верит в то, что если они ответят на все вопросы и заплатят все налоги, то за ними не придут.

2) В структуре ЦБ есть Департамент банковского надзора. Зачастую их так же называют «финмониторингом», но это не совсем так. Эта служба занимается надзором за банковской деятельностью в целях соблюдения законодательства в сфере борьбы с отмыванием денежных средств и финансированием терроризма. Выражаясь простым языком – это надзиратели за банками.

- Обучение и согласование сотрудников compliance для банков. Именно эта структура заставляет compliance – менеджеров банков учить инструкции ЦБ и находить подозрительные операции в общем потоке банковских транзакций. В большинстве банков, конечно же, этот процесс автоматизирован.

- Эта структура занимается согласованием кандидатов и готовит представления на основные должности в банке (Управляющий банка; Зам. Управляющего, которому подчиняется compliance; Руководитель compliance-службы банка (в народе называемой финмониторингом).

- Подготовкой рекомендаций для руководства ЦБ, которое, впоследствии, от своего имени рассылает всем банкам те самые, хорошо известные всем, Рекомендации и Указания о том, какие операции нельзя проводить, какие документы спрашивать с клиентов, как себя вести при наличии сомнительных операций и пр.

- Также именно это подразделение рассылает в банки тот самый СТОП – ЛИСТ. Изначально предполагалось, что данный стоп – лист будет носить рекомендательный характер. Но, фактически, данный список стал носить обязательный характер для всех банков. Редко какой сотрудник банка вступает в спор с сотрудниками данного Управления ЦБ, поскольку тут же будут обвинены в своих личных «коррупционных» интересах и не смогут пройти следующее «согласование». Заявленный срок «отсидки» в данном листе неблагонадежных, изначально составлял 6 месяцев. Но, фактически он стал пожизненным. Данный стоп-лист представляет собой EXCEL – файл, в котором всего 2 колонки (ИНН и БИК), т.е. Название компании и банк, в котором она «засветилась». Именно по этой причине стало распространенной схема «выбывания» из этого стоп – листа через смену ИННа. Естественно, наличие этого стоп-листа ни один банк никогда не признает.

Отличия данного стоп-листа от ЦБшного стоп-листа заключаются в следующем:

А) Если компания есть в стоп-листе СБшников, но ее нет в ЦБшном стоп-листе, то при наличии определенных договоренностей с СБ, открыть счет и начать работу по нем все-таки можно;

Б) У СБшников более широкий перечень мотивов, по которым можно попасть в их стоп-лист, чем у ЦБ.

В) ЦБшный стоп -лист, зачастую обязателен для исполнения сотрудниками банков, в то время как с СБшниками можно «решить вопрос».

- Одно из самых опасных и тяжелых для бизнеса полномочий данного Департамента ЦБ является возможность безакцептного списания денег со счета компании и их отправки на спецсчет в РКЦ ЦБ «до выяснения обстоятельств». Этой «функцией» пользуются крайне редко, но, зато если это случается, то серьезных проблем избежать становится практически невозможно. Помимо физического отсутствия денег на счете (и вы как-то должны будете это объяснить своим клиентам), зачастую, возникают проблемы с правоохранительными органами. Т.е. директор самолично должен всем ходить и объяснять, что прошедшие операции не были «обналом» или «выгоном». Что деятельность компании носила прозрачный понятный и законный характер.

- Еще одной особенностью данного Департамента заключается в том, что оно имеет право «заморозить» тот или иной платеж, осуществляемый банком, на этапе РКЦ (т.е. деньги из банка – отправителя ушли, а в банк – получатель не пришли). Зачастую эта функция используется для того, чтобы помешать выводу средств с банков, у которых предбанкротное состояние, или для скорейшей остановки платежей, по которым есть достаточные основания полагать, что они осуществляются в целях кражи денежных средств со счета.

3) Управление по соблюдению банковского законодательства или Служба Compliance конкретного банка. Это последняя и самая заметная структура в общей системе борьбы с бизнесом с помощью 115-го ФЗ. Именно эта служба нагоняет страху на клиентов банков.Именно с ней пытаются договориться все те, кто трудится в «сером сегменте», именно они блокируют, а затем милостиво разрешают вывести деньги со собственного счета… Фактически данная структура не имеет ничего общего с двумя выше названными, но именно ее, зачастую, все называют Финмониторингом, вкладывая в это понятие деятельность всех трех структур. Основные цели и задачи данного подразделения банка заключаются в следующем:

- Соблюдение ФЗ №115 и прочих ЦБшных инструкций, что бы у банка не отозвали лицензию.

- Взаимодействие с ЦБ по линии 115-го ФЗ и прочих «спорных» ситуаций. Именно этим сотрудникам банка Центробанк присылает EXCELевские файлики со стоп – листами. Именно эти сотрудники, иногда, все-таки могут отстоять того или иного клиента от блокировки счета.

- Взаимодействие с коллегами таких -же подразделений из других банков.

- Блокировка/разблокировка денег на счетах «подозрительных» фирм или по «подозрительным» транзакциям. Эти сотрудники также имеют доступ к информации с «расчетных» серверов банка, где могут увидеть входящие/исходящие платежи, изучить деятельность конкретного клиента, увидеть, какие компании пересекаются по контрагентам, IP-адресам, с которых осуществляется фактическое управление счетом.

- В некоторых банках в последние годы все-таки начали идти навстречу клиентам и стали привлекать данное подразделение к выработке рекомендаций для клиентов банка. Иногда даже проводят совместные встречи, где объясняют, что можно и что нельзя делать. К сожалению, таких банков пока подавляющее меньшинство.

– Несмотря на то, что эта служба имеет довольно много полномочий в отношении клиентов, им самим общаться с клиентами запрещено. В результате получаем глупую ситуацию, когда клиент должен доказывать, что он «не слон» другим сотрудникам банка (клиентским менеджерам, СБшникам, секретарям и пр.), которые АБСОЛЮТНО никакого влияния на Compliance не имеют.

– При всех своих полномочиях в отношении клиента, сотрудники данного подразделения абсолютно бесправны перед Управлением ЦБ, которое мы рассматривали под номером 2. Их могут наказать или даже уволить за то, что они недостаточно хорошо следят «за исполнением ФЗ №115», их могут заставить заново проходить квалификационную комиссию в ЦБ, на предмет знания ВСЕХ писем и рекомендаций ЦБ по теме отмывания денег. Соответственно, логика у этих сотрудников довольно простая: «Зачем я буду спорить за этого клиента с ЦБ, когда это может повлиять на мою карьеру».

Тем не менее, договориться с данной службой все-таки возможно. Иногда там попадаются адекватные люди, с которыми можно, при соблюдении определенных условий, договориться о работе в банке. Как правило, это условие включает в себя, кроме мотивационной составляющей, четко оговоренный срок жизни компании (например, 2-3 месяца), назначение входящих/исходящих платежей, обороты в месяц, ночевку денег в банке и пр. Именно договоренность с этим подразделением, зачастую может решить большую часть вопросов, возникающих у тех, кто работает в «сером сегменте», правда, это справедливо только до тех пор, пока они не попали в поле зрение силовых структур.

Ну и напоследок, для полноты понимания, хочу сделать следующие замечания:

1) Не верьте никаким РЕШАЛАМ, которые обещают за деньги удалить «из ВСЕХ черных списков». Это невозможно по целому ряду причин:

- Тот стоп-лист, который рассылает ЦБ носит довольно закрытый характер. Удалить из него может ТОЛЬКО кадровый сотрудник Управления ЦБ, который непосредственно работает с этими списками. Зачастую это или тот самый «прикомандированный сотрудник», либо подотчетное ему лицо. Если этого человека хотя бы один раз поймают на нарушении, его не просто уволят, его привлекут к дисциплинарной ответственности. Этот человек более никогда не сможет работать в банковской сфере. Думайте сами, КАКИЕ условия надо ему предложить, что бы этот человек согласился удалить данные по очередной «поганке».

- И ЦБшный стоп-лист, и межбанковский обменник рассылаются СРАЗУ ВО ВСЕ банки региона. Т.е. после удаления информации в одном банке, она останется во всех остальных. Никто никогда старую информацию не удаляет. Она обновляется так называемым «накопленным итогом». Т.е. новые данные заливаются, а старые не удаляются… Все рассказы о «центральном хранилище черных списков» или «серьезном дяде с большими погонами/возможностями» — ЭТО ВСЕ МИФ людей, которые даже не представляют себе структуру хранения этих данных, их распространения и обмена.

Помните, что СБшники, которые так любят получать «абонентскую плату» с компании, зачастую, могут повлиять только на этапе открытия счета, при первичной проверке клиента. Дальше их власть заканчивается, и вы уже целиком и полностью находитесь под влиянием службы Compliance. Наиболее честные СБшники сразу об этом предупреждают и либо снимают с себя ответственность за дальнейшее «прикрытие», либо сами договариваются с Compliance своего банка. Вы это сразу почувствуете на первых же запросах «О предоставлении документов». Если вас предупредили о таком запросе, сказали сразу, что делать, как отвечать, внятно объяснили причину (из-за непроверенного контрагента, больших оборотов, или подошел срок дежурной проверки), значит, вы работаете с действительно честным СБшником, если вы имеете обратную ситуацию – значит человек ничего не решает и ни за что не отвечает.

Источник: Баблишко

Друзья, сегодня поговорим о блокировках карт физических лиц по 115 ФЗ. Почему такое происходит и как этого избежать, постараюсь раскрыть в данной статье.

Общеизвестно, что и физические и юридические лица являются объектами банковского контроля на предмет соблюдения Закона №115 ФЗ «О противодействии легализации (отмыванию) доходов…» Так вот, основная, наиболее чаще всего встречающая причина блокировки карты, с которыми многие уже столкнулись – это именно тот самый 115 ФЗ. Заблокировав средства на счете банк требует ответить на вопрос: «Откуда деньги?» Пока не предоставить внятных разъяснений о происхождении денег на счете, пользоваться ими не представляется возможным.

Может ли банк блокировать карту и банковский счет физического лица по 115 ФЗ?

Банк заблокировал карту по 115 ФЗ, многие решат, что произошла ошибка, какая – то нелепая случайность, ведь никто не наделял банк такими полномочиями. Существует 2 позиции на этот счет:

Первая позиция — заключается в том, что блокируя карту, банк нарушает права потребителя. Тут эффективны жалобы в Роспотребнадзор, т.к. банковские услуги оказываются не надлежащим образом.

Вторая позиция — банк, якобы, блокирует не сам счет, а банковскую карту, которая привязана к нему. Счет, остается доступным, что на практике, конечно же не так. Логика банка такова: «Карту выпускали мы и она наша собственность, хотим — блокируем, хотим – нет!»

Как показывает практика, пользоваться счетом, к которому привязана заблокированная карта практически невозможно. Все чаще и чаще я слышу о том, что люди не могут снять деньги даже в кассе банка. Обратившись кассу, они получают отказ со ссылкой на то, что карта заблокирована, а без нее никакие операции по счету не проходят. Это полный бред! Получить в кассе деньги можно и нужно. Но, если причина все же в применении контроля со стороны Закона №115-ФЗ, то сначала придется дать пояснения и только после этого, возможно, вам разрешат что-то сделать с вашими деньгами.

Что же касается самого банковского счета, не карты, то заблокировать его можно только в 2-х случаях:

- Росфинмониторинг может заблокировать счет на срок до 30 дней, до выяснения обстоятельств. Блокировка свыше 30 дней не законна, можно идти в суд и отстаивать свои права.

- По решению суда.

Как физлицу избежать блокировки карты по 115 ФЗ?

Ничто у банков не бывает случайно, в этом я убеждаюсь каждый раз, помогая очередному клиенту! Алгоритм блокировки заложен в самой системе и если она произошла, то это значит, что ваши операции попали в разряд подозрительных. Самое обидное, когда такое происходит с теми, кто просто не знал, как правильно себя вести. Чтобы этого не произошло с вами, предлагаю 8 причин и 8 советов как избежать блокировки карты и счета по 115 ФЗ.

Совет № 1. Не принимайте на банковскую карту поступления от физлиц и компаний, если вы не ИП и не самозанятый.

Причина блокировки. Вы фрилансер, вам на карту регулярно поступают деньги физиков, от ООО и ИП и, это не заработная плата. Возможно, у вас есть регулярные поступления из электронных кошельков. Все эти доходы могут вызвать подозрения не только с точки зрения Закона 115 ФЗ, но и с точки зрения Налогового кодекса. Есть риск доначисления НДФЛ и НДС, если у вас нет ИП и/или вы не самозанятый. Такая практика существует, к сожалению, многие клиенты банков, ведущие незаконную предпринимательскую деятельность, получали и блокировку по 115 ФЗ и налоговые доначисления. Если вы самозанятый – банк не заинтересуется вашими частыми поступлениями на счет. Главное – не перейти лимит 2,4 млн, платить налог и не делать то, о чем я пишу ниже.

Совет № 2. Получили деньги – не снимайте наличными более 30%, банк заблокирует карту по 115ФЗ.

Причина блокировки. Многие банки установили именно 30% -й лимит на снятие наличных в месяц от всех поступлений на счет, без последствий по 115 ФЗ. Регламентируется такой лимит правилами внутреннего контроля, которые банки разрабатывают самостоятельно. Если снимать наличными более 30% от полученной на счет суммы, то автоматически можно попасть под подозрения.

Как вы думаете, какая сумма снятия налички может показаться банку подозрительной? Сумма может быть любой! Случается, что банк интересуется и 10 т. рублями, если они регулярно поступают и снимается наличными.

Совет №3. Не транзитьте, чтобы не получить блокировку карты и счета по 115 ФЗ!

Причина блокировки. Получили деньги и сразу же побежали снимать наличку или отправили кому-то еще? Это чистой воды транзит! Дайте переночевать деньгам хотя бы 3-5 дней. И даже если вы послушались данного совета и деньги у вас переночевали – не снимайте наличку, оставьте ее на карте!

Совет №4. Не работайте с «помойками» и не получайте от них «зарплату» в связи с возможной блокировкой карты по 115 ФЗ.

Причина блокировки. Получаете зарплату от «помойки»? Результат — банк заблокировал карту по 115 ФЗ.

Да, банк может заподозрить в отмывании денег даже при выплате заработной платы, но не всегда, а лишь при одновременном наличии нескольких условий:

- Зарплату платят слишком часто и крупными суммами.

- Зарплата поступает от неблагонадежного работодателя, который имеет отрицательные чистые активы в балансе, отсутствует прибыль в отчете о финансовых результатах.

На мой взгляд – все логично! Навряд ли такой работодатель заплатит налоги с высокой зарплаты. Скорее всего, это «помойка», через которую выводят деньги те, кто не боится их потерять. Платить налоги никто не собирается изначально, отсюда и бешеные зарплаты. Вам не сюда! Не стоит рисковать свободой и репутацией, ведь в случае банкротства такие сделки с имуществом могут быть оспорены, а тут уж как повезет!

Совет №5. Не обналичивайте депозитные счета, пополняемые с банковской карты.

Причина блокировки. Физлицо регулярно открывает депозитные вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте!

Еще в 2019 году я с уверенностью могла сказать, что многие банки не рассматривали депозитные вклады, как объект применения Закона 115 ФЗ. На сегодняшний день, практика изменилась! Теперь рискованно проделывать такие операции ради возможности снять наличку не со счета к которому привязана банковская карта, а со счета депозитного вклада. Вы не обманете Банк, он заподозрит в отмывании денег и заблокирует карту и счет по 115 ФЗ.

Совет №6. Не предлагайте неким лицам вносить деньги на банковскую карту через банкомат.

Причина блокировки. На банковскую карту физлица некий «дядя Петя» регулярно вносит денежные средства через банкомат, имея под рукой лишь номер счета. Результат — банк заблокировал карту по 115 ФЗ.

Такая операция популярна у клиентов Альфа банка. Чтобы ее провести, не нужна ни сама банковская карта, ни телефон, привязанный к ней. Достаточно иметь под рукой банкомат и знать номер карты получателя. Такое «внесение наличных» не отображает какие-либо данные о вносившем деньги лице и вызывает подозрения банка, если это происходит регулярно.

Подозрения в отмывании денег достаточно, чтобы заблокировать физлицу банковскую карту и счет по 115 ФЗ потребовав данные о доходах получателя «взноса наличных». Некто внес на счет деньги, как плату за что-то, возможно за услугу, возможно «черная зарплата». В данном случае не логично говорить, что это не доход, а всего лишь личные сбережения. Вносили деньги не вы, камера на банкомате это может подтвердить.

Как доказать законность поступивших на счет денег – это сложно, придется впутывать лицо, вносившее деньги и искать логичное объяснение, который банк примет! Многие клиенты Альфа — банка, уже попались удочку с такой услугой. Счета у них заблокированы, а доказать что-то банку так и не смогли.

Совет №7. Не обналичивайте и не транзитьте денежные средства, полученные по исполнительным документам.

Причина блокировки. По исполнительным документам (исполнительный лист, судебный приказ, исполнительная нотариальная надпись) получена крупная сумма денег, которая была обналичена либо отправлена транзитом другому лицу. Как результат — банк заблокировал карту по 115 ФЗ.

Конечно, спорный вопрос о том, что банк имеет право расценивать деятельность судебных органов. Но, что касается исполнительной нотариальной надписи, которая может быть оспорена в суде, я считаю, подозрения у банка вполне могут быть. Если нужна наличка, используйте 30% лимит, как я описывала в Совете №1. Этим вы докажете банку, что умысла в незаконном отмывании денег у вас нет и применять блокировку счета по 115 ФЗ к вам не стоит.

Совет №8. Всегда оформляйте займы письменно, при выдаче, получения в долг, оформляйте бумажные расписки.

Причина блокировки. На банковскую карту физлица регулярно поступают займы, возвраты займов как от физлиц, так и от компаний и ИП, результат — банк заблокировал карту по 115 ФЗ.

Выдача займа – не облагается никакими налогами, впрочем, как и поступление и возврат самого займа. Если заниматься выдачей займов и никогда их не отдавать, то при очередном получении – можно привлечь внимание банка и получить блокировку счета. Всем известно, что займ, это удобный, но не совсем безопасный способ вывода денежных средств из бизнеса. Налоговой нагрузки нет, деньги выводятся, тратятся, что несет определенные налоговые и банковские риски, связанные с подозрением в отмывании денег. Банк может потребовать долговые расписки, договоры займов, любые подтверждения факта выдачи или получения денег. Поэтому, если у вас в действительно планируются движения связанные с займами и прочими долгами, озаботьтесь заранее подтверждающими документами, чтобы избежать блокировки карты.

Вывод:

Банк заблокировал карту по 115 ФЗ? Приведенный выше перечень советов и причин далеко не полный, банки регулярно придумывают что-то новенькое. Старайтесь меньше снимать наличные, расплачивайтесь по безналу, не давайте банку повода подозревать вас в отмывании денег и нарушении закона №115-ФЗ.

Помните следующее:

- Случайных блокировок не бывает, каждая блокировка – это ряд ошибок с Вашей стороны.

- Важно своевременно отвечать за вопросы банка, не игнорировать их и иметь корректные пояснения относительно экономического смысла проводимых операций.

- Всегда учитывайте требования банка и ЦБ и не проводите сомнительных операций.

Малейшие ошибки могут привести не только к блокировке банковской карты, но и к сложностям с возвратом денег. Также велика вероятность попасть в «черные списки» по 115-ФЗ.

Обращайтесь, кому нужна личная консультация., оставляйте заявку на сайте. Буду рада помочь!

Если у вас остались вопросы, пишите в наш чат для живого общения в Телеграме:

по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Наш чат: T.me/smartbusinessmy

Наш канал: T.me/bux_smartbusiness

Читайте мои статьи по теме 115 — ФЗ.

Комиссия банка при закрытии счета по 115-ФЗ. Чек-лист. Судебная практика.

Блокировка счета банком по 115-ФЗ. Что делать? 5 советов для бизнеса

Как разблокировать счет по 115 ФЗ? Как выйти из черного списка с марта 2018 года?

Черные списки банков по 115 ФЗ – ЦБ описал механизм выхода из них.

Если заблокирован счет. Алгоритм действий

Инициатором блокировки счетов могут являться налоговая, приставы, суд и наши любимые банки.

Налоговая. Порядок приостановления операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей регламентирован статьей 76 Налогового кодекса.

Естественно, рекомендуем детально изучить данную статью в первоисточнике.

Если же сократить ее содержание до практического минимуму, то налоговая блокирует счет в трех случаях:

- непредставление декларации.

- неуплата налога.

- игнорирование требования налоговой инспекции.

Приставы налагают арест в соответствии со статьями 70 и 81 Федерального закона № 229-ФЗ «Об исполнительном производстве». Суть в том, что получая документы из ФССП банк осуществляет безакцептное списание денежных средств со счета в соответствующем размере, и блокирует счет только в случае нехватки на нем денежных средств. Соответственно, если счет заблокировали приставы, то денег на нем скорее всего уже нет. Если деньги еще на счету, то времени совсем не много, и действует условия четвертой очереди (об очередности далее).

Суд. Определение судебного органа предполагает полную приостановку расчетных операций по счету. Блокировки подлежат все движения независимо от очередности списания средств, установленным Гражданским Кодексом, характером поступлений и назначением расчетов. Осуществляется в рамках уголовного, гражданского и арбитражного производств.

Банки. Блокируют счет со ссылкой на антиотмывочный закон (115-ФЗ), часто по минимальным основаниям, выводя предпринимателей на оплату «заградительных тарифов». Если не вестись на поводу у банковских клерков, то шансы вывести деньги обычно очень хорошие.

Дальше немного подробнее разберём каждый из случаев.

Даже если счёт в блоке с него могут уйти деньги. Это происходит если основание списания денег «сильнее» основания блокировки.

Чуток теории.

Правила очередности (пригодятся при блокировке счета налоговой и иногда приставами)

Очередность списания денежных средств со счета определяется статьей 855 Гражданского кодекса Российской Федерации. Приведем текст статьи полностью:1. При наличии на счете денежных средств, сумма которых достаточна для удовлетворения всех требований, предъявленных к счету, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание (календарная очередность), если иное не предусмотрено законом.

2. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в следующей очередности:

- в первую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

- во вторую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- в четвертую очередь по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь по другим платежным документам в порядке календарной очередности.

Разбираемся с налоговой

Блок налоговой — это запрет на проведение платежей выше третей очереди согласно п.2 ст. 855 ГК РФ.Здесь имеются разночтения.

Анализ ст.76 НК РФ и 855 ГК РФ дает повод банкам к вольностям касательно того, можно ли выполнять платежи третьей очереди при блоке налоговой либо нет. Пока никаких официальных разъяснений нет.

Есть случаи, когда банки дают выгнать ДС по третьей очереди (платежки с зарплатой), также часто встречаются отказы.

Поэтому для гарантированного обхода блока налоговой следует ориентироваться на 1 и 2 очереди платежей.

ИП — в выгодном положении, могут создать первую очередь платежей по алиментам, причем не обязательно на детей (на взрослых недееспособных граждан тоже хороший вариант).Для этого индивидуальному предпринимателю надо подписать соглашение об алиментах.

Для организаций подходит вторая очередь — самый распространенный способ — получить исполнительный документ по задолженности по заработной плате.

Три варианта исполнительных документов — собственно исполнительный лист, судебный приказ, удостоверение КТС (комиссии по трудовым спорам). Они являются исполнительными документами согласно ст. 12 Федеральный закон от 02.10.2007 N 229-ФЗ (ред. от 31.12.2017) «Об исполнительном производстве».

Приставы — их очередь блокировки — четвертая. Останавливаться на этом не будем.Суды — очередность не применяется.

Банки

Блокировка по 115-ФЗ в принципе не имеет отношения к очередности, установленной ст. 855 ГК России.Соответственно, известные всем способы с алиментами и зарплатой (причем не только по исполнительному документу но и по простым зарплатным платежкам) работают очень хорошо.

Еще способы:

1. Перевод ДС на резервный счет. Отказать не имеют право. Могут из вредности сделать приписку к переводу в другой банк «115-ФЗ». Соответственно совет — иметь резервные счета.

2. Перевод на контрагента (если нет резервного счета). Директор (вместе с юристом) несет в банк платежку на контра, справку из налоговой об отстутствии других рабочих счетов у компании, письмо в котором указываем на необходимость выполнения обязательств перед контрагентом, а также планируемые к банку регрессные претензии в случае невыполнения обязательств компании перед контрагентами.

3. Перевод по исполнительному документу (исполнительный лист, судебный приказ, решение третейского суда, исполнительная надпись нотариуса). Создаем на бумаге задолженность перед дружественным контрагентом, получаем исполнительный документ и его реализуем. Справится любой юрист.

4. Оплата налогов. Хороший способ если банк упирается, а времени на получение исполнительного документа нет. Готовим платежку на уплату налогов. Платить можно за контрагента (с последующей компенсацией), либо за свою компанию (с последующим письмом в налоговую об ошибочном платеже и просьбой вернуть на другие реквизиты).

Источник: телеграм — канал Баблишкопрактический кейс о том, что делать

В Telegram-канале Kasha разместили текст письма в банк и прокуратуру на случай, если банк начинает злоупотреблять 115-ФЗ.

Пришлось столкнуться с нелепой ситуацией, уже не первый раз. В рамках изображения бурной «антиотмывочной» деятельности, Сбер, прикрываясь 115-ФЗ, умудрился заблокировать не только счет ИП, но и личный счет директора как физлица, открытый в том же банке.

В данном случае, оба счета были заблокированы без объяснения причин, с устным объяснением «по подозрению в нарушении индивидуальным предпринимателем 115-ФЗ и возможной сомнительности сделки».

Клиент составил грозную «телегу» в банк, с копией в прокуратуру. На личном опыте проверено, что банк лучше шевелится, когда его начинают тормошить «сверху».

Текст был таков:

«Банком «Сбербанк» были нарушены следующие положения законодательства:

1. Положения статьи 858 ГК РФ — «ограничение прав клиента на распоряжение денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету в случаях, предусмотренных законом» — без решения суда и в отсутствии в отношении меня исполнительного производства;

2. В данном случае, Банком ограничено мое право на распоряжение моими же денежными средствами через систему дистанционного банковского обслуживания, несмотря на то, что с моих счетов ежемесячно, в полном объеме (согласно тарифам Банка) и в безакцептном порядке выплачивается вознаграждение Банку за обслуживание расчетного счета с использованием Интернет-технологий. Банком неправомерно отказано мне в осуществлении операций по вышеуказанным моим счетам с использованием системы дистанционного банковского обслуживания. Перерасчета платы за данное обслуживание банком неправомерно не осуществлялось (статья 158 УК РФ — кража).

3. Нарушение положений пункта 2 статьи 845 Гражданского кодекса РФ — «гарантированное Клиенту законом право беспрепятственно распоряжаться денежными средствами, имеющимися на счете Клиента»;

4. Нарушение пункта 2 Федерального закона № 115-ФЗ от 17.08.2001 (с изменениями и дополнениями) — «операции с денежными средствами… подлежат обязательному контролю в случае, если (в отношении контрагента) имеются полученные в установленном законом порядке сведения об их причастности к экстремистской деятельности или терроризму». В отношении меня, учитывая положения вышеуказанного закона, подобные сведения отсутствуют, в связи с этим, банк не вправе ограничивать мои права распоряжения моими же денежными средствами. Таким образом, имеет место в мой адрес клевета — статья 128.1. УК РФ;

5. Нарушение положений 115-ФЗ, предусматривающих только «Отказ в совершении сомнительных операций» (пункт 11 статья 7 данного Закона), а не ограничение моих прав пользования счетами.

Кроме того, до ограничения моих прав пользования счетом (приостановление проведения операций по счетам) Банк не запрашивал у меня никаких документов по проводимым по данному счету операциям.

Таким образом, также имеет место статья 10 ГК РФ — «злоупотребление правом», статья 285 УК РФ — «злоупотребление должностными полномочиями» и статья 330 УК РФ «самоуправство» — самовольное, вопреки установленному законом или иным нормативным правовым актом порядку, совершение каких-либо действий, правомерность которых оспаривается организацией или гражданином, если такими действиями причинен существенный вред.

6. Таким образом, не запрашивая у меня какие-либо подтверждающие операции по счетам документы, банк неправомерно отнес все операции по моим счетам к разряду сомнительных;

7. Нарушение Банком положений ЦБ РФ — «банковские правила не могут содержать положения, противоречащие законодательству РФ»(Инструкция ЦБ РФ № 28-и от 14.09.2006, в редакции Указаний Банка России от 25.11.2009 № 2342-У, от 28.08.2012 № 2868-У и др.);

8. Нарушение Банком положений статьи 16 Закона РФ О защите прав потребителей (а ИП не является юридическим лицом и относится к потребителям) № 2300-01 от 07.02.1992 (с изменениями и дополнениями, в частности, в редакции от 03.07.2016) — «условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами РФ в области защиты прав потребителей признаются недействительными»;

9. Учитывая то, что, согласно тарифам Банка, за операции, осуществляемые с использованием «бумажных технологий» размер платы значительно превышает плату за операции, осуществляемые с использованием Интернет-технологий, имеет место умышленное ограничение Банком моих прав — статья 163 Уголовного кодекса РФ (вымогательство).

Учитывая вышеизложенное, требую:

1.Незамедлительно разобраться в правомерности действий сотрудников Банка;

2. В течение трех дней с момента получения данного обращения снять все ограничения по моим счетам;

3. Осуществить перерасчет ежемесячных и ежегодных комиссий банка и предоставить мне подробный расчет.

В противном случае, данный вопрос будет решаться в судебном порядке».

Сразу предупреждаю: решение этой проблемы редко бывает быстрым, но решать ее надо, иначе блокировка может тянуться до бесконечности, провоцируя вопросы от товарищей из финмониторинга и более ответственных организаций.Источник: @kasha_pro

Краткое содержание:

Сегодня я хотел бы рассмотреть очень актуальную, на мой взгляд, проблему блокировки расчетного (лицевого) счета банком.

Если вы уже сталкивались с этим, боитесь столкнуться или вас просто очень волнует данная тема – эта статья для вас. Данный материал предназначен как для юридических лиц, индивидуальных предпринимателей, так и для физических лиц. Корень проблемы один и тот же, механизмы поведения клиентов банка во многом схожи.

Правовые нормы

Рассмотрим нормы закона, на который ссылается банк при блокировке счета. Итак, полное наименование пресловутого 115-ФЗ – Федеральный закон от 07.08.2001 N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В п. 1 ст. 7 данного закона за банком закрепляется право при обслуживании клиентов на регулярной основе принимать обоснованные и доступные в сложившихся обстоятельствах меры по определению целей финансово-хозяйственной деятельности, финансового положения и деловой репутации клиентов, а также право принимать обоснованные и доступные в сложившихся обстоятельствах меры по определению источников происхождения денежных средств и (или) иного имущества клиентов.

Характер и объем указанных мер определяются с учетом степени (уровня) риска совершения клиентами операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

В свою очередь, клиенты обязаны предоставлять банкам информацию, необходимую для исполнения указанными организациями требований настоящего Федерального закона (п. 14 ст. 7). Банки вправе отказать в выполнении распоряжения клиента о совершении операции в случае, если в результате реализации правил внутреннего контроля у работников организации, осуществляющей операции с денежными средствами или иным имуществом, возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма (п. 11 ст. 7).

На первый взгляд, любые действия банка по блокировке подозрительных операций (или даже счета целиком, отказ в обслуживании), будут законными. Но не все так просто, как кажется на первый взгляд. Давайте разберемся.

Насколько действия банка законны

В общем случае клиент банка может столкнуться с тремя видами ограничения операций по счету.

1) Первый и самый простой обычно возникает без участия человека (сотрудника банка), когда вы совершаете подозрительную операцию, которая может быть связана с переводом денежных средств с вашего счета. Практически во всех банках (крупных уж точно) существуют компьютерные программы, которые отслеживают такие подозрительные операции и временно блокируют их до вашего подтверждения.

Банки объясняют это в первую очередь заботой о своем клиенте. Как правило, после подтверждающего звонка в банк операция разрешается и нормально проводится, денежные средства уходят с вашего счета по назначению.

2) Второй случай также предполагает блокировку подозрительной операции, однако те, кто впервые с этим столкнулся и услышал про 115-ФЗ, с удивлением могут обнаружить, что для проведения операции банк потребует от вас ряд документов, которые подтвердят законность операции (подробнее об этих документах ниже).

3) Третий случай – самый сложный. Банк полностью блокирует работу счета, уведомляет клиента о необходимости предоставления документов.

Решение о блокировке принимает уже не компьютерная программа, а ответственный сотрудник службы безопасности банка (в крупных банках такие подразделения не зависят от других структур, подчиняются напрямую руководству и называются модным словом «комплаенс»).

Так вот, если временную блокировку одной операции по счету банк может объяснить «подозрительным» характером операции, то полная «заморозка» счета возможна только, если банк имеет достаточные основания полагать, что на причастность организации или физического лица к террористической деятельности (в том числе к финансированию терроризма).

При этом, как указывается в ст. 7.4 закона 115-ФЗ, достаточность оснований подозревать причастность организации или физического лица к террористической деятельности (в том числе к финансированию терроризма) определяется не банком, а межведомственным координационным органом, осуществляющим функции по противодействию финансированию терроризма.

В России это Межведомственная комиссия по противодействию финансированию терроризма (создана Указом Президента РФ от 18.11.2015 N 562).

Если счет заблокировали

Итак, если вашу операцию или счет (дистанционный доступ к счету) заблокировали, то алгоритм ваших действий должен быть следующим:

1. Сначала сделайте звонок в банк (на горячую линию или вашему личному менеджеру). В самом простом случае после этого звонка сотрудник банка убедится, что никаких подозрительных операций вы не совершали, и волевым решением «даст добро» на проведение банковской операции по переводу денежных средств.

2. Если банк попросит предоставить документы по переводу денежных средств, не отказывайтесь, потому что даже судебная защита без этого шага не будет иметь никакого смысла.

Предварительно вы вправе запросить у банка причины отказа в совершении операции в письменном виде. Данное право разъяснено в том числе в информационном письме Банка России от 12.09.2018 № ИН-014-12/61.

Сбор и предоставление документов в банк

Перечень документов, которые может затребовать банк, весьма широкий. Сюда могут относиться:

-договоры с контрагентами,

— накладные,

— акты выполненных работ,

— счета-фактуры,

— налоговые декларации и иные документы, подтверждающие уплату клиентом банка налогов,

— иные документы, которые подтверждают операции по вашему счету и расходование денежных средств, а также ведение хозяйственной деятельности.

После того как клиент предоставит в банк документы и иные сведения об отсутствии оснований для принятия решения об отказе в проведении операции, банк обязан рассмотреть их и в срок не позднее 10 рабочих дней и сообщить свое решение.

Если документы банк не устроят, то после проверки представленных вами сведений, он может отказать вам в просьбе разблокировать операцию или счет и предложить в течение 45 рабочих дней вывести денежные средства в другой банк.

Кстати, если вы не готовы (не хотите) предоставлять какие-либо документы в банк, вы вправе сразу написать подобное заявление и попрощаться с данным банком, перейдя на обслуживание в другой.

Также у клиента банка есть возможность обратиться с жалобой в межведомственную комиссию, созданную при Банке России.

Если и этот вариант не помог, а из-за неправомерных действий банка вы понесли (продолжаете нести) значительные убытки, то вы вправе обратиться за защитой нарушенных прав в суд.

Судебная защита

В последнее время подобных исков, основанием для которых служат неправомерные отказы банка в совершении законных операций с денежными средствами, очень много. И самое приятное то, что судебная практика постепенно начинает меняться, и решения в пользу клиентов банка начинают появляться.

Аргументы истца в суде должны опираться на следующее:

1) Документы, которые затребовал банк, были представлены ему в полном объеме, однако банк все равно отказал в разблокировке счета. Как указано в ст. 845 ГК РФ банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие, не предусмотренные законом или договором банковского счета, ограничения права клиента распоряжаться денежными средствами по своему усмотрению.

2) Как указано в ч. 1 ст. 848 ГК РФ, банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями, если договором банковского счета не предусмотрено иное.

3) Статья 858 ГК РФ закрепляет норму, в соответствии с которой ограничение распоряжения денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету, в том числе блокирования (замораживания) денежных средств в случаях, предусмотренных законом.

В суде именно банк обязан доказать, что клиент, которому было отказано в обслуживании счета, либо является экстремисткой организаций, либо осуществляет финансирование террористической деятельности.

Также суд обязан проверить, насколько законным была блокировка всего счета в целом, а не отдельной операции. В противном случае суд может счесть действия банка злоупотреблением правом, которое в силу ст. 10 ГК РФ не допускается.

Спасибо за внимание к статье, обсудить ее можно в комментариях.

Росфинмониторинг выпустил информационное письмо № 55 от 30.07.2018, в котором разъяснил, как должен функционировать механизм реабилитации банковских клиентов, получивших отказ в обслуживании.

1. Списки

Ведет ли Росфинмониторинг какой-либо список лиц, участвующих в сомнительных операциях?Росфинмониторинг формирует только Перечень организаций и физлиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму.

Включение в этот Перечень и исключение из него осуществляется по основаниям, предусмотренным пунктами 2.1. и 2.2. статьи 6 Федерального закона № 115-ФЗ.

Ведение Росфинмониторингом каких-либо перечней лиц, участвующих в сомнительных операциях, действующим законодательством РФ не предусмотрено.

2. РФМ и блокировка счетов

Вправе ли Росфинмониторинг выдать распоряжение кредитным организациям о блокировке счетов, ограничить или запретить выдачу банковских карт, установить запрет на открытие банковского счета (вклада), ввести ограничения на использование дистанционного банковского обслуживания?Нет, ответили в РФМ. Таких полномочий у ведомства нет.

3. Почему счет блокируют

Почему банк заблокировал или приостановил операцию?В соответствии с положениями статьи 7 Федерального закона № 115-ФЗ субъекты, поименованные в статье 5, обязаны:

- применять меры по замораживанию (блокированию) денежных средств или иного имущества, за исключением случаев, установленных пунктом 2.4 статьи 6 указанного закона,

- приостанавливать операции с денежными средствами или иным имуществом, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, на пять рабочих дней со дня, когда распоряжение клиента о ее осуществлении должно быть выполнено, в случае, если хотя бы одной из сторон является:

— физлицо, осуществляющее операцию с денежными средствами или иным имуществом в соответствии с подпунктом 3 пункта 2.4 статьи 6 Федерального закона № 115-ФЗ.

Кроме того, по решению суда на основании заявления уполномоченного органа операции по банковским счетам (вкладам), а также другие операции с денежными средствами или иным имуществом организаций или лиц, в отношении которых имеются полученные в установленном в соответствии с Федеральным законом № 115-ФЗ порядке сведения об их причастности к экстремистской деятельности или терроризму, либо юридических лиц, прямо или косвенно находящихся в собственности или под контролем таких организации или лица, либо физических или юридических лиц, действующих от имени или по указанию таких организации или лица, приостанавливаются до отмены такого решения в соответствии с законодательством РФ.

4. РФМ и блокировка сделок

Уполномочен ли Росфинмониторинг приостанавливать операции (сделки)?Согласно статье 8 Федерального закона № 115-ФЗ Росфинмониторинг издает постановление о приостановлении операций с денежными средствами или иным имуществом на срок до 30 суток в случае, если полученная в соответствии с пунктом 10 статьи 7 Федерального закона № 115-ФЗ информация по результатам предварительной проверки признана им обоснованной.

При неполучении в течение срока, на который была приостановлена операция, указанного постановления уполномоченного органа субъект осуществляет операцию по распоряжению клиента, если в соответствии с законодательством РФ не принято иное решение, ограничивающее осуществление такой операции.

5. Основания блокировки

На каком основании субъекты, поименованные в статье 5 Федерального закона № 115-ФЗ, расторгают договор банковского счета или отказывают в совершении операции?Cогласно пункту 5.2 статьи 7 Федерального закона № 115-ФЗ кредитные организации вправе:

отказаться от заключения договора банковского счета (вклада) с физическим или юридическим лицом, иностранной структурой без образования юридического лица в соответствии с правилами внутреннего контроля кредитной организации в случае наличия подозрений о том, что целью заключения такого договора является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма;

расторгнуть договор банковского счета (вклада) с клиентом в случае принятия в течение календарного года двух и более решений об отказе в выполнении распоряжения клиента о совершении операции на основании пункта 11 статьи 7 Федерального закона № 115-ФЗ.

В соответствии с пунктом 11 статьи 7 Федерального закона № 115-ФЗ субъекты вправе отказать в выполнении распоряжения клиента о совершении операции, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, иностранной структуры без образования юридического лица, по которой не представлены документы, необходимые для фиксирования информации, а также в случае, если в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма у работников организации, осуществляющей операции с денежными средствами или иным имуществом, возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Решения об отказе или расторжении субъекты принимают самостоятельно на основании программ и порядка, закрепленных в их правилах внутреннего контроля.

Обо всех случаях отказа или расторжения субъекты обязаны информировать Росфинмониторинг.

6. Где банки берут информацию

Откуда кредитная организация или некредитная финансовая организация узнает, что с клиентом расторг договор банковского счета другой банк?В соответствии с пунктом 13.2. статьи 7 Федерального закона № 115-ФЗ Росфинмониторинг направляет информацию, представленную субъектами, в Банк России.

Согласно пункту 13.3. статьи 7 Федерального закона № 115-ФЗ Банк России доводит полученную от РФМ информацию до сведения кредитных организаций и некредитных финансовых организаций в порядке, установленном положением ЦБ от 30.03.2018 № 639-П.

7. Как обжаловать

Какой порядок обжалования действий кредитной организации или некредитной финансовой организации при отказе в обслуживании клиенту по основаниям, предусмотренным Федеральным законом от 07.08.2001 № 115-ФЗ?В случае принятия кредитной организацией или некредитной финансовой организацией решения об отказе или расторжении, предусмотренных пунктами 5.2. и 11 статьи 7 Федерального закона № 115-ФЗ, клиент вправе обжаловать их действия.

1. В соответствии с пунктом 13.4 статьи 7 Федерального закона № 115-ФЗ клиент вправе представить в кредитную организацию (некредитную финансовую организация) документы и (или) сведения об отсутствии оснований для принятия решения об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада) (далее — решение об отказе).

Кредитная организация (некредитная финансовая организация) обязана рассмотреть представленные клиентом документы и (или) сведения и в срок не позднее десяти рабочих дней со дня их представления сообщить клиенту об устранении оснований, в соответствии с которыми ранее было принято решение об отказе либо о невозможности устранения соответствующих оснований исходя из документов и (или) сведений, представленных клиентом.

2. В случае получения от кредитной организации (некредитной финансовой организации) сообщения о невозможности устранения оснований, в соответствии с которыми ранее было принято решение об отказе, клиент вправе обратиться с заявлением и документами и (или) сведениями об отсутствии оснований для принятия указанного решения в межведомственную комиссию, созданную при ЦБ.

Перечень сведений и документов, необходимых для представления в межведомственную комиссию, определен Указанием ЦБ от 30.03.2018 № 4760-У.

Согласно пункту 13.6. статьи 7 Федерального закона № 115-ФЗ по результатам рассмотрения заявления и документов и (или) сведений, представленных заявителем, а также мотивированных обоснований соответствующей кредитной организации (некредитной финансовой организации) межведомственная комиссия принимает решение об отсутствии оснований, в соответствии с которыми указанной финансовой организацией ранее было принято решение об отказе либо решение об отсутствии оснований для пересмотра решения, принятого кредитной организацией (некредитной финансовой организацией), исходя из документов и (или) сведений, представленных заявителем. Межведомственная комиссия сообщает о принятом решении заявителю и соответствующей кредитной организации (некредитной финансовой организации), для которой оно является обязательным, не позднее трех рабочих дней со дня его принятия в порядке, установленном Банком России по согласованию с уполномоченным органом.

После получения кредитной организацией (некредитной финансовой организацией) решения межведомственной комиссии об отсутствии оснований, в соответствии с которыми указанной кредитной организацией (некредитной финансовой организацией) ранее было принято решение об отказе, такая кредитная организация (некредитная финансовая организация) обязана представить в Росфинмониторинг сведения согласно абзацам второму и третьему пункта 13 или абзацу второму пункта 13.1 статьи 7 Федерального закона № 115-ФЗ, а в случае обращения заявителя не вправе отказать заявителю в проведении операции или в заключении договора банковского счета (вклада) соответственно.

Кроме того, действия кредитной организации (некредитной финансовой организации) по-прежнему можно обжаловать в суде.

8. РФМ не информирует

Вправе ли Росфинмониторинг информировать о причинах отказа в обслуживании клиенту?РФМ не уполномочен информировать лиц, в отношении которых субъектом приняты решения об отказе или расторжении о причинах принятия указанных решений.

В соответствии со статьей 4 Федерального закона № 115-ФЗ субъекты самостоятельно информируют клиентов об отказе в выполнении распоряжения клиента о совершении операций, об отказе от заключения договора банковского счета (вклада), о расторжении договора банковского счета (вклада) и их причинах.

Порядок такого информирования определяется субъектом в правилах внутреннего контроля.

После отправки вашей кампании с YAMM вы получите сообщение от Google, в котором говорится, что ваш аккаунт заблокирован. Пожалуйста, прочитайте эту статью, чтобы узнать почему.

info Обратите внимание, что у нас нет никакого контроля над доступом к вашему адресу электронной почты. Если ваша учетная запись Gmail или G Suite была заблокирована, свяжитесь с Google напрямую .

Почему Google отключил мою учетную запись?

В целях борьбы со спамом и предотвращения злоупотреблений Google временно отключит вашу учетную запись , если подозревает необычную активность в вашей учетной записи.

Необычные действия включают (но не ограничиваются):

| Необычные виды деятельности | Пояснения | Чтобы узнать больше … |

|---|---|---|

| Отправка большого количества писем с новой учетной записью Gmail или G Suite | Google тщательно отслеживает использование вашей учетной записи, особенно когда она новая. Обязательно «прогрейте» свой аккаунт перед отправкой большого количества писем.Сначала вы можете начать отправку нескольких писем, и только тем, кого вы знаете, чтобы избежать блокировки вашей учетной записи Google. | Консультируйтесь: «Советы: как избежать блокировки Google или спам-фильтрами», чтобы узнать другие советы, чтобы избежать спама |

| Получение, удаление или загрузка больших объемов почты через POP или IMAP (Apple Mail, Outlook и т. Д.) | Если вы получаете сообщение об ошибке, например «Ваша учетная запись Google временно отключена» или «Учетная запись временно заблокирована», вы сможете снова получить доступ к Gmail через 24 часа. | |

| Отправка большого количества недоставленных сообщений | Если вы отправляете контент людям, которых вы не знаете, или многим людям одновременно, вы получите много сообщений, которые возвращаются в ваш почтовый ящик. Тот же случай, если вы отправляете нежелательный рекламный или коммерческий контент. Это должно дать вам предупреждение о устаревшей базе данных, и вам придется еще раз проверить свой список контактов. | Узнайте больше: «Что такое отскоки? Как отслеживать показатель отказов? |

| Использование совместного использования файлов / программного обеспечения для хранения файлов / стороннего программного обеспечения | Убедитесь, что он не входит автоматически в вашу учетную запись. | |

| Оставив несколько сеансов Gmail открытым | Если это произойдет, пожалуйста, выйдите из всех экземпляров и войдите в Gmail / Google Sheets только один раз и с одной учетной записью Google. | Подробнее читайте в следующей теме: «Несколько учетных записей вошли в один браузер» |

| Проблемы, связанные с браузером | Если вы обнаружите, что ваш браузер постоянно перезагружается при попытке получить доступ к почтовому ящику, возможно, это проблема браузера, и может потребоваться очистить кэш и файлы cookie вашего браузера. |

Какие рекомендуемые решения?

- Активируйте двухэтапную аутентификацию в своей учетной записи . Это позволит Google не думать, что необычная активность (например, слияние почты) была сделана кем-то, не авторизованным для входа в вашу учетную запись

- Если вы являетесь администратором G Suite, вы можете разблокировать свою учетную запись до 5 раз в год. Дополнительная информация: «Восстановить заблокированный аккаунт Gmail»

- Если у вас есть учетная запись Gmail, вы должны создать другую учетную запись .

Дополнительная информация о документации Google: «Ваш аккаунт отключен»

.- 2 минуты, чтобы прочитать

- Относится к:

- Office 365 Управление идентификацией

В этой статье

Примечание

Office 365 ProPlus переименовывается в Microsoft 365 Apps для предприятия .Для получения дополнительной информации об этом изменении, прочитайте этот пост в блоге.

Задача

Когда пользователь пытается войти на портал Office 365, он получает следующее сообщение об ошибке:

Похоже, ваш аккаунт заблокирован Пожалуйста, свяжитесь с вашим администратором, чтобы разблокировать его.

Решение

Чтобы решить эту проблему, используйте следующие методы в том порядке, в котором они представлены. После каждого метода проверьте, решена ли проблема.Если проблема не решена, перейдите к следующему способу.

Для пользователей

Способ 1: подождите 15 минут.

Примечание

Если это не решит проблему, обратитесь к администратору, чтобы выполнить другие методы, описанные в этой статье.

Для администраторов

Способ 2. Убедитесь, что пользователю разрешено войти в систему.

Для этого выполните следующие действия:

- Войдите на портал Office 365 как администратор.

- Найдите пользователя и откройте настройки для этого пользователя.

- В поле Установите статус входа , щелкните Разрешено , а затем нажмите Сохранить .

Способ 3: сброс пароля пользователя.

В качестве администратора Office 365 выполните сброс пароля для пользователя.

Способ 4: сброс статуса входа пользователя.

Измените состояние входа пользователя с Разрешено на Заблокировано, а затем измените его на Разрешено. Для этого выполните следующие действия:

- Войдите на портал Office 365 как администратор.

- Найдите пользователя и откройте настройки для этого пользователя.

- В поле Установите статус входа , нажмите Заблокировано , а затем нажмите Сохранить .

- В поле Установите статус входа , щелкните Разрешено , а затем нажмите Сохранить .

Все еще нужна помощь? Перейти в сообщество Microsoft.

,Hotmail аккаунт заблокирован? Вот как это исправить

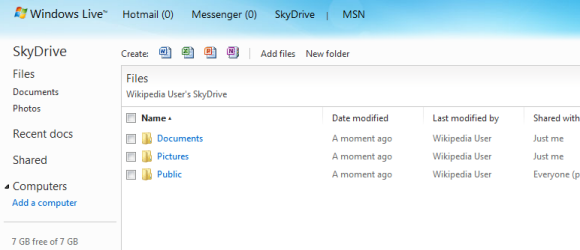

За последние несколько лет Microsoft расширила службы Hotmail / Windows Live, включив в них великолепный набор служб на основе браузера.

Реклама

Помимо электронной почты и обмена мгновенными сообщениями, гигант программного обеспечения теперь предоставляет бесплатные браузерные версии Office, облачной службы SkyDrive, службы календаря и адресной книги и Live Mesh, системы синхронизации файлов между мобильными и настольными устройствами.

С таким количеством функций, предлагаемых бесплатно, вы можете подумать, что это довольно хорошая сделка — и это так. Но что происходит с вашей электронной почтой и данными, когда ваша учетная запись заблокирована? Как это может произойти, и есть ли способ преодолеть это?

Как ваша учетная запись может быть заблокирована

Существует много способов, которыми учетная запись Windows Live / Hotmail может быть заблокирована. Однако, за одним исключением, все это происходит из-за неправильного использования конечным пользователем, которое обычно происходит только из-за игнорирования или неправильного прочтения условий использования, выданных Microsoft при регистрации учетной записи или начале использования новой службы.

Причины блокировки заблокированных учетных записей Hotmail связаны с тремя общими причинами. Первая попытка играть в пиратские игры для Xbox 360 на вашей консоли. Хотя вы можете сохранить любой ранее приобретенный DLC, доступ к тегу Gamertag и Gamerscore будет заблокирован и в конечном итоге удален. Не лучший способ закончить месяцы или годы хардкорных игр!

Вторым является хранение материалов, нарушающее условия использования SkyDrive. Например, фотографии для взрослых запрещены, а семейные фотографии грудного вскармливания также могут быть причиной блокировки аккаунта.Кроме того, данные, которые считаются пиратскими, также приведут к блокировке учетной записи. Поскольку Microsoft использует сканирующую систему для проверки ненадлежащего использования SkyDrive, маловероятно, что вам надолго удастся избежать злоупотреблений.

Наконец, ваша учетная запись может быть заблокирована, если она была взломана мошенниками. Это может происходить время от времени, что приводит к отправке спам-писем с вашего аккаунта.

Более широкое влияние заблокированной учетной записи

Если ваша учетная запись Hotmail или Windows Live заблокирована, последствия этого могут быть шире, чем вы думаете.Вместо того, чтобы просто запретить вам доступ к вашим сообщениям (возможно, вы думаете, что проще настроить замещающую учетную запись), заблокированная учетная запись также помешает вашим попыткам использовать другие службы, связанные с Windows Live.

Вот некоторые из них:

- SkyDrive

- Windows Live Messenger

- Торговая площадка Windows Phone

- Xbox Live (включая достижения и разблокированный контент)

- веб-приложений Microsoft Office

Другие службы, такие как TechNet и MSDN, связанные с вашей учетной записью Hotmail или Windows Live, также будут заблокированы.

Кроме того, для новой операционной системы Windows 8 требуется учетная запись Microsoft, чтобы владелец мог использовать некоторые облачные функции. Заблокированная учетная запись Hotmail, взаимозаменяемая с Windows Live, Xbox Live, Outlook.com и любой другой учетной записью Microsoft, не позволит вам получить максимальную отдачу от новой ОС Windows.

Исправление заблокированной учетной записи

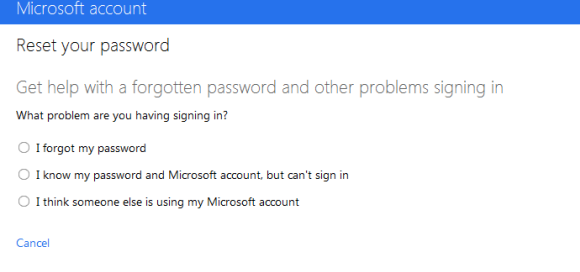

Есть ли способ возврата из заблокированной учетной записи Hotmail / Windows Live?

К счастью, да. Он включает в себя несколько прыжков и правильный ответ на исходный секретный вопрос, но как только вы успешно это сделаете, Microsoft восстановит доступ к вашей учетной записи, и вы сможете продолжить использовать ее — как на законных основаниях, так и в определенных условиях!

Первое, что нужно сделать, это попытаться восстановить доступ к вашей учетной записи, выполнив вход.Здесь вы обнаружите, что должны предоставить информацию, которая может быть использована для подтверждения вашей личности. Это должно быть просто: ваш альтернативный адрес электронной почты может быть использован, например, или вам может потребоваться предоставить ответ на секретный вопрос.

Если ни один из этих вариантов невозможен (например, вы, возможно, забыли вопрос или больше не имеете доступа к старому адресу), вам потребуется предоставить альтернативную информацию, например номер вашей кредитной карты, если вы используете Xbox Live.

Надеюсь, вы получите подходящее решение, но если вы неправильно использовали свою учетную запись, не удивляйтесь, обнаружив, что ваши данные потеряны навсегда…

Восстановление взломанной учетной записи

Если ваша учетная запись была взломана, Гораздо проще вернуть вещи в нужное русло. Начните с попытки входа в свою учетную запись. На этом этапе заблокированная учетная запись будет перенаправлена на новую страницу с заголовком . Ваша учетная запись была заблокирована , что в основном объясняет, почему учетная запись была заблокирована и что вам нужно будет сделать, чтобы восстановить доступ.Кроме того, если вы заметили странное поведение или не можете войти, потому что у вас есть подозрения относительно вашей учетной записи, нажмите . Не можете получить доступ к своей учетной записи? на экране входа в систему и следуйте соответствующим параметрам. Этот процесс начинается с того, что Microsoft отправляет код подтверждения на ваш мобильный телефон или альтернативный адрес электронной почты.

После получения кода введите его в соответствующем поле — вам будет предложено сбросить пароль, указав при этом старый пароль.

Заключение

Хотя учетные записи электронной почты могут быть взломаны без вашего ведома, важно принять меры, чтобы этого не происходило. Хорошим началом будет указание на странице сброса пароля Hotmail, что вы хотите сбрасывать пароль каждые 72 дня, а также указание имени вашего ПК с Windows и вашего мобильного и альтернативного адреса электронной почты.

Что касается заблокированных учетных записей Hotmail, тем не менее, только ответственное использование вашей учетной записи Windows Live может предотвратить ее отключение.Кажется, что политика Microsoft по восстановлению заблокированных учетных записей зависит от предоставления точных данных, чтобы оперативники могли принять решение о вашей учетной записи. Информация может быть неверно истолкована, а вопросы безопасности и ответы могут быть забыты, поэтому лучше избегать любых проблем, используя вашу учетную запись ответственно.

И последнее: обратите внимание, что если вы получите электронное письмо, информирующее вас о том, что ваша учетная запись заблокирована, вы должны игнорировать это, так как это более чем вероятная часть попытки фишинга.В электронном письме вам будет предоставлена ссылка для ввода ваших личных данных, которые затем могут быть использованы преступником для заимствования денег или покупки товаров на ваше имя. Если вы получили такое электронное письмо, не нажимайте никакие ссылки, удалите сообщение, а затем откройте новое окно браузера и попробуйте войти в Hotmail, чтобы проверить состояние учетной записи.

Изображение предоставлено: Hotmail через Cloudbound, SkyDrive через Cloudbound, Gamer через Shutterstock

Партнерская информация: Покупая продукты, которые мы рекомендуем, вы помогаете поддерживать работу сайта.Читать далее.

.  |

Обновление (август 2019 года) — свежие снимки экрана и изменения названий опций.

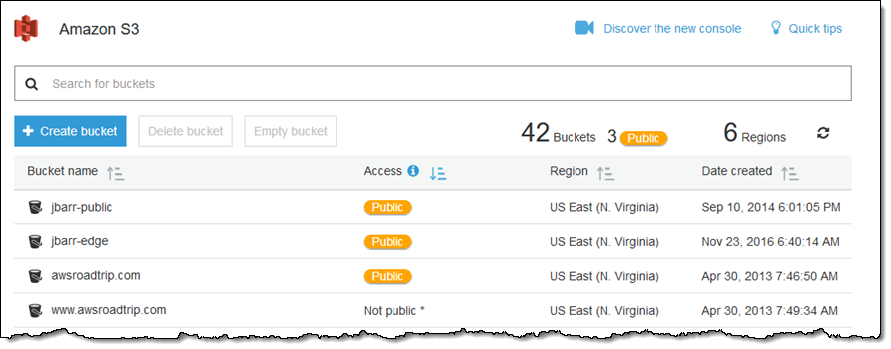

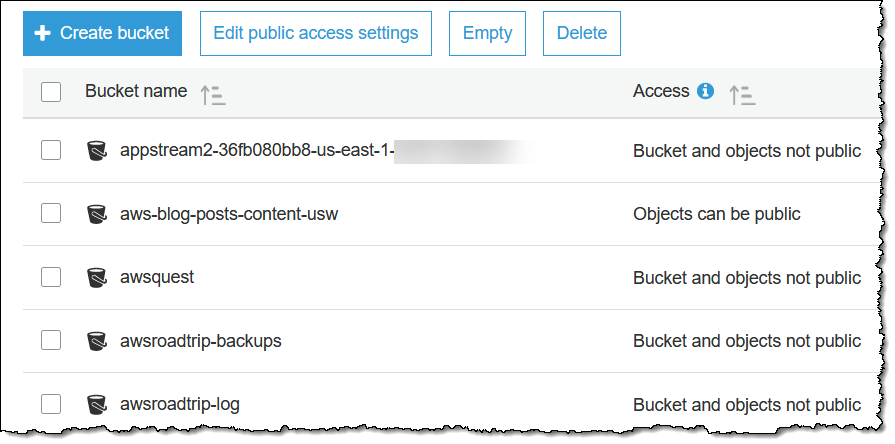

Вновь созданные блоки и объекты Amazon S3 являются (и всегда были) частными и защищены по умолчанию с возможностью использования списков контроля доступа (ACL) и политик сегментов для предоставления доступа к другим учетным записям AWS или публичным (анонимным) запросам.ACL и политики дают вам большую гибкость. Вы можете предоставлять разрешения нескольким учетным записям, ограничивать доступ к определенным IP-адресам, требовать использования многофакторной аутентификации (MFA), разрешать другим учетным записям загружать новые объекты в корзину и многое другое.

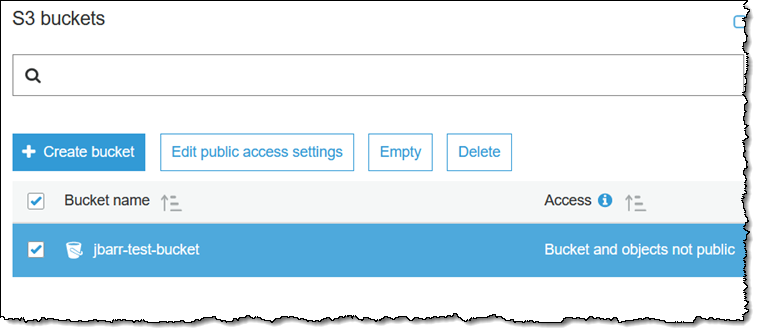

Мы хотим убедиться, что вы используете общедоступные корзины и объекты по мере необходимости, предоставляя при этом инструменты, позволяющие не делать их общедоступными из-за простой ошибки или недоразумения. Например, в прошлом году мы предоставили вам индикатор Public , чтобы вы могли сразу увидеть, какие сегменты общедоступны:

Представление сегментов сортируется таким образом, что общие сегменты отображаются в верхней части страницы по умолчанию.

Мы также сделали проверку разрешений на ведро Trusted Advisor бесплатной:

Новый публичный доступ к блоку Amazon S3

Сегодня мы упрощаем защиту корзин и объектов с помощью блочного публичного доступа Amazon S3. Это новый уровень защиты, который работает на уровне учетной записи, а также для отдельных групп, включая те, которые вы создадите в будущем. У вас есть возможность заблокировать существующий публичный доступ (был ли он указан ACL или политикой) и гарантировать, что публичный доступ не будет предоставлен вновь созданным элементам.Если учетная запись AWS используется для размещения озера данных или другого бизнес-приложения, блокировка публичного доступа будет служить защитой на уровне учетной записи от случайного публичного воздействия. Наша цель — дать понять, что публичный доступ будет использоваться для веб-хостинга!

Эта функция проста в использовании и доступна из консоли S3, интерфейса командной строки, API-интерфейсов S3 и из шаблонов CloudFormation. Давайте начнем с консоли S3 и общедоступной корзины:

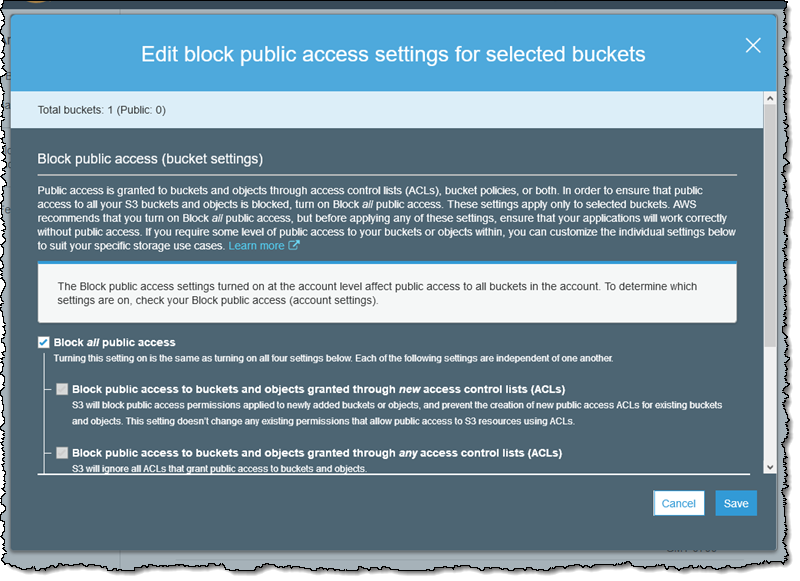

Я могу осуществлять контроль на уровне учетной записи, нажав Настройки общего доступа для этой учетной записи :

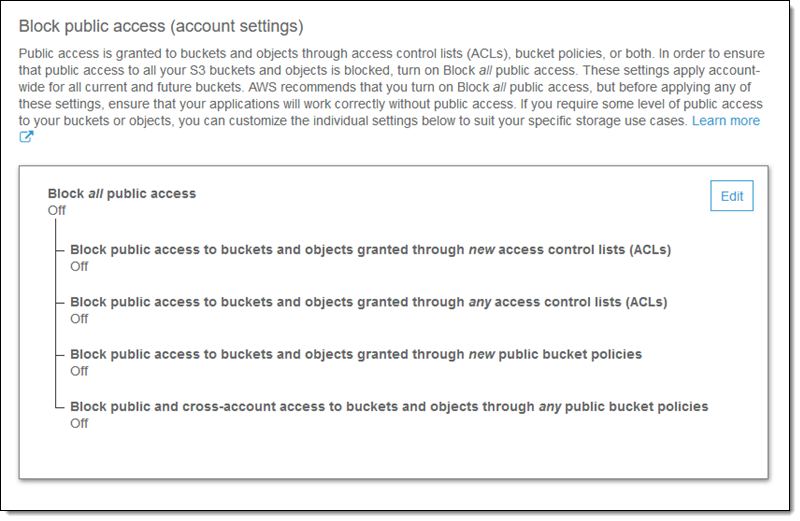

У меня есть два варианта управления общедоступными списками ACL и два для управления политиками общедоступных сегментов.Давайте поближе познакомимся с каждым из них:

Блокировать публичный доступ к сегментам и объектам, предоставленным с помощью новых списков управления доступом (ACL) — эта опция запрещает использование новых общедоступных групп или ACL-списков объектов и используется для обеспечения того, что будущие запросы PUT, которые их включают, не будут выполнены. Это не влияет на существующие корзины или объекты. Используйте этот параметр, чтобы защитить от будущих попыток использования списков ACL, чтобы сделать группы или объекты общедоступными. Если приложение пытается загрузить объект с помощью общедоступного ACL-списка или администратор пытается применить параметр общего доступа к корзине, этот параметр заблокирует параметр общего доступа к корзине или объекту.

Блокировать публичный доступ к контейнерам и объектам, предоставленным через любые списки управления доступом (ACL) — Эта опция говорит S3 не оценивать какие-либо публичные ACL при авторизации запроса, гарантируя, что ни один контейнер или объект не может быть обнародован с помощью ACL. Этот параметр переопределяет любые текущие или будущие настройки общего доступа для текущих и будущих объектов в корзине. Если существующее приложение в настоящее время загружает объекты с общедоступными списками ACL в корзину, этот параметр переопределяет настройку объекта.

Блокировать общедоступный доступ к сегментам и объектам, предоставленным с помощью новых общедоступных политик сегментов. — Этот параметр запрещает использование новых общедоступных политик сегментов и используется для обеспечения того, что будущие запросы PUT, которые их содержат, не будут выполнены. Опять же, это не влияет на существующие корзины или объекты. Этот параметр гарантирует, что политика сегмента не может быть обновлена для предоставления общего доступа.

Блокировать общедоступный и межсчетный доступ к корзинам и объектам с помощью любых общедоступных политик корзин — Если этот параметр установлен, доступ к корзинам, которые являются общедоступными, будет ограничен владельцем корзин и службами AWS.Этот параметр можно использовать для защиты сегментов с общими политиками, пока вы работаете над удалением политик; он служит для защиты информации, которая регистрируется в корзине службой AWS, от публичного доступа.

Чтобы внести изменения, я нажимаю Изменить , проверяю желаемые настройки общего доступа и нажимаю Сохранить:

Я рекомендую использовать эти настройки для любой учетной записи, которая используется для внутренних приложений AWS!

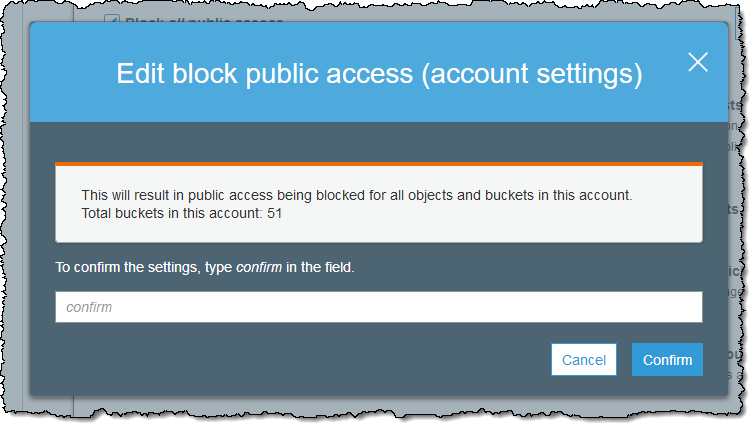

Тогда я подтверждаю свое намерение:

После того, как я это сделаю, мне нужно протестировать свои приложения и сценарии, чтобы убедиться, что все по-прежнему работает, как и ожидалось!

Когда я настраиваю эти параметры на уровне учетной записи, они применяются к моим текущим сегментам, а также к тем, которые я создаю в будущем.Однако я также могу установить эти параметры для отдельных сегментов, если я хочу использовать более детальный подход к управлению доступом. Если я установлю некоторые параметры на уровне учетной записи, а другие — на ведро, средства защиты будут аддитивными. Я выбираю корзину и нажимаю Изменить настройки общего доступа :

Затем я выбираю нужные опции:

Поскольку я уже отказал в общедоступном доступе на уровне учетной записи, это на самом деле избыточно, но я хочу, чтобы вы знали, что у вас есть контроль на уровне сегмента.Стоит отметить одну вещь: я не могу переопределить настройку уровня учетной записи, изменив параметры, которые я установил на уровне корзины.

Я могу видеть статус общего доступа всех моих ведер с первого взгляда:

Программный доступ

Я также могу получить доступ к этой функции, совершая вызовы S3 API. Вот функции:

GetPublicAccessBlock — получение параметров блокировки общего доступа для учетной записи или группы.

PutPublicAccessBlock — Установите параметры блокировки общего доступа для учетной записи или группы.

DeletePublicAccessBlock — удаление параметров блокировки общего доступа из учетной записи или корзины.

GetBucketPolicyStatus — Проверьте, является ли политика доступа сегмента общедоступной или нет.

Я также могу установить параметры корзины, когда создаю ее с помощью шаблона CloudFormation:

{

"Тип": "AWS :: S3 :: Ковш",

"Свойства": {

"PublicAccessBlockConfiguration": {

"BlockPublicAcls": правда,

"IgnorePublicAcls": ложные,

"BlockPublicPolicy": правда,

"RestrictPublicBuckets": Истинные

}

}

} Что нужно знать

Вот несколько вещей, о которых следует помнить, когда вы используете S3 Block Public Access:

Новые корзины — В дальнейшем для корзин, созданных с помощью консоли S3, будут включены все четыре параметра, как рекомендуется для любого приложения, кроме веб-хостинга.Вам нужно будет отключить один или несколько параметров, чтобы сделать корзину общедоступной.