Срок окупаемости инвестиционного проекта — Энциклопедия по экономике

Черная металлургия — это капиталоемкая отрасль экономики, имеющая большую продолжительность инвестиционных циклов и столь же большую продолжительность сроков окупаемости инвестиционных проектов. Поэтому черная металлургия характеризуется большой инерционностью своего развития. [c.65]Срок окупаемости инвестиционного проекта — это срок со дня начала его финансирования до дня, когда разность между накопленной прибылью, амортизационными отчислениями и объемом инвестиционных затрат получает положительное значение. [c.218]

Таким образом, с помощью метода чистой текущей стоимости (чистого приведенного эффекта) можно довольно реально оценить доходность проектов. Этот метод используется в качестве основного при анализе эффективности инвестиционной деятельности. Хотя это не исключает возможности применения и других методов. В частности, если инвестиции сопряжены с высокой степенью риска, инвесторы заинтересованы не столько в прибыльности проекта, сколько в том, чтобы инвестиции как можно быстрее окупили себя.

Срок окупаемости инвестиционного проекта в целом (затраты за счет всех источников финансирования) равен периоду времени от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизации и чистой прибыли. [c.694]

В целях отбора наиболее эффективных проектов необходимо учитывать, что срок окупаемости инвестиционного проекта, как правило, не должен превышать двух лет с момента получения средств федерального бюджета на возвратной и платной основе. [c.406]

Определим срок окупаемости инвестиционного проекта для случая, [c.262]

Срок окупаемости инвестиционного проекта — срок [c.198]

В целях отбора наиболее эффективных коммерческих проектов необходимо учитывать, что срок окупаемости инвестиционного проекта не должен превышать 2 лет с начала реализации проекта по данному бизнес-плану. [c.163]

[c.163]

Критерий целесообразности реализации инвестиционного проекта определяется тем, что длительность срока окупаемости инвестиционного проекта оказывается меньшей в сравнении с экономически оправданным сроком его окупаемости. [c.57]

Срок окупаемости инвестиционного проекта может быть определен по формулам 2.1 или 2.2 [c.57]

По нашему мнению, изложенный подход к определению главного критериального показателя — экономически оправданного срока окупаемости инвестиционного проекта — может привести к реализации не самых эффективных из множества инвестиционных проектов —-—>., [c.62]

Приемлемым сроком окупаемости инвестиционного. проекта допускается не более 1,5 года (см. обоснование — разд. 9). [c.124]

Срок окупаемости инвестиционного проекта (fOK) определяется годом, начиная с которого разность капитальных вложений и суммарной чистой прибыли и амортизационных отчислений за все предшествующие годы будет отрицательна или равна нулю.

[c.

Срок окупаемости инвестиционного проекта — временной лаг со дня начала финансирования реального проекта до дня, когда разность между полученной суммой чистой прибыли вместе с амортизационными отчислениями и объемом капитальных вложений приобретает положительное значение. [c.11]

Так, согласно тексту Закона В случае, если вступают в силу новые федеральные законы и иные нормативные правовые акты Российской Федерации, изменяющие размеры ввозных таможенных пошлин , федеральных налогов и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд Российской Федерации), которые приводят к увеличению совокупной налоговой нагрузки на деятельность инвестора по реализации приоритетного инвестиционного проекта на территории Российской Федерации по сравнению с совокупной налоговой нагрузкой , действовавшими в соответствии с федеральными законами и иными нормативными правовыми актами Российской Федерации на день начала финансирования приоритетного инвестиционного проекта, то такие новые федеральные законы и иные нормативные акты Российской Федерации, а также изменения и дополнения, вносимые в действующие федеральные законы и иные нормативные правовые акты Российской Федерации, не применяются в течение сроков, указанных в пункте 3 настоящей статьи .

Гарантии от неблагоприятного изменения для иностранного инвестора, осуществляющего инвестиционный проект, сохраняются в течение срока окупаемости инвестиционного проекта, но не более семи лет со дня начала финансирования указанного проекта за счет иностранных инвестиций. Дифференциация сроков окупаемости инвестиционных проектов в зависимости от их видов определяется в порядке, установленном Правительством РФ. [c.332]

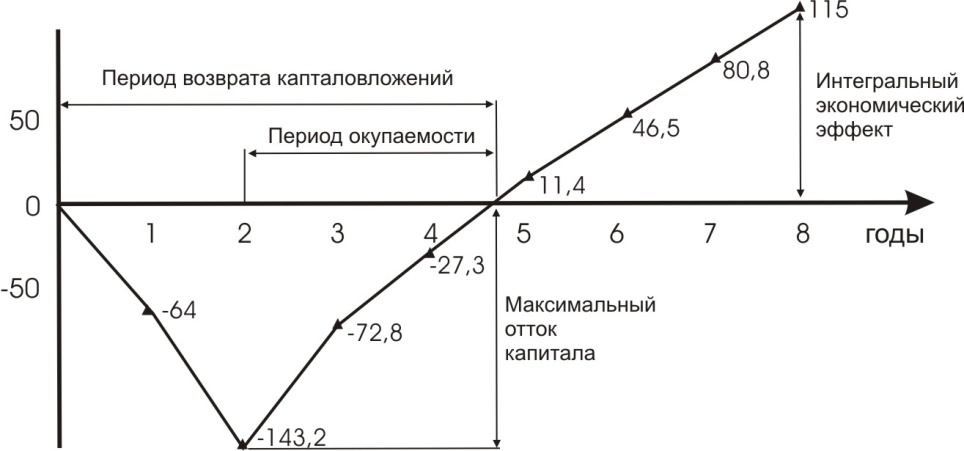

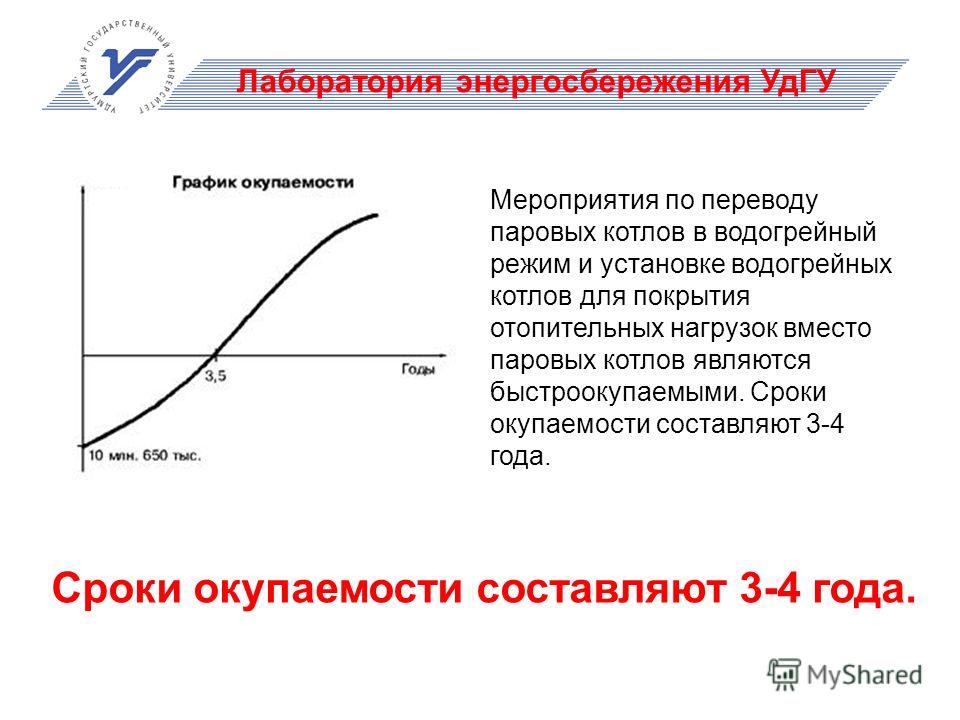

Предпринимателю также очень важно знать, когда, в какой срок он полностью окупит вложенный в дело капитал. Для этого нередко используют график расчета срока окупаемости инвестиционного проекта (рис. 4.3).

[c.81]

Для этого нередко используют график расчета срока окупаемости инвестиционного проекта (рис. 4.3).

[c.81]

СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА — термин, определенный в ст. 2 Закона № 160-ФЗ. Термин означает срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат коммерческой организации с иностранными инвестициями, или филиала иностранного юридического лица, или арендодателя по договору финансовой аренды (лизинга) приобретет положительное значение.

На прибыльность и срок окупаемости инвестиционных проектов оказывает влияние общая низкая эффективность хозяйственной деятельности в условиях Сибири (продолжительный отопительный сезон, высокие транспортные тарифы на фоне удаленности от основных рынков сбыта). [c.152]

Срок окупаемости инвестиционного проекта 4.2 Чистый приведённый доход инвестиционного проекта 4.2 Риск 9.3, 10.1, 11.1 Средний ожидаемый доход 10.4 Средний ожидаемый риск 10.4 [c.168]

Вычисление срока окупаемости инвестиционного проекта, [c.860]

Срок окупаемости инвестиционного проекта рассчитывается i учетом фактора времени путем деления суммы инвестиций на раз мер ежегодной прибыли от проекта. [c.242]

МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ — способы определения целесообразности долгосрочного вложения капитала (инвестиций) в различные объекты (отрасли) с целью оценки перспектив их прибыльности и окупаемости. Инвестиционные проекты, включая предложения по разработке новой продукции, должны подвергаться постоянному и детальному анализу с точки зрения конечных результатов.

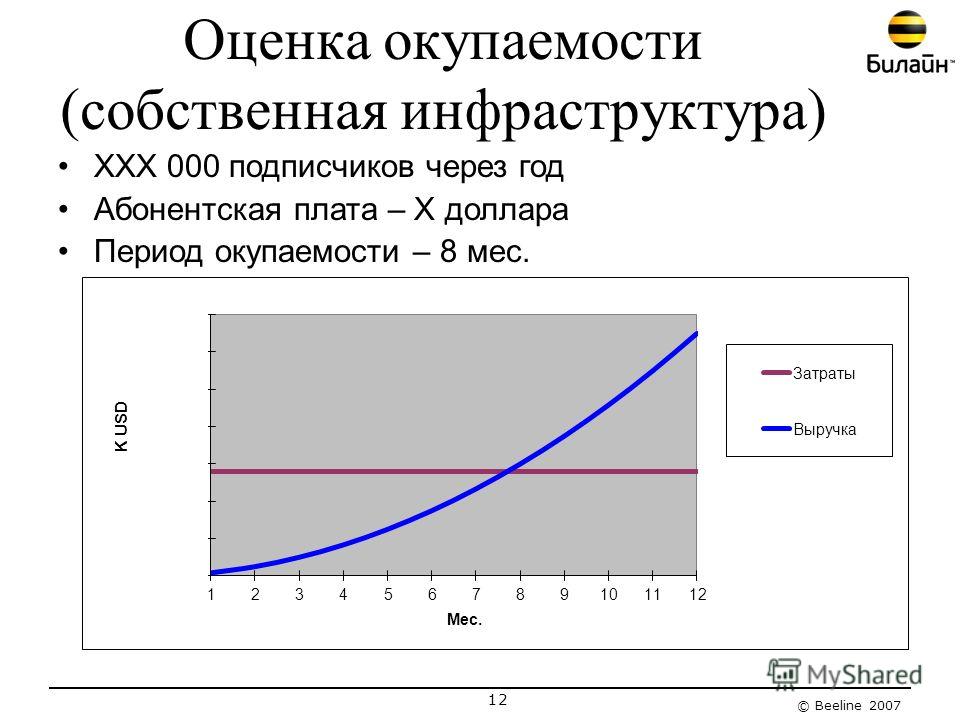

Выбор временных параметров оценки проекта зависит от характера проекта, продолжительности его инвестиционной фазы и предполагаемого срока окупаемости. Для проектов с продолжительностью инвестиционной фазы менее года целесообразно использовать месячную разбивку горизонта планирования. Для проектов с длительной инвестиционной фазой период может составлять месяц, квартал, полугодие и год. [c.114]

Срок окупаемости собственных средств предприятия, направляемы на финансирование инвестиционного проекта, равен периоду от начала предоставления средств до момента, когда объем собственных средств сравняется с накопленной суммой аморпппации ч остатка прибыла (после уплаты налогов, погашении кредитов, выплат процентов по ссудам, дивидендов по акциям). Срок окупаемости инвестиционного проекта в целом (lampam ш счет всех источников финансирования равен периоду от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизационных отчислений и чистой прибыли.

[c.216]

Срок окупаемости инвестиционного проекта в целом (lampam ш счет всех источников финансирования равен периоду от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизационных отчислений и чистой прибыли.

[c.216]

В третьих, еще один и, пожалуй, главный недостаток метода оценки эффективности инвестиционных проектов, исходя из срока их окупаемости состоит в субъективности подхода руководителей фирм или инвесторов к определению экономически оправданного периода окупаемости, инвестиционного проекта. Один из инвесторов может потребовать установить экономически оправданный срок окупаемости инвестиционного проекта в пять лет другой — сочтет целесообразным выделить финансовые ресурсы на реализацию инвестиционного проекта лишь в том случае, если срок его окупаемостйНне превысит трех лет. [c.62]

Продолжительность первого этапа в приведенной выше периодизации хорошо коррелируется со сроками окупаемости инвестиционных проектов, имеющих нормальный уровень внутренней нормы

[c. 117]

117]

В соответствии с Федеральным законом РФ № 39-ФЗ от 25.02.1999 г. )б инвестиционной деятельности в Российской Федерации, осуществля-юй в форме капитальных вложений срок окупаемости инвестиционно-проекта — срок со дня начала финансирования инвестиционного проек- [c.185]

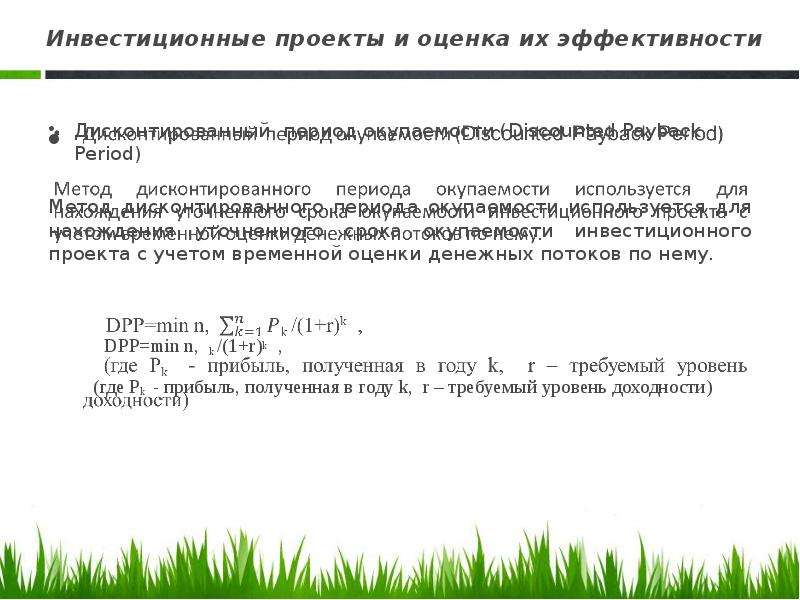

Надежность оценки эффективности проекта напрямую завц г обоснованности выбора коэффициента дисконтирования, опр яющего относительную ценность денежных потоков, приходящг а разные периоды времени. Это тем более важно, что исследован эказывают высокую чувствительность к выбранному проценту актирования таких показателей, как чистая текущая стоимость прей ста (NPV), индекс рентабельности инвестиций (РГ), дисконтирован, ый срок окупаемости инвестиционного проекта. [c.221]

Срок окупаемости (Payba k Period, PP), определяемый как ожидаемое чи ело лет, в течение которых будут возмещены изначально сделанные инвестиции, был первым формализованным критерием, который использовался для оценки инвестиционных проектов. По данным нашего примера срок окупаемости для проекта S равен 2]/з года, а для проекта L — 3 /3 года.2

[c.211]

По данным нашего примера срок окупаемости для проекта S равен 2]/з года, а для проекта L — 3 /3 года.2

[c.211]

Срок окупаемости, PBP — Альт-Инвест

Открыть эту статью в PDF

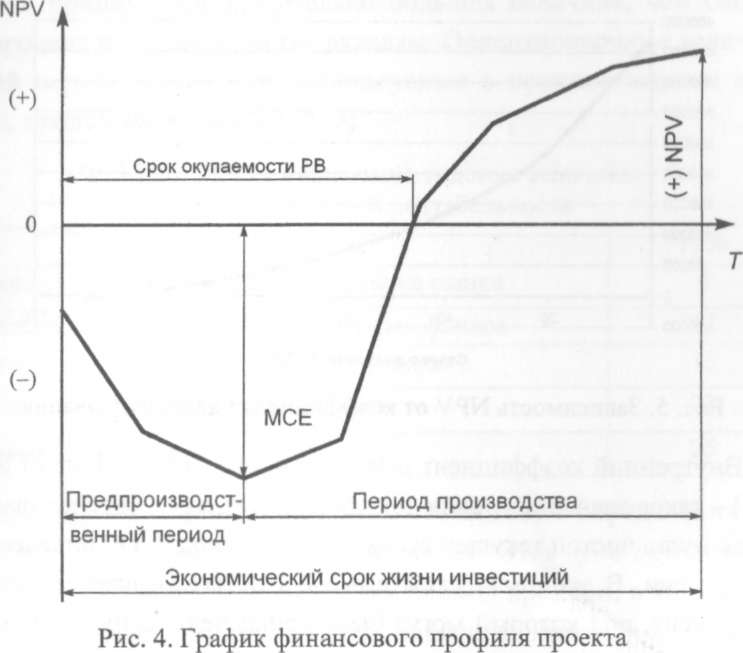

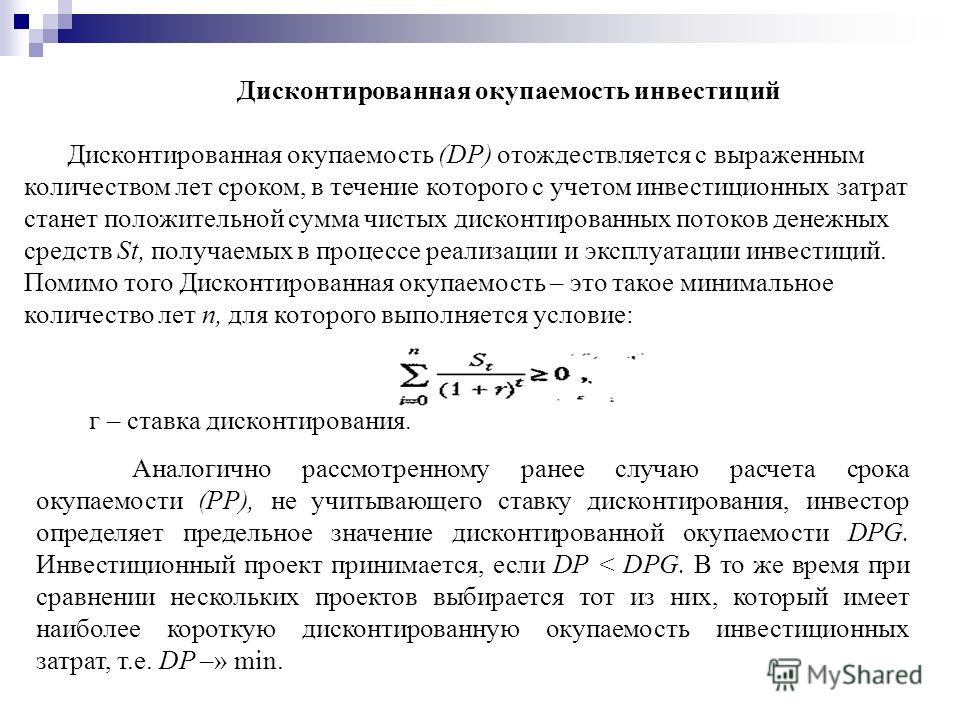

Срок окупаемости инвестиционного проекта — период, за который дисконтированные ожидаемые доходы от проекта станут равными начальным инвестициям. Поскольку в расчете срока окупаемости используют дисконтированные суммы, то это не точка, начиная с которой инвестор получает прибыль, а тот момент, когда прибыль на вложенные инвестиции достигнет требуемого уровня, заданного ставкой дисконтирования.

Иногда срок окупаемости оценивают и без учета дисконтирования, тогда он будет означать только возврат вложенных денег, без получения какого-либо дохода.

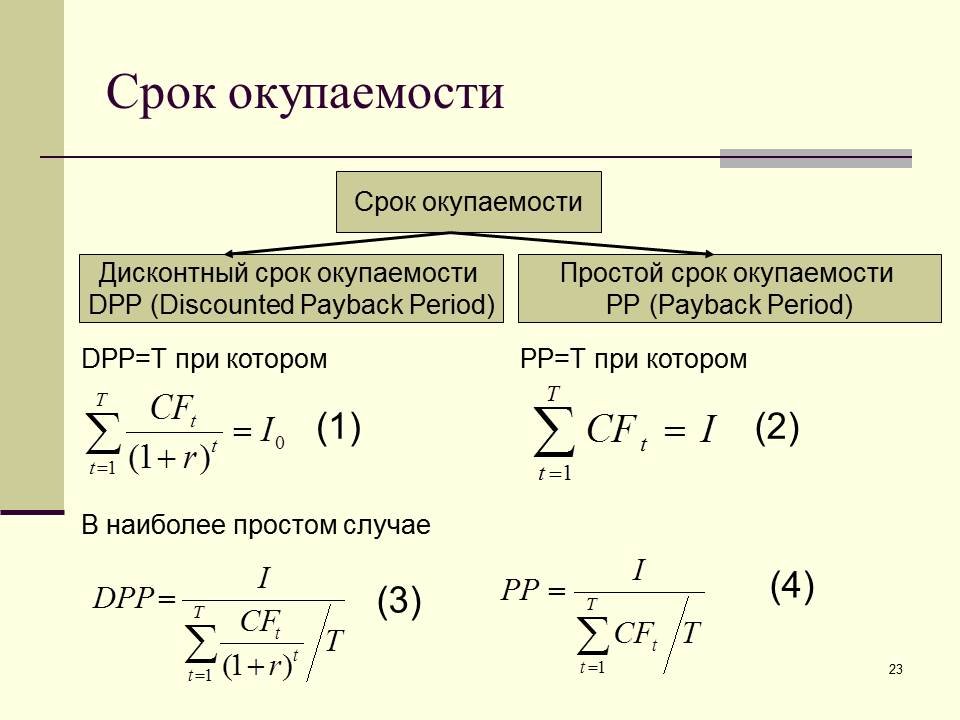

Для обозначения срока окупаемости используют сокращения PBP (Pay-Back Period) или просто PB (Pay-Back), а иногда DPBP (Discounted Pay-Back Period).

Расчет срока окупаемости

Расчет срока окупаемости тесно связан с расчетом NPV инвестиционного проекта, так как для него используют тот же график денежного потока нарастающим итогом, который формируется при расчете NPV:

Хотя в финансовых моделях срок окупаемости можно вычислить так, как показано на иллюстрации, то есть с более высокой точностью, чем шаг планирования модели (исходя их предположения о равномерном денежном потоке в пределах каждого периода), на практике часто ограничиваются графиком окупаемости и приблизительным определением срока по этому графику.

График окупаемости

Для построения графика окупаемости в модели формируют дисконтированный денежный поток, затем добавляют строку с аккумулированным дисконтированным денежным потоком — это и есть график окупаемости:

Последнее значение на графике окупаемости соответствует NPV проекта.

Проблема нескольких точек окупаемости

В инвестиционных проектах с ярко выраженной сезонностью или несколькими этапами реализации, денежные потоки могут несколько раз менять направление по ходу проекта. У таких проектов будет несколько точек окупаемости:

Строгого правила, какой из сроков использовать в анализе, нет, но в ситуации с несколькими сроками важно об этом знать и включить информацию в анализ проекта. Это еще одна причина, по которой графическое отображение срока окупаемости часто оказывается более эффективным и надежным подходом, чем его вычисление с помощью формул.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Срок окупаемости инвестиций — Экономика (Кушнир И.В.)

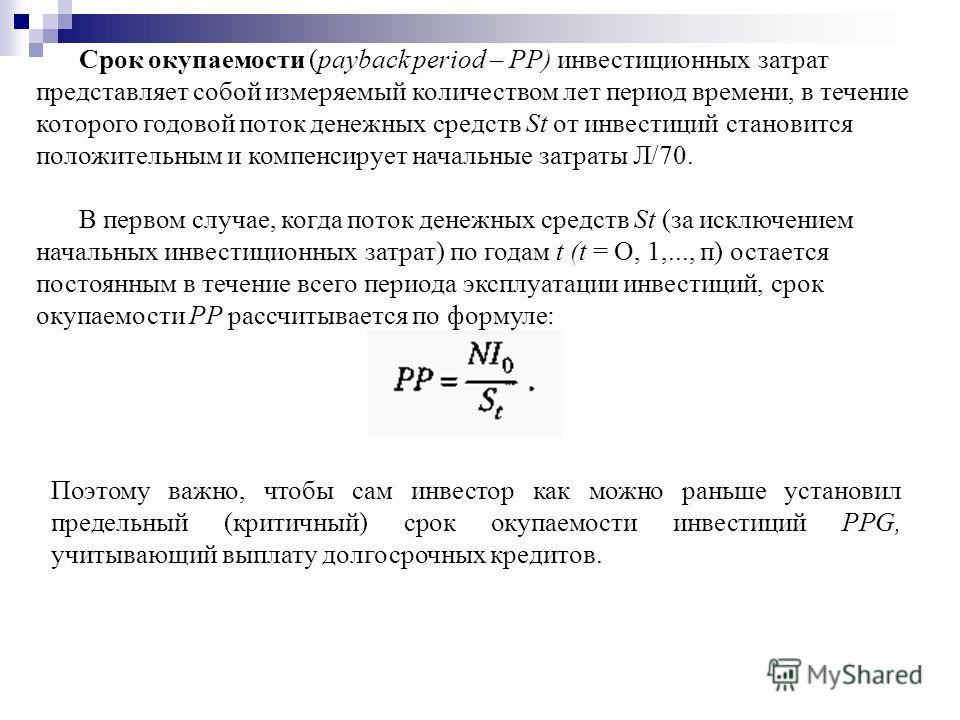

Срок окупаемости инвестиций (в зарубежной практике — Payback Period, РР) — один из главных показателей, который характеризует эффективность инвестиций. Чем меньше срок окупаемости инвестиций, тем выгоднее инвестиционный проект. При рассмотрении инвестиционных альтернатив инвестору выгоднее как можно раньше вернуть вложенные средства и начать получать инвестиционную прибыль.

Срок окупаемости инвестиций — это время возврата вложенного капитала, после чего инвестор начинает получать прибыль. Это время, когда вложенные инвестиции становятся равны полученным доходам от этих инвестиций. После срока окупаемости инвестиций доходы от инвестиций превышают размер инвестиций, образуя прибыль для инвестора.

После срока окупаемости инвестиций доходы от инвестиций превышают размер инвестиций, образуя прибыль для инвестора.

Законодательное определение срока окупаемости инвестиций

В соответствии со статьей 2 Закона РФ «Об иностранных инвестициях в Российской Федерации»: срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат коммерческой организации с иностранными инвестициями, или филиала иностранного юридического лица, или арендодателя по договору финансовой аренды (лизинга) приобретет положительное значение.

Исходя из Закона срок окупаемости инвестиций достигается, когда:

(чистая прибыль + амортизационные отчисления) — инвестиционные затраты > 0.

В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов от 21 июня 1999 г. N ВК 477 сроком окупаемости («простым» сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

N ВК 477 сроком окупаемости («простым» сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

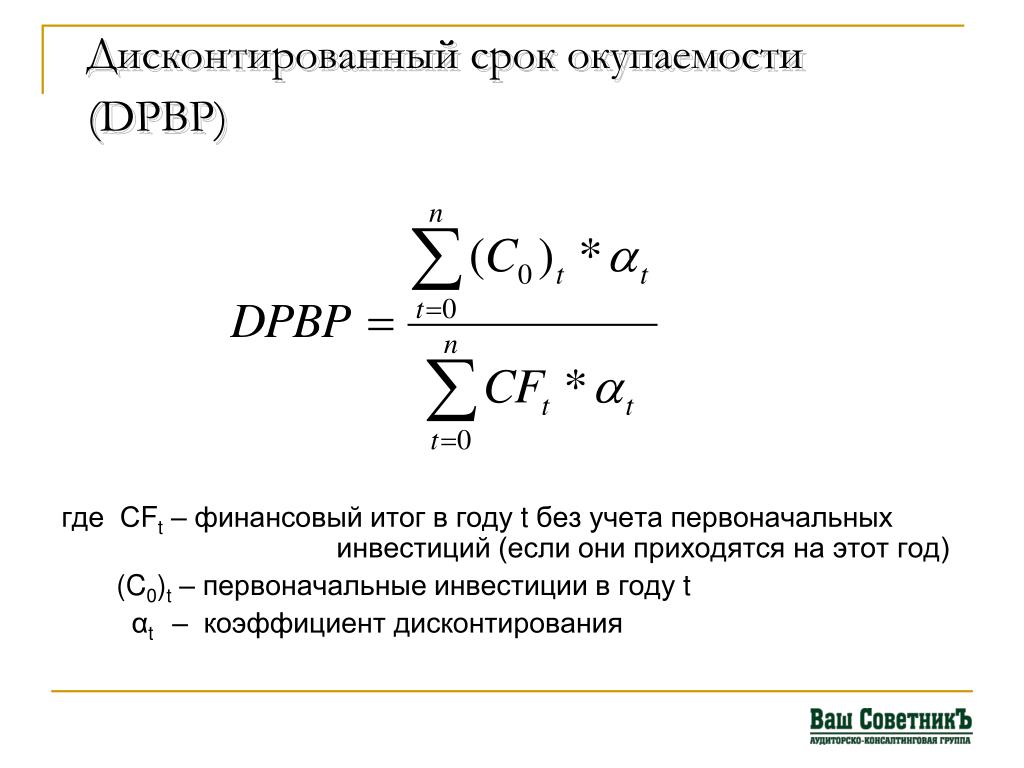

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования». Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

Методы определения срока окупаемости инвестиций

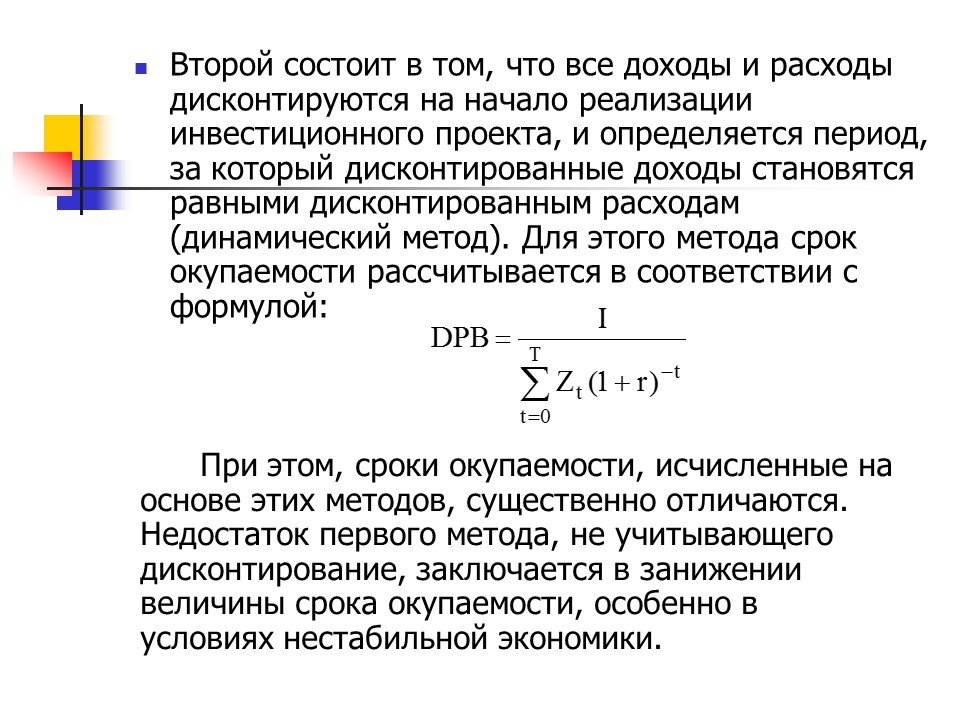

Различают простой (статический) и динамический сроки окупаемости инвестиций.

Для расчета сроков окупаемости инвестиций будем пользоваться следующими условными обозначениями:

Q — объем инвестиций;

Ток — срок окупаемости инвестиций;

t — текущей год;

Пг — годовая прибыль, при регулярном потоке денег;

Пгt — годовая прибыль в t-ом году;

d — учетная ставка (барьерная ставка, ставка дисконтирования, коэффициент дисконтирования, норма дисконта). Это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта, выражаемая в долях единицы или в процентах в год. В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

Простой срок окупаемости инвестиций

Простой (статический) срок окупаемости инвестиций — это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект.

Статический срок окупаемости инвестиций можно получить решением следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу статического срока окупаемости инвестиций:

Динамический срок окупаемости инвестиций

Динамический срок окупаемости инвестиций соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное. Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Динамический срок окупаемости инвестиций можно определить при решении следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу динамического срока окупаемости инвестиций:

Примеры расчета срока окупаемости инвестиций

Пусть инвестиции (Q) составляют 1000 условных единиц, учетная ставка (d) равна 10%, а ежегодная прибыль от инвестиции (Пг) будет 200 условных единиц. Рассчитаем статический и динамческий сроки окупаемости инвестиций в случае регулярного денежного потока.

При статическом критерии срок окупаемости инвестиций будет 5 лет:

При динамическом критерии срок окупаемости инвестиций составит 7,3 года:

Динамический срок окупаемости инвестиций с учетом дисконтирования всегда дольше, чем статический срок окупаемости инвестиций (без дисконтирования), потому что учитывается настоящая стоимость будущего денежного потока, так как динамический критерий учитывает временное изменение стоимости денег путем дисконтирования.

Рисунок. Графическая интерпретация срока окупаемости инвестиций

При нерегулярном денежном потоке значения срока окупаемости могут быть получены табличным или графическим методами решения с использованием соответствующего программного обеспечения.

При нерегулярном денежном потоке необходимо рассчитывать такой показатель, как внутренний темп окупаемости инвестиций.

Внутренний темп окупаемости инвестиций — это реальные среднегодовые проценты отдачи инвестиции. Сравнение внутреннего темпа окупаемости с банковской учетной ставкой позволяет оценить эффективность капиталовложений. Если внутренний темп окупаемости инвестиций превышает учетную ставку (d) (в нашем примере 10%), это говорит об эффективности инвестиций, поскольку они обеспечивают большую доходность, чем банк.

Внутренний темп окупаемости инвестиций (Х) определяется по формуле:

III. Методика расчета показателей фактическойэффективности и окупаемости инвестиционных проектов

Фактический срок окупаемости инвестиций в основной капитал

Срок окупаемости инвестиционного проекта Ток представляет собой продолжительность периода от начала финансирования проекта до момента, когда фактический объем инвестиций Иок (раздел 2 строка 11

графа 4 формы N 1-ЭФК) сравняется с суммой чистой прибыли Пч (раздел 3 строка 28

графа 5) и амортизационных отчислений Аотч (раздел 3 строка 26

графа 5), подсчитанных нарастающим итогом.

Ток

Иок = SUM(Пчt + Аотчt),

t=1

где t — год реализации проекта.

В целях сопоставимости с показателями проекта по бизнес — плану при расчете фактического значения срока окупаемости показатели чистой прибыли, амортизации и инвестиций в основной капитал пересчитываются в цены бизнес — плана. Порядок пересчета приведен в инструкции

по заполнению формы N 1-ЭФК.

Фактический бюджетный эффект от реализации инвестиционного проекта представляет собой величину отчислений в бюджет за вычетом полученных из бюджета средств.

Фактический бюджетный эффект Эб рассчитывается как разность между суммой отчислений в бюджет Об (без подоходного налога на заработную плату) (раздел 4, строка 33

графа 4) за период реализации проекта и полученных средств из бюджета Сб (раздел 4 строка 31

графа 4) за этот же период.

Эб = Об - Сб

Фактический чистый доход (прибыль) Пч (раздел 3 строка 28

графа 5) исчисляется как разность финансового результата, платежей в бюджет из прибыли, погашения кредитов и выплаты процентов по ним.

Количество созданных рабочих мест — численность занятых в результате реализации инвестиционного проекта характеризует фактический социальный эффект.

Количество созданных рабочих мест (численность занятых) по проекту указывается в разделе 3 строка 29

графа 4.

Продолжительность строительства (реализации проекта) Рс представляет собой период времени от начала реализации проекта Рn (раздел 1 строка 04)

до окончания реализации проекта Рk (раздел 1 строка 07).

Pc = Pk - Pn

Сопоставление фактических показателей эффективности и окупаемости инвестиционных проектов с показателями их бизнес — планов, послужившими основанием для принятия решений об оказании государственной поддержки

Для сопоставления фактического и проектного сроков окупаемости проекта производится сравнение рассчитанного фактического срока окупаемости со сроком окупаемости инвестиций в основной капитал по бизнес — плану (раздел 1 строка 09).

Для сопоставления фактического бюджетного эффекта с проектируемым (по бизнес — плану) сравниваются графы 4 и 3 (стр. 33 — стр. 31)

раздела 4.

Аналогично осуществляется сопоставление чистого дохода (по графам 3 и 5 строке 28)

и создание рабочих мест (графы 3 и 4 строке 29).

Ввод основных фондов на 1 рубль инвестиций в основной капитал относится к обобщающим показателям, характеризующим эффективность использования инвестиций в основной капитал.

Ввод основных фондов на 1 рубль инвестиций в основной капитал Кв рассчитывается путем отношения (деления) ввода в действие основных фондов Воф (раздел 2 строка 18

графа 4) к объему инвестиций в основной капитал Иок (раздел 2 строка 11

графа 4).

Кв = Воф / Иок

Коэффициент использования (освоения) производственных мощностей характеризует эффективность использования производственного аппарата.

Коэффициент использования производственных мощностей Км рассчитывается путем деления фактического годового объема продукции в натуральном выражении Оп (раздел 3 строка 21

графа 4) к введенной производственной мощности Мп (раздел 2 строка 19

графа 4).

Км = Оп / Мп

Капиталоемкость продукции характеризует уровень инвестиционных затрат на создание единицы продукции.

Капиталоемкость продукции Кп рассчитывается как отношение объема инвестиций в основной капитал Иок (раздел 2 строка 11

графа 4) к стоимости годового объема продукции Оп (раздел 3 строка 22

графа 5).

Кп = Иок / Оп

Норма прибыли является важнейшим обобщающим показателем эффективности инвестиционного проекта, характеризующим уровень его привлекательности для инвестора.

Норма прибыли Нп рассчитывается как отношение величины полученного финансового результата Пб (раздел 3 строка 27

графа 5) к объему инвестиций в основной капитал Иок (раздел 2 строка 11

графа 4).

Нп = Пб / Иок

Доля собственных средств в общем объеме финансирования инвестиционного проекта выступает одним из главных критериев выделения средств из государственного бюджета на поддержание высокоэффективных коммерческих инвестиционных проектов. Согласно правилам проведения конкурсов доля собственных средств должна составлять не менее 20% от общего объема финансовых затрат по проекту.

Доля собственных средств в общем объеме финансирования инвестиционного проекта Дс определяется как отношение величины собственных средств, использованных с момента реализации проекта Сс (раздел 2 строка 12

графа 4), к объему инвестиций в основной капитал Иок (раздел 2 строка 10

графа 4).

Дс = Сс / Иок

Доля государственной поддержки в общем объеме финансирования инвестиционного проекта отражает еще одно условие выделения средств из государственного бюджета на поддержание высокоэффективных коммерческих инвестиционных проектов. Согласно правилам проведения конкурсов доля государственной поддержки составляет от 20% до 50% от общего объема финансовых затрат по проекту.

Доля государственной поддержки в общем объеме финансирования инвестиционного проекта Дг определяется как отношение величины полученной государственной поддержки Гп (раздел 4 строка 32

графа 4) к объему инвестиций в основной капитал Иок (раздел 2 строка 10

графа 4).

Дг = Гп / Иок

Доля заемных средств в общем объеме финансирования инвестиционного проекта также является условием выделения средств из государственного бюджета на поддержание высокоэффективных коммерческих инвестиционных проектов. Согласно правилам проведения конкурсов доля заемных средств составляет от 50% до 80% от общего объема финансовых затрат по проекту.

Согласно правилам проведения конкурсов доля заемных средств составляет от 50% до 80% от общего объема финансовых затрат по проекту.

Доля заемных средств в общем объеме финансирования инвестиционного проекта Дз определяется как отношение величины привлеченных на реализацию проекта средств Сп (раздел 2 строка 13

графа 4) к объему инвестиций в основной капитал Иок (раздел 2 строка 10

графа 4).

Дз = Сп / Иок

Для анализа фактических значений показателей эффективности и окупаемости инвестиций в основной капитал в целях сопоставимости с показателями бизнес — плана при их расчете инвестиции в основной капитал, введенные в действие основные фонды, стоимость годового объема продукции, выручка от реализации продукции, затраты на производство, финансовый результат пересчитываются в цены бизнес — плана. Порядок пересчета приведен в инструкции

по заполнению формы N 1-ЭФК.

| Title: | Срок окупаемости инвестиционных проектов: проблемы и способы решений |

| Other Titles: | Investment projects paybac k period: problems and ways of solving |

| Authors: | Sirotkin, S. A. Kelchevskaya, N. R. Сироткин, С. А. Кельчевская, Н. Р. |

| Issue Date: | 2009 |

| Publisher: | ГОУ ВПО УГТУ-УПИ |

| Citation: | Сироткин С. А. Срок окупаемости инвестиционных проектов: проблемы и способы решений / С. А. Сироткин, Н. Р. Кельчевская // Вестник УГТУ–УПИ. Серия экономика и управление. — 2009. — № 2. — С. 100-108. |

| Abstract: | Статья посвящена проблемам расчета срока окупаемости капитальных вложений. Предлагается авторский подход к расчету прибыли для определения окупаемости с учетом особенностей налогообложения в РФ, а также приведен пример расчета срока окупаемости с использованием приростного метода. Предлагается авторский подход к расчету прибыли для определения окупаемости с учетом особенностей налогообложения в РФ, а также приведен пример расчета срока окупаемости с использованием приростного метода.The article is devoted to problems of calculation of capital investments payback period. The authors suggest their own approach to calculation of benefit to define the payback considering peculiarities of the Russian taxation system. An example of calculation of the payback period with the use of the capital increment method is provided. |

| Keywords: | ОКУПАЕМОСТЬ ИНВЕСТИЦИЙ КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ ПРИБЫЛЬ И НАЛОГ НА ПРИБЫЛЬ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ПРИРОСТНЫЙ МЕТОД |

| URI: | http://hdl.handle.net/10995/54213 |

| ISSN: | 2071-5692 |

| Origin: | Вестник УГТУ–УПИ. Серия экономика и управление. — 2009. — № 2 |

| Appears in Collections: | Вестник УрФУ. Серия экономика и управление |

Как рассчитать срок окупаемости инвестиционного проекта – SPRINTinvest.RU

Экономическая эффективность инвестиционного проекта может быть оценена с помощью различных методов. Часть этих методов известна уже не одно десятилетие, некоторые же получили всеобщее распространение сравнительно недавно.

Сегодня мы остановимся на одном из традиционных методов оценки экономической эффективности инвестиционного проекта, позволяющем за счет применения несложных вычислений получить очень ценные показатели его эффективности/неэффективности.

Речь идет об определении срока окупаемости инвестиционного проекта.

Как вычислить срок окупаемости инвестиционного проекта

Под сроком окупаемости инвестиционного проекта понимают некоторый минимальный период, в течение которого обеспечивается полный возврат вложенных средств за счет доходов, поступающих в процессе функционирования инвестиционного проекта.

По истечении этого периода всякие дальнейшие поступления от реализации инвестиционного проекта будут формировать объем чистой прибыли.

К вычислению срока окупаемости инвестиционного проекта на практике применима простейшая формула:

T = S / q,

где S – объем первоначальных инвестиций, q – среднегодовой, если речь идет о расчете периода в годах, или иной периодический доход от инвестиций.

Эта формула может несколько видоизменяться применительно к конкретным условиям решаемой задачи. Суть от этого не меняется.

Примеры расчета срока окупаемости

Чтобы лучше понять эту формулу, достаточно рассмотреть несколько наглядных примеров, которые, к слову сказать, можно понавыдумывать и самому.

Например, приобретение квартиры за 60 тыс. долл. с целью последующей сдачи ее внаем при условии среднемесячного поступления 400 долл. в качестве арендной платы позволит окупить первоначальные инвестиции за 12,5 лет:

T = 60000 долл. / (12 * 400 долл.) = 60000 долл. / 4800 долл./год = 12,5 лет.

Другой пример из сферы высокодоходных инвестиций.

Допустим, по инвестиционному плану А некий проект предлагает доходность в размере 1,18% от размера первоначального вклада ежедневно.

Начисления производятся только по рабочим дням (кроме субботы и воскресенья). Объем инвестиций составляет 50 долл.

В таком случае сроком окупаемости нашего высокодоходного проекта будет период, равный примерно четырем месяцам (если быть точнее, 3 месяца 28 дней).

Логика расчетов здесь такова. Для начала определим среднемесячную доходность наших инвестиций:

q = 50 долл. * (1,18 % / 100 %) * 30 дней * (5 / 7 дней) = 12,64 долл.

Полученное значение мы просто подставим в нашу основную формулу вида T = S / q:

Т = 50 долл. / 12,64 долл./мес. = 3,95 мес., или 3 мес. 28 дней.

Другими словами, оформив вклад в подобный инвестиционный проект, можно на 4 месяца о нем «забыть», так как до истечения этого срока ваши инвестиции будут считаться условно убыточными (то есть полученная прибыль не сможет покрыть объем первоначальных инвестиций).

Как только срок вклада «перевалит» через этот барьер, можете смело поздравлять себя и спать спокойно.

Что бы ни случилось и сколько бы после этого проект ни просуществовал, ваши инвестиции окажутся прибыльными.

Желательно самостоятельно попрактиковаться на других примерах, чтобы в дальнейшем сроки окупаемости инвестиционных проектов рассчитывались бы вами практически на автомате.

Полезный навык, что уж тут говорить.

Преимущества и недостатки метода расчета

Основными преимуществами нашего метода, позволяющего рассчитать срок окупаемости инвестиционного проекта, являются его простота, наглядность и возможность разделения и классификации инвестиционных проектов в зависимости от данного показателя.

Фактически мы получаем в руки инструмент, позволяющий численно оценить инвестиционный риск от вложения средств в тот или иной проект.

Здесь имеет место обратная зависимость: чем короче срок окупаемости, тем инвестиционный риск ниже.

И наоборот, чем дольше нам приходится ждать возврата вложенных средств, тем более рискованными оказываются соответствующие инвестиции.

К числу недостатков обозначенного метода обычно относят исключение из расчетов периодов, не связанных с непосредственной реализацией инвестиционного проекта (его разработки или, напротив, ликвидации).

Фактически доходы, которые мы получим за пределами срока окупаемости, какого-либо влияния на размер этого срока не оказывают.

Кроме того, этот метод не учитывает различия в цене денег во времени (впрочем, этого недостатка легко избежать, если обратиться к другим методам, использующим, в частности, коэффициенты дисконтирования; соответствующие вопросы, однако, мы рассмотрим уже в наших следующих публикациях).

Как бы там ни было, вычисление срока окупаемости является одним из важнейшим методов расчета и оценки экономической эффективности инвестиционного проекта.

Тема 9 Расчет срока окупаемости инвестиций и точки безубыточности проекта

Тема 9 Расчет срока окупаемости инвестиций

и точки безубыточности проекта

Цель курсовой работы, выполняемой по теме «Расчет срока окупаемости инвестиций и точки безубыточности проекта» — изучение теоретических основ экономической эффективности инвестиционных проектов, приобретение навыков расчета срока окупаемости и безубыточного объема производства инвестиционного проекта и разработка рекомендаций по повышению экономической эффективности инвестиционного проекта.

Рекомендуемый план курсовой работы по данной теме:

Введение

- Теоретические основы оценки экономической эффективности инвестиционного проекта

1.1 Классификация показателей оценки эффективности инвестиционного проекта.

1.2 Сущность и назначение срока окупаемости и точки безубыточности инвестиционного проекта.

1.3 Характеристика методов расчета срока окупаемости инвестиций и точки безубыточности проекта.

- Расчет потребности в инвестициях предприятия

2.1 Расчет потребности в материальных ресурсах.

2.2 Расчет потребности в основных средствах и сумм амортизационных отчислений.

2.3 Расчет потребности в трудовых ресурсах и средствах на оплату труда.

2.4 Расчет затрат на производство и реализацию продукции.

2.5 Расчет доходов и финансовых результатов предприятия.

2.6 Расчет потребности в оборотных средствах.

- Расчет срока окупаемости инвестиций и точки безубыточности проекта

3.1 Расчет и анализ основных технико-экономических показателей деятельности предприятия.

3.2 Расчет срока окупаемости инвестиций и точки безубыточности проекта

Заключение

Список литературы

В теоретической части курсовой работы необходимо на основе изучения научных источников отечественных и зарубежных авторов раскрыть понятие инвестиций и инвестиционного проекта; дать классификацию показателей оценки экономической эффективности инвестиционного проекта; раскрыть понятие, сущность и назначение срока окупаемости инвестиций и точки безубыточности инвестиционного проекта; описать методы определения срока окупаемости и точки безубыточности. В данном разделе следует дать определение и раскрыть экономическое содержание таких категорий, как простой срок окупаемости, дисконтированный срок окупаемости, порог рентабельности и запас финансовой прочности.

Результаты теоретических исследований рекомендуется иллюстрировать таблицами, графиками и рисунками. Целесообразно схематично изобразить график точки безубыточности.

Сравнительную характеристику методов расчета срока окупаемости и точки безубыточности можно представить в виде таблицы.

|

Метод расчета |

Сущность |

Преимущества |

Недостатки |

|

… |

|

|

|

Вторая и третья главы курсовой работы выполняются по индивидуальным исходным данным, выданным руководителем, в соответствии с методическими рекомендация к расчетной части курсовой работы.

В параграфе 3.1 следует провести расчет основных технико-экономических показателей инвестиционного проекта. Описать экономическую сущность показателей эффективности использования основных и оборотных средств, выработки, показателей рентабельности. Развернутый вывод о динамике рассчитанных показателей может начинаться со следующих слов: «Проведенные расчеты показали, что положительной динамикой является …, что свидетельствует о …».

В параграфе 3.2 необходимо построить таблицу денежных потоков, определить срок окупаемости, рассчитать точку безубыточности и запас финансовой прочности по проекту, построить график точки безубыточности.

Рекомендуемая литература

- Хорошилова О.В Финансы машиностроительных предприятий: учеб. пособие / О.В. Хорошилова. Воронеж: Воронеж. гос. техн. ун-т, 2004. 178 с.

- Экономика предприятия: учебник для вузов / И.Э. Берзинь, С.А. Пикунова, Н.Н. Савченко и др.; под общ. ред. С.Г. Фалько. – М.: Дрофа, 2003. – 368 с.

- Экономика предприятия: учебник для вузов / под ред. В.Я. Горфинкеля, В.А. Швандара. – 4-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2004. – 670.

- Подоприхин Н.М. Инвестиции и экономическая оценка инвестиционной деятельности: учеб. пособие / Н.М. Подоприхин. Воронеж: Воронеж. гос. техн. ун-т, 2006. 78 с.

- ФЗ РФ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.99.

- Сергеев И.В. Экономика предприятия: учеб. пособие / И.В. Сергеев. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2004. – 304 с.

- Крейнина М.Н. Критический объем продаж: значение, сущность, величина / М.Н. Крейнина // Финансовый менеджмент. — № 6, 2001. – С. 3-14.

- Постановление Правительства РФ «Положение об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации» в редакции № 467 от 20.05.98.

- http://www.cfin.ru/

- http://www.invest.ru/

Как рассчитать период окупаемости

Прежде чем принимать какое-либо решение об инвестициях, полезно подумать о том, сколько времени потребуется, чтобы окупить ваши первоначальные затраты. Это основной принцип срока окупаемости. Узнайте больше о том, как рассчитать срок окупаемости и что это значит для ваших инвестиций, ниже.

Что означает срок окупаемости?

Срок окупаемости тесно связан с точкой безубыточности любых инвестиций, в частности, со временем, которое потребуется инвестору для возмещения первоначальной стоимости проекта.Это быстрый и простой способ оценить инвестиционные возможности и риски, но вместо единиц анализа безубыточности срок окупаемости выражается в годах. Чем короче период окупаемости, тем привлекательнее будет вложение, потому что это означает, что потребуется меньше времени, чтобы окупиться.

Срок окупаемости используется не только в финансовых отраслях, но и предприятиями для расчета нормы прибыли на любой новый актив или модернизацию технологии. Например, владелец малого бизнеса может рассчитать период окупаемости установки солнечных панелей, чтобы определить, являются ли они экономически эффективным вариантом.

Как рассчитать период окупаемости

Чтобы определить, как рассчитать период окупаемости на практике, вы просто делите первоначальные денежные затраты проекта на сумму чистого притока денежных средств, который проект генерирует каждый год. В целях расчета формулы срока окупаемости можно предположить, что чистый приток денежных средств каждый год одинаков. Полученное число выражается в годах или долях лет.

Формула срока окупаемости

Записанный в виде формулы расчет срока окупаемости может также выглядеть следующим образом:

Срок окупаемости = первоначальные инвестиции / годовая окупаемость

Например, представьте, что компания инвестирует 200000 долларов в новое производственное оборудование, которое приводит к положительному денежному потоку в размере 50 000 долларов в год.

Срок окупаемости = 200 000 долл. США / 50 000 долл. США

В этом случае срок окупаемости составит 4,0 года, потому что 200 000, разделенные на 50 000, составляют 4.

Преимущества и недостатки периода окупаемости

Есть некоторые очевидные преимущества и недостатки расчетов срока окупаемости.

Плюсы анализа срока окупаемости

Формула срока окупаемости, действующая как простой анализ рисков, проста для понимания. Он дает краткий обзор того, насколько быстро вы можете рассчитывать на возврат своих первоначальных инвестиций.Срок окупаемости также позволяет проводить параллельный анализ двух конкурирующих проектов. Если у одного период окупаемости больше, чем у другого, это может быть не лучший вариант.

Минусы анализа срока окупаемости

С другой стороны, расчет срока окупаемости может быть настолько быстрым и легким, что он слишком упрощен.

Одним из недостатков этого типа анализа является то, что, хотя он показывает время, необходимое для возврата инвестиций, он не показывает конкретную прибыльность.Это может стать проблемой для инвесторов, выбирающих между двумя проектами только на основании срока окупаемости. Один проект может окупиться быстрее, но — в конечном итоге — это не обязательно сделает его более прибыльным, чем второй. Некоторым инвестициям требуется время, чтобы обеспечить потенциально более высокий приток денежных средств, но они будут упущены из виду, если использовать только метод окупаемости.

Еще одним недостатком срока окупаемости является то, что он не принимает во внимание временную стоимость денег, в отличие от метода дисконтированного периода окупаемости.Эта концепция гласит, что деньги будут стоить больше сегодня, чем та же сумма в будущем, из-за обесценивания и потенциального дохода.

Альтернативы расчету периода окупаемости

Использование периода окупаемости для оценки риска является хорошей отправной точкой, но многие инвесторы предпочитают формулы капитального бюджета, такие как чистая приведенная стоимость (NPV) и внутренняя норма доходности (IRR). Это связано с тем, что они учитывают временную стоимость денег и альтернативную стоимость работы в формуле для более подробной и точной оценки.Другой вариант — использовать вместо этого формулу дисконтированного периода окупаемости, которая добавляет в уравнение временную стоимость денег.

Для наиболее тщательного и сбалансированного анализа риска и прибыли проекта инвесторам следует комбинировать различные эти модели.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Срок окупаемости — Узнайте, как использовать и рассчитать период окупаемости

Каков срок окупаемости?

Срок окупаемости показывает, сколько времени требуется бизнесу, чтобы окупить вложения. Этот тип анализа позволяет фирмам сравнивать альтернативные инвестиционные возможности и выбирать проект, который окупит свои инвестиции в кратчайшие сроки, если этот критерий важен для них.

Например, фирма может принять решение инвестировать в актив с начальной стоимостью 1 миллион долларов. Затем в течение следующих пяти лет фирма получает положительные денежные потоки, которые со временем уменьшаются. Какой срок окупаемости? Как видно из графика ниже, первоначальные инвестиции полностью компенсируются положительными денежными потоками где-то между периодами 2 и 3.

Формула срока окупаемости

Чтобы точно определить, когда наступит окупаемость, можно использовать следующую формулу :

Применяя формулу к примеру, мы берем начальные инвестиции по абсолютной величине.Совокупные денежные потоки за период открытия и закрытия составляют 900 000 и 1 200 000 долларов соответственно. Это связано с тем, что, как мы отметили, первоначальные инвестиции окупаются где-то между периодами 2 и 3. Применение формулы дает следующее:

Таким образом, срок окупаемости этого проекта составляет 2,33 года. Правило принятия решения с использованием периода окупаемости заключается в минимизации времени, необходимого для возврата инвестиций.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон периода окупаемости

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Использование метода окупаемости

По сути, период окупаемости используется очень аналогично анализу безубыточности, коэффициент рентабельности вклада Коэффициент рентабельности вклада — это выручка компании за вычетом переменных затрат, деленная на ее выручку.Коэффициент может использоваться для анализа безубыточности, и он + представляет собой маржинальную выгоду от производства еще одной единицы. но вместо количества единиц для покрытия постоянных затрат он учитывает количество времени, необходимое для возврата инвестиций.

Учитывая его характер, период окупаемости часто используется в качестве первоначального анализа, который можно понять без особых технических знаний. Его легко вычислить, и его часто называют расчетом «обратной стороны конверта». Кроме того, это простая мера риска, поскольку она показывает, насколько быстро можно вернуть деньги от инвестиций.Однако есть дополнительные соображения, которые следует учитывать при выполнении процесса составления бюджета капиталовложений.

Недостаток 1: прибыльность

Хотя период окупаемости показывает нам, сколько времени требуется для возврата инвестиций, он не показывает, какова прибыль на инвестиции. Что касается нашего примера, денежные потоки продолжаются после периода 3, но они не актуальны в соответствии с правилом принятия решения в методе окупаемости.

Основываясь на предыдущем примере, у фирмы может быть второй вариант инвестирования в другой проект, который предлагает следующие денежные потоки:

Срок окупаемости другого проекта составляет 4.25 лет, но принесет более высокую отдачу от инвестиций, чем первый проект. Однако, основываясь исключительно на сроке окупаемости, фирма предпочла бы первый проект этой альтернативе. Последствия этого заключаются в том, что фирмы могут выбирать инвестиции с более короткими периодами окупаемости за счет прибыльности.

Недостаток 2: Риск и временная стоимость денег

Другая проблема, связанная с периодом окупаемости, заключается в том, что он не делает явной скидки на риск и альтернативные издержки, связанные с проектом.В некотором смысле более короткий период окупаемости предполагает меньшую подверженность риску, поскольку инвестиции возвращаются в более ранний срок. Однако разные проекты могут подвергаться разным уровням риска даже в один и тот же период. Риск проекта часто определяется путем оценки WACC. WACCWACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства.

Внутренняя норма прибыли (IRR)

В качестве альтернативы просмотру того, как быстро окупаются инвестиции, и с учетом приведенного выше недостатка, компаниям может быть лучше смотреть на внутреннюю норму прибыли (IRR). ) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) проекта равной нулю.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций. при сравнении проектов.

Финансовые аналитики проведут финансовое моделирование и анализ IRR для сравнения привлекательности различных проектов. Путем прогнозирования свободных денежных потоков Free Cash Flow (FCF) Свободный денежный поток (FCF) измеряет способность компании производить то, что больше всего волнует инвесторов: доступные денежные средства распределяются по собственному усмотрению. в будущем можно будет использовать XIRR XIRR против IRR. Зачем использовать XIRR против IRR.XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel. в Excel, чтобы определить, какая ставка дисконтирования устанавливает чистую приведенную стоимость проекта равной нулю (определение IRR).

Поскольку IRR не принимает во внимание риск, его следует рассматривать вместе с периодом окупаемости, чтобы определить, какой проект является наиболее привлекательным.

Как видно из приведенного ниже примера, модель DCF используется для построения графика периода окупаемости (средний график ниже).

Источник: онлайн-курсы CFI по финансовому моделированию.

Ссылки по теме

CFI является официальным поставщиком Аналитика по финансовому моделированию и оценке. вы обретете необходимую уверенность в своей финансовой карьере. Запишитесь сегодня! назначение и миссию, которая поможет вам продвинуться по карьерной лестнице.Эти дополнительные бесплатные ресурсы CFI будут полезны для продолжения обучения и развития ваших навыков:

- Формула возврата инвестиций (возврат инвестиций). к их инвестиционной стоимости. Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработок.

- Модель ценообразования капитальных активов Модель ценообразования капитальных активов (CAPM) Модель ценообразования капитальных активов (CAPM) — это модель, которая описывает взаимосвязь между ожидаемой доходностью и риском ценной бумаги.Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс премия за риск на основе бета-версии этой ценной бумаги

- Анализ финансовой отчетностиАнализ финансовой отчетностиКак проводить анализ финансовой отчетности. Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках,

- Формула признания выручки Принцип признания выручки Принцип признания выручки определяет процесс и время, в течение которых выручка записывается и признается в качестве статьи в компании.

Оцените окупаемость и Учетная норма прибыли при принятии решений о капитальных вложениях — Принципы бухгалтерского учета, Том 2: Управленческий учет

Многим компаниям постоянно предоставляются инвестиционные возможности, и они должны тщательно анализировать как жизнеспособные, так и нежизнеспособные варианты, чтобы определить наилучшие возможные расходы для роста бизнеса.Процесс выбора наилучшего варианта требует тщательного составления бюджета и анализа. При проведении анализа компания может использовать различные методы оценки с разными входными данными и особенностями анализа. Эти методы часто делятся на две большие категории: (1) те, которые учитывают временную стоимость денег или тот факт, что доллар сегодня отличается от доллара в будущем из-за инфляции и возможности инвестировать сегодняшние деньги для будущего роста, и (2) те методы анализа, которые не учитывают временную стоимость денег.Сначала мы рассмотрим методы, не связанные с временной ценностью.

Методы несвоевременной ценности

Методы вневременной стоимости не сравнивают стоимость доллара сегодня со стоимостью доллара в будущем и часто используются в качестве инструментов проверки. Двумя методами оценки несвоевременной стоимости являются метод окупаемости и учетная норма прибыли.

Основы метода окупаемости

Метод окупаемости (PM) вычисляет время, необходимое компании, чтобы окупить свои первоначальные инвестиции.Другими словами, он рассчитывает, сколько времени пройдет, пока либо заработанная сумма, либо сэкономленные затраты не станут равными или превышающими затраты на проект. Это может быть полезно, когда компания сосредоточена исключительно на том, чтобы как можно быстрее получить свои средства от инвестиций в проект.

Предприятия не хотят, чтобы их деньги были привязаны к капитальным активам с ограниченной ликвидностью. Чем дольше деньги недоступны, тем меньше у компании возможностей использовать эти средства для других целей роста.Такой продолжительный период времени также вызывает беспокойство, поскольку создает более рискованные возможности. Поэтому компания хотела бы, чтобы деньги вернулись им как можно быстрее. Один из способов сосредоточиться на этом — рассмотреть период окупаемости при принятии решения о капитальном бюджете. Метод окупаемости ограничен тем, что он учитывает только временные рамки для окупаемости инвестиций на основе ожидаемых годовых денежных потоков и не учитывает влияние временной стоимости денег.

Срок окупаемости рассчитывается при наличии равных или неравных годовых денежных потоков.Денежный поток — это деньги, поступающие в компанию или исходящие из нее в результате коммерческой деятельности. Приток денежных средств может быть получен в виде денег или экономии средств от капитальных вложений. Отток денежных средств может быть связан с выплатой денег или увеличением затрат на капитальные вложения. Денежный поток оценивает способность компании выплатить долгосрочный долг, ее ликвидность и способность к росту. Денежные потоки отображаются в отчете о движении денежных средств. Денежные потоки отличаются от чистой прибыли. Чистая прибыль будет представлять собой всю деятельность компании, влияющую на доходы и расходы, независимо от наличия операции с наличными деньгами и будет отображаться в отчете о прибылях и убытках.

Компания оценит будущие поступления и оттоки денежных средств, которые будут генерироваться капитальными вложениями. Важно помнить, что приток денежных средств может быть вызван увеличением денежных поступлений или сокращением денежных расходов. Например, если новое оборудование снизит производственные затраты для компании со 120 000 фунтов в год до 80 000 фунтов в год, мы будем считать, что это приток денежных средств в размере 40 000 фунтов стерлингов. Хотя компания фактически не получает 40 000 фунтов стерлингов наличными, она экономит 40 000 фунтов стерлингов на операционных расходах, обеспечивая положительный приток денежных средств в размере 40 000 фунтов стерлингов.

Денежный поток также может быть получен за счет увеличения объема производства. Например, компания покупает новое здание стоимостью 100 000 фунтов стерлингов, что позволит разместить больше производственных площадей. Это новое пространство позволяет им производить больше продукции для продажи, что увеличивает продажи за наличный расчет на 300 000 фунтов стерлингов. 300 000 фунтов стерлингов — это новый приток наличности.

Разница между притоком и оттоком денежных средств — это чистый приток или отток денежных средств, в зависимости от того, какой денежный поток больше.

Годовые чистые денежные потоки затем связаны с первоначальными инвестициями для определения периода окупаемости в годах.Когда ожидаемый чистый годовой денежный поток равен четной сумме за каждый период, окупаемость может быть рассчитана следующим образом:

Результат — количество лет, которое потребуется для возврата денежных средств, вложенных в первоначальные инвестиции. Например, типография рассматривает принтер с первоначальной инвестиционной стоимостью 150 000 фунтов стерлингов. Они ожидают, что годовой чистый денежный поток составит 20 000 фунтов стерлингов. Срок окупаемости

\ (\ text {Срок окупаемости} = \ frac {? 150 000} {? 20 000} = 7,5 \ phantom {\ rule {0.2em} {0ex}} \ text {years} \)

Первоначальные инвестиционные затраты в размере 150 000 фунтов стерлингов делятся на годовой денежный поток в размере 20 000 фунтов стерлингов, чтобы рассчитать ожидаемый период окупаемости, равный 7.5 лет. В зависимости от требований компании к сроку окупаемости для этого типа инвестиций, они могут пройти эту опцию через процесс отбора, чтобы ее рассмотреть при принятии решения о предпочтениях. Например, компании может потребоваться срок окупаемости 5 лет. Поскольку 7,5 лет больше, чем 5 лет, компания, вероятно, не рассматривала бы возможность переноса этой альтернативы на решение о предпочтении. Если компании требуется период окупаемости в 9 лет, компания рассмотрит возможность переноса этой альтернативы на решение о предпочтении, поскольку количество лет меньше требуемого.

Когда чистые годовые денежные потоки неравномерны по годам, а не даже, как в предыдущем примере, компании требуется более подробный расчет для определения окупаемости. Неравномерные денежные потоки возникают, когда каждый год возвращаются разные суммы. В предыдущем примере полиграфической компании первоначальные инвестиционные затраты составляли 150 000 фунтов стерлингов, а денежные потоки составляли 20 000 фунтов стерлингов в год. Однако в большинстве примеров организации сталкиваются с неравномерными денежными потоками в течение многолетнего периода владения. Например, неравномерное распределение денежных потоков может представлять собой доходность в размере 10 000 фунтов стерлингов в первый год, 20 000 фунтов стерлингов в течение второго и третьего года, 15 000 фунтов стерлингов в четвертый и пятый годы и 20 000 фунтов стерлингов в шестой год и далее.

В этом случае срок окупаемости 8,5 года.

Во втором примере периода окупаемости для неравномерных денежных потоков рассмотрим компанию, которой необходимо будет определить чистый денежный поток для каждого периода и выяснить, в какой момент денежные потоки равны или превышают первоначальные инвестиции. Это могло произойти в середине года, что потребовало бы расчета для определения окупаемости за неполный год.

Компания добавит окупаемость за неполный год к окупаемости за предыдущие годы, чтобы получить период окупаемости для неравномерных денежных потоков.Например, компания может сделать первоначальные инвестиции в размере 40 000 фунтов стерлингов и получить чистые денежные потоки в размере 10 000 фунтов стерлингов в первый и второй годы, 5000 фунтов стерлингов в третий и четвертый годы и 7500 фунтов стерлингов в течение пятого и последующих лет.

Денежный поток. (авторство: Copyright Rice University, OpenStax, по лицензии CC BY-NC-SA 4.0)

Мы знаем, что где-то между 5 и 6 годами компания возвращает деньги. В первый и второй годы они выздоровели в общей сложности на 20 000 фунтов стерлингов (10 000 + 10 000), в третьем и четвертом годах они выздоровели и дополнительно на 10 000 фунтов стерлингов (5 000 + 5 000), а в пятый год они выздоровели на 7 500 фунтов стерлингов, в общей сложности в течение пятого года. из? 37 500.После пятого года остается непогашенный остаток в размере 2500 фунтов стерлингов (40 000 — 37 500) для полного возмещения затрат на инвестиции. В шестой год их денежный поток составил 7 500 фунтов стерлингов. Это больше, чем им нужно, чтобы окупить первоначальные вложения. Чтобы получить более точный расчет, нам нужно рассчитать окупаемость за неполный год.

\ (\ text {Частичная годовая окупаемость} = \ frac {? 2,500} {? 7,500} = 0,33 \ phantom {\ rule {0.2em} {0ex}} \ text {годы (округлено)} \)

Таким образом, общий срок окупаемости составляет 5,33 года (5 лет + 0.33 года).

Демонстрация метода окупаемости

Для иллюстрации рассмотрим производство детских товаров (BGM), крупную производственную компанию, специализирующуюся на производстве различных детских товаров, продаваемых розничным торговцам. BGM рассматривает возможность инвестирования в новый пресс для металла. Срок окупаемости рассчитывается следующим образом:

\ (\ text {Срок окупаемости} = \ frac {? 50 000} {? 15 000} = 3,33 \ phantom {\ rule {0.2em} {0ex}} \ text {years} \)

Мы разделим первоначальные инвестиции в размере 50 000 фунтов стерлингов на годовой приток в размере 15 000 фунтов стерлингов, чтобы получить срок окупаемости 3.33 года. Предположим, что BGM не допускает периода окупаемости более 7 лет для этого типа инвестиций. Поскольку этот рассчитанный период окупаемости соответствует их первоначальным требованиям отбора, они могут передать эту инвестиционную возможность на уровень принятия решения о предпочтениях. Если бы BGM имела ожидаемый или максимально допустимый период окупаемости в 2 года, те же инвестиции не прошли бы требования проверки и были бы исключены из рассмотрения.

Чтобы проиллюстрировать концепцию неравномерных денежных потоков, предположим, что BGM вместо этого показывает следующие ожидаемые чистые денежные потоки.Напомним, что первоначальные вложения в станок для прессования металла составляют 50 000 евро.

Между 6 и 7 годами восстанавливается первоначальный непогашенный остаток инвестиций. Чтобы определить более конкретный срок окупаемости, мы рассчитываем окупаемость за неполный год.

\ (\ text {Срок окупаемости} = \ frac {? 5,000} {? 10,000} = 0,5 \ phantom {\ rule {0.2em} {0ex}} \ text {years} \)

Общий срок окупаемости 6,5 года (6 лет + 0,5 года).

Капитальные вложения

Вы работаете бухгалтером в крупной фирме, желающей сделать капитальные вложения в будущий проект.Ваша компания рассматривает возможность инвестирования в два проекта. Срок окупаемости проекта А составляет 3 года, а срок окупаемости проекта Б — 5,5 года.

Вашей компании требуется срок окупаемости таких проектов не более 5 лет. Какой проект им следует рассмотреть в дальнейшем? Почему? Есть ли аргумент в пользу продвижения любого проекта или ни одного из них? Почему? Какие еще факторы могут потребоваться для принятия этого решения?

Основы метода бухгалтерской нормы прибыли

Учетная норма прибыли (ARR) рассчитывает возврат инвестиций с учетом изменений чистой прибыли.Он показывает, на какой дополнительный доход компания может рассчитывать, если возьмется за предложенный проект. В отличие от метода окупаемости, ARR сравнивает доход с первоначальными инвестициями, а не с денежными потоками. Этот метод полезен, поскольку он анализирует выручку, экономию затрат и расходы, связанные с инвестициями, и, в некоторых случаях, может дать более полную картину воздействия, вместо того, чтобы сосредотачиваться исключительно на полученных денежных потоках. Однако ARR ограничен тем, что не учитывает стоимость денег с течением времени, как и метод окупаемости.

Учетная норма прибыли рассчитывается следующим образом:

Дополнительные доходы представляют собой увеличение доходов, если инвестиции сделаны, а не в случае отклонения инвестиций. Увеличение выручки включает любую экономию затрат, возникающую из-за проекта. Дополнительные расходы показывают изменение расходов в случае принятия проекта, а не сохранение текущих условий. Дополнительные расходы также включают амортизацию приобретенного актива.Разница между дополнительными доходами и дополнительными расходами называется дополнительной чистой прибылью. Первоначальные инвестиции — это первоначальная сумма, вложенная в проект; однако любую остаточную (остаточную) стоимость основных средств необходимо вычесть из первоначальных инвестиций до получения ARR.

Понятие восстановительной стоимости было рассмотрено в «Долгосрочных активах». По сути, это ожидаемая будущая справедливая рыночная стоимость (FMV) актива, когда он будет продан или использован в качестве обмена на заменяющий актив.Например, предположим, что вы купили коммерческий принтер за 40 000 фунтов стерлингов пять лет назад с ожидаемой стоимостью восстановления 8 000 фунтов стерлингов, и теперь вы рассматриваете возможность его замены. Предположим, что на дату замены после пятилетнего периода владения старый принтер имеет FMV в размере 8000 фунтов стерлингов. Если закупочная цена нового принтера составляет 45 000 фунтов стерлингов, а продавец намерен выкупить старый принтер, то вы должны будете получить за новый принтер 37 000 фунтов стерлингов. Если бы принтер был продан за 8000 фунтов стерлингов, вместо того, чтобы использовать его в качестве обмена, 8000 фунтов стерлингов можно было бы использовать в качестве первоначального взноса, а компания все равно была бы должна 37000 фунтов стерлингов.Эта сумма равна цене 45 000 фунтов стерлингов за вычетом стоимости FMV в размере 8 000 фунтов стерлингов.

В этом примере следует отметить еще один момент. Справедливая рыночная стоимость не совпадает с балансовой стоимостью. Балансовая стоимость — это первоначальная стоимость за вычетом накопленной амортизации. Например, если вы покупаете долгосрочный актив за 60 000 фунтов стерлингов, а накопленная амортизация составляет 42 000 фунтов стерлингов, то балансовая стоимость актива будет составлять 18 000 фунтов стерлингов. Справедливая рыночная стоимость может быть больше, меньше или равна балансовой стоимости.

Например, производитель пианино рассматривает возможность приобретения нового тюнингового станка. Первоначальные вложения обойдутся в 300 000 евро. Дополнительные доходы, включая экономию затрат, составляют 200 000 фунтов стерлингов, а дополнительные расходы, включая амортизацию, составляют 125 000 фунтов стерлингов. ARR рассчитывается как:

\ (\ text {ARR} = \ frac {\ left (\ text {?} 200 000- \ text {?} 125 000 \ right)} {\ text {?} 300 000} = 0,25 \ phantom {\ rule {0.2em } {0ex}} \ text {или} \ phantom {\ rule {0.2em} {0ex}} 25% \)

Этот результат означает, что компания может ожидать увеличения чистой прибыли на 25% или дополнительных 25 центов на каждый доллар, если они сделают инвестиции.Компания будет иметь минимальную ожидаемую доходность, которой этот проект должен будет достичь или превысить, прежде чем будет дано дальнейшее рассмотрение. ARR, как и метод окупаемости, не должен использоваться в качестве единственного определяющего фактора для инвестирования в основной актив. Также обратите внимание, что расчет ARR не учитывает неравномерный рост годового дохода или другие методы амортизации, кроме линейной амортизации.

Демонстрация метода бухгалтерской нормы прибыли

Возвращаясь к примеру с BGM, компания все еще рассматривает пресс для металла, поскольку он прошел метод окупаемости менее 7 лет.BGM имеет установленную норму прибыли в размере 25% от инвестиций в станок для прессования металла. Компания ожидает, что дополнительный доход составит 22 000 фунтов стерлингов, а дополнительные расходы — 12 000 фунтов стерлингов. Помните, что первоначальная инвестиционная стоимость составляет 50 000 евро. BGM рассчитывает ARR следующим образом:

\ (\ text {ARR} = \ frac {\ left (\ text {?} 20 000- \ text {?} 5 000 \ right)} {\ text {?} 50 000} = 0,3 \ phantom {\ rule {0.2em } {0ex}} \ text {или} \ phantom {\ rule {0.2em} {0ex}} 30% \)

ARR в этой ситуации составляет 30%, что превышает требуемую пороговую норму в 25%.Пороговая ставка — это минимально необходимая норма прибыли на инвестиции, чтобы рассмотреть альтернативу для дальнейшей оценки. В этом случае BGM переместит этот вариант инвестирования на уровень предпочтительного решения. Если бы мы добавили к ситуации спасательную стоимость в размере 5000 фунтов стерлингов, расчет изменился бы следующим образом:

\ (\ text {ARR} = \ frac {\ left (\ text {?} 20,000- \ text {?} 5,000 \ right)} {\ text {?} 50,000- \ text {?} 5,000 \ right)} = 0,33 \ phantom {\ rule {0.2em} {0ex}} \ text {или} \ phantom {\ rule {0.2em} {0ex}} 33% \ phantom {\ rule {0.2em} {0ex}} \ text {(округлено)}. \)

ARR по-прежнему превышает пороговую норму в 25%, поэтому BGM все равно направит инвестиционную возможность для дальнейшего рассмотрения. Допустим, BGM меняет требуемую норму доходности до 35%. В обоих случаях ARR проекта будет меньше требуемой ставки, поэтому BGM больше не будет рассматривать какие-либо инвестиции.

Анализ коэффициента препятствий

Turner Printing собирается инвестировать в принтер, который стоит 60 000 евро. Тернер ожидает, что окупаемость этого вложения в принтер составит 15%.Компания ожидает, что дополнительный доход составит 30 000 фунтов стерлингов, а дополнительные расходы — 15 000 фунтов стерлингов. Для принтера нет никакой стоимости утилизации. Какова учетная норма прибыли (ARR) для этого принтера? Соответствует ли он минимальному уровню в 15%?

Решение

ARR составляет 25% и рассчитывается как (30 000–15 000) / 60 000 фунтов стерлингов. 25% превышает пороговую норму в 15%, поэтому компания рассмотрит возможность переноса этой альтернативы на решение о предпочтении.

Срок окупаемости и учетная норма прибыли являются полезными аналитическими инструментами в определенных ситуациях, особенно когда они используются в сочетании с другими методами оценки.В определенных ситуациях методы, не связанные с временной оценкой, могут предоставить релевантную и полезную информацию. Однако при рассмотрении проектов с длительным сроком службы и значительными затратами на инициирование можно использовать более продвинутые модели. Эти модели обычно основаны на принципах временной стоимости денег, основы которых объясняются здесь.

Анализ инвестиций

Ваша компания рассматривает возможность инвестирования в оборудование стоимостью 240 000 евро. Ожидается, что оборудование будет генерировать ежегодные денежные потоки в размере 60 000 фунтов стерлингов, обеспечивать дополнительные денежные доходы в размере 200 000 фунтов стерлингов и обеспечивать дополнительные денежные расходы в размере 140 000 фунтов стерлингов ежегодно.Расходы на амортизацию включены в дополнительные расходы в размере 140 000 евро.

Рассчитайте срок окупаемости и учетную норму прибыли.

Решение

\ (\ begin {array} {ccc} \ hfill \ text {Срок окупаемости} & = \ hfill & \ frac {? 240 000} {60 000} = 4 \ phantom {\ rule {0.2em} {0ex}} \ text {лет} \ hfill \\ \ hfill \ text {ARR} & = \ hfill & \ frac {\ left (? 200 000–? 140 000 \ right)} {240 000} = 25% \ hfill \ end {array} \)

Калькулятор периода окупаемости

Калькулятор периода окупаемости может рассчитывать периоды окупаемости, дисконтированные периоды окупаемости, среднюю доходность и графики инвестиций.

Калькулятор сопутствующих инвестиций | Калькулятор среднего дохода

Денежный поток

Денежный поток — это приток и отток денежных средств или их эквивалентов проекта, физического лица, организации или других субъектов. Положительный денежный поток, возникающий в течение периода, например выручка или дебиторская задолженность, означает увеличение ликвидных активов. С другой стороны, отрицательный денежный поток, такой как оплата расходов, арендная плата и налоги, указывает на уменьшение ликвидных активов. Часто денежный поток отображается как чистая сумма как положительных, так и отрицательных денежных потоков за период, как это делается для калькулятора.Исследование движения денежных средств дает общее представление о платежеспособности; Как правило, наличие достаточных денежных резервов является положительным признаком финансового здоровья человека или организации.

Дисконтированный денежный поток

Дисконтированный денежный поток (DCF) — это метод оценки, обычно используемый для оценки инвестиционных возможностей с использованием концепции временной стоимости денег, которая представляет собой теорию, согласно которой деньги сегодня стоят больше, чем деньги завтра. Прогнозируемые будущие денежные потоки дисконтируются назад во времени для определения оценки приведенной стоимости, которая оценивается для заключения о целесообразности инвестиций.В анализе DCF средневзвешенная стоимость капитала (WACC) — это ставка дисконтирования, используемая для расчета приведенной стоимости будущих денежных потоков. WACC — это расчет стоимости капитала фирмы, где каждая категория капитала, такая как собственный капитал или облигации, взвешивается пропорционально. Для более подробного анализа денежных потоков вместо ставки дисконтирования обычно используется WACC, поскольку это более точное измерение альтернативных финансовых затрат на инвестиции. WACC может использоваться вместо ставки дисконтирования для любого из расчетов.

Ставка скидки

Ставка дисконтирования иногда описывается как обратная процентная ставка. Это ставка, которая применяется к будущим платежам для расчета текущей стоимости или последующей стоимости указанных будущих платежей. Например, инвестор может определить чистую приведенную стоимость (NPV) инвестиций во что-либо, дисконтируя денежные потоки, которые они ожидают получить в будущем, с использованием соответствующей ставки дисконтирования. Это похоже на определение того, сколько денег инвестору в настоящее время необходимо инвестировать по той же ставке, чтобы получить те же денежные потоки в одно и то же время в будущем.Ставка дисконтирования полезна, потому что она может брать будущие ожидаемые платежи за разные периоды и дисконтировать все до одного момента времени для целей сравнения.

Срок окупаемости

Период окупаемости, который чаще всего используется при составлении бюджета капиталовложений, — это период времени, необходимый для достижения точки безубыточности (точки, в которой положительные и отрицательные денежные потоки равны друг другу, что приводит к нулю) инвестиций на основе по денежному потоку. Например, инвестиции в размере 2000 долларов США в начале первого года, которые приносят прибыль в размере 1500 долларов США после первого года и 500 долларов США в конце второго года, имеют двухлетний период окупаемости.Как показывает практика, чем короче период окупаемости, тем лучше для инвестиций. Любые вложения с более длительным сроком окупаемости, как правило, не так привлекательны.

Из-за простоты использования период окупаемости является обычным методом, используемым для выражения окупаемости инвестиций, хотя важно отметить, что он не учитывает временную стоимость денег. В результате срок окупаемости лучше всего использовать в сочетании с другими показателями.

Формула для расчета срока окупаемости:

| Срок окупаемости = |

|

В качестве примера для расчета срока окупаемости инвестиции в размере 100 долларов США с годовой окупаемостью 20 долларов США:

Дисконтированный срок окупаемости

Ограничение срока окупаемости заключается в том, что он не учитывает временную стоимость денег.Дисконтированный период окупаемости (DPP), который представляет собой период времени, необходимый для достижения точки безубыточности на основе чистой приведенной стоимости (NPV) денежного потока, учитывает это ограничение. В отличие от периода окупаемости, DPP отражает количество времени, необходимое для достижения безубыточности в проекте, основанное не только на том, какие денежные потоки происходят, но и когда они происходят, и преобладающей ставке доходности на рынке, или периоде, в котором совокупный чистый текущий стоимость проекта равна нулю с учетом временной стоимости денег.Дисконтированный период окупаемости полезен тем, что помогает определить рентабельность инвестиций очень конкретным образом: если дисконтированный период окупаемости меньше, чем срок его полезного использования (расчетный срок службы) или любое заранее определенное время, инвестиции являются жизнеспособными. И наоборот, если он больше, инвестиции вообще не следует рассматривать. Сравнивая DPP различных инвестиций, можно сказать, что те, которые имеют относительно короткие DPP, как правило, более заманчивы, поскольку им требуется меньше времени для достижения безубыточности.

Формула дисконтированного срока окупаемости:

| Дисконтированный период окупаемости = |

| |||||||||

Ниже приводится пример определения дисконтированного периода окупаемости с использованием того же примера, который использовался для определения периода окупаемости.Если годовая окупаемость инвестиции в размере 100 долларов составляет 20 долларов США, а ставка дисконтирования составляет 10%, ЧПС первых 20 долларов окупаемости составляет:

.NPV второй окупаемости:

Следующее в ряду будет иметь знаменатель 1,10 3 и непрерывно по мере необходимости. В данном конкретном примере точка безубыточности:

.Дисконтированный период окупаемости в 7,27 года больше, чем 5 лет, рассчитанных по обычному периоду окупаемости, поскольку учитывается временная стоимость денег.

Дисконтированный срок окупаемости обычно больше обычного. Инвестиции с более высокими денежными потоками к концу их жизненного цикла будут иметь большее дисконтирование. Анализ периода окупаемости и дисконтированного периода окупаемости может быть полезен при оценке финансовых вложений, но имейте в виду, что они не учитывают ни риск, ни альтернативные издержки, такие как альтернативные инвестиции или системная волатильность рынка. Это может помочь использовать другие показатели при принятии финансовых решений, такие как анализ DCF или внутренняя норма доходности (IRR), которая представляет собой ставку дисконтирования, которая делает NPV всех денежных потоков от инвестиций равной нулю.

Напоминание о методе окупаемости

Компаниям необходимо вкладывать средства для роста — это само собой разумеющееся. Но как узнать, какие инвестиции могут оказаться целесообразными? Существует множество способов расчета рентабельности инвестиций (ROI) — чистая приведенная стоимость, внутренняя норма доходности, безубыточность — но самый простой — это период окупаемости.

Я разговаривал с Джо Найтом, автором книги HBR TOOLS: Return on Investment, соучредителем и владельцем www.business-literacy.com, чтобы узнать больше о том, как понять и использовать этот конкретный метод рентабельности инвестиций.

Какой срок окупаемости?Payback — это, безусловно, наиболее распространенный метод возврата инвестиций, используемый для выражения окупаемости инвестиций. Скорее всего, вы слышали, как люди спрашивают: «Как скоро мы вернем наши деньги?» И это именно то, что показывает метод, — говорит Найт: «Время, необходимое для того, чтобы денежный поток от проекта окупил первоначальные инвестиции».

Чем меньше срок окупаемости, тем лучше.И это «очевидно, должно быть короче, чем срок действия проекта, иначе нет причин вкладывать средства». Если у вас долгий период окупаемости, вы, вероятно, не ищете выгодных вложений.

Привлекательность этого метода в том, что его легко понять и относительно просто вычислить.

Как рассчитать?Вот что вы делаете: возьмите первоначальное вложение и разделите его на сумму денежных средств, которую вы ожидаете от инвестиций в год.