РКО в банке Юнистрим. Расчётно-кассовое обслуживание для бизнеса

«ПРОСТОЙ» (0₽)

для быстрого старта

0«ЛЕГКИЙ»для быстрого старта | |

|---|---|

| Банковское обслуживание | 0₽ |

| Платежи по контрагентам юрлицам и ИП | 49₽ каждый платеж |

| Платежи на счета физлиц | 1% до 150 000₽, минимум — 199 ₽ 2% от 150 000₽ до 500 000 ₽ |

| Онлайн-касса | Купить |

| Взнос наличных на счёт через кассу | 0,2% (минимум — 99₽) |

| Снятие наличных по чековой книжке | 2% до 200 000₽, свыше — от 5% |

Подключить | |

«АКТИВНЫЙ» (500₽)

для активного бизнеса

495₽«АКТИВНЫЙ»для активного бизнеса | |

|---|---|

| Банковское обслуживание | 1 месяц — 0₽ со 2 месяца — 500 ₽ 2 500 ₽ за 6 месяцев |

| Платежи по контрагентам юрлицам и ИП | 3 шт. — 0₽ — 0₽свыше — 25₽ |

| Платежи на счета физлиц | 0₽ до 400 000₽, 1,5% — от 400 000 до 1 000 000, далее — см. Тарифы |

| Онлайн-касса | |

| Взнос наличных на счёт через кассу | 0₽ до 600 000₽, далее — 0,1% (минимум 99₽) |

| Снятие наличных по чековой книжке | 0₽ до 100 000₽, 1,5% — от 100 000 до 1 000 000, далее — см.  Тарифы Тарифы |

Подключить | |

«ВСЕ ВКЛЮЧЕНО» (2000₽)

для работы с онлайн-кассой

1245₽«ВСЕ ВКЛЮЧЕНО»для работы с онлайн-кассойХит! | |

|---|---|

| Банковское обслуживание | 1 месяц — 0₽ ежемесячно или 16 000 ₽ за год |

| Платежи по контрагентам юрлицам и ИП | 3 шт. — 0₽ — 0₽свыше — 19₽ |

| Платежи на счета физлиц | 0₽ до 600 000₽, 1% — от 600 000 до 1 000 000, далее — см. Тарифы |

| | 0₽ |

| Взнос наличных на счёт через кассу | 0₽ до 1 000 000 ₽, далее — 0,1% (минимум 99₽) |

| Снятие наличных по чековой книжке | 0₽ до 100 000₽, 1% — от 100 000 до 1 000 000, далее — см.  |

Подключить | |

На кого ориентированы тарифы Юнистрим Бизнес?

Юнистрим Бизнес — это банковские услуги и партнерские сервисы для эффективной и прибыльной работы малого бизнеса. Юнистрим поддерживает предпринимателей и предоставляет им оптимальные условия обслуживания: бесплатное открытие счета без визита в банк, функциональный интернет банк, удобное мобильное приложение, бесплатная регистрация в качестве ИП и на выгодных условиях онлайн-касса. С 2018 года расчетно-кассовое обслуживание в Юнистрим выбрали более 3000 организаций — компаний в сфере услуг, розничной торговли, общественного питания и других отраслях.

Тарифы на РКО в Юнистрим Бизнес ориентированы на небольшие предприятия: салоны красоты и SPA, барбершопы, цветочные студии, бистро, кофейни, рестораны, фаст-фуд, магазины продуктов и непродовольственных товаров, лоточная и выездная торговля, ремонт и обслуживание компьютеров, фотостудии, химчистки, мастерские по ремонту одежды и обуви, автосервисы, репетиторы, оказание информационных, бухгалтерских и юридических услуг, создание и продвижение сайтов, стоматологические кабинеты, фитнес-центры, студии дизайна и ремонта, пункты выдачи заказов, аренда коммерческих помещений, грузоперевозки, поставщики товаров для маркетплейсов, мелкооптовая торговля и пр.

Для всех ИП и юридических лиц открытие расчетного счета бесплатно, комиссия по эквайрингу от 1,4% без дополнительной оплаты за оборудование при любом обороте.

почему малый бизнес переходит сюда

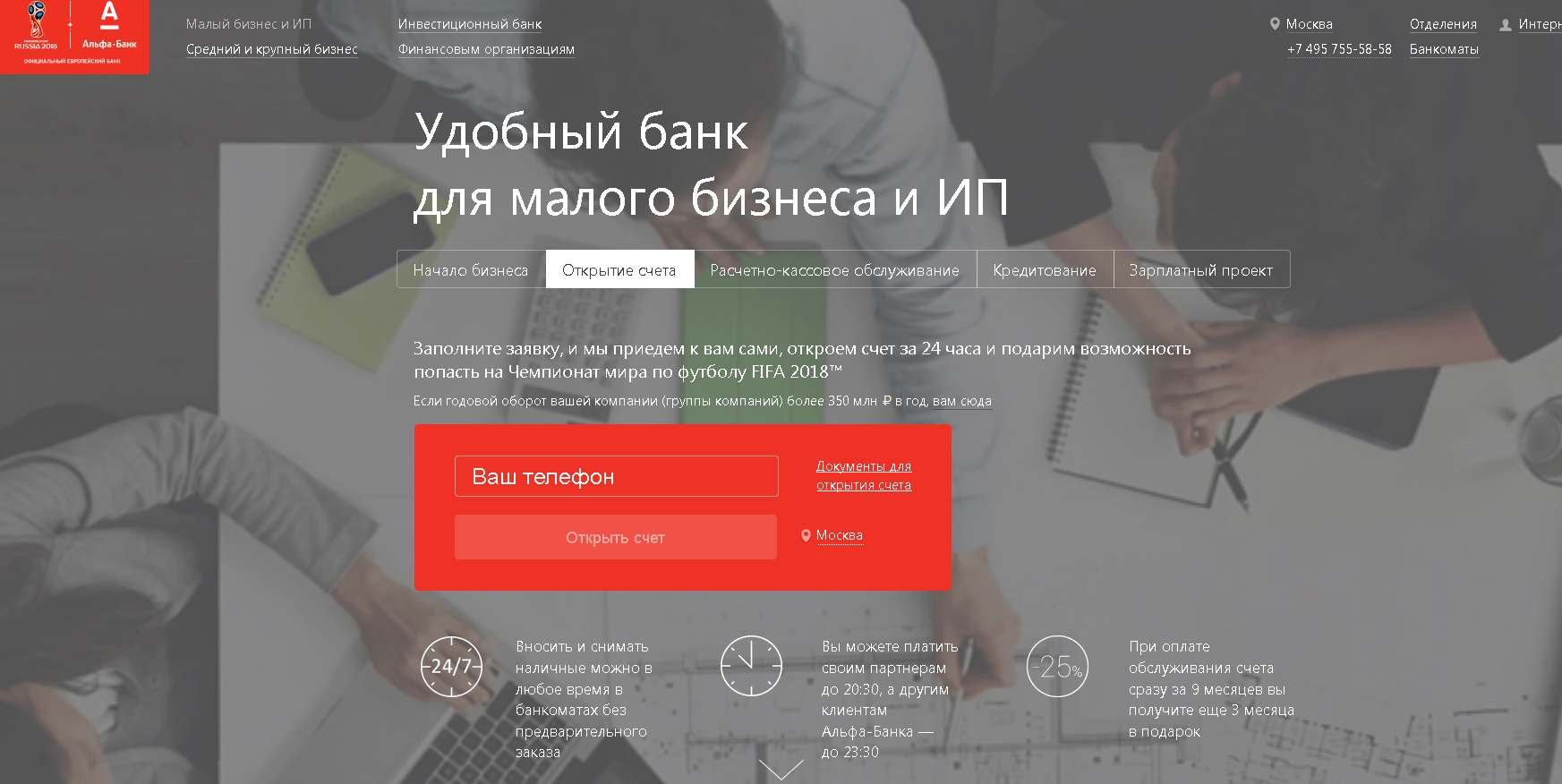

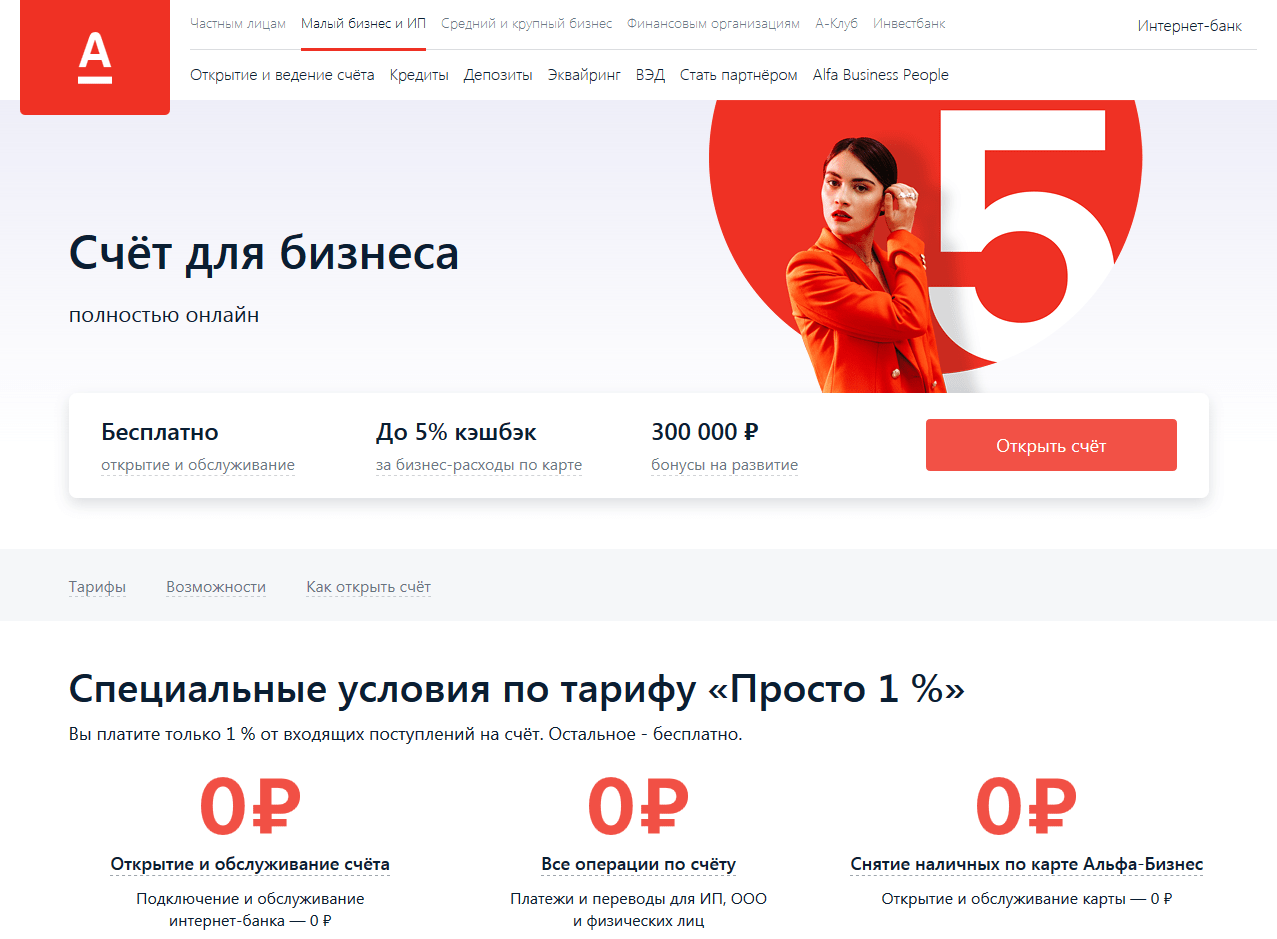

В Череповце открылся удаленный офис Альфа-Банка. Раньше клиентов обслуживали в ярославском отделении, но за последний год услуги банка стали очень востребованы среди бизнес-сообщества города, поэтому Альфа-Банк открыл удаленный офис. Представители малого бизнеса отмечают, что с Альфа-Банком очень удобно работать: во-первых, это удобный интернет-банк, во-вторых, стоимость обслуживания, понятная продуктовая линейка. Недаром Альфа-Банк называют одним из самых высокотехнологичных банков страны. О преимуществах для клиентов и о том, почему предприниматели выбирают именно этот банк, рассказал директор по малому бизнесу ОО «Ярославский» Альфа-Банка Максим ОХЛОПКОВ.

Малый бизнес — за комфорт

Мобильное приложение «Альфа-Бизнес Мобайл» в прошлом году признали лучшим мобильным приложением для руководителей среди крупных банков по версии консалтингового агентства Markswebb.

Мобильную версию Альфа-Банка можно сравнить с последней версией iPhone, поэтому многие клиенты, попробовав ее однажды, больше не смотрят на другие версии — очень все удобно и просто, без лишних движений. Здесь клиент может получить ответ на вопрос в любое время дня и ночи — причем, ответит ему менеджер, а не робот, поэтому в проблеме разберутся досконально. Приложение поможет всегда быть в курсе того, что происходит с финансами — клиенту приходят мгновенные push-уведомления о движениях по счету. С приложением можно следить за остатками и движением средств, переводить и получать деньги, проверять надежность контрагентов.

Также у банка есть 8 тарифов, среди которых предприниматель может выбрать наиболее выгодный для себя. Есть среди них и тариф «Конструктор», который можно собрать самому без лишних опций. Он, как говорят в банке, очень полюбился малому бизнесу.

Бизнес, работающий с иностранцами

Альфа-Банк выбирают предприниматели, которые активно работают на иностранных рынках.

«В интернет-банке можно проводить ряд различных операции с иностранной валютой: можно провести операцию по курсу банка (без взимания комиссии), курсу автоматизированной системы Alfa FX, курсу дилера (определяется индивидуально для каждого клиента в рамках индивидуального обслуживания), либо по курсу Банка России на завтра. Каждый предприниматель может выбрать подходящий и наиболее выгодный курс и тип операции для себя. Это очень актуально для тех, кто работает с иностранными контрагентами», — говорит Максим ОХЛОПКОВ.

Кэшбэк

Кэшбэк -любимое слово у всех клиентов банка. В Альфа-Банке предприниматель может получить карту, привязанную к расчетному счету и возвращать деньги за покупки. Например, обедая или ужиная в ресторане, заправляя машину и т. д. Кроме того, банк предлагает получать проценты на остаток на счете.

В Альфа-Банке предприниматель может получить карту, привязанную к расчетному счету и возвращать деньги за покупки. Например, обедая или ужиная в ресторане, заправляя машину и т. д. Кроме того, банк предлагает получать проценты на остаток на счете.

«Например, у клиента есть деньги на расчетном счете в пятницу, он оставляет их на выходные, а в понедельник деньги возвращаются уже с процентами. Таким образом мы отбиваем клиенту обслуживание за расчетный счет, то есть фактически обслуживание

получается бесплатным», — отмечает Максим Охлопков.

О самом главном

В удаленным офисе Альфа-Банка работают четыре «мобильных» менеджера, которые работают с клиентами.

Менеджеров называют «мобильными», потому что у них есть автомобили, поэтому охватить они могут всю огромную Вологодскую область. Менеджер может приехать в любую точку региона, чтобы переговорить с клиентом и открыть расчетный счет. Дальше он объясняет, как пользоваться мобильным приложением, и поход в банк уже не нужен. Что принципиально важно, как говорят в банке, снять наличные можно будет в любом банкомате без комиссии. А работать с документами и платежками, как уже было сказано выше, легко в приложении.

Что принципиально важно, как говорят в банке, снять наличные можно будет в любом банкомате без комиссии. А работать с документами и платежками, как уже было сказано выше, легко в приложении.

Более подробную информацию можно получить здесь.

АО «Альфа-Банк», генеральная лицензия Банка России № 1326 от 16 января 2015 года.

Альфа-Банк развивается по модели phygital, сочетая цифровые инновации с

эффективной сетью физического присутствия, которая насчитывает 498 офисов в

Москве и регионах России, 900 городов с курьерской доставкой и 27 900 своих и

партнерских банкоматов. Не отказываясь от живого общения с клиентами, банк

разрабатывает «отделения будущего» с распознаванием на базе биометрии и

геолокации.

Одновременно с этим Альфа-Банк — создатель лучшего банковского приложения в

России (оценка Markswebb), которым регулярно пользуются 80% клиентов (рейтинг в

App Store — 4.9 из 5; в Google Play — 4.8 из 5). Наши ценности: лучший клиентский

Наши ценности: лучший клиентский

опыт, технологическое лидерство, лучшие сотрудники.

Только за 2019 год Альфа-Банк признан «Банком года» по версии журнала The

Banker, «лучшим ипотечным банком» по версии журнала Global Finance,

«премиальным банком № 1 в России» по версии Frank Premium Banking Award.

По итогам первого полугодия 2020 года, согласно финансовой отчетности (МСФО),

совокупные активы Банковской группы «Альфа-Банк», включая ABH Financial, АО

«Альфа-Банк» и дочерние финансовые компании, составили $ 54,7 млрд, совокупный

кредитный портфель — $ 38,3 млрд, акционерный капитал — $ 8,2 млрд. Чистая

прибыль — $ 592 млн.

* * *

Для малого бизнеса «Абсолют Банк» – лучший способ кредитования

Для малого бизнеса «Абсолют Банк» – лучший способ кредитованияОвердрафт

12%

Для своевременного исполнения

обязательств перед контрагентами

Обеспечение

не требуетсяСрок

до 12 месяцев

Внесите платёж за 2 минуты

Через удобные сервисы на нашем сайте

Проконсультируйтесь

по бесплатному номеру

8 800 200-200-5

Казначейский кредит

Краткосрочное финансирование с индивидуальной ставкой

Обеспечение

не требуетсяСрок

до 1 месяца

Узнайте про льготы

для наших клиентов

Специальные предложения

от партнеров банка

Заказать звонок

Заявка отправлена

Ваша заявка на обратный звонок принята и будет рассмотрена в течение 2-х рабочих дней.

У Вас остались вопросы?

Звоните по бесплатному номеру

АКБ «Абсолют Банк» (ПАО) использует файлы cookie с целью персонализации сервисов и повышения удобства пользования веб-сайтом. Cookie представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях веб-сайта. Если вы не хотите использовать файлы «cookie», измените настройки браузера.

Хорошо«Онлайн-кредиты — самый востребованный у бизнеса цифровой продукт»

Директор департамента массового бизнеса ПСБ Светлана Поздеева — о развитии дистанционных каналов обслуживания малого и среднего предпринимательства.

Ситуация с пандемией значительно повысила запрос предпринимателей на функциональность дистанционного банковского обслуживания (ДБО). Дистанционные сервисы были востребованы и до пандемии, но в 2020 году пользовательские привычки изменились кардинально.

По данным Банка России, доля взрослого населения, включая представителей малого и среднего бизнеса (МСБ) и индивидуальных предпринимателей (ИП), регулярно использующего доступ к банковским счетам для перевода денежных средств в удаленном режиме, выросла до 75,4% в прошлом году против 55,2% в 2018-м.

Развитие цифровых сервисов на российском банковском рынке началось в нулевые, и сначала банки делали акцент на массовый сегмент, то есть на розничных клиентов. Однако затем быстро пришло понимание, что предприниматели в не меньшей степени нуждаются в развитой инфраструктуре дистанционного обслуживания. По сути, бизнесмен как потребитель цифровых приложений в своем смартфоне или ноутбуке ничем не отличается от розничного клиента — ему тоже нужны скорость, прозрачность и безопасность проведения операций, удобный и понятный интерфейс.

Развитию направления способствует несколько факторов. Крупные банковские игроки сегодня активно инвестируют в развитие цифровых продуктов для бизнеса. И ПСБ не исключение — объем наших инвестиций в развитие электронных сервисов и решений для малого и среднего бизнеса вырос за последние годы в три раза.

И ПСБ не исключение — объем наших инвестиций в развитие электронных сервисов и решений для малого и среднего бизнеса вырос за последние годы в три раза.

Финансовая и цифровая грамотность представителей бизнес-сообщества значительно выше среднего уровня населения, что делает их более активными пользователями дистанционных банковских сервисов.

И регулятор, и государство активно поддерживают цифровизацию финансового сектора. Банк России является инициатором создания Системы быстрых платежей, которая в разы повысила доступность и привлекательность цифровых каналов для совершения различных операций, в том числе для МСБ.

Платежи и переводы сегодня — это наиболее распространенные операции, которые совершают ИП, представители микро-, малого и среднего бизнеса в дистанционных каналах. Это именно тот функционал, для которого изначально создавались мобильные банки. В ПСБ порядка 97% всех платежных транзакций проводятся сегодня именно в мобильном и интернет-банке.

Для сравнения: еще в конце прошлого года около 10% клиентов предпочитали совершать операции в офлайне. Также в последнее время мы стали отдельно вести статистику по так называемым mobile-only клиентам, пользующимся исключительно мобильным банком. Сейчас их доля среди нашей предпринимательской аудитории — 22,5%, по сравнению с прошлым годом она выросла в полтора раза и продолжает увеличиваться.

Также в последнее время мы стали отдельно вести статистику по так называемым mobile-only клиентам, пользующимся исключительно мобильным банком. Сейчас их доля среди нашей предпринимательской аудитории — 22,5%, по сравнению с прошлым годом она выросла в полтора раза и продолжает увеличиваться.

ПСБ является одним из лидеров рынка в части цифровых продаж ключевых банковских продуктов, входит в топ-3 мобильных банков для бизнеса в России, по версии SME Banking. У нас оцифрована вся линейка продуктов: доля тех предпринимателей, кто оформляется через систему ДБО, достигает 84%. Эта цифра, в частности, характеризует выдачу кредитов онлайн, когда клиент может получить финансирование полностью в цифровом канале, по безбумажной технологии, — он дистанционно подает заявку, в течение трех минут получает решение, и если оно положительное, то перевод денег на его счет занимает всего несколько минут.

Напомню, что ПСБ входил в пул тех кредитных организаций, которые в 2019 году в диалоге с Банком России лоббировали изменение регуляторной базы для того, чтобы выдача кредитов предпринимателям по удаленке стала возможна в принципе. И мы одними из первых начали это делать. Причем у нас есть ключевое отличие. Как правило, банки кредитуют только своих клиентов, потому что по оборотам на счетах могут оценить их финансовое состояние. Мы же работаем с компаниями независимо от того, открыт ли у них расчетный счет в ПСБ. Наша модель оценки рисков позволяет оценить заемщика и по внешним источникам информации.

И мы одними из первых начали это делать. Причем у нас есть ключевое отличие. Как правило, банки кредитуют только своих клиентов, потому что по оборотам на счетах могут оценить их финансовое состояние. Мы же работаем с компаниями независимо от того, открыт ли у них расчетный счет в ПСБ. Наша модель оценки рисков позволяет оценить заемщика и по внешним источникам информации.

Мы видим, что онлайн-кредитование — это самый востребованный бизнесом продукт. Поэтому необходимо обеспечивать большую доступность этого кредитования, развивать соответствующие цифровые сервисы.

ПСБ последовательно работает в этом направлении. Так, в прошлом году в период локдауна мы были в числе первых, кто запустил на своей платформе выдачу онлайн-кредитов с господдержкой. Согласно данным Банка России, по количеству таких кредитов мы заняли второе место в России: порядка 30 тыс. предпринимателей получили льготное финансирование в формате онлайн.

Также большим спросом сейчас пользуется цифровая корпоративная карта. Ее можно оформить в пару кликов на компьютере или смартфоне и сразу начать ей расплачиваться, загрузив в Apple Pay, Google Pay или другое платежное приложение.

Ее можно оформить в пару кликов на компьютере или смартфоне и сразу начать ей расплачиваться, загрузив в Apple Pay, Google Pay или другое платежное приложение.

Банк постоянно совершенствует интерфейс бизнес-приложений для мобильных и интернет-банков. С учетом пожеланий клиентов, многие из которых уже привыкли работать в мессенджерах, ПСБ запустил в Telegram экспериментальный канал обслуживания клиентов — чат-бот «Катюша», который может выставлять и оплачивать счета. Бот распознает счет, заполняет платежное поручение, а клиенту надо только подтвердить операцию. Сейчас мы пилотируем этот проект, чтобы оценить, действительно ли мессенджер может в какой-то части заменить мобильный банк, и по итогам пилота примем решение, будем ли это направление масштабировать.

Мы планируем создавать персонализированные цифровые сервисы для клиентов, делать больше интересных инновационных проектов. И, конечно, продолжать развивать онлайн-кредитование МСБ — здесь действительно большие перспективы.

Чем известен ПСБ

ПАО «Промсвязьбанк» (ПСБ) — универсальный банк, основанный в 1995 году. Входит в топ-10 крупнейших банков России по данным Центробанка и в список системно значимых кредитных организаций, утвержденный ЦБ. Законодательно определен в качестве опорного банка для реализации государственного оборонного заказа и сопровождения крупных государственных контрактов. ПСБ предлагает широкий спектр услуг для розничных и корпоративных клиентов, предприятий ОПК, малого и среднего бизнеса.

Клиенты ВТБ смогут совершать переводы по Bluetooth и AirDrop

В новой версии мобильного приложения ВТБ Онлайн запущена функция «Радар ВТБ», которая позволяет найти других клиентов банка, находящихся поблизости, и быстро отправить им денежный перевод. Сервис работает на основе технологий Bluetooth и AirDrop.

Чтобы сделать перевод, в разделе «Платежи» ВТБ Онлайн достаточно выбрать опцию «Радар ВТБ». Включив ее, пользователь увидит на экране клиентов банка, которые находятся рядом, если на их устройствах также включена эта функция и Bluetooth. Отправителю средств останется лишь найти получателя, используя функцию Bluetooth и AirDrop, указать сумму перевода и его адресата.

Включив ее, пользователь увидит на экране клиентов банка, которые находятся рядом, если на их устройствах также включена эта функция и Bluetooth. Отправителю средств останется лишь найти получателя, используя функцию Bluetooth и AirDrop, указать сумму перевода и его адресата.

«Новая опция денежных переводов работает на основе технологий Bluetooth и AirDrop. Это еще один быстрый и удобный способ отправлять деньги, который могут использовать наши клиенты. Например, тем, кто находится рядом в кафе или в большой компании. Денежные переводы — одна из самых популярных операций в ВТБ Онлайн. Каждый день четверть миллиона наших пользователей совершают более 800 тысяч таких операций. Наша задача – делать их более удобными и быстрыми, экономя время клиентов. Для этого мы внедряем технологию «Радар ВТБ», которая позволит перекидывать средства так же просто, как фото или видео. При этом безопасность сервиса обеспечена в полном объеме с учетом всех мировых стандартов, это – наш приоритет», — комментирует старший вице-президент ВТБ, руководитель департамента цифрового бизнеса Никита Чугунов.

В обновленной версии ВТБ Онлайн также появилась услуга переводов по ссылке, с помощью которой отправить деньги можно клиенту любого банка, зная только номер телефона получателя. Достаточно отправить ссылку на перевод, а получатель сам выберет карту для зачисления.

ВТБ провел масштабное обновление мобильного приложения и интернет-банка. ВТБ Онлайн стал работать вдвое быстрее, а переводы и платежи теперь доступны даже во время профилактических работ. Предельная нагрузка ВТБ Онлайн выросла почти в 4 раза, до 500 000 одновременных сессий. Банк запустил 30 новых онлайн-сервисов, включая обновление паспортных данных через портал «Госуслуги», переводы по QR для самозанятых, а также сервисы от партнеров. В 2022 году это позволит увеличить число активных пользователей ВТБ Онлайн до 15 млн человек.

Откройте текущий счет для малого бизнеса в Интернете

См. Руководство по счету для получения дополнительных сведений: TD Business Simple Checking, TD Business Convenience Checking Plus, TD Business Premier Checking и TD Business Interest Checking Plus.

1 Подробнее см. В Договоре о бизнес-депозитном счете.

2 Для транзакций банкоматов, не относящихся к TD Bank, N.A., учреждение, которому принадлежит терминал (или сеть), может взимать дополнительную плату во время транзакции, включая запросы баланса.

3 Некоммерческие клиенты имеют право на отказ от ежемесячной платы за обслуживание.

4 Комбинированные балансы TD Business Convenience Checking Plus включают балансы со счета TD Business Convenience Checking Plus и одного продукта для персональной проверки TD. Исключаются следующие продукты для личной проверки: медицинские сберегательные счета и TD Simply Free Checking. Дополнительные сведения см. В Соглашении о счете бизнес-депозита.

5 Платежи по счетам Bill Pay бесплатны, срок обработки составляет до 3 дней.Функция срочной оплаты в тот же день доступна за отдельную плату. Пожалуйста, обратитесь к Соглашению о вашем бизнес-аккаунте для получения подробной информации.

6 TD Online Accounting работает на Autobooks. Ни TD Bank, N.A., ни его дочерние компании или аффилированные лица не связаны с Autobooks, Inc (Autobooks). Упомянутые здесь бухгалтерские услуги предоставляются исключительно Autobooks и требуют согласия клиента с условиями использования Autobooks. Действуют определенные ограничения и сборы. TD Bank может иметь право получать комиссию от Autobooks за использование клиентом бухгалтерских услуг.Использование бухгалтерских услуг любого поставщика, включая Autobooks, осуществляется исключительно по выбору клиента. Autobooks может иметь другую политику конфиденциальности и безопасности, чем TD Bank, N.A. Вам следует ознакомиться с политикой конфиденциальности и безопасности веб-сайта Autobooks, прежде чем предоставлять личную или конфиденциальную информацию. Ограничения могут применяться к услуге доступности финансирования в течение 1-2 дней. Клиенты TD Business Simple Checking, зарегистрированные только в системе выставления счетов, не будут платить ежемесячную плату за обслуживание. Клиенты с несколькими текущими счетами для бизнеса имеют право на отказ от ежемесячной платы за обслуживание только в том случае, если все текущие счета являются продуктами TD Business Simple Checking.Все остальные типы продуктов для бизнес-проверки будут платить ежемесячную плату за обслуживание TD Online Accounting в размере 10 долларов.

Клиенты с несколькими текущими счетами для бизнеса имеют право на отказ от ежемесячной платы за обслуживание только в том случае, если все текущие счета являются продуктами TD Business Simple Checking.Все остальные типы продуктов для бизнес-проверки будут платить ежемесячную плату за обслуживание TD Online Accounting в размере 10 долларов.

7 Данные по состоянию на март 2018 г. Сравнение максимальной продолжительности среднего часа работы магазинов в регионах (MSA), в которых работает TD Bank, по сравнению с крупными банками. Крупные банки включают 20 наших основных национальных конкурентов по MSA, пятерку наших основных конкурентов по доле магазинов по MSA и любой банк с большей или равной долей в магазинах, чем TD Bank в MSA. К крупным банкам не относятся банки, которые работают в розничных магазинах, таких как продуктовые магазины, или банки, на которые не распространяется действие MSA.

8 Мобильное приложение TD Bank можно загрузить бесплатно, однако может применяться стандартная скорость передачи сообщений и данных оператора беспроводной связи. Текст «Стоп» для выхода или «Справка» для получения дополнительной информации. Мобильный депозит TD Bank доступен бизнес-клиентам с активным текущим, сберегательным счетом или счетом денежного рынка. Доступно для большинства устройств iPhone® и Android ™. Могут применяться другие ограничения. См. Приложение «Мобильный депозит».

Текст «Стоп» для выхода или «Справка» для получения дополнительной информации. Мобильный депозит TD Bank доступен бизнес-клиентам с активным текущим, сберегательным счетом или счетом денежного рынка. Доступно для большинства устройств iPhone® и Android ™. Могут применяться другие ограничения. См. Приложение «Мобильный депозит».

9 За дополнительные услуги может взиматься плата. Для продавцов с расчетным счетом в TD Bank и стандартной системой обработки платежей TD Bank средства будут доступны на расчетном счете к 14:00 по восточноевропейскому времени следующего рабочего дня.Доступность может варьироваться в зависимости от выбранного продавцом шлюза обработки платежей и других выбранных услуг, включая, помимо прочего, использование расчетного счета, не принадлежащего банку TD. Действуют дополнительные ограничения. Пожалуйста, обратитесь к Соглашению о вашем бизнес-аккаунте для получения подробной информации. Информацию о применимых комиссиях за обработку данных и оценках см. В Соглашении с продавцом TD Bank, N.A. При условии утверждения кредита. Посетите https://www.tdbank.com/merchantsolutionsoffer/ для получения подробной информации об акции.

В Соглашении с продавцом TD Bank, N.A. При условии утверждения кредита. Посетите https://www.tdbank.com/merchantsolutionsoffer/ для получения подробной информации об акции.

Продукты TD Bank для малого бизнеса для каждого этапа бизнеса

Недавний отчет Bloomberg показывает, что 76% американцев боятся остаться без денег на пенсии.Растущая стоимость долгосрочного ухода, экономические условия, нестабильность рынка, увеличение продолжительности жизни, уменьшение пенсий и необходимость финансировать свою пенсию заставляют многих американцев беспокоиться о будущем. В TD Wealth мы понимаем, что ваша целеустремленность и упорный труд — это то, что привело вас туда, где вы находитесь сегодня. Мы хотим, чтобы вы чувствовали себя уверенно, продолжая свой путь к богатству вместе с нами. Мы будем сотрудничать с вами, чтобы увидеть общую картину, установить краткосрочные и долгосрочные цели на ваше будущее и обсудить дорожную карту выхода на пенсию или работать с вами, чтобы обеспечить передачу вашего наследия и ценностей будущим поколениям, потому что мы считаем, что наибольшая вероятность успеха в достижении ваших жизненных целей начинается с плана.

Представляем наш усовершенствованный процесс управления капиталом, в котором достижение ваших целей является центральной темой и основным направлением наших отношений. Этот процесс предназначен для того, чтобы дать вам и вашим советникам возможность вести содержательные обсуждения, связанные с инвестированием, заимствованием, зарабатыванием и расходами, согласовывая ваше богатство с вашими жизненными целями. Вот как это работает.

Сначала заполните личную информацию. Затем перейдем к пенсионным ожиданиям и опасениям. Обращайте пристальное внимание на проблемы, поскольку они являются вашей дорожной картой для решения того, что действительно важно для вас.Постарайтесь ввести от 8 до 12 целей, разделенных на три категории: потребности, желания и пожелания.

Потребности обычно включают в себя базовые пенсионные потребности, транспорт, и система автоматически рассчитывает конкретные затраты на здравоохранение, включая части B и D Medicare, Medigap и наличные расходы.

В разделе о рисках используется новаторский подход к толерантности к риску путем изучения толерантности к риску как для вас, так и вашего супруга (-и) в индивидуальном порядке, а также в семье. Затем он обеспечивает проверку здравомыслия, спрашивая, останетесь ли вы в соответствии с курсом, если бы они получили заявление через год после сегодняшнего дня, показывающее этот уровень потерь.

Функция анализа социального обеспечения будет запускать моделирование методом Монте-Карло для различных стратегий социального обеспечения. Таким образом, вы можете выбрать стратегию, которая может иметь наибольший смысл в вашей ситуации. В то время как игровая зона показывает все переменные, которые вы можете контролировать, то, чего вы боитесь, отражает те переменные, которые находятся вне вашего контроля. Вы можете увидеть потенциальные последствия значительных потерь в результате рецессии, инфляции, сокращения социального обеспечения, более низких доходов, чем ожидалось, потенциальных последствий ранней смерти или более продолжительной жизни, чем предполагалось, непредвиденных расходов на здравоохранение и даже сокращения вашей пенсии.

Для доступа в Интернете просто войдите на страницу моментального снимка, единственный в своем роде портал финансового планирования, который дает вам текущий статус плана, который позволяет вам увидеть, как выбор образа жизни, такой как открытие бизнеса или досрочный выход на пенсию может повлиять на ваши финансовые цели.

Станьте партнером TD Wealth, чтобы создать индивидуальный план действий, уникальный для вас и только для вас.

6 лучших банков для малого бизнеса в 2021 году

Выбор лучшего банка для малого бизнеса — важный шаг в разделении ваших личных и профессиональных финансов.Чтобы помочь вам в поиске, мы исследовали и оценили различные банки, чтобы сузить список лучших банковских счетов для предприятий на основе определенных льгот и услуг.

6 лучших банков для малого бизнеса

Вот наш список лучших текущих счетов для бизнеса:

Методология

Чтобы найти лучший банк для открытия бизнес-счета, мы исследовали более 30 коммерческих банковских счетов, предлагающих нулевую или низкую ежемесячную плату. Мы оценили предлагаемые дополнительные услуги (такие как бизнес-кредитные карты, торговые услуги и ссуды для малого бизнеса), преимущества (такие как приветственные бонусы и возможность получения процентов), лимиты транзакций и взимаемые комиссии, чтобы выделить шесть лучших банков для малого бизнеса по разным категориям.

Мы оценили предлагаемые дополнительные услуги (такие как бизнес-кредитные карты, торговые услуги и ссуды для малого бизнеса), преимущества (такие как приветственные бонусы и возможность получения процентов), лимиты транзакций и взимаемые комиссии, чтобы выделить шесть лучших банков для малого бизнеса по разным категориям.

Лучшее для бесплатного онлайн-банкинга: BlueVine

Хотя BlueVine известен как кредитор для малого бизнеса, он также является одним из лучших банков без комиссии. С расчетного счета компании BlueVine не взимается ежемесячная плата за обслуживание, комиссия за нехватку средств или комиссия за банкомат в более чем 37 000 отделений MoneyPass. Кроме того, BlueVine предлагает неограниченное количество транзакций и отсутствие минимального необходимого депозита или баланса, а также две бесплатные чековые книжки для пополняемых счетов.

С другой стороны, BlueVine не имеет физических филиалов.Вы также не можете открыть сберегательный счет для бизнеса или личный текущий счет в BlueVine. Если у вас есть кассовый бизнес или вам нужно комплексное решение для сбережений и личных проверок, вам, возможно, придется поискать в другом месте.

Если у вас есть кассовый бизнес или вам нужно комплексное решение для сбережений и личных проверок, вам, возможно, придется поискать в другом месте.

Основные характеристики:

- Минимальная сумма для открытия: $ 0

- Минимальный баланс: $ 0

- APY: 0,60% для остатков до 100 001 долларов США

- Лимиты транзакций: Без ограничений

- Комиссии: $ 0

- Бонус нового аккаунта: Нет

Лучшее для получения процентов: Kabbage

Kabbage — хороший вариант для высокодоходного текущего текущего счета для бизнеса, который в настоящее время предлагает счет 1.10% APY на счетах до 100 000 долларов США. Кроме того, в настоящее время Kabbage предлагает приветственный бонус в размере 300 долларов США для новых учетных записей до 15 декабря 2021 года. Текущий счет Kabbage не имеет ежемесячной платы, минимального депозита и комиссии за снятие средств в банкоматах, которые вы можете найти в приложении Kabbage. Однако на этом счете взимается комиссия в размере 3 долларов США за снятие наличных с каждого кассира, 3% за иностранные транзакции и 25 долларов США за платежные поручения.

Однако на этом счете взимается комиссия в размере 3 долларов США за снятие наличных с каждого кассира, 3% за иностранные транзакции и 25 долларов США за платежные поручения.

Чтобы открыть текущий счет Kabbage, вы должны быть существующим клиентом Kabbage. А если вы хотите воспользоваться кредитной линией для бизнеса Kabbage, вам нужно быть действующим клиентом American Express.

Основные характеристики:

- Минимальная сумма для открытия: $ 0

- Минимальный баланс: $ 0

- Годовая процентная ставка: 1,10% для остатков до 100 000 долларов США

- Лимиты транзакций: Нет конкретных лимитов; 3 доллара США за снятие наличных через кассира, 3% комиссия за зарубежную транзакцию и 25 долларов за платежное поручение (исходящий банковский перевод внутри страны)

- Комиссии: $ 0

- Бонус за новый счет: 300 долларов США для счетов, открытых с октября.

1 января 2021 г. и 15 декабря 2021 г.

1 января 2021 г. и 15 декабря 2021 г.

Лучшее для доступа к филиалу: Wells Fargo

Если вы предпочитаете традиционный обычный банк, рассмотрите возможность доступа к филиалам Wells Fargo по всей стране. Wells Fargo предлагает три уровня текущих счетов, каждый из которых предназначен для различных уровней владельцев бизнеса, от владельцев стартапов до опытных владельцев бизнеса. Wells Fargo также предлагает ряд вариантов финансирования малого бизнеса.

Даже на текущем счете самого низкого уровня взимается ежемесячная плата за обслуживание в размере 10 долларов США, но от нее можно отказаться, если вы поддерживаете минимальный дневной баланс в размере 500 долларов США.Кроме того, эта конкретная текущая учетная запись не приносит процентов, поэтому, если вы не можете достичь более высокого порога баланса для учетной записи Navigate и хотите, чтобы ваши деньги были больше, чем просто бездействовать, вам, возможно, придется поискать в другом месте.

Основные характеристики:

- Минимальная сумма для открытия: $ 25

- Минимальный баланс: $ 500

- APY: Зависит от счета

- Лимиты транзакций: Первые 100 транзакций бесплатны; $ 0.

50 за транзакцию свыше 100

50 за транзакцию свыше 100 - Комиссия: $ 10

- Бонус нового аккаунта: Нет

Лучшее для бизнес-кредитных карт: Chase

Если вы хотите объединить свой текущий счет для бизнеса с мощной программой вознаграждения бизнес-кредитных карт, подумайте о Chase. Chase также предлагает ряд кредитов для малого бизнеса. Деловые счета банка Chase включают три уровня текущих счетов в зависимости от размера бизнеса.

Компаниям, начинающим с малого денежного потока, может потребоваться поискать в другом месте, потому что Chase требует высокого минимального дневного баланса, чтобы отказаться от ежемесячной платы в размере 15 долларов США на своем текущем счете самого низкого уровня, Chase Business Complete Checking.Chase откажется от этого, если у вас есть учетная запись Chase Private Client, или если вы ветеран армии или действительный военнослужащий. Другой способ отказаться от ежемесячной платы — выполнить определенные требования, такие как поддержание ежедневного минимального остатка в размере 2000 долларов США, ежемесячная трата 2000 долларов США на кредитную карту Chase Ink Business или внесение 2000 долларов США на транзакции с торговыми услугами Chase.

Основные характеристики:

- Минимальная сумма для открытия: $ 0

- Минимальный остаток: 2000 долларов

- APY: Нет

- Лимиты транзакций: 20 бесплатных транзакций в месяц; $ 0.40 за транзакцию 21+ в том же месяце

- Комиссия: $ 15

- Бонус за новый счет: Приветственный бонус в размере 300 долларов США, если вы вносите в общей сложности 2000 долларов США или более в течение 30 дней, поддерживаете баланс 2000 долларов США в течение 60 дней и завершаете пять соответствующих транзакций в течение 90 дней с момента открытия счета

Лучшее для стартапов: Axos Bank

Axos — это онлайн-банк, который предоставляет бонус за регистрацию в размере 100 долларов для стартапов, открывающих текущий счет для бизнеса. Для участия в программе ваша компания должна быть зарегистрирована после 1 июня 2020 года. Axos имеет два уровня текущих счетов: базовая проверка бизнеса, без ежемесячной платы и требований к минимальному балансу, и проверка бизнес-интересов, требующая ежедневного минимального остатка в размере 5000 долларов США.

Axos имеет два уровня текущих счетов: базовая проверка бизнеса, без ежемесячной платы и требований к минимальному балансу, и проверка бизнес-интересов, требующая ежедневного минимального остатка в размере 5000 долларов США.

Контрольный счет для бизнес-интересов также имеет лимит транзакций, разрешающий только 50 бесплатных транзакций в месяц, с последующей комиссией в размере 0,50 доллара США за транзакцию. Требование среднего дневного баланса в 5000 долларов также может быть препятствием для новых стартапов с неравномерным денежным потоком.

Основные характеристики:

- Минимальная сумма для открытия: $ 0 для базовой проверки бизнеса; 100 долларов США для проверки интересов бизнеса

- Минимальный баланс: 0 долларов США для базовой проверки бизнеса; 5000 долларов США для проверки бизнес-интересов

- APY: Нет для базовой проверки бизнеса; 0.81% для остатков до 50 000 долларов США для проверки бизнес-интересов

- Лимиты транзакций: Базовая проверка бизнеса: до 200 бесплатных транзакций в месяц, в дальнейшем 0,30 доллара США за транзакцию; Проверка интересов бизнеса: 50 бесплатных транзакций в месяц, после этого $ 0,50 за транзакцию

- Комиссионные: 0 долларов США за основной расчетный счет для бизнеса; 10 долларов США для проверки интересов бизнеса, отказ от платежа, если баланс составляет 5000 долларов США или более

- Бонус за новый аккаунт: 100 долларов США для стартапов, зарегистрированных после 1 июня 2020 г.

Лучший кредитный союз для малого бизнеса: Digital Federal Credit Union (DCU)

Цифровой федеральный кредитный союз (DCU), являясь одним из крупнейших кредитных союзов США, предлагает расчетный счет для бизнеса, приносящий доход.Счет Free Business Checking имеет APY в размере 0,20% и не требует ежемесячной платы или минимального депозита. У вас также есть неограниченное количество чеков и 20 бесплатных депозитов в день.

Однако вам необходимо стать членом кредитного союза, чтобы открыть счет. Членство требует, чтобы вы соответствовали одному из следующих критериев: вы работаете или вышли на пенсию у работодателя, участвующего в DCU, ваш супруг или член семьи является текущим членом DCU, вы принадлежите к организации, которую обслуживает DCU, или вы живете или ведете бизнес в сообществе. в Массачусетсе или Нью-Гэмпшире, перечисленные на сайте DCU.

Основные характеристики:

- Минимальная сумма для открытия: $ 0

- Минимальный баланс: $ 0

- APY: 0,20% при неснижаемом остатке 0,01 доллара США

- Лимиты операций: 20 бесплатных вкладов в день; 0,10 доллара США за транзакцию после этого

- Комиссии: $ 0

- Бонус нового аккаунта: Нет

Требования для открытия коммерческого банковского счета

Чтобы открыть коммерческий банковский счет, вам необходимо предоставить свою личную и деловую информацию. В зависимости от требований банка и вашей бизнес-структуры документы могут отличаться, но наиболее часто встречаются следующие элементы:

В зависимости от требований банка и вашей бизнес-структуры документы могут отличаться, но наиболее часто встречаются следующие элементы:

- Идентификационный номер работодателя (EIN)

- Личная идентификация, например номер социального страхования

- Дополнительные документы, в зависимости от вашей бизнес-структуры, например, документы с указанием имен всех владельцев бизнеса и названия вашей компании

- Первоначальный депозит

Как выбрать лучший банк для малого бизнеса

Выбор лучшего текущего текущего счета для бизнеса — важный шаг в открытии бизнеса.Он включает в себя обзор льгот, сбережений и услуг, которые вам понадобятся сейчас или в будущем. Помните об этих шагах, исследуя лучшие банки для малого бизнеса.

Определите структуру комиссионных: Некоторые банки взимают ежемесячную плату за обслуживание, от которой можно отказаться в определенных ситуациях; как правило, необходимо соблюдать минимальный дневной баланс. Попросите показать полный график платежей для учетных записей, которые вы рассматриваете.

Попросите показать полный график платежей для учетных записей, которые вы рассматриваете.

Спросите о вводных предложениях: Некоторые банки предоставляют бонусы и стимулы для ведения бизнеса с ними.Хотя ваше решение не должно основываться только на начальном предложении, оно может помочь, если есть большой начальный депозит или требуемый дневной баланс.

Изучите протоколы безопасности: Узнайте о процедурах банка для обработки несанкционированных платежей, например об окне для сообщения о мошеннических действиях.

Подумайте о ваших потребностях в обслуживании клиентов: Посмотрите, предлагает ли банк круглосуточный доступ по нескольким каналам, таким как телефон, электронная почта, чат и приложения. Кроме того, подумайте, есть ли у банков физические отделения или они работают только в режиме онлайн.

Ищите процентный счет: Поиск высокодоходного счета должен быть первоочередной задачей, чтобы ваши деньги имели ценность.

Спросите о льготах: Узнайте, что еще может предоставить банк, если вы станете владельцем бизнес-счета. Например, счет Basic Business Checking в Axos Bank совместим с QuickBooks.

Рассмотрим ваш личный банк: Было бы удобно открыть счет в бизнес-банке, если у вас уже есть личный счет.Некоторые банки требуют, чтобы вы были постоянным клиентом, чтобы воспользоваться их текущим счетом.

Часто задаваемые вопросы о банковских счетах для предприятий

В чем разница между личным банковским счетом и корпоративным банковским счетом? Как корпоративные, так и личные банковские счета позволяют выписывать чеки, вносить и снимать средства, а также совершать покупки с помощью дебетовой карты, но корпоративный банковский счет позволяет вам заказывать дебетовые карты сотрудников. Коммерческие банковские счета также, как правило, имеют более строгие требования к остатку на счете и более высокую ежемесячную плату, а для их создания требуется больше документов.

Нужен ли мне счет в коммерческом банке, если я работаю не по найму? Нет, если вы являетесь индивидуальным предпринимателем, вам может не понадобиться счет в коммерческом банке. Тем не менее, банковский счет может быть полезен для упорядочения финансов вашего бизнеса. Также в некоторых банках действуют условия, запрещающие использование личных счетов для деловых операций.

Могу ли я открыть коммерческий банковский счет онлайн? Да, большинство банков предлагают возможность открыть коммерческий банковский счет онлайн.

Законно ли переводить деньги с коммерческого банковского счета на личный банковский счет?

Да, перевод денег между корпоративными и личными счетами является законным, и некоторые банки позволяют связывать счета. Однако вы не можете списывать личные расходы как коммерческие расходы для целей налогообложения, если они не являются необходимыми для вашего бизнеса.

Могу ли я открыть текущий счет для бизнеса с плохой кредитной историей? Вы можете открыть коммерческий банковский счет с плохой личной кредитной историей, потому что банки будут учитывать кредитный рейтинг вашего предприятия. Вы можете повысить свой кредитный рейтинг, открыв счета под своим EIN.

Вы можете повысить свой кредитный рейтинг, открыв счета под своим EIN.

Предназначен для предприятий с умеренным объемом транзакций; вознаграждает вас на основе всех ваших банковских отношений. |

| Ежемесячная плата за обслуживание в размере 20 долларов США Ежемесячная плата может быть отменена с помощью:

(включая личные и бизнес-счета) Комиссия за транзакцию: Первые 400 транзакций бесплатны;

$ 0. | |

Покрытие основных бизнес-потребностей, зарабатывая проценты |

| Ежемесячная плата за обслуживание в размере 15 долларов США Ежемесячная плата может быть отменена с помощью:

Комиссия за транзакцию: Первые 200 транзакций бесплатны;

$ 0. | |

Разработан для удовлетворения основных потребностей вашего бизнеса |

| Без ежемесячной платы за обслуживание Комиссия за транзакцию: Первые 200 транзакций бесплатны;

$ 0. |

6 лучших онлайн-бизнес-банков в 2022 году

Подумайте, какие продукты и услуги вам понадобятся при покупке в интернет-банке. Некоторые предлагают полный комплекс услуг, в то время как другие специализируются только на нескольких хорошо продуманных предложениях. Хороший онлайн-банк должен предлагать вам такие функции, как проверка процентного дохода, скидки для клиентов и нулевая комиссия.Вы также должны иметь возможность связаться с представителем банка по телефону, электронной почте или в чате, когда вам понадобится помощь.

Вот наш выбор из шести лучших онлайн-банков для бизнеса:

- Первый интернет-банк : Лучший в целом для полнофункционального онлайн-банкинга

- Axos : Лучшее для высокодоходного чека и приветственного бонуса

- Novo : Лучшее для цифрового банкинга без комиссии

- Mercury : Лучшее для поддержки крупного малого бизнеса

- LendingClub Bank : Лучшее для вознаграждений дебетовых карт

- BlueVine : Лучшее для процентных чеков и депозитов наличными

Первый Интернет-банк: Лучший в целом для Интернет-банка с полным спектром услуг

Первый интернет-банк

Что нам нравится

- Без абонентской платы

- Возврат до 10 долларов США в месяц через банкомат

- Предлагает другие бизнес-счета с высокой годовой процентной доходностью (APY)

Что не хватает

- Легко заработать APY

- Вступительный бонус

- Нет сети банкоматов

Дополнительные функции

- Лицевые счета

- Ссуды Администрации малого бизнеса (SBA) и коммерческие ссуды

- Подборка бизнес-счетов, в том числе:

- Высокодоходные сберегательные счета для предприятий

- Счета коммерческого денежного рынка

- Депозитные бизнес-сертификаты (CD)

Посетите Первый Интернет-банк

First Internet Bank выигрывает в целом среди онлайн-банкинга с полным спектром услуг благодаря обширному выбору бизнес-счетов: текущие, сберегательные и компакт-диски, а также полный набор кредитных продуктов. Его текущий счет для бизнеса дает конкурентоспособную процентную ставку в размере 0,30% годовых, если вы поддерживаете средний дневной баланс в размере 10 000 долларов. Эта учетная запись имеет множество замечательных функций — отсутствие минимального баланса, ежемесячной платы за обслуживание и неограниченное количество транзакций.

Его текущий счет для бизнеса дает конкурентоспособную процентную ставку в размере 0,30% годовых, если вы поддерживаете средний дневной баланс в размере 10 000 долларов. Эта учетная запись имеет множество замечательных функций — отсутствие минимального баланса, ежемесячной платы за обслуживание и неограниченное количество транзакций.

Интернет-банкинг и мобильный банкинг эффективны и просты в использовании. Вы можете использовать мобильное приложение для перевода средств, оплаты счетов, выкупа или покупки компакт-дисков или депозитных чеков. Если вам нужно внести большое количество чеков, вы можете использовать свой компьютер и сканер, чтобы внести их с помощью iScan.Хотя у First Internet Bank нет банкоматов, вы можете использовать любой сторонний банкомат и получать компенсацию до 10 долларов в месяц за комиссию за банкомат. Наличные деньги принимаются в банкоматах Visa.

Если вы хотите осуществлять банковские операции для физических лиц и предприятий в одном финансовом учреждении, First Internet Bank предоставляет полный набор продуктов и услуг для личного банковского обслуживания, включая проверку, сбережения, денежный рынок, возврат денежных средств по личным кредитным картам, компакт-дискам и ипотеке. Это один из лучших банков для малого бизнеса.

Это один из лучших банков для малого бизнеса.

Для кого это лучше всего: Владельцы малого бизнеса, которым нужен интернет-банк с полным набором продуктов и услуг

Axos Bank: лучший для высокодоходных чеков и приветственного бонуса

Axos Bank

Что нам нравится

- Без ежемесячной платы за базовую проверку бизнеса

- Возврат комиссии за банкомат в США

Что не хватает

- Бесплатные неограниченные транзакции

- $ 0 начальный депозит

Дополнительные функции

- Совместимость с QuickBooks

- Персональные менеджеры по работе с клиентами

- Сберегательные счета и счета денежного рынка с конкурентоспособными ставками

- Банковское дело на рабочем месте, которое может помочь сотрудникам улучшить их финансовое благополучие

Посетите Axos Bank

Axos Bank предлагает два текущих счета для бизнеса: Basic Business Checking и Business Interest Checking.Немногие текущие счета для бизнеса в онлайн-банках приносят проценты, а счет для проверки бизнес-интересов имеет самую высокую доходность в этом списке. Он приносит 0,81% годовых до $ 49 999,99. Вы можете зарабатывать 0,20% годовых до 249 999,99 долларов США. Поддержание минимального баланса в размере 5000 долларов означает отказ от ежемесячной платы за обслуживание в размере 10 долларов. Если ваш бизнес новый, зарегистрирован после 1 июня 2020 года, вы можете получить приветственный бонус в размере 100 долларов США.

Для более простых проверок можно использовать учетную запись Basic Business Checking. Здесь нет ежемесячной платы за обслуживание, вы получаете неограниченное возмещение комиссии за банкомат в США, и первые 200 списаний, кредитов или депозитов в месяц бесплатны, а затем 30 центов за единицу.

Все комиссии за использование банкоматов в США возвращаются, но Axos Bank не принимает депозиты наличными. Если вам иногда необходимо внести наличные, вы можете приобрести денежный перевод и использовать мобильное приложение для его внесения.

Его настольные и мобильные банковские платформы делают банковское обслуживание простым и удобным. Его торговые услуги включают программное и аппаратное обеспечение для обработки дебетовых и кредитных карт, ACH и услуги чеков, аналитику, электронную торговлю, оборудование и терминалы, расчет заработной платы с полным спектром услуг, подарочные карты и лояльность, торговый клуб, мобильный Europay, MasterCard® и Visa® ( EMV), платежный шлюз и виртуальный терминал, а также соответствие индустрии платежных карт (PCI).

Для кого это лучше всего: Владельцы малого бизнеса, желающие получать высокодоходные проценты со своего текущего текущего счета

Novo: лучший вариант для цифрового банкинга без комиссии

Ново

Что нам нравится

- Нулевая плата за обслуживание

- Возвращает все комиссии банкомата

- Бесплатные неограниченные транзакции

Что не хватает

- Простой процесс внесения наличных

- Процентные счета

- Кредитные продукты

Дополнительные функции

- Интегрируется с другими бизнес-инструментами, включая QuickBooks, Slack, Xero, Stripe, Wise и Shopify

- Зарезервировать средства на налоги и другие крупные коммерческие расходы в Novo Reservations

Посетите Ново

Novo сотрудничает с Middlesex Federal Savings, чтобы предоставлять бизнес-банкинг только в режиме онлайн.Платформа цифрового банкинга была создана для владельцев бизнеса, и благодаря прямой интеграции со Stripe вы можете создавать и отправлять счета, просматривать балансы Stripe в своей учетной записи Novo и получать бесплатную обработку ваших первых 20000 долларов. Novo обеспечивает простую интеграцию с несколькими сторонними приложениями для бухгалтерского учета и платежей электронной коммерции, такими как Wise, Slack, Xero, QuickBooks и Shopify. Вы также получаете скидки на лицензии и пакеты для бизнес-услуг, включая Gusto, Zendesk, HubSpot, Salesforce и другие.

Novo не взимает комиссию за ежемесячное обслуживание и повседневные транзакции, такие как дебеты, кредиты, депозиты, ACH, входящие банковские переводы и остановка платежей. Не существует минимального депозита и минимального остатка для поддержания. Хотя Novo не является частью сети банкоматов, вам будут возмещены все комиссии за банкоматы в конце каждого месяца. Он не принимает наличные, но если вам иногда нужно внести наличные, вы можете приобрести денежный перевод на эти средства и использовать мобильное приложение для внесения чека удаленно.Его интуитивно понятное и простое в использовании мобильное приложение высоко оценено как в магазинах Apple, так и в Android.

Novo — один из немногих банков, который позволяет бесплатно открыть бизнес-счет без начального депозита.

Для кого это лучше всего: Владельцы малого бизнеса, которым нужна надежная платформа цифрового банкинга и бесплатный банкинг

Mercury: лучший вариант для поддержки крупных малых предприятий

Меркурий

Что нам нравится

- Без абонентской платы

- Контроль дебетовых карт для карт сотрудников

- Виртуальные дебетовые карты

Что не хватает

- Кредитные карты

- Денежный вклад

- Варианты кредитования

Дополнительные функции

- 55 000 банкоматов через сеть Allpoint

- Интегрируется с бухгалтерским программным обеспечением

- Ресурсы для владельцев малого бизнеса

Посетите Меркурий

Mercury предлагает банковские услуги для технически подкованных начинающих предприятий, ориентированных на быстрый рост.Он обслуживает все малые предприятия, кроме индивидуальных предпринимателей. Интернет-магазины и предприятия электронной коммерции особенно выиграют от индивидуализированного банковского обслуживания со сторонними интеграциями и цифровыми инструментами. Вы получаете доступ к интерфейсу прикладного программирования (API) с каждой учетной записью, что означает, что вы можете создавать настраиваемые информационные панели, автоматизировать платежи или переводы средств и согласовывать транзакции. Кроме того, вы можете подключиться к любому платежному процессору в США, включая PayPal, Shopify и Stripe, а также Gusto, Xero и QuickBooks для учета и расчета заработной платы.Если вы владеете несколькими предприятиями, вы можете использовать один логин для доступа ко всем учетным записям всех своих предприятий.

Mercury предлагает стандартный текущий и сберегательный счет без ежемесячной комиссии, минимального депозита и комиссии за овердрафт. Внутренние и международные переводы также бесплатны. В настоящее время он не предлагает бизнес-кредитные карты или кредитные продукты. У вас есть доступ к таким льготам, как скидки на программное обеспечение по безопасности, продажам и маркетингу, страхованию, человеческим ресурсам (HR) и начислению заработной платы, инструментам разработчика, бухгалтерскому учету и выставлению счетов и многому другому.Если у вас есть депозит в размере 250 000 долларов, вы можете стать частью эксклюзивной чайной комнаты. Это включает в себя управление казначейством и дополнительные льготы и бонусы. Mercury также предоставляет ценные ресурсы для малых предприятий, которые только начинают развиваться, такие как руководства для стартапов и база данных для инвесторов.

Mercury не принимает депозиты наличными, но вы можете использовать сеть банкоматов Allpoint для снятия наличных с дебетовой карты без комиссии.

Для кого это лучше всего: Технологические стартапы и предприятия электронной коммерции с большим объемом транзакций, ориентированные на быстрое масштабирование своего бизнеса

LendingClub Bank: лучший для вознаграждения дебетовых карт

LendingClub Банк

Что нам нравится

- Безлимитный кэшбэк 1% при покупках с дебетовой карты

- Неограниченные бесплатные транзакции и скидки на комиссию банкоматов

- Возможность получать проценты по текущему счету

Что не хватает

- Возможность зарабатывать награды и APY при балансе ниже 5000 долларов

- Низкая комиссия за исходящий банковский перевод

Дополнительные функции

- Выставление счетов через Autobooks

- Ссуды SBA и прочие бизнес-ссуды

- Кредитная карта для бизнеса

Посетите LendingClub Bank

Tailored Checking от LendingClub Bank дает вам неограниченный 1.Возврат кэшбэка в размере 00% при покупках по дебетовой карте, если вы поддерживаете средний баланс в размере 5000 долларов США в течение календарного месяца. Нет никаких дополнительных комиссий за транзакции или штрафов по дебетовым картам, депозитам в банкоматах или чекам, которые вы выписываете.

LendingClub Bank предлагает несколько других бизнес-текущих счетов, а также счета денежного рынка, сберегательные счета, бизнес-кредитные карты и компакт-диски. Бизнес-ссуды включают ссуды SBA 7 (a), ссуды SBA 504 и экспресс-кредитные линии SBA. Плата за банкомат не взимается, и вы получаете неограниченное ежемесячное возмещение за внесетевые банкоматы.Вы можете делать депозиты в любом банкомате, принимающем депозиты MoneyPass®, или в банкомате программы общих депозитов NYCE®. Если вы находитесь в районе Бостона, вы можете воспользоваться одним из банкоматов LendingClub Bank.

С помощью онлайн-банкинга и мобильного банкинга вы можете управлять своими счетами, переводить средства, приостанавливать платежи, устанавливать предупреждения и осуществлять платежи. LendingClub Bank сотрудничает с Autobooks для выставления цифровых счетов клиентам, и платежи поступают непосредственно на текущий счет вашей компании.

Личные счета включают чеки и сбережения, компакт-диски, кредитные карты, ссуды, ипотечные ссуды и страхование.

Для кого это лучше всего: Владельцы бизнеса, которые хотят получать вознаграждения со своего текущего счета

BlueVine: лучший вариант для процентных чеков и денежных вкладов

BlueVine

Что нам нравится

- Без комиссии за транзакцию

- Без абонентской платы

- Без комиссии за банкомат

Что не хватает

- Обслуживание клиентов по выходным

- Копилки и компакт-диски

Дополнительные функции

- Интернет и мобильный банкинг с оплатой счетов

- Удаленный захват депозита

- Услуги по выставлению счетов через Autobooks

- Ссуды SBA и прочие бизнес-ссуды

- Кредитные карты для бизнеса

Посетите Bluevine

BlueVine сотрудничает с Coastal Community Bank для предоставления банковских услуг владельцам бизнеса.Его текущий счет для бизнеса приносит 0,60% годовых до 100 000 долларов. Вы можете снимать наличные без комиссии в 37 000 банкоматов через сеть MoneyPass, а также вносить чеки и наличные в 90 000 торговых точек через Green Dot. BlueVine не предлагает сберегательные счета, счета денежного рынка или компакт-диски.

Кредитные линии для бизнеса на сумму до 250 000 долларов доступны для всех штатов, кроме Невады, Северной Дакоты, Южной Дакоты и Вермонта. Чтобы иметь право на получение кредитной линии, вы должны иметь отличный балл FICO, ежемесячный доход не менее 10 000 долларов США и заниматься бизнесом не менее шести месяцев.

Одно из самых уникальных предложений BlueVine — факторинг счетов. Если вы ждете оплаты от клиента, но вам нужны средства немедленно, отправьте счет в BlueVine, и он зачислит до 90% стоимости счета на ваш счет всего за несколько часов. После того, как ваш клиент оплатит счет, вы получите его полную оплату за вычетом еженедельной комиссии BlueVine в размере 0,25% в неделю без комиссии за обработку.

Для кого это лучше всего: Владельцы бизнеса, которые хотят получать проценты на свой текущий счет и удобно вносить наличные

Как мы оценивали лучшие банки для онлайн-бизнеса

Чтобы выбрать лучшие онлайн-банки, застрахованные Федеральной корпорацией по страхованию вкладов (FDIC), мы рассмотрели те, которые предлагают функции, наиболее важные для владельцев малого бизнеса.Мы искали конкурентоспособные ставки, низкие комиссии, низкий или нулевой минимальный баланс для открытия и обслуживания, инновационный онлайн-банкинг и мобильный банкинг, а также различные коммерческие услуги, такие как оборудование и программное обеспечение для точек продаж (POS). Мы также искали возможность простой интеграции со сторонними поставщиками услуг и доступности других бизнес-продуктов и услуг, таких как кредитные карты, ссуды и кредитные линии.

Итог

Когда вы решаете, какой интернет-банк выбрать, продукты и услуги, которые предлагает каждый банк, должны стать важной частью вашего решения.Возможно, вам понадобится только текущий и сберегательный счет, или вам также могут понадобиться ссуды и удобный доступ к банкомату. Поскольку личное обслуживание клиентов невозможно, получение помощи по телефону, электронной почте, в чате или по часто задаваемым вопросам (FAQ) на веб-сайте банка всегда должно быть простым и полезным.

Для получения дополнительной информации ознакомьтесь с нашими предложениями по открытию коммерческого банковского счета, особенно если вы впервые открываете бизнес.

счетов для малого бизнеса | Фултон Банк

Важный: Вы собираетесь покинуть веб-сайт Fulton Bank и перейти на сторонний веб-сайт.Мы предоставили эту ссылку для вашего удобства, но не подтверждаем и не гарантируем ссылки, политику конфиденциальности или безопасности этого веб-сайта.

Проверка предназначена для роста вместе с вашим бизнесом.

Текущий счет, разработанный для вашего бизнеса, является основой для более эффективного управления капиталом. Независимо от того, являетесь ли вы индивидуальным предпринимателем, некоммерческой, средней или крупной компанией, мы предлагаем широкий спектр текущих счетов, которые растут вместе с вашим бизнесом.Сравните наши варианты текущего счета ниже.

| Деловая проверка | Премиум бизнес-чек | Проверка деловых интересов | |

|---|---|---|---|

| Идеально подходит для малых предприятий с меньшим ежемесячным выписыванием чеков и внесением депозитов. | Идеально подходит для предприятий, которые ежемесячно проводят большее количество транзакций. | Идеально подходит для предприятий, которым нужны преимущества нашего счета для малого бизнеса и которые также получают конкурентоспособный доход на свой баланс. | |

| Ежемесячная плата за обслуживание | $ 0 | $ 25 | $ 30 |

| Минимальный дневной остаток ЧТОБЫ ИЗБЕЖАТЬ ЕЖЕМЕСЯЧНОЙ ПЛАТЫ | $ 0 | 10 000 | 15 000 долл. США |

| Ежемесячное пособие на предметы без комиссии (оплаченные чеки, депонированные предметы, депозитные билеты, дебеты и кредиты ACH) | 200 | 400 | 400 |

| Выплаченные проценты | № | № | Есть |

| Дебетовая карта VISA® Business — Без ежегодной комиссии | Есть | Есть | Есть |

| Интернет и мобильный банкинг | Есть | Есть | Есть |

| Мобильный удаленный депозит | Есть | Есть | Есть |

| Выписки онлайн | Есть | Есть | Есть |

| Оплата коммерческих счетов | Есть | Есть | Есть |

| Открыто сейчас | Открыто сейчас | Открыто сейчас |

Просмотрите наш удобный для печати информационный лист о продукте, чтобы узнать больше о наших текущих счетах для малого бизнеса.

Мы прямо за углом

Свяжитесь с менеджером местного отделения, чтобы обсудить дальнейшее развитие вашего бизнеса.

Банк практически в любом месте 24/7

Интернет-банкинг для бизнеса стал еще удобнее.Безопасно управляйте счетами, делайте вклады и отслеживайте движение денежных средств, не посещая банк.

лучших расчетных счетов для бизнеса на 2021 год

Мнения, выраженные здесь, принадлежат только автору, а не какому-либо банку, и не были рассмотрены, одобрены или иным образом подтверждены ни одной из этих организаций.

Хотите сразу перейти к ответу? Мой лучший выбор для лучшего текущего счета для бизнеса — это Novo Bank или Axos.

Хороший текущий счет может улучшить финансовое положение вашего бизнеса.

Независимо от того, работаете ли вы в крупной компании или занимаетесь посторонним делом, вам необходимо отделить бизнес-операции от личных финансов.

По большей части, текущий счет для бизнеса функционирует как личный текущий счет. Однако на текущих счетах для бизнеса обычно предусмотрены дополнительные комиссии, требования к минимальному балансу и ежемесячные лимиты транзакций.

Поэтому, прежде чем открывать новый счет, важно найти банк, отвечающий конкретным потребностям вашего бизнеса.

Топ 8 лучших расчетных счетов для бизнеса на 2021 год

Сегодня на рынке представлены сотни, если не тысячи, текущих счетов для предприятий.

Я бы рассмотрел только двенадцать счетов, от небольших местных банков до крупных национальных сетей и онлайн-банкинга.

- Novo Bank — Лучший онлайн-банкинг для бизнеса для фрилансеров и предпринимателей

- Axos Business Interest Checking — Эксклюзивный онлайн-банк с конкурентоспособной доходностью до 0.81% APY

- Mercury — Лучший бизнес-банк для технологических стартапов

- Chase Business Complete Banking SM — Лучший текущий счет для малого бизнеса

- LendingClub Bank Tailored Checking — Лучшая онлайн-проверка бизнеса для неограниченного возврата денег и транзакции

- BlueVine — Лучшая проверка бизнеса для малого бизнеса и стартапов

- TD Business Convenience Checking — До 500 бесплатных транзакций каждый месяц

- Huntington Unlimited Business Checking — Неограниченное количество транзакций лучше всего подходит для крупных предприятий с высокой наличностью flow

Большинство из них — это бесплатные текущие счета для бизнеса.У некоторых действительно есть ежемесячная плата, но от них довольно легко отказаться, выполнив разумные требования.

Я дам вам подробный обзор основных текущих счетов компаний ниже. Мы расскажем о главных функциях, преимуществах, ценах и любых потенциальных недостатках, которые следует учитывать.

Отзывы о лучшем расчетном счете для бизнеса

# 1 — Novo — Лучший расчетный счет для бизнеса только в Интернете для фрилансеров и предпринимателей

- Только онлайн-банкинг

- Идеально для фрилансеров и предпринимателей

- Нет неснижаемого остатка

- Бесплатные переводы ACH

Novo — это эксклюзивный онлайн-счет для бизнеса, предназначенный для фрилансеров и предпринимателей.

У них прозрачное ценообразование и никаких скрытых комиссий. Вы можете подать заявку на открытие учетной записи Novo менее чем за десять минут онлайн.

Вот некоторые из наиболее важных моментов проверки бизнеса Novo:

- Нет требований к минимальному балансу

- Нет ежемесячной платы за обслуживание

- Бесплатные переводы через ACH

- Бесплатные входящие переводы

- Бесплатные чеки по почте

Novo позволяет вам открыть новый текущий счет для бизнеса всего за 50 долларов.

Это современное банковское решение.Вы можете интегрировать свою учетную запись с Zapier, Xero, Slack и другими инструментами, которые в настоящее время использует ваш малый бизнес.

Поскольку он онлайн, вы не можете войти в физический филиал. Так что, если у вашего бизнеса есть личные банковские потребности, Novo не для вас.

Однако Novo возместит вам комиссию за банкомат, взимаемую другими банками. Таким образом, вы по-прежнему сможете получать доступ к наличным деньгам из любого места без дополнительной платы.

# 2 — Axos Business Interest Checking — Лучший эксклюзивный онлайн-банк с конкурентоспособной доходностью

- Без годовых сборов

- Только онлайн-банкинг

- Зарабатывайте до 0.81% APY

- Начальный депозит 100 $

Axos Business Interest Checking предлагает отличную услугу онлайн-проверки без ежегодной платы.

Некоторые отличные особенности учетной записи:

- Зарабатывайте до 0,81% годовых

- Минимальный начальный депозит 100 долларов

- Не платите ежемесячную плату за обслуживание при среднем дневном балансе не менее 5000 долларов

- До 50 бесплатных предметов в месяц, в дальнейшем 0,50 доллара за каждую (включая дебет, кредит, и депонированные предметы)

- До 60 предметов в месяц для удаленного депозита в любом месте (включая ежемесячное ограничение на обработку каждого предмета)

- Неограниченное возмещение платы за внутренний банкомат

- Без ежегодных сборов

Решения для онлайн-банкинга и мобильного банкинга от Axos являются исключительными, как и следовало ожидать от эксклюзивного онлайн-банка.Вы можете внести чек из любого места с помощью мобильного устройства.

В целом, Axos Business Interest Checking подходит для владельцев малого бизнеса со скромными банковскими потребностями.

# 3 — Mercury — лучший бизнес-банк для технологических стартапов

- Бесплатные банковские счета для предприятий

- Интеграция с бухгалтерским программным обеспечением

- Создано для технологических стартапов

- Эксклюзивные льготы, если на счете более 250 тысяч долларов

Mercury — это финансовый онлайн-сервис, предоставляющий бесплатные проверочные и сберегательные счета для бизнеса, предназначенный непосредственно для технологических стартапов.Благодаря бесплатным счетам, бесплатным внутренним и международным переводам, отсутствию минимального остатка и автоматическим средствам управления денежными средствами Mercury является отличным вариантом для малых предприятий и стартапов, ориентированных на технологии.

Mercury работает с банками, застрахованными FDIC, для хранения всех вкладов, и все счета застрахованы на сумму до 250 000 долларов. Чтобы сделать ваш банковский счет в Интернете максимально полезным, Mercury интегрируется с QuickBooks, Xero, Gisto, Shopify, Stripe, PayPal и другими.

Одним из важных преимуществ является то, что все бизнес-счета Mercury бесплатны.А если у вас на балансе 250 000 долларов, вас приглашают в чайную комнату Mercury, которая дает вам эксклюзивные льготы, такие как скидки на другие онлайн-инструменты и услуги, кредиты на бесплатную рекламу, скидки на инструменты для разработчиков, бесплатный чай время от времени и более. Вы также получите доступ к Mercury Treasury, счету для автоматического управления денежными средствами, который переводит деньги в ценные бумаги и фонды денежного рынка.

Важно отметить, что Mercury в настоящее время недоступен для индивидуальных предпринимателей, несмотря на то, что он продается стартапам.Несмотря на это и на отсутствие денежных вкладов, Mercury обладает обширной базой знаний и инструментами, хорошо подходящими для технологических стартапов. Подайте заявку на регистрацию сейчас.

# 4 — Chase Business Complete Banking

SM — Лучший расчетный счет для малого бизнеса- Депозиты в тот же день

- Заработайте 300 долларов при открытии нового счета

- Принимайте платежи на ходу

- Отличная поддержка клиентов

Chase Business Complete Banking SM — отличное решение для проверки для владельцев малого бизнеса благодаря выгодным бонусам, отличной поддержке клиентов и различным способам отказа от ежемесячных платежей.

У них также есть отличный вариант обработки платежей, который позволяет принимать платежи на ходу.

Основные преимущества и особенности Chase Business Complete Banking SM включают:

- Заработайте 300 долларов, открыв новый счет Chase Business Complete Checking. Для нового бизнеса Chase, проверяющего клиентов с соответствующими действиями.

- Дополнительные способы отказа от комиссии. Множество вариантов отказа от ежемесячной платы за обслуживание, включая поддержание минимального дневного баланса или покупок на вашей кредитной карте Chase Ink ® Business

- Встроенный прием карт.Принимайте платежи по картам в любое время и в любой точке США и получайте прозрачные цены с Chase QuickAccept SM

- Депозиты в тот же день с QuickAccept SM . Освободите наличные деньги, необходимые для развития вашего бизнеса, с помощью депозитов в тот же день без дополнительных затрат.

- Оповещения, которые помогут вам оставаться в курсе активности в учетной записи.

- Простое управление счетом через онлайн-приложение Chase Business и приложение Chase Mobile ® .

- Неограниченные электронные депозиты, ACH и Chase Quick Deposit SM .

- Удобный доступ к 16 000 банкоматов и более чем 4700 отделениям.

Chase также предлагает своим клиентам круглосуточное обслуживание клиентов без выходных. Это замечательно для любых проблем, больших или малых, которые могут возникнуть.

Они предлагают инструменты, необходимые для управления вашим растущим бизнесом, в том числе одни из лучших бизнес-кредитных карт на рынке сегодня. В целом мы находим, что Chase Business Complete Banking SM — один из лучших текущих счетов для малого бизнеса.

# 5 — LendingClub Bank Tailored Checking — Лучшая онлайн-проверка бизнеса для неограниченного возврата денег и транзакций

- Безлимитный кэшбэк

- 0,10% APY

- Нет неснижаемого остатка

- Безлимитные транзакции в банкоматах

LendingClub Bank Tailored Checking предлагает очень прибыльный расчетный онлайн-счет для бизнеса, который предлагает неограниченных кэшбэков.

Вы также сможете сразу начать зарабатывать 1% + кэшбэк по кредитным транзакциям на основе подписи, которые вы совершаете с помощью их дебетовой карты.Открытие учетной записи также занимает всего несколько минут, и вы можете начать работу, как только это сделаете.

Добавьте к этому их неограниченное количество транзакций и возмещение комиссии за банкомат, и это делает индивидуальную проверку LendingClub Bank очень хорошим вариантом для начинающих предприятий и предпринимателей.

Вот более полный список их выдающихся особенностей:

- 0,10% APY

- Неограниченные транзакции через банкомат со скидкой

- Отсутствие ежемесячной комиссии для остатков на сумму более 5000 долларов

- Отсутствие минимального баланса

- Интуитивно понятное мобильное приложение

- Возврат 1% кэшбэка при определенных покупках в кредит

- Неограниченные транзакции

- Интеграция с Mint, Quickbooks и Quicken

В целом, LendingClub Bank предлагает очень надежный электронный текущий счет для бизнеса.Начните сегодня менее чем за 10 минут.

# 6 — BlueVine

— Лучшая проверка бизнеса для начинающих предпринимателей- Без ежемесячных комиссий

- Без комиссии за недостаточность средств

- Безлимитные транзакции

- Без минимальных депозитов

BlueVine Business Checking предлагает отличные счета, специально предназначенные для предпринимателей.

Серьезно, просто взгляните на их особенности:

- Отсутствие ежемесячных комиссий

- Отсутствие минимальных депозитов

- Отсутствие комиссий за «недостаточность средств»

- Безлимитные транзакции

- 1% процентная ставка

Отсутствие ежемесячных комиссий, минимальных депозитов или недостаточных комиссий за денежные средства не должно быть музыкой для ушей любого предпринимателя.

Легко настраивайте разовые или повторяющиеся платежи через свою панель управления. Кроме того, вы сможете легко расплачиваться с поставщиками через ACH, телеграфом или чеком.

А минусов немного. У них есть сеть из 38 000 банкоматов, хотя найти банкомат в сети может быть сложно в зависимости от вашего местоположения.

BlueVine также предоставляет вам поддержку в реальном времени, хотя консультанты доступны только в рабочее время. Это с понедельника по пятницу с 8:00 до 20:00 по восточноевропейскому времени.

# 7 — TD Business Convenience Checking Plus — лучший расчетный счет с до 500 бесплатных транзакций в месяц

- Без ежемесячной комиссии при балансе 1500 долларов США

- 500 бесплатных транзакций в месяц

- Мобильные депозиты

- Защита от овердрафта

Вы можете открыть счет TD Business Convenience Checking Plus всего за 100 долларов.Однако вам необходимо поддерживать ежедневный баланс в размере 1500 долларов США, чтобы отказаться от ежемесячной платы за обслуживание в размере 25 долларов США.

Если вы привязываете личный текущий счет к своему счету Business Checking Plus, TD Bank считает ваш общий баланс между двумя счетами как дневной минимум. Так что это отличный выбор для владельцев бизнеса, у которых уже есть счет в TD Bank.

Давайте рассмотрим некоторые преимущества аккаунта:

- 500 бесплатных транзакций в месяц

- Депозиты наличными до 5000 долларов за цикл

- Защита от овердрафта

- Онлайн-выписки и мобильный депозит

- До четырех подписывающих лиц

Хотя TD Business Convenience Checking Plus требует высокой платы за обслуживание, вы получите больше бесплатных ежемесячных транзакций.Для сравнения, Chase Total Business Checking взимает комиссию в размере 15 долларов США всего за 100 бесплатных транзакций в месяц.

Кроме того, легко отказаться от комиссии TD в размере 25 долларов, поддерживая низкий комбинированный баланс между двумя счетами.

Несмотря на то, что вы ограничены бесплатным депозитом наличными в размере 5000 долларов в месяц, в дальнейшем с вас будет взиматься только 0,25 доллара за каждые 100 долларов. Таким образом, дополнительные 5000 долларов наличными, депонируемые за один цикл (всего 10000 долларов), обойдутся вам в 12,50 долларов. Это всего 0,13% от ваших депозитов, что почти ничего.

TD Bank дает вам доступ к другим услугам, таким как коммерческие решения, бизнес-ссуды и бизнес-линии.

# 8 — Huntington Unlimited Business Checking — Лучшая проверка бизнеса для крупного бизнеса с высоким денежным потоком

- Отлично подходит для крупных компаний

- Неограниченные транзакции

- Защита от овердрафта

- Бесплатные депозиты наличными в размере 10 000 долларов в месяц

Huntington Unlimited Business Checking — лучший вариант для крупных организаций.Если у вас более высокий ежемесячный объем транзакций, некоторые из других аккаунтов в нашем списке вам не подойдут.

Основные характеристики и преимущества безлимитной проверки бизнеса от Хантингтона:

- Неограниченные транзакции

- Защита овердрафта

- Онлайн-банкинг и мобильный банкинг

- Бесплатные текстовые и электронные уведомления

- Бесплатные депозиты наличными до 10 000 долларов в месяц

Huntington взимает ежемесячную плату за обслуживание этого счета в размере 20 долларов США.Но от него отказываются, если на всех ваших счетах в Huntington Bank есть совокупный баланс в размере 10 000 долларов.

Имея счет Unlimited Business Checking, Huntington Bank также позволяет вам выбрать одну из следующих бонусных услуг:

- Инструмент для мошенничества

- Сканирование депозитов Хантингтона (до 50 в месяц)

- Скидка 10% на услуги по начислению заработной платы

- Два бесплатных входящих внутренних перевода в месяц

- Возвращенные депонированные предметы (до 25 в месяц)

Этот банк также есть инструмент под названием «The Hub» для проверочных счетов бизнеса.Он поставляется с несколькими цифровыми инструментами для таких вещей, как позиционирование денежных средств и прогнозирование денежных потоков. Хаб — отличный ресурс для управления вашими доходами и расходами.

Как найти лучший расчетный счет для бизнеса для вас

Не все текущие бизнес-счета создаются одинаково. Лучший выбор для одного бизнеса может не подходить для вашего.

Это методология, которую вы должны использовать при оценке текущих счетов предприятий. Я объясню каждую функцию более подробно ниже.

Комиссии

Плата за обслуживание и ежемесячная плата за обслуживание являются обычными для текущих счетов бизнеса. В большинстве случаев размер комиссии составляет от 10 до 50 долларов.

Но есть еще много бесплатных решений для бизнес-банкинга. Фактически, семь из одиннадцати аккаунтов в нашем списке не имеют ежемесячной платы.