Я хочу прекратить деятельность ИП | ФНС России

Содержание страницыФормируем пакет документов

Вам потребуются следующие документы:

заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (форма № Р26001)

Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

квитанция об уплате госпошлины в размере 160 руб.

Перейти Сформировать квитанцию на уплату госпошлины с помощью сервиса: «Уплата госпошлины»документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда.

Документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде в рамках межведомственного обмена.

Перечень сведений, представляемых в территориальный орган Пенсионного фонда, определен подп. 1–8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично или через представителя по доверенности.

- в многофункциональный центр — лично или через представителя по доверенности. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

- по почте с объявленной ценностью и описью вложения;

В пределах территории Москвы документы можно направить и получить также через DHL Express и Pony Express.

в электронном виде.

Подать документы Подать документы с помощью сервиса: «Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей»

заявки на государственную регистрацию индивидуальных предпринимателей и юридических лиц»

Инспекция примет документы и выдаст (направит) расписку в их получении.

Получаем документы

На 6-й рабочий день после подачи документов заявитель лично или через представителя по нотариально удостоверенной доверенности может получить:

- лист записи ЕГРИП

В случае отказа в государственной регистрации вы получите документ, в котором изложена причина отказа.

Перечень оснований для отказа в государственной регистрации определен п. 1 ст. 23 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Документ могут направить в ваш адрес и по почте. В пределах территории Москвы документ можно получить также через DHL Express и Pony Express.

Как закрыть ИП с долгами? Услуги юристов в Краснодаре

Коммерческая деятельность индивидуального предпринимателя всегда предполагает определенные риски, которые впоследствии могут привести к потребности в ликвидации ИП. Особых трудностей в этой процедуре нет.

Если вы не знаете, можно ли закрыть ИП с долгами по налогам, то сразу спешим вас успокоить — можно. Главное — действовать строго в соответствии с буквой закона и соблюдать порядок процедуры. Вот почему вопрос закрытия ИП с долгами стоит доверить квалифицированным специалистам.

Компания Монополист окажет вам полное содействие в решении сложившейся проблемы, соберет и правильно оформит всю сопутствующую документацию, предоставит профессиональную консультацию по всем интересующим вопросам и оградит вас от бюрократических издержек.

Как закрыть ИП с долгами по налогам: специфика процедуры

Ликвидация ИП с задолженностью требует оперативных действий, так как размер долга будет увеличиваться с каждым днем.

На первом этапе закрытия ИП следует подать заявление установленного образца в ФНС. Сделать это может как сам предприниматель, так и доверенное лицо, например, специалист компании Монополист.

Процедура закрытия ИП с долгами также предусматривает сдачу отчетности в налоговую службу. Так как на момент ликвидации долг погашен не будет, необходимо будет получить сведения по персонифицированному счету.

Вся эта процедура отнимает много времени и требует особой квалификации, но благодаря профессиональным действиям юристов нашей компании, можно минимизировать и финансовые, и временные потери.

Решение о закрытии ИП с задолженностью перед налоговой службой рассматривается в течение 7 рабочих дней. В конце процедуры заявитель получит уведомление о прекращении деятельности ИП. Эта информация также будет внесена в ЕГРИП.

Как закрыть ип с долгами в 2020. Лайфхак от Михаила Мишустина

Похоже наше правительство всерьез решило вывести всю экономику из тени. В прошлом году Федеральная налоговая служба, резюмируя результаты борьбы с организациями, которым присущи «признаки фиктивности», сообщила радостную весть: эра фирм-однодневок наконец-то подошла к концу.

Согласно данным аналитических сервисов, летом 2018 года доля таких компаний составила всего 7,3% от общего количества зарегистрированных организаций, эти цифры даже назвали историческим минимумом.

Минфин и ФНС, окрыленные такой удачей, решили не останавливаться на достигнутом и взяться за индивидуальных предпринимателей, чтобы и им жизнь сказкой не казалась.

Борьбу с фиктивными предпринимателями, решили начать с нарушителей дисциплины и злостных неплательщиков. Чтобы вступить в их ряды достаточно в срок более пятнадцати месяцев не предоставить ни одного отчета и одновременно иметь непогашенную задолженность перед бюджетом.Как закрыть ип с долгами по налогам в 2020

При соблюдении этих нехитрых правил налоговый орган считает предпринимателя «недействующим» и имеет право без суда и следствия принять решение об исключении его из единого государственного реестра ИП.

Но подвох заключается в том, что если регистрирующий орган принял решение об исключении ИП из реестра, то вернуться в ряды предпринимателей этот человек сможет не раньше, чем через три года.

Поэтому, прежде чем махнуть рукой на бумажную волокиту, подумайте, чем ваша нынешняя халатность может обернуться впоследствии. В налоговой пояснили, что будут предупреждать заранее об угрозе исключения из реестра, на возражения и выяснение обстоятельств будет отведен один месяц. Если вам угрозы не страшны, и вы хотите закрыть свое ип не дожидаясь 2020 года, почитайте наш материал: как закрыть ип правильно, пять шагов к свободе.

Уже в сентябре 2020 года новые поправки вступят в законную силу, и мы сможем оценить благотворное влияние этих мероприятий. По словам руководителя Федеральной налоговой службы Михаила Мишустина, вышеперечисленные действия очень хорошо повлияют на экономику и приведут нас к тому, что добросовестный бизнес будет на равных условиях «

А нам лишь остается надеяться, что ни вам ни нам не придется столкнуться с вышеупомянутыми участниками экономики светлого будущего.

Закрыть ИП удаленно по всей России, без поездок в налоговую

| Срочная помощь по закрытию ИП в любом городе России, персональный юрист поможет Вам сэкономить 50% времени, никаких поездок в налоговую инспекцию, закроем ИП, даже если у Вас есть долги! |

Вы индивидуальный предприниматель, который не ведет никакой экономической деятельности, в Вашем штате нет сотрудников и Вы давно думаете по поводу закрытия своего ИП? Или же в период распространения новой коронавирусной инфекции, Ваше ИП перестало приносить прибыль? Не откладывайте закрытие ИП — воспользуйтесь нашим акционным предложением.

Наша команда профессиональных юристов поможем закрыть ИП, без приезда к нам в офис и без поездок в другой город для подачи документов.

Мы помогаем закрыть ИП с долгами в любом городе России!

Сэкономьте на услугах нотариуса и не тратьте время на поездки с услугой «Закрытия ИП под ключ» (удаленно при помощи электронной подписи) в любой точке России.

Во время оказания услуги наш юрист контролирует сроки закрытия ИП через AmoCRM и своевременно оповещает Вас о всех этапах процедуры прекращения деятельности ИП.

Данное предложение действует до 30 июля 2021 года, для ИП:

- в штате которых нет сотрудников;

- у которых не велась никакая деятельность.

При выборе варианта подачи документов на закрытие ИП через нотариуса, Клиент оплачивает государственную пошлину и услуги нотариальной конторы.

Мы являемся официальным партнером СКБ «Контур» по выпуску ЭЦП. Закрытие ИП удаленно — безопасно, так как ЭЦП после закрытия ИП автоматически аннулируется в системе цифровых подписей и не может быть использована в дальнейшем.

Закрытие ИП при помощи электронной подписи не потребует от Вас визита к нотариусу и оплаты его услуг. Все что от Вам потребуется это передать нам документы по ИП и дождаться выпуска электронной подписи — 2 дня. После закрытия ИП электронная подпись перестает действовать, в виду того что ее отзывает налоговая инспекция.

Срок официального закрытия ИП в налоговой 5 рабочих дней.

Для получения более подробной информации об акции,

Звоните: +7(495)649-81-05

Если у ИП имеются сотрудники в штате или Вам необходимо только грамотно составленное заявление на закрытие ИП, то с данным вариантом закрытия ИП можно ознакомиться в этом разделе.

закрыть ИП за 3000 рублей, всего 5 дней

Закрыть ИП — 3 000 ₽ всего за 5 дней. Ликвидация ИП — пошаговая инструкция. Узнайте что делать с долгами, не накапливайте задолженность по страховым взносам!Хотите закрыть ИП быстро и недорого? Обращайтесь!

По текущему законодательству день простоя в 2021 году забирает от 111 ₽!

Стоимость услуги (под ключ) — 3 000 ₽!

Есть долги? Просроченная отчетность?

Юристы компании “Ольмакс” помогут с ликвидацией, невзирая на проблемы!

С нами процесс пройдет под контролем. Получите бесплатную консультацию уже сегодня!

Получите бесплатную консультацию уже сегодня!

Регистрация прекращения предпринимательской деятельности | 3 000 |

Выпуск ЭЦП (для электронной подачи документов от имени предпринимателя) | 2 900 |

Сдача просроченной отчетности (нулевой — 3000 ₽, с оборотами — 5000 ₽) | 3000-5000 |

Важно:

Страховые взносы, начисляются даже если деятельность не ведется! Бездействие приводит к потере денег! Запись в ЕГРИП о прекращении деятельности снимает с физического лица статус предпринимателя, но не становится основанием для списания долгов. Открывать и прекращать работу можно неограниченное количество раз.

Открывать и прекращать работу можно неограниченное количество раз.

Закрыть ИП возможно только одним законным путем: внести запись в ЕГРИП.

Бизнесмен платит страховые взносы независимо от того, функционирует он или нет. Поэтому, если не планируете больше заниматься предпринимательством, лучше его закрыть в кратчайший срок. Это остановит начисление страховых взносов, которые в любом случае потребуется заплатить. Если решите возобновить бизнес — всегда можно зарегистрироваться снова.

Срок ликвидации статуса ИП — 5 рабочих дней (по законодательству РФ)

Из документов нужны только паспорт и номер СНИЛС.

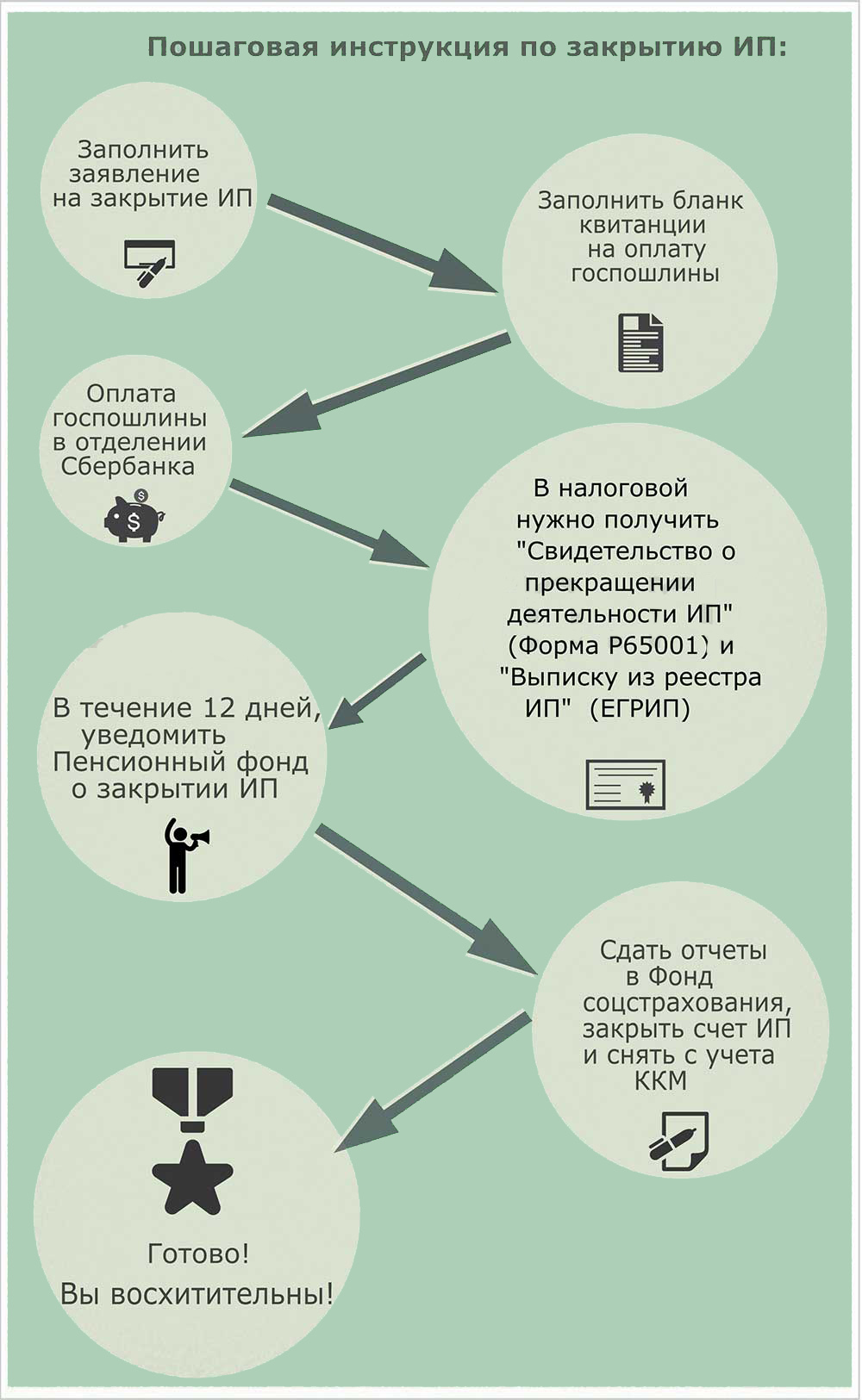

Пошаговая инструкция- Прежде чем подать документы в налоговую, выполните сверку расчетов с Пенсионным фондом. Если у вас были сотрудники и не сдавались отчеты в ПФР, то потребуется их отправить до ликвидации ИП.

Без этого закрыться не получится, так как Пенсионный фонд должен получить данные персонифицированного учета сотрудников. Задолженность на обязательное пенсионное и медицинское страхование остается даже после регистрации прекращения функционирования.

Без этого закрыться не получится, так как Пенсионный фонд должен получить данные персонифицированного учета сотрудников. Задолженность на обязательное пенсионное и медицинское страхование остается даже после регистрации прекращения функционирования. - Необходимо сдать просроченную отчётность и отчёты за текущий год. Например, если применяли УСН, сдайте декларацию по УСН. Если есть долги перед бюджетом, их тоже погасите.

- Оплатите пошлину в размере 160 ₽ (при электронной подаче платить не нужно).

- Подайте заявление Р26001 в налоговую инспекцию (лично, по нотариальной доверенности, по почте, либо электронно с использованием ЭЦП)

- В случае получения отказа — повторно подайте бумаги, предварительно сдав просроченную отчетность в ПФР.

- Получите лист о внесении сведений в ЕГРИП, убедитесь, что деятельность прекращена (свидетельства сейчас не выдаются, главное — это наличие записи в реестре).

Вам не потребуется ходить в налоговую инспекцию или к нотариусу. Все сделаем мы!

Все сделаем мы!

Наша компания предлагает пройти все эти этапы с нами! Не тратьте время и деньги, обращайтесь к специалистам!

Часто задаваемые вопросы

Как закрыть ИП, если есть сотрудники?Если есть сотрудники, потребуется произвести их увольнение в соответствии с трудовым законодательством РФ. После увольнения сотрудников потребуется сдать отчеты: СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ, расчет по страховым взносам, расчет в ФСС, отчетность по НФДЛ. Без сданных отчетов в пенсионный фонд закрыть предпринимательство не получится.

Что делать, если есть долги по налогам? Закрытие с долгами возможно. Ведь в данном случае изменяется лишь статус физического лица. При этом, в отличии от юридического лица, ликвидация не происходит. Физическое лицо вместо ИП будет должно рассчитаться с бюджетом. С прекращением предпринимательской деятельности долги не списываются.

С прекращением предпринимательской деятельности долги не списываются.

Если вы не являетесь плательщиком налога на профессиональный доход, необходимо сдать последнюю отчетность. Также, потребуется оплатить налоги и страховые взносы, которые вы не оплатили прошлые периоды и за текущий период.

Можно ли закрыть ИП удаленно, не посещая нотариуса и налоговую инспекцию? Вы можете подписать заявление о прекращении деятельности с помощью ЭЦП. В таком случае ходить к налоговикам и заверять подпись у нотариуса не потребуется. Удобнее будет перед подачей документов на закрытие предпринимательства сдать всю необходимую отчетность, иначе после закрытия бизнеса подписать отчет и представить его в налоговую инспекцию можно будет только на бумаге.

Полезная Информация:

Закрыть ИП, чтобы стать самозанятым?

Необходима экономия на страховых взносах и налогах?

Узнайте можете ли Вы использовать новый специальный налоговый режим!

Можно ли закрыть ИП с долгами по налогам

29.03.2021

Если ИП уже не ведет предпринимательскую деятельность, то выгодным шагом является ликвидация ИП. Но как это сделать в случае, если есть долги?Раньше ликвидировать такое ИП было нельзя вплоть до погашения всех долгов перед бюджетом, но с 2018 года возможность закрыть ИП с долгами уже существует.

Сегодня задолженность по налогам уже не является основанием для отказа в ликвидации ИП. Вы можете закрыть ИП и, тем самым, остановить рост долгов. Новые долги образовываться не будут, а имеющиеся перейдут на физическое лицо. При наличии задолженностей рекомендуется вариант процедуры банкротства физического лица.

Но вернемся к процессу закрытия ИП и назовем его основные шаги.

Но вернемся к процессу закрытия ИП и назовем его основные шаги.Шаг первый. При наличии в ИП сотрудников, необходимо заблаговременно предупредить их о закрытии предприятия и уволить. После чего оплатить зарплатные налоги и взносы.

Шаг второй. Необходимо сняться с учета в ФСС в качестве работодателя (если в штате не было сотрудников, то в ФСС обращаться не потребуется).

Шаг третий. Закрыть банковский расчетный счет.

Шаг четвертый. Необходимо снятие с учета кассового аппарата (если он был зарегистрирован).

Шаг пятый. Подать заявление о прекращении деятельности в ИФНС по месту регистрации и форме Р26001.

Шаг шестой. Необходимо уплатить госпошлины. При подаче заявления в электронной форме госпошлину уплачивать не требуется.

После закрытия ИП и снятия с учета предусмотрено 15 дней на погашение долгов, и, если долги погасить все-таки не удается, будут начисляться пени и штрафы. Кредиторы и налоговые органы могут требовать выплаты задолженности через суд. В этот же срок необходима уплата взносов в ПФР и ФОМС за последний период существования ИП.

Шаг седьмой. Через 7 рабочих дней необходимо еще одно посещение налоговой инспекции для получения листа записи в ЕГРИП и свидетельства о снятии ИП с налогового учета.

Шаг восьмой. После получения всех документов на руки до 25 числа следующего месяца необходимо сдать декларацию о доходах, а через 3-4 месяца после закрытия провести итоговую сверку с налоговым органом.

Таким образом мы видим, что ИП с долгами закрыть можно, но, разумеется, это не является освобождением от долгов. Процедура достаточно кропотливая, требует точности и отнимает определенное время на подготовку и выполнение каждого шага, к тому же нередко присутствует и неприятная эмоциональная составляющая, т.к. ИП приходится закрывать, поэтому при наличии желания и возможности лучше поручить это профессиональному и опытному юристу.

Автор: Нино Кочуа

Компании с долгами по налогам не получат господдержку для выплаты зарплат :: Экономика :: РБК

Подробнее об условиях и проблемах получения госсубсидий на зарплату читайте в материале «РБК Pro».

Риск отказов из-за «копеечных долгов»

Читайте на РБК Pro

На практике у многих компаний годами числятся старые незначительные долги, которые могут помешать получить господдержку, сказал РБК партнер практики налоговых споров «МЭФ PKF» Александр Овеснов. У предприятий могут быть незначительные задолженности — «не у всех получается по «бумаге» и циркуляру», подтвердил РБК президент Торгово-промышленной палаты Сергей Катырин.

Отсутствие налоговой задолженности — устаревшее требование, которое создает видимость защиты от злоупотреблений, но на самом деле ограничивает помощь, прокомментировал управляющий партнер Taxadvisor Дмитрий Костальгин.

ИТ-системы налоговых органов «живут своей жизнью». «Фантомные» технические задолженности часто возникают в результате округления сумм, несвоевременного зачета платежей, переноса данных. «Предприниматель может быть уверен, что заплатил вовремя, и неожиданно обнаружить задолженность», — объясняет Костальгин. Задолженность может, например, препятствовать получению лицензии, как в известном деле «АСК-СЕРВИС», которое дошло до Верховного суда, когда компании отказали в выдаче лицензии из-за долга в 3 рубля.

Проблемы технических долгов снова стали актуальны в 2017 году после передачи Федеральной налоговой службе администрирования страховых взносов, и «не у всех [эта проблема] решена до настоящего времени», отметил Овеснов. В 2019 году из-за сбоя в системе ФНС у многих компаний «всплыла» несуществующая задолженность за начало 2000-х годов, например, по отмененному с 2004 года налогу с продаж, и эта ситуация до сих пор урегулирована не у всех налогоплательщиков, рассказал адвокат, партнер консалтинговой компании «Номен» Иван Яголович.

Миллиарды на вирус: как бизнесмены помогают бороться с пандемиейЧаще всего предприниматели узнают о старых долгах, когда пытаются получить справку об отсутствии задолженности перед бюджетом для банка или участия в госзакупках, Участники тендеров регулярно обновляют информацию о задолженности. «Но если говорить о малом бизнесе, пострадавшем в результате эпидемии, а это, в первую очередь, сфера общественного питания и розничная торговля, то они вряд ли участвуют в торгах», — отмечает Овеснов.

Ограничение также потенциально ударит по бизнесу, который оспаривает претензии налоговиков в суде, считает Костальгин. Погашение долгов не снимет барьер для получения гранта, так как дата установлена ретроспективно на 1 января 2020 года, подчеркивают юристы.

«Опора России» планирует обратиться в Минэкономразвития с просьбой изменить правило, чтобы в случае погашения задолженности после 1 января 2020 года предприятию не отказывали в помощи, рассказал РБК президент «Опоры России» Александр Калинин. «Мелкие прегрешения, небольшие долги не должны мешать, — солидарен глава ТПП Катырин. — Речь, в конце концов, идет о сохранении рабочих мест и бизнеса как такового, о заработке, который нужен огромному числу семей в России. Разбираться с остальным можно параллельно или позже».

Закрытие бизнеса | Налоговая служба

Закрытие вашего бизнеса может быть сложной и сложной задачей. У IRS есть ресурсы, которые могут помочь вам сориентироваться в этом. На этой странице вы найдете шаги, которые необходимо предпринять, чтобы закрыть свой бизнес с точки зрения федерального налогообложения, независимо от вашего вида деятельности и информации, которая поможет вам позаботиться о своих сотрудниках. Будь то индивидуальное предприятие, товарищество или корпорация, информация на этой странице поможет вам понять, что подавать и как сообщать о доходах, которые вы получаете, и о расходах, которые вы понесли до закрытия.Не забудьте проверить свои государственные обязанности при закрытии бизнеса.

Шаги, которые нужно предпринять, чтобы закрыть свой бизнес

На этой странице:

- Подать окончательный отчет и сопутствующие формы

- Позаботьтесь о своих сотрудниках

- Уплатите налог, который вы должны

- Отчет о платежах подрядчикам

- Отмените свой EIN и закройте свой бизнес-счет IRS

- Храните записи

1. Подать окончательный отчет и связанные с ним формы

Вы должны подать окончательный отчет за год, когда вы закрыли свой бизнес.

Тип декларации, которую вы подаете, и необходимые вам соответствующие формы будут зависеть от типа вашего бизнеса. Компания с ограниченной ответственностью (ООО) — это бизнес, организованный в соответствии с законодательством штата. LLC может классифицироваться для целей федерального подоходного налога как товарищество, корпорация или организация, которые не рассматриваются как отдельные от своего владельца.

- Индивидуальный предприниматель — это лицо, которое самостоятельно владеет некорпоративным бизнесом.

- Партнерство — это отношения между двумя или более партнерами для ведения торговли или бизнеса.

- Корпорация — это отдельная налоговая организация, имеющая как минимум одного акционера. Это включает корпорации S.

Вы должны подать форму 966 «О роспуске или ликвидации корпорации», если вы принимаете решение или планируете распустить корпорацию или ликвидировать какие-либо ее акции.

Вы также должны подать окончательную налоговую декларацию вашей корпорации. Не забудьте отметить поле «окончательный возврат», которое находится в верхней части первой страницы возврата, под именем и адресом.

Для корпорации C вы должны:

Для корпорации S необходимо:

Независимо от типа корпорации, вам также может потребоваться заполнить эти формы при заполнении формы 1120 или 1120-S:

К началу

2. Позаботьтесь о своих сотрудниках

Налоги на трудоустройство

Если у вас есть один или несколько сотрудников, вы должны выплатить им последнюю заработную плату и причитающуюся компенсацию. Вы также должны внести окончательные взносы по федеральному налогу и отчитаться по налогам на занятость.Если вы не удерживаете и не депонируете доход сотрудников, налоги на социальное обеспечение и медицинскую помощь, может применяться штраф на восстановление целевого фонда.

Чтобы сообщить о налогах на трудоустройство, вам может потребоваться заполнить следующие формы:

Вы также должны предоставить Форму W-2 «Отчет о заработной плате и налоге» каждому из ваших сотрудников за календарный год, в котором вы выплачиваете им последнюю заработную плату. Вы должны предоставить формы W-2 своим сотрудникам к сроку подачи вашей окончательной формы 941 или формы 944. Как правило, вы предоставляете копии B, C и 2 сотрудникам.Вы заполняете форму W-3 «Передача деклараций о доходах и налогах», чтобы передать копию А в Управление социального обеспечения.

Если ваши сотрудники получают чаевые, вы должны заполнить форму 8027 «Годовой информационный отчет работодателя о доходе от чаевых и распределенных чаевых», чтобы сообщить об окончательном доходе и распределенных чаевых.

Пенсионные планы или льготы

Если вы предоставляете своим сотрудникам пенсионный план или план льгот, узнайте, как прекратить действие пенсионного плана. Если вы предоставляете своим сотрудникам медицинские сберегательные счета или аналогичные программы, см. Публикацию 969 «Медицинские сберегательные счета и другие планы медицинского страхования с льготным налогообложением».

К началу

3. Уплатите задолженность

Информацию о способах уплаты причитающегося налога см. В разделе «Уплата налогов».

К началу

4. Отчет о платежах подрядчикам

Если вы заплатили подрядчикам не менее 600 долларов за услуги (включая запчасти и материалы) в течение календарного года, в котором вы закрываете свой бизнес, вы должны сообщить об этих платежах. Используйте форму 1099-NEC «Компенсация неработающим».

Используйте форму 1096, Годовое резюме и пересылка U.S. Возвращает информацию, чтобы отправить нам бумажные копии всех форм 1099. Некоторые податели заявок должны подавать форму 1099 в электронном виде.

К началу

5. Отмените свой EIN и закройте свой бизнес-счет IRS

Идентификационный номер работодателя — или EIN — присвоенный вашему бизнесу, является постоянным федеральным идентификационным номером налогоплательщика для этого бизнеса. Чтобы отменить свой EIN и закрыть свой бизнес-счет IRS, вам необходимо отправить нам письмо, которое включает:

- Полное юридическое наименование компании

- Бизнес EIN

- Юридический адрес

- Причина, по которой вы хотите закрыть счет

Если вы сохранили уведомление, которое мы отправили вам, когда мы присвоили ваш EIN, вы должны приложить его копию к письму об отмене EIN.Отправьте нам оба документа по номеру:

. Налоговая служба

Цинциннати, Огайо 45999

Мы не можем закрыть ваш бизнес-аккаунт, пока вы не подадите все необходимые декларации и не уплатите все причитающиеся налоги.

К началу

6. Храните записи

Срок хранения деловой документации зависит от того, что записано в каждом документе.

- Записи об имуществе : Как правило, храните записи, относящиеся к собственности, до истечения срока ограничений в том году, в котором вы отчуждаете собственность.Срок ограничения — это период времени, в течение которого вы можете изменить свою налоговую декларацию, чтобы потребовать кредит или возврат, или IRS может рассчитать дополнительный налог.

- Учет налогов на трудоустройство : Храните все отчеты по налогам на труд в течение как минимум четырех лет.

Подробнее см. Как долго я должен хранить записи?

К началу

Связанные ресурсы

Электронные плакаты

Продажа бизнеса | Налоговая служба

Продажа бизнеса обычно не является продажей одного актива.Вместо этого продаются все активы бизнеса. Обычно, когда это происходит, каждый актив рассматривается как продаваемый отдельно для определения учета прибыли или убытка.

У бизнеса обычно много активов. При продаже эти активы должны классифицироваться как основные средства, амортизируемое имущество, используемое в бизнесе, недвижимое имущество, используемое в бизнесе, или имущество, предназначенное для продажи клиентам, например, товарно-материальные запасы или товарные запасы. Прибыль или убыток по каждому активу рассчитывается отдельно. Продажа основных средств приводит к приросту или убытку капитала.Продажа недвижимого имущества или амортизируемого имущества, используемого в бизнесе и удерживаемого более 1 года, приводит к получению прибыли или убытка от операции по разделу 1231. Продажа товарно-материальных запасов приводит к получению обычных доходов или убытков.

Публикация 541, Партнерские интересы

Доля участия в партнерстве или совместном предприятии при продаже считается капитальным активом. Часть прибыли или убытка от нереализованной дебиторской задолженности или объектов запасов будет рассматриваться как обычная прибыль или убыток. Для получения дополнительной информации см. Публикацию 541, Партнерские отношения в формате PDF (PDF).

Публикация 550, Доли корпорации

Ваш интерес в корпорации представлен сертификатами акций. Когда вы продаете эти сертификаты, вы обычно понимаете прирост капитала или убыток. Для получения информации о продаже акций см. Главу 4 в Публикации 550, Инвестиционный доход и расходы PDF (PDF).

Ликвидация предприятий

Корпоративная ликвидация собственности обычно рассматривается как продажа или обмен. Прибыль или убыток обычно признается корпорацией при ликвидационной продаже своих активов.Прибыль или убыток обычно признается также при ликвидационном распределении активов, как если бы корпорация продала активы распределителю по справедливой рыночной стоимости.

В некоторых случаях, когда распространяющим является корпорация, контролирующая распространяющую корпорацию, распределение может не облагаться налогом. Для получения дополнительной информации см. Раздел 332 Налогового кодекса и его положения.

Распределение уплаченного вознаграждения за бизнес

Продажа торгового предприятия или бизнеса за единовременную выплату считается продажей каждого отдельного актива, а не отдельного актива.За исключением активов, обмениваемых по правилам обмена, не облагаемым налогом, и покупатель, и продавец бизнеса должны использовать остаточный метод для распределения возмещения по каждому переданному бизнес-активу. Этот метод определяет прибыль или убыток от передачи каждого актива, а также размер возмещения для гудвила и некоторого другого нематериального имущества. Он также определяет базу покупателя в активах бизнеса.

Возмещение

Возмещение покупателя представляет собой стоимость приобретенных активов.Вознаграждение продавца представляет собой сумму, реализованную (деньги плюс справедливая рыночная стоимость полученного имущества) от продажи активов.

Остаточный метод

Остаточный метод должен использоваться для любой передачи группы активов, которая составляет торговлю или бизнес и для которой основание покупателя определяется только суммой, уплаченной за активы. Это относится как к прямым, так и к косвенным переводам, таким как продажа бизнеса или продажа доли в партнерстве, в которой основа доли покупателя в активах партнерства корректируется на сумму, уплаченную в соответствии с разделом 743 (b) Внутреннего распорядка. Код дохода.Раздел 743 (b) применяется, если в партнерстве действуют выборы в соответствии с разделом 754 Налогового кодекса.

Группа активов составляет торговлю или бизнес, если применимо одно из следующих условий.

Стоимость деловой репутации или непрерывности деятельности может быть связана с ними при любых обстоятельствах.

Использование активов будет представлять собой активную торговлю или бизнес в соответствии с разделом 355 Налогового кодекса.

Остаточный метод предусматривает уменьшение возмещения в первую очередь за счет денежных средств и общих депозитных счетов (включая текущие и сберегательные счета, но исключая депозитные сертификаты).Возмещение, остающееся после этого сокращения, должно быть распределено между различными бизнес-активами в определенном порядке. Чтобы узнать больше о том, как произвести пропорциональное распределение между активами, см. Публикацию 544 «Продажа и другое отчуждение активов».

Меры, принятые для поддержки налогоплательщиков

Многие налоговые администрации расширили свои цифровые каналы связи за последние годы, от большого цифрового взаимодействия с налоговой администрацией до прямого обмена цифровыми сообщениями, использования веб-чата, социальных сетей, мобильных приложений и т. Д.Более широкое использование таких услуг, в том числе за счет усилий по переключению налогоплательщиков на эти каналы, может помочь в сокращении физических контактов (например, через налоговые органы) и поможет быстрее реагировать на запросы налогоплательщиков.

Для решения конкретных вопросов, поднятых COVID-19, администрация может пожелать рассмотреть возможность создания выделенных веб-страниц, медиа-стратегий, горячих линий (возможно, с функциями обратного вызова), изменений в мобильных приложениях, обновления виртуальных помощников и т. Д. … а также рассмотрение того, как они могут получать сообщения через посредников.

Налоговые администрации могут также захотеть провести анализ различных опасений, выраженных налогоплательщиками, которые могут дать обратную связь для рассмотрения того, где дополнительные меры (администрация или политика) могут быть полезны. Также будет важно тщательно отслеживать проблемы с конкретными услугами (например, длительное время ожидания на телефонных линиях) и рассмотреть возможность разработки дополнительных сообщений (например, часто задаваемых вопросов) или вмешательств по принципу «один ко многим» и, где это возможно, изменений в раз, когда услуги доступны.Налоговая администрация также может пожелать рассмотреть возможность перераспределения некоторых сотрудников для оказания помощи там, где к конкретной услуге предъявляются очень высокие требования.

Налоговые администрации могут также пожелать рассмотреть, как лучше всего сообщить о принимаемых ими мерах налогоплательщикам, находящимся в невыгодном цифровом положении, и как их проще всего решить, например, с помощью телефона, факса, почты или посредством связи члены семьи и т. д.

Страновые меры

Албания

Были введены расширенные услуги для налогоплательщиков, такие как более широкое использование цифровых каналов, выделенные горячие линии и более длительные часы работы телефонных центров, где это практически осуществимо и целесообразно.Способ предоставления услуг налогоплательщикам в каждом региональном налоговом управлении был реорганизован с помощью: электронной почты, телефонных контактов (опубликованных на веб-сайте налоговой администрации), колл-центра, онлайн-чата на веб-сайте налоговой обращение со стороны сотрудников службы налогоплательщиков.

Информационные уведомления и практические руководства по использованию, а также информационные видеоролики о том, как заполнить онлайн-форму «Для получения финансовой помощи», также были подготовлены и опубликованы на веб-сайте Главного налогового управления (GDT).Также на электронную учетную запись налогоплательщика отправлялись всплывающие сообщения, уведомляющие их о деятельности, которая закрыта в установленные сроки.

Были внедрены четкие коммуникационные стратегии, включая выделенные веб-страницы, многогранные средства массовой информации и / или дополнительные меры, принятые для выявления уязвимых налогоплательщиков и их охвата. GDT реализует план коммуникации, который направлен на информирование общественности о любых изменениях, влияющих на повседневные операции налоговой администрации, с целью защиты ее интересов и бизнеса в целом.

План коммуникации включает следующую аудиторию: налогоплательщики, физические лица, ключевые клиенты, банки-корреспонденты, другие важные регулирующие органы, персонал и третьи стороны. Использование как традиционных, так и социальных сетей.

Каналы для коммуникационных усилий:

Пресс-релизы, видеоконференции, ежедневное присутствие в СМИ Генерального директора, поддержка и информирование всех налогоплательщиков обо всех процедурах и реформах политики.

Электронная почта, веб-сайты, FB и различные социальные сети.Видеосообщения, иллюстрирующие использование и ввод данных в соответствии с новыми правилами и дополнительными онлайн-сервисами.

Электронная подача уведомлений, скрипты Контакт-центра и т. Д.

Объявления в региональных дирекциях, филиалах и сервисных центрах и т. Д.

Выделенный адрес электронной почты и горячая линия по кризисным налоговым вопросам.

Сообщите о доступности и побудите налогоплательщиков использовать онлайн-услуги налогового агентства.

Повысить доступность удаленной помощи налогоплательщикам, включая продление рабочего времени и увеличение штата сотрудников телефонных контактных центров.

Предоставьте дополнительные возможности для подачи налоговой декларации для настройки и обновления вашей электронной системы подачи документов и нового метода онлайн-налоговой оплаты.

Ангола

Налоговая администрация разработала четкую коммуникационную стратегию для информирования налогоплательщиков. Сюда входят специализированные веб-страницы, часто задаваемые вопросы (регулярно обновляемые), многогранные средства массовой информации и использование социальных сетей.Налоговая администрация также рекомендовала налогоплательщикам использовать удаленные сервисы для выполнения налоговых обязательств.

Австралия

Линия экстренной поддержки ATO имеет приоритет с сокращенным временем ожидания (в настоящее время менее 10 секунд) для любых налогоплательщиков, нуждающихся в поддержке или дополнительной информации в нынешних обстоятельствах. После объявления первоначального пакета стимулирующих мер со стороны федерального правительства окна обслуживания были увеличены для оказания помощи налогоплательщикам. На веб-сайте ATO появилась дополнительная информация о налогоплательщиках и ответы на часто задаваемые вопросы.

В дополнение к линии экстренной поддержки, ATO создала временную контактную точку по электронной почте для дополнительных проблем или конкретных вопросов по COVID-19, которые должны быть адресованы ATO, обновлений на веб-сайте ATO с дополнительными сообщениями и в социальных сетях.

Австрия

Налоговая администрация Австрии рекомендовала налогоплательщикам использовать телефонные или цифровые каналы для связи с налоговой службой. Только в экстренных случаях возможна личная встреча. Веб-страница отсылает налогоплательщиков к существующим услугам (например,грамм. телефон горячей линии, портал налогоплательщиков для подачи онлайн-заявок и т. д.).

На своем веб-сайте администрация предоставила форму, которую налогоплательщики могут использовать для подачи заявления на налоговые льготы. Заполненную форму можно либо отправить на электронную почту, специально созданную для этой цели, либо загрузить через онлайн-портал налогоплательщиков.

Азербайджан

В целях предотвращения распространения инфекции COVID-19 (COVID-19) и с учетом рекомендаций Специальной рабочей группы были введены ограничения для структурных подразделений Государственной налоговой службы (ГНС), обслуживающих клиентов. , а именно центры обслуживания налогоплательщиков и Call-центр.Тем не менее, адреса электронной почты и номера телефонов были оперативно размещены на официальном веб-сайте и в социальных сетях, чтобы налогоплательщики могли оперативно связаться с сотрудниками. Кроме того, была предоставлена необходимая ИТ-инфраструктура, позволяющая сотрудникам Call-центра удаленно подключаться к внутренней онлайн-системе.

Для оценки воздействия пандемии на экономику проводится необходимая работа по выявлению наиболее пострадавших налогоплательщиков, включая уязвимых налогоплательщиков.Департамент СМИ и коммуникаций через официальный сайт СТС и аккаунты в социальных сетях регулярно публикует обновленную контактную информацию сотрудников центров обслуживания налогоплательщиков и Информационного центра.

Департамент СМИ и коммуникаций разместил несколько информационных видеороликов и информации на официальном сайте и в социальных сетях.

Беларусь

Все шире используются цифровые каналы и услуги телефонии.

Бельгия

Налогооблагаемым лицам предлагается вести свои административные дела в Интернете или по телефону, поскольку все информационные центры и офисы больше не доступны для общественности.Об этом было сообщено (i) в Интернете и по почте; (ii) уведомление для представителей бухгалтерской профессии, доступное на веб-сайте FPS Finance; и (iii) плакаты в офисах.

Белиз

Реклама на радио и телевидении используется для общения с налогоплательщиками. Офисы остаются открытыми, а персонал работает на ротационной основе. Часы работы сокращены.

Босния и Герцеговина

Администрация косвенного налогообложения (ITA) создала оперативный штаб, работающий круглосуточно и без выходных.Через эту штаб-квартиру мы общаемся со всеми другими учреждениями в Боснии и Герцеговине и передаем всю новую информацию о косвенных налогах налогоплательщикам через веб-сайт и средства массовой информации.

ITA открыла восемь таможенных постов 24 часа в сутки. Подача деклараций по НДС и акцизам осуществляется в электронном виде, а также осуществляется отправка определенных запросов. Связь с налогоплательщиками осуществляется в электронном виде. Колл-центр доступен для налогоплательщиков.

ITA осуществляет кризисную коммуникацию через свой веб-сайт и средства массовой информации в Боснии и Герцеговине.Вся новая информация о косвенных налогах публикуется.

Бразилия

Receita Federal do Brasil (RFB) основывает свою коммуникацию в основном на Интернете и средствах массовой информации. На веб-сайте и в интранете RFB теперь отображается кнопка «COVID-19» со всеми предпринятыми мерами. В «Официальном вестнике» публикуются все акты РФО по поддержке налогоплательщиков.

Расширенные услуги уже созданы или развертываются:

Услуги чата были расширены, теперь открыты с 7:00 до 19:00, а требуемая численность персонала увеличилась.Кроме того, объем услуг чата увеличился и теперь включает: урегулирование долгов, регистрацию, взыскание долгов, рассрочку, исчисление налоговых кредитов, руководство по социальному обеспечению, руководство для МСП, отраслевое руководство, руководство по налогообложению занятости, копии деклараций.

Разрабатывается чат-бот для решения вопросов налогоплательщиков с помощью цифрового приложения.

У налогоплательщиков есть возможность получения услуг по почте.

Канада

Веб-страницы правительства Канады (через www.canada.ca) были обновлены, чтобы предоставить единую точку отсчета для актуальной информации о реакции федерального правительства на пандемию COVID-19, включая обновленные страницы, на которых освещаются меры по освобождению от налогообложения налогоплательщиков. Кроме того, Служба офицеров по связям с общественностью CRA, предлагая помощь владельцам малых предприятий в понимании их налоговых обязательств, настраивает предлагаемую информацию, гарантируя, что малые предприятия осведомлены о любых изменениях, таких как сроки подачи и оплаты, упреждающие меры по оказанию помощи и т. Д.

Кроме того, CRA переводит ряд услуг с очных встреч на телефонные и электронные платформы:

Чтобы уменьшить необходимость личных встреч с налогоплательщиками и налоговыми инспекторами, а также снизить административное бремя 18 марта 2020 года CRA принимает временную административную меру для облегчения электронной авторизации представителей на счетах налогоплательщиков.

Программа CRA Outreach, помогающая людям лучше понять свои налоговые обязательства и получить льготы и кредиты, на которые они имеют право, предлагается по телефону и, по возможности, посредством вебинаров.

Служба связи CRA, традиционно доступная лично, теперь доступна по телефону.

В свете проблем, стоящих перед Программой подоходного налога для добровольцев сообщества, обычно предлагаемой в ходе личного общения, изучаются дополнительные меры по поощрению людей подавать свои налоговые декларации в электронном виде.

Чили

Налоговая администрация Чили (SII) предоставляет налогоплательщикам новости и информацию о новых процедурах через социальные сети, электронную почту, веб-сайт и средства массовой информации.Сообщения сопровождаются графическими материалами, чтобы проиллюстрировать налогоплательщикам, что они могут / разрешают делать, как действовать и какая документация необходима для этих целей. В то время как социальные сети также используются для ответа на конкретные запросы налогоплательщиков, средства массовой информации в основном ориентированы на более широкое распространение новостей и процедур для более широкой аудитории.

Чтобы обеспечить внутреннее согласование и стандартизацию коммуникаций с налогоплательщиками, каждое сообщение, текстовое или изображение, предварительно передается внутренней аудитории (как фронтальной, так и вспомогательной) через интранет-сайт SII и недавно выпущенную платформу социального бизнеса.

Для связи с налоговыми органами были реализованы дополнительные каналы связи, в том числе социальные сети и выделенная электронная почта. Кроме того, были предприняты усилия, чтобы горячие линии оставались открытыми. В каждом офисе SII есть специальный электронный ящик для получения требований и документации налогоплательщиков, что является виртуальным продолжением личных процедур.

Другие меры, принятые для удаленного предоставления услуг, включают:

Авторизация физических квитанций через Интернет

В настоящее время налогоплательщикам разрешено отправлять по электронной почте любую необходимую документацию, относящуюся к их обязанностям как таковым, включая аккредитацию места жительства, аккредитации профессионального звания для медицинских работников и т. д.Любые результаты или, при необходимости, запросы на дополнительную информацию будут отправлены по электронной почте.

Учитывая сложившуюся исключительную ситуацию, SII внедрила чрезвычайную систему, разрешающую выставление электронных счетов налогоплательщикам. Эти счета будут выставлены в соответствии с риском неисполнения обязательств налогоплательщиком и конкретной ситуацией. Эта мера позволяет вести бизнес налогоплательщика и, кроме того, предотвращает любые ненужные поездки в офисы SII.

Налогоплательщикам, которые ранее вызывали согласие на участие в SII, но не могли присутствовать, будут связываться для продолжения процесса удаленно, поэтому это не будет рассматриваться как возможное нарушение.

Китай (Народная Республика)

Помимо обучения налоговых служащих, налоговые органы Китая распространили информацию обо всех политиках и мерах среди плательщиков налогов и сборов через различные платформы. К ним относятся официальные веб-сайты, горячие линии, WeChat (многоцелевое приложение для обмена сообщениями, социальными сетями и мобильными платежами) и текстовые сообщения, а также ответы на вопросы посредством онлайн-интервью и видеодемонстраций.Подробно Государственная налоговая администрация (ГНА):

Опубликовал набор часто задаваемых вопросов : 166 часто задаваемых вопросов и ответы, относящиеся к горячей политике, были опубликованы .

Опубликовано подробное руководство по онлайн-сервису : STA опубликовало подробный список из 185 вопросов, которые можно обрабатывать онлайн, чтобы побудить плательщиков налогов и сборов решать эти вопросы в режиме самообслуживания и призвали региональные налоговые органы предоставлять еще более широкий спектр услуг;

Предоставляется индивидуальное обслуживание через горячую линию и WeChat : сотрудники налоговой службы ответили на индивидуальные вопросы и удовлетворили потребности плательщиков налогов и сборов с помощью таких платформ, как горячая линия обслуживания налогоплательщиков 12366 и WeChat.

Рекомендуемая запись на прием до физического посещения залов обслуживания : По вопросам, требующим физического присутствия, помимо дезинфекции зала обслуживания налогоплательщиков, сотрудники налоговой службы должны назначать встречи с плательщиками налогов и сборов, чтобы обеспечить смещение рабочего времени.

Кроме того, с целью поддержки предприятий и улучшения деловой среды, STA запустила проект Spring Breeze 2020 по всей стране, предложив 24 меры по улучшению обслуживания налогоплательщиков:

Во-первых, повышение эффективности и действенности налогов и оплата сборов с учетом удобства и пользы людей.Например, запуск «бесконтактных» налоговых услуг и расширение охвата онлайн-сервисов до более чем девяноста процентов;

Во-вторых, содействие институциональной реформе и инновациям. Например, продвижение реформы электронных счетов-фактур и выдача UKEY стартапам бесплатно, а также упрощение и оптимизация процедур декларирования и продвижение интеграции деклараций по налогу на имущество;

В-третьих, усиление адресной помощи предприятиям с упором на развитие.Например, углубление «сотрудничества между банком и налоговой администрацией», увеличение количества вовлеченных предприятий, чтобы способствовать развитию предприятий.

Кроме того, были проведены и транслировались онлайн-семинары на национальном уровне для распространения информации о политике и мерах среди плательщиков налогов и сборов через официальный веб-сайт.

Несколько виртуальных классов, организованных Национальным налоговым институтом, были предоставлены налоговым служащим на разных уровнях, которые охватывают политику и меры, принятые для борьбы с COVID-19, руководящие принципы работы, а также советы по безопасности и охране здоровья.

Колумбия

Коммуникационные кампании разрабатываются для продвижения использования технологий, например Приложение и веб-сайт ДИАНА, чтобы связаться с ДИАНом и выполнить налоговые обязательства.

Коста-Рика

Налогоплательщик имеет доступ ко всем услугам, предоставляемым налоговой администрацией по электронной почте. Услуги, предоставляемые колл-центром, также были усилены, чтобы повысить способность реагирования.

Через веб-сайт Министерства финансов были улучшены каналы связи с его различными зависимостями, чтобы пользователь мог лучше сообщать свои формальности налоговой администрации.

С 13 апреля налоговая администрация начнет виртуальные брифинги по мерам, связанным с COVID-19.

Хорватия

Запросы налогоплательщиков, связанные с кризисом COVID-19, можно направлять в колл-центр, по электронной почте или через Интернет. Расширенный сервис также предоставляется через онлайн-портал (ePorezna / eTax). Запросы, касающиеся COVID-19, имеют приоритет.

Кипр

Продвигаются онлайн-услуги. Регулярно публикуются объявления о принятых мерах и доступных вариантах обслуживания.

Чешская Республика

Налоговая администрация предоставляет информацию по выделенной телефонной линии, и вся информация публикуется на специальной веб-странице.

Дания

Веб-страница, посвященная вопросам COVID-19, была добавлена на веб-сайт Датской таможенной и налоговой администрации. Кроме того, Датское налоговое управление общается через социальные сети, пресс-релизы и напрямую с соответствующими предприятиями. Например, к 18 марта 2020 года агентство обратилось к 140 000 самозанятых лиц, призывая их, где это уместно, пересмотреть и изменить свою предварительную регистрацию предполагаемого ожидаемого дохода в 2020 году.Этот механизм повсеместно доступен онлайн в соответствии с действующим законодательством, но с учетом обстоятельств мог бы помочь налогоплательщикам сократить взнос авансовых платежей по подоходному налогу с населения, который в противном случае должен был бы быть произведен 20 марта 2020 года.

Кроме того, 17 марта 2020 года Датское налоговое агентство открыло специальную горячую линию для предприятий для срочных запросов.

Доминиканская Республика

Все базовые услуги налогового администрирования предоставляются по цифровым каналам (виртуальный офис налогоплательщиков, электронная почта, колл-центр, социальные сети и другие цифровые платформы), и доступ к этим услугам расширен, чтобы уменьшить личную помощь в офисах.

Налоговая администрация четко и точно опубликовала и разработала стратегии обеспечения непрерывности бизнеса. Были продвинуты альтернативные каналы связи, и информация была опубликована на его веб-сайте, в социальных сетях, газетах и в интервью, чтобы охватить наиболее уязвимых налогоплательщиков.

Сальвадор

Большинство услуг в основном предоставляется онлайн. Налоговые декларации и отчеты должны подаваться исключительно в Интернете, как и запросы на оплату.В онлайн-сервисы были внесены улучшения, всегда с целью уменьшения присутствия налогоплательщиков в офисах. Помощь налогоплательщикам предоставляется через телефонный центр и по электронной почте. Персонал помогает из дома. Персональный или очный обслуживающий персонал усилил колл-центр.

Существует постоянная связь через каналы учетной записи в социальных сетях, предоставляющая информацию о сроках и онлайн-услугах, а также любую другую связанную информацию, которая была обновлена.

Финляндия

Что касается общения с налогоплательщиками, то веб-сайт финской налоговой администрации содержит информацию на финском, шведском и английском языках и постоянно обновляет страницу новостей по вопросам COVID-19. Клиентам рекомендуется использовать онлайн-сервисы, поскольку большинство налоговых вопросов можно решить с помощью MyTax (онлайн-сервис для налогоплательщиков). Информация предоставляется через Twitter, Facebook и информационные бюллетени, и администрация активно взаимодействует с журналистами, чтобы предоставить им точную информацию об изменениях.

Франция

На веб-сайте налоговой администрации создана специальная веб-страница. На веб-странице есть предварительно созданная форма, которую налогоплательщики могут использовать для запроса отсрочки уплаты налогов.

Грузия

Налоговая служба Джорджии (GRS) обратилась к налогоплательщикам и другим заинтересованным сторонам с просьбой использовать дистанционные и электронные услуги, а не посещать пункты обслуживания. Подавляющее большинство услуг доступно онлайн, поэтому можно выполнять налоговые обязательства и получать услуги с минимальной потребностью в физическом контакте с налоговым органом.Были продвинуты номера телефонов пунктов обслуживания, увеличено количество сотрудников колл-центра и тех, кто отвечает на электронные письма, на человек.

О доступности всех электронных услуг было объявлено на веб-сайте GRS и на странице Facebook, и GRS тесно общалась со средствами массовой информации. Кроме того, анализ GRS на ежедневной основе, который часто запрашивают налогоплательщики, чтобы соответствующие инструкции и документы могли быть предоставлены в электронном виде.

Гватемала

Веб-сайт налоговой администрации (SAT) и социальные сети использовались для предоставления соответствующей информации налогоплательщикам и широкой общественности.Для охвата уязвимых налогоплательщиков используются различные каналы СМИ.

Доступен контакт-центр, в котором сотрудники работают удаленно из дома, чтобы оказывать налоговую и таможенную помощь и консультировать налогоплательщика. Онлайн-обучение осуществляется через SAT Gateway. Услуга виртуального помощника (чат-бот) предоставляется на портале SAT для ответа на налоговые и таможенные вопросы.

Гондурас

Цифровые каналы и эксклюзивные горячие линии Налоговой администрации Гондураса были внедрены до кризиса COVID-19.Цифровые каналы, такие как социальные сети и веб-чат, имеют увеличенное время работы.

Присутствие Налоговой администрации Гондураса в социальных сетях увеличилось благодаря четким коммуникационным стратегиям и ответам налогоплательщиков на конкретные консультации.

Венгрия

Администрация разместила на своем сайте новый раздел, содержащий информацию для помощи налогоплательщикам в чрезвычайных ситуациях. Он также опубликовал часто используемые формы в удобных для загрузки и распечатанных форматах (pdf).Поскольку подавляющее большинство налоговых вопросов можно решать в электронном виде, всем клиентам предлагается выбрать между электронным или телефонным администрированием, избегая личных контактов. Чтобы информировать клиентов, на сайт был добавлен пункт меню, посвященный опциям онлайн-администрирования (NAV Online).

Исландия

Налоговая и таможенная служба Исландии приложили особые усилия для: (i) обеспечения возможности самообслуживания и сокращения личных контактов; и (ii) охватить налогоплательщиков, говорящих на иностранном языке, которые обычно относятся к группам, наиболее зависимым от полного личного обслуживания.Новые инструкции были опубликованы на исландском, английском и польском языках, чтобы налогоплательщики могли просматривать свои налоговые декларации онлайн, не посещая налоговую инспекцию лично. Инструкции на иностранном языке составлены с учетом обстоятельств, типичных для иностранных рабочих. Кроме того, были разработаны специальные инструкции на исландском, английском и польском языках, чтобы облегчить людям использование множества возможностей самообслуживания и электронных возможностей, доступных на веб-сайте налоговой и таможенной службы Исландии.Эта информация / инструкции размещены на веб-сайте налоговой и таможенной службы Исландии и на странице в Facebook, а также доступны в печатном виде во всех налоговых офисах.

Ирландия

Определенным телефонным линиям выделены дополнительные ресурсы для обработки запросов налогоплательщиков, возникших в результате воздействия COVID-19. Услуга находится под контролем, и в случае необходимости решения будут приниматься с учетом меняющихся обстоятельств.

Кроме того, информация, касающаяся налогоплательщиков, постоянно распространяется через веб-сайт Налогового управления, пресс-релизы и электронные сводки для практикующих специалистов (стандартное цифровое сообщение, предназначенное для практикующих налоговиков, как правило, для объявления обновлений технических рекомендаций по налогообложению).

Израиль

Налоговая администрация Израиля (ITA) использует ряд каналов для связи с налогоплательщиками и представителями: специальная электронная почта, специальная система обслуживания для управления заявлениями налогоплательщиков, а также колл-центры. Для решения текущей ситуации был предпринят ряд шагов:

Для работы с онлайн-заявками через существующие каналы была направлена дополнительная рабочая сила (упор на заявки, касающиеся услуг, таких как: удержание сертификатов, своевременная подача, возврат , уменьшенное удержание для платежей за границу и т. д.)

Работа тематических почтовых ящиков (например — представительства, налогообложение недвижимости)

Укрепление центров обработки вызовов.

Услуги «лицом к лицу» в максимально возможной степени перенаправляются на цифровые каналы.

Представителям и налогоплательщикам рекомендуется работать издалека.

Опубликован специальный номер факса для пожилых людей, не использующих цифровые каналы.

Сотрудников призвали проявлять осторожность в отношении безопасности данных и их использования неустановленными лицами.

Был создан единый общенациональный сервисный центр для всех приложений налогообложения недвижимого имущества (по телефону и через Интернет) вместо того, чтобы управлять отдельными центрами во многих местах. В этот единый центр были выделены кадры и опубликованы доступные номера телефонов.

Кроме того, налоговые представители и налогоплательщики были проинформированы через различные каналы СМИ и на веб-сайте ITA о шагах, предпринятых ITA, в режиме реального времени.На веб-сайте ITA доступна расширенная и доступная информация о кризисе COVID-19. Высокопоставленные должностные лица ITA и Министерства финансов дали интервью по соответствующим вопросам.

Италия

Была создана структурированная коммуникационная политика, основанная, среди прочего, на пресс-релизах, выпускаемых параллельно с выпуском циркулярных заметок, на создании веб-страницы, посвященной COVID-19, и на использовании социальных сетей. .

Также Налоговое управление Италии предложило налогоплательщикам использовать (уже существующие) электронные каналы для запроса услуг.Для оказания общей помощи Агентство также предлагает налогоплательщикам использовать специальный бесплатный номер телефона.

Япония

NTA объявило и опубликовало свои действия и меры, такие как продление периода подачи налоговой декларации (см. Раздел «Продление сроков»), через пресс-релиз, веб-сайт NTA, Twitter, а также связавшись с налоговые бухгалтеры и другие соответствующие организации.

Услуги по поддержке налогоплательщиков в течение периода подачи налоговой декларации, такие как информационные центры для поддержки индивидуальных налогоплательщиков при подаче документов и консультационные услуги по процедурам подачи электронных документов, также были расширены в связи с продлением периода подачи налоговых деклараций.

Кения

Текущие целевые информационные кампании были проведены по вопросам безопасности налогоплательщиков, налоговых обязательств, способов упрощения формальностей, например онлайн-доступ к налоговым службам, общение налогоплательщиков с налоговым агентством Кении (KRA), часы работы и т. д. KRA улучшает целевую страницу своего веб-сайта, чтобы включить в нее информацию о решениях для клиентов, ищущих таможню, внутренние налоги, поставщиков и общую информацию. Целевая страница также будет включать информацию о президентских директивах в отношении налогов и сообщениях генерального комиссара.Налогоплательщикам предлагается получить доступ к налоговым услугам KRA с помощью существующих онлайн-платформ.

KRA также позволило своим сотрудникам работать из дома, настроив свои устройства для удаленного доступа к системе. Это означает, что запросы налогоплательщиков обрабатываются удаленно соответствующими менеджерами по работе с клиентами и менеджерами по работе с клиентами — для клиентов с менеджерами по работе с клиентами.

В то время как личное взаимодействие с клиентами было приостановлено, для налогоплательщиков, которым требуются физические документы, было отправлено сообщение о том, что они могут использовать адрес электронной почты контакт-центра для их доставки.Система управления вызовами контакт-центра имеет функцию обратного звонка, которая позволяет персоналу на переднем плане перезвонить налогоплательщикам, чтобы поддержать их в случае необходимости. Поддержка клиентов была дополнительно усилена через платформу чата колл-центра. Клиентам также предлагается самостоятельно поддерживать себя с помощью функции IVR KRA. Не голосовые команды контакт-центра (например, электронная почта, чат, социальные сети) теперь могут работать из дома (вне офиса). Персонал по-прежнему может оказывать поддержку клиентам вне часов работы.

Корея

Связь осуществляется через домашнюю страницу налоговой администрации, блог, социальные сети и другие места, где постоянно обновляется информация о налоговой поддержке людей, пострадавших от COVID-19.

Кроме того, администрация активно рекламирует возможность подачи налоговых форм и официальных запросов сертификатов в режиме онлайн. Кроме того, недавно сформированная рабочая группа по COVID-19 дает рекомендации по мерам поддержки налогоплательщиков.

Латвия

Связь с налогоплательщиками осуществляется в электронном виде, по телефону, в Системе электронного декларирования (EDS) и в социальных сетях.Информация предоставляется на официальном сайте налоговой администрации, а также распространяется через традиционные СМИ (пресс-релизы, телефонные интервью) и социальные сети (Facebook, Twitter, Instagram).

Клиенты могут получать услуги через ЭЦП и звонить в справочную службу. В системе EDS есть специальная кнопка для вопросов, связанных с COVID-19. Возможности этих функций были увеличены.

Акцизные марки доставляются предприятиям почтовыми службами.

Литва

На веб-сайте налоговой администрации был создан раздел вопросов и ответов, посвященный последствиям COVID-19.Информация о налогоплательщиках, которым будут предоставлены меры помощи (приостановление взыскания долга, освобождение от просроченных платежей, беспроцентные налоговые ссуды), будет объявлено на сайте.

Для удобства налогоплательщиков в телефонную линию колл-центра налоговой администрации добавлен отдельный пункт меню «Отсрочка налогов».

Для ускорения оказания поддержки предприятиям, столкнувшимся с трудностями в связи с COVID-19, будет применяться принцип единого окна в отношении запросов, адресованных в налоговую администрацию и Правление Государственного фонда социального страхования.

Малайзия

IRBM опубликовало пресс-релиз об услугах, предоставляемых налогоплательщикам в период действия приказа о контроле за перемещениями, через свой официальный портал и объявления в социальных сетях (например, Facebook). IRBM также опубликовал ряд часто задаваемых вопросов.

Мальта

Были приняты меры для продолжения оказания услуг удаленно. Налогоплательщикам рекомендуется использовать больше онлайн-услуг, таких как видеозвонки с нашими должностными лицами.

Все коммуникационные стратегии были централизованы в одном государственном учреждении (Мальтийское предприятие). На сайте Malta Enterprise была размещена специальная веб-страница под названием «Поддержка предприятий, пострадавших от COVID-19». Malta Enterprise — агентство экономического развития Мальты, независимое от налоговой администрации.

Молдова

Для усиления и поддержания процесса коммуникации с налогоплательщиками Государственная налоговая служба (ГНС) ввела в действие ряд связанных действий, таких как оказание помощи и поддержки по специальной линии помощи в Информационном центре (с рабочая программа 24/7), а также размещение обновленной информации на официальном сайте СТС и на странице Facebook.ГНС призвал налогоплательщиков использовать следующие каналы связи:

Информационный центр ГНС с выделенной линией, часы работы которого увеличены до 24/7;

официальный адрес электронной почты;

Страница в Facebook;

обобщенные основы налоговой практики, доступные на официальной веб-странице;

электронные фискальные услуги.

Новая Зеландия

Информация была опубликована на веб-сайте Inland Revenue (IR), чтобы помочь затронутым налогоплательщикам принимать решения относительно характера и сроков предоставления налоговых льгот.IR переводит клиентов на цифровые каналы (самообслуживание через онлайн-портал, myIR или электронную почту), чтобы избежать дополнительной нагрузки на существующие телефонные ресурсы. IR получает высокий уровень контактов с клиентами (звонки и веб-сообщения) по всем каналам в связи с COVID-19.

Кроме того, в закон были внесены изменения, позволяющие IR лучше обмениваться информацией с более широкой группой правительственных агентств, чтобы способствовать эффективному и действенному осуществлению полного пакета мер реагирования на COVID-19.Были введены процедуры для оказания помощи другим агентствам в предоставлении необходимой информации.

IR тесно сотрудничает с Министерством социального развития (MSD) для рассмотрения заявок, полученных после заявлений правительства (например, 24 марта 2020 года IR принял более 11000 звонков от MSD). Обеспечение получения жителями Новой Зеландии своих прав, включая новую заработную плату и выплаты субсидий на отпуск, является приоритетной задачей. Около 1 300 сотрудников IR были определены как «основные работники», работающие от офисов IR на постоянной основе до контактных центров персонала и других основных служб (с максимально возможным количеством сотрудников, работающих на переднем плане, работающих из дома).

Северная Македония

Государственная налоговая служба (PRO) приспосабливается к новым условиям и открыта для налогоплательщиков, чтобы они могли выполнять свои обязательства перед компетентными учреждениями страны. В первую очередь это касается всех налогоплательщиков, которые больше всего пострадают от кризиса и будут претендовать на льготы, предлагаемые государством. Для этого офисы региональных управлений открыты каждый рабочий день с 8:00 до 14:00. Колл-центр работает, и у налогоплательщиков есть возможность задать PRO свои вопросы по электронной почте.

ПРО постоянно обновляет сайт, на котором размещаются все постановления правительства.

Все действия и информация о работе PRO во время чрезвычайной ситуации и с целью предотвращения возникновения и распространения COVID-19 публикуются на его веб-сайте, передаются в средства массовой информации (печатные / электронные) и распространяются в социальных сетях. (Facebook / Instagram).

PRO также постоянно обращается к гражданам и налогоплательщикам по поводу возможности использования электронных услуг.

Норвегия

Налоговые офисы в настоящее время закрыты для проведения встреч и консультаций. Веб-страницы, функции чата и телефонные услуги были улучшены. Открыта специальная веб-страница о COVID-19.

Панама

Налоговая администрация постоянно информирует налогоплательщиков через официальные каналы связи. Кроме того, газеты и телеканалы постоянно информируют налогоплательщиков о новых налоговых мерах в связи с COVID-19.

Были созданы расширенные услуги для налогоплательщиков, и налогоплательщикам были предоставлены необходимые инструменты, позволяющие им выполнять в режиме онлайн большое количество процедур, которые они регулярно проводят на месте.Кроме того, администрация использовала членов разных групп, например юристов из юридического отдела, для помощи в ответах на вопросы, поступающие по горячим линиям. Помощь на местах была сокращена, чтобы стимулировать использование онлайн-каналов вместо того, чтобы приходить в офисы администрации.

Польша

Расширены электронные контакты, включая общение по электронной почте, через доверенные профили и горячую линию. В СМИ и социальных сетях также есть информация о том, что налоги можно урегулировать онлайн.

Были введены улучшенные налоговые услуги, такие как более широкое использование цифровых каналов, выделенные горячие линии и более длительное время работы центров обработки вызовов.

Добавлена возможность подачи добровольного раскрытия информации в электронном виде в дополнение к существующим вариантам подачи в письменной или устной форме для записи.

Румыния

Информирование налогоплательщиков об изменениях в налоговой политике и предоставляемых услугах осуществляется через официальные пресс-релизы, а также через официальные веб-сайты NAFA и Министерства государственных финансов.Налогоплательщикам предлагается шире использовать электронные средства взаимодействия, подавая налоговые декларации онлайн через веб-платформу Public Virtual Space, совершая платежи через интернет-банкинг или онлайн-платформу Ghiseul.ro, а также отправляя информационные запросы через колл-центр. , в электронном виде (по электронной почте) или путем проверки информации, которая периодически обновляется на веб-сайте NAFA.

В целях повышения уровня добровольного соблюдения требований специалисты NAFA связались с крупными налогоплательщиками (в отношении суммы заявленных налоговых доходов), чтобы узнать, с какими фискальными проблемами они сталкиваются в этот период.Например, с теми компаниями, на которые приходится 70% доходов, собираемых Главным управлением по делам крупных налогоплательщиков, обращались напрямую. Подобные кампании проводились и будут проводиться по всей стране

Постоянный диалог между представителями NAFA и крупнейшими налогоплательщиками в Румынии (около 150 крупных налогоплательщиков), а также с представительными организациями работодателей в этих секторах экономики. на которые сильно влияет текущая среда.Диалог направлен на сбор в режиме реального времени всей информации, необходимой для оценки финансового воздействия на их деятельность, а также на разработку соответствующих экономических и административных мер по преодолению кризисной ситуации.

Россия

Федеральная налоговая служба (ФНС) занимается информированием налогоплательщиков о преимуществах использования существующих бесконтактных решений. Специальная веб-страница COVID-19 на официальном веб-портале ФНС содержит информацию и ссылки на онлайн-решения. Также колл-центры работают круглосуточно и без выходных.В нерабочее время это поддерживается системой автоматического голосового ответа.

Сербия

Для налогоплательщиков введены новые адреса электронной почты, чтобы они могли отправлять любые запросы, а не приходить в помещения налоговой администрации. Только 4 стойки регистрации могут принимать письменные запросы налогоплательщиков лицом к лицу. Контакт-центр пополнился новыми сотрудниками, и теперь открыто много новых телефонных линий.

Сингапур

IRAS активно продвигает каналы цифровых услуг и обновляет веб-сайт IRAS с рекомендациями, чтобы побудить налогоплательщиков использовать каналы цифровых услуг вместо того, чтобы посещать нас в этот критический период

Офицеры могут оказывать помощь налогоплательщикам через удаленный доступ. домашний доступ через цифровые каналы обслуживания, такие как Live Chats.Налогоплательщикам предлагается участвовать через живые чаты, используя объявления на телефонной линии помощи и отправляя SMS-сообщения на свои мобильные телефоны со ссылками на живые чаты. IRAS также изучает и тестирует средства видеоконференцсвязи в качестве средства обслуживания налогоплательщиков, которым требуется личная помощь.

Налогоплательщики, которым требуется личная помощь в подаче налоговой декларации и другие встречные услуги налогоплательщиков, должны записаться на прием за два (2) рабочих дня до посещения Центра обслуживания электронной подачи (EFSC) и Центра обслуживания налогоплательщиков и бизнеса (TBSC) расположен в здании IRAS.Для налогоплательщиков, которые записались на прием, температурный скрининг проводится на входе, а социальное дистанцирование осуществляется путем обслуживания налогоплательщиков в альтернативных стойках и киосках самопомощи.

IRAS предоставил автоматическое продление сроков подачи налоговой декларации для физических и юридических лиц, чтобы предотвратить скопление людей в Центре обслуживания налогоплательщиков. Налогоплательщики также могут обратиться за помощью в электронной подаче документов на альтернативный сайт в Комплексном центре обслуживания населения (Our Tampines Hub — расположенный на востоке Сингапура).Помимо дополнительного удобства для налогоплательщиков, он сводит к минимуму скопление людей в сервисном центре IRAS в пиковый период подачи документов.

Что касается налога на товары и услуги (GST), то большинство услуг GST уже переведены в цифровую форму, включая приложения и подачу деклараций, с альтернативными способами для налогоплательщиков запрашивать разъяснения в IRAS, например, по электронной почте или в чате с сотрудниками IRAS.

IRAS своевременно добавила информацию о вышеуказанных мерах на веб-сайт IRAS, разместив баннер на видном месте в верхней части домашней страницы IRAS, чтобы привлечь внимание налогоплательщиков, чтобы у них не было проблем с поиском информации о вспомогательных мерах.Периодические выпуски СМИ, содержащие обновленную информацию о новых мерах поддержки налогоплательщиков и / или законодательных изменениях, также добавляются на веб-сайт IRAS. IRAS также использовала социальные сети для рекламы различных мер поддержки налогоплательщиков в своем твиттере.

Информация о мерах поддержки налогоплательщиков также размещается на Правительственном портале, который является официальной платформой онлайн-коммуникации и хранилищем правительства Сингапура, предоставляя последние политические объявления, информацию и новости о Сингапуре из целостного и интегрированного единого целого. Правительственная перспектива.

Южная Африка

В целях улучшения связи с налогоплательщиками Налоговая служба ЮАР (SARS) создала специальный веб-сайт для предоставления обновлений в режиме реального времени. SARS также разослал письма налогоплательщикам и опубликовал заявления для СМИ на официальных языках Южной Африки, чтобы проинформировать налогоплательщиков о мерах безопасности, принимаемых SARS, а также о следующих услугах:

Веб-сайт SARS eFiling и мобильное приложение остаются рекомендуемым вариантом для подача деклараций.Веб-сайт SARS eFiling включает функцию «Help-You-eFile», которая позволяет налогоплательщику попросить агента SARS поделиться своим обзором экрана электронной подачи на персональном компьютере налогоплательщика. Эта услуга позволяет агенту SARS просматривать тот же экран, что и налогоплательщик, чтобы помочь в выявлении проблем, с которыми сталкивается налогоплательщик, и в решении любых проблем.

SARS разрабатывает инструмент, с помощью которого налогоплательщики могут подавать заявки на получение своих налоговых номеров через Интернет. Это будет развернуто к концу недели, закончившейся 27 марта.

Также ведутся работы по обеспечению доступности ящиков для налоговых документов во всех филиалах.

Выделенные центры обработки вызовов SARS остаются полностью работоспособными и доступны для телефонной поддержки. Планирование действий на случай непредвиденных обстоятельств на случай, если персонал центра обработки вызовов будет вынужден работать удаленно.

Испания

С 15 марта 2020 года налоговые службы закрыты для публики, и налогоплательщикам рекомендуется использовать другие каналы (телефон и Интернет).Также на сайте налоговой администрации есть страница, посвященная COVID-19.

Швеция

Налоговое управление Швеции (STA) предоставляет дополнительную информацию об отсрочке уплаты налогов на цифровых платформах, как на веб-сайте, так и в социальных сетях. Ссылка на информацию, предназначенную для предприятий, пострадавших от пандемии COVID-19, четко видна на главной странице веб-сайта STA, а персонал хорошо информирован через интранет STA. Информация о том, как подать заявление об отсрочке уплаты налогов или о подаче декларации по налогу на прибыль, предоставляется в системе интерактивного голосового ответа при звонке в ГНА по этому поводу.

Кроме того, STA на начальном уровне работает с другими агентствами, чтобы изучить плюсы и минусы создания общей горячей линии для малых и средних предприятий, пострадавших от пандемии COVID-19.

Что касается расширенных услуг, STA предоставила дополнительные внутренние инструкции, чтобы телефонный центр мог предоставлять точную и быструю информацию об отсрочке налоговых платежей для всех предприятий. STA также изучает новые технические решения для упрощения и оцифровки частей заявления об отсрочке налогообложения для предприятий.

Колл-центр STA уже укомплектован персоналом, так как это пиковый период года, так как 4 мая — последний день для подачи налоговой декларации. Персонал из других частей STA уже переведен (согласно плану до пандемии). Часы работы не изменились: с 8-18 с понедельника по четверг и с 8 по 16 пятницы. В последние пару дней до 4 мая часы работы планируется продлить в последний день до полуночи.

Швейцария

Сотрудники получают регулярные обновления по электронной почте (ежедневный информационный бюллетень) по различным вопросам, связанным с COVID-19, и о том, как решать конкретные налоговые организационные вопросы.Кроме того, на веб-сайте Федеральной налоговой администрации Швейцарии была создана специальная веб-страница со всеми налоговыми темами, связанными с COVID-19. Веб-страница постоянно обновляется полученными вопросами и ответами (раздел «Вопросы и ответы»).

Турция

Налогоплательщикам рекомендуется использовать цифровые каналы для выполнения своих налоговых обязательств. Связь происходила через официальный веб-сайт администрации. Аналогичным образом, непрерывная и немедленная информация, такая как отсрочка подачи налоговой декларации и уплаты налогов, предоставляется всем налогоплательщикам через официальную веб-страницу, учетные записи в социальных сетях и электронную почту.Телефонный звонок с запросом о встрече был создан нашим центром налоговой коммуникации, чтобы помочь налогоплательщикам старше 60 лет или инвалидам.