Вексели различают по следующим характеристикам:

- По форме собственности:

- Государственные (казначейские) – долговые обязательства, выпускаемые от лица государства для покрытия дефицита бюджета.

- Муниципальные, или региональные, – долговые обязательства, выпускаемые от лица местных органов власти и управления при согласовании с правительством.

- Частные долговые обязательства, выпускаемые корпорациями, финансового-промышленными группами, коммерческими банками, частными лицам.

- По характеру сделки:

- Коммерческие, в основе которых лежит конкретная товарная сделка продажи (поставки) товара (продукции). Сущность – отсрочка платежа, предоставление коммерческого кредита.

- Финансовые, в основе которых выданная ссуда. Сущность – гарантия возврата полученной ссуды.

- Фиктивные, в основе которых нет ни движения товаров, ни движения денег.

- Банковские (корпоративные). Выпускаются только в России. Суть – привлечение «дешёвых» временно свободных денег, отражает отношение займа денег векселедателем у векселедержателя за определённое вознаграждение.

- По числу участников:

- Простые (соло). Плательщик и векселедатель – одно лицо. Суть – векселедатель-должник, векселедержатель-кредитор.

- Переводные (тратта). Плательщик и векселедатель – разные лица. Необходимо согласие плательщика быть плательщиков – главным должником по векселю. Плательщик-должник векселедателя, векселедатель – должник первого векселедержателя.

- По сроку платежа:

- Определённо срочные. Можно установить конкретную дату (день) оплаты.

- Неопределённо срочные. День платежа заранее не определён и зависит в основном от векселедержателя.

- По наличию залога:

- Обеспеченные. Вексель гарантирован залогом, который остаётся в распоряжении кредитова до полной оплаты долга.

- Необеспеченные. Вексель не гарантирован залогом.

- По возможности передачи другому лицу:

- Индоссируемые. По индоссаменту могу передаваться другому лицу, свободно обращаюся.

- Неиндоссируемые. Именные, передача другому лицу невозможна, делается оговорка «не приказу».

- По месту платежа:

- Домицилированные. Место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно.

- Недомицилированные. Местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя.

Характер вексельных сделок

- коммерческие

- финансовые

- фиктивные

- банковские

В основе коммерческого векселя лежит конкретная товарная сделка. Коммерческий вексель – это документ, который возникает при сделках купли-продажи товаров, оказания услуг и выполнения заказных работ в кредит. Он сопровождается дополнительными документами, подтверждающими его товарный характер.

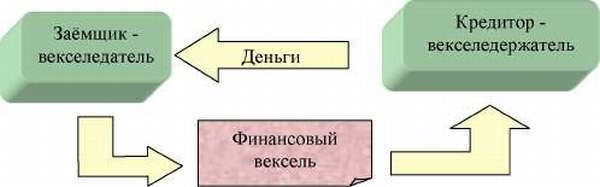

Для финансового векселя характерно то, что он является дополнительной гарантией возврата выданного кредита, то есть в его основе лежит движение денег. Финансовый вексель – выпускается Министерством финансов и банками для привлечения дополнительных денег.

Вексель фиктивный – в основе векселя нет ни движения товара, ни движения денег. К фиктивным векселям относят: бронзовый, дружеский, встречный.

Бронзовый вексель не имеет товарного покрытия (реального обеспечения), и не участвует в реальных сделках. У него нет финансового обязательства, и в его обращении обязательно задействовано вымышленное лицо либо заведомо неплатежеспособное.

Дружеский вексель

Рис. 1.Схема вексельной сделки с использованием дружеского векселя.

Встречный вексель – два лица выставляют вексели друг другу, после чего учитывают их в разных банках. При наступлении срока платежа они вновь обмениваются векселями и учитывают их в других банках.

Рис. 2. Схема вексельной сделки с использованием встречного векселя.

Банковский вексель – одностороннее, ничем не обусловленное обязательство банка – эмитента векселя уплатить векселедержателю указанную в векселе сумму в установленный срок.

Рис. 3. Схема вексельной сделки с использованием банковского векселя.

Банки выпускают векселя процентные и дисконтные. Процентные продаются по номиналу, а при представлении векселя к погашению векселедержателю выплачивается номинал, а также проценты по нему. Процентная сумма зависит от установленной процентной ставки, условий её выплаты и времени, в течение которого вексель находился у векселедержателя. Такие вексели должны быть неопределённо срочные: оплачиваться банком по предъявлении или во столько-то времени от предъявления. Банк в таких векселях может указать, что срок их предъявления не раньше такого-то времени от составления (продажи).

Дисконтные векселя продаются ниже номинала (с скидкой-дисконтом). Такие вексели определенно срочные, то есть при продаже банк оговаривает срок погашения такого векселя. Для банка-эмитента такие вексели служат средством привлечения временно свободных денег у юридических и физических лиц. Выгода банка и в том, что выпуск векселей не требует регистрации: не нужно раскрывать информацию о себе, как этого требует выпуск других ценных бумаг, не нужно уплачивать эмиссионный налог и нести прочие затраты.

Для покупателя приобретение банковских векселей выгодно потому, что:

- они ликвидны

- можно получить в кредит под вексельное обеспечение

- вексели банка продаются и покупаются на вторичном рынке ценных бумаг

- их можно использовать как платёжное средство

Банковский вексель имеет депозитную форму, и используется в различных финансовых операциях. Его несложно получить в банке, для чего в кассу нужно внести вексельную сумму, и банк выпишет на руки вексель сроком от 1 до 270 дней.

Число участников обращаемого векселя

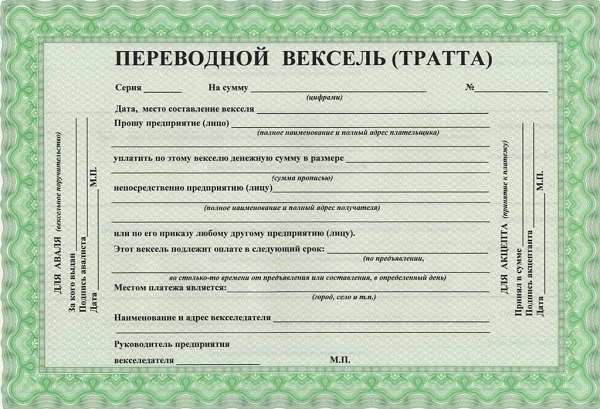

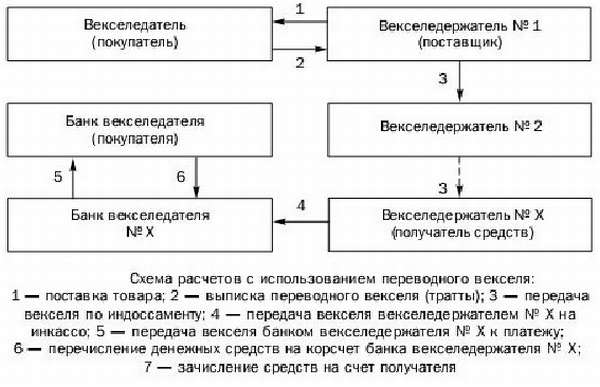

Переводной вексель – это документ, содержащий приказ сотворить платёж другому лицу, который должен исполнить акцептант.

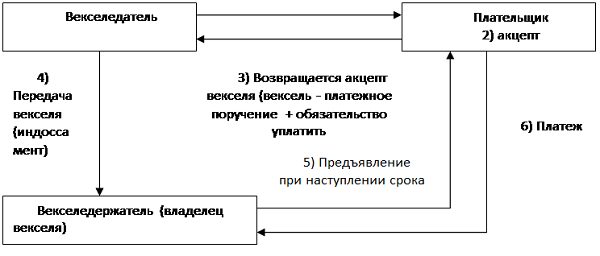

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определённую сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу. Таким образом, переводной вексель (тратта) – это документ, регулирующий вексельные отношения трёх сторон: векселедателя (трассанта), должника (трассата) и векселедержателя – получателя платежа (ремитента). При этом трассант – должник перед ремитентом, трассат – должник перед трассантом. Трассат становится главным плательщиком после соглашения (акцепта) принять на себя платёж по векселю. Закон устанавливает, что векселедатель (трассант) несёт ответственность и за акцепт, и за платёж по векселю.

Рис. 4. Схема вексельной сделки с использованием переводного векселя.

Простой (соло) вексель – это обязательство кредитора об уплате, указанной суммы денег другому лицу.

Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определённую сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу.

Структура вексельных отношений по простому векселю несколько проще, чем по переводному. В простом векселе векселедатель является прямым должником, и он обязан по простому векселю, так же как акцептант по переводному, следовательно, простой вексель акцептовать не нужно.

Рис. 5. Схема вексельной сделки с использованием простого векселя.

Применение простых векселей

Соло-вексели активно используются в следующих направлениях:

- Привлечение временно свободных денег. Банки активно используют простые векселя для привлечения денежных средств, поскольку вексель имеет неоспоримые преимущества как перед депозитом, так и перед сберегательным сертификатом.

- Во-первых, в отличие от депозитов, доходы по которым облагаются налогом по общей ставке для налога на прибыль, налогообложение доходов по векселям обычно ниже. Такая разница в налогообложении, безусловно, делает вексель как инструмент привлечения денежных средств более привлекательным как для банков, так и для вкладчиков.

- Во-вторых, хотя ставки налогообложения доходов по векселям и сберегательным сертификатам одинаковы, вексель все же предпочтительней сберегательных сертификатов ввиду большей ликвидности. Это значит, что векселедержатель имеет возможность рассчитаться со своими кредиторами не только деньгами, но и векселем за поставленные товары и оказанные услуги либо досрочно учесть вексель.

- Вексельное кредитование. Суть данного вида кредитования заключается в том, что заёмщик получает кредит не деньгами, а векселями. Как правило, такие вексели ликвидны, поскольку заёмщик использует их как расчётное средство в своих финансово-хозяйственных операциях. Данный вид кредитования выгоден как банку, так и заёмщику, потому что банк, кредитуя заёмщика, не использует своих активов, что снижает себестоимость кредитной операции. Соответственно и кредитный процент для заемщика меньше.

- Вексель как средство платежа. Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. В настоящее время большой популярностью среди банков, финансово-кредитных и промышленных предприятий пользуются операции с так называемыми «расчётными» векселями. «Расчётный» вексель – это вексель, который приобретается с дисконтом для покрытия кредиторской задолженности перед векселедателем в размере вексельной суммы. Суть такой операции заключается в том, что разница между ценой покупки векселя и вексельной суммой является доходом. Обычно в таких операциях используются вексели надёжных банков либо предприятий транспортной (прежде всего железных дорог), энергетической, металлургической и других отраслей, продукция либо услуги которых ликвидны. Вексели вышеуказанных промышленных предприятий приобретаются с целью досрочного погашения кредиторской задолженности перед векселедателем, поэтому к ним обычно прилагаются гарантийные письма с обязательством векселедателя досрочно погасить вексель в счёт кредиторской задолженности векселедержателя перед векселедателем за производимые последним товары и оказываемые услуги.

Одной из первых ценных бумаг стал вексель. Простыми словами – это документ фиксирующий долг, с переносом его уплаты на определенный период. Ликвидные векселя могут выполнять функции проведения расчетов и даже выступать в форме обеспечения залога.

Особенности векселя

Все варианты оформления долговых обязательств берут свое начало с векселей. Их повсеместное распространение как средства кредитования и расчетов привело к появлению в 1930 году «Единого закона о переводном и простом векселе».

Он стал основанием для соответствующих нормативных актов в каждом государстве. Основные принципы вексельного обращения заложены в гражданском праве:

- Абстрактность. Возникновение долгового обязательства не связано с предшествующими ему обстоятельствами.

- Бесспорность. Выполнение требований осуществляется полностью и в обязательном порядке.

- Солидарность. Все лица, указанные в документе несут ответственность по обязательствам.

- Документальность. Оформление векселя может быть только на специальных бланках с определенной степенью защиты.

Ценность документа определяется его коммерческими задачами. Изначально это создание условий безоговорочной оплаты за предоставленные товары или услуги. Условия займа позволяют совершать сделки без предоплаты. Вексель является ценной бумагой, с помощью которой могут осуществляться расчеты между контрагентами, в том числе и взаимные погашения обязательств.

Долговой документ также может стать объектом купли-продажи, когда ставки векселя (то есть, его цена приобретения) ниже отраженной в нем суммы к погашению. Долговая расписка может использоваться как залоговое имущество.

Виды векселей

Сфера обращения, эмиссия, реквизиты и другие важные составляющие документа регулируются вексельным законодательством:

- По сравнению с акциями (долевая), вексель используется как долговая ценная бумага. Общее качество – таким способом оформляется ссудный капитал.

- По сравнению с облигацией эмиссия векселей не контролируется государством и носит индивидуальный характер. К тому же использование облигации в качестве платежного документа запрещено.

Существует две формы документа:

- Простой вексель. Его суть – составление долговой расписки, документальное оформление обязанности должника уплатить задолженность в определенные сроки и на обговариваемых условиях. Документ составляется должником и передается на хранение кредитору. Самая распространенная ситуация выписки векселя – поставка товара и отсрочка времени расчета за него. По истечению срока, документ выставляется к оплате векселедержателем (кредитором), а должник должен выплатить сумму и забирает документ (осуществляет погашение векселя).

- Переводной вексель (тратта) содержит требование лица-векселедателя к должнику (трассату) уплатить указанную сумму третьему лицу (векселедержателю). Переводной вексель основан на переводе суммы долга на другое лицо. Обычно такой документ составляется в ситуациях, когда векселедатель (трассант) сам является должником перед третьим лицом (ремитент), которому и передается право взыскания задолженности по документу.

Другие ценные бумаги

Существуют виды векселей в зависимости от эмитента или характера обслуживаемой сделки.

Согласно делению по эмитенту векселя бывают:

- Казначейские. Подобные документы выпускает государство на срок не более полугода. Посредником в выпуске часто становится Центробанк.

- Частные. Выписываются юридическими лицами, банковскими учреждениями, к примеру, векселя Сбербанка.

Финансовые векселя – это принятие одной стороны (векселедателем) обязательств в денежной форме перед второй (векселедержателем), предусматривающее уплату процентов за пользование кредитом. Так оформляются долги по налогам, займы, обменные валютные операции, выдача зарплаты, получение бюджетного финансирования и другие финансовые сделки.

В основу товарного векселя положены отношения купли-продажи. Выполняя задачи ссудного капитала, такие ценные бумаги могут переходить из рук в руки вместо наличных денег. Зачастую вексель создается с целью финансовой поддержки заемщика. К таким инструментам относятся:

- Дружеские векселя – выписка документа без намерения заемщика выплачивать сумму долга. Основной целью выступает погашение кредита в банке, получение реальных денег или оплата за товары.

- Бронзовый – не подразумевает передачу финансовых средств. При этом одно из указанных лиц является вымышленным.

Дружеские и бронзовые векселя нередко участвуют в создании схем мошенничества, фальсификации денежного оборота.

Законодательство России определяет в качестве субъектов долговых отношений предприятия или простых граждан. В ГК РФ установлены виды ценных бумаг, но отсутствует легальное определение векселя.

Порядок оформления задолженности

В зависимости от векселедержателя различают следующие типы ценных бумаг:

- Именные. В них указываются сведения о кредиторе. Это наиболее распространенная форма. Право требовать уплаты долга принадлежит лицу, ФИО которого указано на документе. Передача прав осуществляется нанесением индоссамента на обратной стороне с подписью первого владельца и указанием ФИО нового.

- Ордерные. Право взыскания задолженности имеет лицо, которое в настоящий момент владеет ценной бумагой. При первоначальном создании документа указываются сведения о первом владельце, который в дальнейшем имеет право передать полномочия, сделав соответствующую надпись. Существует и способ оформления задолженности как инкассовый вексель банка. При этом фиксируется переход долгов в пользу конкретного финансового учреждения.

- На предъявителя. Ценная бумага не содержит сведений о займодателе. В качестве реквизитов указываются данные должника, сумма, место и порядок возврата долга. Требование к выплате предъявляет последний собственник векселя.

Законодательство предоставляет право выбрать срок векселя. Он может быть прописан в нескольких формулировках. «По предъявлении» сроком до года с момента составления, при нарушении условия предъявления к оплате документ теряет свою силу. «В течение определенного срока по предъявлению», «в течение времени от составления» – дата представления к оплате или составления фиксируется на лицевой стороне. Время погашения может быть установлено также на определенную дату.

Автор публикации

Комментарии: 2Публикации: 229Регистрация: 01-03-2017

Вексель это широко использующаяся в бизнесе ценная бумага, имеющая свои важные преимущества.

Обращение строго регламентируется законодательством. Для эффективного применения нужно хорошо знать особенности его использования.

Что такое вексель простыми словами

Он представляет своего рода долговую расписку. При этом нужно учитывать, что для работы с ним предъявляются строгие правила, существует тщательно разработанное международное законодательство (положение о простом и переводном векселе), которое унифицировано во всём мире.

Стоит отметить: в отличие от облигации эмитировать эту ценную бумагу может любая фирма.

Функции векселя

Его можно применять в российском бизнесе различным образом в связи с выполняемыми им функциями:

Его можно применять в российском бизнесе различным образом в связи с выполняемыми им функциями:

- Можно работать на фондовом рынке.

- Платёжная функция говорит о том, что он может быть использован при проведении расчётов по сделкам.

- Кредитная функция. В основе использования лежит возможность предоставлять таким образом кредит без участия банков.

Отличительные особенности

Имеет следующие важные особенности:

- Формальность. Для того, чтобы иметь юридическую силу, он должен включать в себя обязательные реквизиты.

- Действие имеет безусловный характер. Выплата не обставляется никакими дополнительными условиями. Форма расчёта всегда одна и та же.

- Абстрактный характер означает, что при расчёте речь может идти только об уплате денежных сумм. При этом недопустимы какие-либо дополнительные указания или ссылки на другие договора.

Преимущества

Использование удобно и выгодно, если принять во внимание следующие причины:

Использование удобно и выгодно, если принять во внимание следующие причины:

- Выпуск не требует особых разрешений.

- Его можно использовать как залог при получении кредита.

- Им можно рассчитываться по другим сделкам, которые не связаны с эмитированием вексельной ценной бумаги. Разрешено его обращение.

- Правила работы и соответствующее законодательство очень детально разработаны и одинаковы во всех странах мира.

Задачи векселя

Вексельная система решает задачи:

- Снижения потребности в наличных средствах.

- Возможности получения отсрочки при расчётах по сделкам.

- Возможности продажи третьим лицам.

- Использования как залога по кредиту.

- Возможности использования для расчётов с третьими лицами.

Типы векселей

Есть два типа вексельных ценных бумаг. Далее рассказано об их особенностях.

Простой

Понятие простого векселя подразумевает обязанность в определённое время выплатить требуемые деньги.

Обязательство перед предъявителем является безусловным и может выражаться только в уплате денег. Векселедатель даёт такое обязательство векселедержателю.

Образец документа должен включать реквизиты, которые имеют обязательный характер:

- Тип.

- Сумма, которую необходимо будет выплатить.

- Срок совершения платежа.

- Время, место оформления.

- Месторасположение, где нужно будет осуществить платёж.

- Подпись, которую ставит векселедатель.

Переводной

В отличие от простого, тут речь идёт о сделке между тремя лицами. Векселедатель отдаёт с его помощью приказ должнику уплатить ремитенту определённую сумму денег.

Чтобы выплата стала обязательной, ремитент должен произвести акцепт вексельной бумаги.

Авалированный

Здесь речь идёт о вексельной ценной бумаге, по которой предоставлен банковский аваль. Последний представляет собой ничем не ограниченную, безотзывную гарантию выплаты номинала.

Виды векселей

Имеются различные разновидности таких ценных бумаг. Далее об этом будет рассказано более подробно.

Бланковые

Если при оформлении проставлена подпись векселедателя, а сумма, дата или другие графы остались незаполненными, то речь идёт о бланковом векселе. Несмотря на то, что важные данные затем заполнит векселедержатель, ответственность за исполнение в полном объёме несёт векселедатель.

Как правило, последующее заполнение происходит не свободным образом, а в соответствии с ранее заключённом между сторонами соглашением.

Коммерческие

При совершении торговых сделок покупатель, с согласия продавца, может на часть цены написать вексельное обязательство, где будет зафиксирована обязанность выплатить обусловленную сумму без каких-либо дополнительных условий через определённое время.

При совершении торговых сделок покупатель, с согласия продавца, может на часть цены написать вексельное обязательство, где будет зафиксирована обязанность выплатить обусловленную сумму без каких-либо дополнительных условий через определённое время.

Такие вексельные бумаги называются коммерческими. До того, как наступит момент погашения, векселедержатель может использовать для оплаты полученных товаров или услуг от своего имени.

Можно его продать третьим лицам. Обычно при этом используется дисконт: ценную бумагу продают за немного меньшую сумму по сравнению с его номинальной стоимостью.

Такой документ можно также использовать в качестве залога при получении кредита в банке.

Дружеские

Ценные бумаги такого рода выписывают две реальные фирмы друг на друга в равной сумме. За ними не стоят реальные сделки финансового или коммерческого характера.

Делается это для того, чтобы можно было произвести учёт в различных банках и таким образом получить финансирование.

Финансовые

Если выписывают вексель в связи с полученной денежной суммой для того, чтобы обеспечить возврат долга, то это финансовый вексель.

В большинстве случаев они являются краткосрочными, срок не превышает 1 года.

Важной особенностью является то, что не выполняется перевод на третьих лиц с помощью передаточной надписи. Платёж выполняется тому лицу, на которого документ был выписан.

Бронзовые

Бронзовый вексель не относится к реальной хозяйственной деятельности. Оформляется не в связи с необходимостью оплаты товаров или получением денег.

Бронзовый вексель не относится к реальной хозяйственной деятельности. Оформляется не в связи с необходимостью оплаты товаров или получением денег.

Обычно оформление происходит путём выписывания на заведомо неплатёжеспособное лицо или человека, которому доверяют. Возможна ситуация, когда выписывается от лица вымышленного человека.

С помощью такого документа надеются:

- получить кредит в банке, оставив ценную в качестве залога;

- продать третьим лицам.

Бронзовые векселя являются мошенническими, однако что-либо доказать при этом обычно очень сложно. Это возможно сделать только в результате тщательного расследования.

Обеспечительные

Такой вид используется в тех случаях, когда банковское учреждение выдало кредит ненадёжному заёмщику.

Такой вид используется в тех случаях, когда банковское учреждение выдало кредит ненадёжному заёмщику.

Если последний выпишет документ на всю одолженную сумму с процентами, то он называется обеспечительным.

После того, как кредит был полностью возвращён, эту ценную бумагу отдают заёмщику. При этом нет необходимости в погашении.

Именные (ректа-вексели)

На именном документе векселедатель делает надпись, запрещающую передавать его по индоссаменту. Расчёт по ректа-векселю происходит только с одним лицом — тем, на кого он был выписан.

Акцепт

При оформлении переводного векселя назначается тот, кто станет плательщиком. Однако оформление данного документа для этого лица не создаёт никаких денежных обязательств. То есть существует право отказаться от погашения, если это необходимо.

Поэтому его получатель не может быть уверен, что плательщик будет делать выплату. В таком случае к последнему нужно будет обратиться за акцептом.

Если плательщик акцептует эту ценную бумагу, то после этого он приобретёт безусловное обязательство выплатить обусловленную сумму к указанному сроку.

Он имеет право отказаться от акцепта. В этом случае должником становится векселедатель.

Для оформления достаточно поставить на документе свою подпись. Можно дополнительно сделать надпись о согласии акцептовать. Допустимо сделать произвольную надпись и подписаться. Это также будет засчитано в качестве акцепта.

Для простого векселя акцепт не применяется. Это связано с тем, что в данном случае векселедатель с момента оформления документа имеет безусловное обязательство его уплатить в установленный срок.

Индоссамент и его виды

Для того, чтобы выполнять различные операции, необходимо обеспечить передачу векселя третьим лицам. Это делают с помощью индоссамента — надписи, оформленной специальным образом.

Обычно надпись состоит из следующих строк. Вот пример:

- ФИО физического лица или точное наименование организации;

- месторасположение;

- расчётный счёт организации.

Существуют различные виды индоссамента:

- Бланковый. В этом случае ставится подпись, но не вносятся данные индоссата.

- Если индоссамент именной, то это означает, что он передаётся конкретному физическому или юридическому лицу.

- Оборотный подразумевает, что индоссант несёт ответственность за совершение платежа наряду с векселедателем и всеми предыдущими векселедержателями.

- Безоборотный индоссамент имеет место в том случае, если при передаче была использована оговорка «без оборота на меня». В этом случае лицо, его написавшее, не принимает никаких обязательств по выплате денег.

- Препоручительский подразумевает, что право собственности на документ не передаётся, но индоссант будет следовать указанием индоссата, делая операции с векселем.

- Залоговый индоссамент делается в том случае, если этот документ становится залогом при получении кредита. В этом случае запись производится с добавлением соответствующей оговорки. При этом банку право собственности на документ не передаётся.

Учет векселя

При выполнении этой операции векселедержатель передаёт эту ценную бумагу банку за вознаграждение. Это делается в том случае, если он хочет получить деньги до того, как наступит срок платежа. Банк, совершая учет, берёт плату в виде дисконтного платежа, возвращая векселедержателю немного меньшую сумму.

Процедура оплаты по векселю

Это делается в несколько шагов:

Это делается в несколько шагов:

- Он предъявляется для оплаты. Обычно это происходит там, где находится векселедатель. Однако может быть оговорено другое место.

- Плательщик должен немедленно осуществить оплату. Отсрочка допустима только тогда, когда действуют обстоятельства, имеющие непреодолимую силу.

- Если срок погашения является выходным днём, до день выплаты — первый рабочий после него.

- Предъявление до наступления срока платежа не обязывает векселедателя сделать оплату.

- Если плательщик оплатил в срок только часть суммы, её обязаны принять. На оставшуюся часть он имеет право предъявить претензию предыдущим владельцам документа.

Схема вексельного обращения

При работе с простым векселем делаются следующие шаги:

- Поставщик отгрузил товар, покупатель за него рассчитался вексельным документом.

- Векселедержатель проводит коммерческую сделку со своим поставщиком и этой ценной бумагой рассчитывается с ним за полученные товары.

- Поставщик обращается к векселедателю в обусловленный срок, получает с него деньги и отдаёт ему вексель.

Работа с переводным происходит следующим образом:

- Трассант даёт приказ трассату уплатить определённую сумму третьему лицу — ремитенту.

- Трассат акцептует ценную бумагу и возвращает обратно.

- Трассант (векселедатель) отдаёт документ ремитенту, который является получателем денег по нему.

- Ремитент предъявляет его плательщику (трассату) к оплате.

- Последний совершает оплату и ставит отметку на документе о том, что он по своим обязательствам рассчитался.

Преимущества и недостатки использования векселей

Если говорить о плательщике, то для него преимущества выглядят следующим образом:

Если говорить о плательщике, то для него преимущества выглядят следующим образом:

- При оформлении выплат уплата налогов является минимальной.

- Эмитированная вексельная ценная бумага может использоваться в качестве средства платежа.

- Использование такого способа допускает возможность отсрочить платёж по коммерческой сделке.

- Его использование не несёт за собой каких-либо штрафных санкций.

Однако здесь имеется недостаток — использование этого документа может происходить только с согласия контрагента по сделке. Поэтому применение такого способа оплаты ограничено.

Для получателя также существуют свои плюсы:

- Обязательство в такой форме является бесспорным и не требует каких-либо подтверждений.

- Если есть вексельный документ, это позволит получить деньги, если потребуется, и в судебном порядке.

- Эту ценную бумагу можно перепродать другому лицу.

Работая таким образом, нужно учитывать следующие недостатки:

- это ценная бумага, которая фактически ничем не обеспечена;

- эмитенты векселедержателям не дают дополнительных гарантий;

- если придётся обращаться в суд, процесс может занять много времени.

Вексель это широко использующаяся в бизнесе ценная бумага, имеющая свои важные преимущества.

Обращение строго регламентируется законодательством. Для эффективного применения нужно хорошо знать особенности его использования.

Что такое вексель простыми словами

Он представляет своего рода долговую расписку. При этом нужно учитывать, что для работы с ним предъявляются строгие правила, существует тщательно разработанное международное законодательство (положение о простом и переводном векселе), которое унифицировано во всём мире.

Стоит отметить: в отличие от облигации эмитировать эту ценную бумагу может любая фирма.

Функции векселя

Его можно применять в российском бизнесе различным образом в связи с выполняемыми им функциями:

- Можно работать на фондовом рынке.

- Платёжная функция говорит о том, что он может быть использован при проведении расчётов по сделкам.

- Кредитная функция. В основе использования лежит возможность предоставлять таким образом кредит без участия банков.

Отличительные особенности

Имеет следующие важные особенности:

- Формальность. Для того, чтобы иметь юридическую силу, он должен включать в себя обязательные реквизиты.

- Действие имеет безусловный характер. Выплата не обставляется никакими дополнительными условиями. Форма расчёта всегда одна и та же.

- Абстрактный характер означает, что при расчёте речь может идти только об уплате денежных сумм. При этом недопустимы какие-либо дополнительные указания или ссылки на другие договора.

Преимущества

Использование удобно и выгодно, если принять во внимание следующие причины:

Использование удобно и выгодно, если принять во внимание следующие причины:

- Выпуск не требует особых разрешений.

- Его можно использовать как залог при получении кредита.

- Им можно рассчитываться по другим сделкам, которые не связаны с эмитированием вексельной ценной бумаги. Разрешено его обращение.

- Правила работы и соответствующее законодательство очень детально разработаны и одинаковы во всех странах мира.

Задачи векселя

Вексельная система решает задачи:

- Снижения потребности в наличных средствах.

- Возможности получения отсрочки при расчётах по сделкам.

- Возможности продажи третьим лицам.

- Использования как залога по кредиту.

- Возможности использования для расчётов с третьими лицами.

Типы векселей

Есть два типа вексельных ценных бумаг. Далее рассказано об их особенностях.

Простой

Понятие простого векселя подразумевает обязанность в определённое время выплатить требуемые деньги.

Обязательство перед предъявителем является безусловным и может выражаться только в уплате денег. Векселедатель даёт такое обязательство векселедержателю.

Образец документа должен включать реквизиты, которые имеют обязательный характер:

- Тип.

- Сумма, которую необходимо будет выплатить.

- Срок совершения платежа.

- Время, место оформления.

- Месторасположение, где нужно будет осуществить платёж.

- Подпись, которую ставит векселедатель.

Переводной

В отличие от простого, тут речь идёт о сделке между тремя лицами. Векселедатель отдаёт с его помощью приказ должнику уплатить ремитенту определённую сумму денег.

Чтобы выплата стала обязательной, ремитент должен произвести акцепт вексельной бумаги.

Авалированный

Здесь речь идёт о вексельной ценной бумаге, по которой предоставлен банковский аваль. Последний представляет собой ничем не ограниченную, безотзывную гарантию выплаты номинала.

Виды векселей

Имеются различные разновидности таких ценных бумаг. Далее об этом будет рассказано более подробно.

Бланковые

Если при оформлении проставлена подпись векселедателя, а сумма, дата или другие графы остались незаполненными, то речь идёт о бланковом векселе. Несмотря на то, что важные данные затем заполнит векселедержатель, ответственность за исполнение в полном объёме несёт векселедатель.

Как правило, последующее заполнение происходит не свободным образом, а в соответствии с ранее заключённом между сторонами соглашением.

Коммерческие

При совершении торговых сделок покупатель, с согласия продавца, может на часть цены написать вексельное обязательство, где будет зафиксирована обязанность выплатить обусловленную сумму без каких-либо дополнительных условий через определённое время.

При совершении торговых сделок покупатель, с согласия продавца, может на часть цены написать вексельное обязательство, где будет зафиксирована обязанность выплатить обусловленную сумму без каких-либо дополнительных условий через определённое время.

Такие вексельные бумаги называются коммерческими. До того, как наступит момент погашения, векселедержатель может использовать для оплаты полученных товаров или услуг от своего имени.

Можно его продать третьим лицам. Обычно при этом используется дисконт: ценную бумагу продают за немного меньшую сумму по сравнению с его номинальной стоимостью.

Такой документ можно также использовать в качестве залога при получении кредита в банке.

Дружеские

Ценные бумаги такого рода выписывают две реальные фирмы друг на друга в равной сумме. За ними не стоят реальные сделки финансового или коммерческого характера.

Делается это для того, чтобы можно было произвести учёт в различных банках и таким образом получить финансирование.

Финансовые

Если выписывают вексель в связи с полученной денежной суммой для того, чтобы обеспечить возврат долга, то это финансовый вексель.

В большинстве случаев они являются краткосрочными, срок не превышает 1 года.

Важной особенностью является то, что не выполняется перевод на третьих лиц с помощью передаточной надписи. Платёж выполняется тому лицу, на которого документ был выписан.

Бронзовые

Бронзовый вексель не относится к реальной хозяйственной деятельности. Оформляется не в связи с необходимостью оплаты товаров или получением денег.

Бронзовый вексель не относится к реальной хозяйственной деятельности. Оформляется не в связи с необходимостью оплаты товаров или получением денег.

Обычно оформление происходит путём выписывания на заведомо неплатёжеспособное лицо или человека, которому доверяют. Возможна ситуация, когда выписывается от лица вымышленного человека.

С помощью такого документа надеются:

- получить кредит в банке, оставив ценную в качестве залога,

- продать третьим лицам.

Бронзовые векселя являются мошенническими, однако что-либо доказать при этом обычно очень сложно. Это возможно сделать только в результате тщательного расследования.

Обеспечительные

Такой вид используется в тех случаях, когда банковское учреждение выдало кредит ненадёжному заёмщику.

Такой вид используется в тех случаях, когда банковское учреждение выдало кредит ненадёжному заёмщику.

Если последний выпишет документ на всю одолженную сумму с процентами, то он называется обеспечительным.

После того, как кредит был полностью возвращён, эту ценную бумагу отдают заёмщику. При этом нет необходимости в погашении.

Именные (ректа-вексели)

На именном документе векселедатель делает надпись, запрещающую передавать его по индоссаменту. Расчёт по ректа-векселю происходит только с одним лицом — тем, на кого он был выписан.

Акцепт

При оформлении переводного векселя назначается тот, кто станет плательщиком. Однако оформление данного документа для этого лица не создаёт никаких денежных обязательств. То есть существует право отказаться от погашения, если это необходимо.

Поэтому его получатель не может быть уверен, что плательщик будет делать выплату. В таком случае к последнему нужно будет обратиться за акцептом.

Если плательщик акцептует эту ценную бумагу, то после этого он приобретёт безусловное обязательство выплатить обусловленную сумму к указанному сроку.

Он имеет право отказаться от акцепта. В этом случае должником становится векселедатель.

Для оформления достаточно поставить на документе свою подпись. Можно дополнительно сделать надпись о согласии акцептовать. Допустимо сделать произвольную надпись и подписаться. Это также будет засчитано в качестве акцепта.

Для простого векселя акцепт не применяется. Это связано с тем, что в данном случае векселедатель с момента оформления документа имеет безусловное обязательство его уплатить в установленный срок.

Индоссамент и его виды

Для того, чтобы выполнять различные операции, необходимо обеспечить передачу векселя третьим лицам. Это делают с помощью индоссамента — надписи, оформленной специальным образом.

Обычно надпись состоит из следующих строк. Вот пример:

- ФИО физического лица или точное наименование организации,

- месторасположение,

- расчётный счёт организации.

Существуют различные виды индоссамента:

- Бланковый. В этом случае ставится подпись, но не вносятся данные индоссата.

- Если индоссамент именной, то это означает, что он передаётся конкретному физическому или юридическому лицу.

- Оборотный подразумевает, что индоссант несёт ответственность за совершение платежа наряду с векселедателем и всеми предыдущими векселедержателями.

- Безоборотный индоссамент имеет место в том случае, если при передаче была использована оговорка «без оборота на меня». В этом случае лицо, его написавшее, не принимает никаких обязательств по выплате денег.

- Препоручительский подразумевает, что право собственности на документ не передаётся, но индоссант будет следовать указанием индоссата, делая операции с векселем.

- Залоговый индоссамент делается в том случае, если этот документ становится залогом при получении кредита. В этом случае запись производится с добавлением соответствующей оговорки. При этом банку право собственности на документ не передаётся.

Учет векселя

При выполнении этой операции векселедержатель передаёт эту ценную бумагу банку за вознаграждение. Это делается в том случае, если он хочет получить деньги до того, как наступит срок платежа. Банк, совершая учет, берёт плату в виде дисконтного платежа, возвращая векселедержателю немного меньшую сумму.

Процедура оплаты по векселю

Это делается в несколько шагов:

Это делается в несколько шагов:

- Он предъявляется для оплаты. Обычно это происходит там, где находится векселедатель. Однако может быть оговорено другое место.

- Плательщик должен немедленно осуществить оплату. Отсрочка допустима только тогда, когда действуют обстоятельства, имеющие непреодолимую силу.

- Если срок погашения является выходным днём, до день выплаты — первый рабочий после него.

- Предъявление до наступления срока платежа не обязывает векселедателя сделать оплату.

- Если плательщик оплатил в срок только часть суммы, её обязаны принять. На оставшуюся часть он имеет право предъявить претензию предыдущим владельцам документа.

Схема вексельного обращения

При работе с простым векселем делаются следующие шаги:

- Поставщик отгрузил товар, покупатель за него рассчитался вексельным документом.

- Векселедержатель проводит коммерческую сделку со своим поставщиком и этой ценной бумагой рассчитывается с ним за полученные товары.

- Поставщик обращается к векселедателю в обусловленный срок, получает с него деньги и отдаёт ему вексель.

Работа с переводным происходит следующим образом:

- Трассант даёт приказ трассату уплатить определённую сумму третьему лицу — ремитенту.

- Трассат акцептует ценную бумагу и возвращает обратно.

- Трассант (векселедатель) отдаёт документ ремитенту, который является получателем денег по нему.

- Ремитент предъявляет его плательщику (трассату) к оплате.

- Последний совершает оплату и ставит отметку на документе о том, что он по своим обязательствам рассчитался.

Преимущества и недостатки использования векселей

Если говорить о плательщике, то для него преимущества выглядят следующим образом:

Если говорить о плательщике, то для него преимущества выглядят следующим образом:

- При оформлении выплат уплата налогов является минимальной.

- Эмитированная вексельная ценная бумага может использоваться в качестве средства платежа.

- Использование такого способа допускает возможность отсрочить платёж по коммерческой сделке.

- Его использование не несёт за собой каких-либо штрафных санкций.

Однако здесь имеется недостаток использование этого документа может происходить только с согласия контрагента по сделке. Поэтому применение такого способа оплаты ограничено.

Для получателя также существуют свои плюсы:

- Обязательство в такой форме является бесспорным и не требует каких-либо подтверждений.

- Если есть вексельный документ, это позволит получить деньги, если потребуется, и в судебном порядке.

- Эту ценную бумагу можно перепродать другому лицу.

Работая таким образом, нужно учитывать следующие недостатки:

- это ценная бумага, которая фактически ничем не обеспечена,

- эмитенты векселедержателям не дают дополнительных гарантий,

- если придётся обращаться в суд, процесс может занять много времени.

Виды векселей

Понятие векселя

Определение 1

Вексель – это письменное обязательство, которое оформляется по установленной форме и выдается векселедержателю.

Вексель – это один из видов кредитных денег, который нашел свое применение в международной практике. На сегодняшний день вексельные обязательства играют большую роль, а именно: вексель является универсальным средством, которое дает возможность осуществить кредитование, имеет широкое применение в банковских сделках, используется во внешнеэкономической деятельности – выступая как аккредитив, инкассо, дисконт.

Постоянное формирование рыночных отношений, приводит к постоянному развитию коммерческого института кредитования. Связанно это с возможностью осуществить отсрочку платежа по обязательствам. Данные действия могут быть оформлены в виде открытия банковского счета либо оформление векселя.

Векселедержатель имеет право получить денежные средства, ранее срока, который в нем прописан или путем получения банковского кредита под залог векселя.

Виды векселя

Готовые работы на аналогичную тему

Основные виды векселя:

Простой вексель – письменный документ, в котором указана сумма, которую необходимо заплатить в определенный срок и в определенном месте. В простом векселе указывается два лица: векселедатель, который берет на себя обязательства осуществить оплату, и покупатель которому принадлежит право на получение платежа. Преимущество данного вида векселя:

- может передаваться из рук в руки;

- ответственность является солидарной, только для узкого круга лиц;

- не требует обращения в нотариальную организацию при передаче другому лицу;

- не является залоговым средством.

Переводной вексель – письменный документ, который оформляется по установленной форме, где отражено обязательное требование выплатить сумму денежных средств в определенное время. Такой вид векселя предусматривает долговую расписку, которая предусматривает передачу ценностей от одного лица другому лицу.

Казначейские векселя – краткосрочная ценная бумага, срок действия которой один год. Продажа казначейских векселей происходит с учетом дисконтного процента к номинальной его стоимости.

Финансовый вексель – показывает соотношения заемных денежных средств векселедателем у векселедержателя под определенный процент. Финансовый вексель позволяет: получить кредит, перечислить в бюджет налоговые обязательства, произвести обмен валют.

Товарный вексель. Вексель может выступать, с одной стороны, как орудие для кредитора, а с другой стороны – как средство для расчета.

Переводной вексель – считается одним из основных расчетных документов, который предназначен для перевода, перемещения ценностей от одного лица к другому.

Надежность векселя

Для увеличения надежности векселя предусмотрено ряд процедур, которые позволяют обязать векселедателя платить по обязательствам.

Акцепт векселя – письменное подтверждение, что плательщик готов оплатить сумму, которая отражена в векселе.

Аваль вексель – поручительство по векселю.

Индоссамент – подпись, которая дает право передать вексель другому лицу и при этом выполнять гарантийные обязательства.

Действующим законодательством Российской Федерации регламентированы правила обращения векселя. Вексель, может быть использован в предпринимательской деятельности для осуществления сделок по покупке или поставке продукции.

Вексель используется как высоколиквидное средство для расчета. Использование векселей на практике ускоряет процесс товарообмена, при этом сокращая потребность в денежных средствах.

Не используется вексель для коммерческого кредитования и рефинансирования.

Замечание 1

Основной причиной, по которой в России не развивается коммерческий вексель, является незнание законодательства и хроническая неплатежеспособность предприятий.

Особенности и виды векселя

Сущность, виды и функции ценных бумаг

Экономика страны представлена совокупностью рынков. Производство, распределение, сбыт и продажа продукции и услуг является основой внутреннего дохода страны. Есть рынки, которые выполняют самостоятельные функции, а так же обеспечивают создание и потребление экономических благ – это рынки финансов и труда.

Система финансового рынка так же включает в себя несколько подсистем, одной из которых является фондовый рынок. Основным его инструментом выступает ценная бумага.

Определение 1

Ценная бумага — это документ, выражающий право владения его держателя частью капитала или имущества.

Любые сделки производятся только при наличии оформленного по всем правилам ценного документа. Сейчас все чаще используются бездокументарные формы. Обычно сами ценные бумаги регистрируются в специальных реестрах. При предоставлении данных об имеющихся у держателя категориях ценных бумаг, им берется выписка из реестра. Сама по себе выписка не является фондовым инструментом, а лишь удостоверяет подлинность активов инвестора.

Готовые работы на аналогичную тему

Ценные бумаги, как инструмент фондового рынка, определяют его функции. Среди них можно выделить:

- распределение денежных потоков и капитала между регионами или отраслями экономики;

- привлечение к инвесторской деятельности держателей депозитов;

- создание доступного информационного поля об изменениях на рынке;

- аккумуляция денежных средств и капитала;

- влияние на ценообразование;

- регулирование отношений между участниками сделок и операций на фондовых площадках.

Законодательство страны определяет не только регламент взаимоотношений между субъектами рынка, но так же классифицирует ценные бумаги. Так, в российском законодательстве принято выделять пятнадцать видов фондовых инструментов. Сюда входят акции, облигации, государственные облигации, чеки, депозитные и сберегательные сертификаты, сберегательные книжки, коносаменты, ценные бумаги в приватизационной деятельности, векселя, несколько видов складских свидетельств и закладные.

Особенности векселя

Экономическая сущность векселя заключается в обязательстве лица, выпустившего вексель, выплатить определенную сумму в конкретные сроки векселедержателю. То есть, данная бумага подтверждает долг одного лица другому лицу. При этом векселедержатель в определенных ситуациях имеет право передавать этот документ третьим лицам. Обязательства лица, выпустившего вексель, сохраняются.

Вексель является одной из старейших видов ценных бумаг, за основу которой взят принцип долговой расписки. До сих пор векселя широко применяются в хозяйственной деятельности, однако, большее предпочтение в сфере фондового обращения все же отдается акциям и долговым обязательствам.

Принципиальное различие акции и векселя заключается в том, что первая выражается владение долей чего-либо, а вексель представляет собой долг. При этом в основе каждой бумаги лежит предоставленный в пользование капитал.

По своей природе вексель схож с облигацией. Однако, между ними существуют принципиальные различия. Вексель может использоваться как средство расчета. Он не регистрируется в реестрах. Он может быть продан по распоряжению владельца, когда как облигация продается только при заключении договора купли-продажи.

Замечание 1

Вексель всегда существует только в документарной форме, бездокументарные формы относительно него запрещены.

Как и другие фондовые инструменты, вексель имеет определенные нормы и правила оформления. В нем обязательно указываются такие данные, как:

- вексельная метка;

- описание обязательства об уплате;

- размер денежной выплаты прописью;

- срок и место произведения окончательного расчета по векселю;

- реквизиты векселедержателя;

- место, дата заключения и подпись векселедателя.

Особое внимание стоит уделить сумме к выплате. Если она имеет расхождения между цифрой и данными прописью, то выплата идет по сумме указанной в письменной форме. Если в векселе указано несколько сумм, то цена векселя определяется как меньшая из них. Важно отметить, что вексель показывает лишь обязательство по выплате без объяснения причин. Иногда возникают ситуации, когда этот документ выписывается ранее, чем товар будет получен векселедателем, тогда все риски ложатся на него.

Замечание 2

Иногда в сумму векселя могут включать проценты по предоставленной ссуде. Проценты могут указываться только в случае, если в документе прописан конкретный срок уплаты по предъявлению. Если этих данных нет, то даже при указании процентов, векселедатель имеет право не выплачивать проценты.

Виды векселей

Обычно вексель имеет две формы, которые чаще всего используются в обращении.

Определение 2

Соло – вексель или простой представляет собой обязательство по уплате долга без определенных оснований, согласно, размерам суммы и условиям прописанным в документе. Его выписывает сам должник, поэтому по сути соло – вексель является долговой распиской.

Чаще всего этот вид векселя возникает при сделках купли – продажи товаров. Используется в ситуации, когда покупатель не имеет всей суммы денег на данный момент, и берет на себя обязательство по ее уплате в будущем.

Определение 3

Тратта или переводной вексель – это документ, который указывает, что векселедержатель передает право получения обязательств по векселю третьему лицу.

Часто тратта используется если векселедатель выступает, как кредитор и заемщик. То есть, выписывая вексель он перекладывает свои обязательства на собственного должника.

Существуют ситуации, когда вексель передается от одного владельца другому, тогда используется передаточная надпись.

Замечание 3

Передаточная надпись или индоссамент выражает приказ владельца о передаче векселя другому владельцу. При этом частичная передача обязательств не допускается. Операции по индоссаменту может прервать сам векселедержатель, указав это на документе. Тогда вексель может передаваться только при оформлении купли-продажи.

Передаточная надпись на других фондовых инструментах называется цессия. Ее принципиальное отличие от индоссамента заключается в ее проставлении на договорной основе. При этом она выражает имущественное право, а не обязательство. Цессия всегда указывает конкретное лицо и является именной, когда в индоссаменте указываются данные «на предъявителя».

Различных типов накладных

Существуют разные критерии, по которым можно определить и дифференцировать список участников. Лишь немногие из этих критериев являются «местом, откуда перевозчики берут на себя ответственность за груз» (порт-порт, мультимодальный транспорт и накладная), или если владелец груза может продать груз до того, как он достигнет, передав название коносамент (оборотный и необоротный коносамент)

Различные типы накладных на основе оборотных и необоротных документов

Основное различие между этими двумя типами заключается в том, что титул (право собственности) одного из них может быть передан другой стороне, в то время как другой отправляется названной стороне, и, следовательно, он / она должен быть конечным получателем груза в качестве названия этого Тип счета за пересылку не может быть передан.

Читатели не должны путать оборотные и необоротные типы накладных с «оборотными» и «необоротными» копиями подписанных накладных.

1. Коносамент прямой:

Прямой коносамент указывается конкретной стороне, и указанная сторона не может переназначить его кому-либо еще. Сторона должна принять только доставку груза, и груз не может быть продан путем передачи коносамента на имя другой стороны.

В: Можете ли вы привести пример, когда можно и будет использовать прямой коносамент?

2.Заказ коносамента

Это коносамент, который в основном можно встретить на борту. Коносамент направляется грузополучателю или его заказу. То есть указанный грузополучатель будет владельцем груза или он может заказать доставку груза другой стороне, одобрив коносамент этой стороне.

Поскольку титул (право собственности) коносамента может быть передан, Заказ коносамента является оборотным документом.

3. Коносамент на предъявителя

Коносаментом на предъявителя является тот, в котором предъявителем коносамента является владелец груза, а его грузополучатель не указан в коносаменте.Этот вид коносамента встречается очень редко, поскольку существует огромный риск, связанный с неправильным использованием этого вида коносамента.

Опять же, поскольку название (право собственности) коносамента может быть передано, коносамент Заказа является оборотным документом.

4. Переключатель коносамента

Можно сказать, что это дубликат коносамента на груз, из которого коносамент уже был выдан. Смена коносамента обычно запрашивается получателем у владельца судна, если получатель не желает раскрывать новому покупателю личность грузоотправителя.

Типы счетов на основе ответственности перевозчиков

1. Коносамент от порта к порту (также называемый морским коносаментом)

В этом виде счетов за перевозку ответственность Перевозчиков начинается в порту погрузки и заканчивается в порту разгрузки

2. Мультимодальный или комбинированный коносамент

Этот вид коносамента охватывает более одного вида перевозок (например, «Океан и железная дорога» или «Океан и дорога») и охватывает все виды перевозок.Перевозчик несет ответственность от места получения до места доставки груза. Перевозчик может нанять / заключить договор на перевозку груза одним или несколькими видами трансфера.

3. Сквозная накладная

Основное различие между мультимодальной и сквозной коносаментом заключается в том, что в сквозной коносаменте есть только один способ движения груза, но он имеет разные участки, как морские и внутренние водные пути. В то время как в мультимодальной коносаменте должно быть как минимум два способа перемещения груза (например, море и суша).

Что касается ответственности перевозчика, то в коносаменте перевозчик несет ответственность только за свою часть морского транспорта.

Многие считают, что нет разницы между мультимодальным и сквозным биллингом, что неверно.

* Если вы считаете, что здесь пропущен еще один важный коносамент, поделитесь им в разделе комментариев, и я был бы рад включить его в этот блог.

,| админ: 21 февраля 2013 г. Привет Прити Верма, Пожалуйста, прочитайте мою статью «Переносимость коносамента» http://www.howtoexportimport.com/Transferability-of-Bill-of-Lading-71.ASPX |

| BALU: 18 сентября 2013 г. При поставках с аккредитивом, почему банк-эмитент должен быть указан в накладной как грузополучатель с «ПОДПИСАН НА ПОРЯДОК БАНКА»….» |

| Сурендран: 09 октября 2013 г. Привет балу, Пожалуйста прочитайте статью http: // howtoexportimport.ком / Грузополучатель-To-Order-в-Билль-оф-Lading-281.aspx |

| Kannan: 10 февраля 2014 г. В чем разница между коносаментом и коносаментом |

| Djay: 26 февраля 2014 г. у вас есть какие-либо знания о грузоперевозках? |

| сарфраз ахмад: 21 марта 2014 г. Я студент управления, вы, ребята, делаете отличную работу.я могу сказать;) так как я изучаю международную nusinesa, я нашел каждую статью очень информативной … спасибо …. есть ли возможность провести мои летние стажеры с вами, ребята … пожалуйста, напишите мне обратно … еще раз спасибо |

| RANJAN THAKUR: 31 октября 2014 г. УВАЖАЕМЫЙ ГОСПОДИН ПОЖАЛУЙСТА, ВОПРОС О ВИДАХ ОКЕАНА МАСТЕР БИЛЛ ВЕДЕНИЯ И ОБОРОНЫ |

| КапитанR.K.Sinha: 08 февраля 2015 г. Какой тип грузовой накладной хранится на борту? |

| Чинтан Вора: 16 февраля 2015 г. Я работаю с одной судоходной компанией в Мумбаи в качестве менеджера по продажам.Я имею дело с одним грузоотправителем. В настоящее время я сделал одну его посылку, чтобы он был с вами Фрэнком, у него проблемы с условиями оплаты, он берет кредит, а затем он делает платеж экспедиторской компании. Как я имел дело с ним на 2 партии. Моя более ранняя оплата поставок также все еще не выплачена. На момент этой отправки наша компания имела все свои документы, т.е. (OB / L, накладные, ep-копия и все остальные) Мы попросили Nw сделать все платежи НЕФТЬ и сказали, что только выпустит B / L.Теперь на этом этапе для моей безопасности я просто хочу уточнить, может ли его грузополучатель подойти к линии отгрузки в пункте назначения (Африка) для дубликата коносамента, он может получить то же самое и освободить контейнер? В противном случае просьба предоставить вам несколько безопасных вариантов, чтобы я вернул платеж в интересах моей компании. |

| Администратор: 16 февраля 2015 г. Чинтан Вора, Ваш опыт является общим для некоторых экспедиторов, так как они не имеют возможности получить оплату, но удерживают посылку, не выпуская BL или удерживая ОРИГИНАЛЬНЫЙ СЧЕТ, не отправляя по назначению после освобождения от основного перевозчика. |

| Нэвин: 17 февраля 2015 г. У меня есть сомнения по поводу выпуска Сивэй Билла отгрузки судоходной линией грузополучателю.Под Seaway BL судоходной линии есть пункт, который гласит: ** Копия с проверкой — не может использоваться для доставки груза. ** Грузополучатель выбрал пункт назначения на этом экземпляре и отправил его на линию отгрузки и доставил контейнер получателю. судоходная линия прямо со своей стороны для выдачи груза получателю. |

| Администратор: 17 февраля 2015 г. Привет Naveen, Насколько мне известно, груз может быть доставлен получателю / импортеру только после получения ОРИГИНАЛЬНОГО СООБЩЕНИЯ О ЗАГРУЗКЕ ОБОРОТНОЙ СТОРОНЫ ИЗ ПОРТА ЗАГРУЗКИ ПЕРЕВОЗЧИКА, если в порту погрузки не будет выпущен EXPRESS RELEASE / SEA WAY BILL. |

| FRANK ОТЕНДА: 13 июня 2015 г. Объясните цель ИМО (международный морской опасный код), и детали, найденные в транспортной накладной для опасных грузов, также четко обозначают различные пункты |

| ФАВАД МУХТАРЬ: 27 июня 2015 г. что такое коносамент |

| Sathish: 02 июля 2015 г. Нужно много информации об экспорте и импорте |

| Сириш К: 06 июля 2015 г. Я планирую начать экспедицию CHA / Freight Forwarding в моем городе Хиндупур, у меня есть несколько вопросов, связанных с морскими и воздушными перевозками.Будет здорово, если вы сможете пролить свет на мои вопросы. |

| Кумаран: 14 октября 2015 г. Модель газовой турбины (GT) — Siemens, модель — Allison 501 KB5 используется в качестве основного двигателя для выработки электроэнергии на ПЭС на заводе ONGC Ltd., Сивасагар, Ассам, Индия. У нас есть 3 номера GT Allison 501 KB5, которые необходимо отправить на капитальный ремонт на заводские работы в Хьюстоне, США. GT были ранее отремонтированы в Индии только авторизованным сервисным центром. Однако из-за истечения срока действия лицензии сервисный центр больше не уполномочен проводить эти капитальные ремонты. Эти ГТ были первоначально импортированы в 1989 году из США. У нас есть копии въездных документов того же. Задавая вопрос об экспортных процедурах, мы узнали, что копия 1. Въездной вексель 2. Коносамент 3.Счет за первоначальный / первоначальный импорт (1989 год) необходим для таможенного оформления экспорта и реимпорта. Поскольку GT более 25 лет, записи за это же время недоступны. На данный момент у нас нет других документов, кроме въездных документов. |

| Кумаран: 14 октября 2015 г. Модель газовой турбины (GT) — Siemens, модель — Allison 501 KB5 используется в качестве основного двигателя для выработки электроэнергии на ПЭС на заводе ONGC Ltd., Сивасагар, Ассам, Индия. У нас есть 3 номера GT Allison 501 KB5, которые необходимо отправить на капитальный ремонт на заводские работы в Хьюстоне, США. GT были ранее отремонтированы в Индии только авторизованным сервисным центром. Однако из-за истечения срока действия лицензии сервисный центр больше не уполномочен проводить эти капитальные ремонты. Эти ГТ были первоначально импортированы в 1989 году из США. У нас есть копии въездных документов того же. Задавая вопрос об экспортных процедурах, мы узнали, что копия 1. Въездной вексель 2. Коносамент 3.Счет за первоначальный / первоначальный импорт (1989 год) необходим для таможенного оформления экспорта и реимпорта. Поскольку GT более 25 лет, записи за это же время недоступны. На данный момент у нас нет других документов, кроме въездных документов. |

| Мукеш Рати: 14 октября 2015 г. Я проверил ваш сайт, это очень полезно… У меня есть ниже вопросы, запрос, если вы можете высказать свое мнение. 1. Многие экспортеры не упоминают фактическое имя покупателя в накладной и упоминают в качестве фиктивного / агента имя, поскольку они не хотят раскрывать имя покупателя в таможенном отделе или во многих случаях это связано с участием третьей стороны … |

| Уильям Кваме Доргбетор: 18 апреля 2016 г. Как вы можете получить мне финансиста, который будет финансировать покупку сахара, я собираюсь обеспечить моих клиентов и оплатить их в течение 60 дней по сравнению с B / L.Я поставляю 50 000 тонн в месяц х 12 месяцев, сэр. Я получу прибыль в размере 4 млн. Долларов за партию, которой я готов поделиться с финансистом в 50/50 сэр. Будет ли это возможно ..? |

| Прадипа Т: 18 апреля 2016 г. Каждый месяц мы отправляем экспорт в Японию и другие страны.Но у нас есть головной офис в Ченнае. В налоге с продаж штата Карнатака мы загружаем детали каждый месяц с НДС -100. Как получить номер коносамента в интернете или на конкретном сайте. Пожалуйста, помогите в этом. |

| Чакка Рамеш Гупта: 18 апреля 2016 г. Я заинтересован в изучении различных аспектов бизнеса импорта и экспорта, чтобы стать импортером и экспортером.Мне нужна помощь, чтобы получить знания об импорте и экспорте. |

| Чакка Рамеш Гупта: 18 апреля 2016 г. Я заинтересован в изучении различных аспектов бизнеса импорта и экспорта, чтобы стать импортером и экспортером.Мне нужна помощь, чтобы получить знания об импорте и экспорте. |

| Джейкоб Эбанезер: 20 апреля 2016 г. Мы занимаемся экспортом инженерных запчастей.Мы производим детали самостоятельно, а в некоторых случаях закупаем их у поставщиков. Но с текущей доступностью данных об экспорте, доступных на рынке, многие злоумышленники, такие как трейдеры / конкуренты, в конечном итоге отбирают наш с трудом заработанный бизнес. За последние 13 лет своей деятельности я никогда не занимался подобной практикой и не экспортировал клиентов за пределами Индии, которые уже покупают у Индии. Я всегда приводил новых пользователей в Индию и тем самым вносил свой вклад в привлечение большего количества клиентов / иностранной валюты в Индию.Я хотел бы получить совет с вашим опытом для защиты нашего бизнеса. Особенно при сокрытии имени клиента в транспортных накладных, коносаменте и т. Д. Я слышал, что выставление счетов в банк клиента и доставка груза в помещение клиента — самый безопасный способ |

| Киран Аймера: 08 апреля 2017 Увидел один из ваших входов в сети, касающийся переключения коносамента.Хотя очевидно, что вы можете изменить коносамент, если вы находитесь в третьей стране (не в стране отправления и не в пункте назначения), я хотел бы знать, возможно ли переключение коносамента в той же стране. Например, отгрузка из Китая ABC в Индию ABC как оригинал коносамента. Теперь, может ли ABC Индия перевести коносамент в XYZ Индии в качестве нового получателя? Во-вторых, может ли Индия ABC поднять счет в долларах США, а не в индийских рупиях? Предположим, что второй сложнее. |

| Вивек Махешвари: 11 апреля 2020 года Мой запрос может выразить счет, если накладная будет отменена после выдачи |

BBC NEWS | Программы | BBC Парламент

Большинство счетов являются государственными счетами, которые изменяют общий закон.

Большинство государственных законопроектов, которые становятся актами парламента, вносятся правительственным министром и известны как правительственные законопроекты.

Счета, внесенные другими членами парламента, известны как счета частных членов.Их не следует путать с частными таблетками.

Частные счета представляют собой предложения в отношении законодательства, затрагивающего полномочия отдельных органов, таких как местные органы власти, или права отдельных лиц. Они подлежат специальной форме парламентской процедуры.

Число принятых государственных счетов, 1997-2001 62 законопроекта были приняты в ходе сессии 1997-98 35 законопроектов, принятых на сессии 1998 — 99 45 законопроектов принято во время сессии 1999-00 21 законопроект, принятый во время сессии 2000 — 01 |

Гибридные счета представляют собой нечто среднее между публичным и частным счетами (то есть государственными счетами, которые затрагивают конкретные частные права людей или организаций).Они обычно вводятся правительством, но довольно редко.

Самым последним примером является законопроект, позволяющий продолжить строительство канала туннельной железной дороги (принят в 1996 году).

Как и в случае с частными законопроектами, прохождение таких законопроектов через парламент регулируется специальными процедурами, которые позволяют пострадавшим отстаивать свою позицию.

,

Сколько типов коносаментов вы знаете?

Ниже приведены 18 типов коносаментов, идентифицированных и описанных для понимания

Коносамент мультимодальной перевозки

Коносамент смешанной перевозки — это коносамент, включающий как морские, так и другие виды транспорта, но с участием разных перевозчиков на каждой стадии, например, другая судоходная компания, автоперевозчик, железнодорожная компания, авиатранспортная компания, судоходная компания внутреннего судоходства и т. д.Морской перевозчик выдает коносамент на смешанные перевозки, и он заявляет, что он будет нести ответственность за груз в течение всего периода перевозки.

Коносамент смешанной перевозки может быть оформлен как оборотный коносамент или как необоротный коносамент.

Коносамент

Сквозной коносамент практически идентичен коносаменту на мультимодальные перевозки, но с одним существенным отличием:

Коносамент на смешанные перевозки выдается Оператором смешанных перевозок (MTO) (обычно морским перевозчиком), и он берет на себя ответственность за груз (e.грамм. недостачи, потери, повреждения) в течение всего периода перевозки, то есть не только для морского пути, но и для других видов транспорта.

Сквозной коносамент выдан морским перевозчиком, но он заявляет, что он несет ответственность только за грузы для той части перевозки, о которой он заботится, то есть морского прохода.

Коносамент комбинированных перевозок

Комбинированная транспортная накладная покрывает перевозку от двери до двери несколькими видами транспорта.Обычно он используется компаниями, производящими лайнеры, которые хотят предложить своим клиентам полный спектр услуг, перевозя их товары от двери до двери (и в основном в контейнерах).

Комбинированные перевозки — это сочетание как минимум двух видов транспорта в единой транспортной цепочке, которое не требует смены транспортных единиц. Большая часть пути проходит по железной дороге, внутренним водным путям или морю, и любые начальные и / или конечные участки, выполняемые автомобильным транспортом, должны быть как можно короче.

Оператор комбинированных перевозок (CTO) берет на себя ответственность за груз на протяжении всей поездки.

Коносамент комбинированной перевозки может быть оформлен как оборотный коносамент или как необоротный коносамент.

Коносамент прямой или от порта к порту Коносамент

Для перевозки грузов из одного порта в другой выдается прямой коносамент. Груз обычно не перегружается, хотя может быть добавлен пункт, позволяющий перевозчику перегрузить товар. Когда такая перегрузка существует, товары будут лежать в перегрузочном порту на риск продавца.

Чистый коносамент

Чистый коносамент — это коносамент без каких-либо ограничительных положений. Он будет доставлен только в том случае, если количество товара правильное и если оно находится в хорошем состоянии и в хорошем состоянии и загружено под палубу. Если во время погрузки груза видимый хороший заказ и состояние или количество отличаются от данных, указанных в разрешении на перевозку, квитанции об измерении и квитанции помощника, замечания будут внесены руководителем в разрешение на перевозку и квитанция об измерении и должностное лицо, ответственное за погрузку товаров на борт, на квитанции помощника (e.грамм. 5 мешков меньше в споре, 7 баров ржавые и т. Д.). Позднее эти замечания, называемые ограничительными положениями, будут скопированы в коносамент.

Следовательно, чистый коносамент — это коносамент с указанием: «Отправлено на борту в явно хорошем состоянии и порядке» , без рукописных или штампованных отметок (так называемые ограничительные положения).

Примечания или пункты, которые не относятся к количеству или состоянию товаров, не делают коносамент «фол». Следующие пункты: «Ответственность перевозчика прекращается при перегрузке в бумажных пакетах — права перевозчика защищены» или «Барабаны б / у» или «Слабая обвязка» и т. Д.не делайте коносамент «нечестным».

Фол коносамент

Коносаменты с ограничительными оговорками называются «Грязные коносаменты» или «Нечистые коносаменты» , « оговоренные коносаменты» или «Грязные коносаменты».

Как указано выше, мы можем предположить, что, когда квитанция помощника чиста, коносамент также будет чистым. С другой стороны, если квитанция помощника является нечестной, коносамент также будет нечестным.

Коносаменты не подлежат обсуждению и не принимаются банками. Банк заплатит продавцу только тогда, когда он изготовит полный комплект чистых бортовых коносаментов . Это означает, что продавец должен получить чистые накладные от компании или экспедитора. Это условие четко указано в разрешении на перевозку, получении помощника и других подобных документов.

Бессмысленно быть неопределенным, когда в коносамент вводятся ограничительные положения.Все ограничительные положения должны быть подробными и ограниченными:

- не «незакрепленные пачки», а семь незакрепленных «или» все расслоения «;

- не «ржавые бруски», а «ржавые восемь баров»;

- не «повреждены некоторые бочки», но «три бочки вмятины и протекают».

Для большинства товаров клубы P & I и страховые компании публикуют списки со стандартными положениями, которые обычно принимаются судами. Настоятельно рекомендуется использовать эти стандартные формулы, а не давать собственное описание кажущегося состояния товара, чтобы избежать различий в толковании и недопонимания в отношении используемой терминологии или сделанных описаний.

Для описания партии стали, которая показывает следы ржавчины, можно использовать следующие пункты:

— Частично ржавчина окрашена;

— ржавчина окрашенная;

— видимые пятна ржавчины;

— видны пятна ржавчины;

— пятна ржавчины на верхних листах;

— Ржавые края;

— некоторые ржавые концы;

— Пятна ржавчины и масла;

— мокрый перед отгрузкой;

— покрытый снегом;

— края изогнутые и ржавые;

— чехлы ржавые / мокрые;

— и т. Д.

, полученных для отгрузки Коносамент:

BL просто подтверждает получение товаров владельцами судов или их агентами для отправки.Такой BL будет содержать пункт «Получено в явно хорошем состоянии и (или иным образом) для отправки m.v ……… или следующим следующим судном». Обязательно укажите название фактического судна в случае смены судна после выдачи Полученного для отгрузки БЛ. Этот БЛ может быть преобразован в «Бортовой БЛ» после завершения загрузки с пометкой «Бортовой». Такая нотация будет датирована и заверена Судоходной компанией. В таких случаях дата обозначения считается датой отгрузки.

Отправленный коносамент

B / L, который удостоверяет, что указанные товары были получены в явно хорошем состоянии и состоянии от названного грузоотправителя (грузоотправителя) и доставлены на борт названного судна (судна) в указанную дату. Банки, финансирующие отгрузку, требуют такого типа B / L, а не полученного для отгрузки коносамента. Также называется бортовой коносамент.

Торг / Не подлежит обсуждению Коносамент

Оборотные коносаменты — это коносаменты, которые могут быть переданы третьей стороне по согласованию.

Следовательно, коносамент должен соответствовать следующим двум условиям:

— он должен быть оформлен на заказ или на предъявителя;

— это должно быть чисто.

Из этого следует, что коносаменты для указанного лица и коносаменты с ограничительными положениями (в отношении количества и состояния товаров) не подлежат обсуждению.

В случае коносамента указанному лицу только грузополучатель, на имя которого был выставлен коносамент, имеет право на получение товара.

Не подлежащие обсуждению коносаменты являются коносаментами, которые по своей природе не могут быть переданы третьей стороне. Тем не менее, существует ряд документов, которые используются в качестве замены коносамента и которые, естественно, никогда не подлежат обсуждению, такие как: Морская накладная, Квитанция о перевозке данных и Коносамент Палаты.

Эти необоротные документы возникли из-за необходимости создания документа, который не нужно было представлять мастеру в пункте назначения.Товар доставляется указанному получателю в документе, который должен только подтвердить его личность.

устаревший коносамент

Каждый кредит, в котором требуется транспортный документ (ы), должен также предусматривать определенный период времени после даты отгрузки, в течение которого представление должно быть сделано в соответствии с условиями кредита. Если такой срок не предусмотрен, банки не будут принимать документы, представленные им позднее, чем через 21 день после даты Отправления.В любом случае документы должны быть представлены не позднее даты окончания срока действия кредита.

Чартер-коносамент

«Чартерная вечеринка» — это договор между владельцами судна и нанимателем, который может нанять судно на основе рейса или продолжительности. Документ, содержащий условия настоящего договора, известен как Чартер. Грузоотправитель, который зафрахтовал судно, может согласиться перевозить на судне товары других лиц и выдать BL для этой цели.Такой БЛ называется Чартер БЛ. Этот вид BL регулируется условиями, согласованными нанимателем судов / места на корабле и судовладельцами. Как правило, банки не принимают чартерную партию BL, поскольку владелец судна может использовать право удержания в отношении товаров в случае, если фрахтователи не платят за аренду.

Switch Коносамент

Часто называется «вторым комплектом трейдера» и предназначен для замены первого комплекта коносаментов. Обычно используется, когда продавец / трейдер желает сохранить имя своего поставщика i.е. грузоотправитель, секрет от конечного покупателя товара. При таком типе BL может быть изменено только имя грузоотправителя и / или грузополучателя и / или уведомляющей стороны. Нормальный BL должен быть сдан, но номер BL остается неизменным.

Мастер коносамент

MBL выдается первоначальным агентом перевозчика / парохода или судоходной линией экспедиторам, которые обычно консолидируются, предоставляя подробную информацию о грузе, который будет перевозиться лайнером.

Дом коносамента

HBL выдается экспедиторами грузоотправителю с указанием деталей груза, который должен быть доставлен в страну назначения.HBL, как правило, выдается контейнеровозами, не работающими на судах (NVOCC).

Контейнерный коносамент

BL этого типа указывает, что товары перевозятся в контейнере как одна единица груза. Контейнер, в котором товары заперты, обычно нумеруется систематическим образом с указанием владельца, типа контейнера, размера контейнера и идентификационного номера. Это ускоряет погрузку / разгрузку в порту и, таким образом, позволяет избежать заторов.

Морская накладная

Морская накладная — это документ, выданный отправителю транспортной компанией и являющийся свидетельством договора перевозки и квитанцией на груз.Товарно-транспортную накладную можно сравнить с коносаментом, но в меньшей степени.

Груз будет доставлен получателю при предъявлении удостоверения личности без предъявления накладной.

Морская накладная не является правоустанавливающим документом, не подлежит обсуждению и носит имя грузополучателя, который должен только идентифицировать себя, чтобы принять поставку товара. Поскольку он не подлежит обсуждению, он не приемлем для банков в качестве обеспечения, например, для получения документарного кредита.Основная цель накладной — не задерживать доставку грузов, когда коносаменты опаздывают в порт разгрузки.

В Америке морская накладная также называется «Прямая накладная».

Длинный коносамент