Особенности управления рисками на предприятии

В данной статье рассмотрены особенности и способы управления рисками на предприятии, так как эта отрасль менеджмента почему-то часто обходится стороной и описывается лишь на словах. А актуальность проблемы управления рисками растет. Управление рисками часто, как линейный процесс, а не систему, что оставляет много вопросов.

Ключевые слова: риск, управление, процесс, предупреждение

In this article, the features and methods of risk management in the enterprise are considered, since this branch of management for some reason often manages and is described only in words. And the urgency of the problem of risk management is growing. Risk management is often a linear process, not a system, which leaves a lot of questions.

Key words: risk, management, process, warning

Риск-менеджмент представляет собой процесс принятия и выполнения управленческих решений, которые направлены на уменьшение степени вероятности возникновения результата неблагоприятного характера и минимизацию возможных потерь, которые вызваны его реализацией.

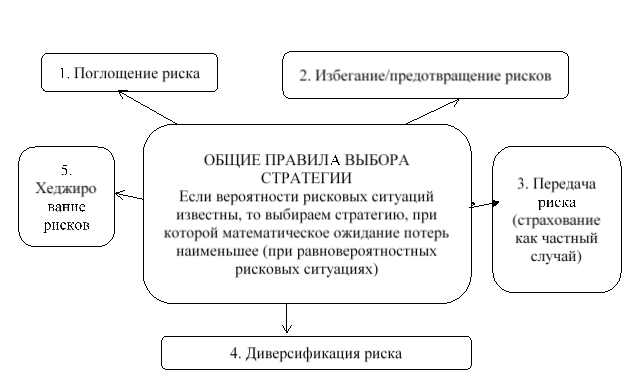

В теории и практической деятельности управления предприятиями применяют такие стратегии управления их рисками (рис. 1).

Рис. 1. Стратегии риск-менеджмента на предприятиях [2]

1) Стратегия управления риском является спектром мероприятий, которые направлены на проведение учета, противодействие и нейтрализацию рисков.

2) Поглощение риска представляет согласие на ведение хозяйственной операции при определенном уровне ее рискованности без попытки снизить уровень риска. Поглощение риска может предполагать процесс создания определенного рода резервов для покрытия возможных потерь.

3) Избегание риска представляет собой отказ от осуществления хозяйственной операции при определенном уровне ее рискованности и (или) выполнение мероприятий, которые направлены на уменьшение уровня риска, вызванного данной операцией.

4) Передача риска представляет собой осуществление мероприятий, в результате которых убытки от возможного исхода хозяйственной операции неблагоприятного характера будет нести иная сторона.

5) Страхование риска является частным случаем стратегии передачи риска. При проведении страхования происходит передача риска страховщику, который, в свою очередь, покрывает его посредством создания соответствующих фондов денежных средств.

6) Диверсификация риска представляет собой ситуацию, в которой выполняется не одна, а целая совокупность однотипных хозяйственных операций, которые являются независимыми. При всем этом действуют несколько механизмов по снижению уровня риска. Во-первых, при большом количестве одновременно выполняемых независимых операций степень вероятности того, что все они будут завершены с отрицательным результатом, становится небольшой даже при значительной вероятности ее отрицательного исхода, для каждой отдельно взятой операции [5, с.522].

7) Хеджирование представляет собой осуществление параллельных (являющихся зависимыми, производными) хозяйственных операций, которые предоставляют возможность снизить, а порою и вовсе исключить последствия неблагоприятного исхода самой основной операции.

8) Математическое ожидание потерь представляет собой среднее значение случайной величины, это распределение вероятностей случайной величины (в данном случае величины потерь), рассматривается в теории вероятностей.

Некоторыми авторами [4, с.274] в качестве критерия, который лежит в основе классификации методов управления рисками финансовых институтов, выделяется степень формализации данного рода методов. При всем этом в качестве формализованных методов считают методы, которые базируются на реализации процедур аналитического характера на логическом уровне, подкрепленных подтвержденными научными исследованиями аналитиков в финансовой сфере. В экономическом понимании управление рисками является экономическими мерами по предупреждению наступления неблагоприятных событий, которые влекут за собой нанесение ущерба, выражающегося в недополучении прибыли или получении экономических убытков.

Процесс активного управления риском представляет собой предупреждение риска на этапе принятия решений, начало его происходит с планирования деятельности, когда при выполнении маркетинговых исследований принимают во внимание возможность оказаться в убытках при падении уровня спроса и изменении уровня цен на продукты и ресурсы.

В планировании и организации процессов производства принимают во внимание риск уменьшения рентабельности, задавая определенный уровень эффективности использования ресурсов и, соответственно, уровня текущих затрат и прибыли. Минимизация указанных выше видов риска может выполняться за счет анализа и планирования левериджа (рычага), т. е. процесса управления активами и пассивами с целью повышения суммы прибыли.

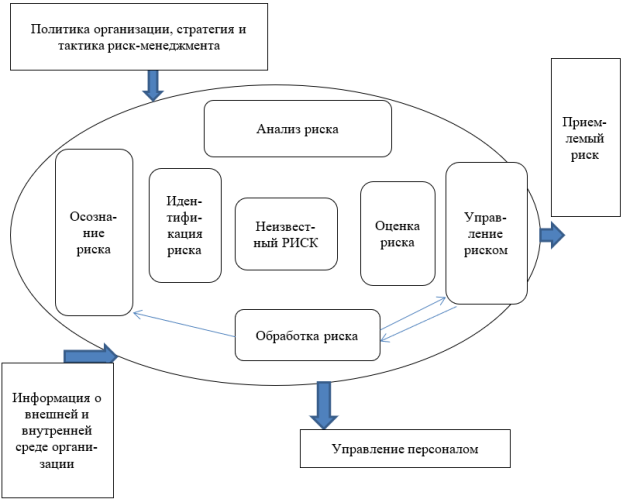

Далее нужно представить совокупный процесс управления коммерческими рисками, этим определяется та роль, которую риск-менеджмент играет на предприятии.

Управление риском представляет собой процесс принятия и выполнения управленческих решений, которые направлены на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь. Обработка риска является процессом выбора и осуществления мер по модификации риска. Термин «обработка риска» иногда используется с целью обозначения самих мер. Меры по обработке риска могут включать в себя избегание, оптимизацию, перенос или сохранение риска.

В самом общем виде принципы управления рисками предпринимательской структуры могут быть установлены как базовые по отношению к управлению рисковой операцией норм, правил и закономерностей, которые вытекают из характера и уровня развития общества и его сил производства, соблюдение которых способствует достижению поставленных целей и задач.

На рисунке 2 приведена схема контроля и анализа результативности системы риск-менеджмента на предприятии.

Рис. 2. Система риск-менеджмента предприятия [3]

В принципы управления рисками включаются [1, с.376]:

– целостность — то есть необходимость рассматривать направления (элементы) совокупного риска в качестве определенной интегрированной системы;

– открытость — то есть запрет на рассмотрение системы совокупного риска как автономной, принимая во внимание, что последняя подвержена воздействию большого количества внешних факторов, требует выполнения целого ряда воздействий со стороны руководства управленческого характера;

– иерархическая структура — элементы системы совокупного риска должны быть подчинены друг другу строгим образом;

– структурированность — система совокупного риска финансового института должна иметь четкую структуру, когда в качестве основного критерия выступает тот факт, что должна наблюдаться стабильная взаимосвязь между ее элементами, а вместе с тем правила осуществления данного рода отношений;

– эффективность — система совокупного риска финансового института должна стремиться к максимальной эффективности;

– регламентация — все процессы должны быть жестким образом регламентированы;

– система приоритетов как четкое понимание приоритетов в управлении всем спектром рисков, которые присущи предприятию;

– согласованность, что предполагает необходимость функционирования элементов системы совокупного риска с учетом полного согласования на уровне текущего взаимодействия и стратегического развития организации;

– осознанность — процесс управления рисками предприятия должен сопровождаться присутствием объективных, достоверных и актуальных информационных сведений;

– непрерывность, цикличность системы управления рисками.

В результате исследования теоретических основ проявления коммерческих рисков предприятия и управления ими можно сделать такие выводы.

Цель системы управления рисками на предприятии состоит в обеспечении стратегической и оперативной устойчивости бизнеса предприятия за счет поддержания уровня рисков в установленных границах.

В современной экономике и практике ведения бизнеса процесс управления коммерческими рисками осуществляется на основе двустороннего и дифференцированного подходов. Это означает, что необходимым является осуществление воздействия на объекты риска с целью уменьшения степени их чувствительности к факторам рисков посредством ограничения концентрации, диверсификации, хеджирования, резервирования, страхования и осуществления организационно-технологических мероприятий. Помимо этого, осуществляется воздействие на факторы риска с целью уменьшения вероятности их неблагоприятного изменения посредством давления на рынок, формирования долгосрочного спроса, лоббирования интересов предприятия.

Литература:

- Понятова Н. В., Кабаненко М. Н. Формирование системы риск-менеджмента на предприятии // Экономика и социум. — 2017. — № 1–2. — С. 374–379.

- Риск-менеджмент на предприятии. — Режим доступа: https://www.distanz.ru/feed/lectures/risk-menedzhment-na-predpriyatii_2764.

- Система риск-менеджмента на предприятии. — Режим доступа: http://helpiks.org/7–11865.html.

- Хижняк Д. А., Шушпанова К. Д. Организация системы риск-менеджмента на предприятии // Новая наука: финансово-экономические основы. — 2017. — № 1. — С.273–275.

- Хорошавин Н. В. Анализ тенденций и перспектив развития систем риск менеджмента в российских компаниях // Потенциал российской экономики и инновационные пути его реализации: материалы международной научно-практической конференции студентов и аспирантов. — Омск: Фонд региональной стратегии развития, 2017. — С. 520–525.

Основные термины (генерируются автоматически): риск, совокупный риск, хозяйственная операция, предприятие, процесс управления, финансовый институт, Стратегия управления, случайная величина, обработка риска, неблагоприятный характер.

Риск менеджмент в экономике

Риск является одной из финансовых категорий. Финансовый механизм способен воздействовать на тот или иной рисковый объем. Подобное влияние возможно благодаря особым методам финансового менеджмента и специально разработанной стратегии. В целом данные методы и стратегии формируют меры руководства риском или риск-менеджмент.

Риск-менеджмент является неотъемлемым звеном финансового менеджмента. Задача риск — менеджмента заключается в применении особых методов для снижения уровня риска, а также стабилизации финансовой прибыли в сложных хозяйственных ситуациях. Основной задачей риск менеджмента есть обеспечение выручки при наиболее доступном и допустимом уровне риска и прибыли.

Риск-менеджмент является способом координации финансовой и экономической ситуации предприятия, это контроль риска, который возникает в ходе деятельности предприятия.

Риск – менеджмент: стратегия и тактика

Понятие риск — менеджмента подразумевает определенную управленческую стратегию и тактику.

Управленческая стратегия заключается в выборе правильного русла для направления и использования ресурсов с целью получения результата. Стратегическому управлению присущи определенные правила и ограничения при принятии решения. Данный метод сужает круг вариантов решения проблемы, так как условием стратегии является концентрация усилий и исключение излишних вариантов. Если цель достигнута, то стратегическая миссия считается выполненной, методы ее совершения заканчивают действовать за ненадобностью. Для других задач разрабатываются новые стратегии.

Тактика же заключается в применении определенных приемов и маневров в конкретных условиях с целью достижения обусловлено положительного результата. Тактическими приемами считается подбор подходящего решения для конкретной хозяйственной ситуации.

Управленческий процесс

Управленческая структура риск — менеджмента слагается из 2 составных частей:

- Система, которой управляют (объект управления). В риск — менеджменте в роли объекта контроля выступают — риск в виде инвестирования в капитал, экономический риск, рожденный в процессе сотрудничества между субъектами хозяйствования. К подобным финансовым отношениям причисляют страховые (страховщик — страхователь), кредитные (заемщик — кредитор) предпринимательские (партнеры — конкуренты) взаимоотношения.

- Управляющая подсистема. Субъектами контроля выступают союзы людей, занимающихся управлением объекта путем применения всевозможных методов функционального воздействия.

Управленческий процесс создается исключительно при взаимосвязи субъекта и объекта управления и обменом определенной информации между ними. Управленческий процесс всегда подразумевает поиск, обработку, предоставление и применение информации. Информация для риск — менеджмента играет очень важную роль, так как от достоверности информации зависит принятие наиболее правильного решения в условиях рисковой ситуации.

Роль информации в риск — менеджменте

При расчетах риска на предприятиях используется статистическая, финансовая, экономическая и коммерческая информация. Такая осведомленность необходима для просчетов коэффициента вероятности происхождения страхового события или случая, также с помощью коэффициентов риска можно определить величину спроса на производимую продукцию, увеличение (уменьшение) капитальных средств, собственную финансовую стабильность, платежеспособность партнеров и клиентов.

Для просчета определенных рисков предприятие собирает много информации, в том числе и о конкурентах: ценовую политику, тарификацию, затраты на страховое обслуживание, дивиденды и вырученные проценты.

Правила риск — менеджмента

- Не рисковать на суммы, превышающие собственный капитал.

- Учет последствий риска.

- Не рисковать, если риск не рационален.

- Определенное согласие на риск осуществляется только при отсутствии противоречий и сомнений.

- Если есть какое-либо сомнение, то необходимо отказаться от такого метода.

- Право выбора существует всегда, не стоит зацикливаться на определенном решении, стоит рассмотреть другие методы борьбы с риском.

Первый пункт говорит о том, что при расчете риска капитального вложения нужно:

- Рассчитать наибольший размер убытка при реализации этой операции.

- Сравнить максимальный размер убытка с размером предполагаемых капитальных вложений.

- Сравнить объем убытка с размером собственных ресурсов и сделать просчет на предмет разорения и банкротства предприятий.

Величина объема убытка от капитальных вложений может равняться, превышать и быть меньше самого объема капитала. При прямых инвестициях в основном размер убытка приравнивается к объему венчурного капитала.

Второй пункт предполагает учет последствий риска. Работа, по расчету возможной величины убытка, его последствия, вероятности риска и принятии решения об отказе или согласии на риск, взятие рисковой ситуации под свою ответственность — ложиться на плечи риск-менеджера.

Третий пункт наиболее часто напоминает о себе при страховании (передаче риска). В данном варианте передача риска заключается в определении и выборе оптимального варианта соглашения о разнице страховой премии и страховой суммы. Страховая премия — оплата страхового риска, осуществляемая по схеме страхователь — страховщик. Страховая сумма — это определенная денежная сумма, на которую застраховано личное имущество страхователя. Любой вид риска, не может быть удержан с помощью инвестиций, такая операция будет убыточной в случае, если размер убытка больше чем страховой взнос.

Третий пункт наиболее часто напоминает о себе при страховании (передаче риска). В данном варианте передача риска заключается в определении и выборе оптимального варианта соглашения о разнице страховой премии и страховой суммы. Страховая премия — оплата страхового риска, осуществляемая по схеме страхователь — страховщик. Страховая сумма — это определенная денежная сумма, на которую застраховано личное имущество страхователя. Любой вид риска, не может быть удержан с помощью инвестиций, такая операция будет убыточной в случае, если размер убытка больше чем страховой взнос.

Воплощение последующих пунктов подразумевает поиски других вариантов разрешения вопросов, при наличии лишь одного варианта: положительный (отрицательный) ответ.

Суть заключается в том, что риск менеджмент должен быть гибким и логичным. Если анализ показал отсутствие вариантов решения, то следует руководствоваться правилом «в расчете на худшее», то есть отказаться от такого риска.

Функции объектов и субъектов управления риск — менеджмента

Риск-менеджмент как управленческая категория реализовывает такие функции:

- Функции объекта под контролем — к ним принадлежат: устранение риска, рисковых капиталовложений, непосредственное уменьшение размера риска, страхование риска, обеспечение экономических взаимосвязей и налаживание работы с субъектами ведения хозяйственной деятельности.

- Функции субъекта контроля — к ним принадлежит: определенный прогноз, формирование, налаживание, координирование, стимуляция и управление деятельности.

- Прогнозирование. В риск — менеджменте прогнозирование подразумевает работу над финансовым состоянием предприятия, задачей которого есть будущая перспектива. Прогнозирование — это возможность предусмотреть определенные моменты или события, его задачей не является обязательное осуществление разработанных прогнозов.

- Альтернатива в создании неких финансовых показателей — является особенностью прогноза риска. Действующие тенденции могут влиять на ход развития финансового состояния управленческого объекта.

- Динамика риска прогнозирования — создается на базе экстраполяции (распространения тенденций прошлого на будущее) с расчетом оценки порядка изменений и их предвидения. Подобные экстраполяционные перевороты могут появляться внезапно. Менеджер при контроле объекта на базе прогноза ситуаций должен: полагаться на полученные знания о рыночном механизме, интуитивное чутье и способность принятия гибких срочных решений.

В риск — менеджменте организацией называют некое профессиональное объединение, где специалисты совместно воплощают в жизнь программы рисковых капиталовложений на базе установленных процедур и правил. К таким маневрам и процедурам относятся: организация работы управленческих органов, организация контролирующего аппарата, налаживание взаимосвязей между звеньевыми подразделений, создание норм, коэффициентов и методик.

При возникновении на том или ином объекте отклонений ситуации от предусмотренных нормативов, применяется регулирование риска. Регулирование заключается в проведении мероприятий для устранения отклонений.

Методы устранения рисковых ситуаций

Координация — налаженная и согласованная системная работа, которая подразумевает взаимодействие между специалистами и звеньями аппарата регулирования риска. Единство связи между объектами и субъектами управления, аппаратом контролирования — его звеньями и сотрудниками обеспечивает координация.

Стимулирование — является определенным намерением финансовых работников к заинтересованности в результате труда.

Контроль является определенной проверкой работы учреждения для уменьшения риска. В процессе контроля происходит сбор информации об этапе исполнения обусловленной программы, прибыльности рисковых капиталовложений, сравнении дохода и риска от вложений. На основе соотношения доходности и риска разрабатываются и реорганизовываются финансовые программы. Управление необходимо во время анализа воплощаемых методов для уменьшения уровня риска.

Основные этапы устройства риск — менеджмента

В экономическом понятии риск-менеджмент есть структурой управления риском и финансовой ситуаций, возникшей во время данного управления. Как управленческая структура система риск менеджмента слагается из разработки конкретных задач риска и рисковых капиталовложений. Обнаружение допустимости наступления и возможной величины риска, оценка ситуации, выбор стратегии и метода ее реализации, а также способы уменьшения риска, вероятность его регулирования — также включены в задачу управленческого влияния на риск.

Мероприятия риск — менеджмента подразумевают конкретные меры, обращенные на оптимальную совокупность всех составляющих в единой технологии процедуры контроля над риском.

Этапы организации:

Этап 1. Разработка цели риска и рисковых инвестиций. Цель риска — это итог, который нужно принять. Это может быть выручка, выигрыш, доход. Самое большое получение прибыли — есть основной целью рисковых капиталовложений. Любая деятельность, так или иначе связанная с риском, должна быть целенаправленной. Если цель подобной деятельности отсутствует, то нет определенного значения риска. Смысл риска и вложений обязан быть конкретным и сопоставимым с риском и капиталом.

Этап 2. Последующим очень важным элементом при реализации риск — менеджмента выступает получение определенной информации о текущей ситуации в обстановке предприятия. Информация необходима для решения конкретных вопросов. Исследование такого рода информации позволит правильно рассчитать возможность наступления обусловленных событий (например, страховых), а также определить конкретный уровень риска и рассчитать его себестоимость. Управление риском — это точное трактование уровня риска, угрожающего обществу, имуществу, финансовой и хозяйственной деятельности на временной и постоянной основе. Руководству учреждения необходимо знать о настоящей стоимости риска, которому может быть подвержено предприятие.

Этап 3. Ценовое выражение риска и выступает размером фактического убытка организации. Растратами на уменьшение количественного выражения убытков или растраты на возмещение подобных расходных статей — являются действительной стоимостью риска. Правильный анализ настоящей стоимости риска финансовым менеджером допускает наиболее объективно осуществить расчет возможного ущерба и нацелиться на его исключение или уменьшение. На случай невозможности предотвратить убытки, в обязанности финансового менеджера входит обеспечение возмещения убытка.

Этап 4. Собранная информация об окружающей среде, возможности возникновения, уровень тяжести — позволяет разработать рисковые методы капиталовложений и провести анализ прибыльности вложений (методом сопоставления предполагаемой прибыли и размера риска). Подробная информация позволит определиться с правильным выбором стратегии управления и методами уменьшения риска. На информационном этапе риск — менеджмента основная роль отводится менеджеру, его профессиональным качествам.

Во время разработки проекта по снижению риска нужно брать в расчет способность психологически воспринимать рисковые решения. Экстренное принятие решения в условии риска есть психологическим процессом. Наравне со способностью обосновывать решения математическим методом, человек способен проявлять некоторые психологические особенности, такие как агрессия, нерешительность, неуверенность, самостоятельность (и наоборот), экстраверсию и интроверсию.

Один и тот же рисковый случай для каждого человека может разным — восприниматься по-разному. В сфере риск — менеджмента оценка риска и определенный выбор решения напрямую обуславливается чертами характера человека, принимающего решение. Чаще всего рисковых ситуаций избегают руководители консервативного склада, не доверяющие собственной интуиции, не уверенные в профессиональном уровне своих сотрудников.

Неотделимой частью в реализации финансового риск — менеджмента есть распределение мероприятий по выполнению намеченной программы действий или распределение отдельных видов методов реализации мероприятий, а также планирование масштаба и финансовых источников подобных работ, которые должны быть выполнены в установленные сроки.

Особенности стратегий решения управленческих задач

На данном этапе организации важная роль отводится финансовому менеджеру. Сотрудник, занимающийся анализом риска, обязан иметь такие права: право выбора, и право ответственности. Право выбора означает полномочия для принятия решения, нужного для достижения разработанной цели рискового капиталовложения. Решение принимается индивидуально менеджером по риску. Коллективное усмотрение в риск — менеджменте недопустимо, так как специализация работы менеджера по риску предполагает большую ответственность. На случай, если решение принималось коллективно, полную ответственность за принятое решение несет исключительно риск-менеджер. При этом коллективное решение за счет различных психологических качеств коллег будет субъективным, более объективное решение примет подготовленный специалист.

В тоже время допускается создание группы людей для управления риском (сектор страхования, сектор инвестирования, отдел рисковых капиталовложений). Группы людей способны принять решение коллективом, и решение по удельному весу голосов за тот или иной риск. Все же принятие окончательного решения, как и ответственность за него, берет один человек. В данном случае ответственность выступает как гарантия заинтересованности в правильном выборе решения задачи.

Во время выбора стратегии и метода управления риском зачастую используется определенный стереотип, который образовался за счет полученных знаний, навыков и опыта работ менеджера в процессе работы. Подобный автоматизм позволяет риск — менеджеру оперативно работать в повторяющихся типовых ситуациях. Если возникает ситуация, с которой риск менеджер еще не сталкивался, то следует вместо стереотипных решений искать наиболее оптимальный вариант рисковых решений.

Решение управленческих задач может быть различных видов, поэтому по статистике риск-менеджмент обладает большим количеством вариантов разрешения проблем. Много вариантность риск менеджмента возникла благодаря объединению стандартных и неординарных финансовых манипуляций, гибкости и не повторности данных методов работы в определенной хозяйственной ситуации. Главным элементом четкой работы риск — менеджмента есть определенная постановка задачи, которая должна соответствовать экономическим интересам управленческого объекта.

Риск-менеджмент очень динамичен, его эффективность зависима от скорости реакции на колебание рыночных условий, экономической и финансовой стабильности объекта. Основой базы риск менеджмента должна быть стандартизация приемов устранения риска, скомбинированная со способностью эффективно иррационально оценивать сложившуюся ситуацию и способность находить приемлемый вариант выхода из ситуации.

Сегодня менеджмент и управление рисками является обязательным элементом финансовой системы любого крупного предприятия в условиях конкурентной борьбы и нестабильной экономической ситуации государства.

Управление рисками

Сущность менеджмента риска

Основной задачей всех систем управления рисками во всех областях является наиболее эффективное использование достижений науки и имеющихся в наличии ограниченных средств для того, чтобы сделать результаты деятельности максимально предсказуемыми. Иными словами, необходимо насколько возможно сокращать неопределенность в отношении результатов деятельности конкретного предприятия.

Проводя анализ структуры риска, можно обозначить ключевые способы изменения его (т.е. управления) посредством воздействия на отдельные элементы рисков. Исчезновение хотя бы одного из основных элементов повлечет устранение риска. Сокращая вероятность переходов между элементами или тяжесть их последствий, можно уменьшить риск. Разнообразие рисков и способов управления ими требует систематизации, что и пытались осуществить разные исследователи в рамках различных концепций управления рисками. С середины ХХ века в социально-экономических системах подсистема, которая отвечает за управление риском, называется традиционно «риск-менеджмент». Использовавшийся первоначально лишь в рамках предпринимательской деятельности, данный термин и принципы управления, стоящие за ним сегодня применяются и в социальной сфере, технике, при работе на финансовых рынках и т. п.

Определение 1

Российским законодательством (а именно ГОСТ Р 51897-2002) предложено следующее нормативное определение: менеджмент риска представляет собой скоординированные действия по управлению организацией в области риска.

Определение 2

Однако целесообразным представляется использовать более широкое определение, подчеркивающее главные особенности риск-менеджмента: риск-менеджмент — это система принятия и выполнения управленческих решений, которые направлены на снижение влияния последствий реализации рисков на деятельность всего предприятия.

Во-первых, риск-менеджмент является системой, объединяющей лиц, которые принимают решения, и исполнителей, и определяет порядок их взаимодействия между собой.

Во-вторых, риск – менеджмент — это действительно менеджмент, деятельность, в процессе которой осуществляется принятие и исполнение управленческих решений.

В-третьих, цель системы управления рисками – это уменьшение влияния на деятельность организации непредвиденных событий. Иными словами, риск-менеджмент самоцелью не является, а носит лишь вспомогательный характер по отношению к основной деятельности организации. Он является только одним из средств, помогающим организации достигать поставленных целей.

Замечание 1

Важно подчеркнуть еще один существенный момент в этом определении. Риск-менеджмент ориентирован на снижение влияния последствий, но не обязательно самих последствий. Бесспорно, наилучшим способом такой минимизации является максимальное сокращение или исключение вероятности и (или) последствий риска (чем последствия меньше — тем влияние меньше). Однако риск-менеджмент может допускать возможности наступления неблагоприятных последствий рисков в случае, если они по произведенным оценкам неприемлемого влияния на деятельность организации не окажут. Самое главное, чтобы подобное решение было обоснованным и принято руководством организации осознанно.

Существующие концепции риска

В настоящее время на практике применяется несколько различных концепций риска (табл. 1), каждая из которых имеет право на существование и используется в областях, где особенности рисков соответствуют положениям такой концепции.

Рисунок 1. Концепции риска

В современном бизнесе могут встретиться все перечисленные концепции риска:

- для предприятия всегда существует чистый риск, который в случае наступления может причинить лишь вред;

- сами идеи предпринимательства подразумевают наличие рисков неудачи при реализации такой деятельности, однако в случае успеха обеспечивает прибыль предпринимателю;

- при управлении предприятием для определенных параметров могут существовать оптимальные (плановые) значения, отклоняться от которых достаточно невыгодно, поскольку влечет дополнительные расходы или недополучение прибыли (к примеру, балансирование спроса и предложения). Здесь можно утверждать о трактовке риска как возможностей отклонится от оптимального (целевого) значения.

Организация процесса управления рисками

Управление рисками является сложным процессом, включающим несколько последовательных шагов или этапов. Такие шаги не всегда реализуются последовательно. Современные концепции рассматривают риск-менеджмент в качестве непрерывного процесса, в котором на регулярной основе одновременно осуществляется выявление и анализ риска, его измерение, поиск способов работы с ними и оценка эффективности ранее предпринятых мер.

В целом схема управления рисками для любых организаций, фирм, отдельных людей, социальных систем одинакова. Она основана на использовании традиционного подхода к решению любых проблем, возникающих в процессе управления предприятием:

- постановка задачи;

- сбор необходимой информации для решения;

- принятие решений;

- выполнение решений;

- контроль реализации и корректировка.

В случае появления какой-либо проблемы, первое из того, что приходится делать, это определить то, необходимо ли ее решать и какого результата при этом нужно достигнуть. Другими словами, вначале осуществляется постановка задачи.

В дальнейшем должен последовать сбор и анализ информации, которая необходима для принятия оптимального решения. Иначе в противном случае, основываясь на неверной или неполной информации, невозможно эффективно достигать намеченных целей.

Определив основные цели и имея на руках все необходимые исходные условия, производится поиск всех возможных вариантов решения и оценка их применимости в этом конкретном случае. После чего, по результатам поиска выбирается самый оптимальный (с позиции конкретного исследователя) путь решения и осуществляется его реализация.

На последнем этапе полученные результаты анализируются и если цели, поставленные на первом этапе не достигнуты, следует возврат в начало схемы или на любой из промежуточных этапов с целью корректировки.

Замечание 2

В тех ситуациях, когда проблемы носят не разовый, а постоянный характер (как, в случае управления рисками), описанная последовательность и (или) отдельные ее шаги реализуются на постоянной (регулярной) основе.

Система управления рисками строится по аналогичной схеме. Однако некоторые из шагов делятся на более мелкие этапы и имеют другие специфические названия.

Риск-менеджмент

Сущность риск-менеджмента

Риски неизбежны в работе любой организации. При этом риск может исчисляться в финансовых категориях, а значит, воздействовать на риски можно с помощью финансовых инструментов. Риск-менеджмент является совокупностью стратегических и финансовых приемов, применяемых в организации с целью снижения риска. В его основе лежит поиск и организация работ по снижению рисков в условиях неопределенной внешней среды. Конечная цель риск-менеджмента – получить наибольшую прибыль при оптимальном соотношении дохода и рисков.

Замечание 1

В целом, риск-менеджмент является разработанной системой управленческих мер по снижению рисков. Он осуществляется на стратегическом и тактическом уровнях управления. Объектом управления в риск-менеджменте становятся риски, рисковые вложения капитала и отношения между организациями в процессе рисковой ситуации (страхователь – страховщик, заемщик – кредитор и т.д.). На практике риск-менеджментом занимается особая группа людей в организации (финансовые менеджеры, специалисты по страхованию, аквизиторы, актуарии, андеррайтеры и т.д.). Базовые факторы риск-менеджмента представлены на рисунке.

Рисунок 1.

Обеспечение эффективного риск-менеджмента базируется на своевременной и полноценной информации о ситуации и хорошей циркуляции информации внутри организации. Информационное обеспечение риск-менеджмента включает в себя:

- статистические данные;

- экономическую информацию;

- коммерческие данные;

- финансовые показатели.

Принципы риск-менеджмента

- Не превышать размер собственного капитала при рисковых операциях;

- Думать о последствиях и осуществлять прогнозирование;

- Прибыль от риска не должна быть больше объемов риска;

- Положительное решение принимается только при отсутствии сомнения;

- Любое обоснованное сомнение ведет к отрицательному решению;

- Спектр решений не ограничивается одним, всегда есть альтернативы.

Замечание 2

Реализация правил на практике подразумевает, что перед принятием решения о рискованных вложениях капитала производится тщательный анализ перспектив и текущего состояния. Кроме того, менеджеры проводят расчет вероятности риска, к чему может привести наступление рисковой ситуации. Если риск высокий, то от вложения отказываются. Перед принятием решения (положительного или отрицательного), менеджеры ищут и другие альтернативы. Если их нет, при наличии сомнений от вложения отказываются.

Функции риск-менеджмента

- разрешение рисковых ситуаций;

- осуществление рискованных вложений капитала;

- меры по снижению рисков;

- страхование рисков;

- установление экономических отношений между разными участниками рынка;

- разработка перспектив изменений финансов организации;

- регулярный контроль организации на предмет снижения или возрастания рисков деятельности.

Подходы к управлению рисками

Грамотный риск-менеджмент подразумевает, что менеджер четко представляет себе цель и имеет возможность влиять на те составляющие рисков, которые могут помешать достижению цели. Формулировка цели управления является достаточно проблематичной областью, так как у рисков много разных характеристик, которые могут меняться в зависимости от области деятельности организации.

Двумя основными инструментами по управлению рисками являются страхование и диверсификация производства. При этом средний уровень затрат в организации растет, но стабильность ситуации также увеличивается. Выплата страховых взносов ведет к финансовым расходам, но снижает неопределенность внешней среды и будущих ситуаций. Диверсификация помогает распределить финансы на несколько разных типов продукции. Если самый выгодный продукт вдруг начинает приносить убытки, другие продукты позволяют организации выжить на рынке.

В современных условиях управление рисками существенно упрощается, благодаря внедрению информационных технологий в повседневную деятельность организаций. Математическое моделирование, статистические расчеты гораздо легче делать при помощи компьютеров, это занимает меньше времени.

В риск-менеджменте выделяют оперативное и стратегическое управление рисками. Оперативное управление осуществляется постоянно, оно связано с обеспечением качества продукции, плановым снижением экологических рисков, контактами с потребителями, поставщиками, работниками организации и т.д. На стратегическом уровне руководство организации проводит оценку рисков высокого уровня, которые могут повлиять на организацию в долгосрочной перспективе. Например, проводятся расчеты того, будет ли товар в продаже через 10-20 лет, и по какой цене. Здесь важными инструментами становятся методы прогнозирования и экспертные оценки ситуации.

Замечание 3

Риск-менеджмент – динамичный вид менеджмента. Его эффективность часто определяется быстротой реакции на изменение условий внешней среды. Поэтому он базируется на стандартных приемах управления рисками, на быстрой реакции, опыте и интуиции менеджера.

Функции риск-менеджмента

Функции рисков в управлении предприятием

В современном бизнесе риск выполняет определенные функции:

- Инновационная функция, которая заключается в поиске нетрадиционных вариантов проблем, встающих перед предпринимателями или руководителями. Обычно рисковые решения могут привести к более эффективному производству.

- Регулятивная функция, выступающая в конструктивной и деструктивной формах. При конструктивной форме риск дает возможность преодолевать стереотипность и косность мышления, консерватизм, которые успешному ведению бизнеса препятствуют. Но когда появляется авантюризм и принятие неоправданно «авантюрных» решений, можно утверждать о деструктивной форме.

- Защитные функции заключаются в терпимом отношении к возможным неудачам. Никто не может быть застрахован от случайностей, и риск следует оценивать как необходимый атрибут самостоятельности, но не как следствие несостоятельности в профессиональном плане.

- Аналитическая функция определяется тем, что при принятии решений субъект должен проводить анализ всевозможных альтернативы, выбирая самые рентабельные и менее рисковые. Для этого нужно владеть некоторыми способами и методами анализа.

Функции риск менеджмента как объекта управления

Среди функций объекта управления в риск-менеджменте — организация процессов:

- разрешения риска;

- рискового вложений капитала;

- работы по уменьшению величины риска;

- процессов страхования рисков;

- экономических связей и отношений между различными субъектами хозяй¬ственного процесса.

Функции риск менеджмента по временному фактору

Наиболее оптимальным для изучения функций риск-менеджмента является использование способа классификации функций в зависимости от времени действия их, поскольку зачастую именно временной фактор в рисковых ситуациях бывает определяющим. С данной точки зрения функции риск менеджмента можно выделить:

- последовательные функции, осуществляющиеся дискретно (т.е. повторяются через определенный промежуток времени), сменяя последовательно друг друга;

- непрерывные, выполняющиеся постоянно.

Пример 1

Как пример последовательных функций, можно назвать мониторинг риска во внутренней и внешней среде организации, регулирование, планирование, учет, организацию, контроль и оценку эффективности системы управления рисками. Среди непрерывных функций — принятие управленческого решения, а также управление внутренними и внешними рисками.

Замечание 1

И последовательные, и непрерывные функции между собой неразрывно связаны. К примеру, чтобы выполнить одну последовательную функцию, нужно выполнить весь комплекс непрерывных функций в той части, которая касается данной последовательной функции.

Функции риск менеджмента как субъекта управления

Среди функций субъекта управления в риск-менеджменте выделяют:

- прогнозирование;

- организация;

- регулирование;

- координация;

- стимулирование;

- контроль.

В риск-менеджменте прогнозирование подразумевает разработку изменений финансового состояния в целом объекта и его разных частей на перспективу. Прогнозирование — это предвидение какого — либо события. Перед ним не ставится задача непосредственно реализовать на практике разработанный прогноз. Особенность прогнозирования – это также альтернативность при построении финансовых параметров и показателей, определяющая различные варианты развития финансового состояния объекта управления на базе уже наметившихся тенденций. В динамике прогнозирование рисков может производиться как на основе экстраполяции прошлого в будущее с учетом экспертных оценок тенденции изменения, так и на основе прямого предвидения изменений. При этом эти изменения могут неожиданно возникнуть. Управление предвидением изменений требует у менеджера выработки чутья рыночных механизмов и интуиции, а также использования гибких экстренных решений.

Организация как функция управления – это определенный вид управленческой деятельности, через которую система управления приспосабливается для решения задач, установленных на этапе планирования. В процессе организации осуществляется разработка системы мер, регулирующих деятельность управленческого аппарата. В части управления рисками к этим мерам относят: построение оптимальной и рациональной структуры управления и обеспечение всеми необходимыми ресурсами (финансовыми, человеческими, материальными и др.) для эффективного управления рисками.

При формировании оптимальной структуры управления рисками важно построить структуру, которая бы вписалась в реально существующую, нормальному функционированию организации не мешала бы и в одновременно выполняла функции ограничения или предотвращения рисковых ситуаций в целом для организации.

Обычно, организацию управления рисками тесно связывают с встраиванием или нового функционального подразделения, или с изменением уровней подчиненности.

В первом случае следует найти в уже существующей иерархии управления место для нового функционального подразделения: определить расположение в структуре, определить функциональные обязанности, закрепить иерархию подчинения.

Во втором –расположить структуру управления рисками так, чтобы прежние структурные подразделения находились от нее в зависимости, но расположение это не помешало бы нормальному функционированию организации ( в случаях, если рисковые ситуации для организации становятся угрожающими).

Регулирование в риск-менеджменте подразумевает такое влияние на объект управления, посредством которого достигается состояние устойчивости данного объекта при возникновении отклонений от предустановленных параметров. Главным образом регулирование охватывает текущие мероприятия в части устранения возникших отклонений.

Координация в риск-менеджменте – это согласованность работы всех звеньев системы управления рисками, аппа¬рата управления и всех специалистов. Процесс координации обеспечивает единство отношений объекта и субъекта управления, управленческого аппарата и отдельных работников.

Мотивация – это неотъемлемая функция любой управленческой деятельности, в том числе управления рисками. Мотивация обычно рассматривается как процесс формирования условий, воздействующих на потребности людей и позволяющих его деятельность направить в нужную для организации сторону, заинтересовать его в добросовестной и активной работе. Ключевой материальный стимул – это заработная плата, в дополнение к ней может устанавливаться вознаграждение персоналу по результатам работы из фондов, формируемых за счет прибыли, полученной организацией. На вознаграждение в случае управления рисками могут рассчитывать сотрудники, работающие в рисковой ситуации и предотвращающие возникновение рисков своей деятельностью. Материальное вознаграждение также может выплачиваться сотрудникам управленческого аппарата системы риск-менеджмента в случаях удачного преодоления рисковых ситуаций, а особенно в случаях выигрышных решений подобных ситуаций.

В системе мотивации нематериальные стимулы могут выражаться в форме поощрения или иногда наказания. На текущее поведение они воздействовать не могут, но определяют его будущую линию, и люди могут строить дальнейшую линию своего поведения в организации в условиях различных рисковых ситуаций.

Контроль в системе риск-менеджмента представляет собой проверку организации работ по сокращению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, соотношении прибыли и риска, доходности рисковых вложений капитала, на основании которой вносятся изменения в организацию финансовой работы, финансовые программы, организацию риск-менеджмента. Следовательно, контроль подразумевает анализ результатов мероприятий по снижению уровня риска.

Система управления рисками в организации и на предприятии

Современный деловой мир динамичен. После двух лет междувременья (2014-2015 гг.) постепенно проступают черты новой реальности для перспектив развития бизнеса в России. В условиях сжавшегося рынка и слабого рубля предприятия вынуждены формировать и всемерно развивать свой экспортный потенциал, что потребует дополнительной перестройки менеджмента. В этой связи система управления рисками, которую так или иначе придется создавать предприятиям, может стать ресурсом привлекательности для инвесторов и фактором успеха на внешних и внутренних рынках.

Сущность управления рисками

Данная статья перекликается с материалами статьи на тему организационных аспектов риск-менеджмента на предприятии. Под управлением рисками предлагается понимать совокупность целенаправленных процедур по выявлению, оценке и уменьшению риска до установленных стратегическим выбором значений, предполагающая многоступенчатый процесс реализации. Экономической целью управления служит уменьшение или компенсация ущерба для организации при возникновении неблагоприятных последствий решений.

В условиях неопределенности хозяйственной деятельности предприятия управление риском представляет собой комплекс регулирования стратегических, тактических, проектных и оперативно-производственных отношений. Комплексный подход имеет ряд преимуществ (ниже размещена соответствующая схема), и с позиции функций управления задействуется практически весь арсенал средств менеджмента, включая компоненты финансового управления, логистики, экономики, учета, продаж и т.д. Комплекс процедур направлен на:

- прогнозирование рисковых событий и их идентификацию;

- обоснование уклонения от риска;

- обоснование допустимости риска;

- минимизацию риска с применением доступной гаммы инструментов;

- устранение причин и последствий рисковых событий;

- адаптацию компаний, выстоявших в кризисный период, к новым условиям хозяйствования;

- защиту от банкротства.

Схема демонстрации преимуществ комплексного подхода к управлению рисками

Неопределенность деятельности слабо коррелирует с масштабами деятельности. Действительно, регулярный менеджмент, который удается развернуть на крупных предприятиях, дает значительную «фору» в сравнении с эмпирическими методами управления в малом бизнесе. Но, во-первых, себестоимость управления резко возрастает, во-вторых, само число факторов риска становится значительно больше. Поэтому с уверенностью можно утверждать, что одним из условий успешности деятельности является исполнение руководством бизнеса, независимо от его размера, антирисковых мероприятий. Другой вопрос, насколько системным является управление рисками?

Объектами управления выступают собственно риск, экономические отношения, сопутствующие вероятным неблагоприятным событиям и рисковые инвестиции. Субъекты управления могут быть рассмотрены как в широком, так и в узком смысле слова. С общей позиции ими выступают все члены коллектива организации, включая руководителей и сотрудников. В узком смысле субъектами являются специально уполномоченные руководители, сотрудники и подразделения компании. Цели и задачи управления рисками связаны с этапами развития бизнеса и прохождения им стадий жизненного цикла. Схема изменения состава целей управления на этапах деятельности организации и соответствующие им задачи показаны на схеме далее.

Динамика целей и состав задач управления рисками по этапам развития компании

Понятие и содержание систем управления рисками

Система управления рисками (СУР) как совокупность взаимосвязанных элементов, с одной стороны, содержит две подсистемы: управляющую и управляемую. Кроме того, СУР выступает компонентом системы более высокого ранга – общекорпоративного менеджмента и руководствуется предписаниями стратегии организации. С другой стороны, система включает в себя технологический комплекс управления и комплекс организационных средств и структур. Обратите внимание на схему «Здания СУР», представленную далее. В ней отображены основные элементы системы управления рисками.

Схема «Здание СУР» во взаимосвязи технологических и организационных аспектов

Система управления рисками на предприятии – это элемент механизма внутреннего контроля и управления рисками, который является частью общекорпоративного управления, технологическим средством и инструментами, обеспечивающими эффективность функционирования риск-менеджмента. Данная система обеспечивает организационные предпосылки, принципы и структуры для проектирования, внедрения и совершенствования бизнес-процессов управления рисками организации. Таким образом, СУР создает инфраструктуру для риск-менеджмента на регулярной основе.

Обеспечение минимизации уровня неопределенности в отношении достижимости поставленных перед руководством задач, разработка и практическое развитие процессов управления рисками является главной целью СУР. Под указанными задачами рассматриваются результаты, подлежащие достижению согласно стратегии развития, в программах тактического и операционного уровней. СУР служит регламентированному управлению оцененными рисками, а также поддержанию на уровне предпочтительного приемлемого риска интегрального риска компании. Схема взаимосвязи управления интегральным риском с заинтересованными сторонами размещена ниже.

Схема урегулирования конфликта ведущих лиц бизнеса через управление интегральным риском

Система риск-менеджмента, особенно в крупных компаниях, называется корпоративной системой управления рисками (КСУР). Помимо простого расширения аббревиатуры, это, как правило, влечет повышение требований к уровню регламентации деятельности в рамках системы. С позиции решения основных задач в КСУР последовательно выполняются следующие этапы.

- Диагностика СУР на уровне единиц бизнеса и всей компании.

- Разработка основных структур КСУР (организационной, информационной, финансовой и т.п.).

- Создание регламентационного и методологического обеспечения КСУР.

- Структуризация баз данных по выявленным рискам и состоявшимся рисковым событиям.

- Разработка механизмов мониторинга и отчетности по возникшим событиям.

- Выявление, идентификация и оценка рисков, составление плана по их минимизации и компенсации.

- Формирование карты рисков.

- Интеграция процедуры актуализации карты в процесс бизнес-планирования.

- Анализ и оценка фактов реагирования на рисковые события.

Специфика стандартизации управления рисками

Системы управления рисками на отечественных предприятиях строятся на основе достаточно слабо адаптированных к нашим реалиям западных стандартов. Я не рассматриваю здесь опыт банков и страховых компаний. Представляется, что в данном секторе экономики точка невозврата пройдена и темпы развития риск-менеджмента и поддерживающих их СУР можно считать удовлетворительными. Интересует, на что могут опереться российские компании, в первую очередь, производственного сектора, чтобы достаточно оперативно нарастить свой потенциал управления рисками? Для этого нужно коснуться истории развития системного подхода к риск-менеджменту в мире и в нашем государстве.

Схема мировой истории развития стандартов в области управления рисками

Состав действующих национальных и международных стандартов в области риск-менеджмента

Выше представлены схема истории стандартизации и состав действующих стандартов в области риск-менеджмента в мире. Очевидно, что для того чтобы российское предприятие удовлетворяло запросам инвесторов и вызывало доверие на международной арене, подход к построению КСУР должен быть, по крайней мере, близок к мировым стандартам. И чтобы удовлетворить требования биржевых торговых площадок, международного и российского корпоративного законодательства, сама система должна быть прозрачна и понятна для компетентного заинтересованного лица.

Модель управления рисками COSO ERM не является стандартом и представляет собой глубокую методологическую разработку. Поэтому куб COSO трудно обойти вниманием и не акцентировать его основные постулаты. Ниже представлены две схемы, дающие обзорную картину данной концепции. В модели:

- определены основные понятия системы внутреннего контроля;

- подробно описаны основные компоненты процесса управления рисками;

- представлена интегрированная модель управления рисками в кубической визуальной форме;

- выработаны принципы настоящей системы управления;

- сформулированы функции и обязанности участников процесса управления рисками;

- описан собственно процесс управления;

- даны рекомендации внешним и внутренним заинтересованным сторонам в обеспечении успешного функционирования СУР в компаниях.

Основные компоненты модели управления рисками COSO ERM

Компания всегда остается один на один со своими рисками и на внутренних рубежах занимает оборону от угроз и последствий их воплощения. Регулятивные органы также занимают свое место на «дальних подступах к фронту боевых действий». И поддержка регуляторов, безусловно, нужна бизнесу. Другое дело, что отечественные стандарты представляют собой «кальку» с западных аналогов. При этом нужно понимать, что реальная практика общей массы фирм в развитых странах ушла далеко вперед в силу более длительной истории и другого уровня управленческой культуры. Тем не менее, в качестве базиса предоставляемые регуляторами ресурсы полезны для старта внедрения КСУР.

Схема состава регуляторов, определяющих требования к СУР

Алгоритм построения КСУР в компании

Мы с вами помним аксиому, что менеджмент и его компоненты находятся в связке со стратегией компании. Она определяет принципы управленческой деятельности и основные акцентные точки. Специфика управления рисками состоит в том, что локальная стратегия работы с рисками подвергается серьезной корректировке в середине процесса управления. Для построения СУР важен опыт компании в практическом применении финансово-экономической теории, налогового и гражданского права, внешних нормативных актив и стандартов.

Внутренние и внешние опоры построения СУР в компании

Построение системы управления рисками по модели, которая предлагается ниже, основано на опыте российских компаний с ориентиром на методику COSO. Данная модель подразумевает следующие этапы алгоритма.

- Анализ среды. В первую очередь анализируют элементы внешней среды (деятельность ЦБ РФ, Госдумы, Минфина, ФНС и т.д.), предпринимательскую среду, конъюнктуру рынка, ресурсы предпринимательской деятельности. Все это создает внешние факторы риска.

- Установление заказчика процессов управления рисками. От этого зависит успех внедрения КСУР. Очень часто в российских компаниях заказчиком выступает финансовая служба, что связано с доминирующей ролью финансовых рисков функционирования компании. Заказчиком в ряде случаев выступает генеральный директор, и особенно ценно, если его начинания поддерживаются позицией основных акционеров.

- Определение организационной структуры управляющей подсистемы. Система может управляться специально выделяемым специалистом или руководителем обособленного подразделения, который координирует различные направления: рисковых вложений, страховых операций, венчурных инвестиций. Такое организационное построение носит название концентрированной модели. Вторым вариантом организации СУР может выступать распределенная модель управления рисками.

- Разработка регламентирующей документации системы: политики управления рисками, положения (концепции) по управлению рисками, декларации о рисках. Политика служит основным документом КСУР, она находится в общем доступе на корпоративном портале.

- Разработка и корректировка корпоративной карты рисков. Здесь циклически реализуются мероприятия по выявлению, идентификации и оценке рисков компании.

- Выработка стратегии управления рисками. В стратегии, помимо принципов выбора методов работы с рисками, механизмов их финансирования, особое место занимают показатели эффективности СУР и распределение зон ответственности между управляющей компанией и единицами бизнеса.

- Собственно реализация программы минимизации и компенсации рисков.

- Разработка процесса оперативного регулирования рисков.

- Регулярный аудит КСУР.

- Внедрение процедур информирования об изменениях в КСУР.

- Создание и развитие систем контроля и мониторинга.

- Внедрение процедур сохранения и архивирования информации, генерируемой в системе.

Принципы реализации СУР

Принципы функционирования СУР в компании определяют также процессы ее внедрения и развития. Данные принципы подлежат соблюдению руководителями, ответственными за исполнение процедур системы специалистами и всеми сотрудниками компании.

- Принцип ориентации на цели. Цели прописаны в стратегических документах компании: в стратегиях развития, плане стратегических мероприятий, корпоративных картах, бизнес-планах.

- Принцип балансировки рисков и прибыли. СУР должен способствовать балансу между риском и доходностью (прибыльностью) бизнеса с учетом требований законодательных актов и положений внутренних регламентов.

- Принцип учета неопределенности. Неопределенность присутствует в любой бизнес-деятельности и является неотъемлемой частью принимаемых в компании решений. СУР служит систематизации сведений об источниках (факторах) неопределенности и содействует ее снижению.

- Принцип системности. Системный подход позволяет вовремя и полноценно выявить, идентифицировать и оценить риски, снизить их негативные последствия или компенсировать влияние на результаты деятельности.

- Принцип качественной информации. Для функционирования СУР требуется своевременная, безопасная и точная информация. При принятии решений, тем не менее, нужно учитывать ограничения и допущения источников сведений, возможную субъективность позиции экспертов и особенности используемых методов оценки и моделирования рисковых ситуаций.

- Принцип закрепления ответственности за управление рисками. Вводится понятие «владелец риска», этот статус присваивается одному из руководителей компании. Ему придается ответственность за соответствующие процедуры управления в пределах приданных полномочий и функционального состава.

- Принцип эффективности. СУР должна обеспечивать разумное и экономически обоснованное сочетание результативности управления и расходов на его организацию и производство.

- Принцип непрерывности. СУР функционирует в условиях регулярности (цикличности) основных процессов и их непрерывности. Процессы системы берут начало в момент разработки стратегии компании и охватывают все области ее деятельности.

- Принцип интеграции. Система принятия решений на всех уровнях управления должна включать в свой состав предметную сферу СУР. Решения вырабатываются и утверждаются с учетом обстоятельств и вероятности возникновения неблагоприятных последствий, связанных с их принятием.

- Принцип расширенности. СУР предполагает выявление, оценку и урегулирование всех возможных угроз деятельности, не ограничиваясь только финансовыми и страхуемыми рисками. По трем последним принципам далее представлены схемы их основных элементов.

Состав процедур принципа непрерывности СУР

Состав процедур принципа непрерывности СУР

Схема основных элементов принципа расширенности СУР

Оценка компании на предмет управления рисками

Что делать компании, если она только задумывается о внедрении СУР или, если элементы системы уже присутствуют, но непонятно, как и в каком направлении двигаться дальше? Специалисты рекомендуют в таком случае выполнить анализ системы управления рисками на предприятии с целью определить ее сильные и слабые стороны и пути дальнейшего развития.

Действующим и потенциальным заинтересованным сторонам в деятельности компании и в инвестировании в нее очень полезно было бы узнать о реальном состоянии дел с позиции регулярного риск-менеджмента. Консалтинговая группа KPMG в 2015 году проводила исследование «Практика управления рисками в России», в котором к 48 респондентам обратились с вопросом о проведении диагностики СУР. Результаты ответов представлены на диаграмме далее.

Результаты опроса 48 компаний России о диагностике СУР. Источник: KPMG Россия. 2015

В исследовании отмечается, что в большинстве своем оценка системы проводится силами внутреннего аудита. Многие компании проводят диагностику силами других внутренних подразделений. Например, ответственность за эту работу возлагается на риск-менеджера или на подразделение, которое координирует функционирование СУР в компании. Значительная часть компаний приглашают консультантов. В основном это крупные компании и организации с участием иностранного капитала.

В любом случае, оценку системы проводить нужно и достаточно регулярно. Лучше, если диагностические мероприятия проводятся в независимом режиме, объективности больше. Однако на первых порах можно начать с процедуры самооценки. Это полезно и просто. Я бы предложил руководителю компании, начинающей работу в данном направлении, провести тестирование риск-менеджмента. Собрать совет директоров или правление, пригласить на него несколько перспективных и опытных специалистов, которые «болеют» за бизнес, и в режиме групповой работы заполнить размещенную ниже таблицу.

Таблица самооценки риск-менеджмента в компании

Выполните следующую инструкцию по работе с таблицей.

- Разбейте собравшихся руководителей и специалистов на четыре группы.

- Каждой группе выдайте пустой бланк таблицы.

- Попросите каждую группу перечислить пять наиболее важных рисков, с которыми сталкивается компания.

- Предложите участникам оценить каждый риск по 10-ти бальной шкале по критерию важности.

- Попросите оценить эффективность управления каждым из рисков.

- Соберите таблицы, поручите секретарю составить единый перечень рисков и подсчитать уровень разрыва для них в виде разницы между важностью и эффективностью.

- Если ответы у групп будут существенно отличаться, то рисков вероятно окажется значительно больше, чем можно было себе представить.

Современное состояние управления рисками в России

В условиях современных российских реалий, к сожалению, говорить о создании полноценной системы риск-менеджмента на малых предприятиях пока не приходится. Речь можно вести о крупных компаниях и части бизнеса среднего масштаба, но уже имеющего развитые элементы регулярного менеджмента. Надо понимать, что у нас часто риск-менеджмент прорастает поэлементно, по назревшей потребности (например, имеются техногенные угрозы, экологические риски, постоянные потери, возникающие при транспортировке грузов). На Западе превалирует интегрированный подход к созданию СУР, в нем управление выстраивается для всей гаммы факторов риска. При этом методики внедрения и архитектура системы носят унифицированный характер.

В России несколько иначе. Допустим, институт страхования рисков исторически сложился в компании, и он начинает обрастать дополнительными «опциями», постепенно расширяясь в спектре работы с рисками. И в какой-то степени «велосипед изобретается заново» по уникальному алгоритму. Я не беру во внимание компании с участием иностранного капитала или бизнес олигополий или монополий. В них реализуется подход как раз с западной рисковой культурой. К сожалению, на отечественных предприятиях недостаточно реализуется принцип комплексности СУР. Этому много причин.

- Первая, и, пожалуй, главная причина кроется в слабом осознании владельцами изменившейся среды бизнеса. Отдача от проектов внедрения СУР ими не ощущается в полной мере. Но ситуация быстро меняется, нужно выходить на внешние рынки. Это означает, что без реально работающих систем риск-менеджмента наши предприятия быстро проиграют конкуренцию. Владельцы бизнеса и топ-менеджмент уже начинают это понимать.

- Вторая причина лежит в относительно высоких и длительных расходах на развитие систем управления рисками, которые имеют большой период окупаемости. Это в условиях продолжительной кризисной ситуации в экономике не способствует выделению соответствующих бюджетов. Однако эффективность СУР, к счастью, нетрудно рассчитать. Достаточно собрать статистику потерь от реализованных угроз за последние несколько лет и отследить динамику их изменений. Необходимо вычесть из суммы снижения потерь расходы на внедрение системы и эффект станет очевиден. Этот простой расчет может быть положен в основу KPI для руководителя отдела и риск-менеджеров, стать интересным стимулом для прямой мотивации сотрудников.

Управление рисками – не первый и не последний компонент системы менеджмента компании, который предстоит российскому бизнесу интегрировать в сферу своей регулярной деятельности. Конечно, это происходит непросто и не так быстро, как хотелось бы. Однако события развиваются своим чередом, и особых альтернатив у нас нет. Регуляторам хочется пожелать на базе международного опыта и национальных стандартов сделать хороший шаг вперед и разработать действительно добротную отечественную методику, подобную COSO. Бизнесменам же я желаю, считая экономику, смелее внедрять КСУР, не боясь экспериментировать. Это эффективно.

Система управления рисками на предприятии: виды, методы

В статье дается определение рискам и описываются основные методы и системы управления ими. Также статья раскрывает особенности классификации основных рисков.

Что содержит в себе понятие системы управления рисками

Управление рисками – один из ключевых факторов успешности открытия нового бизнеса и развития уже существующего

Под системой управлением рисками понимается комплекс мероприятий по оценке вероятности возникновения негативных факторов, оказывающих влияние на результаты деятельности, а также разработку мер по противодействию этим факторам.

Что дает система управления рисками компании:

- достоверные прогнозы возникновения возможных рисков на любой стадии работы фирмы;

- анализ причин возникновения и комплексного влияния рисков;

- разработка стратегии по предотвращению негативных последствий действия рисковых факторов;

- благоприятные условия для осуществления подобных планов;

- системный мониторинг;

- анализ и контроль результатов, с целью повышения эффективности.

Разделение полномочий ответственных лиц при организации системы управления рисками осуществляет топ менеджмент. Основанием для решений должны быть цели и задачи организации, действующие правовые ограничения и уровень квалификации и опыта сотрудников, контролирующих процессы управления рисками.

Этапы управления рисками:

- выявление риска и определение степени его влияния на компанию;

- использование методов качественного и количественного анализа;

- составление и запуск работы по плану управления рисками;

- мониторинг и контроль надлежащего исполнения плана;

- выявление закономерностей между работой системы управлением рисками и текущими финансовыми результатами;

- заключение об эффективности.

Грамотно разработанная стратегия управления рисками позволяет в значительной степени снизить негативное влияние факторов неопределенности, постоянно воздействующих на любые виды бизнеса. При разработке проекта следует опираться на услуги профессионалов — скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей и анализ рисковой составляющей. В качестве альтернативы вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены все основные моменты организации деятельности конкретного предприятия в выбранной сфере.

Этапы управления рисками

Рассмотрим подробнее этапы управления рисками, как важную составляющую соответствующей стратегии

- Анализ риска – — это начальный этап, который позволяет составить описание и поучить представление о самом хозяйствующем объекте и рисках, которые могут негативно влиять на его деятельность. Чем больше информации о потенциальных рисках удастся собрать на этом этапе, тем проще будет разработать контрмеры:

- если риск непредсказуем, но выявлен, то есть возможности разработки вариантов его снижения;

- если риск не выявлен, то его наступление может поставить под удар весь проект, вплоть до фатальных для компании последствий.

В итоге, информация, собранная на этапе должна стать достаточным основание для проведения следующих этапов разработки системы управления рисками.

- Выявление существенных и несущественных рисков. В этом процессе разработчики часто опираются на закономерность, известную, как закон или правило Парето. Он гласит, что от 20% факторов зависит 80% результата. Это закономерно для любых сфер исследуемой деятельности. Для рисковой составляющей означает, что надо выделить те 20%рисковых переменных, которые способны принести до 80% потерь и негативного влияния на бизнес процессы.

- Качественный и количественный анализ.

Эти этапы отвечают за классификацию рисков и расчеты оцифрованных оценок вероятных потерь из-за влияния рисковых переменных. Качественный анализ включает:

- поиск причин и возможных источников риска, границы их влияния;

- однозначная идентификация каждого риска;

- определение негативных последствий и возможных выгод от претворения в жизнь решений с рисковыми переменными.

Шкала, используемая при качественной оценке рисков, предполагает сравнение категорий вероятности наступления и степени влияния (очень вероятно, вероятно, маловероятно, значительное влияние, незначительное влияние и т.д.).

Количественный анализ использует результаты качественного, как основу все расчетов. Основными результатами грамотного проведенного количественного анализа будет:

- степень вероятности наступления каждого неблагоприятного события;

- сумма возможного ущерба;

- уровень риска для каждой переменной.

В итоге, получаем классификацию рисков, которые используются для дальнейшей организации стратегии управления рисками:

- уровень влияния на работу предприятия;

- управляемость определенных рисков;

- источники возникновения.

Методы управления рисками

Существует множество методов управления рисками на предприятиях, к основным из которых можно отнести:

- Отказ от риска. Бывают ситуации, когда рисковая переменная слишком серьезно угрожает деятельности компании или проекту, и не существует реальных способов снижения этого риска. Чтобы избежать таких ситуаций, следует сознательно отказаться от этого направления деятельности или проекта, как заранее бесперспективного (Боитесь сломать ноги – не прыгайте с парашютом).

- Понижение частоты вреда или вероятности образования убытка. Этот метод управления рисками проекта предполагает подготовительную работу, которая направлена на снижение вероятности наступления рискового события и несения потерь. Пример – бизнесмены и политики нанимают охрану, чтобы снизить вероятность нападения и причинения вреда здоровью; все водители, перед тем как сесть за руль, проходят обучение; если в помещении хранятся горючие материалы, то его строительство осуществляется из негорючих, и т.д. Метод эффективен, когда существует значительная вероятность наступления риска.

- Снижение величины убытков. Если все усилия по снижению риска не принесли успеха, этот метод управления рисками предусматривает инструменты по снижению суммы полученного ущерба. Суть мероприятий – это превентивные действия, которые позволят снизить потери компании от наступления рисковых событий. Например, комплекс пожаротушения позволит сохранить часть имущества при возгорании; дифференциация политики инвестирования позволит сохранять среднюю доходность при изменении ставок по отдельным вкладам или ценным бумагам.

- Разделение потенциальных рисков. Суть метода – отсечение ситуации возникновения риска, как единичного случая, а не цепочки негативных событий. Практические способы:

- дифференциация или разделение рисков. То есть источники возникновения потерь или объекты, которым наступление риска причинит вред, разделяются в пространстве. Например, чтобы снизить риск потерь всего производства в случае наступления форс – мажорных обстоятельств, существует несколько резервных параллельных площадок для выпуска продукции, и остановка одной из них не приведет к остановке всего производства;

- дублирование важных элементов управленческих, финансовых или производственных схем, потенциально подверженных рискам. Метод управления рисками предполагает создание копий элементов или процессов, значимых для деятельности компании: резервные копии информационных ресурсов и важной документации, кадровый резерв на всех уровнях управления, запасы сырья и материалов и т.д.

Все описанные методы управления рисками позволяют снизит вероятность их наступления или степень негативного влияния на показатели деятельности компании.

Концепции систем управления рисками проекта или предприятия

После того, как вероятность наступления риска оценена, как и возможные потери, каждая организация выбирает свою стратегию комплексной защиты – в виде системы управления рисками предприятия.

Концепции таких стратегий многообразны, рассмотрим основные из них.

- Статическая или традиционная система управления рисками. В рамках стратегии и концепции, все мероприятия и решения по предотвращению и нивелированию эффекта от наступления рисков, остаются неизменными после принятия соответствующего управленческого решения. В современности подобные стратегии используются ф финансовой сфере и на небольших предприятиях с достаточно простой структурой капитала и деятельности.

- Современные тенденции по обеспечению постоянного роста и развития компании требуют новых систем управления рисками, к которым относится динамическая концепция риск менеджмента. Ее суть – это ответ на вопрос: насколько полно мы используем имеющиеся возможности и учитываем риски, чтобы обеспечивать постоянное развитие? Стратегия предполагает оценку риска, относительно того экономического эффекта, который компания может получить в виде дополнительной прибыли. Если соотношение вероятностей удовлетворяет владельца или топ — менеджера, то он идет на сознательный риск.

Первая стратегия – это стратегия конформистов и приспособленцев, которые реагируют реактивно, то есть по факту наступления события. Ее плюс – это большая вероятность стабильности в ведении дел, когда достигаются заложенные нормы прибыли и не происходит скачкообразных изменений. Другой полюс такого подхода – возможная стагнация, так как в современном мире ни одна компания не хочет оставаться на существующих позициях – все хотят улучшения текущих результатов.

Вторая система управления рисками также требует осторожности, так как в ней заложена возможность недооценки рисков и вероятность несения больших потерь.

В идеале, следует сочетать особенности двух подходов – учитывать риски и оценивать их последствия, но в то же время разумно рисковать – то есть использовать потенциал возможностей с большей рисковой составляющей, но и с большими ставками получения прибыли.

Система управления рисками необходима для любого проекта. Например, при разработке бизнес-плана в сфере услуг красоты, здоровья или спорта, вам нужно будет определить все потенциальные факторы риска.

Современные методы и стратегии риск менеджмента проектов и предприятий позволяют практически полностью обезопасить бизнес от негативных последствий, если их созданием и адаптацией занимаются профессионалы. Оцените квалификацию наших аналитиков – скачайте с нашего сайта полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей эффективности и оценкой существующих рисков. Тогда вы сможете вовремя открыть бизнес и занять желаемую долю рынка, с привлечением внешнего финансирования. Или закажите индивидуальный бизнес-план «под ключ», который позволит раскрыть всю специфику вашей бизнес идеи.