Калькулятор НДС онлайн — расчет НДС

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

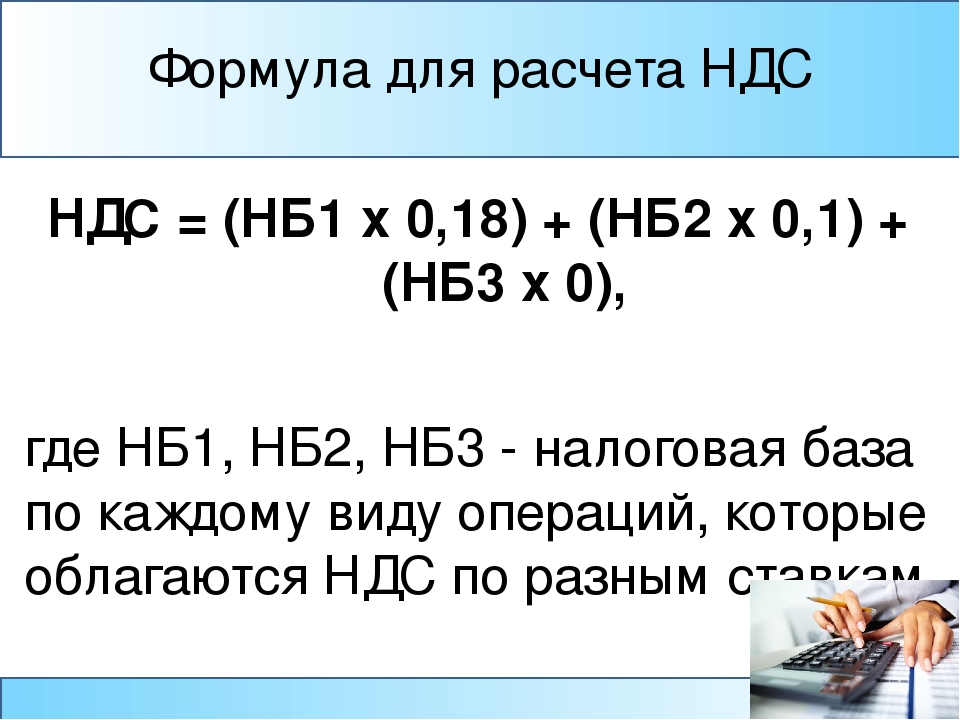

Формула расчета НДС

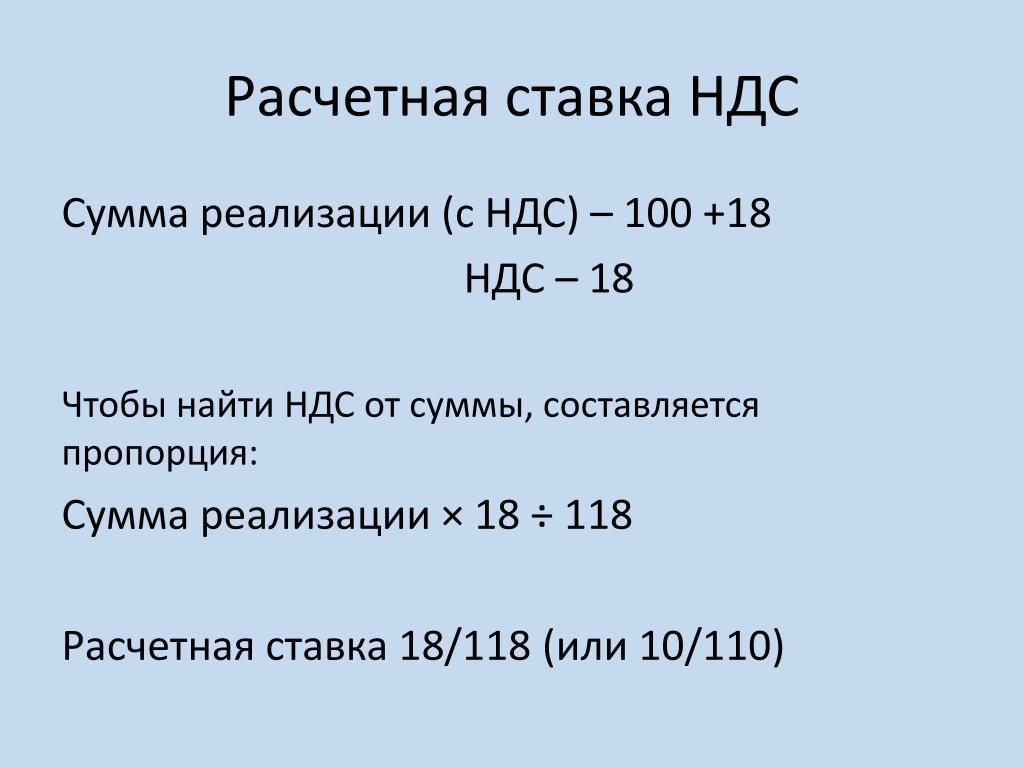

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом

«О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Методы пересчета. От суммы без НДС

Пересчет зависит типа документа, в котором применяется пересчет.

УПД

Расчет построчных сумм (идентичен УКД):

- Количество → округляется до 11 знаков в дробной части

- Цена → округляется до 11 знаков в дробной части

- Стоимость без НДС → округляется до 2 знаков в дробной части

- Сумма НДС → округляется до 2 знаков в дробной части

- Стоимость с НДС → округляется до 2 знаков в дробной части

- Стоимость без НДС = ( Цена * Количество ) → округляется до 2 знаков в дробной части

- Сумма НДС

- Стоимость с НДС = (Стоимость без НДС + Сумма НДС)

Расчет построчных сумм для дробных (авансовых) налоговых ставок (10/110, 18/118, 20/120):

- Стоимость с налогом = Сумма налога * (1/Налоговая ставка) → округление до 2-х знаков после запятой

Сумма акциза (графа 6) должна быть не больше Стоимости без налога (графа 5).

Расчет итоговых сумм («Всего к оплате»)

- Всего к оплате, Стоимость без налога = Σ Стоимость без налога

- Всего к оплате, Сумма Налога = Σ Сумма налога

- Всего к оплате, Стоимость с налогом = Σ Стоимость с налогом

Блокировка итоговых сумм (Всего к оплате):

- Стоимость без налога

- Стоимость с налогом

УПД по услугам

Работает в случае, если:

- в Дополнительных сведениях о товаре выбран признак «Услуга» (Файл/Документ/ТаблСчФакт/СведТов/ДопСведТов/@ПрТовРаб = 3)

и

- в поле «Кол-во» указано 0 (ноль) или пусто

Расчет построчных сумм.

Округление:

- Количество → округляется до 11 знаков в дробной части

- Цена → округляется до 11 знаков в дробной части

- Стоимость без НДС → округляется до 2 знаков в дробной части

- Сумма НДС → округляется до 2 знаков в дробной части

- Стоимость с НДС → округляется до 2 знаков в дробной части

Логика расчета:

- в поле «Кол-во» указываем 0,00, но для целей автопересчета считаем, что «Кол-во» = 1 (кроме дробных налоговых ставок)

- в поле «Цена за ед.»:

- если в поле пусто или 0,00 — указываем 0,00 и начинаем расчет с шага 2 (ниже) (кроме дробных налоговых ставок)

- если в поле указано значение, отличное от нуля — для целей автопересчета используем именно его

1. Стоимость без НДС = ( Цена за ед. * Количество ) → округляется до 2 знаков в дробной части

2.

Сумма НДС = (Стоимость без НДС * Налоговая ставка / 100) → округляется до 2 знаков в дробной части

Сумма НДС = (Стоимость без НДС * Налоговая ставка / 100) → округляется до 2 знаков в дробной части 3. Стоимость с НДС = (Стоимость без НДС + Сумма НДС)

Расчет построчных сумм для дробных (авансовых) налоговых ставок (10/110, 18/118, 20/120):

- Стоимость с НДС

Сумма акциза (графа 6) должна быть не больше Стоимости без налога (графа 5). — условие не подкреплено нормативным документом (возможно, стоит убрать). На данный момент если Сумма акциза > Стоимости без налога в графу 6 записывается значение Стоимости без налога (условие не касается дробных ставок).

Расчет итоговых сумм («Всего к оплате»)

- Всего к оплате, Стоимость без налога = Σ Стоимость без налога

- Всего к оплате, Сумма Налога =

- Всего к оплате, Стоимость с налогом = Σ Стоимость с налогом

Блокировка итоговых сумм (Всего к оплате):

- Стоимость без налога

- Стоимость с налогом

УКД

Расчет построчных сумм (идентичен УПД):

- Количество → округляется до 11 знаков в дробной части

- Цена → округляется до 11 знаков в дробной части

- Стоимость без НДС → округляется до 2 знаков в дробной части

- Сумма НДС → округляется до 2 знаков в дробной части

-

- Стоимость без НДС = ( Цена * Количество ) → округляется до 2 знаков в дробной части

- Сумма НДС = (Стоимость без НДС * Налоговая ставка / 100) → округляется до 2 знаков в дробной части

- Стоимость с НДС = (Стоимость без НДС + Сумма НДС) → округляется до 2 знаков в дробной части

Расчет построчных сумм для дробных (авансовых) налоговых ставок (10/110, 18/118, 20/120):

- Стоимость с налогом = Сумма налога * (1/Налоговая ставка) → округление до 2-х знаков после запятой

Расчет значений по строкам «к доплате» и «к уменьшению»:

К доплате

- Стоимость без налога = Стоимость без налога после изменения — Стоимость без налога до изменения;

- В том числе акциз = В том числе акциз после изменения — В том числе акциз до изменения;

- Сумма налога = Сумма налога после изменения — Сумма налога до изменения;

- Стоимость с налогом = Стоимость с налогом после изменения — Стоимость с налогом до изменения.

К уменьшению

- Стоимость без налога = Стоимость без налога

- В том числе акциз = В том числе акциз до изменения — В том числе акциз после изменения;

- Сумма налога = Сумма налога до изменения — Сумма налога после изменения;

- Стоимость с налогом = Стоимость с налогом до изменения — Стоимость с налогом после изменения.

Расчет итоговых сумм («Всего увеличение»/«Всего уменьшение»):

Всего увеличение

- Стоимость без налога = Σ Стоимость без налога к доплате → округление до 2-х знаков после запятой

- Сумма налога = Σ Сумма налога к доплате → округление до 2-х знаков после запятой

- Стоимость с налогом = Σ Стоимость с налогом к доплате → округление до 2-х знаков после запятой

Всего уменьшение

- Стоимость без налога = Σ Стоимость без налога к уменьшению → округление до 2-х знаков после запятой

- Сумма налога = Σ Сумма налога к уменьшению → округление до 2-х знаков после запятой

- Стоимость с налогом = Σ Стоимость с налогом к уменьшению → округление до 2-х знаков после запятой

Блокировка итоговых сумм («Всего увеличение»/«Всего уменьшение»):

- Стоимость без налога

- Стоимость с налогом

Онлайн калькулятор: Налог на добавленную стоимость

По запросу пользователя НДС создаем калькулятор для вычисления или выделения НДС.

НДС

Сумма с целыми и дробными

ОперацияВычислить НДССумма без НДС

Сумма с НДС прописью

Сумма без НДС прописью

НДС прописью

content_copy Ссылка save Сохранить extension Виджет

Следующий калькулятор поможет вычислить или выделить НДС сразу для группы позиций и посчитать общий итог:

НДС в табличном виде

addimport_exportmode_editdeleteПозиции

Размер страницы: chevron_leftchevron_rightПозиции

Сохранить ОтменитьИмпортировать данныеОшибка импорта

Для разделения полей можно использовать один из этих символов: Tab, «;» или «,» Пример: Lorem ipsum;50.5;2;50.5

Загрузить данные из csv файла

Импортировать Назад ОтменитьФайл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy Ссылка save Сохранить extension Виджет

НДС

НДС или Налог на добавленную стоимость — косвенный налог, взимаемый с конечного потребителя товара или услуги. В зависимости от группы товаров НДС облагается по ставке 18%, 10% или 0%. НДС постепенно выплачивается на всех стадиях производства товара или услуги, например, добывающая компания А при продаже сырья перерабатывающей компании Б уплачивает НДС со всей суммы продажи, компания Б при продаже своего товара платит НДС с разницы стоимости произведенного товара и сырья, компания продавец В, перепродающая товар компании Б при продаже конечному покупателю уплачивает НДС со стоимости, добавленной к цене товара, приобретенного у компании Б и т.д.

В зависимости от группы товаров НДС облагается по ставке 18%, 10% или 0%. НДС постепенно выплачивается на всех стадиях производства товара или услуги, например, добывающая компания А при продаже сырья перерабатывающей компании Б уплачивает НДС со всей суммы продажи, компания Б при продаже своего товара платит НДС с разницы стоимости произведенного товара и сырья, компания продавец В, перепродающая товар компании Б при продаже конечному покупателю уплачивает НДС со стоимости, добавленной к цене товара, приобретенного у компании Б и т.д.

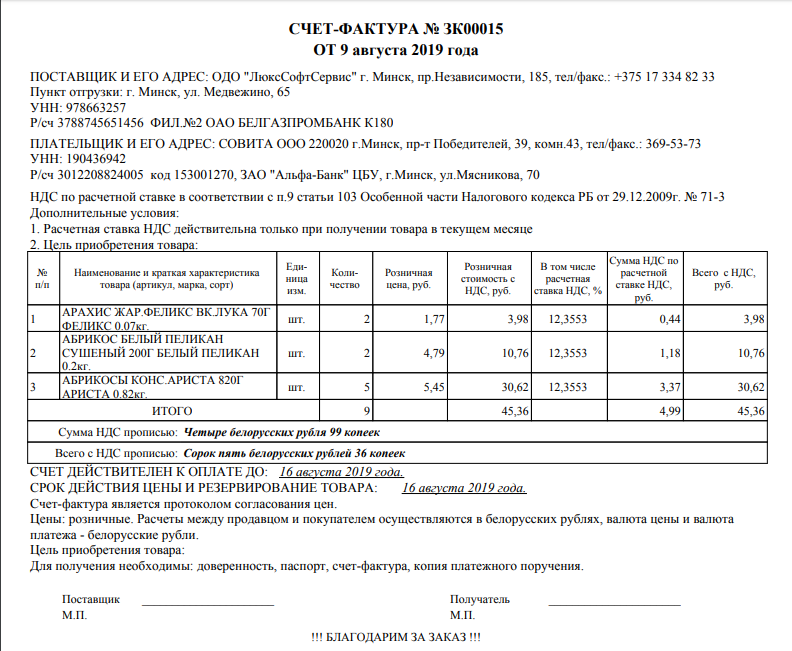

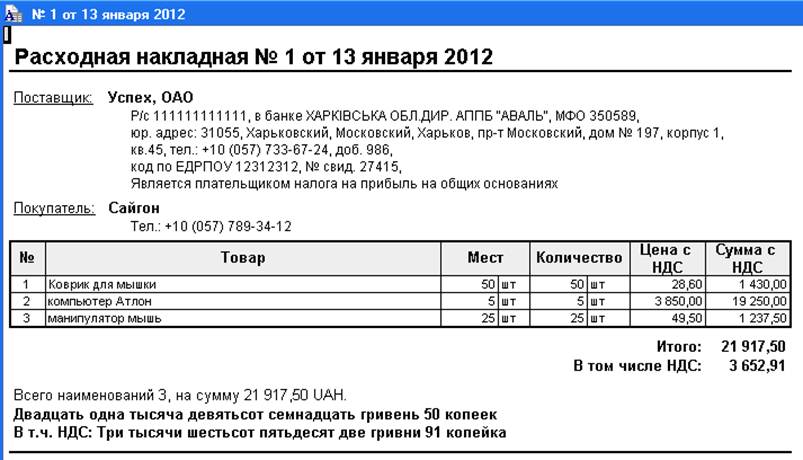

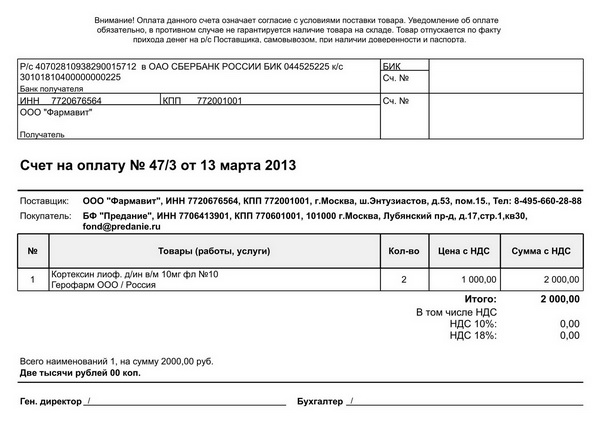

Оформление НДС в платежных документах

При проведении безналичных расчетов вся сумма НДС в обязательном порядке указывается в платежном поручении в поле Назначение платежа, если товар или услуга не попадает под НДС, то в платежном поручении обязательно указывается фраза «НДС не облагается«. Это справедливо для оплаты счетов организаций на общей системе налогообложения (ОСНО).

Организации на Упрощенной системе налогообложения (УСН) освобождены от уплаты НДС. При оплате товаров или услуг, организаций на УСН, в поле назначение платежа ставится пометка об отсутствии НДС Без НДС. Однако это не означает, что сама организация на УСН не должна указывать НДС в платежных поручениях для других организаций. Если платеж предназначается организации на ОСНО, то НДС всегда указывается, не зависимо от того, какая форма налогообложения используется плательщиком.

Этот налог на добавленную стоимость он же Калькулятор НДС — это инструмент, который вы можете использовать для расчета суммы НДС, которую вам нужно заплатить, и цены брутто продукта на основе его чистой стоимости. Кроме того, вы можете использовать наш калькулятор, чтобы добавить НДС или убрать НДС с / из чистой / брутто-суммы. Прежде чем использовать этот онлайн-калькулятор НДС, вы можете найти минутку, чтобы узнать больше о теме: что такое НДС, какова его история, как рассчитать НДС вручную и каковы его экономические последствия, а также некоторые интересные факты.

Определение НДС

налог на добавленную стоимость (НДС), это налог на потребление ; он применяется к товарам и услугам, поэтому он известен как налог на товары и услуги (GST), известный в некоторых странах (Австралия, Канада, Новая Зеландия и Сингапур). Название относится к тому факту, что это налог на «добавленную стоимость» , то есть продажную цену продукта после вычета стоимости материалов и других налогооблагаемых ресурсов (см. Пример ниже). Другой формой потребительского налога является налог с продаж.

В чем разница между НДС / НДС и налогом с продаж?

НДС / GST применяется на каждом этапе производства товаров и услуг (поэтому называется многоэтапным налогом) и рассчитывается только на основе «добавленной стоимости». Это означает, что каждый участник производственной цепочки платит НДС только за созданную им «добавленную стоимость». Этот процесс продолжается до тех пор, пока продукт не достигнет своего конечного получателя — покупателя . Он / она не производит никакой «добавленной стоимости», поэтому именно он / она является конечным носителем налогового бремени .

Он / она не производит никакой «добавленной стоимости», поэтому именно он / она является конечным носителем налогового бремени .

Напротив, налог с розничных продаж представляет собой одноэтапный налог, взимаемый с общей стоимости проданных товаров или услуг на момент продажи. Следовательно, он уплачивается только один раз, в отличие от НДС, который рассчитывается многократно.

В приведенной ниже таблице на простом примере показано сравнение между НДС и налогом с продаж. Представьте себе лесоруба, рубящего деревья (бесплатно), который продает древесину (на одну бочку) владельцу лесопилки за 100 долларов. Владелец лесопилки разрезает древесину на дубовые клепки и продает их бондарю за 150 долларов.Затем медник делает бочку, которую он может продать за 300 долларов розничному продавцу, который в конечном итоге продает ее покупателю за 350 долларов. Общая сумма уплаченного НДС составляет 35 долларов США или 10% от суммы добавленной стоимости на каждом этапе. В случае налога с продаж с такой же ставкой 10% уплаченный налог идентичен, однако он начисляется только в точке продажи покупателю.

| Stage | Товар | Цена | Добавленная стоимость | 10% НДС | 10% налог с продаж |

|---|---|---|---|---|---|

| 1 | журнал | $ 100 | $ 100 | $ 10 | |

| 2 | стержень | $ 150 | $ 50 | $ 5 | |

| 3 | бочка | $ 300 | $ 150 | $ 15 | |

| 4 | бочка | $ 350 | $ 50 | $ 5 | $ 35 |

| Итого по налогам | $ 35 | $ 35 |

Два важных следствия разницы между НДС и налогом с продаж состоят в том, что НДС связан с более высокими административными расходами, поскольку применяется в более широком смысле, но менее заметен для конечного потребителя и, таким образом, может быть более благоприятным с политической точки зрения ( Уэллс и Слешер, 1999).

В чем разница между НДС и GST?

НДС и GST часто используются как взаимозаменяемые, хотя есть определенные различия, вытекающие из их реализации. Обе формы налогов применяются на нескольких этапах транзакций и основаны на добавленной стоимости; однако процедура НДС связана с производственно-сбытовой цепочкой, в отличие от НДС, который появляется в цепочке поставок. Другими словами, НДС привязан к моменту продажи, GST привязан к точке поставки .

Кроме того, НДС — это налог на конечное потребление товаров и услуг, который полностью оплачивается потребителем. Напротив, GST — это единый налог на поставку товаров и услуг. Кредиты на предварительные налоги, уплаченные на каждом этапе, доступны на последующем этапе добавления стоимости, что делает GST по существу налогом только на добавленную стоимость на каждом этапе. Таким образом, конечный потребитель будет нести только налог на товары и услуги, взимаемый последним дилером в цепочке поставок, с компенсационными выплатами на всех предыдущих этапах.

Кроме того, НДС взимается в автономном режиме на основе сводной информации за определенный период, тогда как НДС оплачивается исключительно онлайн на основе транзакций. Более того, в системе НДС продавец несет ответственность за сбор доходов, в то время как в схеме GST ответственность за учетные записи несет покупатель.

Еще одно различие между двумя системами заключается в двойном налогообложении, которое присутствует в режиме НДС, поскольку налог на подакцизные товары также может взиматься с производителя.Напротив, акцизный налог в GST учитывается; таким образом, двойное налогообложение в таком случае не является обязательным.

Маржа и порядок НДС

Некоторые компании имеют право выбрать другую форму налогообложения НДС, называемую схемой маржи НДС. Эта процедура НДС позволяет компаниям уплачивать НДС с маржи прибыли от проданных товаров. В отличие от обычного НДС продавец не может удерживать НДС с приобретенных товаров или услуг. Если вам нужно сначала узнать, как рассчитать свою прибыль, вы можете использовать наш калькулятор валовой прибыли. Если вы хотите использовать его в сочетании с НДС, попробуйте маржу и НДС (впрочем, это не имеет ничего общего с «схемой маржи НДС»).

Если вы хотите использовать его в сочетании с НДС, попробуйте маржу и НДС (впрочем, это не имеет ничего общего с «схемой маржи НДС»).

Как рассчитать НДС

Для расчета НДС необходимо:

- Определите цену нетто (цена без НДС). Сделаем

€ 50. - Узнайте ставку НДС. В нашем примере это будет

23%. Если выражено в процентах, разделите его на100. Итак, это23/100 = 0,23. - Для расчета суммы НДС: умножьте сумму нетто на ставку НДС.

50 евро * 0,23 = 11,50 евро. - Чтобы определить цену брутто: умножьте цену нетто на ставку НДС (опять же, мы получим

€ 11,50), а затем: - Добавьте его к цене без НДС, чтобы получить НДС с учетом НДС.

50 € + 11,50 € = 61,50 €.

По сути, это просто особый вид расчета между чистыми и брутто. Если вы хотите сделать это быстро, просто воспользуйтесь нашим онлайн-калькулятором НДС.

Когда можно вернуть НДС

Есть особые обстоятельства, когда уплаченный НДС подлежит возврату. Следующие пункты описывают эти ситуации, связанные с уплатой НДС в странах Европейского Союза (ЕС).

Следующие пункты описывают эти ситуации, связанные с уплатой НДС в странах Европейского Союза (ЕС).

- Трансграничный возврат средств предприятиям ЕС: НДС, уплачиваемый во время трансграничных торгов, которые иногда проводятся между странами ЕС.

- Возмещение НДС для предприятий, не входящих в ЕС: компании, не зарегистрированные в ЕС, могут исключить НДС, если они ведут бизнес в странах ЕС.

- Возврат НДС иностранным туристам: если вы собираетесь посетить ЕС, стоит знать, что вы можете вернуть НДС, уплаченный во время покупок.

Вы можете найти порядок НДС и официальные инструкции по возврату НДС на следующих веб-сайтах:

Налог на добавленную стоимость в США

Несмотря на широкое распространение НДС и GST в мире, Соединенные Штаты являются единственным индивидуальным членом среди стран ОЭСР (Организации экономического сотрудничества и развития), в которых не установлен налог на добавленную стоимость на национальном уровне. Вместо этого налоги с продаж взимаются и контролируются на уровне штата (субнациональный) и местном (субгосударственный). В настоящее время 5 из 50 штатов США (Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон) не применяют никаких налогов, связанных с продажами.

В настоящее время 5 из 50 штатов США (Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон) не применяют никаких налогов, связанных с продажами.

Эволюция различных налоговых систем зависит от специфики страны и исторического фона, а также от их экономических систем. Вы можете продолжить чтение, и в следующем разделе вы получите больше информации по этому вопросу.

Экономические последствия налога на добавленную стоимость

Бенджамин Франклин в 1798 году заявил: «В этом мире нет ничего определенного, кроме смерти и налогов.» Жуткое заявление было объявлено не напрасно: налогообложение является распространенной чертой повседневной жизни с момента его первоначального появления — согласно Бургу (2004), именно в Древнем Египте около 2390 г. до н.э. налог был впервые установлен и взимался в форме С наступлением индустриализации сфера налоговой политики постепенно расширялась, и к XIX веку налогообложение стало частью почти всех видов человеческой деятельности и потребления в более развитых странах. Поскольку государственные налоги обычно составляют значительную часть государственных доходов, это изменение серьезно повлияло на наши финансовые дела — политические и экономические проблемы с НДС стали первостепенными.

Поскольку государственные налоги обычно составляют значительную часть государственных доходов, это изменение серьезно повлияло на наши финансовые дела — политические и экономические проблемы с НДС стали первостепенными.

На следующем графике показана доля НДС в процентах от общего налогообложения в 2014 году в разных странах.

Источник: Revenue Statistics (2016), OECD.

Экономические последствия налогообложения могут меняться в зависимости от теоретического подхода и типа налога. Адаптация или изменение структуры НДС — по объему или ставке налога — может повлиять на экономику в целом по разным каналам:

- Это может повлиять на режим сохранения

Экономисты, которые занимаются широким кругом экономических вопросов, часто расходятся во мнениях относительно последствий различных налоговых нагрузок.Обсуждение выбора между подоходным налогом и потребительским налогом составляет одну из этих горячих тем. Значительная часть профессионалов считает, что подоходный налог искажает поведение в отношении сбережений, поскольку сокращает доходы, тем самым уменьшая располагаемый доход (часть дохода, доступную после налогообложения), который люди могли бы направить на сбережения. С другой стороны, налог на потребление возникает только тогда, когда сбережения тратятся; следовательно, это не меняет решений по сохранению. Поскольку более высокие сбережения способствуют увеличению инвестиций, большая зависимость от налога на потребление может способствовать экономическому росту.

Значительная часть профессионалов считает, что подоходный налог искажает поведение в отношении сбережений, поскольку сокращает доходы, тем самым уменьшая располагаемый доход (часть дохода, доступную после налогообложения), который люди могли бы направить на сбережения. С другой стороны, налог на потребление возникает только тогда, когда сбережения тратятся; следовательно, это не меняет решений по сохранению. Поскольку более высокие сбережения способствуют увеличению инвестиций, большая зависимость от налога на потребление может способствовать экономическому росту.

В Соединенных Штатах доходы правительства больше зависят от подоходных налогов с населения по сравнению с европейскими странами, где налогов на потребление составляют самую высокую часть государственных доходов. Было несколько попыток переместить налоговую систему США в сторону налогообложения, основанного на потреблении, поскольку сторонники такого изменения утверждают, что это побудит людей сберегать больше. Тогда более высокие сбережения будут способствовать экономическому росту производительности и уровня жизни.

Напротив, сторонники нынешнего подоходного налога полагают, что люди не сильно изменят свою привычку сберегать в ответ на такой сдвиг в налоговой системе.Решив эту проблему, американские политики скорректировали закон о подоходном налоге, чтобы компенсировать такой неблагоприятный эффект. Налогоплательщики могут внести ограниченную сумму на специальный сберегательный счет (например, индивидуальные пенсионные счета и планы 401 (k)), которые не подлежат налогообложению, пока они не снимут свои деньги при выходе на пенсию. В таком случае люди, которые сберегут через эти счета, в конечном итоге облагаются налогом на основе своего потребления, а не дохода.

- Перераспределяет доходы в экономике

Налоговое законодательство, которое способствует сбережениям, тесно связано с аргументами по вопросу о поведении в отношении сбережений.Причина в том, что семьи с низкими доходами обычно не могут позволить себе сбережения и склонны тратить весь свой доход на повседневное потребление; таким образом, такая система снижает налоговую нагрузку на более состоятельных людей и подталкивает правительство к введению более высоких налогов для бедных. Отсюда следует, что в странах, где налоговые поступления сильно зависят от налогов на потребление , как и высокая ставка НДС, это может увеличить разрыв между богатыми и бедными, таким образом, увеличивая неравенство в обществе. На рисунке ниже показана стандартная ставка НДС в странах ОЭСР в 2016 году.Самая высокая стандартная ставка (27%) принадлежит Венгрии; однако это компенсируется сниженными ставками, применяемыми к продуктам питания и недавно построенным домам, чтобы помочь бедным и поддержать семьи.

Источник: Тенденции налога на потребление (2016 г.), ОЭСР.

- Может изменять уровень цен

Введение или корректировка ставки НДС может повлиять на уровень цен, хотя его величина и длительный эффект зависят не только от конструкции налогового законодательства, но и от экономических факторов и реакции экономических субъектов на такое изменение.Чтобы убедиться в этом, давайте рассмотрим повышение ставки НДС в стране. Непосредственным результатом изменения, безусловно, является повышение уровня цен на товары, облагаемые НДС; однако его инфляционный эффект может быть уменьшен, если продавец не перекладывает такие расходы полностью на конечного покупателя. Такая ситуация может произойти в секторах, где высока конкуренция между продавцами или потребительский спрос более чувствителен к изменению цен. Другими словами, полный ценовой эффект во многом зависит от эластичности спроса по цене.Кроме того, правительство может заставить продавцов не повышать цены, тем самым применяя так называемую меру ценовых потолков , которая еще больше снижает ценовой эффект. Однако даже если изменение ставки НДС на вызывает изменение цены , продолжительность эффекта будет довольно короткой, и вряд ли вызовет устойчивое повышение уровня инфляции .

Поскольку государственные налоги, как правило, связаны с экономической деятельностью, их уровень во многом зависит от реального валового внутреннего продукта (ВВП).Налог на добавленную стоимость, в частности, движется в тандеме с экономическим производством из-за его потребительского характера. Когда доход увеличивается на , люди тратят больше на товары и услуги, следовательно, налоговых поступлений автоматически увеличиваются на . Другими словами, процент от общего дохода, полученного в стране, поступает в правительство в зависимости от экономической активности: более высокая экономическая активность означает более высокие налоговые поступления, а более низкий ВВП означает более низкие налоговые поступления. Однако, поскольку потребление составляет значительную часть ВВП, большая часть этого поступает в правительство, в то время как меньшая часть возвращается в экономику (как форма потребления) и способствует экономическому росту.Отсюда следует, что налоги можно рассматривать как автоматический стабилизатор , поскольку они защищают экономику от перегрева, но также могут поддерживать экономическую активность, когда производство ниже ожидаемого. Кроме того, правительство может увеличить потребление за счет снижения ставок НДС; однако эффект от этой политики неоднозначен и вряд ли будет продолжительным.

История НДС

По сравнению с другими формами налогообложения НДС, действующий всего 60 лет, является относительно молодым.Тем не менее, он стал одним из самых важных источников доходов для правительств. На приведенном ниже рисунке показано количество стран, в которых введен НДС.

Источник: F. Annacondia, International — Обзор общих налогов с оборота и налоговых ставок, 27 International VAT Monitor 2 (2016), журналы IBFD.

Нет четкого консенсуса относительно точного времени и места самого первого появления НДС, однако большая часть теоретических исследований и дискуссий началась в 1920-х годах в США.С. и Германия. В то время экономисты предложили НДС как возможное решение для получения значительных государственных доходов без искажения распределения ресурсов в системе свободного рынка (Lindholm, 1980).

Немецкий бизнесмен Карл фон Сименс придумал идею НДС типа потребления в 1920-х годах, однако именно Морис Лоре, совместный директор французских налоговых органов, превратил идею Сименса в систему и считается отец НДС. Таким образом, Франция была первой страной, которая применила эту практику в 1954 году, хотя она была реализована несколько иначе, поскольку охватывала только оптовые операции.Вскоре НДС был применен также в бывших французских колониях — Кот-д’Ивуаре и Сенегале, а в 1965 году — в Бразилии. Первоначально новый налог не получил особого признания. В конце 1960-х было только 10 стран, которые ввели НДС в свои налоговые системы. Его всемирный успех был обусловлен расширением Европейского Союза, поскольку введение НДС было одним из предварительных условий для членства. К 1989 году НДС присутствовал в 48 странах (в основном в Западной Европе и Латинской Америке), но при решительной поддержке МВФ количество стран, применяющих его, выросло до более 140.Нынешняя популярность НДС объясняется тем фактом, что он считается одним из наиболее эффективных способов увеличения государственных доходов. Еще одно преимущество НДС состоит в том, что он нейтрален по отношению к международной торговле. Более того, он в какой-то мере защищен от домашнего мошенничества.

Онлайн-калькулятор НДС

Добро пожаловать на наш сайт.Мы создали этот сайт в связи с недавними изменениями ставок НДС. Мы не смогли найти аналогичный сайт, который позволял бы пользователям изменять сумму НДС, поэтому создали его, чтобы бизнес-пользователи и частные лица имели доступ к калькулятору, где можно было бы изменять ставку НДС и добавлять НДС к чистой сумме или вычитать из нее. валовая сумма легким способом.

Ставка НДС для Великобритании в настоящее время составляет 20 процентов, она была изменена с 17,5 процента 4 января 2011 года.Стандартная ставка НДС была временно снижена до 15% 1 декабря 2008 г. Она была возвращена до 17,5% 20 января 2010 г.

Для получения информации о ставке НДС нажмите здесь

Еще впереди!

В ближайшие недели и месяцы мы запустим ряд руководств и статей по ряду вопросов, связанных с НДС. Если вам нужна какая-либо информация относительно НДС или любых вопросов, связанных с добавленной стоимостью или любым другим налогом, сообщите нам об этом.О налоге на добавленную стоимость

НДС — или налог на добавленную стоимость — взимается с предприятий в точках продажи товаров и услуг, продаваемых в Великобритании и на острове Мэн. В основном это налог на хозяйственные операции. Налог на добавленную стоимостьбыл введен в 1973 году в качестве замены налога на покупку и выборочного налога на занятость в качестве условия вступления Великобритании в Европейское экономическое сообщество.

Снижение стандартной ставки НДС с 17,5% до 15% было вызвано недавними финансовыми потрясениями в мировой финансовой системе в 2008 году и увеличилось до 20% в январе 2011 года.

Канцлер заявил, что временное сокращение продлится 13 месяцев, а затем вернется к 17,5% в январе 2010 года.Канцлер заявил в своем предварительном отчете по бюджету на 2008 год, что «это временное сокращение эквивалентно возврату правительством примерно 12 и 1 евро. полмиллиарда фунтов для потребителей, чтобы поднять экономику ».

Разработка НДС — Калькулятор НДС Плюс

Разработка НДС

Хотите рассчитать НДС для себя? Что ж, попробую объяснить, как это работает.Сначала я объясню Гросс и Нетт, а затем мы посмотрим на математику …

Брутто : Цена брутто — это цена с учетом НДС. Также называется «с НДС».

Нетто: Цена нетто — это цена без НДС. Также называется «без НДС» или «нетто».

Определите свое соотношение

Эти вычисления работают путем умножения или деления на коэффициент (также называемый долей НДС). Первый шаг — выяснить ваше соотношение — и что это такое? К счастью, это очень просто.Возьмите ставку НДС, разделите ее на 100 и затем добавьте 1. Например, ставка 20% дает соотношение 1,20 (это 20/100 = 0,2 + 1 = 1,2)

Это звучит сложно, поэтому вот практическое правило: просто ставьте «1». перед ставкой НДС, поэтому 20% становится 1,20, 17,5% становится 1,175, а 5% становится 1,05

Если вы находитесь в Великобритании и используете ставку НДС 20%, коэффициент будет 1,20. Если вы находитесь в Германии и ваша ставка составляет 23%, то коэффициент будет 1,23.

Добавляем НДС

Добавить НДС к сумме очень просто.Все, что вам нужно сделать, это умножить вашу чистую сумму на ваш коэффициент.

Например, если вы продаете стул за 150 фунтов стерлингов нетто и вам нужно добавить 20% НДС, чтобы получить цену брутто, включая НДС, вы используете:

150 x 1,20 = 180

Таким образом, сумма брутто, включая НДС, составляет 180 фунтов стерлингов.

Отмена НДС

Снять НДС с суммы так же просто (если у вас есть калькулятор, я плохо умею делить). Все, что вам нужно сделать, это разделить сумму брутто на коэффициент.

Например, если вы купили стол по цене брутто 180 фунтов стерлингов, включая 20% НДС, и хотите рассчитать цену нетто без НДС, вы делаете следующее:

180 ÷ 1,20 = 150

Таким образом, сумма нетто без НДС составляет 150 фунтов стерлингов.

Определение суммы НДС от суммы брутто

Иногда у вас есть общая сумма брутто, и вам нужно найти сумму НДС, которую она содержит. Самый простой способ — найти сумму нетто (см. Удаление НДС выше) и убрать нетто из суммы брутто.

Возвращаясь к нашему примеру, если вы купили стол по цене брутто 180 фунтов стерлингов, включая 20% НДС, и хотите найти сумму НДС, включенную в цену, вы делаете следующее:

180 ÷ 1,20 = 150

, а затем

180 — 150 = 30

Таким образом, сумма НДС в данном случае составляет 30 фунтов стерлингов.

Теперь вы знаете все о расчете НДС. Это не ракетостроение, но я уверен, вы согласитесь, что пользоваться нашим калькулятором НДС еще проще.

Калькулятор НДС и обратного НДС • Обычные калькуляторы • Онлайн-конвертеры единиц

Калькулятор определяет НДС, который взимается по заданной ставке НДС предприятиями в точках продажи товаров и услуг, продаваемых в разных странах. Он также определяет цену нетто и НДС, если известна валовая сумма товаров и услуг с НДС.

Калькулятор можно использовать двумя способами: добавить НДС к сумме нетто и удалить его из суммы брутто, которая включает НДС.

Чтобы добавить НДС, введите сумму нетто, ставку НДС и нажмите или коснитесь кнопки Добавить НДС . Будет рассчитан НДС по указанной ставке и полная стоимость с учетом НДС.

Если вам известна сумма брутто с НДС и его ставка, и вы хотите удалить НДС (чтобы произвести обратный расчет НДС), введите сумму брутто в поле Сумма , введите ставку НДС и щелкните или коснитесь Удалить НДС Кнопка . Будет рассчитан НДС, включенный в цену брутто по указанной ставке, и цена нетто без НДС.

Этот калькулятор также можно использовать для расчета налога с продаж, который рассчитывается с использованием той же математики.

Определения и формулы

Налог на добавленную стоимость (НДС) взимается с большинства товаров и услуг во многих странах и также известен в разных странах как налог на товары и услуги (GST), гармонизированный налог на товары и услуги (HST) и под другими именами. Ставки НДС в разных странах варьируются от нуля процентов на некоторые товары, такие как продукты питания, детская одежда или экспортируемые товары, до 50% в Бутане.На момент написания в Европе лидерами по НДС являются Венгрия (27%) и Дания (25%).

Добавление НДС

К добавьте НДС к сумме нетто , умножьте сумму нетто на ставку НДС в процентах и разделите на 100, затем добавьте сумму НДС к сумме нетто:

НДС = сумма налога нетто × применимая ставка НДС / 100

Пример: Компьютерный сервисный центр производит ремонт, который стоит 120,00 евро без НДС. При продаже применяется общая ставка НДС 20%, а общая цена с НДС рассчитывается следующим образом:

Сумма нетто: 120 евро.00

НДС: 120,00 евро × 20/100 = 24,00 евро

Общая цена с НДС: 120,00 евро + 24,00 евро = 144,00 евро

Снятие НДС

К без НДС из суммы брутто (чтобы произвести обратный расчет НДС, для обратного расчета НДС, для расчета цены без НДС или для обратного расчета НДС) , разделите цену с НДС на 1 плюс ставку НДС, разделенную на 100:

Цена без НДС = Цена с НДС / (1 + (НДС ставка / 100)

Расчет НДС:

НДС = Цена без НДС × применимая ставка НДС / 100

или

НДС = Цена с НДС — Цена без НДС

Пример: Общая сумма чека, включая 13 % НДС составляет 150 долларов США.00. Сумма продажи без НДС составит

Цена без НДС = 150,00 / (1 + (13/100) ≈ 132,74

НДС по этой цене будет

НДС = 132,74 × 13/100 ≈ 17,26

или

НДС = 150,00 — 132,74 = 17,26

Калькулятор НДС (Южная Африка) — Калькулятор капитана

Калькулятор НДС (добавить налог с продаж)

Обратите внимание: для работы этого калькулятора требуется JavaScript.Калькулятор обратного НДС (за вычетом налога с продаж)

Обратите внимание: для работы этого калькулятора требуется JavaScript.Определение — Что такое НДС?

НДС или налог на добавленную стоимость — это налог на добавленную стоимость при покупках.

В качестве налога на добавленную стоимость только конечный потребитель платит НДС — закупки, производимые предприятиями на других стадиях производства, не платят НДС (с них взимается НДС, однако эти сборы действуют как кредит в счет НДС, который они взимают).

Тарифы

Текущая ставка НДС в Южной Африке составляет 15%.

Исторические изменения ставок были: 1991 г. (введение НДС) — 10%. Увеличение в 1993 г. до 14%, увеличение в 2018 г. до 15%.

Если в цене не указан НДС, считается, что цена включает НДС.

Какие товары и услуги не облагаются НДС?

Казначейство ЮАР ведет учет товаров и услуг, не облагаемых НДС (слайд Power Point).

Популярные (но не все) категории:

- 19 основных продуктов питания

- Финансовые услуги

- Аренда жилья

- Общественный и железнодорожный транспорт

- Драгоценные металлы

- Экспорт

- Международные транспортные услуги (например, авиабилет из Йоханнесбурга в Найроби)

Формула — Как для расчета НДС

НДС рассчитывается путем умножения ставки НДС (15% в Южной Африке) на общую стоимость до налогообложения.Затем к покупке добавляется НДС.

Пример: 75 рэндов товаров x 15% НДС = 11,25 рэндов НДС

R75 товаров + 11,25 R R НДС = 86,25 R Итого

Формула— Как рассчитать обратный НДС

Чтобы найти НДС из общей суммы, разделите общую сумму на ставку НДС, разделенную на 100 и плюс 1.

Пример: 70 рэнд (с НДС) по ставке НДС 15%

(15% / 100) + 1 = 0,15 + 1 = 1,15

R70 / 1,15 = 60,87 RR Стоимость без НДС

Возврат НДС (туризм и бизнес)

Южная Африка вернет НДС на туристические покупки.Подробнее см. На странице налоговой службы ЮАР о возмещении НДС для туристов и иностранных предприятий.

Компании имеют право возместить свои расходы, включающие НДС. Для получения дополнительной информации и о том, как зарегистрироваться, см. Страницу SARS, посвященную НДС.

Источники и другие ресурсы

Калькулятор НДС — рассчитайте цену с НДС

Воспользуйтесь этим онлайн-калькулятором НДС, чтобы легко рассчитать цену товара или услуги с НДС.

Быстрая навигация:

- Что такое НДС?

- Формула расчета НДС

- Примеры расчета НДС

- Ставки НДС в Европе

- Цена с учетом НДС?

НДС означает «налог на добавленную стоимость», который представляет собой налог с продаж на добавленную стоимость начального товара или услуги или естественного состояния, и определяется как процент от конечной цены товаров и услуг. оплачивается конечным потребителем.Это обеспечивается за счет довольно сложной схемы, в которой каждому человеку или компании, добавляющим ценность продукту, возмещается налог до тех пор, пока он не будет оплачен конечным потребителем (который также может быть судебным лицом). НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми, кто потребляет, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям, находящимся в более бедном экономическом положении.

Сложность в том, что налог на прибыль применяется в разных странах.НДС в основном распространен в Европе (и, следовательно, в ЕС), но он принят и в других странах, хотя в некоторых местах название может быть другим.

Например, в некоторых странах налог на добавленную стоимость (НДС) применяется повсеместно по одной и той же ставке, обычно от 15% до 25%. Могут быть определенные отрасли или категории продуктов или услуг, которые не облагаются НДС, например, образовательные услуги и учреждения, книги и учебники, основные продукты питания и / или напитки, транспорт и т. Д.В некоторых случаях эта отрасль считается на некоторой, обычно произвольной основе, ключевой для функционирования всей экономики, например туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов товаров и услуг. Например, официальная ставка НДС может составлять 20%, но ставка НДС для книг может составлять 5%, а НДС на проезд и проживание может составлять 10%. Вот почему наличие под рукой калькулятора НДС может быть весьма полезным.

Формула расчета НДСФормула для расчета цен с учетом НДС, используемая в этом калькуляторе НДС, проста, так как это всего лишь процентное увеличение базовой цены (сумма брутто, сумма без НДС). Уравнение просто:

Цена с НДС = Базовая цена x (100% + НДС (%))

Например, чтобы увеличить цену брутто в 100 евро с налогом в 15%, нам нужно умножить € 100 x (100% + 15%) = 100 € x 115% = 115 € чистая сумма, включая НДС.Математически это эквивалентно умножению 100 евро на 1,15.

Формула того, сколько налога с продаж нужно добавить к валовой сумме в любой валюте:

НДС = Базовая цена x НДС (%)

Таким образом, если общая сумма составляет 20 евро, а ставка налога составляет 10%, НДС будет равен 20 евро x 10% = 2 евро. Это то же самое, что умножение 20 на 0,1 — еще один способ расчета НДС. Чистая сумма, очевидно, равна сумме брутто плюс сумма налога с продаж, поэтому 20 евро + 2 евро = 22 евро.

Простое преобразование этой формулы означает, что для исключения НДС из цены нетто нужно просто разделить на 1 плюс ставку НДС. Т.е. при налоговой ставке 20% (0,2) просто разделите на 1,2, чтобы убрать НДС и получить сумму брутто.

Примеры расчета НДСПример 1 : Если вы знаете, что цена без НДС составляет 80 евро, а ставка НДС составляет 20%, какова чистая сумма? Чтобы получить чистую сумму, нет необходимости отдельно рассчитывать НДС.Используя первое уравнение выше, просто замените значения, чтобы получить 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 96 евро с учетом налога с продаж.

Пример 2 : Если вы знаете, что ставка НДС для продукта, который вы покупаете, составляет 20%, и вы знаете, что общая сумма составляет 50 долларов, каково абсолютное значение налога на добавленную стоимость? Используя вторую формулу выше, мы получаем 50 долларов x 20% = 10 долларов налога с продаж в качестве суммы НДС.

Пример 3 : Если вы знаете, что цена нетто на товар или услугу составляет 150 евро, а ставка НДС составляет 20%, какую сумму на самом деле имеет продавец или поставщик услуг? Вы можете отменить первую формулу, заменив базовую цену последней и используя деление вместо умножения.Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Ставки НДС в Европе

Может быть полезно узнать ставки НДС, типичные для Европы. Ниже для справки приведена диаграмма европейских стран, упорядоченная по стандартной ставке НДС.

Данные за июль 2021 года, и хотя ставки НДС меняются редко, возможно, что они больше не применяются на момент чтения. Следует также отметить, что в некоторых странах есть исключения для определенных типов товаров или услуг, например.г. туристические услуги, алкогольные напитки, здравоохранение, образование. По этой причине вы всегда должны проверять действующую налоговую ставку из официального источника в момент покупки. Невыполнение этого требования может привести к занижению или завышению суммы налога и, следовательно, окончательной цены.

Цена с учетом НДС?Перед добавлением НДС к цене необходимо убедиться, что налог с продаж уже включен в нее. Во многих странах, например в Европейском союзе (ЕС) продавцов и поставщиков услуг обязаны указывать цену с учетом НДС в товарном предложении, будь то в обычном или интернет-магазине.Некоторые продавцы укажут цену без НДС И цену с НДС, в то время как другие укажут цену с учетом НДС. Это, вероятно, также будет отмечено рядом со звездочкой рядом с ценой, в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Торговец во многих случаях обязан сообщить вам окончательную сумму, которую вы должны заплатить, исходя из применимого процента НДС.

Сложнее всего, когда и поставщик, и потребитель зарегистрированы в качестве плательщика НДС.В этом случае очень часто происходит обмен информацией о ценах без учета налога на добавленную стоимость, поскольку организация-потребитель получит возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому их волнует только сумма брутто. Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с учетом НДС. Наш калькулятор особенно полезен в таких случаях.

Формулы для включения или исключения налога

Время чтения: 2 минуты.Что такое НДС?

НДС (налог на добавленную стоимость) — это налог, который часто добавляется к товарам или услугам.Каждая страна или штат определяет свои собственные ставки НДС (в процентах). Также для компаний важно разделить цену и НДС .

Основные расчеты в Excel

Если у вас возникли проблемы с расчетом процентов, посмотрите это видео с основными правилами расчетов в Excel.

Формулы для расчета цены с учетом налога

Для всех примеров мы будем использовать ставку НДС 16%.

Рассчитать налог (НДС)

Если у вас есть товар по цене 75 (без НДС), сумму НДС можно рассчитать следующим образом:

= 75 * 16% => 12

Но в Excel значения хранятся в ячейках.Таким образом, ваша формула должна использовать ссылки на ячейки, подобные этому

= B4 * C1

Цена с НДС (Цена + налог)

Чтобы рассчитать цену с НДС, вам просто нужно добавить цену товара + сумму НДС.

= B4 + C4

Формула для сложения цены и налогаВы также можете рассчитать стоимость вашего продукта с учетом налога по единой формуле.

= 75 + 75 * 16% => 87

Пояснение к расчету:

- Сначала берем цену товара (75)

- И добавляем расчет суммы налога на этот товар (75 * 16%)

Конечно, вы заметили, что у вас в 2 раза больше значение «75» в формуле.Таким образом, мы можем использовать математическое правило, чтобы упростить формулу. Извлекаем значение 75, а остальное записываем в круглые скобки.

= 75 * (1 + 16%)

И если вы замените значение формулы ссылками на ячейки, ваша формула будет

= B4 * (1 + 1 доллар США)

Доллары вокруг ссылки C1 означают, что ссылка заблокирована. Это называется абсолютной ссылкой.

Таким образом вы можете скопировать формулу, и все формулы будут связаны с ячейкой C1.

Убрать налог (НДС)

Самое интересное — разделить цену на:

- Цена без налога

- Цена без налога

Рассчитать цену без налога (НДС)

Чтобы рассчитать цену товара без НДС, необходимо разделить цену товара на 1 + ставка НДС.

= Полная цена / (1 + Ставка налога)

= B4 / (1 + 1 доллар США)

Выписка только по налогу

Формула для извлечения из цены только налога:

= (Полная цена * Ставка налога) / (1 + Ставка налога)

= (B4 * C $ 1) / (1 + $ C $ 1)

.

Сумма НДС = (Стоимость без НДС * Налоговая ставка / 100) → округляется до 2 знаков в дробной части

Сумма НДС = (Стоимость без НДС * Налоговая ставка / 100) → округляется до 2 знаков в дробной части