Получение справки 2 НДФЛ — Государственное учреждение

Как получить справки в территориальных органах Фонда:

Уважаемые граждане – получатели пособий!

Справки о доходах (выплаченных пособиях за счет средств Фонда), справки 2-НДФЛ можно получить в филиале ГУ-РРО ФСС РФ по месту регистрации работодателя. Есть несколько способов получения справки:

1. Обратиться лично в филиал по месту регистрации работодателя. В случае невозможности получения справки лично, она направляется письмом.

2. Направить заявление о предоставлении необходимой справки в филиал по месту регистрации работодателя по почте.

3. Обратиться по месту регистрации работодателя может представитель застрахованного лица с доверенностью, оформленной в простой письменной форме, для получения такой справки.

|

СПРАВКА О ДОХОДАХ (ВЫПЛАЧЕННЫХ ПОСОБИЯХ ЗА СЧЕТ СРЕДСТВ ФОНДА) Бланк заявления размещен на сайте ГУ-РРО ФСС РФ

(httр//r61. Обращаем Ваше внимание!

Между Министерством труда и социального развития Ростовской области и ГУ – Ростовским региональным отделением ФСС РФ заключено Соглашение об информационном взаимодействии на предмет получения сведений органами социальной защиты муниципальных районов и городских округов Ростовской области о выплаченных застрахованным (работающим) гражданам пособиях для предоставления гражданам социальных выплат и услуг. В соответствии с данным Соглашением необходимые сведения для оказания мер социальной поддержки застрахованным гражданам, могут запрашиваться ОСЗН (УСЗН) напрямую в территориальных филиалах отделения Фонда.

|

СПРАВКА 2-НДФЛ Бланк заявления размещен на сайте ГУ-РРО ФСС РФ

(httр//r61.

Вниманию работодателей!

Предлагаем осуществлять получение справок формы 2-НДФЛ централизованно через Ваших представителей. Представителю организации для получения справок необходимо: — иметь при себе доверенность и заявление от каждого сотрудника, получавшего пособие по временной нетрудоспособности в 2017 году, реестр сотрудников, которым необходима выдача справок, подписанный должностным лицом организации; — обратиться в филиал ГУ-РРО ФСС РФ по месту регистрации страхователя.

|

|

Если у Вас есть имеется учётная запись на Едином портале государственных и муниципальных услуг (функций), Вы можете отправить заявление при запросе услуги — Прием документов, служащих основаниями для исчисления и уплаты (перечисления) страховых взносов, а также документов, подтверждающих правильность исчисления и своевременность уплаты (перечисления) страховых взносов |

|

|

В поле «Доход по основному месту работы» служащий (работник): а) суммирует доходы, полученные по всем местам, где осуществлялась трудовая деятельность в отчетном периоде; б) доход, полученный в отчетном периоде, суммирует с доходом части календарного года, в котором представляется справка; в) указывает не общую сумму дохода по основному месту работы (иному месту работы), а сумму дохода за вычетом налога. |

а) В поле «Доход по основному месту работы» отражается доход, полученный служащим (работником), его супругой (супругом) в том государственном органе (организации), в котором он (она) замещает должность на отчетную дату. Доходы по предыдущему месту работы указываются в поле «Иные доходы». Если по основному месту работы в отчетном периоде получен доход, который не включен в справку № 2-НДФЛ, такой доход также указывается в поле «Иные доходы». б) В поле «Доход по основному месту работы» указывается доход, полученный за отчетный период (с 1 января по 31 декабря) — календарный год, предшествующий году подачи сведений. в) Указанию подлежит общая сумма дохода по каждому месту работы , содержащаяся в справке № 2-НДФЛ, выдаваемой по основному месту службы (работы), до вычета налога. |

2. |

В поле «Доход от вкладов в банках и иных кредитных организациях» служащий (работник): а) не указывает доходы от вкладов, в том числе закрытых в отчетном периоде; б) доходы, полученные в иностранной валюте, отражает не в рублях, а в соответствующей валюте. |

а) В поле «Доход от вкладов в банках и иных кредитных организациях» указывается общая сумма доходов, выплаченных в отчетном периоде в виде процентов по любым вкладам (счетам) в банках и иных кредитных организациях, вне зависимости от их вида и валюты, включая доходы, полученные от вкладов (счетов), закрытых в отчетном периоде. б) Доход, полученный в иностранной валюте, указывается в рублях по курсу Банка России на дату получения дохода. |

3. |

В поле «Доход от ценных бумаг и долей участия в коммерческих орга-низациях» служащий (работник): а) не указывает сумму доходов от ценных бумаг и долей участия в коммерческих организациях, в т. б)доход указывает неверно. |

а) В данном поле указывается сумма доходов от ценных бумаг и долей участия в коммерческих организациях, в том числе при владении инвестиционным фондом, включающая дивиденды, выплаченный купонный доход по облигациям и доход от операций с ценными бумагами, в том числе доход от погашения (продажи) сберегательных сертификатов и погашения (продажи) облигаций, который выражается в величине суммы финансового результата, определяемого как доходы от операций за вычетом соответствующих расходов на их приобретение. б)Нулевой или отрицательный доход (финансовый результат) в справке не указывается. |

4. |

В поле «Иные доходы» служащие (работники): а) забывают отражать: — доходы по предыдущему месту работы, полученные в отчетном периоде, от работы по совместительству и договорам гражданско-правового характера; — выплаты, полученные в рамках социальной и иной поддержки в связи с распространением новой коронавирусной инфекции; — доходы от реализации недви-жимого имущества, транспортных средств (в том числе по «трейд-ин») и иного имущества, а также — денежные средства, полученные в порядке дарения или наследования; — не включенные в справку 2-НДФЛ пособия по временной нетрудоспо-собности; — материальную помощь от профсоюзной организации; — выплаты по договорам страхования; — выигрыши в лотереях, букмекерских конторах, тотализаторах; б) отражают сведения о денежных средствах, полученных в виде кредитов, займов, налогового вычета, возврата займа. |

а) В поле «Иные доходы» необходимо отражать все доходы, которые не были отражены в полях 1-5 раздела «Сведения о доходах». Перечень доходов, которые подлежат указанию в поле «Иные доходы» представлен в пунктах 60 и 61 Методических рекомендаций. Рекомендация: целесообразно осуществлять сбор, систематизацию и хранение документов, подтверждающих факт получения дохода либо его отсутствия. В строке «Иные доходы» необходимо отражать суммы выплат, полученных служащим, либо его супругой (супругом) и несовершеннолетними детьми, в качестве мер, направленных на социальную и иную поддержку в условиях распространения коронавирусной инфекции. Внимание: примерный перечень нормативных правовых актов, которыми в 2020 году устанавливались меры социальной и иной поддержки населения, указаны в п. 61 Методических рекомендаций. В поле «Иные доходы» необходимо отражать пособие по временной нетрудоспособности, если данные выплаты не были включены в справку по форме 2-НДФЛ, выдаваемую по месту работы. Внимание: пособие по временной нетрудоспособности в случае утраты трудоспособности вследствие заболевания или травмы, по общему правилу, выплачивается застрахованным лицам за первые три дня временной нетрудоспособности за счет средств страхователя, а за остальной период начиная с 4-го дня временной нетрудоспособности за счет средств бюджета Фонда социального страхования Российской Федерации (на территории города Москвы система прямых выплат действует с 01.01.2021). б) Денежные средства, полученные служащим (работником), его супругой (супругом) в виде кредитов, займов, налогового вычета, возврата займа не подлежат отражению в поле «Иные доходы», так как не считаются доходом. Полная информация о денежных средствах, не подлежащих отражению в разделе «Иные доходы», содержится в пунктах 63 и 64 Методических рекомендаций. |

Срок действия справки 2-НДФЛ | Современный предприниматель

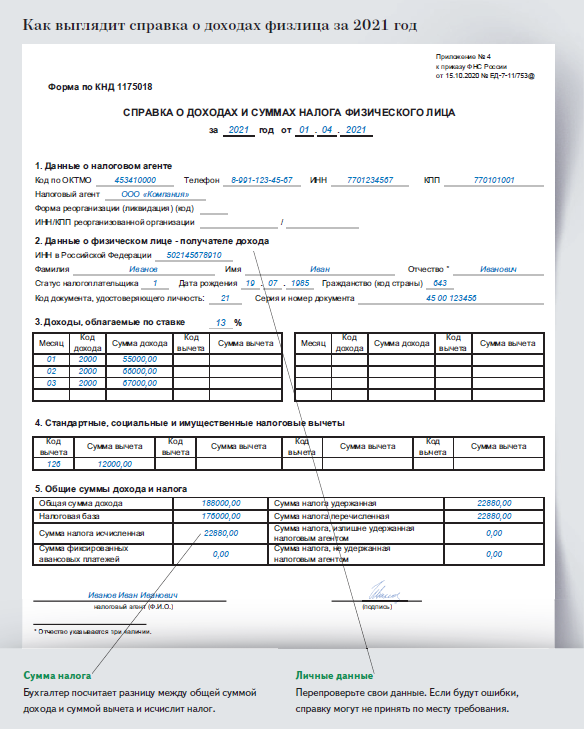

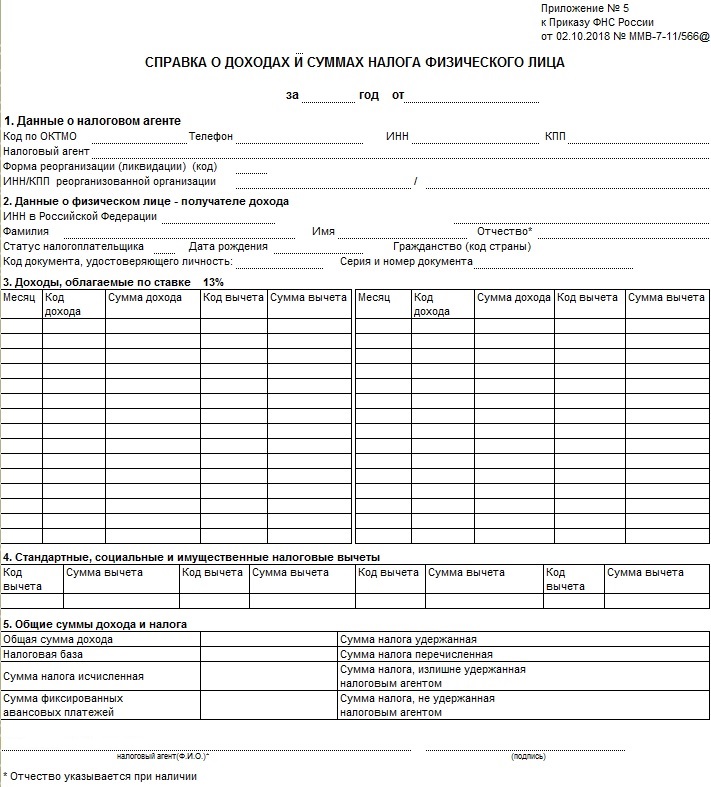

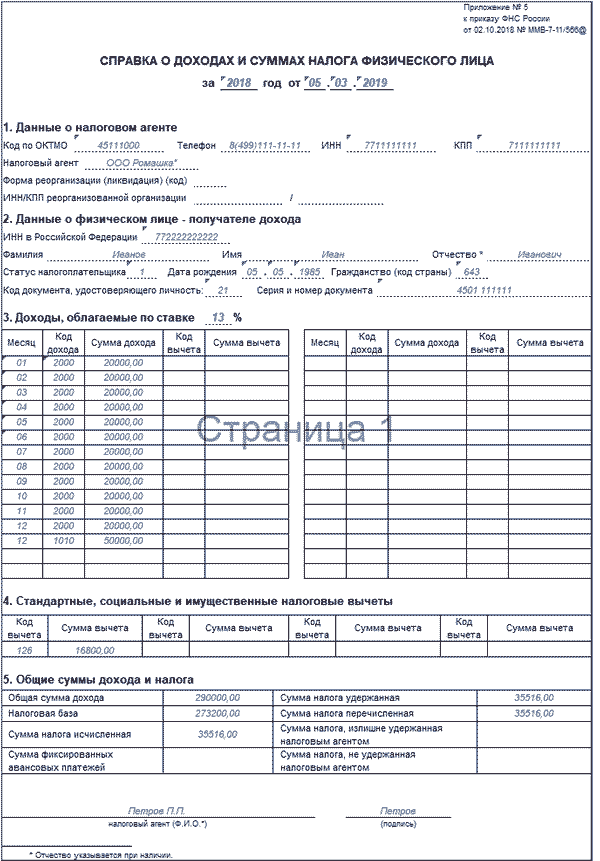

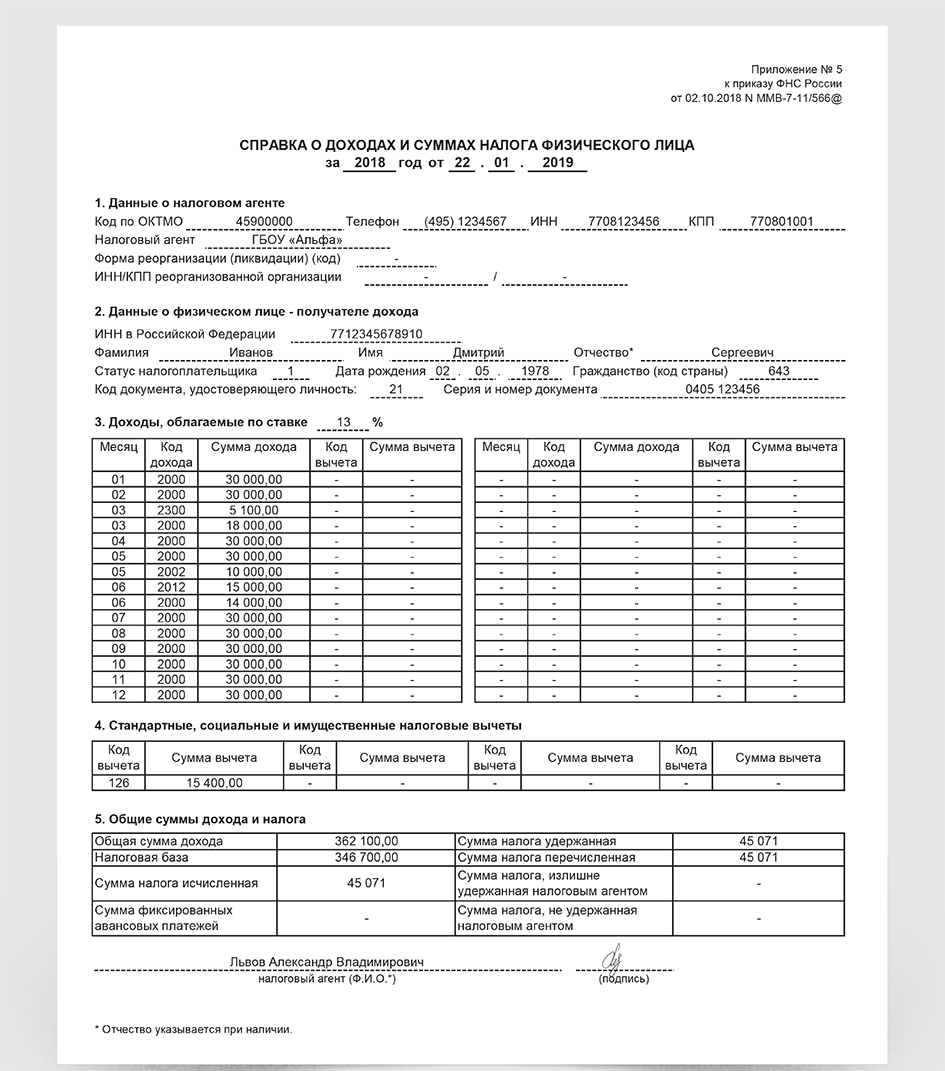

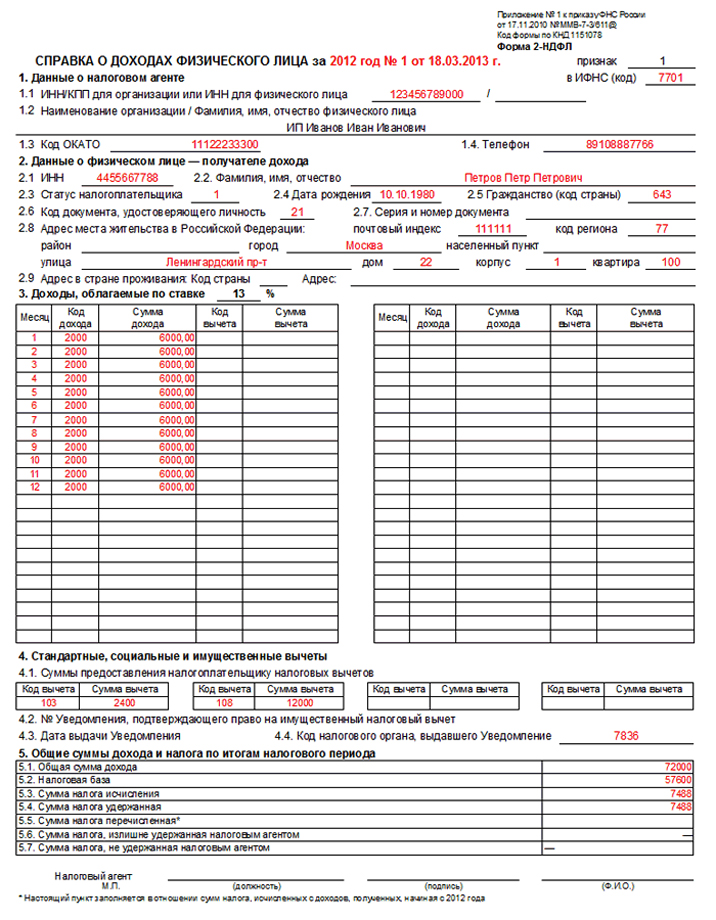

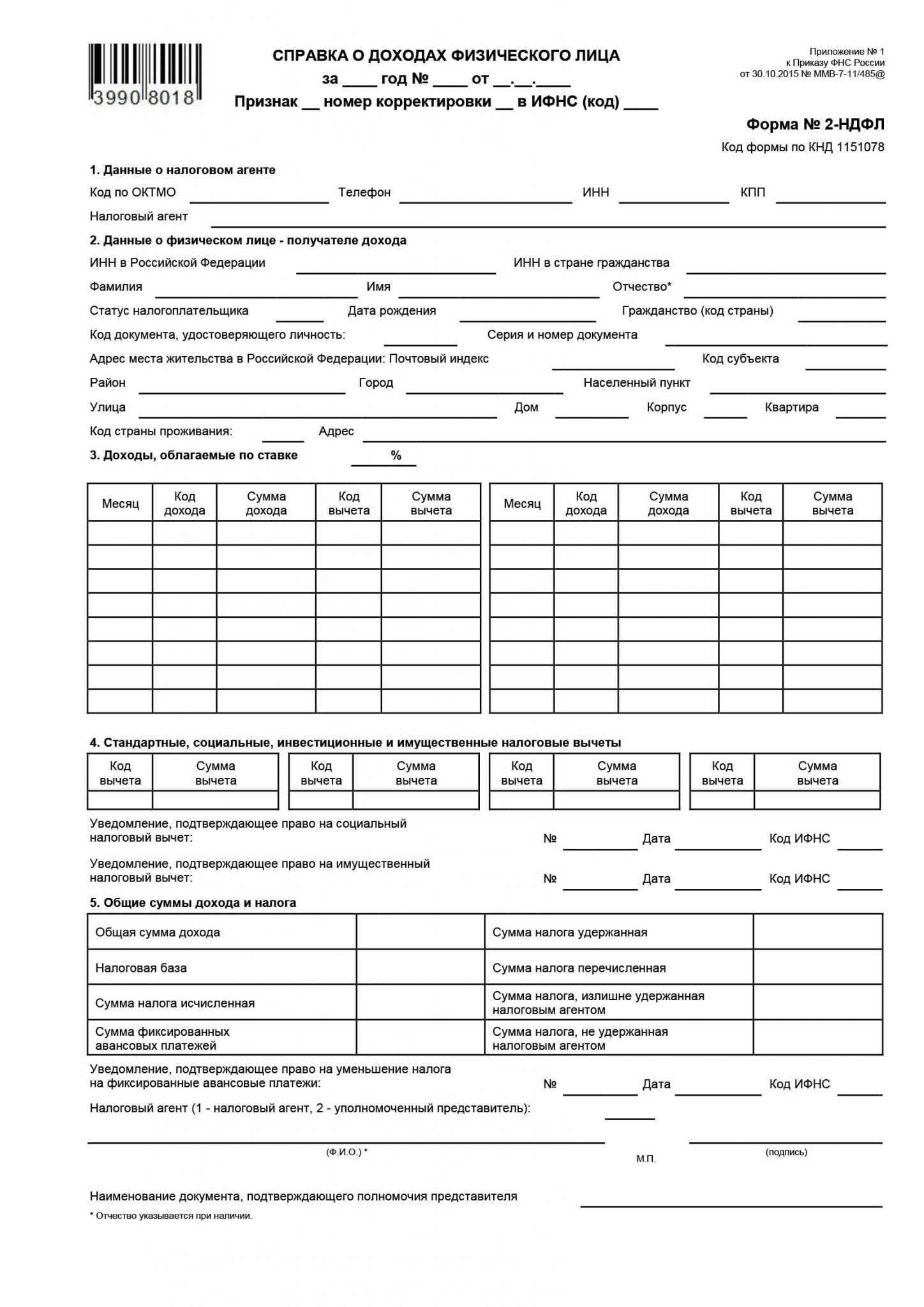

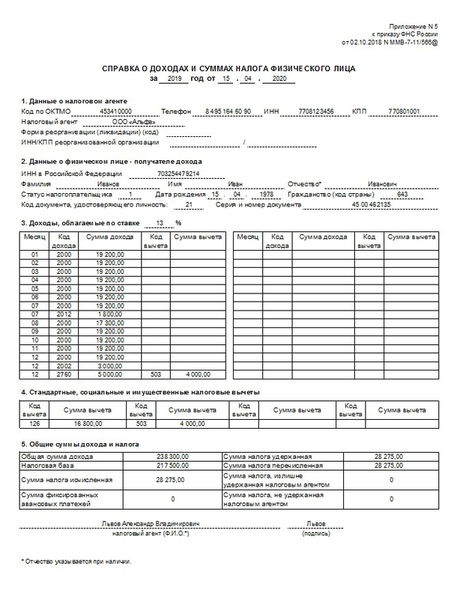

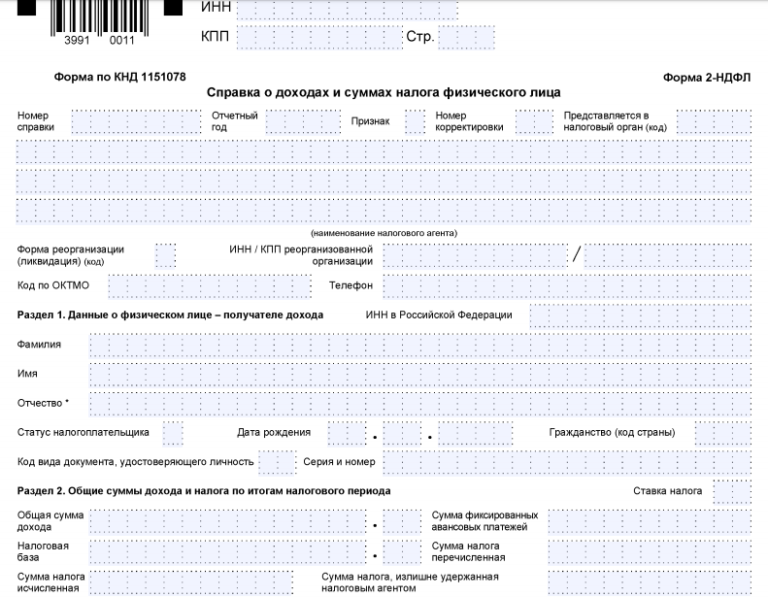

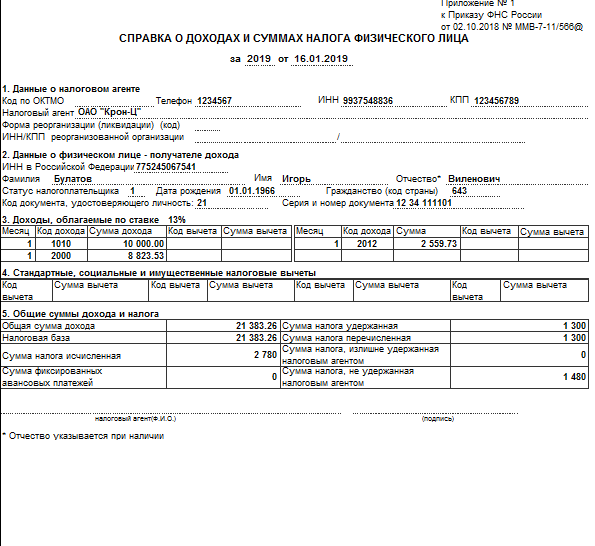

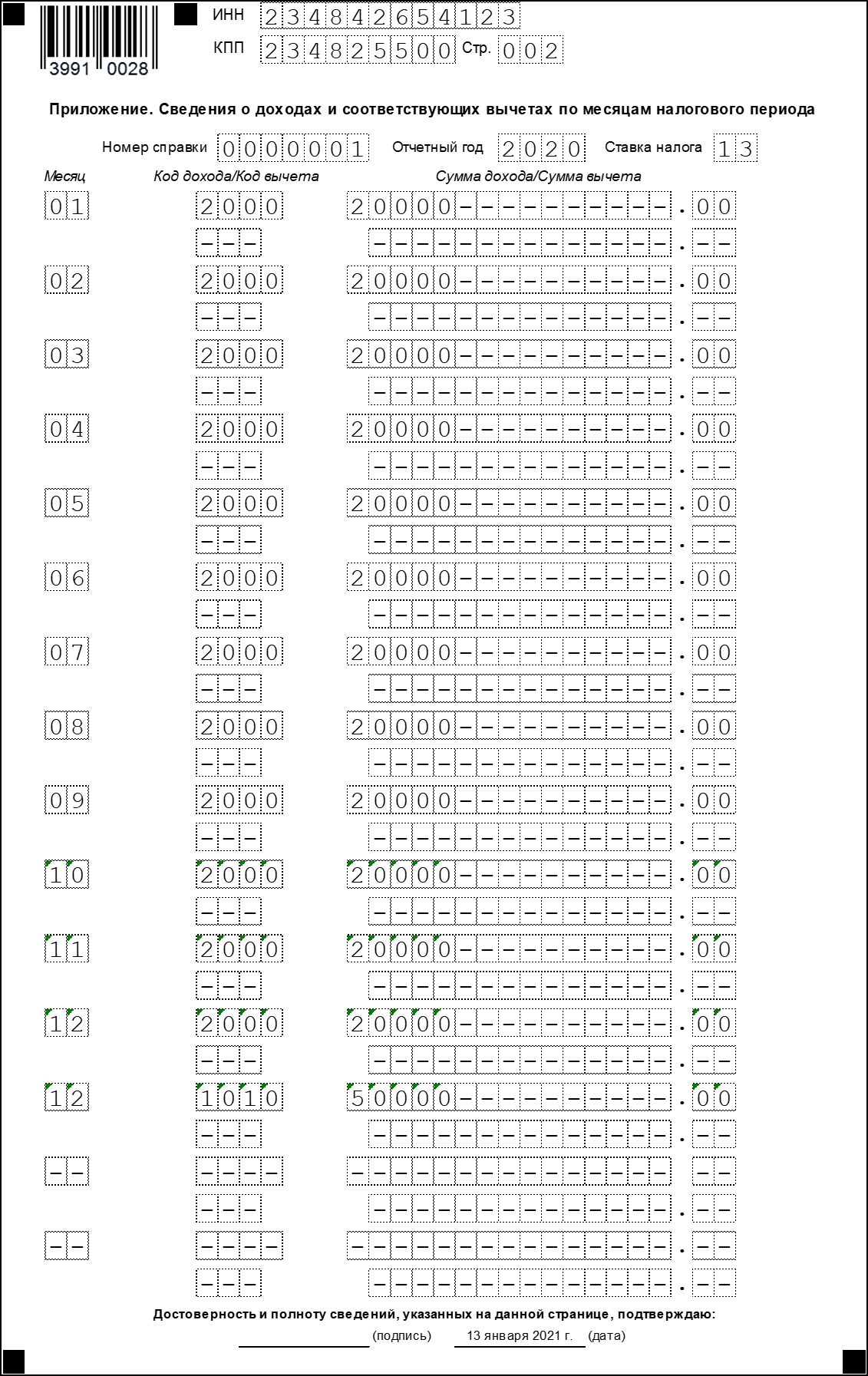

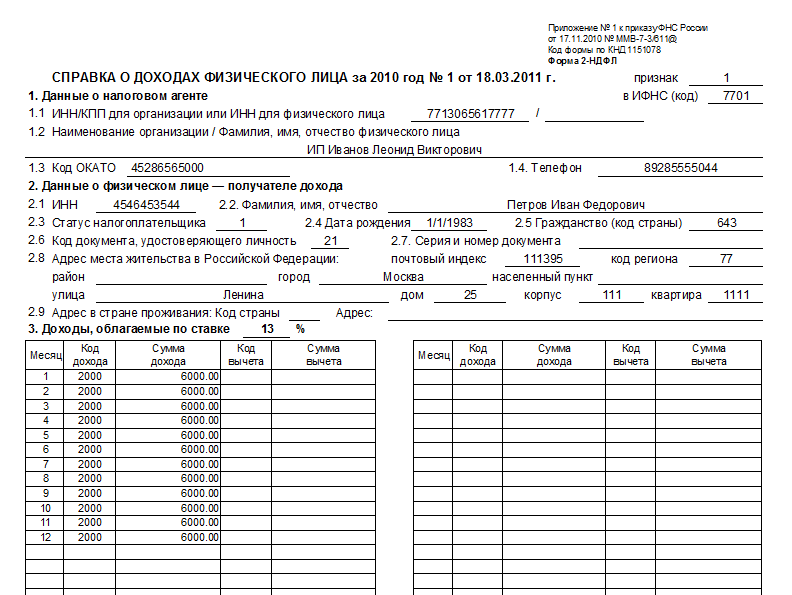

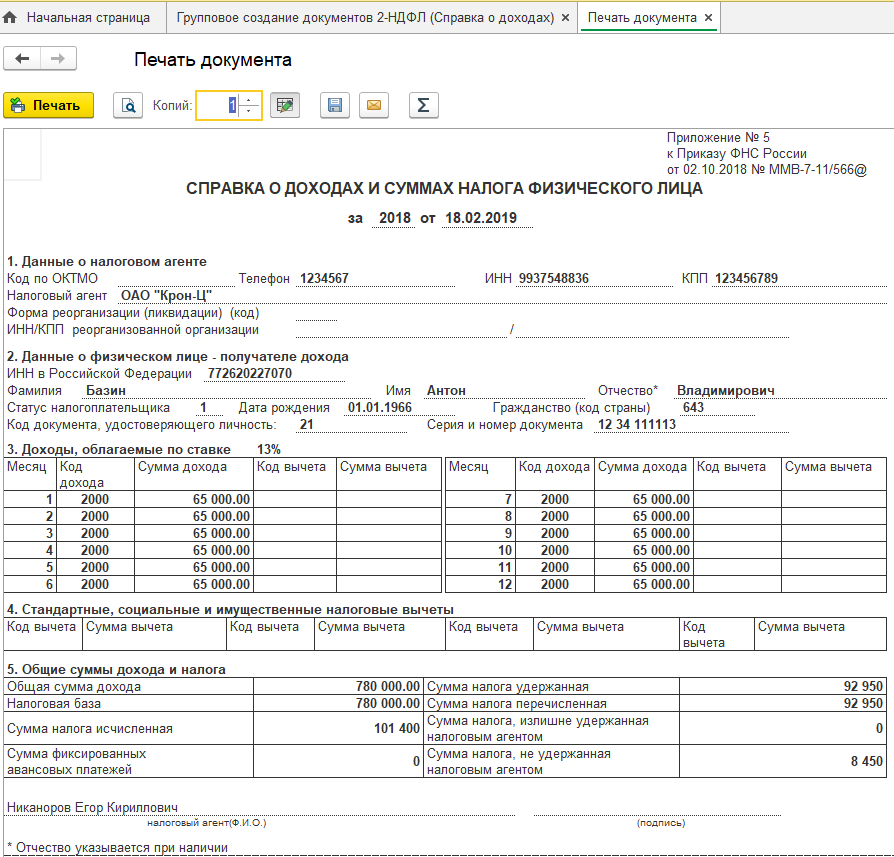

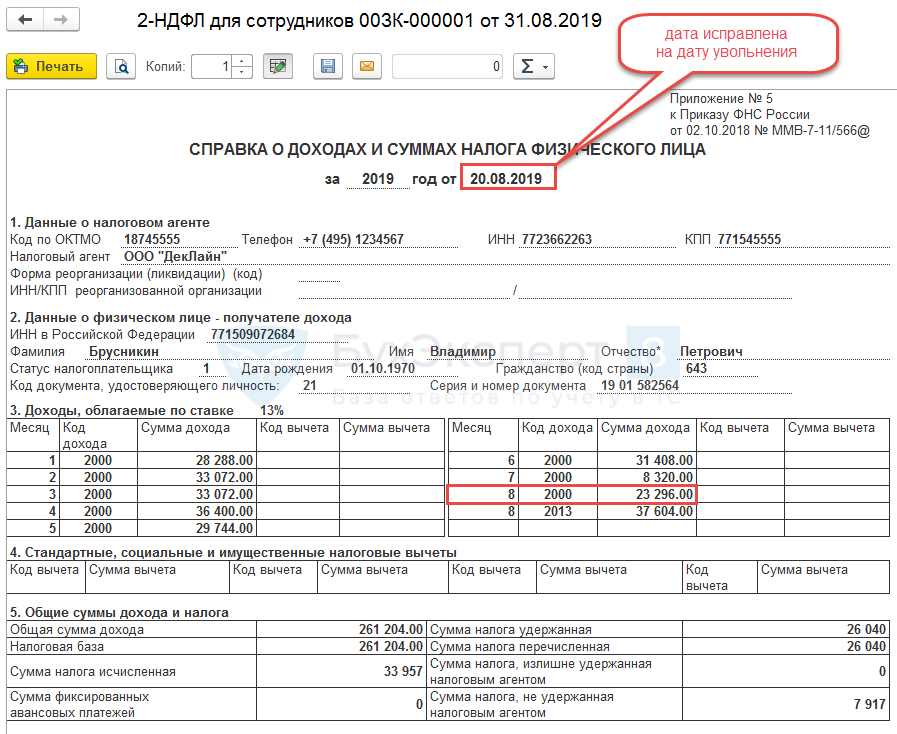

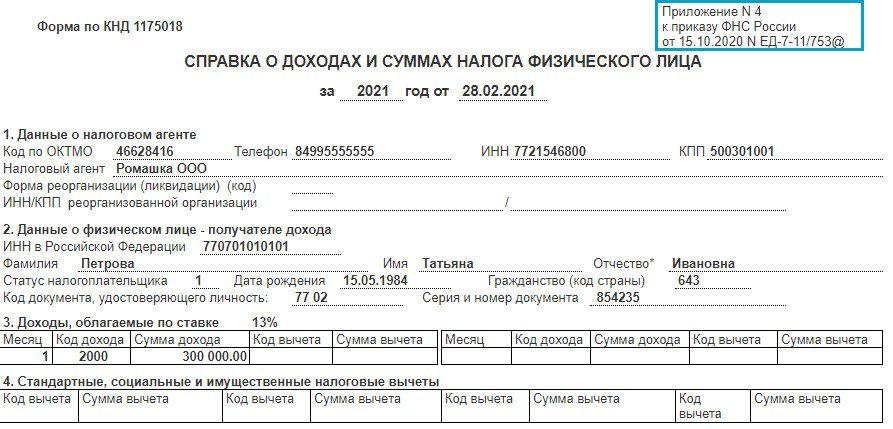

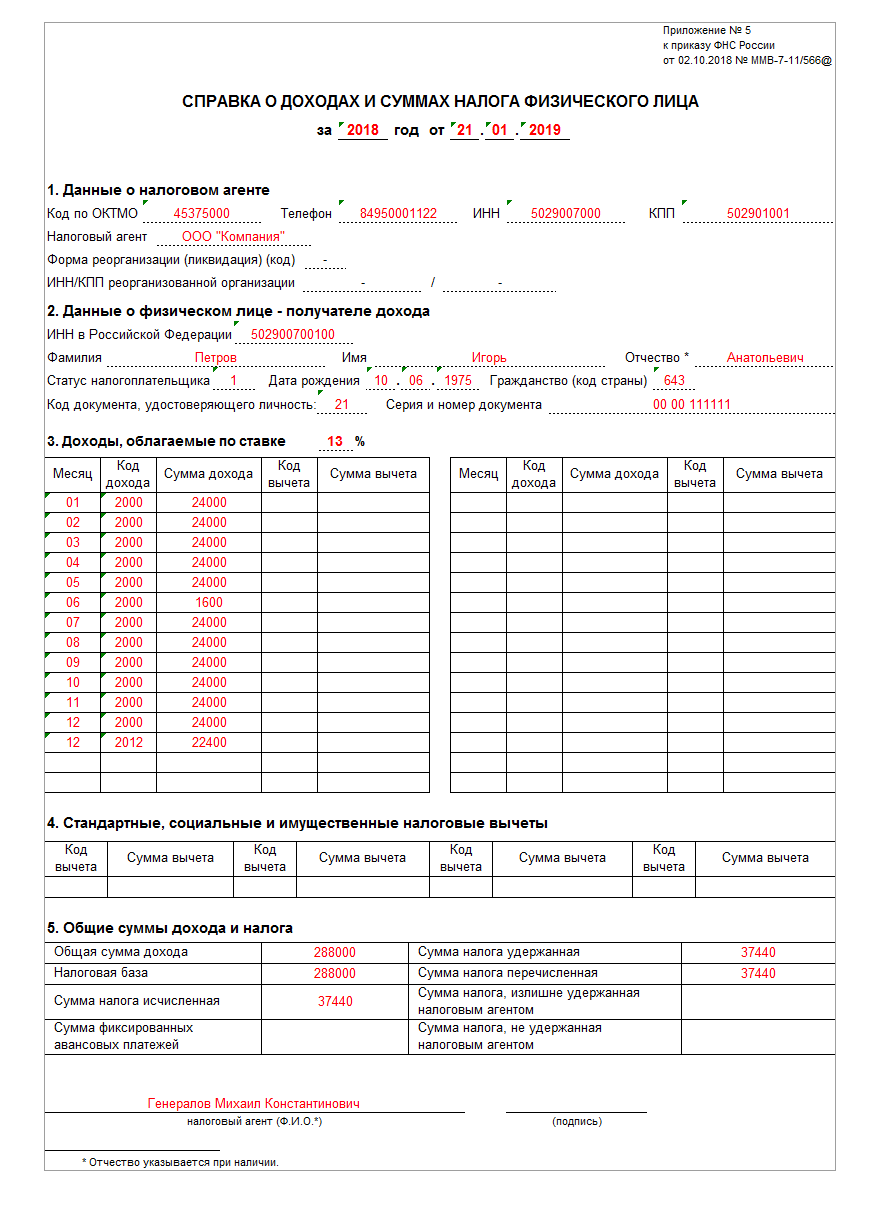

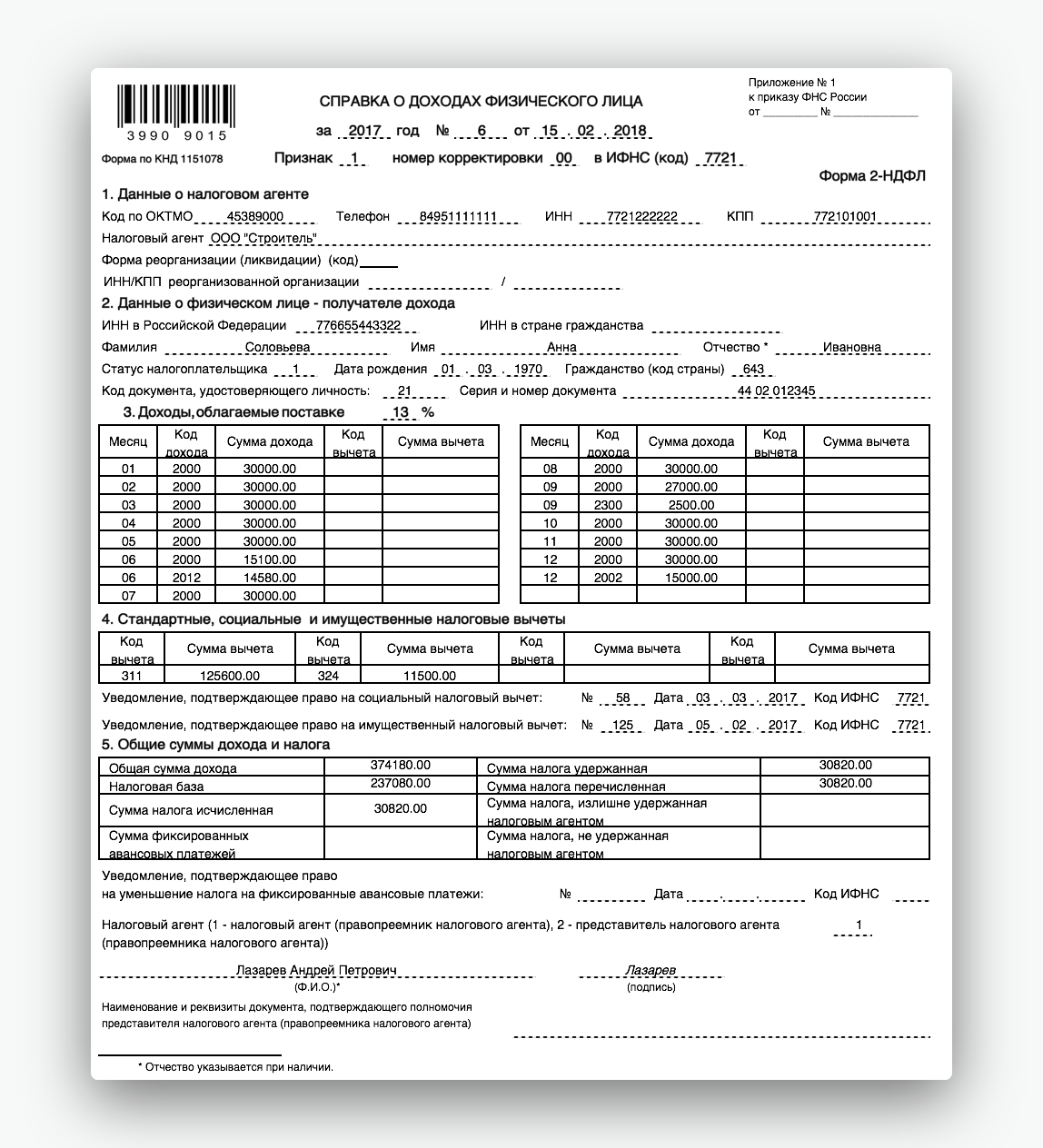

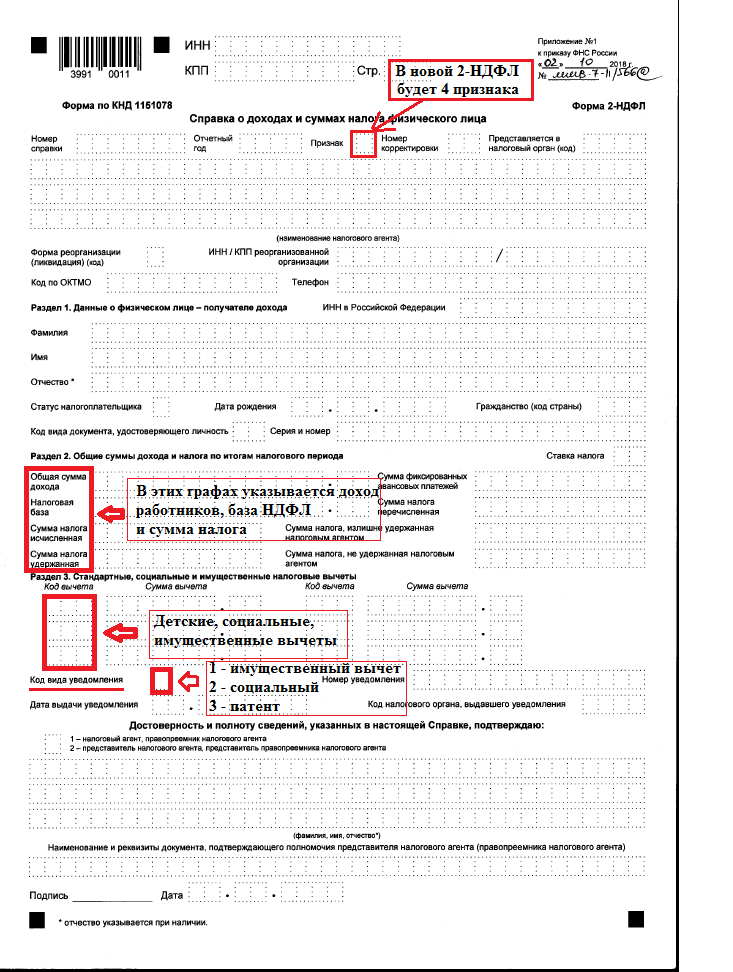

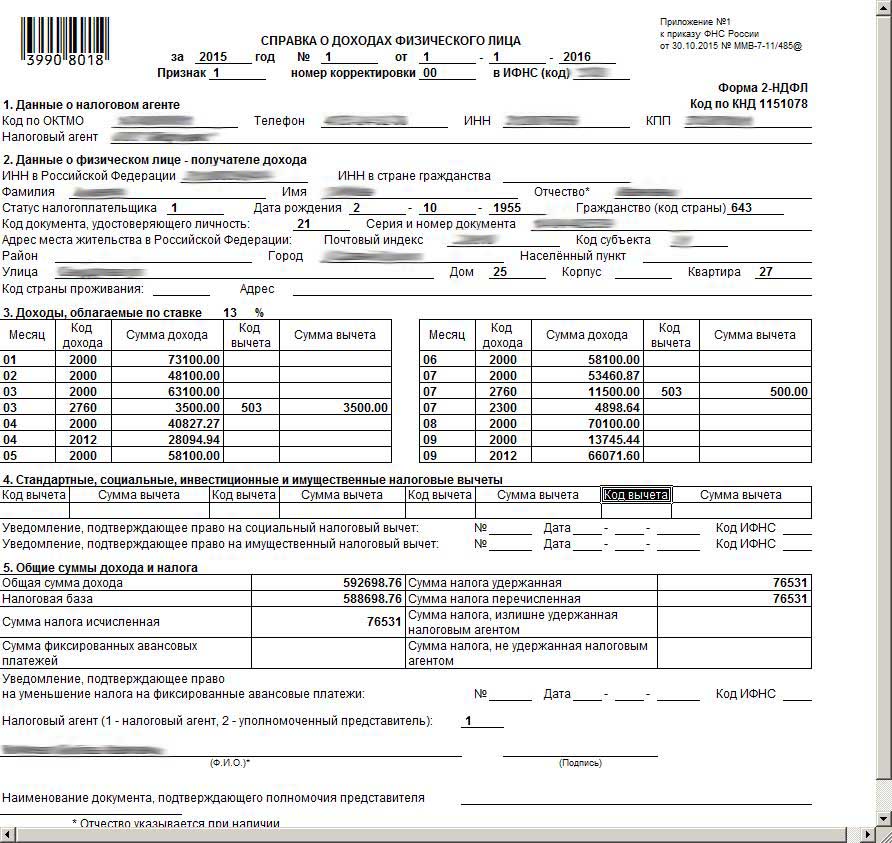

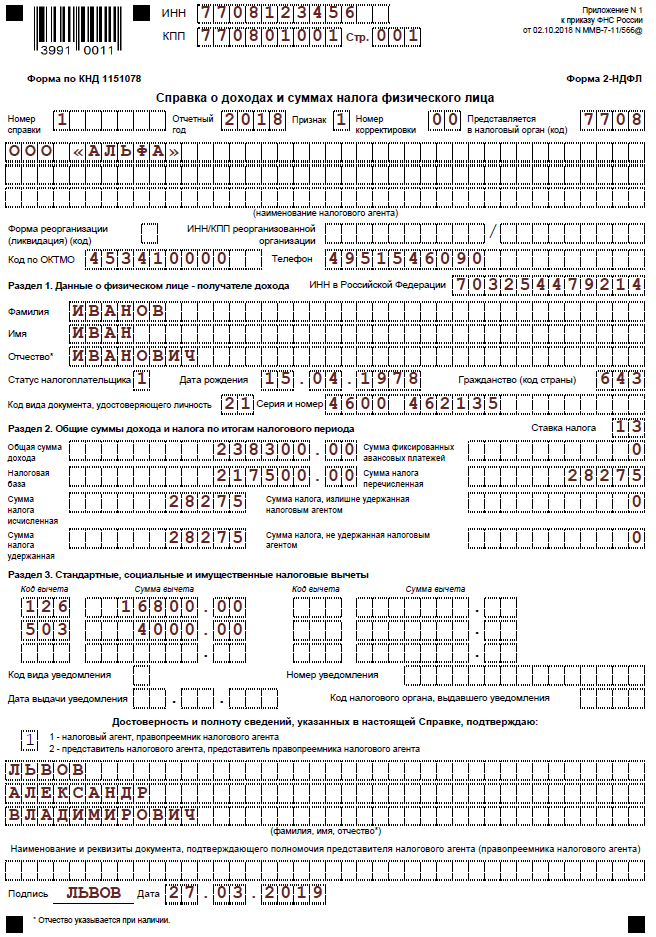

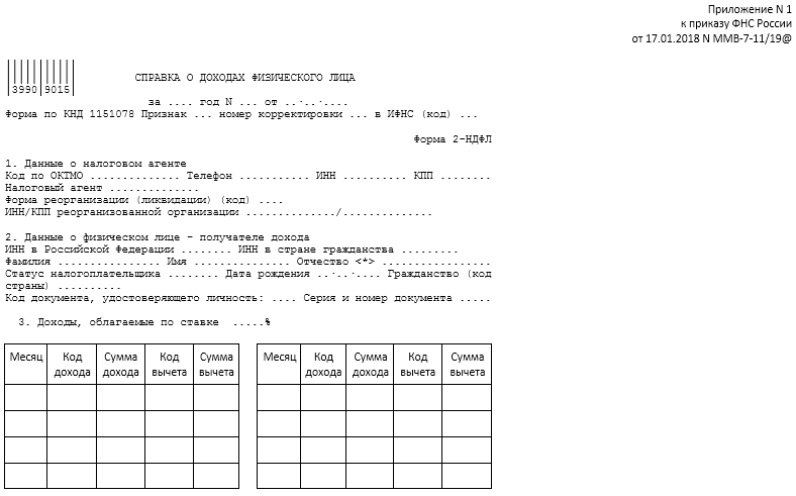

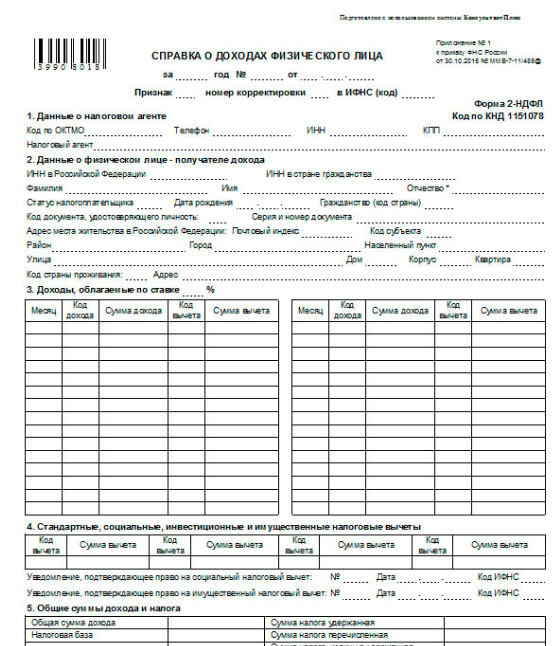

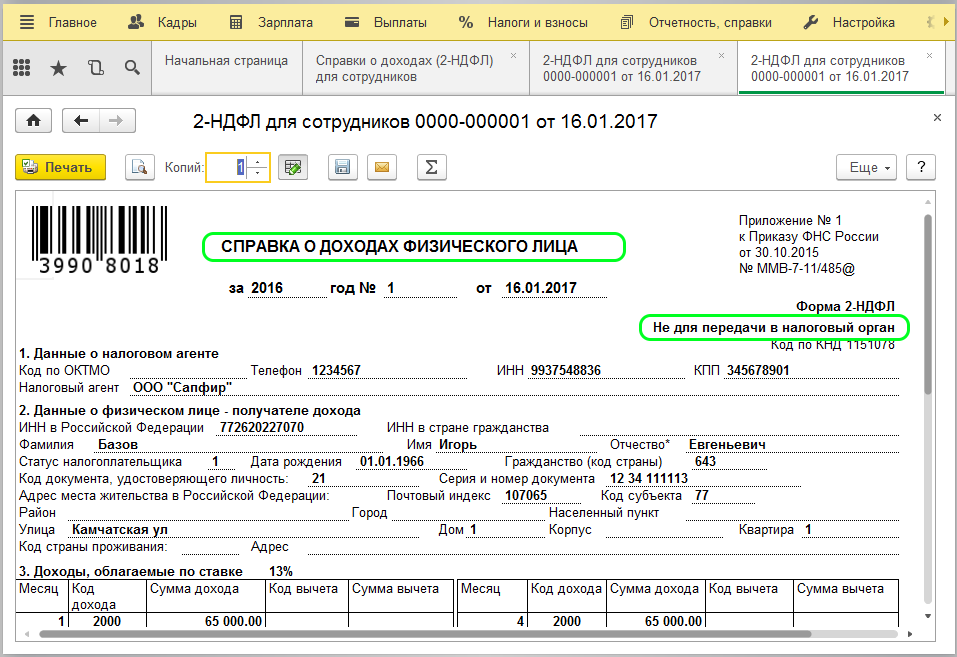

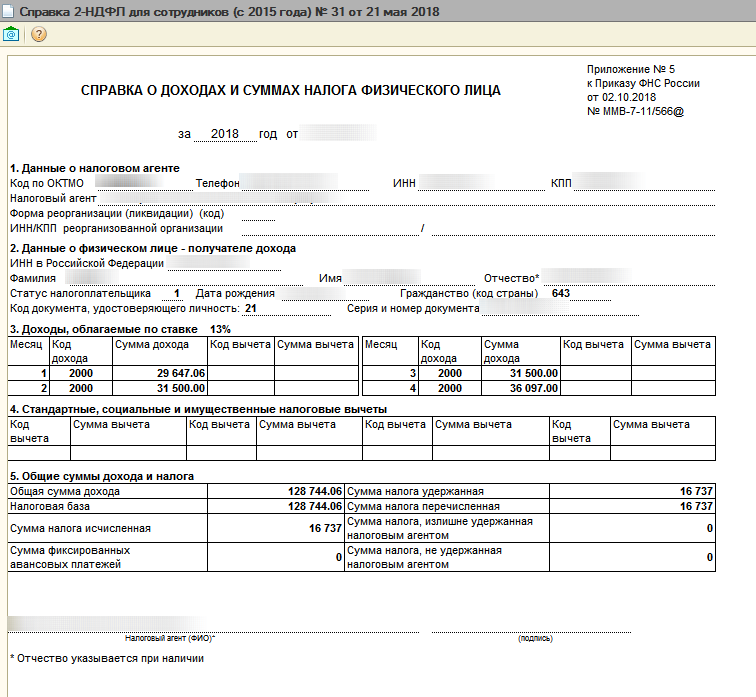

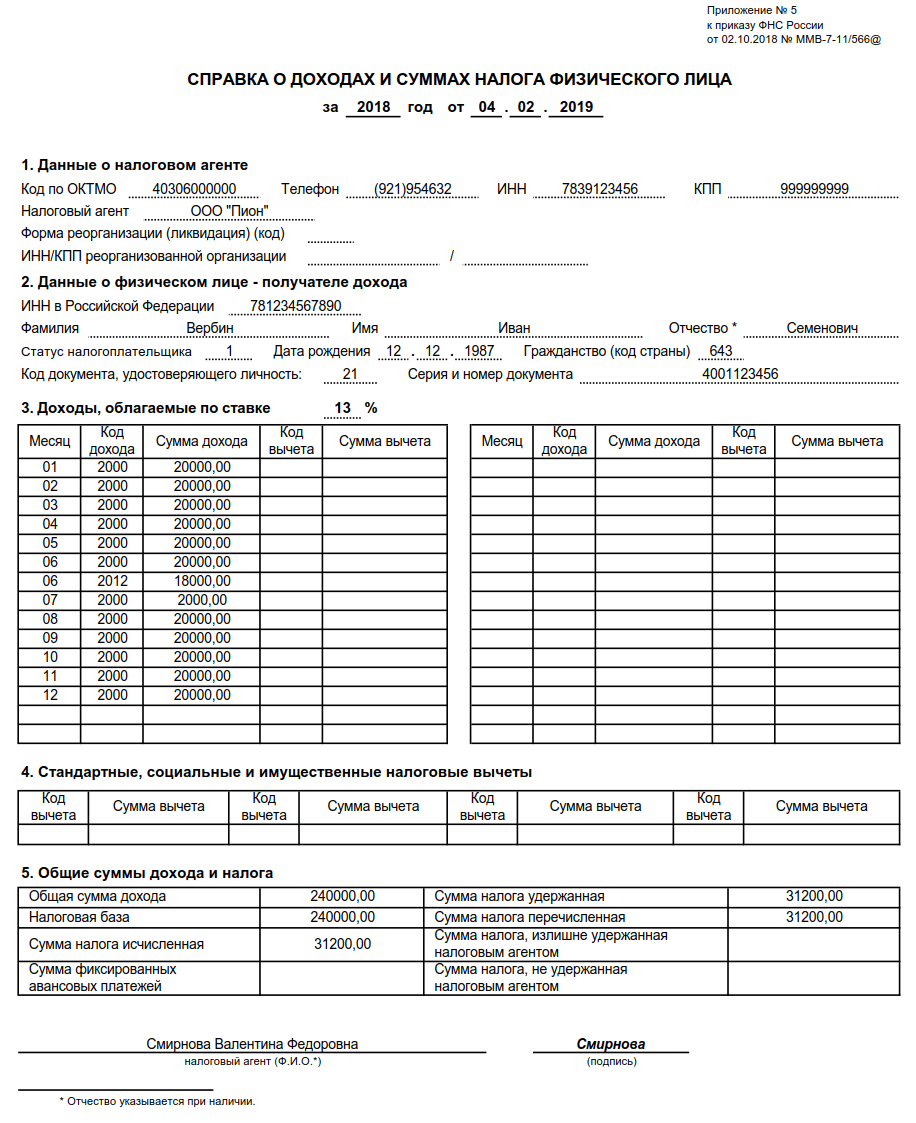

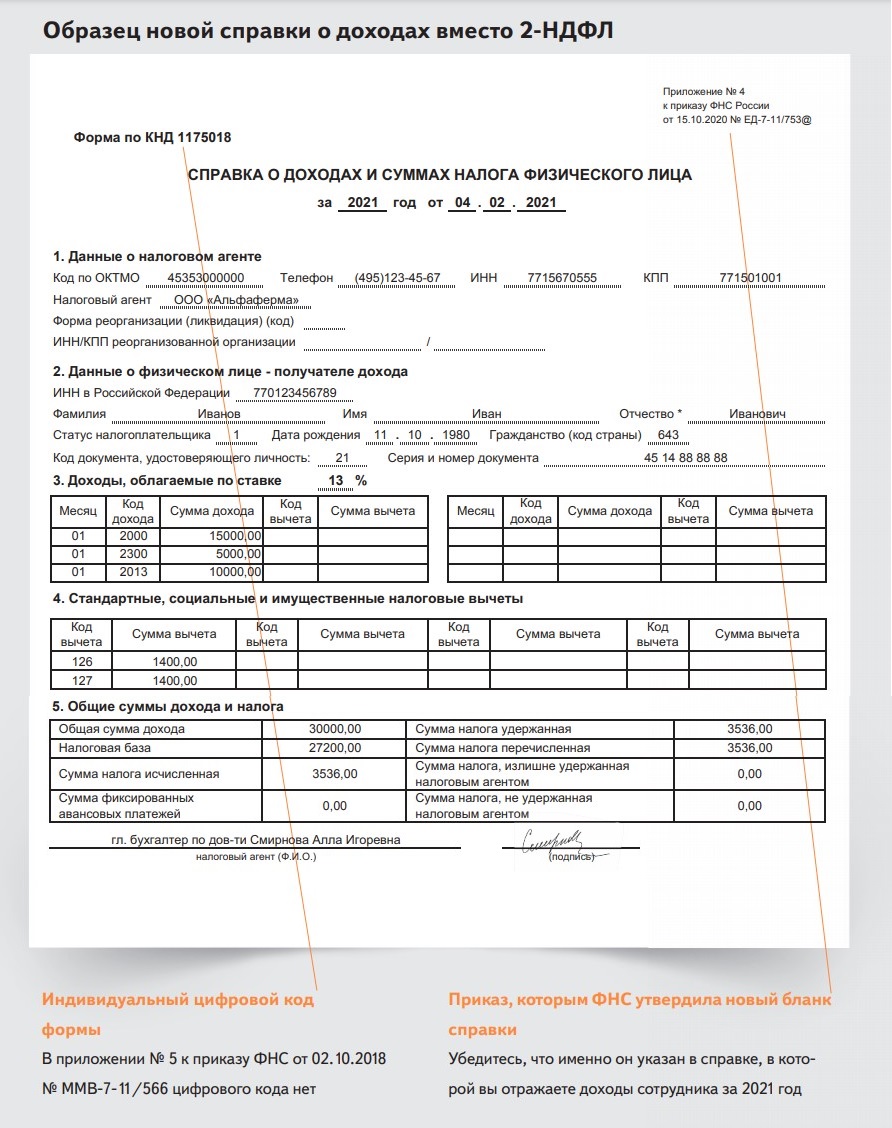

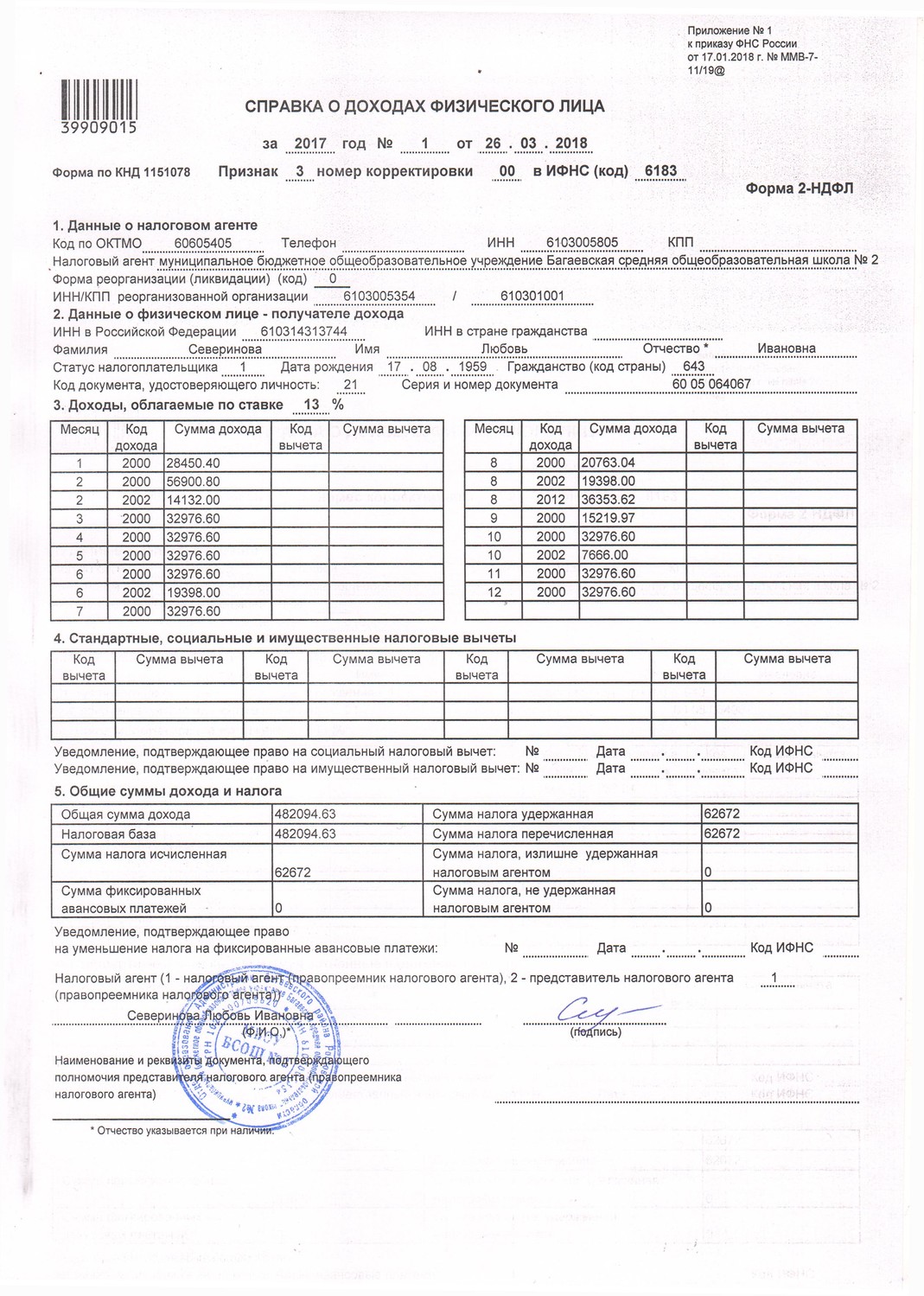

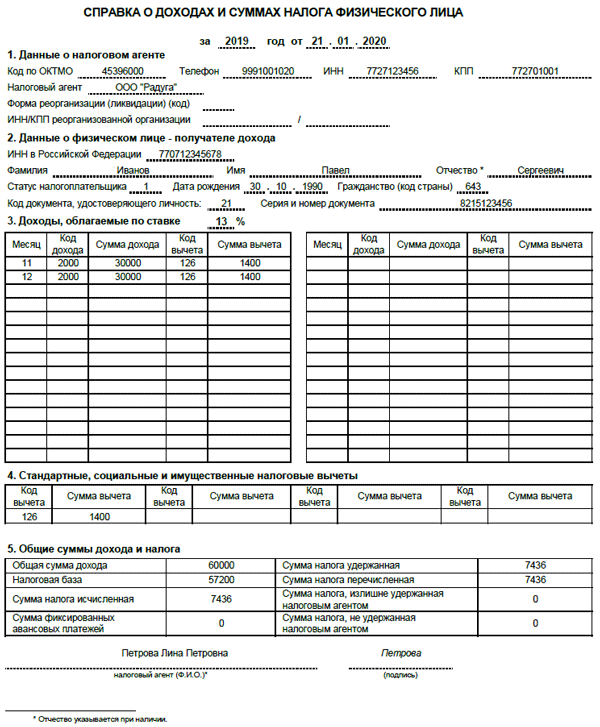

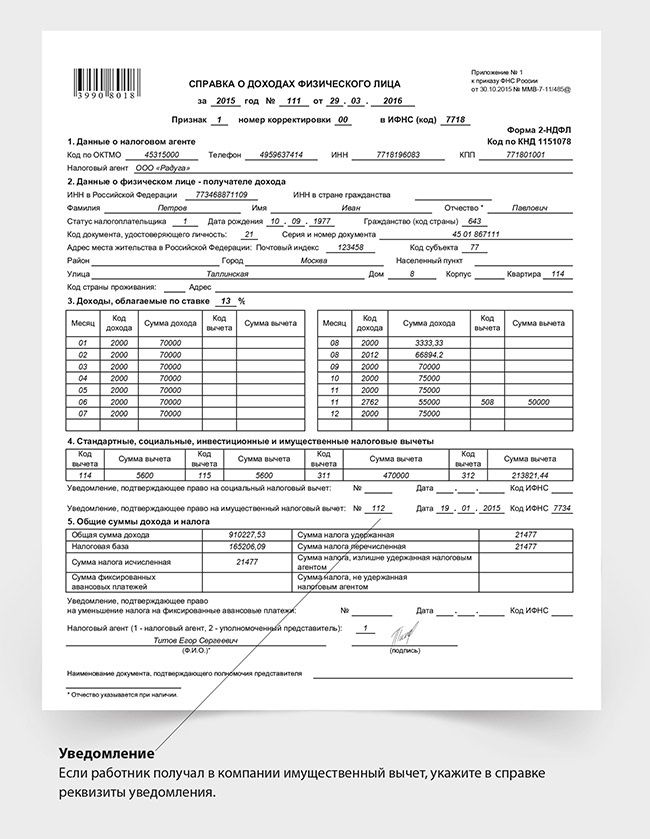

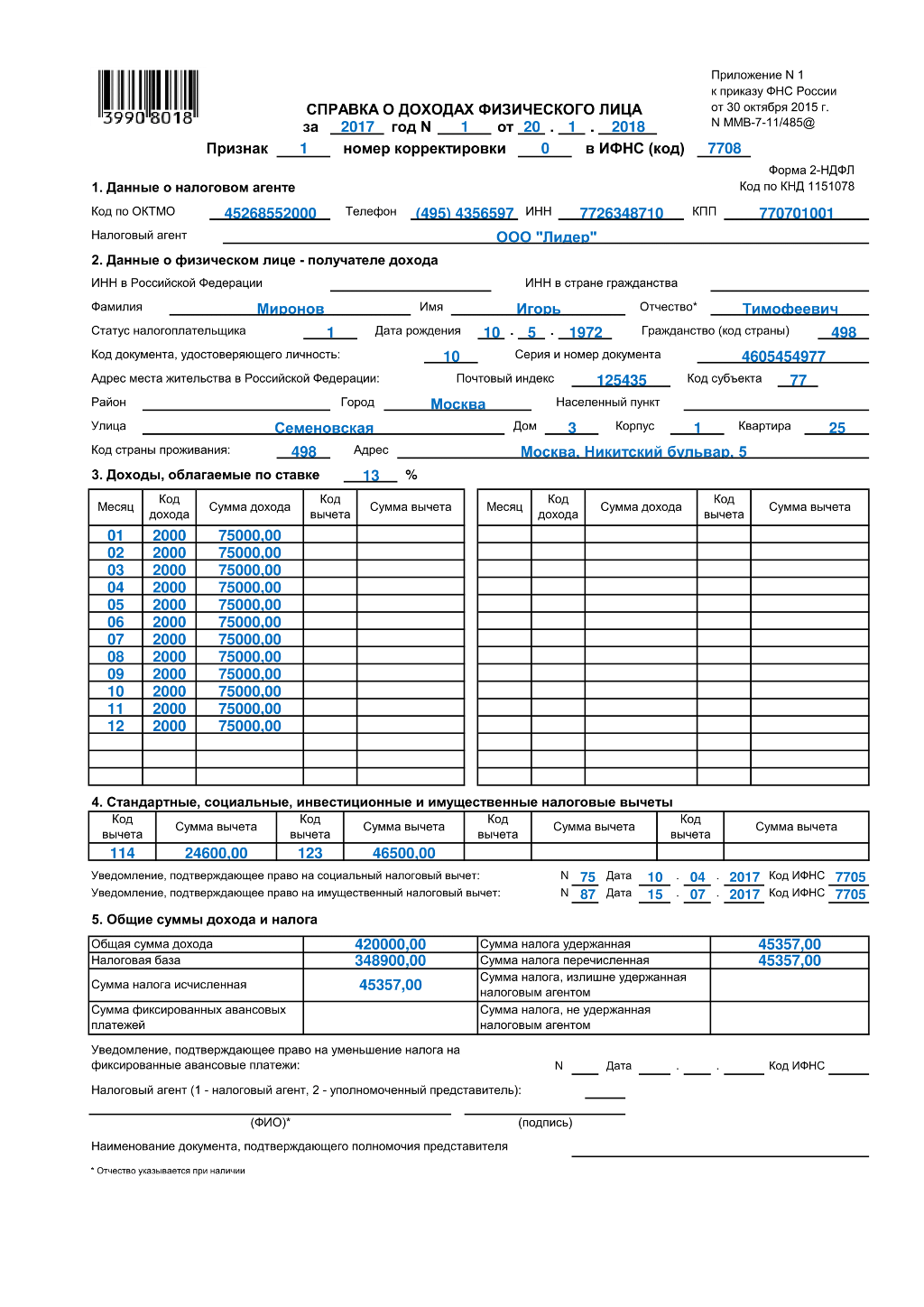

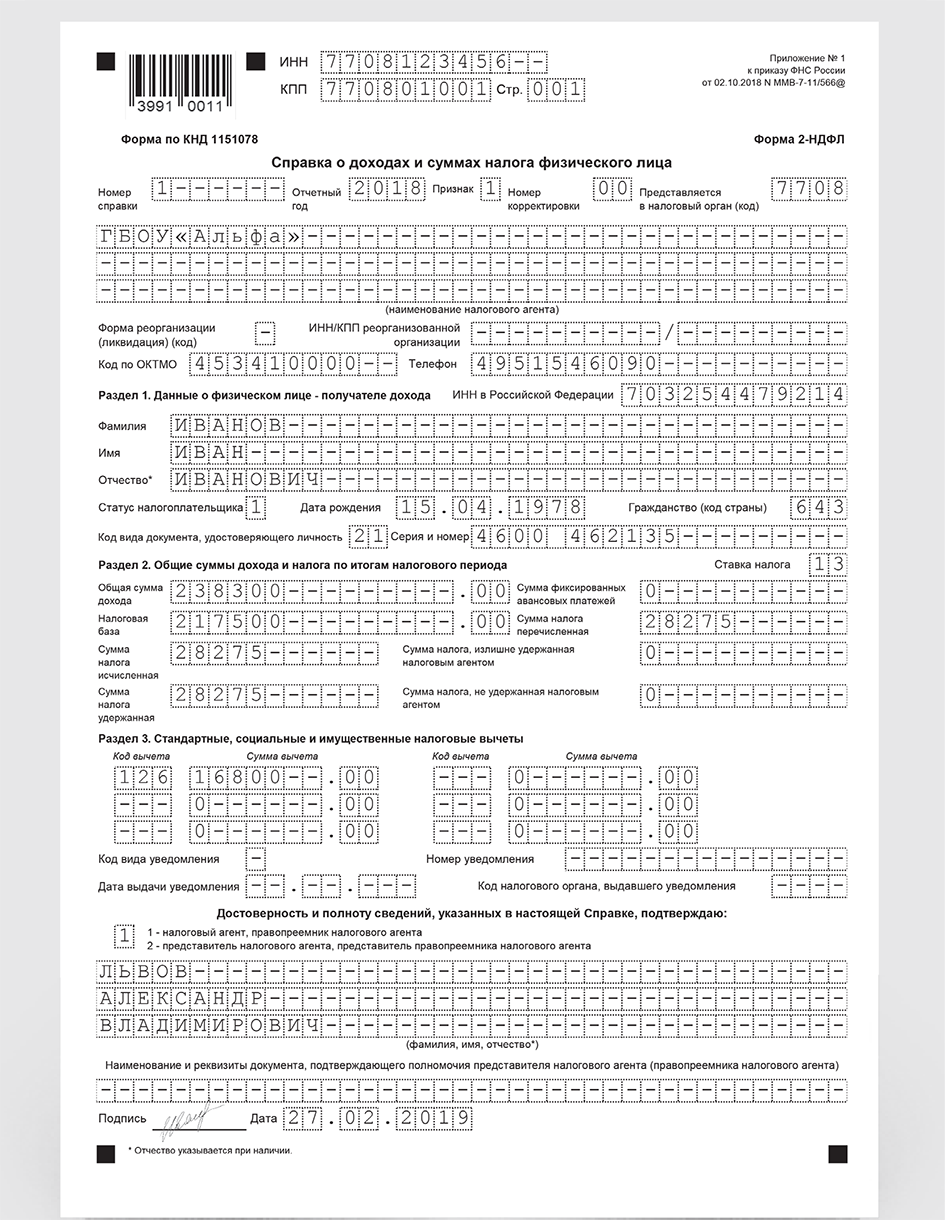

2-НДФЛ – это справка о доходах физического лица. Она заполняется работодателем (налоговым агентом) в соответствии с порядком, утвержденным приказом ФНС России от 2 октября 2018 г. № ММВ-7-11/566. Работодатель не обязан выдавать вам справку о полученных доходах по окончании календарного года. Если вам необходима 2-НДФЛ – обратитесь к работодателю с устной просьбой или заявлением. При поступлении заявки от работника работодатель должен оформить ему справку 2-НДФЛ в срок, не превышающий 3 дня. Отказ работодателя предоставить вам 2-НДФЛ будет считаться грубым нарушением законодательства.

Несмотря на то, что срок действия справки 2-НДФЛ не ограничен, ее содержимое и дата выдачи должны отвечать целям, для которых она берется сотрудником. Напомним, что для сотрудников и налоговых органов действуют разные формы справок. Так, 2-НДФЛ сотруднику может понадобится в разных ситуациях: при составлении декларации 3-НДФЛ, для подтверждения финансовой состоятельности для банка или для получения визы, при устройстве на новую работу. Давайте разберемся, сколько действует 2-НДФЛ в конкретных случаях.

Давайте разберемся, сколько действует 2-НДФЛ в конкретных случаях.

Срок действия 2-НДФЛ для налоговой

Зачем физлицу представлять в налоговую справку, ведь 2-НДФЛ за работников сдает работодатель? Справка понадобится для заполнения декларации 3-НДФЛ, например, для получения налогового вычета. Данные о доходах, которые вы получили в предыдущем календарном году, а также уплаченном за вас НДФЛ, вы переносите в декларацию из справки. Кроме того, при получении вычета, справку 2-НДФЛ нужно будет подать вместе с декларацией 3-НДФЛ в налоговую инспекцию.

Сколько действительна справка в данном случае? Год, за который вам выдана справка, и год, за который вы подаете декларацию, должны совпадать. Например, в 2018 году вы приобрели квартиру и решили подать документы для получения имущественного вычета. Справка должна отражать ваши доходы и уплаченные за вас налоги за 2018 год.

Кроме того, максимальный срок возврата налога – 3 года. Таким образом, в текущей ситуации сроком годности справки для налоговой условно можно назвать 3 года.

Срок действия 2-НДФЛ для кредита

Обычно при обращении в банк для займа денег вас просят подтвердить свой доход. Традиционно кредитные учреждения просят предоставить справку 2-НДФЛ.

Срок годности 2-НДФЛ в данном случае будет определяться индивидуальными требованиями банка. На это может повлиять кредитный продукт, который хотел бы получить заемщик. Например, вы хотите взять кредит на приобретение строящегося жилья (новостройки). В данном случае, скорее всего, банк попросит вас подтвердить доходы за последние 2 года. Кроме того, банк может потребовать, чтобы справка 2-НДФЛ была выдана не более трех месяцев назад. Соответственно, срок действия для кредита справки 2-НДФЛ будет зависеть от условий каждого конкретного банка.

Тема № 756 Налоги на трудоустройство домашних работников

К домашним работникам относятся домработницы, горничные, няни, садовники и другие лица, которые работают в вашем частном доме или рядом с ним в качестве ваших сотрудников. Ремонтники, сантехники, подрядчики и другие деловые люди, которые предоставляют свои услуги в качестве независимых подрядчиков, не являются вашими сотрудниками. Домашние работники станут вашими сотрудниками, если вы можете контролировать не только их работу, но и то, как они ее делают.

Домашние работники станут вашими сотрудниками, если вы можете контролировать не только их работу, но и то, как они ее делают.

Налоги на социальное обеспечение и медицинское обслуживание (Федеральный закон о страховых взносах — FICA)

Налоги на социальное обеспечение и бесплатную медицинскую помощь, также обычно называемые налогом FICA, применяются как к работникам, так и к работодателям, каждый из которых платит 7.65 процентов заработной платы. Работодатель обычно обязан удерживать долю налога FICA работника из заработной платы. Если вы выплачиваете денежную заработную плату в размере 2300 долларов США или более в 2021 году (этот порог может меняться из года в год) любому одному домашнему работнику, вы, как правило, должны удерживать 6,2% налогов на социальное обеспечение и 1,45% налогов на Medicare (всего 7,65%). из всей денежной заработной платы, которую вы платите этому сотруднику, за исключением случаев, когда вы предпочитаете оплачивать долю вашего сотрудника в налогах на социальное обеспечение и Medicare из собственных средств. Вы также должны заплатить свою долю налогов на социальное обеспечение и Medicare, которая также составляет 7.65% денежной заработной платы (в денежную заработную плату входит заработная плата, выплачиваемая вами чеком, денежным переводом и т. Д.). Обратитесь к разделу «Отсрочка внесения депозитов и платежей по налогу на трудоустройство до 31 декабря 2020 года» для получения информации об отсрочке депозита по налогу на трудоустройство и выплате доли работодателя в налогах на социальное обеспечение. См. Уведомление 2020-65 PDF и Уведомление 2021-11 PDF для получения информации, позволяющей работодателям отложить удержание и уплату доли налога на социальное обеспечение определенных сотрудников.

Вы также должны заплатить свою долю налогов на социальное обеспечение и Medicare, которая также составляет 7.65% денежной заработной платы (в денежную заработную плату входит заработная плата, выплачиваемая вами чеком, денежным переводом и т. Д.). Обратитесь к разделу «Отсрочка внесения депозитов и платежей по налогу на трудоустройство до 31 декабря 2020 года» для получения информации об отсрочке депозита по налогу на трудоустройство и выплате доли работодателя в налогах на социальное обеспечение. См. Уведомление 2020-65 PDF и Уведомление 2021-11 PDF для получения информации, позволяющей работодателям отложить удержание и уплату доли налога на социальное обеспечение определенных сотрудников.

Вы можете найти указанные суммы в долларах и проценты в теме «Нужно ли платить налоги на занятость?» в Публикации 926 «Налоговый справочник домашних хозяйств».Уплатите сумму, которую вы удерживаете, в IRS с дополнительными 7,65% на вашу долю налогов. Если вы платите долю вашего сотрудника в налогах на социальное обеспечение и Medicare из собственных средств, суммы, которые вы платите за своего сотрудника, засчитываются в качестве заработной платы для целей подоходного налога с сотрудников. Однако не засчитывайте их как заработную плату социального обеспечения и Medicare или как заработную плату по федеральному налогу на безработицу.

Однако не засчитывайте их как заработную плату социального обеспечения и Medicare или как заработную плату по федеральному налогу на безработицу.

Не удерживайте и не платите налоги на социальное обеспечение и медицинскую помощь из заработной платы, которую вы платите по адресу:

- Ваша супруга,

- Ваш ребенок младше 21 года,

- Ваш родитель, если не выполнено исключение, или

- Работник младше 18 лет в любое время в течение года, за исключением случаев, когда выполнение работы по дому является основным занятием работника.Если сотрудник является студентом, выполнение работы по дому не считается его или ее основным занятием.

См. Публикацию 926 PDF для получения дополнительной информации об этих исключениях.

Дополнительный налог на Medicare

Дополнительный налог на Medicare применяется к заработной плате физического лица по программе Medicare, превышающей пороговую сумму на основании статуса налогоплательщика. Работодатели несут ответственность за удержание 0,9% дополнительного налога по программе Medicare с заработной платы физического лица, превышающей 200 000 долларов в течение календарного года, независимо от статуса регистрации.Работодатель должен начать удерживать дополнительный налог на Medicare в период выплаты заработной платы, в течение которой он выплачивает заработную плату, превышающую 200 000 долларов США, и продолжать удерживать ее каждый период выплаты заработной платы до конца календарного года. Дополнительный налог на медицинское обслуживание не может быть сопоставлен с работодателем. Для получения дополнительной информации см. Инструкции к форме 8959 и вопросы и ответы по дополнительному налогу на Medicare.

Работодатели несут ответственность за удержание 0,9% дополнительного налога по программе Medicare с заработной платы физического лица, превышающей 200 000 долларов в течение календарного года, независимо от статуса регистрации.Работодатель должен начать удерживать дополнительный налог на Medicare в период выплаты заработной платы, в течение которой он выплачивает заработную плату, превышающую 200 000 долларов США, и продолжать удерживать ее каждый период выплаты заработной платы до конца календарного года. Дополнительный налог на медицинское обслуживание не может быть сопоставлен с работодателем. Для получения дополнительной информации см. Инструкции к форме 8959 и вопросы и ответы по дополнительному налогу на Medicare.

Удержание федерального подоходного налога

Вы не обязаны удерживать федеральный подоходный налог из заработной платы, которую вы платите домашнему работнику.Однако, если ваш сотрудник просит вас удержать федеральный подоходный налог, и вы соглашаетесь, вам потребуется заполненная форма W-4, свидетельство об удержании налога сотрудника от вашего сотрудника. Таблицы удержания налогов, которые обновляются каждый год, см. В Публикации 15-T, Федеральные методы удержания подоходного налога.

Таблицы удержания налогов, которые обновляются каждый год, см. В Публикации 15-T, Федеральные методы удержания подоходного налога.

Форма W-2, Отчет о заработной плате и налогах

Если вы должны удерживать и уплачивать налоги на социальное обеспечение и Medicare, или если вы удерживаете федеральный подоходный налог, вам необходимо заполнить форму W-2 «Отчет о заработной плате и налогах» для каждого сотрудника.Вам также понадобится форма W-3 «Пересылка декларации о заработной плате и налоге». См. «Какие формы нужно подавать?» в Публикации 926 для получения информации о том, когда и где предоставлять и хранить эти формы. Для заполнения формы W-2 вам понадобится идентификационный номер работодателя (EIN) и номера социального страхования ваших сотрудников. Если у вас еще нет EIN, вы можете подать заявку на его получение с помощью онлайн-приложения EIN. Эта услуга доступна с понедельника по пятницу с 7:00 до 22:00. По восточному времени. Вы также можете подать заявление на получение EIN, отправив по почте или факсу заполненную форму SS-4 «Заявление на получение идентификационного номера работодателя». Международные заявители могут подать заявку по телефону 267-941-1099 (не бесплатный номер) с понедельника по пятницу с 7:00 до 22:00. Восточное время для получения EIN. См. Идентификационные номера работодателей, Тема № 752 и Тема № 755 для получения дополнительной информации.

Международные заявители могут подать заявку по телефону 267-941-1099 (не бесплатный номер) с понедельника по пятницу с 7:00 до 22:00. Восточное время для получения EIN. См. Идентификационные номера работодателей, Тема № 752 и Тема № 755 для получения дополнительной информации.

Федеральный закон о налоге на безработицу (FUTA)

Если вы выплачивали денежную заработную плату домашним работникам на общую сумму более 1000 долларов в любом календарном квартале в течение календарного года или предыдущего года, вы, как правило, должны уплатить федеральный налог по безработице (FUTA) с первых 7000 долларов денежной заработной платы, которые вы платите каждому сотруднику домашнего хозяйства. .Однако не учитывайте заработную плату, выплаченную вашему супругу, ребенку младше 21 года или родителю. Кроме того, не считайте суммы, которые вы платите этим лицам, заработной платой, облагаемой налогом FUTA. Как правило, вы можете взять кредит в счет вашего налогового обязательства FUTA для сумм, уплаченных вами в государственную кассу по безработице. Если вы выплачиваете заработную плату, которая регулируется законами о пособиях по безработице штата со скидкой , ваш налоговый кредит FUTA может быть уменьшен на . Штат, который не выплатил деньги, взятые в долг у федерального правительства для выплаты пособий по безработице, является «штатом с сокращенным кредитом».Дополнительную информацию см. В Инструкциях по Приложению H (Форма 1040) или к сокращению кредита FUTA. Информацию о конкретных суммах в долларах и заработной плате, которые не подсчитываются, смотрите под заголовком «Нужно ли платить налоги на трудоустройство?» В публикации 926 PDF.

Если вы выплачиваете заработную плату, которая регулируется законами о пособиях по безработице штата со скидкой , ваш налоговый кредит FUTA может быть уменьшен на . Штат, который не выплатил деньги, взятые в долг у федерального правительства для выплаты пособий по безработице, является «штатом с сокращенным кредитом».Дополнительную информацию см. В Инструкциях по Приложению H (Форма 1040) или к сокращению кредита FUTA. Информацию о конкретных суммах в долларах и заработной плате, которые не подсчитываются, смотрите под заголовком «Нужно ли платить налоги на трудоустройство?» В публикации 926 PDF.

Приложение H (Форма 1040), Налоги на домашнюю занятость

Если вы выплачиваете заработную плату, облагаемую налогом FICA, налогом FUTA, или если вы удерживаете федеральный подоходный налог из заработной платы вашего сотрудника, вам необходимо подать Приложение H (Форма 1040), Налоги на домашнюю занятость.Приложите Приложение H к своей индивидуальной налоговой декларации, форме 1040, индивидуальной налоговой декларации США, форме 1040-SR, налоговой декларации США для пожилых людей, форме 1040-NR, налоговой декларации нерезидентов США, форме 1040-SS, индивидуальной налоговой декларации США. Налоговая декларация по трудоустройству (включая дополнительный налоговый кредит на ребенка для добросовестных резидентов Пуэрто-Рико) или форма 1041, налоговая декларация США о доходах для недвижимости и трастов. Если от вас не требуется подавать декларацию, вы все равно должны подать Приложение H, чтобы сообщить о налогах на домашнюю занятость.Однако индивидуальный предприниматель, который должен подавать Форму 940, Годовую федеральную налоговую декларацию работодателя (FUTA) и Форму 941, КВАРТАЛЬНУЮ федеральную налоговую декларацию работодателя, или Форму 944, ЕЖЕГОДНУЮ федеральную налоговую декларацию работодателя для сотрудников предприятия, или Форму 943, Работодатель Ежегодная федеральная налоговая декларация для сельскохозяйственных служащих, для сельскохозяйственных служащих, может сообщать налоговую информацию о домашних работниках в этих формах вместо из Таблицы H. Если вы решите указать заработную плату домашнего работника в формах, показанных выше, обязательно уплатить причитающиеся налоги к сроку, установленному в форме, и при необходимости внести депозиты федерального налога.

Налоговая декларация по трудоустройству (включая дополнительный налоговый кредит на ребенка для добросовестных резидентов Пуэрто-Рико) или форма 1041, налоговая декларация США о доходах для недвижимости и трастов. Если от вас не требуется подавать декларацию, вы все равно должны подать Приложение H, чтобы сообщить о налогах на домашнюю занятость.Однако индивидуальный предприниматель, который должен подавать Форму 940, Годовую федеральную налоговую декларацию работодателя (FUTA) и Форму 941, КВАРТАЛЬНУЮ федеральную налоговую декларацию работодателя, или Форму 944, ЕЖЕГОДНУЮ федеральную налоговую декларацию работодателя для сотрудников предприятия, или Форму 943, Работодатель Ежегодная федеральная налоговая декларация для сельскохозяйственных служащих, для сельскохозяйственных служащих, может сообщать налоговую информацию о домашних работниках в этих формах вместо из Таблицы H. Если вы решите указать заработную плату домашнего работника в формах, показанных выше, обязательно уплатить причитающиеся налоги к сроку, установленному в форме, и при необходимости внести депозиты федерального налога. Дополнительная информация доступна в Инструкции к Приложению H (Форма 1040) PDF.

Дополнительная информация доступна в Инструкции к Приложению H (Форма 1040) PDF.

Расчетные налоговые платежи

Если вы подадите Таблицу H (Форма 1040) PDF, вы можете избежать уплаты налогов вместе с вашей декларацией, если вы заплатите достаточно налогов до подачи декларации, чтобы покрыть как налог на заработную плату для вашего домашнего работника, так и ваш подоходный налог. Если вы работаете, вы можете попросить своего работодателя удержать дополнительный федеральный подоходный налог из вашей заработной платы в течение года. Вы также можете произвести расчетные налоговые платежи в IRS в течение года, используя форму 1040-ES «Расчетный налог для физических лиц».

Возможно, вам придется заплатить предполагаемый штраф за недоплату налога, если вы не платите налоги на заработную плату в течение года. См. Тему № 306.

Дополнительная информация

Для получения дополнительной информации см. Публикацию 926, Налоговое руководство для домашних хозяйств.

Информация о сотрудниках START-UP NY

Соответствующие критериям сотрудники утвержденных предприятий START-UP NY могут иметь возможность полностью или частично исключить свою заработную плату START-UP NY из подоходного налога с физических лиц в Нью-Йорке, в том числе:

- Налог на доходы физических лиц штата Нью-Йорк;

- Налог на прибыль резидентов г. Нью-Йорка;

- Надбавка к подоходному налогу с резидентов Йонкерс; и

- Налог на прибыль нерезидентов г. Йонкерс.

| Льгота по исключению из заработной платы распространяется только на подоходный налог штата Нью-Йорк Не применяется к федеральному подоходному налогу. Таким образом, заработная плата START-UP NY облагается федеральным подоходным налогом. |

Допустимый сотрудник

Чтобы быть сотрудником , отвечающим критериям , вы должны:

- быть уведомленным вашим работодателем о том, что ваша работа соответствует критериям исключения из заработной платы;

- заниматься только работой, выполняемой 1 в утвержденном месте ведения бизнеса в не облагаемой налогом зоне Нью-Йорка в течение календарного года; и

- работать в утвержденном месте ведения бизнеса в безналоговой зоне Нью-Йорка не менее половины календарного года (183 дня).

Если вы новый сотрудник, это означает, что вы должны начать работу не позднее 1 июля, чтобы выполнить это требование на год.

Если вы новый сотрудник, это означает, что вы должны начать работу не позднее 1 июля, чтобы выполнить это требование на год.

Пример 1: Business XYZ — это утвержденный бизнес, расположенный в безналоговой зоне Нью-Йорка в январе 2015 года. 1 апреля 2015 года Джон начинает работать в Business XYZ на должности, которая соответствует критериям исключения из заработной платы. Джон работает в Business XYZ в утвержденном офисе в безналоговой зоне Нью-Йорка до конца календарного года (девять месяцев).

Джон отвечает всем требованиям для правомочного сотрудника, и он может потребовать исключение из заработной платы в размере всех его заработной платы START-UP NY, когда он подает свою налоговую декларацию штата Нью-Йорк за 2015 год.

Если вы не соответствуете всем требованиям для правомочного сотрудника в течение календарного года, вы не имеете права на , а не , право на исключение из заработной платы за этот год, и вся ваша заработная плата (включая заработную плату START-UP NY) подлежит облагать налогом.

Пример 2: Business ABC — это утвержденный бизнес, расположенный в безналоговой зоне Нью-Йорка в феврале 2015 года.1 июня 2015 года Мэри начинает работать в Business ABC на должности, которая имеет право на исключение из заработной платы. Мэри работает в Business ABC в утвержденном офисе в безналоговой зоне Нью-Йорка до 1 октября 2015 года, а затем переходит в один из офисов Business ABC за пределами безналоговой зоны Нью-Йорка.

Поскольку Мэри проработала только в утвержденном офисе в безналоговой зоне Нью-Йорка в течение четырех месяцев, она не соответствует требованиям для правомочного сотрудника. Следовательно, Мэри , а не разрешено исключение из заработной платы, и все заработной платы Мэри подлежат обложению подоходным налогом штата Нью-Йорк, когда она подает свою налоговую декларацию штата Нью-Йорк за 2015 год.

Льготный период исключения из заработной платы

Период выплаты пособий (десять лет подряд) начинается с года, когда утвержденная компания START-UP NY размещает в безналоговой зоне штата Нью-Йорк. Это не зависит от от даты приема на работу.

Это не зависит от от даты приема на работу.

Как имеющий на это право сотрудник, вы имеете право на освобождение от уплаты налога с заработной платы только за годы в пределах десятилетнего льготного периода вашего работодателя, независимо от того, когда вы приняты на работу. Например, если в 2015 году предприятие, утвержденное вашим работодателем, находится в безналоговой зоне Нью-Йорка, исключение из заработной платы доступно для правомочных сотрудников только на налоговые годы с 2015 по 2024.

В течение первых пяти лет утвержденного предприятия START-UP NY в течение десяти последовательных налоговых лет общая заработная плата, выплачиваемая вам утвержденным бизнесом, должна быть вычтена из пересчитанного федерального AGI в той мере, в какой заработная плата включена в пересчитанный федеральный AGI. при расчете скорректированного валового дохода по Нью-Йорку.

В течение вторых пяти лет из десяти последовательных налоговых лет утвержденного предприятия разрешенное исключение из заработной платы для правомочного сотрудника составляет:

- 200 000 долларов США годовой заработной платы, если ваш статус регистрации — холост;

- 250 000 долларов годовой заработной платы, если вы подаете документы на главу семьи; или

- 300 000 долларов США годовой заработной платы, если вы подаете совместную декларацию, в объеме, включенном в пересчитанный федеральный AGI сотрудника утвержденного предприятия.

Ваш работодатель:

- должен уведомить вас о том, что ваша работа соответствует критериям исключения из заработной платы (вы должны соответствовать всем требованиям для правомочного сотрудника , чтобы подать заявление об исключении).

- должен предоставить вам период выплаты пособий

- идентифицирует вас в налоговом департаменте штата Нью-Йорк как подходящего сотрудника и сообщит о вашей заработной плате START-UP NY в департамент

- сообщит о вашей заработной плате START-UP NY в налоговую службу (IRS)

- будет включать вашу заработную плату START-UP NY в поля 1 и 16 вашей федеральной формы W-2, Заявление о заработной плате и налогах Номер

- должен указать вашу заработную плату START-UP NY в поле 14 вашей федеральной формы W-2, используя код SNY .

- может прекратить удержание подоходного налога штатов Нью-Йорк, Нью-Йорк и Йонкерс из вашей заработной платы START-UP NY по вашему запросу; вы должны заполнить форму IT-2104-SNY, Свидетельство об освобождении от удержания для программы START UP NY и передать ее своему работодателю

Как подать заявление об исключении из заработной платы в вашей налоговой декларации штата Нью-Йорк

- Вы должны подать налоговую декларацию штата Нью-Йорк, даже если заработная плата START-UP NY является вашим единственным источником дохода.

- Укажите свою заработную плату START-UP NY в строке Заработная плата, оклады, чаевые и т.д.

- Как сотрудник, отвечающий критериям , вы имеете право на вычитание START-UP NY заработной платы для всей или части вашей заработной платы START-UP NY; заполните форму IT-225, Изменения штата Нью-Йорк, и подайте ее вместе с налоговой декларацией штата Нью-Йорк.

Как прекратить удержание подоходного налога в штатах Нью-Йорк, Нью-Йорк и Йонкерс

Ваш работодатель удержит все применимые подоходные налоги Нью-Йорка из вашей заработной платы START-UP NY. Однако, если вы соответствуете (или ожидаете соответствовать) требованиям для работника, отвечающего критериям на налоговый год, , вы можете попросить не удерживать эти подоходные налоги.

- Заполните форму IT-2104-SNY, Свидетельство об освобождении от удержания для программы START-UP NY и передайте ее своему работодателю.

- Заполняйте новую форму IT-2104-SNY каждый год, чтобы продолжить освобождение от уплаты налогов.

| Будьте осторожны при прекращении удержания Если вы решите не удерживать подоходный налог из вашей заработной платы START-UP NY, могут возникнуть ситуации, когда вы в конечном итоге будете должны платить подоходный налог штата Нью-Йорк, города Нью-Йорк или Йонкерс:

Если у вас недоплата по налогу, на вас могут быть наложены штрафы и пени. Чтобы избежать недоплаты, вам может потребоваться произвести расчетные налоговые платежи. |

1 Любая работа, выполняемая за пределами безналоговой зоны Нью-Йорка, должна быть минимальной и лишь второстепенной по отношению к основной цели утвержденного бизнеса. Вы можете выполнять некоторую работу в учебных заведениях, принадлежащих спонсору необлагаемой налогом территории штата Нью-Йорк, которые находятся за пределами территории вашего работодателя, но только в том случае, если эта работа является неотъемлемой частью цели утвержденного бизнеса.Если у вас есть вопросы, обратитесь к своему работодателю.

Вы можете выполнять некоторую работу в учебных заведениях, принадлежащих спонсору необлагаемой налогом территории штата Нью-Йорк, которые находятся за пределами территории вашего работодателя, но только в том случае, если эта работа является неотъемлемой частью цели утвержденного бизнеса.Если у вас есть вопросы, обратитесь к своему работодателю.

Обновлено:

Налоги — Часто задаваемые вопросы о подоходном налоге

Часто задаваемые вопросы о подоходном налоге

Индекс

Подоходный налог — Фонд заработной платы

Каждый работодатель в Мичигане, который обязан удерживать федеральный подоходный налог в соответствии с Налоговым кодексом США, также должен быть зарегистрирован и удерживать подоходный налог штата Мичиган.

Подоходный налог — Общая информация

Кто должен перечислять удерживаемый налог с заработной платы?

Каждый работодатель Мичигана, который обязан удерживать федеральный подоходный налог в соответствии с Налоговым кодексом, должен быть зарегистрирован и удерживать подоходный налог штата Мичиган.

Какова ставка удерживаемого налога на заработную плату в Мичигане на 2021 год?

Ставка налога на 2021 год составляет 4,25%.

Какова сумма личного освобождения от уплаты налогов в Мичигане на 2021 год?

Сумма личного освобождения на 2021 год составляет 4900 долларов США

Где я могу получить дополнительную информацию о подоходном налоге в штате Мичиган?

Форма 446, Руководство по удержанию подоходного налога.

У меня есть сотрудники из Мичигана, но моя компания находится в другом штате.Должен ли я по-прежнему удерживать налог штата Мичиган с сотрудников штата Мичиган?

Да, если компания за пределами штата создала связь (физическое присутствие) в Мичигане, работодатель должен будет зарегистрироваться в Министерстве финансов штата Мичиган, чтобы удерживать подоходный налог штата Мичиган.

Исключение: если сотрудник, работающий в Мичигане, является резидентом другого штата (например, Висконсина, Индианы, Кентукки, Иллинойса, Огайо или Миннесоты), налог штата Мичиган не удерживается.

Моя компания находится за пределами штата, в Мичигане нет связи.У нас есть сотрудники, жители Мичигана, работающие в Мичигане и за его пределами. Подоходный налог какого штата будет применяться?

Работодатели имеют возможность добровольно зарегистрироваться в Министерстве финансов штата Мичиган, чтобы удерживать подоходный налог штата Мичиган, либо работник должен уплачивать расчетный подоходный налог непосредственно в штат Мичиган.

Мичиган имеет взаимные соглашения с Висконсином, Индианой, Кентукки, Иллинойсом, Огайо и Миннесотой. Работодатели в этих штатах не должны удерживать подоходный налог своего штата с жителей Мичигана, которые работают в их штатах.

Обязаны ли некоммерческие организации удерживать налог со своих сотрудников?

Да. Некоммерческие организации, такие как благотворительные, религиозные и правительственные организации, обязаны удерживать подоходный налог штата Мичиган.

Когда домашний работодатель должен быть зарегистрирован для уплаты подоходного налога?

Если федеральное правительство требует, чтобы плательщик домохозяйства удерживал федеральные налоги, то штат Мичиган потребует удержания налогов из штата Мичиган.Если федеральное правительство не требует удержания, Мичиган не потребует удержания. Однако домашний плательщик всегда может отказать добровольно, когда это не требуется.

Какие формы я должен подать в Казначейство, чтобы сообщить о подоходном налоге?

Вы должны сообщать подоходный налог в пределах вашей частоты подачи. На 2015 год и далее ежемесячные / ежеквартальные заявители подают форму 5080 «Ежемесячная / квартальная декларация по налогам с продаж, использованию и подоходным налогам».

Все налогоплательщики должны подавать годовую декларацию.За 2015 и последующие налоговые годы заполните форму 5081 «Годовая декларация по налогам с продаж, использованию и подоходному налогу».

Какие города взимают подоходный налог?

Альбион, Батл-Крик, Биг-Рапидс, Детройт, Флинт, Гранд-Рапидс, Харилинг, Хамтрамк, Хайленд-Парк, Гудзон, Иония, Джексон, Ист-Лансинг, Лансинг, Лапир, Маскегон, Маскегон-Хайтс, Понтиак, Порт-Гурон, Портленд, Сагино, Спрингфилд и Уокер.

Найдите ссылки на города и соответствующие формы веб-сайтов, адреса и форматы файлов.

Требования и сроки подачи заявок

| Частота подачи заявок | Срок возврата и оплаты |

|---|---|

| Ежемесячно | Не позднее 20 числа следующего месяца |

| Ежеквартально | Не позднее 20 числа месяца, следующего за окончанием квартала. |

| Годовой | Срок погашения: 28 февраля -го года, следующего за отчетным налоговым годом. |

| Удержание ускоренного электронного перевода денежных средств (EFT) | Налогоплательщики, у которых годовое обязательство по удержанию налогов составляет ≥ 480 000 долларов США в предыдущем календарном году. Согласно PA 82 и 83 1991 года, лицо, подающее ускоренный налог у источника выплаты, должно перечислять удерживаемые налоги в тот же день, что и федеральные платежи, независимо от причитающейся суммы. Требования к ускоренной подаче электронных платежей Вопросы и ответы об уплате удерживаемого налога по ускоренной схеме |

| 2014 и ранее Налоговые годы | 2015 и последующие годы Налоговые годы | Название формы | Дополнительная информация |

|---|---|---|---|

| 160 | 5080 | Налоги с продаж, налоги за пользование и подоходные налоги Ежемесячная / квартальная декларация | |

| НЕТ | 5092 | Ежемесячная / квартальная налоговая декларация с поправками по налогам с продаж, использованию и подоходным налогам | |

| 165 | 5081 | Годовая декларация по налогам с продаж, использованию и удержанным налогам | |

| НЕТ | 5082 | Продажи, использование и удержание Исправленный годовой доход | |

| 429 | 5083 | График предоплаты налогов с продаж для поставщиков и оптовиков топлива | Теперь это расписание, которое будет отправлено в электронном виде в связи с вашим 5080 или 5092 через MTO. Примечание: Предоплата налога с продаж на бензин или дизельное топливо больше не является допустимым вычетом из валовой выручки. По завершении этот график снижает налог с продаж на сумму предоплаты. |

| 430 | 5084 | Погашение авансового кредита на топливо | |

| 2189 | 5085 | Дополнительный график продавца топлива | Теперь это расписание, которое будет отправлено в электронную почту в связи с вашим 5080 или 5092 через MTO. |

| 92 | 5086 | Дополнительный список дилеров автомобилей | Теперь это расписание, которое будет отправлено в электронном виде в связи с вашим 5080 или 5092 через MTO. Примечание: Предоплаченный налог с продаж Государственному секретарю больше не является допустимым вычетом из валовых продаж.  По завершении этот график снижает налог с продаж на сумму предоплаты. По завершении этот график снижает налог с продаж на сумму предоплаты. |

| 48 | 5087 | Покупатели используют налоговую декларацию | Сохраните копию для своих записей. |

| 388 | 5088 | Налоговая декларация продавца | Сохраните копию для своих записей. |

| 2271 | 5089 | Налоговая декларация и платеж концессионера с продаж | |

| 4601 | 5091 | Налоги с продаж, использования и удержания 4% и 6% годовой доход | Эта форма должна быть отправлена в электронном виде через MTO. |

| НЕТ | 5093 | Изменения в налогах с продаж, использовании и удержании 4% и 6% годовой доход | Эта форма должна быть отправлена в электронном виде через MTO. |

| НЕТ | 5094 | Ваучер на уплату налогов с продаж, использования и удержания налогов | Эта форма используется для отправки платежа отдельно от возврата. Эта форма не заменяет форму на возврат. Эта форма не заменяет форму на возврат. |

| 3862 | 5095 | Ежемесячный / ежеквартальный лист продаж, использования и удержания и ежемесячный / ежеквартальный лист с поправками | Эта форма не отправляется в Министерство финансов; он разработан как инструмент для помощи в подготовке отчетов. |

| 151 | 151 | Декларация уполномоченного представителя (доверенность) | Эту форму можно отправить в электронном виде через MTO. |

| 163 | 163 | Уведомление об изменении или прекращении производства | Эту форму можно отправить в электронном виде через MTO. |

Должен ли я подавать декларацию? Что делать, если я не должен платить налоги?

Если вы зарегистрированы для уплаты налога, вы должны подать декларацию в пределах установленной вами частоты подачи, даже если налог не взимается.

Что такое налоговый год?

Налоговый год для налога с продаж, использования и подоходного налога определяется как календарный год: 1 января — 31 декабря.

Как часто мне нужно подавать налоговую декларацию по налогам с продаж, налогам за пользование и подоходным налогам?

Первоначально Казначейство определяет частоту вашей подачи заявок на основе предполагаемого ежемесячного платежа по каждому налогу, который вы зарегистрировали в своем заявлении на регистрацию.

Поскольку налоги с продаж, налоги за пользование и подоходные налоги сообщаются вместе, частота их подачи будет одинаковой.

Впоследствии ваша частота подачи заявок ежегодно проверяется Казначейством на предмет обновления.Если ваша частота подачи заявок изменится, вы получите уведомление в письменной форме. Поскольку налоги с продаж, использования и удержания указываются вместе, частота их подачи будет одинаковой.

Для получения дополнительной информации см. Таблицу 1: Частота и сроки подачи заявок.

Для получения дополнительной информации см. Таблицу 2: Номер формы налоговой декларации по годам налогообложения.

Я не подавал свои ежемесячные / квартальные отчеты. Могу я просто подать годовой отчет?

Нет, целью годовой отчетности является сверка, балансировка и закрытие налогового года.Он не заменяет ежемесячные / квартальные отчеты.

При подаче ежемесячной / ежеквартальной декларации меня запрашивают «валовые продажи». Это верно? Означает ли это только облагаемые налогом продажи или все продажи?

Валовые продажи должны указываться в ежемесячных / ежеквартальных отчетах за 2015 налоговый год и последующие годы. Валовые продажи определяются как все продажи. Чтобы получить цифру облагаемых налогом продаж, вычтите любые допустимые вычеты из валовых продаж. Допустимые вычеты и расчет налога с облагаемых налогом продаж не указываются в ежемесячной / ежеквартальной декларации.

См. Форму 5095 «Ежемесячный / квартальный отчет о продажах, использовании и удержании» и «Ежемесячный / квартальный рабочий лист с поправками» для получения помощи в заполнении ежемесячного / ежеквартального отчета.

Мне нужно внести поправки в мою декларацию по налогу с продаж, использованию и удерживаемому налогу. Каков процесс?

Ежемесячный / квартальный доход

Для 2015 года и будущих налоговых лет заполните форму 5092 «Ежемесячная / ежеквартальная налоговая декларация по налогам с продаж, налогам на использование и подоходным налогам», указав правильные цифры.Эту форму можно отправить в электронном виде через MTO или по почте.

Годовая прибыль

Для 2015 и последующих налоговых лет заполните форму 5082 «Годовой отчет с поправками по налогам на продажи, использование и удержание у источника», указав правильные цифры. Эту форму можно отправить в электронном виде через MTO или по почте.

Я запросил кредитный форвард на свой годовой доход от продаж, использования и удержания. Когда я смогу использовать этот кредит?

Казначейство уведомит налогоплательщиков в письменной форме, когда их годовые отчеты будут обработаны и когда будет принято решение относительно запрашиваемых кредитных форвардных контрактов.Налогоплательщики не должны использовать кредиты до тех пор, пока они не получат письменную корреспонденцию от Казначейства.

Удержание из заработной платы работодателя — Департамент доходов

Пересмотренный статут штата Кентукки Глава 141 требует, чтобы работодатели удерживали подоходный налог как с резидентов, так и с работников-нерезидентов (кроме случаев, предусмотренных законом). Работодатели должны удерживать подоходный налог с работников, получающих «заработную плату», как это определено в Разделе 3401 (а) Налогового кодекса.

2022 Требования к электронной подаче и выплате

Все работодатели должны подавать документы в электронном виде и уплачивать подоходный налог, удержанный за периоды, начинающиеся 1 января 2022 г. или позднее.(103 KAR 18: 150) Чтобы зарегистрироваться и подать онлайн-заявку, пожалуйста, посетите wraps.ky.gov .

или позднее.(103 KAR 18: 150) Чтобы зарегистрироваться и подать онлайн-заявку, пожалуйста, посетите wraps.ky.gov .

С 5 мая 2020 года налоговое законодательство штата Кентукки требует, чтобы работодатели подали два раза в месяц и ежемесячно в электронном виде и уплачивали подоходный налог, удерживаемый за периоды, начинающиеся 1 января 2021 года или после этой даты. (103 КАР 18: 150) Чтобы зарегистрироваться и подать онлайн-заявку, пожалуйста, оберток для посещений.ky.gov .

Срок сдачи: 31 января 2021 г. Информация об удержании налогов (формы W-2, W-2G и серии 1099) должна быть сообщена в Налоговое управление штата Кентукки (DOR) на или до 31 января. | |

Внимание, K-5 Filers Учетная запись пользователя Kentucky Online Gateway (KOG) (адрес электронной почты и пароль) требуется для подачи формы K-5. Помните, что форма K-5 заменяет бумажные копии форм W-2, W-2G и 1099. Удерживаемые счета, представляющие эту информацию в электронном формате файла EFW2 или публикации 1220, не подают форму K-5. | |

Параметры подачи заявления об удержании

| |

Форма K-5 Форма K-5 используется для сообщения информации об удержании налогов из форм W-2, W-2G и 1099 и заполняется онлайн с двумя способами подачи на выбор. Примечание. При печати формы для отправки по почте в DOR штрих-код будет напечатан внизу формы. Этот штрих-код используется DOR для более точной и эффективной обработки формы. |

Ниже приведен список поставщиков программного обеспечения, которые будут в электронном виде подавать информацию о заработной плате и налогах на уровне штата и на федеральном уровне, а затем отправлять отчеты о заработной плате и налогах вашим сотрудникам по почте.(Может взиматься плата.) Чтобы быть перенаправленными на их сайты, нажмите на их логотип ниже.

| | |||

Налог у источника выплаты в Аризоне | Налоговое управление штата Аризона

Информация для работодателей

Работодатель должен удерживать подоходный налог штата Аризона со служащих, компенсация которых выплачивается за услуги, оказанные в штате Аризона. Удержание подоходного налога штата Аризона представляет собой процент от общей налогооблагаемой заработной платы работника.

Удержание подоходного налога штата Аризона представляет собой процент от общей налогооблагаемой заработной платы работника.

Валовая налогооблагаемая заработная плата относится к сумме, которая соответствует федеральному определению заработной платы, содержащемуся в § 3401 Свода законов США. Как правило, это сумма, указанная в поле 1 федеральной формы W-2 работника. Суммы, которые считаются заработной платой для целей федерального налогообложения, считаются заработной платой для целей подоходного налога в Аризоне. Суммы, включенные в заработную плату и подлежащие обязательному удержанию на федеральном уровне, подлежат обязательному удержанию в штате Аризона.Суммы, исключенные из заработной платы и из обязательного федерального удержания, исключены из обязательного удержания штата Аризона.

См. Раздел «Обязательства работодателя по подаче налоговой декларации» для получения дополнительной информации об удержании подоходного налога в штате Аризона.

Определение удержания сотрудника

Департамент будет следовать определению IRS относительно статуса занятости работника как наемного работника или как независимого подрядчика. См. Правило Аризоны по удерживаемому налогу (WTR) 16-4, чтобы определить, является ли работник служащим или независимым подрядчиком для целей удерживаемого налога в Аризоне.

См. Правило Аризоны по удерживаемому налогу (WTR) 16-4, чтобы определить, является ли работник служащим или независимым подрядчиком для целей удерживаемого налога в Аризоне.

Чтобы рассчитать сумму налога, удерживаемого из компенсации, выплачиваемой сотрудникам за услуги, оказанные в Аризоне, сотрудник должен заполнить Аризонскую форму A-4, Аризонскую процентную ставку удержания в течение первых пяти дней работы. Если работник не заполняет форму, работодатель должен удерживать подоходный налог штата Аризона по ставке 2,7% до тех пор, пока работник не выберет другую ставку удержания. Обратитесь к Инструкциям работодателя по Аризонской Форме A-4 для получения дополнительной информации.

Чтобы изменить сумму удерживаемого подоходного налога в штате Аризона, сотрудник должен заполнить форму A-4 штата Аризона и подать своему работодателю, чтобы он выбрал другой вариант процента удержания.

Работа исключена из удержания

Подоходный налог, удерживаемый у источника в Аризоне, не вычитается или удерживается из:

- Заработная плата, выплаченная работнику-нерезиденту общего перевозчика.

- Заработная плата за работу по дому в частном доме.

- Заработная плата, выплачиваемая за случайный труд, не связанный с коммерческой или коммерческой деятельностью работодателя.

- Заработная плата, выплачиваемая неполный рабочий день или сезонным работникам, услуги которых работодателю состоят исключительно из труда в связи с посадкой, выращиванием, сбором урожая или полевой укладкой сезонных сельскохозяйственных культур, за исключением тех работников, чьи основные обязанности заключаются в использовании любого устройства с механическим приводом в такие операции.

- Заработная плата, выплачиваемая нерезиденту этого государства, который:

- Сотрудник физического лица, доверительного управляющего, товарищества, корпорации или компании с ограниченной ответственностью, имеющий собственность, фонд заработной платы и продажи в этом штате, или связанного предприятия, имеющего более 50% прямой или косвенной общей собственности.

- Физически находиться в этом состоянии менее шестидесяти дней в календарном году с целью оказания услуги, которая принесет пользу работодателю или связанной с ним организации.

Для определения количества дней обслуживания в этом состоянии не учитываются дни, потраченные на следующие виды деятельности:

Для определения количества дней обслуживания в этом состоянии не учитываются дни, потраченные на следующие виды деятельности:- В пути.

- Заниматься личной деятельностью.

- Участие в тренингах или мероприятиях по повышению квалификации, а также участие в собраниях, которые напрямую не связаны с деятельностью работодателя связанной организации в Аризоне.

- Заработная плата, выплачиваемая нерезиденту, находящемуся в этом состоянии на временной основе с целью выполнения аварийного восстановления после объявленного периода стихийного бедствия.

- Заработная плата или оклад, выплачиваемый нерезиденту, занятому на любом этапе производства кинофильмов, когда работодатель обратился в департамент с просьбой об освобождении от налоговых положений, и департамент определил, что нерезиденту будет разрешен зачет налогов, уплаченных другому государству. или страна против налогов Аризоны, наложенных на доход, полученный в Аризоне.

ПРИМЕЧАНИЕ:

- Сотрудник-нерезидент может выбрать удержание подоходного налога штата Аризона в порядке, установленном разделом 43-401, подраздел E, и работодатель должен удерживать налог в соответствии с этим решением.

- Работодатель может выбрать удержание налога с работника-нерезидента до истечения шестидесятидневного ограничения.

- Заработная плата, выплачиваемая сотруднику-нерезиденту, который находится в этом штате исключительно в спортивных или развлекательных целях, не освобождается от удержания подоходного налога в штате Аризона.

Информация для работодателей, сотрудников и частных лиц

Выбор процентной ставки удержания в штате Аризона — Заполнение формы Аризоны A ‑ 4

Все новые сотрудники, подлежащие удержанию подоходного налога в Аризоне, должны заполнить Аризонскую форму A-4 в течение пяти дней после трудоустройства. Если новый сотрудник не заполнит форму Аризоны A-4 в течение 5 дней после найма, работодатель должен удерживать подоходный налог штата Аризона по ставке 2,7% до тех пор, пока сотрудник не выберет другую ставку удержания.

Чтобы выбрать процент удержания в штате Аризона, сотрудник должен заполнить форму Аризоны A-4, «Выбор процента удержания в штате Аризона» и подать ее своему работодателю. Сотрудники могут потребовать у своего работодателя удержания дополнительной суммы.

Сотрудники могут потребовать у своего работодателя удержания дополнительной суммы.

Существующие сотрудники могут изменить свою сумму удержания, заполнив форму A-4 штата Аризона, чтобы изменить свою предыдущую сумму удержания или процент. Заполните форму A-4 штата Аризона и предоставьте ее своему работодателю. Сохраните копию для своих записей.

Сотрудники, которые не ожидают от Аризоны обязательств по подоходному налогу в течение календарного года, могут потребовать освобождения от удержания налогов в штате Аризона. Сотрудники, заявляющие, что они освобождены от удержания подоходного налога в Аризоне, заполняют Аризонскую форму A-4, чтобы выбрать нулевой процент удержания в Аризоне. Заполните форму A-4 штата Аризона и предоставьте ее своему работодателю. Сохраните копию для своих записей. Это освобождение должно продлеваться ежегодно.

Жители Аризоны, работающие за пределами Аризоны

Жители штата Аризона, работающие за пределами штата Аризона, могут потребовать от своего работодателя удержания подоходного налога штата Аризона из их заработной платы за работу, выполненную за пределами штата Аризона. Если работодатель за пределами штата соглашается удерживать подоходный налог в штате Аризона из вашей заработной платы за пределами штата, заполните форму A-4V в штате Аризона и отправьте ее своему работодателю. Удержанная сумма применяется к вашему подоходному налогу в штате Аризона, подлежащему уплате при подаче налоговой декларации о доходах в штате Аризона.

Если работодатель за пределами штата соглашается удерживать подоходный налог в штате Аризона из вашей заработной платы за пределами штата, заполните форму A-4V в штате Аризона и отправьте ее своему работодателю. Удержанная сумма применяется к вашему подоходному налогу в штате Аризона, подлежащему уплате при подаче налоговой декларации о доходах в штате Аризона.

Сотрудников, требующих пониженного удержания для назначения налоговых льгот

Работник может потребовать от своего работодателя уменьшить подоходный налог в штате Аризона, удерживаемый из его или ее заработной платы, на сумму, которую работник желает внести в следующие организации:

- Взносы в соответствующие благотворительные организации, заявленные по форме 321, штата Аризона

- Внесенные взносы или уплаченные взносы в государственные школы, заявленные по форме 322, штата Аризона

- Взносы, внесенные в частные учебные заведения, заявленные по форме 323, штата Аризона

- Взносы в сертифицированные организации школьного обучения, указанные в форме 348 штата Аризона, или

- Взносы в соответствующие благотворительные организации приемных семей, заявленные в форме 352 штата Аризона.

Заполните форму A-4C штата Аризона и предоставьте ее своему работодателю. Сохраните копию для своих записей.

Если ваш работодатель согласится с этим запросом, он уменьшит ваш удерживаемый подоходный налог в Аризоне на указанную вами сумму и направит эту сумму в указанную вами благотворительную организацию.

Удержание пенсионных и аннуитетных выплат

Лица, получающие регулярные плановые выплаты пенсий или ежегодных выплат, которые включаются в их валовой доход в штате Аризона, могут выбрать удержание подоходного налога штата Аризона из этих выплат.Заполните форму A4-P штата Аризона и отправьте ее плательщику аннуитета или пенсии для принятия решения

ПРИМЕЧАНИЕ: Вы можете использовать Аризонскую форму A4-P, чтобы выбрать удержание подоходного налога штата Аризона, если вы регулярно получаете от любого из следующего:

- Пенсионное или предварительное вознаграждение за службу в вооруженных силах или военно-морских силах США,

- Платежи, полученные от пенсионной системы государственной службы США из фонда пенсионного обеспечения и инвалидности государственной службы США,

- Пенсионный,

- Традиционные индивидуальные пенсионные счета, или

- Любая другая рента.

Вы НЕ можете выбрать удержание подоходного налога штата Аризона из следующих сумм:

- Любые платежи НЕ , полученные через определенные промежутки времени (непериодические платежи),

- Паушальные выплаты,

- Распределение по индивидуальному пенсионному счету Roth,

- Аннуитеты администрации ветеранов, или

- Железнодорожник Пенсии по возрасту.

Варианты процентов удержания.

Ставки указаны в процентах от налогооблагаемой заработной платы брутто

Процентная ставка |

|---|

| 0,8% |

| 1,3% |

| 1,8% |

| 2,7% |

| 3,6% |

| 4,2% |

| 5,1% |

Свидетельство об освобождении сотрудника от удержания

Заработная плата в штате Аризона, выплачиваемая определенным лицам, освобождена от удержания подоходного налога в штате Аризона. Лица, которые имеют право на это, включают:

Лица, которые имеют право на это, включают:

- Коренные американцы,

- Супруги военнослужащие, или

- Нерезиденты.

Подробности см. В обсуждении ниже. Если вы считаете, что являетесь физическим лицом, освобожденным от удержания подоходного налога в Аризоне, заполните Аризонскую форму WEC, Свидетельство об освобождении от удержания, , предоставьте ее своему работодателю и сохраните копию для своих записей.

Коренные американцы

Если вы коренной американец, ваша заработная плата освобождена от удержания подоходного налога в штате Аризона, если вы:

- Живой по резервации,

- Работа по этой резервации, И

- Являются аффилированным и зарегистрированным членом племени, для которого была создана эта резервация.

ПРИМЕЧАНИЕ: Если у вас есть заработная плата или другой доход, полученный в результате бронирования, вы можете облагаться подоходным налогом штата Аризона с этого дохода. Если вы облагаетесь подоходным налогом штата Аризона и соответствуете требованиям к подаче документов в штате Аризона, вам необходимо будет подать налоговую декларацию штата Аризона.

Если вы облагаетесь подоходным налогом штата Аризона и соответствуете требованиям к подаче документов в штате Аризона, вам необходимо будет подать налоговую декларацию штата Аризона.

Для получения дополнительной информации см. Постановление департамента, Индивидуальное налоговое постановление (ITR) 96-4, Подоходное налогообложение индейцев и супругов , доступно здесь:

Супруги военнослужащих

Федеральный закон об освобождении от проживания супругов военнослужащих предусматривает налоговые льготы для соответствующих требованиям супругов военнослужащих.В соответствии с этим законом заработная плата, полученная в Аризоне подходящим супругом, не считается доходом за работу, выполняемую в Аризоне. Эта заработная плата освобождена от удержания подоходного налога в Аризоне.

Если вы или ваш супруг (а) имеете какой-либо другой доход, облагаемый подоходным налогом в штате Аризона, и вы соответствуете требованиям к подаче документов в штате Аризона, вам необходимо будет подать налоговую декларацию в штате Аризона. См. Более подробную информацию в форме 140NR штата Аризона.

См. Более подробную информацию в форме 140NR штата Аризона.

Нерезиденты

Если вы являетесь нерезидентом, работающим в Аризоне, вы можете подать заявление об освобождении от удержания подоходного налога в Аризоне, если вы:

- Житель одного из следующих штатов: Калифорния, Индиана, Орегон или Вирджиния, И

- Разрешено требовать налоговую льготу в счет налога штата Аризона за налоги, уплаченные государству вашего проживания по форме 140NR штата Аризона, поданной за год.

Для получения дополнительной информации см. Аризонскую форму 309, Кредит для налогов, уплаченных другому штату или стране .

Правила и положения об удержании налогов в штате Аризона

Правила : Их можно прочитать в Интернете на веб-сайте государственного секретаря штата Аризона

- A.A.C. График платежей R15-2b-101; Ставки; Выборы сотрудником

- A.

A.C. R15-2B-102 Работа исключена из удержания

A.C. R15-2B-102 Работа исключена из удержания

Уставы : Уставы доступны в Интернете на сайте Законодательного собрания штата Аризона

- А.Р.С. § 43-401 Удерживаемый налог; ставки; выборы сотрудником

- A.R.S. § 43-402 Определение понятия «работодатель»

- A.R.S. § 43-403 Занятость исключена из удержания

- A.R.S. § 43-404 Распространение удержания на военную пенсию по выслуге лет и другие аннуитеты; определение

- A.R.S. § 43-405 Распространение удержания на игровые выигрыши

- A.R.S. § 43-406. Продление удержания до досрочного изъятия взносов государства и самоуправлений

- А.Р.С. Статья 43-407. Продление удержания до выплаты пособия по безработице

- A.R.S. § 43-408 Добровольное удержание заработной платы за пределами штата

- A.R.S. § 43-411 Работодатель имеет право обратиться к работнику

- A.R.S. § 43-412. Возврат удержания подавать в отдел .

- A.

R.S. § 43-413 Заявление об удержании сотрудникам

R.S. § 43-413 Заявление об удержании сотрудникам - A.R.S. § 43-414 Ответственность за отказ удержать

- A.R.S. § 43-415 Удержание в качестве доверительного фонда для штата

- А.Р.С. § 43-416 Неспособность вернуть удержание; классификация

- A.R.S. § 43-417 Удержание без обращения в суд

- A.R.S. § 43-431 Удерживаемые суммы считаются частичной уплатой налога

- A.R.S. § 43-432 Возврат сверхнормативного удержания

- A.R.S. § 43-434 Освобождение для сотрудников-нерезидентов

- A.R.S. § 43-433 Средства правовой защиты в случае удержания налогов

- A.R.S. § 43-435 Неплатежи налога; личная ответственность

Сезон подачи налоговой декларации Часто задаваемые вопросы

Новый срок подачи налоговых деклараций и выплат по НДФЛ 17 маяСрок подачи налоговых деклараций и выплат с 15 апреля 2021 года по 17 мая 2021 года продлен.

Новый срок подачи и оплаты только для физических лиц? Да. Изменение даты не влияет на налогоплательщиков, кроме физических лиц, подающих декларации о доходах физических лиц и осуществляющих платежи. Включены Форма 1, Форма 1-NR / PY и Форма NRCR для заявителей-нерезидентов.

Изменение даты не влияет на налогоплательщиков, кроме физических лиц, подающих декларации о доходах физических лиц и осуществляющих платежи. Включены Форма 1, Форма 1-NR / PY и Форма NRCR для заявителей-нерезидентов.

Нет. Срок продления 15 октября для подачи налоговой декларации по НДФЛ не изменился.

Изменилась ли дата оплаты продления?Да, дата оплаты продления перенесена с 15 апреля на 17 мая.

А как насчет предполагаемых платежей?Предполагаемые платежи, подлежащие оплате 15 апреля, не зависят от изменения даты и остаются в силе до 15 апреля.

Что делать, если я уже подал декларацию о доходах, но не отправил платеж? Налогоплательщики, которые уже подали свои декларации по подоходному налогу с населения, но не осуществили соответствующий платеж, должны будут произвести платеж до 17 мая.

Нет. Если вы не предпримете никаких действий, запланированный платеж все равно будет снят с вашего банковского счета в любую дату, которую вы изначально выбрали. См. Ниже информацию об отмене платежа.

Могу ли я отменить платеж, запланированный с помощью программного обеспечения 3 rd party? Если запрос на платеж был подан с поданной в электронном виде налоговой декларацией и платеж планируется списать с банковского счета в будущем, налогоплательщик (или кто-либо уполномоченный налогоплательщиком) может связаться с DOR, чтобы отменить запрос на платеж до это обработано.Свяжитесь с DOR, отправив сообщение через MassTaxConnect или позвонив в контакт-центр по телефону 617-887-6367. Платеж можно отменить только до 16:00 ночи до запланированной даты платежа. DOR не может изменить дату платежа, отмена платежа — единственный вариант. Новый платеж можно запланировать через MassTaxConnect.

DOR не может изменить дату платежа, отмена платежа — единственный вариант. Новый платеж можно запланировать через MassTaxConnect.

Платежи, запланированные через MassTaxConnect для снятия с текущего или сберегательного счета, могут быть отменены через MassTaxConnect.Поскольку вы можете войти в свою учетную запись MassTaxConnect, чтобы запланировать платеж или запланировать платеж, не входя в учетную запись, вы должны соответственно отменить. См. Инструкции ниже. После того, как вы отменили платеж, вы можете запланировать новый платеж на другую дату. ПРИМЕЧАНИЕ. Платежи по кредитной карте НЕ МОГУТ быть удалены после совершения на стороннем сайте.

Отмена платежа, произведенного с вашего текущего или сберегательного счета через Mass Tax Connect, без входа в учетную запись Вы можете отменить запрос на оплату чекового или сберегательного счета, ТОЛЬКО если запрос имеет статус Отправлено . Если статус платежного требования — Обработка или Обработка , платеж больше нельзя будет отменить.

Если статус платежного требования — Обработка или Обработка , платеж больше нельзя будет отменить.

- Перейти к Mass Tax Connect: mass.gov/masstaxconnect

- В разделе Быстрые ссылки нажмите « Найти заявку »

- Введите адрес электронной почты, используемый для отправки платежа, и «Код подтверждения », отправленный на этот адрес электронной почты при отправке платежа

- На экране оплаты щелкните гиперссылку « Отмена »

- Нажмите « Да », и ваш платеж будет отменен.

Вы можете удалить запрос платежа с текущего или сберегательного счета, ТОЛЬКО если запрос имеет статус Ожидание .Если статус платежного требования — Обработка или Обработка , платеж больше нельзя удалить.

- Зайдите в Mass Tax Connect: mass.gov/masstaxconnect и войдите в свою учетную запись

- После входа в MassTaxConnect вы попадете на страницу Клиент

- Стороннее лицо должно выбрать гиперссылку ID для соответствующего налогоплательщика, чтобы перейти на страницу Клиент .

- Выберите вкладку Еще .

- На вкладке «Отправленные материалы» щелкните гиперссылку «Отправленные материалы для поиска » .

- Выберите гиперссылку Платеж для запроса, который вы хотите отменить.

- В окне отобразится информация о выбранном платеже. Убедитесь, что это платеж, который вы хотите удалить, и щелкните гиперссылку Удалить представление .

Это не будет считаться просроченным платежом, если ваша переплата является результатом чрезмерного удержания, уплаченного в течение 2020 года, или любых платежей, произведенных за 2020 налоговый год, при условии, что они были произведены до 15 апреля 2021 года. При таких обстоятельствах переносимая вами сумма кредита будет определена как своевременный расчетный налоговый платеж за первый квартал 2021 года. Если ваша переплата является результатом платежей, произведенных после 15 апреля 2021 года, например, продленного платежа 17 мая 2021 года, перенос вашего кредита будет считаться расчетным налоговым платежом на конец первого квартала 2021 года.

При таких обстоятельствах переносимая вами сумма кредита будет определена как своевременный расчетный налоговый платеж за первый квартал 2021 года. Если ваша переплата является результатом платежей, произведенных после 15 апреля 2021 года, например, продленного платежа 17 мая 2021 года, перенос вашего кредита будет считаться расчетным налоговым платежом на конец первого квартала 2021 года.

Нет, крайний срок подачи измененной декларации за 2017 налоговый год, декларации Массачусетса с просьбой о возмещении, не был продлен, когда крайний срок возврата 2020 года был изменен с 15 апреля 2021 года на 17 мая 2021 года.Если вам нужно изменить свою налоговую декларацию за 2017 год, чтобы уменьшить налог или запросить возврат или кредит, как правило, у вас есть:

- 3 года с даты подачи или срока возврата,

- 2 года с даты аттестации, или

- 1 год с даты платежа, в зависимости от того, что наступит позже.

Декларация за 2017 год должна была быть подана 17 апреля 2018 года. Для налогоплательщиков, которые подали не позднее 17 апреля 2018 года, измененная декларация должна быть подана до 17 апреля 2021 года. Однако, поскольку 17 апреля 2021 года выпадает на выходные, налогоплательщик должен до следующего рабочего дня 20 апреля 2021 года подать измененную декларацию.

Если я еще не подал декларацию за 2017 год и мне нужно возмещение, в какой срок я могу подать декларацию за 2017 год?Вы должны до 15 октября 2021 года подать декларацию за 2017 год с просьбой о возмещении в результате удержания или платежей, произведенных до 17 апреля 2018 года. Ни федеральные, ни Массачусетские сроки оплаты не повлияли на этот крайний срок.

Программа защиты зарплаты (PPP)

Узнайте, как сообщить о доходе, полученном при прощении ссуды ГЧП.

Что послужило причиной прощения ссуды по ссудам ГЧП? Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) учредил Программу защиты зарплаты (PPP), которая предоставляла ссуды малым предприятиям для оплаты определенных деловых расходов. В соответствии с Законом CARES получатель ссуды в рамках ГЧП имеет право на прощение ссуды в сумме, потраченной получателем в течение 8-недельного периода после даты предоставления ссуды на определенную заработную плату, процент по ипотеке, арендную плату или коммунальные платежи. Закон CARES также предусматривает, что любая сумма аннулированной задолженности, которая в противном случае включалась бы в валовой доход заемщика в соответствии с Кодексом для целей федерального подоходного налога, исключается из валового дохода. После вступления в силу закона CARES, IRS объявило, что расходы, оплаченные за счет средств прощенного займа в рамках ГЧП, не будут вычитаться из налогооблагаемой базы предприятий.Налоговое управление штата Массачусетс опубликовало руководство по налоговому режиму Массачусетса для прощенных ссуд ГЧП в выпуске технической информации 20-9 (TIR 20-9).

В соответствии с Законом CARES получатель ссуды в рамках ГЧП имеет право на прощение ссуды в сумме, потраченной получателем в течение 8-недельного периода после даты предоставления ссуды на определенную заработную плату, процент по ипотеке, арендную плату или коммунальные платежи. Закон CARES также предусматривает, что любая сумма аннулированной задолженности, которая в противном случае включалась бы в валовой доход заемщика в соответствии с Кодексом для целей федерального подоходного налога, исключается из валового дохода. После вступления в силу закона CARES, IRS объявило, что расходы, оплаченные за счет средств прощенного займа в рамках ГЧП, не будут вычитаться из налогооблагаемой базы предприятий.Налоговое управление штата Массачусетс опубликовало руководство по налоговому режиму Массачусетса для прощенных ссуд ГЧП в выпуске технической информации 20-9 (TIR 20-9).

Да. Впоследствии был принят Закон о консолидированных ассигнованиях от 2021 года (CAA 2021), при условии, что получатели ссуд ГЧП могут вычитать расходы, уплаченные за использование сумм ссуд ГЧП, даже если ссуды ГЧП в конечном итоге прощаются.

Впоследствии был принят Закон о консолидированных ассигнованиях от 2021 года (CAA 2021), при условии, что получатели ссуд ГЧП могут вычитать расходы, уплаченные за использование сумм ссуд ГЧП, даже если ссуды ГЧП в конечном итоге прощаются.

Да. Доход от прощения ссуд исключается из валового дохода налогоплательщиков физических лиц на 2020 год в соответствии с «Закон о финансировании программы усовершенствования Целевого фонда страхования по безработице и оказания помощи работодателям и работникам в Содружестве», St. 2021, c. 9.

Я указываю доход от своей коммерческой деятельности в декларации по подоходному налогу с населения. Облагается ли налогом моя прощенная ссуда ГЧП? Нет, прощенные ссуды ГЧП не облагаются налогом для плательщиков подоходного налога с физических лиц, включая некорпоративные предприятия, сообщающие о доходах и расходах по Приложению C, партнеров по партнерству и индивидуальных акционеров корпорации S. Недавно принятый закон штата Массачусетс исключает прощение ссуд ГЧП из валового дохода за 2020 год для налогоплательщиков, облагаемых подоходным налогом с населения штата Массачусетс. Следовательно, налогоплательщикам НДФЛ не нужно отчитываться об этих суммах.

Недавно принятый закон штата Массачусетс исключает прощение ссуд ГЧП из валового дохода за 2020 год для налогоплательщиков, облагаемых подоходным налогом с населения штата Массачусетс. Следовательно, налогоплательщикам НДФЛ не нужно отчитываться об этих суммах.

Да, включите списанные ссуды в рамках ГЧП при определении того, составляют ли общие поступления вашего бизнеса 6 миллионов долларов или более, облагая S-корпорацию акцизом на чистую прибыль на уровне организации.Ваш бизнес также должен включать в свои общие поступления прощенные ссуды ГЧП при определении ставки акциза на уровне организации на чистую прибыль. Если ваш бизнес облагается акцизом на чистую прибыль на уровне организации, не включайте прощенные ссуды в рамках ГЧП при расчете суммы дохода, с которой подлежит уплате.

Нет. В целях корпоративного акциза Массачусетс следует действующему Кодексу.Следовательно, любая прощенная сумма корпоративному заемщику будет исключена из валового дохода Массачусетса.

Могу ли я вычесть свои коммерческие расходы, оплаченные из средств займа ГЧП?Да. Независимо от того, подлежите ли вы подоходному налогу с физических лиц или корпоративному акцизу, если ваши расходы вычитаются из вашей федеральной налоговой декларации, они также подлежат вычету из вашей налоговой декларации в Массачусетсе.

Где я должен указывать свои кредитные обязательства по ссуде ГЧП? Нужно ли мне сообщать о ссуде, если я подаю заявление о прощении ссуды? Да, даже если вы подаете заявление о прощении ссуды, первоначальная ссуда должна быть указана в качестве долгового инструмента и классифицирована как обязательство по ссуде в балансе, которое должно быть отнесено либо к другим текущим обязательствам, либо к долгосрочным обязательствам.

Как правило, задолженность указывается в следующих формах и номерах строк:

Форма 355 Возврат корпоративного акциза для бизнеса / производства: Как правило, задолженность отражается в Приложении A, строка 20, «Облигации или другой финансируемый долг», или строка 24 «Прочие долги». Это также может повлиять на расчет показателей, не связанных с доходом.

Форма 355S S Corporation Акцизный возврат : Как правило, задолженность указывается в строке 20 Приложения A «Облигации или другой накопленный долг» или в строке 24 «Прочие долги».Это также может повлиять на расчет показателей, не связанных с доходом.

Форма 355U Акциз для налогоплательщиков, подлежащих комбинированной отчетности : Как правило, задолженность отражается в Приложении A, строка 20, «Облигации или другой финансируемый долг», или строка 24 «Прочие долги». Это также может повлиять на расчет не связанных с доходом показателей по расписанию U-ST.

M-990T Налоговая декларация о несвязанном предпринимательстве: Как правило, задолженность не отражается в этой форме.

Форма 3 Партнерский доход : Задолженность указывается в Форме 3 на основе сумм от U.S. Форма 1065, строка 75 («Прочие обязательства»). Раскрытие также должно быть сделано в форме 3, строка 53, «в течение года у товарищества была какая-либо задолженность, которая была аннулирована, прощена или условия были изменены таким образом, чтобы уменьшить основную сумму долга».

Гранты Фонда помощи при коронавирусе

Узнайте о налогообложении грантов, финансируемых Фондом помощи в связи с коронавирусом в соответствии с Законом CARES, включая гранты, предоставленные Корпорацией роста капитала Массачусетса (MGCC), Содружеством Наций или муниципалитетами.

Мой бизнес получил грант, предоставленный MGCC, или другим Содружеством или муниципальным грантом, финансируемым Фондом помощи в связи с коронавирусом Закона CARES. Облагается ли этот грант налогооблагаемым доходом?

Облагается ли этот грант налогооблагаемым доходом? Да. Федеральный закон требует, чтобы субсидии предприятиям включались в валовой доход. IRS специально заявила, что если правительства используют выплаты из Фонда помощи в связи с коронавирусом в соответствии с Законом CARES для создания программ грантов для поддержки бизнеса, предприятия, получающие такие гранты, должны включать сумму гранта в свой федеральный валовой доход.Поскольку эти гранты облагаются налогом в соответствии с федеральным законодательством, они также подлежат налогообложению в соответствии с законодательством штата Массачусетс.

Могу ли я вычесть коммерческие расходы, оплаченные грантами, предоставленными MGCC, или другими грантами Содружества или муниципальными грантами, финансируемыми Фондом помощи в связи с коронавирусом Закона CARES? Да. Независимо от того, подлежите ли вы подоходному налогу с физических лиц или корпоративному акцизу, если ваши расходы вычитаются из вашей федеральной налоговой декларации, они также подлежат вычету из вашей налоговой декларации в Массачусетсе.

Я указываю доход от своей коммерческой деятельности в декларации по подоходному налогу с населения. Моя компания получила ссуду, отвечающую требованиям для получения субсидии по облегчению долгового бремени, выплачиваемой Администрацией малого бизнеса в соответствии с разделом 1112 Закона CARES. Облагаются ли эти субсидии на облегчение долгового бремени доходом?