Российский рынок молочной продукции. Итоги 2020

Экспресс-обзор российского рынка

молочной продукцииВ 2020 году, по данным Росстата, хозяйствами всех категорий было произведено 32,2 млн т сырого молока, что выше показателя предыдущего года на 2,7%. Положительной производственной динамике прежде всего способствовали выход ряда реализованных проектов на полную мощность, строительство и ввод новых ферм, государственная поддержка молочной отрасли.

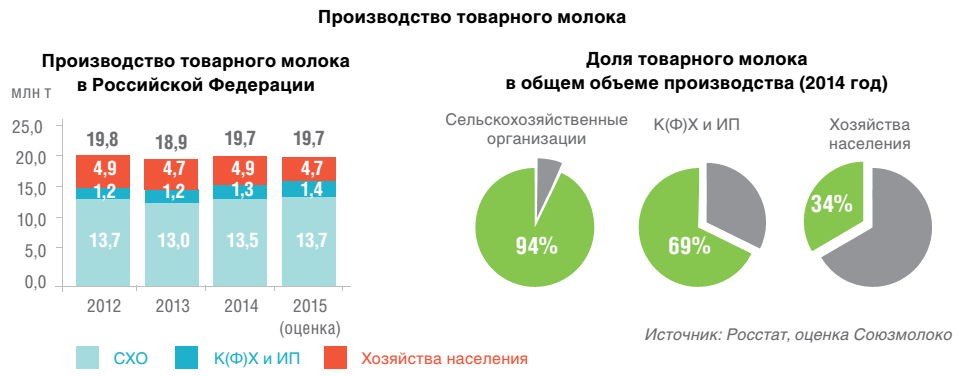

На долю сельскохозяйственных организаций пришлось 55,6% всего произведенного в стране молока, объем производства составил 17,9 млн т.

Виджет Производство сырого молока сельскохозяйственными организациямиСредняя отпускная цена производителей на сырое молоко в декабре 2020 года составила 27,1 руб/кг, что выше цен аналогичного периода 2019 года на 3,5%. Самые высокие цены (свыше 40 руб/кг) зафиксированы в регионах Дальневосточного федерального округа, самые низкие (20,3 руб/кг) — в республике Дагестан.

Одной из основных проблем молочной отрасли по итогам прошедшего года стал значительный рост производственных издержек в результате ослабления национальной валюты и последовательного удорожания статей затрат с высокой импортной составляющей (кормовые добавки, ветеринарные препараты, витамины, средства дезинфекции).

Для оценки изменения себестоимости производства сырого молока рассчитывается индекс RMCI (Russian Milk Cost Index). Для расчета используются сведения о динамике ключевых статей затрат в структуре себестоимости. По данным Национального союза производителей молока, индекс операционной себестоимости в декабре 2020 года составил 118,0% к аналогичному периоду 2019 года.

Темпы роста себестоимости производства в настоящее время значительно опережают темпы роста реализационных цен. Сложно предположить, каким образом будет развиваться молочная отрасль с учетом сложившейся ситуации. Вероятно, усилия производителей сырого молока будут направлены на оптимизацию производственных издержек.

В течение года в отрасли наблюдалась сдержанная динамика роста розничных цен. По данным официальной статистики, темпы роста потребительских цен практически на все молочные продукты были ниже темпов роста потребительских цен на продовольственные товары в целом. Наиболее значительный рост цен наблюдался на сгущенное молоко, что обусловлено резким подорожанием сахара в 2020 году

В 2020 году переработчикам удалось нарастить объемы производства в большинстве сегментов молочной продукции: прирост производства питьевого молока составил 2,2%, сыров и творога — 7,8%, сливочного масла — 7,0%, сливок — 15,9%, мороженого — 24,2%.

Виджет Производство молочной продукцииРосту производства молочных продуктов в первую очередь способствует государственная поддержка отрасли и курс на импортозамещение.

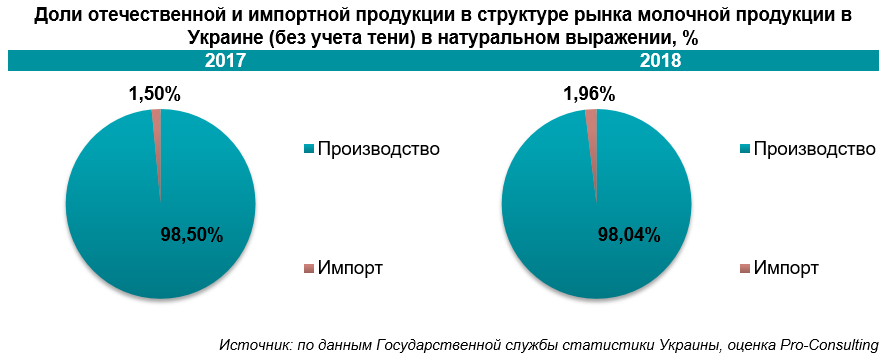

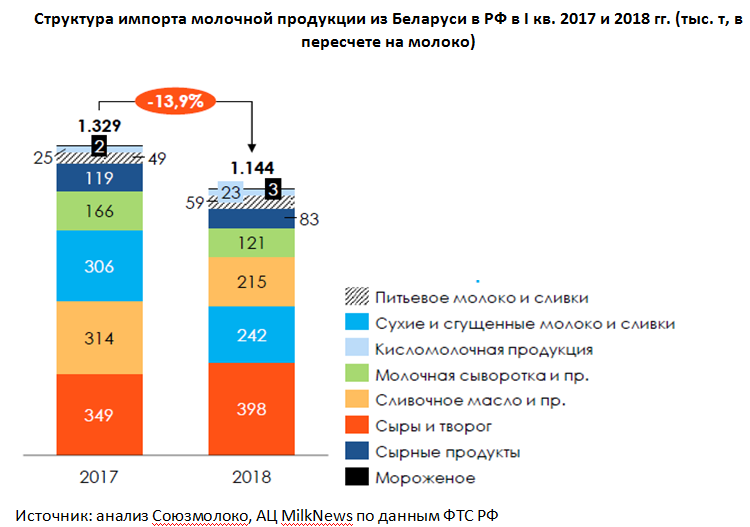

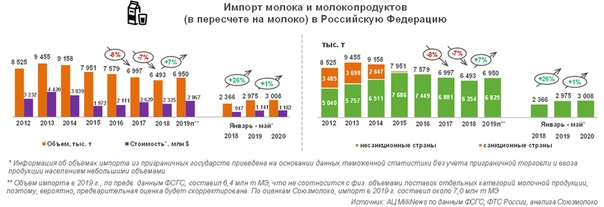

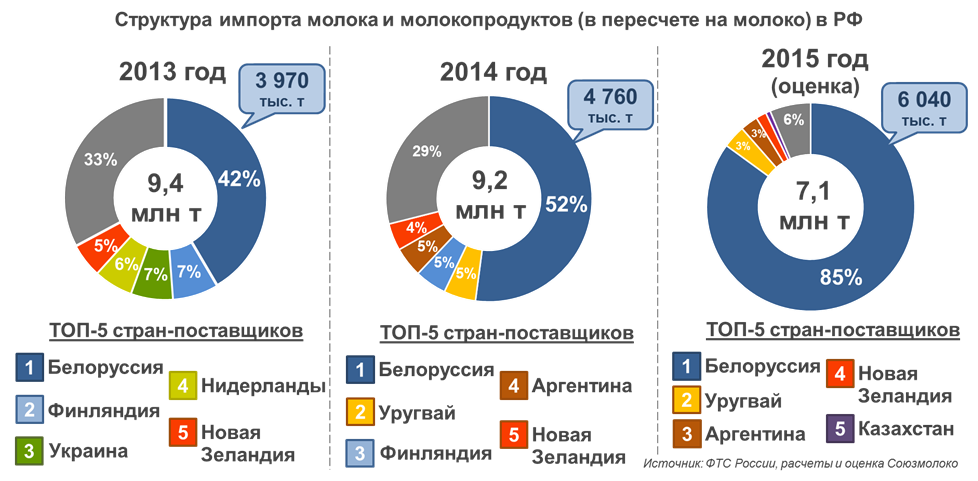

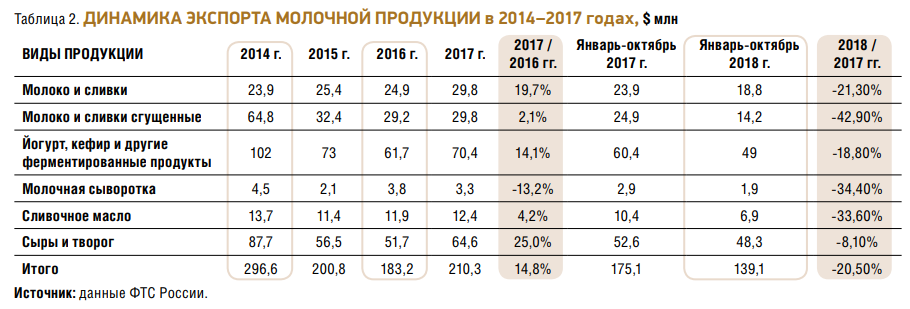

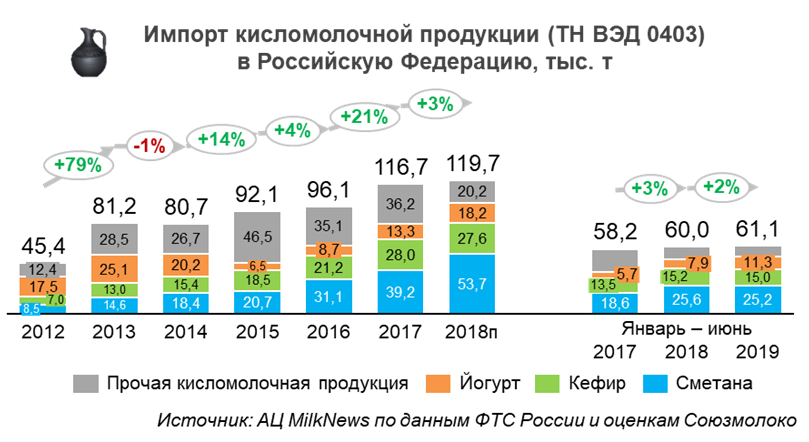

В период с 2014 года объем импортных поставок молочной продукции в Россию сократился на 8,3%. По итогам 2020 года наблюдалось значительное снижение импортных поставок молока и сливок сгущенных с добавлением сахара (на 17,4%), а также молочной сыворотки (на 12,8%). В то же время импорт сыров и творога, кисломолочной, цельномолочной продукции и сливочного масла, напротив, увеличился — в основном, за счет роста поставок из Беларуси.

Беларусь на протяжении многих лет является основным поставщиком молочной продукции в Россию. На долю этой страны ежегодно приходится свыше 80% импортных поставок. Всего за 2020 год из Беларуси было ввезено 902,8 тыс т молока и молочных продуктов на сумму 2,0 млрд долл. Рост поставок в натуральном выражении составил 110,6%.

Стабильный рост производства и ослабление рубля в 2020 году способствовали наращиванию объемов экспортных поставок молочной продукции. Всего по итогам прошедшего года объем экспорта составил 180,0 тыс т на сумму 260,5 млн долл, что выше показателей 2019 года на 17,6% и 13,6% соответственно. Свыше 60% в структуре экспортных поставок приходится на долю цельномолочной и кисломолочной продукции. Основными потребителями российской молочной продукции являются страны СНГ.

Всего по итогам прошедшего года объем экспорта составил 180,0 тыс т на сумму 260,5 млн долл, что выше показателей 2019 года на 17,6% и 13,6% соответственно. Свыше 60% в структуре экспортных поставок приходится на долю цельномолочной и кисломолочной продукции. Основными потребителями российской молочной продукции являются страны СНГ.

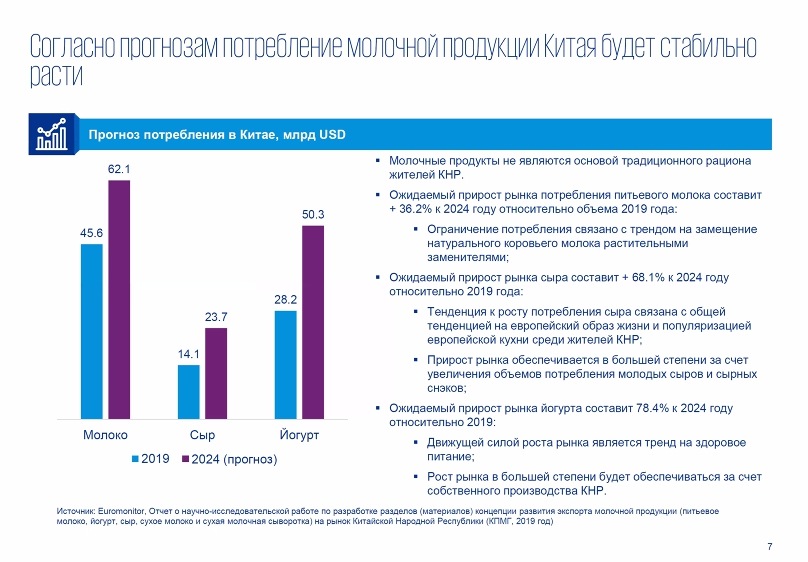

Расширение географии экспортных поставок в настоящее время является одним из ключевых направлений развития молочной отрасли. Приоритетные рынки сбыта — Китай, страны Ближнего Востока, Персидского залива и Северной Африки. По оценкам отраслевых экспертов, в результате успешного освоения данных рынков, прирост экспорта может составить свыше 200 млн долл.

Более подробную информацию о производстве, отгрузке, запасах, экспорте и импорте молока и молочных продуктов, ценах на готовую продукцию и сырье, финансовых и прочих показателях отрасли, ключевых игроках и результатах их финансово-хозяйственной деятельности Вы можете получить в маркет-панели:

Производство молочной продукцииАнализ рынка молочной продукции в России

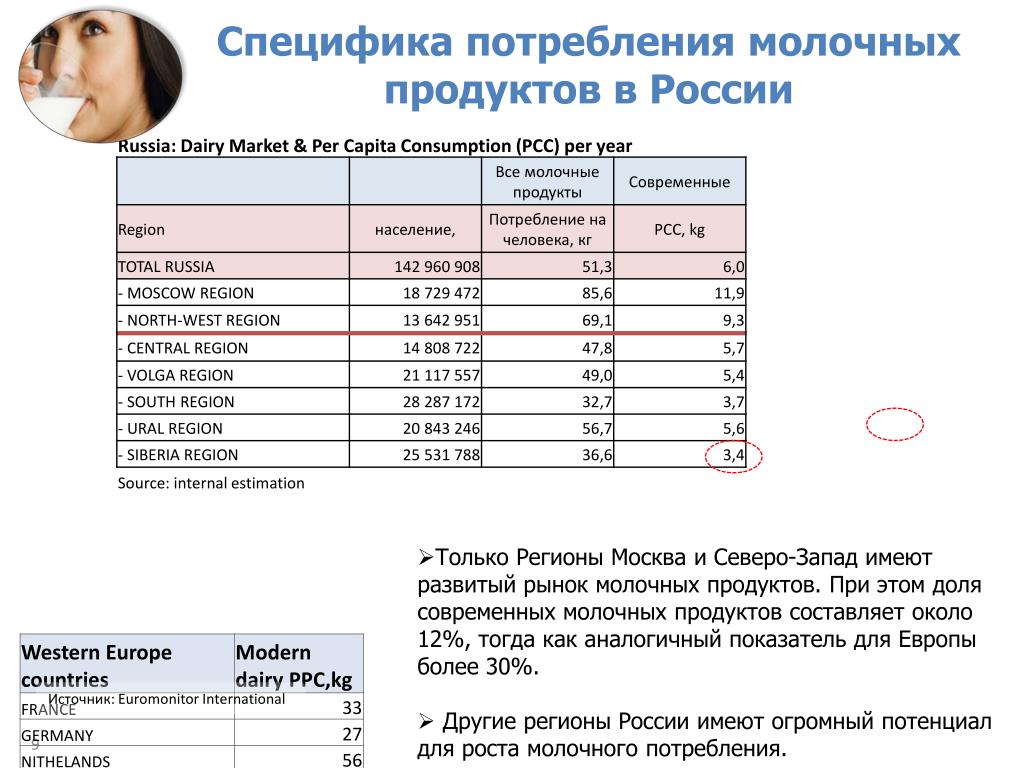

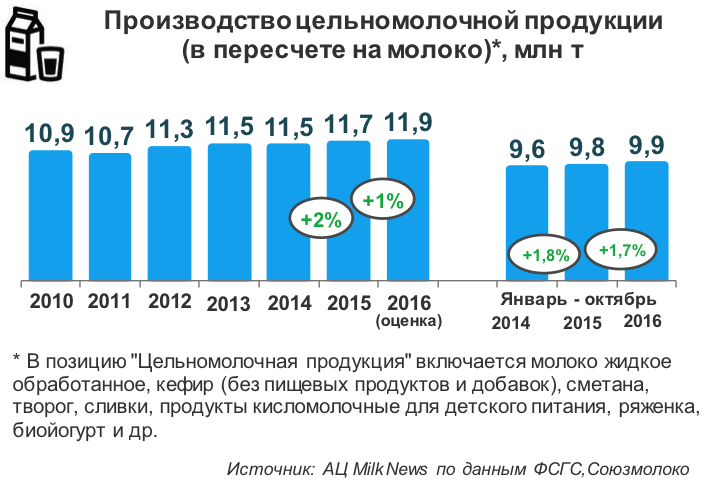

Среди основных групп молочных продуктов наиболее значительная доля в производстве приходится на молоко и сливки, а также кисломолочные продукты. В 2015 г доля молока и сливок составила 50,9% от всей произведенной в России молочной продукции, доля кисломолочных продуктов – 27,9%.

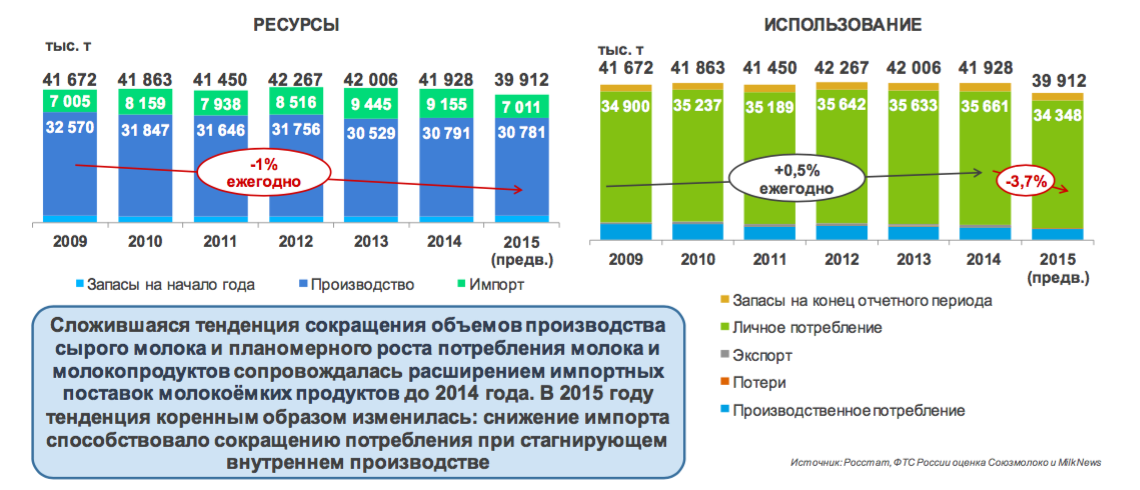

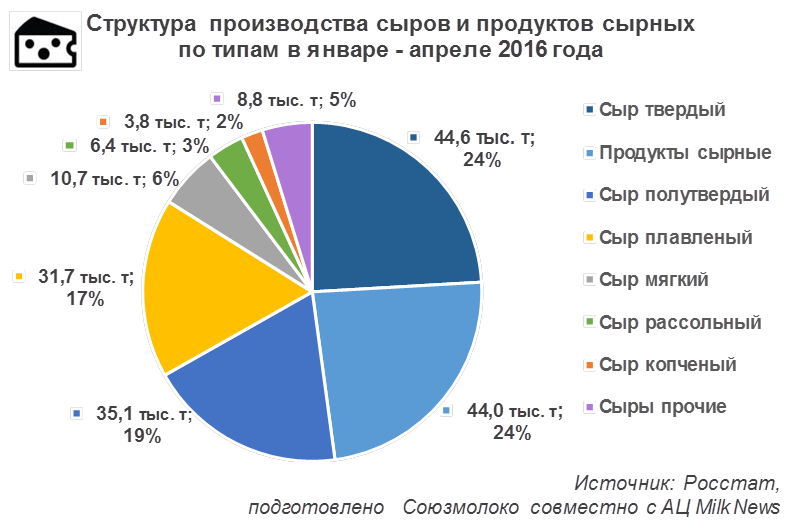

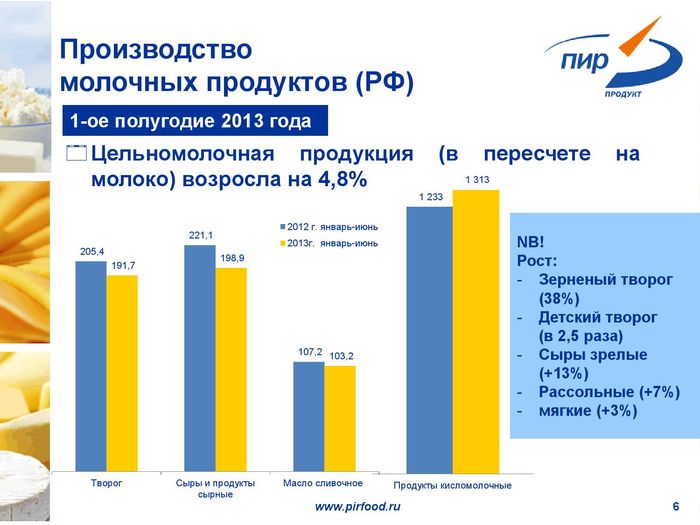

Среди основных групп молочных продуктов наиболее значительная доля в производстве приходится на молоко и сливки, а также кисломолочные продукты. В 2015 г доля молока и сливок составила 50,9% от всей произведенной в России молочной продукции, доля кисломолочных продуктов – 27,9%.В 2014 г наиболее заметный рост производства продемонстрировали те категории молочных продуктов, у которых в структуре рыночного предложения высока доля импорта. В этом году после введения эмбарго на импорт молочных товаров из ряда стран производство сухого молока увеличилось на 25,6% относительно 2013 г, сыров – на 11,4%, сливочного масла – на 10,8%. Возросшая себестоимость производства молочной продукции и недоступность кредитных ресурсов привели к снижению доходности молокоперерабатывающих предприятий. Кризисная ситуация 2014 г подтолкнула переработчиков сырого молока перейти на выпуск продукции с высокой добавленной стоимостью и, следовательно, с большей маржей.

В 2015 г самые высокие темпы роста были зафиксированы также у сыров – на 15,1% по сравнению с 2014 г.

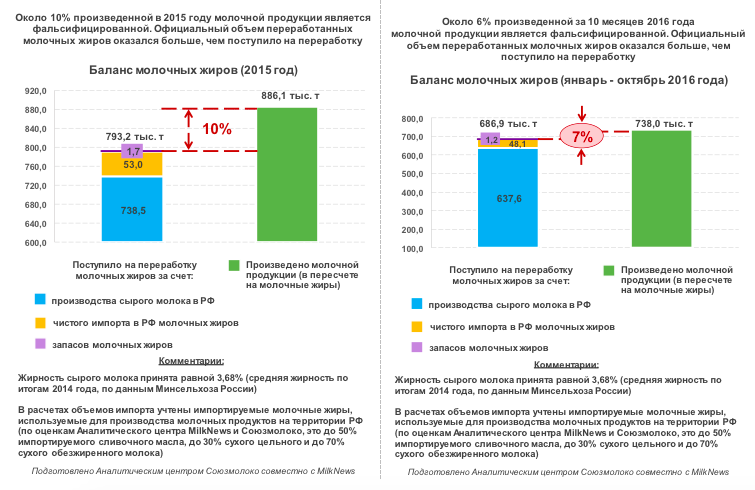

Повышение себестоимости продукции на фоне снижения покупательной способности населения привело к переориентации спроса на традиционные и более дешевые молочные продукты. Дорогие молокоемкие продукты, несмотря на увеличение объемов производства, теряли потребительский интерес. Недобросовестные производители сыров и сливочного масла стали снижать себестоимость продукции. По оценкам экспертов рынка доля фальсификата в общем объеме молочной продукции составляет 9-10%. В качестве замены молочному жиру при фальсификации продукции выступает пальмовое масло, которое намного дешевле качественного молочного сырья. В 2015 г импорт пальмового масла в Россию вырос на 24,8% относительно 2014 г и составил 924,2 тыс т.

В условиях растущей себестоимости производства и переработки молока, дефицита молока-сырья и сокращения потребительского спроса молочная отрасль нуждается в государственной поддержке. В 2016 г на поддержку молочной отрасли выделено 29 млрд руб из федерального бюджета. По прогнозам BusinesStat, в 2016-2020 гг производство продукции молочной отрасли будет расти на 1,4-2,8% ежегодно.

В 2016 г на поддержку молочной отрасли выделено 29 млрд руб из федерального бюджета. По прогнозам BusinesStat, в 2016-2020 гг производство продукции молочной отрасли будет расти на 1,4-2,8% ежегодно.

Классификация молочных продуктов

Молочная отрасль пищевой промышленности включает в себя предприятия по производству цельного молока и молочных продуктов, кисломолочных продуктов, сливочного масла, сыра, сухого молока и молочных консервов.

В настоящем обзоре рассмотрены наиболее распространенные виды молочных продуктов:

- Молоко и сливки

- Молоко сухое

- Сыры

- Творог и творожные сырки

- Мороженое

- Кисломолочные продукты

- Масло сливочное

- Молочные консервы

Молоко – питательная жидкость, вырабатываемая молочными железами самок млекопитающих. Естественное предназначение молока – вскармливание детёнышей, которые ещё не способны переваривать другую пищу.

Существует следующие виды молока, которые человек употребляет в пищу или использует для изготовления различных молочных продуктов питания:

- Коровье молоко

- Козье молоко

- Кобылье молоко

- Овечье молоко

- Буйволиное молоко

- Верблюжье молоко

- Оленье молоко

- Лосиное молоко

Сливки – жировая часть молока, получаемая сепарированием, в зависимости от массовой доли жира вырабатывают 1, 8, 20, 33 и 35%-й жирности. Изготовляют также пластические (высокожирные) сливки жирностью от 73 до 83% для технологических целей. Технология сливок аналогична технологии молока, но температура пастеризации, которая зависит от жирности сливок, более высокая (85-87 °С).

Молоко сухое – порошок белого цвета, изготовляемый из сгущённого молока. Сухое молоко производится в два этапа. Сначала нормализованное молоко пастеризуют и сгущают, затем проводится его сушка с помощью распылительного, конвейерного или вакуумного метода. После сушки сухое молоко просеивают и охлаждают. Для увеличения срока хранения сухого молока производится его вакуумная упаковка или хранение с применением инертных газов. Сухое молоко храниться при температуре от 0 до 10°C и относительной влажности воздуха не выше 85%, срок хранения – не более 8 месяцев со дня изготовления.

Сухое молоко производится в два этапа. Сначала нормализованное молоко пастеризуют и сгущают, затем проводится его сушка с помощью распылительного, конвейерного или вакуумного метода. После сушки сухое молоко просеивают и охлаждают. Для увеличения срока хранения сухого молока производится его вакуумная упаковка или хранение с применением инертных газов. Сухое молоко храниться при температуре от 0 до 10°C и относительной влажности воздуха не выше 85%, срок хранения – не более 8 месяцев со дня изготовления.

Сыр – молочный продукт, обычно получаемый из творога. Молоко представляет собой природную водную суспензию множества веществ, которая сворачивается при воздействии на нее осаждающих факторов (тепла, молочной кислоты и сычужного фермента) и отделяется от водянистой сыворотки в виде творожистой массы, из которой различными способами и делают сыры. Наиболее широко в сыроделии используется коровье молоко, но сыр изготавливают также из молока коз, овец, лошадей и северных оленей. Сыры бывают двух основных типов: натуральные и плавленые.

Сыры бывают двух основных типов: натуральные и плавленые.

Творог – молочнокислый продукт, приготовленный сквашиванием молока молочнокислыми бактериями и удалением сыворотки. Обычно творог дифференцируется по массовой доле жира. В соответствии с этим делением различают жирный, полужирный и нежирный творог.

Творожная масса является синонимом сырковой массы, или просто творожных сырков (не путать с плавлеными сырками). Творожная масса представляет протертый творог с добавлением ингредиентов, в первую очередь сахара и сухофруктов.

Мороженое – замороженный сладкий десертный продукт. Мороженое представляет собой взбитую (насыщенную воздухом) замороженную пастеризованную смесь молока, сливок или фруктово- ягодных продуктов с сахаром, стабилизаторами, вкусовыми и ароматическими веществами.

Кисломолочные продукты – это группа молочных продуктов, которые вырабатываются из молока или его производных путем сквашивания различными заквасками.

Самые распространенные виды кисломолочных продуктов:

- Кефир

- Йогурт

- Простокваша

- Ряженка

- Варенец

- Сметана

- Биолакт

- Ацидофилин и ацидофильное молоко

Масло сливочное (коровье) – пищевой продукт, представляющий собой концентрат молочного жира (78-82,5% в зависимости от вида масла, в топлёном масле – около 99%). Молочный жир отличается ценными биологическими и вкусовыми качествами. Он включает оптимально сбалансированный комплекс жирных кислот, содержит значительное количество фосфатидов и жирорастворимых витаминов, имеет низкую температуру плавления (32-35°С) и легко усваивается организмом (до 95%).

Молочные консервы – продукты из натурального молока или молока с пищевыми наполнителями, свойства которых в результате обработки (стерилизация, сгущение, сушка, добавление веществ, повышающих осмотическое давление среды, упаковка) сохраняются длительное время без существенных изменений. Молочные консервы классифицируются по различным признакам. Учитываются принципы консервирования, технология, основные потребительские свойства молочных консервов: физическое состояние продукта, его натуральность, наличие пищевых наполнителей, целевое назначение, химический состав, срок хранения и т.д.

Молочные консервы классифицируются по различным признакам. Учитываются принципы консервирования, технология, основные потребительские свойства молочных консервов: физическое состояние продукта, его натуральность, наличие пищевых наполнителей, целевое назначение, химический состав, срок хранения и т.д.

Спрос и предложение молочных продуктов

Предложение

Объем молочных продуктов, предложенных к продаже в стране, равен сумме складских запасов молочных продуктов на начало года и всех молочных продуктов, которые были произведены в России в течение года.

В период с 2011 по 2015 гг предложение молочных продуктов на российском рынке демонстрировало непрерывную положительную динамику. В 2015 г предложение молокопродуктов составило 13,1 млн т, что на 1,1 млн т больше показателя 2011 г. Тем не менее, из-за введенного в 2014 г эмбарго на ввоз молочных продуктов из отдельных стран, темпы роста предложения в 2014- 2015 гг были на самом низком уровне за пять лет.

В 2016-2020 гг предложение молочной продукции в России будет расти на 1,5-2,6% в год и в 2020 г составит 14,5 млн т. Увеличение предложения молочных продуктов будет обеспечиваться в первую очередь за счет роста отечественного производства.

Стоимостный объем экспорта:

Показатель «Экспорт молочных продуктов» получен умножением веса «нетто» груза (тонн) на цену тонны груза (долл / т). Учитывается вес всех перевозимых через границу России грузов в течение года. Единицы учета экспорта молочных продуктов: все предприятия, занимающиеся внешнеэкономической деятельностью в России.

Стоимостной объем экспорта из России молочных продуктов в 2015 г составил 236,8 млн долл, что на 24,1% ниже показателя 2011 г. Сокращение стоимостного объема экспорта молочных продуктов из России в 2014-2015 гг вызвано главным образом уменьшением средней цены экспорта из-за роста курсов иностранных валют по отношению к рублю.

В 2020 г стоимостный объем экспорта молочной продукции из России, составит, по нашим прогнозам, 370,2 млн долл.

Таблица 102. Экспорт молочных продуктов по странам мира, РФ, 2011-2015 гг (тыс долл)

|

Страна |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Абхазия |

8 096,8 |

8 786,4 |

10 102,6 |

10 135,6 |

8 500,6 |

|

Австралия |

— |

— |

— |

— |

0,2 |

|

Азербайджан |

26 231,4 |

26 122,7 |

22 172,9 |

16 780,2 |

11 994,5 |

|

Армения |

2 953,5 |

2 755,1 |

2 972,7 |

3 707,2 |

3 145,8 |

|

Афганистан |

— |

36,1 |

3,6 |

— |

— |

|

Беларусь |

26 612,8 |

36 036,7 |

57 634,1 |

62 532,8 |

37 548,7 |

|

Белиз |

0,2 |

— |

— |

— |

0,4 |

|

Болгария |

— |

— |

29,7 |

0,04 |

10,2 |

|

Великобритания |

— |

— |

— |

19,6 |

— |

|

Вьетнам |

33,3 |

93,1 |

34,7 |

46,8 |

63,0 |

|

Германия |

19,9 |

142,1 |

379,4 |

1 038,5 |

444,3 |

|

Гонконг |

— |

— |

— |

— |

2,0 |

|

Греция |

80,0 |

21,4 |

39,2 |

54,8 |

— |

|

Грузия |

4 118,1 |

4 694,4 |

5 647,9 |

6 110,9 |

4 335,9 |

|

Египет |

— |

0,1 |

— |

— |

— |

|

Израиль |

517,6 |

529,9 |

428,8 |

116,5 |

382,8 |

|

Индонезия |

— |

— |

— |

— |

2,2 |

|

Иордания |

— |

— |

— |

— |

0,4 |

|

Иран |

— |

2 216,0 |

749,8 |

117,3 |

84,9 |

|

Италия |

— |

— |

— |

8,7 |

— |

|

Казахстан |

171 726,2 |

181 849,3 |

217 067,3 |

189 132,2 |

116 663,2 |

|

Камбоджа |

0,1 |

— |

— |

— |

— |

|

Канада |

40,6 |

62,3 |

47,6 |

4,3 |

5,6 |

|

Кипр |

— |

— |

— |

1,7 |

— |

|

Киргизия |

7 676,2 |

8 982,9 |

8 852,6 |

8 159,1 |

5 325,9 |

|

Китай |

184,5 |

401,1 |

375,3 |

523,9 |

1 517,0 |

|

Корея (КНДР) |

0,4 |

0,5 |

1,8 |

17,7 |

16,8 |

|

Корея (Республика) |

0,3 |

— |

— |

— |

8,0 |

|

Куба |

— |

— |

— |

— |

0,8 |

|

Латвия |

26,2 |

31,6 |

55,3 |

68,9 |

40,2 |

|

Либерия |

— |

— |

— |

0,6 |

— |

|

Литва |

— |

— |

18,1 |

— |

— |

|

Маршалловы Острова |

0,1 |

— |

— |

3,1 |

— |

|

Молдавия |

— |

— |

— |

19,4 |

— |

|

Молдова |

5 212,8 |

4 766,0 |

4 981,3 |

4 197,4 |

2 832,0 |

|

Монголия |

9 322,4 |

11 980,1 |

13 791,8 |

12 278,5 |

7 755,1 |

|

Нидерланды |

107,8 |

— |

0,2 |

114,5 |

— |

|

Норвегия |

12,5 |

4,3 |

1,8 |

14,1 |

12,5 |

|

ОАЭ |

2,7 |

3,0 |

5,2 |

3,3 |

13,4 |

|

Панама |

1,7 |

— |

— |

7,1 |

— |

|

Польша |

1,0 |

— |

108,6 |

— |

— |

|

Сербия |

— |

381,1 |

245,5 |

286,4 |

85,7 |

|

Сингапур |

— |

— |

— |

— |

2,0 |

|

Сирия |

— |

— |

— |

— |

5,0 |

|

США |

792,3 |

639,4 |

515,0 |

374,5 |

423,4 |

|

Сянган (Гонконг) |

— |

— |

— |

— |

7,2 |

|

Таджикистан |

3 497,9 |

5 610,4 |

6 970,5 |

7 999,4 |

5 545,2 |

|

Туркмения |

6 517,8 |

8 608,2 |

10 474,1 |

10 264,8 |

4 709,1 |

|

Узбекистан |

4 096,1 |

3 991,8 |

3 155,8 |

2 231,1 |

1 464,6 |

|

Украина |

33 844,5 |

29 602,5 |

25 855,9 |

13 722,4 |

23 313,4 |

|

Финляндия |

— |

— |

— |

— |

13,7 |

|

Франция |

1,1 |

— |

— |

— |

— |

|

Чехия |

— |

— |

— |

1 280,1 |

— |

|

Чили |

— |

— |

— |

— |

44,7 |

|

Шпицберген и Ян Майен |

6,9 |

0,2 |

— |

3,0 |

— |

|

Шпицберген острова |

20,8 |

— |

— |

— |

8,1 |

|

Эстония |

272,8 |

241,7 |

238,5 |

382,5 |

76,0 |

|

Южная Осетия |

71,8 |

— |

377,0 |

741,7 |

389,8 |

|

Япония |

0,2 |

— |

3,7 |

3,9 |

3,7 |

|

Прочие страны |

1,3 |

89,0 |

63,0 |

1 638,9 |

16,7 |

|

Все страны мира |

312 102,7 |

338 679,5 |

393 401,3 |

354 143,6 |

236 814,5 |

Источник: Федеральная таможенная служба РФ. Грузовая таможенная декларация / транзитная декларация (ГТД/ТД) для участников внешнеэкономической деятельности «Учет перемещения грузов и средств через границу».

Грузовая таможенная декларация / транзитная декларация (ГТД/ТД) для участников внешнеэкономической деятельности «Учет перемещения грузов и средств через границу».

Показатель «Экспорт молочных продуктов» получен умножением веса «нетто» груза (тонн) на цену тонны груза (долл / т). Учитывается вес всех перевозимых через границу России грузов в течение года. Единицы учета экспорта молочных продуктов: все предприятия, занимающиеся внешнеэкономической деятельностью в России.

Более подробную информаци Вы найдете в Анализе рынка молочной продукции.

Молочный рынок в России итоги 2020 года

03.02.2021 13:42 «Московский хладокомбинат №14» (г. Москва) — Аналитики ИКАР подвели итоги года. Несмотря на экономические проблемы, возникшие из-за пандемии COVID-19, сложившуюся к концу года обстановку на рынке молочной продукции можно считать благоприятной.

- Производство растет и расширяется.

- Уровень потребления на внутреннем рынке удалось сохранить.

- Наблюдается уверенный рост экспорта.

При этом в начале 2020 прогнозы были пессимистичными и даже пугающими.

Чего боялись производители молока?

Молочная продукция является товаром повседневного спроса, и ситуация в этой отрасли напрямую зависит от текущих доходов населения. Поэтому к весне 2020 г. участники рынка почувствовали напряжение: доход россиян существенно снизился.

Диаграмма: Уровень текущих доходов населения в сравнении с предыдущим годом (в процентах).

В прошлый раз такое серьезное падение доходов в стране было отмечено в конце 90-х годов. Поэтому производители молочной продукции сильно обеспокоились. Снижение покупательской способности граждан могло очень сильно отразиться на спросе, а соответственно, и на доходности всей молочной сферы.

Но из-за повсеместного закрытия границ и введенного режима самоизоляции россияне гораздо больше времени стали проводить дома — и, как следствие, начали употреблять больше молока. В итоге спрос на молочную продукцию внутри страны остался практически на том же уровне, что и в 2019.

В итоге спрос на молочную продукцию внутри страны остался практически на том же уровне, что и в 2019.

Впрочем, снижение покупательской способности всё-таки повлияло на рынок. Эксперты отмечают увеличение спроса на дешевые продукты, в составе которых присутствуют заменители молочного жира. Возможно, в следующем году некоторым производителям придется пересмотреть свой ассортимент.

Как проблемы в сфере HoReCa повлияли на отрасль?

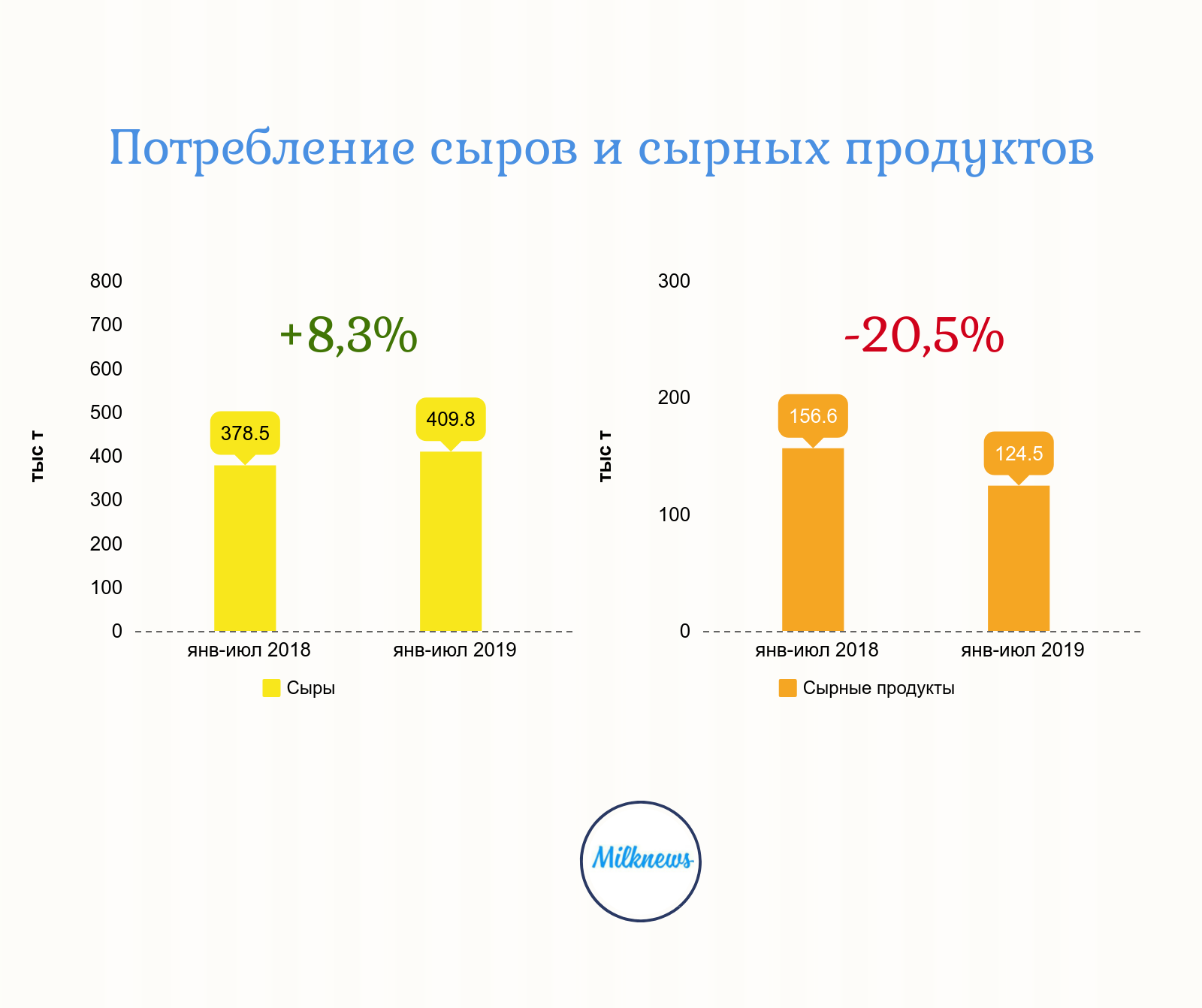

Разумеется, ограничения, которым подвергся гостинично-ресторанный бизнес, отразились и на производителях молока. Спрос на молочную продукцию со стороны HoReCa ожидаемо снизился. Это, в свою очередь, вызвало рост продовольственных запасов. К концу года в России существенно увеличились запасы масла и сыров.

Диаграмма: Динамика запасов сыров, сырных продуктов и сливочного масла (в % к показателям, зафиксированным на январь 2019 г.).

Увеличение запасов замедлило рост производства. Так, в первой половине 2020 производство сливочного масла увеличивалось примерно на 14–15% в месяц. К последнему месяцу года этот показатель составлял уже около 4,5%.

К последнему месяцу года этот показатель составлял уже около 4,5%.

И всё же год удалось завершить с положительной динамикой производства. Для сливок рост составил около 14%, для творога — 4,5%. Сметана и питьевое молоко тоже «в плюсе» — 3 и 1% соответственно.

Успехи в импортозамещении

Меры поддержки, призванные помочь производителям сыров, принесли результаты. Несмотря на сложную экономическую ситуацию, в отрасли наблюдался значительный рост интенсивности инвестиционных процессов. Вследствие этого доля отечественной продукции относительно импорта выросла на 6% — с 78 до 84. Ожидается, что в 2021 году рост продолжится.

Диаграмма: Динамика условной ёмкости молочного рынка (в тысячах тонн).

А вот в отношении других молочных продуктов ситуация существенно не изменилась. Как и в прошлом году, условная самообеспеченность государства в сливочном масле сохраняется на уровне 68–70%. Для сухого молока показатель составляет около 55%.

Как менялись цены на молочную продукцию

Для владельцев КРС 2020 год был весьма сложным — из-за плохих погодных условий сильно подорожали корма, как отечественные, так и ввозимые из-за рубежа. В среднем увеличение стоимости составило около 5% (хотя в некоторых регионах цены подскочили и на 45%). Поэтому себестоимость всей молочной продукции ощутимо выросла (по средним оценкам — на 10–15%).

В среднем увеличение стоимости составило около 5% (хотя в некоторых регионах цены подскочили и на 45%). Поэтому себестоимость всей молочной продукции ощутимо выросла (по средним оценкам — на 10–15%).

Кроме того, усложнилась ситуация на рынке — молочная продукция попала под программу «системы прослеживаемости», изменились требования к маркировке, упал курс рубля. Всё эти факторы послужили причиной увеличения потребительских цен.

Диаграмма: Изменение индексов цен по данным ИКАР (в % к показателям, зафиксированным в январе 2015 г.).

Конечная стоимость сыров для населения в среднем выросла на 8%, сметаны — на 5%. Средняя цена творога увеличилась на 4%. В целом по отрасли рост цен составил ~3–5%.

Ситуация на внешнем рынке и её влияние на Россию

Весной на мировом молочном рынке случился кризис. Участники не знали, чего ожидать, и их активность существенно снизилась. За летние месяцы обстановка немного прояснилась, и к концу осени спрос на некоторые группы молочных продуктов начал расти.

В частности, Китай начал активно закупать сухое молоко. Цена на этот вид сырья поползла вверх, и к концу года повысилась примерно на 20%.

Спрос на питьевое молоко тоже возрос. Как следствие, средняя закупочная стоимость продукта в России увеличилась на 4,7–4,8%.

Диаграмма: Динамика средних цен на молоко в России и в мире в 2020 году (в долларах за килограмм, в % к данным на январь 2019 г.).

Это спровоцировало рост отечественного производства: количество поставляемого на рынок сырого молока выросло примерно на 5,4% (за 11 месяцев, к концу ноября, было произведено около 16,3 млн. тонн). По предварительным расчетам аналитиков, годовое производство молока может составить около 17,8 млн. тонн.

Так быстро отреагировать на увеличение спроса получилось в основном благодаря своевременной модернизации производственных процессов. За короткие сроки производителям удалось существенно увеличить надои: в среднем каждая корова в 2020 году дала на 400 кг молока больше, чем в 2019. Рост молочной продуктивности к декабрю составил около 6,2%.

Рост молочной продуктивности к декабрю составил около 6,2%.

Экспорт: динамика и перспективы

Падение курса рубля оказало влияние не только на внутренний рынок. На внешнеторговых отношениях этот фактор тоже отразился, причем в положительную сторону. Российская молочная продукция стала более конкурентоспособной — её цена в долларах уменьшилась. Соответственно, объемы экспорта по всем наиболее важным категориям молочной продукции увеличились.

В натуральном выражении рост составил около 20–23%.

Диаграмма: Динамика экспорта молочной продукции в натуральном выражении (тысяч тонн).

В стоимостном (денежном) выражении процентный показатель чуть ниже — около 17%.

Диаграмма: Динамика экспорта молочной продукции в стоимостном выражении (в млн. долларов).

Укрепились торговые отношения с Китаем. Именно за счет этой страны выросли объемы экспорта мороженого. Также китайцы решили закупать у российских компаний, в частности ГК «Русагро», сухую подсырную сыворотку. Первая партия продукта уже отправлена в Поднебесную.

Первая партия продукта уже отправлена в Поднебесную.

Также Россия увеличила объемы экспорта сухого молока (как цельного, так и обезжиренного), сыров, сливочного масла. Рост шел в основном за счет расширения географии поставок.

На настоящий момент основными потребителями российской молочной продукции являются Китай, страны СНГ, Абхазия, Украина и Монголия.

Обзор рынка молока и молочной продукции на Milknet.ru

- Несмотря на сложную эпидемиологическую ситуацию, 2020 г. для молочного рынка в целом сложился неплохо

- Запасы сливочного масла и сыров выросли вслед за спадом спроса со стороны HoReCa

- Расширение производства фиксируется по большинству молочных категорий

- На ослабление рубля рынок отреагировал ростом экспорта

Весной 2020 года стало ясно, что ситуация с COVID-19 в той или иной степени скажется на всех отраслях экономики. Сельхоз отрасль в целом и молочный рынок в частности не стали исключением. В силу общей неопределенности, во втором квартале уходящего года ожидания участников молочного рынка были далеки от оптимистичных — казалось, что 2020 может стать провальным. По данным Росстат, реальные располагаемые денежные доходы населения во II квартале показали снижение на 8,3%. Такой спад является максимальным за последние, как минимум, двадцать лет. В последний раз более значительное сокращение доходов фиксировалось в 1999 году (-12,3%). Результаты по III кварталу также были отрицательными (-3,6%).

Сельхоз отрасль в целом и молочный рынок в частности не стали исключением. В силу общей неопределенности, во втором квартале уходящего года ожидания участников молочного рынка были далеки от оптимистичных — казалось, что 2020 может стать провальным. По данным Росстат, реальные располагаемые денежные доходы населения во II квартале показали снижение на 8,3%. Такой спад является максимальным за последние, как минимум, двадцать лет. В последний раз более значительное сокращение доходов фиксировалось в 1999 году (-12,3%). Результаты по III кварталу также были отрицательными (-3,6%).

Реальные располагаемые денежные доходы населения к соответствующему периоду предыдущего года, в %

Так как рынок молочных продуктов остро реагирует на спрос со стороны населения, подобное падение покупательской способности могло критичным образом на него повлиять, значительно снижая доходность отрасли. Но закрытие границ и период самоизоляции в некотором смысле помогли избежать негативного эффекта. Вместо поездок за границу население тратило деньги внутри страны на продукты питания больше, чем обычно, тем самым поддерживая уровень потребления, в том числе и готовой молочной продукции.

Вместо поездок за границу население тратило деньги внутри страны на продукты питания больше, чем обычно, тем самым поддерживая уровень потребления, в том числе и готовой молочной продукции.

Одновременно с этим, на фоне эпидемиологических ограничений спрос со стороны HoReCa неизбежно снизился, вслед за чем запасы основных групп молочной продукции выросли. По данным на начало декабря запасы сливочного масла увеличились на 33%, сыров и сырных продуктов — на 18%.

Динамика запасов сливочного масла и сыров в России, в % к янв.19

По итогам 2020 года ожидается расширение производства молочной продукции по большинству категорий. Предложение цельномолочной продукции вырастет по таким категориям, как молоко питьевое (1%), сметана (3%), творог (4,5%) и наиболее заметно по сливкам (14%). По сливочному маслу рост по итогам года может составить порядка 4,5%. Хотя в первом полугодии среднемесячный прирост был в районе 14-15%, резкое увеличение запасов скорректировало динамику производства во втором полугодии в сторону снижения. По сырам и сырным продуктам годовой рост ожидается около 5-5,5%, а в следующем 2021 году может достичь 10%. Снижение доходов населения способно в очередной раз переструктурировать потребление россиян, увеличив долю дешевых продуктов с заменителем молочных жиров.

По сырам и сырным продуктам годовой рост ожидается около 5-5,5%, а в следующем 2021 году может достичь 10%. Снижение доходов населения способно в очередной раз переструктурировать потребление россиян, увеличив долю дешевых продуктов с заменителем молочных жиров.

Высокая инвестиционная активность внутри страны в сырной промышленности за два года заметно изменила структуру условной емкости рынка сыра (производство + импорт). Доля отечественной продукции в 2020 году, оценочно, выросла с 78% до 84%, причем в перспективе доля будет расти и дальше. По сухому молоку и сливочному маслу уровень условной самообеспеченности колеблется на уровнях предыдущих годов: по маслу — порядка 68-70%, по сухому молоку – 54-56%.

Динамика условной емкости, тыс. тонн

Значительный рост себестоимости, различные государственные инициативы по регулированию рынка (система прослеживаемости, маркировка), девальвация российского рубля – всё это, в конечном счете, повлияло на стоимость готовой молочной продукции. Потребительские цены на сливочное масло в среднем по 2020 году оцениваются на 7% выше уровня предыдущего года, на питьевое молоко рост порядка 3%, сметану — 5%, сыры – 8%, творог – 4%. В среднем потребительские цены по молочным категориям выросли на 3-5%, в то время как сырье выросло на 5% при росте себестоимости в 10-15%.

Потребительские цены на сливочное масло в среднем по 2020 году оцениваются на 7% выше уровня предыдущего года, на питьевое молоко рост порядка 3%, сметану — 5%, сыры – 8%, творог – 4%. В среднем потребительские цены по молочным категориям выросли на 3-5%, в то время как сырье выросло на 5% при росте себестоимости в 10-15%.

Динамика Индексов цен, в % к янв.15

Рост себестоимости производства российского молока-сырья в большей мере обоснован удорожанием кормовой базы в силу неблагоприятных погодных факторов, в особенности в регионах Сибири (рост стоимости кормов порядка 45%), в Центре (+10%), Поволжье (+7%). В то же время на российский сырьевой молочный рынок продолжает влиять относительно дорогой импорт. Весной 2020 г. на фоне пандемии мировая торговая активность снизилась, начав плавное восстановление летом, когда ситуация более-менее стабилизировалась, а участники рынка адаптировались к новым реалиям. В итоге, к концу 2020 г. на аукционах Global Dairy Trade (GDT) отмечался высокий спрос на сухое молоко, в особенности со стороны китайских покупателей. Мировые цены на сухое молоко за полгода выросли в среднем на 20%.

В итоге, к концу 2020 г. на аукционах Global Dairy Trade (GDT) отмечался высокий спрос на сухое молоко, в особенности со стороны китайских покупателей. Мировые цены на сухое молоко за полгода выросли в среднем на 20%.

Динамика средних цен на сухое молоко в России и мире, $/кг в % к янв.19

Продолжающийся рост цен на сырое молоко сохраняет высокие стимулы к продолжению инвестирования в производство. Cредняя закупочная цена на молоко 1/с и в/с в 2020 году составила 23,86 руб/кг (здесь и далее цены с НДС) и 26,21 руб/кг соответственно. Рост по сравнению со средним значением 2019 года составляет 4,8% на молоко 1/с и 4,7% на молоко в/с. По данным Росстат, производство молока-сырья за январь-ноябрь 2020 в с-х организациях выросло на 5,4% до 16,3 млн. тонн, в том числе 15,7 млн. тонн товарного. Как итог, производство в 2020 г. может достигнуть порядка 17,7-17,9 млн. тонн товарного молока. Указанные результаты удалось получить за счет продолжающейся модернизации производства и интенсификации надоев – по результатам одиннадцати месяцев 2020 года рост продуктивности молочного скота составил 6,2% (+400 кг/гол. ).

).

2020 год показал позитивную динамику по экспорту молочной продукции. С одной стороны, девальвация российского рубля подняла цены на сырое молоко по России, удорожив конечную продукцию для потребителя. С другой стороны – позволила российской продукции более уверенно конкурировать на мировом рынке за счет снизившейся цены в валюте. Так, в январе-октябре 2020 года объемы экспорта, как в стоимостном, так и натуральном выражении выросли по всем ключевым молокоемким категориям. По итогам 2020 г. в стоимостном выражении прирост экспорта по молочной группе может составить порядка 17%, в натуральном – 20-23%. Основной прирост экспорта в 2020 г. происходил за счет расширения географии поставок биржевых товаров — сливочного масла, сухого обезжиренного молока, сухого цельного молока, а также сыворотки. По сырам также фиксируется рост отгрузок на внешние рынки, но по сравнению с остальными видами молочной продукции он видится намного более скромным. Основными импортерами российской молочной продукции остаются страны СНГ, в том числе Казахстан, Украина и Белоруссия. Среди остальных стран – Монголия, Абхазия, Китай (в основном рост экспорта мороженого).

Среди остальных стран – Монголия, Абхазия, Китай (в основном рост экспорта мороженого).

Продолжает прорабатываться вопрос расширения экспорта молочной продукции из России в Китай. Так, в середине декабря ГК «Русагро» реализовала первую пробную партию сухой молочной подсырной сыворотки в Китай.

Специфика упаковки российского рынка молочной продукции

По стоимостной оценке продовольственной корзины россиянина доля молочной продукции составляет 20-30%. Упаковка играет значимую роль в повышении удобства потребления этого продукта и его лучшей сохранности, а так же в продвижении его на рынке. В этом материале мы рассмотрим, как развивается отечественный рынок упаковки молочной продукции.

Требования к упаковке молочной продукции

Базовые требования к упаковке для молока прописаны в ГОСТ. Это достаточная механическая прочность, изоляционные свойства (материал должен обеспечивать непроницаемость для воды и газов), инертность материала упаковки к молочным продуктам, стойкость к свету, герметичность.

Молочные и молокосодержащие продукты впитывают запахи, вредные вещества от металлов и летучие соединения. Упаковка для них, как и для любых пищевых продуктов, должна быть изготовлена из безопасных материалов с достаточным уровнем барьера к запахам, свету, жирам.

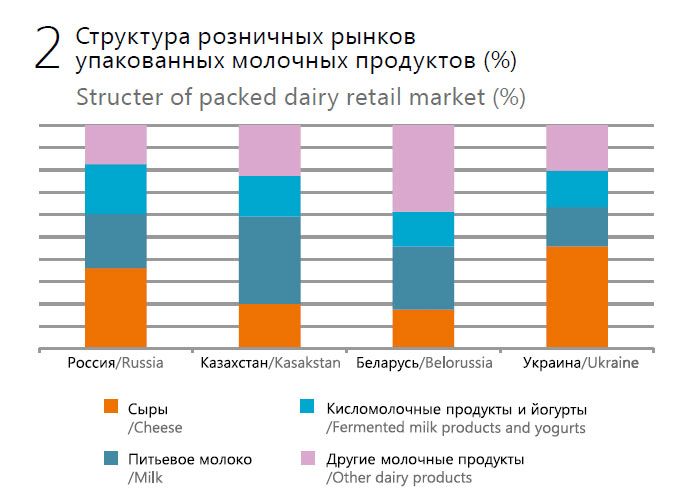

По оценке Nielsen, в 2016-2017 гг (октябрь 2016-сентябрь 2017 гг) структура российского рынка молочной продукции по сегментам в денежном выражении выглядела следующим образом: 20,8% — пастеризованное молоко, 11,7% йогурты, 10,5% — питьевые йогурты, 9,7% — кефир, 9,6% — глазированные сырки, 9,5% — сметана, 6,9% — творог.

Специфика упаковки по видам продукции:

Молоко и жидкие молокосодержащие продукты

Эту продукцию разливают в полимерные прозрачные и белые бутылки, в пакеты из пленок или комбинации полимерных пленок с другими материалами, например, бумагой.Также используется жесткая упаковка из комбинированных материалов на основе бумаги и картона (тетра-пак, тетра-брик, пюр-пак.).

Кисломолочная продукция

Ряженка, йогурт, сметана, как и молоко, в основном разливается в пластиковые бутылки и тетра-паки. Встречается использование кувшинчиков Эколин.

Встречается использование кувшинчиков Эколин.

Творожная продукция и сливочное масло

От упаковки этих видов продукции требуется в первую очередь жиронепроницаемость и прочность во влажном состоянии.

Поэтому в упаковке используется пергаментная бумага, пакеты из термопластов, ламинаты на основе бумаги и полимеров, фольгированные материалы, а также полужесткая тара из ламинатов на основе картона и полимерных материалов.

Мороженое

Фасуется в полимерные пакеты, жесткую полимерную тару. Определенную долю продолжает удерживать ламинаты с бумагой.

Мягкие сыры

Для их упаковки применяют парафинированные композиции, монопленки из специальных полимерных материалов, в том числе обладающих высокой степенью усадки, комбинированные материалы с различным сочетанием слоев.

В общем, для упаковки молочной продукции используется большое разнообразие материалов и конструкций упаковок. Можно отметить, что полимерная упаковка в этом сегменте уверенно набирает силу.

Полимерная упаковка – уверенная доля и перспектива

Основные плюсы мягкой пластиковой упаковки — это малый вес, возможность выбирать недорогие решения. К минусам относится потеря формы упаковки после вскрытия. Однако современные форматы, такие как дойпаки или пакеты Эколин, решают эту проблему.

На российском рынке упаковке для молочной продукции в настоящее время преобладает подход заказчика, заключающийся в ориентации на практичные решения, оптимальные по соотношению затрат и получаемому результату.

По оценкам экспертов в 2016 году доля пластиковой упаковки для молочной продукции приблизилась в России к 40% в общем объеме применяемых упаковочных материалов на рынке. Но в разных сегментах молока доля гибкой упаковки составляет разное значение.

Экспертно долю гибкой полимерной упаковки в сегменте пастеризованного молока, кефира, питьевых йогуртов можно оценить в 30%. Используются в основном стандартные пакеты-подушки (финпак) из молочной пленки (2-х, 3-слойной). Встречаются примеры дойпаков, в том числе и с различными ручками – например, надувной. Есть такие примеры и в сфере упаковки сметаны. В упаковке глазированных сырков доля гибкой полимерной упаковки занимает более 80%. В основном сырки фасуются в небольшие пакеты флоупак. В упаковке сметаны, йогуртов используется запаячные полимерные пленки. Для творога также используется пленки, прозрачные и металлизированные. В упаковке творога доля полимерной пленки, по разным оценкам, занимает 20%.

Встречаются примеры дойпаков, в том числе и с различными ручками – например, надувной. Есть такие примеры и в сфере упаковки сметаны. В упаковке глазированных сырков доля гибкой полимерной упаковки занимает более 80%. В основном сырки фасуются в небольшие пакеты флоупак. В упаковке сметаны, йогуртов используется запаячные полимерные пленки. Для творога также используется пленки, прозрачные и металлизированные. В упаковке творога доля полимерной пленки, по разным оценкам, занимает 20%.

Все реже для упаковки молока используются простые однослойные пленки для молочных продуктов, срок реализации которых не превышает 36 часов. Они ценятся за экономичность. Благодаря такой упаковке можно поддерживать экономичную цену на продукт. Несмотря на простоту данного варианта упаковки, она полностью отвечает базовым требованиям: защита продукта от света, от проникновения жира.

Для упаковки молочных продуктов чаще применяют многослойные материалы . К примеру, трехслойная пленка обеспечивает содержимому длительный срок хранения.

Довольно часто встречаются ламинаты из бумаги и пленки. Пленка обеспечивает необходимый барьер и хорошо сваривается, обеспечивая герметичность. Бумага помогает сделать внешний вид более привлекательным, создать тактильные ощущения. Такой пакет даже после открытия лучше держит форму, чем тонкий полиэтиленовый.

Современные возможности полимерной упаковки позволяют создавать имитацию бумаги, крафта, создавать тактильные эффекты, также делать упаковку более функциональной, например, за счет надувной ручки.

Перспективные сегменты молочного рынка

Минздравом в 2016 году установлена рекомендуемая норма потребления молока и молокопродуктов в пересчете на молоко 325 кг на человека в год. По итогам 2016 года уровень потребления молочной продукции снизился, до 233 кг/чел./год. Тем не менее, молоко и молочные продукты занимают одно из ключевых мест в нашем рационе.

На развитие рынка молочной продукции оказывают влияние глобальные потребительские тренды, такие как, повышение внимания к заботе о здоровье, здоровый образ жизни, увлечение спортом и здоровым питанием.

Соответственно, развиваются сегменты, отвечающие этим потребностям. Меняются акценты в позиционировании. На рынке остаются традиционные базовые категории, такие как, молоко, творог, кефир, ряженка, но более заметными становятся и другие группы.

Нишевые категории, которые полноправно укрепились на рынке:

1) Козье молоко

Молоко коз и овец — продукт с уникальным составом, содержащий большое количество микроэлементов и минералов. Оно лучше усваивается и особенно рекомендовано детям. После употребления этого молока практически никогда не появляется аллергических реакций. В стране производится 243 тыс. т козьего молока.

По оценке Национального союза производителей молока («Союзмолоко»), рынок производства продуктов из козьего молока в последнее время показывает демонстрирует хорошую динамику развития. Однако, по оценке «Союзмолоко», доля переработки получаемого в стране сырого козьего молока остается низкой — около 40 тыс. т в год. Эта цифра не превышает 20% от объема производства.

Однако это молоко не подходит для страдающих непереносимостью лактозы. Зато для этой группы населения давно есть альтернативное решение.

2) Безлактозное молоко

По оценке ВОЗ, 20% жителей России страдают от непереносимости лактозы, а это 23 млн. чел. По оценке Market&Markets, рост мирового объема рынка безлактозных молочных товаров в среднем в год до 2020 г будет прирастать на 15,5% в денежном выражении.-19,5 млрд дол.

На рынке существует безлактозное молоко и молоко с пониженным содержанием лактозы.

В пресс-службы Valio отмечают, что спрос на безлактозное молоко в России заметно растет. Продажи ValioEila за 2017 год выросли в 10 раз.

Происходят существенные сдвиги в позиционировании этого товара. Создатели уходят от посыла «продукт по медицинским показаниям» и обращаются к более эмоциональному позиционированию: семейные ценности, забота о близких. Вот работа

Высшей Школы Брендинга — бренд Молочные Секреты. Современный дизайн помог подчеркнуть, что это качественный продукт для аудитории с конкретной потребностью.

3) Молоко, обогащенное питательными веществами

Напитки с повышенным содержанием питательных свойств, например, не только молоко, но и вода, отлично вписываются в современные модели потребления. Люди, следящие за своим здоровьем, своей физической формой, при этом ведущие активный образ жизни, являются типичными потребителями этой продукции.

Есть молоко с повышенным содержанием белка, как основного компонента продукта, с усиленной концентрацией микроэлементов и минералов.

В упаковке этих трех групп молочной продукции используется традиционная полимерная упаковка, как пластиковые пакеты, так и пластиковые бутылки. С большой долей вероятности можно сказать, что молоко обогащенное питательными веществами будет больше нишеваться. Для семейного потребления упаковка останется прежней, для одиночного потребления на ходу в упаковке будут задействоваться более современные опции – ручки, секции с ингредиентами для смешивания.

4) Детские линейки

Рост в категории детское молоко ежегодно составляет порядка 5%. Рынок детского молока делят российские производители. Бренды ориентированы на «средний», «средний +» сегменты. В детском сегменте происходит сдвиг в сторону более нишевых продуктов: перекус для подростков, интересное лакомство для школьников младшего возраста. На упаковке появляется все больше разнообразных игровых элементов.

Рынок детского молока делят российские производители. Бренды ориентированы на «средний», «средний +» сегменты. В детском сегменте происходит сдвиг в сторону более нишевых продуктов: перекус для подростков, интересное лакомство для школьников младшего возраста. На упаковке появляется все больше разнообразных игровых элементов.

Используется традиционная картонная упаковка, но более распространены пластиковые контейнеры, в том числе многосекционные с ячейками со смесями для добавления. Именно в упаковке детской продукции распространение получило использование IML-этикетки. Она позволяет использовать всю площадь бутылки или банки для нанесения информации. И является выгодным решением при производстве большими тиражами.

5) Освежающие напитки с содержанием молока

В эту группу входят холодный кофе, какао и чай с содержанием молока. Это решения, предназначены не столько для базовой функции освежиться, но в больше степени – поднять себе настроение, почувствовать себя гурманом.

На рынке известны марки холодного кофе Nescafe, Starbucks и многие другие. Пожалуй, это единственная группа молочной продукции, в упаковке которой пока не преобладают полимерные материалы. Такие напитки разливают в алюминиевые банки, встречаются решения в стекле. Однако можно прогнозировать, что высокобарьерная полимерная упаковка благодаря легкости и многофункциональности более прочно «поселится» в этом сегменте.

По данным Nielsen (в денежном выражении), 47% молочной продукции в нашей стране продается в супермаркетах, 31% — в минимиркетах и дискаунтерах, 14% — в гипермаркетах, 14% — в традиционной торговле, 6% — на открытых рынках. Большинство наших молочных продуктов конкурируют друг с другом на полках супермаркетов и минимаркетов. Пока основные усилия производителей сосредоточены на том, чтобы выделить продукт на полке. Привлечь внимание потребителя бренды пытаются за счет выбора четкой стратегии позиционирования и частого обновления дизайнов.

Технические тренды упаковки для молочных продуктов

В развитии конструкций а материалов, используемых для упаковки молочной продукции, характерны следующие общие направления развития:

1) Снижение веса упаковки.

За счет перехода на более тонкие барьерные пленки, оптимизации других материалов и конструкций, производители делают упаковку более легкой. Это решение продиктовано поиском оптимизации логистики.

2) Повышение удобства потребления продукции за счет упаковки.

Большинство видов упаковки оснащено опцией легкого открытия (насечки, специальные уголки). Все чаще встречаются решения с вложенной ложечкой, с дополнительной секций для смешивания продуктов.

3) Повышение роли полимерных материалов.

Полимерные материалы, как мягкая упаковка (дойпаки, в том числе фигурные), так и жесткая (контейнеры, бутылки) постепенно увеличивает свою долю за счет легкости, многофункциональности и многоопциональности.

4) Развитие форматов, адаптированных для потребления на ходу.

Существуют многочисленные решения с крышкой для более удобного открытия.

Например, сливки «Вкуснотеево» вышли в порционной упаковке по 125 г., рассчитанной на 3-4 чашки кофе. У пакета удобная ручка и носик, что позволяет удобно наливать продукт.

5) Одновременное развитие малой, средней и мультиупаковки.

При разработке продуктов и выборе стратегии позиционирования производители выделяют больше нишевых групп.

Останутся традиционные большие форматы для домашнего потребления family-pack. Упаковка будет совершенствоваться в направлении повышения удобства многократного открытия/закрытия.

В сфере HoReCa можно прогнозировать повышение спроса на современные форматы гибкой упаковки. Хорошим примером является PacXpert от DOW – замена канистры, пакет с ручкой для соусов, бытовой химии. Обеспечивает 10-кратное сокращение расходов на транспортировку.

Актуален поиск необычных форматов, которые помогут увеличить интерес к молоку как к традиционному продукту. Например, студент из Стамбула придумал упаковку для молока, вместо дна у нее коровье вымя. Она выполнена в минималистичном стиле, из рисунков на ней – только характерные пятнышки.

6) Частое обновления ассортимента как средство удержания интереса потребителей

Поддерживая базовую линейку ассортимента, обеспечивающую основной объем продаж, производители экспериментируют с новыми вкусами, вводят лимитированные серии.

7) Общее повышение роли брендов и рост маркетинговой активности.

Практически во всех сегментах молочного рынка конкуренция усиливается. Работая только в поле демпинга, невозможно удержать позицию на рынке. Производители больше внимания уделяют брендовой составляющей, чаще пользуются услугами профессиональных агентств. Очевидно, что упаковка является «лицом» продукции.

8) Упаковка — посуда.

Молочные продукты, часто потребляемые на ходу, в офисе, в дороге, или просто малопорционная упаковка, рассчитанная на разовое потребление, наделяется дополнительными функциями. Она не только должна удобно открываться. Еще она должна сделать сам процесс потребления максимально эргономичным.

Например, увеличивается количество решений, когда упаковка подходит под разогрев продукта в микроволновке.

9) Экологичность

Экологичность упаковки имеет много аспектов: снижение вредного воздействия на окружающую среду при производстве, пригодность для вторичной переработки, щадящая для экологии утилизация, облегчение быта людей и снижение их нагрузки.

Эта проблематика касается абсолютно всех рынков-потребителей упаковки. Поскольку молочный сегмент является массовым, то постепенно инновационные решения в этой области также будут задействованы более активно. Будет использоваться больше пленок, подходящих под вторичную переработку, увеличиваться использование тонких высокобарьерных пленок.

Особенности позиционирования молочных брендов на российском рынке

В позиционировании молочной продукции на российском рынке выделяются следующие тренды:

1) Современный минимализм.

Используются простые, лаконичные дизайны. Чаще в качестве основного используется традиционный для категории белый фон. Используется сквозной элемент или тема, объединяющая линейку.

Брендинговая компания Labelmen разработала с нуля торговую марку линейки молочных продуктов «Молочная легенда» для Казьминского молочного комбината (Ставрополь). В написании нейминга использован кельтский рунический орнаментальный стиль.

В разработке Depot WPF для «Естьбери», комбо минимаркета, кафе и кулинарии, используются иконографичные иллюстрации с коровой на молочной продукции. Такой дизайн выглядит легко, современно, при этом эмоционально.

2) Натуральность, аутентичность, экологичность

Все эти темы объединяются акцентом на использовании традиционных рецептов и ручного труда.

Подчеркивается натуральность продукции, что она производится в экологически чистом месте. Компании иллюстрируют свою близость к природе. Звучат темы «как у бабушки», «как в детстве».

Агентство «Гордость» провело ребрендинг для ОАО «Вожгальский маслосырзавод» Показана растительность цветущего луга, что подчеркивает натуральное происхождение продукта.

3) Активный образ жизни и спорт

Используются прямые ассоциации со спортом, фитнесом. Также в позиционировании идет обращение к ценности активного образа жизни и к тому, что молоко в современных форматах упаковки отлично вписывается в эти модели.

4) Кидалтинг

Тренд «кидалтинг» (kidulting, от англ. kid — ребенок и adult — взрослый) — потребителям надоело быть взрослыми. Они хотят вернуться в детство: отдыхать, развлекаться, веселиться.

Следуя этому тренду молочные брнеды разрабатывают упаковки с детскими или просто наивными рисунками, также просто веселые и оригинальные изображения. Иногда для поддержания этого стиля достаточно просто использовать легкомысленный шрифт или мультяшное изображение персонажа.

Отечественный рынок молочной продукции, несмотря ни на что, развивается. Благодаря развитию нишевых продуктов и линеек производители пытаются удержать потребителя и привлечь нового. Большая роль в этом принадлежит современной упаковке.

Вера Бокарева

д.с.н., бизнес-тренер и консультант по продажам и маркетингу

Подробнее читайте на © DairyNews.ru /action.redirect/url/aHR0cDovL3d3dy5kYWlyeW5ld3MucnUvbmV3cy9zcGV0c2lmaWthLXVwYWtvdmtpLXJvc3NpeXNrb2dvLXJ5bmthLW1vbG9jaG5veS1wci5odG1s

Рынок молочных продуктов | Дубна Плюс

Рынок молочных продуктов

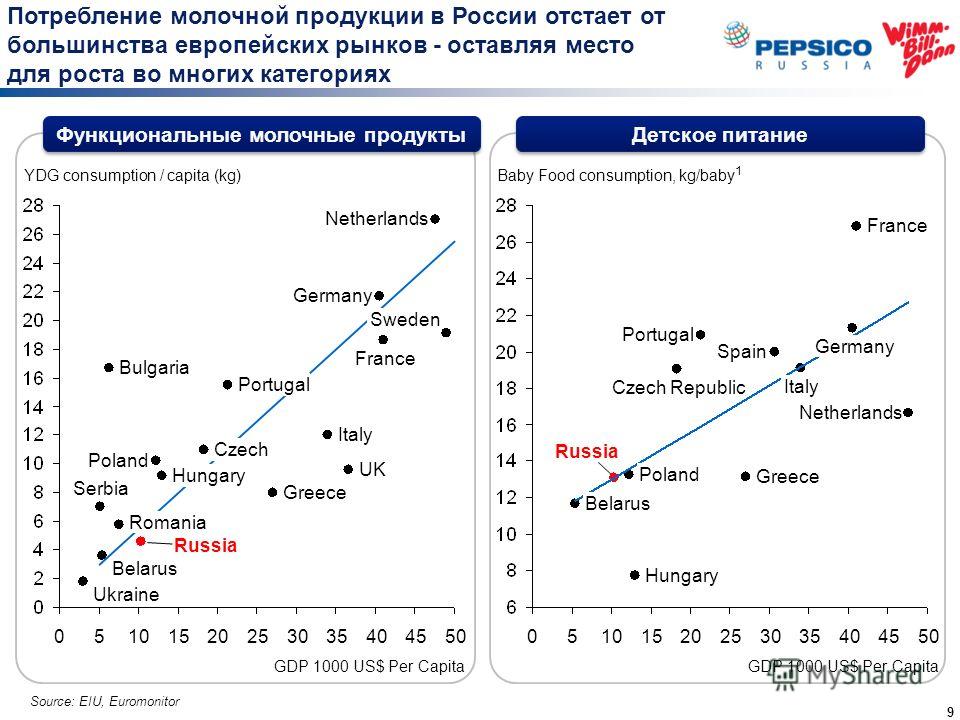

Принимая во внимание низкий уровень потребления молока и молочных продуктов в целом по России и отдельно в крупных городах: Петербурге, Москве, Уфе, Новосибирске, Волгограде, Самаре, Ростове и Нижнем Новгороде, эксперты рассматривают сложившуюся ситуацию на рынке как долгосрочную возможность для увеличения емкости рынка и объема потребления молока и молочных продуктов. В частности, домохозяйства стабильно показывают неплохой спрос на йогурты, обогащенные молочные продукты и молочные десерты. Специалисты также ожидают дальнейшее увеличение потребления продуктов с долгим сроком хранения, включая стерилизованное молоко. Начиная с 2000 года и по настоящее время, молочные производители постоянно расширяют свои возможности по дистрибуции и придерживаются маркетинговой стратегии, направленной на сокращение объема продаж оптовым покупателям, увеличивая продажи продукции через розничные торговые магазины, привлекая их к сотрудничеству за счет увеличения количества рекламы на телевидении в СМИ и через интернет.

В частности, домохозяйства стабильно показывают неплохой спрос на йогурты, обогащенные молочные продукты и молочные десерты. Специалисты также ожидают дальнейшее увеличение потребления продуктов с долгим сроком хранения, включая стерилизованное молоко. Начиная с 2000 года и по настоящее время, молочные производители постоянно расширяют свои возможности по дистрибуции и придерживаются маркетинговой стратегии, направленной на сокращение объема продаж оптовым покупателям, увеличивая продажи продукции через розничные торговые магазины, привлекая их к сотрудничеству за счет увеличения количества рекламы на телевидении в СМИ и через интернет.

Поголовье коров в России

Общее поголовье коров в хозяйствах всех категорий в России, по состоянию на конец 2017 года, насчитывало 8 226,0 тыс. голов. За год оно сократилось на 0,5% (на 37,7 тыс. голов), за 5 лет – на 7,1% (на 632,6 тыс. голов), за 10 лет – на 11,7% (на 1 094,2 тыс. голов), за 20 лет – на 43,4% (на 6 310,4 тыс. голов).

голов), за 20 лет – на 43,4% (на 6 310,4 тыс. голов).

В промышленном секторе (сельхозорганизации и крестьянско-фермерские хозяйства), по расчетам АБ-Центр, поголовье составило 4 555,2 тыс. голов (55,4% от общей численности коров в России), по сравнению с показателями 2016 года, поголовье коров увеличилось на 0,2% (на 8,0 тыс. голов), за 5 лет – сократилось на 1,4% (на 63,9 тыс. голов), за 10 лет выросло на 1,1% (на 51,0 тыс. голов).

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров (создание семейных молочно-товарных ферм в последние годы является инвестиционно-привлекательным бизнесом). По состоянию на конец 2017 года, численность коров здесь составила 1 239,7 тыс. голов. Для сравнения, за 5 лет до этого показатели находились на отметках в 979,0 тыс. голов, за 10 лет до этого – 529,7 тыс. голов.

В хозяйствах населения количество коров составило 3 670,8 тыс. голов (44,6% от общего числа коров в России), по сравнению с 2016 годом поголовье в хозяйствах населения сократилось на 1,2% (на 45,8 тыс. голов), за 5 лет – на 13,4% (на 568,8 тыс. голов), за 10 лет – на 23,8% (на 1 145,2 тыс. голов).

голов), за 5 лет – на 13,4% (на 568,8 тыс. голов), за 10 лет – на 23,8% (на 1 145,2 тыс. голов).

Структура поголовья коров по состоянию на 1 октября 2018 года распределилась следующим образом: 40,1% пришлось на сельхозорганизации, 15,4% – на крестьянско-фермерские хозяйства, 44,5% – на хозяйства населения.

Поголовье коров по регионам

В ТОП-10 регионов с наибольшим числом коров входят: Республика Дагестан (поголовье на конец 2017 года – 488,6 тыс. голов, доля в общем поголовье коров в России – 5,9%), Республика Башкортостан (423,9 тыс. голов, 5,2%), Республика Татарстан (354,2 тыс. голов, 4,3%), Алтайский край (344,8 тыс. голов, 4,2%), Республика Калмыкия (319,2 тыс. голов, 3,9%), Ростовская область (289,0 тыс. голов, 3,5%), Оренбургская область (245,0 тыс. голов, 3,0%), Краснодарский край (213,4 тыс. голов, 2,6%), Брянская область (195,4 тыс. голов, 2,4%), Новосибирская область (192,7 тыс. голов, 2,3%).

голов, 2,3%).

Поголовье коров в хозяйствах всех категорий в регионах, вошедших в ТОП-10, по расчетам АБ-Центр, насчитывало 3 066,2 тыс. голов (37,3% от общего поголовья коров в России). Доля ТОП-20 регионов составляла 57,6%. Таким образом, в молочном животноводстве РФ нет ярко выраженной региональной концентрации.

Производство сырого молока в России в 2017 году в хозяйствах всех категорий составило 31 183,5 тыс. тонн, что на 1,4% или на 425,0 тыс. тонн больше, чем в 2016 году. За 5 лет производство уменьшилось на 1,8% (на 572,3 тыс. тонн), за 10 лет снижение составило 2,5% или 804,9 тыс. тонн. По отношению к 2001 году производство молока в РФ снизилось на 5,1% (на 1 690,6 тыс. тонн).

Производство молока в промышленном секторе (сельхозорганизации и крестьянско-фермерские хозяйства) имеет устойчивую тенденцию к росту, производство в хозяйствах населения, напротив – сокращается.

Показатели в промышленном секторе, по состоянию на 2017 год, составили 18 064,7 тыс. тонн – 57,9% от общего объема. За год производство молока в сельхозорганизациях и на фермах страны выросло на 4,7% (на 808,8 тыс. тонн), за 5 лет – на 9,7% (на 1 592,9 тыс. тонн), за 10 лет – на 16,9% (на 2 618,1 тыс. тонн).

тонн – 57,9% от общего объема. За год производство молока в сельхозорганизациях и на фермах страны выросло на 4,7% (на 808,8 тыс. тонн), за 5 лет – на 9,7% (на 1 592,9 тыс. тонн), за 10 лет – на 16,9% (на 2 618,1 тыс. тонн).

Производство молока в хозяйствах населения в 2017 году находилось на уровне 13 118,8 тыс. тонн – 42,1% от общего объема. За год производство молока в данной категории хозяйств сократилось на 2,8% (на 383,8 тыс. тонн), за 5 лет – на 14,2% (на 2 165,3 тыс. тонн), за 10 лет – на 20,7% (на 3 423,0 тыс. тонн).

Производство молока в России в хозяйствах всех категорий в январе-сентябре 2018 года составило 24 582,9 тыс. тонн. По отношению к аналогичному периоду 2017 года, надои молока выросли на 1,1% (на 278,8 тыс. тонн).

Прирост производства произошел в сельхозорганизациях и крестьянско-фермерских хозяйствах. Так, за год (в январе-сентябре 2018 года, по отношению к январю-сентябрю 2017 года) в коммерческом секторе производство молока выросло на 3,6% или на 489,6 тыс. тонн. В хозяйствах населения наблюдается снижение объемов производства на 2,0% (на 210,8 тыс. тонн).

тонн. В хозяйствах населения наблюдается снижение объемов производства на 2,0% (на 210,8 тыс. тонн).

В структуре производства молока в январе-сентябре 2018 года 50,4% пришлось на сельхозорганизации, 7,6% – на крестьянско-фермерские хозяйства, 42% – на хозяйства населения.

Производство сырого молока по регионам

В ТОП-10 регионов-производителей молока в 2017 году вошли: Республика Татарстан (объем производства молока — 1 823,8 тыс. тонн, доля в общем надое молока в РФ – 5,8%), Республика Башкортостан (1 718,4 тыс. тонн, 5,5%), Алтайский край (1 401,9 тыс. тонн, 4,5%), Краснодарский край (1 380,9 тыс. тонн, 4,4%), Ростовская область (1 091,1 тыс. тонн, 3,5%), Республика Дагестан (875,6 тыс. тонн, 2,8%), Воронежская область (841,5 тыс. тонн, 2,7%), Удмуртская Республика (763,4 тыс. тонн, 2,4%), Красноярский край (749,4 тыс. тонн, 2,4%), Свердловская область (717,5 тыс. тонн, 2,3%). На долю ТОП-10 регионов в 2017 году пришлось 36,4% от общего надоя молока в России (11 363,5 тыс. тонн).

тонн).

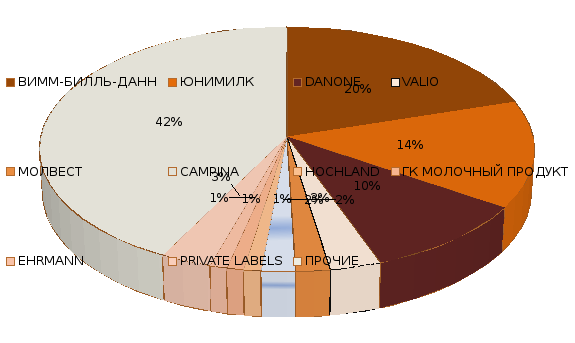

Производители молочных продуктов — основные игроки

На рынках традиционных молочных продуктов основными конкурентами являются российские производители, такие как Юнимилк, а также более мелкие компании, работающие на региональном уровне. На рынке обогащенных молочных продуктов основным из игроков является компания Данон. На рынке йогуртов и десертов, а также в некоторой степени на рынке детских молочных продуктов конкурируют зарубежные фирмы, например, Данон, Кампина и Эрман, указанные фирмы продолжают осуществлять инвестиции в свою хозяйственную деятельность в России.

Самой крупной на рынке молока является Группа Вимм Билль Данн, по некоторым оценкам занимаемая компанией доля составляет 35%. Основана в 1992 году. Группа является одним из наиболее крупных производителей молочных продуктов и соков. Более 89% выручки группы Вимм Билль Данн составляют доходы от продажи молочных продуктов, 1% выручки образовано сегментом рынка напитков, в который входят продажи соков и минеральной воды, 10% выручки группы составляют продажи детского питания.

Одним из основных конкурентов на рынке молока является французская Данон. Самая активная из зарубежных производителей молока, компания проводит агрессивную рекламную политику. Данон владеет молочным комбинатом в Поволжье, где делается натуральный йогурт, йогурт с фруктовыми добавками и кефир, кроме этого компания имеет молочный комбинат в Московской области. Продукция Данон как произведенная в России, так и импортируемая, продается под маркой Данон на территории всей России через собственную дистрибьюторскую сеть.

Юнимилк – это холдинговая компания, второй по величине российский производитель молочной продукции. Компании Юнимилк принадлежит более 25 предприятий по производству молочной продукции в России и два предприятия на Украине. Крупнейшее предприятие Петмол, входящее в холдинг Юнимилк, расположено в Санкт-Петербурге, оно выпускает широкий ассортимент молочных продуктов. По результату маркетинговых исследования доля Юнимилк в сегменте традиционных молочных продуктов составила 15%, в сегменте рынка йогуртов и молочных десертов 8%, а общая доля компании на российском рынке молочной продукции равна примерно 15% в количественном выражении.

По результату маркетинговых исследования доля Юнимилк в сегменте традиционных молочных продуктов составила 15%, в сегменте рынка йогуртов и молочных десертов 8%, а общая доля компании на российском рынке молочной продукции равна примерно 15% в количественном выражении.

Эрман, немецкая компания – производитель йогуртов, которые изготавливаются на комбинате, расположенном в Московской области. Фирменные бренды Эрман: Эрмигурт, Йогуртович, Фруктович и Услада были специально разработаны с расчетом на российского потребителя. Доля рынка, занимаемая Эрман, в продажах йогуртов и молочных десертов составляет в количественном выражении 4,1%.

Российская компания Молочный комбинат Воронежский производит широкий ассортимент молочной продукции. Его основными брендами являются Вкуснотеево и Иван Поддубный. Доля Молочного комбината Воронежский в сегменте рынка традиционных молочных продуктов равна 4,1%, а общая доля компании на российском рынке молочной продукции – 3,7%.

Доля цельного молока на рынке составляет около 84% в количественном выражении. Следующими по значимости для потребления видами молочной продукции являются сыр, занимаемая доля рынка около 8%, затем масло с долей рынка 5%. При этом важно отметить, что за последние пять лет потребление сыра в России возросло в три раза. На фоне роста всего объема молочного рынка и значительного прироста сырного сегмента, потребление масла и цельного молока растет намного медленнее, рост составляет примерно 6-8% в год. В сегменте цельномолочной продукции, увеличение наблюдается в натуральном выражении на 8% в год, наибольшую долю занимает стерилизованное и пастеризованное молоко, оно занимает долю 60% от всего рынка молочной продукции. Затем идут кисломолочные продукты, включая йогурты, этот сегмент рынка составляет более 25%, сметана 7%, творог 5%.

В сегменте цельномолочной продукции наиболее динамично развивается потребление кисломолочных продуктов, которое ежегодно увеличивается на 9%, в результате данный сегмент рынка в объеме цельномолочных продуктов показывает стабильный показатель роста. В сегменте кисломолочных продуктов лидерами являются йогурты, потребление которых растет ежегодно в среднем на 30-40%.

В сегменте кисломолочных продуктов лидерами являются йогурты, потребление которых растет ежегодно в среднем на 30-40%.

Импорт и экспорт молочной продукции

Структура импорта молока и молокопродуктов (в пересчете на молоко) в РФ

В 2017 годe наблюдалось наращивание импорта молочной продукции из Новой Зеландии, в результате чего ее доля в структуре внешних поставок в I квартале 2017 года выросла до 11%. Производство молока в Белоруссии в 2016 году увеличилось на 1,3% – до 7,14 млн. тонн. В 2017 году производство может вырасти до 7,25 млн. тонн.

Значительный прирост производства произошел в 2016 году в Индии: +4,8% (или 7,3 млн. тонн) – до 160,4 млн. тонн молока от всех типов животных (около половины всего молока – буйволиное). При этом производство коровьего молока выросло на 6,3% – с 64 до 68 тыс. тонн.

тонн.

В Китае поголовье коров в 2017 году сократится на 6% – до 7,5 млн. голов, а объемы производства сырого молока снизятся на 2% – до 35 млн. тонн. Китай в 2017 году импортирует 14,2 млн. тонн молочной продукции, а к 2026 году из-за роста спроса и повышения внутренних расходов молочный импорт превысит 19 млн. тонн.

Структура экспорта молока и молокопродуктов (в пересчете на молоко) в РФ

Что касается экспорта, то основными потребителями российской молочной продукции остаются страны СНГ. Основным потребителем является Республика Казахстан. Помимо стран СНГ российскую молочную продукцию в малых объемах импортируют также Китай, Абхазия, Монголия, Грузия, Южная Осетия, Израиль, США, Чили, Канада, Гонконг, Япония, Республика Конго, ОАЭ, Республика Корея и ряд прочих стран, в том числе европейских (Германия, Польша, Румыния, Болгария, Латвия и другие).

Производство молока в основных странах-экспортерах, млн. тонн

тонн

Молочная отрасль Московской области

При подготовке материала использовалась информация агентства ТОП-ЭКСПЕРТ

МОЛОЧНАЯ ПРОДУКЦИЯ МОЛОЧНЫЕ ФЕРМЫ ОСТАВИТЬ ОТЗЫВРынок молочных продуктов в Казахстане — Исследование рынка в 2021, 2020 году — Динамика производства

Описание отчета

Исследование содержит актуальную информацию о рынке молочных продуктов в Казахстане по состоянию на февраль 2021 г.

Цель исследования: Оценка состояния рынка молочных продуктов и прогноз его развития на 2021-2025 гг.

География исследования: Казахстан

Задачи исследования: Провести анализ национальных экономических показателей Казахстана. Представить динамику экономических показателей отрасли в Казахстане. Рассчитать доли импорта и экспорта в динамике на рынке Казахстана Оценить объемы производства молочных продуктов на уровне страны в динамике. Составить список основных компании производителей молочных продуктов. Представить динамику показателей импорта и экспорта молочных продуктов в Казахстане. Выявить основные факторы и тенденции изменений рынка и составить прогноз показателей на их основе.

В ОТЧЕТЕ РАССМОТРЕНЫ ПРОИЗВОДСТВЕННЫЕ ПОКАЗАТЕЛИ ПО ТОВАРНЫМ ГРУППАМ:

- Молоко обработанное и сливки

- Молоко обработанное жидкое

- Творог жирный

- Творог нежирный

- Сыр и творог

- Сыры

- Кисломолочные продукты

- Масло сливочное

- Мороженое

В ОТЧЕТЕ РАССМОТРЕНЫ ЦЕНЫ ПРОИЗВОДИТЕЛЕЙ ПО ТОВАРНЫМ ГРУППАМ:

- Молоко обработанное жидкое

- Творог и сыр

- Кисломолочные продукты

- Масло сливочное

- Мороженое

В ОТЧЕТЕ РАССМОТРЕНЫ РОЗНИЧНЫЕ ЦЕНЫ НА ТОВАРНЫЕ ГРУППЫ:

- Молоко пастеризованное

- Творог 5-9% жирности

- Сыр твердый

- Кефир

- Сметана

- Масло сливочное

В ОТЧЕТЕ РАССМОТРЕН ИМПОРТ И ЭКСПОРТ ПО ТОВАРНЫМ ГРУППАМ:

- Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ

- Сыры и творог

- Пахта, свернувшиеся молоко и сливки, йогурт, кефир и прочие ферментированные или сквашенные молоко и сливки

- Сливочное масло

- Мороженое

ОСНОВНЫЕ БЛОКИ ИССЛЕДОВАНИЯ: (Кликайте по ссылкам ниже, чтобы развернуть их)

Приведен обзор основных текущих характеристик экономики в Казахстане, таких как объем ВВП, индексы цен, оборот оптовой и розничной торговли, объем инвестиций в основной капитал. Кроме этого, рассматривается динамика численности населения Казахстана и изменения в уровне жизни граждан.

Кроме этого, рассматривается динамика численности населения Казахстана и изменения в уровне жизни граждан.

Раздел представляет собой анализ внутрифирменных экономических показателей компаний отрасли: выручки, прибыли, объема инвестиций. Представлена динамика годовых и квартальных показателей. Проведен расчет показателей рентабельности производства, активов и продаж.

Раздел исследования включает в себя расчет совокупного объема рассматриваемого товара на рынке Казахстана, доли импорта в объеме рынка и доли экспорта в объеме производства.

Проанализирована динамика годовых объемов производства товара. Показатели последних двух лет представлены в разрезе по месяцам. Проведен анализ показателей отдельных товарных групп и динамика структуры производства по видам продукции.

Представлена динамика объема отгрузок товара в течение последних двух лет. Проведен сравнительный анализ показателей текущего года с показателями аналогичного периода предыдущего года в натуральном выражении и динамика относительных изменений объема отгрузок к предыдущему месяцу в виде графиков и таблиц.

Представлена динамика показателей объема складских запасов на уровне страны. На основе изменений объемов запасов рассчитан объем спроса на товар, а также дефицит/излишки продукции на анализируемом рынке.

Представлен перечень крупнейших производителей анализируемого товара.

Анализируется динамика цен производителей товара за трёхлетний период в разрезе по месяцам.

Анализируется динамика розничных цен товара за трёхлетний период в разрезе по месяцам.

Проведен анализ показателей импорта товара в разрезе по годам и месяцам. Также представлен список основных стран-поставщиков.

Проанализированы показатели экспорта товара в разрезе по годам и месяцам. Представлен список основных экспортеров-назначения товара.

Выявлены положительные и негативные факторы, оказывающие влияние на показатели анализируемой отрасли: объём рынка, производство, импорт и экспорт товара, уровень цен. Выявлены тенденции изменения показателей в отрасли. На основе выявленных факторов и тенденций составлен прогноз показателей рынка.

На основе выявленных факторов и тенденций сформирован прогноз показателей анализируемого рынка на среднесрочную перспективу — 5 лет. Рассчитан прогноз таких показателей рынка, как объём производства, спроса и предложения, доля импорта и экспорта на рынке.

ИСТОЧНИКИ ИНФОРМАЦИИ, ИСПОЛЬЗУЕМЫЕ В ИССЛЕДОВАНИИ:

- Комитет по статистике министерства национальной экономики Республики Казахстан

- Межгосударственный статистический комитет СНГ

- Федеральная таможенная служба Республики Казахстан

- Федеральная налоговая служба Республики Казахстан

- Информационный портал Всемирного торгового центра

- Оценки экспертов отрасли

- Отчеты о розничных продажах

- Материалы компаний производителей и участников рынка

* Данное исследование готово на 70% и находится в стадии завершения. По Вашему запросу мы можем внести коррективы в структуру и содержания отчета. Готовое исследование будет предоставлено в течение 3-х рабочих дней после оформления заказа.

Содержание

1 ОПИСАНИЕ ИССЛЕДОВАНИЯ

2 ТЕКУЩИЕ ПОКАЗАТЕЛИ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОГО РАЗВИТИЯ КАЗАХСТАНА

2.1 Валовый внутренний продукт

2.2 Индексы цен и уровень инфляции

2.3 Оборот оптовой и розничной торговли

2.4 Инвестиции в основной капитал

2.5 Численность населения

3 КЛАССИФИКАЦИЯ

3.1 Классификация по СКПП

3.2 Классификация по ТН ВЭД

3.3 Классификация по ОКЭД ГК РК

4 ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ОТРАСЛИ

4.1 Доход от реализации продукции

4.2 Себестоимость реализованной продукции

4.3 Валовая прибыль

4.4 Инвестиции в основной капитал

4.5 Рентабельность (убыточность) производства

5 ХАРАКТЕРИСТИКА ОБЪЕМА РЫНКА МОЛОЧНЫХ ПРОДУКТОВ В КАЗАХСТАНЕ5.1 Объем предложения на рынке молочных продуктов в 2017-2020 гг.

5.1.1 Объем предложения молочных продуктов по годам

5.1.2 Доля импорта на рынке молочных продуктов

5.1.3 Динамика доли импорта на рынке молочных продуктов

5.

2 Объем складских запасов молочных продуктов в 2017-2020 гг.

2 Объем складских запасов молочных продуктов в 2017-2020 гг.5.2.1 Динамика объема складских запасов молочных продуктов

5.3 Объем спроса на молочные продукты в 2017-2020 гг.

5.3.1 Динамика объема спроса молочных продуктов по годам

6 ХАРАКТЕРИСТИКА ПРОИЗВОДСТВА МОЛОЧНЫХ ПРОДУКТОВ В ОТДЕЛЬНЫХ СЕГМЕНТАХ В КАЗАХСТАНЕ

6.1 Производство молока обработанного и сливок в 2017 — февраль 2021 гг.6.1.1 Динамика объема производства по годам в 2017 — 2020 гг.

6.1.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.2 Производство молока обработанного жидкого в 2017 — февраль 2021 гг.

6.2.1 Динамика объема производства по годам в 2017-2020 гг.

6.2.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.3 Производство творога жирного в 2017 — февраль 2021 гг.

6.3.1 Динамика объема производства по годам в 2017-2020 гг.

6.3.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.4 Производство творога нежирного в 2017 — февраль 2021 гг.

6.4.1 Динамика объема производства по годам в 2017-2020 гг.

6.4.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.5 Производство сыра и творога в 2017 — февраль 2021 гг.

6.5.1 Динамика объема производства по годам в 2017-2020 гг.

6.5.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.6 Производство сыров в 2017 — февраль 2021 гг.

6.6.1 Динамика объема производства по годам в 2017-2020 гг.

6.6.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.7 Производство кисломолочных продуктов в 2017 — февраль 2021 гг.

6.7.1 Динамика объема производства по годам в 2017-2020 гг.

6.7.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.8 Производство масла сливочного в 2017 — февраль 2021 гг.

6.8.1 Динамика объема производства по годам в 2017-2020 гг.

6.8.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

6.9 Производство мороженого в 2017 — февраль 2021 гг.

6.9.1 Динамика объема производства по годам в 2017-2020 гг.

6.9.2 Динамика объема производства по месяцам в 2020 — февраль 2021 гг.

7 ХАРАКТЕРИСТИКА ОТГРУЗОК МОЛОЧНЫХ ПРОДУКТОВ

7.1 Отгрузки молочных продуктов в 2020 — февраль 2021 гг.7.1.1 Динамика объема отгрузок в Казахстане по кварталам в 2020 — февраль 2021 гг.

7.1.2 Динамика объема отгрузок в регионах Казахстане по кварталам в 2020 — февраль 2021 гг.

8 ХАРАКТЕРИСТИКА СКЛАДСКИХ ЗАПАСОВ МОЛОЧНЫХ ПРОДУКТОВ В ПРОМЫШЛЕННОСТИ8.1 Складские запасы молочных продуктов в 2020 — февраль 2021 гг.

8.1.1 Динамика объема складских запасов в Казахстане по месяцам в 2020 — февраль 2021 гг.

8.1.2 Динамика объема складских запасов в регионах Казахстане по месяцам в 2020 — февраль 2021 гг.

9 ОСНОВНЫЕ КОМПАНИИ ПРОИЗВОДИТЕЛИ МОЛОЧНЫХ ПРОДУКТОВ В КАЗАХСТАНЕ

10 ХАРАКТЕРИСТИКА СРЕДНИХ ЦЕН ПРОИЗВОДИТЕЛЕЙ НА МОЛОЧНЫЕ ПРОДУКТЫ В КАЗАХСТАНЕ

10. 1 Цены производителей на молоко обработанное жидкое