Российский рынок молока и молочных продуктов — Agrovesti.net

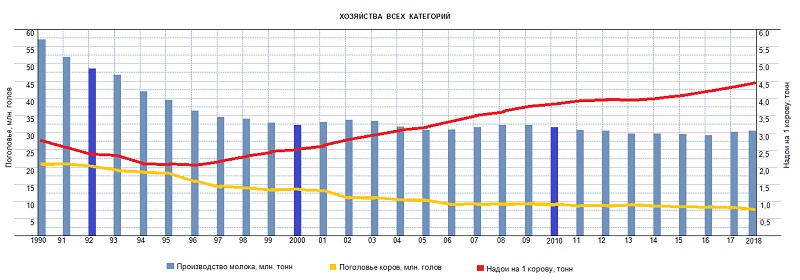

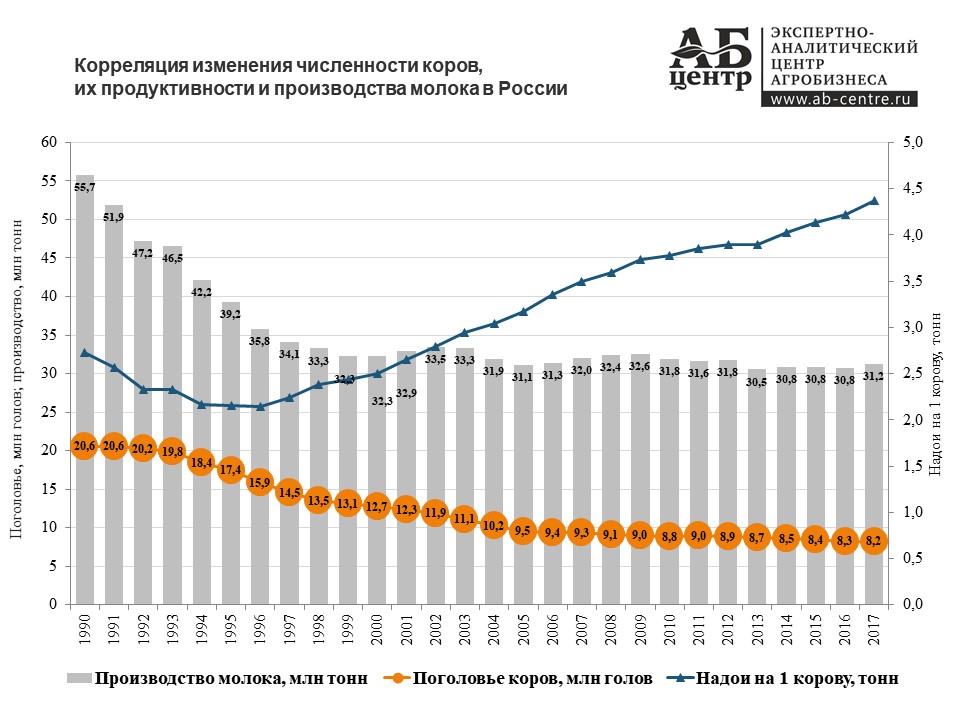

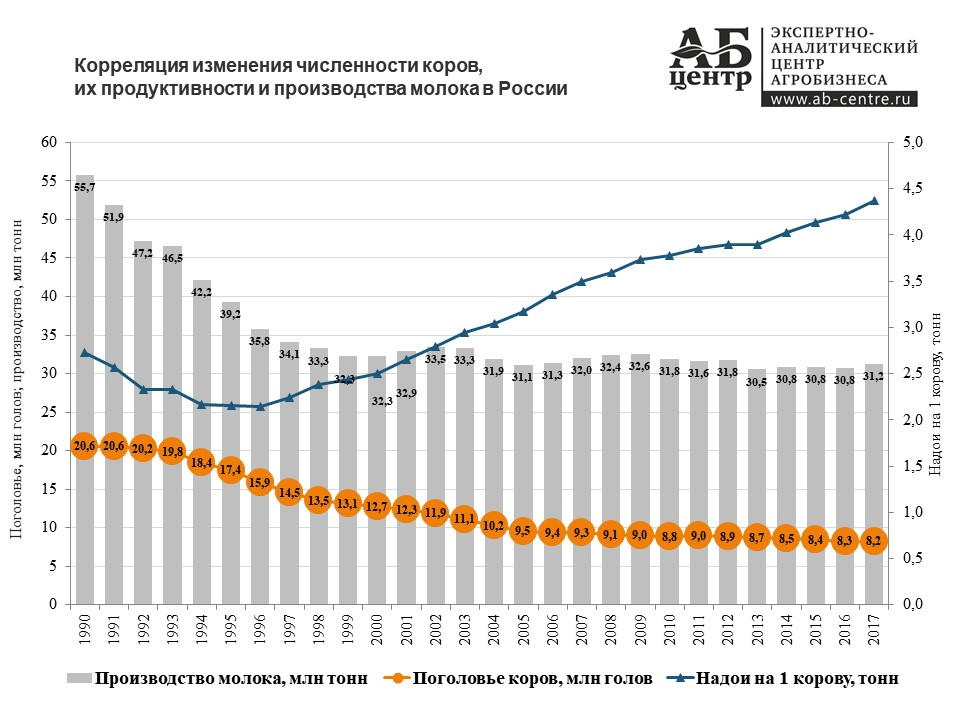

За этот период ощутимо повысилась (в два раза) эффективность производства молока в России. Средние надои на 1 корову в 2018 году достигли 4,5 тонны против 2,2 тонны в 1997 году.

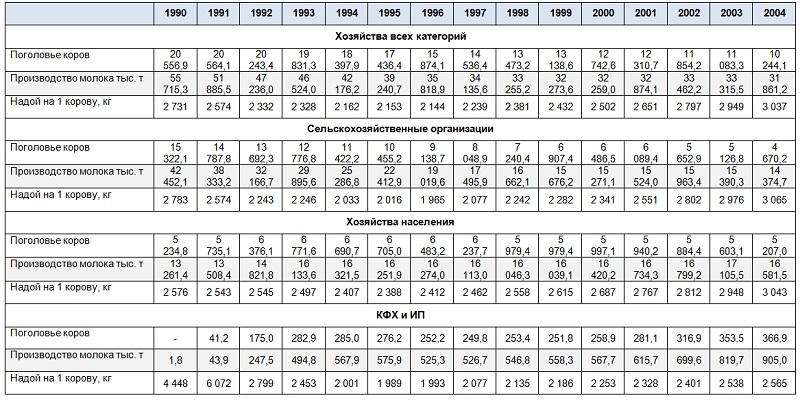

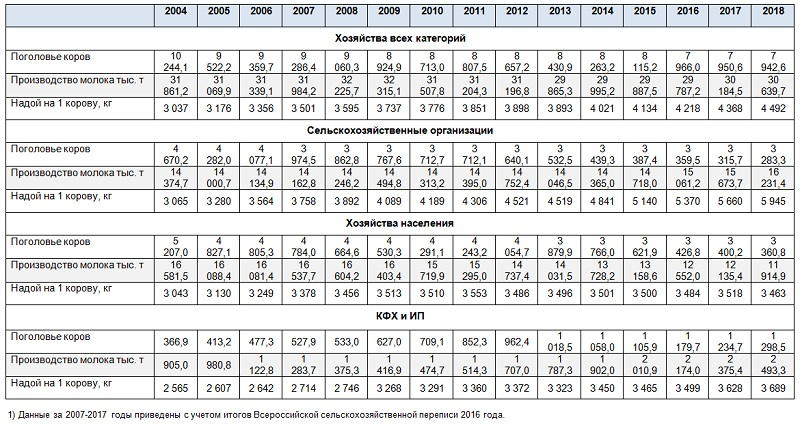

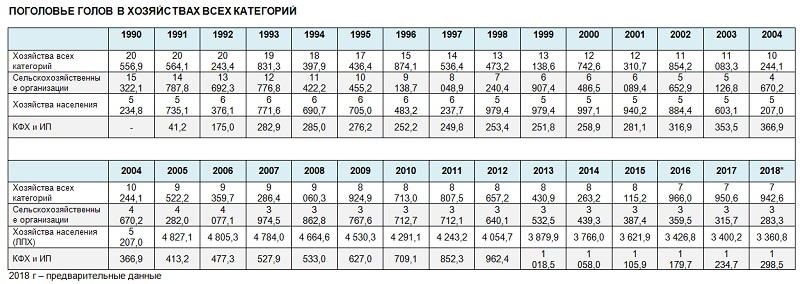

Поголовье коров, производство молока, надои на 1 корову по категории хозяйств 1990-2018 гг

Надои молока на 1 корову в сельскохозяйственных организациях (кроме микропредприятий) в 2018 году выросли на 3,8% и составили 6 094 кг против 5 871 кг в 2017 году.

Оперативная информация по надоям молока (Минсельхоз)

В условиях повышения эффективности производства (разделение поголовья на молочное и мясное стадо с закупкой пород коров соответствующего направления) меньшее по численности поголовье молочных коров способно дать больший годовой надой. Однако, многолетняя тенденция по сокращению поголовья коров у основного производителя молока — в сельхозорганизациях — имеет прямое влияние на общее снижение производства сырого молока в промышленном секторе. За рассматриваемый период, поголовье коров в России сократилось более чем на 6 млн голов (на 43,4%) и, по состоянию на конец 2018 года, составило порядка 8 млн голов.

В тоже время качественные улучшения в молочном животноводстве негативно сказались на объемах производства говядины — в результате сокращения численности коров сократилось и общее стадо КРС (число бычков на доращивании, полученных от молочных коров, выбраковка молочного стада на убой).

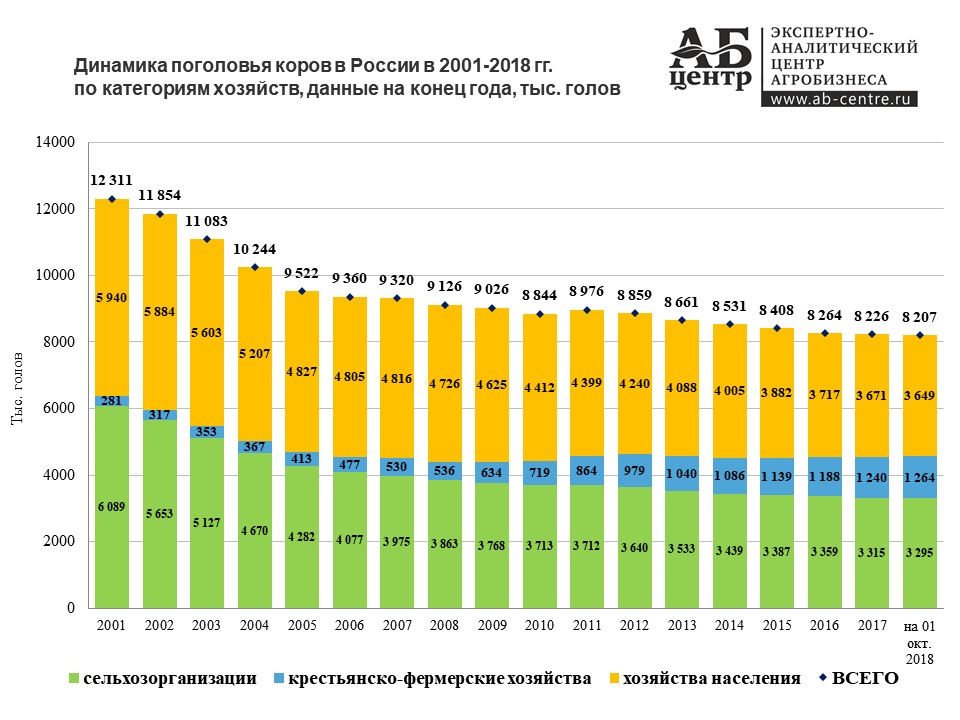

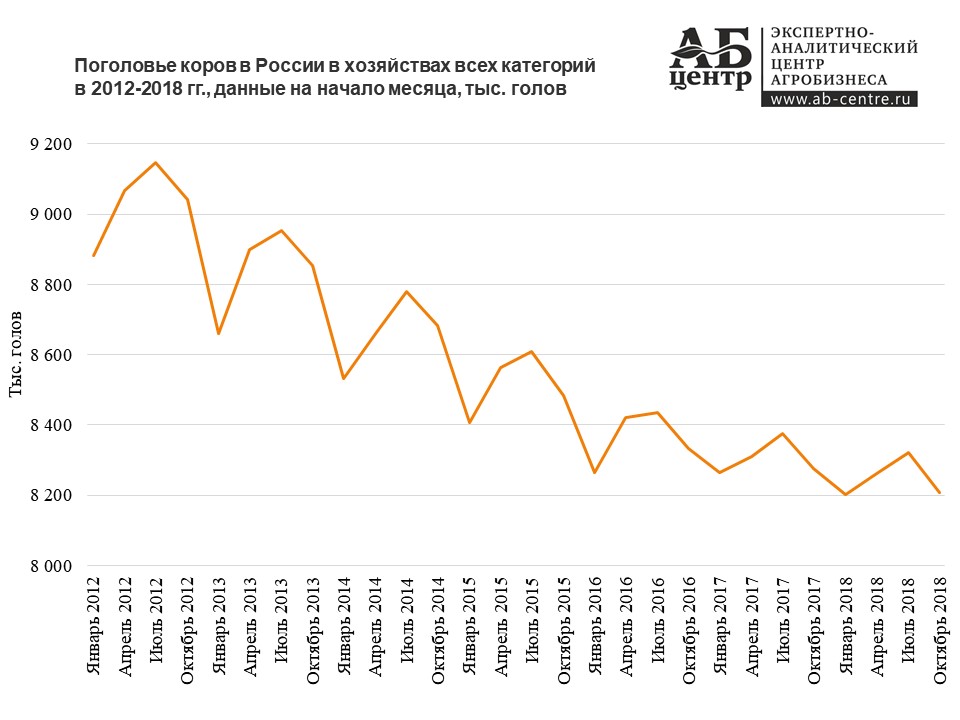

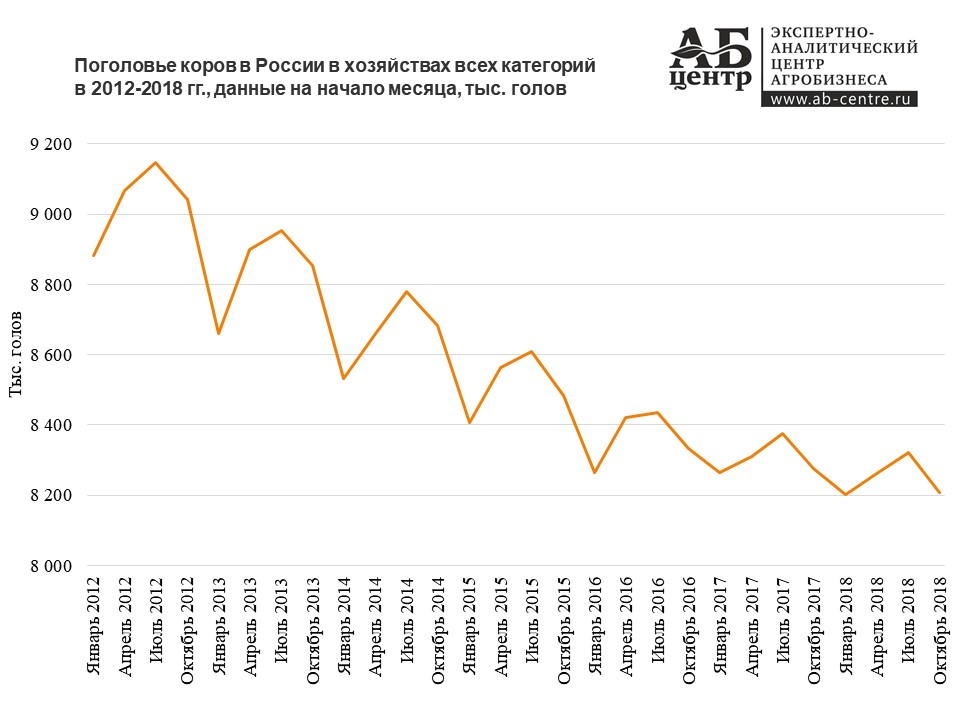

Поголовье коров в России

Общее поголовье коров в хозяйствах всех категорий в России, по состоянию на конец 2018 года, насчитывало 7 942,6 тыс. голов. За 5 лет оно сократилось на 5,8% (на 488,3 тыс. голов), за 10 лет на 12,3% (на 1 117,7 тыс. голов), за 20 лет на 41% (на 5 530,6 тыс. голов).

В промышленном секторе (сельхозорганизации и КФХ и ИП) в 2018 году поголовье составило 4581,8 тыс. голов (57,7% от общей численности коров в России), по сравнению с показателями 2017 года, поголовье коров в этих организациях увеличилось на 31,4 тыс. голов.

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров, такому развитию способствовали различные инвестиционные программы. По состоянию на конец 2018 года, численность коров здесь составила — 1 298, 5 тыс. голов. Для сравнения, за 6 лет до этого показатели находились на отметках в 962,4 тыс. голов, за 15 лет до этого всего 353,5 тыс. голов.

В хозяйствах населения количество коров в 2018 году составило 3 360,8 тыс. голов (порядка 43% от общего числа коров в России), по сравнению с 2012 годом поголовье в хозяйствах населения сократилось на 17,1 % (на 693,9 тыс. голов), за 15 лет на 40% (на 2 242,3 тыс. голов).Изменения в численности поголовья коров в ЛПХ, КФХ и ИП отчасти произошли в результате принятия в 2001 г ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» и в 2003 году двух новых законов О личном подсобном хозяйстве и «О крестьянском (фермерском) хозяйстве», давших определения того, что относится к ЛПХ, КФХ и ИП. Изменения действия некоторых статей этих ФЗ, так же имели влияние на изменения численности поголовья в этих хозяйствах (переходы из ЛПХ в КФХ, ЛПХ на ИП и т.д). Таким образом, деление на промышленный и непромышленный сектор в российском молочном животноводстве весьма условно. Так, в отдельных хозяйствах населения может содержаться достаточно большое стадо — большее по численности, чем в иных КФХ или сельхозорганизациях (особенно не профильных).

Поголовье коров по регионам.

В ТОП-10 регионов с наибольшим числом коров входят:

Республика Дагестан (поголовье на конец 2017 года — 488,6 тыс. голов, доля в общем поголовье коров в России — 5,9%)

Республика Башкортостан (423,9 тыс. голов, 5,2%)

Республика Татарстан (354,2 тыс. голов, 4,3%)

Алтайский край (344,8 тыс. голов, 4,2%)

Республика Калмыкия (319,2 тыс. голов, 3,9%)

Ростовская область (289,0 тыс. голов, 3,5%)

Оренбургская область (245,0 тыс. голов, 3,0%)

Краснодарский край (213,4 тыс. голов, 2,6%)

Новосибирская область (192,7 тыс. голов, 2,3%).

Поголовье коров в хозяйствах всех категорий в регионах, вошедших в ТОП-10 насчитывало 3 066,2 тыс. голов (37,3% от общего поголовья коров в России). Доля ТОП-20 регионов составляла 57,6%. Таким образом, в молочном животноводстве РФ нет ярко выраженной региональной концентрации.

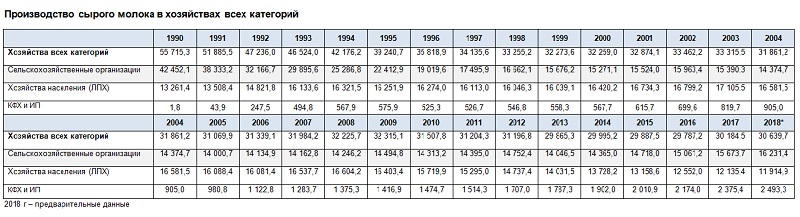

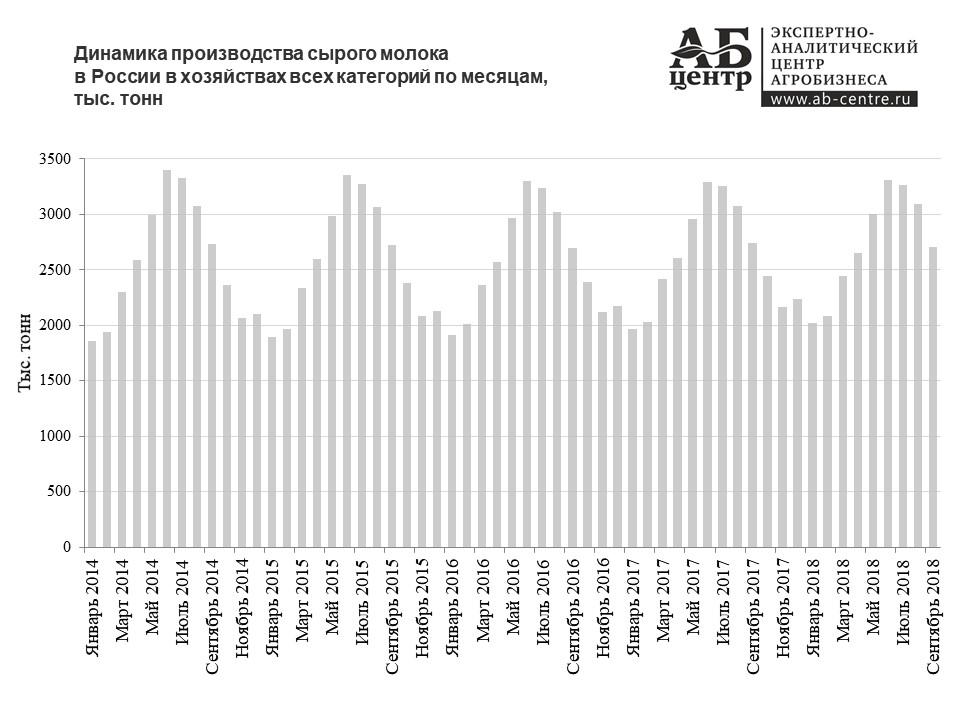

Производство сырого молока в России.

Производство молока в промышленном секторе (сельхозорганизации и КФХ) имеет устойчивую тенденцию к росту, производство в хозяйствах населения, напротив — сокращается.

В период примерно до 2000 г в промышленном секторе изменения хозяйственных связей (расформирование колхозов и совхозов, появление первых агрокоммерческих организаций) сопровождались тенденцией сокращения молочного стада и, соответственно, сокращением производства сырого молока. К тому же российский рынок открылся для ввоза импортной молочной продукции, обьемы которой увеличивались с каждым годом, что так же имело свое отрицательное влияние на процессы, происходившие в молочной отрасли. С 2004 года, благодаря работе с молочными породами коров, наблюдается стабилизация обьемов производства молока в сельскохозяйственных организациях, а так же рост производства в КФХ и ИП.

В хозяйствах населения напротив — в 90-е годы поголовье коров увеличивалось, что по началу способствовало увеличению производства сырого молока в этой категории хозяйств, но со временем в ЛПХ обьемы производства молока пошли вниз.

Закрытие отечественного рынка для сельскохозяйственной продукции, в том числе молока и молочной продукции, стран, введших санкции против России положительно сказалось на развитии всего российского сельского хозяйства и ,как следствие, на увеличении производства сырого молока. Как отмечалось выше, поднятию производства способствуют так же и государственные инвестиционные программы.

По уточненным данным Росстата в отношении предыдущих годов производство молока в 2018 году составило 30,6 млн т, что на 455 тыс. т или на 1,5% больше показателя 2017-го. В том числе в сельхозорганизациях, где производство увеличилось на 3,6% до 16,2 млн т, в фермерских хозяйствах — на 5% до 2,5 млн т. В хозяйствах населения производство показало снижение на 1,8% до 11,9 млн т.

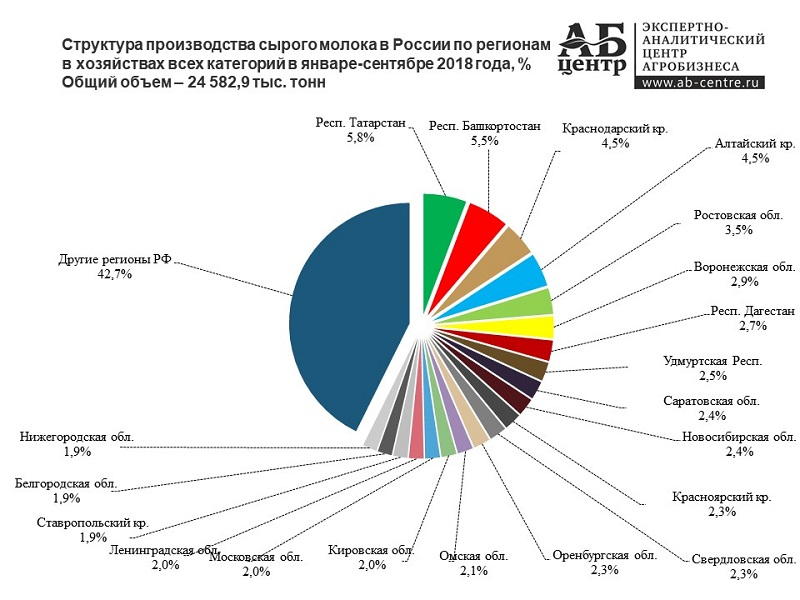

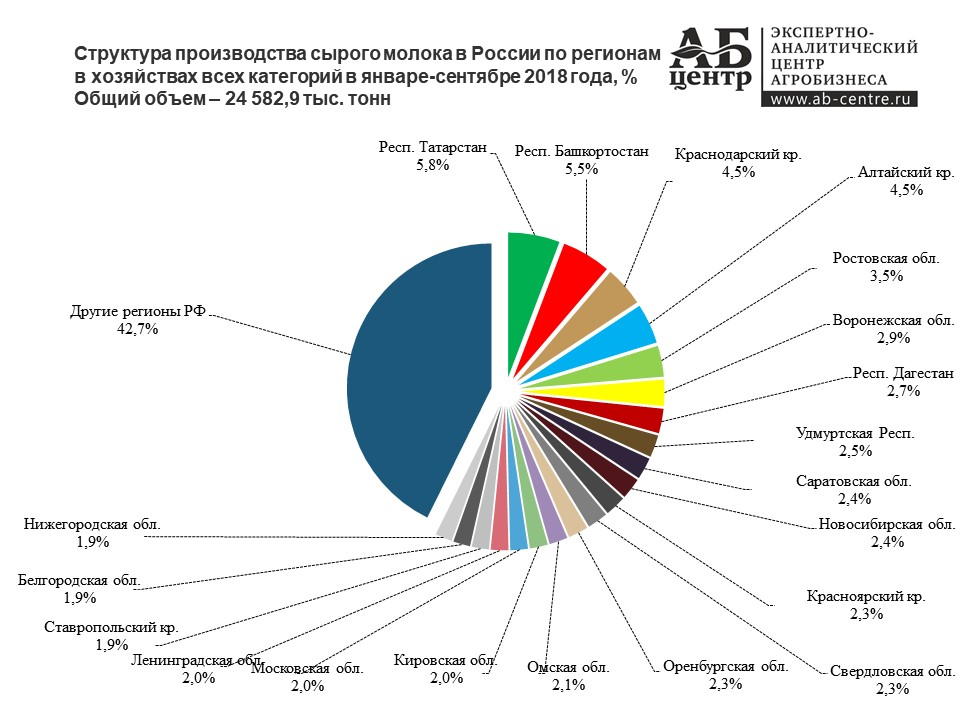

Производство сырого молока по регионам

В ТОП-10 регионов-производителей молока в 2017 году вошли:

Республика Татарстан (объем производства молока — 1 823,8 тыс. тонн, доля в общем надое молока в РФ — 5,8%),

Республика Башкортостан (1 718,4 тыс. тонн, 5,5%),

Алтайский край (1 401,9 тыс. тонн, 4,5%),

Краснодарский край (1 380,9 тыс. тонн, 4,4%),

Ростовская область (1 091,1 тыс. тонн, 3,5%),

Республика Дагестан (875,6 тыс. тонн, 2,8%),

Воронежская область (841,5 тыс. тонн, 2,7%),

Удмуртская Республика (763,4 тыс. тонн, 2,4%),

Красноярский край (749,4 тыс. тонн, 2,4%),

Свердловская область (717,5 тыс. тонн, 2,3%).

На долю ТОП-10 регионов в 2017 году пришлось 36,4% от общего надоя молока в России (11 363,5 тыс. тонн).

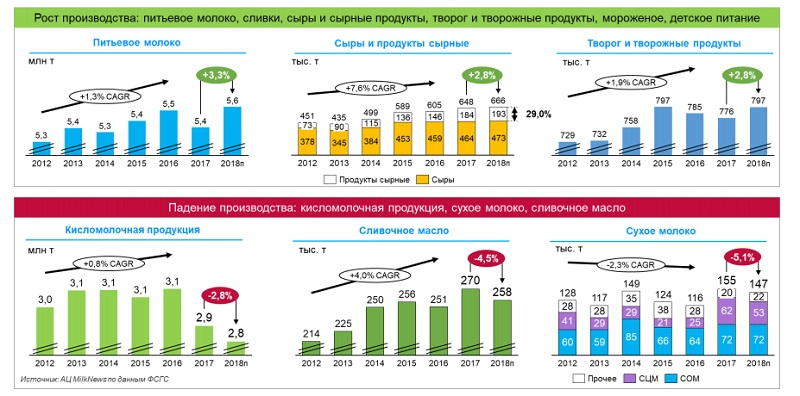

Производство молочных продуктов в России

В последние годы в России наблюдается ощутимое увеличение объема производства большинства видов молочных продуктов. Это во многом связано с высвобождением значительной доли рынка за счет падения импортных поставок.

Обзор российского рынка молочной продукции

Снижение объема импорта в свою очередь связано как с запретом на поставки в РФ молочной продукции из ряда стран (с сентября 2014 года), так и с девальвацией национальной валюты (первый значительный виток девальвации также произошел во второй половине 2014 года).

В 2018 году по некоторым позициям производства молочной продукции произошло снижение обьемов. Значительные складские запасы (а по многим категориям – рекордные) готовой молочной продукции, сформированные в конце 2017 – начале 2018 годов, при слабом платежеспособном спросе способствовали сокращению производства сливочного масла и сухого молока. В некоторой степени это может быть также связано с сокращением поставок из Республики Беларусь и особенностями статистического учета (возможно, ранее в учет произведенной продукции частично попадала фасуемая импортная продукция). Также второй год подряд продолжилось сокращение производства кисломолочной продукции (сметаны, йогурта, кефира). При этом увеличилось производство питьевого молока и сливок, сыров и сырных продуктов, творога и творожных продуктов, мороженого, детского питания на молочной основе. В 2019 году, по мере ожидаемого восстановления спроса, сокращения запасов и развития экспорта, производство молочной продукции продолжит расти, но на рынке сохранится высокая конкуренция производителей за потребителя, а также с импортной продукцией.

Молочная отрасль России: предварительные итоги 2018 года и перспективы на 2019 год

В связи с тем, что сырое молоко не является конечным продуктом, то любое увеличение его производства упирается в возможности его дальнейшей переработки, включая расширение ассортимента молочных продуктов: будь то мощности по переработке цельномолочной продукции, либо мощности по производству сыра, сухого молока или мороженого. Анализ динамики использования отдельных производственных мощностей по выпуску молочной продукции показывает, что российские мощности, с учетом нового строительства, модернизации и реконструкции, имеют перспективу к росту.

Ввод в действие отдельных производственных мощностей 1991-2017гг.

Использование отдельных мощностей по производству молочной продукции 1990-2017гг.

Дальнейшее увеличение производства как сырого молока, так и его промышленной переработки будет зависеть от:

— темпов увеличения платежеспособности населения.

— действий правительства РФ по дальнейшему ограничению импортной продукции

— расширению экспортных рынков

— мер государственной поддержки молочной отрасли в целом.

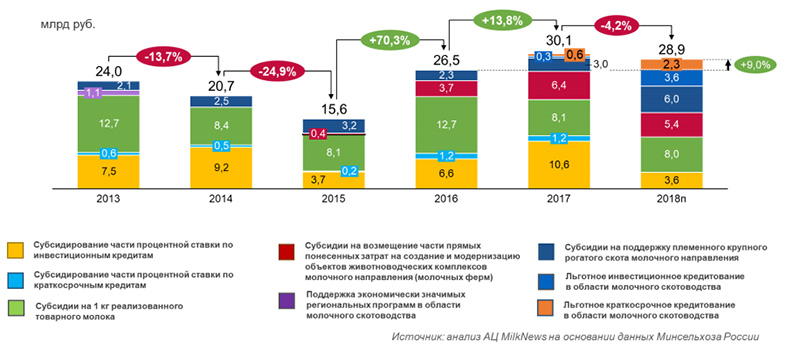

Федеральная государственная поддержка молочной отрасли

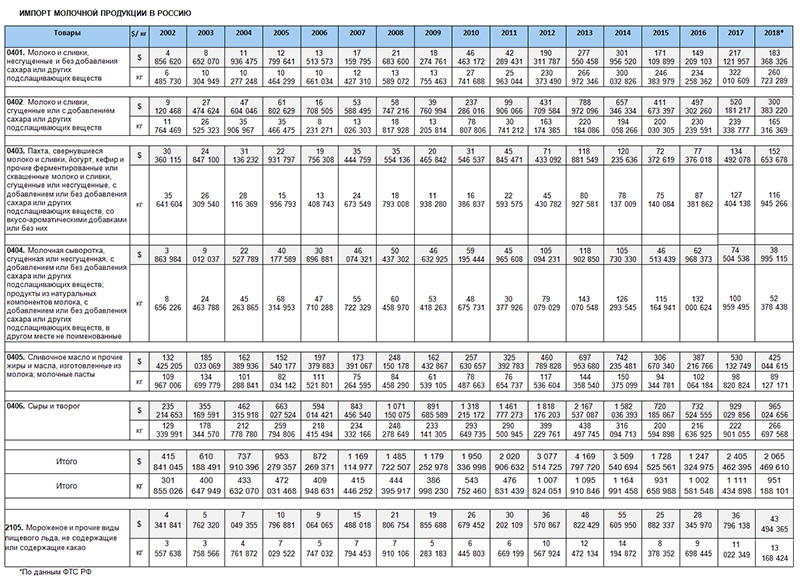

Импорт молочных продуктов в Россию

Код ТН ВЭД 04. Молочная продукция состоит из следующих номенклатур:

0401. Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ

0402. Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ

0403. Пахта, свернувшиеся молоко и сливки, йогурт, кефир и прочие ферментированные или сквашенные молоко и сливки, сгущенные или несгущенные, с добавлением или без добавления сахара или других подслащивающих веществ, со вкусо-ароматическими добавками или без них

0404. Молочная сыворотка, сгущенная или несгущенная, с добавлением или без добавления сахара или других подслащивающих веществ; продукты из натуральных компонентов молока, с добавлением или без добавления сахара или других подслащивающих веществ, в другом месте не поименнованные

0405. Сливочное масло и прочие жиры и масла, изготовленные из молока; молочные пасты

0406. Сыры и творог

0407. Яйца птиц, в скорлупе, свежие, консервированные или вареные

0408. Яйца птиц без скорлупы и яичные желтки, свежие, сушеные, сваренные на пару или в кипящей воде, формованные, замороженные или консервированные другим способом, с добавлением или без добавления сахара или других подслащивающих веществ

0409. Мед натуральный

0410. Продукты пищевые животного происхождения, в другом месте не поименованные.

Если рассматривать структуру импорта по этому коду, то в процентном соотношении он будет примерно таким:

35% 0406 — Сыры и творог

20% 0405 — Сливочное масло и прочие жиры и масла, изготовленные из молока; молочные пасты

20 % 0402 — Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ

8% 0401 — Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ

8% 0407 — Яйца птиц, в скорлупе, свежие, консервированные или вареные

5% 0403 — Пахта, свернувшиеся молоко и сливки, йогурт, кефир и прочие ферментированные или сквашенные молоко и сливки, сгущенные или несгущенные, с добавлением или без добавления сахара или других подслащивающих веществ, со вкусо-ароматическими добавками или без них

3% 0404 — Молочная сыворотка, сгущенная или несгущенная, с добавлением или без добавления сахара или других подслащивающих веществ; продукты из натуральных компонентов молока, с добавлением или без добавления сахара или других подслащивающих веществ, в другом месте не поименнованные

0,5% 0408 — Яйца птиц без скорлупы и яичные желтки, свежие, сушеные, сваренные на пару или в кипящей воде, формованные, замороженные или консервированные другим способом, с добавлением или без добавления сахара или других подслащивающих веществ

0,4 % 0409 — Мед натуральный

0,1% 0410 — Продукты пищевые животного происхождения, в другом месте не поименованные

Т.к. яйца, мед и некоторые пищевые продукты животного происхождения (коды 0407, 0408, 0409, 0410) это все таки не молочная продукция (хотя они и занимают порядка 12% от импорта по коду 04. Молочная продукция), в обзор они не включены.

В то же время в обзор включено мороженое, которое не входит в номенклатуру 04 Молочная продукция, являющееся отдельной позицией в номенклатуре 21 Разные пищевые продукты под кодом 2105 Мороженое и прочие виды пищевого льда, не содержащие или содержащие какао

Не смотря на некоторое снижение импорт молочных продуктов в Россию по-прежнему находится на высоких отметках. Совокупный ввоз всех видов молочных продуктов (коды ТН ВЭД 0401, 0402, 0403, 0404, 0405, 0406) в 2017 году составил более 1 111 тыс. тонн общей стоимостью в свыше 2 405 млн USD, в 2018 году — менее 952 тыс. т общей стоимостью порядка 2 066 млн USD.

В 2013-2014 годах, отмечался пик объемов ввоза и наблюдалась высокая диверсификация поставок в зависимости от страны происхождения, при этом собственное производство сырого молока по отношению к 2012 году сократилось.

Импорт молочных продуктов в РФ ощутимо снизился когда вступили в силу ограничения на поставки из стран ЕС и некоторых других стран. Также на снижение импорта в тот период оказало влияние и ослабление национальной валюты. Начало первого витка девальвации рубля совпало со временем введения ответных санкций в отношении стран ЕС.

В структуре импорта молочных продуктов в Россию на первом месте находятся Сыры и творог (код 0406), которые занимают более 1/3 импорта молочных продуктов, далее порядка 20% — Сливочное масло и прочие жиры и масла, изготовленные из молока; молочные пасты (код 0405), примерно столько же импортируется Молока и сливок, сгущенных или с добавлением сахара или других подслащивающих веществ (код 0402), около 10% молочного импорта составляют Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ (код 0401)

По итогам 2018 г. объем импорта в пересчете на молоко составил порядка 6,3 – 6,5 млн т (минимальный за последние 15 лет).

Импорт молочной продукции в Россию 2002-2018гг (Евростат)

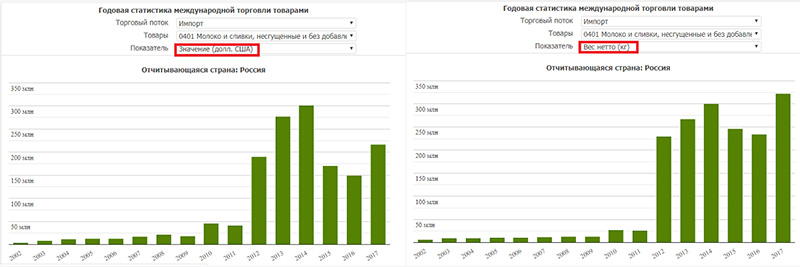

Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ

Структура импорта в Россию товаров группы 0401 — Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ — в 2017-2018 гг была представлена следующими основными товарными группами:

60% — 040120 — Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ, с содержанием жира более 1 мас.%, но не более 6 мас.%

35% — 040130 — Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ, с содержанием жира более 6 мас.%

Основными поставщиками товаров группы 0401 «Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ» в Россию в 2017-2018 гг были : Беларусь, Казахстан, Финляндия.

Сокращение объемов импорта молочной продукции в 2018 г. связано прежде всего с введением временных ограничений на поставки отдельных видов молочной продукции с ряда предприятий Республики Беларусь, а также сокращением внешних поставок из стран дальнего зарубежья в результате высоких уровней запасов и снижения привлекательности импорта продукции из-за девальвации рубля.

Поставки молочной продукции из РБ (основного внешнего поставщика молочной продукции в Россию) сократились на 10 – 15%, в результате физический объем импорта из РБ оказался минимальным за последние 15 лет.

Рост физических объемов импорта отмечен в 2018 году только в категориях «Сыры» и «Мороженое» . При этом наиболее существенно сократился импорт молочной сыворотки, сухого цельного и обезжиренного молока, сырных продуктов, цельномолочной продукции, сливочного масла, кисломолочной продукции.

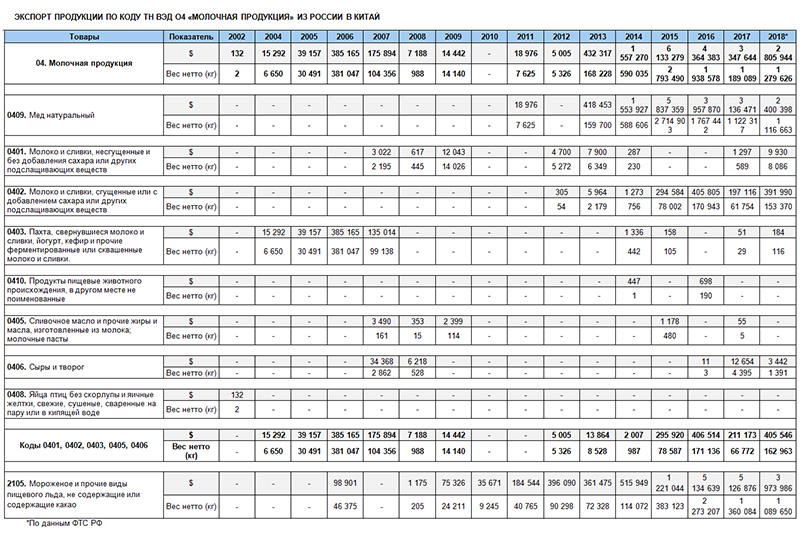

Экспорт молочных продуктов из России

Молочная продукция. Экспорт. Примечание

Как отмечалось выше Код ТН ВЭД 04. Молочная продукция включает в себя не только молочную продукцию, но и яйца, мед и некоторые другие продукты. Если рассматривать структуру экспорта по этому коду, то она будет примерно такой:

30% 0403 — Пахта, свернувшиеся молоко и сливки, йогурт, кефир и прочие ферментированные или сквашенные молоко и сливки, сгущенные или несгущенные, с добавлением или без добавления сахара или других подслащивающих веществ, со вкусо-ароматическими добавками или без них

25% 0406 — Сыры и творог

10% 0402 — Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ

10% 0401 — Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ

10% 0407 — Яйца птиц, в скорлупе, свежие, консервированные или вареные

5% 0405 — Сливочное масло и прочие жиры и масла, изготовленные из молока; молочные пасты

2,5% 0409 — Мед натуральный

1,5% 0404 — Молочная сыворотка, сгущенная или несгущенная, с добавлением или без добавления сахара или других подслащивающих веществ; продукты из натуральных компонентов молока, с добавлением или без добавления сахара или других подслащивающих веществ, в другом месте не поименнованные

0,5% 0408 — Яйца птиц без скорлупы и яичные желтки, свежие, сушеные, сваренные на пару или в кипящей воде, формованные, замороженные или консервированные другим способом, с добавлением или без добавления сахара или других подслащивающих веществ

0,5% 0410 — Продукты пищевые животного происхождения, в другом месте не поименованные

Так же как и в обзоре импорта, в обзор экспорта не включены продукты не относящиеся к молочной продукции, но включено мороженое, не входящее в код 04. Молочная продукция.

Экспорт молочной продукции из России, не смотря на рост, является крайне низким. в связи с тем, что производство собственного молока не достаточно для внутреннего потребления на экспорт могут направляться ограниченные объемы продукции. В основном, это цельномолочная и кисломолочная продукция, мороженое, сыры и сырные продукты.

Главный экспортный рынок для России – это страны Таможенного союза и СНГ, на которые приходится около 90% экспорта молочной продукции. Это традиционный для российских экспортеров потребитель с известными предпочтениями и требованиями и исторически выстроенными логистическими направлениями.

Экспорт молочной продукции в Россию 2002-2018гг (Евростат)

За 2018 г. увеличился экспорт сливочного масла, сырных продуктов, мороженого, сыров. Сократились отгрузки сухого обезжиренного молока (СОМ), молочной сыворотки, цельномолочной и кисломолочной продукции, творога .

В 2018 году экспорт молочной продукции продолжил снижаться и составил 255,8 млн USD (вместе с мороженым). Такое снижение объясняется влиянием целого ряда факторов, однако, надо заметить, что он мог оказаться еще ниже.

Во-первых, из-за сокращения в 2018 г импорта молочной продукции из РБ часть российской продукции вместо экспорта пошла на внутренний рынок, а не попавшая в Россию часть белорусской продукции была направлена в Казахстан, который является ключевым внешним потребителем российской молочной продукции, и средние цены поставок цельномолочной продукции из РБ были ниже, чем российские.

Во-вторых, значительно снизились поставки практически всех видов молочной продукции (кроме сыров и сырных продуктов) на Украину ( отчасти это связано с сокращением объемов гуманитарной помощи ДНР и ЛНР).

Это способствовало сокращению физических объемов поставок двум крупнейшим внешним потребителям российской молочной продукции.

В-третьих, Россия на внешних рынках находится в жесткой конкуренции с мировыми и локальными экспортерами молочной продукции, поэтому в условиях мирового снижения уровня цен на молочном рынке в 2018 году российские экспортеры вынуждены были снижать экспортные цены (в валюте), что способствовало сокращению стоимостной валютной оценки экспорта. И только очередной виток девальвации рубля и рост американского доллара на позволил практически сохранить рублевую выручку российских экспортеров. При этом в случае сохранения курса рубля на уровне 2017 года, валютный результат экспортных операций на российском молочном рынке оказался бы еще ниже, чем фактический.

Таким образом, основным фактором падения экспорта стала конъюнктура российского рынка, при этом российская молочная отрасль обладает потенциалом наращивания экспорта.

Рост спроса на российскую продукцию в Юго-Восточной Азии (особенно в Китае) и странах Африки способен формировать значительный рынок сбыта и у российских производителей молока есть возможность воспользоваться этим для существенного увеличения экспорта.

За 2018 г. увеличился экспорт сливочного масла, сырных продуктов, мороженого, сыров. Сократились отгрузки сухого обезжиренного молока (СОМ), молочной сыворотки, цельномолочной и кисломолочной продукции, творога .

В 2018 году экспорт молочной продукции продолжил снижаться и составил 255,8 млн USD (вместе с мороженым). Такое снижение объясняется влиянием целого ряда факторов, однако, надо заметить, что он мог оказаться еще ниже.

Во-первых, из-за сокращения в 2018 г импорта молочной продукции из РБ часть российской продукции вместо экспорта пошла на внутренний рынок, а не попавшая в Россию часть белорусской продукции была направлена в Казахстан, который является ключевым внешним потребителем российской молочной продукции, и средние цены поставок цельномолочной продукции из РБ были ниже, чем российские.

Во-вторых, значительно снизились поставки практически всех видов молочной продукции (кроме сыров и сырных продуктов) на Украину ( отчасти это связано с сокращением объемов гуманитарной помощи ДНР и ЛНР).

Это способствовало сокращению физических объемов поставок двум крупнейшим внешним потребителям российской молочной продукции.

В-третьих, Россия на внешних рынках находится в жесткой конкуренции с мировыми и локальными экспортерами молочной продукции, поэтому в условиях мирового снижения уровня цен на молочном рынке в 2018 году российские экспортеры вынуждены были снижать экспортные цены (в валюте), что способствовало сокращению стоимостной валютной оценки экспорта. И только очередной виток девальвации рубля и рост американского доллара на позволил практически сохранить рублевую выручку российских экспортеров. При этом в случае сохранения курса рубля на уровне 2017 года, валютный результат экспортных операций на российском молочном рынке оказался бы еще ниже, чем фактический.

Таким образом, основным фактором падения экспорта стала конъюнктура российского рынка, при этом российская молочная отрасль обладает потенциалом наращивания экспорта.

Рост спроса на российскую продукцию в Юго-Восточной Азии (особенно в Китае) и странах Африки способен формировать значительный рынок сбыта и у российских производителей молока есть возможность воспользоваться этим для существенного увеличения экспорта.

Экспорт российской молочной продукции в Китай

Китай является крупнейшим импортером молочной продукции, формирующий в значительной степени конъюнктуру мировой торговли. Страна продолжает быстро наращивать импорт широкого спектра молочной продукции вслед за растущим потреблением и развитием переработки. В декабре прошлого года 10 российских заводов получили разрешение для экспорта в Китай, и этот список продолжит расти.

Список поставщиков молочной продукции в Китай

Комментируя список получивших разрешение предприятий, глава Россельхознадзора Сергей Данкверт заявил, что желающих было довольно много, поскольку от отраслевых ассоциаций поступали разные списки. В итоговый перечень попали только те, кто на данный момент реально может исполнять требования Китая. По мнению Данкверта, при первом же нарушении, зафиксированном со стороны китайских надзорных ведомств, страна может закрыть поставки для всего списка российских предприятий.

Кроме молочной продукции были согласованы требования к поставкам замороженного мяса птицы.

Торговля молочными продуктами между Китаем и Россией будет включать ряд позиций, среди которых сгущенные и несгущенные сливки, пахта, йогурт, кефир, молочная сыворотка, сливочное масло, сыр, творог и казеин, полученные из коровьего молока, молока коз и овец.

Молочный скот, используемый для получения сырого молока для экспортируемой молочной продукции, должен будет поставляться хозяйствами, свободными от ящура, чумы КРС и мелких жвачных, оспы овец, коз и других опасных заболеваний, а фермы должны будут находиться под контролем компетентного органа КНР или государственной ветеринарной службы России.

Также Данкверт заявил, что китайская пищевая продукция, попадающая на российский рынок, будет проходить лабораторный мониторинг из-за подозрений в наличии антибиотиков в ввозимой продукции.

К тому же, исходя из образца ветеринарного сертификата, опубликованного на сайте Главного управления таможенной службы КНР, кроме информации о компетентном органе власти, компании-отправителе и товаре, экспортер должен подтверждать аттестацию здоровья ввозимой продукции.

Контейнер с первой партией российского молока, согласно правительственным договоренностям, выехал в Китай в конце апреля 2019 года.

Основным экспортным товаром в категории молочных продуктов в Китай до 2019 года являлось Мороженое (хотя оно и не входит в номенклатуру 04. Молочные продукты). Как будут развиваться события дальше покажет время. Наши экспортеры имеют более короткое логистическое плечо, а значит могут поставлять на китайский рынок более свежую продукцию. Но все же, не смотря на межгосударственные договоренности, остаются определенные сложности такие как поиск партнеров, продвижение продукции, разработка этикеток, языковой барьер, себестоимость продукции, конкуренция с крупными экспортерами и много чего еще. Это новый рынок, на котором российские производители молочной продукции (за исключением производителей мороженого) еще толком не работали.

Если говорить о структуре экспорта до 2019 года по коду ТН ВЭД 04. Молочная продукция то он был таков:

90% 0409 — Мед натуральный

5% 0402 — Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ.

В свою очередь, товары группы 0402 — Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ в своей структуре делились на:

98% 040221 — Молоко и сливки сгущенные с содержанием жира более 1,5 мас.%, в порошке, гранулах или в других твердых формах, без добавления сахара или других подслащивающих веществ

2% 040299 — Прочее молоко и сливки сгущенные с добавлением сахара или других подслащивающих веществ

Экспорт в Китай 2002-2018гг

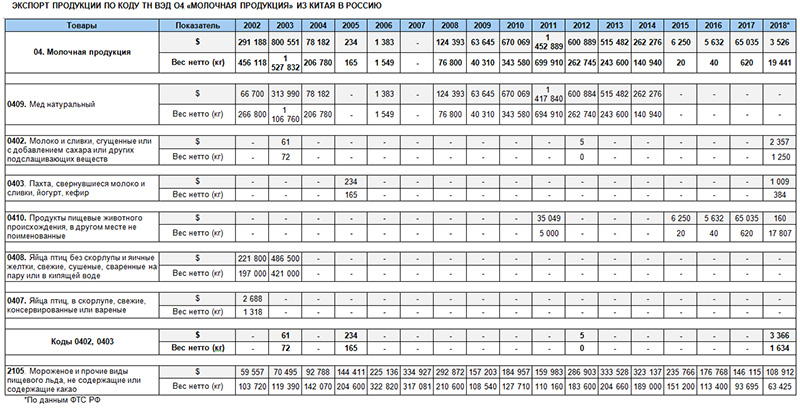

Как отмечалось выше, Китай так же заинтересован в импорте собственной молочной продукции в Россию, тем более, что на сегодняшний день он практически отсутствует.

Импорт из Китая 2002-2018гг

К слову, Китай заинтересован не только в импорте — по словам главы Агентства Дальнего Востока по привлечению инвестиций и поддержке экспорта (АПИ) Леонида Петухова, крупные компании заинтересованы в создании совместных с российским бизнесом предприятий по переработке молока, чтобы поставлять полученную продукцию в страны Азиатско-Тихоокеанского региона.

Рейтинг крупнейших производителей молочной продукции

30.09.2019

Крупнейший производитель молочной продукции «Вимм-Билль-Данн», являющийся частью группы компаний PepsiCo, перерабатывает около 3 млн тонн товарного молока, и благодаря сотрудничеству с 1,8 тыс. фермерских хозяйств, продолжает оставаться на первой строчке рейтинга.

На втором месте в рейтинге компания «Данон Россия», российский представитель крупнейшего международного бренда Danone, перерабатывающая почти 1,5 млн товарного молока в год.

На третьей строчке рейтинга компания «Милком», входящая в состав холдинга «Комос-Групп», она осуществляет переработку более 400 тысяч тонн молока в год, производимого молочными фермами холдинга.

Молочный комбинат «Воронежский», перерабатывающий почти 600 тонн молока в сутки, занимает четвертую позицию в рейтинге.

Пятое место принадлежит крупнейшему производителю сыров в России – компании «Хохланд Руссланд», входящая в состав немецкого холдинга Hochland

Таблица 1. Крупнейшие российские производители молочной продукции

*Рейтинг формировался на основе анализа данных из открытых источников и оценивал результаты финансово-хозяйственной деятельности производителей молочной продукции

Краткий обзор рынка молочной продукции

В последние годы основным драйвером отечественного рынка молочной продукции являлось проводимое импортозамещение, как результат введенных антироссийских санкций и слабого рубля. Однако сейчас этот фактор уже исчерпал себя и не способен обеспечить поступательное развитие рынка.

В текущем 2019 году на рынок молочной продукции оказывают влияние новые ограничения на ввоз молочного сырья для большинства белорусских предприятий, введенные в мае 2019 года Россельхознадзором. Хотя в августе 2019 года, появилась информация о снятии ограничений для двух белорусских предприятий, такое «ручное» управление рынком вносит существенный риск непредсказуемости в развитие российского рынка молокопродукции, нарушает сложившиеся коммерческие связи и деструктивно сказывается на его динамике.

Другим фактором, способным существенно повлиять на структуру рынка, является введение с 1 июля и 1 ноября 2019 г. обязательной ветеринарной сертификации молочной продукции в ФГИС Меркурий. Подобные меры были приняты после исследования, проведенного Россельхознадзором: согласно данным, в 2018 году из общего объема исследованной молочной продукции – 21,6% были фальсифицированы.

Правительство рассматривает новые меры поддержки молочной отрасли, но основной движущей силой, которая действительно могла бы подтолкнуть рынок, должен стать рост покупательского спроса.

Рис. 1. Потребление молока и молокопродуктов на душу населения в 2010-2018 гг., кг/чел. в год.

Источник: Росстат, Минсельхоз РФ

Потребление молока на душу населения в 2018 году снизилось до 225,2 кг/чел. в год, в то время как рекомендуемая Минздравом РФ норма составляет 325 кг/чел. в год, а значит миллионы россиян страдают от недостатка кальция. Низкое потребление обусловлено продолжающимся сокращением реальных располагаемых доходов населения, а также происходящим подорожанием молочной продукции.

Для справки: с 2014 года реальные располагаемые денежные доходы населения сократились более чем на 10,6% и, несмотря на небольшой прирост прошлого года, который составил всего 0,3%, уже в 1 полугодии 2019 года падение продолжилось, и они снизились на 1,3% по отношению к показателю аналогичного периода прошлого года. Поэтому на восстановление покупательского спроса до докризисного уровня в ближайшие 2-3 года рассчитывать пока не приходится.

Производство молока и молочной продукции

Совокупный объем производства молока в 2018 году составил 30,6 млн. тонн, что на 2,5% больше, чем в 2017 году. В 2019 году рост продолжился и в первом полугодии было получено 15,3 млн. тонн, что на 1% превышает показатели аналогичного периода прошлого года. До конца года объем производства товарного молока может вырасти до 31,1 млн. тонн. Наблюдаемое сокращение поголовья молочного скота, которое за последние 10 лет уменьшилось на 12,3%, хотя и компенсируется приростом надоев, формирует дефицит ресурсной базы и сдерживает рост производства сырого молока.

Рис. 2. Производство и потребление молока в РФ в 2010-2018 гг., млн. тонн

Источник: Росстат, Минсельхоз РФ

Значительную часть потребления молока формирует выпуск цельномолочной продукции, а также сливочного масла и сыров. Производство цельномолочной продукции, которая включает питьевое молоко, кефир, сметану, творог, сливки, йогурты и пр., в 2018 году составило 11,7 млн. тонн (в пересчете на молоко), что на 1% превышает показатели прошлого года.

Рис.3. Производство цельномолочной продукции (в пересчете на молоко) в 2010-2018 гг., млн. тонн

Источник: Росстат

Кризисные явления, характерные для российской экономики после введения санкций, затормозили рост производства большинства видов цельномолочной продукции, что ,с одной стороны, свидетельствует о зрелости рынка, но с другой, можно заметить явные признаки стагнации: производство питьевого молока увеличилось лишь на 1,5%, а кефира – снизилось на те же 1,5%; производство сметаны упало на 5,4%, а йогурта – выросло на 6,9%, и ни в одном из этих продуктов не отмечено явной тенденции к росту или сокращению производства.

До введения санкций и ограничения импорта молочной продукции многие переработчики не могли конкурировать с зарубежными поставщикам, однако сейчас в производстве некоторых молочных продуктов ярко проявился эффект проводимого импортозамещения.

Антироссийские санкции вызвали существенный рост отечественного производства сливок и творога, которые за 2014-2018 гг. увеличились на 45,4 и 35,1% соответственно.

Таблица 2. Структура производства молочной продукции в натуральном выражении в 2010-2018 гг.

Источник: Росстат

От санкций выиграли также производители сыров, объемы производства которых увеличились после их введения на 35,4%. Производство сливочного масла за последние 4 года увеличилось на 18,6%, сухих сливок и молока – на 14,4%.

Таким образом, положительное воздействие санкций сильнее всего ощутили производители сыров и творога, выпуск которых в абсолютном выражении увеличился с 2014 года на 122 и 130 тысячи тонн соответственно.

В России действуют более 5,3 тысяч предприятий, специализирующихся на производстве молочной продукции, из которых более 2,5 тысяч относятся к субъектам малого предпринимательства и микропредприятиям. На долю пяти крупнейших производителей молокопродукции приходится 27,8% рынка

Рис. 4. Доли ключевые производителей на рынке производства молочной продукции в России в 2018 году

Ассортимент большинства молокоперерабатывающих предприятий представлен продуктовой линейкой цельномолочной продукции, а также ограниченным перечнем сыров и сливочного масла. Однако выделяются специализированные компании, акцентирующие внимание на производстве какого-либо одного продукта. Например, Хохланд Руссланд, выпускает только сыры, Эрманн – йогурты и творог, Кампина -йогурты и напитки, а также ультравысокотемпературное молоко и порционные сливки.

Таблица 3. Сравнительная характеристика товарного ассортимента основных производителей молочной продукции в России

Наиболее широкий ассортимент молочной продукции имеет компания Вимм-Биль-Дан, однако компания отказалась от производства сухого и сгущенного молока и сливок из-за недостаточной экономической привлекательности этого бизнеса.

Российский рынок молочной продукции постоянно диверсифицируется, появляются новые виды молочной продукции, расширяется ассортимент, поэтому, наряду с традиционными молочными продуктами, на прилавках можно увидеть продукты с повышенным содержанием протеина, биопродукты с бифидобактериями, безлактозные продукты и прочие.

На рынке молочной продукции существует большое количество разных брендов, зачастую объединяющих определенную продуктовую линейку.

Таблица 4. Бренды основных производителей молочной продукции, представленные на российском рынке

Импорт молочной продукции

Рис. 5. Динамика импорта молочной продукции в денежном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

Рис.6. Структура российского импорта молочной продукции в 2014-2018 г. в денежном выражении, в %

Источник: Росстат, ФТС

Сразу после введения санкций, а также после произошедшего на их фоне первого витка девальвации рубля (в конце 2014-2015 гг.), снижение импорта произошло по всем видам молочных продуктов. С 2014 года более чем вдвое сократился импорт сухого и сгущенного молока, в 1,6 раза меньше стали закупать за рубежом сливочного масла, сыров и творога.

В целом импорт молокопродуктов с 2014 года снизился в 1,7 раза с 4 до 2,3 млрд долл, что и стало основным драйвером роста отечественного производства. Другим фактором, сдерживающим импорт молочной продукции, являются ограничения на ввоз, устанавливаемые требованиями к качеству Россельхознадзора, во многом благодаря которым, в 2018 году почти в 1,7 раза упал импорт молочной сыворотки из Беларуси. В 2019 году сокращение белорусского импорта молочной продукции продолжается из-за введения новых ограничений, о которых упоминалось выше.

Рис. 7. Динамика импорта молочной продукции в натуральном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

Рис.8. Структура российского импорта молочной продукции в 2014-2018 г. в натуральном выражении, в %

Источник: Росстат, ФТС

Структура импорта изменилась как в стоимостном, так и в качественном выражении. Рост отечественного производства еще не покрыл потери от сокращения импорта: если производство сыров и творога с 2014 года увеличилось на 197 тыс. тонн, то импорт сократился на 631 тысячу тонн. Сыры и творог продолжают занимать четверть всего импорта, другой весомой статьей которого является молоко и сливки.

Под воздействием санкций увеличилась доля импорта кисломолочной продукции (кефира и йогурта), например, в 2014 году ее доля в зарубежных закупках молокопродуктов составляла 7%, а сегодня, из-за сокращения общего объема импорта другой молочной продукции, она составила уже 12%.

Рис.9. Страны – крупнейшие поставщики молочной продукции в Россию в 2018 г.

Источник: ФТС

До введения санкций в ТОП-5 стран-поставщиков входили Беларусь, Финляндия, Украина, Нидерланды и Новая Зеландия, которые покрывали почти 67% внешних поставок молокопродукции в Россию. При этом на страны, применившие эти санкции, приходилось почти 38% всех поставок, а Беларусь обеспечивала лишь 42%. В 2018 году почти 82% импорта покрывалось именно белорусской продукцией, хотя не вся она произведена в самой республике. Были выявлены случаи, когда под видом белорусской в Россию поставлялась продукция из санкционных стран.

Большинство производителей молока используют в производстве отечественное сырье и ингредиенты, однако известные зарубежные бренды активно закупают ингредиенты за границей, например:

Таблица 5. Страны импорта ингредиентов и материалов для производства молочной продукции крупнейшими производителями

Проведенные исследования позволяют отметить, что если до введения антироссийских санкций внутреннее производство испытывало серьезное давление со стороны импорта, то даже смягчение этой конкуренции не смогло обеспечить значительного прироста производства. Поэтому развитее отрасли переработки молока существенно сдерживается снижением покупательской способности населения.

Экспорт молочной продукции

Несмотря на отмечаемый рост российского экспорта молокопродукции, в абсолютных показателях он остается чрезвычайно низким, что обуславливается нехваткой сырья для ее производства, которая ограничивает возможности для экспорта.

Рис. 10. Динамика экспорта молочной продукции в денежном выражении за 2014-2018 гг.

Как уже отмечалось, санкции, ограничивающие импорт, вызвали нехватку молокопродукции на внутреннем рынке, что также отрицательно сказалось на экспорте, который просел почти по всем видам продукции. Однако произошедшая вслед за этим девальвация рубля сделала российскую молочную продукцию привлекательной для иностранных покупателей. Поэтому наблюдаемый сегодня рост экспорта обуславливается, прежде всего, увеличением экспортных цен и ведет к увеличению показателей в денежном выражении, в то время как количество поставляемой за рубеж продукции в последние два года сокращается.

Под влиянием импортозамещения экспорт в 2016-2018 гг. почти восстановился до докризисного уровня, а в 2018 году поставки за рубеж сократились: если в 2014 году на экспорт направлялось, 1,72% молочной продукции отечественных производителей (155,9 тыс. тонн), в 2016 году – уже 1,91% (178,6 тыс. тонн), а в 2018 году – всего 1,68% (155,8 тыс. тонн). Однако, несмотря на наметившиеся положительные тенденции, импорт молочной продукции почти в 6,5 раз превышает ее экспорт.

Основной причиной, сдерживающей развитие экспорта, является недостаток молокопродукции для внутреннего потребления, связанный с нехваткой сырья для ее производства, а также сокращением импорта. Например, введение в 2018 году Россельхознадзором ограничений на поставки молочной продукции из Беларуси, вызвало падение экспорта, так как производимая молокопродукция реализовывалась уже на внутреннем рынке и покрывала возникший дефицит. А запрещенная к ввозу в Россию дешевая белорусская продукция тем временем направилась в Казахстан – основного покупателя российской продукции, чем составила серьезную конкуренцию и, тем самым, существенно сузила рынок сбыта для наших производителей.

Кроме того, сократились поставки молочной продукции на Украину, что можно объяснить сокращением гуманитарной поддержки непризнанных республик.

Рис. 11. Динамика экспорта молочной продукции в натуральном выражении за 2014-2018 гг., тыс. тонн

В структуре российского экспорта основную роль играет кисломолочная продукция, на долю которой приходится 46% экспортной выручки, и 36% поставок в натуральном измерении. Следует отметить, что экспорт молочной продукции осуществляется в условиях жесткой конкуренции, которая вынуждает российских производителей снижать экспортные цены на свою продукцию.

Рис.12. Структура российского экспорта молочной продукции в 2018 г. в денежном и натуральном выражении, в %

Молоко и сливки поставляются в основном на Украину, сгущенное молоко и сливки, а также молочная сыворотка – в Казахстан.

Таблица 6. Направления экспорта молочной продукции крупнейшими производителями

Таким образом, рынок молочной продукции в России хорошо развит, широко диверсифицирован, но испытывает существенную нехватку сырья для увеличения объемов производства. Наблюдаемое в последние годы затоваривание складов готовой продукцией и отсутствие роста по большинству ее видов является следствием падения покупательской способности населения.

Российский рынок молока и молочных продуктов

Специалисты Экспертно-аналитического центра агробизнеса «АБ-Центр» www.ab-centre.ru подготовили исследование «Российский рынок молока и молочных продуктов«. Ниже представлены некоторые выдержки из работы. Рассмотрены динамика поголовья коров, производства сырого молока, производства молочных продуктов по виду (молоко сухое по степени жирности, молко сгущённое, сливки, масло сливочное, сметана, йогурт, кефир, сыры, продукты сырные, творог). Произведен анализ импорта и эспорта молочных продуктов по виду, представлены данные по объему рынка молочных продуктов, их потреблению и самообспеченности. Также отображена динамика цен.

Важно! Маркетинговые исследования от АБ-Центр публикуются по ссылке База готовых исследований.

Влияние повышения эффективности производства молока на численность коров

На протяжении последних 20-ти лет производство сырого молока в России находится на относительно стабильных отметках и варьируется в пределах от 30,5 до 34,5 млн тонн.

За этот период ощутимо повысилась (в два раза) эффективность производства молока в России. Средние надои на 1 корову в 2017 году достигли 4,4 тонны против 2,2 тонны в 1997 году.

Для удовлетворения внутреннего спроса в сыром молоке, в условиях повышения эффективности производства, год от года требовалось всё меньше коров. За рассматриваемый период, поголовье коров в России сократилось более чем на 6 млн голов (на 43,4%) и, по состоянию на конец 2017 года, оно составило 8,2 млн голов (к 01 октября 2018 года численность скота значительно не изменилась).

Качественные улучшения в молочном животноводстве в свою очередь негативно сказались на объемах производства говядины — в результате сокращения численности коров сократилось и общее стадо КРС (число бычков на доращивании, полученных от молочных коров, выбраковка молочного стада на убой).

Поголовье коров в России

Данные по годам. Общее поголовье коров в хозяйствах всех категорий в России, по состоянию на конец 2017 года, насчитывало 8 226,0 тыс. голов.

За год оно сократилось на 0,5% (на 37,7 тыс. голов), за 5 лет — на 7,1% (на 632,6 тыс. голов), за 10 лет — на 11,7% (на 1 094,2 тыс. голов), за 20 лет — на 43,4% (на 6 310,4 тыс. голов).

В промышленном секторе (сельхозорганизации и крестьянско-фермерские хозяйства), по расчетам АБ-Центр, поголовье составило 4 555,2 тыс. голов (55,4% от общей численности коров в России), по сравнению с показателями 2016 года, поголовье коров увеличилось на 0,2% (на 8,0 тыс. голов), за 5 лет — сократилось на 1,4% (на 63,9 тыс. голов), за 10 лет выросло на 1,1% (на 51,0 тыс. голов).

! Показатели, представленные на графике выше, обновляются на постоянной основе в разделе Статистика онлайн.

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров (создание семейных молочно-товарных ферм в последние годы является инвестиционно-привлекательным бизнесом). По состоянию на конец 2017 года, численность коров здесь составила 1 239,7 тыс. голов. Для сравнения, за 5 лет до этого показатели находились на отметках в 979,0 тыс. голов, за 10 лет до этого — 529,7 тыс. голов.

В хозяйствах населения количество коров составило 3 670,8 тыс. голов (44,6% от общего числа коров в России), по сравнению с 2016 годом поголовье в хозяйствах населения сократилось на 1,2% (на 45,8 тыс. голов), за 5 лет — на 13,4% (на 568,8 тыс. голов), за 10 лет — на 23,8% (на 1 145,2 тыс. голов).

Деление на промышленный и непромышленный сектор в молочном животноводстве России весьма условно. Так, в отдельных хозяйствах населения может содержаться достаточно большое стадо — большее по численности, чем в иных крестьянско-фермерских хозяйствах или сельхозорганизациях (особенно не профильных).

Данные на 01 октября 2018 года. Общее поголовье коров в России по состоянию на 01 октября 2018 года в хозяйствах всех категорий насчитывало 8 207,5 тыс. голов. По отношению к 1 октября 2017 года, оно сократилось на 1,0% (на 79,6 тыс. голов), к 1 октября 2016 года — на 1,5% (на 125,0 тыс. голов), к 1 октября 2015 года — на 3,3% (на 275,9 тыс. голов).

! Показатели, представленные на графике выше, обновляются на постоянной основе в разделе Статистика онлайн.

Структура поголовья коров по состоянию на 1 октября 2018 года распределилась следующим образом: 40,1% пришлось на сельхозорганизации, 15,4% — на крестьянско-фермерские хозяйства, 44,5% — на хозяйства населения.

Поголовье коров по регионам

В ТОП-10 регионов с наибольшим числом коров входят: Республика Дагестан (поголовье на конец 2017 года — 488,6 тыс. голов, доля в общем поголовье коров в России — 5,9%), Республика Башкортостан (423,9 тыс. голов, 5,2%), Республика Татарстан (354,2 тыс. голов, 4,3%), Алтайский край (344,8 тыс. голов, 4,2%), Республика Калмыкия (319,2 тыс. голов, 3,9%), Ростовская область (289,0 тыс. голов, 3,5%), Оренбургская область (245,0 тыс. голов, 3,0%), Краснодарский край (213,4 тыс. голов, 2,6%), Брянская область (195,4 тыс. голов, 2,4%), Новосибирская область (192,7 тыс. голов, 2,3%).

Поголовье коров в хозяйствах всех категорий в регионах, вошедших в ТОП-10, по расчетам АБ-Центр, насчитывало 3 066,2 тыс. голов (37,3% от общего поголовья коров в России). Доля ТОП-20 регионов составляла 57,6%. Таким образом, в молочном животноводстве РФ нет ярко выраженной региональной концентрации.

Производство сырого молока в России

! Показатели, представленные на графике выше, обновляются на ежемесячной основе в разделе Статистика онлайн.

Производство сырого молока в России в 2017 году в хозяйствах всех категорий составило 31 183,5 тыс. тонн, что на 1,4% или на 425,0 тыс. тонн больше, чем в 2016 году. За 5 лет производство уменьшилось на 1,8% (на 572,3 тыс. тонн), за 10 лет снижение составило 2,5% или 804,9 тыс. тонн. По отношению к 2001 году производство молока в РФ снизилось на 5,1% (на 1 690,6 тыс. тонн).

Производство молока в промышленном секторе (сельхозорганизации и крестьянско-фермерские хозяйства) имеет устойчивую тенденцию к росту, производство в хозяйствах населения, напротив — сокращается.

Показатели в промышленном секторе, по состоянию на 2017 год, составили 18 064,7 тыс. тонн — 57,9% от общего объема. За год производство молока в сельхозорганизациях и на фермах страны выросло на 4,7% (на 808,8 тыс. тонн), за 5 лет — на 9,7% (на 1 592,9 тыс. тонн), за 10 лет — на 16,9% (на 2 618,1 тыс. тонн).

Производство молока в хозяйствах населения в 2017 году находилось на уровне 13 118,8 тыс. тонн — 42,1% от общего объема. За год производство молока в данной категории хозяйств сократилось на 2,8% (на 383,8 тыс. тонн), за 5 лет — на 14,2% (на 2 165,3 тыс. тонн), за 10 лет — на 20,7% (на 3 423,0 тыс. тонн).

Производство молока в России в хозяйствах всех категорий в январе-сентябре 2018 года составило 24 582,9 тыс. тонн. По отношению к аналогичному периоду 2017 года, надои молока выросли на 1,1% (на 278,8 тыс. тонн).

Прирост производства произошел в сельхозорганизациях и крестьянско-фермерских хозяйствах. Так, за год (в январе-сентябре 2018 года, по отношению к январю-сентябрю 2017 года) в коммерческом секторе производство молока выросло на 3,6% или на 489,6 тыс. тонн. В хозяйствах населения наблюдается снижение объемов производства на 2,0% (на 210,8 тыс. тонн).

В структуре производства молока в январе-сентябре 2018 года 50,4% пришлось на сельхозорганизации, 7,6% — на крестьянско-фермерские хозяйства, 42,0% — на хозяйства населения.

Производство сырого молока по регионам

В ТОП-10 регионов-производителей молока в 2017 году вошли: Республика Татарстан (объем производства молока — 1 823,8 тыс. тонн, доля в общем надое молока в РФ — 5,8%), Республика Башкортостан (1 718,4 тыс. тонн, 5,5%), Алтайский край (1 401,9 тыс. тонн, 4,5%), Краснодарский край (1 380,9 тыс. тонн, 4,4%), Ростовская область (1 091,1 тыс. тонн, 3,5%), Республика Дагестан (875,6 тыс. тонн, 2,8%), Воронежская область (841,5 тыс. тонн, 2,7%), Удмуртская Республика (763,4 тыс. тонн, 2,4%), Красноярский край (749,4 тыс. тонн, 2,4%), Свердловская область (717,5 тыс. тонн, 2,3%).

На долю ТОП-10 регионов в 2017 году пришлось 36,4% от общего надоя молока в России (11 363,5 тыс. тонн).

В основном эти же регионы формируют основной объем производства сырого молока в России и в январе-сентябре 2018 года.

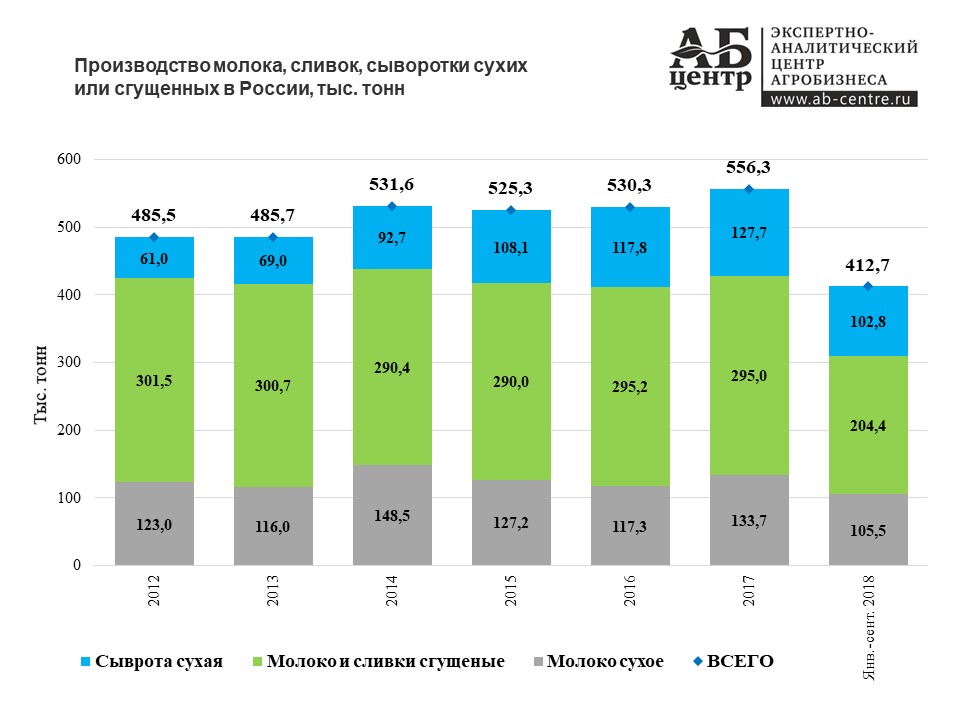

Производство молочных продуктов в России

Важно! Здесь представлены данные только о промышленном производстве молочных продуктов.

В последние годы в России наблюдается ощутимое увеличение объема производства большинства видов молочных продуктов. Это во многом связано с высвобождением значительной доли рынка за счет падения импортных поставок. Снижение объема импорта в свою очередь связано как с запретом на поставки в РФ молочной продукции из ряда стран (с сентября 2014 года), так и с девальвацией национальной валюты (первый значительный виток девальвации также произошел во второй половине 2014 года).

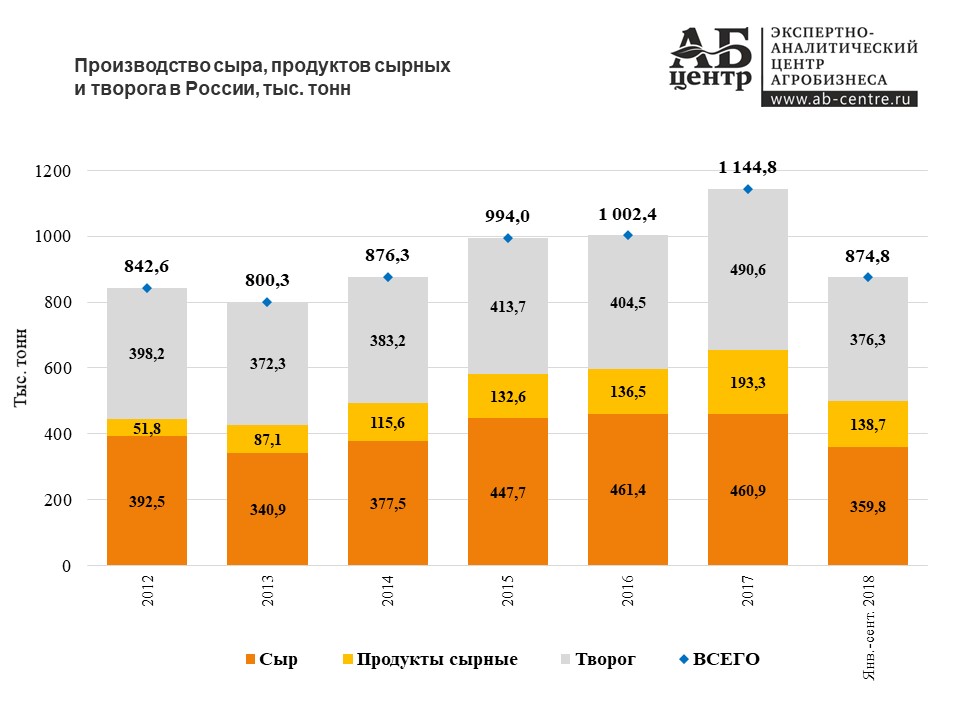

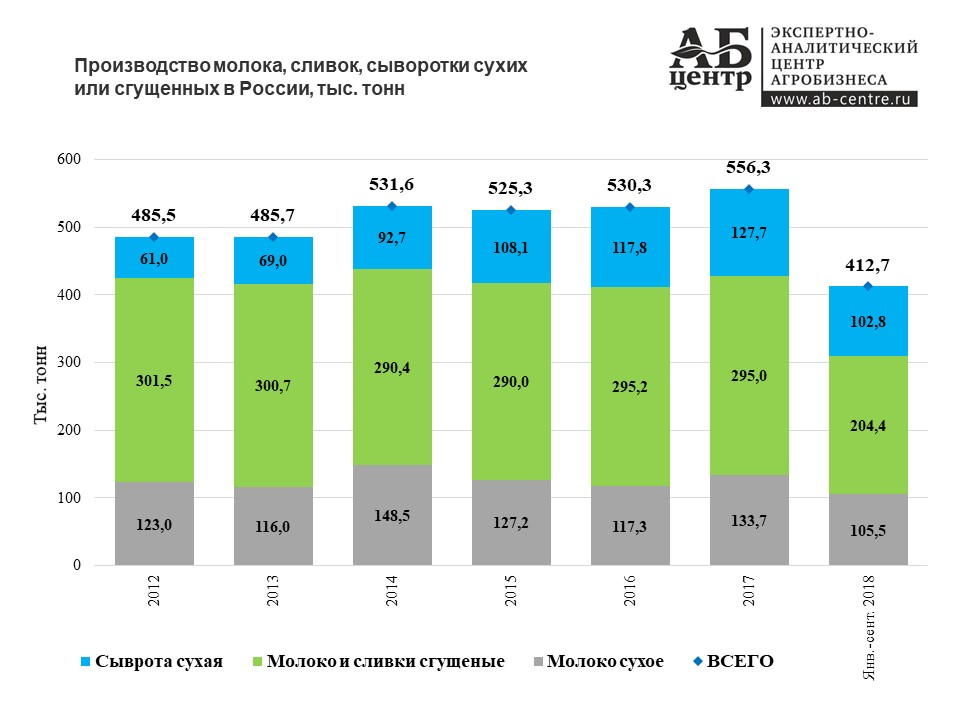

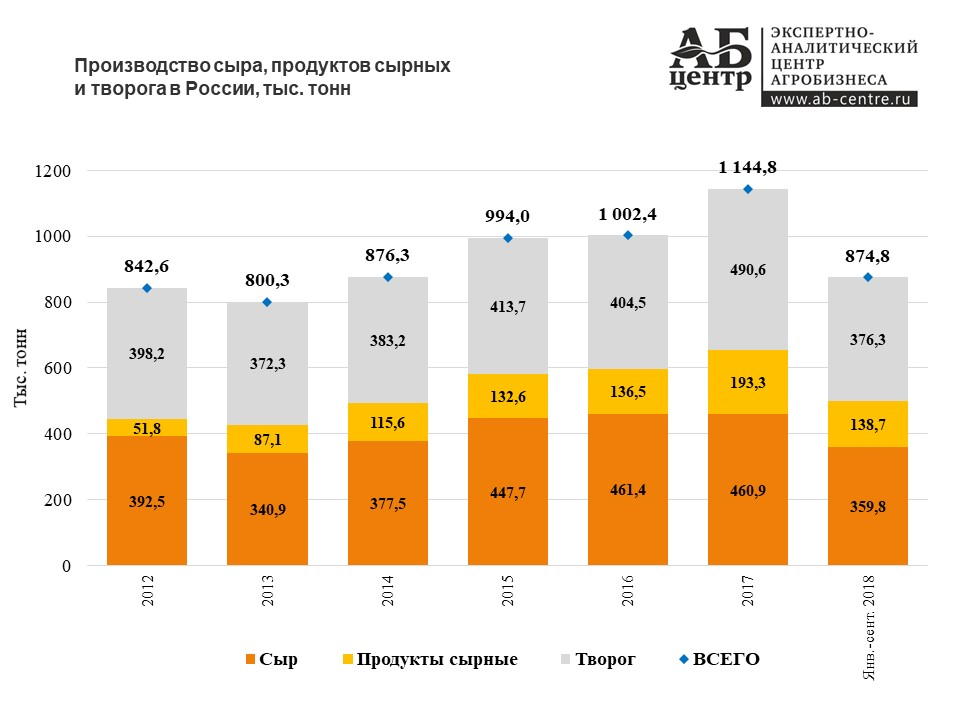

Так, сравнения объемов за 2013 (до изменений в объемах импорта) и 2017 год показывают, что производство молока сухого в России выросло на 15,2% до 133,7 тыс. тонн, сыворотки сухой — на 85,1% до 127,7 тыс. тонн, сыра — на 35,2% до 460,9 тыс. тонн, продуктов сырных — на 122,0% до 193,3 тыс. тонн, творога — на 31,8% до 490,6 тыс. тонн, масла сливочного — на 22,8% до 268,5 тыс. тонн.

Молоко переработанное. В 2017 году произвели 5 413,1 тыс. тонн молока (кроме сырого), что на 1,2% (на 64,0 тыс. тонн) меньше, чем в 2016 году. В январе-сентябре 2018 года было произведено 4 142,2 тыс. тонн (по отношению к аналогичному периоду 2017 года производство выросло на 2,7% или на 108,3 тыс. тонн).

Молоко сухое. Объем производства сухого молока в 2017 году составил 133,7 тыс. тонн (в том числе, с жирностью менее 1,5% — 70,6 тыс. тонн, прочего молока — 63,1 тыс. тонн). За год производство выросло на 14,0% (на 16,4 тыс. тонн).

! Показатели, представленные на графике выше, обновляются на ежемесячной основе в разделе Статистика онлайн.

В январе-сентябре 2018 года производство находилось на уровне 105,5 тыс. тонн (в том числе с жирностью менее 1,5% — 59,3 тыс. тонн, прочего молока — 46,2 тыс. тонн). По отношению к январю-сентябрю 2017 года, производство сократилось на 5,5% (на 6,2 тыс. тонн).

Молоко и сливки сгущённые. В 2017 году объем производства составил 295,0 тыс. тонн (в 2016 году — 295,2 тыс. тонн). За девять месяцев 2018 года показатели находились на отметках в 204,4 тыс. тонн, что на 6,4% (на 14,0 тыс. тонн) меньше, чем в январе-сентябре 2017 года.

Сливки свежие. Производство сливок в России в 2017 году составило 153,0 тыс. тонн. По отношению к предыдущему году, показатели выросли на 22,2% или на 27,8 тыс. тонн. В январе-сентябре 2018 года в России произвели 111,2 тыс. тонн сливок, что на 0,3% (на 0,3 тыс. тонн) больше, чем за аналогичный период 2017 года.

Масло сливочное. Масло сливочного в 2017 году произвели 268,5 тыс. тонн, что на 9,1% или на 22,3 тыс. тонн больше объемов производства в 2016 году. В январе-сентябре 2018 года произвели 198,1 тыс. тонн сливочного масла (в январе-сентябре 2017 года — 204,2 тыс. тонн).

Сыр. Производство сыра в 2017 году находилось на уровне 460,9 тыс. тонн. За год производство сократилось на 0,1% (на 0,5 тыс. тонн). За девять месяцев 2018 года объемы производства составили 359,8 тыс. тонн, по отношению к аналогичному периоду 2017 года произошел рост производства на 4,2% или на 14,5 тыс. тонн.

! Показатели, представленные на графике выше, обновляются на ежемесячной основе в разделе Статистика онлайн.

Продукты сырные. Продуктов сырных в 2017 году было произведено 193,3 тыс. тонн. Для сравнения, в 2016 году — 136,5 тыс. тонн. В январе-сентябре 2018 года объемы производства находились на отметках в 138,7 тыс. тонн (в январе-сентябре 2017 года — 135,0 тыс. тонн).

Творог. Производство творога в 2017 году составило 490,6 тыс. тонн, что на 21,3% или на 86,0 тыс. тонн больше показателей 2016 года. В январе-сентябре 2018 года произвели 376,3 тыс. тонн творога, что на 2,9% (на 10,5 тыс. тонн) больше, чем за аналогичный период 2017 года.

Кисломолочные продукты. Кисломолочных продуктов в 2017 году произвели 2 908,3 тыс. тонн (в том числе сметаны — 569,5 тыс. тонн, кефира — 1 034,0 тыс. тонн, йогурта — 790,8 тыс. тонн, прочих кисломолочных продуктов — 514,0 тыс. тонн). За год показатели снизились на 5,3% или на 164,2 тыс. тонн.

В январе-сентябре 2018 года объем производства составил 2 158,6 тыс. тонн (в том числе сметаны — 412,2 тыс. тонн, кефира — 788,6 тыс. тонн, йогурта — 592,2 тыс. тонн, прочих кисломолочных продуктов — 365,5 тыс. тонн). По отношению к январю-сентябрю 2017 года, по расчетам АБ-Центр, производство сократилось на 1,7% (на 38,1 тыс. тонн).

Сыворотка. В 2017 году производство сыворотки находилось на уровне 656,0 тыс. тонн (в том числе сухой — 127,7 тыс. тонн, прочей — 528,4 тыс. тонн). За год объемы выросли на 8,8% (на 53,2 тыс. тонн). В январе-сентябре 2018 года произвели 546,3 тыс. тонн сыворотки (в том числе сухой — 102,8 тыс. тонн, прочей — 443,4 тыс. тонн). Рост по отношению к аналогичному периоду 2017 года составил 8,2% или 41,3 тыс. тонн.

Мороженое. Мороженого в 2017 году произвели 376,7 тыс. тонн, что на 7,3% (на 29,9 тыс. тонн) меньше, чем в 2016 году. По итогам девяти месяцев 2018 года, показатели составили 385,2 тыс. тонн (по отношению к январю-сентябрю 2017 года производство выросло на 16,1% или на 53,4 тыс. тонн).

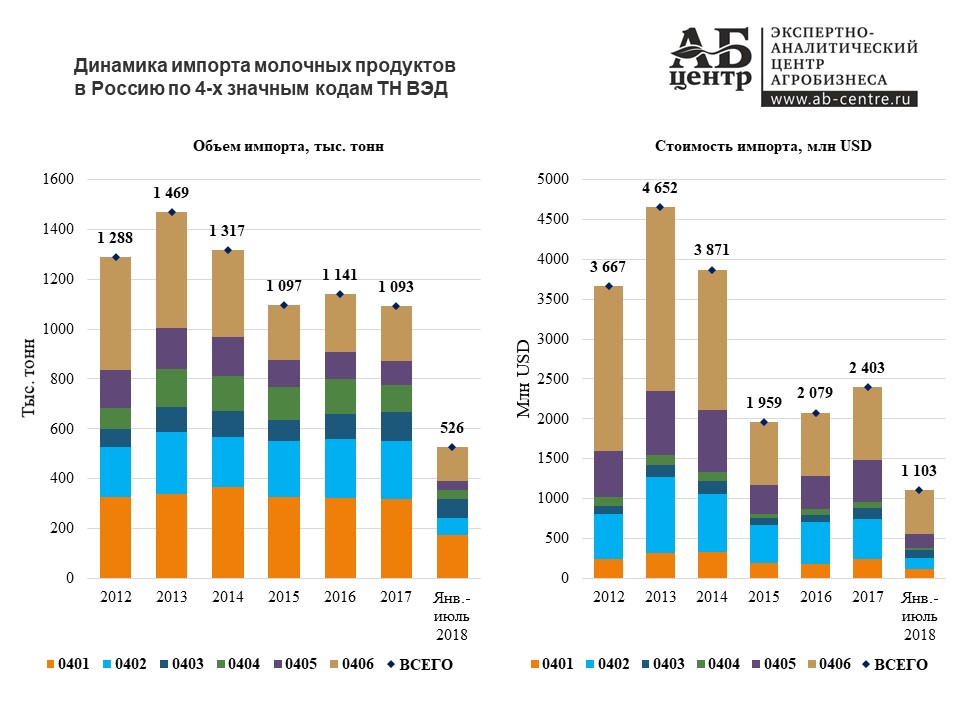

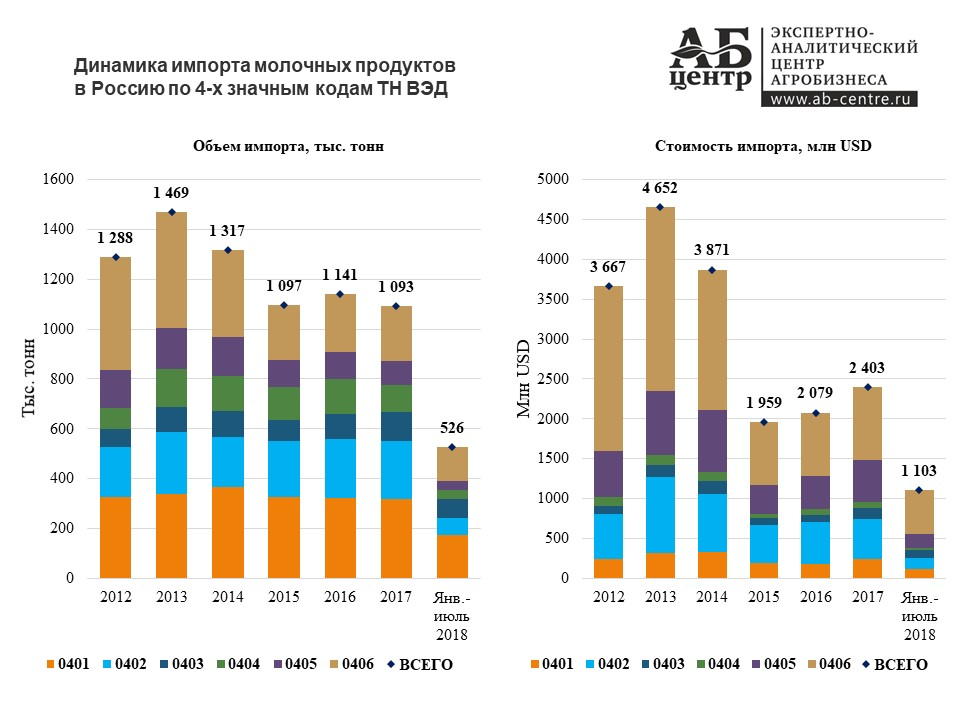

Импорт молочных продуктов в Россию

Импорт молочных продуктов в Россию по-прежнему находится на высоких отметках. Совокупный ввоз всех видов молочных продуктов (коды ТН ВЭД 0401, 0402, 0403, 0404, 0405, 0406) в 2017 году составил 1 092,7 тыс. тонн общей стоимостью в 2 403,2 млн USD. За год поставки сократились на 4,2% (на 48,3 тыс. тонн) в объеме и выросли на 15,6% (на 324,3 млн USD) в стоимостном выражении.

Примечание

Код ТН ВЭД 0401 — молоко и сливки несгущенные.

Код ТН ВЭД 0402 — молоко и сливки сгущенные и сухие.

Код ТН ВЭД 0403 — пахта, йогурт, кефир.

Код ТН ВЭД 0404 — молочная сыворотка.

Код ТН ВЭД 0405 — сливочное масло, прочие молочные жиры.

Код ТН ВЭД 0406 — сыры и творог.

В то же время, это на 25,6% по объему и на 48,3% по стоимости ниже уровня 2013 года, когда отмечался пик объемов ввоза и наблюдалась высокая диверсификация поставок в зависимости от страны происхождения. Напомним, что импорт молочных продуктов в РФ ощутимо снизился, начиная с августа 2014 года, когда вступили в силу ограничения на поставки из стран ЕС, некоторых других стран. Также на снижение импорта в тот период оказало влияние и ослабление национальной валюты. Начало первого витка девальвации рубля совпало со временем введения ответных санкций в отношении стран ЕС (рубль начал ослабевать с августа 2014 года).

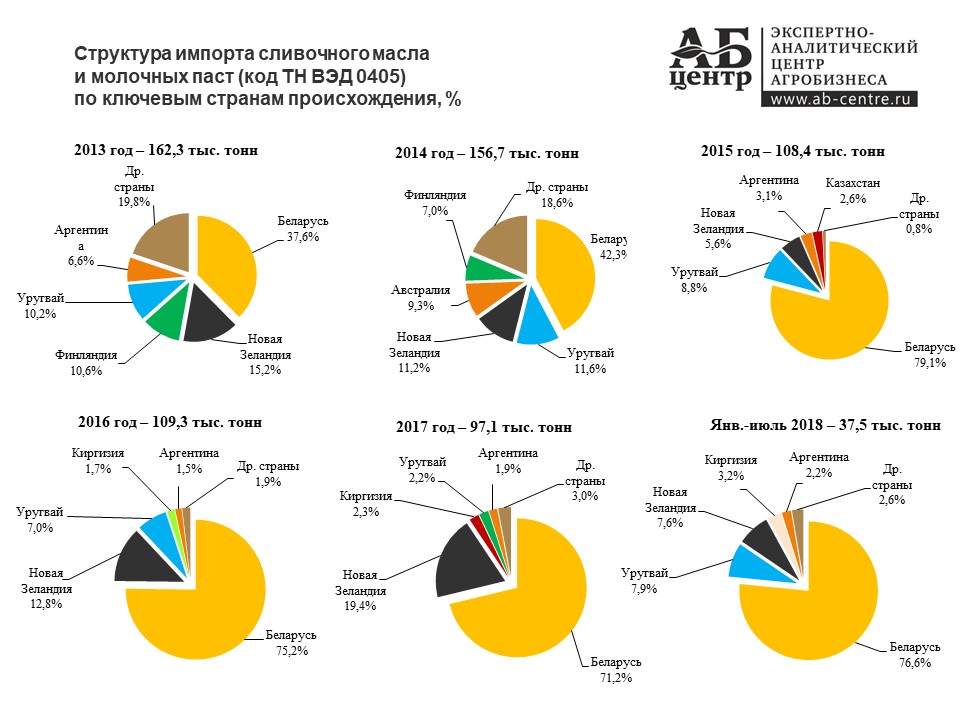

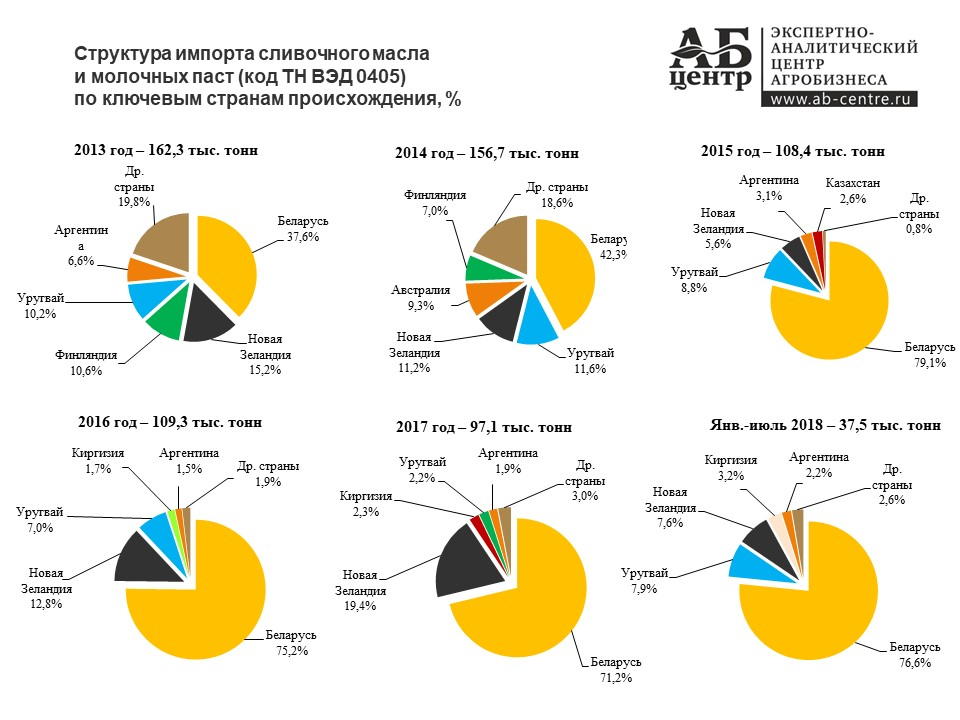

В целом, ключевым поставщиком молочных продуктов в Россию была (до 2014 года) и остаётся Беларусь. В 2017 году доля этой страны в объеме импорта молочной продукции по коду 0401 составила 94,2% (в 2013 году — 82,4%), по коду 0402 — 78,6% (81,8%), по коду 0403 — 94,7% (66,5%), по коду 0404 — 90,4% (75,5%), по коду 0405 — 71,2% (37,6%), по коду 0406 — 82,3% (29,2%).

К числу относительно крупных и постоянных партнеров России по поставкам молочной продукции также можно отнести Аргентину, Уругвай, Новую Зеландию, Сербию, а с недавнего времени и по отдельным товарам — Турцию, Армению, Казахстан.

Доля Аргентины в общем объеме поставок по коду 0402 в 2017 году составила 3,9% (в 2013 году — 3,4%), по коду 0404 — 5,4% (0,1%), 0405 — 1,9% (6,6%), 0406 — 3,5% (1,6%).

Доля Уругвая по коду 0402 в 2017 году находилась на уровне 5,0% (в 2013 году — 1,8%), 0405 — 2,2% (10,2%), 0406 — 1,3% (0,3%).

Что касается Новой Зеландии, то эта страна выступает в роли второго после Беларуси поставщика в РФ продукции по коду 0405 — 19,4% по итогам 2017 года (в 2013 году — 15,2%).

Сербия поставляет в основном продукцию по коду 0406. Доля этой страны в общих объемах ввоза в 2017 году составила 4,3% (в 2013 году — 0,8%). В 2018 году отмечается сокращение объема импорта молочной продукции в Россию.

В январе-июле 2018 года в Россию ввезли 526,4 тыс. тонн молочной продукции, что на 16,8% (на 105,9 тыс. тонн) меньше, чем за аналогичный период 2017 года. Стоимость поставок составила 1 103,2 млн USD. По отношению к аналогичному периоду 2017 года она снизилась на 23,5% (на 338,4 млн USD). При этом сократились поставки по кодам 0401, 0402, 0404 и 0405 и в основном за счет ограничений на ввоз из Беларуси, введенных Россельхознадзором в феврале 2018 года.

По остальным продуктам (0403 и 0406), которые не попали под значительные ограничения, ввоз, напротив, несколько вырос.

По состоянию на октябрь 2018 года, ограничения полностью не сняты, импорт из Беларуси осуществляется в ограниченном объеме. Это, при сохранении текущих тенденций, в среднесрочной перспективе, будет создавать возможности для наращивания объемов производства внутри страны, а также расширит возможности для поставок продукции из других стран.

На текущий момент (2018 год), ограничения импорта белорусской продукции несколько простимулировали лишь рост производства сухой сыворотки. Производство сухого молока, масла сливочного в России, напротив, в 2018 году, по отношению к 2017 году имеет тенденцию к снижению (если рассматривать объемы за январь-сентябрь).

Детализированная динамика поставок молочных продуктов в разбивке по 6-ти, 10-ти знакам ТН ВЭД представлена в приложениях к полной версии исследования. Также в полной версии работы представлена статистика импорта молочных продуктов по виду по компаниям.

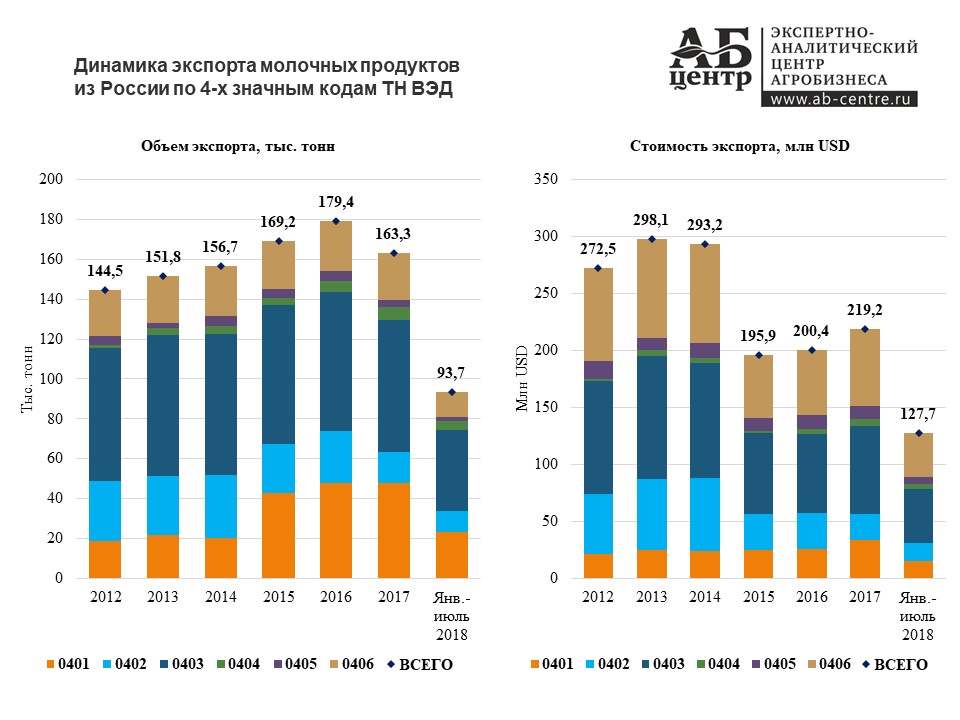

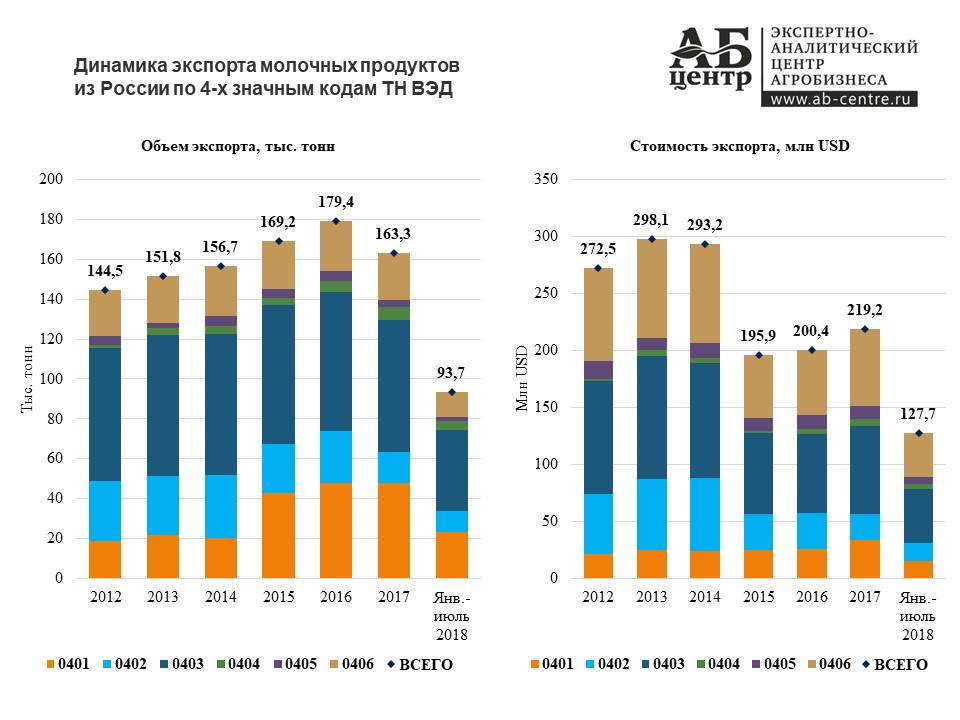

Экспорт молочной продукции

Экспорт молочной продукции из России находится на относительно низких, при сравнении с импортом, отметках. Так, в 2017 году его объемы составили 163,3 тыс. тонн, что на 9,0% (на 16,1 тыс. тонн) меньше, чем в 2016 году. В январе-июле 2018 года из России вывезли 93,7 тыс. тонн молочной продукции (по отношению к аналогичному периоду 2017 года экспорт сократился на 0,2% или на 0,2 тыс. тонн).

Стоимость экспорта в 2017 году составила 219,2 млн USD (в 2016 году — 200,4 млн USD). В январе-июле 2018 года стоимость находилась на отметках в 127,7 млн USD, что на 2,8% или на 3,5 млн USD больше, чем в январе-июле 2017 года.

При рассмотрении динамики за более длительный период, отмечается некоторое увеличение экспорта в натуральном выражении и его сокращение в стоимостном выражении. Так, например, в 2013 году экспорт молочной продукции из РФ находился на уровне 151,8 тыс. тонн, а общая его стоимость составляла 298,1 млн USD.

Основные рынки сбыта российской молочной продукции — это страны Таможенного союза, а также некоторые другие страны постсоветского пространства — Казахстан, Беларусь, Украина, Таджикистан, Киргизия, Туркмения, Грузия, Армения, Узбекистан. В незначительных объемах поставки осуществляются в США, Китай.

Объем рынка молочных продуктов по виду, потребление, самообеспеченность

Важно! Здесь представлены данные только по промышленному сектору.

Объем российского рынка молочных продуктов, несмотря на серьезные изменения во внешней торговле, в последние годы находится на относительно стабильных отметках. При этом, по большинству видов молочных продуктов, даже в условиях активного импортозамещения, по-прежнему наблюдается достаточно высокая зависимость от импортных поставок.

Рассмотрим динамику объема рынка по некоторым отдельным товарам. Основные периоды для сравнения — 2017 и 2013 (год до введения ограничений на ввоз из ряда стран и крайний полный год до девальвации рубля).

Молоко (кроме сырого). В 2017 году объем составил 5 657,4 тыс. тонн, что несколько выше, чем в 2013 году (5 617,3 тыс. тонн). Самообеспеченность по питьевому молоку в России традиционно находится на высоких отметках — 95,7% по итогам 2017 года, душевое потребление за этот же период составило 38,5 кг.

Молоко сухое. Объем российского рынка сухого молока в 2017 году составил 282,9 тыс. тонн, что приблизительно на уровне объемов за 2013 год (287,4 тыс. тонн). Самообеспеченность России по сухому молоку в 2017 году находилась на уровне 47,2%, тогда как в 2013 году она составляла всего 40,4%.

При этом, в 2017 году объем российского рынка сухого обезжиренного молока составил 176,7 тыс. тонн (в 2013 году — 187,5 тыс. тонн), сухого цельного — 106,2 тыс. тонн (100,0 тыс. тонн). Самообеспеченность по обезжиренному продукту составила 40,0% (в 2013 году — 31,3%), по цельному — 59,4% (57,3%).

Молоко сгущенное. Объем рынка по данному товару в 2017 году составил 361,9 тыс. тонн, что на 2,8% (на 9,7 тыс. тонн) больше, чем в 2013 году. Самообеспеченность находилась на уровне 81,5% (в 2013 году — 85,4%).

Сливки свежие. Объем рынка сливок в 2017 году достиг 177,0 тыс. тонн против 137,1 тыс. тонн в 2013 году. Самообеспеченность выросла с 75,2% до 86,5%. Душевое потребление сливок, произведенных на перерабатывающих предприятиях, в России составило 1,21 кг на душу населения (в 2013 году — 0,96 кг).

Йогурт. Объем российского рынка йогуртов в 2017 году составил 787,4 тыс. тонн (в 2013 году — 783,7 тыс. тонн). Самообеспеченность России по йогуртам превышает стопроцентную отметку — в стране производится йогурта больше, чем потребляется (часть продукции направляется на экспорт). В 2017 году показатели составили 100,4%.

Масло сливочное. Объем российского рынка сливочного масла вырос в 2017 году, по отношению к 2013 году, на 3,1% (на 10,4 тыс. тонн) и составил 347,2 тыс. тонн. Душевое потребление практически не изменилось. В 2017 году оно находилось на отметках в 2,36 кг, в 2013 году — 2,35 кг.

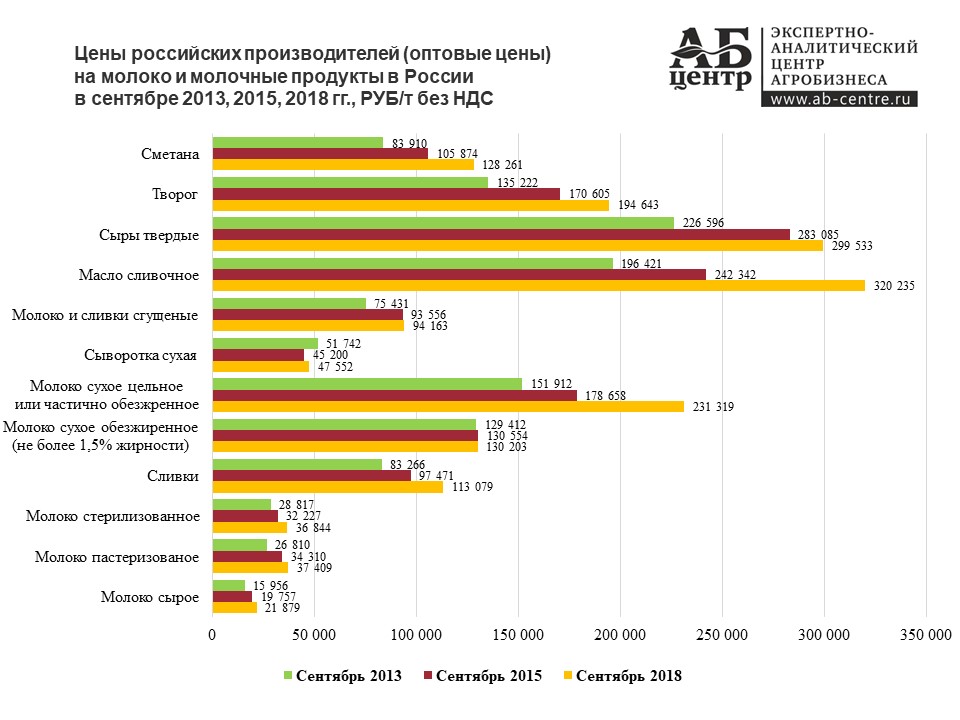

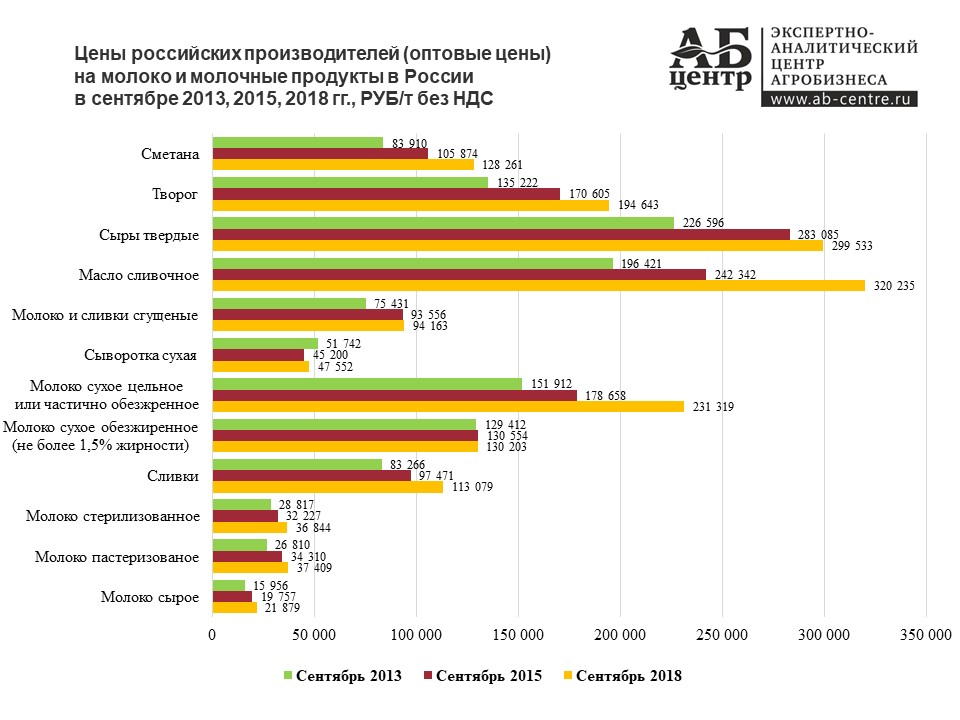

Цены на молочные продукты

На протяжении 2017 года наблюдался рост оптовых цен на большинство видов молочных продуктов. В 2018 году (с самого начала года) отмечается тенденция в сторону их снижения.

При рассмотрении динамики за более длительный период отметим, что цены на молоко и молочные продукты в России в национальной валюте ощутимо выросли. Так, например, за прошедшие 5 лет (в сентябре 2018 года, по отношению к сентябрю 2013 года) цены производителей на молоко укрепились более чем на 35% (на молоко сырое — выросли на 37,1%, на молоко пастеризованное — на 39,5%, на стерилизованное — на 32,8%), на сыры твердые — на 32,2%, на масло сливочное — на 63,0%, на творог — на 43,9%, на сливки — на 35,8%.

! Показатели, представленные на графике выше, обновляются на ежемесячной основе в разделе Статистика онлайн.

По официальным данным, за 5 лет уровень инфляции в РФ составил 41,6%. По некоторым товарам укрепление цен примерно соответствовало текущему уровню инфляции, по некоторым товарам рост цен превышал уровень инфляции.

В то же время, в условиях значительной девальвации рубля, несмотря на укрепление цен в национальной валюте, наблюдается их падение, если пересчитать цены в доллары США.

Так, в долларовом выражении, цены на сырое молоко в РФ за 5 лет снизились на 33,9%, на сливки — на 34,6%, на масло сливочное — на 21,4%, на сыры твердые — на 36,3%, на творог — на 30,6%. Молоко сухое обезжиренное подешевело на 51,5%, сухое молоко цельное снизилось в цене на 26,6%, сыворотка сухая — на 55,7%.

Таким образом, в условиях удешевления российской продукции в мировой валюте, за последние годы ощутимо повысилась конкурентоспособность отечественной продукции на внутреннем рынке.

Автор: Алексей Плугов, к.э.н

Источник: Экспертно-аналитический центр агробизнеса «АБ-Центр» www.ab-centre.ru. При частичном или полном использовании материалов, активная гиперссылка на данную статью обязательна.

Рынок молока в России

Milknews — новости молочного рынка.

Milknews — ежедневное специализированное информационно-аналитическое агентство, рассказывающее о событиях и тенденциях агропромышленного комплекса и молочной отрасли. Milknews ориентирован в первую очередь на людей, занятых в производстве молочной продукции, и на отраслевых экспертов.

Мы регулярно публикуем новостные сообщения, эксклюзивные интервью на актуальные темы с участниками рынка, комментарии экспертов по злободневным вопросам, собственную аналитику и рейтинги. Наша база по крупнейшим компаниям, работающим в производстве молока, постоянно пополняется и служит основой для составления собственных рейтингов и аналитических записок. Мы постоянно рассказываем о нововведениях и документах, которые повлияют на работу рынка — федеральных законах, приказах Минсельхоза, постановлениях Правительства и прочих нормативных актов, касающихся агропромышленного комплекса.

Ежегодно сайт Milknews посещает около 450 тыс уникальных посетителей, которые просматривают 1,32 млн страниц нашего сайта. На наши еженедельные и ежедневные рассылки подписаны 1,5 тыс руководителей предприятий, производящих молоко, молочные продукты и товары и услуги для молочной отрасли.

Аналитический центр Milknews еженедельно готовит свежие аналитические отчеты о ситуации в отрасли. Специальный раздел сайта посвящен актуальной информации об изменении мировой конъюнктуры, динамике биржевых цен, тенденциях на мировом и российском молочных рынках.

Milknews и Союзмолоко при активной помощи органов управления АПК субъектов Российской Федерации ежегодно издают самое большое печатное справочное издание на рынке — Всероссийский справочник “Молочная отрасль”. В справочнике представлены наиболее полные официальные сведения по объемам производства, государственной поддержки, потребления молока и молочных продуктов по субъектам РФ. Приведены данные о месте каждого региона в структуре общероссийского рынка по основным показателям.

Milknews также является организатором мероприятия “Молочные сессии”. Это ежеквартальные встречи руководителей хозяйств и заводов, представителей крупнейших международных и российских компаний, организованные ИА Milknews и Союзмолоко. В рамках сессий ведущие отечественные и мировые эксперты обсуждают совместно с бизнесом глобальные тренды в производстве, переработке и спросе, а также делятся опытом работы на внутреннем и внешних рынках.

Наше информационное агентство — ключевой информационный партнер ведущих мероприятий отрасли в России (“Агроферма”, “Молочная и мясная индустрия”, “Росупак”, “Неделя российского ритейла” и тд.) и за рубежом (SPACE, Международной конференции “Молочное скотоводство”).

Тренды и тенденции молочного рынка-2019 — Agrovesti.net

При работе с производителями молочной продукции важно понимать текущую ситуацию на рынке и характерные сегодня тренды, о которых и рассказывается в статье.

Тенденции молочного рынка

Здоровый образ жизни диктует свои правила. Молочная продукция — не исключение. При этом ситуация на рынке следующая: постепенно сокращается потребительская активность, которая связана с падением доходов. Этот тренд проявляется в снижении потребления, прежде всего, традиционной молочной продукции. При этом современные категории молочных продуктов, такие, как йогуртовые коктейли или творожные десерты, уверенно растут. Также свое место на рынке сегодня занимают завтраки-перекусы и сывороточные коктейли.

В связи с тем, что на рынке молока и молочных продуктов все еще уверенно лидирует тренд на здоровое питание, необходимы новые продукты с таким позиционированием. Йогурты сейчас, по мнению аналитиков — самая динамичная в плане запуска новинок категория, причем как в России, так и во всем мире.

На европейском рынке сегодня активно представлены, например, премиальная безлактозная линейка молока, натуральные йогурты без сахара, линейки продуктов, изготовленных из молока местных ферм, коктейли с витаминами.

Функциональность продуктов

Такие продукты содержат массу биологически активных компонентов. К функциональным продуктам в составе можно отнести молочнокислые бактерии и пробиотики, витамины, пищевые волокна, ряд незаменимых аминокислот и многие другие биологически значимые элементы. По данным агентства PRT Edelman Affiliate, а, в этом отношении молочная продукция ориентируется на актуальные сейчас суперфуды (продукты натурального происхождения, обладающие сильными полезными свойствами).

Потребители все больше заботятся о своем здоровье: продукты, которые содержат пробиотики и пребиотики, находятся на волне популярности. Многие бренды следуют этому тренду и встраиваются в повестку дня.

Удобство в порциях

Тренд на «порционную упаковку» распространяет свое влияние в том числе и на молочные продукты. Потребитель ждет от производителей продукт, употребление которого удобно в любом месте и в самых различных ситуациях. В связи с этим мы видим на полках питьевые йогурты и коктейли в практичных бутылках, в порционных стаканах с трубочкой, а также традиционные ложковые йогурты, в упаковку которых входит сама ложечка.

Высокобелковые продукты

Продукты с высоким содержанием белка устойчиво ассоциируются с пользой и здоровьем. Однако если раньше потребителями такой продукции считались люди, которые активно наращивают мышечную массу, то сейчас аналогичная продукция популярна среди многих категорий потребителей (даже среди детского питания).

Некоторые отечественные производители молочных продуктов, как их мировые коллеги, запускают продукцию под видом высокобелковой. По мнению компании «Молочный альянс», норма белка для женщин составляет 58 до 87 граммов в сутки, для мужчин — от 65 до 117 граммов в сутки. В среднем, по данным источника, в 100 г обезжиренного греческого йогурта обычно содержится 10 граммов белка (ровно столько белка и в 40 граммах куриной грудки).

При этом содержание белка в 100 г йогурта зачастую не превышает средних 10 граммов, не считая отдельных торговых марок. Например, В 100 граммах йогурта «Турецкий» — 128 калорий и 3,75 граммов белка. В продукции под брендом EPICA в среднем 7,5 граммов белка — это около 10% суточной нормы.

Альтернативное молоко

Отмечу один из растущих трендов, который связан с производством продукции на основе растительных продуктов. Растительное молоко продолжает занимать всё больше места на полке: тут и рисовое, и овсяное, и кокосовое, и миндальное. Кроме того, уже сейчас свое место заняли безлактозное и низколактозное коровье молоко. Растительная молочная продукция, по данным аналитиков, набирает обороты. Причина такой популярности в том, что растительное молоко усваивается легче и подходит людям с непереносимостью лактозы. Для этих же целей применимо низколактозное молоко.

Семена и злаки

Здоровый образ жизни диктует использование в продуктах питания, в том числе молочных, разнообразных семян, злаков и орехов. На молочной полке мы регулярно встречаем продукты (в частности, йогурты) с наполнителями из тыквенных семечек, подсолнечника, хлопьев, также появляются более экзотические наполнители, такие, как семена чиа, лён или гранола (аналог мюсли).

Тренд прослеживается и среди региональных производителей. Например, Барнаульский Молочный Комбинат выпустил новую линейку йогуртов под маркой ЛАКТ. В ассортимент входят такие вкусы, как манго+семена чиа или банан+финик+злаки, что выделяет бренд среди других региональных производителей и позволяет конкурировать с федеральными брендами.

Вкусно и полезно

Потребители по-прежнему хотят баловать себя десертами, несмотря на засилье продуктов, ассоциированных со здоровым образом жизни.

Могу отметить рост новинок в категории молочных десертов и коктейлей. Интересные вкусы по-прежнему являются эффективным и интригующим мотиватором для покупки: старые и надоевшие вкусовые линейки теряют свои позиции, уступая место ярким и потенциально успешным новичкам.

Описанные выше тренды будут оказывать влияние на рынок молочной продукции в ближайшее время. Если производители не хотят отставать от повестки дня, необходимо прислушаться к тенденциям и своевременно следовать им при разработке стратегии вывода на рынок новых продуктов.

Российский рынок молока и молочных продуктов — комплексный анализ на 1 октября 2018 года — Agrovesti.net

За этот период ощутимо повысилась (в два раза) эффективность производства молока в России. Средние надои на 1 корову в 2017 году достигли 4,4 тонны против 2,2 тонны в 1997 году.

Для удовлетворения внутреннего спроса в сыром молоке, в условиях повышения эффективности производства, год от года требовалось всё меньше коров. За рассматриваемый период, поголовье коров в России сократилось более чем на 6 млн голов (на 43,4%) и, по состоянию на конец 2017 года, оно составило 8,2 млн голов (к 01 октября 2018 года численность скота значительно не изменилась).

Качественные улучшения в молочном животноводстве в свою очередь негативно сказались на объемах производства говядины — в результате сокращения численности коров сократилось и общее стадо КРС (число бычков на доращивании, полученных от молочных коров, выбраковка молочного стада на убой).

Поголовье коров в России

Данные по годам. Общее поголовье коров в хозяйствах всех категорий в России, по состоянию на конец 2017 года, насчитывало 8 226,0 тыс. голов.

За год оно сократилось на 0,5% (на 37,7 тыс. голов), за 5 лет — на 7,1% (на 632,6 тыс. голов), за 10 лет — на 11,7% (на 1 094,2 тыс. голов), за 20 лет — на 43,4% (на 6 310,4 тыс. голов).

В промышленном секторе (сельхозорганизации и крестьянско-фермерские хозяйства), по расчетам АБ-Центр, поголовье составило 4 555,2 тыс. голов (55,4% от общей численности коров в России), по сравнению с показателями 2016 года, поголовье коров увеличилось на 0,2% (на 8,0 тыс. голов), за 5 лет — сократилось на 1,4% (на 63,9 тыс. голов), за 10 лет выросло на 1,1% (на 51,0 тыс. голов).

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров (создание семейных молочно-товарных ферм в последние годы является инвестиционно-привлекательным бизнесом). По состоянию на конец 2017 года, численность коров здесь составила 1 239,7 тыс. голов. Для сравнения, за 5 лет до этого показатели находились на отметках в 979,0 тыс. голов, за 10 лет до этого — 529,7 тыс. голов.

В хозяйствах населения количество коров составило 3 670,8 тыс. голов (44,6% от общего числа коров в России), по сравнению с 2016 годом поголовье в хозяйствах населения сократилось на 1,2% (на 45,8 тыс. голов), за 5 лет — на 13,4% (на 568,8 тыс. голов), за 10 лет — на 23,8% (на 1 145,2 тыс. голов).

Деление на промышленный и непромышленный сектор в молочном животноводстве России весьма условно. Так, в отдельных хозяйствах населения может содержаться достаточно большое стадо — большее по численности, чем в иных крестьянско-фермерских хозяйствах или сельхозорганизациях (особенно не профильных).

Данные на 01 октября 2018 года. Общее поголовье коров в России по состоянию на 01 октября 2018 года в хозяйствах всех категорий насчитывало 8 207,5 тыс. голов. По отношению к 1 октября 2017 года, оно сократилось на 1,0% (на 79,6 тыс. голов), к 1 октября 2016 года — на 1,5% (на 125,0 тыс. голов), к 1 октября 2015 года — на 3,3% (на 275,9 тыс. голов).

Структура поголовья коров по состоянию на 1 октября 2018 года распределилась следующим образом: 40,1% пришлось на сельхозорганизации, 15,4% — на крестьянско-фермерские хозяйства, 44,5% — на хозяйства населения.

Поголовье коров по регионам

В ТОП-10 регионов с наибольшим числом коров входят: Республика Дагестан (поголовье на конец 2017 года — 488,6 тыс. голов, доля в общем поголовье коров в России — 5,9%), Республика Башкортостан (423,9 тыс. голов, 5,2%), Республика Татарстан (354,2 тыс. голов, 4,3%), Алтайский край (344,8 тыс. голов, 4,2%), Республика Калмыкия (319,2 тыс. голов, 3,9%), Ростовская область (289,0 тыс. голов, 3,5%), Оренбургская область (245,0 тыс. голов, 3,0%), Краснодарский край (213,4 тыс. голов, 2,6%), Брянская область (195,4 тыс. голов, 2,4%), Новосибирская область (192,7 тыс. голов, 2,3%).

Поголовье коров в хозяйствах всех категорий в регионах, вошедших в ТОП-10, по расчетам АБ-Центр, насчитывало 3 066,2 тыс. голов (37,3% от общего поголовья коров в России). Доля ТОП-20 регионов составляла 57,6%. Таким образом, в молочном животноводстве РФ нет ярко выраженной региональной концентрации.

Производство сырого молока в России

Производство сырого молока в России в 2017 году в хозяйствах всех категорий составило 31 183,5 тыс. тонн, что на 1,4% или на 425,0 тыс. тонн больше, чем в 2016 году. За 5 лет производство уменьшилось на 1,8% (на 572,3 тыс. тонн), за 10 лет снижение составило 2,5% или 804,9 тыс. тонн. По отношению к 2001 году производство молока в РФ снизилось на 5,1% (на 1 690,6 тыс. тонн).