Уплата транспортного налога с расчетного счета предпринимателя (ИП)

Добрый день, уважаемый читатель.

В этой статье речь пойдет про уплату транспортного налога с расчетного счета индивидуального предпринимателя (ИП).

У предпринимателей, как правило, по этому поводу возникают следующие вопросы: «А можно ли оплачивать с расчетного счета личные налоги?», «А примут ли в налоговой подобный платеж» и т.д.

Спешу Вас успокоить, в этом году я оплачивал транспортный налог именно с расчетного счета. Оплата дошла быстро, никаких проблем не возникло. Ну а сегодня я расскажу, как правильно заполнить поля платежного документа, чтобы Ваш платеж дошел куда надо. Приступим.

Отмечу, что описанным в этой статьей способом можно оплачивать не только транспортный налог, но и любой другой личный налог (на недвижимость, земельный и т.д.).

В первую очередь, рассмотрим преимущества, которые дает оплата с расчетного счета.

1. Это экономия на комиссии банка, обслуживающего Ваш расчетный счет.

Например, чтобы заплатить по классической схеме (используя платежную квитанцию Сбербанка), Вам потребуется сначала снять деньги с расчетного счета (заплатить за это комиссию в районе нескольких процентов), а лишь затем оплатить транспортный налог в Сбербанке.

2. Экономия времени. Вам не потребуется лично посещать Сбербанк, оплату можно провести через интернет-клиент (при его наличии).

Естественно, если на Вашем расчетном счете нет суммы, достаточной для уплаты транспортного налога, то докладывать ее может оказаться невыгодно.

Порядок уплаты налога с расчетного счета ИП

Итак, для начала Вам потребуются реквизиты для оплаты. Проще всего получить их, используя личный кабинет налогоплательщика. Здесь Вы можете найти инструкцию по регистрации на этом сервисе.

Также реквизиты должны ежегодно приходить Вам по почте заказным письмом.

Выберите в личном кабинете налогоплательщика налог, за который будете платить:

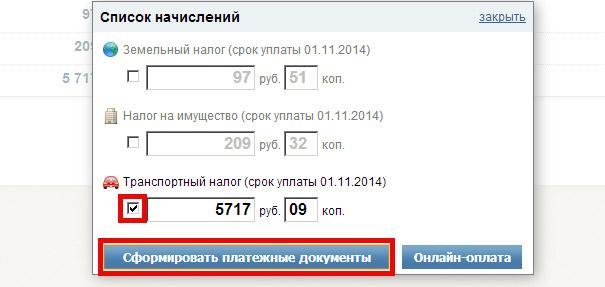

Нажмите на кнопку «Оплатить начисления». В открывшемся окне поставьте галочку напротив строки «Транспортный налог»:

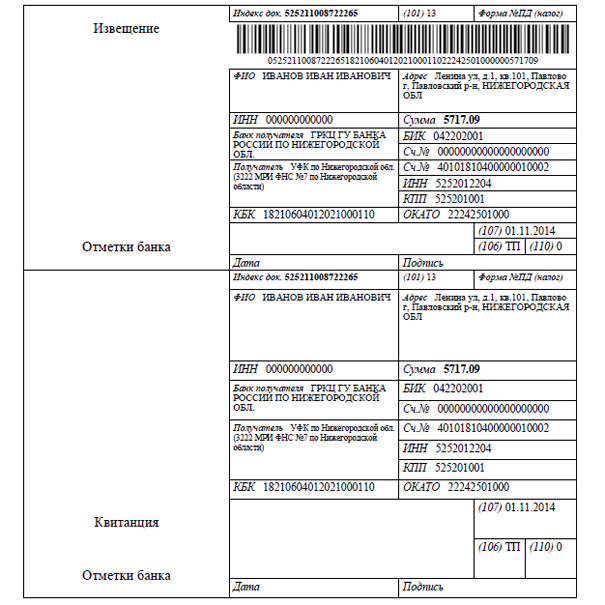

Нажмите на кнопку «Сформировать платежные документы». Сразу после этого Вы получите файл в формате pdf, содержащий все необходимые реквизиты для оплаты налога:

Обратите внимание, что реквизиты у каждой налоговой свои, поэтому для каждого налога нужно сформировать отдельный файл.

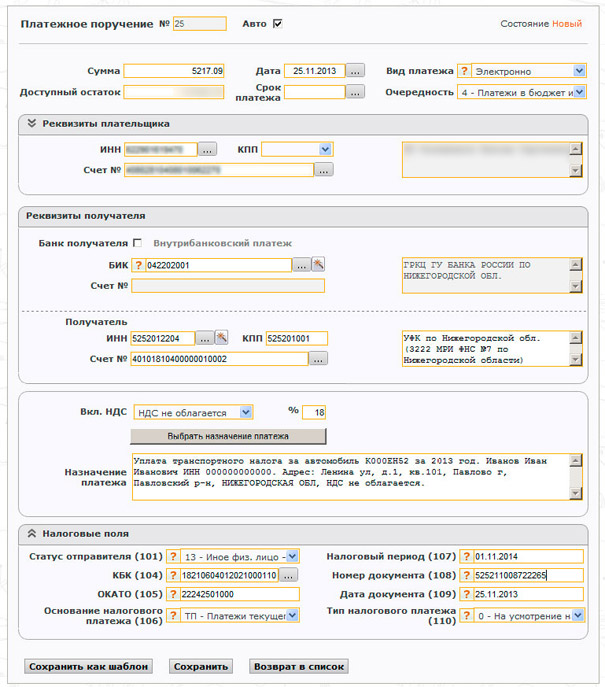

Ну а теперь самое время перейти непосредственно к уплате транспортного налога с расчетного счета ИП. Скорее всего, поля Вашей программы «интернет-клиент» будут отличаться от моей, однако в целом все должно быть очень похоже. Выберите пункт «Создать платеж» и заполните появившуюся на экране форму:

Информацию для всех полей Вы можете найти в платежной квитанции. Тем не менее на некоторых полях остановлюсь поподробнее:

Сумма: Сумма начисленного транспортного налога

Реквизиты получателя: Эта группа полей содержит данные банка налоговой инспекции и реквизиты самой налоговой. Все поля нужно заполнять с особой тщательностью. Дело в том, что цифр много, а ошибившись лишь в одной, Вы отправите деньги туда, куда не надо.

Назначение платежа: На это поле следует обратить особое внимание. Впишите в него всю информацию, для которой не нашлось отдельных полей. А именно: номер автомобиля, свои ФИО и ИНН, собственный адрес. Можете заполнить это поле по образцу, приведенному выше.

Налоговые поля: Информацию для данных полей также можно найти в платежной квитанции. Обратите внимание, что у полей этой группы есть коды (101, 104, 105, 106, 107, 108, 109, 110). По ним искать легче.

Обратите внимание, что иногда поля невозможно заполнить точно так же, как в платежной квитанции. Связано это с тем, что в налоговой могут допустить ошибку при заполнении. Например, в квитанции поля могут быть заполнены так: 106 — ТП, 107 — 05.11.2014. Однако данные значения не могут применяться совместно. Поэтому при уплате транспортного налога поля следует заполнить следующим образом: 106 — ТП, 107 — ГД.00.2013. В этом случае платеж дойдет туда, куда нужно.

В общем-то заполнение не должно вызвать особых трудностей. Если что-то непонятно, еще раз посмотрите на образец выше. Главное — при заполнении не допустить ошибок в цифрах. Поэтому рекомендую перед нажатием на кнопку «Сохранить» еще раз все перепроверить.

После сохранения документ нужно отправить в банк (нажать на соответствующую кнопку). На этом оплата транспортного налога с расчетного счета ИП окончена. Остается лишь через 2-3 дня проверить, что деньги дошли в налоговую (через личный кабинет налогоплательщика).

Если же данный способ показался Вам сложным, то Вы всегда можете оплатить транспортный налог через форму, представленную ниже. В данном случае вводить нужно гораздо меньше данных, поэтому оплата занимает считанные минуты.

Удачи на дорогах!

Уплата транспортного налога ИП — moeip.ru

Что представляет собой транспортный налог ИП? Это должны знать предприниматели, которые используют в своей деятельности какой-либо транспорт. Сегодня у представителей малого бизнеса появилось больше возможностей для развития собственного дела. И все же осталось несколько обязательных перечислений в государственный или региональный бюджет, которые они должны обязательно совершать. К таким перечислениям относится и уплата транспортного налога.

Это один из видов налогообложения, который уплачивается всеми субъектами предпринимательской деятельности, если у них в распоряжении присутствует определенный вид транспорта, используемый для грузовых или пассажирских перевозок. К тому же транспортный налог индивидуальный предприниматель платит, если имеются легковые автомобили, состоящие на балансе организации, поскольку, согласно действующему законодательству, все виды транспортных средств, использующихся юридическим лицом, должны быть зарегистрированы в налоговой службе.

Это положение распространяется в том числе и на предпринимателей, находящихся на упрощенной системе налогообложения – УСН. О том, как начисляется транспортный налог для ИП и какие требуются для этого документы, поговорим далее.

Что такое транспортный налог?

Его начисление осуществляется согласно пунктам действующего Налогового кодекса, а именно главы 28, в которой сказано, что предприниматели всех уровней, в том числе и ИП, обязуются регулярно отчислять такой налог, вне зависимости от того, на какой схеме налогового режима они находятся. Еще одним субъектом, попадающим под действие этой нормы закона, являются физические лица, в собственности которых имеется личное транспортное средство.

Проще говоря, транспортный налог для ИП должны платить все, кто имеет у себя автомобиль или другое средство передвижения, внесенное в налоговую декларацию. Правда, индивидуальным предпринимателям на ЕНВД порою сложно определить, стоит ли осуществлять платежи по такому виду налога, или единый налог на временный доход позволяет не делать этого.

Проще говоря, транспортный налог для ИП должны платить все, кто имеет у себя автомобиль или другое средство передвижения, внесенное в налоговую декларацию. Правда, индивидуальным предпринимателям на ЕНВД порою сложно определить, стоит ли осуществлять платежи по такому виду налога, или единый налог на временный доход позволяет не делать этого.

А ведь, действительно, в ст. 346.26 п.4 Налогового кодекса РФ четко прописано, что индивидуальный предприниматель, пользующийся ЕНВД, может быть освобожден от уплаты налогов на доходы и на имущество, относящееся к части коммерческой деятельности. В то же время здесь ничего не сказано о том, что они лишены необходимости вносить транспортный налог в установленном объеме. Поэтому, даже находясь на системе ЕНВД, предприниматели обязуются регулярно уплачивать его.

Что касается суммы внесения налога, то она начисляется органами налоговой службы исходя из технических характеристик, имеющихся в распоряжении ИП транспортных средств, а также других сведений, поступающих от них в виде деклараций о доходах. Процесс внесения платежа осуществляется только после того, как поступит официальное уведомление из налоговой службы, после чего предприниматели будут обязаны внести деньги через кассу банка или провести транзакцию через специальный сайт в интернете.

При этом сроки на отправку такого уведомления четко прописаны в ст. 52 п. 2 Налогового кодекса, в которой сказано, что эта квитанция должна быть доставлена частному предпринимателю, после чего ИП платит транспортный налог. На выполнение этой операции законом отведено не более 30 дней, и если в течение этого времени деньги не будут перечислены индивидуальным предпринимателем на счета налоговой службы, то к нему будут применены штрафы, согласно нормам действующего законодательства. Для малого бизнеса, в том числе и для ИП, подача документов на уплату всех видов налогов осуществляется с помощью стандартного бланка декларации, в которой указывается и транспортный налог.

При этом сроки на отправку такого уведомления четко прописаны в ст. 52 п. 2 Налогового кодекса, в которой сказано, что эта квитанция должна быть доставлена частному предпринимателю, после чего ИП платит транспортный налог. На выполнение этой операции законом отведено не более 30 дней, и если в течение этого времени деньги не будут перечислены индивидуальным предпринимателем на счета налоговой службы, то к нему будут применены штрафы, согласно нормам действующего законодательства. Для малого бизнеса, в том числе и для ИП, подача документов на уплату всех видов налогов осуществляется с помощью стандартного бланка декларации, в которой указывается и транспортный налог.

Это дает ему возможность избежать необходимости подавать отдельный документ на этот вид платежа.

Законодательством предусмотрено положение, в котором указываются транспортные средства, не попадающие под налогообложение. Это обусловлено различными факторами, о которых следует рассказать отдельно.

Вернуться к оглавлению

Какие виды транспорта не облагаются налогами?

На сегодняшний день в действующем кодексе имеется список транспортных средств, которые не подлежат обязательному внесению в налоговую декларацию.

Его сложно назвать большим, и тем не менее в нем указаны следующие пункты:

- весельная или моторная лодка, если объем ее двигателя не превышает 5 л;

- специальные автомобили, которые переоборудованы для передвижения лиц с ограниченными возможностями и являются их частной собственностью;

- речные и мореходные суда, используемые индивидуальным предпринимателем для транспортировки грузов или перевозки пассажиров;

- самоходный комбайн, трактор, транспорт, оборудованный для перевозки домашней птицы, а также другая техника, используемая в сельскохозяйственных целях;

- транспортные средства, используемые для оперативных целей в округах и регионах, где пребывание приравнивается к военной службе;

- воздушный транспорт медицинской и санитарной авиации;

- автомобили, которые находятся в угоне.

Последний пункт этого списка требует отдельного внимания, поскольку в подобном случае предприниматели должны будут обратиться с соответствующим заявлением в МВД, где им выдадут справку установленного образца. С нею они отправятся в налоговую службу, которая, руководствуясь этим документом, обязуется освободить их от уплаты налогов на содержание авто. После того как автомобиль будет возвращен в распоряжение ИП, налоги снова будут начисляться, но уже с момента его передачи.

Вернуться к оглавлению

Какая информация указывается в налоговом уведомлении?

Разобравшись с наименованиями транспортных средств, которые могут не облагаться налогами, следует уделить немного внимания содержанию оповещения из налоговой инспекции. Как правило, в нем указываются такие пункты:

- наименование субъекта РФ, поскольку процент и сроки начисления налога на транспортное средство определяются исходя из регионального законодательства;

- размер суммы налога с учетом внесенных платежей;

- в колонке ежегодных платежей указывается сумма для уплаты налога и дата последнего платежа;

- полный список имеющихся у ИП автомобилей с указанием их государственного номера, мощности двигателя и марки;

- теперь прописываем применяемую налоговую ставку, зависящую от региона;

- в итоге ИП должен указать, сколько месяцев автомобиль находится в эксплуатации, наименование льгот и сумму к оплате.

Для того чтобы все платежи были зачислены, надо правильно и достоверно указывать информацию, поскольку при выявлении нарушений декларация будет отклонена и возвращена для внесения поправок.

Транспортный налог ИП обязан платить как физ. лицо

Итак, решение принято – вы начинаете собственное дело, оформив свою деятельность как ИП. Какую бы специализацию вы не выбрали, смеем утверждать, что вы сделали шаг навстречу своему финансовому благополучию. Однако не можем не предупредить, что путь бизнесмена сложен и тернист, хотя и интересен. ИП в процессе работы подстерегают различные риски в виде необходимости постоянного поиска рынков сбыта, взаимоотношение с недобросовестными контрагентами, сложности с оплатой зарплаты наемным работникам и конечное же, налоговые риски. Один из них – транспортный налог ИП.

Чем «опасен» транспортный налог для предпринимателя?

Внимание! ИП должен знать, что при исчислении ставки транспортного налога, к нему могут применяться только те положения законодательства, которые касаются физических лиц. При этом абсолютно неважно, что предприниматель использует конкретное транспортное средство для бизнеса.

С другой стороны, вопрос установления ставки по транспортному налогу, все же относится к налоговым рискам ИП. Дело в том, что законодательный субъект Российской Федерации обладает правоустанавливающей функцией исчисления размера этого налога, основываясь на категории автомашины и ее мощностных показателях. При этом может иметь место дифференцирование величины сбора относительно одного и того же транспортного средства:

- для юр. лиц;

- для физ. лиц.

И на практики нередко можно столкнуться с ситуацией, когда решение Федеральных властей являются неправомерными и ставка по налогу является повышенной. Надо сказать, что здесь на лицо явная недоработка законодательной базы, поскольку отстоять свою правоту ИП может только в суде. А чаще всего у предпринимателя для это нет ни времени, ни средств, ни желания.

Процедура уплаты транспортного налога

Важно! ИП согласно ст. 357 НК РФ может быть признан плательщиком транспортного сбора, если на его имя зарегистрирован автомобиль, который этим же нормативным актом относится к объекту налогообложения.

- Определив ставку налога, налоговая служба специальным уведомлением сообщает об этом ИП. Естественно с указанием той суммы, которую предприниматель должен уплатить.

- При этом налоговый орган обязан направить этот документ ИП не позднее чем за 30 дней до того срока, когда налог должен быть уплачен.

- Налоговое уведомление (НУ) направляется предпринимателю вместе с платежным документом, по которому бизнесмен и платит насчитанную сумму.

- Такой порядок уплаты транспортного налога устанавливается согласно Приказа ФНС РФ «Об утверждении формы налогового уведомления».

Также ИП должен знать, что налог он платить обязан, а вот декларацию по транспортному налогу в ФНС предоставлять – нет. Это отражено в ст. 363.1 НК РФ. Законодатель определил, что налоговым периодом, при рассмотрении транспортного налога, является календарный год.

Какой транспорт облагается налогом?

- Автотранспорт – легковые автомашины, грузовики разной грузоподъемности, автобусы, мотоциклы, мотороллеры и иные самоходные машины.

- Спецтехника на гусеничном и пневматическом ходу.

- Водный транспорт – катера, парусные суда, теплоходы, яхты, моторные лодки.

- Авиатранспорт – самолеты, вертолеты.

- Спецтранспорт – мотосани, снегоходы, гидроциклы.

- Суда несамоходные.

Как было отмечено выше, ставка по транспортному налогу устанавливается законодателем в соответствии с такими характеристиками:

- Мощность силового агрегата.

- Вместимость валовая тр. средства.

- Категория тр. средства при перерасчете на 1 л. с. мощности мотора, на 1 регистровую тонну или на единицу тр. ср.

Разбор ситуации из практики

Вопрос:

Имеет ли право индивидуальный предприниматель, работающий на упрощенке, показывать в расходной части своего бизнеса средства, уплаченный в качестве транспортного налога? Речь идет о налоге на грузовик КамАЗ, который был уплачен, как предписано законодательством по налоговому уведомлению.

Ответ:

В пояснительном письме Министерства финансов от 04.07.2013 с регистрационным номером № 03-11-11/25784 сказано, что ИП имеет законное право составляя отчет о расходах, внести в него сведения об уплате транспортного налога, при определении объекта налогообложении, к которому применяется УСН.

Напоследок хотим акцентировать внимание на том, что в 2015 году законодателем предписано: повышающие коэффициенты владельцами дорогостоящих транспортных средств обязательно должны применяться и к авансовым платежам тоже. Но ИП сами считать ставку не обязаны, за них, как и прежде, это сделает региональный налоговый орган и пришлет уведомление соответствующей формы. При этом сумма, указанная к уплате теперь округляться, как было по правилам раньше не будет, ее указывают по факту – в рублях и копейках.

Транспортный налог при УСН: порядок расчета, сроки и др.

Транспортный налог при УСН уплачивается на тех же основаниях, что и другие налоги, от уплаты которых «упрощенцы» не освобождены на основании п. 2 ст. 346.11 Налогового кодекса. Как уплачивают транспортный налог организации и ИП, кто, когда и по какой форме представляет декларацию по этому налогу, какие изменения по транспортному налогу приняты с 2020 года, мы расскажем в этой статье.

Транспортный налог ИП на УСН

Порядок расчета транспортного налога

Уменьшение налога на УСН за счет уплаты транспортного налога

Сроки представления декларации и уплаты налога

Если нет уведомлений из ИФНС

Итоги

Транспортный налог ИП на УСН

На основании ст. 357 Налогового кодекса плательщиками транспортного налога выступают все лица, владеющие автомобилями и иными транспортными средствами, то есть речь идет как о юридических, так и о физических лицах. При этом индивидуальный предприниматель в своей коммерческой деятельности может использовать принадлежащее ему как физлицу транспортное средство.

ИП не должны представлять декларацию по транспортному налогу — в ст. 363.1 НК РФ четко указано, что отчет представляется только организациями.

ВНИМАНИЕ! С отчетности за 2020 год декларацию юрлицам сдавать больше не придется. Расчет сделают сами налоговики, а налогоплательщикам разошлют соответствующие сообщения. Подробнее о нововведениях читайте в материале «Приняты выгодные поправки в НК».

Транспортный налог ИП на УСН уплачивает на основании полученного из ИФНС налогового уведомления (п. 3 ст. 363 Налогового кодекса). Сведения об имеющемся у физлица авто или ином виде транспорта налоговая получает от других госорганов в процессе межведомственного взаимодействия (п. 1 ст. 362 Налогового кодекса).

Порядок расчета транспортного налога

Расчет транспортного налога производится по каждому объекту налогообложения отдельно. А сам порядок расчета традиционен — следует перемножить налоговую базу и ставку. Для разных автомобилей (в зависимости от их средней цены и возраста) устанавливается еще и повышающий коэффициент. Размеры этих коэффициентов для разных объектов налогообложения перечислены в п. 2 ст. 362 Налогового кодекса.

Подробности см. в материале «Повышающий коэффициент для транспортного налога в 2019 — 2020 гг».

База для налогообложения — это мощность по техпаспорту двигателя транспортного средства, измеряемая в л. с. Для воздушного транспорта с реактивным двигателем база для исчисления налога — это статическая тяга движка, указанная в техпаспорте. Для водного транспорта без двигателей базой является грузовместимость в тоннах.

Ставки для уплаты транспортного налога в каждом регионе устанавливаются отдельно. В п. 1 ст. 361 Налогового кодекса указаны размеры налоговых ставок за расчетную единицу налоговой базы.

Ставки транспортного налога по регионам см. здесь.

Субъекты Федерации в региональных законах могут предусмотреть уменьшение/увеличение налоговых ставок для уплаты транспортного налога, но это значение не должно отличаться от указанного в Налоговом кодексе более чем / менее чем в 10 раз (п. 2 ст. 361 Налогового кодекса). Если в региональных законах не установлены налоговые ставки, то они признаются равными тем, что указаны в НК РФ.

Уменьшение налога на УСН за счет уплаты транспортного налога

Налогоплательщики на упрощенной системе налогообложения, избравшие объектом «доходы минус расходы», могут уменьшить налогооблагаемую базу на сумму уплаченного транспортного налога. Данный налог может быть отнесен к расходам, если транспортное средство используется для хоздеятельности, которая облагается УСН.

Подробнее об учете расходов «упрощенцами» вы узнаете из статьи «Учет расходов при УСН с объектом «доходы минус расходы»».

Сроки представления декларации и уплаты налога

Налогоплательщик-юрлицо уплачивает транспортный налог авансовыми платежами. Окончательный расчет за налоговый период осуществляется в налоговой декларации, граничный срок сдачи которой — первый день февраля.

За 2019 год декларация заполняется по форме, утвержденной приказом ФНС от 05.12.2016 № ММВ-7-21/668@.

ВАЖНО! Юрлица декларируют транспортный налог за 2019 год в последний раз.

Порядок и сроки уплаты юрлицами авансовых платежей и транспортного налога в целом устанавливаются законами субъектов Федерации.

Обратите внимание! Начиная с налога за 2020 год сроки уплаты ТН и авансов по нему меняются.

Налогоплательщики-физлица должны уплатить налог не позднее 1 декабря следующего за отчетным года (п. 1 ст. 363 Налогового кодекса).

Более подробно о форме новой налоговой декларации вы сможете прочитать в нашем материале «Готова новая декларация по транспортному налогу».

Если нет уведомлений из ИФНС

Если налогоплательщик-физлицо не получил из своей ИФНС (по месту, где зарегистрировано транспортное средство) уведомления, то он обязан самостоятельно обратиться в налоговый орган для представления сведений о своем транспорте. Эта обязанность появилась в 2015 году на основании введения в Налоговый кодекс нового п. 2.1 (ст. 23).

Вместе с сообщением о наличии транспортного средства физлицо-налогоплательщик должно также представить правоустанавливающие документы на это имущество и документы, подтверждающие проведение его госрегистрации.

Такие сведения должны быть представлены до конца года, который последовал за истекшим налоговым периодом (если за этот период не было прислано налогового уведомления). При этом исчисление налога будет начинаться с периода, за который должно было прийти налоговое уведомление (п. 2 ст. 52 Налогового кодекса).

ОБРАТИТЕ ВНИМАНИЕ! У налогоплательщиков – физических лиц не возникает обязанности по представлению сведений о своем транспорте, если в отношении этого объекта транспорта ранее налоговые уведомления поступали или не поступали по причине наличия налоговой льготы.

Поскольку юрлица с 2021 года не будут самостоятельно отчитываться по транспортному налогу, они тоже будут обязаны передавать сведения о транспортных средствах в случае неполучения сообщений из ФНС. Срок до 31 декабря. Подробности см. здесь.

Итоги

За индивидуальных предпринимателей – владельцев транспортных средств расчет налога производят налоговые органы, юридические лица рассчитывают налог самостоятельно и отражают его в налоговой декларации. Сроки уплаты транспортного налога для индивидуальных предпринимателей и юридических лиц различаются. Первые должны уплатить его не позднее 1 декабря года, следующего за отчетным, вторые – в сроки, установленные законами субъектов РФ. С 2021 года законодатели внесли ряд поправок по транспортному налогу для юрлиц: установили единые сроки уплаты налога по всей стране и освободили от обязанности подавать декларацию. Расчет теперь будут делать налоговики и сообщат о сумме налога к уплате.

Источники:

- Налоговый кодекс РФ

- приказ ФНС от 05.12.2016 № ММВ-7-21/668@

Полный и бесплатный доступ к системе на 2 дня.

Транспортный налог для ИП на ЕНВД

Транспортный налог вызывает у индивидуальных предпринимателей на ЕНВД достаточно много вопросов, так как не совсем ясно его применение: уплачивать его таким же образом, как это делают физические лица, или же осуществлять расчет налога и подачу декларации на основаниях, которые применимы к юридическим лицам.

Если обратиться к НК РФ и, в частности, к п. 4 ст. 346.26, то можно увидеть, что на индивидуальных предпринимателей, работающих в рамках ЕНВД, распространяются правила, освобождающие от уплаты налогов на доходы. Также это правило действует применительно к налогу на такое имущество, которое является частью процесса предпринимательской деятельности.

При этом вышеупомянутые послабления не могут быть применены в плане освобождения от транспортного налога ИП на енвд. Исходя из этого, предприниматели не освобождаются от уплаты данного вида налога вне зависимости от того, что они переведены на ЕНВД.

В качестве плательщиков налога рассматриваются как физические лица, так и организации, являющиеся собственниками транспортных средств, то есть имеют соответствующую регистрацию на основе законодательства РФ, которые признаются объектами, подпадающими под обложение транспортным налогом (ст. 357).

Что касается суммы налога, то ее исчисление относится к функциям налоговых органов, которые получают необходимые сведения по физическим лицам, находящимся в категории налогоплательщиков по транспортному налогу, от организаций, осуществляющих государственную регистрацию транспорта. В частности, это прописывается ст. 362 НК РФ в пункте 1.

Данный вид регистрации производится в соответствии с п. 12, изданного МВД РФ приказа от 24 ноября 2008 года за номером 1001, который регулирует порядок подобных действий. При этом регистрация транспорта, находящегося в собственности индивидуальных предпринимателей, осуществляется точно в таком же порядке, что и в случае с гражданами, не занимающимися предпринимательством.

Обозначенные выше аргументы позволяют сделать вывод о том, что применительно к индивидуальным предпринимателям на енвд транспортный налог должен исчисляться на основе тех положений, которые применяются к физическим лицам. В этом случае неважно, что используемый транспорт выступает в качестве объектов предпринимательской деятельности.

Исходя из этого, налоговое законодательство в плане взимания транспортного налога применяется к физическим лицам, получившим статус предпринимателей, но не относящихся к юридическим лицам, посредством таких же норм, которые действуют в отношении обычных граждан. Без какого-либо приравнивания их к налогоплательщикам в виде компаний, то есть юридических лиц (п. 2 ст. 11 НК РФ).

Как уже было упомянуто, исчисление транспортного налога – это исключительная обязанность налоговых органов, что подтверждается ст. 362 НК РФ, в которой данное условие закреплено в п.1. В свою очередь, налогоплательщик, в нашем случае подразумевается индивидуальный предприниматель на енвд, получает соответствующее налоговое уведомление, обязующее его уплатить транспортный налог на основе п. 3 ст. 363 НК.

Это положение подкрепляется ответственностью по соблюдению налоговыми органами сроков исчисления транспортного налога и своевременной отправки уведомления физическому лицу. На основе п. 2 ст. 52 НК регулируется срок отправки налогового уведомления. Так, оно должно быть отправлено значительно раньше срока платежа, совершаемого в счет погашения транспортного налога, и обычно обусловливается тридцатью днями, чтобы налогоплательщик гарантировано получил его и не был подвергнут штрафу.

Вместе с уведомлением также пересылаются платежные документы для уплаты налогов в бюджет РФ, что закреплено в п. 8 приказа ФНС от 5 октября 2010 года за номером ММВ-7-11/479. Индивидуальные предприниматели на ЕНВД согласно ст. 363.1 НК обязаны предоставлять стандартную налоговую декларацию, что избавляет их от необходимости подавать декларацию отдельно по транспортному налогу.

Относительно правил взимания транспортного налога в пределах Московской области можно сказать, что они регулируются главой 28 НК РФ и соответствующим региональным законом, принятым 16 ноября 2002 года за номером 129/2002-ОЗ.

Исчисление суммы налога осуществляется на момент окончания налогового периода, что устанавливается порядком, прописанным в ст. 362 НК. Кроме этого, учитываются льготы, которые закреплены Законом Московской области от 24 ноября 2004 года за номером 151/2004- ОЗ.

Транспортный налог уплачивается налогоплательщиками, которые представляют собой физические лица, в соответствии с п. 2 Закона № 129/2002- ОЗ. В частности, налогоплательщик должен погасить всю сумму налога до 10 ноября того года, который наступает после налогового периода. При этом определением налогового периода считается календарный год, что отражено в п. 1 ст. 360 НК.

Полезные статьи:

Заполнение трудовой книжки ИП в деталях

Трудовой договор ИП с работником особненности

Бухгалтерский учет ИП — нюансы

Транспортный налог: общие положения и особенности

Налог на транспорт: общие положения

Кто освобождается от оплаты транспортного налога

Расчет транспортного налога в 2018-2019 годах

Срок уплаты транспортного налога

Как оплатить транспортный налог юридическому лицу

Как узнать задолженность по транспортному налогу

Штрафы за неуплату транспортного налога

Налог на транспорт: общие положения

Транспортный налог введен в России в 2003 году. Экономический смысл данного налога — компенсация владельцами автомобилей и иных ТС вреда, наносимого окружающей среде и дорожному полотну. Аналогичную функцию выполняют:

- акцизы на топливо и производство машин;

- дорожные сборы;

- плата за негативное воздействие на окружающую среду, взимаемая с организаций и предпринимателей.

В связи с этим неоднократно поднимался вопрос об отмене транспортного налога. Однако в 2018-2019 годах он по-прежнему действует. Последние изменения по нему собраны в этой публикации. Планируется ли отмена транспортного налога в 2018-2019 гг., узнайте здесь.

Существует несколько точек зрения, как можно реформировать порядок взимания транспортного налога и сделать его более справедливым. Об одной из них мы рассказывали в статье «Включен ли транспортный налог в стоимость бензина».

Транспортный налог регулируется гл. 28 НК РФ, поступления от взимания налога направляются в бюджеты субъектов РФ. НК РФ определяет:

- объект налогообложения;

- алгоритм расчета налоговой базы и самой суммы налога к уплате;

- налоговый период и максимальный размер ставок.

В ведении законодательных органов субъектов РФ согласно положениям ст. 363 НК РФ находятся:

- определение размера ставок – их увеличение (уменьшение) в пределах, установленных ст. 361 НК РФ;

- сроки уплаты;

См.: «Порядок и сроки уплаты транспортного налога в 2018-2019 годах».

Для крупнейших налогоплательщиков на федеральном уровне устанавливается отдельный порядок подачи декларации (ст. 363.1 НК РФ).

Транспортным налогом облагаются:

- автомобили, мотоциклы, автобусы;

О транспортном налоге на автомобили в России в 2018-2019 годах рассказывает эта статья.

- самолеты, вертолеты;

- воздушные, морские, речные, буксируемые суда;

- прочий транспорт, указанный в ст. 358 НК РФ.

Налоговая база по транспортному налогу зависит от типа ТС:

- Для автомобилей и иного транспорта, мощность которого измеряется в лошадиных силах, налоговая база будет равна числу лошадиных сил согласно данным ПТС. Если мощность объекта обложения измеряется в киловаттах, то для расчета налога 1 киловатт равен 1,3592 лошадиной силы.

- Для самолетов налоговая база — килограммы тяги.

Подробнее о том, как считать налоговую базу для целей уплаты транспортного налога в разных случаях, читайте в этой статье.

ВАЖНО! В некоторых субъектах РФ (например, Калужской области) налог не взимается с электромобилей, а владельцы машин на гибридном двигателе (бензиновом плюс электрическом) заплатят налог только с «бензиновых» лошадиных сил.

Налоговый период по транспортному налогу — календарный год. Как считать налоговый период в случае продажи автомобиля или его угона, читайте в нашей статье «Налоговый период при оплате транспортного налога (нюансы)».

Кто освобождается от оплаты транспортного налога

Прежде чем уточнить, кто освобождается от уплаты транспортного налога, напомним перечень лиц, которые платят данный налог. Это и физические, и юридические лица, и предприниматели, на которых зарегистрированы транспортные средства.

По каким ТС предусмотрена возможность не платить налог:

- Налог может не платить владелец весельной лодки.

- Сегвей, велосипед и скутер также не являются объектом обложения транспортным налогом.

- Сельхозпроизводители не платят налог с техники, используемой в животноводстве и растениеводстве.

- Не облагаются транспортным налогом самолеты и вертолеты санитарной и медицинской службы, как и морские буровые установки и суда, стационарные и плавучие платформы.

- Если компания осуществляет пассажирские и грузовые морские, речные и авиаперевозки, то не платит налог за принадлежащие ей ТС.

- Корабли из перечня Российского международного реестра судов также не являются объектом обложения транспортным налогом.

Каждый субъект РФ самостоятельно определяет список лиц, освобожденных от уплаты транспортного налога. Как правило, в перечень льготников входят:

- инвалиды;

- многодетные семьи;

- ветераны.

Подробнее о том, кто может претендовать на льготы по транспортному налогу, читайте в нашей публикации.

Региональные законодатели также могут предусмотреть послабления по уплате транспортного налога для организаций. Для компаний, расположенных в свободных экономических зонах, чиновники предусматривают каникулы по налогу на транспорт.

Когда не нужно платить транспортный налог, узнайте здесь.

Расчет транспортного налога в 2018-2019 годах

Физические и юридические лица считают размер налога за транспорт по-разному:

1. Для физлиц и предпринимателей транспортный налог рассчитывают налоговые инспекторы, рассылая уведомления об уплате налога «Почтой России» или размещая их электронные версии в личных кабинетах налогоплательщиков – физических лиц на сайте ФНС.

Чтобы проверить, правильно ли ИФНС рассчитала сумму налога за ваш автомобиль к уплате, вы можете использовать калькулятор на сайте ФНС или рассчитать налог вручную. Для расчета можете воспользоваться нашими подсказками.

2. Организации считают транспортный налог самостоятельно. Также они должны заполнять декларацию по налогу и фиксировать в бухгалтерском учете начисление и уплату авансовых платежей и самого налога за год. Какими проводками отразить начисление и оплату транспортного налога, расскажет вам статья «Начислен транспортный налог (бухгалтерские проводки)».

А как заполнить декларацию, мы подскажем в статье «Порядок заполнения декларации по транспортному налогу».

Дополнительную возможность уменьшения транспортный налог получил с 03.07.2016. Его величину, начисляемую по большегрузным автомобилям за периоды 2015–2018 годов, можно было уменьшать на суммы уплаченной за соответствующий период платы за вред, причиняемый дорогам этими автомобилями (п. 2 ст. 362 НК РФ). Такой вычет помогал снизить величину начисленного по большегрузам транспортного налога до нуля. Однако в 2019 году действие этой льготы заканчивается.

Если организация неверно посчитала налог на транспорт, нужно сделать перерасчет и сдать уточненную декларацию. Читайте об этом в нашей статье.

В нашей рубрике «Транспортный налог» мы собрали ряд типовых ситуаций по расчету данного налога, с которыми чаще всего сталкиваются налогоплательщики. Пример расчета транспортного налога при продаже автомобиля вы найдете здесь.

Если у вас возникает вопрос: кто должен платить налог за тот месяц, в котором состоялась купля-продажа авто, ответ на него мы даем в публикации.

От чего еще зависит размер транспортного налога по автомобилю? От повышающих коэффициентов. Подробнее о правилах их применения вы можете прочесть по ссылке.

Повышающий коэффициент по дорогим автомобилям должен публиковаться не позднее 1 марта того года, на который он устанавливается (закон от 28.11.2015 № 327-ФЗ). Перечень на 2018 год вы найдете на официальном сайте Минпромторга.

К сожалению, в вашей жизни может произойти такое неприятное событие, как кража. Если у вас угнали автомобиль, налог на него вы можете не уплачивать. И с недавних пор сделать это стало проще. Об этом читайте здесь.

Срок уплаты транспортного налога

Периоды, в течение которых фирма или гражданин должны заплатить налог за транспорт, различаются:

- для физических лиц установлены отдельные сроки перечисления транспортного платежа в бюджет;

- организация же заплатит авансы (если это предусмотрено региональным законодательством) и сам годовой налог.

Подробнее о сроках уплаты транспортного налога читайте в данной публикации.

Физические лица, в том числе предприниматели, платят налог по данным писем, ежегодно рассылаемых ФНС. Как выглядит уведомление об уплате транспортного налога и как проверить содержащуюся в нем информацию, расскажет статья «Налоговое уведомление по транспортному налогу (образец)».

Получив письмо, где сообщается об обязанности заплатить транспортный налог, гражданин должен выбрать способ его оплаты. Наиболее современным, быстрым и наглядным способом является оплата через сайт госуслуг. В этой статье мы подробно расскажем, как пользоваться этим сайтом для оплаты налогов.

Как оплатить транспортный налог юридическому лицу

Юридические лица перечисляют транспортный налог по данным бухгалтерского учета ТС. Подробнее о том, как рассчитывают данный налог организации, расскажет наш материал.

НК РФ устанавливает отчетный и налоговый период по данному налогу. Чем они различаются и в какие сроки наступают, читайте в нашей статье.

В течение года организация должна платить авансы по налогу на транспорт. Возможно, в вашем регионе этого делать не нужно. А если нужно платить авансы, прочтите нашу статью «Авансовые платежи по транспортному налогу».

Порядок расчета и уплаты транспортного налога для «упрощенцев» такой же, как и для фирм на ОСН. Убедитесь в этом с помощью нашего материала «Транспортный налог при УСН».

О том, как платить транспортный налог ИП на УСН, узнайте здесь.

Как и любой другой бюджетный платеж, организация платит транспортный налог строго на определенный КБК. Проверьте, правильно ли вы уплачиваете налог, с помощью нашей публикации «КБК по транспортному налогу в 2018-2019 годах для организаций».

Сотрудники ИНФС отслеживают порядок сдачи отчетности и уплаты транспортного налога в автоматическом режиме. Как происходит проверка деклараций и платежей за транспорт, читайте в статье «Камеральная проверка по транспортному налогу».

Как узнать задолженность по транспортному налогу

Если у гражданина есть долг по любому налогу, это может привести к определенным сложностям, например, к запрету покидать страну или отказу в выдаче кредита. В нашей публикации мы расскажем, как узнать задолженность по транспортному налогу.

Размер задолженности можно узнать не только по номеру автомобиля, но и по ИНН. Как это сделать, описано в статье.

Штрафы за неуплату транспортного налога

Нарушение НК РФ и региональных законодательных актов, регулирующих взимание транспортного налога, недопустимо ни для организации, ни для частного лица. Какие санкции ждут вас, если вы не заплатите налог вовремя, читайте в публикациях нашего сайта:

Граждане, являющиеся собственниками транспортных средств, могут подвергнуться санкциям, если скроют факт приобретения транспортного средства. С начала 2017 года вступил в силу п. 3 ст. 129.1 НК РФ (сокрытие гражданами факта приобретения транспортного средства приводит к штрафу в размере 20% от суммы транспортного налога).

Порядок расчета и уплаты транспортного налога за последние годы изменился незначительно:

- согласно закону от 23.11.2015 № 320-ФЗ крайний срок уплаты налога для физлиц перенесен на 1 декабря;

- законом от 28.11.2015 № 327-ФЗ утвержден срок, до которого должен быть опубликован список дорогостоящих автомобилей;

- законом от 29.12.2015 № 396-ФЗ устранено несправедливое налогообложение авто в месяце его продажи: теперь налог платят не оба собственника ТС (предыдущий и нынешний), а только 1 их них;

- закон от 03.07.2016 № 249-ФЗ установил возможность применения в 2016-2018 годах вычета по налогу, величина которого зависит от платы за вред дорогам, причиняемый большегрузными авто.

Планируется ли отмена в России транспортного налога? Узнайте об этом здесь.

Какие еще изменения внесут чиновники в расчет данного налога, узнайте первыми из материалов рубрики «Транспортный налог».